-

2.1. Warunki stosowania stawki 0%

2.2. Podstawa opodatkowania

2.3. Obowiązek podatkowy w WDT

2.4. Wykazanie WDT w ewidencjach i deklaracjach VAT

3. Rozliczenie po stronie podatku dochodowego

4. Formularz WDT w serwisie Ifirma.pl

-

4. 1. Wystawienie faktury

-

a) nabywca

b) data wystawienia

c) data sprzedaży

d) termin płatności

e) miejsce wystawienia

f) seria numeracji

g) format daty

h) wyświetlanie nr BDO

i) filia

j) waluta

k) język

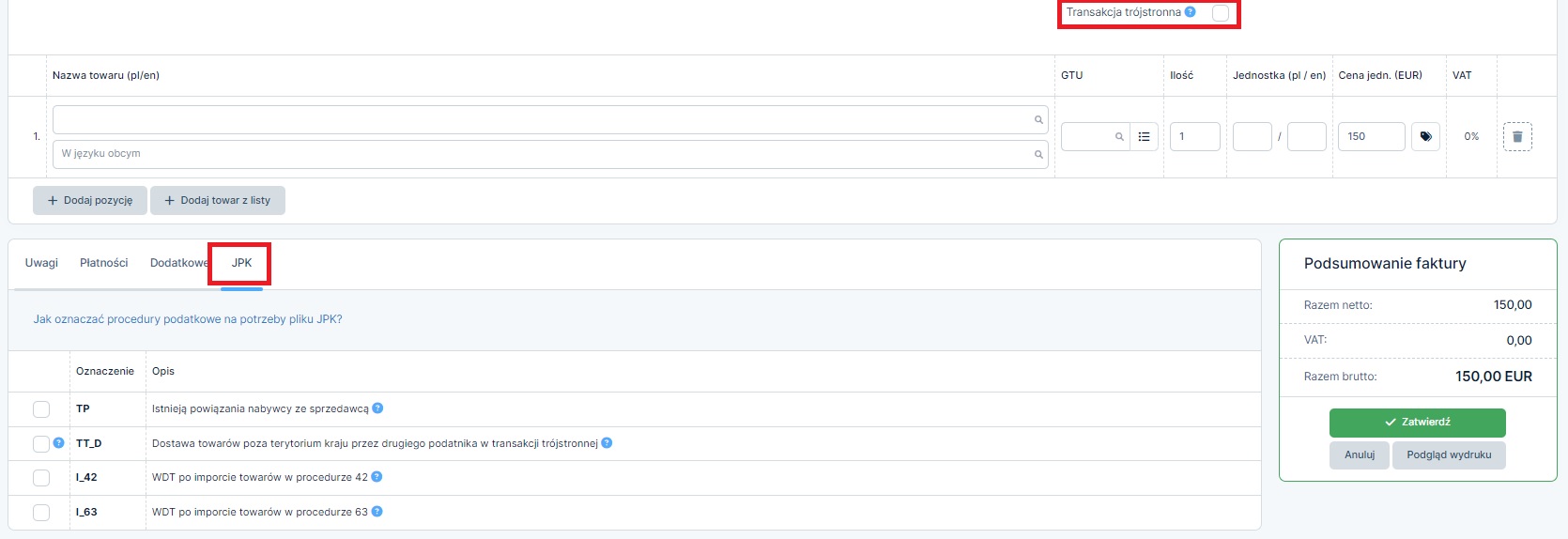

l) transakcja trójstronna

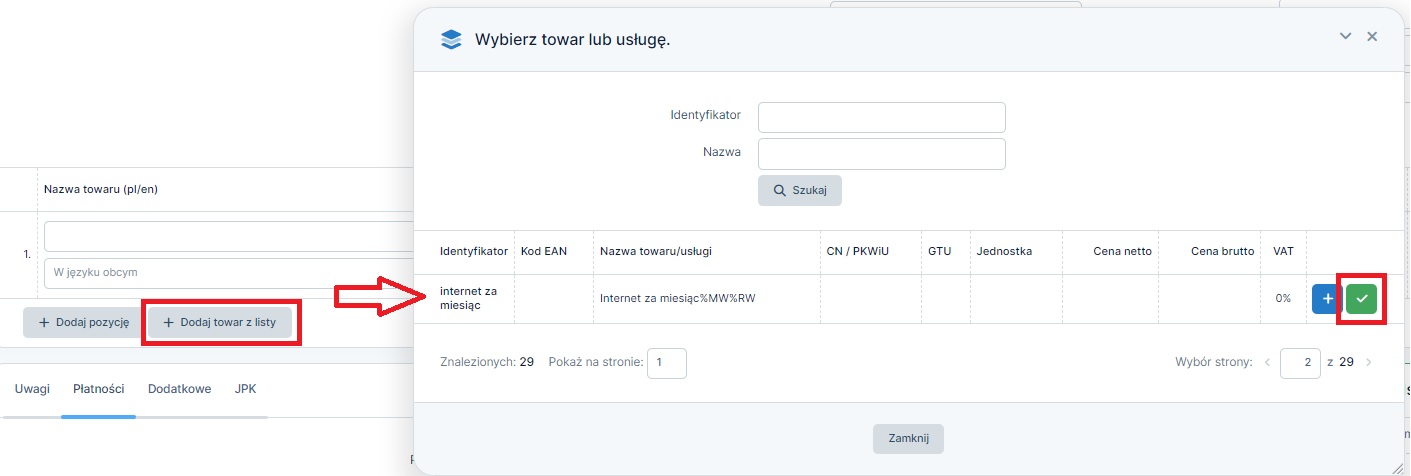

m) przedmiot sprzedaży

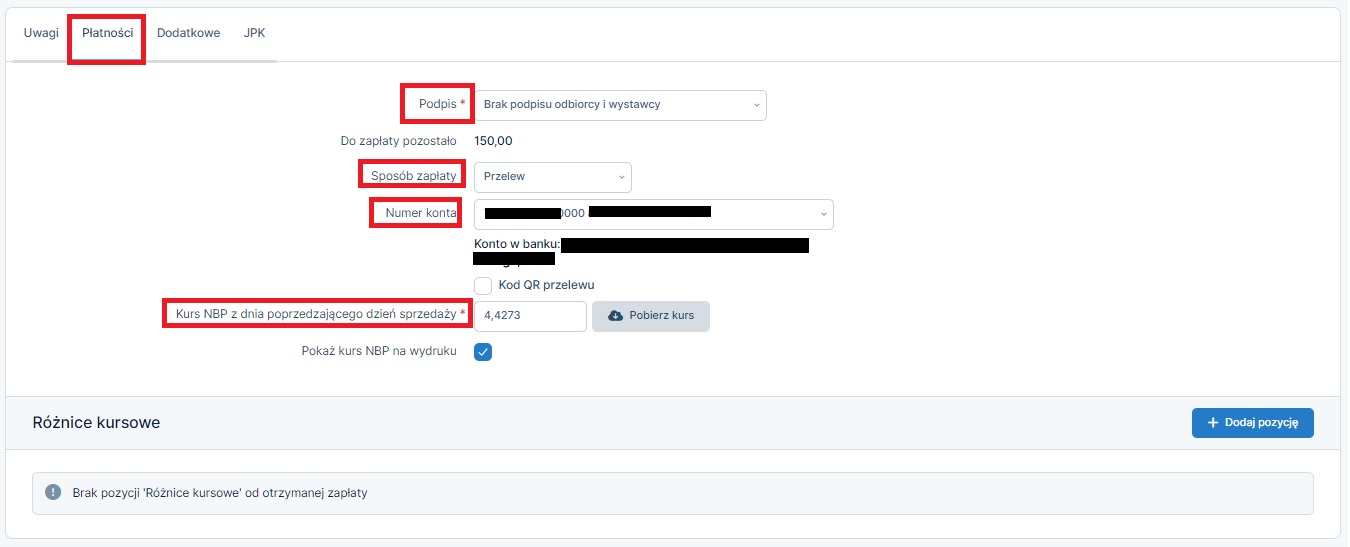

n) karta płatności

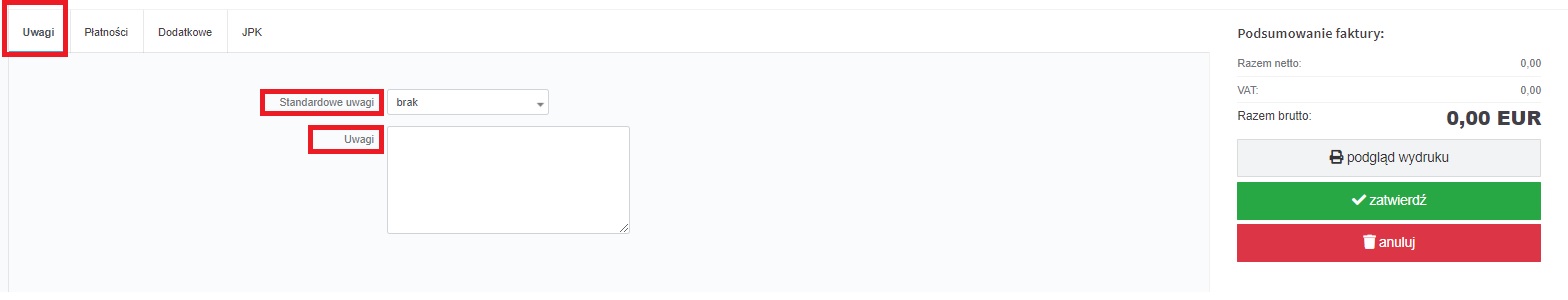

o) karta uwagi

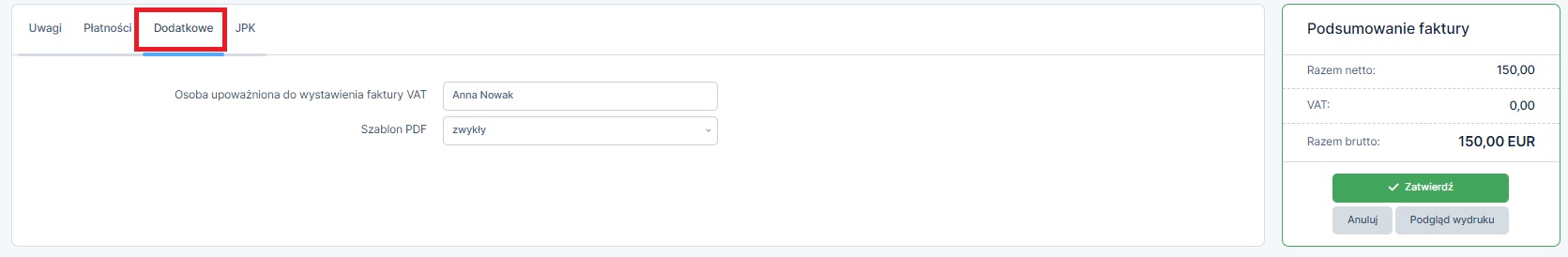

p) karta dodatkowe

r) karta JPK

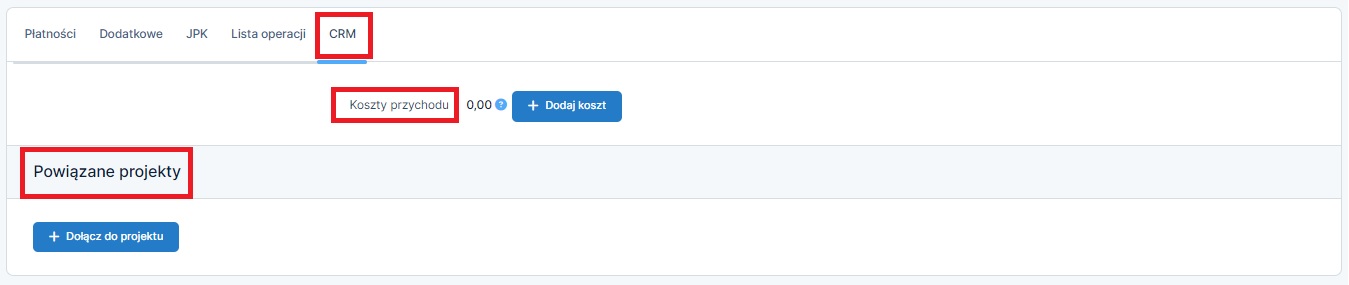

s) karta CRM

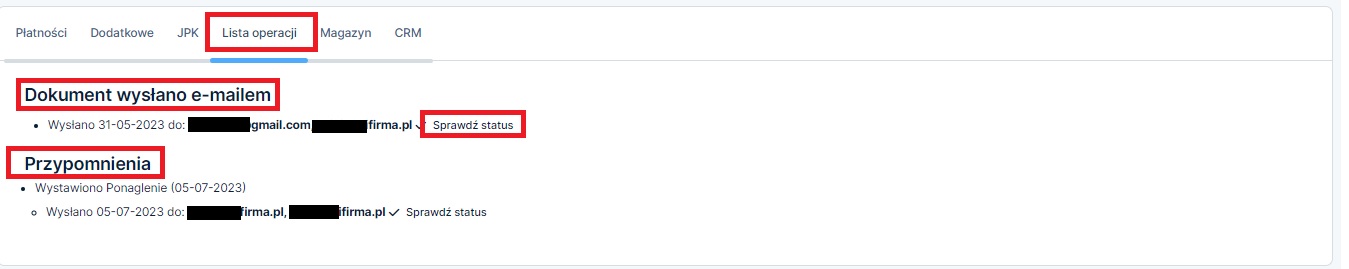

t) karta Lista operacji

-

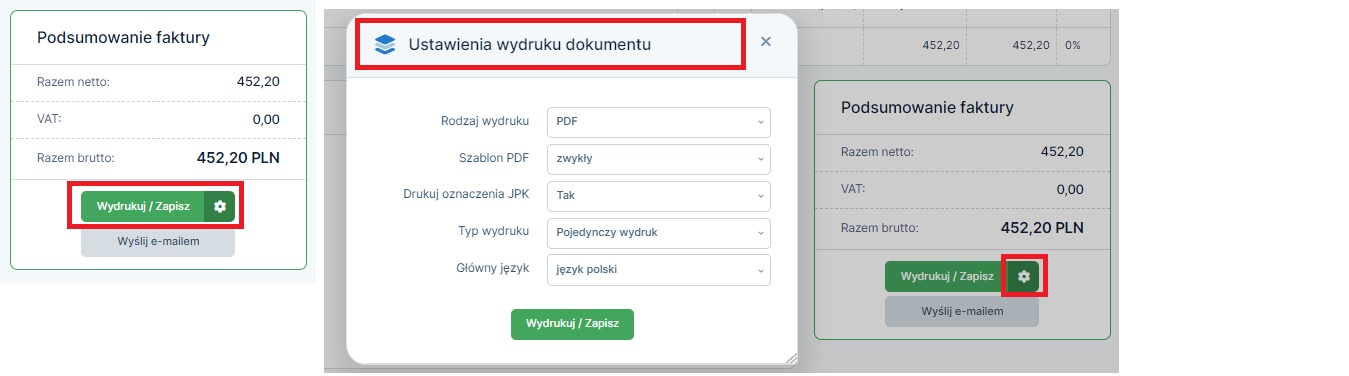

a) z poziomu otwartego formularza za pomocą opcji wydrukuj/zapisz

b) z poziomu zakładki Faktury ➡ lista faktur

4.4. Pozostałe opcje dostępne po wystawieniu faktury

4.5 Wprowadzenie informacji o zapłacie

-

5.1. Przedsiębiorca rozliczający podatek dochodowy na KPIR

-

Przykład 4. Otrzymanie zaliczki przed dostawą

Przykład 5. Inna data wystawienia i data sprzedaży

Przykład 6. Faktura wystawiona na nabywcę niezarejestrowanego jako podatnik VAT-UE

Przykład 7. Faktura wystawiona jako eksport towarów zamiast WDT

Przykład 8. Faktura wystawiona bez oznaczenia towaru kodem GTU

5.2. Przedsiębiorca rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych

-

Przykład 9. Otrzymanie zaliczki przed dostawą

Przykład 10. Inna data wystawienia i data sprzedaży

Przykład 11. Faktura wystawiona na nabywcę niezarejestrowanego jako podatnik VAT-UE

Przykład 12. Faktura wystawiona jako eksport towarów zamiast WDT

Przykład 13. Faktura wystawiona bez oznaczenia towaru kodem GTU

1. Definicja wewnątrzwspólnotowej dostawy towarów (WDT)

Definicję wewnątrzwspólnotowej dostawy towarów znajdziemy w art. 13 ustawy o podatku od towarów i usług (VAT).

Zgodnie z tym przepisem wewnątrzwspólnotowa dostawa towarów to wywóz towarów z terytorium kraju, na terytorium innego kraju UE, w wyniku wykonania czynności określonych w art. 7 ustawy o VAT (przeniesienia prawa do rozporządzania towarami jak właściciel).

Warunki pozwalające na zakwalifikowanie danej dostawy jako wewnątrzwspólnotowej dostawy towarów przedstawione zostały w tabeli.

| Warunki dotyczące sprzedawcy: | |

| 1. | sprzedawca musi być czynnym podatnikiem podatku VAT (nie ma zastosowania jeśli przedmiotem dostawy są nowe środki transportu) |

| 2. | sprzedawca musi być zarejestrowany do VAT-UE |

| Warunki po stronie nabywcy: | |

| 1. | nabywca musi być podatnikiem podatku od wartości dodanej zidentyfikowanym dla potrzeb transakcji wewnątrzwspólnotowych na terytorium państwa członkowskiego innym niż terytorium kraju, lub |

| 2. | nabywca musi być osobą prawną niebędącą podatnikiem podatku od wartości dodanej, która jednak jest zidentyfikowana dla potrzeb transakcji wewnątrzwspólnotowych na terytorium państwa członkowskiego innym niż terytorium kraju, lub |

| 3. | nabywca musi być podmiotem niewymienionym powyżej, jeżeli przedmiotem dostawy są wyroby akcyzowe, które objęte są procedurą zawieszenia poboru akcyzy lub procedurą przemieszczania wyrobów akcyzowych z zapłaconą akcyzą, lub |

| 4. | nabywca musi być innym podmiotem (niebędącym podatnikiem) jeżeli przedmiotem dostawy są nowe środki transportu. |

W przypadku kiedy przedmiotem dostawy są nowe środki transportu, WDT występuje także wówczas gdy nie są spełnione warunki dotyczące statusu nabywcy i sprzedawcy.

Ponadto sprzedaż nie jest uznawana jako WDT jeśli jest dokonywana w ramach procedury marży czy też dostaw, do których ma zastosowania stawka 0% na podstawie art. 83 ust. 1 pkt 1, 3, 6, 10 i 18 (np. dostawy części do jednostek pływających, środków transportu lotniczego, towarów służących zaopatrzeniu statków).

Za WDT uznawane jest również przemieszczenie towarów należących do podatnika z terytorium kraju na terytorium innego kraju UE (zgodnie z art. 13 ust. 3). Ta kwestia zostanie pominięta w dalszej części artykułu.

2. Rozliczenie po stronie podatku VAT

Poprawne wykazanie dostawy w ewidencji VAT obejmuje ustalenie właściwej stawki VAT, podstawy opodatkowania oraz okresu, w którym sprzedaż należy wykazać.

2.1. Warunki stosowania stawki 0%

Wewnątrzwspólnotowa dostawa towarów podlega opodatkowaniu stawką 0% pod warunkiem spełnienia warunków wskazanych w ustawie o VAT.

| L.p. | Warunki wynikające z art. 42 ustawy o VAT |

| 1. | Dostawa została dokonana na rzecz nabywcy posiadającego właściwy i ważny numer dla transakcji wewnątrzwspólnotowych, który został przekazany sprzedawcy, |

| 2. | Sprzedawca w momencie złożenia deklaracji, z wykazaną transakcją jest zarejestrowany jako podatnik VAT-UE, |

| 3. | Sprzedawca przed terminem złożenia deklaracji za dany okres posiada dowody potwierdzające wywiezienie i dostarczenie towarów do nabywcy w innym kraju UE. |

| 4. | Dostawca składając deklaracje podatkową, w której wykazuje dostawę jest zarejestrowany jako podatnik VAT-UE. |

To jakie dowody potwierdzają wywiezienie i dostarczenie towarów do nabywcy w innym kraj UE określone zostało:

- obowiązującego od stycznia 2022 r. brzmienia art. 45a Rozporządzenia Wykonawczego UE nr 282/2011,

- ustawie o VAT (art. 42 ust. 3-5 i 11).

To w oparciu o jakie przepisy przedsiębiorcy mają dokumentować wysyłkę i dostarczenie towarów do nabywcy, zostało wskazane w objaśnieniach podatkowych z dnia 17 grudnia 2020 r. w sprawie dokumentowania WDT dla celów VAT.

Zgodnie z nimi “z uwagi na ujednolicenie zasad dokumentowania WDT na obszarze całej Unii Europejskiej, podatnik może posługiwać się dokumentami określonymi w art. 45a Rozporządzenia 282/2011 i w tym zakresie korzystać z domniemania przewidzianego w tym przepisie. Powyższe nie jest jednak obowiązkiem podatnika, co oznacza, że w celu skorzystania ze zwolnienia (stawki 0%) z tytułu WDT podatnik nie jest bezwzględnie zobowiązany do gromadzenia wszystkich dokumentów zgodnie z warunkami wskazanymi w art. 45a ust. 1 Rozporządzenia 282/2011.

W celu zastosowania zwolnienia (stawki 0%) dla WDT, podatnik nadal może udowodnić zgodnie z art. 42 ust. 1 pkt 2 w zw. z art. 42 ust. 3-5 i 11 ustawy o VAT, że towary będące przedmiotem wewnątrzwspólnotowej dostawy zostały wywiezione z terytorium kraju i dostarczone do nabywcy na terytorium państwa członkowskiego inne niż terytorium kraju, na zasadach i na podstawie dowodów wskazanych w tych przepisach.”

Podsumowując powyższe – przedsiębiorca może zdecydować w oparciu o jakie dokumenty będzie potwierdzał fakt wywozu i dostarczenia towarów do nabywcy w innym kraju UE.

Sposób dokumentowania zależny jest od tego, który podmiot dokonuje wysyłki lub transportu.

Listę dokumentów zawiera poniższa tabela.

| Towar wywożony jest przez sprzedawcę lub osobę działającą na jego rzecz | ||

| Dokumenty wskazane w rozporządzeniu UE (pkt 1 lub 2) | Dokumenty wskazane w ustawie o VAT | |

| 1. | Co najmniej dwa niebędące ze sobą w sprzeczności dowody odnoszące się do wysyłki lub transportu takie jak:

Powyższe dokumenty muszą być wydane przez dwie różne strony, niezależnie od siebie nawzajem, od sprzedawcy i odbiorcy. |

W przypadku wywozu towaru przez osobę działającą na rzecz sprzedawcy:

W przypadku wywozu towaru przez sprzedawcę przy użyciu własnego środka transportu:

|

| 2. | Jakiekolwiek pojedyncze dowody odnoszące się do wysyłki lub transportu towarów, takie jak:

wraz jakimkolwiek pojedynczymi niebędącymi ze sobą w sprzeczności dowodami takimi jak:

Powyższe dokumenty muszą być wydane przez dwie różne strony, niezależnie od siebie nawzajem, od sprzedawcy i odbiorcy. |

|

| Towar wywożony jest przez nabywcę lub osobę działającą na jego rzecz | ||

| Dokumenty wskazane w rozporządzeniu UE (pkt 1 oraz 2 lub 3) | Dokumenty wskazane w ustawie o VAT | |

| 1. | Pisemne oświadczenie nabywcy potwierdzającego, że towary zostały wysłane lub przetransportowane przez nabywcę lub przez osobę trzecią działającą na rzecz nabywcy, oraz wskazującego państwo członkowskie przeznaczenia towarów. Takie pisemne oświadczenie określa: datę wystawienia; nazwę lub imię i nazwisko oraz adres nabywcy; ilość i rodzaj towarów; datę i miejsce przybycia towarów; w przypadku dostawy środków transportu, numer identyfikacyjny środków transportu; oraz identyfikację osoby przyjmującej towary na rzecz nabywcy. |

W przypadku wywozu towaru przez osobę działającą na rzecz nabywcy:

W przypadku wywozu towaru przez nabywcę przy użyciu własnego środka transportu:

|

| 2. | Co najmniej dwa niebędące ze sobą w sprzeczności dowody odnoszące się do wysyłki lub transportu takie jak:

Powyższe dokumenty muszą być wydane przez dwie różne strony, niezależnie od siebie nawzajem, od sprzedawcy i odbiorcy. |

|

| 3. | Jakiekolwiek pojedyncze dowody odnoszące się do wysyłki lub transportu towarów, takie jak:

wraz jakimkolwiek pojedynczymi niebędącymi ze sobą w sprzeczności dowodami takimi jak:

Powyższe dokumenty muszą być wydane przez dwie różne strony, niezależnie od siebie nawzajem, od sprzedawcy i odbiorcy. |

|

Powyższa tabela nie uwzględnia wywozu nowych środków transportu.

To kiedy sprzedawca uzyska dokumenty potwierdzające dostarczenie towarów do nabywcy wpływa na moment wykazania dostawy w deklaracjach VAT. Więcej na ten temat w punkcie Wykazanie WDT w deklaracjach.

2.2. Podstawa opodatkowania

Podstawa opodatkowania to kwota, którą sprzedawca wskazuje jako wartość transakcji w deklaracji JPKV7 oraz informacji VAT-UE. Stanowi ona kwotę, którą sprzedawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, włącznie z otrzymanymi dotacjami, subwencjami i innymi dopłatami o podobnym charakterze mającymi bezpośredni wpływ na cenę towarów.

W przypadku faktur wystawianych w walucie, ich wartość dla celów podatku VAT jest przeliczana po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego datę powstania obowiązku podatkowego (datę wystawienia).

Przedsiębiorca może również zdecydować, iż do przeliczenia wartości sprzedaży na złotówki zastosuje ostatni kurs wymiany opublikowany przez Europejski Bank Centralny na ostatni dzień poprzedzający dzień powstania obowiązku podatkowego. W takim przypadku waluty inne niż euro przelicza się z zastosowaniem kursu wymiany każdej z nich względem euro. W serwisie opcja taka nie jest stosowana.

W związku z tym, iż przedsiębiorcy mogą zdecydować aby dla celów VAT stosować zasady przeliczania analogiczne jak dla celów PIT – takie właśnie założenie został przyjęte w serwisie. Dla celów VAT faktura przeliczana jest na złotówki wg średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży.

2.3. Obowiązek podatkowy w WDT

Obowiązek podatkowy czyli okres, w którym sprzedawca ujmuje transakcję w ewidencjach VAT a tym samym pliku JPKV7 i deklaracji VAT-UE powstaje na zasadach szczególnych a mianowicie w dacie wystawienia faktury, nie później jednak niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy.

Otrzymanie zaliczki nie powoduje powstania obowiązku podatkowego.

Przykład 1:

Polski przedsiębiorca otrzymał zaliczkę na dostawę towarów do Niemiec. Kontrahent jest podatnikiem VAT-UE. Zaliczkę otrzymał 10.07.2023 r.

Towar został wysłany 20.07.2023 r. a faktura wystawiona 01.08.2023 r.

Obowiązek podatkowy dla całej wartości sprzedaży powstanie 01.08.2023 r.

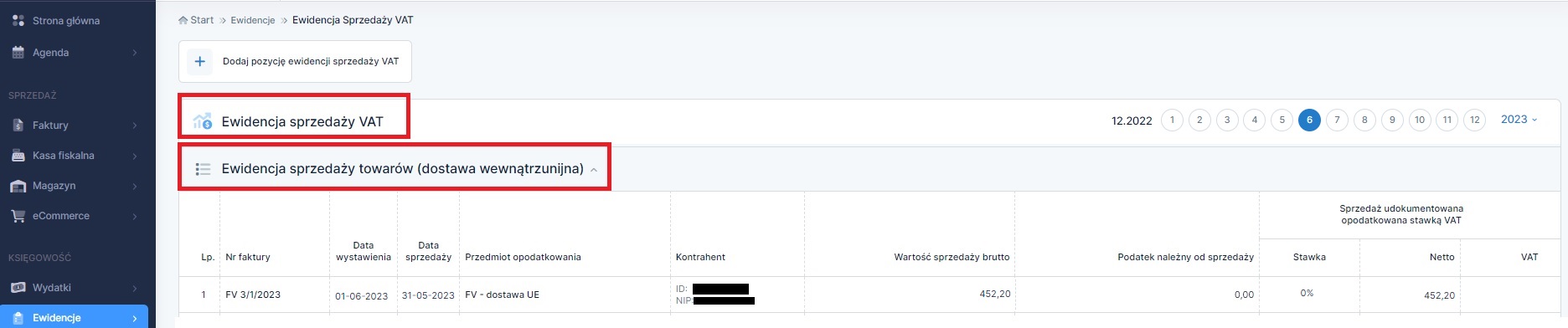

2.4. Wykazanie WDT w ewidencjach i deklaracjach VAT

Wewnątrzwspólnotowa dostawa towarów wykazywana jest w ewidencji sprzedaży VAT a następnie pliku JPKV7 i deklaracji VAT-UE w okresie powstania obowiązku podatkowego, pod warunkiem uzyskania przez sprzedawcę dokumentów potwierdzających wywóz i dostarczenie towarów do kontrahenta w innym kraju UE.

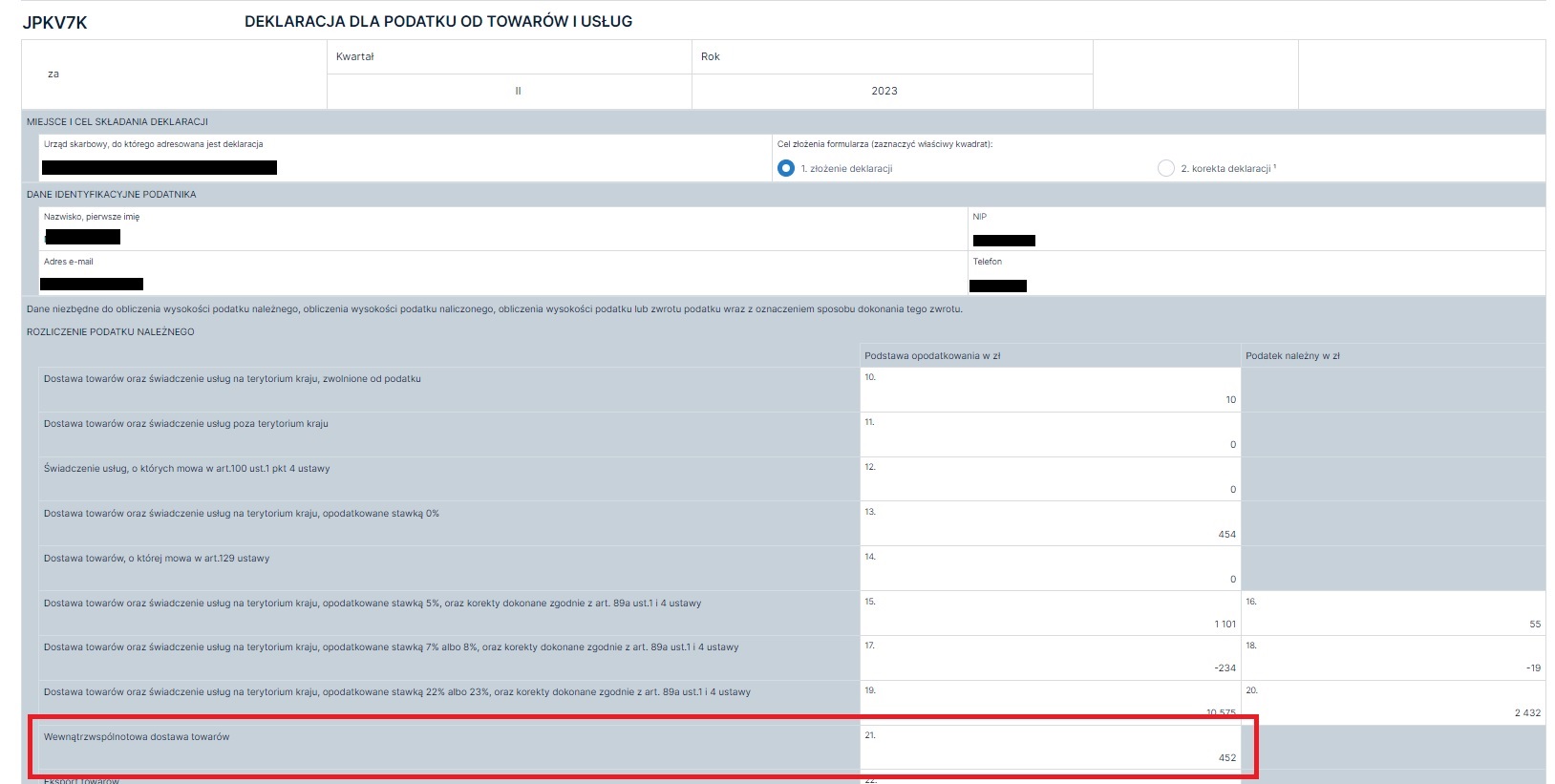

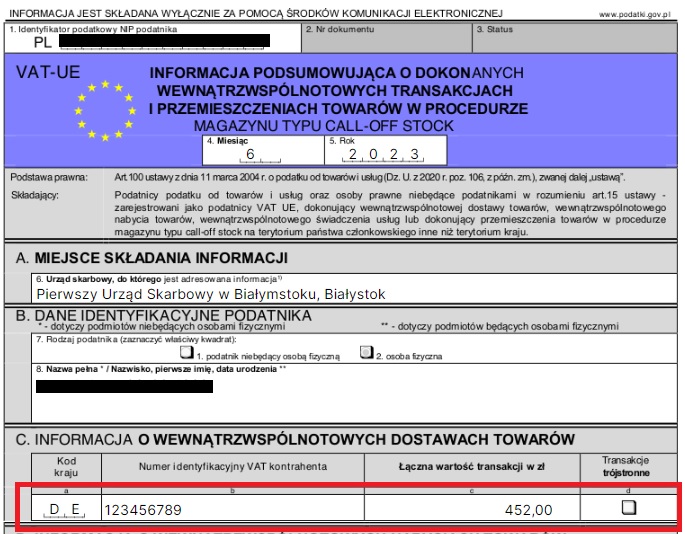

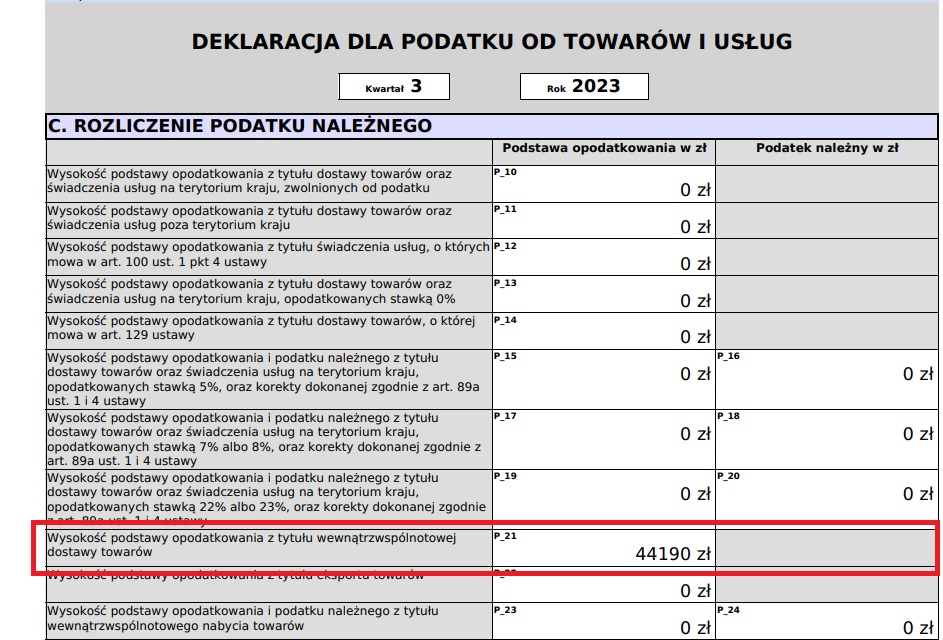

Dostawa wykazywana jest w:

a) ewidencji sprzedaży VAT przy stawce 0%

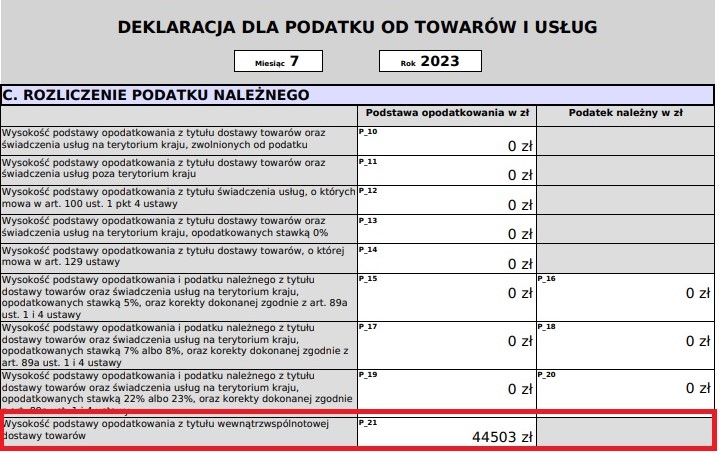

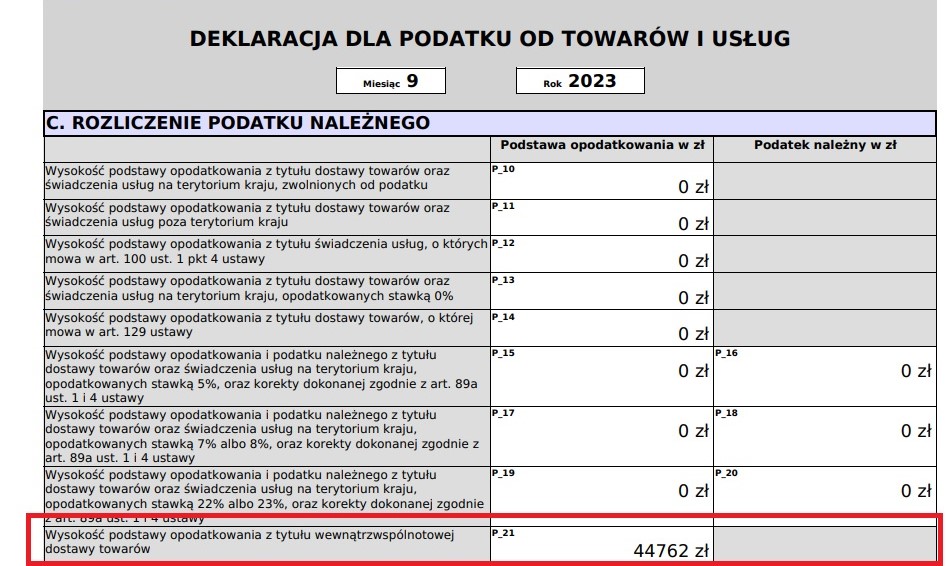

b) pliku JPKV7 – w części ewidencyjnej w polu K_21 oraz części deklaracyjnej w polu P_21.

W przypadku wystawienia faktury dla WDT w części ewidencyjnej pliku dodatkowo mogą pojawić się oznaczenia:

- grupy towarowo – usługowej (GTU),

- procedur podatkowych takich jak TP, TT_D, I_42 oraz I_63. Więcej informacji na temat procedur podatkowych tutaj.

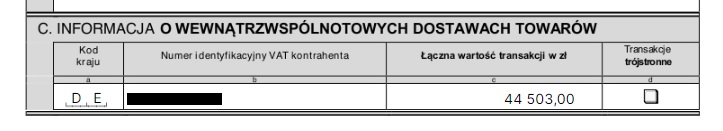

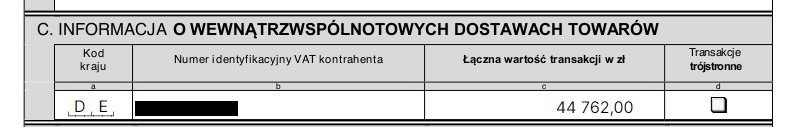

c) informacji podsumowującej VAT-UE w części C (Informacja o wewnątrzwspólnotowych dostawach towarów).

W deklaracji ujmowana jest suma dostaw dokonanych dla danego kontrahenta w miesiącu, za który składana jest deklaracja, wraz z wykazaniem jego nr NIP i prefiksu kraju.

To kiedy sprzedawca ma prawo do wykazania transakcji jako WDT zależy od momentu uzyskania dokumentów potwierdzających wywóz towarów i dostarczenie towarów do nabywcy w innym kraju UE oraz od tego czy sprzedawca rozlicza VAT miesięcznie czy kwartalnie.

Zgodnie z art. 42 ust. 1 pkt. 2 podatnik wykazuje sprzedaż z zastosowaniem stawki 0% pod warunkiem, iż przed upływem terminu do złożenia deklaracji za dany okres rozliczeniowy posiada, w swojej dokumentacji, dowody, że towary będące przedmiotem dostawy zostały wywiezione i dostarczone do nabywcy w innym kraju UE.

W przypadku braku spełnienia powyższego warunku – przedsiębiorca postępuje zgodnie z zasadami wskazanymi w art. 42 ust. 12 i 12a.

Zasady te zostały przedstawione w tabeli.

| Miesięczne rozliczenie VAT | Kwartalne rozliczenie VAT | ||

| Moment uzyskania dokumentów | Sposób ujęcia transakcji | Moment uzyskania dokumentów | Sposób ujęcia transakcji |

| Przed upływem terminu do złożenia deklaracji za dany okres rozliczeniowy (miesiąc wystawienia faktury) | Ujęcie jako WDT ze stawką 0% w miesiącu wystawienia faktury | Przed upływem terminu do złożenia deklaracji za dany okres rozliczeniowy | Ujęcie jako WDT ze stawką 0% w miesiącu wystawienia faktury |

| Po upływie terminu złożenia deklaracji za miesiąc wystawienia faktury a przed upływem terminu złożenia deklaracji za kolejny po następnym miesiącu. | Wstrzymujemy się z wykazaniem WDT. Po otrzymaniu dokumentów WDT ze stawką 0% ujmujemy w miesiącu wystawienia faktury. | Po upływie terminu złożenia deklaracji za kwartał wystawienia faktury a przed upływem terminu złożenia deklaracji za kolejny kwartał. | Wstrzymujemy się z wykazaniem WDT. Po otrzymaniu dokumentów WDT ze stawką 0% ujmujemy w miesiącu wystawienia faktury. |

| Po upływie terminu do złożenia deklaracji za kolejny po następnym miesiącu. | Wskazuje dostawę jako krajową w miesiącu kolejnym po następnym. Po otrzymaniu dokumentów – koryguje sprzedaż wykazaną jako krajową i wykazuje jako WDT ze stawką 0% w miesiącu wystawienia faktury |

Po upływie terminu do złożenia deklaracji za kolejny kwartał. | Wskazuje dostawę jako krajową w kolejnym kwartale. Po otrzymaniu dokumentów – koryguje sprzedaż wykazaną jako krajową i wykazuje jako WDT ze stawką 0% w miesiącu wystawienia faktury |

Przykład 2.

Przedsiębiorca rozliczający się miesięcznie z podatku VAT dokonał sprzedaży towarów na rzecz podatnika VAT-UE z Francji. Faktura została wystawiona 12.01.2023 r.

Sprzedawca otrzymał dokumenty potwierdzające wywóz towarów:

-

a) przed 25.02.2023 r. (np. 10.02.2023 r. ) – faktura zostanie wykazana jako WDT ze stawką 0% w miesiącu styczniu.

b) po 25.02.2023 r. a przed 25.04.2023 (np. 10.04.2023 r.) – wstrzymuje się z wykazaniem faktury do momentu otrzymania dokumentów. Po ich otrzymaniu wykazuje sprzedaż jako WDT ze stawką 0% w miesiącu wystawienia faktury (styczniu).

c) po 25.04.2023 r. (np. 15.05.2023 r.) – w związku z brakiem dokumentów do dnia 25.04.2023 r. w deklaracji za marzec sprzedaż zostaje wykazana jako krajowa, z naliczeniem krajowego VAT. Po otrzymaniu dokumentów w maju, sprzedawca koryguje deklarację za miesiąc marzec (zmniejsza wartość sprzedaży krajowej) i styczeń (wykazuje sprzedaż jako WDT ze stawką 0%).

Brak otrzymania dokumentów skutkowałby koniecznością rozliczenia sprzedaży jako krajowej w marcu, bez prawa do późniejszej korekty.

Przykład 3.

Przedsiębiorca rozliczający się kwartalnie z podatku dokonał sprzedaży towarów na rzecz podatnika VAT-UE z Francji. Faktura została wystawiona 12.01.2023 r.

Sprzedawca otrzymał dokumenty potwierdzające wywóz towarów:

-

a) przed 25.04.2023 r. (np. 10.02.2023 r.) – faktura zostanie wykazana jako WDT ze stawką 0% w miesiącu styczniu w części ewidencyjnej i I kwartale w części deklaracyjnej.

b) po 25.04.2023 r. a przed 25.07.2023 (np. 10.04.2023 r.) – wstrzymuje się z wykazaniem faktury do momentu otrzymania dokumentów. Po ich otrzymaniu wykazuje sprzedaż jako WDT ze stawką 0% w miesiącu wystawienia faktury – w styczniu w części ewidencyjnej pliku JPKV7 i I kwartale w części deklaracyjnej.

c) po 25.07.2023 r. (np. 15.09.2023 r.) – w związku z brakiem dokumentów do dnia 25.07.2023 r. w sprzedawca ujmuje w ewidencji za czerwiec sprzedaż jako krajowa z zastosowaniem właściwej stawki VAT. Sprzedaż zostaje ujęta w części deklaracyjnej w II kwartale. Po otrzymaniu dokumentów we wrześniu sprzedawca koryguje sprzedaż wykazaną jako krajową (czerwiec/ II kwartał) i wykazuje sprzedaż w sposób właściwy dla WDT w styczniu – korygując tym samym plik JPKV7 za styczeń (część ewidencyjną) i za marzec (część deklaracyjna).

Brak otrzymania dokumentów skutkowałby koniecznością rozliczenia sprzedaży jako krajowej w czerwcu, bez prawa do późniejszej korekty.

3. Rozliczenie po stronie podatku dochodowego

Przychód z tytułu dokonanej sprzedaży powstanie na zasadach ogólnych – we wcześniejszej z dat – data wystawienia faktury lub data dostawy towarów.

W związku z tym, iż formularz wewnątrzunijnej dostawy towarów w serwisie, nie pozwala na to aby data sprzedaży była wcześniejsza niż data wystawienia, przychód księgowany jest we wskazanej w formularzu dacie sprzedaży.

W przypadku faktur wystawionych w walucie przychód zostanie wykazany po przeliczeniu kwoty w walucie po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży.

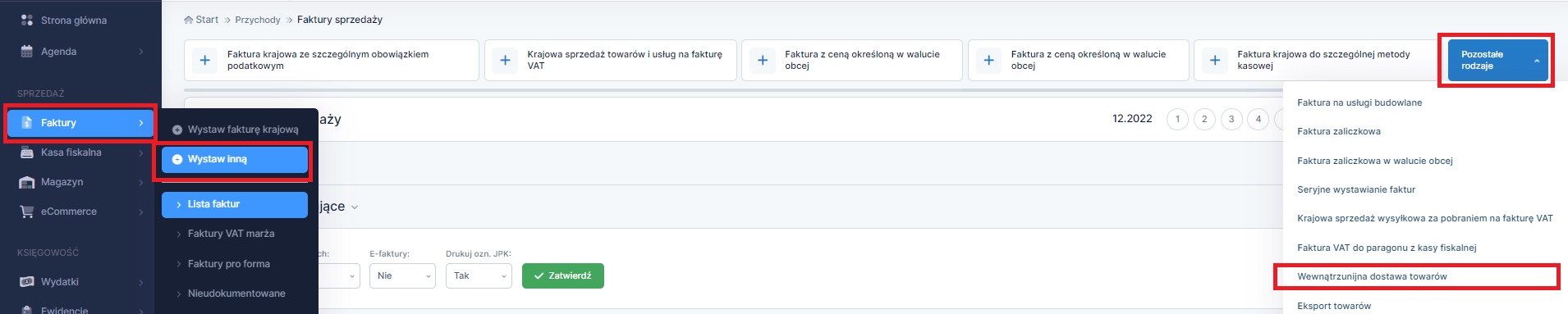

4. Formularz WDT w serwisie Ifirma.pl

4.1. Wystawienie faktury

Formularz wewnątrzunijnej dostawy towarów dostępny jest na kontach czynnych podatników podatku VAT w zakładce Faktury ➡ wystaw inną ➡ pozostałe rodzaje ➡ + Wewnątrzunijna dostawa towarów.

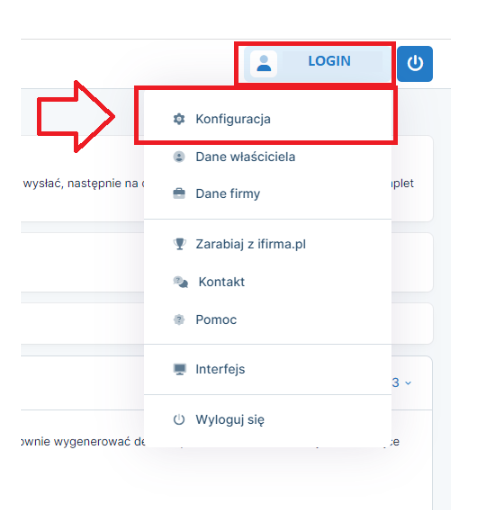

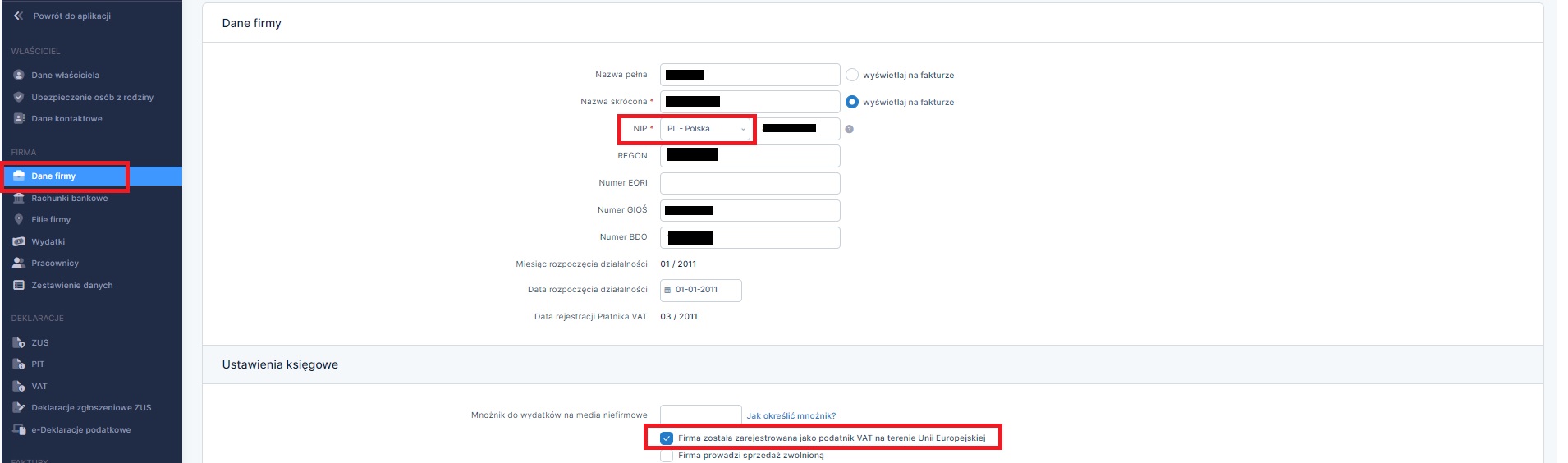

Dostępność formularza Wewnątrzunijnej dostawy towarów uzależnione jest od wprowadzenia w zakładce Konfiguracja (po najechaniu na Login użytkownika, w prawym, górnym rogu)

następnie Dane firmy odpowiednich ustawień obejmujących:

- wybór prefiksu PL przy nr NIP firmy,

- oznaczenia pola Firma została zarejestrowana jako podatnik VAT na terenie Unii Europejskiej w części Ustawienia księgowe.

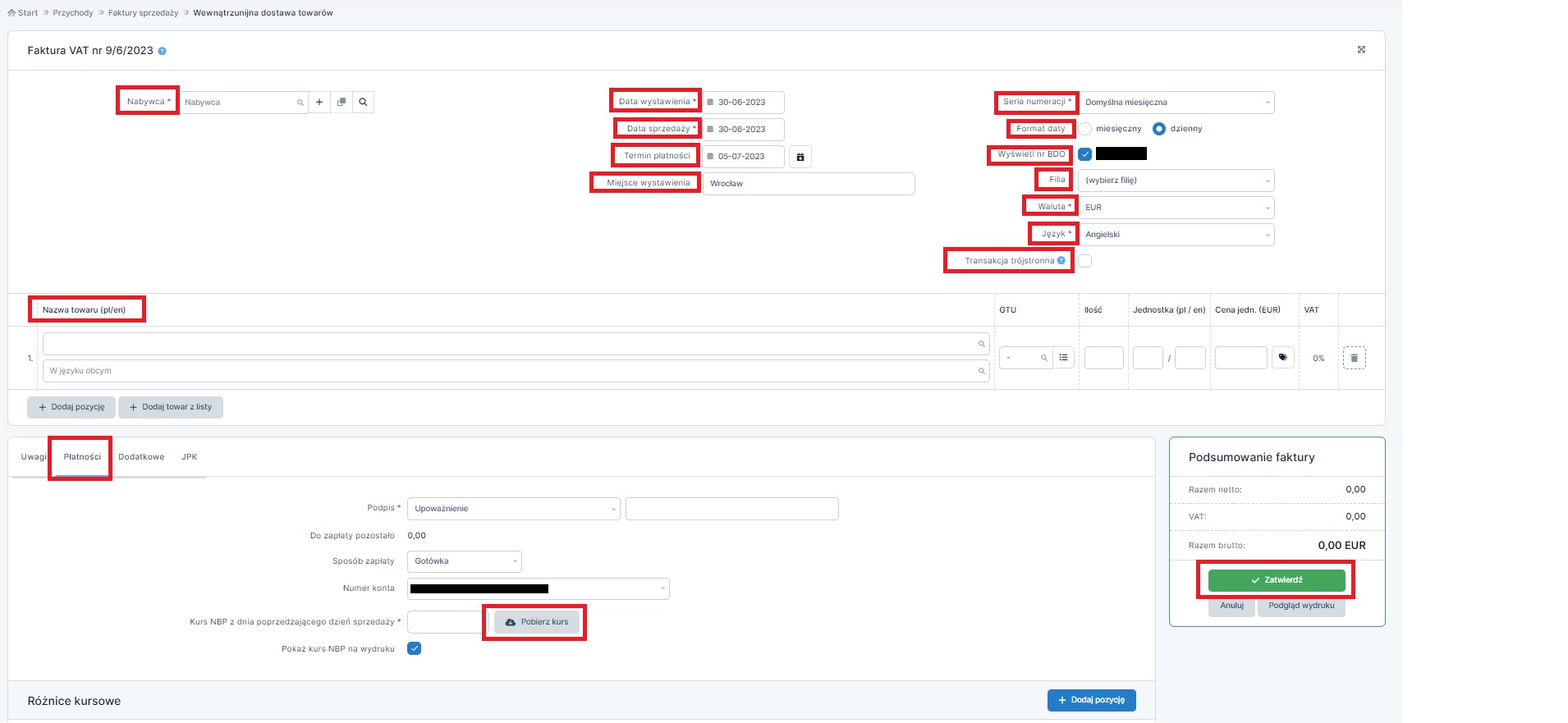

Formularz wewnątrzunijnej dostawy towarów wygląda następująco:

Kolejne pola należy uzupełnić w sposób opisany w poniższych punktach.

a) nabywca

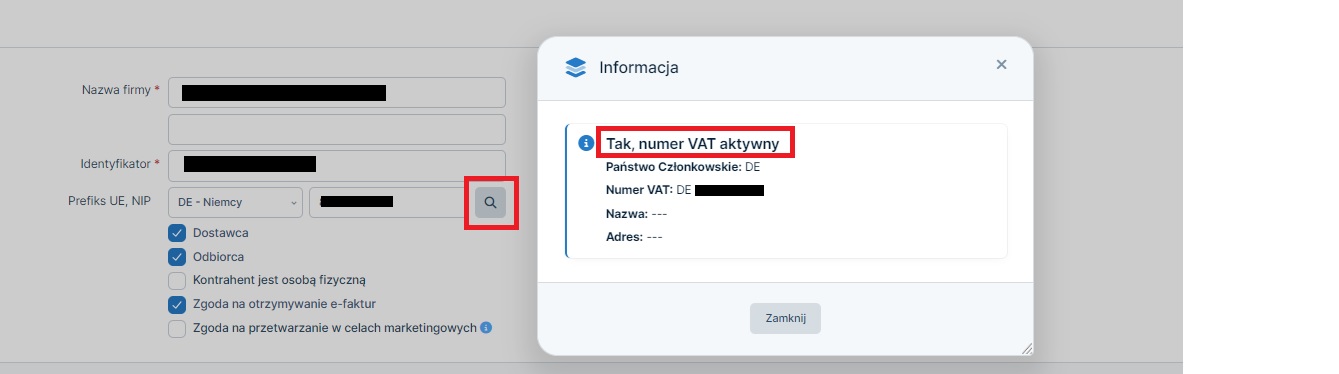

Użytkownik ma możliwość wyboru z listy nabywcy z listy lub dodać nowego. Fakturę można wystawić jedynie dla podatnika VAT-UE czyli firmy z uzupełnionym nr NIP i prefiksem kraju.

Dodając nowego kontrahenta dane należy wpisać ręcznie. Serwis ich nie pobierze z bazy GUS/Regon. Więcej na temat dodawania kontrahentów tutaj.

b) data wystawienia

Data nie późniejsza niż 15-sty dzień miesiąca następującego po miesiącu sprzedaży.

c) data sprzedaży

Data dostawy towarów, czyli data przeniesienia prawa własności do towarów.

Uwaga!

Podczas wystawiania faktury na koncie należy ustawić miesiąc księgowy zgodny z datą sprzedaży.

d) termin płatności

Termin, w którym nabywca ma dokonać zapłaty za fakturę. Data uzupełnia się:

- w pierwszej kolejności zgodnie z wprowadzonymi w danych kontrahentach ustawieniami przychodów. Więcej na ten temat tutaj, a jeśli te ustawienia nie zostały wprowadzone

- zgodnie domyślnym terminem płatności wprowadzonym Domyślnych ustawieniach faktur w zakładce Konfiguracja (po najechaniu na Login użytkownika, w prawym, górnym rogu).

W przypadku, kiedy data ta ma się nie pojawiać na fakturę należy ją usunąć.

e) miejsce wystawienia

Miejsce wystawienia faktury. Domyślnie ustawione zgodnie z ustawieniami wprowadzonymi w Domyślnych ustawieniach faktur w zakładce Konfiguracja (po najechaniu na Login użytkownika, w prawym, górnym rogu).

Pole to może zostać puste.

f) seria numeracji

Do wyboru z listy serii numeracji wprowadzonych w zakładce Konfiguracja Faktury ➡ Serie numeracji.

g) format daty

Zostaje domyślnie ustawiony dzienny forma daty sprzedaży.

h) wyświetlanie nr BDO

Domyślnie ustawione zgodnie z ustawieniami wprowadzonymi w Domyślnych ustawieniach faktur w zakładce Konfiguracja.

Jego oznaczenie powoduje wyświetlenie na wydruku faktur nr BDO sprzedawcy. Więcej o obowiązku posługiwania się nr BDO na dokumentach tutaj.

i) filia

Pole do wyboru. Pojawia się w przypadku prowadzenia dodatkowych miejsc prowadzenia działalności w zakładce Konfiguracja ➡ Filie firmy. Brak wyboru spowoduje, iż na wystawionej fakturze – w zakresie adresu sprzedawcy pojawi się jedynie adres siedziby.

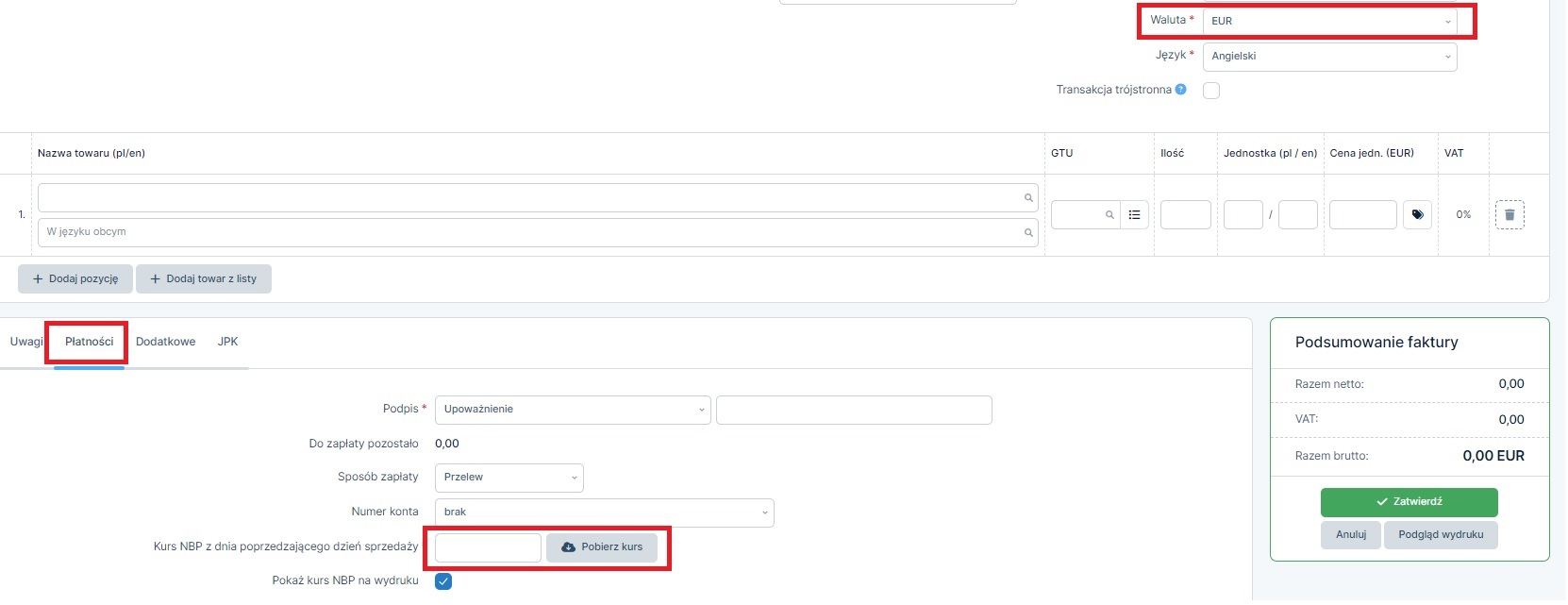

j) waluta

Do wyboru z listy. Domyślnie ustawione zgodnie z ustawieniami wprowadzonymi w Domyślnych ustawieniach faktur w zakładce Konfiguracja. Wybór waluty innej niż PLN spowoduje konieczność pobrania kursu na karcie Płatności.

Uwaga !

Brak wyboru kursu uniemożliwia zatwierdzenie faktury.

Pobrany kurs nie aktualizuje się automatycznie. Zmiana daty sprzedaży, po pobraniu kursu, powoduje konieczność jego ponownego pobrania.

k) język

Faktury wystawiane są obowiązkowo w języku polskim. W polu język Użytkownik może wybrać z listy język na jaki mają być przetłumaczone stała elementy faktury. Wartość tego pola uzupełniana jest domyślnie zgodnie z ustawieniami wprowadzonymi w Domyślnych ustawieniach faktur w zakładce Konfiguracja. We wskazanej zakładce możliwe jest również wskazanie, który język, obcy czy polski, ma być językiem głównym na wydruku dokumentu.

l) transakcja trójstronna

Pole należy oznaczyć, jeśli sprzedaż jest rozliczana w ramach uproszczonej transakcji trójstronnej przed drugiego w kolejności podatnika zgodnie z art. 135-138 ustawy o VAT.

Oznaczenie tego pola wpływa na:

- pojawienie się na wydruku faktury adnotacji o treści VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE.

- wprowadzenie do części ewidencyjnej pliku JPKV7 oznaczenia TT_D (Dostawa towarów poza terytorium kraju przez drugiego podatnika w transakcji trójstronnej),

- oznaczenie dostawy w deklaracji VAT-UE jako transakcji trójstronnej.

m) przedmiot sprzedaży

Dane o przedmiocie sprzedaży obejmują:

- nazwę towaru,

- oznaczenie GTU,

- wskazanie ilości,

- wskazanie jednostki,

- cenę jednostkową z możliwością wskazania rabatu procentowego.

Informację o nazwie towaru oraz jednostce Użytkownik może wpisać także w języku obcym. Dane te w języku polskim są obowiązkowe.

Dane o przedmiocie sprzedaży Użytkownik może wpisać ręcznie podczas wystawiania faktury lub wybrać towar wcześniej dodany w zakładce Faktury ➡ towary i usługi.

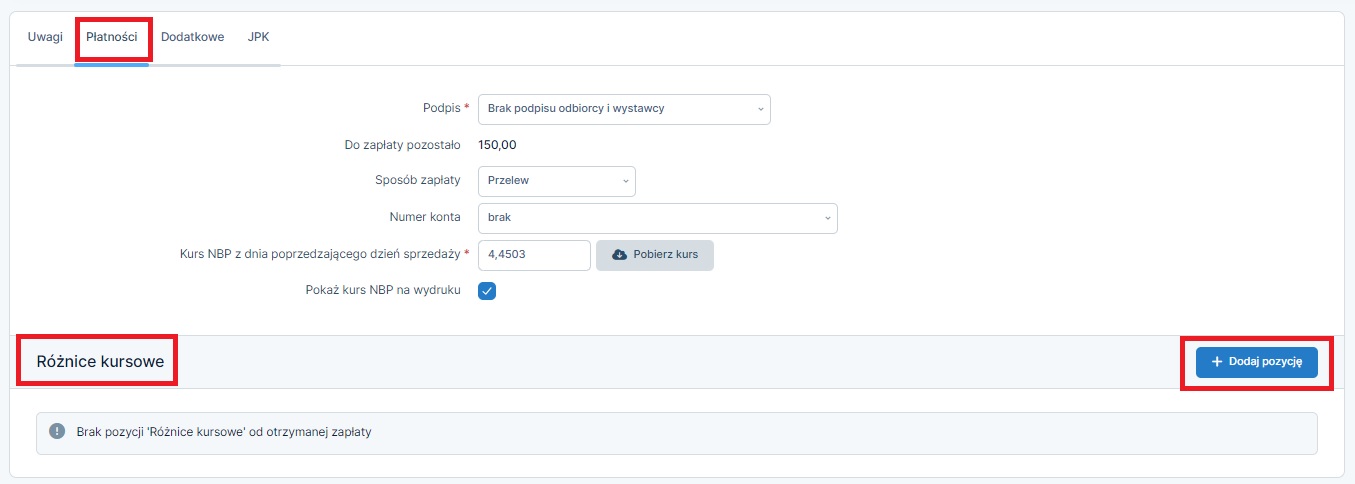

n) karta płatności

Na karcie tej Użytkownik wprowadza ustawienia w zakresie:

- podpisów na fakturze,

- formy płatności,

- numeru rachunku bankowego,

- kursu z dnia poprzedzającego datę sprzedaży

Pobranie kursu z dnia poprzedzającego datę sprzedaży na karcie Płatności jest obowiązkowe. Brak jego pobrania uniemożliwia zatwierdzenie faktury.

Kurs nie aktualizuje się automatycznie po zmianie daty sprzedaży.

Forma płatności oraz numer rachunku bankowego ustawiane są:

- w pierwszej kolejności zgodnie z ustawieniami przychodów wprowadzonymi dla danego kontrahenta,

- jeśli powyższe nie są ustawione zgodnie z domyślnymi ustawieniami faktur wprowadzonymi w zakładce Konfiguracja ➡ Faktury ➡ Domyślne ustawienia.

W przypadku wyboru jako formy płatności przelewu dodatkowo możliwe będzie oznaczenie, aby na fakturze pojawił się kod QR z danymi do przelewu.

Na karcie płatności – także podczas wystawiania faktury można dodać informację zapłacie. Więcej informacji na ten temat w punkcie 4.5. Wprowadzenie informacji o zapłacie.

o) karta uwagi

Pole uwagi można uzupełnić następująco:

- przez ręcznie wpisanie odpowiedniej adnotacji,

- przez wybranie kontrahenta, dla którego w ustawieniach przychodów została dodana informacja o uwagach na fakturze,

- przez wybranie serii numeracji, do której przypisana została uwaga (więcej informacji na ten temat tutaj),

- przez wybranie uwagi z listy standardowych uwag.

Ostatni wybór decyduje o wyświetlanej uwadze. W przypadku kiedy np. po wybraniu kontrahenta z uzupełnioną domyślną uwagą, zostanie wybrana seria numeracji, z przypisaną domyślną uwagą, na fakturze wyświetlona zostanie treść uwagi przypisana do serii numeracji.

p) karta dodatkowe

Podczas wystawiania faktury na karcie Dodatkowe można wprowadzić ustawienia w zakresie:

- danych osoby upoważnionej do wystawienia faktury,

- szablonu pdf, w którym ma być wygenerowany wydruk faktury.

Więcej na temat danych osoby upoważnionej do wystawiania faktury oraz wyboru szablonu pdf tutaj.

r) karta JPK

Na karcie tej Użytkownik oznacza procedury podatkowe, które mają zastosowanie dla wystawianej faktury.

W fakturze dotyczącej wewnątrzwspólnotowej dostawy towarów możliwe jest oznaczenie procedur TP (Istnieją powiązania nabywcy ze sprzedawcą), TT_D (Dostawa towarów poza terytorium kraju przez drugiego podatnika w transakcji trójstronnej), I_42 (WDT po imporcie towarów w procedurze 42), I_63 (WDT po imporcie towarów w procedurze 63).

Więcej informacji na temat powyższych procedur tutaj.

Oznaczenie procedury TT_D następuje przez oznaczenie w prawej górnej części formularza pola Transakcja trójstronna.

Z kolei oznaczenie wskazujące na powiązania między sprzedawcą a nabywcą (TP), mogą nastąpić również przez wprowadzenie tej informacji w danych nabywcy (w części Domyślne ustawienia przychodów).

Po zatwierdzeniu na formularzu pojawią się dodatkowo karty CRM oraz Lista operacji.

s) karta CRM

Pozwala na przypisanie kwoty przychodu z wystawionego dokumentu do wybranego projektu czy przypisanie wartości kosztów jego uzyskania.

Uzupełnienie powyższych informacji pozwoli na uwzględnienie faktury sprzedaży w wyliczeniu rentowności projektu oraz w raportach rentowności.

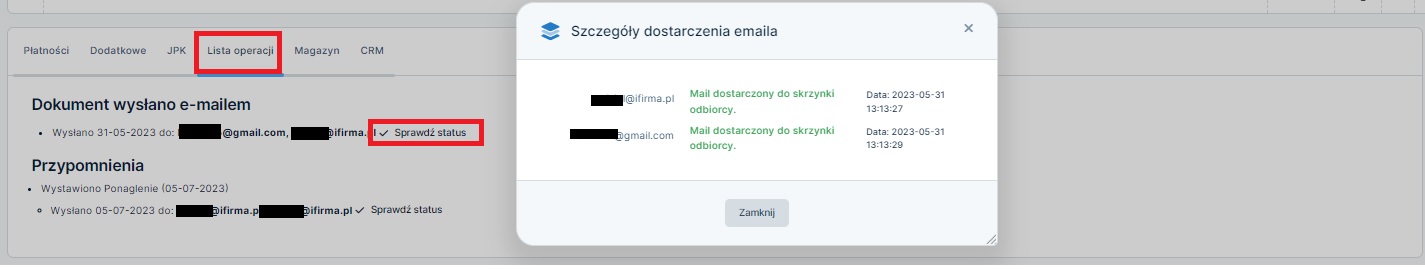

t) karta Lista operacji

Zawiera informację o wysyłkach faktury i przypomnień do faktury drogą mailową.

Pozwala na sprawdzenie adresów, na które została wysłana faktura, dat i godzin wysyłki oraz statusu wysyłki.

Więcej na temat wysyłki faktury drogą mailową oraz dodawania przypomnień do faktury w kolejnych punktach.

4.2. Wydruk faktury

Zatwierdzoną fakturę Użytkownik może wydrukować:

a) z poziomu otwartego formularza za pomocą opcji wydrukuj/zapisz

Z poziomu otwartego formularza możliwe jest również przejście do ustawień wydruku. Tu możliwe jest wybranie:

- rodzaju wydruku (formie pliku pdf lub html)

- szablonu, w którym ma być wygenerowana faktura w formie pliku pdf (więcej informacji na temat szablonów faktur tutaj),

- wskazanie czy na wydruku mają pojawić się oznaczenia wymagane dla plików JPK (wybór jedynie w przypadku wydruku formie pdf),

- typu wydruku (wydruk pojedynczy, podwójny lub jako duplikat)

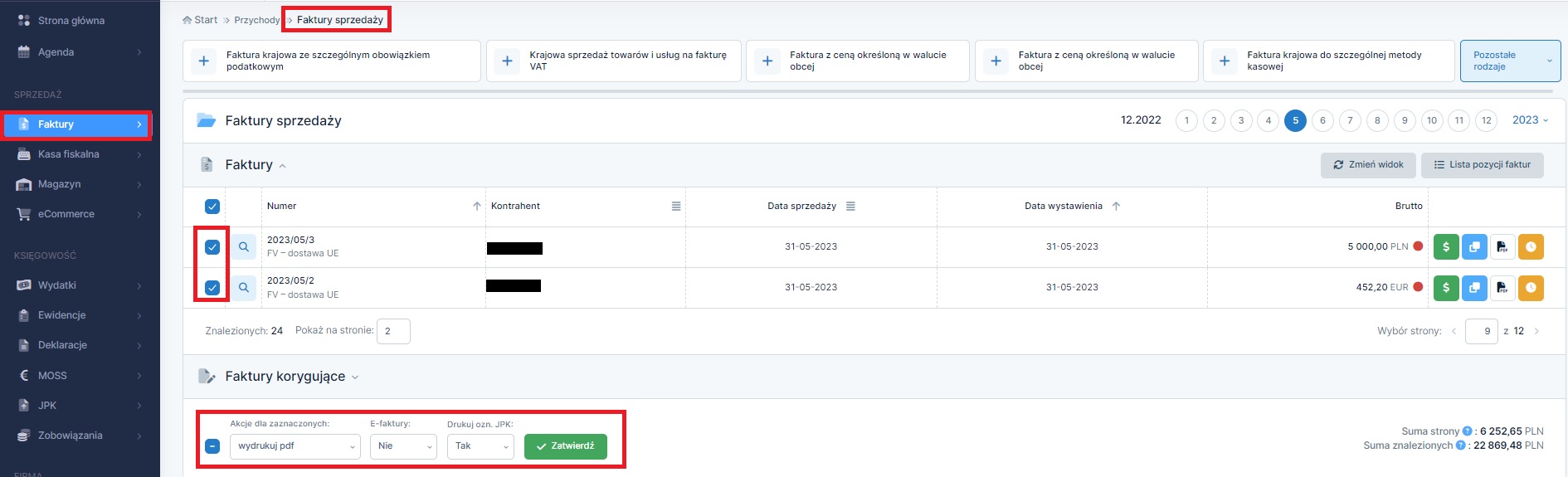

b) z poziomu zakładki Faktury ➡ lista faktur

Wydruk z poziomu listy faktur pozwala na jednoczesny wydruk większej ilości faktur. Dokumenty, które mają być wydrukowane należy oznaczyć checboxem i następnie w polu Akcja wybrać opcję wydrukuj pdf. Dodatkowo należy oznaczyć czy drukowane mają być również dokumenty wysłane jako e-faktury i czy wydruk ma zawierać informację o oznaczeniach wymaganych dla plików JPK. Wybranie opcji zatwierdź spowoduje wygenerowanie pliku pdf z zaznaczonymi fakturami. Wydruk dla każdej z zaznaczonych faktur będzie dokonany w tym szablonie pdf, który został dla danej faktury wybrany i wskazany na karcie dodatkowe.

4.3 Wysyłka faktury

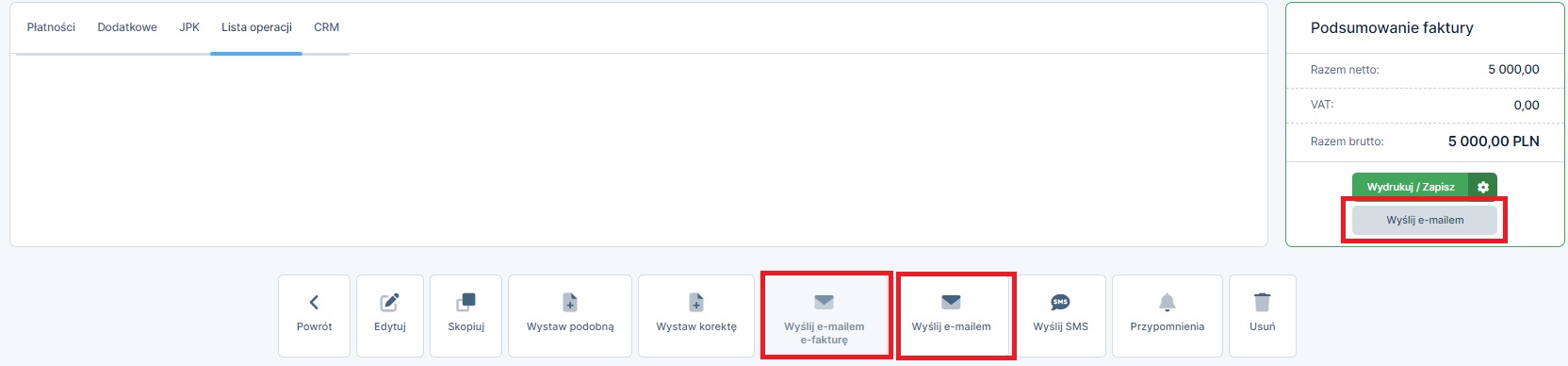

Wystawioną fakturę wewnątrzunijnej dostawy towarów Użytkownik może wysłać mailowo do nabywcy. Wysyłka może zostać dokonana:

a) z poziomu otwartego formularza faktury

Wysyłka może być dokonana jako wysyłka e-mailem (wyślij e-mailem) oraz jako wysyłka e-mailem e-faktury (wyślij e-mailem e-fakturę).

Aby możliwa była wysyłka w formie e-faktury konieczne jest aby w danych kontrahent zaznaczone zostało pole Zgoda na otrzymywanie e-faktur.

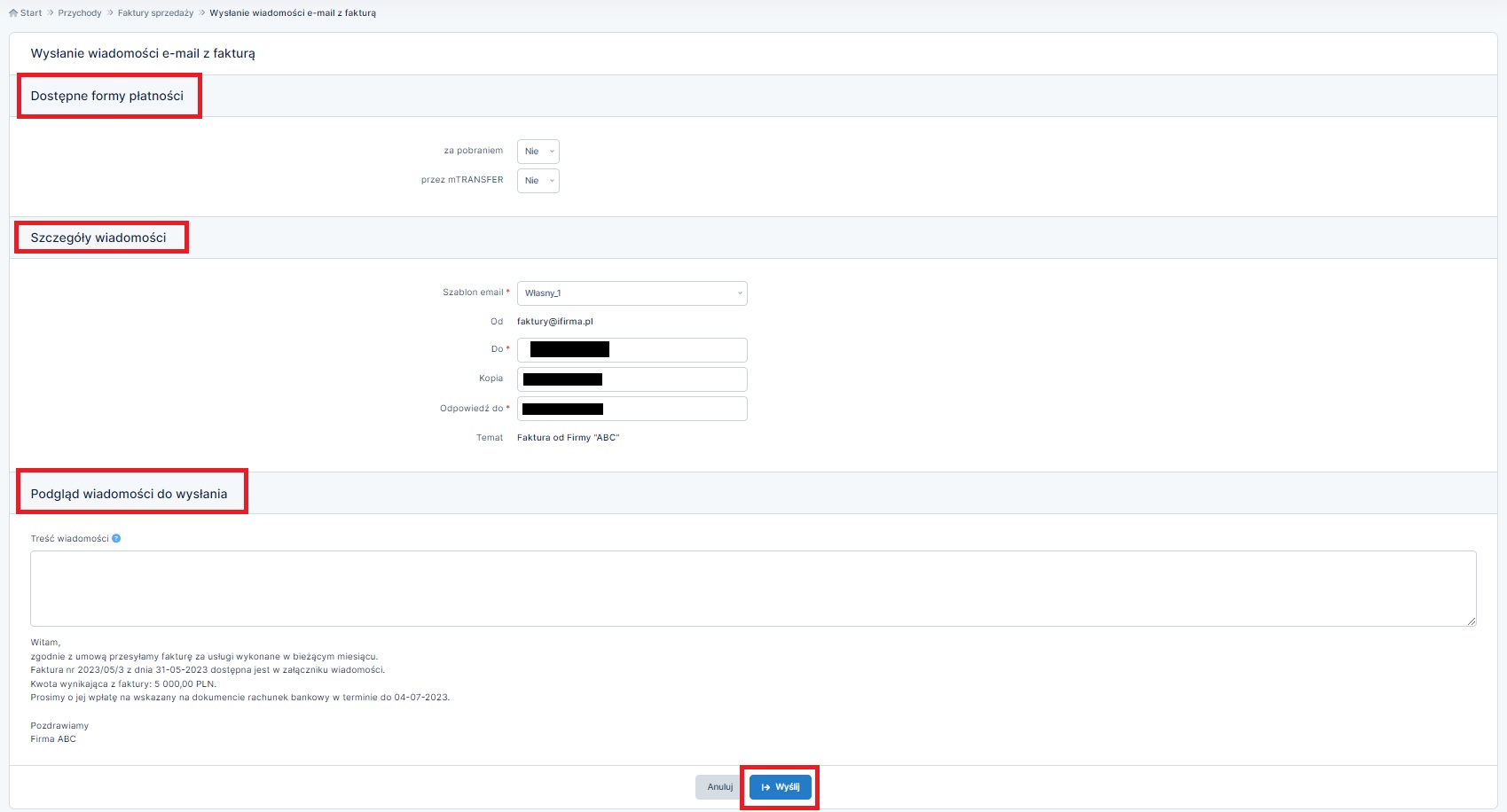

Wybór każdej z tych form wysyłki spowoduje wyświetlenie formularza Wysłanie wiadomości e-mail z fakturą (dla e-faktury odpowiednio Wysyłanie efaktury).

W formularzu możliwe jest wybranie czy w treści wiadomości ma być informacja o formach płatności (przelew, zapłata za pobraniem lub za pomocą mTransferu) a także dopisanie dodatkowych informacji, które zostaną dodane na początku wysłanego maila (pole treść wiadomości).

Z kolei w szczegółach wiadomości możliwe jest sprawdzenie a także zmiana adresów mailowych, na które wysłana będzie wiadomość.

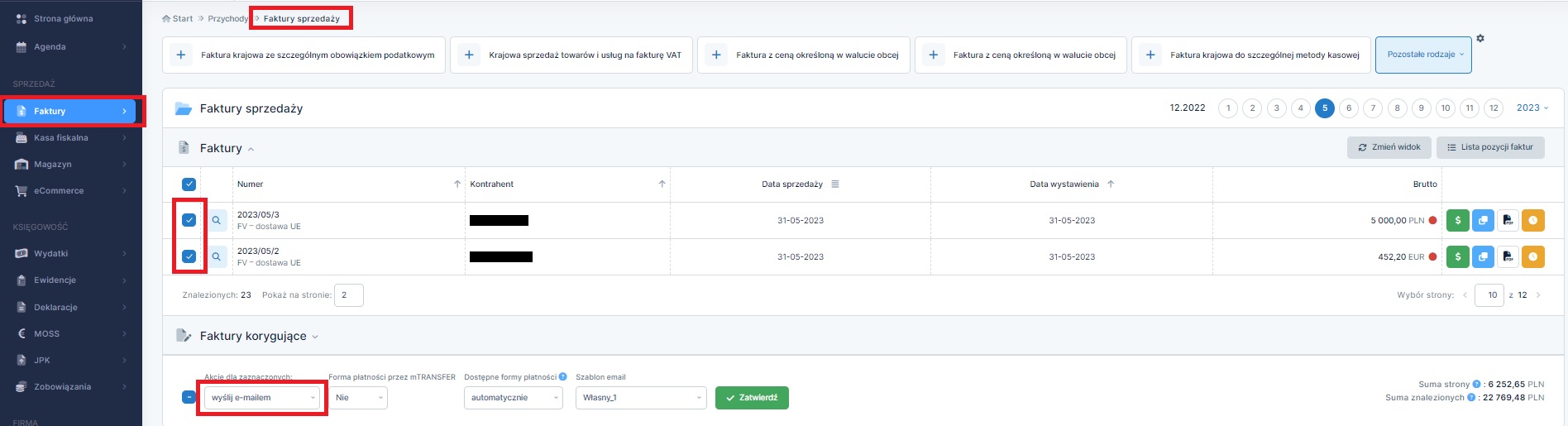

b) z poziomu zakładki Faktury ➡ lista faktur

Wysyłka z poziomu listy faktur pozwala na jednoczesne wysłanie większej ilości faktur. Dokumenty, które mają być wysłane należy oznaczyć checboxem i następnie w polu Akcja wybrać opcję wyślij e-mailem lub wyślij e-mailem e-fakturę.

Dodatkowo należy oznaczyć jakie formy płatności mają być wskazane w treści maila i w oraz jaki szablon e-mail ma być zastosowany przy wysyłce.

Więcej informacji na ten temat tutaj.

Informacja o dokonanej wysyłce widoczna jest w szczegółach faktury na karcie Lista operacji. Użytkownik może sprawdzić kiedy i na jakie adresy została wysłana wiadomość oraz sprawdzić status wysyłki.

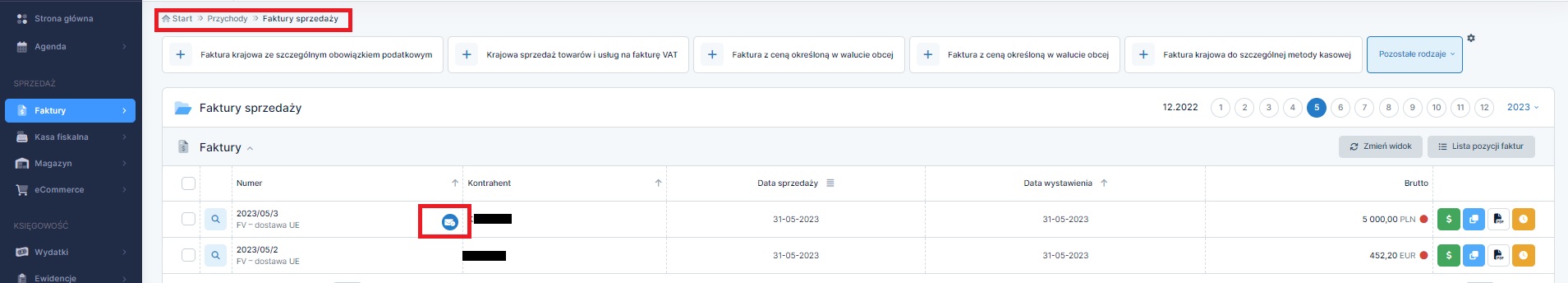

Dodatkowo, jeśli faktura została wysłana do nabywcy drogą mailową – na liście faktur pojawi się dodatkowe oznaczenie.

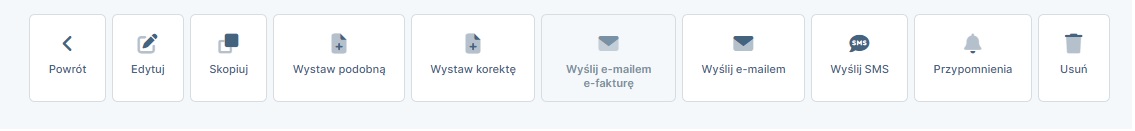

4.4. Pozostałe opcje dostępne po wystawieniu faktury

Poza wydrukiem faktury czy jej wysłaniem drogą mailową fakturę wewnątrzwspólnotowej dostawy towarów można:

- edytować,

- skopiować,

- wystawić podobną,

- skorygować,

- usunąć.

Do wystawionej faktury można również wystawić przypomnienie oraz ją skorygować czy wysłać wiadomość sms.

.

Edycja i usunięcie faktury są możliwe po ustawieniu na koncie miesiąca księgowego zgodnego z datą sprzedaży z dokumentu. W przypadku, kiedy faktura została wystawiona w walucie opcja edycji i usunięcia jest zablokowana także w przypadku kiedy z fakturą powiązany jest dokument różnic kursowych.

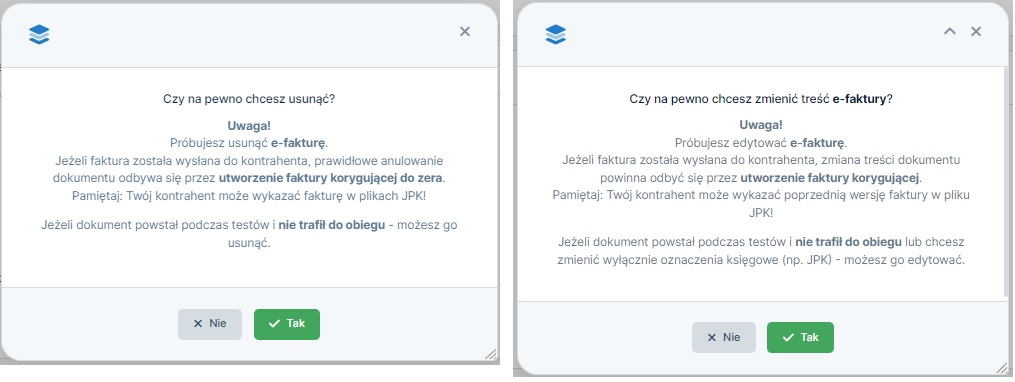

Z kolei w przypadku faktury wysłanej jako e-faktury jego edycja czy usunięcie jest możliwe po zatwierdzeniu poniższego komunikatu.

Tylko jeśli dokument nie dokumentuje faktycznej transakcji i nie został wprowadzony do obiegu może zostać zmieniony lub usunięty.

Skorzystanie z opcji skopiuj spowoduje otwarcie nowego formularza wewnątrzunijnej dostawy towarów z danymi identycznymi jak na dokumencie pierwotnym ale z bieżącymi datami. Z kolei funkcja wystaw podobną spowoduje otwarcie pustego formularza wewnątrzunijnej dostawy towarów.

Wybór ikony wystaw korektę spowoduje wyświetlenie formularza faktury korygującej.W niej możliwe jest dokonanie korekty w zakresie ilości czy wartości sprzedaży.

Dla wystawionej faktury WDT serwis umożliwia również wystawienia przypomnienia czyli ponaglenia, monitu, noty odsetkowe lub wezwania do zapłaty. Więcej na temat przypomnień tutaj i tutaj.

4.5 Wprowadzenie informacji o zapłacie

Sposób wprowadzenia informacji o zapłacie zależy od tego, czy dokument został wystawiony w walucie obcej czy w złotówkach oraz czy sprzedawca otrzymał zapłatę po wystawieniu faktury czy przed jej wystawieniem.

a) faktura wystawiona w złotówkach

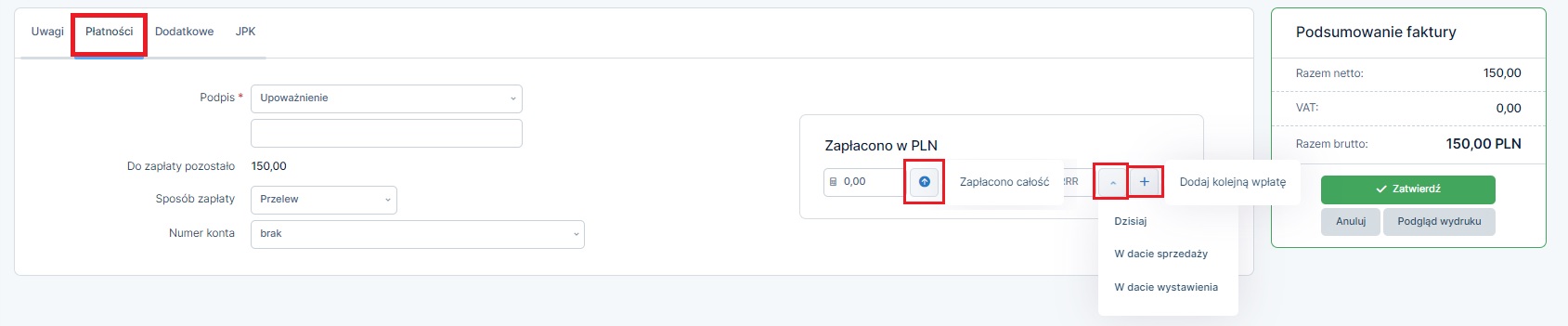

Jeśli już w momencie wystawiania faktury sprzedawca ma zapłatę informację tą ujmuje na wystawionym dokumencie. Po uzupełnieniu informacji o przedmiocie sprzedaży, ilości i cenie jednostkowej na karcie Płatności dodaje informację o kwocie otrzymanej wpłaty i dacie. Tu możliwe jest dodanie jednej lub większej ilości wpłat.

Wprowadzenie podczas wystawiania faktury informacji o otrzymaniu zapłaty w dacie nie późniejszej niż data wystawienia, spowoduje, iż na wydruku faktury będzie informacja o jej opłaceniu.

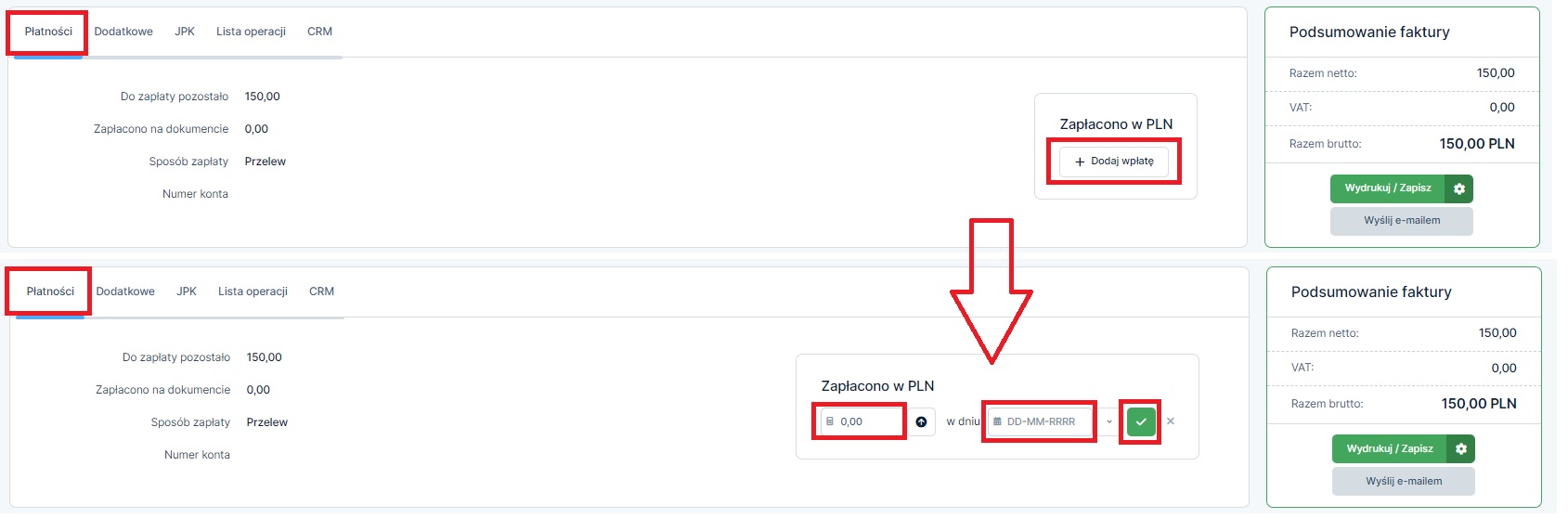

Z kolei w przypadku otrzymania zapłaty po wystawieniu dokumentu, informacja ta może zostać wprowadzona z poziomu formularza faktury i karty Płatności a także z poziomu listy faktur.

Na karcie Płatności wpłata dodawana jest za pomocą opcji + dodaj wpłatę.

W pojawiającym się oknie Użytkownik wpisuje otrzymaną kwotę, datę otrzymania i zatwierdza. Wprowadzona data otrzymania zapłaty nie może być wcześniejsza niż data sprzedaży.

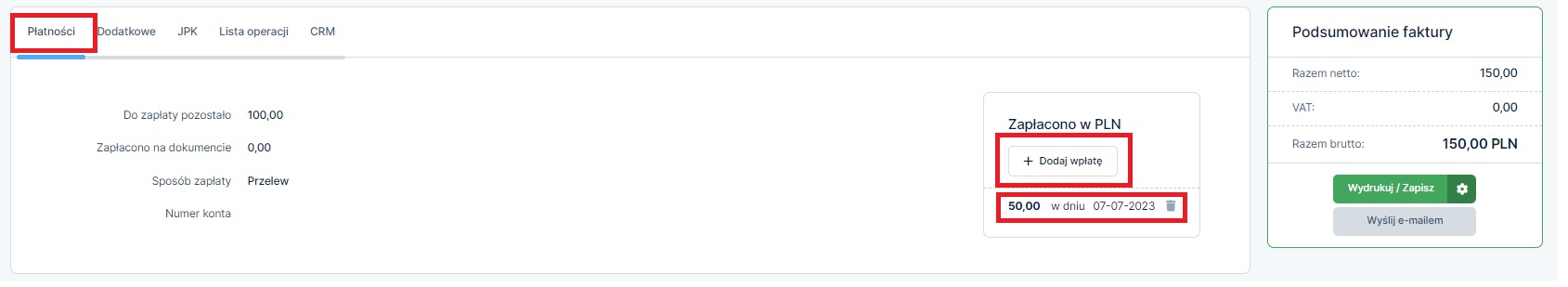

W przypadku gdy wpłata nie obejmuje całości możliwe jest dodania kolejnej wpłaty – również za pomocą funkcji + dodaj wpłatę. Dodane wpłaty można usunąć.

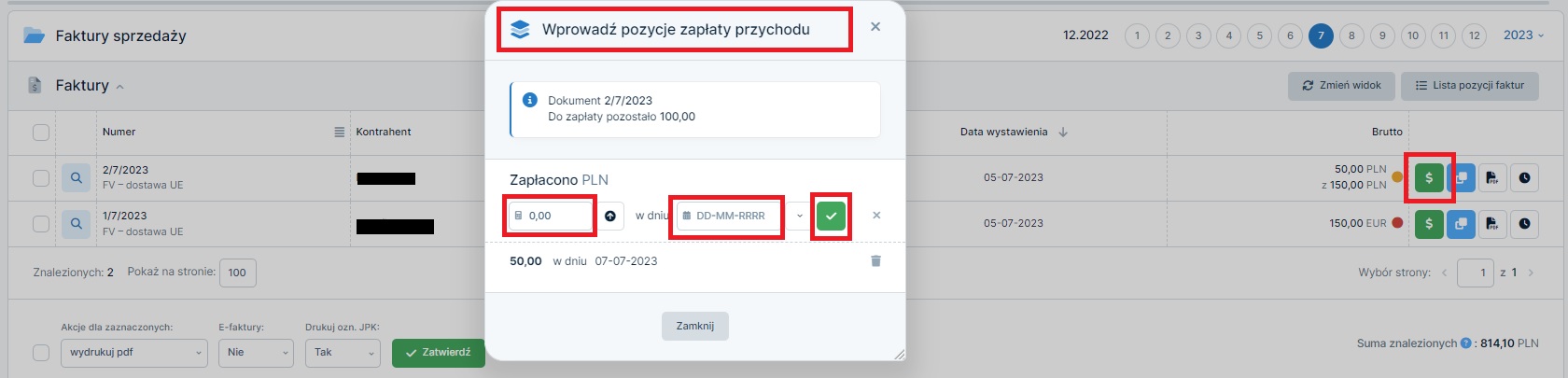

Dodawanie informacji o zapłacie poziomu listy faktur (zakładka Faktury ➡ lista faktur) odbywa się za pomocą funkcji + zapłać.

Po jej wybraniu zostanie wyświetlone okno Wprowadź pozycje zapłaty przychodu. W nim analogicznie jak na karcie Płatności Użytkownik uzupełnia otrzymaną kwotę, datę otrzymania zapłaty i zatwierdza.

W przypadku faktury wystawionej w złotówkach do dodania wpłaty czy jej usunięcia nie jest wymagane aby miesiąc księgowy był zgodny z datą wpłaty.

Po wprowadzeniu informacji o zapłacie na liście faktur widoczna jest ona jako opłacona, a w przypadku częściowej zapłaty – opłacona częściowo.

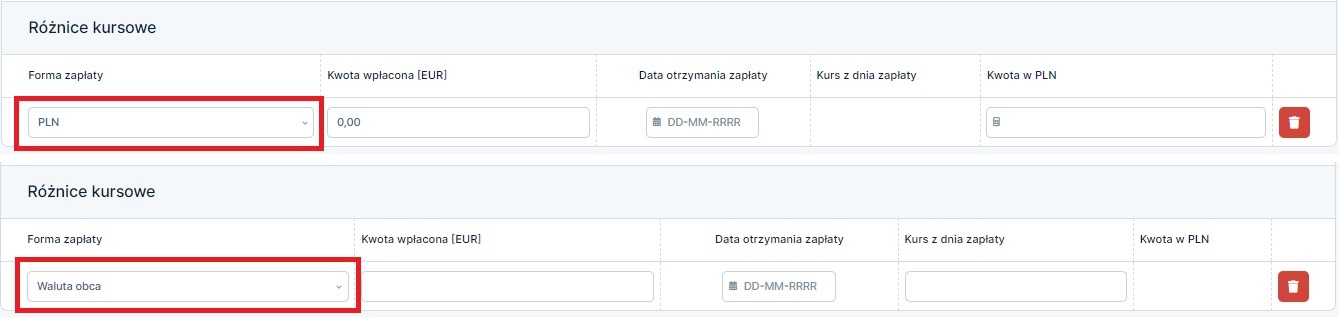

b) faktura wystawiona w walucie obcej

Aby wprowadził informację o zapłacie przy sprzedaży w walucie – miesiąc księgowy ustawiony na koncie musi być zgody z miesiącem wprowadzanej wpłaty.

W przypadku faktury wystawianej w walucie dodanie informacji o otrzymanej zapłacie jest możliwe także na etapie jej wystawienia – na karcie Płatności.

Po wybraniu opcji + dodaj pozycję pojawi się okno, w którym w zależności od wybranej formy zapłaty należy uzupełnić dane dotyczące otrzymanej zapłaty, czyli datę i kwotę otrzymanej zapłaty w walucie. Wprowadzona tu data zapłaty nie może być wcześniejsza niż data sprzedaży.

W przypadku otrzymania zapłaty na konto złotówkowe – Użytkownik dodatkowo uzupełnia informację o kwocie jaką otrzymał po przeliczeniu na złotówki. W przypadku wpłaty otrzymanej na konto walutowe – należy uzupełnić kurs czyli średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty.

Po zatwierdzeniu całej faktury, razem z dodaną wpłatę na wydruku faktury pojawi się informacja o jej opłaceniu – w całości lub w części.

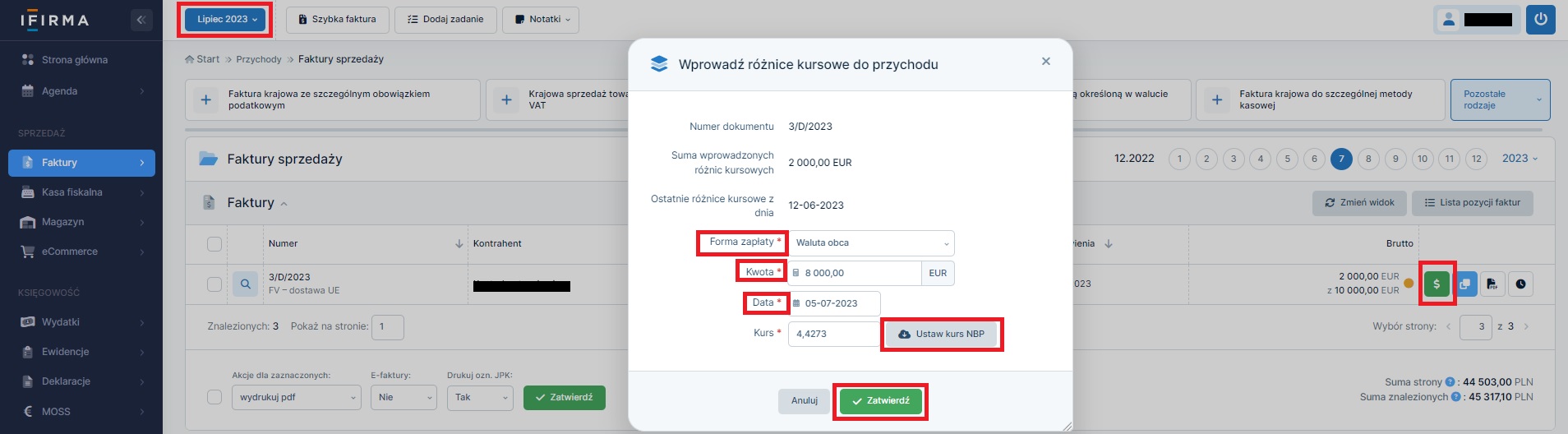

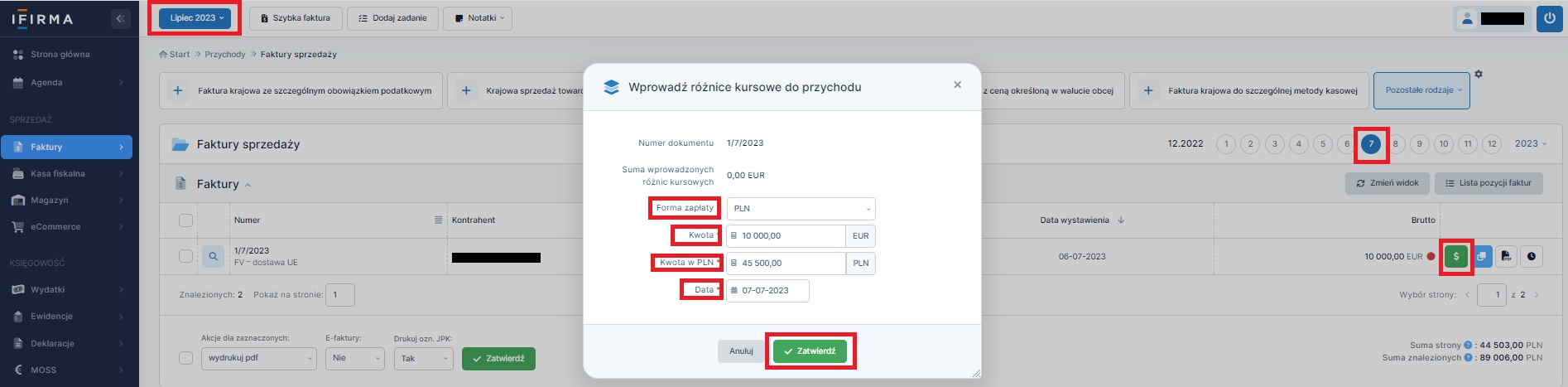

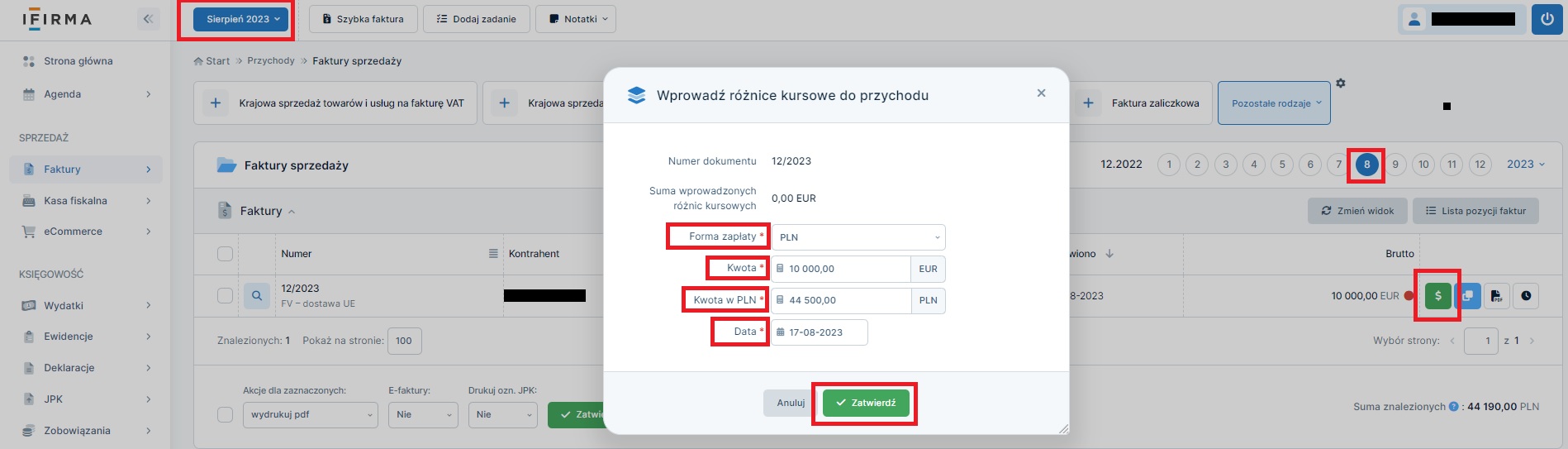

Informację o zapłacie z poziomu zakładki Faktury ➡ lista faktur dodajemy za pomocą opcji + różnice kursowe.

Użytkownik w pierwszej kolejności wybiera formę zapłaty (PLN lub waluta obca). Następnie w obu przypadkach uzupełnia datę otrzymania zapłaty i otrzymaną kwotę w walucie. W przypadku wpłaty otrzymanej na konto złotówkowe (forma zapłaty – PLN) konieczne będzie uzupełnienie otrzymanej kwoty w złotówkach. Z kolei w przypadku wpłaty otrzymanej na konto walutowe za pomocą funkcji ustaw kurs możliwe będzie pobranie średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty.

Dodanie zapłaty po wystawieniu faktury nie zmienia wydruku dokumentu. Nadal widoczny jest on jako nieopłacony. Informacja o opłaceniu dokumentu – w całości lub w części będzie, widoczna np. z poziomu zakładki Faktury ➡ lista faktur.

5. Przykłady faktur

5.1. Przedsiębiorca rozliczający podatek dochodowy na KPIR

Przykład 4. Otrzymanie zaliczki przed dostawą

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT miesięcznie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów (100 szt. obuwia damskiego po 100 EUR za szt.). Wartość umowy 10 ty. EUR.

W dniu 12.06.2023 r. kontrahent wpłacił zaliczkę. Wpłata wpłynęła tego samego dnia na konto walutowe sprzedawcy.

Dostawa została dokonana 02.07.2023 r. W tym samym dniu została wystawiona faktura.

Sprzedawca w dniu 12.07.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Pozostałą kwotę sprzedawca otrzymał na konto walutowe w dniu 05.07.2023 r.

Średnie kursy NBP odpowiednio z dnia 09.06.2023 r. i 04.07.2023 r. to: 4,4717 zł/EUR i 4,4273 zł/ EUR.

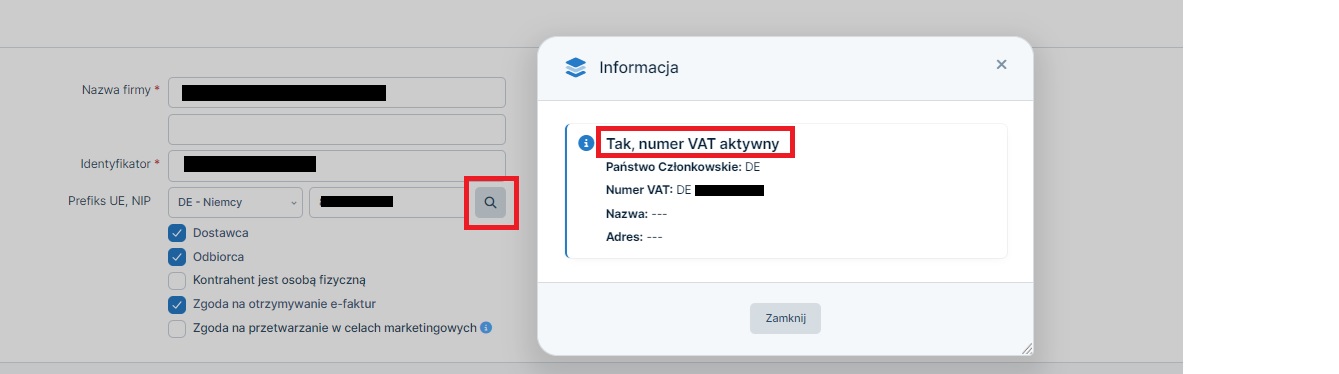

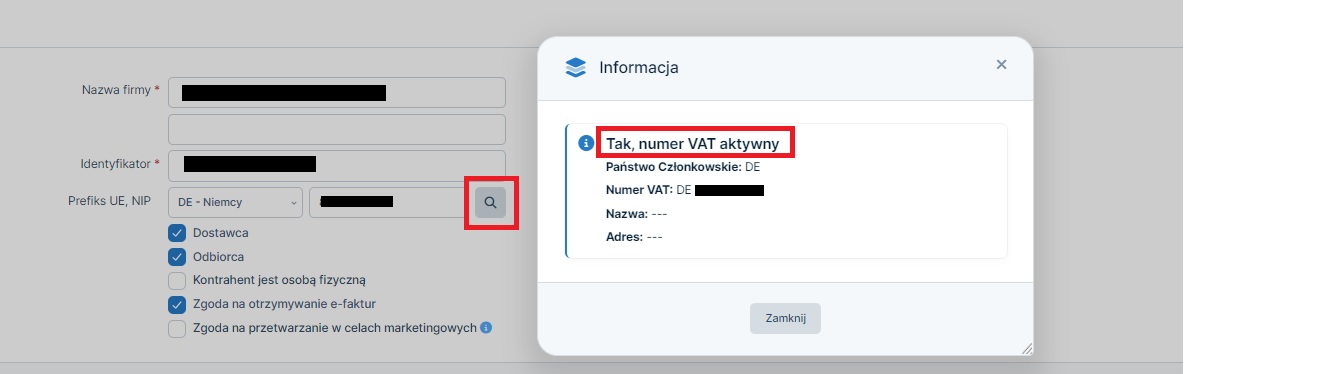

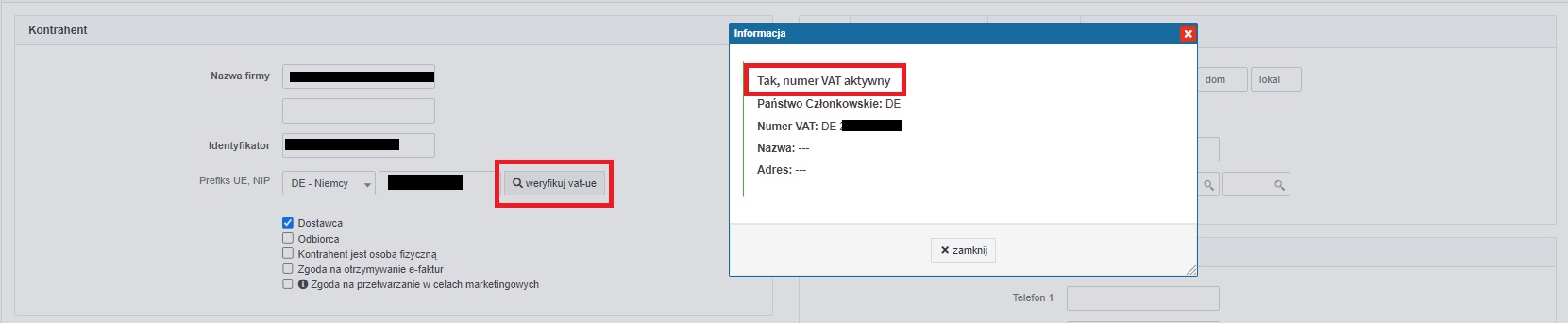

Przed dokonaniem dostawy sprzedawca dodając w serwisie nowego kontrahenta skorzystał z opcji weryfikuj vat-ue.

Otrzymanie zaliczki w przypadku wewnątrzwspólnotowej dostawy towarów nie powoduje obowiązku podatkowego. W związku z tym sprzedawca nie wystawia faktury zaliczkowej.

W celu wystawienia faktury sprzedaży sprzedawca ustawia miesiąc księgowy lipiec i w zakładce Faktury ➡ wystaw inną w pozostałych rodzajach wybiera opcję Wewnątrzunijna dostawa towarów.

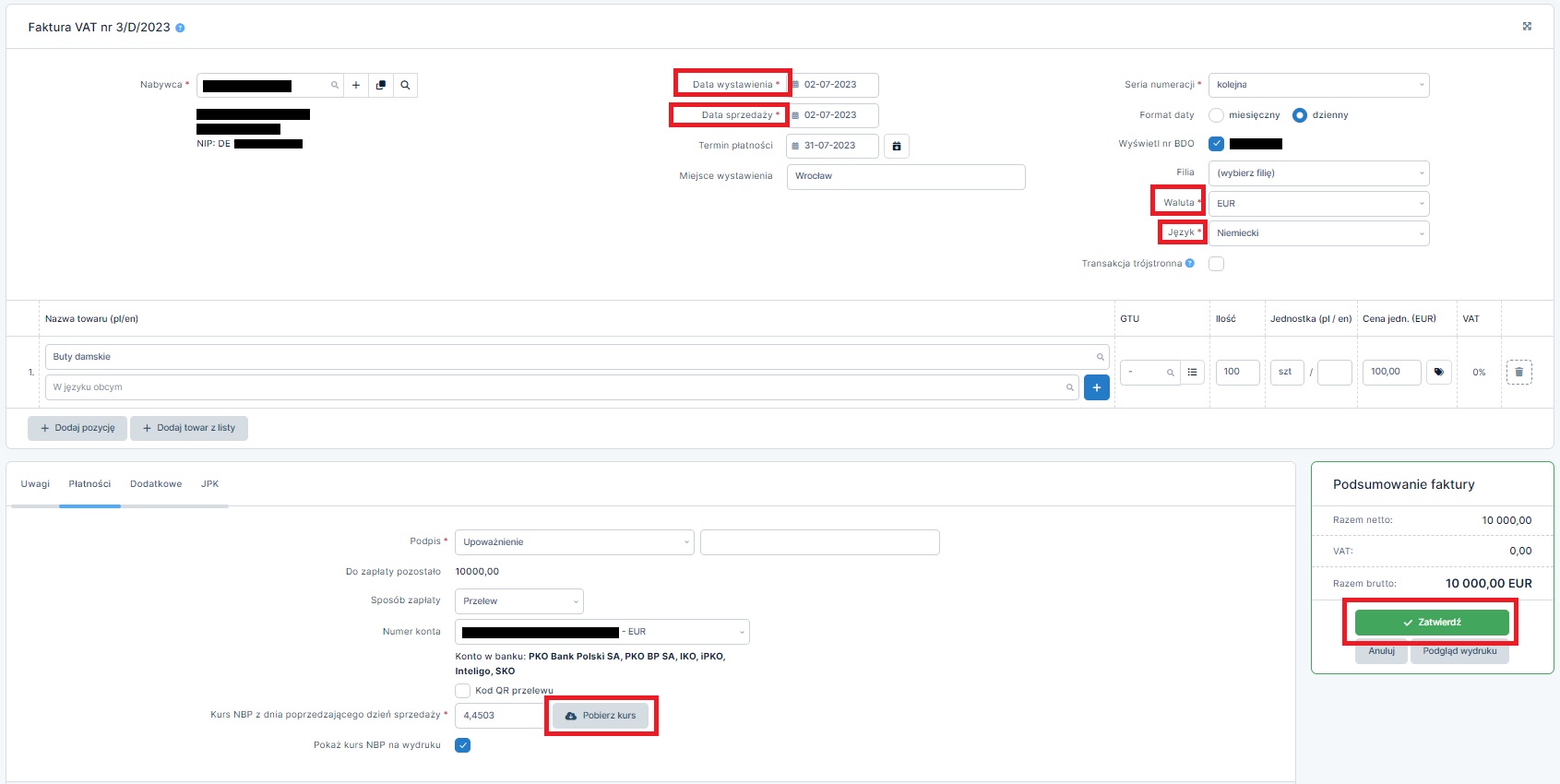

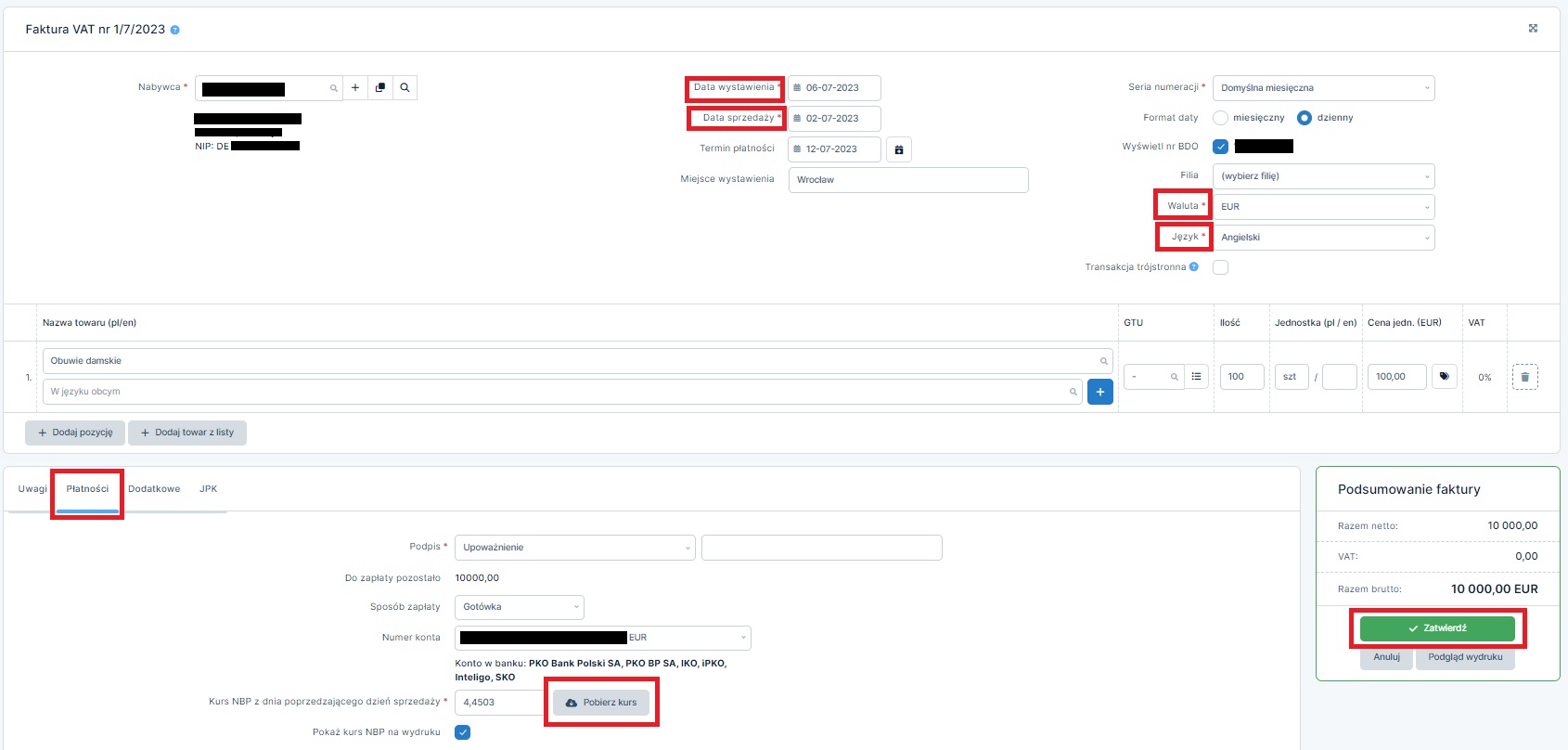

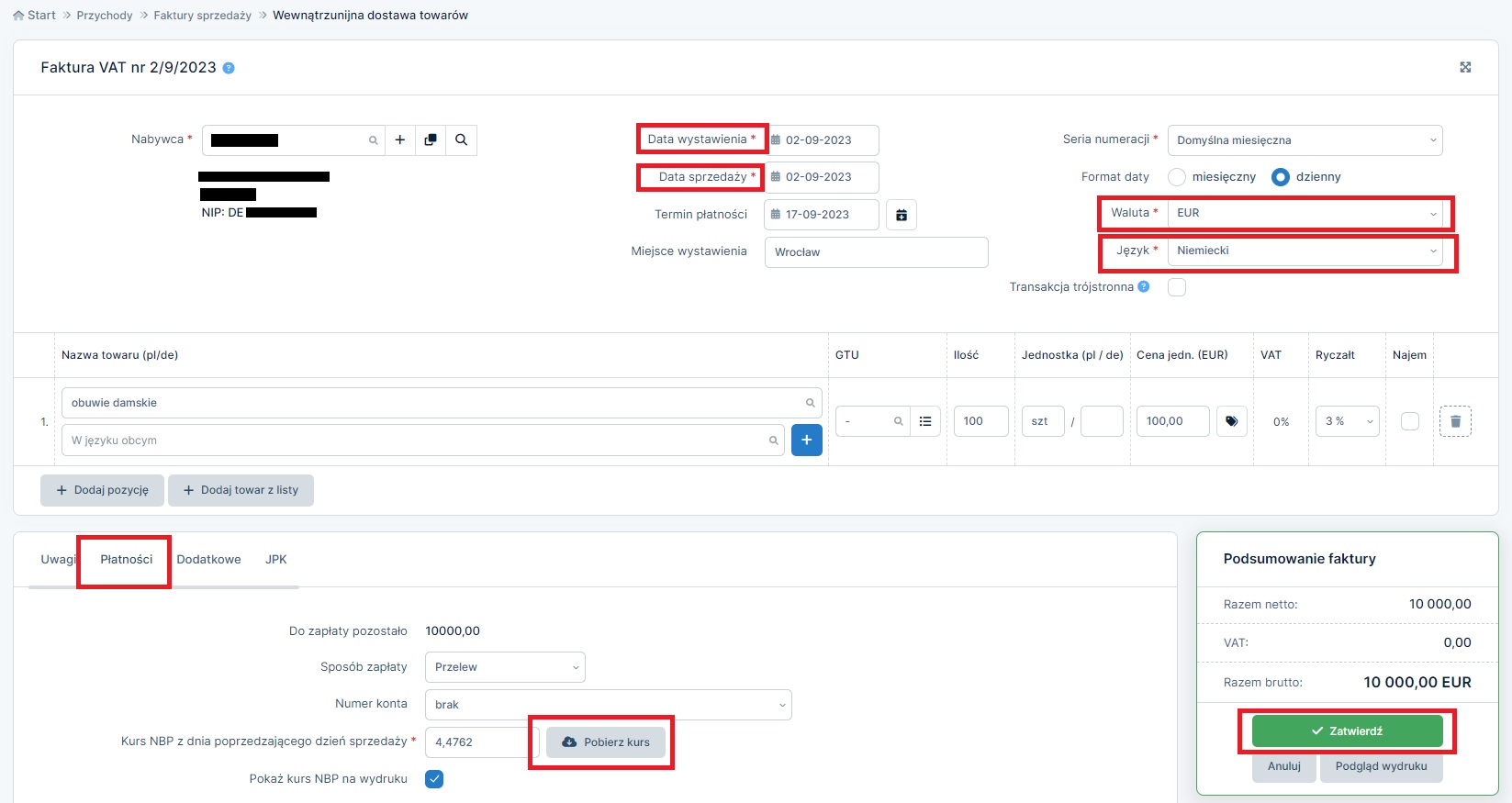

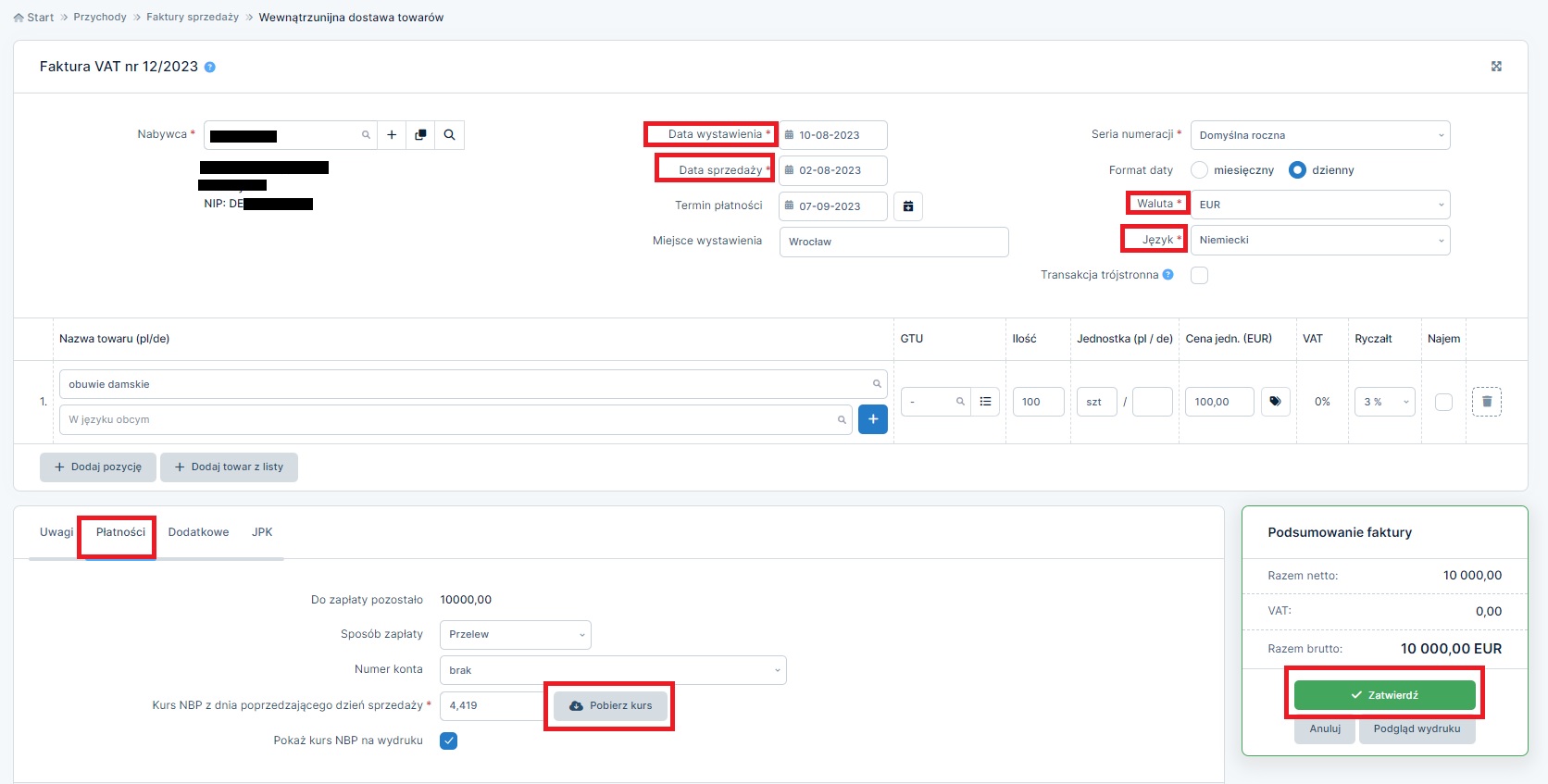

W formularzu sprzedawca wybiera właściwą walutę oraz pobiera kurs z dnia poprzedzającego datę sprzedaży (za pomocą opcji pobierz kurs na karcie Płatności), wybiera język, na który mają być przetłumaczone stałe elementy faktury.

Wystawiając fakturę sprzedawca nie uzupełnia informacji o otrzymanej w czerwcu zaliczce.

Uzupełniony formularz wygląda następująco:

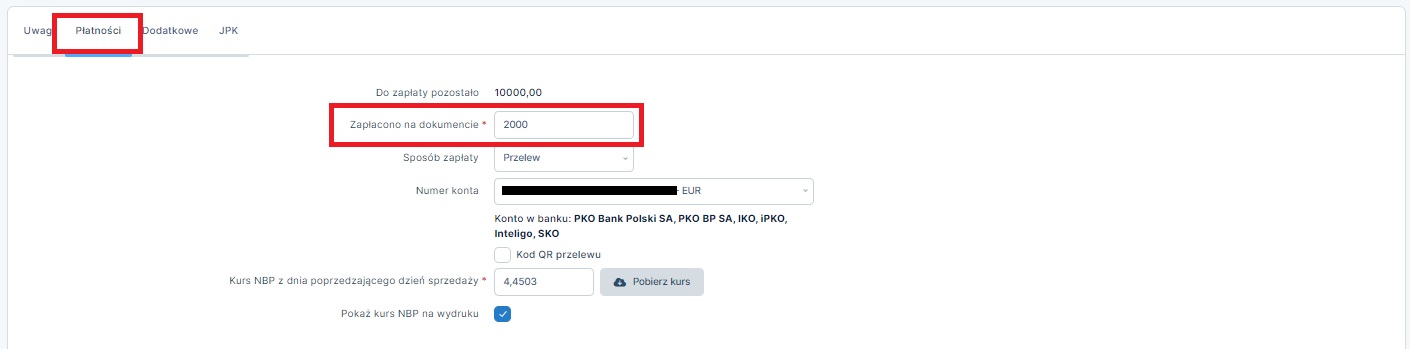

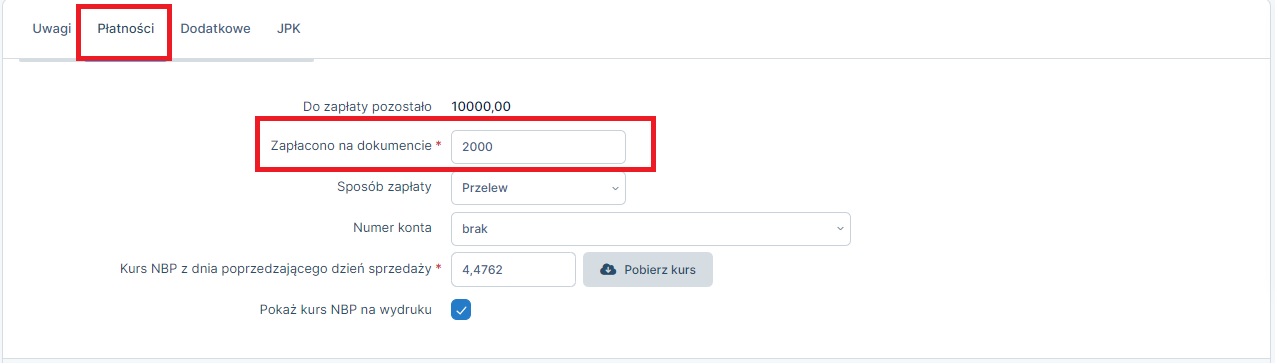

Po zatwierdzeniu przechodzi do edycji wystawionego dokumentu. W edycji na karcie Płatności dostępne jest pole Zapłacono na dokumencie. W nim uzupełnia kwotę otrzymaną przed datą sprzedaży.

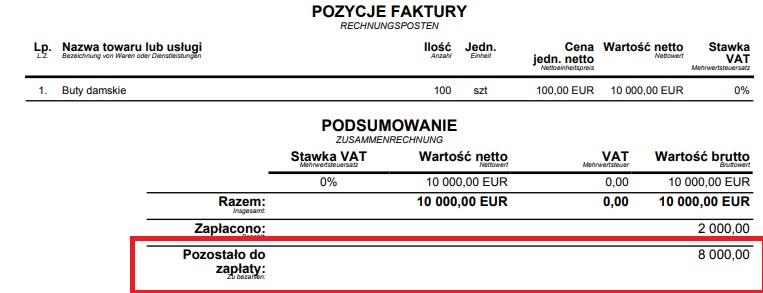

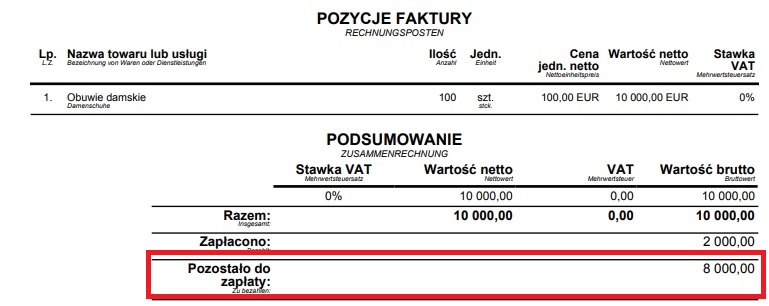

Po zatwierdzeniu na wydruku dokumentu, będzie informacja, iż do zapłaty pozostała kwota 8 tys. EUR.

Wystawiona faktura widoczna będzie w zakładce Faktury ➡ lista faktur w miesiącu lipcu. Mimo wprowadzenia informacji o zapłacie na dokumencie – na liście nadal widoczna jest jako nieopłacona.

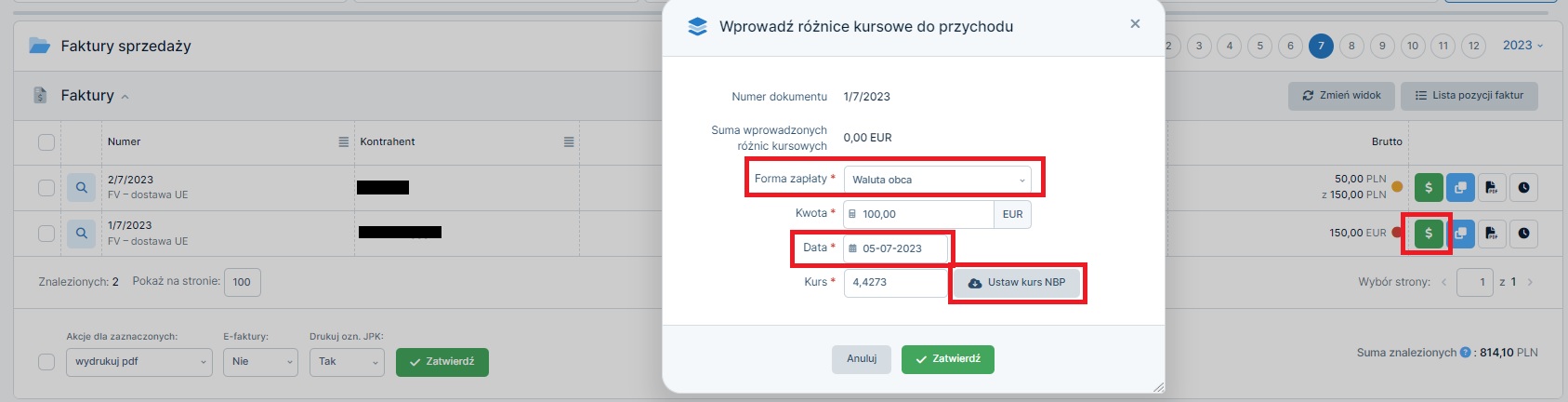

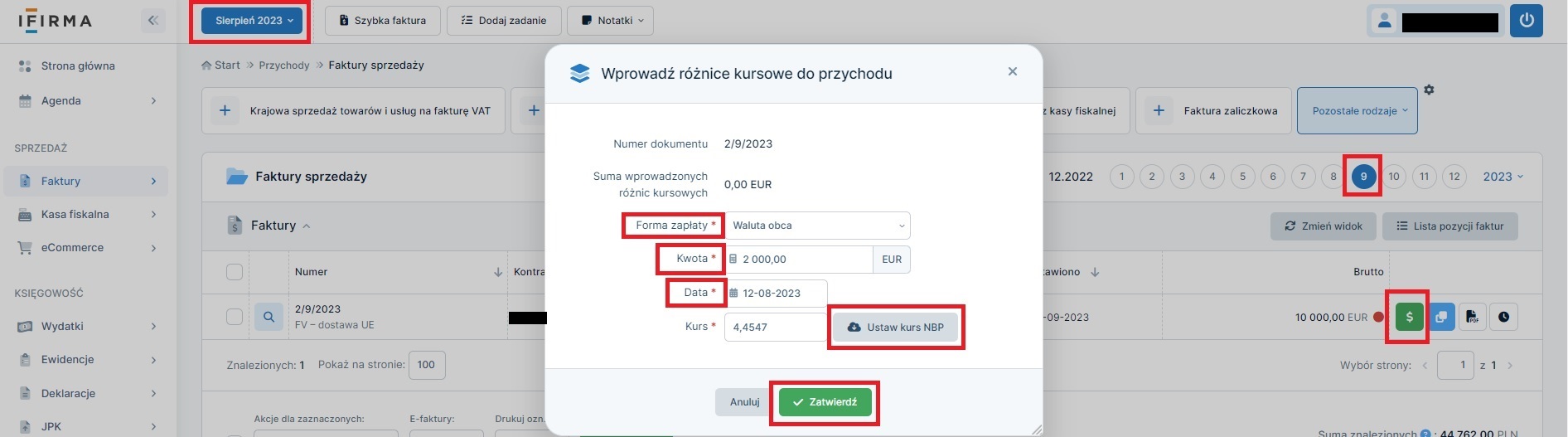

W celu poprawnego zaksięgowania różnic kursowych Użytkownik dodaje informację o dwóch wpłatach:

- z dnia 12.06.2023 r. na kwotę 2 000 EUR.

- z dnia 05.07.2023 r. na kwotę 8 000 EUR.

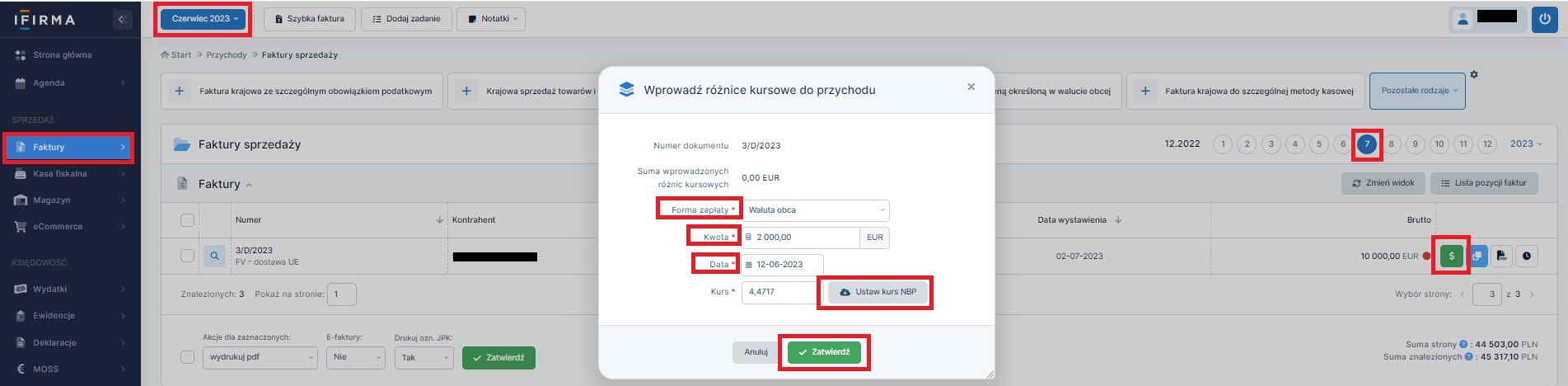

Aby wprowadzić pierwszą wpłatę ustawia miesiąc księgowy czerwiec i w zakładce Faktury ➡ lista faktur na liście faktur z lipca odnajduje właściwy dokument a następnie wybiera opcję + różnice kursowe.

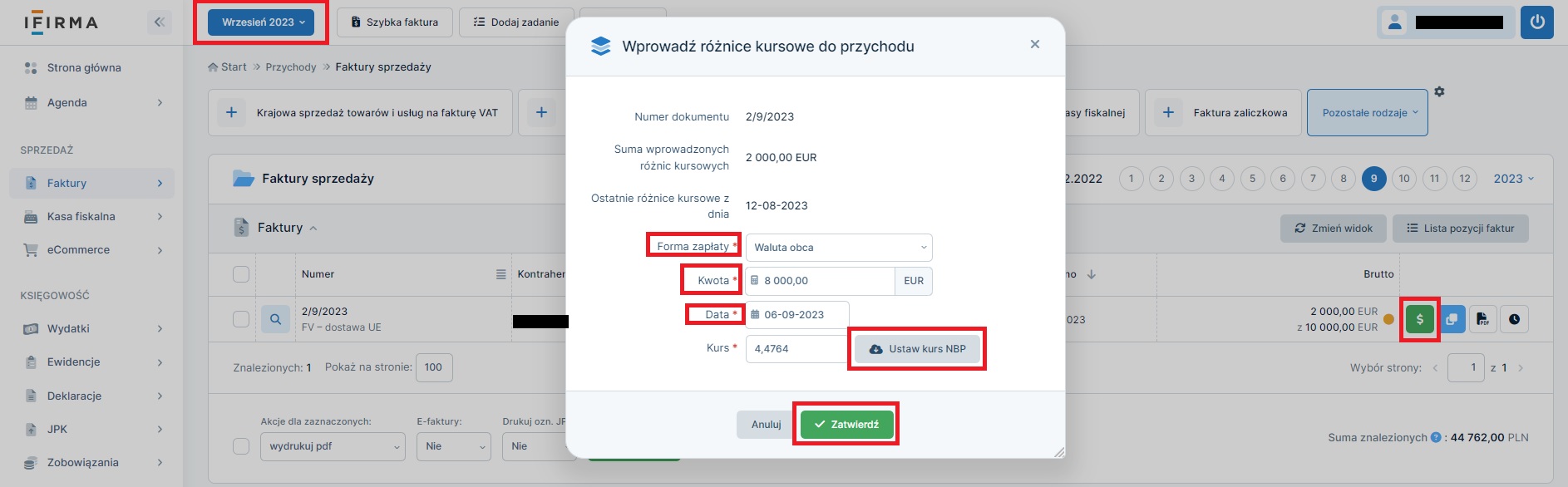

W oknie Wprowadź różnice kursowe do przychodu jako formę zapłaty należy wybrać walutę obcą, po uzupełnieniu kwoty otrzymanej w walucie oraz daty wpływu za pomocą opcji ustaw kurs nbp możliwe będzie pobranie kursu. Serwis pobierze średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty.

Po zatwierdzeniu w dacie uzyskania przychodu (02.07.2023 r.) zostanie ujęta różnica kursowa.

Wprowadzenie drugiej z wpłat wygląda analogicznie – w tym jednak wypadku, do jej wprowadzenia sprzedawca ustawia miesiąc księgowy lipiec.

Po zatwierdzeniu informacji o wpłacie w dacie 05.07.2023 r. zostanie utworzony i ujęty w KPiR dowód księgowy dotyczący różnic kursowych.

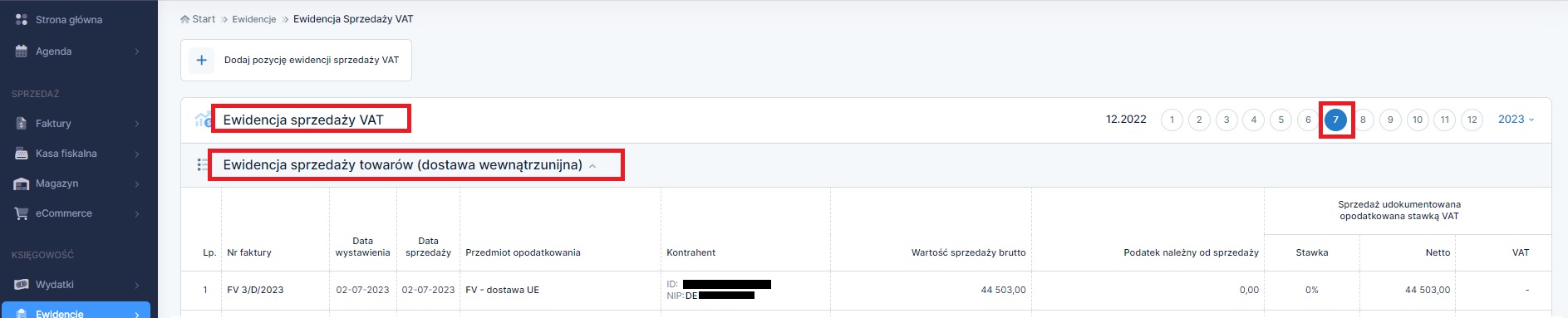

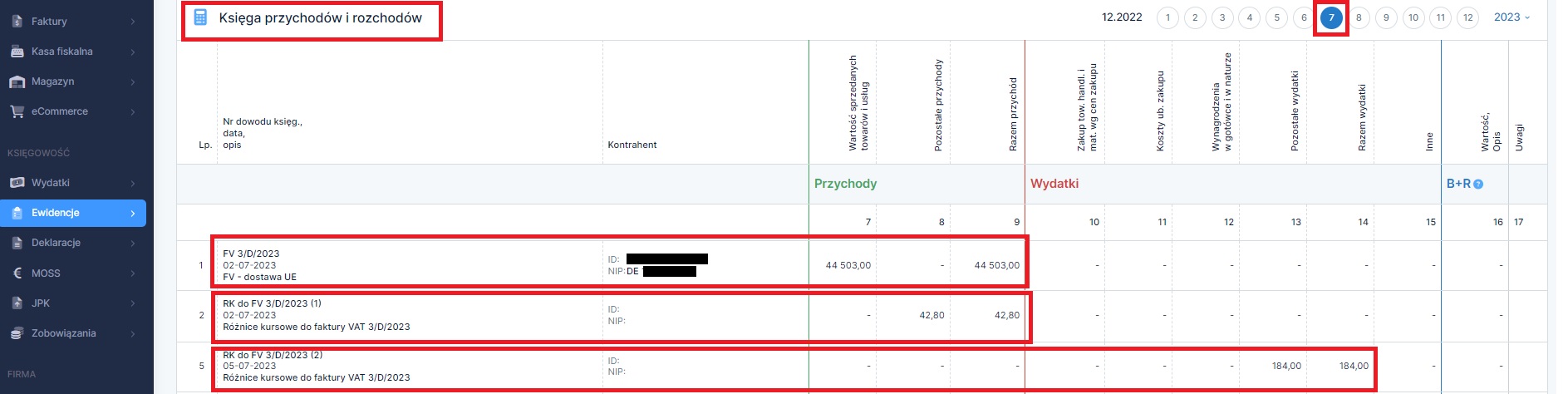

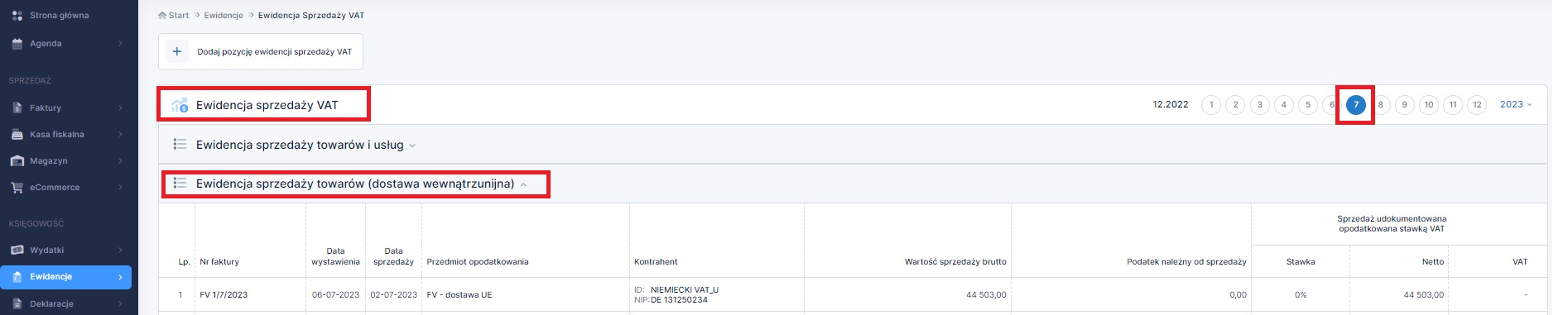

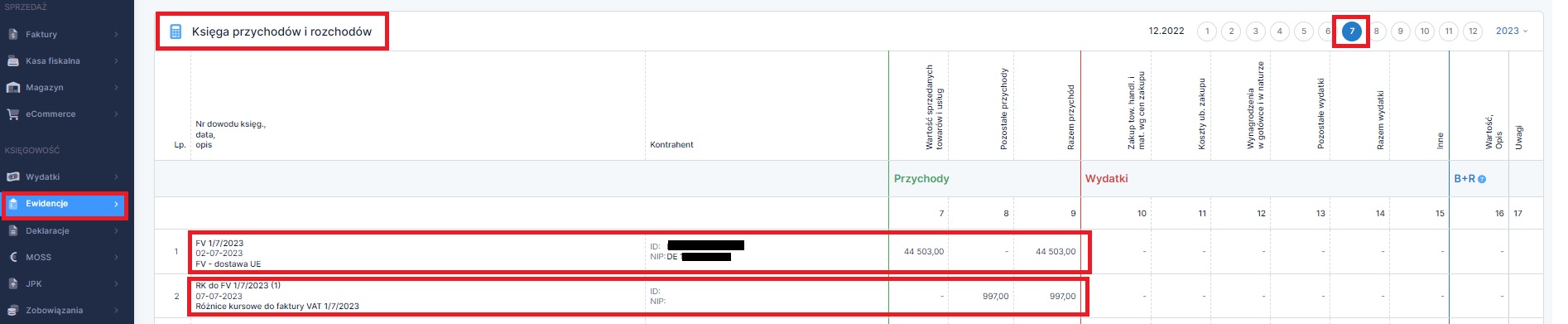

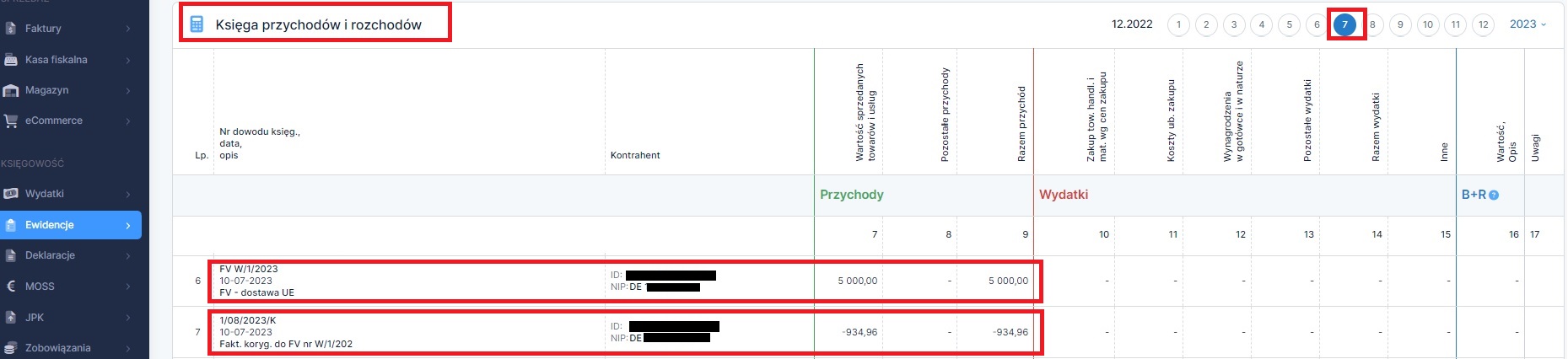

Po wystawieniu faktury i wprowadzeniu informacji o jej zapłacie została ona ujęta:

- ewidencji sprzedaży VAT w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna):

- podatkowej księdze przychodów i rozchodów w kolumnie Wartość sprzedanych towarów i usług.

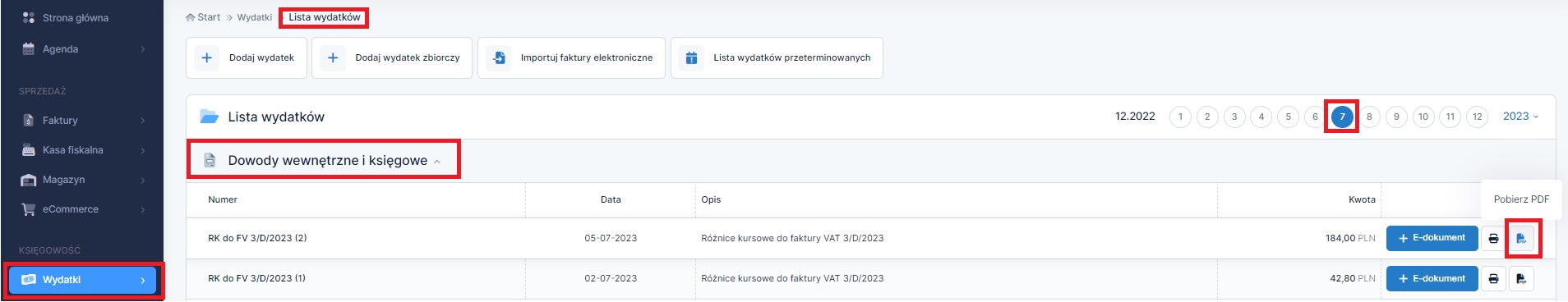

Dodatkowo w KPiR widoczne są różnice kursowe naliczone przez serwis w momencie wprowadzania informacji o zapłacie.

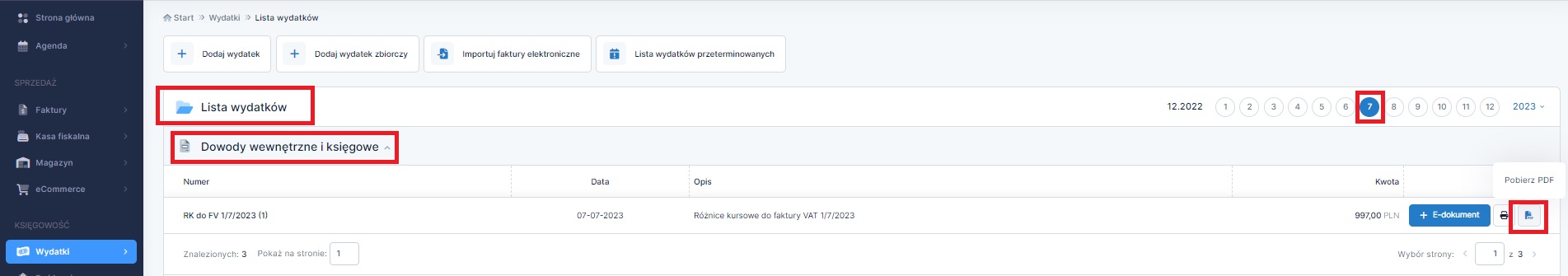

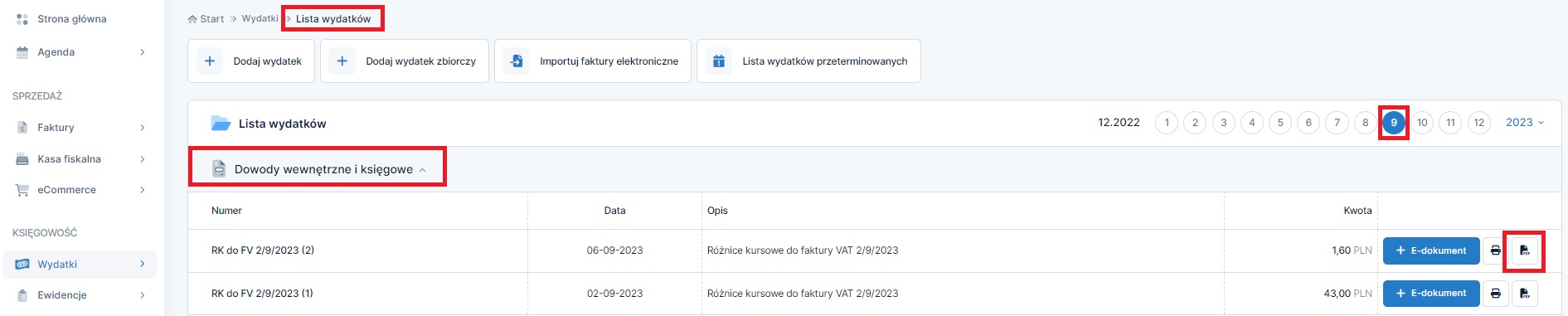

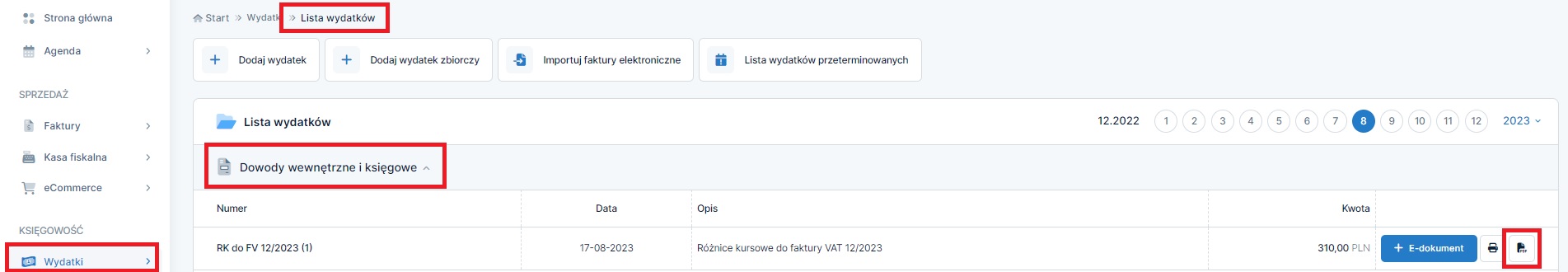

Dokumenty różnic kursowych Użytkownik drukuje z poziomu zakładki Wydatki lista wydatków.

W obu ewidencjach faktura zostanie ujęta w złotówkach po przeliczeniu po średnim kursie NBP z dnia poprzedzającego datę sprzedaży (10 tys. EUR po kursie 4,4503 zł/ EUR co daje kwotę 44 503 zł)

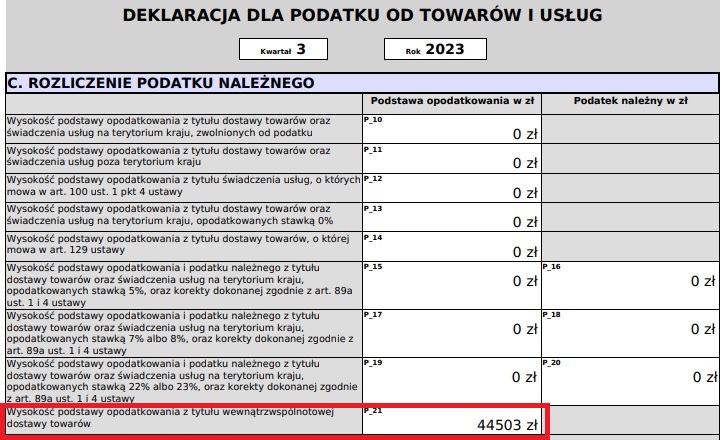

- pliku JPKV7 za miesiąc lipiec

W części deklaracyjnej sprzedaż będzie wykazana w polu P_21, z kolei w części ewidencyjnej w polu K_21.

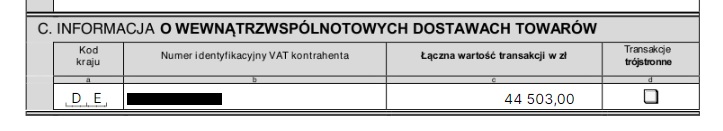

- w deklaracji VAT-UE za miesiąc lipiec z części C. Informacja o wewnątrzwspólnotowych dostawach towarów.

Przykład 5. Inna data wystawienia i data sprzedaży

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT kwartalnie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów (100 szt. obuwia damskiego po 100 EUR za szt.). Wartość umowy 10 ty. EUR.

Dostawa została dokonana 02.07.2023 r. Faktura została wystawiona w dniu 06.07.2023 r.

Sprzedawca w dniu 12.08.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Sprzedawca otrzymał zapłatę w walucie na konto złotówkowe w dniu 07.07.2023 r. Otrzymana kwota po przeliczeniu przez bank na złotówki to 45 500 zł.

Przed dokonaniem dostawy sprzedawca dodając w serwisie nowego kontrahenta skorzystał z opcji weryfikuj vat-ue.

W celu wystawienia faktury sprzedaży sprzedawca ustawia miesiąc księgowy lipca i w zakładce Faktury ➡ wystaw inną w pozostałych rodzajach wybiera opcję Wewnątrzunijna dostawa towarów.

W formularzu sprzedawca uzupełnia właściwą datę wystawienia i datę sprzedaży, wybiera walutę oraz pobiera kurs. Jako kurs do przeliczenia wartości sprzedaży – zarówno do celów podatku dochodowego jak i VAT pobrany zostanie średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży (zgodnie z przyjętymi w serwisie założeniami dotyczącymi stosowania kursów właściwych dla celów podatku dochodowego).

Wybrany zostaje też język, na który mają być przetłumaczone stałe elementy faktury.

Uzupełniony formularz wygląda następująco:

Wystawiona faktura widoczna będzie w zakładce Faktury ➡ lista faktur w miesiącu lipcu.

W celu poprawnego zaksięgowania różnic kursowych Użytkownik dodaje informację o wpłacie otrzymanej w dniu 07.07.2023 r. na kwotę 10 000 EUR.

Aby wprowadzić wpłatę ustawia miesiąc księgowy lipiec i w zakładce Faktury ➡ lista faktur na liście faktur z lipca odnajduje właściwy dokument a następnie wybiera opcję + różnice kursowe.

W oknie Wprowadź różnice kursowe do przychodu jako formę zapłaty należy wybrać PLN, następnie wprowadzić kwotę otrzymaną w walucie i kwotę jaka wpłynęła na konto w złotówkach. Po uzupełnieniu daty otrzymania zapłaty i zatwierdzeniu w dacie otrzymania zapłaty zostanie ujęta różnica kursowa. W celu jej zaksięgowania w KPiR zostanie utworzony dowód księgowy.

Po wystawieniu faktury i wprowadzeniu informacji o jej zapłacie w ewidencjach pojawią się następujące zapisy:

- ewidencji sprzedaży VAT w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna):

- podatkowej księdze przychodów i rozchodów w kolumnie Wartość sprzedanych towarów i usług.

Dodatkowo w KPiR widoczne są różnice kursowe naliczone przez serwis w momencie wprowadzania informacji o zapłacie.

Dokumenty różnic kursowych Użytkownik drukuje z poziomu zakładki Wydatki lista wydatków.

W obu ewidencjach faktura zostanie ujęta w złotówkach po przeliczeniu po średnim kursie NBP z dnia poprzedzającego datę sprzedaży (10 tys. EUR po kursie 4,4503 zł/ EUR co daje kwotę 44 503 zł)

- pliku JPKV7 za III kwartał

W części deklaracyjnej sprzedaż będzie wykazana w polu P_21, z kolei w części ewidencyjnej w polu K_21.

- w deklaracji VAT-UE za miesiąc lipiec z części C. Informacja o wewnątrzwspólnotowych dostawach towarów.

Przykład 6. Faktura wystawiona na nabywcę niezarejestrowanego jako podatnik VAT-UE

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT miesięcznie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów o wartości 5 tys. zł.

Dostawa została dokonana 10.07.2023 r. Tego samego dnia została wystawiona faktura.

Sprzedawca w dniu 12.08.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Podmiot z Niemiec przekazał sprzedawcy swój nr NIP. Sprzedawca nie zweryfikował nabywcy w bazie VIES.

Towar w Polsce podlega opodatkowaniu stawką 23%.

Przedsiębiorca rozlicza się z podatku dochodowego miesięcznie, liniowo.

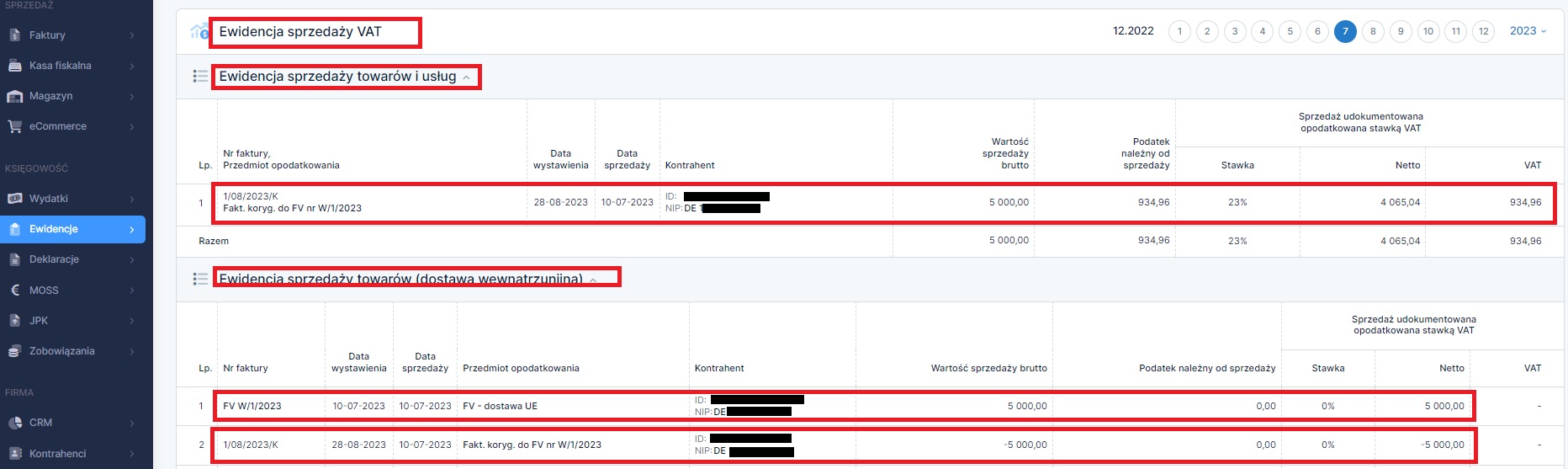

Faktura została wystawiona przez zakładkę Faktury ➡ wystaw inną ➡ pozostałe rodzaje ➡ wewnątrzwspólnotowa dostawa towarów. Ujęta została w ewidencjach i deklaracjach podatkowych w następujący sposób:

- podatkowa księga przychodów i rozchodów – w kolumnie Wartość sprzedanych towarów i usług w kwocie 5 000 zł

- ewidencja sprzedaży VAT – w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna) z kwotą 5 000 zł przy stawce 0%.

- plik JPK_V7M za lipiec- w części deklaracyjnej w polu P_21 i ewidencyjnej w polu K_21 na kwotę 5 000 zł.

- deklaracja VAT-UE za lipiec – w części C. Informacja o wewnątrzwspólnotowych dostawach towarów.

Ze złożonej deklaracji VAT wynikała kwota VAT do zapłaty.

Z końcem sierpnia 2023 r. z przedsiębiorcą skontaktował się urząd skarbowy wskazując, na brak prawa do zastosowania dla sprzedaży stawki 0% w związku, w związku z brakiem rejestracji nabywcy do VAT-UE.

W takim wypadku sprzedawca:

- wystawia fakturę korygującą

- wprowadza fakturę korygującą do ewidencji podatkowych (KPIR oraz ewidencji sprzedaży VAT)

- dokonuje zmian w deklaracjach i wysyła korekty (VAT-UE oraz JPK_V7M).

Ad a) wystawienie faktury korygującej

Z poziomu faktury wystawionej jako wewnątrzwspólnotowa dostawa towarów serwis nie pozwoli na wystawienia faktury korygującej, zmieniającej stawkę VAT na 23%. Użytkownik wystawia taką korektę poza serwisem w innej serii numeracji niż korekty wystawiane na koncie. W celu wystawienia korekty korzysta ze wzoru dostępnego tutaj (w części Faktury).

Na korekcie w – części BYŁO wskazuje dane wykazane na fakturze pierwotnej.

W części POWINNO BYĆ – wskazuje poprawne wartości.

W związku z tym, iż nabywca nie dopłaci brakującej kwoty VAT sprzedawca kwotę 5 000 zł traktuje jako kwotę brutto. Od tej wartości wylicza wartość netto i VAT.

Wartość netto: 5 000/1,23 = 4 065,04 zł

Podatek VAT: 4 065,04* 23% = 934,96 zł

Faktura korygująca została wystawiona 28.08.2023 r. z nr 1/08/2023/K.

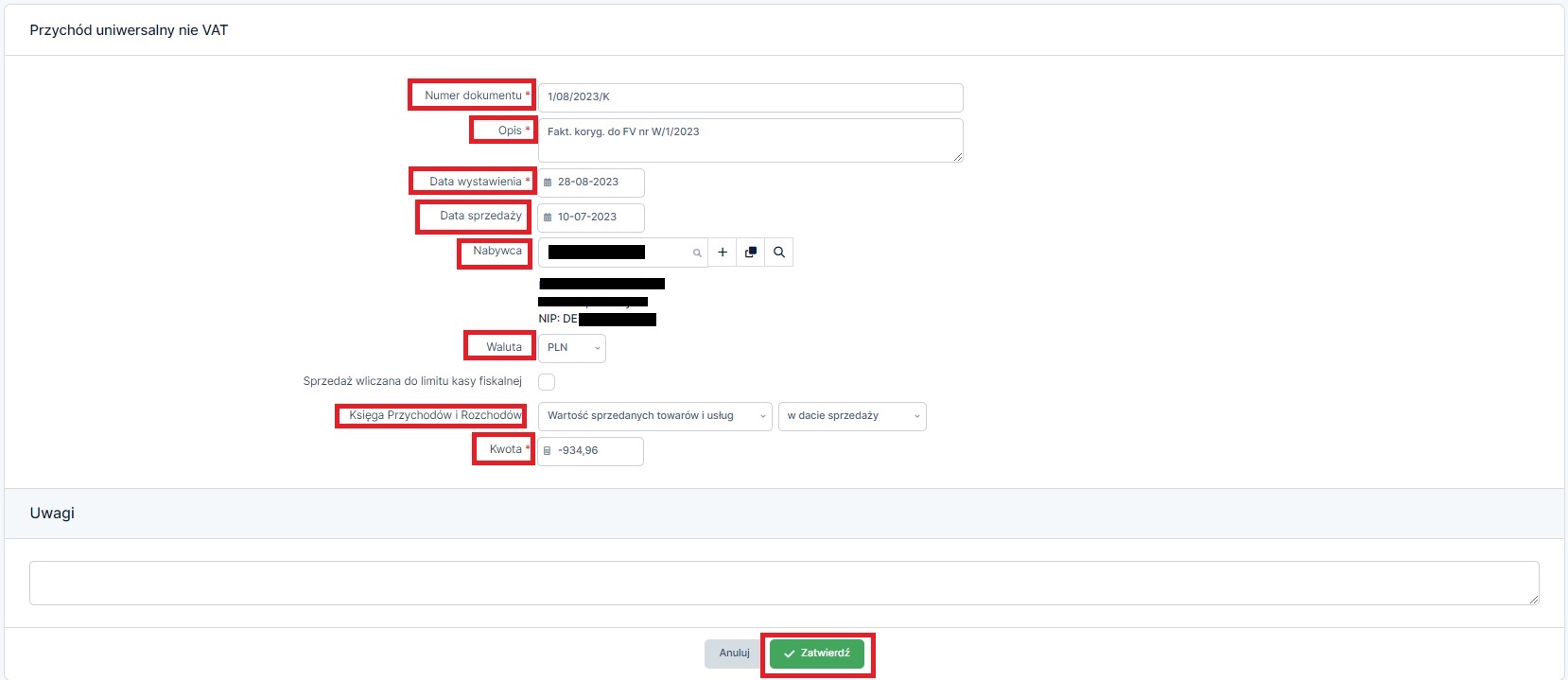

Ad b) Wprowadzenie faktury korygującej

Fakturę korygującą będzie należało wprowadzić odrębnie do KPiR i ewidencji sprzedaży VAT.

W celu ujęcia korekty w KPiR sprzedawca ustawia miesiąc księgowy lipiec i w zakładce Faktury ➡ Inne przychody wybiera formularz przychód uniwersalny nie VAT.

Kolejna pola uzupełnia następująco:

- numer dokumentu – numer korekty – 1/08/2023/K

- opis – Fakt. koryg. do FV nr W/1/20232,

- data wystawienia – 28.08.2023 r.

- data sprzedaży – zgodnie z dokumentem pierwotnym 10.07.2023 r.

- nabywca – zgodnie z dokumentem,

- waluta – PLN,

- sprzedaż wliczana do limitu kasy – puste,

- księga przychodów i rozchodów – wartość sprzedanych towarów i usługi i księgowaniw w dacie sprzedaży.

- kwota: wartość zmniejszenia przychodu – 934,96 zł, kwota ze znakiem minus.

Uzupełniony formularz wygląda następująco.

Ponieważ przyczyną korekty był błąd, który miał miejsce już w momencie jej wystawiania – w KPiR została ona ujęta w lipcu.

Ujęcie korekty w ewidencji sprzedaży VAT wymaga dwóch zapisów dokonanych w miesiącu księgowym lipcu przez zakładkę Ewidencje ➡ ewidencja sprzedaży VAT za pomocą funkcji + dodaj pozycję ewidencji sprzedaży VAT.

Sposób uzupełnienia formularza w obu przypadkach wskazuje tabela.

| Pole | Zapis zmniejszający sprzedaż rozliczoną jako WDT | Zapis zwiększający sprzedaż krajową |

|---|---|---|

| Rodzaj wpisu | wewnątrzwspólnotowa dostawa towarów | standardowy |

| Przedmiot opodatkowania | Fakt. koryg. do FV nr W/1/2023 | |

| Numer dokumentu | 1/08/2023/K | |

| Nabywca | Zgodnie z dokumentem | |

| Data wystawienia | Faktyczna data wystawienia korekty 28.08.2023 | |

| Data sprzedaży | Zgodnie z dokumentem pierwotnym 10.07.2023 r. | |

| Kwoty | – 5 000 zł | 4 065,04 przy stawce 23% |

| GTU | Zgodnie z dokumentem pierwotnym (w tym wypadku brak) | |

| Procedury podatkowe | brak | |

| Dowód sprzedaży | inny | |

*Zgodnie z informacją uzyskaną w Krajowej Informacji Skarbowej w przypadku kiedy nabywca mimo braku prawa do zastosowania stawki 0% będzie miał obowiązek rozliczenia WNT w swoim kraju wówczas nie stosujemy oznaczenia WSTO_EE.

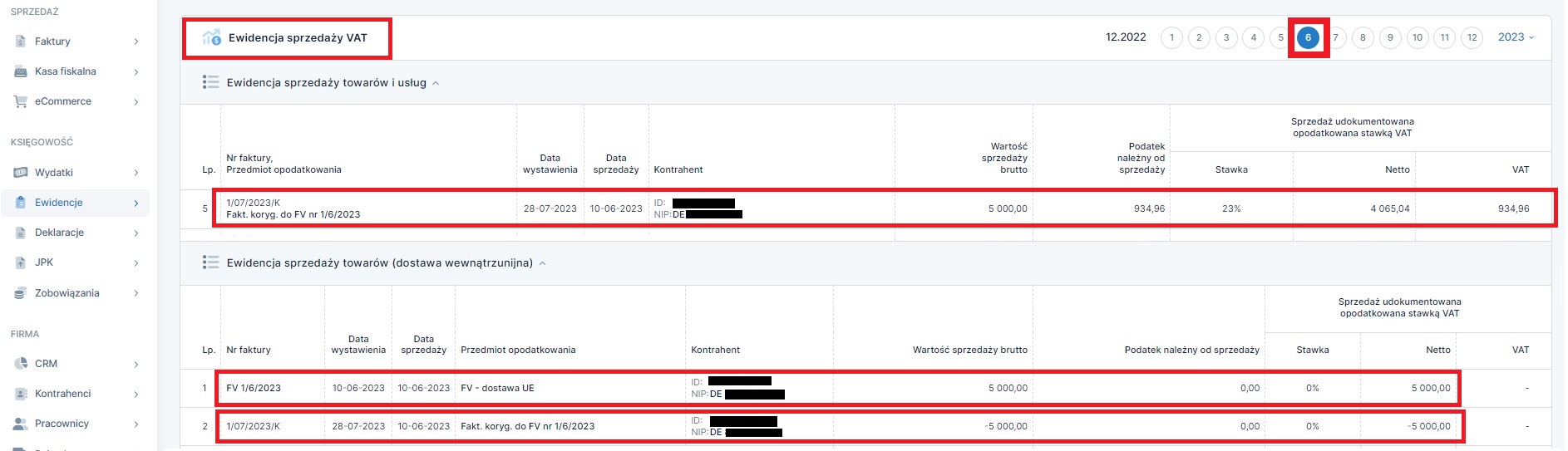

Ujęcie faktury pierwotnej i korekty w ewidencjach będzie następujące:

- podatkowa księga przychodów i rozchodów w lipcu

- ewidencja sprzedaży VAT w lipcu

W ewidencji sprzedaży VAT w związku z wprowadzeniem korekty widoczne jest zmniejszenie sprzedaży wykazanej jako WDT oraz zwiększenie wartości sprzedaży krajowej.

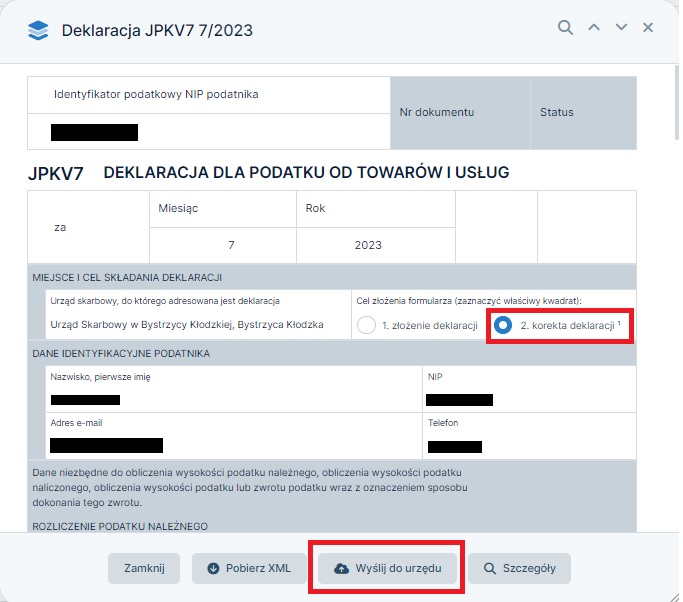

Ad c) Zmiany w deklaracjach i ich korekty

W związku z ujęciem korekty w miesiącu lipcu zmianie ulegną zarówno deklaracje dotyczące podatku dochodowego jak i podatku VAT.

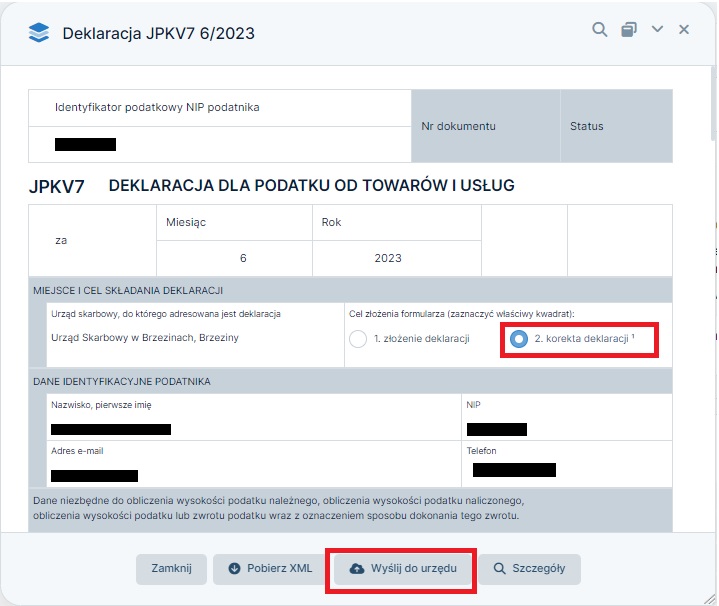

W pierwszej kolejności Użytkownik koryguje plik JPK_V7 za lipiec. W tym celu w zakładce Deklaracje ➡ Deklaracje wybiera przycisk do generowania JPK_V7 (vat(jpk)). Ponownie wygenerowany plik, zostanie automatycznie oznaczony jako korekta. Użytkownik klika na jego numer i na dole wybiera opcję wysyłki do US.

W związku z zastosowaniem dla sprzedaży stawki 23% zamiast 0% z deklaracji będzie wynikała większa kwota do zapłaty. Przedsiębiorca dopłaca brakującą kwotę 935 zł (po zaokrągleniu do pełnych złotych z 934,96 zł). W tym wypadku przedsiębiorca nie wpłaca odsetek.

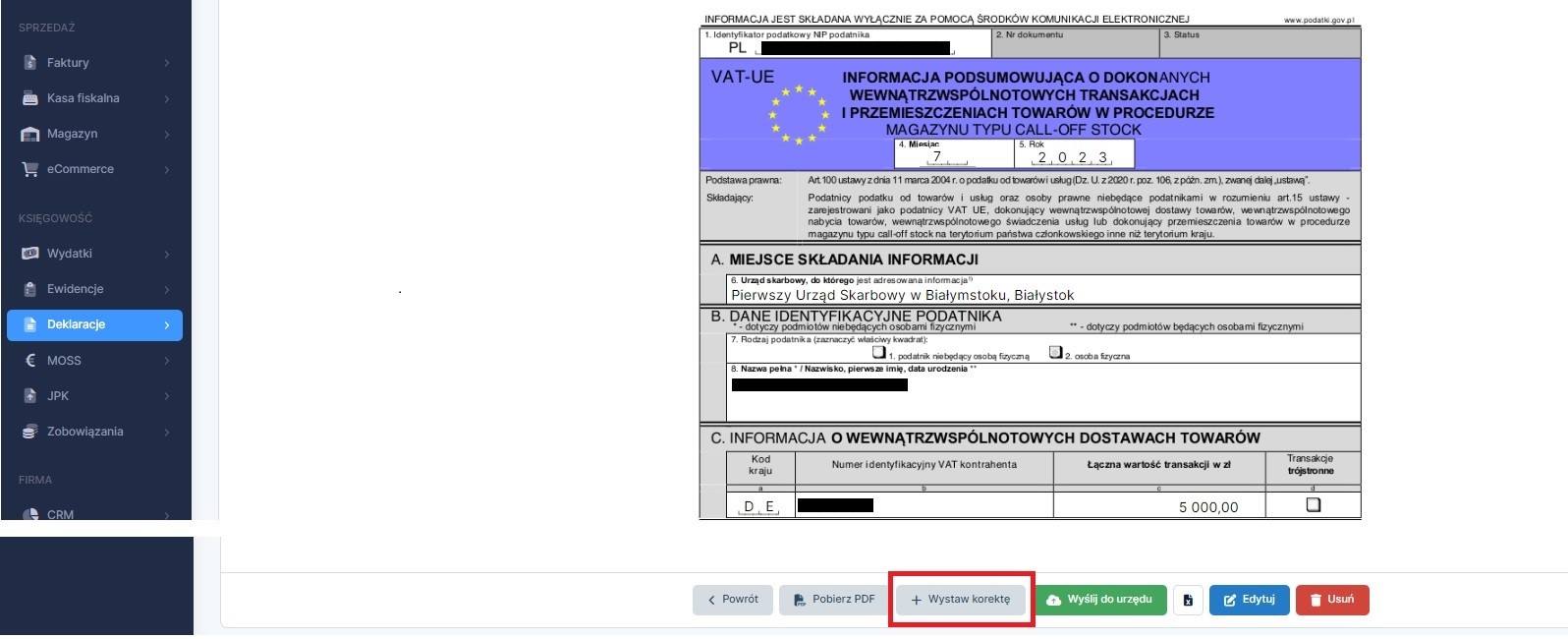

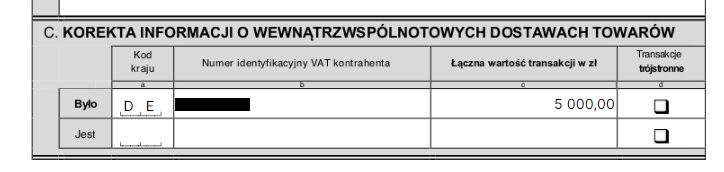

Zgodnie ze stanowiskiem Krajowej Informacji Skarbowej w korekcie deklaracji VAT-UE w części było należy zostawić pusty wiersz. W związku z tym, przed przygotowaniem korekty VAT-UE za miesiąc lipiec konieczne jest usunięcie wcześniej wystawionej błędnej faktury.

W celu usunięcia faktury należy ją odnaleźć w zakładce Faktury ➡ Lista faktur, następnie otworzyć wybierając numer. Ikona usuwania dokumentu będzie dostępna na dole po prawej stronie. Z kolei w celu usunięcia wpisu dodanego bezpośrednio do ewidencji sprzedaży VAT należy przejść do zakładki Ewidencje ➡Ewidencja sprzedaży VAT, a następnie otworzyć dodaną ręcznie pozycje, wybierając zapis w kolumnie Przedmiot opodatkowania. Na dole dostępny będzie przycisk usuwania pozycji.

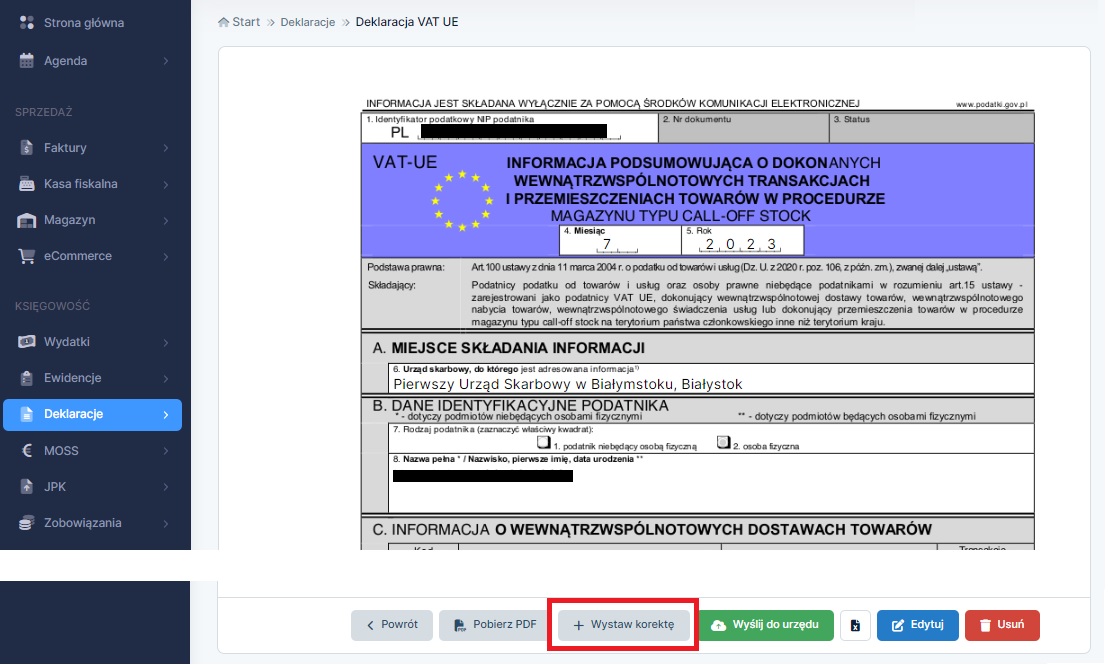

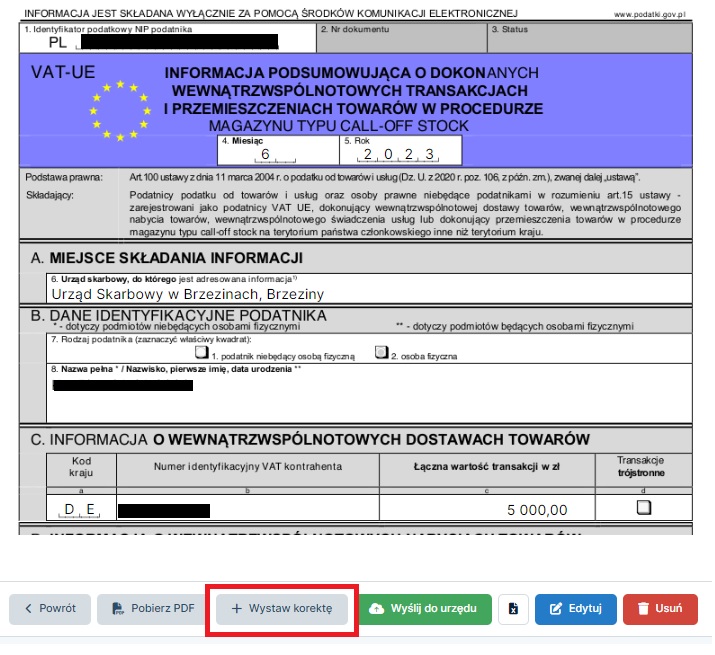

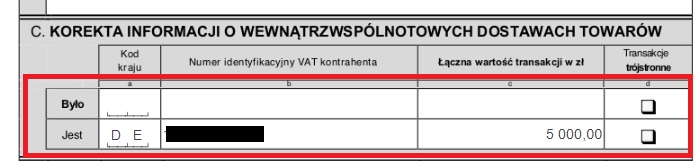

W kolejnym kroku możliwe będzie przygotowanie korekty deklaracji VAT-UE. W zakładce Deklaracje ➡ Deklaracje należy wybrać numer wcześniej wysłanej deklaracji VAT-UE (07/2023).

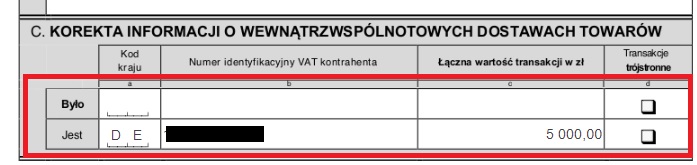

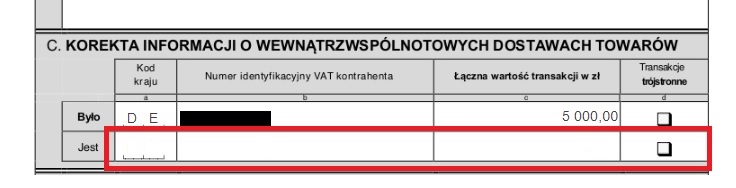

Na otwartym formularzu wybiera opcję + wystaw korektę. Zostanie wygenerowany druk korekty (VAT-UEK) w nim serwis porówna dane na pierwotnej deklaracji z bieżącymi księgowaniami na koncie. Część C. Korekta informacji o wewnątrzwspólnotowych dostawach towarów zostanie uzupełniona następująco:

Część Jest będzie wskazywała brak transakcji.

Następnie należy ponownie wystawić wcześniej usunięty dokument sprzedaży oraz wprowadzić ponownie korektę do ewidencji sprzedaży VAT w części zmniejszającej sprzedaż wykazaną jako WDT.

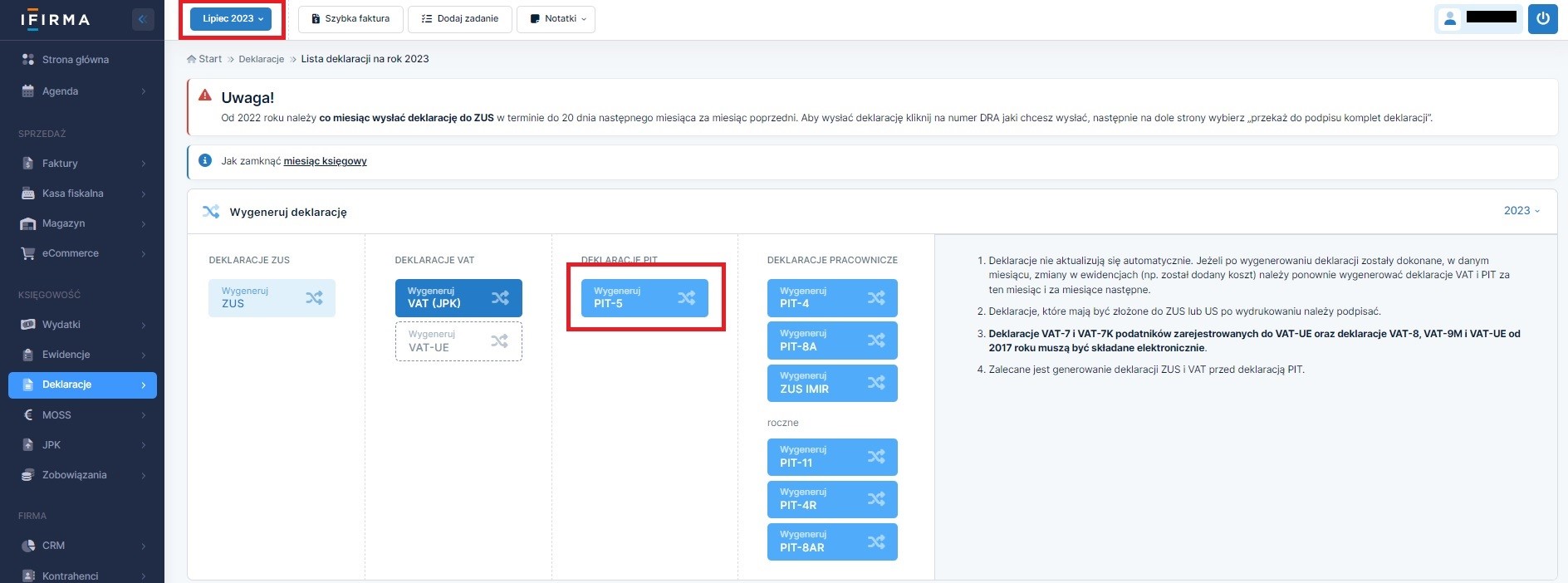

W celu aktualizacji wyliczenia zaliczki na podatek dochodowy za lipiec Użytkownik ustawia lipiec jako miesiąc księgowy i w zakładce Deklaracje ➡ Deklaracje ponownie wybiera przycisk do generowania deklaracji na zaliczkę – PIT-5L.

Serwis ponownie wyliczy zaliczkę za miesiąc lipiec. Kwota będzie niższa niż wpłacona przez Użytkownika. Nie jest to jednak podstawą do korekty w zakresie podatku dochodowego. Nadpłata zaliczki zostanie rozliczona w zeznaniu rocznym.

Przykład 7. Faktura wystawiona jako eksport towarów zamiast WDT

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT kwartalnie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów o wartości 5 tys. zł.

Dostawa została dokonana 10.07.2023 r. Tego samego dnia została wystawiona faktura.

Sprzedawca w dniu 12.08.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Podmiot z Niemiec przekazał sprzedawcy swój nr NIP. Przedsiębiorca rozlicza się z podatku dochodowego miesięcznie, liniowo.

Faktura została wystawiona przez zakładkę Faktury ➡ wystaw inną ➡ pozostałe rodzaje eksport towarów. W dniu 12.08.2023 r. sprzedawca wprowadził datę potwierdzenia wywozu, w związku z czym eksport został wykazany w ewidencjach VAT w lipcu.

Więcej informacji na temat zasad wykazywania eksportu towarów w ewidencjach tutaj.

Ujęta została w ewidencjach i deklaracjach podatkowych w następujący sposób:

- podatkowa księga przychodów i rozchodów – w kolumnie Wartość sprzedanych towarów i usług w kwocie 5 000 zł

- ewidencja sprzedaży VAT – w części Ewidencja sprzedaży towarów (eksport) z kwotą 5 000 zł przy stawce 0%.

- plik JPK_V7M za lipiec – w części ewidencyjnej w polu K_22 na kwotę 5 000 zł, oraz w deklaracyjnej w polu P_22.

Ze złożonej w dniu 13.08.2023 r. deklaracji VAT wynikała kwota VAT do zapłaty. W tym samym dniu złożona została deklaracja VAT-UE za lipiec.

Z końcem sierpnia 2023 r. z przedsiębiorcą skontaktował się urząd skarbowy z prośbą o wyjaśnienie czy towary sprzedane do kontrahenta z Niemiec faktycznie zostały wysłane poza terytorium UE. Przedsiębiorca wyjaśnił pomyłkę na piśmie załączając dokumentację dotyczącą faktycznej wysyłki i dostarczenia towarów do nabywcy z Niemiec.

Uwaga!

Jednym z warunków zastosowania stawki 0% dla dostawy jest złożenie informacji podsumowującej (VAT-UE) z prawidłowo wykazanymi danymi transakcji lub należyte wyjaśnienie na piśmie naczelnikowi urzędu skarbowego zaistniałego uchybienia.

W związku z wyjaśnieniem zaistniałego błędu – US potwierdził prawo do zastosowania stawki 0%.

W takim wypadku sprzedawca:

- wystawia fakturę korygującą,

- wprowadza zapisy korygujące do ewidencji sprzedaży VAT oraz KPiR,

- dokonuje zmian w deklaracjach i wysyła korekty (VAT-UE oraz JPK_V7K).

Ad a) wystawienie faktury korygującej

Faktura wystawiona przez formularz wewnątrzwspólnotowej dostawy towarów oraz wystawiona przez formularz eksportu towarów różnią się jedynie, tym iż na fakturze wystawionej dla dostawy unijnej numery NIP nabywców poprzedzone są prefiksem kraju.

Z poziomu faktury wystawionej jako eksport towarów serwis nie pozwoli na wystawienia faktury korygującej, uzupełniającej brakujące dane kontrahentów i jednocześnie zmieniającej sposób wykazania sprzedaży w ewidencjach VAT.

Użytkownik wystawia taką korektę poza serwisem w innej serii numeracji niż korekty wystawiane na koncie. W celu wystawienia korekty korzysta ze wzoru korekty na dane formalne dostępnego tutaj (w części Faktury).

Faktura korygująca została wystawiona 28.08.2023 r. z nr 1/8/2023/K.

Ad b) Dodatnie zapisów korygujących w ewidencji sprzedaży VAT

Korekta nie zmienia kwoty przychodu, nie wykazujemy jej w ewidencji sprzedaży VAT. Zapisy należy skorygować przez dodanie błędnego zapisu ze znakiem minus (strono) oraz prawidłowego z znakiem plus.

Użytkownik wprowadza oba zapisy w miesiącu księgowym lipcu przez zakładkę Faktury ➡ inne przychody ➡ przychód uniwersalny VAT.

Sposób uzupełnienia formularza w obu przypadkach wskazuje tabela.

| Pole | Zapis zmniejszający sprzedaż rozliczoną jako eksport towarów | Zapis zwiększający sprzedaż rozliczoną jako WDT |

|---|---|---|

| Numer dokumentu | Numer faktury pierwotnej FV/1/2023/a | |

| Opis | FV – eksport towarów | FV – dostawa UE |

| Data wystawienia | Zgodnie z dokumentem pierwotnym 10.07.2023 r. | |

| Data sprzedaży | Zgodnie z dokumentem pierwotnym 10.07.2023 r. | |

| Nabywca | Zgodnie z dokumentem | |

| Waluta | PLN | |

| Pola sprzedaż bezrachunkowa i sprzedaż wliczana do limitu kasy | Puste | |

| Księga przychodów i rozchodów | Wartość sprzedanych towarów i usług i księgowanie w dacie wystawienia | |

| Ewidencja sprzedaży VAT | Eksport towarów, w dacie wystawienia | Wewnątrzwspólnotowa dostawa towarów, w dacie wystawienia |

| Uwzględniaj w JPK | Pole zaznaczone | |

| Dowód sprzedaży | inny | |

| GTU | Zgodnie z dokumentem pierwotnym (w tym wypadku brak) | |

| Procedury podatkowe | brak | |

| Kwota | – 5000 zł | 5000 zł |

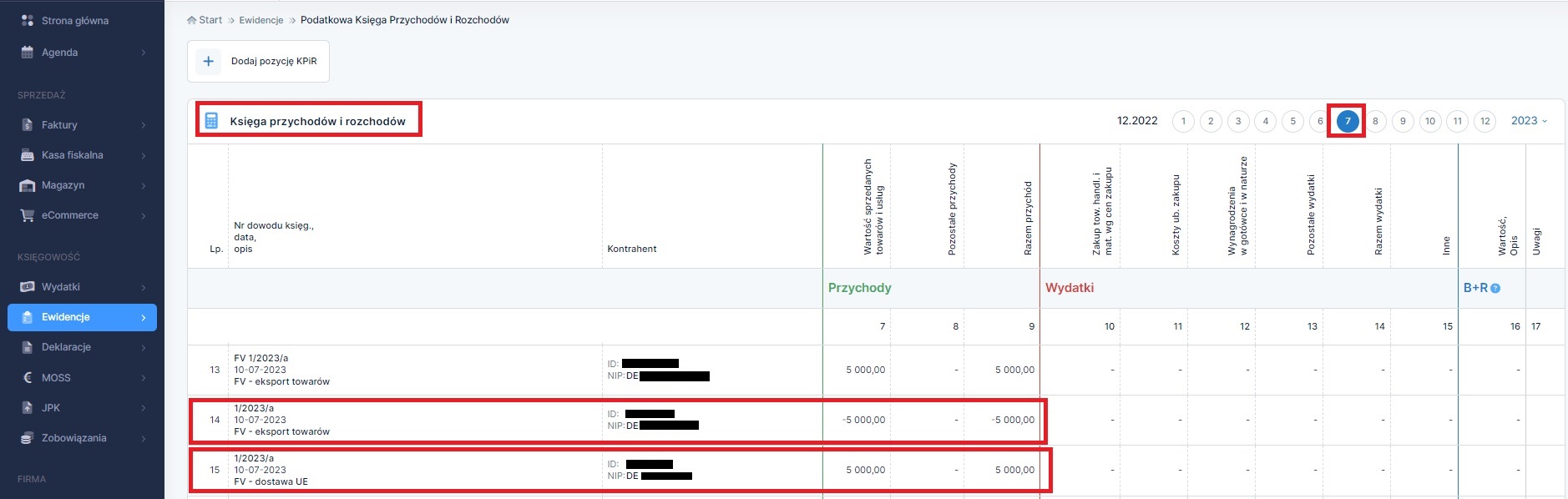

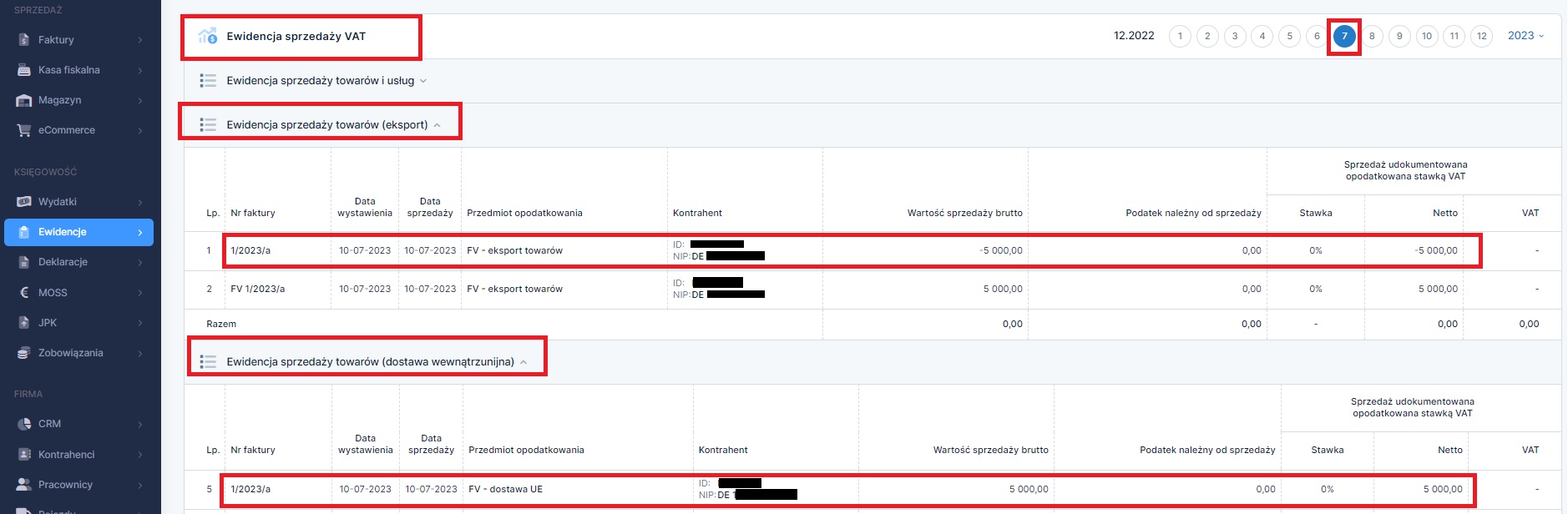

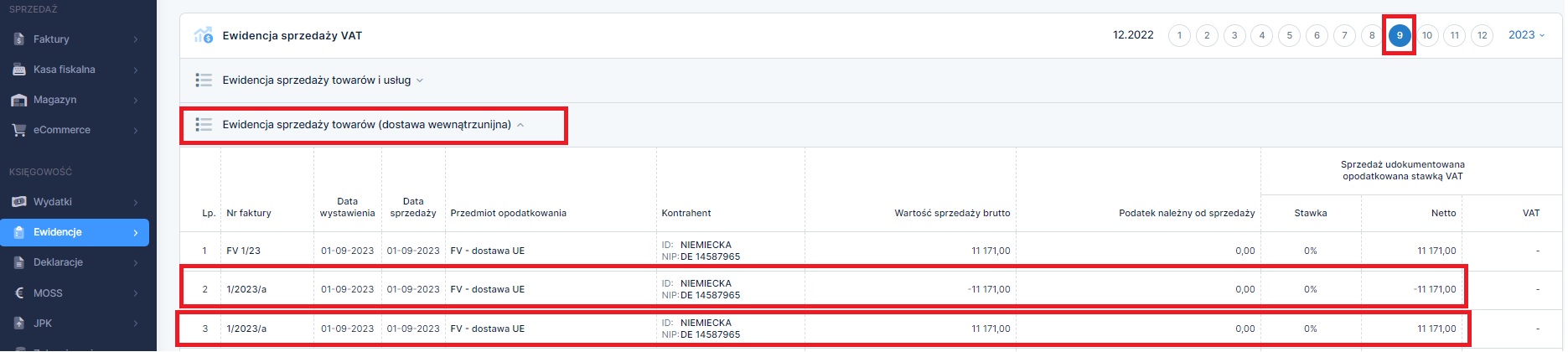

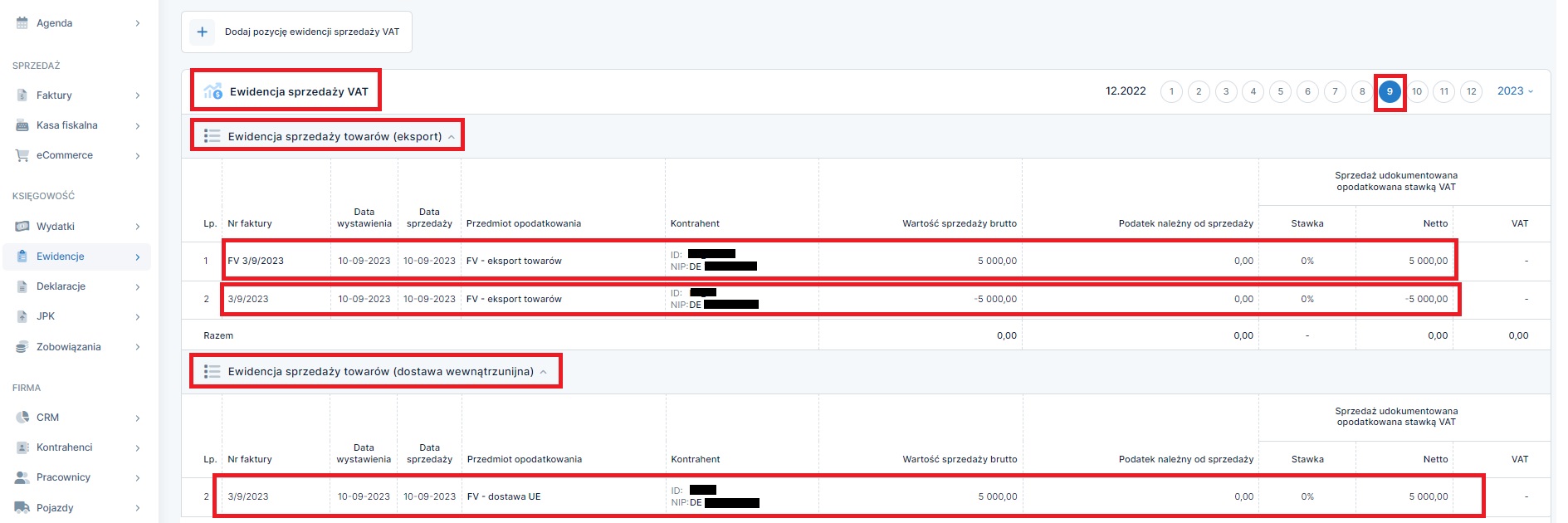

Ujęcie faktury pierwotnej oraz zapisów korygujących w ewidencjach będzie następujące:

- podatkowa księga przychodów i rozchodów w lipcu

- ewidencja sprzedaży VAT w lipcu

W ewidencji sprzedaży VAT oraz KPiR w związku z wprowadzeniem zapisów korygujących widoczne jest zmniejszenie sprzedaży wykazanej jako eksport towarów oraz zwiększenie wartości WDT.

Ad c) Zmiany w deklaracjach i ich korekty

Pomimo wprowadzenia zapisów korygujących zarówno do KPIR jak i ewidencji VAT, konieczne będzie skorygowanie jedynie deklaracji dla podatku VAT.

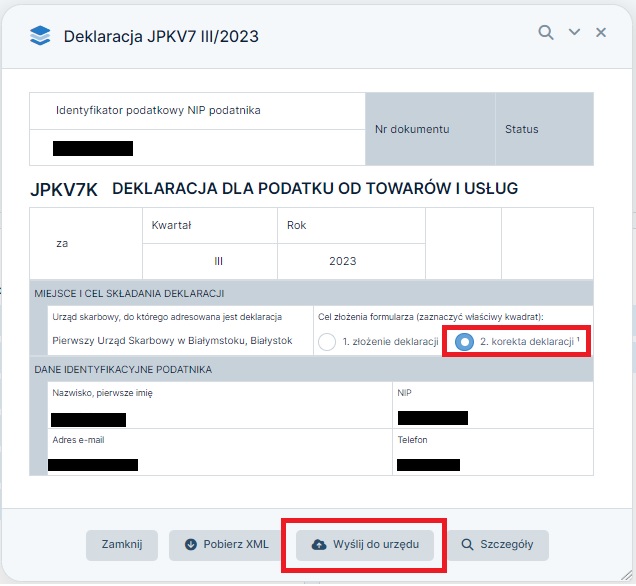

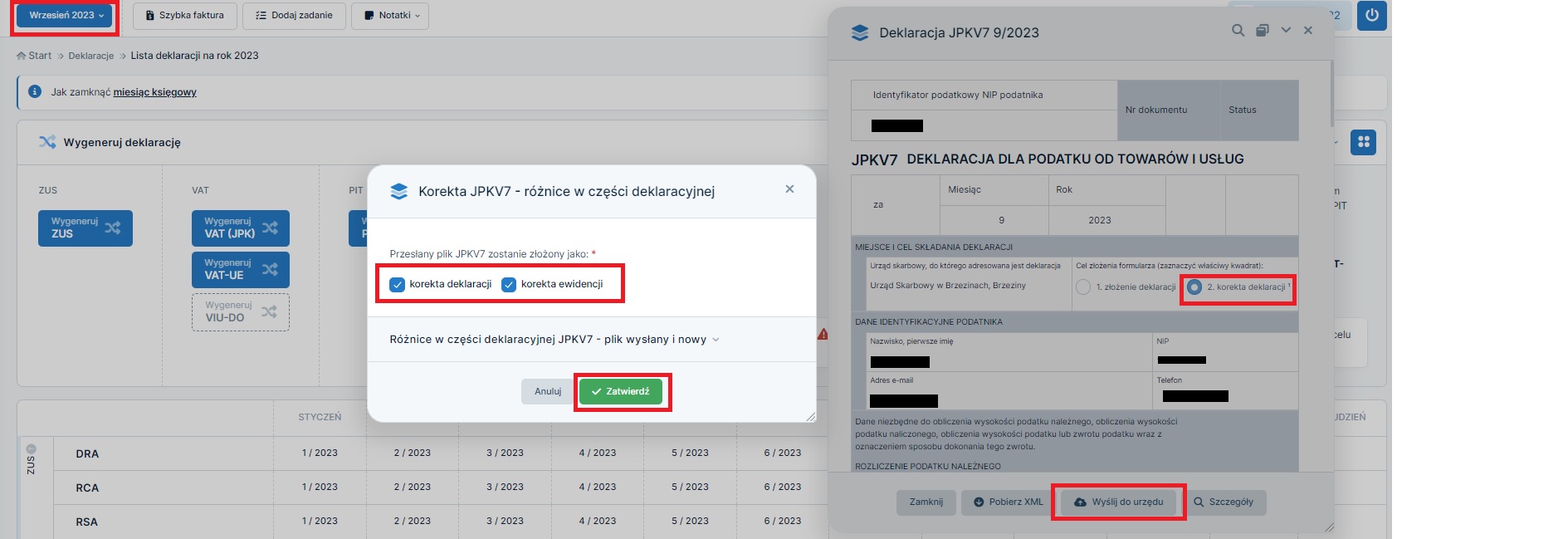

W pierwszej kolejności Użytkownik koryguje plik JPK_V7 za lipiec. W tym celu w zakładce Deklaracje ➡ Deklaracje wybiera przycisk do generowania JPK_V7 (vat(jpk)). Ponownie wygenerowany plik, zostanie automatycznie oznaczony jako korekta. Użytkownik klika na jego numer i na dole wybiera opcję wysyłki do US.

Użytkownik rozlicza się z podatku VAT kwartalnie także plik JPK_V7 składany za lipiec będzie zawierał jedynie część ewidencyjną.

Użytkownik błąd poprawa poprawia pod koniec sierpnia 2023 r. także w części deklaracyjnej pliku złożonego za wrzesień (III kwartał) sprzedaż zostanie wykazana poprawnie.

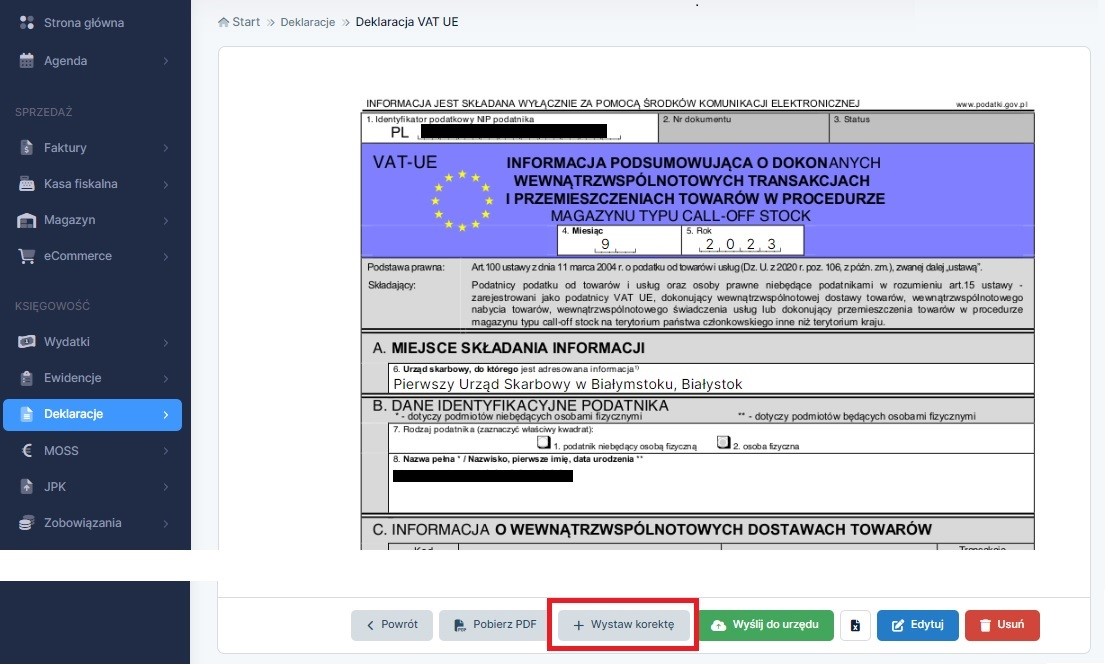

W kolejnym kroku Użytkownik koryguje deklaracje VAT-UE. W tym celu w zakładce Deklaracje ➡ Deklaracje należy wybrać numer wcześniej wysłanej deklaracji VAT-UE (7/2023).

Na otwartym formularzu wybiera opcję + wystaw korektę. Zostanie wygenerowany druk korekty (VAT-UEK) w nim serwis porówna dane na pierwotnej deklaracji z bieżącymi księgowaniami na koncie. Część C. Korekta informacji o wewnątrzwspólnotowych dostawach towarów zostanie uzupełniona następująco:

Część Jest będzie wskazywała dokonaną transakcję WDT.

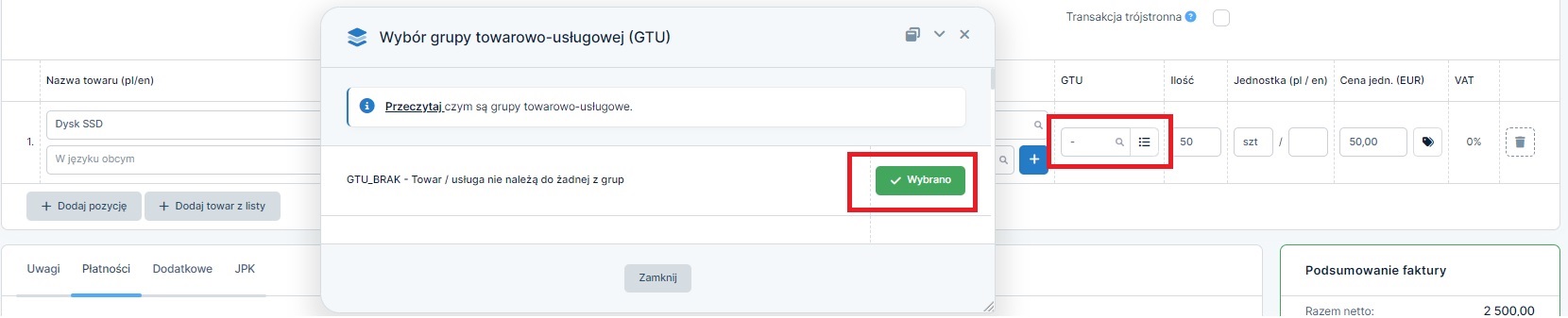

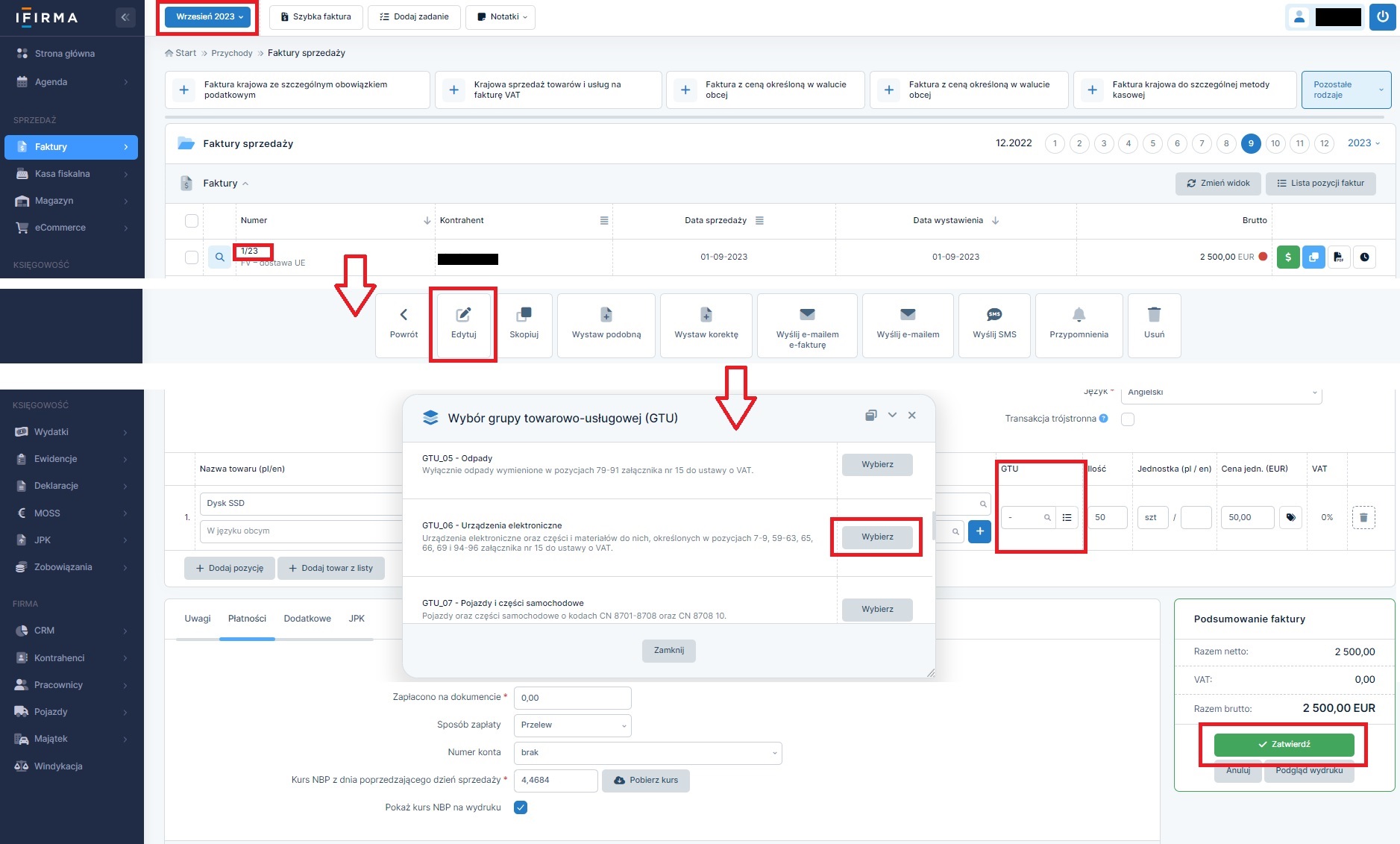

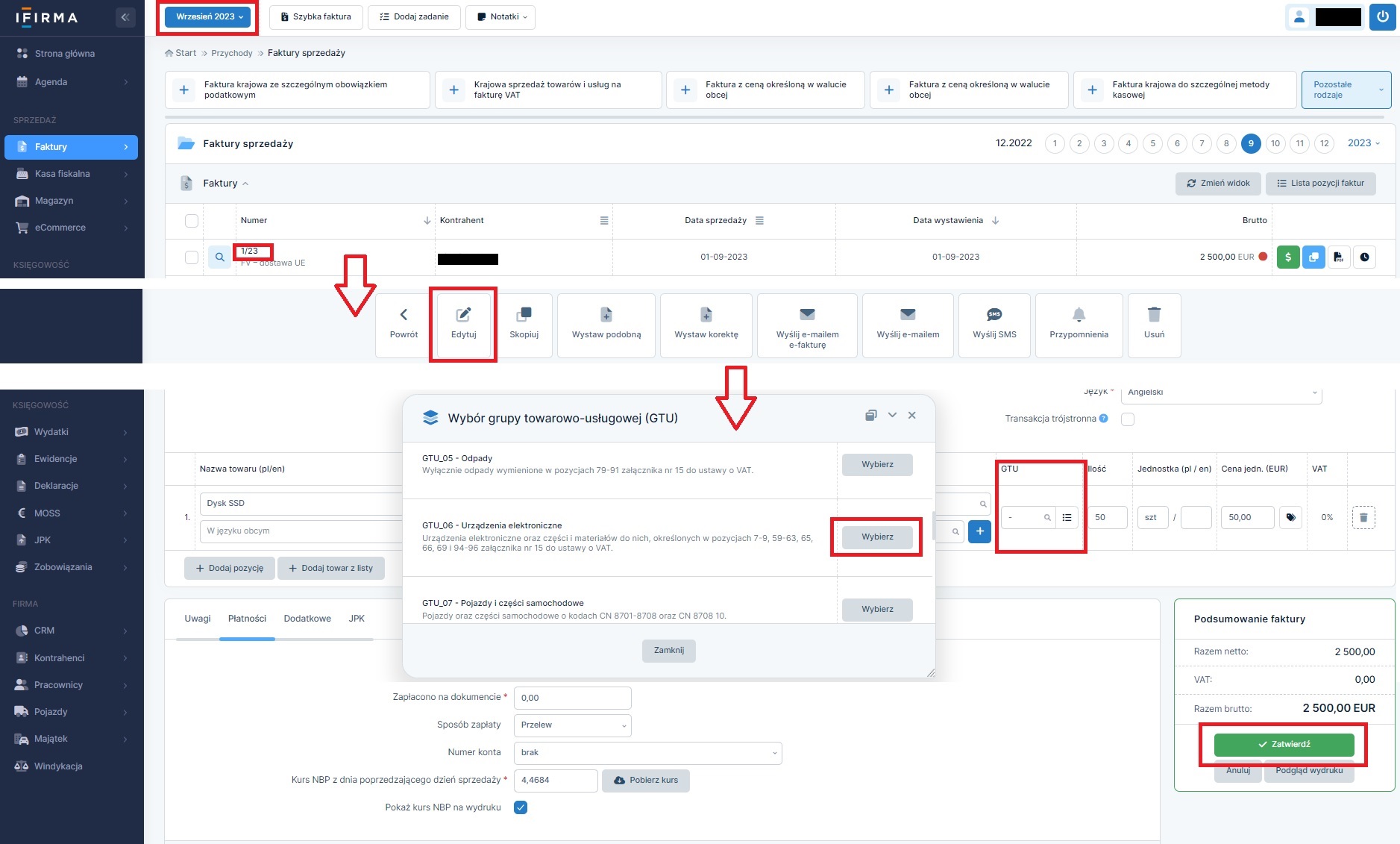

Przykład 8. Faktura wystawiona bez oznaczenia towaru kodem GTU

Przedsiębiorca – czynny podatnik podatku VAT, rozliczający VAT miesięcznie sprzedał w dniu 01.09.2023 r. na rzecz kontrahenta z Francji towar (dyski twarde) w ilości 50 szt. po 50 EUR za szt.

Faktura sprzedaży została wystawiona tego samego dnia. Do terminu złożenia deklaracji za wrzesień przedsiębiorca posiadał dokumenty uprawniające do wykazania sprzedaży jako WDT ze stawką 0%.

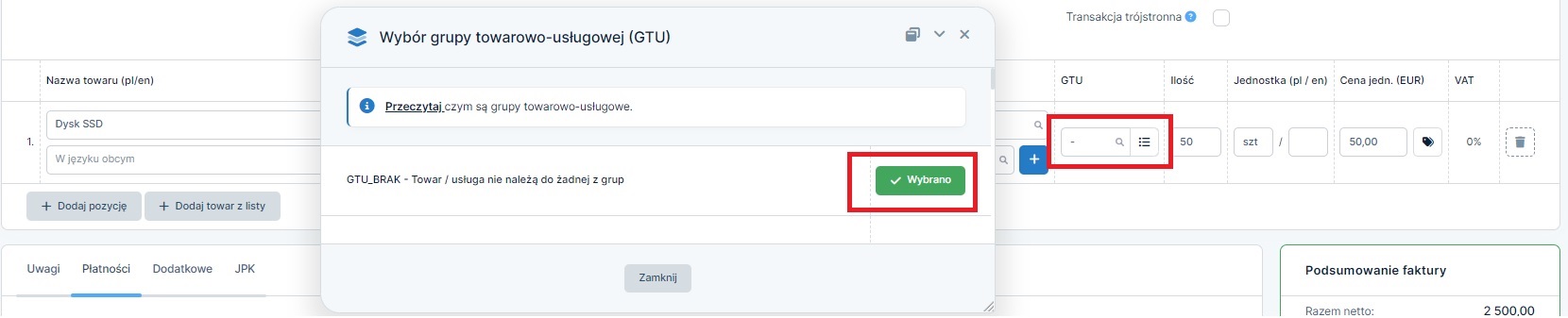

Podczas wystawiania faktury w polu GTU wybrał GTU_BRAK.

Faktura zostanie ujęta została w ewidencjach i deklaracjach podatkowych w następujący sposób:

- podatkowa księga przychodów i rozchodów – w kolumnie Wartość sprzedanych towarów i usług w kwocie 11 171 zł (2 500 EUR po kursie 4,4684 zł/ EUR),

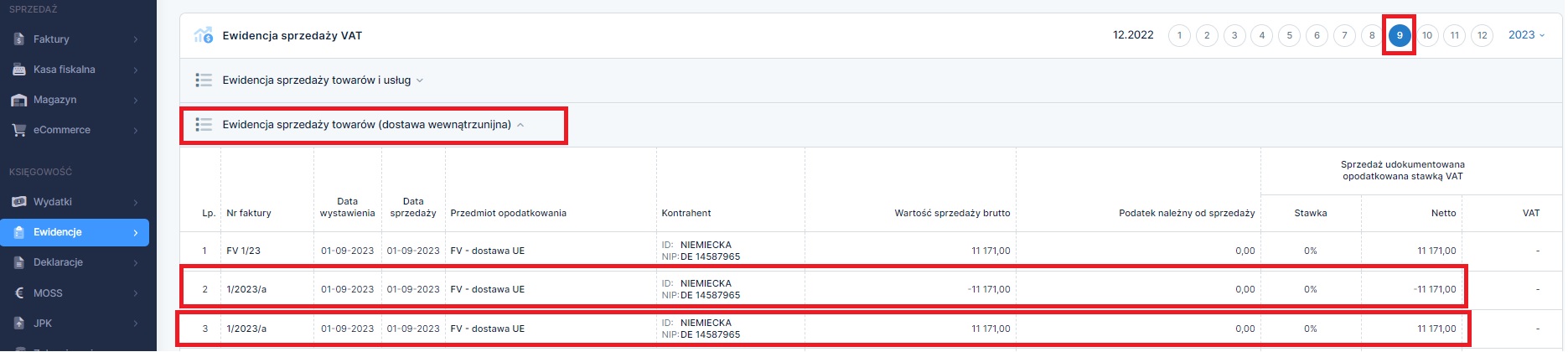

- ewidencja sprzedaży VAT – w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna) z kwotą 11 171 zł przy stawce 0%.

- plik JPK_V7M za za wrzesień – w części ewidencyjnej w polu K_21 na kwotę 11 171 zł, oraz w deklaracyjnej w polu P_21. Ujęta w części ewidencyjnej faktura nie zawiera oznaczenia o zastosowaniu kodu GTU.

- deklaracja VAT-UE w części D. Informacja o wewnątrzwspólnotowych dostawach towarów ze wskazaniem prefiksu kraju nabywcy oraz jego nr NIP a także wartości dostaw dla danego nabywcy w miesiącu wrześniu.

W październiku przedsiębiorca zauważył błąd w zakresie braku zastosowania odpowiedniego oznaczenia GTU. Sposób postępowania zależy od tego, czy za wrzesień został już złożony plik.

a) plik JPKV7 za wrzesień nie został jeszcze złożony.

W takim wypadku wystarczająca jest edycja wystawionej faktury i wybór właściwego oznaczenia.

Edycja faktury możliwa będzie po ustawieniu miesiąca księgowego września i jej otwarciu z poziomu zakładki Faktury ➡ Lista faktur.

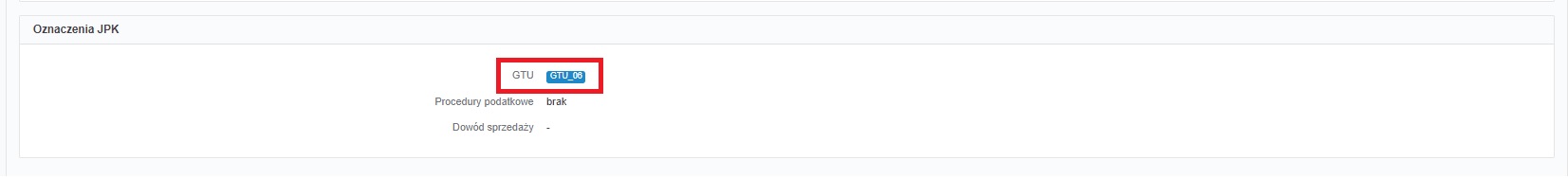

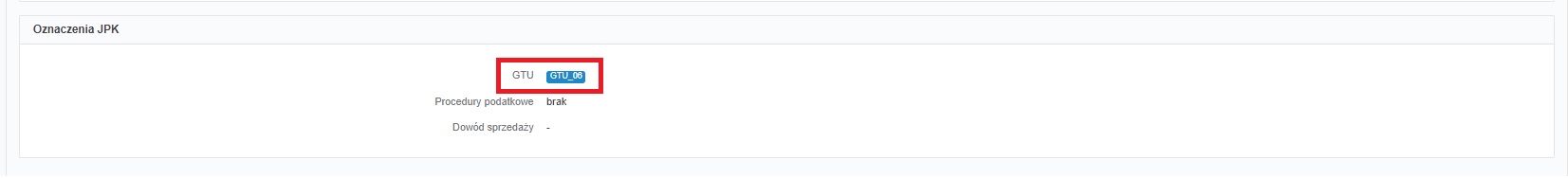

Po zatwierdzeniu widoczna w ewidencji sprzedaży faktura w części Oznaczenia JPK będzie zawierała oznaczenie GTU_06.

W takim wypadku ponowne generowanie deklaracji nie jest konieczne.

Uwaga!

W przypadku gdyby, do faktury w walucie została wprowadzona informacja o otrzymaniu zapłaty, jej edycja wymagałaby wcześniejszego usunięcia dowodu księgowego dotyczącego różnic kursowych utworzonego przez serwis w momencie dodawania wpłaty do faktury.

Taki dowód księgowy widoczny byłby w zakładce Wydatki ➡ lista wydatków w części Dowody wewnętrzne i księgowe.

b) plik JPKV7 za wrzesień został już złożony.

Zauważenie błędu po złożeniu pliku JPKV7 za dany miesiąc powoduje konieczność korekty zapisów w ewidencji sprzedaży VAT przez wystornowanie błędnego zapisu ze znakiem minus i dodanie prawidłowego.

W tym celu w miesiącu księgowym wrześniu Użytkownik dodaje dwa zapisy przez formularz Przychód uniwersalny VAT w zakładka Faktury ➡ Inne przychody ➡ Przychód uniwersalny VAT.

Sposób uzupełnienia formularza w obu przypadkach wskazuje tabela.

| Pole | Zapis zmniejszający sprzedaż bez kodu GTU | Zapis zwiększający sprzedaż z kodem GTU |

|---|---|---|

| Numer dokumentu | Numer faktury pierwotnej 1/2023/a | |

| Opis | FV – dostawa UE | |

| Data wystawienia | Zgodnie z dokumentem pierwotnym 01.09.2023 r. | |

| Data sprzedaży | Zgodnie z dokumentem pierwotnym 01.09.2023 r. | |

| Nabywca | Zgodnie z dokumentem | |

| Waluta | PLN | |

| Pola sprzedaż bezrachunkowa i sprzedaż wliczana do limitu kasy | Puste | |

| Księga przychodów i rozchodów | Brak wpisu do KPiR | |

| Ewidencja sprzedaży VAT | Wewnątrzwspólnotowa dostawa towarów, w dacie wystawienia | |

| Uwzględniaj w JPK | Pole zaznaczone | |

| Dowód sprzedaży | inny | |

| GTU | Zgodnie z dokumentem pierwotnym (w tym wypadku brak) | Właściwe GTU_06 |

| Procedury podatkowe | brak | |

| Kwota | – 11 171 zł | 11 171 zł |

Po dodaniu powyższych zapisów w ewidencji sprzedaży VAT dostawa będzie wykazana trzy razy.

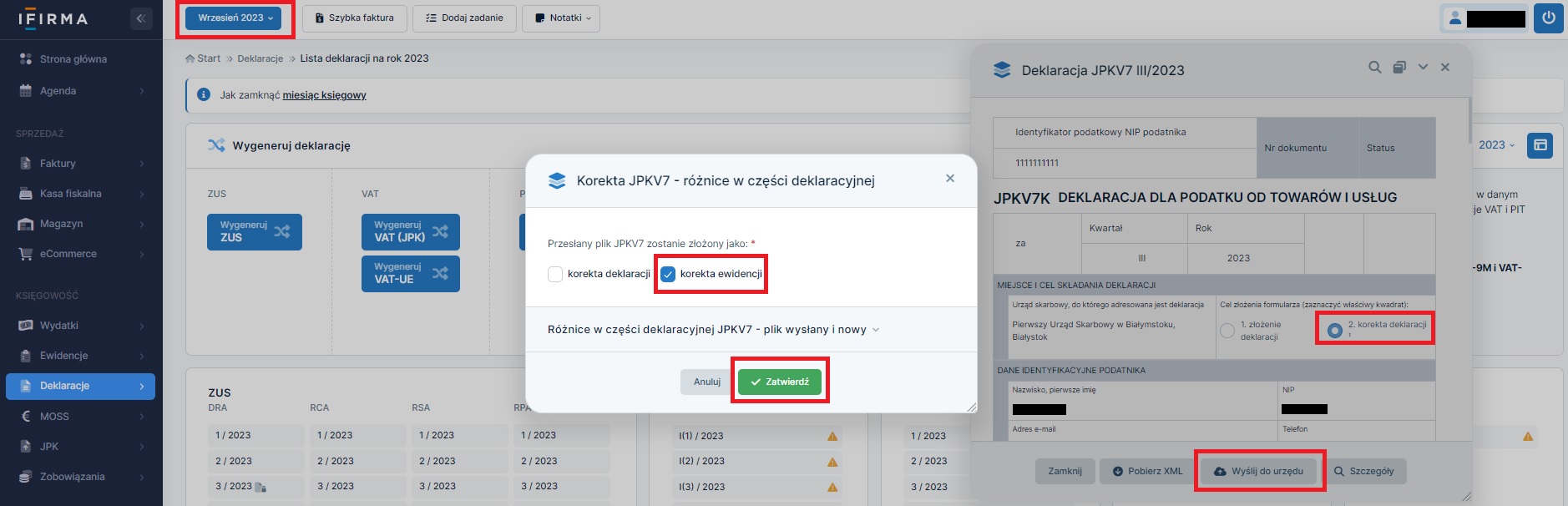

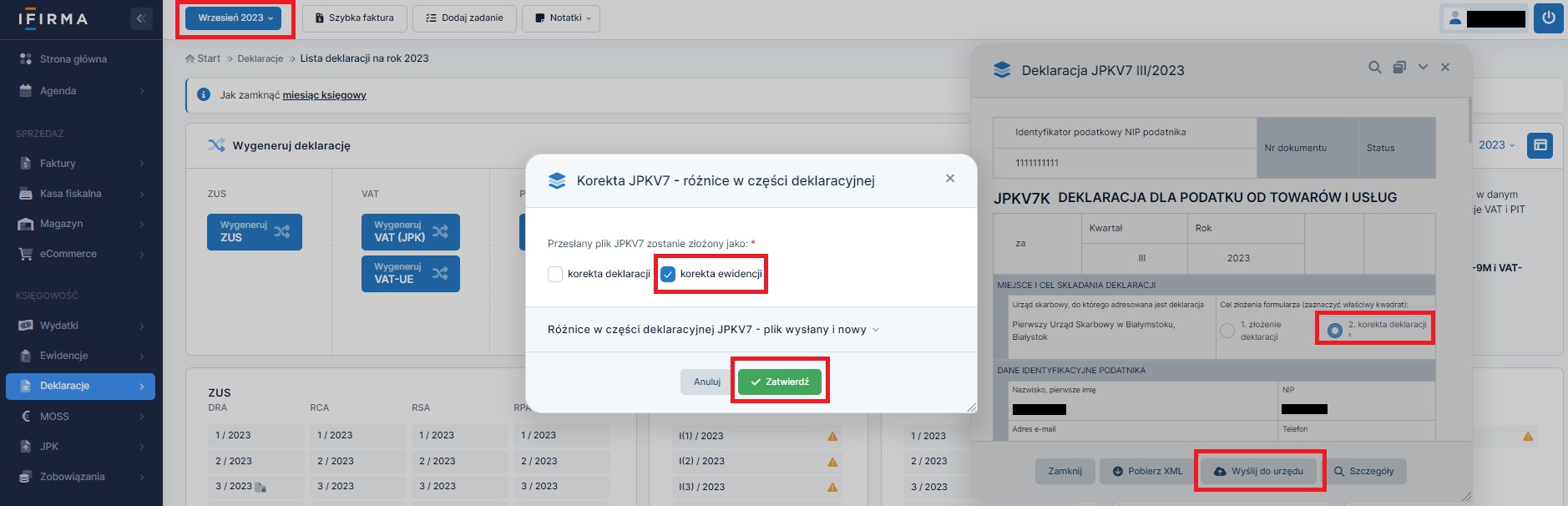

W kolejnym kroku należy w zakładce Deklaracje ➡ Deklaracje należy wygenerować plik JPKV7 za wrzesień. Ponieważ plik został już wysłany z serwisu, po jego ponownym generowaniu zostanie on oznaczony jako korekta. Użytkownik otwiera deklaracje klikając na jej numer i na dole wybiera opcję wyślij do urzędu. W momencie wysyłki deklaracji do US serwis zapyta o zakres korekty.

W związku ze zmianą GTU nie zmienią się kwoty wykazane w części deklaracyjnej. Do urzędu należy wysłać jedynie część ewidencyjną pliku JPKV7.

Więcej informacji na temat wysyłki pliku JPKV7 i jego statusu po wysyłce tutaj.

5.2. Przedsiębiorca rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych

Przykład 9. Otrzymanie zaliczki przed dostawą

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT miesięcznie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów (100 szt. obuwia damskiego po 100 EUR za szt.). Wartość umowy 10 ty. EUR.

W dniu 12.08.2023 r. kontrahent wpłacił zaliczkę. Wpłata wpłynęła tego samego dnia na konto walutowe sprzedawcy.

Dostawa została dokonana 02.09.2023 r. W tym samym dniu została wystawiona faktura.

Sprzedawca w dniu 12.10.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Pozostałą kwotę sprzedawca otrzymał na konto walutowe w dniu 06.09.2023 r.

Średnie kursy NBP odpowiednio z dnia 11.08.2023 r. i 05.09.2023 r. to: 4,4547 zł/EUR i 4,4764 zł/ EUR.

Przed dokonaniem dostawy sprzedawca dodając w serwisie nowego kontrahenta skorzystał z opcji weryfikuj vat-ue.

Otrzymanie zaliczki w przypadku wewnątrzwspólnotowej dostawy towarów nie powoduje obowiązku podatkowego. W związku z tym sprzedawca nie wystawia faktury zaliczkowej.

W celu wystawienia faktury sprzedaży sprzedawca ustawia miesiąc księgowy lipiec i w zakładce Faktury ➡ wystaw inną w pozostałych rodzajach wybiera opcję Wewnątrzunijna dostawa towarów.

W formularzu sprzedawca wybiera właściwą walutę oraz pobiera kurs z dnia poprzedzającego datę sprzedaży (za pomocą opcji pobierz kurs na karcie Płatności), wybiera język, na który mają być przetłumaczone stałe elementy faktury.

Wystawiając fakturę sprzedawca nie uzupełnia informacji o otrzymanej w sierpniu zaliczce.

Uzupełniony formularz wygląda następująco:

Po zatwierdzeniu przechodzi do edycji wystawionego dokumentu. W edycji na karcie Płatności dostępne jest pole Zapłacono na dokumencie. W nim uzupełnia kwotę otrzymaną przed datą sprzedaży.

Po zatwierdzeniu na wydruku dokumentu, będzie informacja, iż do zapłaty pozostała kwota 8 tys. EUR.

Wystawiona faktura widoczna będzie w zakładce Faktury ➡ lista faktur w miesiącu wrześniu. Mimo wprowadzenia informacji o zapłacie na dokumencie – na liście nadal widoczna jest jako nieopłacona.

W celu poprawnego zaksięgowania różnic kursowych Użytkownik dodaje informację o dwóch wpłatach:

- z dnia 12.08.2023 r. na kwotę 2 000 EUR.

- z dnia 06.09.2023 r. na kwotę 8 000 EUR.

Aby wprowadzić pierwszą wpłatę ustawia miesiąc księgowy sierpień i w zakładce Faktury ➡ lista faktur na liście faktur z września odnajduje właściwy dokument a następnie wybiera opcję + różnice kursowe.

W oknie Wprowadź różnice kursowe do przychodu jako formę zapłaty należy wybrać walutę obcą, po uzupełnieniu kwoty otrzymanej w walucie oraz daty wpływu za pomocą opcji ustaw kurs nbp możliwe będzie pobranie kursu. Serwis pobierze średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty.

Po zatwierdzeniu w dacie uzyskania przychodu (02.09.2023 r.) zostanie ujęta różnica kursowa.

Wprowadzenie drugiej z wpłat wygląda analogicznie – w tym jednak wypadku, do jej wprowadzenia sprzedawca ustawia miesiąc księgowy wrzesień.

Po zatwierdzeniu informacji o wpłacie w dacie 06.09.2023 r. zostanie utworzony i ujęty w ewidencji przychodów dowód księgowy dotyczący różnic kursowych.

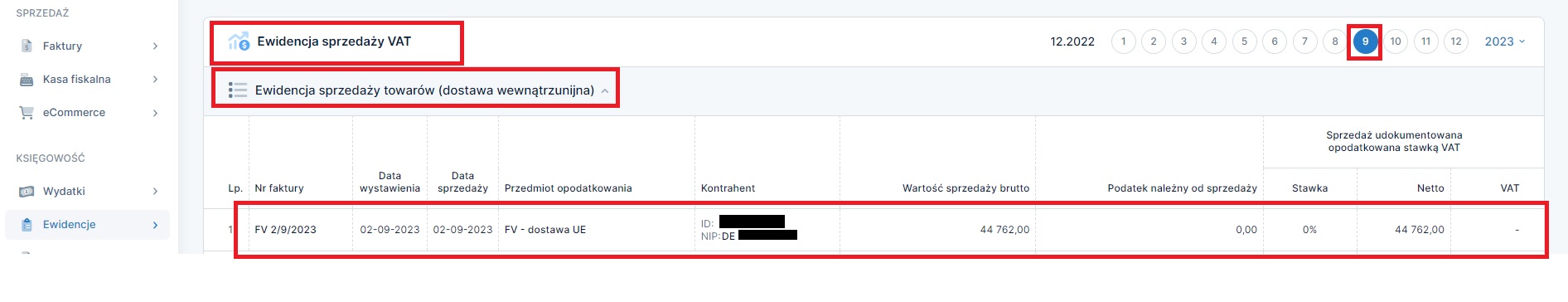

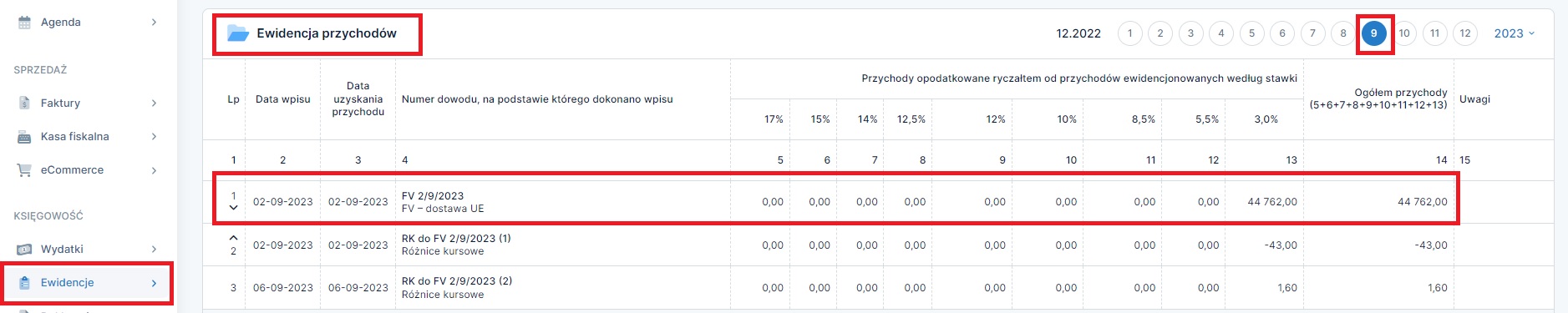

Po wystawieniu faktury i wprowadzeniu informacji o jej zapłacie została ona ujęta:

- ewidencji sprzedaży VAT w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna):

Aby wprowadzić wpłatę ustawia miesiąc księgowy

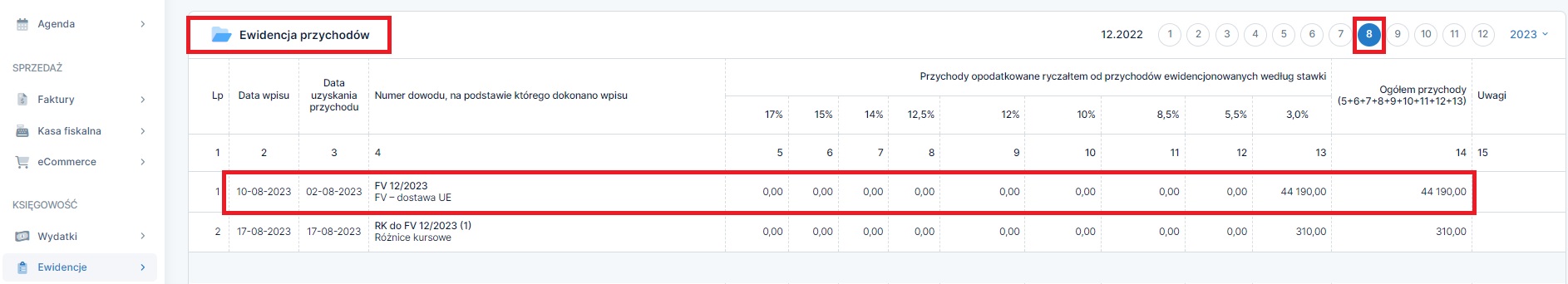

- w ewidencji przychodów ryczałtu w kolumnie przypisanej do stawki właściwej dla danej sprzedaży (3%).

Dodatkowo w ewidencji przychodów widoczne są różnice kursowe naliczone przez serwis w momencie wprowadzania informacji o zapłacie. Są one ujęte w tej samej kolumnie, w której ujmowana jest faktura, której dotyczą.

Dokumenty różnic kursowych Użytkownik drukuje z poziomu zakładki Wydatki lista wydatków.

W obu ewidencjach faktura zostanie ujęta w złotówkach po przeliczeniu po średnim kursie NBP z dnia poprzedzającego datę sprzedaży (10 tys. EUR po kursie zł/ EUR co daje kwotę 44 762 zł)

- pliku JPKV7 za miesiąc wrzesień

W części deklaracyjnej sprzedaż będzie wykazana w polu P_21, z kolei w części ewidencyjnej w polu K_21.

- w deklaracji VAT-UE za miesiąc wrzesień z części C. Informacja o wewnątrzwspólnotowych dostawach towarów.

Przykład 10. Inna data wystawienia i data sprzedaży

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT kwartalnie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów (100 szt. obuwia damskiego po 100 EUR za szt.). Wartość umowy 10 ty. EUR.

Dostawa została dokonana 02.08.2023 r. Faktura została wystawiona w dniu 10.08.2023 r.

Sprzedawca w dniu 12.09.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Sprzedawca otrzymał zapłatę w walucie na konto złotówkowe w dniu 17.08.2023 r. Otrzymana kwota po przeliczeniu przez bank na złotówki to 44 500 zł.

Przed dokonaniem dostawy sprzedawca dodając w serwisie nowego kontrahenta skorzystał z opcji weryfikuj vat-ue.

W celu wystawienia faktury sprzedaży sprzedawca ustawia miesiąc księgowy sierpień i w zakładce Faktury ➡ wystaw inną w pozostałych rodzajach wybiera opcję Wewnątrzunijna dostawa towarów.

W formularzu sprzedawca uzupełnia właściwą datę wystawienia i datę sprzedaży, wybiera walutę oraz pobiera kurs. Jako kurs do przeliczenia wartości sprzedaży – zarówno do celów podatku dochodowego jak i VAT pobrany zostanie średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży (zgodnie z przyjętymi w serwisie założeniami dotyczącymi stosowania kursów właściwych dla celów podatku dochodowego).

Wybrany zostaje też język, na który mają być przetłumaczone stałe elementy faktury.

Uzupełniony formularz wygląda następująco:

Wystawiona faktura widoczna będzie w zakładce Faktury ➡ lista faktur w miesiącu sierpniu.

W celu poprawnego zaksięgowania różnic kursowych Użytkownik dodaje informację o wpłacie otrzymanej w dniu 17.08.2023 r. na kwotę 10 000 EUR.

Aby wprowadzić wpłatę ustawia miesiąc księgowy sierpień i w zakładce Faktury ➡ lista faktur na liście faktur z lutego odnajduje właściwy dokument a następnie wybiera opcję + zapłać.

W oknie Wprowadź różnice kursowe do przychodu jako formę zapłaty należy wybrać PLN, następnie wprowadzić kwotę otrzymaną w walucie i kwotę jaka wpłynęła na konto w złotówkach. Po uzupełnieniu daty otrzymania zapłaty i zatwierdzeniu w dacie otrzymania zapłaty zostanie ujęta różnica kursowa. W celu jej zaksięgowania w ewidencji przychodów zostanie utworzony dowód księgowy.

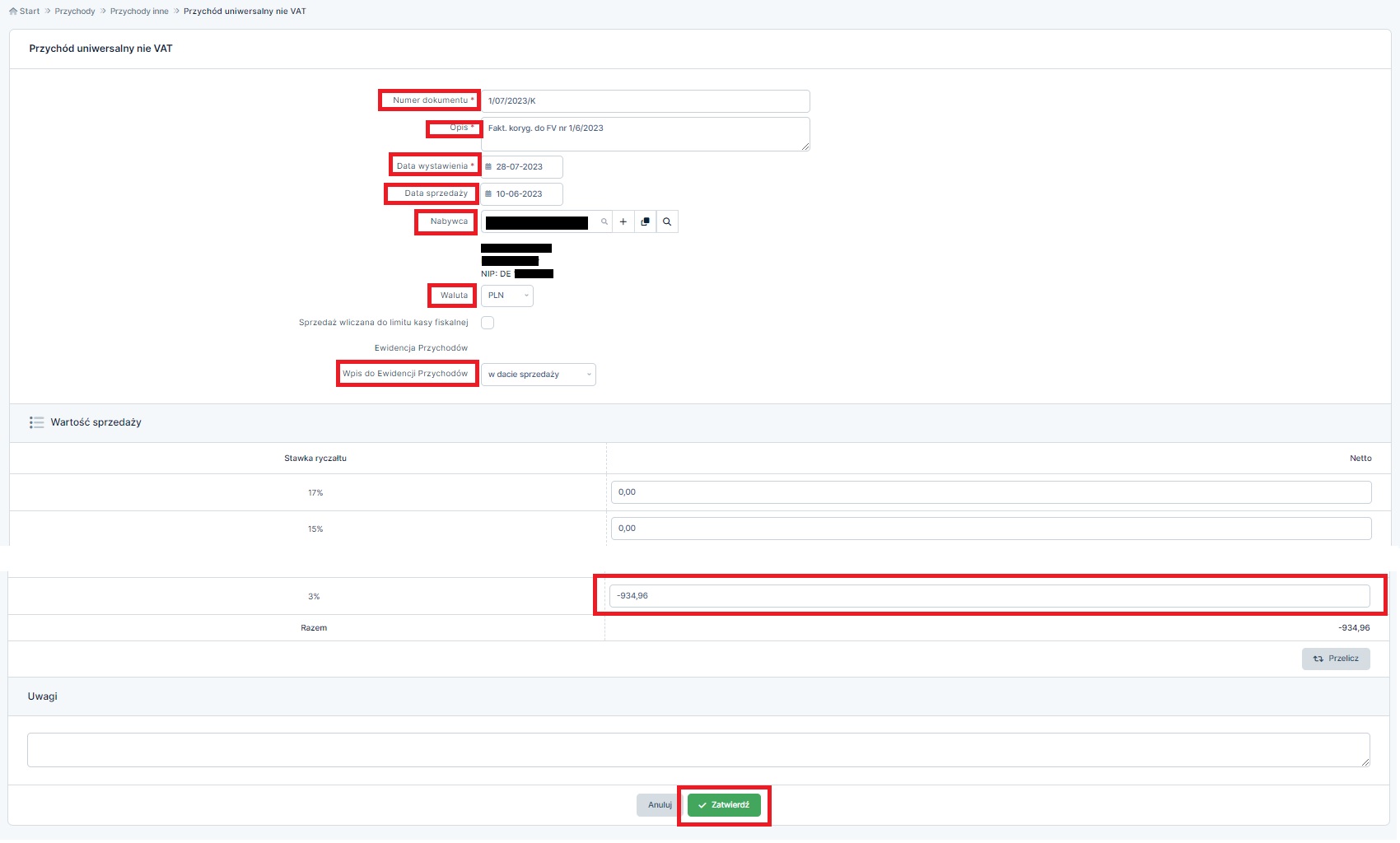

Po wystawieniu faktury i wprowadzeniu informacji o jej zapłacie w ewidencjach pojawią się następujące zapisy:

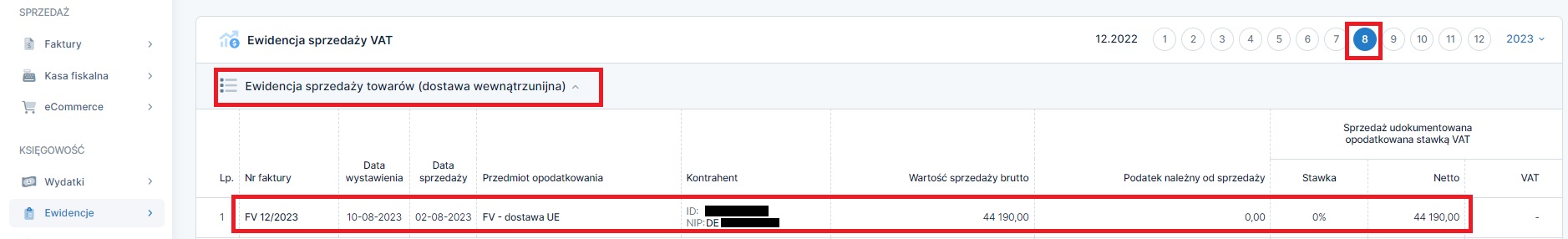

- ewidencji sprzedaży VAT w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna):

- w ewidencji przychodów ryczałtu w kolumnie przypisanej do stawki właściwej dla danej sprzedaży (3%).

Dodatkowo w ewidencji przychodów widoczne są różnice kursowe naliczone przez serwis w momencie wprowadzania informacji o zapłacie. Są one ujęte w tej samej kolumnie, w której ujmowana jest faktura, której dotyczą.

Dokumenty różnic kursowych Użytkownik drukuje z poziomu zakładki Wydatki lista wydatków.

W obu ewidencjach faktura zostanie ujęta w złotówkach po przeliczeniu po średnim kursie NBP z dnia poprzedzającego datę sprzedaży (10 tys. EUR po kursie 4,419 zł/ EUR co daje kwotę 44 190 zł)

- pliku JPKV7 za miesiąc wrzesień (ostatni miesiąc kwartału)

W części deklaracyjnej sprzedaż będzie wykazana w polu P_21, z kolei w części ewidencyjnej w polu K_21.

- w deklaracji VAT-UE za miesiąc sierpień z części C. Informacja o wewnątrzwspólnotowych dostawach towarów.

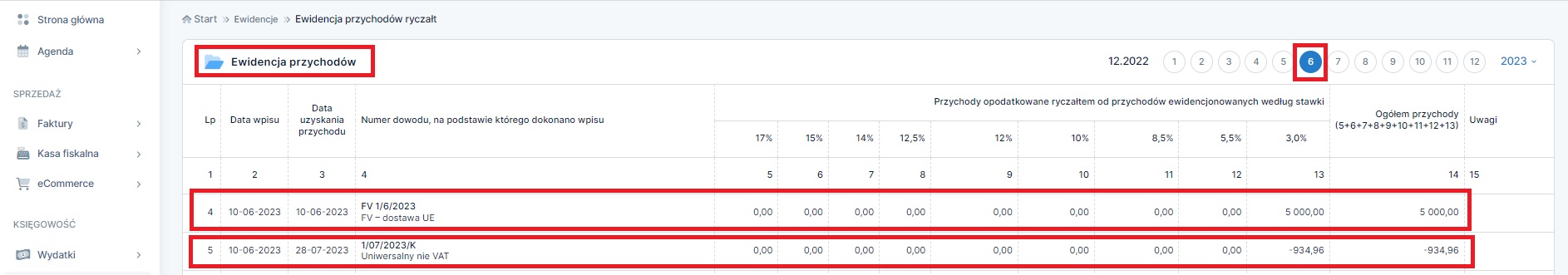

Przykład 11. Faktura wystawiona na nabywcę niezarejestrowanego jako podatnik VAT-UE

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT miesięcznie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów o wartości 5 tys. zł.

Dostawa została dokonana 10.06.2023 r. Tego samego dnia została wystawiona faktura.

Sprzedawca w dniu 12.07.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Podmiot z Niemiec przekazał sprzedawcy swój nr NIP. Sprzedawca nie zweryfikował nabywcy w bazie VIES.

Towar w Polsce podlega opodatkowaniu stawką 23%.

Przedsiębiorca rozlicza się z podatku dochodowego miesięcznie.

Faktura została wystawiona przez zakładkę Faktury ➡ wystaw inną ➡ pozostałe rodzaje wewnątrzwspólnotowa dostawa towarów. Ujęta została w ewidencjach i deklaracjach podatkowych w następujący sposób:

- ewidencja przychodów – w kolumnie przypisaną do stawki 3% w kwocie 5 000 zł

- ewidencja sprzedaży VAT – w części Ewidencja sprzedaży towarów (dostawa wewnątrzunijna) z kwotą 5 000 zł przy stawce 0%.

- plik JPK_V7M za czerwiec – w części deklaracyjnej w polu P_21 i ewidencyjnej w polu K_21 na kwotę 5 000 zł.

- deklaracja VAT-UE za czerwiec – w części C. Informacja o wewnątrzwspólnotowych dostawach towarów.

Ze złożonej deklaracji VAT wynikała kwota VAT do zapłaty.

Z końcem lipca 2023 r. z przedsiębiorcą skontaktował się urząd skarbowy wskazując, na brak prawa do zastosowania dla sprzedaży stawki 0% w związku, w związku z brakiem rejestracji nabywcy do VAT-UE.

W takim wypadku sprzedawca:

- wystawia fakturę korygującą

- wprowadza fakturę korygującą do ewidencji podatkowych (ewidencji przychodów oraz ewidencji sprzedaży VAT)

- dokonuje zmian w deklaracjach i wysyła korekty (VAT-UE oraz JPK_V7M).

Ad a) wystawienie faktury korygującej

Z poziomu faktury wystawionej jako wewnątrzwspólnotowa dostawa towarów serwis nie pozwoli na wystawienia faktury korygującej, zmieniającej stawkę VAT na 23%. Użytkownik wystawia taką korektę poza serwisem w innej serii numeracji niż korekty wystawiane na koncie. W celu wystawienia korekty korzysta ze wzoru dostępnego tutaj (w części Faktury).

Na korekcie w – części BYŁO wskazuje dane wykazane na fakturze pierwotnej.

W części POWINNO BYĆ – wskazuje poprawne wartości.

W związku z tym, iż nabywca nie dopłaci brakującej kwoty VAT sprzedawca kwotę 5 000 zł traktuje jako kwotę brutto. Od tej wartości wylicza wartość netto i VAT.

Wartość netto: 5 000/1,23 = 4 065,04 zł

Podatek VAT: 4 065,04 * 23% = 934,96 zł

Faktura korygująca została wystawiona 228.07.2023 r. z nr 1/07/2023/K

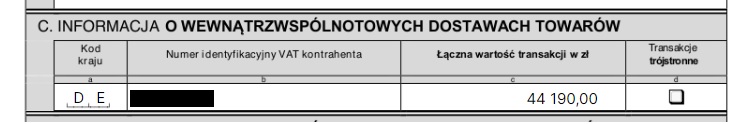

Ad b) Wprowadzenie faktury korygującej

Fakturę korygującą będzie należało wprowadzić odrębnie do ewidencji przychodów i ewidencji sprzedaży VAT.

W celu ujęcia korekty w ewidencji przychodów sprzedawca ustawia miesiąc księgowy czerwiec i w zakładce Faktury ➡ Inne przychody wybiera formularz przychód uniwersalny nie VAT.

Kolejna pola uzupełnia następująco:

- numer dokumentu – numer korekty – 1/07/2023/K

- opis – Fakt. koryg. do FV nr 1/6/2023,

- data wystawienia – 28.07.2023 r.

- data sprzedaży – zgodnie z dokumentem pierwotnym 10.06.2023 r.

- nabywca – zgodnie z dokumentem,

- waluta – PLN

- sprzedaż wliczana do limitu kasy – puste,

- ewidencja przychodów – wpis w dacie sprzedaży,

- kwota: wartość zmniejszenia przychodu – 934,96 zł, kwota ze znakiem minus przy stawce 3%

Uzupełniony formularz wygląda następująco.

Ponieważ przyczyną korekty był błąd, który miał miejsce już w momencie jej wystawiania – w ewidencji przychodów została ona ujęta w czerwcu.

Ujęcie korekty w ewidencji sprzedaży VAT wymaga dwóch zapisów dokonanych w miesiącu księgowym czerwcu przez zakładkę Ewidencje ➡ ewidencja sprzedaży VAT za pomocą funkcji + dodaj pozycję ewidencji sprzedaży VAT.

Sposób uzupełnienia formularza w obu przypadkach wskazuje tabela.

| Pole | Zapis zmniejszający sprzedaż rozliczoną jako WDT | Zapis zwiększający sprzedaż krajową |

|---|---|---|

| Rodzaj wpisu | wewnątrzwspólnotowa dostawa towarów | standardowy |

| Przedmiot opodatkowania | Fakt. koryg. do FV nr 1/6/2023 | |

| Numer dokumentu | 1/07/2023/K | |

| Nabywca | Zgodnie z dokumentem | |

| Data wystawienia | Faktyczna data wystawienia korekty 28.07.2023 r. | |

| Data sprzedaży | Zgodnie z dokumentem pierwotnym 10.06.2023 r. | |

| Kwoty | – 5 000 zł | 4 065,04 przy stawce 23% |

| GTU | Zgodnie z dokumentem pierwotnym (w tym wypadku brak) | |

| Procedury podatkowe | brak | |

| Dowód sprzedaży | inny | |

*Zgodnie z informacją uzyskaną w Krajowej Informacji Skarbowej w przypadku kiedy nabywca mimo braku prawa do zastosowania stawki 0% będzie miał obowiązek rozliczenia WNT w swoim kraju wówczas nie stosujemy oznaczenia WSTO_EE.

Ujęcie faktury pierwotnej i korekty w ewidencjach będzie następujące:

- ewidencja przychodów w czerwcu

- ewidencja sprzedaży VAT w czerwcu

W ewidencji sprzedaży VAT w związku z wprowadzeniem korekty widoczne jest zmniejszenie sprzedaży wykazanej jako WDT oraz zwiększenie wartości sprzedaży krajowej.

Ad c) Zmiany w deklaracjach i ich korekty

W związku z ujęciem korekty w miesiącu czerwcu zmianie ulegną zarówno deklaracje dotyczące podatku dochodowego jak i podatku VAT.

W pierwszej kolejności Użytkownik koryguje plik JPK_V7 za czerwiec. W tym celu w zakładce Deklaracje ➡ Deklaracje wybiera przycisk do generowania JPK_V7 (wygeneruj VAT(JPK)). Ponownie wygenerowany plik, zostanie automatycznie oznaczony jako korekta. Użytkownik klika na jego numer i na dole wybiera opcję wysyłki do US.

W polu dotyczącym zakresu korekty wybiera zarówno ewidencje jak i deklaracje.

W związku z zastosowaniem dla sprzedaży stawki 23% zamiast 0% z deklaracji będzie wynikała większa kwota do zapłaty. Przedsiębiorca dopłaca brakującą kwotę 935 zł (po zaokrągleniu do pełnych złotych z 934,96 zł). W tym wypadku przedsiębiorca nie wpłaca odsetek.

Zgodnie ze stanowiskiem Krajowej Informacji Skarbowej w korekcie deklaracji VAT-UE w części było należy zostawić pusty wiersz. W związku z tym, przed przygotowaniem korekty VAT-UE za miesiąc czerwiec konieczne jest usunięcie wcześniej wystawionej błędnej faktury oraz dodanego do ewidencji zakupu zmniejszającego wartość wewnątrzunijnej dostawy towarów.

W celu usunięcia faktury należy ją odnaleźć w zakładce Faktury ➡ Lista faktur, następnie otworzyć wybierając numer. Ikona usuwania dokumentu będzie dostępna na dole po prawej stronie.

Z kolei w celu usunięcia wpisu dodanego bezpośrednio do ewidencji sprzedaży VAT należy przejść do zakładki Ewidencje ➡Ewidencja sprzedaży VAT a następnie otworzyć dodaną ręcznie pozycje, wybierając zapis w kolumnie Przedmiot opodatkowania. Na dole dostępny będzie przycisk usuwania pozycji.

W kolejnym kroku możliwe będzie przygotowanie korekty deklaracji VAT-UE. W zakładce Deklaracje ➡ Deklaracje należy wybrać numer wcześniej wysłanej deklaracji VAT-UE (6/2023).

Na otwartym formularzu wybiera opcję + wystaw korektę. Zostanie wygenerowany druk korekty (VAT-UEK) w nim serwis porówna dane na pierwotnej deklaracji z bieżącymi księgowaniami na koncie. Część C. Korekta informacji o wewnątrzwspólnotowych dostawach towarów zostanie uzupełniona następująco:

Część Jest będzie wskazywała brak transakcji.

Następnie należy ponownie wystawić wcześniej usunięty dokument sprzedaży oraz wprowadzić ponownie korektę do ewidencji sprzedaży VAT w części zmniejszającej sprzedaż wykazaną jako WDT.

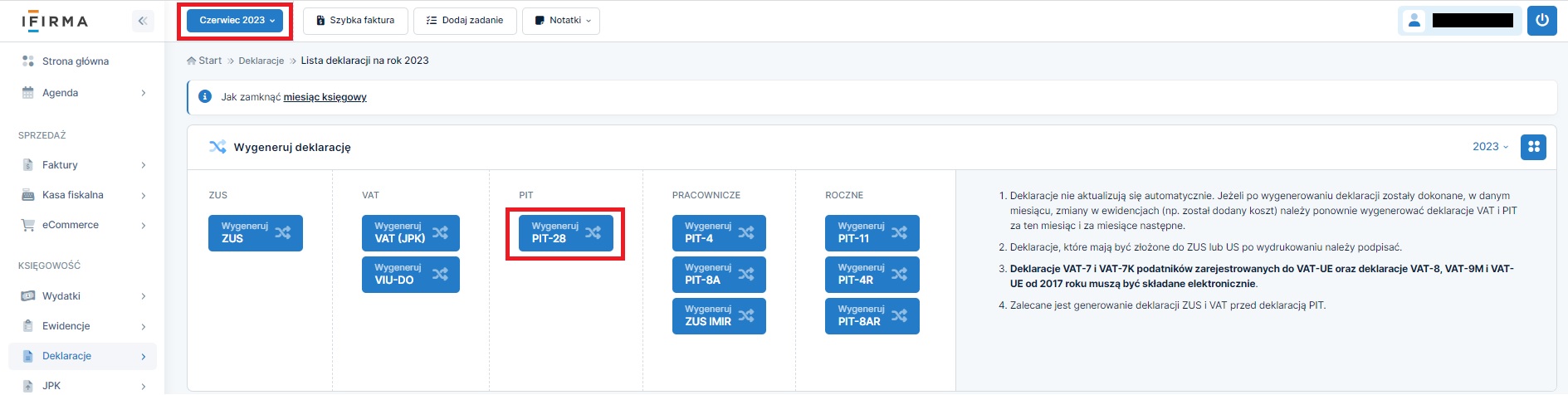

W celu aktualizacji wyliczenia podatku dochodowego za czerwiec Użytkownik ustawia czerwiec jako miesiąc księgowy i w zakładce Deklaracje ➡ Deklaracje ponownie wybiera przycisk do generowania deklaracji na zaliczkę – PIT-28.

Serwis ponownie wyliczy podatek zryczałtowany za miesiąc czerwiec. Kwota będzie niższa niż wpłacona przez Użytkownika. Nie jest to jednak podstawą do korekty w zakresie podatku dochodowego. Nadpłata zostanie rozliczona w zeznaniu rocznym.

Przykład 12. Faktura wystawiona jako eksport towarów zamiast WDT

Przedsiębiorca zarejestrowany jako podatnik VAT czynny, rozliczający podatek VAT miesięcznie, zawarł umowę z kontrahentem z Niemiec na dostawę towarów o wartości 5 tys. zł.

Dostawa została dokonana 10.09.2023 r. Tego samego dnia została wystawiona faktura.

Sprzedawca w dniu 12.10.2023 r. posiadał dokumenty potwierdzające dostarczenie towarów do nabywcy w Niemczech.

Podmiot z Niemiec przekazał sprzedawcy swój nr NIP. Przedsiębiorca rozlicza się z podatku dochodowego miesięcznie. Prowadzona przez niego sprzedaż opodatkowana jest stawką ryczałtu 3%.

Faktura została wystawiona przez zakładkę Faktury ➡ wystaw inną ➡ pozostałe rodzaje eksport towarów. W dniu 12.10.2023 r. sprzedawca wprowadził datę potwierdzenia wywozu, w związku z czym eksport został wykazany w ewidencjach VAT we wrześniu.

Więcej informacji na temat zasad wykazywania eksportu towarów w ewidencjach tutaj.