Spis treści:

- Ogólne informacje na temat osoby współpracującej

- Wprowadzanie osoby współpracującej do serwisu

- Składki ZUS odprowadzane za osobę współpracującą

- Umowa o pracę z osobą współpracującą

- Wystawienie rachunku do umowy o pracę

- Deklaracje rozliczeniowe za osobę współpracującą

- Umowa zlecenia z członkiem rodziny nie będącym osobą współpracującą

- Umowa o dzieło z osobą współpracującą

Ogólne informacje na temat osoby współpracującej

Definicja osoby współpracującej jest zawarta w art. 8 ust. 11 ustawy o systemie ubezpieczeń społecznych. Zgodnie z tym przepisem za osobę współpracującą z osobą prowadzącą pozarolniczą działalność uważa się:

- małżonka,

- dzieci własne,

- dzieci drugiego małżonka

- dzieci przysposobione,

- rodziców,

- macochę i ojczyma

- oraz osoby przysposabiające,

jeżeli pozostają z osobą prowadzącą działalność we wspólnym gospodarstwie domowym i współpracują przy prowadzeniu tej działalności.

Za współpracę uznaje się taką pracę, która ma istotne znaczenie dla prowadzonej działalności gospodarczej. Członek rodziny pozostaje w bezpośrednim związku z właścicielem firmy. Współpraca charakteryzuje się systematycznością i generowaniem stałych dodatkowych dochodów z działalności. Więcej informacji znajduje się tutaj.

Współpraca może mieć charakter bezpłatny, albo wiązać się z zawarciem umowy np. umowy o pracę.

Zgodnie ze zmianą przepisów od stycznia 2019 przedsiębiorca może wynagrodzenie osoby współpracującej zaliczyć do kosztów uzyskania przychodów firmy, co za tym idzie jest ono ujmowane w Podatkowej Księdze Przychodów i Rozchodów. W praktyce oznacza to, że wynagrodzenie osoby współpracującej zmniejsza kwotę dochodu przedsiębiorcy a tym samym podatek do zapłaty. Wypłacone współpracownikowi wynagrodzenie stanowi koszt uzyskania przychodów przedsiębiorcy. Kwestie zatrudniania członka rodziny należy rozpatrywać osobno pod kątem ZUS oraz osobno pod kątem Ustawy o podatku dochodowym od osób fizycznych (PIT).

Do kosztów można zaliczyć jedynie wynagrodzenia, które zostało postawione do dyspozycji lub wypłacone członkowi rodziny.

Wprowadzanie osoby współpracującej do serwisu

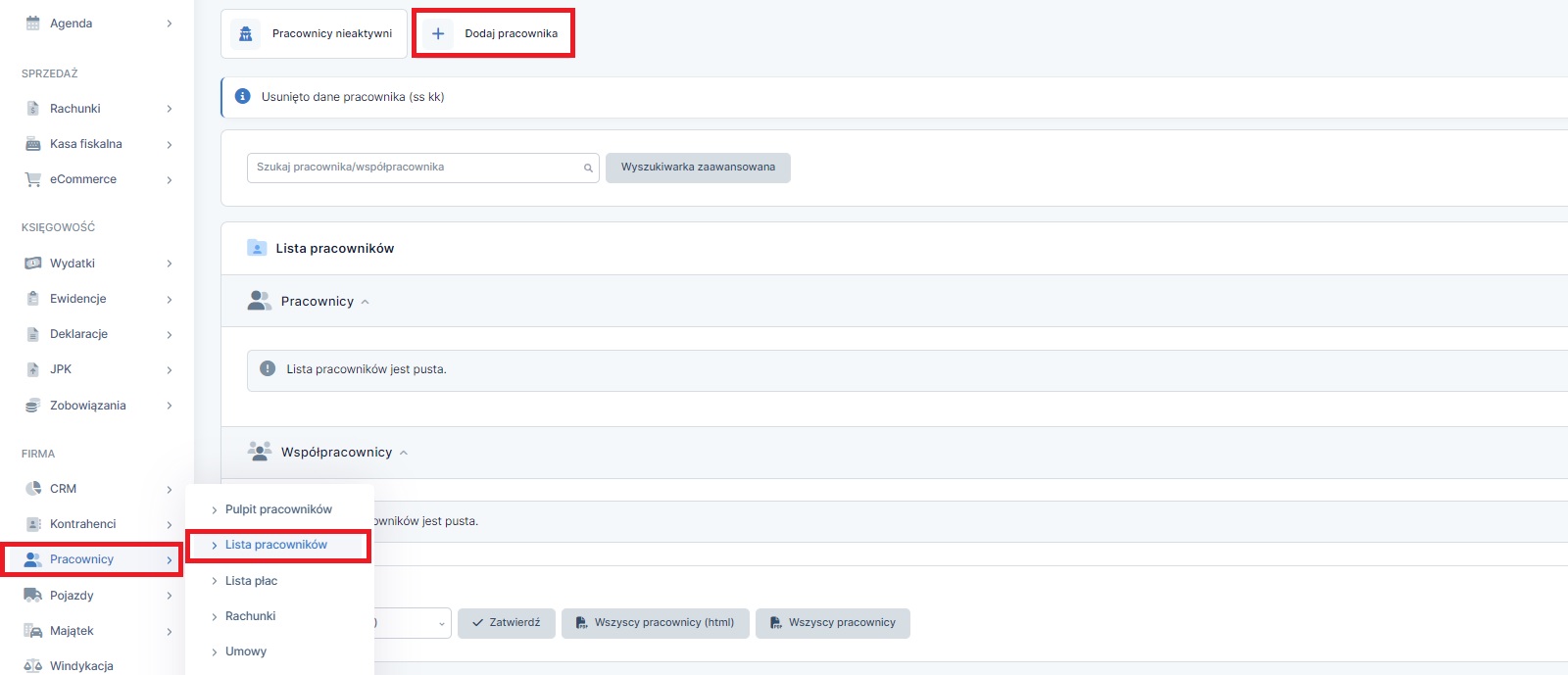

Aby wprowadzić osobę współpracującą do serwisu należy przejść do zakładki Pracownicy ➡ Lista pracowników, następnie u góry strony po lewej stronie wybrać opcję +Dodaj pracownika.

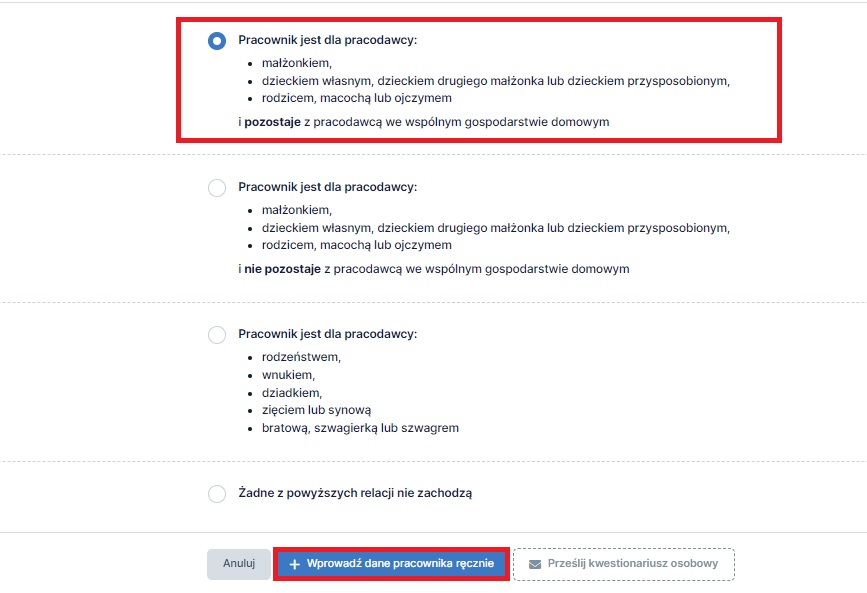

Kolejno w tabeli należy zaznaczyć pierwszy checkbox:

Pracownik jest dla pracodawcy:

- małżonkiem,

- dzieckiem własnym, dzieckiem drugiego małżonka lub dzieckiem przysposobionym,

- rodzicem, macochą lub ojczymem

i pozostaje z pracodawcą we wspólnym gospodarstwie domowym.

Następnie na dole strony wybrać opcję +wprowadź dane pracownika ręcznie.

W karcie Nowego współpracownika należy uzupełnić :

- dane osobowe,

- adres zameldowania,

- adres zamieszkania jeżeli jest inny niż zameldowania,

- adres korespondencyjny,

- przynależność do Urzędu Skarbowego,

- rachunek bankowy,

- okres współpracy (współpraca),

- informacje o deklaracjach – Deklaracja ZUS DRA (dla trwającej współpracy),

- kod tytułu ubezpieczenia,

- oddział NFZ (tj. dane ubezpieczeniowe),

- informacja o zatrudnieniu (dotyczy zatrudnienia u innego przedsiębiorcy).

Poniżej zostaną opisane kluczowe pola dla prawidłowego wprowadzania osoby współpracującej do serwisu.

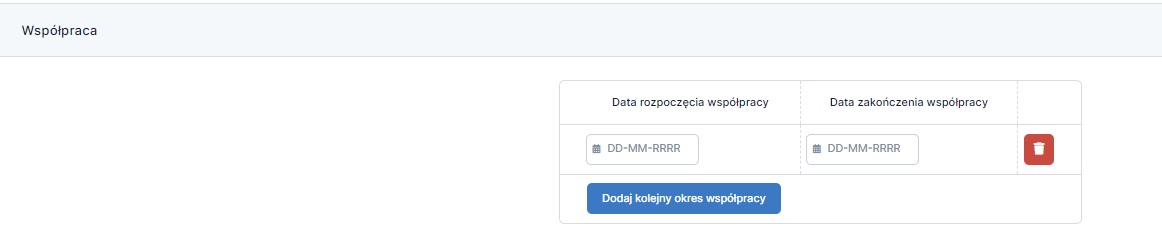

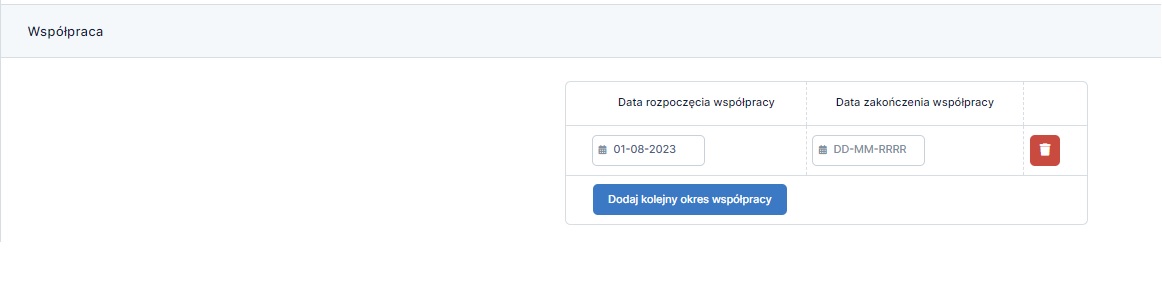

W tej części należy wprowadzić datę rozpoczęcia współpracy z członkiem rodziny. Jeżeli współpraca będzie zawarta na określony czas to należy wprowadzić również datę zakończenia współpracy. Okresy współpracy powinny obejmować umowy o pracę oraz okresy, w których członek rodziny świadczy nieodpłatną pomoc.

Jest to pole obowiązkowe, które należy uzupełnić dodając osobę współpracującą.

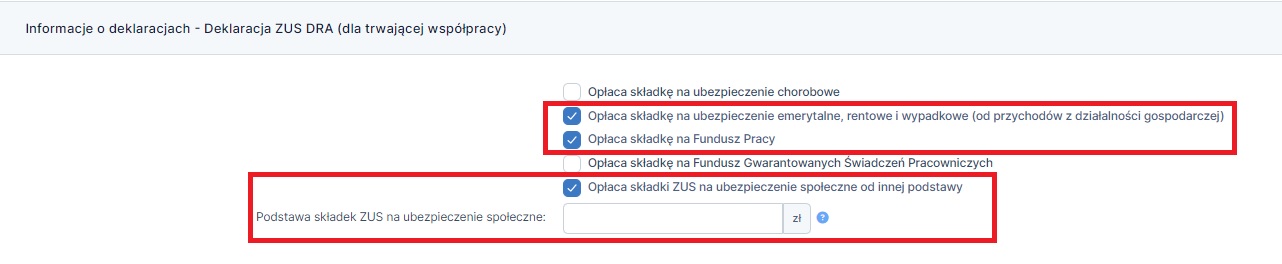

Informacje o deklaracjach – Deklaracja ZUS DRA

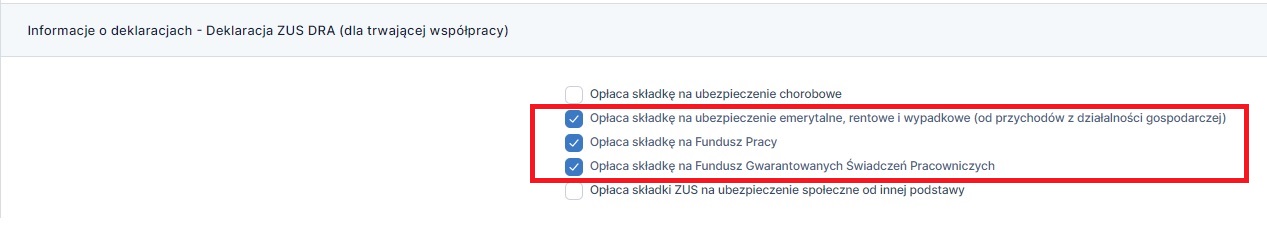

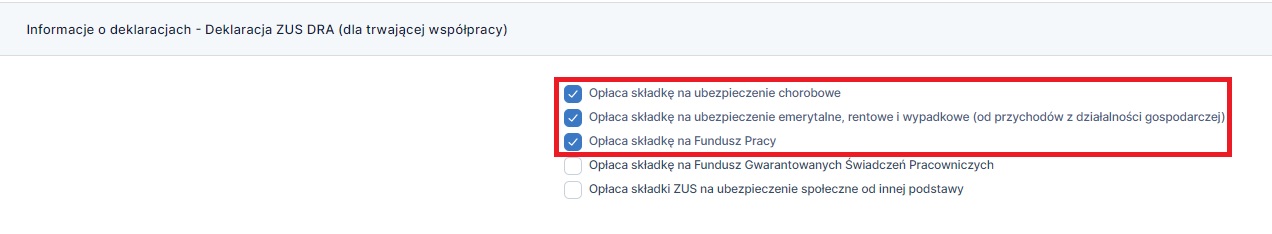

a) zatrudnienie osoby współpracującej na umowę o pracę

W przypadku, gdy osobę współpracującą wiąże stosunek pracy z przedsiębiorcą,

z umowy o pracę należy odprowadzić:

- obowiązkowo: składki społeczne (emerytalne, rentowe, wypadkowe) składkę zdrowotną, składkę na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych wynika to z art.10 ustawy z dnia 13 lipca 2006 r. o ochronie roszczeń pracowniczych w razie niewypłacalności pracodawcy.

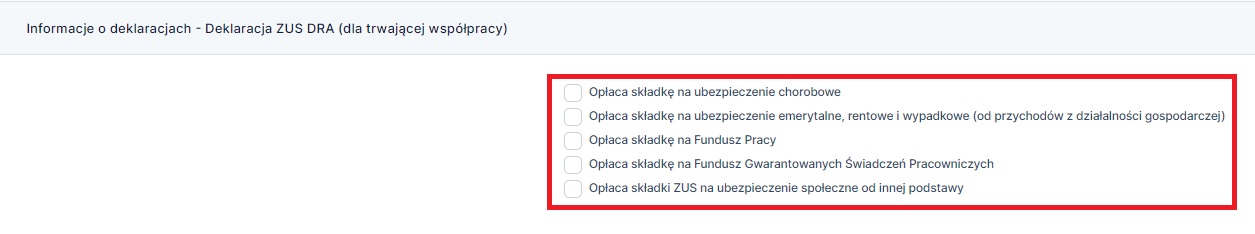

Poniżej zaprezentowano przykład ustawień, gdy pracodawca nie będzie opłacać dobrowolną składką chorobową za członka rodziny.

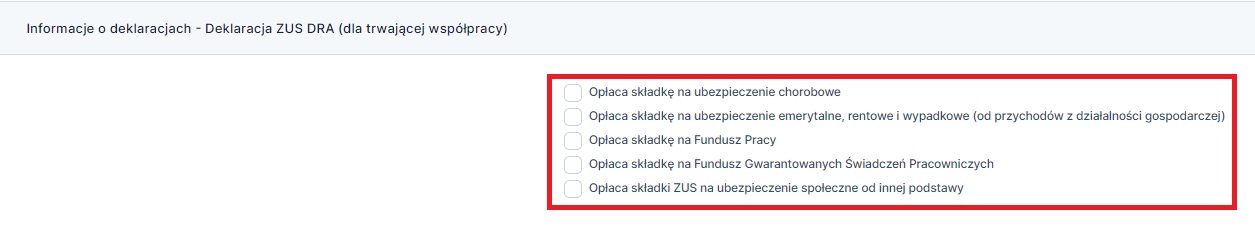

b) nieodpłatna pomoc osoby współpracującej – pełne składki ZUS

W przypadku, gdy osoba współpracująca nie jest zatrudniona na umowę o pracę w innym zakładzie pracy i świadczy nieodpłatną pomoc przy prowadzeniu działalności gospodarczej należy odprowadzić:

- obowiązkowo: składki społeczne (emerytalne, rentowe, wypadkowe) składkę zdrowotną, składkę na Fundusz Pracy,

- dobrowolnie: składkę chorobową (taka sama zasada jak dla przedsiębiorcy),

- nie odprowadzać: składki na Fundusz Gwarantowanych Świadczeń Pracowniczych.

Poniżej zaprezentowano przykład ustawień, gdy pracodawca będzie opłacać dobrowolną składką chorobową za członka rodziny.

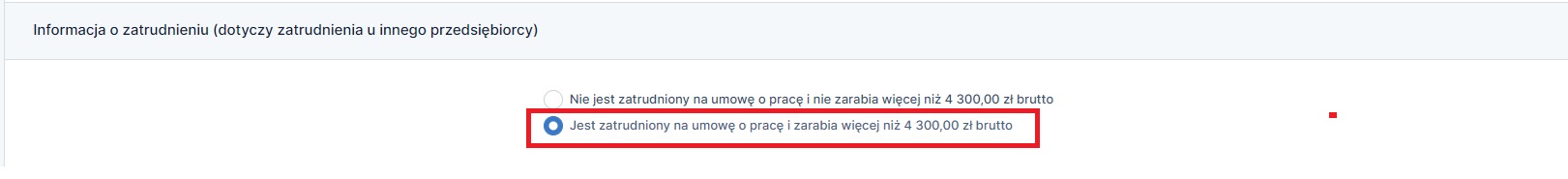

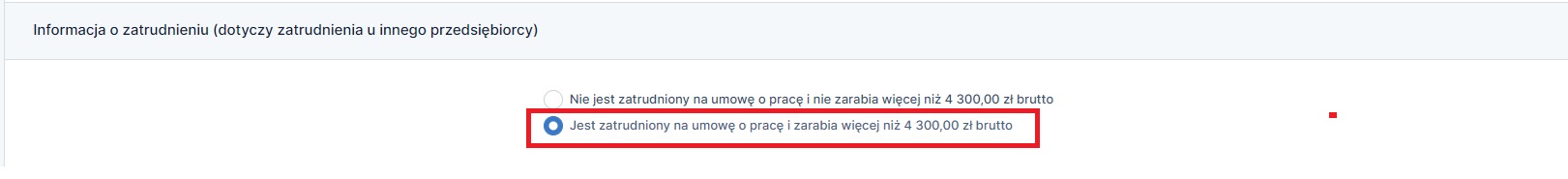

c) zatrudnienie na umowę o pracę oraz nieodpłatna pomoc kiedy, osoba współpracująca posiada równocześnie inny tytuł zatrudnienia

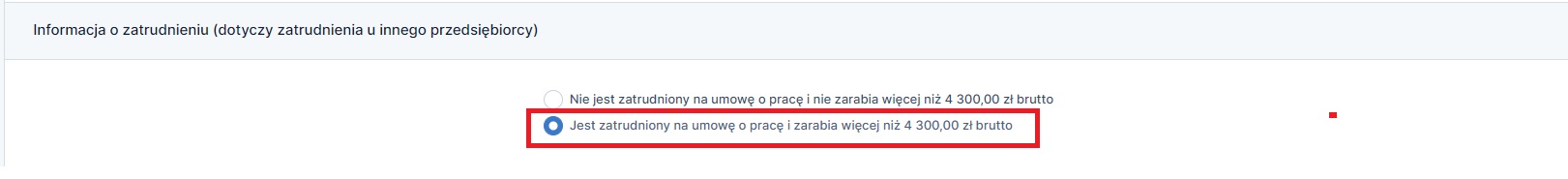

W przypadku, gdy członek rodziny świadczy nieodpłatną pomoc przy prowadzeniu działalności lub jest zatrudniony na umowę o pracę u członka rodziny i jest równocześnie zatrudniony w innym zakładzie pracy na umowę o pracę i zarabia więcej niż minimalne ustawowe wynagrodzenie (od 01.07.2024 – 4 300,00 zł brutto) należy odprowadzić:

- obowiązkowo: wyłącznie składkę zdrowotną,

- nie odprowadzać: składek społecznych (emerytalnej, rentowej, wypadkowej, chorobowej) oraz

składki na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych.

W tej sytuacji w części Informacje o deklaracjach – Deklaracja ZUS DRA (dla trwającej współpracy) Użytkownik nie zaznacza żadnego checkboxu.

Natomiast na dole strony w części Informacja o zatrudnieniu (dotyczy zatrudnienia u innego przedsiębiorcy) należy zaznaczyć checkbox Jest zatrudniony na umowę o pracę i zarabia więcej niż 4300,00 zł brutto.

Przy takich ustawieniach dla osoby współpracującej zostanie naliczona jedynie składka zdrowotna.

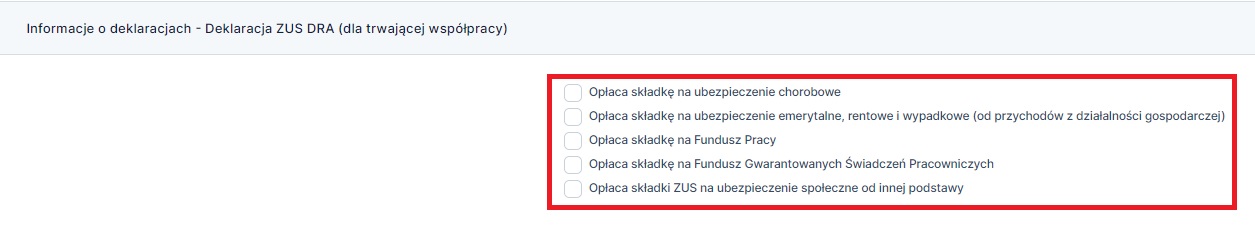

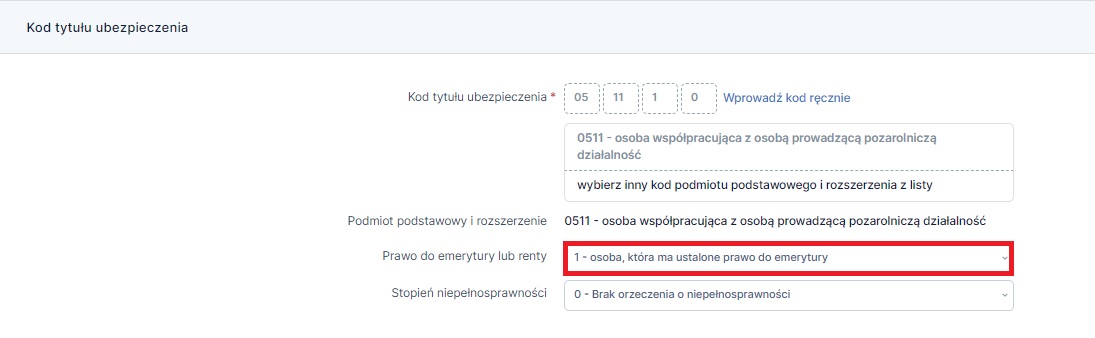

d) zatrudnienie na umowę o pracę współpracownika, który posiada prawo do emerytury

W przypadku, gdy członek rodziny posiada status emeryta należy odprowadzić wyłącznie:

- składkę zdrowotną

W tej sytuacji w części Informacje o deklaracjach – Deklaracja ZUS DRA (dla trwającej współpracy) Użytkownik nie zaznacza żadnego checkboxu.

W części Kod tytułu ubezpieczenia należy w polu Prawo do emerytury lub renty wybrać osoba, która ma ustalone prawo do emerytury.

Natomiast na dole strony w części Informacja o zatrudnieniu (dotyczy zatrudnienia u innego przedsiębiorcy) należy zaznaczyć checkbox Jest zatrudniony na umowę o pracę i zarabia więcej niż 4300,00 zł brutto.

e) podwyższenie podstawy składki społecznej

Przedsiębiorca jest zobowiązany do odprowadzania składek za współpracownika w

wysokości minimalnej podstawy wymiaru dla tzw. dużego ZUS. Natomiast możliwe jest podniesienie podstawy wymiaru – czyli płacenie wyższej zadeklarowanej kwoty składek. Na takie wyjście można się zdecydować np. współpracownik, który chciałby zwiększyć zasiłek chorobowy albo emerytalny. W tym celu należy zaznaczyć checkbox Opłaca składki ZUS na ubezpieczenie społeczne od innej podstawy i wprowadzić własną podstawę dla składki społecznej.

Poniżej zaprezentowano przykład ustawień, gdy pracodawca nie będzie opłacać dobrowolną składką chorobową za członka rodziny.

Wysokość podstawy wymiaru składek społecznych została wskazana nie tylko w kwocie minimalnej – nie może ona również przekroczyć górnego progu, określonego przez ZUS. I tak, w 2024 r. podstawa:

- składek na ubezpieczenie emerytalne i rentowe – nie może przekroczyć 234 720,00 zł w skali roku,

- składki na ubezpieczenie chorobowe – nie może przekroczyć 19 560,00 zł miesięcznie.

f) zatrudnienie na umowę o pracę oraz nieodpłatna pomoc współpracownika, który posiada prawo do renty

Zgodnie z art. 9 ust. 5 ustawy o systemie ubezpieczeń społecznych rencista współpracujący przy prowadzeniu działalności gospodarczej nie podlega z tego tytułu obowiązkowym ubezpieczeniom społecznym, a podlega ubezpieczeniu zdrowotnemu.

W przypadku, gdy członek rodziny posiada status rencisty należy odprowadzić wyłącznie:

- składkę zdrowotną

W tej sytuacji w części Informacje o deklaracjach – Deklaracja ZUS DRA (dla trwającej współpracy) Użytkownik nie zaznacza żadnego checkboxu.

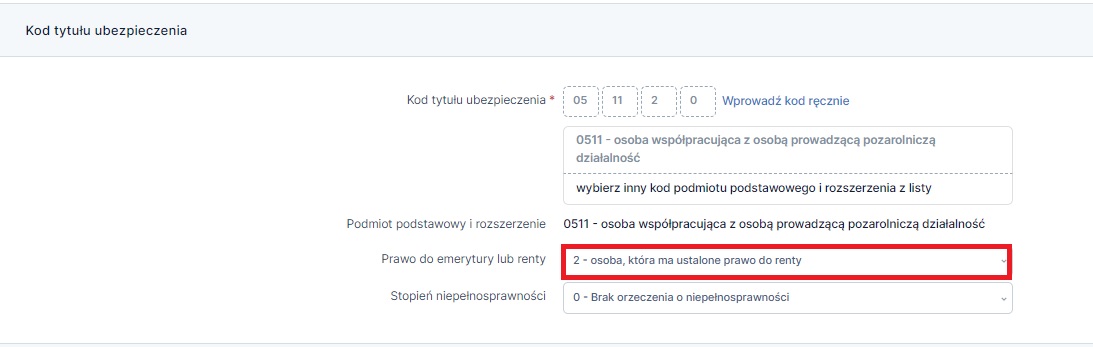

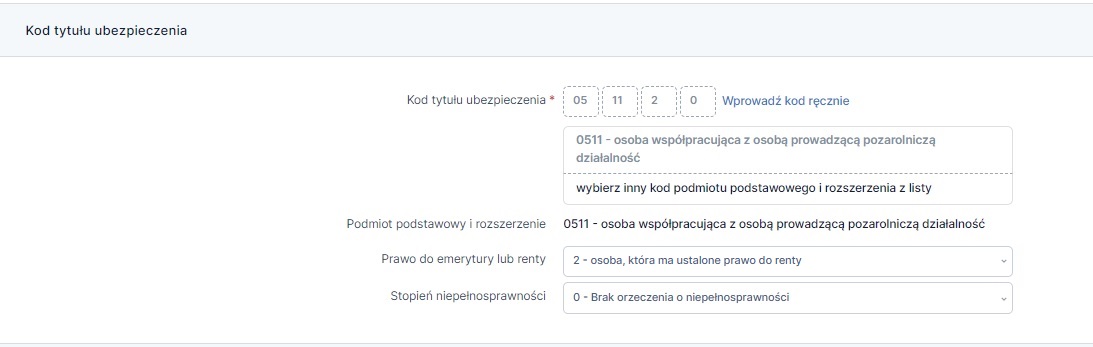

W części Kod tytułu ubezpieczenia należy w polu Prawo do emerytury lub renty wybrać osoba, która ma ustalone prawo do renty.

Natomiast na dole strony w części Informacja o zatrudnieniu (dotyczy zatrudnienia u innego przedsiębiorcy) należy zaznaczyć checkbox Jest zatrudniony na umowę o pracę i zarabia więcej niż 3600,00 zł brutto.

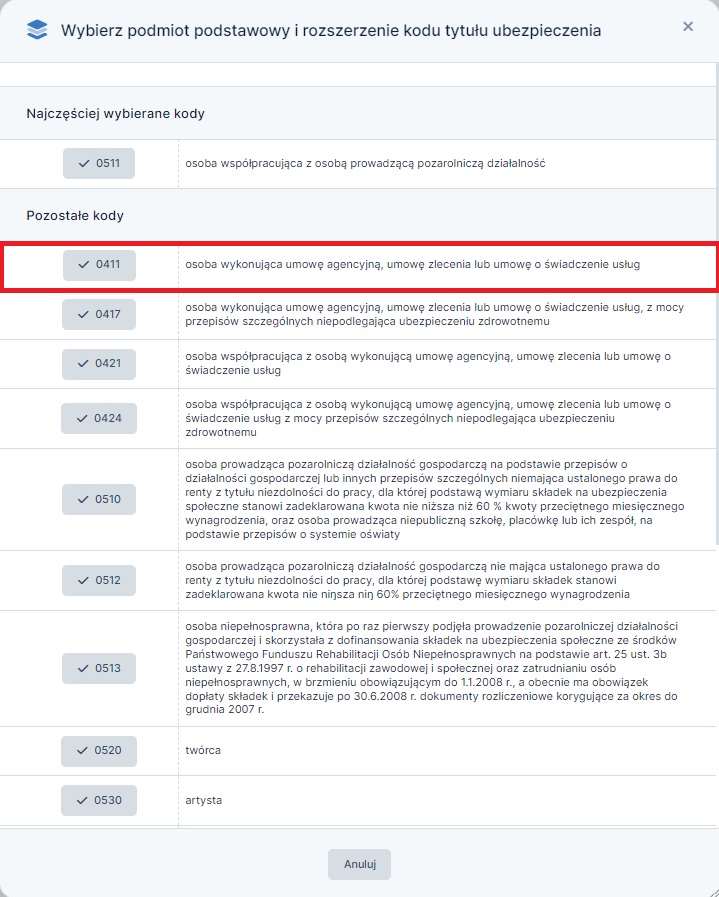

Kod tytułu ubezpieczenia

Kod tytułu ubezpieczenia dla osoby współpracującej to 05 11 XX,

Uzupełniając dane dotyczące kodu, należy w wierszach:

- prawo do emerytury i renty – wybrać z rozwijanej listy właściwą opcję zgodnie ze stanem faktycznym,

- stopień niepełnosprawności – wybrać z rozwijanej listy właściwą opcję zgodnie ze stanem faktycznym.

Dane ubezpieczeniowe

W tej części należy wybrać oddział NFZ właściwy według województwa, w którym mieszka osoba współpracująca.

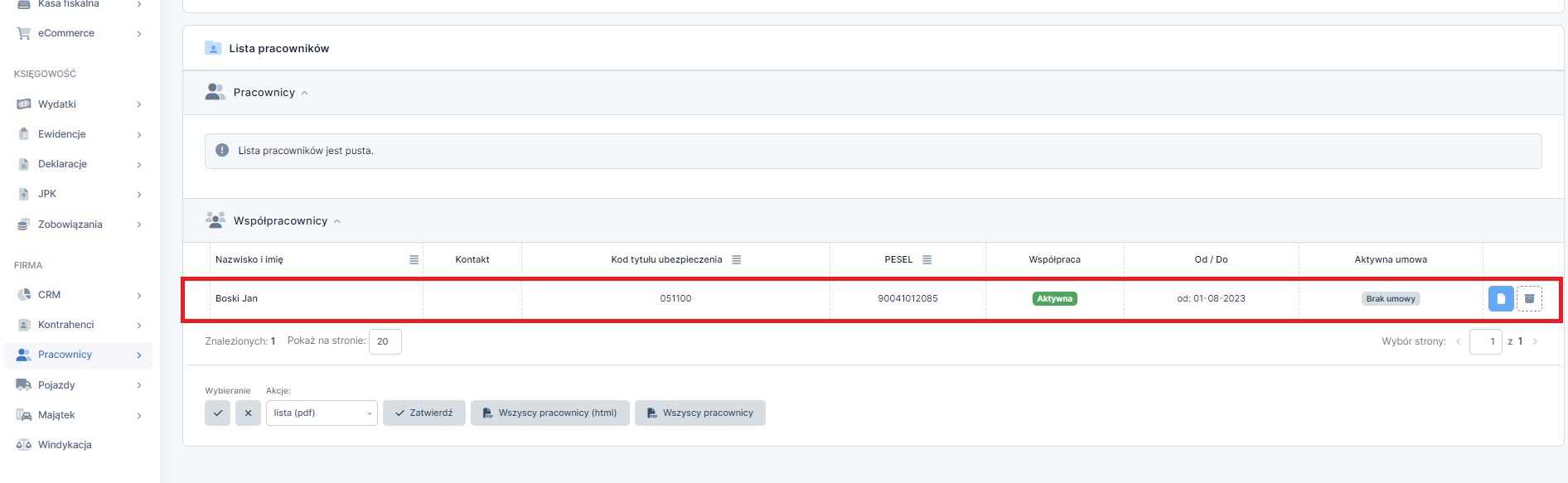

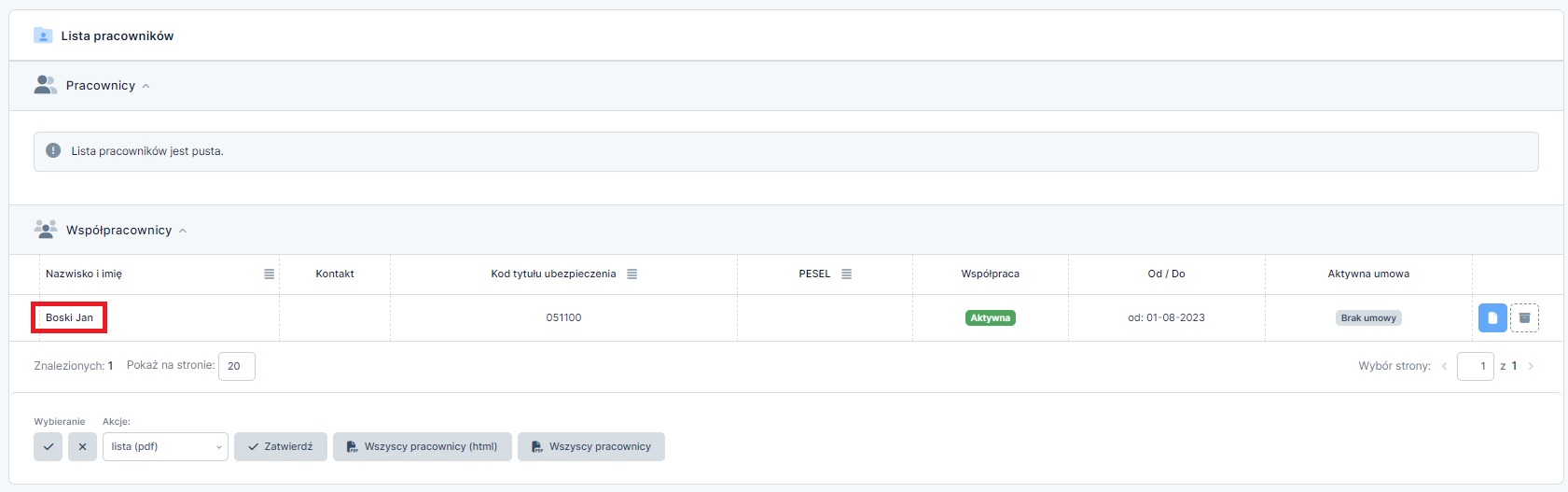

Gdzie widać dodanego współpracownika

Dodany współpracownik jest widoczny w zakładce Pracownicy ➡ Lista pracowników w wierszu Współpracownicy.

Składki ZUS odprowadzane za osobę współpracującą

Ważne!

Zatrudnienie osoby współpracującej nie może zostać objęte ulgą na start oraz małym lub proporcjonalnym ZUS, nawet jeżeli sam zatrudniający przedsiębiorca korzysta z tych opcji. Jeśli współpraca to jedyny tytuł ubezpieczenia to należy opłacać składki w ramach tzw. dużego ZUS.

Zatrudnienie osoby współpracującej nie może zostać objęte ulgą na start oraz małym lub proporcjonalnym ZUS, nawet jeżeli sam zatrudniający przedsiębiorca korzysta z tych opcji. Jeśli współpraca to jedyny tytuł ubezpieczenia to należy opłacać składki w ramach tzw. dużego ZUS.

Składki ZUS odprowadzane z umowy o pracę

Decydując się na zatrudnienie członka rodziny jako osoby współpracującej, przedsiębiorca powinien pamiętać o specyficznych zasadach wyliczania składek ZUS.

Wysokość składek za członka rodziny równa się wysokości składek za przedsiębiorcę.

Zasada ta nie ma zastosowania, gdy przedsiębiorca podlega pod którąś z ulg np. ulga na start, preferencyjny ZUS, ponieważ za członka rodziny należy opłacać składki wg tzw. dużego ZUS.

Należy pamiętać, że występuje tu inny niż u zwykłych pracowników mechanizm finansowania składek (u zwykłych pracowników mechanizm jest taki, że część składek pokrywa ubezpieczony, a część płatnik).

Reasumując jeśli współpraca będzie się odbywać na zasadach umowy o pracę, składki należy naliczyć według takich samych zasad jak składki przedsiębiorcy.

Składki opłacone przez przedsiębiorcę za osobę współpracującą zatrudnioną na umowę o pracę:

- składki społeczne wykazywane w generowanej deklaracji PIT-5 za miesiąc, w którym zostały opłacone pomnniejszają dochód do opodatkowania,

- składka zdrowotna – W 2024 podstawą do naliczania składki zdrowotnej stanowi 75% kwoty przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego. Stawka składki w tym przypadku to 9%. W 2024 roku podstawa naliczenia tej składki wynosi 5 825,89 zł (7 767,85 zł × 75%), a sama składka – 524,33 zł.

- składka na Fundusz Pracy – księgowana w Podatkowej Księdze Przychodów i Rozchodów w kolumnie Pozostałe wydatki na podstawie DK – dowodu księgowego,

- składka na Fundusz Gwarantowanych Świadczeń Pracowniczych FGŚP – księgowana w Podatkowej Księdze Przychodów i Rozchodów w kolumnie Pozostałe wydatki na podstawie DK – dowodu księgowego.

Przykład 1

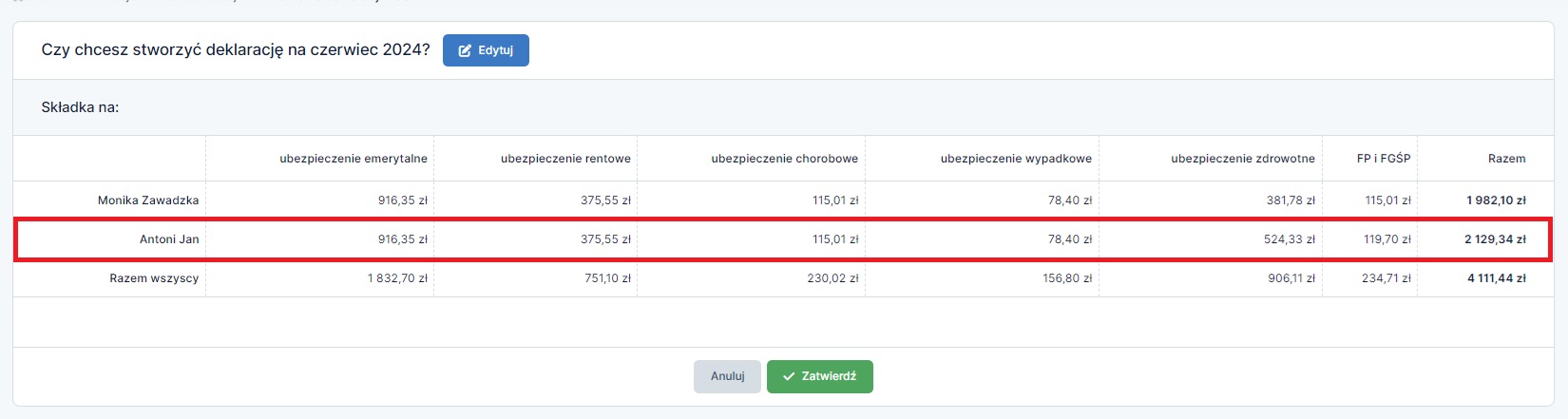

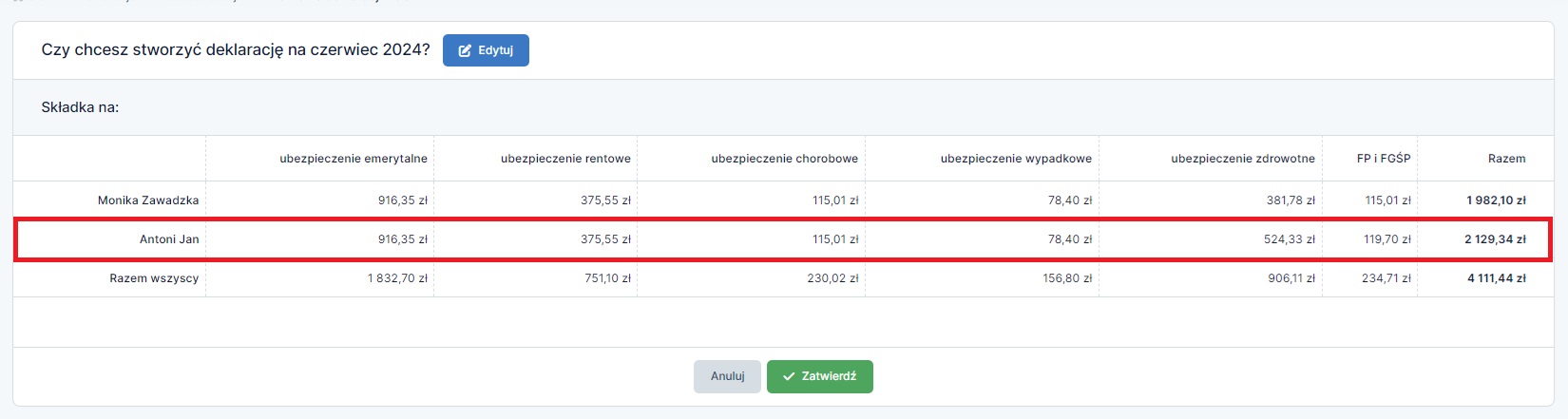

Pracodawca wypłaca wynagrodzenie z umowy o pracę członkowi rodziny czerwiec do 10 lipca. Osoba współpracująca podlega pod dobrowolne ubezpieczenie chorobowe.

Składki za członka rodziny tak jak za przedsiębiorcę ukazują się podczas generowania deklaracji ZUS. Zatem dla przykładu 1 Użytkownik ustawia się w sierpniu i przechodzi do zakładki Deklaracje ➡ Deklaracje, następnie wybiera wygeneruj ZUS.

Terminem opłacania składek za sierpień dla przedsiębiorcy, u którego w prowadzeniu działalności pomaga współpracownik, to 20 lipiec.

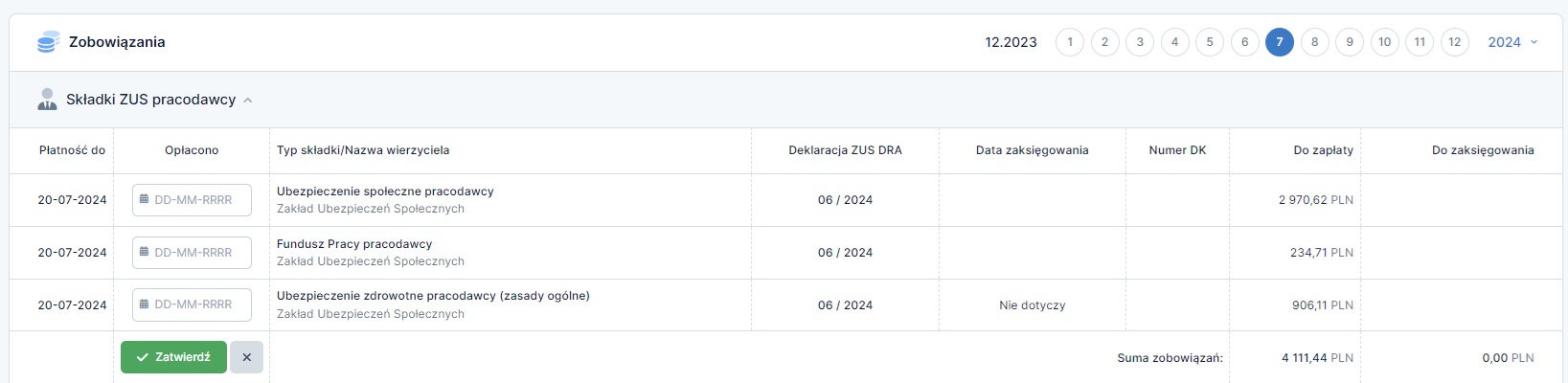

Zatem składki za czerwiec zarówno za przedsiębiorcę jak i ja osobę współpracującą będzie należało opłacić w lipcu. W serwisie suma składek do zapłaty dla Przykładu 1 jest widoczna w miesiącu księgowym lipcu w zakładce Zobowiązania ➡ Składki ZUS w polu Składki ZUS pracodawcy.

Składki ZUS za osobę współpracująca, która świadczy nieodpłatną pomoc

Członka rodziny, który nieodpłatnie pomaga przy prowadzeniu działalności, przedsiębiorca zgłasza do ZUS-u jako osobę współpracującą. Składki rozliczane są analogicznie jak za osobę współpracującą zatrudnioną na umowę o pracę (wyjątek stanowi składka na Fundusz Gwarantowanych Świadczeń Pracowniczych, która nie jest obowiązkowa gdy współpracownik świadczy nieodpłatną pomoc). Szczegóły w pkt 3.1 Składki ZUS odprowadzane z umowy o pracę.

Zatem przedsiębiorca opłaca składki w podwójnej wysokości, za siebie oraz osobę współpracującą.

Składki za członka rodziny ukazują się podczas generowania deklaracji ZUS w zakładce Deklaracje ➡ Deklaracje.

Deklaracje zgłoszeniowe współpracownika

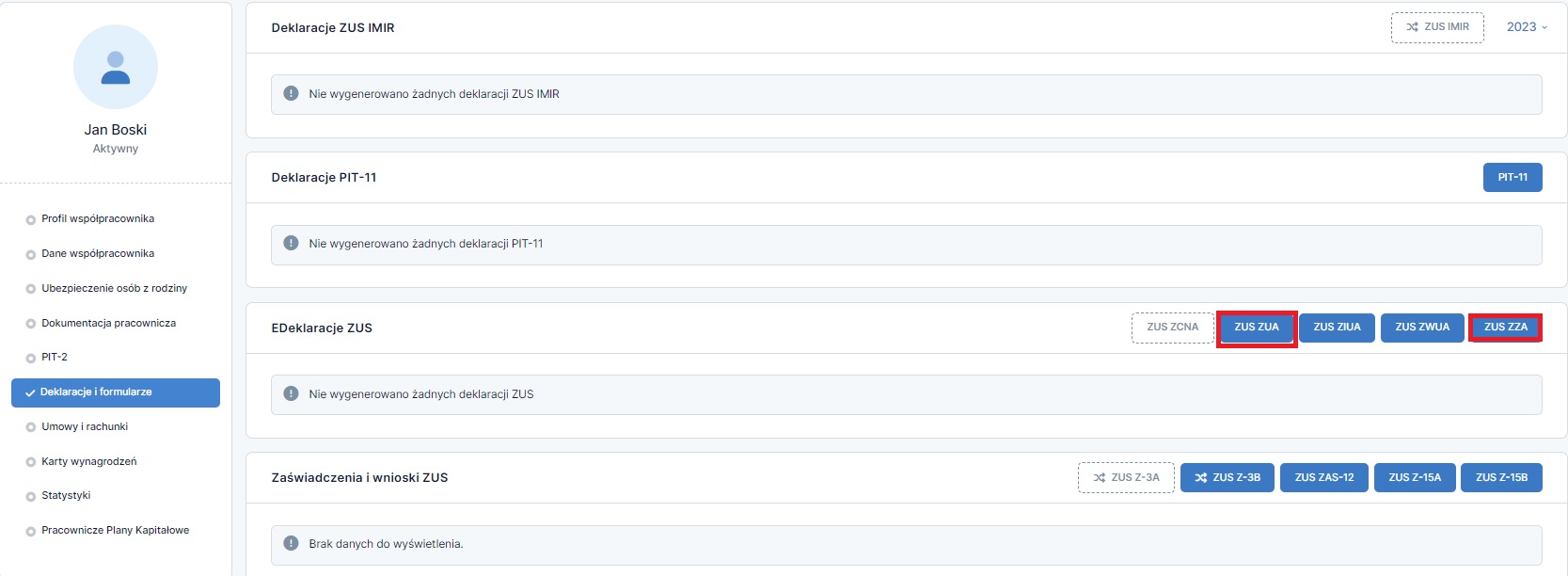

W celu wygenerowania dla współpracownika deklaracji zgłoszeniowej należy przejść do zakładki Pracownicy ➡ Lista pracowników, następnie w wierszu Współpracownicy wybrać Imię i nazwisko osoby współpracującej.

W kolejnym kroku należy po lewej stronie wybrać zakładkę Deklaracje i formularze. W tej zakładce w wierszu E-Deklaracje ZUS są dostępne deklaracje zgłoszeniowe dla współpracownika tj. ZUS ZUA, ZUS ZZA.

a) osoba współpracująca zatrudniona na umowę o pracę ZUS ZUA

Przedsiębiorca zatrudniający członka rodziny na podstawie umowy o pracę dokonuje zgłoszenia do ZUS na formularzu ZUS ZUA.

Ważne !

Od 16 maja 2021 roku zmieniły się formularze rejestracyjne do ZUS, tj. ZUS ZUA – rejestracja do składek społecznych i zdrowotnych. Do druków doszło dodatkowe pole jakim jest kod zawodu wykonywany przez ubezpieczonego. Więcej tym zakresie dostępne jest tutaj.

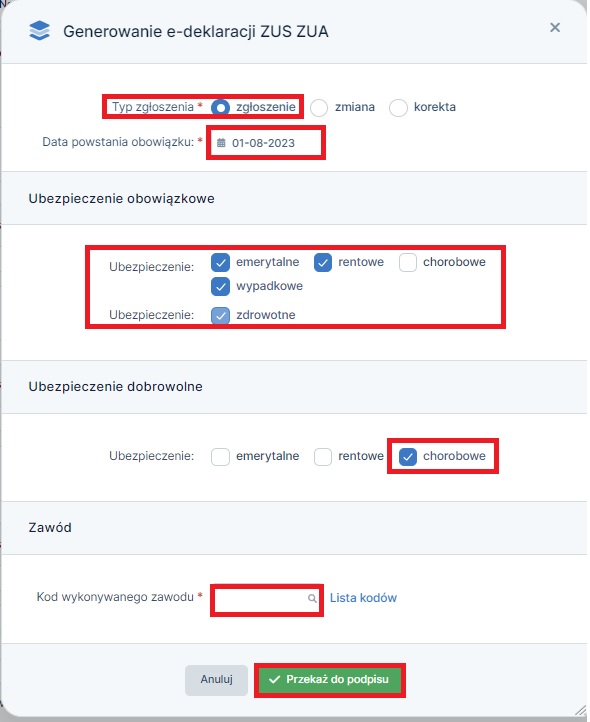

b) nieodpłatna pomoc współpracownika z dobrowolną składką chorobową

Przykład 2

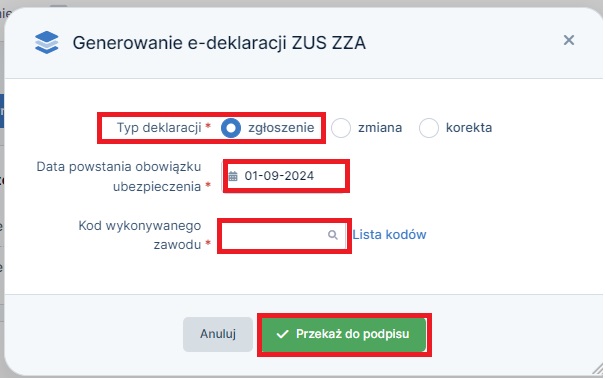

Członek rodziny wyraża chęć podlegania pod dobrowolną składkę chorobową i świadczy nieodpłatną pomoc od 1 sierpnia 2024 r.

Prawidłowo wygenerowana deklaracja dla przykładu 2 wygląda w następujący sposób.

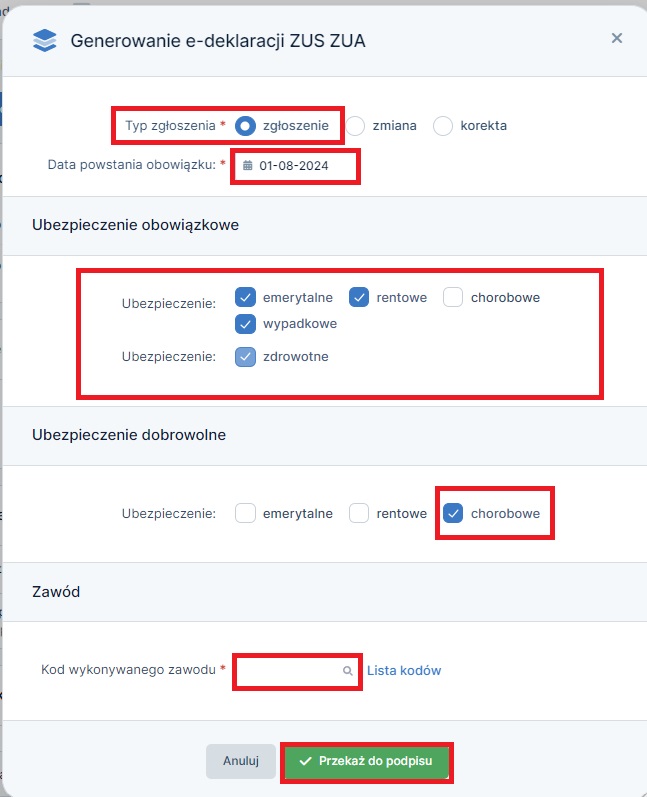

c) nieodpłatna pomoc współpracownika bez dobrowolnej składki chorobowej

Przykład 3

Członek rodziny nie przystępuje do podlegania pod dobrowolną składkę chorobową i świadczy nieodpłatną pomoc od 1 sierpnia 2024 r.

Prawidłowo wygenerowana deklaracja dla przykładu 3 wygląda w następujący sposób.

Ważne !

Od 16 maja 2021 roku zmieniły się formularze rejestracyjne do ZUS, tj. ZUS ZUA – rejestracja do składek społecznych i zdrowotnych. Do druków doszło dodatkowe pole jakim jest kod zawodu wykonywany przez ubezpieczonego. Więcej tym zakresie dostępne jest tutaj.

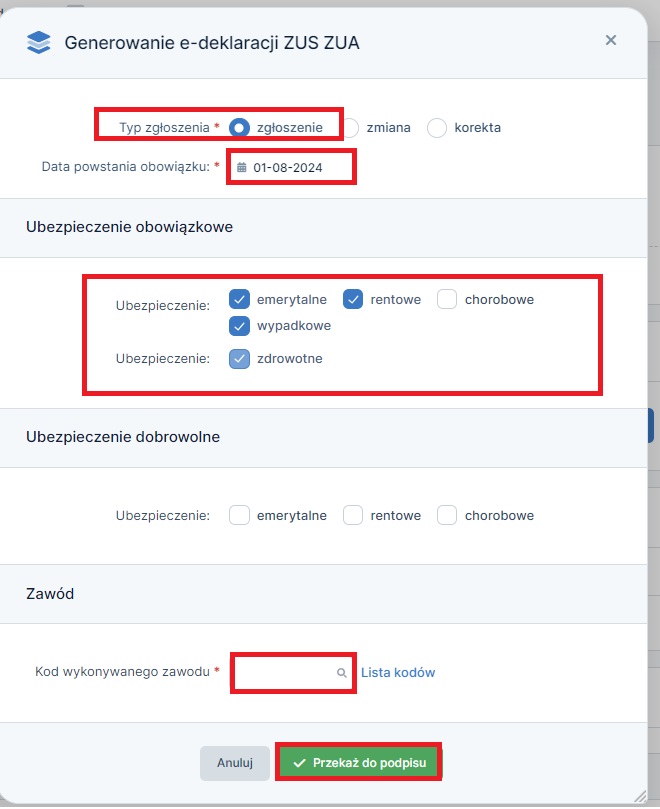

d) zatrudnienie na umowę o pracę oraz nieodpłatna pomoc osoby współpracującej – zgłoszenie wyłącznie do składki zdrowotnej

Członek rodziny pomaga nieodpłatnie w prowadzeniu działalności gospodarczej i jednocześnie jest zatrudniony na umowę o pracę i zarabia więcej niż minimalne ustawowe wynagrodzenie – w 2024 r. od 01 lipca jest to kwota 4300 zł.

Przykład 4

Członek rodziny jest zatrudniony u innego pracodawcy u którego osiąga minimalne wynagrodzenie i równocześnie świadczy nieodpłatną pomoc od 1 września 2024 r.

Prawidłowo wygenerowana deklaracja dla przykładu 4 wygląda w następujący sposób.

Ważne !

Od 16 maja 2021 roku zmieniły się formularze rejestracyjne do ZUS, tj. ZUS ZZA – rejestracja do składki na ubezpieczenie zdrowotne Do druków doszło dodatkowe pole jakim jest kod zawodu wykonywany przez ubezpieczonego. Więcej tym zakresie dostępne jest tutaj.

Umowa o pracę z osobą współpracującą

Umowa o pracę z osobą współpracującą podlega pod Kodeks Pracy i pod takie same zasady jak u każdego innego pracownika.

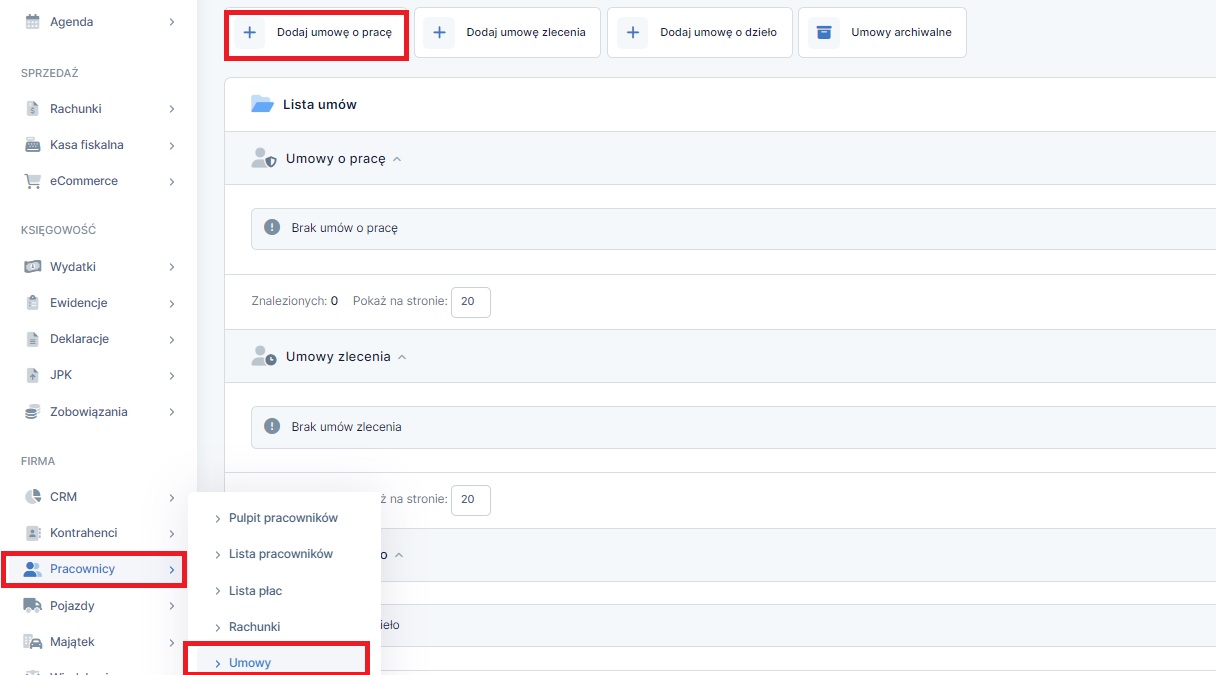

Aby dodać umowę o pracę należy przejść do zakładki Pracownicy ➡ Umowy ➡ następnie wybrać opcję + dodaj umowę o pracę.

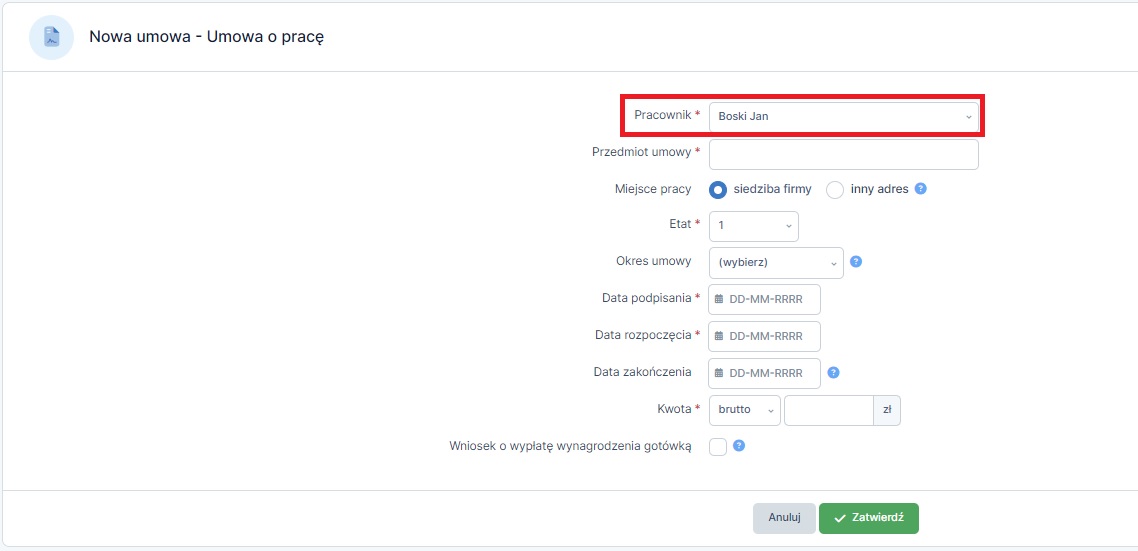

W kolejnym kroku należy wybrać w polu Pracownik imię i nazwisko osoby współpracującej z listy. Po wybraniu należy uzupełnić warunki umowy.

- Przedmiot umowy – należy wprowadzić stanowisko pracownika,

- Miejsce pracy – należy zaznaczyć w jakim miejscu pracownik będzie świadczył pracę,

- Okres umowy – należy wybrać okres trwania umowy. Zgodnie z Kodeksem Pracy umowa z pracownikiem może zostać zawarta na czas próbny, określony bądź nieokreślony,

- Data podpisania – należy wprowadzić dzień w którym pracownik podpisał umowę,

- Data rozpoczęcia – należy wprowadzić pierwszy dzień pracy pracownika,

- Data zakończenia – należy wprowadzić datę jeżeli umowa zostanie zawarta na czas próbny, bądź określony,

- Kwota – należy wybrać z listy minimalna jeżeli umowa została zawarta na kwotę minimalnego ustawowego wynagrodzenia.

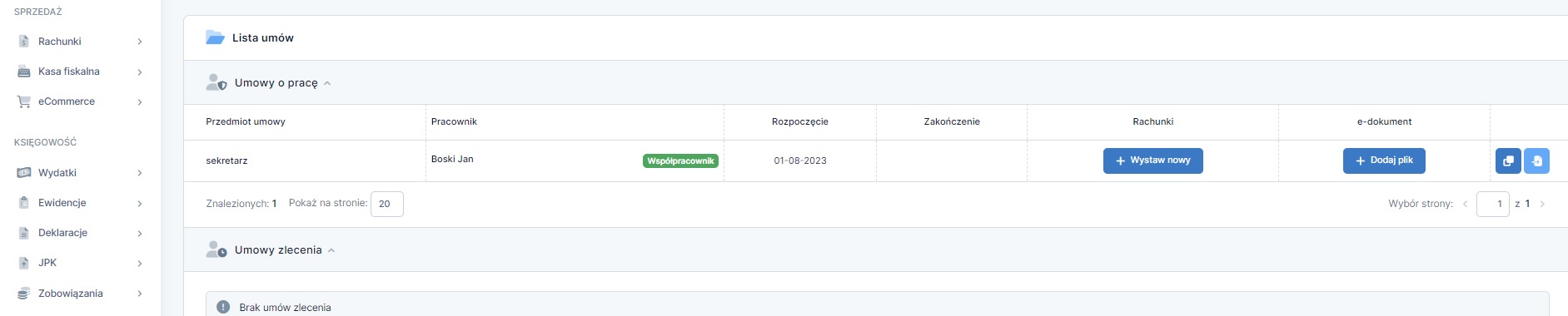

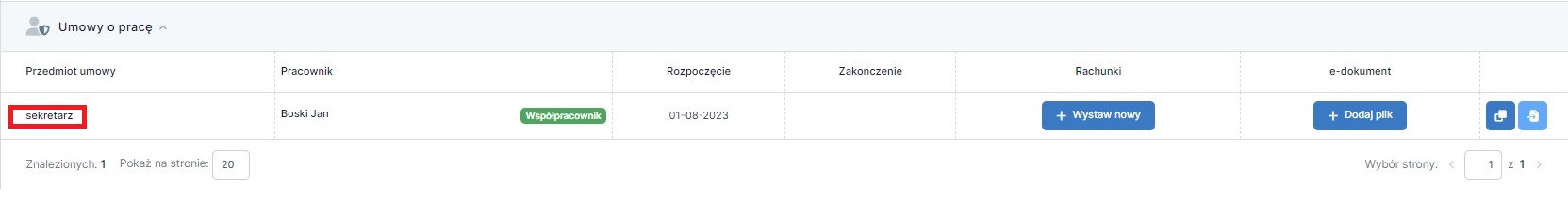

Dodana umowa o pracę współpracownika będzie widoczna w zakładce Pracownicy ➡ Umowy w wierszu Umowy o pracę.

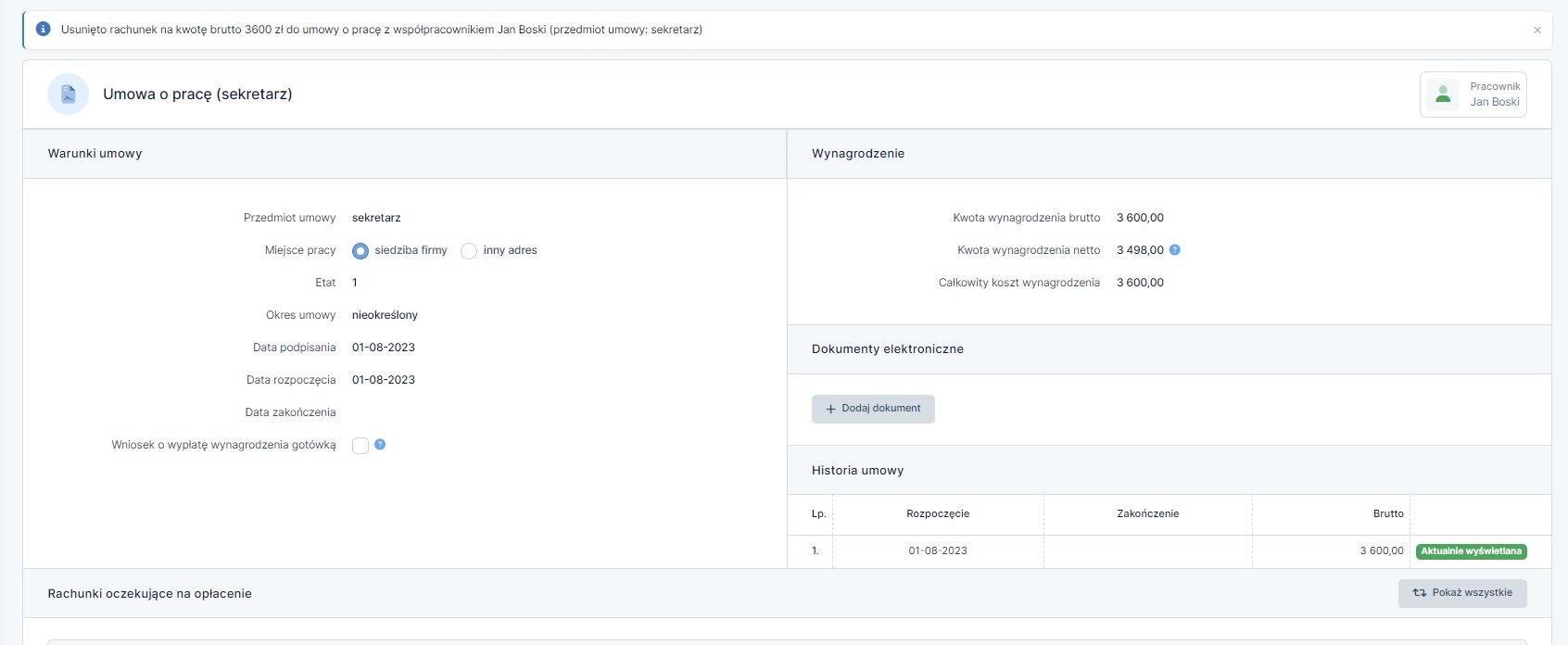

Aby sprawdzić podgląd umowy należy przejść do zakładki Pracownicy ➡ Umowy, następnie w kolumnie Przedmiot umowy wybrać stanowisko pracownika.

Ważne !

Kwota wynagrodzenia netto jest wyliczana bez uwzględniania składek ZUS.

Kwota netto to wynagrodzenie zasadnicze (wraz z wynagrodzeniem dodatkowym, nadgodzinami itp.) pomniejszone o zaliczkę na podatek dochodowy.

ZALICZKA NA PODATEK DOCHODOWY = ( suma wynagrodzenia – koszty uzyskania przychodu ) * stawka podatku – kwota wolna od podatku

UWAGA!

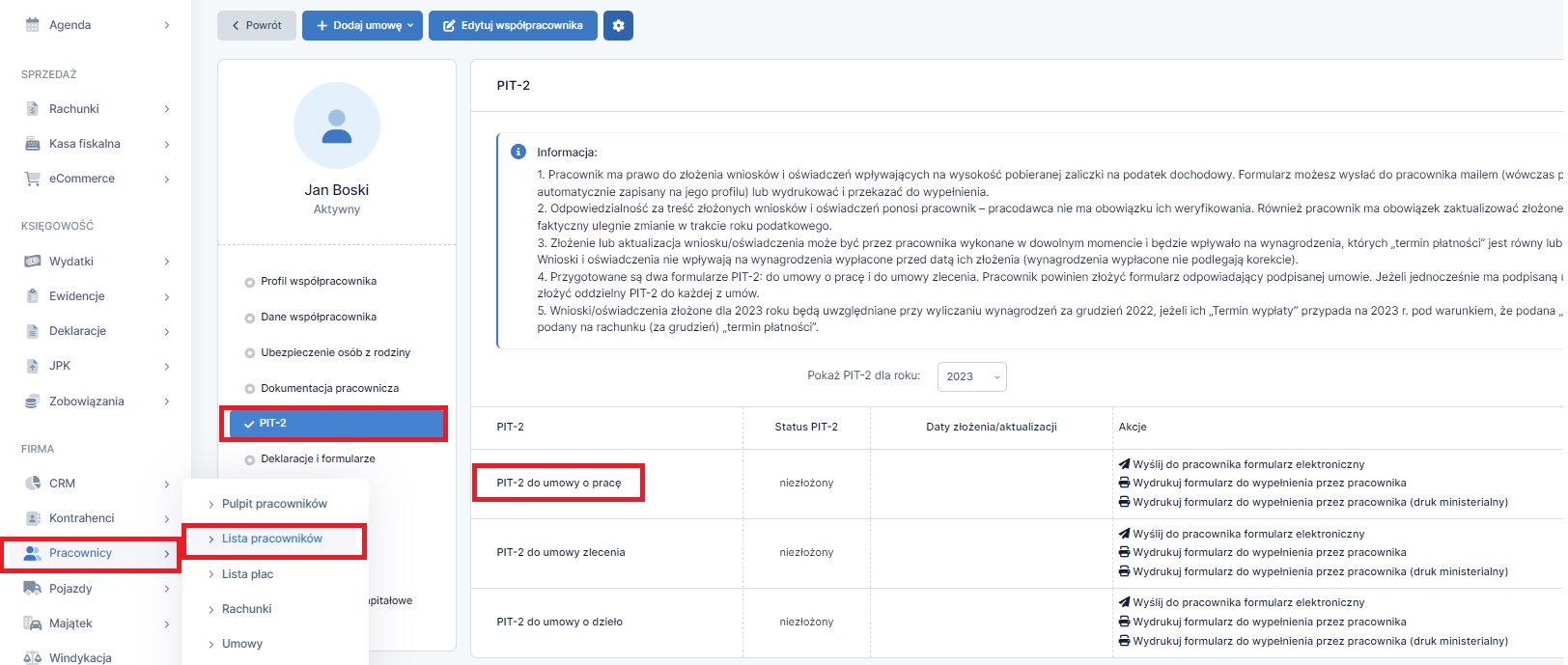

Kwotę kosztów uzyskania przychodu oraz kwotę wolną od podatku należy wypełnić w PIT-2, w zakładce pracownicy → Lista Pracowników → Imię i Nazwisko pracownika → PIT-2. Więcej informacji w zakresie wypełniania PIT-u, dostępne jest tutaj.

Zaliczka jest zaokrąglana do pełnych złotych. Koszty uzyskania przychodu oraz kwota wolna od podatku są określane na podstawie dokumentów pracownika.

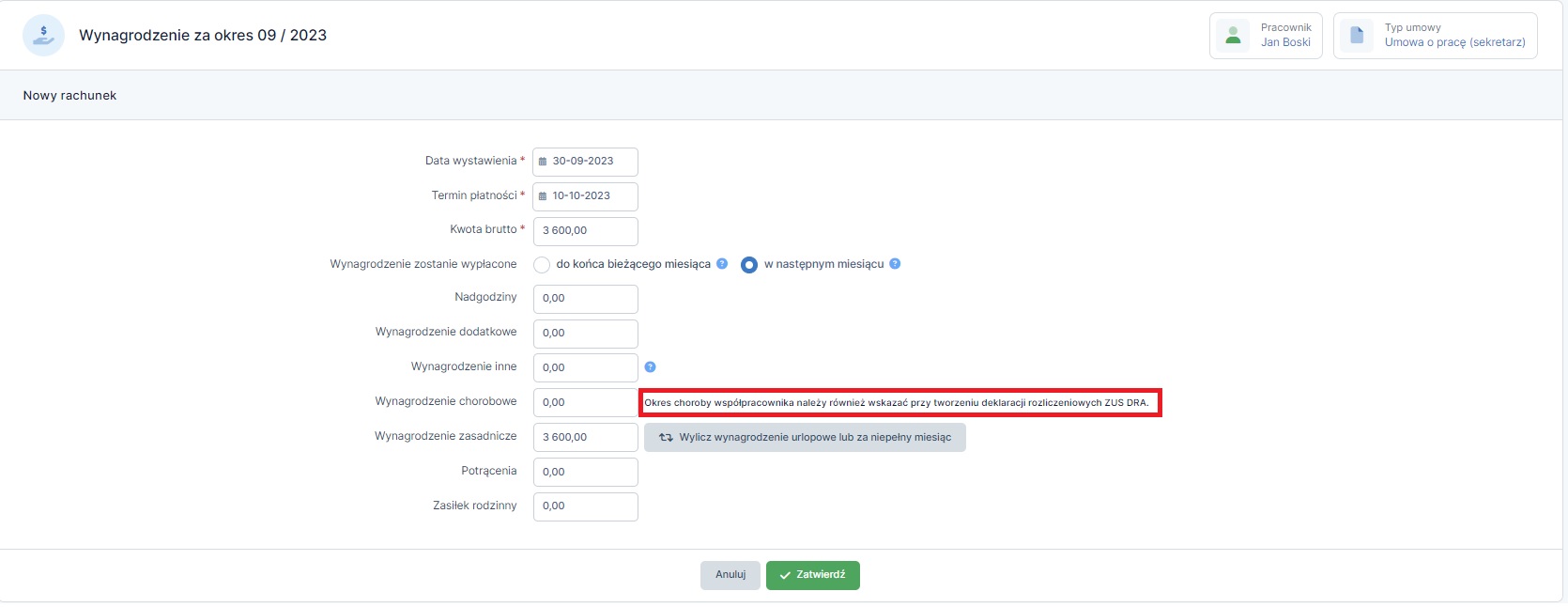

Wystawienie rachunku do umowy o pracę

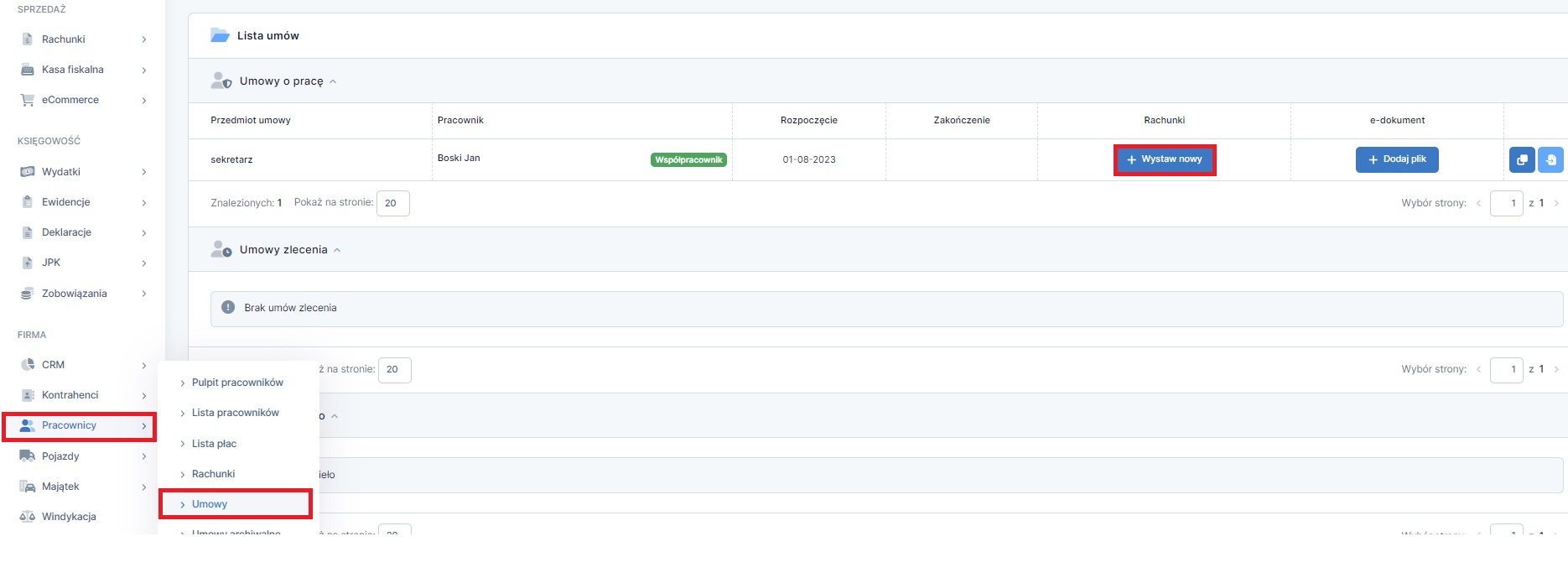

W celu wystawienia rachunku należy przejść do zakładki Pracownicy ➡ Umowy, następnie w wierszu Umowy w kolumnie Rachunki wybrać opcję +wystaw nowy.

Następnie otworzy się okno generowania rachunku.

Członek rodziny zatrudniony na podstawie umowy o pracę jest traktowany przez ZUS na takich samych zasadach jak przedsiębiorca, w związku z tym zwolnienia lekarskiego nie będziemy uwzględniać w rachunku. Obowiązuje taki sam mechanizm wyliczania jak przy zasiłku chorobowym przedsiębiorcy.

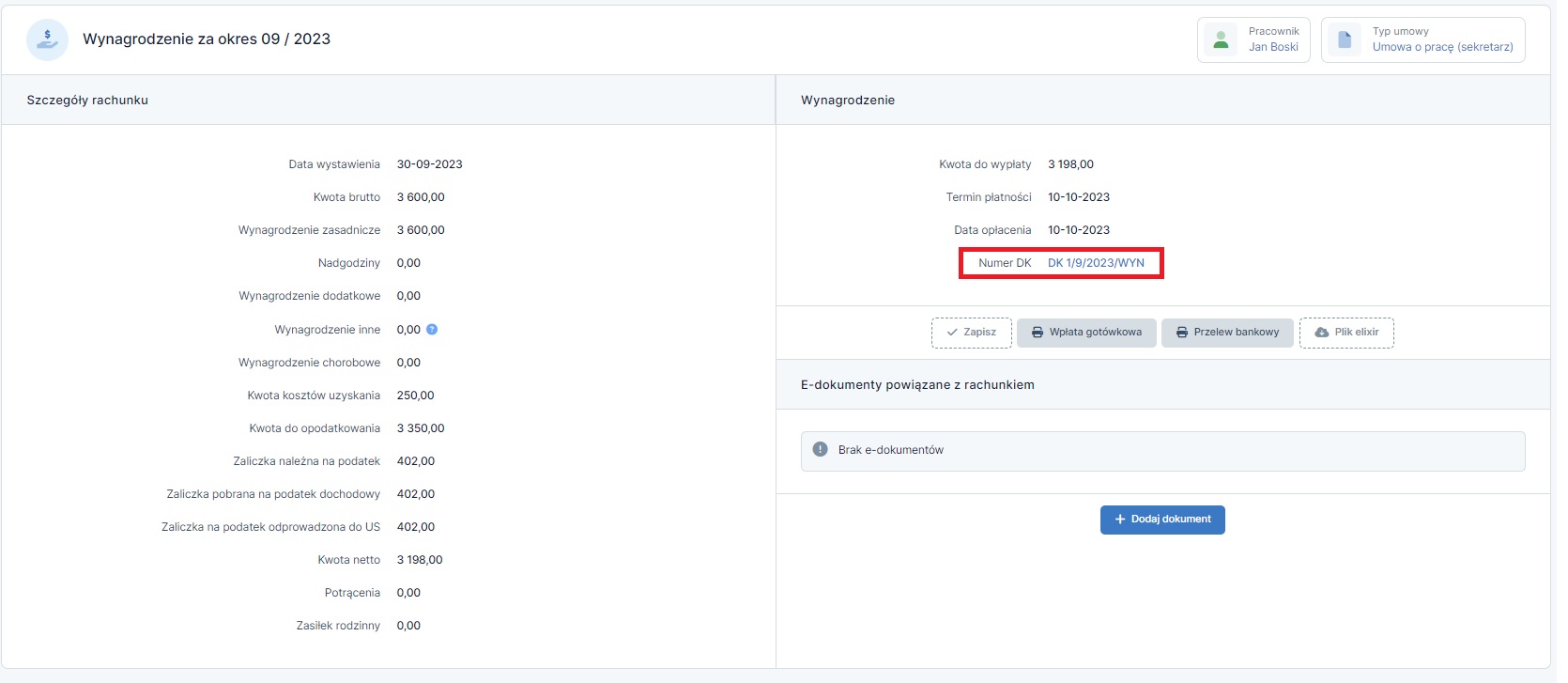

W szczegółach rachunku brak jest części Składki ZUS. Po zatwierdzeniu rachunku należy wprowadzić datę opłacenia. Na podstawie wprowadzonej daty system utworzy DK- dowód Księgowy.

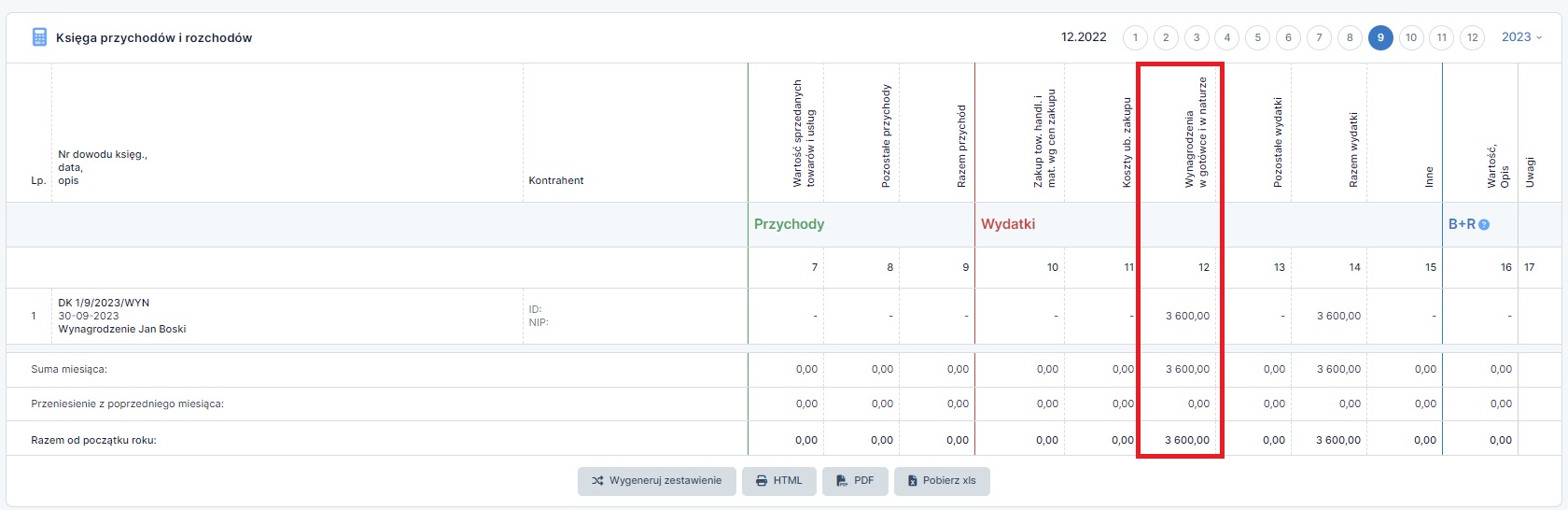

Wynagrodzenie brutto z umowy o pracę jest księgowane w Księdze Przychodów i Rozchodów w miesiącu, którego dotyczy (miesiąc przepracowany przez pracownika).

W serwisie będzie to widoczne w zakładce Ewidencje ➡ Księga przychodów i rozchodów w kolumnie 12 – Wynagrodzenie w gotówce i naturze

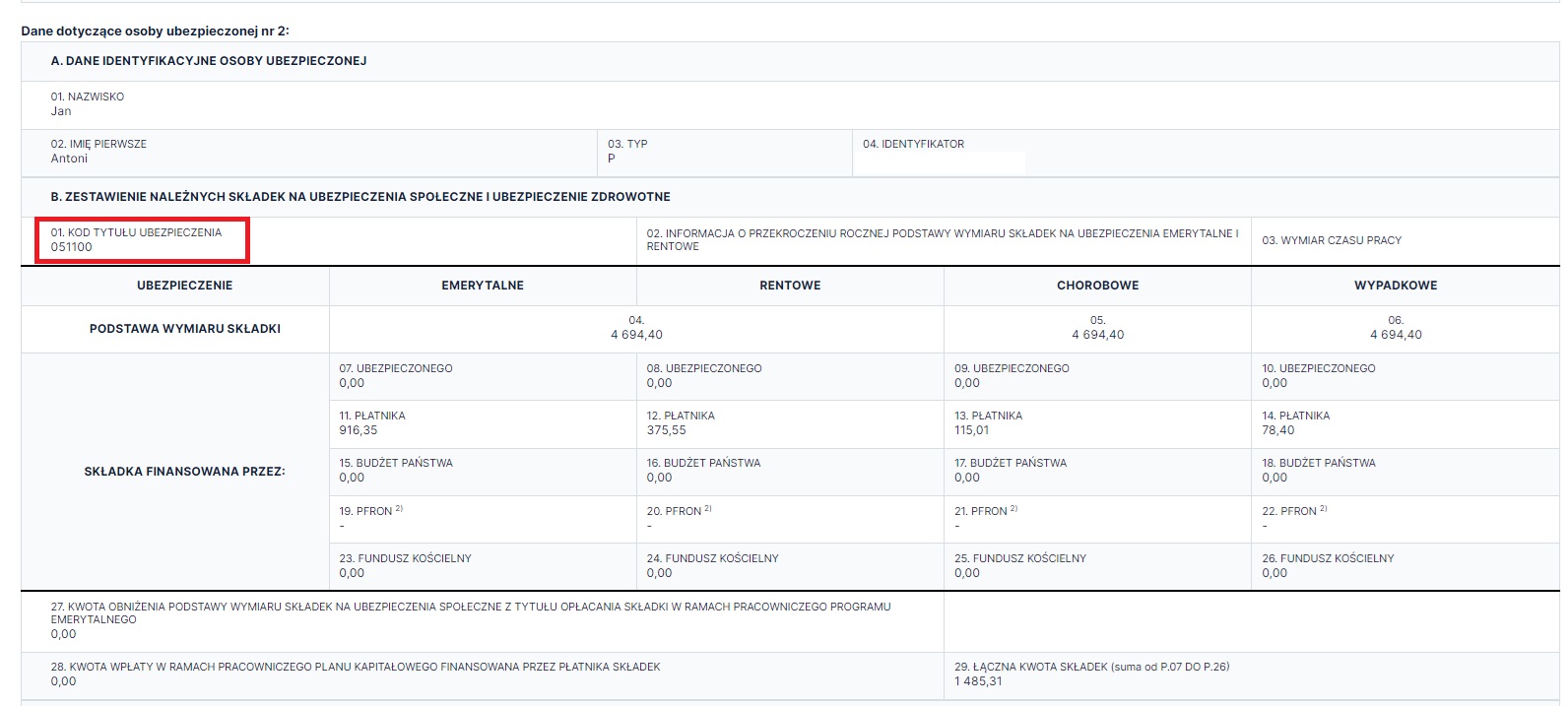

Deklaracje rozliczeniowe za osobę współpracującą

Termin złożenia deklaracji rozliczeniowych dla przedsiębiorcy, u którego w prowadzeniu działalności pomaga współpracownik przypada na 15 dzień następnego miesiąca. Dotyczy to zarówno płatnej jak i nieodpłatnej współpracy.

Przykład 5

Pracodawca wypłaca wynagrodzenie z umowy o pracę członkowi rodziny za wrzesień do 10 lipca.

Składki za współpracownika zostaną ujęte na deklaracji RCA miesiąca, którego dotyczą, dla przykładu 5 – czerwca. Termin złożenia deklaracji za czerwiec jest do 20 lipca.

Wygenerowane deklaracje rozliczeniowe są widoczne w zakładce Deklaracje ➡ Deklaracje.

Po wybraniu RCA otwiera się podgląd na utworzoną deklarację.

Umowa zlecenia z członkiem rodziny nie będącym osobą współpracującą

W przypadku zatrudnienia członka rodziny na umowę zlecenia na okres sporadyczny, osoba taka nie będzie traktowana przez ZUS jako osoba współpracująca, tylko jako zwykły pracownik. Zatem członka rodziny, przedsiębiorca zgłosi z kodem ubezpieczenia 04 11 xx.

Informacje na temat wprowadzenia pracownika do serwisu dostępne są w naszej pomocy. Składki ZUS będą odprowadzane od podstawy określonej w umowie. Więcej informacji na temat składek znajduje się tutaj.

W kwestii zatrudnienia członka rodziny na umowę zlecenia, istnieje ryzyko zakwestionowania takiej umowy przez Zakład Ubezpieczeń Społecznych.

Przedsiębiorca, który zdecyduje się na zatrudnienie członka rodziny na podstawie umowy zlecenia powinien pamiętać o tym, żeby taka umowa nie nosiła znamion umowy o pracę.

Zdarzają się jednak sytuacje, w których ZUS uznaje zleceniobiorcę jako osobę współpracujaca i wówczas przedsiębiorca zostanie zobowiązany do odprowadzenia składek ZUS na takich samych zasadach jak składki za przedsiębiorcę na pełnym ZUS.

Warto przed zawarciem umowy cywilnoprawnej z członkiem rodziny zwrócić się do ZUS o wydanie pisemnej interpretacji w tej sprawie. Więcej informacji na temat wniosków znajduje się tutaj.

Przykładowa interpretacja wydana przez ZUS w sprawie zatrudnienia współpracownika na umowę zlecenia została przedstawiona w wyroku z 13.02.2017 (III AUa 236/16) Sądu Apelacyjnego w Łodzi. Wskazane jest w niej, że za współpracę stanowiącą tytuł do obowiązkowych ubezpieczeń społecznych uznać można tylko taką współpracę, która ma charakter stały i bez której stanowiące majątek wspólny dochody małżonków nie osiągałyby takiego pułapu, jaki zapewnia współdziałanie przy tym przedsięwzięciu. Działania osoby współpracującej muszą mieć zatem odpowiedni ciężar gatunkowy, nie mogą być wtórne, muszą się charakteryzować systematycznością, stabilnością, zorganizowaniem, a także znaczącym czasem i częstotliwością. Odpowiada to zasadzie równości podlegania ubezpieczeniom obowiązkowym przez osoby zarobkujące własną pracą, niezależnie od podstawy jej świadczenia.

Kolejne stanowisko ZUS-u w sprawie zatrudnienia członka rodziny na podstawie umów cywilnoprawnych zostało przedstawione m.in. w interpretacji ZUS z 20.05.2016 (WPI/200000/43/549/2016). Wskazane jest w niej, że osoba wykonująca pracę na podstawie umowy zlecenia, nawet jeśli spełnia kryteria dla osób współpracujących z art. 8 ust. 1 ustawy o systemie ubezpieczeń społecznych, podlega ubezpieczeniom społecznym jako Zleceniobiorca na podstawie art. 6 ust. 1 pkt 4 ustawy O systemie ubezpieczeń społecznych, ponieważ umowa zlecenia stanowi odrębny od współpracy przy prowadzeniu pozarolniczej działalności gospodarczej tytuł do ubezpieczeń społecznych.

Zdarzają się sytuacje, że po zakończonej umowie o pracę przedsiębiorca decyduje się na zatrudnienie członka rodziny na podstawie umowy zlecenia. Jeżeli umowa zlecenia będzie posiadała sporadyczny charakter to Użytkownik w pierwszym kroku usuwa okres aktywnej współpracy członka rodziny. W tym celu należy przejść do zakładki Pracownicy ➡ Lista pracowników, następnie w kolumnie Współpracownicy wybrać Imię i nazwisko współpracownika.

Kolejno w prawym górnym rogu należy wybrać edytuj dane współpracownika i w części Współpraca usunąć okres wybierając czerwoną ikonę kosza.

Drugim krokiem Użytkownika jest zmiana kodu tytułu ubezpieczenia. W tym celu należy przejść do części Kod tytułu ubezpieczenia i wybrać opcję wybierz inny kod podmiotu podstawowego i rozszerzenia z listy. Kod tytułu ubezpieczenia dla pracownika zatrudnionego na umowę zlecenia to 04 11 xx.

Dzięki wprowadzeniu takich zmian, serwis będzie traktować członka rodziny jako zleceniobiorcę i naliczać składki na takich samych zasadach jak u innych pracowników.

Umowa o dzieło z osobą współpracującą

Członek rodziny, który podpisze umowę o dzieło z pracodawcą jest rozliczany na takich samych zasadach jak inni zatrudnieni na podstawie umowy cywilnoprawnej.

Aby wprowadzić pracownika do serwisu należy przejść do zakładki Pracownicy ➡ Lista pracowników, następnie u góry strony po lewej stronie wybrać opcję +Dodaj Pracownika..

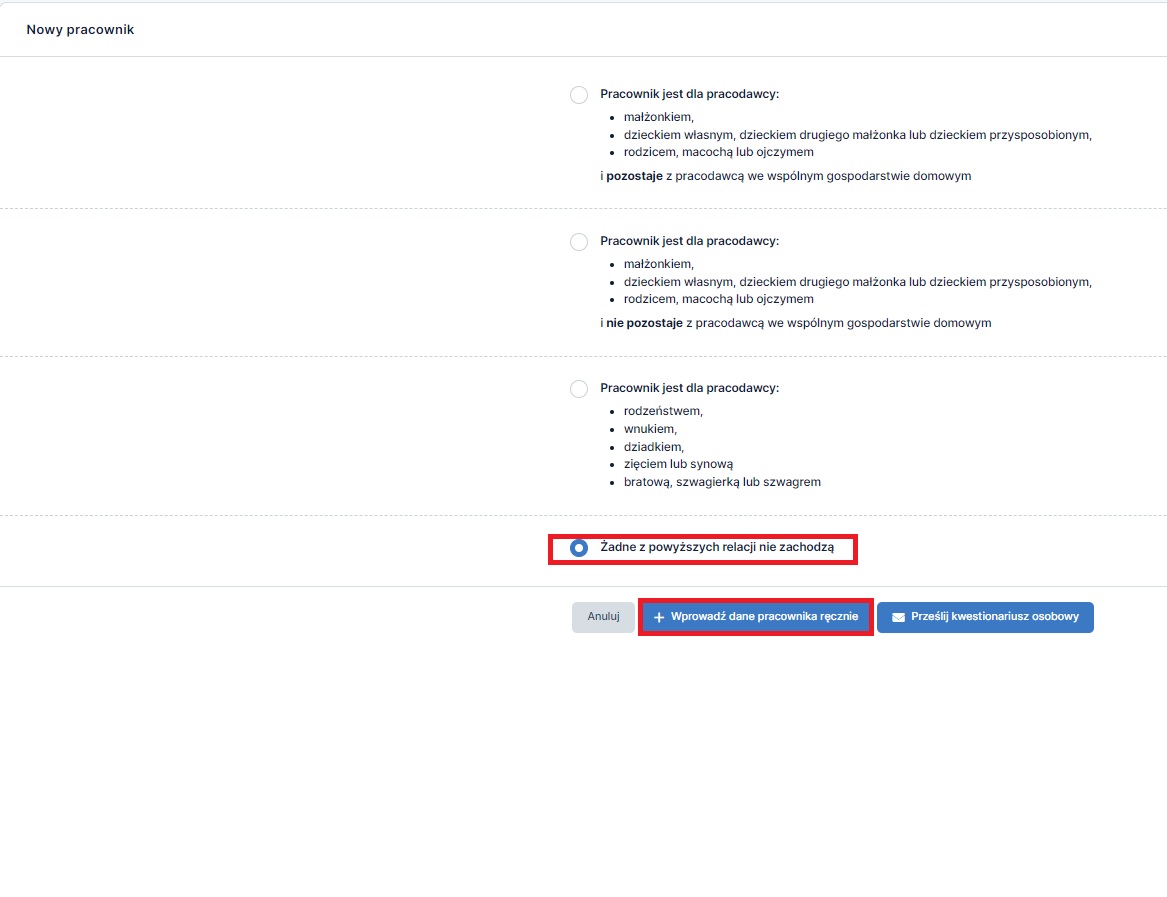

Kolejno w tabeli należy zaznaczyć ostatni (czwarty) checkbox:

Żadne z powyższych relacji nie zachodzą

Następnie na dole strony wybrać opcję +wprowadź dane pracownika ręcznie lub prześlij kwestionariusz osobowy.

Autor: Monika Olejniczak, Ewelina Ciapara – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.