- Otrzymanie zasiłku przed terminem zapłaty ZUS za okres choroby

- Otrzymanie zasiłku po terminie zapłaty ZUS za okres choroby

Przedsiębiorca przebywający na zwolnieniu chorobowym ma prawo do proporcjonalnego pomniejszenia składek społecznych oraz składek na Fundusz Pracy (FP) za okres choroby. Składka zdrowotna płatna jest przez przedsiębiorcę w pełnej wysokości, bez względu na okres trwania choroby.

Najczęściej jest tak, że pomniejszenie składek dokonywane jest przez przedsiębiorcę dopiero po otrzymaniu zasiłku z ZUS. Takie rozwiązania wiąże się z tym, iż w sytuacji kiedy ZUS nie przyzna jeszcze zasiłku, brak terminowej zapłaty składek w pełnej wysokości może spowodować w opinii ZUS powstanie zaległości, paradoksalnie blokującej możliwość wypłaty zasiłku.

Sytuacja ta nawet mimo obiektywnych przesłanek podlegania pod ubezpieczenie chorobowe, może uniemożliwić skuteczne odwołanie się od decyzji dotyczącej nieprzyznania zasiłku dla przedsiębiorcy. W związku z powyższym bezpieczniejszym rozwiązaniem dla przedsiębiorcy, który jeszcze nie otrzymał zasiłku jest opłacenie składek w pełnej wysokości.

W związku z powyższym przedsiębiorca, który jeszcze nie otrzymał zasiłku z ZUS, dla okresu za który upływa termin na opłacenie składek, generuje w serwisie deklaracje w pełnej wysokości. Jednak w sytuacji kiedy przedsiębiorca otrzyma zasiłek przed terminem zapłaty składek za okres choroby, korekty wartości składek dokonuje już w bieżącym okresie. Poniżej instrukcja dotycząca obu sytuacji.

1. Otrzymanie zasiłku przed terminem zapłaty ZUS za okres choroby

Przykład 1.

Przedsiębiorca opłacający pełen ZUS zatrudnia pracownika na umowę o pracę. W związku z zatrudnieniem pracownika termin złożenia deklaracji do ZUS, oraz zapłaty ZUS przypada dla przedsiębiorcy do 20. dnia następnego miesiąca za miesiąc poprzedni.

W dniach od 01.03.2024 r. do 07.03.2024 r. pracodawca przebywał na L4. W dniu 14.04.2024 r. ZUS wypłacił zasiłek chorobowy dla pracodawcy. Z uwagi na to, że nie minął jeszcze termin na opłacenie składek ZUS za marzec 2024 r., przedsiębiorca dokona zmniejszenia wartości składek społecznych oraz FP na bieżąco w wysłanej do ZUS w dniu 20.04.2024 r. deklaracji za marzec 2024. Przedsiębiorca opłaci składki ZUS w wysokości pomniejszonej również 20.04.2024 r.

Działania, jakie należy podjąć celem wygenerowania poprawnej deklaracji ZUS dla wskazanego przykładu ZUS za 03/2024 w serwisie ifirma.pl:

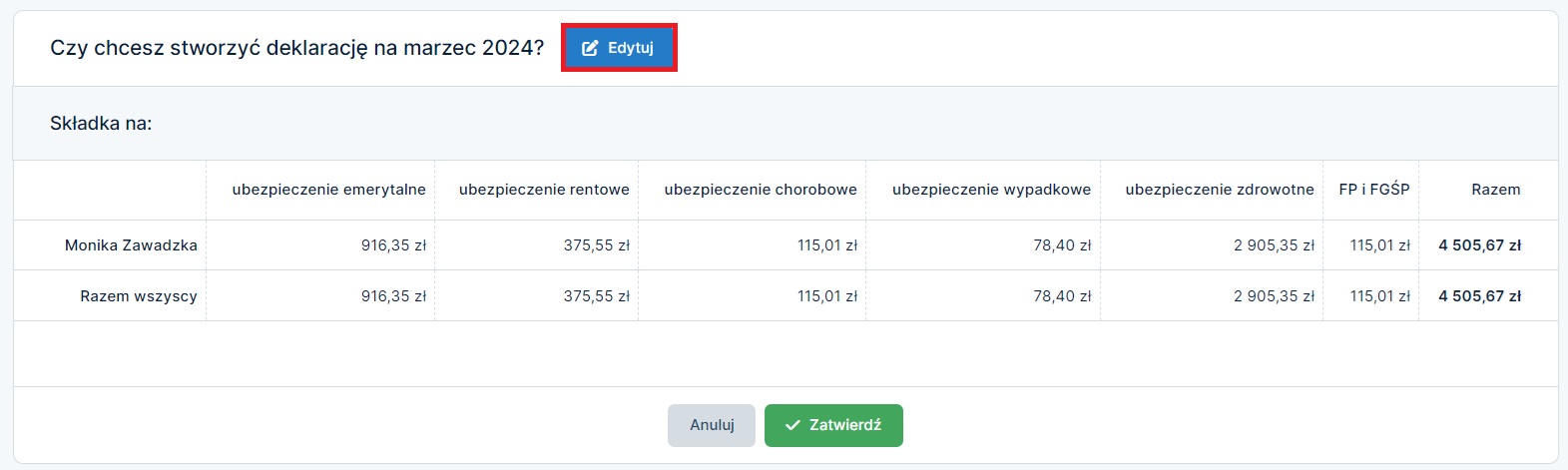

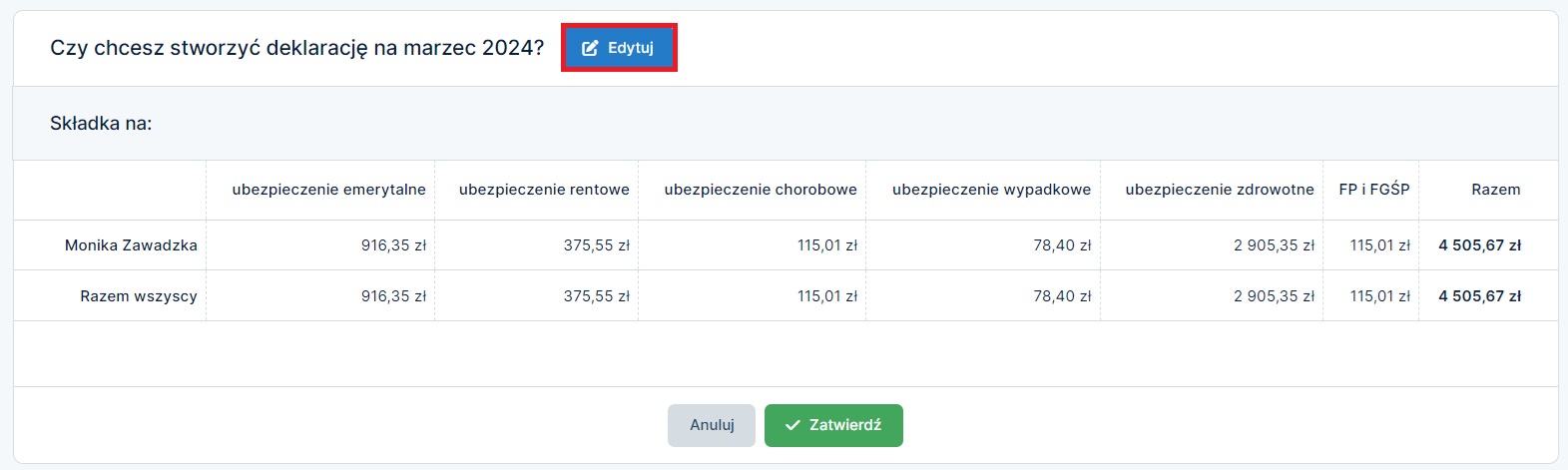

- W miesiącu księgowym marzec 2024 po przejściu do zakładki Deklaracje ➡ Deklaracje należy wybrać ikonę wygeneruj ZUS służącą do generowanie deklaracji. Po tym, jak pokaże się tabela pokazującą wysokość wyliczonych składek należy wybrać opcję edytuj.

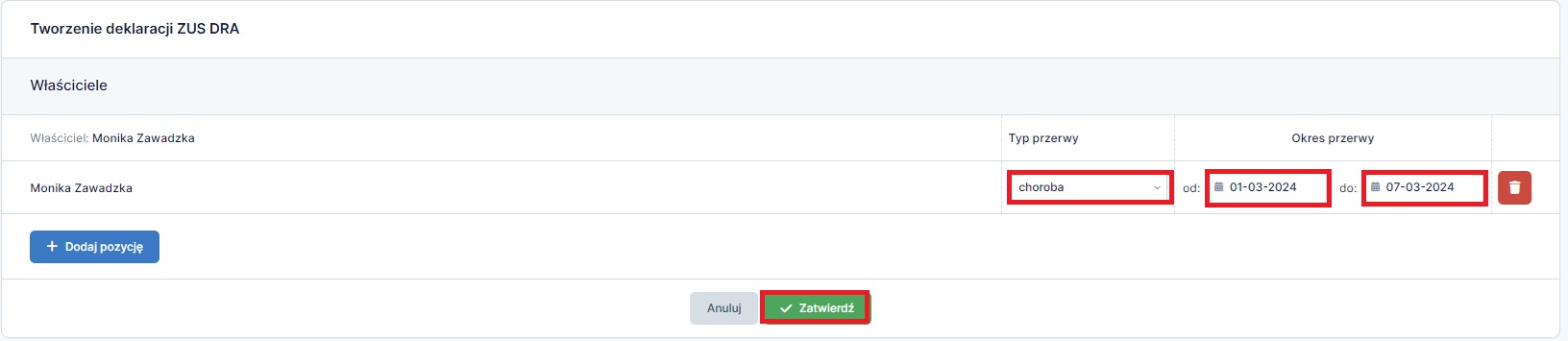

- Kolejno należy wybrać opcję dodaj pozycję, jako typ przerwy wskazać choroba i podać w okresie przerwy dzienne daty choroby z zakresu wybranego miesiąca księgowego w tym przypadku od 01.03.2024 do 07.03.2024 r.

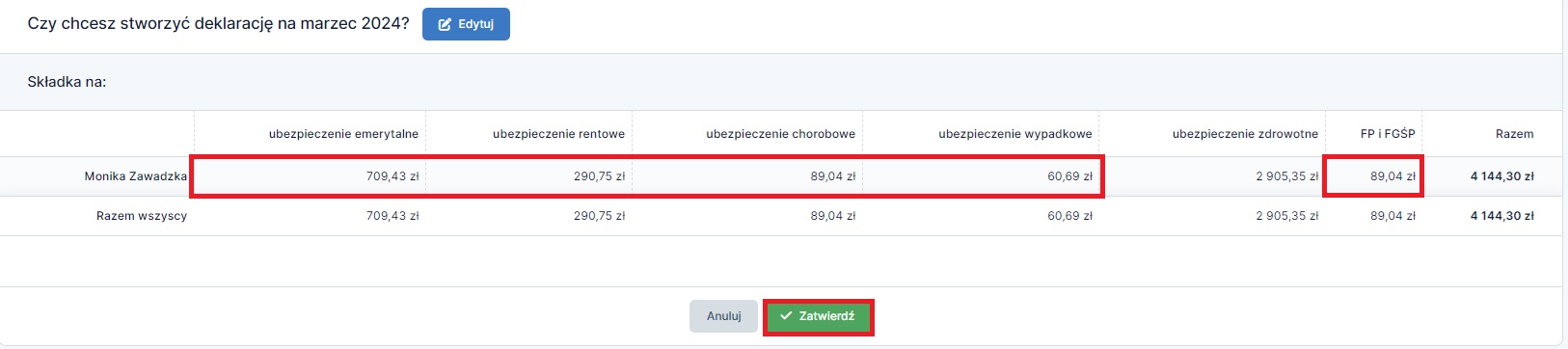

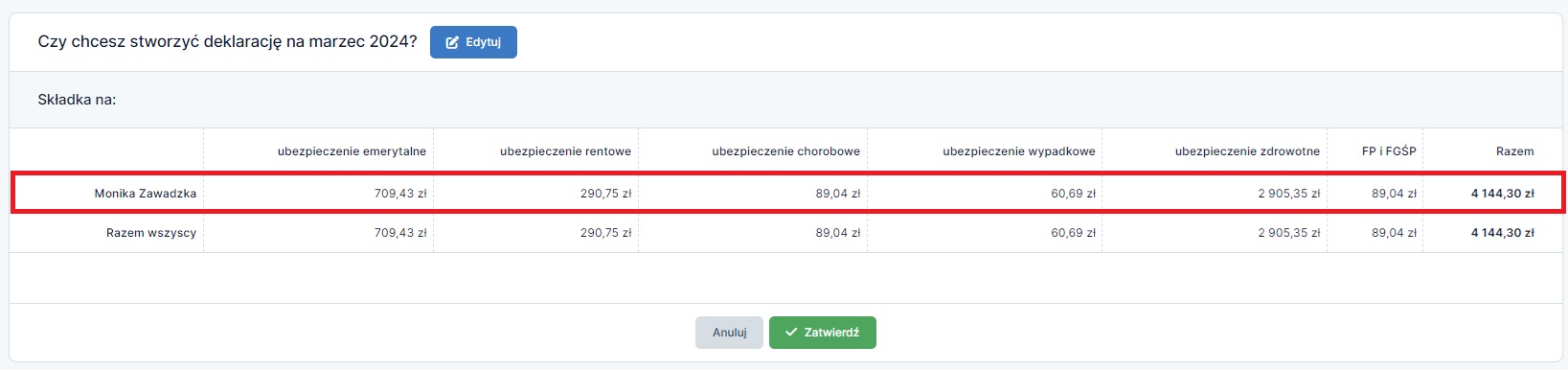

- Po zatwierdzeniu dodanej przerwy serwis przeliczy wartości składek ZUS. Tak przeliczone wartości należy kolejny raz zatwierdzić.

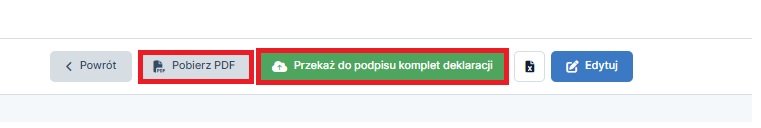

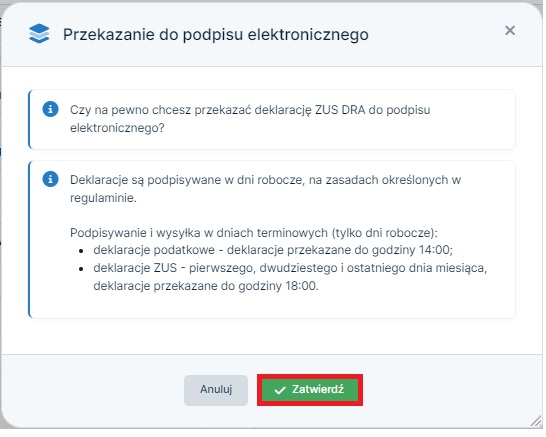

- Tak sporządzoną deklarację można już przesłać do ZUS. W przypadku złożenia do ZUS deklaracji w formie papierowej wybieramy nr deklaracji DRA 3/2024, poniżej otwartej deklaracji na dole strony wybieramy opcję opcję Pobierz PDF. W celu wysyłki elektronicznej w tym samym miejscu wybieramy opcję przekaż do podpisu komplet deklaracji.

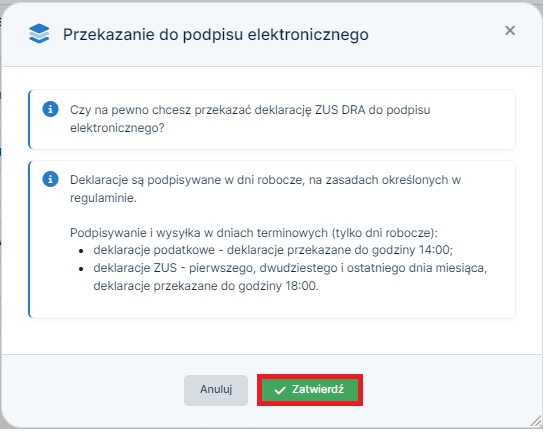

W celu wysyłki e-deklaracji, po wybraniu opcji przekaż do podpisu komplet deklaracji, należy zatwierdzić komunikat dotyczący wysyłki, deklaracja zostanie przekazana do ZUS.

Wysyłka e-deklaracji do ZUS

2. Otrzymanie zasiłku po terminie zapłaty ZUS za okres choroby

Przykład 2.

Przedsiębiorca opłacający pełen ZUS nie zatrudnia pracowników, termin złożenia deklaracji do ZUS oraz zapłaty ZUS przypada dla przedsiębiorcy do 20. dnia następnego dnia miesiąca za miesiąc poprzedni.

W dniach od 17.03.2024 do 30.03.2024 r. przedsiębiorca przebywał na L4. W dniu 27 kwietnia 2024 r. ZUS wypłacił zasiłek chorobowy dla przedsiębiorcy. Z uwagi na to, że minął już termin na opłacenie składek ZUS za marzec 2024 r. przedsiębiorca dokona zmniejszenia wartości składek społecznych oraz FP poprzez skorygowanie deklaracji ZUS za marzec. Przedsiębiorca opłacił składki ZUS za marzec w pełnej wysokości 20.04.2024 r. Nadpłatę powstałą tytułem opłacenia składek za marzec w pełnej wysokości przedsiębiorca potrąci w przelewie dokonanym do ZUS w maju (wtedy przypada termin zapłaty ZUS za kwiecień).

Działania, jakie należy podjąć celem poprawnego rozliczenie ZUS dla wskazanego przykładu w serwisie ifirma.pl:

W sytuacji otrzymania zasiłku z ZUS po terminie rozliczeń deklaracji za okres choroby, przedsiębiorca powinien dokonać korekty deklaracji ZUS DRA za okres choroby.

Przed przystąpieniem do sporządzenia korekty przedsiębiorca powinien odnotować wartości oraz daty zapłaty składek ZUS widocznych w zakładce Zobowiązania ➡ Składki ZUS dotyczący płatności składek ZUS za okres zasiłku chorobowego.

Oczywiście te same dane przedsiębiorca posiada na potwierdzeniach przelewu na koncie bankowym, czy drukach dokonanych płatności, jednakże mimo to, warto kwoty oraz daty zapłaty odnotować, żeby przed sporządzeniem korekty mieć pewność jak wyglądały w serwisie pierwotne rozliczenia. Należy pamiętać, iż kwoty składek i odnotowane daty zapłaty obligatoryjnie powinny pokrywać się z kwotami uregulowanymi na konto ZUS.

a. Sporządzenie korekty deklaracji ZUS DRA

W celu skorygowania deklaracji ZUS DRA za okres choroby, należy ustawić w serwisie miesiąc ksiegowy zgodny z miesiącem, za który ma być sporządzona korekta deklaracji. Kolejno należy przejść do zakładki Deklaracje ➡ Deklaracje i wybrać ikonę ZUS służącą do generowania deklaracji. Po tym, jak pokaże się tabela przedstawiająca wysokość wyliczonych składek, należy wybrać opcję edytuj.

Kolejno należy wybrać opcję dodaj pozycję, jako typ przerwy wskazać choroba i podać w okresie przerwy dzienne daty choroby z zakresu wybranego miesiąca księgowego.

Po zatwierdzeniu dodanej przerwy serwis przeliczy wartości składek ZUS. Tak przeliczone wartości należy kolejny raz zatwierdzić.

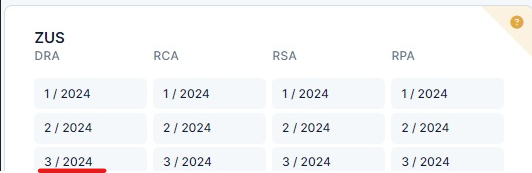

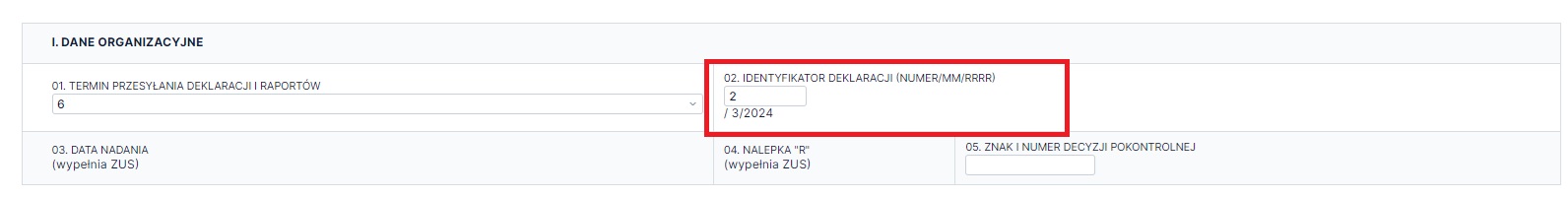

W kolejnym kroku należy zmienić identyfikator składanej deklaracji z nr 1 na 2 (identyfikator wskazuje kolejny numer składanej za ten sam okres deklaracji). W celu zmiany należy wybrać nr deklaracji DRA 3/2024.

Poniżej otwartej deklaracji, na dole strony należy wybrać edytuj i w polu 02. IDENTYFIKATOR DEKLARACJI (NUMER/MM/RRRR) wpisać cyfrę 2. Po dokonaniu zmiany należy zatwierdzić formularz.

Tak sporządzoną korektę można już przesłać do ZUS. W przypadku złożenia do ZUS deklaracji w formie papierowej ponownie wybieramy nr deklaracji, poniżej otwartej deklaracji na dole strony wybieramy opcję Pobierz PDF. W celu wysyłki elektronicznej w tym samym miejscu wybieramy opcję przekaż do podpisu komplet deklaracji.

W celu wysyłki e-deklaracji po wybraniu opcji przekaż do podpisu komplet deklaracji, należy zatwierdzić komunikat dotyczący wysyłki, deklaracja zostanie przekazana do ZUS.

Wysyłka e-deklaracji do ZUS

b. Skorygowanie wartości zobowiązań

W związku z tym, że została dokonana korekta deklaracji ZUS DRA, wartości składek ZUS w serwisie proporcjonalnie się obniżyły, zgodnie z wprowadzonym okresem przerwy w systemie.

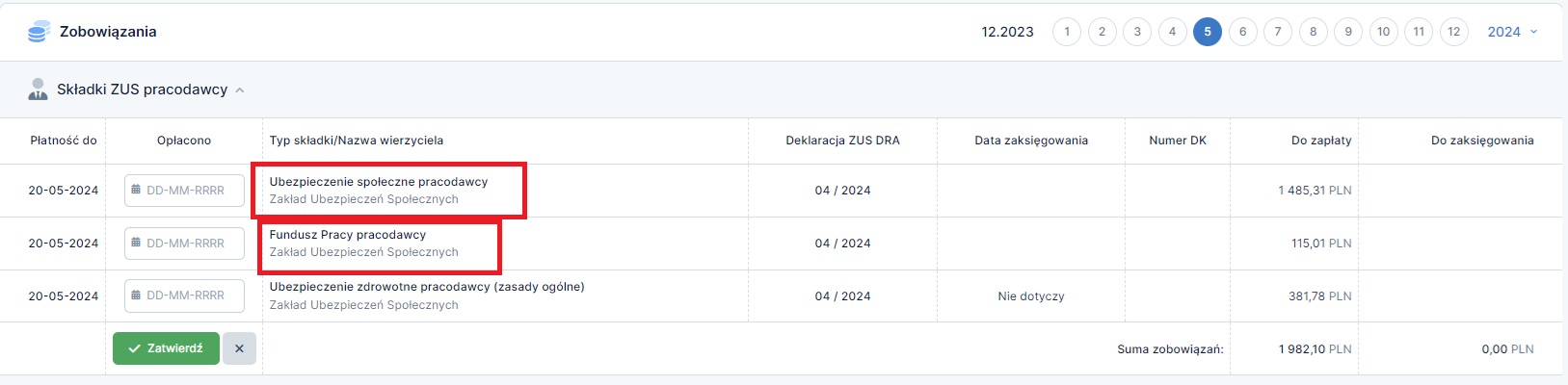

W takiej sytuacji należy przejść do zakładki Zobowiązania ➡ Składki ZUS, celem wprowadzenia składek w wartościach realnie wpłaconych do ZUS.

W kolejnym kroku należy przejść do zakładki Zobowiązania ➡ Składki ZUS, dla naszego przykładu, ustawiamy się zgodnie z datą zapłaty składek, za marzec 2024, czyli w miesiącu księgowym kwiecień 2024, a następnie wprowadzamy pierwotnie zapłacone wartości pełnych składek ZUS.

Dla naszego przykładu pierwotne składki ZUS to wartości, oznaczone kolorem czerwonym w poniższej tabeli:

| Ubezpieczenie | Wartość pełnych składek ZUS zapłaconych przed korektą DRA za marzec 2024 |

Wartość składek proporcjonalnie obniżonych w wyniku korekty DRA za marzec 2024 |

|---|---|---|

| emerytalne | 916,35 zł | 502,51zł |

| rentowe | 375,55 zł | 205,95 zł |

| chorobowe | 115,05 zł | 63,07 zł |

| wypadkowe | 78,40 zł | 42,99 zł |

| zdrowotne | 381,78 zł (w zależności od formy opodatkowania) | 381,78 zł |

| Fundusz Pracy | 115, 05 zł | 63,07 zł |

| Razem | 1982,10 zł | 1259,37 zł |

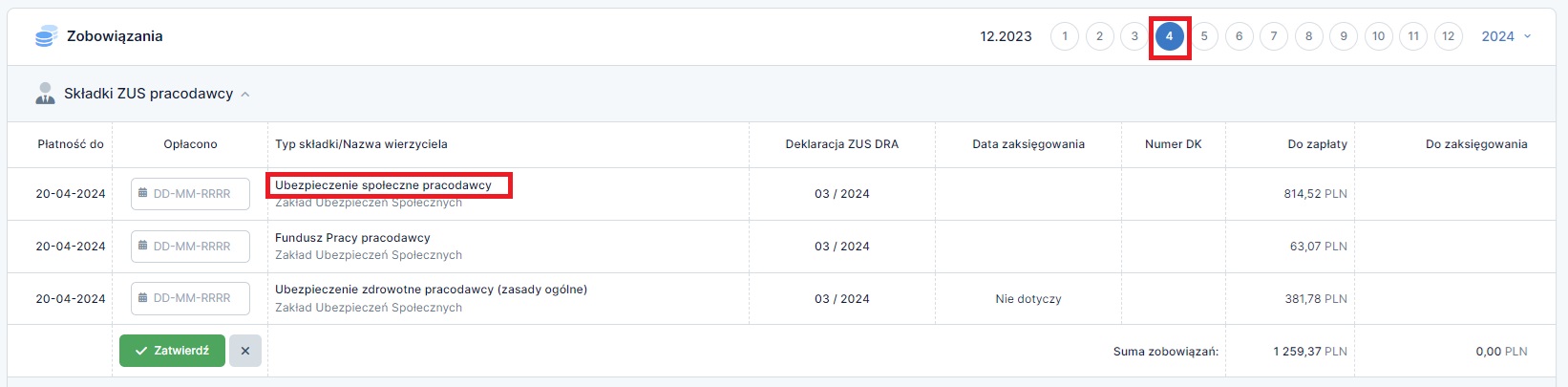

Następnie należy w kolumnie Typ Składki wybrać opcję: Ubezpieczenie Społeczne Pracodawcy.

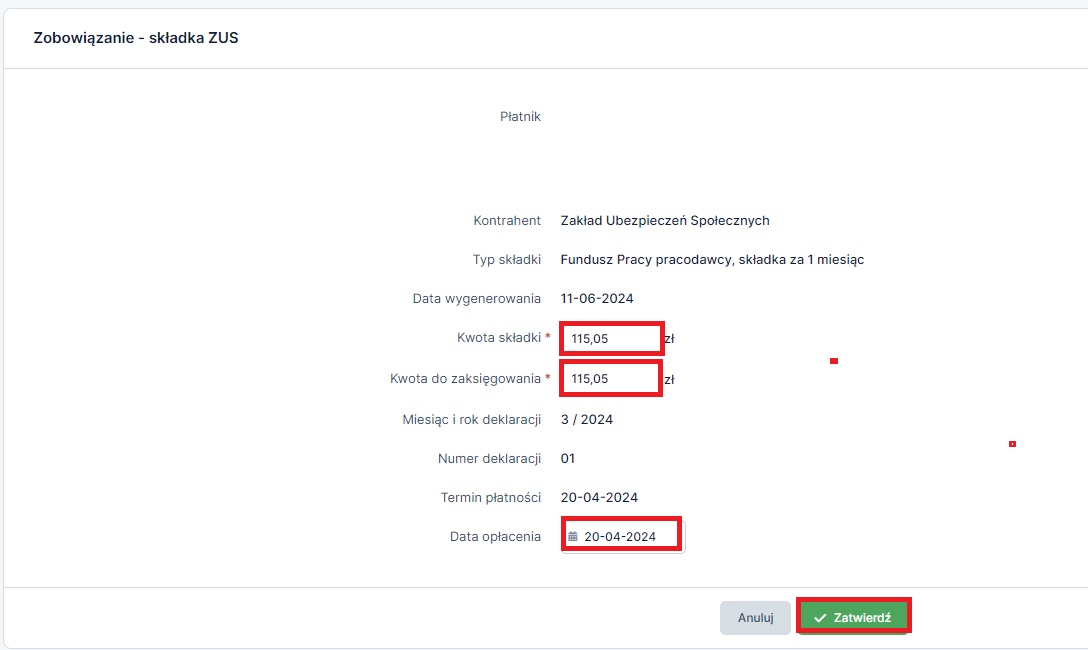

Po otworzeniu tej opcji, należy dole przejść do edytuj, a następnie w polu Kwota Składki, wprowadzić składki ZUS na ubezpieczenie społeczne (tj. suma wartości składek na ubezpieczenie: emerytalne, rentowe, chorobowe i wypadkowe) zgodnie z wykonanym przelewem do ZUS. Pole Kwota do zaksięgowania należy zostawić puste. Można od razu wprowadzić datę opłacenia, zatwierdzić ją, a następnie przejść na dół do zielonej opcji zatwierdź. Poniżej przykładowy zrzut ekranu:

W przypadku, kiedy Przedsiębiorca ma obowiązek opłacania składki na Fundusz pracy np. w sytuacji kiedy podlega pod tzw. Duży ZUS, lub gdy podstawa wymiaru składki na ubezpieczenie społeczne wynosi co najmniej 4242,00 zł brutto, należy także edytować składkę na Fundusz Pracy.

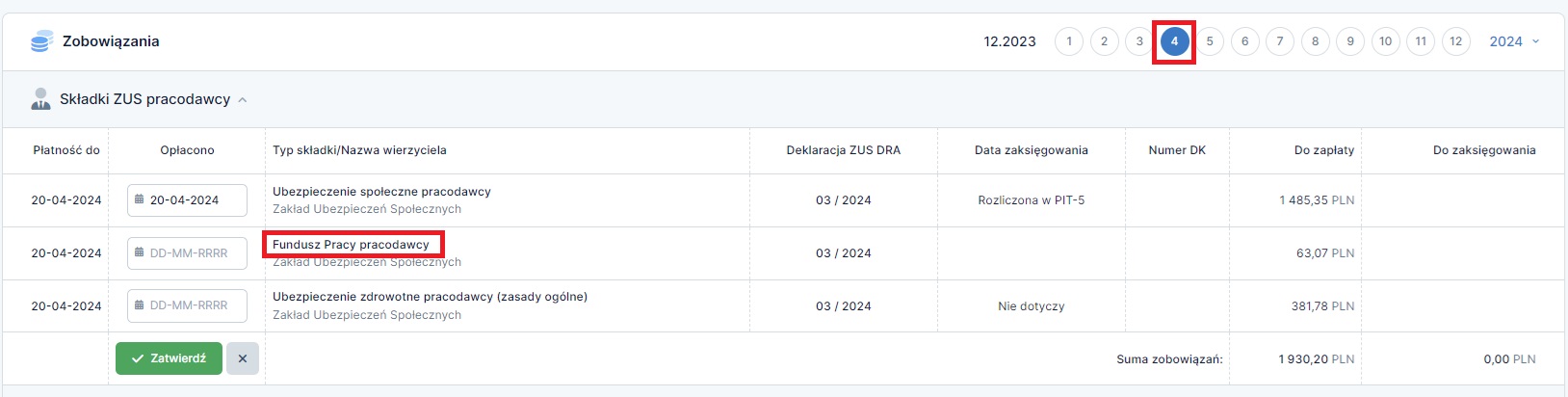

Aby tego dokonać, należy w kolumnie Typ składki wybrać Fundusz Pracy pracodawcy.

U dołu strony wybrać edytuj, następnie w polu Kwota Składki, wprowadzić składkę zgodnie z wykonanym przelewem do ZUS, składka na Fundusz Pracy, księguje się w KPiR, dlatego należy w polu Kwota do zaksięgowania, wprowadzić taką samą kwotę, jak w polu Kwota składki. Można także z tego poziomu uzupełnić datę opłacenia składki.

Uwaga!

Nie edytujemy wartości na Ubezpieczenie zdrowotne pracodawcy, gdyż ta składka jako jedyna jest niepodzielna, nie ulega proporcjonalnemu obniżeniu i należy tylko wprowadzić i zatwierdzić jej Datę opłacenia, zgodną z przelewem do ZUS.

c. Rozliczenie nadpłaty składek ZUS

W związku z tym, że w naszym przykładzie Przedsiębiorca opłacił wekwietniu 2024, pełną składkę ZUS wynikającą z DRA za miesiąc marzec 2024, na jego koncie e-PUE ZUS powstała nadpłata składek ZUS, w związku z tym Przedsiębiorca, przed rozliczeniem nadpłaty powinien zweryfikować swoje aktualne saldo na koncie PUE ZUS lub może to zweryfikować osobiście w terenowej jednostce ZUS.

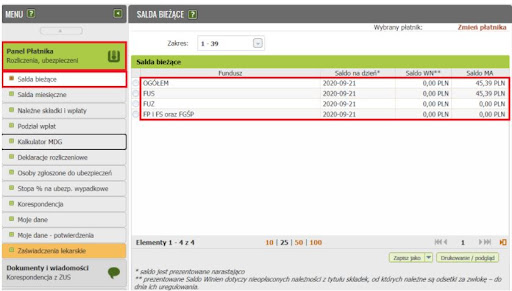

Jeśli Przedsiębiorca wybierze pierwszą opcję, to w celu weryfikacji salda na koncie ZUS należy zalogować się na konto e-PUE ZUS, przejść do zakładki Panel płatnika a następnie wybrać Salda Bieżące.

Po wybraniu odpowiedniego pola, ukażą się aktualne składki, które widnieją na koncie płatnika.

Saldo WN – wskazuje kwoty, które płatnik składek jest WINNY Zakładowi Ubezpieczeń Społecznych.

Saldo MA – wskazuje wartość nadpłaty przedsiębiorcy.

Z tego poziomu, płatnik ma również możliwość zweryfikowania, na której składce powstała nadpłata lub niedopłata. I tak:

- FUS – Składki na Ubezpieczenie Społeczne

- FUZ – Składki na ubezpieczenie Zdrowotne

- FP i FS oraz FGŚP – Składki na Fundusz Pracy, Fundusz Solidarnościowy, Fundusz Gwarantowanych Świadczeń Pracowniczych

UWAGA!

Pomimo, iż na koncie w ZUS widnieje nadpłata warto dodatkowo złożyć do ZUS wniosek RD-3 w celu ponownego przeliczenia salda płatnika. Zdarzają się bowiem sytuacje kiedy po ponownej analizie konta i jego rozliczeniu przez ZUS saldo płatnika wygląda inaczej. Warto dokonać taki ruch szczególnie jak do ZUS składane są korekty, występowały wcześniej rozbieżności w saldach składek. Jest to o tyle istotne, iż terminowość zapłaty ZUS wpływa na otrzymanie zasiłków chorobowych z ZUS, więc w niestandardowej sytuacji warto mieć pewność, iż konto na pewno jest prawidłowo rozliczone.

Wniosek o RD-3 można pobrać ze strony ZUS.

Przedsiębiorca z naszego przykładu na swoim koncie e-PUE ZUS na dzień 30 marca 2024 miał na Saldzie MA nadpłatę na następujących składkach:

- FUS ( Fundusz Ubezpieczeń Społecznych) w wysokości 670,75 zł

- FP oraz FGŚP(Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych) w wysokości 51,98 zł

Przedsiębiorca postanowił, że powstałą nadpłatę rozliczy na poczet przyszłych zobowiązań, czyli pomniejszy składki wynikające z ZUS DRA 4/2024, z terminem płatności do 20 maja, o wartości powstałej nadpłaty na danym rodzaju składki.

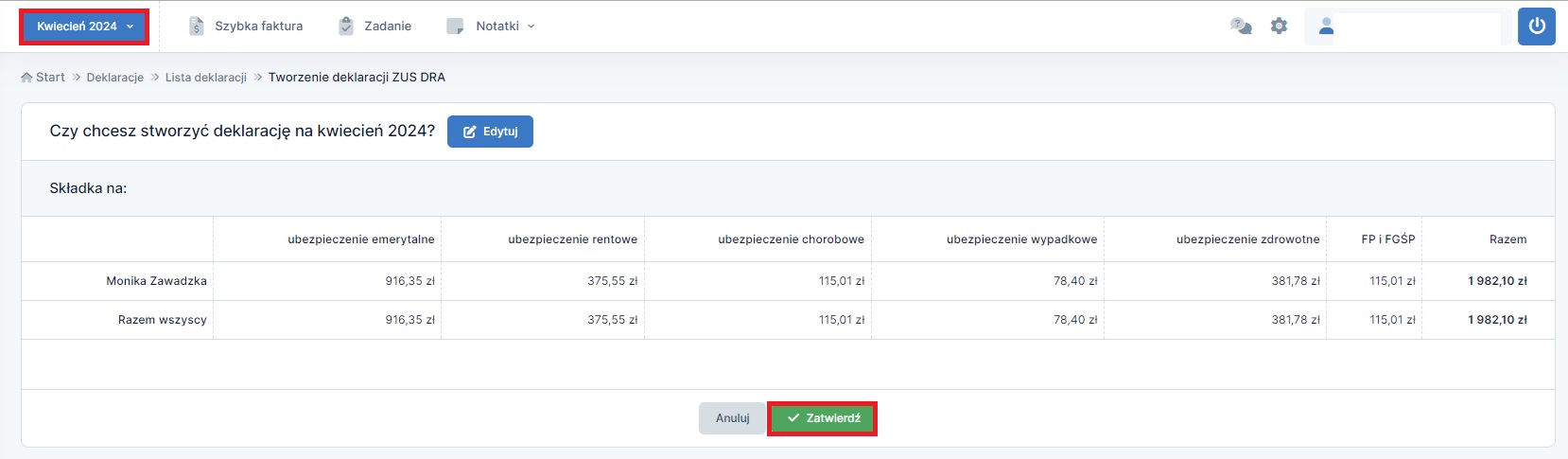

Aby tego dokonać Przedsiębiorca, powinien wygenerować deklarację ZUS DRA 4/2024, czyli ustawić się w miesiącu księgowym kwiecień 2024, przejść do zakładki Deklaracje ➡ Deklaracje, kolejno należy wybrać – wygeneruj ZUS, pojawią się pełne składki ZUS, należy je zatwierdzić.

Następnym krokiem jest zmiana miesiąca księgowego na kolejny, tzn. na maj 2024 i przejście do zakładki Zobowiązania ➡ Składki ZUS.

Pojawią się składki wynikające z deklaracji ZUS DRA 4/2024, które Przedsiębiorca ma prawo pomniejszyć o wartość powstałej nadpłaty.

Należy wybrać w kolumnie Typ składki – Ubezpieczenie społeczne pracodawcy, które odpowiada FUS (Funduszowi Ubezpieczeń Społecznych) należność wynikająca z deklaracji ZUS DRA 04/2024 to 1485,31 zł nadpłata na FUS wynosi 670,75 zł zatem należy wykonać następujące działanie:

1485,31 zł – 670,75 zł = 814,56 zł

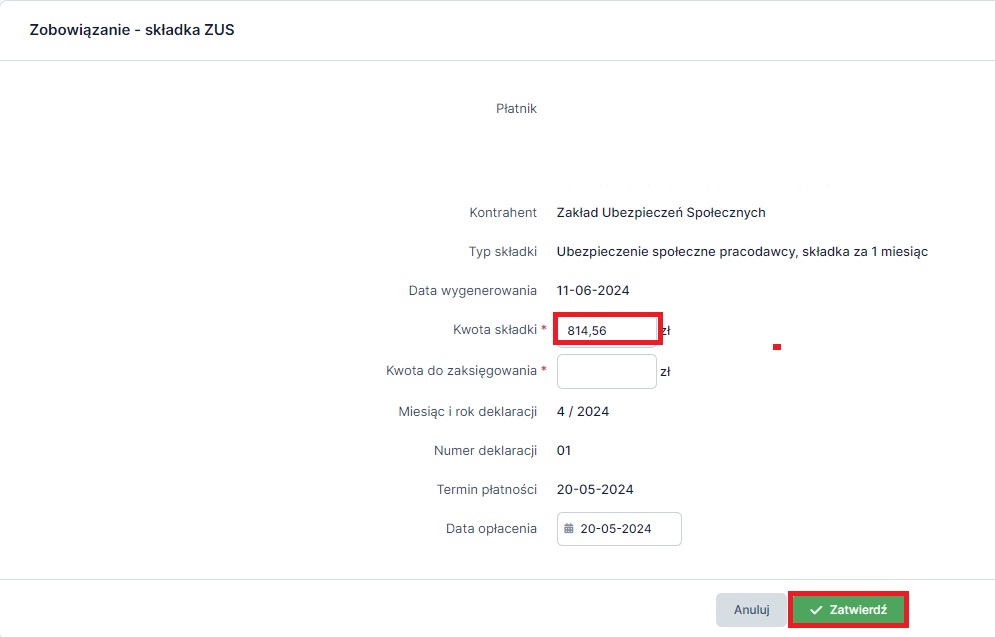

Zatem w maju 2024 Przedsiębiorca za Ubezpieczenie społeczne pracodawcy zapłaci 814,56 zł. Fakt ten należy zaznaczyć w serwisie poprzez edycję wartości składki na Ubezpieczenie społeczne pracodawcy, w polu Kwota składki należy wprowadzić pomniejszoną o nadpłatę wartość składki, Kwota do zaksięgowania, ma zostać pusta, a następnie zatwierdzić na dole.

Przedsiębiorca z przykładu na FP i FGŚP ma nadpłatę w wysokości 51,98 zł, zatem należy wybrać w kolumnie Typ składki – Fundusz pracy pracodawcy, który odpowiada FP oraz FGŚP na e-PUE ZUS, należność wynikająca z deklaracji ZUS DRA 04/2024 to 115,05 zł, nadpłata na FP oraz FGŚP wynosi 51,98 zł zatem należy wykonać następujące działanie:

115,05 zł – 51,98 zł = 63,07 zł

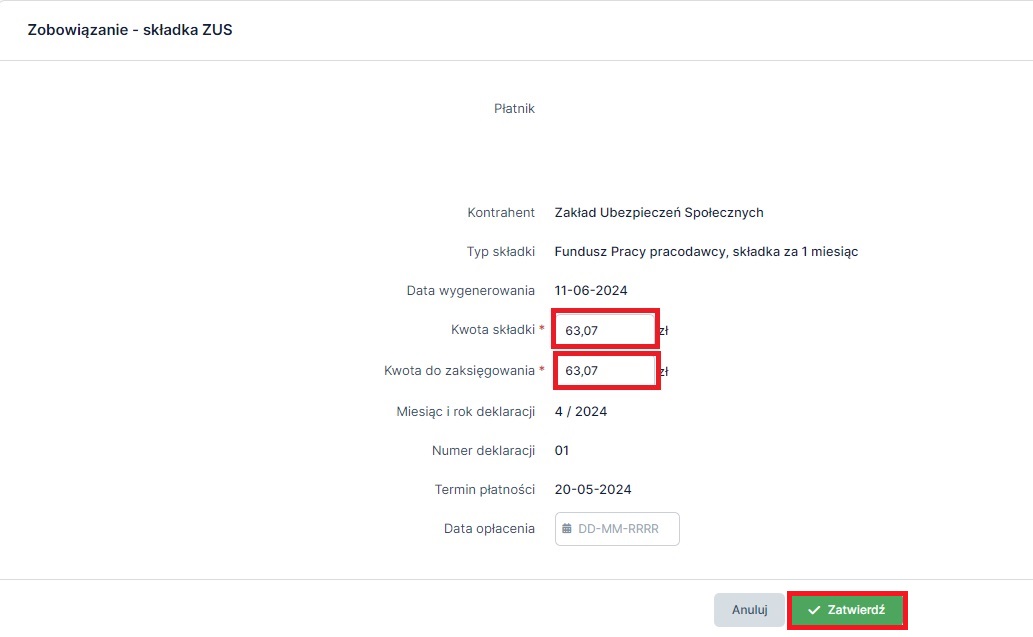

Zatem w maju 2024 Przedsiębiorca za Fundusz Pracy pracodawcy zapłaci 63,07 zł. Fakt ten należy zaznaczyć w serwisie poprzez edycję wartości składki na Fundusz Pracy Pracodawcy, w polu Kwota składki oraz Kwota do zaksięgowania należy wprowadzić pomniejszoną o nadpłatę wartość składki, a następnie zatwierdzić na dole.

Autor: Joanna Łuksza, Patrycja Tokarska, Agnieszka Sołtys – ifirma.pl