Roczne rozliczenie składki zdrowotnej dokonywane jest w deklaracji ZUS składanej za kwiecień kolejnego roku.

W przypadku, gdy z rozliczenia wynika kwota do zapłaty przedsiębiorca wpłaca kwotę rocznego rozliczenia składki zdrowotnej razem ze składkami wynikającymi z deklaracji za kwiecień. W przypadku podmiotów innych niż posiadających osobowość prawną oraz jednostek budżetowych i samorządowych zakładów budżetowych termin ten przypadał na 20 maja.

W sytuacji, gdy z rozliczenia wynika kwota do zwrotu, wniosek o zwrot składki (RZS-R) należało złożyć w terminie do 1 czerwca.

Wypłata przez ZUS kwoty nadpłaty składki zdrowotnej za 2024 r. upływa 1 sierpnia 2025 r. Kwoty nadpłat ZUS przekazywał na rachunek bankowy wskazany na koncie płatnika składek.

W zależności od formy opodatkowania oraz tego, czy przedsiębiorca dopłaca składkę zdrowotną czy otrzymuje jej zwrot należy ją odpowiednio uwzględnić w rozliczeniu podatku dochodowego.

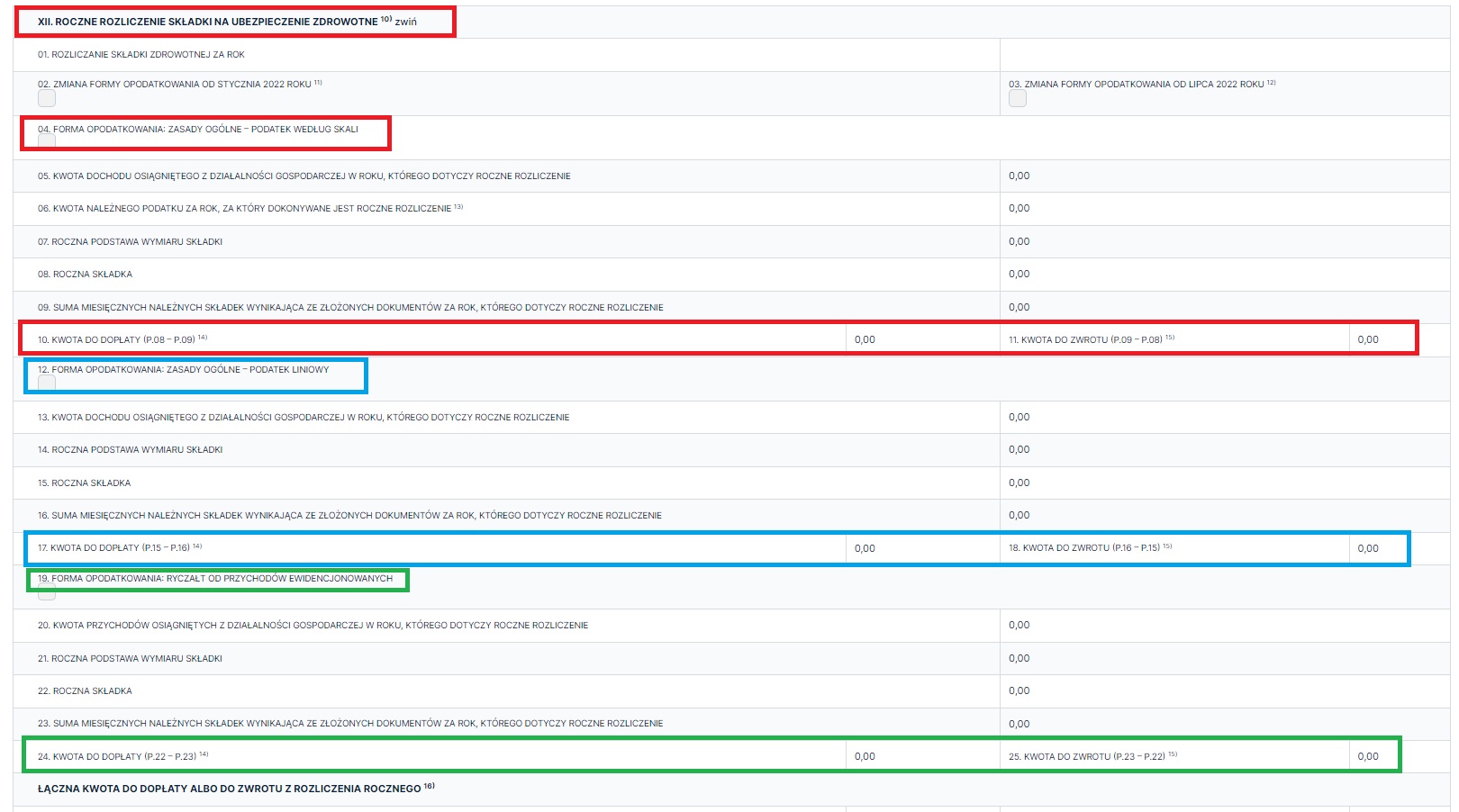

W przypadku zmiany formy opodatkowania elementem koniecznym do ustalenia sposobu postępowania jest sprawdzenie w deklaracji ZUS DRA lub ZUS RCA jakiej formy opodatkowania dotyczy zwrot lub kwota dopłaty. Informację o rocznym rozliczeniu składki zdrowotnej znaleźć można w deklaracji ZUS DRA w części XII. Roczne rozliczenie składki na ubezpieczenie zdrowotne lub w deklaracji ZUS RCA w części dotyczącej przedsiębiorcy w punkcie III.F. Roczne rozliczenie składki na ubezpieczenie zdrowotne.

Poniżej widok dla deklaracji ZUS DRA.

Kwoty do zwrotu i dopłaty wykazywane są w polach deklaracji ZUS DRA i ZUS RCA:

- dla skali podatkowej – odpowiednio pole 10 (dopłata) i pole 11 (zwrot),

- dla podatku liniowego – odpowiednio pole 17 (dopłata) i pole 18 (zwrot),

- dla ryczałtu – odpowiednio pole 24 (dopłata) i pole 25 (zwrot).

W przypadku zmiany formy opodatkowania w ramach rocznego rozliczenia może wystąpić jednocześnie dopłata składki i jej zwrot.

1. Dopłata składki zdrowotnej

W przypadku przedsiębiorców, którzy w wyniku rocznego rozliczenia składki zdrowotnej mieli obowiązek ją dopłacić, sposób rozliczenia zależny jest od formy opodatkowania – zarówno w roku, którego dotyczy rozliczenie, jak i roku, w którym dokonywana jest dopłata.

a. Brak zmiany formy opodatkowania w kolejnym roku

W przypadku przedsiębiorców, którzy nie zmieniali formy opodatkowania dopłata roczna jest rozliczana na tej samej zasadzie co zapłacona miesięczna składka zdrowotna. W zależności od wybranej formy opodatkowania podlega rozliczeniu lub nie, szczegółowe informacje poniżej.

Podatek dochodowy rozliczany wg skali podatkowej

Przedsiębiorcy rozliczający podatek dochodowy wg skali nie uwzględniają składek zdrowotnych w rozliczeniu podatkowym.

W takim wypadku uzupełnienie daty opłacenia składki w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS nie wpływa na rozliczenia podatkowe.

Podatek dochodowy rozliczany liniowo

Przedsiębiorcy rozliczający podatek dochodowy liniowo mają prawo odliczyć zapłacone za siebie i osoby współpracujące składki zdrowotne od podstawy opodatkowania lub zaliczyć je do kosztów w ramach obowiązującego w danym roku limitu.

W roku 2023 składki można było rozliczyć do limitu 10 200 zł. W 2024 r. limit wynosi 11 600 zł.

Dopłata dokonana w roku 2025 r. zostanie uwzględniona w ramach limitu obowiązującego w roku 2025 r. Jeśli przedsiębiorca w poprzednich miesiącach 2025 r. rozliczył już pełen limit, dopłata wynikająca z rocznego rozliczenia nie będzie uwzględniona w kosztach lub deklaracji PIT-5L (w zależności od wybranego sposobu rozliczania składki).

Więcej informacji na temat ustawień w zakresie rozliczenia składki zdrowotnej w serwisie tutaj.

Podatek dochodowy rozliczany ryczałtem od przychodów ewidencjonowanych

Przedsiębiorcy rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowania mają prawo odliczyć 50% zapłaconych za siebie i osoby współpracujące składek zdrowotnych. Składki są odliczane od podstawy opodatkowania.

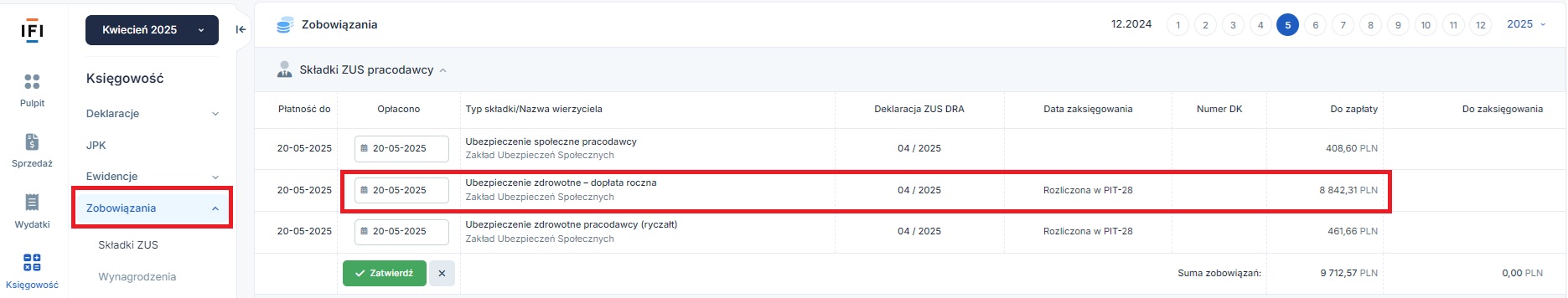

Dopłata dokonana w roku 2025 r. zostanie rozliczona w deklaracji PIT-28 w miesiącu zapłaty składek. W przypadku, gdy w danym okresie kwota przychodu nie pozwoli na ich rozliczenie w pełnej wysokości, składki zostaną rozliczone w kolejnych okresach.

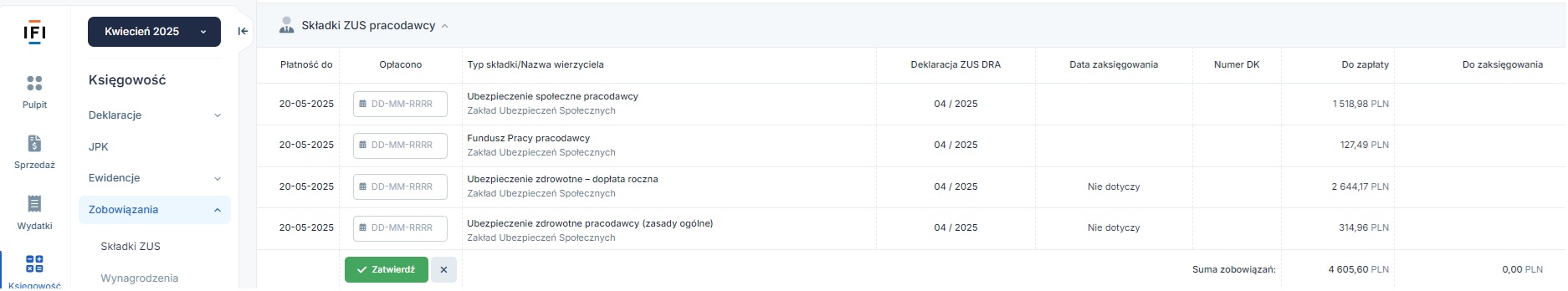

Warunkiem rozliczenia dopłaty składki przez serwis jest uzupełnienie daty jej opłacenia w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS

b. Zmiana formy opodatkowania w kolejnym roku

Poniższa tabela zawiera informację o możliwych zmian w saldach składki zdrowotnej wynikających z rocznego jej rozliczenia w przypadku zmiany formy opodatkowania.

W ostatniej kolumnie tabeli wskazana jest punkt instrukcji opisujący sposób rozliczenia kwoty dopłaty składki. Sposób rozliczenia w przypadku zwrotu nadpłaconej składki został wskazany w punkcie 2.b. Zmiana formy opodatkowania. Nadpłata składki zdrowotnej.

| Forma opodatkowania w roku | Zmiany wynikające z rozliczenia | Prawo do ujęcia w kosztach/ odliczenia dopłaty składki zdrowotnej | Podlinkowanie do treści w instrukcji | |

|---|---|---|---|---|

| za, które jest rozliczenie | w roku kolejnym | |||

| Skala | Podatek liniowy | dopłata/ zwrot w ramach składki podatku wg skali | brak | – |

| zwrot składki za styczeń nowego roku (podatek liniowy) | 2b. Zmiana formy opodatkowania. Nadpłata składki zdrowotnej. | |||

| Podatek liniowy | Skala | dopłata/ zwrot w ramach składki dla podatku liniowego | – | Dopłata składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się wg skali |

| zwrot składki za styczeń nowego roku (podatek wg skali) | 2b Zmiana formy opodatkowania. Nadpłata składki zdrowotnej. | |||

| Skala | Ryczałt | dopłata/ zwrot w ramach składki podatku wg skali | brak | – |

| Podatek liniowy | Ryczałt | dopłata/ zwrot w ramach składki dla podatku liniowego | – | Dopłata składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się ryczałtem |

| Ryczałt | Skala | dopłata/ zwrot w ramach składki podatku zryczałtowanego | – | Dopłata składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza się wg skali lub liniowo |

| zwrot składki za styczeń nowego roku (podatek wg skali) | brak | – | ||

| Ryczałt | Podatek liniowy | dopłata/ zwrot w ramach składki podatku zryczałtowanego | – | Dopłata składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza się wg skali lub liniowo |

| zwrot składki za styczeń nowego roku (podatek liniowy) | 2b Zmiana formy opodatkowania. Nadpłata składki zdrowotnej. | |||

Dopłata składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się wg skali

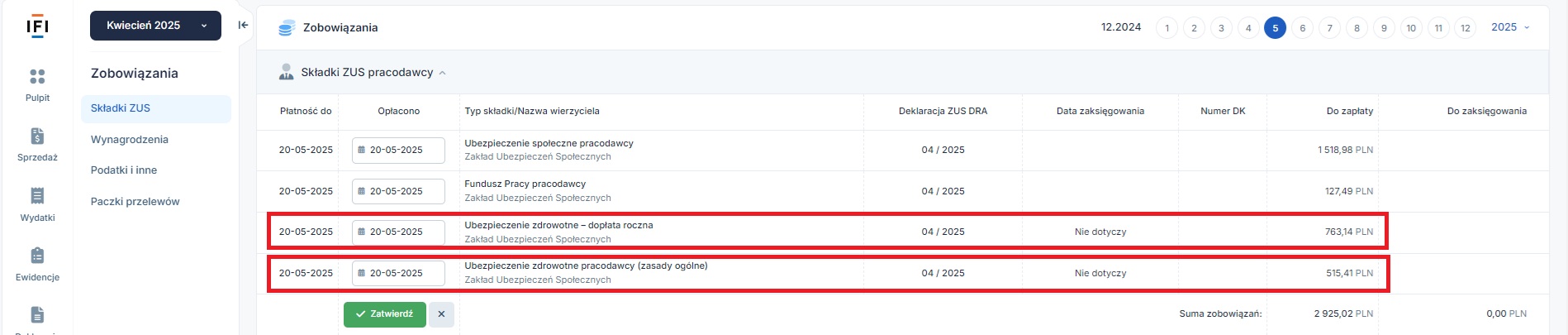

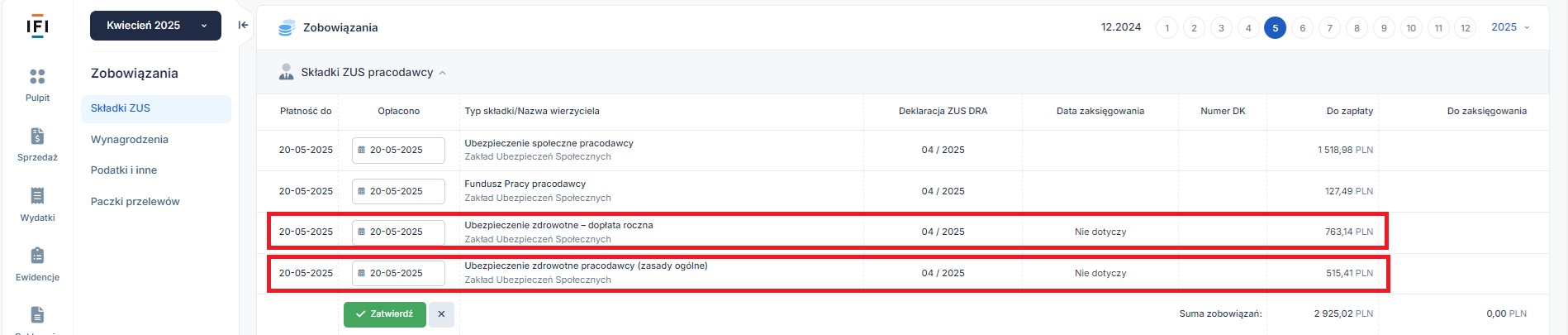

Przedsiębiorcy, którzy w 2024 r. rozliczali się liniowo a w 2025 r. wybrali rozliczenia na skali w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS mają możliwość uzupełnienia odrębnie daty opłacenia bieżącej składki zdrowotnej i dopłaty rocznej.

Mimo uzupełnienia daty opłacenia rocznej dopłaty składki zdrowotnej, nie zostanie ona uwzględniona w wyliczeniu zaliczki. Pochodzi ona bowiem z innej formy opodatkowania i została wpłacona w okresie, kiedy przedsiębiorca nie ma prawa do odliczenia zapłaconych składek zdrowotnych.

Dopłata składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się ryczałtem

Również w tym wypadku przedsiębiorca nie odliczy składki zdrowotnej wynikającej z opodatkowania podatkiem liniowym, w okresie rozliczenia ryczałtem.

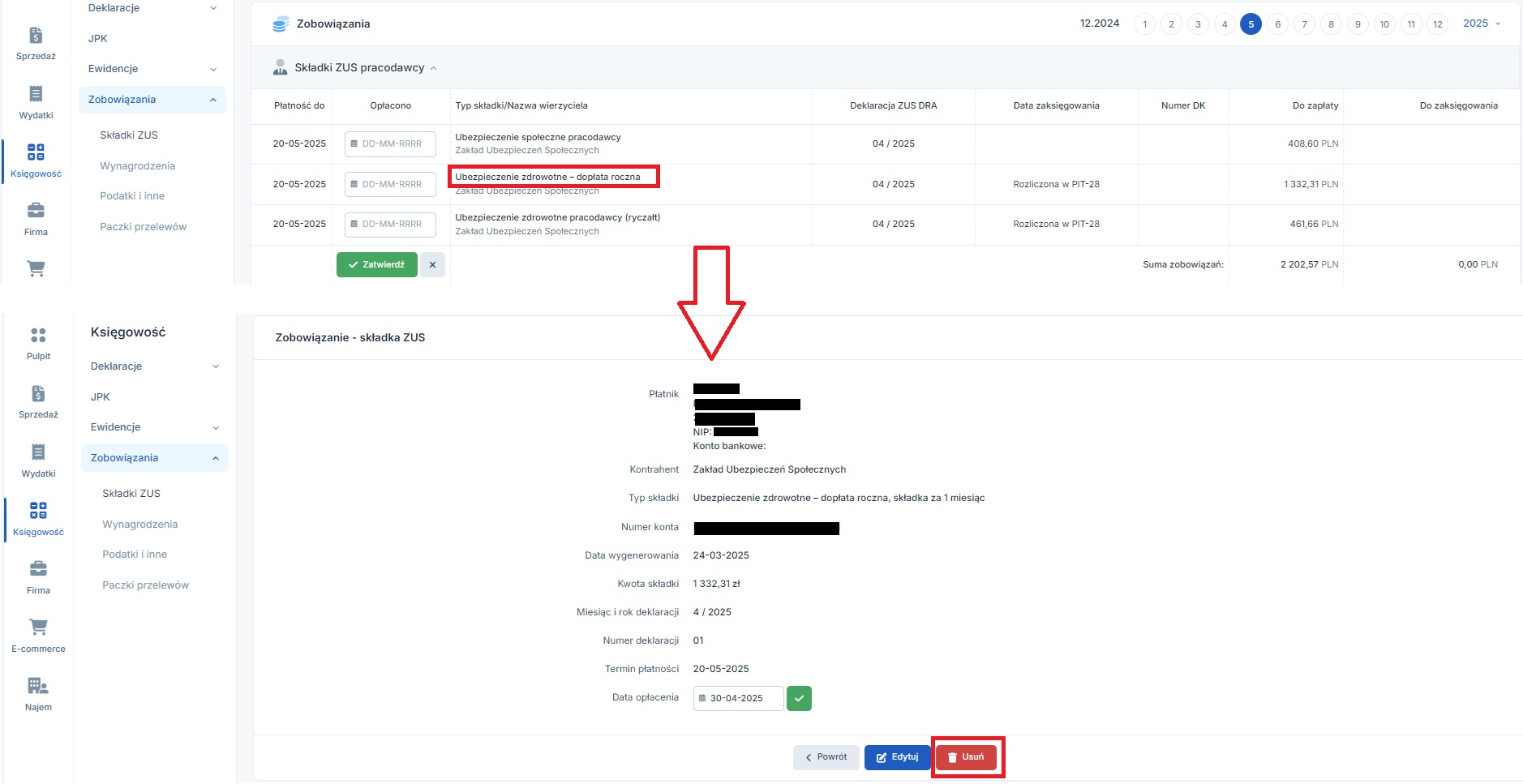

W tym wypadku Użytkownik nie powinien uzupełniać daty zapłaty kwoty rocznej dopłaty składki zdrowotnej. W takim wypadku możliwe jest również usunięcie widocznego zobowiązania. W tym celu w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS należy wybrać nazwę składki w kolumnie Typ składki (Ubezpieczenie zdrowotne – dopłata roczna) a następnie usunąć zobowiązanie.

Dopłata składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza się wg skali lub liniowo.

Przedsiębiorcy, którzy w 2024 r. rozliczali się ryczałtem od przychodów ewidencjonowanych a w 2025 r. wybrali rozliczenia na skali lub liniowo w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS mają możliwość uzupełnienia odrębnie daty opłacenia bieżącej składki zdrowotnej i dopłaty rocznej.

Mimo uzupełnienia daty opłacenia rocznej dopłaty składki zdrowotnej, nie zostanie ona uwzględniona w wyliczeniu zaliczki.

2. Nadpłata składki zdrowotnej

a. Brak zmiany formy opodatkowania w kolejnym roku

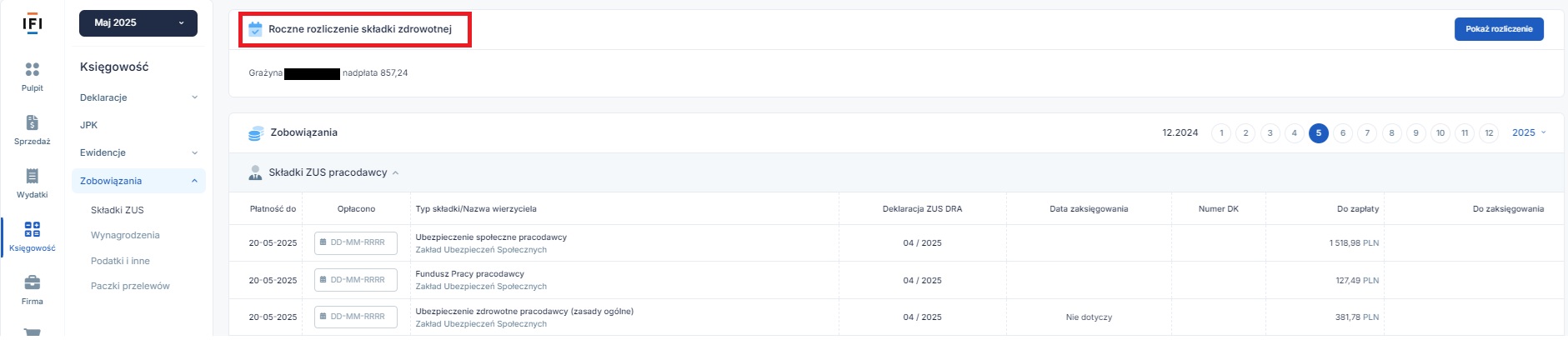

W sytuacji kiedy z rocznego rozliczenia składki zdrowotnej wynika kwota nadpłaty, informacja taka będzie widoczna na liście zobowiązań miesiąca maja w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS w części Roczne rozliczenie składki zdrowotnej.

Kwota nadpłaty, w odróżnieniu do kwoty dopłaty nie będzie widoczna w części Składki ZUS pracodawcy.

Sposób postępowania w serwisie w związku ze zwrotem nadpłaconej składki zdrowotnej zależy od wybranej formy opodatkowania.

Podatek dochodowy rozliczany wg skali podatkowej

Przedsiębiorca rozliczający się wg skali podatkowej – zarówno w roku, za który dokonuje rozliczenia składki zdrowotnej, jak i w roku, w którym otrzymuje zwrot składki nie uwzględnia otrzymanego zwrotu w serwisie.

Podatek dochodowy rozliczany liniowo

Przedsiębiorca rozliczający się liniowo ma możliwość uwzględnienia zapłaconej składki zdrowotnej:

- przez jej zaliczenie do kosztów.

- przez jej odliczenie od podstawy opodatkowania.

W obu przypadkach łączna kwota rozliczonej składki zdrowotnej nie może przekroczyć ustalonego dla danego roku limitu. W roku 2023 limit ten wynosił 10 200 zł, w 2024 r. wynosił 11 600 zł.

Sposób postępowania, w przypadku otrzymania zwrotu jest zależny od tego jak przedsiębiorca rozliczał składkę zdrowotną.

Składka zdrowotna zaliczona do kosztów

Jeśli składka zdrowotna była zaliczona do kosztów jej zwrot powoduje konieczność korekty kosztów. Zgodnie z art. 22 ust. 7c ustawy o PIT korekty należy dokonać na bieżąco – w dacie wpływu zwrotu na rachunek bankowy przedsiębiorcy.

-

Ustalenie kwoty korekty kosztów

Nie zawsze kwota zwrotu będzie kwotą o jaką przedsiębiorca będzie korygować koszt. Należy bowiem pamiętać, iż nie całą kwotę składki zdrowotnej przedsiębiorca mógł zaksięgować do kosztów.

Niestety przepisy nie odnoszą się do tego jak ustalić kwotę korekty kosztów w przypadku zwrotu składki zdrowotnej. Ministerstwo Finansów w odpowiedzi udzielonej portalowi Gofin wskazało:

“Korekty dokonuje się w części, w jakiej kwota składek zdrowotnych zaliczona do kosztów podatkowych mieści się w tej nadpłacie. Przykładowo, jeżeli przedsiębiorca w 2022 r. wpłacił 10 tys. zł, z tego do kosztów podatkowych zaliczył 8,7 tys., a następnie otrzymał zwrot 5 tys. zł, powinien pomniejszyć koszty o kwotę 3,7 tys. Analogicznie jest w przypadku odliczenia zapłaconych składek zdrowotnych od podstawy obliczenia podatku.”

Powyższe nie uwzględnia faktu, iż składki zdrowotne podlegające rozliczeniu za 2025 r. mogły być ujęte w kosztach także w 2025 r. Tak będzie np. w przypadku składki za grudzień 2025 r. zapłaconej w styczniu i ujętej w kosztach w 2025 r.

Stosując się do literalnego brzmienia wypowiedzi Ministerstwa Finansów przedsiębiorca uwzględnia:

- kwotę zapłaconą w danym roku, którego dotyczy roczne rozliczenie składki (bez wpłat dokonanych w kolejnym),

- kwotę zaliczoną do kosztów w danym roku,

- limit ujęcia w kosztach (odliczenia od dochodu) składki zdrowotnej obowiązujący w danym roku.

- kwotę zwrotu.

W dalszej części tekstu będziemy opierać się na powyższych założeniach.

Aby ustalić kwotę księgowaną jako zmniejszenie kosztów należy:

- sprawdzić czy kwota składek zapłaconych w danym roku pomniejszona o kwotę zwrotu jest większa czy mniejsza od kwoty zaliczonej do kosztów w danym roku.

Następnie jeśli:

- wyliczona różnica jest większa lub równa kwocie ujętej w kosztach – księgowania nie dokonujemy,

- wyliczona różnica jest mniejsza niż kwota ujęta w kosztach – dokonujemy księgowania różnicy między wskazanymi kwotami.

Informacje te zostały przedstawione w poniższej tabeli.

| Sposób ustalenia kwoty korekty kosztów | |

| Suma składek zdrowotnych zapłaconych w danym roku – zwrot => kwota składek zdrowotnych zaliczonych do kosztów w 2024 r. | Korekta nie jest księgowana. |

| Suma składek zdrowotnych zapłaconych w danym roku – zwrot < kwota składek zdrowotnych zaliczonych do kosztów w 2024 r. | Różnica między kwotami |

Przykład 1. Kwota po zwrocie wyższa niż ujęta w kosztach

Przedsiębiorca w trakcie roku 2024 zapłacił składki zdrowotne w kwocie 15 000 zł.

W kosztach 2024 r. ujął 11 600 zł,

W wyniku rozliczenia rocznego otrzymał zwrot 3 000 zł.

Kwota składek wpłaconych za 2024 r. (15 000 zł) pomniejszona o zwrot (3000 zł) wynosi 12 000 zł i jest większa niż kwota zaliczona do kosztów w 2024 r.

W takim wypadku zwrot nie jest księgowany.

Przykład 2. Kwota po zwrocie niższa niż ujęta w kosztach

Przedsiębiorca w trakcie roku 2024 r. zapłacił łącznie składki zdrowotne w wysokości 12 000 zł, z czego kwotę 11 600 zł zaksięgował w kosztach.

W wyniku rozliczenia rocznego otrzymał zwrot 3 000 zł.

Kwota składek wpłaconych za 2024 r. (12 000 zł) pomniejszona o zwrot (3 000 zł) wynosi 9 000 zł i jest mniejsza niż kwota zaliczona do kosztów w 2024 r. (11 600 zł). w takim wypadku kwotą, która zostanie ujęta jako zmniejszenie kosztów będzie różnica między kwotami, czyli 2 600 zł (11 600 – 9 000).

Przykład 3. Kwota po zwrocie niższa niż ujęta w kosztach

Przedsiębiorca w roku 2024 zapłacił zdrowotne w kwocie 8 000 zł. W kosztach 2022 r. zaksięgował pełną kwotę czyli 8 000 zł.

W wyniku rozliczenia rocznego otrzymał zwrot 3 000 zł.

Kwota składek zdrowotnych zapłaconych (8 000) pomniejszonych o zwrot (3 000 zł) wynosi 5 000 zł i jest ona mniejsza niż kwota zaliczona do kosztów. Kwotą o jaką należy zmniejszyć koszty jest różnica między kwotami czyli w tym wypadku cała kwota zwrotu.

- Wprowadzenie korekty kosztów w jednoosobowej działalności

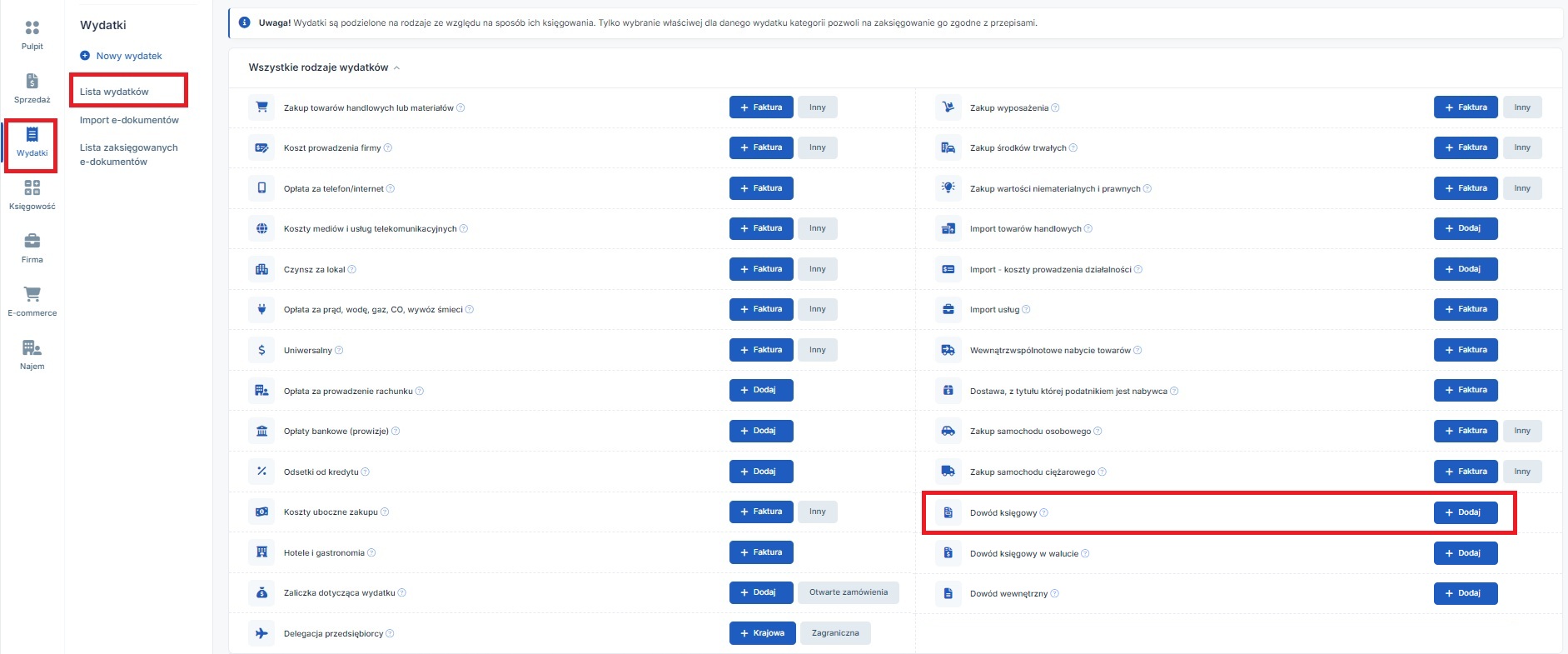

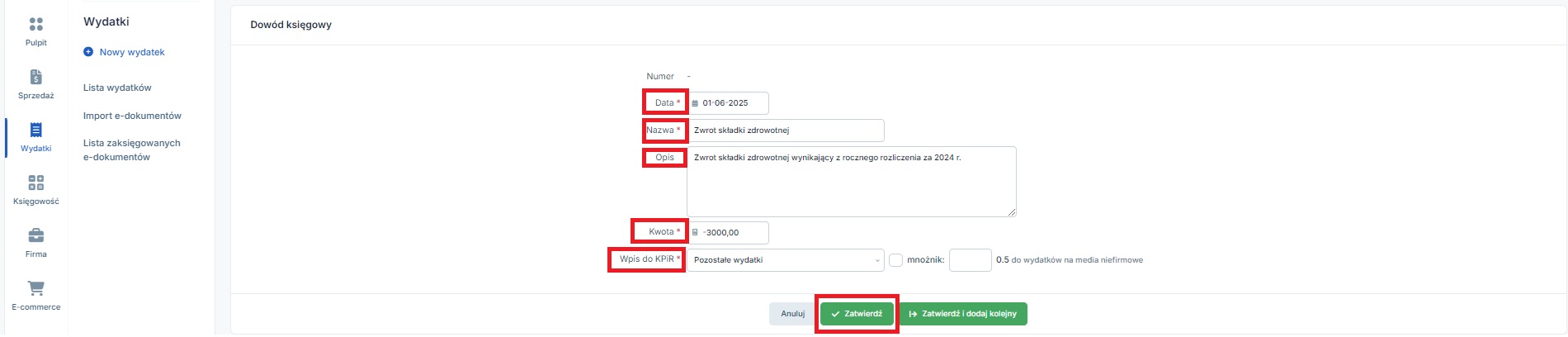

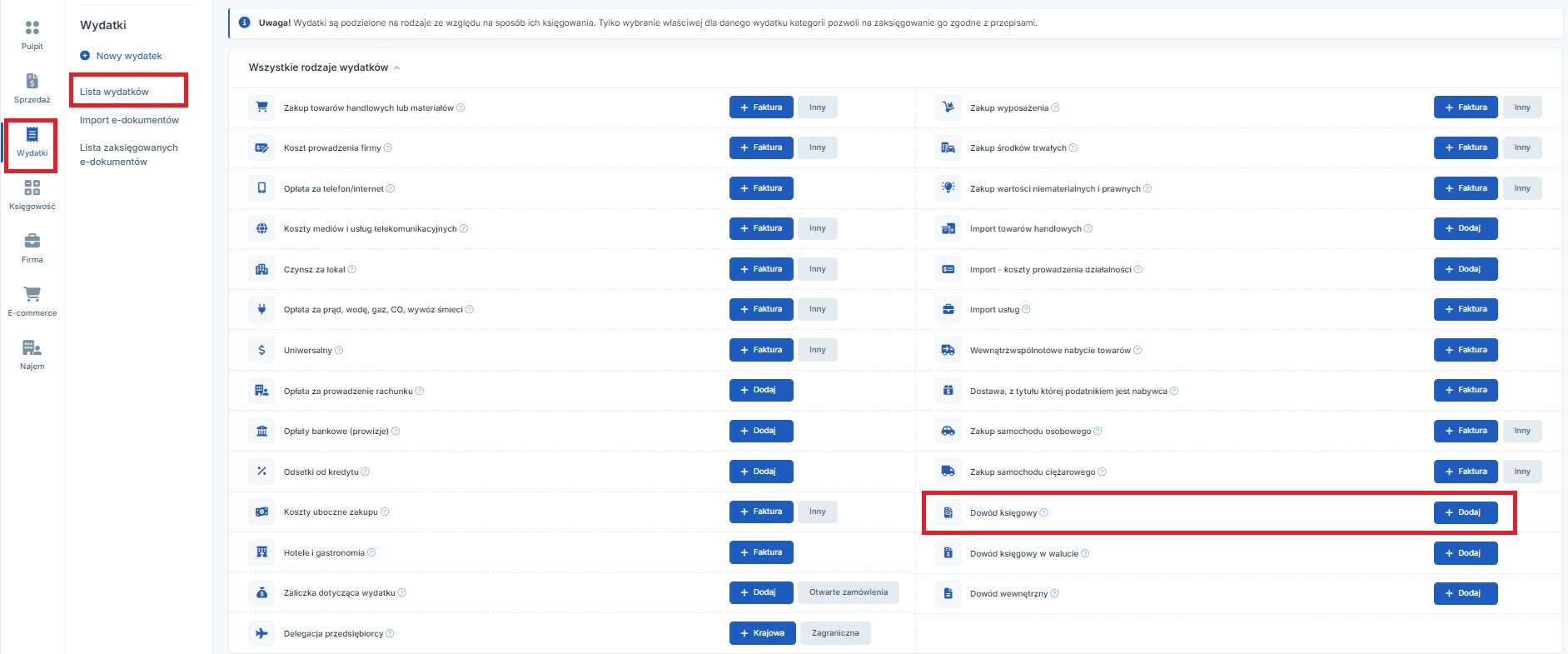

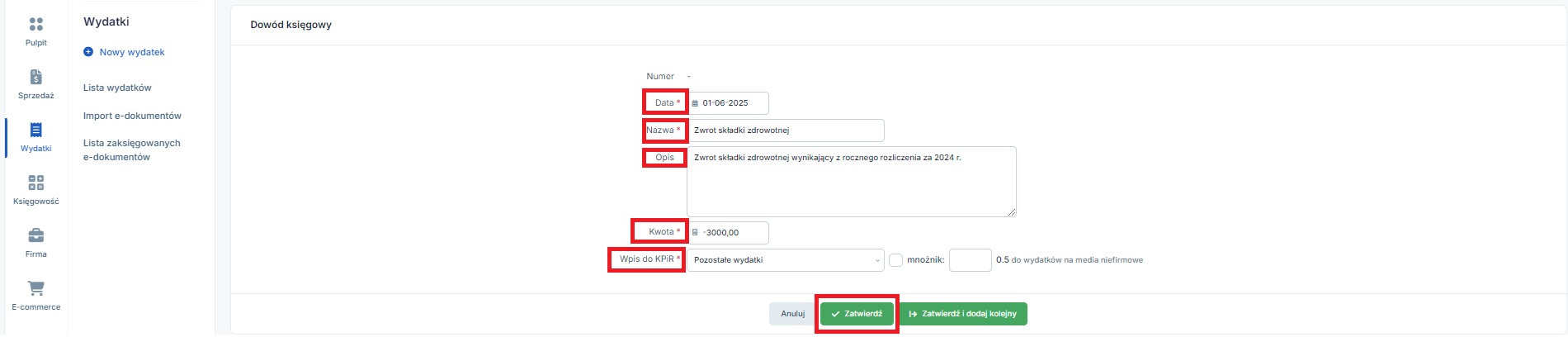

W serwisie Użytkownik dokonuje księgowania przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy ➡ + dodaj.

Formularz należy uzupełnić następująco:

- data – zgodnie z datą otrzymania zwrotu,

- nazwa – zwrot składki zdrowotnej,

- opis – zwrot składki zdrowotnej wynikający z rocznego rozliczenia za 2024 r.,

- kwota* – kwota korekty kosztów ze znakiem minus,

- wpis do KPiR – pozostałe wydatki.

Po zatwierdzeniu dowód księgowy należy wydrukować, podpisać i dołączyć do potwierdzenia zwrotu.

- Wprowadzenie korekty kosztów w przypadku spółki cywilnej

Sposób wprowadzenia kwoty korekty kosztów w przypadku wspólników spółki cywilnej musi dodatkowo pozwolić na prawidłowe przypisanie kwot korekty kosztów do wspólników oraz uwzględniać to czy wszyscy wspólnicy rozliczają się podatkiem liniowym. Przedsiębiorcy opodatkowani na skali nie uwzględniają zwrotu składki zdrowotnej.

Wspólnik rozliczający się z podatku dochodowego liniowo i otrzymując zwrot składki zdrowotnej ustala kwotę księgowanej korekty. Kwotę korekty księguje przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy ➡ + dodaj. W formularzu dowodu księgowego, w polu Opis, wskazuje dane wspólnika, otrzymującego zwrot.

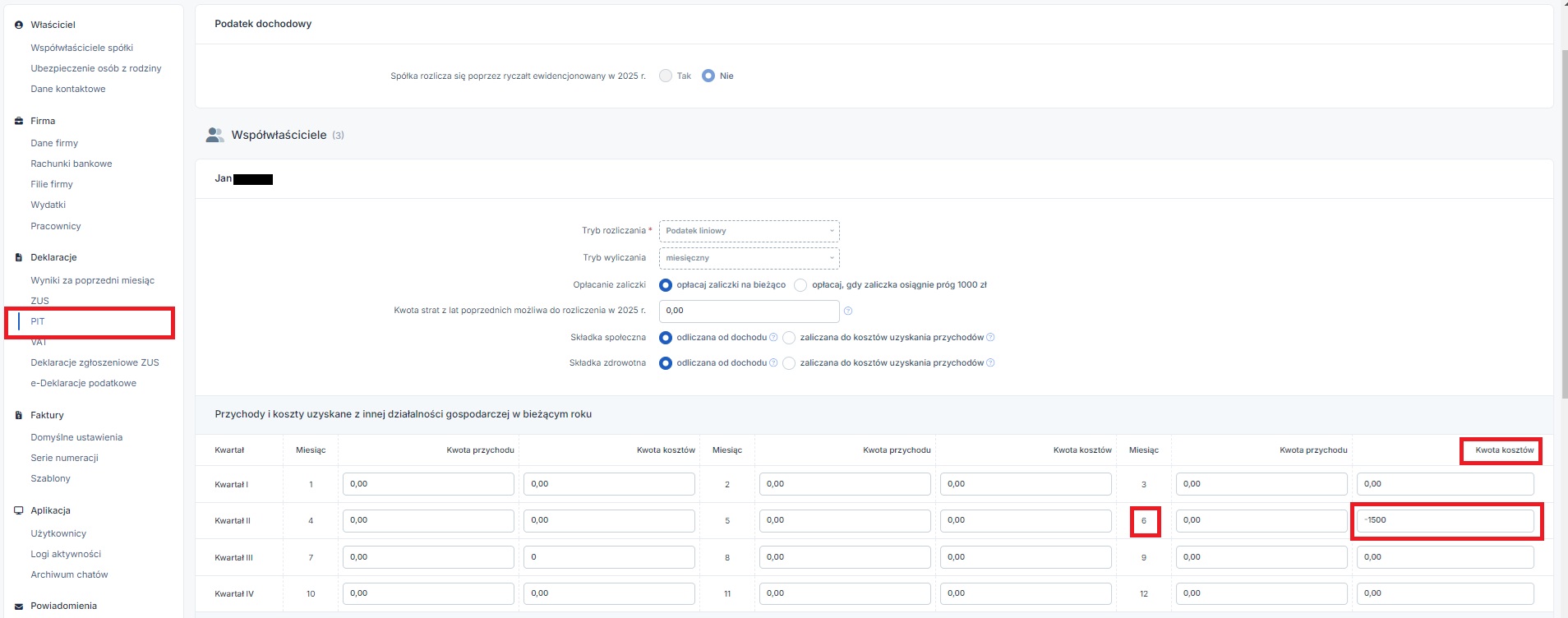

Następnie aby serwis poprawnie przypisał kwoty kosztów do wspólników, w zakładce Login ➡ Konfiguracja ➡ Deklaracje ➡ PIT w danych każdego wspólników w tabeli Przychody i koszty uzyskane z innej działalności gospodarczej w bieżącym roku w polu kosztów danego miesiąca należy wpisać dla każdego wspólnika kwotę różnicy między:

- iloczynem udziału wspólnika a łączną kwotą korekty kosztów dla wszystkich wspólników,

- kwotą zmniejszenia kosztów danego wspólnika.

Kwotę należy wpisać ze znakiem:

- ze znakiem minus – w przypadku wspólnika, dla którego wynik powyższego działania jest mniejszy od zera,

- ze znakiem plus – w przypadku wspólnika, dla którego wynik powyższego działania jest większy od zera.

Sposób postępowania należy powtórzyć w odniesieniu do ujętej w KPiR kwoty korekty kosztów każdego ze wspólników.

Przykład 4. Zwrot w spółce cywilnej

Spółka ABC ma trzech wspólników (Pan Jan, Pan Zbigniew i Pan Stanisław)

Pan Jan ma udział w zyskach na poziomie 30%, Pan Zbigniew 20% i Pan Stanisław 50%). Wszyscy wspólnicy rozliczają się liniowo.

W czerwcu 2025 r. dwóch ze wspólników otrzymało zwrot składki zdrowotnej.

Pan Jan otrzymał kwotę 3 000 zł. Pan Stanisław 2 000 zł.

Wspólnicy ustalili, że o taką kwotę muszą skorygować wykazane koszty.

W dacie zwrotu obaj wspólnicy dokonali księgowań kwoty zwrotu w KPiR przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy ➡ + dodaj. W przypadku Pana Jana wypełniony formularz wygląda następująco:

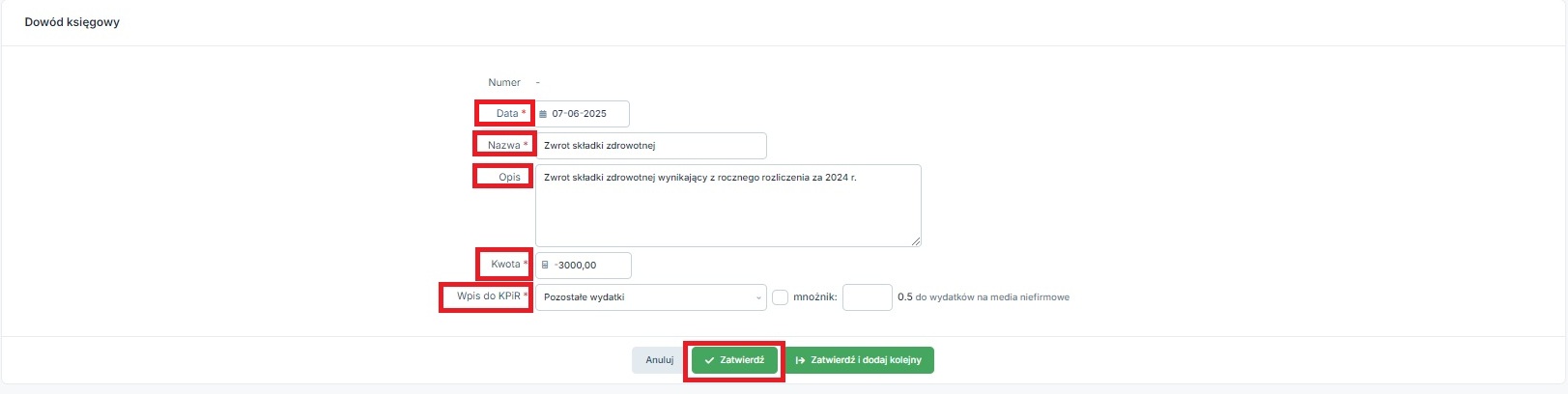

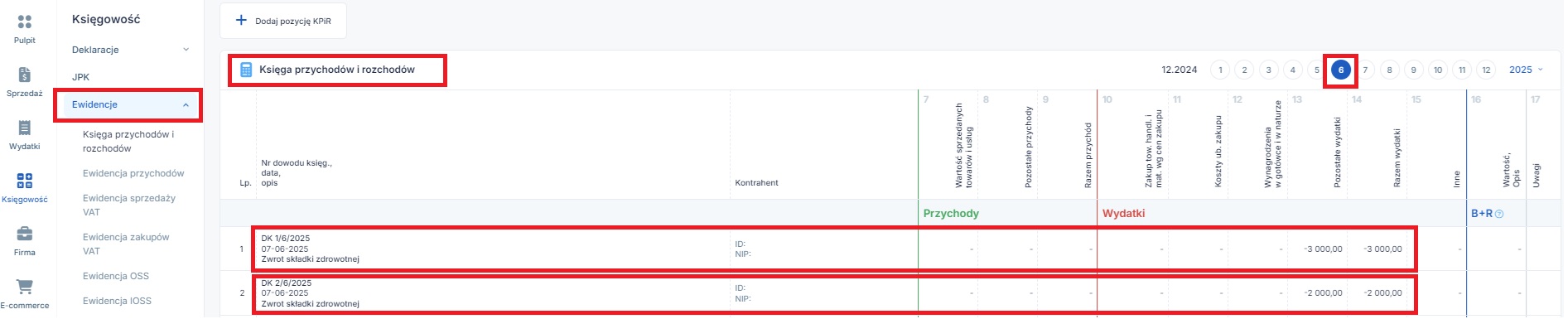

Analogiczny zapis dokonywany jest dla Pana Stanisława. Oba zapisy w KPiR wyglądają następująco:

Ostatecznie w KPIR znalazła się łączna kwota zmniejszenia kosztów na poziomie – 5000 zł.

Na podstawie tylko powyższych zapisów koszty wspólników byłyby zmniejszone o kwoty:

- 1 500 zł w przypadku Pana Jana ( 5 000 *30%),

- 1 000 zł w przypadku Pana Zbigniewa (5 000* 20%),

- 2 500 zł w przypadku Pana Stanisława ( 5 000 * 50%).

Faktyczne zmniejszenie kosztów przypadające na wspólnika powinno wynosić:

- 3 000 zł (wartość zwrotu) w przypadku Pana Jana,

- 2 000 zł (wartość zwrotu) w przypadku Pana Stanisława,

- 0 zł (brak zwrotu) w przypadku Pana Zbigniewa.

W związku z powyższym konieczne będzie dodanie dodatkowy wpisów dla każdego wspólnika w zakładce Login ➡ Konfiguracja ➡ Deklaracje ➡ PIT. Tu w części dla każdego wspólnika w tabeli Przychody i koszty uzyskane z innej działalności gospodarczej w bieżącym roku w polu kosztów miesiąca lipca wpisywana jest kwota:

- 1 500 zł (kwota ze znakiem minus) – dla Pana Jana,

- 1 000 zł – dla Pana Zbigniewa,

- 500 zł – dla Pana Stanisława.

Powyższe kwoty został obliczone następująco:

| Zmniejszenie kosztów dokonane przez serwis | Faktycznie zmniejszenie kosztów | Różnica | |

|---|---|---|---|

| Pan Jan udział 30% |

5 000 * 30% = 1 500 zł | 3 000 zł | 1 500 – 3 000 = – 1 500 zł |

| Pan Zbigniew udział 20% |

5 000 *20% = 1 000 zł | 0 zł | 1 000 – 0 = 1 000 zł |

| Pan Stanisław udział 50% |

5 000* 50% = 2 500 zł | 2 000 zł | 2 500 – 2 000 = 500 zł |

Wprowadzenie powyższych kwot w przypadku pierwszego ze wspólników wyglądać będzie następująco:

W przypadku, jeśli w okresie rozliczeniowym, w którym przedsiębiorca ma obowiązek dokonać zmniejszenia kosztów, nie poniósł kosztów lub ich wartość jest mniejsza niż kwota zmniejszenia, należy dokonać zwiększenia przychodów, o kwotę, o którą koszt nie może być zmniejszony.

W przypadku gdyby wspólnik, który nie otrzymał zwrotu (Pan Zbigniew) rozliczał się wg skali postępowania byłoby analogiczne.

Z kolei jeśli jeden ze wspólników otrzymujących zwrot (np. Pan Jan) rozliczał się wg skali – wówczas kwota zmniejszenia kosztów ujmowana w KPiR wynosiłaby 2 000 zł (kwota zwrot Pana Stanisława). Dalszy sposób postępowania byłby analogiczny.

Przykład 5. Kwota korekty kosztów niższa niż koszt danego okresu

Przedsiębiorca rozliczający się z podatku dochodowego liniowo otrzymał w 15.07.2025 zwrot składki zdrowotnej w kwocie 2 000 zł. Przedsiębiorca ustalił, iż cała kwota zwrotu ma zmniejszyć koszty. W miesiącu lipcu w podatkowej księdze przychodów i rozchodów ujął wydatki na kwotę 1 000 zł.

W powyższym przypadku przedsiębiorca:

- dokonuje zmniejszenia kosztów o kwotę 1000 zł,

- dokonuje zwiększenia pozostałych przychodów o kwotę 1000 zł.

W celu zmniejszenia kosztów należy dokonać księgowania przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy ➡ + dodaj.

Formularz zostanie uzupełniony następująco:

- data – zgodnie z datą otrzymania zwrotu – 15.07.2025 r.

- nazwa – zwrot składki zdrowotnej,

- opis – zwrot składki zdrowotnej wynikający z rocznego rozliczenia za 2024 r.,

- kwota: – 1000 zł,

- wpis do KPiR – pozostałe wydatki.

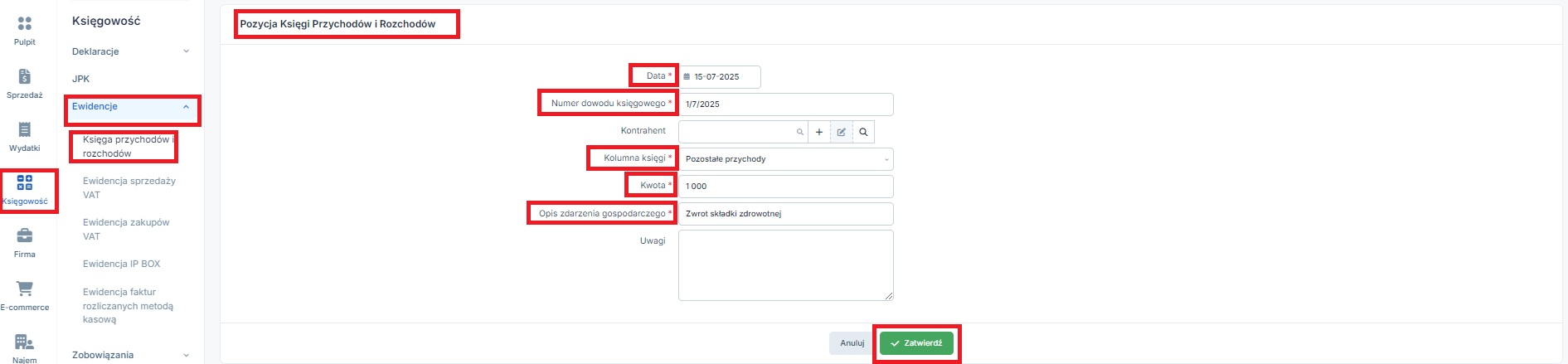

Z kolei w celu zwiększenia przychodów Użytkownik dokonuje zapisu z poziomu zakładki Księgowość ➡

Ewidencje ➡ Księga przychodów i rozchodów ➡ + dodaj poz. KPiR. Formularz uzupełnia następująco:

- data: 15.07.2025

- numer dowodu księgowego- zgodnie z numerem dowodu księgowego przygotowanego poza serwisem,

- kontrahent – pole puste,

- kolumna księgi – pozostałe przychody,

- kwota: 1000 zł,

- opis zdarzenia gospodarczego – zwrot składki zdrowotnej.

Uzupełniony formularz wygląda następująco:

Podstawą zapisu zwiększającego przychody jest przygotowany poza serwisem dowód księgowy. Użytkownik dołącza go, razem z wydrukowanym z serwisu dowodem księgowym zmniejszającym koszt, do potwierdzenia przelewu.

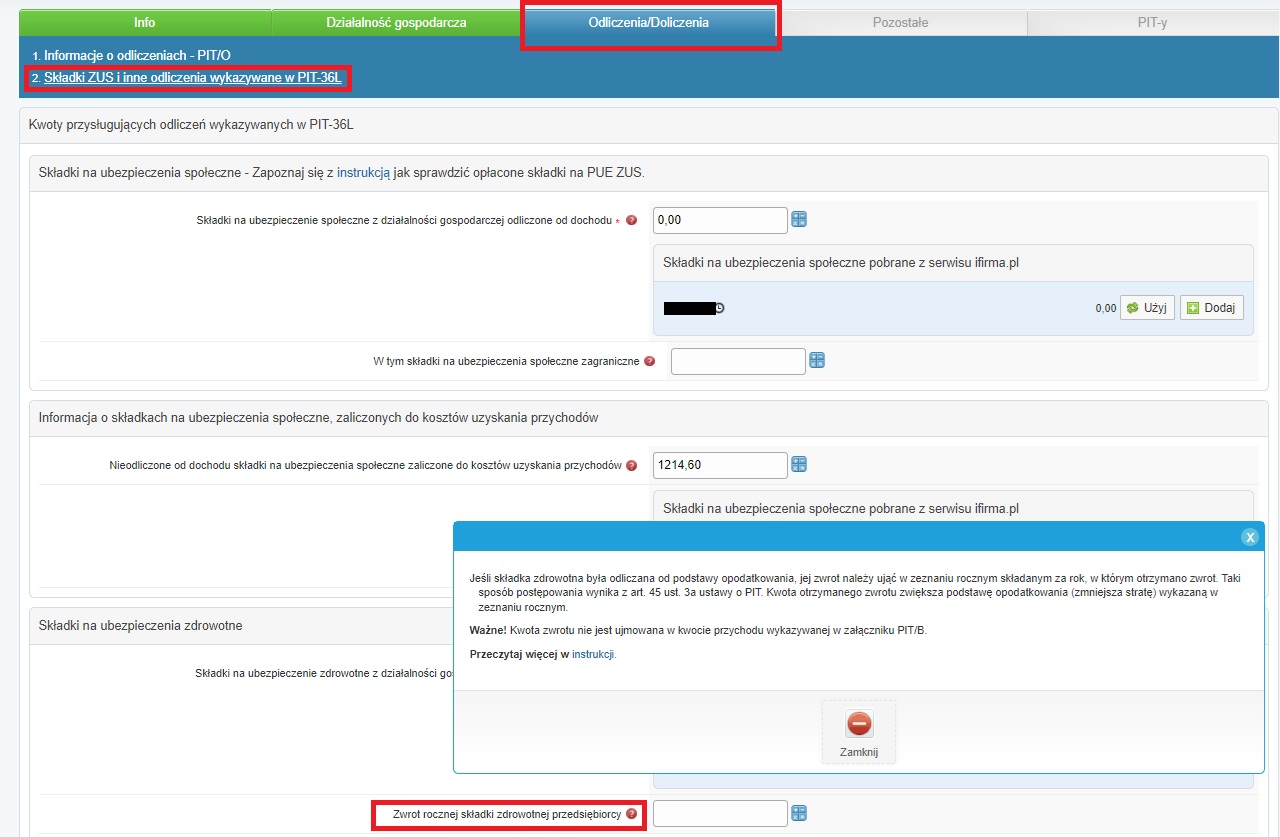

Składka zdrowotna odliczana od podstawy opodatkowania

Jeśli składka zdrowotna była odliczana od podstawy opodatkowania, jej zwrot należy ująć w zeznaniu rocznym składanym za rok, w którym otrzymano zwrot. Taki sposób postępowania wynika z art. 45 ust. 3a ustawy o PIT. Kwota otrzymanego zwrotu zwiększa podstawę opodatkowania (zmniejsza stratę) wykazaną w zeznaniu rocznym.

Przykład 6. Ujęcie zwrotu w zeznaniu rocznym PIT-36L

Przedsiębiorca w roku 2024 zapłacił zdrowotne w kwocie 11 600 zł. Odliczył od podstawy opodatkowania w 2024 r. pełną kwotę czyli 11 600 zł.

W wyniku rozliczenia rocznego otrzymał zwrot 3 000 zł.

Kwota składek zdrowotnych zapłaconych (11 600) pomniejszonych o zwrot (3 000 zł) wynosi 8 600 zł i jest ona mniejsza niż kwota odliczona. Kwotą o jaką należy zwiększyć dochód w zeznaniu rocznym za rok 2024 jest różnica między kwotami czyli w tym wypadku cała kwota zwrotu.

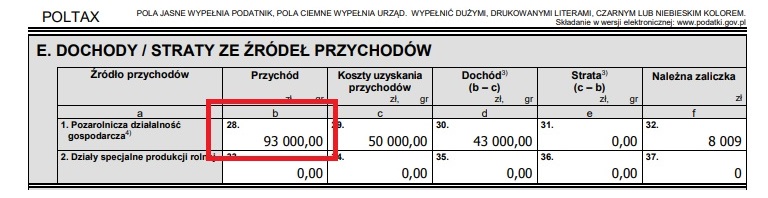

Przychód do wykazania w zeznaniu za rok 2025 r wyniósł 90 000 zł.

Przedsiębiorca ujmuje kwotę otrzymanego zwrotu w PIT-36L za rok 2025 (druk w wersji nr 20) w części E DOCHODY / STRATY ZE ŹRÓDEŁ PRZYCHODÓW w polu 28 – przychód. Kwota powiększy wartość przychodu wykazanego w zeznaniu. Ostatecznie w polu 28 zostanie wykazana wartość 93 000 zł.

Kwota zwrotu nie jest ujmowana w kwocie przychodu wykazywanej w załączniku PIT/B.

W związku z tym, iż przedsiębiorcy rozliczający podatek dochodowy liniowo nie mają prawa do odliczenia pełnej składki zdrowotnej, konieczne jest ustalenie czy i jaka kwota zwrotu podlega ujęciu w zeznaniu rocznym. Sposób jej ustalenia jest analogiczny jak w przypadku, przedsiębiorców zaliczających składkę zdrowotną do kosztów.

Sposób ustalenia kwoty o jaką należy zwiększyć podstawę opodatkowania jest analogiczny jak w przypadku przedsiębiorców zaliczających składkę do kosztów. Zgodnie z informacjami wskazanymi w poprzedniej części tekstu aby ustalić kwotę księgowaną jako zmniejszenie kosztów należy:

- sprawdzić czy kwota składek zapłaconych w danym roku pomniejszona o kwotę zwrotu jest większa czy mniejsza od kwoty odliczonej od dochodu w danym roku.

Następnie jeśli:

- wyliczona różnica jest większa lub równa kwocie odliczonej od dochodu – księgowania nie dokonujemy,

- wyliczona różnica jest mniejsza niż kwota odliczona od dochodu – dokonujemy księgowania różnicy między wskazanymi kwotami.

Informacje te zostały przedstawione w poniższej tabeli.

| Sposób ustalenia kwoty korekty kosztów | |

|---|---|

| Suma składek zdrowotnych zapłaconych w danym roku – zwrot => kwota składek zdrowotnych odliczona od dochodu w 2024 r. | Korekta nie jest księgowana. |

| Suma składek zdrowotnych zapłaconych w danym roku – zwrot < kwota składek zdrowotnych odliczonych od dochodu 2024 r. | Różnica między kwotami |

Sprawdź w naszej instrukcji jak to zrobić

.

Podatek dochodowy rozliczany ryczałtem od przychodów ewidencjonowanych

Przedsiębiorcy rozliczający się ryczałtem od przychodów ewidencjonowanych mają prawo odliczyć od podstawy opodatkowania połowę zapłaconych składek zdrowotnych.

Zwrot tych składek wiąże się z koniecznością doliczenia kwot wcześniej odliczonych. Doliczenia przedsiębiorca dokonuje w zeznaniu składanym za rok otrzymania zwrotu. Na taki sposób postępowania wskazuje art. 21 ust. 2a ustawy o zryczałtowanym podatku dochodowym.

Doliczenia dokonuje się z uwzględnieniem stawek ryczałtu i kwot faktycznie odliczonych w zeznaniu rocznym.

Ustalając kwotę jaką należy doliczyć należy określić jaką kwotę przedsiębiorca mógłby odliczyć uwzględniając kwotę faktycznie zapłaconą – czyli już po zwrocie.

Różnicę między kwotą odliczoną pierwotnie a możliwą do odliczenia (po zwrocie) należy doliczyć do przychodów w zeznaniu rocznym.

Przepisy nie wskazują jak określić kwotę, jaką przedsiębiorca mógłby odliczyć biorąc pod uwagę, iż część kwoty podlegająca rozliczeniu w rocznym rozliczeniu składki zdrowotnej została zapłacona w danym roku (roku, za który jest rozliczenie) a część w kolejnym. W związku z tym przyjęte zostaną takie same założenia jakie wynikają z wypowiedzi Ministerstwa Finansów dotyczącej rozliczenia zwrotu składki u przedsiębiorców rozliczających się liniowo.

W związku z tym, w celu ustalenia kwoty składki jaką przedsiębiorca ma obowiązek doliczyć do przychodów należy uwzględnić:

- kwotę zapłaconą w danym roku, którego dotyczy roczne rozliczenie składki (bez wpłat dokonanych w kolejnym),

- kwotę odliczonych składek w danym roku,

- kwotę zwrotu.

Sposób wyliczenia kwoty podlegającej doliczeniu zostanie przestawiony na przykładach.

Przykład 7. Ustalenie kwoty zwiększającej przychód i jej wykazanie w PIT-28

Przedsiębiorca rozliczał się ryczałtem od przychodów ewidencjonowanych 2024 r. Jego działalność jest opodatkowana stawkami 10% oraz 12%. W 2024 zapłacił składki zdrowotne w kwocie 15 000 zł.

Osiągnął przychód w kwocie 240 000 zł, z czego:

- przy stawce 10% – 160 000 zł (66,67%),

- przy stawce 12% – 80 000 zł (33,33 %).

W zeznaniu rocznym przedsiębiorca wykazał odliczenie składki zdrowotnej w kwocie 7 500 zł. Odliczenia dla poszczególnych stawek wyniosły:

- stawka 10%: 5 000 zł

- stawka 12%: 2 500 zł.

W zeznaniu złożonym za 2024 r. kwoty te zostały wskazane w części F.2. OBLICZENIE PRZYSŁUGUJĄCYCH ODLICZEŃ Z POZ. 106 odpowiednio w polach 123 – stawka 10% (kwota 5 000 zł) i 124 – stawka 12% (kwota 2 500 zł).

W czerwcu 2025 otrzymał zwrot składek w kwocie 4 000 zł.

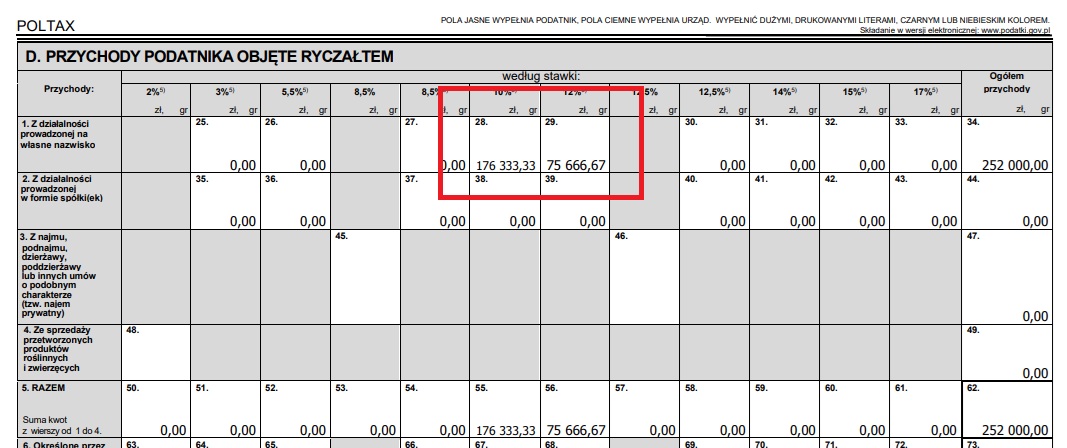

W roku 2025 przedsiębiorca uzyskał przychody opodatkowane stawkami 10% i 12% w wysokości odpowiednio 175 000 zł i 75 000 zł.

Kwotą ostatecznie zapłaconych składek w 2024 r. wyniosła 11 000 zł ( 15 000 – 4 000).

Kwota do odliczenia wyniosła 5 500 zł. Kwota ta zostałaby odliczona:

- w stawce 10% – 3 666,67 zł (5 500* 66,67%),

- w stawce 12% – 1 833,33 zł (5 500*33,33%).

Różnica między kwotami odliczonymi w zeznaniu a możliwymi do odliczenia po uwzględnieniu zwrotu wynosi:

- przy stawce 10% – 1 333,33 zł (5 000 zł – 3 666,67 zł),

- przy stawce 12% – 666,67 zł (2 500 zł – 1 833,33 zł).

Kwoty te przedsiębiorca wykaże w zeznaniu złożonym za 2025 r. powiększając przychód przy poszczególnych stawkach w części D. Przychody podatnika objęte ryczałtem.

Przy stawce 10% zostanie wykazana kwota 176 333,33 zł (175 000 zł + 1 333,33 zł), z kolei przy stawce 12% kwota 75 666,67 zł (75 000 zł + 666, 67 zł).

Część D zeznania będzie wyglądać następująco.

Zgodnie ze stanowiskiem Krajowej Informacji Skarbowej kwoty doliczamy wg stawek ryczałtu, w których pierwotnie odliczenie zostało dokonane.

Przykład 8. Ustalenie kwoty zwiększającej przychód w przypadku ryczałtu

Przedsiębiorca w 2024 r. opłacał składkę zdrowotną na podstawie przychodów z roku poprzedniego. Przychód w roku 2023 przekroczył 300 000 zł. Przedsiębiorca zapłacił w roku 2024 łączną kwotę składki zdrowotnej w wysokości 14 970,77 zł. (to składa za 11 miesięcy po 1 256, 39 zł i jedna składka z 2023 r. – 1 128,48 zł)

Przedsiębiorca jednocześnie ma prawo do skorzystania z ulgi dla dużych rodzin.

Maksymalna kwota składki, jaką przedsiębiorca mógłby odliczyć to 7 485,39 zł.

W 2024 r. osiągnął przychody:

- w stawce 10% – 70 000 zł (77,78%),

- w stawce 12% – 20 000 zł (22,22%).

Łącznie po uwzględnieniu ulgi (85 528 zł) opodatkowane było (90 000 zł – 85 528 zł) 4 472 zł.

Przedsiębiorca nie opłaca składek społecznych.

W związku z prawem do ulgi, w zeznaniu złożonym za 2022 r. odliczył składkę zdrowotną w kwocie 4 472 zł, z czego:

- przy stawce 10% – 3 478,22 zł (4 472 * 77,78%),

- przy stawce 12% – 993,78 zł (4 472 * 22,22%).

W związku z tym, iż ostateczna kwota przychodu uzyskanego w 2024 r. była niższa niż 300 tys. zł. z rocznego rozliczenia składki zdrowotnej wyszedł zwrot w kwocie 10 067,16 zł.

Nową kwotą zapłaconą jest kwota 4 093,61 zł (14 970,77 – 10 067,16). Maksymalną możliwą do odliczenia: 2 451,81zł (50% z kwoty 4 903,61zł). Cała ta kwota mieści się w przychodzie pomniejszonym o kwotę ulgi dla dużych rodzin (4 472 zł).

W takim wypadku odliczenie “nowej kwoty” byłoby następujące:

- przy stawce 10% – 1 906,96 zł (2 451,81 *77,78%),

- przy stawce 12% – 544,85 zł (2 451,81** 22,22%).

Kwota jaką przedsiębiorca doliczy do przychodów w zeznaniu za 2025 r. wynosi:

- dla przychodów opodatkowanych stawką 10%: – 1 571,26 zł (3478,22 – 190,96),

- dla przychodów opodatkowanych stawką 12%: – 448,93 zł (993,78 – 544,85).

b. Zmiana formy opodatkowania w kolejnym roku

Poniższa tabela zawiera informację o możliwych zmian w saldach składki zdrowotnej wynikających z rocznego jej rozliczenia w przypadku zmiany formy opodatkowania.

W ostatniej kolumnie tabeli wskazana jest punkt instrukcji opisujący sposób rozliczenia kwoty zwrotu składki.

| Forma opodatkowania w roku | Kwoty wynikające z rozliczenia | Konieczność korekty ujętej w kosztach/ odliczonej składki zdrowotnej w przypadku zwrotu | Podlinkowanie do treści w instrukcji | |

|---|---|---|---|---|

| za, które jest rozliczenie | w roku kolejnym | |||

| Skala | Podatek liniowy | dopłata/ zwrot w ramach składki podatku wg skali | brak | – |

| zwrot składki za styczeń nowego roku (podatek liniowy) | konieczność zmniejszenia kosztów/ kwoty odliczenia | Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się podatkiem liniowym | ||

| Podatek liniowy | Skala | dopłata/ zwrot w ramach składki dla podatku liniowego | konieczność zmniejszenia kosztów/ kwoty odliczenia | Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się na skali podatkowej |

| zwrot składki za styczeń nowego roku (podatek wg skali) | brak | – | ||

| Skala | Ryczałt | dopłata/ zwrot w ramach składki podatku wg skali | brak | – |

| Podatek liniowy | Ryczałt | dopłata/ zwrot w ramach składki dla podatku liniowego | konieczność zmniejszenia kosztów/ kwoty odliczenia | Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się ryczałtem ewidencjonowanym |

| Ryczałt | Skala | dopłata/ zwrot w ramach składki podatku zryczałtowanego | konieczność zmniejszenia kwoty odliczenia | Zwrot składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza na skali podatkowej |

| zwrot składki za styczeń nowego roku (podatek wg skali) | brak | – | ||

| Ryczałt | Podatek liniowy | dopłata/ zwrot w ramach składki podatku zryczałtowanego | konieczność zmniejszenia kwoty odliczenia | Zwrot składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza się podatkiem liniowym |

| zwrot składki za styczeń nowego roku (podatek liniowy) | konieczność zmniejszenia kosztów/ kwoty odliczenia | Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się podatkiem liniowym | ||

Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się podatkiem liniowym

Ponieważ zwrot dotyczy składki zdrowotnej dla podatku liniowego i przedsiębiorca w roku zwrotu rozlicza się liniowo, sposób postępowania będzie identyczny jak w przypadku gdyby przedsiębiorca nie dokonywał zmiany formy opodatkowania. Został on opisany tutaj: Podatek dochodowy rozliczany liniowo.

Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się na skali podatkowej

Sposób postępowania w tym wypadku zależy od tego czy przedsiębiorca rozliczył składkę zdrowotną ujmując ją w kosztach czy odliczył od dochodu.

Składka zdrowotna zaliczona do kosztów

W przypadku otrzymania zwrotu składki zdrowotnej po zmianie formy opodatkowania na skalę przedsiębiorca koryguje koszty w dacie otrzymania zwrotu (zgodnie z art. 22 ust. 7c – 7f ustawy o PIT). Sposób postępowania jest więc identyczny jak w przypadku, gdy w roku otrzymania zwrotu przedsiębiorca rozlicza się nadal liniowo.

Zasady wyliczenia i ujęcia kwoty podlegające księgowaniu zostały opisane w punkcie 2. Nadpłata składki zdrowotnej litera a. Brak zmiany formy opodatkowania w kolejnym roku, w części dotyczącej składki zaliczonej do kosztów.

Przykład 9. Ujęcie zwrot składki zdrowotnej zaliczonej do kosztów po zmianie formy opodatkowania z rozliczenia liniowego na skalę

Przedsiębiorca w trakcie roku 2024 zapłacił składki zdrowotne w kwocie 8 000 zł. W kosztach zaksięgował pełną kwotę czyli 8 000 zł (limit wynosił 11 600 zł).

W roku 2025 wybrał opodatkowanie wg skali. W wyniku rozliczenia rocznego w czerwcu otrzymał zwrot składki zdrowotnej dotyczącej liniowej formy opodatkowania 3 000 zł. Kwota kosztów miesiąca czerwca wynosi 10 000 zł.

Ponieważ suma składek zapłaconych za 2024 r. pomniejszona o kwotę zwrotu jest mniejsza kwoty składek zaksięgowanych do kosztów (8 000 – 3 000 < 8 000) zaksięgowana jest różnica między tymi kwotami - 3 000 zł czyli pełen zwrot.

Użytkownik księgowania przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy ➡ + dodaj.

Formularz należy uzupełnić następująco:

- data – zgodnie z datą otrzymania zwrotu,

- nazwa – zwrot składki zdrowotnej,

- opis – zwrot składki zdrowotnej wynikający z rocznego rozliczenia za 2024 r.

- kwota – ustalona wyżej kwota podlegająca księgowaniu ze znakiem minus – 3 000 zł.

- wpis do KPiR – pozostałe wydatki.

Po zatwierdzeniu przedsiębiorca drukuje dowód księgowy, podpisuje go i dołącza do potwierdzenia zwrotu.

Składka zdrowotna odliczana od podstawy opodatkowania

W przypadku kiedy przedsiębiorca odliczał składkę zdrowotną od podstawy opodatkowania, otrzymał jej zwrot rozliczając się na skali dolicza kwotę zwrotu do przychodów wykazanych w zeznaniu rocznym – PIT-36. Taki sposób postępowania wynika odpowiednio z art. 45 ust. 3a ustawy o PIT.

W takim wypadku przedsiębiorca również ustala w jakiej części kwota otrzymanego zwrotu zwiększy przychód. Sposób ustalenia kwoty jest analogiczny jak w przypadku przedsiębiorcy, który nie zmienia formy opodatkowania.

Zwrot składki zdrowotnej (podatek liniowy) w roku, w którym przedsiębiorca rozlicza się ryczałtem ewidencjonowanym

Sposób postępowania w tym wypadku zależy od tego czy przedsiębiorca rozliczył składkę zdrowotną ujmując ją w kosztach czy odliczył od dochodu.

Składka zdrowotna zaliczona do kosztów.

Z kolei w sytuacji, gdy w roku otrzymania zwrotu przedsiębiorca rozlicza się ryczałtem od przychodów ewidencjonowanych, korekty kosztów dokonuje w ostatnim okresie rozliczeniowym przed zmianą formy opodatkowania. Zapisy zmniejszającego koszty przedsiębiorca dokona w grudniu poprzedniego roku. Dokonanie takiego zapisu spowoduje konieczność korekty zeznania rocznego za poprzedni rok. W przypadku, gdyby w miesiącu grudniu była niewystarczająca kwota kosztów – przedsiębiorca zwiększa kwotę przychodów o kwotę składki, o którą nie może pomniejszyć kosztów.

Przykład 10. Ujęcie zwrot składki zdrowotnej zaliczonej do kosztów po zmianie formy opodatkowania z rozliczenia liniowego na ryczałt

Przedsiębiorca za rok 2024 zapłacił składki zdrowotne w kwocie 8 000 zł. W kosztach zaksięgował pełną kwotę czyli 8 000 zł (limit wynosił 11 600 zł).

W roku 2025 r wybrał opodatkowanie ryczałtem od przychodów ewidencjonowanych. W wyniku rozliczenia rocznego w czerwcu otrzymał zwrot 3 000 zł. Kwota kosztów miesiąca grudnia 2024 wynosi 10 000 zł.

Ponieważ suma składek zapłaconych za 2024 r. pomniejszona o kwotę zwrotu jest mniejsza kwoty składek zaksięgowanych do kosztów (8 000 – 3 000 < 8 000) zaksięgowana jest różnica między tymi kwotami - 3 000 zł czyli pełen zwrot.

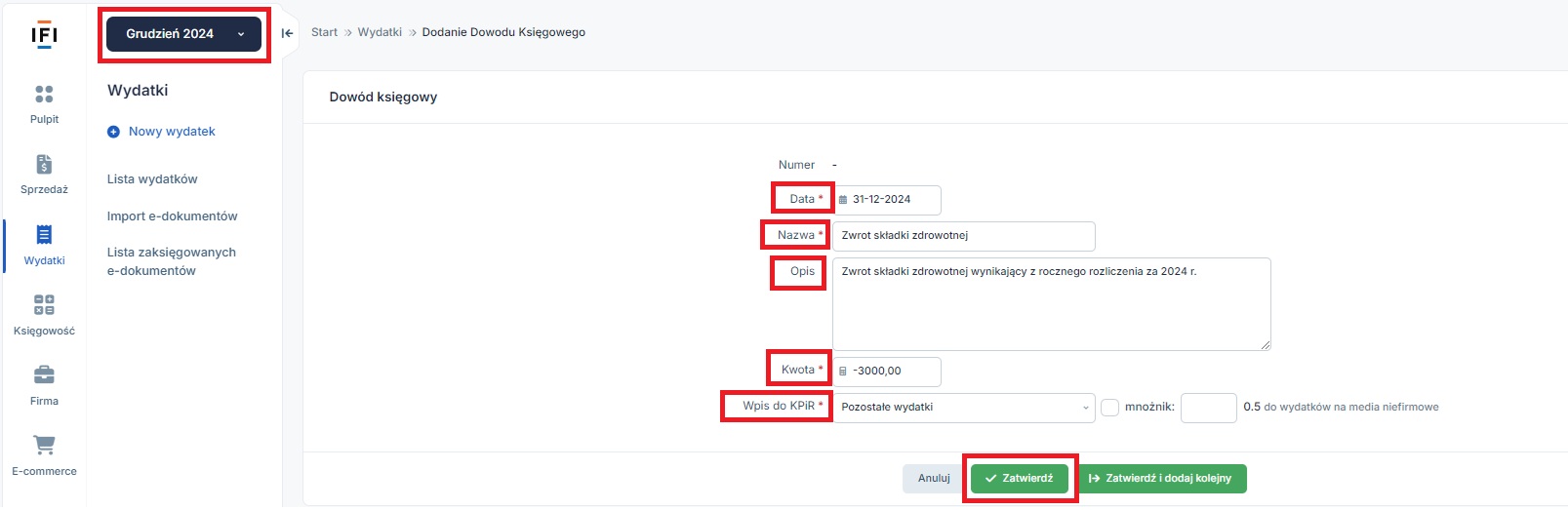

Na podstawie art. 22ust. 7f ustawy o PIT przedsiębiorca będzie musiał zaksięgować zmniejszenie kosztów w ostatnim okresie 2024 r. – w grudniu.

W celu dokonania księgowania Użytkownik ustawia miesiąc księgowy grudzień 2022 r. a następnie dokonuje zapisu przez zakładkę zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy ➡ + dodaj.

Formularz dowodu księgowego uzupełnia następująco:

- data – data korekty kosztów – ostatni dzień grudnia,

- nazwa – zwrot składki zdrowotnej,

- opis – zwrot składki zdrowotnej wynikający z rocznego rozliczenia za 2024 r.

- kwota – ustalona wyżej kwota podlegająca księgowaniu ze znakiem minus – 3 000 zł.

- wpis do KPiR – pozostałe wydatki.

Zatwierdzony dokument Użytkownik drukuje, podpisuje i dołącza do potwierdzenia zwrotu składek zdrowotnych.

Ujęcie zmniejszenia kosztu w 2024 r. spowoduje konieczność korekty zeznania rocznego za ten rok.

Składka zdrowotna odliczana od podstawy opodatkowania

W przypadku kiedy przedsiębiorca odliczał składkę zdrowotną od podstawy opodatkowania, otrzymał jej zwrot rozliczając się ryczałtem dolicza kwotę zwrotu do przychodów wykazanych w zeznaniu rocznym PIT-28. Taki sposób postępowania wynika z art. 21 ust. 2a ustawy o ryczałcie.

Jeśli w roku otrzymania zwrotu przedsiębiorca prowadzi działalność opodatkowaną różnymi stawkami ryczałtu – zwrot, powiększa przychód proporcjonalnie do udziału danej stawki w ogólnej kwocie przychodów.

W takim wypadku przedsiębiorca również ustala w jakiej części kwota otrzymanego zwrotu zwiększy przychód. Sposób ustalenia kwoty jest analogiczny jak w przypadku przedsiębiorcy, który nie zmienia formy opodatkowania.

Zwrot składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza na skali podatkowej

W sytuacji przedsiębiorca otrzymuje zwrot zapłaconych składek zdrowotnych i jednocześnie zmienia fomrę opodatkowania z opodatkowanie ryczałtem od przychodów ewidencjonowanych na skalę nie wskazuje na bieżąco otrzymanego zwrotu.

50% kwoty zwrotu uwzględnia w zeznaniu podatkowym (PIT-36) za rok jego otrzymania. Kwota powiększy podstawę opodatkowania.

Sposób ustalenia kwoty podlegające ujęciu w zeznaniu rocznym wygląda identycznie jak w przypadku przedsiębiorcy, który nie dokonuje zmiany formy opodatkowania.

Wyliczenia obrazuje przykład nr 7 i przykład nr 8.

Zwrot składki zdrowotnej (podatek zryczałtowany) w roku, w którym przedsiębiorca rozlicza się podatkiem liniowym

W sytuacji przedsiębiorca otrzymuje zwrot zapłaconych składek zdrowotnych i jednocześnie zmienia fomrę opodatkowania z opodatkowanie ryczałtem od przychodów ewidencjonowanych na podatek liniowy nie wskazuje na bieżąco otrzymanego zwrotu.

50% kwoty zwrotu uwzględnia w zeznaniu podatkowym (PIT-36) za rok jego otrzymania. Kwota powiększy podstawę opodatkowania.

Sposób ustalenia kwoty podlegające ujęciu w zeznaniu rocznym wygląda identycznie jak w przypadku przedsiębiorcy, który nie dokonuje zmiany formy opodatkowania.

Wyliczenia obrazuje przykład nr 7 i przykład nr 8.

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

Deklaracje

- Roczne rozliczenie składki zdrowotnej w podatku dochodowym

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Zamknięcie miesiąca w serwisie ifirma.pl

- Deklaracja ZUS IMIR

Najnowsze w kategorii:

Deklaracje

- Czynny żal w serwisie IFIRMA

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- Jak wygenerować JPK V7

- Korekta pliku JPK_V7/7K

- Jednolity Plik Kontrolny – jak wygenerować, pobrać i wysłać?