Spis treści:

- Najważniejsze informacje dotyczące deklaracji VIU-DO

-

Elementy wykazywane w deklaracji VIU-DO

- kwartał i rok, którego dotyczy deklaracja oraz data wypełnienia deklaracji

- miejsce i cel złożenia

- numer NIP podatnika

- dane identyfikacyjne podatnika

- informacje o dostawach towarów oraz świadczenia usług na terytorium Unii Europejskiej

- informacja o korektach kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczenia usług

- saldo podatku należnego dla każdego państwa członkowskiego oraz łączna kwota do zapłaty

- Generowanie i wysyłka deklaracji z serwisu ifirma.pl

- Zapłata podatku do urzędu skarbowego

- Korygowanie deklaracji

Deklaracja VIU-DO czyli deklaracja dla rozliczenia podatku VAT w zakresie procedury unijnej składana jest przez podatników zarejestrowanych do procedury OSS (One Stop Shop).

Obecnie Ministerstwo Finansów nie udostępnie wzoru deklaracji. Na stronie Ministerstwa Finansów możliwe jest elektroniczne wypełnienie formularza.

1. Najważniejsze informacje dotyczące deklaracji VIU-DO

a. Termin złożenia

Deklaracja dla rozliczenia podatku VAT w zakresie unijnej procedury OSS składana jest kwartalnie w terminie do końca miesiąca następującego po kwartale, którego deklaracja dotyczy.

Na termin jej złożenia nie mają wpływu dni wolne od pracy. Jeśli termin jej złożenia przypada np. na niedzielę to termin złożenia nie jest przesuwany na poniedziałek.

Użytkownicy serwisu ifirma.pl przekazując deklaracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Przykład

Deklaracje VIU-DO za III kwartał podatnik powinien złożyć do dnia 31.10.2021 r. (mimo, iż nie jest to dzień roboczy).

Użytkownicy serwisu ifirma.pl muszą dodatkowo uwzględnić, to aby przekazać deklaracje do podpisu w ostatni dzień roboczy przed tą datą a więc najpóźniej w dniu 29.10.2021 r. do godz. 14.

Przekazanie deklaracji do podpisu po tej dacie i godzinie będzie skutkowało jej podpisaniem przez nas najwcześniej w kolejnym dniu roboczym a więc 02.11.2021 r.

Deklaracji nie można złożyć przed zakończeniem kwartału, którego dotyczy.

Data złożenie deklaracji nie może być późniejsza niż 3 lata od upływu terminu do złożenia deklaracji pierwotnej.

b. Forma złożenia

Deklaracja składana jest jedynie drogą elektroniczną. W tym momencie Ministerstwo Finansów umożliwiło wysyłkę jedynie za pośrednictwem systemu e-Deklaracje, jedynie przy użyciu podpisu kwalifikowanego.

Użytkownicy serwisu ifirma.pl w celu wysyłki deklaracji z serwisu muszą złożyć dla pracowników serwisu pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej (UPL-1). Więcej informacji na ten temat w punkcie 3. Generowanie i wysyłka deklaracji z serwisu ifirma.pl

c. Obowiązek składania zerowych deklaracji

Podatnik zarejestrowany do procedury szczególnej OSS ma obowiązek składania deklaracji zerowych, w przypadku kiedy w danym okresie nie ma zapisów w ewidencji OSS (nie było sprzedaży ani też korekt do sprzedaży dokonanej w poprzednim okresie).

2. Elementy wykazywane w deklaracji VIU-DO

Najważniejsze elementy wykazywane w deklaracji VIU-DO:

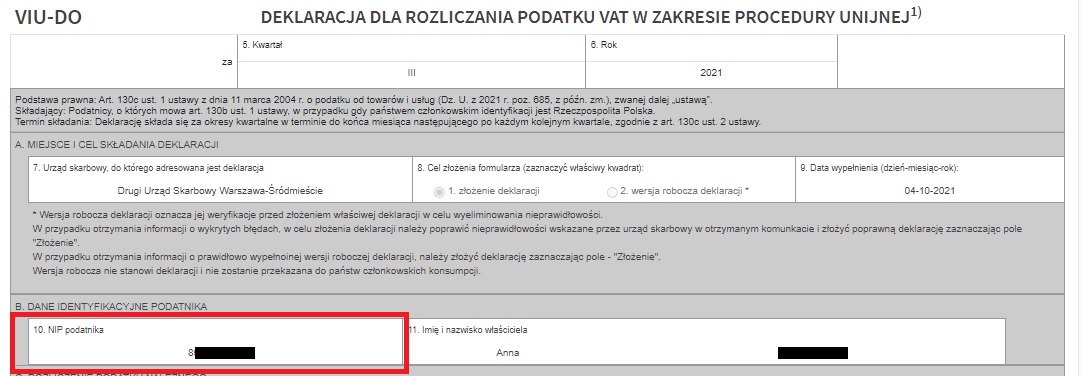

a. kwartał i rok, którego dotyczy deklaracja oraz data wypełnienia deklaracji

Pola uzupełniane automatycznie.

Data wypełnienia deklaracji – data jej generowania przez Użytkownika.

Dodatkowym elementem dotyczącym okresu, za który jest składana deklaracja są pola ze wskazaniem terminu rozpoczęcia i zakończenia okresu dostawy. Pola te należy uzupełnić w przypadku, jeśli składana jest więcej niż jedna deklaracja VAT za ten sam okres rozliczeniowy w różnych państwach UE.

b. miejsce i cel złożenia

Pole uzupełniane w serwisie automatycznie. Urzędem skarbowym, do którego składana jest deklaracja jest zawsze Drugi Urząd Skarbowy Warszawa Śródmieście.

W polu nr 8 Cel złożenia formularza możliwe jest zaznaczenie jednego z dwóch wariantów:

- złożenie deklaracji,

- wersja robocza deklaracji.

W dostępnych na stronie Ministerstwa Finansów zasadach rozliczenia podatku VAT w punkcie kompleksowej obsługi procedura unijna, znaleźć można następującą informację dotyczącą możliwości złożenia deklaracji jako Wersji roboczej. Z publikacji wynika, że przed złożeniem właściwej deklaracji OSS, przedsiębiorca może wysłać ją jako wersję roboczą Wysyłanie deklaracji w tej formie wymaga oznaczenia jako celu złożenia Wersja robocza deklaracji. W przypadku otrzymania informacji o błędach czy nieprawidłowościach w deklaracji, podatnik będzie mógł ja poprawić przed właściwą wysyłką.

Po poprawieniu ewentualnych błędów czy też informacji o poprawnie wypełnionej wersji roboczej przedsiębiorca wysyła właściwą już deklaracje oznaczając jako cel złożenia Złożenie.

Należy pamiętać, że wersja robocza – nawet w przypadku otrzymania informacji o jej poprawności, nie stanowi deklaracji i nie zostanie przekazania do państw członkowskich konsumpcji.

Zgodnie z powyższym – podatnik ma możliwość przekazania deklaracji w formie roboczej, co pozwoli na weryfikację jej prawidłowości przed złożeniem już właściwej deklaracji.

Złożenie jedynie wersji roboczej nie jest wystarczające. Nawet jeśli podatnik złoży wersję roboczą a nie otrzyma informacji zwrotnej na temat jej poprawności do upływu terminu jej złożenia, powinien mimo wszystko wysłać ją ponownie, wskazując w polu Cel złożenia formularza – złożenie deklaracji.

Więcej informacji na temat wysyłki deklaracji w wersji roboczej w punkcie nr 3. Generowanie i wysyłka deklaracji z serwisu ifirma.pl.

c. numer NIP podatnika

Zgodnie z informacją zamieszczoną przez Ministerstwo Finansów “Podatnik rejestrujący się do procedury unijnej wykorzystuje numer (identyfikator podatkowy NIP), za pomocą którego został już zidentyfikowany na potrzeby podatku od towarów i usług w związku z posiadaną w Polsce siedzibą działalności gospodarczej lub stałym miejscem prowadzenia działalności gospodarczej. Naczelnik Drugiego Urzędu Skarbowego Warszawa – Śródmieście nie nadaje, w związku z dokonywaniem rozliczeń za pośrednictwem OSS, nowego identyfikatora.”

Na wygenerowanej deklaracji numer ten widoczny będzie w części B. Dane identyfikacyjne podatnika.

d. dane identyfikacyjne podatnika

Dane te obejmują nr NIP oraz imię i nazwisko podatnika a w przypadku podmiotu niebędącego osobą fizyczną nazwę firmy. Są one uzupełniane automatycznie na podstawie danych wprowadzony w zakładce Login ➡ Konfiguracja ➡ Dane firmy/Dane właściciela.

e. informacje o dostawach towarów oraz świadczenia usług na terytorium Unii Europejskiej

Dane te uzupełniane są na podstawie prowadzonej w serwisie ewidencji OSS, dostępnej w zakładce Ewidencje ➡ Ewidencja OSS.

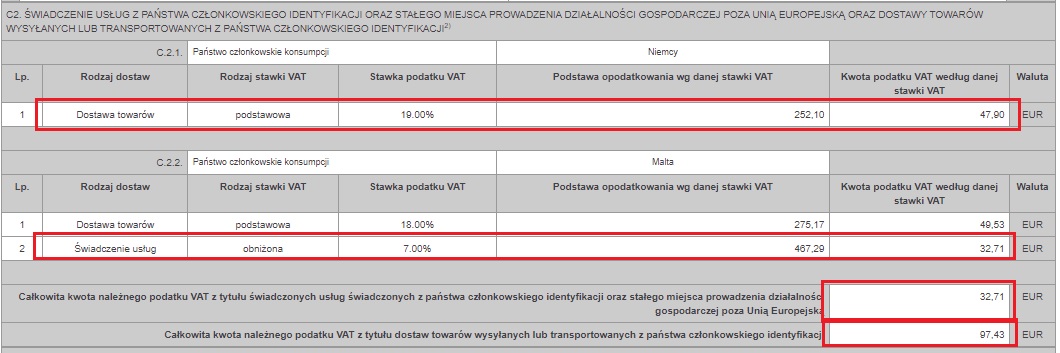

Są one prezentowane w podziale na:

- świadczenie usług oraz dostawy towarów z państwa członkowskiego identyfikacji (w przypadku Użytkowników serwisu ifirma.pl krajem identyfikacji jest Polska),

- świadczenie usług oraz dostawy towarów z państwa członkowskiego innego niż kraj identyfikacji (krajów Unii Europejskiej innych niż Polska),

- korekty kwot podatku VAT wykazanych w deklaracjach z poprzednie okresy,

- kwoty należnego podatku dla poszczególnych kraju UE oraz całkowitą kwotę VAT do zapłaty.

Użytkownik wystawiając dokumenty sprzedaży w ramach procedury OSS wskazuje – zarówno kraj nabywcy usługi/ kraj wysyłki towarów jak i kraj, z którego usługa jest świadczona lub towar jest wysyłany.

W przypadku Użytkowników wysyłających towary lub świadczących usługi z Polski, w deklaracji OSS ujmowane są dane o dokonanej sprzedaży obejmujące wskazanie rodzaju dostawy (dostawa towarów lub świadczenie usług), rodzaju i stawki podatku VAT, podstawy opodatkowania oraz kwoty wyliczonego podatku VAT. Dane te są prezentowane w deklaracji w podziale na państwa członkowskie konsumpcji.

Kwoty należnego podatku VAT są następnie sumowane w podziale na podatek VAT dotyczący świadczonych usług oraz wysyłanych towarów.

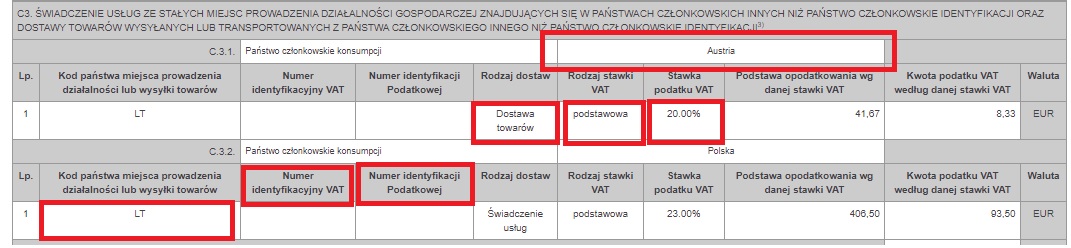

Z kolei, w przypadku Użytkowników, wysyłających towary lub świadczących usługi z innych krajów UE, którzy do procedury OSS są zarejestrowani w Polsce – dodatkowo wypełniona zostanie część C.3 zawierająca informacje o usługach świadczonych ze stałych miejsc prowadzenia działalności innych niż kraj identyfikacji (Polska) oraz towarach wysyłanych z państw członkowskich innych niż kraj identyfikacji.

Także w tym wypadku kwoty wykazane są w podziale na kraj konsumpcji, rodzaj transakcji (dostawa towarów lub świadczenie usług), stawkę VAT. Dodatkowo wskazany zostanie kod państwa, z którego towar jest wysyłany czy usługa jest świadczona.

Serwis natomiast nie uzupełni danych takich jak Numer identyfikacji VAT oraz Numer identyfikacji Podatkowej kraju innego niż Polska, z którego Użytkownik wysyła towary lub świadczy usługi.

Na sposób uzupełnienia danych w tych polach wskazuje instrukcja wypełniania deklaracji dla rozliczenia podatku VAT w zakresie procedury unijnej VIU-DO. Zgodnie z nią:

“Numer identyfikacyjny VAT

Należy podać krajowy numer identyfikacyjny dla celów VAT, który został podany w zgłoszeniu rejestracyjnym (pole 20. w sekcji B.4 w VIU-R (3)), w przypadku gdy podatnik posiada stałe miejsce prowadzenia działalności gospodarczej poza państwem członkowskim identyfikacji.

Numer Identyfikacji Podatkowej

Należy podać numer identyfikacji podatkowej, który został podany w zgłoszeniu rejestracyjnym (pole 21 w sekcji B.4 w VIU-R (3)), w przypadku braku numeru identyfikacyjnego VAT.”

Zgodnie z powyższym Użytkownik uzupełnia albo numer identyfikacyjny VAT albo numer identyfikacji podatkowej.

Zgodnie z informacjami uzyskanymi z Ministerstwa Finansów w przyszłości wypełnienie tych pól nie będzie obowiązkowe. Na ten moment , aby możliwe było wysłanie deklaracji konieczne jest uzupełnienie tych danych w drodze jej edycji deklaracji.

Uwaga!

Zgodnie z informacjami pochodzącymi z Drugiego US Warszawa Śródmieście uzupełnienie pól Numer identyfikacyjny VAT lub Numer identyfikacji podatkowej jest niezbędne w celu ostatecznego zaakceptowania deklaracji.

Bez wskazania powyższych danych złożona deklaracja może zostać zaakceptowana przez bramkę MF (otrzyma status zaakceptowano) jednak nie zostanie ostatecznie przyjęta w US. Wymagane będzie jej ponownie złożenie.

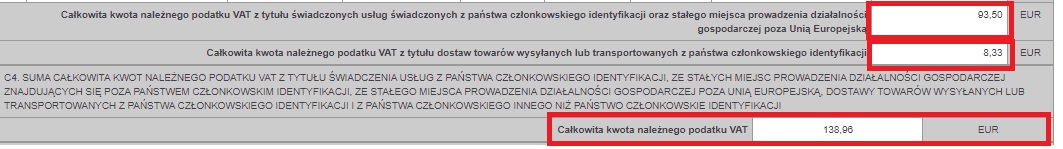

Podobnie jak w przypadku części C.2 także część C.3 zawiera podsumowanie kwot podatku VAT należnego w podziale na towary i usługi.

Łączną kwotę podatku należnego z tytułu transakcji WSTO i świadczenia usług znaleźć można w części C.4.

W deklaracji VIU-DO nie są wykazywane dostawy towarów oraz świadczenia usług opodatkowane stawką 0% lub zwolnione z VAT.

f. informacja o korektach kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczenia usług

W przypadku stwierdzenia błędu w złożonej deklaracji VAT jego korekta dokonywana jest w deklaracji za bieżący okres rozliczeniowy, nie później jednak niż w ciągu 3 lat od dnia upływu terminu do złożenia deklaracji, w której stwierdzono błąd.

W deklaracji VIU-DO kwoty korekty wykazywane są w części C.5. Informacje o korektach, podobnie jak w poprzedniej części, ujmowane są w podziale na poszczególne kraje UE i obejmują wskazanie:

- miesiąca i roku, którego dotyczy korygowany okres rozliczeniowy,

- całkowitej kwoty podatku VAT wynikającej z korekt. Wartość w tym polu stanowi różnicę między całkowitą kwotą VAT wykazaną w pierwotnym rozliczeniu do danego państwa a bieżącą (poprawną) kwota VAT dla danego kraju UE. Kwota ta może być ujemna.

Sposób ujęcia dokumentów korygujących przez serwis zależy od tego, kiedy został wystawiony dokument pierwotny oraz jego korekta. Wskazany sposób został zaprezentowany w tabeli.

| Data wystawienia korekty | Ujęcie w deklaracji VIU-DO | Przykład |

| Ten sam kwartał, w którym została wystawiona faktura pierwotna | Łącznie z bieżącą sprzedażą danego okresu – część C.2 lub C.3 | Sprzedaż udokumentowana fakturą w sierpniu (III kwartał). Zwrot towaru i korekta we wrześniu (III kwartał). |

| Inny kwartał niż, kwartał wystawienia faktury pierwotnej (przez złożeniem deklaracji za kwartał, w którym wykazana została pierwotna sprzedaż) | Sprzedaż udokumentowana fakturą we wrześniu (III kwartał). Zwrot towaru i korekta na początku października (IV kwartał), ale przed wysyłką deklaracji (np. 25 październik) | |

| Inny kwartał niż, kwartał wystawienia faktury pierwotnej (po złożeniu deklaracji za kwartał, w którym wykazana została pierwotna sprzedaż) | Część C.5 – korekty kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy | Sprzedaż udokumentowana fakturą we wrześniu (III kwartał). Zwrot towaru w listopadzie (IV kwartał), czyli po złożeniu deklaracji za III kwartał. |

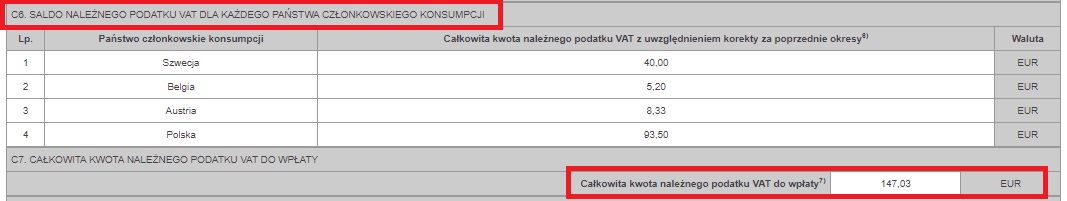

g. saldo podatku należnego dla każdego państwa członkowskiego oraz łączna kwota do zapłaty

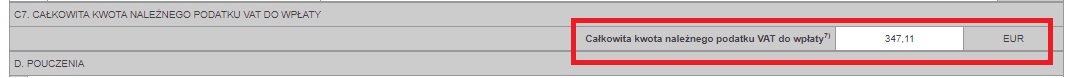

Obie te części uzupełniane są przez serwis automatycznie na podstawie danych o bieżącej sprzedaży i korektach poprzednich okresów. Obejmuje ona sumaryczne kwoty dla poszczególnych krajów UE oraz łączną wartość podatku VAT do zapłaty.

W przypadku kiedy w części C.5 dotyczącej korekt pojawi się kwota ujemna nie jest ona w tej części sumowana.

Kwoty w deklaracji wykazywane są zawsze w EUR. W przypadku kiedy sprzedaż została dokonana w innej walucie kwoty do deklaracji przeliczane są wg kursu wymiany opublikowanego przez Europejski Bank Centralny w ostatnim dniu danego okresu rozliczeniowego, a jeżeli nie został w danym dniu opublikowany – kurs wymiany opublikowany następnego dnia.

Przeliczenia na EUR dokonujemy w odniesieniu do poszczególnej transakcji a nie zbiorczych wartości z danego okresu.

W związku z powyższym Użytkownicy nie mają możliwości wygenerowania deklaracji VIU-DO do momentu, kiedy nie jest dostępny kurs, po którym wartości transakcji zostaną przeliczone na EUR.

3. Generowanie i wysyłka deklaracji z serwisu ifirma.pl

a. Generowanie deklaracji VIU-DO

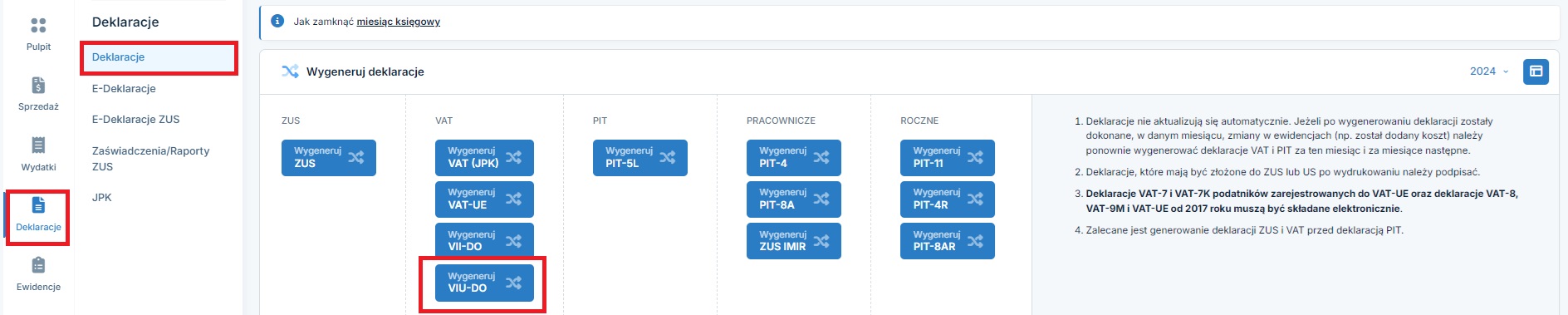

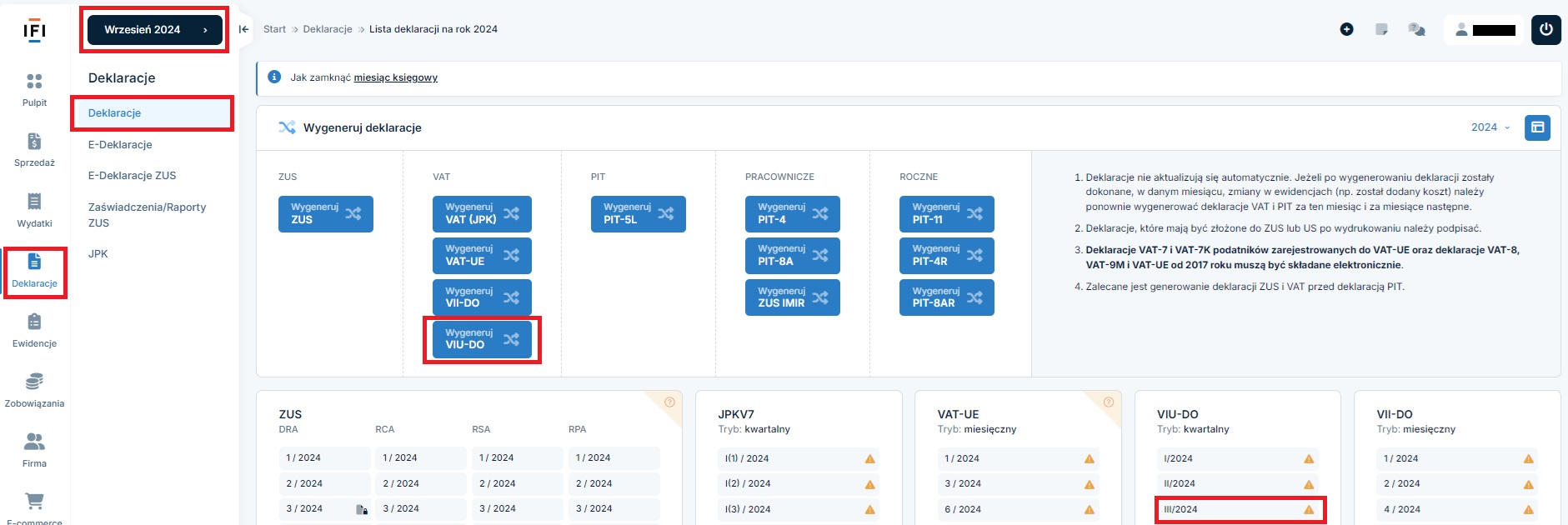

Użytkownik, który w serwisie zaznaczył fakt rejestracji do procedury OSS ma możliwość generowania deklaracji VIU-DO w zakładce Deklaracje ➡ Deklaracje za pomocą przycisku Wygeneruj VIU-DO.

Aby możliwe było generowanie deklaracji VIU-DO nie jest wymagany komplet deklaracji za poprzednie okresy. Wymagane jest jednak aby za poprzednie kwartały były wygenerowane deklaracje VIU-DO.

Generowanie deklaracji VIU-DO nie będzie możliwe przed końcem kwartału, którego dotyczy plik. Wynika to z braku ogłoszonego kursu EBC.

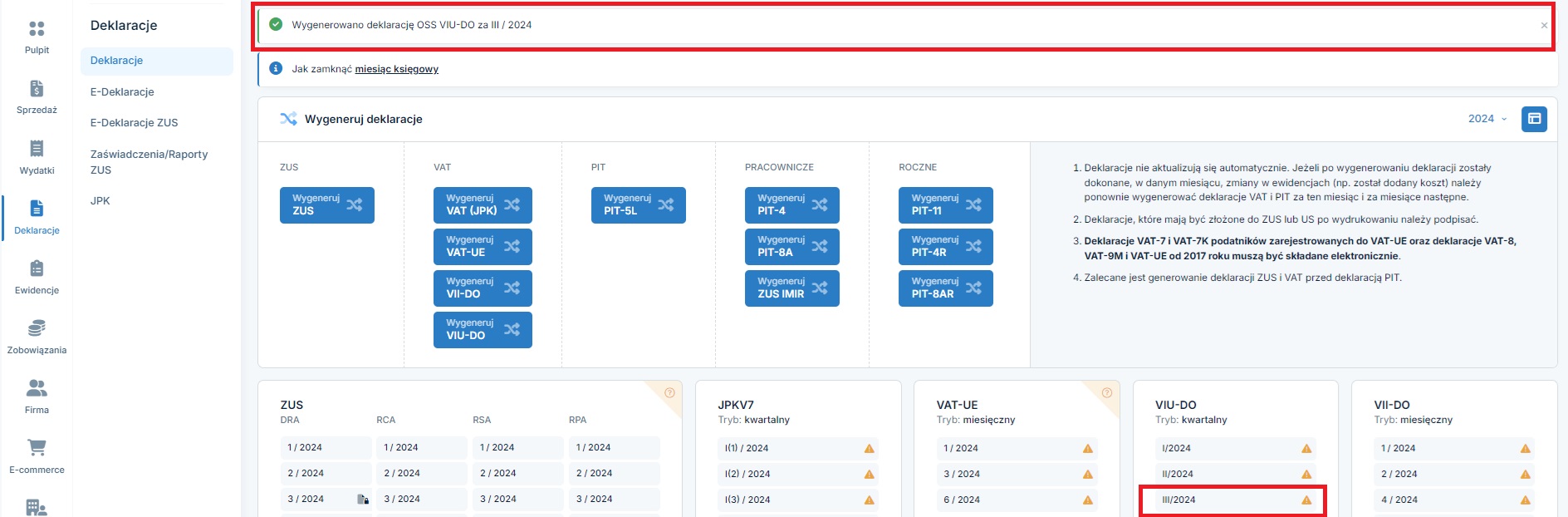

Po wybraniu funkcji Wygeneruj VIU-DO zostanie wyświetlony komunikat o wygenerowaniu deklaracji za dany kwartał a sama deklaracja widoczna będzie na liście deklaracji.

Po wybraniu numeru wygenerowanej deklaracji Użytkownik może zapoznać się z jego treścią, w tym z widoczną kwotą podatku VAT do zapłaty. Kwota ta widoczna będzie w części C.7 CAŁKOWITA KWOTA NALEŻNEGO PODATKU VAT.

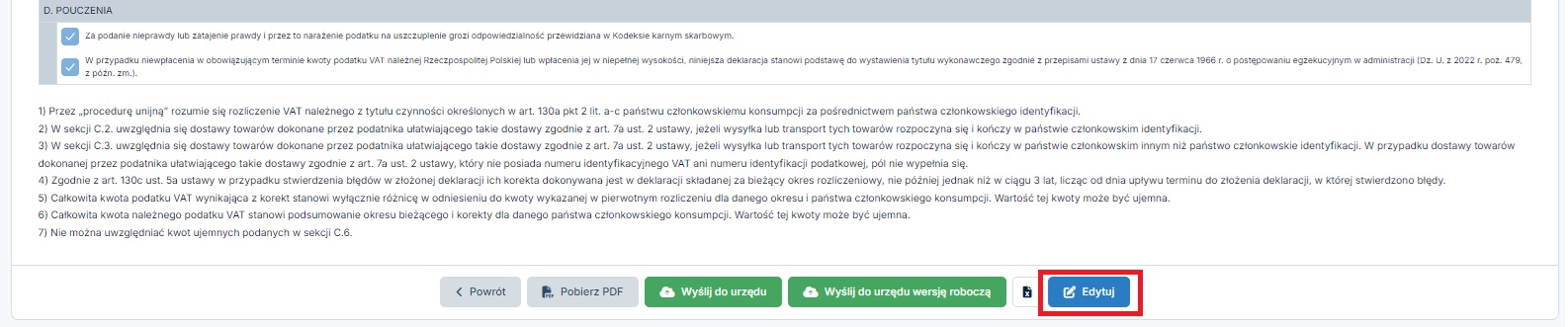

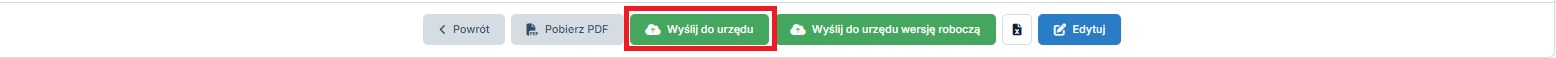

Z kolei na dole formularza deklaracji dostępne będą następujące funkcje:

- powrót – pozwala na powrót do listy deklaracji w zakładce Deklaracje ➡ Deklaracje,

- edytuj – pozwala na wprowadzenie zmian do formularza. W trybie edycji Użytkownik może zmienić swoje dane identyfikacyjne i zaznaczony cel złożenia deklaracji oraz uzupełnić Numer identyfikacji VAT i Numer identyfikacji Podatkowej w części C.3.

- wydrukuj – pozwala na zapisanie formularza jaki pliku pdf

- pobierz xml,

- wyślij do urzędu.

- wyślij do urzędu wersję roboczą.

b. Wysyłka deklaracji VIU-DO

Zgodnie z informacjami udostępnionymi na stronie Ministerstwa Finansów podatnicy mogą skorzystać z wysyłki wersji roboczej deklaracji VIU-DO.

Wysyłka w tej formie pozwoli na weryfikację deklaracji przed jej ostateczną wysyłką. Należy jednak zwrócić uwagę, iż weryfikacja nie będzie obejmować wartości kwotowych.

Wysyłka do urzędu ostatecznej wersji deklaracji

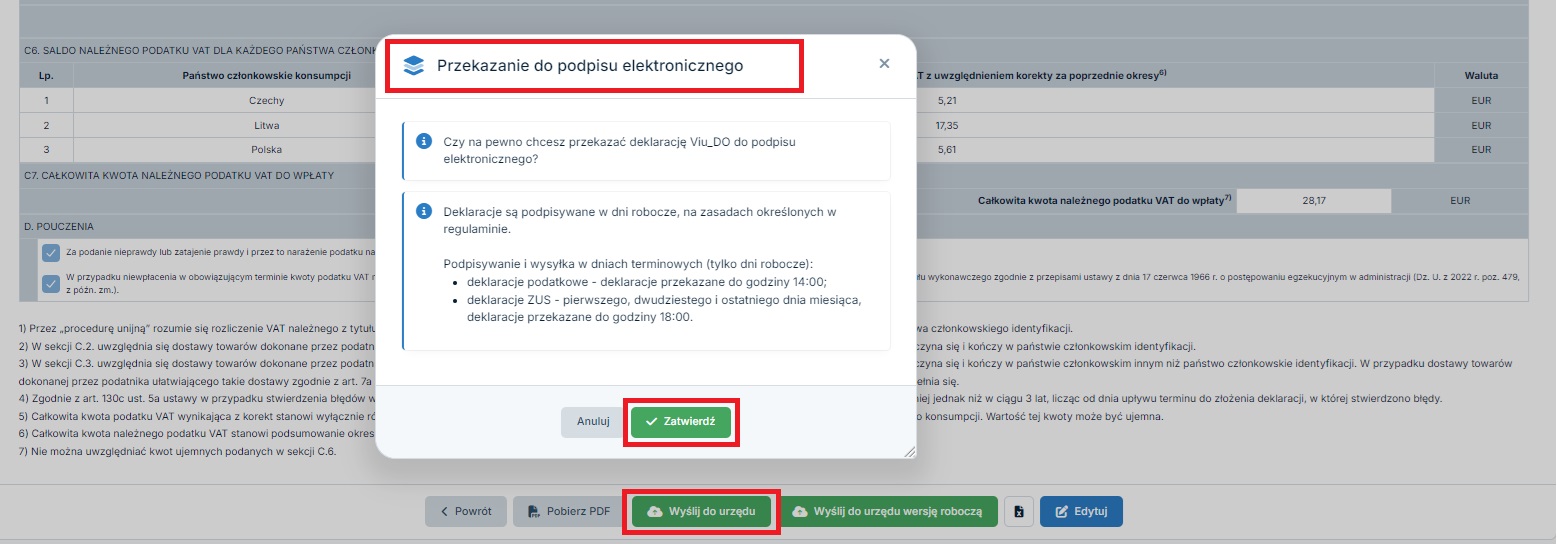

W celu wysyłania deklaracji VIU-DO w ostatecznej wersji po jej wygenerowaniu Użytkownik wybiera opcję wyślij do urzędu.

Po wybraniu tej opcji pojawi się okno, w którym Użytkownik potwierdza fakt przekazania deklaracji do wysyłki za pomocą podpisu kwalifikowanego naszych pracowników.

Użytkownicy serwisu ifirma.pl przekazując deklaracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Przykład

Deklaracje VIU-DO za miesiąc III kwartał podatnik powinien złożyć do dnia 31.10.2021 r. (mimo, iż nie jest to dzień roboczy).

Użytkownicy serwisu ifirma.pl muszą dodatkowo uwzględnić, to aby przekazać deklaracje do podpisu w ostatni dzień roboczy przed tą datą a więc najpóźniej w dniu 29.10.2021 r. do godz. 14.

Przekazanie deklaracji do podpisu po tej dacie i godzinie będzie skutkowało jej podpisaniem przez nas najwcześniej w kolejnym dniu roboczym a więc 02.11.2021 r.

Regulamin tej usługi dostępny jest tutaj.

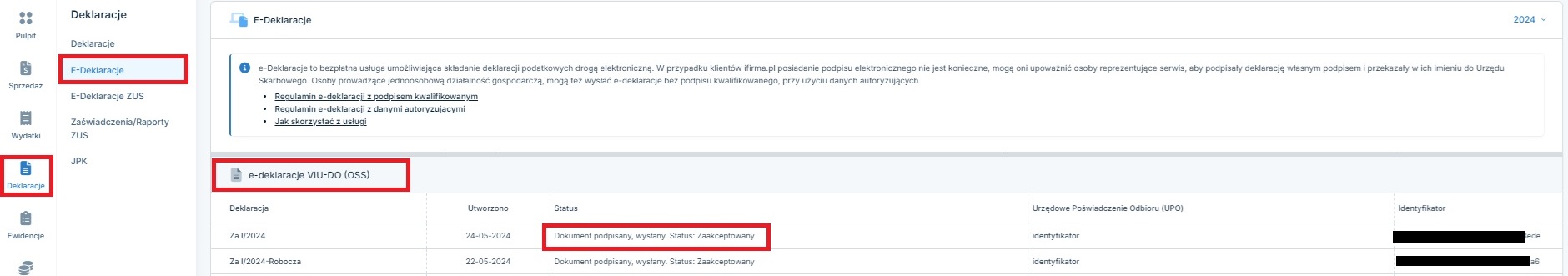

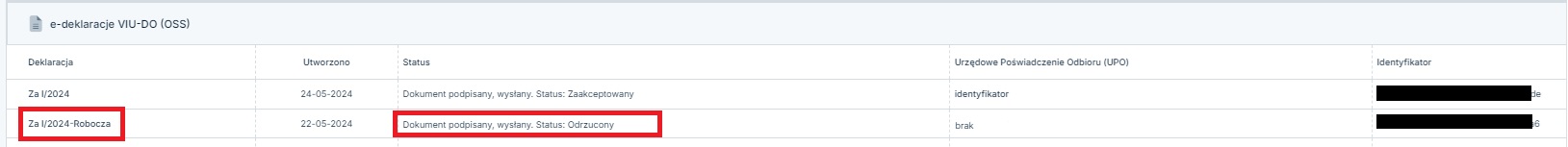

Status wysłanej deklaracji widoczny będzie w zakładce Deklaracje ➡ e-deklaracje.

W przypadku kiedy deklaracja zostanie odrzucona z powodu błędów, Użytkownik będzie miał informację o przyczynie odrzucenia deklaracji. Po poprawieniu błędów będzie można ją wysłać ponownie.

Status deklaracji zaakceptowany – będzie oznaczał, iż została ona poprawnie złożona. Tak złożona deklaracja zostanie przekazana do właściwych państw członkowskich konsumpcji.

W ostatnim kroku na podstawie widocznego identyfikatora możliwe będzie pobranie urzędowego poświadczenia odbioru deklaracji (UPO).

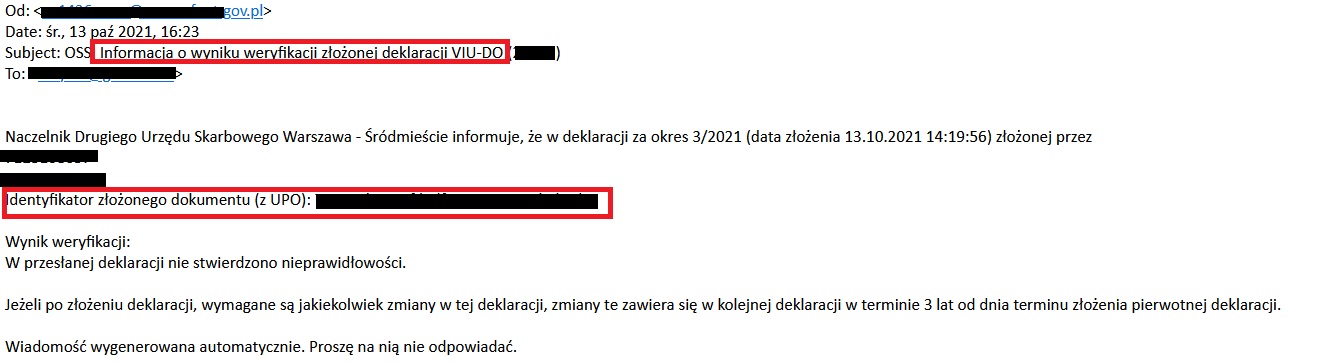

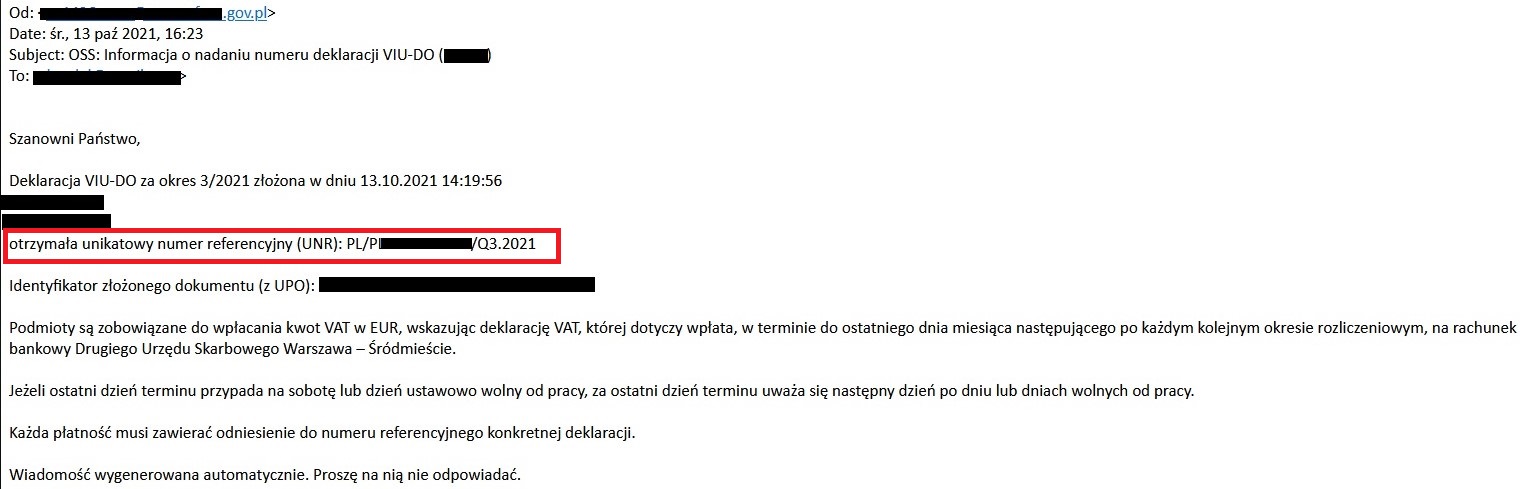

O skutecznej wysyłce deklaracji VIU-DO przedsiębiorca zostanie poinformowany drogą mailową. Wiadomość zostanie wysłana na adres wskazany podczas rejestracji do procedury OSS. W przesłanej informacji dodatkowo zawarty będzie identyfikator dokumentu niezbędny do pobrania UPO.

Poniżej przykładowa treść otrzymanej przez przedsiębiorcę informacji.

Wysyłka do urzędu wersji roboczej deklaracji

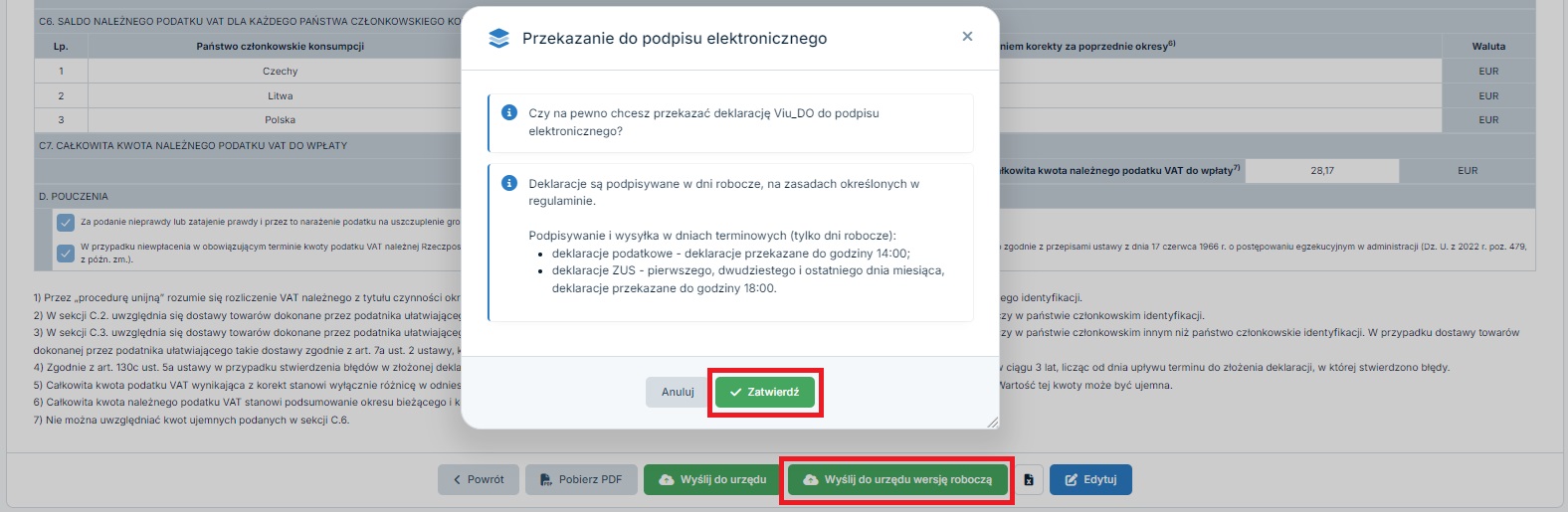

W celu wysyłania deklaracji VIU-DO w formie roboczej po jej wygenerowaniu Użytkownik wybiera opcję wyślij do urzędu wersję roboczą.

Po wybraniu tej opcji pojawi się okno, w którym Użytkownik potwierdza fakt przekazania deklaracji do wysyłki za pomocą podpisu kwalifikowanego naszych pracowników.

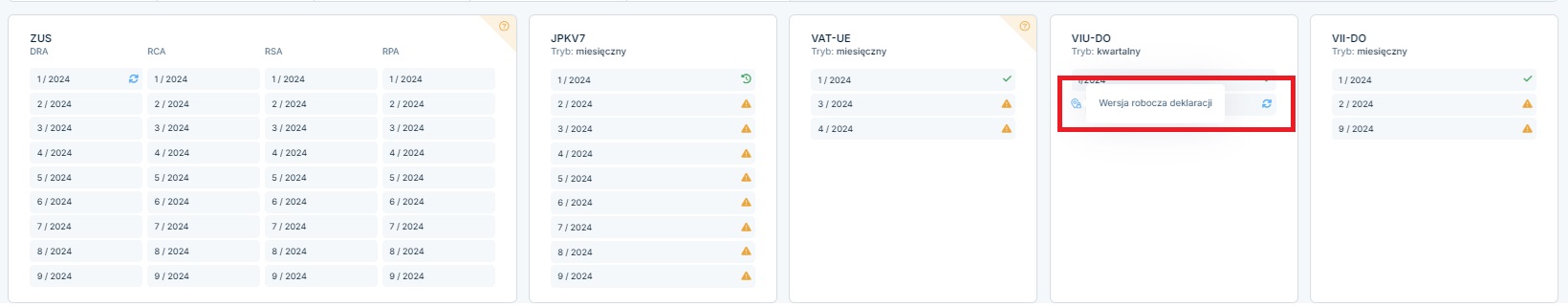

Deklaracja przekazana jako wersja robocza widoczna jest na liście wygenerowanych deklaracji ze specjalnym oznaczeniem.

Użytkownicy serwisu ifirma.pl przekazując dekalracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Status wysłanej deklaracji widoczny będzie w zakładce Deklaracje ➡ e-deklaracje. Tu również w przypadku statusu wersji roboczej deklaracji pojawi się dodatkowe oznaczenie.

W przypadku kiedy deklaracja zostanie odrzucona z powodu błędów, Użytkownik będzie miał informację o przyczynie odrzucenia deklaracji. Taki status jest informacją, iż wersja robocza nie trafiła do US i ten nie dokona jej weryfikacji pod względem poprawności. Wersję roboczą należy wysłać ponownie.

Status deklaracji zaakceptowany – w przypadku kiedy była ona wysłana jako wersja robocza, jest informacją dla Użytkownika o tym, że wersja robocza deklaracji trafiła do US. Po weryfikacji złożonego dokumentu przedsiębiorca otrzymuje informację na adres mailowy wskazany podczas rejestracji do OSS. W przypadku pozytywnej weryfikacji deklaracje należy wysłać jako ostateczną deklaracje. W przypadku wystąpienia błędów możliwe będzie ich poprawnie i ponowna wysyłka – wersji roboczej lub już ostatecznej.

Użytkownicy serwisu ifirma.pl przekazując deklaracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Z uwagi na powyższe chcąc wysłać deklarację roboczą do weryfikacji należy mieć na uwagę, żeby zrobić to odpowiednio wcześniej, aby otrzymać komunikat z urzędu, móc się z nim zapoznać i jednocześnie wysłać właściwą deklarację i nie przekroczyć terminu dla jej złożenia.

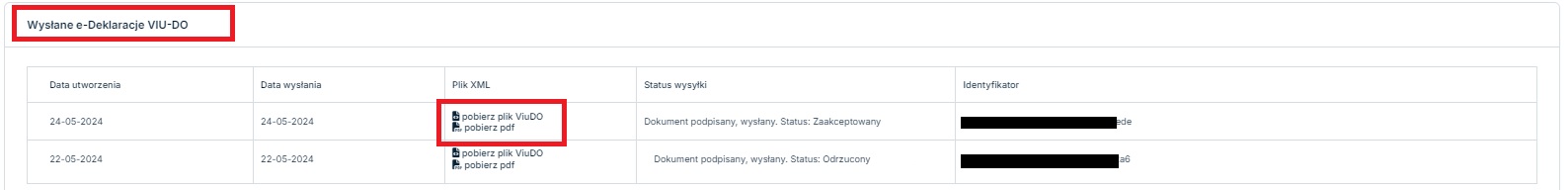

Informacja o dokonanych wysyłkach – szczegóły deklaracji

Informacje o dokonanych wysyłkach deklaracji – wraz ze wskazaniem daty wysyłki, statusu deklaracji oraz identyfikatorem służącym do pobrania UPO, można sprawdzić również z poziomu szczegółów deklaracji.

Po otwarciu deklaracji VIU-DO, poprzez kliknięcie na jej numer, na dole formularza dostępna będzie część Wysłane e-Deklaracje VIU-DO.

Poza sprawdzeniem statusu czy terminu wysyłki deklaracji Użytkownik będzie mógł pobrać wysłany dokument. Będzie można go pobrać w formie pliku pdf lub w formacie xml.

4. Zapłata podatku do urzędu skarbowego

Podatnik ma obowiązek uiścić kwotę podatku VAT wynikającą z deklaracji w terminie do końca miesiąca następującego po kwartale, którego deklaracja dotyczy.

Na termin zapłaty podatku nie mają wpływu dni wolne od pracy. Jeśli ostatni dzień miesiąca przypada np. na niedzielę to termin złożenia nie jest przesuwany na poniedziałek.

Do końca czerwca 2023 r. jeżeli termin zapłaty podatku przypadał na sobotę lub dzień ustawowo wolny od pracy, za ostatni dzień terminu uważało się następny dzień po dniu lub dniach wolnych od pracy.

Wpłata dokonywana jest na rachunek Drugiego US Warszawa Śródmieście.

Numer rachunku do wpłaty to: 84 1010 1010 0165 9315 1697 8000

Podczas dokonywania płatności należy wskazać numer referencyjny deklaracji (UNR), której dotyczy wpłata. Jest on jednostkowy i unikatowy dla złożonej deklaracji VAT. Podatnik zostanie poinformowany o tym numerze za pomocą środków komunikacji elektronicznej.

Poniżej przykładowa treść wiadomości ze wskazanym numerem referencyjnym deklaracji.

Unikatowy numer referencyjny dla złożonej deklaracji VIU-DO składa się z kodu państwa członkowskiego identyfikacji, numeru VAT i okresu (kwartał, rok), za który składane jest rozliczenie np. PL/IMXXXXXXX/Q03.2021.

W związku z powyższym aby możliwe było dokonanie wpłaty w terminie podatnik powinien odpowiednio wcześniej przekazać do wysyłki deklaracje. Informacja o numerze referencyjnym wysyłana jest do przedsiębiorcy w czasie ok 2 godzin po od momentu skutecznego podpisania deklaracji.

Brak wskazania tego kodu będzie skutkował brakiem możliwości przypisania wpłaty do deklaracji a tym samym uniemożliwi podział kwoty między państwa członkowskie konsumpcji. Wpłacona kwota zostanie zwrócona podatnikowi. Ewentualne zaległości podatnik będzie musiał rozliczyć bezpośrednio z państwami członkowskimi konsumpcji (kraje UE, do których trafiały wysyłane towary).

Również w przypadku wpłaty po terminie podatnik będzie miał obowiązek rozliczyć się bezpośrednio z państwami członkowskimi konsumpcji.

W przypadku powstania ewentualnej nadpłaty zwrot podatku może nastąpić:

- bezpośrednio z Drugiego US Warszawa – Śródmieście – kiedy nadpłata wynika np. z wpłaty kwoty wyższej niż wynika z deklaracji,

- z organu skarbowego państwa członkowskiego konsumpcji – w sytuacji kiedy nadpłata jest efektem korekty.

5. Korygowanie deklaracji

Formularz VIU-DO nie zakłada możliwości złożenia deklaracji w formie korekty.

W przypadku popełnienia błędu w deklaracji za już rozliczony okres podatnik informację w tym zakresie ujmuje w bieżącej deklaracji, wskazując właściwe państwo konsumpcji, okres rozliczeniowy i kwotę VAT, w odniesieniu do której niezbędne są jakiekolwiek zmiany.

Również w przypadku kiedy Użytkownik będzie korygował sprzedaż za wcześniej rozliczone okresy – z innych powodów niż błędy, ujęcie korekt nastąpi w bieżącej w deklaracji (w części C.5)

W przypadku kiedy podatnik w jednej deklaracji wykazuje wartość podatku VAT dla danego kraju konsumpcji wyższą niż wartość korekt zmniejszających to saldo podatku należnego dla danego państwa konsumpcji będzie ujemne. Zwrot nadpłaconego VAT podatnik otrzyma bezpośrednio z danego państwa. Ujemna kwota rozliczenia nie będzie zmniejszała kwoty VAT do wpłaty w danym okresie (wykazanej w części C.7).

a. Korekta podatku VAT wynikająca z różnic VAT w komunikacie otrzymanym z urzędu

W sytuacji kiedy po wysłaniu do urzędu skarbowego deklaracji VIU-DO wystąpiły rozbieżności pomiędzy wartością wykazanego w nich podatku VAT, a wartościami oczekiwanymi przez Urząd Skarbowy, Użytkownik serwisu ma możliwość wykazania korekty w stosunku do otrzymanej informacji o rozbieżności w kolejnej składanej deklaracji VIU-DO.

Według naszych ustaleń z Urzędem Skarbowym Warszawa-Śródmieście, taka wiadomość ma charakter informacyjny i jako Urząd Skarbowy nie będą się o to upominać o korektę, jednakże nie ma pewności jak podejdą do tego poszczególne kraje, których rozbieżności dotyczą. Dlatego należy każdorazowo zdecydować czy wykonać taką korektę czy nie. Jeżeli Użytkownik zdecyduje się Jej dokonać poniżej znajduje się instrukcja jak to zrobić na koncie.

Aby wprowadzić wartość korekty do deklaracji VIU-DO należy w lewym górnym rogu serwisu wybrać ostatni miesiąc kwartału, w którym ma być wykazana korekta. Przykładowo dla deklaracji za III kwartał 2023 będzie to wrzesień 2023. Następnie należy przejść do zakładki Deklaracje ➡ Deklaracje i tam w kolumnie VIU-DO wybrać opcję IV 2021. Jeżeli deklaracja nie jest jeszcze wygenerowana należy wybrać niebieski przycisk Wygeneruj VIU-DO służący do generowania deklaracji.

W widoku deklaracji należy przejść na dół strony i wybrać opcję edytuj.

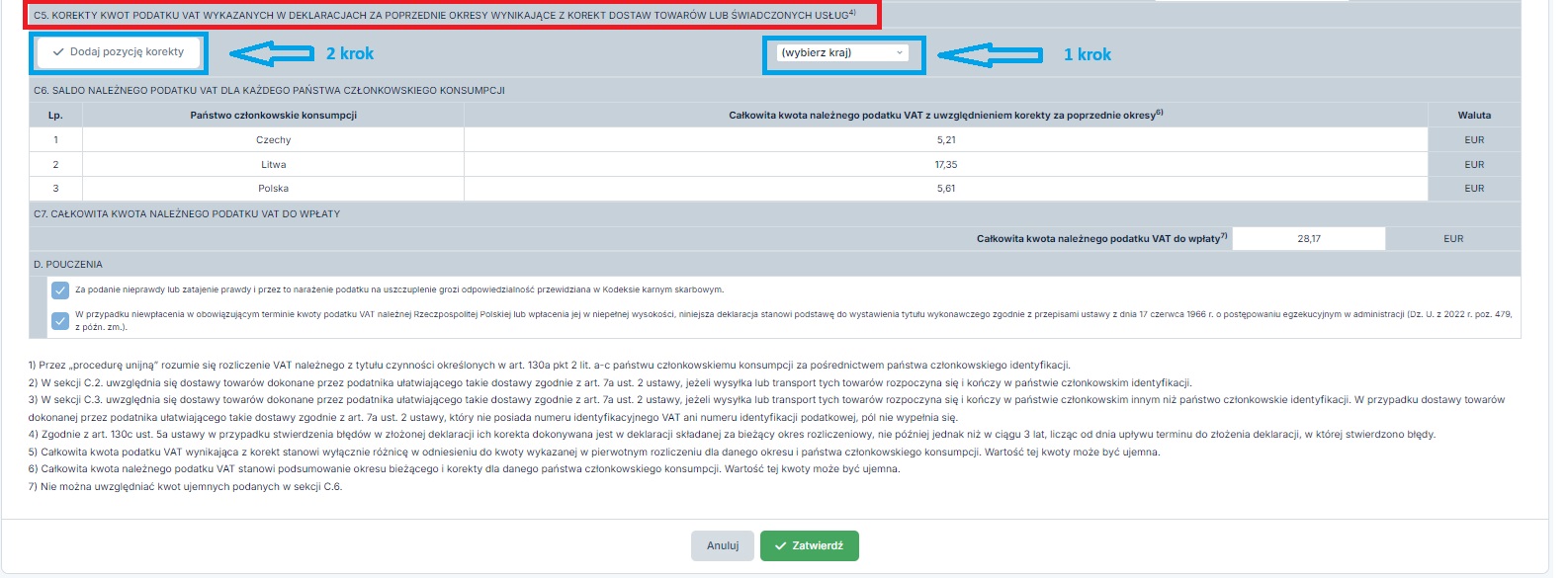

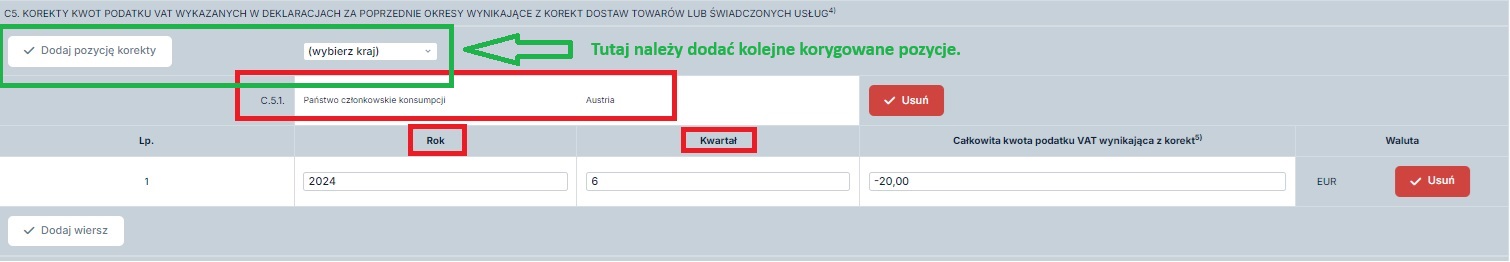

Kolejno należy przejść do punktu C.5 KOREKTY KWOT PODATKU VAT WYKAZANYCH W DEKLARACJACH ZA POPRZEDNIE OKRESY WYNIKAJĄCE Z KOREKT DOSTAW TOWARÓW LUB ŚWIADCZONYCH USŁUG4) należy uzupełnić kraj, dla którego wystąpiła korekta wybierając go z rozwijalnej listy (wybierz kraj) i wybrać opcję dodaj pozycję korekty.

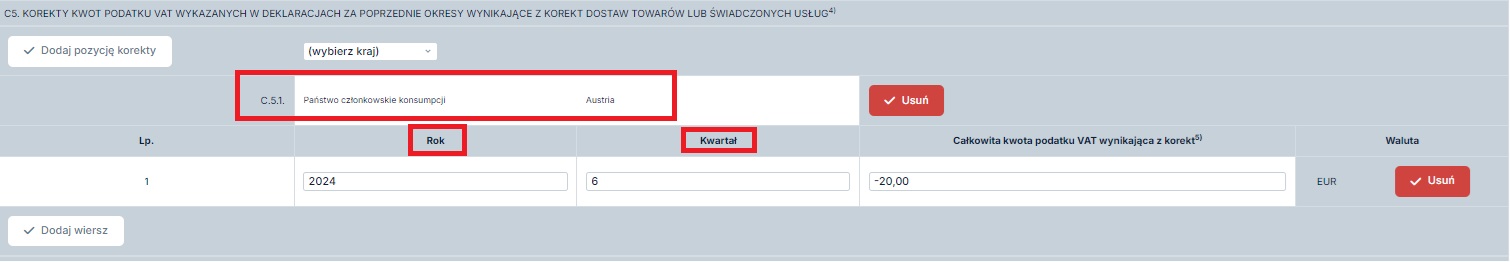

Wskazane działanie spowoduje dodanie wiersza z wskazaniem wybranego wyżej kraju. Kolejno należy uzupełnić pola dla dodanej pozycji tj.:

- Rok – uzupełniamy zgodnie z rokiem, w którym nastąpiła korekta, jeżeli korekta wynika z deklaracji za II kwartał roku 2024 należy wskazać 2024,

- Kwartał – uzupełniamy zgodnie z kwartałem, w którym wystąpiła korekta,

- Całkowita kwota podatku wynikająca z korekt 5) – uzupełniamy wartość dodatnią, lub ujemną w zależności czy korekta dotyczy podwyższenia, czy obniżenia wartości podatku.

Jeżeli korekta dotyczy większej ilości krajów postępujemy analogicznie jak wyżej uzupełniając kraj, dla którego wystąpiła korekta wybierając go z rozwijalnej listy (wybierz kraj) i wybrać opcję dodaj pozycję korekty.

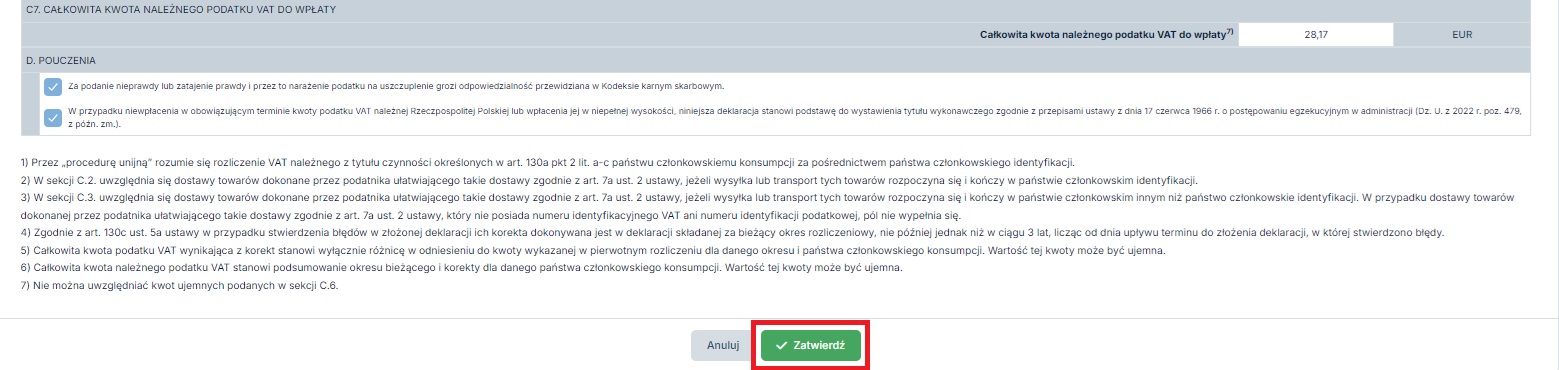

Po uzupełnieniu wszystkich pozycji korekt należy zatwierdzić zmiany na dole strony wybierając opcję zatwierdź.

Tak przygotowaną deklarację można przekazać do wysyłki do urzędu wybierając opcję wyślij do urzędu widoczną na dole strony po zatwierdzeniu zmian w deklaracji.

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

Deklaracje

- Roczne rozliczenie składki zdrowotnej w podatku dochodowym

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Zamknięcie miesiąca w serwisie ifirma.pl

- Deklaracja ZUS IMIR

Najnowsze w kategorii:

Deklaracje

- Czynny żal w serwisie IFIRMA

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- Jak wygenerować JPK V7

- Korekta pliku JPK_V7/7K

- Jednolity Plik Kontrolny – jak wygenerować, pobrać i wysłać?