Osoby zatrudnione na umowę o pracę jak i przedsiębiorcy prowadzący Jednoosobową działalność gospodarczą, mają obowiązek opłacania Składki ZUS. O ile Składki społeczne w niektórych przypadkach nie są obowiązkowe o tyle, składka zdrowotna niemal w każdym przypadku jest wymagana. Okazuje się jednak, że Istnieją od tej reguły pewne wyjątki.

Przepisy dotyczące Ubezpieczeń ZUS, przewidują możliwość zwolnienia ze składki zdrowotnej w przypadku emerytów i rencistów. Dotyczy to także, przedsiębiorców, posiadają stopień niepełnosprawności w stopniu umiarkowanym lub znacznym.

Od roku 2022, doszło również zwolnienie ze składki zdrowotnej zdrowotnej dla przedsiębiorców rozliczających się ryczałtem ewidencjonowanym osiągającym niskie przychody.

Wszystkie możliwości zostały szczegółowo opisane poniżej.

1. Zwolnienie z opłacania składki zdrowotnej dla emerytów i rencistów

Emerytów co prawda, omija konieczność opłacania składek społecznych z tytułu działalności gospodarczej, jednak kolejną kwestią jest konieczność opłacania składki zdrowotnej. Tymczasem istnieje możliwość aby emeryci i renciści byli również i z tej składki zwolnieni.

Dodatkowe informacje dotyczące opłacania składek ZUS przez emeryta zostały opisane tutaj.

Zgodnie z art. 82 ust. 8 ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych, zwanej ustawą zdrowotną, składka na ubezpieczenie zdrowotne nie jest opłacana w przypadku kiedy, świadczenie emerytalne lub rentowe nie przekracza miesięcznie kwoty minimalnego wynagrodzenia (od 1 stycznia w roku 2024 – 4242,00 zł a od 1 lipca 2024 – 4300 zł).

Dodatkowo przedsiębiorca musi spełniać jeden z warunków:

- przychody z działalności gospodarczej nie przekraczają miesięcznie 50% kwoty najniższej emerytury (od 01 marca 2024 do 28.02.2025) – 1780,96 zł brutto tj. 890,48 zł)

lub

- opłaca podatek dochodowy w formie karty podatkowej.

W sytuacji, jeżeli Przedsiębiorca na emeryturze lub rencie spełnia chociaż jeden z wymienionych warunków, wówczas może zaprzestać opłacania również składki zdrowotnej z tytułu prowadzonej działalności gospodarczej.

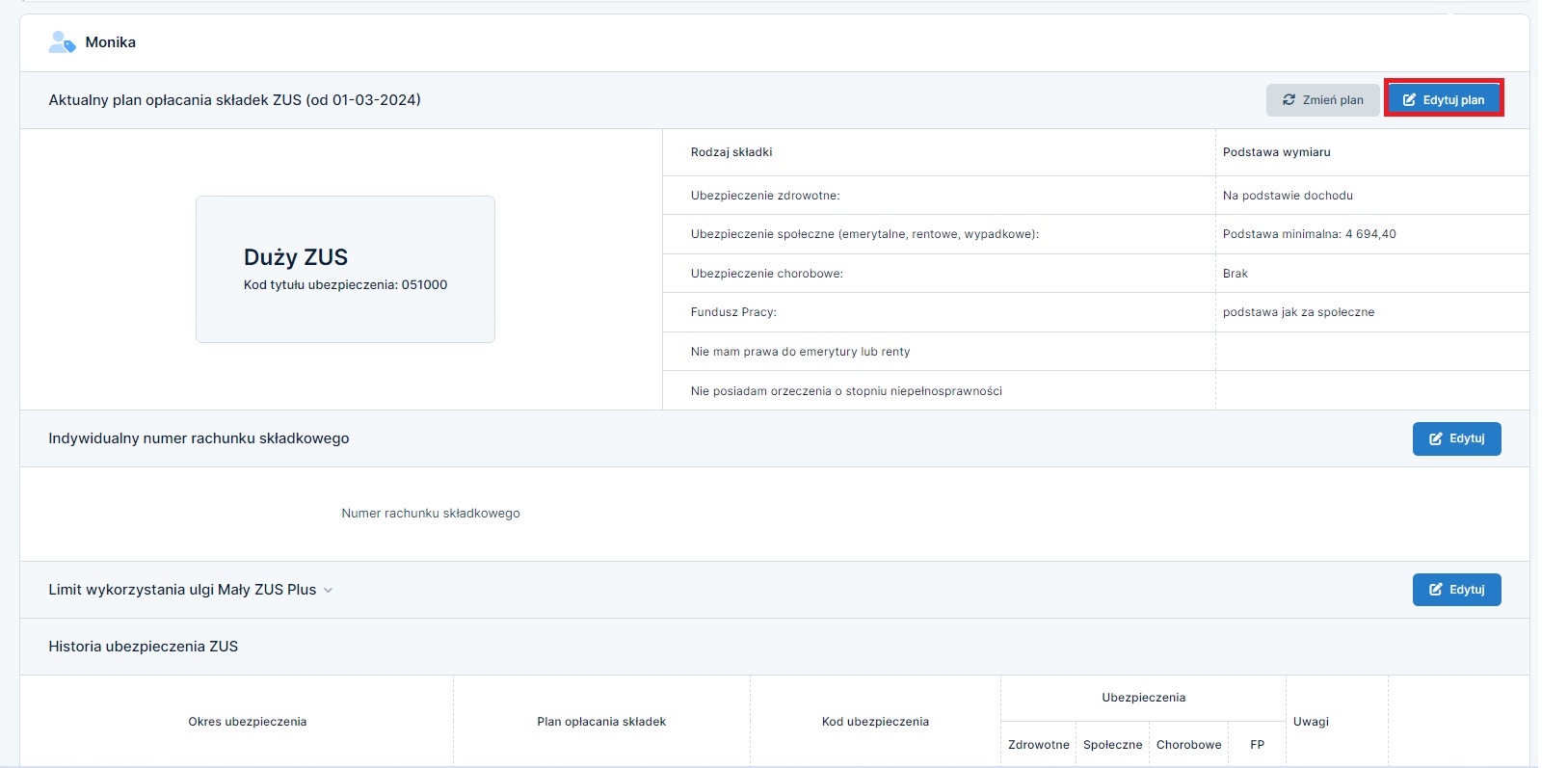

W serwisie IFIRMA, w tym celu należy przejść do zakładki Konfiguracje ➡ ZUS.

A następnie wybrać u dołu strony edytuj.

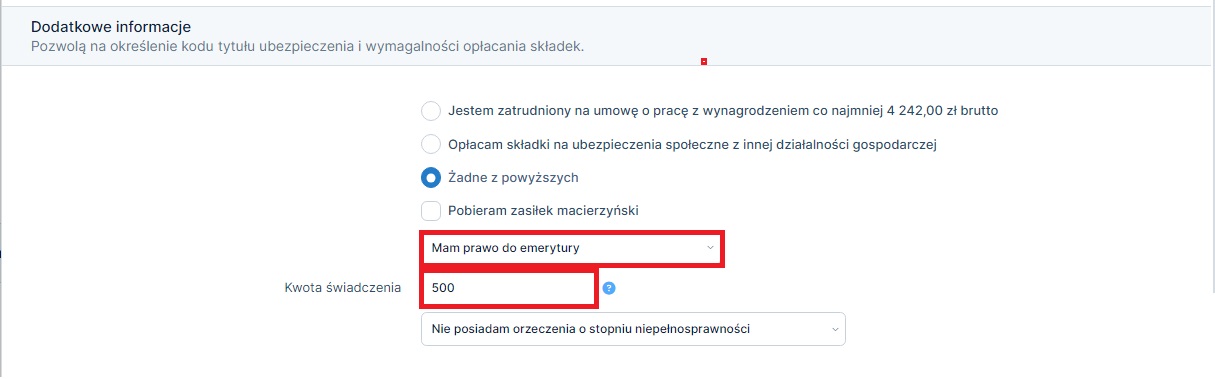

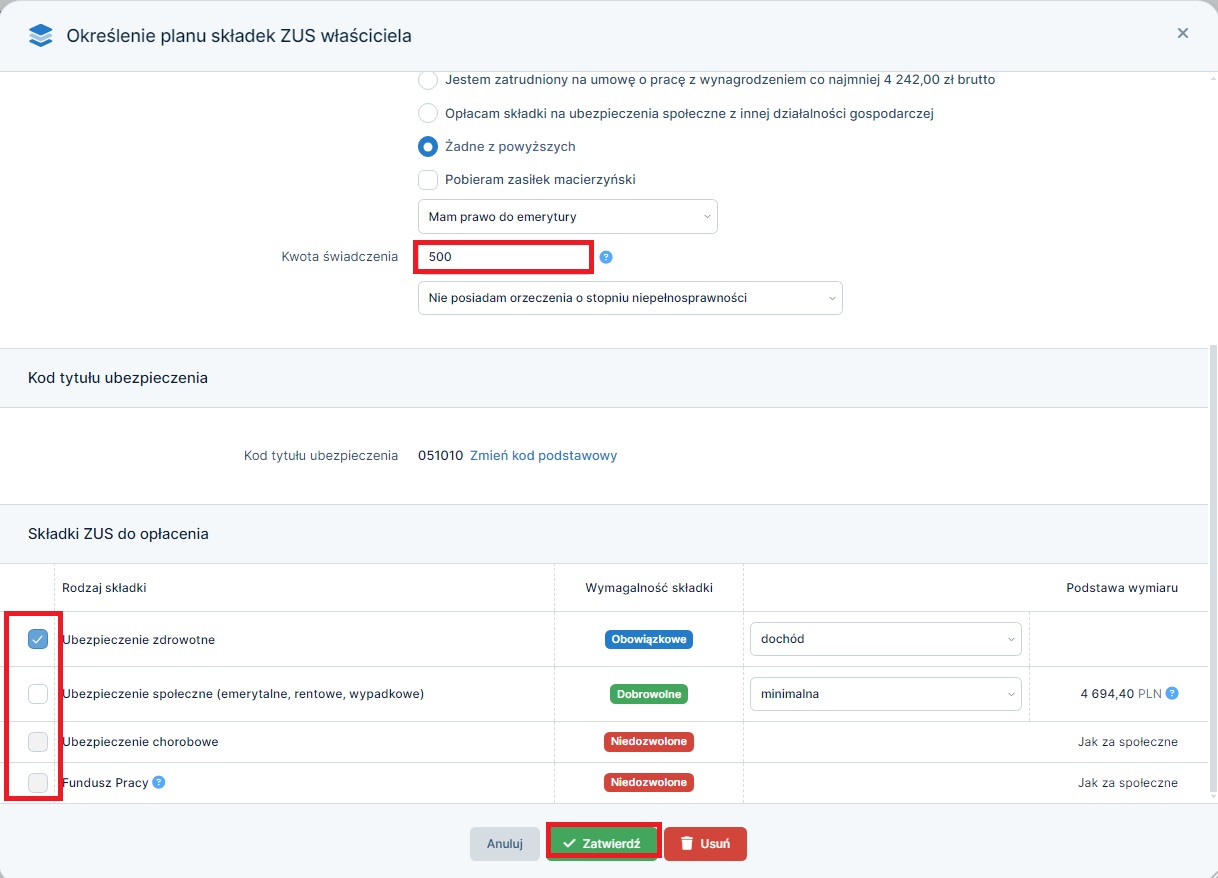

Kolejno w zakładce Dodatkowe informacje, należy zaznaczyć Posiadam prawo do emerytury do renty.

W kolejnym kroku system poprosi o podanie kwoty wysokości świadczenia aby na podstawie przychodów osiągniętych w danym miesiącu ustalić czy przedsiębiorca ma prawo do zastosowania ulgi.

Po wprowadzeniu kwoty, świadczenia, należy u dołu strony zatwierdzić zmiany.

UWAGA!

W tabeli gdzie wyświetlone są wszystkie składki ZUS, w przypadku emeryta, ma być zaznaczona jedynie składka zdrowotna. Składki społeczne dla emeryta nie są w tym przypadku obowiązkowe. W sytuacji rencisty składki społeczne są uzależnione od rodzaju renty, Więcej informacji jest dostępne tutaj.

Po wprowadzeniu kwoty, świadczenia, należy u dołu strony zatwierdzić zmiany.

Po wprowadzeniu danych w serwisie, dotyczących otrzymywanej kwoty świadczenia, system co miesiąc weryfikuje uzyskany przychód z działalności gospodarczej, i od tego uzależnia skorzystanie z ulgi dla emeryta lub rencisty.

Podczas weryfikowania przychodu z działalności gospodarczej, należy rozpatrywać przychód z miesiąca którego dotyczy wysyłka deklaracji.

Oznacza to, że jeżeli emeryt wysyła deklaracje za 02/2024 płatną do 20 marca, wówczas musi zweryfikować przychód za miesiąc luty 2024.

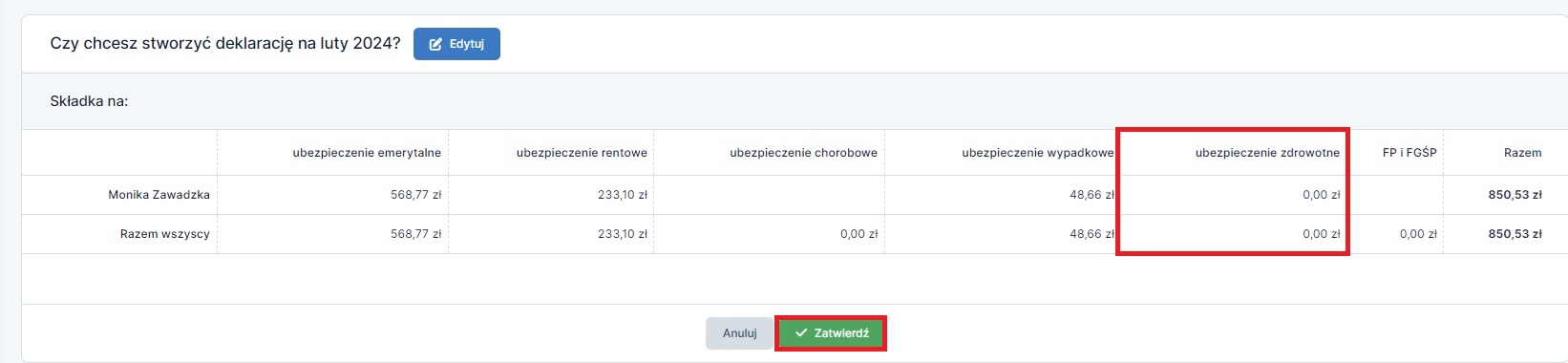

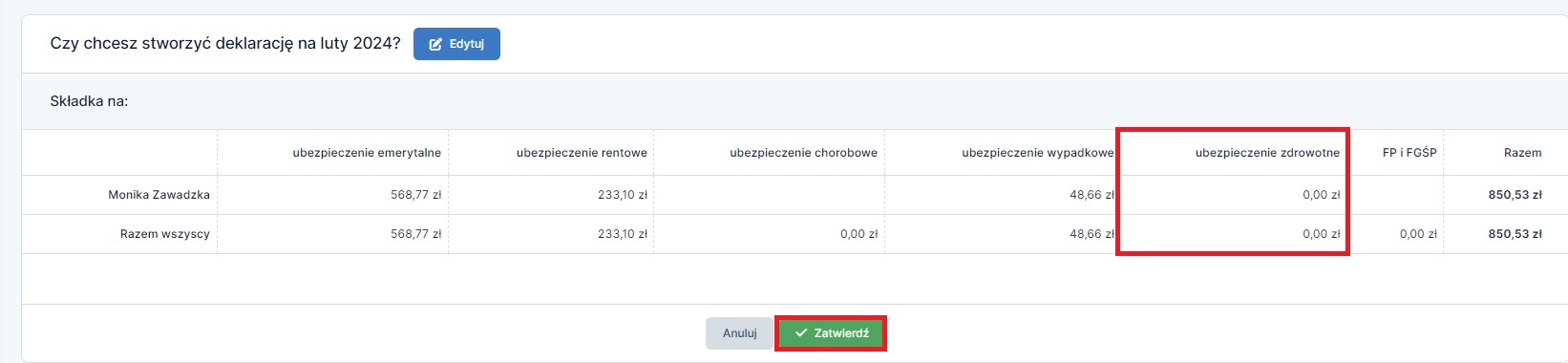

Po wprowadzeniu zmian w konfiguracji, należy przejść do zakładki Deklaracje ➡ Deklaracje ➡ wygeneruj ZUS.

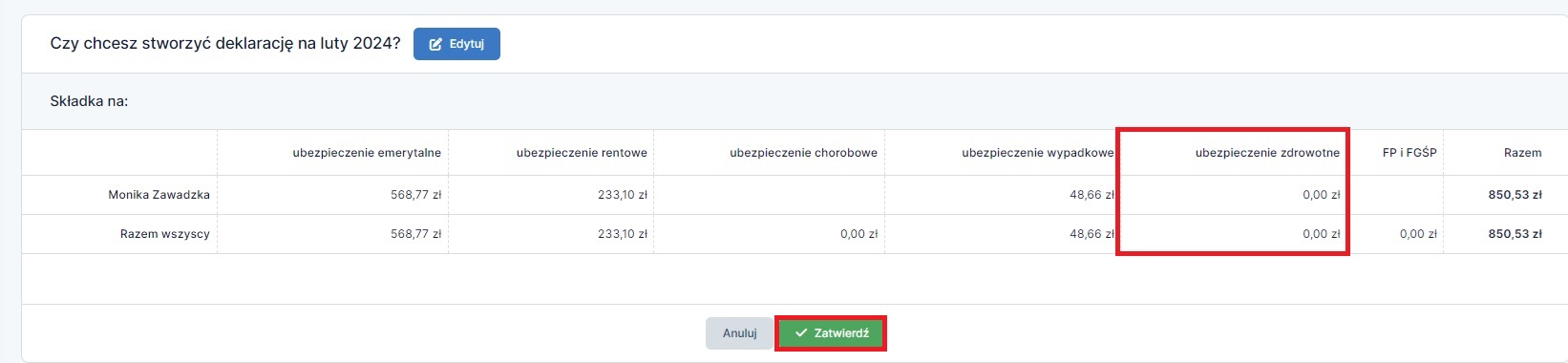

W tabeli składki ZUS przedsiębiorcy, zostanie wykazana zerowa składka zdrowotna.

U dołu strony wybieramy zatwierdź.

Deklaracja rozliczeniowa, wygeneruje się z przysługującym zwolnieniem, weryfikując co miesiąc przychód przedsiębiorcy.

W sytuacji jeżeli składka zdrowotna zostanie naliczona, w pierwszej kolejności należy zweryfikować przychód przedsiębiorcy w zakładce:

Ewidencje ➡ Księga Przychodów i Rozchodów –

lub w przypadku Ryczałtu

Ewidencje ➡ Ewidencje przychodów

a) Zasady ogólne – podatek wg skali

W sytuacji kiedy przedsiębiorca rozlicza się z działalności gospodarczej na zasadach ogólnych lub podatkiem liniowym, wówczas na deklaracji w:

oraz w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

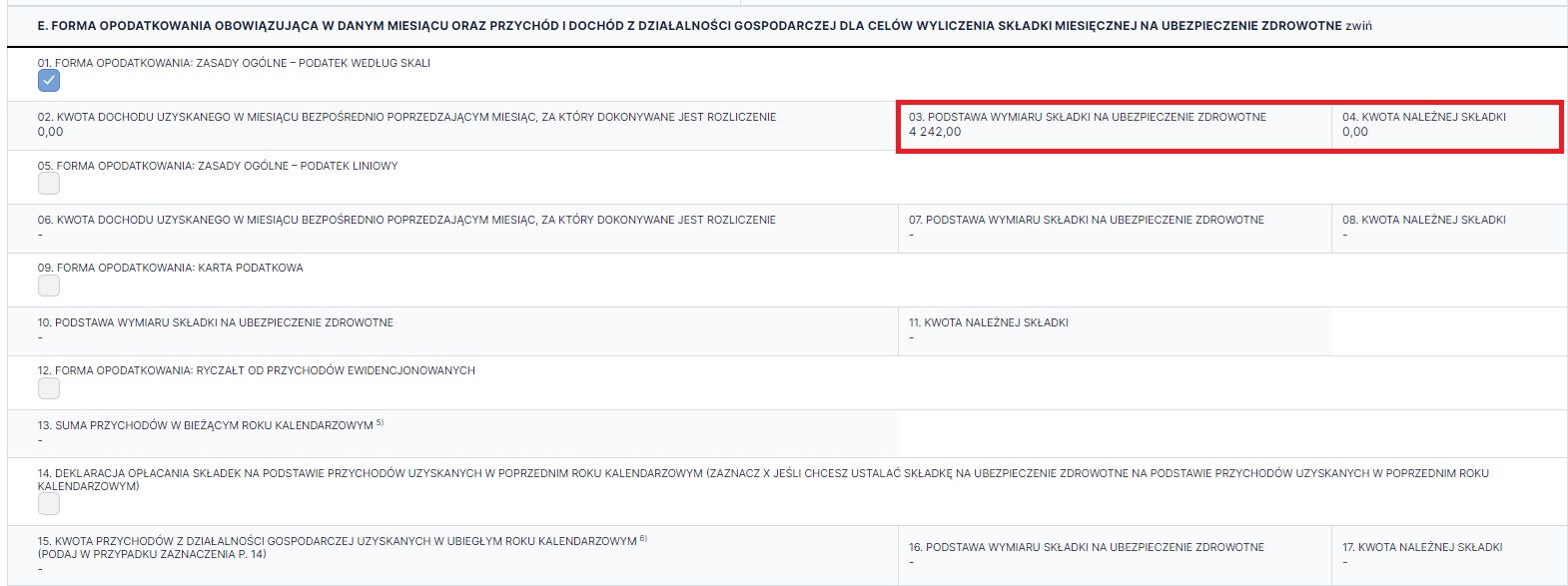

- ZUS RCA (w sytuacji kiedy przedsiębiorca zatrudnia pracowników lub zleceniobiorców), będzie to widoczne w bloku E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, w zależności od formy opodatkowania. W polu KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE, wyświetli się kwota dochodu, natomiast w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE, powinna wskazywać najniższą podstawę od 1 stycznia w roku 2024 – 4242,00 zł oraz w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

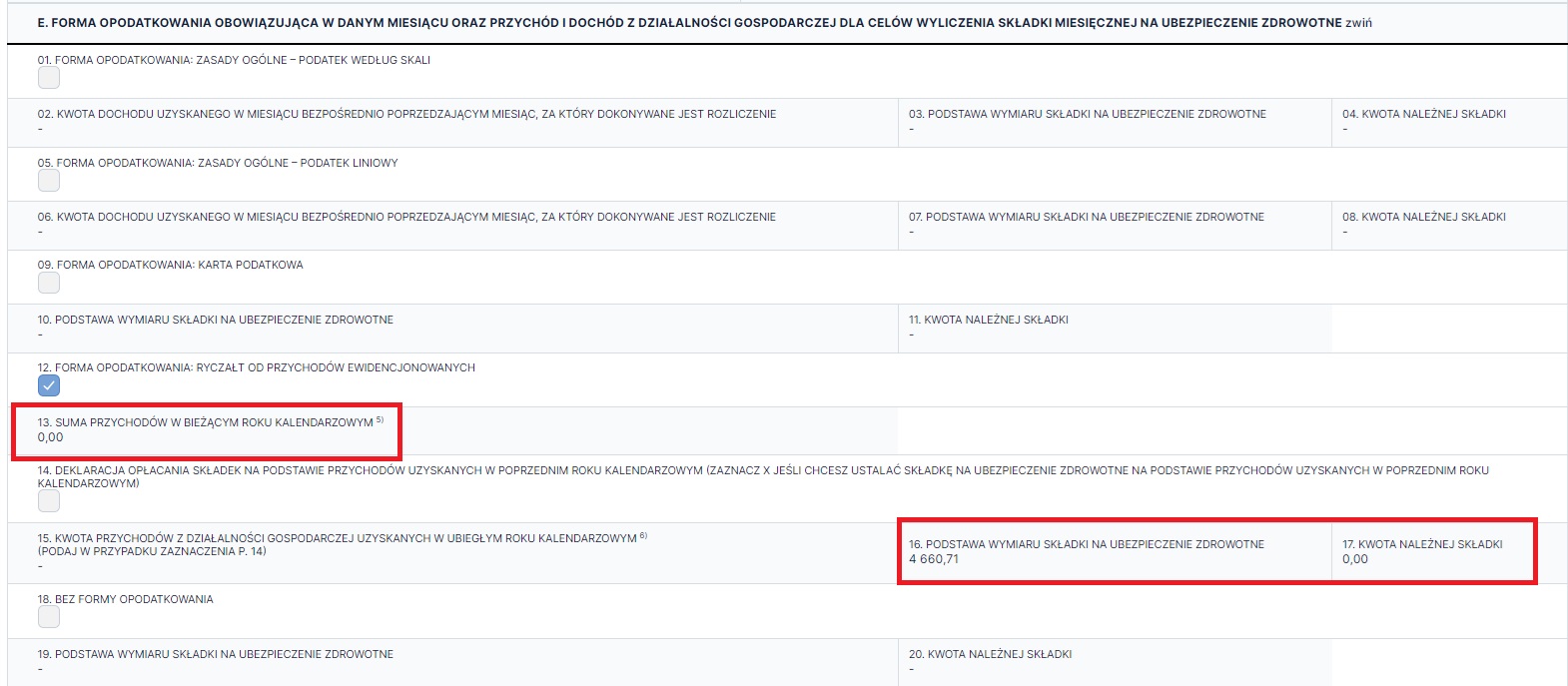

b) Podatek zryczałtowany

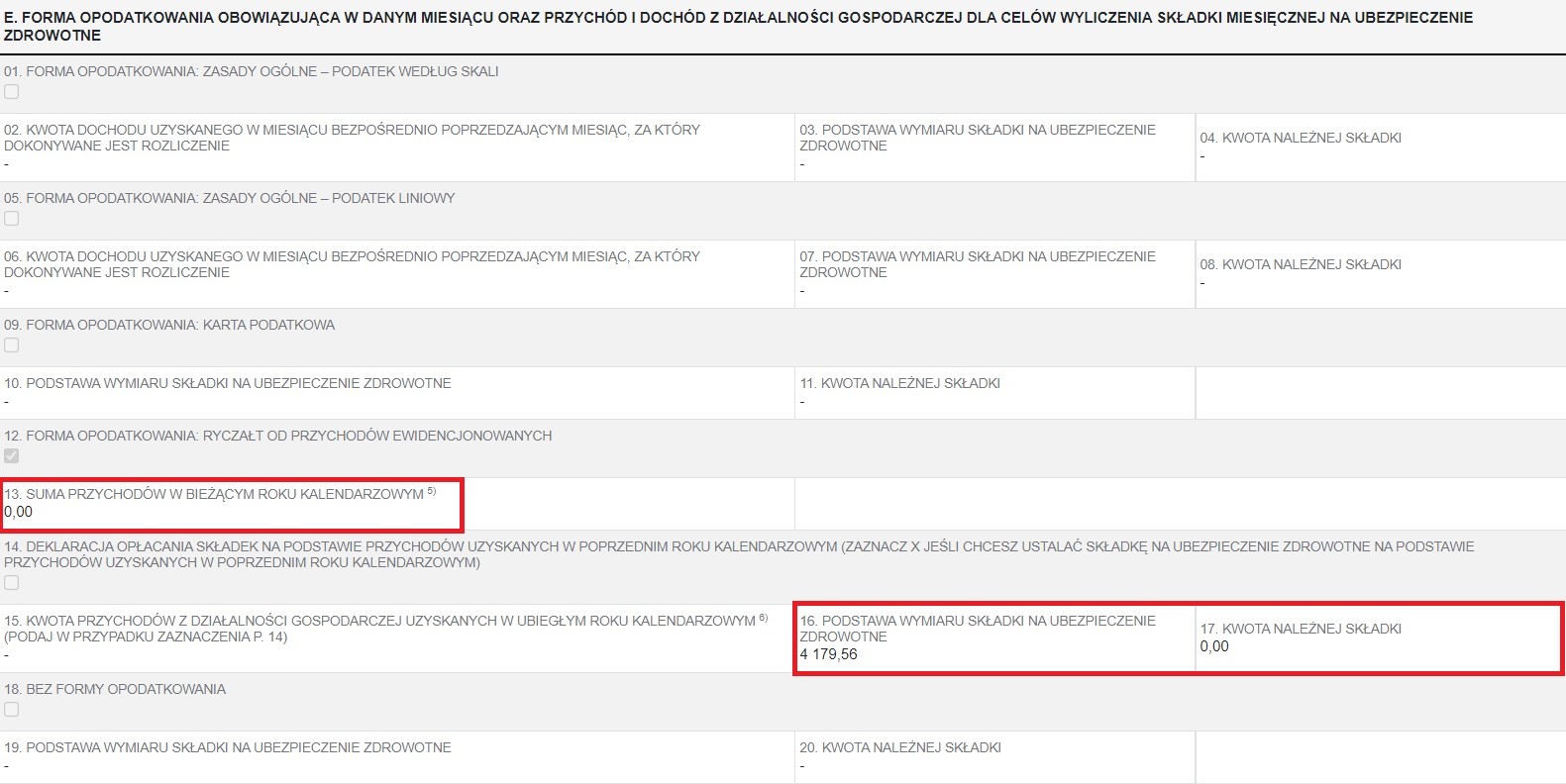

W przypadku, kiedy przedsiębiorca rozlicza się z działalności gospodarczej podatkiem zryczałtowanym, wówczas na deklaracji w:

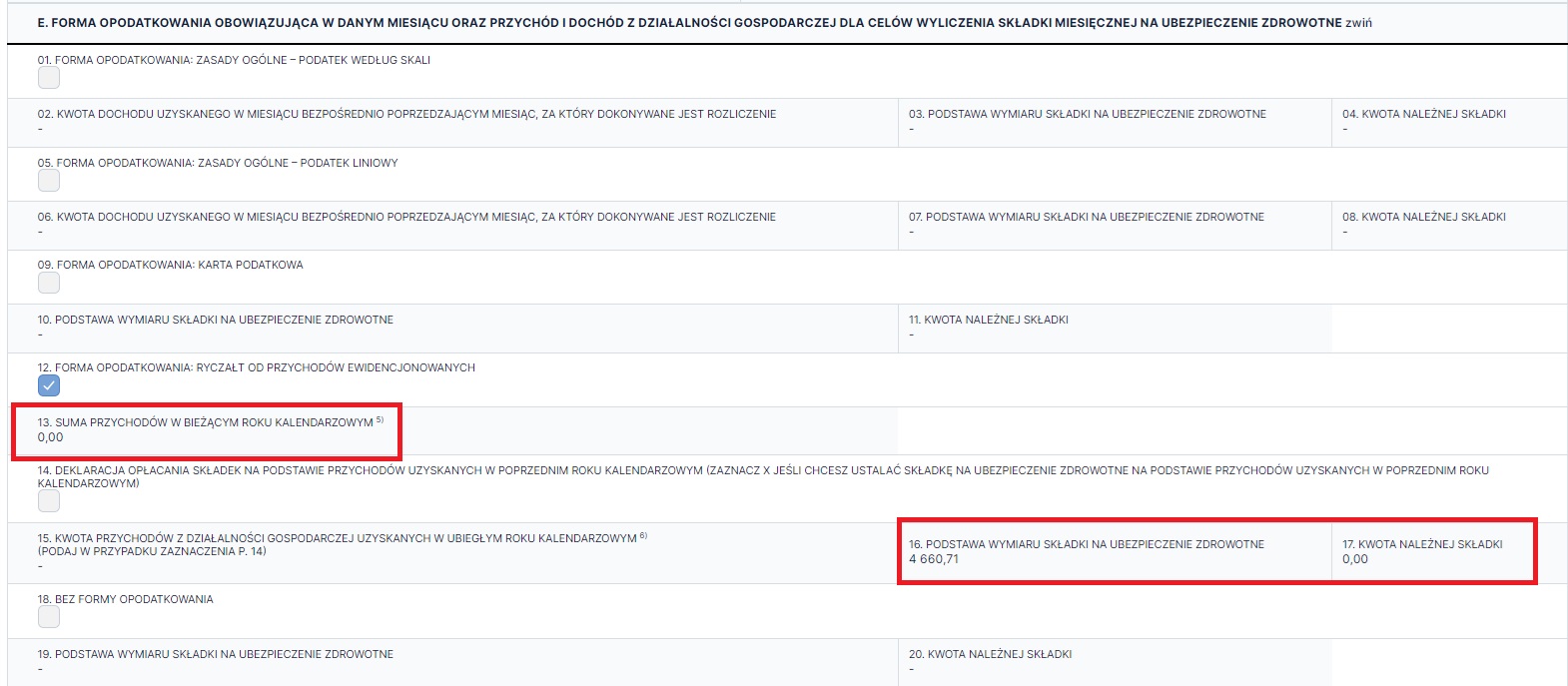

- ZUS DRA ( w przypadku niezatrudniania pracowników), zwolnienie ze składki zdrowotnej będzie widoczne w bloku numer XI FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE. Wartość w tym polu będzie zależna od przychodu uzyskanego w roku kalendarzowym. Jeżeli przychody z działalności gospodarczej nie przekraczają kwoty 60 tys zł, będzie to kwota 4660,71 zł (60% przeciętnego wynagrodzenia 7767,85 zł x 60% = 4660,71 zł). Natomiast w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

- ZUS RCA ( w sytuacji kiedy przedsiębiorca zatrudnia pracowników lub zleceniobiorców), będzie to widoczne w bloku E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE. Wartość w tym polu będzie zależna od przychodu uzyskanego w roku kalendarzowym. Jeżeli przychody z działalności gospodarczej nie przekraczają kwoty 60 tys zł, będzie to kwota 4660,71 zł (60% przeciętnego wynagrodzenia 7767,85 zł x 60% = 4660,71 zł). Natomiast w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

2. Zwolnienie z opłacania składki zdrowotnej dla osób niepełnosprawnych

Osoba niepełnosprawna może również, przy spełnieniu określonych warunków, korzystać ze zwolnienia z opłacania składki zdrowotnej.

a) Zwolnienie dla osoby niepełnosprawnej art 82 ust. 9

Na podstawie art. 82 ust 9, zwolnione z obowiązku opłacania składki zdrowotnej są osoby o:

Umiarkowanym lub znacznym stopniu niepełnosprawności, pod warunkiem, że:

- przychody z tytułu działalności nie przekraczają miesięcznie 50 % kwoty najniższej emerytury. (od 01 marca 2024 do 28.02.2025) – 1780,96 zł brutto tj. 890,48 zł)

- opłaca podatek dochodowy w formie karty podatkowej.

lub

Warunki opisane powyżej nie muszą być spełnione łącznie.

Należy jednak pamiętać, że w przypadku osób niepełnosprawnych, nie bierze się pod uwagę wielkości otrzymanego zasiłku.

Zwolnienie przysługuje także osobom niepełnosprawnym, posiadają wydane przez lekarza orzecznika, orzeczenie lekarskie o ustaleniu niezdolności do pracy. Takie orzeczenie jest wystarczające aby przedsiębiorca był zwolniony z opłacanie składki zdrowotnej.

Podczas weryfikowania przychodu z działalności gospodarczej, należy rozpatrywać przychód z miesiąca którego dotyczy wysyłka deklaracji.

Oznacza to, że jeżeli niepełnosprawny przedsiębiorca wysyła deklaracje za 02/2024 płatną do 20 marca, wówczas musi zweryfikować przychód za miesiąc luty 2024.

Zwolnienie ze składki zdrowotnej nie obejmuje osób o lekkim stopniu niepełnosprawności.

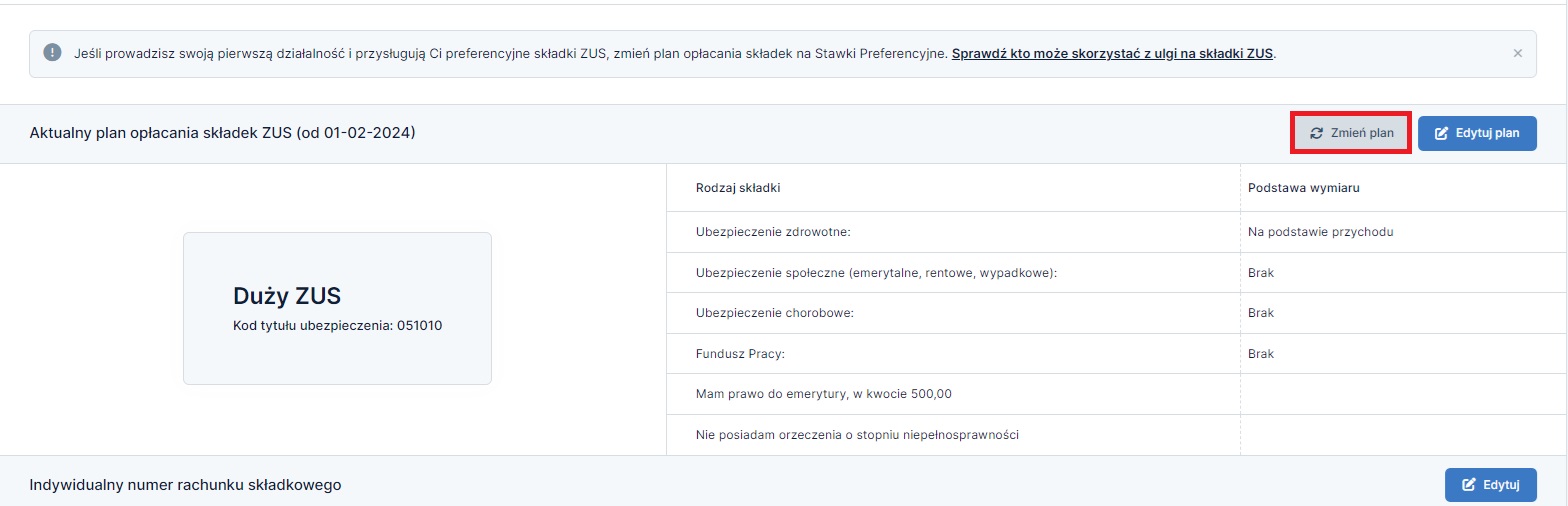

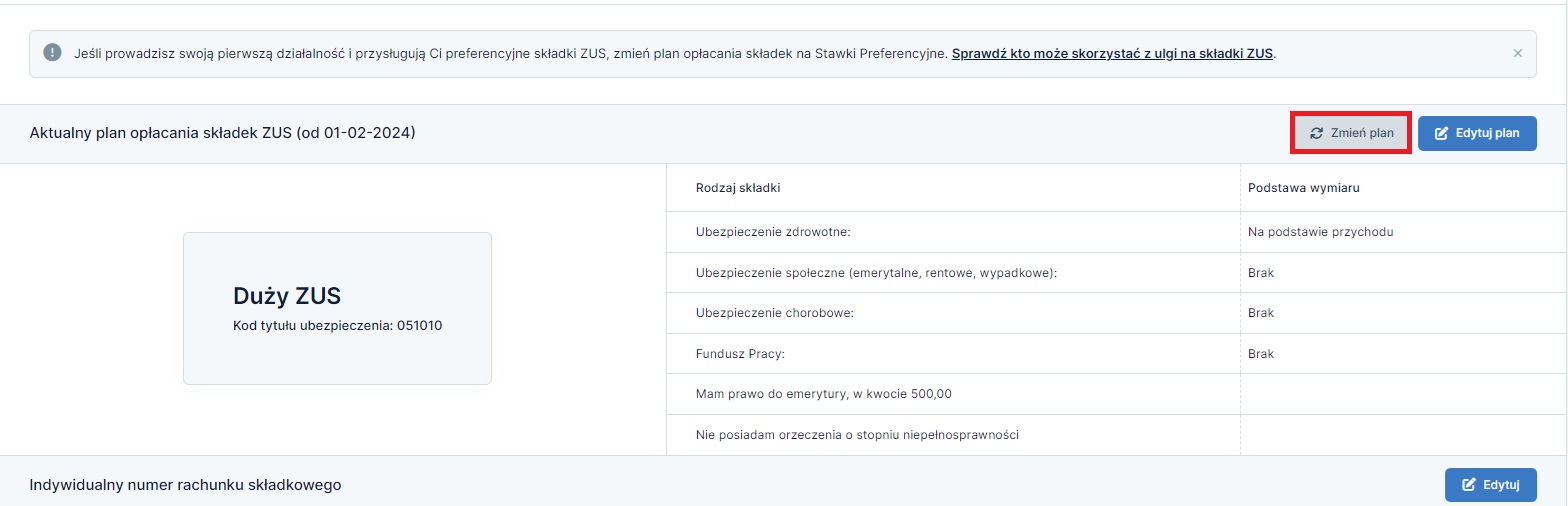

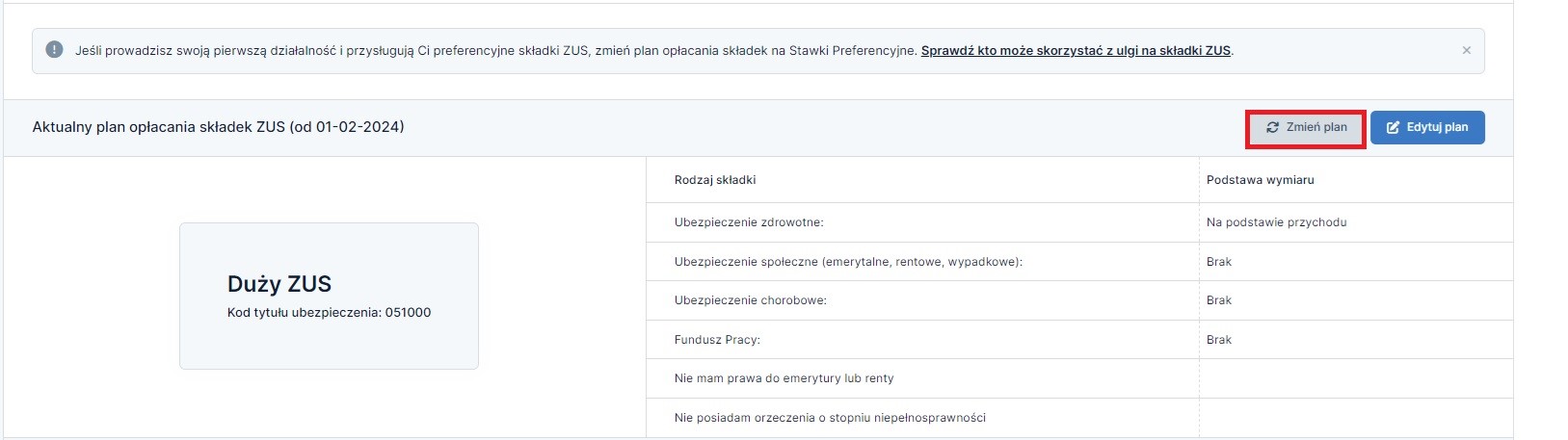

Aby wprowadzić dane dotyczące niepełnosprawności w systemie należy przejść do zakładki Konfiguracje ➡ ZUS.

Następnie w prawym górnym rogu wybrać zmień plan.

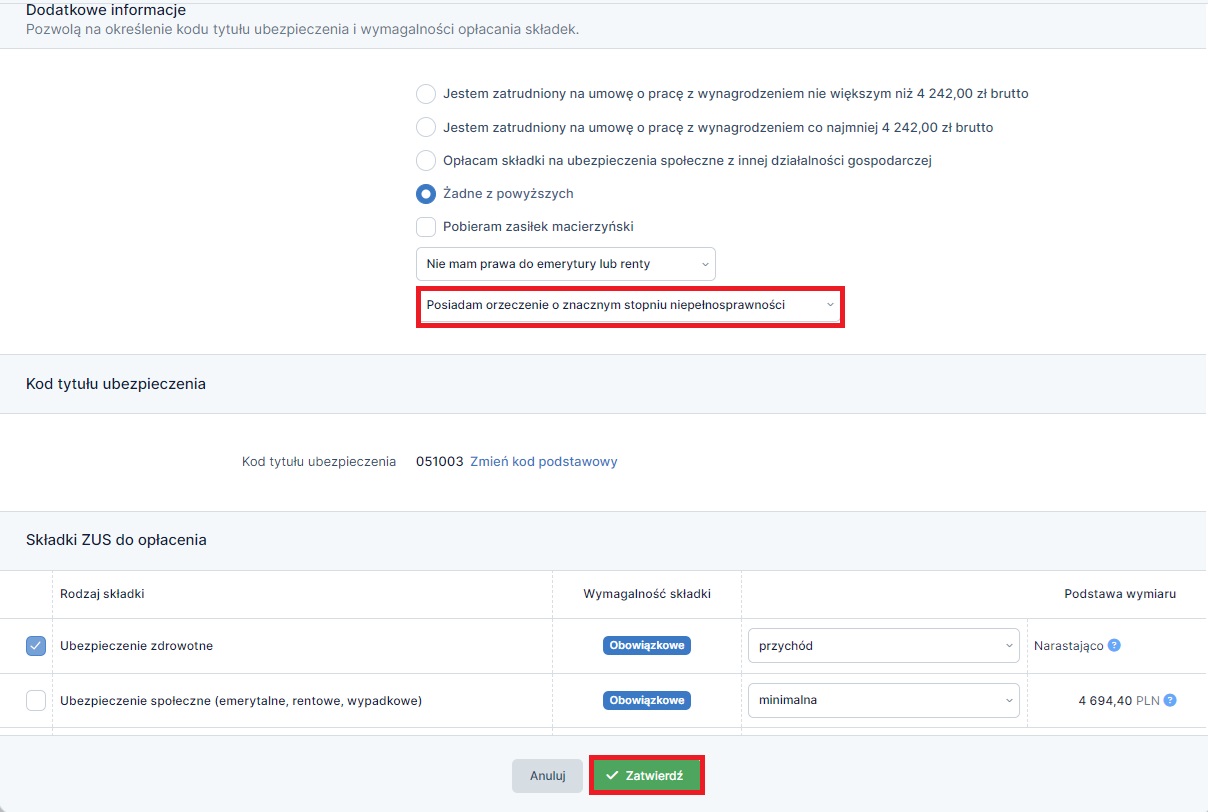

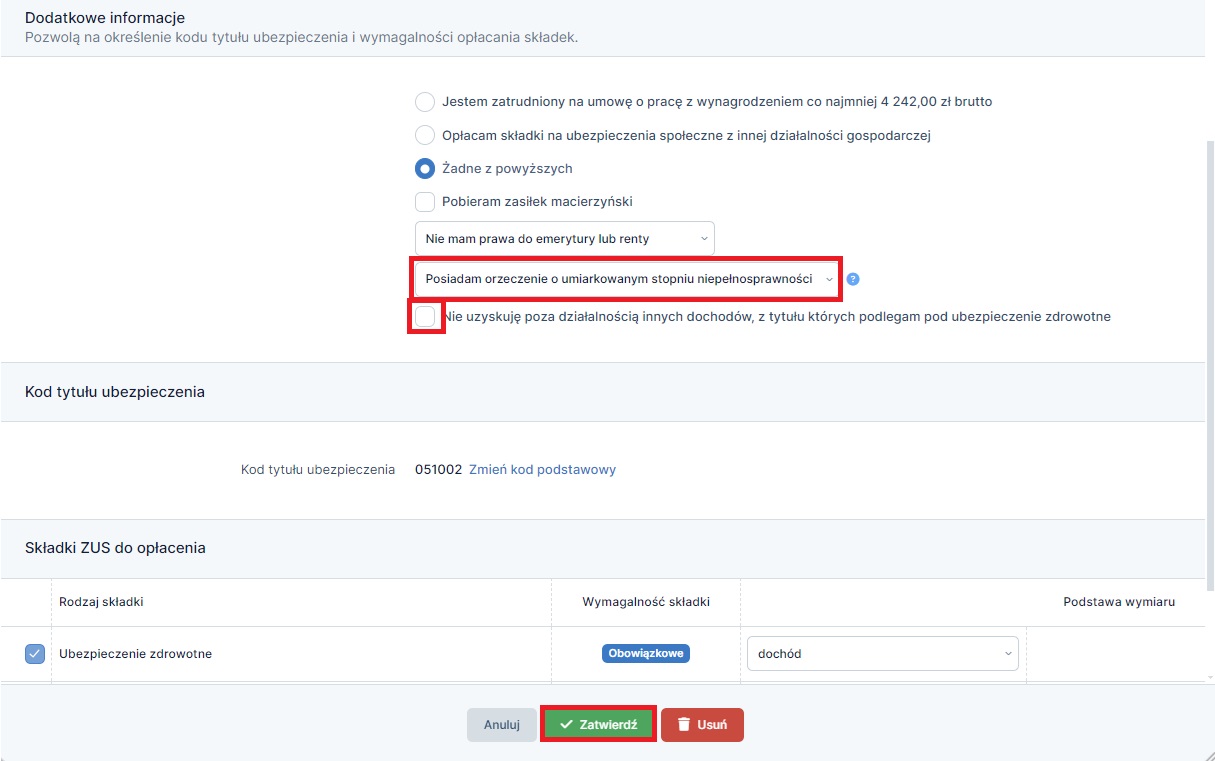

Kolejno w zakładce dodatkowe informację ➡ Stopień niepełnosprawności, należy zaznaczyć Posiadam orzeczenie o umiarkowanym stopniu niepełnosprawności lub posiadam orzeczenie o znacznym stopniu niepełnosprawności.

U dołu strony należy zatwierdzić wprowadzone zmiany.

Po wprowadzeniu zmian w konfiguracji, należy przejść do zakładki Deklaracje ➡ Deklaracje ➡ Wygeneruj ZUS.

W tabeli składki ZUS przedsiębiorcy, zostanie wykazana zerowa składka zdrowotna.

U dołu strony wybieramy zatwierdź.

Deklaracja rozliczeniowa, wygeneruje się z przysługującym zwolnieniem, weryfikując co miesiąc przychód przedsiębiorcy.

W sytuacji jeżeli składka zdrowotna zostanie naliczona, w pierwszej kolejności należy zweryfikować przychód przedsiębiorcy w zakładce:

Ewidencje ➡ Księga Przychodów i Rozchodów –

lub w przypadku Ryczałtu

Ewidencje ➡ Ewidencje przychodów

Zasady ogólne – podatek wg skali

I tak:

W przypadku kiedy Ulga przysługuje na deklaracji:

- ZUS DRA (w przypadku niezatrudniania pracowników), zwolnienie ze składki zdrowotnej będzie widoczne w bloku numer XI, w zależności od formy opodatkowania w polu KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE, będzie widoczny dochód z działalności gospodarczej, natomiast PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE, która powinna wskazywać najniższą podstawę (od 1 stycznia w roku 2024 – 4242,00 zł) oraz w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

- ZUS RCA ( w sytuacji kiedy przedsiębiorca zatrudnia pracowników lub zleceniobiorców), będzie to widoczne w bloku E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, w zależności od formy opodatkowania w polu KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE, zostanie wykazany dochód z działalności gospodarczej , natomiast w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE, powinna wskazywać najniższą podstawę (od 1 stycznia w roku 2024 – 4242,00 zł) oraz w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

Podatek Zryczałtowany

W przypadku, kiedy przedsiębiorca rozlicza się z działalności gospodarczej podatkiem zryczałtowanym, wówczas na deklaracji w:

- ZUS DRA ( w przypadku niezatrudniania pracowników), zwolnienie ze składki zdrowotnej będzie widoczne w bloku numer XI FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE. Wartość w tym polu będzie zależna od przychodu uzyskanego w roku kalendarzowym. Jeżeli przychody z działalności gospodarczej nie przekraczają kwoty 60 tys zł, będzie to kwota 4660,71 zł (60% przeciętnego wynagrodzenia 7767,85 zł x 60% = 4660,71 zł). Natomiast w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

- ZUS RCA ( w sytuacji kiedy przedsiębiorca zatrudnia pracowników lub zleceniobiorców), będzie to widoczne w bloku E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE. Wartość w tym polu będzie zależna od przychodu uzyskanego w roku kalendarzowym. Jeżeli przychody z działalności gospodarczej nie przekraczają kwoty 60 tys zł, będzie to kwota 4179,56 zł (60% przeciętnego wynagrodzenia 6965,94 zł x 60% = 4179,56 zł. Natomiast w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

b) Zwolnienie dla osoby niepełnosprawnej art. 82 ust 10

Niektórzy przedsiębiorcy którzy legitymują się umiarkowanym lub znacznym stopniem niepełnosprawności, dla których działalność gospodarcza jest jedynym źródłem dochodu mogą skorzystać z ulgi wynikającej się art. 82 ust.10 ustawy zdrowotnej. Mówi ona o tym, że przedsiębiorca może opłacać składkę na ubezpieczenie zdrowotne w wysokości nieprzekraczającej kwoty należnej zaliczki na podatek dochodowy.

Należy podkreślić, że ze zwolnienia mogą korzystać przedsiębiorcy rozliczający się miesięcznie z zaliczki na podatek dochodowy. Przedsiębiorca, który wybierze kwartalne rozliczanie podatkowe, nie będzie mógł skorzystać ze zwolnienia.

Aby wprowadzić informację, w serwisie, że przedsiębiorca nie uzyskuje innych dochodów, z tytułu których podlega pod ubezpieczenie zdrowotne należy przejść do zakładki Konfiguracje → ZUS.

Kolejno w prawym górnym rogu wybrać zmień plan.

Następnie w zakładce Dodatkowe informację ➡ Stopień niepełnosprawności, należy zaznaczyć Posiadam orzeczenie o umiarkowanym stopniu niepełnosprawności lub posiadam orzeczenie o znacznym stopniu niepełnosprawności oraz checkbox Nie uzyskuję poza działalnością innych dochodów, z tytułu których podlegam pod ubezpieczenie zdrowotne. Następnie u dołu strony należy wybrać zatwierdź.

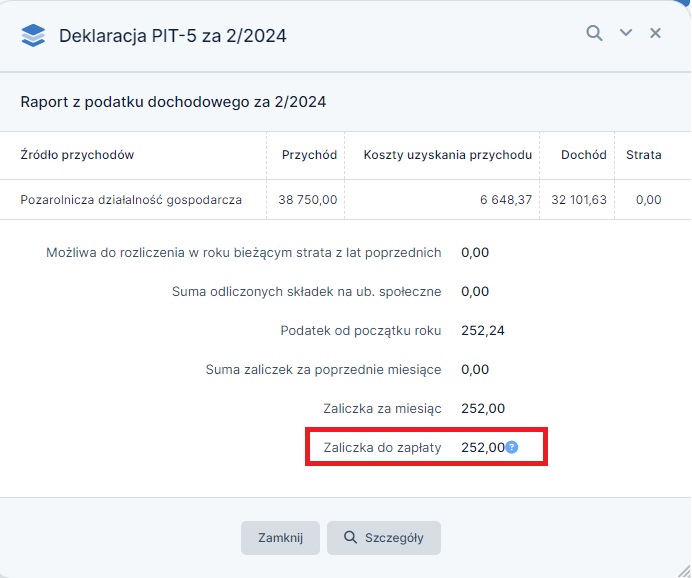

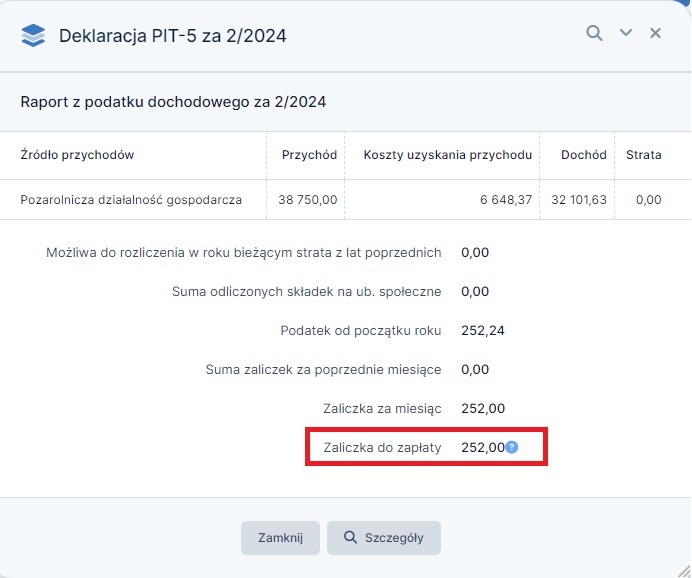

Po wprowadzeniu zmian w konfiguracji, należy przejść do zakładki Deklaracje ➡ Deklaracje ➡ PIT-5. Kolejno należy zweryfikować wysokość zaliczki na podatek dochodowy.

Uwaga!

W sytuacji kiedy zaliczka na podatek dochody jest niższa niż minimalna składka zdrowotna, wówczas zostanie ona obniżona do wysokości podatku.

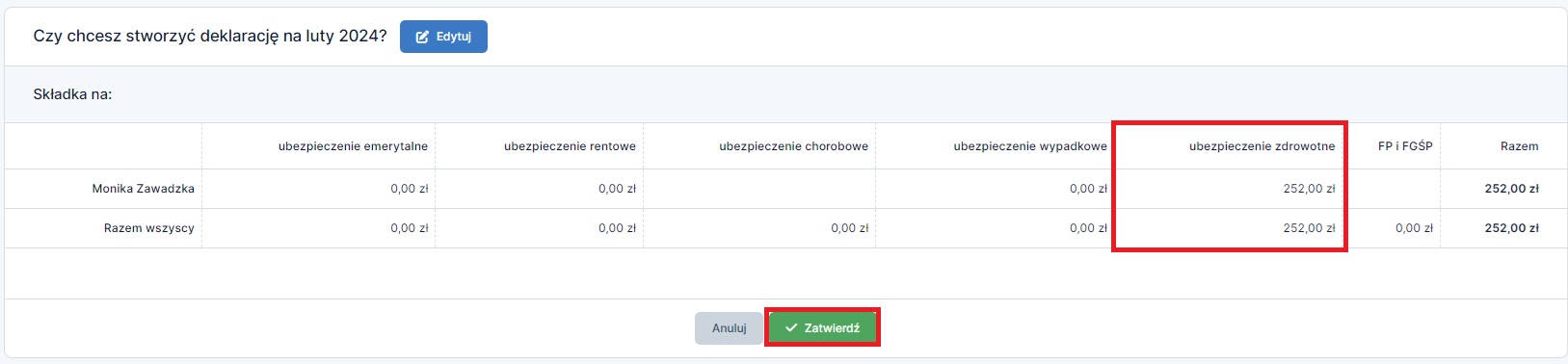

Aby to zweryfikować, należy ponownie przejść do zakładki Deklaracje ➡ Deklaracje ➡ ZUS.

Jak widać na poniższym zrzucie, składka zdrowotna została obniżona do wartości zaliczki na podatek dochodowy.

U dołu strony wybieramy zatwierdź.

Deklaracja rozliczeniowa, wygeneruje się z przysługującą ulgą, weryfikując co miesiąc wysokość zaliczki na podatek.

Weryfikując wysokość zaliczki na podatek dochodowy przedsiębiorca powinien odnosić się do PIT-5 za miesiąc, za który generowana jest deklaracja ZUS DRA.

Przykład:

Przedsiębiorca w lutym 2024, po zamknięciu miesiąca księgowego uzyskał zaliczkę na podatek dochodowy na poziomie 252 zł, która widnieje w wygenerowanym PIT-5 za miesiąc luty, płatną do 20.03.2024. Oznacza to, że składka zdrowotna w deklaracji 02/2024, obniży się do wysokości 252 zł.

UWAGA!

Należy pamiętać, czy w przypadku jeżeli zaliczka na podatek dochodowy wynosi 0,00 zł, lub przedsiębiorca uzyskał stratę, składka zdrowotna w takiej sytuacji również będzie wynosiła 0,00 zł

3. Zwolnienie z opłacania Składki zdrowotnej dla Ryczałtowca

Przepisy Polskiego Ładu wprowadziły również zwolnienie ze składki zdrowotnej dla przedsiębiorców opodatkowanych ryczałtem, uzyskujących z prowadzonej działalności niski przychód, którzy jednocześnie są zatrudnieni na etacie i uzyskują wynagrodzenie w wysokości nieprzekraczającej kwoty minimalnej płacy.

Zgodnie z 82 ust. 9b ustawy zdrowotnej, składka na ubezpieczenie zdrowotne nie jest opłacana przez pracownika, którego podstawa wymiaru składek na ubezpieczenia społeczne z tytułu umowy o pracę nie przekracza minimalnego wynagrodzenie obowiązuje w dniu 1 stycznia danego roku (w roku 2024 – 4242,00 zł).

Dodatkowo Przedsiębiorca- pracownik aby być zwolnionym z opłacania składki zdrowotnej musi spełnić poniższe warunki:

- przychody z tytułu działalności gospodarczej nie nie mogą być wyższe niż 50% minimalnego wynagrodzenia obowiązującego w danym roku.W 2024 roku od 1 stycznia – 4242,00,00 zł od 01.07.2024 – 4300,00 zł)

Wówczas będą to kwota analogicznie 2121,00 zł do 30 czerwca a od 1 lipca 2150,00 zł.

oraz

- w prowadzonej działalności gospodarczej rozlicza się na zasadach ryczałtu ewidencjonowanego.

W sytuacji, kiedy przedsiębiorca-pracownik spełnia wszystkie z wymienionych warunków, wówczas może zaprzestać opłacania również składki zdrowotnej z tytułu prowadzonej działalności gospodarczej.

W serwisie IFIRMA, w tym celu należy przejść do zakładki Konfiguracje ➡ ZUS.

Kolejno w prawym górnym rogu wybrać zmień plan.

Kolejno w zakładce Dodatkowe informacje, należy zaznaczyć opcję Jestem zatrudniony na umowę o pracę z wynagrodzeniem nie większym niż 4242,00 zł brutto następnie zatwierdzamy zmiany poprzez wybór zatwierdź u dołu strony.

Po wprowadzeniu zmian w serwisie, system co miesiąc weryfikuje uzyskany przychód z działalności gospodarczej, i od tego uzależnia skorzystanie z ulgi.

Po wprowadzeniu zmian w konfiguracji, należy przejść do zakładki Deklaracje ➡ Deklaracje ➡ Wygeneruj ZUS.

W tabeli składki ZUS przedsiębiorcy, zostanie wykazana zerowa składka zdrowotna.

U dołu strony wybieramy zatwierdź.

Deklaracja rozliczeniowa, wygeneruje się z przysługującym zwolnieniem, weryfikując co miesiąc przychód przedsiębiorcy.

W sytuacji jeżeli składka zdrowotna zostanie naliczona, w pierwszej kolejności należy zweryfikować przychód przedsiębiorcy w zakładce:

Ewidencje ➡ Ewidencje przychodów

I tak:

W przypadku kiedy Ulga przysługuje na deklaracji:

- ZUS DRA ( w przypadku niezatrudniania pracowników), zwolnienie ze składki zdrowotnej będzie widoczne w bloku numer XI FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE. Wartość w tym polu będzie zależna od przychodu uzyskanego w roku kalendarzowym. Jeżeli przychody z działalności gospodarczej nie przekraczają kwoty 60 tys zł, będzie to kwota 4660,71 zł (60% przeciętnego wynagrodzenia 7767,85 zł x 60% = 4660,71 zł). Natomiast w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

- ZUS RCA ( w sytuacji kiedy przedsiębiorca zatrudnia pracowników lub zleceniobiorców), będzie to widoczne w bloku E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, w polu PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE. Wartość w tym polu będzie zależna od przychodu uzyskanego w roku kalendarzowym. Jeżeli przychody z działalności gospodarczej nie przekraczają kwoty 60 tys zł, będzie to kwota 4660,71 zł (60% przeciętnego wynagrodzenia 7767,85 zł x 60% = 4660,71 zł). Natomiast w polu KWOTA NALEŻNEJ SKŁADKI: powinno widnieć 0,00 zł.

Autor: Agnieszka Sołtys – zespół ifirma.pl