Zryczałtowany podatek dochodowy ma zastosowanie wtedy, gdy zawarta zostanie umowa zlecenie lub umowa o dzieło do 200 zł brutto z osobą, która nie jest pracownikiem zleceniodawcy. Ważne jest, aby obie te przesłanki były spełnione łącznie. Jeżeli w danym miesiącu jest więcej niż jedna taka umowa, to umowy te nie ulegają sumowaniu.

Przy obliczaniu zryczałtowanego podatku przedsiębiorca nie uwzględnia ani składek społecznych, ani kosztów uzyskania przychodów. Podstawę opodatkowania stanowi przychód bez możliwości pomniejszenia go. Na obniżenie podatku nie wpływa też składka zdrowotna. Wynagrodzenia do 200 zł brutto nie łączą się z innymi dochodami podatnika w zeznaniu rocznym i nie są uwzględniane w PIT-11.

Zryczałtowany podatek dochodowy od umów poniżej 200 zł zobowiązane są opłacać również osoby poniżej 26 roku życia, co do których co do zasady ma zastosowanie ulga podatkowa. W tym przypadku ulga Bez PIT dla młodych nie obowiązuje.

Ważne!

W przypadkach, gdy w zawartej umowie zlecenia lub umowie o dzieło, zostanie określona stawka godzinowa albo wynagrodzenie prowizyjne, to umowę taką rozliczamy na zasadach ogólnych nawet, jeżeli w danym miesiącu wynagrodzenie takie nie przekroczy kwoty 200 zł brutto. Dla takiego wynagrodzenia potrącamy koszty uzyskania przychodu i samo wynagrodzenie zostanie uwzględnione w PIT-11.

1. Umowa zlecenie lub dzieło do 200 zł brutto w serwisie

Takie umowy możemy wprowadzić i rozliczyć w serwisie ifirma.pl.

a. Wprowadzanie pracownika

Samodzielne wprowadzenie danych

Należy przejść do zakładki Pracownicy ➡ Lista pracowników ➡ Nowy pracownik. Wybieramy jedną z opcji (jeżeli nie ma żadnych powiązań opisanych w formularzu, wybieramy opcję “żadne z powyższych relacji nie zachodzą”), następnie wprowadź dane pracownika ręcznie i uzupełniamy dane takie jak:

- dane osobowe,

- adres zameldowania,

- adres zamieszkania jeżeli jest inny niż zameldowania,

- adres korespondencyjny, jeżeli jest inny, niż zameldowania lub zamieszkania,

- rachunek bankowy,

- przynależność do urzędu skarbowego,

- kod tytułu ubezpieczenia:

- w przypadku umowy zlecenia wybieramy kod tytułu ubezpieczenia – 04 11 XX,

- w przypadku umowy o dzieło zaznaczamy “Nie wykazuj pracownika na deklaracjach ZUS”,

- dane ubezpieczeniowe – wybieramy rodzaj umowy zlecenia/dzieło i w przypadku umowy zlecenia wskazujemy właściwy oddział NFZ, wg adresu zamieszkania,

- w pozycji Wynagrodzenie chorobowe ➡ Liczba wykorzystanych dni wynagrodzenia chorobowego wpisujemy wartość „zero” – zarówno w przypadku umowy zlecenia, jak i umowy o dzieło,

- wykształcenie – wybieramy rodzaj ukończonej szkoły,

- po uzupełnieniu tych danych “zapisujemy”.

Wprowadzanie pracownika przez kwestionariusz

Należy przejść do zakładki Pracownicy ➡ Lista pracowników ➡ Nowy pracownik. Zaznaczamy odpowiednie pole w zależności od tego, czy jest to osoba spokrewniona, czy też obca. Następnie wybieramy opcję prześlij kwestionariusz osobowy.

Pojawi się formularz Wysyłanie kwestionariusza i tutaj uzupełniamy dane pracownika i podajemy jego adres e-mail, na który zostanie wysłany kwestionariusz do uzupełnienia. Wysłanie kwestionariusza nastąpi po wybraniu opcji zatwierdź.

Pracownik w otrzymanej wiadomości wchodzi na link kwestionariusz osobowy, a następnie go uzupełnia. Po odesłaniu uzupełnionego przez pracownika kwestionariusza zapisze się on automatycznie w danych pracownika. Jednocześnie o tym fakcie zostaniemy poinformowani mailowo.

Po wypełnieniu kwestionariusza przez pracownika przechodzimy do zakładki Pracownicy ➡ Lista pracowników klikamy na imię i nazwisko pracownika. U dołu strony w danych pracownika zatwierdzamy przesłane dane przez wybranie opcji zatwierdź.

Następnie, zatrudniający uzupełnia jeszcze takie informacje jak: kod tytułu ubezpieczeń, dane ubezpieczeniowe i liczbę wykorzystanych dni wynagrodzenia chorobowego. W pozycji “wynagrodzenie chorobowe” Liczba wykorzystanych dni wynagrodzenia chorobowego – wpisujemy „zero” zarówno w przypadku umowy zlecenia, jak i umowy o dzieło. Po uzupełnieniu tych danych zapisujemy.

b. Dodawanie umowy zlecenia/o dzieło

Dodanie umowy może nastąpić w serwisie w sposób następujący:

- po wprowadzeniu danych pracownika do serwisu i ich zatwierdzeniu można od razu dodać umowę poprzez wybranie w prawym górnym rogu opcji Dodaj umowę, a następnie wybierając z listy Nowa umowa zlecenia/Nowa umowa o dzieło,

lub:

- zakładka Pracownicy ➡ Lista pracowników ➡ Wybieramy imię i nazwisko pracownika, następnie prawy górny róg Dodaj umowę ➡ Nowa umowa zlecenia/Nowa umowa o dzieło,

lub:

- zakładka Pracownicy ➡ Umowy, wybieramy rodzaj umowy w górnej części strony Nowa umowa zlecenia/Nowa umowa o dzieło. Następnie należy w polu Pracownik wybrać z listy imię i nazwisko pracownika, dla którego umowa ma być wypełniona.

Po wybraniu odpowiedniego rodzaju umowy należy wypełnić warunki umowy.

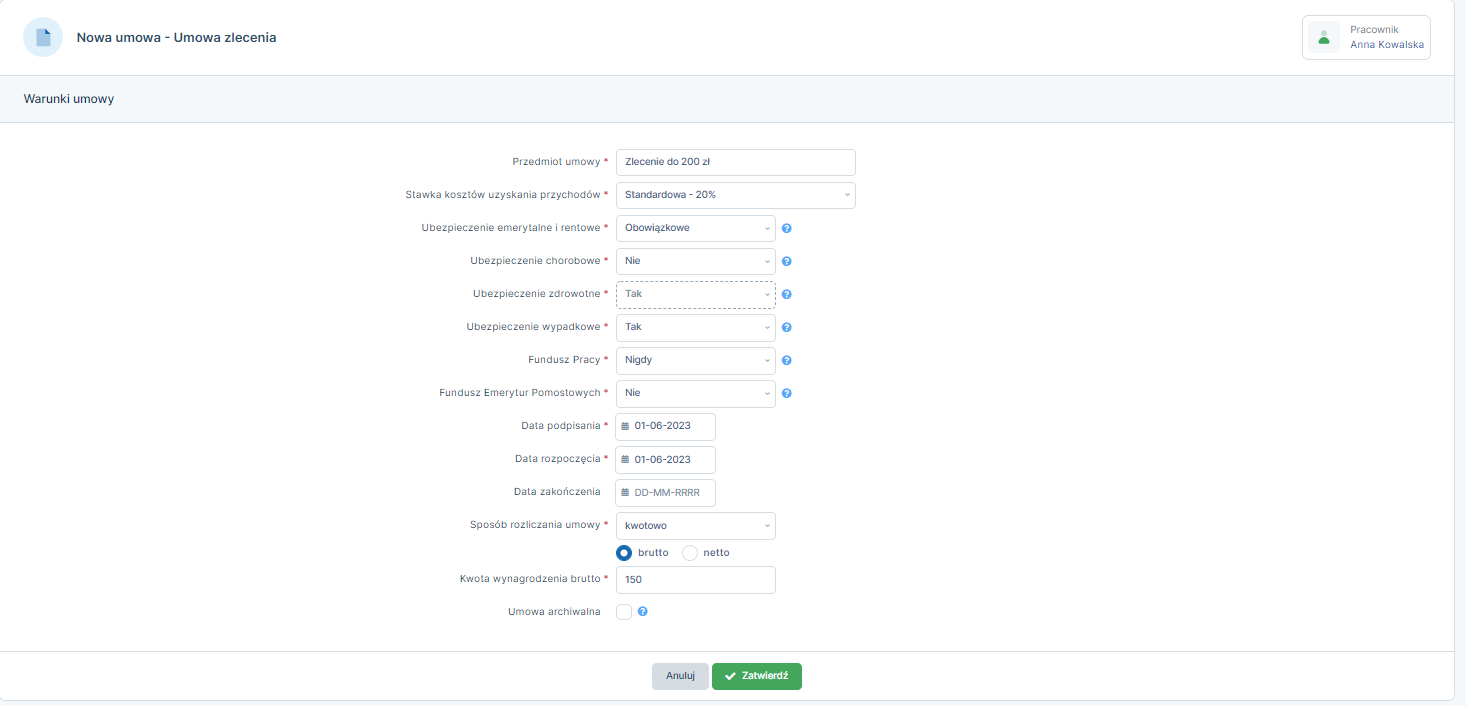

W przypadku umowy zlecenia:

- w polu Przedmiot umowy należy wpisać, co osoba będzie robić/wykonywać,

- w polu Stawka kosztów uzyskania przychodów zostawiamy standardowe (20%), ale koszty przy takiej umowie nie będą uwzględniane,

- w polach Ubezpieczenie emerytalne i rentowe, Ubezpieczenie chorobowe i Ubezpieczenie zdrowotne wybieramy odpowiednie opcje, w zależności czy to jest jedyny tytuł do ubezpieczeń dla tej osoby,

- w polu Ubezpieczenie wypadkowe zaznaczamy Tak, jeśli są opłacane składki na ubezpieczenie emerytalne i rentowe, a gdy jest opłacana tylko składka zdrowotna, to wybieramy opcję Nie,

- w polu Fundusz Pracy zaznaczamy Zawsze, gdy mamy innych pracowników na umowę o pracę i ta osoba będzie osiągać przynajmniej minimalne wynagrodzenie, w przeciwnym razie zaznaczamy Nigdy,

- w polu Składka na Fundusz Emerytur Pomostowych zaznaczamy nie.

Następnie uzupełniamy pola:

- data podpisania,

- data rozpoczęcia,

- podajemy w jaki sposób jest rozliczana umowa kwotowo czy ze stawką godzinową,

- podajemy kwotę wynagrodzenia brutto,

- po wypełnieniu wszystkich pól poprawnie zatwierdzamy.

W przypadku umowy o dzieło:

- w polu Przedmiot umowy wpisujemy, to co ta osoba będzie wykonywać,

- w polu Stawka kosztów uzyskania przychodu wybieramy Standardowa – 20%,

- w polu Sposób rozliczenia umowy wybieramy kwotowo lub godzinowo,

- podajemy kwotę wynagrodzenia brutto,

- po wypełnieniu wszystkich pól zatwierdzamy.

c. Wystawianie rachunku w serwisie

W serwisie rachunek możemy wystawić w następujący sposób:

- po dodaniu umowy do serwisu i jej zatwierdzeniu można od razu wystawić rachunek poprzez wybranie w prawym górnym rogu opcji Wystaw rachunek,

lub:

- zakładka Pracownicy ➡ Lista pracowników ➡ Wybieramy imię i nazwisko pracownika, następnie po lewej stronie zakładka Umowy i rachunki ➡ Rachunki ➡ Wystaw nowy,

lub

- zakładka Pracownicy ➡ Umowy, w części Umowy zlecenia/Umowy o dzieło ➡ Rachunki ➡ Wystaw nowy.

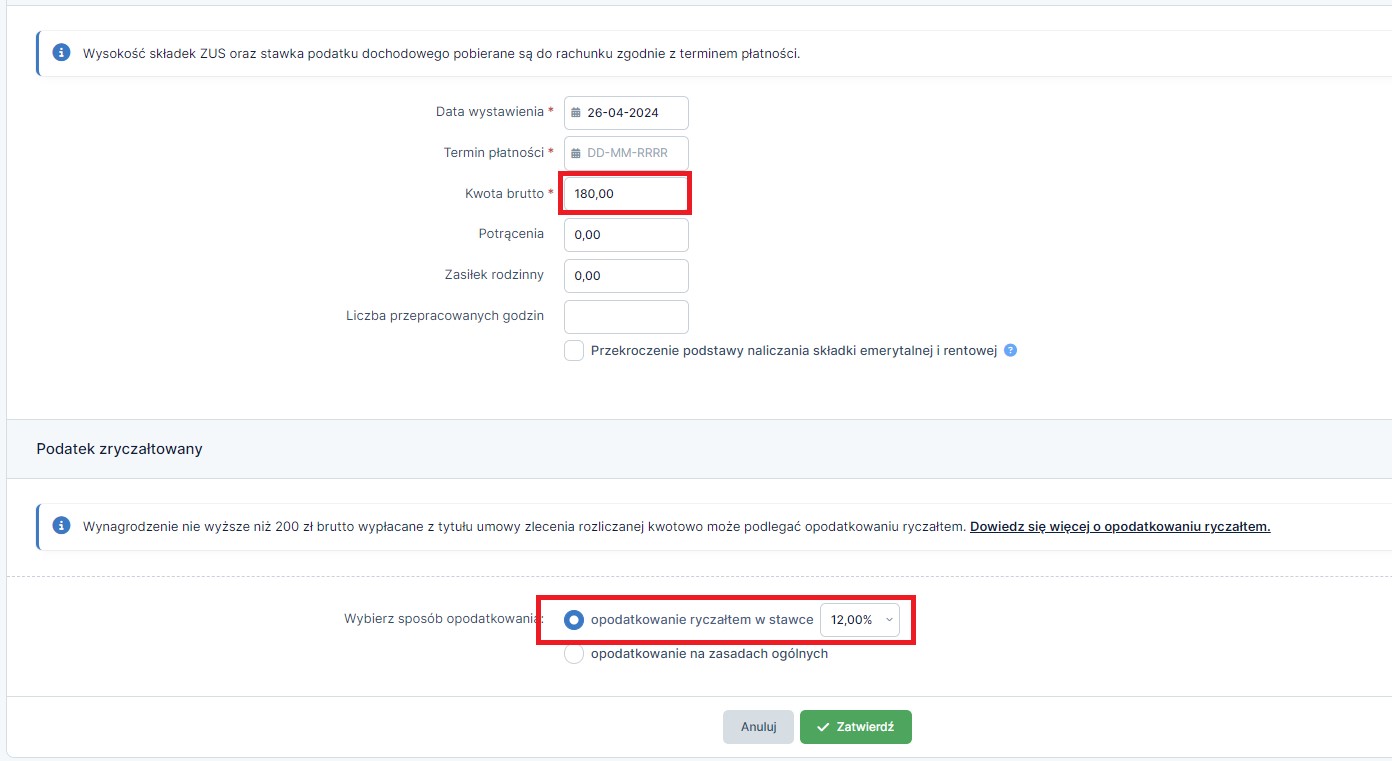

Następnie należy uzupełnić poszczególne pola formularza nowy rachunek:

- wskazujemy datę wystawienia rachunku,

- termin płatności – tutaj istotne jest wpisanie poprawnego terminu płatności, ponieważ od tej daty zależy, w jakim miesiącu w zakładce Zobowiązania ➡ Wynagrodzenia będzie to wynagrodzenie widoczne,

- sprawdzamy, czy jest właściwa kwota brutto,

- zaznaczamy checkbox opodatkowania ryczałtem w stawce 12%,

- po wypełnieniu wszystkich pól poprawnie zatwierdzamy.

d. Wprowadzanie daty zapłaty

Po wystawieniu rachunku należy wpisać datę zapłaty tego wynagrodzenia. Uzupełnić datę zapłaty w serwisie można:

- po wystawieniu rachunku i zatwierdzeniu otwiera się strona z wynagrodzeniem. Po prawej stronie pod wynagrodzeniem wpisujemy datę opłacenia, zapisujemy. Serwis wygeneruje dokument księgowy i nada samodzielnie numer DK,

lub:

- zakładka Zobowiązania ➡ Wynagrodzenia, w polu data opłacenia – uzupełniamy datę zapłaty tego wynagrodzenia, a następnie zatwierdzamy.

Po zatwierdzeniu płatności utworzy się Dowód księgowy (DK), który będzie widoczny w zakładce Wydatki ➡ Lista wydatków ➡ Dowody wewnętrzne i księgowe. Jednocześnie zostanie ujęty w zakładce Ewidencje ➡ KPiR.

Na podstawie wygenerowanego rachunku utworzy się automatycznie lista płac widoczna w zakładce Pracownicy ➡ Lista płac.

2. Generowanie deklaracji PIT-8A i PIT-8AR

Od umowy zlecenia/o dzieło należy odprowadzić podatek w wysokości 12 % za miesiąc, w którym był naliczony i wpłacić do właściwego urzędu skarbowego do 20. dnia następnego miesiąca za miesiąc poprzedni.

Wyliczyć zaliczkę możemy w zakładce Deklaracje ➡ Deklaracje ➡ PIT-8a.

W deklaracji są sumowane podatki od wszystkich takich wynagrodzeń, które zostały w danym miesiącu wypłacone. Jest to widoczne w miesiącu, w którym przypada termin płatności, czyli w miesiącu następnym w zakładce Zobowiązania ➡ Podatki i inne, np. wynagrodzenie z umowy o dzieło zostało wypłacone 30 czerwca, w związku z tym wypłaty podatku należy dokonać do 20 lipca i w serwisie będzie to widoczne w lipcu w zakładce Zobowiązania ➡ Podatki i inne.

3. Za dany rok należy złożyć deklaracje PIT-8AR

Deklarację PIT-8AR należy wygenerować i złożyć do urzędu skarbowego właściwego ze względu na miejsce zamieszkania jeżeli zleceniodawca jest osobą fizyczną lub ze względu na miejsce siedziby gdy jest osobą prawną, np. spółka kapitałowa.

Termin złożenia deklaracji PIT-8AR upływa z końcem stycznia roku następującego po roku podatkowym. Jedynie w razie zaprzestania przez płatnika prowadzenia działalności przed tą datą, PIT-8AR należy złożyć do dnia zaprzestania tej działalności.

Deklarację PIT-8AR można wygenerować w naszym serwisie poprzez zakładkę Deklaracje ➡ Deklaracje ➡ PIT-8AR.

Deklarację tę generujemy mając ustawiony w lewym górnym rogu miesiąc księgowy – grudzień.

Aby deklaracja została poprawnie wygenerowana, to wcześniej musi być wpisana data opłacenia wynagrodzenia w zakładce Zobowiązania ➡ Wynagrodzenia i muszą być wygenerowane deklaracje PIT-8a za poszczególne miesiące, tzn. za miesiące w których była taka umowa zlecenie, czy umowa o dzieło do 200 zł brutto.

W deklaracji PIT-8AR uzupełniona zostanie część 26. – “Inne należności niewymienione w wierszach 1-25”, gdzie wykazane zostaną zaliczki za poszczególne miesiące.

4. Składki ZUS

W przypadku umowy zlecenia opłacane są składki ZUS społeczne i zdrowotna, albo sama składka zdrowotna. Zależy to od tego, czy ubezpieczony posiada już inny tytuł do ubezpieczeń, czy nie.

Przykład:

Osoba zatrudniona w innej firmie, z wynagrodzeniem równym bądź wyższym od minimalnego wynagrodzenia za pracę (w II poł. 2023 r. – 3600,00 zł brutto)– opłaca obowiązkowo tylko składkę na ubezpieczenie zdrowotne.

Osoba taka powinna złożyć pisemne oświadczenie, że jest zatrudniona w innej firmie i osiąga tam przychód równy co najmniej minimalne wynagrodzenie.

Obecnie obowiązkiem pracodawcy jest oskładkowanie umowy zlecenia do wysokości minimalnego wynagrodzenia (3600 zł w II poł. 2023 r.), natomiast kolejna umowa zlecenia takiej osoby z innym pracodawcą jest już oskładkowana dobrowolnie (nie dotyczy to studentów poniżej 26 r. ż., którzy są zwolnieni z obowiązku płacenia składek ZUS z umowy zlecenie).

W przypadku, gdy do serwisu zostanie wprowadzona data wypłaty wynagrodzenia to automatycznie powstają przelewy do ZUS z tytułu składek za pracownika. Składki wszystkich pracowników, których wynagrodzenia były wypłacone w danym miesiącu (niezależnie od tego jakiego miesiąca przepracowanego dotyczą), są sumowane. Przelewy do ZUS są umieszczone w miesiącu, w którym przypada termin ich płatności. Wprowadzenie daty opłacenia w zakładce Zobowiązania ➡ Wynagrodzenia powoduje zaksięgowanie składek powstałymi dowodami księgowymi (widocznymi w zakładce Wydatki ➡ Lista wydatków oraz Ewidencje ➡ KPiR), wg. zasad:

- ubezpieczenie społeczne – przelewy do ZUS za pracownika z tytułu ubezpieczenia społecznego składa się z kwot potrąconych z pensji pracownika i z części płaconej przez pracodawcę. Gdy do przelewu wprowadzimy datę opłacenia, to zaksięgowaniu podlega tylko część składki na ubezpieczenie płacona przez pracodawcę, ponieważ część potrącana z pensji brutto pracownika została zaksięgowana jako kwota brutto wypłaty.

- ubezpieczenie zdrowotne – składka została zaksięgowana poprzez przelew “Wynagrodzenie”, ponieważ w całości jest opłacana z pensji pracownika.

- wpłata na FGŚP – jest w całości zaksięgowana, ponieważ tę składkę opłaca pracodawca. W przypadku małych kwot do 200 zł brutto nie opłacamy FP.

Autor: Ewelina Ciapara – ifirma.pl