-

1. Informacje ogólne

2. Wypłata wynagrodzeń pracowników

3. Wprowadzenie danych dotyczących warunków pracy pracownika

4. Generowanie comiesięcznych rozliczeń i księgowanie kosztów

-

4.1. Dodawanie umowy o pracę

-

4.1.1. Deklaracje zgłoszeniowe pracowników zatrudnionych na umowę o pracę

4.1.2. Rachunek do umowy o pracę

5. Zasady księgowania składek ZUS

6. Generowanie deklaracji ZUS

1. Informacje ogólne

W serwisie ifirma.pl istnieje możliwość wprowadzenia trzech rodzajów umów z pracownikami: umowa- zlecenie, umowa o dzieło i umowa o pracę. Różnica między nimi polega na stopniu związania pracodawcy z pracownikiem oraz na rodzaju opłacanych składek do ZUS.

Wyróżniamy:

- Umowę o pracę – pracodawca i pracownik opłacają pełne składki do ZUS.

Osoby które nie ukończyły 26 roku życia są objęte tzw. ulgą dla młodych, oznacza to, że od ich wynagrodzenia nie naliczamy podatku PIT, z wyjątkiem gdy pracownik sam wyrazi chęć jego potrącania poprzez złożenie oświadczenia lub jego zarobki ze wszystkich umów jakie posiada ( również zawarte z innym podmiotem niż pracodawca) nie przekraczają limitu I progu skali podatkowej tzn 85 528,00 zł, więcej na ten temat tutaj i tutaj. - Umowę-zlecenie – rozróżniamy cztery sytuacje:

- pracownik jest już zatrudniony u innego pracodawcy na umowę o pracę i zarabia co najmniej minimalne wynagrodzenie, w 2023 r. wynosi ono 3600 zł brutto, wówczas od umowy zlecenia przedsiębiorca opłaca tylko składkę na ubezpieczenie zdrowotne,

- od 1 stycznia do 30 czerwca 2024 r. będzie wynosiło 4242,00 zł brutto,

- od 1 lipca 2024 do 31 grudnia 2024 r. będzie wynosiło 4300,00 zł brutto.

- od 1 stycznia do 30 czerwca 2024 r. to kwota 27,70 zł,

- od 1 lipca do 31 grudnia 2024 r. to kwota 28,10 zł.

- Umowa zlecenie jest jedynym dochodem pracownika lub jest on zatrudniony u innego pracodawcy na umowę o pracę, ale zarabia mniej niż minimalne wynagrodzenie, wówczas od umowy zlecenia opłaca się składki emerytalne, rentowe, wypadkowe, zdrowotne oraz dobrowolnie można opłać składkę na ubezpieczenie chorobowe.

- Umowa ze studentem, uczniem szkoły ponadpodstawowej lub uczniem szkoły policealnej, który nie ukończył 26 lat, przedsiębiorca nie płaci składek na ZUS ani podatku, więcej na ten temat tutaj. Mówi o tym art. 6 ust. 4 ustawy o systemie ubezpieczeń społecznych:

Osoby określone w ust. 1 pkt 4 nie podlegają obowiązkowo ubezpieczeniom emerytalnemu i rentowym, jeżeli są uczniami szkół ponadpodstawowych lub studentami, do ukończenia 26 lat. - Umowa z osobą, która nie ukończyła 26 lat i nie posiada statusu ucznia, czy studenta, nie jest opodatkowana PIT o ile jej zarobki ze wszystkich posiadanych umów ( także z innymi niż Zleceniodawca podmiotami) nie przekraczają limitu I progu skali podatkowej tzn 85 528,00 zł, więcej na ten temat tutaj i tutaj.

- Umowę o dzieło – od tej umowy nie opłaca się żadnych składek do ZUS (poza sytuacją, gdy umowa jest zawarta z własnym pracownikiem), ale możliwości zawarcia tego typu umowy są ograniczone charakterem wykonanej pracy.

15 września 2023 r. opublikowano rozporządzenie w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2024 roku.

W 2024 r. minimalne wynagrodzenie za pracę również będzie zmieniało się dwukrotnie w ciągu roku:

Wysokość minimalnej stawki godzinowej w 2024 roku, będzie także zmieniała się dwukrotnie:

Więcej na ten temat tutaj.

Od 1 stycznia 2021r. wprowadzono obowiązek informowania ZUS na wniosku RUD (zgłoszenie umowy o dzieło) o zawarciu umowy o dzieło w terminie 7 dni od dnia zawarcia umowy o dzieło więcej na ten temat tutaj.

2. Wypłata wynagrodzeń pracowników

Pracodawca ustala termin wypłaty wynagrodzeń w swoim zakładzie pracy, czyli określa czy wynagrodzenie za miesiąc przepracowany jest wypłacane w miesiącu bieżącym czy w następnym.

Termin wypłaty nie może być późniejszy niż 10 dzień miesiąca następującego po miesiącu przepracowanym i taki jest domyślnie ustawiony w serwisie.

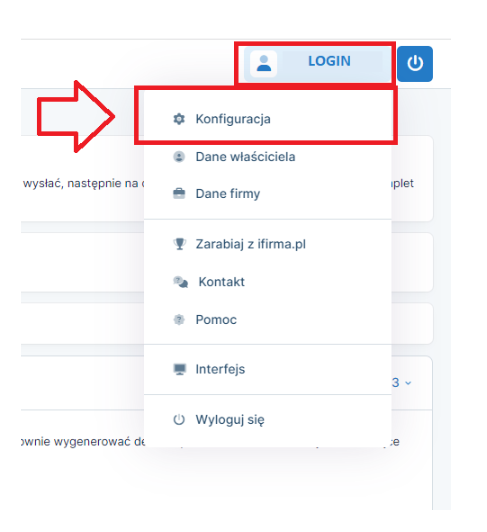

Jeżeli w firmie obowiązuje inny termin, należy go koniecznie wprowadzić wybierając w prawym górnym rogu opcję Login ➡ Konfiguracja.

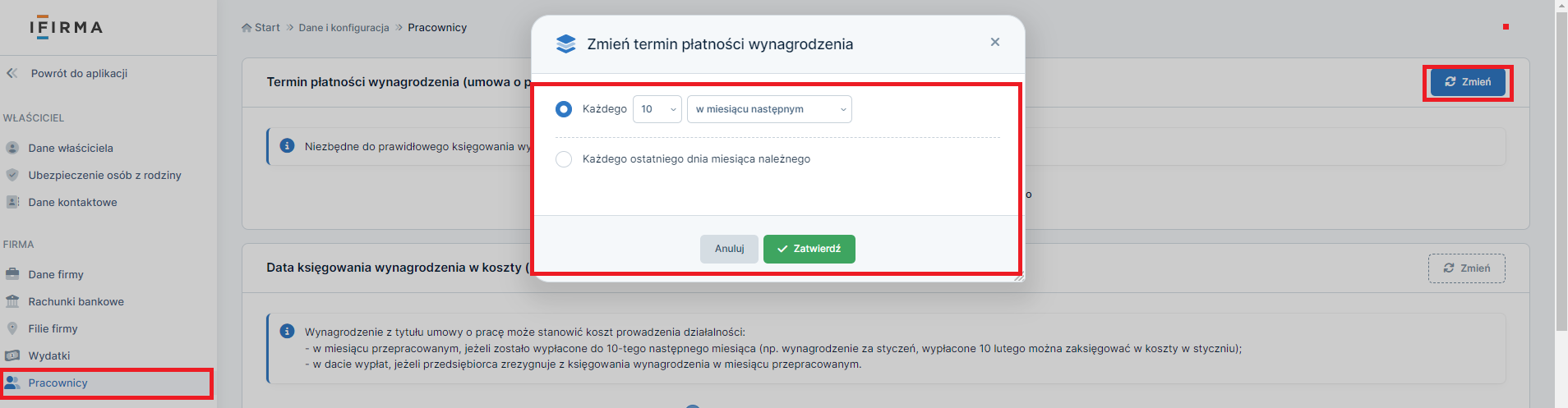

Kolejno należy wybrać po lewej stronie zakładkę Pracownicy ➡ Zmień i można wybrać termin wypłaty wynagrodzenia obowiązujący w danym zakładzie pracy.

Uwaga!

Podany termin będzie decydował o tym wg jakich parametrów dotyczących np. składek ZUS serwis będzie wyliczał składniki wynagrodzenia.W trakcie generowania rachunku można niezależnie wskazać miesiąc, w którym nastąpi wypłata wynagrodzenia i tym samym zmienić użyte parametry.

W tym samym miejscu Wynagrodzenie pracowników można również wprowadzić informację o procentowej stawce ubezpieczenia wypadkowego, jeżeli firma płaci tę składkę w innej stawce niż podstawowa. Informacja jest edytowalna w pierwszym miesiącu księgowania w serwisie i w kwietniu każdego roku (jest to termin ustalania nowej stawki).

3. Wprowadzenie danych dotyczących warunków pracy pracownika

Są dwa sposoby wprowadzenia pracownika do serwisu:

- Wprowadzanie pracownika ręcznie

- Wprowadzenie pracownika przez kwestionariusz

3.1. Wprowadzanie pracownika ręcznie

Pracownika można wprowadzić ręcznie do serwisu ifirma z dwóch poziomów, należy wybrać jeden z niżej wymienionych sposobów:

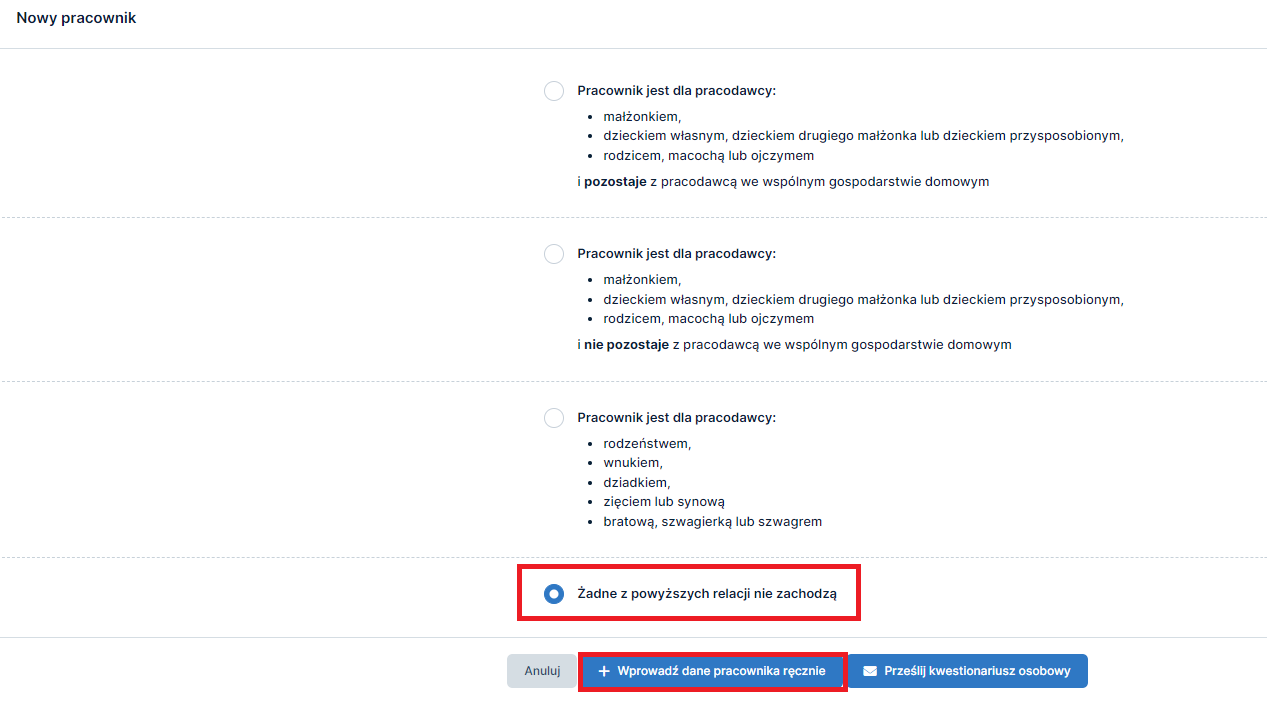

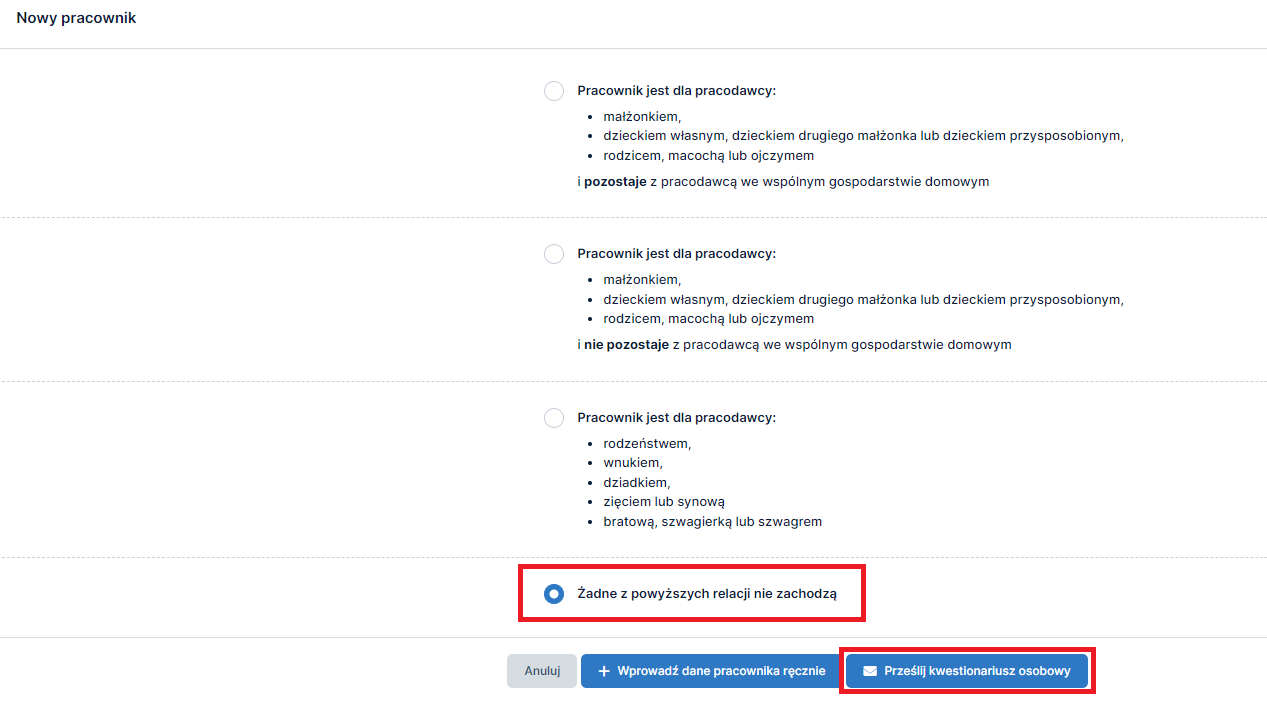

Jeśli wprowadzamy do serwisu osobę, która nie jest osobą współpracującą (więcej na temat osób współpracujących można przeczytać tutaj), to wybieramy jedną z opcji np.: Żadne z powyższych relacji nie zachodzą ➡ wprowadź dane pracownika ręcznie

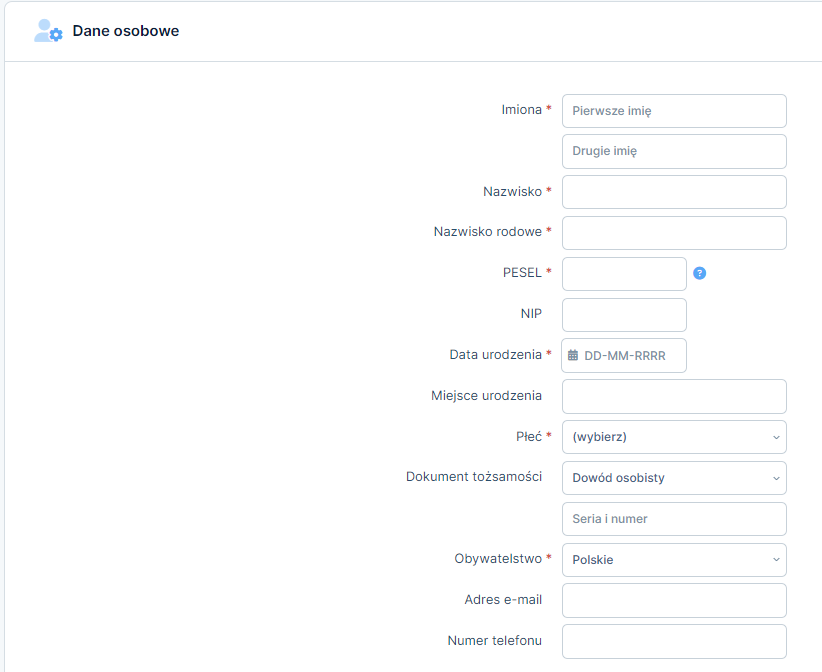

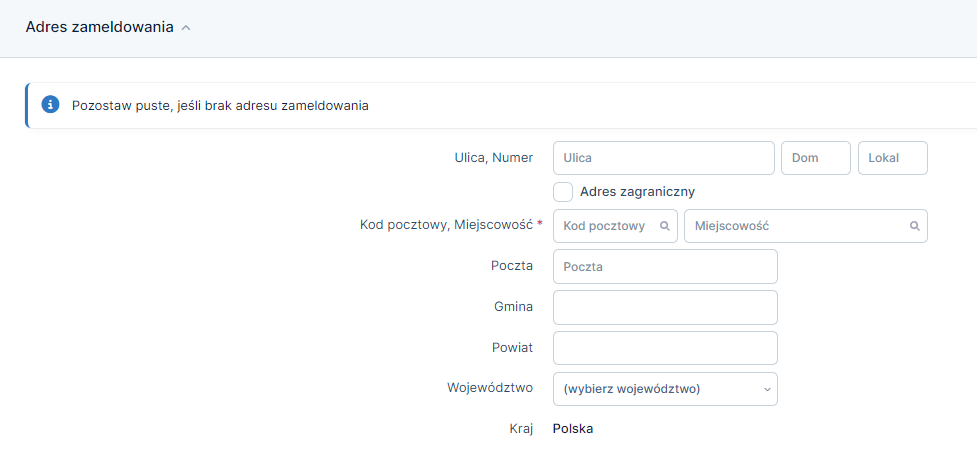

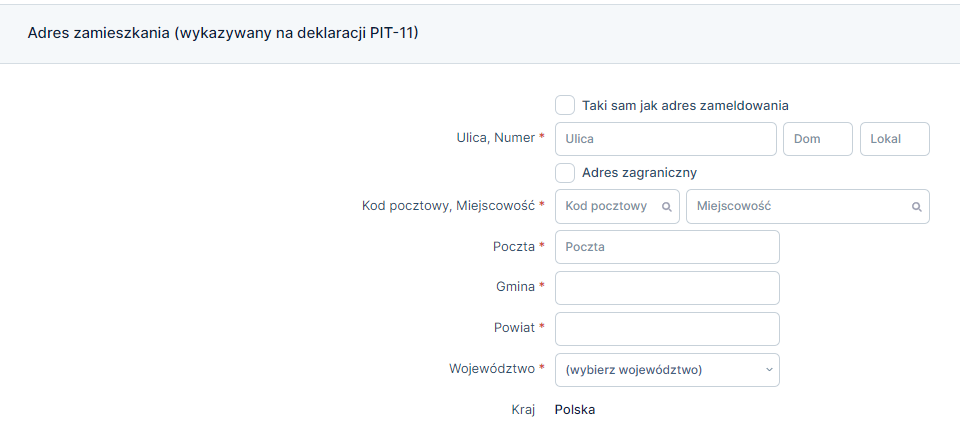

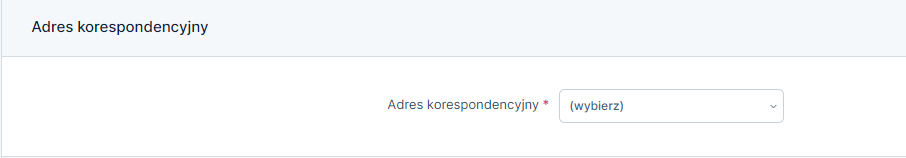

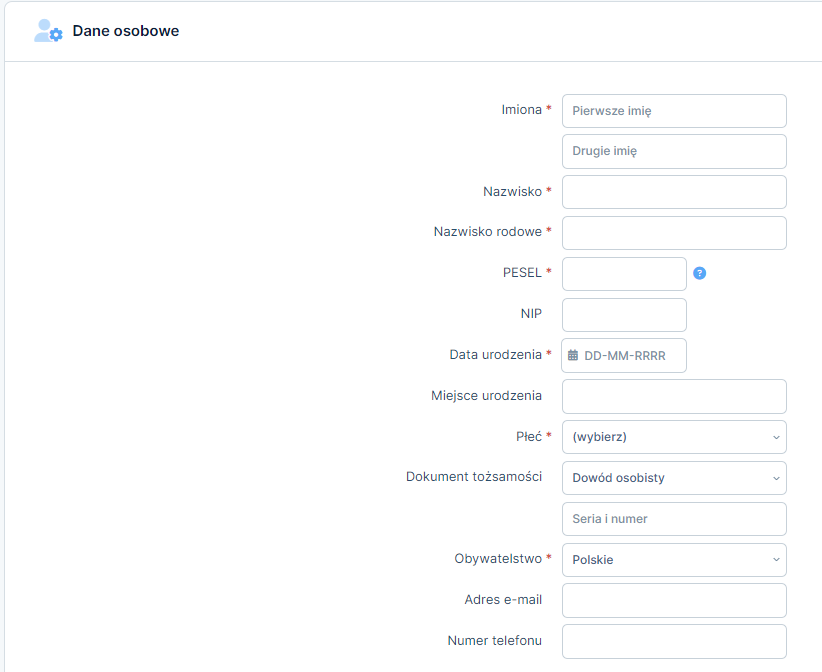

i uzupełniamy dane takie jak:

- dane osobowe,

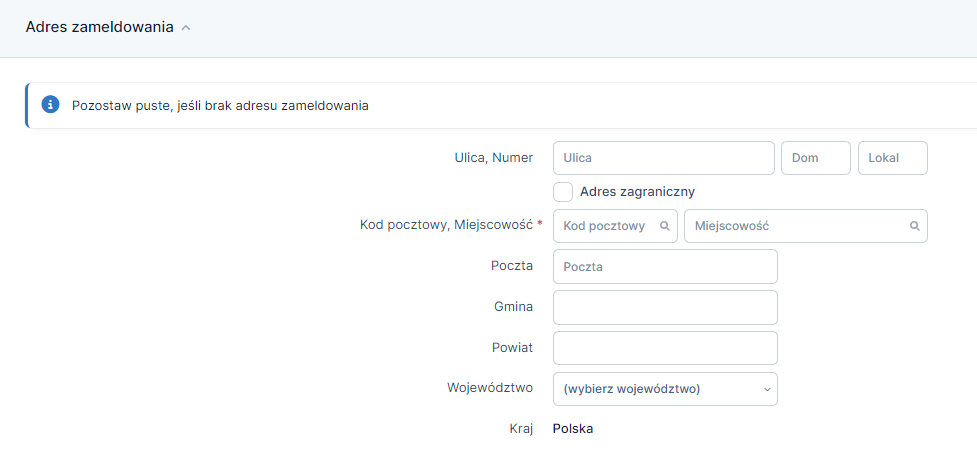

- adres zameldowania,

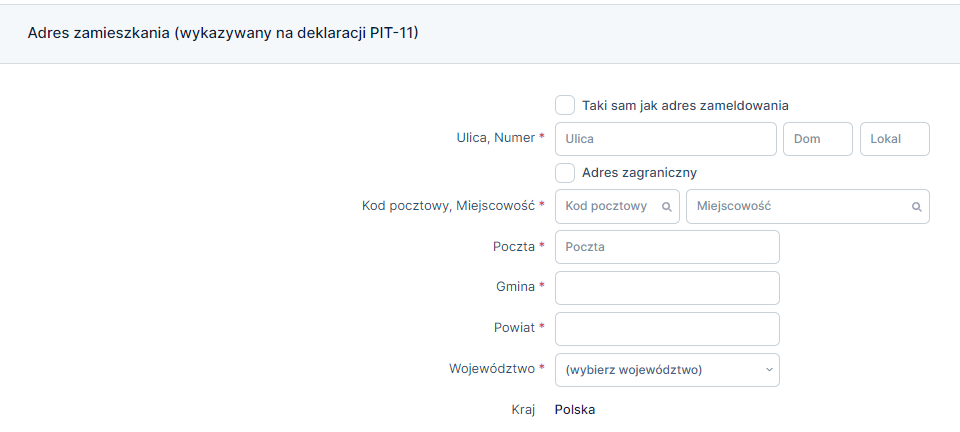

- adres zamieszkania jeżeli jest inny niż zameldowania,

- adres korespondencyjny jeżeli jest inny niż zameldowania,

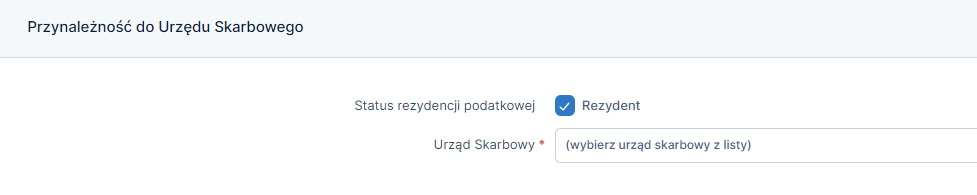

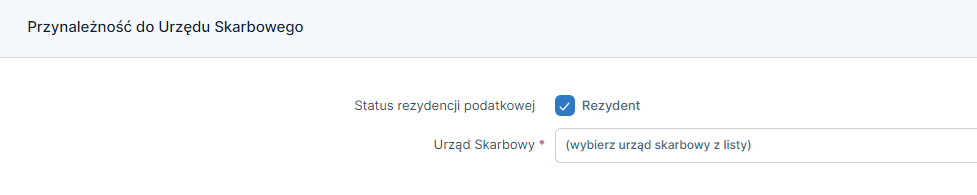

- urząd skarbowy,

- przebywa w Polsce w danym roku dłużej niż 183 dni (ponad 6 miesięcy),

- ma w Polsce powiązania personalne (głównie chodzi o rodzinę) lub powiązania ekonomiczne (tj. w Polsce posiada ośrodek interesów ekonomicznych, w szczególności osiąga większość swoich dochodów).

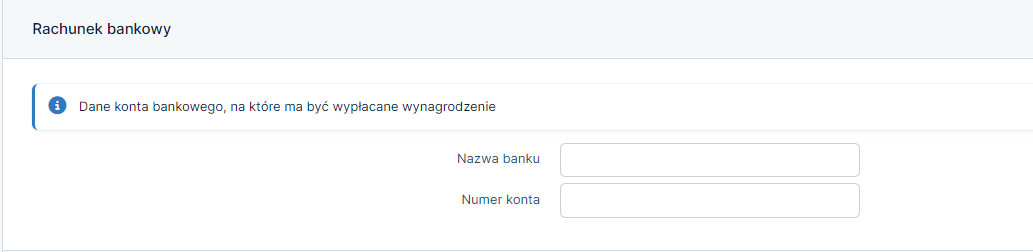

- rachunek bankowy,

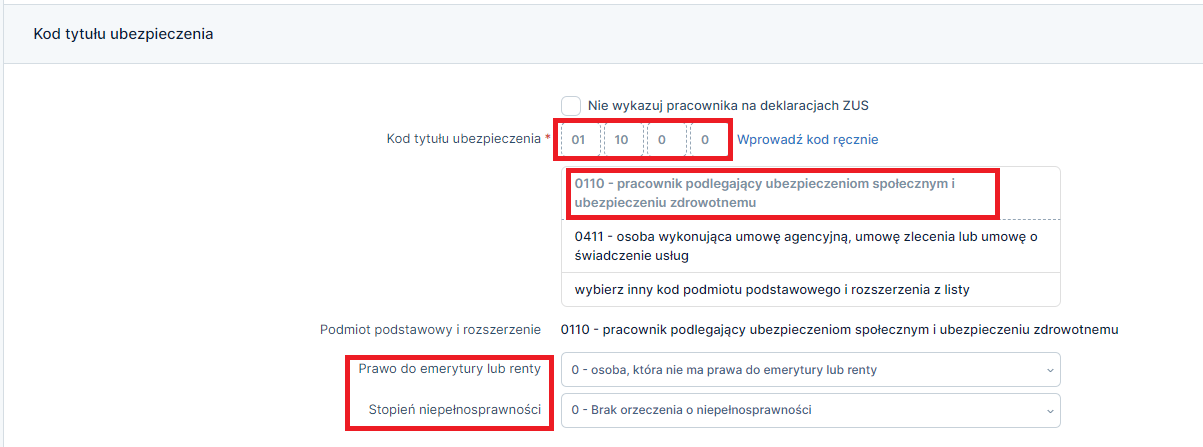

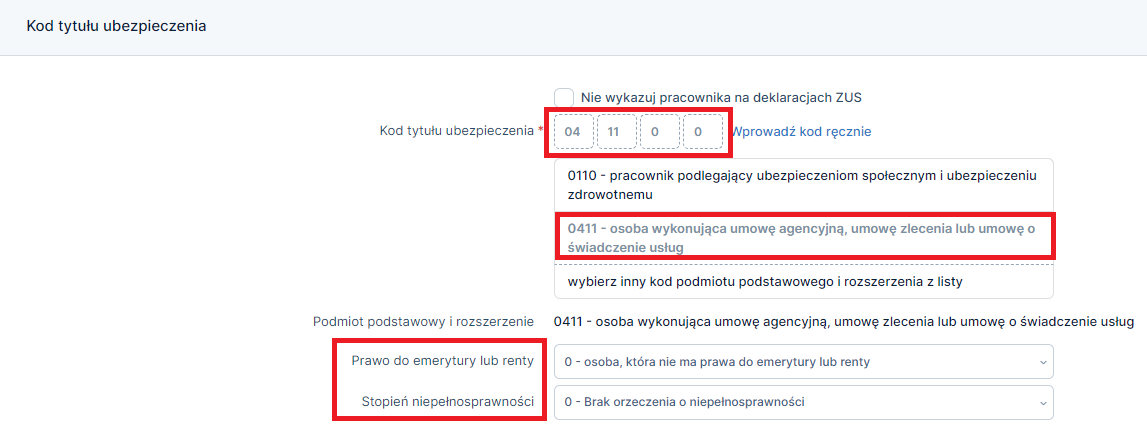

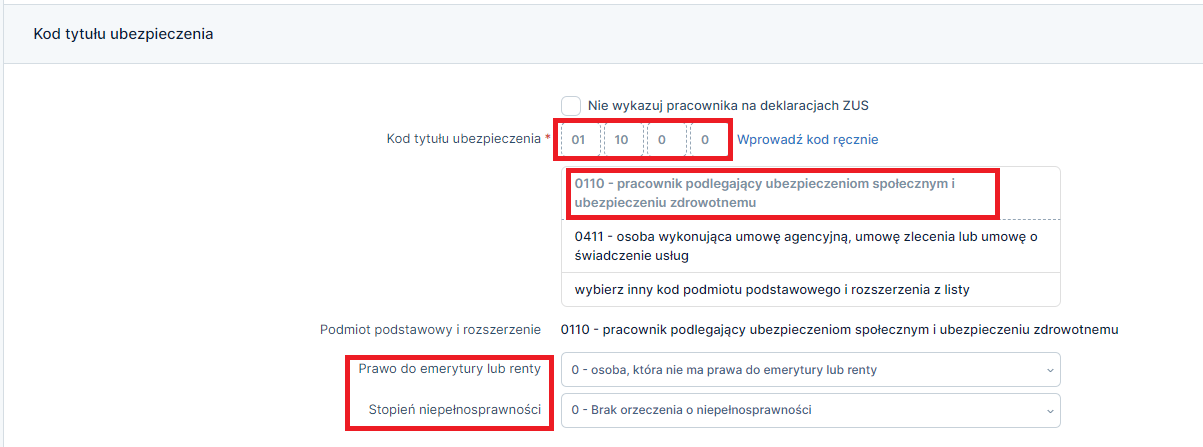

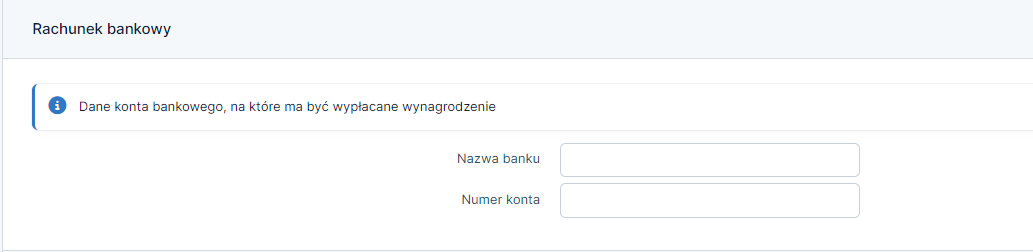

- kod tytułu ubezpieczenia w przypadku:

- umowy o pracę wybieramy kod tytułu ubezpieczenia rozpoczynający się od ciągu cyfr – 01 10, dodatkowo należy zwrócić uwagę, czy pracownik ma prawo do emerytury lub renty i stopień niepełnosprawności, jeśli TAK należy wybrać z listy właściwe opcje,

- umowy zlecenia należy wybrać kod tytułu ubezpieczenia rozpoczynający się od ciągu cyfr 04 11, dodatkowo należy zwrócić uwagę, czy pracownik ma prawo do emerytury lub renty i stopień niepełnosprawności, jeśli TAK należy wybrać z listy właściwe opcje,

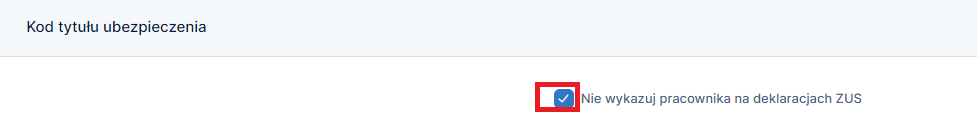

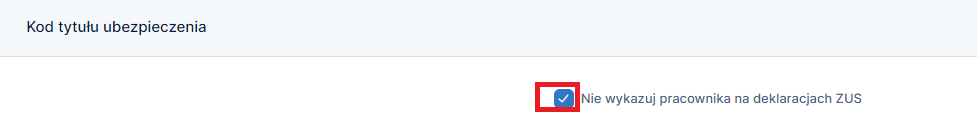

- umowy zlecenia dla studenta/ ucznia do 26 roku życia lub osoby zatrudnionej na umowę o dzieło ( jeśli nie ma innej umowy np. umowy o pracę u tego samego pracodawcy) należy zaznaczyć opcję: Nie wykazuj pracownika na deklaracjach ZUS,

-

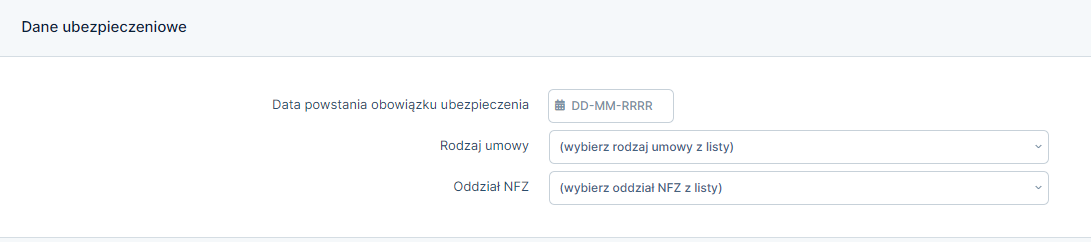

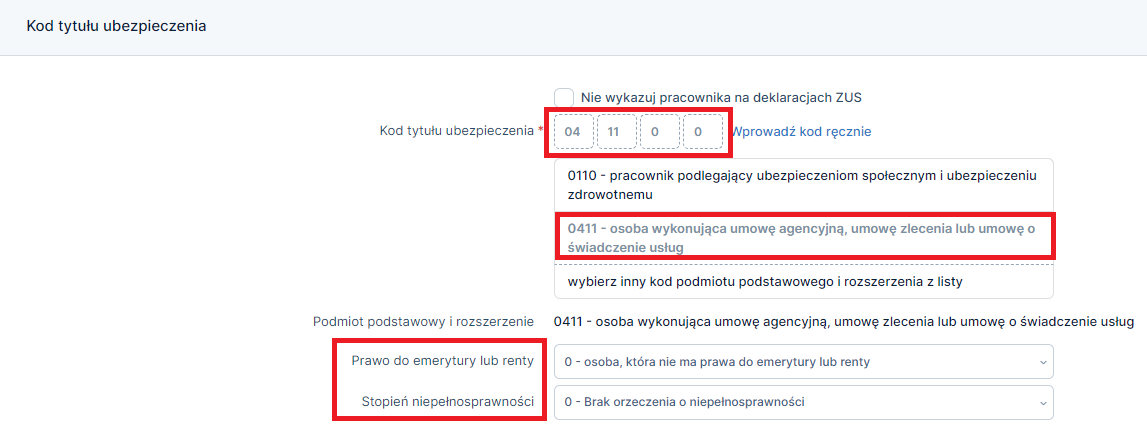

- dane ubezpieczeniowe – wskazujemy datę zawarcia umowy i wybieramy rodzaj umowa o pracę / umowa zlecenia/ umowa o dzieło,

- wskazujemy właściwy oddział NFZ, wg adresu zamieszkania,

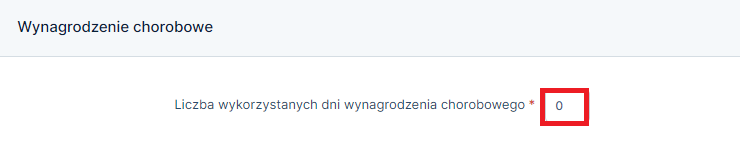

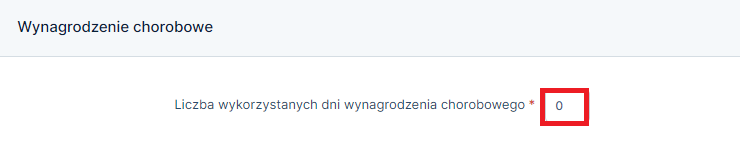

- w pozycji wynagrodzenie chorobowe wynagrodzenie chorobowe liczba wykorzystanych dni wynagrodzenia chorobowego – wpisujemy ilość dni chorobowego z poprzedniego miejsca pracy jeżeli w danym roku ta osoba była już zatrudniona w innej firmie i była tam na zwolnieniu lekarskim (tzn. miała wypłacane wynagrodzenie chorobowe do 33 dni, albo do 14 dni – po 50 roku życia), liczba dni wynagrodzenia chorobowego ma znaczenie w przypadku umowy o pracę, w przypadku umowy zlecenia lub umowy o dzieło należy pozostawić cyfrę 0,

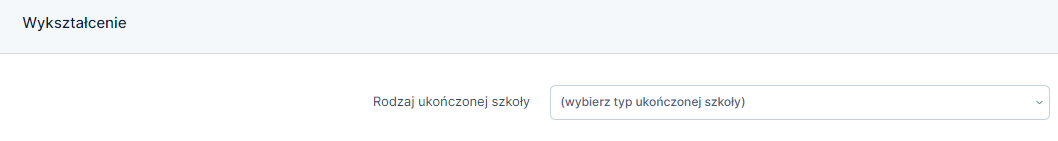

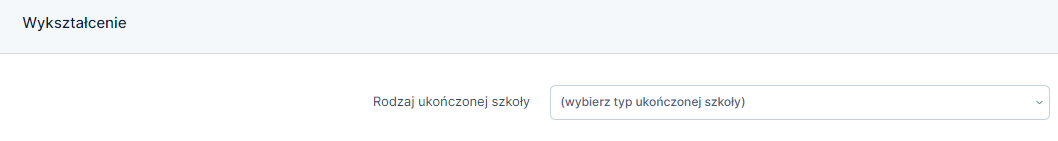

- wykształcenie – Rodzaj ukończonej szkoły, informacja ta ma wpływ na wymiar urlopu pracownika zatrudnionego na umowę o pracę, nie ma znaczenia przy umowie zlecenie czy umowie o dzieło,

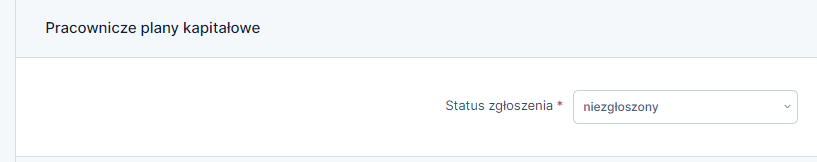

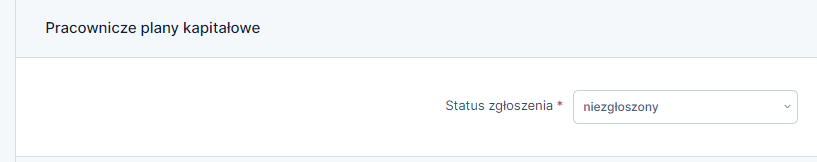

- pracownicze plany kapitałowe tzw. PPK należy wybrać odpowiedni status pracownika, domyślnie jest status niezgłoszony,

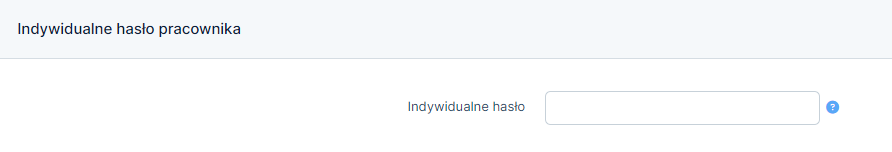

- indywidualne hasło pracownika – używane do zabezpieczania plików z paskiem wynagrodzenia wysyłanych drogą e-mail.

Zaznaczona opcja Rezydent oznacza, że dana osoba jest rezydentem podatkowym w Polsce, czyli:

Wystarczy spełnienie któregoś z powyższych warunków, żeby być uznanym za polskiego rezydenta podatkowego.

Uwaga!

Jeśli zatrudniamy nierezydenta na umowę cywilnoprawną np. zlecenie lub dzieło, należy zastosować instrukcję opisaną tutaj

Po uzupełnieniu tych danych – zapisujemy.

3.2. Wprowadzanie pracownika przez kwestionariusz

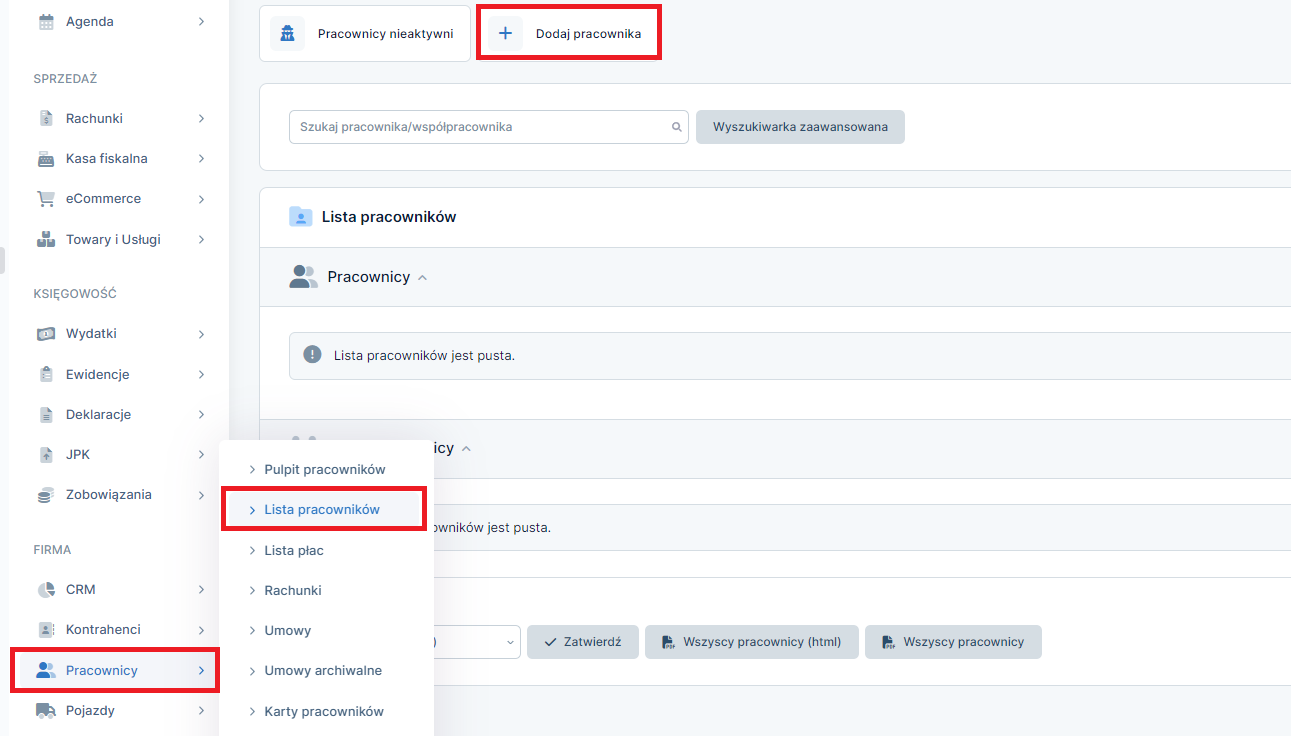

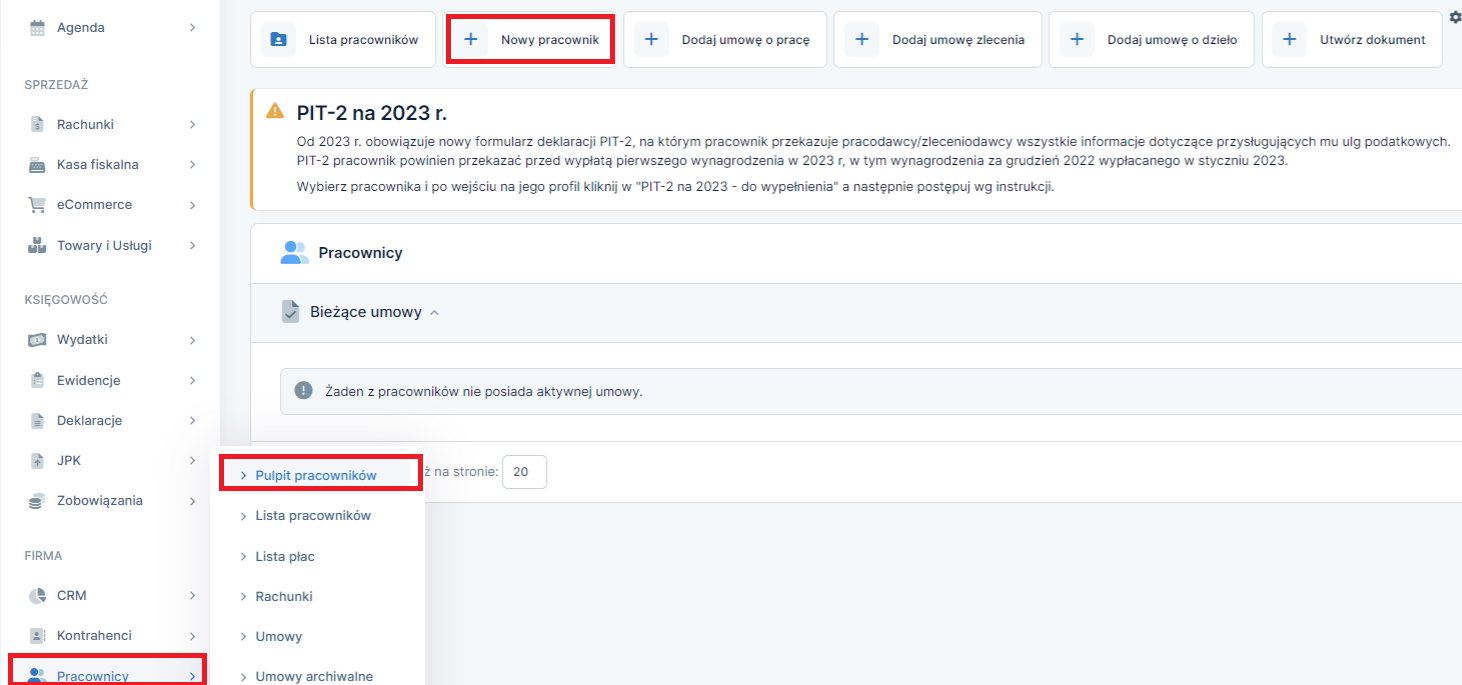

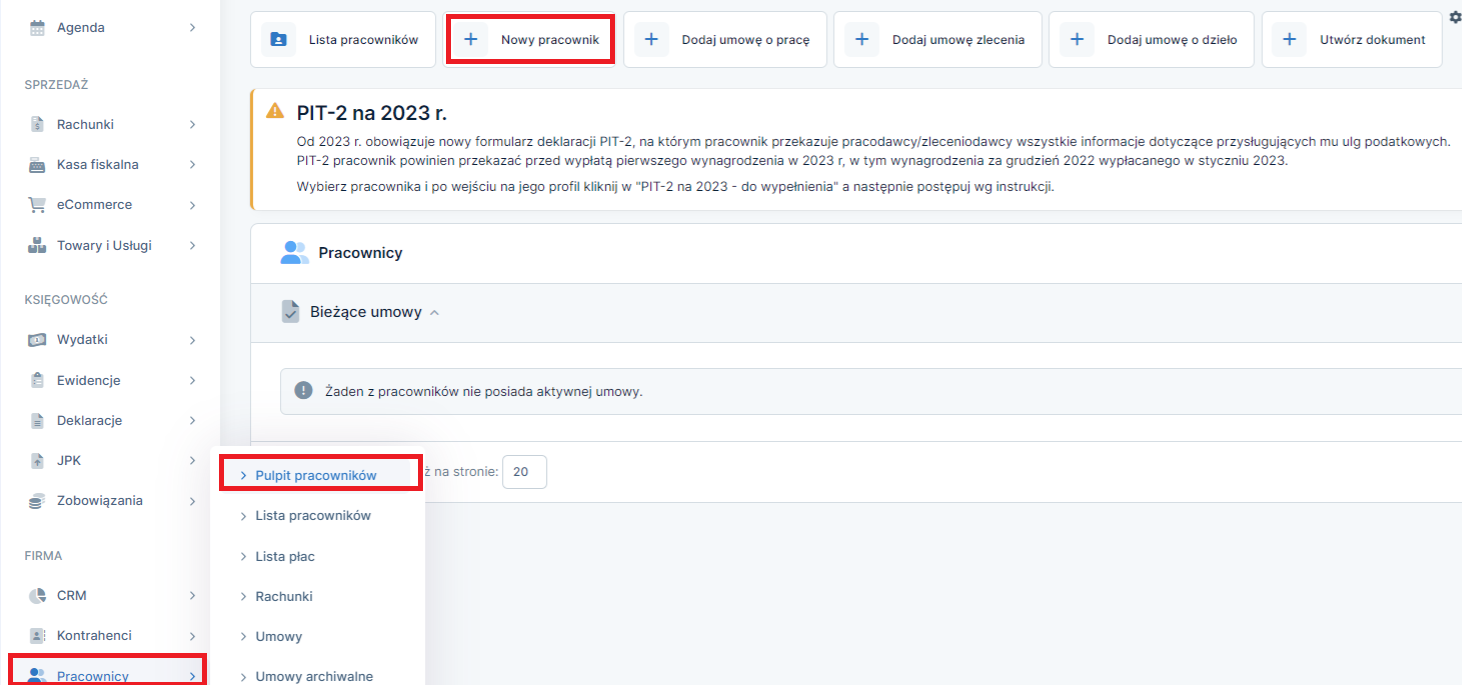

Pracownika można wprowadzić ręcznie do serwisu ifirma z dwóch poziomów, należy wybrać jeden z niżej wymienionych sposobów:

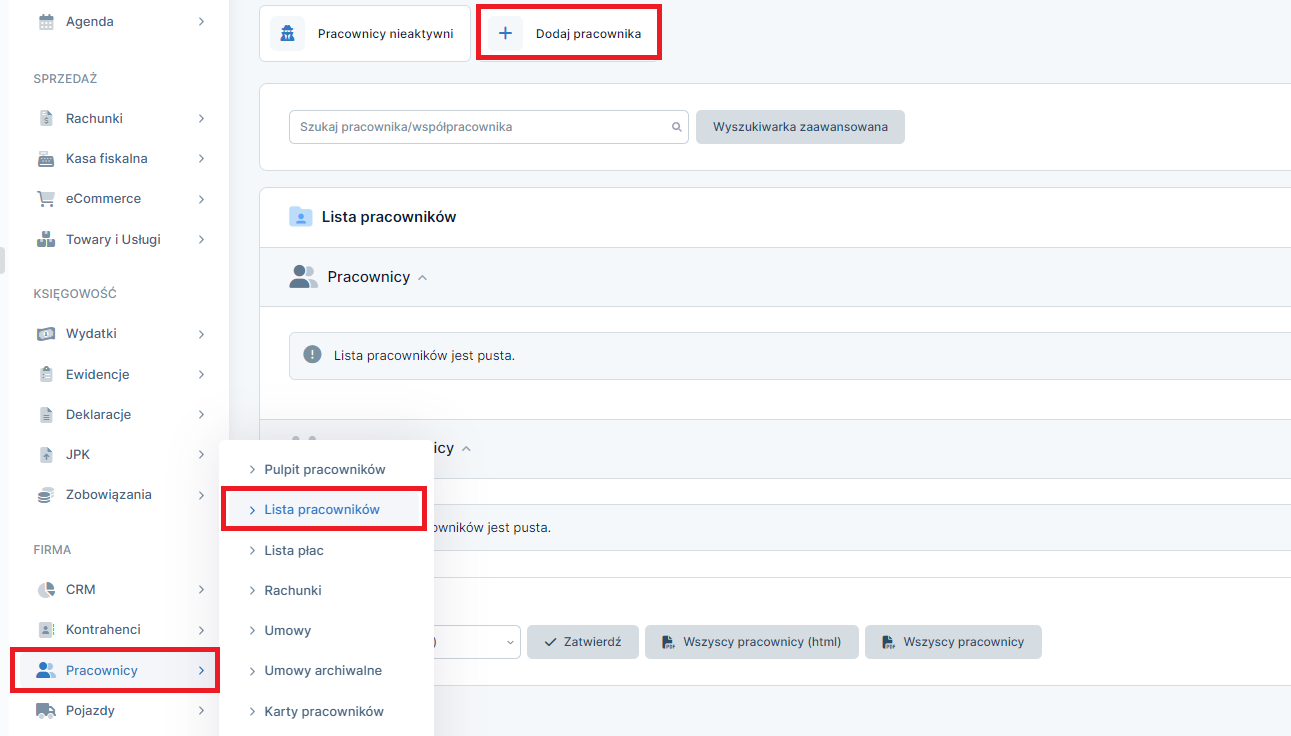

- zakładka Pracownicy ➡ Lista pracowników ➡ +Dodaj pracownika

- zakładka Pracownicy ➡ Pulpit pracowników ➡ +Nowy pracownik

Jeśli wprowadzamy do serwisu osobę, która nie jest osobą współpracującą (więcej na temat osób współpracujących można przeczytać tutaj) to wybieramy jedną z opcji np.: Żadne z powyższych relacji nie zachodzą ➡ prześlij kwestionariusz osobowy.

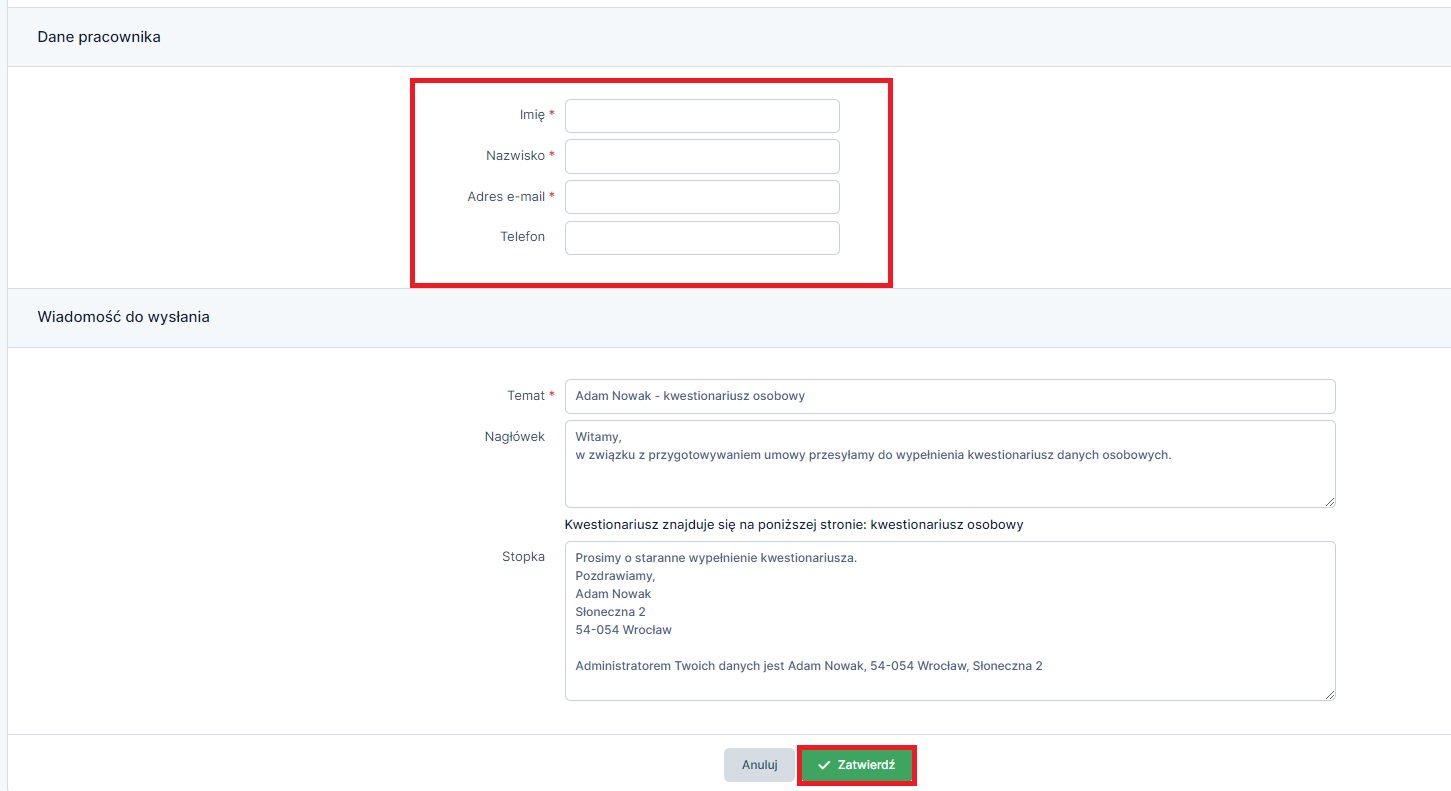

Pojawi się formularz wysyłanie kwestionariusza i tutaj uzupełniamy dane pracownika i podajemy jego adres e-mail, na który zostanie wysłany kwestionariusz do uzupełnienia dla pracownika. Wysłanie kwestionariusza nastąpi po wybraniu opcji zatwierdź.

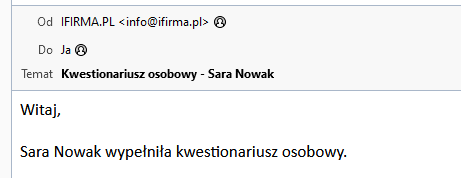

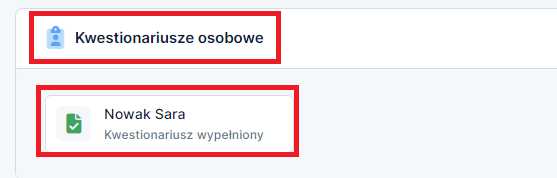

Pracownik w otrzymanej wiadomości wchodzi na link kwestionariusz osobowy i go uzupełnia. Po odesłaniu uzupełnionego przez pracownika kwestionariusza osobowego będzie on widoczny w zakładce Pracownicy ➡ Pulpit pracowników w części Kwestionariusze Osobowe, będzie podane imię i nazwisko pracownika. Jednocześnie Pracodawca zostanie poinformowany mailowo o przesłaniu kwestionariusza przez pracownika.

Po wypełnieniu kwestionariusza przez pracownika przechodzimy do zakładki Pracownicy ➡ Lista pracowników ➡ Pulpit pracowników,

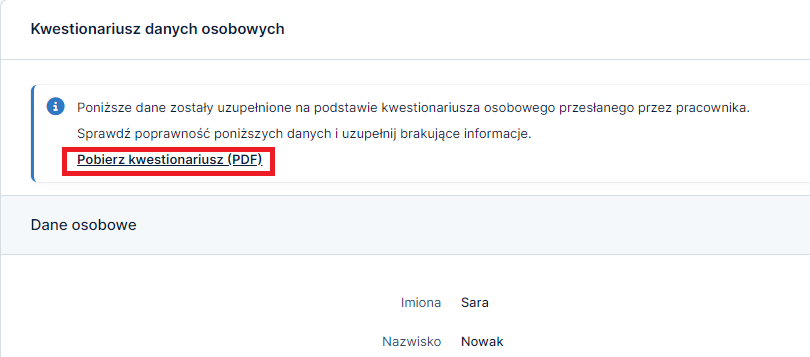

Wybieramy imię i nazwisko pracownika, to jedyna szansa by móc pobrać kwestionariusz osobowy pracownika w formacie pdf, korzystając z opcji Pobierz kwestionariusz (PDF)

Po zatwierdzeniu kwestionariusza, opcja pobrania kwestionariusza osobowego w formacie PDF już nie będzie dostępna.

Kolejno uzupełniamy dane takie jak:

- dane osobowe,

- adres zameldowania,

- adres zamieszkania jeżeli jest inny niż zameldowania,

- adres korespondencyjny jeżeli jest inny niż zameldowania,

- urząd skarbowy,

- przebywa w Polsce w danym roku dłużej niż 183 dni (ponad 6 miesięcy),

- ma w Polsce powiązania personalne (głównie chodzi o rodzinę) lub powiązania ekonomiczne (tj. w Polsce posiada ośrodek interesów ekonomicznych, w szczególności osiąga większość swoich dochodów).

- rachunek bankowy,

- kod tytułu ubezpieczenia w przypadku:

- umowy o pracę wybieramy kod tytułu ubezpieczenia rozpoczynający się od ciągu cyfr – 01 10, dodatkowo należy zwrócić uwagę, czy pracownik ma prawo do emerytury lub renty i stopień niepełnosprawności, jeśli TAK należy wybrać z listy właściwe opcje,

- umowy zlecenia należy wybrać kod tytułu ubezpieczenia rozpoczynający się od ciągu cyfr 04 11, dodatkowo należy zwrócić uwagę, czy pracownik ma prawo do emerytury lub renty i stopień niepełnosprawności, jeśli TAK należy wybrać z listy właściwe opcje,

- umowy zlecenia dla studenta/ ucznia do 26 roku życia lub osoby zatrudnionej na umowę o dzieło ( jeśli nie ma innej umowy np. umowy o pracę u tego samego pracodawcy) należy zaznaczyć opcję: Nie wykazuj pracownika na deklaracjach ZUS,

-

- dane ubezpieczeniowe – wskazujemy datę zawarcia umowy i wybieramy rodzaj umowa o pracę / umowa zlecenia/ umowa o dzieło,

- wskazujemy właściwy oddział NFZ, wg adresu zamieszkania,

- w pozycji wynagrodzenie chorobowe wynagrodzenie chorobowe liczba wykorzystanych dni wynagrodzenia chorobowego – wpisujemy ilość dni chorobowego z poprzedniego miejsca pracy jeżeli w danym roku ta osoba była już zatrudniona w innej firmie i była tam na zwolnieniu lekarskim (tzn. miała wypłacane wynagrodzenie chorobowe do 33 dni, albo do 14 dni – po 50 roku życia), liczba dni wynagrodzenia chorobowego ma znaczenie w przypadku umowy o pracę, w przypadku umowy zlecenia lub umowy o dzieło należy pozostawić cyfrę 0,

- wykształcenie – Rodzaj ukończonej szkoły, informacja ta ma wpływ na wymiar urlopu pracownika zatrudnionego na umowę o pracę, nie ma znaczenia przy umowie zlecenie czy umowie o dzieło,

- pracownicze plany kapitałowe tzw. PPK należy wybrać odpowiedni status pracownika, domyślnie jest status niezgłoszony,

- indywidualne hasło pracownika – używane do zabezpieczania plików z paskiem wynagrodzenia wysyłanych drogą e-mail.

Zaznaczona opcja Rezydent oznacza, że dana osoba jest rezydentem podatkowym w Polsce, czyli:

Wystarczy spełnienie któregoś z powyższych warunków żeby być uznanym za polskiego rezydenta podatkowego.

Jeśli zatrudniamy nierezydenta na umowę cywilnoprawną np. zlecenie lub dzieło, należy zastosować instrukcję opisaną tutaj.

Po uzupełnieniu tych danych – zapisujemy.

4. Generowanie comiesięcznych rozliczeń i księgowanie kosztów

4.1. Dodawanie umowy o pracę

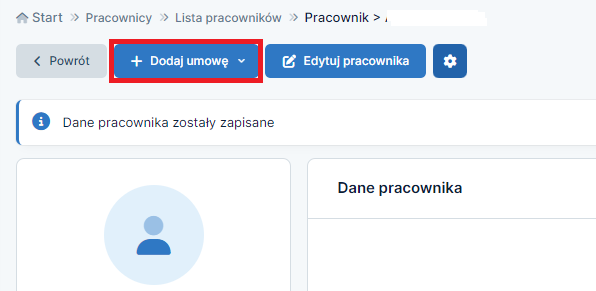

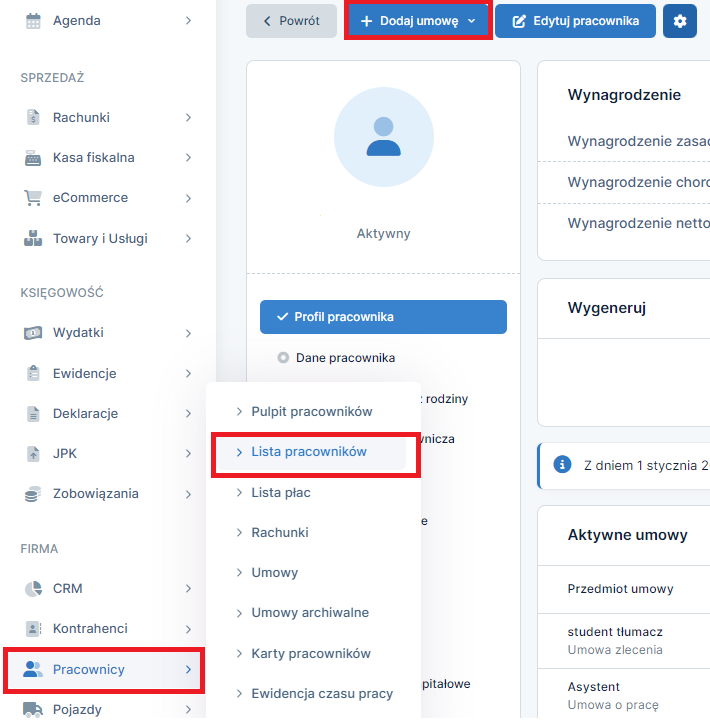

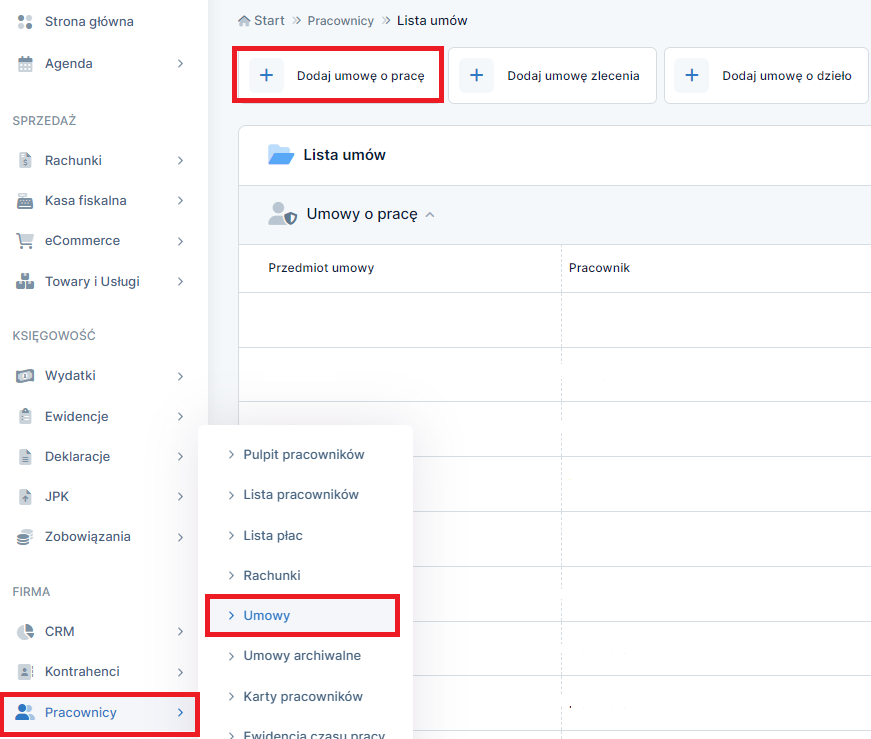

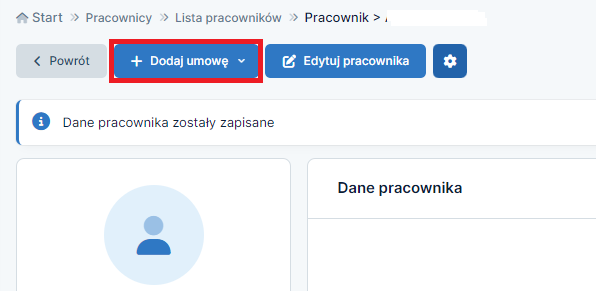

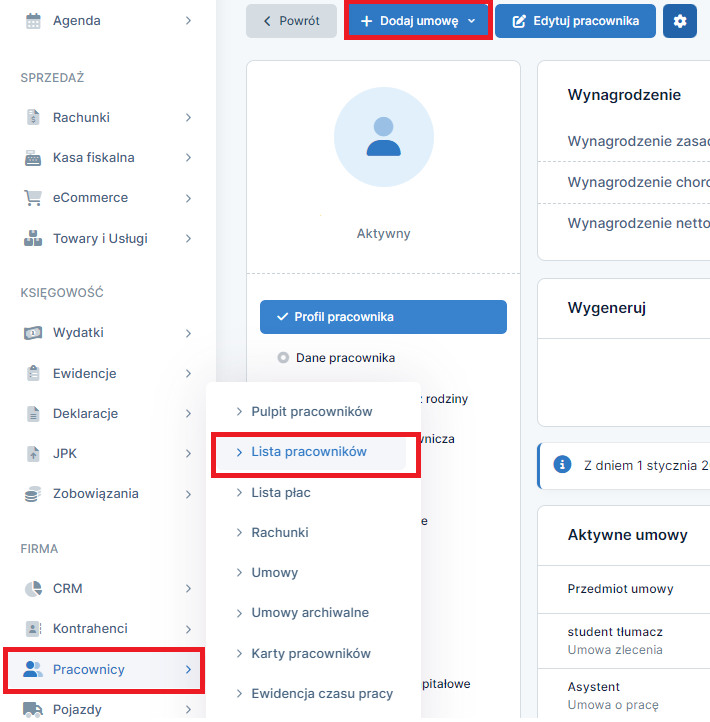

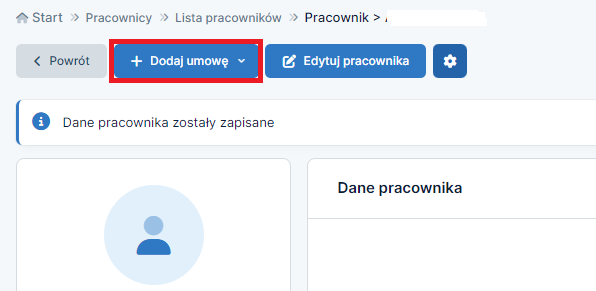

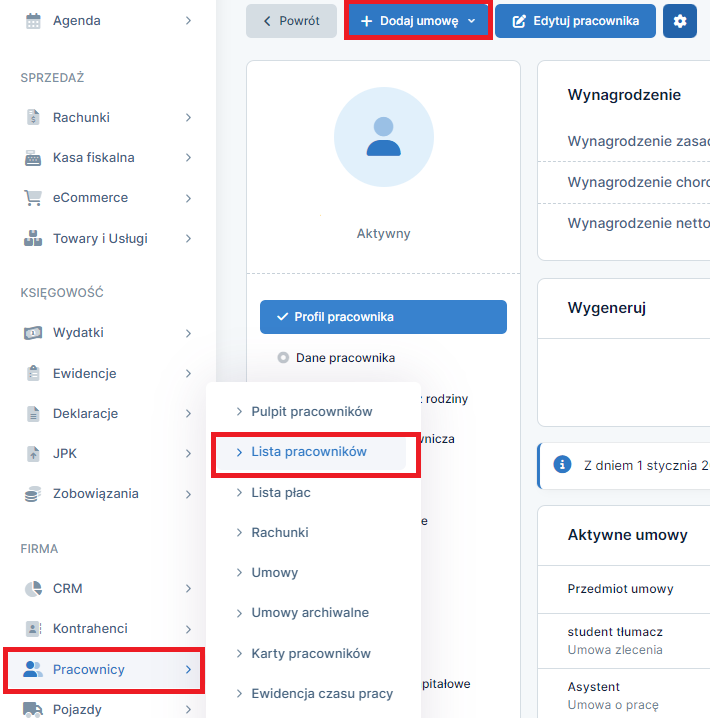

Dodanie umowy może nastąpić w serwisie w sposób następujący:

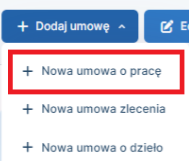

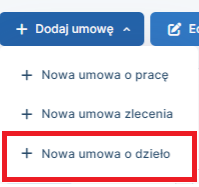

- po wprowadzeniu danych pracownika do serwisu i ich zatwierdzeniu można od razu dodać umowę poprzez wybranie w lewym górnym rogu opcji Dodaj umowę, a następnie wybierając z listy Nowa umowa o pracę,

lub

- Pracownicy ➡ Lista pracowników ➡ wybieramy imię i nazwisko pracownika, następnie lewy górny róg dodaj umowę,

Kolejno wybieramy opcję +nowa umowa o pracę

lub

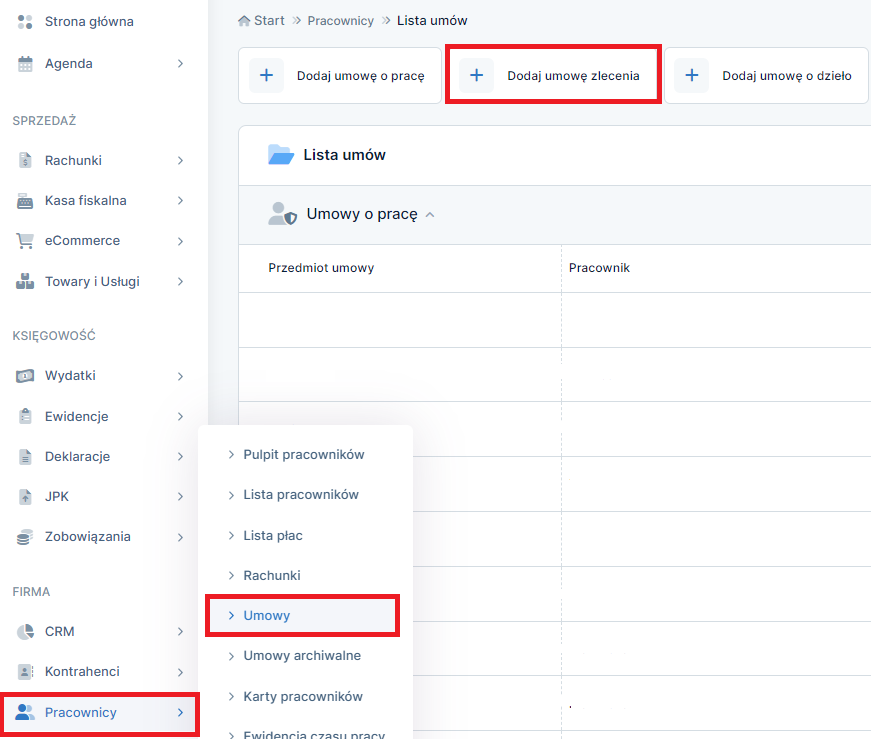

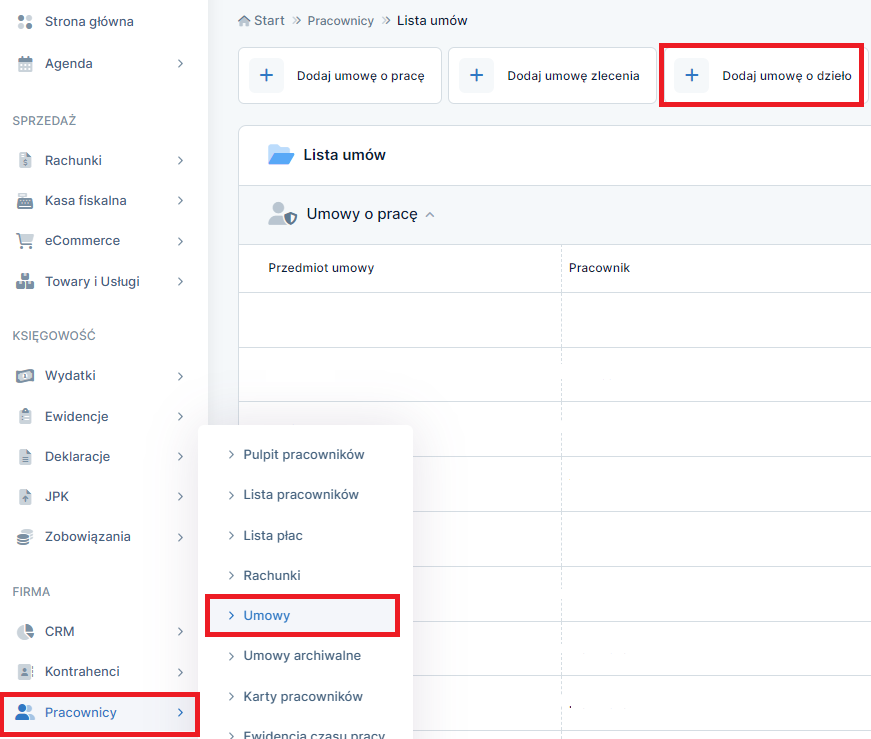

- Pracownicy ➡ Umowy➡ u góry należy wybrać + Dodaj umowę o pracę

Po wybraniu odpowiedniego rodzaju umowy należy wypełnić warunki umowy.

W przypadku umowy o pracę:

- w polu Przedmiot umowy – podajemy stanowisko pracy na jakie będzie zatrudniona dana osoba,

- w polu miejsce pracy – podajemy np. nazwę miasta,

- w polu etat – wybierany tą część etatu, na jaką zostaje zatrudniony pracownik. Jeżeli etat jest niższy niż podane w tym polu propozycje, należy wybrać opcję Inny i jego wymiar można wprowadzić ręcznie, poniżej przykładowy zrzut ekranu

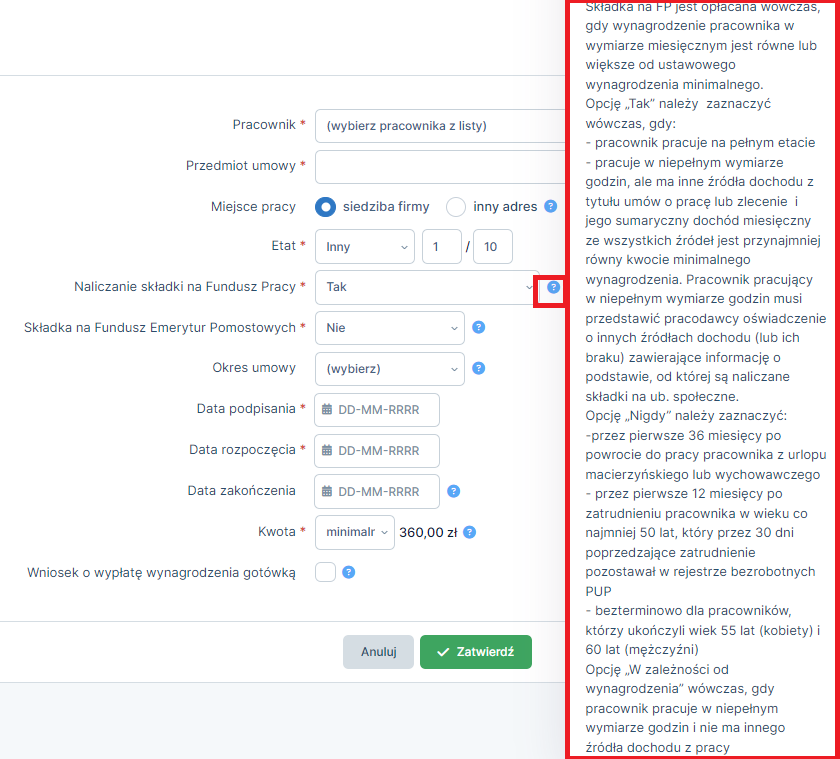

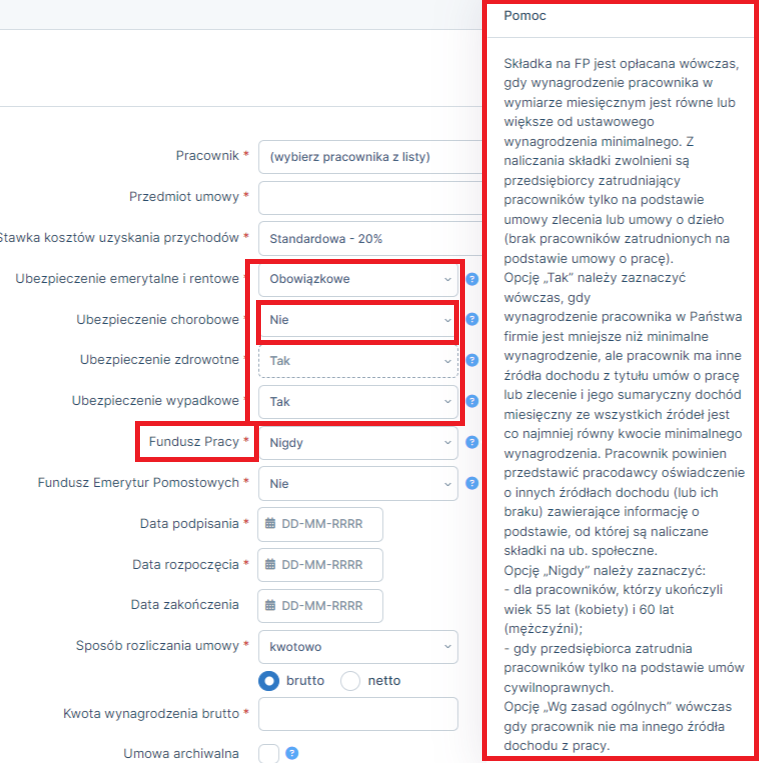

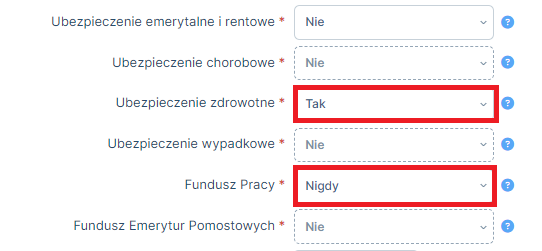

- w polu Naliczanie składki na Fundusz Pracy – wybieramy: tak, nigdy, w zależności od wynagrodzenia. Informację o konieczności opłacania składki na FP znajdziesz w chmurce,

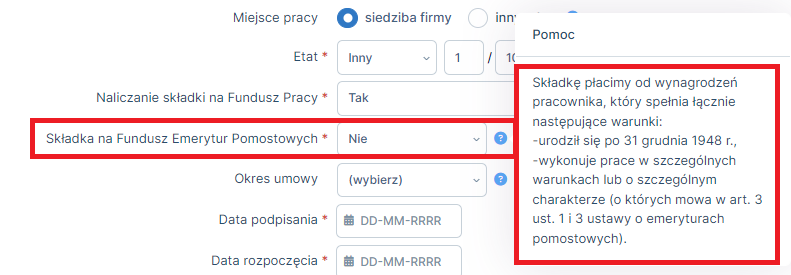

- w polu Składka na Fundusz Emerytur Pomostowych – zaznaczamy nie, jeżeli nie są spełnione warunki opisane w chmurce,

- w polu Okres umowy – wybieramy: czy to umowa na okres próbny, czas określony, czas nieokreślony.

![]()

Przy umowie o pracę podajemy:

- datę podpisania,

- datę rozpoczęcia,

w polu kwota wybieramy z listy:

- brutto

- netto

- minimalna (jeżeli pracownik osiąga z tytułu umowy o pracę minimalne wynagrodzenie, należy wybrać opcję minimalna, będzie się ono automatycznie aktualizowało w serwisie w oparciu o bieżące wartości minimalnego wynagrodzenia w danym roku kalendarzowym)

Po wypełnieniu wszystkich pól poprawnie zatwierdzamy.

Bardzo istotną kwestią jest oświadczenie PIT 2, które wpływa bezpośrednio na wartość wynagrodzenia netto pracownika, przed wypłatą pierwszego wynagrodzenia należy zweryfikować czy pracownik złożył oświadczenie PIT 2 i w zależności od decyzji pracownika należy postąpić w sposób opisany w instrukcji dotyczącej PIT 2

4.1.1. Deklaracje zgłoszeniowe pracowników zatrudnionych na umowę o pracę

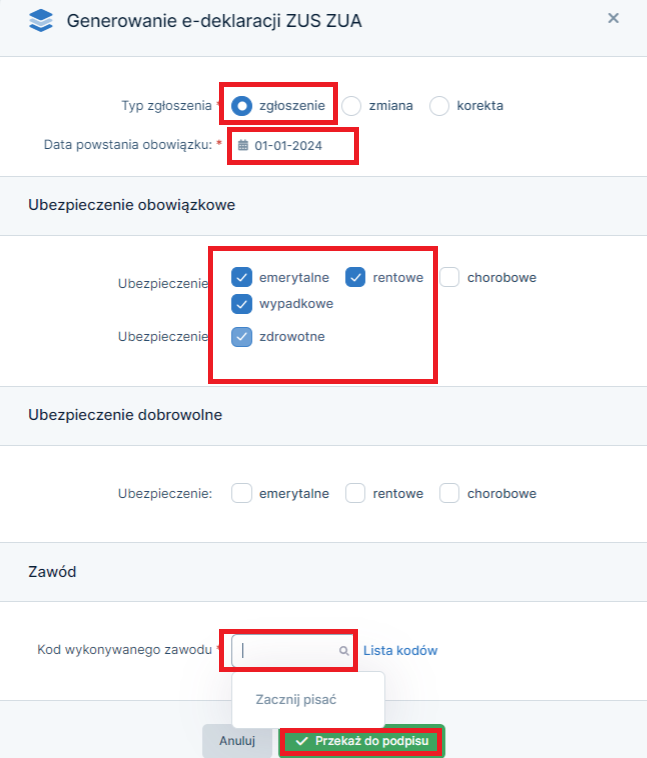

Po dodaniu pracownika do serwisu ifirma oraz przypisaniu mu umowy o pracę, można również z poziomu serwisu dokonać elektronicznego zgłoszenia pracownika do ZUS.

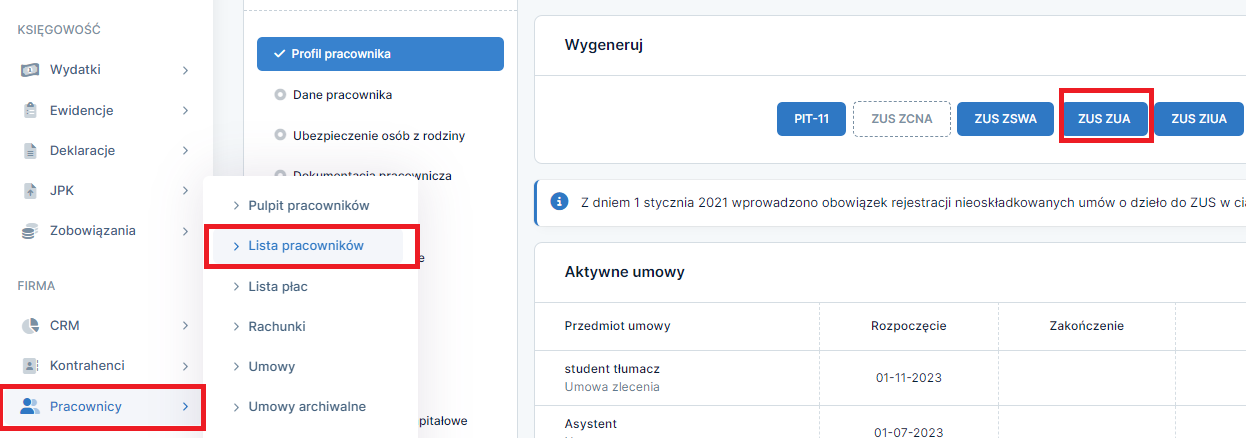

W tym celu należy przejść do zakładki Pracownicy➡Lista pracowników ➡ wybrać Imię i Nazwisko pracownika, następnie otworzy się Profil pracownika i w części Wygeneruj należy wybrać ZUS ZUA.

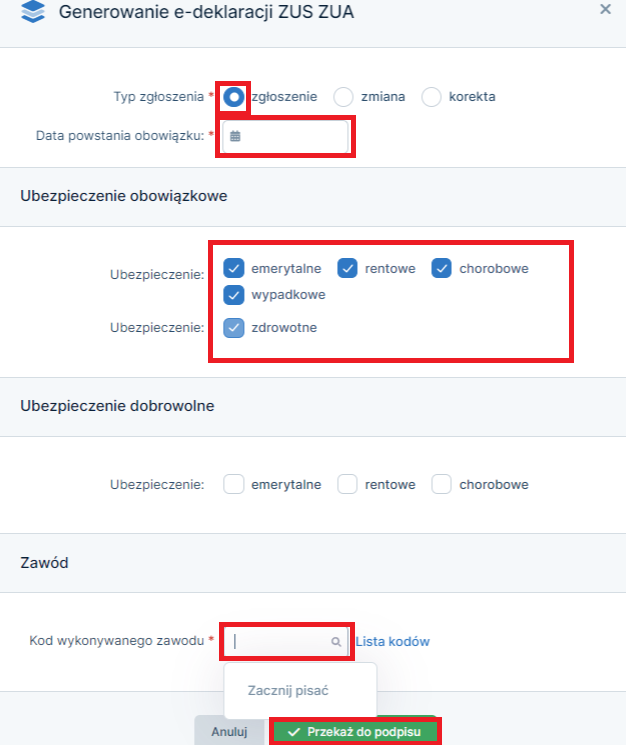

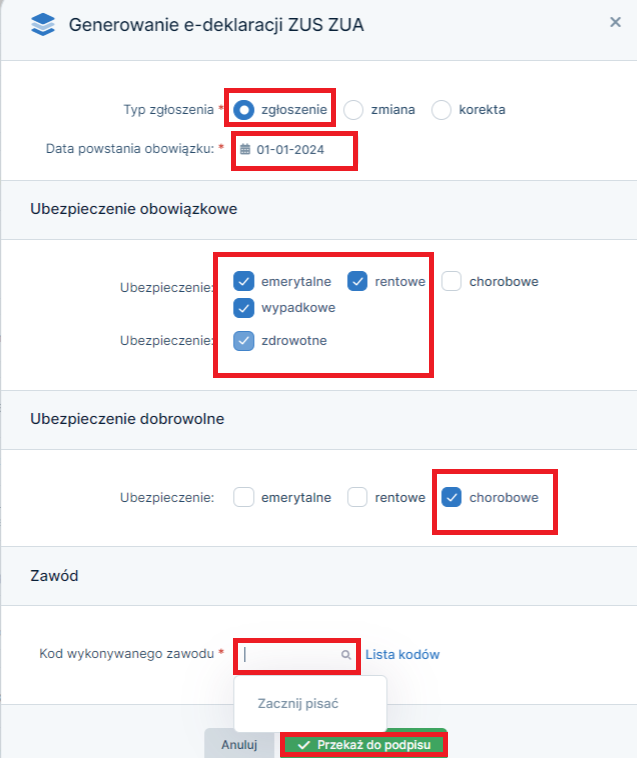

Gdy otworzy się formularz ZUS ZUA, pojawi się okno Generowanie e-deklaracji ZUS ZUA

- Typ zgłoszenia: zgłoszenie

- Ubezpieczenie obowiązkowe: należy zaznaczyć : emerytalne, rentowe, chorobowe, wypadkowe,

- Data powstania obowiązku do data nawiązania stosunku pracy,

- Ubezpieczenie dobrowolne: do wyboru emerytalne, rentowe, chorobowe, wypadkowe,

- Kod wykonywanego zawodu: do wybrania spośród listy. Jest to kod zawodu, który pracownik będzie wykonywał u pracodawcy w ramach zatrudnienia. W przypadku braku odpowiedniego zawodu należy wybrać zawód najbardziej zbliżony do wykonywanej pracy.

Po wprowadzeniu niezbędnych danych na dole okna przekazujemy do podpisu. Jeżeli ikona jest nieaktywna, to po najechaniu kursorem na nią wyświetlają się informacje, jakich danych brakuje do poprawnego stworzenia deklaracji. Należy wówczas edytować dane pracownika i potem wrócić do ZUS ZUA.

Wygenerowana deklaracja zapisze się poniżej, a także w zakładce Deklaracje➡ e-Deklaracje ZUS➡ Deklaracje zgłoszeniowe, gdzie podany jest również status deklaracji.

Deklaracja zostaje podpisana przez pracowników serwisu ifirma elektronicznie i wysłana do ZUS.

Jeżeli wszystko będzie poprawnie, pojawia się status deklaracji z informacją, że została przyjęta do ZUS. Z tego miejsca można pobrać potwierdzenie wysłanej deklaracji oraz wydrukować deklaracje wchodząc na ZUA.

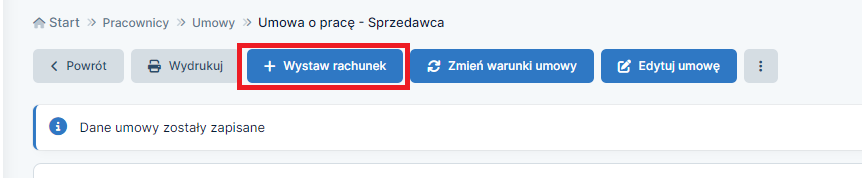

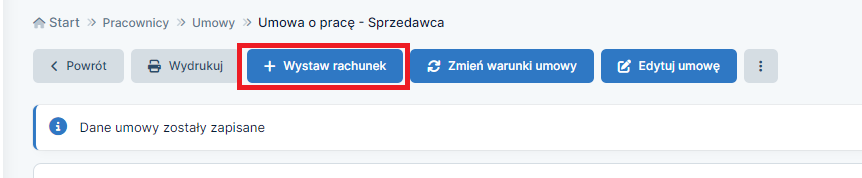

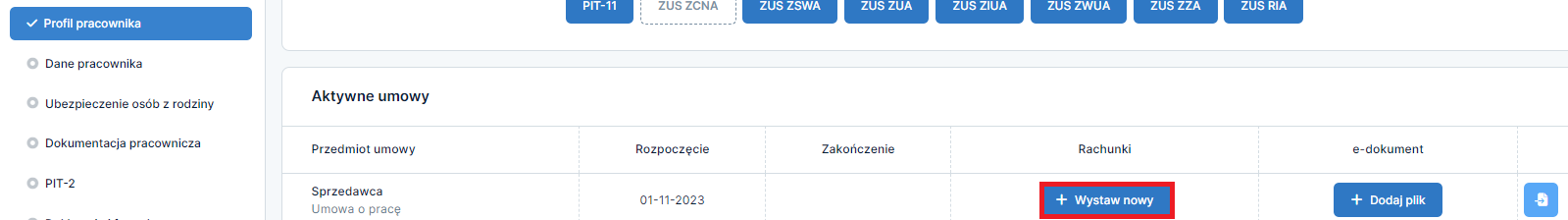

4.1.2. Rachunek do umowy o pracę

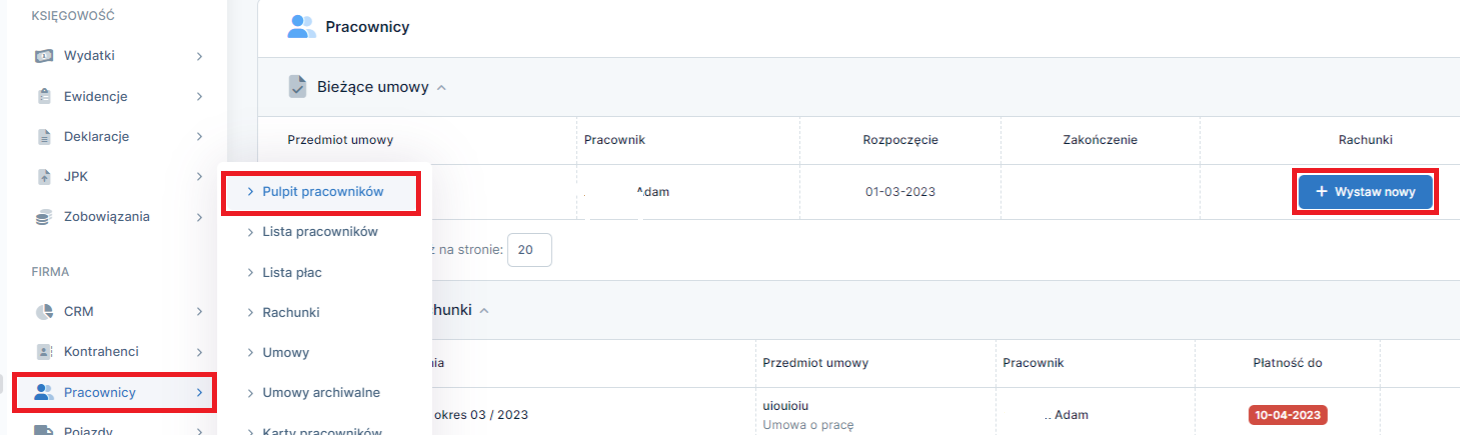

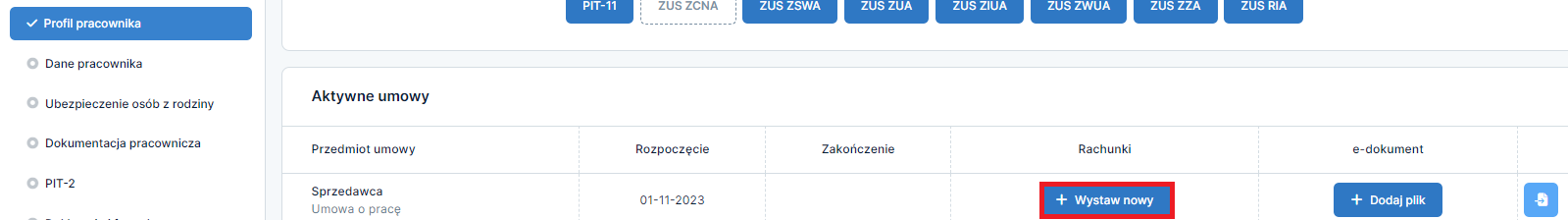

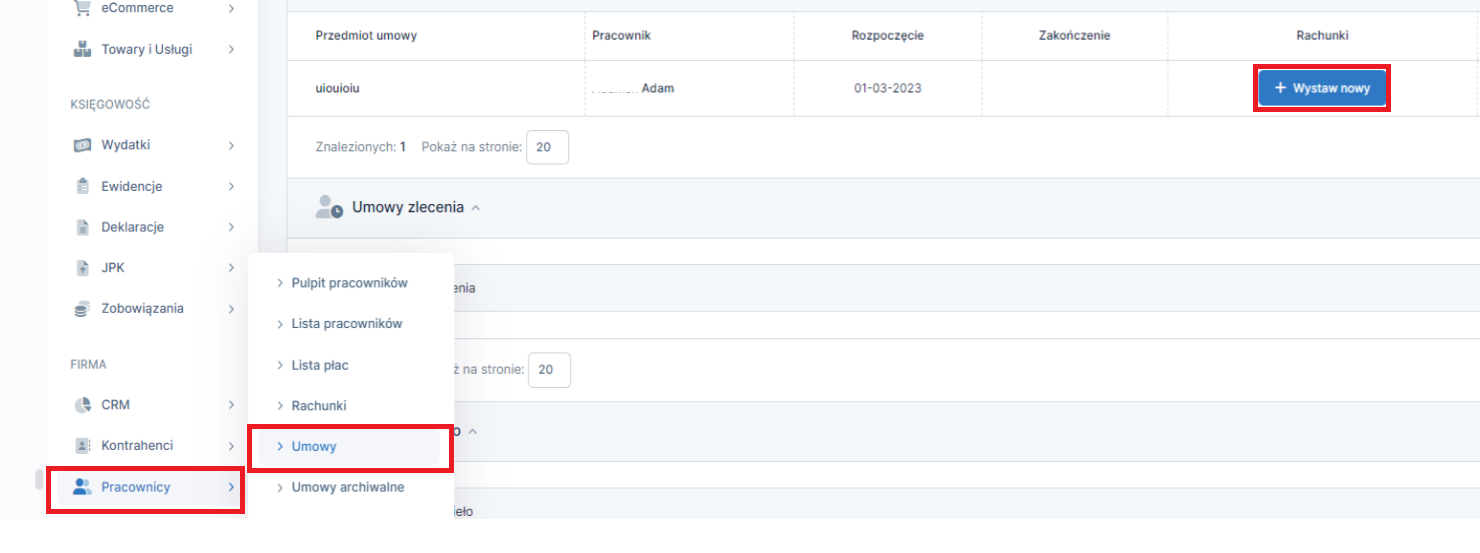

W ifirma.pl rachunek możemy wystawić w następujący sposób:

- po dodaniu umowy do serwisu i jej zatwierdzeniu, można od razu wystawić rachunek poprzez wybranie opcji wystaw rachunek,

lub

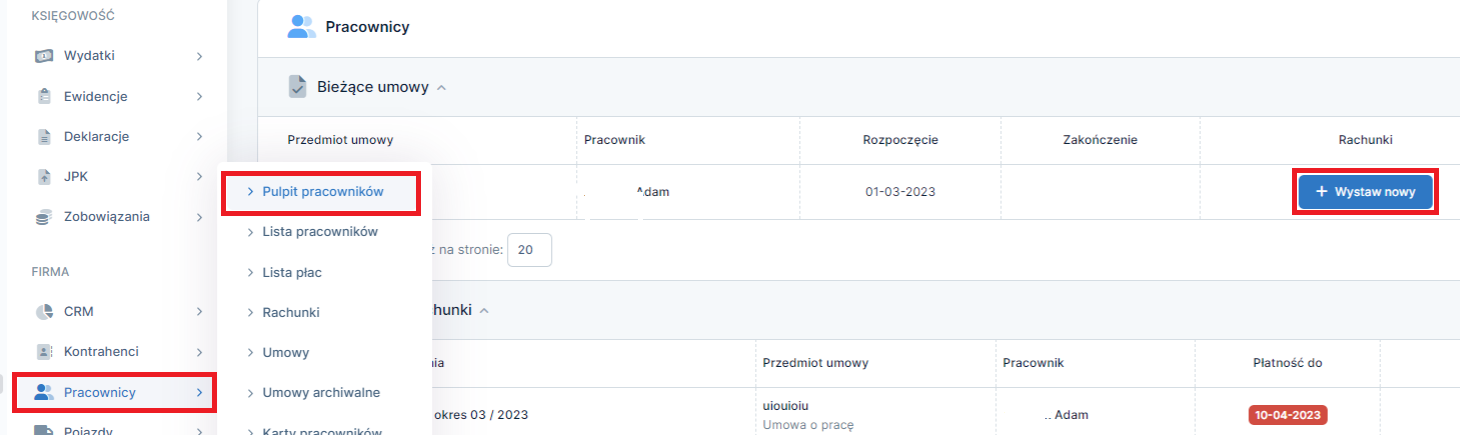

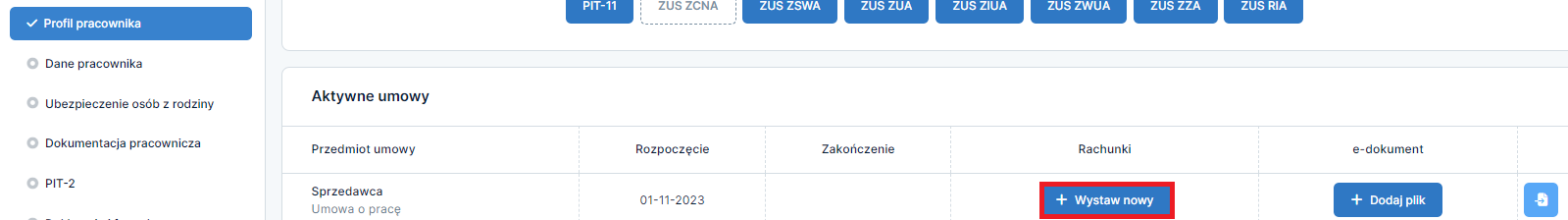

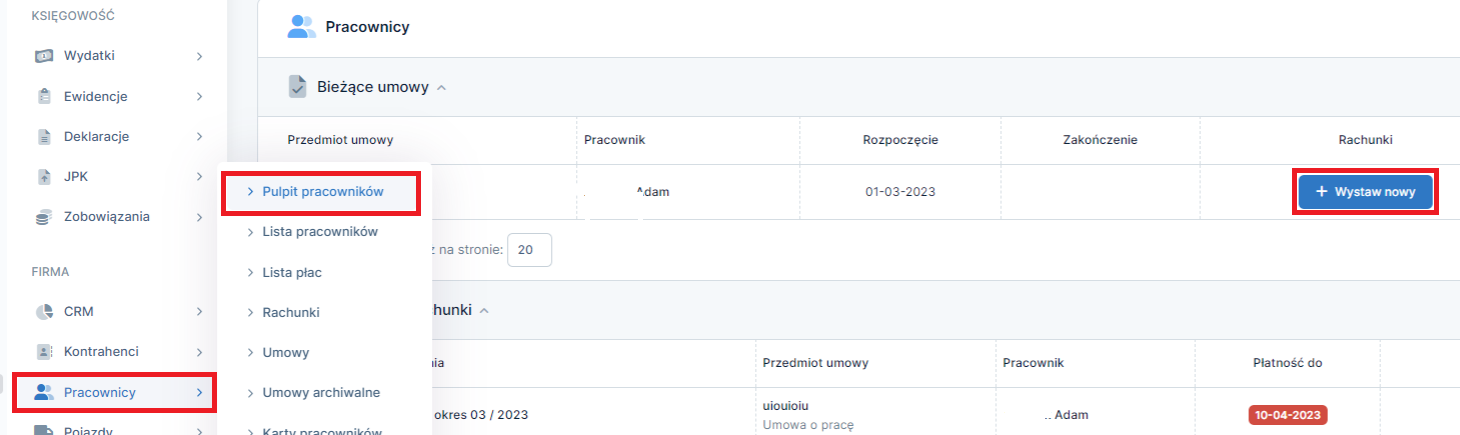

- zakładka Pracownicy ➡ Pulpit pracowników ➡ kolumna Rachunki ➡ Wystaw nowy

lub

- menu Pracownicy ➡ Lista pracowników ➡ wybieramy imię i nazwisko pracownika, następnie po lewej stronie zakładka Umowy i rachunki ➡ Rachunki – wystaw nowy,

lub

- menu Pracownicy ➡ Umowy ➡ w części Umowa o pracę ➡ Rachunki – wystaw nowy,

Przed wystawieniem rachunku należy sprawdzić czy pracownik złożył PIT -2, który wpływa na wynagrodzenie pracownika, jeśli TAK, należy uzupełnić PIT-2 w serwisie ifirma temu pracownikowi w sposób opisany tutaj

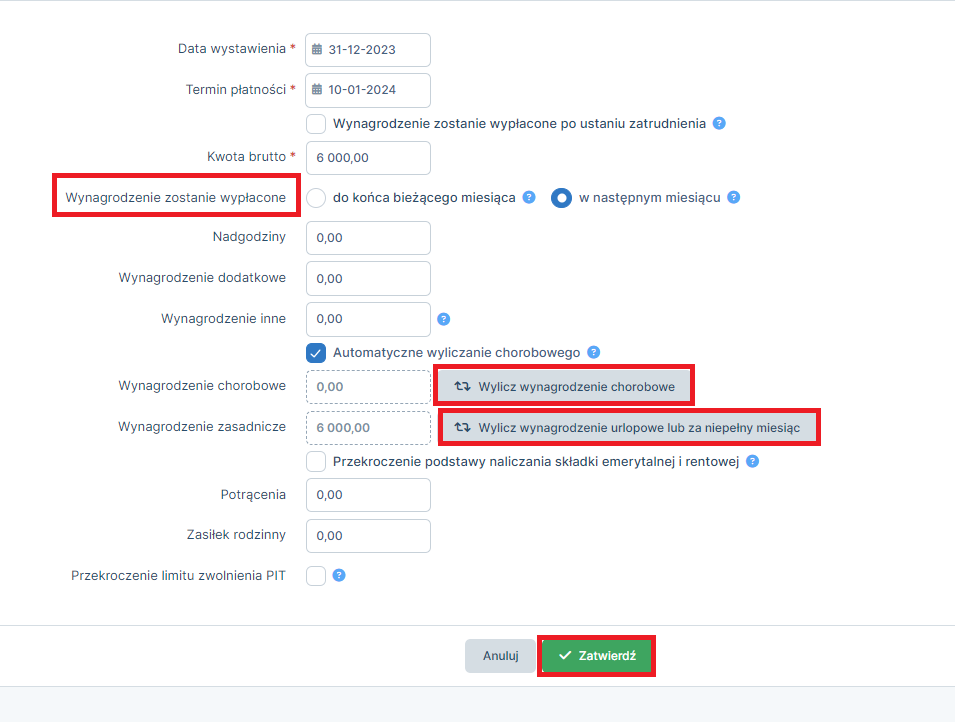

W trakcie generowania rachunku można automatycznie wyliczyć wynagrodzenie chorobowe i urlopowe pracownika.

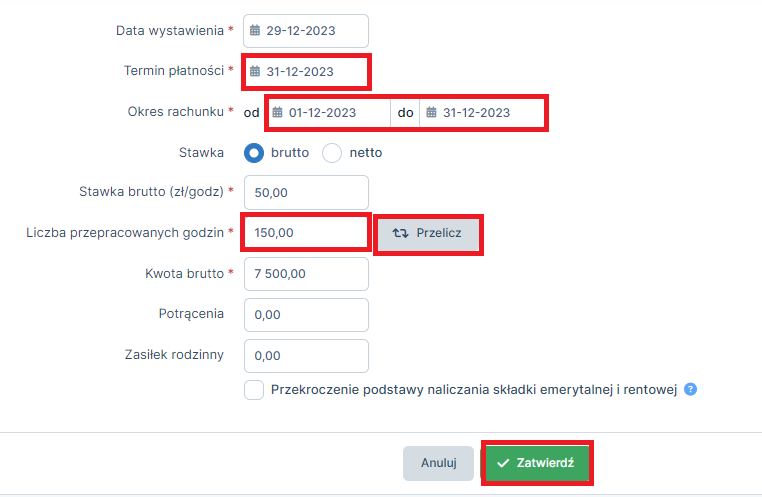

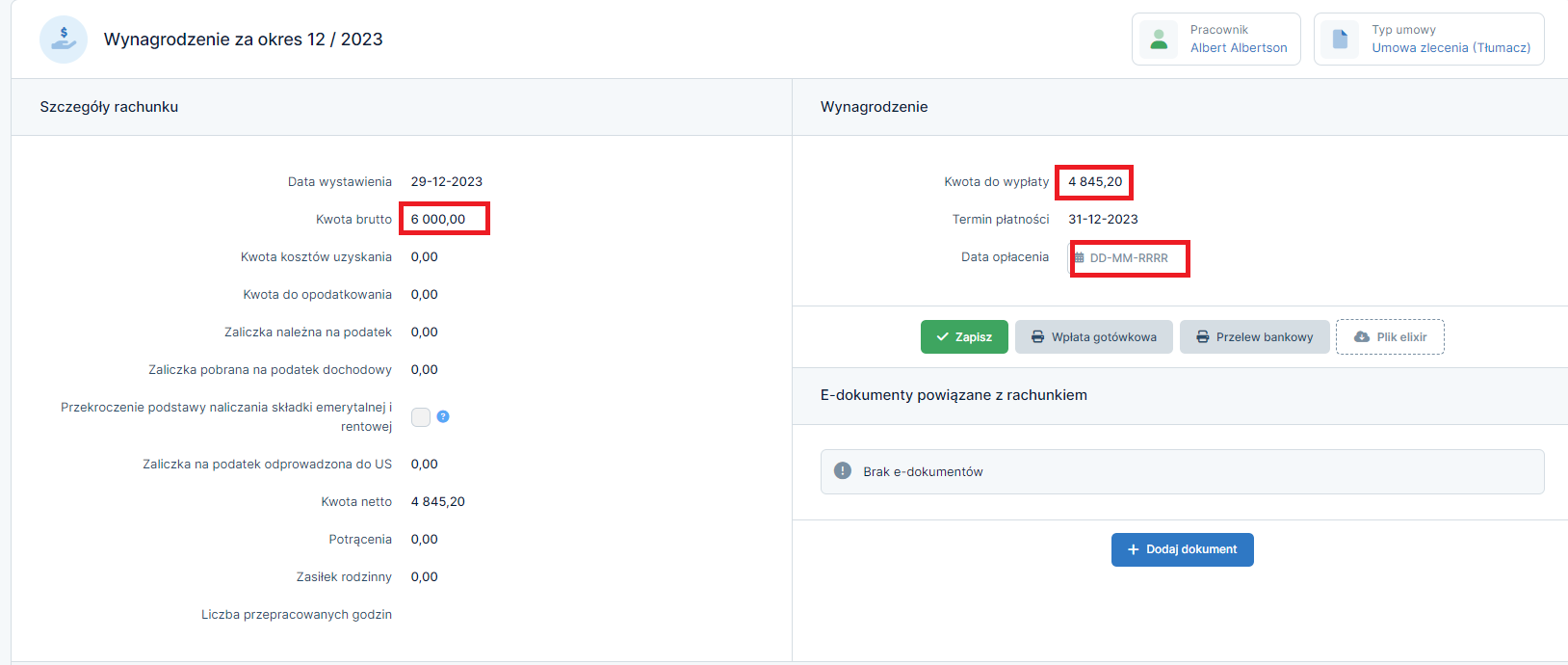

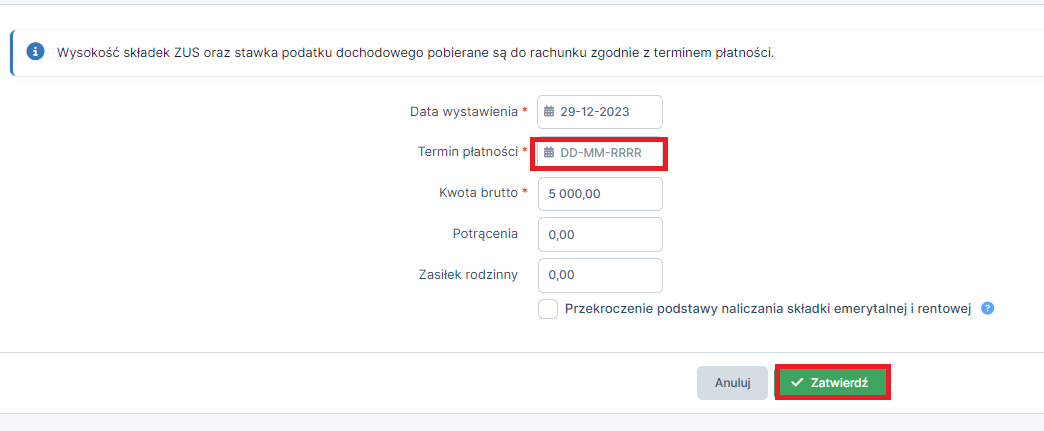

Sprawdzamy czy wpisaliśmy właściwą kwotę brutto i termin płatności.

Poniżej przykładowy rachunek do umowy o pracę:

Jeżeli wszystko jest poprawnie – zatwierdzamy.

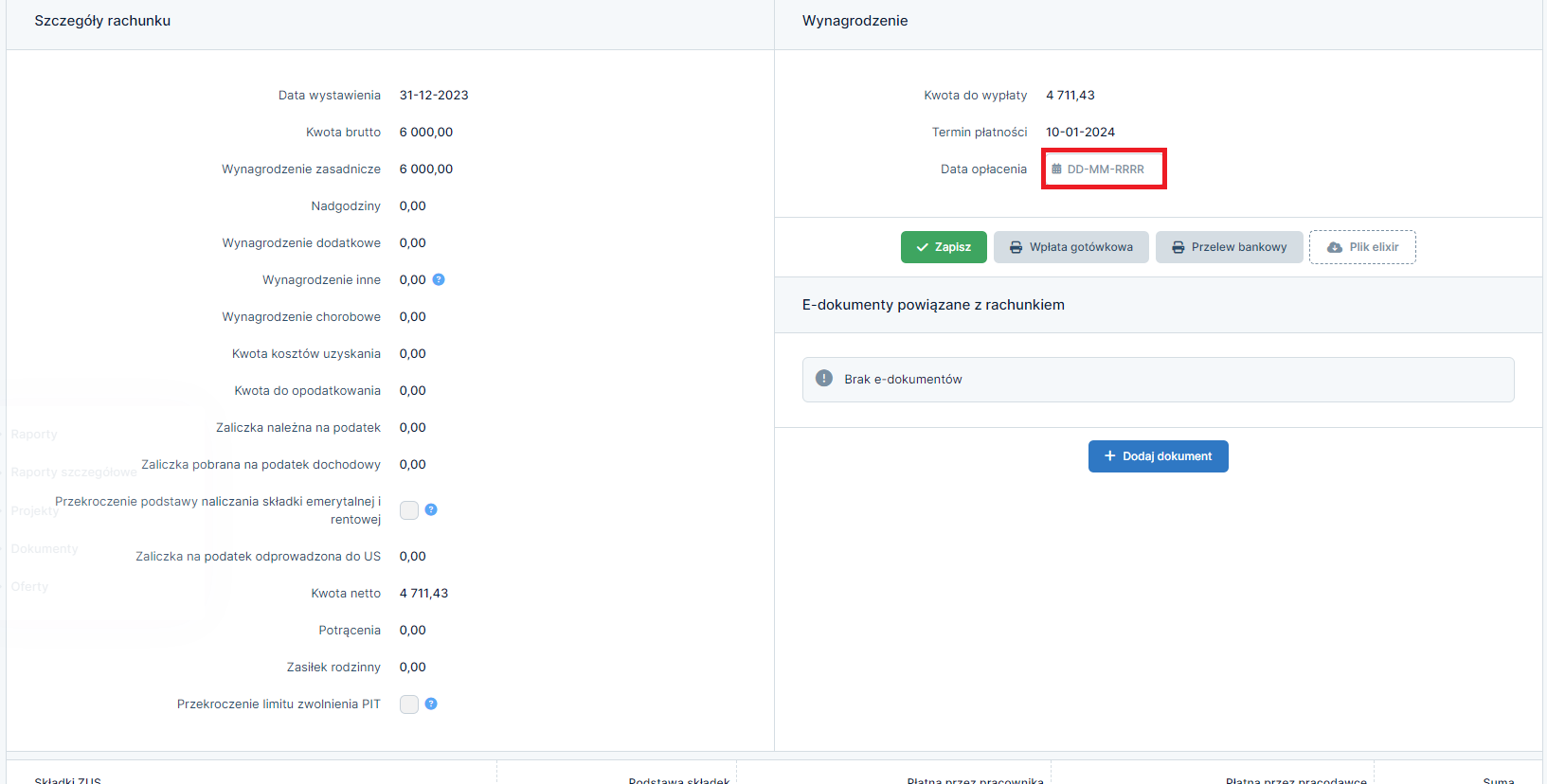

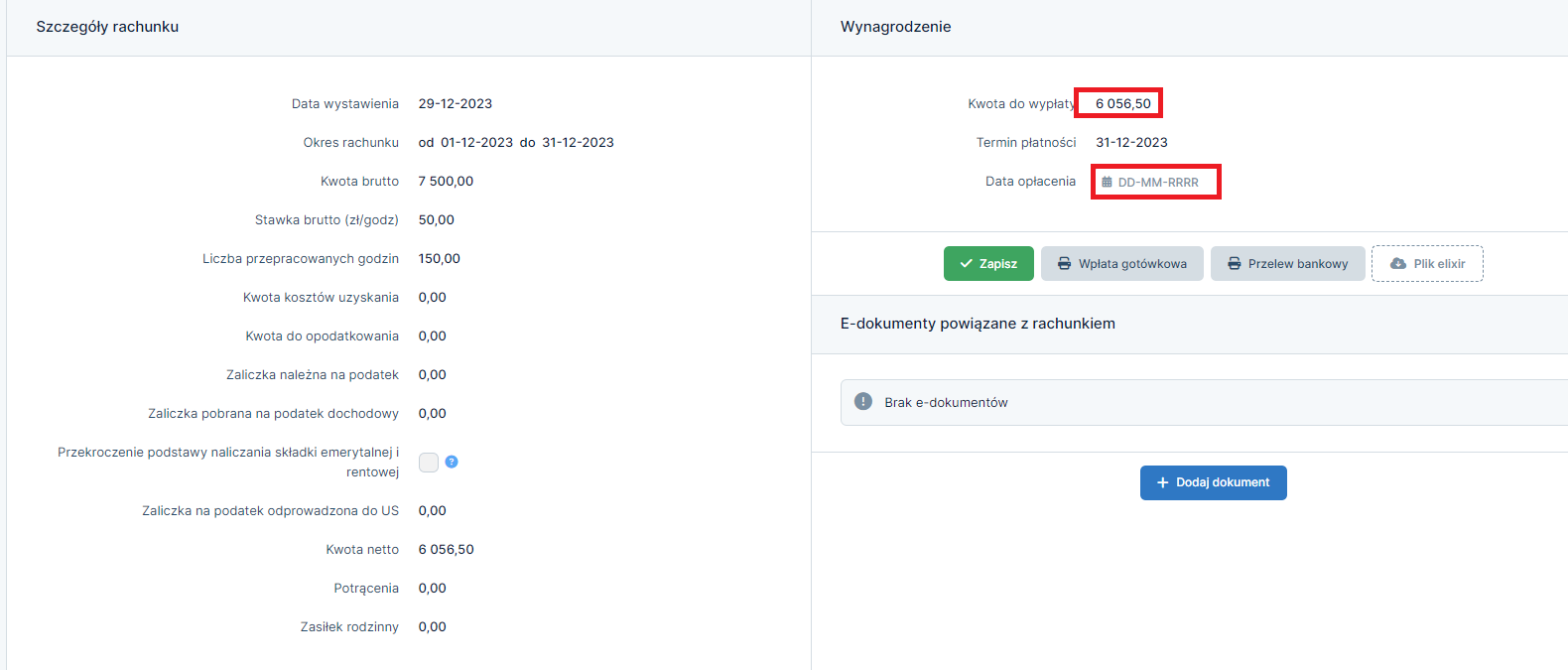

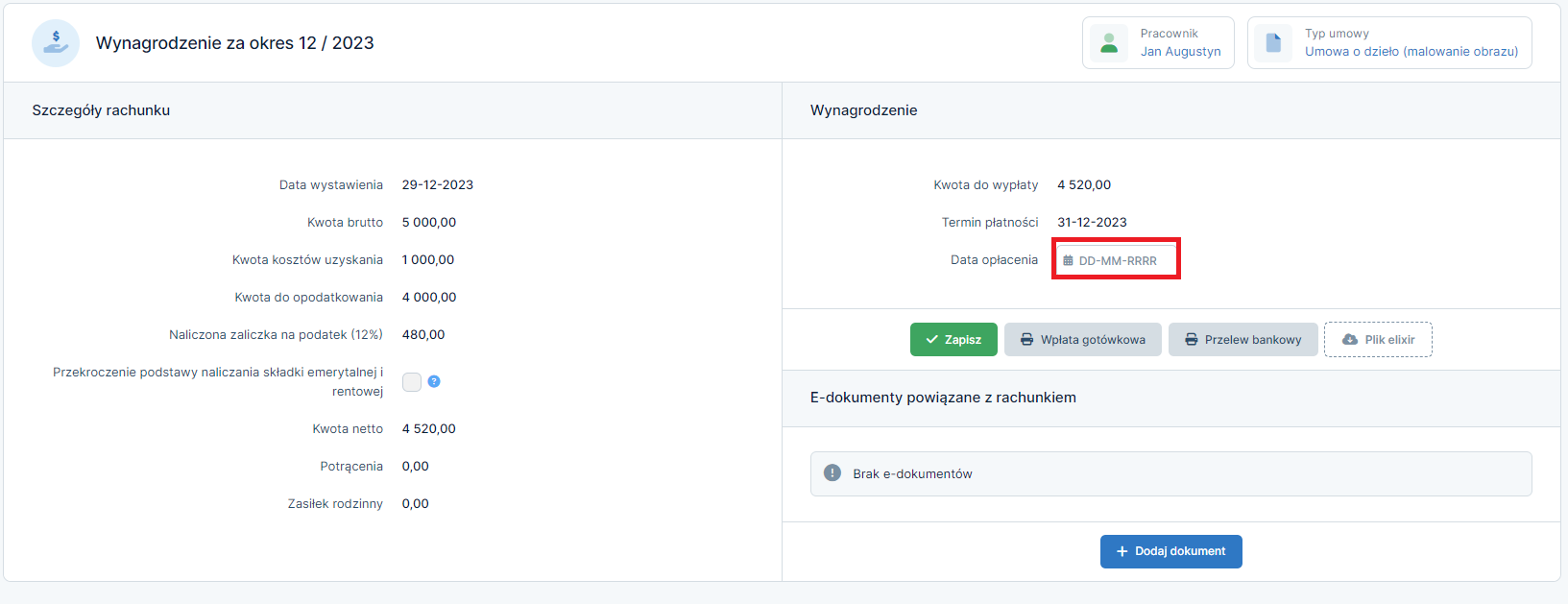

Wprowadzanie daty zapłaty:

Po wystawieniu rachunku należy wpisać datę zapłaty tego wynagrodzenia.

Uzupełnić datę zapłaty w serwisie można:

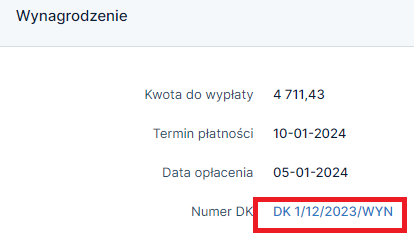

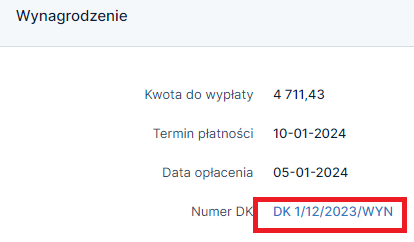

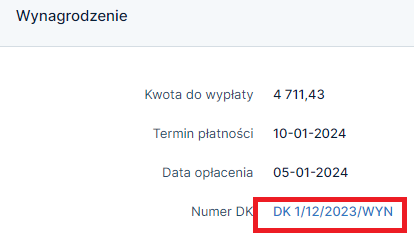

- po wystawieniu rachunku i zatwierdzeniu otwiera się strona z wynagrodzeniem. Po prawej stronie, pod wynagrodzeniem, wpisujemy datę opłacenia ➡ zapisujemy. Zapisze się numer DK,

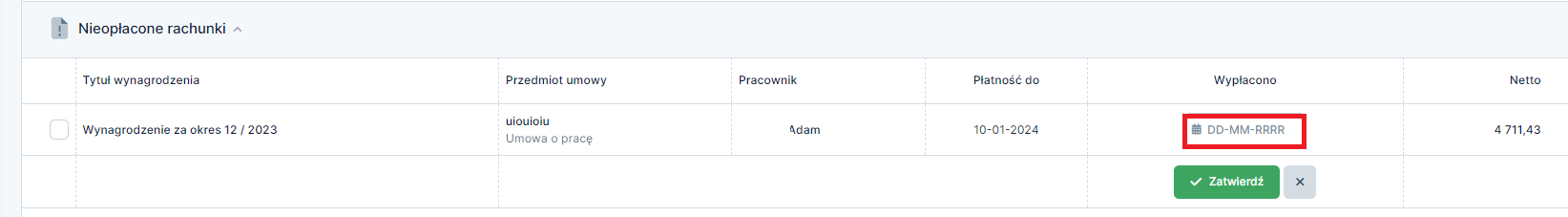

lub

- zakładka Pracownicy ➡ Pulpit pracowników w części Nieopłacone rachunki, w kolumnie Wypłacono można uzupełnić datę opłacenia rachunku

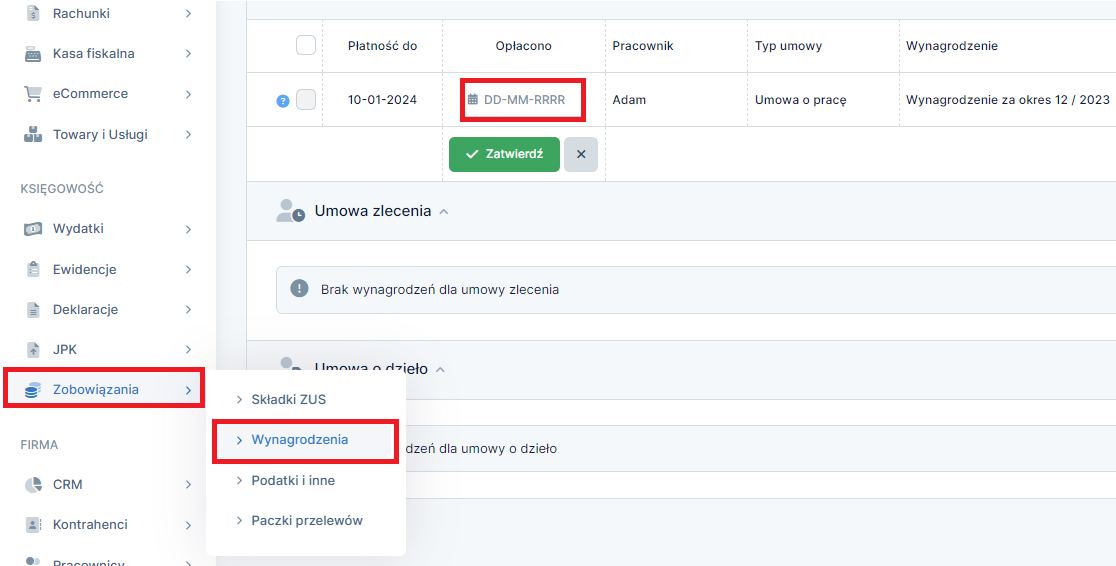

lub

- menu Zobowiązania ➡ Wynagrodzenia ➡ Data opłacenia – uzupełniamy datę zapłaty tego wynagrodzenia zatwierdzamy płatność.

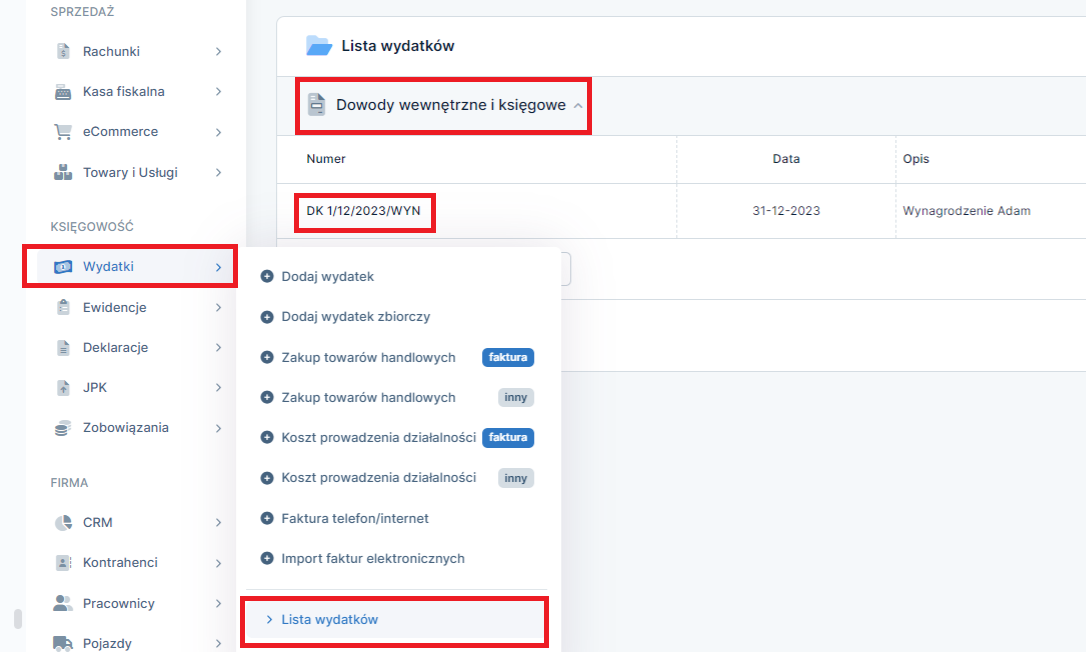

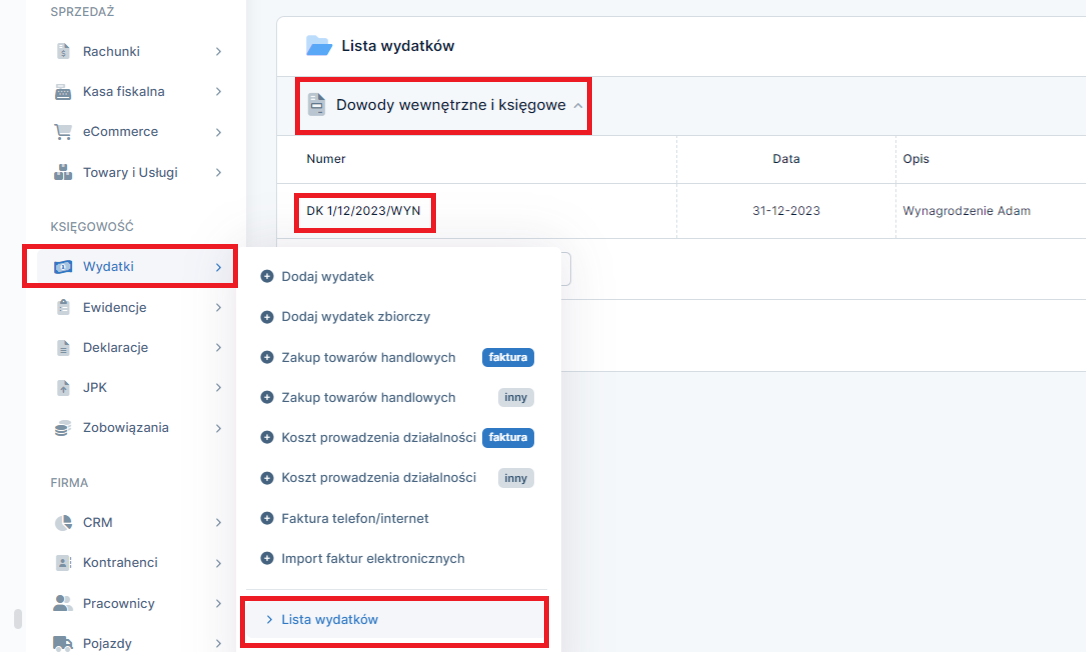

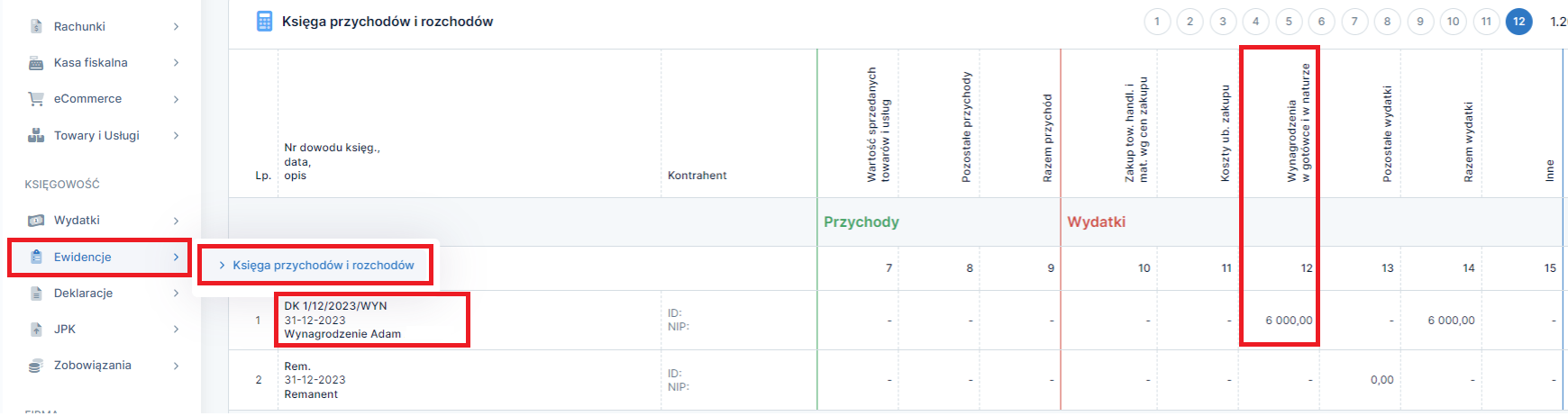

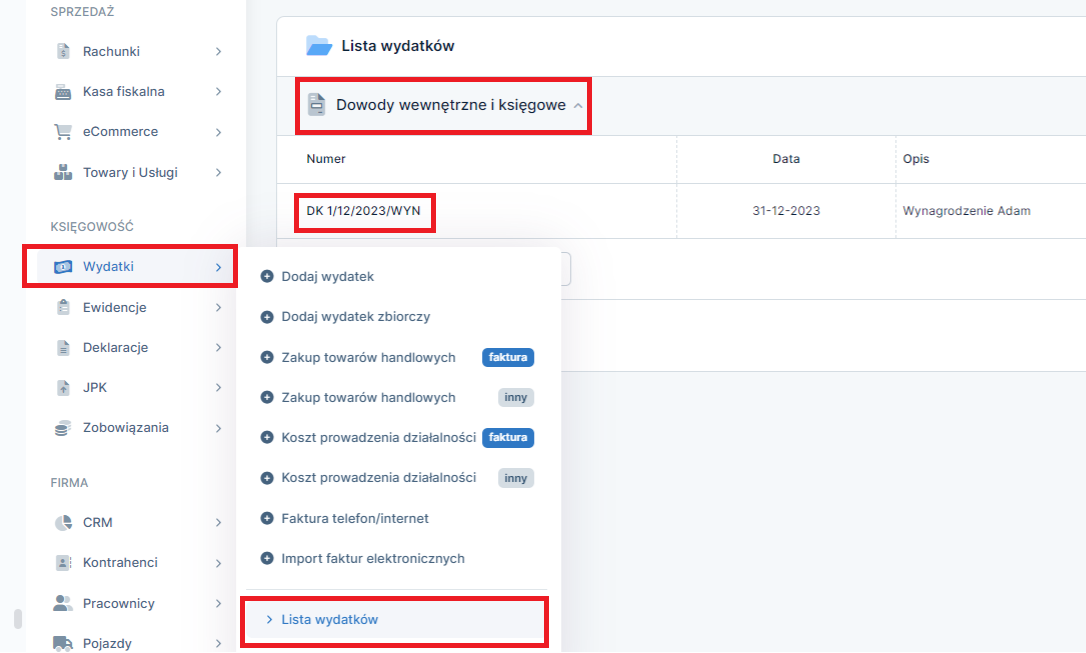

Po zatwierdzeniu płatności zostanie utworzony Dowód księgowy (DK),

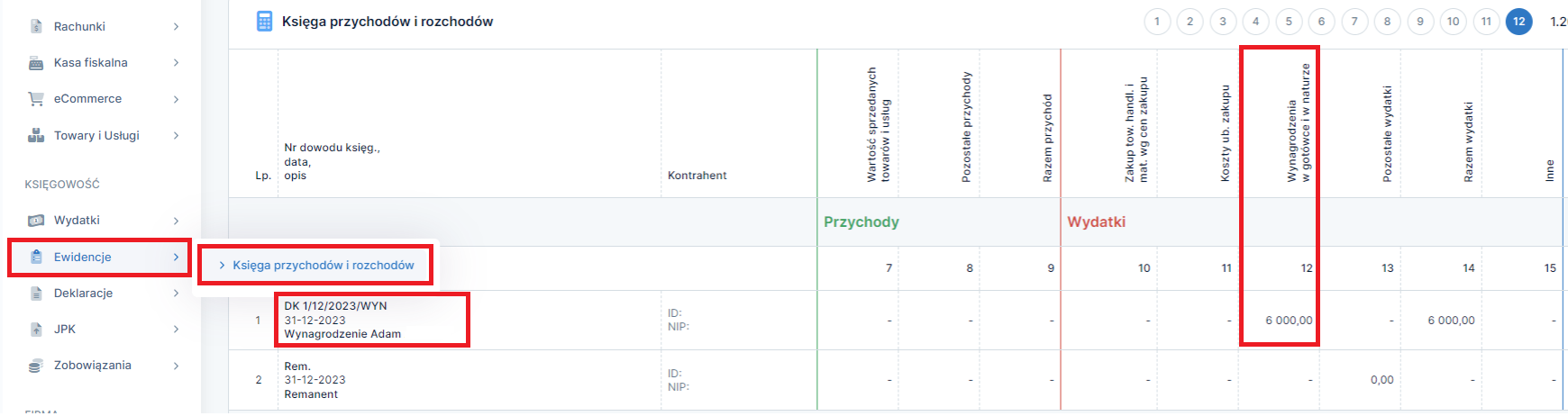

który będzie widoczny w zakładce Wydatki ➡ Lista wydatków ➡ Dowody wewnętrzne i księgowe.

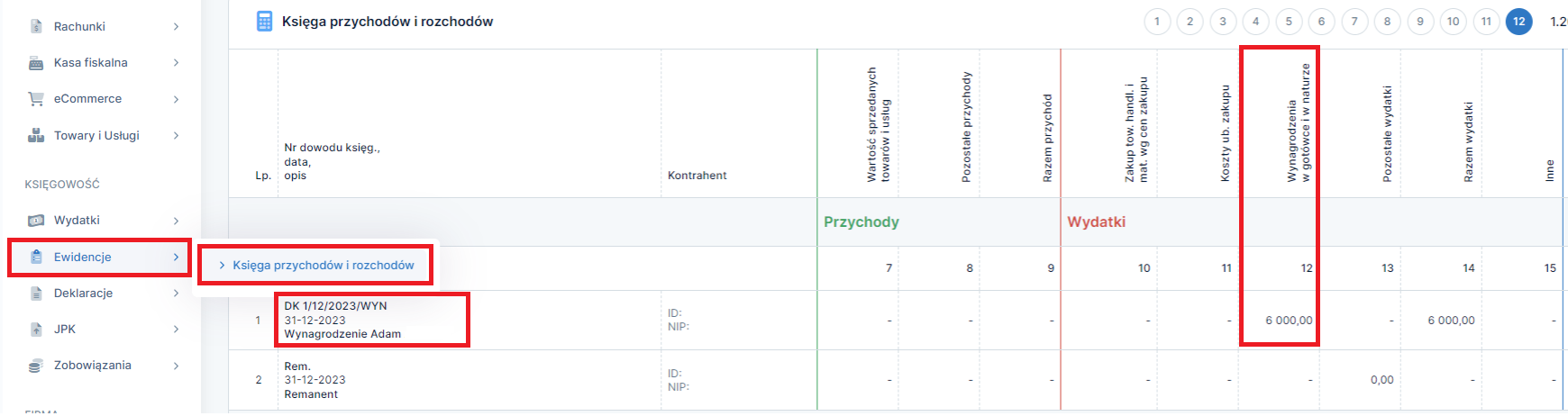

Jednocześnie zostanie ujęty w zakładce Ewidencje ➡ KPiR.

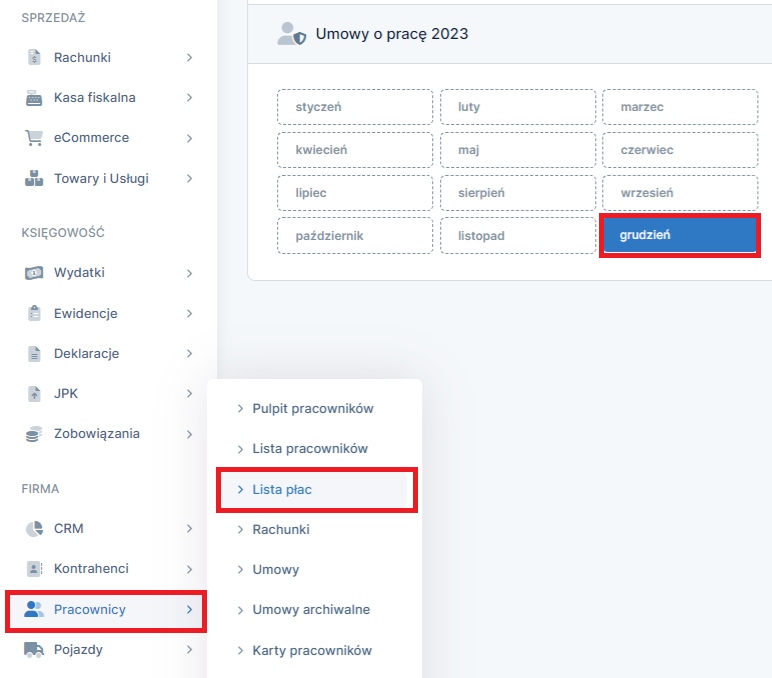

Na podstawie wygenerowanego rachunku utworzy się automatycznie lista płac widoczna w zakładce Pracownicy ➡ Lista płac.

4.2. Dodawanie umowy zlecenie

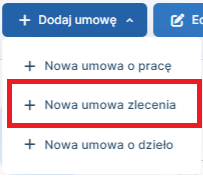

Dodanie umowy może nastąpić w serwisie w sposób następujący:

- po wprowadzeniu danych pracownika do serwisu i ich zatwierdzeniu można od razu dodać umowę poprzez wybranie w lewym górnym rogu opcji Dodaj umowę, a następnie wybierając z listy Nowa umowa zlecenie,

- Pracownicy ➡ Lista pracowników ➡ wybieramy imię i nazwisko pracownika, następnie lewy górny róg +Dodaj umowę,

- Pracownicy ➡ Umowy ➡ u góry należy wybrać +Dodaj umowę ➡ +Nowa umowa zlecenia,

lub

Kolejno wybieramy opcję + nowa umowa zlecenia.

lub można tego dokonać z poziomu zakładki:

Przy umowie zlecenia mogą mieć miejsce trzy sytuacje:

- brak składek ZUS, ze względu na to, że zleceniobiorca jest uczniem/ studentem do 26 roku życia,

- obowiązkowe składki ZUS jeśli dla zleceniobiorcy umowa zlecenie to jedyny tytuł do ubezpieczenia,

- obowiązkowa składka zdrowotna jeśli u zleceniobiorcy występuje zbieg tytułów ubezpieczenia więcej na ten temat tutaj

Aby prawidłowo ustalić jakie składki ZUS należy odprowadzać od umowy zlecenia, należy posiadać oświadczenie zleceniobiorcy do pobrania tutaj.

Oświadczenie zleceniobiorcy jest niezbędne do ustalenia prawidłowego schematu składek na umowie zlecenie.

Na umowie zlecenia należy wypełnić poniższe pola:

- Pracownik czyli imię i nazwisko zleceniobiorcy

- Przedmiot umowy to inaczej nazwa zlecenia wykonywanego przez zleceniobiorcę przykładowe przedmioty zlecenia można znaleźć tutaj

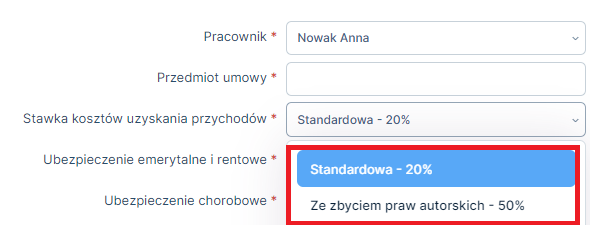

- Stawka kosztów uzyskania przychodów standardowa 20% lub ze zbyciem praw autorskich 50%

- Stawka standardowa 20% dotyczy większości umów zlecenia, przy jej zastosowaniu osoby do 26 roku życia mogą skorzystać z ulgi PIT dla młodych

- Stawka 50% dotyczy umów z przeniesieniem praw autorskich, w rozumieniu rozporządzenia prawami autorskimi lub innymi wartościami niematerialnymi i prawnymi wymienionymi w art. 22 ust. 9 pkt 3 ustawy o pdof.

Przy zastosowaniu 50% KUP osoby do 26 roku życia nie mogą skorzystać z ulgi PIT dla młodych i na rachunku może naliczyć się podatek.

Poniżej przykład wypełnienia umowy zlecenia dla zleceniobiorcy, który nie jest objęty obowiązkiem opłacania składek zus np. ze względu na to, że zleceniobiorca jest uczniem/studentem do 26 roku życia. W takiej sytuacji w tej części umowy zlecenia zaznaczamy BRAK składek ZUS jak na poniższym zrzucie ekranu.

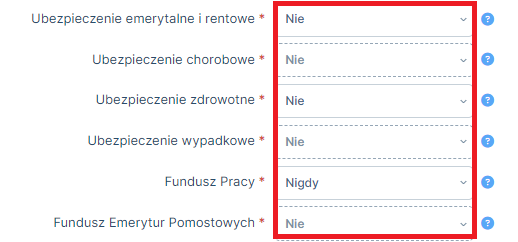

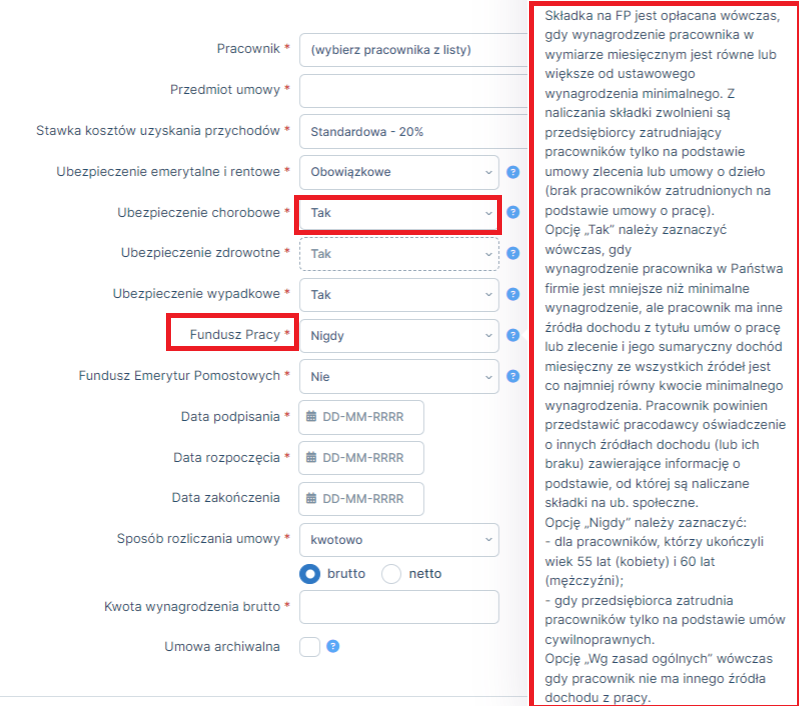

W sytuacji kiedy składki ZUS są obowiązkowe dla zleceniobiorcy gdyż np. umowa zlecenie to jedyny tytuł do ubezpieczenia, występują dwa warianty uzupełnienia schematu opłacanych składek, związane ze składką chorobową, która jest u zleceniobiorcy dobrowolna, opłacana na jego wniosek.

- 1. Sytuacja pierwsza -jeśli zleceniobiorca NIE złożył wniosku na objęcie go dobrowolną składką na się na ubezpieczenie chorobowe w polu przy Ubezpieczenie chorobowe należy wybrać opcję NIE

Ponadto należy zwrócić uwagę na Fundusz Pracy, w chmurce pod znakiem zapytania znajduje się opis sytuacji kiedy należy opłacać Fundusz pracy od umowy zlecenia, a więcej informacji znajduje się tutaj. - 2. Sytuacja druga- jeśli zleceniobiorca zdecyduje się na opłacanie składki na ubezpieczenie chorobowe należy w polu ubezpieczenie chorobowe zaznaczyć opcję TAK

Należy zwrócić uwagę na Fundusz Pracy, w chmurce pod znakiem zapytania znajduje się opis sytuacji kiedy należy opłacać Fundusz pracy od umowy zlecenia, a więcej informacji znajduje się tutaj. - W przypadku kiedy zleceniobiorca posiada zbieg tytułów do ubezpieczenia np. umowę o pracę z wynagrodzeniem co najmniej minimalnym albo kilka umów zleceń, których łączna kwota jest równa co najmniej minimalnemu wynagrodzeniu, wtedy z umowy zlecenia jest obowiązkowa tylko jedna składka ZUS w postaci składki na ubezpieczenie zdrowotne, więcej na ten temat tutaj. Na formularzu umowy zlecenie w takim przypadku tylko w polu Ubezpieczenie zdrowotne należy zaznaczyć opcję TAK, natomiast przy innych polach składek ZUS NIE, a Fundusz Pracy należy oznaczyć NIGDY.

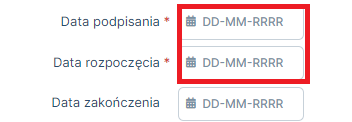

- W kolejnej części należy uzupełnić datę podpisania oraz rozpoczęcia, dobrze aby te daty były jednakowe, można także uzupełnić datę zakończenia umowy o ile jest znana

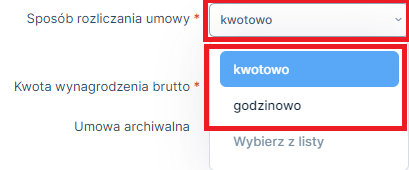

- W części związanej z określeniem stawki należy wskazać albo stawkę określoną kwotowo albo godzinowo

- brak składek ZUS,ze względu na to, że zleceniobiorca jest uczniem/ studentem do 26 roku życia

- obowiązkowe składki ZUS jeśli dla zleceniobiorcy umowa zlecenie to jedyny tytuł do ubezpieczenia i tutaj kolejne dwa warianty: można zgłosić zleceniobiorcę do ZUS bez dobrowolnej składki chorobowej (ZUS ZUA), lub z dobrowolną składką chorobową (ZUS ZUA)

- kiedy występuje jako jedyna obowiązkowa składka zdrowotna ( ZUS ZZA) jeśli u zleceniobiorcy występuje zbieg tytułów ubezpieczenia więcej na ten temat tutaj

- Typ zgłoszenia: zgłoszenie

- Ubezpieczenie obowiązkowe: należy zaznaczyć emerytalne, rentowe, wypadkowe

- Data powstania obowiązku czyli data podpisania umowy zlecenia

- Ubezpieczenie dobrowolne: należy pozostawić puste

- Kod wykonywanego zawodu: do wybrania spośród listy. Jest to kod zawodu, który pracownik będzie wykonywał u pracodawcy w ramach zatrudnienia. W przypadku braku odpowiedniego zawodu należy wybrać zawód najbardziej zbliżony do wykonywanej pracy.

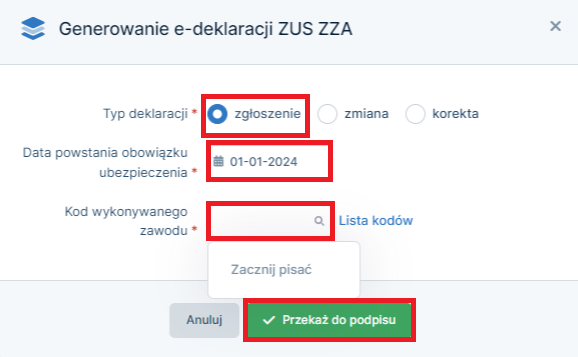

- Typ zgłoszenia: zgłoszenie

- Ubezpieczenie obowiązkowe: należy zaznaczyć emerytalne, rentowe, wypadkowe

- Data powstania obowiązku, czyli data podpisania umowy zlecenia

- Ubezpieczenie dobrowolne: należy zaznaczyć chorobowe

- Kod wykonywanego zawodu: do wybrania spośród listy. Jest to kod zawodu, który pracownik będzie wykonywał u pracodawcy w ramach zatrudnienia. W przypadku braku odpowiedniego zawodu należy wybrać zawód najbardziej zbliżony do wykonywanej pracy.

- Typ zgłoszenia: zgłoszenie

- Data powstania obowiązku, czyli data podpisania umowy zlecenia

- Kod wykonywanego zawodu: do wybrania spośród listy. Jest to kod zawodu, który pracownik będzie wykonywał u pracodawcy w ramach zatrudnienia. W przypadku braku odpowiedniego zawodu należy wybrać zawód najbardziej zbliżony do wykonywanej pracy.

- po dodaniu umowy do serwisu i jej zatwierdzeniu, można od razu wystawić rachunek poprzez wybranie opcji wystaw rachunek,

- zakładka Pracownicy ➡ Pulpit pracowników ➡ kolumna Rachunki ➡ Wystaw nowy

- menu Pracownicy ➡ Lista pracowników ➡ wybieramy imię i nazwisko pracownika następnie, po lewej stronie, zakładka Umowy i rachunki Rachunki ➡ wystaw nowy,

- po wprowadzeniu danych pracownika do serwisu i ich zatwierdzeniu można od razu dodać umowę poprzez wybranie w lewym górnym rogu opcji Dodaj umowę, a następnie wybierając z listy Nowa umowa o dzieło,

- Pracownicy ➡ Lista pracowników ➡ wybieramy imię i nazwisko pracownika, następnie lewy górny róg ➡ + Dodaj umowę

- Pracownicy ➡ Umowy ➡ u góry należy wybrać + Dodaj umowę ➡ + Nowa umowa o dzieło

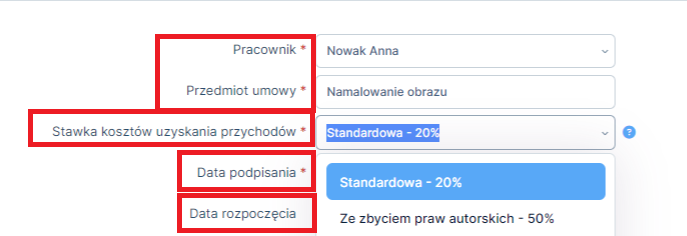

- Pracownik czyli imię i nazwisko wykonawcy dzieła

- Przedmiot umowy to inaczej nazwa umowy o dzieło należy ją wskazać w tym polu

- Stawka kosztów uzyskania przychodów standardowa 20% lub ze zbyciem praw autorskich 50%. Stawka 50% dotyczy umów z przeniesieniem praw autorskich, w rozumieniu rozporządzenia prawami autorskimi lub innymi wartościami niematerialnymi i prawnymi wymienionymi w art. 22 ust. 9 pkt 3 ustawy o pdof.

- Data podpisania należy wprowadzić datę podpisania umowy o dzieło,

- Data rozpoczęcia należy wprowadzić datę rozpoczęcia umowy o dzieło,

- Data zakończenia nie jest obowiązkowa do uzupełnienia, ale można ją wskazać jeśli jest znana,

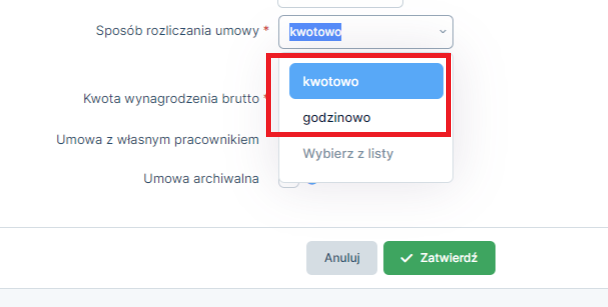

- Sposób rozliczenia umowy należy wybrać kwotowo lub godzinowo,

- należy zwrócić uwagę by zaznaczać chekcbox brutto, stawka godzinowa netto nie jest określana precyzyjnie i ma tylko cel poglądowy, dlatego zalecamy każdorazowo aby wybierać opcję BRUTTO

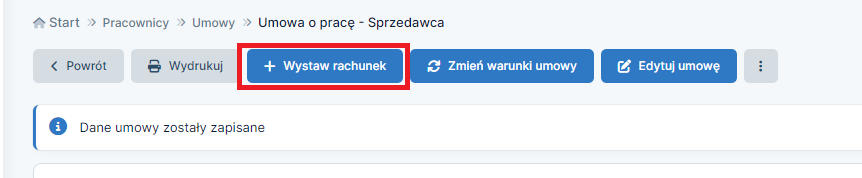

- po dodaniu umowy do serwisu i jej zatwierdzeniu, można od razu wystawić rachunek poprzez wybranie opcji wystaw rachunek,

- zakładka Pracownicy ➡ Pulpit pracowników ➡ kolumna Rachunki ➡ Wystaw nowy

- menu Pracownicy ➡ Lista pracowników ➡ wybieramy imię i nazwisko pracownika następnie, po lewej stronie, zakładka Umowy i rachunki ➡ Rachunki ➡ wystaw nowy,

- Ubezpieczenie społeczne: Przelewy do ZUS za pracownika z tytułu ubezpieczenia społecznego składa się z kwot potrąconych z pensji pracownika i z części płaconej przez pracodawcę. Gdy do przelewu wprowadzimy datę opłacenia, to zaksięgowaniu podlega tylko część składki na ubezpieczenie płacona przez pracodawcę, ponieważ część potrącana z pensji brutto pracownika została zaksięgowana jako kwota brutto wypłaty.

- Ubezpieczenie zdrowotne: Składka została zaksięgowana poprzez przelew Wynagrodzenie ponieważ w całości jest opłacana z pensji pracownika.

- Wpłata na FP i FGŚP – jest w całości zaksięgowana – ponieważ tę składkę opłaca pracodawca.

- zakładka Deklaracje ➡ Deklaracje ➡ generujemy ZUS DRA,

- utworzy się strona Tworzenie deklaracji ZUS DRA zatwierdzamy,

- otworzy się strona e-deklaracje ZUS,

- wybieramy pracownika zaznaczamy checkbox dodaj do deklaracji,

- powód wykazania w deklaracji ZUS wybieramy Brak wypłaty wynagrodzenia zatwierdzamy,

- ta osoba pojawi się na RCA z podstawą i składkami zerowymi.

- były wygenerowane rachunki za dany miesiąc do umowy pracownika,

- wpisana data opłacenia wynagrodzenia (zakładka Zobowiązania ➡ Wynagrodzenia).

Jeżeli zostanie wybrana stawka godzinowa pokaże się dodatkowe okno, gdzie będzie można wprowadzić stawkę za 1 godzinę

Należy zwrócić uwagę by zaznaczać chekcbox brutto, stawka godzinowa netto nie jest określana precyzyjnie i ma tylko cel poglądowy, dlatego zalecamy każdorazowo aby wybierać opcję BRUTTO.

![]()

W przypadku umów zlecenia do 200 zł brutto określonych kwotowo należy zastosować instrukcję opisaną tutaj

4.2.1. Deklaracje zgłoszeniowe zleceniobiorców

W zakładce Pracownicy → Lista pracowników → imię i nazwisko pracownika otwiera się strona z danymi pracownika, gdzie po lewej stronie dostępne jest pole Deklaracje i formularze. Po wybraniu tej opcji na dole strony znajduje się pole eDeklaracje ZUS, z wybranymi formularzami do wygenerowania.

Przy umowie zlecenia mogą mieć miejsce trzy sytuacje:

4.2.1.1. ZUS ZUA zgłoszenie do obowiązkowych składek ZUS bez składki chorobowej

Wybierając zakładkę Pracownicy ➡ Lista pracowników ➡ imię i nazwisko pracownika otworzy się strona z danymi pracownika. Po prawej stronie znajduje się opcja wygeneruj. Należy wybrać ZUS ZUA i uzupełnić dane:

4.2.1.2. ZUS ZUA zgłoszenie do obowiązkowych składek ZUS ze składką chorobową

Wybierając zakładkę Pracownicy → Lista pracowników → imię i nazwisko pracownika otworzy się strona z danymi pracownika. Po prawej stronie znajduje się opcja wygeneruj. Należy wybrać ZUS ZUA i uzupełnić dane:

4.2.1.3. ZUS ZZA tylko składka zdrowotna

Wybierając zakładkę Pracownicy → Lista pracowników → imię i nazwisko pracownika otworzy się strona z danymi pracownika. Po prawej stronie znajduje się opcja wygeneruj. Należy wybrać ZUS ZZA i uzupełnić dane:

4.2.2. Rachunek do umowy zlecenia

Przed wystawieniem rachunku należy sprawdzić czy pracownik złożył PIT -2, który wpływa na wynagrodzenie pracownika, jeśli TAK, należy uzupełnić PIT-2 w serwisie ifirma temu pracownikowi w sposób opisany tutaj

W ifirma.pl rachunek możemy wystawić w następujący sposób:

lub

lub

Rachunek do umowy zlecenie ze stawką godzinową.

Na rachunku należy uzupełnić termin płatności, oraz wskazać zakres rachunku. Należy przy tym pamiętać Zgodnie z art. 8a ust. 6 ustawy z 10 października 2002 r. o minimalnym wynagrodzeniu za pracę, w przypadku umów zlecenia zawartych na czas dłuższy niż 1 miesiąc, wypłaty wynagrodzenia w wysokości wynikającej z wysokości minimalnej stawki godzinowej dokonuje się co najmniej raz w miesiącu.

Stawka godzinowa zostanie automatycznie zaczytana z umowy zlecenie, należy dodatkowo uzupełnić liczbę godzin przepracowanych w danym miesiącu przez zleceniobiorcę, a następnie wybrać opcję Przelicz. Wówczas automatycznie nastąpi przeliczenie kwoty brutto. Kolejno należy na dole wybrać opcję zatwierdź.

Zawierając umowę zlecenie należy pamiętać o ewidencjonowaniu godzin czasu wykonywania zlecenia więcej na ten temat tutaj

Przykład wyprowadzenia rachunku ze stawką godzinową.

Po zatwierdzeniu będzie możliwe aby wprowadzić datę opłacenia rachunku zleceniobiorcy. Po uzupełnieniu daty opłacenia, automatycznie wynagrodzenie brutto zaksięguje się w Księdze Przychodów i Rozchodów przedsiębiorcy.

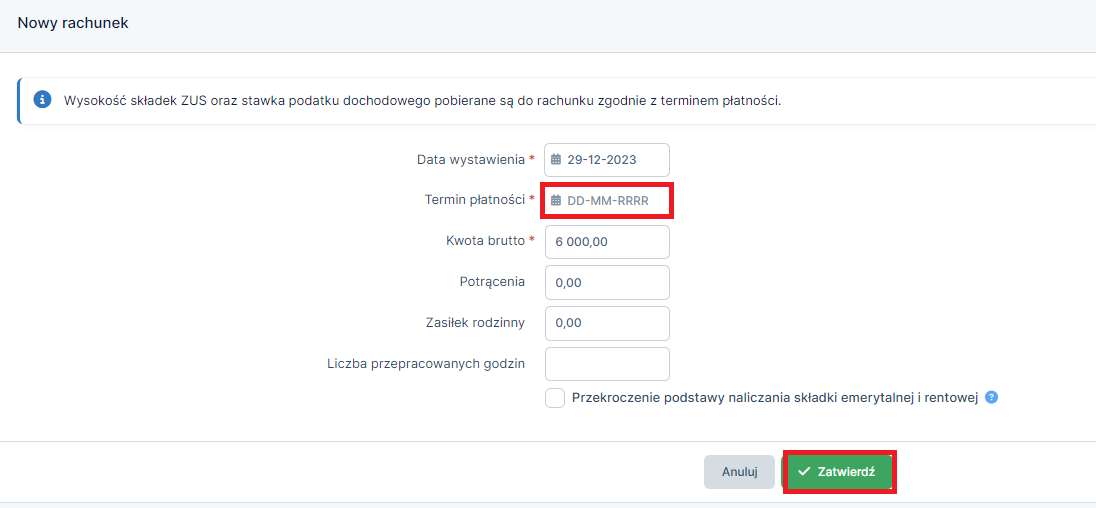

Rachunek do umowy zlecenie ze stawką kwotową.

Należy na rachunku uzupełnić termin płatności i na dole zatwierdzić, u góry pojawia się informacja, że podatek dochodowy i składki ZUS są pobierane z rachunku zgodnie z terminem jego płatności.

Po zatwierdzeniu będzie możliwe aby wprowadzić datę opłacenia rachunku zleceniobiorcy. Po uzupełnieniu daty opłacenia, automatycznie wynagrodzenie brutto zaksięguje się w Księdze Przychodów i Rozchodów przedsiębiorcy.

Po zatwierdzeniu płatności zostanie utworzony Dowód księgowy (DK), który będzie widoczny

w zakładce Wydatki ➡ Lista wydatków ➡ Dowody wewnętrzne i księgowe.

Jednocześnie zostanie ujęty w zakładce Ewidencje ➡ KPiR.

Na podstawie wygenerowanego rachunku utworzy się automatycznie lista płac widoczna w zakładce Pracownicy ➡ Lista płac.

4.3. Dodawanie umowy o dzieło

Dodanie umowy może nastąpić w serwisie w sposób następujący:

lub

Kolejno wybieramy opcję + nowa umowa o dzieło

lub można tego dokonać z poziomu zakładki

Na umowie o dzieło należy wypełnić poniższe pola:

![]()

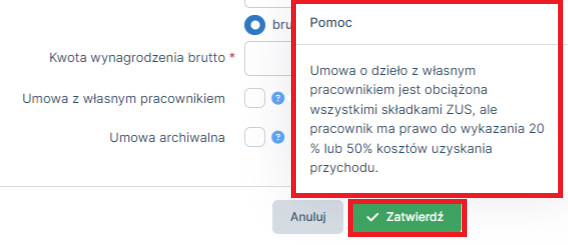

Jeżeli umowa o dzieło jest zwarta równolegle z pracownikiem danego przedsiębiorcy zatrudnionym na umowę o pracę należy zaznaczyć opcję Umowa z własnym pracownikiem.

Kolejno należy zatwierdzić ustawienia umowy o dzieło.

4.3.1. Deklaracja ZUS RUD

Co do zasady osób, które wykonują umowę o dzieło nie zgłaszamy do ZUS.

Od 1 stycznia 2021 ustawodawca wprowadził obowiązek zgłaszania w ZUS faktu zawarcia umowy o dzieło. Zgłoszenie ma charakter jedynie informacyjny i nie pociąga za sobą żadnych konsekwencji w zakresie rozliczania umów o dzieło, pozostają one nadal zwolnione z obowiązku opłacania składek na ubezpieczenia społeczne. Więcej informacji na temat deklaracji ZUS RUD znajduje się tutaj.

4.3.2. Rachunek do umowy o dzieło

Przed wystawieniem rachunku należy sprawdzić czy pracownik złożył PIT -2, który wpływa na wynagrodzenie pracownika, jeśli TAK, należy uzupełnić PIT-2 w serwisie ifirma temu pracownikowi w sposób opisany tutaj

W ifirma.pl rachunek możemy wystawić w następujący sposób:

lub

lub

Na rachunku należy wprowadzić termin płatności za umowę o dzieło.

Po zatwierdzeniu rachunku będzie możliwość wprowadzenia daty opłacenia rachunku. Po uzupełnieniu daty opłacenia, automatycznie wynagrodzenie brutto zaksięguje się w Księdze Przychodów i Rozchodów przedsiębiorcy.

Po zatwierdzeniu płatności zostanie utworzony Dowód księgowy (DK), który będzie widoczny

W zakładce Wydatki ➡ Lista wydatków ➡ Dowody wewnętrzne i księgowe.

Jednocześnie zostanie ujęty w zakładce Ewidencje ➡ KPiR.

Na podstawie wygenerowanego rachunku utworzy się automatycznie lista płac widoczna w zakładce Pracownicy ➡ Lista płac.

5. Zasady księgowania składek ZUS

Gdy do serwisu zostanie wprowadzona data wypłaty wynagrodzenia to automatycznie powstają przelewy do ZUS z tytułu składek za pracownika. Składki wszystkich pracowników, których wynagrodzenia były wypłacone w danym miesiącu (niezależnie od tego jakiego miesiąca przepracowanego dotyczą) są sumowane.

Od dnia 01.01.2023 zmienił się art. 22 ust. 6bb ustawy PIT:

Dla wynagrodzeń wypłaconych do ostatniego dnia danego miesiąca:

Składki ZUS pracodawcy stanowią koszt podatkowy w tym miesiącu, za który jest należne wynagrodzenie, pod warunkiem że zostaną one opłacone zgodnie z terminami płatności składek ZUS.

Dla wynagrodzeń wypłaconych w następnym miesiącu:

Składki ZUS pracodawcy stanowią koszt podatkowy w tym miesiącu, za który jest należne wynagrodzenie, pod warunkiem że zostaną one opłacone zgodnie z terminami płatności składek ZUS.

Nowe brzmienie przepisu będzie miało zastosowanie do wynagrodzeń uzyskanych od dnia 01.01.2023 oraz składek z tytułu tych wynagrodzeń.

Składki od wynagrodzeń wypłaconych w danym miesiącu będą księgowane w taki sam sposób, jak dotychczas, zmiana dotyczy wyłącznie składek od wynagrodzeń wypłaconych w miesiącu następnym. Jeżeli składki ZUS do takiej listy płac zostaną opłacone terminowo, to będą ujęte w kosztach miesiąca, za który było należne wynagrodzenie.

Więcej na ten temat można przeczytać tutaj.

Wprowadzenie Daty opłacenia powoduje zaksięgowanie składek powstałymi Dowodami Księgowymi (widocznymi w zakładce Wydatki i w KPiR), wg zasad:

6. Generowanie deklaracji ZUS

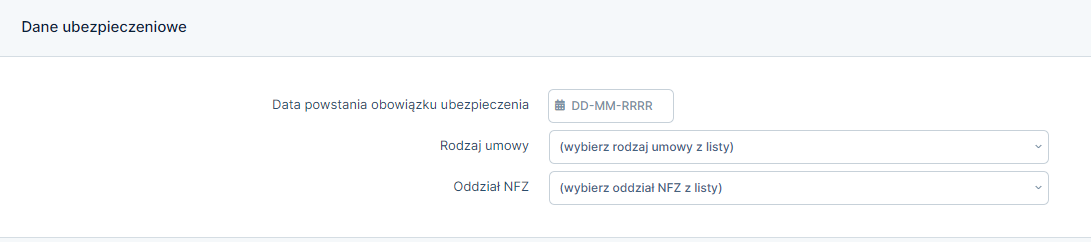

Złożenie w ZUS zerowych imiennych raportów miesięcznych ZUS RCA jest wymagane za pracowników, którzy w pierwszym miesiącu zatrudnienia nie otrzymali wypłaty czyli gdy wypłata za pierwszy przepracowany miesiąc zostanie wykonana w miesiącu kolejnym. W takim przypadku składamy imienny raport miesięczny ZUS RCA z zerową podstawą wymiaru składek i zerowymi składkami na ubezpieczenia.

6.1. Generowanie ZUS DRA

Miesięczny raport ZUS DRA, w przypadku prowadzenia działalności gospodarczej należy wysyłać do ZUS do 20-go dnia kolejnego miesiąca za miesiąc należny.

Aby wygenerować ZUS DRA z poziomu serwisu ifirma.pl , należy ustawić się w miesiącu księgowym, za który Przedsiębiorca jest zobowiązany wygenerować deklarację, a następnie przejść do zakładki

Deklaracje ➡ Deklaracje ➡ zielona opcja ZUS ➡ zatwierdź

Jeśli opcja ZUS jest niewidoczna, oznacza to, brak wygenerowanych deklaracji podatkowych za poprzedni miesiąc.

Przedsiębiorcy zatrudniający pracowników, powinni zwrócić uwagę, aby przed wygenerowaniem deklaracji ZUS DRA, na rachunkach pracowników widniały daty opłacenia wynagrodzeń, w przeciwnym wypadku pracownicy nie zostaną uwzględnieni na ZUS RCA.

Po wygenerowaniu ZUS DRA, należy zmienić miesiąc księgowy na kolejny i w zakładce Zobowiązania ➡ Składki ZUS wprowadzić daty opłacenia składek ZUS.

Więcej informacji na ten temat znajdziesz tutaj.

W jaki sposób dokonać wysyłki ZUS DRA z poziomu serwisu ifirma jest opisane tutaj.

Więcej szczegółowych informacji na temat generowania ZUS znajduje się tutaj.

6.2. Generowanie raportów zerowych

Uwaga!

Raporty „zerowe” składamy też w przypadku oskładkowanej umowy zlecenia jeżeli zleceniobiorca jest zgłoszony do ubezpieczeń ale w danym miesiącu firma nie wypłaciła mu żadnego wynagrodzenia wtedy przekazujemy za niego „zerowy” raport ZUS RCA

7. Generowanie deklaracji PIT

7.1. Deklaracja PIT-4

Od umowy o pracę należy odprowadzić podatek za miesiąc, w którym był naliczony i wpłacić do właściwego urzędu skarbowego do 20 następnego miesiąca za miesiąc poprzedni.

Wyliczyć zaliczkę możemy w zakładce Deklaracje ➡ Deklaracje ➡ PIT-4.

W deklaracji są sumowane podatki od wszystkich wynagrodzeń, które zostały w danym miesiącu wypłacone. Jest to widoczne w miesiącu, w którym przypada termin płatności, czyli w miesiącu następnym w zakładce Zobowiązania ➡ Podatki i inne.

7.2. Deklaracja PIT-4R

Za dany rok należy złożyć deklaracje PIT-4R.

Deklarację PIT-4R należy wygenerować i złożyć do urzędu skarbowego.

W przypadku osoby fizycznej PIT-4R składamy do urzędu skarbowego wg miejsca zamieszkania płatnika, a ze względu na miejsce siedziby w przypadku osób prawnych, np. spółek kapitałowych.

Termin złożenia deklaracji PIT-4R upływa z końcem stycznia roku następującego po roku podatkowym. Jedynie w razie zaprzestania przez płatnika prowadzenia działalności przed tą datą, PIT-4R należy złożyć do dnia zaprzestania tej działalności.

Deklarację PIT-4R można wygenerować w naszym serwisie w menu Deklaracje ➡ Deklaracje ➡ PIT-4R.

Deklarację tę generujemy będąc w miesiącu księgowym grudniu.

Aby deklaracja została poprawnie wygenerowana to wcześniej musi być wpisana data opłacenia wynagrodzenia (zakładka Zobowiązania ➡ Wynagrodzenia). Muszą też być wygenerowane deklaracje PIT-4 za poszczególne miesiące).

7.3. Deklaracja PIT-11

Deklaracja PIT-11 zawiera informacje o dochodach pracowników (za poprzedni rok). Każdy pracodawca określa w niej uzyskany przez pracownika dochód i pobrane w poprzednim roku zaliczki na podatek PIT. Tak przygotowana deklaracja będzie dla pracownika podstawą do rozliczenia własnego podatku rocznego. Konieczność sporządzenia takiej deklaracji dotyczy nie tylko osób zatrudnionych na umowę o pracę, ale także pracujących na zlecenie, umowę o dzieło, z tytułu prac autorskich czy mających zawarte kontrakty menedżerskie. Jeden egzemplarz deklaracji musi być przekazana pracownikowi (za potwierdzeniem odbioru), drugi jest składany do urzędu skarbowego pracownika.

Deklarację PIT-11 można wygenerować w naszym serwisie – zakładka Deklaracje ➡ Deklaracje ➡ PIT-11.

Generując PIT-11 należy zmienić miesiąc księgowy na grudzień.

Aby PIT-11 został prawidłowo wygenerowany w serwisie jest ważne to aby:

Wszystko to zapisze się w karcie wynagrodzeń pracownika i z tego miejsca są pobierane dane do PIT-11.

8. Informacja IFT -1 R

Informację IFT-1/IFT-1R sporządza się tylko w przypadku, kiedy przychód jest wypłacany nierezydentowi, czyli osobie, która nie ma w Polsce miejsca zamieszkania oraz podlega ograniczonemu obowiązkowi podatkowemu.

Dla takich przychodów odprowadzany jest tzw. zryczałtowany podatek dochodowy i co miesiąc należy składać PIT 8a, a na koniec roku informację roczną w formie PIT 8AR więcej na ten temat w artykule znajdującym się tutaj

Aby wygenerować w poprawny sposób informację IFT- 1 R należy uprzednio za każdy miesiąc księgowy, w którym nierezydent osiągał przychody wygenerować PIT 8a, a na koniec roku kalendarzowego, w grudniu sporządzić PIT 8ar.

8.1. Generowanie PIT 8a

Aby poprawnie wygenerować PIT 8a należy sporządzić uprzednio listę płac, wprowadzić datę opłacenia na rachunku nierezydenta i przejść do zakładki Deklaracje➡ Deklaracje ➡ PIT 8a ➡ zatwierdź.

8.2. Generowanie PIT 8ar

Pracodawca po zakończeniu danego roku tworzy deklarację roczną PIT 8ar. Warunkiem właściwego wygenerowania rocznej deklaracji PIT 8ar, są uprzednio prawidłowo wygenerowane deklaracje PIT8a, za miesiące kiedy Pracodawca odprowadzał zryczałtowany podatek od dochodów zatrudnionych osób w swojej firmie.

W serwisie generujemy PIT 8ar, będąc ustawionym w miesiącu księgowym grudniu danego roku, w zakładce Deklaracje ➡ Deklaracje ➡ PIT-8ar ➡ zatwierdź.

8.3. Generowanie informacji IFT-1R

Informację IFT-1R należy przekazać do końca lutego roku następującego po roku podatkowym, pracownikowi-nierezydentowi oraz naczelnikowi Urzędu Skarbowego właściwego do spraw opodatkowania osób zagranicznych, ustalanego według miejsca prowadzenia działalności gospodarczej podatnika przekazującego informację.

Informacja IFT-1 może zostać sporządzona na wniosek zagranicznego pracownika i przesłana w terminie 14 dni zarówno do nierezydenta, jak i do właściwego Urzędu Skarbowego.

Deklarację do Urzędu Skarbowego należy przesłać w formie elektronicznej, jest to możliwe z poziomu serwisu ifirma, poprzez zakładkę: Deklaracje ➡ Deklaracje, wybieramy zieloną ikonę ift-1r.

Kolejno w kolumnie IFT-1 wybieramy imię i nazwisko pracownika- nierezydenta, otwieramy deklaracje, sprawdzamy zawartość merytoryczną deklaracji, jeśli wszystko się zgadza, przechodzimy na sam dół deklaracji i wybieramy opcję: wyślij do urzędu. Natomiast drugi egzemplarz IFT-1R dla pracownika – nierezydenta, można wydrukować i przekazać w wersji papierowej za potwierdzeniem odbioru lub w wersji elektronicznej, więcej na ten temat tutaj.

Informacja IFT-1R jest komplementarna do informacji PIT-11. Jeśli płatność rozliczana jest na rzecz nierezydenta – wystawić należy IFT-1R, jeśli na rzecz rezydenta – PIT-11. Nie może zdarzyć się tak, że podatek pobrany od wypłaty trafi do dwóch informacji jednocześnie.

9. Wysyłka elektroniczna deklaracji z naszego serwisu

Deklaracje (PIT-4R, PIT-8AR, PIT-11) składa się właściwemu urzędowi skarbowemu za pomocą środków komunikacji elektronicznej.

Jeśli chodzi o deklaracje PIT-4R, PIT-8AR i PIT-11 to należy je złożyć do końca stycznia danego roku za rok poprzedni. I w takim terminie składa je zarówno płatnik zatrudniający do 5 pracowników jak i powyżej 5 pracowników. Wszystkie deklaracje składa je w formie elektronicznej niezależnie od ilości zatrudnionych pracowników.

PIT-11, należy przesłać do pracownika najpóźniej do końca lutego.

W przypadku klientów ifirma.pl posiadanie podpisu elektronicznego nie jest obecnie konieczne – mogą oni dokonać wysyłki deklaracji elektronicznych za pośrednictwem danych autoryzujących.

Inaczej rzecz ujmując, deklaracje PIT-11, PIT-4R, PIT-8AR są wysyłane z naszego serwisu za pomocą danych autoryzujących.

Autor: Patrycja Tokarska – ifirma.pl