1. Wynagrodzenie brutto i netto – definicja

Na samym początku należy określić czym jest wynagrodzenie brutto i wynagrodzenie netto.

Otóż, podpisując umowę o pracę z pracownikiem zgodnie z art. 29 par. 1 pkt 3 Kodeksu pracy w umowie tej podajemy wynagrodzenie za pracę odpowiadające rodzajowi pracy, ze wskazaniem składników wynagrodzenia. Ponieważ przepisy o wynagrodzeniach wprost nie określają jaka kwota powinna znaleźć się na takiej umowie podajemy tutaj kwotę brutto, czyli kwotę wynagrodzenia od której pracodawca będzie nam potrącał należne świadczenia ( daniny publiczne ), takie jak składki na ubezpieczenie społeczne i zdrowotne oraz zaliczkę na podatek dochodowy od osób fizycznych. Natomiast wynagrodzenie netto, to wynagrodzenie, które otrzymuje faktycznie pracownik do swojej dyspozycji. W roku 2023 minimalne wynagrodzenie za pracę zmieniało się dwukrotnie w ciągu roku:

- od 1 stycznia do 30 czerwca 2023 wynosiło 3490,00 zł brutto

- od 1 lipca do 31 grudnia 2023 wynosi 3600,00 zł brutto.

15 września 2023 r. opublikowano rozporządzenie w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2024 roku.

W 2024 r. minimalne wynagrodzenie za pracę również będzie zmieniało się dwukrotnie w ciągu roku:

- od 1 stycznia do 30 czerwca 2024 r. będzie wynosiło 4242,00 zł brutto.

- od 1 lipca 2024 do 31 grudnia 2024 r. będzie wynosiło 4300,00 zł brutto.

Wysokość minimalnej stawki godzinowej w 2024 roku, będzie także zmieniała się dwukrotnie:

- od 1 stycznia do 30 czerwca 2024 r. to kwota 27,70 zł

- od 1 lipca do 31 grudnia 2024 r. to kwota 28,10 zł.

Od 2023 roku oświadczenie PIT 2 pracownika uległo znaczącym zmianom. Pracownik od tej chwili może stosować kwotę zmniejszającą podatek nawet u trzech różnych pracodawców/ zleceniobiorców czy zamawiających wykonanie danego dzieła.

- 1/12 kwoty zmniejszającej podatek – czyli o 300 zł – gdy zmniejszenia dokonuje jednego płatnik albo

- 1/24 kwoty zmniejszającej podatek – czyli o 150 zł – gdy zmniejszenia dokonuje dwóch płatników albo

- 1/36 kwoty zmniejszającej podatek – czyli 100 zł – gdy zmniejszenia dokonuje trzech płatników.

Maksymalna miesięczna wartość kwoty zmniejszającej podatek, stosowana u wszystkich pracodawców/ zleceniodawców/ zamawiających dzieło u jakich dana osoba jest zatrudniona nie może przekraczać 300 zł.

Został także rozszerzony katalog podmiotów, które mogą skorzystać z kwoty wolnej od podatku na osoby zatrudnione na podstawie umów cywilnoprawnych (np. umowy zlecenia oraz umowy o dzieło).

Złożone przez pracownika, zleceniobiorcę czy wykonawcę dzieła oświadczenie PIT 2 ma realny wpływ na wartość wynagrodzenia netto pracownika, gdyż kwota zmniejszająca podatek, “konsumuje” część lub nawet całość podatku, w zależności od wysokości uzyskanego przychodu.

Reasumując:

Wynagrodzenie brutto jest to kwota wynagrodzenia od której pracodawca potrąca składki na ubezpieczenie społeczne i zdrowotne oraz zaliczkę na podatek dochodowy od osób fizycznych. Natomiast wynagrodzenie netto to wynagrodzenie po potrąceniu składek na ubezpieczenie społeczne i zdrowotne oraz zaliczkę na podatek dochodowy od osób fizycznych, przy uwzględnieniu oświadczenia PIT 2 pracownika/ zleceniobiorcy/ wykonawcy dzieła. Wynagrodzeniem netto nazywa się potocznie wynagrodzenie, które pracownik otrzymuje na rękę.

2. Umowa o pracę

2.1. Wyliczenie kwoty netto od umowy o pracę.

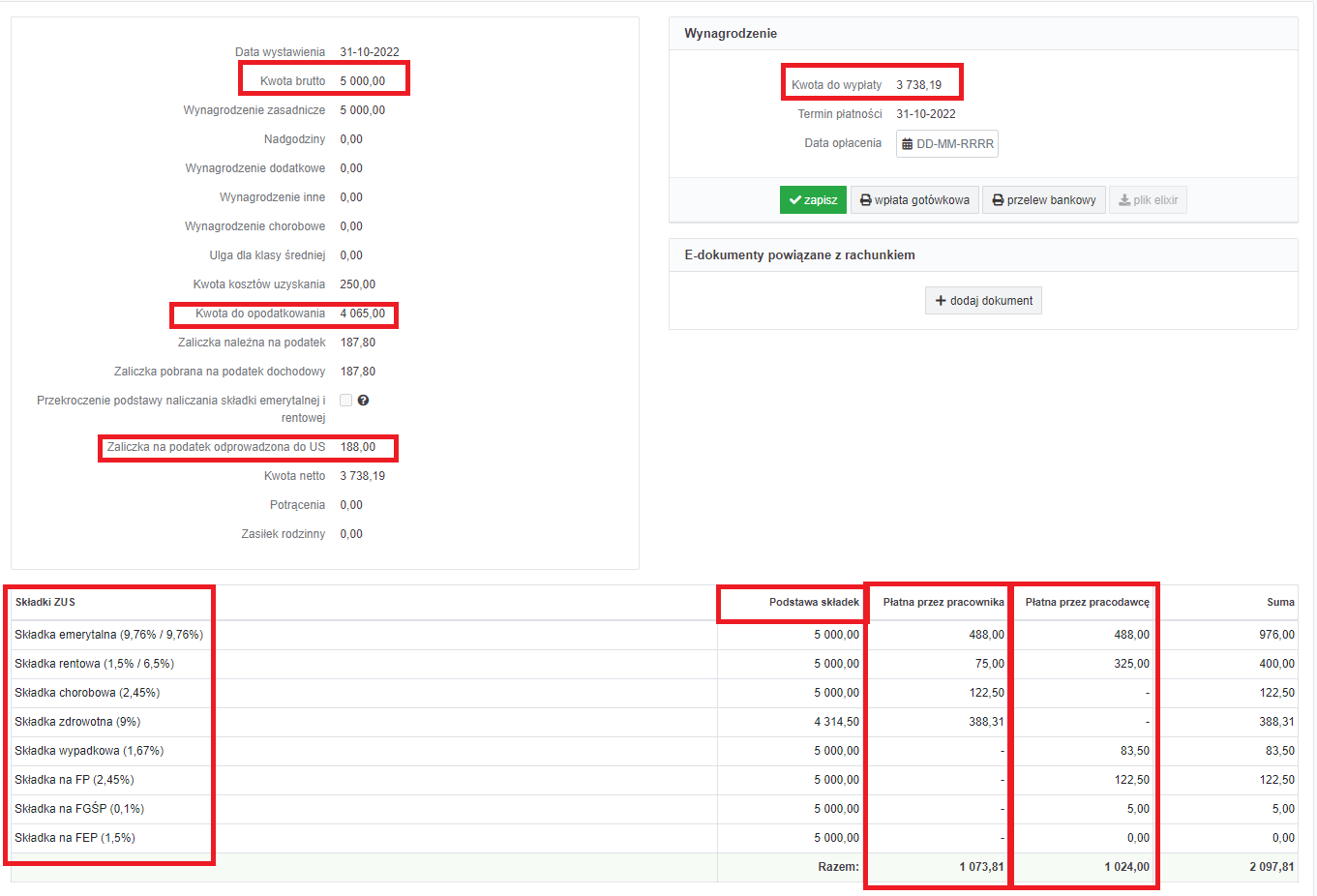

Teraz przedstawimy i omówimy etapami na przykładzie z wynagrodzeniem 5000,00 zł brutto po kolei co należy zrobić aby z kwoty brutto wyliczyć kwotę netto.

- Kwota brutto – 5000,00 zł.

- Koszty uzyskania przychodu – 250,00 zł.

- Kwota wolna od podatku – 300,00 zł. Pracownik złożył oświadczenie PIT 2, wskazując w nim, chęć pełnego stosowania ulgi ( 1/12)

Etap pierwszy:

W pierwszym etapie ustalamy wynagrodzenie brutto. W naszym przypadku jest to 5000,00 zł brutto.

Należy tutaj pamiętać, że wynagrodzenie brutto może składać się nie tylko z wynagrodzenia zasadniczego ale też z innych składników które tworzą wynagrodzenie brutto. Są to np. różnego rodzaju premie, dodatki za godziny nocne czy nadliczbowe, wynagrodzenie za czas choroby, wynagrodzenie za urlop czy ekwiwalent za urlop. Niektóre z tych składników są oskładkowane np. premia uznaniowa czy ekwiwalent za urlop, a niektóre są zwolnione ze składek ZUS, takie jak np. odprawy emerytalno-rentowe.

Etap drugi:

Mamy już kwotę brutto, czyli podstawę wymiaru od której będziemy odliczać składki na ubezpieczenie społeczne. Od podstawy 5000,00 zł brutto odliczamy składki :emerytalną – 9,76% podstawy, rentową – 1,5% podstawy i chorobową – 2,45% podstawy.

Wynagrodzenie brutto – 5000,00 zł

obliczamy:

- składka emerytalna: 5000,00 x 9,76%= 488,00 zł

- składka rentowa: 5000,00 x 1,5%= 75,00 zł

- składka chorobowa: 5000,00 x 2,45%= 122,50 zł

suma: 685,50 zł.

Etap trzeci:

Teraz musimy obliczyć wysokość składki na ubezpieczenie zdrowotne. Podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

- Wysokość składek na ubezpieczenia społeczne, które policzyliśmy wcześniej wynosi – 685,50 zł

- Wynagrodzenie brutto to – 5000,00 zł

- 5000,00 zł – 685,50 zł = 4314,50 zł

- Podstawa wymiaru składki na ubezpieczenie zdrowotne wynosi: 4314,50 zł.

Etap czwarty:

Znamy już podstawę składki na ubezpieczenie zdrowotne i teraz możemy policzyć składkę na zdrowotne, która wynosi 9%.

- Podstawa tej składki wynosi: 4314,50 zł.

- Od tej podstawy liczymy – 9 %.

- 4314,50 zł x 9% = 388,31 zł

Etap piąty:

W następnym etapie musimy obliczyć zaliczkę na podatek dochodowy.

Podstawą obliczenia zaliczki na podatek dochodowy jest przychód pomniejszony o koszty uzyskania (250,00 zł – czyli zwykłe, dla pracowników pracujących i mieszkających w tej samej miejscowości i 300,00 zł dla pracowników mieszkających poza miejscowością, gdzie znajduje się zakład pracy). W naszym przypadku – koszty wynoszą 250,00 zł. Przychodem natomiast jest płaca brutto pomniejszona o składki na ubezpieczenia społeczne.

- Wynagrodzenie pomniejszone o składki na ubezpieczenia społeczne wynosi: 4314,50 zł.

- Koszty uzyskania: 250,00 zł.

- 4314,50 – 250,00 zł= 4064,50 zł. Zaokrąglamy do 4065,00 zł

Jeśli dochód danej osoby nie przekracza 120 000 zł rocznie to znajduje się ona w pierwszym progu podatkowym. Czyli, w tym przypadku stawka podatku dochodowego wynosi 12 %. Teraz musimy od dochodu pomniejszonego o podatek dochodowy odjąć kwotę wolną od podatku. Kwota wolna od podatku jest ustawowa i wysokość jej w danym miesiącu wynosi – 300,00 zł.

- Podstawą obliczenia zaliczki na podatek dochodowy jest – 4065,00 zł.

- Jest tu pierwszy próg podatkowy i podatek wynosi 12%.

- 4065,00 zł x 12% = 487,80 zł

- Od otrzymanego wyniku odejmujemy kwotę wolną od podatku, czyli: 300,00 zł.

- 487,80 zł – 300,00 zł = 187,80 zł

Kwotę tę musimy zaokrąglić do pełnych złotych, czyli w tym przypadku będzie to 188,00 zł.

I nasza zaliczka na podatek dochodowy do pobrania dla tej osoby będzie wynosiła 188,00 zł.

Etap szósty:

Ostatnim etapem jest obliczenie wynagrodzenia netto.

W celu jego wyliczenia musimy od wynagrodzenia brutto odjąć składki na ubezpieczenia społeczne, ubezpieczenie zdrowotne i zaliczkę na podatek dochodowy.

Kwota brutto: 5000,00 zł.

Odejmujemy:

- 685,50 zł – składki na ubezpieczenia społeczne (488,00 zł – emerytalne, 75,00 – rentowe, 122,50 – chorobowe),

- 388,31 zł – składka na ubezpieczenie zdrowotne,

- 188,00 zł -zaliczka na podatek dochodowy.

5000,00 zł – 685,50 zł – 388,31 zł – 188,00 zł = 3 738,19 zł

Wynagrodzenie netto, czyli to co wypłacamy pracownikowi, w naszym przypadku wynosi – 3 738,19 zł.

Obliczyliśmy kwotę netto jaką wypłacamy pracownikowi. Zostały tutaj obliczone składki jakie opłaca ze swojej strony pracownik, które są potrącane z wynagrodzenia. Ale pracodawca też jest obciążony składkami po swojej stronie.

Przy wynagrodzeniu 5000,00 zł brutto będzie to:

- składka na ubezpieczenie emerytalne w wysokości 9,76% * 5000 zł = 488,00 zł

- składka na ubezpieczenie rentowe w wysokości 6,50% * 5000 zł = 325,00 zł

- składka na ubezpieczenie wypadkowe w wysokości 1,67% * 5000 = 83,50 zł

- składka na Fundusz Pracy – 5000 * 2,45% = 122,50 zł

- składka na Fundusz Gwarantowanych Świadczeń Pracowniczych – 5000 zł * 0,10% = 5,00 zł

Razem – 1024,00 zł.

Czyli koszt jaki poniesie pracodawca w związku z zatrudnieniem pracownika wynosi: 5 000,00 zł brutto (z umowy o pracę) + 1 024,00 zł (składki po stronie pracodawcy) = 6 024,00 zł

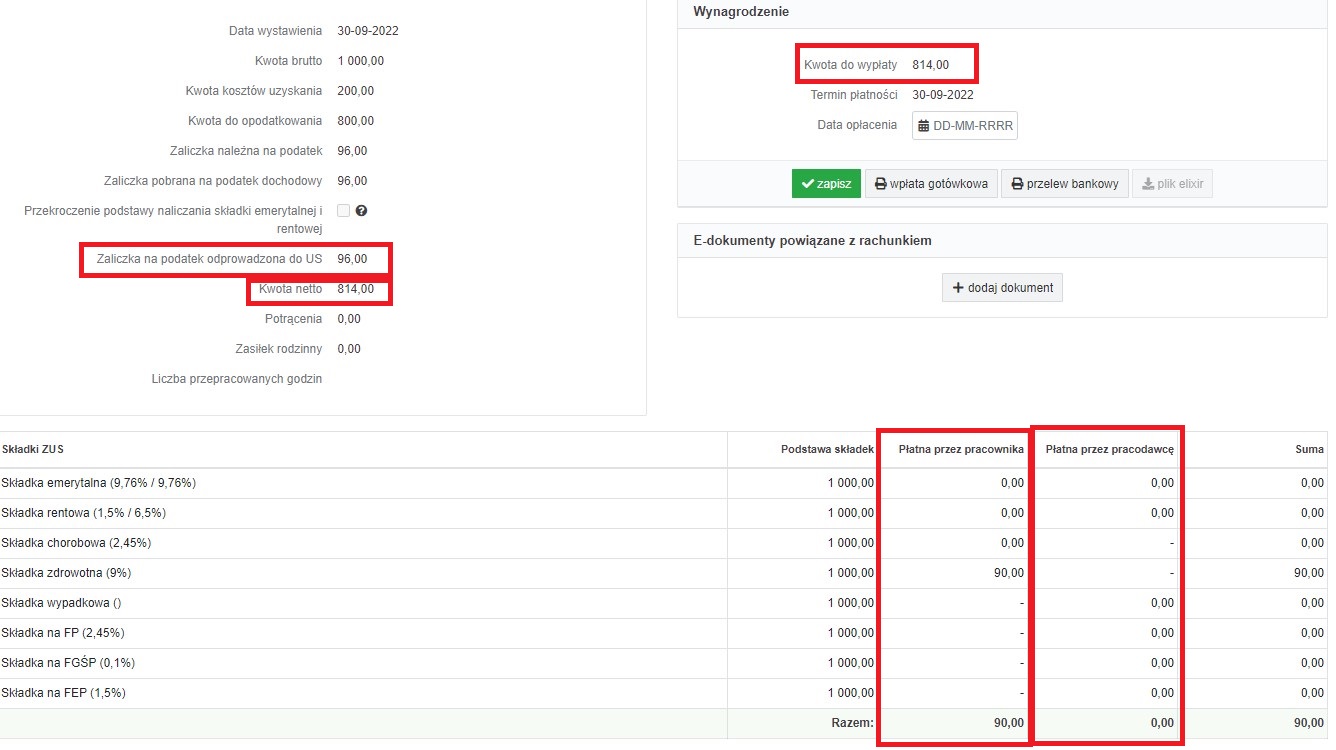

Poniżej przykładowy zrzut ekranu z kalkulacją rachunku pracownika zatrudnionego na umowę o pracę.

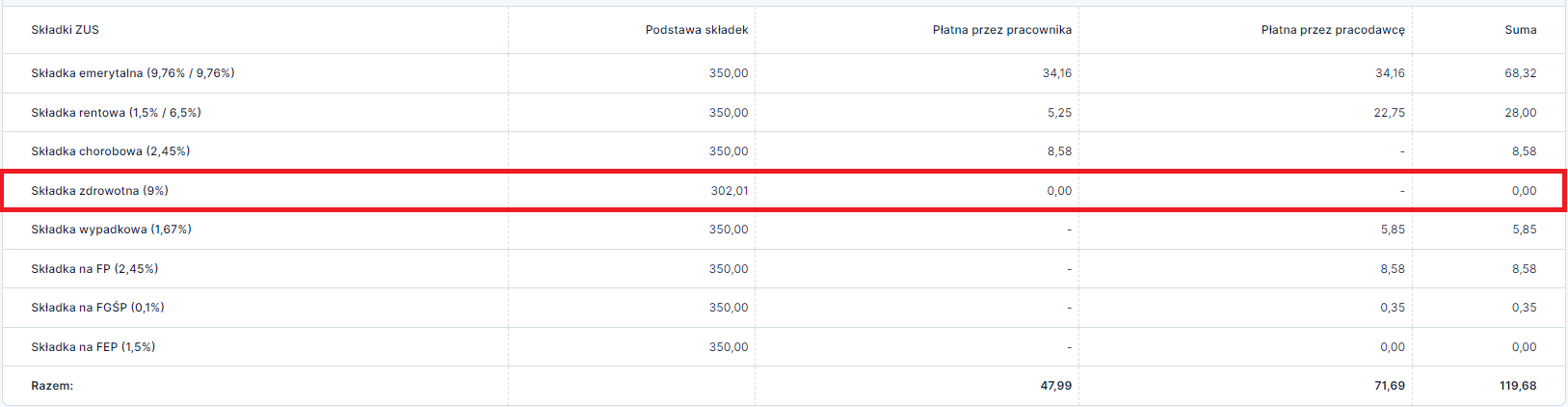

2.2. Pracownik zatrudniony na część etatu

Często zdarza się, że przy wyliczaniu wynagrodzenia nie naliczy się nam zaliczka na podatek i składka zdrowotna. Dzieje się tak w przypadku gdy umowa o pracę jest na część etatu np. na 1/8 etatu.

Przedstawimy i omówimy to na przykładzie gdzie podatek i składka zdrowotna wynosi 0,00 zł.

Przykład:

- Zatrudniamy pracownika na 1/16 etatu na kwotę – 350,00 zł brutto.

- Koszty uzyskania – 250,00 zł.

- kwota wolna od podatku – 300,00 zł. Pracownik złożył oświadczenie PIT 2, wskazując w nim, chęć pełnego stosowania ulgi (1/12).

Etap pierwszy:

W pierwszym etapie ustalamy wynagrodzenie brutto. W tym przypadku jest to 350,00 zł brutto.

Etap drugi:

Mamy już kwotę brutto, czyli podstawę wymiaru od której będziemy odliczać składki na ubezpieczenie społeczne. Od podstawy 350,00 zł brutto odliczamy składki :emerytalną -9,76 % podstawy, rentową -1,5 % podstawy i chorobową – 2,45 % podstawy.

Wynagrodzenie brutto – 350,00 zł

obliczamy:

- składka emerytalna: 350,00 * 9,76% = 34,16 zł,

- składka rentowa: 350,00* 1,5 % = 5,25 zł,

- składka chorobowa: 350,00 * 2,45% = 8,58 zł,

- suma: 47,99 zł.

Etap trzeci:

Teraz musimy obliczyć wysokość składki na ubezpieczenie zdrowotne. Podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

- Wysokość składek na ubezpieczenia społeczne, które policzyliśmy wcześniej wynosi – 47,99 zł,

- wynagrodzenie brutto to- 350,00 zł,

- 350,00 zł – 47,99 zł = 302,01 zł,

- Podstawa wymiaru składki na ubezpieczenie zdrowotne wynosi: 302,01 zł.

Etap czwarty:

Znamy już podstawę składki na ubezpieczenie zdrowotne i teraz możemy policzyć składkę na zdrowotne, która wynosi 9%.

- Podstawa tej składki wynosi: 302,01 zł,

- od tej podstawy liczymy – 9%,

- 302,01 zł * 9 % = 27,18 zł.

Etap piąty:

W następnym etapie musimy obliczyć zaliczkę na podatek dochodowy.

Podstawą obliczenia zaliczki na podatek dochodowy jest przychód pomniejszony o koszty uzyskania (250,00, czyli zwykłe, dla pracowników pracujących i mieszkających w tej samej miejscowości i 300,00 dla pracowników mieszkających poza miejscowością gdzie znajduje się zakład pracy). W naszym przypadku – koszty wynoszą 250,00. Przychodem natomiast jest płaca brutto pomniejszona o składki na ubezpieczenia społeczne.

- Wynagrodzenie pomniejszone o składki na ubezpieczenia społeczne wynosi: 302,01 zł,

- koszty uzyskania: 250,00,

- 302,01 zł – 250,00 zł = 52,01 zł Zaokrąglamy do 52,00 zł.

Jeśli dochód danej osoby nie przekracza 120 000 zł rocznie to znajduje się ona w pierwszym progu podatkowym. Czyli, w tym przypadku stawka podatku dochodowego wynosi 12 %. Teraz musimy od dochodu pomniejszonego o podatek dochodowy odjąć kwotę wolną od podatku. Kwota wolna od podatku jest ustawowa i wysokość jej w danym miesiącu wynosi 300,00 zł.

- Podstawą obliczenia zaliczki na podatek dochodowy jest – 52,00 zł,

- jest tu pierwszy próg podatkowy i podatek wynosi 12%,

- 52,00 * 12% = 6,24 zł,

- od otrzymanego wyniku odejmujemy kwotę wolną od podatku, czyli: 300,00 zł,

- 6,24 zł – 300,00 zł = -293,76 zł = 0,00 zł.

W wyniku tych wyliczeń otrzymaliśmy zaliczkę na podatek dochodowy.

Kwotę tę musimy zaokrąglić do pełnych złotych, czyli w tym przypadku będzie to 0,00 zł.

I nasza zaliczka na podatek dochodowy do pobrania dla tej osoby będzie wynosiła – 0,00 zł.

Etap szósty:

Ostatnim etapem jest obliczenie wynagrodzenia netto.

W celu jego wyliczenia musimy od wynagrodzenia brutto odjąć składki na ubezpieczenia społeczne, ubezpieczenie zdrowotne i zaliczkę na podatek dochodowy.

Kwota brutto: 350,00 zł

Odejmujemy:

- 47,99 zł -składki na ubezpieczenia społeczne – (34,16 – emerytalne, 5,25 – rentowa, 8,58 – chorobowa)

- 0,00 zł – składka na ubezpieczenie zdrowotne

Składkę zdrowotną w wysokości 9%, która jest wyższa od hipotetycznej zaliczki na podatek, obniżamy do wysokości tej zaliczki liczonej według stanu na dzień 31 grudnia 2021 roku.

Należy mieć na uwadze, iż hipotetyczna zaliczka na podatek dochodowy, nie jest zaliczką ostateczną z listy płac z 2021.

Liczymy ją według wzoru: [( Wynagrodzenie Brutto pracownika -składki społeczne- kup) x 17%] – 43,76 zł.

W przypadku umów cywilnoprawnych np. umowa zlecenie czy umowa o dzieło nie odejmujemy wartości 43,76 zł, ponieważ dla tego typu umów przepisy z 2021 nie przewidywały możliwości stosowania ulgi podatkowej.

W naszym przykładzie składka zdrowotna wynosi 0,00 zł, gdyż zaliczka hipotetyczna z 2021 roku jest niższa niż składka na ubezpieczenie zdrowotne.

[(350- 47,99 -250) x 17%] – 43,76 = 8,84 – 43,76 = -34,92 = 0,00 zł

350,00 – 47,99 – 0,00 – 0,00 = 302,01 zł.

Wynagrodzenie netto, czyli to co wypłacamy pracownikowi, w naszym przypadku wynosi – 302,01 zł.

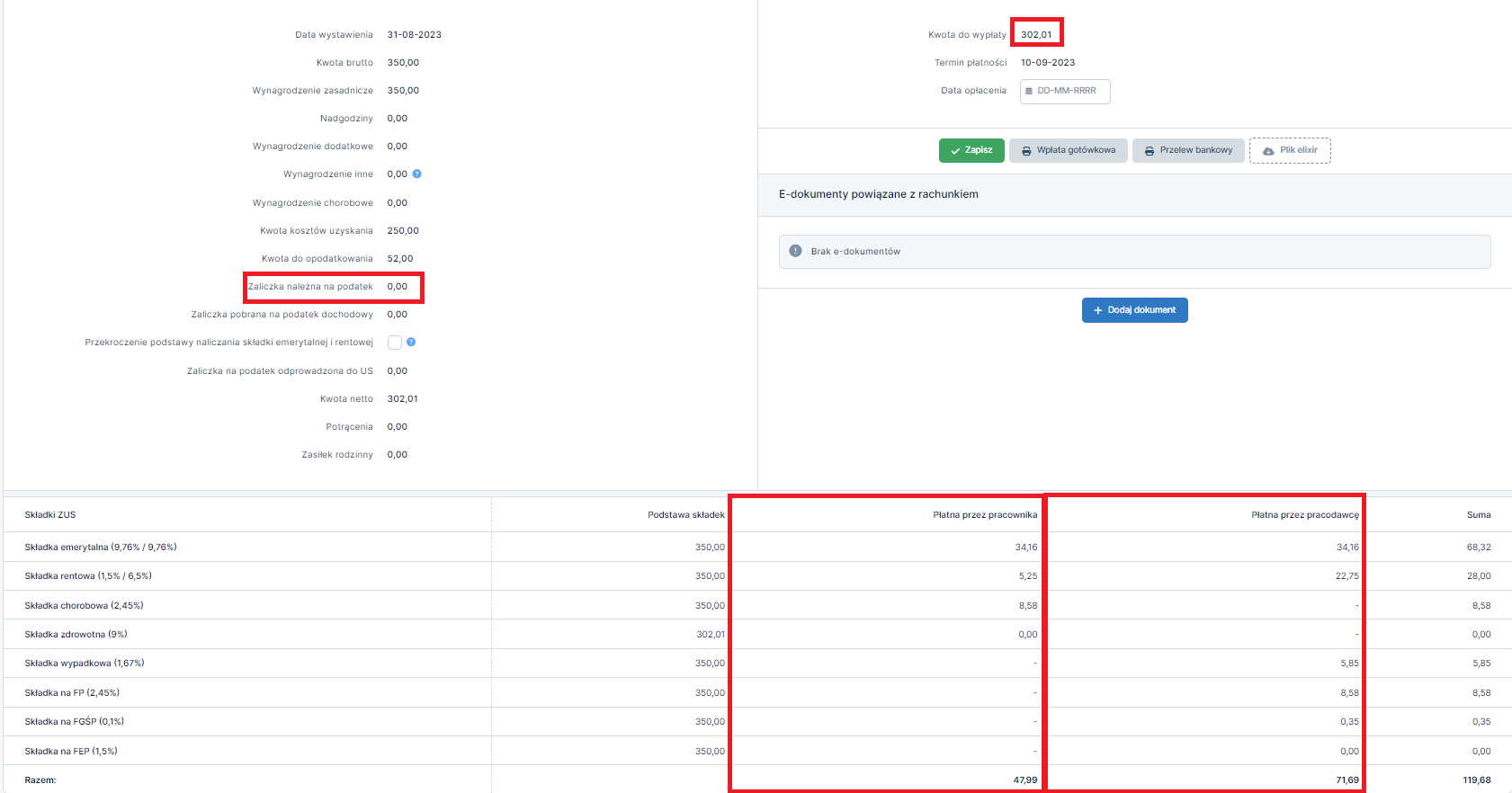

Poniżej zrzut ekranu z kalkulacji przykładowego rachunku w serwisie

Obliczyliśmy kwotę netto jaką wypłacamy pracownikowi. Zostały tutaj obliczone składki jakie opłaca ze swojej strony pracownik które są potrącane z wynagrodzenia. Ale pracodawca też jest obciążony składkami po swojej stronie.

Przy wynagrodzeniu 350,00 zł brutto będzie to:

- składka na ubezpieczenie emerytalne w wysokości 9,76% * 350,00 zł = 34,16 zł

- składka na ubezpieczenie rentowe w wysokości 6,50% * 350,00 zł = 22,75 zł

- składka na ubezpieczenie wypadkowe w wysokości 1,67% * 350,00 = 5,85 zł

- składka na Fundusz Gwarantowanych Świadczeń Pracowniczych – 350,00 zł * 0,10% = 0,35 zł

- Razem – 71,69 zł.

- Czyli całkowity koszt zatrudnienia takiego pracownika dla Pracodawcy stanowi kwotę 421,69 zł (350 zł + 71,69 zł)

To, że w powyższym przykładzie nie naliczył się nam podatek i składka na ubezpieczenie zdrowotne regulują następujące przepisy:

Zgodnie z art. 83 ustawy zdrowotnej, w przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika (m.in. pracodawcę czy zleceniodawcę) jest wyższa od kwoty zaliczki na podatek dochodowy, obliczonej zgodnie z przepisami ustawy o PDOF w brzmieniu obowiązującym na dzień 31 grudnia 2021 r., składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty (zaliczki).

Art. 83. [Obniżenie wysokości składki]

-

1. W przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika, o którym mowa w art. 85 ust. 1-13, zgodnie z przepisami art. 79 i art. 81, jest wyższa od kwoty ustalonej zgodnie z ust. 2b, składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty.

2b. Kwotę, o której mowa w ust. 1 i 2a, stanowi zaliczka na podatek dochodowy, obliczona zgodnie z przepisami ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym na dzień 31 grudnia 2021 r.

PODSTAWA PRAWNA

- Ustawa z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz.U. z 2022 r. poz 2561,ze zm) – art. 79, art. 81 ust. 1, ust. 5, ust. 6, art. 83, zwana dalej ustawą zdrowotną,

- Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz.U. z 2022 r. poz. 2647, ze zm.) – art. 27, art. 32, zwana dalej ustawą PDOF,

- Ustawa z 13 października 1998 r. o systemie ubezpieczeń społecznych (Dz.U. z 2023 poz. 1230, ze zm.) – art. 18 ust. 1 – ust. 3, art. 21, zwana dalej ustawą systemową.”

3. Umowa zlecenia

3.1. Umowa zlecenia – jedyny tytuł do ubezpieczenia Zleceniobiorcy

Warto na wstępie nadmienić, że składka opłacana na Fundusz pracy i FGŚP w przypadku umów zleceń jest w kilku sytuacjach obowiązkowa, między innymi:

- gdy wynagrodzenie brutto pracownika w danym miesiącu wypłacone jest w wysokości co najmniej minimalnego ustawowego wynagrodzenia.

- jeżeli pracownik w jednym miesiącu zawartych kilka umów zlecenia z różnymi Zleceniodawcami na kwoty mniejsze niż minimalne wynagrodzenie ustawowe to te kwoty należy zsumować. Jeśli ich ogólna wartość wynosi co najmniej minimalne wynagrodzenie ustawowe wówczas także należy zapłacić Fundusz Pracy i FGŚP, dla umów zlecenia zawartych wcześniej, które nie przekraczają sumy 3010 zł brutto.

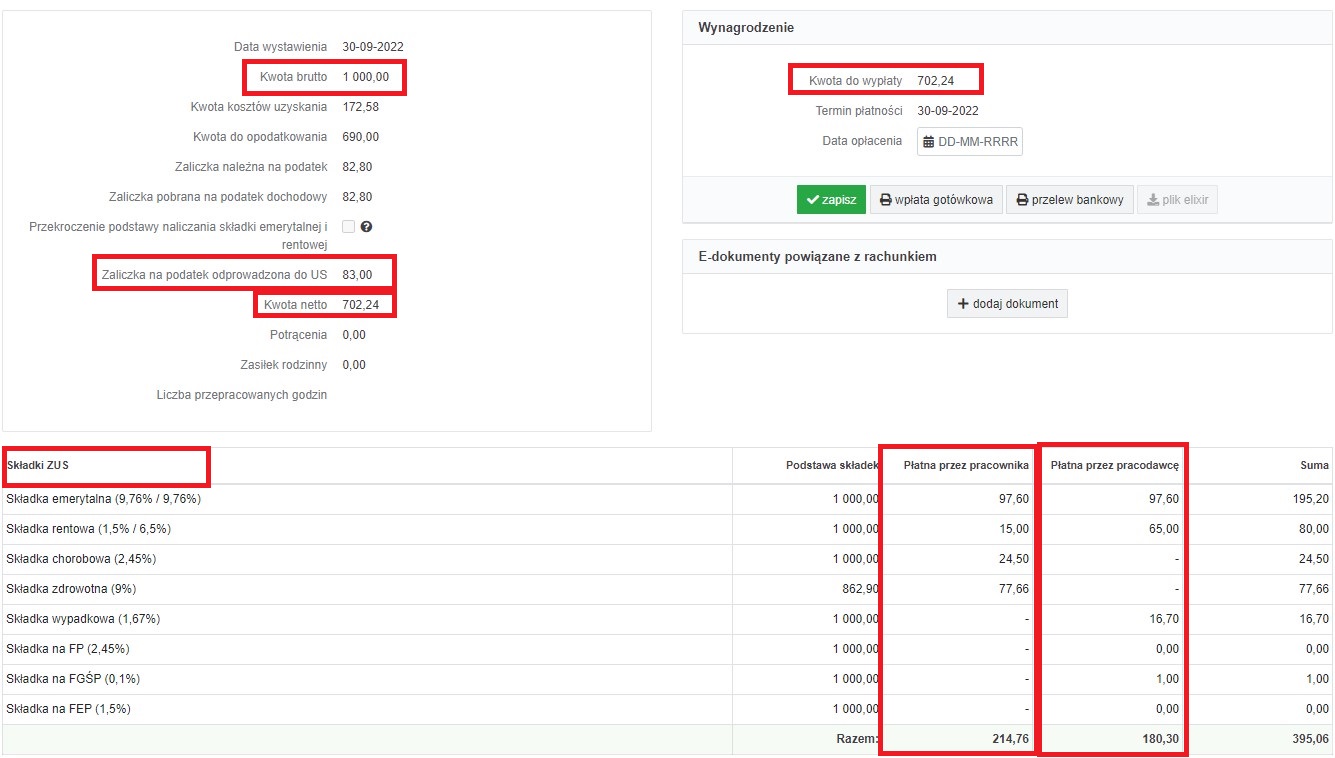

Przykład 1.

Umowa zlecenie zawarta na kwotę 1000,00 zł, brutto, jest to dla Zleceniobiorcy jedyny tytuł do ubezpieczenia. Do umowy zlecenie mają zastosowanie standardowe 20% koszty uzyskania przychodu. Zleceniobiorca zdecydował, że będzie opłacał dobrowolną składkę na ubezpieczenie chorobowe.

Składki społeczne:

- emerytalna 9,76% * 1000 zł = 97,60 zł

- rentowa 1,5% * 1000 zł = 15,00 zł

- chorobowa 2,45% * 1000 zł = 24,50 zł

Suma składek społecznych płatnych przez zleceniobiorcę: 137,10 zł

Podstawa do wyliczenia składki zdrowotnej (wynagrodzenie brutto minus składki społeczne):

1000 zł – 137,10= 862,90 zł

Składka zdrowotna do zapłaty (Podstawa składki zdrowotnej pomnożona przez 9%)

862,90 zł x 9%= 77,66 zł

KUP – Koszty uzyskania przychodu (Podstawa składki zdrowotnej pomnożona przez 20%) :

862,90 zł * 20%= 172,58 zł

Dochód do opodatkowania (wynagrodzenie brutto minus suma składek społecznych minus KUP):

1000 zł – 137,10 – 172,58 zł= 690,32 zł

Dochód do opodatkowania (zaokrąglamy w dół do pełnych złotych): 690,00 zł

Wyliczenia podatku: dochód do opodatkowania pomnożony przez 12% (podatek w skali ogólnej I próg podatkowy:

690 zł x 12%= 82,80 zł

Zaliczka na podatek dochodowy : 83,00 zł (zaokrąglamy w górę do pełnych złotych)

Do wypłaty netto: (kwota brutto minus składki społeczne minus składka zdrowotna minus zaliczka na podatek)

1000 zł – 137,10 zł – 77,66 zł – 83,00 zł = 702,24 zł.

Netto do wypłaty wynosi: 702,24 zł

Koszty po stronie Zleceniodawcy:

Składki społeczne:

- emerytalna 9,76% * 1000 zł = 97,60 zł

- rentowa 6,5% * 1000 zł = 65,00 zł

- wypadkowa 1,67% * 1000 zł = 16,70 zł

Fundusz pracy – 0,00 zł.

Fundusz Gwarantowanych Świadczeń Pracowniczych = 1000 zł x 0,1 %= 1,00 zł

Razem składki społeczne: 97,60 zł + 65,00 zł+ 16,70 zł +1,00 = 180,30 zł

Całkowity koszt zatrudnienia Zleceniobiorcy: 1000 zł + 180,30 zł = 1180,30 zł

Przykładowa kalkulacja wykonana w serwisie ifirma, na podstawie przykładu opisanego wyżej

3.2. Umowa zlecenie tylko ze składką na ubezpieczenie zdrowotne

Przykład 1a

Umowa zlecenie zawarta na kwotę 1000zł brutto, z 20% kosztami uzyskania przychodów. Dla Zleceniobiorcy nie jest to jedyny tytuł do ubezpieczenia. Zleceniobiorcy z przedmiotowej umowy zlecenia nie należy naliczać Funduszu pracy, jedynie składkę na ubezpieczenie zdrowotne oraz podatek. Natomiast, od umów zlecenia zawartych wcześniej z innymi Zleceniodawcami należy u tego zleceniobiorcy naliczyć FP i FGŚP do kwoty minimalnego wynagrodzenia (od 1 lipca 2023 to 3600 zł brutto, ponieważ oprócz przedmiotowej umowy posiada inne umowy zlecenia zawarte z odrębnymi podmiotami – Zleceniodawcami, a kwota wszystkich posiadanych przez niego umów zleceń przekracza sumę minimalnego wynagrodzenia 3600 zł brutto od 1 lipca 2023 roku). Należy wyliczyć kwotę netto do wypłaty dla Zleceniobiorcy.

Składki społeczne:

brak, ponieważ jeśli Zleceniobiorca posiada kilka umów zlecenia z różnymi Zleceniodawcami, oskładkowaniu podlegają wszystkie umowy zlecenia do chwili, gdy całkowity przychód Zleceniobiorcy w danym miesiącu, ze wszystkich posiadanych przez niego tytułów do ubezpieczeń społecznych nie przekroczy minimalnego wynagrodzenia ustalonego w danym roku (od 1 lipca 2023 to kwota 3600 zł brutto) W naszym przykładzie umowa zlecenia, została zawarta najpóźniej, kiedy osiągnięto próg minimalnego wynagrodzenia, z pozostałych umów zleceń, dlatego z tej umowy, będzie opłacana jedynie składka na ubezpieczenie zdrowotne.

Suma składek społecznych płatnych przez zleceniobiorcę: 0,00 zł

Podstawa do wyliczenia składki zdrowotnej (wynagrodzenie brutto minus składki społeczne): 1000 zł

Składka zdrowotna do zapłaty (Podstawa składki zdrowotnej pomnożona przez 9%)

1000 zł x 9% = 90,00 zł

KUP – Koszty uzyskania przychodu (Podstawa składki zdrowotnej pomnożona przez 20%) :

1000,00 zł x 20% = 200 zł

Dochód (wynagrodzenie brutto minus suma składek społecznych minus KUP):

1000 zł – 200 zł = 800,00 zł

Dochód do opodatkowania (zaokrąglamy w dół do pełnych złotych): 800,00 zł

Wyliczenia podatku: dochód do opodatkowania pomnożony przez 12% (podatek w skali ogólnej):

800 zł x 12%= 96,00 zł

Zaliczka na podatek dochodowy: 96,00 zł (zaokrąglamy w dół do pełnych złotych)

Do wypłaty netto: (kwota brutto minus składki społeczne minus składka zdrowotna minus zaliczka na podatek)

1000 zł – 0,00 zł – 90,00 zł – 96,00 zł = 814,00 zł

Netto do wypłaty wynosi: 814,00 zł

Koszty po stronie Zleceniodawcy:

Fundusz pracy 0,00 zł czyli, nie występuje, zgodnie z ogólną zasadą, która mówi, że nie opłaca się FP, jeśli nie ma obowiązku opłacania składek społecznych.

Fundusz Gwarantowanych Świadczeń Pracowniczych 0,00 zł czyli, nie występuje, zgodnie z ogólną zasadą, która mówi, że nie opłaca się FGŚP, jeśli nie ma obowiązku opłacania składek społecznych.

Razem składki społeczne: 0,00 zł.

Fundusz pracy = 0,00 zł.

Fundusz Gwarantowanych Świadczeń Pracowniczych = 0,00 zł

Całkowity koszt zatrudnienia Zleceniobiorcy: 1000 zł

Poniżej zrzut ekranu z kalkulacji przykładowego rachunku w serwisie

3.3.Umowa zlecenia z zastosowaniem 50% KUP

Przykład 2

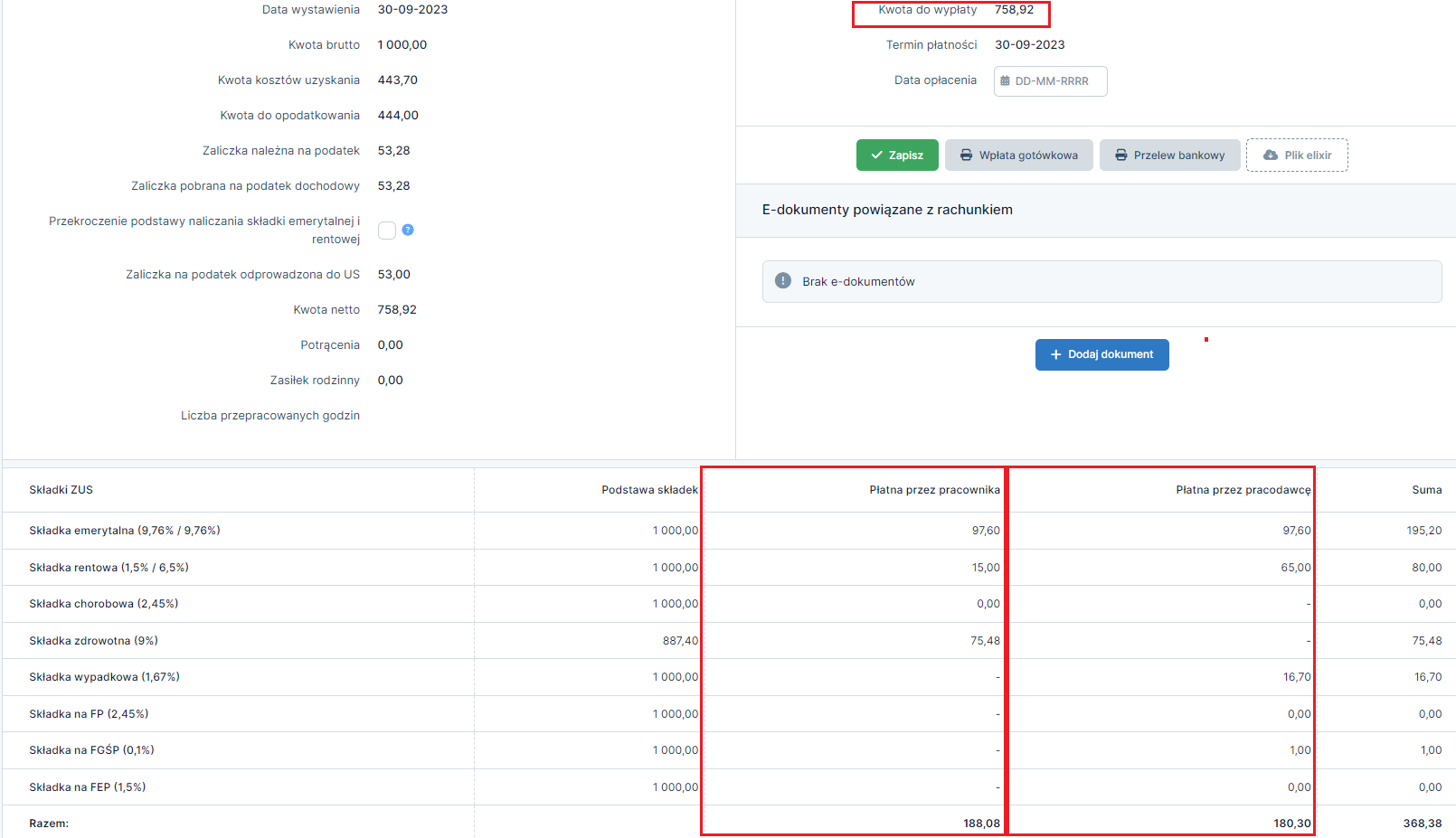

Umowa zawarta na kwotę 1000 zł brutto. Zleceniobiorca nie złożył PIT 2, swojemu Zleceniodawcy, zaliczka na podatek dochodowy będzie liczona w pełnym wymiarze. Dla zleceniobiorcy jest to jedyny tytuł do ubezpieczenia. W odniesieniu do tych usług stosujemy podwyższone 50% koszty uzyskania przychodu. Zleceniobiorca nie zdecydował się na opłacanie dobrowolnej składki na ubezpieczenie chorobowe. Zleceniobiorca posiada tylko jedną umowę zlecenie, nie przekracza ona kwoty minimalnego wynagrodzenia (od 1 lipca 2023 to kwota 3600 zł brutto), zatem nie naliczamy FP w tym przypadku. Należy wyliczyć kwotę netto do wypłaty dla zleceniobiorcy.

Składki społeczne:

- emerytalna 9,76% * 1000 zł = 97,60 zł

- rentowa 1,5% * 1000 zł = 15,00 zł

Suma składek społecznych płatnych przez zleceniobiorcę: 112, 60 zł

Podstawa do wyliczenia składki zdrowotnej (wynagrodzenie brutto minus składki społeczne):

1000 zł – 112,60 zł = 887,40 zł

Składka zdrowotna do zapłaty (Podstawa składki zdrowotnej pomnożona przez 9%)

Art. 83. [Obniżenie wysokości składki]

-

1. W przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika, o którym mowa w art. 85 ust. 1-13, zgodnie z przepisami art. 79 i art. 81, jest wyższa od kwoty ustalonej zgodnie z ust. 2b, składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty.

2b. Kwotę, o której mowa w ust. 1 i 2a, stanowi zaliczka na podatek dochodowy, obliczona zgodnie z przepisami ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym na dzień 31 grudnia 2021 r.

Aby obliczyć hipotetyczną zaliczkę na podatek dochodowy należy sięgnąć do wzoru:

(Wynagrodzenie Brutto pracownika – składki społeczne – kup) x 17%

(1000 zł – 112,60 – 443,70 zł) x 17% = 75,48 zł

Uwaga!

Przy umowach cywilnoprawnych: czyli umowie zlecenia lub umowie o dzieło nie pomniejszamy zaliczki o kwotę wolną (43,76 zł w 2021 roku) od podatku, ponieważ na stan grudnia 2021 przepisy nie przewidywały takiej możliwości.

Poniżej zrzut ekranu

Zgodnie z art. 83 ustawy zdrowotnej, w przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika (m.in. pracodawcę czy zleceniodawcę) jest wyższa od kwoty zaliczki na podatek dochodowy, obliczonej zgodnie z przepisami ustawy o PDOF w brzmieniu obowiązującym na dzień 31 grudnia 2021 r., składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty (zaliczki).

887,40 zł x 9% = 79,87 zł = obniżamy tą wartość do kwoty zaliczki na podatek dochodowy z grudnia 2021 czyli do kwoty: 75,48 zł.

Z tego powodu składka na ubezpieczenie zdrowotne wynosi 75,48 zł

W serwisie porównanie rachunków następuje automatycznie i przy ubezpieczeniu zdrowotnym pojawi się składka w wysokości 75,48 zł z zastosowaniem art. 83 ust 1 ustawy o świadczeniach opieki zdrowotnej

KUP – Koszty uzyskania przychodu (Podstawa składki zdrowotnej pomnożona przez 50%):

887,40 * 50% = 443,70 zł

Dochód do opodatkowania (wynagrodzenie brutto minus suma składek społecznych minus KUP):

1000 zł – 112,60 zł – 443,70= 443,70 zł

Dochód do opodatkowania (zaokrąglamy w górę do pełnych złotych): 444,00 zł

Wyliczenia podatku: dochód do opodatkowania pomnożony przez 12 % (podatek w skali ogólnej w pierwszym progu podatkowym):

444,00 zł x 12% = 53,25 zł

Zaliczka na podatek dochodowy: 53,00 zł (zaokrąglamy w dół do pełnych złotych)

Do wypłaty netto: (kwota brutto minus składki społeczne minus składka zdrowotna minus zaliczka na podatek)

1000 zł – 112,60 zł – 75,48 zł – 53,00 zł = 758,92 zł

Netto do wypłaty wynosi: 758,92 zł

Koszty po stronie Zleceniodawcy:

Składki społeczne:

- emerytalna 9,76% * 1000 zł = 97,60 zł

- rentowa 6,5% * 1000 zł = 65,00 zł

- wypadkowa 1,67% * 1000 zł = 16,70 zł

- Fundusz pracy 2,45% * 1000 zł = 24,50 zł

- FGŚP 0,1 % * 1000 zł = 1,00 zł

Razem składki społeczne ZUS: 204,80 zł

Całkowity koszt zatrudnienia Zleceniobiorcy: 1000 zł + 204,80 zł = 1204,80 zł

Przykładowa kalkulacja wyżej opisanego rachunku w serwisie ifirma.pl

3.4. Umowa zlecenie i umowa o pracę – zbieg tytułów ubezpieczenia

,

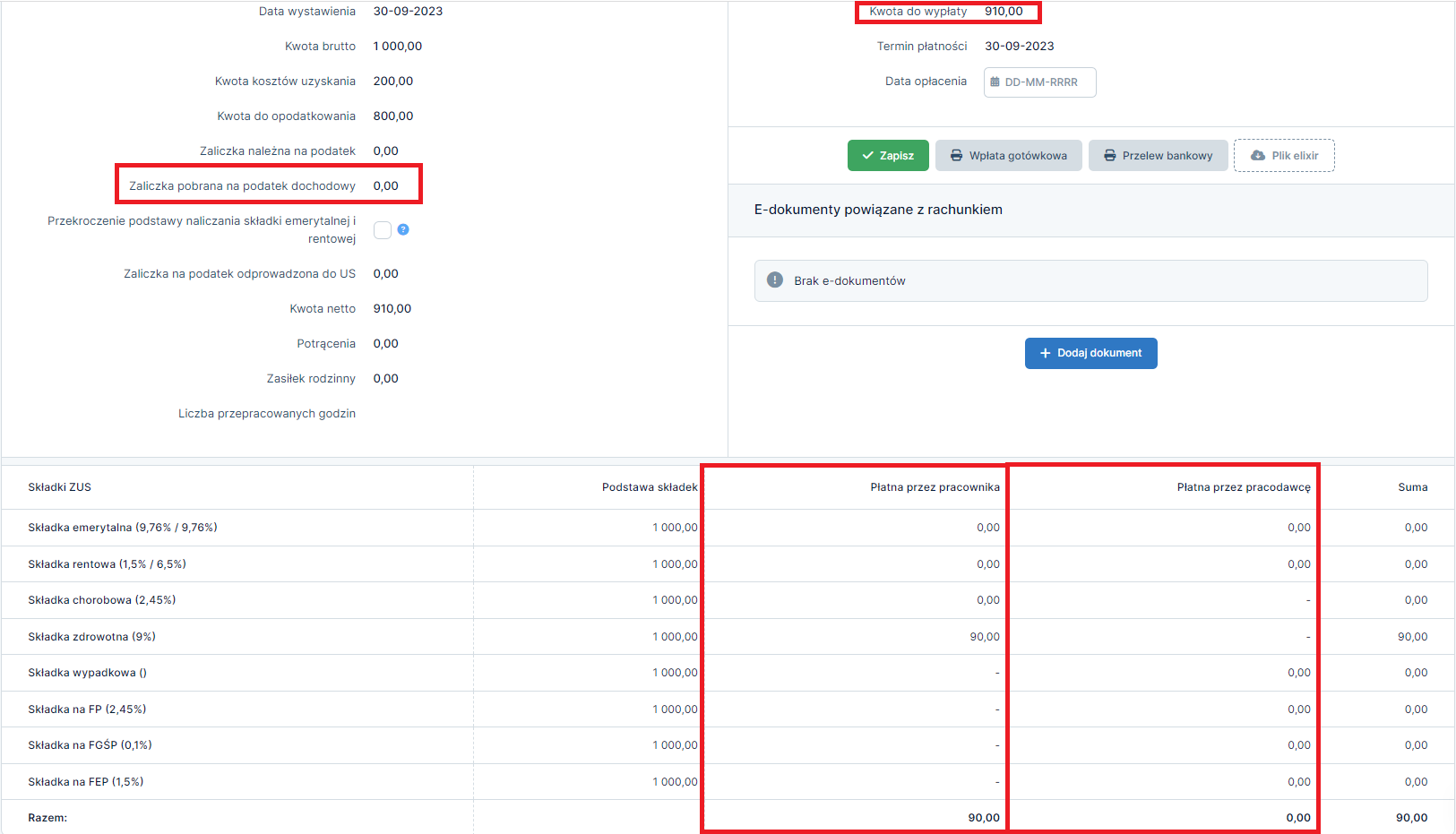

Przykład 3

Osoba, która posiada dodatkowo umowę o pracę w odrębnej firmie, na kwotę minimalnego wynagrodzenia zawarła umowę zlecenie, Zleceniobiorca złożył PIT 2 wskazując na nim, aby Zleceniodawca stosował 1/36 ulgi podatkowej miesięcznie, czyli 100 zł/miesiąc. W przypadku zbiegu ubezpieczeń tego typu Zleceniobiorca jest zobowiązany i opłacać jedynie składkę zdrowotną. Wskazuje na to art. 9 ust. 2 ustawy z dnia 13.10.1998 r. o systemie ubezpieczeń społecznych. Umowa zlecenie (z 20% KUP) jest zawarta na kwotę 1000,00 zł brutto. Dla zleceniobiorcy jest to drugi tytuł do ubezpieczenia i opłaca z niego tylko obowiązkową składkę zdrowotną. Należy wyliczyć kwotę netto do wypłaty dla zleceniobiorcy.

Podstawa do wyliczenia składki zdrowotnej: 1000,00 zł

Składka zdrowotna do zapłaty (podstawa do wyliczenia składki zdrowotnej pomnożona przez 9%)

1000 zł x 9% = 90,00 zł

KUP – Koszty uzyskania przychodu (Podstawa składki zdrowotnej pomnożona przez 20%):

1000 zł * 20% = 200 zł

Dochód (wynagrodzenie brutto minus KUP (brak składek społecznych):

1000 zł – 200 zł = 800,00 zł

Dochód do opodatkowania (zaokrąglamy w dół do pełnych złotych): 800,00 zł

Wyliczenia podatku: dochód do opodatkowania pomnożony przez 12% (podatek w skali ogólnej) minus kwota zmniejszająca podatek jeśli Zleceniobiorca złożył PIT 2 czyli 100 zł

Zaliczka na podatek dochodowy: 96,00 zł – 100 zł = 0,00 zł

Zleceniobiorca złożył PIT 2, dzięki czemu można zastosować kwotę zmniejszającą podatek 100,00 , która w całości go pokrywa, dlatego finalnie zaliczka na podatek dochodowy równa jest 0,00 zł.

Do wypłaty netto: (kwota brutto minus składka zdrowotna minus zaliczka na podatek)

1000 zł – 90,00 zł – 0,00 zł = 910,00 zł.

Netto do wypłaty wynosi: 910,00 zł

Koszty po stronie Zleceniodawcy:

Całkowity koszt zatrudnienia Zleceniobiorcy: 1000 zł brutto

Poniżej kalkulacja opisanego w tym przykładzie rachunku w serwisie ifirma

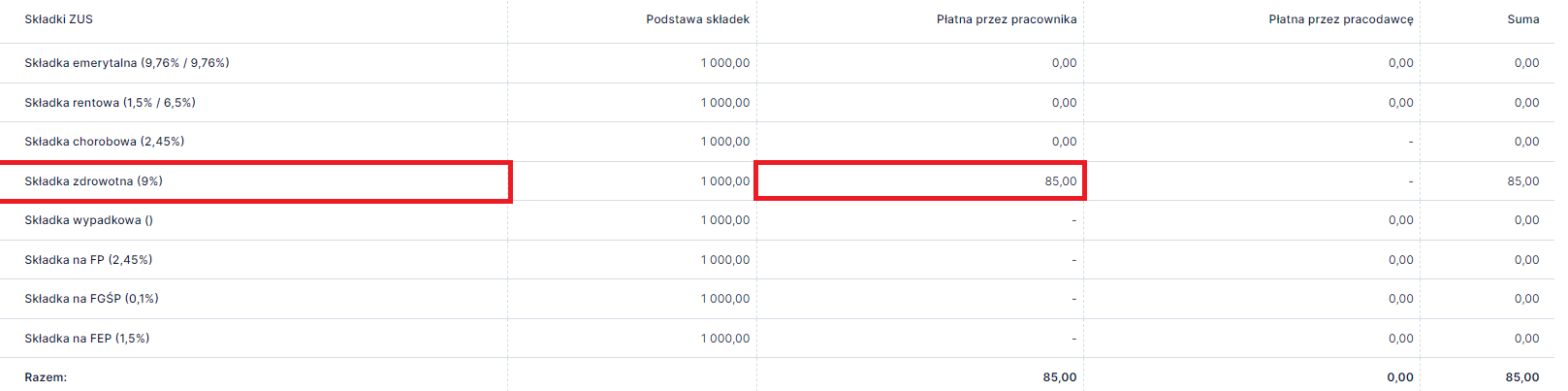

Przykład 4

Umowa zlecenie (z 50% KUP) jest zawarta na kwotę 1000,00 zł brutto. Dla zleceniobiorcy jest to drugi tytuł do ubezpieczenia i opłaca z niego tylko obowiązkową składkę zdrowotną. Należy wyliczyć kwotę netto do wypłaty dla zleceniobiorcy

Podstawa do wyliczenia składki zdrowotnej: 1000,00 zł

W przypadku gdy obliczona przez Przedsiębiorcę składka na ubezpieczenie zdrowotne jest wyższa od kwoty zaliczki na podatek dochodowy od osób fizycznych, składkę obliczoną za poszczególne miesiące obniża się do wartości hipotetycznej zaliczki na podatek dochodowy, wyliczonej według zasad obowiązujących na dzień 31 grudnia 2021 roku, według wzoru ( Wynagrodzenie Brutto pracownika -składki społeczne- kup) x 17%.

Wyżej wymienione kwestie reguluje art. 83 ust. 1 ustawy o świadczeniach zdrowotnych

Art. 83. [Obniżenie wysokości składki]

-

1. W przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika, o którym mowa w art. 85 ust. 1-13, zgodnie z przepisami art. 79 i art. 81, jest wyższa od kwoty ustalonej zgodnie z ust. 2b, składkę obliczoną za poszczególne miesiące obniża się do wysokości tej kwoty.

2b. Kwotę, o której mowa w ust. 1 i 2a, stanowi zaliczka na podatek dochodowy, obliczona zgodnie z przepisami ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym na dzień 31 grudnia 2021 r.

Składka zdrowotna do zapłaty (podstawa do wyliczenia składki zdrowotnej pomnożona przez 9%)

1000 zł x 9%= 90,00 zł – należy tutaj zastosować, zapis art. 83 ust. 1 i obniżyć składkę na ubezpieczenie zdrowotne do kwoty hipotetycznej zaliczki na podatek dochodowy.

Aby obliczyć hipotetyczną zaliczkę na podatek dochodowy należy sięgnąć do wzoru:

(Wynagrodzenie Brutto pracownika -składki społeczne – kup) x 17%

(1000 zł – 0,00 – 500 zł) x 17% = 85,00 zł

Czyli składka na ubezpieczenie zdrowotne będzie wynosiła 85,00 zł.

Uwaga!

W przypadku umów cywilnoprawnych np. umowa zlecenie czy umowa o dzieło nie odejmujemy wartości 43,76 zł, ponieważ dla tego typu umów przepisy z 2021 nie przewidywały opcji stosowania ulgi podatkowej.

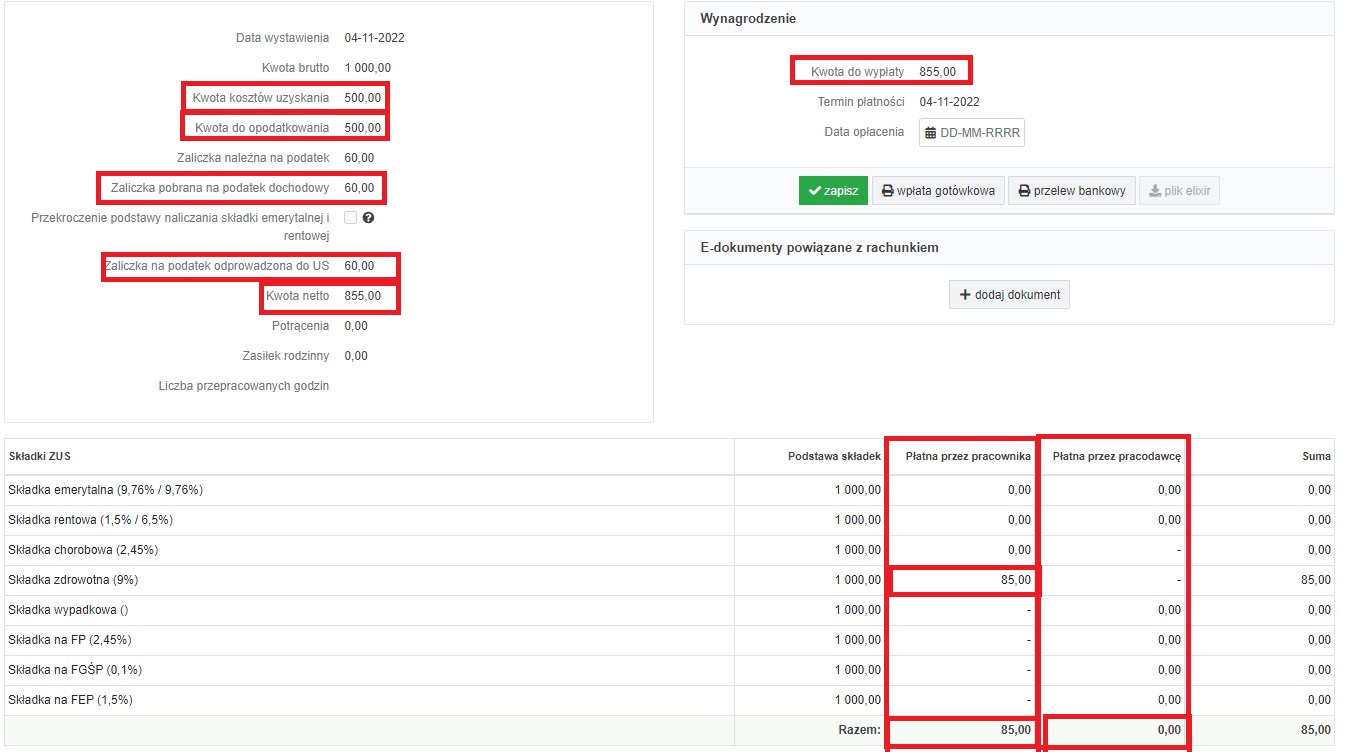

Sytuację obrazuje poniższy zrzut ekranu:

KUP – Koszty uzyskania przychodu (Podstawa składki zdrowotnej pomnożona przez 50%):

1000 zł * 50% = 500 zł

Dochód (wynagrodzenie brutto minus KUP (brak składek społecznych)):

1000 zł – 500 zł = 500,00 zł

Dochód do opodatkowania (zaokrąglamy w dół do pełnych złotych): 500,00 zł

Wyliczenia podatku: dochód do opodatkowania pomnożony przez 12% (podatek w skali ogólnej):

500 zł x 12% = 60,00 zł

Zaliczka na podatek dochodowy: 60,00 zł

Do wypłaty netto: (kwota brutto minus składka zdrowotna minus zaliczka na podatek)

1000 zł – 85,00 zł – 60,00 zł = 855,00 zł

Netto do wypłaty wynosi: 855,00 zł

Koszty po stronie Zleceniodawcy:

Całkowity koszt zatrudnienia Zleceniobiorcy: 1000 zł

Poniżej kalkulacja opisanego w tym przykładzie rachunku w serwisie ifirma

3.5. Umowa zlecenie ucznia lub studenta do 26 rż.

Art. 6 ust. 4 ustawy z dnia 13.10.1998 r. o systemie ubezpieczeń społecznych zwalnia z obowiązku opłacania składek społecznych między innymi studentów do 26 lat. Takie osoby także nie podlegają obowiązkowo pod ubezpieczenie zdrowotne. Zgodnie z nowelizacją ustawy o podatku dochodowym od osób fizycznych, ustawy o świadczeniach rodzinnych oraz ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych został zlikwidowany podatek dochodowy od wynagrodzeń dla osób, które nie ukończyły 26 roku życia i nie przekroczyły limitu ulgi.Przepisy o uldze w PIT dla pracowników do 26 roku weszły w życie 1 sierpnia 2019 r.

Oznacza to, że umowa zawarta z uczniem lub studentem do 26 r.ż nie jest objęta ani składkami ZUS ani PIT.

W takim przypadku wynagrodzenie netto = wynagrodzeniu brutto.

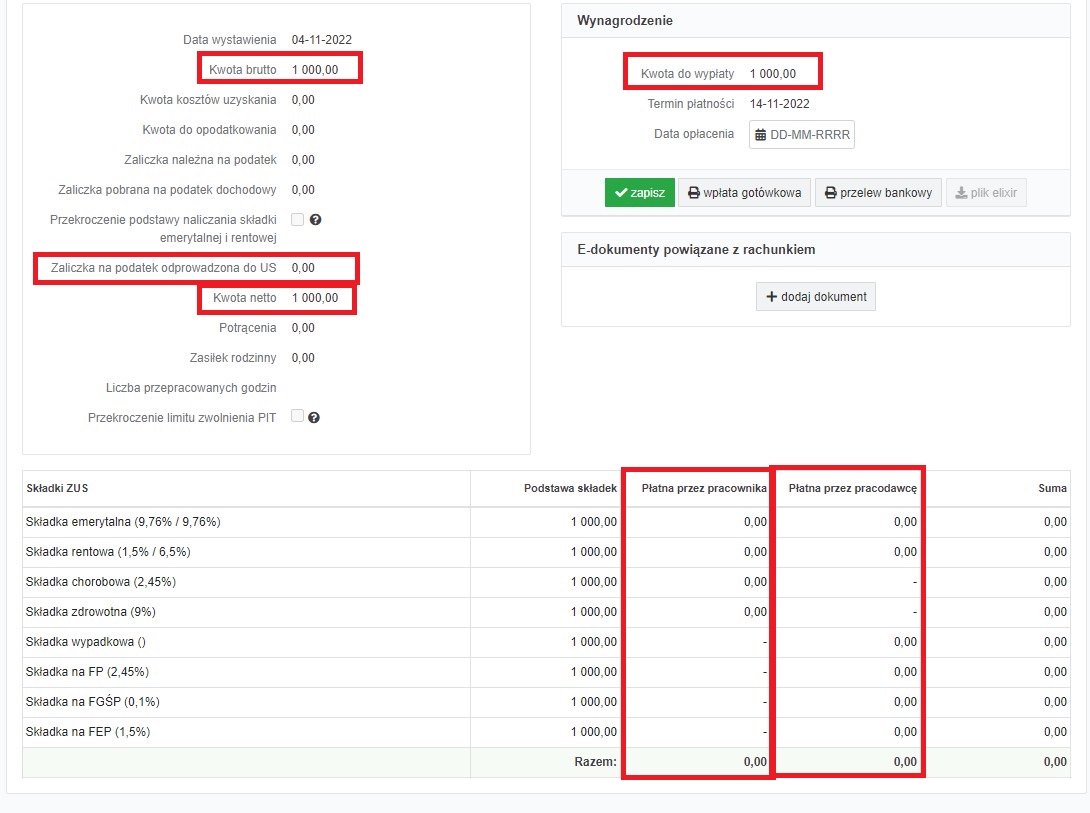

Przykład 5

Osoba będąca studentem poniżej 26 r.ż została zatrudniona na umowę zlecenia na kwotę 1000 zł brutto, otrzyma wynagrodzenie netto w wysokości 1000 zł.

Poniżej kalkulacja opisanego w tym przykładzie rachunku w serwisie ifirma

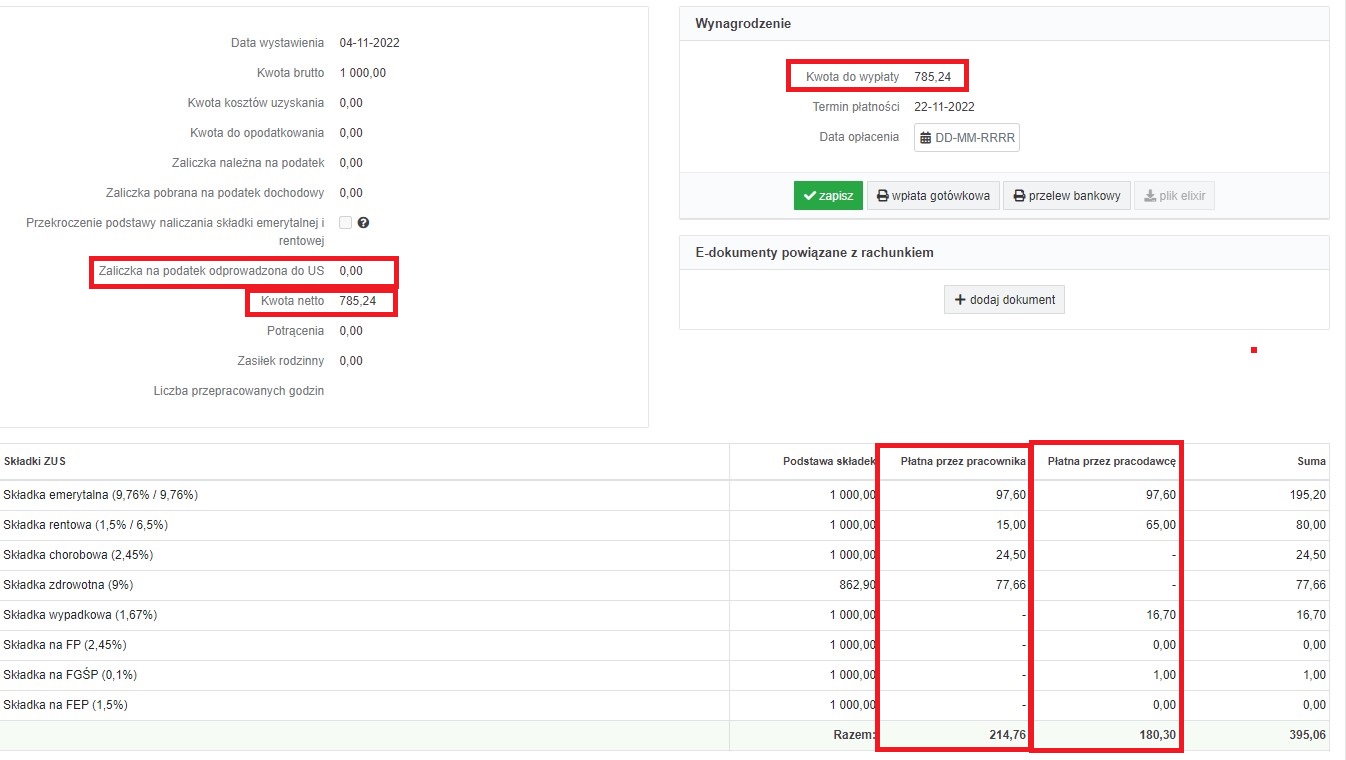

Przykład 6

Osoba nie będąca studentem, ani uczniem, mająca poniżej 26 lat zawarła umowę zlecenia, która jest jej jedynym tytułem do ubezpieczenia. Osoba taka opłaca wszystkie obowiązkowe składki ZUS i zdecydowała się, aby opłacać dobrowolne ubezpieczenie chorobowe. Z racji wieku jest zwolniona z opłacania podatku dochodowego (PIT).

Składki społeczne:

- emerytalna 9,76% * 1000 zł = 97,60 zł

- rentowa 1,5% * 1000 zł = 15,00 zł

- chorobowa 2,45% * 1000 zł = 24,50 zł

Suma składek społecznych płatnych przez zleceniobiorcę: 137,10 zł

Podstawa do wyliczenia składki zdrowotnej (wynagrodzenie brutto minus składki społeczne) :

1000 zł – 137,10 = 862,90 zł

Składka zdrowotna do zapłaty (Podstawa składki zdrowotnej pomnożona przez 9%)

862,90 zł x 9% = 77,66 zł

Do wypłaty netto: (kwota brutto minus składki społeczne minus składka zdrowotna minus zaliczka na podatek)

1000 zł – 137,10 zł – 77,66 zł = 785,24 zł.

Netto do wypłaty wynosi: 785,24 zł

Koszty po stronie Zleceniodawcy:

Składki społeczne:

- emerytalna 9,76% * 1000 zł = 97,60 zł

- rentowa 6,5% * 1000 zł = 65,00 zł

- wypadkowa 1,67% * 1000 zł = 16,70 zł

- FGŚP 0,1 % * 1000 zł = 1,00

Razem składki społeczne: 180,30 zł

Całkowity koszt zatrudnienia Zleceniobiorcy: 1000 zł + 180,30 zł = 1180,30 zł

Poniżej kalkulacja opisanego w tym przykładzie rachunku w serwisie ifirma

4. Umowa o dzieło

4.1. Umowa o dzieło z zastosowaniem 20% KUP

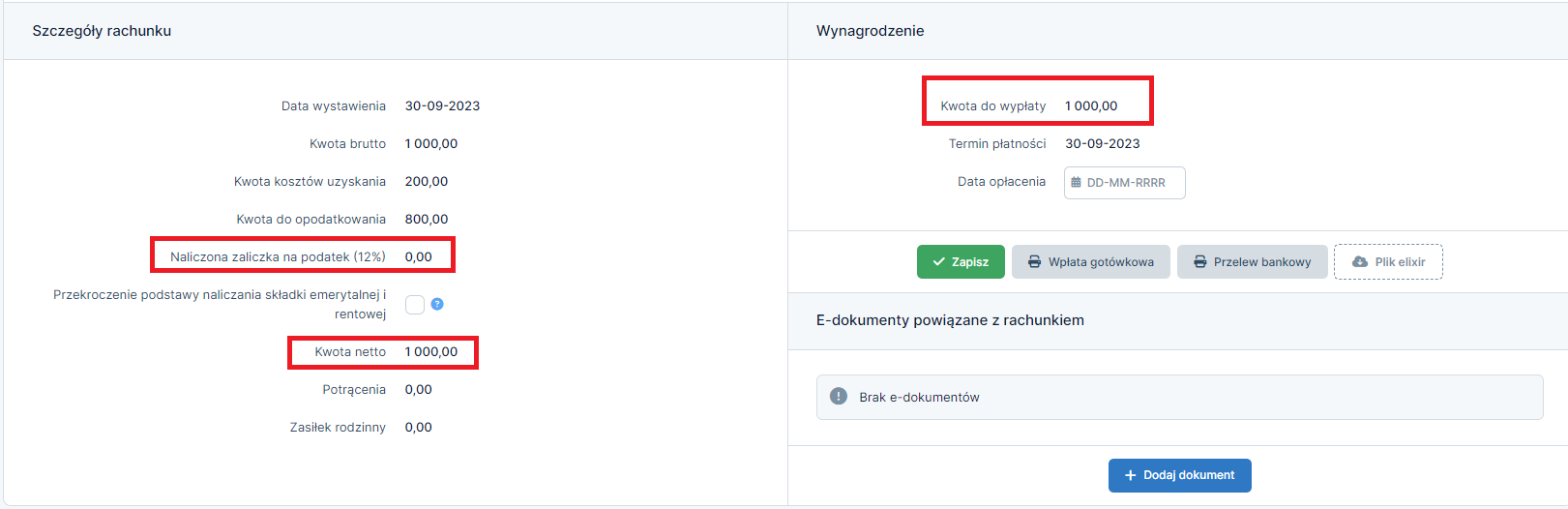

Przykład 7:

Z Adamem Nowakiem została podpisana umowa o dzieło na kwotę brutto 1000 zł. Wykonawca dzieła złożył oświadczenie PIT 2, na 1/36 kwoty zmniejszającej podatek, czyli daje to kwotę wolną od podatku 100 zł/ miesięcznie. Umowa jest bez przeniesienia praw autorskich (20% KUP).

Kwota brutto: 1000 zł

Kwota kosztów uzyskania przychodu: 20% : 1000 x 20% = 200 zł

Kwota do opodatkowania: 1000 – 200 = 800 zł

Podatek 12%: 800 x 12% = 96 zł, dzięki zastosowaniu kwoty wolnej od podatku 100 zł, Pan Adam nie będzie płacił podatku, gdyż kwota wolna od podatku pokrywa go w całości.

Płatnik (zatrudniający) odprowadza w imieniu osoby zatrudnionej podatek do swojego Urzędu Skarbowego. Podatek jest obciążeniem po stronie pracownika i nie jest kosztem dla pracodawcy.

Kwota netto do wypłaty: 1000 – 0,00 zł = 1000,00 zł

Całkowity koszt zatrudnienia: 1000 zł

Poniżej kalkulacja opisanego w tym przykładzie rachunku w serwisie ifirma

4.2. Umowa o dzieło z zastosowaniem 50% KUP

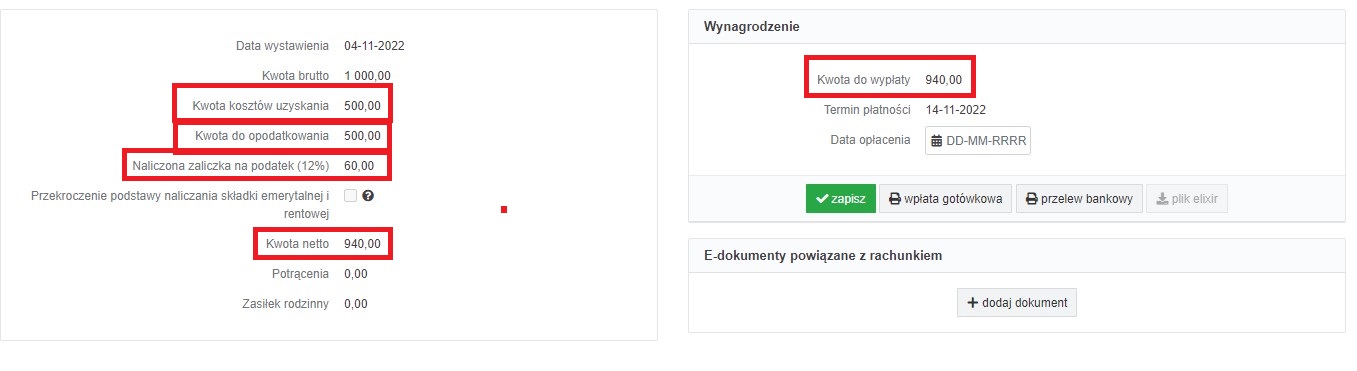

Przykład 8:

Z Piotrem Gruszką, została podpisana umowa o dzieło, która jest z przekazaniem praw autorskich (50% KUP). Wykonawca dzieła nie składał oświadczenia PIT 2. Kwota brutto na umowie to 1000 zł.

Kwota brutto: 1000 zł

Kwota kosztów uzyskania przychodu 50%: 1000 x 50% = 500 zł

Kwota do opodatkowania: 1000 – 500 = 500 zł

Podatek 17%, który należy wpłacić do Urzędu Skarbowego: 500 x 12 % = 60 zł

Kwota netto do wypłaty: 1000 – 60,00 zł = 940,00 zł

Całkowity koszt zatrudnienia: 1000 zł

Poniżej kalkulacja opisanego w tym przykładzie rachunku w serwisie ifirma

Autor: Patrycja Tokarska – ifirma.pl