Poniższa instrukcja dotyczy zarówno rozliczających się w oparciu o Podatkową Księgę Przychodów i Rozchodów (KPIR) oraz Ewidencję przychodów. Każdy przedsiębiorca bez względu na to jak rozlicza się w podatku dochodowym ma obowiązek wykazania i naliczenia podatku VAT od nabycia usługi od firmy zagranicznej według stawki VAT jaką ta usługa opodatkowana jest w Polsce.

Przedsiębiorca rozliczający się w oparciu o KPIR rozlicza koszty nabycia usługi oraz różnice kursowe od zakupu w KPIR. Przedsiębiorca na ryczałcie nie rozlicza kosztów oraz różnic kursowych od wydatków.

Powyższe oznacza, iż koszt nabycia jak i ewentualna zapłata w walucie za usługę wpływają na rozliczenie podatku dochodowego u rozliczającego się w oparciu o KPIR, nie wpływają jednak na rozliczenie podatku zryczałtowanego.

1. Import usług a rozliczenie podatkowe

a. Sytuacje powodujące obowiązek rozliczenia importu usług

Z importem usług mamy do czynienia, w przypadku kiedy w związku ze świadczeniem usług, podmiotem zobowiązanym do rozliczenia podatku VAT jest usługobiorca (nabywca usługi). Zawarta w art. 2 pkt 9 ustawy o podatku od towarów i usług definicja importu usług wskazuje na art. 17 ust. 1 pkt 4, jako regulujący warunki, które muszą być spełnione aby nabywca był zobowiązanym do rozliczenia VAT za sprzedawcę.

Warunki wskazane zostały w poniższej tabeli.

| Warunki po stronie sprzedawcy | Warunki po stronie nabywcy |

| Podmiot nieposiadający na terytorium siedziby działalności gospodarczej oraz stałego miejsca prowadzenia działalności gospodarczej. Dodatkowo w przypadku usług dla których stosuje się art. 28e* – podmiot ten nie jest zarejestrowany zgodnie z art. 96 ust. 4 (podatnik VAT czynny). Powyższe ma zastosowanie także, gdy sprzedawca posiada w kraju stałe lub inne miejsce prowadzenia działalności gospodarczej lecz te nie uczestniczą w świadczeniu usług. |

W przypadku usług dla których stosuje się art. 28b** – nabywca jest: – podatnikiem czyli osobą prawną, jednostką organizacyjną niemającą osobowości prawnej lub osobą fizyczną wykonującą samodzielnie działalność gospodarczą bez względu na jej cel lub rezultat, lub – osobą prawną niebędącą podatnikiem zarejestrowaną lub obowiązaną do rejestracji jako podatnik VAT-UE, |

| W przypadku transferu bonów jednego przeznaczenia (których miejscem świadczenia jest terytorium kraju) nabywcą jest podatnik lub osoba prawna niebędąca podatnikiem | |

| W przypadku pozostałych usług – nabywcą jest: – podatnik posiadający siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, lub – osoba prawna niebędąca podatnikiem posiadająca siedzibę na terytorium kraju i zarejestrowana lub obowiązana do rejestracji jako podatnik VAT-UE |

* art. 28e ustawy o VAT – przepis regulujący miejsce opodatkowania usług związanych z nieruchomościami, zgodnie z którym usługi te są opodatkowane w miejscu położenia nieruchomości.

** art. 28b ustawy o VAT – przepis regulujący ogólne zasady ustalania miejsca opodatkowania usług, zgodnie z którym usługi świadczone na rzecz podatnika są opodatkowane w kraju nabywcy.

Istotnym elementem przy ustalaniu obowiązku rozliczenia importu usług przez nabywcę jest ustalenie miejsca opodatkowania usługi – musi być ona opodatkowana w kraju nabywcy.

Kwestię miejsca opodatkowania usług określa rozdział 3 ustawy o VAT – art. od 28a do 28o oraz wydane na podstawie art. 28o Rozporządzenie Ministra Finansów z dnia 16 grudnia 2013 r. w sprawie miejsca świadczenia usług oraz zwrotu kwoty podatku naliczonego jednostce dokonującej nabycia (importu) towarów lub usług.

Więcej informacji na ten temat można znaleźć tutaj i tutaj.

Przykład 1

Krajowy podatnik (przedsiębiorca) zakupił od podmiotu z UE usługę elektroniczną. Zgodnie z art. 28b usługa jest opodatkowana w kraju nabywcy.

W związku z tym, iż sprzedawcą jest podatnik nieposiadający w Polsce siedziby ani stałego miejsca prowadzenia działalności w kraju a nabywcą jest podatnik posiadający w kraju siedzibę lub stałe miejsce prowadzenia działalności – na nabywcy ciąży obowiązek rozliczenia importu usług.

Przykład 2

Krajowy podatnik (przedsiębiorca) przebywał w podróży służbowej na terytorium Niemiec. Tam wynajął na okres 10 dni samochód bez kierowcy. Zgodnie za art. 28j ust. 10 krótkoterminowy wynajem środków transportu jest opodatkowany w miejscu, w którym pojazd jest oddany do dyspozycji usługobiorcy, czyli w Niemczech.

W związku z powyższym nabywca nie ma obowiązku rozliczenia importu usług.

b. Data powstania obowiązku podatkowego

W przypadku importu większości usług obowiązek podatkowy powstaje na zasadach ogólnych czyli w dacie wykonania usługi lub w dacie zapłaty/ wpłaty zaliczki w zależności od tego, która z tych dat była wcześniejsza.

Do ustalenia dat wykonania usług zastosowanie mają również zapisy art. 19a ust. 2 i 3. Zgodnie z nimi:

- w przypadku usług przyjmowanych częściowo, usługę uznaje się za wykonaną w przypadku wykonania części usługi, dla której określono zapłatę.

- w przypadku usług, dla których w związku z ich świadczeniem ustalane są następujące po sobie terminy płatności i rozliczeń, uznaje się że zostały one wykonane z upływem każdego okresu, do którego odnoszą się te płatności lub rozliczenie, do momentu zakończenia świadczenia usługi. Jeśli usługa jest świadczona w sposób ciągły przez okres dłuższy niż rok i w związku z jej świadczeniem nie upływają w danym roku terminy płatności lub rozliczeń, uznaje się ją za wykonaną z końcem każdego roku podatkowego do momentu zakończenia jej świadczenia.

Przykład 3

Polski podatnik nabył usługę badania rynku od kontrahenta z Litwy (przedsiębiorcy zarejestrowanego do VAT-UE). Zgodnie z umową usługa ma być świadczona w okresie od 01.03.2025 r. do 31.08.2025 r. Zapłata będzie następować w terminie do 10 dnia miesiąca za miesiąc poprzedni.

Obowiązek podatkowy będzie powstawał z końcem każdego miesiąca (okres, dla którego ustalono w umowie termin płatności) aż do zakończenia świadczenia usługi.

Od powyższej zasady przepisy przewidują wyjątek. Dotyczy on świadczenia usług zwolnionych na podstawie art. 43 ust. 1 pkt 37-41 (usługi finansowo – ubezpieczeniowe). Tu obowiązek podatkowy powstanie w dacie dokonania części lub całości zapłaty.

Przykład 4

Polski przedsiębiorca zakupił u podatnika z Niemiec usługę pośrednictwa w świadczeniu usługi udzielania pożyczki pieniężnej. W kraju usługa ta korzysta ze zwolnienia z VAT na podstawie art. 43 ust. 1 pkt 38 ustawy o VAT. W związku z nabyciem usługi krajowy przedsiębiorca ma obowiązek rozliczyć import usług.

Obowiązek podatkowy dla usługi powstanie w dacie zapłaty za usługę (w całości lub w części). Nie ma tu znaczenia faktyczna data wykonania usługi czy data wystawienia faktury przez sprzedawcę.

Elementem rozliczenia importu usług, bezpośrednio związanym z datą powstania obowiązku podatkowego jest kurs jaki powinien zostać zastosowany do przeliczania kwoty w walucie na złotówki. Zgodnie z art. 31a ust. 1 ustawy o VAT przeliczenia wartości w walucie na złotówki stosuje się kurs średni tej waluty ogłoszony przez NBP z ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego.

c. Podstawa opodatkowania

Zgodnie z art. 29a ustawy o VAT podstawą opodatkowania w imporcie usług jest wszystko, co stanowi zapłatę, którą usługodawca otrzymał lub ma otrzymać od usługobiorcy. Obejmuje ona:

- podatki, cła i inne należności o podobnym charakterze, z wyjątkiem kwoty podatku,

- koszty dodatkowe, takie jak prowizje, koszty opakowania, transportu i ubezpieczenia, pobierane przez dokonującego dostawy lub usługodawcy od nabywcy lub usługobiorcy.

Nie obejmuje ona rabatów, opustów czy obniżek cen.

Zakup usługi od kontrahenta zagranicznego nie będzie wymagał rozliczenia importu usług w przypadku, gdy wartość zakupionej usługi zostanie wliczona do podstawy opodatkowania wewnątrzwspólnotowego nabycia towarów (zgodnie z art. 30c ust. 1) lub też na podstawie odrębnych przepisów zwiększa wartość importowanych towarów. Ta kwestia nie będzie tu poruszana.

d. Koszt

Przepisy nie przewidują specjalnych zasad dla księgowania tego typu wydatków. Wydatek aby mógł być uznany za koszt:

- musi zostać poniesiony w celu osiągnięcia przychodów, zachowania lub zabezpieczenia jego źródeł,

- nie może być wymieniony w art. 23 jako wydatek nieuznawany za koszt uzyskania przychodów,

- musi być właściwie udokumentowany np. fakturą lub rachunkiem (dokumenty będące podstawą księgowania wskazuje § 11 ust. 3 oraz § 12-13 Rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów),

- musi być definitywnie poniesiony (kosztem nie będzie np. zaliczka).

Zgodnie z art. 22 ust. 6b ustawy o podatku dochodowym od osób fizycznych (PIT) dniem poniesienia kosztu w przypadku podatników prowadzących podatkową księgę przychodów i rozchodów jest dzień wystawienia faktury (rachunku) lub innego dokumentu stanowiącego podstawę do zaksięgowania kosztu.

W przypadku stosowania kasowego PIT datą poniesienia wydatku będzie późniejsza z dat – data zapłaty lub data wystawienia dokumentu kosztowego przez sprzedawcę.

Ustalenie tej daty jest szczególnie istotne w przypadku kiedy wydatek jest poniesiony w walucie. Wydatek taki jest bowiem księgowany w złotówkach po jego przeliczeniu po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu.

e. Odliczenie VAT

Przedsiębiorca – czynny podatnik podatku VAT, ma prawo do odliczenia podatku VAT należnego od importu usług, o ile poniesiony wydatek ma związek z prowadzoną przez niego działalnością opodatkowaną.

Zgodnie z art. 86 ust. 10b pkt 3 ustawy o VAT – nabywca uzyskuje prawo do odliczenia podatku VAT w okresie powstania obowiązku podatkowego pod warunkiem uwzględnienia kwoty podatku należnego od importu usług.

W przypadku kiedy nabywca nie odliczy podatku naliczonego w okresie powstania obowiązku podatkowego ma prawo do odliczenia:

- w jednym z dwóch kolejnych okresów (w przypadku kwartalnego rozliczania podatku VAT),

- w jednym z trzech kolejnych okresów (w przypadku miesięcznego rozliczania podatku VAT).

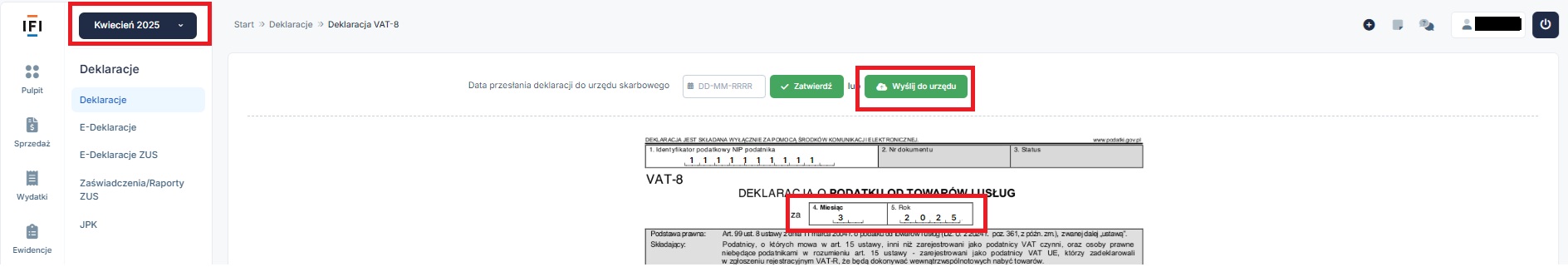

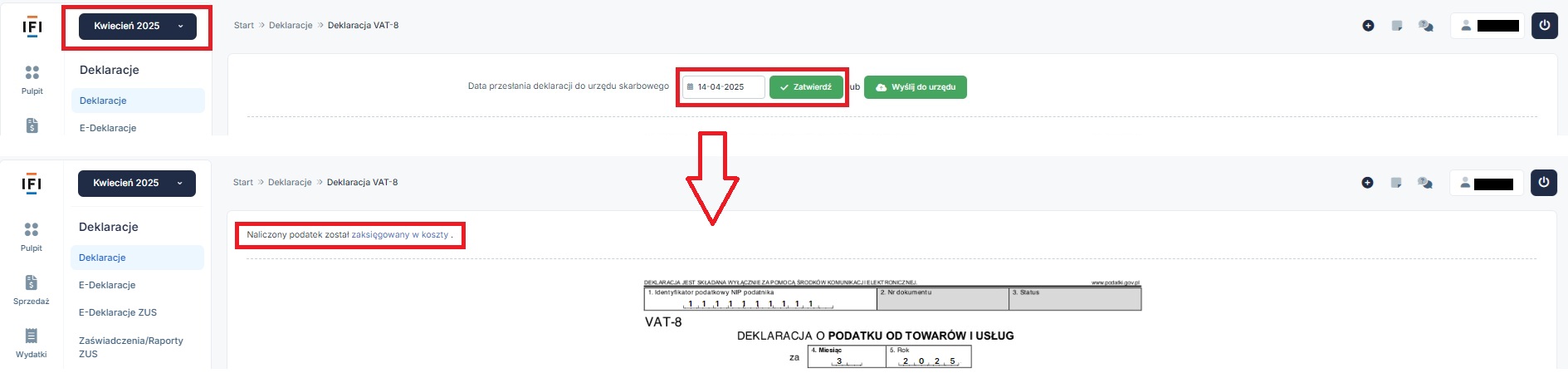

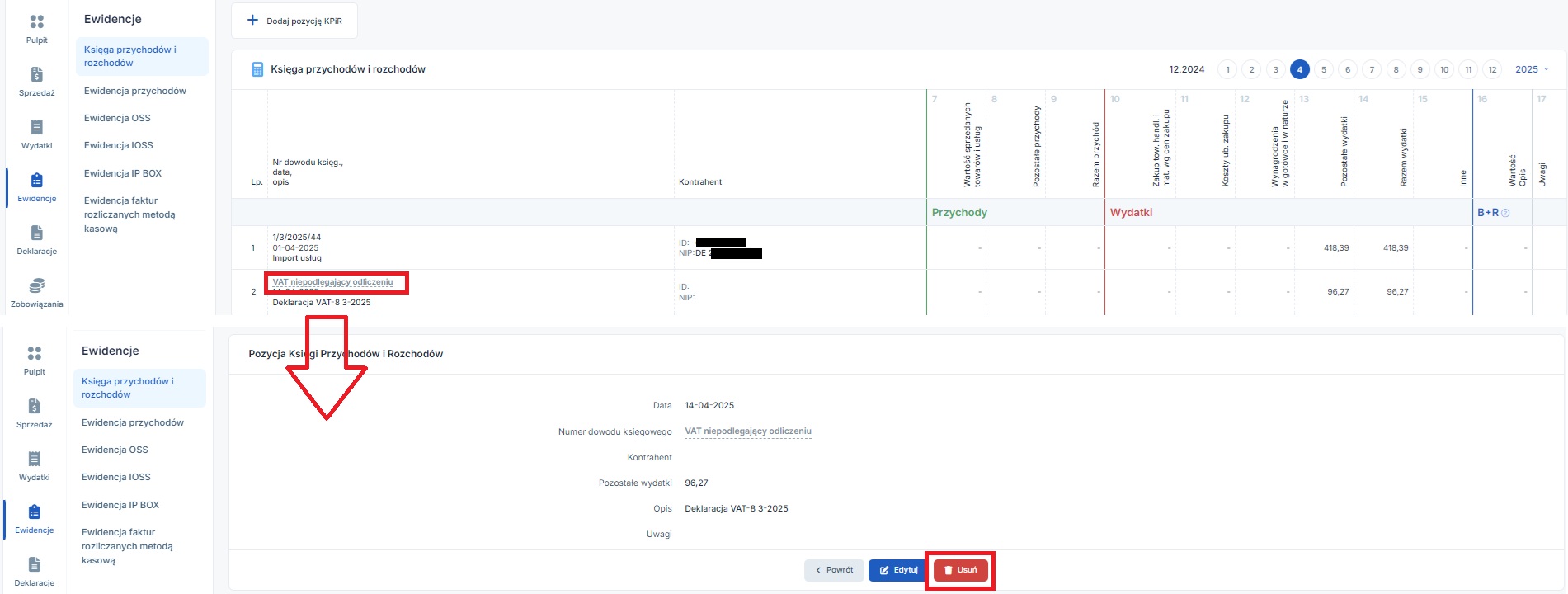

Podatek VAT należny u przedsiębiorców korzystających ze zwolnienia z VAT powiększa kwotę kosztów. Koszt ten jest księgowany w dacie złożenia deklaracji VAT (VAT-9M lub VAT-8). Szczegóły w tym zakresie w dalszej części tekstu.

2. Konto Użytkownika zarejestrowanego jako podatnik VAT

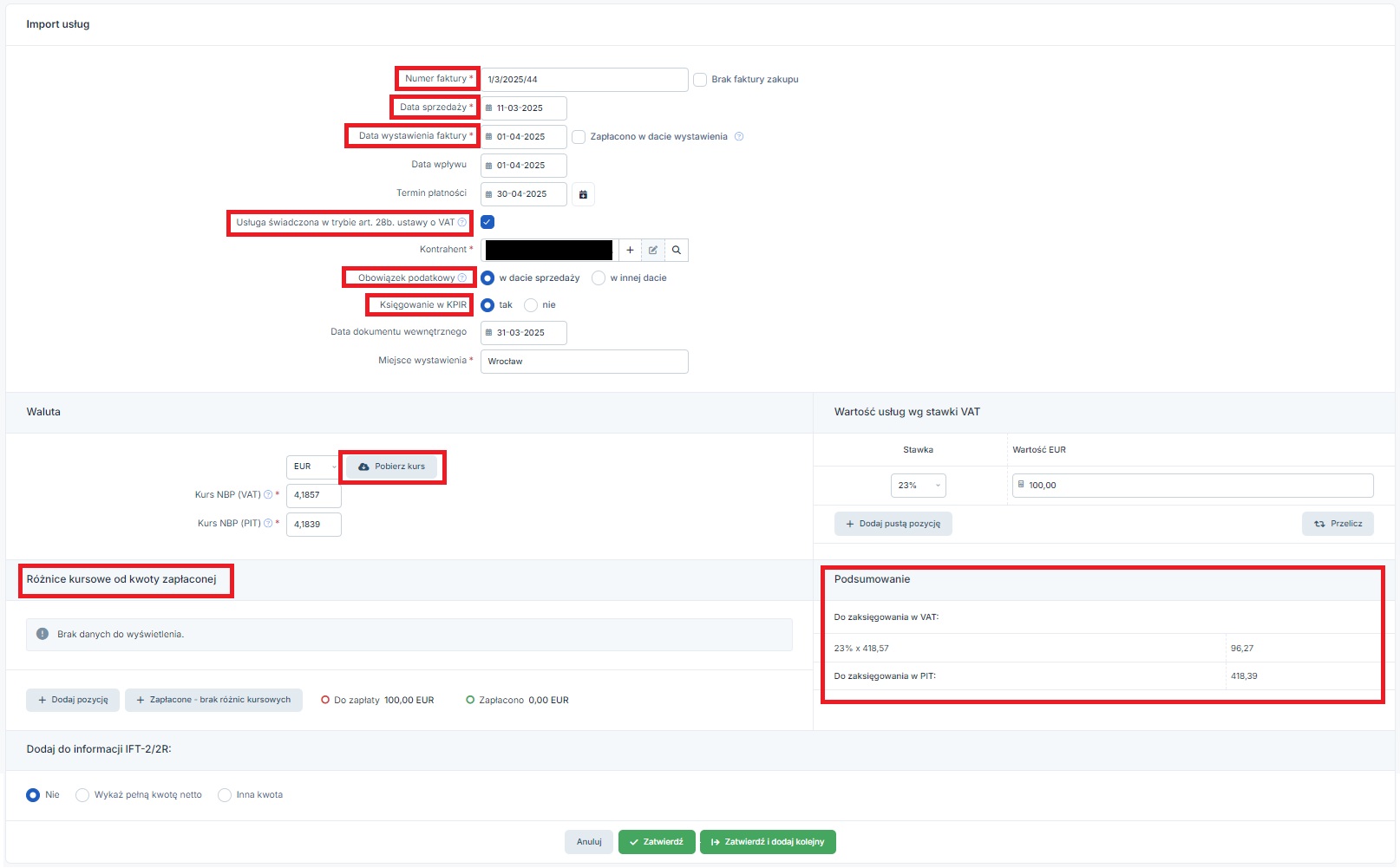

a. Formularz importu usług oraz jego wypełnienie

Formularz księgowania importu usług dostępny jest w zakładce Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Import usług ➡ + faktura.

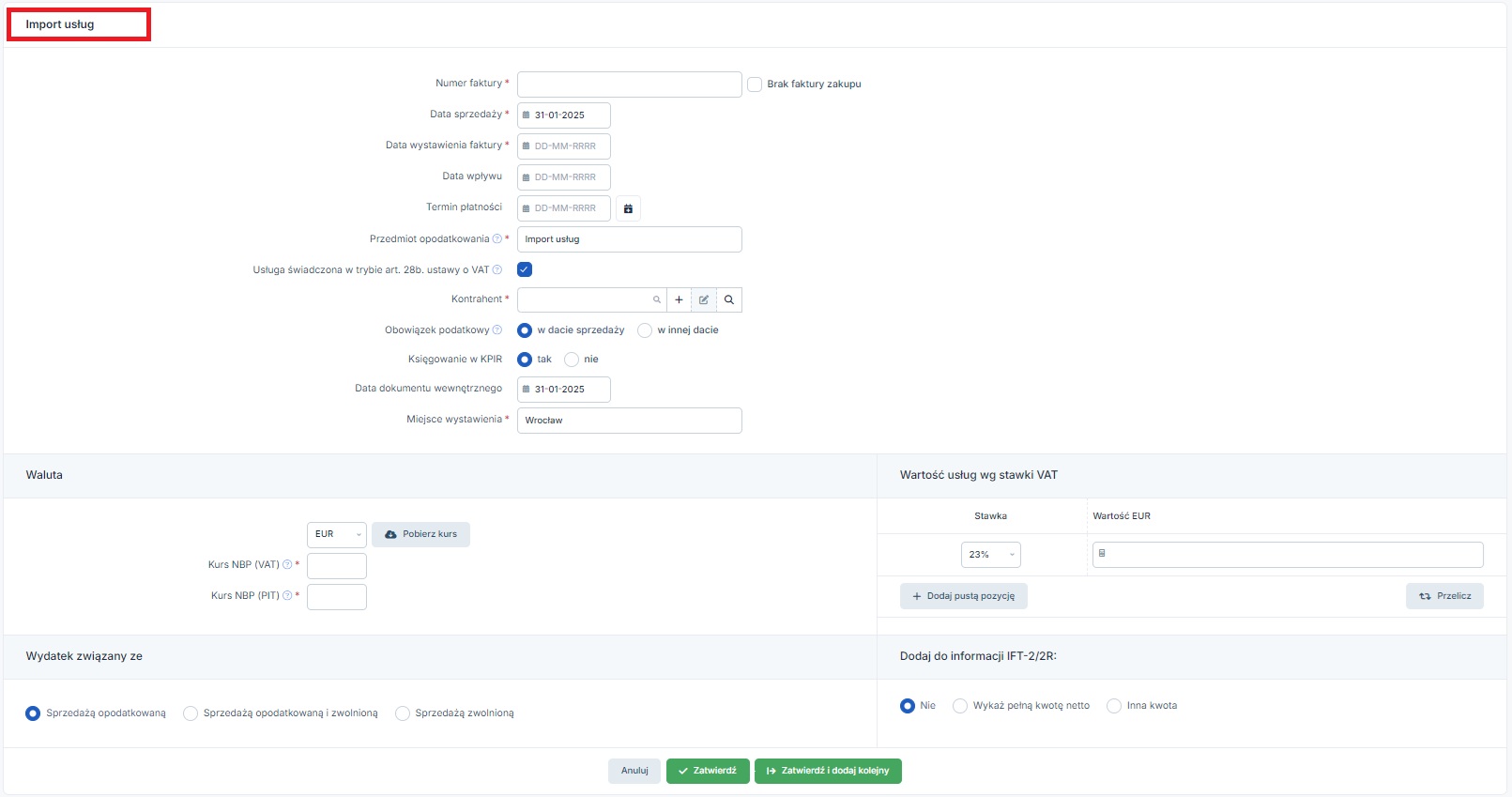

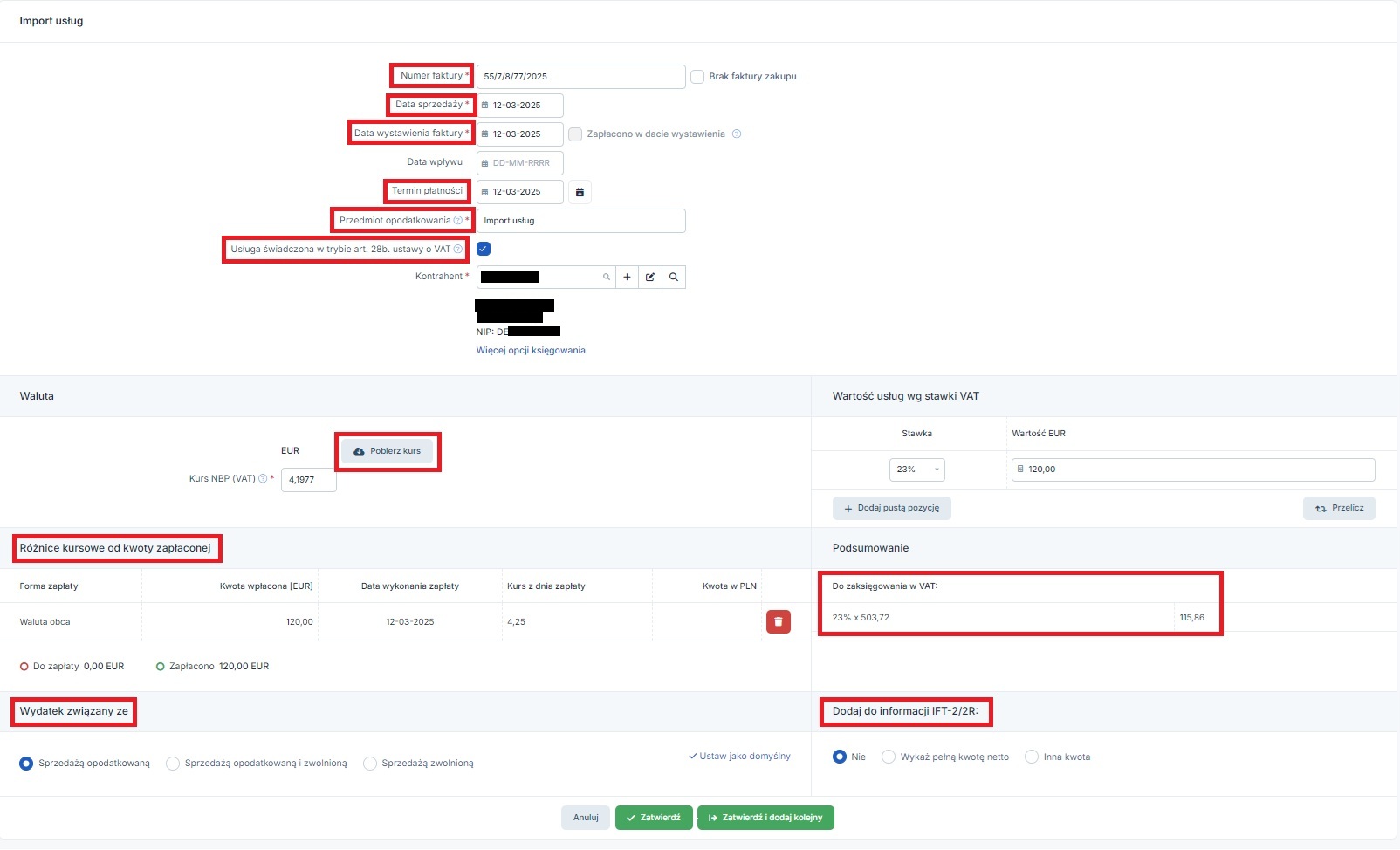

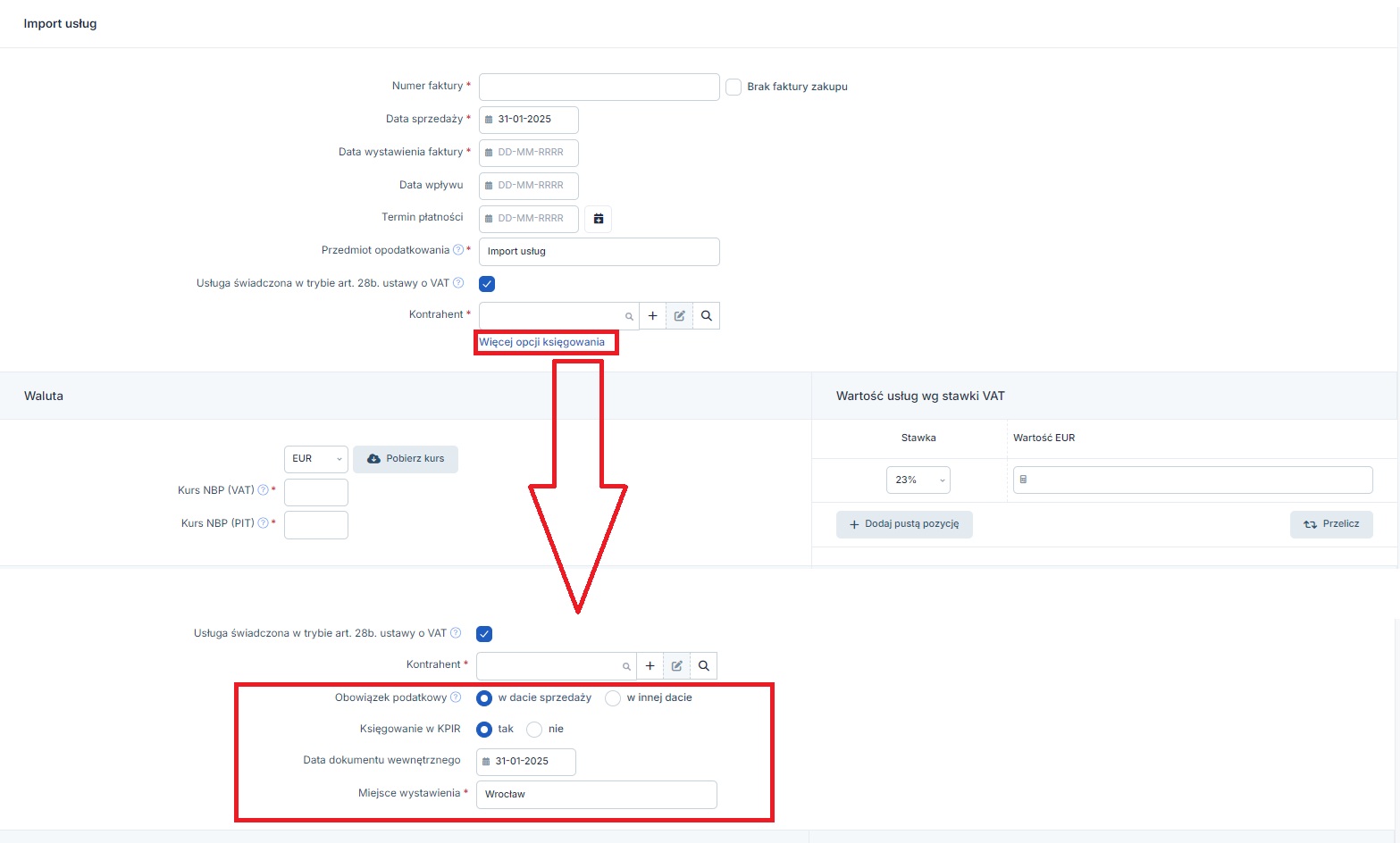

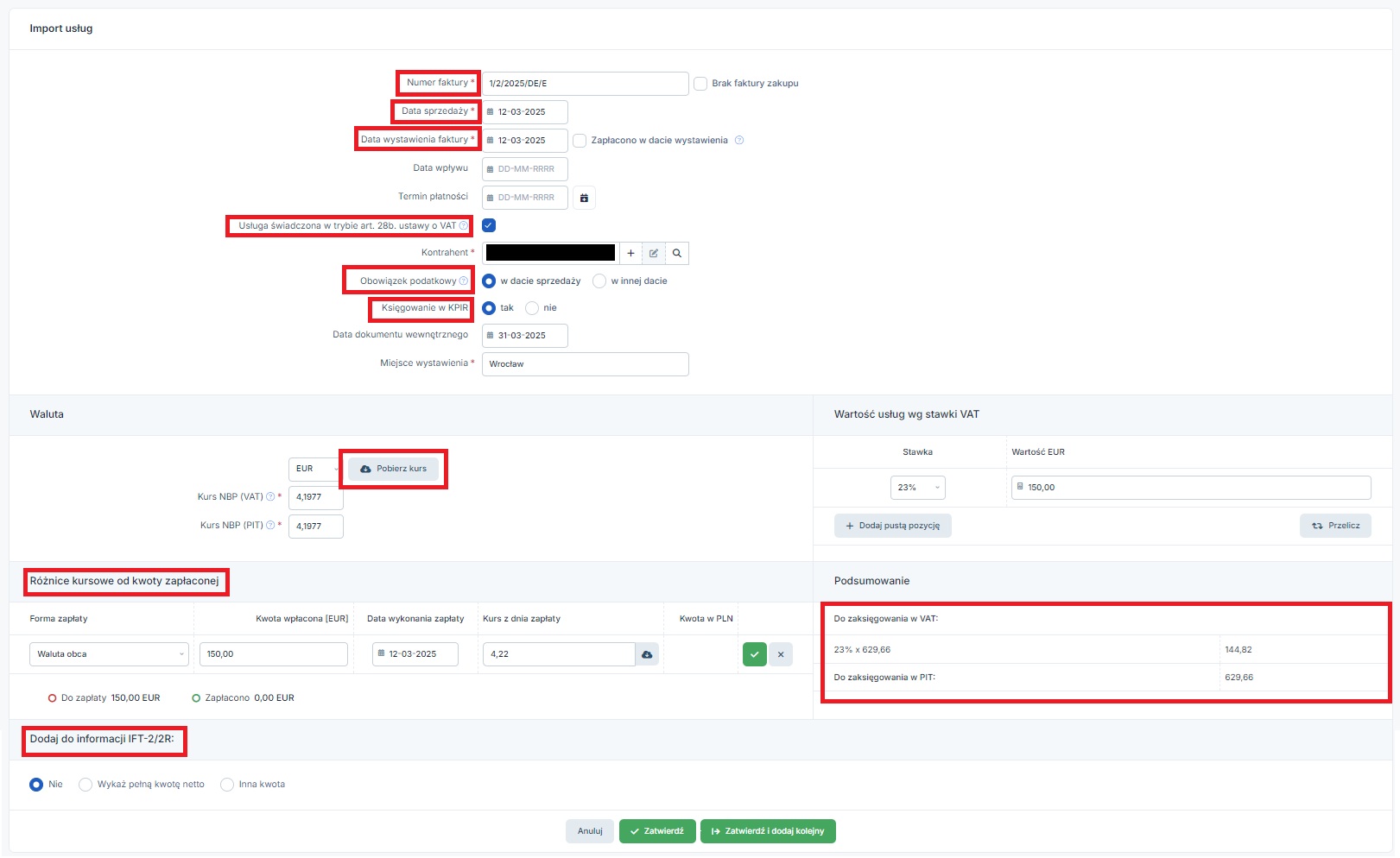

Formularz wydatku wygląda następująco:

Formularz w powyższym widoku dostępny jest na koncie czynnego podatnika podatku VAT rozliczającego się na KPIR – w tym wypadku jest on bowiem najbardziej rozbudowany. Różnice w odniesieniu do Użytkownika rozliczającego podatek dochodowy ryczałtem od przychodów ewidencjonowanych zostały wskazane w tekście.

Zasady uzupełniania poszczególnych pól są następujące:

Numer faktury

Użytkownik uzupełnia numer dokumentu wystawionego przez kontrahenta zagranicznego. Uzupełnienie tego pola jest obowiązkowe. W przypadku braku faktury, konieczne jest zaznaczenie checkboxa brak faktury zakupu. Takie ustawienie w formularzu wpływa na sposób uzupełnienia kolejnych pól.

Data sprzedaży

To data wykonania usługi a więc co do zasady data powstania obowiązku podatkowego w zakresie podatku VAT. Pole to jest obowiązkowe jeśli nie został zaznaczony checkbox brak faktury zakupu. W przypadku kiedy w polu Obowiązek podatkowy nie została zaznaczona opcja w innej dacie, data wpisywana w tym polu musi być zgodna z ustawionym na koncie miesiącem księgowym.

Data wystawienia faktury

Uzupełniamy datę wystawienia faktury przez kontrahenta zagranicznego. Pole nieaktywne w przypadku kiedy zostanie zaznaczony checkbox brak faktury zakupu. Pole koniecznie należy uzupełnić w przypadku kiedy faktura została wystawiona w innej dacie niż data sprzedaży.

Data wpływu

Pole nieobowiązkowe. Pole nieaktywne w przypadku kiedy zostanie zaznaczony checkbox brak faktury zakupu. Data ta nie może być wcześniejsza niż data wystawienia faktury.

Termin płatności

Pole nieobowiązkowe.

Przedmiot opodatkowania

W polu tym wpisujemy ogólne określenie przedmiotu opodatkowania na potrzeby ewidencji sprzedaży VAT. Domyślnie w tym polu wskazane jest określenie importu usług. Taką informację możemy zostawić lub uszczegółowić np. wpisując import usług elektronicznych.

Usługa świadczona w trybie art. 28b ustawy o VAT

Pole domyślnie jest zaznaczone. Pole odznaczamy, w przypadku kiedy obowiązek rozliczenia podatku VAT w drodze importu usług nie wynika z art. 28b ustawy o VAT. Będzie tak np. w przypadku nabycia od podmiotu zagranicznego usługi związanej z nieruchomością położoną na terytorium Polski czy krótkoterminowego najmu środka transportu od podmiotu zagranicznego, w przypadku kiedy pojazd został pozostawiony do dyspozycji wynajmującego w Polsce. Pole to należy odznaczyć także w przypadku zakupu usługi od podmiotu spoza UE.

Kontrahent

W celu wprowadzenia kontrahenta do formularza można:

- dodać jego dane (w przypadku kiedy kontrahent nie jest wprowadzony do listy kontrahentów). Po wybraniu opcji + pojawi się formularz umożliwiający import danych kontrahenta lub jego ręczne wprowadzenie. Kontrahenta zagranicznego należy wprowadzić ręcznie korzystając z funkcji + wprowadź samodzielnie. Jego danych nie będzie można pobrać z bazy GUS/Regon.

- wyszukać kontrahenta – po wybraniu ostatniej z opcji pojawi się pełna lista kontrahentów z możliwością ich wyszukiwania.

Dodatkowo, Użytkownik może wyszukać kontrahenta wpisując w polu Kontrahent jego dane. Na tej podstawie serwis wyświetli listę pasujących pozycji.

Wprowadzając kontrahenta zagranicznego należy zwrócić uwagę na:

- na jego prawidłowy NIP z kodem literowym kraju,

- adres – wprowadzając adres zagraniczny należy w polu adresu uzupełnić pole Kraj i zaznaczyć checkbox Adres zagraniczny.

Więcej informacji na temat zarządzania kontrahentami dostępne jest tutaj.

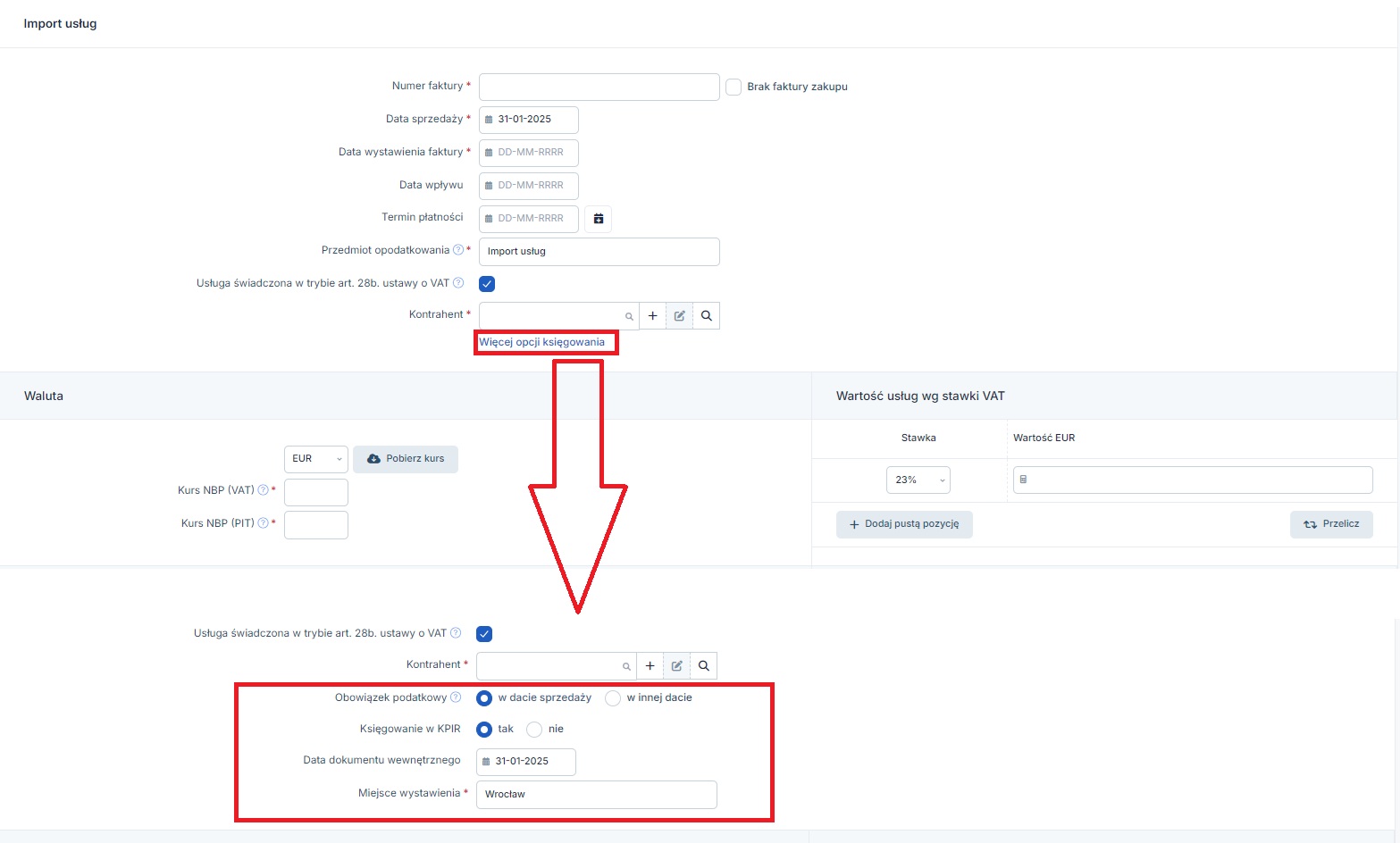

Kolejne z opisywanych pól są dostępne po zaznaczeniu wskazanej funkcji Więcej opcji księgowania.

Obowiązek podatkowy

W tym miejscu Użytkownik wskazuje czy obowiązek podatkowy dla importu usług powstał w dacie sprzedaży czy w innej dacie. Wybór opcji w innej dacie powoduje pojawienia się pola do wpisania daty powstania obowiązku podatkowego.

Wybór opcji w dacie sprzedaży nie jest możliwy, jeśli wcześniej został zaznaczony brak faktury zakupu.

W przypadku wyboru opcji w innej dacie – na koncie musi być ustawiony miesiąc księgowy zgodny z wpisaną przez Użytkownika datą.

Księgowanie w KPiR

W tym polu Użytkownik (inny niż rozliczający się ryczałtem od przychodów ewidencjonowanych) zaznacza, czy wydatek ma zostać zaksięgowany do KPiR. Domyślnie zaznaczone jest pole tak.

Pole to zostanie automatycznie zaznaczone jako nie w przypadku zaznaczenia informacji o braku faktury zakupu.

W przypadku kiedy Użytkownik ma fakturę zakupu w walucie i zaznaczy brak księgowania do KPiR wówczas na dokumencie nie będzie można pobrać kursu właściwego dla zaksięgowania wydatku do kosztów. Nie zostanie wyświetlona informacja o kwocie księgowanej do kosztów (część Podsumowanie). Oznaczenie w tym polu – nie byłby również właściwe, w przypadku księgowania faktury zaliczkowej czy też gdy zakup dotyczy środka trwałego lub wartości niematerialnej i prawnej.

Data dokumentu wewnętrznego

Data wystawienia przez serwis faktury wewnętrznej służącej rozliczeniu importu usług.

Domyślnie jest to data zgodna z miesiącem księgowym najbliższa bieżącej dacie.

Przykład 5

Faktyczna data księgowania na koncie 15.02.2025 r. Dokonujemy księgowania importu usług:

- ze stycznia 2025 r. – datą z bieżącego miesiąca księgowego najbliższą faktycznej dacie (15.02.2025) jest – 31.01.2025 r. Taka data będzie datą dokumentu wewnętrznego.

- z lutego 2025 r.- datą z bieżącego miesiąca księgowego najbliższą faktycznej dacie (15.02.2025) jest – 15.02.2025 r. Taka data będzie datą dokumentu wewnętrznego.

Miejsce wystawienia

Pole obowiązkowe, domyślnie w tym polu wskazane jest miasto zgodne z siedzibą firmy.

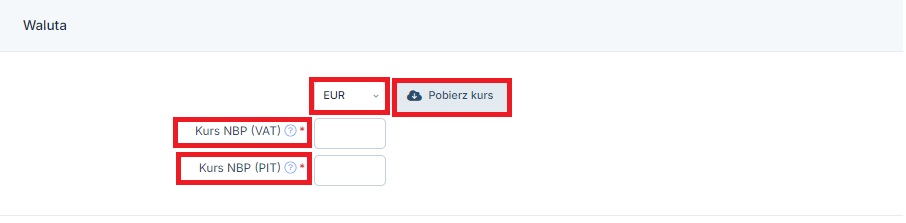

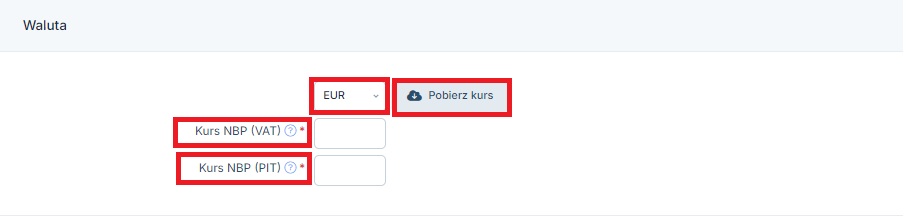

Waluta

W tej części formularza Użytkownik wskazuje walutę w jakiej faktura została wystawiona. Domyślną walutą jest EUR. Po wybraniu waluty innej niż złotówki Użytkownik ma możliwość pobrania kursu właściwego do przeliczania faktury na złote.

Po wybraniu opcji pobierz kurs serwis automatycznie pobierze kursy właściwe dla przeliczenia kwoty VAT jak i dla przeliczanie kosztów. Zasady ustalania kursów wskazane zostały wcześniej.

W przypadku wybrania w części Księgowanie w KPiR pola nie kurs dotyczący kosztów nie będzie widoczny. Kurs kosztu nie będzie też widoczny w przypadku Użytkownika rozliczającego podatek dochodowym ryczałtem od przychodów ewidencjonowanych.

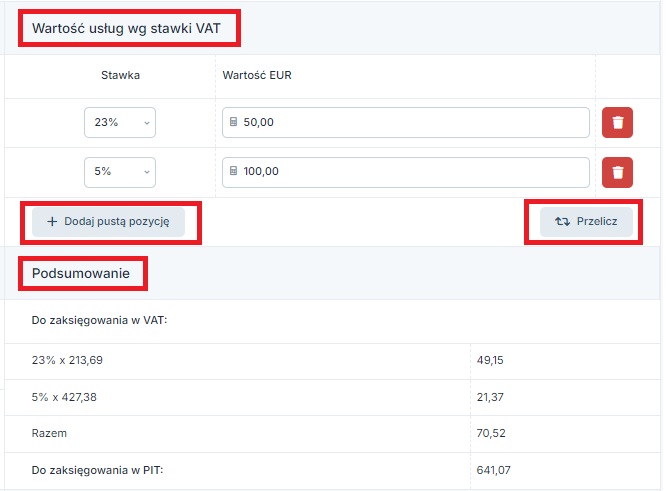

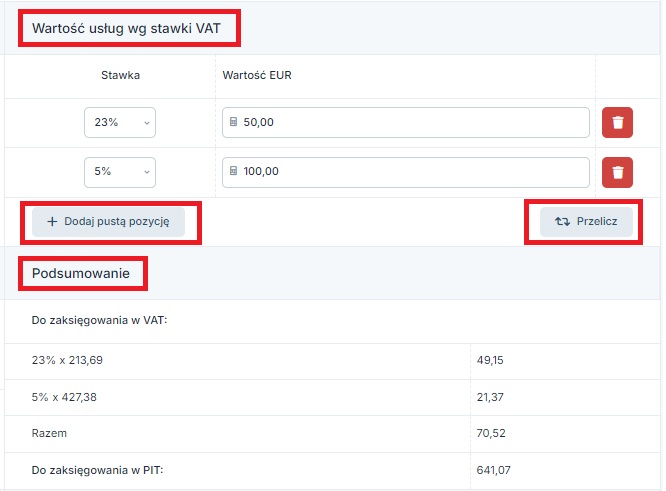

Wartość usług wg stawki VAT

W tej części Użytkownik wprowadza wartość usługi w wybranej walucie oraz wskazuje właściwą dla niej stawkę VAT. Należy pamiętać, iż rozliczając import usług stawką właściwą będzie taka stawka podatku, którą dana usługa opodatkowana jest w kraju (w Polsce).

W sytuacji kiedy księgowany wydatek dotyczy zakupu usług opodatkowanych w kraju różnymi stawkami VAT serwis umożliwia dodanie kolejnej pozycji i wybór dla niej stawki VAT.

Po uzupełnieniu wartości zakupionych usług, a w przypadku wydatku w walucie również po pobraniu kursu waluty, Użytkownik dokonuje przeliczenia (ikona przelicz). Powoduje ona wyświetlenie części Podsumowanie.

Podsumowanie

W części tej wyświetlane są kwoty jakie będą księgowane w ewidencjach VAT i KPiR. W przypadku Użytkowników rozliczających się ryczałtem ewidencjonowanym lub kiedy zaznaczona została opcja braku księgowania w KPiR, część dotycząca księgowania w PIT nie pojawia się.

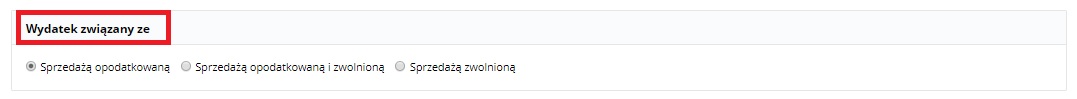

część Wydatek związany ze

Użytkownicy, będący czynnymi podatnikami podatku VAT dokonując zakupów co do zasady dających prawo do odliczenia podatku VAT wskazują z jakim rodzajem sprzedaży ma związek ponoszony wydatek. Możliwe jest oznaczenie, iż wydatek ma związek wyłącznie ze sprzedażą opodatkowaną, wówczas cały VAT wyliczony na formularzu zostanie odliczony. W przypadku, kiedy wydatek ma związek wyłącznie ze sprzedażą zwolnioną – podatek VAT z formularza nie zostanie w ogóle ujęty w ewidencji zakupów VAT.

Oznaczenie związku wydatku jednocześnie ze sprzedażą opodatkowaną i zwolnioną spowoduje, iż podatek VAT zostanie odliczony w części – zgodnie ze wskaźnikiem VAT widocznym na koncie w zakładce Login ➡ Konfiguracja ➡ Deklaracje ➡ VAT.

Część ta oznaczana jest domyślnie przez serwis w oparciu o ustawienia wprowadzone w zakładce Login ➡ Konfiguracja ➡ Wydatki.

Powyższe pole nie jest dostępne w przypadku Użytkowników zwolnionych z VAT.

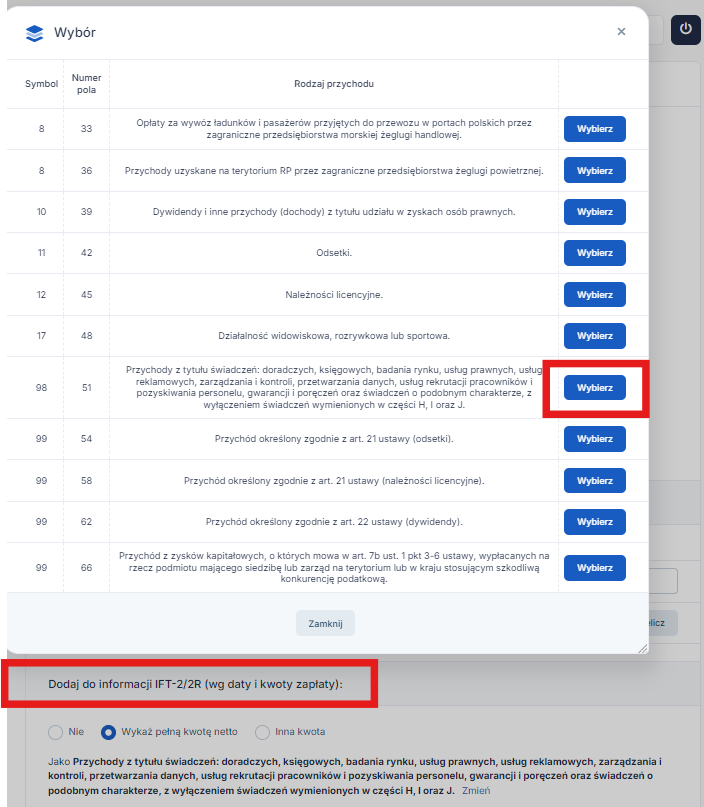

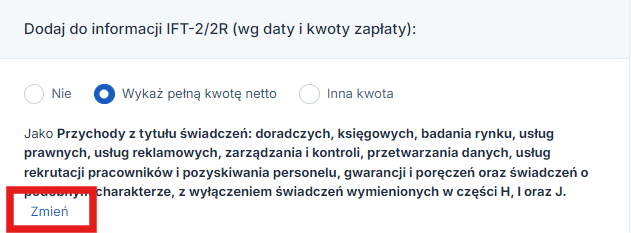

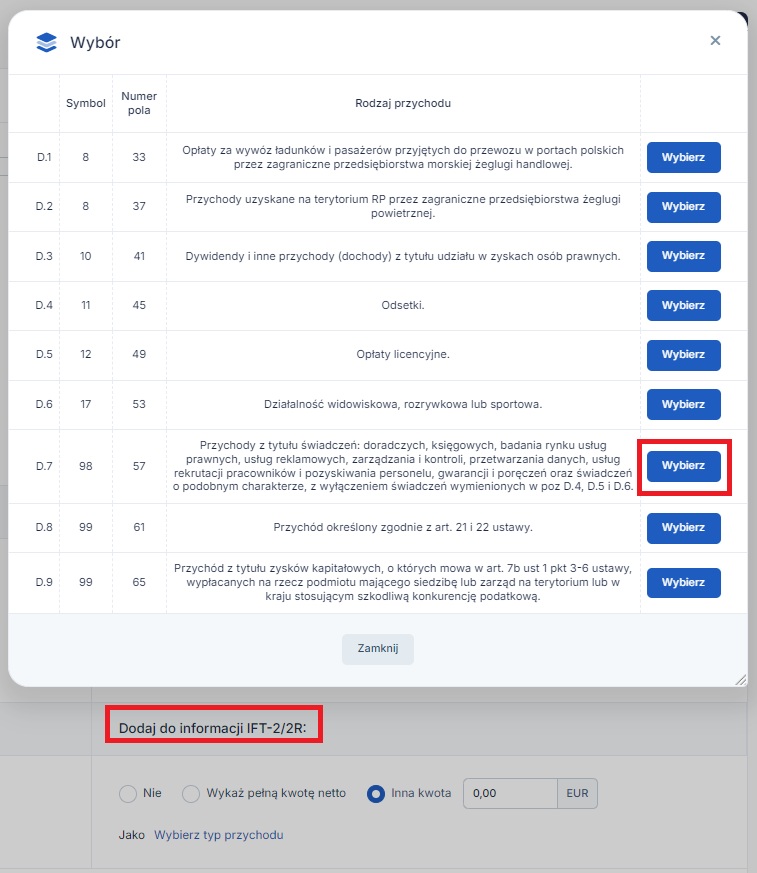

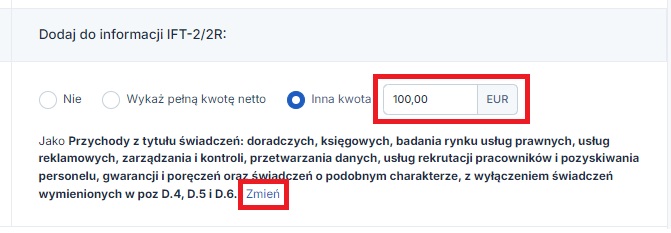

część Dodaj do informacji IFT-2/2R

Zakup usługi, rozliczanej przez nabywcę jako import usług może powodować obowiązek wykazania zakupu w informacji IFT-2/2R. Szczegółowe informacje w tym zakresie Użytkownik znajdzie tutaj. Serwis umożliwia oznaczenie czy dany wydatek ma zostać dodany do wskazanych informacji. W przypadku:

- oznaczenia pola nie – nie są wyświetlane dodatkowe pola,

- oznaczenia pola wykaż pełną kwotę netto lub inna kwota – poniżej pojawi się funkcja umożliwiająca wskazania jakiego typu przychodu dotyczy usługa. Dodatkowo wybranie funkcji inna kwota daje Użytkownikowi prawo do wskazania kwoty do wykazania w informacji.

Po wybraniu rodzaju przychodu (nabywcy), którego dotyczy wydatek informacja w tym zakresie zostanie wyświetlona na formularzu. Użytkownik będzie miał możliwość dokonać zmiany.

Przy generowaniu deklaracji IFT-2R począwszy od deklaracji za 2020 r. serwis pobiera do deklaracji tylko te wydatki, dla których oznaczono dodanie w informacji IFT-2/2R.

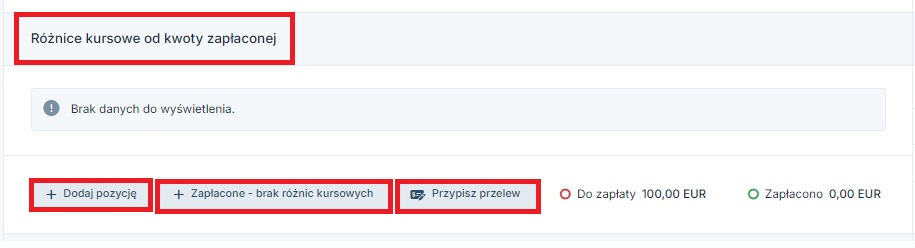

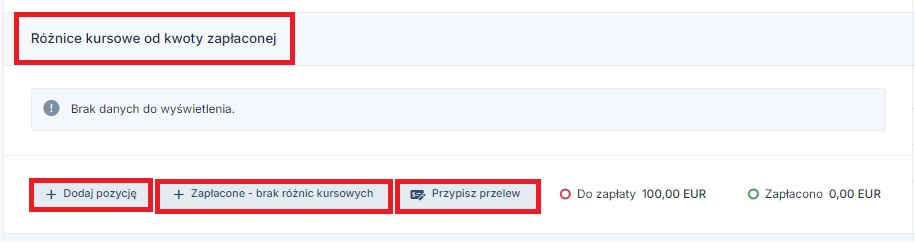

Różnice kursowe i oznaczenie wydatku jako opłaconego w całości w dacie wystawienia

Użytkownik ma możliwość wprowadzenia informacji o zapłacie jeszcze przed zatwierdzeniem wydatku. Funkcje umożliwiające wprowadzenie różnic kursowych dostępne są jeśli uzupełnione zostały pola dotyczące wartości faktury i kursu waluty.

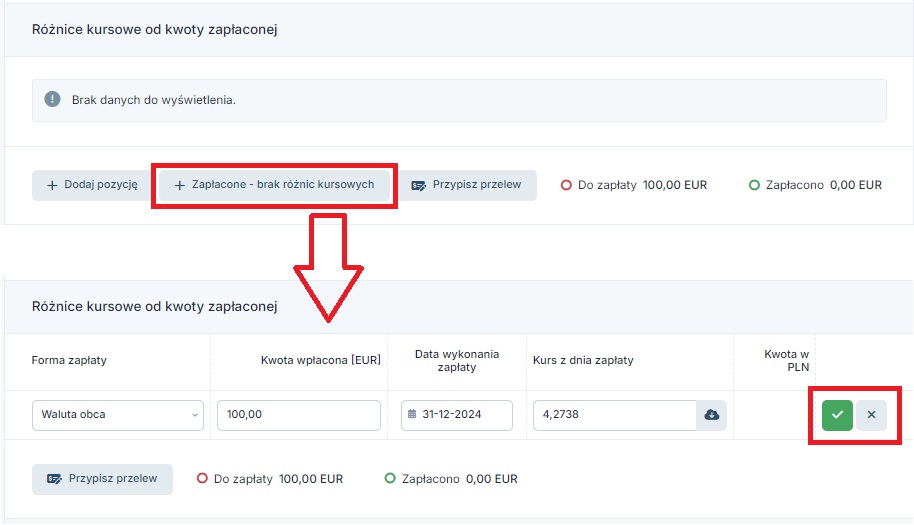

Użytkownik ma możliwość:

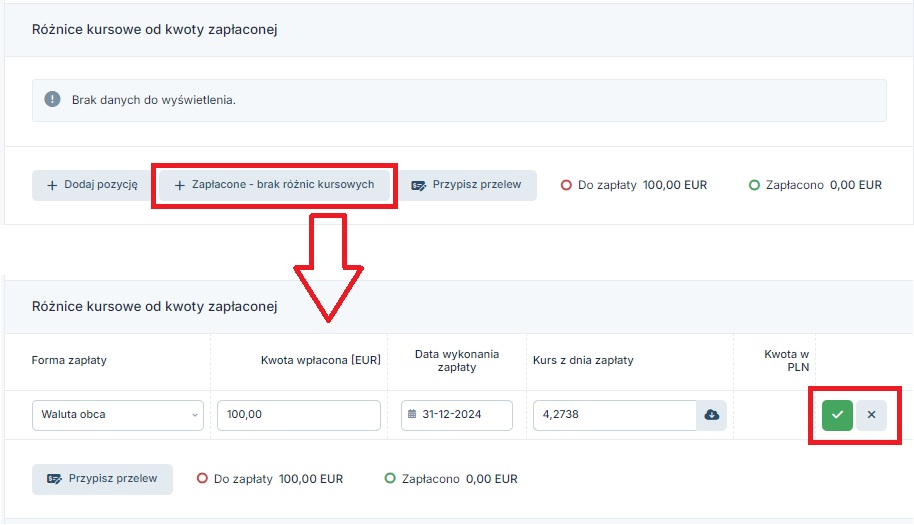

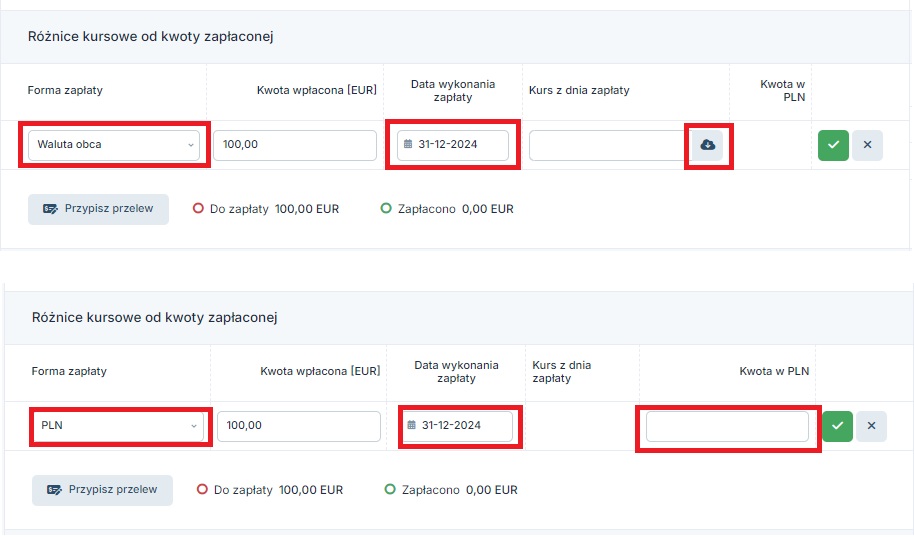

- oznaczyć wydatek jako opłacony bez wyliczenia różnic kursowych (+ zapłacone – brak różnic kursowych). Taki wybór będzie miał zastosowanie np. w przypadku kiedy faktura została wystawiona tego samego dnia, w którym została dokonana zapłata i jednocześnie zapłata została dokonana z konta walutowego.

Po wybraniu tej funkcji zostanie wyświetlona tabela wprowadzania informacji o zapłacie. W niej uzupełnione zostaną zarówno kwota wpłacona, data zapłaty (najbliższa bieżącej dacie z ustawionego miesiąca księgowego) jaki i kurs. Serwis uzupełni w tym polu kurs zastosowany do przeliczenia wydatku w zakresie podatku dochodowego (PIT). W przypadku kont Użytkowników rozliczających podatek dochodowy w oparciu o ewidencję przychodów (ryczałt ewidencjonowany) kursem zapłaty będzie kurs stosowany do podatku VAT.

Użytkownik ma możliwość wprowadzenia zmian w zakresie dodawanej informacji o zapłacie. Po wprowadzeniu właściwych danych zatwierdza informację lub też może ją anulować.

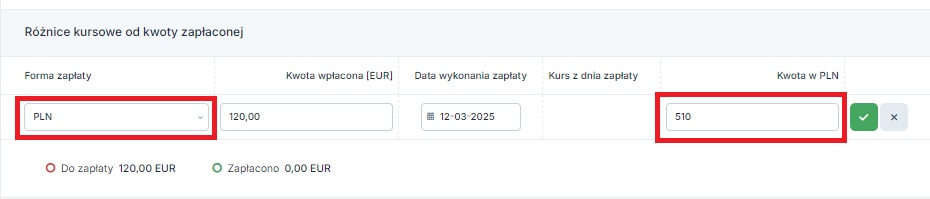

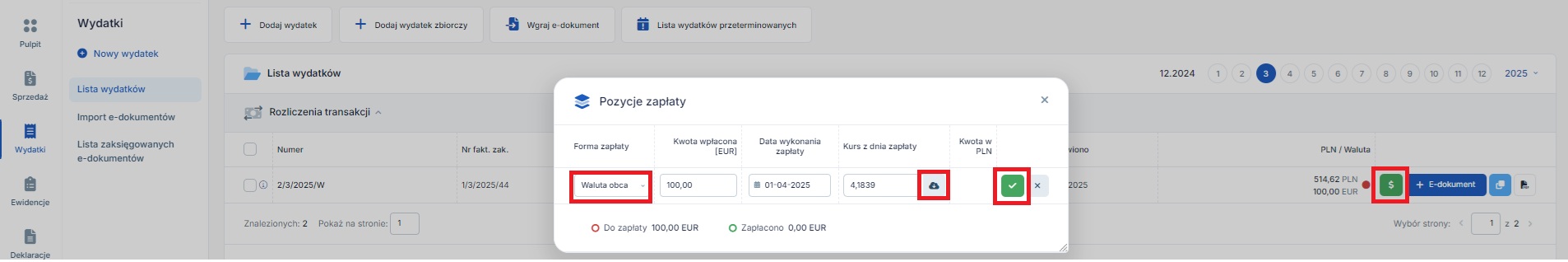

- dodać pozycję zapłaty (+ dodaj pozycję) – wybranie tej funkcji pozwoli na pojawienie się analogicznego formularza jak wyżej. Na nim uzupełnione jest pole daty (data bieżąca a jeśli księgowanie jest w miesiącu wcześniejszym niż bieżący to data ostatniego dnia miesiąca), kwota. Domyślnie jako forma zapłaty wybrana jest waluta obca.

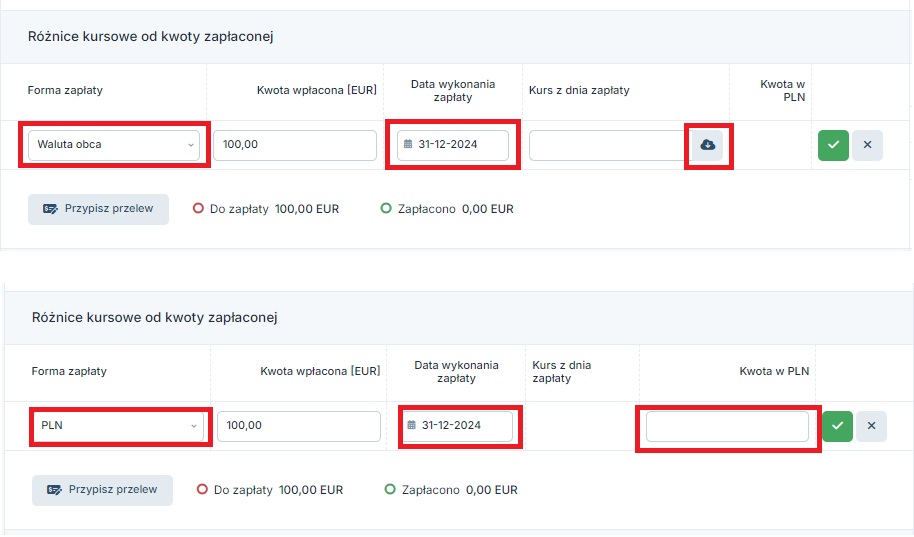

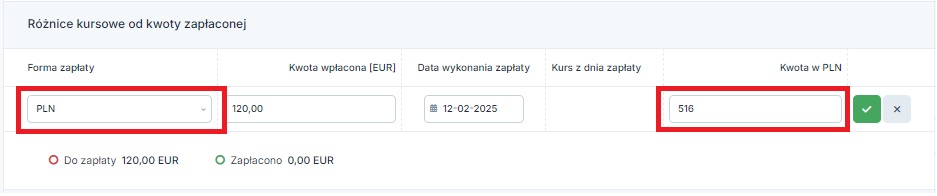

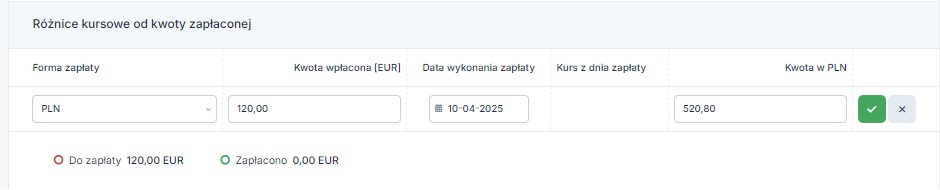

Użytkownik wprowadzając informację o zapłacie wskazuje formę zapłaty. W przypadku wpłaty w walucie obcej należy wskazać kwotę zapłaconą w walucie, datę dokonania zapłaty i kurs zapłaty. Kursem zapłaty przy płatności z konta walutowego będzie średni kurs NBP z ostatniego dnia roboczego poprzedzającego zapłatę – formularz umożliwia pobranie tego kursu.

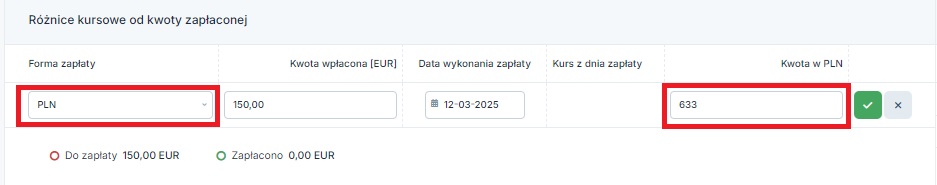

Jeśli jako forma zapłaty zostanie wskazane PLN wówczas tak jak poprzednio należy uzupełnić kwotę zapłaconą w walucie i datę zapłaty. Zamiast kursu zapłaty należy podać kwotę zapłaconą w złotówkach.

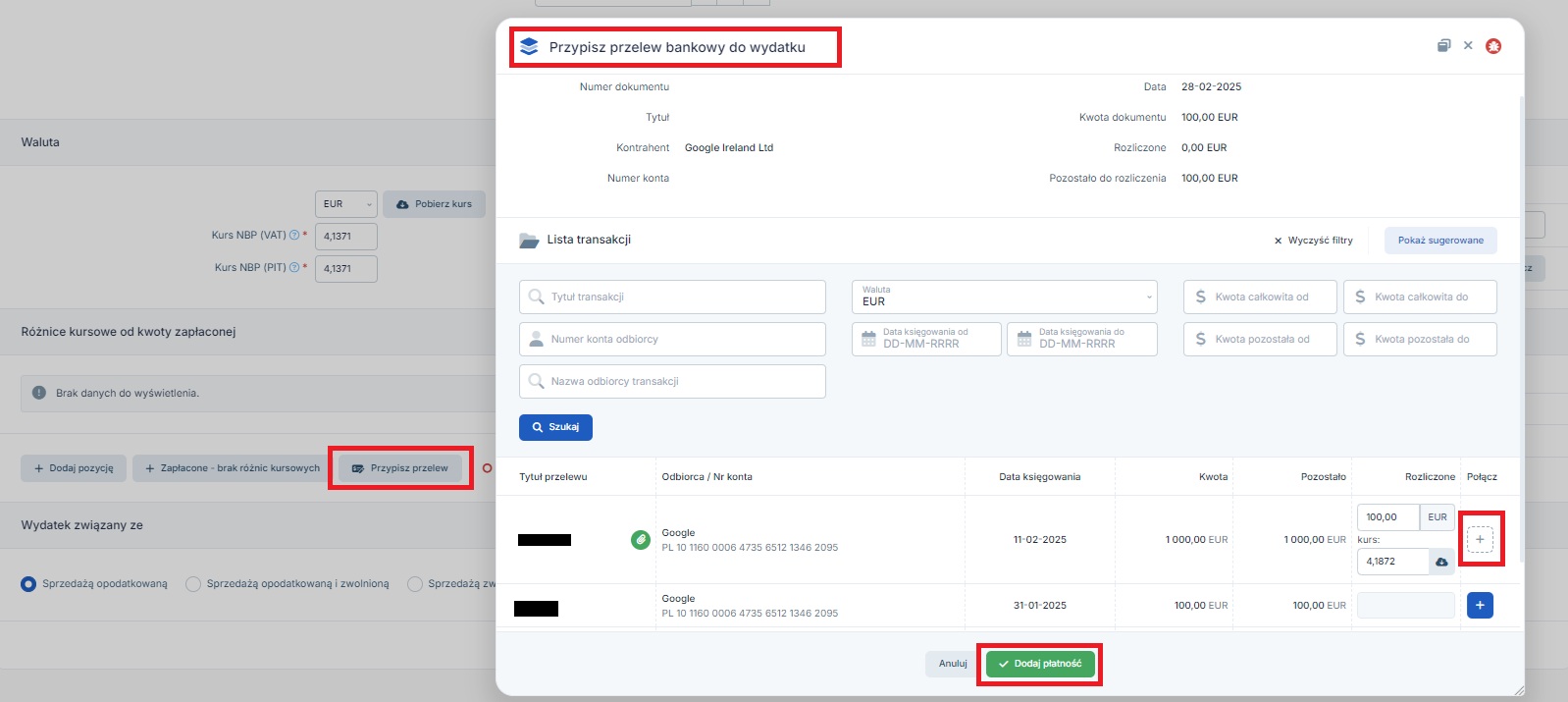

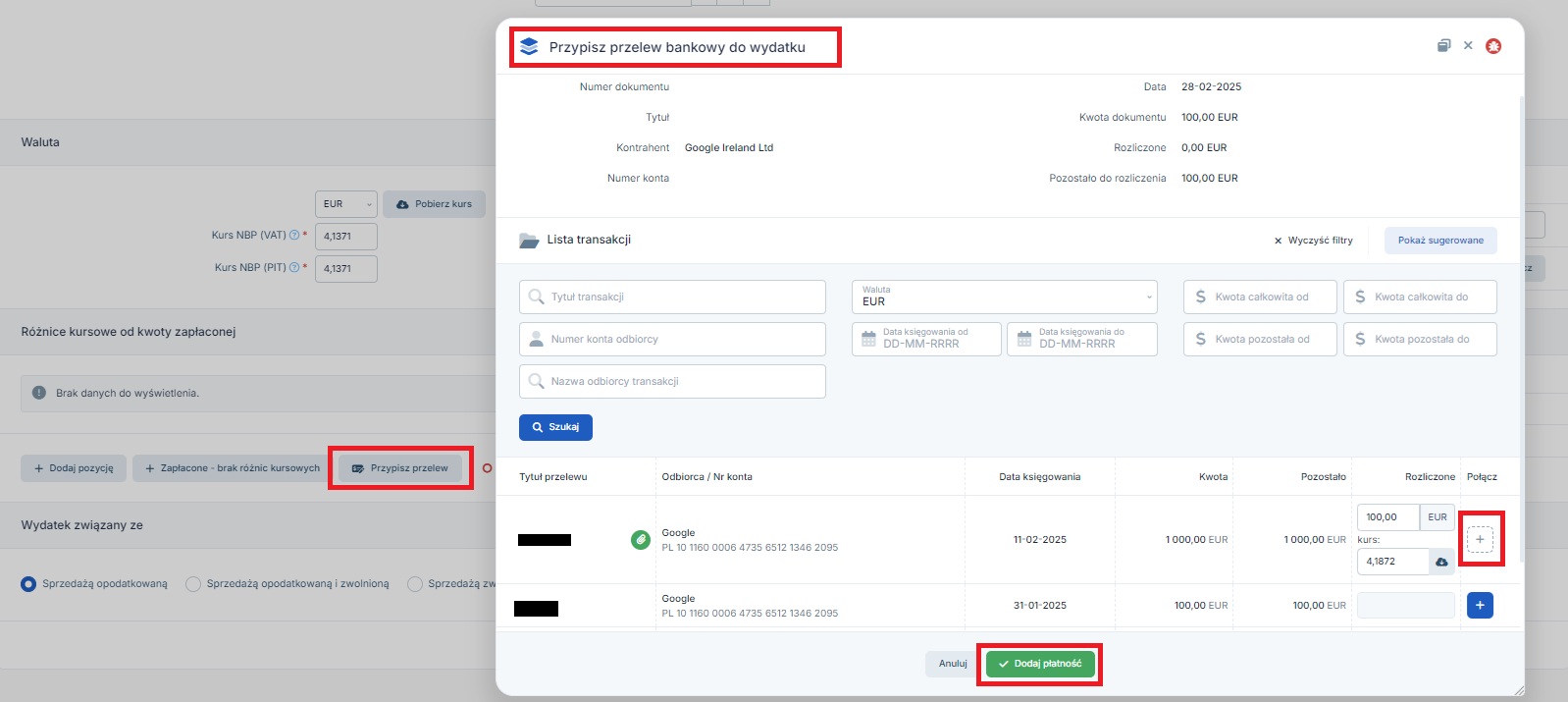

- przypisać przelew na podstawie danych o transakcjach bankowych wychodzących. Przypisanie przelewu możliwe jest jedynie jeśli został on dokonany w walucie wydatku.

Więcej informacji na temat połączenia konta bankowego z serwisem IFIRMA tutaj.

Warto zwrócić uwagę, iż wprowadzona data zapłaty:

- musi zawierać się w ramach ustawionego na koncie miesiąca księgowego,

- nie może być wcześniejsza niż data powstania obowiązku podatkowego w VAT.

Po zatwierdzeniu wprowadzonych różnic kursowych do momentu zatwierdzenia dokumentu Użytkownik ma możliwość ich usunięcia. Późniejsze usunięcie różnic kursowych wymaga usunięcia dowodu księgowego utworzonego przez serwis w celu zaksięgowania powstałej różnicy kursowej. Dokument ten można odnaleźć w zakładce Wydatki ➡ Lista wydatków w części Dowody wewnętrzne i księgowe. W celu usunięcia różnic kursowych należy ustawić miesiąc księgowy zgodny z datą zapłaty.

Trochę inaczej będzie w przypadku, kiedy wprowadzenie zapłaty nie powoduje powstania różnic kursowych. W takim wypadku usunięcie dodanej zapłaty nie wymaga usuwania dowodu księgowego, gdyż ten nie jest tworzony. W tym wypadku wystarczające jest ustawienie miesiąca księgowego zgodnego z datą wpłaty.

Oznaczenie pola zapłacono w całości w dacie wystawienia w przypadku wydatku w złotówkach powoduje, iż w polu termin płatności serwis wskaże datę wystawienia faktury. Wydatek będzie widoczny jako opłacony w tej dacie.

W przypadku faktury w walucie oznaczenie pola zapłacono w całości w dacie wystawienia spowoduje, iż po zatwierdzeniu wydatku, będzie on oznaczony jako opłacony w dacie wystawienia faktury – kursem zapłaty będzie kurs średni NBP z ostatniego dnia roboczego poprzedzającego datę zapłaty. Będzie to właściwe, w przypadku zapłaty z konta walutowego. W przypadku, zapłaty z konta złotówkowego pola tego nie należy oznaczać. Informację o zapłacie za wydatek należy wprowadzić przed dodaniem różnic kursowych.

Analogicznie wygląda wprowadzanie wpłaty na koncie Użytkownika rozliczającego się ryczałtem od przychodów ewidencjonowanych. W tym wypadku nie ma jednak wymogu dotyczącego oznaczenia księgowania wydatku w KPiR (ewidencja kosztów nie jest dostępna na ryczałcie). Wprowadzenie informacji o zapłacie nie powoduje powstania różnic kursowych w związku z tym ich usunięcie nie wymaga usuwania wydatków – jest dostępne z poziomu zatwierdzonego wydatku o ile na koncie ustawiony jest miesiąc księgowy zgodny z datą wpłaty.

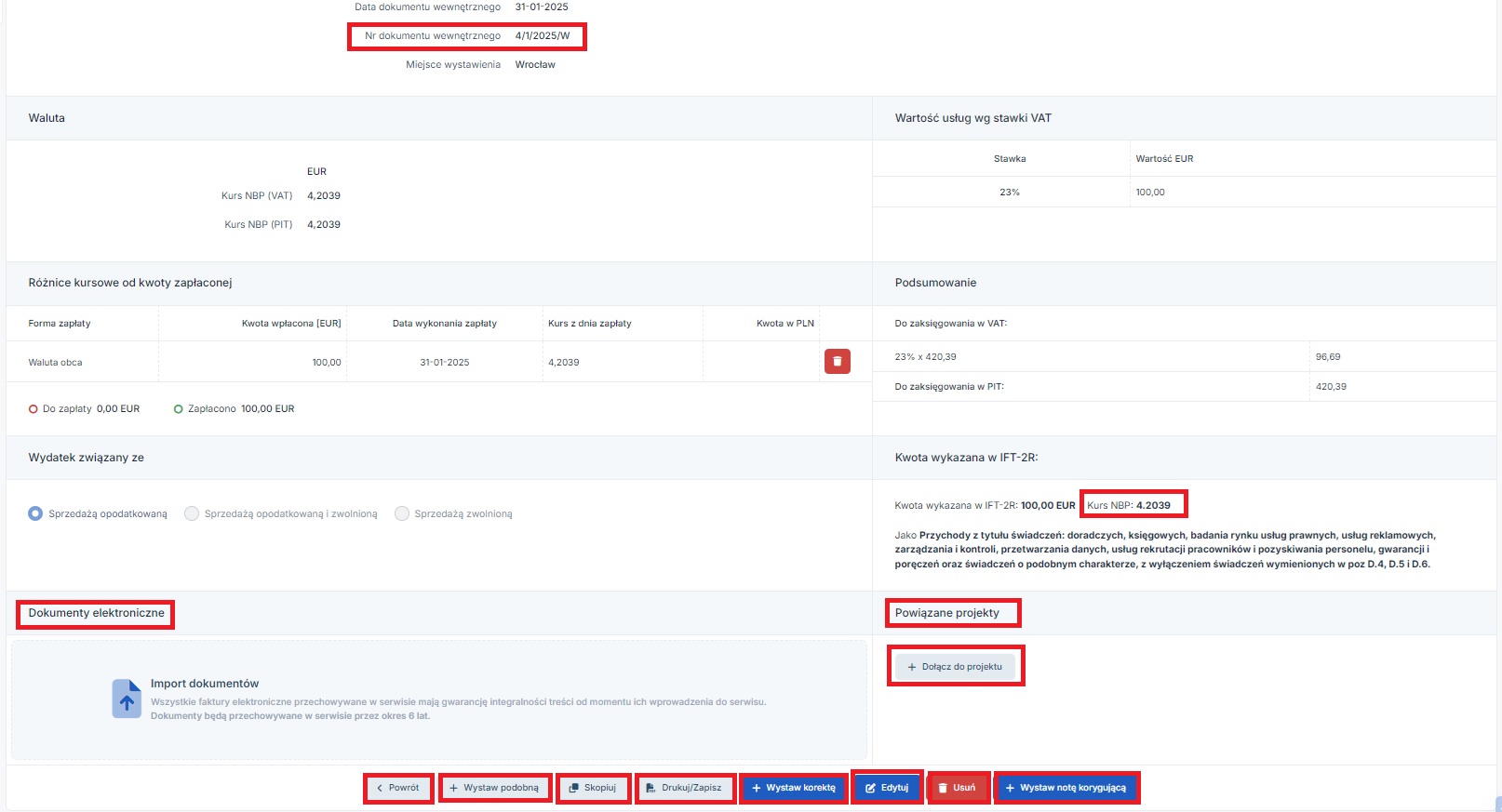

b. Opcje dostępne po zatwierdzeniu formularza importu usług.

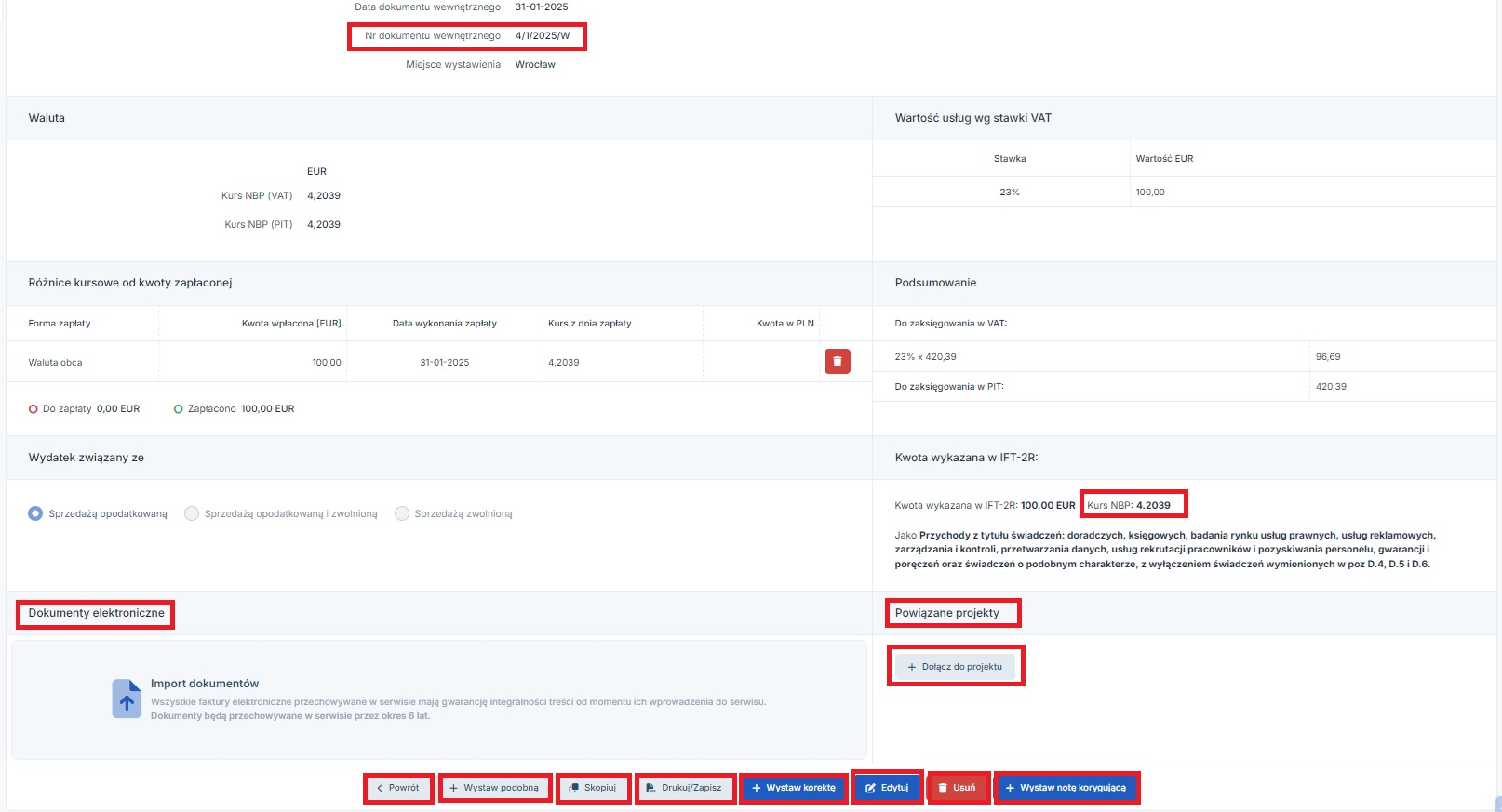

Po zatwierdzeniu księgowanego wydatku:

- na formularzu staje się widoczny numer utworzonej przez serwis faktury wewnętrznej (pod polem Data dokumentu wewnętrznego) – pole Nr dokumentu wewnętrznego,

- widoczny staje się kurs NBP wg którego wydatek będzie widoczny na druku IFT-2R (w przypadku oznaczenia, że wydatek ma być widoczny na druku IFT-2R),

- dostępna jest część Powiązane projekty z możliwością dołączenia wydatku do projektu,

- dostępna jest część Dokumenty elektronicznie umożliwiająca dołączenie do wydatku dokumentu elektronicznego (np. pliku z fakturą),

- dostępne stają się przyciski: powrót, edytuj, + wystaw podobną, skopiuj + wystaw korektę, usuń, drukuj/zapisz oraz wystaw notę korygującą.

Użycie funkcji + wystaw podobną powoduje otwarcie pustego formularza import usług. Z kolei funkcja skopiuj na nową powoduje otwarcie nowego formularza import usług uzupełnionego danymi zgodnie z bieżącym dokumentem (bez uzupełnionych danych np. w zakresie numeru dokumentu czy kursu).

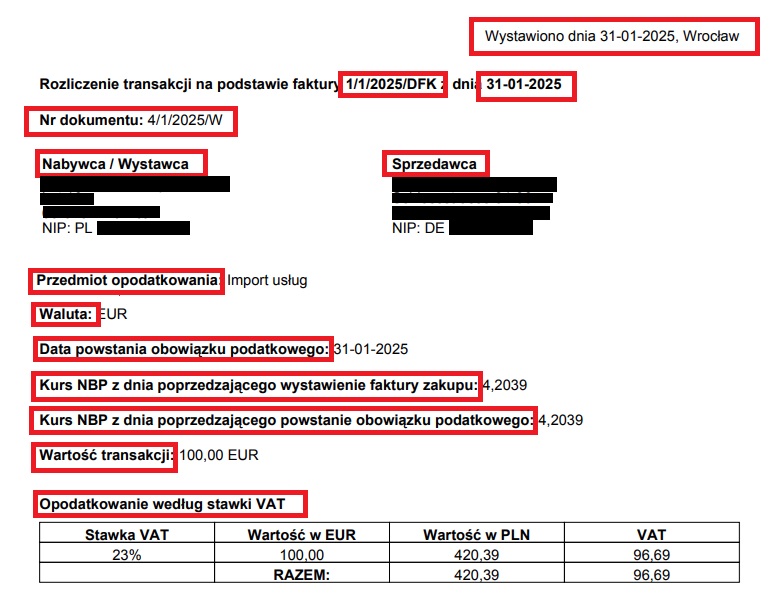

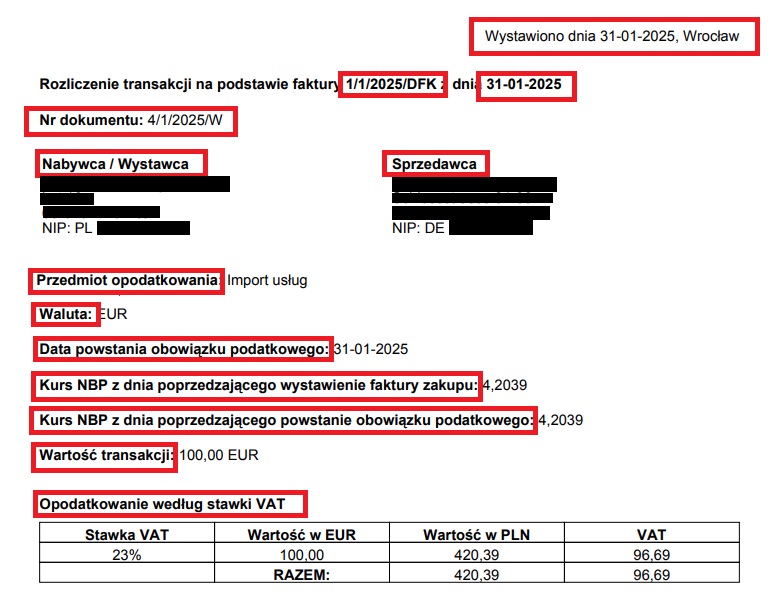

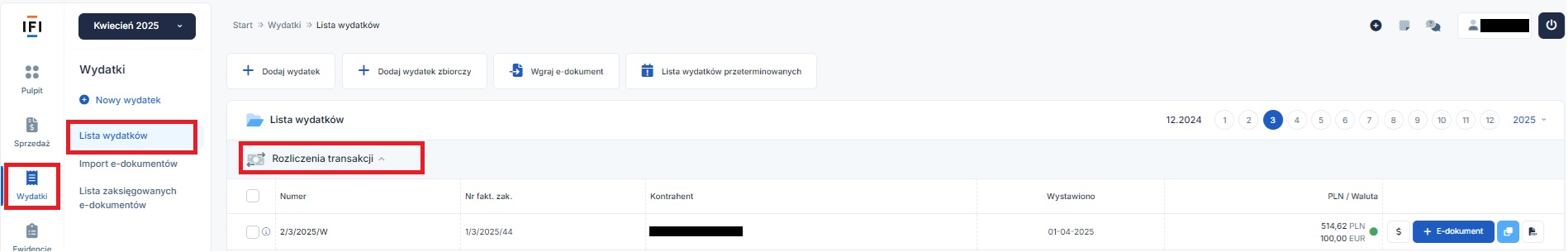

Wybór funkcji drukuj/zapisz powoduje wygenerowanie dokumentu o nazwie Rozliczenie transakcji na podstawie … (numer faktury) z dnia … (data wystawienia faktury). Dokument ten zawiera następujące dane:

- data i miejsce wystawienia oraz numer dokumentu wewnętrznego,

- data i miejsce wystawienia faktury będącej podstawą księgowania (jeśli dane te zostały wpisane na formularzu wydatku),

- przedmiot opodatkowania (wskazany na formularzu wydatku),

- wskazanie waluty oraz kursów stosowanych do przeliczenia wydatku na PLN,

- wskazanie daty powstania obowiązku podatkowego,

- wartości wydatku wg poszczególnych stawek VAT w walucie oraz w PLN wraz z kwotą podatku VAT.

Dokument wystawiany jest w osobnej, miesięcznej serii numeracji.

Wydruk dokumentu można dołączyć do dokumentu kosztowego. W sytuacji, kiedy księgowanie odbywa się bez dokumentu kosztowego – stworzony przez serwis dokument będzie stanowił podstawę rozliczenia zakupu.

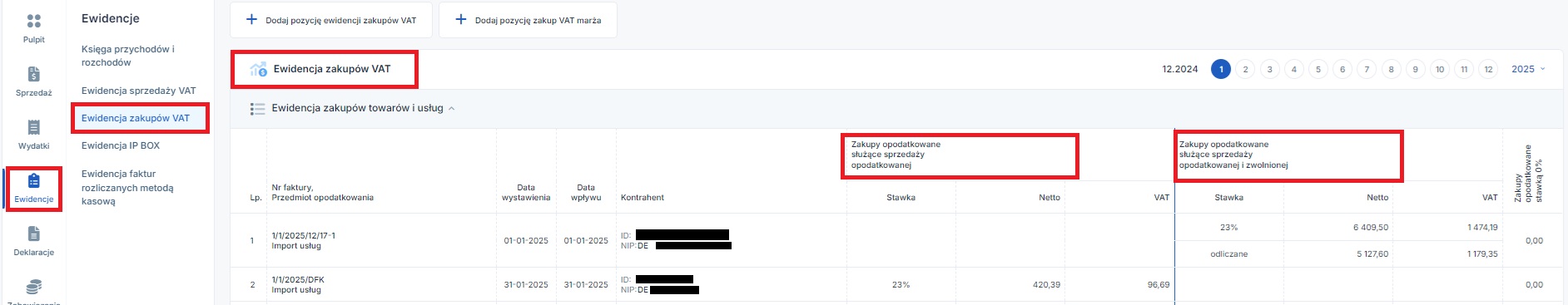

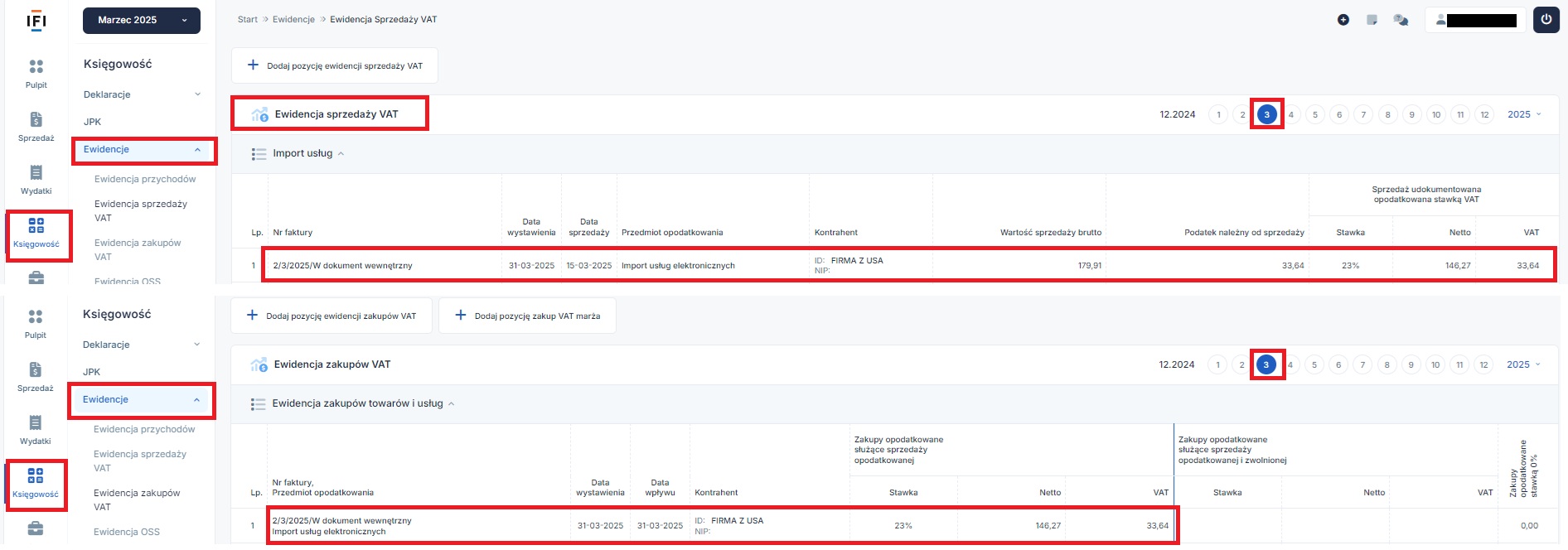

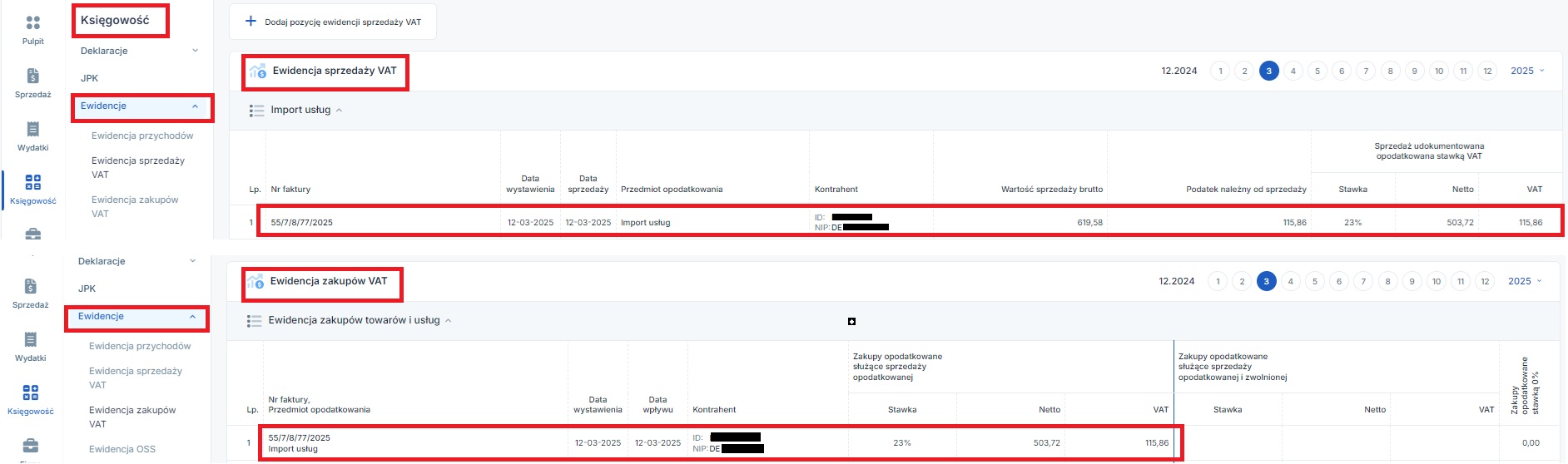

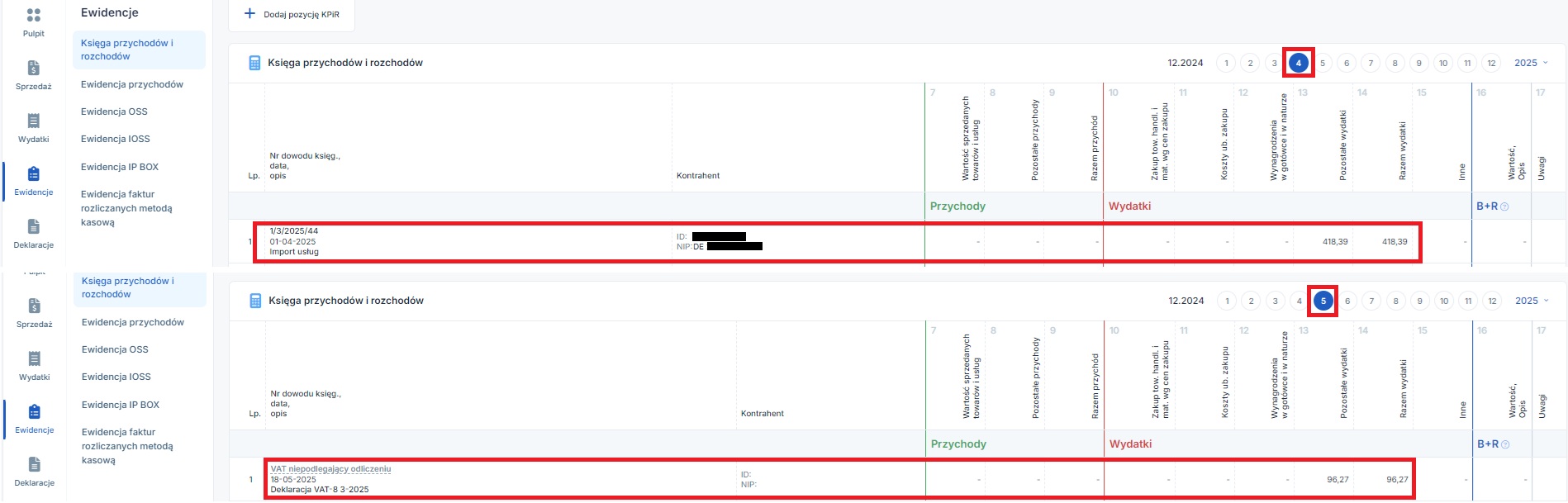

c. Ujęcie importu usług w ewidencjach podatkowych i deklaracjach

Zatwierdzony wydatek zostaje ujęty w ewidencji VAT (zakupów i sprzedaży) oraz księdze przychodów i rozchodów (w przypadku podmiotów rozliczających się na KPiR). Szczegółowy zakres danych jakie w ewidencjach zostaną wykazane, data wykazania importu usług oraz sytuacje kiedy wydatek ten nie pojawia się w ewidencjach wskazane zostały w poniższej tabeli.

| Ewidencja sprzedaży VAT | Ewidencja zakupów VAT | KPiR* | |

| Kiedy import usług nie jest wykazywany | Wydatek ma związek ze sprzedażą zwolnioną. | Brak numeru dokumentu kosztowego lub zaznaczona opcja braku księgowania do KPiR | |

| Okres wykazania | Miesiąc powstania obowiązku podatkowego | Miesiąc powstania obowiązku podatkowego lub wskazany przez Użytkownika okres | Data wystawienia faktury przez kontrahenta |

| Widoczne dane |

– numer faktury wystawionej przez kontrahenta, a w przypadku jej braku numer dokumentu wewnętrznego wraz z oznaczeniem, iż jest to dokument wewnętrzny, – data wystawienia – data wystawienia faktury przez kontrahenta, a w przypadku jej braku data sprzedaży, – data sprzedaży – uzupełniona na dokumencie, a jeśli nie ma faktury to wskazana data powstania obowiązku podatkowego (tylko ewidencji sprzedaży VAT) – data wpływu – wprowadzona data lub data wystawienia faktury przez sprzedawcę (tylko ewidencji zakupów VAT) – przedmiot opodatkowania, – dane kontrahenta, – dane o wartości transakcji* (Podsumowanie – Do zaksięgowania w VAT) |

– numer i data wystawienia faktury przez kontrahenta, – opis (import usług), – dane kontrahenta, – kwota netto wydatku (Podsumowanie – Do zaksięgowania w PIT) |

|

* domyślnie wydatek w KPiR ujmowany jest w kol. nr 13 – pozostałe wydatki.

W przypadku, kiedy wydatek dotyczy jednocześnie prowadzonej przez Użytkownika sprzedaży opodatkowanej i zwolnionej wykazywany jest on w części Zakupy opodatkowane służące sprzedaży opodatkowanej i zwolnionej, z dodatkowym wskazaniem kwoty odliczanej. Import usług dotyczący wyłącznie sprzedaży opodatkowanej wykazany będzie w części Zakupy opodatkowane służące sprzedaży opodatkowanej.

Import usług wykazywany jest w plikach JPK_V7K oraz JPK_V7M sposób przedstawiony w poniższej tabeli.

| Część ewidencyjna | Część deklaracyjna | |

| Wartość netto i podatek VAT należny |

|

|

| Wartość netto i podatek VAT naliczony |

|

|

To czy podatek VAT należny od importu usług zostanie wykazany w polach 29 i 30 czy 27 i 28 zależy od:

- oznaczenia na formularzu pola Usługa świadczona w trybie art. 28b ustawy o VAT oraz

- uzupełnienia w danych sprzedawcy nr NIP z prefiksem kraju.

W przypadku spełnienia obu tych warunków łącznie podatek VAT należny zostanie wykazany w polach 29 i 30. W przeciwnym wypadku zapisy pojawią się w polach 27 i 28.

W przypadku importu usług ujętego w ewidencji sprzedaży VAT nie stosujemy oznaczeń GTU. Możliwe jest jednak zastosowanie odznaczenia procedury TP. Wprowadzamy ją w przypadku transakcji z podmiotem powiązanym zgodnie z art. 32 ust. 2 ust. 1 ustawy o podatku od towarów i usług.

Oznaczenie to pojawi się w ewidencji sprzedaży VAT, a następnie w ewidencyjnej części pliku JPK jeżeli w danych kontrahenta zaznaczone zostanie pole JPK – Podmiot powiązany – oznaczaj w JPK transakcje z podmiotem powiązanym. Więcej na temat wprowadzania danych kontrahenta tutaj.

d. Przykłady księgowań

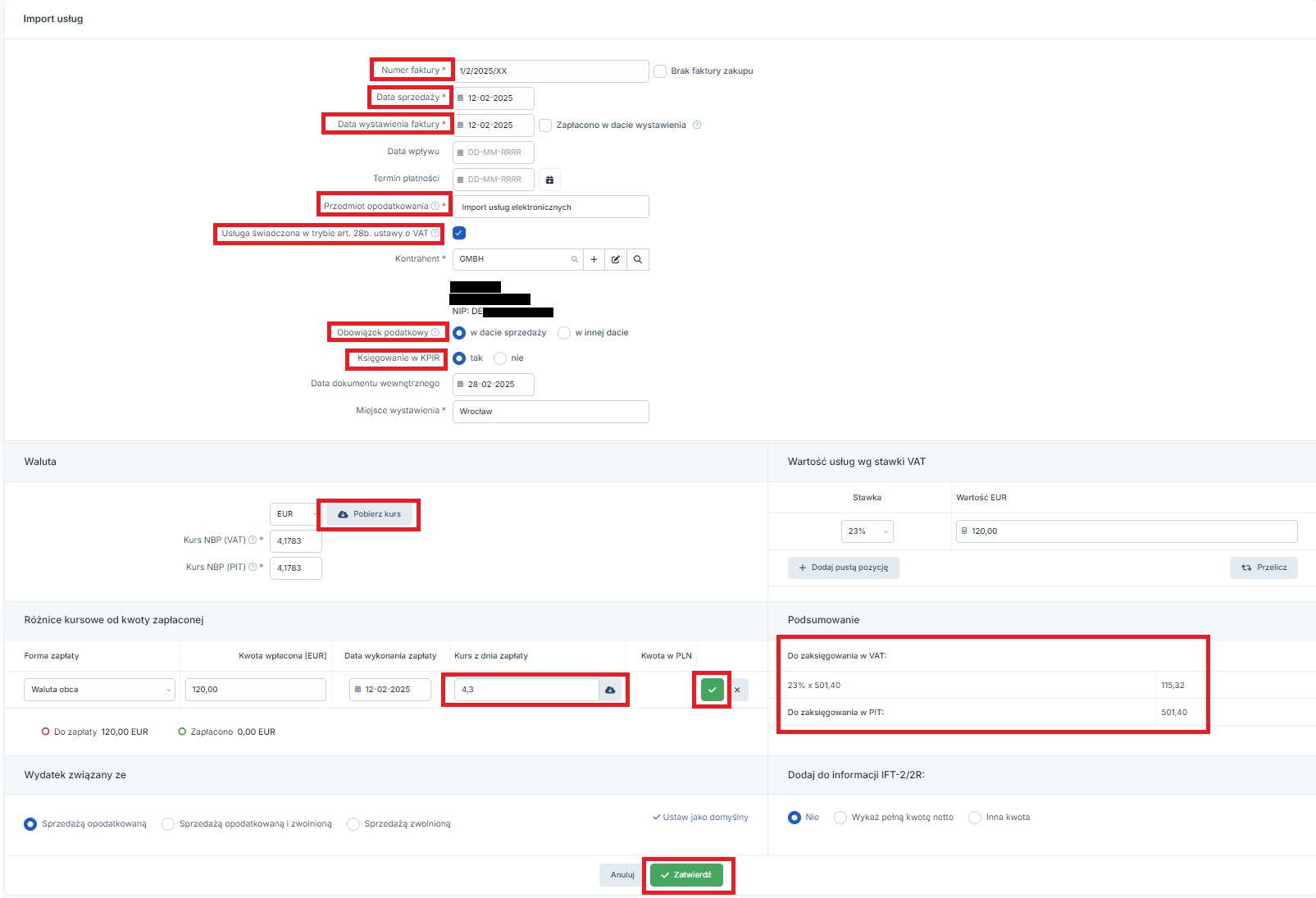

Konto Użytkownika zarejestrowanego jako podatnik VAT i rozliczającego się na KPiR

- Data wystawienia faktury, wykonania usługi i zapłaty są takie same

Użytkownik – czynny podatnik podatku VAT rozlicza się w oparciu o KPIR. W dniu 12.02.2025 r. zakupił usługę elektroniczną od kontrahenta z Niemiec. Wartość usługi – 120 EUR. W tym samym dniu dokonał zapłaty oraz została wystawiona faktura. Zapłata odbyła się z konta złotówkowego. Kurs po jakim przedsiębiorca kupił walutę w banku – 4,30 zł/EUR. Wydatek dotyczy sprzedaży opodatkowanej. Zakup nie podlega wykazaniu na IFT-2R.

Księgując wydatek przez formularz import usług, Użytkownik w poniższy sposób uzupełnia kolejne dane formularza:

- numer faktury, data jej wystawienia – zgodnie z danymi z dokumentu,

- data sprzedaży – data wykonania usługi czyli 12.02.2025 r.,

- data wpływu – pole puste (jako data wpływu zostanie wpisana data wystawienia faktury),

- termin płatności – pole puste,

- przedmiot opodatkowania – import usług lub np. import usług elektronicznych,

- usługa świadczona w trybie art. 28b. ustawy o VAT – zaznaczone,

- obowiązek podatkowy – w dacie sprzedaży,

- księgowanie do KPiR – tak,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla VAT i PIT – będzie to ten sam kurs z racji tego, iż data ujęcia kosztu i powstania obowiązku podatkowego w VAT są takie same.

Podczas księgowania importu usług zostały również wprowadzone informacje o zapłacie. Z racji tego, iż przedsiębiorca zna kurs zakupu waluty w swoim banku w części Różnice kursowe od kwoty zapłaconej jako forma zapłaty została wybrana Waluta obca. Pozwoliło to na ręcznie wpisanie kursu.

W takim wypadku właściwe jest również wybranie jako formy zapłaty – PLN. Wówczas dostępne będzie pole do wpisania kwoty zapłaconej w złotówkach (czyli kwoty jaką przedsiębiorca zapłacił łącznie za kupiona walutę).

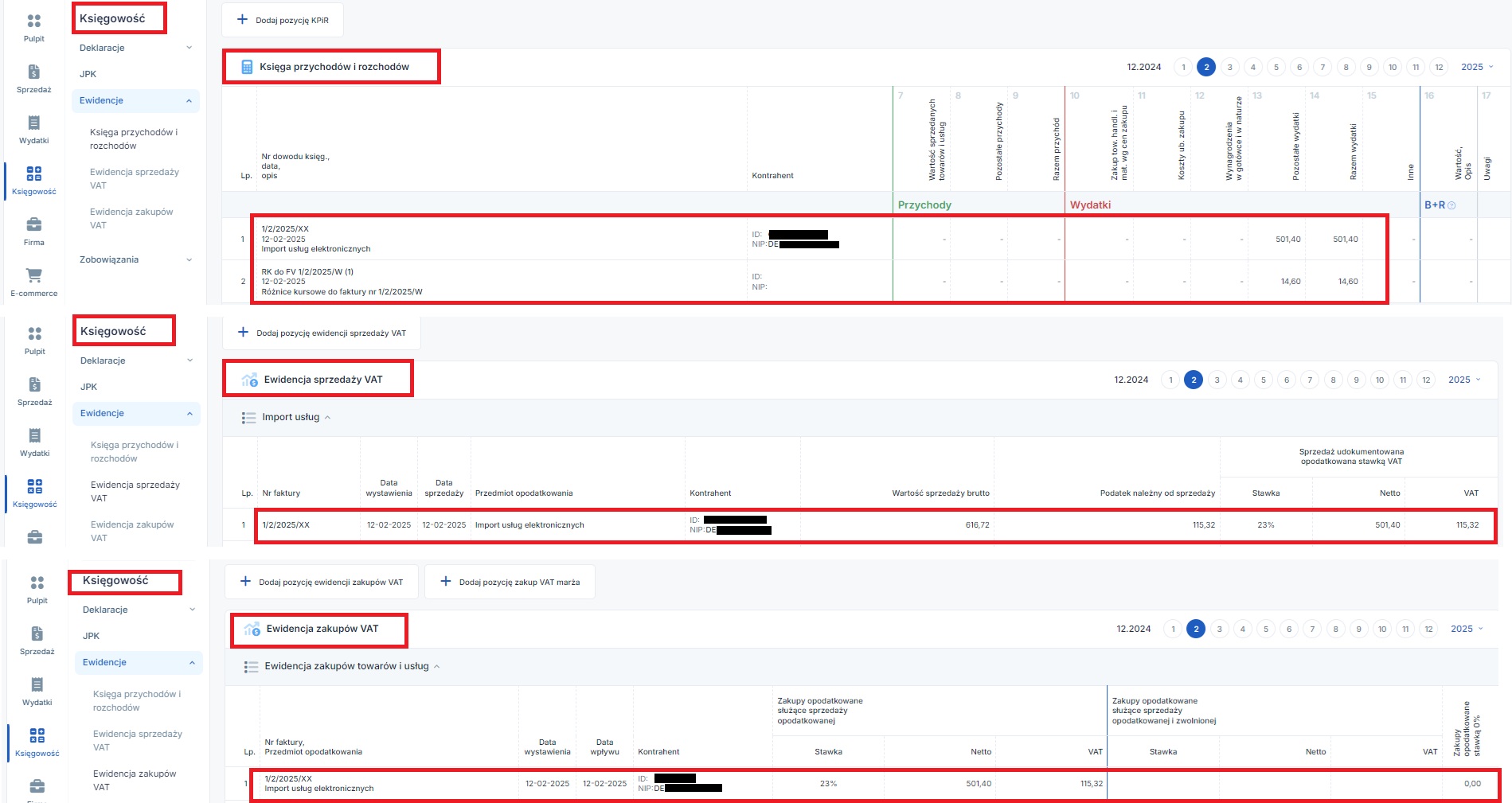

Po zatwierdzeniu wydatek zostanie ujęty w następujący sposób:

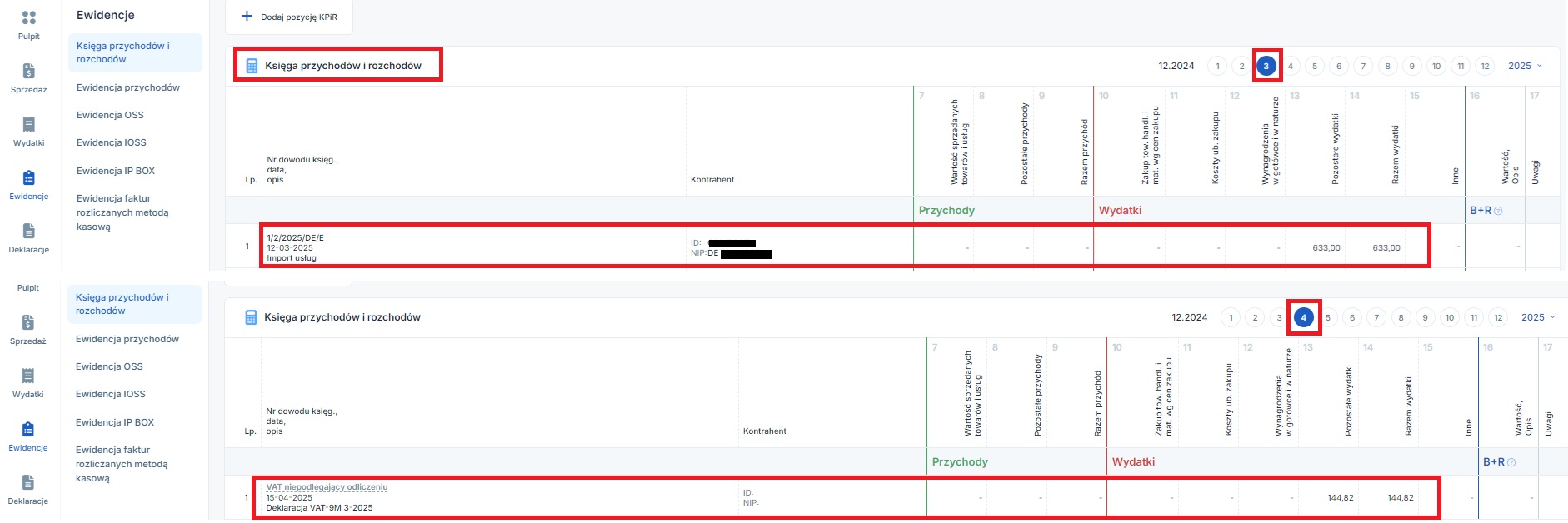

- księga przychodów i rozchodów – w kolumnie KPIR pozostałe wydatki, w miesiącu księgowym lutym, z faktyczną datą wystawienia i numerem z faktury, w kwocie wskazanej jako Do zaksięgowania w PIT. W KPiR dodatkowo ujęte będą różnice kursowe powstałe w momencie wprowadzenia wpłaty (z odniesieniem do numeru faktury wewnętrznej nadanego przez serwis),

- ewidencja zakupów VAT i sprzedaży VAT – w miesiącu zgodnym z datą sprzedaży (luty), z faktycznym numerem i datami z dokumentu wystawionego przez kontrahenta.

- pliki JPKV7: w części ewidencyjnej wartość netto w polach K_29 i K_42, kwota VAT w polach K_30 i K_43 oraz w części deklaracyjnej wartość netto w polach P_29 i P_42, kwota VAT w polach P_30 i P_43. W części ewidencyjnej pliku jako numer dokumentu zostanie wskazany numer dokumentu pierwotnego.

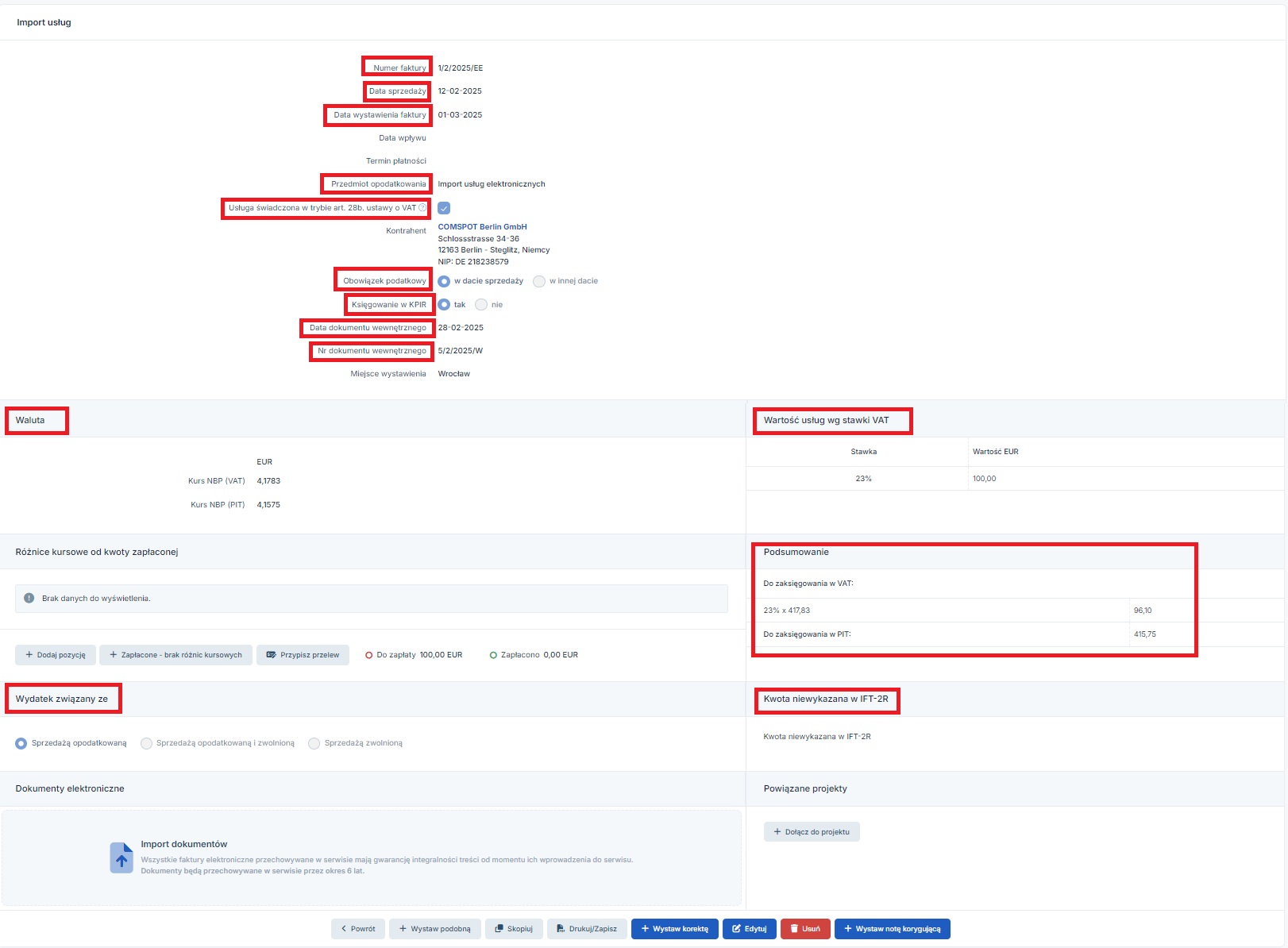

- Inna data wystawienia faktury i data wykonania usługi

Użytkownik – czynny podatnik podatku VAT rozlicza się w oparciu o KPIR. W dniu 12.02.2025 r. zakupił usługę elektroniczną od kontrahenta z Niemiec. Wartość usługi – 120 EUR. W tym samym dniu dokonał zapłaty. Faktura została wystawiona 01.03.2025 r. Zapłata odbyła się z konta walutowego. Wydatek dotyczy sprzedaży opodatkowanej. Zakup nie podlega wykazaniu na IFT-2R.

Księgując wydatek przez formularz importu usług w miesiącu księgowym lutym, Użytkownik w poniższy sposób uzupełnia kolejne dane formularza:

- numer faktury, data jej wystawienia – zgodnie z danymi z dokumentu,

- data sprzedaży – data wykonania usługi czyli 12.02.2025 r.

- data wpływu – pole puste (jako data wpływu zostanie wpisana data wystawienia faktury),

- termin płatności – pole puste,

- przedmiot opodatkowania – import usług lub np. import usług elektronicznych,

- usługa świadczona w trybie art. 28b. ustawy o VAT – zaznaczone,

- obowiązek podatkowy – w dacie sprzedaży,

- księgowanie do KPiR – tak,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

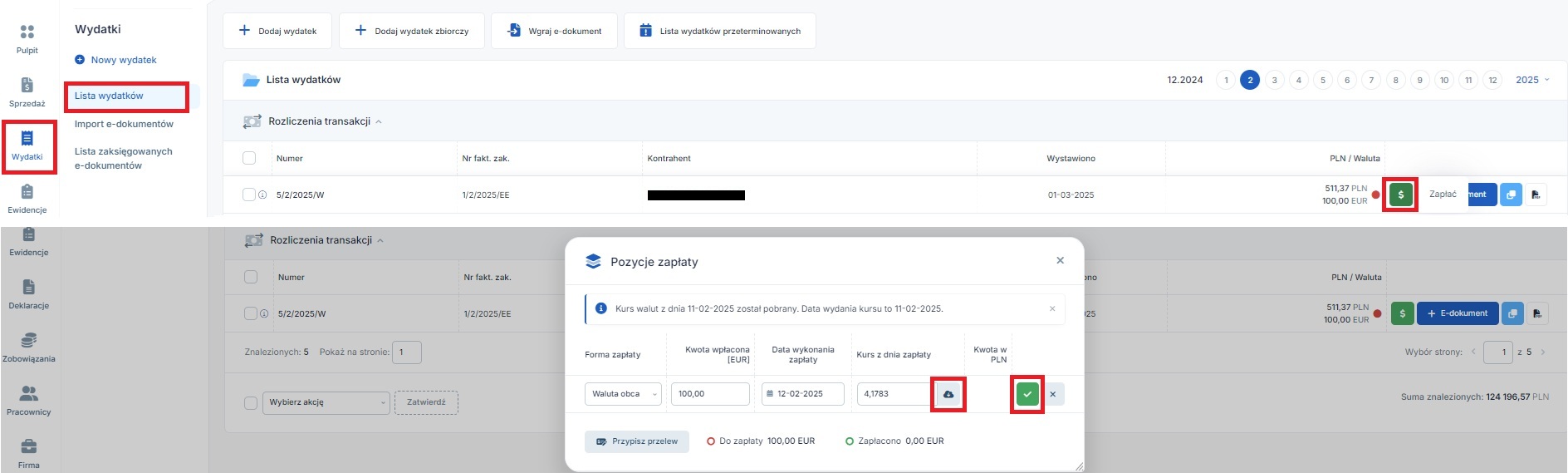

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla VAT i PIT – kursy będą różne z racji tego, iż data ujęcia kosztu i powstania obowiązku podatkowego w VAT są różne. Użytkownik miał możliwość wprowadzenia informacji o zapłacie bezpośrednio podczas księgowania wydatku. Zrobił to jednak z poziomu zakładki wydatki.

Uzupełniony i zatwierdzony formularz zaksięgowanego wydatku wygląda następująco.

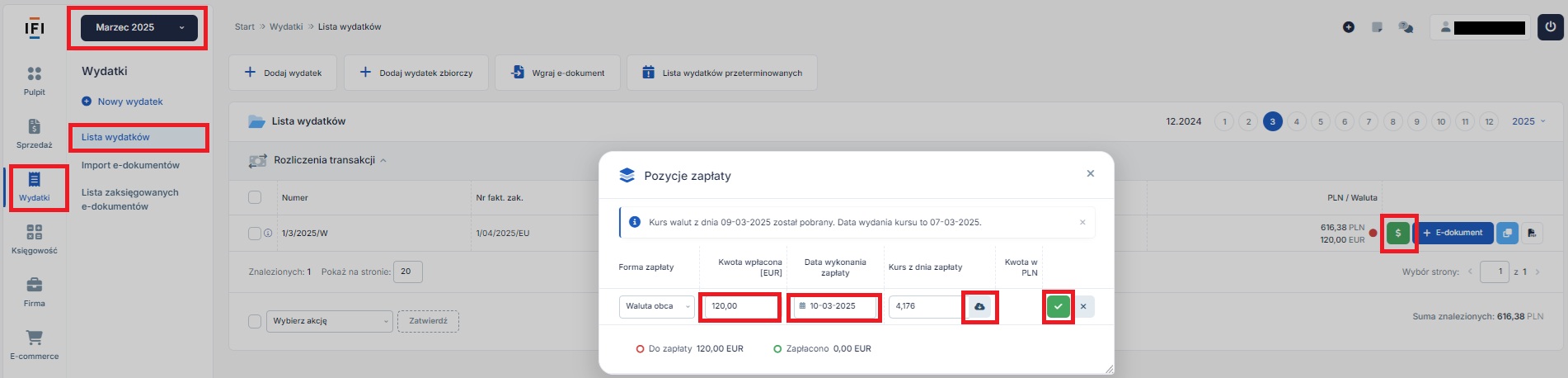

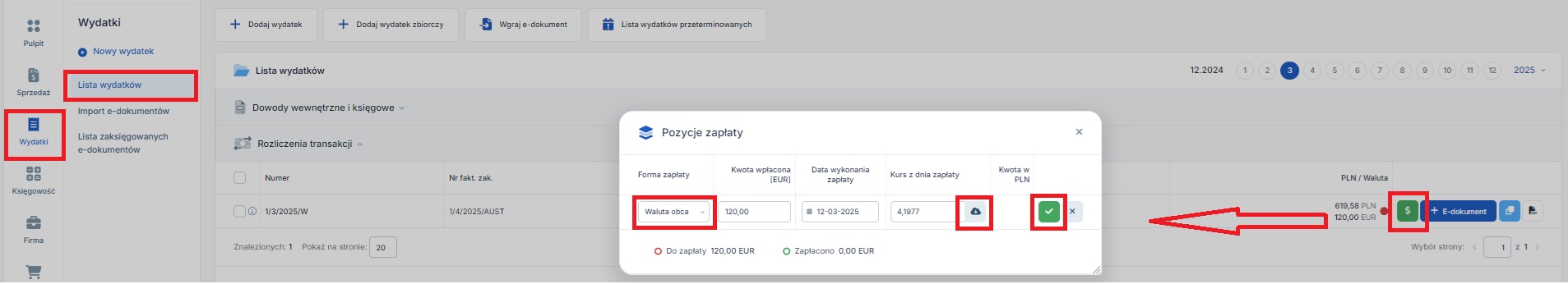

Informacja o zapłacie została wprowadzona z poziomu zakładki Wydatki ➡ Lista wydatków, za pomocą funkcji dostępnej w kolumnie Zapłać.

Jak zostało wskazane wcześniej Użytkownik dokonał zapłaty z konta walutowego. W związku z tym po wpisaniu daty zapłaty oraz po wybraniu jako formy zapłaty waluty obcej mógł skorzystać z pola pobierz kurs. Pozwoliło to na pobranie średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę dokonania zapłaty. Po zatwierdzeniu serwis wyliczył i zaksięgował różnice kursowe. Są to transakcyjne różnice kursowe. Związane z zapłatą z konta walutowego różnice kursowe z wyceny środków na rachunku bankowym Użytkownik wylicza samodzielnie a następnie księguje jako pozostały wydatek lub pozostały przychód. Więcej informacji na ten temat tutaj.

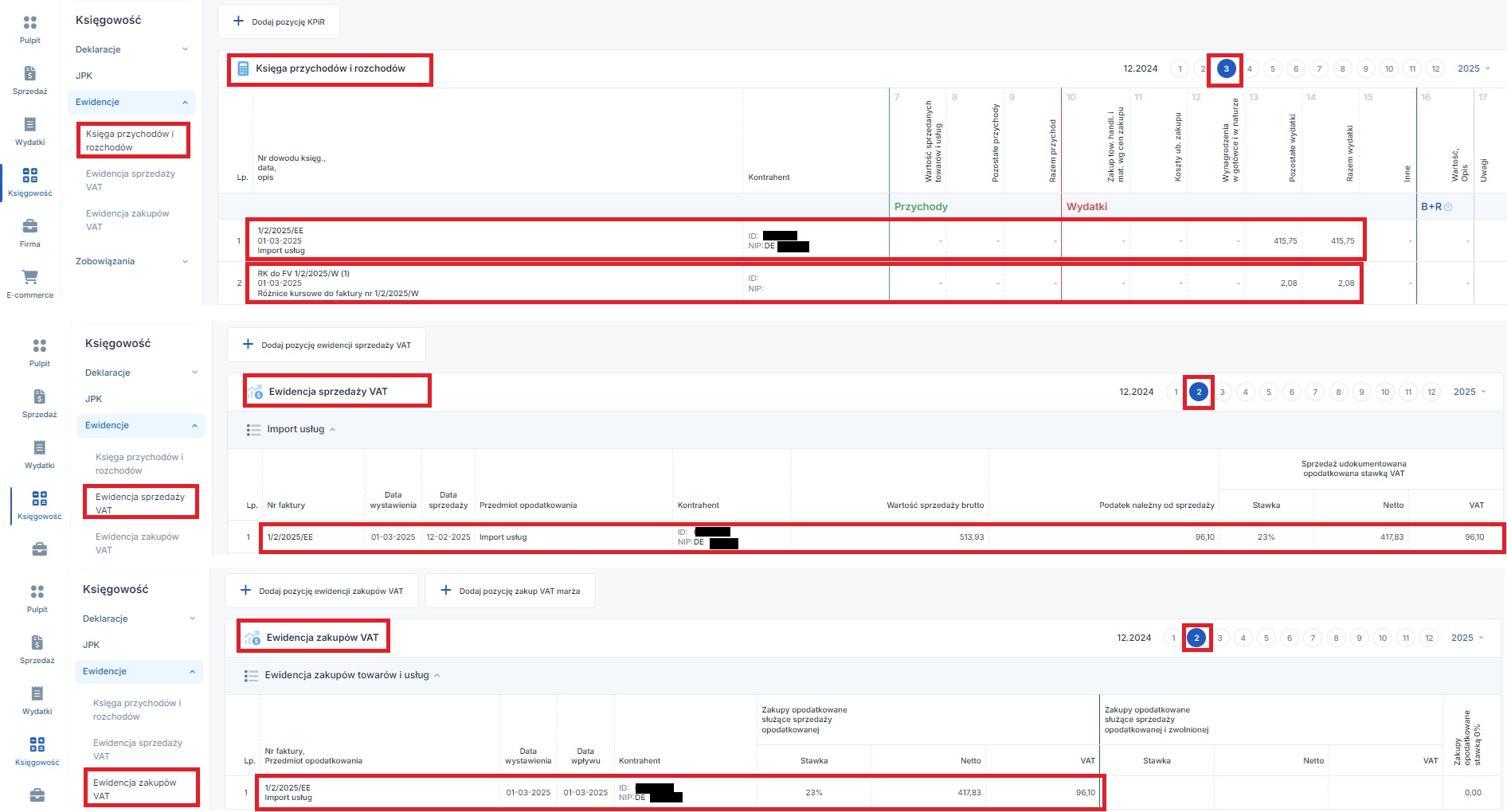

Po zatwierdzeniu wydatek zostanie ujęty w następujący sposób:

- księga przychodów i rozchodów – w kolumnie KPIR pozostałe wydatki, w faktycznej dacie i z numerem wynikającym z faktury, kwocie wskazanej jako Do zaksięgowania w PIT. W KPiR dodatkowo ujęte będą różnice kursowe powstałe w momencie wprowadzenia wpłaty (ze wskazaniem numeru faktury wewnętrznej nadanym przez serwis).

- ewidencja zakupów VAT i sprzedaży VAT – w miesiącu zgodnym z datą sprzedaży (luty), z faktycznym numerem faktury oraz wskazaniem dat sprzedaży i daty wystawienia faktury przez kontrahenta zagranicznego.

- pliki JPKV7: w części ewidencyjnej wartość netto w polach K_29 i K_42, kwota VAT w polach K_30 i K_43 oraz w części deklaracyjnej wartość netto w polach P_29 i P_42, kwota VAT w polach P_30 i P_43. W części ewidencyjnej pliku jako numer dokumentu zostanie wskazany numer dokumentu pierwotnego.

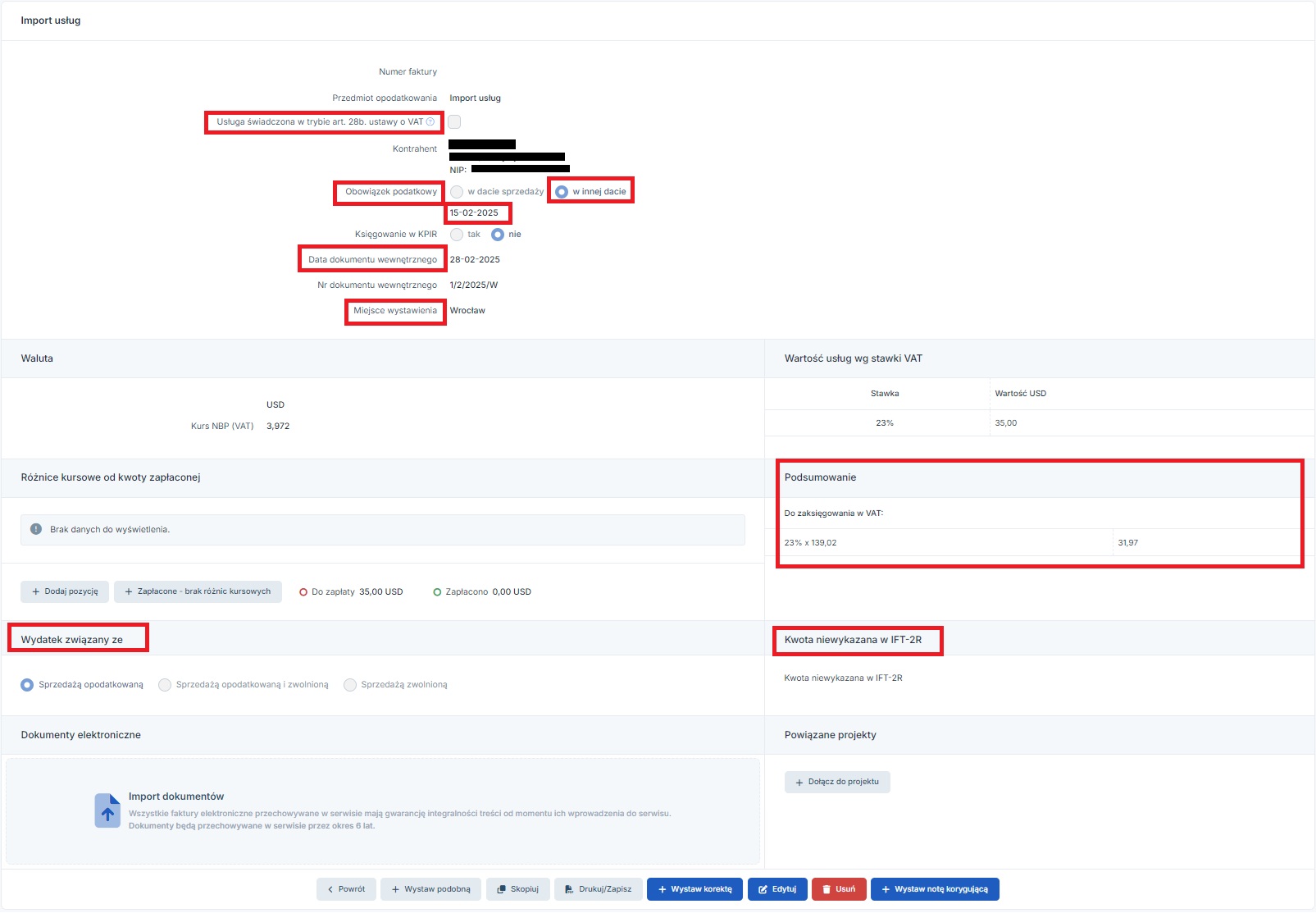

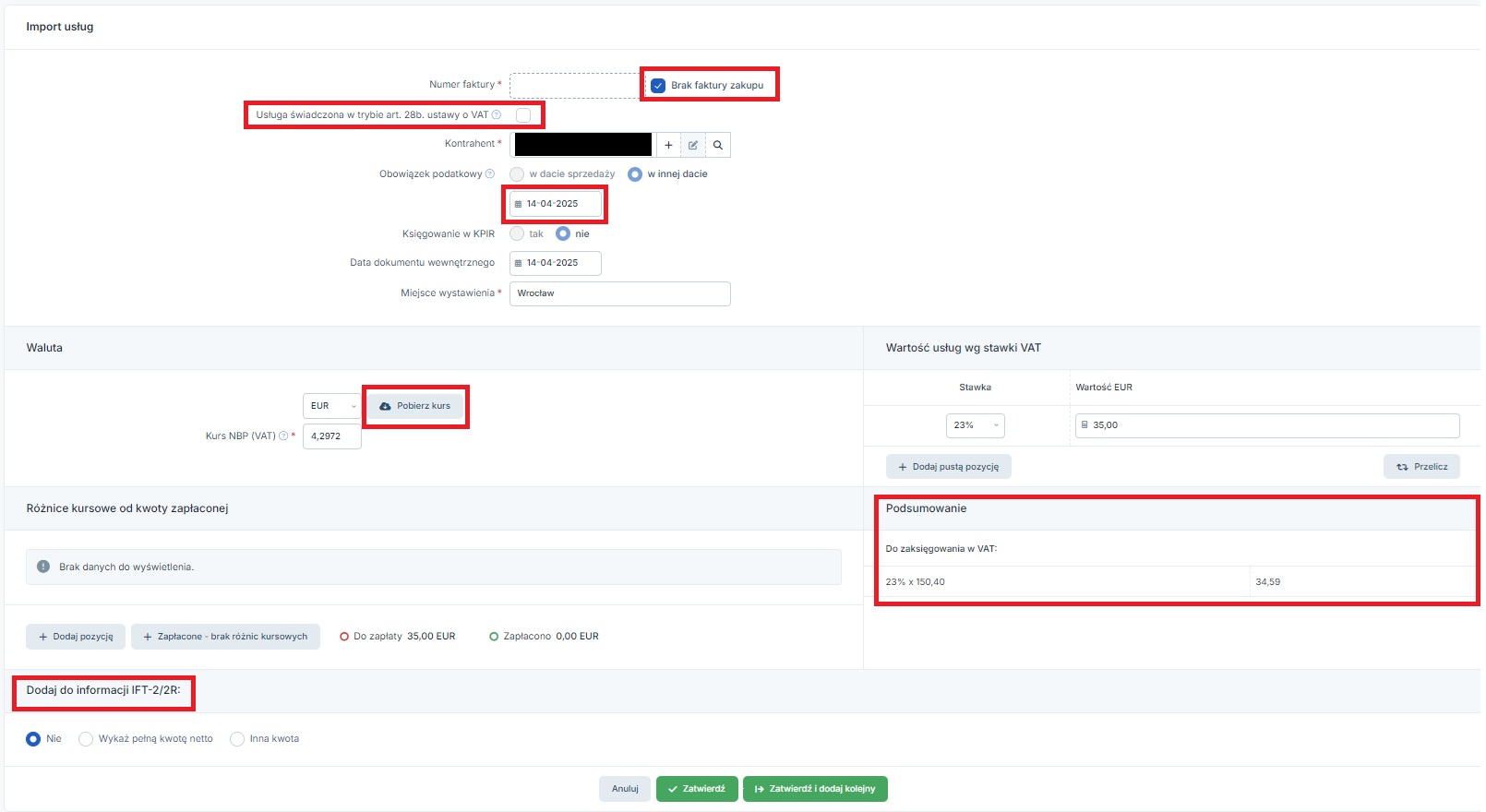

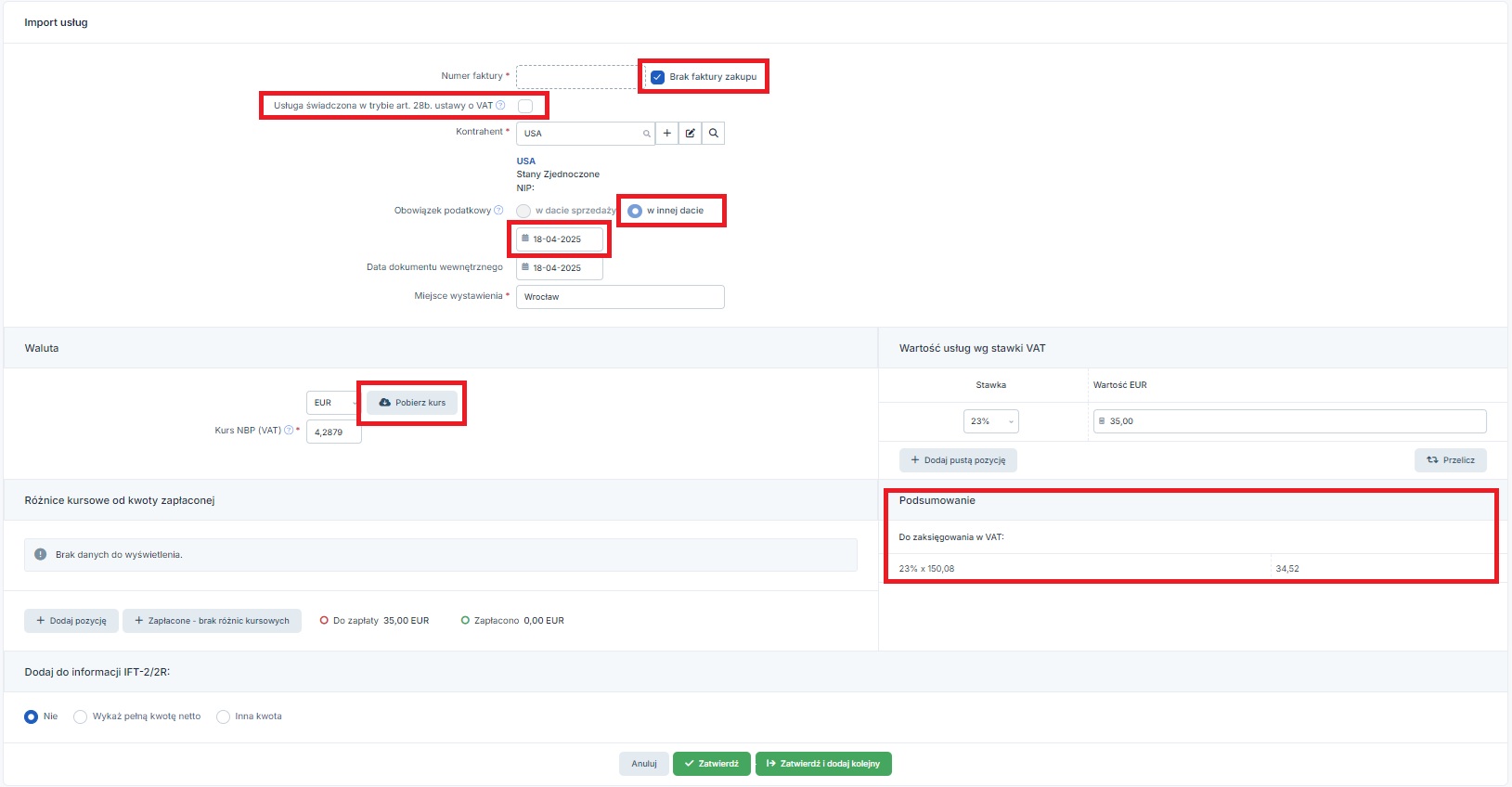

- Brak faktury zakupu

Użytkownik – czynny podatnik podatku VAT, rozliczający się w oparciu o KPiR dokonał zakupu w USA usługi elektronicznej. Zapłata została dokonana 15.02.2025 r. Usługa została wykonana 20.02.2025 r. Zapłata została dokonana w walucie z konta złotówkowego. Przedsiębiorcy nie udało się uzyskać od sprzedawcy faktury. Wartość zakupionej usługi 35 USD.

Wydatek związany jest ze sprzedażą opodatkowaną, nie podlega wykazaniu w IFT-2/2R.

Brak dokumentu zakupu nie zwalnia w takim wypadku z obowiązku rozliczenia podatku VAT. Nabywca ma obowiązek rozliczyć import usług, nie ma jednak podstawy do zaksięgowania wydatku do kosztów.

W związku z nabyciem usługi – obowiązek rozliczenia podatku VAT powstał w dacie 15.02.2025 r. z racji zapłaty dokonanej przed wykonaniem usługi.

Księgując wydatek w miesiącu księgowym lutym 2025 r. przez formularz importu usług poszczególne pola są uzupełniane następująco:

- numer faktury, data jej wystawienia – pole pozostają puste. Zaznaczony zostaje checkbox brak faktury zakupu,

- przedmiot opodatkowania – import usług lub np. import usług,

- usługa świadczona w trybie art. 28b. ustawy o VAT – pole odznaczone,

- obowiązek podatkowy – po oznaczeniu informacji o braku faktury serwis automatycznie ustawi (bez możliwości zmiany) w tym polu opcję w innej dacie, a następnie w polu, które się pojawi należy uzupełnić datę dokonania zapłaty (15.02.2025),

- księgowanie do KPiR – po oznaczeniu informacji o braku faktury serwis automatycznie ustawi w tym polu opcję nie. Pole to nie będzie edytowalne,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla podatku VAT. Po zatwierdzeniu zostanie wyliczona kwota podlegająca księgowaniu w podatku VAT.

Uzupełniony oraz zatwierdzony formularz wydatku wygląda następująco.

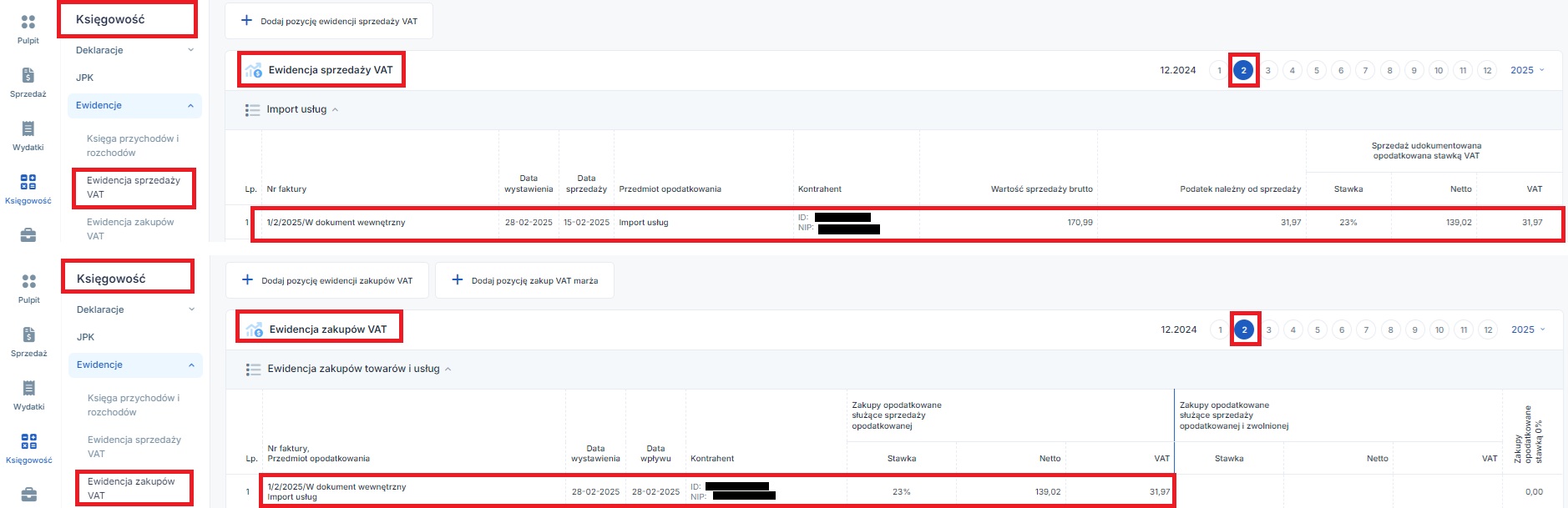

W związku z brakiem faktury i brakiem prawa do kosztów wydatek będzie ujęty jedynie w ewidencjach VAT. W ewidencji sprzedaży VAT w polu numeru faktury widoczny będzie numer faktury wewnętrznej nadany przez serwis wraz oznaczeniem, iż jest to dokument wewnętrzny. Analogicznie numer dokumentu wskazany będzie w ewidencji zakupów VAT.

W pliki JPKV7 transakcja zostanie wykazana:

- w części ewidencyjnej: wartość netto w polach K_27 i K_42, kwota VAT w polach: K_28 i K_ 43,

- w części deklaracyjnej w polach: wartość netto w polach P_27 i P_42, kwota VAT w polach: P_28 i P_43.

W związku z brakiem faktury VAT w części ewidencyjnej pliku JPKV7 import usług będzie wykazany bez wskazania numeru faktury z oznaczeniem WEW – dokument wewnętrzny.

- Inna kwota z faktury zaksięgowana jako koszt a inna rozliczeń w podatku VAT np. import usług dotyczących pojazdu.

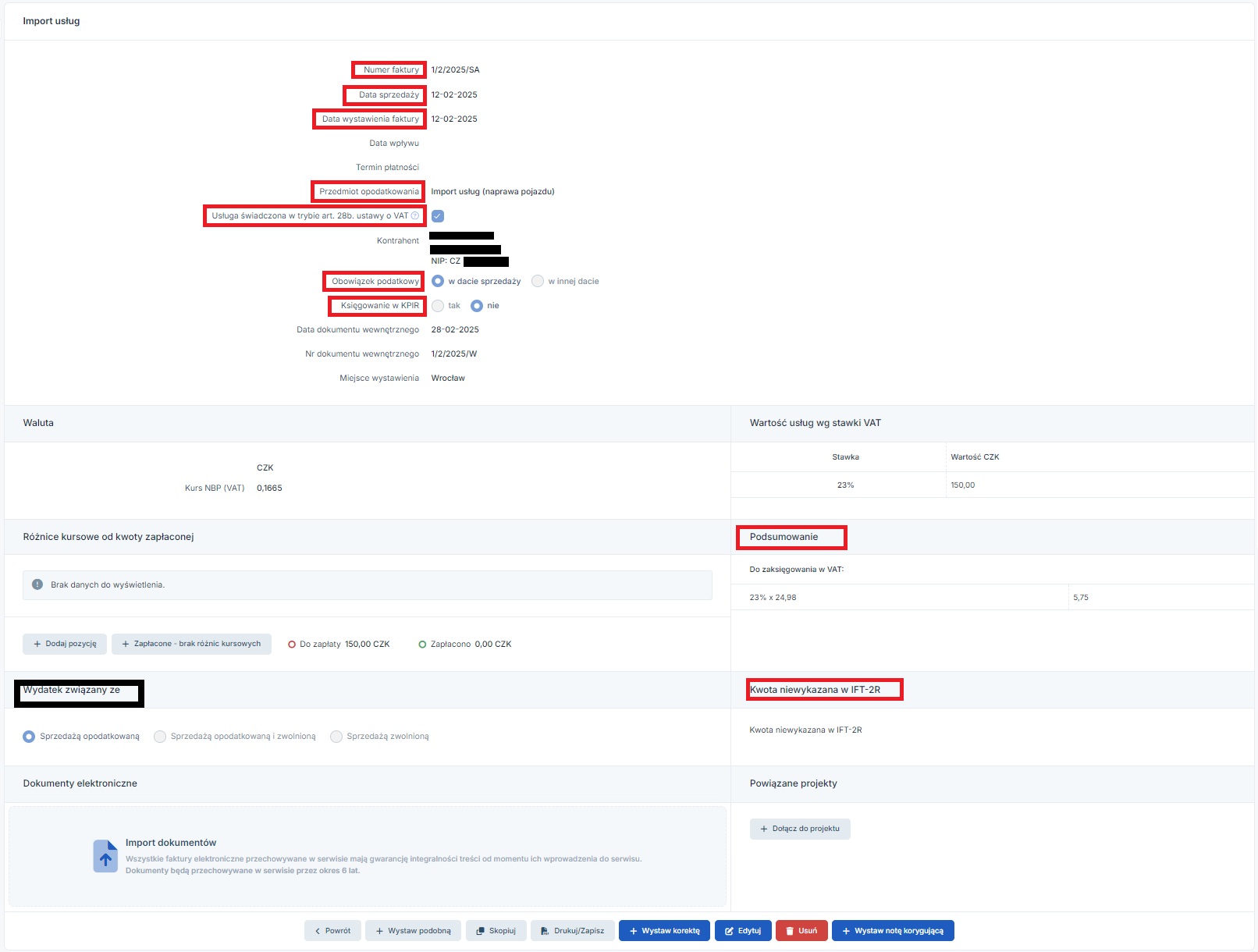

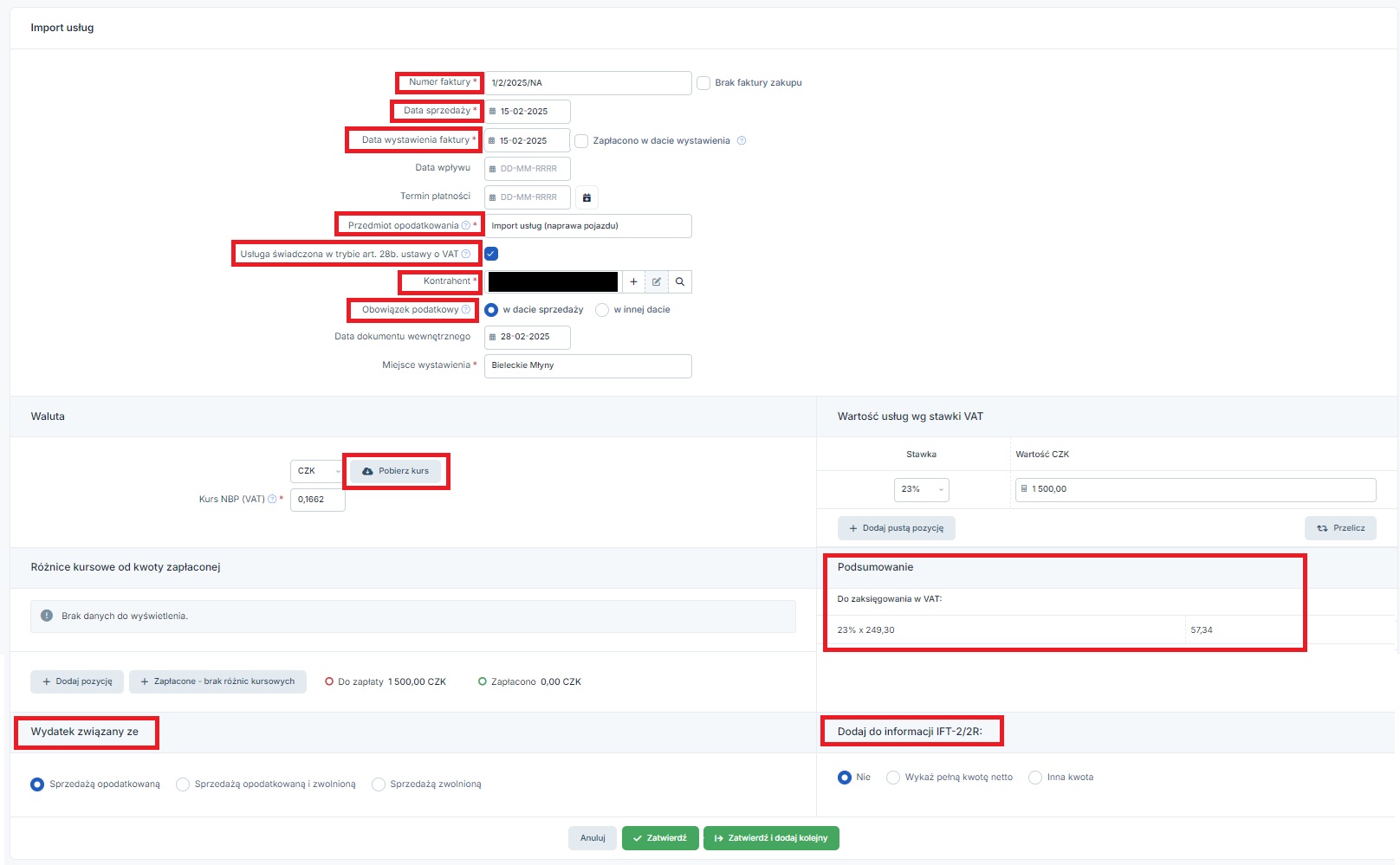

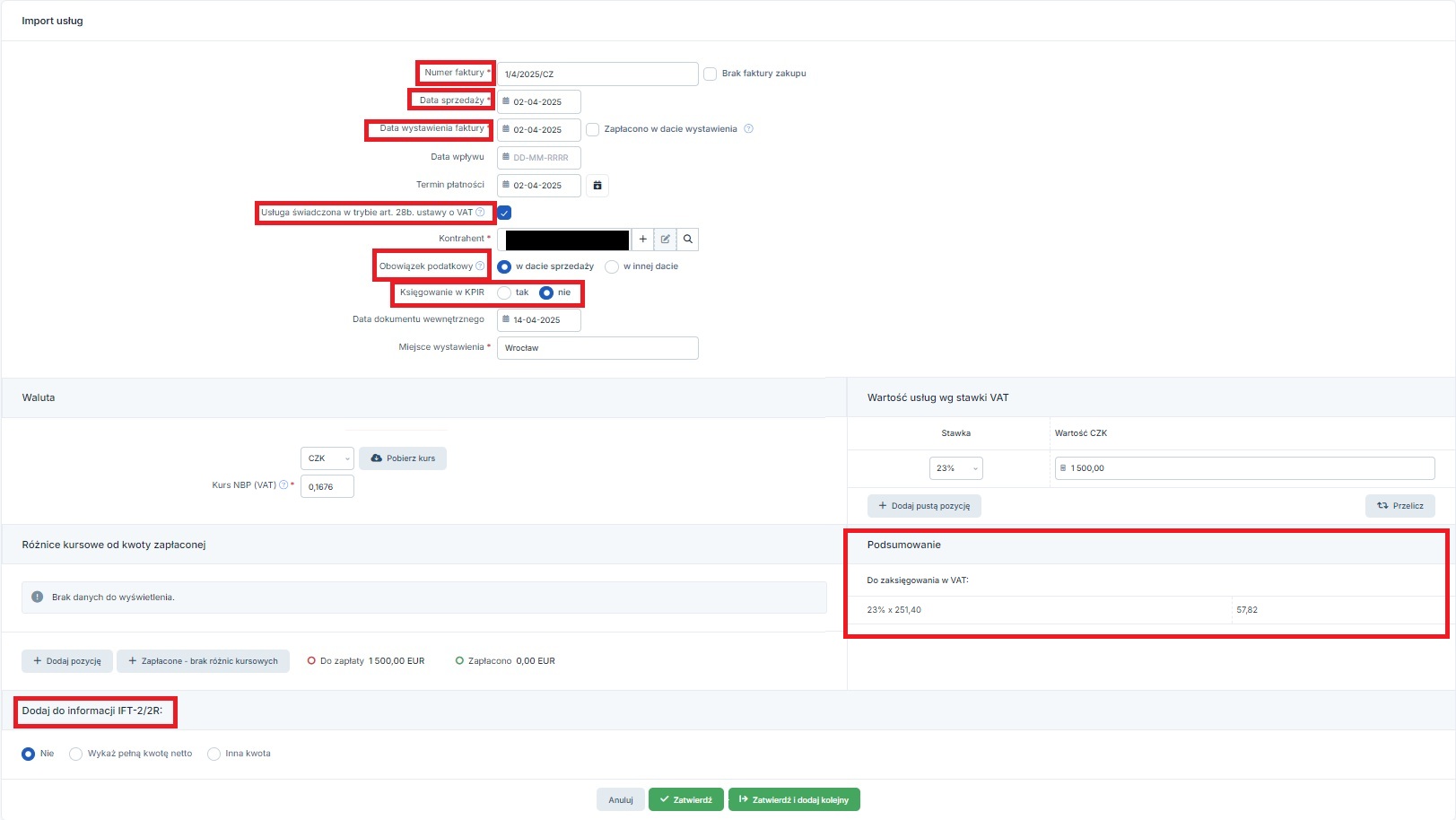

Przedsiębiorca posiada w ewidencji środków trwałych samochód osobowy używany w sposób “mieszany”. Samochodem odbył podróż służbową do Czech. Tam w związku z awarią pojazdu poniósł wydatek na jego naprawę. Od sprzedawcy z Czech otrzymał fakturę bez naliczenia VAT. Poniesiony wydatek należy rozliczyć jako import usług.

Nabywca w związku z zakupem otrzymał fakturę z dnia 12.02.2025 r. na kwotę 150 CZK. W tym samym dniu faktura została opłacona kartą do konta firmowego prowadzonego w złotówkach (kurs zastosowany przez bank: 0,1678 zł/ CZK).

Przedsiębiorca nie prowadzi sprzedaży zwolnionej z VAT. Nabycie nie będzie wykazywane na IFT-2R.

Formularz importu usług dostępny w serwisie nie pozwala na powiązanie wydatku z pojazdem i rozliczenie kwot w sposób właściwy dla pojazdu tzn. z uwzględnieniem częściowego odliczenia VAT i prawem do zaliczenia części wydatku w kosztach. W związku z tym Użytkownik będzie odrębnie księgował podatek VAT należny, naliczony i koszt. Odrębnie księgowane będą również różnice kursowe.

Podatek VAT należny – w celu jego rozliczenia należy ustawić miesiąc księgowy czerwiec i przejść do zakładki Wydatki ➡ Dodaj wydatek ➡ Import usług. Formularz uzupełniany jest następująco:

- numer faktury i data jej wystawienia – zgodnie z danymi z dokumentu kosztowego,

- data wpływu – pole puste,

- data sprzedaży – data wykonania usługi – 12.02.2025 r.

- przedmiot opodatkowania – np. import usług (naprawa pojazdu),

- pole Usługa świadczona w trybie art. 28b. ustawy o VAT – zostaje zaznaczone,

- pole Obowiązek podatkowy – zostaje oznaczone pole w dacie sprzedaży,

- pole Księgowanie w KPiR – zmieniamy na nie,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – miejscowość zgodna z siedzibą firmy.

Po uzupełnieniu informacji o wartości zakupionej usługi oraz wybraniu dla niej stawki VAT i pobraniu kursu waluty, Użytkownik oznacza związek wydatku ze sprzedażą opodatkowaną. Dodatkowo zaznacza aby nie był on dodawany do informacji IFT-2/2R.

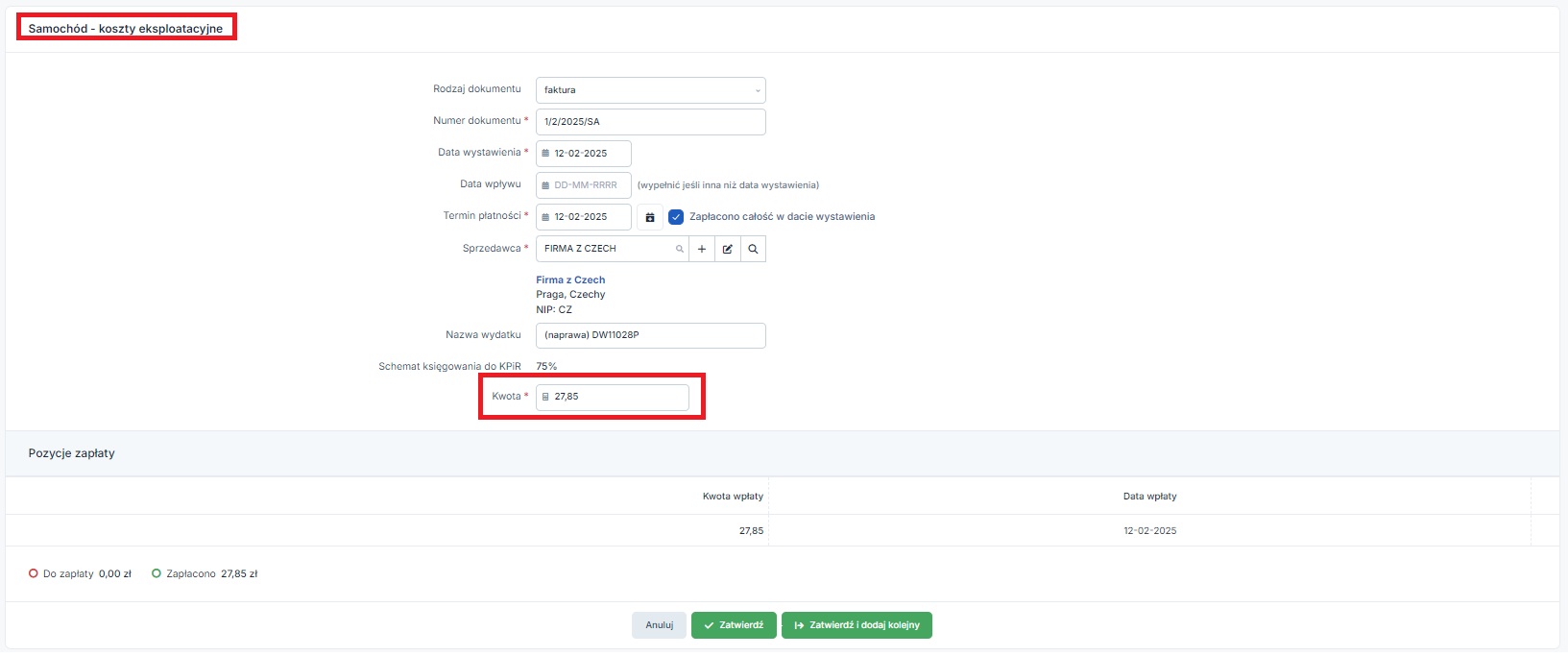

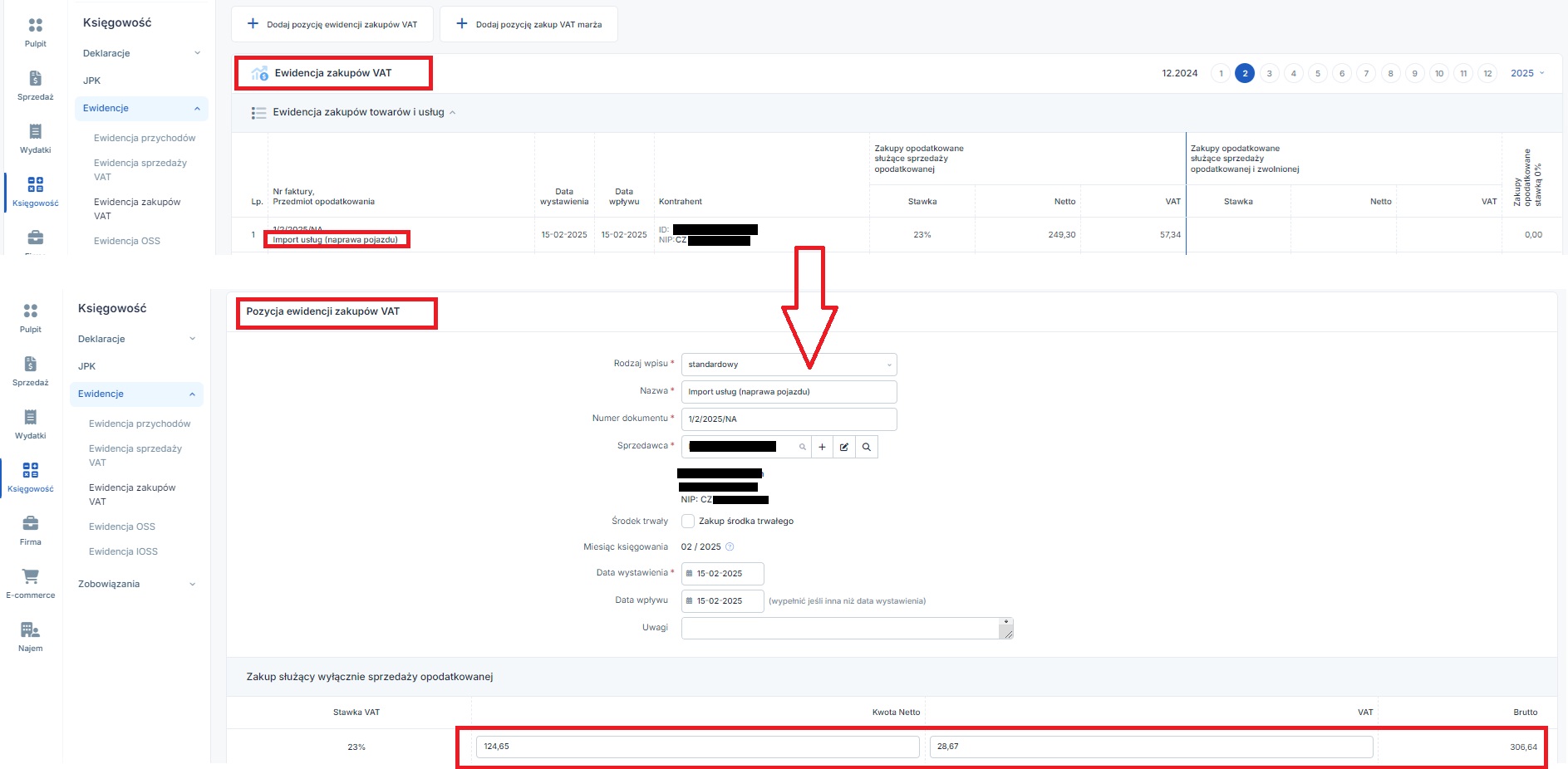

Zatwierdzony formularz wydatku wygląda następująco.

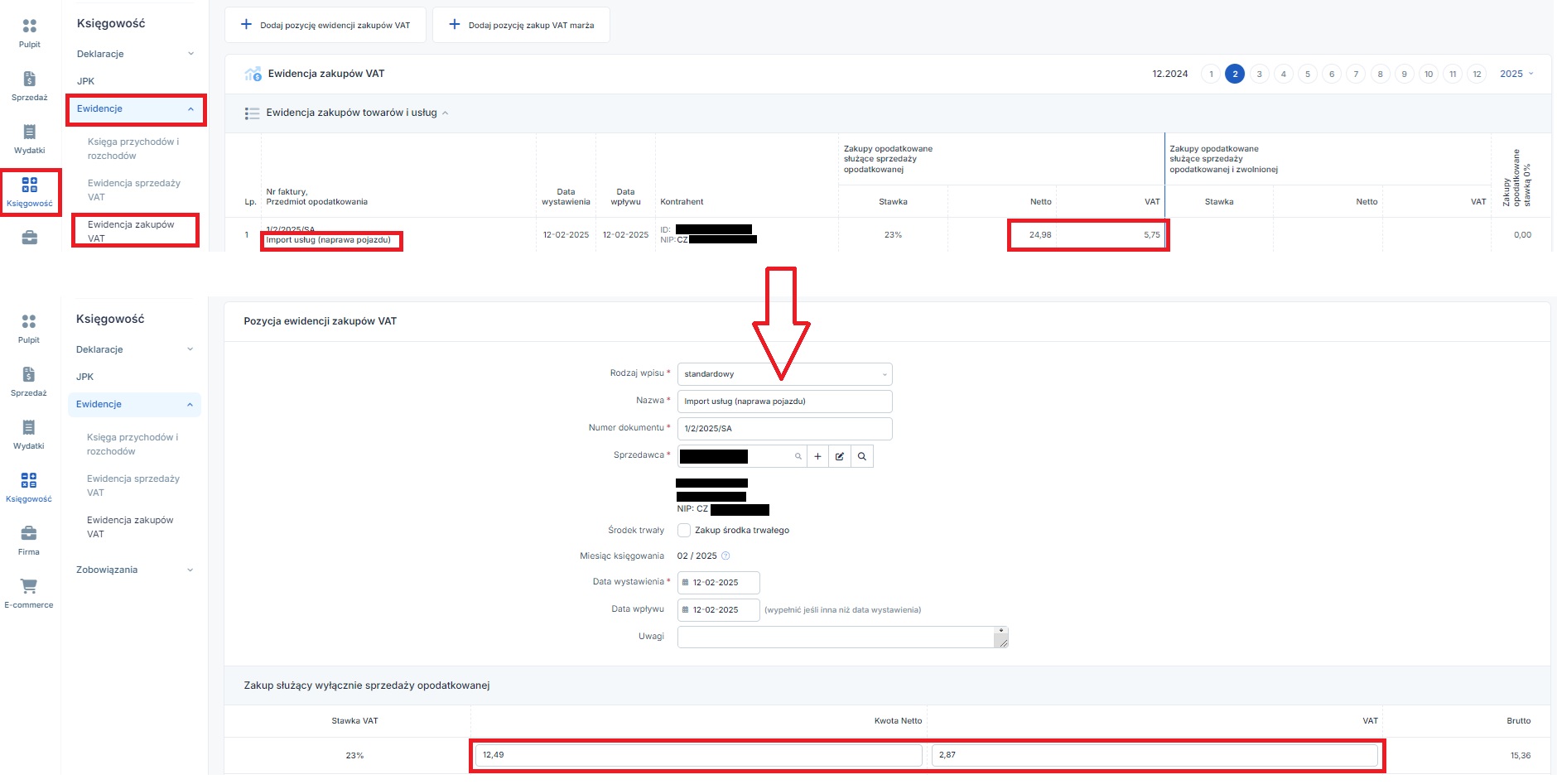

Podatek VAT naliczony – w związku z powyższym księgowaniem w Ewidencji zakupów VAT zostanie naliczony pełen VAT od wydatku. Wydatek dotyczy pojazdu osobowego, dającego prawo odliczenia połowy VAT. W celu zmiany kwoty odliczonego podatku VAT należy przejść do zakładki Księgowość ➡ Ewidencje ➡ Ewidencja Zakupów VAT. Tam odnajduje zaksięgowany wydatek a następnie otwiera go wybierając zapis w kolumnie Przedmiot opodatkowania.

W kolejnym kroku należy edytować widoczny zapis w Ewidencji zakupów VAT. W edycji należy ręcznie zmienić kwotę netto i podatku VAT na połowę pierwotnej kwoty. W ostatnim kroku należy zatwierdzić zmiany. Po zatwierdzeniu w związku z rozliczeniem importu usług dotyczącego pojazdu będzie odliczona połowa VAT.

Koszt – w przypadku pojazdu osobowego firmowego używanego w sposób “mieszany” wydatki związane z jego używaniem są kosztem w 75% (więcej na ten temat tutaj).

Księgowanie dokonywane jest przez zakładkę Firma ➡ Pojazdy ➡ lista pojazdów ➡ + dodaj koszt pojazdu ➡ Inne koszty ➡ + inny. W formularzu wydatku Użytkownik uzupełnia dane dokumentu zgodnie z jego faktyczną treścią. Kwotą potrzebną do księgowania będzie kwota brutto z formularza importu usług pomniejszona o VAT z ewidencji zakupów VAT. Będzie to kwota 27,85 zł (30,72 zł – 2,87 zł).

Po zatwierdzeniu w KPiR ujęta zostanie kwota 20,89 zł.

Różnice kursowe – w przypadku kiedy w formularzu Importu usług oznaczony zostanie brak księgowania do KPiR dodana informacja o zapłacie nie powoduje powstania różnic kursowych. W związku z tym różnice kursowe przedsiębiorca wylicza i księguje odrębnie. Różnice kursowe są wyliczane w odniesieniu do kwoty będącej kosztem. W związku z tym, że nie cały wydatek będzie kosztem – nie cała kwota wyliczonych RK będzie zaksięgowana.

Wyliczenie RK podlegających księgowaniu: 150 CZK * (0,1695- 0,1665) zł/CZK = 0,45 zł. Uzyskaną kwotę mnożymy przez 75%. Daje to wartość 0,34 zł. Kurs z dnia zapłaty był wyższy niż kurs zastosowany do księgowania kosztu w związku z tym wyliczona kwota będzie ujemną różnicą kursową zaksięgowaną jako pozostały wydatek. Księgowanie będzie odbywać się przez zakładkę Wydatki ➡ lista wydatków ➡ Dodaj wydatek ➡ Dowód księgowy. Koszt ten będzie księgowany w dacie zapłaty tożsamej z datą wystawienia faktury.

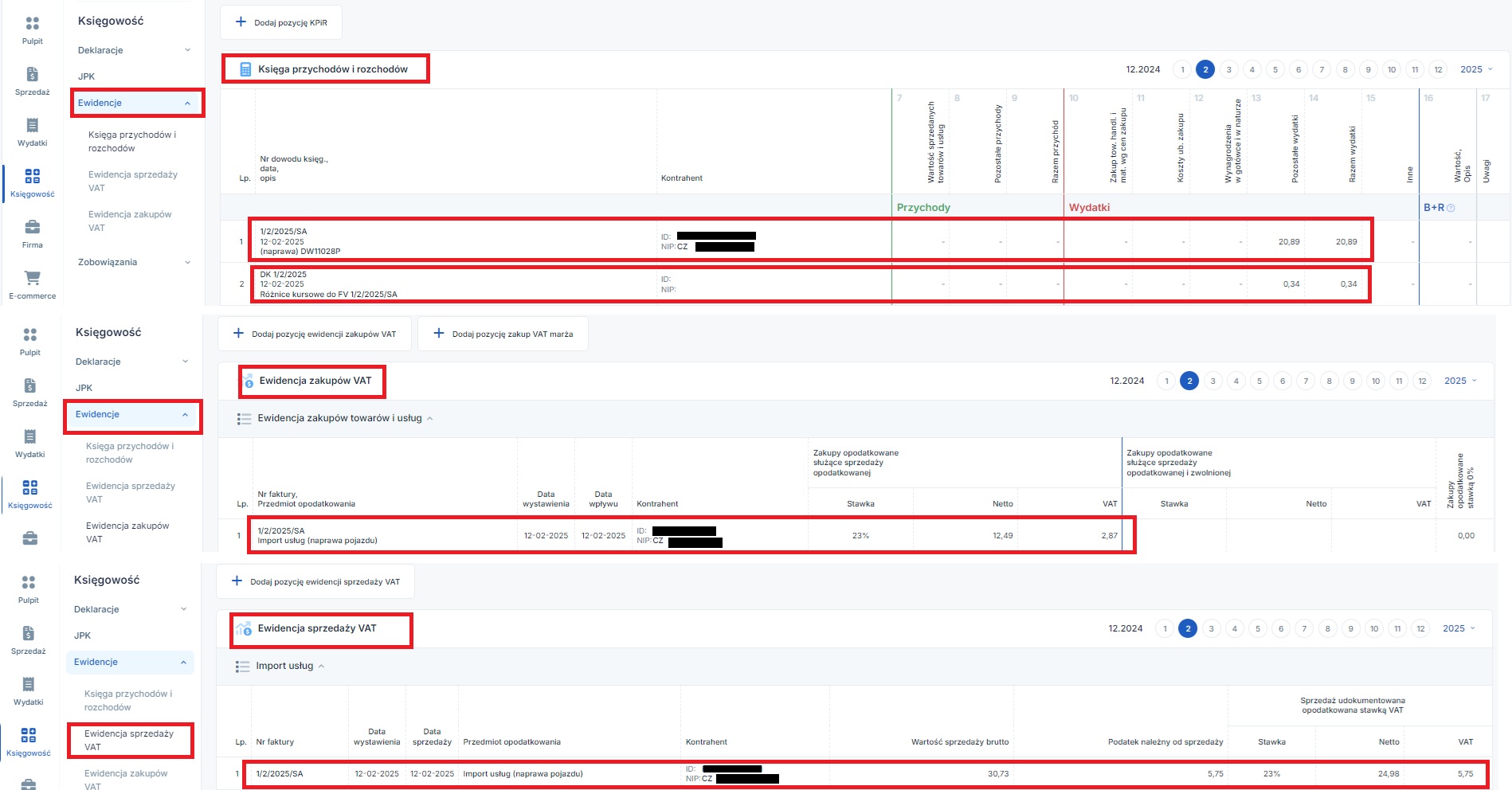

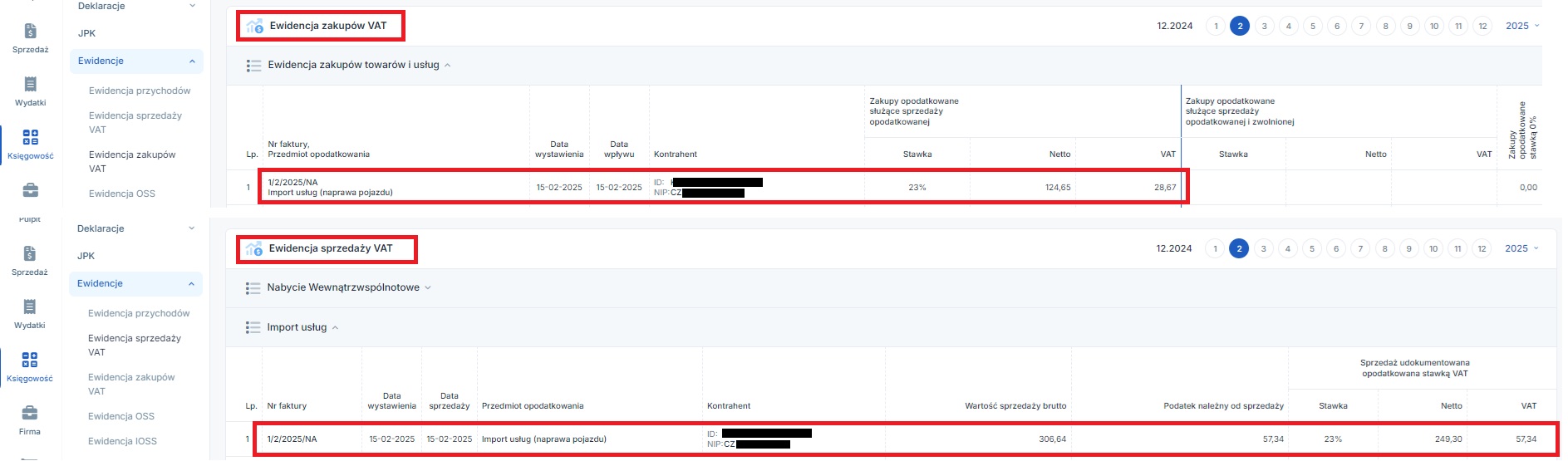

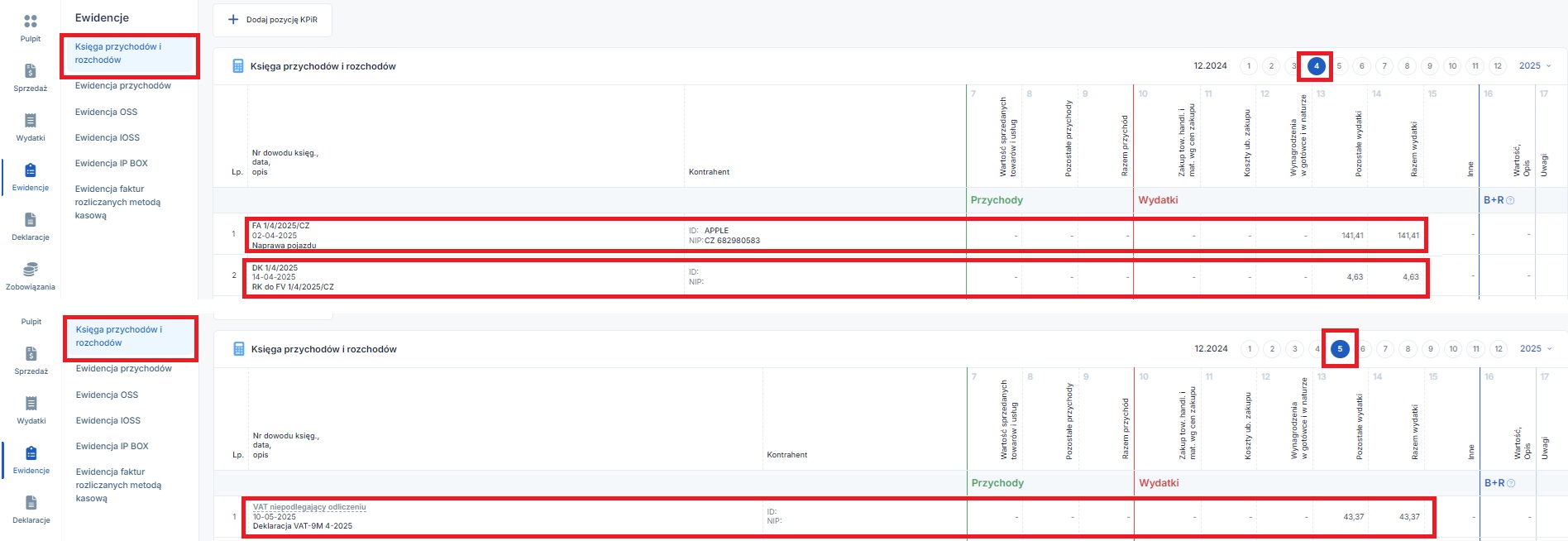

Po dokonaniu wszystkich powyższych księgowań zapisy w ewidencjach będą następujące:

- księga przychodów i rozchodów – w dacie wystawienia faktury (12.02.2025 r.) z numerem faktury będzie zaksięgowana kwota kosztu 20,89 zł. Będzie ona ujęta w kolumnie pozostałe wydatki. W tej samej kolumnie i dacie ujęta będzie różnica kursowa.

- ewidencja zakupów VAT – w dacie wystawienia faktury i z jej numerem widoczna będzie odliczona połowa VAT wyliczona na formularzu Importu usług (2,87 zł),

- ewidencja sprzedaży VAT – w dacie wystawienia faktury i z jej numerem widoczna będzie pełna kwota VAT wyliczona na formularzu Importu usług (5,75 zł).

W pliku JPKV7 transakcja zostanie wykazana:

- w części ewidencyjnej: wartość netto w polach K_29 i K_42, kwota VAT w polach: K_30 i K_ 43,

- w części deklaracyjnej w polach: wartość netto w polach P_29 i P_42, kwota VAT w polach: P_30 i P_43.

W części ewidencyjnej jako numer dokumentu widoczny będzie faktyczny numer faktury.

W przypadku kiedy rozliczenie importu usług wiąże się z inną kwotą księgowaną w kosztach czy inną kwotą odliczanego podatku VAT zalecany jest kontakt z BOK w celu wskazania instrukcji dostosowanej do stanu faktycznego.

- Import usług związany ze sprzedażą opodatkowaną i zwolnioną lub sprzedażą zwolnioną

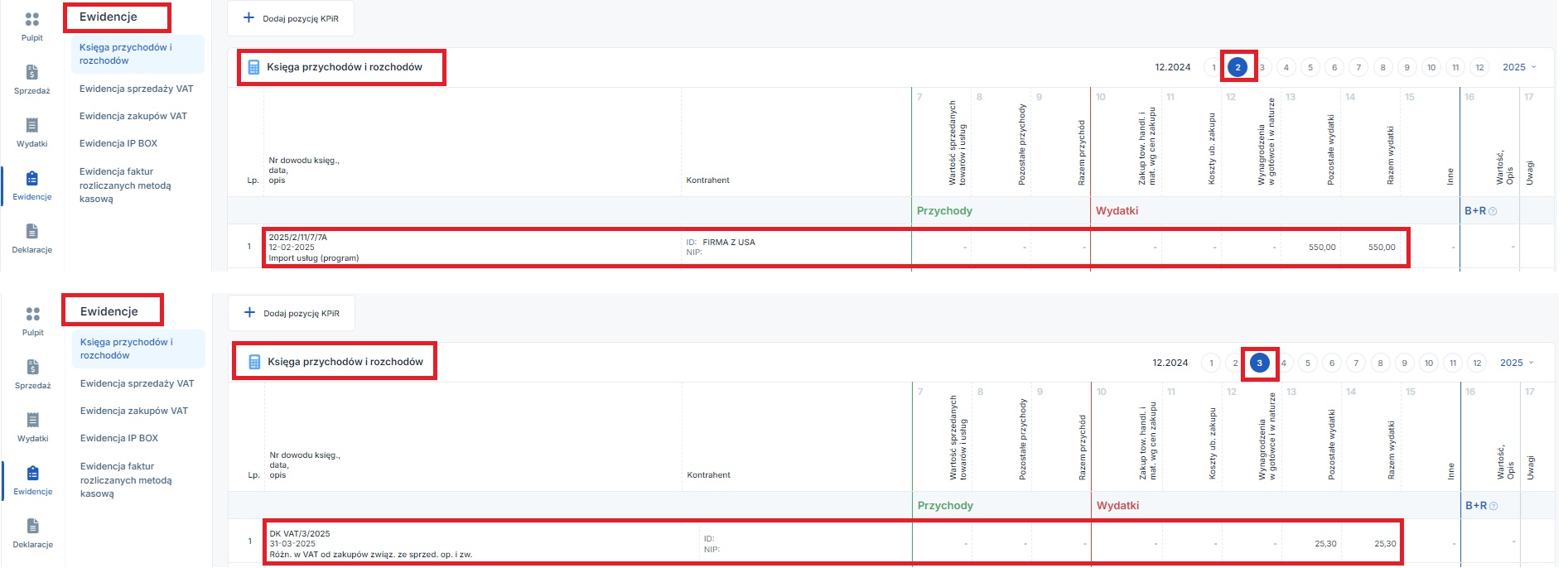

Przedsiębiorca – czynny podatnik podatku VAT dokonał zakupu programu komputerowego wykorzystywanego przez przedsiębiorcę do obsługi korespondencji z klientami. Program będzie wykorzystywany zarówno w prowadzonej przez przedsiębiorcę działalności opodatkowanej i zwolnionej. Zakup został dokonany od firmy z USA za kwotę 550 zł.

Przedsiębiorca w dniu pobrania programu ze strony sprzedawcy dokonał zapłaty (12.02.2025 r.). Tego samego dnia została wystawiona faktura.

Wskaźnik VAT na rok 2022 wynosi 80%.

Ze względu na niską wartość zakupionego programu komputerowego (niższą niż 10 tys. zł) nie będzie on ujmowany w ewidencji środków trwałych i wartości niematerialnych i prawnych. Wystarczające będzie księgowanie zakupu przez formularz importu usług.

W przypadku zakupu wymagającego ujęcia w ewidencji środków trwałych i wartości niematerialnych i prawnych polecamy kontakt z BOK.

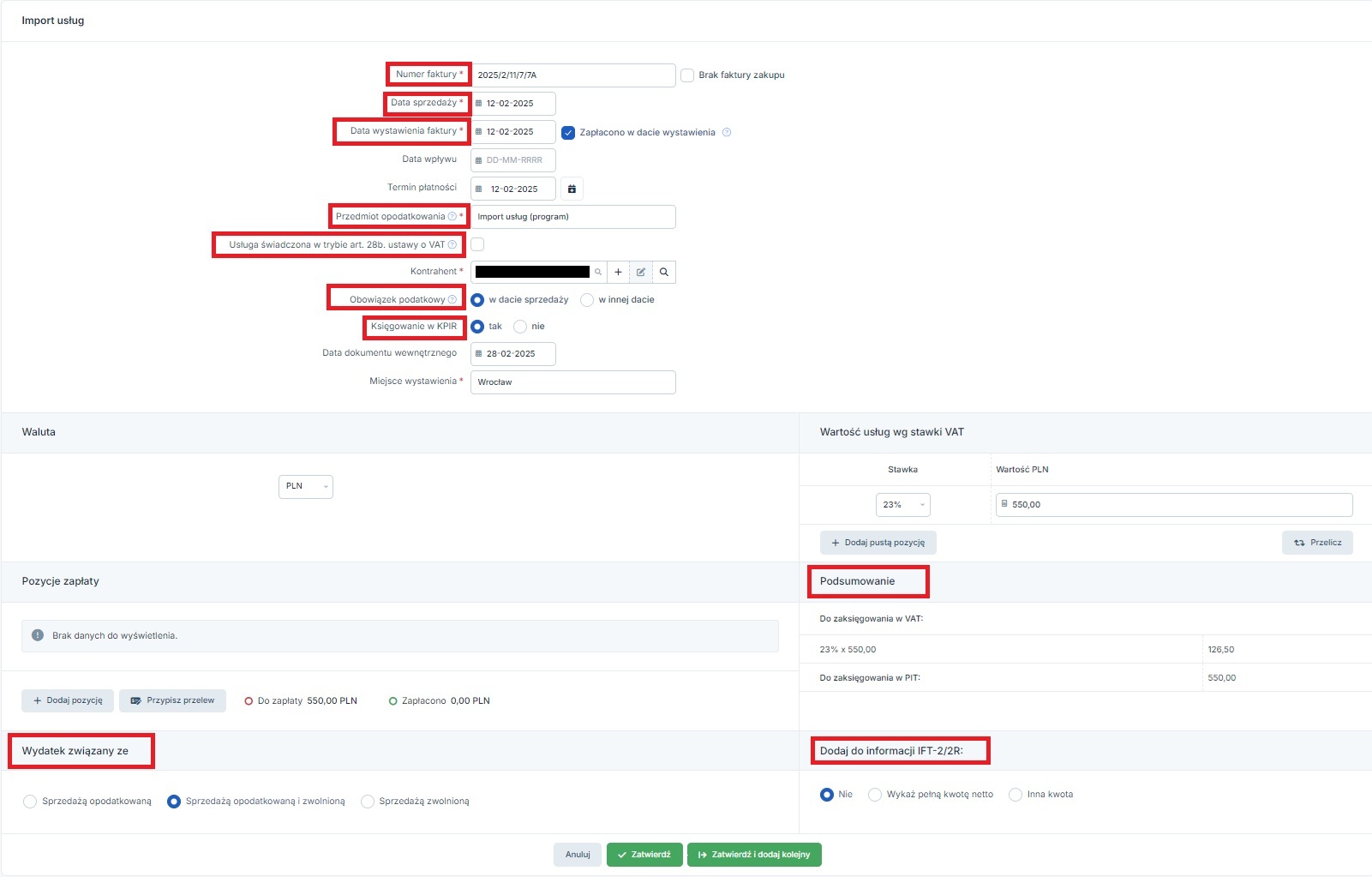

W celu zaksięgowania wydatku Użytkownik ustawia miesiąc księgowy kwiecień i w zakładce Wydatki ➡ Dodaj wydatek wybiera formularz Import usług. Formularz uzupełnia następująco:

- numer faktury, data jej wystawienia – zgodnie z danymi z faktury,

- data sprzedaży – data pobrania programu/data zapłaty – 12.02.2025

- data wpływu i termin płatności – zostawiamy puste,

- pole zapłacono w dacie wystawienia – zaznaczamy,

- przedmiot opodatkowania – import usług lub np. program komputerowy,

- usługa świadczona w trybie art. 28b. ustawy o VAT – pole zostawiamy puste,

- obowiązek podatkowy – w dacie sprzedaży,

- księgowanie do KPiR – zostawiamy domyślnie oznaczone tak,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po wybraniu waluty, wpisaniu kwoty zakupu przy odpowiedniej stawce VAT w dalszej części formularza zaznaczony zostaje związek ze sprzedażą opodatkowaną i zwolnioną. Zakup nie będzie również dodawany do informacji IFT-2/2R.

Uzupełniony formularz, przed jego zatwierdzeniem wygląda następująco:

Na powyższym zrzucie widać, iż pole podsumowanie wskazuje na kwoty zaksięgowane bez uwzględnienia tego, iż wydatek ma związek ze sprzedażą opodatkowaną i zwolnioną jednocześnie. Uzględnienie tego będzi widoczne dopiero w ewidencjach.

Po oznaczeniu pola zapłacono w dacie dokumentu i zatwierdzeniu księgowania wydatek będzie widoczny jako opłacony w dacie wystawienia faktury.

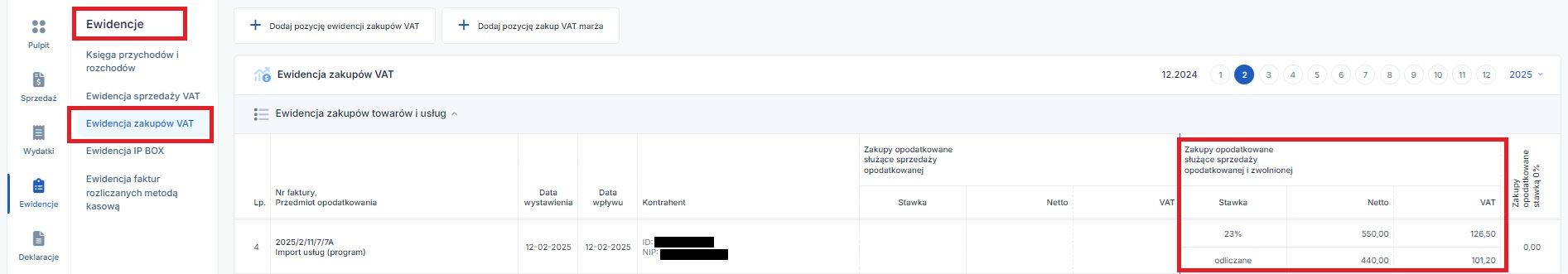

Po zatwierdzeniu księgowania wydatku będzie on widoczny w następujących kwotach w poszczególnych ewidencjach:

- ewidencja sprzedaży VAT w części Import usług,

- ewidencja zakupów VAT – zapis pojawi się w kolumnie Zakupy opodatkowane służące sprzedaży opodatkowanej i zwolnionej ze wskazaniem kwoty VAT wyliczonej na formularzu importu usług oraz kwoty odliczanego VAT.

- księga przychodów i rozchodów – w kolumnie pozostałe wydatki, w kwocie wskazanej jako Do zaksięgowania w PIT. Kwota nieodliczonego podatku VAT, czyli różnica między kwotami 126,50 zł i 101,20 zł zostanie ujęta w jako koszt po wygenerowaniu pliku JPKV7 za dany okres (w przypadku kwartalnego rozliczania VAT zapis pojawi się po wygenerowaniu pliku za ostatni miesiąc kwartału).

W pliku JPKV7 wydatek zostanie ujęty:

- w części ewidencyjnej: wartość netto w polach K_27 i K_42, kwota VAT w polach: K_28 i K_ 43,

- w części deklaracyjnej w polach: wartość netto w polach P_27 i P_42, kwota VAT w polach: P_28 i P_43.

W części ewidencyjnej jako dane dokumentu zakupu zostaną wskazane dane faktury wystawionej przez kontrahenta zagranicznego.

W przypadku, gdyby powyższy wydatek dotyczył jedynie sprzedaż zwolnionej wówczas nie zostałby on ujęty w ewidencji zakupów VAT. W księdze przychodów i rozchodów zostałby ujęty w kwocie brutto.

- Import usług – jako towar handlowy

Przedsiębiorca – czynny podatnik podatku VAT, zakupił w formie elektronicznej czcionki, potrzebne do projektu strony przygotowywanej dla kontrahenta. Zakup czcionek uznawany jest za usługę. Zakup był dokonany z Niemiec na kwotę 35 EUR. Przedsiębiorca dokonał zapłaty z konta walutowego 14.02.2025 r. Faktura została wystawiona 15.02.2025 r. W następnym dniu czyli 16.02.2025 r. nabywca otrzymał zakupioną usługę.

Z racji, tego iż zakupione czcionki są elementem dalej odsprzedawanym w ramach tworzonej strony w księdze przychodów i rozchodów powinny zostać ujęte w kol. nr 10 – zakup towarów handlowych i materiałów.

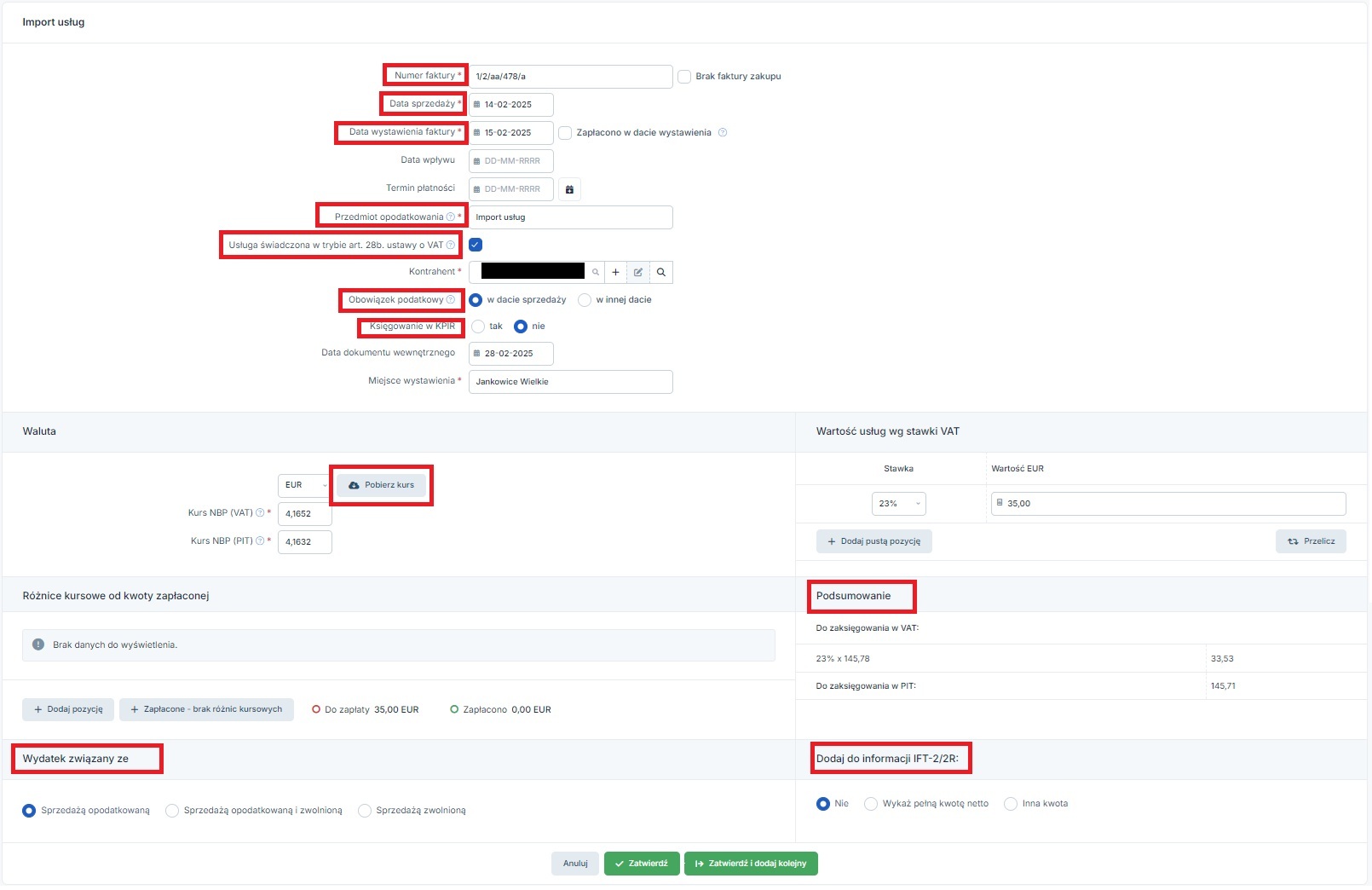

W celu zaksięgowania wydatku Użytkownik ustawia miesiąc księgowy luty i w zakładce Wydatki ➡ Lista wydatków ➡ Dodaj wydatek wybiera formularz Import usług. Formularz uzupełnia następująco:

- numer faktury, data jej wystawienia – zgodnie z danymi z faktury,

- data sprzedaży – data dokonania zapłaty 14.02.2025 r.

- data wpływu i termin płatności – zostawiamy puste,

- pole zapłacono w dacie wystawienia – puste,

- przedmiot opodatkowania – import usług lub zakup usług elektronicznych

- usługa świadczona w trybie art. 28b. ustawy o VAT – zaznaczone,

- obowiązek podatkowy – w dacie sprzedaży,

- księgowanie do KPiR – zmieniamy domyślne zaznaczenie na nie,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po wybraniu waluty, wpisaniu kwoty zakupu przy odpowiedniej stawce VAT, w dalszej części formularza zaznaczony zostaje związek ze sprzedażą opodatkowaną. Zakup nie będzie również dodawany do informacji IFT-2/2R.

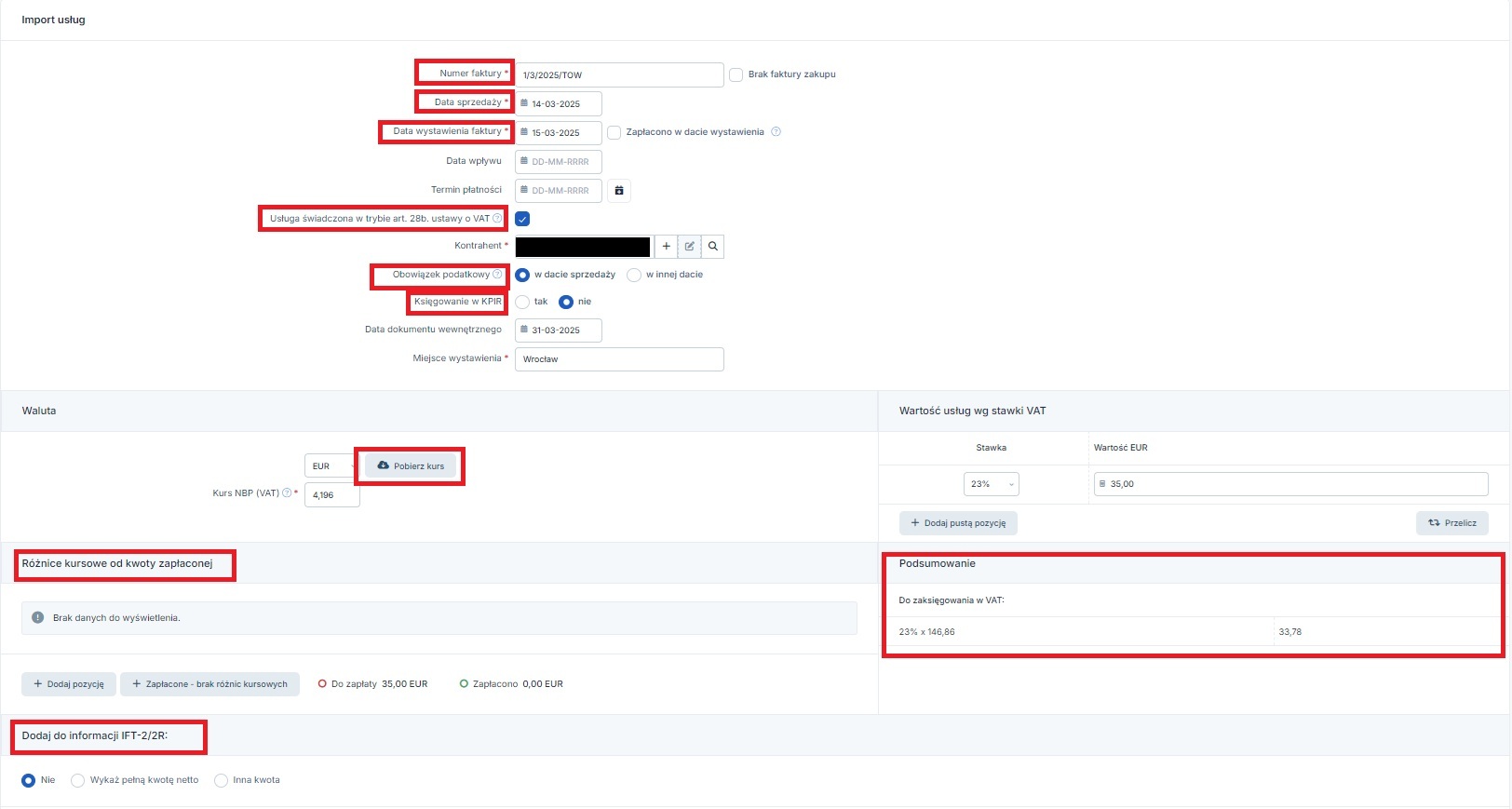

Uzupełniony formularz, przed jego zatwierdzeniem wygląda następująco:

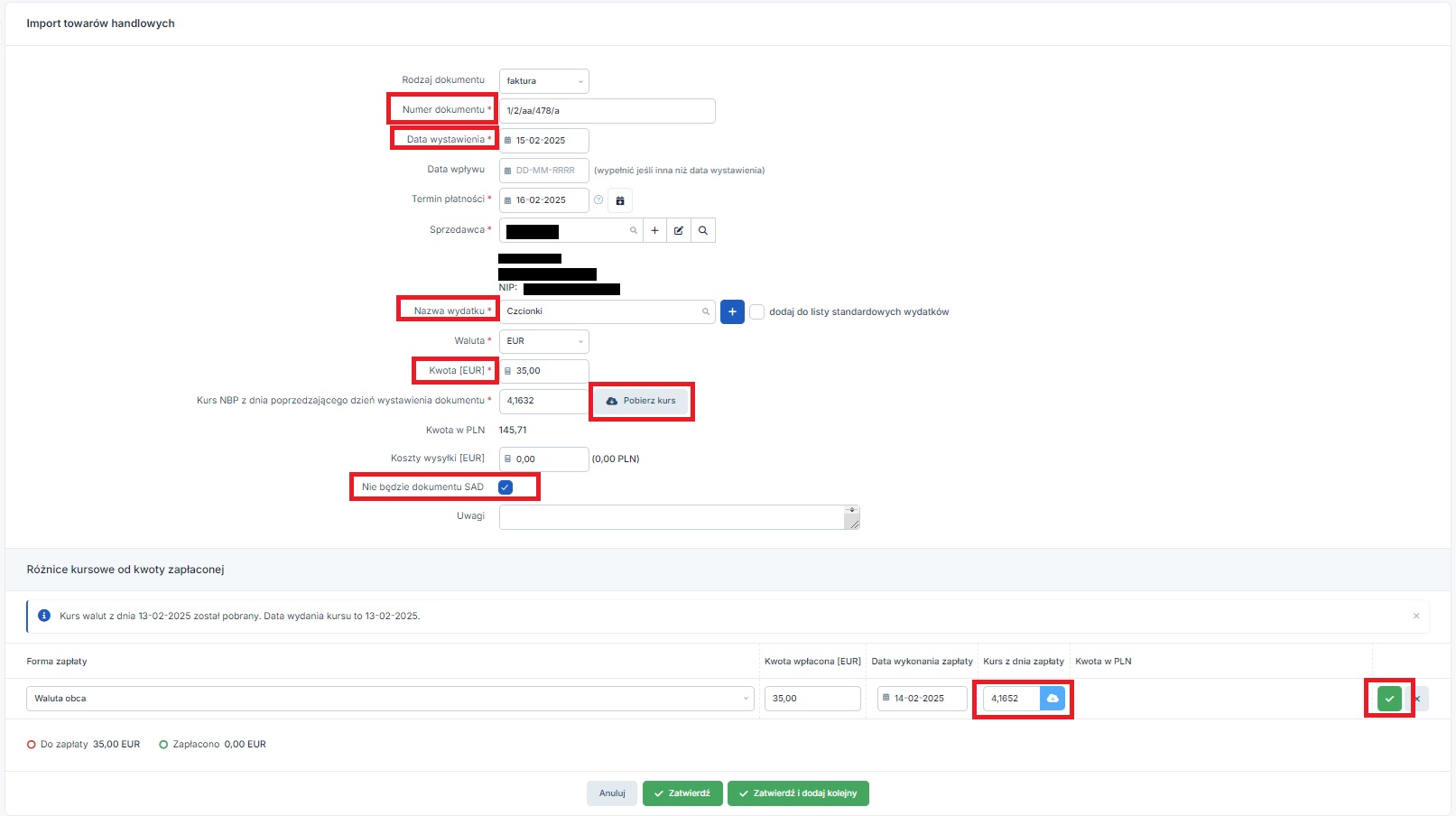

W powyższym formularzu zaznaczone zostało aby wydatek nie był księgowany w KPiR. W związku z tym zakup czcionek należy zaksięgować ręcznie przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Import towarów handlowych. Korzystając z tego formularza Użytkownik będzie miał możliwość wprowadzenia informacji o zapłacie.

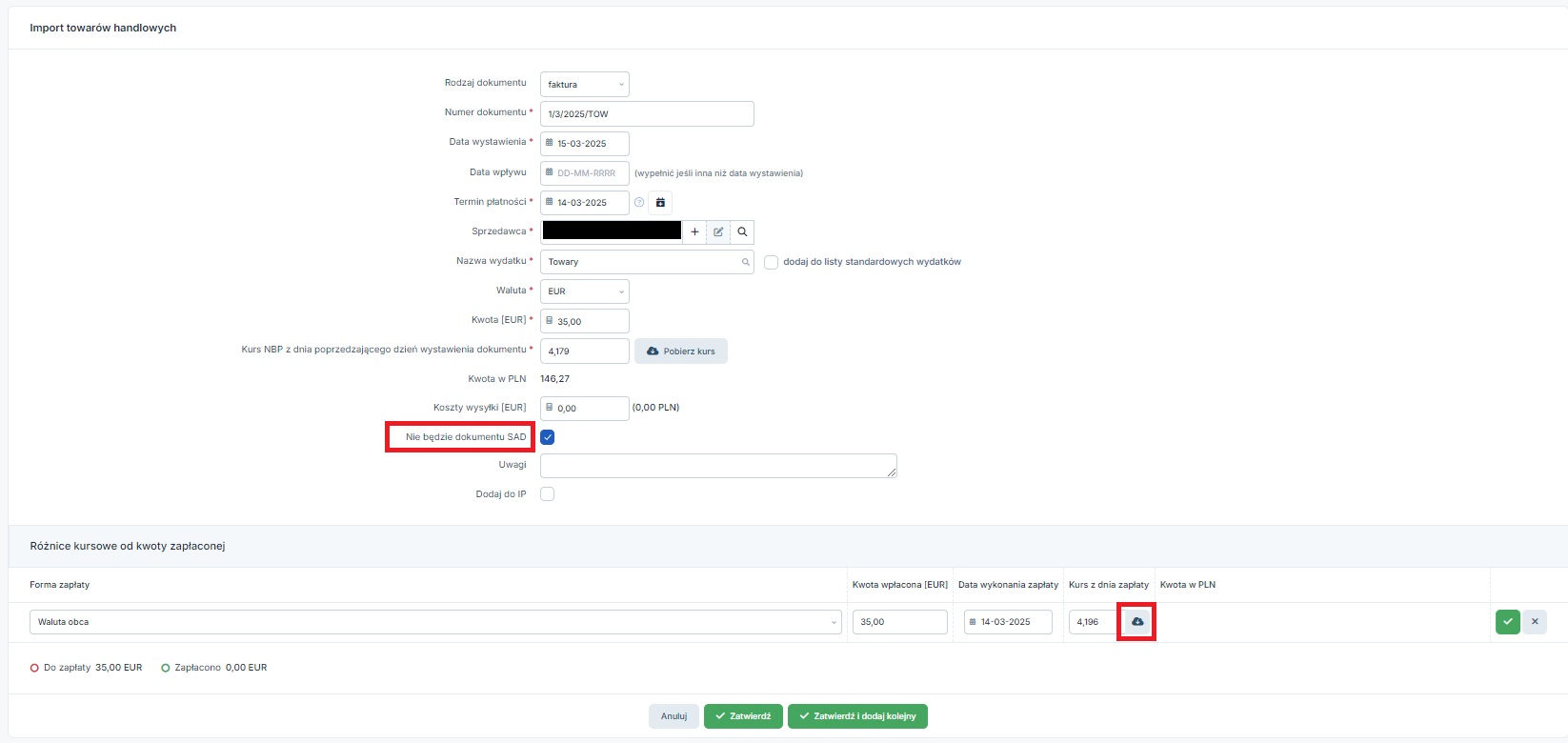

Poniżej widok uzupełnionego formularza. Na nim dodatkowo należy zaznaczyć checkbox Nie będzie dokumentu SAD.

Tak samo jak w przypadku innych wydatków wprowadzanych w walucie, serwis umożliwia wyliczenie i zaksięgowanie tylko różnic kursowych od transakcji. Różnice kursowe z wyceny środków własnych związanych z zapłatą z rachunku walutowego należy wyliczyć i zaksięgować ręcznie.

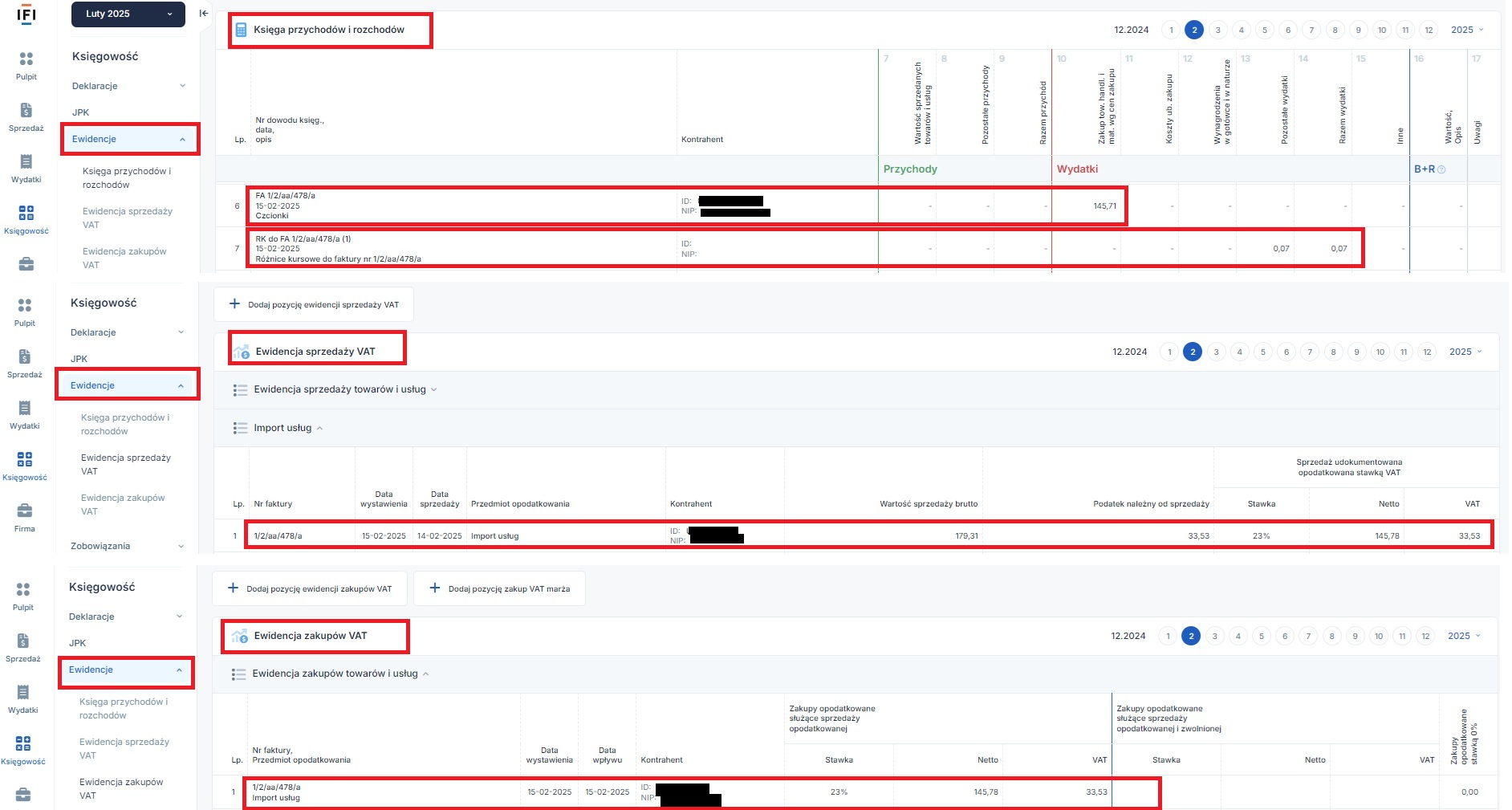

Po zatwierdzeniu wydatek zostanie ujęty w następujący sposób:

- księga przychodów i rozchodów – w kolumnie KPIR – zakup towarów handlowych i materiałów, w miesiącu księgowym lutym, z faktyczną datą wystawienia i numerem z faktury. Dodatkowo w KPiR ujęte będą różnice kursowe powstałe po wprowadzeniu informacji o zapłacie za wydatek,

- ewidencja zakupów VAT i sprzedaży VAT – w miesiącu zgodnym z datą sprzedaży (luty), z faktycznym numerem i datami z dokumentu wystawionego przez kontrahenta.

- pliki JPKV7: w części ewidencyjnej wartość netto w polach K_29 i K_42, kwota VAT w polach K_30 i K_43 oraz w części deklaracyjnej wartość netto w polach P_29 i P_42, kwota VAT w polach P_30 i P_43. W części ewidencyjnej pliku jako numer dokumentu zostanie wskazany numer dokumentu pierwotnego.

Konto Użytkownika zarejestrowanego jako podatnik VAT i rozliczającego się ryczałtem ewidencjonowanym

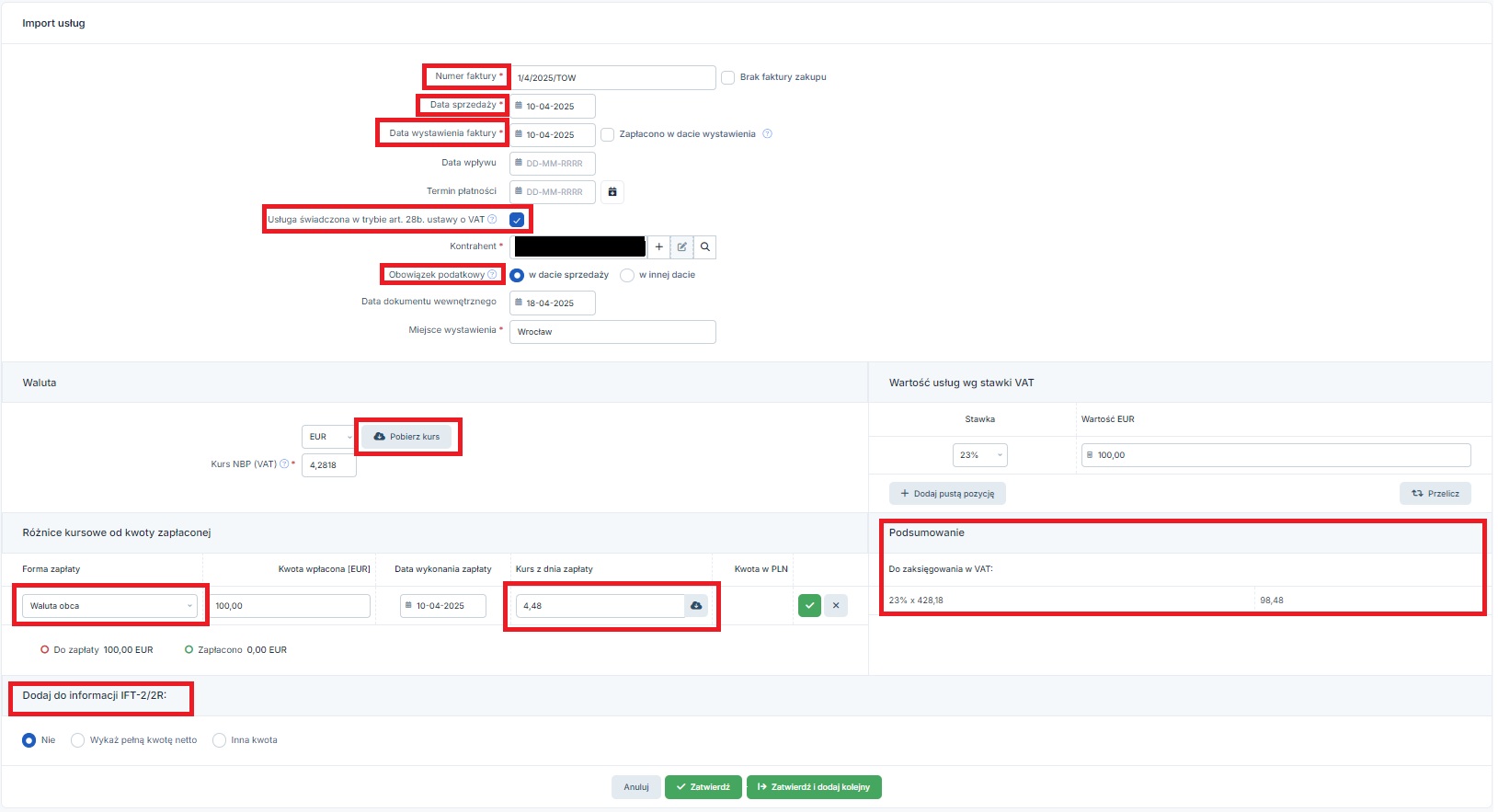

- Data wystawienia faktury, wykonania usługi i zapłaty są takie same

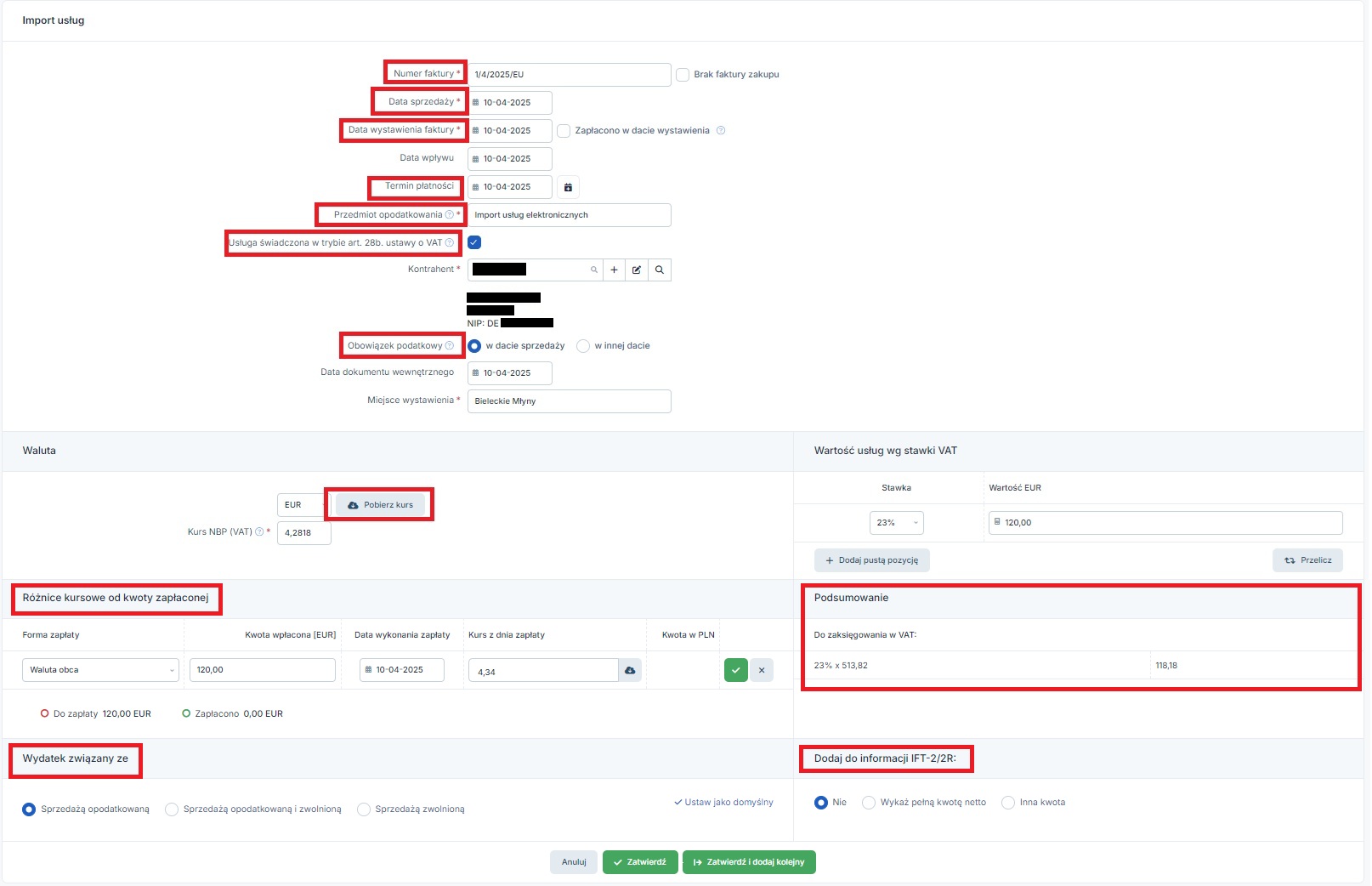

Użytkownik – czynny podatnik podatku VAT, rozliczająca się w oparciu o ewidencję przychodów dla ryczałtu. W dniu 10.04.2025 r. zakupił usługę elektroniczną od kontrahenta z Niemiec. Wartość usługi – 120 EUR. W tym samym dniu dokonał zapłaty oraz została wystawiona faktura. Zapłata odbyła się z konta złotówkowego. Kurs po jakim przedsiębiorca kupił walutę w banku – 4,34 zł/EUR. Wydatek dotyczy sprzedaży opodatkowanej. Zakup nie podlega wykazaniu na IFT-2R.

Księgując wydatek przez formularz import usług, Użytkownik w poniższy sposób uzupełnia kolejne dane formularza:

- numer faktury, data jej wystawienia – zgodnie z danymi z dokumentu,

- data sprzedaży – data wykonania usługi czyli 10.04.2025 r.

- data wpływu – pole puste (jako data wpływu zostanie wpisana data wystawienia faktury),

- termin płatności – pole puste,

- przedmiot opodatkowania – import usług lub np. import usług elektronicznych,

- usługa świadczona w trybie art. 28.b. ustawy o VAT – zaznaczone,

- obowiązek podatkowy – w dacie sprzedaży,

- data dokumenty wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla VAT – będzie to kurs powstania obowiązku podatkowego.

Podczas księgowania importu usług zostały również wprowadzone informacje o zapłacie. Z racji tego, iż przedsiębiorca zna kurs zakupu waluty w swoim banku w części Różnice kursowe od kwoty zapłaconej jako forma zapłaty została wybrana Waluta obca. Pozwoliło to na ręcznie wpisanie kursu.

W takim wypadku właściwe jest również wybranie jako formy zapłaty – PLN. Wówczas dostępne będzie pole do wpisania kwoty zapłaconej w złotówkach (czyli kwoty jaką przedsiębiorca zapłacił łącznie za kupiona walutę).

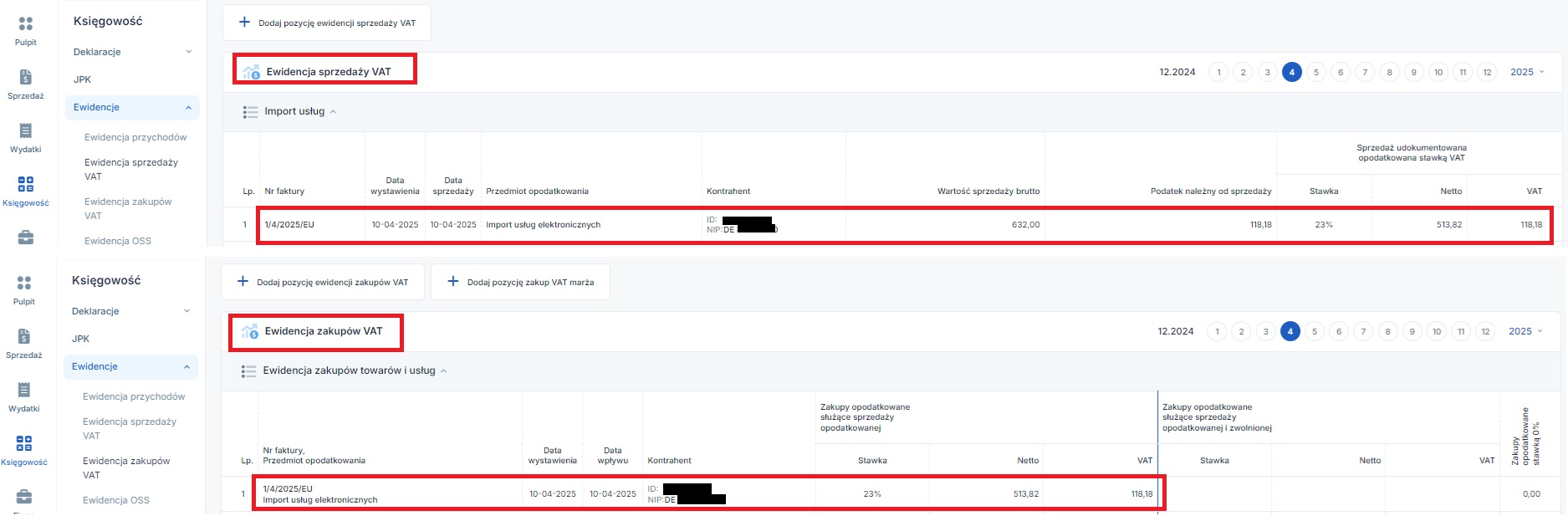

Po zatwierdzeniu wydatek zostanie ujęty w następujący sposób:

- ewidencja zakupów VAT i sprzedaży VAT – w miesiącu zgodnym z datą sprzedaży (sierpień), z faktycznym numerem i datami z dokumentu wystawionego przez kontrahenta.

- w pliku JPK_V7:

- w części ewidencyjnej: wartość netto w polach K_29 i K_42, kwota VAT w polach: K_30 i K_ 43,

- w części deklaracyjnej w polach: wartość netto w polach P_29 i P_42, kwota VAT w polach: P_30 i P_43.

W części ewidencyjnej pliku JPKV7 rozliczenie widoczne będzie z danymi faktycznego dokumentu wystawionego przez kontrahenta z Niemiec.

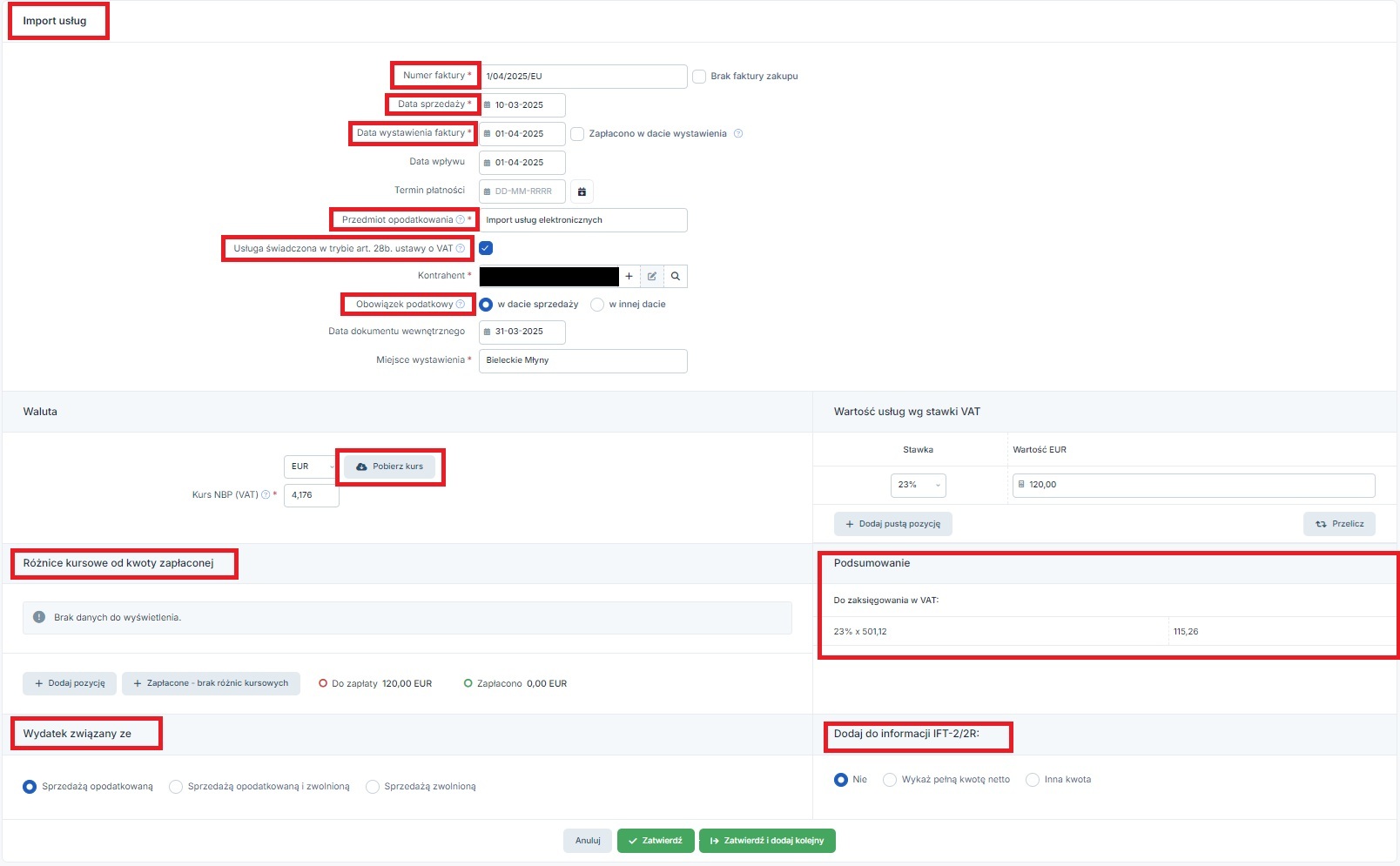

- Inna data wystawienia faktury i data wykonania usługi

Użytkownik – czynny podatnik podatku VAT rozlicza podatek dochodowy ryczałtem od przychodów ewidencjonowanych. W dniu 10.03.2025 r. zakupił usługę elektroniczną od kontrahenta z Niemiec. Wartość usługi – 120 EUR. W tym samym dniu dokonał zapłaty. Faktura została wystawiona 01.04.2025 r. Zapłata odbyła się z konta walutowego. Wydatek dotyczy sprzedaży opodatkowanej. Zakup nie podlega wykazaniu na IFT-2R.

Księgując wydatek przez formularz importu usług w miesiącu księgowym marcu, Użytkownik w poniższy sposób uzupełnia kolejne dane formularza:

- numer faktury, data jej wystawienia – zgodnie z danymi z dokumentu,

- data sprzedaży – data wykonania usługi czyli 10.03.2025 r.

- data wpływu – pole puste (jako data wpływu zostanie wpisana data wystawienia faktury),

- termin płatności – pole puste,

- przedmiot opodatkowania – import usług lub np. import usług elektronicznych,

- usługa świadczona w trybie art. 28b. ustawy o VAT – zaznaczone,

- obowiązek podatkowy – w dacie sprzedaży,

- data dokumenty wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla VAT. Użytkownik miał możliwość wprowadzenia informacji o zapłacie bezpośrednio podczas księgowania wydatku. Zrobił to jednak z poziomu zakładki wydatki.

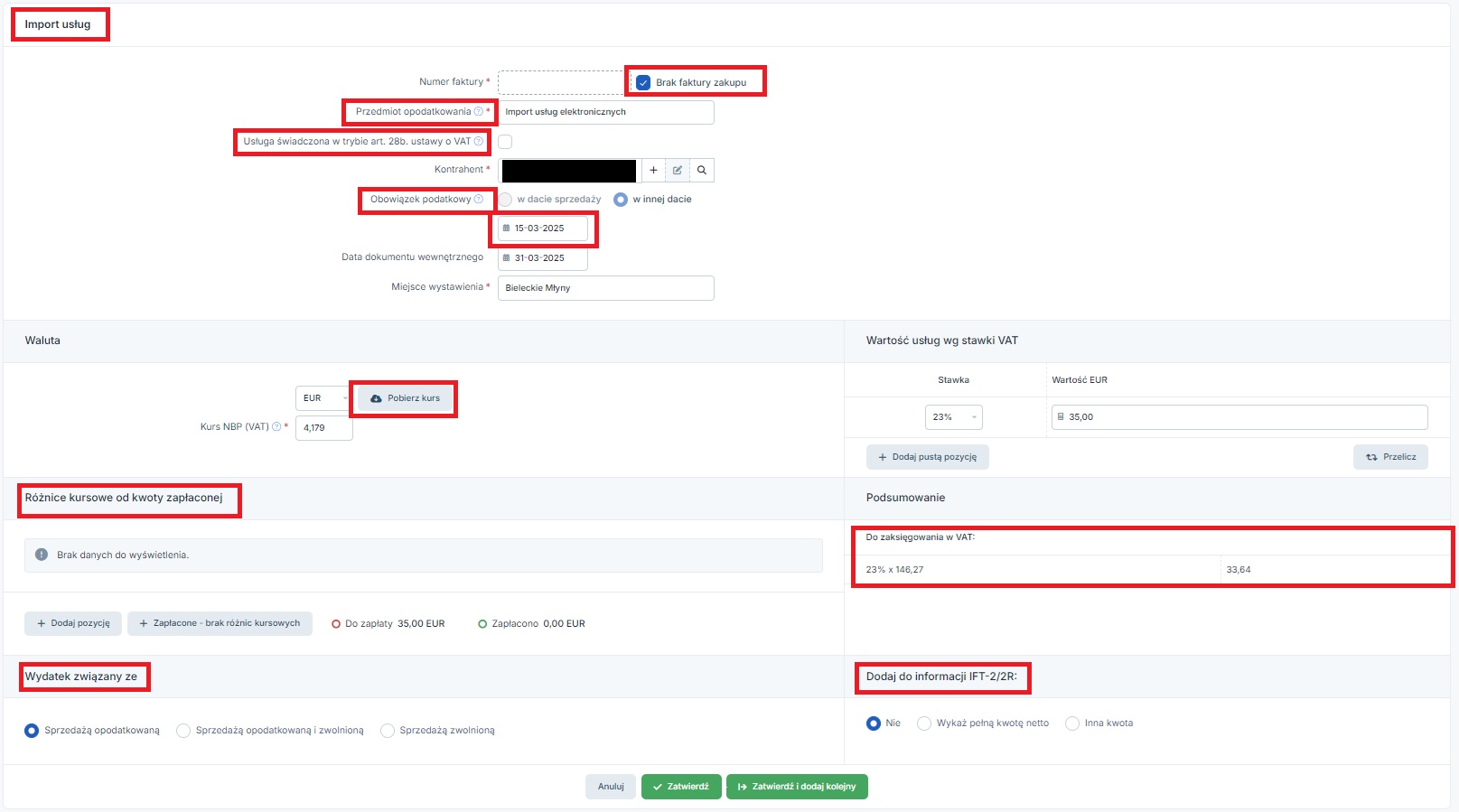

Uzupełniony i zatwierdzony formularz zaksięgowanego wydatku wygląda następująco:

Informacja o zapłacie została wprowadzona z poziomu zakładki Wydatki ➡ Lista wydatków, za pomocą funkcji Zapłać dostępnej w kolumnie obok wartości faktury.

Jak zostało wskazane wcześniej Użytkownik dokonał zapłaty z konta walutowego. W związku z tym po wpisaniu daty zapłaty oraz po wybraniu jako formy zapłaty waluty obcej mógł skorzystać z pola Pobierz kurs. Pozwoliło to na pobranie średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę dokonania zapłaty. Po zatwierdzeniu serwis wyliczył i zaksięgował różnicę kursowe. Są to transakcyjne różnice kursowe. Związane z zapłata z konta walutowego różnice kursowe z wyceny środków na rachunku bankowym Użytkownik wylicza samodzielnie a następnie księguje jako pozostały wydatek lub pozostały przychód. Więcej informacji na ten temat tutaj.

Po zatwierdzeniu wydatek zostanie ujęty w następujący sposób:

- ewidencja zakupów VAT i sprzedaży VAT – w miesiącu zgodnym z datą sprzedaży (marzec), z faktycznym numerem faktury oraz wskazaniem dat sprzedaży i daty wystawienia faktury przez kontrahenta zagranicznego. Widok wydatku w ewidencjach VAT będzie analogiczny jak w poprzednim przykładzie.

- plik JPKV7:

- w części ewidencyjnej: wartość netto w polach K_29 i K_42, kwota VAT w polach: K_30 i K_ 43, ze wskazaniem numeru dokumentu pierwotnego,

- w części deklaracyjnej w polach: wartość netto w polach P_29 i P_42, kwota VAT w polach: P_30 i P_43.

- Brak faktury zakupu

Użytkownik – czynny podatnik podatku VAT, rozliczając podatek dochodowy ryczałtem od przychodów ewidencjonowanych dokonał zakupu w USA usługi elektronicznej. Zapłata została dokonana 15.03.2025 r. Usługa została wykonana 20.03.2025 r. Zapłata została dokonana w walucie z konta złotówkowego. Przedsiębiorcy nie udało się uzyskać od sprzedawcy faktury. Wartość zakupionej usługi 35 EUR.

Wydatek związany jest ze sprzedażą opodatkowaną, nie podlega wykazaniu w IFT-2/2R.

Brak dokumentu zakupu nie zwalnia w takim wypadku z obowiązku rozliczenia podatku VAT. Nabywca ma obowiązek rozliczyć import usług.

W związku z nabyciem usługi – obowiązek rozliczenia podatku VAT powstał w dacie 15.03.2025 r. z racji zapłaty dokonanej przed wykonaniem usługi.

Księgując wydatek w miesiącu księgowym marcu 2025 r. przez formularz importu usług poszczególne pola są uzupełniane następująco:

- numer faktury, data jej wystawienia – pole pozostają puste. Zaznaczone zostaje pole brak faktury zakupu,

- przedmiot opodatkowania – import usług lub np. import usług elektronicznych,

- usługa świadczona w trybie art. 28.b. ustawy o VAT – pole odznaczamy,

- obowiązek podatkowy – po oznaczeniu informacji o braku faktury serwis automatycznie ustawi (bez możliwości zmiany) w tym polu opcję w innej dacie, a następnie w polu, które się pojawi należy uzupełnić datę 15.03.2025 r. (data dokonania zapłaty),

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla podatku VAT. Po zatwierdzeniu zostanie wyliczona kwota podlegająca księgowaniu w podatku VAT.

Uzupełniony oraz zatwierdzony formularz wydatku wygląda następująco.

W związku z brakiem faktury w ewidencji sprzedaży VAT w polu numeru faktury widoczny będzie numer faktury wewnętrznej nadany przez serwis wraz oznaczeniem, iż jest to dokument wewnętrzny.

W pliku JPKV7 import usług zostanie wykazany:

- w części ewidencyjnej: wartość netto w polach K_27 i K_42, kwota VAT w polach: K_28 i K_ 43,

- w części deklaracyjnej w polach: wartość netto w polach P_27 i P_42, kwota VAT w polach: P_28 i P_43.

W związku z brakiem faktury VAT w części ewidencyjnej pliku JPK_V7 import usług będzie wykazany bez wskazania numeru faktury z oznaczeniem WEW – dokument wewnętrzny.

- Inne kwoty VAT rozliczane w ewidencjach sprzedaży i zakupu VAT np. import usług dotyczący pojazdu.

Przedsiębiorca posiada w ewidencji środków trwałych samochód osobowy używany w sposób “mieszany”. Samochodem odbył podróż służbową do Czech. Tam w związku z awarią pojazdu poniósł wydatek na jego naprawę. Od sprzedawcy z Czech otrzymał fakturę bez naliczenia VAT. Poniesiony wydatek należy rozliczyć jako import usług.

Nabywca w związku z zakupem otrzymał fakturę z dnia 15.02.2025 r. na kwotę 1500 CZK. W tym samym dniu faktura została opłacona kartą do konta firmowego prowadzonego w złotówkach (kurs zastosowany przez bank: 0,1718 zł/ CZK).

Przedsiębiorca nie prowadzi sprzedaży zwolnionej z VAT. Nabycie nie będzie wykazywane na IFT-2R.

Formularz importu usług dostępny w serwisie nie pozwala na powiązanie wydatku z pojazdem i rozliczenie kwot w sposób właściwy dla pojazdu tzn. z uwzględnieniem częściowego odliczenia VAT. W związku z tym Użytkownik będzie odrębnie księgował podatek VAT należny i naliczony.

Podatek VAT należny – w celu jego rozliczenia należy ustawić miesiąc księgowy maj i przejść do zakładki Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Import usług. Formularz uzupełniany jest następująco:

- numer faktury i data jej wystawienia – zgodnie z danymi z dokumentu kosztowego,

- data wpływu – pole puste,

- data sprzedaży – data wykonania usługi – 15.02.2025 r.

- przedmiot opodatkowania – np. import usług (naprawa pojazdu),

- pole Usługa świadczona w trybie art. 28b ustawy o VAT – zostaje zaznaczone,

- pole Obowiązek podatkowy – zostaje oznaczone pole w dacie sprzedaży,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – miejscowość zgodna z siedzibą firmy.

Po uzupełnieniu informacji o wartości zakupionej usługi oraz wybraniu dla niej stawki VAT i pobraniu kursu waluty, Użytkownik oznacza związek wydatku ze sprzedażą opodatkowaną. Dodatkowo zaznacza aby nie był on dodawany do informacji IFT-2/2R.

Uzupełniony formularz wydatku (przed zatwierdzeniem wygląda następująco).

Podatek VAT naliczony – w związku z powyższym księgowaniem w Ewidencji zakupów VAT zostanie naliczony pełen VAT od wydatku. Wydatek dotyczy pojazdu osobowego, dającego prawo odliczenia połowy VAT. W celu zmiany kwoty odliczonego podatku VAT należy przejść do zakładki Księgowość ➡ Ewidencje ➡ Ewidencja Zakupów VAT. Tam Użytkownik odnajduje zaksięgowany wydatek a następnie otwiera go wybierając zapis w kolumnie Przedmiot opodatkowania.

W kolejnym kroku należy edytować widoczny zapis w Ewidencji zakupów VAT. W edycji należy ręcznie zmienić kwotę netto i podatku VAT na połowę pierwotnej kwoty (będzie to odpowiednio kwota 249,30/2 = 124,65 zł i 57,34/2 = 28,67 zł). W ostatnim kroku należy zatwierdzić zmiany. Po zatwierdzeniu w związku z rozliczeniem importu usług dotyczącego pojazdu będzie odliczona połowa VAT.

Po dokonaniu wszystkich powyższych księgowań zapisy w ewidencjach będą następujące:

- ewidencja zakupów VAT – w dacie wystawienia faktury i z jej numerem widoczna będzie odliczona połowa VAT wyliczona na formularzu Importu usług (3,25 zł),

- ewidencja sprzedaży VAT – w dacie wystawienia faktury i z jej numerem widoczna będzie pełna kwota VAT wyliczona na formularzu Importu usług (6,49 zł).

W pliku JPK jako numer dokumentu widoczny będzie faktyczny numer faktury.

Wydatek zostanie ujęty w pliku JPKV7 a następujący sposób:

- część ewidencyjna: wartość netto w polach K_29 i K_42, kwota VAT w polach: K_30 i K_ 43. Jako dane dokument będącego podstawą zapisu wskazana zostanie faktura z jej faktycznym numerem oraz datą wystawienia.

- część deklaracyjna: wartość netto w polach P_29 i P_42, kwota VAT w polach: P_30 i P_43.

- Import usług związany ze sprzedażą opodatkowaną i zwolnioną lub sprzedażą zwolnioną

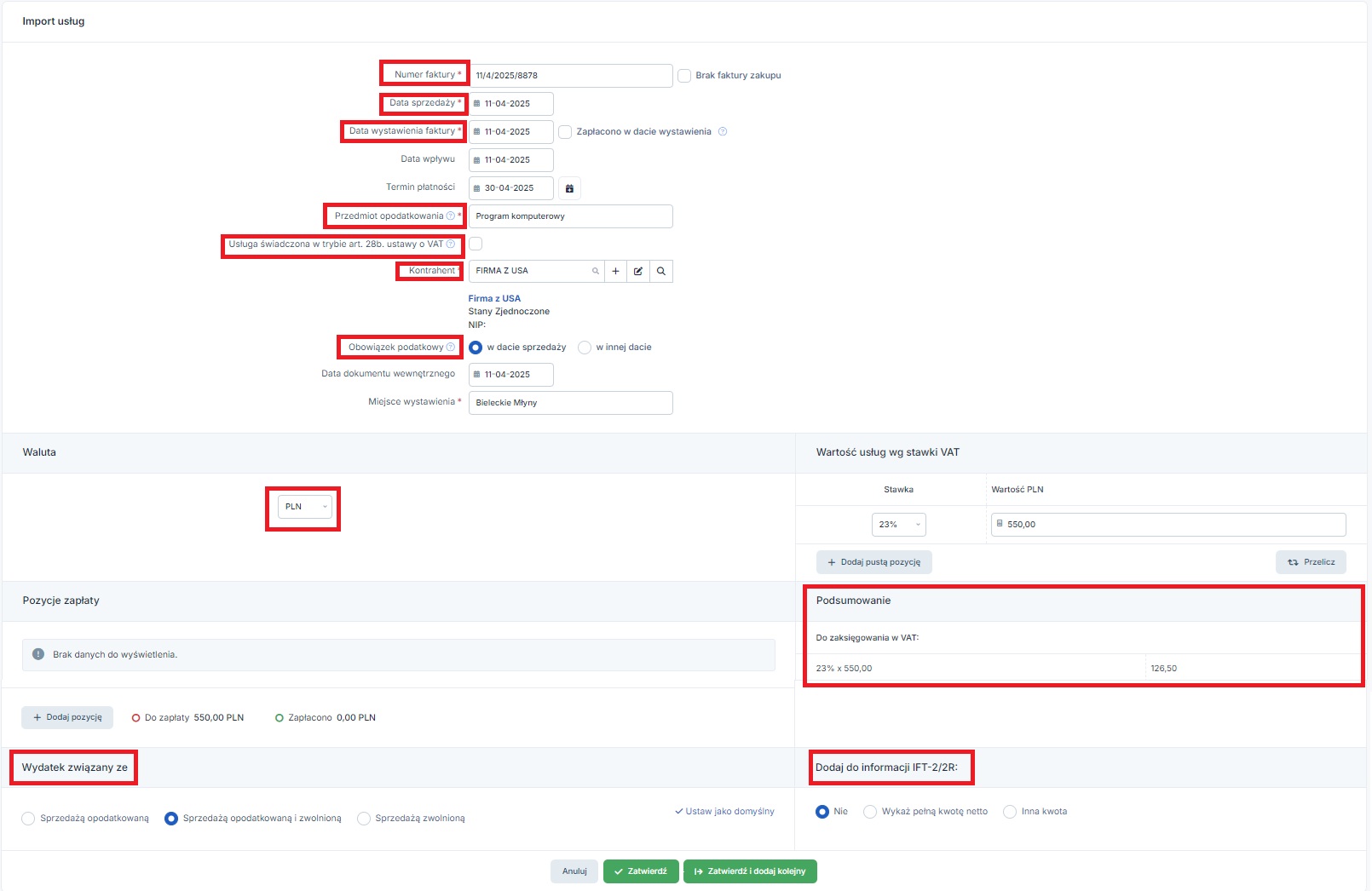

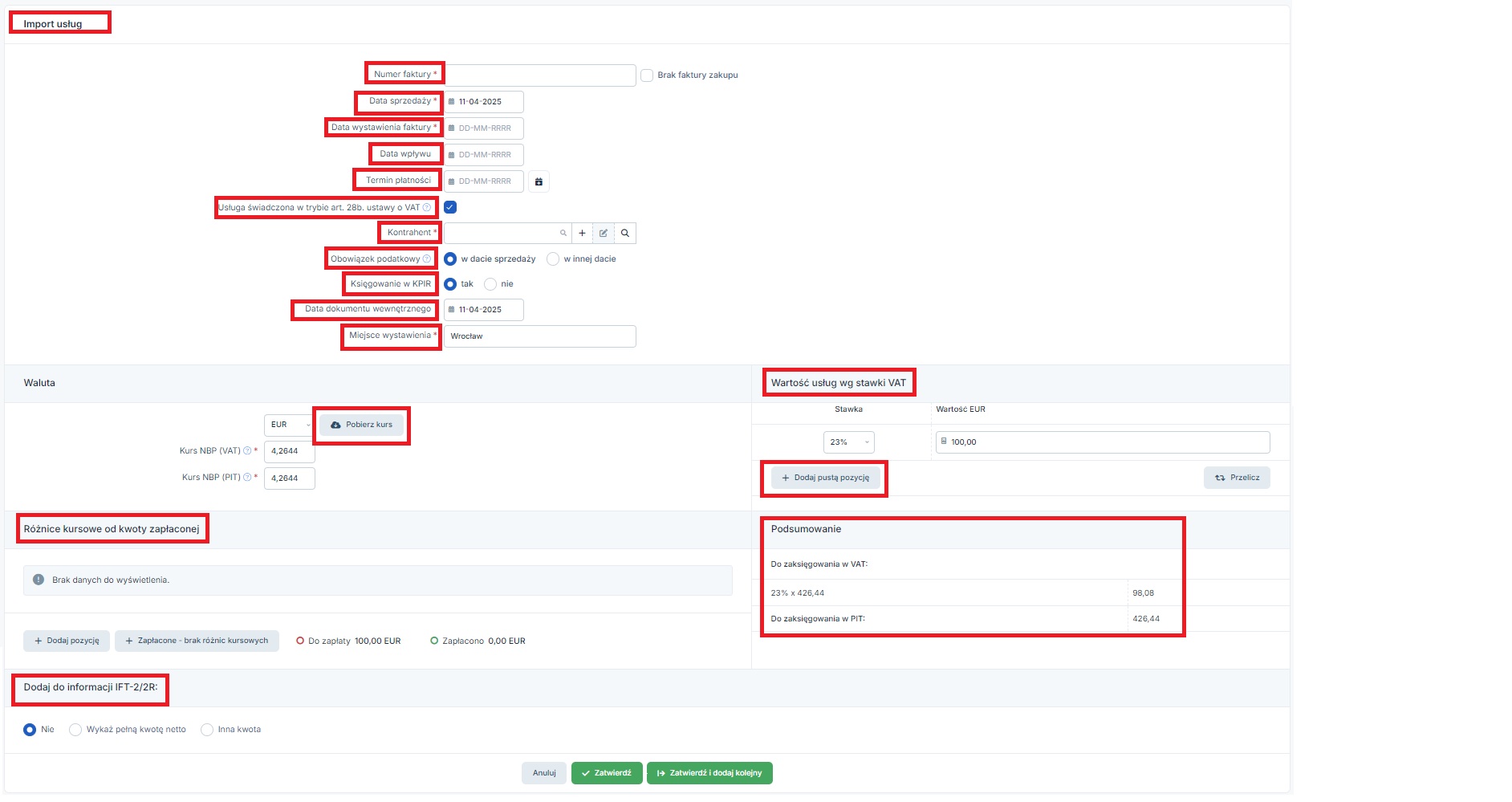

Przedsiębiorca – czynny podatnik podatku VAT dokonał zakupu programu komputerowego wykorzystywanego przez przedsiębiorcę do obsługi korespondencji z klientami. Program będzie wykorzystywany zarówno w prowadzonej przez przedsiębiorcę działalności opodatkowanej i zwolnionej. Zakup został dokonany od firmy z USA za kwotę 550 zł.

Przedsiębiorca w dniu pobrania programu ze strony sprzedawcy dokonał zapłaty (11.04.2025 r.). Tego samego dnia została wystawiona faktura.

Wskaźnik VAT na rok 2025 wynosi 70%.

Ze względu na niską wartość zakupionego programu komputerowego (niższą niż 10 tys. zł) nie będzie on ujmowany w ewidencji środków trwałych i wartości niematerialnych i prawnych. Wystarczające będzie księgowanie zakupu przez formularz importu usług.

W przypadku zakupu wymagającego ujęcia w ewidencji środków trwałych i wartości niematerialnych i prawnych polecamy kontakt z BOK.

W celu zaksięgowania wydatku Użytkownik ustawia miesiąc księgowy kwiecień i w zakładce Wydatki ➡ Lista wydatków ➡ Dodaj wydatek wybiera formularz Import usług. Formularz uzupełnia następująco:

- numer faktury, data jej wystawienia – zgodnie z danymi z faktury,

- data sprzedaży – data pobrania programu/data zapłaty – 11.04.2025 r.

- data wpływu i termin płatności – zostawiamy puste,

- pole zapłacono w dacie wystawienia – zaznaczamy,

- przedmiot opodatkowania – import usług lub np. program komputerowy,

- usługa świadczona w trybie art. 28b. ustawy o VAT – pole zostawiamy puste,

- obowiązek podatkowy – w dacie sprzedaży,

- data dokumentu wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po wybraniu waluty, wpisaniu kwoty zakupu przy odpowiedniej stawce VAT w dalszej części formularza zaznaczony zostaje związek ze sprzedażą opodatkowaną i zwolnioną. Zakup nie będzie również dodawany do informacji IFT-2/2R.

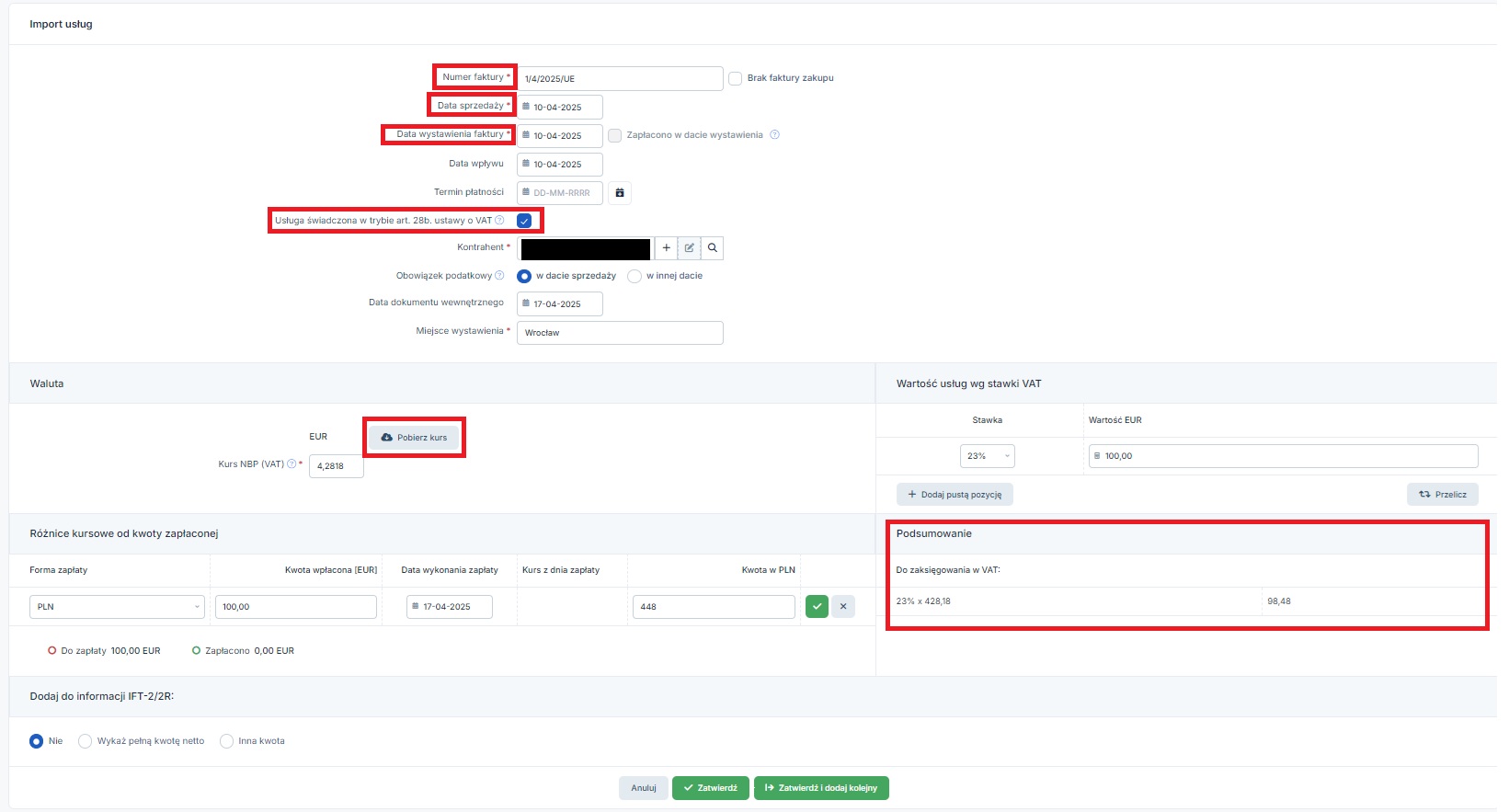

Uzupełniony formularz, przed jego zatwierdzeniem wygląda następująco:

Na powyższym zrzucie widać, iż pole podsumowanie wskazuje na kwoty zaksięgowane bez uwzględnienia tego, iż wydatek ma związek ze sprzedażą opodatkowaną i zwolnioną jednocześnie. Uzględnienie tego będzi widoczne dopiero w ewidencjach.

Po oznaczeniu pola zapłacono w dacie dokumentu i zatwierdzeniu księgowania wydatek będzie widoczny jako opłacony w dacie wystawienia faktury.

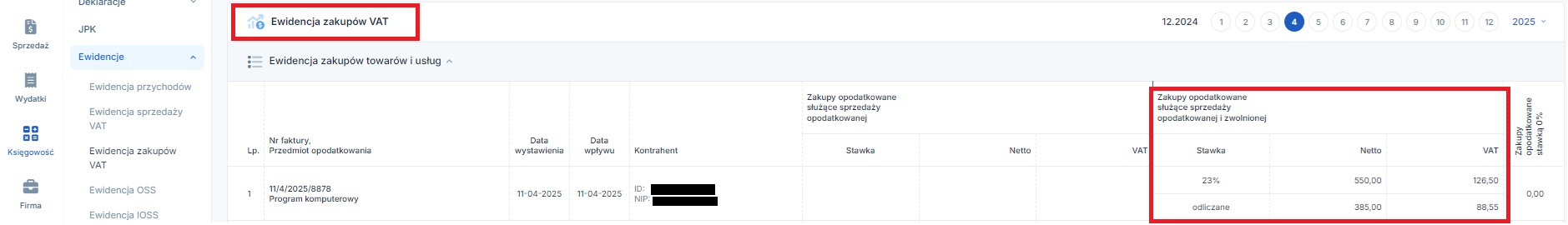

Po zatwierdzeniu księgowania wydatku będzie on widoczny w następujących kwotach w poszczególnych ewidencjach:

- ewidencji sprzedaży VAT w części Import usług,

- ewidencja zakupów VAT – zapis pojawi się w kolumnie Zakupy opodatkowane służące sprzedaży opodatkowanej i zwolnionej ze wskazaniem kwoty VAT wyliczonej na formularzu importu usług oraz kwoty odliczanego VAT.

Import usług widoczny będzie w pliku JPKV7:

- w części ewidencyjnej: wartość netto w polach K_27 i K_42, kwota VAT w polach: K_28 i K_43. W części ewidencyjnej pliku wykazany będzie faktyczny numer faktury wystawionej przez kontrahenta oraz data jej wystawienia.

- w części deklaracyjnej w polach: wartość netto w polach P_27 i P_42, kwota VAT w polach: P_28 i P_43.

W przypadku, gdyby powyższy wydatek dotyczył jedynie sprzedaż zwolnionej wówczas nie zostałby on ujęty w ewidencji zakupów VAT.

- Import usług – jako towar handlowy

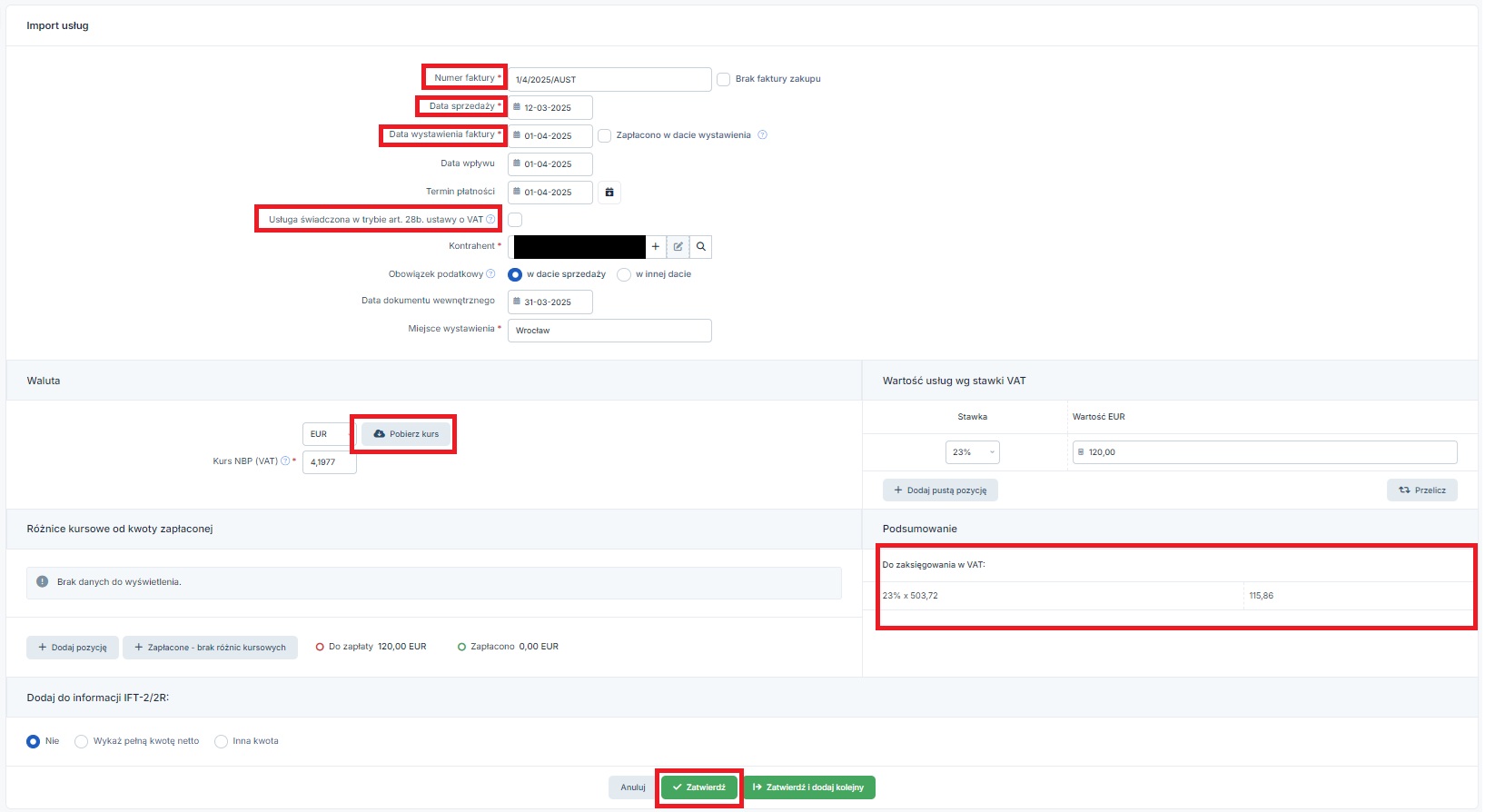

Użytkownik – czynny podatnik podatku VAT, rozliczająca się w oparciu o ewidencję przychodów dla ryczałtu. W dniu 12.03.2025 r. zakupił usługę elektroniczną od kontrahenta z Niemiec. Usługa stanowi dla niego towar handlowy, przeznaczony do dalszej odsprzedaży. Wartość usługi – 120 EUR. W tym samym dniu dokonał zapłaty oraz została wystawiona faktura. Zapłata odbyła się z konta złotówkowego. Kurs po jakim przedsiębiorca kupił walutę w banku – 4,25 zł/EUR. Wydatek dotyczy sprzedaży opodatkowanej. Zakup nie podlega wykazaniu na IFT-2R.

Księgując wydatek przez formularz import usług, Użytkownik w poniższy sposób uzupełnia kolejne dane formularza:

- numer faktury, data jej wystawienia – zgodnie z danymi z dokumentu,

- data sprzedaży – data wykonania usługi czyli 12.03.2025 r.

- data wpływu – pole puste (jako data wpływu zostanie wpisana data wystawienia faktury),

- termin płatności – pole puste,

- przedmiot opodatkowania – import usług lub np. import usług elektronicznych,

- usługa świadczona w trybie art. 28b. ustawy o VAT – zaznaczone,

- obowiązek podatkowy – w dacie sprzedaży,

- data dokumenty wewnętrznego – pozostawiamy bez zmian datę ustawioną przez serwis,

- miejsce wystawienia – domyślnie ustawiona miejscowość siedziby firmy.

Po uzupełnieniu kwoty wydatku, wybraniu waluty Użytkownik pobiera kurs właściwy dla VAT – będzie to kurs powstania obowiązku podatkowego.

Podczas księgowania importu usług zostały również wprowadzone informacje o zapłacie. Z racji tego, iż przedsiębiorca zna kurs zakupu waluty w swoim banku w części Różnice kursowe od kwoty zapłaconej jako forma zapłaty została wybrana Waluta obca.

Pozwoliło to na ręcznie wpisanie kursu.

W takim wypadku właściwe jest również wybranie jako formy zapłaty – PLN. Wówczas dostępne będzie pole do wpisania kwoty zapłaconej w złotówkach (czyli kwoty jaką przedsiębiorca zapłacił łącznie za kupiona walutę).

Po zatwierdzeniu wydatek zostanie ujęty w następujący sposób:

- ewidencja zakupów VAT i sprzedaży VAT – w miesiącu zgodnym z datą sprzedaży (sierpień), z faktycznym numerem i datami z dokumentu wystawionego przez kontrahenta.

- w pliku JPK_V7:

- w części ewidencyjnej: wartość netto w polach K_29 i K_42, kwota VAT w polach: K_30 i K_ 43,

- w części deklaracyjnej w polach: wartość netto w polach P_29 i P_42, kwota VAT w polach: P_30 i P_43.

W części ewidencyjnej pliku JPKV7 rozliczenie widoczne będzie z danymi faktycznego dokumentu wystawionego przez kontrahenta z Niemiec.

3. Konto Użytkownika zwolnionego z VAT

a. Formularz importu usług oraz jego wypełnienie

Przedsiębiorca korzystający ze zwolnienia z VAT, dokonując zakupu usług opodatkowanych opodatkowanych w kraju nabywcy (dla których jest on podatnikiem), mimo zwolnienia z VAT ma obowiązek rozliczyć import usług.

Formularz księgowania importu usług dostępny jest w zakładce Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Import usług ➡ + faktura.

Formularz wydatku wygląda następująco:

Zasady uzupełniania poszczególnych pól są następujące:

Numer faktury

Użytkownik uzupełnia numer dokumentu wystawionego przez kontrahenta zagranicznego. Uzupełnienie tego pola jest obowiązkowe. W przypadku braku faktury, konieczne jest zaznaczenie checkboxa brak faktury zakupu. Takie ustawienie w formularzu wpływa na sposób uzupełnienia kolejnych pól.

Data sprzedaży

To data wykonania usługi a więc co do zasady data powstania obowiązku podatkowego w zakresie podatku VAT. Pole to jest obowiązkowe jeśli nie został zaznaczony checkbox brak faktury zakupu. W przypadku kiedy w polu Obowiązek podatkowy nie została zaznaczona opcja w innej dacie, data wpisywana w tym polu musi być zgodna z ustawionym na koncie miesiącem księgowym.

Data wystawienia faktury

Uzupełniamy datę wystawienia faktury przez kontrahenta zagranicznego. Pole nieaktywne w przypadku kiedy zostanie zaznaczony checkbox brak faktury zakupu. Pole koniecznie należy uzupełnić w przypadku kiedy faktura została wystawiona w innej dacie niż data sprzedaży.

Data wpływu

Pole nieobowiązkowe. Pole nieaktywne w przypadku kiedy zostanie zaznaczony checkbox brak faktury zakupu. Data ta nie może być wcześniejsza niż data wystawienia faktury.

Termin płatności

Pole nieobowiązkowe.

Usługa świadczona w trybie art. 28b ustawy o VAT

Pole domyślnie jest zaznaczone. Pole odznaczamy, w przypadku kiedy obowiązek rozliczenia podatku VAT w drodze importu usług nie wynika z art. 28b ustawy o VAT. Będzie tak np. w przypadku nabycia od podmiotu zagranicznego usługi związanej z nieruchomością położoną na terytorium Polski czy krótkoterminowego najmu środka transportu od podmiotu zagranicznego, w przypadku kiedy pojazd został pozostawiony do dyspozycji wynajmującego w Polsce. Pole to należy odznaczyć także w przypadku zakupu usługi od podmiotu spoza UE.

Kontrahent

W celu wprowadzenia kontrahenta do formularza można:

- dodać jego dane (w przypadku kiedy kontrahent nie jest wprowadzony do listy kontrahentów). Po wybraniu opcji + pojawi się formularz umożliwiający import danych kontrahenta lub jego ręczne wprowadzenie. Kontrahenta zagranicznego należy wprowadzić ręcznie korzystając z funkcji + wprowadź samodzielnie. Jego danych nie będzie można pobrać z bazy GUS/Regon.

- wyszukać kontrahenta – po wybraniu ostatniej z opcji pojawi się pełna lista kontrahentów z możliwością ich wyszukiwania.

Dodatkowo, Użytkownik może wyszukać kontrahenta wpisując w polu Kontrahent jego dane. Na tej podstawie serwis wyświetli listę pasujących pozycji.

Wprowadzając kontrahenta zagranicznego należy zwrócić uwagę na:

- na jego prawidłowy NIP z kodem literowym kraju,

- adres – wprowadzając adres zagraniczny należy w polu adresu uzupełnić pole Kraj i zaznaczyć checkbox Adres zagraniczny.

Więcej informacji na temat zarządzania kontrahentami dostępne jest tutaj.

Kolejne z opisywanych pól są dostępne po zaznaczeniu wskazanej funkcji Więcej opcji księgowania.

Obowiązek podatkowy

W tym miejscu Użytkownik wskazuje czy obowiązek podatkowy dla importu usług powstał w dacie sprzedaży czy w innej dacie. Wybór opcji w innej dacie powoduje pojawienia się pola do wpisania daty powstania obowiązku podatkowego.

Wybór opcji w dacie sprzedaży nie jest możliwy, jeśli wcześniej został zaznaczony brak faktury zakupu.

W przypadku wyboru opcji w innej dacie – na koncie musi być ustawiony miesiąc księgowy zgodny z wpisaną przez Użytkownika datą.

Księgowanie w KPiR

W tym polu Użytkownik (inny niż rozliczający się ryczałtem od przychodów ewidencjonowanych) zaznacza, czy wydatek ma zostać zaksięgowany do KPiR. Domyślnie zaznaczone jest pole tak.

Pole to zostanie automatycznie zaznaczone jako nie w przypadku zaznaczenia informacji o braku faktury zakupu.

W przypadku kiedy Użytkownik ma fakturę zakupu w walucie i zaznaczy brak księgowania do KPiR wówczas na dokumencie nie będzie można pobrać kursu właściwego dla zaksięgowania wydatku do kosztów. Nie zostanie wyświetlona informacja o kwocie księgowanej do kosztów (część Podsumowanie). Oznaczenie w tym polu – nie byłby również właściwe, w przypadku księgowania faktury zaliczkowej czy też gdy zakup dotyczy środka trwałego lub wartości niematerialnej i prawnej.

Data dokumentu wewnętrznego

Data wystawienia przez serwis faktury wewnętrznej służącej rozliczeniu importu usług. Data ta musi być zgodna z ustawionym na koncie miesiącem księgowym – miesiącem rozliczenia podatku należnego. Domyślnie jest to data zgodna z miesiącem księgowym najbliższa bieżącej dacie.

Przykład 8

Faktyczna data księgowania na koncie 15.02.2025 r. Dokonujemy księgowania importu usług:

- ze stycznia 2025 r. – datą z bieżącego miesiąca księgowego najbliższą faktycznej dacie (15.02.2025) jest – 31.01.2025 r. Taka data będzie datą dokumentu wewnętrznego.

- z lutego 2025 r.- datą z bieżącego miesiąca księgowego najbliższą faktycznej dacie (15.02.2025) jest – 15.02.2025 r. Taka data będzie datą dokumentu wewnętrznego.

Miejsce wystawienia

Pole obowiązkowe, domyślnie w tym polu wskazane jest miasto zgodne z siedzibą firmy.

Waluta

W tej części formularza Użytkownik wskazuje walutę w jakiej faktura została wystawiona. Domyślną walutą jest EUR. Po wybraniu waluty innej niż złotówki Użytkownik ma możliwość pobrania kursu właściwego do przeliczania faktury na złote.

Po wybraniu opcji pobierz kurs serwis automatycznie pobierze kursy właściwe dla przeliczenia kwoty VAT jak i dla przeliczanie kosztów. Zasady ustalania kursów wskazane zostały wcześniej.

W przypadku wybrania w części Księgowanie w KPiR pola nie kurs dotyczący kosztów nie będzie widoczny. Kurs dotyczących kosztów nie będzie widoczny także na koncie Użytkownika rozliczającego się ryczałtem od przychodów ewidencjonowanych.

Wartość usług wg stawki VAT

W tej części Użytkownik wprowadza wartość usługi w wybranej walucie oraz wskazuje właściwą dla niej stawkę VAT. Należy pamiętać, iż rozliczając import usług stawką właściwą będzie taka stawka podatku, którą dana usługa opodatkowana jest w kraju (w Polsce).

W sytuacji kiedy księgowany wydatek dotyczy zakupu usług opodatkowanych w kraju różnymi stawkami VAT serwis umożliwia dodanie kolejnej pozycji i wybór dla niej stawki VAT.

Po uzupełnieniu wartości zakupionych usług, a w przypadku wydatku w walucie również po pobraniu kursu waluty, Użytkownik dokonuje przeliczenia (ikona przelicz). Powoduje ona wyświetlenie części Podsumowanie.

Podsumowanie

W części tej wyświetlane są kwoty jakie będą księgowane w ewidencjach VAT i KPiR. W przypadku Użytkowników rozliczających się ryczałtem ewidencjonowanym lub kiedy zaznaczona została opcja braku księgowania w KPiR, część dotycząca księgowania w PIT nie pojawia się.

część Dodaj do informacji IFT-2/2R

Zakup usługi, rozliczanej przez nabywcę jako import usług może powodować obowiązek wykazania zakupu w informacji IFT-2/2R. Szczegółowe informacje w tym zakresie Użytkownik znajdzie tutaj. Serwis umożliwia oznaczenie czy dany wydatek ma zostać dodany do wskazanych informacji. W przypadku:

- oznaczenia pola nie – nie są wyświetlane dodatkowe pola,

- oznaczenia pola wykaż pełną kwotę netto lub inna kwota – poniżej pojawi się funkcja umożliwiająca wskazania jakiego typu przychodu dotyczy usługa. Dodatkowo wybranie funkcji inna kwota daje Użytkownikowi prawo do wskazania kwoty do wykazania w informacji.

Po wybraniu rodzaju przychodu (nabywcy), którego dotyczy wydatek informacja w tym zakresie zostanie wyświetlona na formularzu. Użytkownik będzie miał możliwość dokonać zmiany.

Przy generowaniu deklaracji IFT-2R począwszy od deklaracji za 2020 r. serwis pobierał będzie do deklaracji tylko te wydatki, dla których oznaczono dodanie w informacji IFT-2/2R.

Różnice kursowe i oznaczenie wydatku jako opłaconego w całości w dacie wystawienia

Użytkownik ma możliwość wprowadzenia informacji o zapłacie jeszcze przed zatwierdzeniem wydatku. Funkcje umożliwiające wprowadzenie różnic kursowych dostępne są jeśli uzupełnione zostały pola dotyczące wartości faktury i kursu waluty.

Użytkownik ma możliwość: