1. Koszty używania pojazdu zastępczego osobowego od 2019 roku

Przedsiębiorcy często zastanawiają się jak rozliczyć pojazd zastępczy, który jest wynajmowany na czas naprawy pojazdu firmowego.

W przypadku wydatków poniesionych na powypadkową naprawę samochodów firmowych art. 23 ust. 1 pkt 48 ustawy o podatku dochodowym od osób fizycznych (updof) wprowadza ograniczenie mówiące, iż nie uważa się za koszty uzyskania przychodów strat powstałych w wyniku utraty lub likwidacji samochodów oraz kosztów ich remontów powypadkowych, jeżeli samochody nie były objęte ubezpieczeniem dobrowolnym. Takim ubezpieczeniem dobrowolnym jest AC – Autocasco.

Sposób księgowania naprawy powypadkowej pojazdu firmowego omówiony jest tutaj.

Natomiast w przypadku rozliczania pojazdu zastępczego posiadanie dobrowolnego ubezpieczenia AC nie ma znaczenia. Powyższe ograniczenie wynikające z art. 23 ust. 1 pkt 48 updof nie mówi o kosztach wynajmu pojazdu zastępczego, a jedynie o kosztach remontu pojazdu firmowego.

Pojazd zastępczy to pojazd niefirmowy. Zgodnie z art. 23 ust. 1 pkt 46a updof, wydatki związane z używaniem samochodu niefirmowego, wynajmowanego mogą stanowić w 75% koszty uzyskania przychodów, jeżeli samochód osobowy jest wykorzystywany również do celów niezwiązanych z działalnością gospodarczą prowadzoną przez podatnika.

Inaczej rozliczana jest opłata za wynajem pojazdu zastępczego. Wydatki z tytułu czynszu najmu samochodu (o ile jego wartość nie przekracza 150.000 PLN) osobowego używanego dla potrzeb działalności gospodarczej są księgowane są w pełnej wartości.

Zgodnie z nowymi przepisami, koszty najmu mogą stanowić koszty podatkowe wyłącznie do limitu 150.000 zł dla samochodów spalinowych i hybrydowych oraz 225.000 zł dla samochodów elektrycznych.

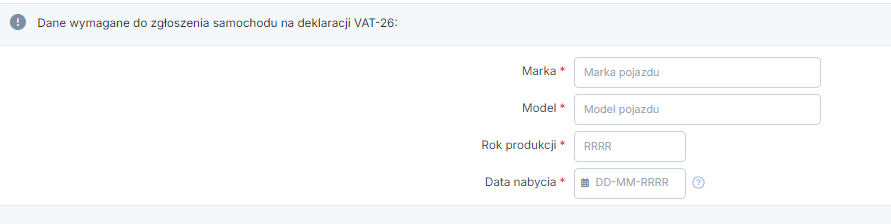

Standardowo przy rozliczaniu pojazdów osobowych przysługuje odliczanie podatku VAT w wysokości 50%. Jeśli przedsiębiorca zdecyduje się na odliczanie 100% podatku VAT od wydatków eksploatacyjnych związanych z samochodem osobowym oraz faktur za jego najem, zobowiązany jest do:

- zgłoszenia pojazdu w urzędzie skarbowym na formularzu VAT-26 dokonuje się w terminie do 25 dnia miesiąca następującego po miesiącu, w którym został poniesiony pierwszy wydatek związany z tymi pojazdami, nie później jednak niż w dniu przesłania ewidencji JPK_V7.

- prowadzenia na bieżąco szczegółowej ewidencji przebiegu pojazdów dla celów podatku VAT (łącznie z m.in. stanem licznika przebiegu pojazdu).

W serwisie Ifirma.pl istnieje mozliwośc prowadzenia ewidencji przebiegu do celów VAT, dla odpowiednio skonfigurowanego pojazdu.

Sposób wprowadzenia pojazdu osobowego zastępczego w serwisie ifirma.pl

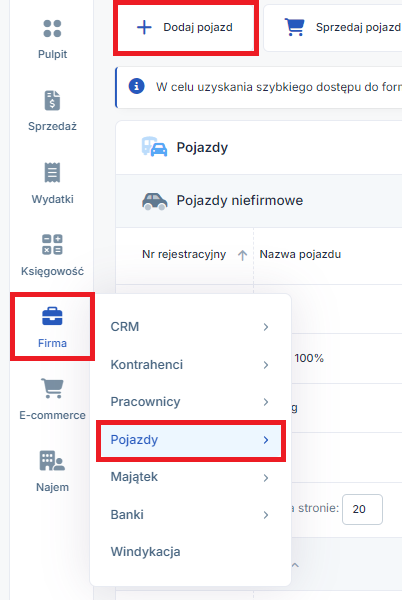

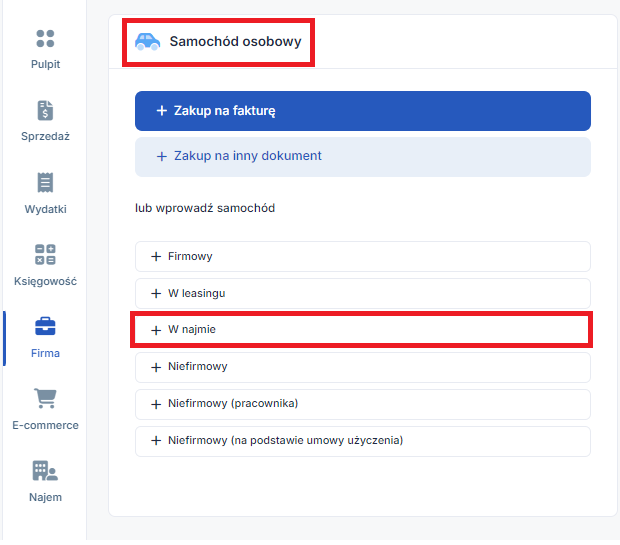

Zakładka Firma ➡ Pojazdy ➡ Lista pojazdów ➡ + Dodaj pojazd.

➡ Samochód osobowy ➡ lub wprowadź samochód: w najmie

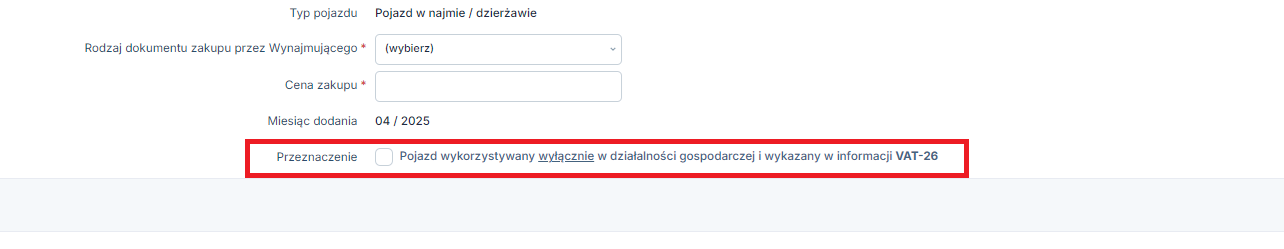

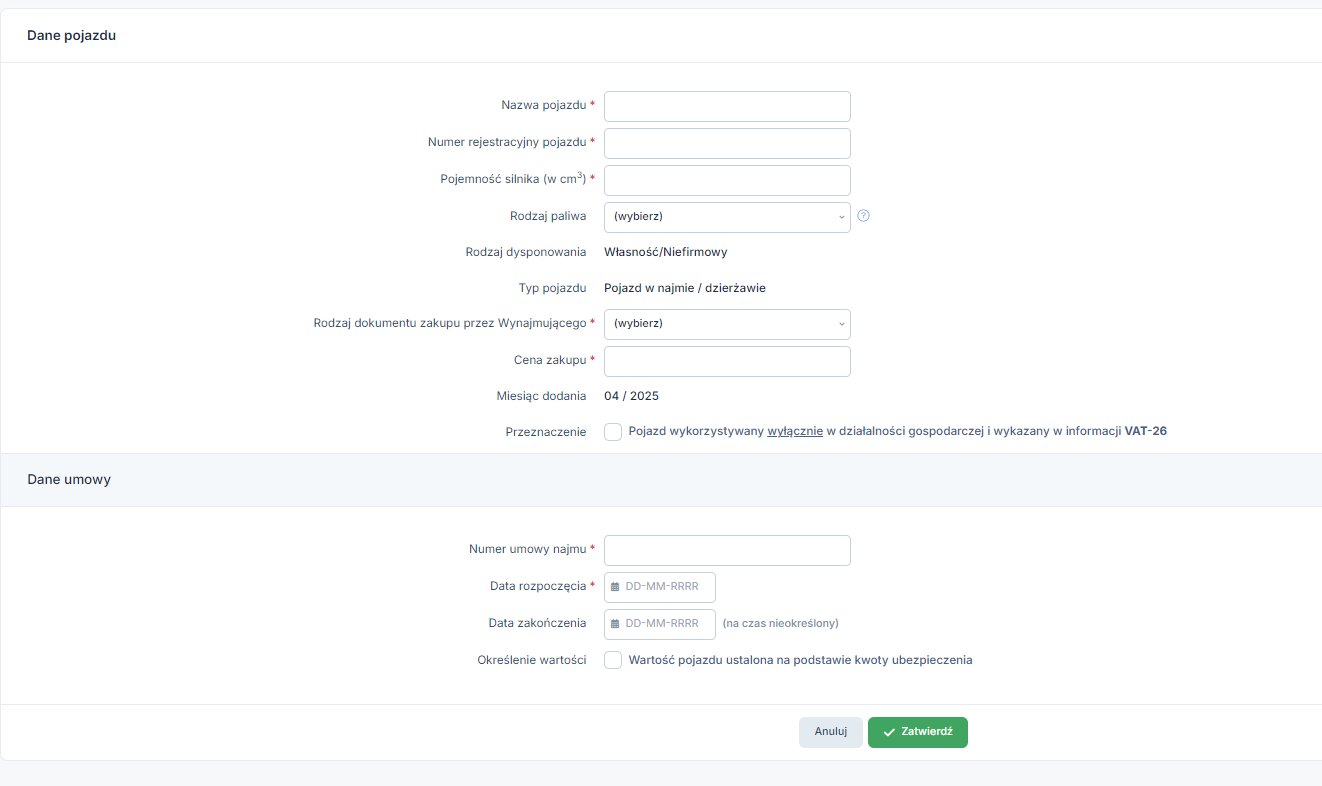

Wprowadzając samochód osobowy na podstawie umowy najmu należy uzupełnić takie dane jak: Nazwa pojazdu, Nr rejestracyjny pojazdu, Pojemność silnika. Rodzaj paliwa nie jest polem obowiązkowym. Niezbędnym krokiem jest określenie rodzaju dokumentu zakupu pojazdu przez Wynajmującego. Kolejnym elementem jest wprowadzenie ceny zakupu.

W celu poprawnego wprowadzenia pojazdu należy również uzupełnić takie pola jak: Numer umowy najmu oraz Datę rozpoczęcia. Jeżeli umowa najmu jest na czas nieokreślony to nie należy uzupełniać pola: Data zakończenia.

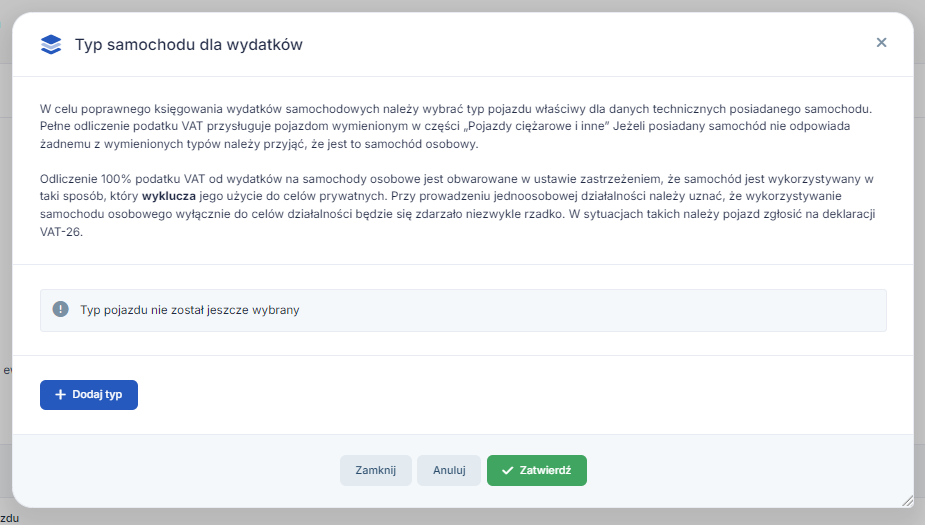

Następnie serwis zapyta o Typ samochodu dla wydatków – trzeba wybrać odpowiednią opcję w celu prawidłowego rozliczania podatku VAT.

Jeśli będzie rozliczane 100% podatku VAT od wydatków związanych z eksploatacją pojazdu oraz faktur za najem należy wybrać opcję „Samochody o dopuszczalnej masie całkowitej nie mniejszej niż 3,5 tony”(pomimo, iż jest to pojazd osobowy).

Następnie serwis zapyta o Typ samochodu dla wydatków – trzeba wybrać odpowiednią opcję w celu prawidłowego rozliczania podatku VAT.

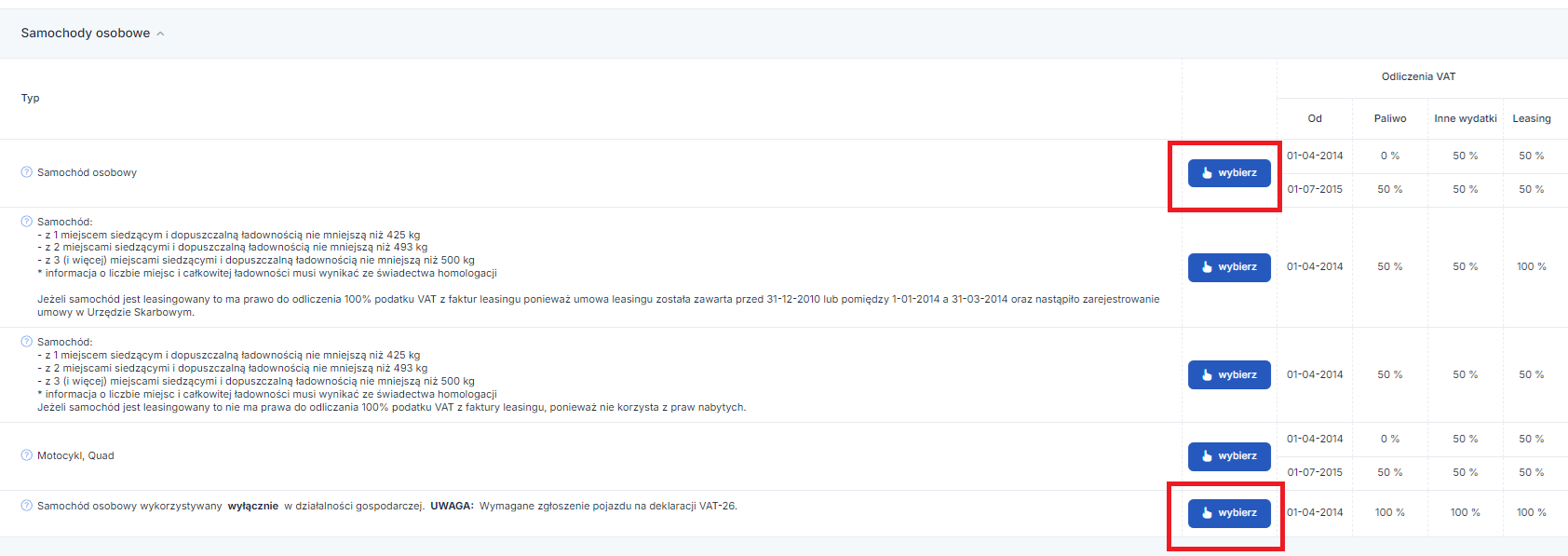

W przypadku kiedy pojazd osobowy w najmie ma być użytkowany w sposób mieszany, jako typ dla wydatków powinien być wybrany Samochód osobowy (Odliczenie VAT 50%).

Natomiast jeśli pojazd ma być użytkowany wyłącznie służbowo i została złożona deklaracja VAT-26 to jako typ dla wydatków należy wybrać Samochód osobowy wykorzystywany wyłącznie w działalności gospodarczej.

Rozliczanie pojazdu zastępczego w serwisie ifirma.pl

Wszystkie wydatki związane z pojazdem oraz wyjazdy służbowe wprowadzamy przez zakładkę:

- Wydatki ➡ Lista wydatków ➡ + Dodaj wydatek ➡ Wydatki związane z utrzymaniem pojazdu lub

- Firma ➡ Pojazdy ➡ Rozliczenie pojazdu.

Korzystając zarówno z jednej, jak i z drugiej zakładki można wprowadzać koszty pojazdu.

-

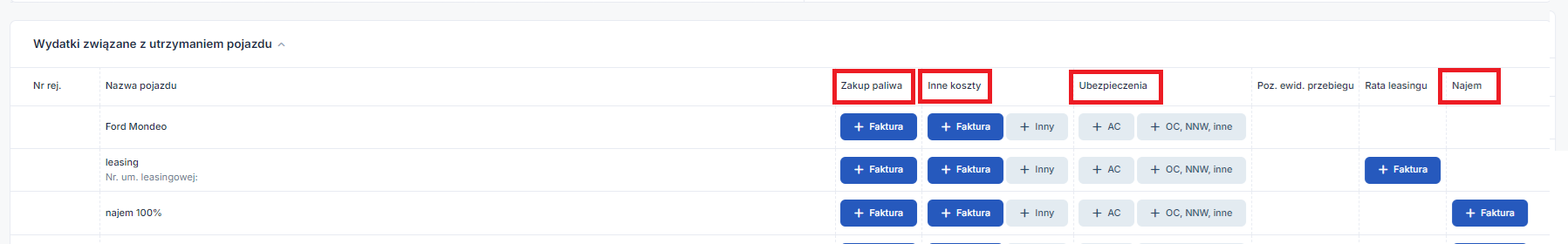

1. Dodanie przez zakładkę Wydatki ➡ + Dodaj wydatek ➡ Wydatki związane z utrzymaniem pojazdu:

2. Wprowadzenie poprzez zakładkę Firma ➡ Pojazdy ➡+dodaj koszt pojazdu:

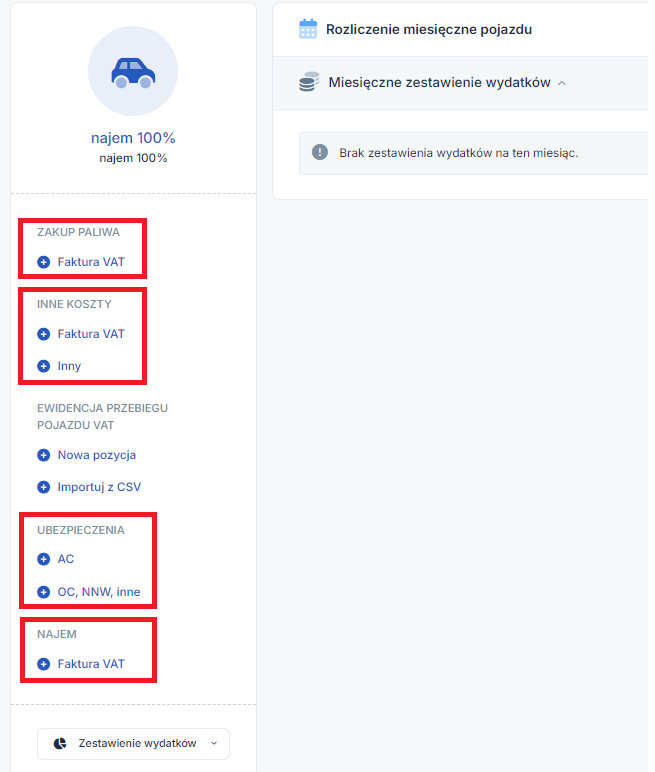

Następnie pojawi się możliwość wyboru (podobnie jak w zakładce Wydatki) poszczególnych rodzajów kosztów dotyczących pojazdu:

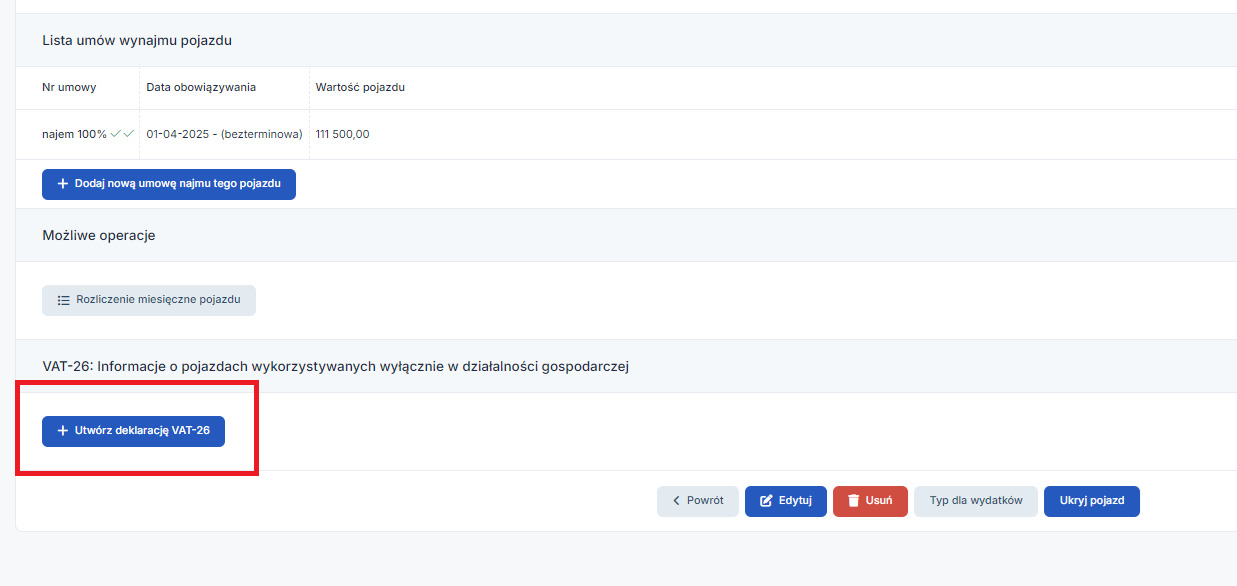

1. Fakturę za najem wprowadza się w zakładce Firma ➡ Pojazdy i przy danym pojeździe ➡Rozliczenie pojazdu ➡Najem ➡ Faktura VAT..

Serwis odliczy automatycznie podatek VAT (50% lub 100% w zależności od wybranego typu samochodu dla wydatków). Kwota netto + nieodliczony VAT zostanie zaksięgowana w koszty.

Zgodnie z nowymi przepisami, koszty najmu mogą stanowić koszty podatkowe wyłącznie do limitu 150.000 zł dla samochodów spalinowych i hybrydowych oraz 225.000 zł dla samochodów elektrycznych.

2. Wydatki związane z bieżącą eksploatacją wprowadza się w zakładce Firma ➡ Pojazdy i przy danym pojeździe ➡ Rozliczenie pojazdu ➡Zakup paliwa lub Inne koszty.

Podczas księgowaniu wydatków dotyczących eksploatacji pojazdu osobowego niefirmowego zostanie automatycznie odliczony podatek VAT z faktur (50% lub 100% w zależności od wybranego typu samochodu dla wydatków), natomiast 75% z kwoty netto i nieodliczonego podatku VAT zostanie zaliczone w koszty.

Autor: Monika Kobylak, Katarzyna Dudek – zespół ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.