Spis treści:

- Zeznanie roczne - PIT/IP

- Jak rozliczyć IP/BOX w zeznaniu rocznym?

- Jak wypełnić załącznik IP/BOX do zeznania rocznego PIT-36 i PIT-36L?

- Jak rozliczyć IP/BOX za 2024 w zeznaniu rocznym PIT-36/PIT-36L przez aplikację pitroczny.pl?

- Jak pobrać dane z serwisu?

- Wybór formy rozliczenia

- Działalność gospodarcza i informacje o przychodach z działalności gospodarczej

- IP BOX - Przychody i koszty z kwalifikowanych praw oraz łączenie ulgi z IP BOX z ulgą B+R

- PIT/WZ – informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych

- Zaliczki

- Składki ZUS

- Wydruk deklaracji PIT-36/PIT36L wraz z załącznikiem PIT/B oraz PIT/IP

- Wysyłka zeznania

1. Zeznanie roczne – PIT/IP

PIT/IP stanowi załącznik do deklaracji PIT-36 i PIT-36L w związku z przychodami z kwalifikowanych praw własności intelektualnej. Składany jest w jednym egzemplarzu, niezależnie od ilości praw własności intelektualnej objętych rozliczeniami preferencyjnymi. Pozwala na korzystanie z 5% podatku w stosunku do dochodu z tych praw własności intelektualnej.

W załączniku PIT/IP podajemy łączną ilość praw z podziałem na ich rodzaje. W kolejnych pozycjach formularza wskazuje się sumy przychodów, kosztów i dochodów kwalifikowanych. Kwoty to łączne wartości danych kwot, osiągniętych (poniesionych) w danym roku podatkowym. W efekcie przedsiębiorca prowadzić musi osobne ewidencje w trakcie roku, dzieląc te kwoty w stosunku do poszczególnych praw własności intelektualnej, natomiast w rozliczeniu rocznym kwoty wykazywane w poszczególnych ewidencjach należy zsumować i łączyć.

Kwoty z PIT/IP trafią również do rocznej deklaracji podatkowej PIT-36 lub PIT-36L.

Przedsiębiorca w trakcie roku płaci podatek według zasad ogólnych (podatek wg skali lub podatek liniowy), a korzystanie z preferencyjnej stawki wystąpić powinno dopiero w zeznaniu rocznym. W efekcie przedsiębiorca będzie deklarował ulgę na odpowiednich pozycjach deklaracji PIT-36 lub PIT-36L oraz poprzez wykazanie preferencji w załączniku PIT/IP.

2. Jak rozliczyć IP/BOX w zeznaniu rocznym?

Przedsiębiorcy prowadzący działalność gospodarczą (rozliczający PIT-36 oraz PIT-36L), którzy chcą skorzystać z ulgi IP BOX, będą mogli tego dokonać w terminie do 30 kwietnia, składając załącznik PIT/IP dołączony do sporządzonego zeznania rocznego za 2024.

Podstawą rozliczenia się z Urzędem Skarbowym jest prowadzona odrębna ewidencja do celów IP BOX.

Właściwie prowadzona ewidencja jest jednym z warunków do skorzystania z opodatkowania stawką 5%. Może być też przedmiotem kontroli urzędu skarbowego. Ewidencja zgodnie z treścią wydanych interpretacji KIS powinna być prowadzona systematycznie i na bieżąco, stąd nie może być sporządzana po czasie jedynie dla potrzeb deklaracji rocznej.

3. Jak wypełnić załącznik IP/BOX do zeznania rocznego PIT-36 i PIT-36L?

Załącznik PIT-IP, niezależnie od liczby praw własności intelektualnej z których uzyskaliśmy dochód, składany jest w jednym egzemplarzu.

Kwoty, które znajdą się w poszczególnych pozycjach załącznika PIT-IP powinny wynikać z odpowiedniej ewidencji. Posiadanie ewidencji pozwoli nie tylko ustalić kwotę dochodu, który opodatkujesz stawką 5%, ale przede wszystkim jest jednym z podstawowych warunków korzystania z ulgi IP Box.

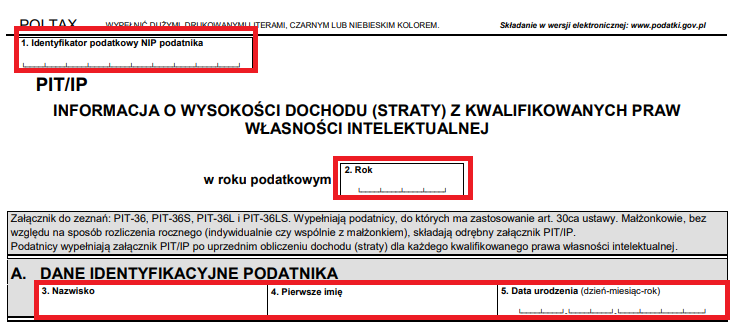

W załączniku PIT/IP dołączonym do zeznania rocznego PIT-36/PIT-36L uzupełniamy następująco opisane pozycje:

Pozycja 1 – podajemy NIP działalności.

Pozycja 2 – przedsiębiorca podaje rok 2024.

W części A. (dane identyfikacyjne płatnika) przedsiębiorca uzupełnia dane osobowe dotyczące swojego nazwiska, pierwszego imienia i daty urodzenia.

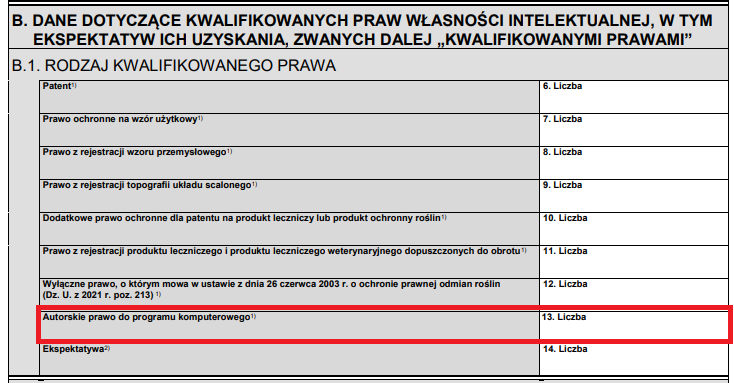

W części B.1. wskazujemy rodzaj kwalifikowanego prawa (pola od 6 do 13).

Jeśli jestesmy programistą, to uzupełniamy wiersz „autorskie prawo do programu komputerowego”.

W polu numer 13 wskazujemy łączną ilość kwalifikowanych IP wytworzonych, rozwiniętych lub ulepszonych w 2024 roku.

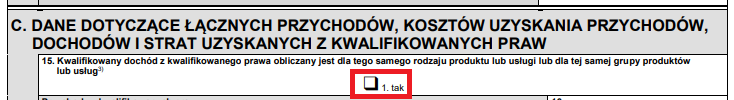

W części. C. pole numer 15 zaznaczamy wtedy, gdy nie mogliśmy ustalić dochodu przypadającego na poszczególne kwalifikowane prawa własności intelektualnej i obliczyliśmy kwalifikowany dochód dla tego samego rodzaju produktu lub usługi lub dla tej samej grupy produktów lub usług, w których zostało wykorzystane kwalifikowane prawo własności intelektualnej.

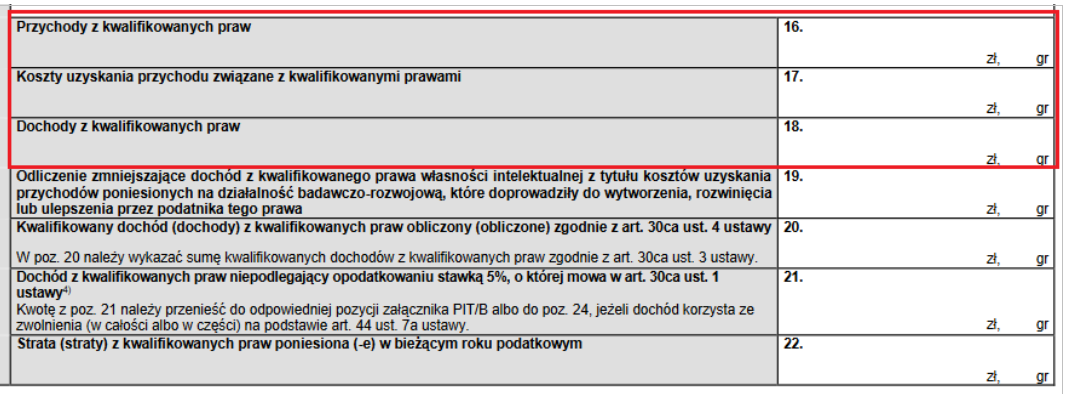

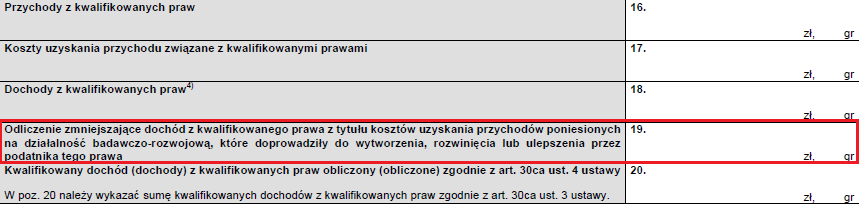

W pozycji 16. wykazujemy sumę przychodów kwalifikowanych praw.

W pozycji 17. podajemy sumę kosztów uzyskania przychodów związanych z kwalifikowanymi prawami.

W pozycji 18. podajemy dochód kwalifikowany.

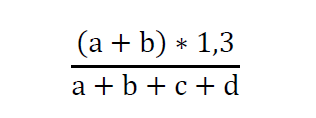

Kwalifikowany dochód z kwalifikowanego prawa własności intelektualnej to iloczyn:

- dochodu z kwalifikowanego IP osiągniętego w roku podatkowym oraz

- wskaźnika nexus obliczonego według specjalnego wzoru.

W którym poszczególne litery oznaczają koszty faktycznie poniesione przez przedsiębiorcę na:

a – prowadzoną bezpośrednio przez przedsiębiorcę działalność badawczo-rozwojową związaną z kwalifikowanym IP,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP, innych niż wymienione w lit. d, od podmiotu niepowiązanego w rozumieniu art. 23m ust. 1 pkt 3 ustawy o PIT,

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP, innych niż wymienione w lit. d, od podmiotu powiązanego w rozumieniu art. 23m ust. 1 pkt 4 ustawy o PIT,

d – nabycie przez przedsiębiorcę kwalifikowanego IP.

Dla zastosowania 5% stawki podatku musimy:

- ustalić dochód ze sprzedaży autorskiego prawa do programu komputerowego (przychód – koszty),

- pomnożyć go przez ustalony wskaźnik nexus,

- wynik tej operacji podać w pozycji 20.

W pozycji 19. odliczenie zmniejszające dochód z kwalifikowanego prawa z tytułu kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową, które doprowadziły do wytworzenia, rozwinięcia lub ulepszenia przez podatnika tego prawa.

Łączenie ulgi IP BOX oraz B+R w ramach zmian Polskiego Ładu.

Od 1 stycznia 2022 r. nowelizacja Polskiego Ładu pozwala przedsiębiorcom na możliwość łączenia ulgi IP BOX (kwalifikowanych praw własności intelektualnej) oraz ulgi B+R (działalność badawczo-rozwojową) w stosunku do jednego dochodu.

Ulga B+R aktywuje się na etapie wytwarzania, ulepszania lub rozwijania, kiedy podatnik ponosi określone wydatki na działalność badawczo-rozwojową. Natomiast ulga IP BOX jest stosowana do powstałego dochodu, zatem podatnik musi osiągnąć określony dochód z kwalifikowanych praw własności intelektualnej.

Zgodnie z nowym przepisem odliczeniu mogą podlegać jedynie koszty kwalifikowane, które doprowadziły do wytworzenia, rozwinięcia lub ulepszenia przez podatnika danego kwalifikowanego prawa własności intelektualnej, z którego komercjalizacji podatnik osiąga dochody, co jest konsekwencją zasad ogólnych obliczania dochodu z kwalifikowanych IP.

Obie ulgi są ulgami rocznymi i ewentualna korzyść podatkowa uzyskiwana jest dopiero przy złożeniu zeznania rocznego.

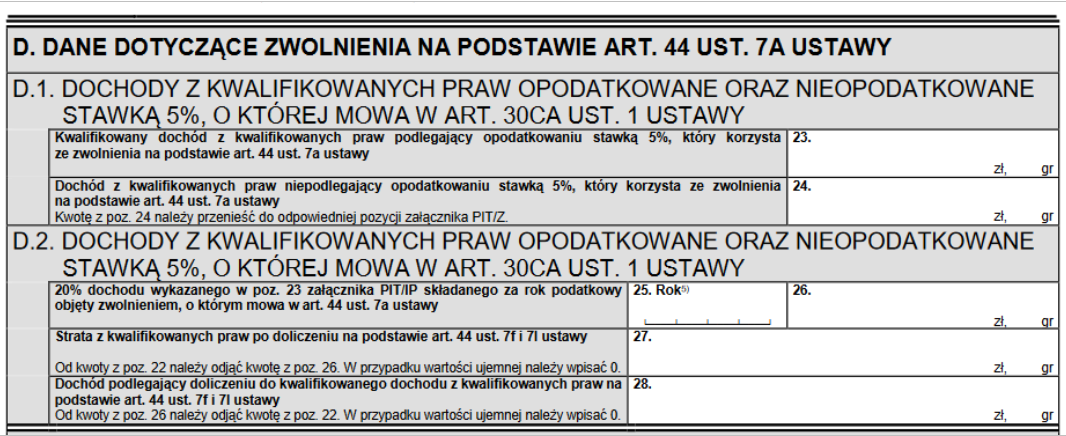

Część D. pozostawiamy nieuzupełnioną jeśli nie korzystamy ze zwolnienia z poboru zaliczek (art. 44 ust. 7a ustawy o PIT, dotyczy zwolnienia z opłacania zaliczek na podatek dochodowy z działalności gospodarczej).

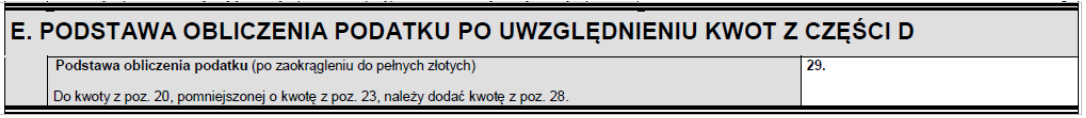

Części E. wskazujemy podstawę obliczenia podatku po uwzględnieniu kwot z części D.

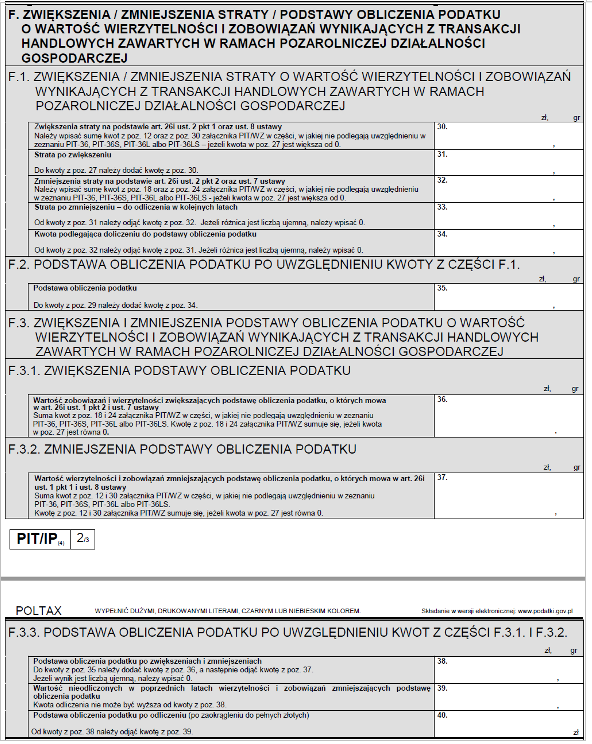

W części F. do F.3.3. uzupełniają przedsiębiorcy którzy:

W 2022 roku złożyli PIT-WZ i:

- wykazali w nim wierzytelności, które w trakcie 2024 roku zostały uregulowane (lub zbyte). Wierzyciel, który otrzymał całość lub część zapłaty ma obowiązek wykazania otrzymanych kwot w zeznaniu rocznym za 2024 rok,

- wykazali w nim długi, które w trakcie 2024 roku zostały uregulowane. Dłużnik, który uregulował w trakcie roku 2024 całość lub część długu ma prawo do wykazania zapłaconych kwot w zeznaniu rocznym za 2024 rok.

W 2024 roku:

- wystawili faktury/rachunki dla innego podmiotu gospodarczego prowadzącego działalność na terenie RP i wierzytelność ta jest przeterminowana. Wierzyciel ma prawo złożyć PIT-WZ i skorzystać z „ulgi na złe długi”.

- otrzymali faktury/rachunki od innego podmiotu gospodarczego prowadzącego działalność na terenie RP i zobowiązanie to jest przeterminowane. Dłużnik ma obowiązek złożyć PIT-WZ i wykazać w zeznaniu rocznym przeterminowane zobowiązania.

Za wierzytelność lub zobowiązanie przeterminowane uważa się takie, dla których 90 dzień od terminu płatności przypadał pomiędzy 1 stycznia 2024 a 31 grudnia 2024, i nie zostały one uregulowane (lub w przypadku wierzytelności zbyte) do dnia złożenia zeznania rocznego za 2024 rok.

W polu 35. podajemy podstawę obliczenia podatku ( do kwoty z poz. 29 należy dodać kwotę z poz. 34).

W polu 38. podajemy podstawę obliczenia podatku po zwiększeniach i zmniejszeniach (do kwoty z poz. 35 należy dodać kwotę z poz. 36 a następnie odjąć kwotę z poz.37).

W polu 40. podajemy podstawę obliczenia podatku po odliczeniu (od kwoty z poz. 38 odejmujemy kwotę z poz. 39).

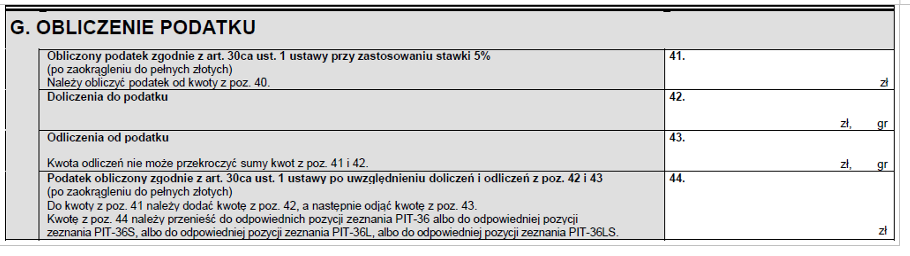

W części G. odliczenie podatku:

w polu 41. podajemy obliczony podatek przy zastosowaniu stawki 5%,

w polu 42 i 43 podaje się doliczenia do podatku i odliczenia od podatku,

w polu 45 podajemy podatek do zapłaty (od kwoty z poz. 41 dodaje się lub odejmuje odpowiednie kwoty z poz. 42 i 43).

4. Jak rozliczyć IP/BOX za 2024 w zeznaniu rocznym PIT-36/PIT-36L przez aplikację pitroczny.pl?

Przedsiębiorcy, którym przysługuje ulga z tytułu IP BOX mogą uzupełnić załącznik PIT/IP przy rozliczeniu zeznania rocznego PIT-36 lub PIT-36L.

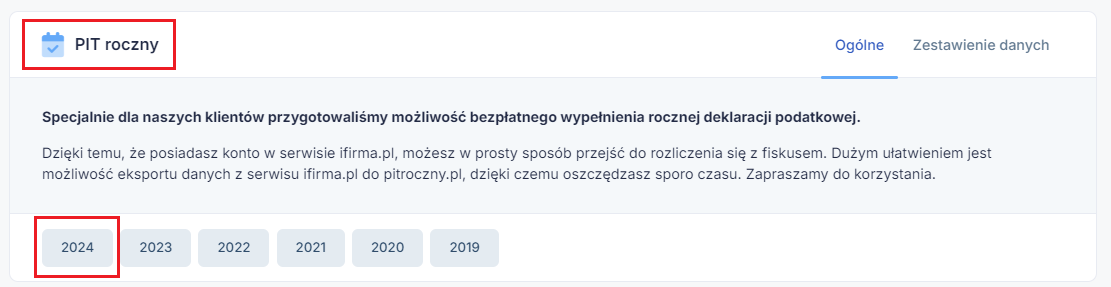

5. Jak pobrać dane z serwisu?

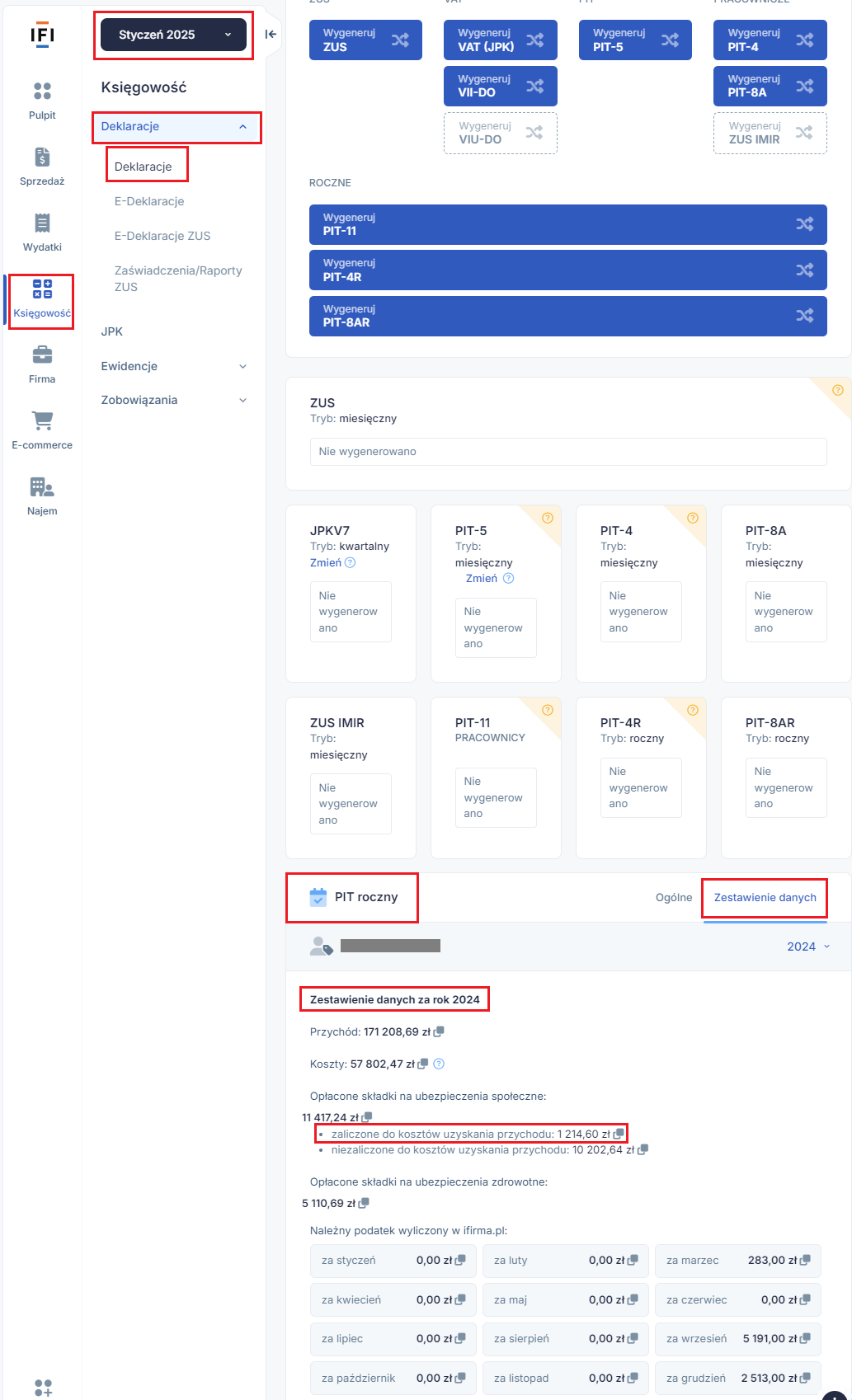

Użytkownicy prowadzący rozliczenia swojej firmy w formie podatkowej książki przychodów i rozchodów mogą skorzystać z opcji sporządzenia zeznania rocznego za pomocą naszej aplikacji pitroczny.pl. Aby przejść do wypełniania zeznania rocznego należy na swoim koncie w ifirma.pl przejść do zakładki Księgowość ➡ Deklaracje ➡ Deklaracje. Nie trzeba ustawiać się w konkretnym miesiącu czy roku, wystarczające jest aby w danym miesiącu księgowym konto posiadało pełną funkcjonalność. Następnie na dole strony wybieramy ikonę roku, za który chcemy dokonać rozliczenia.

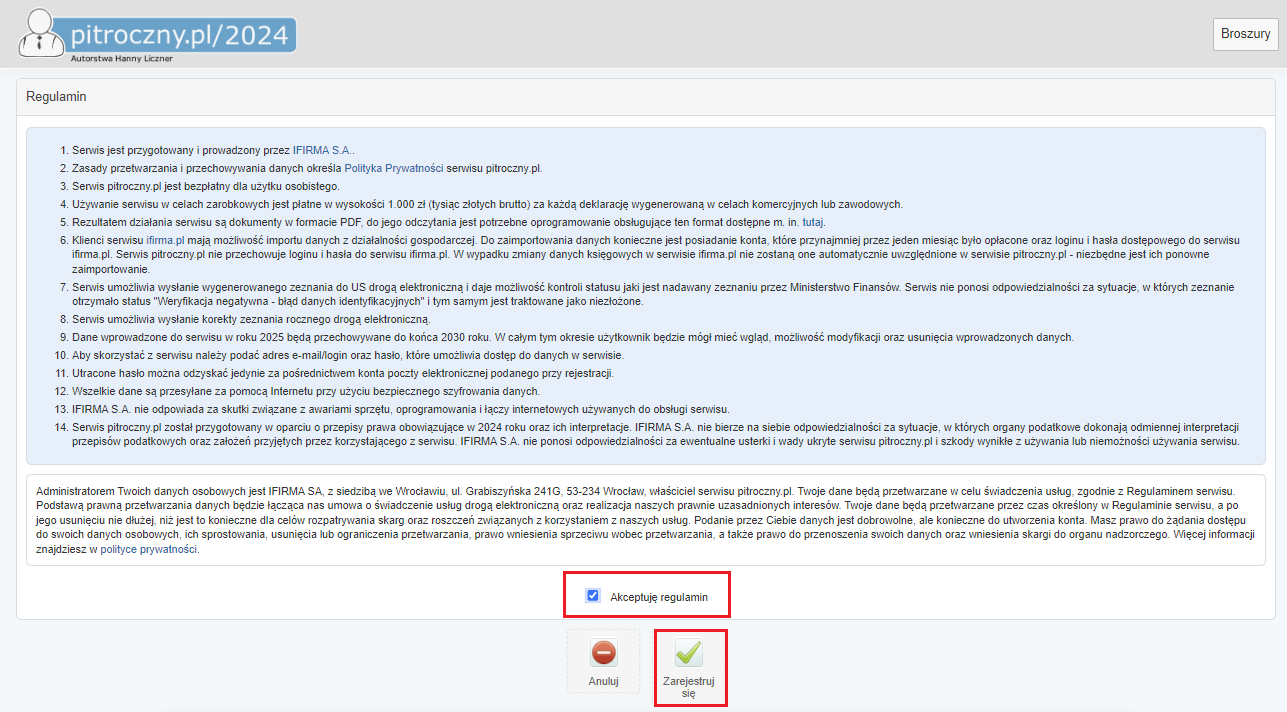

UWAGA!

Przed wypełnieniem zeznania należy dokonać akceptacji regulaminu, a wybranie opcji Zarejestruj spowoduje założenia konta na portalu pitroczny.pl na takie same dane (login i hasło), jak do konta w serwisie ifirma.pl.

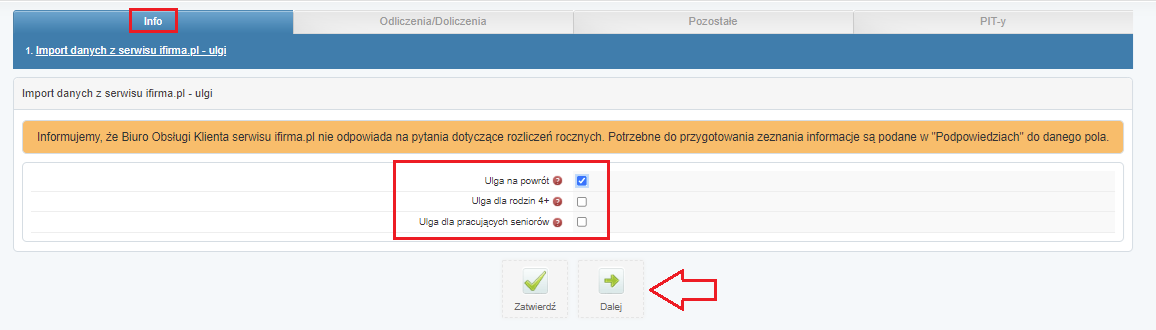

Po zaakceptowaniu i zatwierdzeniu regulaminu przechodzimy do pierwszej zakładki Info , w której możemy zaznaczyć ulgi z których korzystaliśmy w trakcie roku w ramach prowadzonej działalności:

- ulga na powrót,

- ulga dla rodzin 4+,

- ulga dla pracujących seniorów.

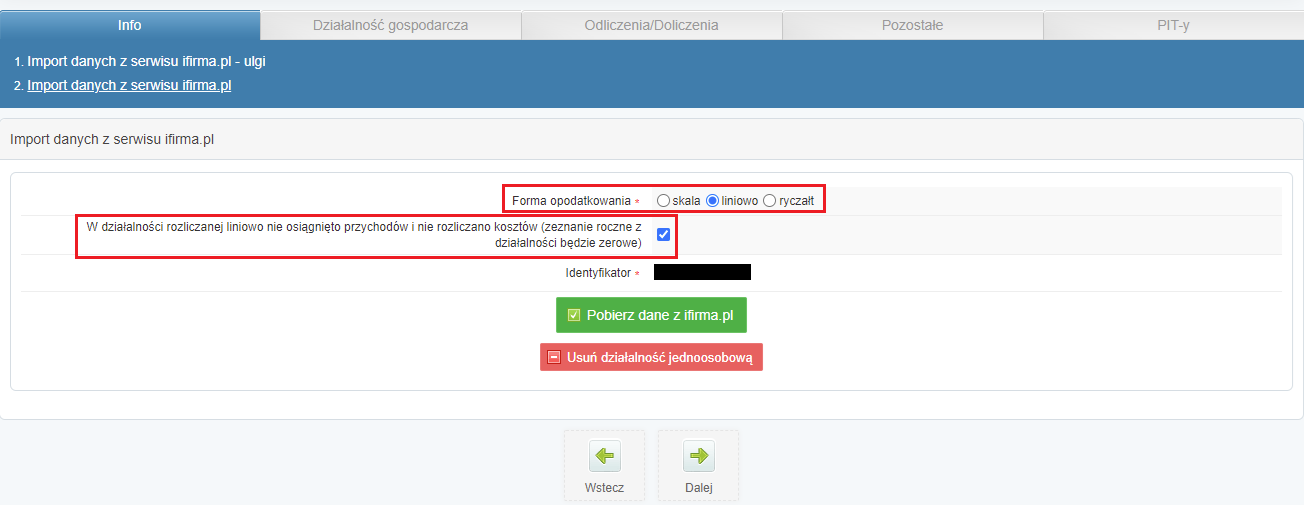

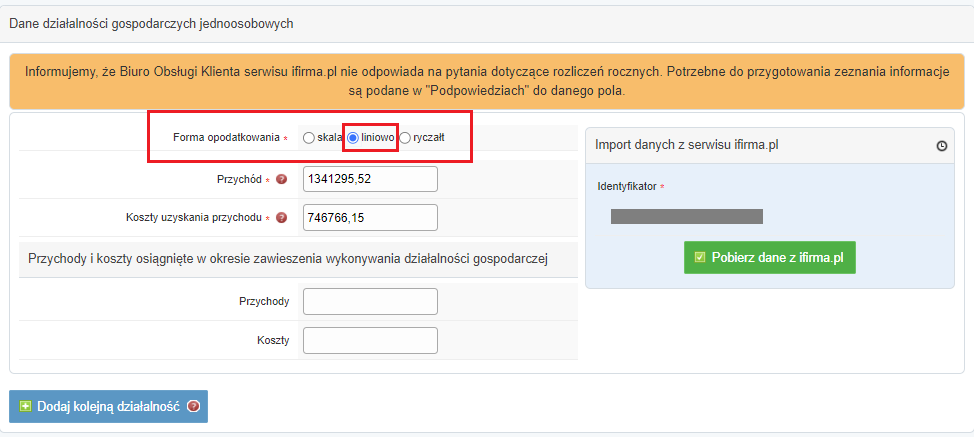

Użytkownicy rozliczający się z podatku liniowo w ramach działalności gospodarczej, po zaakceptowaniu regulaminu, będą widzieli w zakładce Info ➡ Import danych z serwisu ifirma.pl dodatkowo zaznaczony checbox Forma opodatkowania: liniowo.

Poniżej będzie widoczna opcja W działalności rozliczanej liniowo nie osiągnięto przychodów i nie rozliczano kosztów (zeznanie roczne z działalności będzie zerowe). Zaznaczając ten checbox i przechodząc dalsze pola w aplikacji będzie można pobrać Dane osobowe, które zostaną zaimportowane do zerowego zeznania rocznego PIT-36L.

Możliwość zaznaczenia opcji wygenerowania zerowego zeznania rocznego, gdzie nie było przychodów i nie rozliczano kosztów, będzie również widoczna u przedsiębiorcy rozliczającego się Ryczałtem.

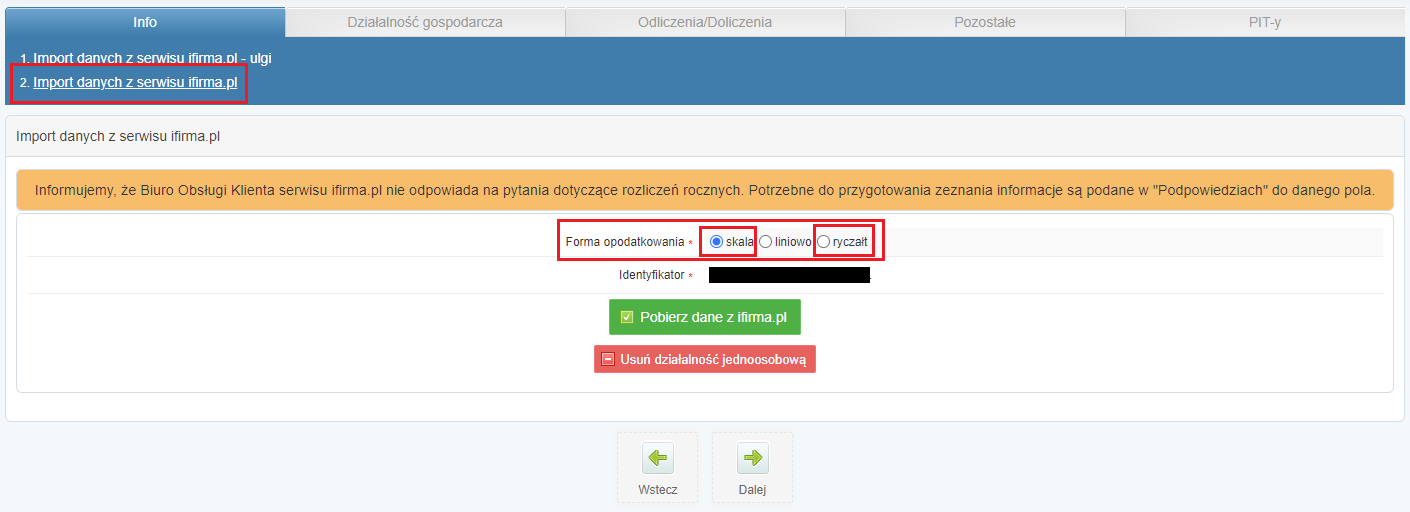

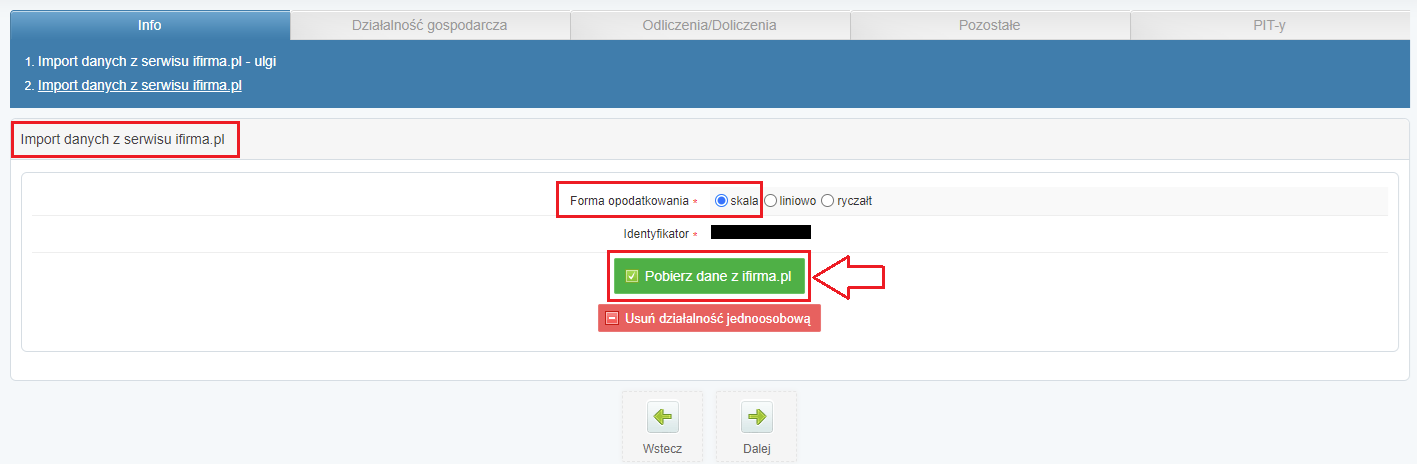

Natomiast użytkownicy rozliczający się skalą (zasady ogólne) i ryczałtem, formę opodatkowania będą widzieć przy Imporcie danych z serwisu ifirma.pl ➡ Forma opodatkowania: skala lub ryczałt.

Przedsiębiorcy rozliczający się ryczałtem nie mają możliwości skorzystania z ulgi IP BOX, ponieważ ulga dotyczy tylko rozliczających się na zasadach ogólnych i liniowo (PIT- i PIT-5L).

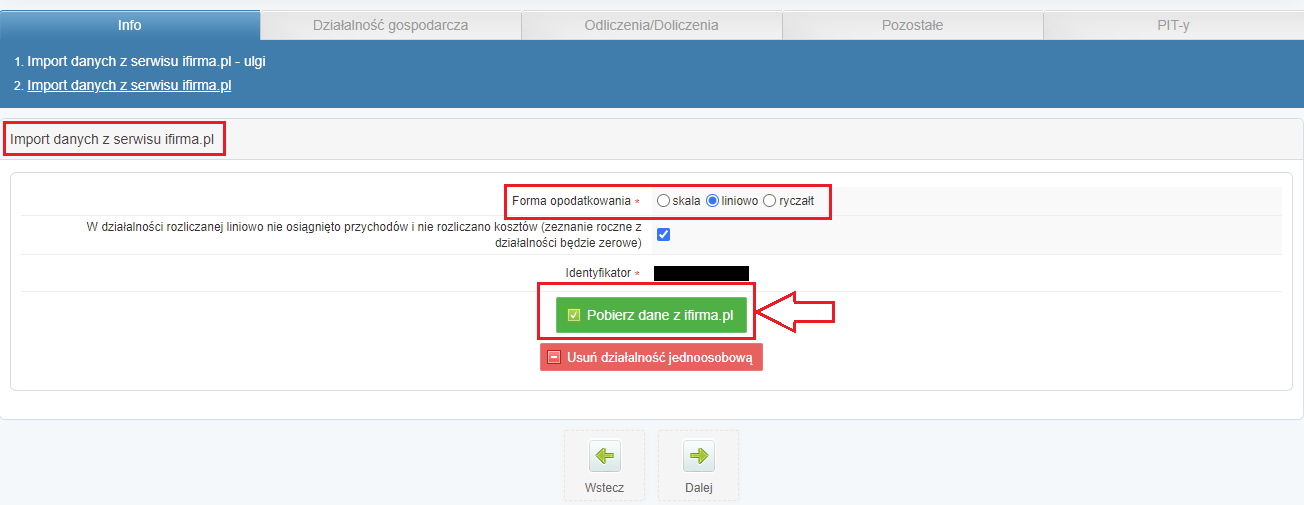

W kolejnym kroku będzie można dokonać importu danych z serwsiu ifirma.pl (są one pobierane z KPiR oraz ostatniej wygenerowanej deklaracji PIT-5/PIT-5L). W tym celu należy wybrać opcję Pobierz dane z ifirma.pl pod loginem swojego konta. Import będzie możliwy dla aktywnych Użytkowników opłacających serwis księgowości internetowej w importu danych z konta w ifirma roku, za który chcą dokonać rozliczenia.

Import danych z serwisu ifirma.pl do aplikacji pitroczny.pl został opisany tutaj.

WAŻNE!

W szczególnych przypadkach import będzie możliwy jedynie po założeniu konta bezpośrednio przez stronę pitroczny.pl.

Podatek rozliczany liniowo (PIT-5L)

Podatek rozliczany skalą (PIT-5)

a. Działalność rozliczana cały rok

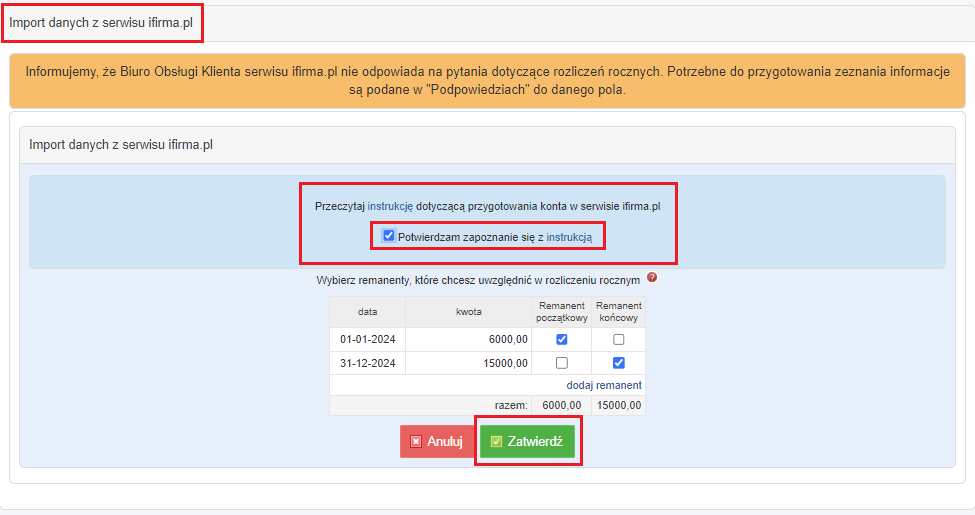

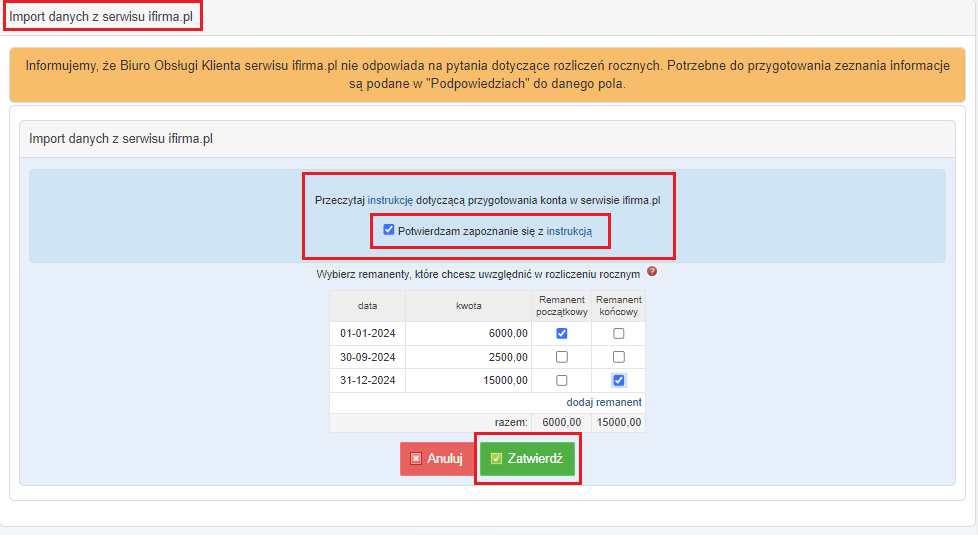

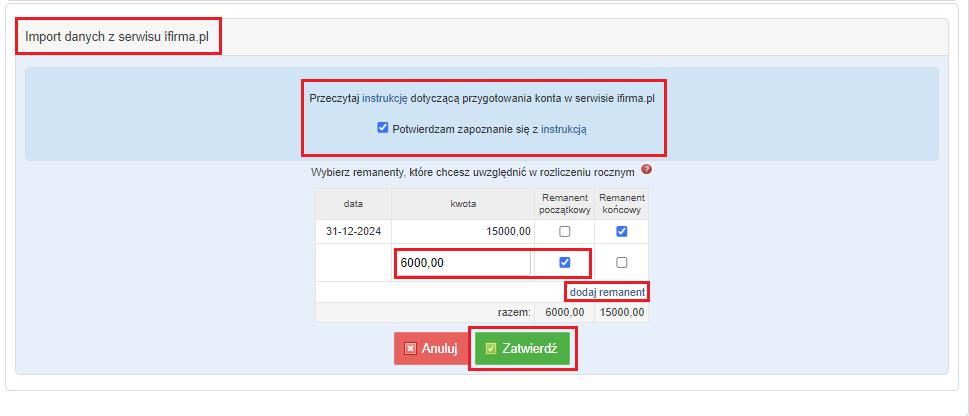

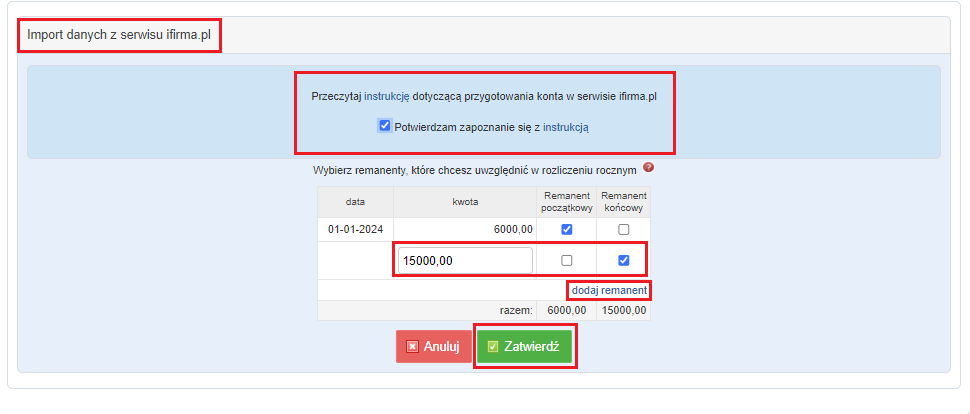

Następnie konieczne będzie zaznaczenie lub dodanie remanentów. Jeśli w serwisie ifirma.pl zostały wprowadzone informacje o spisie z natury przez zakładkę Firma ➡ Majątek ➡ Remanenty wówczas zostaną one zaimportowane do tej części.

Gdyby Użytkownik w swojej działalności sporządzał także remanenty śródroczne, nie uwzględnia ich w rozliczeniu rocznym. W deklaracji rocznej brane są pod uwagę tylko remanent początkowy i końcowy.

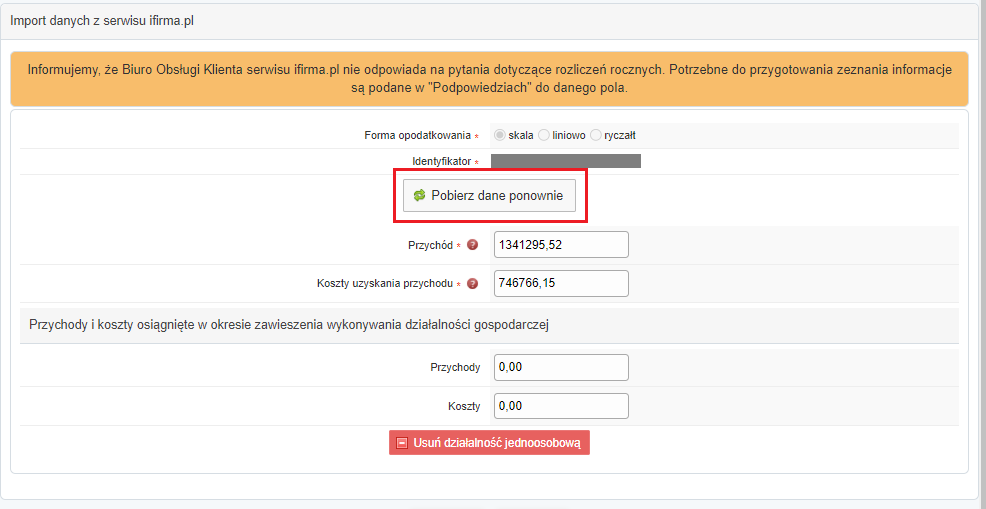

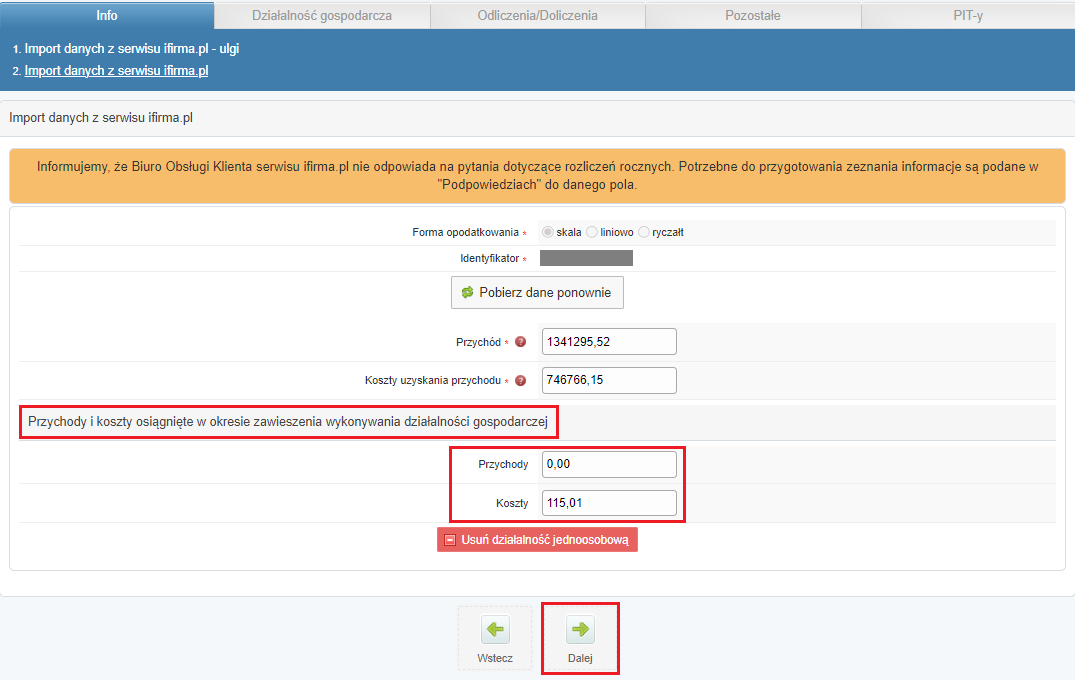

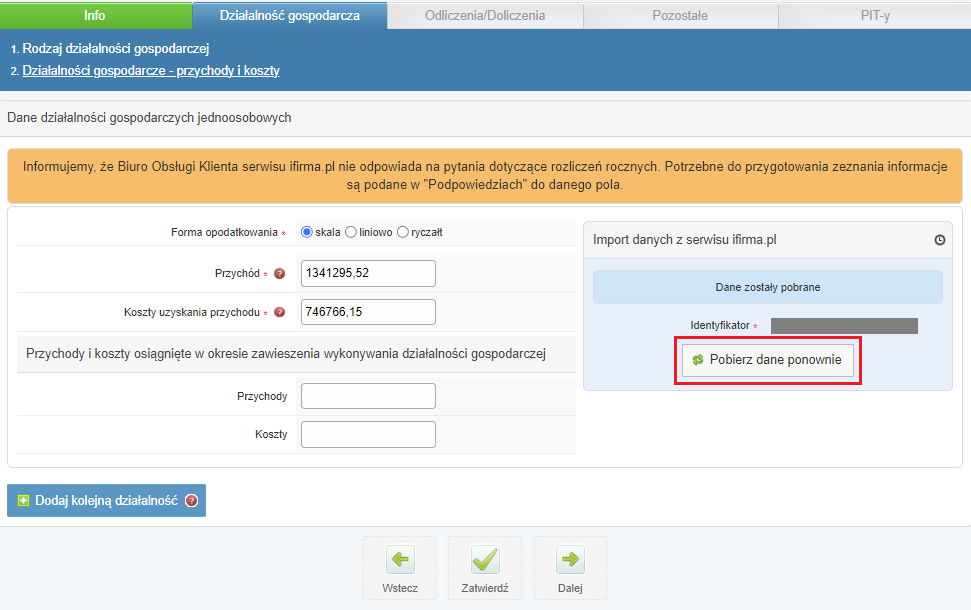

Po zatwierdzeniu remanentów wyświetla się karta z zaimportowanymi danymi z serwisu. Można także ponownie pobrać dane z konta.

Aby przejść do wypełniania kolejnych pozycji używamy Dalej.

Jeśli w trakcie roku były uzupełniane w zakładce Login ➡ Konfiguracja ➡ Deklaracje ➡ PIT jakieś dodatkowe przychody lub koszty, które wpływały na wyliczenie PIT-5 np. dane ze spółki cywilnej lub najmu (opodatkowanego na zasadach ogólnych), to nie będą one pobierane do pitroczny.pl, gdyż takie dochody muszą być wykazane w innej części PIT-B, a najem także w innej rubryce PIT-36. Aby wprowadzić te informacje do zeznania rocznego należy uważnie czytać komunikaty dostępne przy poszczególnych polach.

b. Działalność rozliczana przez część roku

W sytuacji, gdy np. Użytkownik rozpoczął księgowanie w serwisie od miesiąca innego niż styczeń, a działalność prowadził cały rok, remanent początkowy można uzupełnić na tym etapie poprzez wybranie opcji dodaj remanent. Następnie należy podać wartość remanentu i zaznaczyć, że jest to remanent początkowy. Nie podajemy tutaj daty remanentu. Wprowadzone dane zatwierdzamy.

Analogicznie będzie jeśli Użytkownik zawiesił działalność w trakcie roku. Wówczas trzeba będzie ręcznie dodać kwotę remanentu końcowego.

c. Przychody i koszty osiągnięte w okresie zawieszenia wykonywania działalności gospodarczej

Informacja o przychodach i kosztach z okresu zawieszenia działalności gospodarczej zostaną pobrane do pitroczny.pl w momencie importowania danych z konta, jeżeli takie dane zostały wprowadzone w serwisie ifirma.pl.

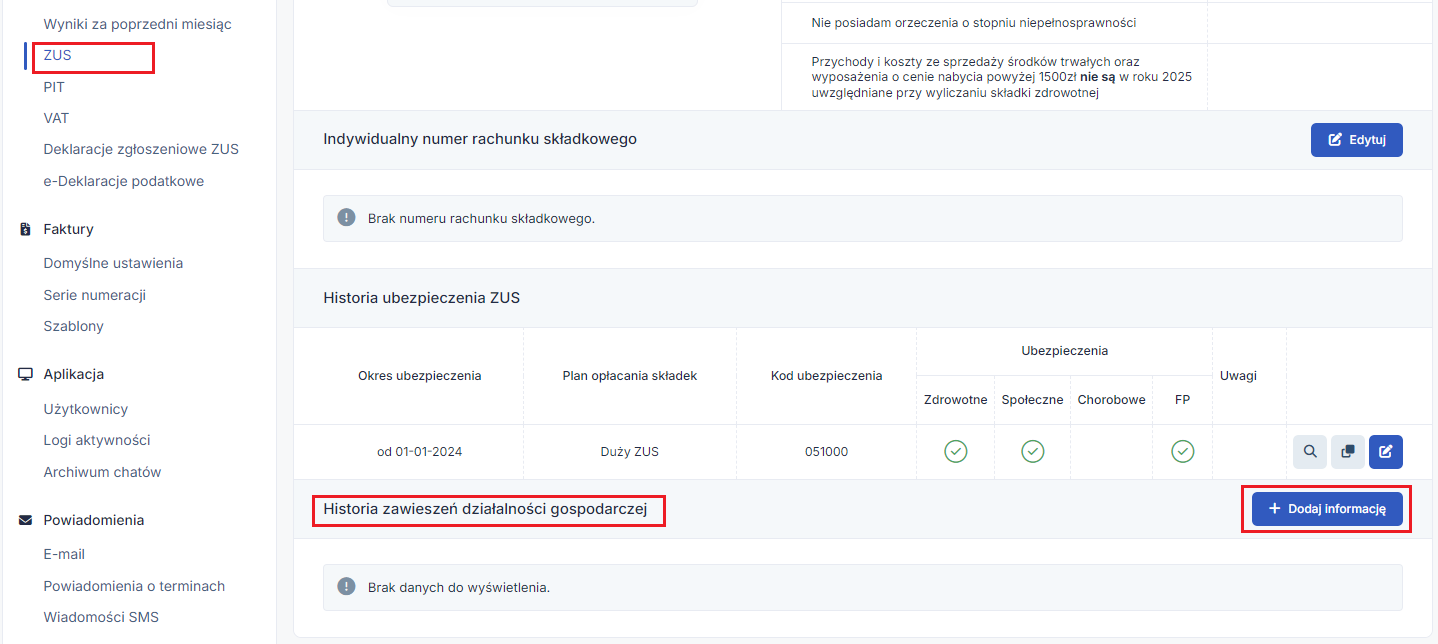

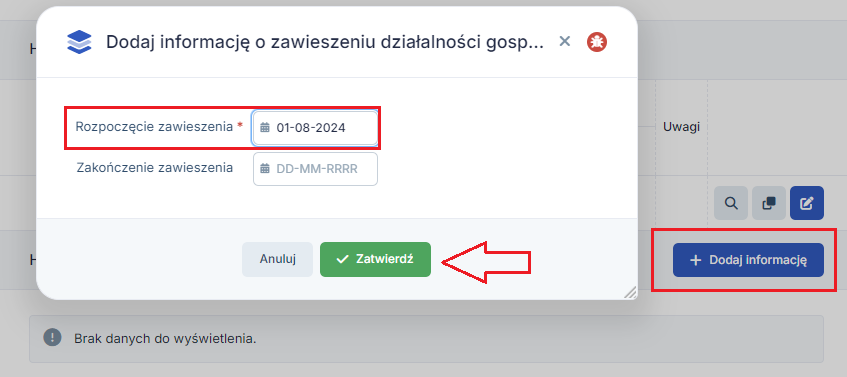

Daty zawieszenia działalności gospodarczej użytkownik powinien wprowadzać do serwisu ifirma.pl przechodząc w prawym górnym rogu na Login ➡ Konfiguracja ➡ ZUS, następnie w dolnej części po prawej stronie wybieramy opcję +Dodaj informacje, która wyświetli pole gdzie można dodać informacje o zawieszeniu działalności gospodarczej.

Użytkownik po zgłoszeniu daty zawieszenia w CEIDG dokonuje wtedy wpisu podając na koncie Datę rozpoczęcia zawieszenia i zatwierdza dane.

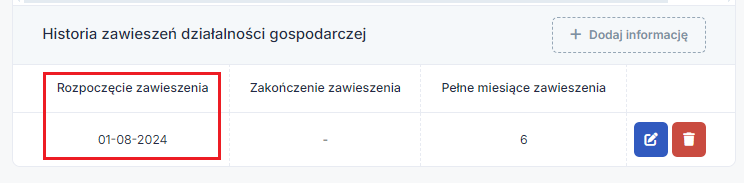

Po zatwierdzeniu wprowadzonych informacji o zawieszeniu działalności gospodarczej, na koncie będzie widoczny zapis:

- Rozpoczęcia zawieszenia działalności 01.08.2024, ale nie będzie widocznej daty zakończenia zawieszenia działalności.

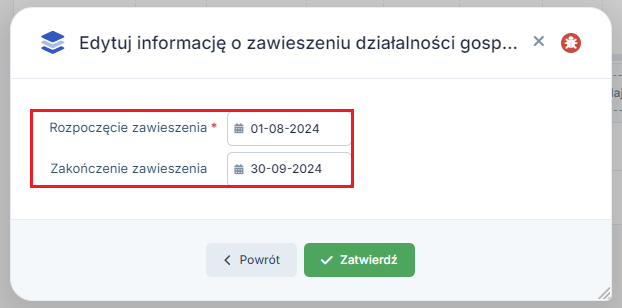

Jeżeli znamy datę wznowienia działalności lub nie wprowadziliśmy wcześniej daty zawieszenia działalności na koncie, to po wybraniu opcji +Dodaj informacje o zawieszeniu działalności, możemy dodać jednocześnie datę:

- Rozpoczęcia zawieszenia,

- Zakończenie zawieszenia.

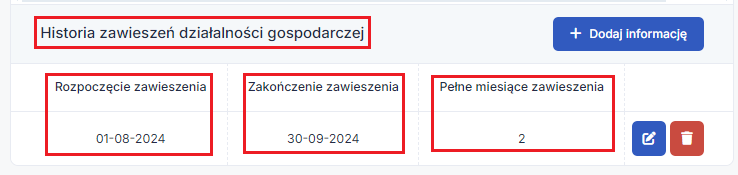

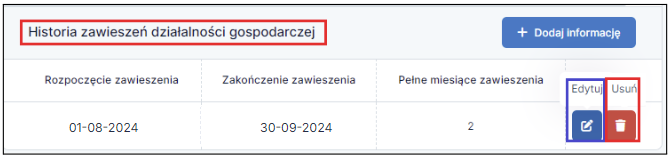

Zatwierdzając dane dotyczące zawieszenia jak i wznowienia działalności gospodarczej, serwis utworzy Historię zawieszeń działalności gospodarczej, w której będzie widoczna data:

- rozpoczęcia zawieszenia 01-08-2024,

- zakończenia działalności 30-09-2024,

- zakończenia działalności 30-09-2024.

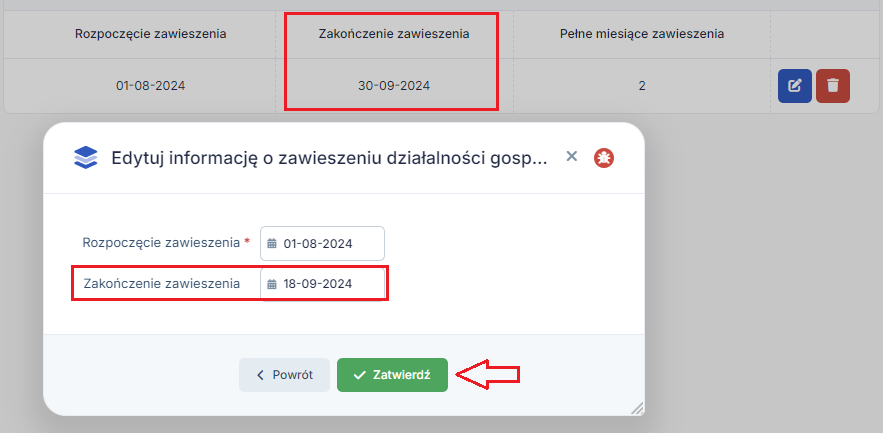

W sytuacji gdy użytkownik popełni błąd np. przy dodawaniu daty zawieszenia lub wznowienia działalności gospodarczej, wystarczy wtedy wybrać opcję edycji, która dostępna jest po prawej stronie znak z kartką i długopisem lub dokona całkowitego usunięcia zapisu wybierając opcje kosza na śmieci.

Po edycji danych będzie można dokonać zmiany błędnie wprowadzonej daty zawieszenia lub wznowienia. Poprawne dane ponownie zatwierdzamy.

Zmienione dane zostaną zaktualizowane przez serwis automatycznie po wybraniu opcji zatwierdź.

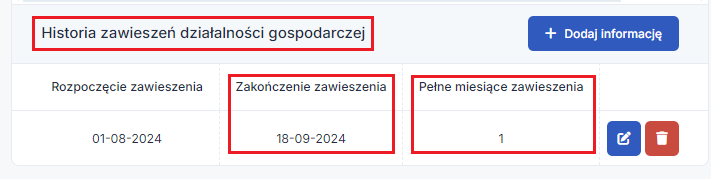

W Historii zawieszenia działalności gospodarczej zostanie naniesiona zmiana daty:

- zakończenia zawieszenia na 18-09-2024,

- pełne miesiące zawieszenia wtedy wyświetli się 1 (jeden pełny miesiąc zawieszenia).

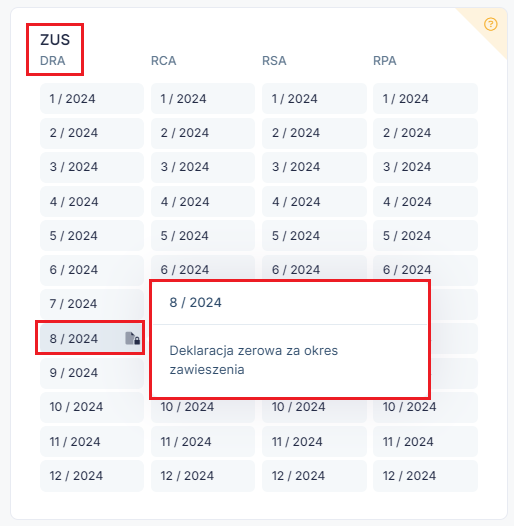

Informacja o zawieszeniu działalności gospodarczej oraz o zerowej deklaracji za okres zawieszenia będzie również widoczna w zakładce Księgowość ➡ Deklaracje ➡ Deklaracje w tabeli ZUS ➡ DRA.

Przykład 1.

Przedsiębiorca potrzebuje do wypełnienia zeznania rocznego informacje o przychodach i kosztach poniesionych w czasie zawieszenia działalności gospodarczej za okresie od 01.08.2024 do 18.09.2024.

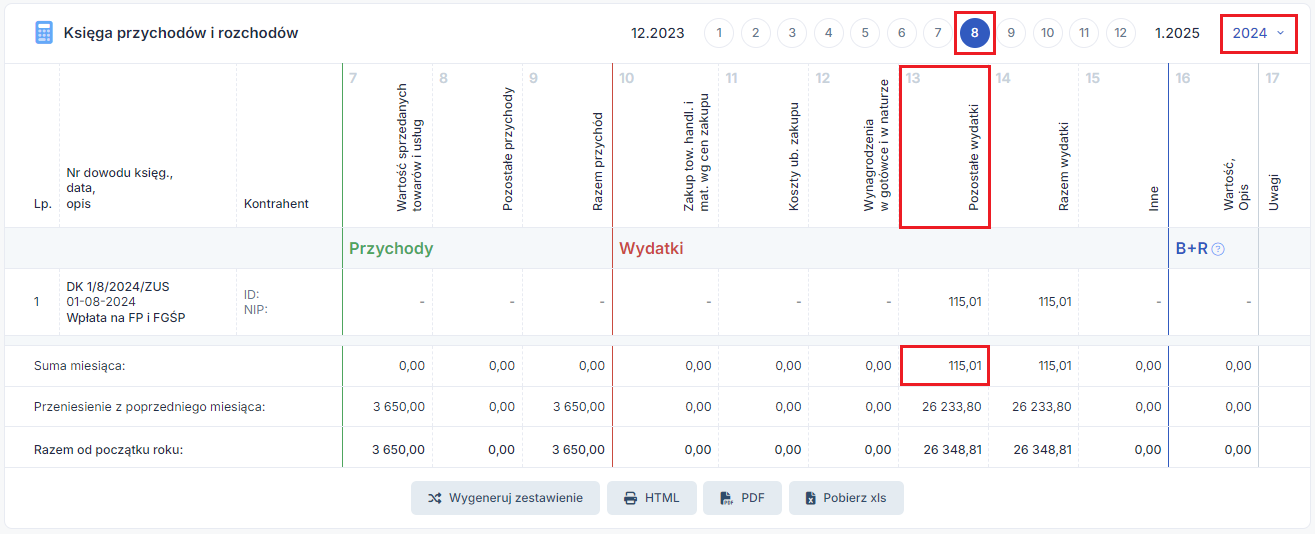

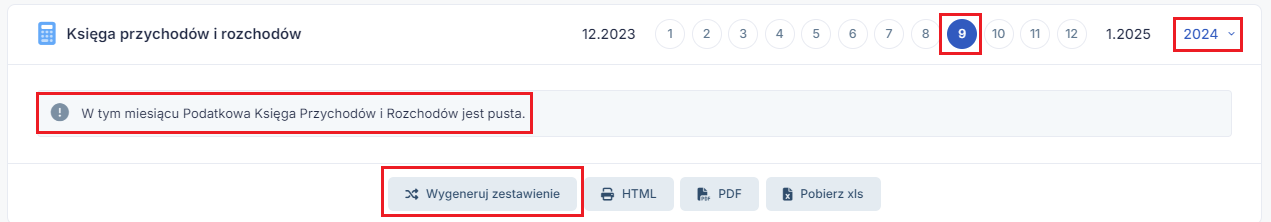

Po przejściu do zakładki Księgowość ➡ Ewidencja ➡ Księga przychodów i rozchodów, na poziomej niebieskiej osi czasu wybieramy miesiące księgowe, w których była zawieszona działalność gospodarcza:

- sierpień 2024

- wrzesień 2024

Następnie możemy skorzystać z opcji wygeneruj zestawienie podając daty okresu zawieszenia.

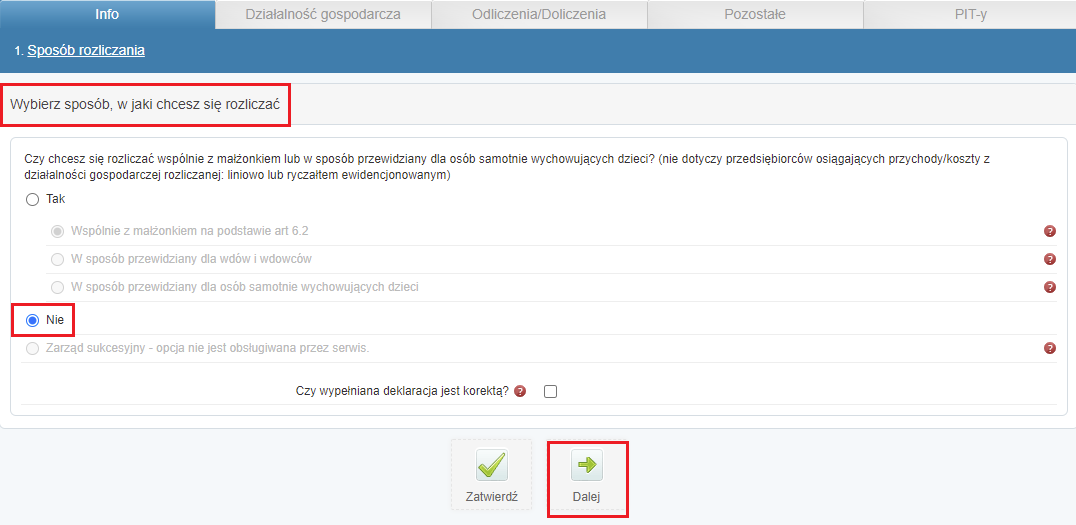

6. Wybór formy rozliczenia

W części Info ➡ sposób rozliczania domyślnie zaznaczona jest opcja NIE, co oznacza że zeznanie będzie wypełniane indywidualnie.

7. Działalność gospodarcza i informacje o przychodach z działalności gospodarczej

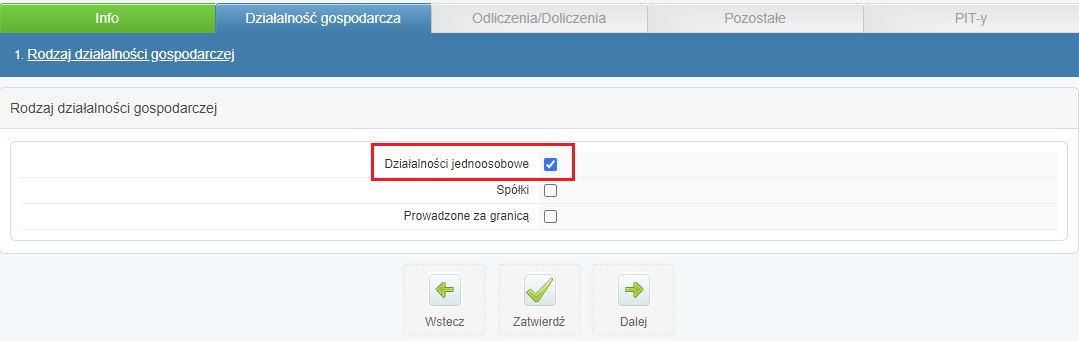

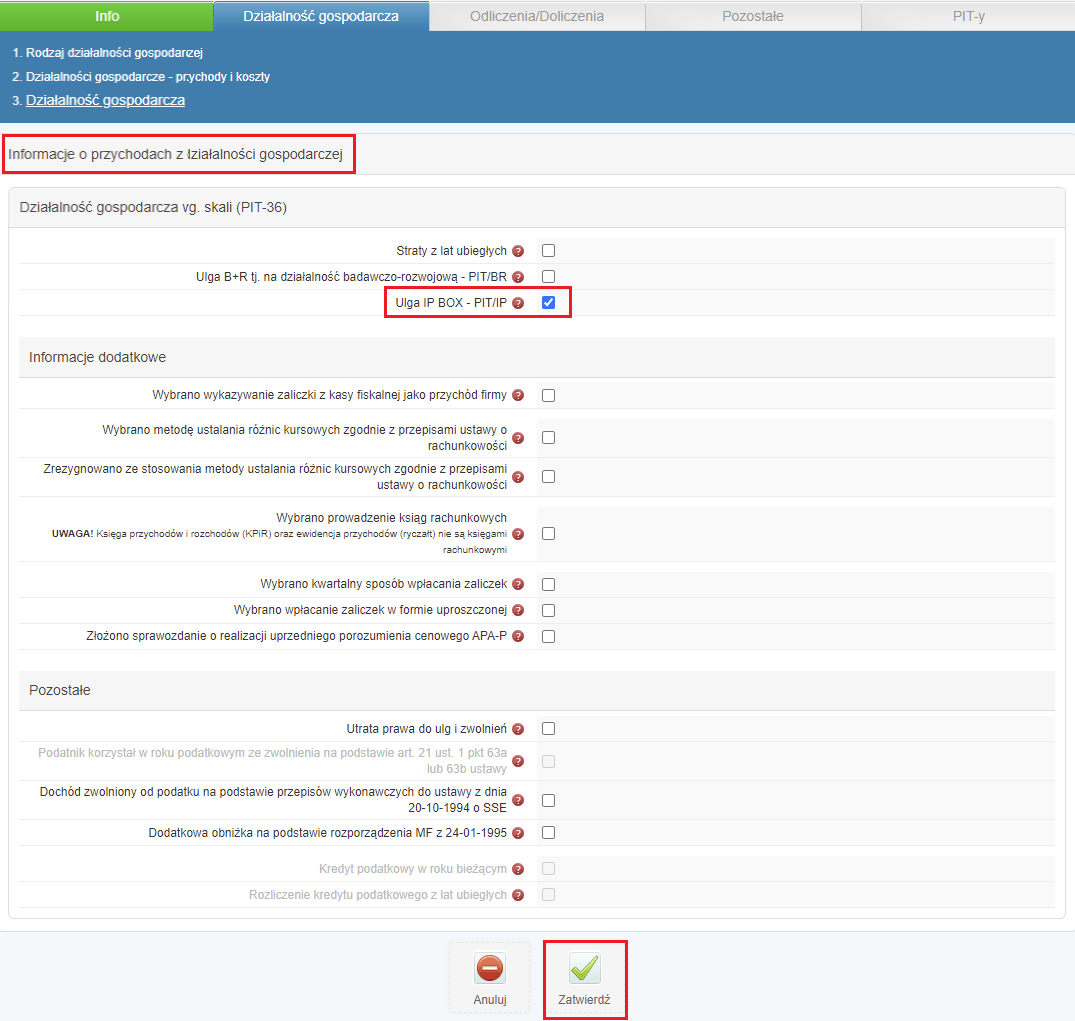

W tabeli dotyczącej Informacji o przychodach z działalności gospodarczej znajdują się poniższe opcje do oznaczenia:

- Działalność gospodarcza rozliczana liniowo chceckbox został opisany w punkcie 3.1

- Straty z lat ubiegłych zostały opisany tutaj.

- Ulga B+R tj. na działalność badawczo-rozwojową – PIT/BR – po oznaczeniu wskazanej opcji korzystający z rozliczenie wskazanej ulgi będzie miał dodatkowe pola do wypełnienia. Na czym polega ulga zostało opisane tutaj.

- Ulga IP BOX – PIT/IP – po oznaczeniu wskazanej opcji korzystający z rozliczenie wskazanej ulgi będzie miał dodatkowe pola do wypełnienia chceckbok został opisany w punkcie 3.2

a. Działalność rozliczana liniowo czy progresywnie

Przechodząc do części związanej z działalnością gospodarczą, w pierwszej kolejności należy wskazać rodzaj działalności.

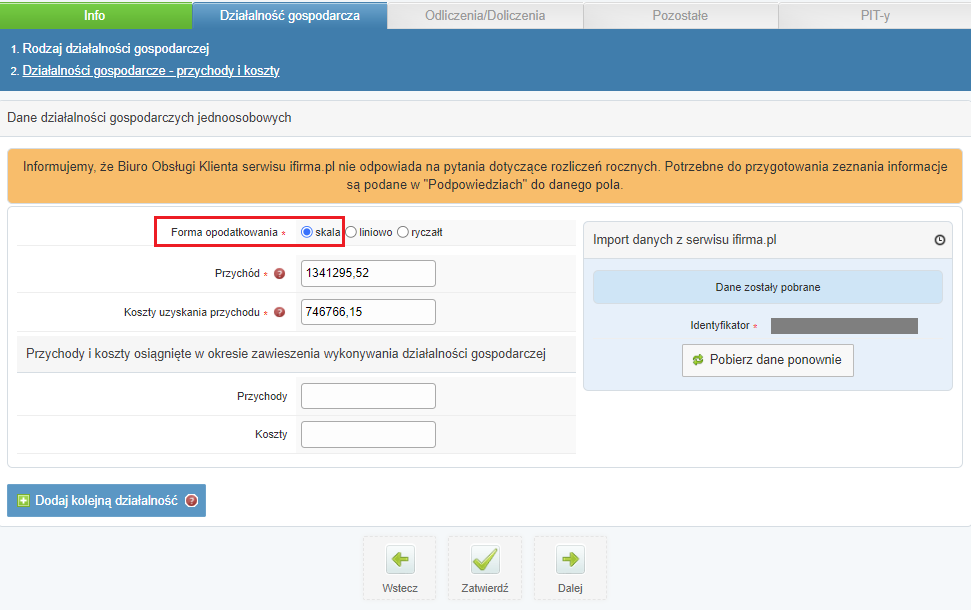

Przy prowadzeniu wyłącznie jednoosobowej działalności opodatkowanej na zasadach ogólnych wg skali, serwis będzie wskazywał następujące ustawienia.

Co do zasady checkboxy są zaznaczane automatycznie na podstawie danych pobranych z konta.

Jeśli Użytkownik rozlicza się podatkiem liniowym i w serwisie generowane są deklaracje PIT-5L to w zakładce Info ➡ Działalność gospodarcza automatycznie będzie widniał zaznaczony checkbox przy Formie opodatkowania. W sytuacji, gdy Użytkownik zgłosił na CEIDG podatek liniowy jako formę opodatkowania, a ta informacja nie została zaciągnięta do PITa rocznego, należy zweryfikować parametry rozliczania podatku dochodowego na swoim koncie w serwisie ifirma (wchodzimy na Login ➡ Konfiguracja ➡ PIT).

Jednak zawsze warto te pola zweryfikować samodzielnie, gdyż ich oznaczenie będzie miało wpływ na prawidłowość dalszych wyliczeń przez serwis.

Ulga IP BOX – PIT/IP

W tym miejscu pojawią się dane, które były importowane na samym początku. Można je:

- zweryfikować,

- pobrać ponownie.

b. Ulga IP BOX – PIT/IP

Użytkownik który w ramach prowadzonej działalności decyduje się na rozliczanie ulgi IP BOX zaznacza opcję Ulga IP BOX – PIT/IP w Informacji o przychodach z działalności gospodarczej.

Następnie, po oznaczeniu wskazanej opcji, korzystający z rozliczenia wskazanej ulgi będzie miał dodatkowe pola do wypełnienia, po wybraniu w dolnej części Zatwierdź i Dalej.

Więcej informacji odnośnie ulgi IP BOX zostało opisane tutaj.

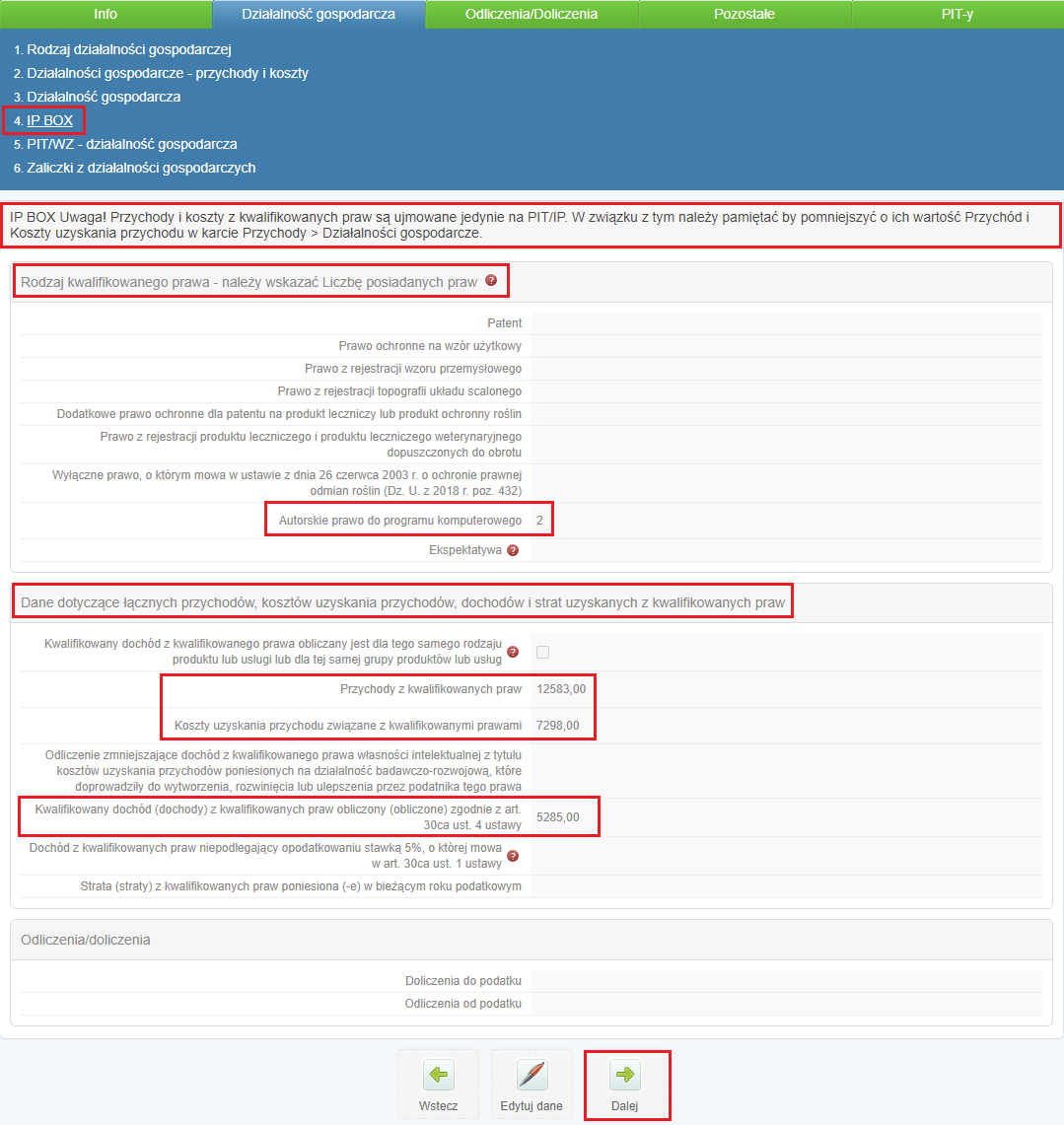

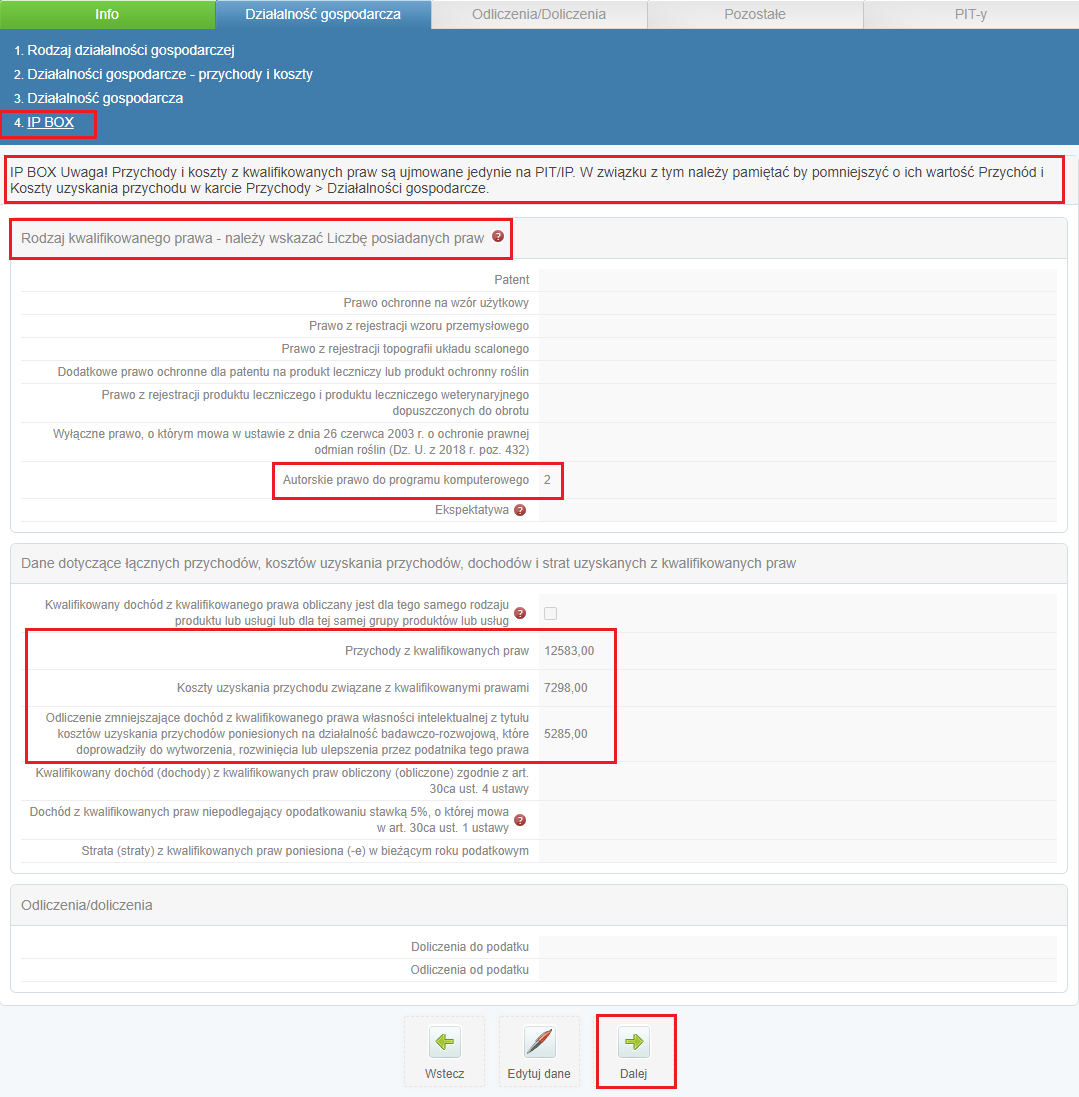

8. IP BOX – Przychody i koszty z kwalifikowanych praw oraz łączenie ulgi z IP BOX z ulgą B+R

W części IP BOX uzupełniamy informacje dotyczące Rodzaju kwalifikowanego prawa IP oraz Dane dotyczące łącznych przychodów, kosztów uzyskania przychodów, dochodów i strat uzyskanych z kwalifikowanych praw.

Wszelkie dane do rozliczenia dostępne są w prowadzonej przez przedsiębiorcę osobnej ewidencji IP BOX na podstawie której należy uzupełnić wskazane pola.

Uwaga!

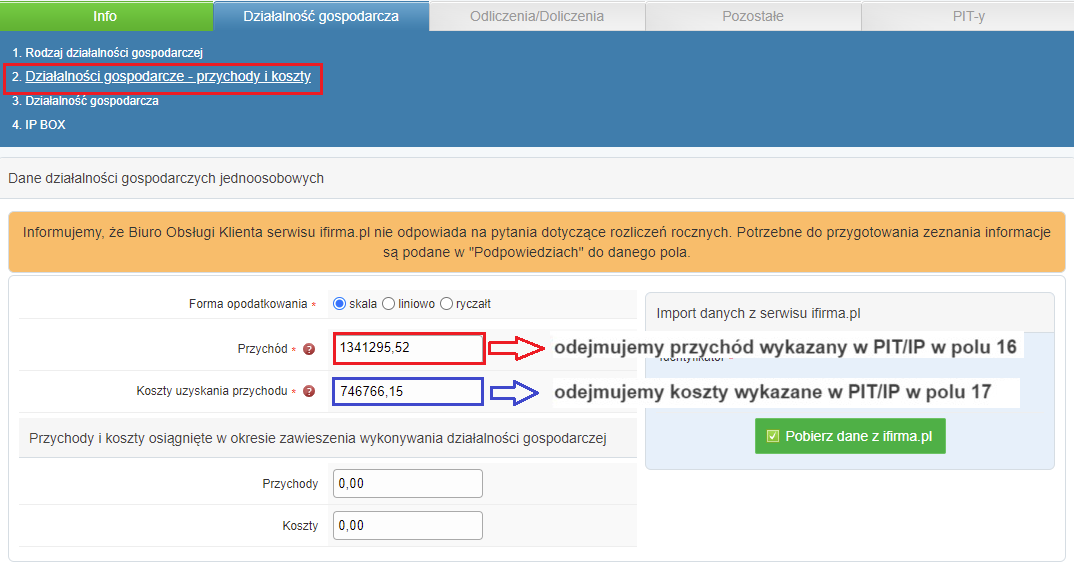

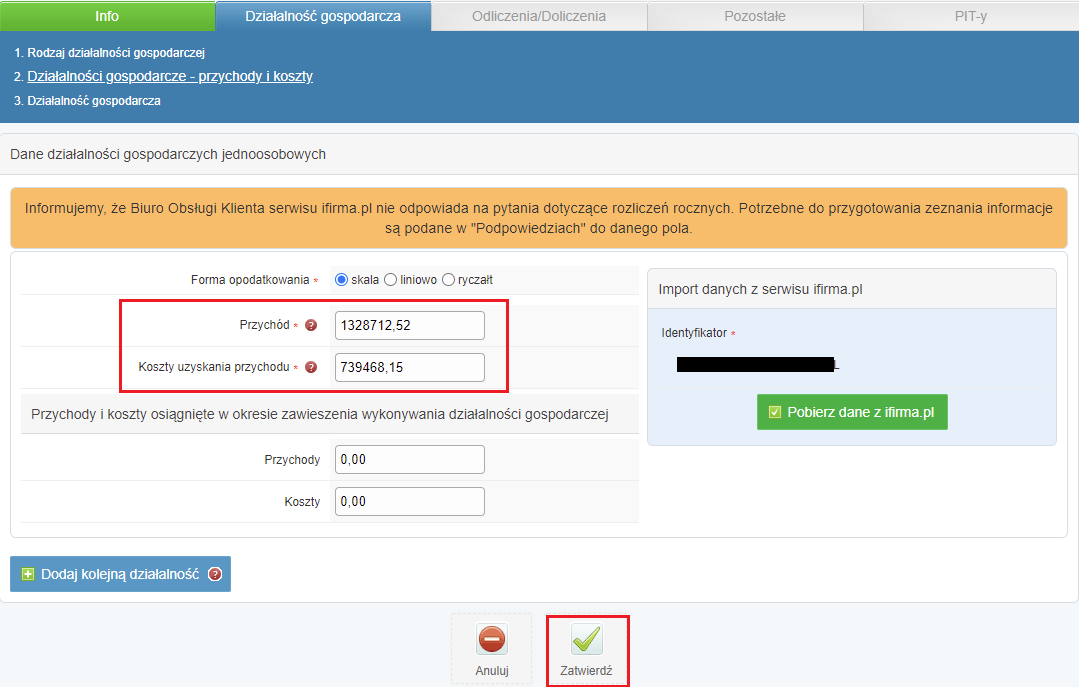

Przychody i koszty z kwalifikowanych praw są ujmowane jedynie na PIT/IP. W związku z tym należy pamiętać aby pomniejszyć o ich wartość Przychód i Koszty uzyskania przychodu w karcie Przychody ➡ Działalności gospodarcze.

Na podstawie formularza PIT/IP dokonujemy przeniesienia danych z pola 16, 17, 18 i 20 do karty IP BOX.

W sytuacji gdy przedsiębiorca łączy obie preferencyjne ulgi IP BOX z ulgą B+R (Badawczo-Rozwojową), to uzupełniamy pole 19 z karty IP BOX.

Łączenie ulgi IP BOX oraz B+R w ramach zmian Polskiego Ładu.

Od 1 stycznia 2022 r. nowelizacja Polskiego Ładu pozwala przedsiębiorcom na możliwość łączenia ulgi IP BOX (kwalifikowanych praw własności intelektualnej) oraz ulgi B+R (działalność badawczo-rozwojową) w stosunku do jednego dochodu.

Ulga B+R aktywuje się na etapie wytwarzania, ulepszania lub rozwijania, kiedy podatnik ponosi określone wydatki na działalność badawczo-rozwojową. Natomiast ulga IP BOX jest stosowana do powstałego dochodu, zatem podatnik musi osiągnąć określony dochód z kwalifikowanych praw własności intelektualnej.

Zgodnie z nowym przepisem odliczeniu mogą podlegać jedynie koszty kwalifikowane, które doprowadziły do wytworzenia, rozwinięcia lub ulepszenia przez podatnika danego kwalifikowanego prawa własności intelektualnej, z którego komercjalizacji podatnik osiąga dochody, co jest konsekwencją zasad ogólnych obliczania dochodu z kwalifikowanych IP.

Obie ulgi są ulgami rocznymi i ewentualna korzyść podatkowa uzyskiwana jest dopiero przy złożeniu zeznania rocznego.

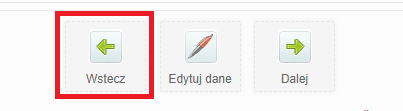

Po zatwierdzeniu danych wybieramy opcję Wstecz, która umożliwi nam powrót do formularza Działalności gospodarcze, w której dokonamy pomniejszenia przychodów i kosztów o wartość kwalifikowanych praw.

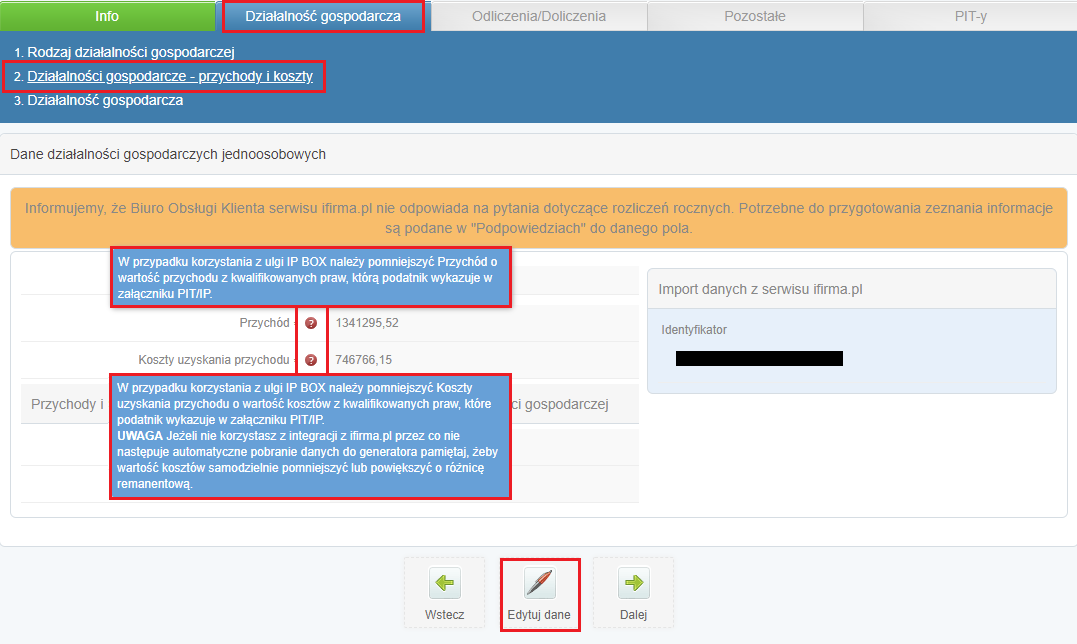

a. Pomniejszenie Przychodów i Kosztów o wartość z kwalifikowanych praw którą przedsiębiorca wykazuje w załączniku PIT/IP

Możliwość prawidłowego wykazania zmniejszonych przychodów i kosztów o wartość z kwalifikowanego prawa dokonujemy na formularzu Działalności gospodarczej, ponownie wybierając opcję Edytuj dane dotyczące przychodu i kosztów.

Następnie usuwamy z tych pól przychód i koszty objęte 5% podatkiem, a to co pozostało opodatkowujemy odpowiednio 12% stawką dla podatku dochodowego.

Po odjęciu kwoty przychodu z pola 16 i kwoty kosztu z pola 17 (deklaracji PIT/IP) przychód jak i koszt podany na formularzu ulegnie zmianie.

Zmianę zatwierdzamy.

W ten sposób naliczy nam się podatek 12% dla pozostałej części dochodu a przychód z IP BOX będzie opodatkowany 5% stawką w załączniku PIT/IP.

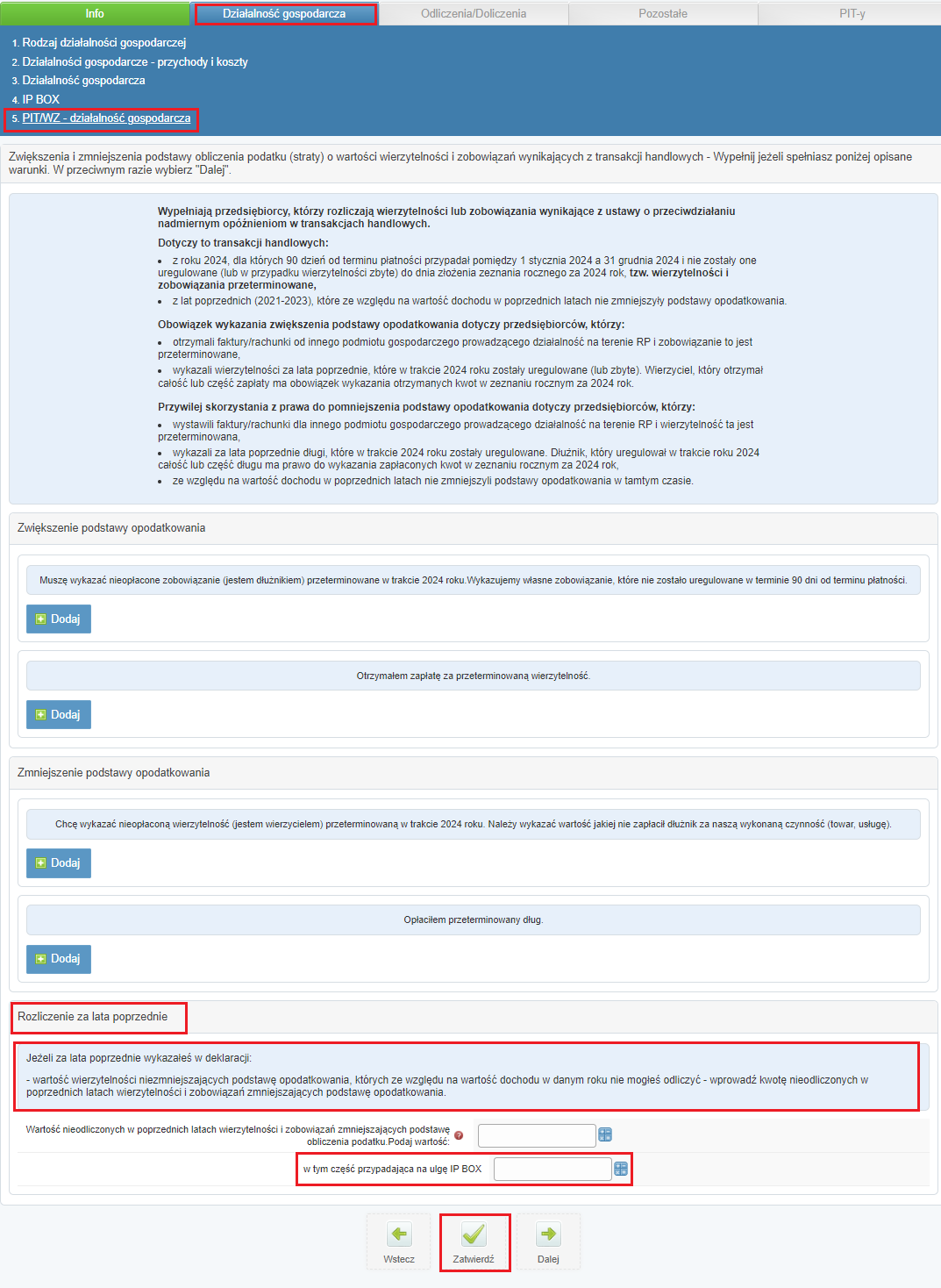

9. PIT/WZ – informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych

Od rozliczenia za 2024 r. przedsiębiorcy dokonujący zwiększeń lub zmniejszeń przychodów, wynikających z transakcji handlowych nie załączają już druku PIT/WZ. Kwoty zwiększeń i zmniejszeń przychodów wykazują w zeznaniu PIT-36/PIT-36L.

Więcej o tym na czym polega tzw. ulga na złe długi w podatku dochodowym można przeczytać tutaj.

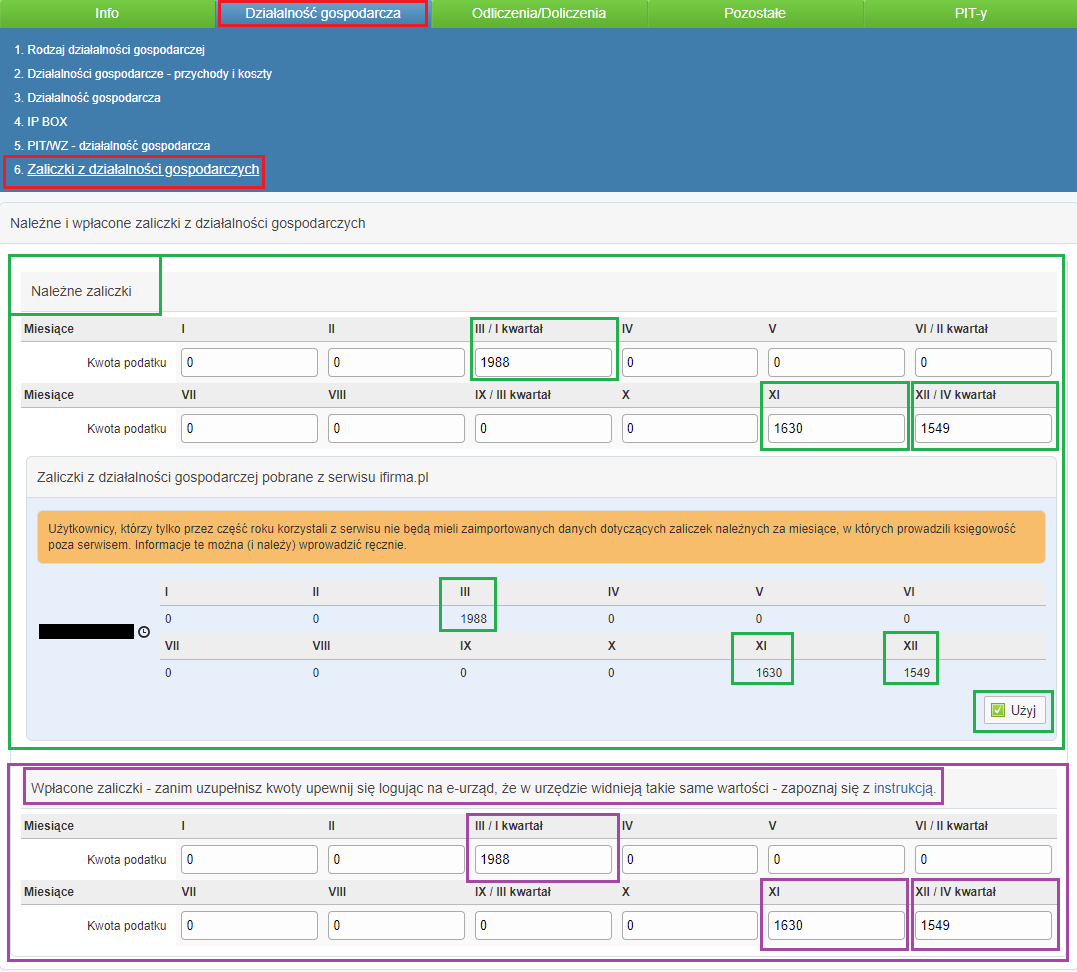

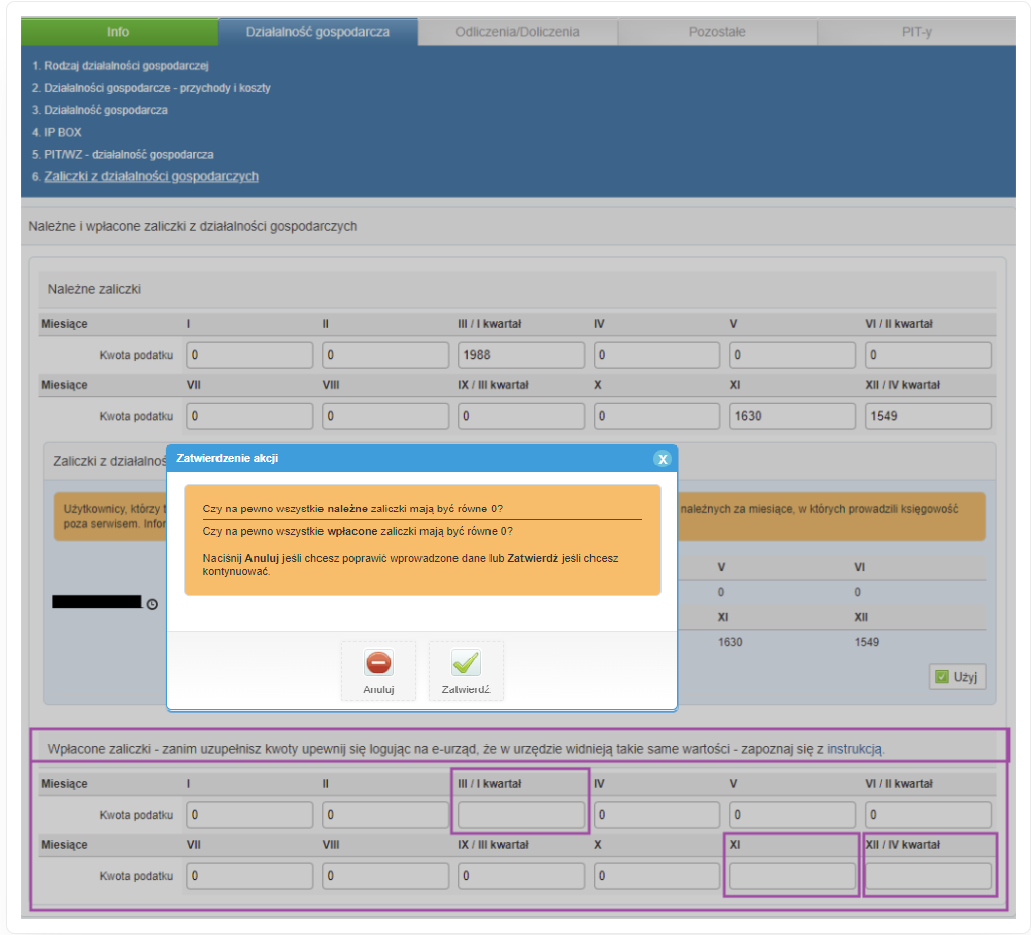

10. Zaliczki

Na karcie Działalność gospodarcza ➡ Zaliczki z działalności gospodarczych trzeba wskazać należne zaliczki z działalności gospodarczej w rozbiciu na miesiące lub kwartały. Aby automatycznie uzupełnić kwoty należnych zaliczek pobranych z serwisu korzystamy z opcji Użyj. Co ważne Użyj nie spowoduje uzupełnienia Wpłaconych zaliczek.

Tabelę Wpłacone zaliczki należy uzupełnić zgodnie z wartością wpłat jaka została dokonana na konto tytułem PIT-5/PIT-5L za rok 2024.

Informacje o wpłaconych zaliczkach podatku można sprawdzić logując się na e-urząd i porównać czy wpłacone zaliczki są takie same jak pobrane z konta.

Jeśli pole za poszczególny okres roku dla Wpłaconej zaliczki nie zostanie uzupełnione zaś było uzupełnione pole dotyczące Należnej zaliczki serwis pokaże stosowne ostrzeżenie tak jak na zrzucie poniżej.

UWAGA!

W tabeli Wpłacone zaliczki należy wskazać wszystkie wpłaty, które w roku 2024 oraz 2025 (do terminu złożenia zeznania) zostały dokonane jako wpłaty zaliczek z tytułu prowadzonej w 2024 działalności gospodarczej.

Od zeznań za rok 2020 Krajowa Informacja Skarbowa odmiennie niż w latach ubiegłych wskazuje, iż wpłaty dokonane również po 20 stycznia kolejnego roku, a przed terminem złożenia zeznania za dany rok będą uznane za zaliczki wpłacone.

Poniżej treść wyjaśnień udzielona przez Krajową Informację Skarbową:

“wpłaty dokonane w okresie po dniu 20 stycznia następnego roku podatkowego ale do dnia złożenia zeznania podatkowego, z których dowodu wpłaty wynikać będzie, że stanowią one zapłatę zaliczki na podatek za ubiegły rok podatkowy należy traktować jako zapłaconą zaliczkę na podatek. Jednocześnie podkreślić należy, że przedmiotowe wpłaty winny zostać wskazane przez przedsiębiorcę w zeznaniu podatkowym jako wpłacone zaliczki do organu podatkowego.

W sytuacji gdy przedsiębiorca w danym roku podatkowym nie wpłacił w terminie należnych zaliczek powinien oprócz wpłaty zaległości obliczyć i wpłacić kwotę odsetek podatkowych za zwłokę.

Wpłaty na podatek dochodowy od osób fizycznych dokonane po złożeniu zeznania rocznego nie są już traktowane jak zaliczki. Oznacza to, że wpłata po tym terminie nie jest już zaliczką na podatek. Nie będą wówczas wykazane jako wpłacone zaliczki w zeznaniu rocznym. Jest to wpłata na poczet zobowiązania podatkowego. Od nieuregulowanych w trakcie roku zaliczek należy jednak obliczyć i wpłacić odsetki od zaległości podatkowych.”

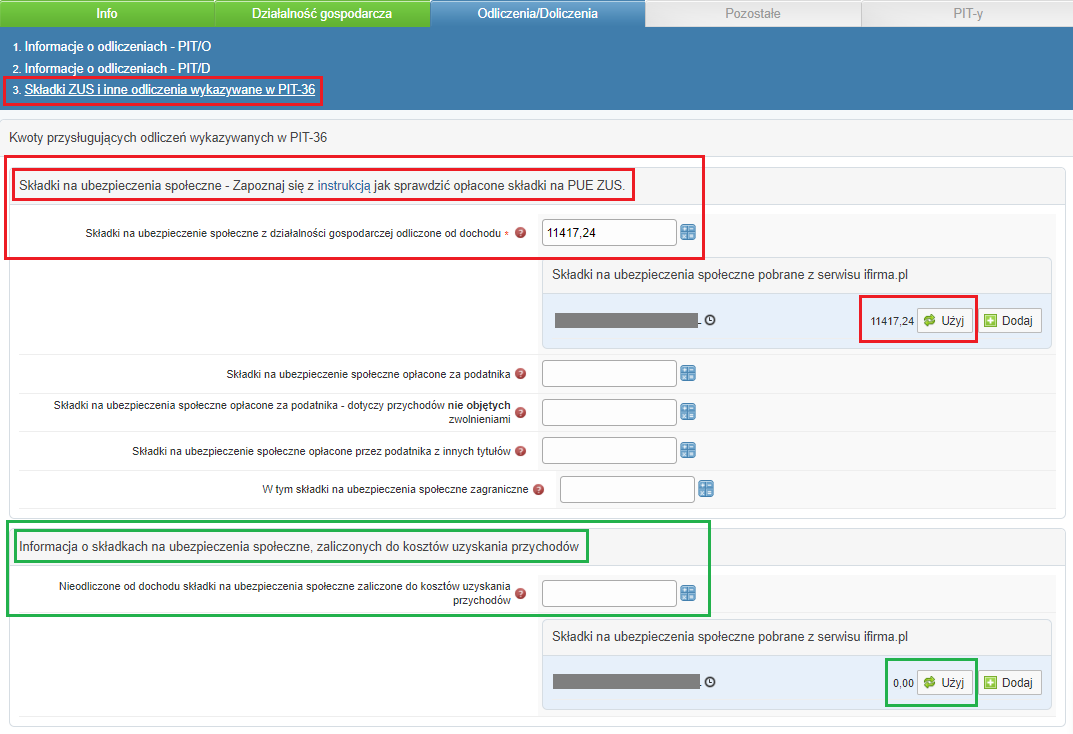

11. Składki ZUS

Suma wpłaconych składek na ubezpieczenie społeczne i odliczonych zdrowotnych zostanie zaimportowana z ostatniej wygenerowanej deklaracji PIT-5/PIT-5L. Tak jak na innych kartach będzie możliwość wstawienia gotowych kwot poprzez opcję Użyj.

Zapłacone składki ZUS przedsiębiorca może sprawdzić po zalogowaniu się na swoje konto PUE ZUS.

Uwaga!

Od 2020 roku wymagane jest pokazania w zeznaniu rocznym jaka wartość składek społecznych została zaliczone do kosztów uzyskania przychodu. Przedsiębiorcy mają dwie możliwości rozliczenia składek społecznych:

- odliczenie od dochodu – domyślnie opcja wybrana w serwisie,

- ujęcie w kosztach w KPIR – opcja opisana tutaj.

Jeżeli przedsiębiorca odliczał składki od dochodu i wykazywał je w raporcie PIT-5/PIT-5L wtedy pole Nieodliczone od dochodu składki na ubezpieczenia społeczne zaliczone do kosztów uzyskania przychodów pozostawia puste. Kiedy przedsiębiorca księgował składki do KPIR powinien uzupełnić wartość zaksięgowanych składek społecznych ręcznie wybierając opcję Dodaj.

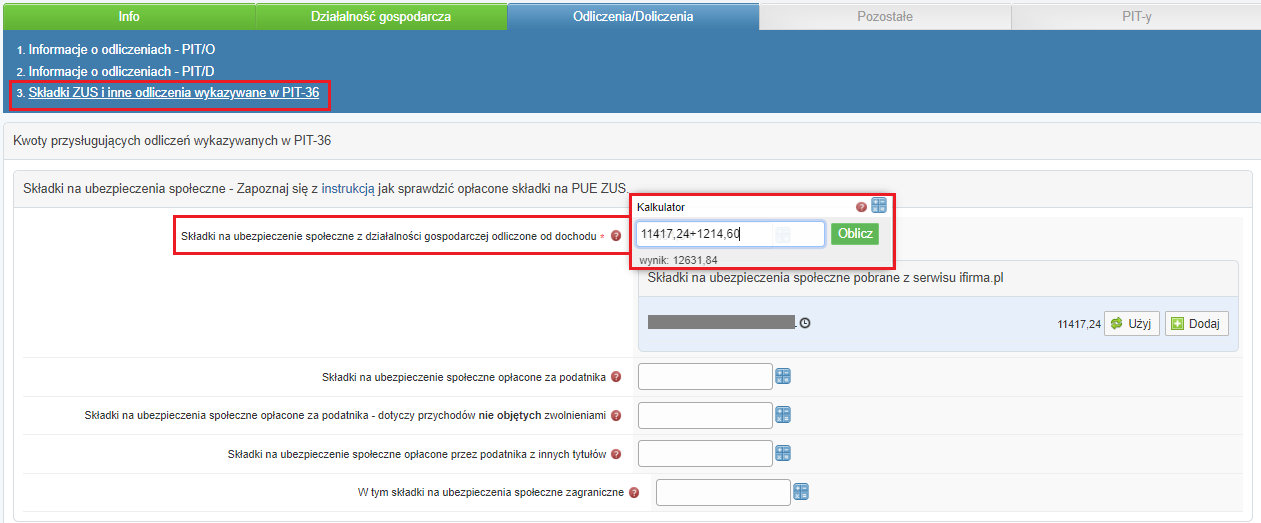

Wracając do przykładu 1, gdzie Pan Jan po zawieszeniu działalności dokonał opłacenia składek ZUS, informacje te będzie musiał wprowadzić ręcznie, gdyż nie będą one uwzględnione w ostatniej deklaracji PIT-5 wygenerowanej w serwisie ifirma.pl. W tej sytuacji kwotę składki za ubezpieczenie społeczne 1214,60 zł trzeba dodać do kwoty zaciągniętej z serwisu.

a. Odliczenie składki społecznej w kosztach przez podatnika rozliczającego się ogólnie i liniowo.

Odliczenia składek społecznych w kosztach możliwe jest przy prowadzeniu PKPiR, czyli przez przedsiębiorców rozliczający się na zasadach ogólnych (skalą) i podatkiem liniowym.

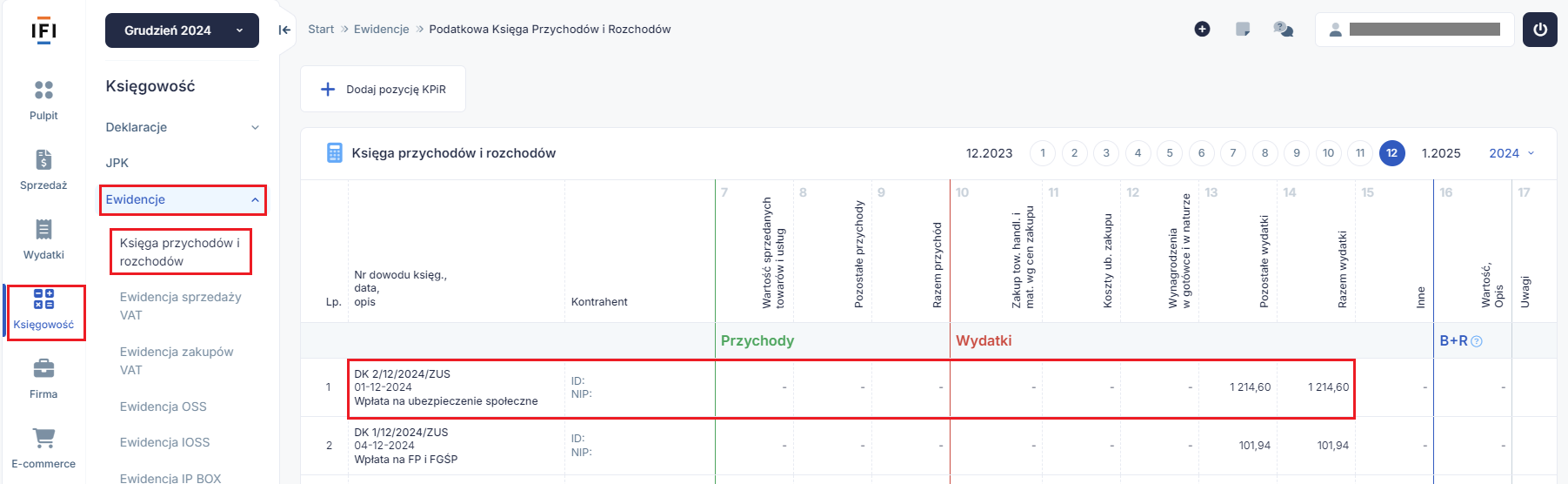

Użytkownik rozliczający się na KPIR dokonuje księgowania składek społecznych w kolumnie 13 Księgi Przychodów i Rozchodów jako Pozostałe wydatki.

Więcej informacji jak zaksięgować składki ZUS w koszty zostało opisane tutaj.

Zaksięgowana do kosztów składka społeczna widoczna będzie w miesiącu zapłaty w zakładce Księgowość ➡ Ewidencja ➡ Księga przychodów i rozchodów jako Pozostałe wydatki.

W związku z tym, że serwis automatycznie nie sumuje składek społecznych wykazanych w kosztach w KPIR, to należy samodzielnie zsumować sumę tych składek społecznych od początku roku (od stycznia do grudnia 2024).

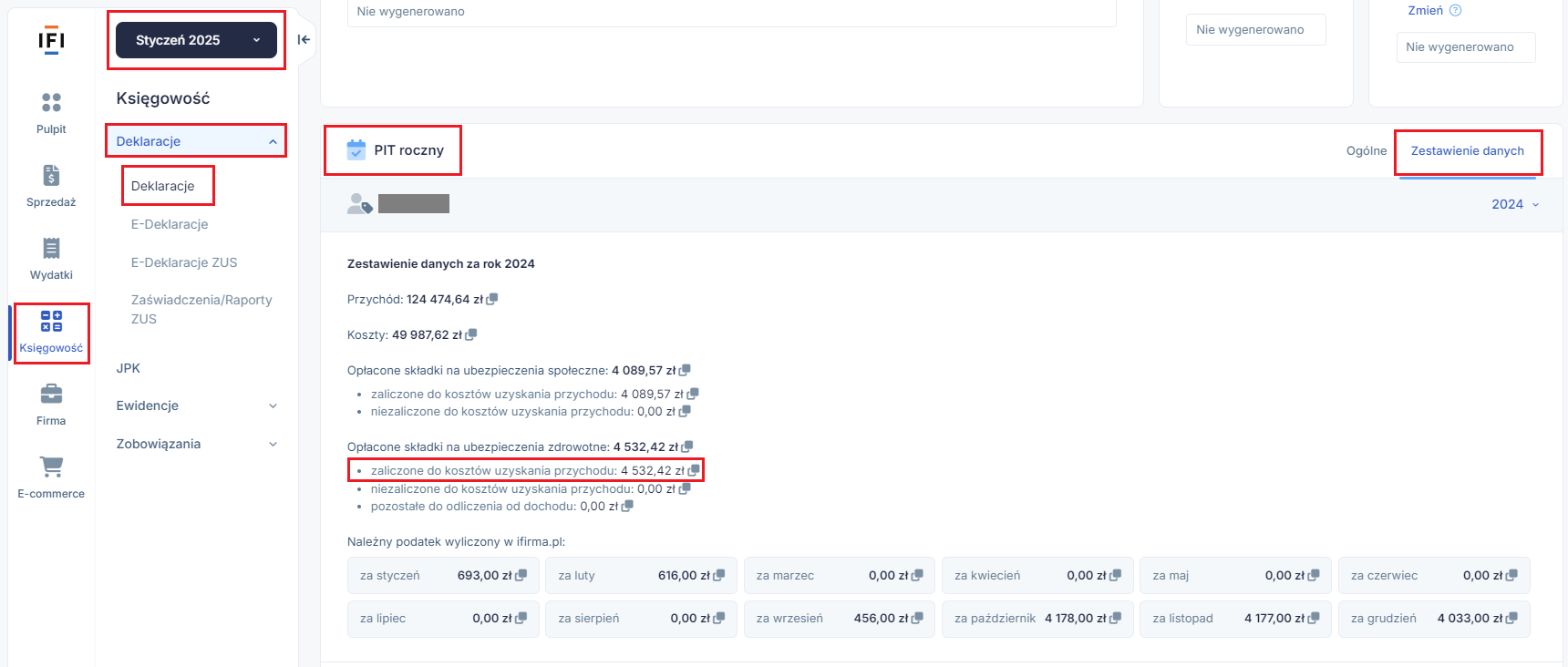

Informacja o kwocie składki społecznej zaliczonej w koszty lub odliczonej od dochodu za 2024 rok widoczna jest po wybraniu w lewym górnym rogu stycznia 2025 i przejściu do zakładki Księgowość ➡ Deklaracje ➡ Deklaracje ➡ Pit roczny ➡ Zestawienie danych.

b. Odliczenie składki zdrowotnej- Polski Ład.

Od 1 lipca 2022 r. nowe przepisy pozwalają części przedsiębiorców na odliczenie składki zdrowotnej w działalności gospodarczej. Zapłacone składki zdrowotne w zależności od formy opodatkowania mogę być odliczane od dochodu/przychodu w wyliczeniu zaliczek na podatek lub ujęte bezpośrednio jako koszt uzyskania przychodu (KUP).

| Zasady ogólne (skala podatkowa) | Brak możliwości odliczenia składki zdrowotnej |

| Podatek liniowy (19%) | 11 600 zł zapłaconych składek zdrowotnych jako pomniejszenie dochodu do opodatkowania lub uwzględnienia ww. kwoty w KUP |

Zapłacone składki zdrowotne można zaliczyć do kosztów uzyskania przychodów, jak i również można odpisać od podstawy opodatkowania.

Przedsiębiorcy rozliczający się na zasadach ogólnych (skalą) nie mogą odliczać składki zdrowotnej.

c. Zaliczenie składki zdrowotnej w koszty przez przedsiębiorcę rozliczającego się liniowo.

Przedsiębiorca rozliczający się z podatku dochodowego liniowo może wybrać sposób rozliczania swojej składki zdrowotnej jak i osoby współpracującej na koncie, jako:

- Odliczenie od dochodu w deklaracji PIT-5L (art. 30c ust. 2 pkt 2 ustawy o pdof),

- Zaliczenie do kosztów uzyskania przychodu (art. 23 ust. 1 pkt 58 ustawy o pdof).

W obu przypadkach roczny limit odliczenia jest taki sam i w 2024 r. wynosi 11 600 zł, jednak skutki finansowe obu rozwiązań nie są identyczne.

Osoby opłacające podatek liniowy od 2022 roku mają obowiązek zapłaty składki zdrowotnej w wysokości 4,9% od kwoty osiągniętego dochodu.

Zasady rozliczania składki zdrowotnej zostały omówione w naszej instrukcji tutaj.

Informacja o kwocie składki zdrowotnej zaliczonej w koszty za 2024 rok widoczna jest po wybraniu w lewym górnym rogu stycznia 2025 i przejściu do zakładki Księgowość ➡ Deklaracje ➡ Deklaracje ➡ Pit roczny ➡ Zestawienie danych.

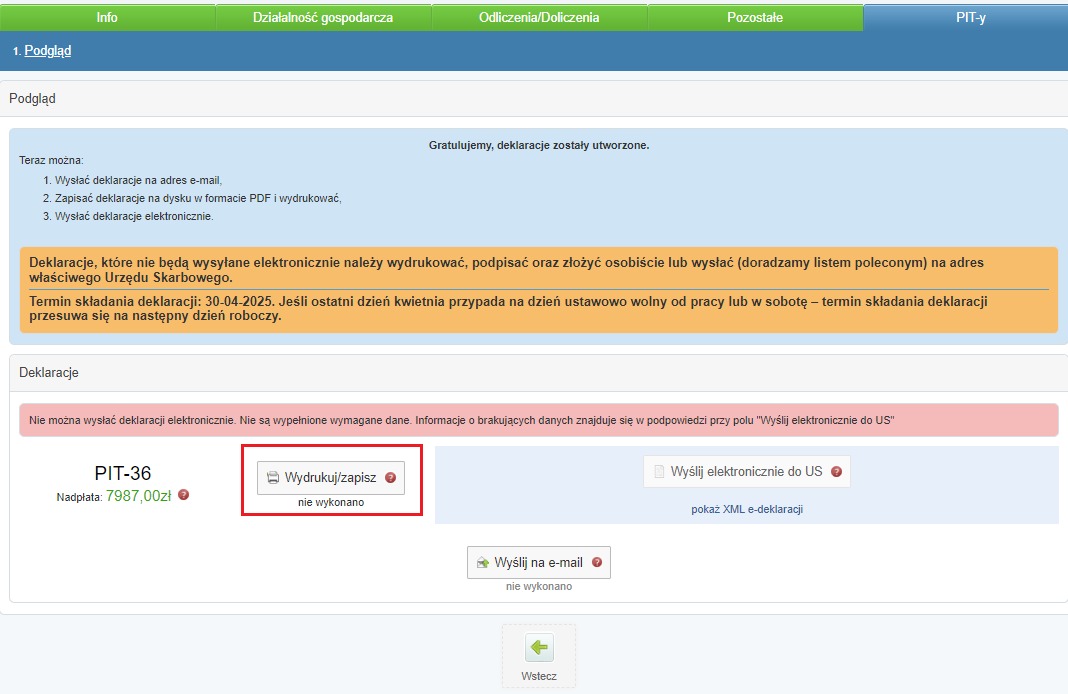

12. Wydruk deklaracji PIT-36/PIT36L wraz z załącznikiem PIT/B oraz PIT/IP

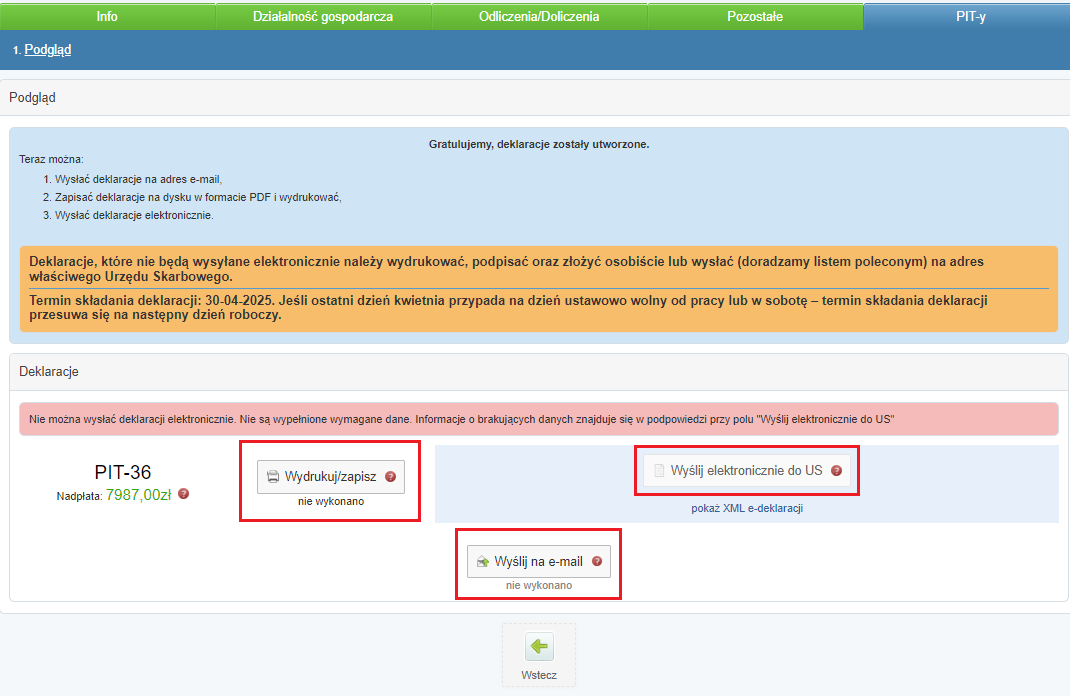

W zakładce PIT-y widoczna jest utworzona deklaracja roczna którą można:

- Wysłać na adres e-mail (nie jest to równoznaczne ze złożeniem deklaracji do US),

- Zapisać na dysku w formie PDF i wydrukować (nie jest to równoznaczne ze złożeniem deklaracji do US),

- Wysłać elektronicznie (deklaracja zostanie przekazana do podpisu elektronicznego, należy sprawdzić ich status, dopiero otrzymanie upo jest potwierdzeniem, że deklaracja została pomyślnie złożona w US. Deklaracje wysyłane są wraz załącznikami).

Wydruk deklaracji wykonujemy poprzez wybranie opcji Wydruk/zapisz.

Przy rozliczaniu ulgi IP BOX w zeznaniu rocznym, oprócz deklaracji PIT-36 zostanie wygenerowany załącznik PIT/IP (gdzie przedsiębiorca deklaruje ulgę poprzez wykazanie preferencji) oraz PIT/B.

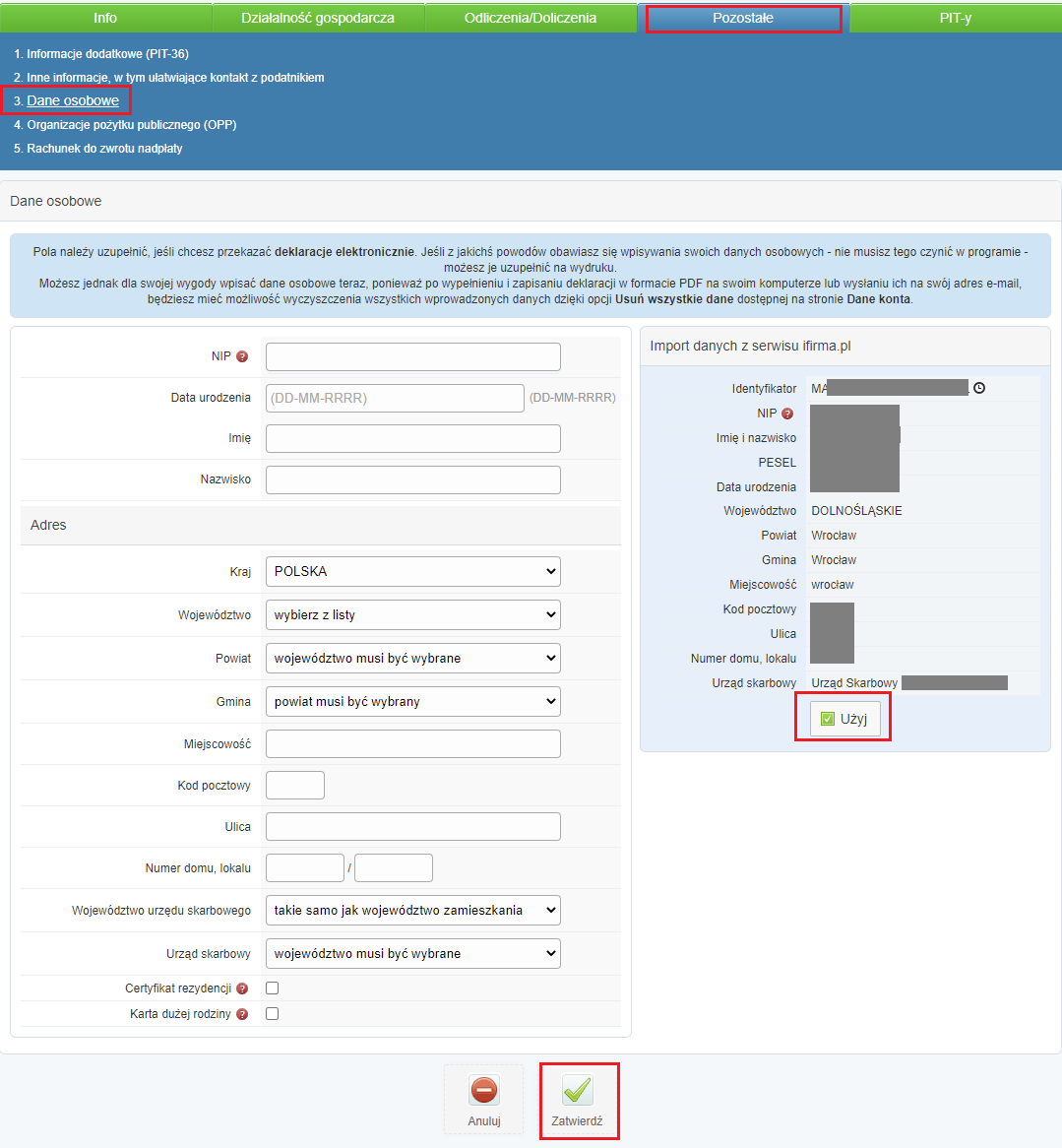

13. Wysyłka zeznania

Po przejściu do części Szczegóły ➡ Dane osobowe Użytkownik będzie mógł skorzystać z automatycznego uzupełnienia swoich danych.

Po potwierdzeniu danych odnośnie przekazania 1% na OPP pojawi się ostatnia karta kreatora zeznania rocznego. W tym miejscu można pobrać stworzoną deklarację lub ją wydrukować. Jeśli Użytkownik skorzysta z opcji Wydrukuj/zapisz zmieni się status z “nie wykonano” na “wykonano”. Deklarację można złożyć w formie papierowej w urzędzie osobiście lub listem poleconym. Można także dokonać wysyłki w formie elektronicznej bezpośrednio z serwisu. W tym celu należy wybrać Wyślij elektronicznie do US.

Autor: Marzena Łukasik – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Księgowość

- Sprzedaż środka trwałego w 2025 roku – wpływ na składkę zdrowotną

- Jak zaksięgować fakturę zaliczkową i końcową

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Własna działalność gospodarcza a najem prywatny – jak wygląda rozliczenie?

- ZUS ZCNA – jak zgłosić do ubezpieczeń członka rodziny przedsiębiorcy?