Decydując się na rozliczanie swojej działalności w modelu dropshippingu przedsiębiorca powinien pamiętać o jego dokładnym dokumentowaniu. Na szczęście dowody księgowe oraz metody księgowania w księdze przychodów i rozchodów oraz ewidencjach VAT nie różnią się zasadniczo od prowadzenia klasycznej działalności gospodarczej.

Dropshipping a koszty

Decydując się na współpracę z dystrybutorem towaru w ramach dropshippingu przedsiębiorca powinien liczyć się z dodatkowymi kosztami – to, czy zostaną one poniesione, będzie zależało od wybranego rodzaju dropshippingu.

Generalnie jeśli współpraca będzie polegała na pośrednictwie w sprzedaży, po stronie dystrybutora nie powstaną dodatkowe koszty, którymi będzie zobowiązany obciążyć pośredniczącego przedsiębiorcę. W tym modelu dropshippingu nie będziemy otrzymywać faktur zakupowych.

Natomiast w sytuacji, gdy dropshipping dotyczy magazynowania i wysyłki towarów, tj. przedsiębiorca przeprowadza pełną procedurę sprzedaży, a jedynie fizyczny towar jest składowany i wysyłany przez dystrybutora, pojawią się dodatkowe koszty. Będą one dotyczyć:

-

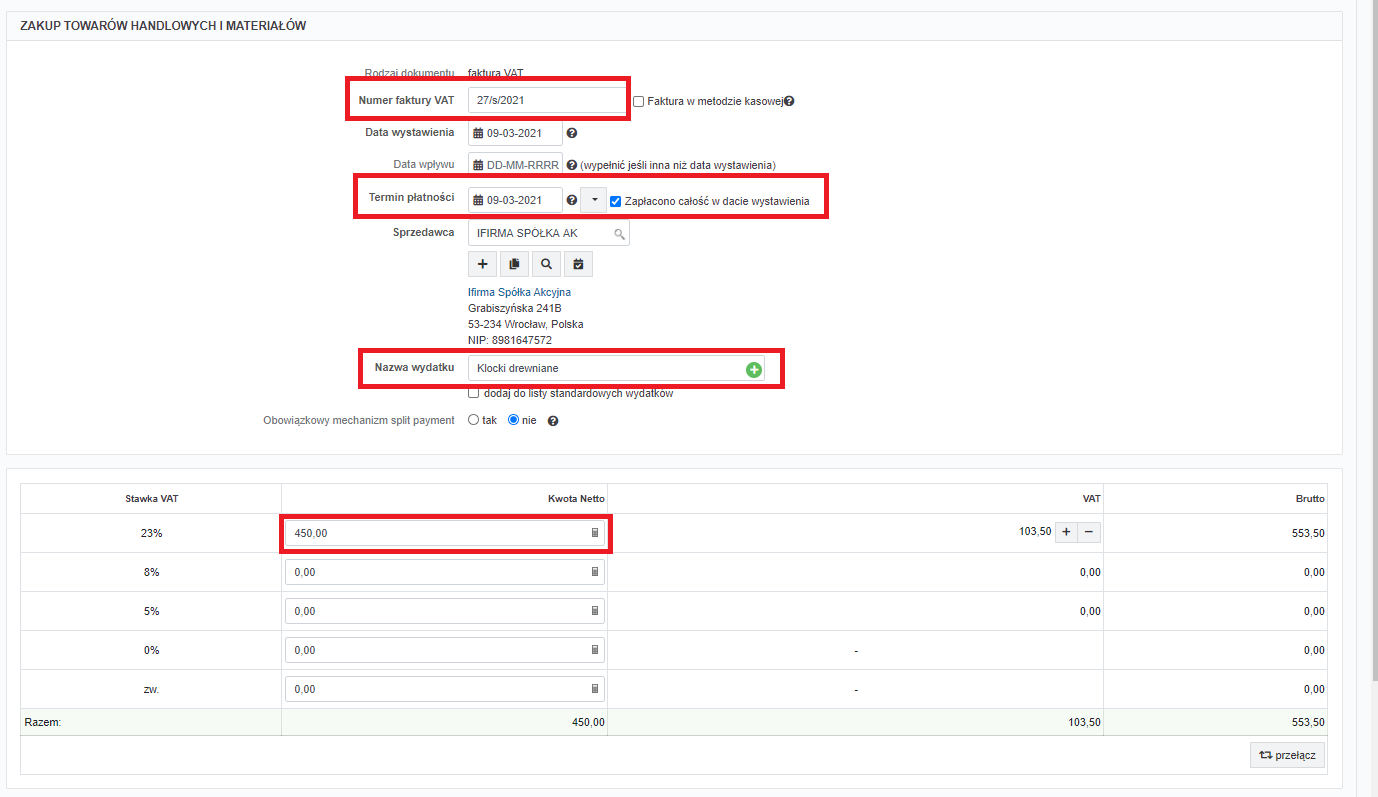

1. Zakupu towarów handlowych – faktury dodajemy w serwisie poprzez Wydatki ➡ Zakup towarów handlowych – Faktura:

-

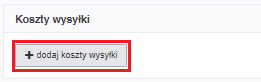

W formularzu uzupełniamy niezbędne dane dotyczące samej faktury, sprzedawcy oraz kwot. Jeśli w pozycjach oprócz samych towarów pojawią się również dodatkowe koszty, jak transport lub ubezpieczenie, dodajemy je u dołu strony, w pozycji Koszty wysyłki ➡ Dodaj koszty wysyłki:

-

Po zatwierdzeniu faktury zostanie ona rozksięgowana – koszty towaru handlowego trafią do 10 kolumny KPiR, ewentualne koszty dodatkowe do kolumny 11, natomiast VAT zostanie ujęty w ewidencji zakupów VAT.

Kosztów współpracy z dystrybutorem – np. wydatków poniesionych na składowanie i zabezpieczenie zakupionych przez przedsiębiorcę towarów, kosztów wysyłki zamówień do klientów etc. Tego typu faktury księgujemy w serwisie jako Wydatki ➡ Koszt prowadzenia działalności – Faktura.

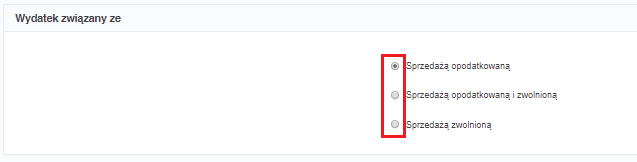

Generalnie formatka księgowania kosztów prowadzenia działalności niewiele różni się od tej dotyczącej towarów handlowych – różnica dotyczy przede wszystkim braku informacji o dodatkowych kosztach wysyłki, które przy tym księgowaniu nie są niezbędne. Natomiast dla przedsiębiorców prowadzących sprzedaż mieszaną istotna będzie inna dodatkowa opcja – wyboru, czy wydatek dotyczy działalności opodatkowanej, zwolnionej, czy też nie ma możliwości jego rozróżnienia:

-

Po zaksięgowaniu, faktura za usługi dystrybutora zostanie rozksięgowana – wartość netto trafi do kolumny 13 księgi przychodów i rozchodów, natomiast VAT zostanie ujęty w ewidencji zakupów VAT.

Uwaga! Wskazane powyżej księgowania kosztów dotyczą standardowych faktur; szczegółowe informacje dotyczące poprawnego księgowania kosztów w serwisie dostępne są również w pomocy.

Dropshipping a przychody

Tak jak w przypadku kosztów, przychody uzyskiwane z działalności w formie dropshippingu mogą być różnie dokumentowane – przede wszystkim z uwagi na rodzaj umowy zawartej z dystrybutorem.

Dropshipping na zasadzie pośrednictwa pomiędzy dystrybutorem a odbiorcami jest generalnie łatwiejszy do udokumentowania – w tym przypadku przedsiębiorca będzie wystawiał fakturę za usługi pośrednictwa na rzecz współpracującego z nim dystrybutora. W zależności od umowy, taką fakturę można wystawiać za każdą transakcję oddzielnie bądź zbiorczo, np. po zakończeniu miesiąca.

Nieco inaczej sytuacja przedstawia się, jeśli w ramach dropshippingu umowa dotyczy „zewnętrznego magazynu”. W takim przypadku przychody będą uzyskiwane ze sprzedaży towarów handlowych klientom – natomiast to, jakim dowodem udokumentujemy powstanie przychodu, zależy od kilku czynników.

Przede wszystkim należy ustalić, kto jest odbiorcą towaru. Jeśli będzie to inna firma, nie ma problemu – wystawiamy fakturę VAT, lub – ewentualnie – fakturę VAT do sprzedaży wysyłkowej, jeśli wysyłki towaru dokonujemy przed otrzymaniem zapłaty („za pobraniem”).

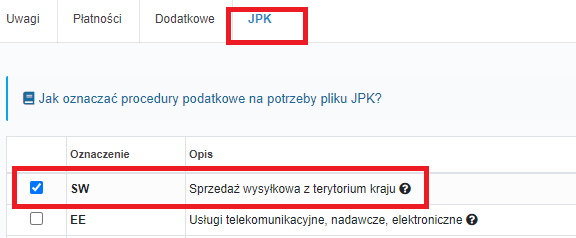

Sprzedaż wysyłkowa z terytorium kraju dotyczy sprzedaży na rzecz osób fizycznych a także na rzecz podatników, którzy w swoim kraju nie są zobligowani z tytułu nabycia do rozliczania WNT. W przypadku takiej sprzedaży wysyłka towaru jest dokonywana z Polski na terytorium innego kraju UE. Więcej informacji tutaj.

Sytuacja komplikuje się nieco, jeśli odbiorcą towaru będzie osoba fizyczna. Podstawową metodą dokumentowania takiego przychodu jest paragon z kasy fiskalnej – jeśli przedsiębiorca wykorzystuje kasę fiskalną, będzie zobowiązany do wystawienia paragonu dokumentującego każdą sprzedaż na rzecz osoby fizycznej (oraz rolnika ryczałtowego).

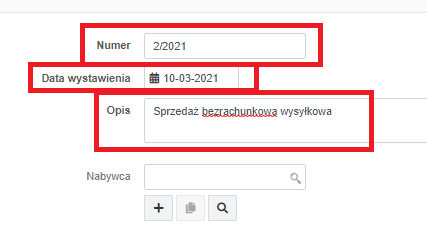

W praktyce gospodarczej zdarza się jednak, że przedsiębiorca korzysta ze zwolnienia z kasy fiskalnej – z uwagi na limit przychodów ze sprzedaży na rzecz osób fizycznych albo ze zwolnienia dla sprzedaży wysyłkowej. W takiej sytuacji przychody dokumentowane są na podstawie ewidencji sprzedaży bezrachunkowej – przychód z takiej ewidencji wprowadzamy do serwisu poprzez Faktury ➡ Inne przychody ➡ Przychód uniwersalny VAT, gdzie uzupełniamy dane dotyczące przychodu:

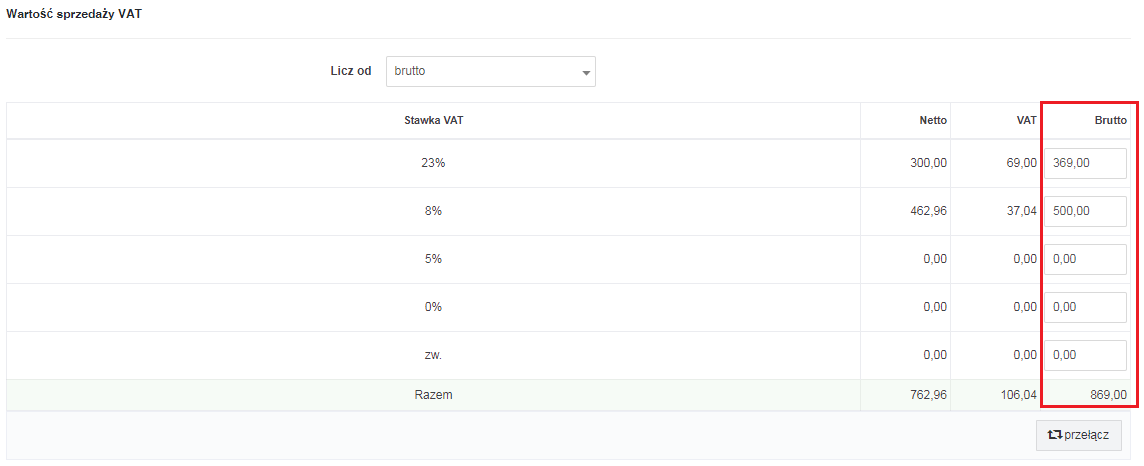

Oraz jego kwoty przy odpowiedniej stawce VAT:

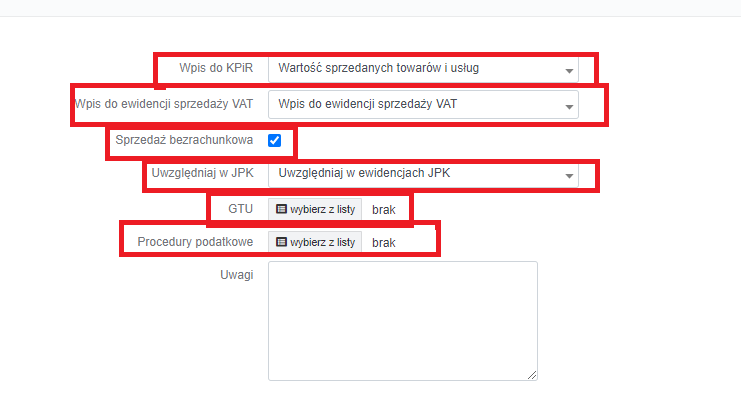

Aby przychody zostały rozksięgowane odpowiednio do 7 kolumny KPiR oraz rejestru sprzedaży VAT, księgując wybieramy opcje Wartość sprzedanych towarów i usług oraz Wpis do ewidencji sprzedaży VAT.

Księgując warto zwrócić uwagę na oznaczenie opcji Sprzedaż bezrachunkowa, co umożliwia serwisowi wsparcie przedsiębiorcy w kontrolowaniu limitu zwolnienia z kasy fiskalnej; oraz opcji Uwzględniaj w ewidencjach JPK, dzięki czemu przychód zostanie ujęty w plikach JPK, kierowanych do organów skarbowych.

Więcej w temacie Grupy towarowo usługowe przeczytaj tutaj.

Szczegółowa instrukcja jak procedury podatkowe ujmuje się w serwisie znajduje się tutaj.

Jak poradzić sobie ze zmianami i jak to zostało rozwiązane w serwisie

W niektórych przypadkach przedsiębiorca może również wystawić fakturę na rzecz osoby fizycznej nieprowadzącej działalności gospodarczej – taki obowiązek powstaje w sytuacji, kiedy odbiorca zażąda faktury. Właściwą fakturę wystawiamy w zależności od tego, czy w firmie wykorzystywana jest kasa fiskalna – a zatem:

- Brak kasy – wystawiamy standardową fakturę VAT, a udokumentowanej w ten sposób sprzedaży nie uwzględniamy już w ewidencji sprzedaży bezrachunkowej

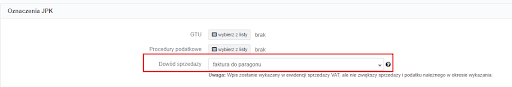

- Kasa fiskalna – sprzedaż dokumentujemy paragonem, a następnie wystawiamy do niego fakturę VAT do paragonu – specjalną fakturę, która może zostać przesłana do klienta, ale na podstawie której nie rozliczy się w serwisie przychód ani VAT – te wartości będą bowiem księgowane na podstawie raportu kasowego.

Fakturę do paragonu dla firmy wystawiamy tylko wtedy gdy na paragonie był podany numer NIP przedsiębiorcy, przeczytaj więcej tutaj. Faktura do paragonu dla firmy jak również dla osoby fizycznej jest wykazywana w pliku jpk w miesiącu zgodnym, z datą wystawienia faktury z oznaczeniem FP. Faktury do paragonu widnieją w części ewidencyjnej pliku JPK i nie mają wpływu na część deklaracyjną pliku.

Faktura w pliku jpk będzie oznaczona jeżeli w serwisie wystawimy ją przez opcję Faktura vat do paragonu z kasy fiskalnej. W przypadku gdy fakturę księgujemy bezpośrednio do ewidencji sprzedaży vat przez zakładkę Ewidencje ➡ Ewidencja sprzedaży vat ➡ +dodaj pozycję ewidencji sprzedaży vat w pozycji dowód sprzedaży wybieramy – faktura do paragonu.

Autor: Anna Kubalka, Teresa Poślednicka – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium