1. Zasady ujmowania faktur korygujących w świetle przepisów

Kwestie ujmowania faktur korygujących odrębnie regulują przepisy ustawy o podatku dochodowym jak i przepisy ustawy o podatku od towarów i usług.

Poniżej odrębnie zostaną opisane zasady w odniesieniu do obu podatków – są bowiem one inne.

a) Podatek dochodowy

Artykuł 14 ustawy o podatku dochodowym od osób fizycznych (PIT) reguluje kwestię daty powstania przychodu, a tym samym datę kiedy sprzedawca ma obowiązek ująć korektę w ewidencjach podatkowych.

Analogiczne uregulowania w zakresie ujęcia korekty po stronie kosztów (u nabywcy) zawiera art. 22 ustawy o PIT.

| Korekta przychodu | |

|---|---|

| Podstawa prawna | Treść przepisu regulującego |

| Art. 14 ust. 1m i 1n | Jeżeli korekta przychodu nie jest spowodowana błędem rachunkowym lub inną oczywistą omyłką, korekty dokonuje się poprzez zmniejszenie lub zwiększenie przychodów osiągniętych w okresie rozliczeniowym, w którym została wystawiona faktura korygująca lub, w przypadku braku faktury, inny dokument potwierdzający przyczyny korekty.

Jeżeli w okresie rozliczeniowym, o którym mowa w ust. 1m, podatnik nie osiągnął przychodów lub osiągnięte przychody są niższe od kwoty zmniejszenia, podatnik jest obowiązany zwiększyć koszty uzyskania przychodów o kwotę, o którą nie zostały zmniejszone przychody. |

Do wskazanego przepisu art. 14 ust. 1m odsyła również ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (art. 6 ust. 1e i 1f). Zgodnie ze wskazanym przepisem – przedsiębiorca rozliczający się ryczałtem, w przypadku wystawienia korekty z powodu błędu rachunkowego lub innej oczywistej omyłki dokonuje zmniejszenia przychodu w okresie jego pierwotnego wykazania. Jeśli w danym okresie nie ma wystarczającej kwoty przychodu, jego zmniejszenia dokonuje w kolejnych okresach rozliczeniowych.

Nieco inaczej przepisy regulują kwestię ujęcia faktur korygujących koszt lub przychody w przypadku kiedy zostaną one wystawione po likwidacji działalności czy po zmianie formy opodatkowania np. na ryczałt od przychodów lub z ryczałtu na rozliczenie na KPiR. Kwestia ta – w zakresie kosztów uregulowana została w art. 22 ust. 7d ustawy o PIT, natomiast w zakresie przychodów w art. 14 ust. 1p ustawy o PIT oraz art. 6 ust. 1f ustawy o zryczałtowanym podatku dochodowym. Tę kwestię pomijamy w bieżącej instrukcji. W przypadku zaistnienia takiej sytuacji polecam kontakt z BOK serwisu ifirma.pl

Kluczowym pojęciem dla ustalenia daty ujęcia korekty jest definicja “błędu rachunkowego” oraz “innej oczywistej omyłki”. Ustawa o PIT nie zawiera wyjaśnienia tych definicji. W takim wypadku należy zacytować wyjaśnienia Dyrektora Krajowej Informacji Skarbowej wynikające z interpretacji indywidualnej z dnia 14 grudnia 2021 r. sygn. 0114-KDIP3-1.4011.917.2021.1.AC.

:

Zgodnie z powyższą interpretacją:

za “błąd rachunkowy” należy uznać sytuację, gdy koszt został niewłaściwie ujęty ze względu na błąd w toku wykonywania obliczeń; może to dotyczyć zarówno okoliczności leżących po stronie wystawcy faktury czy innego dokumentu księgowego (np. błędne podanie na fakturze cen lub wartości towarów), jak i po stronie odbiorcy takiego dokumentu (np. wprowadzenie do ksiąg rachunkowych nieprawidłowej cyfry, zastosowanie wadliwego kursu waluty obcej przy przeliczaniu wartości przychodu na złote, etc.)”

przez “omyłkę” należy rozumieć “spostrzeżenie, sąd niezgodny z rzeczywistością, niewłaściwe postępowanie, posunięcie”. W konsekwencji, za “inną oczywistą omyłkę” należy uznać inny oczywisty błąd, który nie jest jednocześnie błędem rachunkowym. Takim błędem będzie np. ujęcie w kosztach podatkowych faktury wystawionej na podmiot inny niż faktyczny nabywca towaru. “Omyłka” wiązać się również będzie z błędem polegającym albo na nieprawidłowym wystawieniu albo nieprawidłowym ujęciu dowodu księgowego. Okoliczność taka musi mieć zatem charakter “pierwotny”. Co więcej, “omyłka” musi być “oczywista”.

Poniższa tabela zawiera zestawienie przykładowych sytuacji uznawanych odpowiednio za błąd rachunkowy lub inną oczywistą omyłkę oraz takich, które nimi nie są.

| Błąd rachunkowy lub inna oczywista omyłka | Zdarzenie inne niż błąd rachunkowy lub inna oczywista omyłka |

|

|

|

b) Podatek VAT

Ustawa o podatku od towarów i usług w art. 29a reguluje kwestię ustalenia wysokości podstawy opodatkowania oraz jej zmiany. Odrębne zapisy pojawiają się w przypadku faktur korygujących zwiększających i zmniejszających podstawę opodatkowania.

1.b.1 Korekty zmniejszające

Moment ujęcia faktury korygującej przez sprzedawcę zależy od tego czy dla danej sprzedaży przepisy wymagają posiadanie dodatkowej dokumentacji. Dokumentacja ta obejmuje:

- dokumenty, z których wynika uzgodnienie z nabywcą warunków obniżenia podstawy opodatkowania oraz spełnienie tych warunków. Posiadana dokumentacja musi być zgodna z wystawioną fakturą korygującą.

- potwierdzenie odbioru faktury korygującej przez nabywcę – ta forma dokumentacji dotyczy przedsiębiorców, którzy zdecydowali o zastosowaniu zasad obowiązujących do końca 2020 r. Przepisy przewidywały taką możliwość do końca 2021 r.

W dalszej części tekstu pominięte zostaną uregulowania dotyczące przedsiębiorców, którzy zdecydowali się na stosowanie obowiązujących do końca 2020 r. zasad ujmowania korekt zmniejszających.

- Korekty zmniejszające, dla których nie ma wymogu posiadania dodatkowych dokumentów

- eksportu towarów oraz wewnątrzwspólnotowej dostawy towarów,

- dostawy towarów i świadczenia usług, opodatkowanych poza terytorium kraju,

- sprzedaży: energii elektrycznej, cieplnej lub chłodniczej, gazu przewodowego, usług dystrybucji energii elektrycznej, cieplnej lub chłodniczej, usług dystrybucji gazu przewodowego, usług telekomunikacyjnych oraz usług wymienionych w poz. 24-37, 50 i 51 załącznika nr 3 do ustawy (np. woda, ścieki, odpady).

- Korekty zmniejszające, dla których wymagane jest posiadanie dodatkowych dokumentów

- w dacie wystawienia – pod warunkiem posiadania, w okresie rozliczeniowym wystawienia korekty, dokumentacji, z której wynika uzgodnienie z nabywcą warunków obniżenia podstawy opodatkowania oraz spełnienie tych warunków. Posiadana dokumentacja musi być zgodna z wystawioną fakturą korygującą.

- w okresie rozliczeniowym uzyskania dokumentacji potwierdzającej uzgodnienie z nabywcą warunków obniżenia podstawy opodatkowania oraz spełnienie tych warunków – jeśli taka dokumentacja została uzyskana po okresie wystawienia faktury korygującej.

Warunku posiadania dokumentacji nie stosujemy w przypadkach wskazanych w art. 29a ust. 15 czyli:

Obowiązku posiadania dokumentacji nie stosujemy także w przypadku korekt zmniejszających, na których nie wykazano podatku np. faktur VAT marża czy ze stawką ZW.

W przypadku tego typu korekt, przepisy nadal nie zawierają uregulowań wskazujących na moment ujęcia korekty. Dominuje stanowisko, że jest to zależne od tego, kiedy powstała przyczyna korekty.

Od 1 stycznia 2022 r. warunku posiadania dokumentacji nie stosujemy również w przypadku wystawienia faktury korygującej w postaci ustrukturyzowanej.

Sprzedawca ujmuje fakturę korygującą zmniejszającą w ewidencji sprzedaży VAT:

Powyższe warunki mają zastosowanie w przypadkach, o których mowa w ust. 10 pkt 1-3 oraz ust. 14, czyli sytuacji kiedy korekta została wystawiona z powodu:

- udzielenia nabywcy obniżek lub opustów cen,

- zwrotu towarów lub opakowań (z uwzględnieniem zapisów art. 29a ust. 11 i 12 dotyczących opakowań zwrotnych),

- zwrotu części lub całości zapłaty (zaliczki) przed dokonaniem sprzedaży,

- pomyłki na fakturze, skutkującej wykazaniem kwoty podatku wyższej niż należnej.

Najważniejszymi kwestiami warunkującymi prawo sprzedawcy jest posiadanie dokumentacji potwierdzającej:

- uzgodnienie z nabywcą warunków obniżenia podstawy opodatkowania,

- spełnienie uzgodnionych warunków.

Ustawa o VAT nie wskazuje, co należy rozumieć przez uzgodnienie warunków obniżenia podstawy opodatkowania oraz ich spełnienie.

Poniższa tabela zawiera wyjaśnienie powyższych pojęć jakie pojawiły się np. w uzasadnieniu projektu ustawy je wprowadzającej czy projekcie objaśnień podatkowych dotyczących m.in. zmian w fakturach korygujących.

| Spełnienie warunków korekty

|

| |

|---|---|---|

| Wyjaśnienie pojęcia | Ustalenie przez strony faktu obniżenia wskazanego w fakturze pierwotnej wynagrodzenia. Zgodnie z objaśnieniami podatkowymi dotyczącymi faktur korygujących (pakiet SLIM VAT): “Tak rozumianym uzgodnieniem może być zawarcie umowy określającej w jakich sytuacjach nabywca uzyskuje prawo do odzyskania części wynagrodzenia, np. ze względu na przyznany mu w ustalonych warunkach rabat. Przesłanki uzasadniające obniżenie podstawy opodatkowania i kwoty podatku należnego mogą być również zawarte w regulaminach realizacji sprzedaży lub ogólnych warunkach umowy, których akceptacja dokonywana jest w momencie przystąpienia nabywcy do transakcji. W tego typu przypadkach uzgodnienie stanowi wspomniany fakt przystąpienia do czynności stanowiący wyraz zgody na treść dokumentu” | Ziszczenie się zdarzenia stanowiącego przesłankę obniżenia wynagrodzenia. |

| Sposób dokumentowania | Zgodnie z objaśnieniami podatkowymi do pakietu SLIM VAT: “w zależności od przyjętych zwyczajów we współpracy między kontrahentami dokumentacją potwierdzającą uzgodnienie warunków pomniejszenia podstawy opodatkowania i VAT należnego może być zarówno korespondencja mailowa, aneks do umowy, albo inny dokument handlowy potwierdzający uzgodnienie warunków transakcji, w tym potwierdzenie dokonania zwrotu zapłaty lub kompensaty skorygowanej wartości transakcji”. Dopuszczalna jest również ustna (telefoniczna) forma uzgodnień warunków korekty jak i domniemana akceptacja warunków przez obie strony transakcji. W obu tych przypadkach należy jednak mieć na uwadze, że ciężar dowodu związanego z udokumentowaniem podjętego uzgodnienia spoczywa zawsze na sprzedawcy. |

|

W praktyce trudne może być dowiedzenie tego kiedy warunki korekty zostały ustalone, spełnione a także jakie dokumenty dają sprzedawcy prawo do ujęcia korekty. Poniżej tabela ze wskazaniem przykładowych sytuacji.

| Lp | Moment uzgodnienia warunków obniżenia podstawy opodatkowania | Moment spełnienia warunków obniżenia podstawy opodatkowania | Dokumenty |

|---|---|---|---|

| 1. | Sytuacja: Ustalenie, że po realizacji określonego progu zakupów w danym okresie, nabywcy zostanie przyznany rabat. Umowa przewiduje udzielenie rabatu po zakończeniu okresu. | ||

| Moment zawarcia umowy przewidującej możliwość przyznania rabatu. | Upływ ostatniego dnia danego okresu, w którym przekroczony został próg zakupów. Jeśli strony nie określiłby, iż rabat zostanie przyznany po zakończeniu okresu – momentem spełnienia warunków byłby moment przekroczenia progu zakupów. |

Umowa zawarta między kontrahentami oraz dokumenty sprzedaży, potwierdzające wartość zakupów. | |

| W powyższej sytuacji sprzedawca ujmuje fakturę korygującą w dacie jej wystawienia (zostanie ona wystawiona po zakończeniu ustalonego przez strony okresu) – w tym momencie ma dokumenty potwierdzające uzgodnienie warunków oraz ich spełnienie. | |||

| 2. | Sytuacja: Nabywca dokonując zakupów zatwierdza regulamin sklepu. Określa on zasady dokonywania zwrotów, zgodnie z którymi zwrot należy wysłać na wskazany adres sprzedawcy. Datą zwrotu jest data, kiedy nabywca otrzymuje towar pod wskazanym adresem. Nabywca wysyła zwracany towar do sprzedawcy 30.09.2023 r., sprzedawca otrzymuje go 01.10.2023 r. W tym dniu wystawia korektę. |

||

| Moment zaakceptowania przez nabywcę regulaminu sklepu. | Moment otrzymania przez sprzedawcę zwracanego towaru (01.10.2023 r.) | Zaakceptowany przez nabywcę regulamin oraz dokument potwierdzający otrzymanie zwróconych towarów np. protokół zwrotu. | |

| Sprzedawca ujmuje korektę w dacie wystawienia -październik. W tym okresie miał bowiem dokument w postaci protokołu zwrotu towaru. | |||

| 3. | Sytuacja: Nabywca zakupił towar w styczniu. Faktura, którą otrzymał zawierała informację o skoncie, w przypadku zapłaty w terminie 7 dni od daty jej wystawienia. Nabywca zapłacił fakturę w terminie uprawniającym do skonta. 1 lutego sprzedawca wystawił fakturę korygującą. | ||

| Moment zawarcia umowy przewidującej udzielenie skonta w przypadku zapłaty w terminie 7 dni | Moment zapłaty przez nabywcę (w terminie uprawniającym do skonta. | Umowa, z której wynika informacja o skoncie oraz potwierdzenie zapłaty. W sytuacji braku odrębnych ustaleń dokumentem takim może być też faktura wskazująca na skonto. |

|

| Sprzedawca ujmie korektę w dacie wystawienia – w lutym. W tym okresie spełnione były warunki powodujące konieczność wystawienia korekty a sprzedawca miał dokumenty to potwierdzające. | |||

| 4. | Sytuacja: Nabywca dokonał zakupu towaru w lutym. W kwietniu – sprzedawca, w celu zachęcenia go do dalszych zakupów postanowił udzielić rabatu na dokonany w lutym zakup. Sprzedawca wystawił fakturę korygującą i wysłał ją mailowo do nabywcy wraz z informacją o udzielonym rabacie. Zawarł w nim także informację, iż brak sprzeciwu uznaje za akceptacje rabatu. | ||

| Moment podjęcia przez sprzedawcę decyzji o udzieleniu rabatu. | Moment przekazania informacji nabywcy o udzielonym rabacie | Korespondencja mailowa wysłana do nabywcy. | |

| Sprzedawca ujmie fakturę korygującą w dacie jej wystawienia – w kwietniu. W przypadku gdyby np. sprzedawca wymagał od nabywcy zaakceptowania udzielonego rabatu – dopiero w okresie otrzymania dokumentu (np e-maila) z akceptacją miałby prawo ująć korektę. | |||

| 5. | Sytuacja: W styczniu nabywca dokonał zakupu towaru u kontrahenta. Nie zawierał przy tym dodatkowej umowy. Po otrzymaniu faktury sprzedawca zauważył, iż cena została zawyżona. Ostatniego dnia stycznia wysłał taką informację mailowo do nabywcy. W lutym nabywca odesłał sprzedawcy wiadomość z akceptacją zmienionych warunków (stwierdzonego błędu). W lutym została wystawiona faktura korygująca. | ||

| Akceptacja przez nabywcę maila z informacją o stwierdzonym błędzie. | Stwierdzenie przez sprzedawcę pomyłki w cenie na fakturze. | Korespondencja mailowa | |

| Sprzedawca ujmie korektę korektę w lutym – w tym miesiącu miał bowiem dokumenty potwierdzające akceptację przez nabywcę zmiany ceny. | |||

| 6. | Sytuacja: W lutym nabywca dokonał zakupu usługi opodatkowanej stawką 8%. Po otrzymaniu faktury nabywca zauważył, iż sprzedawca zastosował błędną stawkę VAT (23%). Ostatniego dnia lutego wysłał taką informację mailowo do sprzedawcy. W marcu sprzedawca wystawił korektę na zmianę stawki VAT (z 23% na 8%) i wysłał ją mailowo do nabywcy. | ||

| Akceptacja przez sprzedawcę informacji od nabywcy o błędnie wystawionej fakturze | Stwierdzenie pomyłki w cenie przez nabywcę | Korespondencja mailowa | |

| Sprzedawca ujmie korektę w dacie jej wystawienia – w tym momencie bowiem miał już dokumenty potwierdzające spełnienie warunków korekty oraz ich uzgodnienie z nabywcą. | |||

| 7. | Sytuacja: Nabywca złoży w marcu mailowe zamówienie na zakup towarów. Sprzedawca je dostarczył wystawiając fakturę w dniu 20.03.2023 r. W tym dniu otrzymał ją nabywca (właściwy – zgodny ze złożonym zamówieniem). 31.03.2023 r. sprzedawca wystawił korektę zmieniającą nabywcę na właściwy podmiot. Tego dnia przekazał ją nabywcy. Nabywca 06.04.2023 r. potwierdził otrzymanie korekty i jej akceptację. | ||

| Faktura korygująca nie zmienia kwoty a jedynie nabywcę, została wystawiona przed złożeniem przez podatnika pliku JPKV7 za marzec. Sprzedawca w pliku złożonym za marzec wykazuje fakturę sprzedaży ze wskazaniem właściwego nabywcy. W przypadku kiedy przedsiębiorca zauważyłby błąd po złożeniu pliku za marzec w ewidencji sprzedaży VAT za ten okres dodałby dwa zapisy:

|

|||

1.b.2 Korekty zwiększające

Zgodnie z art. 29a ust. 17 ustawy o VAT “W przypadku gdy podstawa opodatkowania uległa zwiększeniu, korekty tej podstawy dokonuje się w rozliczeniu za okres rozliczeniowy, w którym zaistniała przyczyna zwiększenia podstawy opodatkowania”. Przy czym jeśli zwiększenie podstawy opodatkowania dotyczy eksportu towarów i wewnątrzwspólnotowej dostawy towarów, zwiększenia dokonuje się nie wcześniej niż w okresie, w którym te transakcje zostały wykazane. Wynika to z brzmienia art. 29a ust. 18.

| Zdarzenie | Moment ujęcia korekty |

|---|---|

| Korekty wykazane wstecz (w okresie wykazania pierwotnej sprzedaży) | |

| Firma XYZ wystawiała fakturę w czerwcu 2023 r. Została wystawiona na 100 szt. towaru po 20 zł/szt, Na początku września – sprzedawca zauważył, iż zaniżył ilość dostarczonych towarów i wystawił fakturę korygującą, zwiększającą ilość sprzedanych towarów z 100 do 120 szt. |

Czerwiec 2023 r. Przyczyną korekty jest zdarzenie, które miało miejsce w momencie wystawienia faktury. |

| Przedsiębiorca sprzedał w sierpniu 2023 r. towar stosując na fakturze stawkę 5%. W październiku zauważył, iż zastosowana stawka jest błędna. Wystawił fakturę korygującą wskazując na niej poprawną stawkę VAT – 23%. | Sierpień 2023 r.

Przyczyną korekty jest zdarzenie, które miało miejsce w momencie wystawienia faktury |

| Firma DCE wystawiła fakturę w czerwcu 2023 r. Została ona wystawiona na 100 szt. towaru w cenie 20 zł/szt. Faktura dotyczyła eksportu towaru do kontrahenta z Rosji. Sprzedawca, otrzymał dokumenty wywozu na początku lipca (przed terminem złożenia deklaracji za czerwiec) i wykazał eksport w deklaracji za czerwiec. Z końcem sierpnia sprzedawca zauważył, iż zaniżył ilość dostarczonych towarów i wystawił fakturę korygującą, zwiększającą ilość sprzedanych towarów z 100 do 120 szt. |

Czerwiec 2023 r. Przyczyną korekty, jest zdarzenie, które miało miejsce w momencie wystawiania faktury pierwotnej i co do zasady taka korekta powinna zostać ujęta wstecz – nie wcześniej niż wykazanie faktury pierwotnej. Ponieważ faktura pierwotna została wykazana w ewidencji VAT za czerwiec to korekta zostanie wykazana również w czerwcu. |

| Korekty wykazane na bieżąco (w okresie wystawienia korekty) | |

| Firma ABC wystawiła fakturę w maju 2023 r. Została ona wystawiona na 100 szt. towaru w cenie 20 zł/szt. Na początku lipca – sprzedawca ustalił z nabywcą zwiększenie ceny ze względu na wyższe koszty zakupu towaru przez sprzedawcę. Sprzedawca wystawił fakturę korygującą zwiększającą cenę z 20 do 22 zł/szt. | Lipiec 2023 r. Przyczyną korekty, jest zdarzenie, które miało miejsce po wystawieniu faktury korygującej. |

1.b.3. Oznaczenia faktur korygujących na potrzeby plików JPKV7

Do faktur korygujących, tak jak do zwykłych faktur sprzedaży stosujemy oznaczenia dotyczące kodów GTU czy procedur podatkowych.

Na stronie Ministerstwa Finansów w części Pytania i odpowiedzi z zakresu Faktury korygujące możemy zapoznać się z następującymi pytaniami i odpowiedziami dotyczącymi oznaczeń stosowany z zakresu JPK dla faktur krajowych:

Oznaczenia GTU, MPP

Z powyższego wynika, że jeśli faktura korygująca jest wystawiana do faktury, dla której nie stosowaliśmy oznaczeń np. GTU czy procedur podatkowych (bo w okresie jej wystawienia przepisy te nie obowiązywały) to fakturę korygującą będzie należało dodatkowo oznaczyć (np. kodem GTU)

Przykład 1. Brak oznaczenia GTU na fakturze

W sierpniu 2023 r. podatnik podatku VAT wystawił fakturę sprzedaży dotyczącą usług szkoleniowych. W październiku klient zrezygnował z usługi i sprzedawca wystawił fakturę korygującą. W związku z tym, iż usługi szkoleniowe podlegają oznaczeniu GTU 12, przedsiębiorca wykazując fakturę korygującą w ewidencji sprzedaży VAT wykazał ją z oznaczeniem kodu GTU 12.

Przykład 2. Brak oznaczenia procedury MPP na fakturze

Przedsiębiorca 01.01.2023 r. wystawił fakturę sprzedaży. Faktura została wykazana w pliku JPKV7 z oznaczeniem MPP. W lipcu nabywca zwrócił część towarów. Sprzedawca wystawił fakturę korygującą i wykazał ją w ewidencji sprzedaży VAT w miesiącu jej wystawienia. Mimo, że faktura pierwotna w pliku JPKV7 zawierała oznaczenie MPP, przy wykazaniu korekty oznaczenie już nie zostało zastosowane.

Oznaczenia MPP nie stosujemy w plikach JPKV7 składanych za okresy od 01.07.2021 r.

Oznaczenia GTU

Przykład 3. Zwrot towaru a oznaczenie GTU

Czynny podatnik podatku VAT wystawił fakturę dotyczącą sprzedaży dwóch towarów A i B. Towar A podlegał oznaczeniu kodem GTU 6. Towar B nie podlegał oznaczeniu.

Przedsiębiorca wystawił fakturę dotyczącą zwrotu towaru B. W takim wypadku faktura korygująca wykazana w plik JPKV7 nie będzie oznaczana kodem GTU.

Mechanizm podzielonej płatności (MPP)

Więcej informacji w zakresie tego kiedy faktura korygująca musi być oznaczona adnotacją “mechanizm podzielonej płatności” znaleźć można tutaj.

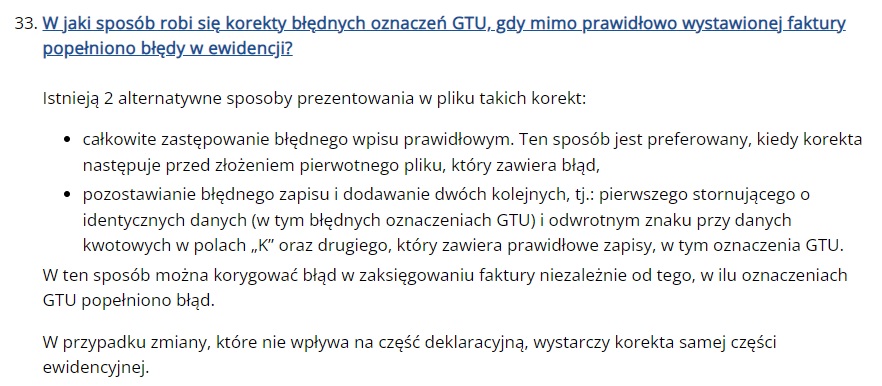

Zupełnie odrębną kwestią jest korekta spowodowana błędnym oznaczeniem w zakresie pliku JPK – czyli błędnym oznaczeniem w zakresie kodu GTU czy procedur podatkowych.

Na dokumencie faktury jedyną informacją powiązaną z oznaczeniami wprowadzanymi do pliku JPKV7 jest oznaczenie “mechanizm podzielonej płatności”. Sposób skorygowania błędnie oznaczonej faktury (wraz z błędnym wskazaniem w pliku JPKV7 wskazany został w przykładzie nr 15.

Błąd w zakresie np. braku oznaczenia przedmiotu sprzedaży kodem GTU czy też jego oznaczenie w niewłaściwy sposób nie powoduje konieczności wystawienia faktury korygującej. Korygowany jest jedynie plik JPKV7.

2. Wystawienie faktury korygującej w serwisie

Serwis umożliwia jedynie wystawienie faktury korygującej do faktury wcześniej wystawionej na koncie. Nie ma możliwości wystawienia korekty do dokumentu pierwotnego, którego nie ma w serwisie.

Serwis umożliwia wystawienie więcej niż jednej korekty do faktury krajowej. Więcej informacji na temat wystawiania drugiej i kolejnej korekty do faktury tutaj.

Przykład 4. Korekta do faktury wystawionej poza serwisem

Użytkownik rozpoczął korzystanie z serwisu od stycznia 2023 r. W styczniu w związku, ze zwrotem towaru przez nabywcę musi wystawić fakturę korygującą do sprzedaży z grudnia 2022 r. Takiej korekty nie wystawi na koncie w serwisie. Wystawioną poza serwisem korektę będzie należało zaksięgować w ewidencjach podatkowych. W tym zakresie polecamy kontakt z BOK.

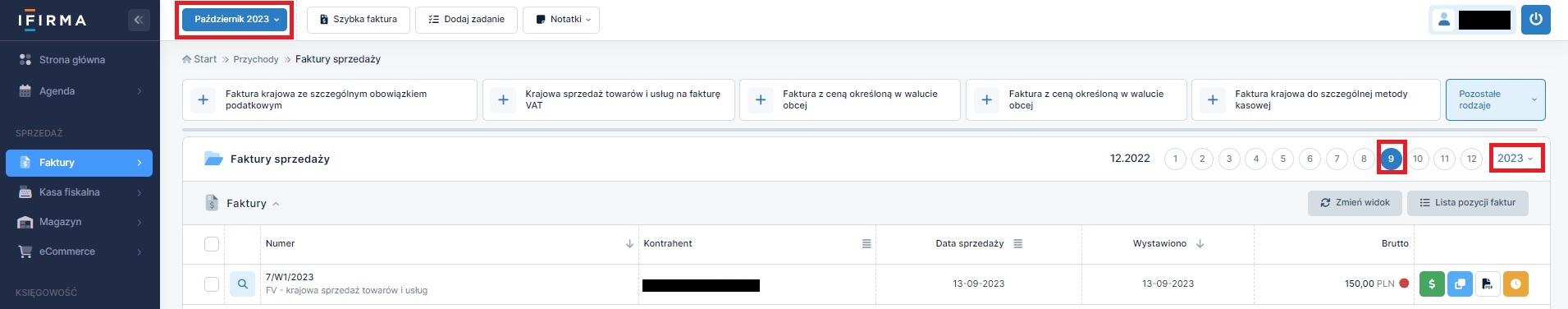

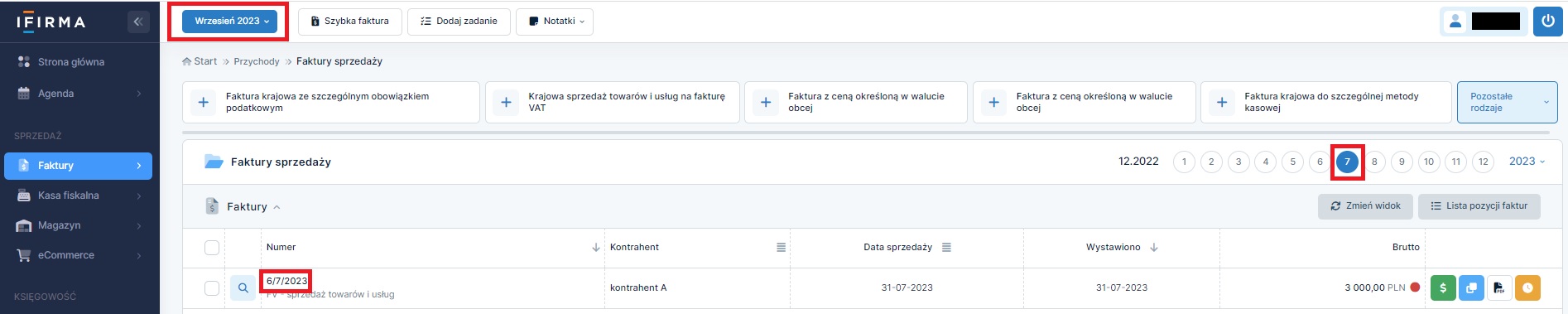

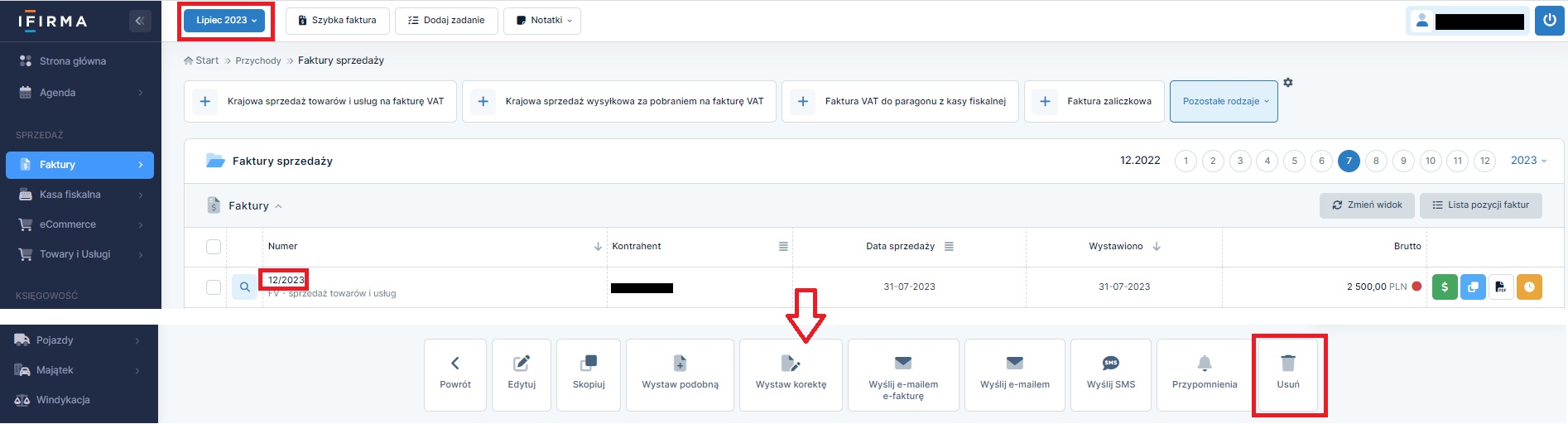

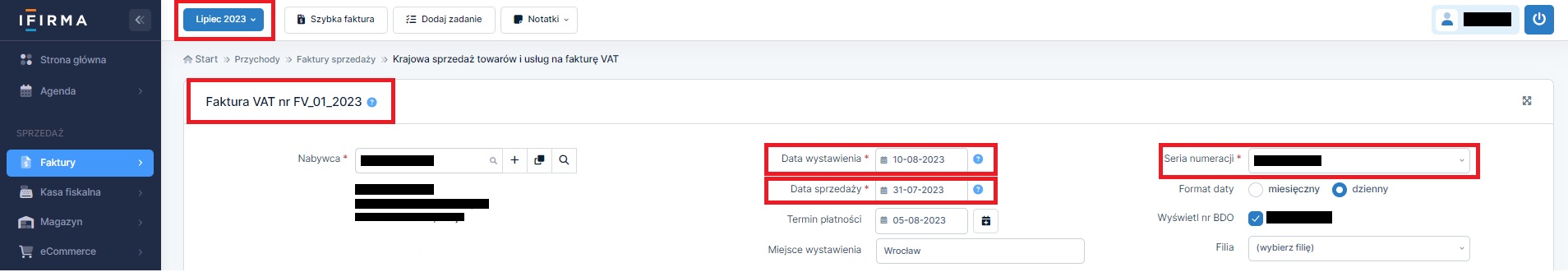

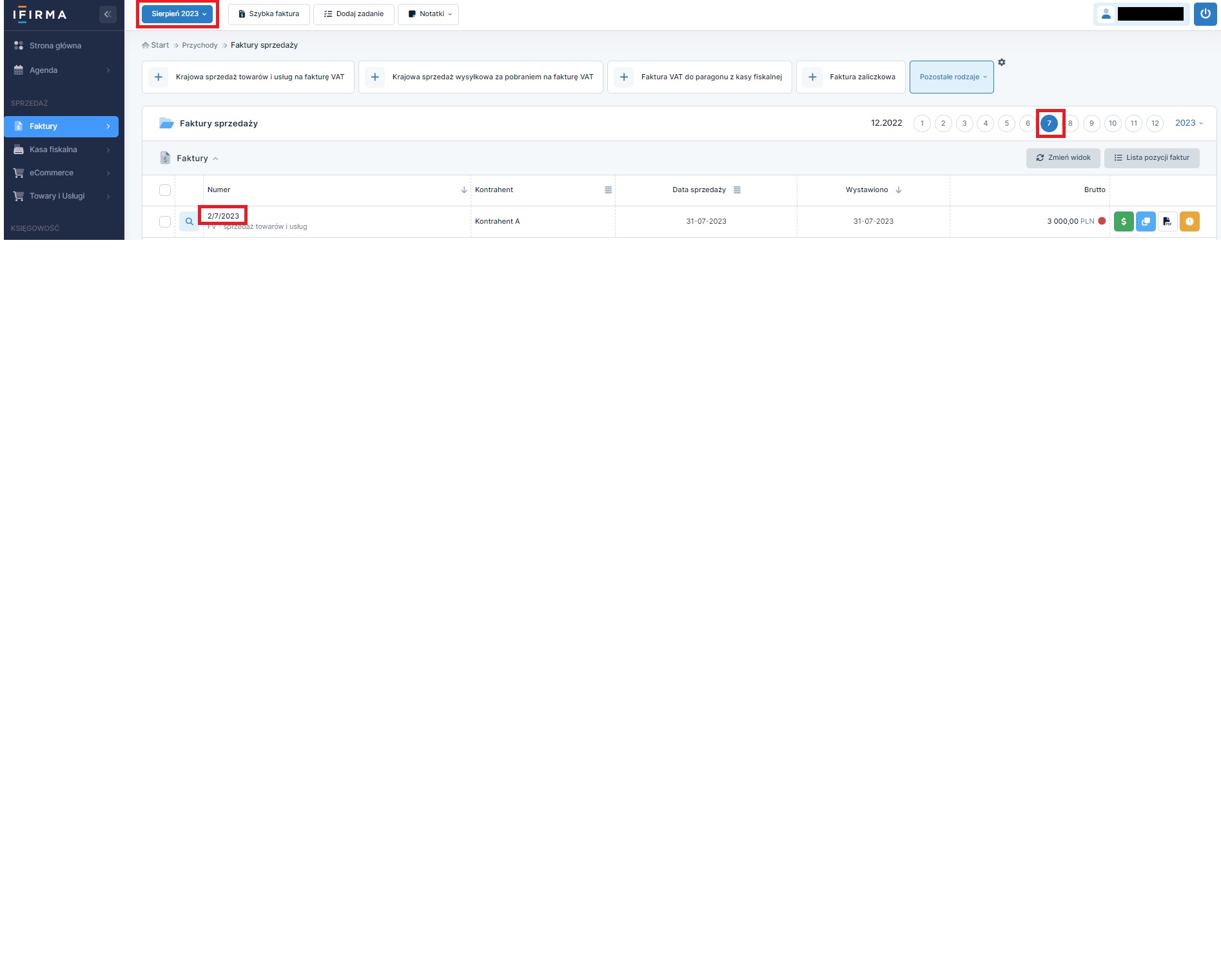

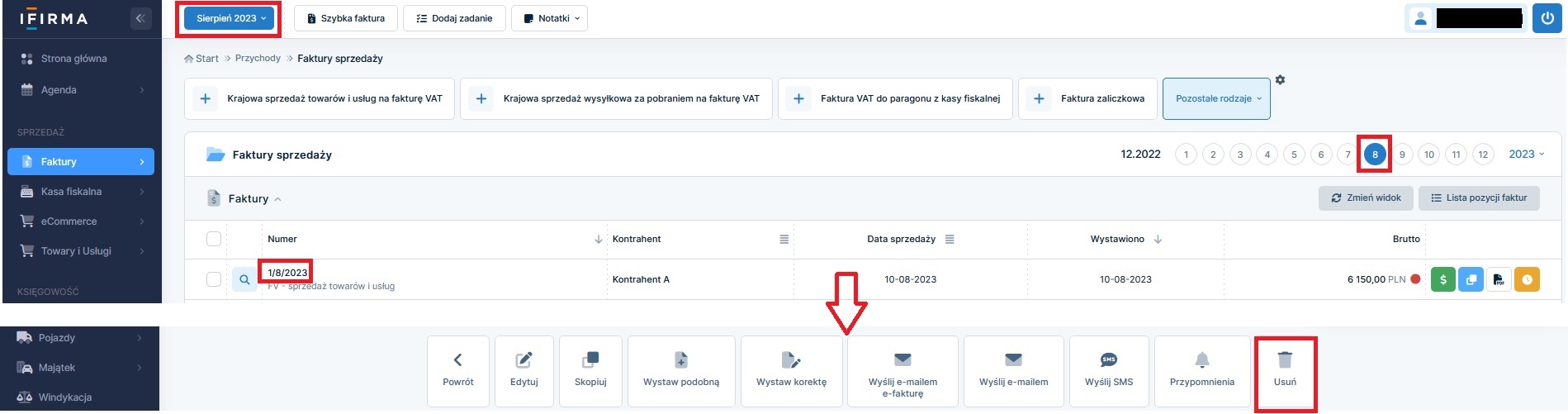

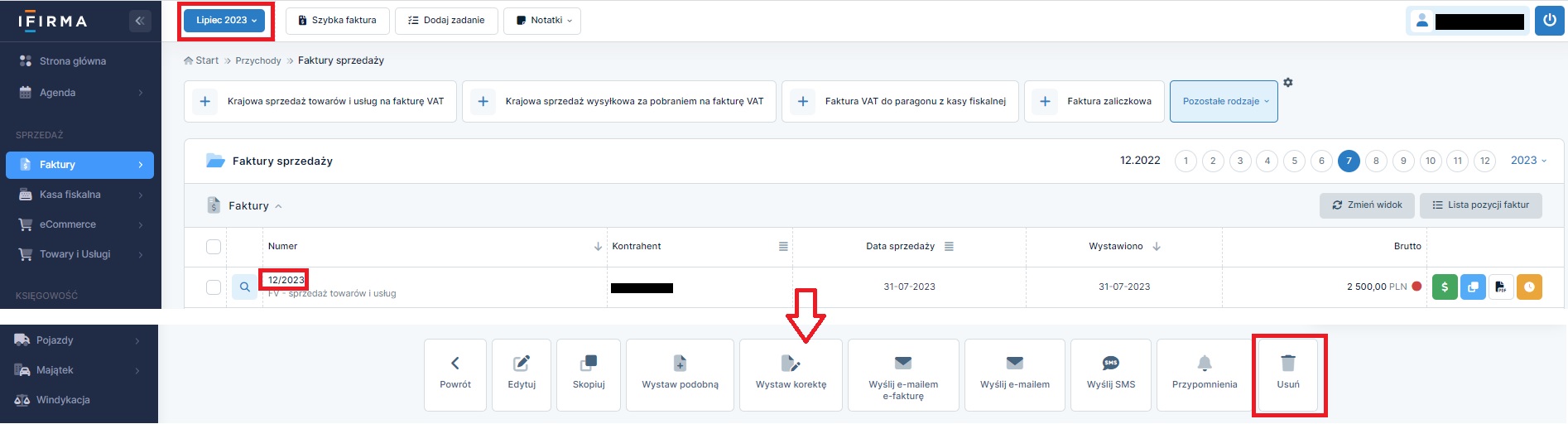

W celu wystawiania faktury korygującej należy ustawić miesiąc księgowy zgodny z datą wystawienia korekty, a następnie w zakładce Faktury ➡ Lista faktur wyświetlić listę faktur zgodną z miesiącem wystawienia faktury pierwotnej.

Na powyższym zrzucie ustawiony został miesiąc księgowy październik (z datą październikową będzie wystawiona korekta) i została wyświetlona lista faktur miesiąca września roku 2023.

W kolejnym kroku należy otworzyć fakturę, która ma być skorygowana wybierając jej numer. Na dole formularza dostępna będzie opcja wystaw korektę.

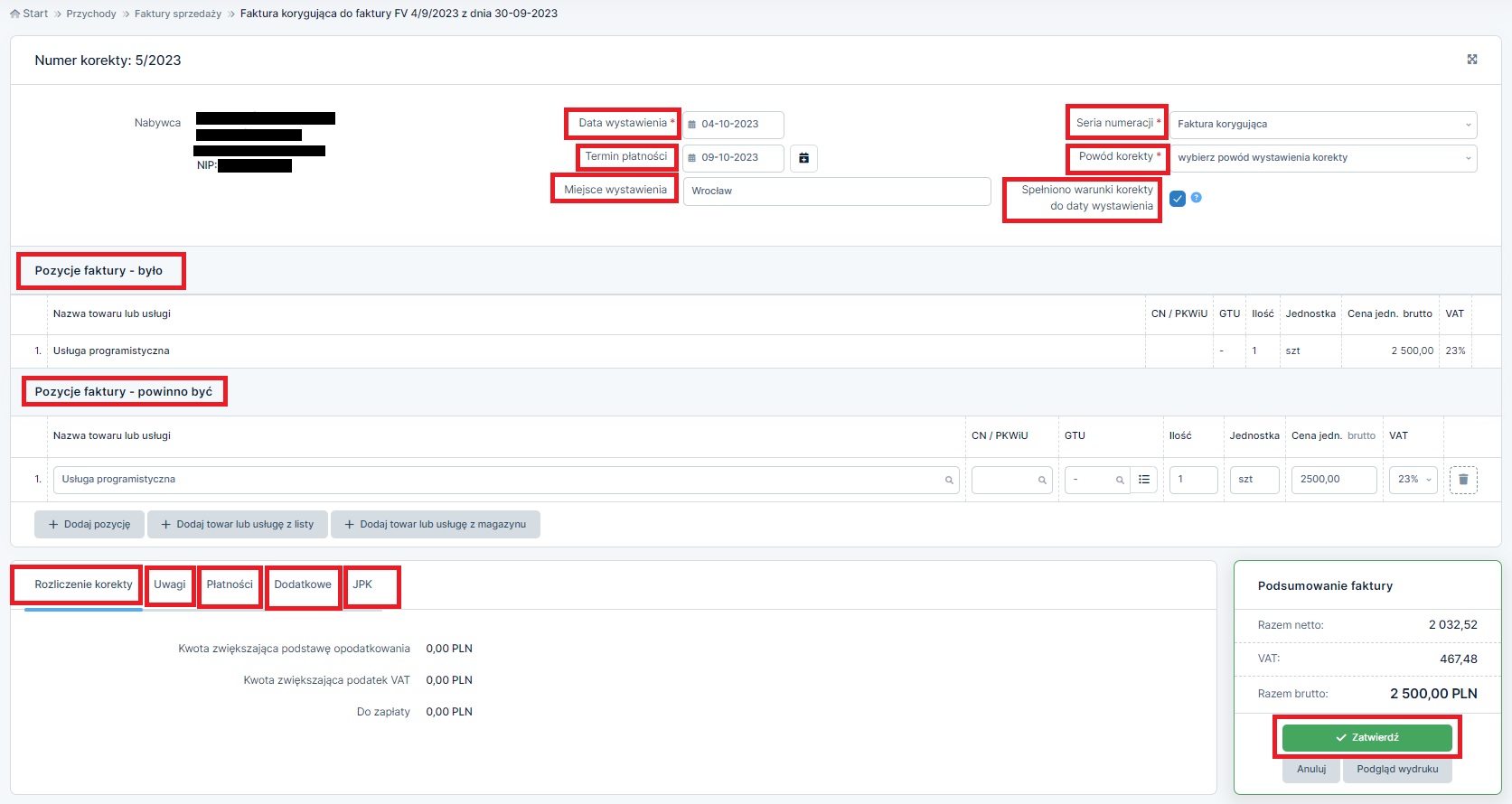

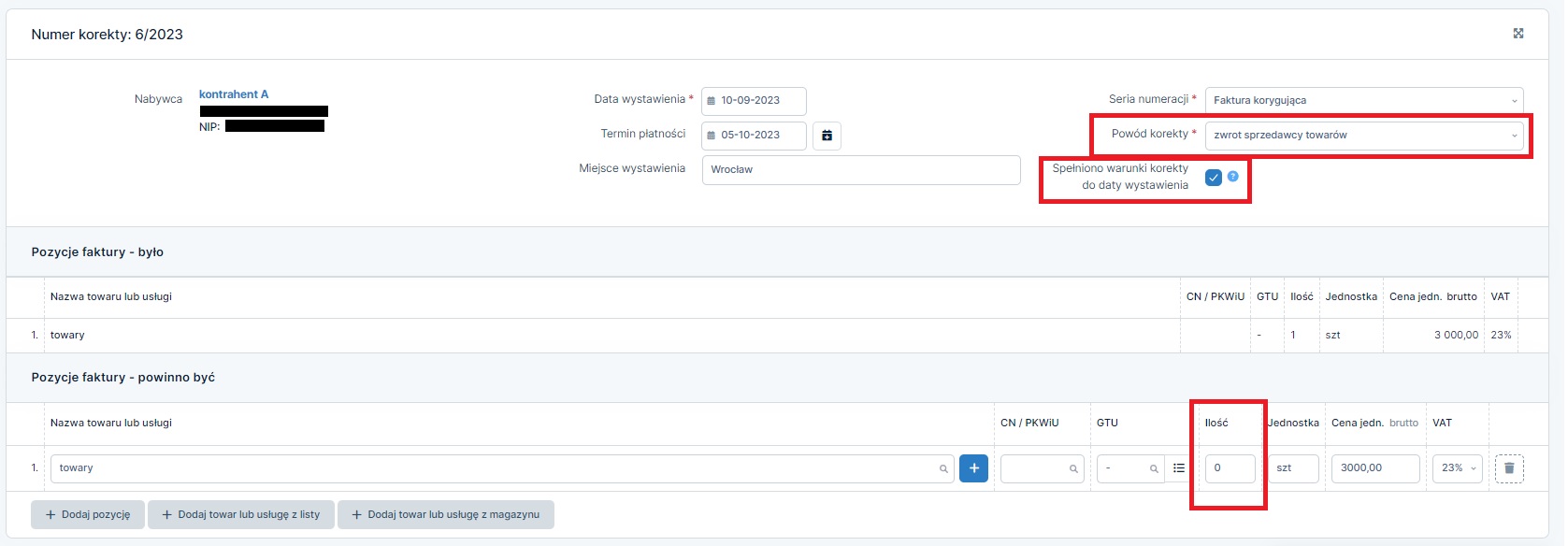

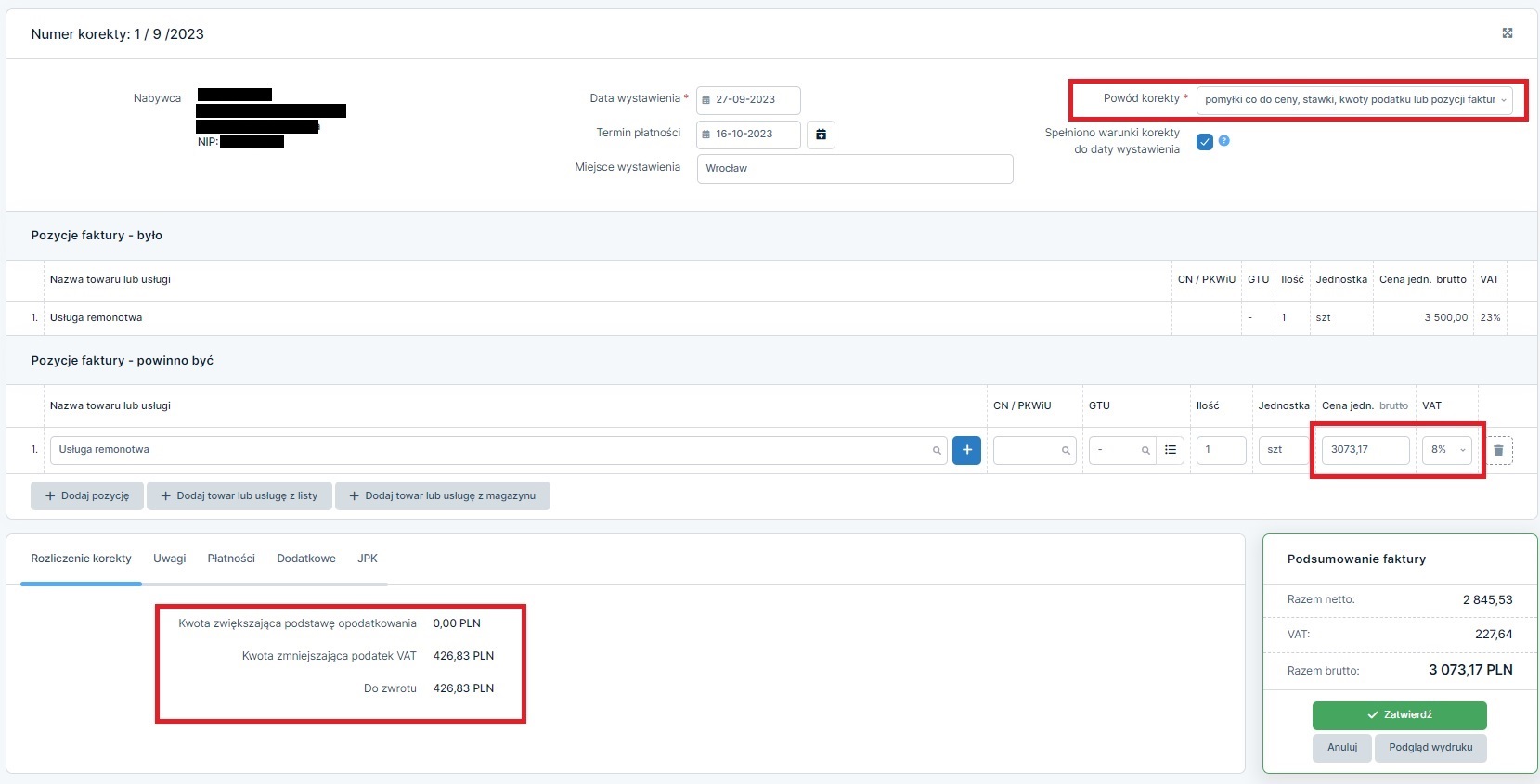

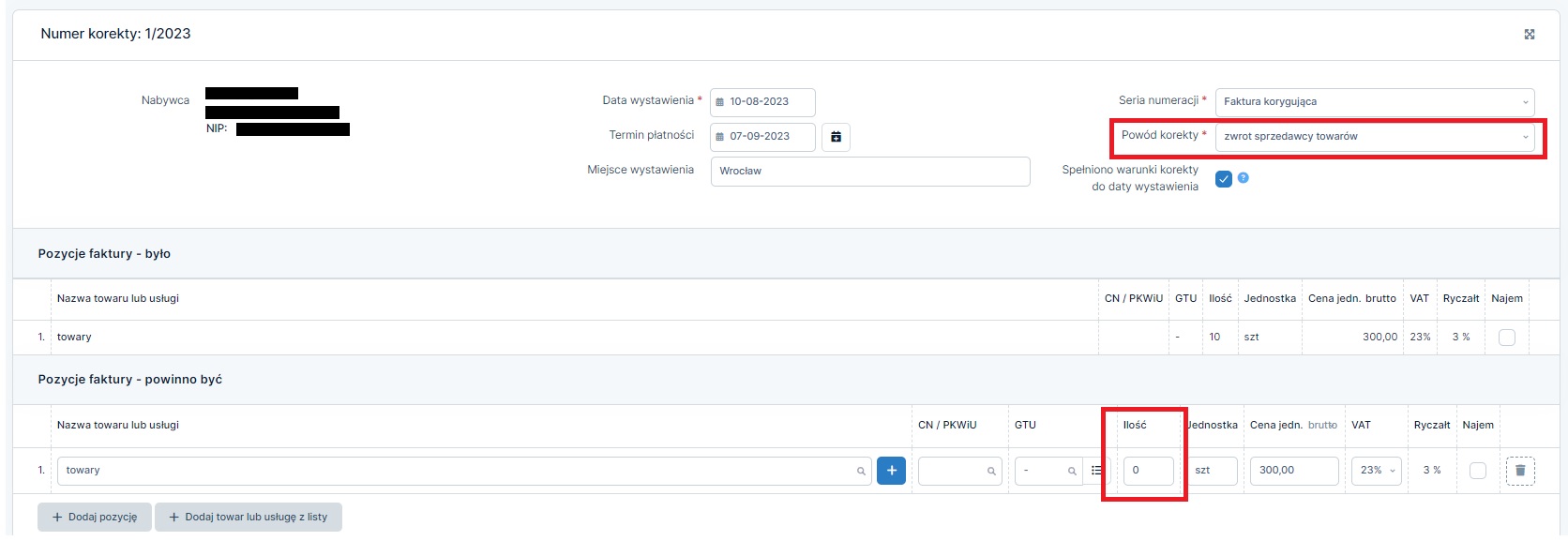

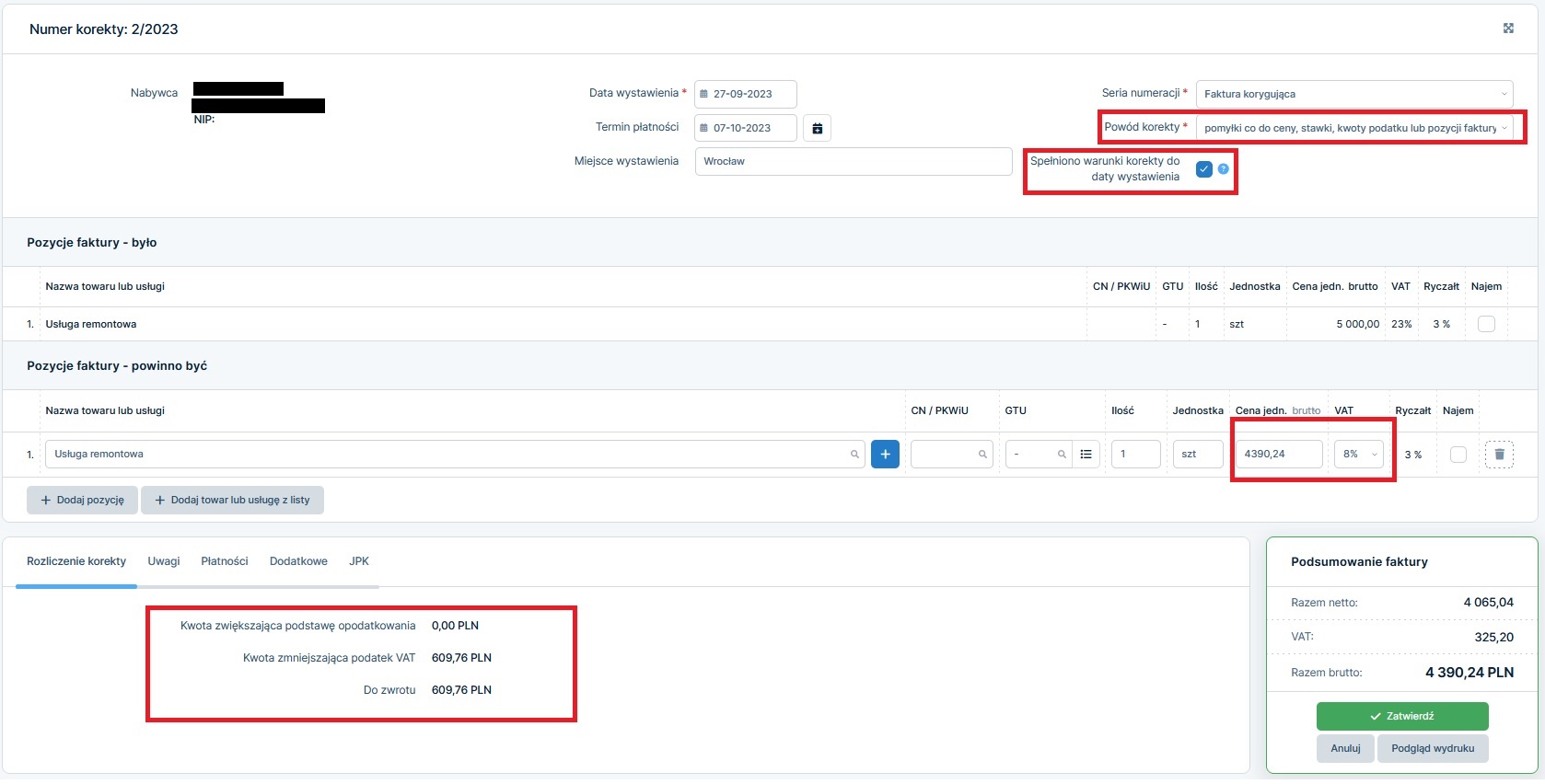

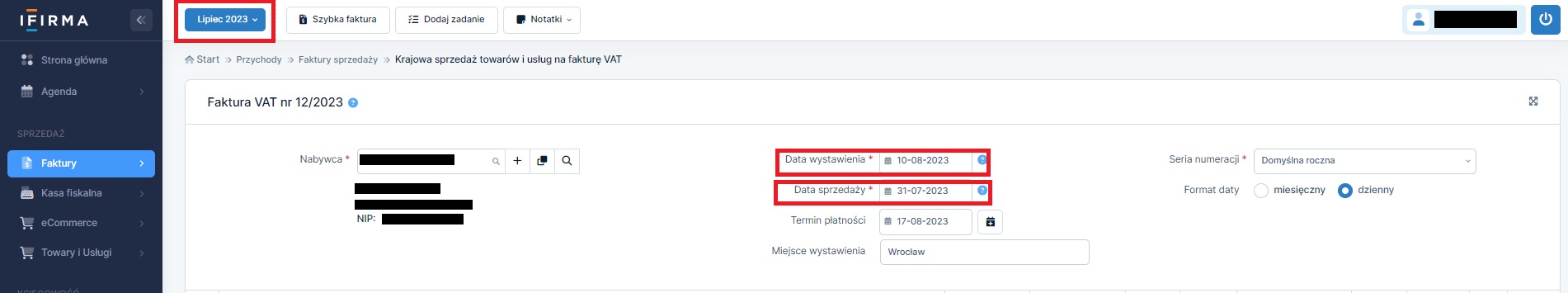

Serwis wyświetli następujący formularz faktury korygującej:

Sposób uzupełnianie poszczególnych danych jest następujący:

- data wystawienia – zgodnie ze stanem faktycznym. Przepisy nie wskazują na termin wystawienia faktury korygującej. Powinna być ona wystawiona niezwłocznie po zauważeniu błędu czy zajściu sytuacji powodującej konieczność jej wystawienia,

- termin płatności – pole domyślnie uzupełniane zgodnie z długością okresu płatności, jaki był wskazany na fakturze korygowanej. Pole to nie jest obowiązkowe. Datę uzupełnioną przez serwis można usunąć, wówczas na wydruku korekty nie pojawi się informacja o terminie płatności,

- miejsce wystawienia – domyślnie uzupełniane na podstawie ustawień wprowadzonych w Domyślnych ustawieniach w zakładce Pulpit ➡ Konfiguracja ➡ Faktury,

- seria numeracji – domyślnie wybrana zostanie seria numeracji dla faktur korygujących oznaczona przez Użytkownika jako domyślna. W przypadku kiedy na koncie nie była dodawana własna seria numeracji dla faktur korygujących – serwis wystawia korekty w numeracji o schemacie miesiąc/rok. Więcej na temat dodawania własnych serii numeracji tutaj.

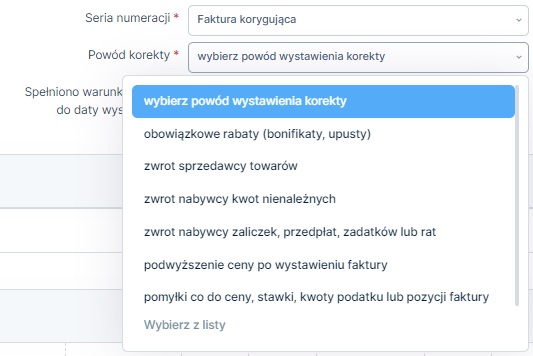

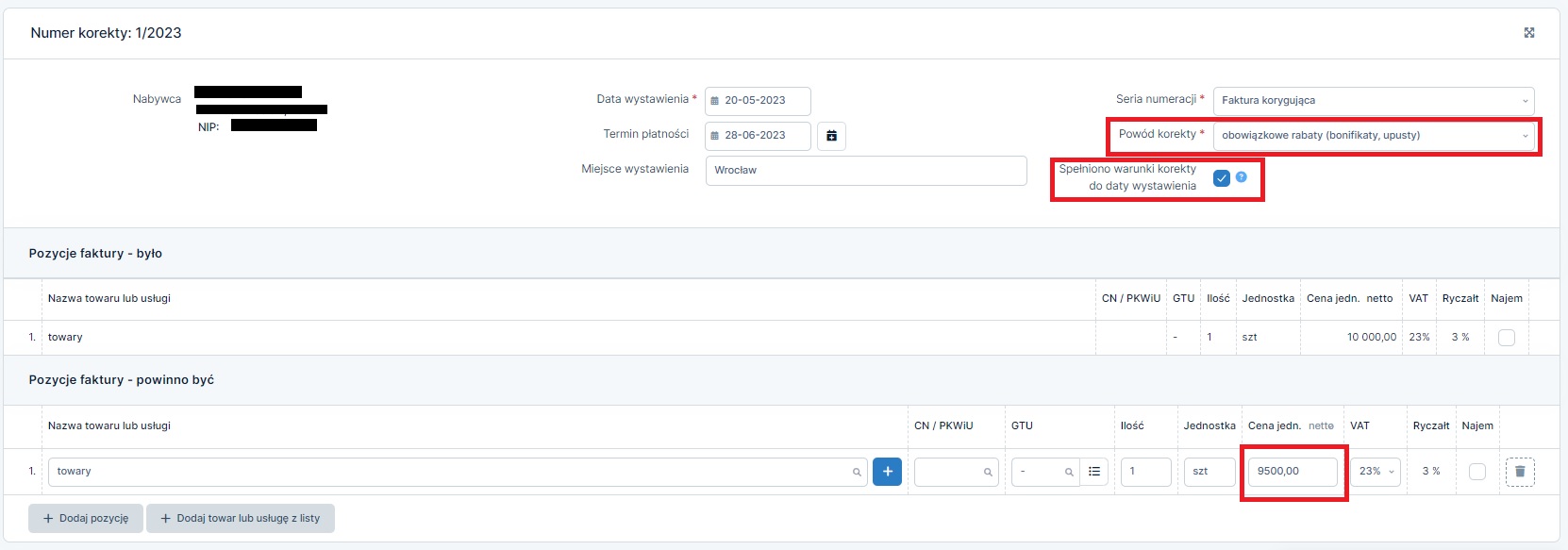

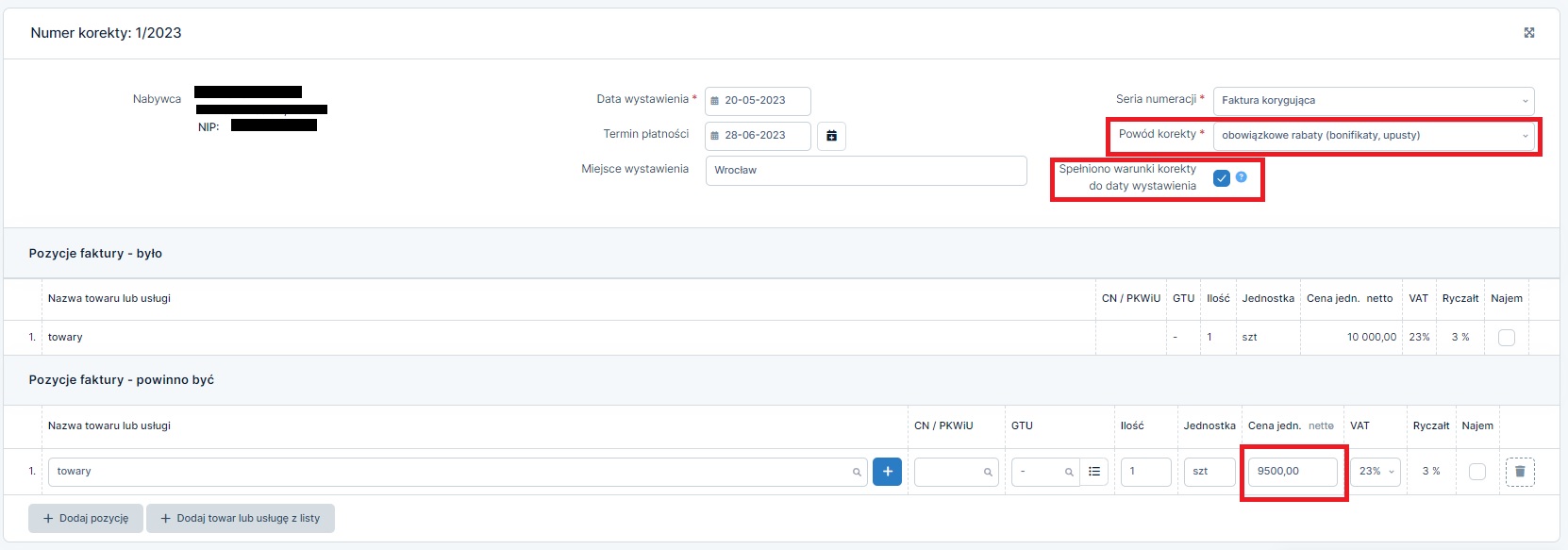

- powód – uzupełnienie tego pola jego obowiązkowe. Pole Powód zawiera listę z wskazanymi poniżej przyczynami wystawienia korekty.

W przypadku kiedy dostępne z listy powody nie oddają w pełni informacji o przyczynie korekty – Użytkownik może w polu Uwagi wpisać dodatkowe wyjaśnienie.

Wybór dokonany w tym polu wpływa na sposób ujęcia korekty w serwisie. Więcej informacji na ten temat w punkcie 3. Księgowanie faktury korygującej w serwisie.

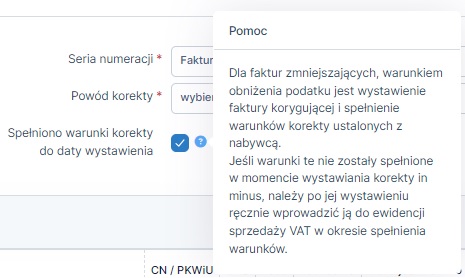

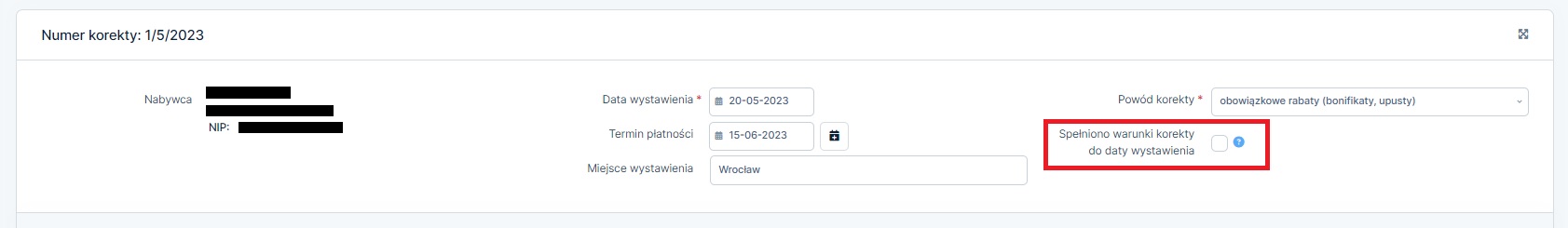

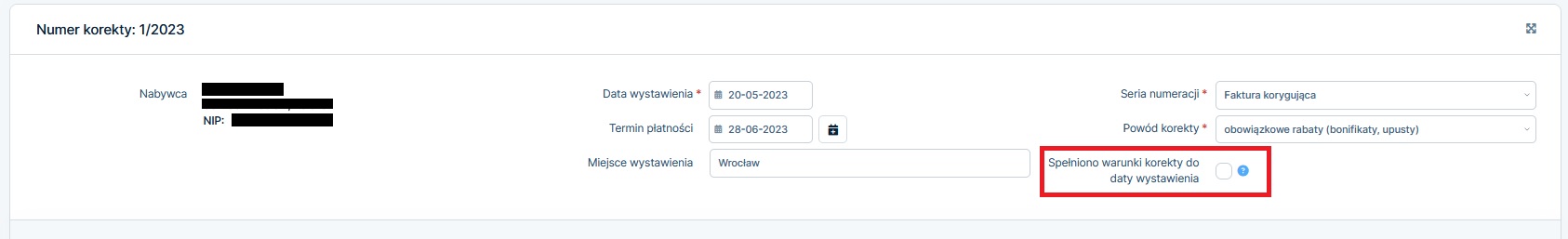

- Spełniono warunki korekty do daty wystawienia – pole domyślnie zaznaczone. W przypadku faktur korygujących zmniejszających, oznaczenie tego pola jest informacją, iż sprzedawca do końca miesiąca, w którym wystawił fakturę korygującą posiada dokumenty potwierdzające uzgodnienie z nabywcą warunków korekty oraz ich spełnienie.

Brak oznaczenia tego pola powoduje, iż korekta nie zostanie ujęta w ewidencji sprzedaży VAT. Korektę taką należy wprowadzić ręcznie w sposób wskazany w przykładzie nr 6 (w przypadku Użytkownika rozliczającego się na KPiR) i przykładzie nr 15 (w przypadku Użytkownika rozliczającego się ryczałtem ewidencjonowanym).

- Pozycje faktury – było – część uzupełniana automatycznie zgodnie z danymi z faktury pierwotnej. Jest ona nieedytowalna.

- Pozycje faktury – powinno być – część, w której Użytkownik wprowadza poprawne dane dokonanej sprzedaży.

Serwis umożliwia wystawienie korekty w przypadku np. zmiany ilości towaru lub usługi, zmiany ceny czy stawki VAT.W przypadku zwrotu towaru – na fakturze korygującej w części Pozycje faktury – powinno być – przy zwracanej pozycji nie zmienia ceny jednostkowej, zmianę wprowadzamy w polu ilości (jeśli zwrot dotyczy całości – wpisujemy zero). - Rozliczenie korekty – część uzupełniana przez serwis automatycznie na podstawie porównania danych w częściach Pozycje faktury- było i Pozycje faktury – powinno być. Wykazywana w tej części kwota do zwrotu/ do zapłaty nie uwzględnia tego czy faktura pierwotna była opłacona i w jakiej części.

- Uwagi – domyślnie w polu tym wprowadzone są uwagi zgodne z uwagami z faktury pierwotnej. Użytkownik ma możliwość ich usunięcia lub dopisania własnych lub też wyboru uwag wprowadzonych jako standardowe uwagi.

- Płatności – część uzupełniana przez serwis automatycznie na podstawie informacji o formie płatności wskazanej na dokumencie pierwotnym. Nie ma możliwości aby na fakturze korygującej (nawet takiej, z której wynika zwrot) nie było informacji o formie płatności. W przypadku kiedy Użytkownik nie chce, aby na korekcie pojawiał się numer konta z listy wybiera brak.

- Dodatkowe – część wypełniana analogicznie jak w przypadku faktury sprzedaży. Więcej na ten temat tutaj.

- JPK – część uzupełniona zgodnie z oznaczeniami wprowadzonymi na dokumencie pierwotnym.

Po uzupełnieniu danych na fakturze korygującej, przed jej ostatecznym zatwierdzeniem możliwe jest wygenerowanie podglądu wydruku wystawianego dokumentu. Aby ostatecznie wystawić fakturę korygującą należy wybrać opcję Zatwierdź.

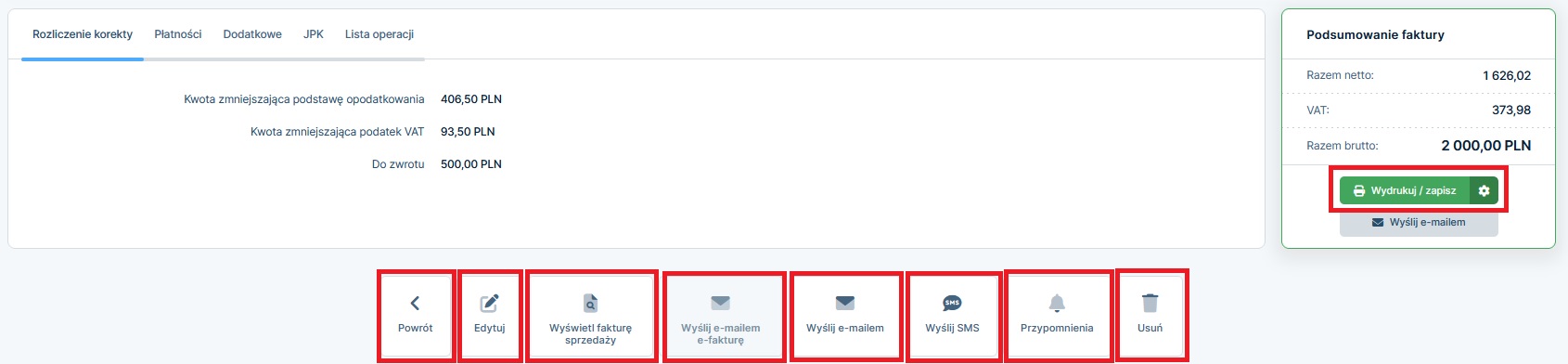

Po zatwierdzeniu faktury korygującej na dole formularza dostępne są następujące funkcje:

- powrót,

- edytuj,

- wyświetl fakturę sprzedaży,

- wyślij e-mailem e-fakturę,

- wyślij e-mailem,

- wyślij pocztą,

- przypomnienia,

- usuń.

Dodatkowo dostępny staje się przycisk pozwalający na wydruk/ zapisanie wystawionej faktury (wydrukuj/zapisz).

Sposób działania powyższych funkcji jest analogiczny jak dla faktury sprzedaż. Szczegółowe informacje w tym zakresie tutaj.

3. Księgowanie faktury korygującej w serwisie

Sposób ujęcia faktury korygującej w serwisie zależny jest od następujących czynników:

- powód korekty – czy są to pomyłki co do ceny, stawki, kwoty podatku lub pozycji faktury czy dowolny inny powód wybrany na formularzu,

- zmiana wartości faktury w drodze korekty (czy jest ona zmniejszająca czy zwiększająca),

- data wystawienia faktury korygującej w stosunku do faktury pierwotnej.

- oznaczenia pola Spełniono warunki korekty do daty wystawienia.

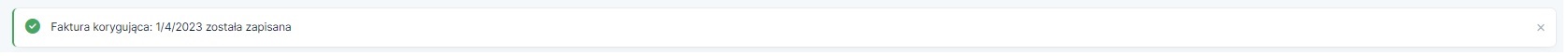

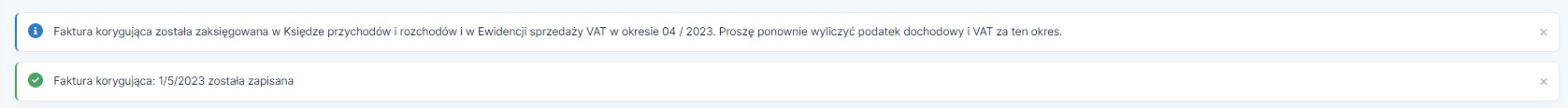

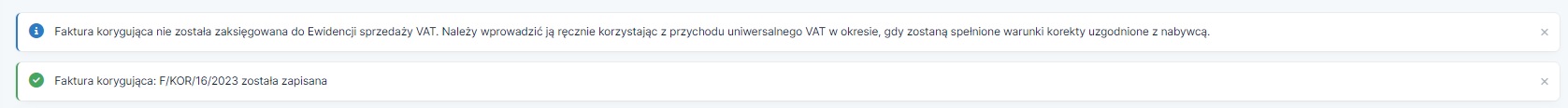

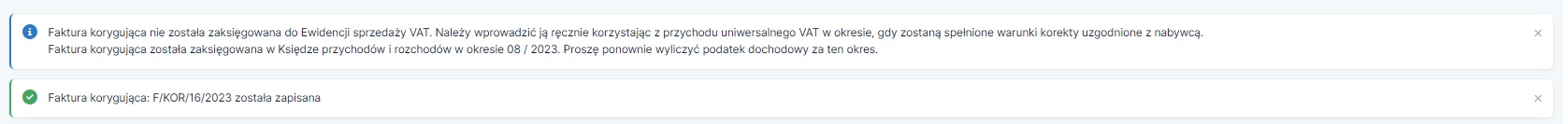

W oparciu o te trzy przyczyny podczas wystawiania faktur korygujących mogą pojawić się następujące komunikaty:

- Faktura korygująca “numer korekty” została zapisana.

- Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów i w Ewidencji sprzedaży VAT w okresie miesiąc / rok. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.

- Faktura korygująca nie została zaksięgowana do Ewidencji sprzedaży VAT. Należy wprowadzić ją ręcznie korzystając z przychodu uniwersalnego VAT w okresie, gdy zostaną spełnione warunki korekty uzgodnione z nabywcą.

Faktura korygująca: (numer) została zapisana.

- Faktura korygująca nie została zaksięgowana do Ewidencji sprzedaży VAT. Należy wprowadzić ją ręcznie korzystając z przychodu uniwersalnego VAT w okresie, gdy zostaną spełnione warunki korekty uzgodnione z nabywcą.

Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów w okresie (miesiąc/rok). Proszę ponownie wyliczyć podatek dochodowy za ten okres.

Pojawienie się powyższego komunikatu jest informacją, iż faktura korygująca została ujęta w ewidencji sprzedaży VAT oraz podatkowej księdze przychodów i rozchodów (ewidencji przychodów) w dacie jej wystawienia.

Powyższy komunikat pojawi się w przypadku kiedy przyczyna korekty jest inna niż pomyłka, korekta jest zwiększająca a także przy korekcie zmniejszającej, dla której oznaczono pole Spełniono warunki korekty do daty wystawienia. Z kolei jeśli przyczyną jest pomyłka, powyższy komunikat pojawi się jeśli korekta zostanie wystawiona w tym samym okresie, w którym rozliczono fakturę sprzedaży – w takim wypadku nie ma znaczenie czy korekta jest zwiększająca czy zmniejszająca oraz czy zostało oznaczone pole dotyczące spełnienia warunków korekty.

W przypadku Użytkowników rozliczających się ryczałtem od przychodów ewidencjonowanych, komunikat będzie wskazywał na ujęcie korekty w ewidencji przychodów.

Powyższy komunikat pojawi się w przypadku kiedy faktura korygująca jest wystawiana w innym miesiącu niż miesiąc sprzedaży z faktury pierwotnej i jednocześnie faktura korygująca zwiększa kwotę netto lub/i podatek VAT, a jako powód korekty zostały wybrane pomyłki co do ceny, stawki, kwoty podatku lub pozycji faktury.

Pojawienie się takiego komunikatu jest informacją dla Użytkownika o konieczności skorygowania rozliczeń za poprzednie okresy. Więcej na ten temat w punkcie nr 4 Przykłady księgowań.

Powyższy komunikat pojawi się w przypadku wystawienia faktury korygującej zmniejszającej, na której nie oznaczono pola Spełniono warunki korekty do daty wystawienia. W tym wypadku nie ma znaczenia czy jako przyczynę wybrano pomyłkę czy inne zdarzenie oraz to w jakich okresach zostały wystawione dokumenty.

Pojawienie się takiego komunikatu wskazuje, iż faktura nie została zaksięgowania w ewidencji sprzedaży VAT. Została ujęta natomiast w dacie wystawienia w podatkowej księdze przychodów i rozchodów/ewidencji przychodów prowadzonej przez ryczałtowca.

Sposób wprowadzenia korekty do ewidencji sprzedaży VAT został opisany w punkcie przykładzie nr 6 (w przypadku Użytkownika rozliczającego się na KPiR) i przykładzie nr 15 (w przypadku Użytkownika rozliczającego się ryczałtem ewidencjonowanym).

Powyższy komunikat pojawia się w przypadku wystawienia faktury korygującej zmniejszającej, wystawionej w innym okresie niż okres ujęcia faktury pierwotnej, w przypadku kiedy na formularzu jako powód korekty wybrano pomyłkę oraz nie oznaczono pola Spełniono warunki korekty do daty wystawienia.

Powyższy komunikat, jest informacją dla Użytkownika o konieczności ręcznego wprowadzenia korekty do ewidencji sprzedaży VAT oraz ponownego przeliczenia zobowiązań z tytułu podatku dochodowego za okres wystawienia dokumentu pierwotnego.

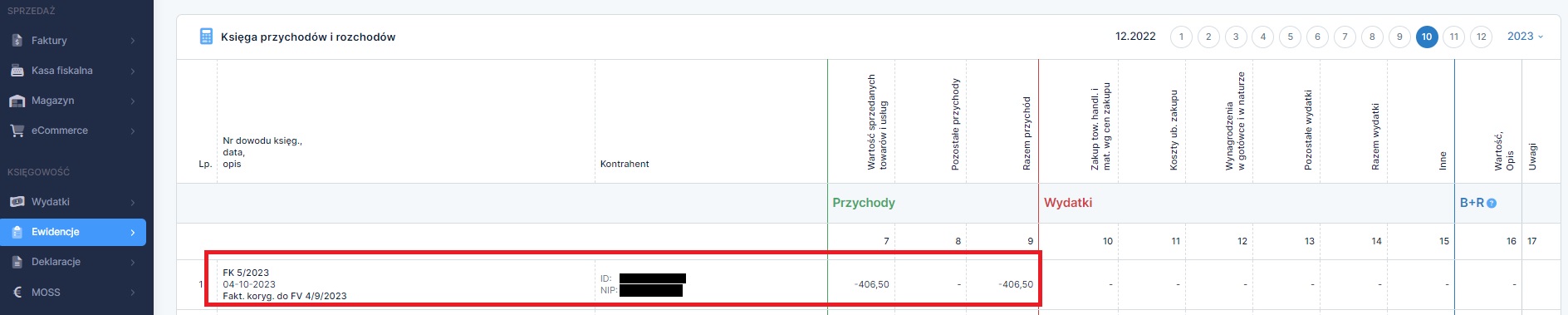

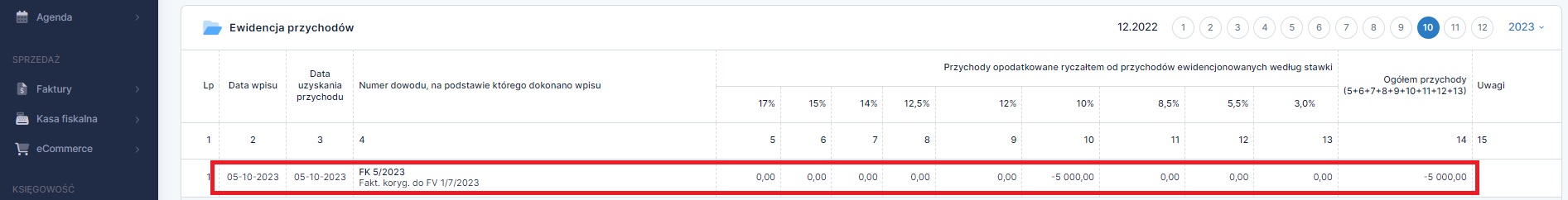

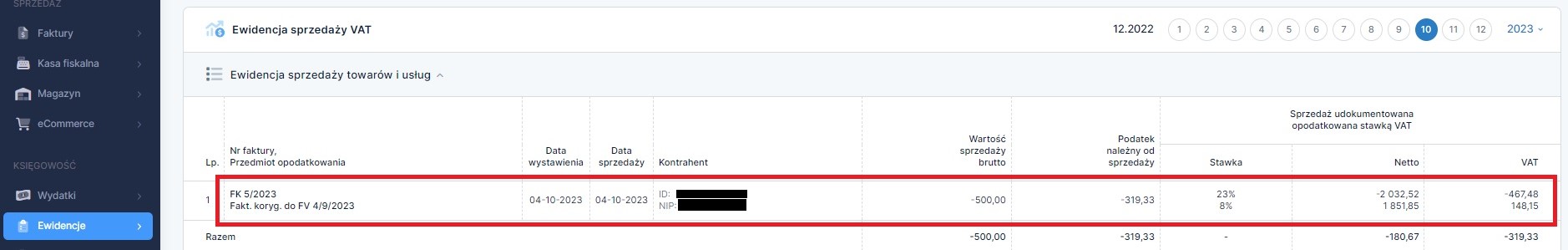

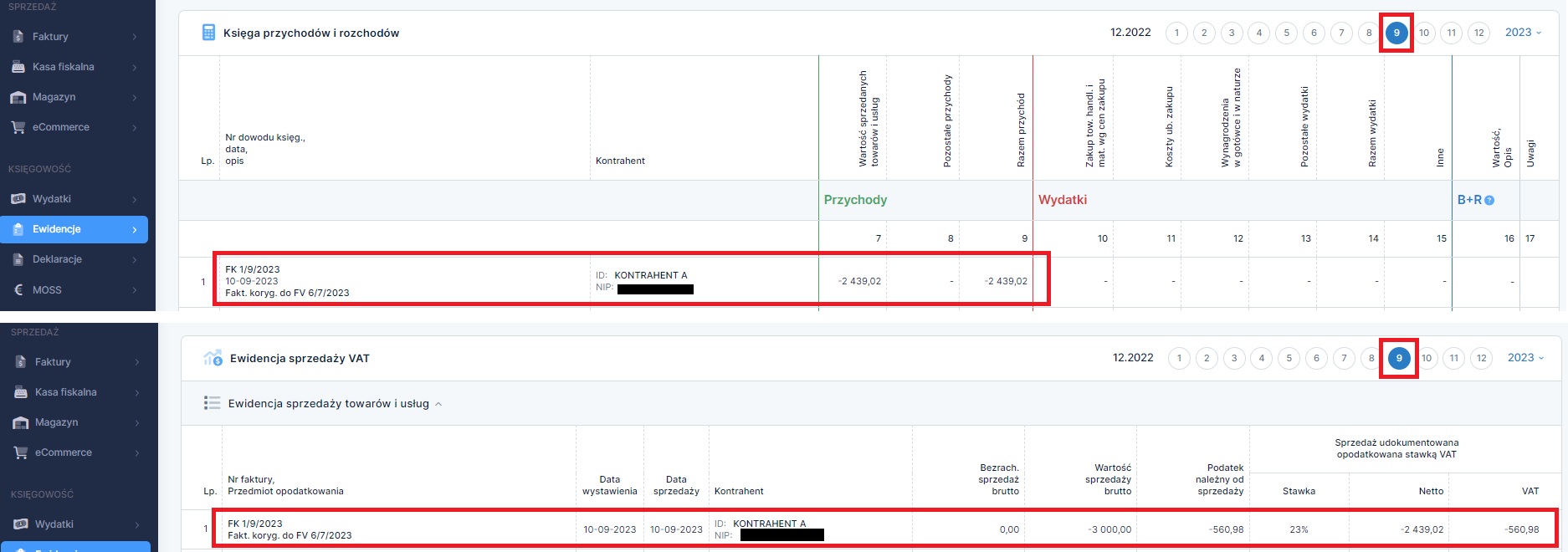

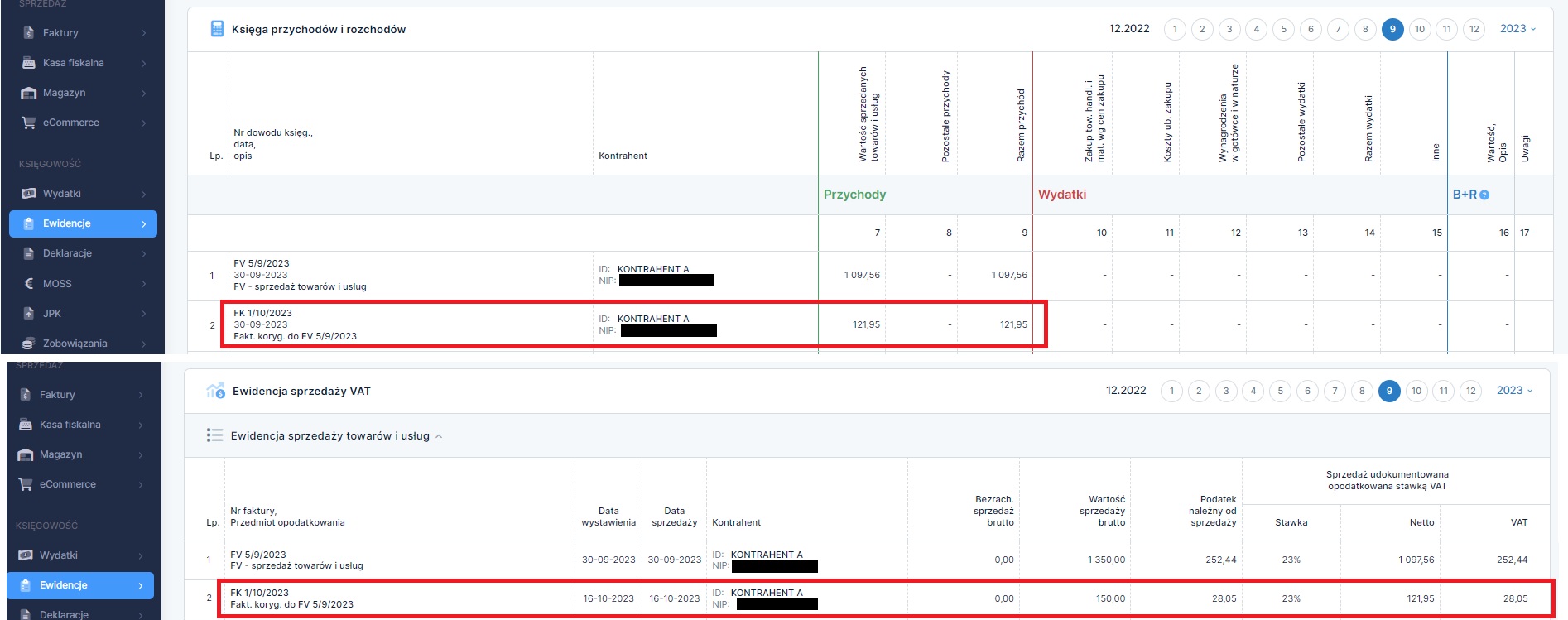

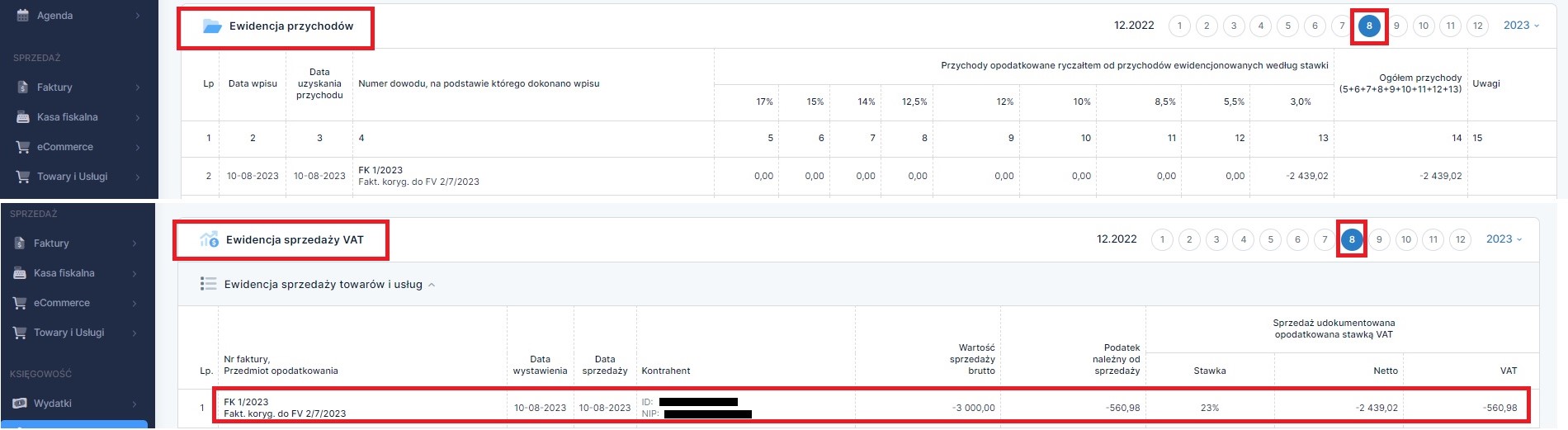

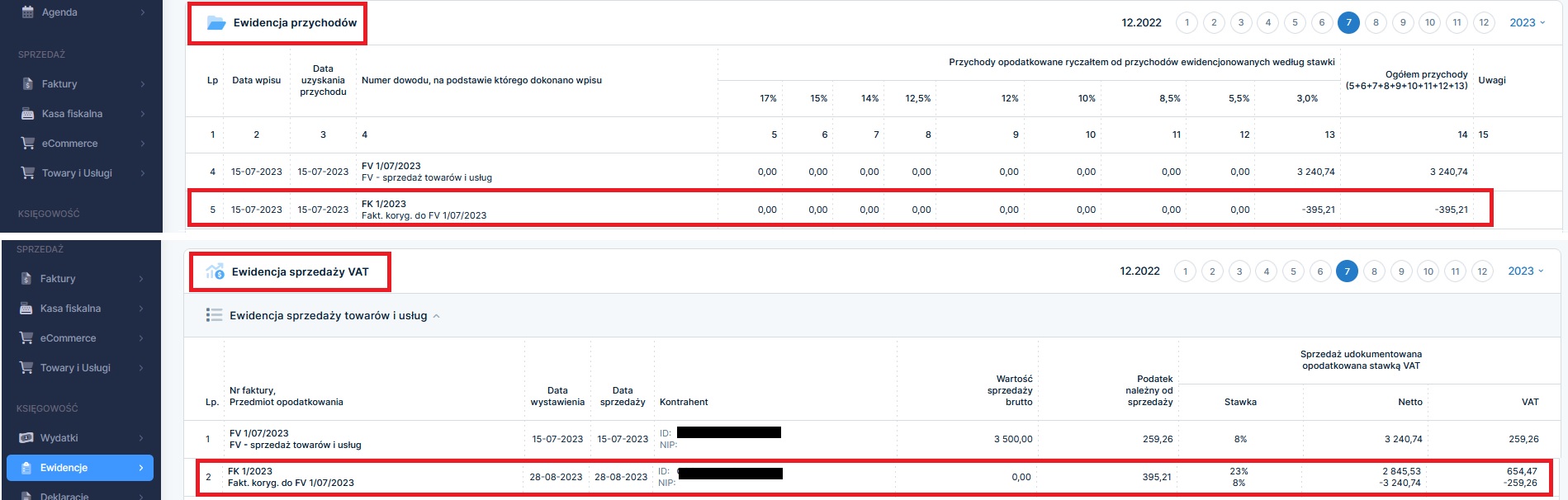

Poniżej przykładowy widok faktury korygującej w ewidencjach podatkowych. Zapisy dotyczą korekt zmniejszających wartość – kwoty wykazane są ze znakiem minus. Korekty ujmowane są w sposób analogiczny jeśli chodzi o kolumnę KPiR czy stawkę ryczałtu jak dokument pierwotny.

- podatkowa księga przychodów i rozchodów

- ewidencja przychodów

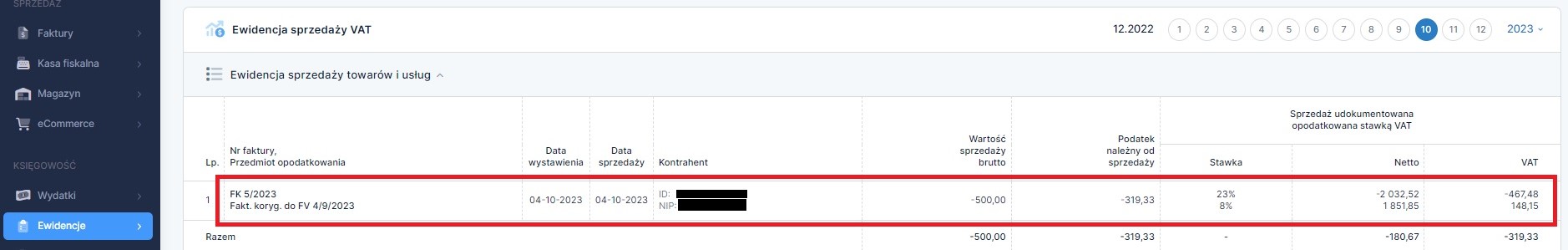

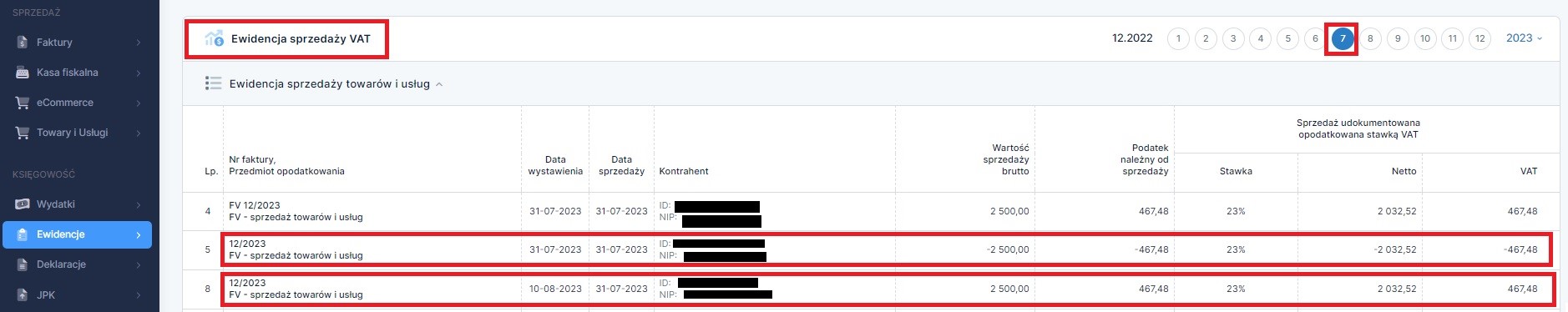

- ewidencja sprzedaży VAT

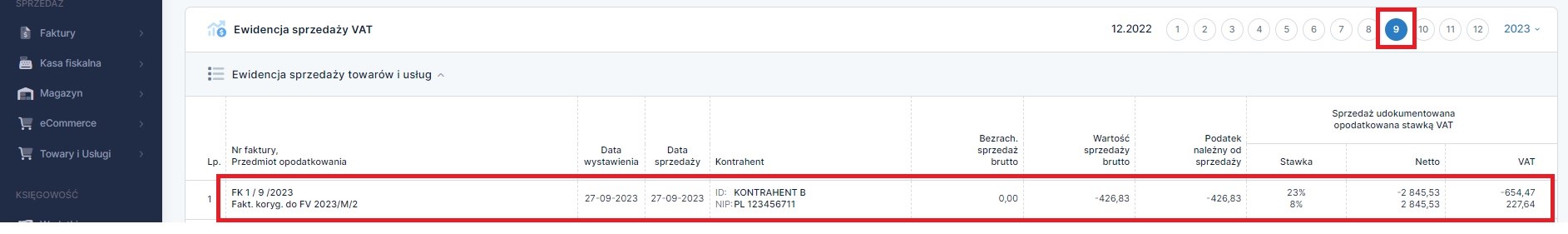

Ujęcie korekty w pliku JPKV7 jest zależne od zakresu i przyczyny korekty. W przypadku korekty zmniejszającej/zwiększającej podstawę opodatkowania – korekta ujęta jest w ten sam sposób co dokument pierwotny. W przypadku np. korekty zmieniającej stawkę VAT ujęcie korekty będzie obejmowało zapis zmniejszający przy pierwotnej stawce VAT i zwiększający przy stawce poprawnej.

4. Przykłady księgowań

Poniżej zostaną przedstawione przykłady dotyczące sposobu wystawienia faktury korygującej krajową sprzedaż towarów i usług. Wskazany zostanie sposób jej ujęcia w ewidencjach oraz zaksięgowania przez Użytkownika, jeśli w danym wypadku będzie to konieczne.

4.a Użytkownik prowadzący podatkową księgę przychodów i rozchodów

Poniżej przykłady księgowań faktur korygujących w przypadku Użytkowników prowadzących podatkową księgę przychodów i rozchodów.

Przykład 5. Zwrot towarów

W lipcu 2023 r. Użytkownik dokonał sprzedaży towarów kontrahentowi A (faktura nr 5/7/2023 z dnia 31.07.2023 na kwotę 3 000 zł brutto). W dniu 10.08.2023 r. nabywca dokonał zwrotu towaru (fizycznie w tym dniu nastąpił zwrot). Następnego dnia sprzedawca przyjął zwrot sporządzając protokół a następnego dnia wystawił fakturę korygującą i przesłał ją nabywcy.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy wrzesień, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur ze lipca odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera zwrot sprzedawcy towarów. W części Pozycje faktury – powinno być wprowadza ilość po zmianie czyli – zero.

Z punktu widzenia podatku VAT – w związku z brakiem dodatkowych ustaleń między stronami sam zwrot towaru stanowi jednocześnie moment uzgodnienia jak i spełnienia warunków powodujących konieczność wystawienia korekty. Dokumentem to potwierdzającym jest sporządzony przez sprzedawcę protokół. W związku z tym, sprzedawca wystawiając korektę oznaczył pole Spełniono warunki korekty do daty wystawienia.

Po zatwierdzeniu korekta zostanie ujęta zarówno w KPiR jak i ewidencji sprzedaży VAT w dacie 10.09.2023 r.

Warto dodać, iż takie ujęcie korekty przez sprzedawcę jest prawidłowe zarówno z punktu widzenia zapisu w KPiR jak i ewidencji VAT. Przyczyną korekty nie jest błąd rachunkowy lub inna oczywista omyłka – korekta w KPiR ujmowana jest w dacie wystawienia.

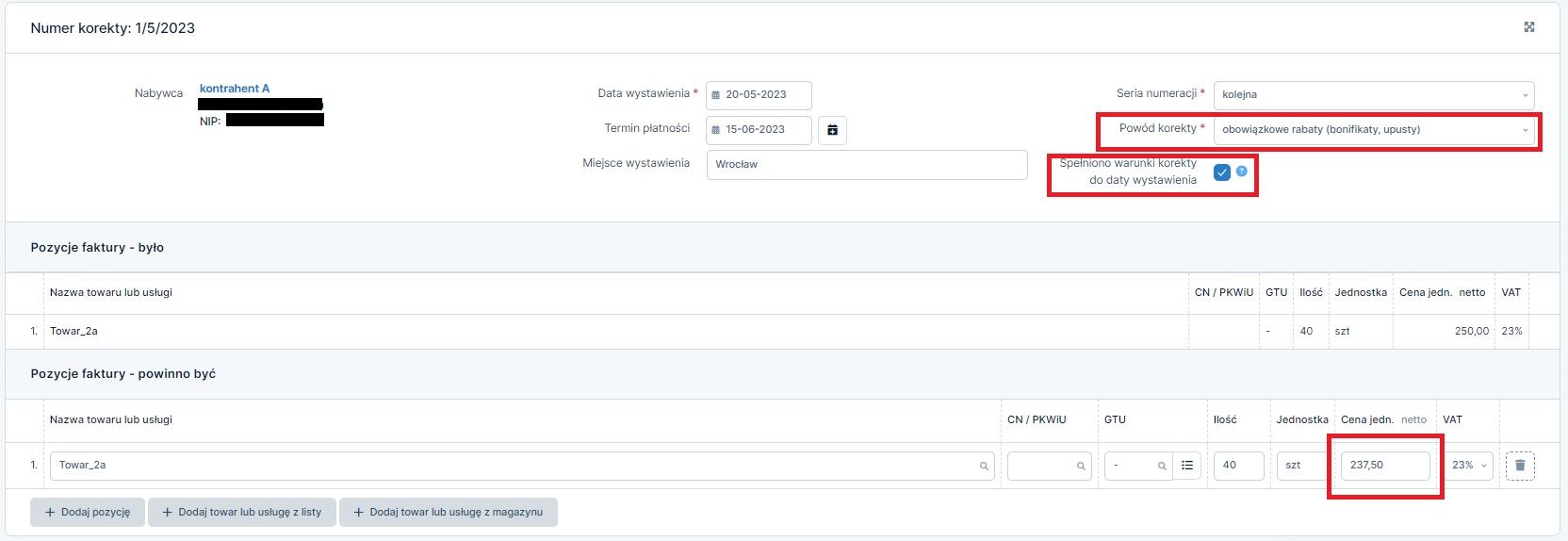

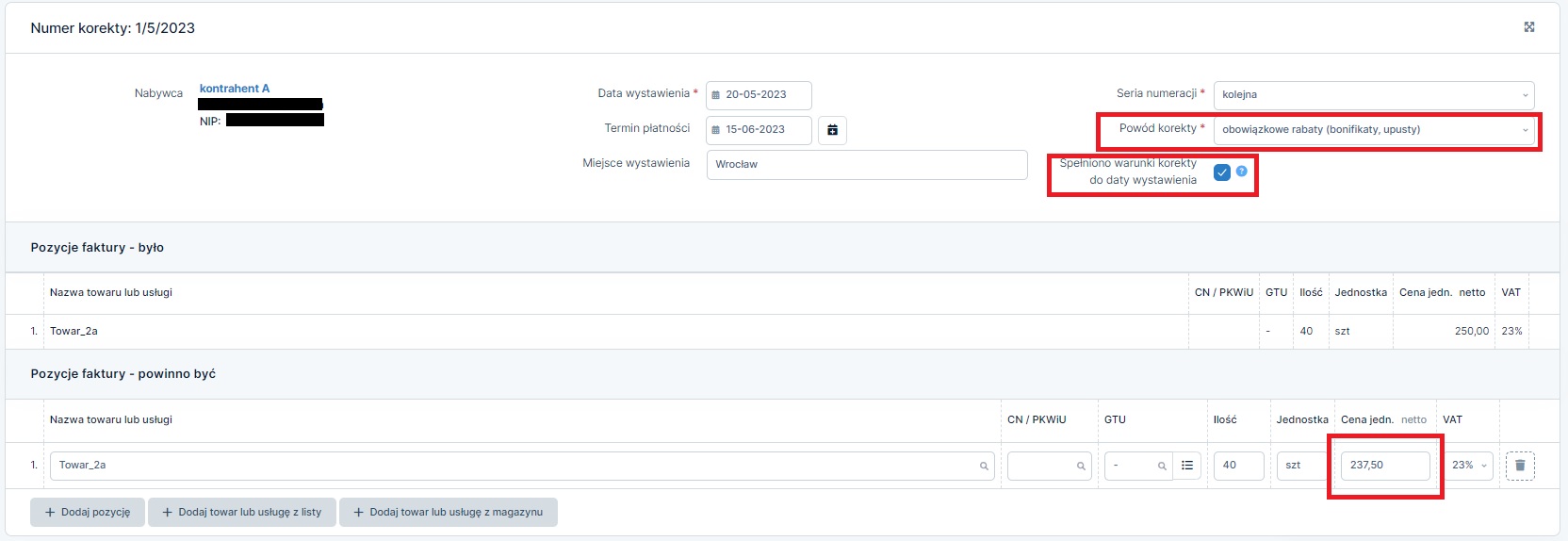

Przykład 6. Udzielenie rabatu

Sposób postępowania w tym przykładzie zostanie przedstawiony w dwóch wariantach uzależnionych od momentu, w którym sprzedawca jest w posiadaniu dokumentów potwierdzających uzgodnienie oraz spełnienie warunków korekty.

Użytkownik od dłuższego czasu współpracuje z kontrahentem A sprzedając mu towary. W maju sprzedał kontrahentowi kolejną partię towaru. Sprzedawca, aby zachęcić kontrahenta A do dokonywania dalszych zakupów wysłał (15.05.2023 r.) nabywcy propozycję udzielenia rabatu w wysokości 5% do każdego zamówienia w danym kwartale po przekroczeniu określonej wartości. Warunki miałyby obowiązywać od bieżącego kwartału.

W bieżącym kwartale wartość nabyć przekroczyła wartość wynikającą z propozycji sprzedawcy. Faktura, w odniesieniu do której nabywca ma prawo do rabatu, została wystawiona 10.05.2023 r. na kwotę 10 000 zł netto.

Propozycja rabatu została wysłana do nabywcy drogą mailową w dniu 15.05.2023 r.

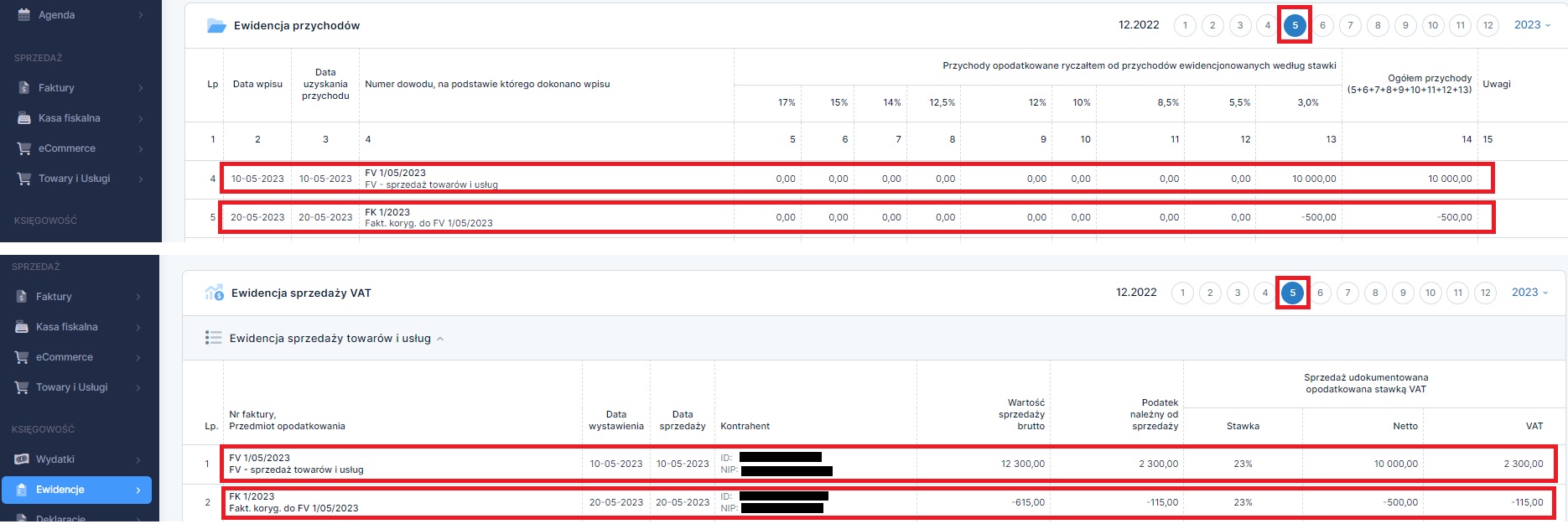

- a) Sprzedawca posiada wymagane dokumenty do końca okresu, w którym faktura korygująca została wystawiona (maj 2023 r.)

Nabywca w dniu 20.05.2023 r zaakceptował propozycję rabatu wysyłając informację drogą mailową. Tego samego dnia sprzedawca wystawił i przesłał nabywcy fakturę korygującą.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy maj, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z maja odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera obowiązkowe rabaty (bonifikaty, upusty). W części Pozycje faktury – powinno być wprowadza nową cenę jednostkową uwzględniającą 5% rabatu.

Sprzedawca zaznaczył również pole Spełniono warunki korekty do daty wystawienia.

Po zatwierdzeniu korekta zostanie ujęta zarówno w KPiR jak i ewidencji sprzedaży VAT w dacie 20.05.2023 r.

Uzgodnieniem warunków korekty było wysłanie przez sprzedawcę do nabywcy informacji o rabacie. Spełnieniem warunków korekty miało miejsce w momencie dokonanie sprzedaży w dniu 10.05.2023 r. Sprzedawca w dniu 21.05.2023 r. w swojej dokumentacji miał dokumenty potwierdzające uzgodnienie oraz spełnienie warunków korekty (mailową akceptację rabatu przez nabywcę oraz fakturę potwierdzającą sprzedaż powyżej określonego progu zakupów). W związku z tym, korektę mógł ująć w ewidencji sprzedaży VAT w dacie wystawienia korekty.

Otrzymanie mailowego potwierdzenia akceptacji warunków rabatu przez sprzedawcę w miesiącu późniejszym niż maj spowodowałoby konieczność ujęcia korekty w ewidencji sprzedaży VAT w tym miesiącu (miesiącu otrzymania potwierdzenia). W przypadku zaistnienia takiej sytuacji prosimy kontakt z BOK serwisu ifirma.pl

W podatkowej księdze przychodów i rozchodów faktura korygująca została ujęta w dacie jej wystawienia – jest to prawidłowe, jeśli przyczyną korekty nie jest błąd rachunkowy lub inna oczywista omyłka.

- b)Sprzedawca uzyskał dokumenty potwierdzające uzgodnienie i spełnienie warunków korekty, w miesiącu czerwcu 2023 r.

Propozycja rabatu została wysłana do nabywcy drogą mailową w dniu 15.05.2023 r. Sprzedawca zakładał, iż do końca maja uzyska od nabywcy potwierdzenie akceptacji warunków korekty.

W celu wystawienia faktury korygującej sprzedawca ustawił miesiąc księgowy maj, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z maja odnalazł wystawioną fakturę. Otworzył ją wybierając jej numer, a następnie wybrał funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera obowiązkowe rabaty (bonifikaty, upusty). W części Pozycje faktury – powinno być wprowadza nową cenę jednostkową uwzględniającą 5% rabatu.

Sprzedawca zaznaczył również pole Spełniono warunki korekty do daty wystawienia.

Po zatwierdzeniu korekta zostanie ujęta zarówno w KPiR jak i ewidencji sprzedaży VAT w dacie 20.05.2023 r.

W związku, z uzyskaniem wymaganych dokumentów z początkiem czerwca sprzedawca edytuje fakturę korygującą i odznacza pole Spełniono warunki korekty do daty wystawienia.

Po zatwierdzeniu zmian został wyświetlony komunikat wskazujący na brak ujęcia korekty w ewidencji VAT: “Faktura korygująca nie została zaksięgowana do Ewidencji sprzedaży VAT. Należy wprowadzić ją ręcznie korzystając z przychodu uniwersalnego VAT w okresie, gdy zostaną spełnione warunki korekty uzgodnione z nabywcą.”

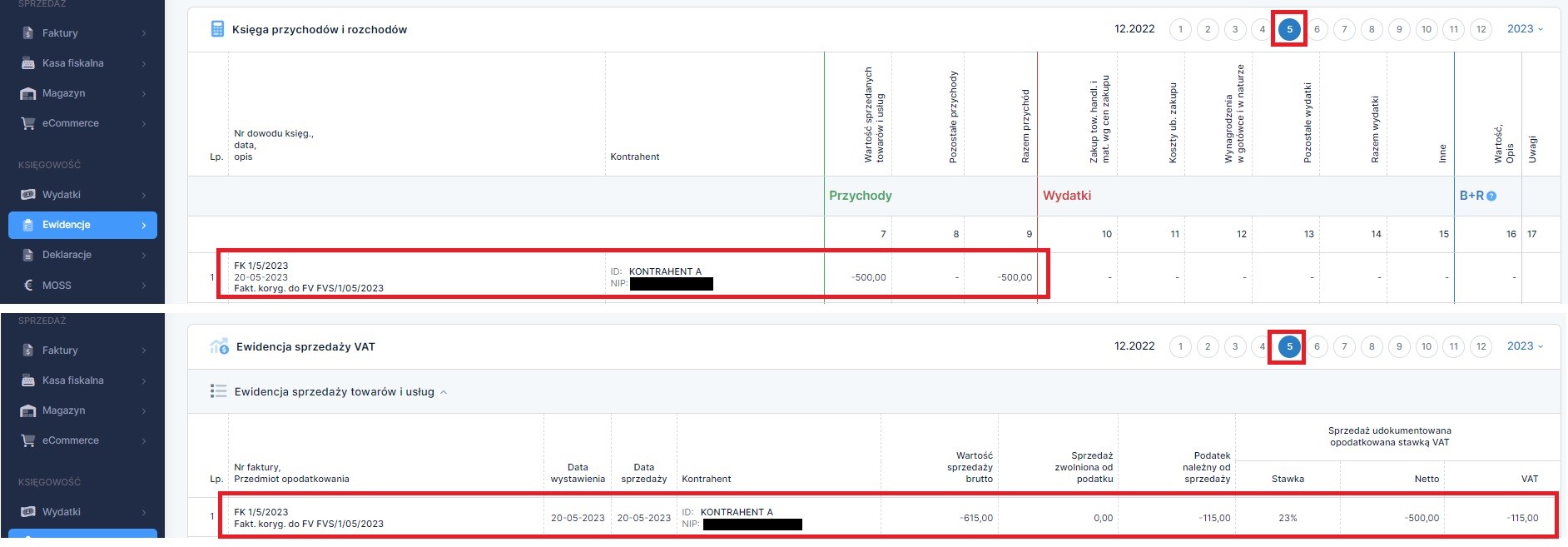

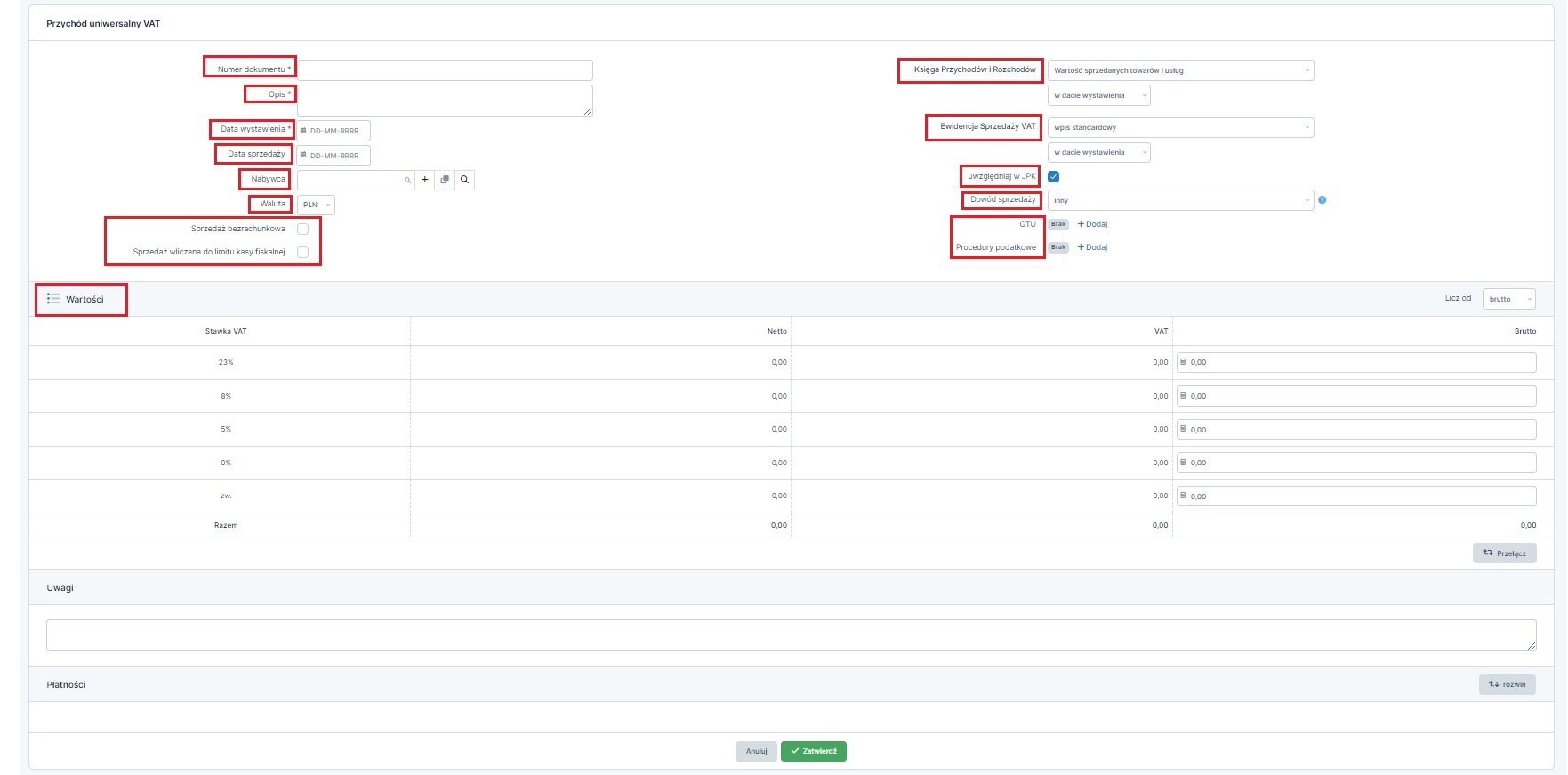

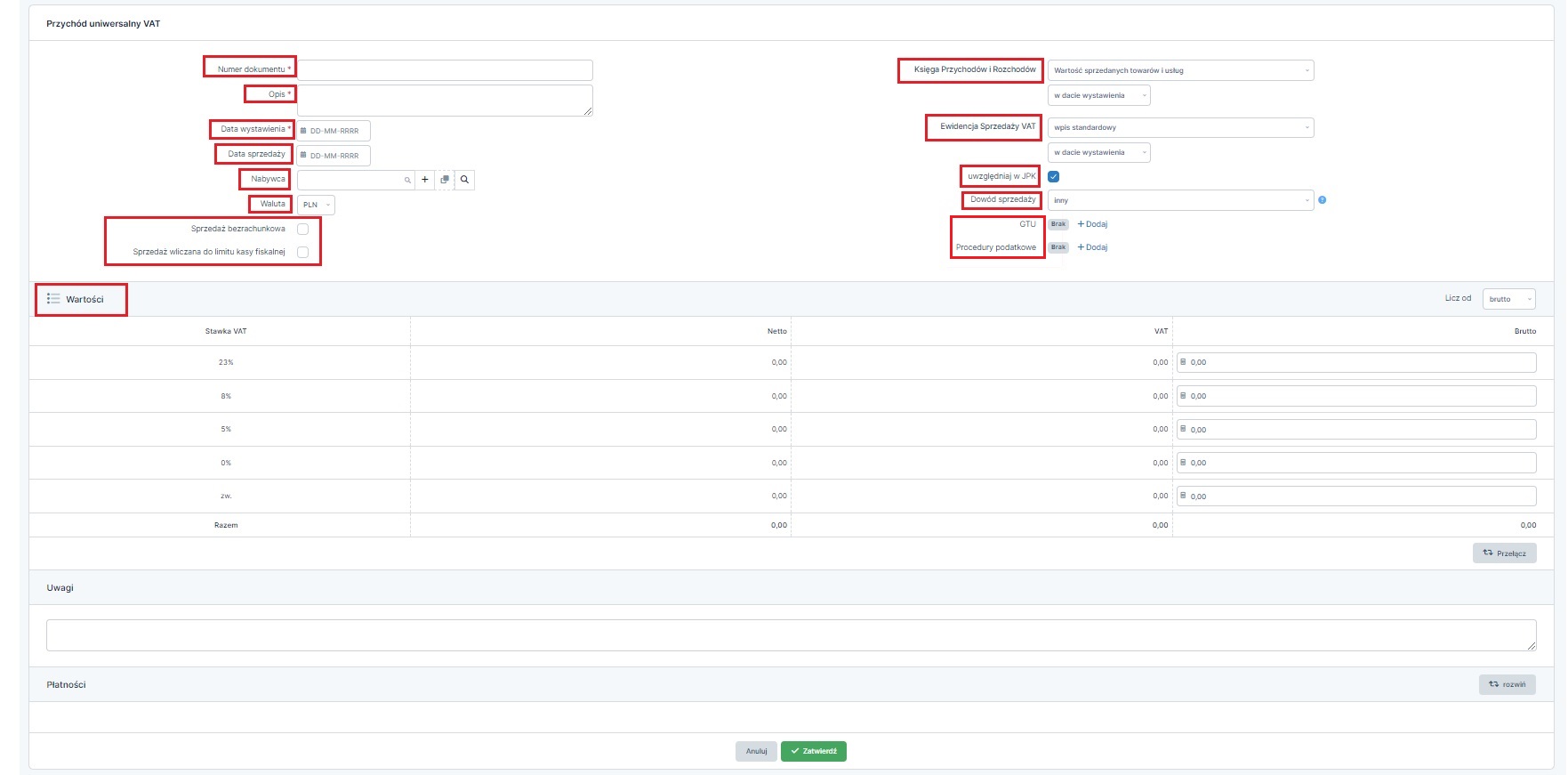

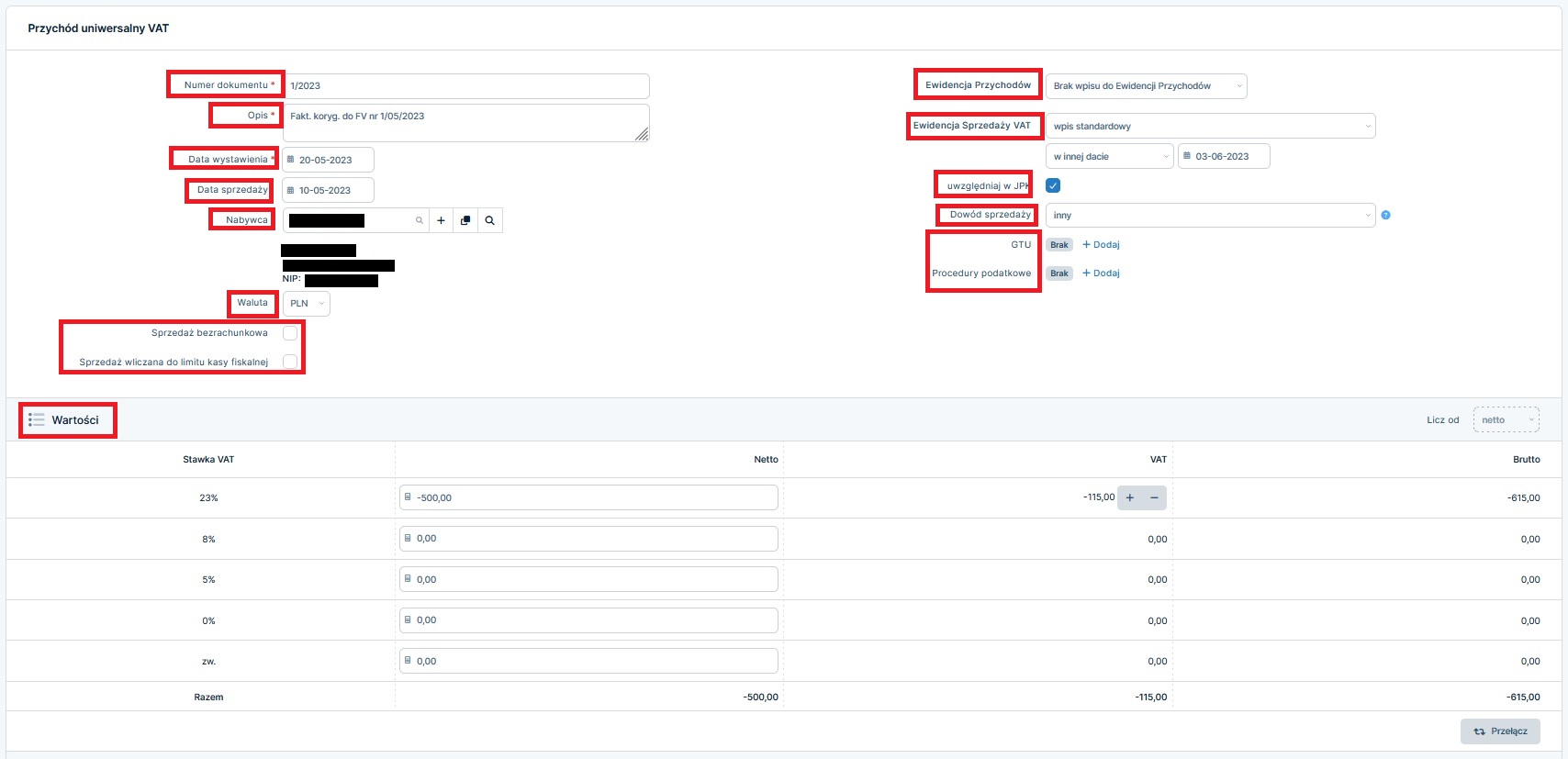

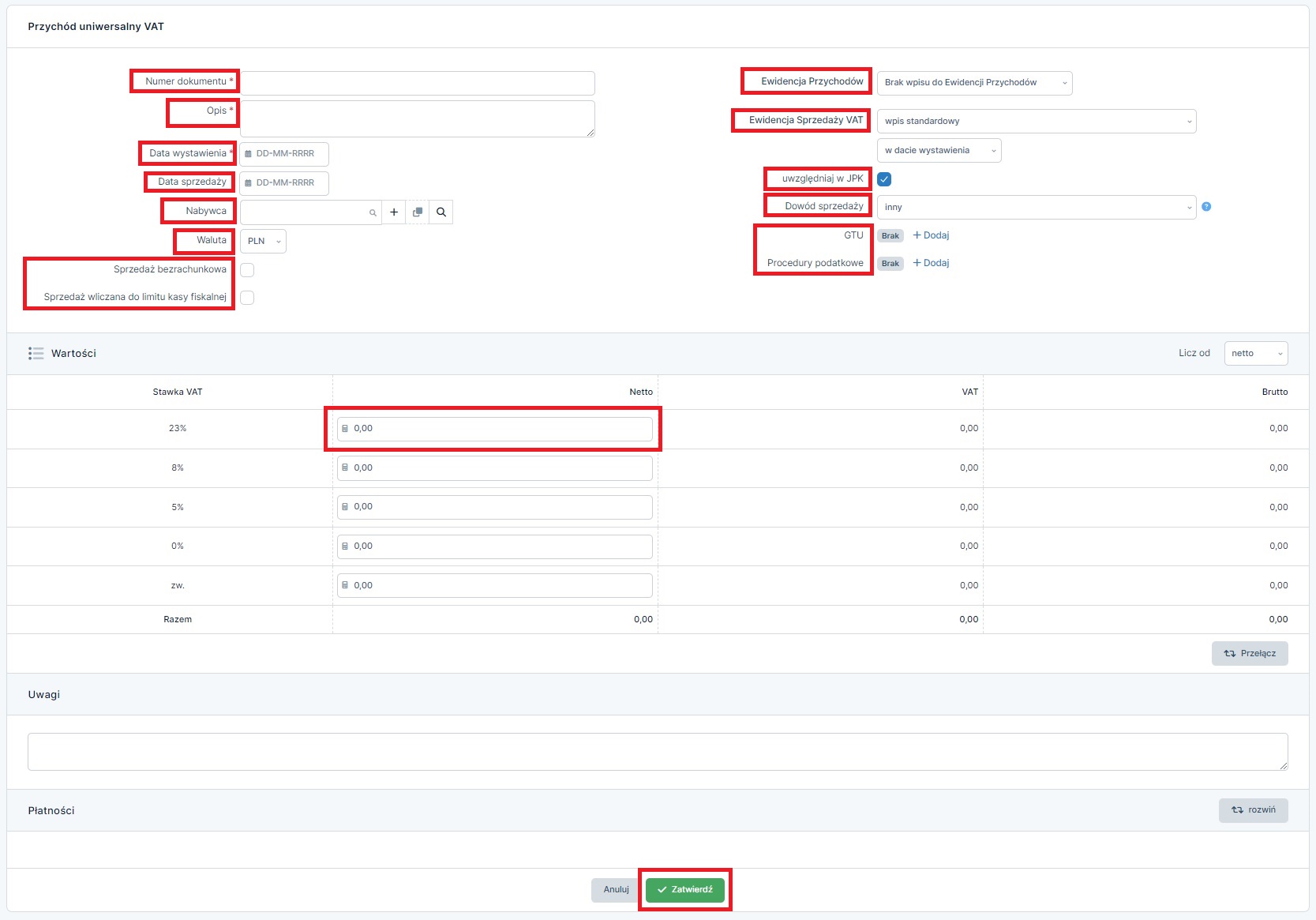

W miesiącu księgowym czerwcu sprzedawca księguje korektę zmniejszającą w ewidencji sprzedaży VAT. W tym celu przechodzi od zakładki Faktury ➡ inne przychody ➡ Przychód uniwersalny VAT.

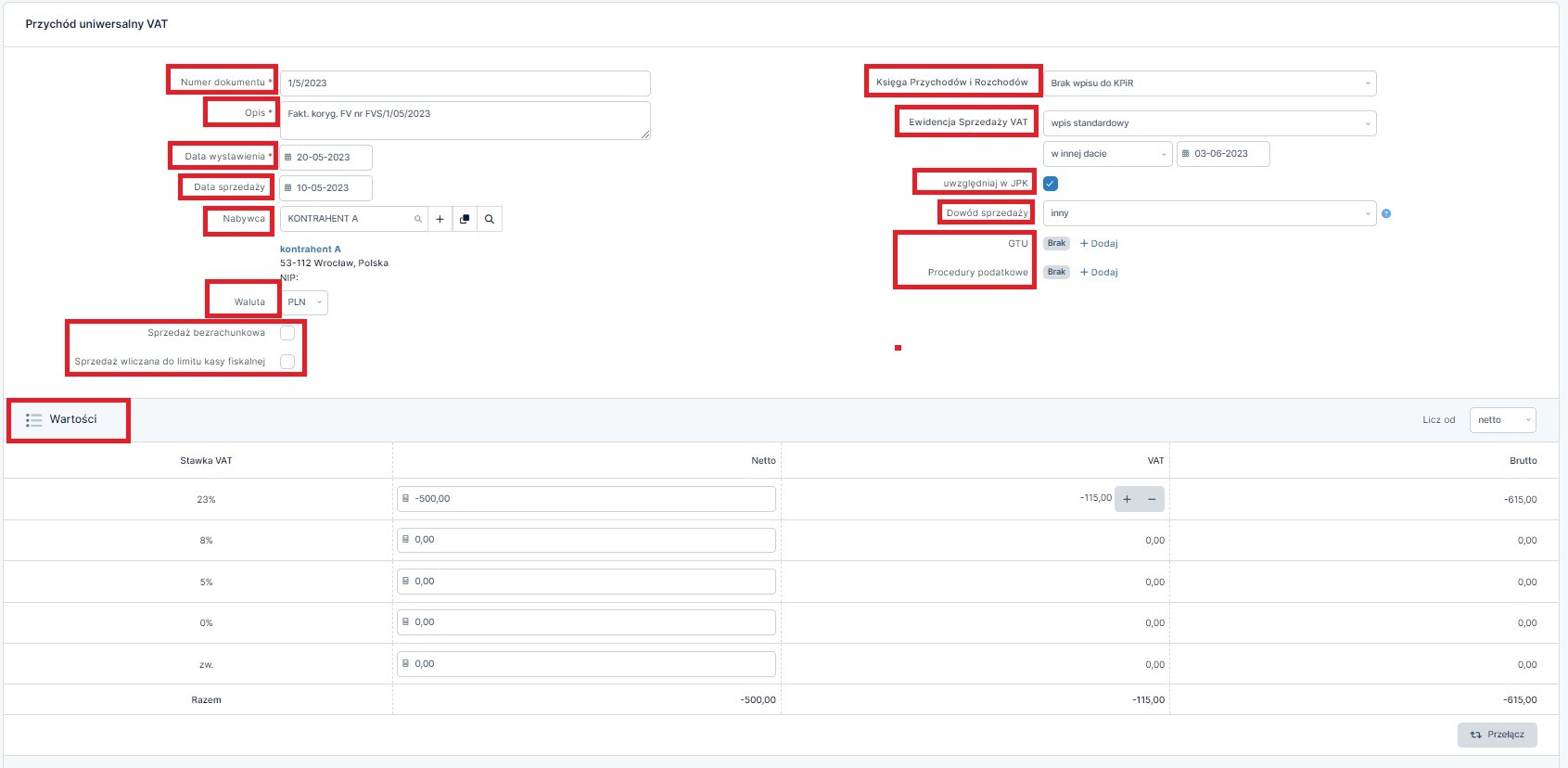

Formularz uzupełnia następująco:

- numer dokumentu – numer korekty (1/5/2023),

- opis – Fakt. koryg. do FV nr FVS/1/05/2023,

- data wystawienia – 20.05.2023,

- data sprzedaży – zgodnie z datą z dokumentu pierwotnego (10.05.2023),

- nabywca – zgodnie z dokumentem,

- waluta – PLN,

- sprzedaż bezrachunkowa i sprzedaż wliczana do limitu kasy fiskalnej – pola zostają puste,

- księga przychodów i rozchodów – brak wpisu do KPiR,

- ewidencja sprzedaży VAT – wpis standardowy, księgowanie w innej dacie – 03.06.2023,

- uwzględniaj w JPK – zostaje zaznaczone.

- dowód sprzedaży – inny,

- GTU oraz procedury podatkowe – bez zmian, zgodnie z dokumentem pierwotnym,

- wartości – wartość zmniejszenia przy odpowiedniej stawce, kwota ze znakiem minus.

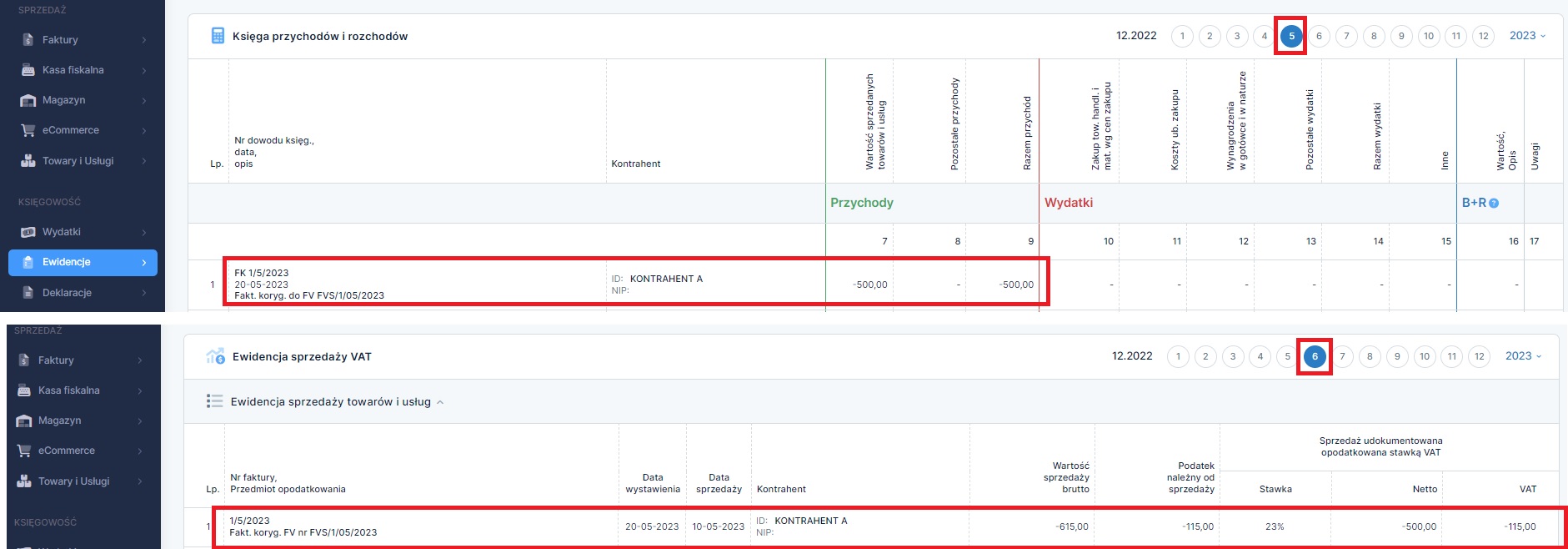

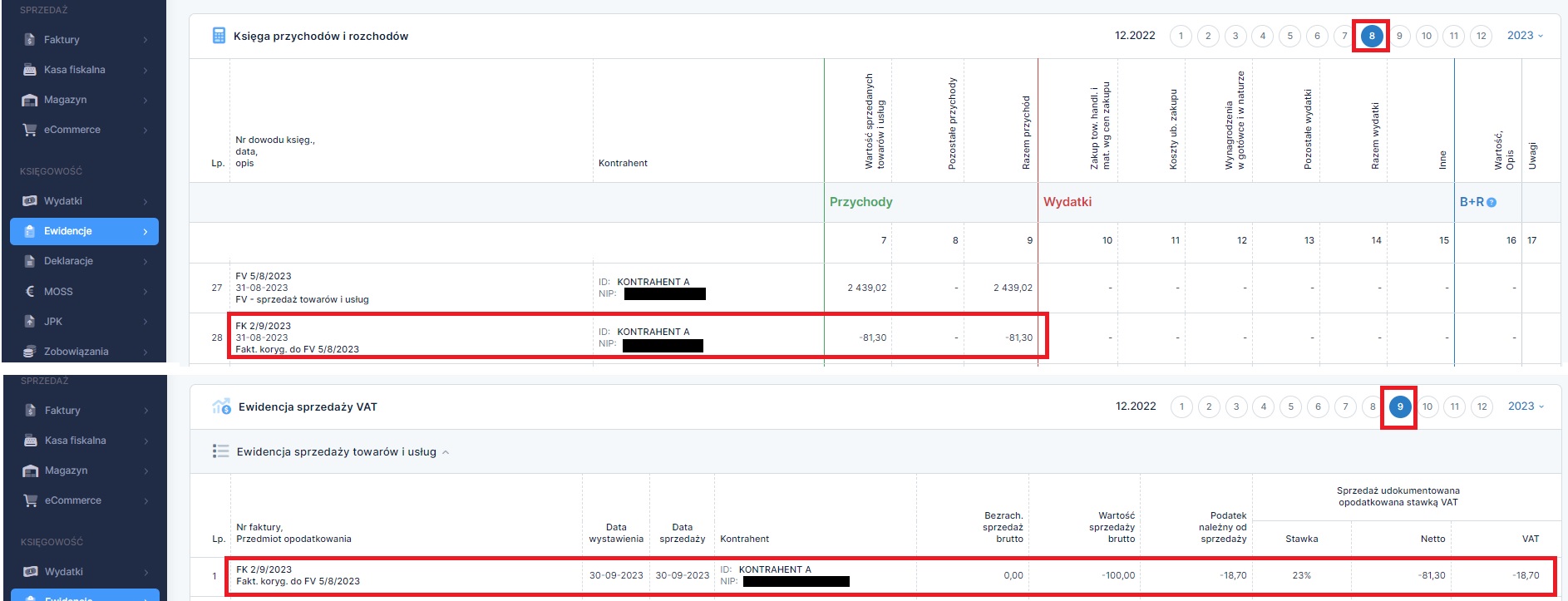

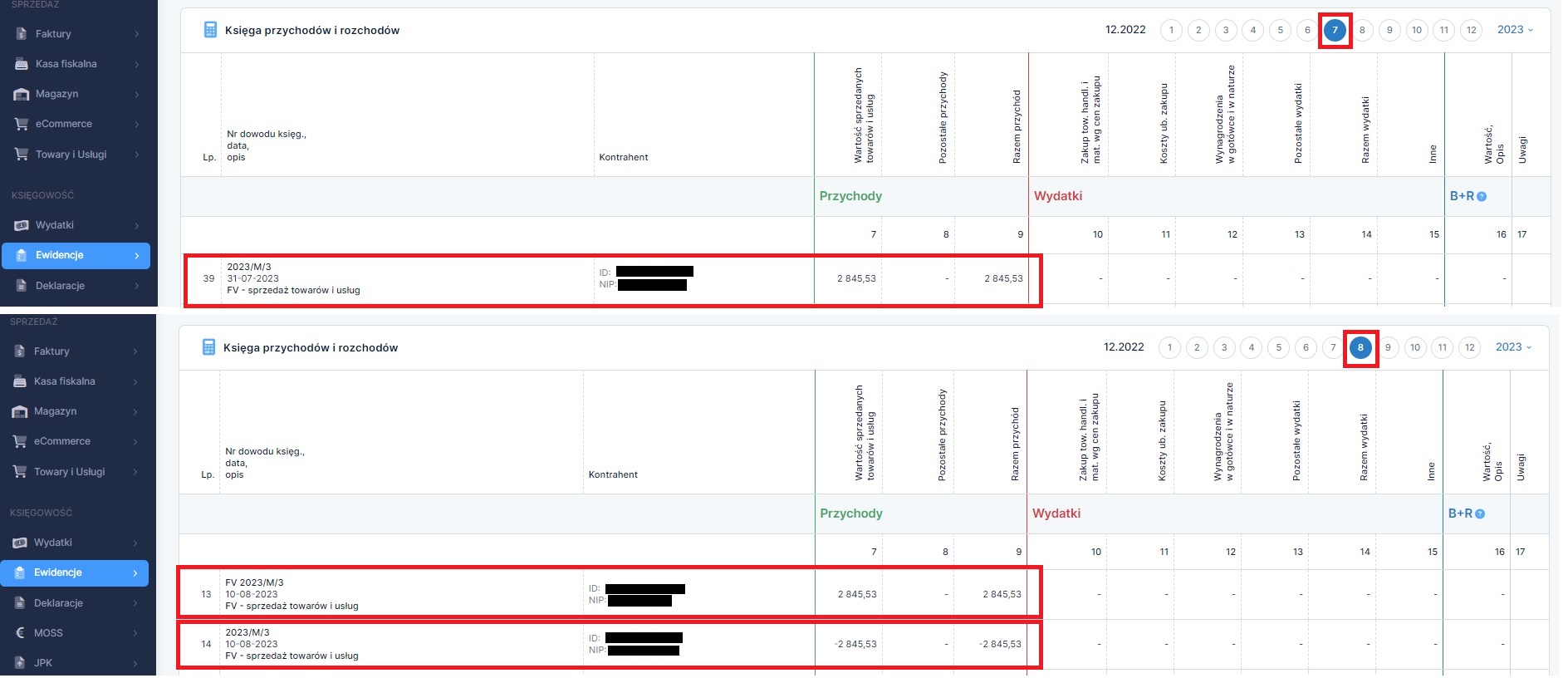

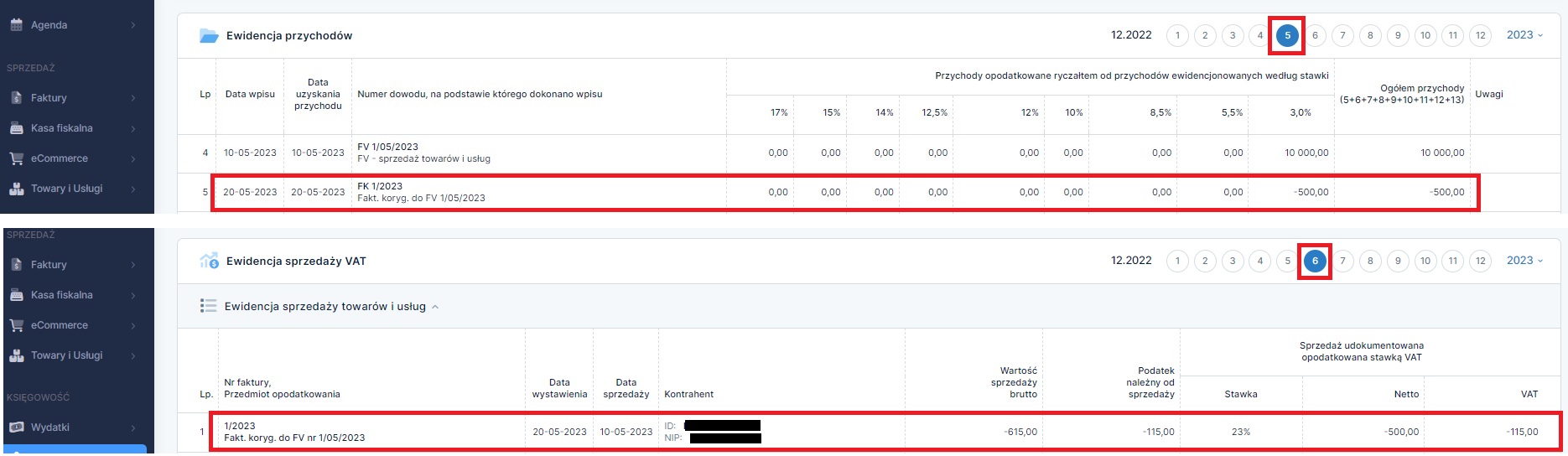

Po zatwierdzeniu zapisy związane z udzieleniem rabatu będą widoczne w KPiR w maju (w dacie wystawienia korekty) oraz w ewidencji sprzedaży VAT w czerwcu (miesiącu zebrania wymaganej dokumentacji). Zapisy w ewidencjach będą wyglądały następująco:

Przykład 7. Pomyłka w cenie – zawyżenie

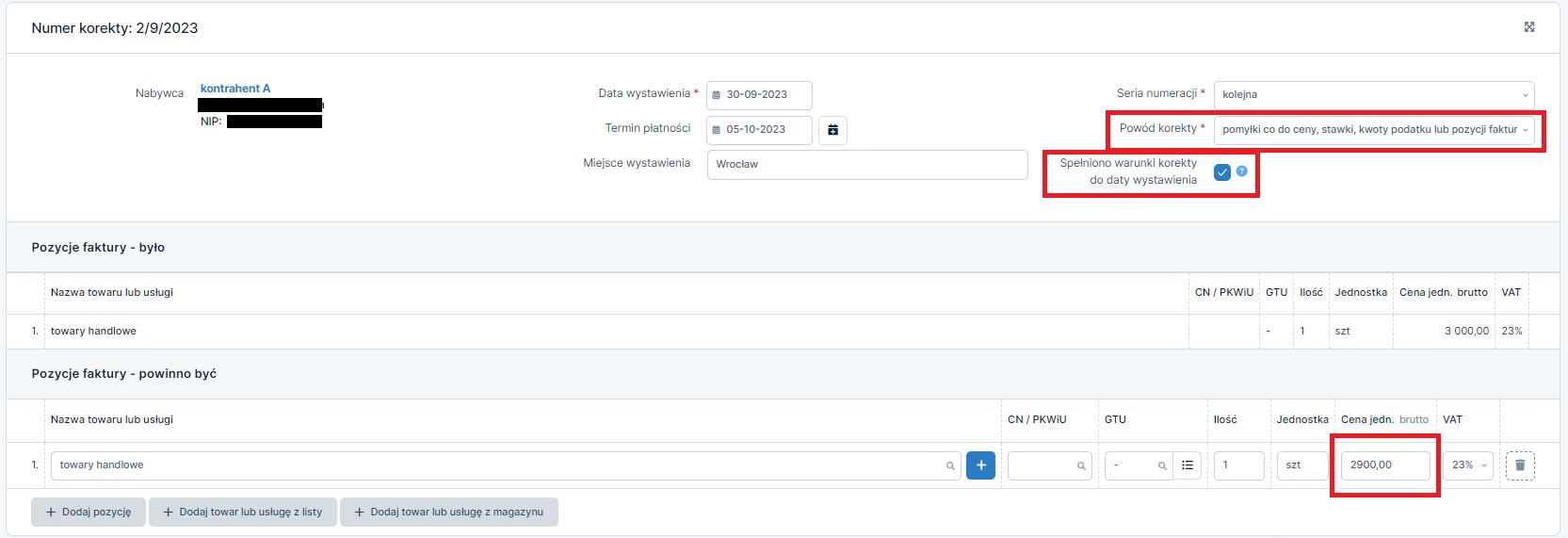

W sierpniu 2023 r. Użytkownik dokonał sprzedaży towarów kontrahentowi A (faktura nr 5/8/2023 z dnia 31.08.2023 na kwotę 3 000 zł brutto). W dniu 10.09.2023 r. nabywca zauważył, iż cena wskazana na fakturze jest niezgodna z wcześniejszymi ustaleniami. Tego dnia wysłał informację do sprzedawcy. Sprzedawca 30.09.2023 r. wystawił fakturę korygującą – zmieniającą cenę na niższą (zgodnie z wcześniejszymi ustaleniami) i przesłał ją nabywcy.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy wrzesień, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z sierpnia odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być wprowadza nową – niższą cenę jednostkową.

Po zatwierdzeniu został wyświetlony się komunikat o następującej treści:

“Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów w okresie 08 / 2023. Proszę ponownie wyliczyć podatek dochodowy za ten okres.”

W związku z tym, iż przyczyną korekty jest błąd, który został popełniony już w momencie wystawiania dokumentu pierwotnego, korekta w KPiR zostanie ujęta w miesiącu sierpniu – zgodnie zgodnie z datą sprzedaży z dokumentu pierwotnego. Będzie się to wiązało z koniecznością ponownego wygenerowania deklaracji na zaliczkę za miesiąc sierpień i wrzesień (jeśli została już wygenerowana).

W ewidencji sprzedaży VAT korekta zostanie wykazana w dacie jej wystawienia (30.09.2023 r. ). Ujęcie korekty we wrześniu jest prawidłowe – sprzedawca w tym miesiącu posiadał korespondencję mailową z nabywcą stanowiącą dokumentację potwierdzającą ustalenie i jednocześnie spełnienie warunków korekty.

Przykład 8. Pomyłka w ilości – zaniżenie.

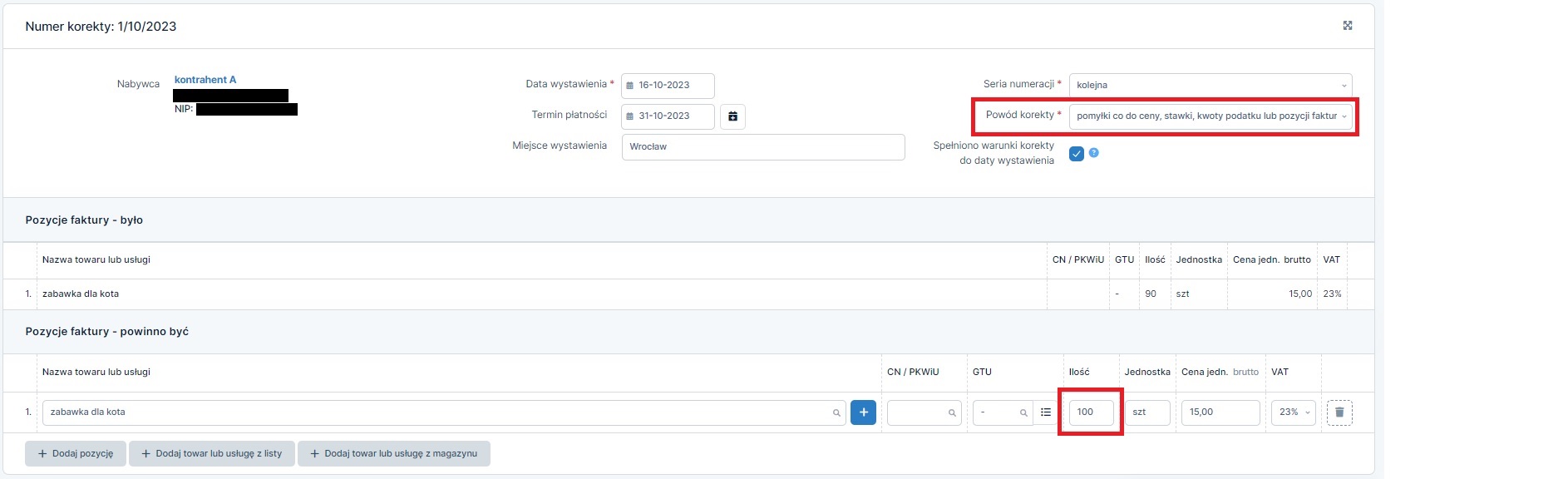

We wrześniu 2023 r. Użytkownik dokonał sprzedaży towarów kontrahentowi A (faktura nr 5/9/2023 z dnia 30.09.2023 r. na 90 szt towarów w cenie jednostkowej brutto 15 zł/szt). W dniu 10.10.2023 r. nabywca zauważył, iż ilość wskazana na fakturze jest niezgodna z ilością przez niego otrzymaną (faktyczna otrzymana ilość 100 szt). Tego dnia wysłał informację do sprzedawcy. Sprzedawca 16.10.2023 r. wystawił fakturę korygującą – wprowadzając na fakturze właściwą ilość towarów i przesłał ją nabywcy.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy październik, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z września odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być wprowadza nową – większą ilość sprzedanych towarów.

Zatwierdzenie korekty powoduje wyświetlenie komunikatu o następującej treści:

“Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów i w Ewidencji sprzedaży VAT w okresie 09 / 2023. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.”

W przypadku gdyby data sprzedaży z faktury pierwotnej była z tego samego miesiąca co data wystawienia korekty, faktura korygująca zostałaby automatycznie ujęta w dacie wystawienia zarówno w KPiR jak i ewidencji sprzedaży VAT.

Powyższy komunikat wskazuje na ujęcie faktur w ewidencjach podatkowych (w zakresie podatku dochodowego i VAT) w okresie ujęcia dokumentu pierwotnego (wrzesień 2023).

Taki sposób ujęcia korekty wynika z wybrania jako przyczyny korekty pomyłek co do ceny, stawki, kwoty lub pozycji faktury oraz z tego, iż korekta jest zwiększająca.

Ujęcie korekty do już rozliczanego miesiąca będzie wymagało:

- ponownego wygenerowania deklaracji PIT-5/PIT-5L za miesiąc wrzesień i kolejne oraz dopłaty brakujących zaliczek z ewentualnymi odsetkami,

- skorygowania pliku JPKV7 za wrzesień/ III kwartał i ewentualnej dopłaty podatku VAT.

W zakresie korekty rozliczeń poprzednich miesięcy polecamy kontakt z BOK.

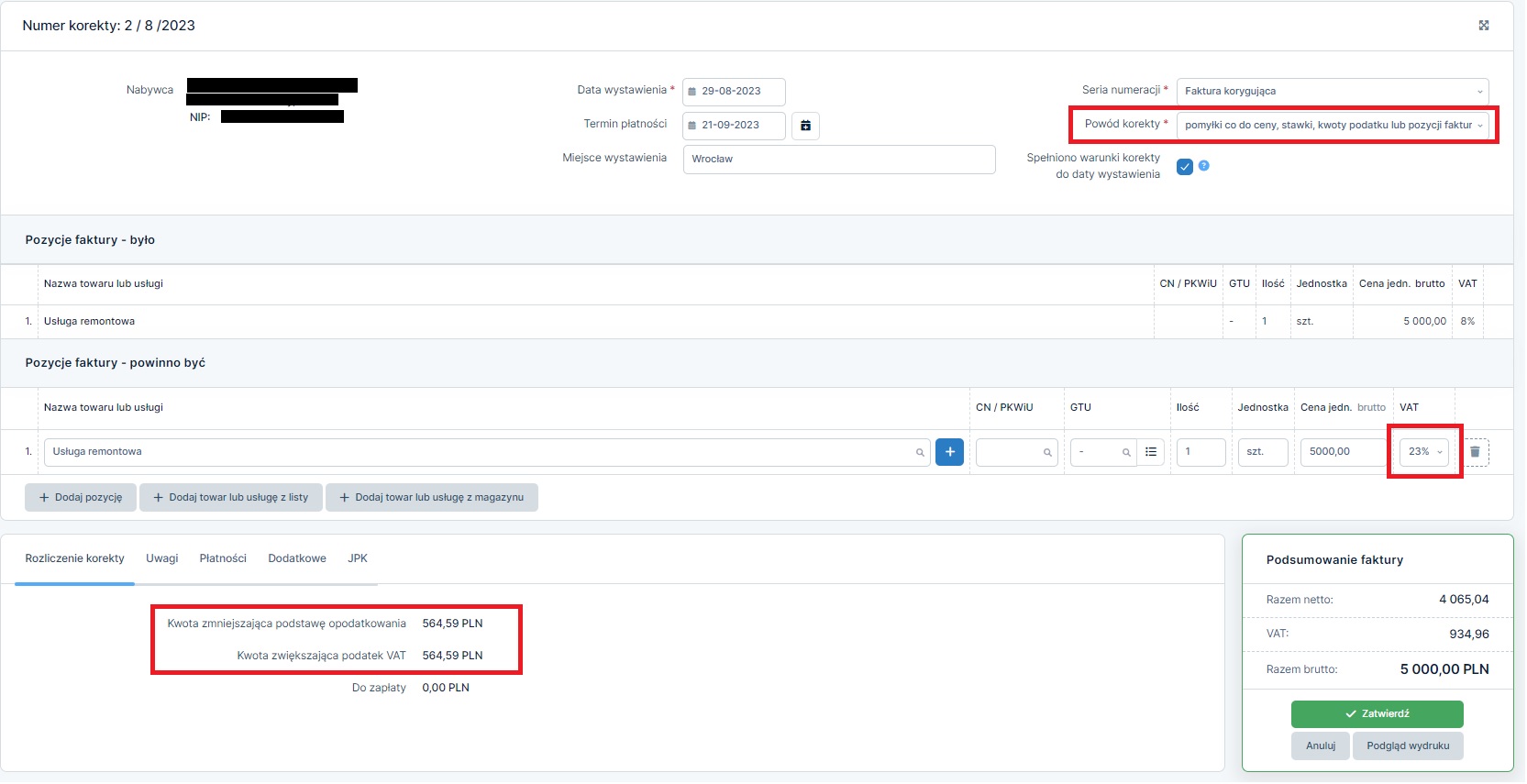

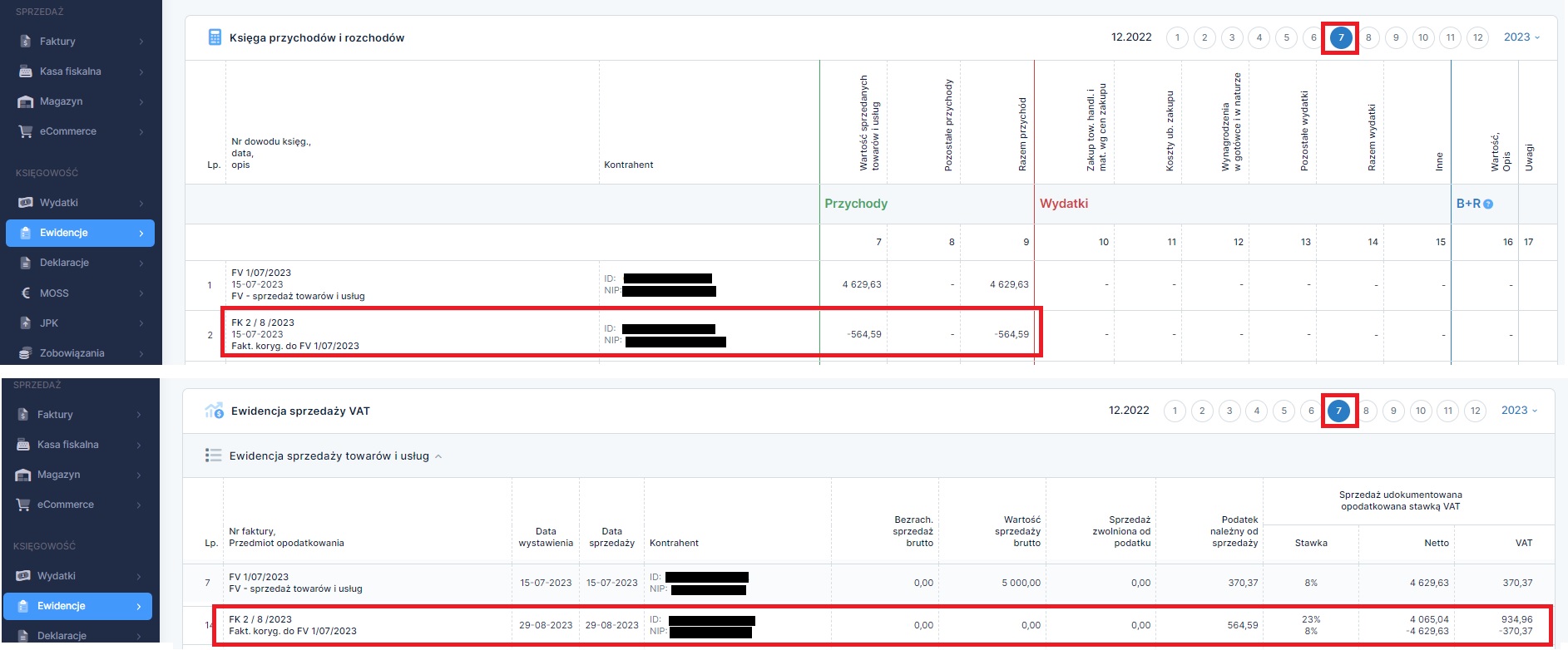

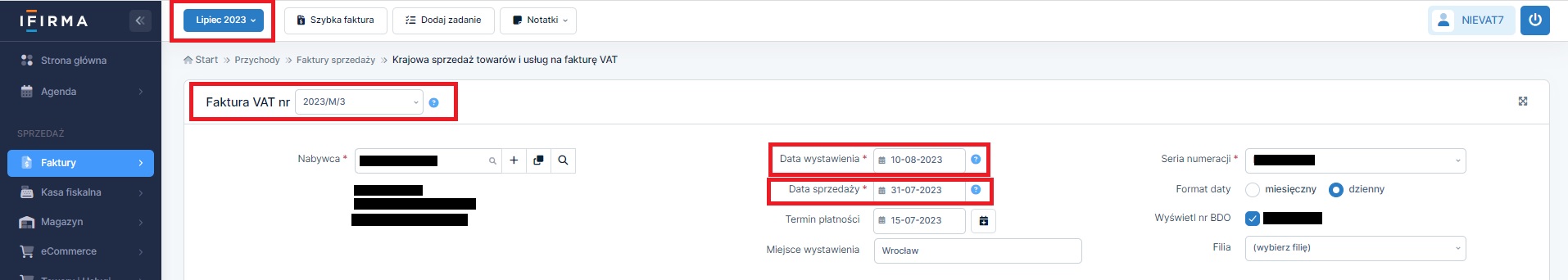

Przykład 9. Pomyłka w stawce VAT – zaniżenie stawki VAT

Użytkownik – czynny podatnik podatku VAT, świadczy usługi remontowe. W lipcu 2023 wykonał usługę na rzecz osoby fizycznej. W dniu 15.07.2023 wystawił fakturę sprzedaży stosując obniżoną stawkę 8%. Pod koniec sierpnia ustalił, iż dla wykonanej usługi nie miał prawa zastosować stawki 8%. Właściwą stawką jest 23% 29.08.2023 r. wystawił fakturę korygującą i wysłał ją drogą mailową do nabywcy. W mailu zawarł informację, iż brak sprzeciwu wobec wystawionej korekty (w ciągu 7 dni dni od daty wysłania korekty), będzie oznaczał jej akceptację. Faktura korygująca nie zmienia wartości brutto faktury, w związku z tym nabywca nie kontaktował się ze sprzedawcą.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy sierpień, a następnie w zakładce Faktury ➡ Lista faktur na liście faktur z lipca odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być w polu stawki VAT wybiera właściwą stawkę VAT (23%).

Po zatwierdzeniu korekty serwis wyświetli następujący komunikat:

“Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów i w Ewidencji sprzedaży VAT w okresie 07 / 2023. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.”

Powyższy komunikat będzie informacją dla sprzedawcy iż korekta w obu ewidencjach podatkowych została ujęta w lipcu – okresie ujęcia dokumentu pierwotnego.

Warto zauważyć, iż w przypadku gdyby zostało ustalone z nabywcą, iż to on dopłaci brakującą kwotę VAT – wówczas nie uległaby zmianie kwota przychodu. Korekta nie byłaby wcale ujmowana w KPiR.

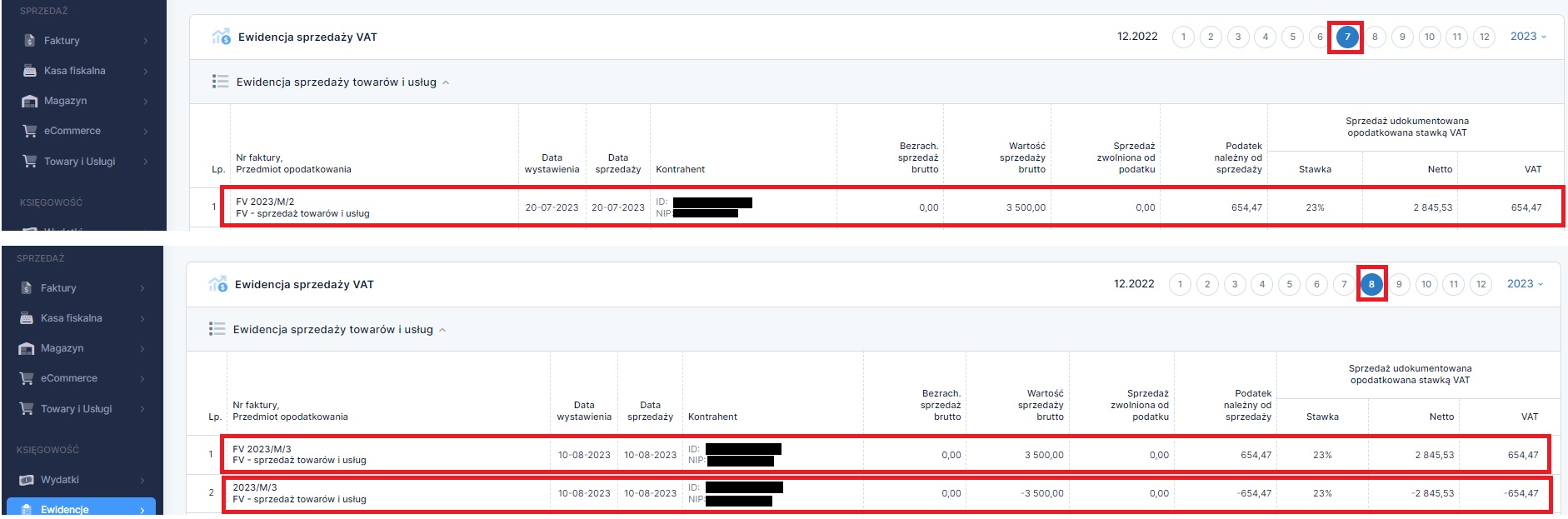

Faktura korygująca ujęta w miesiącu lipcu – w KPiR oraz ewidencji sprzedaży VAT wygląda następująco:

Ujęcie korekty do już rozliczanego miesiąca będzie wymagało:

- ponownego wygenerowania deklaracji PIT-5/PIT-5L za miesiąc lipiec i kolejne oraz dopłaty brakujących zaliczek z ewentualnymi odsetkami,

- skorygowania pliku JPKV7 za lipiec i ewentualnej dopłaty podatku VAT.

W zakresie korekty rozliczeń poprzednich miesięcy polecamy kontakt z BOK.

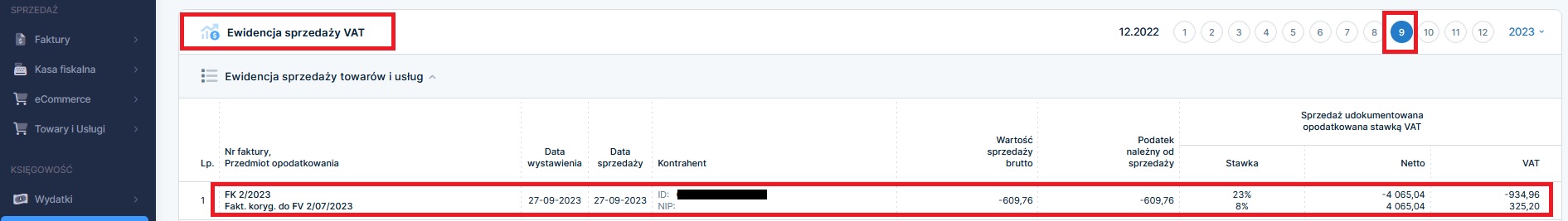

Przykład 10. Pomyłka w stawce VAT – zawyżenie

Użytkownik – czynny podatnik podatku VAT, świadczy usługi remontowe. W lipcu 2023 r. wykonał usługę na rzecz osoby fizycznej. W dniu 20.07.2023 wystawił fakturę sprzedaży stosując stawkę podstawową 23%. Pod koniec września ustalił, iż dla wykonanej usługi należało zastosować stawkę obniżoną 8%. 27.09.2023 r. wystawił fakturę korygującą i wysłał ją drogą mailową do nabywcy. W mailu zawarł informację, iż brak sprzeciwu wobec wystawionej korekty (w ciągu 3 dni dni od daty wysłania korekty), będzie oznaczał jej akceptację. W dniu upływu 3 dniowego terminu (30.09.2023 r.) sprzedawca zwrócił nabywcy kwotę VAT. Nabywca po otrzymaniu faktury korygującej oraz kwoty zwrotu, nie kontaktował się ze sprzedawcą.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy wrzesień, a następnie w zakładce Faktury ➡ Lista faktur na liście faktur z lipca odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być w polu stawki VAT wybiera właściwą stawkę VAT ( 8%) oraz zmienia kwotę brutto na kwotę uwzględniającą nową stawkę VAT (w związku z tym, iż kwota VAT wynikająca z korekty zostanie zwrócona nabywcy).

W momencie zatwierdzenia dokumentu zostanie wyświetlony komunikat wskazujący na sposób ujęcia KPIR:

“Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów w okresie 07 / 2023. Proszę ponownie wyliczyć podatek dochodowy za ten okres.”

Faktura korygująca nie zmienia kwoty netto. Jej ujęcie w KPiR w miesiącu lipcu nie wpłynie na wyliczenie podatku dochodowego.

Korekta w ewidencji sprzedaży VAT miesiąca września będzie widoczna w następujący sposób:

Powyższe będzie prawidłowe, gdyż do końca miesiąca września sprzedawcą będzie posiadał w swojej dokumentacji dokumenty potwierdzające ustalenie z nabywcą warunków korekty oraz ich akceptację – wiadomość wysłana do nabywcy oraz zwrotny przelew wykonany w związku z brakiem sprzeciwu nabywcy.

Przykład 11. Błędna data sprzedaży

Użytkownik – czynny podatnik podatku VAT 10.08.2023 r. wystawił fakturę sprzedaży, na której wskazał datę sprzedaży taką samą jak datę wystawienia. Fakturę wraz z towarem wysłał do nabywcy w sierpniu.

- Korekta przed złożeniem pliku JPKV7

Przygotowując rozliczenie miesiąca lipca, zauważył iż zapłatę za towar dostał od nabywcy 31.07.2023 r. W związku z błędnym wskazaniem daty sprzedaży na fakturze – wystawił fakturę korygującą datę sprzedaży. Faktura została wystawiona poza serwisem ifirma.pl za pomocą wzoru korekty na dane formalne.

Faktura korygująca wystawiona poza serwisem nie będzie widoczna w serwisie, w związku z tym nie zostanie ujęta w pliku JPK_FA. W przypadku generowania pliku JPK_FA za okres wystawienia korekty zalecany jest kontakt z BOK.

Wystawiona poza serwisem faktura korygująca nie zmienia wartości sprzedaży. Zmienia okres kiedy sprzedaż powinna być rozliczona oraz informację o dacie sprzedaży z dokumentu. Z racji tego, iż korekta została wystawiona przed rozliczeniem miesiąca lipca, za ten miesiąc Użytkownik składa plik JPV7V z wykazaniem faktury sprzedaży z poprawną datą sprzedaży. W tym celu:

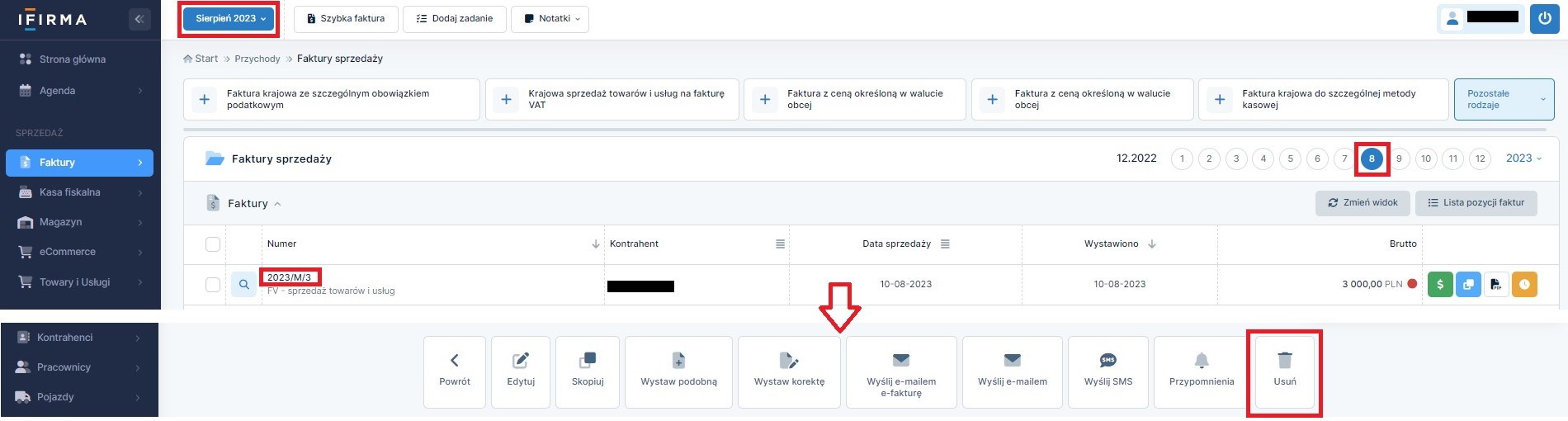

- usuwa fakturę wystawioną w miesiącu księgowym sierpniu,

- wystawia fakturę ponownie (z tym samym numerem i pozostałymi danymi) ale właściwą datę sprzedaży.

W celu usunięcia faktury z datą sprzedaży kwietnia – Użytkownik ustawia miesiąc księgowy sierpień, a następnie odnajduje fakturę w zakładce Faktury ➡ Lista faktur. Otwiera ją klikając na numer i usuwa dokument.

Następnie zmienia miesiąc księgowy na lipiec (zgodny z faktyczną datą sprzedaży) i przechodzi do formularza wystawiania faktury krajowej. Formularz faktury uzupełniany jest zgodnie z danymi faktury pierwotnej, ale już ze wskazaniem właściwej daty sprzedaży (31.07.2023 r.).

Wystawiając fakturę w miejsce usuniętego dokumentu w polu Seria numeracji należy wybrać tę serię numeracji, w której wystawiony był usunięty dokument. W takim wypadku w polu numeru:

- ustawi się numer dokument usuniętego (jeśli ten jest jedynym wystawionym w danej serii numeracji w danym okresie np miesiącu),

- pojawi się możliwość wyboru numeru dokumentu usuniętego.

Po dokonaniu powyższych czynności w ewidencjach podatkowych widoczny będzie jedynie dokument z poprawnymi danymi. W dokumentach firmy przedsiębiorca przechowuje dokument usunięty (fakturę z błędną datą sprzedaży) oraz fakturę korygującą.

Na podstawie poprawnych danych wykazanych w ewidencji Użytkownik składa plik JPKV7 za miesiąc lipiec. - Korekta po złożeniu pliku JPKV7

Po rozliczeniu miesiąca lipca, zauważył iż zapłatę za towar dostał od nabywcy 31.07.2023 r. W związku z błędnym wskazaniem daty sprzedaży na fakturze – wystawił fakturę korygującą datę sprzedaży. Faktura została wystawiona poza serwisem ifirma.pl za pomocą wzoru korekty na dane formalne.

Wystawiona poza serwisem faktura korygująca nie zmienia wartości sprzedaży. Zmienia okres kiedy sprzedaż powinna być rozliczona oraz informację o dacie sprzedaży z dokumentu. Z racji tego, iż błąd został zauważony po rozliczeniu miesiąca lipca wprowadzenie korekty obejmuje następujące czynności.

- dodanie zapisu ze znakiem minus w miesiącu sierpniu,

- dodanie zapisy ze znakiem plus w miesiąc lipcu (faktyczny miesiąc sprzedaży).

Oba zapisy są dokonywane przez zakładkę Faktury ➡ Inne przychody ➡ Przychód uniwersalny VAT.

Pole Wpis w miesiącu księgowym sierpniu Wpis w miesiącu księgowym lipcu numer dokumentu Numer faktury pierwotnej (2023/M/3) opis FV – sprzedaż towarów i usług data wystawienia Faktyczna data wystawienia (10.08.2023) data sprzedaży Pierwotna data sprzedaży (10.08.2023) Poprawna data sprzedaży (31.07.2023) nabywca Zgodnie z dokumentem pierwotnym Waluta PLN sprzedaż bezrachunkowa oraz sprzedaż wliczana do limitu kasy fiskalnej Pola zostają puste (sprzedaż jest na rzecz firmy) Księga przychodów i rozchodów Wartość sprzedanych towarów i usług – księgowanie w dacie sprzedaży Ewidencja sprzedaży VAT Wpis standardowy, księgowanie w dacie sprzedaży uwzględniaj w JPK Pole zostaje zaznaczone Dowód sprzedaży Inny GTU oraz procedury podatkowe Brak (nie były zastosowane na fakturze pierwotnej) Wartość Wartość netto przy odpowiedniej stawce VAT – kwota z minusem Wartość netto przy odpowiedniej stawce VAT Zapisy odpowiednio w podatkowej księdze przychodów i rozchodów oraz w ewidencji sprzedaży VAT wyglądałby następująco:

- zapisy w KPiR w miesiącu lipcu i sierpniu

- zapisy w ewidencji sprzedaży VAT w miesiącu lipcu i sierpniu.

W przypadku wątpliwości w zakresie wprowadzenia zapisów do ewidencji podatkowych zalecany jest kontakt z BOK serwisu ifirma.pl

W takim wypadku dodatkowo należy skorygować plik JPKV7 za miesiąc lipiec. W przypadku rozliczenia kwartalnego korekta będzie obejmować jedynie część ewidencyjną, w przypadku rozliczenia miesięcznego – zarówno ewidencje i deklaracje. Korekta deklaracji (rozliczenie miesięczne) może wiązać się z koniecznością dopłaty podatku VAT wraz z ewentualnymi odsetkami. Więcej na ten temat tutaj.

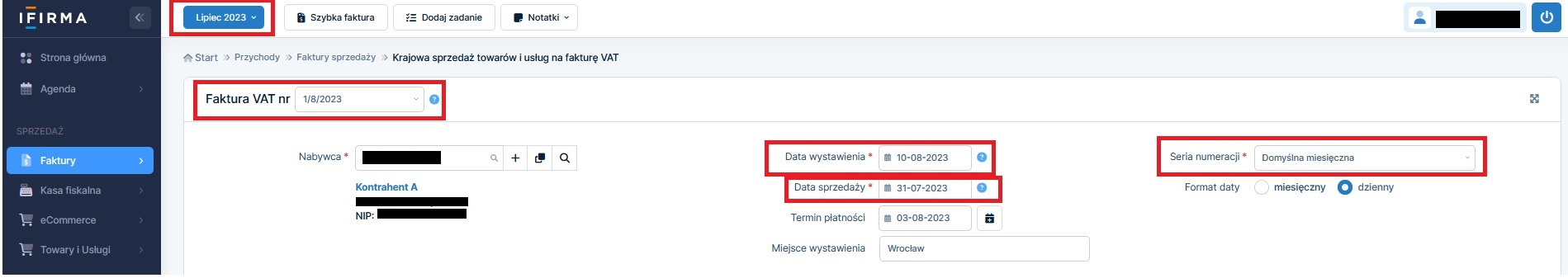

Przykład 12. Błędna data wystawienia

Użytkownik – czynny podatnik podatku VAT 10.08.2023 r. wystawił fakturę sprzedaży, na której wskazał datę sprzedaży 31.07.2023 r. Wystawiając fakturę, nie zauważył iż błędnie ustalił datę wystawienia (31.07.2023 r. zamiast 10.08.2023 r.). Fakturę wraz z towarem wysłał do nabywcy w sierpniu.

- Korekta przed złożeniem pliku JPKV7

Przygotowując rozliczenie miesiąca lipca, zauważył iż na dokumencie wskazana została błędna data wystawienia. W związku z błędnym wskazaniem daty wystawienia na fakturze – wystawił fakturę korygującą błędną datę. Faktura została wystawiona poza serwisem ifirma.pl za pomocą wzoru korekty na dane formalne.

Faktura korygująca wystawiona poza serwisem nie będzie widoczna w serwisie, w związku z tym nie zostanie ujęta w pliku JPK_FA. W przypadku generowania pliku JPK_FA za okres wystawienia korekty zalecany jest kontakt z BOK.

Wystawiona poza serwisem faktura korygująca nie zmienia wartości sprzedaży ani okresu, w którym faktura powinna zostać wykazana w ewidencjach podatkowych. Z racji tego, iż korekta została wystawiona przed rozliczeniem miesiąca lipca, za ten miesiąc Użytkownik składa plik JPV7V z wykazaniem faktury sprzedaży z poprawną datą wystawienia. W tym celu:

- usuwa fakturę wystawioną w miesiącu księgowym lipcu,

- wystawia fakturę ponownie (z tym samym numerem i pozostałymi danymi), ale właściwą datą wystawienia.

Uwaga!

Powyższy sposób postępowania będzie możliwy do zastosowania jedynie wówczas, kiedy mimo zmiany daty sprzedaży możliwe będzie nadanie wystawionemu dokumentowi, takiego samego numeru jak miał dokument usunięty.

W przypadku braku takiej możliwości Użytkownik postępuje w sposób opisany w punkcie b) Korekta po złożeniu pliku JPKV7.W celu usunięcia faktury z datą sprzedaży lipca – Użytkownik ustawia miesiąc księgowy lipiec, a następnie odnajduje fakturę w zakładce Faktury ➡ Lista faktur. Otwiera ją klikając na numer i usuwa dokument.

Następnie mając ustawiony miesiąc księgowy zgodny z datą sprzedaży (lipiec) wystawia fakturę wskazując jako datę wystawienia 10.08.2023 r.

Formularz faktury uzupełniany jest zgodnie z danymi faktury pierwotnej, ale już ze wskazaniem właściwej daty wystawienia (10.08.2023 r.).

Wystawiając fakturę w miejsce usuniętego dokumentu w polu Seria numeracji należy wybrać tę serię numeracji, w której wystawiony był usunięty dokument. W takim wypadku w polu numeru:

- ustawi się numer dokument usuniętego (jeśli ten jest jedynym wystawionym w danej serii numeracji w danym okresie np miesiącu),

- pojawi się możliwość wyboru numeru dokumentu usuniętego.

Po dokonaniu powyższych czynności w ewidencjach podatkowych widoczny będzie jedynie dokument z poprawnymi danymi. W dokumentach firmy przedsiębiorca przechowuje dokument usunięty (fakturę z błędną datą wystawienia) oraz fakturę korygującą.

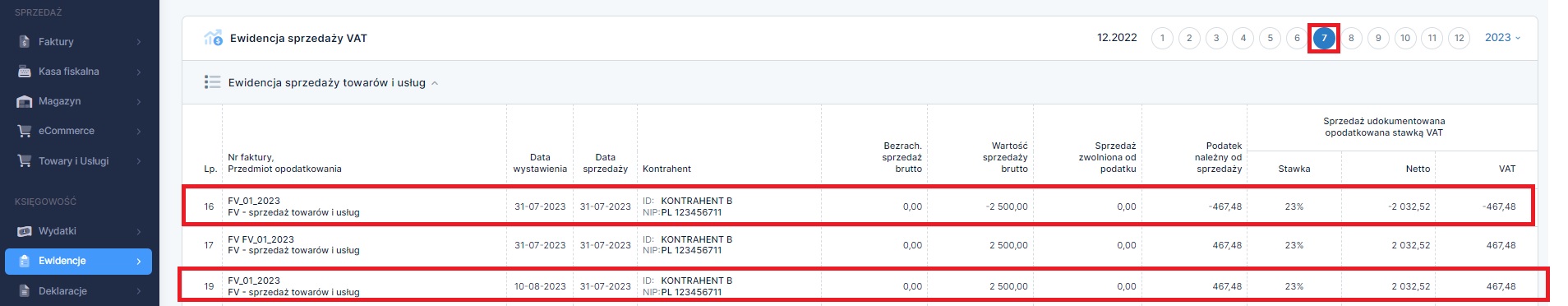

Na podstawie poprawnych danych wykazanych w ewidencji Użytkownik składa plik JPKV7 za miesiąc lipiec. - Korekta po złożeniu pliku JPKV7

Po rozliczeniu miesiąca lipca, zauważył iż faktura została wystawiona z błędną datą wystawienia (31.07.2023 r. zamiast 07.08.2023 r.) W związku z błędnym wskazaniem daty wystawienia na fakturze – wystawił fakturę korygującą datę wystawienia. Faktura została wystawiona poza serwisem ifirma.pl za pomocą wzoru korekty na dane formalne.

Wystawiona poza serwisem faktura korygująca nie zmienia wartości sprzedaży. Nie zmienia również okresu, w którym sprzedaż ma zostać wykazana w ewidencjach. Z racji tego, iż błąd został zauważony po rozliczeniu miesiąca lipca wprowadzenie korekty obejmuje następujące czynności:

- dodanie zapisu ze znakiem minus w miesiącu lipcu (z błędną datą wystawienia),

- dodanie zapisu ze znakiem plus w miesiącu lipcu (z poprawną datą wystawienia).

Uwaga!

Powyższy sposób postępowania jest prawidłowy także w przypadku zauważenia błędu, przed złożeniem pliku JPKV7 w sytuacji braku możliwości wystawiania faktury z poprawną datą wystawienia i pierwotnym numerem.Oba zapisy są dokonywane przez zakładkę Faktury ➡ Inne przychody ➡ Przychód uniwersalny VAT.

Sposób uzupełnienia poszczególnych pól formularza w przypadku obu wpisów przedstawia tabela.

Pole Wpis z poprawną datą wystawienia Wpis z błędną datą wystawienia numer dokumentu Numer faktury pierwotnej (FV_01_2023) opis FV – sprzedaż towarów i usług data wystawienia Poprawna data wystawienia (10.08.2023) Pierwotna data wystawienia (31.07.2023) data sprzedaży Faktyczna data sprzedaży (31.07.2023) nabywca Zgodnie z dokumentem pierwotnym Waluta PLN sprzedaż bezrachunkowa oraz sprzedaż wliczana do limitu kasy fiskalnej Pola zostają puste (sprzedaż jest na rzecz firmy) Księga przychodów i rozchodów Brak wpisu do KPiR Ewidencja sprzedaży VAT Wpis standardowy, księgowanie w dacie sprzedaży uwzględniaj w JPK Pole zostaje zaznaczone Dowód sprzedaży Inny GTU oraz procedury podatkowe Brak (nie były zastosowane na fakturze pierwotnej) Wartość Wartość netto przy odpowiedniej stawce VAT Wartość netto przy odpowiedniej stawce VAT – kwota z minusem Zapisy w ewidencji sprzedaży VAT w lipcu wyglądałby następująco:

W podatkowej księdze przychodów i rozchodów widoczna jest tylko data powstania przychodu – ta była poprawna, także korekta nie będzie widoczna w KPiR.

W przypadku wątpliwości w zakresie wprowadzenia zapisów do ewidencji podatkowych zalecany jest kontakt z BOK serwisu ifirma.pl

W takim wypadku dodatkowo należy skorygować plik JPKV7 za miesiąc lipiec. Korekta obejmować będzi jedynie część ewidencyjną. Więcej na ten temat tutaj.

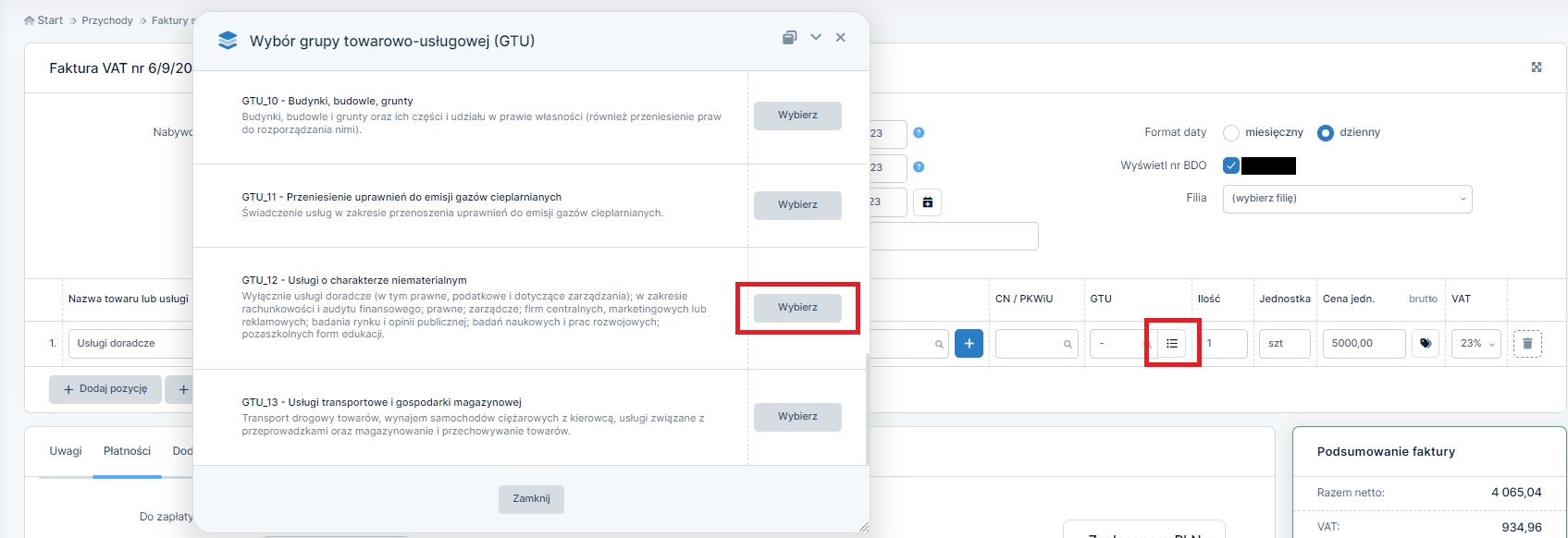

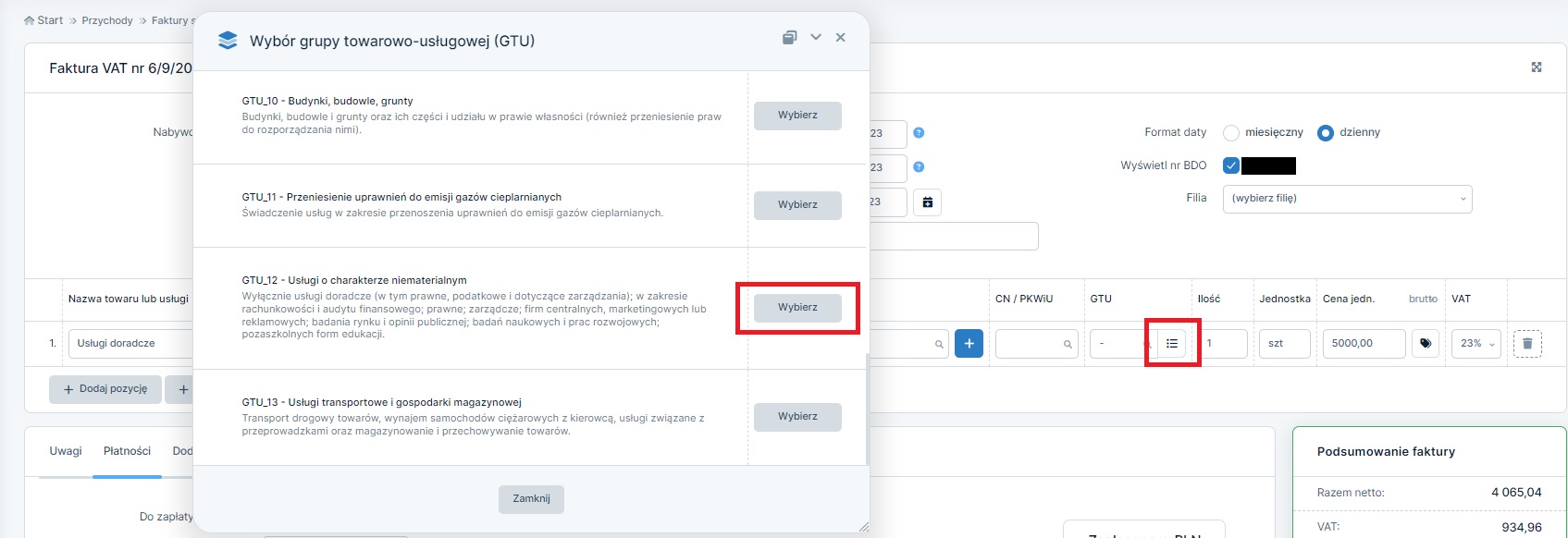

Przykład 13. Brak oznaczenie grupy towarowo usługowej (GTU)

Czynny podatnik podatku VAT wystawił na rzecz innego przedsiębiorcy fakturę sprzedaży za świadczenie usług doradczych. Faktura została wystawiona w dniu 01.09.2023 r.

Wystawiając fakturę nie oznaczył zastosowania GTU_12 właściwego dla usług niematerialnych.

Faktura została przekazana nabywcy.

Informacja o zastosowaniu oznaczenia GTU nie musi być widoczna na wystawionej fakturze, także dokument, który otrzymał nabywca jest poprawny i nie wymaga korekty.

Na sposób postępowania w takim wypadku wskazuje informacja zamieszczona na stronie podatki.gov.pl

Zgodnie z powyższym sposób korekty zależy od tego czy błąd zostanie zauważony przed złożeniem pliku JPKV7 czy po jego złożeniu.

- Sprzedawca zauważył błąd przed złożeniem pliku JPKV7

Sprzedawca zauważył błąd w połowie września, w takim wypadku wystarczająca była edycja faktury i wybór GTU_12 w polu GTU.

- Sprzedawca zauważył błąd po złożeniu pliku JPKV7

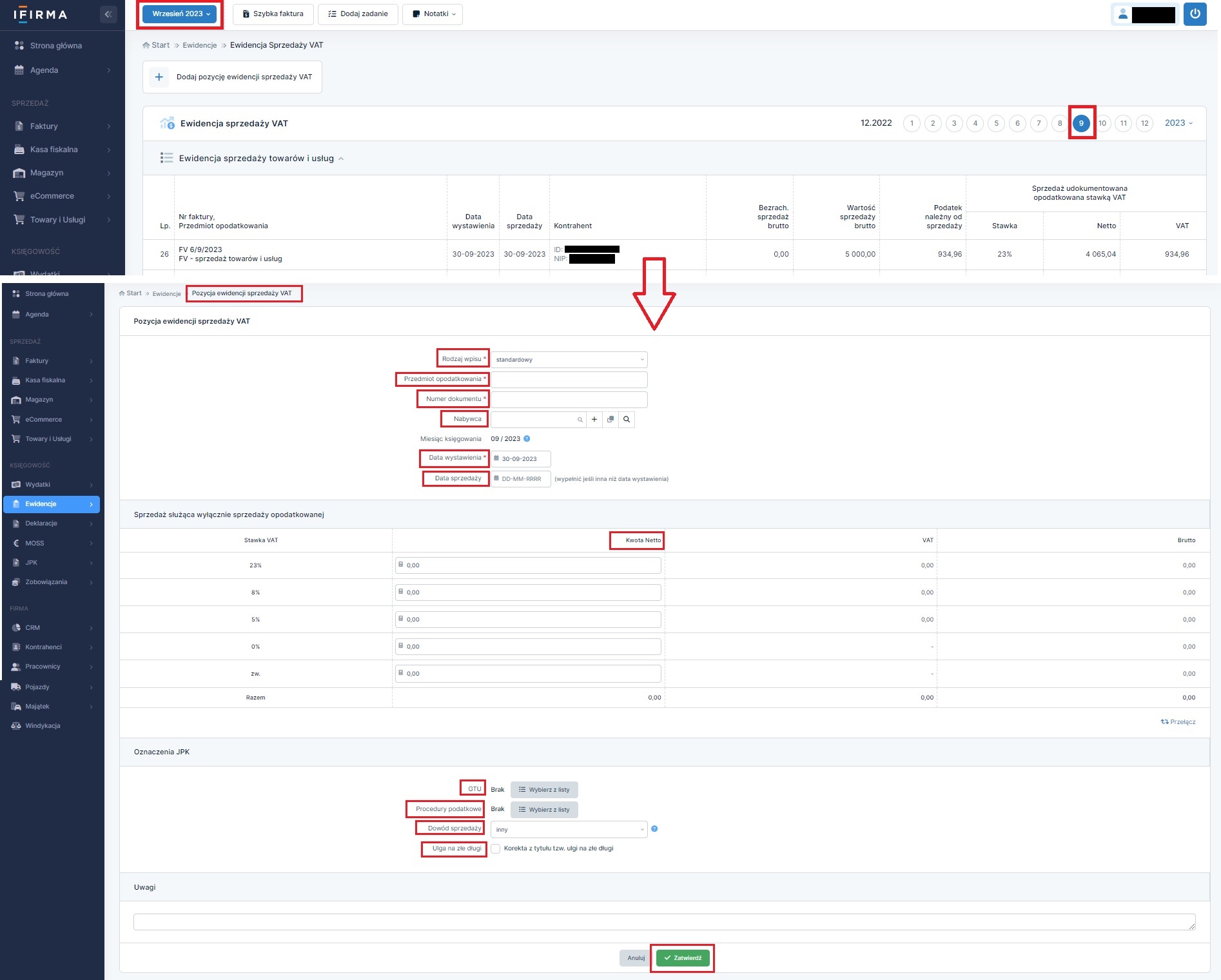

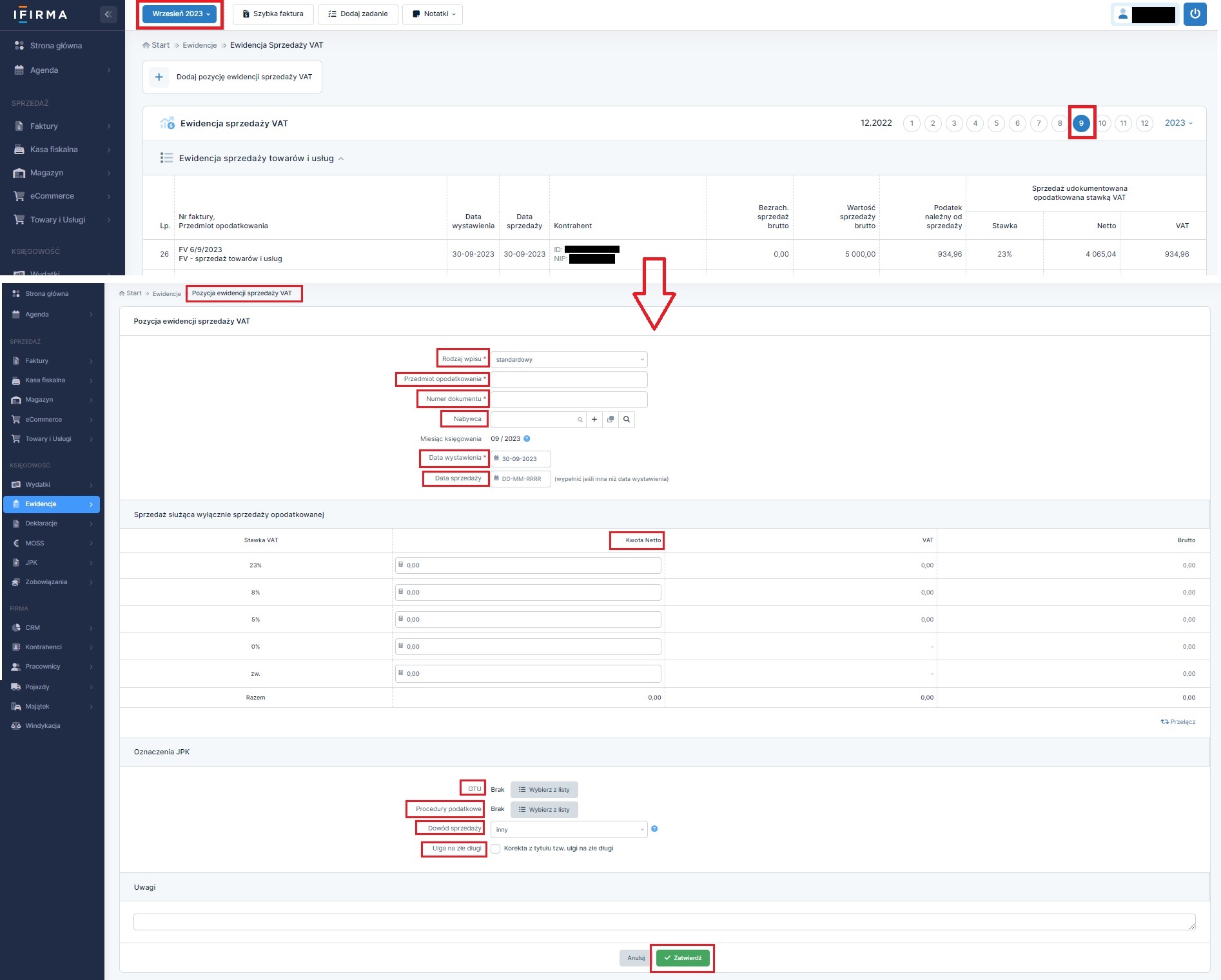

W takim wypadku Użytkownik dodaje dwa wpisy w miesiącu księgowym wrześniu przez zakładkę Ewidencje ➡ Ewidencja sprzedaży VAT ➡ + dodaj pozycję ewidencji sprzedaży vat.

Sposób uzupełnienia formularza w przypadku obu wpisów prezentuje tabela.

Nazwa pola Wpis stornujący Wpis poprawny rodzaj wpisu standardowy przedmiot opodatkowania FV – sprzedaż towarów i usług numer dokumentu, nabywca,

data wystawienia,

data sprzedażyZgodnie z dokumentem pierwotnym Kwota wartość netto przy odpowiedniej stawce VAT z minusem wartość netto przy odpowiedniej stawce VAT GTU zgodnie z dokumentem pierwotnym (brak) GTU_12 Procedury podatkowe zgodnie z dokumentem pierwotnym (brak) Dowód sprzedaży zgodnie z dokumentem pierwotnym (inny) Ulga na złe długi puste Powyższa zmiana nie powoduje zmiany kwot ujętych w części deklaracyjnej pliki JPKV7 w związku z tym Użytkownik korygują plik JPKV7 za miesiąc wrzesień wysyłając korektę jedynie części ewidencyjnej. Więcej na ten temat tutaj.

Począwszy od rozliczenia za 07/2022 r. w części ewidencyjnej pliku JPKV7 nie stosujemy oznaczenia MPP. Na fakturach sprzedaży nadal takiej oznaczenie jest stosowane (obowiązkowo po spełnieniu wymagań określonych w ustawie o VAT). W przypadku wystawienia faktury sprzedaży bez obowiązkowego oznaczenia “mechanizm podzielonej płatności” przedsiębiorca wystawia poza serwisem korektę na dane formalne. Korektę taką należy wystawić w innej serii numeracji niż korekty wystawiane na koncie.

Nie koryguje natomiast zapisów w ewidencjach podatkowych.

4.b Użytkownik rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych

Poniżej przykłady księgowań faktur korygujących w przypadku Użytkowników rozliczających podatek dochodowy ryczałtem od przychodów ewidencjonowanych w oparciu o ewidencję przychodów.

Przykład 14. Zwrot towarów

W lipcu 2023 r. Użytkownik dokonał sprzedaży towarów kontrahentowi A (faktura nr 2/7/2023 z dnia 31.07.2023 na kwotę 3 000 zł brutto). W dniu 10.08.2023 r. nabywca dokonał zwrotu towaru (fizycznie w tym dniu nastąpił zwrot). Następnego dnia sprzedawca przyjął zwrot sporządzając protokół, a kolejnego wystawił fakturę korygującą i przesłał ją nabywcy.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy sierpień, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur ze lipca odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera zwrot sprzedawcy towarów. W części Pozycje faktury – powinno być wprowadza ilość po zmianie czyli – zero.

Po zatwierdzeniu korekta zostanie ujęta zarówno w ewidencji przychodów jak i ewidencji sprzedaży VAT w dacie 10.08.2023 r.

Warto dodać, iż takie ujęcie korekty przez sprzedawcę jest prawidłowe zarówno z punktu widzenia zapisu w ewidencji przychodów jak i ewidencji VAT. Przyczyną korekty nie jest błąd rachunkowy lub inna oczywista omyłka – korekta w ewidencji przychodów ujmowana jest w dacie wystawienia.

Z punktu widzenia podatku VAT – w związku z brakiem dodatkowych ustaleń między stronami sam zwrot towaru stanowi jednocześnie moment uzgodnienia jak i spełnienia warunków powodujących konieczność wystawienia korekty. Dokumentem to potwierdzającym jest sporządzony przez sprzedawcę protokół.

Przykład 15. Udzielenie rabatu

Sposób postępowania w tym przykładzie zostanie przedstawiony w dwóch wariantach uzależnionych od momentu, w którym sprzedawca jest w posiadaniu dokumentów potwierdzających uzgodnienie oraz spełnienie warunków korekty.

Użytkownik od dłuższego czasu współpracuje z kontrahentem A sprzedając mu towary. W maju sprzedał kontrahentowi kolejną partię towaru. Sprzedawca, aby zachęcić kontrahenta A do dokonywania dalszych zakupów wysłał (15.05.2023 r.) nabywcy propozycję udzielenia rabatu w wysokości 5% do każdego zamówienia w danym kwartale po przekroczeniu określonej wartości. Warunki miałyby obowiązywać od bieżącego kwartału.

W bieżącym kwartale wartość nabyć przekroczyła wartość wynikającą z propozycji sprzedawcy. Faktura, w odniesieniu do której nabywca ma prawo do rabatu, została wystawiona 10.05.2023 r. na kwotę 10 000 zł netto. Propozycja rabatu została wysłana do nabywcy drogą mailową w dniu 15.05.2023 r.

- a) Sprzedawca posiada wymagane dokumenty do końca okresu, w którym faktura korygująca została wystawiona (maj 2023 r.)

Nabywca w dniu 20.05.2023 r zaakceptował propozycję rabatu wysyłając informację drogą mailową. Tego samego dnia sprzedawca wystawił i przesłał nabywcy fakturę korygującą.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy maj, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z maja odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera obowiązkowe rabaty (bonifikaty, upusty). W części Pozycje faktury – powinno być wprowadza nową cenę jednostkową uwzględniającą 5% rabatu.

Po zatwierdzeniu korekta zostanie ujęta zarówno w ewidencji przychodów jak i ewidencji sprzedaży VAT w dacie 20.05.2023 r.

Uzgodnieniem warunków korekty było wysłanie przez sprzedawcę do nabywcy informacji o rabacie. Spełnieniem warunków korekty miało miejsce w momencie dokonanie sprzedaży w dniu 10.05.2023 r. Sprzedawca w dniu 21.05.2023 r. w swojej dokumentacji miał dokumenty potwierdzające uzgodnienie oraz spełnienie warunków korekty (mailową akceptację rabatu przez nabywcę oraz fakturę potwierdzającą sprzedaż powyżej określonego progu zakupów). W związku z tym, korektę mógł oznaczyć na formularzu pole Spełniono warunki korekty do daty wystawienia, a tym samym mógł ująć korektę w ewidencji sprzedaży VAT w dacie wystawienia korekty.

Otrzymanie mailowego potwierdzenia akceptacji warunków rabatu przez sprzedawcę w miesiącu późniejszym niż maj spowodowałoby konieczność ujęcia korekty w ewidencji sprzedaży VAT w tym miesiącu (miesiącu otrzymania potwierdzenia). W przypadku zaistnienia takiej sytuacji prosimy kontakt z BOK serwisu ifirma.pl

W ewidencji przychodów faktura korygująca została ujęta w dacie jej wystawienia – jest to prawidłowe, jeśli przyczyną korekty nie jest błąd rachunkowy lub inna oczywista omyłka.

- b) Sprzedawca uzyskał dokumenty potwierdzające uzgodnienie i spełnienie warunków korekty, w miesiącu czerwcu 2023 r.

Propozycja rabatu została wysłana do nabywcy drogą mailową w dniu 15.05.2023 r. Sprzedawca zakładał, iż do końca maja uzyska od nabywcy potwierdzenie akceptacji warunków korekty.

W celu wystawienia faktury korygującej sprzedawca ustawił miesiąc księgowy maj, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z maja odnalazł wystawioną fakturę. Otworzył ją wybierając jej numer, a następnie wybrał funkcję wystaw korektę.

Na formularzu korekty jako powód wybierał obowiązkowe rabaty (bonifikaty, upusty). W części Pozycje faktury – powinno być wprowadza nową cenę jednostkową uwzględniającą 5% rabatu.

Sprzedawca zaznaczył również pole Spełniono warunki korekty do daty wystawienia.

Po zatwierdzeniu korekta zostanie ujęta zarówno w ewidencji przychodów jak i ewidencji sprzedaży VAT w dacie 20.05.2023 r.

W związku, z uzyskaniem wymaganych dokumentów z początkiem czerwca sprzedawca edytuje fakturę korygującą i odznacza pole Spełniono warunki korekty do daty wystawienia.

Po zatwierdzeniu zmian został wyświetlony komunikat wskazujący na brak ujęcia korekty w ewidencji VAT: “Faktura korygująca nie została zaksięgowana do Ewidencji sprzedaży VAT. Należy wprowadzić ją ręcznie korzystając z przychodu uniwersalnego VAT w okresie, gdy zostaną spełnione warunki korekty uzgodnione z nabywcą.”

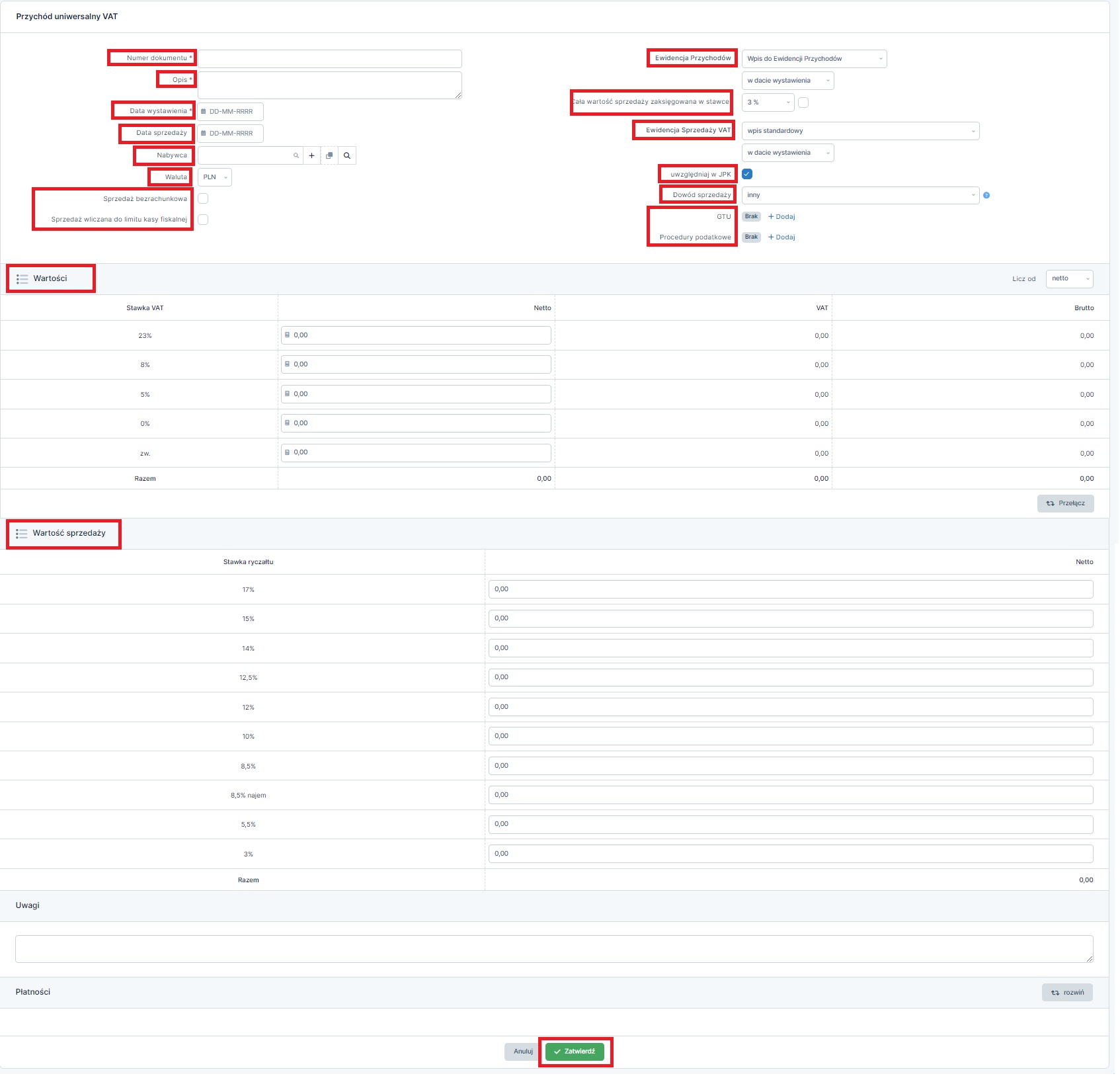

W miesiącu księgowym czerwcu sprzedawca księguje korektę zmniejszającą w ewidencji sprzedaży VAT. W tym celu przechodzi od zakładki Faktury ➡ inne przychody ➡ Przychód uniwersalny VAT.

Formularz uzupełnia następująco:

- numer dokumentu – numer korekty (1/2023),

- opis – Fakt. koryg. do FV nr 1/05/2023,

- data wystawienia – 20.05.2023,

- data sprzedaży – zgodnie z data z dokumentu pierwotnego (10.05.2023),

- nabywca – zgodnie z dokumentem,

- waluta – PLN,

- sprzedaż bezrachunkowa i sprzedaż wliczana do limitu kasy fiskalnej – pola zostają puste,

- ewidencja przychodów – brak wpisu do Ewidencji Przychodów,

- ewidencja sprzedaży VAT – wpis standardowy, księgowanie w innej dacie – 03.06.2023,

- uwzględniaj w JPK – zostaje zaznaczone.

- dowód sprzedaży – inny,

- GTU oraz procedury podatkowe – bez zmian, zgodnie z dokumentem pierwotnym.

- wartości – wartość zmniejszenia przy odpowiedniej stawce, kwota ze znakiem minus.

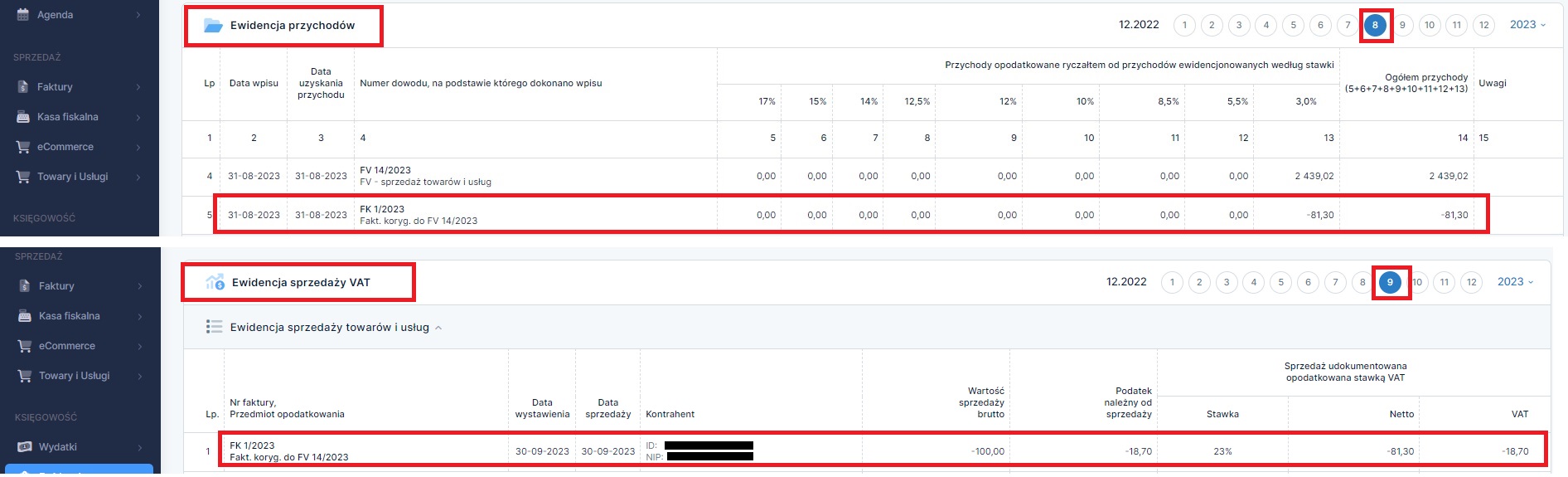

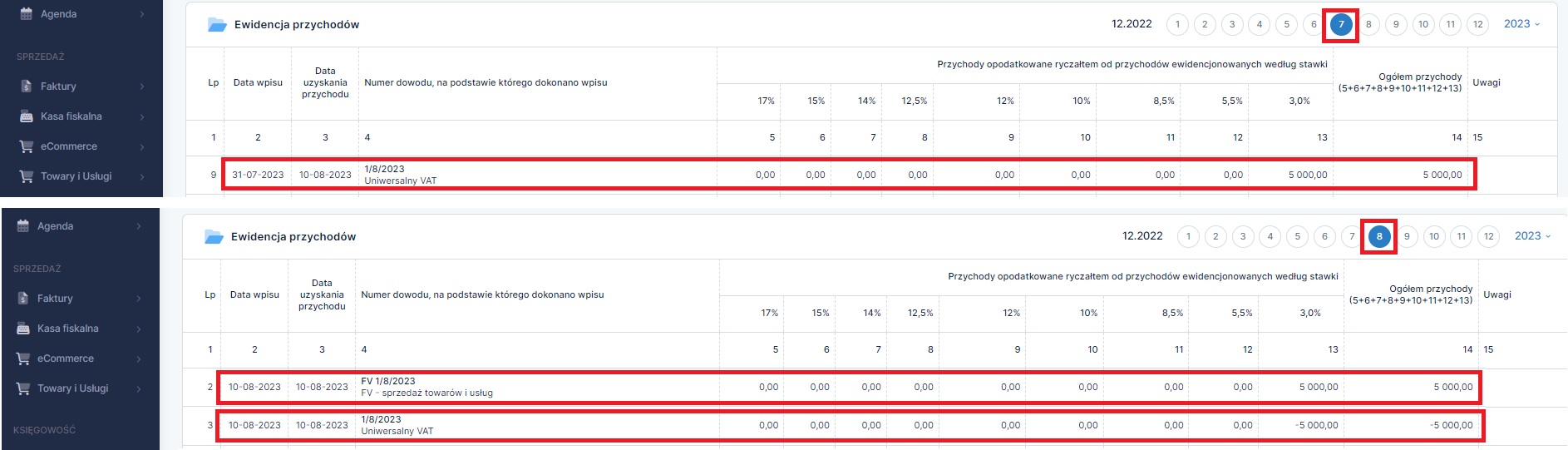

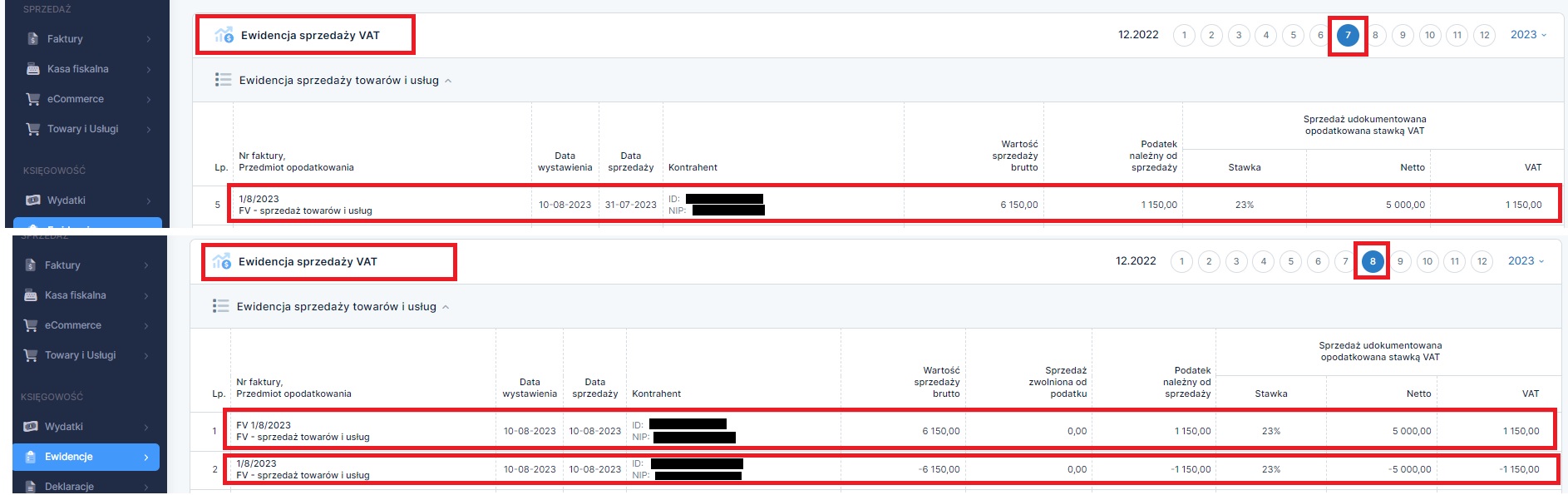

Po zatwierdzeniu zapisy związane z udzieleniem rabatu będą widoczne w ewidencji przychodów w maju (w dacie wystawienia korekty) oraz w ewidencji sprzedaży VAT w czerwcu (miesiącu zebrania wymaganej dokumentacji). Zapisy w ewidencjach będą wyglądały następująco:

Przykład 16. Pomyłka w cenie – zawyżenie

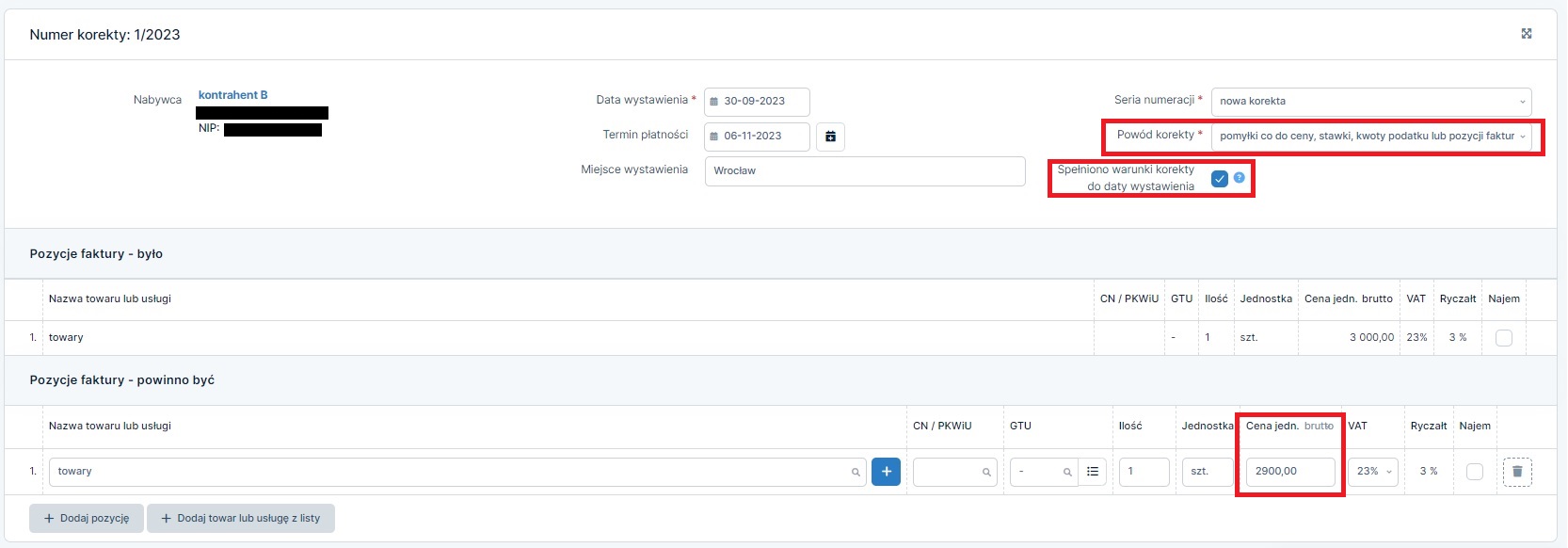

W sierpniu 2023 r. Użytkownik dokonał sprzedaży towarów kontrahentowi B (faktura nr 14/2023 z dnia 31.08.2023 na kwotę 3 000 zł brutto). W dniu 10.09.2023 r. nabywca zauważył, iż cena wskazana na fakturze jest niezgodna z wcześniejszymi ustaleniami. Tego dnia wysłał informację do sprzedawcy. Sprzedawca 30.09.2023 r. wystawił fakturę korygującą – zmieniającą cenę na niższą (zgodnie z wcześniejszymi ustaleniami) i przesłał ją nabywcy.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy wrzesień, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z sierpnia odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być wprowadza nową – niższą cenę jednostkową.

W momencie zatwierdzenie został wyświetlony: “Faktura korygująca została zaksięgowana w Ewidencji przychodów w okresie 08 / 2023. Proszę ponownie wyliczyć podatek dochodowy za ten okres.”

W ewidencji sprzedaży VAT korekta została ujęta w dacie wystawienia. Przedsiębiorca miał do tego prawo, ponieważ do końca miesiąca, w którym korekta została wystawiona miał dokumenty potwierdzające uzgodnienie z nabywcą warunków korekty oraz ich spełnienie. W związku, z tym wystawiając korektę mógł oznaczyć pole Spełniono warunki korekty do daty wystawienia.

Ujęcie korekty w ewidencjach podatkowych wygląda następująco:

W związku z dokonaniem zmniejszenia przychodu w miesiącu sierpniu przedsiębiorca generuje ponownie deklaracje PIT-28 za ten miesiąc. Jeśli deklaracje PIT-28 za miesiące kolejne również są wygenerowane zaleca się ich ponowne wygenerowanie.

Ewentualną nadpłatę ryczałtu przedsiębiorca może uwzględnić przy wpłacie za wrzesień lub dokonywać wpłat zgodnie z wyliczeniami serwisu. W tym drugim przypadku nadpłata zostanie rozliczona w zeznaniu rocznym.

Przykład 17. Pomyłka w ilości – zaniżenie.

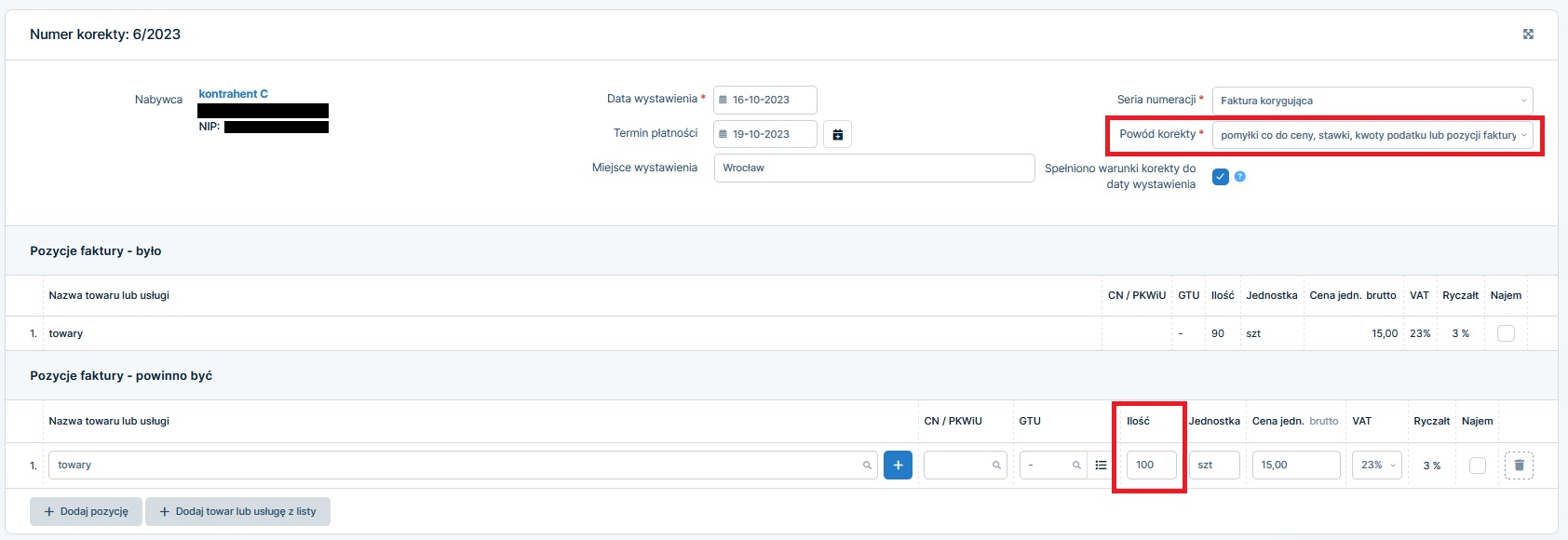

We wrześniu 2023 r. Użytkownik dokonał sprzedaży towarów kontrahentowi C (faktura nr 15/2023 z dnia 30.09.2023 r. na 90 szt towarów w cenie jednostkowej brutto 15 zł/szt). W dniu 10.10.2023 r. nabywca zauważył, iż ilość wskazana na fakturze jest niezgodna z ilością przez niego otrzymaną (faktyczna otrzymana ilość 100 szt). Tego dnia wysłał informację do sprzedawcy. Sprzedawca 16.10.2023 r. wystawił fakturę korygującą – wprowadzając na fakturze właściwą ilość towarów i przesłał ją nabywcy.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy październik, a następnie w zakładce Faktury ➡ Lista faktur, na liście faktur z września odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być wprowadza nową – większą ilość sprzedanych towarów.

Zatwierdzenie korekty powoduje wyświetlenie komunikatu o następującej treści:

“Faktura korygująca została zaksięgowana w Ewidencji przychodów i w Ewidencji sprzedaży VAT w okresie 09 / 2023. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.”

W przypadku gdyby data sprzedaży z faktury pierwotnej była z tego samego miesiąca co data wystawienia korekty, faktura korygująca zostałaby automatycznie ujęta w dacie wystawienia zarówno w ewidencji przychodów jak i ewidencji sprzedaży VAT.

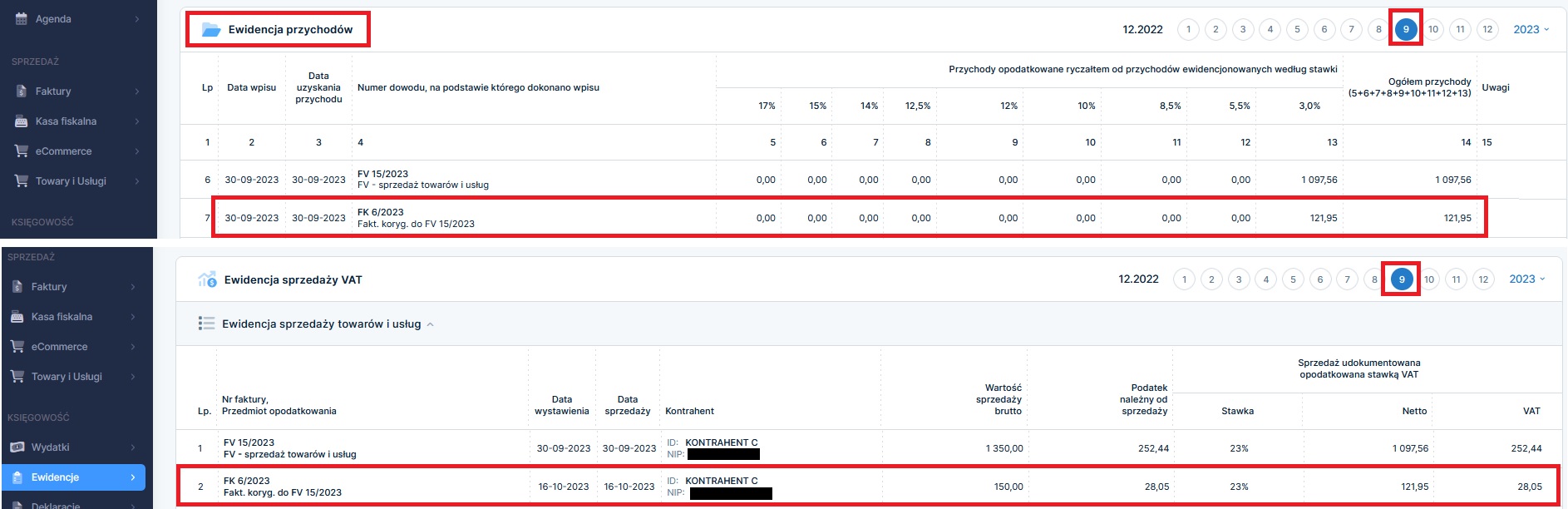

Faktura pierwotna oraz korekta ujęta w ewidencji sprzedaży VAT oraz ewidencji przychodów miesiąca września wygląda następująco.

Wprowadzenie korekty do już rozliczanego miesiąca będzie wymagało:

- ponownego wygenerowania deklaracji PIT-28 za miesiąc wrzesień i kolejne oraz dopłaty brakujących kwot z ewentualnymi odsetkami,

- skorygowania pliku JPKV7 za wrzesień/ III kwartał i ewentualnej dopłaty podatku VAT.

W zakresie korekty rozliczeń poprzednich miesięcy polecamy kontakt z BOK.

Przykład 18. Pomyłka w stawce VAT – zaniżenie stawki VAT

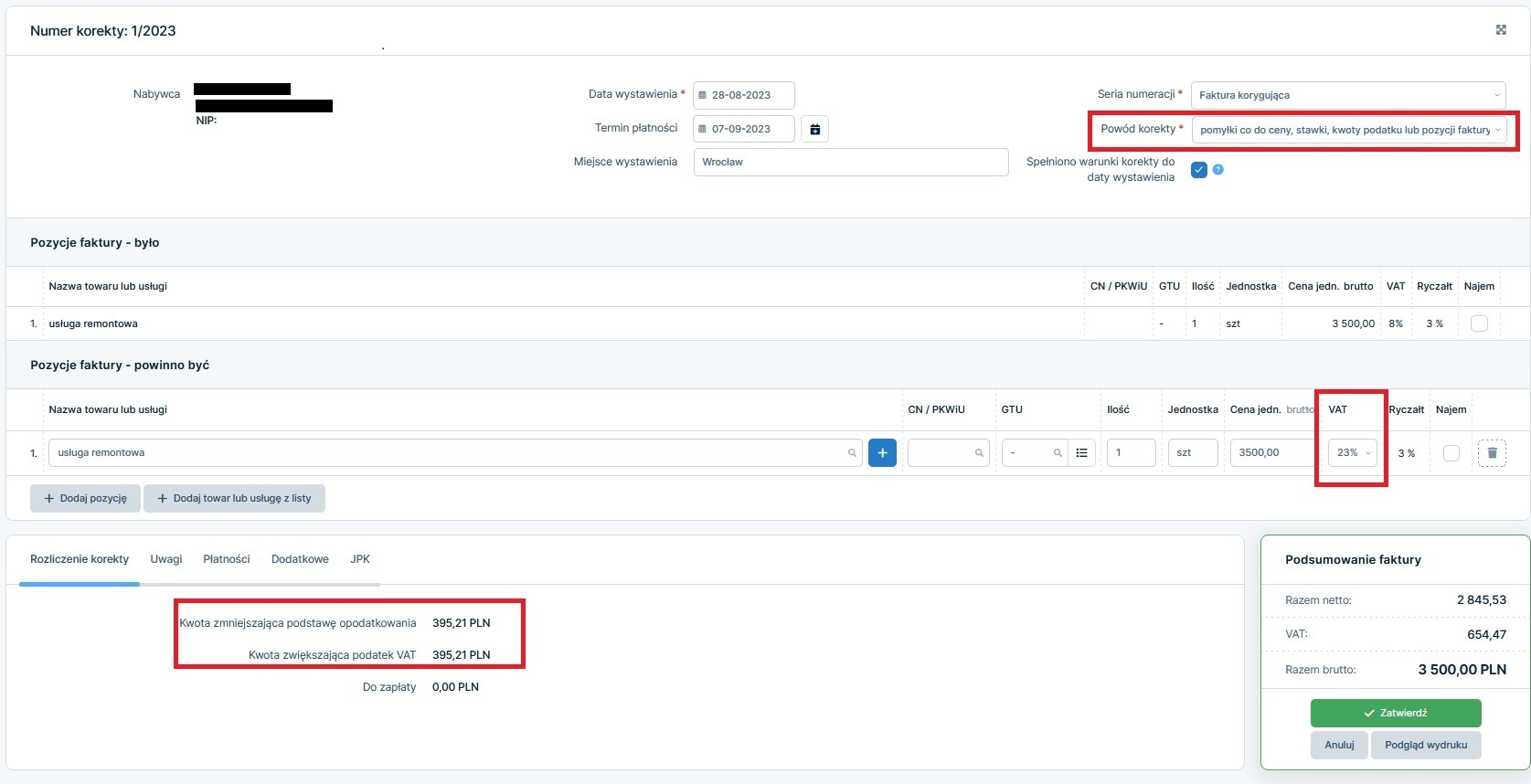

Użytkownik – czynny podatnik podatku VAT, świadczy usługi remontowe. W lipcu 2023 wykonał usługę na rzecz osoby fizycznej. W dniu 15.07.2023 wystawił fakturę sprzedaży stosując obniżoną stawkę 8%. Pod koniec sierpnia ustalił, iż dla wykonanej usługi nie miał prawa zastosować stawki 8%. Właściwą stawką jest 23% 28.08.2023 r. wystawił fakturę korygującą i wysłał ją drogą mailową do nabywcy. W mailu zawarł informację, iż brak sprzeciwu wobec wystawionej korekty (w ciągu 7 dni dni od daty wysłania korekty), będzie oznaczał jej akceptację. Faktura korygująca nie zmienia wartości brutto faktury, w związku z tym nabywca nie kontaktował się ze sprzedawcą.

Przedsiębiorca rozlicza podatek VAT miesięcznie.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy sierpień, a następnie w zakładce Faktury ➡ Lista faktur na liście faktur z lipca odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być w polu stawki VAT wybiera właściwą stawkę VAT (23%).

Po zatwierdzeniu korekty serwis wyświetli następujący komunikat:

“Faktura korygująca została zaksięgowana w Ewidencji przychodów i w Ewidencji sprzedaży VAT w okresie 07 / 2023. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.”

Warto zauważyć, iż w przypadku gdyby zostało ustalone z nabywcą, iż to on dopłaci brakującą kwotę VAT – wówczas nie uległaby zmianie kwota przychodu. Korekta nie byłaby wcale ujmowana w ewidencji przychodów.

W przypadku gdyby data sprzedaży z faktury pierwotnej była z tego samego miesiąca co data wystawienia korekty, faktura korygująca zostałaby automatycznie ujęta w dacie wystawienia zarówno w ewidencji przychodów jak i ewidencji sprzedaży VAT.

Faktura korygująca ujęta w miesiącu lipcu – w ewidencji przychodów oraz ewidencji sprzedaży VAT wygląda następująco:

W związku ze wystawieniem korekty przedsiębiorca:

- generuje ponownie deklaracje PIT-28 za lipiec/ III kwartał i okresy kolejne,

- generuje ponownie deklaracje JPKV7 za miesiąc lipiec wysyłając w formie korekty (zarówno w zakresie ewidencji i deklaracji) oraz dopłaca brakującą kwotę podatku z ewentualnymi odsetkami.

Przykład 19. Pomyłka w stawce VAT – zawyżenie

Użytkownik – czynny podatnik podatku VAT, świadczy usługi remontowe. W lipcu 2023 r. wykonał usługę na rzecz osoby fizycznej. W dniu 20.07.2023 wystawił fakturę sprzedaży stosując stawkę podstawową 23%. Pod koniec września ustalił, iż dla wykonanej usługi należało zastosować stawkę obniżoną 8%. 27.09.2023 r. wystawił fakturę korygującą i wysłał ją drogą mailową do nabywcy. W mailu zawarł informację, iż brak sprzeciwu wobec wystawionej korekty (w ciągu 3 dni dni od daty wysłania korekty), będzie oznaczał jej akceptację. W dniu upływu 3 dniowego terminu (30.09.2023 r.) sprzedawca zwrócił nabywcy kwotę VAT. Nabywca po otrzymaniu faktury korygującej oraz kwoty zwrotu, nie kontaktował się ze sprzedawcą.

W celu wystawienia faktury korygującej sprzedawca ustawia miesiąc księgowy wrzesień, a następnie w zakładce Faktury ➡ Lista faktur na liście faktur z lipca odnajduje wystawioną fakturę. Otwiera ją wybierając jej numer, a następnie wybiera funkcję wystaw korektę.

Na formularzu korekty jako powód wybiera pomyłki co do ceny, stawki, kwoty lub pozycji faktury. W części Pozycje faktury – powinno być w polu stawki VAT wybiera właściwą stawkę VAT (8%) oraz zmienia kwotę brutto na kwotę uwzględniającą nową stawkę VAT (w związku z tym, iż kwota VAT wynikająca z korekty zostanie zwrócona nabywcy). Sprzedawca oznacza również pole Spełniono warunki korekty do daty wystawienia, zakłada bowiem, iż do końca miesiąca września będzie posiadał wymagane przepisami dokumenty.

W momencie zatwierdzenie dokumentu zostanie wyświetlony komunikat wskazujący na sposób ujęcia korekty w ewidencjach: “Faktura korygująca została zaksięgowana w Ewidencji przychodów w okresie 07 / 2023. Proszę ponownie wyliczyć podatek dochodowy za ten okres.”

Powyższy komunikat wskazuje, iż w związku z przyczyną korekty (pomyłka co do stawki VAT) została ona ujęta w ewidencji przychodów w miesiącu ujęcia dokumentu pierwotnego.

W analizowanym przypadku – korekta w ewidencji przychodów jest zerowa. Jej ujęcie w dacie wystawienia nie ma wpływu na rozliczenia podatkowe.

W przypadku gdyby sprzedawca nie zwracał nabywcy kwoty VAT (kwota brutto byłby niezmienna), wówczas korekta spowodowałaby zwiększenie przychodu. W związku z powyższym zostałaby ujęta w miesiącu lipcu. W ewidencji sprzedaży VAT korekta została ujęta w dacie wystawienia – w związku z tym, że jest to korekta zmniejszająca kwotę VAT i zaznaczone zostało pole Spełniono warunki korekty do daty wystawienia.

Korekta w ewidencji sprzedaży VAT miesiąca września będzie widoczna następująco:

Przykład 20. Błędna data sprzedaży

Użytkownik – czynny podatnik podatku VAT 10.08.2023 r. wystawił fakturę sprzedaży, na której wskazał datę sprzedaży taką samą jak datę wystawienia. Fakturę wraz z towarem wysłał do nabywcy w sierpniu.

- Korekta przed złożeniem pliku JPKV7

- usuwa fakturę wystawioną w miesiącu księgowym sierpniu,

- wystawia fakturę ponownie (z tym samym numerem i pozostałymi danymi) ale właściwą datę sprzedaży.