Od 1 października 2020 roku obowiązuje nowy plik JPK z deklaracją, zwany JPK_V7M lub JPK_V7K. Od tego samego dnia zostaje zlikwidowana deklaracja VAT-7, a dane które dotychczas sie w niej znajdowaly zostaną uwzględnione w nowym pliku JPK. Piewsze złożenie nowego pliku JPK następuje do 25.11.2020 za miesiąc październik 2020.

W pliku JPK_V7 będą wykazywane dodatkowe oznaczenia transakcji takie jak:

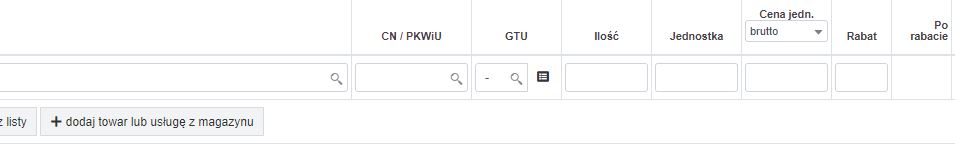

- kody GTU (Grupa Towarowo-Usługowa),

Przedsiębiorca powinien dokonać wyboru klasyfikacji samodzielnie. Serwis ifirma.pl nie udziela informacji w zakresie prawidłowości klasyfikacji. Pomocny będzie tutaj artykuł.

Kiedy przedsiębiorca nie jest w stanie przypisać sprzedaży do żadnego z grupowań należy wybrać przy GTU opcję: BRAK – Towar / usługa nie należą do żadnej z grup.W przypadku dalszych wątpliwości co do przyjętej klasyfikacji, można również wystąpić z wnioskiem o wydanie wiążącej informacji stawkowej WIS – dla potrzeb podatku od towarów i usług (VAT). Więcej informacji o zmianach w klasyfikacji znajduje się na Portalu Podatkowym.

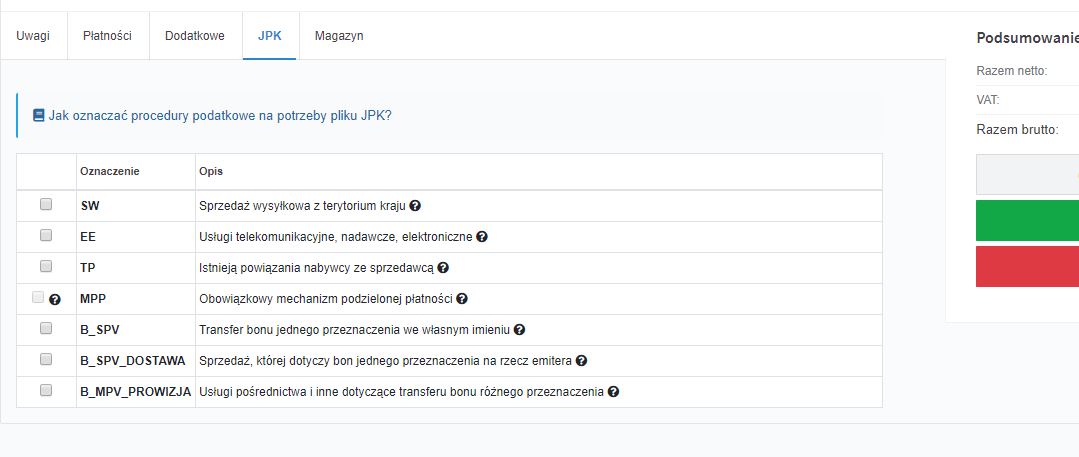

- oznaczenia procedur.

Informacje te należy zaznaczyć na poziomie wystawiania faktury w serwisie ifirma, aby mogły zostać poprawnie zaimportowane do nowego pliku JPK.

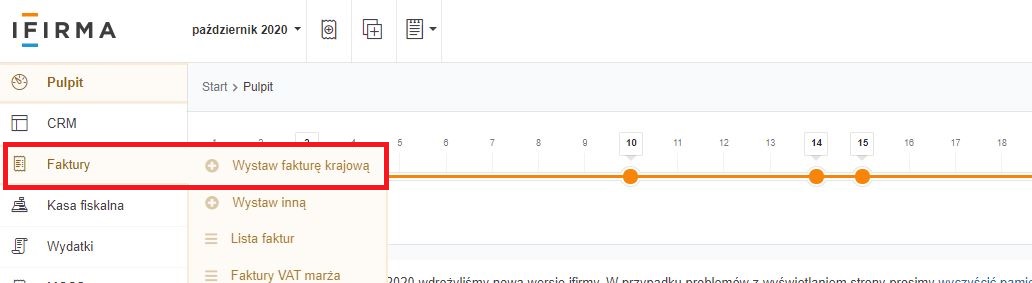

W celu wystawienia dokumentu sprzedaży wybieramy w serwisie zakładkę Faktury i następnie odpowiedni rodzaj faktury. Sposób księgowania faktury jest zależny od typu wybranego formularza.

Krajowa sprzedaż towarów i usług na fakturę VAT

Od stycznia 2014 r. ogólną zasadą jest, że fakturę wystawia się nie później niż 15 dnia od zakończenia miesiąca, w którym dokonano dostawy towaru lub wykonano usługę.

W celu wystawienia takiej faktury należy wybrać zakładkę:

- Faktury ➡ Wystaw fakturę krajową.

Faktura jest rozliczana w KPiR oraz ewidencji sprzedaży VAT w dacie sprzedaży.

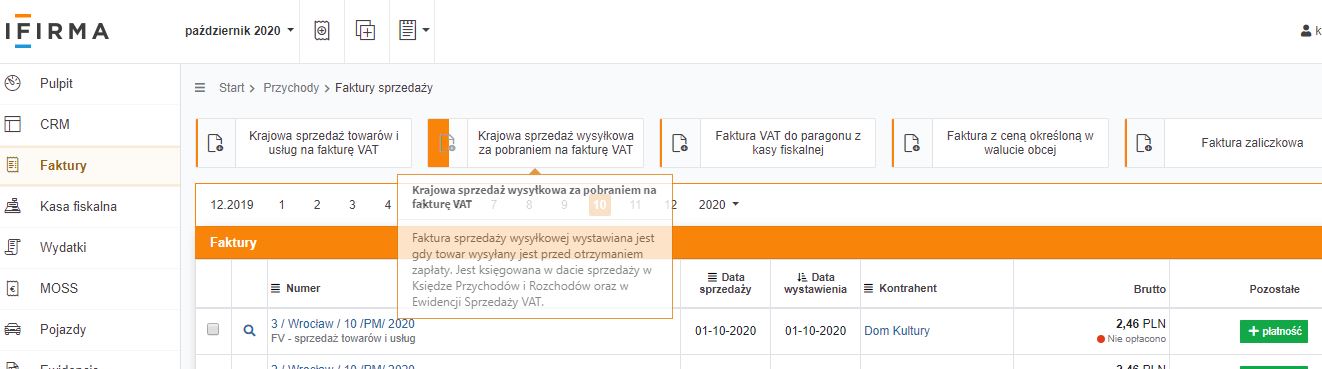

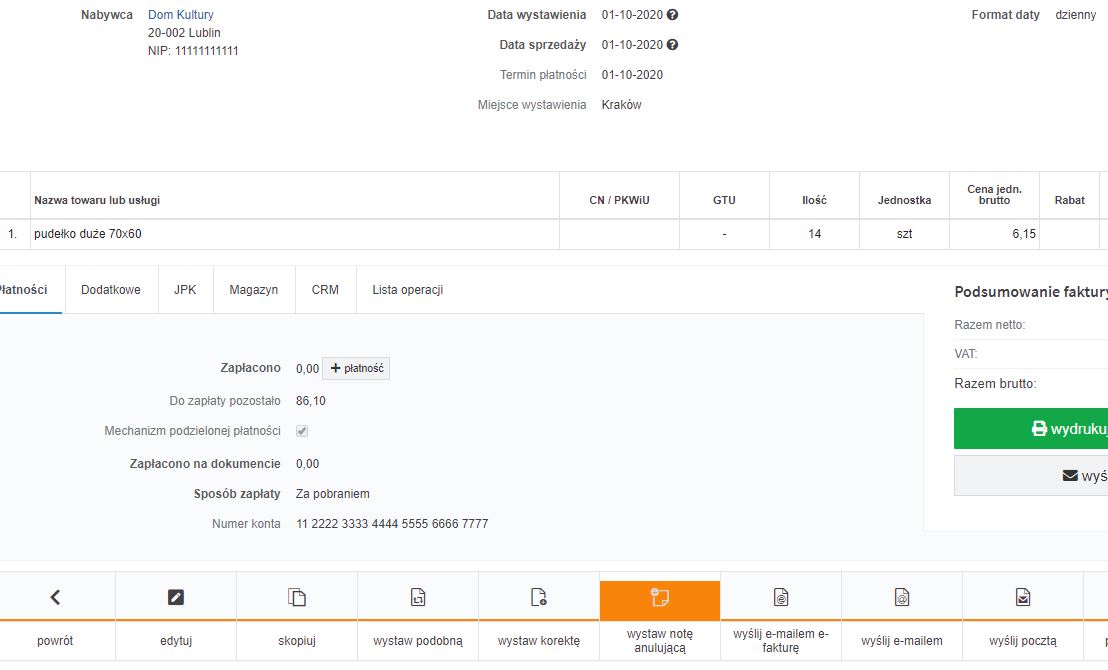

Sprzedaż wysyłkowa za pobraniem na fakturę

Ten rodzaj faktury wybieramy w sytuacji, gdy wysyłka towaru następuje przed otrzymaniem zapłaty. Fakturę można wystawić do 15-stego następnego miesiąca (zgodnie z zasadą ogólną).

W celu wystawienia takiej faktury należy wybrać zakładkę:

- Faktury ➡ Lista faktur ➡ Krajowa sprzedaż wysyłkowa za pobraniem na fakturę VAT.

Faktura jest rozliczana w KPiR oraz ewidencji sprzedaży VAT w dacie sprzedaży.

Dla tego formularza faktury została stworzona dodatkowa opcja wystaw notę anulującą, która jest dostępna na samym dole w szczegółach faktury.

Korzystamy z tej opcji, jeśli została już wystawiona faktura i transakcja nie doszła do skutku – towar wysłany za zaliczeniem pocztowym nie został odebrany przez klienta. Na podstawie wystawionej noty powstają odpowiednie zapisy w ewidencjach.

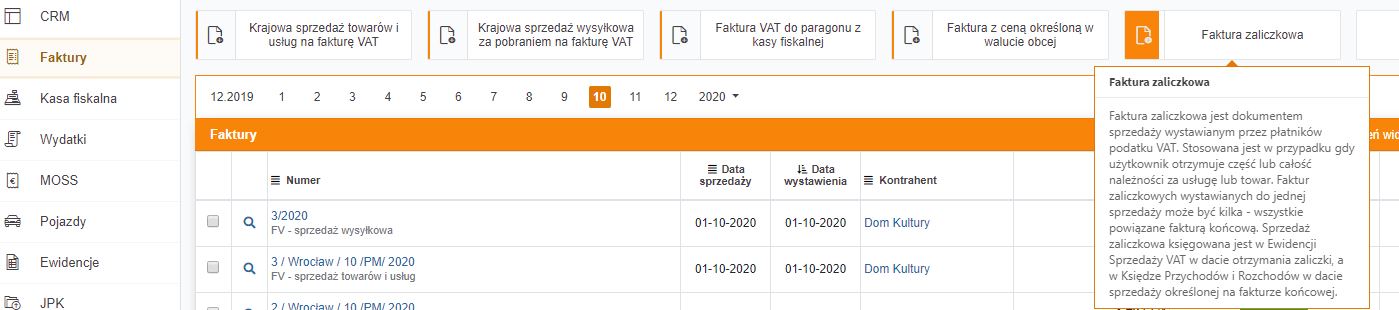

Faktura zaliczkowa

Jeżeli przed dokonaniem dostawy towaru lub wykonaniem usługi otrzymano całość lub część zapłaty (zaliczkę), to fakturę zaliczkową wystawia się nie później niż 15. dnia miesiąca następującego po miesiącu, w którym otrzymano powyższą zapłatę.

W celu wystawienia takiej faktury należy wybrać zakładkę:

- Faktury ➡ Lista faktur ➡ Faktura zaliczkowa.

Faktura jest wykazywana tylko w ewidencji sprzedaży VAT w dacie otrzymania zaliczki.

Kwota netto z faktury zaliczkowej księgowana jest w KPiR w dacie wystawienia faktury końcowej.

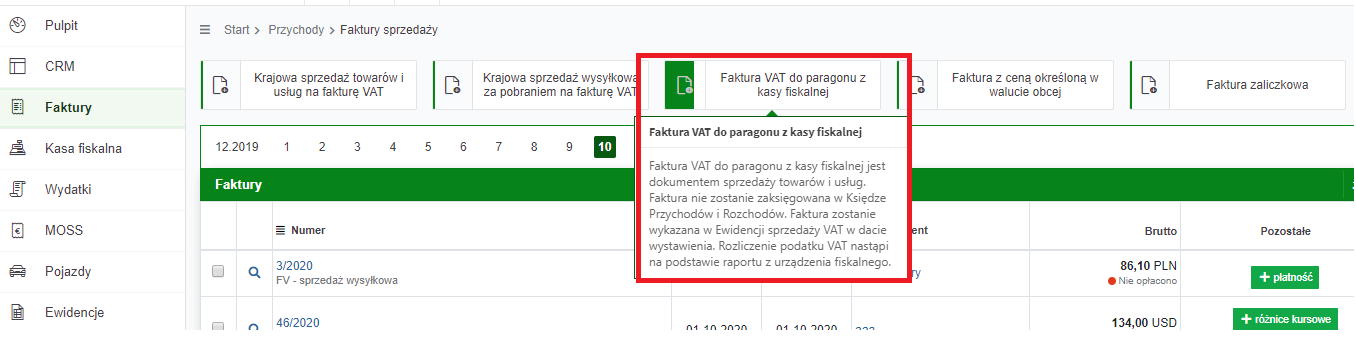

Faktura do paragonu

W celu wystawienia takiej faktury należy wybrać zakładkę:

- Faktury ➡ Lista faktur ➡ Faktura VAT do paragonu z kasy fiskalnej.

Sprzedawca ma obowiązek wystawić fakturę do paragonu na żądanie osoby fizycznej, jeśli zgłosi ona swoje żądanie nie później niż w terminie 3 miesięcy – licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty.

Termin na wystawienie takiej faktury jest dwojaki i zależy od momentu zgłoszenia żądania wystawienia faktury od nabywcy:

- gdy żądanie wystawienia faktury zgłoszono w miesiącu sprzedaży/otrzymania zapłaty – fakturę wystawiamy najpóźniej do 15-stego następnego miesiąca (tj. wg zasady ogólnej),

- gdy żądanie wystawienia faktury zgłoszono po zakończeniu miesiąca sprzedaży/otrzymania zapłaty – fakturę wystawiamy najpóźniej do 15 dnia od zgłoszenia żądania.

Wystawiona faktura nie jest księgowana, przychód jest księgowany na podstawie wydruków z kasy.

Od 1 października 2020 r. w związku z wprowadzeniem nowego Pliku JPK_V7. Faktura do paragonu z kasy fiskalnej powinna zostać oznaczona jako FP w ewidencji sprzedaży VAT (to jedno z nowych oznaczeń dokumentów w ewidencji sprzedaży VAT, związane z nowym JPK).

W serwisie Ifirma, oznaczenie to będzie generowane automatycznie.

Więcej na temat nowego JPK, tutaj.

Faktura na usługi budowlane

Ten formularz faktury od 2014 przeznaczony jest tylko dla sprzedaży na rzecz podatników i osób prawnych niebędących podatnikami. W przypadku sprzedaży na rzecz osób fizycznych należy skorzystać z formularza faktury krajowej sprzedaży na fakturę VAT.

Obowiązek podatkowy w podatku VAT powstaje z chwilą wystawienia faktury, o ile faktura zostanie wystawiona terminowo – nie później niż 30. dnia od dnia wykonania usługi. Jeżeli podatnik nie wystawi faktury, bądź też wystawi ją z opóźnieniem, to obowiązek podatkowy powstaje w 30. dniu od dnia wykonania usługi.

Fakturę wystawiamy w zakładce Faktury ➡ pozostałe rodzaje ➡ Faktura na usługi budowlane.

Faktura jest księgowana w dacie sprzedaży w Księdze Przychodów i Rozchodów, a w ewidencji VAT w dacie wystawienia.

Wystawiając powyższe dokumenty sprzedaży (wymienione w pkt. 1 – 5) należy ustawić w serwisie miesiąc księgowy zgodny z datą sprzedaży (dostawy).

Data wystawienia faktury nie musi być zgodna z ustawionym miesiącem księgowym.

Szczególne przypadki

Fakturę wystawia się nie później niż:

- 30. dnia od dnia wykonania usługi budowlanej lub budowlano-montażowej;

- 60. dnia od dnia dostawy książek drukowanych (PKWiU ex 58.11.1) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów, drukowanych (PKWiU ex 58.13.1 i PKWiU ex 58.14.1);

- 90. dnia od dnia wykonania czynności polegających na drukowaniu książek (PKWiU ex 58.11.1) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów (PKWiU ex 58.13.1 i PKWiU ex 58.14.1), z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług;

- z upływem terminu płatności – w przypadku:

- telekomunikacyjnych,

- wymienionych w poz. 140-153, 174 i 175 załącznika nr 3 do ustawy,

- najmu, dzierżawy, leasingu lub usług o podobnym charakterze,

- ochrony osób oraz usług ochrony, dozoru i przechowywania mienia,

- stałej obsługi prawnej i biurowej,

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

- z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług.

a) dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

b) świadczenia usług:

Obowiązek podatkowy w podatku VAT dla przypadków wymienionych w pkt. 4 powstaje z chwilą wystawienia faktury. Dodatkowo dla usług z podpunktu 4 również z datą wystawienia, nie później jednak niż z upływem terminu płatności.

Wystawiając dokumenty sprzedaży dla usług/dostaw wskazanych w tym punkcie, poza usługami budowlanymi i budowlano-montażowymi należy ustawić w serwisie miesiąc księgowy zgodny z datą wystawienia i wybrać opcję Faktury ➡ pozostałe rodzaje ➡ faktura krajowa ze szczególnym obowiązkiem podatkowym.

Faktura jest księgowana w ewidencji sprzedaży VAT w dacie wystawienia (można zmienić datę księgowania w ewidencji podczas wystawiania faktury). Na potrzeby podatku dochodowego faktura jest księgowana w dacie sprzedaży.

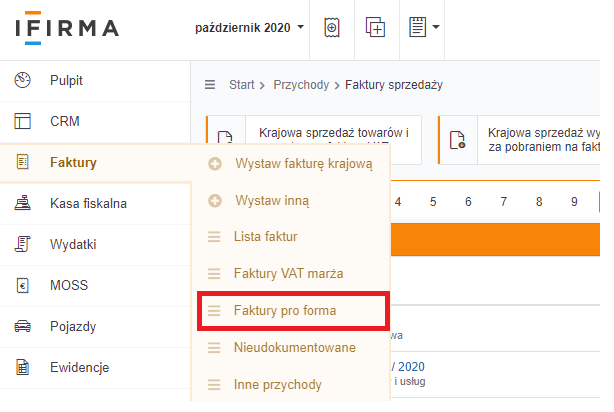

Faktury wystawiane z góry

Faktury możemy również wystawić przed dokonaniem sprzedaży (faktury wystawiane z góry). Nie mogą być one jednak wystawione wcześniej niż 30. dnia przed:

- dokonaniem dostawy towaru lub wykonaniem usługi;

- otrzymaniem, przed dokonaniem dostawy towaru lub wykonaniem usługi, całości lub części zapłaty.

Przepis ten nie dotyczy przypadków szczególnych (wymienionych wyżej).

Takich faktur nie można wystawić w serwisie. Polecamy skorzystanie z faktur pro forma w zakładce Faktury ➡ Faktury pro forma zamiast faktur sprzedaży wystawianych z góry.

Faktura pro forma jest jedynie rodzajem oferty handlowej, nie jest ona dokumentem księgowym i nie jest ujmowana w ewidencjach. Natomiast wystawienie faktury przed dokonaniem sprzedaży wywołuje skutki podatkowe.

Wystawianie pierwszej faktury w systemie IFIRMA – video krok po kroku:

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju