-

1. Zasady składania plików JPK od października 2020 r.

2. Elementy pliku JPKV7

3. Korygowanie pliku JPKV7

4. Pytania związane z plikiem JPKV7

-

4.1 Kiedy JPK należy wysłać w formie korekty?

4.2 Jak wypełnić plik JPK_VAT z deklaracją, gdy ewidencja i deklaracja nie zawiera w danym okresie żadnych wpisów?

4.3 Którą strukturę JPK_VAT należy użyć do korekty JPK_VAT dotyczącej pliku sprzed obowiązywania obecnych przepisów?

4.4 Czy w okresie zawieszenia działalności trzeba przesyłać JPK_VAT

4.5 Czynny podatnik VAT wykonuje tylko czynności zwolnione z podatku. Czy musi wysyłać JPK_VAT z deklaracją?

1. Zasady składania plików JPK od października 2020 r.

Ustawa z 4 lipca 2019 r. o zmianie ustawy o podatku od towarów i usług oraz innych ustaw wprowadziła zmiany w treści art. 99 oraz art. 109 ustawy o podatku od towarów i usług.

W wyniku zmiany brzmienia powyższych przepisów czynni podatnicy podatku VAT:

- mają obowiązek prowadzenia ewidencji zawierającej dane pozwalające na prawidłowe rozliczenie podatku i sporządzenie informacji podsumowującej. Ustawodawca określił dane jakie ma zawierać ewidencja bezpośrednio w treści ust. 3 wskazanego przepisu. Dodatkowo zakres wymaganych danych został uszczegółowiony w Rozporządzeniu Ministra Finansów, Inwestycji i Rozwoju z dnia 15 października 2019 r. w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług (Dz. U. 2019 poz. 1988). Pierwotna wersja rozporządzenia była wielokrotnie nowelizowana.

- mają obowiązek przesyłać prowadzoną ewidencję za każdy miesiąc w terminie złożenia miesięcznej deklaracji VAT. Ewidencja przesyłana jest łącznie z deklaracją w formacie nowego pliku JPK_VAT. Podatnicy rozliczający się miesięcznie składają plik JPK zawierający zarówno dane z deklaracji jak i ewidencje VAT (JPK_V7M). Podatnicy rozliczający się kwartalnie za dwa pierwsze miesiące kwartału składają plik JPK zawierający jedynie dane z ewidencji VAT, plik JPK_V7K za trzeci miesiąc zawierać będzie dane z ewidencji VAT za ten miesiąc oraz dane z deklaracji kwartalnej.

- mają obowiązek skorygować przesłaną ewidencje w terminie 14 dni od stwierdzenia, że złożona wcześniej ewidencja zawiera błędy lub dane niezgodne z rzeczywistością lub zmiany danych w złożonej ewidencji.

- składają deklaracje VAT zgodnie ze wzorem dokumentu elektronicznego, obejmującego zarówno deklaracje jak i ewidencje, zgodnie z danymi wymaganymi na podstawie art. 109 ust. 3 ustawy o VAT.

Wysyłka nowych plików JPK odbywa się za pomocą środków komunikacji elektronicznej.

Podsumowując podatnicy VAT czynni mają obowiązek prowadzić ewidencję VAT zgodnie z nowymi wymogami, a także składać ją wraz z deklaracją VAT w formie nowego pliku JPK (JPK_V7M dla rozliczenia miesięcznego oraz JPK_V7K dla rozliczenia kwartalnego). Powyższe obowiązki dotyczą rozliczeń począwszy od października 2020 r. Oznacza to, iż pierwszy raz podatnicy pliki JPK zawierające zarówno deklarację jak i ewidencję, mieli obowiązek złożyć w terminie do 25.11.2020 r. Podatnicy rozliczający się kwartalnie we wskazanym terminie składali nowy plik JPK zawierający jedynie część ewidencyjną.

Bez zmian natomiast składane są deklaracje VAT takie jak np. VAT-8 czy VAT-9M.

Najważniejsze zmiany w zakresie prowadzenia ewidencji VAT, z uwzględnieniem kolejnych nowelizacji rozporządzenia, przedstawia poniższa tabela.

| Zmiana | |

| Ewidencja zakupów VAT | Obowiązek oznaczania dokumentów zakupu w przypadku kiedy podatek naliczony dotyczy importu towarów, w tym importu rozliczanego zgodnie z art. 33a ustawy o VAT. |

| Obowiązek ujmowania bezpośrednio w ewidencji VAT korekt podatku naliczonego o których mowa w art. 90a – 90c i 91 ustawy o VAT, w podziale na korekty dotyczące środków trwałych i pozostałych nabyć. Wskazane korekty dotyczą np. rocznych korekt VAT u podatników prowadzących sprzedaż opodatkowaną i zwolnioną, a także korekt VAT w momencie sprzedaży samochodów osobowych. | |

| W przypadku wystąpienia w danym okresie sprzedaży w ramach procedury VAT marża (towary używane lub usługi turystyczne) obowiązek ujmowania w ewidencji sprzedaży VAT informacji o zakupach dokonanych w związku z tą sprzedażą. Podatnik, który np. w październiku dokona sprzedaży rzeczy używanej w ramach procedury VAT marża, będzie ujmował w ewidencji sprzedaży VAT zakup rzeczy, którą sprzedał wystawiając fakturę VAT marża. |

|

Obowiązek oznaczania dokumentów zakupu za pomocą dodatkowych oznaczeń takich jak:

Jeśli dla dokumentu ujętego w ewidencji zakupów VAT powyższe oznaczenia nie mają zastosowania nie stosuje się ich. |

|

| Ewidencja sprzedaży VAT | Obowiązek oznaczania dokumentów sprzedaży oznaczeniami GTU od GTU_01 do GTU_13. Oznaczenia nie stosujemy do zbiorczych dokumentów np. raportów z kasy fiskalnej czy sprzedaży nieudokumentowanej fakturami, a także zapisów dotyczących rozliczenia podatku należnego przez nabywcę (np. importu usług). Nie są one stosowane również w przypadku ujmowania w ewidencji zakupów VAT pozycji dotyczących ulgi na złe długi po stronie sprzedawcy. Obowiązek ten dotyczy także faktur np. wystawianych przed 01.10.2020 r. a ujmowanych w ewidencji od października 2020 czy korekt wystawianych od października 2020 r. do faktur wystawionych przed tym okresem. |

| Obowiązek oznaczania dokumentów sprzedaży odpowiednim kodem procedury jeśli będzie miał zastosowanie dla danej transakcji. Kody procedur wskazane zostały w § 10 ust. 4 wskazanego wcześniej rozporządzenia. Obejmują one oznaczenia takiej jak: WSTO_EE, TP, TT_WNT, TT_D, MR_T, MR_UZ, I_42, I_63, B_SPV, B_SPV_DOSTAWA, B_MPV_PROWIZJA, IED. | |

| Obowiązek oznaczenia dokumentów sprzedaży za pomocą jednego ze wskazanych typów takich jak: WEW, FP, RO. Zgodnie z broszurą informacyjną Ministerstwa Finansów

Podaje się przez wybór odpowiedniego oznaczenia, tylko w przypadku wystąpienia w danym okresie rozliczeniowym określonego dowodu: RO – w przypadku dokumentu zbiorczego wewnętrznego zawierającego informację o sprzedaży z kas rejestrujących; WEW – w przypadku dokumentu wewnętrznego; przykład: przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa, dokument zbiorczy dotyczący sprzedaży na rzecz osób fizycznych nieewidencjonowanej przy użyciu kasy rejestrującej; FP – w przypadku faktury, o której mowa w art. 109 ust. 3d ustawy. (faktura do paragonu). W przypadku braku wymienionych oznaczeń – pole pozostaje puste. |

|

Obowiązek ujęcia bezpośrednio w ewidencji zapisów dotyczących:

|

|

| W przypadku wystawienia w danym okresie faktury do paragonu z kasy fiskalnej (w tym także na rzecz firmy) ujęcie jej następuje w okresie wystawienia. Faktura taka nie powiększa wartości sprzedaży za dany okres. |

Dane ujęte w ewidencji VAT, przedsiębiorca przesyła do urzędu skarbowego za pośrednictwem Ministerstwa Finansów w ramach składanego pliku JPK.

2. Elementy pliku JPKV7

Nowy plik JPK składa się z następujących części:

- nagłówka – zawierającego dane dotyczące okresu, za jaki będzie składany plik, celu złożenia, urzędu skarbowego, do którego adresowana będzie deklaracja czy daty złożenia.

- podmiotu (Podmiot1) – zawierającej informacje, które charakteryzują podmiot składający plik JPK_V7M/JPK_V7K np. nr NIP, nazwa/imię i nazwisko, data urodzenia, a także dane kontaktowe jak adres mailowy (informacja obowiązkowa w pliku) i nr telefonu.

- części deklaracyjnej (Deklaracja) – zawierającej dane niezbędne do obliczenia wysokości podatku należnego, obliczenia wysokości podatku naliczonego, obliczenia wysokości podatku lub zwrotu podatku wraz z oznaczeniem sposobu dokonania tego zwrotu oraz pouczenia podatnika.

- części ewidencyjnej (Ewidencja) – zawiera dane z ewidencji sprzedaży i zakupów VAT zawarte w prowadzonej przez podatnika ewidencji.

3. Część deklaracyjna nowego pliku JPK zawiera sumaryczne wartości np. kwot sprzedaży przy określonych stawkach. Jej układ jest analogiczny jak dotychczas składanej deklaracji VAT-7/VAT-7K. Tak jak obecnie w deklaracji VAT tak i w części deklaracyjnej nowego pliku JPK_V7M/JPK_V7K poza wartościami dotyczącymi sprzedaży i zakupu wykazanymi w części ewidencyjnej pojawiają się dodatkowo:

- dane o skorzystaniu przez podatnika z ulgi na kasę,

- kwota nadwyżki z poprzedniej deklaracji, kwota do przeniesienia na kolejny okres a także oznaczenia pozwalające na przekazanie nadwyżki podatku VAT z deklaracji do zwrotu w wybranym przez podatnika okresie. W odróżnieniu od poprzedniej deklaracji VAT w części deklaracyjnej nowego pliku JPK podatnik może oznaczyć, iż nadwyżka podatku VAT ma zostać zaliczona na poczet przyszłych zobowiązań podatkowych wraz ze wskazaniem rodzaju zobowiązania,

- oznaczenia wskazujące na wykonywanie szczególnych czynności np. o których mowa w art. 120 ust. 4 i 5 (sprzedaż w ramach procedury VAT marża dla towarów używanych) czy o których mowa w art. 119 (świadczenie usług turystycznych opodatkowanych na zasadzie marży),

- oznaczenie o skorzystaniu z obniżenia podatku, o którym mowa w art. 108d (w przypadku zapłaty zobowiązania podatkowego przed terminem z rachunku VAT),

- zbiorcze kwoty netto i VAT w przypadku, kiedy podatnik jako wierzyciel skorzystał z ulgi na złe długi o której mowa w art. 89a ust. 1 ustawy o VAT. Pola tego nie było w dotychczasowej deklaracji VAT,

- zbiorcze kwoty netto i VAT, o których mowa w art. 89b ust. 1 oraz 4 ustawy o VAT, czyli korekty wykazywanej przez dłużnika w przypadku braku zapłaty w terminie 90 dni od terminu płatności oraz późniejszego zwiększenia podatku naliczonego po zapłacie,

- uzasadnienie przyczyny korekty, w przypadku, kiedy podatnik koryguje wcześniej składany plik obejmujący korektę części deklaracyjnej.

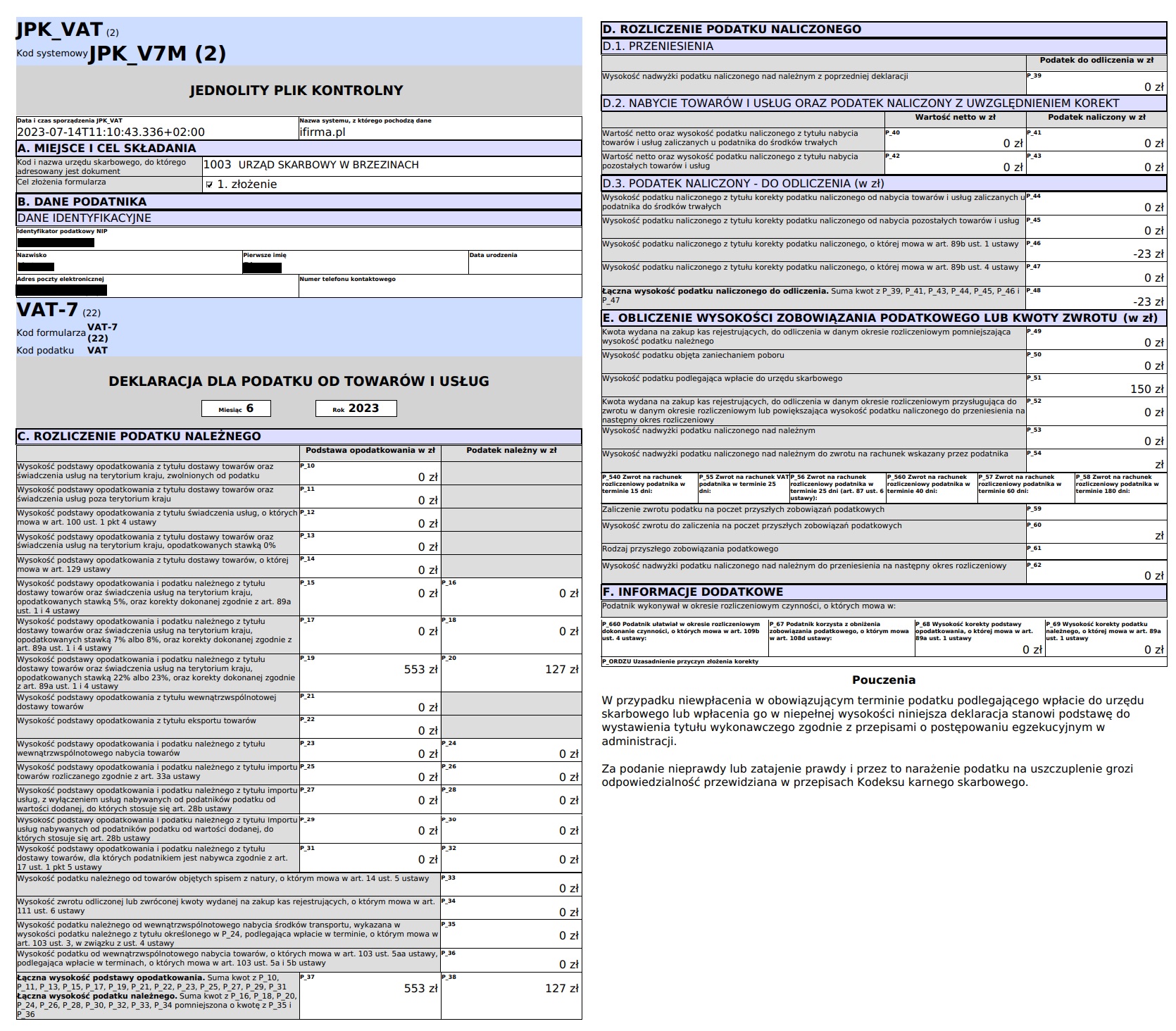

Poniżej graficzna prezentacja części deklaracyjnej pliku JPK_V7 dostępna dla Użytkowników serwisu ifirma.pl

4. Część ewidencyjna nowego pliku JPK ma analogiczny układ jak poprzednio składany plik JPK_VAT. Poza danymi o zakupach i sprzedaży, w odróżnieniu od poprzednio składanego pliku zawiera dodatkowo (poza elementami wskazanymi w tabeli) takie dane jak:

- dodatkowe oznaczenie (pole KorektaPodstawyOpodat) w przypadku skorzystania przez sprzedawcę z ulgi na złe długi. Oznaczenie to stosowane jest zarówno w przypadku wykazania podatku należnego z kwotą ujemną (brak zapłaty) oraz z kwotą dodatnią (otrzymanie zapłaty po skorzystaniu z ulgi na złe długi),

- kwotę brutto sprzedaży dokonanej przez podatnika w ramach procedury VAT marża. W pliku JPK_VAT składanym za okresy do września 2020 r. w przypadku sprzedaży w ramach procedury VAT marży wykazywane były jedynie kwoty marży – netto oraz VAT od marży. W tym miejscu warto przypomnieć, iż ewidencja zakupów VAT w przypadku sprzedaży dokonywanej w ramach procedury VAT marża będzie zawierać także informacje o zakupach związanych z wykazaną w danym okresie sprzedażą.

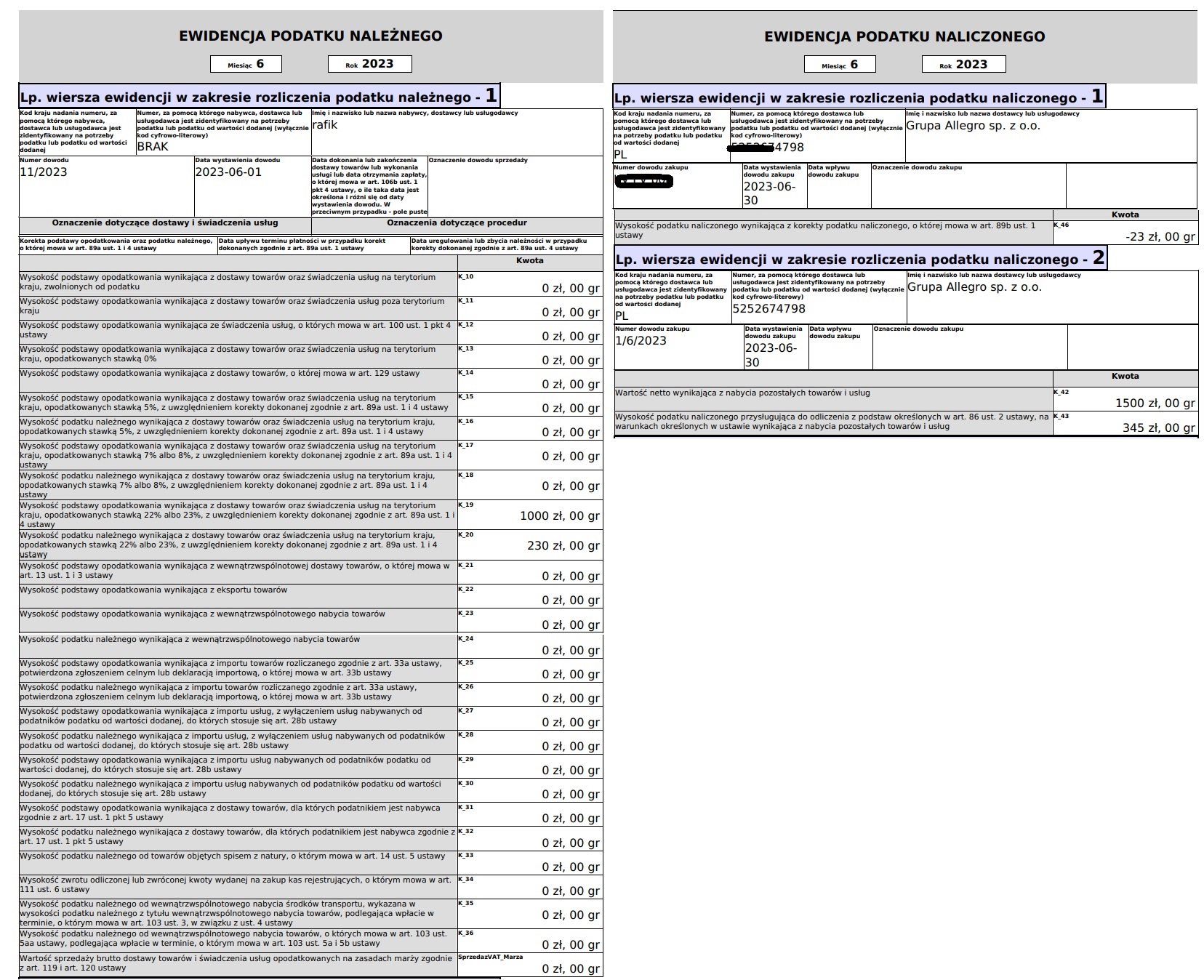

Poniżej graficzna prezentacja części ewidencyjnej pliku JPKV7 dostępnego w serwisie ifirma.pl.

Graficzna prezentacja części ewidencyjnej pliku JPKV7 pokazuje odrębnie dane poszczególnych pozycji ewidencji zakupów i sprzedaży VAT wraz z wykazaniem kwot, wskazaniem pól, w których kwoty są wykazane oraz dodatkowymi oznaczeniami, jeśli mają zastosowanie.

3. Korygowanie pliku JPKV7

W związku, z tym iż nowy plik JPK obejmuje oddzielnie część ewidencyjną i część deklaracyjną inaczej wygląda jego korygowanie, w zależności od tego, w której z tych części został popełniony błąd. W przypadku kiedy, korekta dotyczy:

- części deklaracyjnej – w przesyłanym pliku poza nagłówkiem i podmiotem uzupełniona będzie część deklaracyjna bez ewidencyjnej.

- części ewidencyjnej – w przesyłanym pliku poza nagłówkiem i podmiotem uzupełniona będzie część ewidencyjna bez deklaracyjnej.

- części deklaracyjnej i ewidencyjnej – w przesyłanym pliku uzupełnione będą wszystkie jego elementy czyli nagłówek, podmiot, deklaracja i ewidencja.

Instrukcja przygotowania i wysyłki korekty pliku JPKV7 w serwisie ifirma.pl dostępna jest tutaj.

4. Pytania związane z plikiem JPKV7

4.1 Kiedy JPK należy wysłać w formie korekty?

Korektę pliki JPKV7 składamy w przypadku kiedy wcześniej złożony plik zawierał błędne dane. Możliwe jest skorygowanie tylko części ewidencyjnej pliku, tylko części deklaracyjnej lub obu równocześnie.

Część deklaracyjną pliku korygujemy zawsze, jeśli zmiana wpływa na kwoty wykazane w części deklaracyjnej – zarówno w zakresie ich wielkości jak i pól, w których zostały ujęte.

Z kolei część ewidencyjną korygujemy w przypadku:

- zmiany kwot wykazanych w ewidencji (np. dodanie brakujących zapisów czy ich zmiana) lub pól, w których kwoty są ujęte w ewidencjach,

- zmiany oznaczeń dodatkowych wprowadzonych w ewidencji (np. uzupełnienie brakującego kodu GTU czy oznaczeń dotyczących procedur szczególnych),

- zmiany danych kontrahentów, wykazanych w ewidencji zakupów i sprzedaży VAT (np. zmiana nr NIP czy nazwy kontrahenta w przypadku konieczności wystawienia korekty na dane formalne).

W przypadku składania JPK po raz pierwszy należy zaznaczyć pole „złożenie” (wartość „1”.)

Natomiast wartość „2” (korekta) należy wypełnić w przypadku przesyłania korekty dotychczas złożonego pliku, niezależnie czy korekta dotyczy części deklaracyjnej, ewidencyjnej, czy deklaracji z ewidencją. Każdy przesyłany plik będący korektą powinien przyjmować w polu „CelZlozenia”: wartość „2” – korekta.

4.2 Jak wypełnić plik JPK_VAT z deklaracją, gdy ewidencja i deklaracja nie zawiera w danym okresie żadnych wpisów?

Jeżeli w danym okresie nie dokonano żadnej transakcji, która miała wpływ na ewidencję, a tym samym na deklarację, należy złożyć tzw. „zerowy” JPK_VAT. Czyli w odpowiednich polach; LiczbaWierszySprzedazy, PodatekNalezny, LiczbaWierszyZakupów, PodatekNaliczony, P_38 – łączna wysokość podatku należnego, P_51 – wysokość podatku podlegająca wpłacie do urzędu skarbowego – wpisać “0”.

4.3 Którą strukturę JPK_VAT należy użyć do korekty JPK_VAT dotyczącej pliku sprzed obowiązywania obecnych przepisów?

Wszystkie okresy sprzed dnia wejścia w życie nowego JPK_VAT, czyli przed 1 października 2020 należy skorygować przy użyciu struktury JPK_VAT(3). Na przykład składając w grudniu 2020 r. korektę JPK_VAT za luty 2020 r. należy użyć JPK_VAT(3). Oznacza to, że korekty należy dokonywać korzystając z wersji, która była zastosowana do pierwotnego rozliczenia.

Również deklaracje VAT-7/VAT-7K złożone za okres do 09/2020 korygowane będą na dotyczasowych zasadach.

4.4 Czy w okresie zawieszenia działalności trzeba przesyłać JPK_VAT

W sytuacji nieprowadzenia zapisów w ewidencji VAT, nie ma obowiązku przesyłania JPK_VAT z deklaracją za okresy zawieszenia.

Jednak w sytuacjach, gdy pomimo zawieszenia działalności, uzupełniana jest ewidencja (np. wewnątrzwspólnotowe nabycie towarów, import usług), należy wysyłać JPK_VAT z deklaracją.

Jeżeli w okresie zawieszenia działalności gospodarczej wystąpiły czynności zwolnione z podatku VAT – nie ma obowiązku składania JPK_VAT z deklaracją za ten okres. Tę sprzedaż należy wykazać w pierwszym pliku JPK_VAT z deklaracją, składanym po odwieszeniu działalności.

W przypadku dokonania zakupów w trakcie zawieszonej działalności również nie ma obowiązku wysyłania JPK_VAT z deklaracją. Odliczenia można dokonać w JPK_VAT składanym za pierwszy okres rozliczeniowy po odwieszeniu.

4.5 Czynny podatnik VAT wykonuje tylko czynności zwolnione z podatku. Czy musi wysyłać JPK_VAT z deklaracją?

Tak, ale tylko wówczas jeśli jest zarejestrowany jako podatnik VAT czynny.

Przedsiębiorca, wykonujący jedynie czynności zwolnione i korzystający ze zwolnienia przedmiotowego z VAT, który dokonał zgłoszenia rejestracyjnego widnieje w wykazie podatników VAT jako podatnik VAT zwolniony – nie ma obowiązku składania plików JPK.

Zachęcamy do zapoznania się z odpowiedziami na najczęściej pojawiające się pytania opublikowanymi przez Ministerstwo Finansów.

Autor: Katarzyna Kisiel – ifirma.pl