Jeżeli w danym okresie rozliczeniowym wystąpi nadwyżka podatku naliczonego (od zakupu) nad należnym (od sprzedaży), użytkownik może przenieść ją na kolejny okres rozliczeniowy (serwis przenosi kwotę automatycznie) lub wystąpić o jej zwrot (zmiany dokonujemy ręcznie).

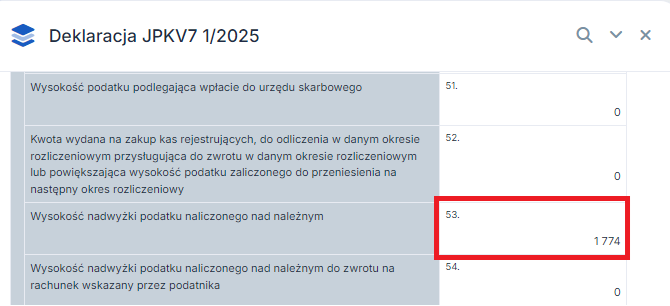

Nadwyżkę podatku naliczonego nad należnym obserwujemy w polu 53.

1. Kiedy można skorzysta?

O zwrot VAT w terminie 60 dni może wystąpić przedsiębiorca, który dokonywał:

- sprzedaży opodatkowanej w kraju,

- czynności wymienionych w art. 86 ust. 8 pkt 1 ustawy o VAT, tj. dostawy towarów lub świadczenia usług poza terytorium kraju, gdy w związku z tym świadczeniem przysługiwało prawo do odliczenia VAT.

Jest to termin podstawowy.

Termin może zostać przedłużony, jeżeli przedsiębiorca nie złoży wraz z wnioskiem zabezpieczenia majątkowego, np. poręczenia banku. Rodzaj możliwych zabezpieczeń majątkowych wymienione są w art. 87 ust. 4a ustawy o VAT.

Złożenie takiego zabezpieczenia daje gwarancję otrzymania zwrotu w ustawowym terminie 60 dni. Jest ono też wymagane gdy wymienione czynności powyżej nie miały miejsca w okresie rozliczeniowym, za który przedsiębiorca ubiega się o zwrot w w tym terminie, tj. kiedy:

- nie występowała sprzedaż opodatkowana w kraju,

- nie dokonywano dostaw lub nie świadczono usług poza terytorium kraju, gdy w związku z tym świadczeniem przysługiwało prawo do odliczenia VAT.

2. Jak edytować deklarację JPKV7?

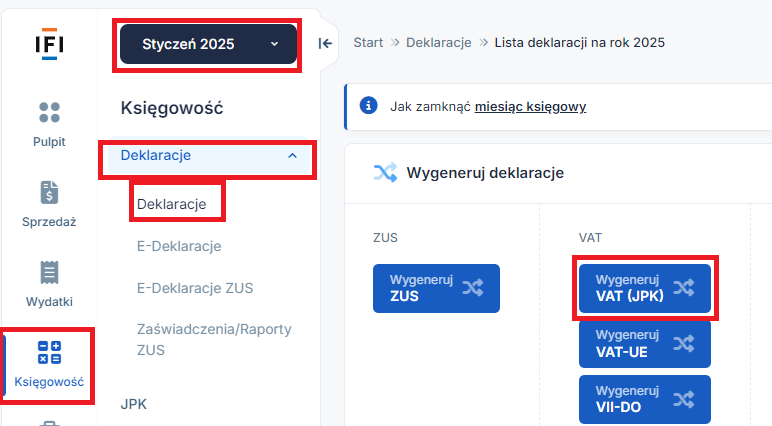

Deklarację JPKV7 generujemy w zakładce Księgowość ➡ Deklaracje ➡ Deklaracje, pamiętając o ustawieniu właściwego miesiąca księgowego. Klikamy w niebieską ikonę VAT(JPK) i zatwierdzamy. Na przykładzie będzie to deklaracja pierwotna JPKV7 za 01/2025.

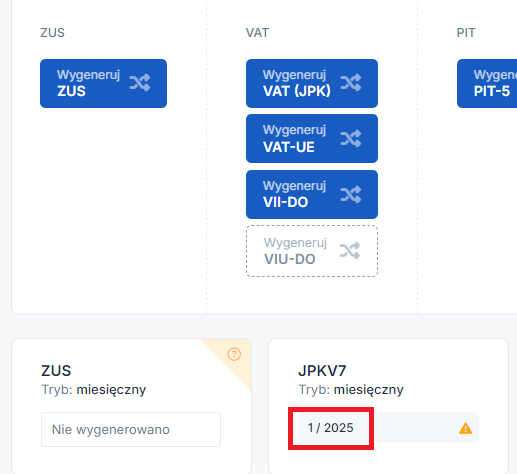

Wygenerowane deklaracje znajdują się poniżej z oznaczeniem danego miesiąca. Klikamy na właściwy numer deklaracji, aby ją otworzyć.

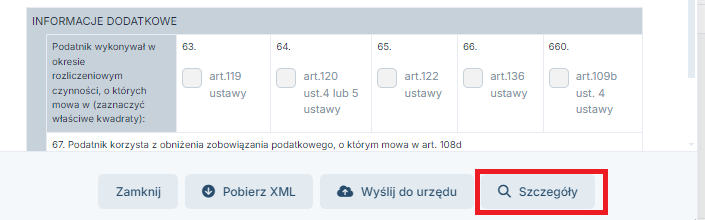

Na dole otwartej deklaracji wybieramy szczegóły,

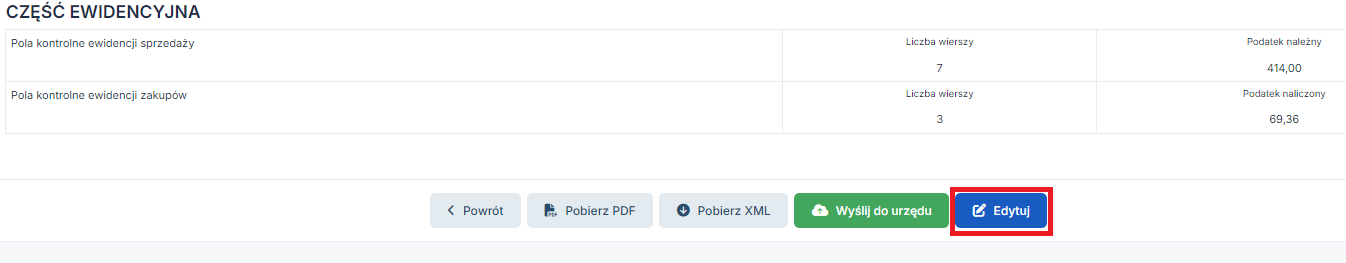

następnie przesuwamy suwak na sam dół deklaracji i wybieramy edytuj.

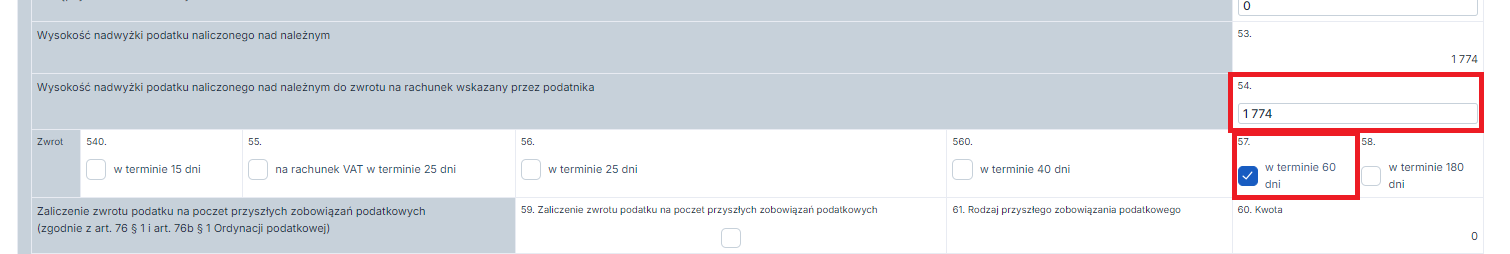

Przenosimy kwotę do pola 54. Zaznaczamy termin zwrotu 60 dni.

Na koniec zatwierdzamy zmianę. Gotową deklarację można wysłać do US.

Opcje wysyłki deklaracji JPKV7 opisaliśmy w naszej instrukcji.

3. Sposoby otrzymania zwrotu

Urząd skarbowy dokonuje zwrotu w terminie wskazanym w deklaracji. Termin ten liczony jest od dnia następnego od dnia złożenia deklaracji JPKV7 (lub jej korekty) wraz z ewentualnymi załącznikami.

W tym czasie następuje weryfikacja zasadności zwrotu różnicy podatku, która może obejmować sprawdzenie rozliczenia podatnika, rozliczeń innych podmiotów biorących udział w obrocie towarami lub usługami, będącymi przedmiotem rozliczenia podatnika, oraz sprawdzenie zgodności tych rozliczeń z faktycznym przebiegiem transakcji. (Zgodnie z art.87 ust. 2b ustawy o VAT).

Zwrot może zostać dokonany:

- na rachunek podatnika w banku mającym siedzibę na terytorium kraju,

- na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, wskazanym w zgłoszeniu identyfikacyjnym bądź,

- kwota zwrotu może być również przekazana na konkretny rachunek jako zabezpieczenie udzielanego przedsiębiorcy kredytu poprzez bank lub kasę oszczędnościowo-kredytową. Wymaga to jednak złożenia upoważnienia do naczelnika US.

4. Inne terminy zwrotu

Aby sprawdzić jakie warunki należy spełnić aby skorzystać z innego terminu zwrotu można skorzystać z naszych instrukcji:

- zwrot VAT w terminie 180 dni,

- zwrot VAT w terminie 25 dni,

- zwrot VAT w terminie 40 dni,

- zwrot VAT w terminie 15 dni.

Autor: Kamila Cicha – ifirma.pl