Jeżeli w danym okresie rozliczeniowym wystąpi nadwyżka podatku naliczonego (od zakupu) nad należnym (od sprzedaży), użytkownik może przenieść ją na kolejny okres rozliczeniowy (serwis przenosi kwotę automatycznie) lub wystąpić o jej zwrot (zmiany dokonujemy ręcznie).

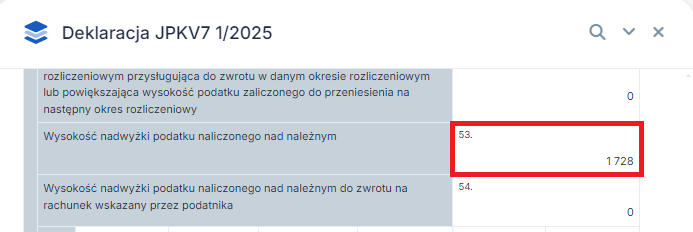

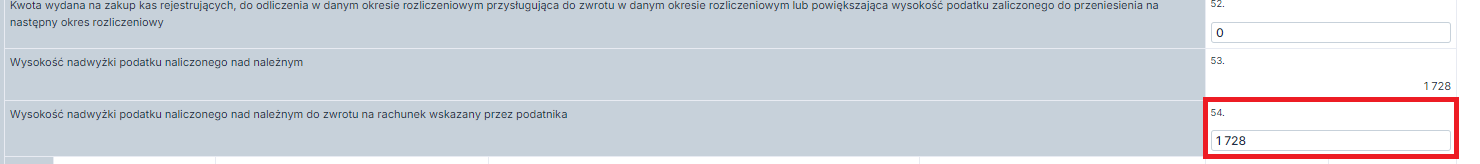

Nadwyżkę podatku naliczonego nad należnym obserwujemy w polu 53.

1. Kiedy można skorzystać?

a) zwrot na zwykły rachunek bankowy

Aby skorzystać z terminu zwrotu VAT do 25 dni na zwykły rachunek bankowy, należy spełnić łącznie szereg warunków (art.87 ust. 6 ustawy o VAT), a mianowicie:

- Kwoty podatku naliczonego wynikają wyłącznie z dokumentów takich jak: faktury do których należności opłacono za pośrednictwem krajowego rachunku bankowego albo podatnika w SKOK, której jest członkiem; faktur innych niż wymienione, jeżeli łączna ich kwota należności nie przekracza 15 000 zł; opłaconych dokumentów celnych, deklaracji importowej oraz decyzji, wymienionych w art 33 ust 2-3 oraz art 34 ustawy o VAT; importu towarów (art 33a), WNT, świadczenia usług, dla którego podatnikiem jest ich usługobiorca oraz dostawy towarów, dla których podatnikiem jest ich nabywca

- Przedsiębiorca złożył w US potwierdzenie zapłaty tych płatności nie później niż w dniu złożenia deklaracji.

- Kwota podatku naliczonego lub różnicy podatku nierozliczona w poprzednich okresach i wykazana na deklaracji nie przekracza 3 000 zł.

- Przedsiębiorca przez 12 miesięcy poprzedzających dany okres rozliczeniowy był zarejestrowany jako podatnik VAT czynny i składał za ten okres deklaracje JPKV7.

- Nie ma zastosowania wyłączenie z prawa do zwrotu w terminie 25 dni z tytułu naruszenia obowiązku zapewnienia możliwości dokonywania zapłaty przy użyciu instrumentu płatniczego (art. 87 ust 6c ustawy o VAT).

b) zwrot na rachunek VAT

Aby skorzystać z terminu zwrotu VAT do 25 dni na rachunek VAT, nie trzeba spełniać dodatkowych warunków, opisanych powyżej. Nie ma także znaczenia czy do opłacania faktur wykorzystywany jest mechanizm podzielonej płatności, czy też nie (tzw. split payment). Wskazany termin nie może również zostać przedłużony przez US.

2. Jak edytować deklarację JPKV7

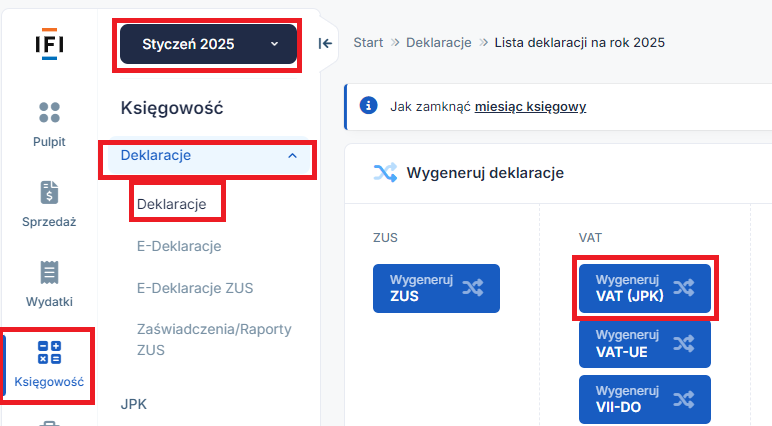

Deklarację JPKV7 generujemy w zakładce Księgowość ➡ Deklaracje ➡ Deklaracje, pamiętając o ustawieniu właściwego miesiąca księgowego. Klikamy w niebieską ikonę VAT(JPK) i zatwierdzamy. Na przykładzie będzie to deklaracja pierwotna JPKV7 za 01/2025.

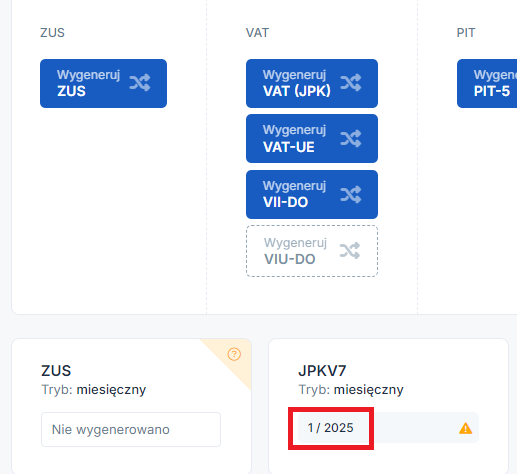

Wygenerowane deklaracje znajdują się poniżej z oznaczeniem danego miesiąca. Klikamy na właściwy numer deklaracji, aby ją otworzyć.

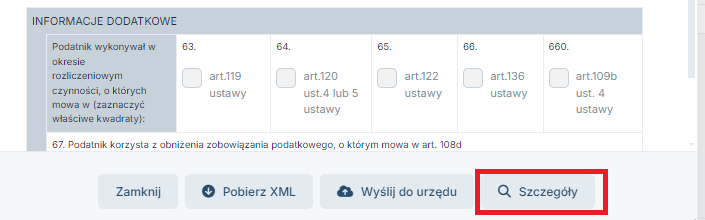

Na dole otwartej deklaracji wybieramy szczegóły,

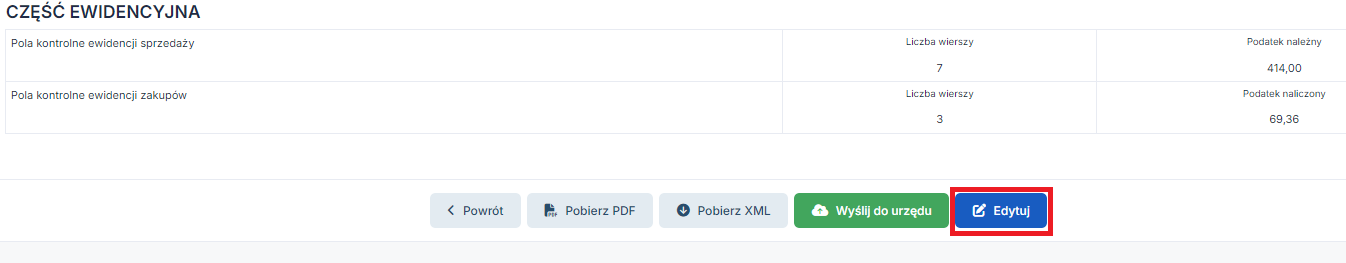

następnie przesuwamy suwak na sam dół deklaracji i wybieramy edytuj.

Przenosimy kwotę do pola 54.

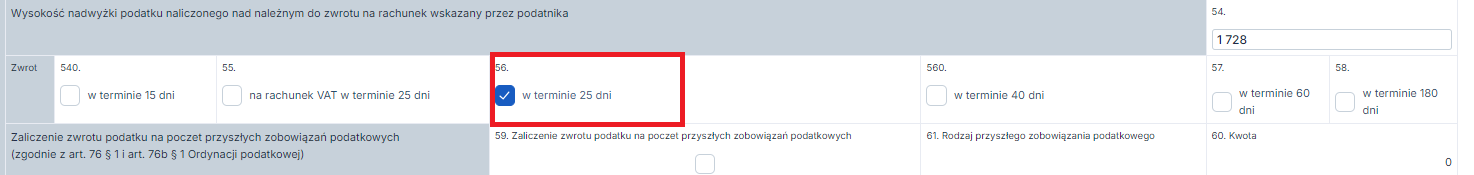

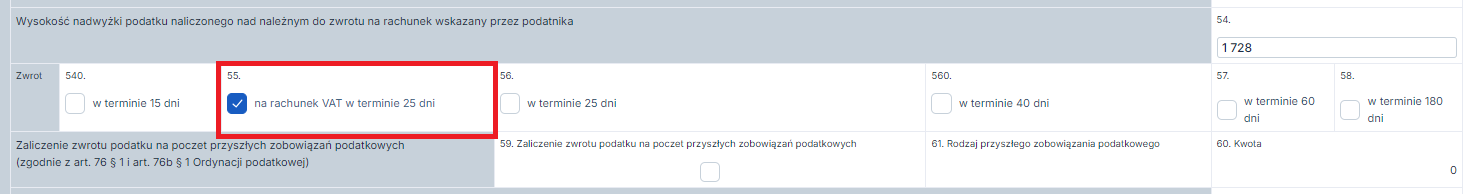

Zaznaczamy odpowiednio jedną z opcji:

- zwrot na zwykły rachunek bankowy – Pole 56

- zwrot na rachunek VAT – Pole 55

Na koniec zatwierdzamy zmianę. Gotową deklarację można wysłać do US.

Opcje wysyłki deklaracji JPKV7 opisaliśmy w naszej instrukcji.

3. Inne terminy zwrotu

Aby sprawdzić jakie warunki należy spełnić aby skorzystać z innego terminu zwrotu można skorzystać z naszych instrukcji:

- zwrot VAT w terminie 180 dni,

- zwrot VAT w terminie 60 dni,

- zwrot VAT w terminie 40 dni,

- zwrot VAT w terminie 15 dni.

Autor: Kamila Cicha – ifirma.pl