1. Definicja samochodu ciężarowego

Przepisy ustawy o podatku VAT ani o podatku dochodowym od osób fizycznych nie zawierają definicji pojazdu ciężarowego. Zawierają definicję pojazdu osobowego i z niej na zasadzie wyłączenia wskazać można rodzaje pojazdów uznawanych za pojazdy ciężarowe.

| Pojazdy uznawane za ciężarowe | ||

|---|---|---|

| Lp. | Rodzaj/ cechy pojazdu | Warunki |

| 1. | Pojazdy samochodowe o dopuszczalnej masie całkowitej co najmniej niż 3,5 tony. | Spełnienie warunków wynikać będzie z dokumentów wydanych zgodnie z przepisami o ruchu drogowym. |

| 2.* | Pojazdy samochodowe, inne niż samochody osobowe, mające jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą, klasyfikowane na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van. | Spełnienie warunków ustala się na podstawie zaświadczenia wydanego przez okręgową stację kontroli pojazdów, na podstawie przeprowadzonego badania oraz dowodu rejestracyjnego zawierającego adnotację o spełnieniu wymagań. |

| 3.* | Pojazdy samochodowe, inne niż samochody osobowe, mające jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą, z otwartą częścią przeznaczoną do przewozu ładunków. | |

| 4.* | Pojazdy samochodowe, inne niż samochody osobowe, które posiadają kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu. | |

| 5. | Pojazdy specjalne, które spełniają również warunki zawarte w odrębnych przepisach, określone dla następujących przeznaczeń:

jeżeli z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym. |

Spełnienie warunków wynikać będzie z dokumentów wydanych zgodnie z przepisami o ruchu drogowym. |

| 6. | Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu:

jeżeli mają jeden rząd siedzeń albo ich dopuszczalna masa całkowita jest większa niż 3 tony. |

|

| 7. | Pojazdy, które nie mogą zostać uznane za pojazdy samochodowe. Zgodnie z art. 2 pkt 33 prawo o ruchu drogowym, pojazdem samochodowym jest pojazd silnikowy, którego:

|

|

Ograniczeń w zakresie odliczenia VAT czy zaliczenia wydatków z nimi związanymi do kosztów nie stosujemy także do:

- pojazdów, które nie można uznać za pojazdy samochodowe.

- konstrukcja umożliwia jazdę z prędkością przekraczającą 25 km/h (to ograniczenie nie dotyczy to ciągnika rolniczego) oraz,

- dopuszczalna masa całkowita nie przekracza 3,5 tony.

- pojazdów nie wyposażonych w silnik (np. rower),

- maszyn rolniczych,

- ciągników rolniczych,

- motorowerów.

Zgodnie z art. 2 pkt 33 ustawy prawo o ruchu drogowym, pojazdem samochodowym jest pojazd silnikowy, którego:

Zgodnie z art. 2 pkt 46 ustawy prawo o ruchu drogowym motorowerem jest pojazd dwu- lub trójkołowy zaopatrzony w silnik spalinowy o pojemności skokowej nieprzekraczającej 50 cm3 lub silnik elektryczny o mocy nie większej niż 4 kW, którego konstrukcja ogranicza prędkość jazdy do 45 km/h.

* W przypadku pojazdów wskazanych w tabeli w punktach 2-4 w celu pełnego odliczenia VAT przedsiębiorca musi posiadać zaświadczenie ze stacji diagnostycznej oraz dowód rejestracyjny zawierający adnotację o spełnieniu wymagań przewidzianych przepisami. Przepisy nie wskazują w jakim terminie należy poddać pojazd badaniu technicznemu w celu uzyskania zaświadczenia i wpisu w dowodzie rejestracyjnym. Większość US stoi na stanowisku, iż przedsiębiorca powinien te dokumenty posiadać przed dniem złożenia deklaracji, w której korzysta z prawa do pełnego odliczenia VAT.

2. Wartość początkowa i metody amortyzacji

a. Ustalenie wartości początkowej pojazdu

Sposób ustalenia wartości początkowej pojazd ciężarowego nie odbiega od zasad przewidzianych dla innych środków trwałych i jest zależny od sposobu, w jaki przedsiębiorca stał się właścicielem pojazdu.

Sposób ustalenia wartości początkowej przestawia poniższa tabela.

| Sposób nabycia własności | Wartość początkowa |

|---|---|

| Odpłatne nabycie | Cena nabycia a jeżeli pojazd był używany przez przedsiębiorcę przed jego wprowadzeniem do ewidencji – cena nabycia, nie wyższa jednak od wartości rynkowej. |

| Cena nabycia – kwota należną sprzedawcy, powiększona o koszty związane z zakupem naliczone do dnia przekazania środka trwałego do używania, a w szczególności o koszty transportu, załadunku i wyładunku, ubezpieczenia w drodze, montażu, instalacji i uruchomienia programów oraz systemów komputerowych, opłat notarialnych, skarbowych i innych, odsetek, prowizji, oraz pomniejszoną o podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku.

Wartość rynkowa – wartość określona na podstawie cen rynkowych stosowanych w obrocie rzeczami lub prawami tego samego rodzaju i gatunki, z uwzględnieniem ich stanu, stopnia zużycia oraz czasu i miejsca odpłatnego zbycia. |

|

| Częściowo odpłatne nabycie | Cena nabycia powiększona o wartość przychodu określonego w art. 11 ust. 2b. W przypadku nieodpłatnego otrzymania środka trwałego, jeśli nie może ono korzystać ze zwolnienia z PIT na podstawie art. 21 ust. 1 pkt 125, wartość początkowa środka trwałego powiększana jest o kwotę będącą różnicą między wartością rynkową środka trwałego a odpłatnością ponoszoną przez przedsiębiorcę. |

| Nabycie w drodze spadku lub darowizny | Wartość rynkowa z dnia nabycia, chyba że umowa darowizny albo umowa o nieodpłatnym przekazaniu określa tę wartość w niższej wysokości. |

W praktyce najczęściej przedsiębiorcy dokonują zakupów pojazdów w drodze odpłatnego nabycia. Jeśli takie nabycie nastąpiło w ramach współwłasności – wartość początkową tego składnika ustala się w takiej proporcji jego wartości, w jakiej pozostaje udział przedsiębiorcy we własności tego składnika majątku.

Dość częstą sytuacją jest przekazanie pojazdu z majątku prywatnego do działalności – w takim wypadku sposób ustalenia wartości zależy od tego, w jaki sposób przedsiębiorca stał się właścicielem pojazdu w ramach majątku prywatnego (w ramach odpłatnego nabycia czy np. w drodze spadku).

Z kolei w przypadku pojazdu “przesuniętego” z działalności małżonka – wartość początkową ustalamy w wysokości określonej w ewidencji współmałżonka wykorzystującego dotychczas pojazd w swojej działalności gospodarczej. Jeśli pojazd nie został jeszcze zamortyzowany, małżonek wprowadzający środek trwały do swojej ewidencji kontynuuje amortyzację.

Ostatni sposób ustalenia wartość początkowej wskazany jest w art. 22g ust. 8 ustawy o PIT. Zgodnie z nim jeżeli nie można ustalić ceny nabycia środków trwałych lub ich części nabytych przez podatników przed dniem założenia ewidencji lub sporządzenia wykazu, wartość początkową tych środków przyjmuje się w wysokości wynikającej z wyceny dokonanej przez podatnika, z uwzględnieniem cen rynkowych środków trwałych tego samego rodzaju z grudnia roku poprzedzającego rok założenia ewidencji lub sporządzenia wykazu oraz stanu i stopnia ich zużycia. Brak możliwości ustalenia wartości na podstawie dokumentu nabycia stanowi sytuację wyjątkową. Nie jest nią z pewnością zagubienie dokumentu nabycia. Ten sposób ustalenia wartości początkowej pojazdu może dotyczyć sytuacji, kiedy przedsiębiorca nabywca pojazd jako osoba prywatna, a następnie przekazuje go oświadczeniem do majątku firmy. W takim wypadku często w związku z upływem czasu nie posiada już dokumentu zakupu pojazdu.

Wskazana w tabeli cena nabycia obejmuje wydatki związane z zakupem poniesione do dnia wprowadzenia pojazdu do ewidencji. W tabeli przykładowe wydatki, które zwiększają wartość początkową i takie, które jej nie zwiększają.

| Rodzaj wydatku | Czy zwiększa wartość początkową |

|---|---|

| Dodatkowy komplet opon, wliczony w cenę nabycia pojazdu. | TAK |

| Koszty naprawy pojazdu niezbędne do jego przyjęcia do używania. | TAK |

| Podatek PCC – niezależnie czy został zapłacony przed czy po wprowadzeniu pojazdu do ewidencji. | TAK |

| Opłaty rejestracyjne, jakie należy ponieść w celu jego użytkowania zgodnie z prawem – poniesione przed oddaniem samochodu do używania. | TAK |

| Opłaty związane z przerejestrowaniem samochodu poniesione po przyjęciu samochodu do użytkowania. | NIE |

| Delegacja pracownika wysłanego po odbiór samochodu oraz koszty paliwa do tego samochodu (jako koszty transportu podwyższające cenę nabycia). |

TAK |

| Prowizja i odsetki od kredytu zaciągniętego na zakup samochodu naliczone za okres do dnia przekazania samochodu do używania. | TAK |

| Odsetki od kredytu zaciągniętego na zakup samochodu naliczone za okres po jego oddaniu do używania. | NIE |

| Wydatki na ubezpieczenie (OC, AC, NNW, ubezpieczenie assistance, zielona karta. | NIE |

| Wymiana płynów – dokonana także po przyjęciu pojazdu do używania. | NIE |

b. Metody amortyzacji samochodów ciężarowych

Po ustaleniu wartości początkowej pojazdu należy wybrać metodę amortyzacji.

Samochody ciężarowe mogą być amortyzowane w następujący sposób:

- metoda liniowa,

- metoda indywidualna dla środków trwałych używanych lub ulepszonych,

- metoda degresywna,

- metoda jednorazowej amortyzacji.

Metoda liniowa

W metodzie liniowej odpis roczny liczony jest jako iloraz wartości początkowej i rocznej stawki amortyzacyjnej. Maksymalną stawką amortyzacji dla pojazdów ciężarowych jest stawka 20% rocznie. Daje to 5 lat amortyzacji.

W tej metodzie amortyzacja dokonywana jest najczęściej miesięcznie, możliwe jest też dokonywanie odpisów rocznie lub co kwartał. Pierwszy odpis dokonywany jest w miesiącu następującym po miesiącu wprowadzenia pojazdu do ewidencji.

W przypadku kiedy pojazd jest używany bardziej intensywnie w stosunku do warunków przedsiętnych lub wymaga szczególnej sprawności technicznej przedsiębiorca może zdecydować o podwyższeniu stawki z wykazu (20%) o współczynnik nie wyższy niż 1,4. W takim wypadku roczny odpis amortyzacyjny będzie wynosił 28%.

Podwyższenie lub obniżenie współczynnika dokonywane od miesiąca następującego po miesiącu, uzasadniającym obniżenie lub podwyższenie współczynnika, czyli miesiącu, w którym zmieniły się warunki użytkowania pojazdu.

Metoda indywidualna dla środków trwałych używanych lub ulepszonych

Metoda ta może być zastosowana dla pojazdów używanych lub ulepszonych.

Samochody uważa się za:

- używane jeśli przedsiębiorca udowodni, że przed ich nabyciem były wykorzystywane przez podmiot inny niż podatnik co najmniej przez okres 6 miesięcy,

- ulepszone – jeśli przedsiębiorca przed ich wprowadzeniem do ewidencji poniósł wydatki stanowiące co najmniej 20% wartości początkowej.

Po spełnieniu tych warunków dla pojazdu wprowadzonego po raz pierwszy do ewidencji przedsiębiorców możliwe jest zastosowanie indywidualnej metody amortyzacji, przy czym okres amortyzacji nie może być krótszy niż 30 miesięcy.

Okres amortyzacji 30 miesięcy daje roczną stawkę amortyzacji na poziomie 40%.

W ramach tej metody pierwszy odpis również zostanie dokonany w miesiącu następującym po wprowadzeniu pojazdu do ewidencji.

Metoda degresywna

Sposób dokonywania amortyzacji zgodnie z tą metodą wynikają z art. 22k ust. 1 ustawy o PIT. Zgodnie z nimi amortyzacji dokonuje się:

- w pierwszym podatkowym roku używania pojazdu przy zastosowaniu stawek podanych w Wykazie stawek amortyzacyjnych, podwyższonych o współczynnik nie wyższy niż 2,0,

- w następnych latach podatkowych – amortyzacji dokonuje się również przy zastosowaniu stawek z wykazu MF podwyższonych współczynnikiem nie wyższym niż 2,0 przy czym amortyzacja naliczana jest od wartości początkowej pomniejszonej o odpisy dokonane w poprzednich latach,

- począwszy od roku podatkowego, w którym tak określona roczna kwota amortyzacji miałaby być niższa od rocznej kwoty amortyzacji obliczonej przy zastosowaniu metody liniowej (według stawek z ww. Wykazu), dalszych odpisów dokonuje się metodą liniową.

W ramach tej metody pierwszy odpis również zostanie dokonany w miesiącu następującym po wprowadzeniu pojazdu do ewidencji.

Metoda jednorazowej amortyzacji

Mali podatnicy oraz przedsiębiorcy rozpoczynający działalność mogą dokonywać jednorazowej amortyzacji pojazdów ciężarowych – w ramach limitu 50 tys. EUR rocznie (w roku 2024 jest to kwota 230 tys. zł. Odpisy w ramach tej metody dokonuje się w roku wprowadzenia pojazdu do ewidencji.

W przypadku kiedy pojazd ma wartość początkową do 10 tys. zł wówczas przedsiębiorca może dokonać jego jednorazowej amortyzacji – bez konieczności spełnienia dodatkowych warunków.

3. Wprowadzenie do serwisu firmowego samochodu ciężarowego

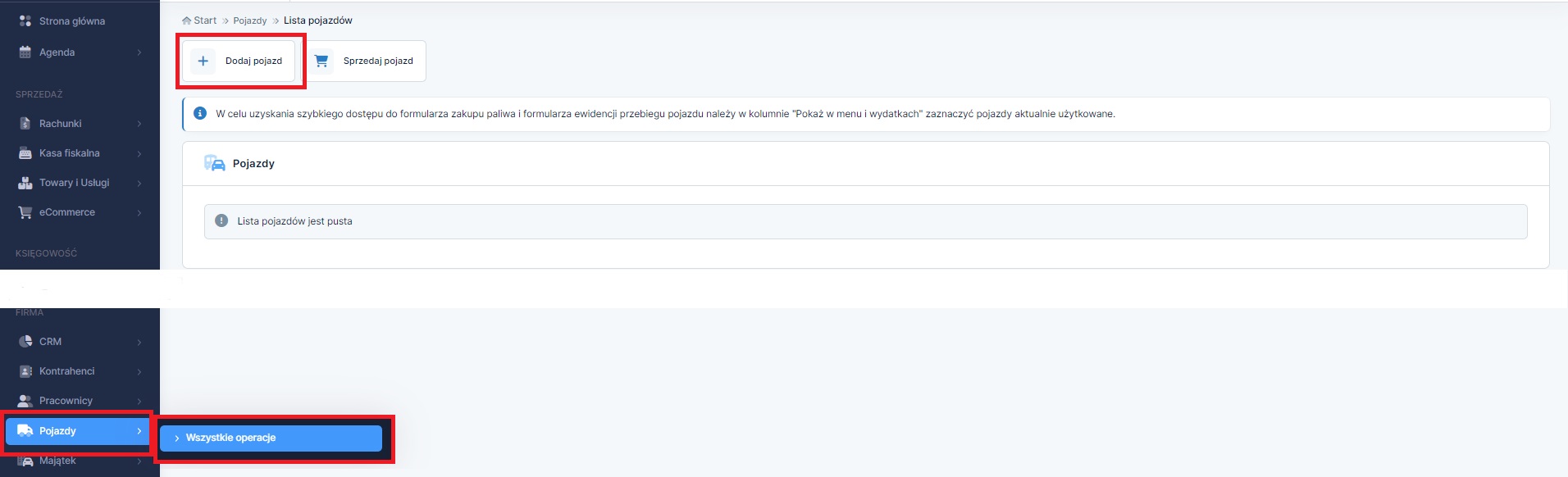

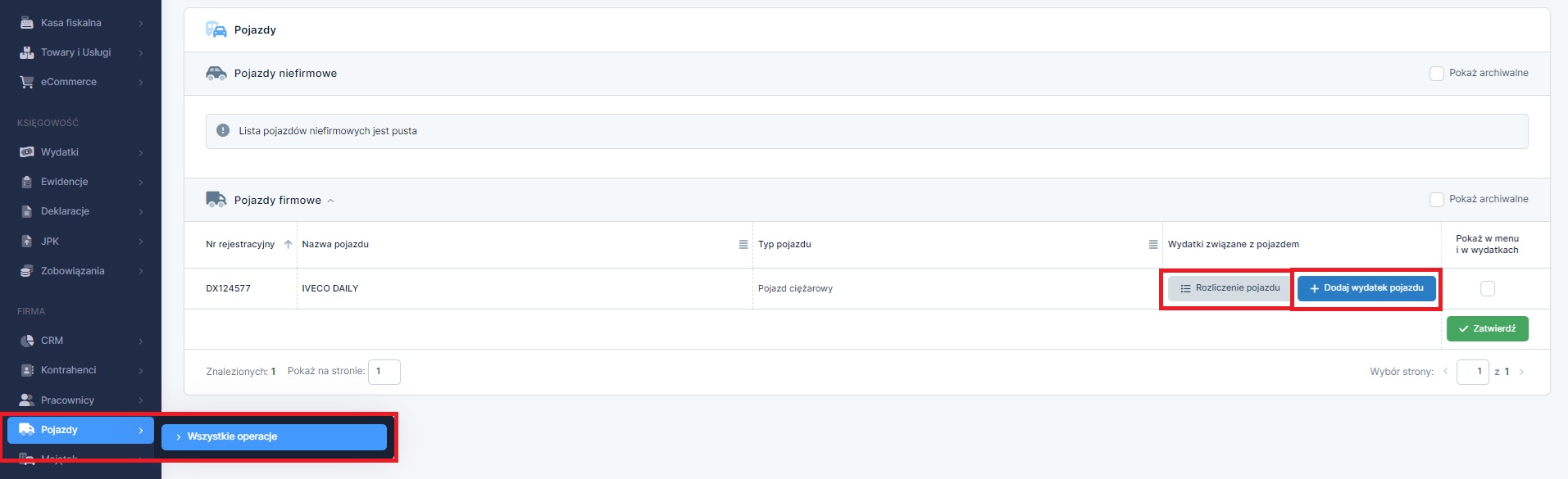

Pojazd do serwisu wprowadzamy w zakładce Pojazdy ➡ wszystkie operacje ➡ + Dodaj pojazd.

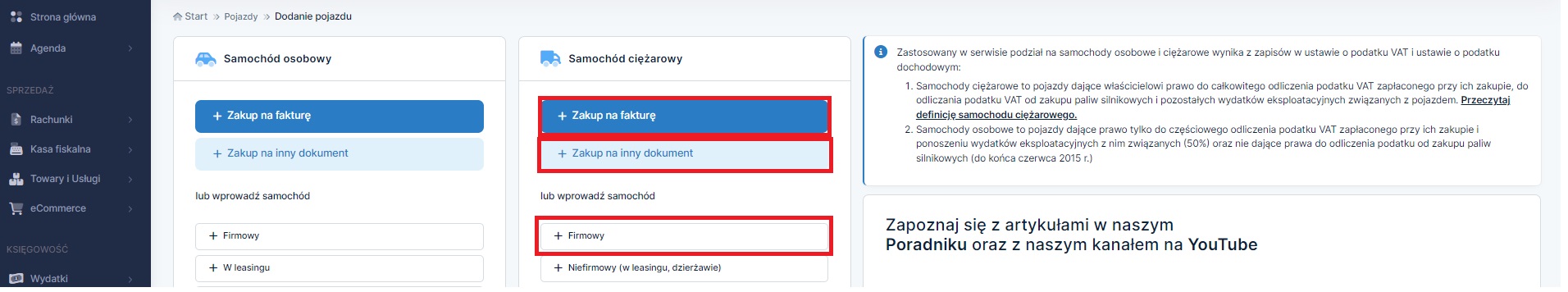

W przypadku wprowadzenia pojazdu firmowego Użytkownik ma do wyboru opcję:

- zakup na fakturę,

- Zakup na inny dokument,

- Firmowy.

Formularz zakupu pojazdu na fakturę lub inny dokument wybieramy w przypadku kiedy pojazd został zakupiony przez przedsiębiorcę i jedynym dokumentem zakupu jest faktura lub rachunek.

Z kolei z funkcji + Firmowy korzystamy kiedy:

- Użytkownik przechodzi od serwisu z innej księgowości i wprowadza pojazdy ujęte w poprzednio prowadzonej ewidencji środków trwałych. Więcej informacji na ten temat tutaj,

- dodajemy pojazd przekazany oświadczeniem z majątku prywatnego,

- wprowadzamy pojazd zakupiony na firmę w przypadku kiedy data wprowadzenia pojazdu do ewidencji jest inna niż data wynikająca z dokumentu zakupu lub kiedy na wartość początkową pojazdu składa się kilka dokumentów.

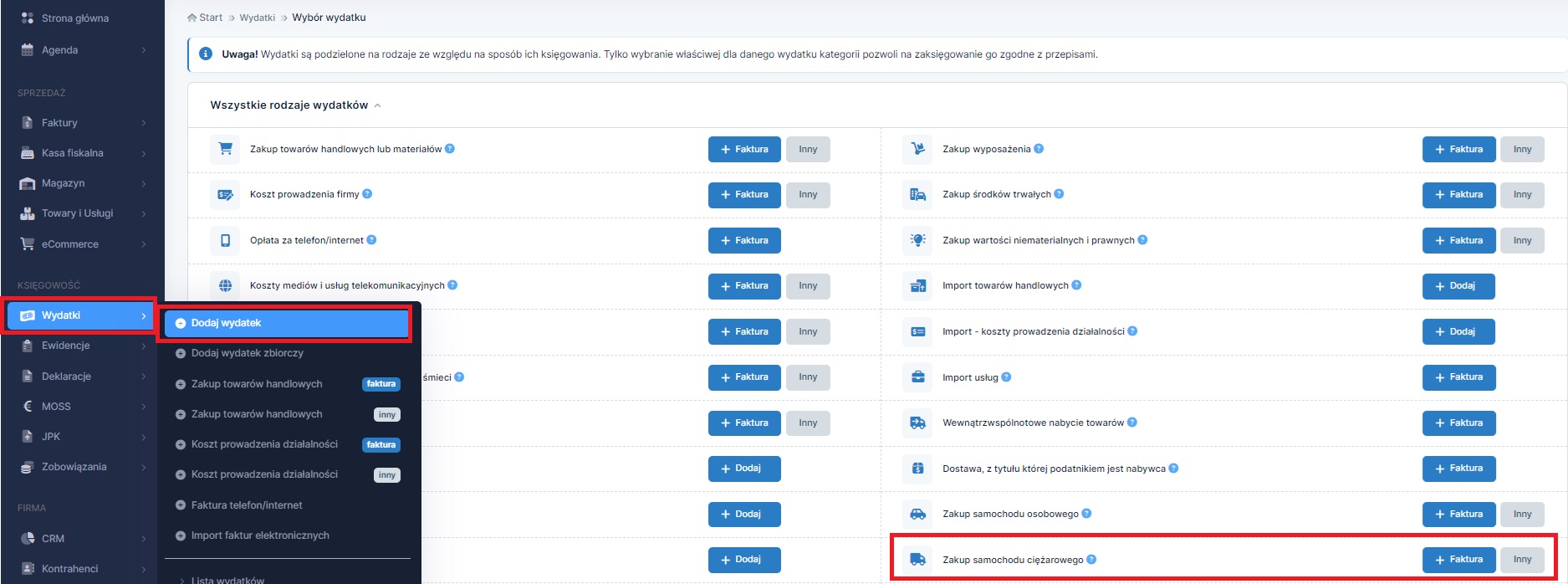

Formularz zakupu pojazdu na fakturę lub inny dokument dostępny jest również z poziomu zakładki Wydatki ➡ dodaj wydatek.

Przykład 1.

Przedsiębiorca zakupił samochód ciężarowy umową kupna sprzedaży. Pojazd był kompletny i zdatny do użytku w dniu zakupu. Wartość początkowa poza ceną wynikającą z umowy będzie powiększana jedynie o podatek od czynności cywilnoprawnych.

W takim wypadku zakup wprowadzany jest przez opcję + Zakup na inny dokument. Kwota podatku PCC zostanie wpisana w polu Wydatki poniesione przed wprowadzeniem pojazdu do Ewidencji ST zwiększające jego wartość początkową.

Przykład 2.

Przedsiębiorca dokonał zakupu pojazdu ciężarowego od kontrahenta spoza UE. Faktura zakupu została wystawiona w miesiącu styczniu. Odprawa celna miała miejsce na terenie kraju. Przedsiębiorca pojazd otrzymał w marcu. Przedsiębiorca w związku z zakupem opłacił dodatkowo koszty transportu, akcyzę i VAT. W celu wprowadzenia pojazdu konieczne będzie przygotowanie odrębnego dokumentu (OT – przyjęcie środka trwałego do używania). Dokument ten będzie zawierał kwoty składające się na wartość początkową pojazdu. Zostanie sporządzony w dacie przyjęcia ŚT do używania. Na jego podstawie Użytkownik wprowadza pojazd przez opcję + Firmowy.

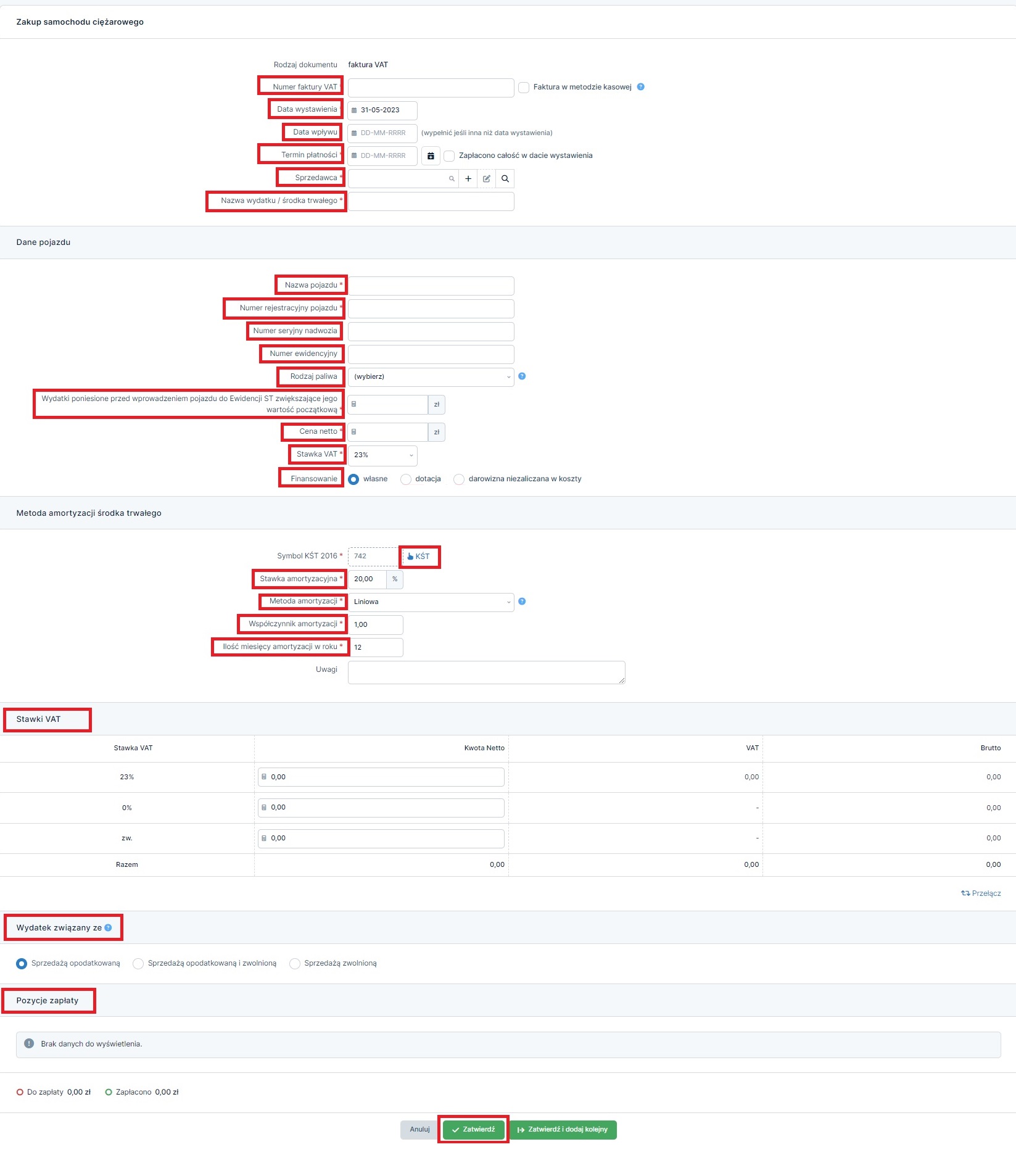

a. Zakup pojazdu ciężarowego na fakturę VAT

W celu wprowadzenia zakupu pojazdu ciężarowego na fakturę VAT należy ustawić miesiąc księgowy zgodny z datą wystawienia faktury, a następnie przejść do zakładki Pojazdy ➡ wszystkie operacje ➡ + Dodaj pojazd i w części Samochód ciężarowy wybrać ikonę + Zakup na fakturę.

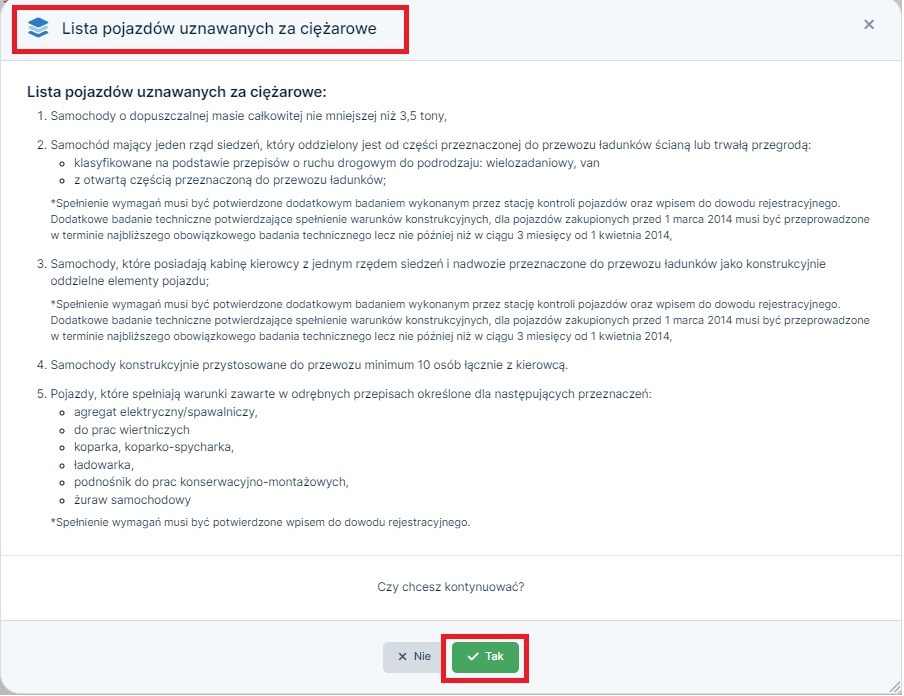

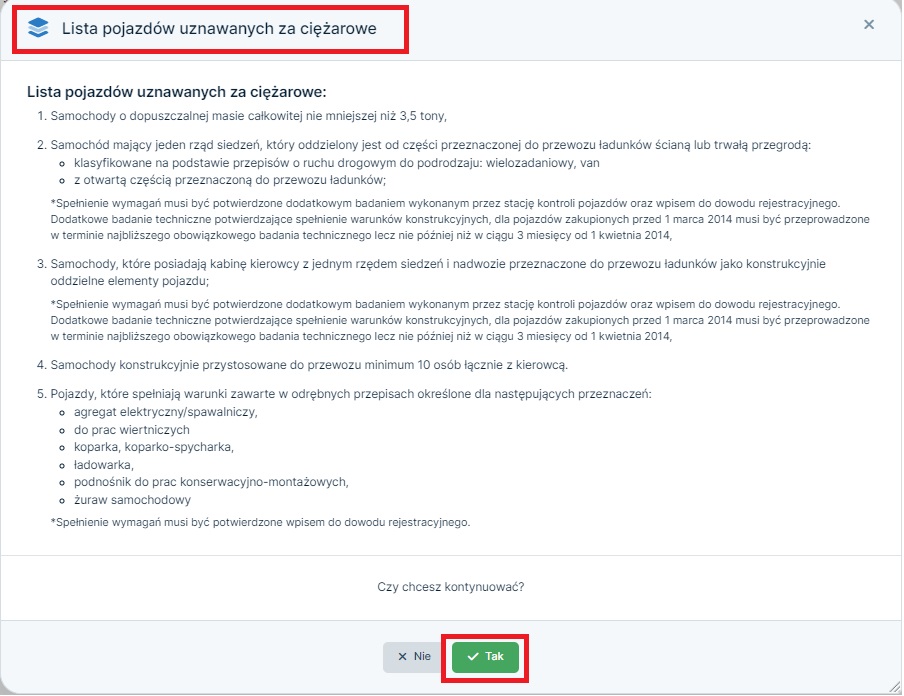

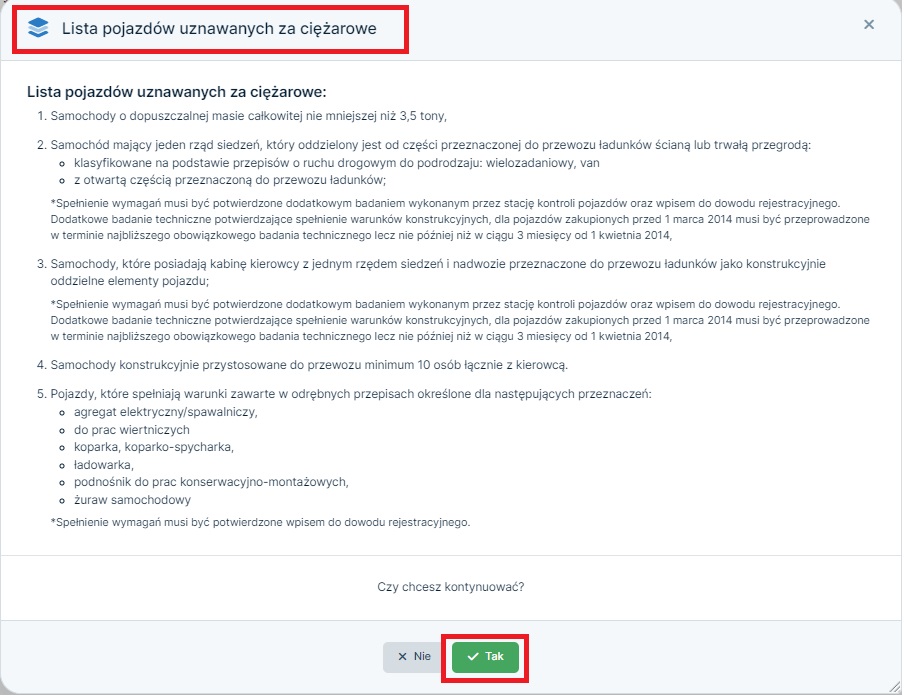

Po wybraniu wskazanego formularza pojawi się lista pojazdów uznawanych za ciężarowe.

Jeśli wprowadzany pojazd spełnia powyższe warunki, należy wybrać Tak. Pojawi się formularz zakupu pojazdu.

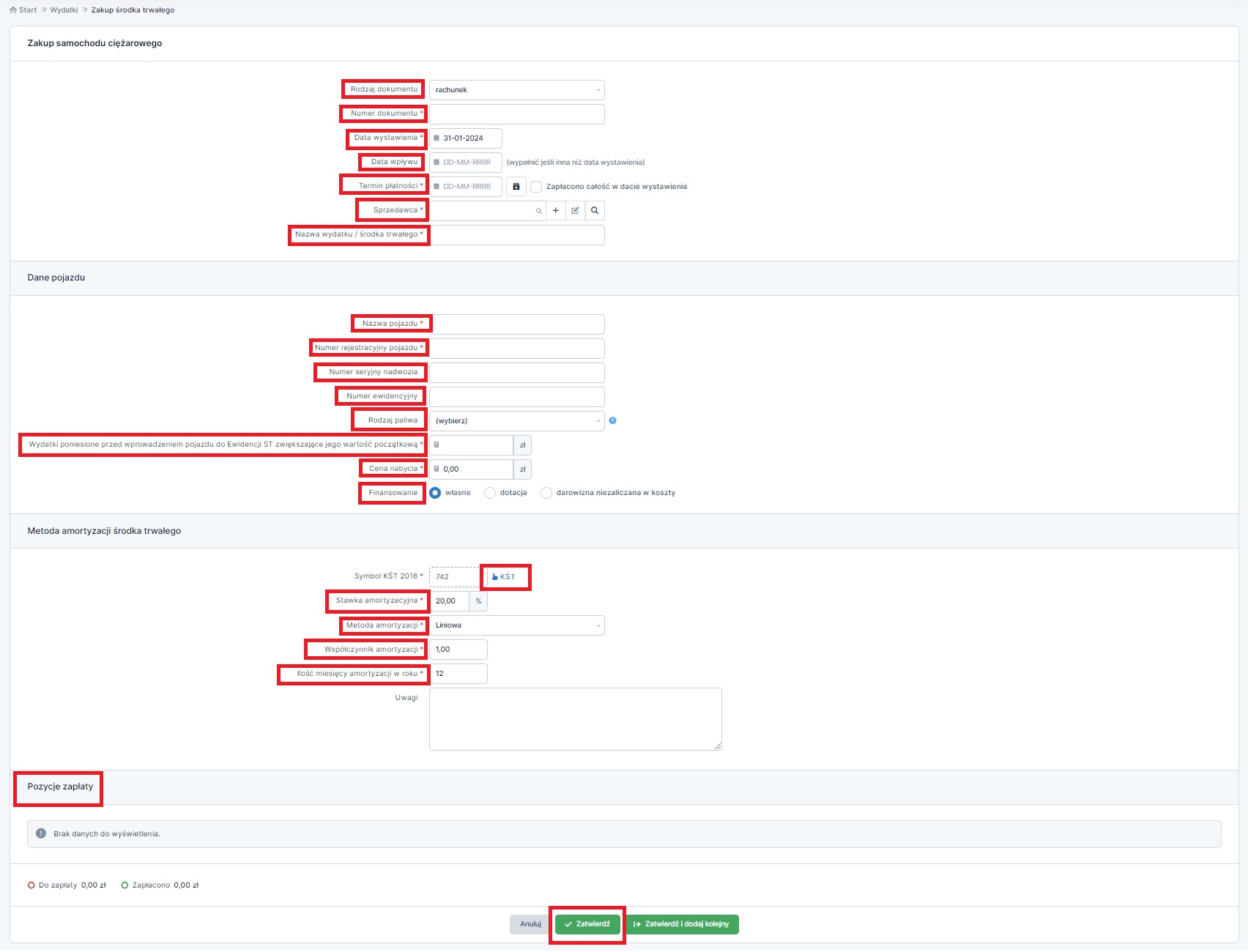

Poszczególne elementy formularza należy uzupełnić następująco:

część Dane dokumentu, z polami:

- numer faktur VAT – zgodnie z nr dokumentu zakupu,

- data wystawienia, data wpływu oraz termin płatności – zgodnie z danymi faktycznymi,

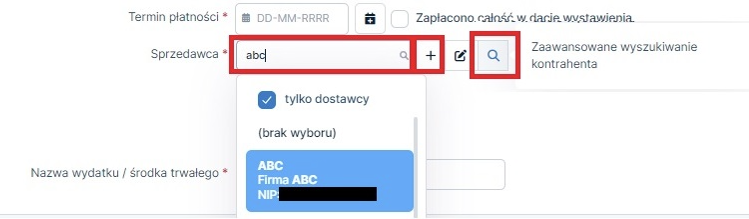

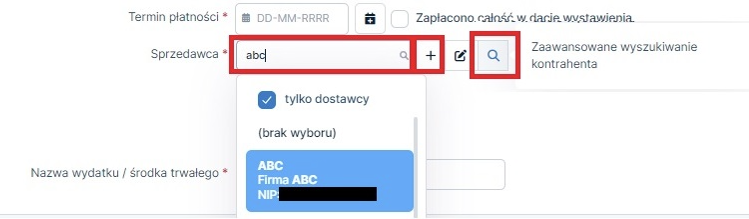

- sprzedawca – zgodnie z dokumentem.

- wpisując jego dane w oknie wyszukiwania,

- przechodząc do wyszukiwarki zaawansowanej.

- Nazwa wydatku/ środka trwałego – w tej pozycji najlepiej wpisać nazwę pojazdu, która pozwoli na jej odróżnienie od innych posiadanych pojazdów np. Samochód ciężarowy Iveco Daily. Nazwa ta będzie widoczna na wydruku ewidencji środków trwałych.

Jeśli kontrahent nie jest jeszcze dodany do listy kontrahentów, można go wprowadzić za pomocą ikony ze znakiem plusa.

część Dane pojazdu z polami:

- nazwa pojazdu – nazwa pojazdu, która ma być widoczna w zakładce Pojazdy,

- numer rejestracyjny pojazdu – zgodnie ze stanem faktycznym. Wpisany tu numer można edytować w przypadku zmiany. Pole to jest obowiązkowe,

- numer seryjny nadwozia – zgodnie ze stanem faktycznym. Pole to nie jest obowiązkowe,

- numer ewidencyjny – numer środka trwałego w ramach ewidencji środków trwałych prowadzonej przez przedsiębiorcę. Pole nie jest obowiązkowe,

- rodzaj paliwa – zgodnie ze stanem faktycznym,

- wydatki poniesione przed wprowadzeniem pojazdu do Ewidencji ST zwiększające jego wartość początkową – wartość wydatków poniesionych przed wprowadzeniem pojazdu, które powiększają jego wartość początkową. Więcej na ten temat w punkcie: 2a Ustalenie wartości początkowej pojazdu,

- cena netto – wartość netto z faktury zakupu pojazdu,

- stawka VAT – zgodnie z fakturą zakupu,

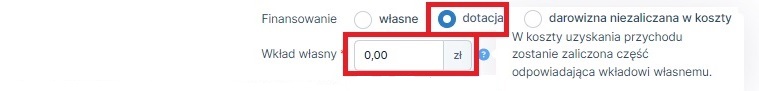

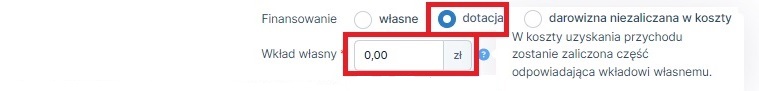

- finansowanie – pole umożliwia oznaczenie czy zakup pojazdu był finansowany z własnych środków podatnika czy też z dotacji. Domyślnie zaznaczone jest finansowanie własne. W przypadku zaznaczenia pola dotacja zostanie wyświetlone pole Wkład własny.

W polu tym należy wpisać kwotę wkładu własnego, czyli odpowiednią część wartości początkowej (całej, a nie np. tylko ceny netto z faktury zakupu), którą przedsiębiorca pokrył z własnych środków.

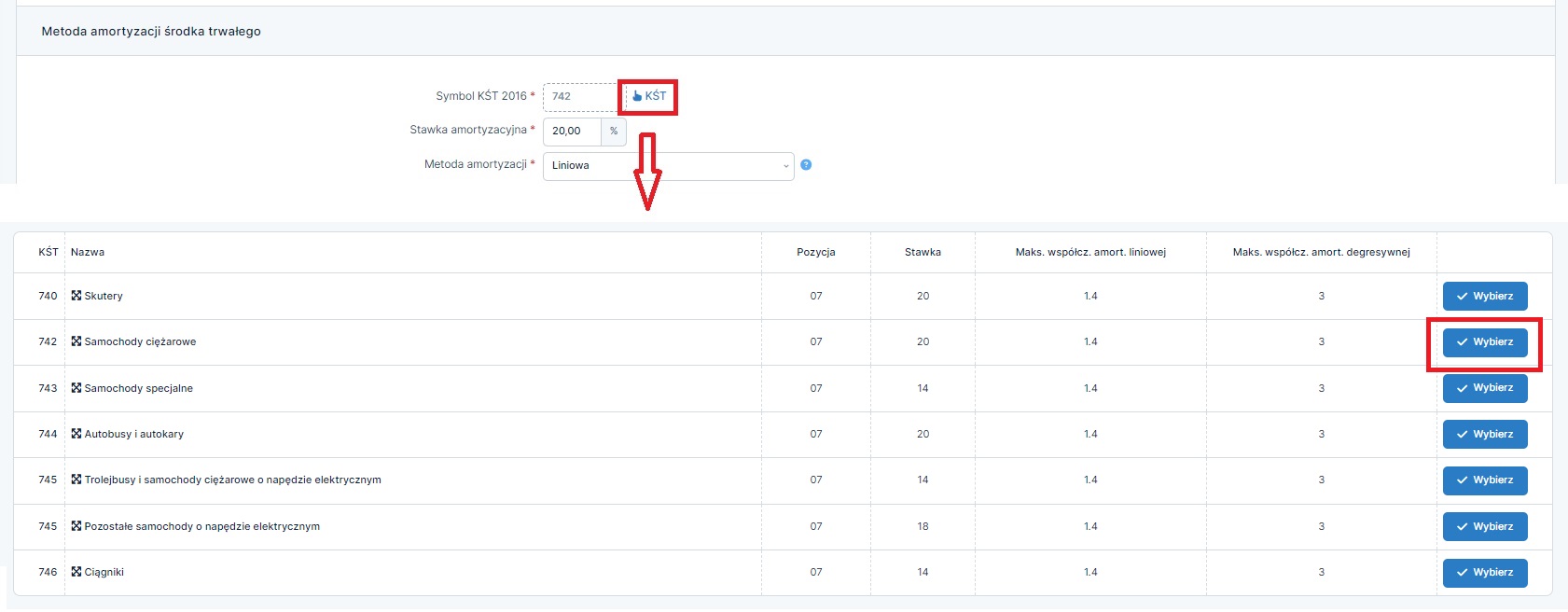

części Metoda amortyzacji środka trwałego z polami:

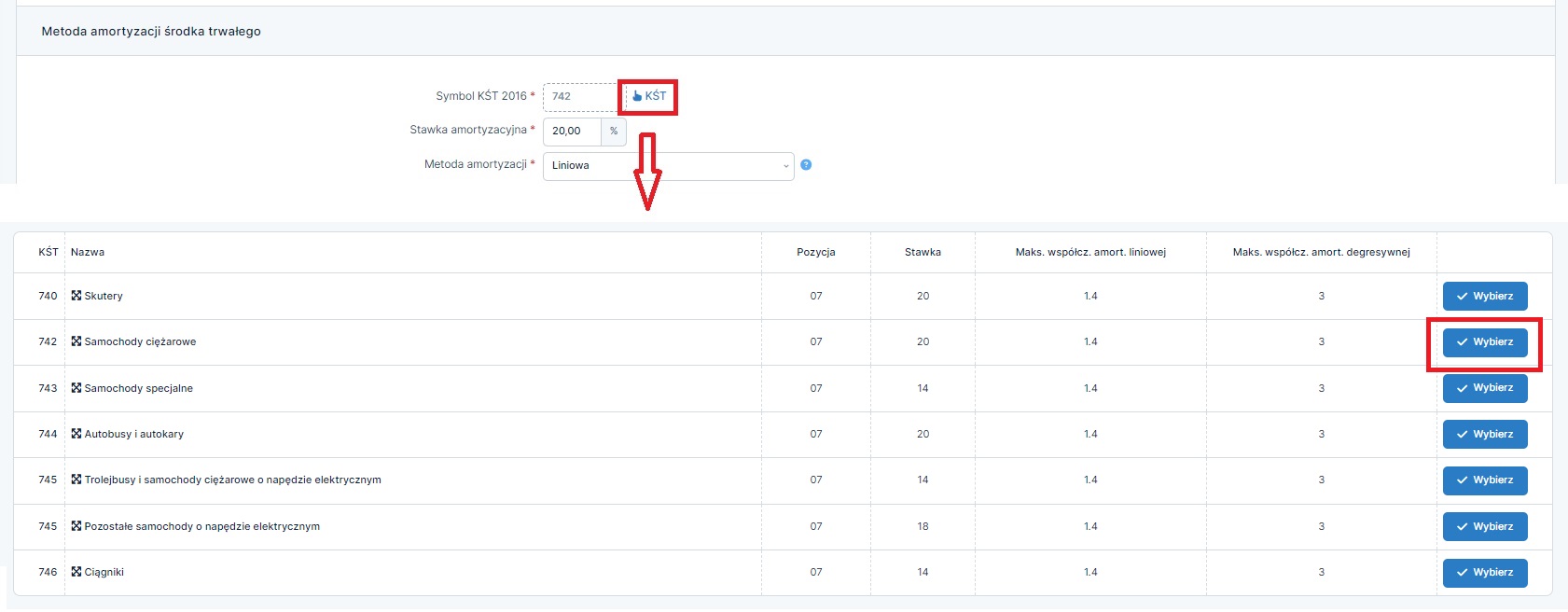

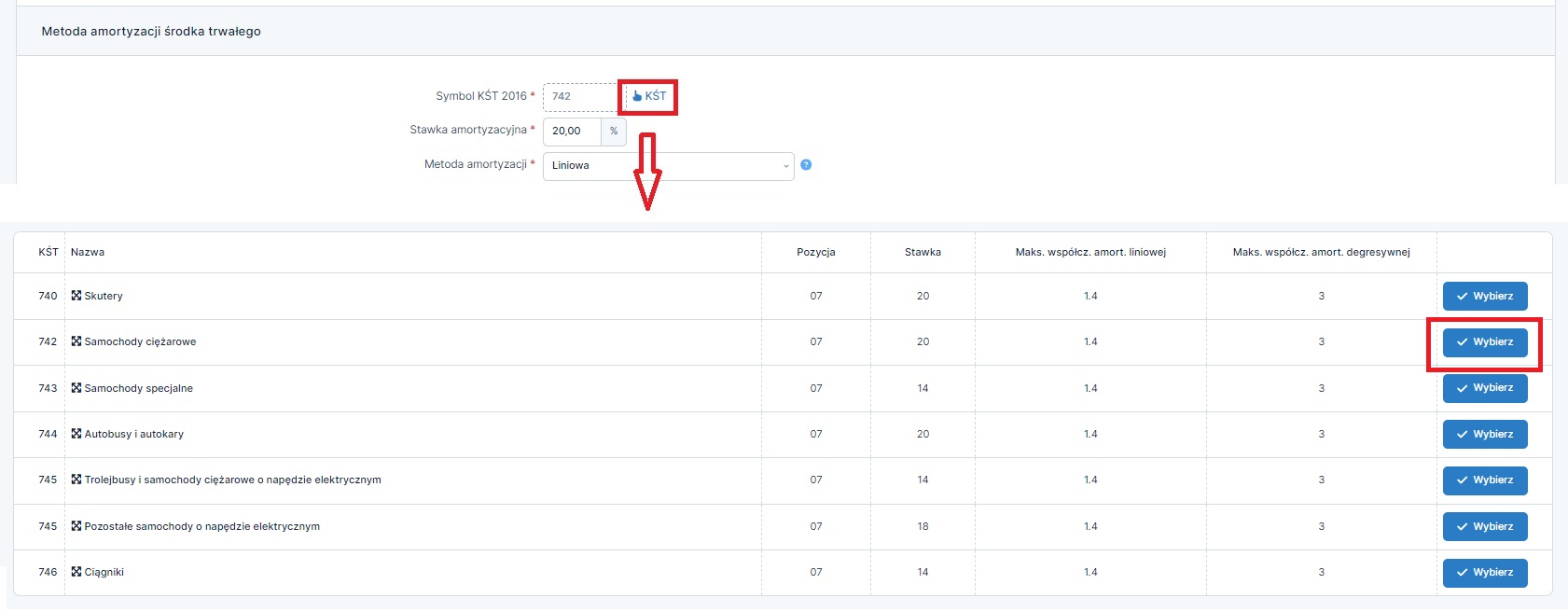

- symbol KŚT 2016 – domyślnie ustawione wybrany jest symbol 742 (samochody ciężarowe). W celu wybrania innego symbol należy wybrać ikonę KŚT a następnie Wybierz przy właściwym KŚT.

- stawka amortyzacyjna i metoda amortyzacji – ustawienia w tych polach są ze sobą powiązane. Domyślnie serwis wybierze podstawową metodę amortyzacji czyli metodę liniową ze stawką amortyzacji właściwą dla danego KST z rocznego wykazu stawek amortyzacji. Więcej informacji na temat możliwych do wybrania metod i stawek amortyzacji w punkcie 2b Metody amortyzacji samochodów ciężarowych,

- współczynnik amortyzacji – domyślnie 1. Zmiana tego współczynnika możliwa jest w ramach metody liniowej oraz degresywnej. Więcej na ten temat w punkcie 2b Metody amortyzacji samochodów ciężarowych,

- ilość miesięcy amortyzacji w roku – domyślnie ustawione 12. Zmiana w tym zakresie dotyczy np. środków trwałych używanych sezonowo. W takim wypadku zalecany jest kontakt z BOK,

- uwagi – dodatkowe uwagi dotyczące wprowadzanego pojazdu. Pole nieobowiązkowe.

część Stawki VAT – wartość w tej części zostanie automatycznie uzupełniona wartością wskazaną w części Dane pojazdu i polu Cena netto,

część Wydatek związany ze: w części tej Użytkownik oznacza czy wydatek dotyczy prowadzonej działalności opodatkowanej, zwolnionej czy obu rodzajów działalności.

W przypadku wydatków dotyczących działalności opodatkowanej przedsiębiorca ma prawo odliczenia pełnej kwoty VAT. Odliczenie takie nie przysługuje – w przypadku wydatków dotyczących działalności zwolnionej. Z kolei w przypadku wydatków, dotyczących działalności opodatkowanej i zwolnionej podatek VAT odliczany jest za pomocą wskaźnika VAT. Więcej informacji na temat wskaźnika VAT można znaleźć tutaj.

Część ta nie jest dostępna na koncie Użytkownika korzystającego ze zwolnienia z VAT.

część Pozycje zapłaty – umożliwia dodanie informacji o zapłacie za fakturę zakupu pojazdu.

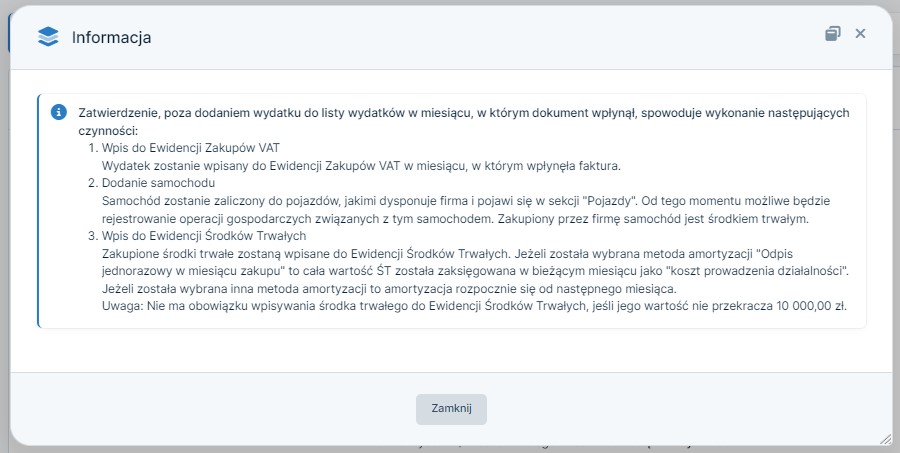

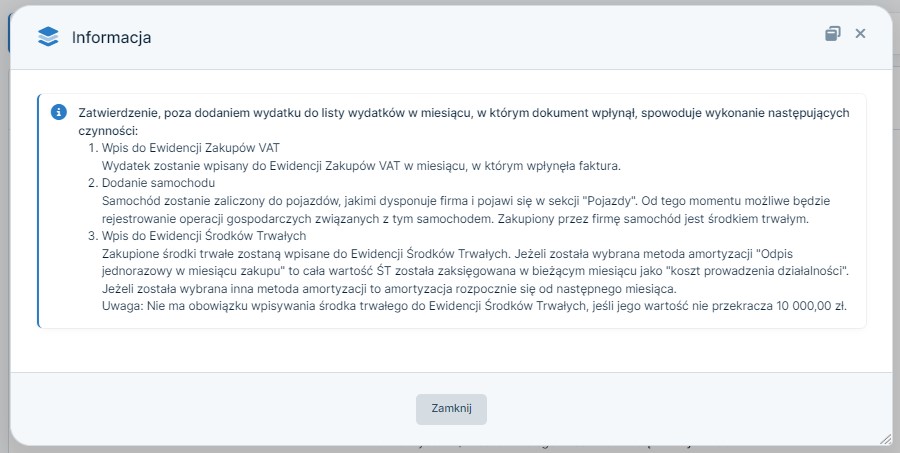

Po zatwierdzeniu wypełnionego formularza zostanie wyświetlona informacja o skutkach zatwierdzenia dokumentu.

Zatwierdzenie księgowania zakupu pojazdu ciężarowego na podstawie faktury VAT spowoduje ujęcie wydatku na liście wydatków oraz ujęcie faktury w ewidencji zakupów VAT (w przypadku podatników VAT czynnych).

Dodany samochód widoczny będzie na liście pojazdów w zakładce Pojazdy oraz jako środek trwały w zakładce Majątek Rejestr ➡ środków trwałych.

Po zatwierdzeniu formularza, na koncie czynnego podatnika podatku VAT zostanie na nim wyświetlona Data przeterminowania VAT. W przypadku braku zapłaty za wydatek do końca okresu, w którym mija ta data (90 dni od terminu płatności) serwis dokona wyksięgowania odliczenia w ewidencji zakupów VAT. Więcej informacji na ten temat tutaj.

Z poziomu zatwierdzonego formularza zakupu samochodu ciężarowego na fakturę VAT możliwe jest:

- pobranie pliku elixir,

- pobranie pliku elixir w przypadku, kiedy zapłata ma być dokonana podzieloną płatnością,

- przejście do edycji dokumentu,

- wystawienie noty korygującej.

Usunięcie wprowadzonego pojazdu ciężarowego wymaga kontaktu z BOK.

b. Zakup pojazdu ciężarowego na inny dokument

Dokumentem innym niż faktura potwierdzającym zakup samochodu może być np. faktura VAT marża, rachunek lub umowa kupna sprzedaży.

W celu wprowadzenia zakupu pojazdu ciężarowego na inny dokument należy ustawić miesiąc księgowy zgodny z datą wystawienia dokumentu, a następnie przejść do zakładki Pojazdy ➡ wszystkie operacje ➡ + Dodaj pojazd i w części Samochód ciężarowy wybrać ikonę + Zakup na inny dokument.

Po wybraniu wskazanego formularza pojawi się lista pojazdów uznawanych za ciężarowe.

Jeśli wprowadzany pojazd spełnia powyższe warunki, należy wybrać Tak. Pojawi się formularz zakupu pojazdu.

Poszczególne elementy formularza należy uzupełnić następująco:

część Zakup samochodu ciężarowego, z polami:

- rodzaj dokumentu – do wyboru z listy,

- numer dokumentu – zgodnie z nr dokumentu zakupu,

- data wystawienia, data wpływu oraz termin płatności – zgodnie z danymi faktycznymi,

- sprzedawca – zgodnie z dokumentem.

- wpisując jego dane w oknie wyszukiwania,

- przechodząc do wyszukiwarki zaawansowanej.

- Nazwa wydatku/ środka trwałego – w tej pozycji najlepiej wpisać nazwę pojazdu, która pozwoli na jej odróżnienie od innych posiadanych pojazdów np. Samochód ciężarowy Iveco Daily. Nazwa ta będzie widoczna na wydruku ewidencji środków trwałych.

Kontrahenta można wybrać:

Jeśli kontrahent nie jest jeszcze dodany do listy kontrahentów, można go wprowadzić za pomocą ikony ze znakiem plusa.

część Dane pojazdu, z polami:

- nazwa pojazdu – nazwa pojazdu, która ma być widoczna w zakładce Pojazdy,

- numer rejestracyjny pojazdu – zgodnie ze stanem faktycznym. Wpisany tu numer można edytować w przypadku zmiany. Pole to nie jest obowiązkowe,

- numer seryjny nadwozia – zgodnie ze stanem faktycznym. Pole to nie jest obowiązkowe,

- numer ewidencyjny – numer środka trwałego w ramach ewidencji środków trwałych prowadzonej przez przedsiębiorcę. Pole nie jest obowiązkowe,

- rodzaj paliwa – zgodnie ze stanem faktycznym,

- wydatki poniesione przed wprowadzeniem pojazdu do Ewidencji ST zwiększające jego wartość początkową – wartość wydatków poniesionych przed wprowadzeniem pojazdu, które powiększają jego wartość początkową. Więcej na ten temat w punkcie: 2a Ustalenie wartości początkowej pojazdu,

- cena nabycia – wartość wynikająca z dokumentu zakupu pojazdu,

- finansowanie – pole umożliwia oznaczenie czy zakup pojazdu był finansowany z własnych środków podatnika czy też z dotacji. Domyślnie zaznaczone jest finansowanie własne. W przypadku zaznaczenia pola dotacja zostanie wyświetlone pole Wkład własny.

W polu tym należy wpisać kwotę wkładu własnego, czyli odpowiednią część wartości początkowej (całej, a nie np. tylko ceny netto z faktury zakupu), którą przedsiębiorca pokrył z własnych środków.

części Metoda amortyzacji środka trwałego z polami:

- symbol KŚT 2016 – domyślnie ustawione wybrany jest symbol 742 (samochody ciężarowe). W celu wybrania innego symbol należy wybrać ikonę KŚT a następnie Wybierz przy właściwym KŚT.

- stawka amortyzacyjna i metoda amortyzacji – ustawienia w tych polach są ze sobą powiązane. Domyślnie serwis wybierze podstawową metodę amortyzacji czyli metodę liniową ze stawką amortyzacji właściwą dla danego KST z rocznego wykazu stawek amortyzacji. Więcej informacji na temat możliwych do wybrania metod i stawek amortyzacji w punkcie 2b Metody amortyzacji samochodów ciężarowych,

- współczynnik amortyzacji – domyślnie 1. Zmiana tego współczynnika możliwa jest w ramach metody liniowej oraz degresywnej. Więcej na ten temat w punkcie 2b Metody amortyzacji samochodów ciężarowych,

- ilość miesięcy amortyzacji w roku – domyślnie ustawione 12. Zmiana w tym zakresie dotyczy np. środków trwałych używanych sezonowo. W takim wypadku zalecany jest kontakt z BOK,

- uwagi – dodatkowe uwagi dotyczące wprowadzanego pojazdu. Pole nieobowiązkowe.

części Pozycje zapłaty -umożliwia dodanie informacji o zapłacie za fakturę zakupu pojazdu.

Po zatwierdzeniu wypełnionego formularza zostanie wyświetlona informacja o skutkach zatwierdzenia dokumentu.

Zatwierdzenie księgowania zakupu pojazdu ciężarowego na podstawie dokumentu innego niż faktura VAT spowoduje ujęcie wydatku na liście wydatków. Dodany samochód widoczny będzie na liście pojazdów w zakładce Pojazdy oraz jako środek trwały w zakładce Majątek ➡ Rejestr środków trwałych.

Z poziomu zatwierdzonego formularza zakupu samochodu ciężarowego na inny dokument możliwe jest:

- pobranie pliku elixir,

- pobranie pliku elixir w przypadku, kiedy zapłata ma być dokonana podzieloną płatnością,

- przejście do edycji dokumentu.

Usunięcie wprowadzonego pojazdu ciężarowego wymaga kontaktu z BOK.

c. Wprowadzenie pojazdu przez opcje + Firmowy

Ostatnim sposobem na wprowadzenie pojazdu ciężarowego jest formularz dodania pojazdu firmowego + Firmowy.

Z formularza tego należy skorzystać w przypadku:

- dodania do serwisu pojazdu ujętego w dotychczas prowadzonej ewidencji (np. w momencie zmiany księgowości na serwis ifirma.pl),

- dodania pojazdu przekazanego oświadczeniem z majątku prywatnego,

- dodania pojazdu zakupionego w ramach działalności. Taka sytuacja ma zastosowanie kiedy mamy więcej niż jeden dokument zakupu środka trwałego czy kiedy data z dokumentu zakupu nie jest zgodna z datą wprowadzenia środka trwałego do ewidencji (zostaje on przyjęty do używania w dacie późniejszej niż wskazana w dokumencie zakupu).

W celu wprowadzenia pojazdu ciężarowego za pomoc opcji + Firmowy należy ustawić miesiąc księgowy zgodny z datą wprowadzenia pojazdu do ewidencji a następnie przejść do zakładki Pojazdy ➡ wszystkie operacje ➡ + Dodaj pojazd i w części Samochód ciężarowy wybrać ikonę + Firmowy.

Po wybraniu wskazanego formularza pojawi się lista pojazdów uznawanych za ciężarowe.

Jeśli wprowadzany pojazd spełnia powyższe warunki, należy wybrać Tak. Pojawi się formularz zakupu pojazdu.

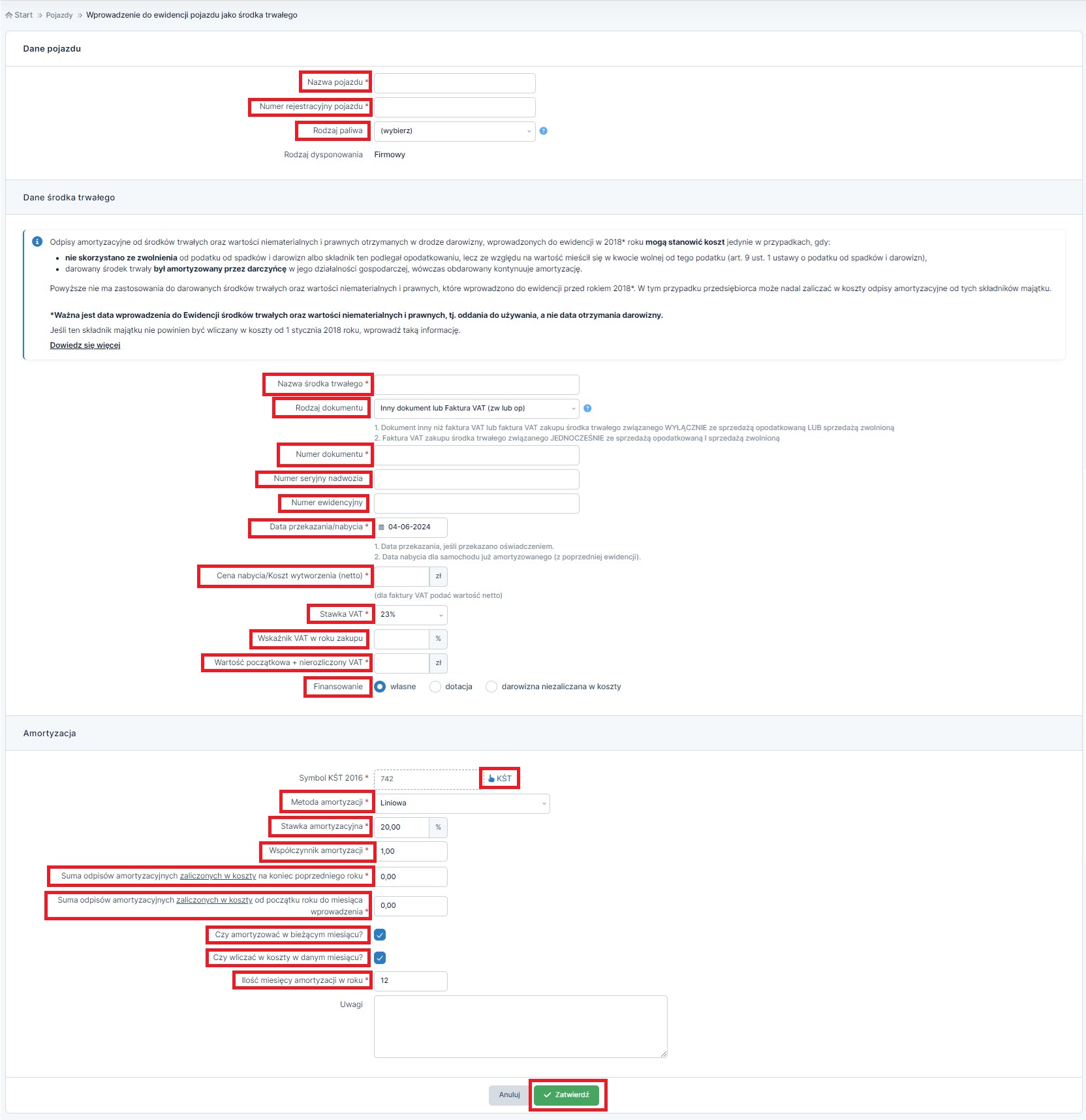

Poszczególne elementy formularza należy uzupełnić następująco:

część Dane pojazdu, z polami:

- nazwa pojazdu – nazwa pojazdu, która ma być widoczna w zakładce Pojazdy,

- numer rejestracyjny pojazdu – zgodnie ze stanem faktycznym. Wpisany tu numer można edytować w przypadku zmiany. Pole to jest obowiązkowe,

- rodzaj paliwa – zgodnie ze stanem faktycznym.

część Dane środka trwałego:

- nazwa środka trwałego – w tej pozycji najlepiej wpisać nazwę pojazdu, która pozwoli na jej odróżnienie od innych posiadanych pojazdów np. Samochód ciężarowy Iveco Daily. Nazwa ta będzie widoczna na wydruku ewidencji środków trwałych. W przypadku Użytkowników, wprowadzających do serwisu wcześniej ujęte w ewidencji środki trwałe – należy wpisać nazwę wskazaną w poprzedniej ewidencji.

- rodzaj dokumentu – w przypadku kiedy dokumentem zakupy była faktura i zakupu pojazdu dotyczył działalności opodatkowanej i zwolnionej należy wybrać Faktura VAT (zw i op). Taki wybór dokumentu powoduje, iż serwis wylicza i księguje roczną korektę VAT dla sprzedaży mieszanej. W pozostałych przypadkach należy wybrać Inny dokument lub Faktura VAT (zw lub op).

- numer dokumentu – numer dokumentu zakupu lub innego dokumentu będącego podstawą wprowadzenia pojazdu do ewidencji (np. oświadczenie o przekazaniu pojazdu do działalności czy dokument przyjęcia ŚT do używania),

- numer seryjny nadwozia – zgodnie ze stanem faktycznym. Pole to nie jest obowiązkowe,

- numer ewidencyjny – numer środka trwałego w ramach ewidencji środków trwałych prowadzonej przez przedsiębiorcę. Pole nie jest obowiązkowe.

Sposób uzupełnienia kolejnych pól zależy od podstawy wprowadzenia pojazdu:

- przejście do serwisu z innej księgowości:

- data przekazania/nabycia – data wprowadzenia pojazdu widoczna w poprzedniej ewidencji,

- cena nabycia/koszt wytworzenia (netto) – wartość netto z poprzedniej ewidencji,

- stawka VAT – zgodnie z dokumentem zakupu, jeśli zakup był na inny dokument niż faktura VAT – 23%,

- wskaźnik VAT w roku zakupu – wskaźnik VAT w roku zakupu (na podstawie zapisów z poprzedniej ewidencji),

- wartość początkowa + nierozliczony VAT – wartość początkowa ustalona w poprzedniej ewidencji.

- wprowadzenie pojazdu przekazanego z majątku prywatnego:

- data przekazania/nabycia – data wynikająca z dokumentu przekazania pojazdu do majątku firmy,

- cena nabycia/koszt wytworzenia (netto) – wartość środka trwałego wynikająca z oświadczenia,

- stawka VAT – 23%,

- wskaźnik VAT w roku zakupu – wskaźnik VAT widoczny w zakładce Konfiguracja ➡ Deklaracje ➡ VAT,

- wartość początkowa + nierozliczony VAT – wartość środka trwałego wynikająca z oświadczenia,

- wprowadzenie pojazdu zakupionego na firmę – w przypadku kiedy data nabycia jest inna niż data wprowadzenia do ewidencji:

- data przekazania/nabycia – data wprowadzenia wynikająca z dokumentu przyjęcia środka trwałego do używania,

- cena nabycia/koszt wytworzenia (netto) – wartość netto wynikająca z dokumentu zakupu,

- stawka VAT – zgodnie z dokumentem zakupu, jeśli zakup był na inny dokument niż faktura VAT – 23%,

- wskaźnik VAT w roku zakupu – wskaźnik VAT widoczny w zakładce Konfiguracja ➡ Deklaracje ➡ VAT,

- wartość początkowa + nierozliczony VAT – ustalona wartość początkowa. Sposób ustalenia wartości początkowej opisany został tutaj.

- finansowanie – pole umożliwia oznaczenie czy zakup pojazdu był finansowany z własnych środków podatnika czy też z dotacji. Domyślnie zaznaczone jest finansowanie własne. W przypadku zaznaczenia pola dotacja zostanie wyświetlone pole Wkład własny.

W przypadku Użytkowników korzystających ze zwolnienia z VAT na formularzu nie będzie pól Rodzaj dokumentu oraz Wskaźnik VAT w roku zakupu.

W polu tym należy wpisać kwotę wkładu własnego, czyli odpowiednią część wartości początkowej (całej, a nie np. tylko ceny netto z faktury zakupu), którą przedsiębiorca pokrył z własnych środków.

część Amoryzacja z polami:

- symbol KŚT 2016 – domyślnie ustawione wybrany jest symbol 742 (samochody ciężarowe). W celu wybrania innego symbol należy wybrać ikonę KŚT a następnie Wybierz przy właściwym KŚT,

W przypadku kiedy wprowadzany pojazd ujęty we wcześniej prowadzonej ewidencji symbol KŚT, metodę amortyzacji, współczynnik amortyzacji należy uzupełnić zgodnie z danymi w poprzedniej ewidencji:

- stawka amortyzacyjna i metoda amortyzacji – ustawienia w tych polach są ze sobą powiązane. Domyślnie serwis wybierze podstawową metodę amortyzacji czyli metodę liniową ze stawką amortyzacji właściwą dla danego KST z rocznego wykazu stawek amortyzacji. Więcej informacji na temat możliwych do wybrania metod i stawek amortyzacji w punkcie 2b Metody amortyzacji samochodów ciężarowych,

- współczynnik amortyzacji – domyślnie 1. Zmiana tego współczynnika możliwa jest w ramach metody liniowej oraz degresywnej. Więcej na ten temat w punkcie 2b Metody amortyzacji samochodów ciężarowych,

- suma odpisów amortyzacyjnych zaliczonych w koszty na koniec poprzedniego roku – domyślnie wartość zero. W przypadku pojazdu wprowadzanego do serwisu na podstawie danych z poprzednio prowadzonej ewidencji środków trwałych należy wpisać kwotę odpisów amortyzacyjnych zaliczonych do kosztów do końca roku poprzedzającego wprowadzenie pojazdu do serwisu,

- suma odpisów amortyzacyjnych zaliczonych w koszty od początku roku do miesiąca wprowadzenia – domyślnie wartość zero. W przypadku pojazdu wprowadzanego do serwisu na podstawie danych z poprzednio prowadzonej ewidencji środków trwałych należy wpisać kwotę odpisów amortyzacyjnych zaliczonych do kosztów w danym roku do końca miesiąca poprzedzającego wprowadzenie pojazdu do serwisu.

Przykład

Użytkownik prowadzi działalność od 01/2023 r. W 5/2023 r. w ewidencji ŚT został ujęty pojazd ciężarowy.

- Użytkownik rozpoczyna korzystanie z serwisu od 1/2024 r. Wartości w powyższych polach uzupełnia następująco:

- suma odpisów amortyzacyjnych zaliczonych w koszty na koniec poprzedniego roku – należy wpisać sumę odpisów zaliczonych do kosztów do końca 2023 r.,

- suma odpisów amortyzacyjnych zaliczonych w koszty od początku roku do miesiąca wprowadzenia – należy wpisać zero.

- Użytkownik rozpoczyna korzystanie z serwisu od 5/2024 r. Wartości w powyższych polach uzupełnia następująco:

- suma odpisów amortyzacyjnych zaliczonych w koszty na koniec poprzedniego roku – należy wpisać sumę odpisów zaliczonych do kosztów do końca 2023 r.,

- suma odpisów amortyzacyjnych zaliczonych w koszty od początku roku do miesiąca wprowadzenia – należy wpisać wartość odpisów zaliczonych do kosztów w miesiącach od stycznia do kwietnia 2024.

W przypadku Użytkowników rozliczających się ryczałtem amortyzacja nie jest kosztem. Mimo tego konieczne jest wprowadzenie kwoty odpisów, którą przedsiębiorca miałby prawo zaliczyć do kosztów korzystając z opodatkowania na zasadach ogólnych.

- czy amortyzować w bieżącym miesiącu? oraz czy wliczać w koszty w danym miesiącu? – checkboxy w obu polach domyślnie należy zostawić zaznaczone. Pola te należy oznaczyć np. w okresie zawieszenia czy w sytuacji oddania środka trwałego w nieodpłatne użyczenie. Na kontach Użytkowników opodatkowanych ryczałtem pole Czy wliczać w koszt w danym miesiącu nie jest dostępne,

- ilość miesięcy amortyzacji w roku – domyślnie ustawione 12. Zmiana w tym zakresie dotyczy np. środków trwałych używanych sezonowo. W takim wypadku zalecany jest kontakt z BOK,

- uwagi – dodatkowe uwagi dotyczące wprowadzanego pojazdu. Pole nieobowiązkowe.

Z poziomu zatwierdzonego formularza dodania samochodu ciężarowego możliwe będzie przejście do edycji pojazdu oraz ustalenia typu pojazdu dla wydatków.

Usunięcie wprowadzonego pojazdu ciężarowego wymaga kontaktu z BOK.

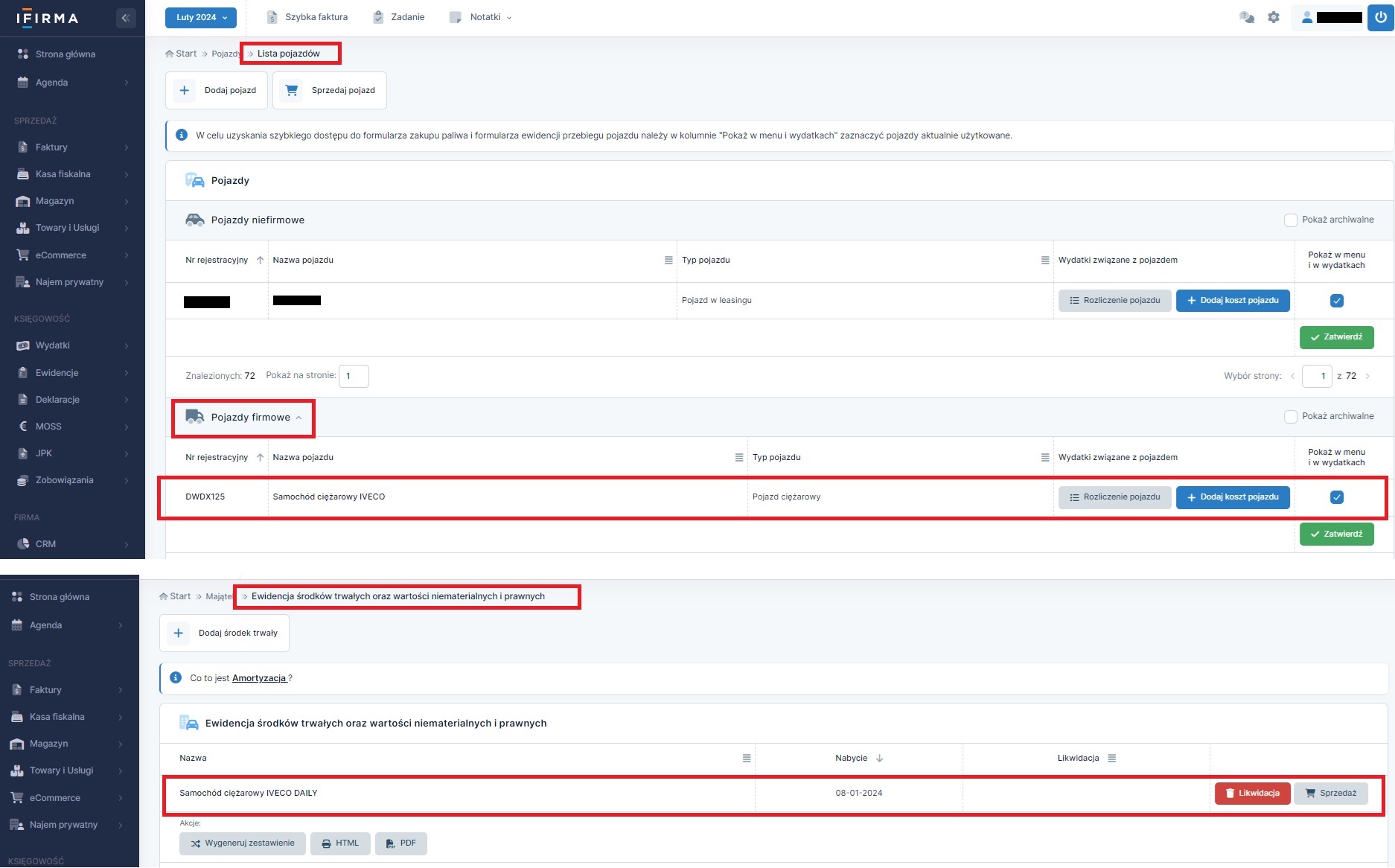

Wprowadzony samochód widoczny będzie na liście pojazdów w zakładce Pojazdy oraz jako środek trwały w zakładce Majątek ➡ Rejestr środków trwałych.

W zakładce Pojazdy samochód widoczny będzie w części Pojazdy Firmowe.

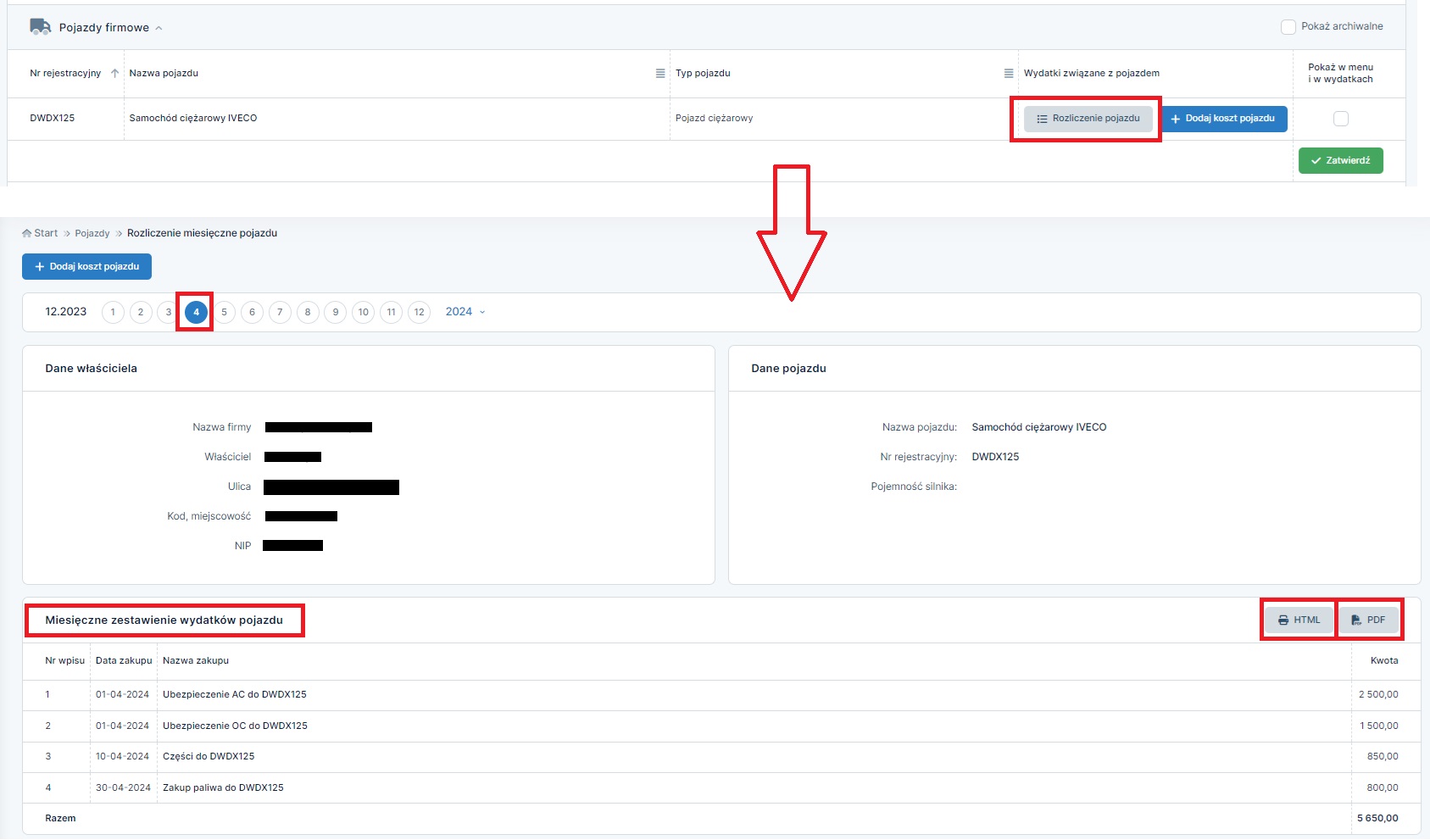

Z poziomu zakładki Majątek ➡ Rejestr środków trwałych możliwe będzie sporządzenie protokołu likwidacji pojazdu lub wystawienie dokumentu sprzedaży. Z kolei z poziomu zakładki Pojazdy możliwe jest wprowadzenie wydatków związanych z używaniem pojazdu.

4. Księgowanie wydatków związanych z używaniem pojazdu

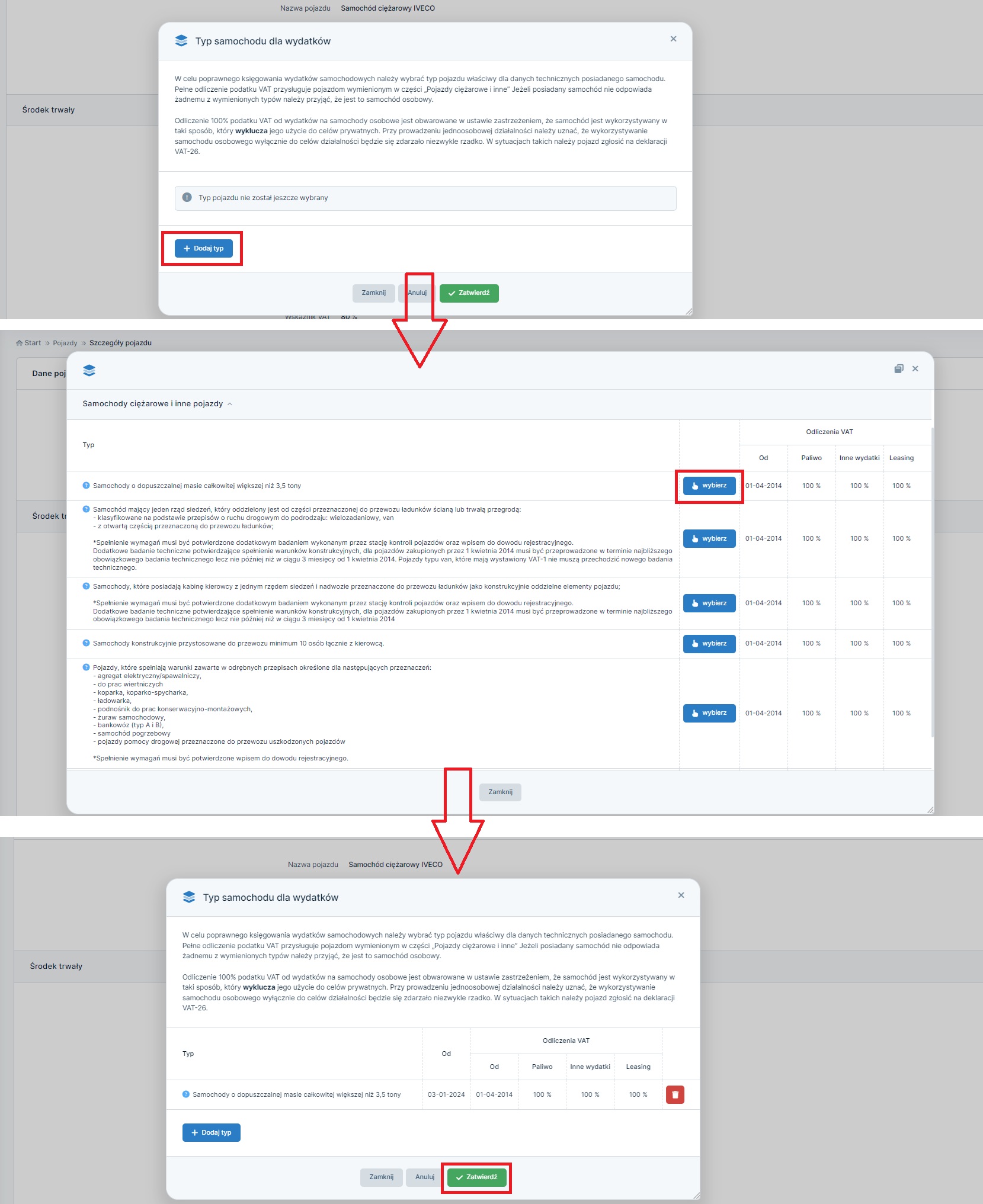

W przypadku podatników VAT czynnych możliwość zaksięgowania wydatku do wcześniej dodanego pojazd wymaga wybrania typu pojazdu dla wydatków. Typ ten określa sposób odliczenia podatku VAT od wydatków związanych z pojazdem.

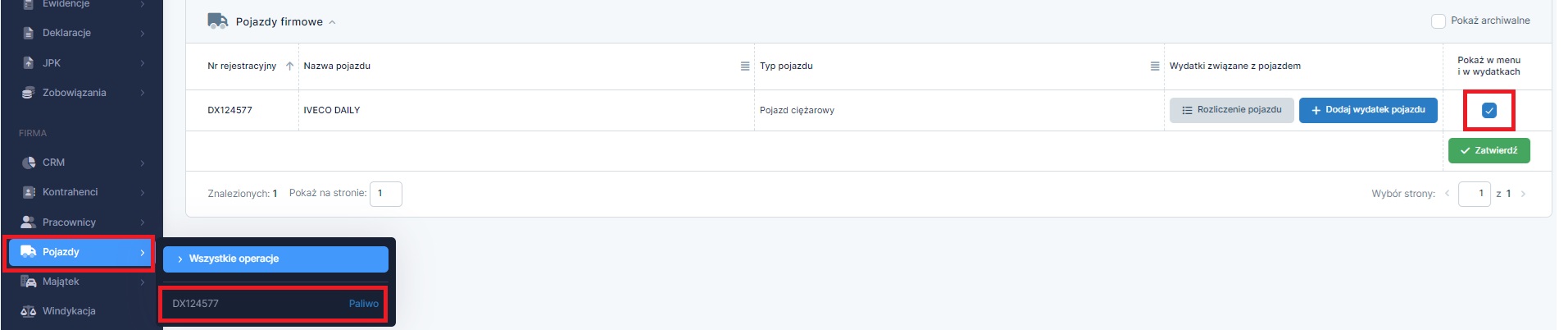

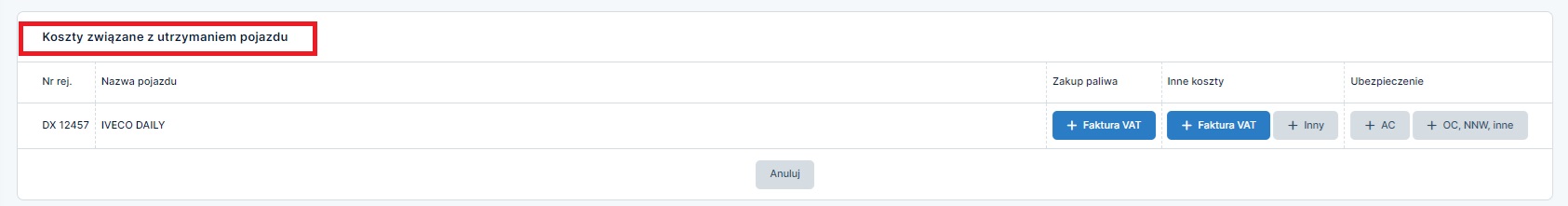

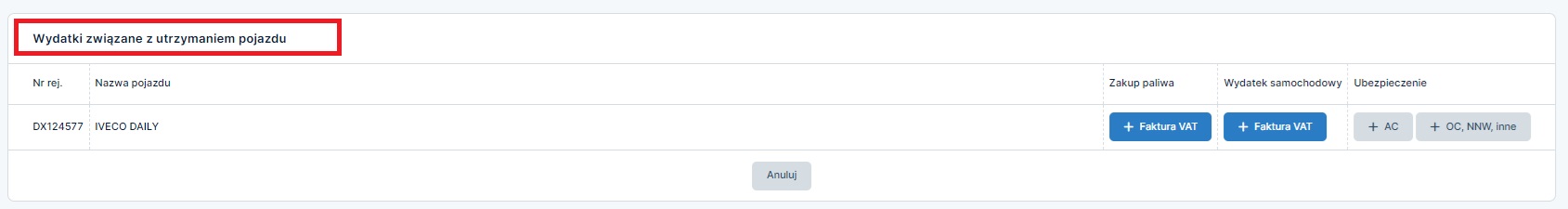

Wydatki związane z użytkowaniem pojazdu należy księgować w powiązaniu z pojazdem. Będzie to możliwe:

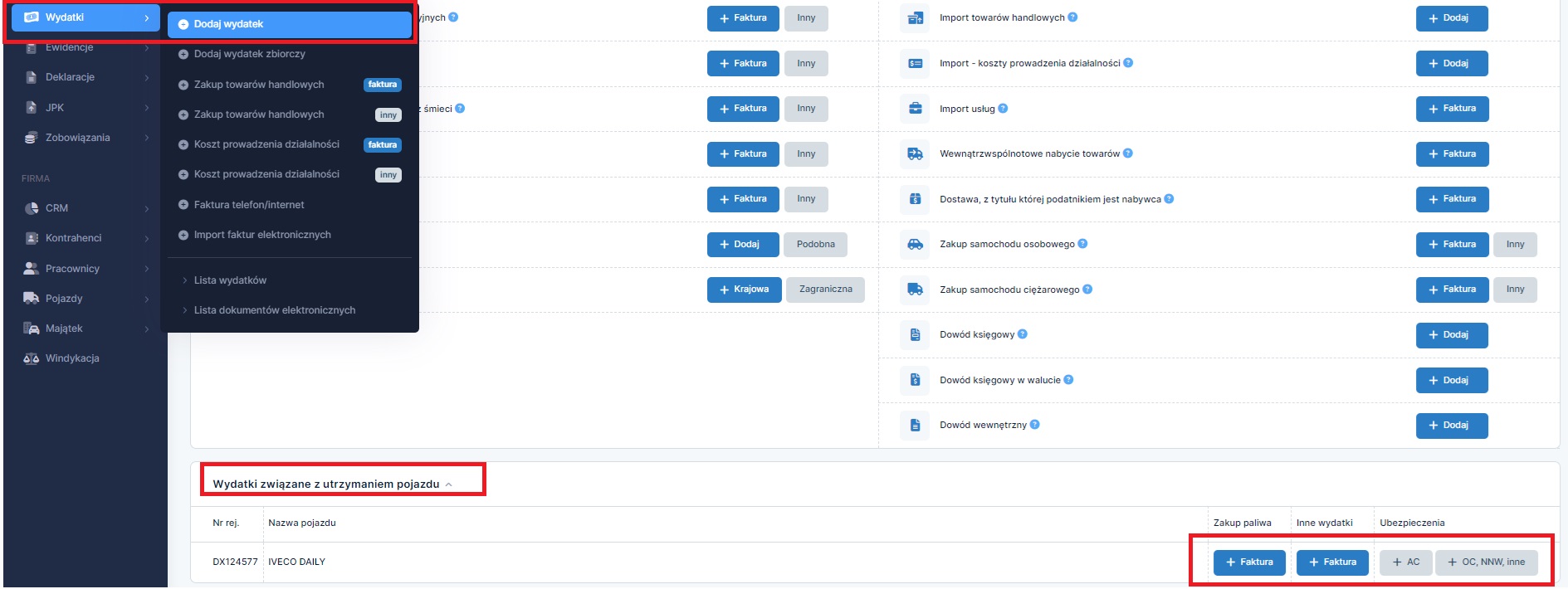

- w zakładce Wydatki ➡ dodaj wydatek w części Wydatki związane z utrzymaniem pojazdu,

- w zakładce Pojazdy ➡ wszystkie operacje,

- na skróconym menu zakładki Pojazdy.

<

Z poziomu skróconego menu zakładki Pojazdy możliwe jest zaksięgowanie jedynie faktur za paliwo Możliwość zaksięgowania z tego poziomu jest dostępna jeśli dla danego pojazdu firmowego zaznaczony zostanie checkbox w kolumnie Pokaż w menu i w wydatkach.

Księgowanie wydatków związanych z pojazdem ciężarowym możliwe jest za pomocą formularzy:

- faktury VAT w przypadku paliwa oraz innych kosztów,

- innego dokumentu w przypadku innych kosztów,

- ubezpieczenia pojazdu.

W przypadku Użytkowników opodatkowanych ryczałtem od przychodów ewidencjonowanych formularze księgowania wydatków związanych z pojazdem obejmują księgowanie zakupu paliwa lub innych wydatków na podstawie faktury VAT oraz księgowanie wydatków na ubezpieczenie.

W związku z używaniem ciężarowego pojazdu firmowego przedsiębiorca ma prawa do pełnego odliczenia podatku VAT oraz do ujęcia pełnej kwoty kosztów. W związku z tym poprawnie będę również księgowanie wydatków związanych z pojazdem bez powiązania z pojazdem.

Księgowanie wydatków związanych z używaniem pojazdu w powiązaniu z danym pojazdem pozwoli na przygotowanie miesięcznego zestawienia wydatków związanych z pojazdem.

Zestawienie wydatków związanych z używaniem pojazdu za dany miesiąc można pobrać jako plik pdf lub wydrukować jako xml.

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

Pojazdy

Najnowsze w kategorii:

Pojazdy

- Ewidencja przebiegu prowadzona w celu podatku VAT

- Jak ustalić wartość początkową samochodu firmowego?

- Jak rozliczyć sprzedaż samochodu osobowego będącego środkiem trwałym?

- Jak zaksięgować naprawę powypadkową samochodu osobowego?

- Zasady rozliczania wydatków związanych z samochodami osobowymi od 2019 r.