I. Termin i zasady dokonania korekty

II. Korekty dokonywane przez serwis automatycznie

III. Korekty wprowadzane do serwisu ręcznie

I. Termin i zasady dokonania korekty

Zgodnie z art. 89b ust. 1 nabywca, który nie ureguluje należności wynikających z faktury dokumentującej dostawę towarów lub świadczenie usług na terytorium kraju, w terminie 90 dni od dnia upływu jej terminu płatności (określonego na samej fakturze lub w umowie) ma obowiązek dokonać korekty wcześniej odliczonego podatku VAT.

W przypadku częściowego uregulowania należności obowiązek korekty podatku VAT dotyczył będzie kwoty VAT przypadającego na niezapłaconą część.

Powyższy obowiązek nie ma zastosowania w przypadku kiedy dłużnik najpóźniej w ostatnim dniu okresu rozliczeniowego, w którym upłynął 90 dzień od dnia upływu terminu płatności, opłaci fakturę.

| Warunki powodujące obowiązek korekty VAT naliczonego | |

|---|---|

Korekta, zarówno w przypadku przedsiębiorców rozliczających się kwartalnie jak i miesięcznie wykazywana powinna być w dniu, w którym przypada wskazana powyżej data. Krajowa Informacja Skarbowa wskazuje, iż dopuszczalne jest również ujęcie korekty w ostatnim dniu miesiąca, w którym przypada data przeterminowania VAT.

Zarówno w przypadku przedsiębiorców rozliczających się miesięcznie jak i kwartalnie korekta w serwisie wykazywana jest w ostatnim dniu danego miesiąca.

Przedsiębiorca, który dokona korekty podatku VAT naliczonego (od zakupu), a później dokona zapłaty (w całości lub w części) za fakturę ma prawo do ponownego odliczenia VAT (w odniesieniu do kwoty zapłaconej). Zarówno przedsiębiorcy rozliczający się miesięcznie jak i kwartalnie ponownego odliczenia VAT dokonują w dacie faktycznej zapłaty.

Przykład 1

Nabywca w dniu 30.06.2022 r. otrzymał fakturę. Na fakturze terminem płatności była data 15.07.2022 r. Termin 90 dni od terminu płatności przypadał na dzień 13.10.2022 r.

Nabywca zapłacił za fakturę 01.11.2022 r.

- a) nabywca rozlicza podatek VAT miesięcznie – w takim wypadku ma obowiązek w miesiącu październiku dokonać korekty wcześniej odliczonego podatku VAT. W związku z zapłatą w listopadzie ma prawo ponownie odliczyć VAT z faktury.

b) nabywca rozlicza VAT kwartalnie – w takim wypadku w pliku JPK_V7K za miesiąc październik (zawierającym tylko część ewidencyjną) ujmuje korektę wcześniej odliczonego podatku VAT. Z kolei w pliku JPK_V7K za listopad, w związku z zapłatą wykazuje ponownie odliczenie. W pliku JPK_V7K za grudzień w części deklaracyjnej wykazane zostaną obie kwoty (odpowiednio w polu P_46 – korekta zmniejszająca i P_47 – ponowne odliczenie VAT).

Przykład 2

Nabywca w dniu 30.06.2022 r. otrzymał fakturę. Na fakturze terminem płatności była data 15.08.2022 r. Termin 90 dni od terminu płatności przypadał na dzień 13.11.2022 r.

Nabywca zapłacił za fakturę 01.12.2022 r.

- a) nabywca rozlicza podatek VAT miesięcznie – w takim wypadku ma obowiązek w miesiącu listopadzie dokonać korekty wcześniej odliczonego podatku VAT. W związku z zapłatą w grudniu ma prawo ponownie odliczyć VAT z faktury.

b) nabywca rozlicza VAT kwartalnie – w takim wypadku w pliku JPK_V7K za miesiąc listopad (zawierającym tylko część ewidencyjną) ujmuje korektę wcześniej odliczonego podatku VAT. Z kolei w pliku JPK_V7K za grudzień, w związku z zapłatą wykazuje:

- – w części ewidencyjnej – zwiększenie z tytułu ponownego odliczenia VAT,

– w części deklaracyjnej – wykazane zostaną obie kwoty ujęte w częściach ewidencyjnych danego kwartału (odpowiednio w polu P_46 – korekta zmniejszająca i P_47 – ponowne odliczenie VAT).

Sposób postępowania w serwisie w związku z korektą VAT u nabywcy zależy od tego czy, i w jaki sposób, wydatek został wprowadzony do serwisu.

W przypadku wydatków, które do serwisu nie zostały wprowadzone (np. z okresów poprzedzających przejście do serwisu) lub wprowadzone w sposób szczególny (np. poprzez dodanie podatku VAT bezpośrednio do ewidencji zakupów VAT) serwis nie dokona automatycznie korekty VAT i ponownego księgowania odliczenia VAT w związku z późniejszą zapłatą. Szczegółowe informacje w przypadku kiedy korekty są dokonywane przez serwis automatycznie i kiedy Użytkownik wykonuje to samodzielnie opisane zostały poniżej.

II. Korekty dokonywane przez serwis automatycznie

2.1. Wprowadzanie wydatku

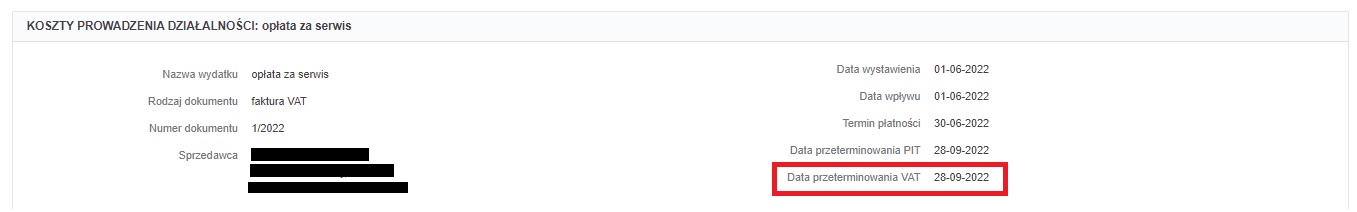

Serwis ifirma.pl podczas księgowania wydatku wymaga od Użytkownika uzupełnienia terminu płatności. Na tej podstawie wyliczany jest 90 dniowy termin, o którym mówi ustawa o VAT. Użytkownik po zatwierdzeniu zaksięgowanego wydatku widzi wyliczoną przez serwis datę wynikającą z ustawy. W serwisie jest ono oznaczona jako Data przeterminowania VAT.

Serwis dokonuje wyliczenia daty przeterminowania VAT, a tym samym korekty VAT, w przypadku wydatków wprowadzanych przez zakładkę Wydatki ➞ Dodaj wydatek (w tym także wydatków związanych z pojazdami).

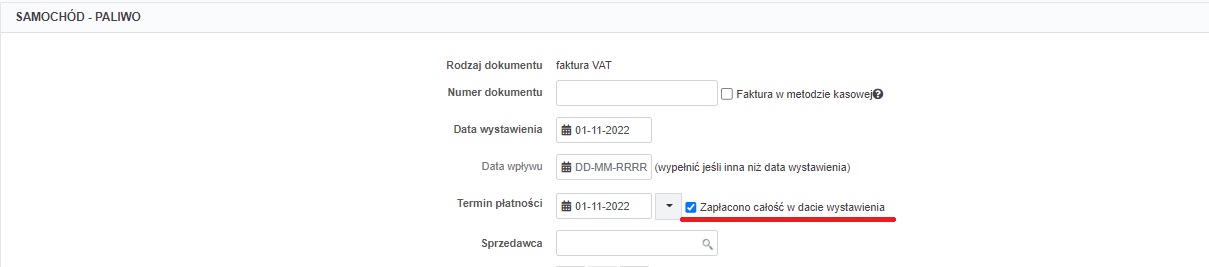

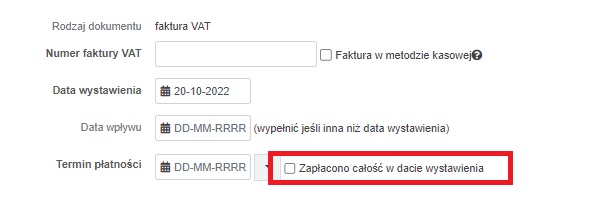

Na formularzu wprowadzania wydatku znajduje się pole Zapłacono całość w dacie wystawienia. Jego oznaczenie powoduje automatyczne wprowadzenie informacji o pełnym opłaceniu wydatku w dacie jego wystawienia. W przypadku wydatków dotyczących zakupu paliwa pole to jest domyślnie zaznaczone.

2.2. Wprowadzanie informacji o opłaceniu wydatku

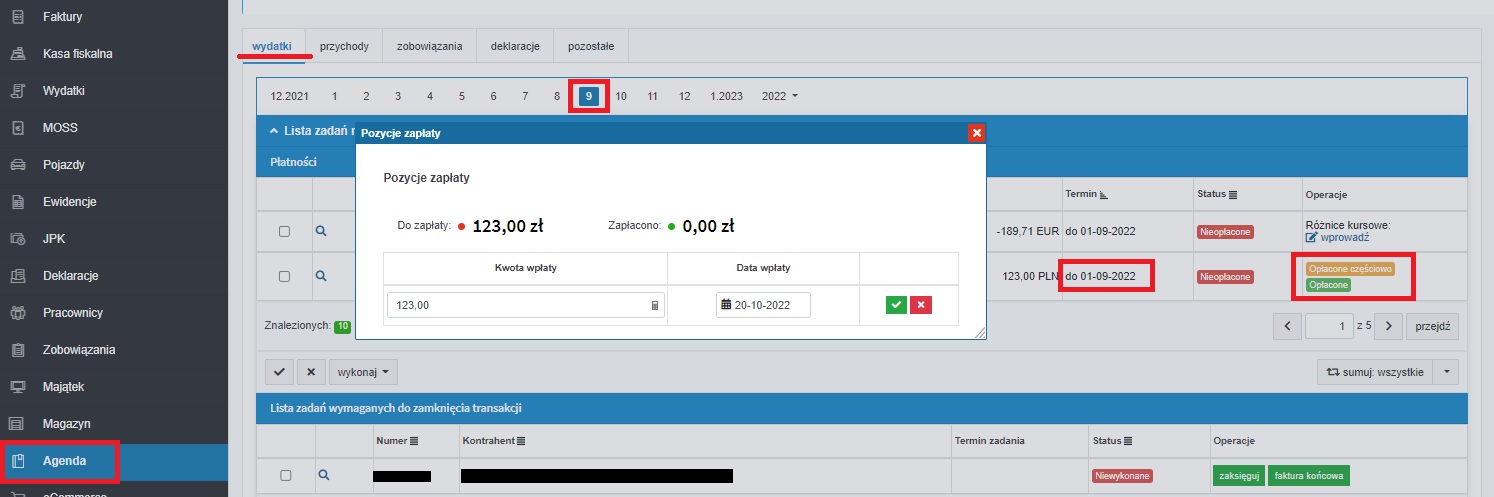

Podczas wprowadzania informacji o opłaceniu wydatku Użytkownik w pierwszej kolejności ustawia jako miesiąc księgowy – miesiąc księgowy zgodny z datą zapłaty.

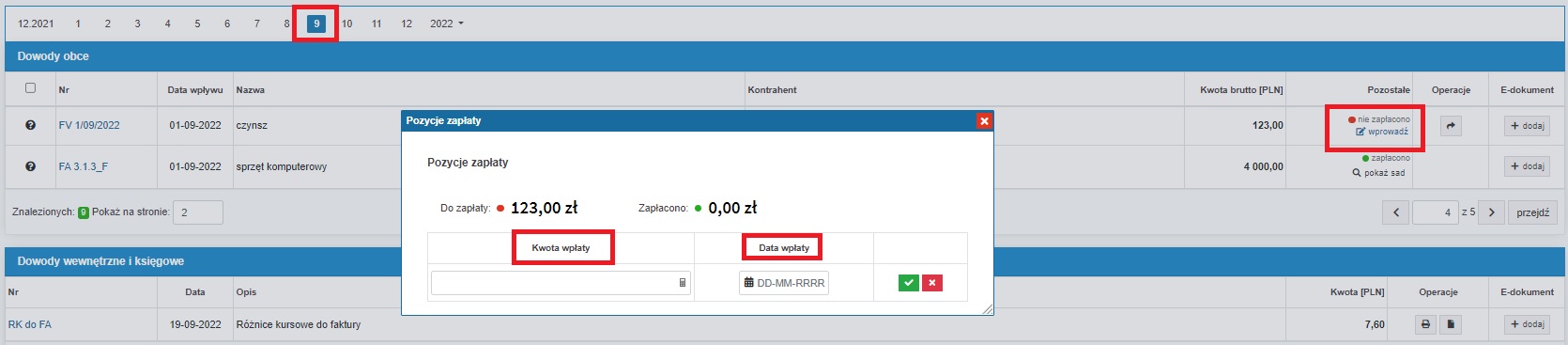

W serwisie wpłatę do wydatku można wprowadzić w następujący sposób:

- z poziomu zakładki Wydatki ➞ Lista wydatków. Obok danego wydatku w kolumnie Pozostałe dostępny będzie opcja wprowadzenia daty i kwoty wpłaty.

W powyższym polu możliwe jest wprowadzenie całości lub części wpłaty.

Wprowadzając informację o zapłacie w ten sposób Użytkownik musi mieć ustawiony miesiąc księgowy zgodny z datą zapłaty, wydatku szuka wybierając na poziomej osi czasu miesiąc jego zaksięgowania. - z poziomu zakładki Agenda ➞ Agenda na karcie wydatki – wydatek będzie tu widoczny na liście miesiąca zgodnego z terminem płatności. Po wybraniu w kolumnie Operacje ikony Opłacone lub Opłacone częściowo pojawi się formularz wprowadzania wpłaty.

- z poziomu otwartego formularza wydatku – bezpośrednio podczas księgowania wydatku Użytkownik może zaznaczyć opcję Zapłacono całość w dacie wystawienia. Spowoduje to wprowadzenie informacji o tym, iż wydatek został opłacony w całości w dacie wystawienia.

Z poziomu formularza zaksięgowanego wydatku możliwe jest też późniejsze wprowadzenie informacji o zapłacie (część Pozycje zapłaty).

Po ustawieniu miesiąca księgowego zgodnego z datą wpłaty, odszukania wydatku w zakładce Wydatki ➞ Lista wydatków i wybraniu jego numer na dole formularza dostępna będzie ikona + dodaj pozycję. Jej wybór spowoduje pojawienie się pól do wprowadzenia kwoty i daty zapłaty.

2.3. Generowanie pliku JPK_V7 i lista wydatków nieopłaconych

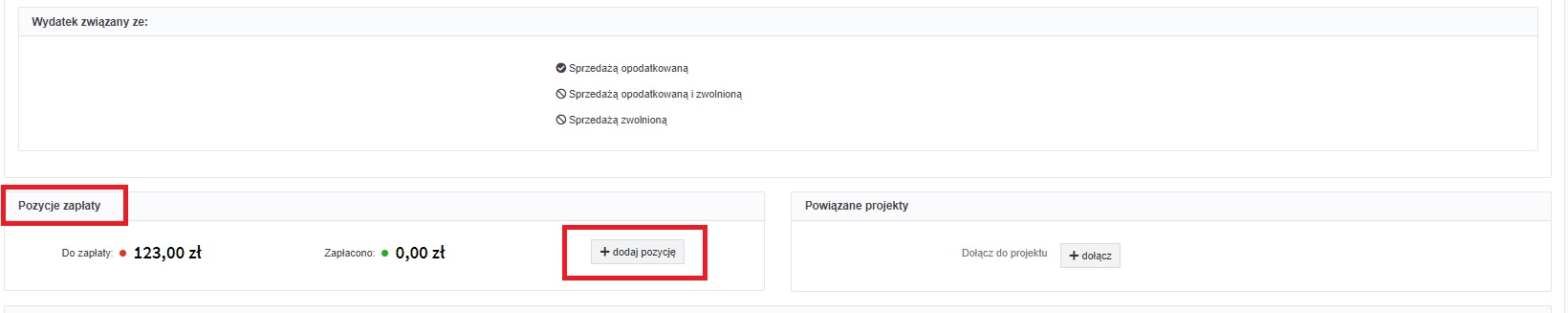

W przypadku kiedy Użytkownik nie wprowadzi informacji, iż wydatek został opłacony do końca okresu rozliczeniowego, w którym przypada Data przeterminowania VAT, podczas generowania pliku JPK_V7 za ten okres zostanie wyświetlony następujący komunikat.

W zależności od tego czy i kiedy widoczny na liście wydatek został opłacony Użytkownik postępuje w następujący sposób:

- wydatek został opłacony w aktualnym (ustawionym w danym momencie na koncie) miesiącu księgowym – Użytkownik wprowadza datę opłacenia wydatku i kwotę dokonanej wpłaty;

- wydatek został opłacony w innym miesiącu niż aktualny miesiąc księgowy – należy zatwierdzić generowanie deklaracji bez wpisywania daty. Następnie zmienić miesiąc księgowy na miesiąc zgodny z datą wpłaty, uzupełnić datę opłacenia wydatku. W przypadku kiedy rozliczenie podatku VAT za miesiąc zapłaty zostało wysłane do US konieczne jest skorygowanie pliku JPK_V7.

W sytuacji, kiedy wydatek został opłacony w poprzednim miesiącu, wówczas po wygenerowaniu deklaracji VAT serwis nie dokona korekty podatku VAT. Tak samo będzie jeśli wydatek został opłacony później, ale miesiąc zapłaty mieści się w ramach okresu rozliczeniowego, za który generowana jest deklaracja.

Przykład 3

Przedsiębiorca zaksięgował wydatek, dla którego data przeterminowania VAT przypada na 19.10.2022 r. Na koncie jest ustawiony miesiąc księgowy październik. Podczas generowania deklaracji za okres przeterminowania został wyświetlony komunikat o braku opłacenia wydatku:

- wydatek został opłacony we wrześniu (10.09.2022 r.). Użytkownik zapomniał wpisać daty opłacenia wydatku. Po pojawieniu się komunikatu o braku opłacenia wydatku Użytkownik anuluje generowanie deklaracji vat(jpk). Następnie ustawia miesiąc księgowy – wrzesień i uzupełnia datę opłacenia wydatku. Na końcu w miesiącu księgowym październiku ponownie generuje deklarację. Księgowanie korekty VAT nie zostanie dokonane.

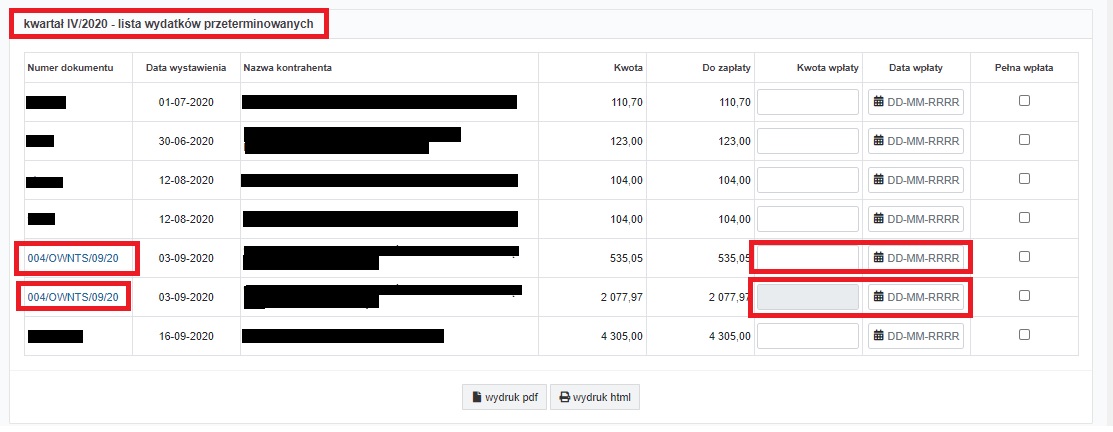

Powyższe dotyczy zarówno podatnika rozliczającego się miesięcznie jak i kwartalnie. - wydatek został opłacony 26.10.2022 r. – Użytkownik wprowadza datę opłacenia wydatku podczas generowania deklaracji.

Uwaga!

Zaznaczona na powyższym obrazie opcja Pełna wpłata spowoduje wprowadzenie do pola Kwota wpłaty pełnej kwoty pozostałej do wpłaty.

Listę wydatków, które mają zostać w danym okresie poddane korekcie VAT można wydrukować jako plik pdf lub html.Z racji tego, iż wydatek został opłacony w całości, Użytkownik oznaczył checkbox przy polu Pełna wpłata, dzięki czemu w polu Kwota wpłaty została uzupełniona cała kwota pozostała do wpłaty. Powyższe dotyczy zarówno przedsiębiorcy rozliczającego się miesięcznie jak i kwartalnie.

- przedsiębiorca rozlicza się miesięcznie i wydatek został opłacony w listopadzie (20.11.2022 r.) – Użytkownik zatwierdza pojawiający się komunikat bez uzupełnienia daty. Serwis dokonuje odpowiedniego księgowania w ewid. zakupów VAT w październiku (w ewidencji w części Korekty podatku naliczonego). Po zmianie miesiąca księgowego na listopad uzupełnia datę opłacenia wydatku. Serwis ponownie zaksięgował odliczenie VAT w ewidencji zakupów VAT (w części Korekty podatku naliczonego).

- przedsiębiorca rozlicza się kwartalnie i wydatek został opłacony w listopadzie (20.11.2022 r.) – Użytkownik nie uzupełnia daty opłacenia wydatku a jedynie zatwierdza generowanie deklaracji. Serwis w miesiącu październiku dokona zapisu zmniejszającego odliczony VAT. Zapis ten pojawi się w części ewidencyjnej pliku JPK_V7K za październik.

Po uzupełnieniu daty opłacenia wydatku w listopadzie serwis ponownie ujmie zwiększenie podatku VAT do odliczenia. Zapis w tym zakresie pojawi się w ewidencyjnej części pliku JPK_V7K za listopad.

W pliku JPK_V7K za grudzień – w części deklaracyjnej zostanie ujęta informacja o obu zapisach – zmniejszającym i zwiększającym odliczenie VAT z tytułu przeterminowania VAT po stronie nabywcy.

- wydatek nie został opłacony – Użytkownik zatwierdza pojawiający się komunikat bez uzupełniania daty opłacenia. Serwis w miesiącu przeterminowania ujmie zmniejszenie odliczenia VAT w ewidencji zakupów VAT (w części Korekty podatku naliczonego). Zapis ten trafi:

- w przypadku rozliczenia miesięcznego – do części ewidencyjnej i deklaracyjnej pliku JPK_V7M za październik,

- w przypadku rozliczenia kwartalnego – do części ewidencyjnej pliku JPK_V7K za październik i części deklaracyjnej pliku JPK_V7K za grudzień (ostatni miesiąc kwartału).

W przypadku kiedy na liście wydatków przeterminowanych pojawią się wydatki dotyczące faktury za leasing pojazdu osobowego (część dotycząca spłaty wartości pojazdu) nie będzie możliwości uzupełnienia innej kwoty wpłaty niż pełna wpłata. W przypadku, gdyby taki wydatek został opłacony w części prosimy o kontakt z BOK. Wskażemy sposób wyliczenia i ujęcia kwoty przeterminowania w podatku VAT oraz kosztach.

2.4. Wykazanie korekty w ewidencji zakupów VAT oraz pliku JPK_V7

2.4.1. Miesięczne rozliczenie VAT

W przypadku, kiedy serwis nie będzie miał informacji o opłaceniu wydatku albo data opłacenia będzie późniejsza niż koniec okresu rozliczeniowego, za który generowany jest plik JPK_V7M i na który przypada data przeterminowania VAT, wówczas podczas generowania pliku serwis automatycznie dokona księgowań związanych z korektą o której mowa w art. 89b ust. 1 ustawy o VAT.

Korekta zostanie ujęta w ewidencji zakupów VAT oraz w pliku JPK_V7M, zarówno w części ewidencyjnej jak i deklaracyjnej.

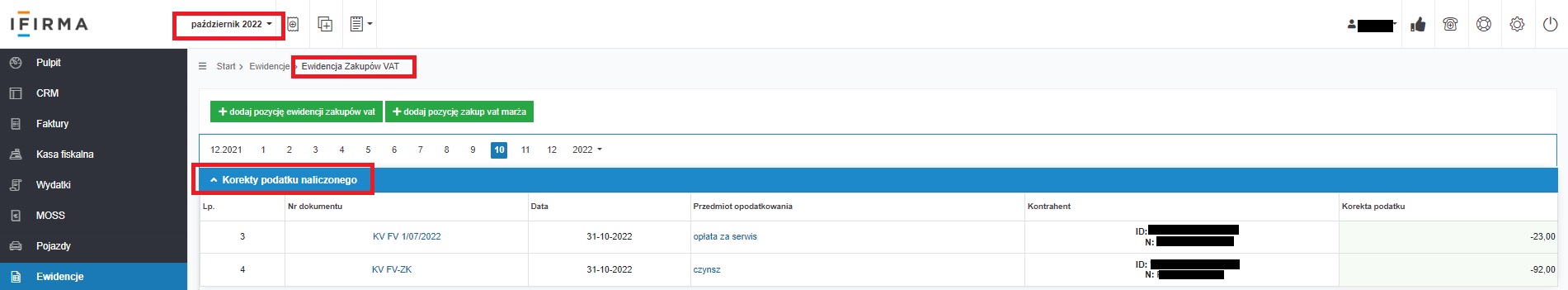

➤ Ewidencja zakupów VAT

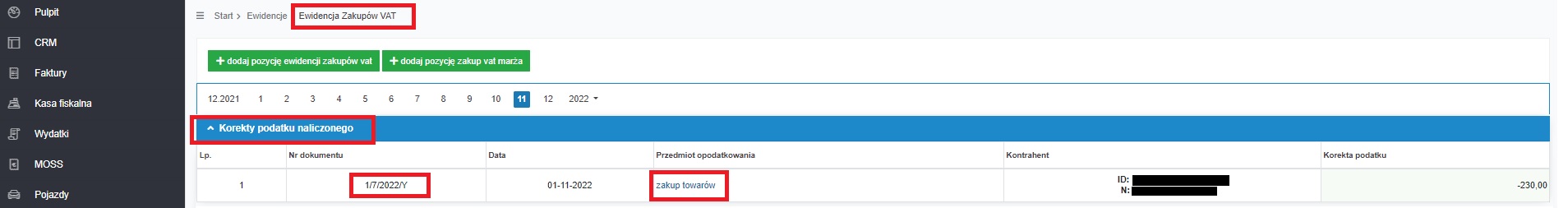

Korekta podatku VAT naliczonego, o której mowa w art. 89b ust. 1 ustawy o VAT ujmowana jest w ewidencji zakupów VAT w części Korekty podatku naliczonego.

Widoczne dane korekty obejmują numer dokumentu, datę jego wystawienia, dane kontrahenta, przedmiot opodatkowania oraz kwotę korekty podatku VAT (korekta zmniejszająca odliczenie ujmowana jest ze znakiem minus).

Korekty dla każdego wydatku ujmowane są oddzielnie.

➤ Plik JPK_V7M – część ewidencyjna

W części ewidencyjnej pliku JPK_V7M ujęty zostanie zapis ze wskazaniem danych kontrahenta (nr NIP oraz nazwa), numerem i datą wystawienia faktury zakupu. W przypadku korekty podatku naliczonego wykazana będzie jedynie kwota korekty VAT (bez oddzielnej wartości netto i VAT). Zostanie ona wykazana z minusem przy polu K_46.

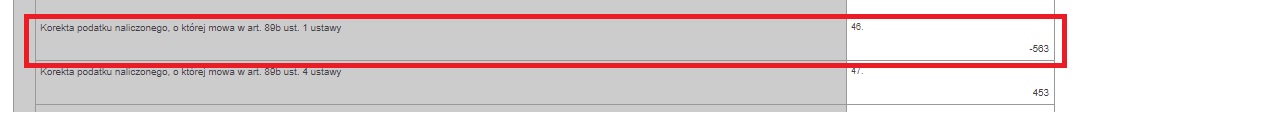

➤ Plik JPK_V7M – część deklaracyjna

W części deklaracyjnej pliku JPK_V7M kwota korekty zostanie wykazana w polu P_46 ze znakiem minus. W przypadku gdy w danym okresie podatnik ma obowiązek dokonać korekty dla większej ilości wydatków część deklaracyjna pliku JPK_V7M będzie zawierać zbiorczą kwotę korekty. Kwota zostanie wykazana po zaokrągleniu do pełnych złotych.

Przepisy nie przewidują standardowej formy deklaracji JPKV7. Powyższy zrzut prezentuje ujęcie korekty zmniejszającej w serwisie ifirma.pl – widok dostępny w graficznej prezentacji części deklaracyjnej.

2.4.2. kwartalne rozliczenie VAT

W przypadku, kiedy serwis nie będzie miał informacji o opłaceniu wydatku albo data opłacenia będzie późniejsza niż koniec okresu rozliczeniowego, za który generowany jest plik JPK_V7K i na który przypada data przeterminowania VAT, wówczas podczas generowania pliku serwis automatycznie dokona księgowań związanych z korektą o której mowa w art. 89b ust. 1 ustawy o VAT.

Korekta zostanie ujęta w ewidencji zakupów VAT oraz w pliku JPK_V7K, zarówno w części ewidencyjnej jak i deklaracyjnej.

Ujęcie w części ewidencyjnej będzie miało miejsce w miesiącu zgodnym z datą przeterminowania VAT. Z kolei ujęcie w części deklaracyjnej nastąpi w ostatnim miesiącu kwartału.

➤ Ewidencja zakupów VAT

Korekta podatku VAT naliczonego, o której mowa w art. 89b ust. 1 ustawy o VAT ujmowana jest w ewidencji zakupów VAT w części Korekty podatku naliczonego.

Widoczne dane korekty obejmują numer dokumentu, datę jego wystawienia, dane kontrahenta, przedmiot opodatkowania oraz kwotę korekty podatku VAT (korekta zmniejszająca odliczenie ujmowana jest ze znakiem minus).

Korekty dla każdego wydatku ujmowane są oddzielnie.

➤ Plik JPK_V7K – część ewidencyjna

W części ewidencyjnej pliku JPK_V7K ujęty zostanie zapis ze wskazaniem danych kontrahenta (nr NIP oraz nazwa), numerem i datą wystawienia faktury zakupu. W przypadku korekty podatku naliczonego wykazana będzie jedynie kwota korekty VAT (bez oddzielnej wartości netto i VAT). Zostanie ona wykazana z minusem przy polu K_46.

➤ Plik JPK_V7K – część deklaracyjna

W części deklaracyjnej pliku JPK_V7K kwota korekty zostanie wykazana w polu P_46 ze znakiem minus. W przypadku gdy w danym okresie – kwartale przedsiębiorca ma obowiązek dokonać korekty dla większej ilości wydatków część deklaracyjna pliku JPK_V7K będzie zawierać zbiorczą kwotę korekty. Kwota zostanie wykazana po zaokrągleniu do pełnych złotych.

Graficzna prezentacja części deklaracyjnej pliku JPK_V7 dostępna w serwisie widoczna jest poniżej.

2.5. Wprowadzenie informacji o późniejszej zapłacie wydatku i jej wykazanie w ewidencji zakupów VAT oraz pliku JPK_V7

Po wprowadzeniu informacji o zapłacie dla wydatku, dla którego serwis wcześniej dokonał korekty VAT (zapłata dokonana po okresie, w którym była wykazana korekta VAT) serwis dokona odpowiednich księgowań w ewidencji zakupów VAT. Wykaże też kwotę ponownie odliczonego VAT pliku JPK_V7 zarówno w części ewidencyjnej jak i deklaracyjnej.

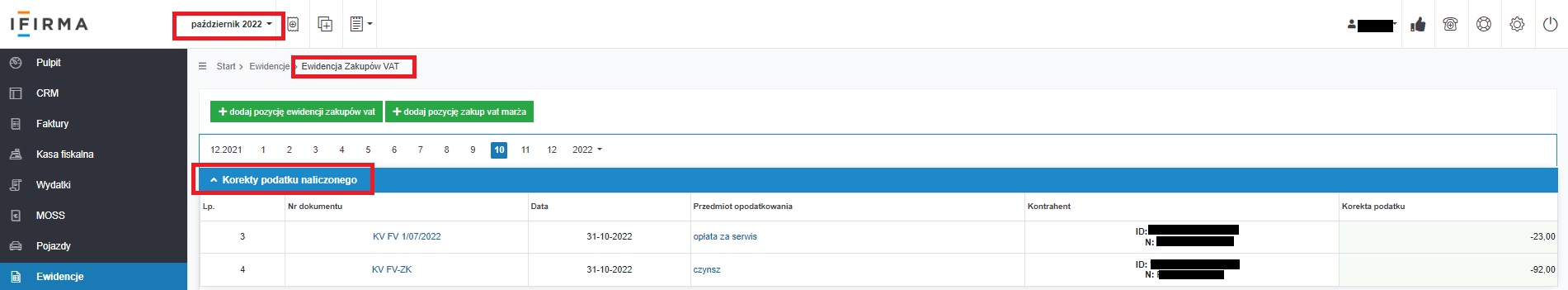

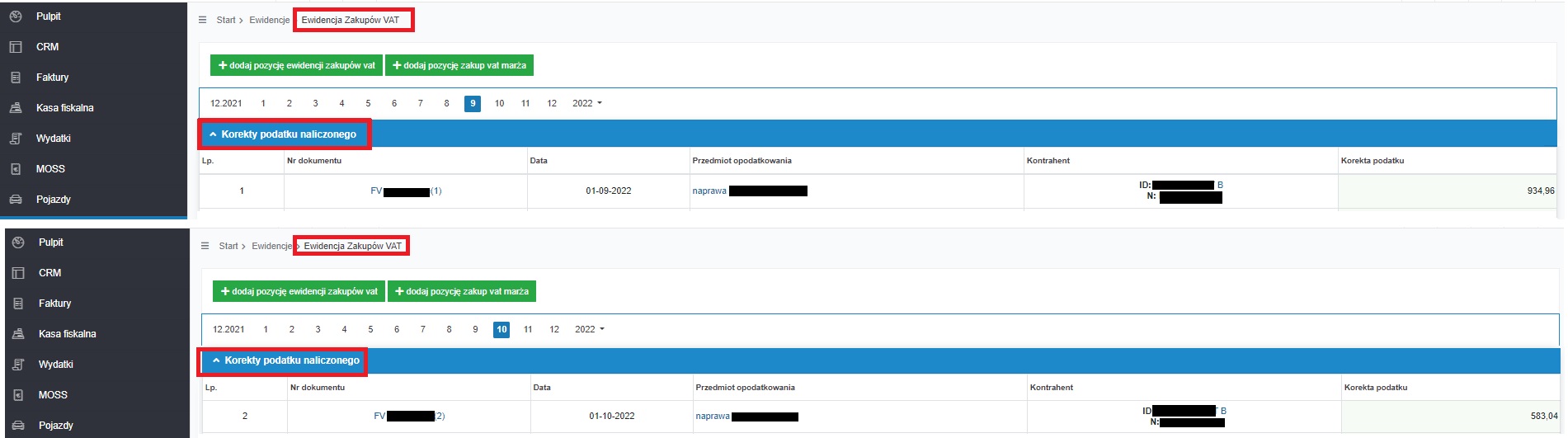

➤ Ewidencja zakupów VAT

W ewidencji zakupów VAT w miesiącu, w którym wydatek został opłacony jest on ponownie księgowany (zarówno przy rozliczeniu kwartalnym jak i miesięcznym). Zapis wydatku jest praktycznie identyczny jak w przypadku pierwotnego księgowania – zarówno w zakresie numeru dokumentu jak i jego dat. Jedyną zmianą jest to, że przy pierwotnym numerze dokumentu dodawane jest oznaczenie np. (1). W przypadku kiedy wcześniejsza korekta z powodu braku zapłaty dotyczyła całego wydatku, a zapłacona zostanie jego część w ewidencji ujmowana jest jego część odpowiadająca kwocie zapłaty. Po zapłacie kolejnej części danego wydatku dokonywane jest kolejne księgowanie odpowiadające kwocie zapłaty. Takie kolejne księgowanie wprowadzane jest z oznaczeniem kolejnego numeru wpłaty do wydatku np. (2). Analogicznie przy kolejnych wpłatach.

W przypadku kiedy w danym okresie takich wydatków jest więcej zapisy dotyczące każdego z nich wprowadzane są oddzielnie.

➤ Plik JPK_V7M i JPK_V7K – część ewidencyjna

W części ewidencyjnej pliku JPK_V7 korekta zwiększająca odliczenie podatku VAT ujmowana jest w miesiącu zapłaty (uzyskania prawa do ponownego odliczenia VAT). Będzie tak zarówno przy rozliczeniu miesięcznym i kwartalnym.

Dane pozycji jakie widoczne są w części ewidencyjnej pliku obejmują dane kontrahenta (jego NIP oraz nazwę), numer dokumentu zakupu wraz z datą jego wystawienia oraz kwotę podatku VAT, którą nabywca może ponownie odliczyć. Kwota ta ujmowana jest w polu K_47.

➤ Plik JPK_V7M i JPK_V7K – część deklaracyjna

W części deklaracyjnej pliku JPK_V7K oraz JPK_V7M kwota korekty zostanie wykazana w polu P_47.

W przypadku rozliczenia miesięcznego ujęcie korekty w części deklaracyjnej nastąpi w pliku za ten sam okres, w którym korekta zwiększająca została wykazana w części ewidencyjnej. W przypadku rozliczenia kwartalnego korekta zostanie wykazana w pliku składanym za ostatni miesiąc danego kwartału. Tylko bowiem ten plik zawierać będzie część deklaracyjną.

W przypadku gdy w danym okresie – kwartale przedsiębiorca w związku z zapłatą, ma prawo do ponownego odliczenia VAT dla większej ilości wydatków część deklaracyjna pliku JPK_V7K oraz JPK_V7M będzie zawierać zbiorczą kwotę korekty. Kwota zostanie wykazana po zaokrągleniu do pełnych złotych.

Przepisy nie przewidują standardowej formy deklaracji JPKV7. Powyższy zrzut prezentuje ujęcie korekty zwiększającej w serwisie ifirma.pl – widok dostępny w graficznej prezentacji części deklaracyjnej.

Przykład 4

Czynny podatnik podatku VAT w lipcu 2022 r. zaksięgował fakturę dotyczącą zakupu towarów handlowych. Od zakupu odliczył VAT w lipcu. Termin płatności wydatku przypadał na 15.07.2022 r. Data przeterminowania VAT dla wydatku to 13.10.2022 r.

Wydatek został opłacony w listopadzie 2022 r.

Ujęcie poszczególnych zapisów w pliku JPK_V7 w zależności od tego czy przedsiębiorca rozlicza się miesięcznie czy kwartalnie jest następujące:

- rozliczenie miesięczne:

- plik JPK_V7M za październik: korekta zmniejszająca odliczenie VAT zostanie wykazana zarówno w części ewidencyjnej jak i deklaracyjnej, odpowiednio w polach K_46 i P_46.

- plik JPK_V7M za listopad: korekta zwiększająca odliczenie VAT zostanie wykazana zarówno w części ewidencyjnej jak i deklaracyjnej, odpowiednio w polach K_47 i P_47.

- rozliczenie kwartalne:

- plik JPK_V7K za październik: korekta zmniejszająca odliczenie VAT zostanie wykazana w części ewidencyjnej w polach K_46,

- plik JPK_V7K za listopad: korekta zwiększająca odliczenie VAT zostanie wykazana w części ewidencyjnej w polu P_47.

- plik JPK_V7K za grudzień: część deklaracyjna pliku JPK_7K za grudzień zawierać będzie zarówno korektę zmniejszającą (pole P_46) jak i korektę zwiększającą (pole P_47).

III. Korekty wprowadzane do serwisu ręcznie

Ręczne wprowadzenie do serwisu korekty VAT w przypadku braku zapłaty w ciągu 90 dni od terminu płatności konieczne jest w przypadku np. Użytkowników przechodzących do serwisu w trakcie roku (na koncie nie ma wprowadzonych wydatków, dla których serwis miałby automatycznie dokonać korekty) lub wydatków wprowadzanych ręcznie bezpośrednio do ewidencji.

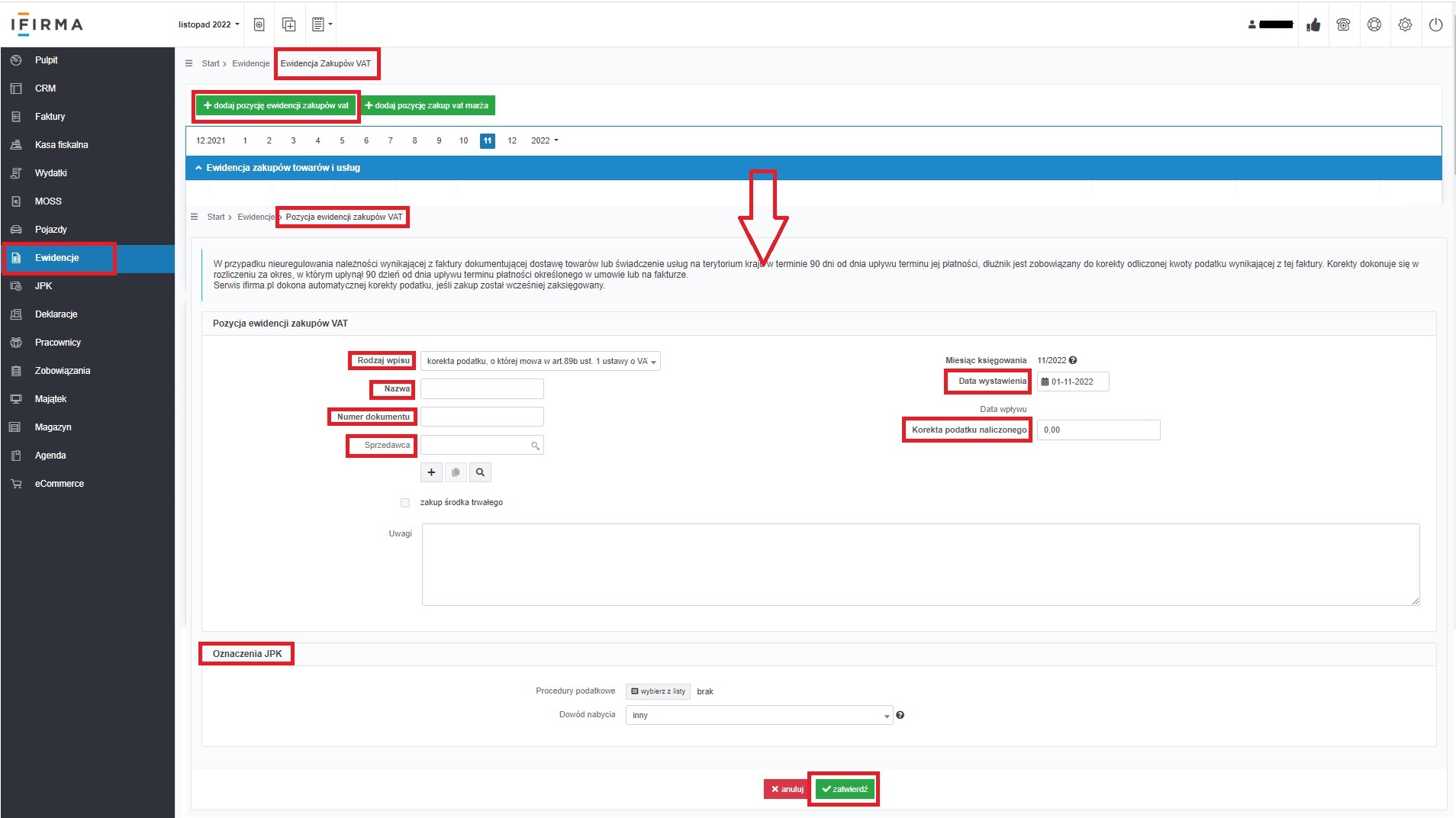

3.1. Wprowadzenie zapisów w związku z korektą w przypadku braku zapłaty

Zapisy w związku z korektą podatku VAT o której mówi art. 89b ust. 1 ustawy o VAT, tak jak zostało wskazane w poprzedniej części tekstu, widoczne są w ewidencji zakupów VAT oraz pliku JPK_V7M/ JPK_V7K.

W celu wprowadzenia korekty do serwisu należy ustawić miesiąc księgowy zgodny z miesiącem, w którym ma zostać wykazana korekta (miesiąc zgodny z datą przeterminowania VAT) i przejść do zakładki Ewidencje ➞ Ewidencja zakupów VAT, a następnie wybrać funkcję + dodaj pozycję ewidencji zakupów vat.

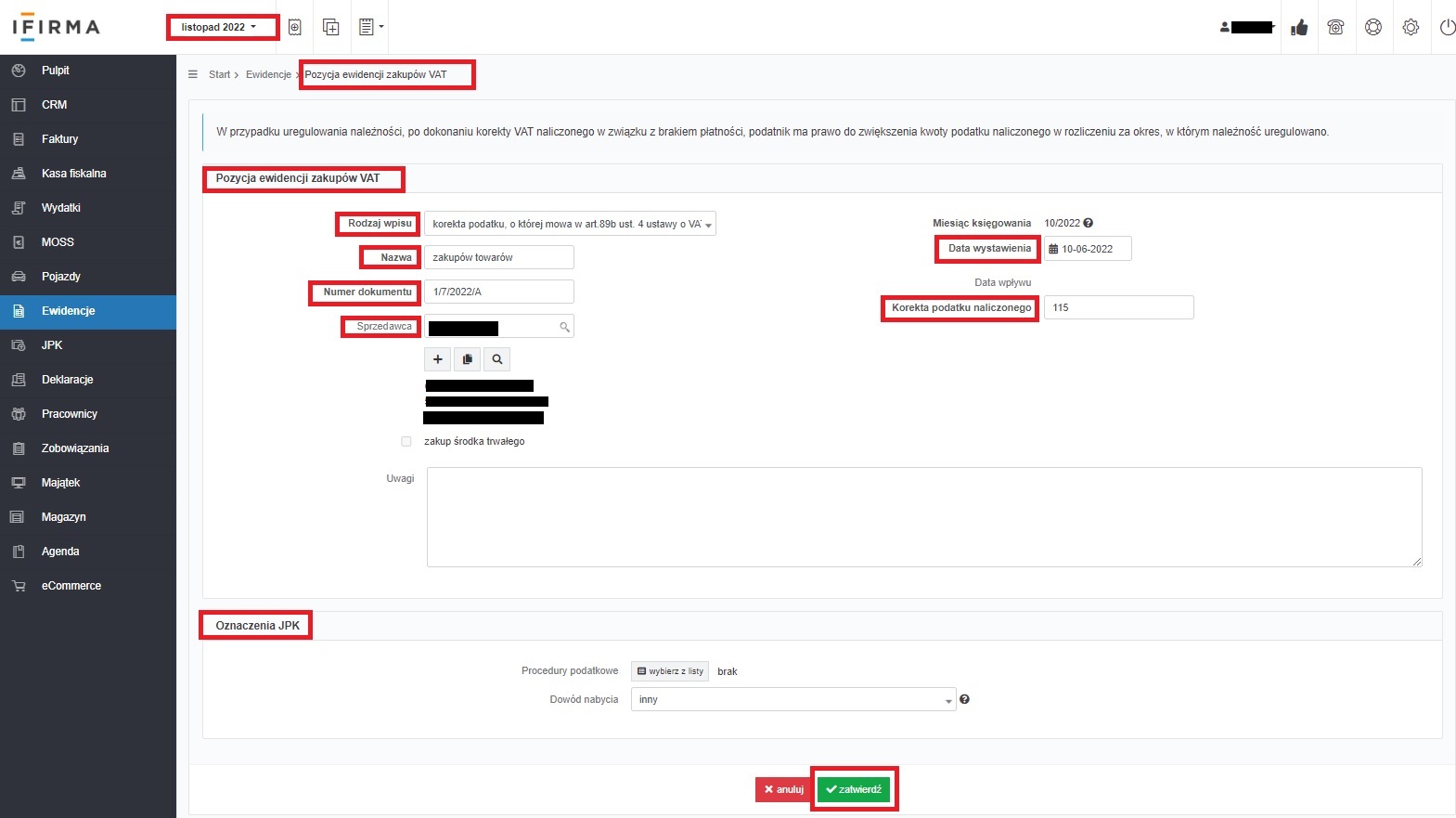

Powyższy formularz należy uzupełnić następująco:

- rodzaj wpisu – należy wybrać z listy korekta podatku, o której mowa w art. 89b ust. 1 ustawy o VAT,

- nazwa – określenie nazwy/przedmiotu wydatku np. zakup towarów handlowych,

- numer dokumentu – numer faktury kosztowej, której dotyczy korekta,

- sprzedawca – wystawca faktury kosztowej, której dotyczy korekta,

- data wystawienia – data wystawienia faktury kosztowej, której dotyczy korekta,

- korekta podatku naliczonego – kwota podatku VAT, o którą użytkownik ma obowiązek zmniejszyć odliczenie VAT. Kwotę należy wpisać z groszami. Mimo, iż korekta zmniejsza odliczenie VAT nie wpisujemy jej ze znakiem minus.

- oznaczenia JPK – w przypadku dokonywanej korekty część pozostawiamy pustą.

Po uzupełnieniu danych należy zatwierdzić formularz.

Dodana kwota korekty zostanie ujęta w ewidencji zakupów VAT w sposób wskazany poprzednio. Jedyną różnicą będzie to, iż w przypadku wpisu dodanego ręcznie do ewidencji pole z numerem dokumentu nie będzie aktywne. Przejście do danych wydatku oraz ich edycja możliwe będą po wybraniu zapisu w polu przedmiot opodatkowania.

Na podstawie zapisu w ewidencji zakupów VAT kwota korekty zostanie ujęta w pliku JPK_V7:

- w części ewidencyjnej w miesiącu, w którym przypada przeterminowanie (pole K_46)

- w części deklaracyjnej w okresie, w którym przypada przeterminowanie wydatku (pole P_46).

Wprowadzając korektę należy ustalić, jej kwotę. Jest ona zależna, poza kwotą VAT wynikającą z faktury od tego w jakiej części wydatek zostaje nieopłacony oraz od tego czy dla wydatku Użytkownik miał prawo odliczenia podatku VAT w całości. Częściowe odliczenie VAT dotyczy np. wydatków związanych z pojazdami czy wydatków dotyczących jednoczesnej sprzedaży opodatkowanej i zwolnionej.

Przykład 5

Czynny podatnik podatku VAT ujął w ewidencji zakupów VAT fakturę dotyczącą zakupu części do pojazdu osobowego na kwotę netto 1200 zł (VAT: 276 zł, brutto: 1 476 zł).

Od wydatków związanych z pojazdem odliczana jest połowa VAT.

Do końca miesiąca, w którym mija 90 dni od terminu płatności:

- wydatek nie został opłacony

Kwota odliczonego podatku VAT: 276 zł * 50% = 138 zł

Ta sama kwota będzie ujmowana jako korekta w związku z brakiem zapłaty. - wydatek został opłacony w kwocie 500 zł brutto, do zapłaty pozostało: 976 zł brutto.

W tym wypadku wyliczenie kwoty będzie następujące: niezapłacona kwota faktury/ kwota brutto faktury * odliczony VAT, czyli 976 zł / 1476 zł * 138 zł = 91,25 zł.

Przykład 6

Czynny podatnik podatku VAT ujął w ewidencji zakupów VAT fakturę dotyczącą zakupu usług telekomunikacyjnych na kwotę netto 300 zł (VAT: 69 zł, brutto: 369 zł).

Wydatek dotyczy prowadzonej przez przedsiębiorcę działalności opodatkowanej i zwolnionej. Wskaźnik VAT w danym roku wynosi 80%.

Odliczony podatek VAT: 69 zł * 80% = 55,20 zł

Do końca miesiąca, w którym mija 90 dni od terminu płatności:

- wydatek nie został opłacony

Kwota odliczonego podatku VAT: 69 zł * 80% = 55,20 zł

Ta sama kwota będzie ujmowana jako korekta w związku z brakiem zapłaty. - wydatek został opłacony w kwocie 150 zł brutto, do zapłaty pozostało: 219 zł

W tym wypadku wyliczenie kwoty będzie następujące: niezapłacona kwota faktury/ kwota brutto faktury * odliczony VAT, czyli 219 zł/ 369 zł* 55,20 zł = 32,76 zł

Przykład 7

Czynny podatnik podatku VAT ujął w ewidencji zakupów VAT fakturę dotyczącą zakupu części do pojazdu osobowego na kwotę netto 1200 zł (VAT: 276 zł, brutto: 1 476 zł).

Od wydatków związanych z pojazdem odliczana jest połowa VAT.

Wydatek dotyczy prowadzonej przez przedsiębiorcę działalności opodatkowanej i zwolnionej. Wskaźnik VAT w danym roku wynosi 80%.

Kwota podatku VAT odliczonego przy zakupie: 276 zł *50%*80% = 110,40 zł

Do końca miesiąca, w którym mija 90 dni od terminu płatności:

- wydatek nie został opłacony

Kwota korekty będzie kwota odliczonego wcześniej podatku VAT: 110,40 zł - wydatek został opłacony w kwocie 500 zł brutto, do zapłaty pozostało 976 zł

W tym wypadku wyliczenie kwoty będzie następujące: niezapłacona kwota faktury/ kwota brutto faktury * odliczony VAT, czyli 976 zł / 1 476 zł * 110,40 zł = 73 zł

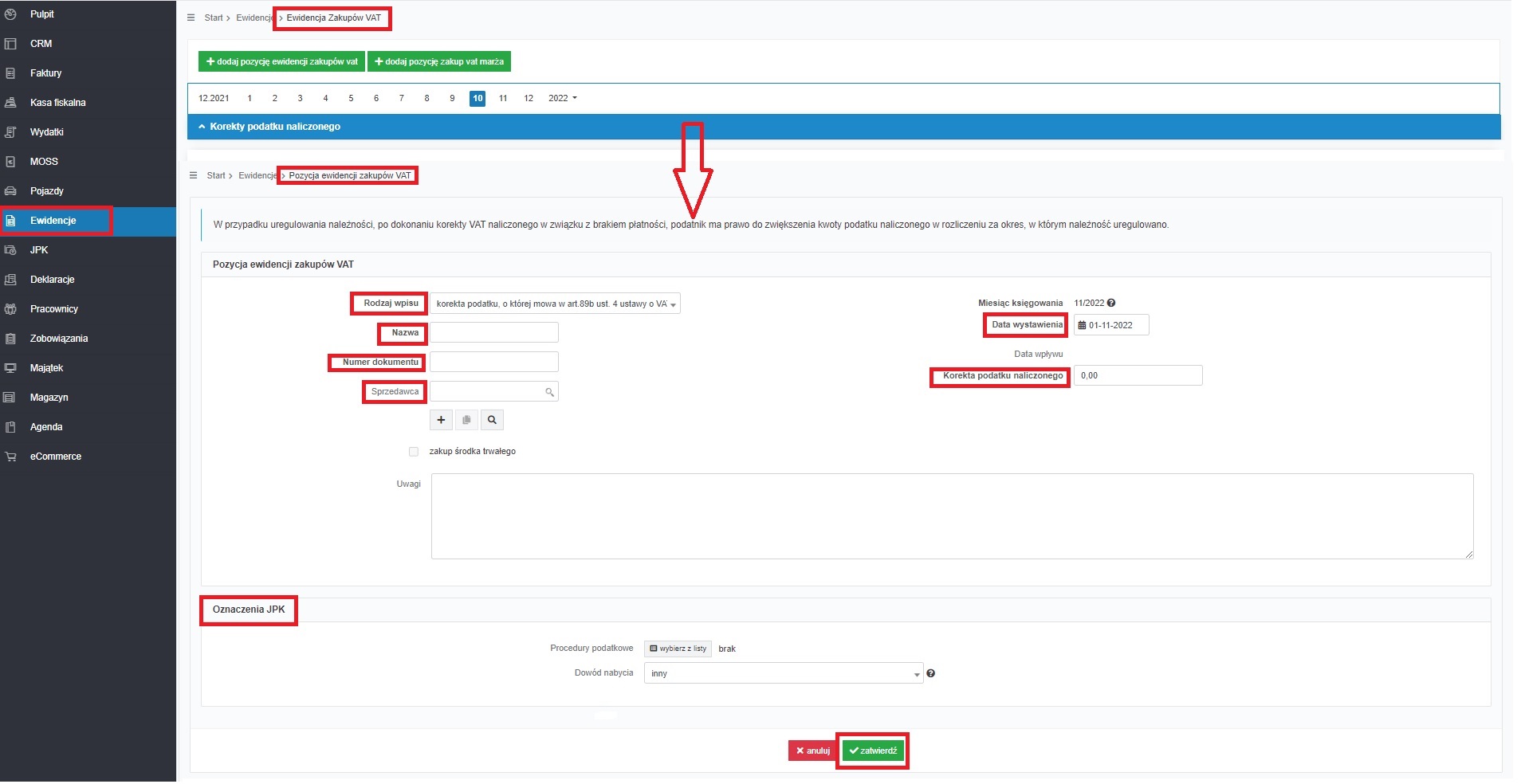

3.2. Wprowadzenie zapisów po późniejszej zapłacie wydatku

W przypadku kiedy przedsiębiorca dokona zapłaty wydatku, dla którego wcześniej dokonano korekty VAT, zgodnie z art. 89b ust. 4 uzyskuje prawo do ponownego odliczenia VAT. Prawo to uzyskuje w miesiącu dokonania zapłaty. Dla wydatków, dla których sama korekta nie została wygenerowana przez serwis automatycznie, zapisy związane z prawem do ponownego odliczenia VAT również należy wprowadzić ręcznie. Będzie miało to zastosowanie np. w przypadku Użytkowników przechodzących do serwisu, kiedy korekta zmniejszająca była wprowadzana ręcznie lub była ujęta w okresach przed przejściem do serwisu.

W celu wprowadzenia korekty zwiększającej odliczenie VAT do serwisu należy ustawić miesiąc księgowy zgodny z miesiącem zapłaty i przejść do zakładki Ewidencje ➞ Ewidencja zakupów VAT, a następnie wybrać funkcję + dodaj pozycję ewidencji zakupów vat.

Powyższy formularz należy uzupełnić następująco:

- rodzaj wpisu – należy wybrać z listy korekta podatku, o której mowa w art. 89b ust. 4 ustawy o VAT,

- nazwa – określenie nazwy/ przedmiotu wydatku np. zakup towarów handlowych,

- numer dokumentu – numer faktury kosztowej, której dotyczy korekta,

- sprzedawca – wystawca faktury kosztowej, której dotyczy korekta,

- data wystawienia – data wystawienia faktury kosztowej, której dotyczy korekta,

- korekta podatku naliczonego – kwota podatku VAT, o którą użytkownik dokonuje zwiększenia kwoty podatku do odliczenia. Kwotę należy wpisać z groszami.

- oznaczenia JPK – w przypadku dokonywanej korekty część pozostawiamy pustą.

Po uzupełnieniu danych należy zatwierdzić formularz.

Dodana kwota korekty zostanie ujęta w ewidencji zakupów VAT w sposób wskazany poprzednio. Jedyną różnicą będzie to, iż w przypadku wpisu dodanego ręcznie do ewidencji pole z numerem dokumentu nie będzie aktywne. Przejście do danych wydatku oraz ich edycja możliwe będą po wybraniu zapisu w polu przedmiot opodatkowania.

Na podstawie zapisu w ewidencji zakupów VAT kwota korekty zostanie ujęta w pliku JPK_V7:

- w części ewidencyjnej w miesiącu zapłaty (pole K_47),

- w części deklaracyjnej w okresie zapłaty (pole P_47).

3.3. Przykłady księgowań w serwisie

Przykład 8

Przedsiębiorca korzystający z serwisu od lipca 2022 r., rozlicza się kwartalnie z podatku VAT. Przedsiębiorca prowadzi jedynie sprzedaż opodatkowaną VAT. W czerwcu ujął w ewidencji zakupów VAT fakturę za zakup towarów wystawioną 10.06.2022 r. z terminem płatności do 21.07.2022 r. Data przeterminowania VAT to 19.10.2022 r. Kwota netto faktury przy stawce 23% to 500 zł (brutto: 615 zł). Kwota odliczonego podatku VAT: 115 zł.

W tym wypadku serwis automatycznie nie wprowadzi korekty o której mowa w art. 89b ust. 1 i 4 ustawy o VAT do serwisu. Należy ją wprowadzić ręcznie.

- do końca IV kwartału faktura nie została opłacona.

Użytkownik ustawia miesiąc księgowy październik, a następnie w zakładce Ewidencje ➞ Ewidencja zakupów VAT wybiera opcje + dodaj pozycję ewidencji zakupów VAT.

Formularz, który się pojawi uzupełnia następująco:- rodzaj wpisu: korekta podatku, o której mowa w art. 89a ust. 1 ustawy o VAT,

- nazwa: towary handlowe,

- numer dokumentu i data wystawienia – zgodnie z danymi z dokumentu pierwotnego,

- korekta podatku naliczonego: kwota VAT z faktury: 500 zł * 23% = 115 zł,

- oznaczenia JPK – zostają puste.

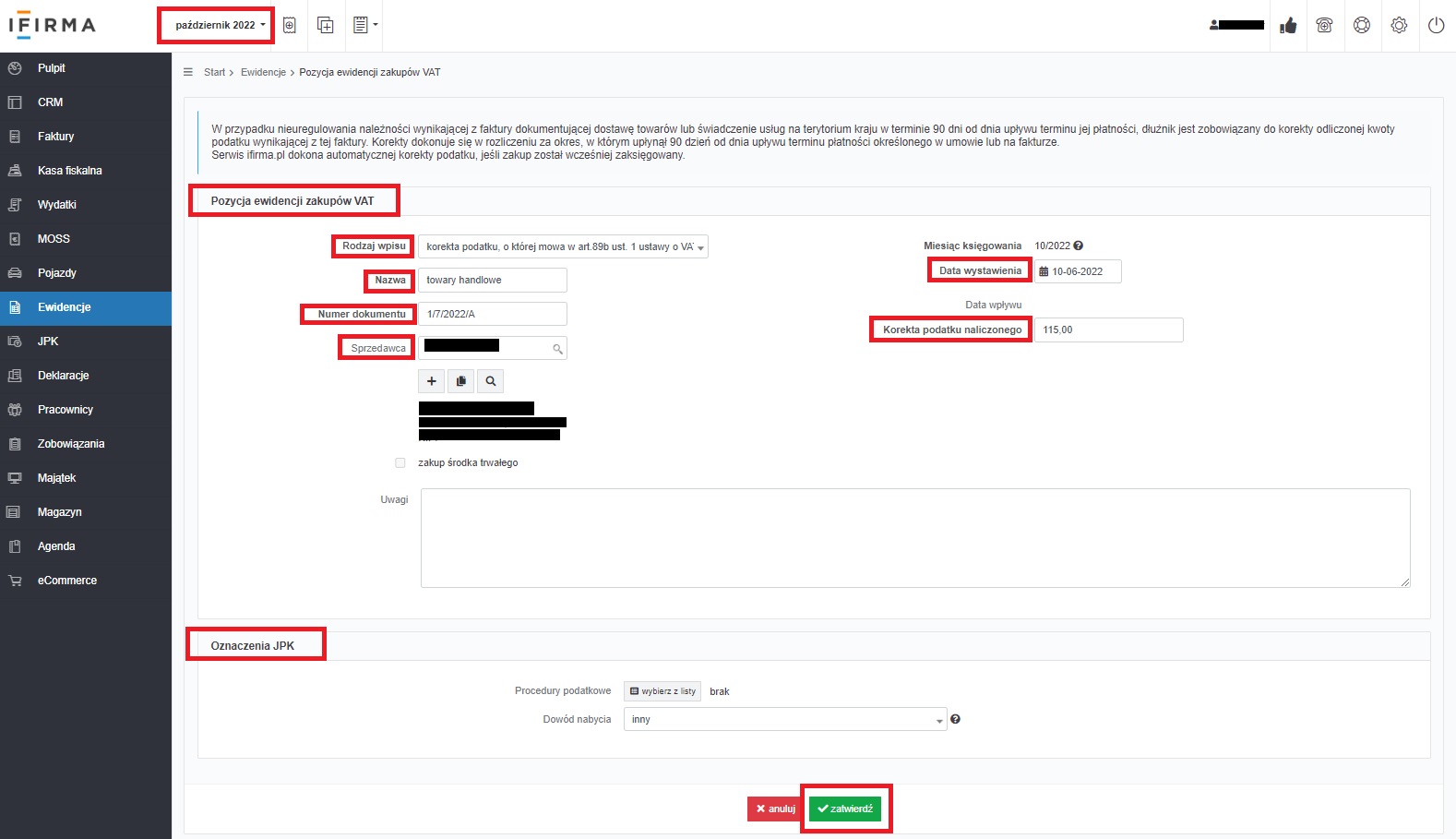

Uzupełniony formularz wygląda następująco:

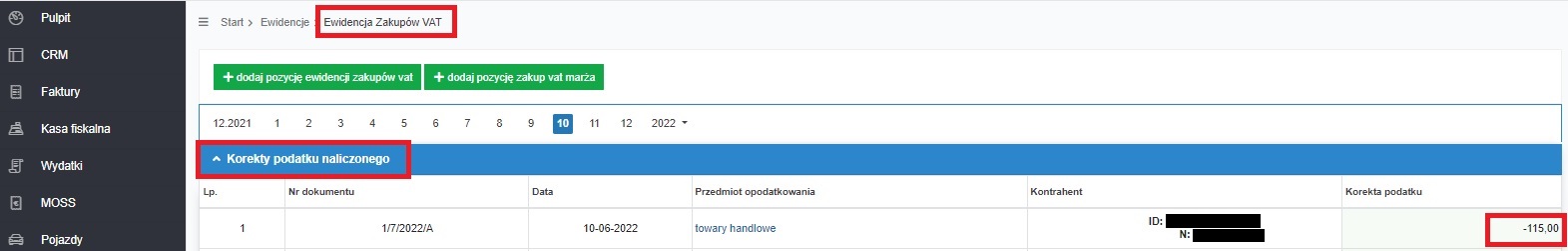

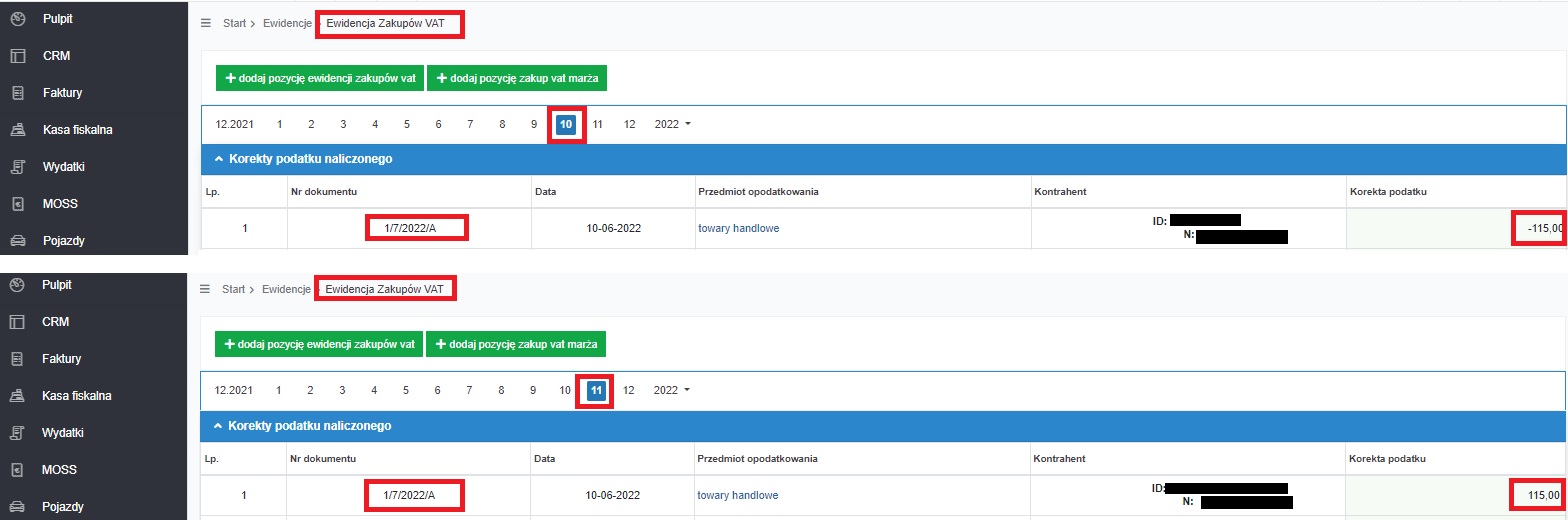

Po zatwierdzeniu dodany wpis widoczny będzie w części Korekty podatku naliczonego. Kwota zostanie wykazana ze znakiem minus.

Korekta trafi do:

- pliku JPK_V7K za październik – część ewidencyjna – pole: K_46,

- pliku JPK_V7K za grudzień – część deklaracyjna – pole: P_46.

- w październiku faktura została zapłacona częściowo

Zapłacona kwota 300 zł brutto (netto: 243,90 i VAT: 56,10 zł). Kwota pozostała do zapłaty 315 zł. Zapłata w dniu 15.11.2020 r.

W związku z brakiem opłacenia całości wydatku Użytkownik w miesiącu październiku wprowadza kwotę korekty bezpośrednio do ewidencji zakupów VAT.

W tym celu w miesiącu księgowym październiku w zakładce Ewidencje ➞ Ewidencja zakupów VAT Użytkownik wybiera opcję + dodaj pozycję ewidencji zakupów VAT.

Formularz, który się pojawi uzupełnia następująco:

- rodzaj wpisu: korekta podatku, o której mowa w art. 89a ust. 1 ustawy o VAT,

- nazwa: towary handlowe,

- numer dokumentu i data wystawienia – zgodnie z danymi z dokumentu pierwotnego,

- korekta podatku naliczonego: 58,90 zł.

Wyliczenie kwoty korekty: wartość faktury pozostała do zapłaty/ wartość brutto faktury* kwota odliczonego podatku VAT, czyli 315 zł/615 zł * 115 zł = 58,90 zł. - oznaczenia JPK – zostają puste.

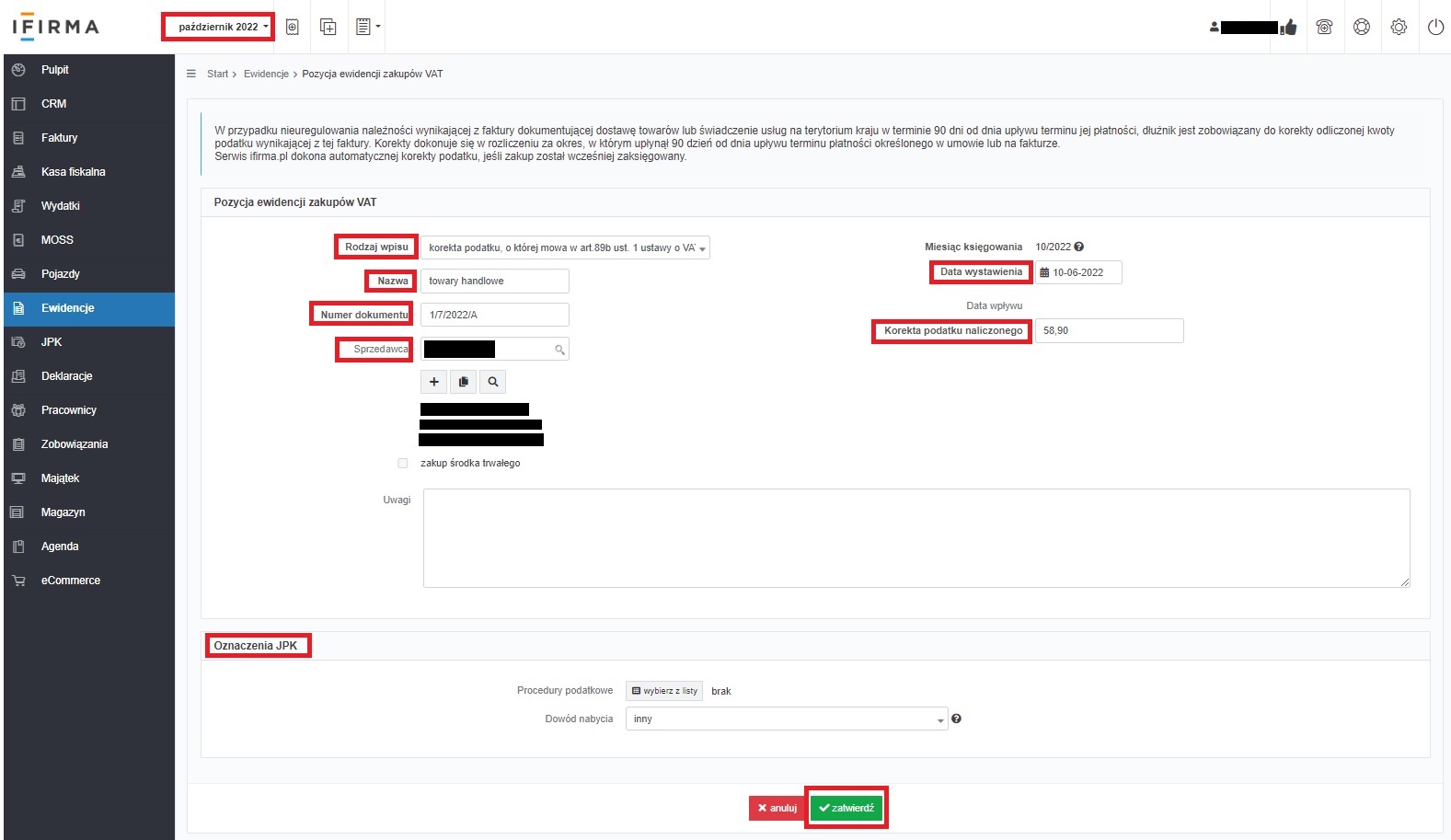

Uzupełniony formularz wygląda następująco:

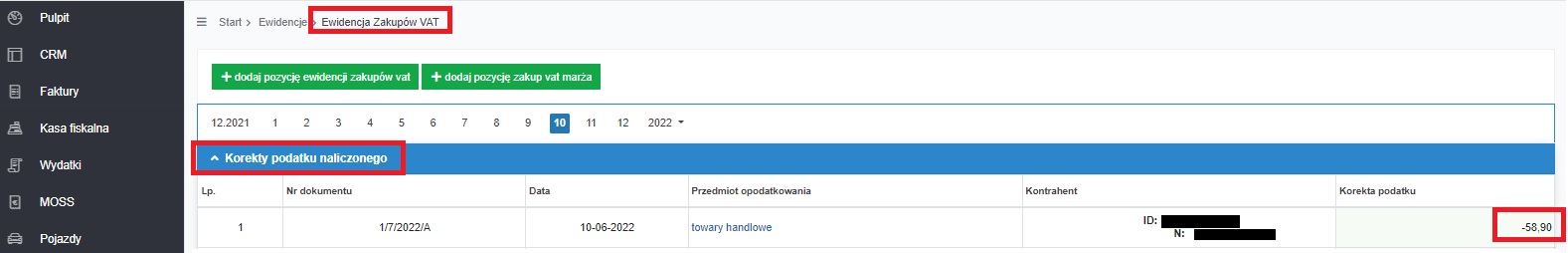

Po zatwierdzeniu dodany wpis widoczny będzie w części Korekty podatku naliczonego. Kwota zostanie wykazana ze znakiem minus.

Korekta trafi do:

- pliku JPK_V7K za październik – część ewidencyjna – pole: K_46,

- pliku JPK_V7K za grudzień – część deklaracyjna – pole: P_46.

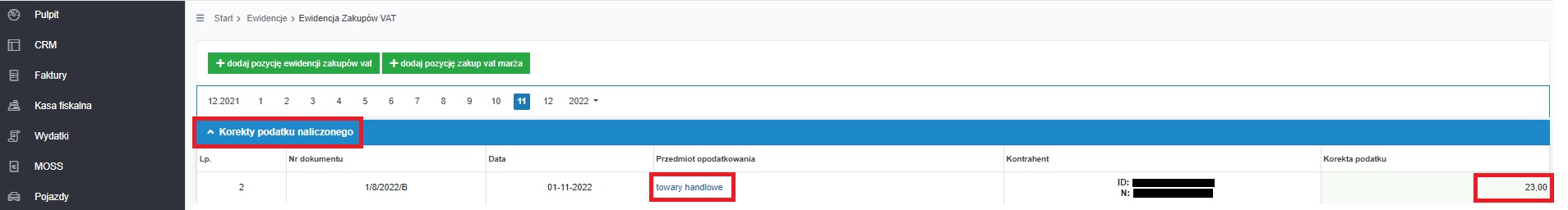

- w listopadzie faktura została opłacona w całości

W związku z brakiem zapłaty za wydatek do końca października Użytkownik wprowadza korektę identycznie jak w punkcie a.

Z kolei w związku zapłatą za wydatek w miesiącu listopadzie Użytkownik wprowadza korektę ponownie – tym razem jednak korekta zwiększa kwotę odliczonego VAT.

W celu wprowadzenia korekty zwiększającej należy ustawić miesiąc księgowy listopad (miesiąc zapłaty) i w zakładce Ewidencje ➞ Ewidencja zakupów VAT wybrać funkcję + dodaj pozycję ewidencji zakupów vat.

Formularz, który się pojawi należy uzupełnić następująco:

- rodzaj wpisu: korekta podatku, o której mowa w art. 89a ust. 4 ustawy o VAT,

- nazwa: towary handlowe,

- numer dokumentu i data wystawienia – zgodnie z danymi z dokumentu pierwotnego,

- korekta zwiększająca kwotę podatku naliczonego: kwota VAT z faktury: 500 zł * 23% = 115 zł,

- oznaczenia JPK – zostają puste.

Po zatwierdzeniu korekta zwiększająca widoczna będzie w ewidencji zakupów VAT w części Korekty podatku naliczonego.

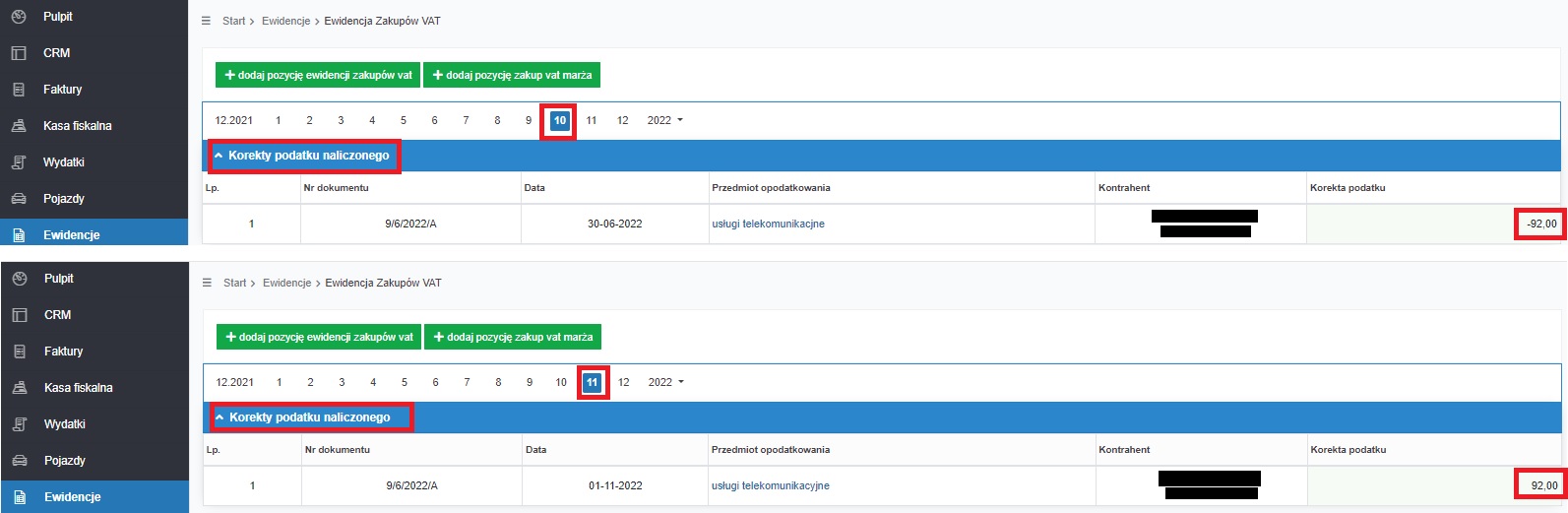

Po wykonaniu wszystkich czynności w związku z brakiem zapłaty w październiku, a następnie zapłatą w listopadzie w Ewidencji zakupów VAT widoczne będą dwa wpisy – jeden z minusem w październiku i drugi z plusem w listopadzie.

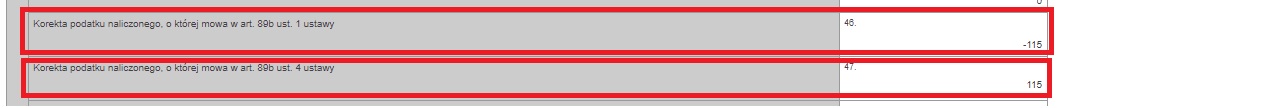

Korekty ujęte będą w pliku JPK_V7K w następujący sposób:

- JPK_7K za październik – część ewidencyjna – korekta zmniejszająca – pole K_46. Kwota -115 zł

- JPK_7K za listopad – część ewidencyjna – korekta zwiększająca – pole K_47. Kwota 115 zł

- JPK_V7K za grudzień – część deklaracyjna – w niej ujęta będzie zarówno korekta zmniejszająca (pole P_46 z kwotą -115 zł) oraz zwiększająca (pole P_47 z kwotą 115 zł).

Widok stworzonej przez serwis części deklaracyjnej i ujętych w niej zapisów poniżej.

Przykład 9.

Użytkownik korzystający z serwisu od lipca 2022 r., rozlicza się miesięcznie z podatku VAT. Prowadzi zarówno sprzedaż opodatkowaną i zwolnioną (wskaźnik VAT 80%). W czerwcu ujął w ewidencji zakupów VAT fakturę wystawioną 30.06.2022 r. z terminem płatności do 21.07.2022 r. Data przeterminowania VAT do 19.10.2022 r. Kwota netto faktury przy stawce 23% to 500 zł. Wydatek służy jednocześnie sprzedaż opodatkowanej i zwolnionej. W tym wypadku serwis automatycznie nie wprowadzi korekty o której mowa w art. 89b ust. 1 i 4 ustawy o VAT do serwisu. Należy ją wprowadzić ręcznie.

- do końca października faktura nie została opłacona.

Użytkownik ustawia miesiąc księgowy październik, a następnie w zakładce Ewidencje ➞ Ewidencja zakupów VAT wybiera opcje + dodaj pozycję ewidencji zakupów VAT.

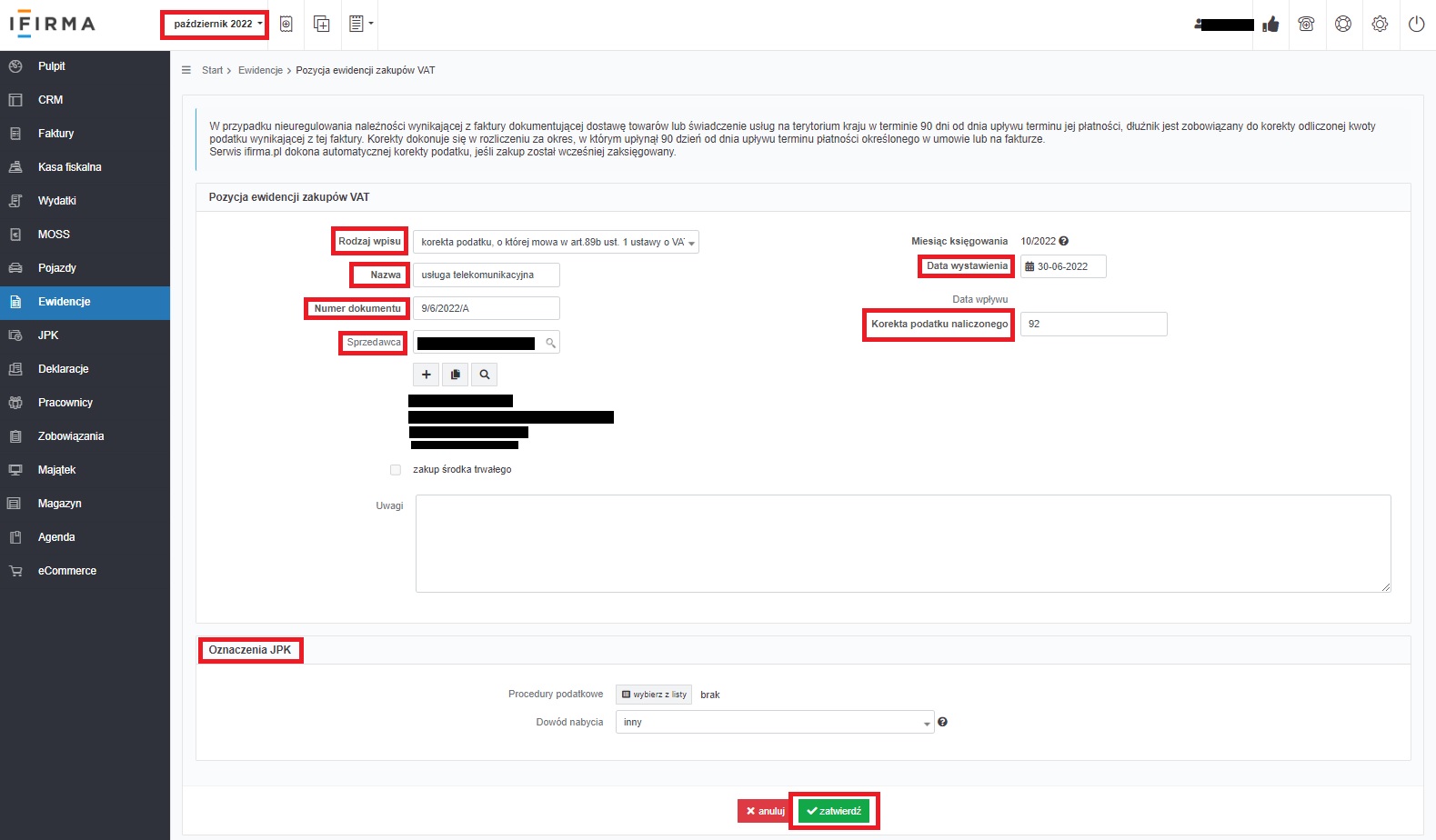

Formularz, który się pojawi uzupełnia następująco:

- rodzaj wpisu: korekta podatku, o której mowa w art. 89a ust. 1 ustawy o VAT,

- nazwa: usługa telekomunikacyjna,

- numer dokumentu i data wystawienia – zgodnie z danymi z dokumentu pierwotnego,

- korekta podatku naliczonego: kwota VAT z faktury: 500 zł * 23% *80% = 92 zł,

- oznaczenia JPK – zostają puste.

Uzupełniony formularz wygląda następująco:

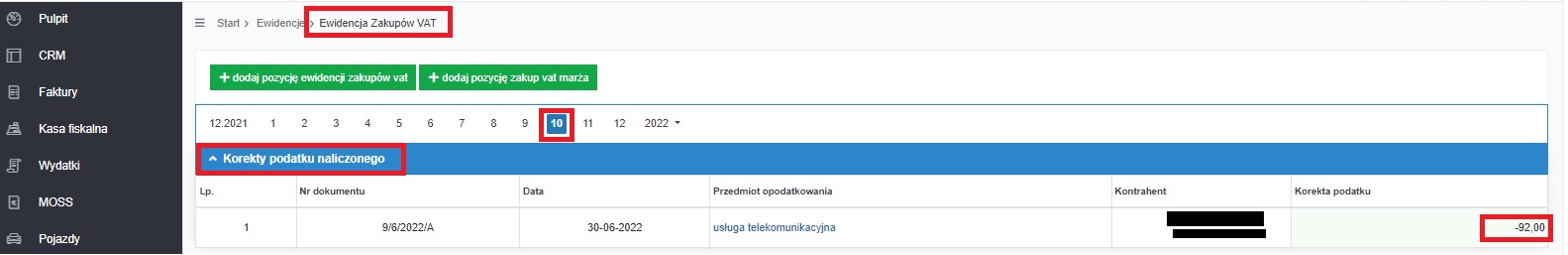

Po zatwierdzeniu dodany wpis widoczny będzie w części Korekty podatku naliczonego. Kwota zostanie wykazana ze znakiem minus.

Korekta trafi do pliku JPK_V7M za październik. W części ewidencyjnej ujęta będzie w polu K_46, w części deklaracyjnej w polu P_46.

- w październiku faktura została opłacona częściowo

W dniu 15.10.2020 r. faktura została opłacona w kwocie 300 zł brutto. Kwota pozostała do zapłaty 315 zł brutto.

W związku z brakiem opłacenia całości wydatku Użytkownik w miesiącu październiku wprowadza kwotę korekty bezpośrednio do ewidencji zakupów VAT.

W tym celu w miesiącu księgowym październiku w zakładce Ewidencje ➞ Ewidencja zakupów VAT Użytkownik wybiera opcję + dodaj pozycję ewidencji zakupów VAT.Formularz, który się pojawi uzupełnia następująco:

- rodzaj wpisu: korekta podatku, o której mowa w art. 89a ust. 1 ustawy o VAT,

- nazwa: towary handlowe,

- numer dokumentu i data wystawienia – zgodnie z danymi z dokumentu pierwotnego,

- korekta podatku naliczonego: 47,12 zł

Wyliczenie kwoty korekty: wartość faktury pozostała do zapłaty/ wartość brutto faktury* kwota odliczonego podatku VAT, czyli 315 zł/615 zł * 92 zł = 47,12 zł. - oznaczenia JPK – zostają puste.

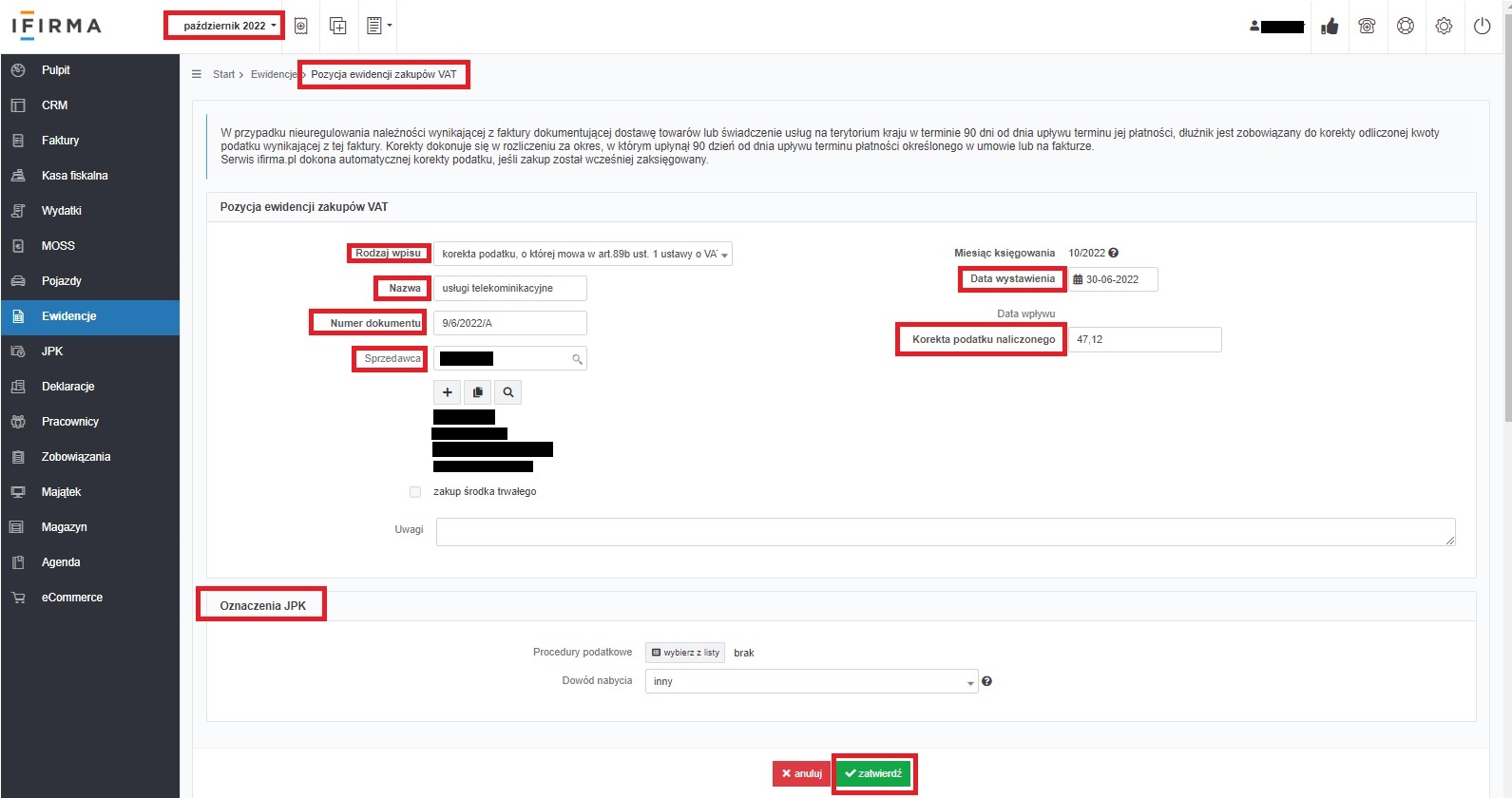

Uzupełniony formularz wygląda następująco:

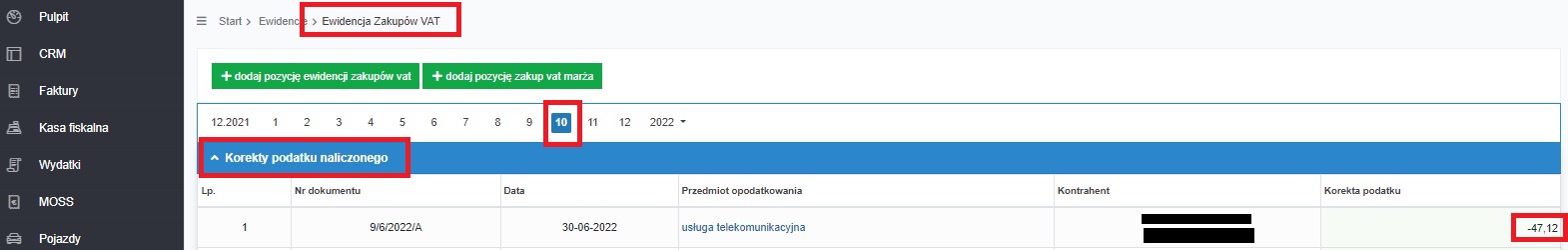

Po zatwierdzeniu dodany wpis widoczny będzie w części Korekty podatku naliczonego. Kwota zostanie wykazana ze znakiem minus.

Korekta trafi do:

- pliku JPK_V7M za październik – część ewidencyjna – pole: K_46 i część deklaracyjna – pole: P_46.

- faktura została zapłacona w listopadzie w pełnej kwocie

W związku z brakiem zapłaty za wydatek do końca października Użytkownik wprowadza korektę identycznie jak w punkcie a.

Z kolei w związku zapłatą za wydatek w miesiącu listopadzie Użytkownik wprowadza korektę ponownie – tym razem jednak korekta zwiększa kwotę odliczonego VAT.

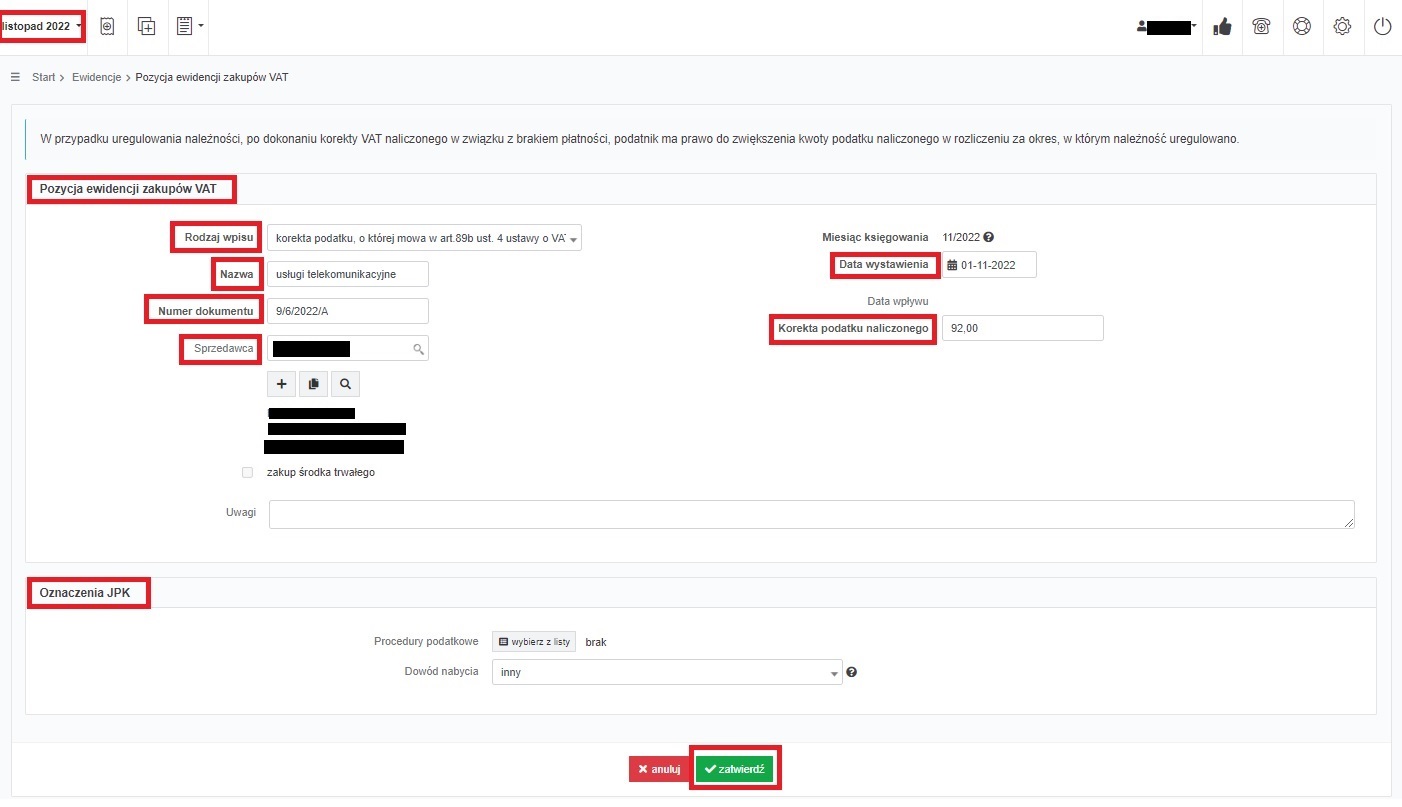

W celu wprowadzenia korekty zwiększającej należy ustawić miesiąc księgowy listopad (miesiąc zapłaty) i w zakładce Ewidencje ➞ Ewidencja zakupów VAT wybrać funkcję + dodaj pozycję ewidencji zakupów vat.

Formularz, który się pojawi należy uzupełnić następująco:

- rodzaj wpisu: korekta podatku, o której mowa w art. 89a ust. 4 ustawy o VAT,

- nazwa: usługa telekomunikacyjna,

- numer dokumentu i data wystawienia – zgodnie z danymi z dokumentu pierwotnego,

- korekta zwiększająca kwotę podatku naliczonego: kwota VAT z faktury: 500 zł * 23%* 80% = 92 zł,

- oznaczenia JPK – zostają puste.

Po zatwierdzeniu korekta zwiększająca widoczna będzie w ewidencji zakupów VAT w części Korekty podatku naliczonego.

Po wykonaniu wszystkich czynności w związku z brakiem zapłaty w październiku, a następnie zapłatą w listopadzie w Ewidencji zakupów VAT widoczne będą dwa wpisy – jeden z minusem w październiku i drugi z plusem w listopadzie.

Korekty ujęte będą w pliku JPK_V7M w następujący sposób:

- JPK_7M za październik – korekta zmniejszająca odliczenie VAT w kwocie -92 zł

- część ewidencyjna – pole K_46,

- część deklaracyjna – pole P_46

- JPK_7M za listopad – korekta zwiększająca odliczenie VAT w kwocie 92 zł

- część ewidencyjna – pole K_47,

- część deklaracyjna – pole P_47.

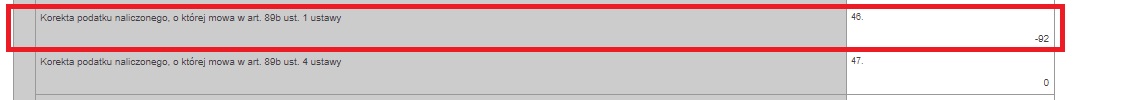

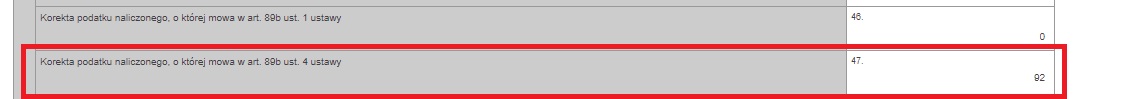

Widok stworzonej przez serwis części deklaracyjnej i ujętych w niej zapisów poniżej.

- miesiąc październik:

- miesiąc listopad:

W razie wątpliwości w zakresie wykazania korekty zalecany jest kontakt z BOK.

Autor: Katarzyna Kisiel – ifirma.pl