I. Remanent na koniec roku – zasady ogólne

Co to jest remanent?

Spis z natury, zwany także remanentem, to dokument, którego obowiązek sporządzenia spoczywa na podatnikach prowadzących KPiR. Spis z natury wpływa na wyliczenie wartości kosztów za dany rok podatkowy.

Kto powinien sporządzić spis z natury?

Spis z natury powinni sporządzić wszyscy podatnicy prowadzący podatkową księgę przychodów i rozchodów, w tym także podatnicy prowadzący wyłącznie działalność usługową.

Kiedy należy sporządzić spis z natury?

Konieczność sporządzenia spisu z natury dla podatników przypada na dzień 1 stycznia, na koniec każdego roku podatkowego, na dzień rozpoczęcia działalności w ciągu roku podatkowego, a także w razie utraty prawa do zryczałtowanego opodatkowania podatkiem dochodowym, zmiany wspólnika, zmiany proporcji udziałów wspólników lub likwidacji działalności.

Dodatkowo od kwietnia 2016 r. obowiązek sporządzenia spisu z natury na dzień 1 stycznia nie dotyczy podatników, którzy sporządzili spis z natury na koniec poprzedniego roku podatkowego. Zamiast spisu z natury na dzień 1 stycznia do księgi wpisuje się spis z natury sporządzony na dzień 31 grudnia poprzedniego roku podatkowego.

Przedsiębiorcy którzy mają zawieszoną działalność gospodarczą również zobowiązani są do dokonania spisu z natury na dzień 31 grudnia.

Jakiego rodzaju informacje powinny znaleźć się w spisie z natury kończącym 2022 i rozpoczynającym rok podatkowy 2023?

Spis z natury musi zawierać co najmniej następujące dane:

- imię i nazwisko właściciela (nazwę firmy),

- datę sporządzenia spisu,

- numer kolejny pozycji arkusza spisu z natury,

- szczegółowe określenie towaru i innych składników podlegający inwentaryzacji,

- jednostkę miary,

- ilość stwierdzoną w czasie spisu,

- cenę w złotych i groszach za jednostkę miary,

- wartość wynikającą z przemnożenia ilości towaru przez jego cenę jednostkową,

- łączną wartość spisu z natury,

- klauzulę „spis zakończono na pozycji …”.

Spis z natury powinien także zawierać podpisy osób go sporządzających oraz podpis właściciela przedsiębiorstwa. W skład komisji sporządzającej remanent wchodzą przynajmniej dwie osoby.

W przypadku prowadzenia jednoosobowej działalności gospodarczej drugą osobą uczestniczącą przy spisie z natury może być małżonek lub inny członek rodziny.

Jakiego rodzaju składniki majątku należy ująć w spisie z natury?

Podatnik jest zobowiązany sporządzić i wpisać do księgi spis z natury towarów handlowych, materiałów podstawowych i pomocniczych, półwyrobów, wyrobów gotowych, braków i odpadków.

W remanencie na dzień 31 grudnia ujmujemy zatem te składniki majątku, których zakup został zaksięgowany do kolumny 10 – Zakup towarów handlowych i materiałów wg cen zakupu w trakcie roku podatkowego, ale składniki te nie zostały sprzedane na dzień 31 grudnia.

Spis z natury powinien obejmować również towary stanowiące własność podatnika, znajdujące się w dniu sporządzenia spisu poza zakładem podatnika, a także towary obce znajdujące się w zakładzie podatnika. Towary obce nie podlegają wycenie; wystarczające jest ilościowe ich ujęcie w spisie towarów z podaniem, czyją stanowią własność.

W takim remanencie nie ujmujemy wartości wyposażenia i środków trwałych (ich koszt był księgowany w kolumnie Pozostałe wydatki).

Przedsiębiorca jest zobowiązany wycenić pozycje remanentu według następujących wartości:

- materiały i towary handlowe wycenia się według cen zakupu lub nabycia, albo według cen rynkowych z dnia sporządzenia spisu, jeżeli są one niższe od cen zakupu lub nabycia,

- półwyroby (półfabrykaty), wyroby gotowe i braki własnej produkcji wycenia się według kosztów wytworzenia,

- odpady użytkowe, które w toku działalności utraciły swoją pierwotną wartość użytkową, wycenia się według wartości wynikającej z oszacowania uwzględniającego ich przydatność do dalszego użytkowania.

Czynny płatnik VAT wycenia zakupione na fakturę VAT materiały i towary, od których przysługiwało prawo odliczenia podatku VAT, według cen netto. W pozostałych przypadkach podatnik wycenia pozycje spisu z natury według wartości brutto.

Wyceny remanentu należy dokonać w ciągu 14 dni od dnia jego sporządzenia, jeżeli remanent sporządzono na dzień 31 grudnia 2022 r., wycena powinna być dokonana najpóźniej do 14 stycznia 2023 r. Kontrola remanentowa z US nie musi być pisemnie zapowiedziana, oznacza to, że w styczniu do każdej firmy handlowej, usługowej czy produkcyjnej mogą przyjść pracownicy US i, po okazaniu legitymacji, zażądać okazania remanentu. Spis z natury należy sporządzić przed rozpoczęciem sprzedaży w nowym roku. Zgodnie z przepisami nie możemy rozpocząć sprzedaży w nowym roku, jeśli nie spisaliśmy stanu towarów na dzień zakończenia poprzedniego roku.

Spisu z natury nie zanosimy do urzędu skarbowego, a jedynie dołączamy do innych dokumentów księgowych i przechowujemy przez okres przewidziany w ustawie.

W jaki sposób księgować spis z natury?

Spis z natury musi być wpisany do księgi. Możliwe jest wpisanie remanentu na dzień 31 grudnia jako wielu pozycji lub jednej – pod warunkiem, że sporządzono odrębny dokument zawierający szczegółowe zestawienie (sytuacja najczęściej praktykowana przez podatników).

Obecnie spis z natury sporządzony na dzień 31 grudnia jest jednocześnie spisem z natury na początek kolejnego roku podatkowego. Nie ma obowiązku sporządzania osobnego arkusza na dzień 1 stycznia, co wynika bezpośrednio z rozporządzenia w sprawie prowadzenia KPiR.

Rozporządzenie nie wskazuje do której kolumny KPiR należy wpisywać wartość remanentu. W serwisie ifirma.pl spis z natury nie wpływa na podsumowanie wartości kolumn, strony, miesiąca czy roku, pomimo wykazania jego wartości w kolumnie 13 Pozostałe wydatki.

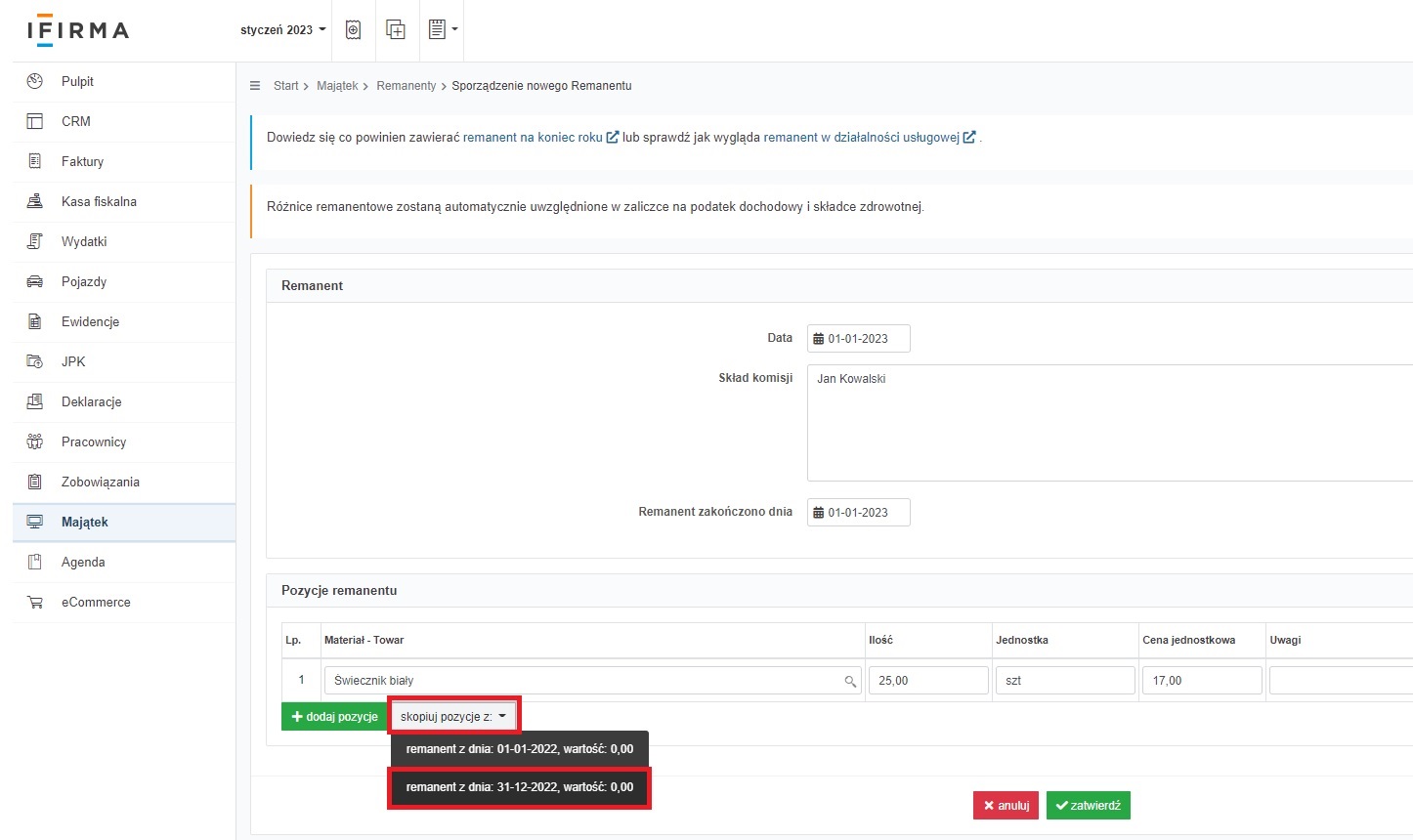

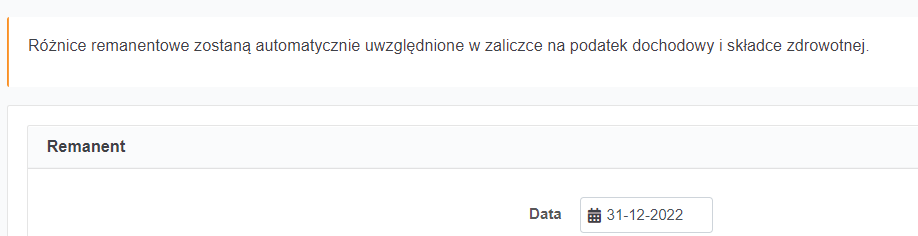

W serwisie, remanent na dzień 31 grudnia wprowadzamy przez zakładkę Majątek → Remanenty → Dodaj remanent.

Natomiast remanent na dzień 1 stycznia jest automatycznie dodawany do styczniowej KPiR, jednak o wartości zerowej. Należy w zakładce Majątek → Remanenty wybrać datę 01-01-2023, a następnie na dole strony edytuj i wprowadzić sumę lub skorzystać z opcji skopiuj pozycje z: i wskazać remanent z właściwą datą, z którego mają być pobrane dane, czyli np. remanent z dnia 31-12-2022.

W jaki sposób spis z natury wpływa na koszty podatkowe i rozliczenie roczne?

Przy dodawaniu remanentu w systemie pojawi się komunikat “Różnice remanentowe zostaną automatycznie uwzględnione w zaliczce na podatek dochodowy i składce zdrowotnej.”

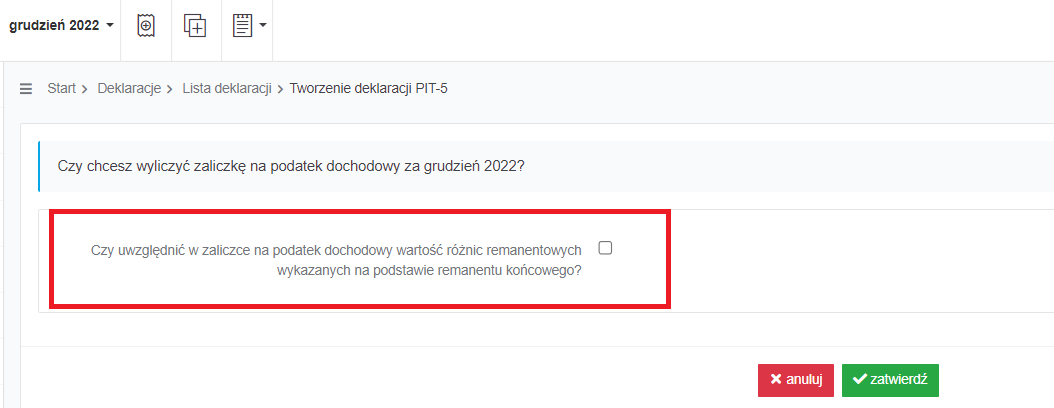

Po zatwierdzeniu remanentu końcowego, podczas generowania PIT-5/5L za ostatni miesiąc/kwartał roku użytkownik serwisu może wybrać czy wartość różnic remanentowych wykazanych na podstawie remanentu końcowego ma zostać uwzględniona w zaliczce na podatek dochodowy za ten okres.

Po zaznaczeniu checkboxa “Czy uwzględnić w zaliczce na podatek dochodowy wartość różnic remanentowych wykazanych na podstawie remanentu końcowego?” serwis uwzględni różnice remanentowe dodając dodatnie różnice remanentowe lub odejmując te ujemne.

Podatnik prowadzący KPiR porównuje wartości dwóch remanentów: na początek i na koniec danego roku podatkowego.

Jeżeli wartość spisu z natury na koniec roku jest wyższa od wartości spisu z natury na początek roku, wówczas o tę różnicę koszty uzyskania przychodu zostaną zmniejszone.

Jeżeli wartość spisu z natury na koniec roku jest niższa od wartości spisu z natury na początek roku, wówczas o tę różnicę koszty uzyskania przychodu zostaną zwiększone.

II. Zamknięcie KPiR na koniec roku

Oprócz sporządzenia remanentu, po zakończeniu roku podatkowego i zakończeniu wszystkich zapisów księgowych, należy zamknąć również KPIR. Zamknięcie polega na podsumowaniu zapisów księgi z uwzględnieniem remanentów początkowego i końcowego danego roku. Następnie, na tej podstawie wyliczamy dochód, który jest przenoszony do zeznania rocznego.

Podsumowanie księgi powinno być osobną stroną księgi podatkowej. Po wydrukowaniu KPIR należy dołączyć podsumowanie do wydruku, a następnie ją zbroszurować. Obowiązek zbroszurowania księgi oraz ponumerowania kolejnych kart wynika z § 8 rozporządzenia, jednak w 2016 r. uchylono zapis mówiący o konieczności wydrukowania KPiR po zakończeniu miesiąca.

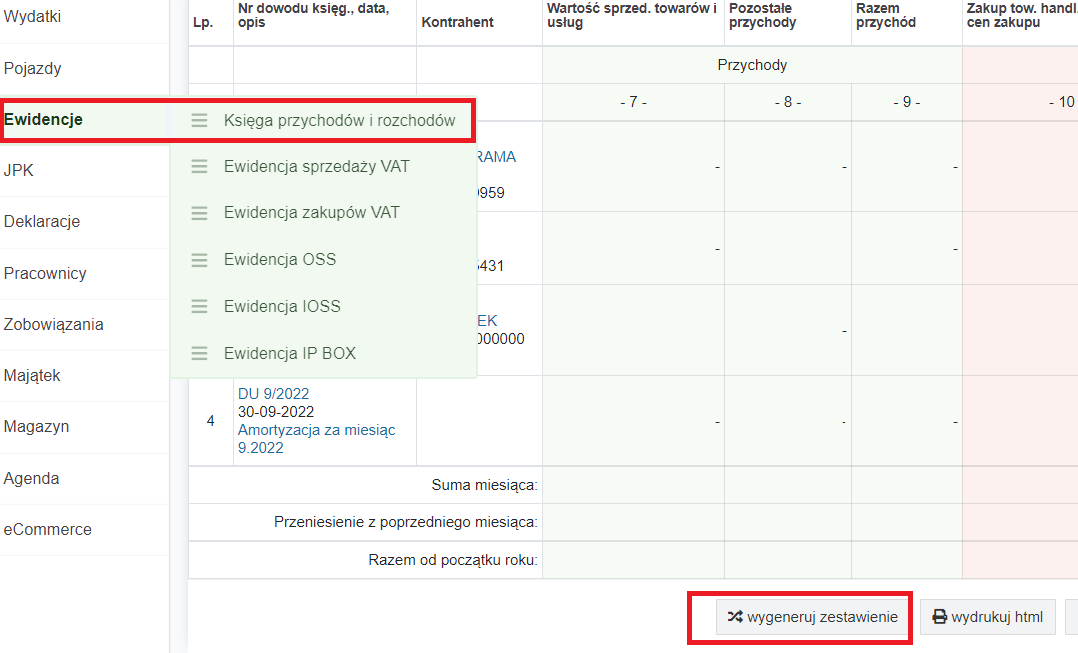

Zestawienie z uwzględnieniem remanentów jest dostępne w serwisie ifirma.pl w zakładce Ewidencje → Księga Przychodów i Rozchodów, na dole strony przycisk wygeneruj zestawienie.

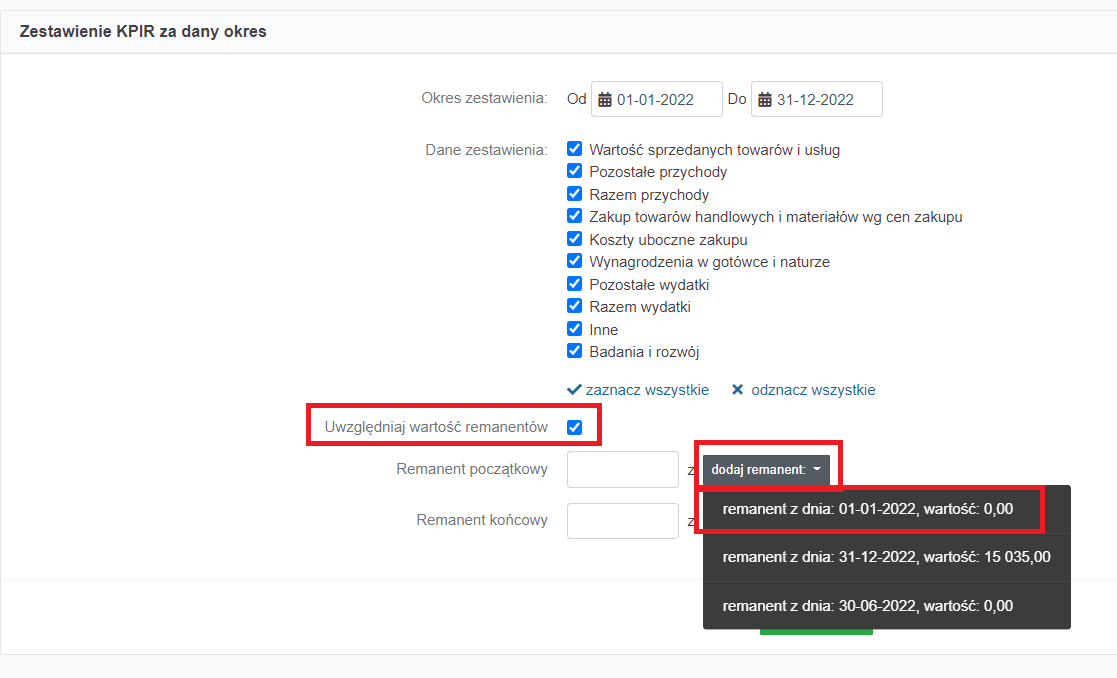

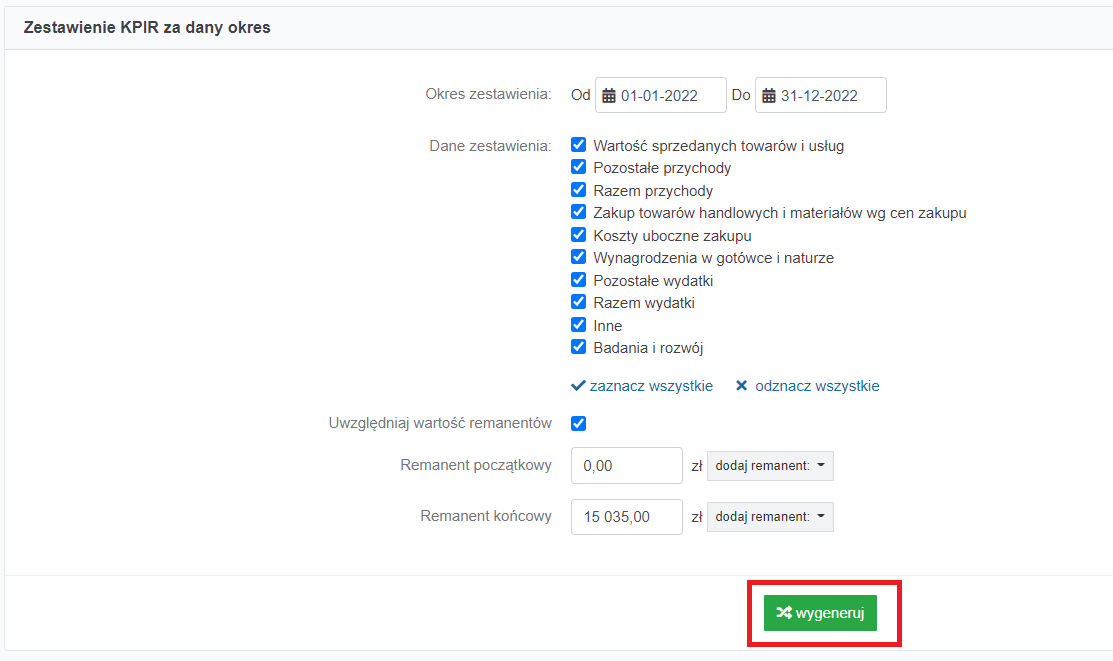

W okresie należy podać od 1 stycznia 2022 do 31 grudnia 2022 oraz zaznaczyć opcję uwzględniaj wartość remanentów. Wartość remanentów można pobrać wybierając opcję dodaj remanent, jeśli zostały wpisane w zakładce Majątek → Remanenty*,

następnie kliknąć na przycisk wygeneruj.

*ta opcja nie będzie dostępna, jeśli data remanentu będzie inna niż zakres dat, który mamy ustawiony w okresie zestawienia.

Zestawienie należy wydrukować i przechowywać wraz z pozostałymi dokumentami księgowymi.

III. Roczne informacje składane do urzędów oraz zeznania roczne

Zakład Ubezpieczeń Społecznych

Do 31 stycznia 2023 r. niektórzy płatnicy składek na ubezpieczenie wypadkowe mają obowiązek wypełnić i przesłać do ZUS informację ZUS IWA.

Informację ZUS IWA za 2022 r. ma obowiązek wypełnić i przesłać do ZUS płatnik składek, który spełnił łącznie następujące warunki:

- był zgłoszony w ZUS jako płatnik składek na ubezpieczenie wypadkowe nieprzerwanie od 1 stycznia do 31 grudnia 2022 r. oraz przez co najmniej jeden dzień stycznia 2023 r.,

- w roku podatkowym, którego dotyczy ZUS IWA (2022), zgłaszał do ubezpieczenia wypadkowego co najmniej 10 ubezpieczonych,

- na 31 grudnia 2022 r. jest wpisany do rejestru podmiotów gospodarki narodowej, zwanego dalej rejestrem REGON.

Jeżeli płatnik składek nie spełni chociaż jednego z tych warunków, nie wysyła do ZUS informacji ZUS IWA za 2022 r.

Składki ZUS – terminy zapłaty

Od 1 stycznia 2022 r. składki zdrowotnej nie można odliczyć od podatku, mając wybrane zasady ogólne podatku dochodowego obliczanego wg skali podatkowej. Podatnicy z wybranym podatkiem liniowym, mogą ująć w kosztach albo odliczyć od dochodu zapłaconą składkę na ubezpieczenie zdrowotne, jednak nie więcej niż 8700 zł.

Ustawa o Systemie Ubezpieczeń Społecznych (tzw. ustawa o SUS) w art. 47 ust. 1 wskazuje na terminy składania deklaracji ZUS przez płatników składek. Zarówno przedsiębiorcy zatrudniający pracowników jak i pozostali przedsiębiorcy z wyjątkiem osób prawnych, opłacają składki ZUS do 20 dnia następnego miesiąca.

Polski Ład, który zmienił wskazany artykuł ustawy o SUS nie zawierał żadnych przepisów przejściowych odnośnie terminów płatności składek, co wskazuje na to, iż każda składka opłacana po 01.01.2022 r. powinna być płacone według terminu, wprowadzonego w ramach Polskiego Ładu, czyli również dotyczy to składki za grudzień 2021 r.

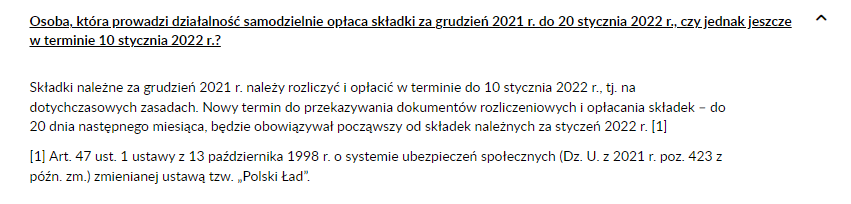

Odmienne stanowisko prezentował ZUS, wskazując na to, iż składki za grudzień 2021 r. powinno się płacić we wcześniej obowiązujących terminach. Poniżej stanowisko ZUS:

Wobec powyższego przedsiębiorca opłacający składkę za grudzień 2021 r mógł spotkać się z dwoma stanowiskami odnośnie terminu zapłaty:

1 stanowisko:

- Do 10 stycznia 2022 r. – przedsiębiorcy nieopłacający składek za pracowników.

- Do 15 stycznia 2022 r. – przedsiębiorcy zatrudniający pracowników i opłacający za nich składki.

2 stanowisko:

- Do 20 stycznia 2022 r. – przedsiębiorcy zatrudniający pracowników jak i pozostali przedsiębiorcy z wyjątkiem osób prawnych

Bez względu na to, w jakiej dacie przedsiębiorca dokona zapłaty warto zauważyć, że od 2022 r. nieterminowe opłacenie składek na ubezpieczenia dobrowolne nie wyklucza już ze świadczenia chorobowego. Więcej informacji w temacie tutaj.

Urząd skarbowy

Przedsiębiorcy prowadzący KPIR powinni rozliczyć się z dochodów lub straty z działalności do 02 maja 2023 r.

Data złożenia zeznania nie musi pokrywać się z datą zapłacenia podatku, jednak obie czynności nie mogą zostać dokonane później, niż 02 maja 2023 r.

Danina solidarnościowa

W sytuacji, gdy suma dochodów przedsiębiorcy przekracza 1 000 000 zł, jest on zobowiązany wyliczyć i wpłacić daninę solidarnościową. Danina solidarnościowa jest wyliczana na deklaracji DSF-1, składanej do 2 maja 2023 r. (30 kwietnia 2023 wypada w niedzielę). Szczegółowe informacje znajdują się tutaj.

Deklaracja IFT-2R

Przedsiębiorcy, którzy w trakcie roku 2022 nabywali określony rodzaj usług niematerialnych od kontrahentów zagranicznych, mają obowiązek sporządzenia i złożenia zeznania rocznego IFT-2R do 31 marca 2023 r. Szczegółowe informacje o samej deklaracji oraz czynnościach wykonywanych w serwisie ifirma.pl, zostały zamieszczone w naszej instrukcji.

Inne obowiązki i prawa

Do 20 stycznia 2023 r. należy wpłacić zaliczkę na podatek dochodowy za grudzień lub IV kwartał 2022 r. Czynni płatnicy VAT składają plik JPKV7 za grudzień 2022 nie później, niż do 25 stycznia, podobnie jak podatnicy składający JPKV7K za IV kwartał.

Do 20 lutego 2023 r. przedsiębiorcy, którzy osiągnęli pierwszy przychód w styczniu 2023 mają termin na pisemne zawiadomienie o zmianie metody/formy opodatkowania (z podatku na zasadach ogólnych na podatek liniowy bądź na podatek ryczałtowy lub odwrotnie) składane za pomocą aktualizacji wniosku CEIDG-1. W wyżej wymienionym przypadku, gdy przedsiębiorca osiąga pierwszy przychód w trakcie roku to wyboru należy dokonać do 20 dnia miesiąca następującego po miesiącu, w którym osiągnięto przychód z działalności.

Informacje na temat zmiany trybu opłacania zaliczek na podatek dochodowy (z miesięcznego na kwartalny i odwrotnie) zostały umieszczone tutaj.

Przedsiębiorcy, którzy na mocy przepisów Polskiego Ładu, po zakończeniu roku 2022 złożą zeznanie roczne, rozliczające rok 2022 innym podatkiem niż ten, który został wybrany na początku roku 2022, czyli zeznaniem rocznym zmienią formę opodatkowania z ryczałtu na podatek według skali lub z podatku liniowego na podatek według skali – chcąc kontynuować nowo wybrany rodzaj podatku w roku 2023, muszą również dokonać zgłoszenia zmiany formy opodatkowania. Ostatecznie rozliczony rodzaj podatku za rok 2022, wyjątkowo nie przechodzi na kolejny rok podatkowy.

Ponownego zgłoszenia wyboru nowej formy opodatkowania na rok 2023 nie muszą składać ci przedsiębiorcy, którzy w trakcie roku 2022, a dokładnie do dnia 22-08-2022, złożyli oświadczenie o zmianie formy opodatkowania.

Przedsiębiorcy zatrudniający pracowników

Przedsiębiorca, zatrudniający pracowników na podstawie umowy o pracę, umowy o pracę nakładczą, umowy zlecenia lub umowy o dzieło powinien złożyć do urzędów skarbowych deklaracje roczne: PIT-4R, PIT-8AR, PIT-11 oraz Informację IFT-1R.

PIT-4R za 2022 r. składamy do urzędu skarbowego, do którego wpłacane były w trakcie roku zaliczki na podatek dochodowy z działalności oraz zaliczki na podatek dochodowy za pracowników, nie później niż 31 stycznia 2023 r. Kopię wysłanego do urzędu PIT-4R podatnik przechowuje u siebie.

W przypadku zmiany właściwego US dla podatku dochodowego w trakcie roku, deklaracje PIT 4R składamy do urzędu skarbowego zgodnego z miejscem zamieszkania na dzień 31 grudnia 2022 r.

PIT-8AR za 2022 r. – informacja o wysokości odprowadzonego zryczałtowanego podatku dochodowego od wynagrodzeń do 200 zł brutto – deklaracje składamy nie później niż do 31 stycznia 2023 r. do urzędu skarbowego, do którego wpłacane były w trakcie roku zaliczki na podatek dochodowy z działalności oraz zaliczki na podatek dochodowy za pracowników przy umowach zlecenie oraz o dzieło do kwoty 200 zł brutto. Kopię wysłanego do urzędu PIT-8R podatnik przechowuje u siebie.

IFT-1R za 2022 r. – informacja o wysokości przychodu (dochodu) uzyskanego na terytorium Polski przez osoby fizyczne niemające w Polsce miejsca zamieszkania (nierezydenci). Informację IFT-1R za 2022 r. należy przekazać zarówno nierezydentom jak i właściwemu US w formie elektronicznej do 28 lutego 2023.

Serwis ifirma.pl daje możliwość elektronicznej wysyłki deklaracji PIT-11 bezpośrednio z konta użytkownika.

Oprócz przekazania PIT-11 do US drugi egzemplarz należy dostarczyć pracownikowi. Można to zrobić osobiście lub listem poleconym za potwierdzeniem odbioru. Termin przekazania PIT-11 pracownikowi nie uległ zmianie – niezależnie od formy przekazania, jest to ostatni dzień lutego, czyli 28 lutego 2023 r.

Do PIT-11, który przedsiębiorca ma obowiązek przekazać pracownikowi, należy również dołączyć ZUS IMIR. ZUS IMIR (dawny druk ZUS RMUA) – jest to miesięczna i roczna informacja zawierająca informacje przeznaczone dla ubezpieczonego w zakresie opłacanych za niego składek na ubezpieczenie społeczne i zdrowotne. Termin przekazania deklaracji ZUS IMIR – do 28 lutego 2023 r.

Trzeci egzemplarz PIT-11 przedsiębiorca przechowuje w aktach osobowych pracownika.

ZUS

Mały ZUS Plus

Przedsiębiorcy, którzy spełniają warunki i mogą skorzystać z planu opłacenia składek wg Małego ZUS Plus, mają czas na poinformowanie ZUS o takim wyborze, na odpowiednim druku, do 31 stycznia 2023 r.

Zalecamy zaplanowanie rejestracji wcześniej tak by móc zachować co najmniej jedno dniowy odstęp między wysyłką druków ZWUA i ZUA/ZZA więcej informacji tutaj.

Mały ZUS Plus – koniec ulgi

Przedsiębiorcy, którym z końcem grudnia 2022 r. upływa okres korzystania z ulgi Mały ZUS Plus, do 7 stycznia 2023 r. mają czas na wyrejestrowanie się z w/w planu opłacenia składek.

ZUS DRA cz.II/ZUS RCA cz. II

Deklaracja rozliczeniowa ZUS DRA cz. II/ZUS RCA cz. II – deklaracja dla osoby fizycznej prowadzącej działalność gospodarczą na mniejszą skalę, która korzysta z obniżenia składek na ubezpieczenie społeczne i opłaca składki wyłącznie z siebie. Deklarację DRA cz. II/ZUS RCA cz. II, w celu wykazania podstaw wymiaru rocznych składek, wyliczonych od średniego miesięcznego dochodu za poprzedni rok kalendarzowy, należy złożyć do 20 lutego 2023 r.

Roczne rozliczenie składki na ubezpieczenie zdrowotne, zostało opisane w dokumencie, na stronie ZUSu w punkcie IV. Zgodnie z podanymi informacjami, przedsiębiorca dokona rozliczenia rocznego składki zdrowotnej, na formularzu ZUS DRA za miesiąc kwiecień 2023 r.

Autor: Alicja Pasieczna, Katarzyna Marciniak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Zakończenie roku i zeznanie roczne

- ARCHIWUM -Obowiązki podatnika na koniec roku podatkowego 2024 (KPiR)

- Ulgi podatkowe i odliczenia w PIT 2022

- Obowiązki podatnika na koniec roku podatkowego 2023 (KPiR)

- ARCHIWUM Jak wygenerować i wysłać roczny PIT-28 z serwisu? – rozliczenie osoby fizycznej

- ARCHIWUM Obowiązki podatnika na koniec roku podatkowego 2023 (ryczałt)