1. Na czym polega Mały ZUS Plus

2. Komu przysługuje Mały ZUS Plus – przychód za rok ubiegły

3. Podstawa naliczenia składek – dochód za rok ubiegły

- 3.1. Dochód – podatek według skali i podatek liniowy

4. Kalkulator podstawy – opis funkcji Wyliczenie podstawy składek ZUS – według planu Mały ZUS

- 4.1 Podatek według skali i podatek liniowy

4.2 Ryczałt ewidencjonowany

4.3 Posiadasz zbyt wysoki przychód by skorzystać z ulgi Mały ZUS

4.4 Przykładowe wyliczenie podstawy

5. Zgłoszenie do Małego ZUS Plus

- 5.1 Wyrejestrowanie z dotychczasowego planu opłacania składek – generowanie ZUS ZWUA

5.2 Zmiana ustawień – Wyliczenie podstawy składek ZUS – według planu Mały ZUS

5.3 Rejestracja do nowego planu opłacania składek – generowanie ZUS ZUA/ZZA

5.4 Generowanie deklaracji rozliczeniowej ZUS dla planu Mały ZUS Plus

- 6.1. Zakończenie okresu Mały ZUS PLUS po 01.02.2023

- 6.1.1 Wyrejestrowanie z Dużego ZUS – generowanie ZUS ZWUA

6.1.2 Zmiana ustawień – według planu Mały ZUS

6.1.3 Generowanie ZUS ZUA

6.1.4 Generowanie deklaracji DRA dla planu Mały ZUS PLUS

6.2. Zakończenie okresu MAŁY ZUS PLUS PO 31.07.2023

6.3. Zawieszenie działalności a Mały ZUS PLUS

1. Na czym polega Mały ZUS Plus

13 Grudnia 2019 r. Rząd przyjął Ustawę o zmianie ustawy o systemie ubezpieczeń społecznych oraz ustawy o Krajowej Administracji Skarbowej wprowadzającą tzw. Mały ZUS Plus, do którego przedsiębiorcy mogli się zgłosić po raz pierwszy w lutym 2020 roku wskazując jako datę rejestracji 01.02.2020 r.

Mały ZUS Plus poza uzależnieniem możliwości przystąpienia do ulgi od osiągniętego przychodu, uzależnia wysokość podstawy składek społecznych oraz FP od osiągniętego przez przedsiębiorcę w roku ubiegłym dochodu.

Aby móc skorzystać z Małego ZUS Plus, głównym warunkiem, który należy spełnić jest przychód nieprzekraczający 120 tys. zł z tytułu działalności gospodarczej za rok ubiegły. Dla roku 2022 jest to przychód z roku 2021.

Mały ZUS Plus obowiązuje maksymalnie przez 36 miesięcy (+12 od 01.08.2023 więcej informacji dostępne tutaj) w ciągu kolejnych 60 miesięcy prowadzenia działalności. W przypadku przedsiębiorców, którzy w 2020 roku przystąpili do Małego ZUS okres trzyletni liczony jest od roku 2020. Po upływie 5 lat od zaprzestania korzystania z Małego ZUS Plus można skorzystać z tej ulgi ponownie na zasadach dobrowolności.

Od 01.08.2023 limit Małego ZUS został wydłużony o kolejne 12 miesięcy dla płatników którzy przynajmniej w jednym miesiącu roku 2023 korzystali z Małego ZUS. Więcej informacji tutaj.

Jak to zostało już wskazane wcześniej podstawa do składek społecznych w przypadku tej ulgi ustalana jest na podstawie dochodu osiągniętego w roku poprzednim. Składka na Fundusz Pracy opłacana jest, jeżeli podstawa przekracza minimalne wynagrodzenie krajowe (w roku 2023 od 01 stycznia do 30 czerwca wynosi ono 3490,00 zł; od 01 lipca do 31.12.2023 – 3600 zł). Składka zdrowotna będzie określana na zasadach opisanych w myśl ustawy Polski Ład.

Więcej informacji na ten temat znajduje się tutaj

O zamiarze opłacania składek w ramach Małego ZUS Plus, przedsiębiorca musi poinformować ZUS poprzez złożenie odpowiednich druków rejestrujących z kodem 0590xx.

1.1 Wyłączenia z Małego ZUS Plus

Z możliwości opłacania składek społecznych na zasadach Małego ZUS Plus mogą skorzystać przedsiębiorcy zarejestrowani w CEIDG (w tym: wspólnicy spółki cywilnej), pod warunkiem, że w poprzednim roku:

- nie rozliczali się w formie karty podatkowej i nie korzystali ze zwolnienia z VAT,

- prowadzili działalność gospodarczą przez co najmniej 60 dni,

- nie spełniają warunków do opłacania preferencyjnych składek na ubezpieczenia społeczne,

- nie prowadzili pozarolniczej działalności jako:

- twórca, artysta,

- osoba prowadząca działalność w zakresie wolnego zawodu,

- wspólnik jednoosobowej spółki z o.o., spółki jawnej, komandytowej lub partnerskiej,

- osoba prowadząca publiczną lub niepubliczną szkołę, inną formę wychowania przedszkolnego, placówkę lub ich zespół.

Z Małego ZUS Plus, będą wykluczeni również przedsiębiorcy, którzy mają prawo podlegać pod ZUS preferencyjny (30% podstawy do ubezpieczeń społecznych) lub ulgę na start (opłacana jedynie składka zdrowotna).

Oznacza to, że początkujący przedsiębiorca, który w ciągu ostatnich 60 miesięcy nie prowadził działalności gospodarczej, w pierwszej kolejności, korzysta z ulgi na start przez okres 6 miesięcy, następnie zgłasza się do ZUS-u preferencyjnego, który opłaca przez 24 miesiące. Dopiero po “wykorzystaniu” wszystkich ulg ma możliwość skorzystania z Małego ZUS Plus.

1.1.1. Wolny Zawód

Infolinia ZUS wskazuje, iż z rozliczenia Małym ZUS Plus może skorzystać płatnik składek, który jest przedsiębiorcą zarejestrowanym w CEIDG. We wskazanej opinii ZUS odnosi się do tego, iż wykonywanie wolnego zawodu nie determinuje możliwości skorzystania z Małego ZUS Plus, gdyż decydująca jest rejestracja w CEIDG.

Wskazane potwierdza decyzja ZUS z dn. 06.03.2019, sygn. akt: WPI/200000/43/15/2019 – w której ZUS stwierdził, że osoba wykonująca wolny zawód (tłumacz) świadczy usługi na podstawie wpisu do CEIDG więc jest osobą, o której mowa w art. 8 ust. 6 pkt 1 ustawy o systemie ubezpieczeń społecznych tj. osobą prowadzącą pozarolniczą działalność gospodarczą na podstawie przepisów ustawy Prawo przedsiębiorców lub innych przepisów szczególnych, a zatem nie podlega wyłączeniu, o którym mowa w art. 18c ust. 11 pkt 4 ustawy o systemie ubezpieczeń społecznych – tj. wyłączeniu dla wolnych zawodów.

W oparciu o powyższe wydaje się zatem, iż można przyjąć założenie, iż wpis do CEIDG da przedsiębiorcy prawo skorzystać z Małego ZUS Plus.

Z uwagi na to, iż decyzje są wydane dla konkretnych osób i dana placówka ZUS może mieć odmienne zdanie w temacie, zawsze warto wystąpić o wydanie własnej interpretacji przepisów. Jak wystąpić z wnioskiem opisane jest tutaj.

Ewentualnie można zwrócić się do ZUS z zapytaniem e-mailowo pod adresem: cot@zus.pl.

Niestety, ale linia orzecznicza, szczególnie po zmianach w definicji zawartych w ustawie o zryczałtowanym podatku dochodowym, odnośnie wolnego zawodu w 2021 roku nie została jeszcze ustalona, a wątpliwości interpretacyjne co do kwalifikacji wolnego zawodu mogą być rozstrzygane przez sądy w przeciwstawny sposób. Także każdą decyzję zalecane jest potwierdzić w ZUS, najlepiej w postaci wystąpienia o interpretację indywidualną.

Od 1 stycznia 2021 r. definicja wolnego zawodu uległa poszerzeniu w związku ze zmianami wprowadzonymi w art.4 ust. 1 pkt 11 ustawie o zryczałtowanym podatku dochodowym

Więcej informacji na ten temat znajduje się tutaj

Poniżej znajdują się przykładowe interpretacje wydane w 2019 roku, gdzie ZUS przyznawał możliwość skorzystania z ulgi dla:

- architekta (decyzja z 4.03.2019, DI/100000/43/81/2019),

- radcy prawnego (np. decyzja z 4.03.2019, DI/100000/43/67/2019),

- adwokata (np. decyzja z 28.02.2019, WPI/200000/43/46/2019, i 9.04.2019, DI/100000/43/323/2019),

- twórcy oprogramowania, świadczącego usługi informatyczne i muzyczne, w tym aranżacji i kompozycji utworów (decyzja z 28.02.2019, WPI/200000/43/44/2019),

- fizjoterapeuty (decyzja z 30.04.2019, WPI/200000/43/380/2019),

- inżyniera budownictwa zajmującego się projektowaniem, nadzorem i doradztwem w zakresie budownictwa ogólnego (decyzja z 27.02.2019, WPI/200000/43/141/2019),

- korepetytora (decyzja z 12.02.2019, DI/100000/43/27/2019).

1.2. Kto może skorzystać z Małego ZUS Plus?

Z Małego ZUS Plus mogą skorzystać przedsiębiorcy, którzy:

- nie wykorzystali 36-miesięcznego (+ 12-miesięcznego od 01.08.2023 więcej informacji dostępne tutaj) limitu (w ciągu 60 miesięcy prowadzenia działalności gospodarczej) korzystania z „małego ZUS”,

- nie wykonują działalności gospodarczej na rzecz byłego pracodawcy, dla którego przed dniem jej rozpoczęcia wykonywali (w ramach stosunku pracy lub spółdzielczego stosunku pracy) w bieżącym lub w poprzednim roku kalendarzowym czynności wchodzące w zakres zawartej z pracodawcą umowy,

- w ubiegłym roku kalendarzowym, osiągnęli przychody z działalności gospodarczej, które nie przekroczyły progu uprawniającego do korzystania z ulgi.

2. Komu przysługuje Mały ZUS Plus – przychód za rok ubiegły

Głównym kryterium, które umożliwia skorzystanie z Małego ZUS Plus, jest uzyskanie przez przedsiębiorcę przychodu za rok ubiegły na poziomie nieprzekraczającym 120 tys. zł.

W przypadku rozpoczęcia, zakończenia lub zawieszenia działalności w roku poprzednim, limit przychodu w wysokości 120 tys. zł należy pomniejszyć proporcjonalnie w stosunku do liczby dni rzeczywistego prowadzenia działalności gospodarczej.

Limit przychodu należy podzielić przez liczbę dni kalendarzowych za dany rok, a następnie pomnożyć przez liczbę dni kalendarzowych prowadzenia działalności gospodarczej. Otrzymany iloczyn należy zaokrąglić do pełnych groszy w górę (jeżeli końcówka jest wyższa niż 0,5 gr) lub w dół (jeżeli jest niższa niż 0,5 gr).

Przykład 1.

Przedsiębiorca w roku 2021 prowadził działalność gospodarczą 01.01.2021 do 28.07.2021 r. czyli przez 209 dni w roku. Przez pozostały okres, działalność pozostawała zawieszona. Od 01.01.2022 r. działalność została wznowiona a przedsiębiorca zamierza skorzystać z Małego ZUS Plus. W związku z tym wyliczenie limitu wysokości przychodu będzie wyglądało w następująco:

(120 000/365) x 209 = 68 712,3287669 ≈ 68,712,33 – wyliczony limit przychodu, który nie może zostać przekroczony przez przedsiębiorcę.

2.1. Przychód – podatek według skali i podatek liniowy

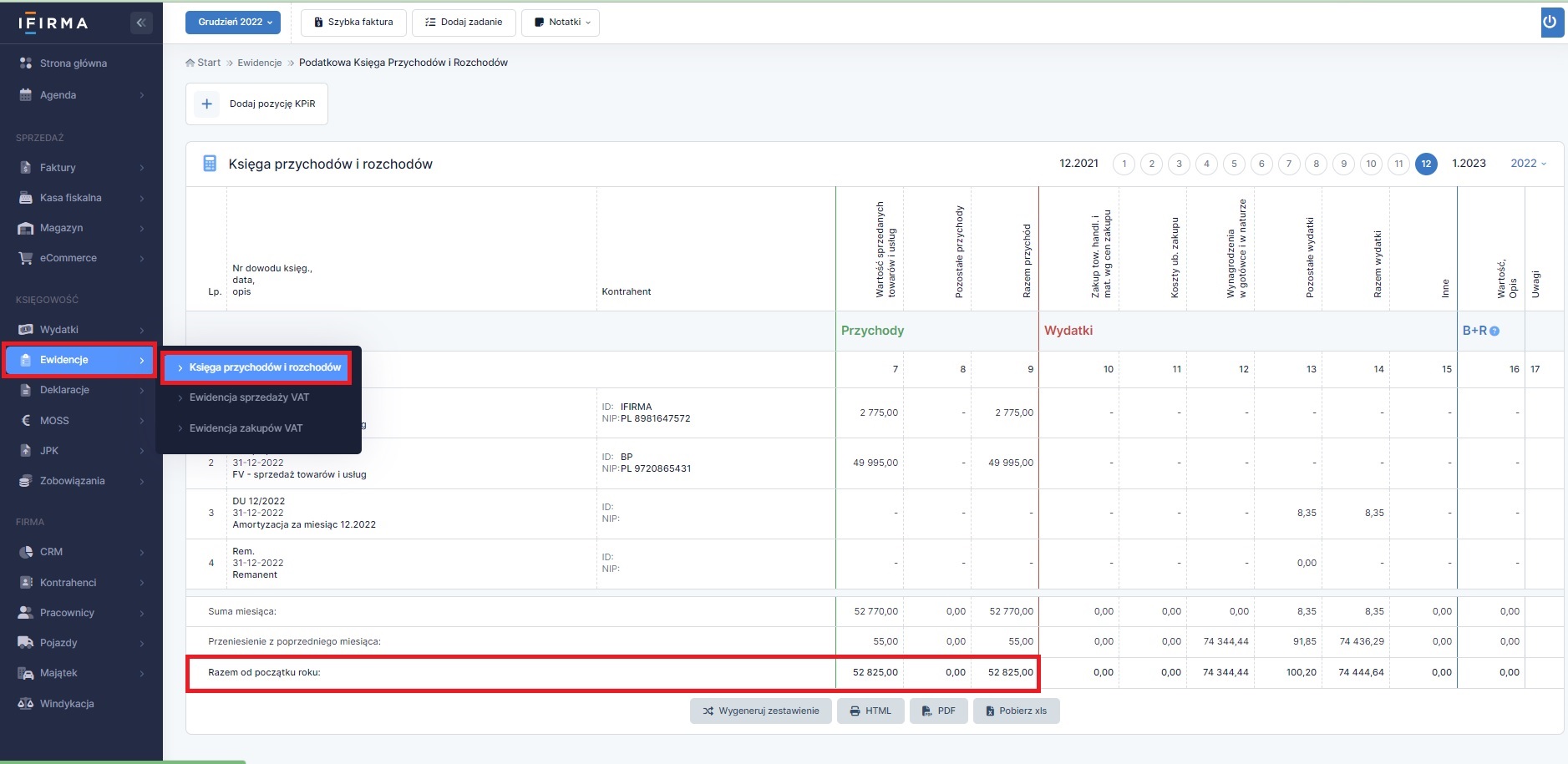

Przychód z działalności, w przypadku przedsiębiorców opodatkowujących osiągnięte dochody podatkiem według skali oraz podatkiem liniowym, można zweryfikować w oparciu o Księgę Przychodów i Rozchodów (PKPIR) w zakładce Ewidencje ➡ Księga przychodów i rozchodów, w miesiącu grudzień 2022 należy zweryfikować wartość kolumny 9 Razem przychód.

W przypadku jeżeli przedsiębiorca jest jednocześnie wspólnikiem spółki cywilnej powinien pamiętać, aby do wskazanego przychodu dodać również przychód zgodnie z posiadanymi udziałami w spółce.

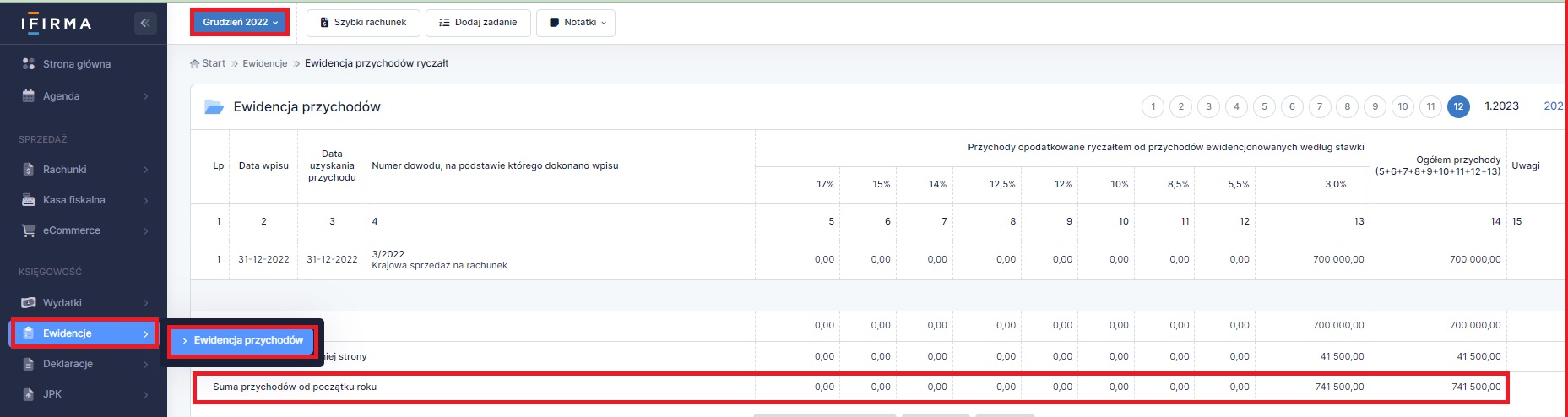

2.2. Przychód – ryczałt ewidencjonowany

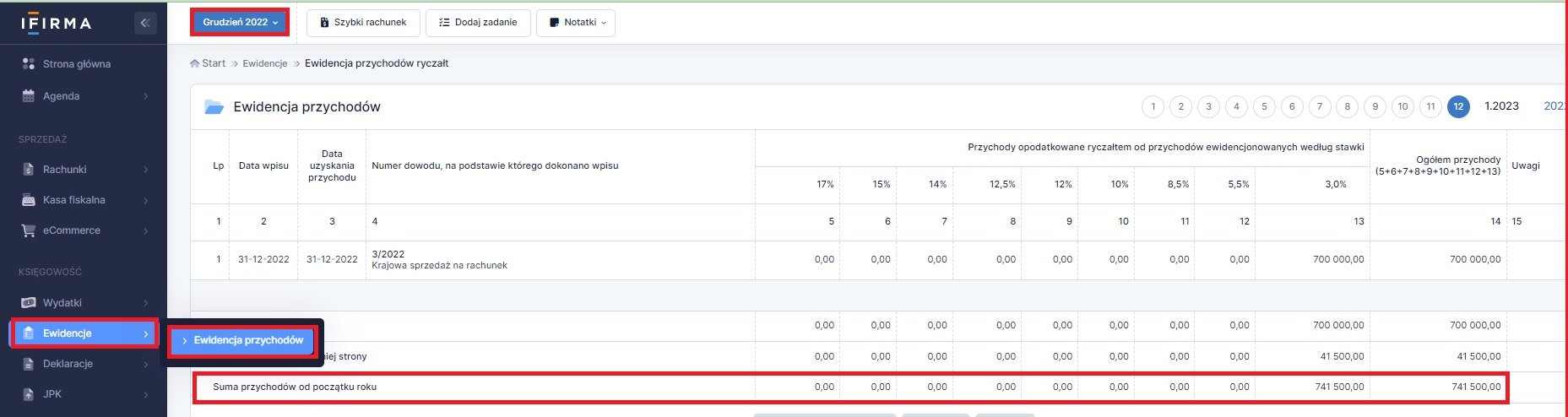

W przypadku przedsiębiorców opodatkowujących osiągnięty przychód ryczałtem ewidencjonowanym łączną wartość przychodu można sprawdzić w zakładce Ewidencje ➡ Ewidencja przychodów, w miesiącu grudzień 2022 będzie to wartość wiersza – Suma przychodów od początku roku.

W przypadku jeżeli przedsiębiorca jest jednocześnie wspólnikiem spółki cywilnej powinien pamiętać, aby do wskazanego przychodu dodać również przychód zgodnie z posiadanymi udziałami w spółce.

3. Podstawa naliczenia składek – dochód za rok ubiegły

Kluczową zmianą wprowadzoną do przepisów w Małym ZUS Plus, jest to że płatnik oblicza podstawę wymiaru składek na ubezpieczenie społeczne od dochodu. Poniżej zostanie opisane czym jest dochód dla celów wyliczenia podstawy składek społecznych w zależności od wybranej formy opodatkowania przedsiębiorcy.

3.1. Dochód – podatek według skali i podatek liniowy

Dochód przedsiębiorca może zobaczyć w różnych miejscach są to m.in. zeznanie roczne, zestawienie KPIR oraz raport PIT-5. Poniżej zostało opisane kiedy pobranie dochodu z określonego miejsca będzie prawidłowe.

3.1.1 Zeznanie roczne

Dla rozliczających się w oparciu o KPIR najbardziej wiarygodną informację o osiągniętym dochodzie za rok 2022 jest wartość dochodu z zeznania rocznego PIT-36 (dla rozliczających się wg skali podatkowej) lub PIT-36L (dla rozliczających się podatkiem liniowym).

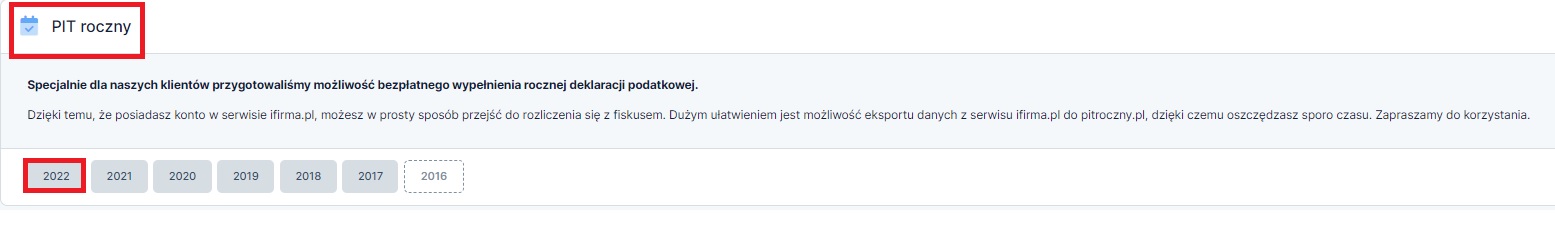

Rozliczający PIT-roczny za 2022 rok w serwisie przejdą do generatora druku w zakładce Deklaracje ➡ Deklaracje na dole strony PIT roczny i ikona 2022.

Poniżej podano przykładowe dane za rok 2022.

Dochód będzie wykazany w:

- PIT-36 wer. 30 pole – 149 lub 211 (kiedy podatnik jest wykazany jako małżonek),

- PIT-36L wer. 19 pole – 30

3.1.2 Zestawienie KPIR

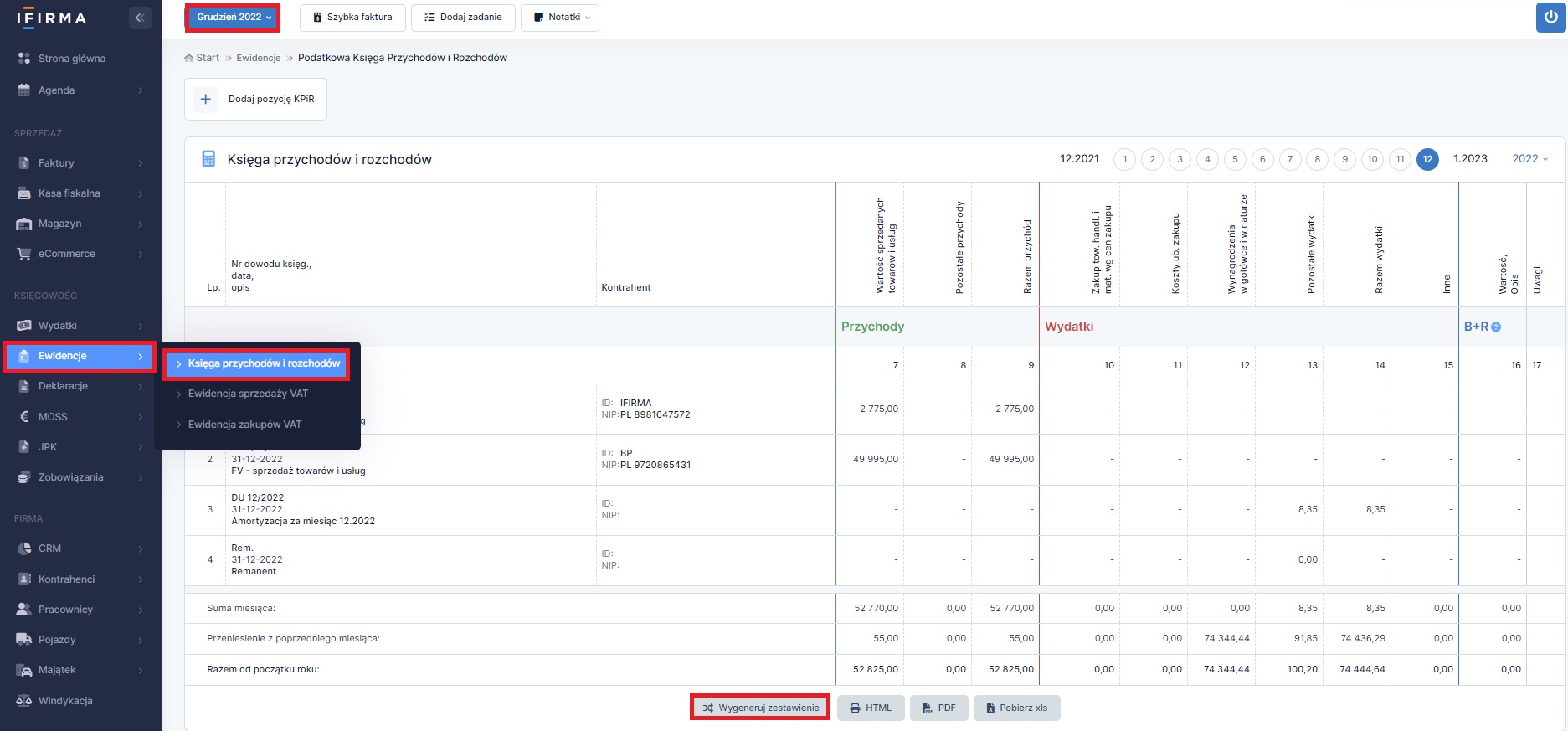

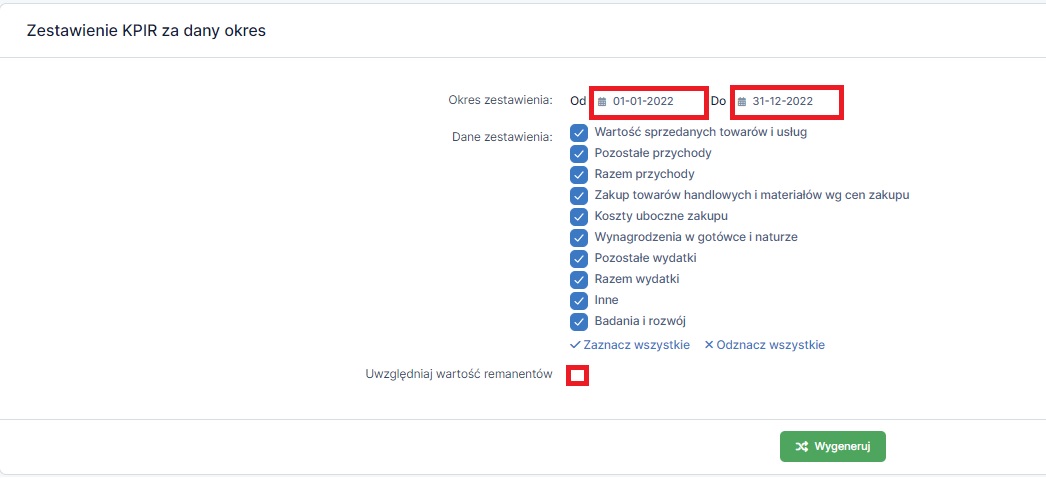

Do czasu złożenia zeznania PIT-36/PIT-36L, dla prowadzącego jedynie jednoosobową działalność gospodarczą, można dochód wygenerować w zakładce Ewidencja ➡ Księga przychodów i rozchodów, na dole strony należy wybrać opcję wygeneruj zestawienie.

Następnie należy wskazać Okres zestawienia: od 01.01.2022 do 31.12.2022 z zaznaczeniem checkboxu Uwzględniaj wartość remanentów

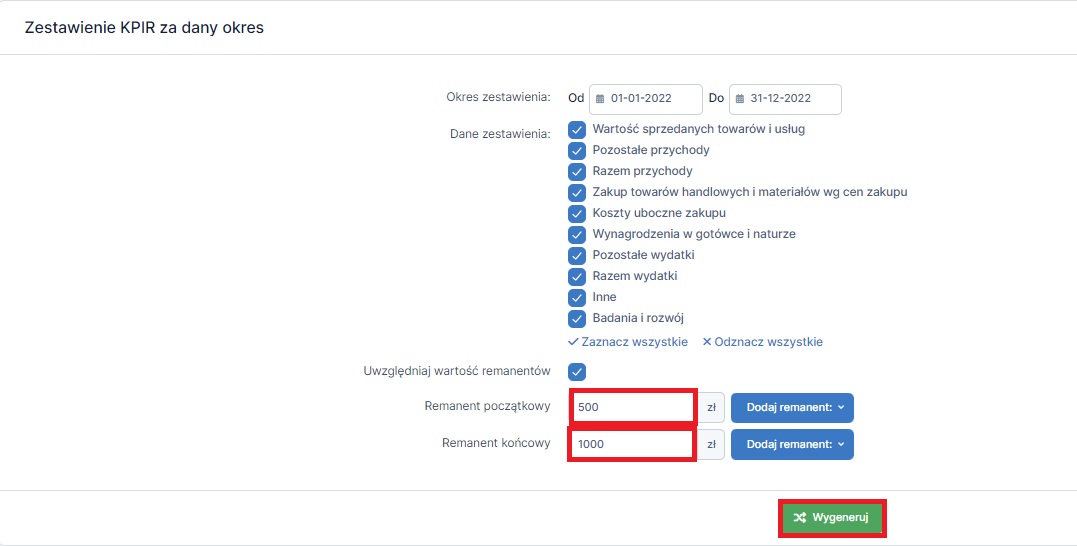

Kolejno należy uzupełnić wartość remanentu początkowego i końcowego i wybrać wygeneruj.

Po wygenerowaniu raportu, przedsiębiorca ma możliwość zweryfikowania swojego dochodu z roku poprzedniego w linijce DOCHÓD (Przychód – Koszty). U dołu strony istnieje również możliwość wydrukowania zestawienia.

W sytuacji kiedy dochód z działalności gospodarczej jest w wartości ujemnej (strata), wówczas przedsiębiorca będzie opłacał składki ZUS w wysokości 30% podstawy do ubezpieczeń społecznych – czyli taką wartość składek, która obowiązuje przy tzw. ZUS Preferencyjny.

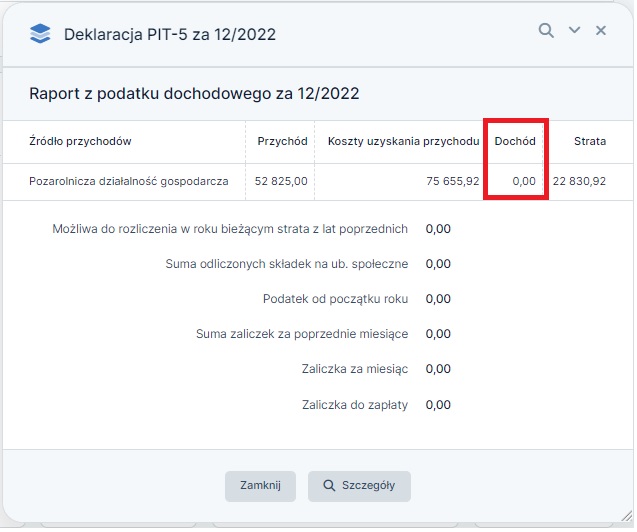

3.1.3 Raport PIT-5/PIT-5L

Dochód wykazany w raporcie PIT-5/PIT-5L za 12/2022 lub IV kwartał 2022 będzie prawidłowy tylko jeżeli przedsiębiorca:

- posiada remanenty zerowe

- nie uzupełnia przychodów z najmu prywatnego w zakładce:Konfiguracja ➡ PIT.

oraz

3.1.4 Dochód a składki społeczne

W przypadku kiedy przedsiębiorca składki społeczne swoje oraz osoby współpracującej rozlicza bezpośrednio w KPIR wykazując je w kolumnie Pozostałe wydatki wówczas powinien zwiększyć dochód o wartość składek zaliczonych do kosztów.

Domyślnie w serwisie składki społeczne przedsiębiorcy oraz osoby współpracującej pomniejszają dochód do opodatkowania w PIT-5/PIT-5L i są wykazywane w raporcie w wierszu Suma zapłaconych składek na ub. społeczne. W przypadku kiedy Użytkownik serwisu rozlicza składki we wskazanej pozycji raportu PIT-5/PIT-5L nie koryguje wartości dochodu o wysokość składek.

3.2. Dochód – ryczałt ewidencjonowany

Dla przedsiębiorców rozliczających się ryczałtem ewidencjonowanym “dochodem” stanowiącym podstawę naliczenia składek jest wartość przychodu pomnożona przez współczynnik 0,5. Otrzymany wynik należy zaokrąglić do pełnych groszy w górę, jeśli końcówka jest równa lub wyższa niż 0,5 grosza, lub w dół jeśli jest niższa.

Aby pobrać przychód z serwisu należy przejść do zakładki Ewidencje ➡ Ewidencja przychodów w miesiącu grudzień 2022 jest to wartość wiersza – Suma przychodów od początku roku.

Wskazana kwota pomnożona przez 0,5 da podstawę od jakiej będą naliczane składki społeczne.

Przykład 2.

Pani Kamila prowadzi działalność gospodarczą od 01 stycznia 2016 r. opłacając podatek na warunkach zryczałtowanych. Roczny przychód ze sprzedaży w roku 2021 wyniósł 75 236,77 zł. W związku z tym, aby obliczyć roczny “dochód” z działalności gospodarczej – do celów ustalania podstawy do Małego ZUS Plus należy wykonać następujące działanie:

75 236,77 zł x 0,5 = 37 618,39 zł

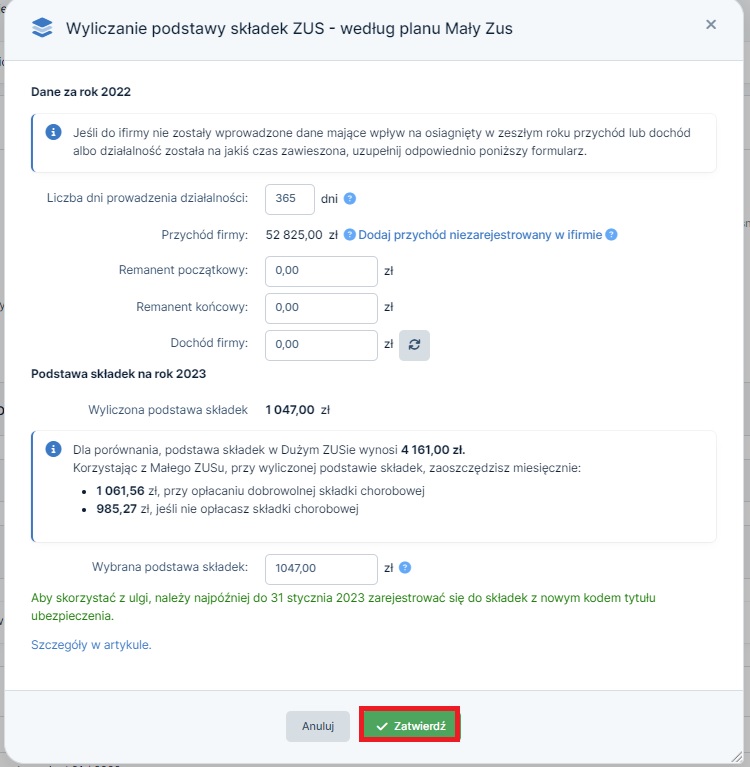

4. Kalkulator podstawy – opis funkcji Wyliczenie podstawy składek ZUS – według planu Mały ZUS

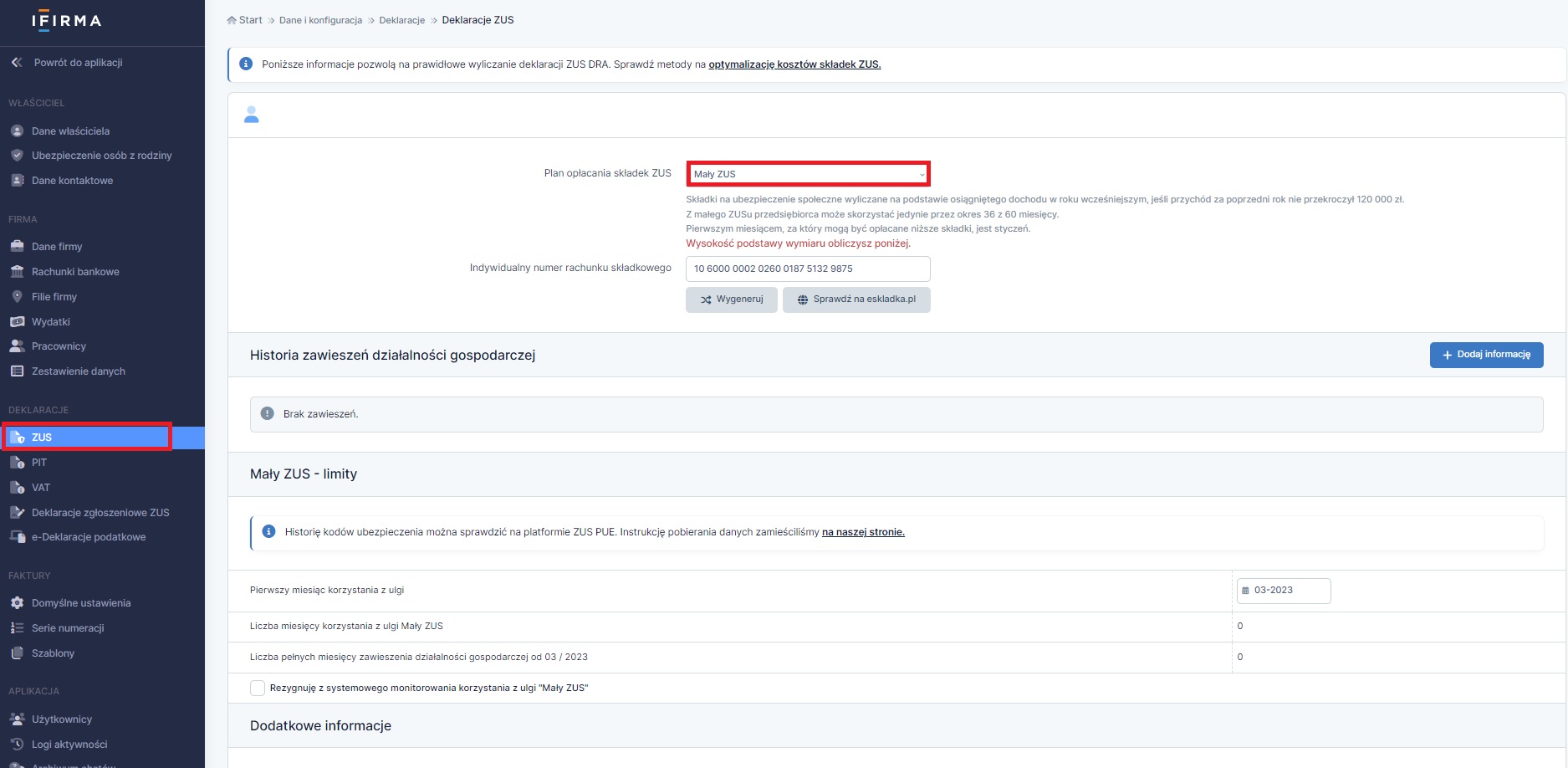

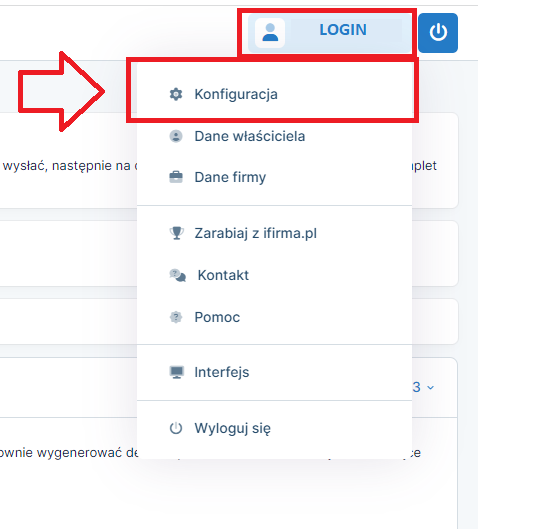

W celu wyliczenia podstawy do ubezpieczeń społecznych oraz wysokości składki ZUS w przypadku skorzystania z ulgi Mały ZUS Plus, przedsiębiorca powinien skorzystać z kalkulatora dostępnego na koncie w serwisie. W tym celu należy ustawić się w miesiącu księgowym, od którego przedsiębiorca będzie korzystał z ulgi. Kolejno należy przejść do zakładki Konfiguracja ➡ ZUS.

Następnie należy u góry strony wybrać edytuj, w wierszu Plan opłacania składek ZUS należy wskazać Mały ZUS. W tabeli Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności przy Ubezpieczeniu społecznym należy wybrać opcję wylicz. Kolejno należy postępować według instrukcji opisanej w kolejnych punktach, która jest uzależniona od sposobu rozliczania podatku dochodowego.

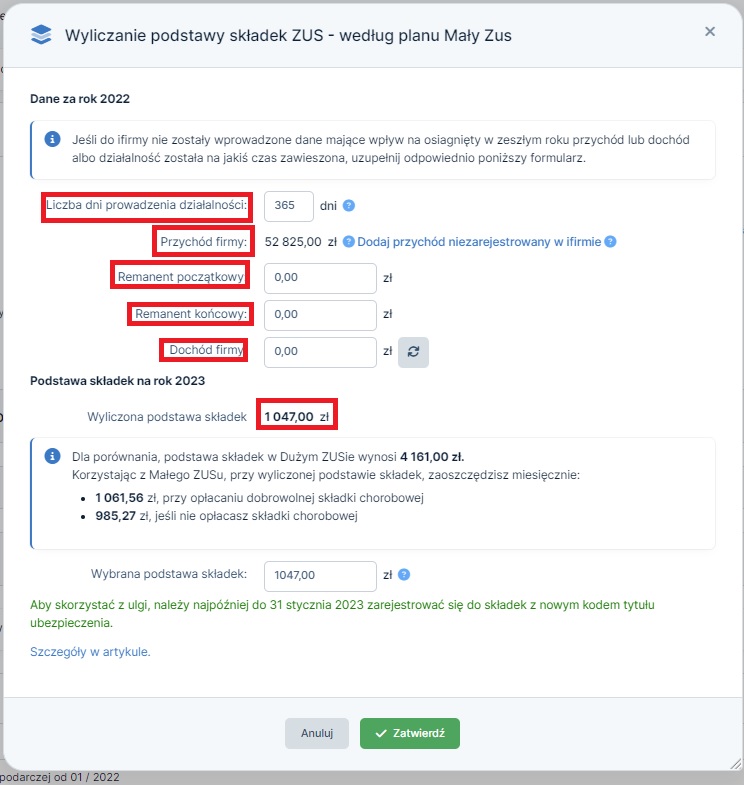

4.1 Podatek według skali i podatek liniowy

W przypadku przedsiębiorcy rozliczającego się na zasadach ogólnych Wyliczenie podstawy składek ZUS – według planu Mały ZUS będzie wyglądało w następujący sposób.

Przychód firmy – wartość, która kwalifikuje przedsiębiorcę do skorzystania z Małego ZUS Plus (przychód za rok 2022 nie może przekroczyć 120 tys zł), w tej pozycji wyświetli się informacja zawierająca roczne podsumowanie przychodu z Księgi Przychodów i Rozchodów. Istnieje również możliwość wprowadzenia dodatkowego przychodu niezarejestrowanego w serwisie poprzez opcję dodaj przychód niezarejestrowany w ifirmie. Z opcji powinien skorzystać Użytkownik, który osiąga dodatkowo przychody w ramach spółki cywilnej.

Liczba dni prowadzenia działalności gospodarczej – punkt dotyczący liczby dni, dotyczy przede wszystkim sytuacji, w której przedsiębiorca nie prowadził działalności gospodarczej przez pełny rok kalendarzowy np. założenie działalności w trakcie roku. Punkt jest również istotny dla przedsiębiorców zawieszających działalność w roku poprzedzającym ulgę. W takim przypadku liczbę dni pomniejszamy o ilość dni zawieszenia lub nieprowadzenia działalności.

Remanent początkowy – w przypadku jeżeli przedsiębiorca uzupełnił remanent początkowy w zakładce Majątek ➡ Remanenty, kwota zostanie uzupełniona automatycznie, w przypadku braku uzupełnienia remanentu w podanym polu można wskazać kwotę samodzielnie, należy jednak pamiętać o uzupełnieniu również kwoty we wskazanej wcześniej zakładce. Wartość remanentu początkowego obniża wartość dochodu stanowiącego podstawę dla Małego ZUS Plus.

Remanent końcowy – w przypadku jeżeli przedsiębiorca uzupełnił remanent końcowy w zakładce Majątek ➡ Remanenty, kwota zostanie uzupełniona automatycznie, w przypadku braku uzupełnienia remanentu w podanym polu można wskazać kwotę samodzielnie, należy jednak pamiętać o uzupełnieniu również kwoty we wskazanej wcześniej zakładce. Wartość remanentu końcowego podwyższa wartość dochodu stanowiącego podstawę dla Małego ZUS Plus.

Dochód firmy – wartość stanowiąca podstawę obliczeń dla Małego ZUS Plus, w uproszczeniu jest to suma przychodów firmy pomniejszona o koszty uzyskania przychodów i skorygowana o wartości remanentów (Kwota dochodu pobierana jest z Zestawienia KPIR opisanego w punkcie 3.1.2.) Dochód dla potrzeb ZUS nie obejmuje zapłaconych składek na ubezpieczenie społeczne. Szczegóły w zakresie wpływu składek ZUS na dochód zostały opisane w punkcie 3.1.4 Dochód a składki społeczne .

W sytuacji jeżeli przedsiębiorca osiąga także dochody np. ze spółki cywilnej, wówczas w tym polu należy samodzielnie wprowadzić łączną wartość dochodu będącą sumą dochodu uzyskanego z bycia wspólnikiem w spółce oraz dochodu z jednoosobowej działalności gospodarczej.

Wyliczona podstawa składek – w tej pozycji, serwis wskaże wyliczoną podstawę składek ZUS. Poniżej wyświetli się również informacja o różnicy między wartością wyliczoną a kwotą jaka obowiązywałaby przedsiębiorcę będącego na Dużym ZUS.

Wybrana podstawa składek – przedsiębiorca ma również możliwość opłacania składek od własnej podstawy do ubezpieczenia społecznego. W tym miejscu przedsiębiorca samodzielnie deklaruje podstawę. Wartość powinna być równa lub wyższa od wyliczonej podstawy składek.

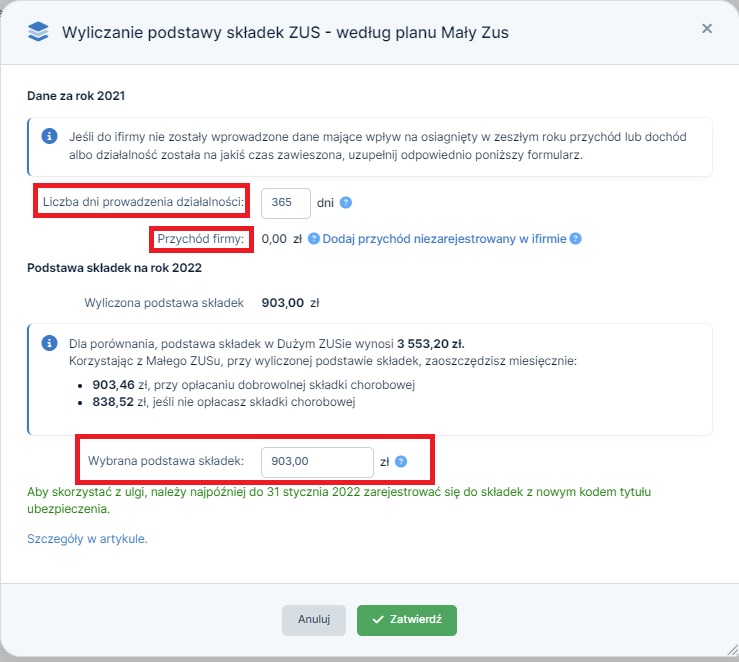

4.2 Ryczałt ewidencjonowany

W przypadku przedsiębiorcy rozliczającego się ryczałtem ewidencjonowym Wyliczenie podstawy składek ZUS – według planu Mały ZUS będzie wyglądało w następujący sposób.

Przychód firmy – w tej pozycji wyświetli się informacja zawierająca roczne podsumowanie przychodu z Ewidencji Przychodów. Istnieje również możliwość wprowadzenia dodatkowego przychodu niezarejestrowanego w serwisie poprzez opcję dodaj przychód niezarejestrowany w ifirmie. Z opcji powinien skorzystać Użytkownik, który osiąga dodatkowo przychody w ramach spółki cywilnej.

Liczba dni prowadzenia działalności gospodarczej – punkt dotyczący liczby dni, dotyczy przede wszystkim sytuacji, w której przedsiębiorca nie prowadził działalności gospodarczej przez pełny rok kalendarzowy np. założenie działalności w trakcie roku. Punkt jest również istotny dla przedsiębiorców zawieszających działalność w roku poprzedzającym ulgę. W takim przypadku liczbę dni pomniejszamy o ilość dni zawieszenia lub nieprowadzenia działalności.

Wyliczona podstawa składek – w tej pozycji, serwis wskaże wyliczoną podstawę składek ZUS. Poniżej wyświetli się również informacja o różnicy między wartością wyliczoną a kwotą jaka obowiązywałaby przedsiębiorcę będącego na Dużym ZUS. W przypadku ryczałtowców dochód z działalności gospodarczej obliczany jest jako przychód pomnożony przez współczynnik 0,5.

Wybrana podstawa składek – przedsiębiorca ma również możliwość opłacania składek od własnej podstawy do ubezpieczenia społecznego. W tym miejscu przedsiębiorca samodzielnie deklaruje podstawę. Wartość powinna być równa lub wyższa od wyliczonej podstawy składek.

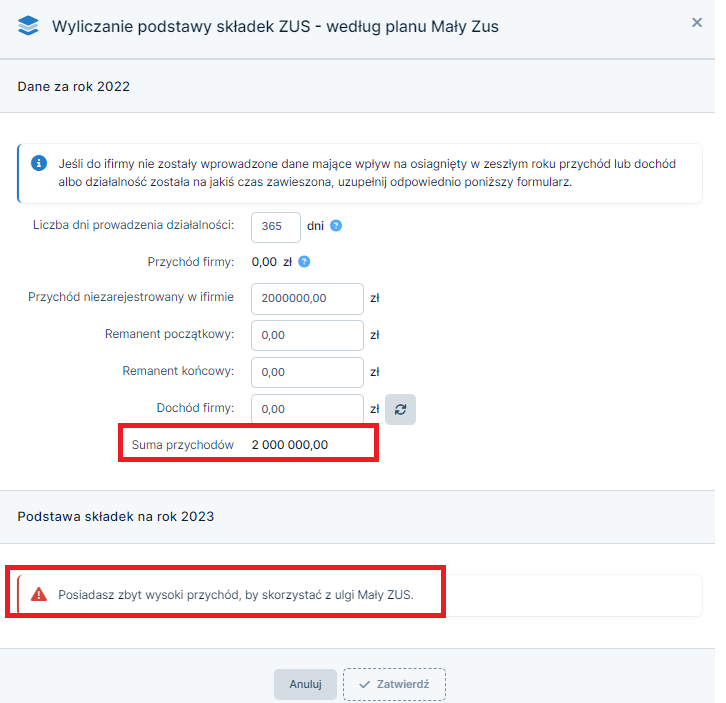

4.3 Posiadasz zbyt wysoki przychód by skorzystać z ulgi Mały ZUS

W przypadku jeżeli przychód firmy przekroczy 120 000 zł w roku 2022, przedsiębiorca nie ma możliwości skorzystania z ulgi obniżającej proporcjonalnie składki społeczne. Użytkownikowi, który przekroczył próg przychodu wyświetli się poniższa informacja.

W tej sytuacji Użytkownik, w roku 2023 nie będzie mógł wybrać Planu opłacania składek jako Mały ZUS. Możliwość przejścia na wskazany plan po spełnieniu kryteriów przychodowych będzie możliwa w roku 2024.

4.4 Przykładowe wyliczenie podstawy

Najniższa podstawa wymiaru składek dla Małego ZUS-u Plus uzależniona jest od dochodu z działalności gospodarczej z poprzedniego roku kalendarzowego.

1. W pierwszej kolejności należy ustalić przeciętny miesięczny dochód z działalności gospodarczej według wzoru:

- Roczny dochód z pozarolniczej działalności gospodarczej* uzyskany

w poprzednim roku kalendarzowym

————————————————————————————————— x 30

Liczba dni kalendarzowych prowadzenia pozarolniczej

działalności gospodarczej w poprzednim roku kalendarzowym

* W przypadku ryczałtowców dochód z działalności gospodarczej obliczany jest jako przychód pomnożony przez współczynnik 0,5.

2. Kolejno otrzymany przeciętny miesięczny dochód z tytułu prowadzenia działalności gospodarczej należy pomnożyć przez współczynnik 0,5.

- W tym przypadku również należy zaokrąglić wartość w ten sam sposób jak zostało to wskazane powyżej.

3. Otrzymaną wartość powinna znaleźć się pomiędzy kwotą 30% minimalnego wynagrodzenia (1047,00 zł) oraz 60% prognozowanego przeciętnego wynagrodzenia miesięcznego (4161,00 zł). w roku 2023.

- Na podstawie otrzymanej wartości przedsiębiorca będzie miał możliwość wyliczenia wysokości składek ZUS.

Przykład 3.

Przedsiębiorca prowadził działalność gospodarczą przez cały rok 2022 r. Przychody w tym roku wyniosły 110 000 złotych. Dochód był na poziomie 75 000 zł. W związku z tym, aby przedsiębiorca mógł wyliczyć podstawę wymiaru składek powinien wykonać następujące działanie.

(75 000/365) x 30 x 0,5 = 3082,19 zł

W związku z tym, że wyliczona podstawa jest wyższa niż 30% minimalnego wynagrodzenia (1047,00 zł) a niższa niż 60% średniego wynagrodzenia (4161,00 zł), składki społeczne liczone będą od wyliczonej podstawy.

5. Zgłoszenie do Małego ZUS Plus

Przedsiębiorcy, którzy nie korzystali z Małego ZUS Plus w latach ubiegłych, a spełniają wszystkie wymogi związane z przystąpieniem do Małego ZUS Plus, mogą zgłosić się do wskazanego planu opłacania składek w ciągu 7 dni od daty wyrejestrowania z poprzedniego planu.

W przypadku przedsiębiorcy wznawiającego lub rozpoczynającego działalność w 2023 lub 2024 roku termin wynosi 7 dni odpowiednio od daty zaistnienia zmiany czyli wznowienia, rozpoczęcia działalności.

To znaczy, że Ubezpieczeni, którzy wznowią prowadzenie pozarolniczej działalności gospodarczej w ciągu roku, albo spełnią warunki do przystąpienia do Małego ZUS plus (np. po zakończeniu okresu 24 miesięcy korzystania z “preferencyjnych składek” na ubezpieczenia społeczne), zgłaszają się do ubezpieczeń w terminie 7 dni od zaistnienia zmiany.

Np. W sytuacji kiedy 24-miesięczny okres składek preferencyjnych kończy się 31 grudnia 2023 r. przedsiębiorca, który wznowił działalność z dniem 01.01.2024 r. ma termin na rejestrację do Małego ZUS Plus do dnia 7 stycznia 2024 r. W przypadku kiedy ta sama działalność byłaby wznowiona 15.10.2023 r. przedsiębiorca miałby termin na rejestrację do 22.10.2023 r. Wynika to bieżącego stanowiska ZUS, konstultowanego na infolinii.

w związku ze zmianą przepisów od 01.08.2023, które wydłużają okres okres Małego ZUS PLUS o kolejne 12 miesięcy. kiedy przedsiębiorca chce zgłosić korzystanie ponownie z ulgi od 01.01.2024, przerejestrowania MUSI dokonać najpóźniej do 31.12.2023, wskazując w deklaracjach zgłoszeniowych datę 01.01.2024.

Więcej informacji nt. nowelizacji ustawy, wydłużającej okres podlegania pod Mały ZUS znajduje się tutaj.

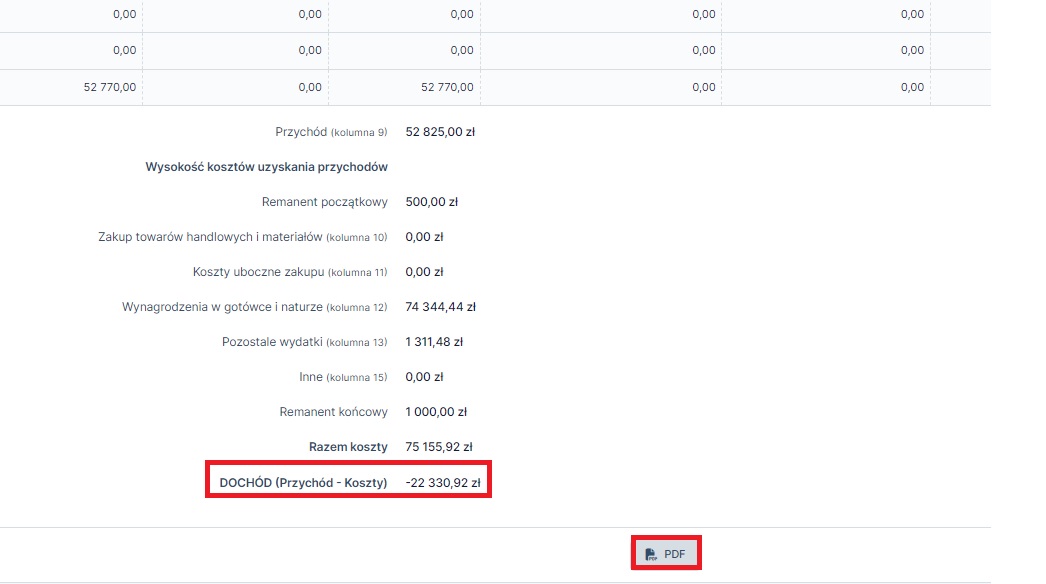

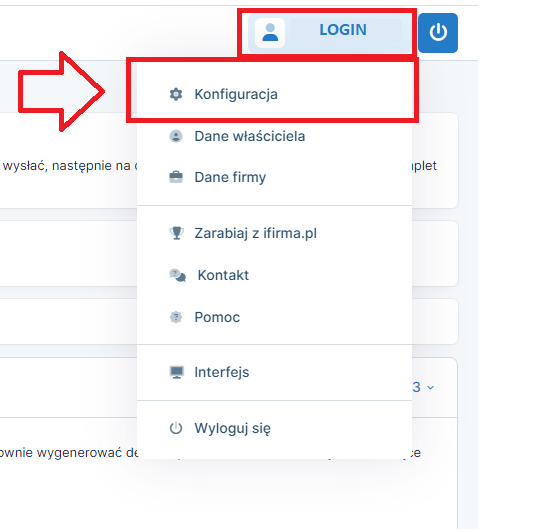

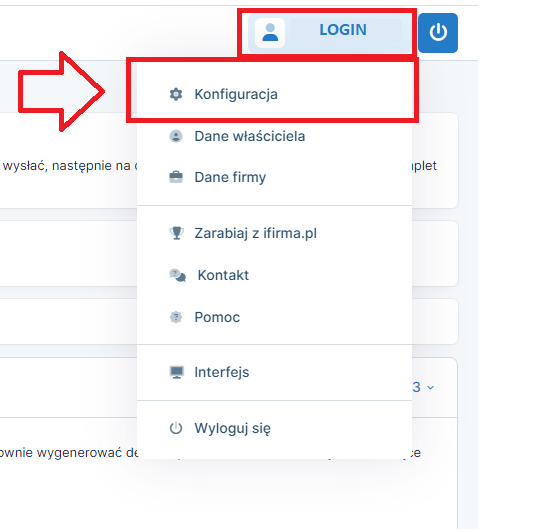

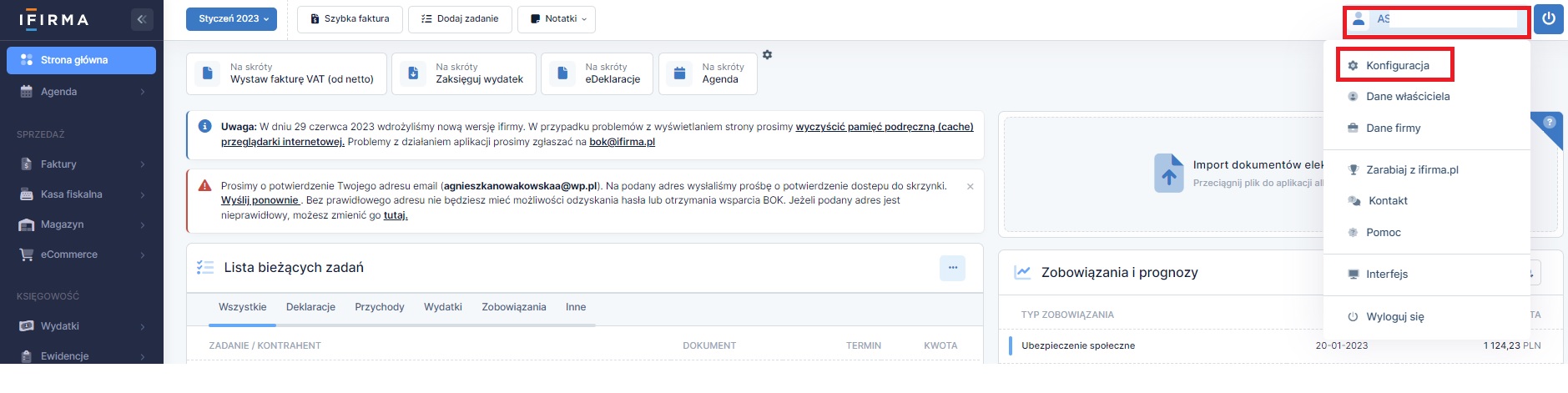

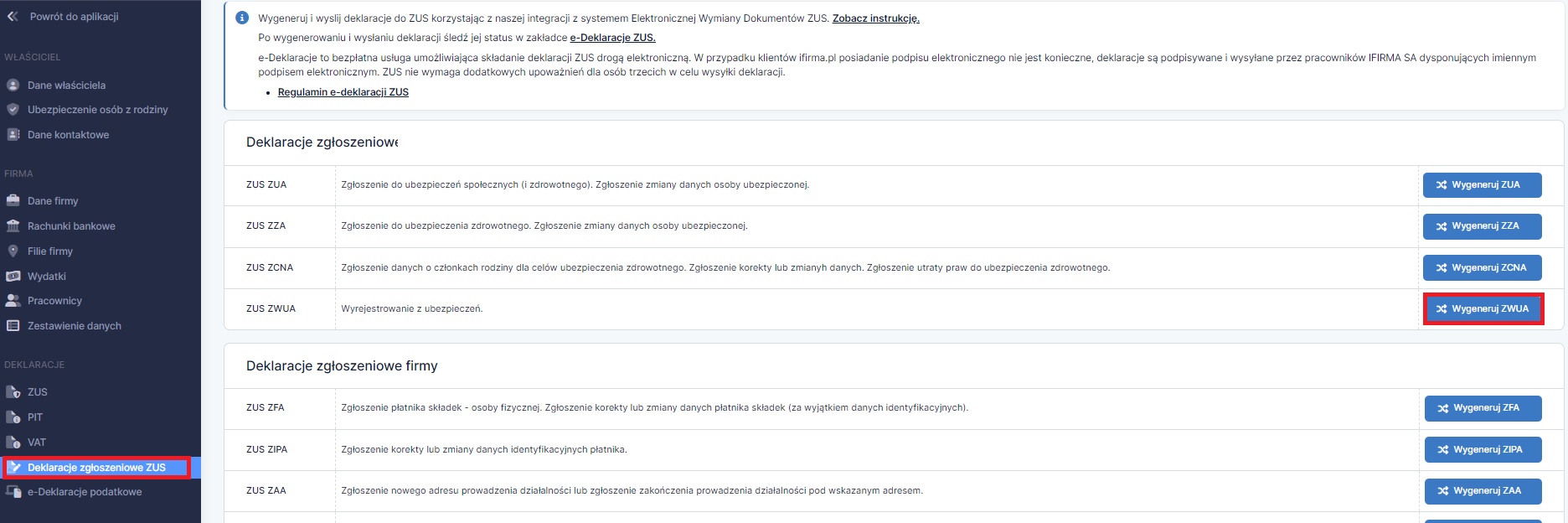

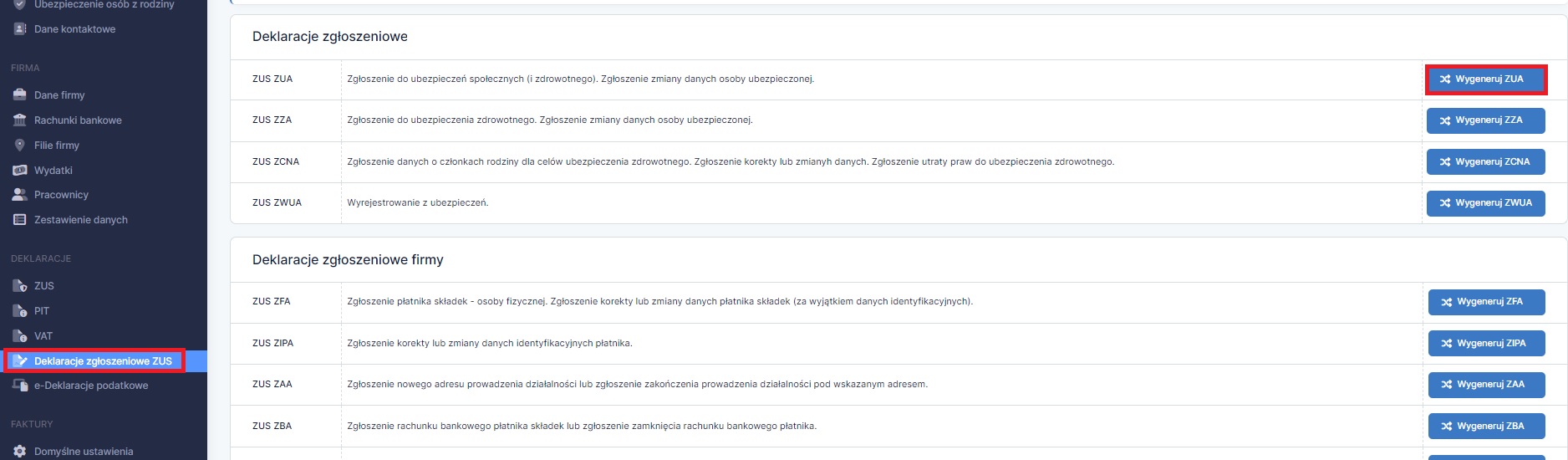

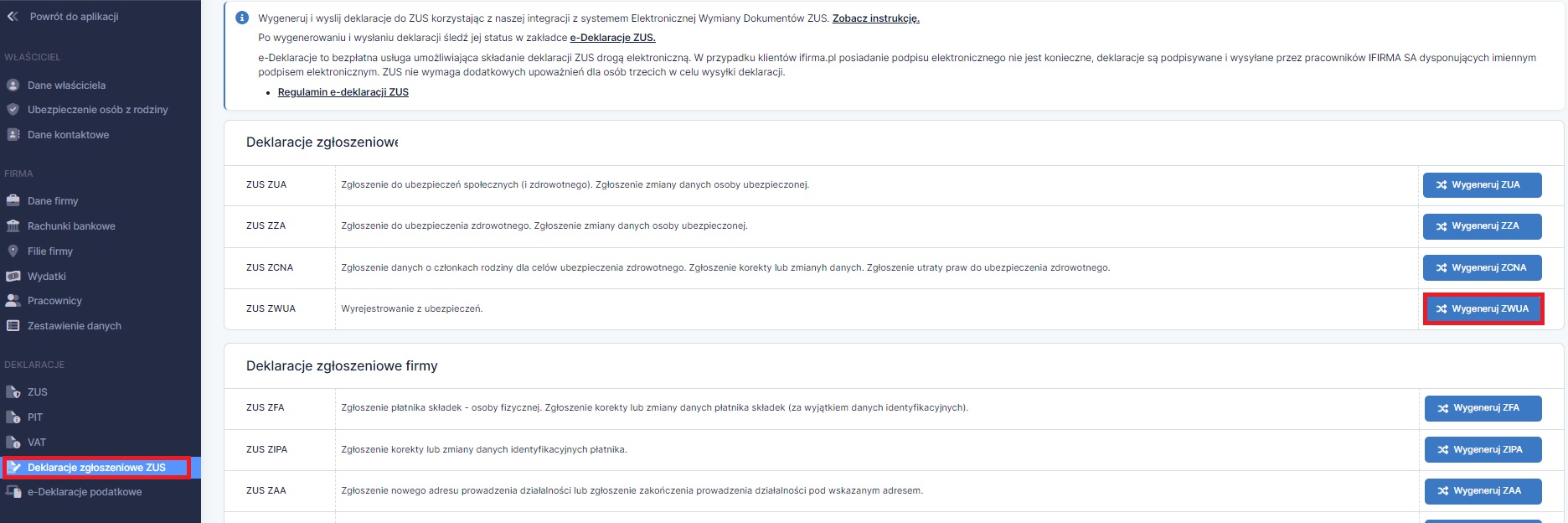

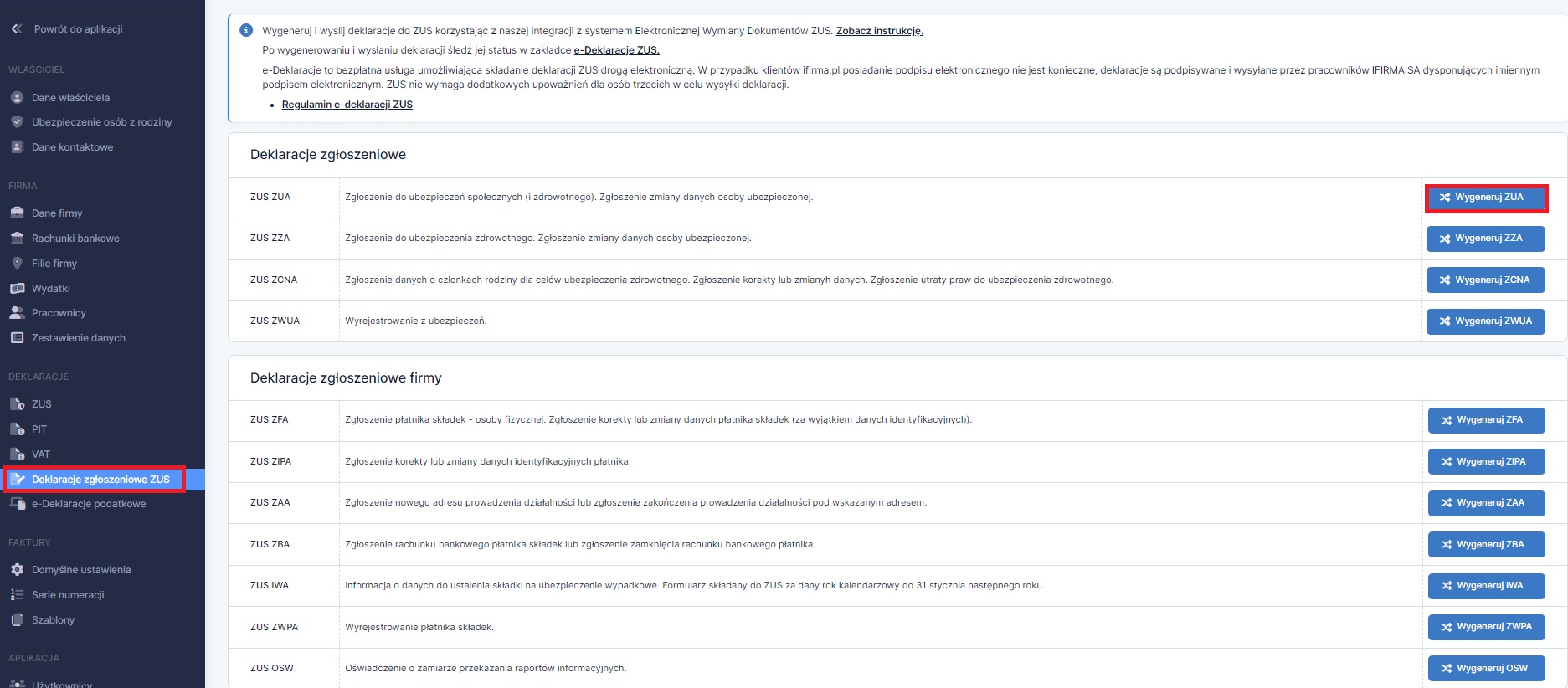

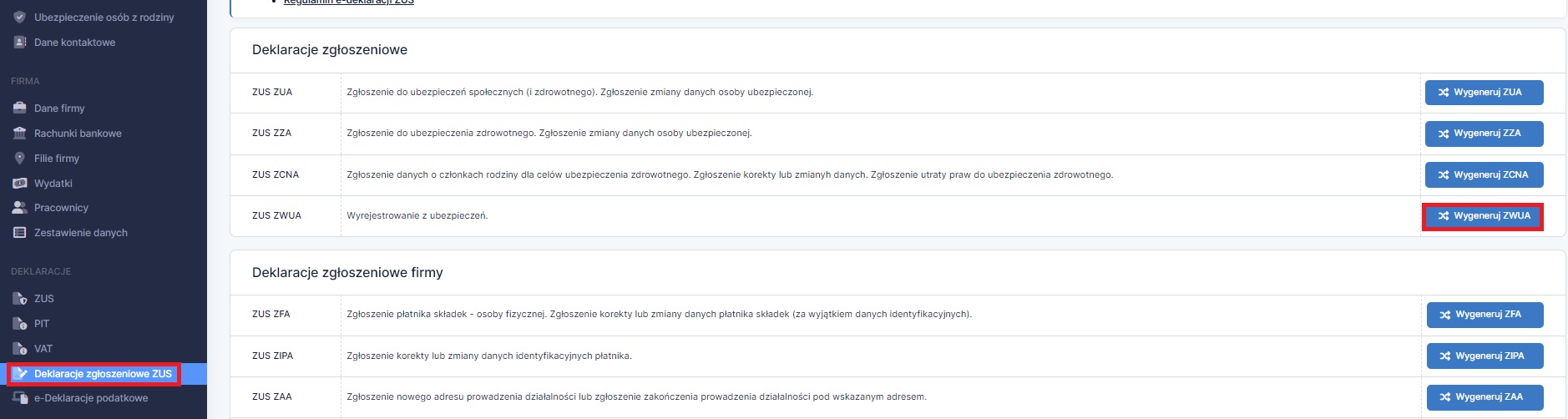

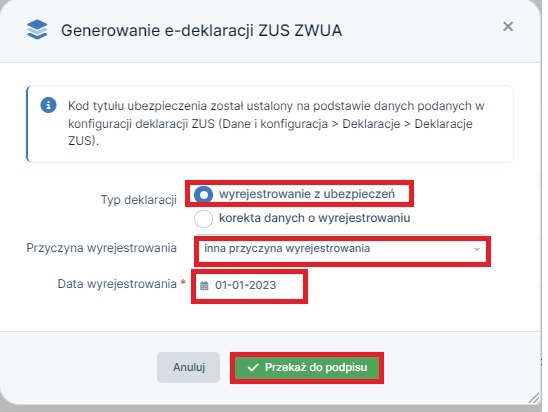

5.1 Wyrejestrowanie z dotychczasowego planu opłacania składek – generowanie ZUS ZWUA

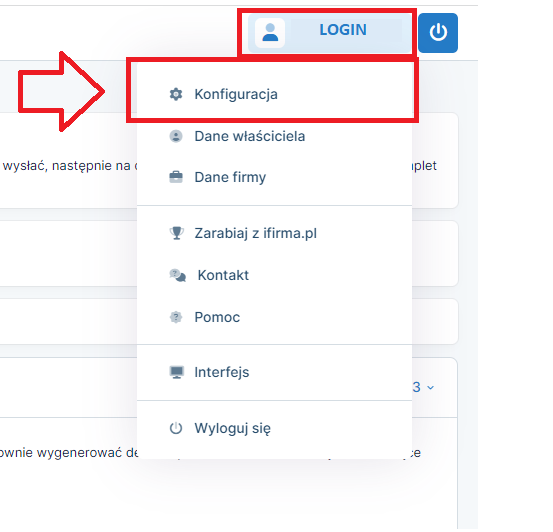

Wyrejestrowania z obecnego Planu opłacania składek przedsiębiorca dokonuje mając ustawiony dotychczasowy Plan opłacania składek ZUS wybierając Login w prawym górnym rogu, następnie Konfiguracja ➡ ZUS. We wskazanej zakładce w zależności od wybranego planu powinno być wskazane Duży ZUS (kod 0510xx) lub Składki preferencyjne (kod 0570xx).

Aby dokonać przerejestrowania na Mały ZUS Plus, należy przejść do zakładki Konfiguracja.

Następnie należy wybrać Deklaracje zgłoszeniowe ZUS ➡ Wygeneruj ZWUA.

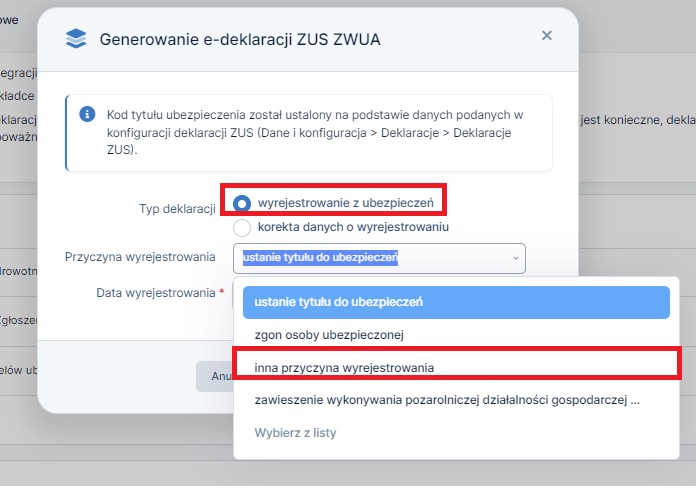

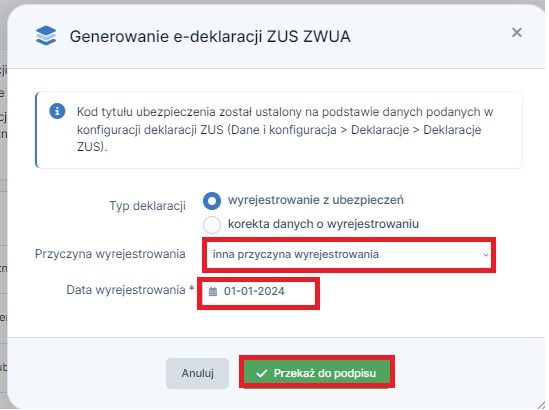

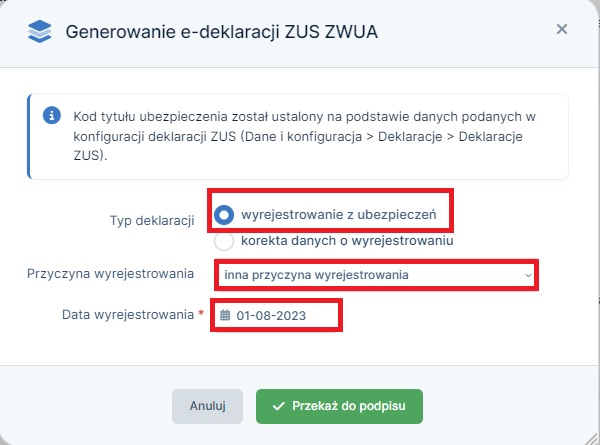

W oknie generowania e-deklaracji ZUS ZWUA, jako Typ deklaracji należy zaznaczyć wyrejestrowanie z ubezpieczeń. Następnie na liście Przyczyna wyrejestrowania, wybieramy Inna przyczyna wyrejestrowania.

W polu Data wyrejestrowania należy podać datę wyrejestrowania z pełnych składek. W przypadku przejścia w 2024 roku na Mały ZUS Plus będzie to data 01.01.2024 r.

W sytuacji kiedy przedsiębiorca będzie np. wznawiał działalność gospodarczą w roku 2023, jako datę wyrejestrowania podajemy pierwszy dzień wznowienia działalności. W przypadku zaś przejścia z ZUS preferencyjnego na Mały ZUS Plus będzie to pierwszy dzień miesiąca, od którego przedsiębiorca przechodzi na Mały ZUS Plus.

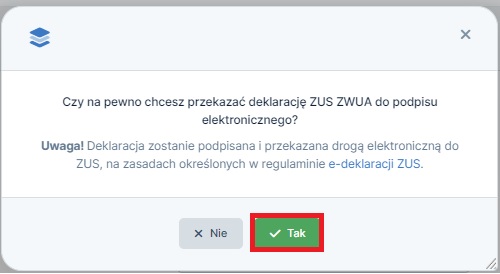

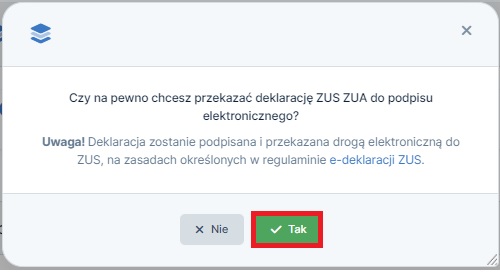

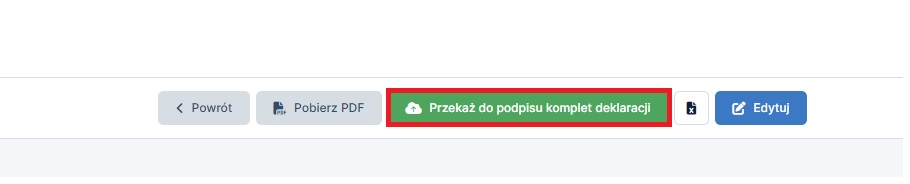

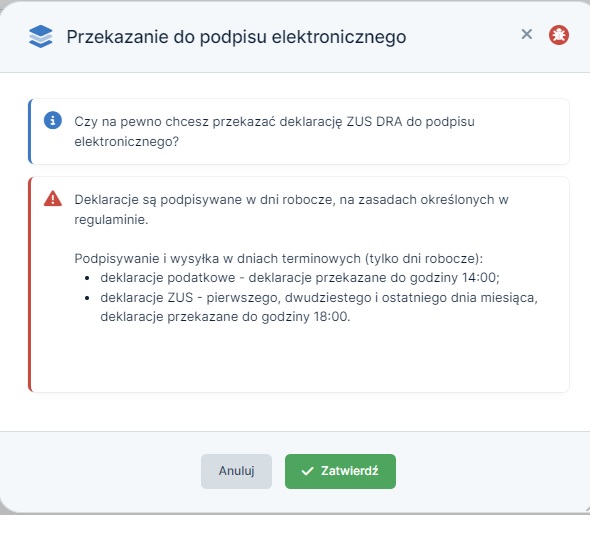

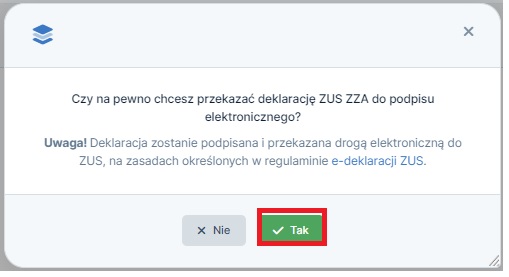

Tak sporządzony formularz zgłoszeniowy należy zatwierdzić poprzez wybranie opcji przekaż do podpisu. Po wybraniu opcji przekaż do podpisu pojawi się konieczność dodatkowego potwierdzenia chęci wysłania deklaracji do podpisu elektronicznego za pomocą serwisu Ifirma.pl.

Deklaracja ZUS ZUA powinna zostać przekazana do wysyłki następnego dnia po uzyskaniu w zakładce Deklaracje ➡ e-Deklaracje ZUS przy deklaracji ZWUA statusu Przesyłka przyjęta do ZUS. Należy również pamiętać, że jeżeli przedsiębiorca będzie dokonywał przerejestrowania w ostatnim możliwym terminie, nie jest wskazane aby zachowywał przerwę pomiędzy wysyłanymi deklaracjami. Istotne jest natomiast aby dokumenty trafiły do ZUS we wskazanym terminie. W innym przypadku, przekroczenie ostatniego 7-go dnia terminu w przypadku rozpoczęcia, wznowienia działalności gospodarczej lub zakończenia 24-miesięcznego okresu opłacania składek preferencyjnych,, może spowodować niezakwalifikowanie się do wskazanej ulgi.

Wszelkie deklaracje zgłoszeniowe można wysyłać za pomocą serwisu. Nie ma wówczas konieczności składania deklaracji bezpośrednio w oddziale ZUS.

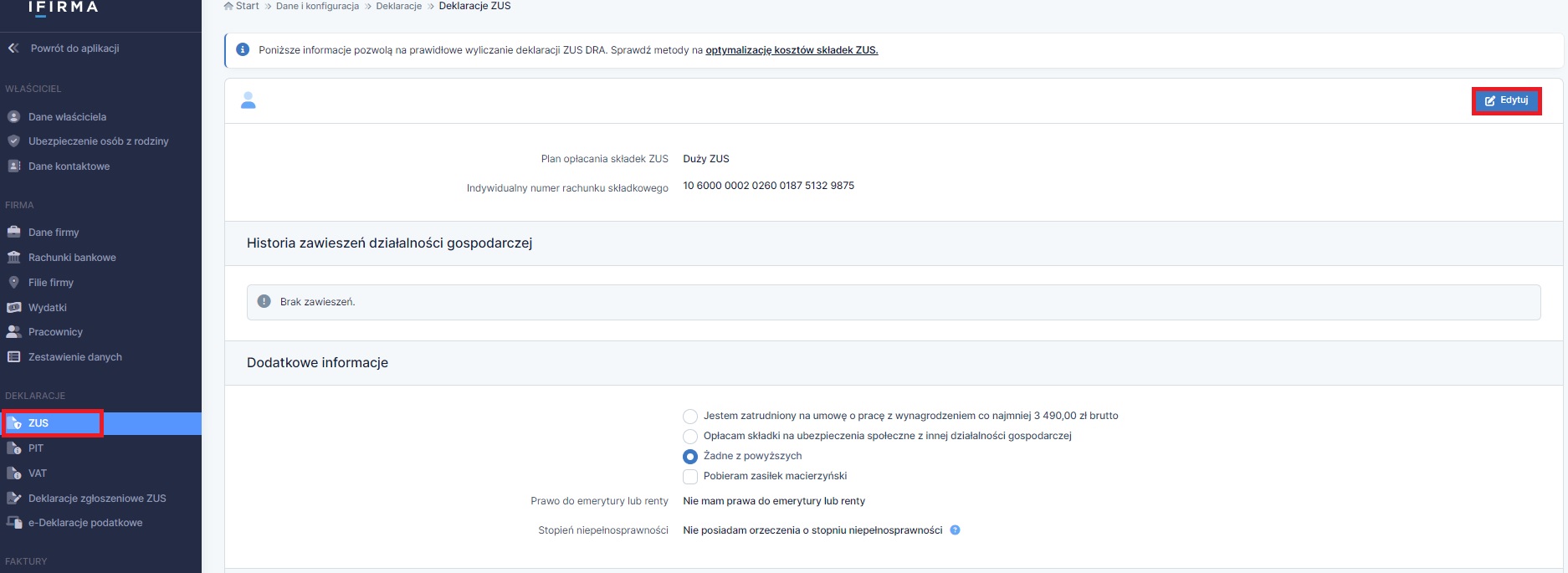

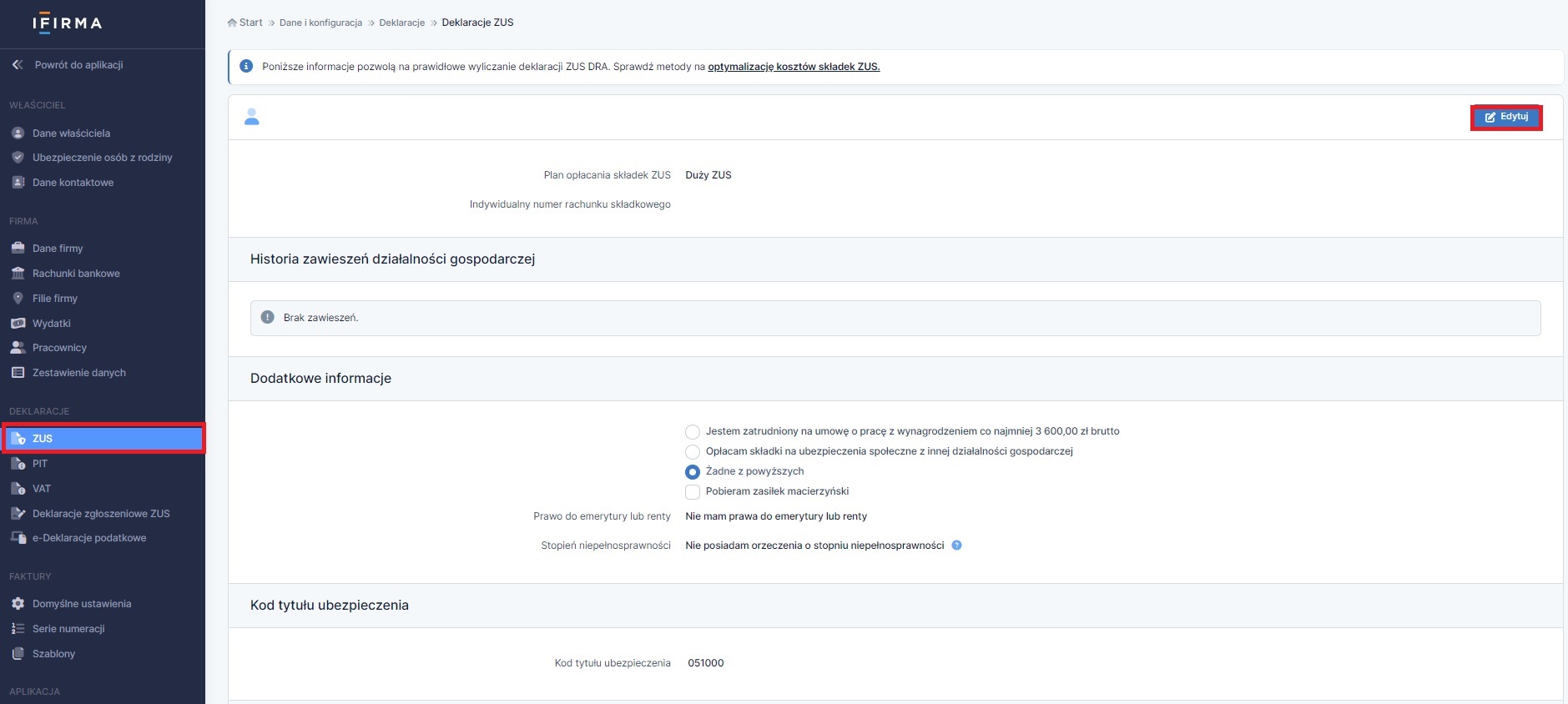

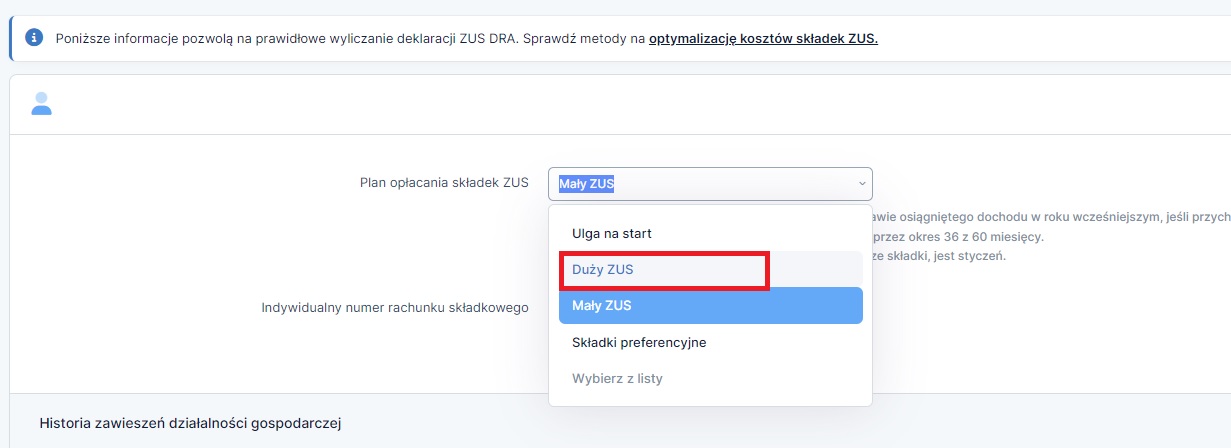

5.2 Zmiana ustawień – Wyliczenie podstawy składek ZUS – według planu Mały ZUS

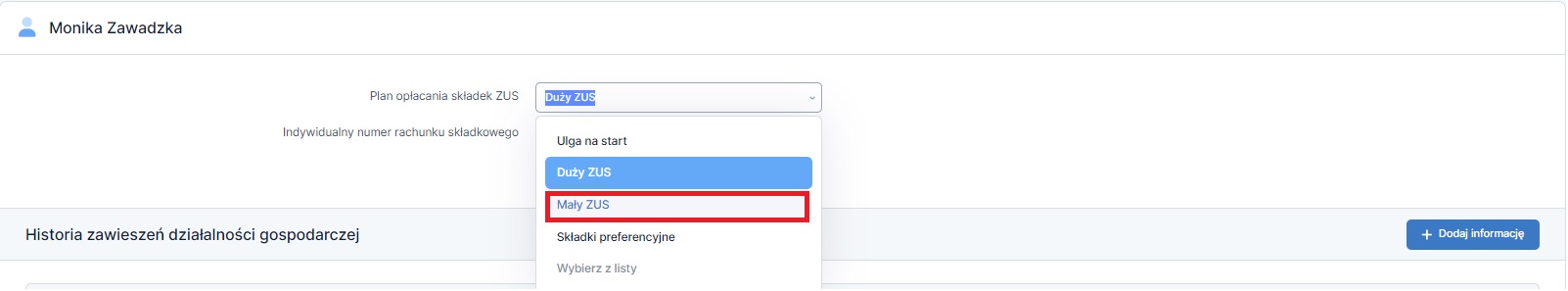

Aby rejestracja została wykonana z właściwym kodem ubezpieczenia, należy zmienić Plan opłacania składek w konfiguracji systemu. W tym celu należy zmienić miesiąc księgowy na styczeń 2024 (bądź miesiąc, w którym przedsiębiorca rejestruje się do ulgi) i wybrać Login w prawym, górnym rogu ➡ Konfiguracja. Następnie po lewej stronie wybieramy ZUS i w prawym, górnym rogu, a następnie wybraćedytuj.

Następnie w Planie opłacania składek ZUS wybieramy opcję Mały ZUS. Kod tytułu ubezpieczenia zostanie zmieniony automatycznie na 0590xx.

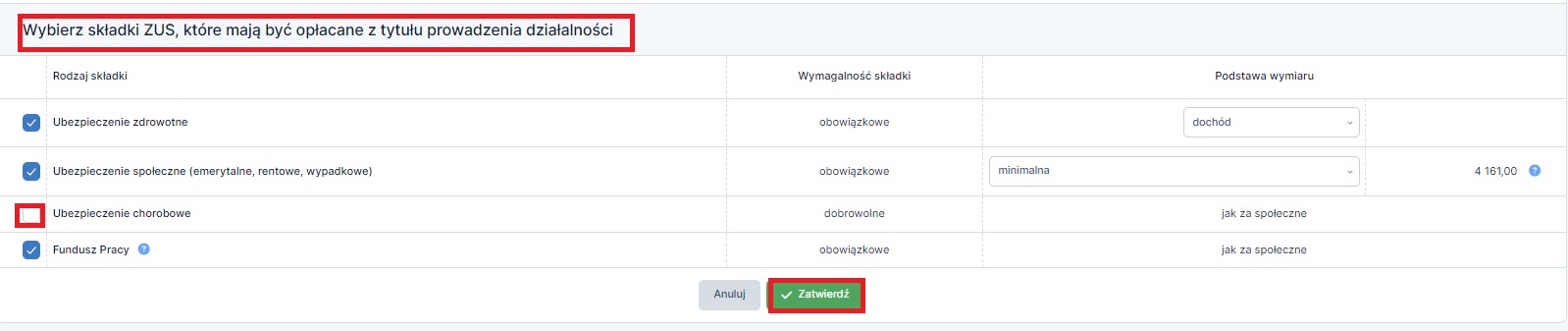

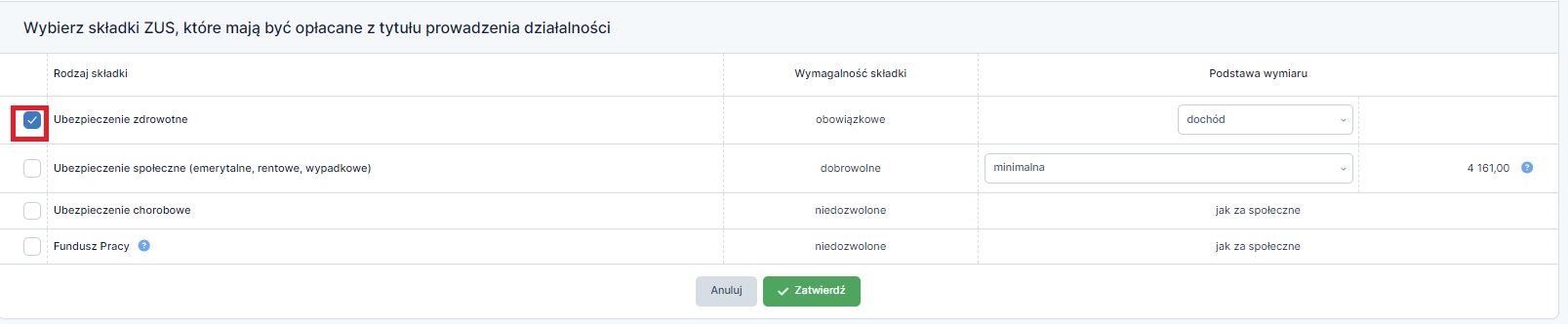

W tabelce: Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności, wprowadzamy dane:

a) Składka zdrowotna – zaznaczona – podstawa wymiaru – minimalna

b) Ubezpieczenie społeczne* – zaznaczone – podstawa wymiaru – wybieramy opcję wylicz, która pozwala na wyliczenie minimalnej podstawy zależnej od dochodu.

*Przedsiębiorcy opłacający jedynie składkę zdrowotną a rejestrujący się do Małego ZUS Plus powinni dokonać wyliczenia podstawy wymiaru składek pomimo tego, iż składka na Ubezpieczenie społeczne będzie odznaczona. Pomimo braku opłacania składki są oni również zobligowani do złożenia DRA lub RCA cz. 2.

Kolejno pokaże się okno Wyliczenie podstawy Składek ZUS – według planu Mały ZUS. W tym miejscu należy zweryfikować wszelkie dane, które zostały szczegółowo opisane w punkcie 4.1. dla zasad ogólnych oraz w punkcie 4.2. dla ryczałtu ewidencjonowanego. Po przeanalizowaniu wszelkich informacji dotyczących przychodu i dochodu, wybieramy u dołu okna zatwierdź.

c) Ubezpieczenie chorobowe – zaznaczone – w przypadku jeżeli przedsiębiorca chce podlegać pod dobrowolne ubezpieczenie chorobowe.

d) Fundusz Pracy – jeżeli Wybrana podstawa wymiaru składek (na ub. społeczne) jest mniejsza niż minimalne wynagrodzenie krajowe (w roku 2023 jest to 3600 zł) to przedsiębiorca jest zwolniony z opłacania składki na FP. Jeżeli przedsiębiorca ukończył 55 lat (kobiety) i 60 lat (mężczyźni) – w takim wypadku również składka na FP nie obowiązuje. W pozostałych przypadkach Fundusz Pracy powinien zostać zaznaczony i należy go opłacać.

Po wprowadzeniu wszystkich danych u dołu strony wybieramy opcję zatwierdź. Jeżeli zmiany zostały zatwierdzone i nie pojawił się żaden komunikat na czerwono, wówczas serwis będzie naliczał ZUS zgodnie z wprowadzoną podstawą wymiaru składek ZUS.

5.3 Rejestracja do nowego planu opłacania składek – generowanie ZUS ZUA/ZZA

Kolejnym krokiem aby dokonać poprawnego zgłoszenia do Małego ZUS Plus, jest zgłoszenie się do ZUS z kodem 05900, na druku ZUS ZUA/ZZA.

Przedsiębiorcy, którzy nie są zwolnieni z opłacania składek społecznych dokonują zgłoszenia na druku ZUS ZUA, co zostanie dokładnie opisane w pkt 5.3.1.

W przypadku właścicieli firm, którzy z działalności gospodarczej opłacają jedynie składkę zdrowotną, np. w sytuacji jeżeli są zatrudnieni na umowę o pracę z minimalnym wynagrodzeniem (w roku 2023 jest to 3600 zł), przebywają na zasiłku macierzyńskim zgłaszają się na druku ZUS ZZA. Kroki dokonania takiego zgłoszenia zostaną opisane w pkt 5.3.2 poniżej.

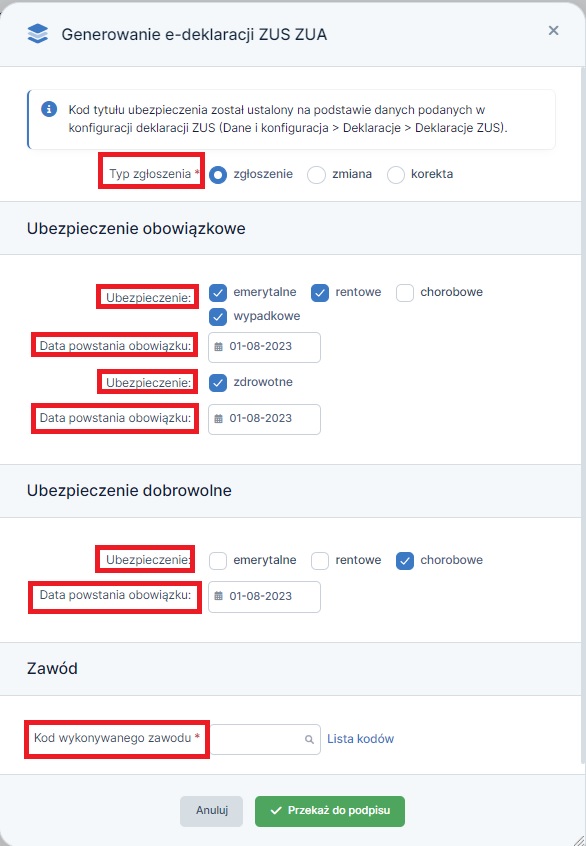

5.3.1 Generowanie ZUS ZUA

Aby dokonać rejestracji do Małego ZUS Plus, należy wybrać Login w prawym górnym rogu, następnie Konfiguracja, kolejno wybrać Deklaracje Zgłoszeniowe ZUS. Następnie wybieramy opcję wygeneruj ZUA.

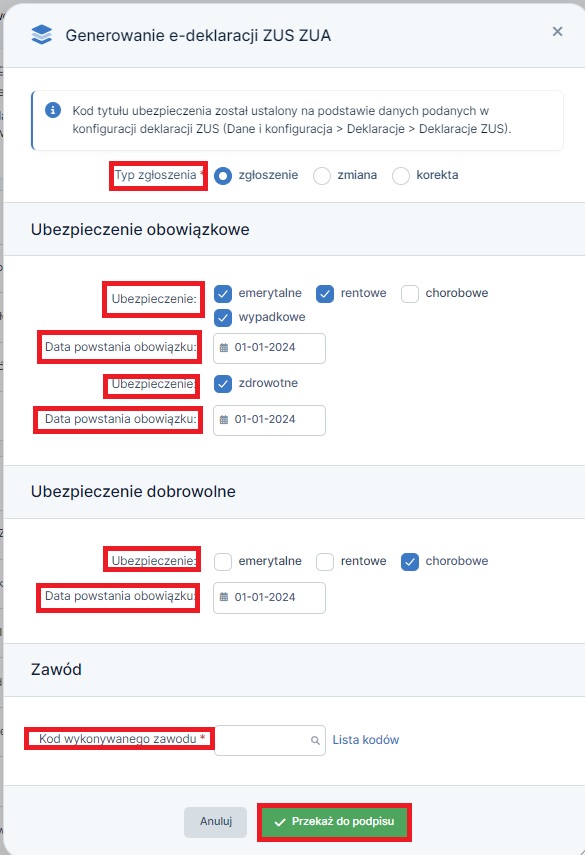

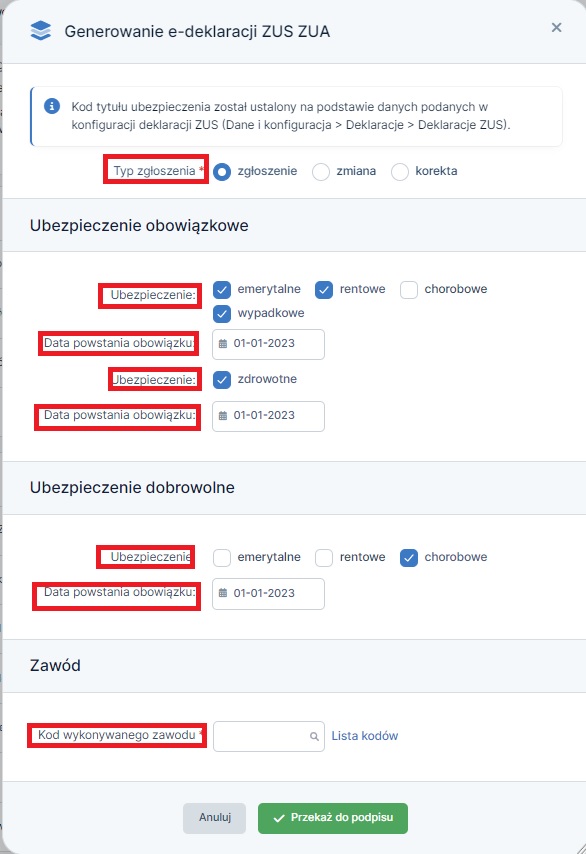

Podczas wypełniania formularza zgłoszenia, należy zaznaczyć:

Następnie data powstania obowiązku: w przypadku przejścia w 2024 roku na Mały ZUS Plus będzie to data 01.01.2024 r.

W sytuacji kiedy przedsiębiorca będzie np. wznawiał działalność gospodarczą w roku 2023, jako datę rejestracji podajemy pierwszy dzień wznowienia działalności. W przypadku zaś przejścia z ZUS preferencyjnego na Mały ZUS Plus będzie to pierwszy dzień miesiąca, od którego przedsiębiorca przechodzi na Mały ZUS Plus.

Poniżej przedstawiono poprawne zgłoszenie z dobrowolną składką chorobową.

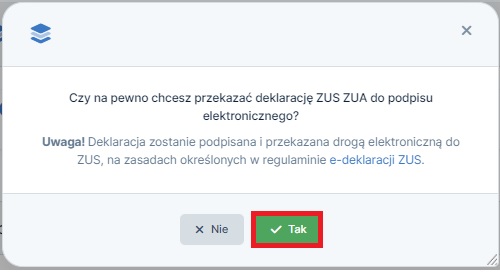

Tak sporządzony formularz zgłoszeniowy należy zatwierdzić poprzez wybranie opcji przekaż do podpisu. Po wybraniu opcji przekaż do podpisu pojawi się konieczność dodatkowego potwierdzenia chęci wysłania deklaracji do podpisu elektronicznego za pomocą serwisu Ifirma.pl.

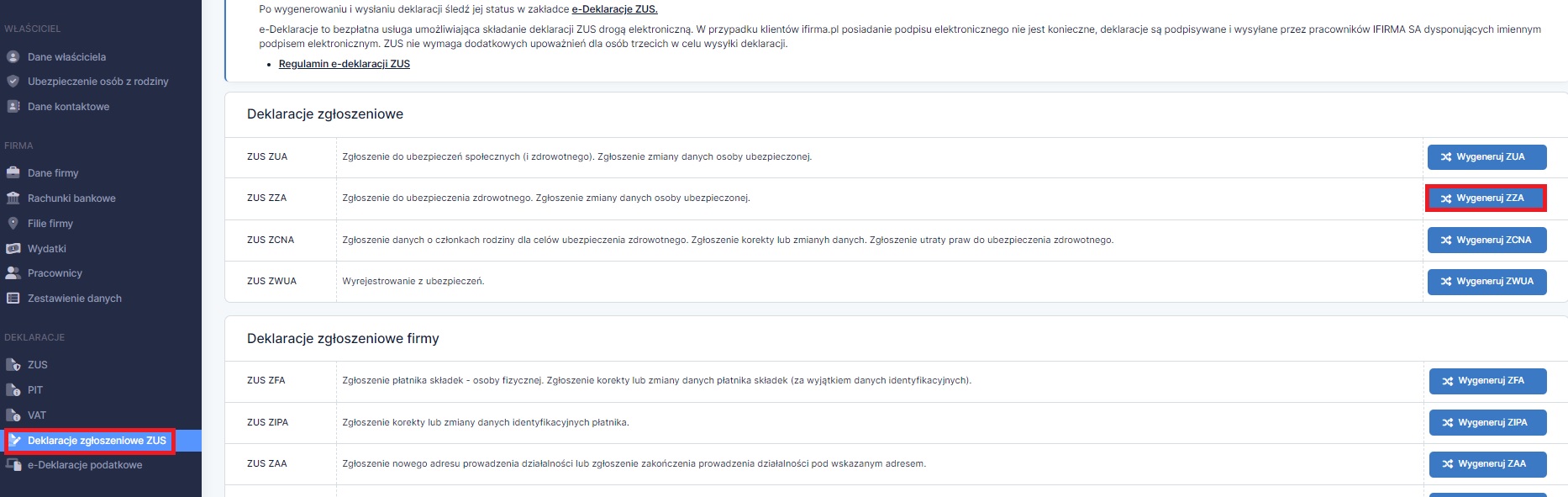

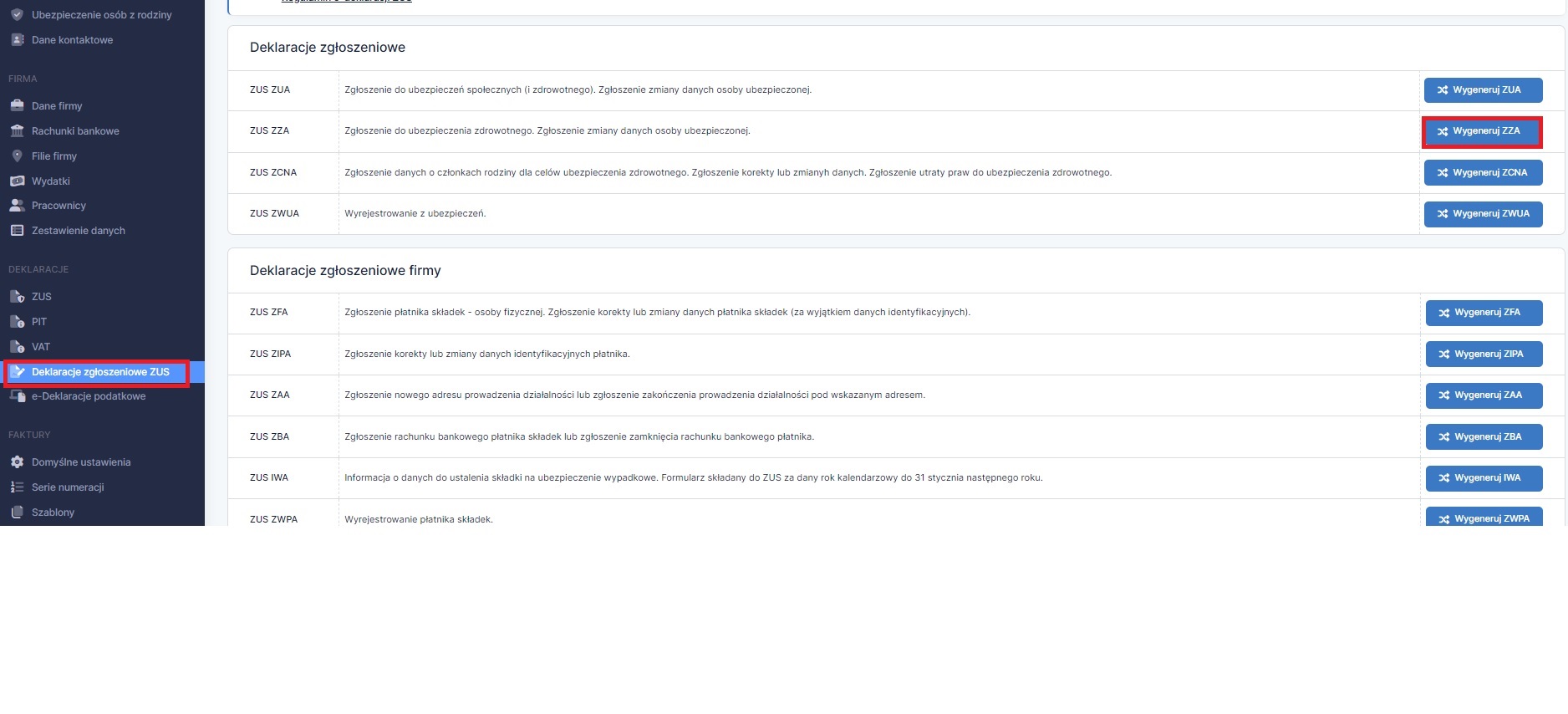

5.3.2 Generowanie ZUS ZZA

Aby dokonać zgłoszenia przedsiębiorców, którzy z działalności gospodarczej podlegają jedynie pod składkę zdrowotną i zamierzają w ciągu roku przejść na Mały ZUS Plus, należy wybrać Login w prawym górnym rogu i przejść do zakładki Konfiguracja, kolejno wybrać Deklaracje Zgłoszeniowe ZUS. Następnie wybieramy opcję wygeneruj ZZA.

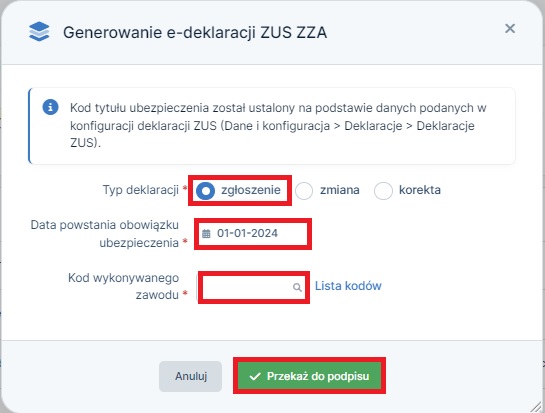

Jako Typ deklaracji również wybieramy Zgłoszenie i wprowadzamy datę powstania obowiązku ubezpieczenia – taką, jaką wprowadziliśmy w ZWUA. W przypadku jeżeli przedsiębiorca będzie zgłaszał się do Małego ZUS Plus od stycznia, wpisuje wówczas 01.01.2024 r. Data na deklaracji zgłoszeniowej powinna być w większości przypadków taka sama jak na deklaracji wyrejestrowującej.

W sytuacji kiedy przedsiębiorca będzie np. wznawiał działalność gospodarczą w roku 2023, jako datę rejestracji podajemy pierwszy dzień wznowienia działalności. W przypadku zaś przejścia z ZUS preferencyjnego na Mały ZUS Plus będzie to pierwszy dzień miesiąca, od którego przedsiębiorca przechodzi na Mały ZUS Plus.

Następnie wybieramy przekaż do podpisu. Po wybraniu opcji przekaż do podpisu pojawi się konieczność dodatkowego potwierdzenia chęci wysłania deklaracji do podpisu elektronicznego za pomocą serwisu Ifirma.pl.

Deklaracje zostaną przesłane do ZUS w ramach opcji e-deklaracji w serwisie ifirma.pl.

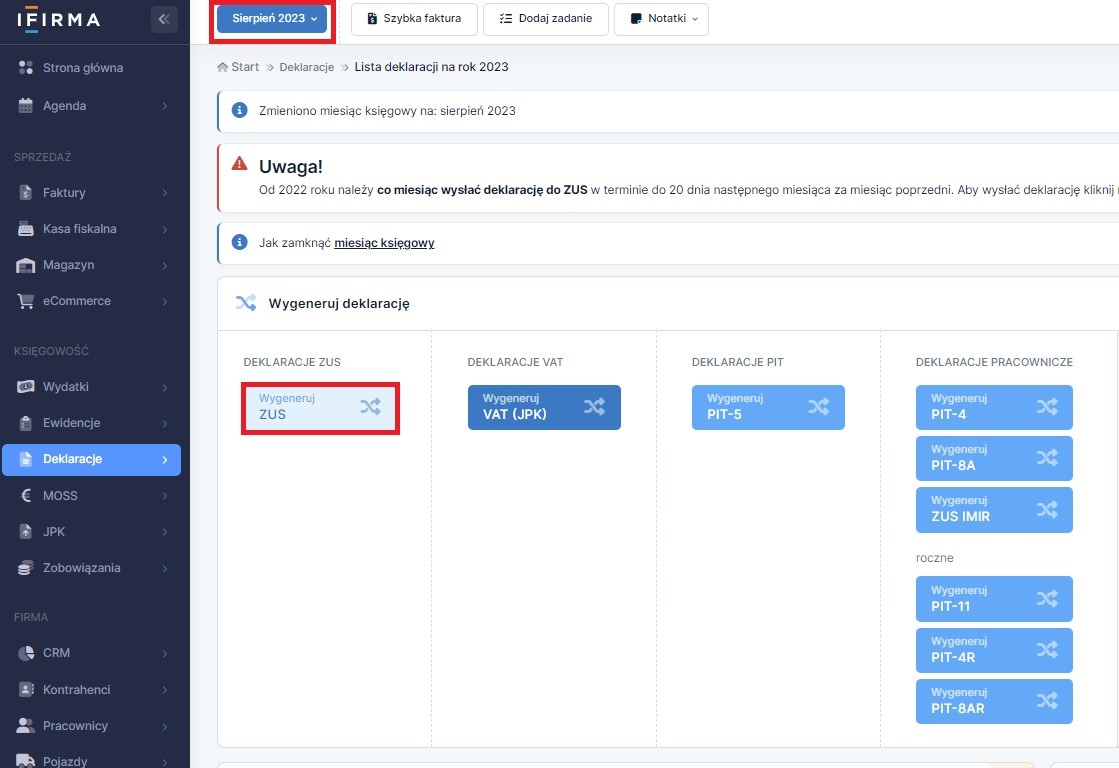

5.4 Generowanie deklaracji rozliczeniowej ZUS dla planu Mały ZUS Plus

W związku z tym, że u przedsiębiorcy następuje zmiana Planu opłacania składek niezbędne

będzie złożenie deklaracji ZUS DRA za pierwszy okres, w którym wystąpiły zmiany. Poniżej został omówiony przykład kiedy zmiana następuje w sierpniu 2023 r., dla której to termin złożenia deklaracji dla Użytkowników upływa 20.09.2023.

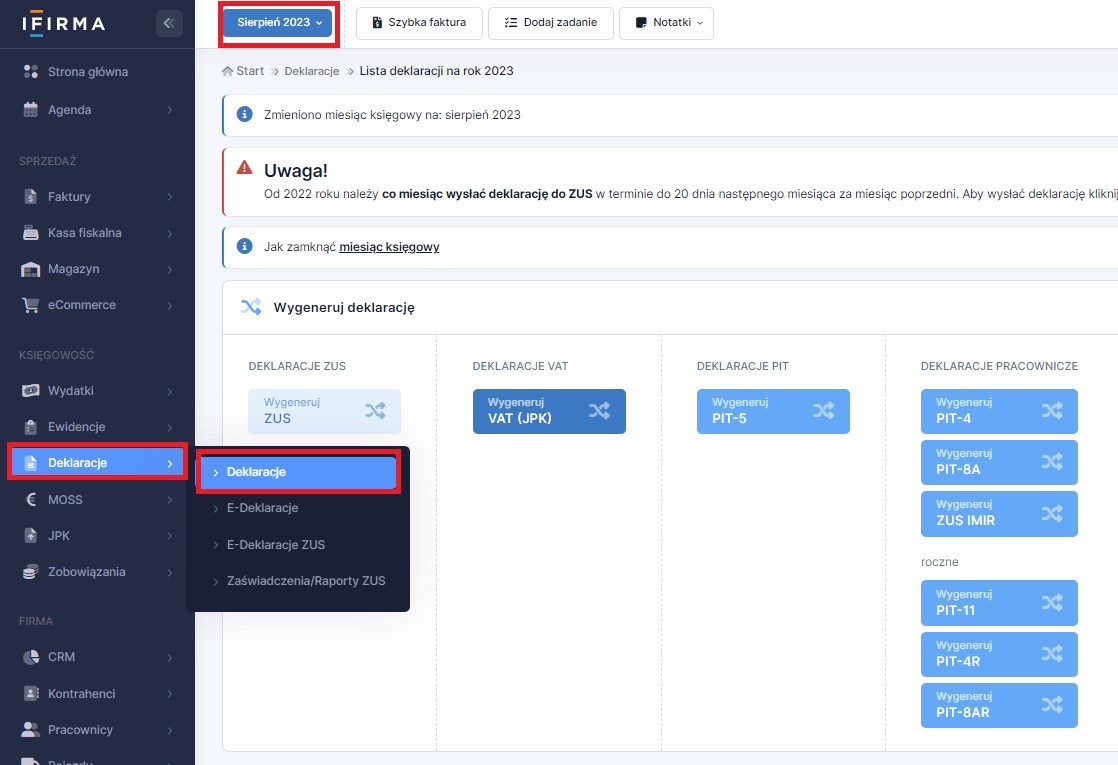

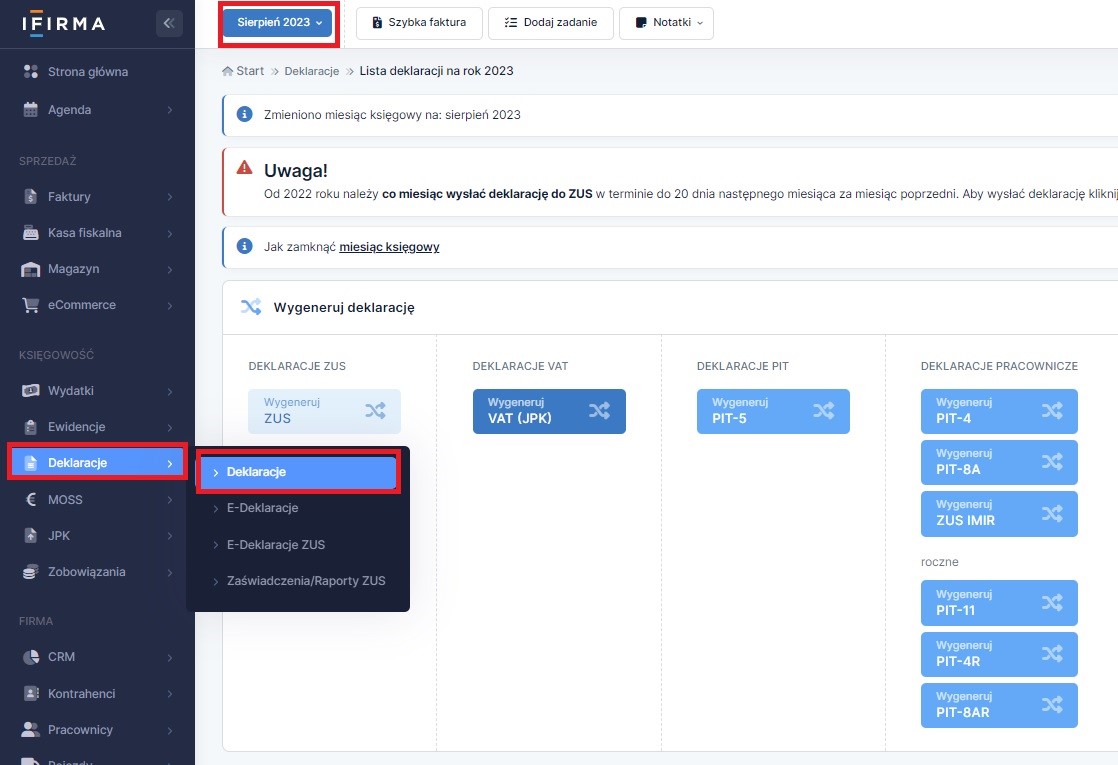

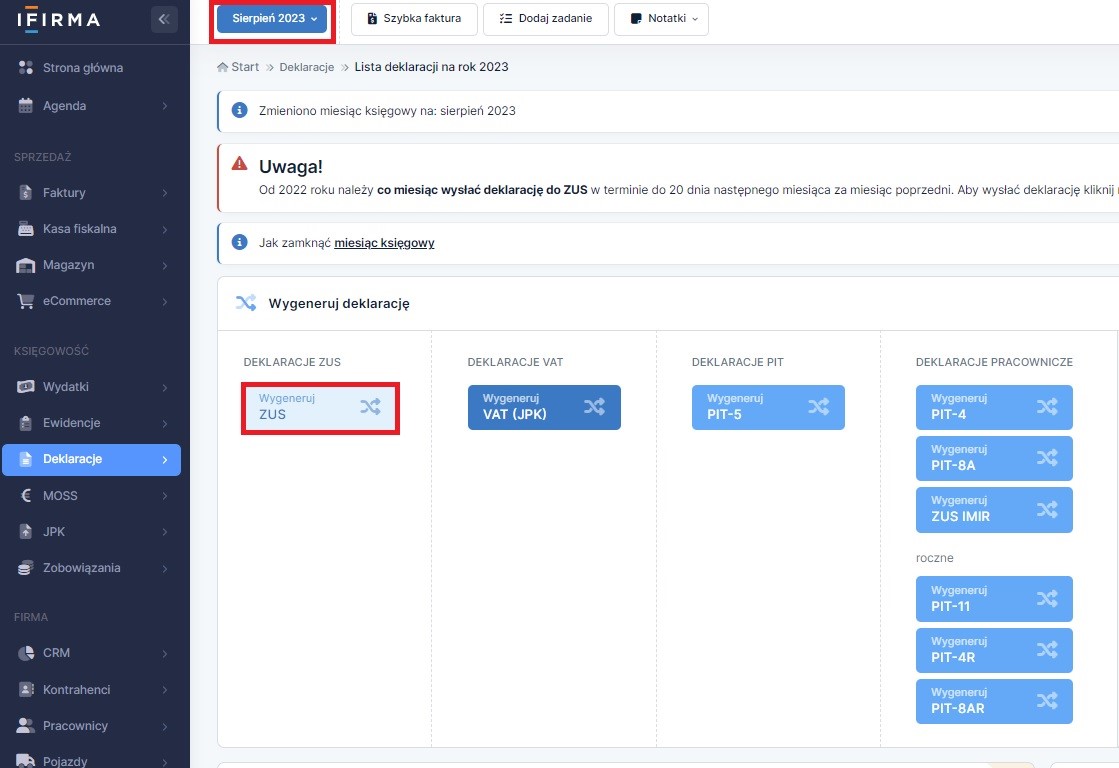

W celu wygenerowania deklaracji rozliczeniowej ZUS, należy w prawym górnym rogu, ustawić się w miesiącu księgowym sierpień 2023 a następnie przejść do zakładki Deklaracje ➡ Deklaracje.

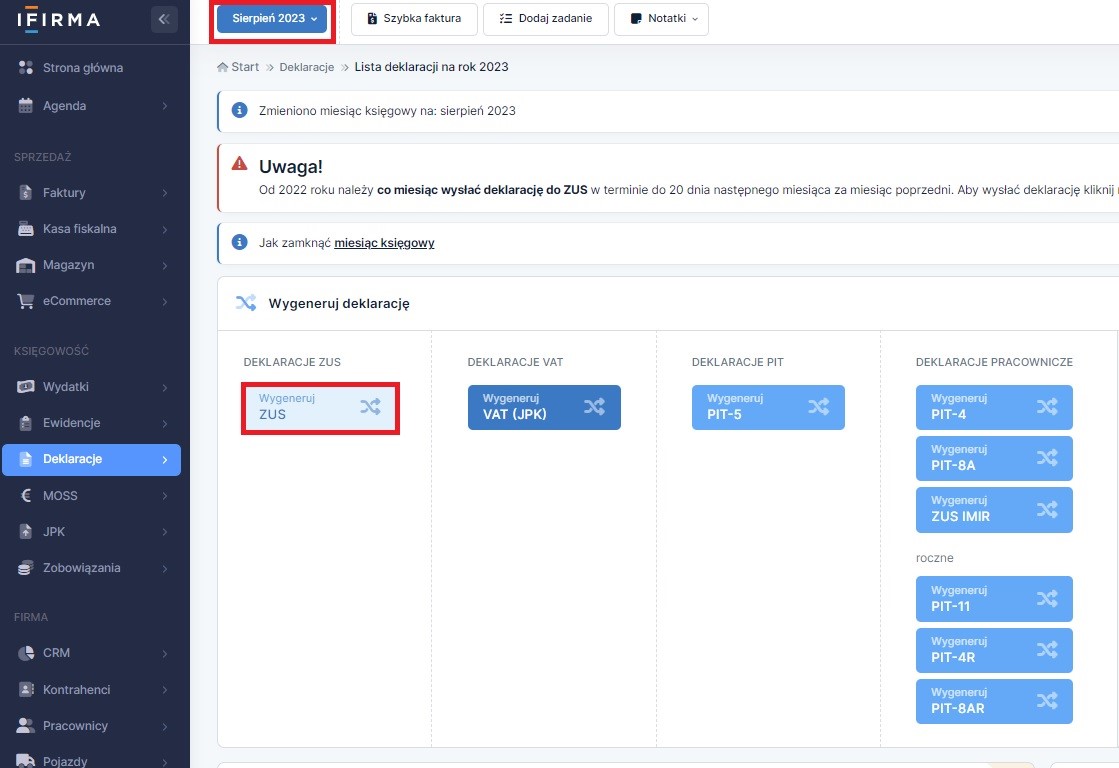

Następnie należy wybrać opcjęwygeneruj ZUS, co rozpocznie proces generowania deklaracji w systemie.

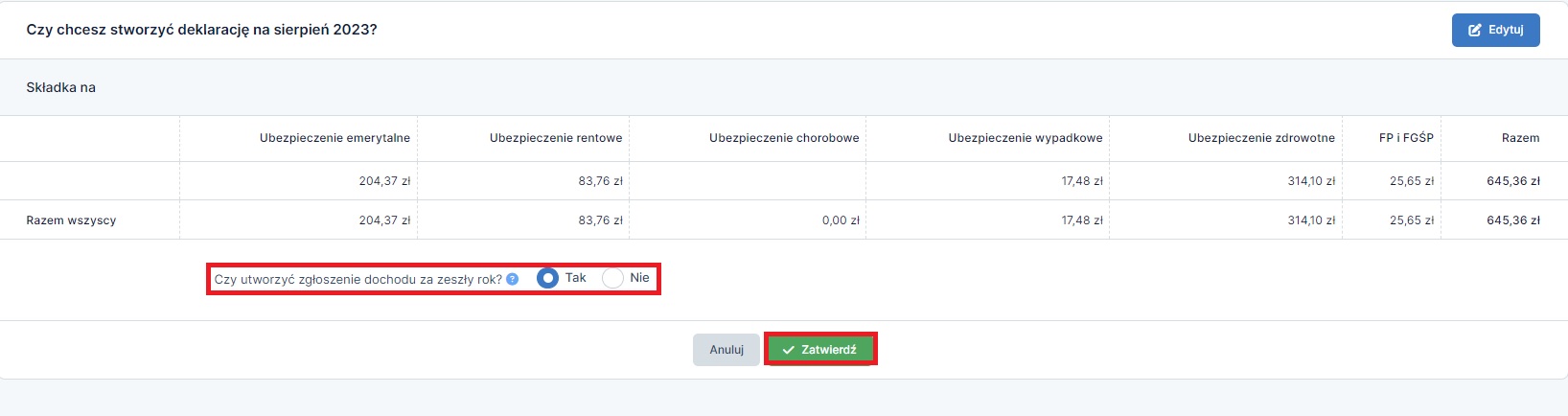

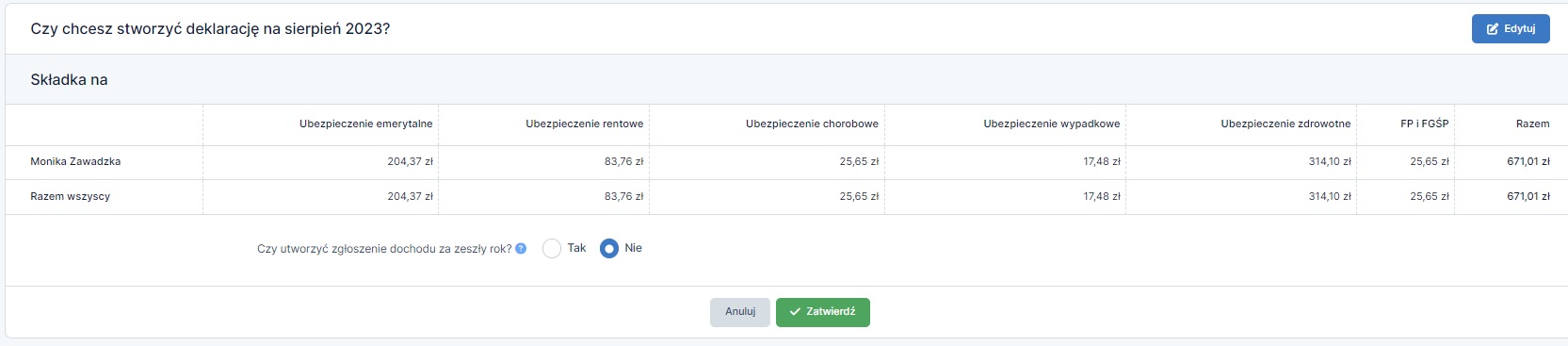

Podczas generowania deklaracji, system wyświetli wysokość składek, które będą wyliczane zgodnie z ustaloną podstawą, obliczoną poprzez podanie odpowiednich danych w konfiguracji ZUS.

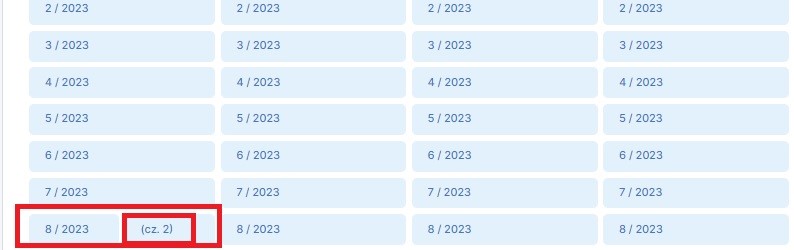

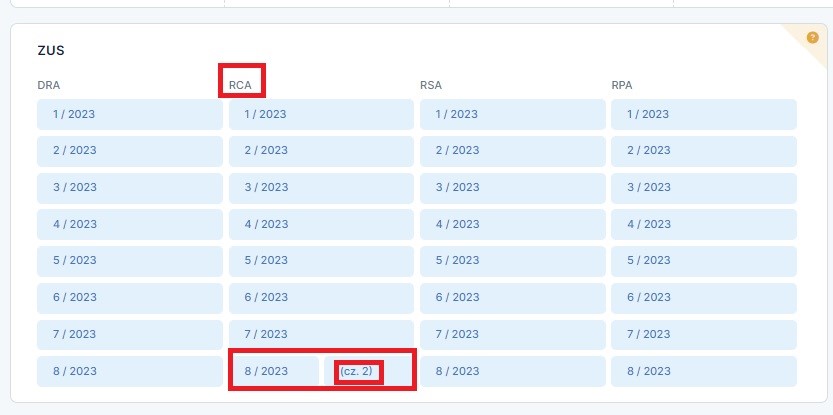

Poniżej wyświetlonych składek ZUS, pojawi się komunikat, informujący o możliwości utworzenia zgłoszenia przychodu za zeszły rok. Domyślnie zaznaczony checkbox ”Tak” przy pytaniu Czy utworzyć zgłoszenie przychodu za zeszły rok?, powoduje wygenerowanie dodatkowego załącznika do deklaracji DRA cz. 2, dla przedsiębiorcy który nie zatrudnia pracowników lub deklaracja RCA cz. 2 w sytuacji zatrudniania pracowników.

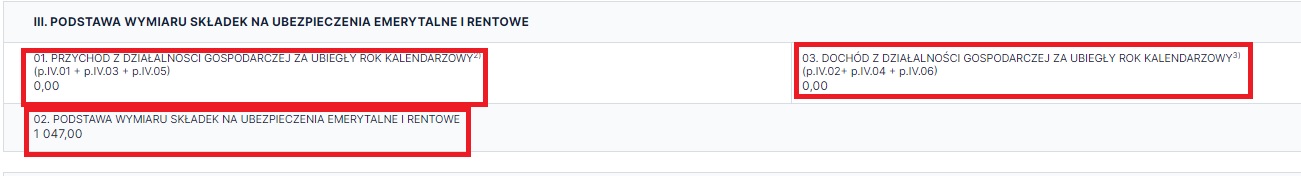

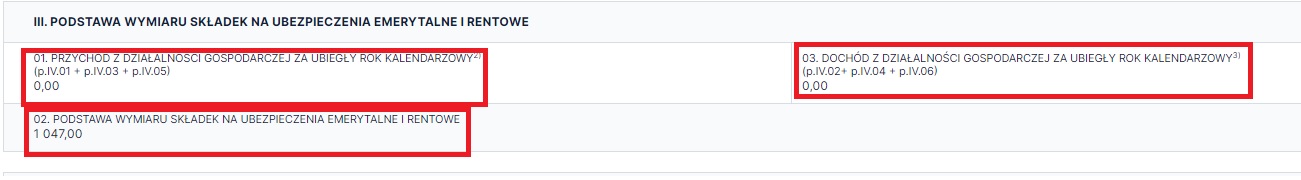

Określony załącznik będzie wówczas zawierać informację na temat przychodu, dochodu z działalności gospodarczej za ubiegły rok kalendarzowy oraz podstawę wymiaru składek na ubezpieczenie emerytalne i rentowe za rok 2023.

Po zweryfikowaniu opcji utworzenia zgłoszenia, u dołu strony zatwierdzamy wyświetlone składki.

Po zatwierdzeniu składek, system wygeneruje deklaracje ZUS DRA wraz z załącznikami RCA, RZA, RSA oraz RPA.

W przypadku, kiedy przedsiębiorca nie zatrudnia pracowników, a jego składki ZUS generują się na deklaracji DRA, wówczas system utworzy DRA cz. 2, który będzie integralną częścią dotychczasowej deklaracji rozliczeniowej.

Po wybraniu cz. 2 w deklaracji ZUS DRA, przedsiębiorca ma możliwość zweryfikowania przychodu oraz dochodu z działalności gospodarczej za ubiegły rok kalendarzowy oraz najniższej podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe.

Natomiast w momencie, kiedy przedsiębiorca zatrudnia pracowników, a jego składki pojawiają się na deklaracji ZUS RCA, wówczas zostanie utworzona deklaracji RCA cz. 2.

Po wybraniu cz. 2 w deklaracji ZUS RCA, przedsiębiorca ma możliwość zweryfikowania przychodu oraz dochodu z działalności gospodarczej za ubiegły rok kalendarzowy oraz najniższej podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe.

W szczegółach wygenerowanej deklaracji DRA np. 08/2023 – czyli miesiąca, za który została stworzona – na samym dole wyświetli się możliwość przekazania deklaracji do podpisu, a tym samym złożenia jej elektronicznie w ZUS.

Pojawi się dodatkowa prośba o zatwierdzenie, aby zapewnić świadome wysłanie deklaracji elektronicznie, niwelując w ten sposób pomyłki.

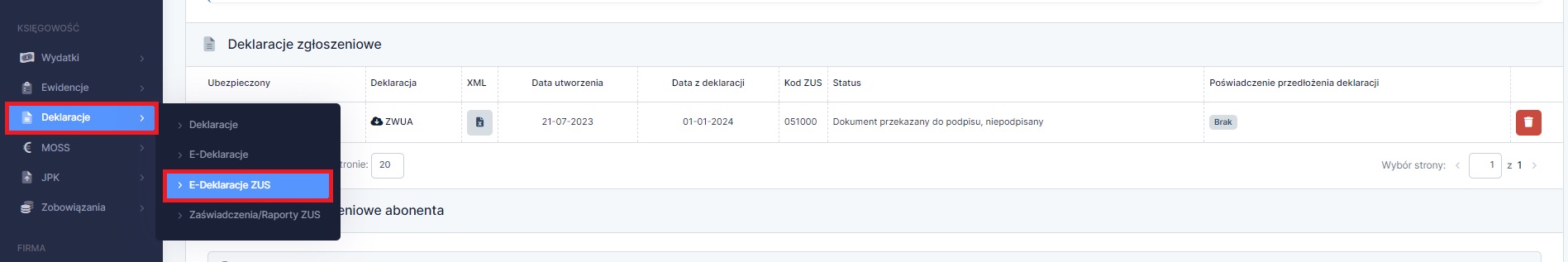

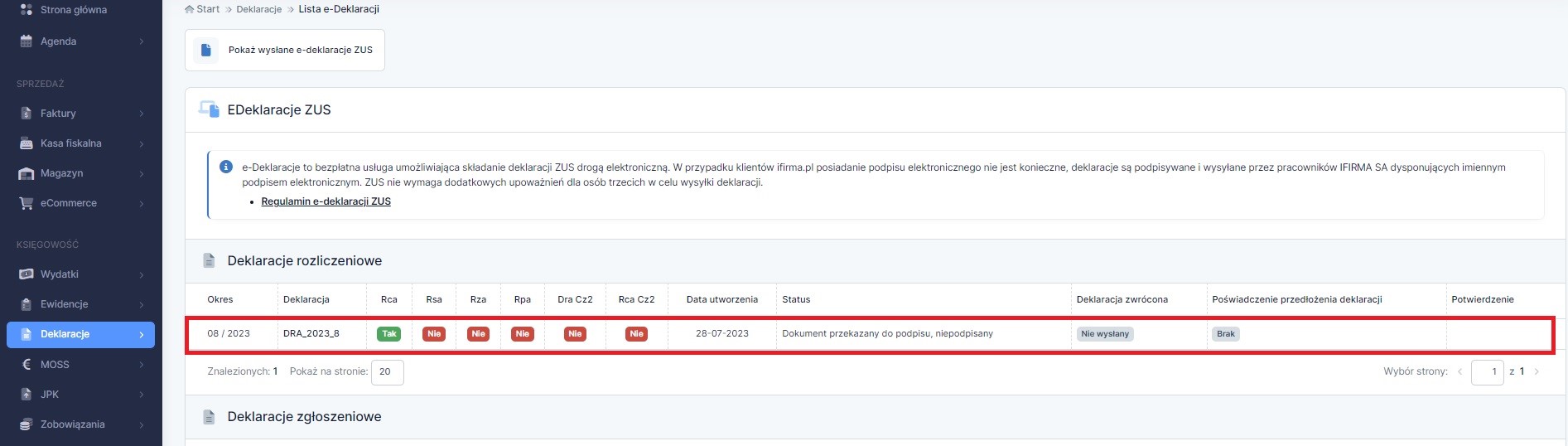

Wysłane elektronicznie deklaracje, można zweryfikować w zakładce Deklaracje ➡ e-Deklaracje ZUS, gdzie będzie można również zweryfikować Status przesłanej deklaracji. Z tego poziomu istnieje również możliwość pobrania potwierdzenia złożenia.

W tym miejscu, znajduje się również informacja dotycząca przesłanej DRA cz. 2 (w przypadku niezatrudniania pracowników) lub RCA cz. 2 (w sytuacji kiedy przedsiębiorca zatrudnia pracowników).

Deklaracje ZUS DRA cz. 2 lub ZUS RCA cz. 2, należy przesłać jedynie za pierwszy miesiąc, w którym przedsiębiorca przystąpił do zmiany planu opłacania składek na Mały ZUS Plus. W kolejnych miesiącach serwis ifirma nie będzie generował już dodatkowej deklaracji.

6. Limit wykorzystania ulgi “Mały ZUS” i okresy zawieszenia działalności gospodarczej – ZMIANY OD 01.08.2023

Należy pamiętać, iż niższe składki na ubezpieczenia społeczne według Planu Mały ZUS Plus można płacić maksymalnie przez 36 miesięcy (stan prawny do 07.2023) w ciągu kolejnych 60 miesięcy kalendarzowych prowadzenia działalności gospodarczej.

UWAGA WAŻNE!

Od 1.08.2023, miała miejsce nowelizacja ustawy, wydłużająca o 12 miesięcy okres opłacania obniżonych składek ZUS tzw. Mały ZUS PLUS. Zmiana ta spowoduje, że przedsiębiorca będzie mógł opłacać Składki przez 48 miesięcy w ciągu kolejnych 60 miesięcy (5 lat).

Wydłużenie o rok okresu opłacania obniżonych składek obejmie również, przedsiębiorców, który utracili prawo do ich opłacania. Oznacza, to, że płatnicy, którzy od lutym 2023, przerejestrowali się do tzw. Dużego ZUS, będą mieli możliwość od 01.08.2023, ponownie zgłosić się do Małego ZUS PLUS. Warunki jednak skorzystania z ulgi, pozostają bez zmian czyli przedsiębiorca w roku 2022 nie mógł przekroczyć przychodu 120 tys zł.

Możliwa jest też sytuacja, że ubezpieczony nie wraca do ulgi w 2023 r, ale chce wykorzystać dodatkowe 12 miesięcy, w całości, w 2024 r. Wówczas przerejestrowanie do kodu 059 musi być wykonane do 31.12.2023 (ze wskazaniem obowiązywania od 01.01.2024).

6.1. Zakończenie okresu Mały ZUS PLUS po 01.02.2023

W sytuacji, kiedy przedsiębiorcy zakończył się okres ulgi w styczniu lub kolejnym miesiącu roku 2023, może ponownie dokonać zgłoszenia do Małego ZUS PLUS, najwcześniej od 01.08.2023 r.

Należy mieć na uwadze, że płatnik nie ma obowiązku powrotu do ulgi od miesiąca sierpnia 2023 r. Przerejestrowania można dokonać w dowolnym momencie – trzeba jednak pamiętać, aby dokumenty ZWUA i ZUA/ZZA zostały wysłane do ZUS do końca miesiąca poprzedzającego miesiąc, od którego przedsiębiorca chce skorzystać z ulgi.

Aby dokonać przerejestrowania w serwisie, przedsiębiorca musi dokonać wyrejestrowania z dużego ZUS kod 0510xx i zarejestrować do kodu 0590xx właściwego dla Małego ZUS PLUS. Na formularzach zgłoszeniowych ZUS ZWUA oraz ZUS ZUA/ZZA .

Przykład 1

Przedsiębiorca opłacał Składki zgodnie z planem opłacania Mały ZUS PLUS od 01.02.2020. 01.02.2023, minął mu okres 36 miesięcy korzystania z Ulgi. W związku z tym, z dniem 1 lutego 2023, wyrejestrował się z kodu 0590xx i zarejestrował się do dużego ZUS – kod 0510xx. W związku ze zmianami przepisów, płatnik może ponownie zgłosić się do ulgi od 01.08.2023. W takiej sytuacji należy dokonać przerejestrowania najpóźniej do 31.07.2023 wskazując datę w deklaracjach 01.08.2023

6.1.1 Wyrejestrowanie z Dużego ZUS – generowanie ZUS ZWUA

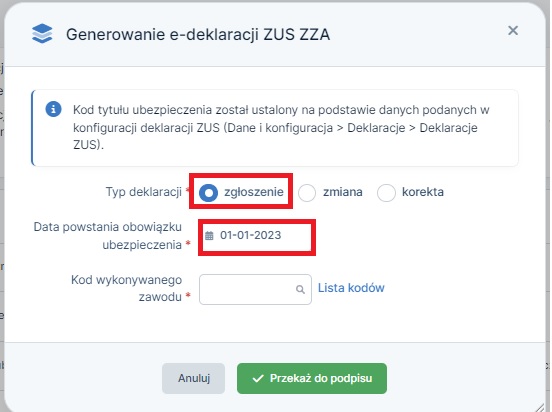

Aby dokonać wyrejestrowania z Duży ZUS, posiłkując się Przykładem 1 należy ustawić się w miesiącu księgowym sierpień 2023, wybrać w prawym górnym rogu Konfiguracja.

Następnie z menu po lewej stronie wybrać deklaracje Zgłoszeniowe ZUS, a kolejno opcję ZUS ZWUA

Po otwarciu formularza ZUS ZWUA, należy w części Typ deklaracji, wybrać opcję wyrejestrowanie z ubezpieczeń, jako Przyczyna wyrejestrowania, należy wybrać z listy: Inna przyczyna wyrejestrowania, w polu Data wyrejestrowania, należy wskazać 01.08.2023. Tak sporządzony formularz należy zatwierdzić poprzez wybranie opcji przekaż do podpisu. Pojawi się komunikat z zapytaniem: Czy na pewno chcesz przekazać deklarację ZUS ZWUA do podpisu elektronicznego? Należy wybrać opcję TAK.

Poniżej przykładowy zrzut ekranu:

Uwaga!

Zalecane jest aby pomiędzy przekazaniem do wysyłki deklaracji ZUS ZWUA a ZUS ZUA/ZZA, zachować minimum jednodniową przerwę. Jest to istotne aby do ZUS deklaracje trafiły w poprawnej kolejności, czyli najpierw dokument wyrejestrowujący przedsiębiorcę ze składek, a następnie rejestrujący go do nowego planu opłacania składek. Jest to rozwiązanie, które jest bezpieczniejsze i daje pewność prawidłowego przetworzenia deklaracji przez ZUS.

Deklaracja ZUS ZUA powinna zostać przekazana do wysyłki następnego dnia po uzyskaniu w zakładce Deklaracje ➡ e-Deklaracje ZUS przy deklaracji ZWUA statusu Przesyłka przyjęta do ZUS.

Dlatego też w przypadku kiedy wyrejestrowanie ma nastąpić na dzień 01.08.2023 roku wyrejestrowania najlepiej dokonać 30.07.2023 r. zaś rejestracji do planu Mały ZUS PLUS w dniu 31.07.2023 r.

W sytuacji kiedy przedsiębiorca, chce skorzystać z ulgi od sierpnia – 31.07.2023 jest datą graniczną.

6.1.2 Zmiana ustawień – według planu Mały ZUS

Aby rejestracja została wykonana z właściwym kodem ubezpieczenia, należy zmienić Plan opłacania składek w konfiguracji systemu. W tym celu należy zmienić miesiąc księgowy na sierpień (bądź miesiąc, w którym przedsiębiorca rejestruje się do planu Mały ZUS) kolejno w prawym górnym rogu wybrać Konfiguracja. Następnie po lewej stronie wybieramy ZUS i w prawym, górnym rogu, wybieramy edytuj.

Kolejno należy odszukać pole Plan opłacania składek i wybrać z listy Mały ZUS

Następnie należy przejść do części Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności.

6.1.3 Generowanie ZUS ZUA

Aby wygenerować deklarację ZUS ZUA, należy ponownie przejść do opcji Deklaracje zgłoszeniowe ZUS po prawej stronie i wybrać opcję ZUS ZUA.

Po otwarciu formularza ZUS ZUA, jako Typ zgłoszenia należy wybrać opcję: zgłoszenie, Ubezpieczenie obowiązkowe wskazać: emerytalne, rentowe, wypadkowe.

Data powstania obowiązku, należy wskazać taką datą jak na ZWUA, czyli zgodną z pierwszym dniem zakończenia Dużego ZUS. Dla przykładu 1. będzie to data 01.08.2023

Część dotycząca ubezpieczeń dobrowolnych należy uzupełnić, jeśli Przedsiębiorca zdecydował się na opłacanie dobrowolnej składki na ubezpieczenie chorobowe.

Następnie należy uzupełnić pole Kod wykonywanego zawodu i wybieramy opcję Przekaż do podpisu.

Pojawi się komunikat z zapytaniem: Czy na pewno chcesz przekazać deklarację ZUS ZUA do podpisu elektronicznego? Należy wybrać opcję TAK.

6.1.4 Generowanie deklaracji DRA dla planu Mały ZUS PLUS

Aby wygenerować deklarację ZUS DRA, należy ustawić się w miesiącu księgowym Sierpień 2023, następnie przejść do zakładki Deklaracje ➡ Deklaracje ➡ wygeneruj ZUS.

6.2. Zakończenie okresu MAŁY ZUS PLUS PO 31.07.2023

Kiedy przedsiębiorca, kończy 36-miesięczny MAŁY ZUS PLUS po 31.07.2023, a płatnik chce nadal kontynuować korzystanie z ulgi przez wprowadzony wydłużony okres 12-miesięcy, wówczas nie dokonuje żadnych dodatkowych kroków.

W takiej sytuacji, ulga zostanie automatycznie przedłużona o okres przewidziany w nowelizacji ustawy a przedsiębiorca nie wykonuje żadnych zgłoszeń do ZUS

6.3. Zawieszenie działalności a Mały ZUS PLUS

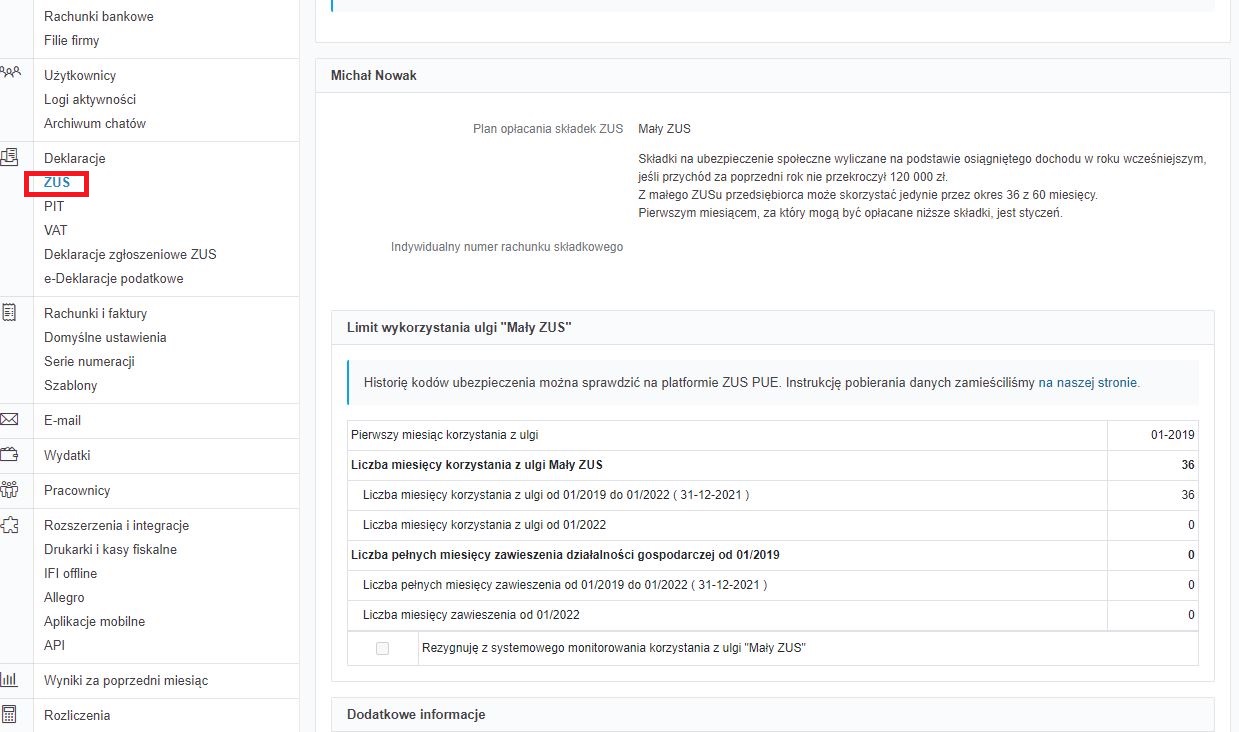

Pierwszym miesiącem z jakiego można było skorzystać z Małego ZUS był styczeń 2019 roku. Serwis daje opcję monitorowania czasu w jakim Użytkownik podlega pod plan opłacania składek Mały ZUS Plus oraz wprowadzania historii zawieszeń działalności gospodarczej w celu ustalenia prawidłowej daty końca przysługiwania planu Mały ZUS Plus i docelowo możliwości rozpoczęcia kolejnego cyklu 60 miesięcy, w których będzie można ponownie przez maksymalnie 36 miesięcy + 12 miesięcy ( od 01.08.2023) skorzystać z planu opłacania składek Mały ZUS Plus.

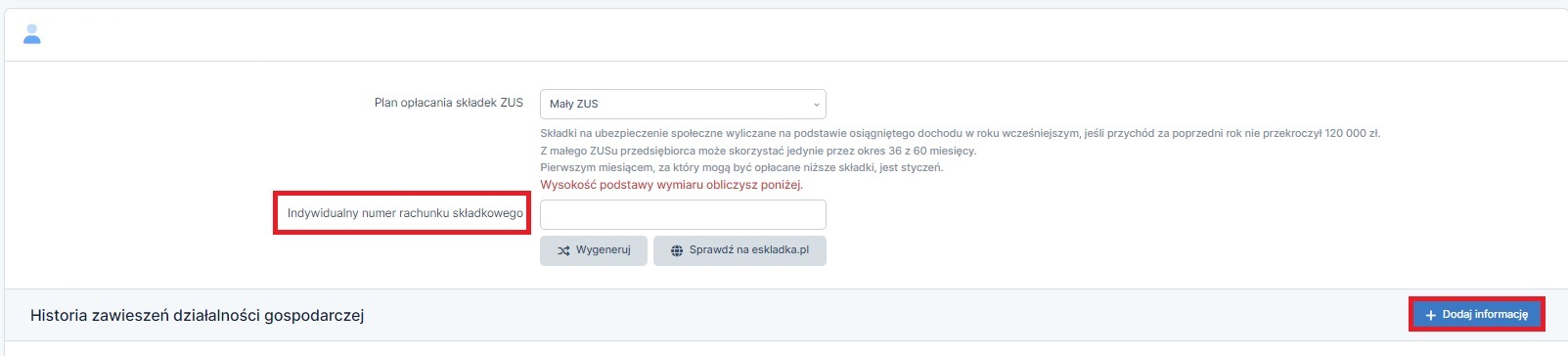

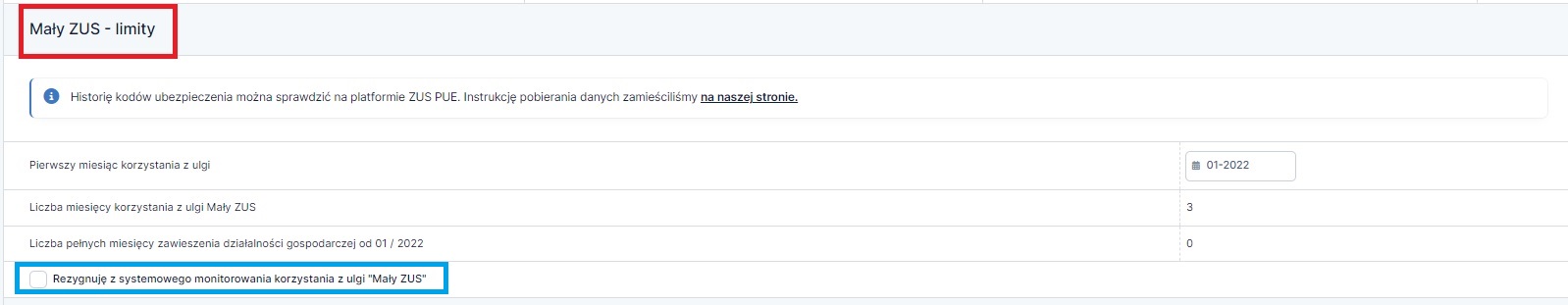

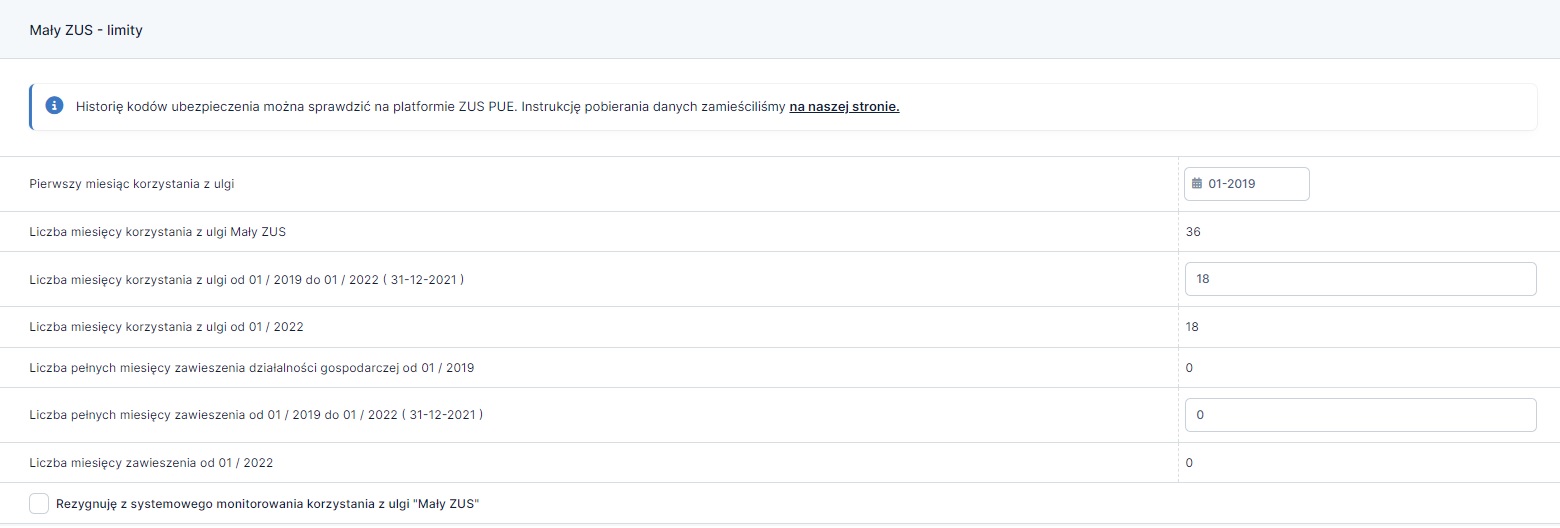

Informacje o Limicie wykorzystania ulgi “Mały ZUS” widoczna jest w zakładce Konfiguracja, po lewej stronie ZUS.

U góry strony pod polem Indywidualny numer rachunku składkowego jest widoczna opcja +dodaj informację o zawieszeniu działalności gospodarczej, poprzez którą można dodawać kolejne okresy zawieszenia działalności. Dodanie wskazanych okresów spowoduje, iż serwis będzie prawidłowo liczył okres 36 miesięcy + 12 miesięcy ( od 01.08.2023), w których można podlegać pod ulgę.

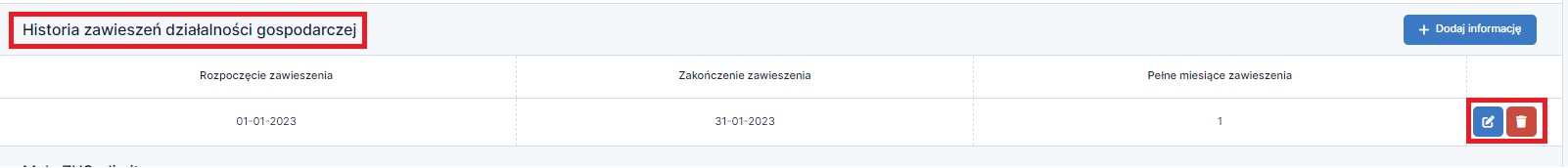

Po dodaniu okresu zawieszenia we wskazanej zakładce Pojawi się zapisana informacja w tabeli Historia zawieszeń działalności gospodarczej, gdzie w kolumnie Akcje można edytować datę dodanych zawieszeń, bądź usunąć zapis.

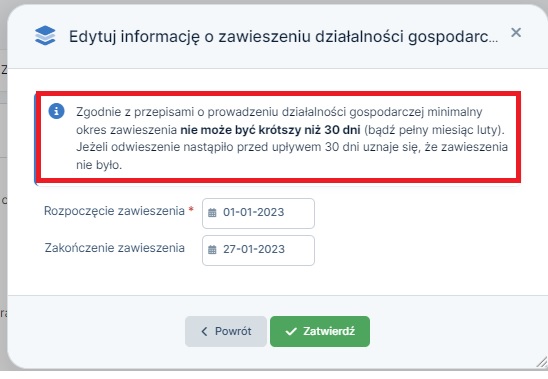

Jeżeli Użytkownik zawiesi działalność na okres krótszy niż 30 dni będzie to prawnie nieskuteczne, serwis pozwoli na dodanie takiego okresu zawieszenia, jednakże wskaże komunikatem, że w takiej sytuacji należy uznać, iż zawieszania nie było. Dodany okres nie wpłynie na wyliczenia i będzie traktowany jakby zawieszenia nie było. Przeczytaj: Zawieszenie działalności na okres krótszy niż 30 dni.

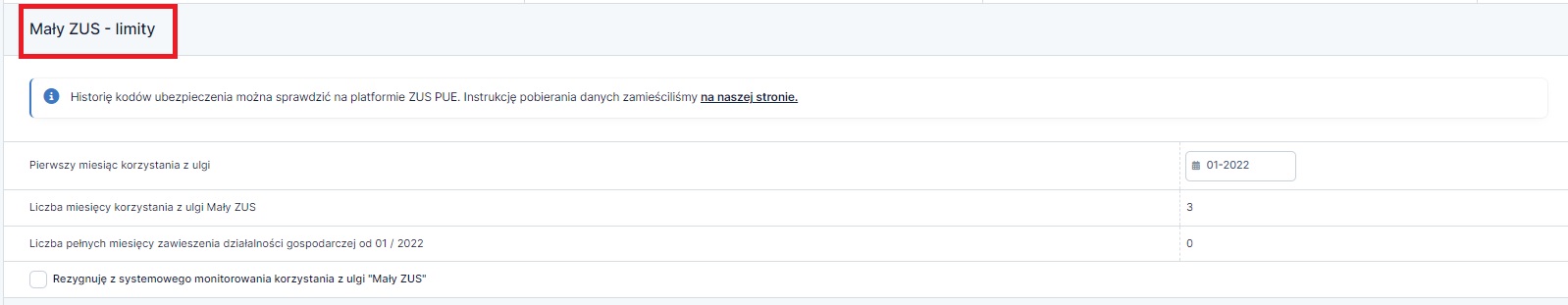

Poniżej Historii zawieszeń działalności gospodarczej widoczna jest tabela Limit wykorzystania ulgi “Mały ZUS”.

Tabela zawiera informacje o zawieszeniu działalności dodaną przez Użytkownika. Na podstawie wprowadzonych danych jest ustalany okres, w którym kończy się możliwość korzystania z ulgi Mały ZUS Plus, o czym Użytkownik będzie informowany komunikatami podczas generowania deklaracji ZUS, co zostało opisane w punkcie 8 niniejszej instrukcji.

Instrukcja jak dokonać weryfikacji na PUE ZUS dostępna jest tutaj.

Jeżeli przedsiębiorca nie chce korzystać z mechanizmu obliczania okresu ulgi przez serwis może wskazaną opcję wyłączyć zaznaczając checkbox Rezygnuję z systemowego monitorowania korzystania z ulgi “Mały ZUS”.

Opcja jest dostępna w ostatnim wierszu tabeli Limit wykorzystania ulgi “Mały ZUS”

7. Wyrejestrowanie z Małego ZUS Plus – Koniec okresu 36 miesięcy + 12 miesięcy (od 01.08.2023) podlegania pod ulgę

7.1 Kogo dotyczy wyrejestrowanie z Małego ZUS PLus

Po upływie okresu 36 miesięcy + 12 dodatkowych miesięcy ( od 01.08.2023), korzystania z ulgi Mały ZUS plus, w ciągu ostatnich 60 miesięcy prowadzenia działalności gospodarczej, należy wyrejestrować się z kodu 0590xx i zarejestrować do kodu 0510xx właściwego dla Dużego ZUS. Na formularzach zgłoszeniowych ZUS ZWUA oraz ZUS ZUA/ZZA .

Przykład 1

Pan Michał rozpoczął korzystanie z Ulgi Mały ZUS plus od dnia 1 stycznia 2020 r, swoją działalność gospodarczą prowadził nieprzerwalnie, bez okresów zawieszenia, przez okres 3 lat ( 36 miesięcy) w takiej sytuacji Pan Michał powinien do 7 stycznia 2023 roku wyrejestrować się z kodu 0590xx ( Ulgi Mały ZUS plus) i zarejestrować do kodu 0510xx właściwego dla Dużego ZUS. Na formularzach zgłoszeniowych ZUS ZWUA oraz ZUS ZUA/ZZA należy wprowadzić datę 1 stycznia 2023 r.

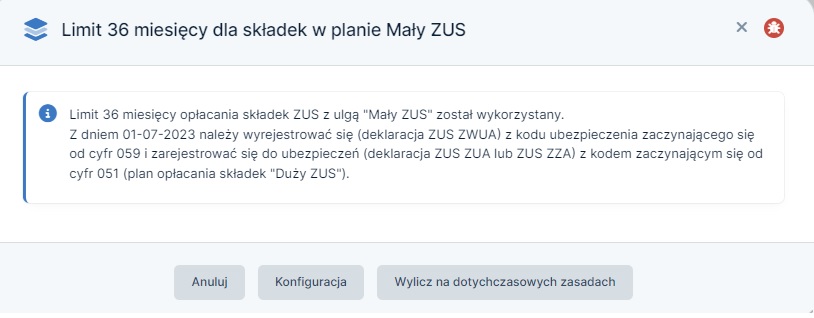

Użytkownicy serwisu ifirma, którzy w konfiguracji składek mają wskazany plan opłacania składek jako Mały ZUS, każdorazowo podczas generowania deklaracji ZUS, przez zakładkę Deklaracje ➡ Deklaracje ➡ wygeneruj ZUS

Widzą komunikat: Z ulgi “Mały ZUS” można korzystać przez 36 miesięcy na przestrzeni kolejnych 60 miesięcy prowadzenia działalności gospodarczej. Jeżeli od stycznia 2020, nieprzerwalnie opłacasz składki według planu “Mały ZUS” to grudzień 2022 jest ostatnim miesiącem, w którym zachowujesz prawo do korzystania z ulgi. Do 07-01-2023 należy wyrejestrować się (druk ZUS ZWUA) z kodu ubezpieczenia zaczynającego się od cyfr 059 i zarejestrować do ubezpieczeń ( druk ZUS ZUA lub ZUS ZZA) z kodem zaczynającym się od cyfr 051 ( plan opłacania składek “Duży ZUS”) Na drukach jako datę wyrejestrowania i rejestracji należy wskazać 01-01-2023r.

Użytkownicy, którzy w zakładce Konfiguracja ➡ ZUS skorzystali z opcji: Limit wykorzystania Ulgi” Mały ZUS” i wprowadzili w tym miejscu okresy podlegania pod ulgę od 1 stycznia 2019 do 31 grudnia 2021 (36 miesięcy), w przypadku, gdy działalność gospodarcza była prowadzona nieprzerwalnie, bez okresów zawieszenia, tak jak na poniższym przykładowym zrzucie ekranu:

W takiej sytuacji, w miesiącu księgowym styczeń 2023, podczas próby wygenerowania deklaracji pokaże się komunikat o przekroczeniu limitu 36 miesięcy dla składek w planie Mały ZUS:

Widząc taki komunikat, należy przeanalizować ustawienia wybierając w prawym górnym rogu Login ➡ Konfiguracja ➡ ZUS, czy okres ulgi został poprawnie wprowadzony, jeśli tak, należy dokonać przerejestrowania opisanego w kolejnym punkcie.

7.2 Wyrejestrowanie z Małego ZUS Plus – generowanie ZUS ZWUA

Aby dokonać wyrejestrowania z ulgi Mały ZUS plus, posiłkując się Przykładem 1 należy ustawić się w miesiącu księgowym styczeń 2023, przejść do zakładki Konfiguracja ➡ deklaracje Zgłoszeniowe ZUS, a następnie należy wybrać opcję ZUS ZWUA

Po otwarciu formularza ZUS ZWUA, należy w części Typ deklaracji, wybrać opcję wyrejestrowanie z ubezpieczeń, jako Przyczyna wyrejestrowania, należy wybrać z listy: Inna przyczyna wyrejestrowania, w polu Data wyrejestrowania, należy wskazać pierwszy dzień, kiedy ulga Mały ZUS plus już nie przysługuje,Tak sporządzony formularz należy zatwierdzić poprzez wybranie opcji przekaż do podpisu. Pojawi się komunikat z zapytaniem: Czy na pewno chcesz przekazać deklarację ZUS ZWUA do podpisu elektronicznego? Należy wybrać opcję TAK.

Poniżej przykładowy zrzut ekranu:

Uwaga! Zalecane jest aby pomiędzy przekazaniem do wysyłki deklaracji ZUS ZWUA a ZUS ZUA/ZZA, zachować minimum jednodniową przerwę. Jest to istotne aby do ZUS deklaracje trafiły w poprawnej kolejności, czyli najpierw dokument wyrejestrowujący przedsiębiorcę ze składek, a następnie rejestrujący go do nowego planu opłacania składek. Jest to rozwiązanie, które jest bezpieczniejsze i daje pewność prawidłowego przetworzenia deklaracji przez ZUS.

Deklaracja ZUS ZUA powinna zostać przekazana do wysyłki następnego dnia po uzyskaniu w zakładce Deklaracje ➡ e-Deklaracje ZUS przy deklaracji ZWUA statusu Przesyłka przyjęta do ZUS.

Dlatego też w przypadku kiedy wyrejestrowanie ma nastąpić na dzień 07.01.2023 roku wyrejestrowania najlepiej dokonać 06.01.2023 r. zaś rejestracji do plany Duży ZUS w dniu 07.01.2023 r.

7.3 Zmiana ustawień – według planu Duży ZUS

Aby rejestracja została wykonana z właściwym kodem ubezpieczenia, należy zmienić Plan opłacania składek w konfiguracji systemu. W tym celu należy zmienić miesiąc księgowy na styczeń 2023 (bądź miesiąc, w którym przedsiębiorca rejestruje się do planu Duży ZUS) i przejść do zakładki Konfiguracja. Następnie po lewej stronie wybieramy ZUS i u góry strony wybieramy opcję edytuj.

Kolejno należy odszukać pole Plan opłacania składek i wybrać z listy Duży ZUS

Następnie należy przejść do części Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności.

ZUA – ustawienia dla pełnych składek ZUS:

Jeżeli przedsiębiorca rejestruje się również do składek społecznych (na druku ZUS ZUA) w tym miejscu jedyną dobrowolną składką przy planie Duży ZUS jest składka na ubezpieczenie chorobowe, jeśli Przedsiębiorca zdecyduje się na jej opłacanie należy ją w tym miejscu zaznaczyć w kolumnie Rodzaj składki, w odmiennym przypadku pole należy zostawić puste.

Po wprowadzeniu wszystkich zmian, należy na dole wybrać opcję zatwierdź w celu zapisana dokonanych zmian.

Następnie należy przejść do opcji Deklaracje zgłoszeniowe ZUS i wybrać opcję ZUS ZUA

ZZA – ustawienia dla samej składki zdrowotnej

Jeżeli u przedsiębiorcy występuje zbieg ubezpieczeń np. oprócz działalności gospodarczej, jest dodatkowo zatrudniony na etacie i osiąga co najmniej minimalne wynagrodzenie, to należy wypełnić formularz ZZA, wybierając opcję wygeneruj ZZA.

Więcej na ten temat tutaj.

W przypadku kiedy jest opłacana sama składka zdrowotna w tabeli Dodatkowe informacje należy zaznaczyć Jestem zatrudniony na umowę o pracę z wynagrodzeniem co najmniej 3 600,00 zł brutto.

To spowoduje, iż na dole w tabeli Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności zostanie zaznaczona jedynie składka zdrowotna.

7.3.1 Generowanie ZUS ZUA

Po otwarciu formularza ZUS ZUA, jako Typ zgłoszenia należy wybrać opcję: zgłoszenie, Ubezpieczenie obowiązkowe wskazać: emerytalne, rentowe, wypadkowe.

Data powstania obowiązku, należy wskazać taką datą jak na ZWUA, czyli zgodną z pierwszym dniem zakończenia ulgi Mały ZUS plus.

Część dotycząca ubezpieczeń dobrowolnych należy uzupełnić, jeśli Przedsiębiorca zdecydował się na opłacanie dobrowolnej składki na ubezpieczenie chorobowe.

Następnie należy uzupełnić pole Kod wykonywanego zawodu i wybieramy opcję Przekaż do podpisu.

Pojawi się komunikat z zapytaniem: Czy na pewno chcesz przekazać deklarację ZUS ZUA do podpisu elektronicznego? Należy wybrać opcję TAK

7.3.2 Generowanie ZUS ZZA

Aby dokonać zgłoszenia przedsiębiorców, którzy z działalności gospodarczej podlegają jedynie pod składkę zdrowotną, należy wybrać login w prawym górnym rogu, a następnie Konfiguracja, kolejno wybrać Deklaracje Zgłoszeniowe ZUS. Następnie wybieramy opcję wygeneruj ZZA.

Jako Typ deklaracji również wybieramy Zgłoszenie i wprowadzamy datę powstania obowiązku ubezpieczenia – taką, jaką wprowadziliśmy w ZWUA. W przypadku jeżeli przedsiębiorca będzie zgłaszał się do Dużego ZUS od stycznia, wpisuje wówczas 01.01.2023 r Data na deklaracji zgłoszeniowej powinna być w większości przypadków taka sama jak na deklaracji wyrejestrowującej.

W sytuacji kiedy przedsiębiorca będzie np. wznawiał działalność gospodarczą w roku 2023, jako datę rejestracji podajemy pierwszy dzień wznowienia działalności. W przypadku zaś przejścia z Małego ZUS Plus na Duży ZUS będzie to pierwszy dzień miesiąca, od którego przedsiębiorca przechodzi na Duży ZUS.

Następnie wybieramy przekaż do podpisu. Po wybraniu opcji przekaż do podpisu pojawi się konieczność dodatkowego potwierdzenia chęci wysłania deklaracji do podpisu elektronicznego za pomocą serwisu Ifirma.pl.

7.4 Generowanie deklaracji DRA dla planu Duży ZUS

Aby wygenerować deklarację ZUS DRA, należy ustawić się w miesiącu księgowym sierpień 2023,

przejść do opcji Deklaracje ➡ Deklaracje

Kolejno wybrać ikonę wygeneruj ZUS

Następnie pojawią się składki ZUS jakie przedsiębiorca ma obowiązek zapłacić, skorelowane z ustawieniami dokonanymi w konfiguracji serwisu, jeśli ich wartość się zgadza należy je zatwierdzić na dole wybierając opcję zatwierdź.

W jaki sposób dokonać wysyłki deklaracji ZUS dowiesz się tutaj.

Autor: Agnieszka Sołtys, Patrycja Tokarska – ifirma.pl