WAŻNE !

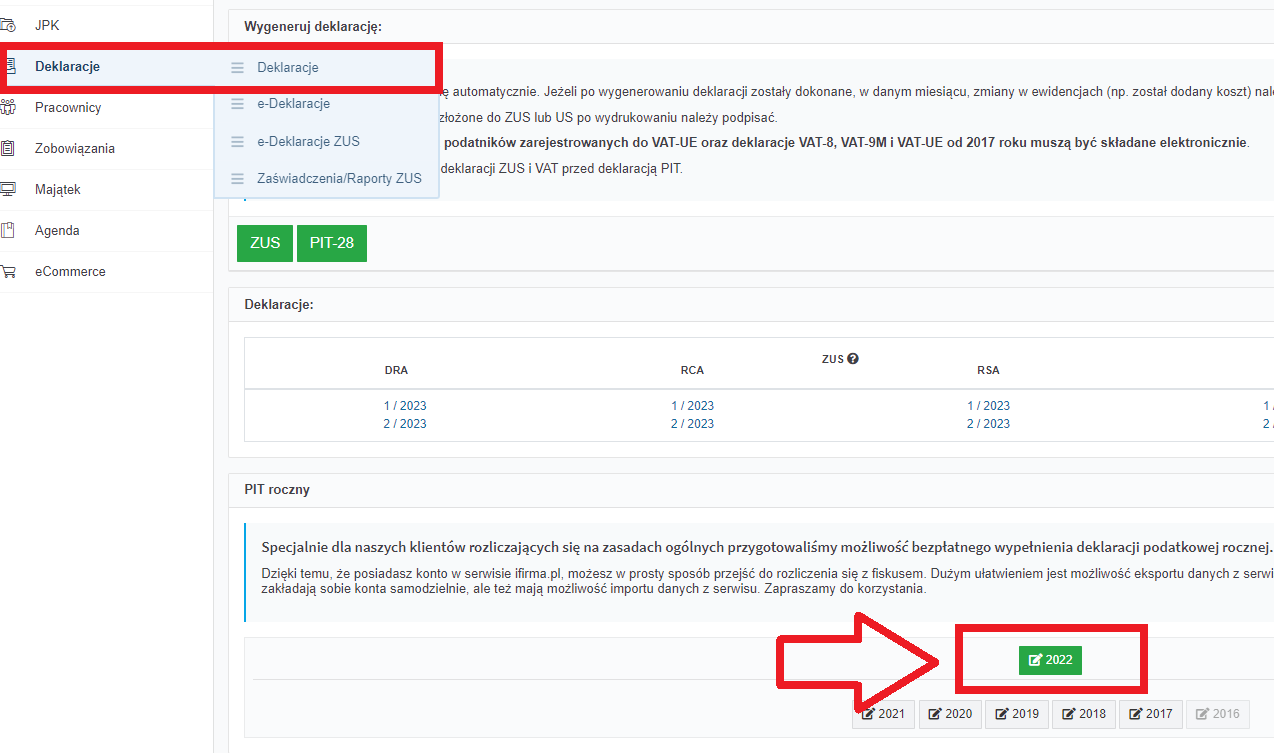

2022

PIT-28 składają przedsiębiorcy rozliczający się na ryczałcie (z tej formy opodatkowania mogą skorzystać osoby fizyczne bądź spółki cywilne). Od rozliczeń za rok 2018 powstała możliwość rozliczenia przedsiębiorstwa w spadku, a za rok 2019 dostępny jest do tego osobny formularz – PIT-28S. Deklarację należy złożyć do urzędu skarbowego właściwego według miejsca zamieszkania podatnika, w terminie do ostatniego dnia lutego (jeśli dzień ten wypada w sobotę, niedzielę lub święto termin złożenia przesuwa się na pierwszy dzień roboczy po tym dniu) roku następnego, w odniesieniu za rok, za który jest składane zeznanie.

1. Generowanie deklaracji w serwisie

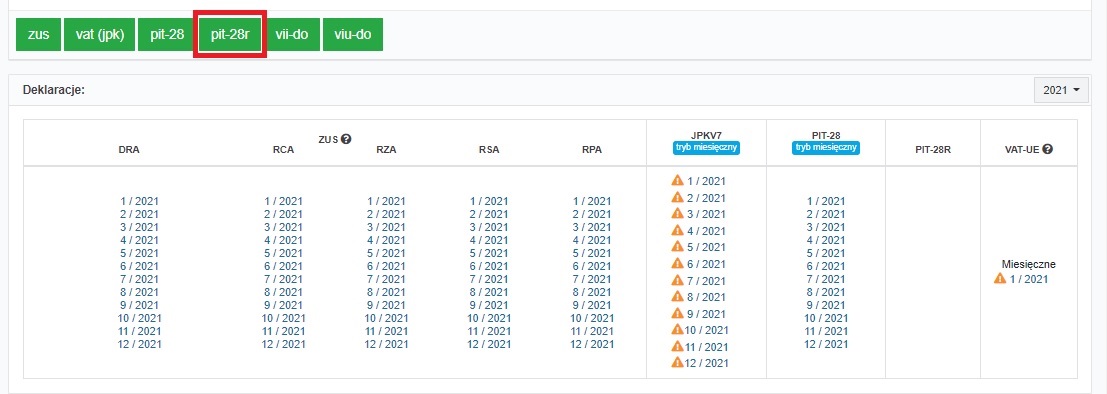

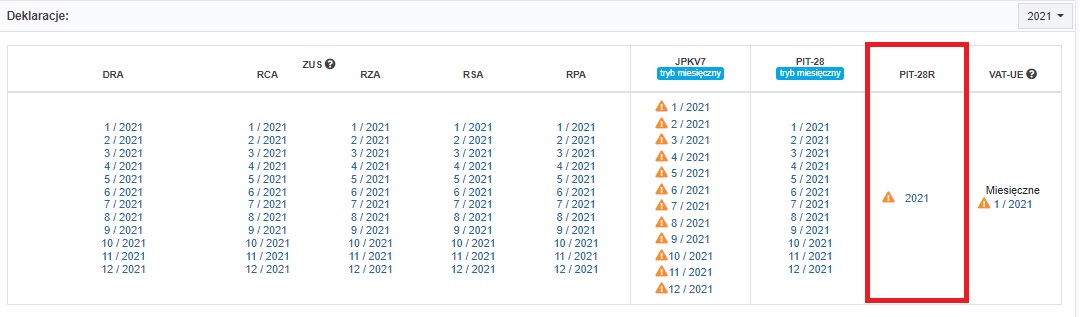

Do wygenerowania tej deklaracji w serwisie służy ikona pit-28r dostępna w zakładce Deklaracje ➡ Deklaracje.

Dane do deklaracji PIT-28R są pobierane z poszczególnych deklaracji PIT-28 za dany rok. Nie ma konieczności, aby dla utworzenia zeznania rocznego były wygenerowane wszystkie PIT-28 miesięczne bądź kwartalne, np. jeśli Użytkownik ma zawieszoną działalność od lipca, wystarczające jest, żeby ustawił się w ostatnim opłaconym/aktywnym miesiącu na koncie (w tym przypadku w czerwcu) i będzie mógł stworzyć roczną deklarację PIT-28.

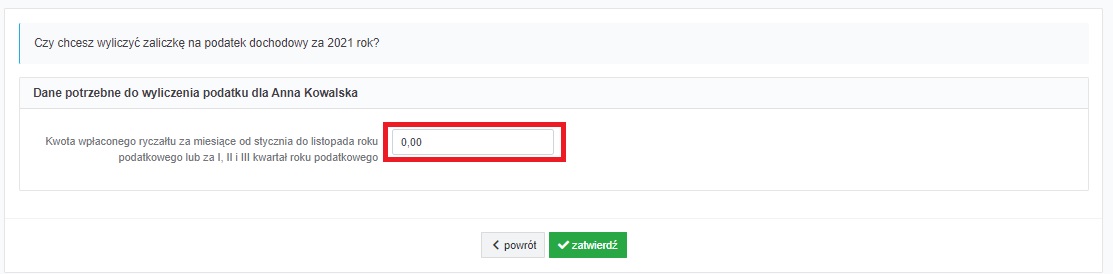

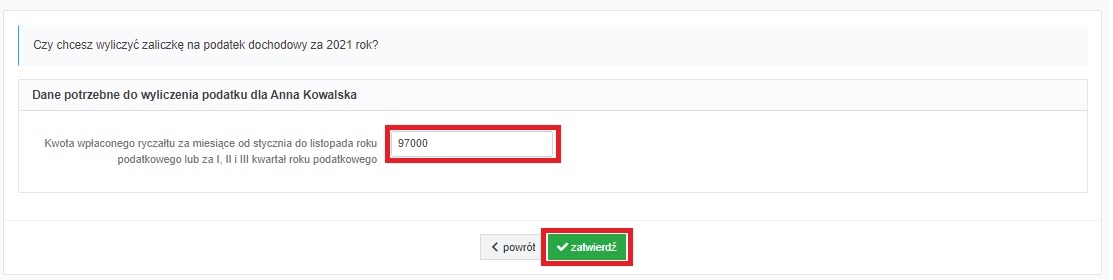

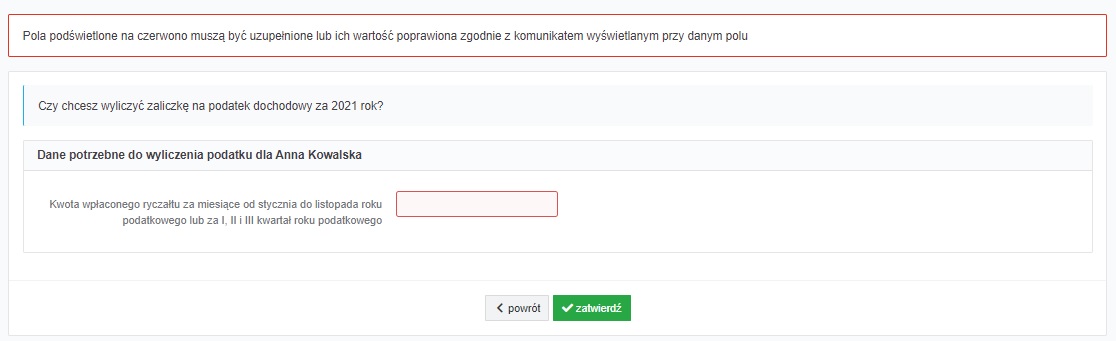

Po wybraniu ikony generowania pit-28r w polu Kwota wpłaconego ryczałtu za miesiące od stycznia do listopada roku podatkowego lub za I, II i III kwartał roku podatkowego* należy podać łączną kwotę wpłaconą do końca grudnia roku, za który jest składana deklaracja. Domyślnie podana jest tam kwota 0,00.

*Podatnicy rozliczający dochody ze swojej działalności ryczałtem zaliczkę za grudzień/IV kwartał powinni wpłacić przed terminem określonym na złożenie zeznania czyli przed ostatnim dniem lutego.

Serwis nie uzupełnia automatycznie kwot zaliczek wyliczonych za poszczególne miesiące/kwartały w serwisie. Kwotę trzeba wpisać samodzielnie, na podstawie dowodów wpłat dokonanych do US.

Nie można pozostawić tego pola pustego, gdyż nie będzie możliwe zatwierdzenie generowanego zeznania.

Po zatwierdzeniu generowania, w części Deklaracje PIT-28R pojawi się deklaracja z numerem roku. Wybranie opcji powrót spowoduje, że deklaracja nie zostanie wygenerowana, a Użytkownik zostanie przeniesiony ponownie do zakładki Deklaracje ➡ Deklaracje.

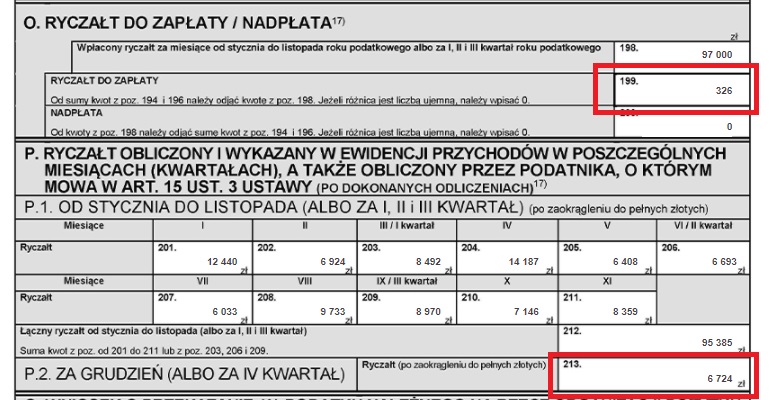

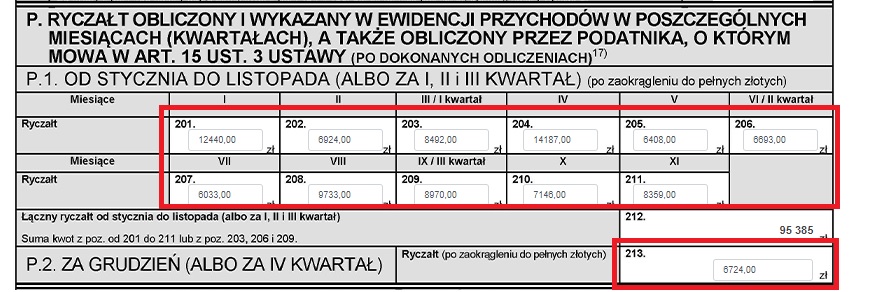

Kwotę podatku do zapłaty wynikającą z zeznania rocznego znajdziemy na stronie 8, w pozycji 199 deklaracji. Może ona różnić się od wyliczonego ryczałtu za grudzień (poz. 213). Wynika to z zaokrągleń podatku, za poszczególne miesiące, do pełnych złotych, natomiast w zeznaniu rocznym podatek jest liczony “na nowo” od całej wartości przychodu.

Jest ona wykazywana w zeznaniu rocznym. Nie podlega ona jednak wpłacie. Wpłacie podlega kwota ryczałtu wskazana w polu 199.

2. Dodatkowe załączniki i informacje wprowadzane do zeznania

2.1 Załączniki PIT/D oraz PIT/O

Do deklaracji PIT-28 można załączyć PIT/D lub PIT/O, jeśli podatnikowi przysługują do rozliczenia ulgi.

![]()

Serwis udostępnia powyższe załączniki wyłącznie w formie pdf do wydruku, bez możliwości ich edytowania. Jeśli Użytkownik będzie chciał uwzględnić w zeznaniu rocznym dodatkowe odliczenia, wówczas po samodzielnym wypełnieniu PIT/D i/lub PIT/O należy:

- edytować deklarację PIT-28 poprzez wybranie opcji edytuj,

- wprowadzić kwoty do odpowiednich pól,

- podać informację ile i jakie formularze są dołączane do zeznania w części O.

![]()

Przykład 1.

Pan Jan w 2021 wpłacił na indywidualne konto zabezpieczenia emerytalnego (IKZE) 5 718,00 zł. Informacje o odliczeniu tej kwoty powinien wprowadzić do poz. 35 PIT/O. Aby uwzględnić ulgę w zeznaniu rocznym należy wygenerowany w serwisie PIT-28 edytować i kwotę wpisać do poz. 80. Dodatkowo w polu 219 trzeba wpisać 1, jako ilość załączników PIT/O. Wprowadzone zmiany należy zatwierdzić.

Poprzez edycję formularza, oprócz wskazanych wyżej odliczeń, do deklaracji można wprowadzić także następujące informacje:

- oznaczyć, że składana deklaracja jest korektą (pole nr 6 punkt 2),

- wpisać dodatkowe dochody uzyskiwane z najmu prywatnego rozliczanego ryczałtem (pola 35 lub 36),

- wpisać dodatkowe dochody uzyskiwane ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych (pole 38),

- podać dane (należy je obliczyć samodzielnie) dotyczące przekazania 1% na rzecz Organizacji Pożytku Publicznego (część O i P),

- zaznaczyć, że posiada się ważną Kartę Dużej Rodziny (pole 277).

Jeśli w deklaracji zostały zmienione lub dopisane kwoty można użyć na dole strony opcji przelicz. Po wprowadzeniu jakichkolwiek modyfikacji w deklaracji, jeśli chcemy je zapisać, należy użyć opcji zatwierdź. Wybór opcji anuluj spowoduje opuszczenie formularza bez zapamiętania zmian.

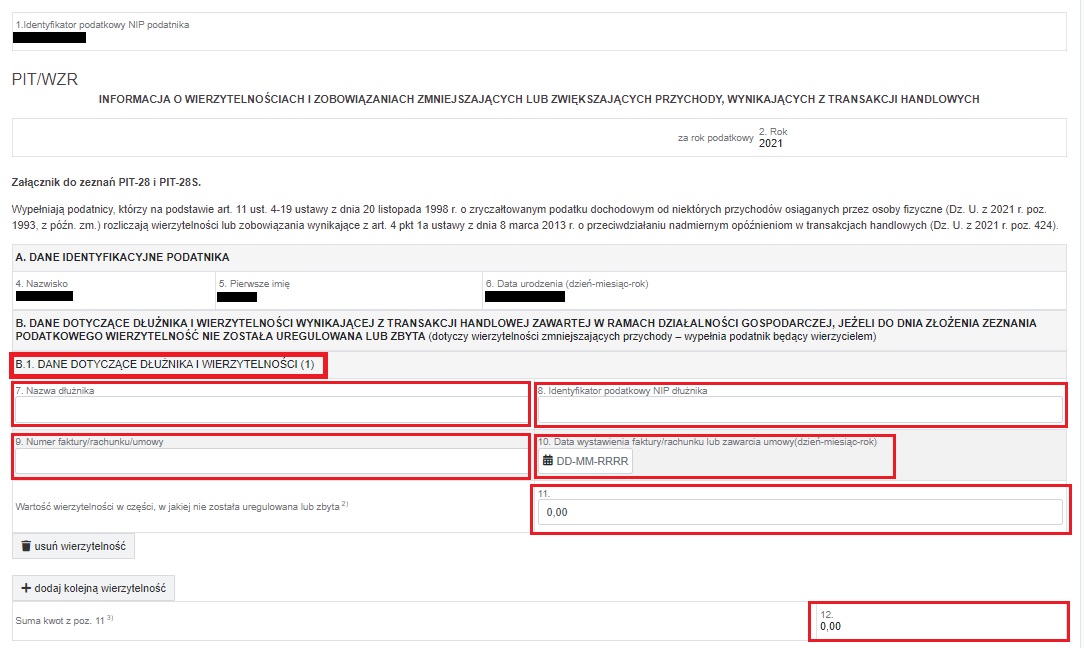

2.2 Załącznik PIT/WZR

Dodatkowym załącznikiem, który podatnik załącza do deklaracji PIT-28 jest załącznik PIT/WZR. Załącznik ten zawiera informację o:

- wartości zobowiązań, których Użytkownik nie opłacił do dnia złożenia zeznania i dla których w danym roku minęło 90 dni od terminu płatności (sekcja C),

- wartości zobowiązań, które w danym roku zostały uregulowane po terminie 90 dni od ich terminu płatności (sekcja E),

- wartości należności, dla których w danym roku minęło 90 dni od terminu płatności, Użytkownik nie otrzymał zapłaty do dnia złożenia zeznania i zdecydował się o obniżeniu przychodu o ich wartość (sekcja B),

- wartości należności, dla których Użytkownik zdecydował się na obniżenie przychodu (z powodu braku zapłaty w ciągu 90 dni od terminu płatności) a które zostały w danym roku uregulowane (sekcja D).

Dodatkowo w sekcjach od F do G ujęte są analogiczne dane wynikające z transakcji handlowych zawartych w ramach działalności polegającej na sprzedaży przetworzonych produktów roślinnych i zwierzęcych.

Serwis automatycznie uzupełnia dane z sekcji C i E, na podstawie danych wprowadzonych na koncie wydatków oraz dat ich opłacenia.

Serwis nie uzupełnia automatycznie części B i D (dane o należnościach Użytkownika). W przypadku kiedy Użytkownik zdecyduje się na korzystanie z prawa obniżenia przychodu a następnie będzie zobowiązany do jego zwiększenia, informację o należnościach będzie należało wprowadzić ręcznie.

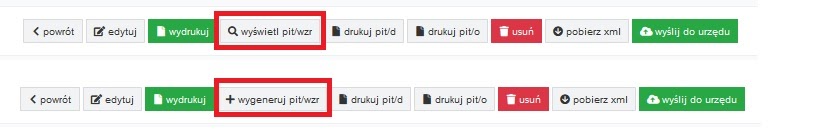

W celu ręcznego wprowadzenia danych do załącznika PIT/WZR należy wybrać opcję wyświetl pit/wzr, jeśli załącznik został wygenerowany lub opcję + wygeneruj pit/wzr. Po pojawieniu się otwartego formularza należy przejść do jego edycji. Po uzupełnieniu danych odpowiedniej sekcji i zatwierdzeniu dane automatycznie zostaną uwzględnione w deklaracji pit-28.

Przykład 2

Użytkownik rozliczający się ryczałtem od przychodów ewidencjonowanych działalność prowadzi od 2018 r., w serwisie księguje od lipca 2021 r. W maju 2021 r. skorzystał z prawa obniżenia przychodu z powodu braku zapłaty za wystawioną fakturę w ciągu 90 dni od jej terminu płatności. Użytkownik w 2021 r. nie miał wydatków, które nie zostałyby opłacone w ciągu 90 dni od terminu płatności.

W celu uwzględniania w zeznaniu pit-28 skorzystania z uprawnienia, o którym mowa w art. 11 ust. 4 pkt 1 ustawy o zryczałtowanym podatku dochodowym, Użytkownik po wygenerowaniu zeznania pit-28 otwiera je a następnie wybiera opcję + wygeneruj pit/wzr. Serwis wyświetli druk pit/wzr z uzupełnionymi danymi Użytkownika. Po przejściu do edycji w sekcji C formularza wprowadza dane wierzytelności i dłużnika, dla których skorzystał z prawa do obniżenia przychodu.

Dane jakie należy wskazać w odniesieniu do wierzytelność to numer dokumentu, data wystawienia, data upływu terminu płatności oraz kwota. Dodatkowo należy podać dane dłużnika czyli nazwisko oraz nr NIP.

Po zatwierdzeniu zmian, Kwota wierzytelności wprowadzona do poz. 11 jest sumowana w poz. 12 a następnie automatycznie przenoszona do poz. 118 deklaracji pit-28r.

Więcej informacji na temat załącznika PIT/WZR tutaj.

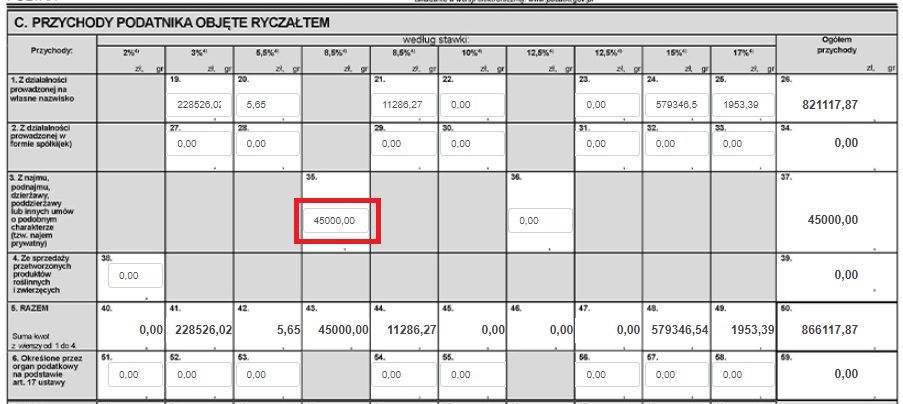

3. Działalność gospodarcza i najem prywatny

Przedsiębiorca oprócz działalności może rozliczać także ryczałtem przychody z tytułu najmu prywatnego. W tym przypadku informację o obu źródłach przychodów należy ująć w jednej deklaracji. W tym celu w serwisie należy dokonać ręcznie zmian w PIT-28R.

W pierwszej kolejności trzeba podać kwotę wpłaconego ryczałtu – łącznie z działalności i najmu prywatnego. Bez względu na to, czy Użytkownik stworzył już deklarację roczną PIT-28 czy też nie, powinien w zakładce Deklaracje ➡ Deklaracje wybrać ikonę generowania pit-28r, aby wpisać zsumowaną kwotę wpłaconego ryczałtu z obu źródeł .

Aby wprowadzić informacje o przychodach z najmu trzeba edytować PIT-28. W zakładce Deklaracje ➡ Deklaracje przechodzimy do szczegółów deklaracji PIT-28R poprzez wybranie numeru roku. Następnie na dole strony wybieramy edytuj.

![]()

Kwoty z najmu prywatnego wprowadzamy do odpowiedniego pola, w zależności od stawki ryczałtu, jaką te przychody były opodatkowane.

A także w części P poprawiamy kwoty ryczałtu. W polach od 201 do 211 oraz 213 trzeba podać sumę ryczałtu, jeśli w danym okresie (miesiącu lub kwartale) uzyskiwany był przychód jednocześnie z tytułu działalności oraz najmu prywatnego.

Po wybraniu opcji zatwierdź zmiany zostaną zapisane i wszystkie pola będą odpowiednio przeliczone.

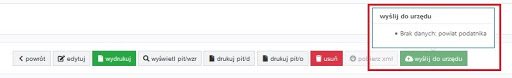

4. Składanie deklaracji do US

4.1 Wyślij do urzędu

Prawidłowo stworzone zeznanie roczne można:

- wysłać bezpośrednio z serwisu za pomocą opcji wyślij do urzędu za pomocą danych autoryzujących,

- pobrać w formacie xml i podpisać danymi autoryzującymi lub własnym podpisem kwalifikowanym poza serwisem ifirma.pl,

- wydrukować, podpisać i złożyć do urzędu skarbowego osobiście lub listownie.

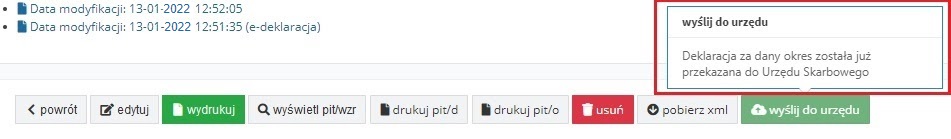

![]()

Jeśli ikona wyślij do urzędu jest nieaktywna po najechaniu na nią kursorem wyświetli się informacja jakich danych brakuje, aby deklaracja mogła być kompletna.

Ikona może być nieaktywna także w przypadku, gdy deklaracja została już wysłana elektronicznie bezpośrednio z serwisu.

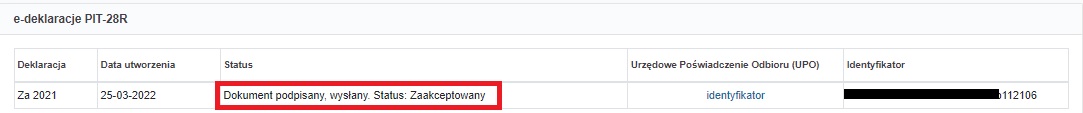

4.2 Status e-deklaracji

Status wysłanej deklaracji jest widoczny w zakładce Deklaracje ➡ Deklaracje.

Można go także sprawdzić w zakładce Deklaracje ➡ e-Deklaracje.

O tym jak pobrać Urzędowe Poświadczenie Odbioru przeczytasz tutaj.

W sytuacji, gdy wysyłka elektroniczna nie dojdzie do skutku np. deklaracja zostanie odrzucona przez podanie błędnych danych autoryzujących, Użytkownik zostanie o tym poinformowany poprzez wysłanie wiadomości e-mail na adres e-mail podany w serwisie jako właściwy do kontaktu. Odpowiedni status będzie widoczny także w zakładce Deklaracje ➡ Deklaracje i Deklaracje ➡ e-Deklaracje

4.3 Wydruk pliku z nadrukowanym numerem referencyjnym wysyłki

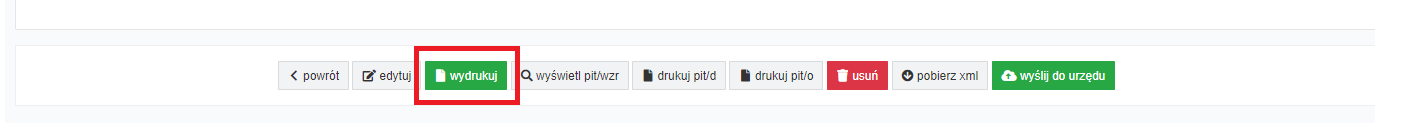

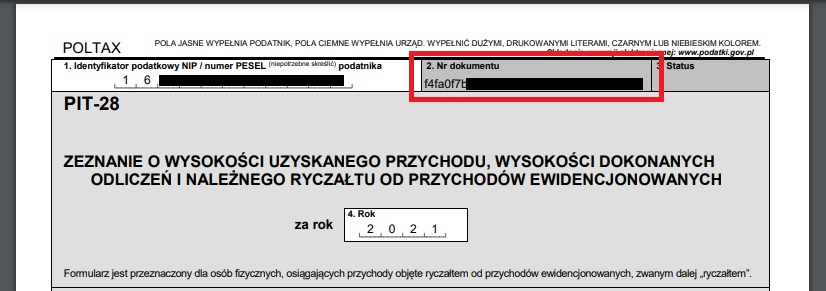

W celu pobrania pliku PIT-28R z nadrukowanym numerem referencyjnym dotyczącym wysyłki należy w zakładce Deklaracje ➡ Deklaracje wybrać numer wygenerowanej i wysłanej do urzędu deklaracji rocznej PIT-28R tj. 2021

a następnie na dole strony wybrać wydrukuj

W PDF wydruku numer referencyjny będzie widoczny w polu 2 Nr dokumentu.

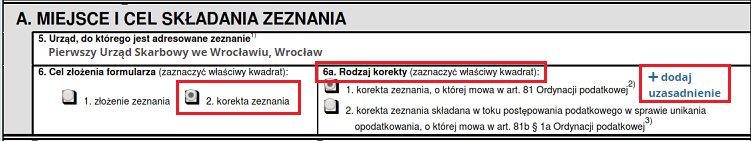

5. Korekta zeznania

Jeśli po złożeniu zeznania rocznego konieczne okaże się sporządzenie korekty wówczas:

- błąd odnosi się do danych księgowych wprowadzonych w serwisie:

- należy poprawić księgowania w serwisie, gdy wybrano np. błędną stawkę ryczałtu dla przychodu bądź odliczono niewłaściwe kwoty składek ZUS,

- po zapisaniu zmian trzeba przegenerować wszystkie PIT-28 od miesiąca, w którym dokonano zmiany do końca roku,

- wygenerować ponownie PIT-28R,

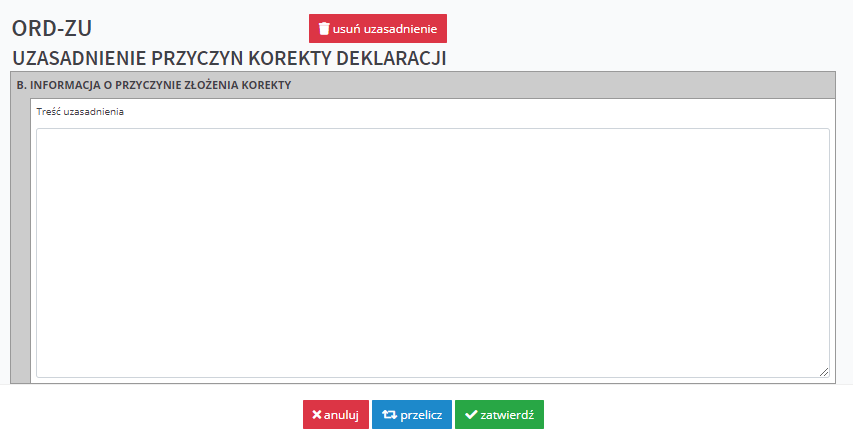

- po wejściu w jego szczegóły edytować i zaznaczyć w polu nr 6 korekta zeznania. W zeznaniach składanych od rozliczenia za rok 2019 należy dodatkowo oznaczyć rodzaj korekty. W korygowanej deklaracji można dodatkowo podać wskazać przyczynę dokonania zmian, służy do tego opcja +dodaj uzasadnienie,

- po zatwierdzeniu zmian korektę zeznania można złożyć w US (wg opcji wymienionych w punkcie 3).

- błąd odnosi się do danych wprowadzonych na samej deklaracji rocznej:

- należy wejść w szczegóły deklaracji i ją edytować,

- zaznaczyć w polu nr 6 korekta zeznania oraz pozostałe informacje związane z korektą wskazane w punkcie wyżej,

- następnie poprawić dane,

- po zapisaniu zmian korektę zeznania można dostarczyć do US (wg opcji wymienionych w punkcie 3).

wówczas na samym dole formularza pojawi się pole do uzupełnienia,

Autor: Magdalena Rojewska – ifirma.pl

Popularne w kategorii:

Ryczałt

- ARCHIWUM Obowiązki podatnika na koniec roku podatkowego 2023 (ryczałt)

- ARCHIWUM Jak wypełnić deklarację roczną PIT-28 (ryczałt ewidencjonowany)

- ARCHIWUM Składka zdrowotna za grudzień 2021 i styczeń 2022

- ARCHIWUM Jak wygenerować i wysłać roczny PIT-28 z serwisu? – rozliczenie osoby fizycznej

- ARCHIWUM Jak wypełnić deklarację roczną PIT-28 (ryczałt ewidencjonowany) za 2021 r.

Najnowsze w kategorii:

Ryczałt

- ARCHIWUM Obowiązki podatnika na koniec roku podatkowego 2023 (ryczałt)

- ARCHIWUM Składka zdrowotna za grudzień 2021 i styczeń 2022

- Zmiany stawek ryczałtu – od 2021 roku

- ARCHIWUM Obowiązki podatnika na koniec roku podatkowego 2022 (ryczałt)

- ARCHIWUM Jak wypełnić deklarację roczną PIT-28 (ryczałt ewidencjonowany) za 2021 r.