Skorzystanie z ulgi IP BOX sprawia, że dla dochodów z nią powiązanych stosowana jest 5% stawka podatku PIT.

1. Ogólne informacje o uldze IP BOX

Ulga IP BOX wprowadzona została na mocy ustawy z 23 października 2018 roku i obowiązuje od 1 stycznia 2019 roku. Wiele osób myśli, że jest to preferencja podatkowa przewidziana jedynie dla programistów. Ulga IP Box nie została opracowana wyłącznie dla tej grupy zawodowej. Natomiast jej głównym celem było wprowadzenie zmian w podatkach całej branży nowych technologii oraz twórców innowacyjnych rozwiązań, które umożliwiłaby zwiększenie nakładów finansowych w tej dziedzinie.

Jednym słowem IP Box jest dla wszystkich przedsiębiorców, którzy rozwijają swoje własne innowacyjne produkty (powiązanie z ulgą badawczo-rozwojową).

a. Kto może skorzystać z ulgi IP BOX?

Przedsiębiorcy, którzy w ramach działalności gospodarczej uzyskują dochody z kwalifikowanych praw własności intelektualnej (IP) w związku z prowadzoną działalnością badawczo-rozwojową mogą skorzystać z opodatkowania tego dochodu preferencyjną stawką podatku PIT – 5%.

Warunki:

- prowadzenie działalności gospodarczej rozliczanej skalą podatkową lub liniowo

- tworzenie IP (np. autorskie oprogramowanie) lub wytwarzanie IP w ramach działalności B+R

- IP powinno być objęte patentem lub innym prawem ochronnym*

- przychody z komercjalizacji IP (sprzedaż lub dzierżawa IP)

- prowadzenie odrębnej ewidencji (na bieżąco) oraz złożenie zeznania z załącznikiem IP/BOX

W wydawanych interpretacjach Dyrektor KIS wskazuje się, że praca programisty polegająca na wytwarzaniu i ulepszaniu oprogramowania ma charakter działalności badawczo-rozwojowej.

*np. autorskie prawo do programu komputerowego przyznawane jest na mocy art. 74 ustawy o prawie autorskim i prawach pokrewnych. Obecnie uznaje się, że podstawą przyznania ochrony prawnej dla programu komputerowego jest fakt, że stanowi on przejaw działalności twórczej o indywidualnym charakterze (własna twórczość intelektualna autora/ów programu). Jeśli swoboda twórcza autora zostanie wyeliminowana lub ograniczona – nie przysługuje prawnoautorska ochrona programu komputerowego, a co się z tym wiąże – nie przysługuje ulga IP BOX. „Program komputerowy”, w wydawanych interpretacjach, jest traktowany na równi z pojęciem „oprogramowanie”.

Przykładowe interpretacje indywidualne Dyrektora Krajowej Informacji Skarbowej

- z dn. 5.11.2019 r., 0115-KDIT2-1.4011.338.2019.2.MK,

- z dn. 7.11.2019 r., 0112-KDIL3-3.4011.317.2019.2.AA,

- z dn. 8.11.2019 r., 0113-KDIPT2-3.4011.508.2019.2.PR.

Zapoznaj się z naszą publikacją w temacie kiedy można skorzystać z ulgi tutaj.

b. Własna interpretacja i doradca podatkowy. Dlaczego warto?

Przed rozpoczęciem rozliczania IP BOX warto potwierdzić prawo do skorzystania z IP BOX poprzez uzyskanie interpretacji indywidualnej lub pisemnej opinii doradcy podatkowego.

Interpretacja indywidualna pełni dwie ważne role:

- informacyjną – wskazuje, który przepis ma zastosowanie w przedstawionej we wniosku sytuacji, oraz dlaczego,

- gwarancyjną – dają gwarancję, braku negatywnych konsekwencji podatkowych działania podjętego lub w granicach (przy zastosowaniu) na podstawie wydanej interpretacji.

Jak wystąpić o taką interpretację opisane jest tutaj.

Dlaczego doradca? Warto skorzystać z usług doradcy, gdyż ten przygotuje interpretację opierając się na indywidualnej sytuacji przedsiębiorcy (należałoby unikać stosowania „kopii” dokumentów przygotowywanych dla innych przedsiębiorców). Im dokładniej interpretacja opisze indywidualną sytuację przedsiębiorcy – tym większym będzie zabezpieczeniem.

Lista doradców podatkowych dostępna jest tutaj.

c. Wyjaśnienie pojęć związanych z ulgą IP BOX oraz ulgą B+R

Ulga IP BOX zgodnie z art. 30ac ustawy o PIT, to podatek od osiągniętego przez przedsiębiorcę w ramach pozarolniczej działalności gospodarczej kwalifikowanego dochodu z kwalifikowanych praw własności intelektualnej wynosi 5% podstawy opodatkowania. Natomiast katalog kwalifikowanych praw własności intelektualnej został określony w art. 30ca ust 2 ustawy PIT. Ulga IP BOX polega więc na zastosowaniu preferencyjnej stawki podatku do określonego dochodu.

Ulga B+R zgodnie z art. 26e ust.1 ustawy o PIT mówi, że przedsiębiroca uzyskujący przychody z pozarolniczej działalności gospodarczej odlicza od podstawy obliczenia podatku (zarówno przy zasadach ogólnych jak i przy podatku liniowym) koszty uzyskania przychodów poniesione na działalność badawczo-rozwojową, zwane “kosztami kwalifikowanymi”. Kwota odliczenia nie może w roku podatkowym przekroczyć kwoty dochodu uzyskanego przez przedsiębiorcę z pozarolniczej działalności gospodarczej (art. 10 ust. 1 pkt 3).

IP Box nie zastępuje funkcjonującej już od kilku lat ulgi B+R. Co więcej skorzystanie z jednej preferencji nie wyklucza skorzystania z drugiej. Odnoszą się one do dwóch różnych kategorii: Ulga B+R jest ulgą kosztową – odnosi się bowiem do kosztów prowadzenia prac badawczo-rozwojowych, natomiast IP BOX jest ulgą przychodową i dotyczy dochodów z praw własności intelektualnej.

Są to zatem odrębne ulgi, które można stosować niezależnie.

Korzystanie z ulgi B+R i z ulgi IP BOX jest możliwe równocześnie jednakże nie można zastosować obu preferencji względem tego samego projektu. Nie jest zatem dopuszczalne ich łączenie w odniesieniu do tego samego (jednego) dochodu. Natomiast możliwe jest skorzystanie z tych ulg w formie synergii tj. kumulacji.

W związku z powyższym przedsiębiorcy mają możliwość:

- stosować wyłącznie ulgę B+R albo,

- stosować wyłącznie 5% stawkę opodatkowania na zasadzie IP Box albo,

- skorzystać zarówno z ulgi B+R, jak i preferencji IP Box, ale bez ich łączenia w ramach jednego roku.

W objaśnieniach podatkowych Ministerstwa Finansów odnośnie IP Box z dnia 19 lipca 2019 r. jest więcej informacji odnośnie stosowania ulgi IP BOX oraz ulgi B+R.

W konsekwencji ulga B+R jak i ulga IP BOX nie ma wpływu na wysokość obliczanych i wpłacanych w ciągu roku podatkowego zaliczek podatkowych.

Przychód z kwalifikowanego IP

Przychód z kwalifikowanego IP, to inaczej mówiąc – łączna wartość sprzedaży dóbr, towarów i usług netto (czyli bez VAT) związanych z kwalifikowanym prawem IP w danym okresie rozliczeniowym.

Przykład

Pan Jan w 2024 roku prowadzi jednoosobową działalność gospodarczą jako programista (posiada indywidualną interpretację która potwierdza prawo do skorzystania z ulgi IP BOX) opodatkowanej na zasadach ogólnych, uzyskał:

- przychód w wysokości 120 000 zł,

- wydatki wyniosły 80 000 zł.

Z podanych informacji wynika, że osiągnął dochód w kwocie 40 000 zł.

W ramach tego dochodu osiągnął dochód z kwalifikowanego IP (z jednego patentu) w wysokości 30 000 zł. W tym dochodzie mamy:

- przychód kwalifikowany IP w wysokości 40 000 zł

- koszty kwalifikowane IP wyniosły 10 000 zł w, w tym:

- koszty bezpośrednie wyniosły 10 000 zł.

Koszt bezpośredni, pośredni i nkup (dotacje)

Koszty ponoszone w ramach IP BOX można podzielić na:

- Koszty bezpośrednie – w 100 proc. stanowią koszt kwalifikowany IP,

- Koszty pośrednie – mogą stanowić koszty kwalifikowane IP według określonych współczynników,

- Koszty sfinansowane z dotacji które nie stanowią kosztów uzyskania przychodu (NKUP) a brane są pod uwagę do wyliczenia wskaźnika nexus.

Wskaźnik nexus pozwala precyzyjnie określić wysokość kwalifikowanych kosztów. Dla każdego kwalifikowanego IP wartość ustalana jest indywidualnie. W sytuacji, kiedy dany podatnik prowadzi działalność związaną z więcej niż jednym kwalifikowanym IP, powinien wykonać obliczenia dla każdego z osobna.

Więcej informacji odnośnie wskaźnika nexus dostępne są tutaj: Wskaźnik Nexus.

Koszty bezpośrednie będą nimi przykładowo: koszt reklamy programu komputerowego, albo koszty obsługi prawnej przy przygotowaniu umowy licencyjnej na korzystanie z wynalazku. Koszty bezpośrednie należy w całości uwzględniać przy wyliczaniu dochodu IP BOX.

Kosztów poniesionych w celu osiągnięcia przychodów innych niż IP Box, które nie wykazują żadnych związków z prawem własności intelektualnej na tej samej zasadzie w całości nie uwzględnia się przy wyliczaniu IP Box (koszty te w całości pomniejszają przychód opodatkowany podstawową stawką podatku).

Choć w działalności gospodarczej przyjmowane są wszystkie poniesione koszty, to do obliczenia dochodu z kwalifikowanego IP należy przyjąć koszty pośrednie i bezpośrednie, natomiast do obliczenia wysokości wskaźnika nexus jedynie koszty bezpośrednie.

Koszty pośrednie, które nie mogą zostać ujęte we wskaźniku nexus muszą jednak zostać uwzględnione przy obliczaniu dochodu kwalifikowanego IP.

Wydatki, których nie można jednoznacznie przypisać do konkretnego przychodu, czyli wszystkie koszty ogólne funkcjonowania przedsiębiorstwa należy podzielić według odpowiedniej proporcji i przypisać częściowo do dochodu IP BOX, a częściowo do pozostałych dochodów. Klucz podziału kosztów pośrednich powinien być odpowiedni dla danego wydatku.

Przykładowo, w przypadku kosztów najmu podziału można dokonać według udziału powierzchni zajętej na działania związane z danym IP w całej powierzchni lokalu. W sytuacji, gdy żadne kryterium nie umożliwia podzielenia kosztów ogólnych w obiektywnie uzasadniony sposób można zastosować proporcję przychodów IP BOX do pozostałych przychodów. Tak ustalona proporcja na koniec roku powinna być podstawą do przeksięgowania kosztów pośrednich na odpowiednie konta/pozycje ewidencji IP BOX.

Jak to wygląda w serwisie ifirma.pl przeczytaj tutaj: Zasada dodawania kosztów pośrednich w Ewidencji IP BOX.

Zgodnie z art. 30ca ust. 5 ustawy o PIT, do kosztów, o których mowa we wskaźniku nexus, nie zalicza się kosztów, które nie są bezpośrednio związane z kwalifikowanym IP, w szczególności odsetek, opłat finansowych oraz kosztów związanych z nieruchomościami. Kosztami nieujętymi we wskaźniku nexus będą na przykład koszty utrzymania nieruchomości, w której prowadzona jest działalność badawczo-rozwojowa zmierzająca do wytworzenia kwalifikowanego IP, czy też odsetki od kredytu zaciągniętego na zakup tej nieruchomości.

Zgodnie z wyjaśnieniami OECD w akapicie 39 Raportu OECD BEPS Plan Działania nr 5 istotne jest to, aby ze wskaźnika nexus wykluczyć koszty, które nie są, lub ze swej natury nie mogą być, bezpośrednio związane z wytworzeniem, rozwinięciem lub ulepszeniem konkretnych kwalifikowanych IP.

OECD jako przykład braku możliwości ustalenia bezpośredniego związania kosztu z kwalifikowanymi IP podaje koszt budynku (nabycia, utrzymania, etc.), w którym wytwarzane są kwalifikowane IP. Taki koszt jest kosztem pośrednio związanym z wytworzeniem, rozwinięciem lub ulepszeniem kwalifikowanego IP i dlatego nie może zawierać się we wskaźniku nexus.

Zgodnie z ogólnymi zasadami kwalifikacji kosztów jako kosztów uzyskania przychodów, wydatki bezpośrednio sfinansowane z dotacji nie stanowią kosztów uzyskania przychodów ( art. 23 ust. 1 pkt i odpowiednio art. 16 ust. 1 pkt 58 ustawy o CIT 56 ustawy o PIT). Ta zasada nie zmienia się w zakresie obliczania kwalifikowanego dochodu z kwalifikowanego IP. Niemniej jednak ta zasada nie ogranicza wzięcia pod uwagę wydatków sfinansowanych z dotacji jako kosztów faktycznie poniesionych na potrzeby obliczania wskaźnika nexus. W tym przypadku koszty zostały bowiem faktyczne poniesione przez przedsiębiorcę prowadzącego działalność badawczo-rozwojową, a więc ich kalkulacja na potrzeby wskaźnika nexus jest zgodna z rolą, jaką pełni ten wskaźnik.

Nie ma zatem przeciwwskazań, aby przedsiębiorcy dla celów (tylko i wyłącznie) kalkulacji wskaźnika nexus wykazywali w nim wydatki, które zostały podatnikowi bezpośrednio sfinansowane z dotacji (należy zauważyć, że koszty pokryte dotacją nie są uwzględniane w kalkulacji ulgi B+R) lub w innej formie, na przykład ze środków uzyskanych od inwestora.

Wydatki sfinansowane z dotacji nie podlegają zaliczeniu w koszty w przypadku podstawowej działalności, jak i przy obliczaniu dochodu z kwalifikowanego IP, to mogą one być uwzględnione przy wyliczaniu wskaźnika nexus.

W objaśnieniach MF czytamy, że koszty (np. sfinansowane z dotacji) zostały faktycznie poniesione, dlatego można je wykazać w nexusie, ponieważ warunkiem ich ujęcia jest rzeczywiste poniesienie kosztów. Co jest spełnione w tym przypadku. Kluczowe jest to, że przedsiębiorca najpierw te koszty rzeczywiście poniósł i nie ma tutaj znaczenia ich późniejszy zwrot.

Nabycie kwalifikowanego IP

Przepisy IP Box nie nakładają na przedsiębiorcę obowiązku samodzielnego wytworzenia kwalifikowanego IP. Podatnik może nabyć kwalifikowane IP od innego podmiotu w celu jego dalszej komercjalizacji. Warto nadmienić, że podmiot, od którego podatnik nabył kwalifikowane IP może również skorzystać z IP Box jeżeli prowadził prace badawczo-rozwojowe prowadzące do wytworzenia tego prawa.

Kwalifikowane IP

Kwalifikowane IP to prawo własności intelektualnej spełniające łącznie trzy warunki:

- zostało wytworzone, rozwinięte lub ulepszone przez przedsiębiorcę w ramach prowadzonej przez niego działalności badawczo-rozwojowej;

- należy do jednej z kategorii wymienionych w katalogu w art. 30ca ust. 2 ustawy o PIT (odpowiednio art. 24d ust. 2 ustawy o CIT);

- podlega ochronie prawnej na podstawie przepisów odrębnych ustaw lub ratyfikowanych umów międzynarodowych, których stroną jest Rzeczpospolita Polska, oraz innych umów międzynarodowych, których stroną jest Unia Europejska

Nabycie wyników prac B+R od podmiotu niepowiązanego i powiązanego

Ponoszenie kosztów na nabywanie wyników prac B+R od podmiotów powiązanych oraz nabywanie kwalifikowanych IP w celu wytworzenia, rozwinięcia czy ulepszenia własnego

kwalifikowanego IP będzie prowadziło do obniżenia wysokości wskaźnika nexus.

Dla przedsiębiorcy, który określone prawo własności intelektualnej nabył wyłącznie w wyniku prowadzonych przez siebie prac B+R lub nabycia wyników prac B+R od podmiotu niepowiązanego, wskaźnik nexus będzie wynosił 1, a zatem ulgą IP BOX będzie mogła zostać objęta całość dochodu.

W przypadku nabycia przez przedsiębiorcę danego prawa własności intelektualnej od innego podmiotu, powiązanego lub niepowiązanego, który to podatnik nie prowadził żadnych własnych prac B+R związanych z tym prawem, jak również nie nabywał wyników takich prac od podmiotu niepowiązanego, wartość wskaźnika nexus równa byłaby 0, a zatem dochód nie mógłby zostać objęty ulgą IP BOX.

Warto pamiętać, że przedsiębiorca nie jest zobowiązany do samodzielnego prowadzenia prac badawczo-rozwojowych. Przepisy o IP BOX dają podatnikowi możliwość nabycia wyników prac badawczo-rozwojowych od innych podmiotów, zarówno powiązanych jak i niepowiązanych. Przedsiębiorca musi jednak pamiętać, że koszty przez niego poniesione na nabycie wyników prac B+R związanych z kwalifikowanym IP od innego podmiotu będzie musiał umieścić w odpowiednim miejscu we współczynniku nexus, tj. koszty poniesione na nabycie wyników prac B+R od podmiotu niepowiązanego – w literze b, a koszty poniesione na nabycie wyników prac B+R od podmiotu powiązanego – w literze c.

Natomiast w sytuacji, gdy przedsiębiorca nie prowadzi działalności B+R bezpośrednio, tj. zleca jej wykonanie innym podmiotom to wówczas należności z tego tytułu stanowić będą koszty, o których mowa w lit. b lub c wskaźnika nexus tj. koszty faktycznie poniesione przez przedsiębiorcę na nabycie wyników prac B+R związanych z kwalifikowanym IP od podmiotów niepowiązanych lub powiązanych.

Dochód z kwalifikowanego IP

Dochodem (lub stratą) z kwalifikowanego prawa własności intelektualnej zgodnie z art. 30ca ust. 7 ustawy o PIT, jest obliczony zgodnie z art. 9 ust. 2 dochód (strata) z następujących źródeł:

- z opłat lub należności wynikających z umowy licencyjnej, która dotyczy kwalifikowanego prawa własności intelektualnej;

- ze sprzedaży kwalifikowanego prawa własności intelektualnej;

- z kwalifikowanego prawa własności intelektualnej uwzględnionego w cenie sprzedaży produktu lub usługi;

- z odszkodowania za naruszenie praw wynikających z kwalifikowanego prawa własności intelektualnej, jeżeli zostało uzyskane w postępowaniu spornym, w tym postępowaniu sądowym albo arbitrażu.

W myśl art. 30ca ust. 11 ustawy o podatku dochodowym od osób fizycznych, podatnicy korzystający z opodatkowania zgodnie z ust. 1 są obowiązani do wykazania dochodu (straty) z kwalifikowanego prawa własności intelektualnej w zeznaniu za rok podatkowy, w którym osiągnięto ten dochód (poniesiono stratę).

Wysokość dochodu z kwalifikowanego IP ustala się jako iloczyn:

D – dochodu z kwalifikowanego IP osiągniętego w roku podatkowym i

n – wskaźnika nexus obliczonego według specjalnego wzoru.

Wzór na dochód kwalifikowany IP:

D x n

Uzyskany wynik to podstawa preferencyjnego opodatkowania stawką podatku dochodowego wynoszącego 5%.

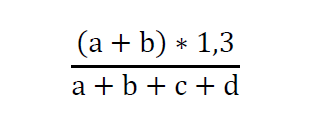

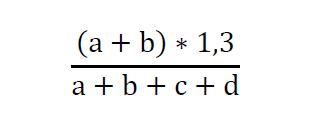

Wskaźnik Nexus

Wskaźnik nexus służy do obliczania dochodu dla celów IP BOX, podlegającego 5% opodatkowaniu. Określa on, jaką część przychodu z działalności badawczo-rozwojowej ma związek z danym, konkretnym kwalifikowanym prawem własności intelektualnej (kwalifikowane IP) wytworzonym w ramach działalności gospodarczej.

Korzystanie ze wskaźnika nexus pozwala precyzyjnie określić wysokość kwalifikowanych kosztów. Dla każdego kwalifikowanego IP wartość ustalana jest indywidualnie. W sytuacji, kiedy dany podatnik prowadzi działalność związaną z więcej niż jednym kwalifikowanym IP, powinien wykonać obliczenia dla każdego z osobna.

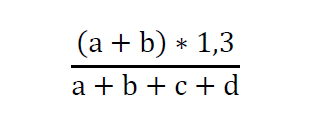

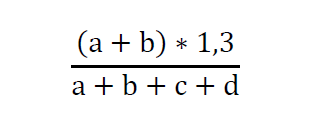

Wzór wskaźnika nexus:

W którym poszczególne litery oznaczają koszty faktycznie poniesione przez przedsiębiorcę na:

a – prowadzoną bezpośrednio przez przedsiębiorcę działalność badawczo-rozwojową związaną z kwalifikowanym IP,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP, innych niż wymienione w lit. d, od podmiotu niepowiązanego w rozumieniu art. 23m ust. 1 pkt 3 ustawy o PIT,

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP, innych niż wymienione w lit. d, od podmiotu powiązanego w rozumieniu art. 23m ust. 1 pkt 4 ustawy o PIT,

d – nabycie przez przedsiębiorcę kwalifikowanego IP.

Z powyższego wzoru wynika, że im więcej procesów związanych z innowacjami przedsiębiorca będzie przeprowadzał we własnym zakresie lub zlecał podmiotom niepowiązanym, tym większy będzie kwalifikowany dochód podlegający opodatkowaniu preferencyjną 5% stawką, ponieważ wskaźnik będzie bliższy wartości 1 (kończąc na 1 przy najwyższej wartości wskaźnika).

W przypadku gdy wartość wskaźnika jest większa od 1, przyjmuje się, że NEXUS wynosi „1”.

Jeśli wydatki wskazane w lit. a-d wzoru nexus zawartego w art. 30ca ust. 4 u.p.d.o.f. będą wynosiły zero, a w konsekwencji sam wskaźnik nexus będzie wynosił zero, to przedsiębiorca powinien ustalić wysokość kwalifikowanego dochodu z kwalifikowanego prawa własności intelektualnej w wysokości dochodu z kwalifikowanego prawa własności intelektualnej.

W przypadku braku jakichkolwiek kosztów, należy przyjąć, że wskaźnik nexus wynosi 1, co da możliwość opodatkowania całego dochodu z kwalifikowanego prawa wg. preferencyjnej stawki.

2. IP BOX a wybrany pakiet w serwisie?

Ewidencja IP BOX dostępna jest na kontach księgowości internetowej oraz biura rachunkowego. W ramach pakietów związanych z fakturowaniem Ewidencja IP BOX jest niedostępna.

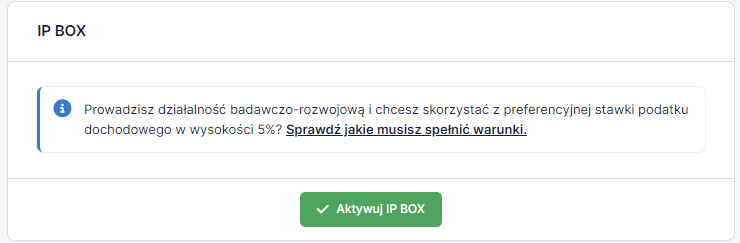

3. IP BOX na koncie w serwisie

W celu skorzystania z 5% stawki PIT IP BOX należy prowadzić szczegółową ewidencję przychodów i kosztów związanych z IP BOX. Na tej podstawie rozliczamy ulgę w zeznaniu rocznym (podatek ulega zmniejszeniu dopiero w zeznaniu rocznym). Poniżej została opisana instrukcja jak aktywować w serwisie możliwość prowadzenia ewidencji oraz prowadzić sama ewidencję.

a. Aktywacja IP BOX

Aktywacji IP BOX dokonujemy w zakładce Login ➡ Konfiguracja ➡ PIT ➡ aktywuj ip box

b. Ewidencja IP BOX

W przypadku przedsiębiorców prowadzących podatkową księgę przychodów i rozchodów, którzy opodatkowują swoje dochody z kwalifikowanych praw własności intelektualnej stawką 5%, ustawa PIT nakłada obowiązek prowadzenia odrębnej ewidencji w której:

- wyodrębniają każde kwalifikowane prawa własności intelektualnej;

- ustalają przychody, koszty uzyskania przychodów i dochód (stratę) przypadające na każde kwalifikowane prawo wartości intelektualnej;

- wyodrębniają koszty bezpośrednio związane z kwalifikowanym prawem własności intelektualnej, o których mowa w art. 30ca ust. 4 ustawy PIT, przypadające na każde kwalifikowane prawo własności intelektualnej, w sposób zapewniający określenie kwalifikowanego dochodu;

- dokonują zapisów w sposób zapewniający ustalenie łącznego dochodu z kwalifikowanych praw własności intelektualnej – w przypadku gdy podatnik wykorzystuje więcej niż jedno kwalifikowane prawo własności intelektualnej,

- dokonują zapisów w sposób pozwalający na ustalenie dochodu z kwalifikowanych praw własności intelektualnej w odniesieniu do tego produktu lub tej usługi albo do tych produktów lub tych usług – w przypadku gdy podatnik wykorzystuje jedno kwalifikowane prawo własności intelektualnej lub większą liczbę tych praw w produkcie lub usłudze albo w produktach lub usługach.

Nie ma sformalizowanego wzoru wniosku w zakresie ewidencji IP. Ustawa wskazuje ogólne warunki jakie należy spełnić, aby można skorzystać ze stawki preferencyjnej w zeznaniu rocznym.

Odrębna ewidencja ma nie tylko na celu ustalenie przychodów, kosztów, dochodu łącznie z kwalifikowanych praw własności intelektualnej ale przede wszystkim ma na celu ustalenie przychodów, kosztów, dochodu z każdego kwalifikowanego prawa własności intelektualnej odrębnie.

Więcej informacji dotyczących preferencyjnego opodatkowania dochodów wytwarzanych przez prawa własności intelektualnej IP BOX można znaleźć na stronie rządowej.

Konfiguracja Ewidencji IP BOX w sytuacji kiedy posiadane jest tylko jedno prawo własności intelektualnej

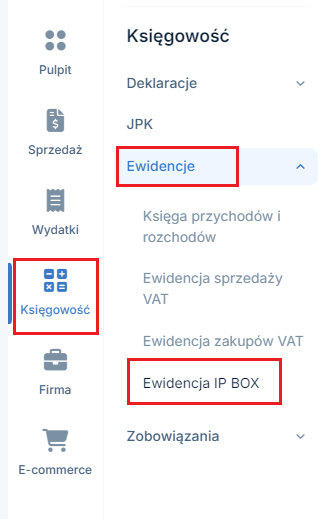

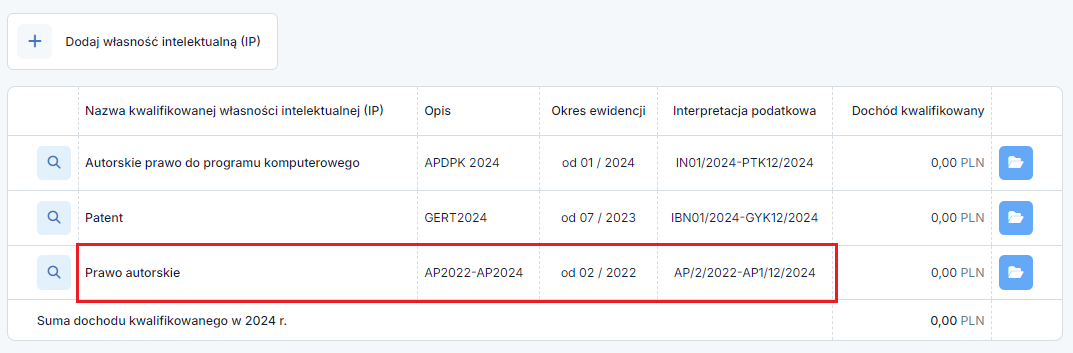

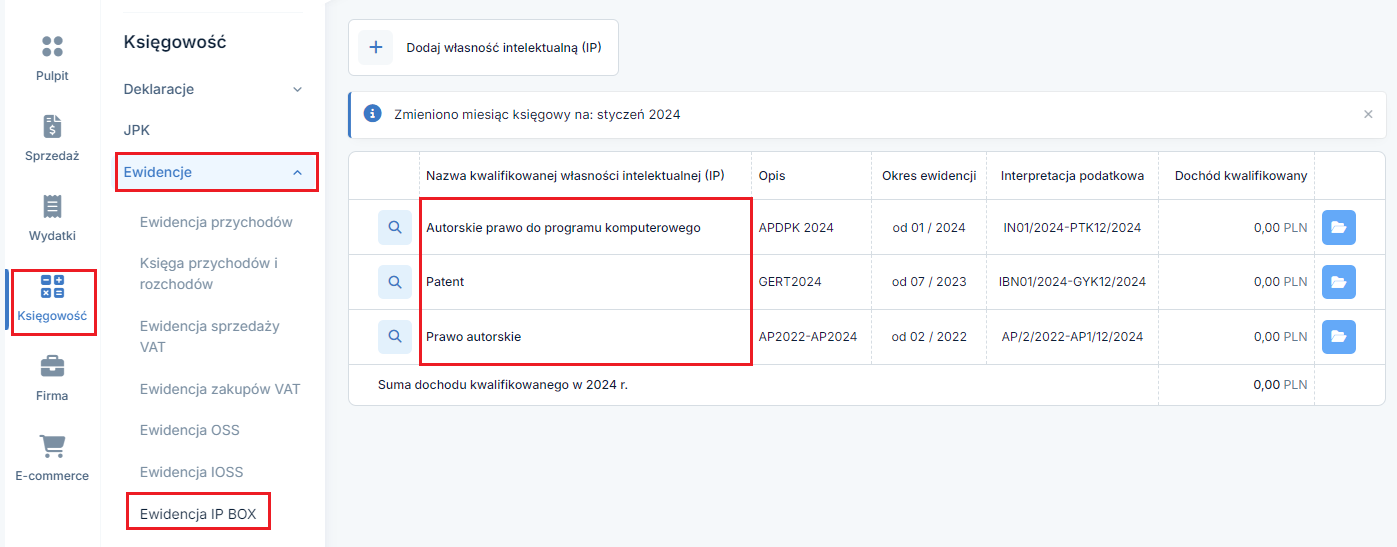

Ewidencja IP BOX dostępna jest w zakładce Księgowość ➡ Ewidencje ➡ Ewidencja IP BOX

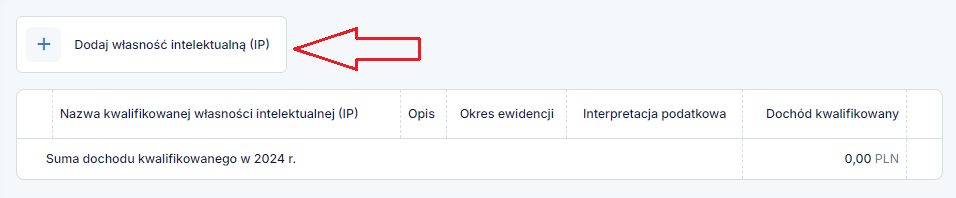

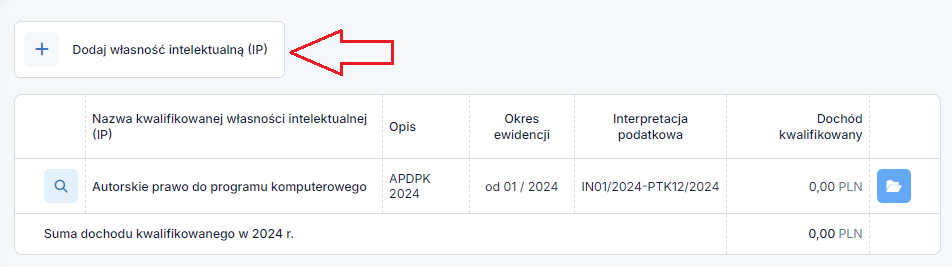

Ewidencję IP BOX będzie można prowadzić po dodaniu własności intelektualnej (ip).

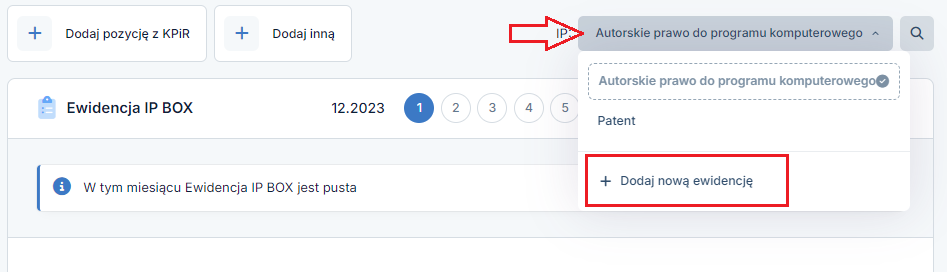

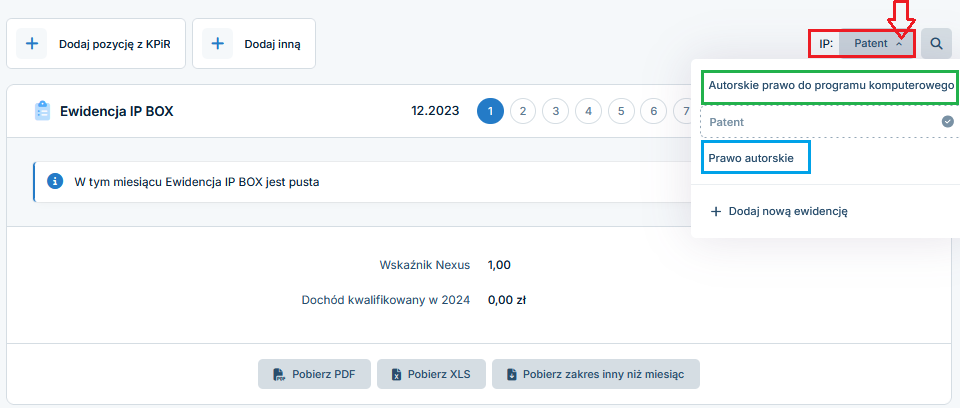

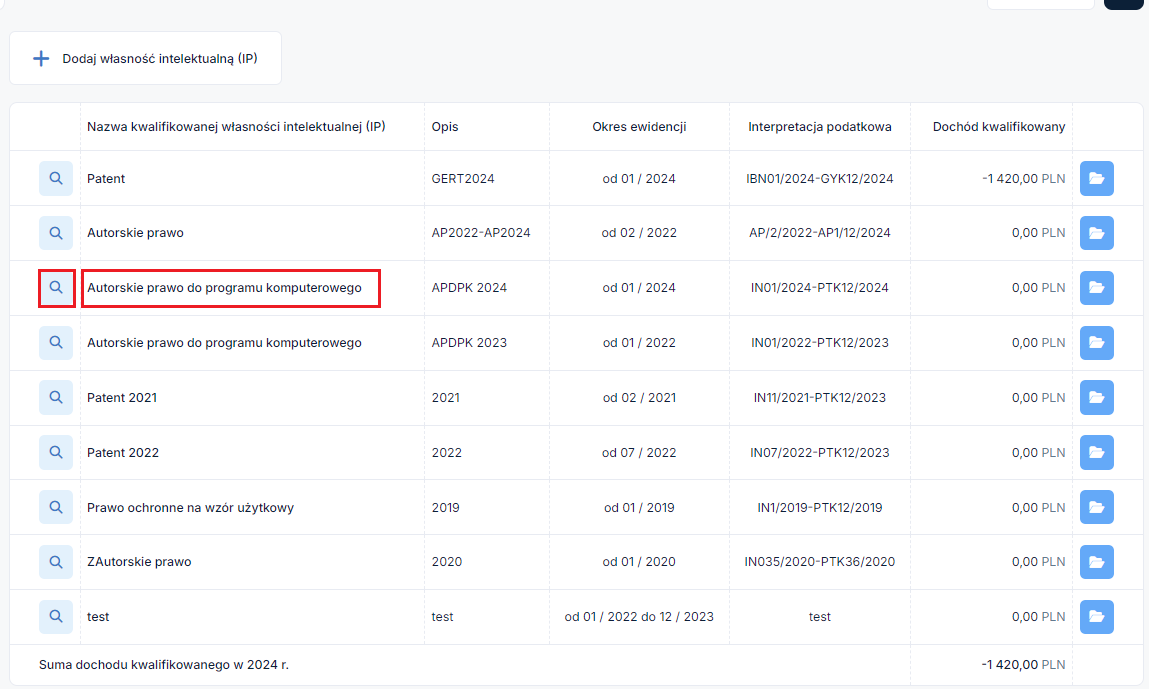

Dodawanie kolejnych praw własności intelektualnej

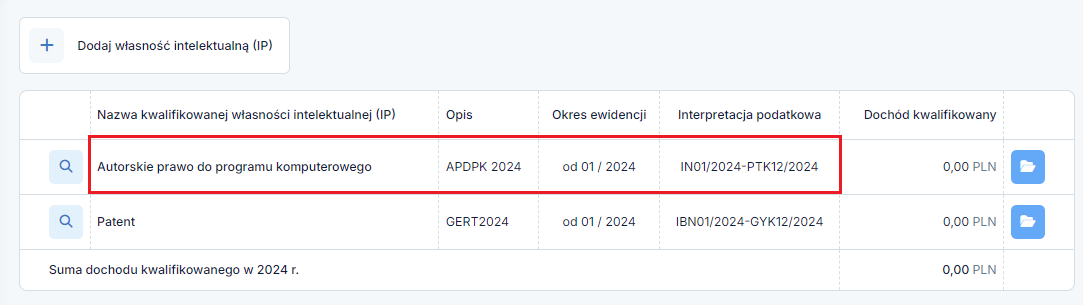

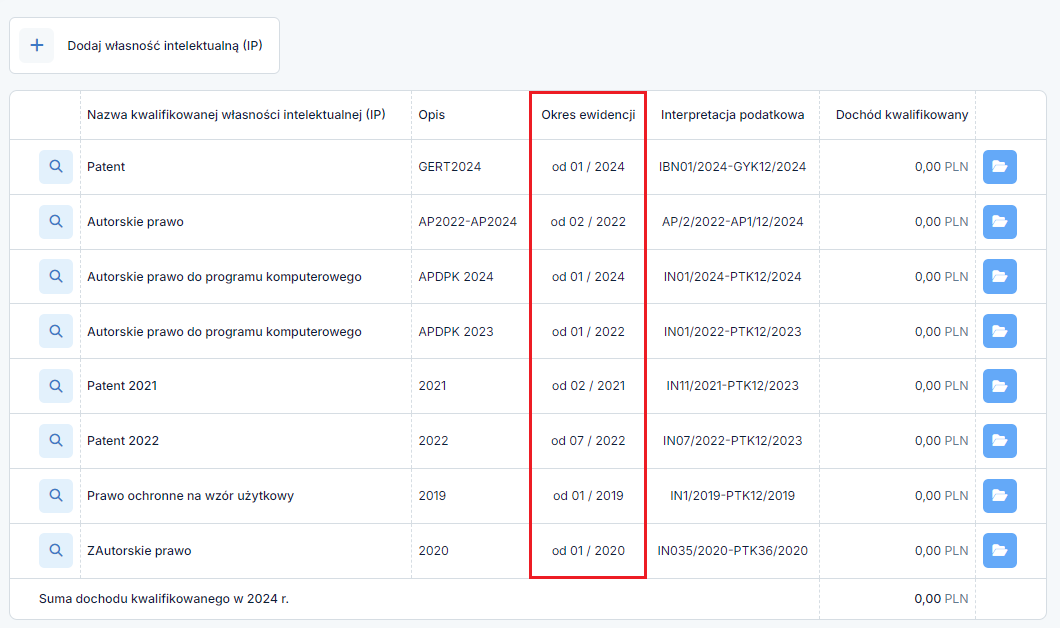

Z poziomu Ewidencji IP BOX użytkownik może dodać i rozliczać na koncie kilka praw własności intelektualnej (ip).

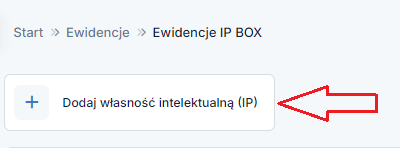

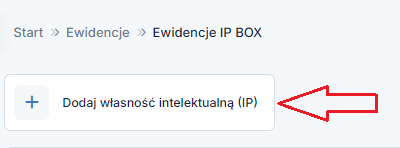

Dodanie kolejnego prawa własności intelektualnej (ip) dokonujemy wybierając:

- opcję + dodaj własność intelektualną (ip), lub

- opcję + dodaj nowa ewidencję z poziomu istniejących już własności intelektualnych (ip).

Opcja ta pozwala utworzyć użytkownikowi nawet kilka osobnych ewidencji IP BOX czyli własności intelektualnych (ip).

- Opcja +dodaj własność intelektualną (ip)

Opcja + dodaj własność intelektualną (ip) umożliwia użytkownikowi dodanie w serwisie kilku własności intelektualnych (ip) na podstawie których podatnik może skorzystać z 5% stawki PIT.

Serwis umożliwia wprowadzenie informacji dotyczących ewidencji IP BOX spoza serwisu za rok 2019, 2020, 2021, 2022, 2023, 2024 oraz bieżący rok 2025.

- Opcja + dodaj nową ewidencję

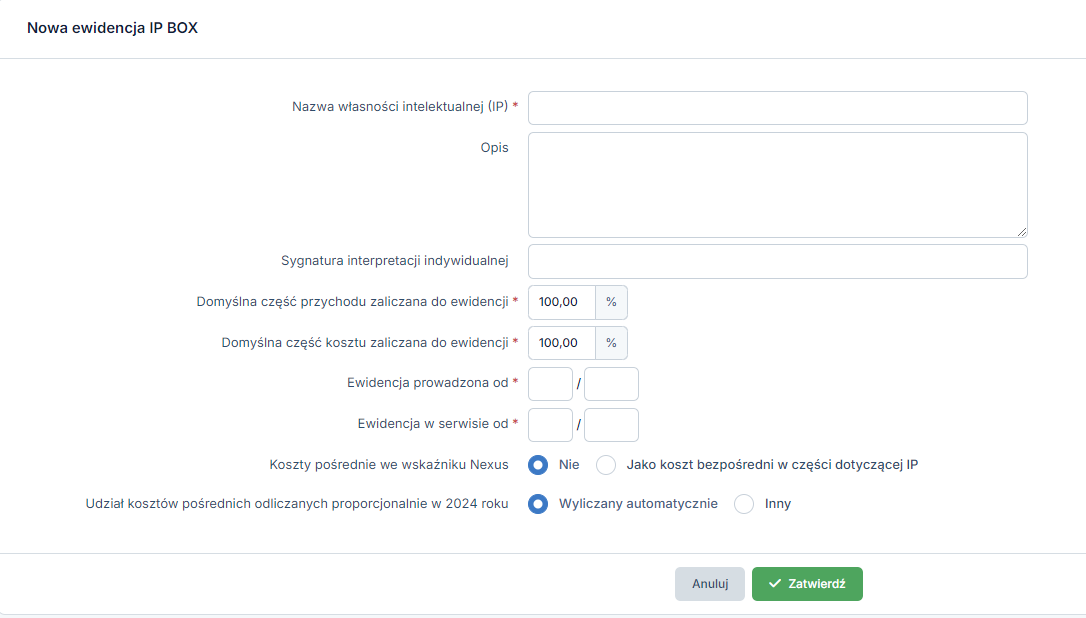

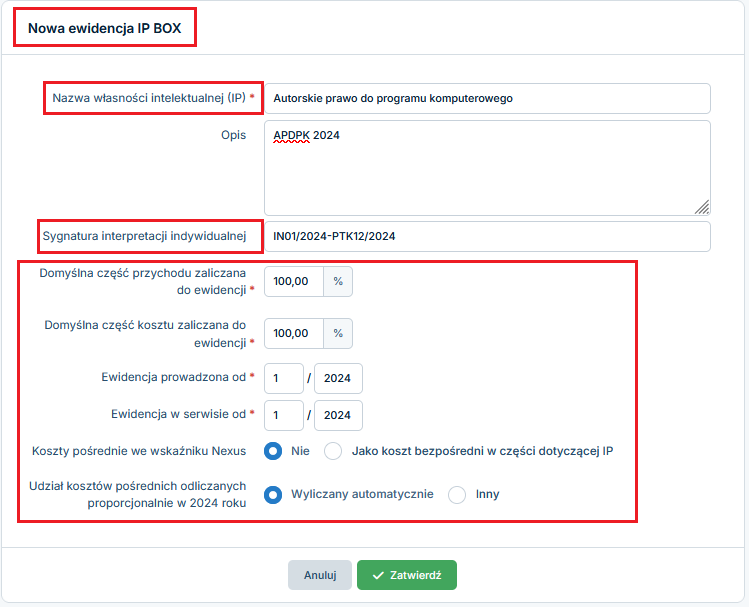

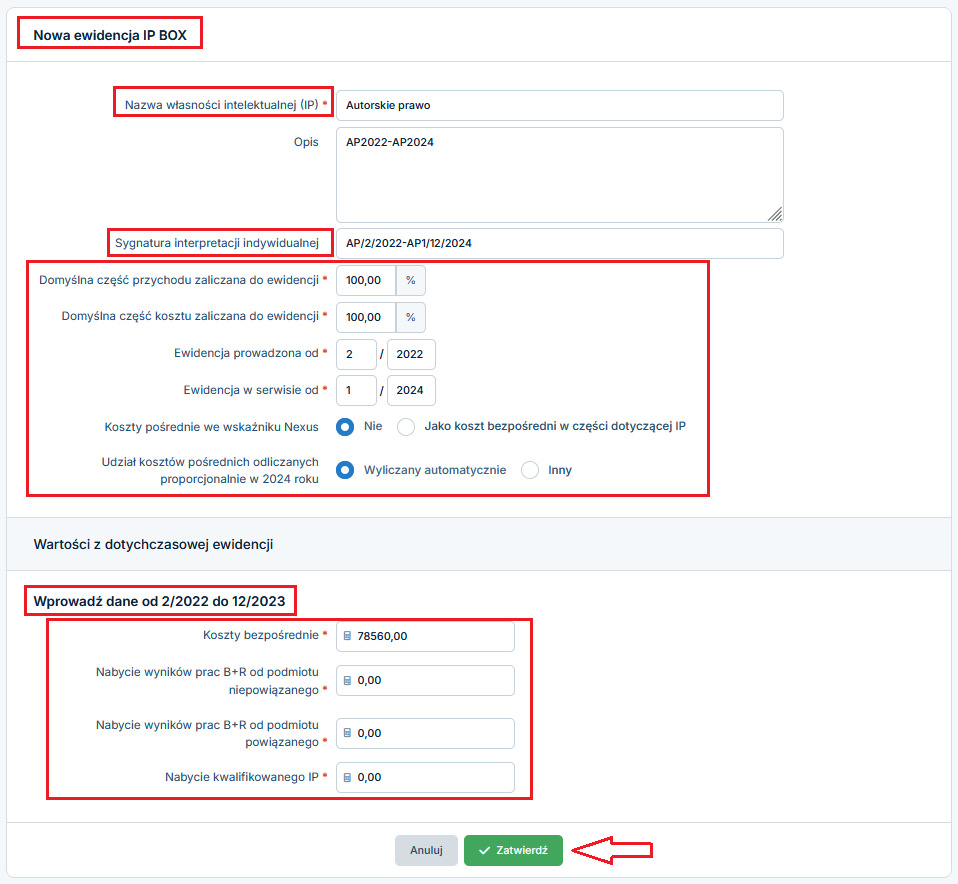

Użytkownik przy dodawaniu własności intelektualnej (ip) zobowiązany jest do wypełnienia formularza Nowa ewidencja IP BOX, w którym podaje informacje dotyczące prowadzonej ewidencji IP BOX.

Opcja + dodaj nową ewidencję IP BOX dostępna jest w dwóch miejscach:

- Wybierając + dodaj własność intelektualną (ip).

- Wybierając + dodaj nowa ewidencję z poziomu istniejących już własności intelektualnych (ip).

Opcja ta pozwala utworzyć użytkownikowi nawet kilka osobnych ewidencji IP BOX czyli własności intelektualnej (ip).

Nowa ewidencja pozwala na:

- 1.Wprowadzenie informacji dotyczących rozliczania własności intelektualnej (ip) za rok bieżący 2024.

W polu Nazwa własności intelektualnej (IP) – podajemy nazwę prawa własności intelektualnej, które mogą podlegać opodatkowaniu preferencyjną stawką 5%.

Zgodnie z art. 30ca Ustawy o PIT kwalifikowanymi prawami własności intelektualnej są:

- patent,

- prawo ochronne na wzór użytkowy,

- prawo z rejestracji wzoru przemysłowego,

- prawo z rejestracji topografii układu scalonego,

- dodatkowe prawo ochronne dla patentu na produkt leczniczy lub produkt ochrony roślin,

- prawo z rejestracji produktu leczniczego i produktu leczniczego weterynaryjnego dopuszczonych do obrotu,

- wyłączne prawo, o którym mowa w ustawie z dnia 26 czerwca 2003 r. o ochronie prawnej odmian roślin (Dz. U. z 2018 r. poz. 432),

- autorskie prawo do programu komputerowego.

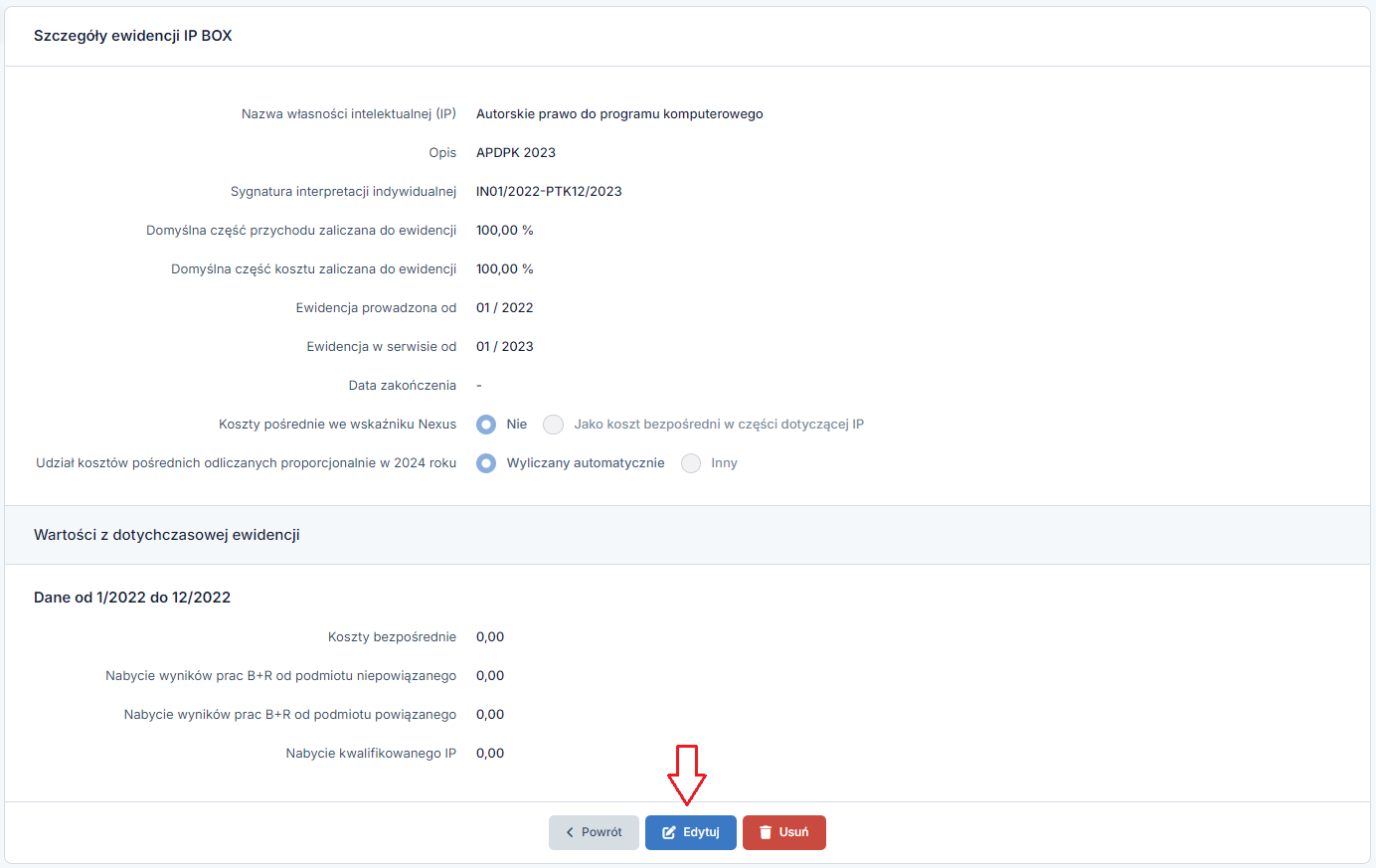

Pole Opis– (nie jest wymagane przez serwis). W tym polu możemy podać informacje dotyczące IP BOX np. rozliczanego roku czy innych ważnych dla użytkownika danych. Zamieszczone w tym polu dodatkowych informacji nie będzie miało wpływu na prowadzoną ewidencję oraz nie będzie widoczne na wydruku Ewidencji IP BOX.

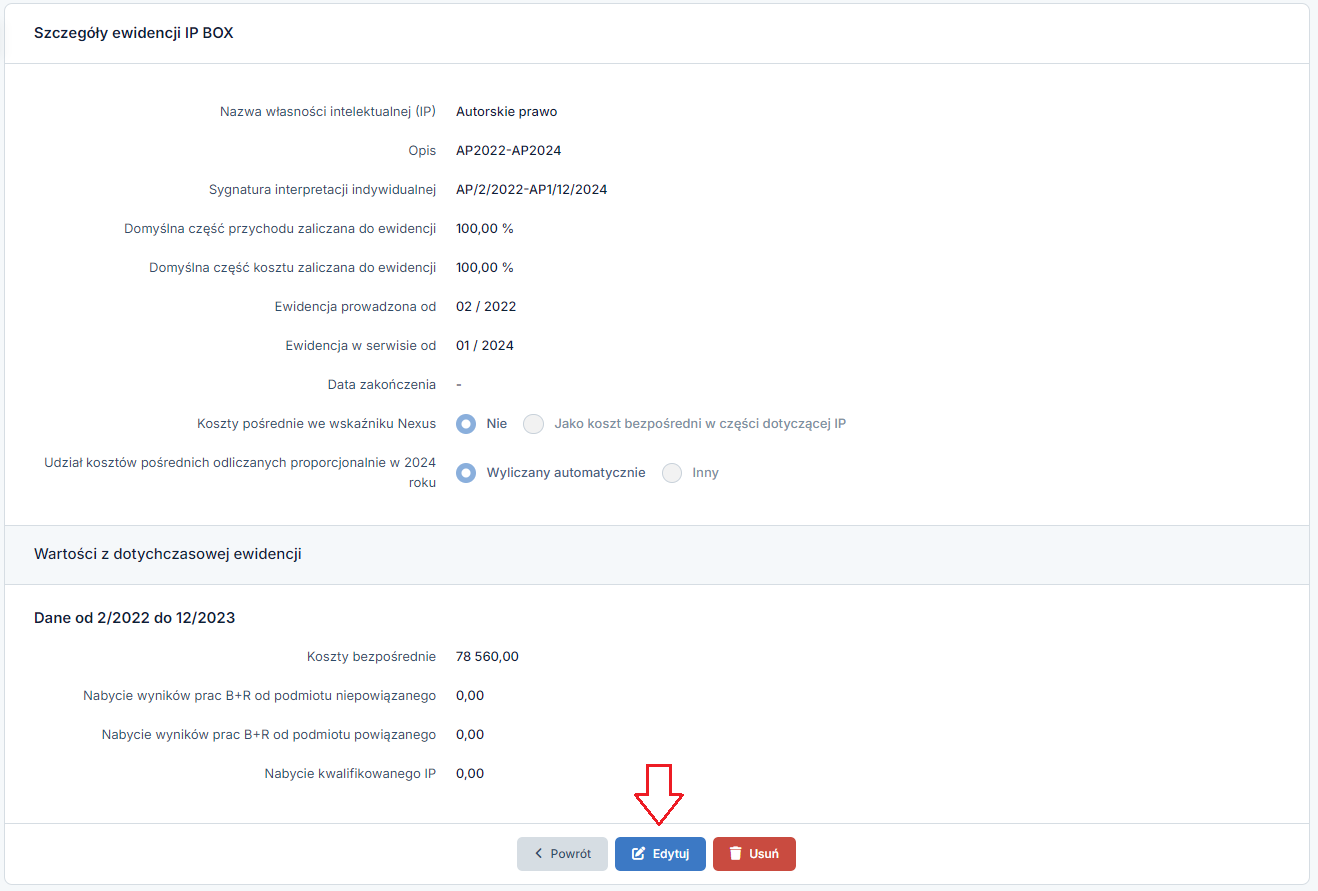

Sygnatura interpretacji indywidualnej – podajemy numer otrzymanej interpretacji podatkowej. W sytuacji gdy nie posiadamy numeru, to pole możemy pozostawić puste.

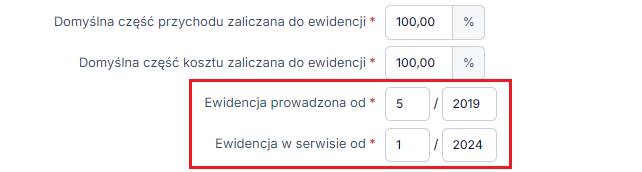

W polach Domyślna część przychodu zaliczana do ewidencji oraz Domyślna część kosztu zaliczana do ewidencji – serwis domyślnie podstawia wartość 100,00%.

W sytuacji gdy część zaliczanego przychodu i część zaliczanego kosztu jest inna niż 100%, to należy wartość procentową wprowadzić ręcznie na koncie.

Ewidencja prowadzona od – w tym miejscu podajemy od kiedy prowadzona jest ewidencja przez przedsiębiorcę:

- najwcześniejszy możliwy miesiąc to styczeń 2019.

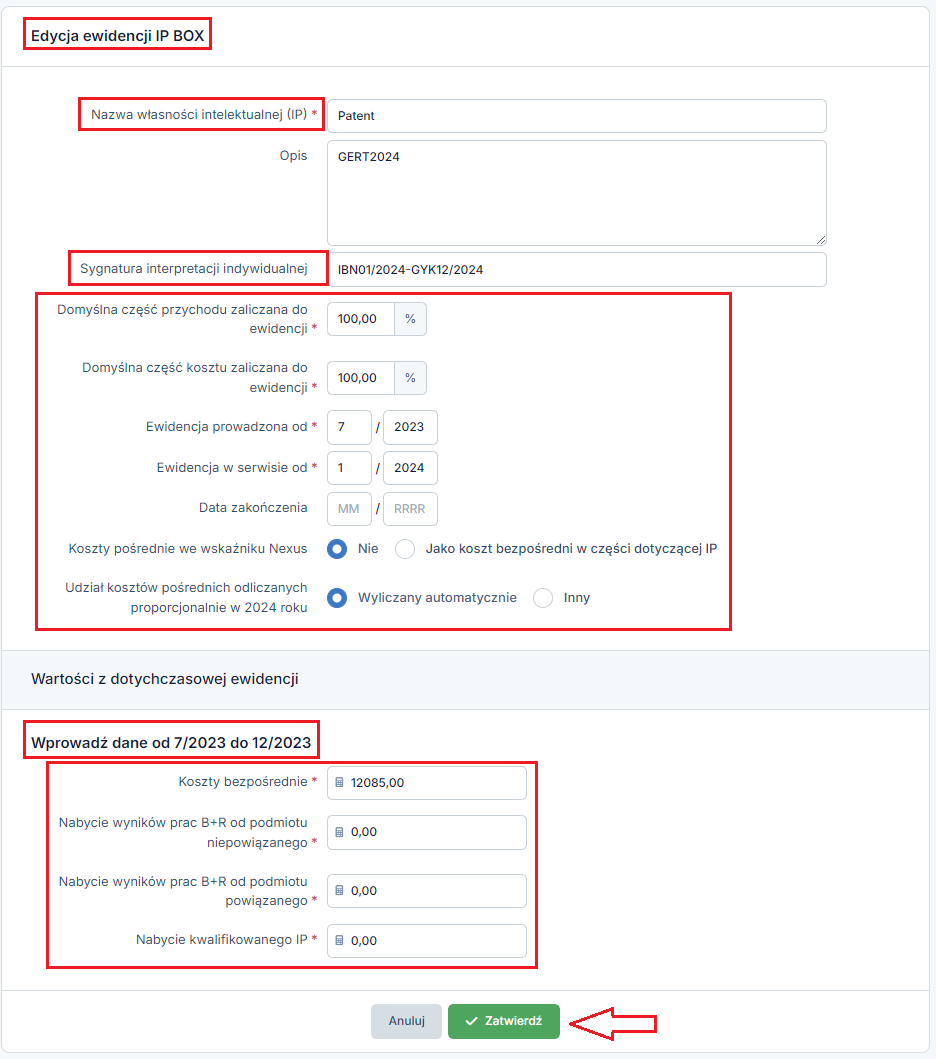

Jeśli wskazany miesiąc jest wcześniejszy niż pierwszy miesiąc księgowania w serwisie, to zostanie wyświetlone dodatkowe pole, w którym należy wprowadzić Wartości z dotychczasowej ewidencji za okres prowadzenia ewidencji IP BOX poza serwisem ifirma.pl.

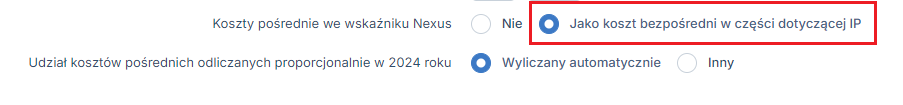

W polu Koszty pośrednie we wskaźniku Nexus serwis domyślnie zaznacza opcję NIE, w sytuacji gdy ma być rozliczany Jako koszt bezpośredni w części dotyczącej IP należy zaznaczyć checkbox przed tą opcją.

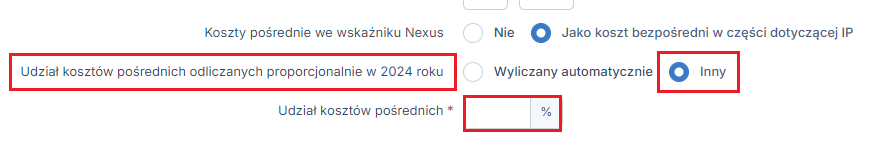

Pole Udział kosztów pośrednich odliczanych proporcjonalnie w 2024 roku zaznaczone jest z automatu Wyliczany automatycznie. W sytuacji gdy nie ma być wliczany automatycznie zaznaczamy checkbox Inny.

Po zaznaczeniu checkboxa Inny serwis wyświetli pole Udział kosztów pośrednich w którym można podać udział w % (procentach).

Przykład 1

Użytkownik założył konto w serwisie ifirma.pl w 1/2024 roku i za ten rok będzie prowadził rozliczenia IP BOX w serwisie.

Dodana własność intelektualna IP za okres 1/2024-12/2024 widoczna będzie w zakładce Księgowość ➡ Ewidencje ➡ Ewidencja IP BOX.

Przykład 2

Użytkownik założył konto w serwisie ifirma.pl w 1/2024 roku z zamiarem rozliczania IP BOX od 7/2023.

Przy zakładaniu konta przedsiębiorca podał:

- datę rozpoczęcia działalności 7/2023,

- datę pierwszego księgowania w serwisie ifirma.pl 1/2024.

Wartości z dotychczasowej ewidencji IP BOX prowadzonej poza poza serwisem:

Wprowadź dane od 07/2023 do 12/2023

W polu Koszty bezpośrednie podajemy wartość kosztów w zakresie od 7/2023 do 12/2023.

Uzupełniamy pozostałe pola dotyczące wartości:

- Nabycia wyników prac B+R od podmiotu niepowiązanego,

- Nabycia wyników B+R od podmiotu powiązanego, oraz

- Nabycia kwalifikowanego IP.

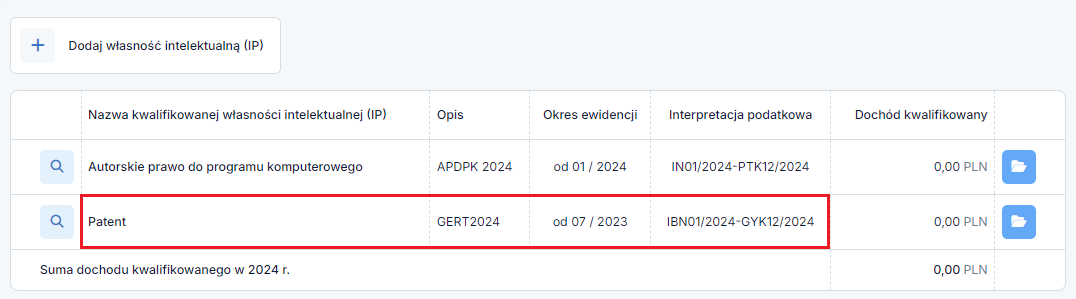

Dodana własność intelektualna IP za okres 7/2023-12/2023 widoczna będzie w zakładce Księgowość ➡ Ewidencje ➡ Ewidencja IP BOX.

- 2.Wprowadzenie informacji dotyczących rozliczania IP BOX za rok 2019, 2020, 2021, 2022 oraz za 2023 w sytuacji gdy ewidencja prowadzona była poza serwisem ifirma.pl.

Po wybraniu formularza Nowa Ewidencja IP BOX uzupełniamy dane:

Podajemy nazwę prawa własności intelektualnej które mogą podlegać opodatkowaniu preferencyjną stawką 5%.

Zgodnie z art. 30ca Ustawy PIT kwalifikowanymi prawami własności intelektualnej są:

- patent,

- prawo ochronne na wzór użytkowy,

- prawo z rejestracji wzoru przemysłowego,

- prawo z rejestracji topografii układu scalonego;

- dodatkowe prawo ochronne dla patentu na produkt leczniczy lub produkt ochrony roślin;

- prawo z rejestracji produktu leczniczego i produktu leczniczego weterynaryjnego dopuszczonych do obrotu;

- wyłączne prawo, o którym mowa w ustawie z dnia 26 czerwca 2003 r. o ochronie prawnej odmian roślin (Dz. U. z 2018 r. poz. 432);

- autorskie prawo do programu komputerowego.

Pole Opis– (nie jest wymagane przez serwis). W tym polu możemy podać informacje dotyczące IP BOX np. rozliczanego roku czy innych ważnych dla użytkownika danych. Zamieszczone w tym polu dodatkowe informacje nie będzie miało wpływu na prowadzoną ewidencję oraz nie będzie widoczne na wydruku Ewidencji IP BOX.

Sygnatura interpretacji indywidualnej – podajemy numer otrzymanej interpretacji podatkowej. W sytuacji gdy nie posiadamy numeru, to pole możemy pozostawić puste.

W polach Domyślna część przychodu zaliczana do ewidencji oraz Domyślna część kosztu zaliczana do ewidencji – serwis domyślnie podstawia wartość 100,00%.

W sytuacji gdy część zaliczanego przychodu i część zaliczanego kosztu jest inna niż 100%, to należy wartość procentową wprowadzić ręcznie na koncie.

Ewidencja prowadzona od– w tym miejscu podajemy od kiedy prowadzona jest ewidencja przez przedsiębiorcę:

- najwcześniejszy możliwy miesiąc to styczeń 2019.

Jeśli wskazany miesiąc jest wcześniejszy niż pierwszy miesiąc księgowania w serwisie, to zostanie wyświetlone dodatkowe pola w którym należy wprowadzić Wartości z dotychczasowej ewidencji za okres prowadzenia ewidencji IP BOX poza serwisem ifirma.pl.

Ewidencję IP BOX za lata 2019, 2020, 2021, 2022 i 2023 prowadzona poza serwisem użytkownik wprowadza wybierając opcję + dodaj nową ewidencję IP BOX uzupełniając dane w poniższy sposób:

- Ewidencja prowadzona od: 2/2022 (data odnosi się do daty prowadzenia ewidencji poza serwisem),

- Ewidenacja w serwsie od: 1/2024 (data rozpoczęcie prowadzenia ewidencji w serwisie ifirma.pl – jest to data wdrożenie możliwości rozliczania IP BOX w serwisie ifirma.pl).

Po wybraniu ww zakresu dat, które nie mają wpływu na bieżący okres rozliczeniowy IP BOX czyli na roku 2023, serwis umożliwi wprowadzenie informacji o wartości z dotychczasowych ewidencji prowadzonych poza serwisem za okres od 2/2022 do 12/2023.

Konfiguracja Ewidencji IP BOX w sytuacji kiedy posiadane jest więcej niż jedno prawo własności intelektualnej

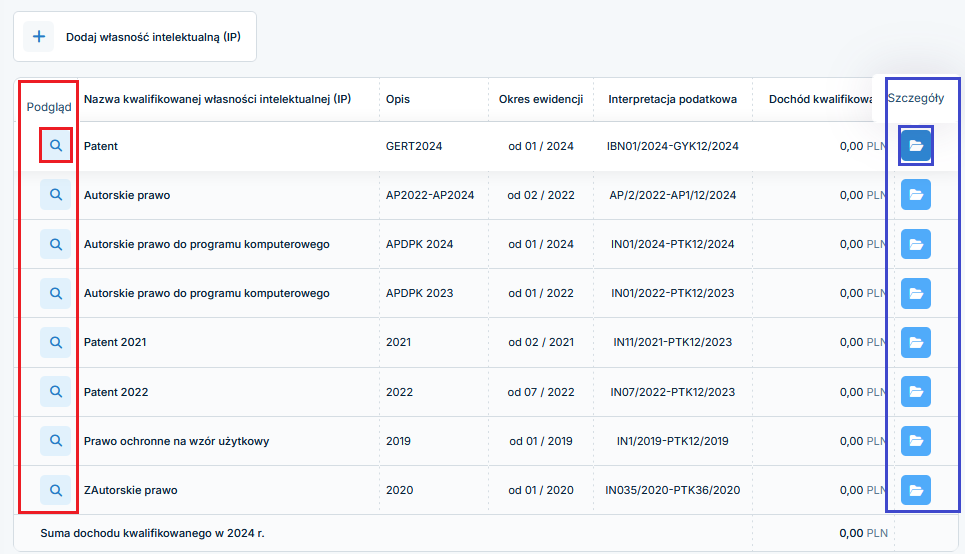

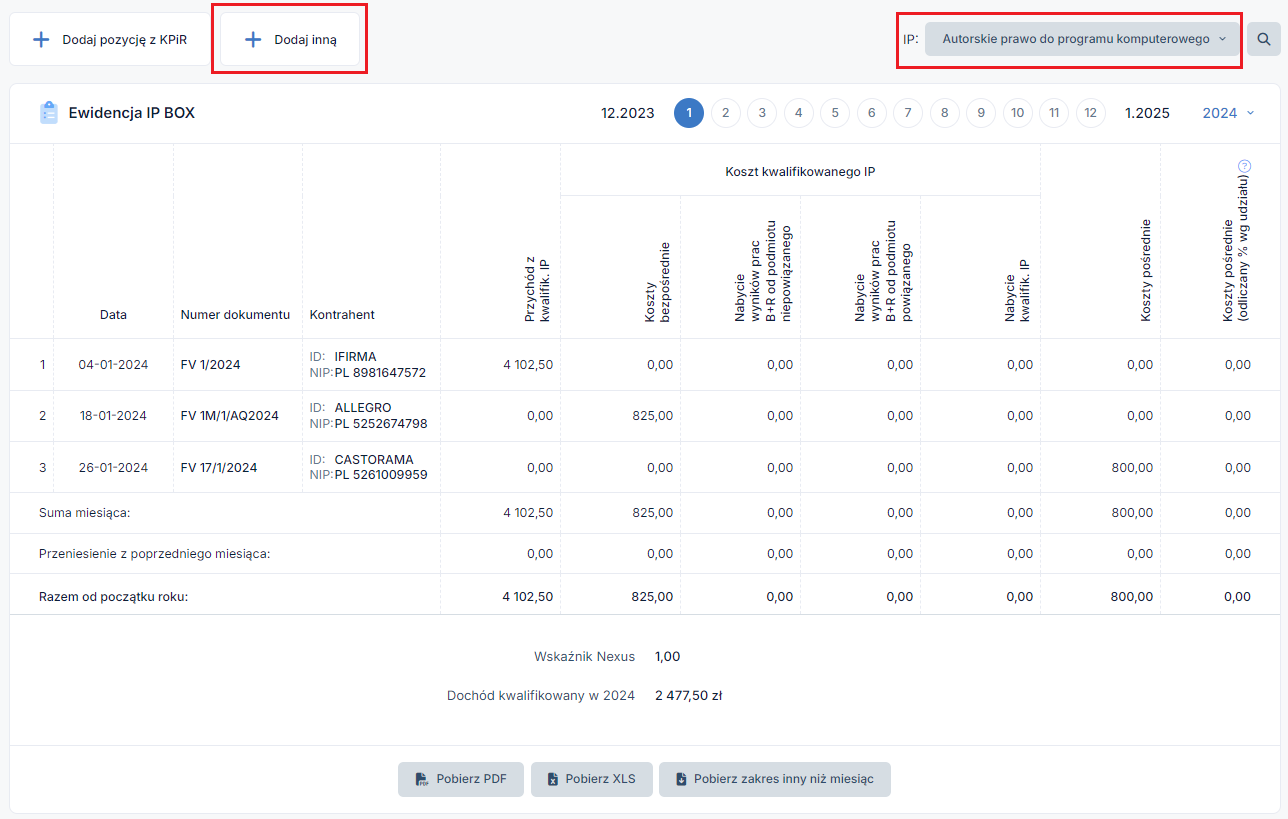

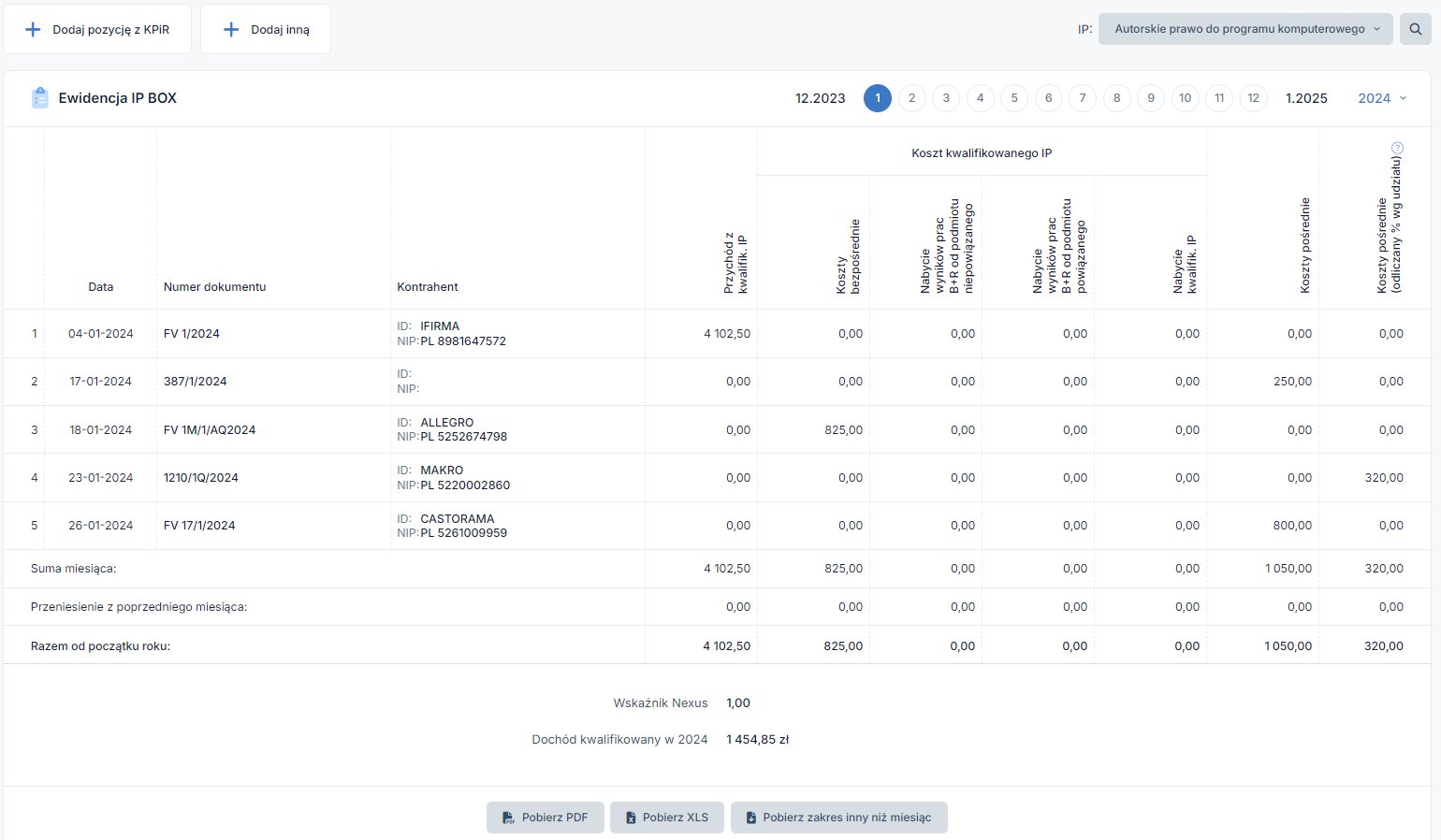

W zakładce Księgowość ➡ Ewidencja ➡ Ewidencja IP BOX Użytkownik widzi wszystkie dodane przez siebie prawa własności intelektualnej oraz dane/informacje z nimi związane.

Użytkownik po dodaniu kolejnego prawa własności intelektualnej (ip), będzie widział na liście Ewidencji IP BOX wszystkie dodane prawa własności np. za rok 2019, 2020, 2021, 2022, 2023 oraz bieżace za 2024.

Do zarządzania kilkoma prawami własności intelektualnej (ip) użytkownikowi zostały udostępnione dodatkowe opcje pozwalające na szybkie poruszanie się pomiędzy ewidencjami IP BOX:

- Podgląd

- Szczegóły

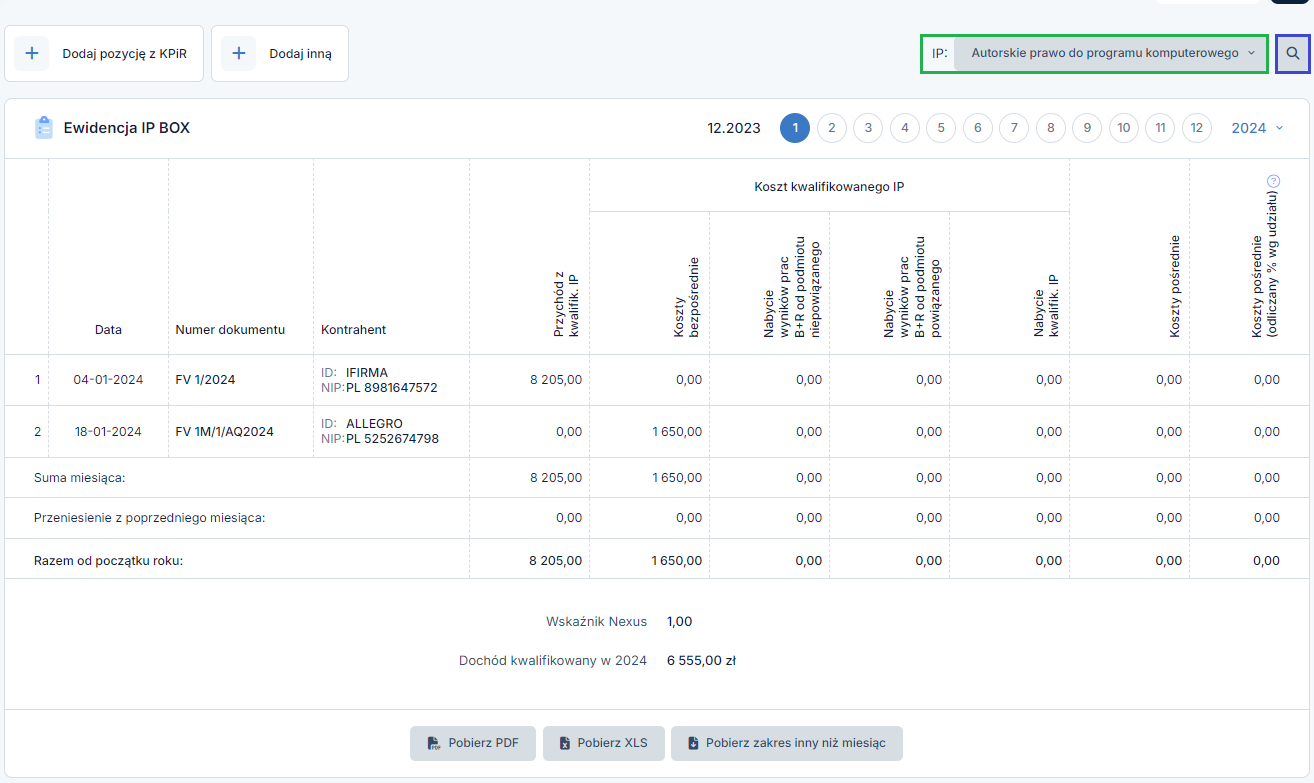

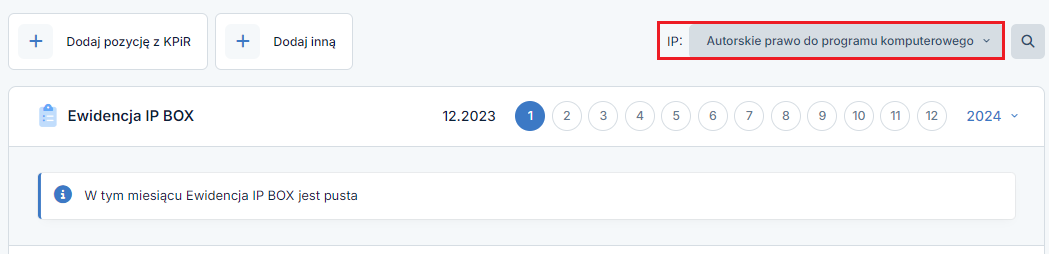

Opcja Podgląd przy danej własności intelektualnej (ip) umożliwia bezpośrednie przejście do prowadzonej ewidencji IP BOX gdzie widoczne są przychody i koszty dotyczące IP BOX.

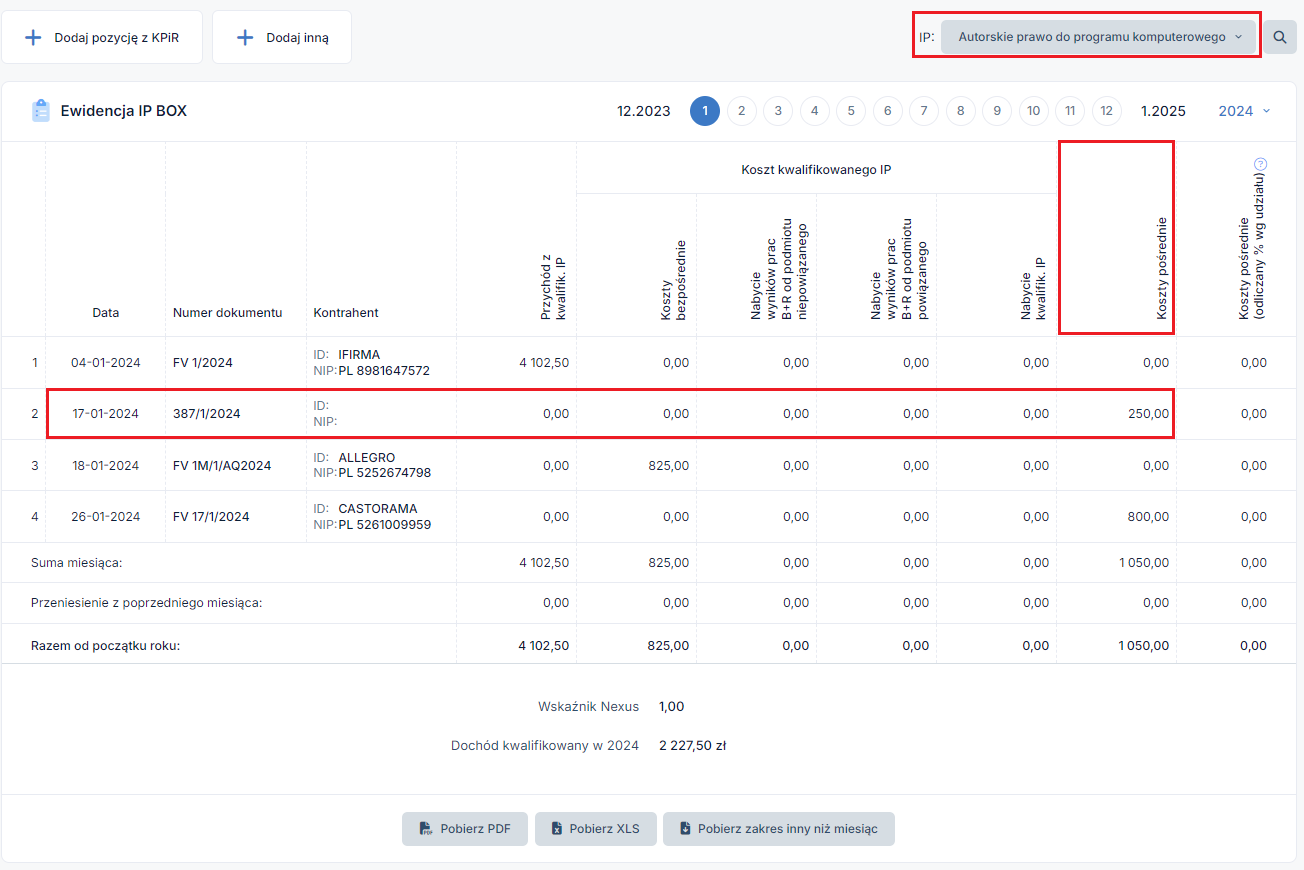

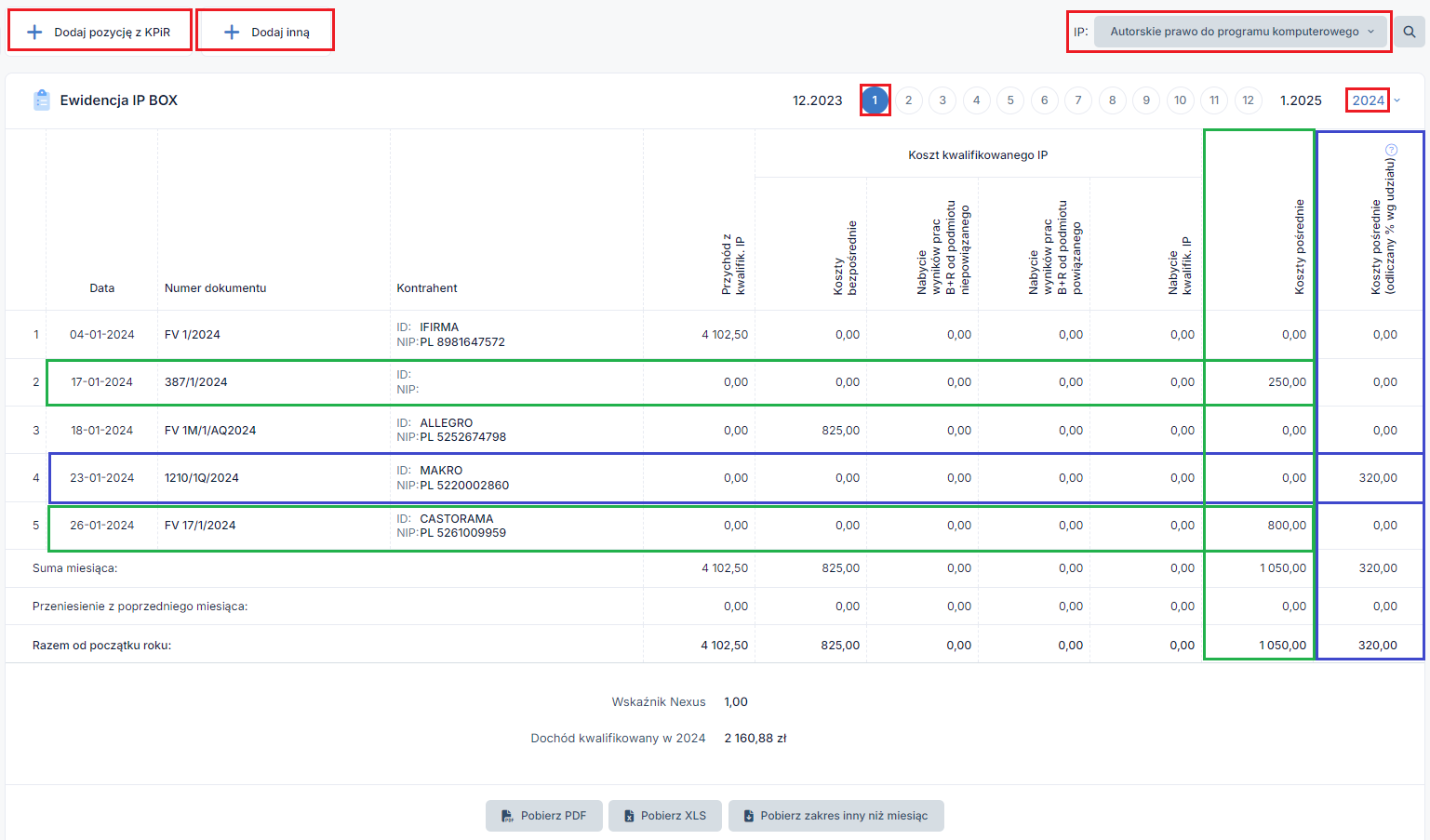

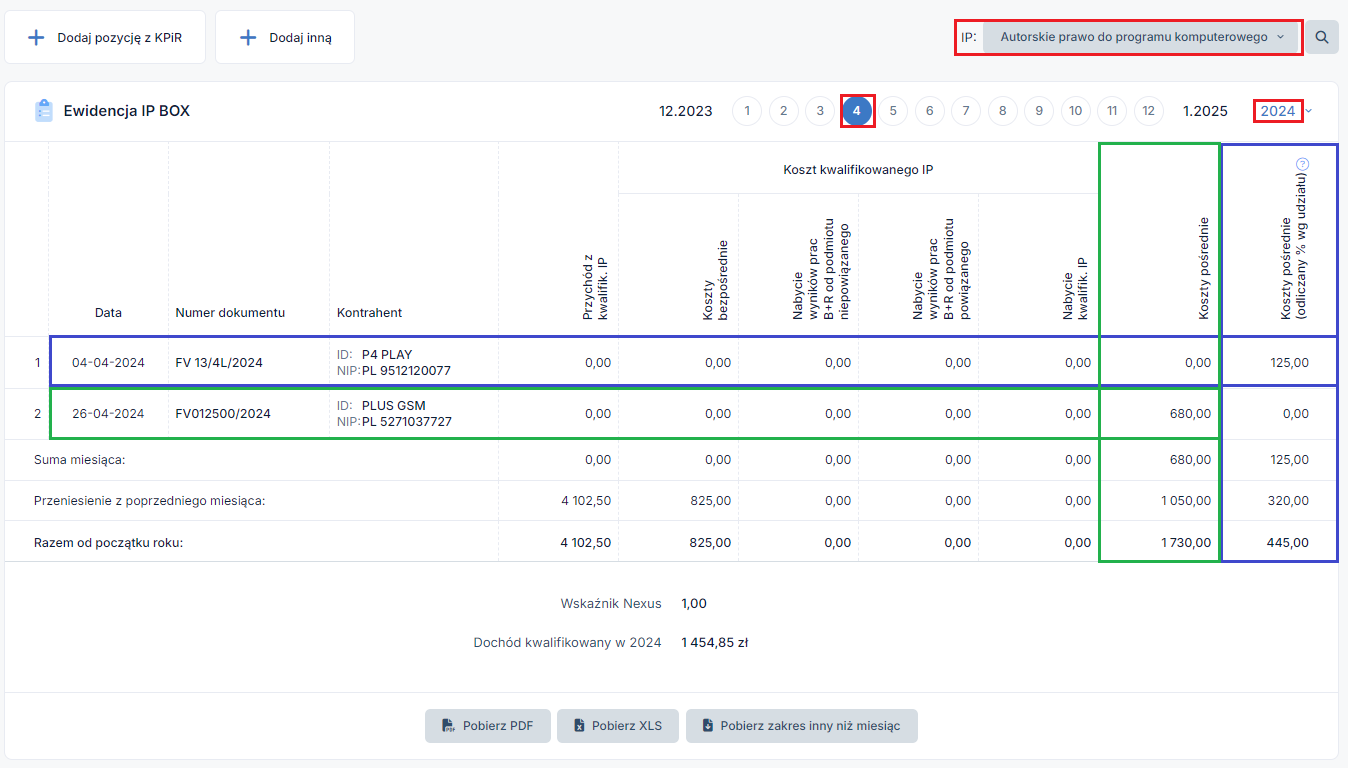

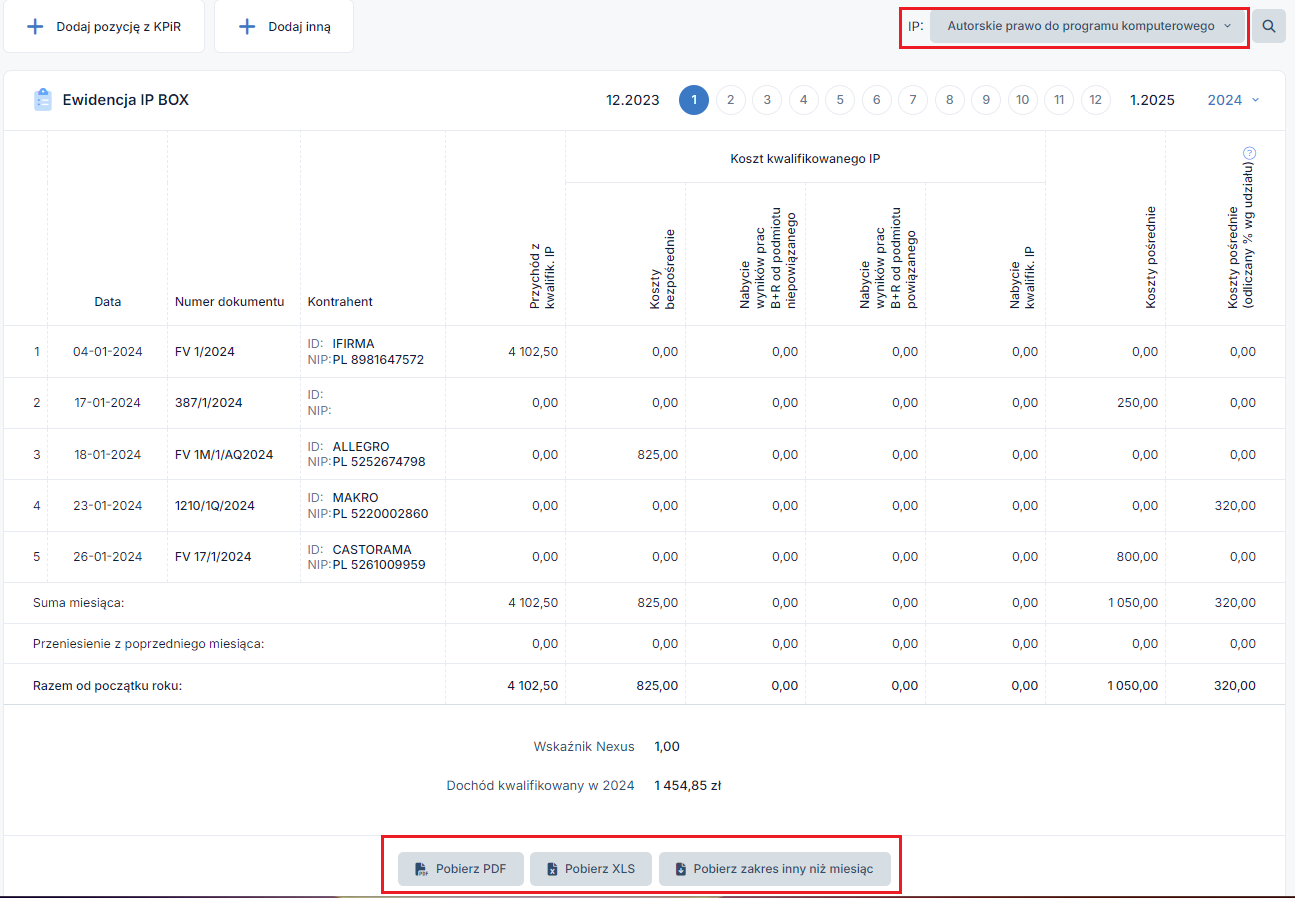

Na wyświetlonej ewidencji IP BOX po prawej stronie widoczna będzie wybrana własność intelektualna (ip) tj. “Autorskie prawo” a obok widoczna jest ikona lupy, która pozwala edytować prawo własności intelektualnej (ip) w razie popełnienia błędu.

Dodatkowo przy kilku ewidencjach IP BOX do praw własności indywidualnej (ip), użytkownik może przemieszczać się między nimi po kliknięciu w prawym górnym rogu na nazwę IP wybranego prawa własności (ip) i następnie na odpowiednie IP wyświetlonej listy – Autorskie prawo do programu komputerowego.

Wybrane z listy prawo własności intelektualnej (ip) widoczne będzie w ewidencji IP BOX.

Opcja Szczegóły ewidencji IP BOX pozwala edytować własność intelektualna (ip) w razie kiedy potrzebujemy dokonać zmiany danych w konkretnej własności intelektualnej (ip).

Dodawanie pozycji Ewidencji IP BOX

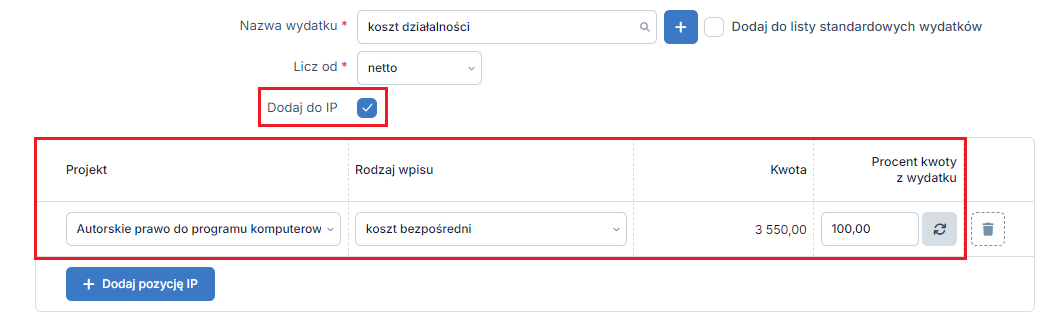

- Przy księgowaniu wydatku.

- Projekt,

- Rodzaj wpisu,

- Kwota,

- Procent kwoty z wydatku.

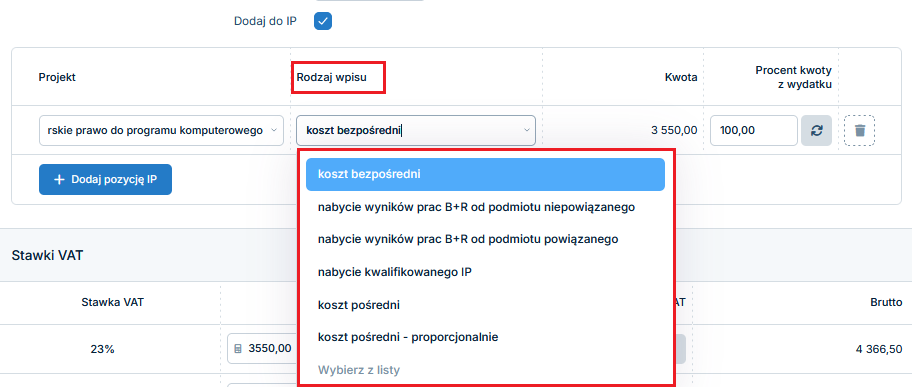

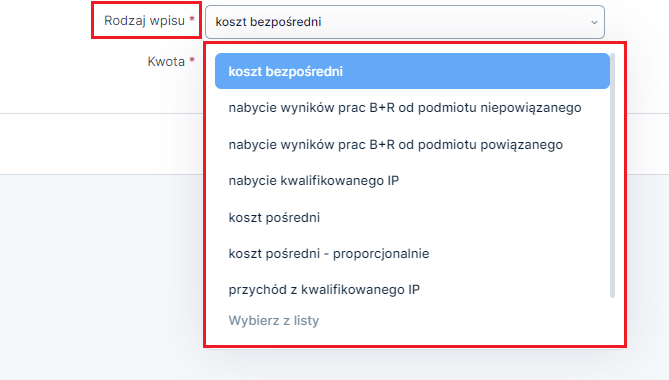

- koszt bezpośredni,

- nabycie wyników prac B+R od podmiotu niepowiązanego,

- nabycie wyników prac B+R od podmiotu powiązanego,

- nabycie kwalifikowanego IP,

- koszt pośredni,

- koszt pośredni – proporcjonalnie.

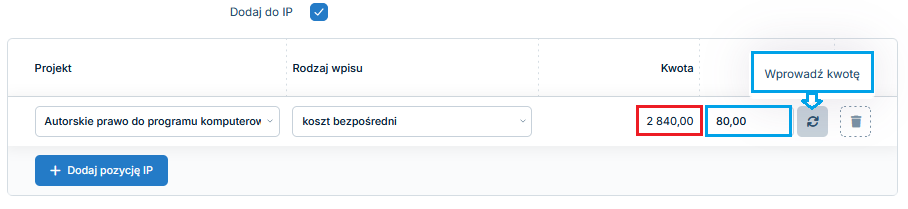

- Wprowadź kwotę gdzie podajemy kwotę w % czyli 80,00 % wtedy serwis wyliczy możliwą kwotę i poda 2 840,00 zł w polu Kwota.

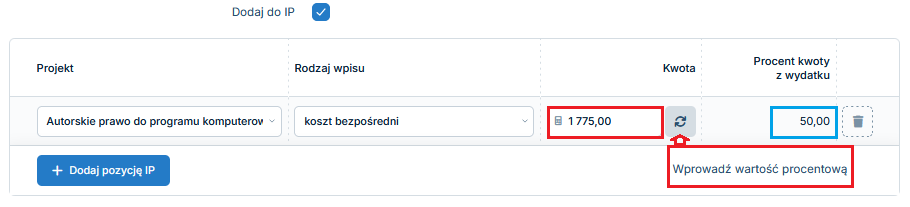

- Wprowadź wartość procentową gdzie podajemy konkretną kwotę czyli 1 775,00 zł serwis wyliczyć procent kwoty i poda 50% w polu Procent kwoty w kpir.

- Wysokość odliczenia,

- Kwota,

- Opis.

- 0,0%,

- 100 % – przedsiębiorcy niebędący CBR (centrum badawczo rozwojowe),

- 150% – przedsiębiorcy posiadający status CBR. Jedynie koszty kwalifikowane z tytułu uzyskania i utrzymania patentu będzie można odliczyć w wysokości 100%.

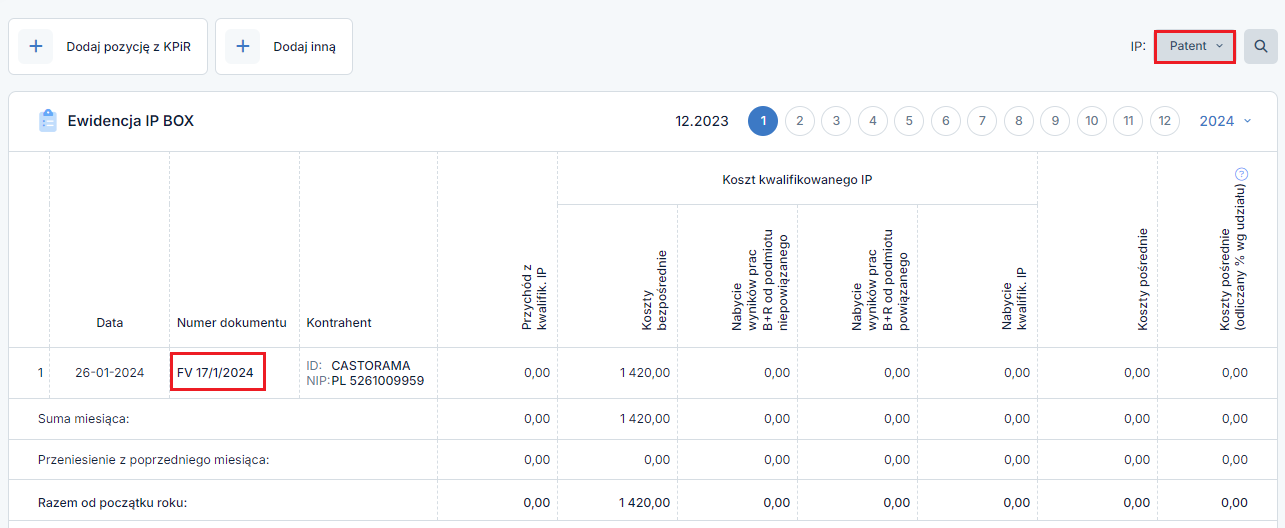

- Patent,

- Autorskie prawo do programu komputerowego,

- wybieramy odpowiednią Nazwy kwalifikowanej własności intelektualnej (IP),

- wchodzimy na Numer dokumentu (numer faktury).

- Bezpośrednio w ewidencji IP BOX

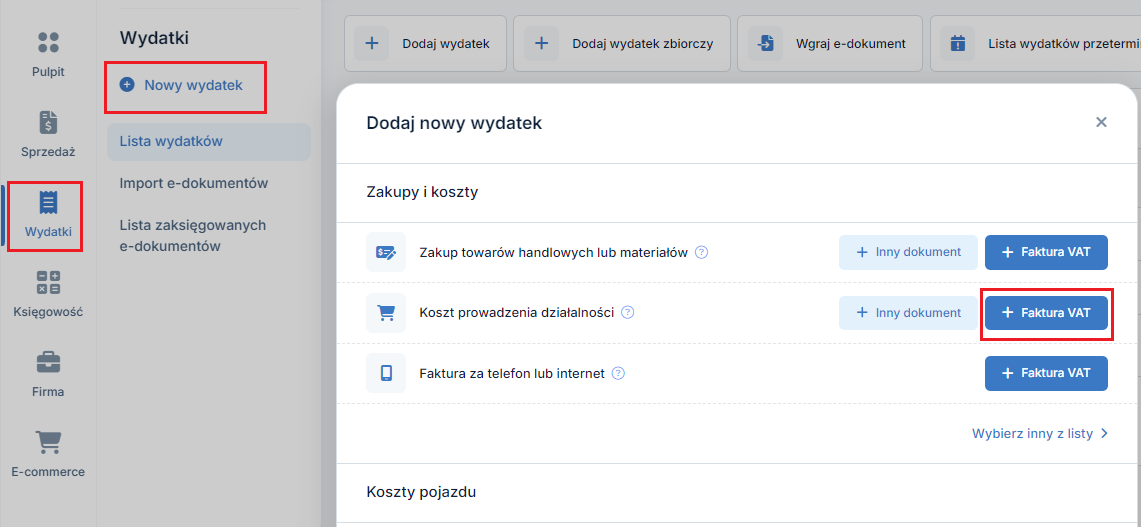

Koszty które są związane z ulgą IP BOX i mają być wykazane w prowadzonej ewidencji IP BOX dodamy z poziomu zakładki Wydatki ➡ Lista wydatków ➡ + Dodaj nowy wydatek ➡ np. Koszt prowadzenia działalności ➡ Faktura VAT.

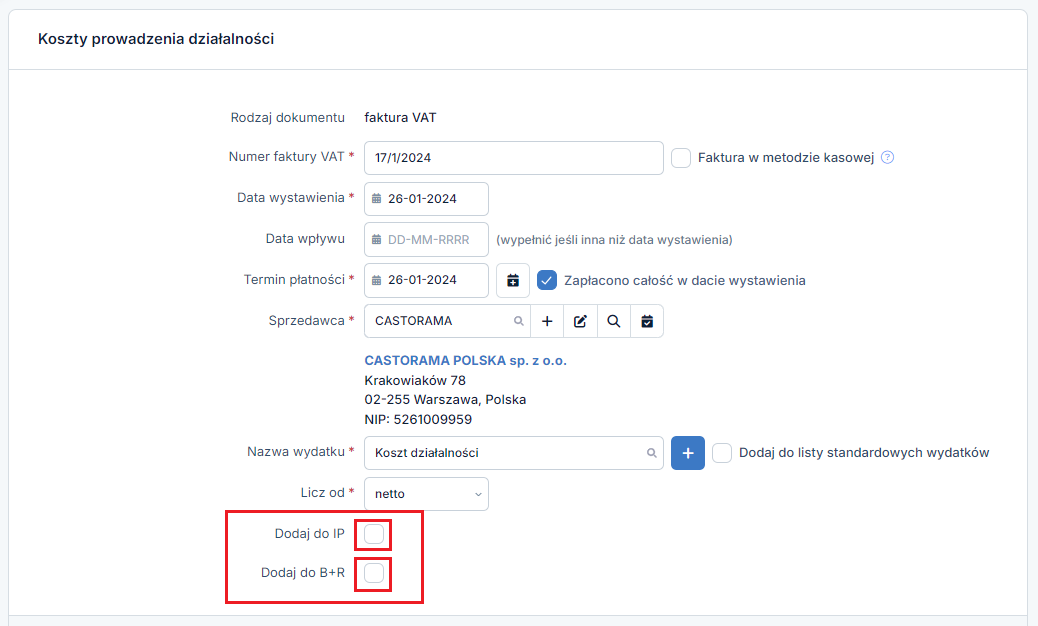

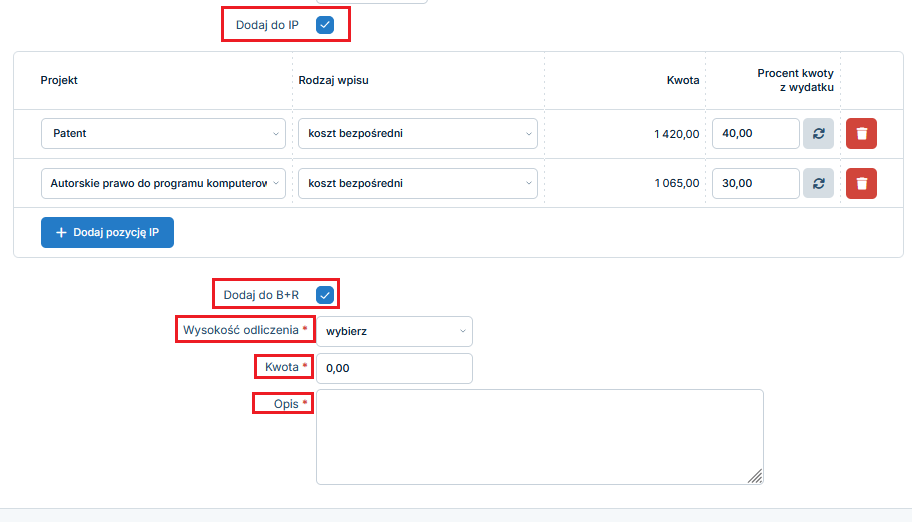

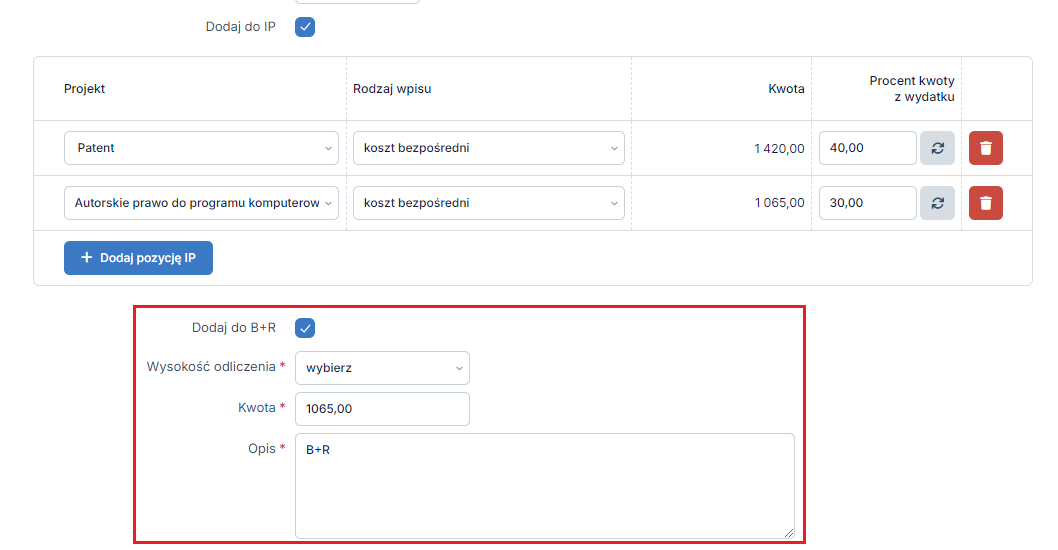

Po wybraniu odpowiedniego rodzaju wydatku wprowadzamy informacje dotyczące kosztu i zaznaczamy na formularzu opcję “Dodaj do IP” lub “Dodaj do B+R”.

Zaznaczając opcję “Dodaj do IP” serwis wyświetli tabelę gdzie będzie można wybrać:

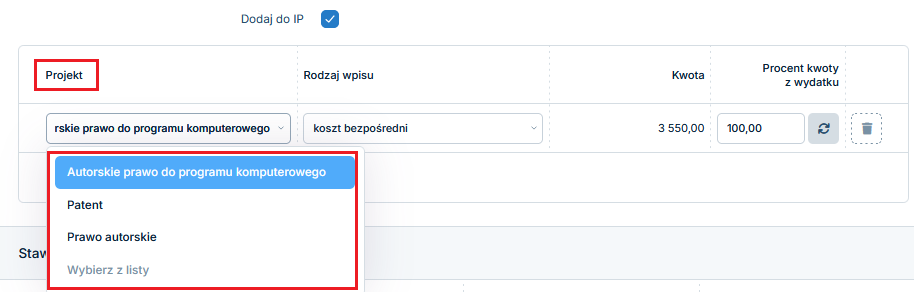

W polu Projekt wybieramy z listy nazwę projektu czyli Nazwa kwalifikowanej własności intelektualnej (IP).

W polu Rodzaj wpisu widoczne są opcje do wyboru:

Pole Procent kwoty z wydatku serwis z automatu wyświetla 100%.

Jeżeli podatnik ma prawo do zaksięgowania kosztu tylko w 20%, 50% czy 80%, to użytkownik ma dwa sposoby na wprowadzenie informacji o kwocie klikając na opcję:

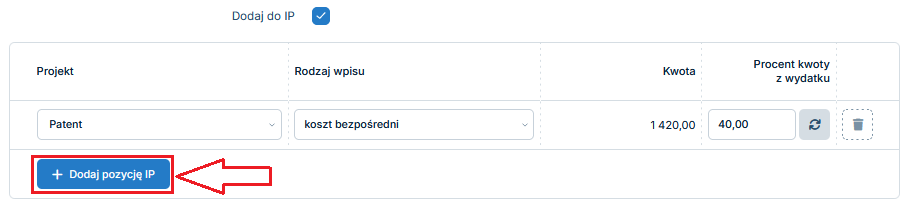

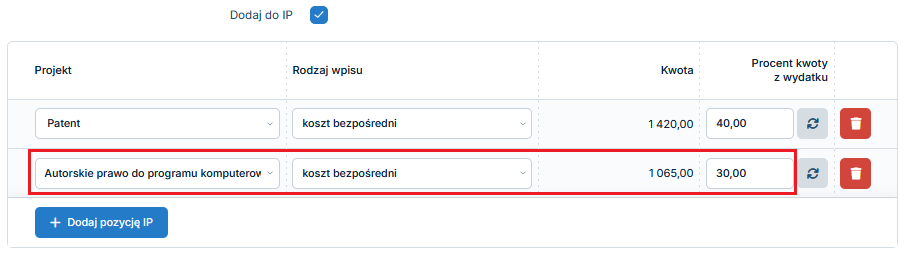

Jeżeli w danym roku przedsiębiorca rozlicza w ramach ulgi IP BOX więcej projektów a księgowane wydatki są kwotowo/procentowo ze sobą powiązane wtedy na formularzu wybiera opcję + Dodaj pozycję IP.

Wybiera z listy Projekt, Rodzaj wpisu oraz Kwotę jaką ma prawo do odliczenia z księgowanego wydatku.

W sytuacji gdy część wydatku będzie dotyczyła IP BOX i B+R (Kosztów Badawczo – Rozwojowych) wtedy na formularzu zaznaczamy opcję Dodaj do B+R i uzupełniamy pola:

W polu Wysokość odliczenia można wybrać z listy:

W polu Kwota podajemy kwotę która dotyczy B+R.

W polu Opis podajemy własne informacje dotyczące kosztu B+R.

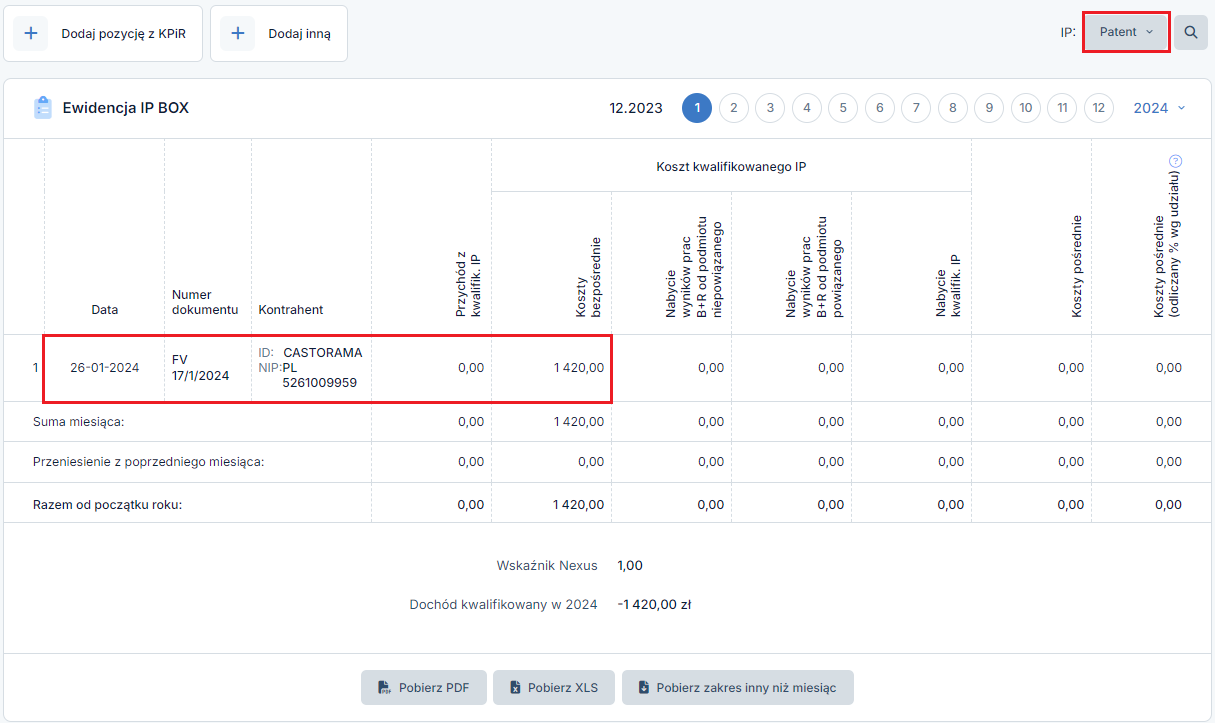

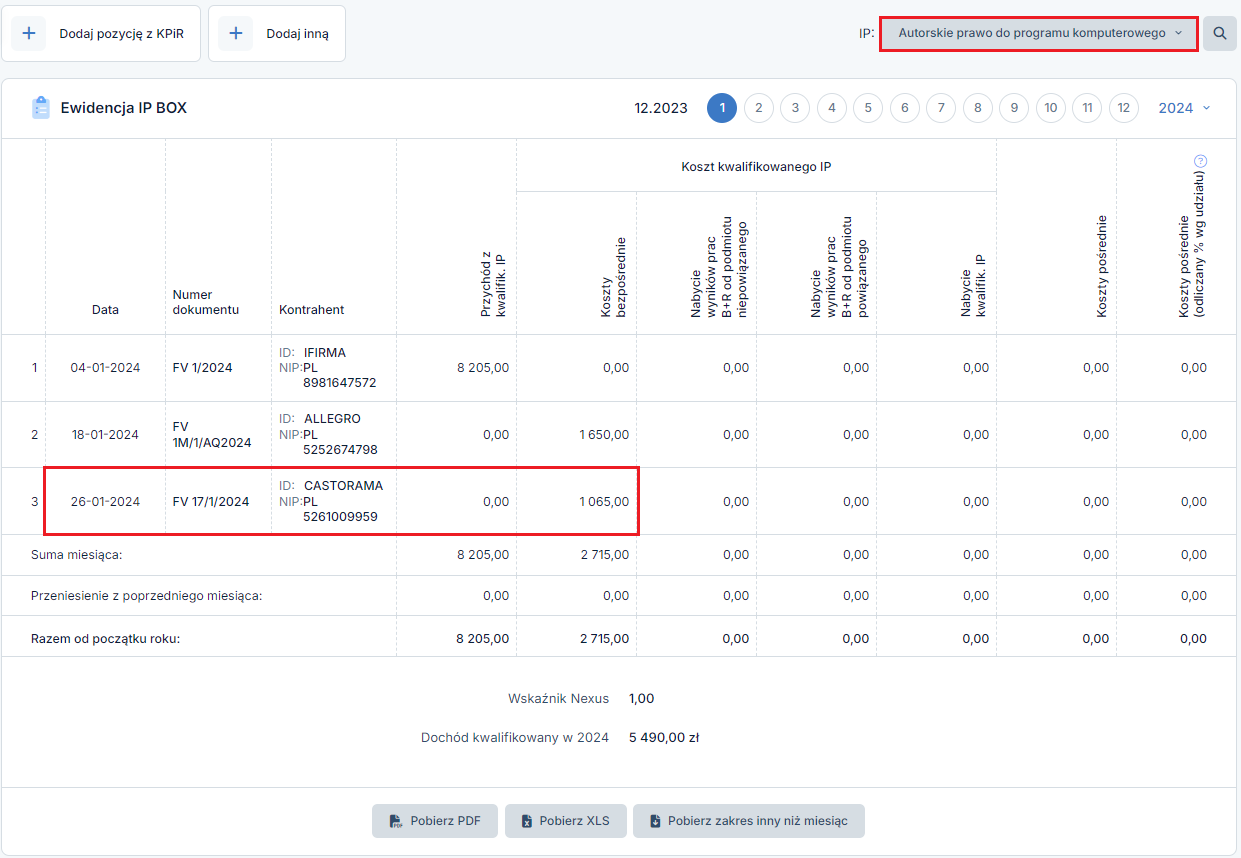

Po zatwierdzeniu wydatku kwota kosztu dotyczącego IP BOX będzie widoczna w zakładce Księgowość ➡ Ewidencja ➡ Ewidencji IP BOX w powiązanym Projekcie:

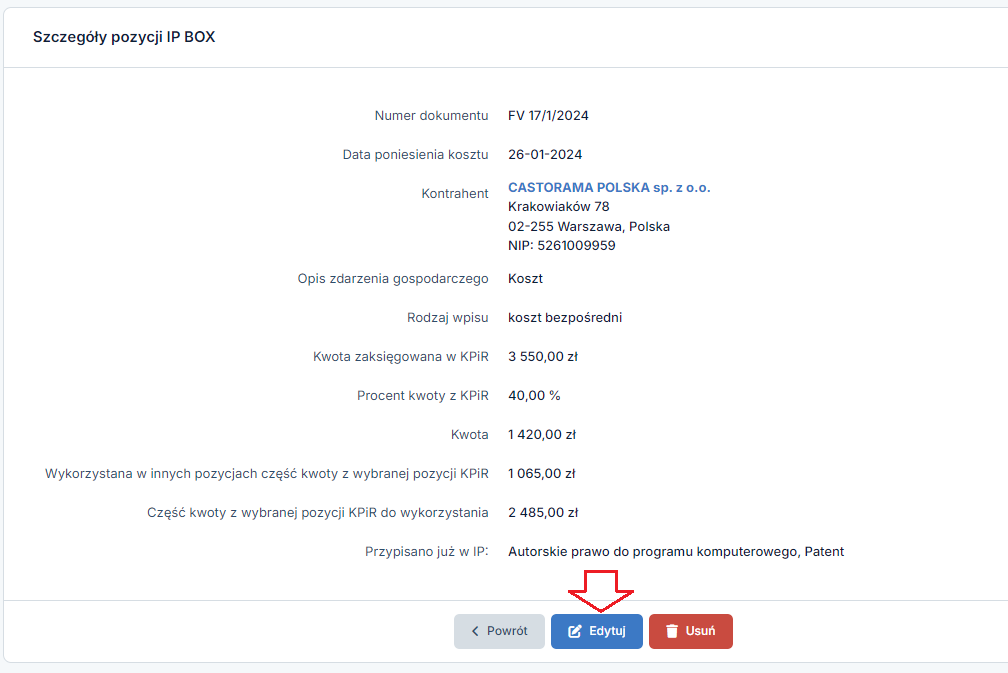

Jeśli przy wprowadzaniu kosztu dotyczącego IP BOX został błędnie wybrany Rodzaj wpisu lub Procent kwoty z KPIR, to po przejściu do zakładki Księgowość ➡ Ewidencja ➡ Ewidencji IP BOX:

Serwis wyświetli formularz Szczegóły pozycji IP BOX z opcją Edytuj, która pozwoli na ponowny wybór Rodzaju wpisu lub Procent kwoty z KPIR.

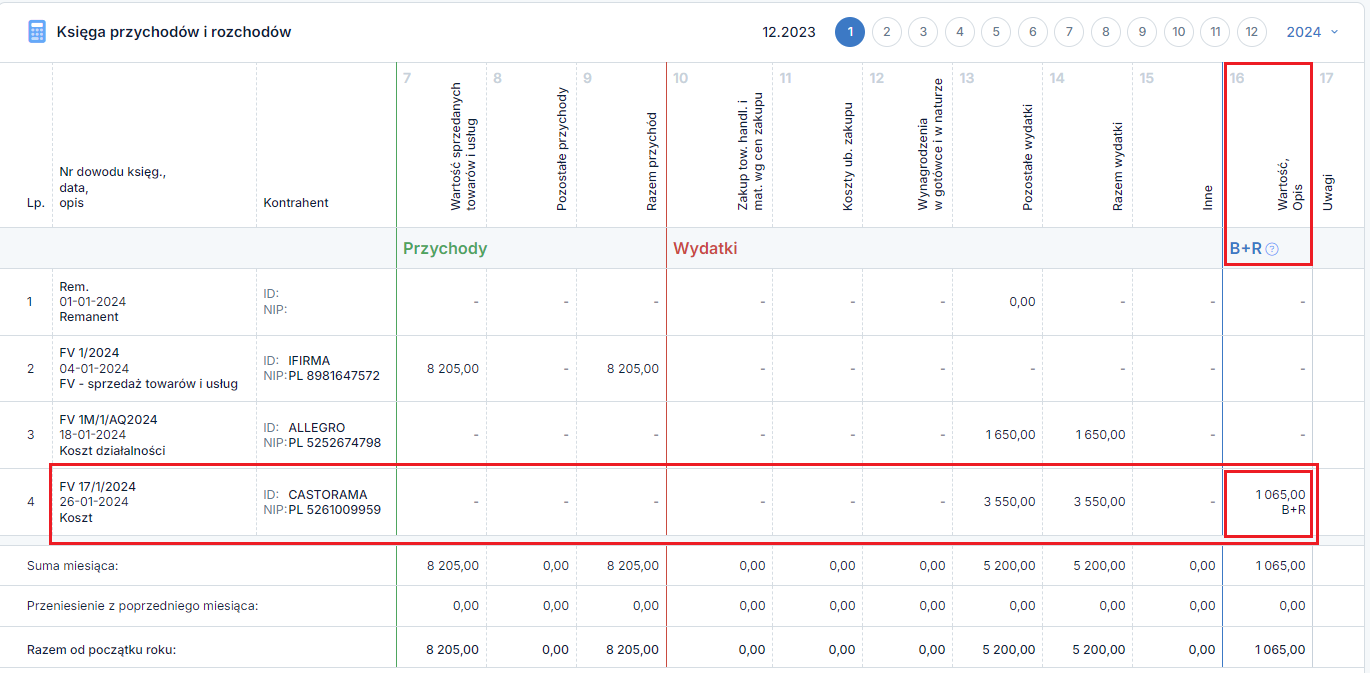

Zapisy dotyczące ulgi na B+R (Działalność Badawczo- Rozwojową) będą widoczne w kolumnie 16 KPIR w zakładce Księgowość ➡ Ewidencja ➡ Księga Przychodów i Rozchodów.

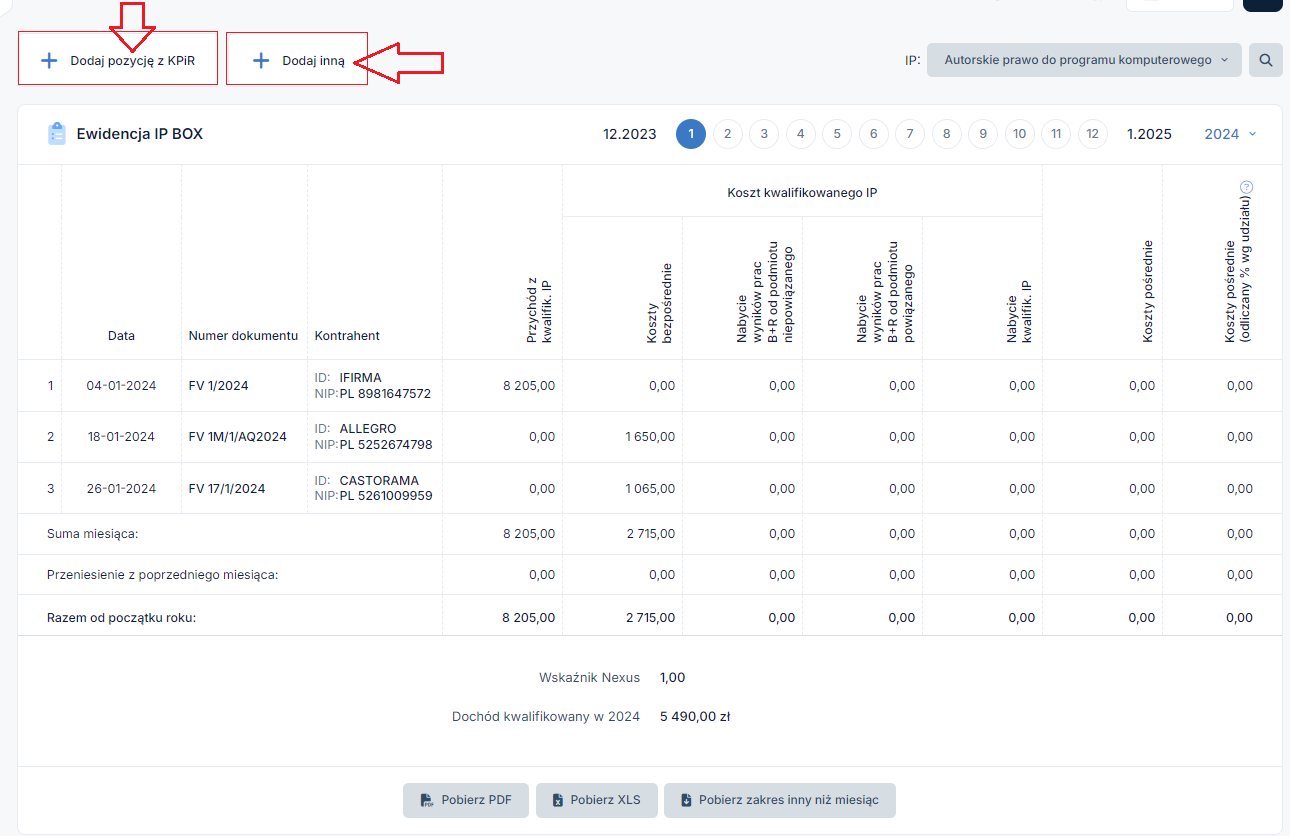

W ewidencji IP BOX zostały udostępnione dwie opcje, które pozwalają wprowadzić dane dotyczące kosztów i przychodów:

- + dodaj pozycję kpir – która pozwala na wybranie i przeniesienie z prowadzonej w serwisie ewidencji kpir odpowiedni koszt lub przychód,

- + dodaj inną – pozwala na ręczne dodanie kosztu i przychodu, który nie był ujęty w prowadzonej ewidencji kpir.

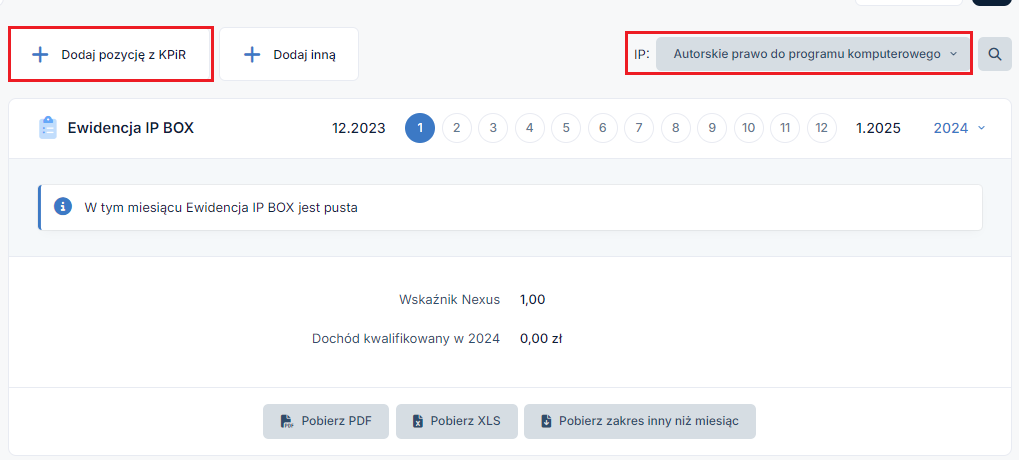

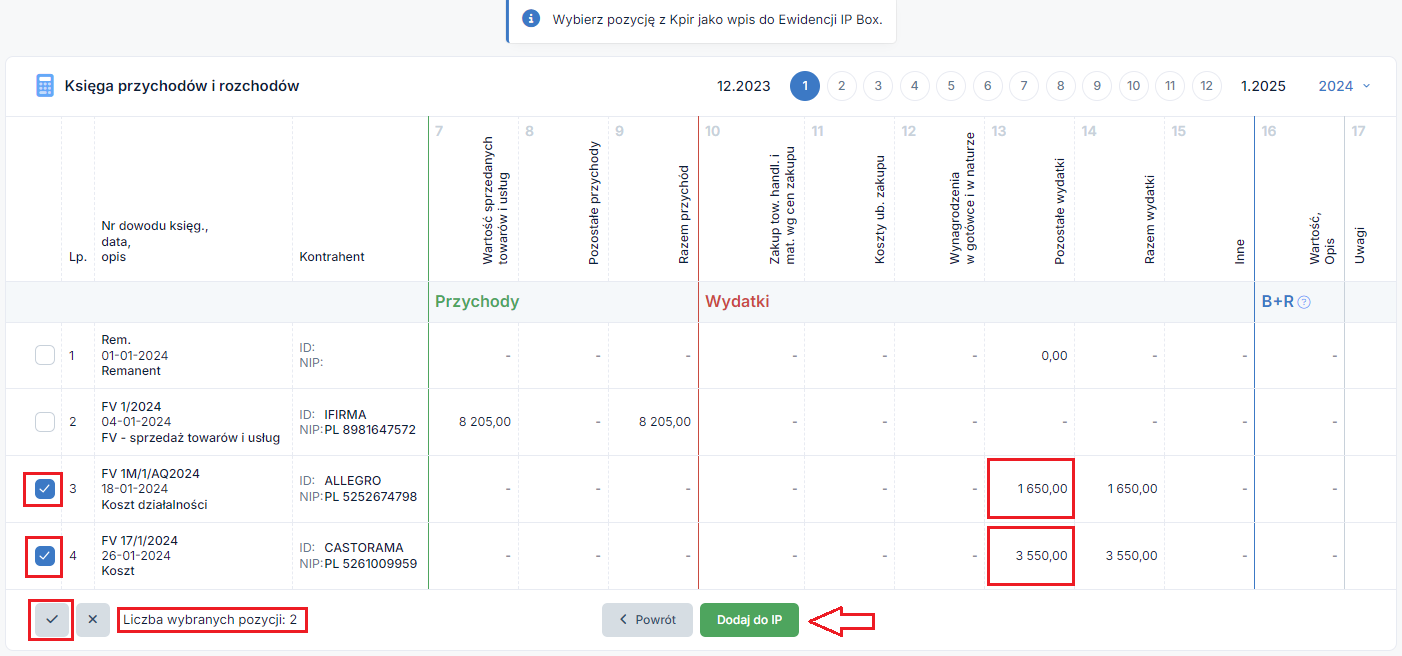

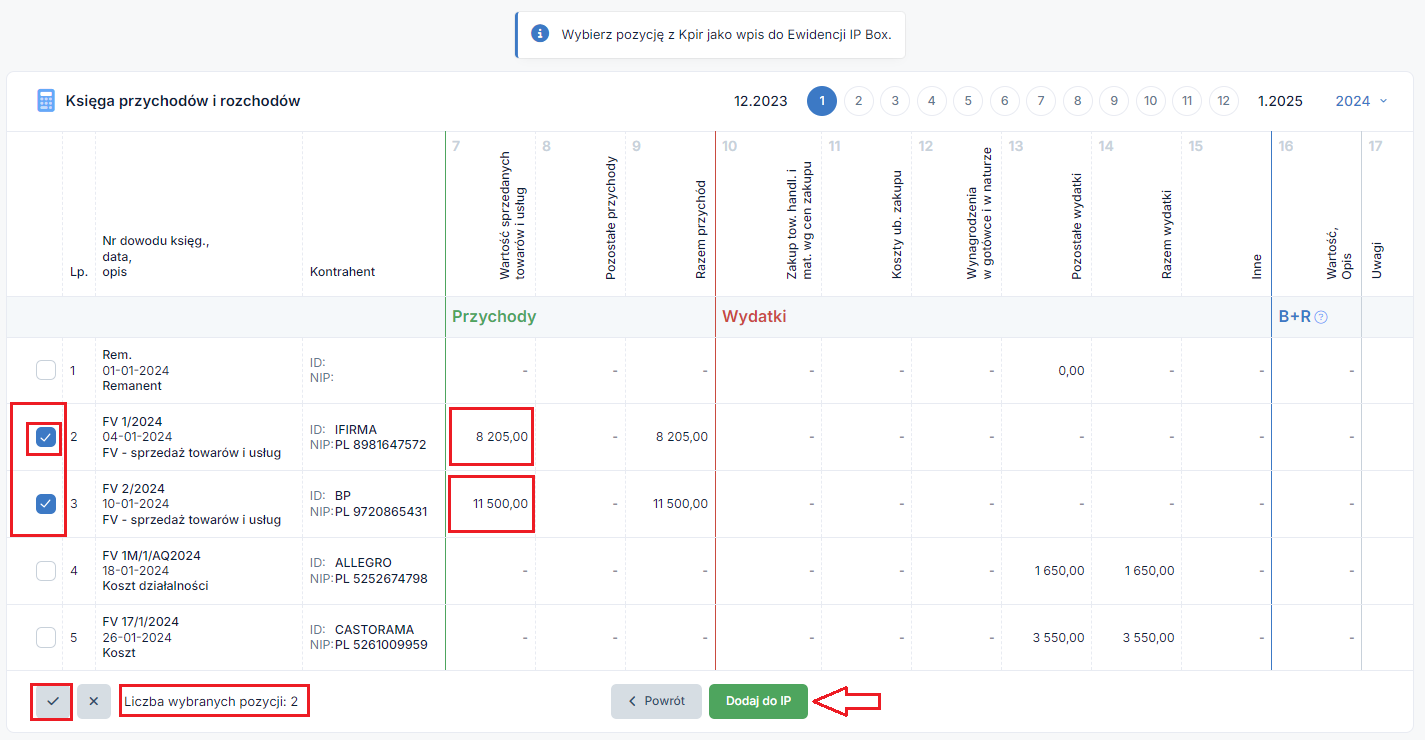

Opcja +dodaj pozycję z kpir

Ewidencja IP BOX umożliwia przez opcja + dodaj pozycję kpir pobranie z prowadzonej ewidencji kpir kosztów i przychodów związanych z właściwą własnością intelektualna (ip).

Przed wybraniem i przeniesieniem kosztów oraz przychodów z ewidencji kpir należy wybrać w ewidencji IP BOX odpowiednią Nazwę kwalifikowanej własności (ip) i kliknąć na jej nazwę lub skorzystać z opcji Podgląd po lewej stronie.

Po wybraniu odpowiedniej nazwy kwalifikowanej własności (ip) po lewej stronie będzie widoczna opcja + dodaj pozycję z kpir natomiast po prawej stronie będzie widoczna wybrana nazwa Kwalifikowanej własności intelektualnej (ip) (KWiP).

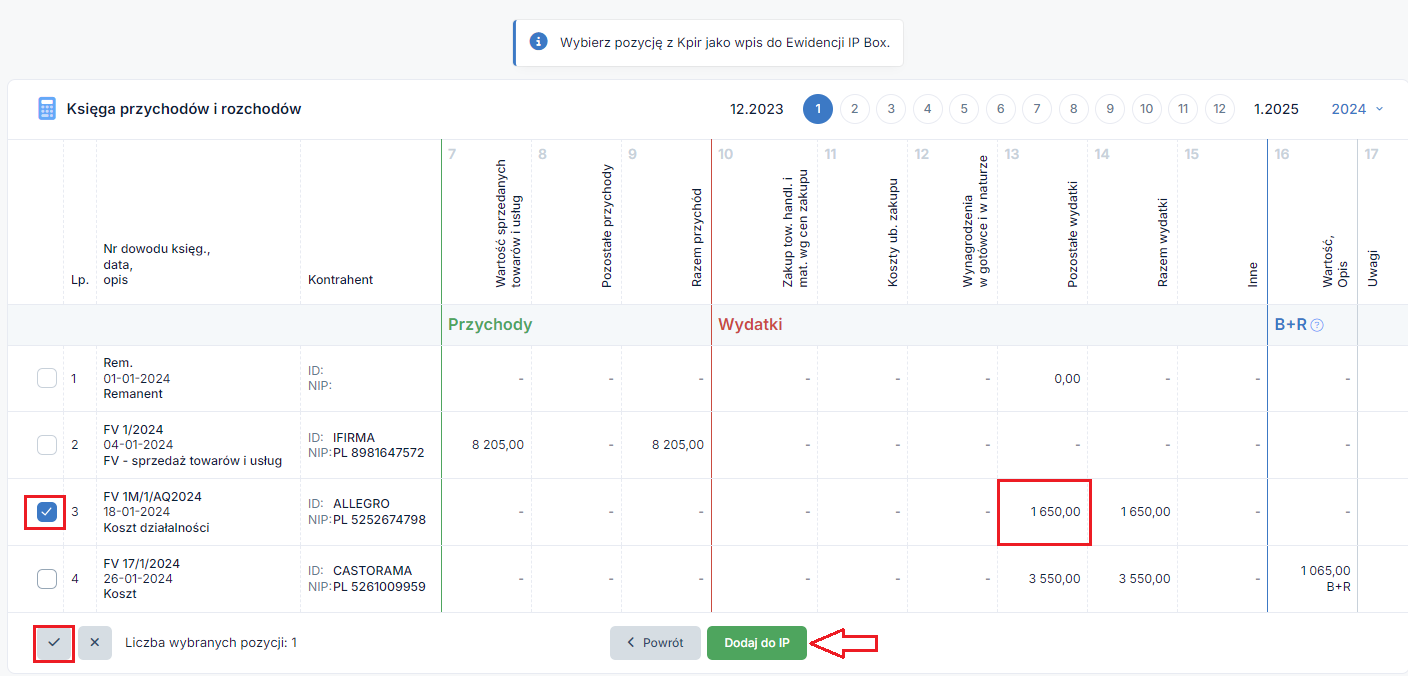

Wybierając opcję + dodaj pozycję z kpir możemy zakwalifikować do rozliczania IP BOX jeden lub wiele dokumentów przychodowych i kosztowych zaznaczając wybrane checkboxy ręcznie lub skorzystać z opcji zaznaczenia wszystkich widocznych na liście.Następnie wybieramy zieloną opcję dodaj do ip.

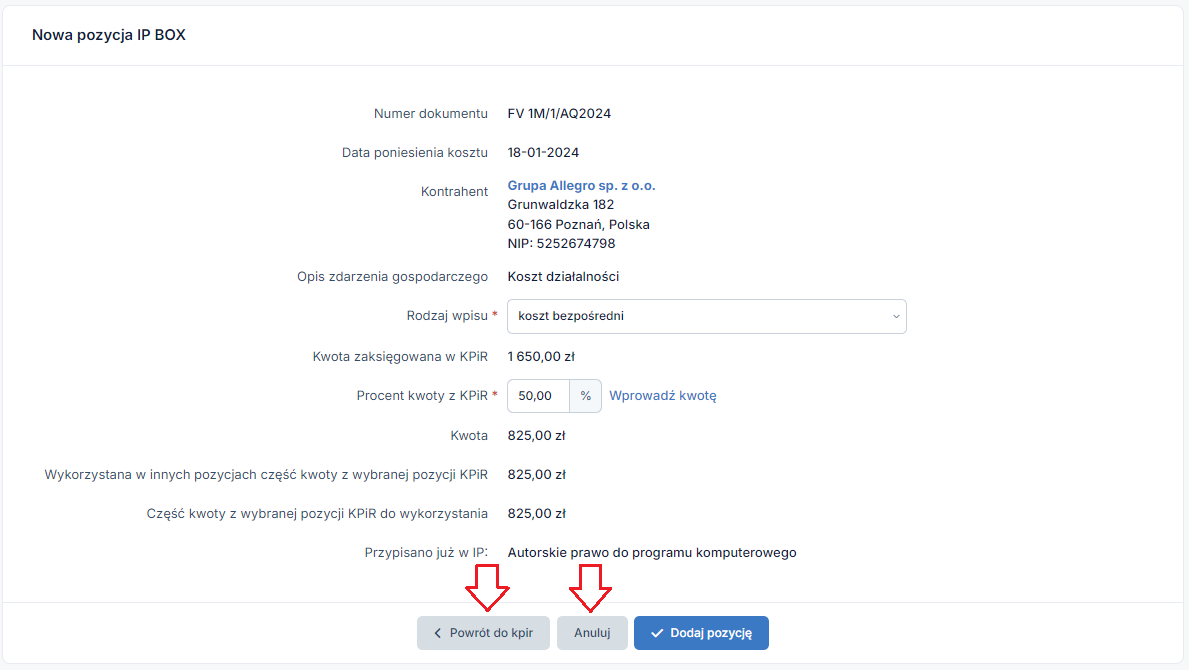

Dodanie kosztu bezpośredniego z pozycji ewidencji kpir.

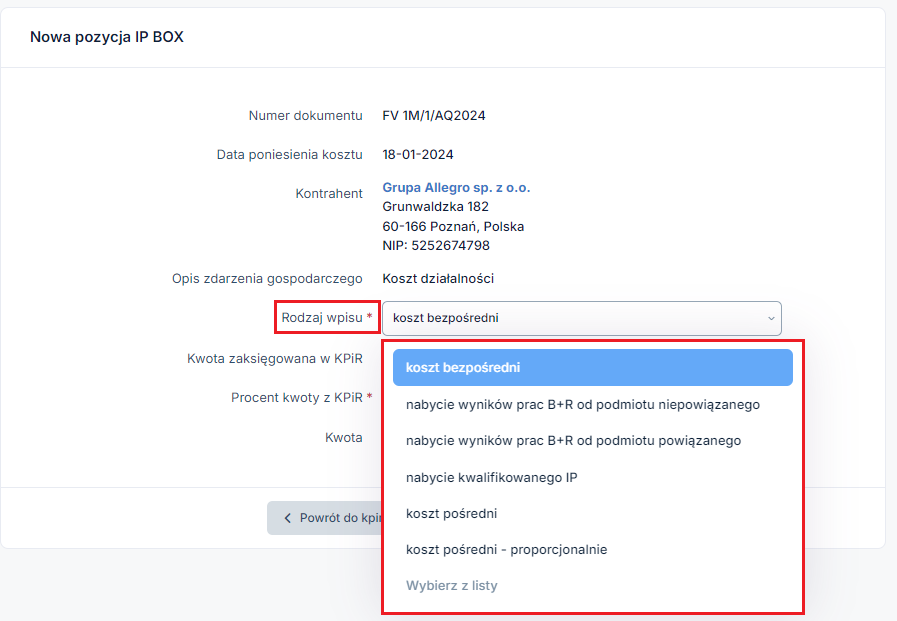

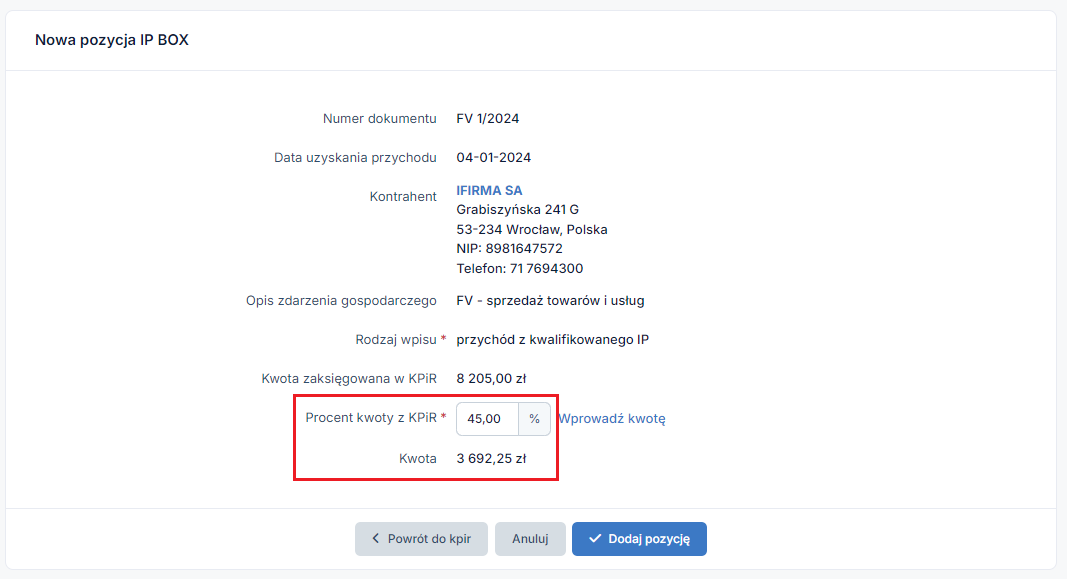

Wybrana pozycja z ewidencji kpir zostanie automatycznie edytowana przez serwis w celu wybrania poprawnego Rodzaju wpisu oraz potwierdzenie lub podania innej niż 100 Procent kwoty z KPIR.

W polu Rodzaj wpisu widoczne są opcje do wyboru:

- koszt bezpośredni,

- nabycie wyników prac B+R od podmiotu niepowiązanego,

- nabycie wyników prac B+R od podmiotu powiązanego,

- nabycie kwalifikowanego IP,

- koszt pośredni,

- koszt pośredni – proporcjonalnie.

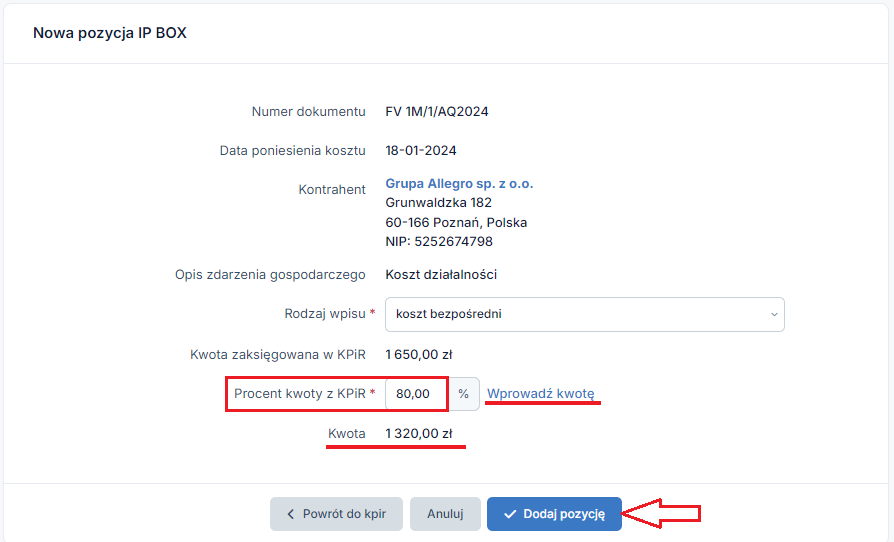

Pole Procent kwoty z kpir serwis z automatu wyświetla 100%.

Jeżeli podatnik ma prawo do zaksięgowania kosztu tylko w 20%, 50% czy 80%, to użytkownik ma dwa sposoby na wprowadzenie informacji o kwocie klikając na opcję:

1. % Wprowadź kwotę gdzie podajemy kwotę w % czyli 80,00 %wtedy serwis wyliczy możliwą kwotę i poda 1 480,00 zł w polu Kwota.

2. Wprowadź wartość procentową gdzie podajemy konkretną kwotę czyli 925,00 zł serwis wyliczyć procent kwoty i poda 50% w polu procent kwoty w kpir.

Przedsiębiorca zobowiązany jest do ręcznego wprowadzenia kwoty w zł lub kwoty %, w sytuacji gdy koszt jest inny niż 100% danej kwoty wydatku.

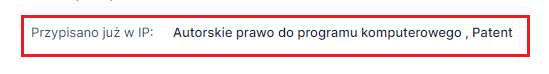

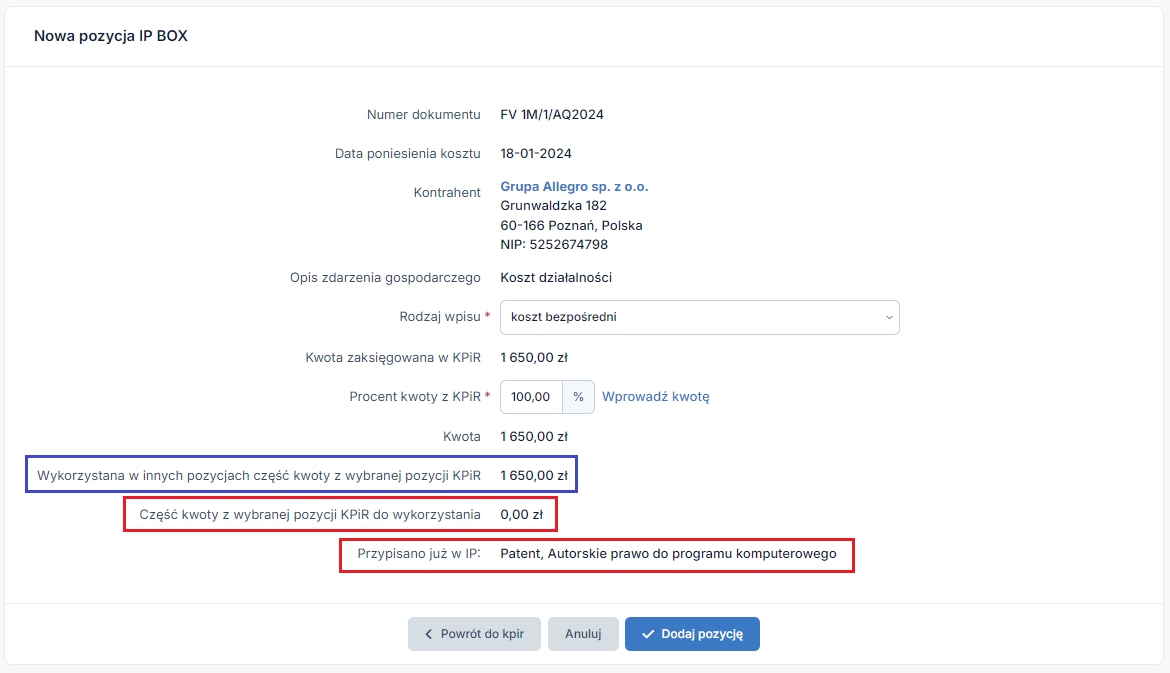

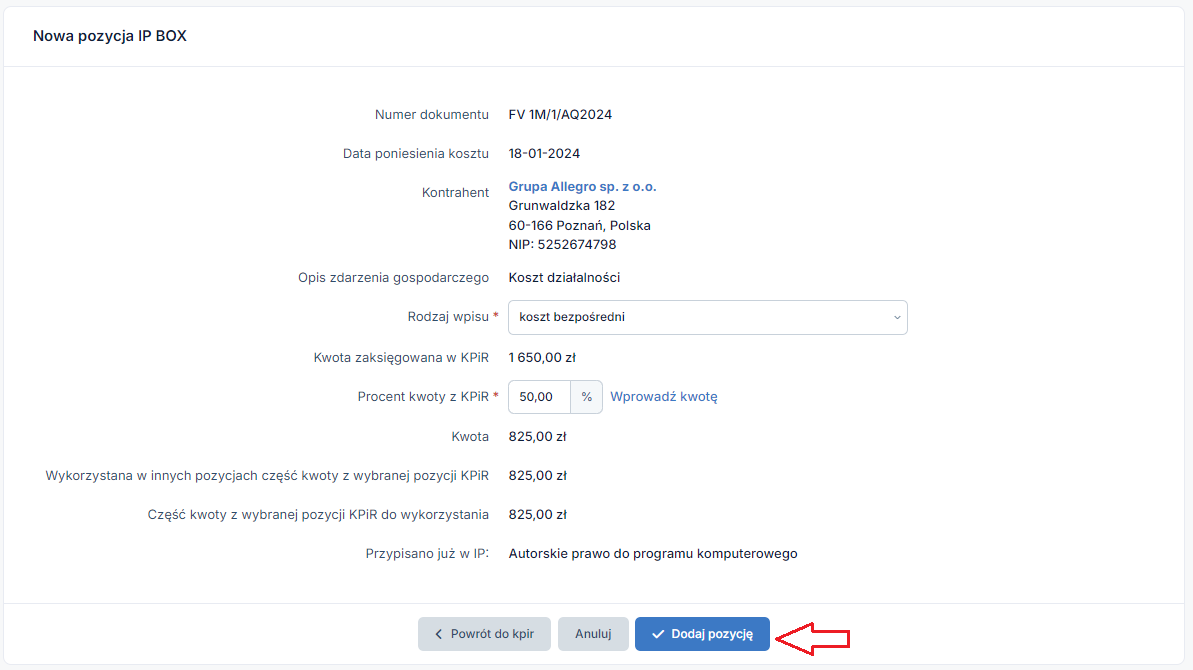

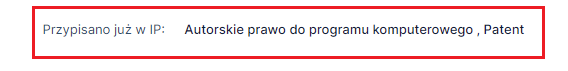

W sytuacji gdy dany wydatek został również uwzględniony przy rozliczaniu innej własności intelektualnej (ip), to na dodawanej pozycji z KPIR serwis wyświetli poniższe informacje:

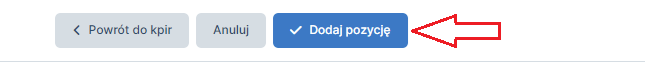

Po wybraniu i uzupełnieniu odpowiednich pozycji dotyczących wydatku (rodzaju wpisu, procentu kwoty z kpir lub kwoty) pobieramy dane do ewidencji IP BOX opcją dodaj pozycję.

W razie pomyłki Użytkownik ma możliwość wyboru dodatkowych opcji:

- powrót do kpir, która umożliwia ponowny wybór innej pozycji z kpir, lub

- anuluj, która pozwala zrezygnować z wybranej pozycji kpir.

Zatwierdzony koszt bezpośredni zostanie dodane do ewidencji IP BOX.

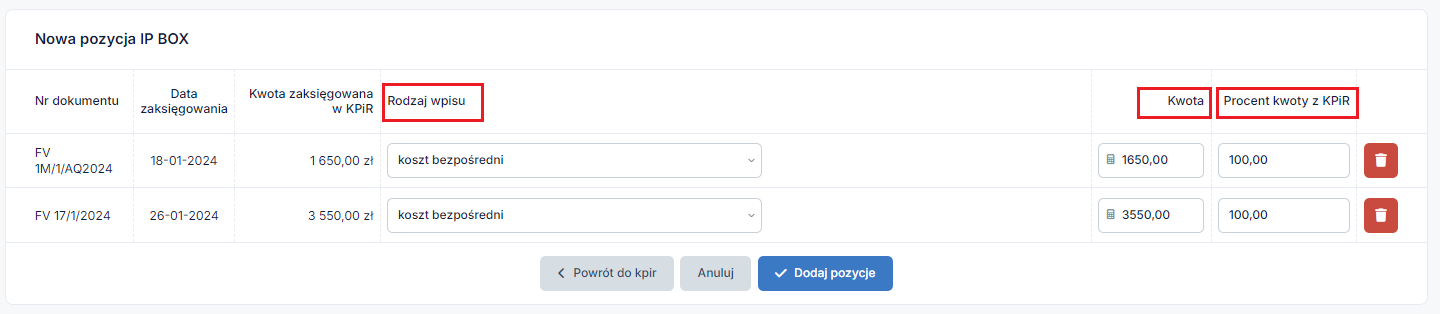

Dodanie kilku kosztów bezpośrednio z pozycji ewidencji kpir.

Wybierając opcję pobierania kilku kosztów bezpośrednio z kpir serwis wyświetli zbiorcze zestawienie tych kosztów przy których należy dokonać wyboru:

- Rodzaju wpisu,

- Kwoty lub Procentu kwoty rozliczanej z KPiR.

Jeżeli przedsiębiorca chce uwzględnić w ewidencji IP BOX tylko część kwoty z faktury, to po pobraniu kosztu z pozycji kpir wybiera Rodzaj wydatku np. koszt bezpośredni i w polu Kwota może wpisać jaka kwota ma zostać zaliczona jako koszt w ewidencji IP BOX lub w polu Procent kwoty z KPIR podaje wartość w procentach.

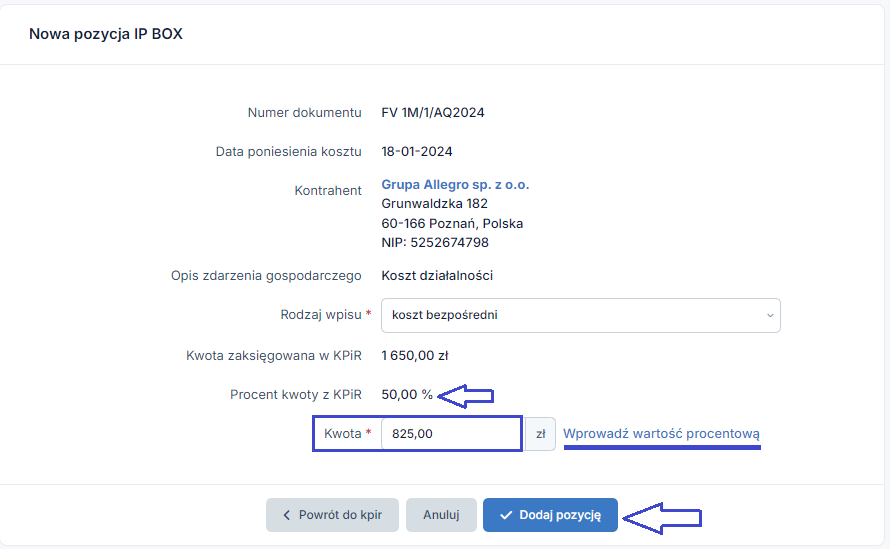

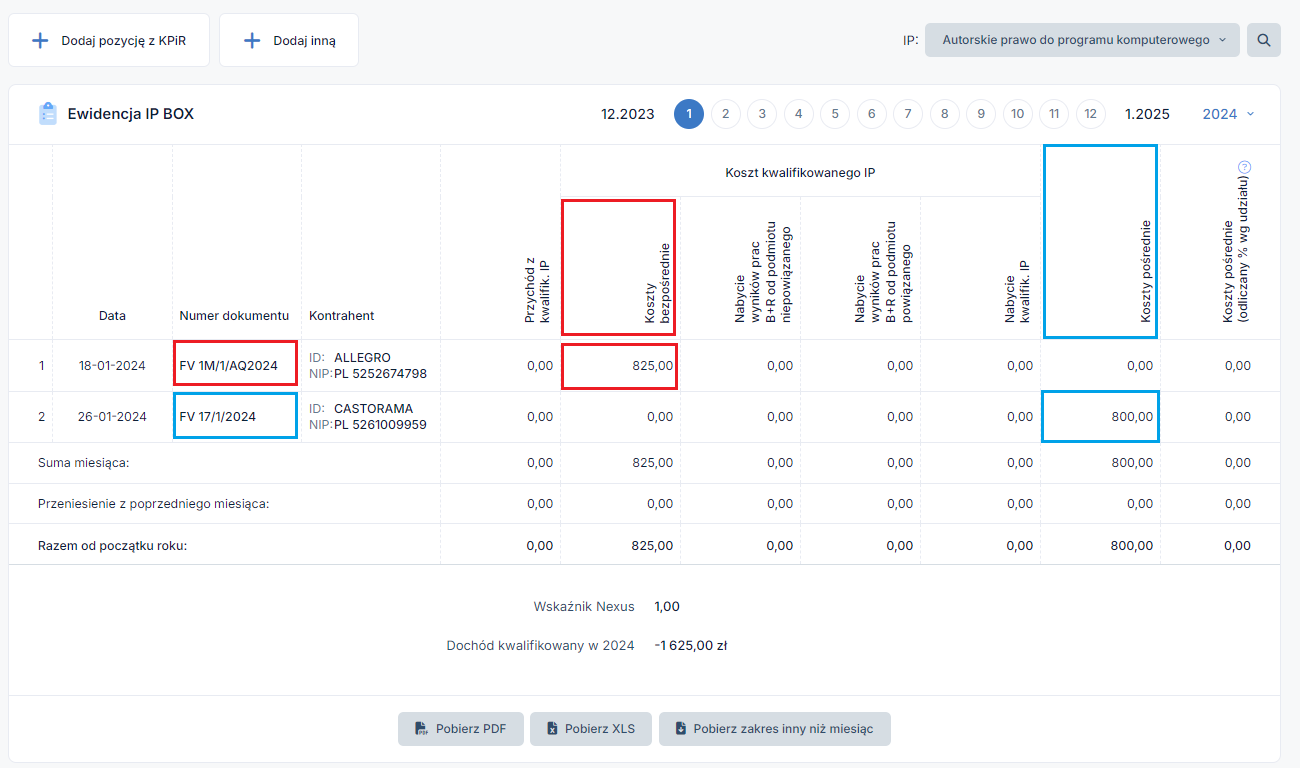

Przykład 1

Faktura 1M/1/AQ2024 na kwotę 1650,00 zł netto została pobrana z ewidencji kpir i ma zostać rozliczona w ewidencji IP BOX w kwocie 825,00 zł czyli 50% wartości faktury.

Użytkownik przed zatwierdzeniem kosztu ma wtedy dwie możliwości do wyboru:

- podaje w polu Kwota wartość 825,00 zł, lub

- podaje w polu Procent kwoty z KPIR czyli 50,00.

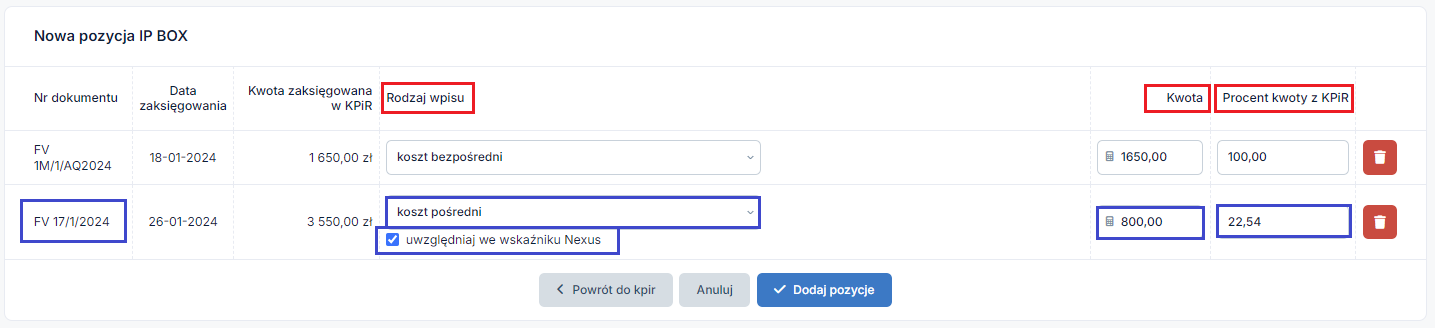

Przykład 2

Pobrana z ewidencji kpir faktura FV 17/1/2024 na kwotę 3550,00 netto ma zostać zaliczona jako koszt pośrednie w ewidenacji IP BOX w kwocie 800,00 zł z uwzględnienie tej kwoty we wskaźniku Nexus.

Użytkownik przed zatwierdzeniem kosztu ma wtedy dwie możliwości do wyboru:

- podaje w polu Kwota wartość 800,00 zł, lub

- podaje w polu Procent kwoty z KPIR czyli 22,54

- dodatkowo należy zaznaczyć checkbox uwzględniaj we wskaźniku Nexus.

Po wybraniu opcji dodaj pozycję, serwis uwzględni w ewidencji IP BOX zbiorcze zestawienie wydatków pobrane z ewidencji kpir zgodnie z wcześniej wybranym Rodzajem wpisu oraz możliwą do odliczenia Kwoty z faktury kosztowej.

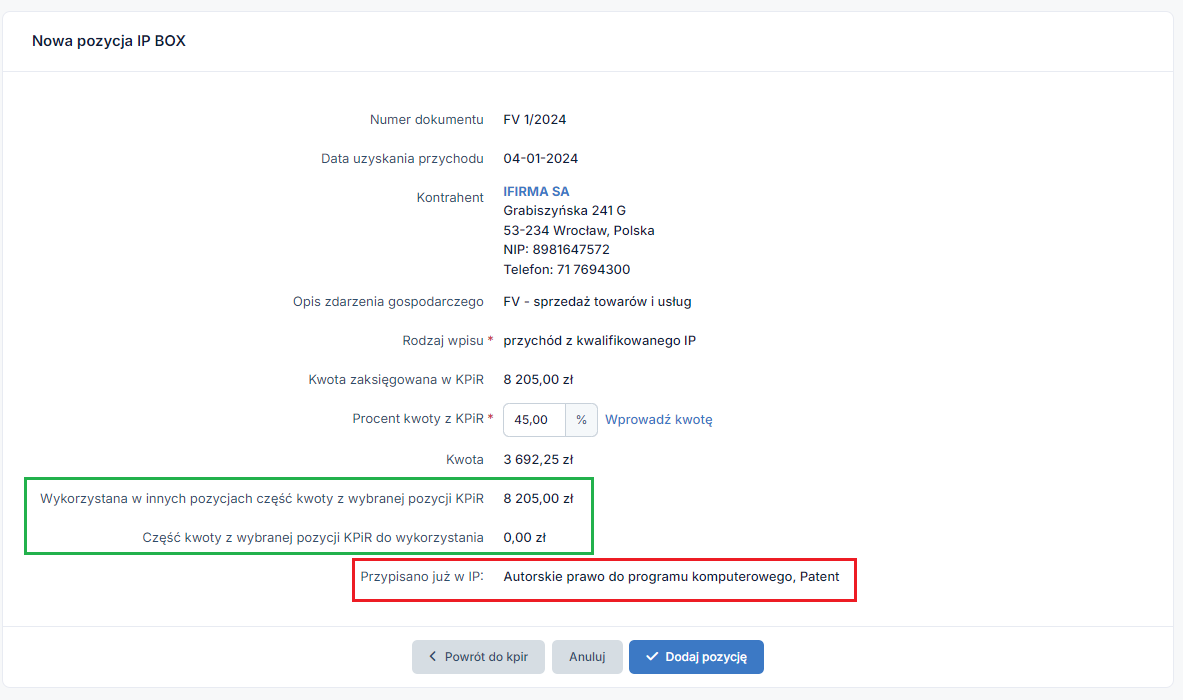

Dodanie przychodu z kwalifikowanego IP z pozycji ewidencji kpir.

Jak przy pobieraniu kosztów tak i przy pobieraniu przychodów z pozycji ewidencji kpir Użytkownik może pobrać z listy jeden lub kilka pozycji przychodów za jednym razem.

Przychód z kwalifikowanego IP dodajemy tą samą opcją co koszty wybierając + dodaj pozycję kpir i następnie:

- zaznaczając wybrane checkboxy ręcznie lub korzystając z opcji zaznaczenia wszystkich widocznych na liście.

- Następnie wybieramy zieloną opcję dodaj do ip.

Przykład 3

Przedsiębiorca przy rozliczaniu IP BOX pobrał pozycję KPIR na kwotę 8 205,00 zł z czego ma prawo zaliczyć jako przychód z kwalifikowanego IP tylko 45% kwoty.

Po pobraniu pozycji z kpir dotyczącej przychodu należy w polu Procent kwoty z KPiR wprowadzić 45%. Wtedy serwis wyliczy wartość procentową w Kwocie 3 692,25 zł.

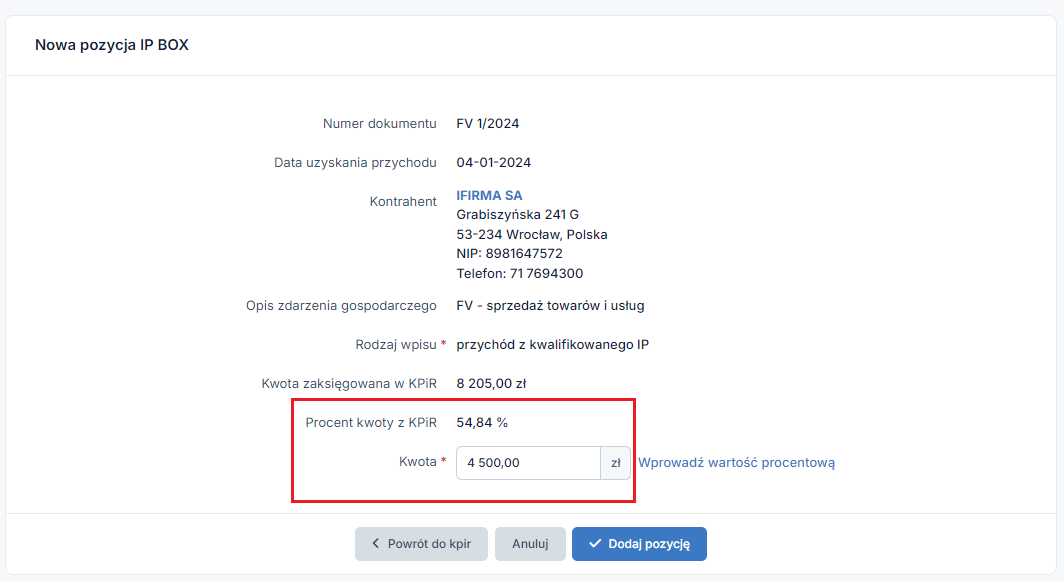

Przykład 4

Przedsiębiorca przy rozliczaniu IP BOX ma prawo zaliczyć jako przychód z kwalifikowanego IP kwotę 4500,00 zł zamiast 8 205,00 zł wykazanej w ewidencji kpir.

Po pobraniu pozycji z kpir dotyczącej przychodu należy wejść na opcję % Wprowadź kwotę.

Opcja ta aktywuje pole Kwota gdzie będzie można podać możliwą do rozliczenia kwotę 4500,00 zł. Wtedy serwis wyliczy Procent kwoty z KPIR w 54,48 %.

W sytuacji gdy dany przychód został już uwzględniony przy rozliczaniu innej własności intelektualnej (ip), to na dodawanej pozycji z KPIR serwis wyświetli poniższe informacje:

Po wybraniu i uzupełnieniu odpowiednich pozycji dotyczących przychodu procentu kwoty z kpir lub kwoty) pobieramy dane do ewidencji IP BOX opcją dodaj pozycję.

Wszystkie dodane przychody i koszty pobrane z ewidencji KPIR widoczne będą w Ewidencji IP BOX przypisane do odpowiednio wcześniej wybranej własności intelektualnej (ip) czyli np. do Autorskie prawo do programu komputerowego.

Opcja +dodaj inną

Użytkownik przy uzupełnianiu ewidencji IP BOX może wybrać dodatkową opcję + dodaj inną, która pozwala na wprowadzenie kosztów lub przychodów które nie zostały uwzględnione w ewidencji KPIR ale zostały ujęte jako koszt na potrzeb obliczenia wskaźnika Nexus.Takimi kosztami są koszty bezpośrednio sfinansowane z dotacji.

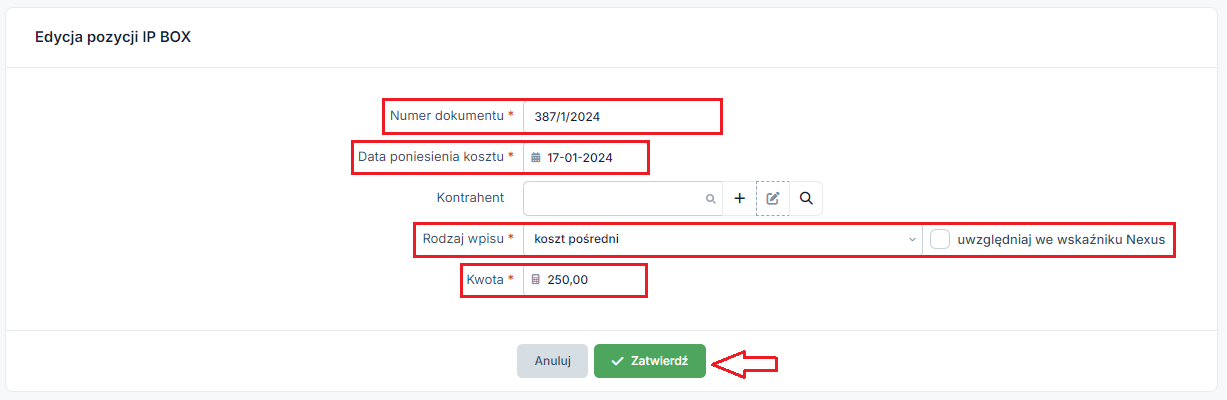

Po wybraniu opcji + dodaj inną użytkownik będzie musiał uzupełnić dodatkowe pola dotyczące:

- nr dokumentu,

- datę poniesienia kosztu,

- kontrahent (pole to nie jest wymagane),

- rodzaj wpisu i kwotę,

Poniższy zrzut obrazuje wybór Rodzaju wpisu.

Poniżej są wskazane pola jakie należy uzupełnić po wybraniu rodzaju dodanego wpisu.

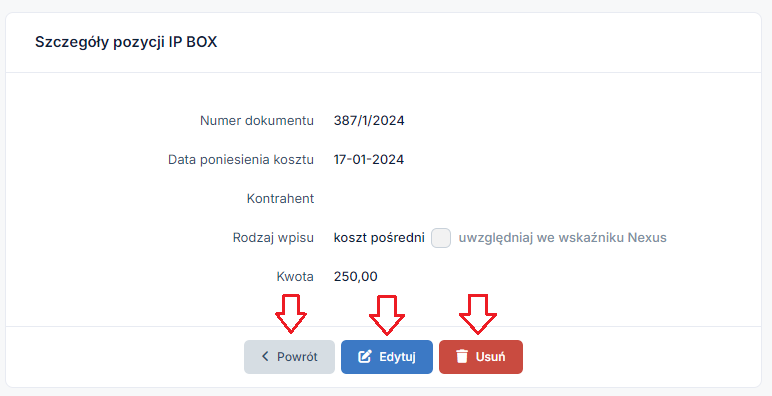

Po uzupełnieniu danych i wybraniu opcji dodaj pozycję wprowadzony koszt przez opcję + dodaj inną będzie można w razie pomyłki:

- edytować i poprawić dane,

- usunąć błędnie wprowadzone dane, lub

- wybrać powrót i wrócić do ewidencji IP BOX gdzie widoczny będzie zaksięgowany koszt bezpośredni.

Wybranie opcji powrót przenosi nas do ewidencji IP BOX, w której został wykazany koszt dodany opcją + dodaj inną.

Zasada dodawania kosztów pośrednich w Ewidencji IP BOX

W Ewidencji IP BOX po wybraniu odpowiedniej nazwy kwalifikowanej własności (ip) będzie możliwość dodania kosztu przez opcję + Dodaj pozycję KPIR lub + dodaj inną następnie wybrać Rodzaj wpisu jako koszt pośredni lub koszt pośredni – proporcjonalnie.

Dodając koszt z KPIR lub jako + dodaj inną mamy do wyboru:

- koszt pośredni gdzie koszt rozliczany jest w 100%,

- koszt pośredni – proporcjonalnie gdzie koszt zostanie odliczony w proporcji wynikającej z udziału przychodów IP.

Rozliczane koszty pośrednie proporcjonalnie widoczne są na bieżąco w Ewidencji IP BOX za dany miesiąca księgowy natomiast realna wartość Dochodu kwalifikowanego widoczna będzie dopiero na zakończenie roku, ponieważ w wyliczaniu dochodu na koniec roku zostanie uwzględniona część kosztu pośredniego przypadająca na udział przychodów z danego IP w ogólnych przychodach firmy.

Wskaźnik Nexus – liczenie w Ewidencji IP BOX

Wskaźnik nexus oblicza się zgodnie z następującym wzorem:

w którym poszczególne litery oznaczają koszty faktycznie poniesione przez przedsiębiorcę na:

a – prowadzoną bezpośrednio przez przedsiębiorcę działalność badawczo-rozwojową związaną z kwalifikowanym IP,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP, innych niż wymienione w lit. d, od podmiotu niepowiązanego w rozumieniu art. 23m ust. 1 pkt 3 ustawy o PIT,

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP, innych niż wymienione w lit. d, od podmiotu powiązanego w rozumieniu art. 23m ust. 1 pkt 4 ustawy o PIT,

d – nabycie przez przedsiębiorcę kwalifikowanego IP.

Przykład 1

Pan Piotr poniósł łącznie 150 000 zł wydatków na prace B+R nad programem komputerowym, z czego:

- 100 000 zł to wartość wydatków bezpośrednich na prace B+R (np. amortyzacja sprzętu – lit. a)

- 50 000 zł to wartość wydatków poniesionych na rzecz instytutu badawczego (wydatki na rzecz podmiotu niepowiązanego – lit. b).

Podstawiamy wartości do wzoru i wyliczamy:

(100 00 + 50 00 ) x 1,3 / (150 000) = 1,3 => 1

Wskaźnik nexus wynosi 1.

W przypadku gdy wartość wskaźnika jest większa od 1, przyjmuje się, że NEXUS wynosi „1”.

Przykład 2

Programista nie poniósł żadnych kosztów działalności B+R poza kosztami pracy własnej co jest możliwe ale tych kosztów nie uwzględnia się w kalkulacji.

Podstawiamy wartości do wzoru i wyliczamy:

(0+0)x1,3 / (0+0+0+0) = 0 = > 1

Wskaźnik nexus = 1 gdy koszty są zerowe.

Definicja działalności badawczo-rozwojowej nie wymaga, by przedsiębiorca ponosił na jej prowadzenie określone koszty. W związku z powyższym, jeśli wydatki wskazane w lit. a-d wzoru nexus zawartego w art. 30ca ust. 4 u.p.d.o.f. będą wynosiły zero, a w konsekwencji sam wskaźnik nexus będzie wynosił zero, to przedsiębiorca powinien ustalić wysokość kwalifikowanego dochodu z kwalifikowanego prawa własności intelektualnej w wysokości dochodu z kwalifikowanego prawa własności intelektualnej.

W przypadku braku jakichkolwiek kosztów, należy przyjąć, że wskaźnik nexus wynosi 1, co da możliwość opodatkowania całego dochodu z kwalifikowanego prawa wg. preferencyjnej stawki.

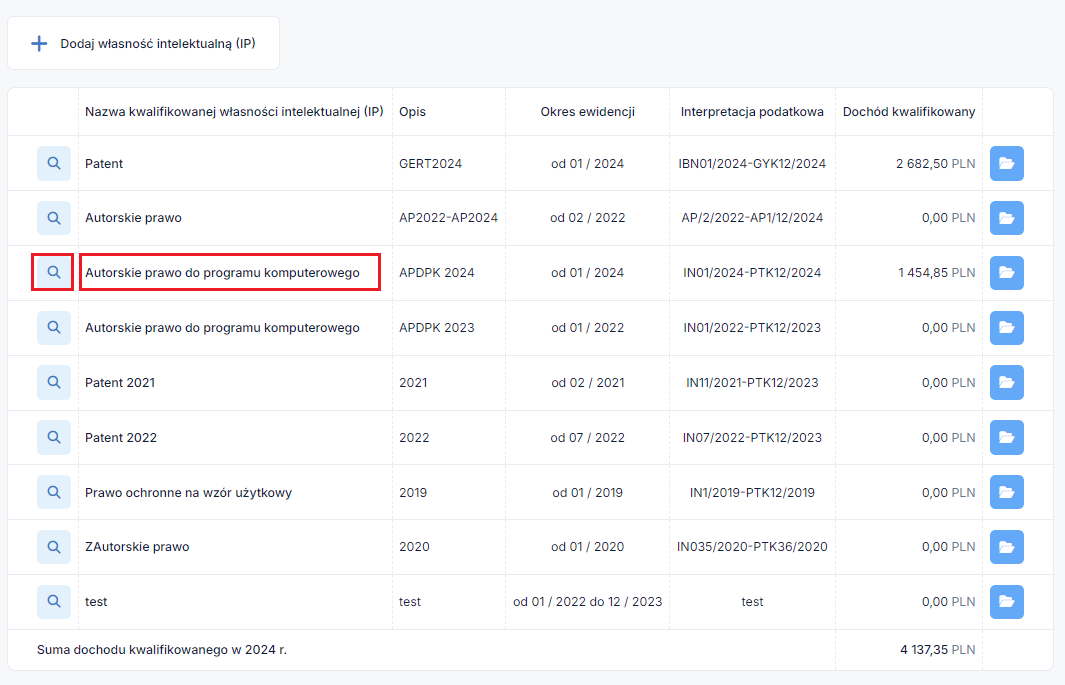

Opis poszczególnych pól Ewidencji IP BOX

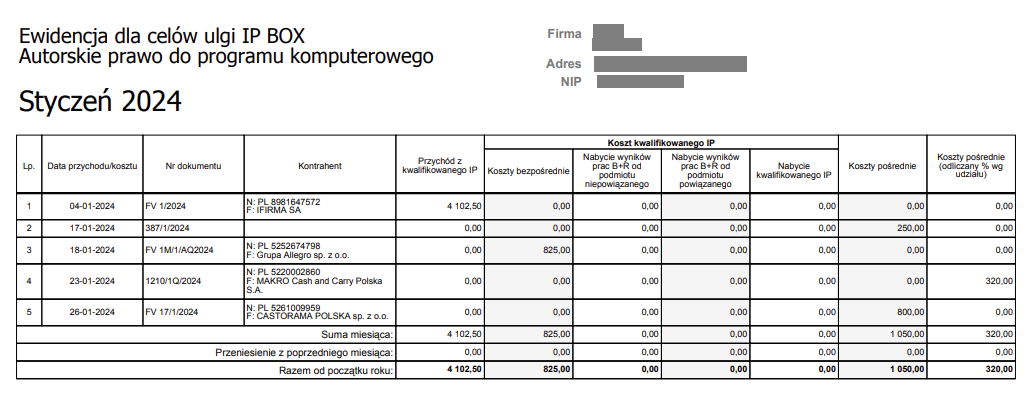

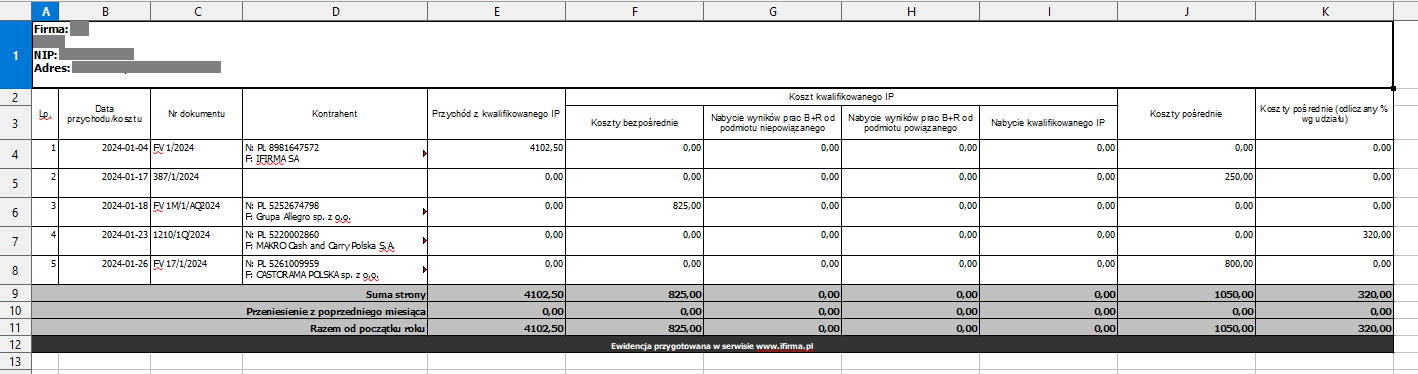

Ewidencja IP BOX zawiera 11 kolumn a każda z nich służy ujęciu innych informacji.

Kolumna 1 – liczba porządkowa – kolumna przeznaczona jest do numeracji operacji gospodarczych, która zaczyna się od numeru jeden w każdym miesiącu,

Kolumna 2 – data przychodu/kosztu – w kolumnie tej widoczna jest data poniesionego wydatku lub datę uzyskanego przychodu,

Kolumna 3 – numer dokumentu – w tej kolumnie widoczny jest numer dokumentu księgowego: rachunku, faktury, dowodu wewnętrznego itp.,

Kolumna 4 – kontrahent – kolumna ta zawiera dane kontrahentów (imię i nazwisko lub dane firmy z NIP). Kolumna pozostanie pusta w sytuacji dodania np. dowodu wewnętrznego,

Kolumna 5 – przychód kwalifikowany IP – w tej kolumnie wykazujemy przychody związane z kwalifikowaną własnością intelektualną IP.

Kolumna Koszt kwalifikowanego IP – w tej kolumnie mieszczą się cztery kolumny 6, 7, 8 i 9 które dotyczą bezpośrednio kosztu kwalifikowanego IP.

Kolumna 6 – koszty bezpośrednie – w tej kolumnie wykazujemy koszty, które 100 proc. stanowią koszt kwalifikowany IP,

Kolumna 7 – nabycie wyników prac B+R od podmiotu niepowiązanego,

Kolumna 8 – nabycie wyników prac B+R od podmiotu powiązanego,

Kolumna 9 – nabycie kwalifikowanego IP – w tej kolumnie,

Kolumna 10 – koszt pośredni może być rozliczany z uwzględnieniem we wskaźniku Nexus lub bez uwzględnienia we wskaźniku Nexus,

Kolumna 11 – koszt pośredni (odliczany % wg udziału) może być rozliczany z uwzględnieniem we wskaźniku Nexus lub bez uwzględnienia we wskaźniku Nexus.

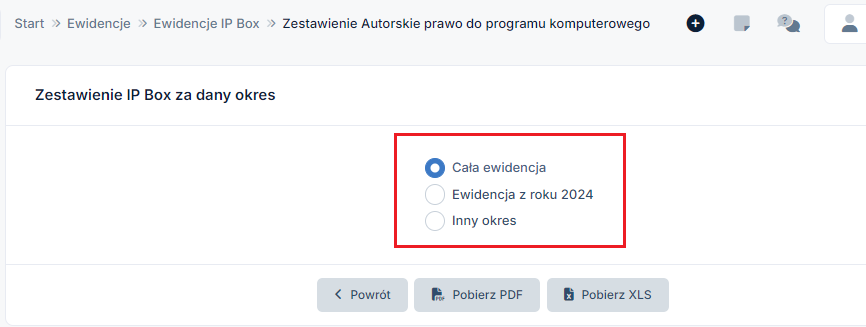

Wydruk Ewidencji IP BOX

Możliwość wydrukowania ewidencji IP BOX dla poszczególnych praw własności intelektualnej (ip) dostępna jest w zakładce Księgowość ➡ Ewidencje ➡ ewidencja IP BOX po wybraniu opcji Nazwa kwalifikowanej własności intelektualnej (IP) lub Podgląd.

Kliknięcie na nazwę właściwości intelektualnej (ip), lub na Podgląd przeniesie nas do ewidencji IP BOX (Autorskie prawo do programu komputerowego)

Zgodnie ze zrzutem powyżej po wybraniu opcji Pobierz PDF możliwe będzie pobranie pdf ewidencji IP BOX.

Inną możliwością jest pobranie ewidencji IP BOX w rozszerzeniu xls wybierając opcję pobierz xls.

XLS jest typem plików Microsoft Excel a z jego pomocą tworzone są arkusze kalkulacyjne.

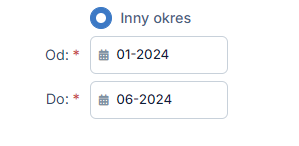

Wybierając w ewidencji IP BOX opcję pobierz zakres inny niż miesiąc mamy do wyboru:

- cała ewidencja,

- ewidencja za rok 2024,

- inny okres.

Wybór opcji cała ewidencja umożliwia pobranie ewidencji IP BOX w pdf za cały rok księgowych jeżeli użytkownik prowadził ewidencję IP BOX w serwisie w tym okresie.

![]()

Przykład 1

Wybierając miesiąc księgowy styczeń 2024 zostanie wydrukowana ewidencja IP BOX za styczeń 2024.

Przykład 2

Wybierając miesiąc księgowy marzec 2024 zostanie wydrukowana ewidencja IP BOX za styczeń, luty i marzec 2024.

Opcja ewidencja z roku 2024 pozwala na pobranie całej ewidencji IP BOX z roku 2024 i nie ma tu znaczenia jaki miesiąc księgowy zostanie wybrany przez użytkownika w lewym górnym rogu.

![]()

Opcja inny okres pozwala na podanie innego zakresu niż miesiąc, co pozwala na wydrukowanie/pobranie ewidencję IP BOX za wybrany okres.

Wybierając jedną z opcji (cała ewidencja, ewidencja za 2024 lub inny okres) będziemy mogli wydrukować całą ewidencję IP BOX w pdf lub xls lub tylko za wskazany w Zestawieniu okres np. za styczeń – luty 2024 czy za styczeń 2024 – maj 2024.

Użytkownikowi została udostępniona opcja powrót, która umożliwia powrót do ewidencji IP BOX.

4. Zeznanie roczne – PIT/IP

Przychody, koszty i dochody związane z IP BOX wykazuje się w załączniku PIT/IP tj. w Informacji o wysokości dochodu (poniesionej straty) z kwalifikowanych praw własności intelektualnej.

Jak załącznik wypełnić w serwisie PIT-roczny zostało opisane tutaj.

Autor: Marzena Łukasik – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.