Z dniem 1 stycznia 2022 roku, w polskim prawie podatkowym zaczął obowiązywać Polski Ład – i zbiór przepisów, wprowadzony ustawą z dnia 29 października 2021 r. o zmianie ustawy o PIT, ustawy o CIT oraz niektórych innych ustaw. Szczegółowy harmonogram wprowadzonych zmian, jest dostępny w naszej pomocy.

Zapraszamy do zapoznania się z bazą artykułów poruszających poszczególne tematy z zakresu wprowadzonych zmian.

Poniżej zostało przedstawione skrótowe wypunktowanie najważniejszych zmian.

-

a) Składka zdrowotna za styczeń 2022

b) Rozliczenie w podatku na zasadach ogólnych

c) Rozliczenie w podatku liniowym

d) Rozliczenie w ryczałcie od przychodów ewidencjonowanych

2. Podatek PIT

3. Ryczałt i karta podatkowa

4. Wartość początkowa środków trwałych

5. Amortyzacja lokali mieszkalnych

6. Wykupienie przedmiotu z leasingu

7. Wynajem prywatny

8. Sposób wyliczania wynagrodzeń pracowników

9. Brak czynnego żalu dla korekty JPK

10. Nowe terminy zwrotu podatku VAT

11. Obowiązek posiadania terminala płatniczego

12. Ulgi w polskim ładzie

13. Planowane zmiany od 1 lipca 2022

1. Składka na ubezpieczenie zdrowotne

Do końca roku 2021, zarówno przy wyborze podatku wyliczanego na zasadach ogólnych (wg skali), podatku liniowego lub ryczałtu od przychodów ewidencjonowanych, składka na ubezpieczenie zdrowotne była bezpośrednio odliczana od kwoty podatku w wysokości 7,75% podstawy. Natomiast wysokość składki była ustalana na cały rok podatkowy, jako 9% średniego wynagrodzenia przeciętnego, ogłaszanego przez GUS na IV kwartał poprzedniego roku.

Polski ład wprowadza zmianę zarówno w kwestii odliczania składki od podatku oraz samej wysokości składki. Od roku 2022 kwota składki na ubezpieczenie zdrowotne będzie uzależniona od wybranej formy opodatkowania.

Termin zapłaty składek będzie ustalony na 20 dzień miesiąca za miesiąc poprzedni. Tym samym, termin uległ wydłużeniu, ponieważ w latach ubiegłych wynosił on do 10 dnia miesiąca następnego dla przedsiębiorców opłacających składki tylko za siebie oraz do 15 dnia następnego miesiąca – dla przedsiębiorców zatrudniających pracowników, zgłoszonych do ZUSu. Obecnie, do 20 dnia następnego miesiąca po miesiącu rozliczanym, będzie konieczność składania nowych deklaracji ZUS DRA z wysokością osiągniętego przychodu lub dochodu. Obowiązek składania deklaracji rozliczeniowych do ZUS obejmie również tych przedsiębiorców, którzy do tej pory nie musieli ich składać, z uwagi na brak zatrudnionych pracowników oraz brak zmian w sytuacji składkowej. W razie niezłożenia takiej deklaracji, ZUS ustali samodzielnie za ten miesiąc podstawę wymiaru składki zdrowotnej w kwocie minimalnego wynagrodzenia.

Serwis ifirma.pl pozwala w prosty sposób nie tylko wygenerować deklarację ZUS, ale również wysłać ją elektronicznie bezpośrednio z serwisu. Szczegółowa instrukcja wysłania deklaracji rozliczeniowej z serwisu znajduje się w naszej pomocy.

a) Składka zdrowotna za styczeń 2022

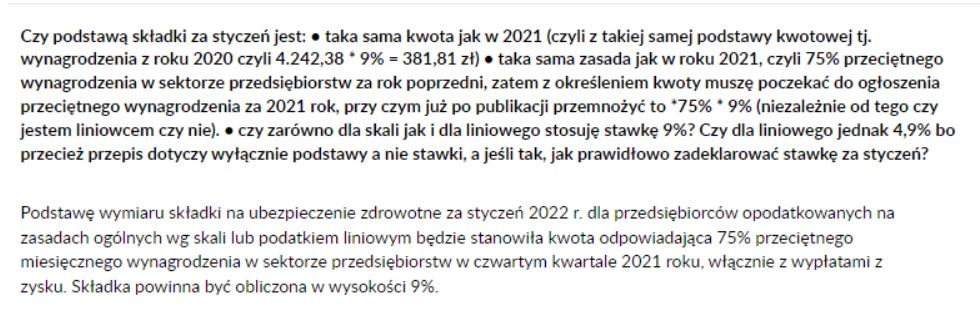

Podstawa składki na ubezpieczenie zdrowotne za miesiąc styczeń 2022 będzie wyliczana w taki sam sposób, w jaki odbywało się to w poprzednich latach. Jednak tej składki już nie będzie można odliczyć od podatku dochodowego. Nie będzie ona też stanowiła kosztu firmy. Informacje w tym zakresie są zamieszczone na naszym blogu, w artykule przeznaczonym dla osób prowadzących KPIR oraz Ryczałt.

b) Rozliczenie w podatku na zasadach ogólnych

Wysokość składki na ubezpieczenie zdrowotne będzie wynosiła 9% dochodu uzyskanego w działalności gospodarczej. Dochód jest tu rozumiany jako kwota przychodów pomniejszona o kwotę poniesionych kosztów oraz składek na ubezpieczenie społeczne (emerytalne, rentowe, wypadkowe i dobrowolne chorobowe – jeśli przedsiębiorca ją opłaca). W wyniku zmian w Polskim Ładzie, różnica remanentu będzie brana pod uwagę do ustalenia wysokości podstawy wysokości składki na ubezpieczenie zdrowotne.

Nadal nie ma pozwolenia na uwzględnianie straty z lat poprzednich do wyliczenia podstawy wymiaru składki zdrowotnej. Składka na ubezpieczenie zdrowotne będzie opłacana również za miesiąc, w którym dochód był poniżej minimalnego wynagrodzenia krajowego czyli 3010 zł brutto, a nawet wtedy, gdy dany miesiąc zakończy się stratą. W takich sytuacjach, wysokość składki na ubezpieczenie zdrowotne będzie wynosiła 270,90 zł co stanowi 9% minimalnej krajowej czyli 3010 zł.

Składki na ubezpieczenie zdrowotne nie będzie można odliczyć od kwoty zaliczki na podatek dochodowy.

c) Rozliczenie w podatku liniowym

Wysokość składki na ubezpieczenie zdrowotne będzie wynosiła 4,9% dochodu działalności. Dochodem będzie kwota przychodów pomniejszona o kwotę kosztów oraz składek na ubezpieczenie społeczne (emerytalne, rentowe, wypadkowe i dobrowolne chorobowe). Przy wyliczaniu dochodu dla ustalenia wysokości składki na ubezpieczenie zdrowotne nie będzie brana pod uwagę strata z lat poprzednich.

Wyjątkowo za miesiąc styczeń 2022, składka zdrowotna jest określana jako 9% przeciętnego dochodu. Wyjaśnienie sytuacji zostało zamieszczone na stronie ZUSu.

W sytuacji, gdy wyliczona składka będzie niższa niż 9% kwoty minimalnego wynagrodzenia krajowego brutto, przedsiębiorca będzie zobowiązany do zapłaty minimalnej kwoty składki zdrowotne czyli właśnie równowartości 9% wynagrodzenia minimalnego.

O składkę na ubezpieczenie zdrowotne nie będzie można pomniejszyć zaliczki na podatek dochodowy.

d) Rozliczenie w ryczałcie od przychodów ewidencjonowanych

Składka na ubezpieczenie zdrowotne również przy ryczałcie, jako wybranej formie opodatkowania, będzie uzależniona od uzyskanego przychodu, pomniejszonego o składki ubezpieczenia społecznego.

W roku 2022 do wyboru będzie możliwy jeden z dwóch sposobów wyliczania wysokości składki na ubezpieczenie zdrowotne:

-

I. Zgodnie z przedziałami

- przychód narastająco od początku roku do 60 000 zł – wysokość składki zdrowotnej to 9% podstawy, którą będzie 60% przeciętnego wynagrodzenia brutto.

- kwota składki to 335,94 zł

- przychód narastająco od początku roku od kwoty powyżej 60 000 zł do 300 000 zł – wysokość składki zdrowotnej to 9% podstawy, którą będzie 100% przeciętnego wynagrodzenia brutto.

- kwota składki to 559,89 zł

- przychód narastająco od początku roku powyżej kwoty 300 000 zł – wysokość składki zdrowotnej to 9% podstawy, którą będzie 180% przeciętnego wynagrodzenia brutto.

- szacowana kwota składki to 1 007,81 zł

Obowiązują następujące przedziały:

II. Według przychodu z poprzedniego roku

Przedsiębiorcy, którzy cały poprzedni rok prowadzili działalność gospodarczą, rozliczając się ryczałtem lub wg skali podatkowej lub podatkiem liniowym lub podatkiem z kwalifikowanych praw własności intelektualnej – dla ustalenia comiesięcznej wysokości składki na ubezpieczenie zdrowotne, mogą stosować kwotę przychodów, uzyskanych za cały poprzedni rok, pomniejszając ją o kwotę składek na ubezpieczenie społeczne, zapłacone w poprzednim roku.

Jest to propozycja, którą można zastosować w roku 2022, jednak jeśli po zakończeniu roku, wystąpi różnica pomiędzy wpłaconymi składkami a wyliczonymi według I. sposobu podanego wyżej, będzie konieczność dopłacenia różnicy.

W celu prawidłowego naliczania składek ZUS w serwisie ifirma.pl, przed wygenerowaniem deklaracji ZUS za miesiąc styczeń 2022, należy określić podstawę dla składki zdrowotnej. Należy przejść do zakładki Pulpit → Konfiguracja → ZUS → edytować stronę, przy składce na ubezpieczenie zdrowotne, wybrać z listy podstawę. Dzięki temu, deklaracje generowane za każdy miesiąc w zakładce Deklaracje → Deklaracje → ZUS będą obliczały właściwą wysokość składek. Wysokość pełnej składki będzie widoczna w miesiącu, w którym przypada termin płatności, w zakładce Zobowiązania → Składki ZUS. Po rzeczywistym opłaceniu składki, należy uzupełnić datę opłacenia zobowiązania, co spowoduje, że składki, które podlegają odliczeniu, zostaną odliczone w deklaracji PIT.

2. Podatek PIT

Polski ład wprowadza następujące zmiany w podatku wyliczanym na zasadach ogólnych:

- Podwyższeniu uległy kwoty progów podatkowych w podatku wyliczanym wg skali. Do końca roku 2021 pierwszy próg podatkowy, w którym stosowana była 17% stawka podatku dochodowego, wynosił 85 528 zł. Powyżej tego progu, podatek musiał być naliczany w wysokości 32%. Natomiast od roku 2022, drugi próg dochodów, zobowiązujący do opłacania wyższej stawki podatku wyniesie 120 000 zł.

- Również kwota dochodu wolnego od podatku, stosowana w zasadach ogólnych, podniosła się do 30 000 zł. Oznacza to, że kwota pomniejszająca podatek w skali roku wynosi 5 100 zł.

- Zarówno dla pracowników, jak też przedsiębiorców na skali podatkowej, do wyliczenia podatku będzie stosowana ulga dla klasy średniej. Dotyczy to osiąganego dochodu rocznego, którego kwota za cały rok, mieści się w przedziale od 68 412 zł do 133 692 zł.

Więcej na temat ulgi, zostało opisane tutaj. Celem ulgi jest zniwelowanie negatywnych skutków braku możliwości odliczenia składki na ubezpieczenie zdrowotne od kwoty podatku.

- Wspólne rozliczenie małżonków będzie możliwe również za ten rok, w którym ich związek małżeński został zawarty w trakcie roku podatkowego. Jak wskazuje broszura Ministerstwa Finansów do PIT-36 i PIT-37 za rok 2021, wspólne rozliczenie małżonków jest możliwe, gdy pozostają oni w związku małżeńskim i we wspólności majątkowej przez cały 2021 rok, lub od dnia zawarcia związku małżeńskiego do końca 2021 roku, w przypadku, gdy związek małżeński zawarli w 2021 roku.

Serwis ifirma.pl został w pełni dostosowany do zmian przepisów. Zaliczki na podatek są wyliczane automatycznie, zgodnie z wymogami ustawowymi. W celu wyliczenia zaliczki na podatek dochodowy, wystarczy wygenerować deklarację PIT, oczywiście po wprowadzeniu dokumentów księgowych za rozliczany miesiąc. Wygenerowanie deklaracji PIT następuje przez zakładkę Deklaracje → Deklaracje → PIT-5/PIT-5L.

3. Ryczałt od przychodów i karta podatkowa

Wraz z Polskim Ładem, nastąpiła zmiana stawek ryczałtu. Obniżenie stawki ryczałtu do 12% objęło osoby świadczące usługi w zakresie IT, natomiast do 14% dla osób świadczących usługi w zakresie opieki zdrowotnej, analiz technicznych czy architektury. Szczegółowe informacje o nowych stawkach ryczałtu są zawarte w naszej instrukcji.

Serwis ułatwia pracę zarówno w zakresie wystawiania faktur/rachunków sprzedaży, jak również pełnego rozliczenia księgowego. W ustawieniach swojego konta, można wskazać stawkę ryczałtu domyślną, dzięki czemu, wystawiana faktura/rachunek będą od razu podlegały pod domyślną stawkę ryczałtu i w niej księgowane (zakładka Pulpit → Konfiguracja → Faktury/Rachunki: domyślne ustawienia). Ustawienie domyślnej stawki ryczałtu, nie spowoduje braku możliwości jej zmiany i wybrania innej, podczas wystawiania faktury/rachunku.

Tak wystawiane faktury/rachunki, będą automatycznie tworzyły ewidencję przychodów. Natomiast kwota podatku zostanie wyliczona automatycznie, przez wygenerowanie deklaracji PIT-28 (zakładka Deklaracje → Deklaracje → PIT 28).

Karta podatkowa nie będzie już możliwą do wybrania jako forma opodatkowania dla nowych podatników.

4. Wartość początkowa środków trwałych

Rok 2022 przyniósł również zmianę w zakresie ustalania wartości początkowej środków trwałych. W przypadku środków trwałych przyjmowanych do używania w okresie ich zakupu, wartością początkową środka trwałego jest ich cena nabycia wynikająca z dokumentów zakupu. Natomiast są sytuacje, w których dany przedmiot został zakupiony wcześniej, niż data zakupu a nawet data rozpoczęcia działalności. Przedsiębiorca ma prawo wprowadzić środek trwały z majątku prywatnego do majątku firmy. Do końca roku 2021, środek trwały mógł mieć przyjętą wartość z dokumentu zakupu, nawet jeśli było to dawno a przedmiot z biegiem czasu stracił swoją wartość. Od roku 2022, wartością początkową środka trwałego jest cena nabycia, pod warunkiem że nie jest ona niższa niż wartość rynkowa przedmiotu, na dzień wprowadzania do środków trwałych firmy.

5. Amortyzacja lokali mieszkalnych

Rok 2022 będzie ostatnim, w którym jest możliwość zaliczania w koszty uzyskania przychodu odpisów amortyzacyjnych od budynków i lokali mieszkalnych. Oznacza to, że nieruchomości i lokale o charakterze mieszkalnym, nie będą ujmowane w ewidencji środków trwałych oraz ich amortyzacja zostanie wyłączona z kosztów podatkowych.

Możliwość zaliczenia w koszty amortyzacji w roku 2022 dotyczy lokali mieszkalnych, nabytych do końca 31 grudnia 2021 r.

6. Wykupienie przedmiotu z leasingu

W przypadku wykupienia przedmiotu z leasingu operacyjnego, przedsiębiorca ma wybór co będzie się działo dalej z takim przedmiotem. Może on trafić do majątku prywatnego przedsiębiorcy, lub może zostać wprowadzony do środków trwałych i stanowić sprzęt firmowy. Przedmioty, których data wykupienia nie przekroczyła 31 grudnia 2021 r. i zostały w majątku prywatnym przedsiębiorcy, podczas sprzedaży będą traktowane jak inne rzeczy prywatne pod względem podatkowym, czyli ich sprzedaż po upływie 6 miesięcy nie stanowi przychodu opodatkowanego. Zmiana podejścia objęła przedmioty wykupione po 1 stycznia 2022. Taki przedmiot, nawet jeśli pozostanie w majątku prywatnym przedsiębiorcy, przy sprzedaży będzie rozpatrywany w taki sam sposób, w jaki są traktowane środki trwałe. Czyli ich sprzedaż przed upływem 6 lat od daty wykupienia z leasingu, stanowią przychód opodatkowany.

7. Wynajem prywatny

Kolejną płaszczyzną, w której polski ład wprowadził zmiany to wynajem prywatnych składników majątku. Od roku 2023 jedynym możliwym do wyboru sposobem opodatkowania najmu prywatnego będzie ryczałt. Ma tu również zastosowanie kryterium przychodowe, w którym osiągnięcie przychodów z najmu do 100 000 zł jest objęte stawką 8,5% ryczałtu, natomiast nadwyżka ponad tą kwotę jest już objęta stawką ryczałtu w wysokości 12,5%.

Przez cały rok 2022 mają zastosowanie przepisy przejściowe, które pozwalają na kontynuowanie oraz wybór zasad ogólnych – podatku według skali, jako formy opodatkowania najmu prywatnego. Natomiast już od początku 2023 roku, każdy podatnik stosujący zasady ogólne w najmie prywatnym, będzie musiał je zmienić na ryczałt. Warto zapoznać się z naszym artykułem.

8. Sposób wyliczania wynagrodzeń pracowników

Zmiana zasad wyliczania zaliczki na podatek dochodowy objęły nie tylko przedsiębiorców rozliczających się podatkiem według skali ale również pracowników. W wynagrodzeniach została zmieniona kwota wolna od podatku, możliwa do zastosowania ulga dla klasy średniej, brak możliwości odliczenia składki na ubezpieczenie zdrowotne od zaliczki na podatek dochodowy. Szczegółowe informacje na temat nowych zasad są opisane w naszej pomocy.

W związku z tym, że nie wszystkie założenia polskiego ładu sprawdziły się w rzeczywistości, na początku stycznia pojawiło się rozporządzenie, na podstawie którego pracodawca powinien porównać wynagrodzenie wyliczone zgodnie z zasadami polskiego ładu z wyliczeniem obowiązującym w latach poprzednich. Jeśli wynagrodzenie wyliczone w latach poprzednich skutkowała niższym podatkiem, pracodawca powinien wypłacić pensję wg zasad obowiązujących do końca 2021 roku. Opis tej zasady jest zamieszczony na naszej stronie.

9. Brak czynnego żalu dla korekty JPK

Polski ład zniósł uciążliwy dla podatników obowiązek dostarczania do urzędu skarbowego pisma wyjaśniającego, potocznie zwanego “czynnym żalem”, w sytuacji składania korekty pliku JPKV7 / JPKVK. Czynny żal nadal jest wymagany w sytuacji, gdy podatnik złożył deklarację podatkową lub obowiązkową ewidencję po ustawowym terminie. Warto zapoznać się z naszym artykułem.

10. Nowe terminy zwrotu podatku VAT

Wraz ze zmianą przepisów, zostały wprowadzone również nowe terminy zwrotu nadwyżki podatku naliczonego nad należnym. Jest to termin 15 dni, o którym można dowiedzieć się więcej w artykule, oraz termin 40 dni, opisany na naszym blogu.

11. Obowiązek posiadania terminala płatniczego

Od stycznia 2022 roku, przedsiębiorcy, którzy posiadają kasę fiskalną, zostali zobowiązani do udostępnienia klientom możliwość płatności w formie bezgotówkowej. Dodatkowe informacje zawiera nasz artykuł.

12. Ulgi w polskim ładzie

Polski ład wprowadził następujące ulgi podatkowe:

- ulga dla klasy średniej – może być stosowana do rocznych przychodów w przedziale od 68.412 zł do 133.692 zł, jako zniwelowanie skutków nieodliczanej składki zdrowotnej od zaliczki na podatek dochodowy.

- ulga dla emerytów – możliwa do skorzystania przez podatników mających prawo do emerytury, nadal pracujący zawodowo, pod warunkiem rezygnacji z pobierania emerytury

- ulga rehabilitacyjna – możliwa do zastosowania przez osoby, posiadające orzeczenie o stopniu niepełnosprawności.

- ulga powracających z zagranicy – możliwa do zastosowania, przez Polaków powracających z zagranicy, po spełnieniu określonych warunków.

- ulga na terminal – przysługująca przedsiębiorcom, posiadającym kasę fiskalną.

- ulga na czwarte dziecko – stosowana u rodzin wielodzietnych, posiadających co najmniej czworo dzieci

- ulga na innowacje – stosowana w celu wspomagania rozwoju technologicznego w firmie

- ulga dla umów cywilnoprawnych – związana ze zmianami, jakie wprowadził polski ład dla umów cywilnoprawnych.

13. Planowane zmiany od 1 lipca 2022

Pomimo licznych zastrzeżeń, jakie były sygnalizowane przez środowisko księgowych oraz doradców podatkowych, przepisy polskiego ładu zostały wdrożone. Po kilku miesiącach stosowania nowych uregulowań w praktyce podatkowej, tylko potwierdziły się obawy, co doprowadziło do skomplikowania sytuacji podatników, często przynosząc dla nich negatywne skutki podatkowe.

W związku z tym, zapowiadane są kluczowe zmiany polskiego ładu, które mają na celu zminimalizowanie strat i uproszczenie stosowania prawa podatkowego w praktyce.

Najważniejsze zmiany, które szczególnie interesują podatników to likwidacja ulgi dla klasy średniej przy jednoczesnym obniżeniu stawki podatku dochodowego liczonego według skali z 17% na 12%. W związku z tak znaczącą zmianą, pojawiają się pytania, czy zmiana formy opodatkowania w trakcie roku będzie możliwa. Próbę odpowiedzi na to pytanie podejmuje nasz artykuł.

Wejście w życie polskiego ładu w nowej wersji jest przewidywane na 1 lipca 2022 r. Dokładne wyszczególnienie zmian zostało zamieszczone w naszym artykule.

Autor: Katarzyna Marciniak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Polski Ład

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Stawki ryczałtu w 2024 r.

- Zaliczka na podatek dochodowy wg skali – PIT-5

- Składka zdrowotna – kiedy prowadzonych jest kilka różnych działalności

- Dodatkowa składka zdrowotna płacona w spółkach, w ramach których przychody nie są przychodami z działalności gospodarczej

Najnowsze w kategorii:

Polski Ład

- Składka zdrowotna: koszt lub odliczenie od dochodu – podatek liniowy

- Dodatkowa składka zdrowotna płacona w spółkach, w ramach których przychody nie są przychodami z działalności gospodarczej

- Konfiguracja składki zdrowotnej ZUS dla przedsiębiorcy rozliczającego się ryczałtem ewidencjonowanym

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Zaliczka na podatek dochodowy wg skali – PIT-5