Spis treści:

- Na jakich zasadach opłacana jest składka ZUS w przypadku, gdy przedsiębiorca posiada więcej niż jedną formę prowadzenia działalności?

- Wyliczenie na koncie składki zdrowotnej dla osób osiągających przychody w ramach działalności gospodarczej lub spółki osobowej.

- Ta sama forma opodatkowania w różnych działalnościach

-

Różne formy opodatkowania w różnych działalnościach

- Edycja DRA – kiedy na deklaracji jest wykazywany jedynie przedsiębiorca

- Edycja RCA – kiedy na deklaracji są wykazane również inne osoby wraz z przedsiębiorcą

- Dodatkowa składka dla podatku według skali DRA

- Dodatkowa składka dla podatku liniowego DRA

- Dodatkowa składka dla ryczałtu ewidencjonowanego DRA

- Dodatkowa składka dla spółki, dla której przychody nie są traktowane jako przychody z działalności tj. brak formy opodatkowania

- Zatwierdzenie zmian w deklaracji ZUS RCA i przejście do edycji deklaracji ZUS DRA

- Zatwierdzenie zmian w deklaracji ZUS DRA i wysyłka deklaracji do ZUS

- Jaki kod płatnika na deklaracji ZUS: kod spółki czy kod dla działalności?

1. Na jakich zasadach opłacana jest składka ZUS w przypadku, gdy przedsiębiorca posiada więcej niż jedną formę prowadzenia działalności?

Ustawa Polski Ład w sposób diametralny zmieniła zasady naliczenia składki zdrowotnej ZUS przedsiębiorców. Dla prowadzących jednoosobową działalność gospodarczą lub działalność w formie spółki osobowej, składka zdrowotna ZUS liczona jest według wybranej formy opodatkowania, czyli podatku według skali, liniowego lub ryczałtu ewidencjonowanego.

Przedsiębiorca może być również płatnikiem składki zdrowotnej ZUS dla działalności, którą prowadzi w formie spółki, z której przychody nie są traktowane jako przychody z działalności gospodarczej. Przykładem takim może być m.in. spółka komandytowa rozliczana w oparciu o podatek dochodowy od osób prawnych.

Do końca roku 2021 przedsiębiorca, prowadzący więcej niż jedną działalność, opłacał od kolejnej działalności dodatkową składkę zdrowotną ZUS. Obecnie, według opinii ZUS prezentowanej na infolinii ZUS oraz w FAQ prezentującym zmiany przepisów w roku 2022, można wysnuć jeden wniosek:

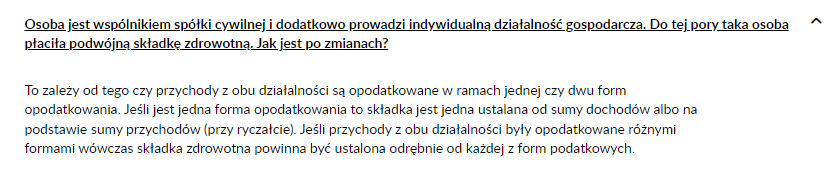

Poniżej dwie przykładowe odpowiedzi ZUS, które potwierdzają powyższe stanowisko:

1. Spółka cywilna i jednoosobowa działalność.

2. Spółki, dla których przychody nie są traktowane jako przychody z działalności i jednoosobowa działalność.

Przedsiębiorca jest wspólnikiem spółki komandytowej, rozliczanej w oparciu o podatek dochodowy od osób prawnych i prowadzi jednoosobową działalność gospodarczą rozliczaną podatkiem zryczałtowanym. Przedsiębiorca płaci dwie składki. Tytułem jednoosobowej działalności gospodarczej od podstawy 4 660,71 zł w kwocie 419,46 zł (podstawa dla przychodu poniżej 60 000 zł) i tytułem spółki komandytowej od podstawy 7767,85 zł w kwocie 699,11 zł.

Składka zdrowotna – jak będzie się kształtować w 2023 roku? – przeczytaj!

2. Wyliczenie na koncie składki zdrowotnej dla osób osiągających przychody w ramach działalności gospodarczej lub spółki osobowej.

Na kontach Użytkowników serwisu składka zdrowotna ZUS liczona jest według wybranej formy opodatkowania, czyli podatku według skali, liniowego lub ryczałtu ewidencjonowanego. To oznacza, iż serwis nalicza składki zdrowotne według wybranej formy opodatkowania dla prowadzącego działalność gospodarczą, czy wspólnika spółki osobowej.

Wartości składek za przedsiębiorcę, według wybranej formy opodatkowania, wykazywane są na raporcie ZUS DRA w przypadku, gdy przedsiębiorca nie zgłasza do ubezpieczeń nikogo poza sobą lub ZUS RCA w przypadku, gdy do ubezpieczeń są zgłoszone dodatkowe osoby np. pracownicy, zleceniobiorcy, współpracownicy.

Zasady naliczeń składek ZUS od stycznia 2022 zostały opisane tutaj.

Jeżeli przedsiębiorca oprócz rozliczenia na koncie posiada inną działalność, tytułem której składki powinien ująć w deklaracji ZUS, składki za daną działalność należy dodać do raportu ręcznie.

2 a) Jak rozumieć dochód z poprzedniego miesiąca – podstawa dla podatku wg skali i podatku liniowego

Rok składkowy dla naliczeń składki zdrowotnej w przypadku podatku wg skali i podatku liniowego trwa od lutego do stycznia roku kolejnego. Podstawa naliczeń składki każdorazowo opiera się o wyliczenia odnośnie dochodu z okresów poprzedzających miesiąc, którego składka dotyczy.

Przykładowo składka za luty 2024 odnosi się do dochodu ze stycznia 2024, składka za miesiąc marzec 2024 odnosi się do dochodu z miesiąca lutego i stycznia i jest pomniejszonego o dochód z miesiąca stycznia. W uproszczeniu często mówi się zatem, że jest to po prostu dochód za miesiąc poprzedni. Analizując jednak dokładnie mechanizm naliczania składki zdrowotnej nie zawsze będzie to idealnie dochód z poprzedniego miesiąca. Szczegółowy przykład wyliczenia składki został opisany w naszym artykule dostępnym tutaj.

Warto się zapoznać z wskazanym artykułem w celu uzupełnienie prawidłowej wartości dochodu na dalszym etapie instrukcji.

3. Ta sama forma opodatkowania w różnych działalnościach.

Jak wyliczyć prawidłowo składkę kiedy posiadamy więcej niż jedną działalność opodatkowaną według tej samej formy opodatkowania? Odpowiedź zależna jest od tego, jaka to forma opodatkowania. Poniżej opisane zostały zasady w zależności od wybranej formy opodatkowania.

3 a) Podatek według skali.

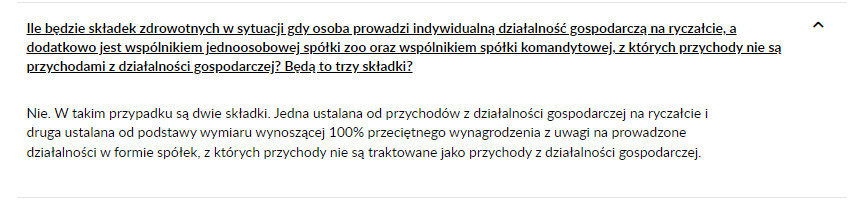

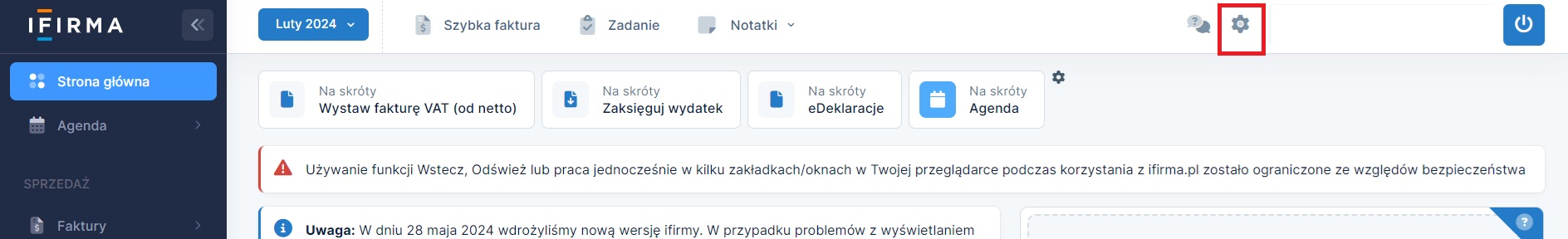

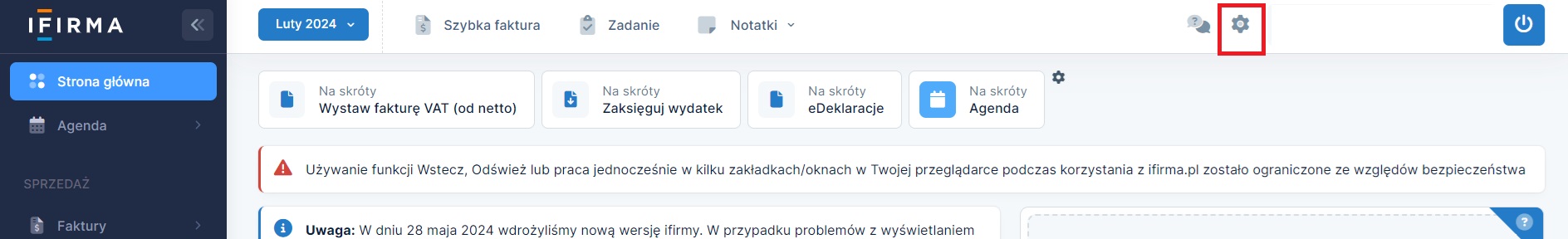

Wybierając w prawym górnym rogu Konfiguracja ➡ ZUS (dla JDG) lub Konfiguracja ➡ ZUS

Po wybraniu imienia i nazwiska wspólnika (konto SC) na górze strony wybieramy edytuj, kolejno w tabeli Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności, w wierszu Ubezpieczenie zdrowotne należy wybrać dochód.

Dochód z dodatkowej działalności do wyliczenia składki zdrowotnej i zaliczki na podatek pobierany jest z zakładki Konfiguracja ➡ PIT (dla JDG) lub Konfiguracja ➡ PIT, po wybraniu imienia i nazwiska wspólnika (konto SC).

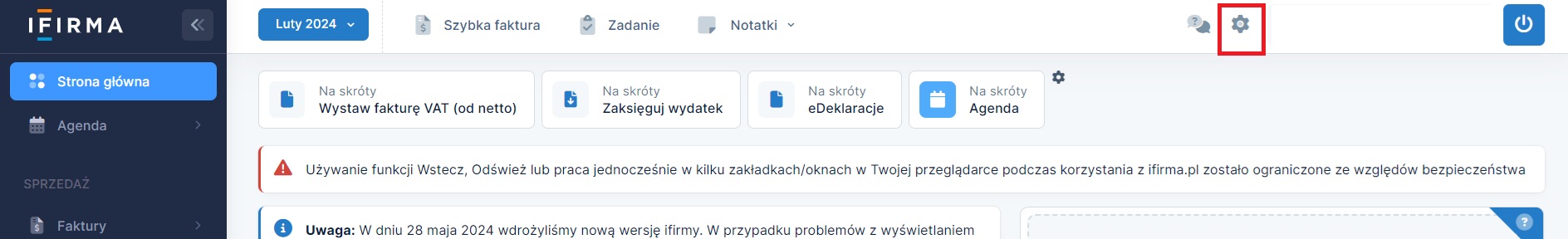

U góry strony należy wybrać edytuj, kolejno w tabeli Przychody i koszty uzyskane z innej działalności gospodarczej w bieżącym roku wprowadzamy przychody i koszty.

Tabela Przychody i koszty uzyskane z najmu w bieżącym roku nie mają wpływu na rozliczenie składki zdrowotnej.

3 b) Podatek liniowy.

W prawym górnym rogu należy wybrać Konfiguracja ➡ ZUS (dla JDG) lub Konfiguracja ➡ ZUS, po wybraniu imienia i nazwiska wspólnika (konto SC), na górze strony wybieramy edytuj, kolejno w tabeli Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności w wierszu Ubezpieczenie zdrowotne należy wybrać dochód.

Dochód z dodatkowej działalności do wyliczenia składki zdrowotnej i zaliczki na podatek jest pobierany z zakładki Konfiguracja ➡ PIT (dla JDG) lub Konfiguracja ➡ PIT, po wybraniu imienia i nazwiska wspólnika (konto SC).

U góry strony należy wybrać edytuj, kolejno w tabeli Przychody i koszty uzyskane z innej działalności gospodarczej w bieżącym roku wprowadzamy przychody i koszty.

UWAGA!

Tabela Przychody i koszty uzyskane z najmu w bieżącym roku nie mają wpływu na rozliczenie składki zdrowotnej.

3 c) Ryczałt ewidencjonowany.

W zakładce Konfiguracja ➡ ZUS (dla JDG), po wybraniu imienia i nazwiska wspólnika (konto SC), na dole strony wybieramy edytuj, kolejno w tabeli Wybierz składki ZUS, które mają być opłacane z tytułu prowadzenia działalności, w wierszu Ubezpieczenie zdrowotne należy wybrać przychód lub przychód za rok poprzedni. Więcej informacji na temat wybrania odpowiedniej opcji dostępne jest tutaj.

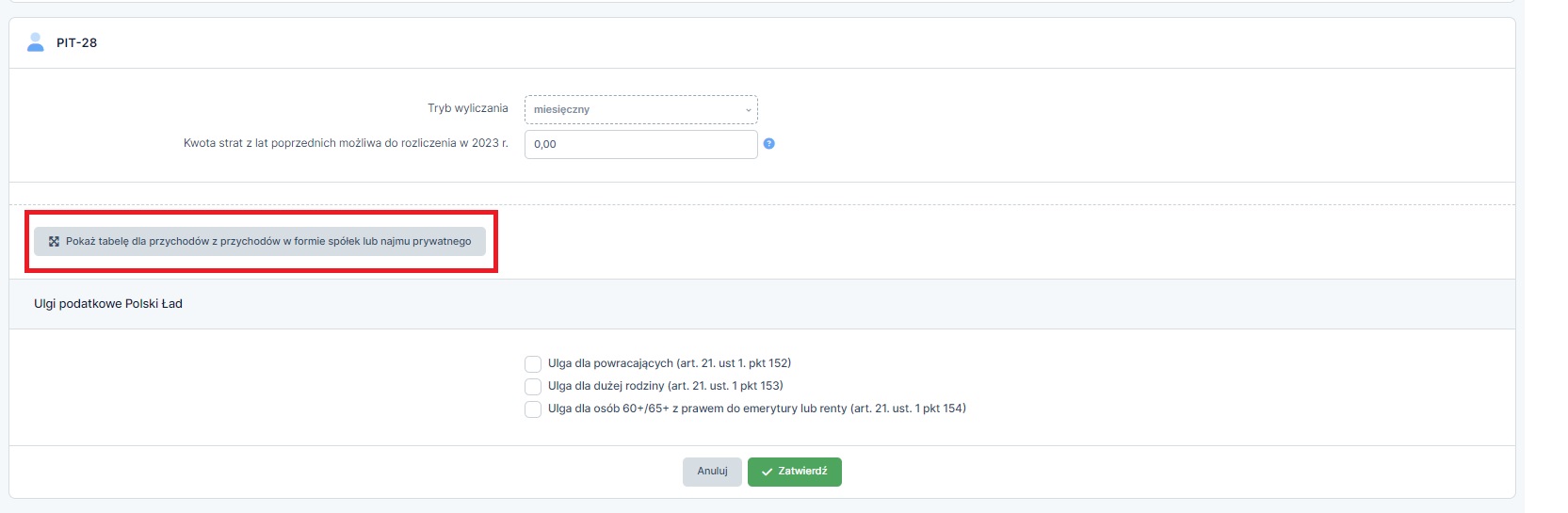

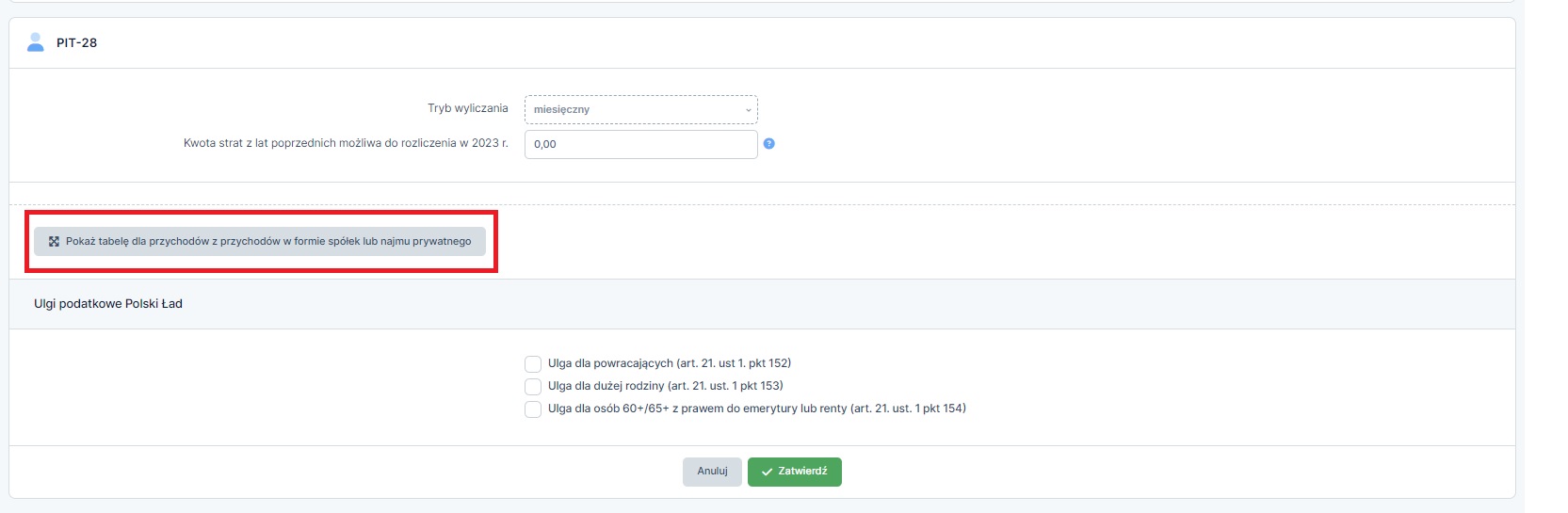

Dochód z dodatkowej działalności do wyliczenia składki zdrowotnej i zaliczki na podatek pobierany jest z zakładki Konfiguracja ➡ PIT (dla JDG), lub Konfiguracja ➡ PIT po wybraniu imienia i nazwiska wspólnika (konto SC).

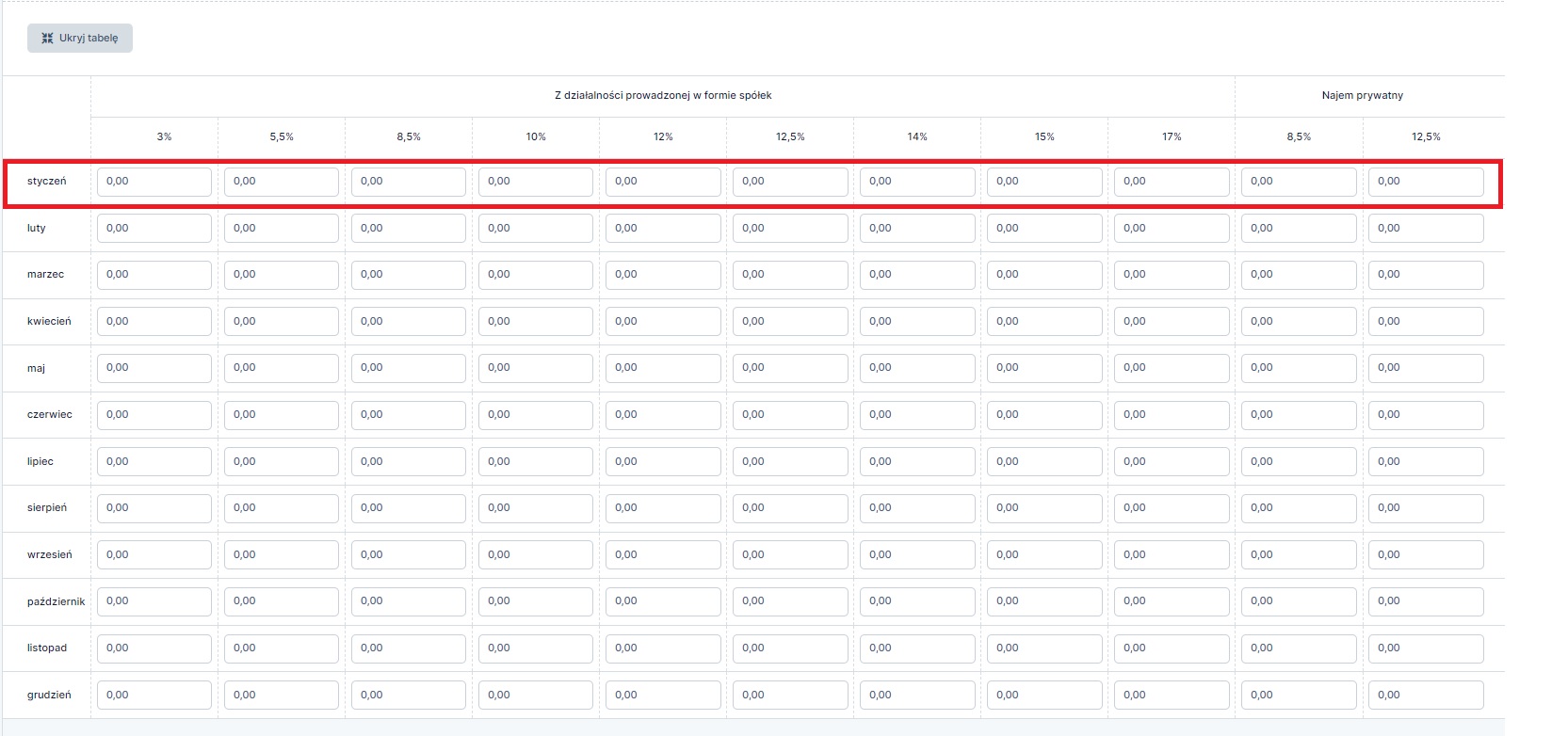

U góry strony należy wybrać edytuj, kolejno rozwinąć pokaż tabelę dla przychodów z przychodów formie spółek lub w formie najmu prywatnego.

Po wyświetleniu się tabeli, w kolumnie Z działalności prowadzonej w formie spółek, należy wprowadzić przychody uzyskane z innej działalności gospodarczej w każdym miesiącu, wybierając odpowiednią stawkę podatku.

4. Różne formy opodatkowania w różnych działalnościach

Jeżeli przedsiębiorca płaci dodatkowe składki zdrowotne, bo poza wybraną na koncie w serwisie formą rozliczenia posiada inne działalności od jakich powinien uregulować składki, powinien każdorazowo taką dodatkową składkę, bądź składki dodać ręcznie do raportu ZUS DRA lub ZUS RCA i DRA w przypadku, kiedy na deklaracji są inne osoby zgłoszone do ubezpieczeń poza samym przedsiębiorcą.

4 a) Edycja DRA – kiedy na deklaracji jest wykazywany jedynie przedsiębiorca.

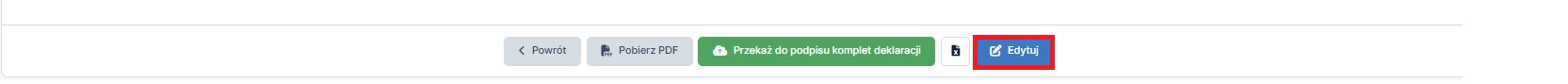

Dodatkową składkę zdrowotną ujmuje się w raporcie ZUS DRA poprzez edycję deklaracji.

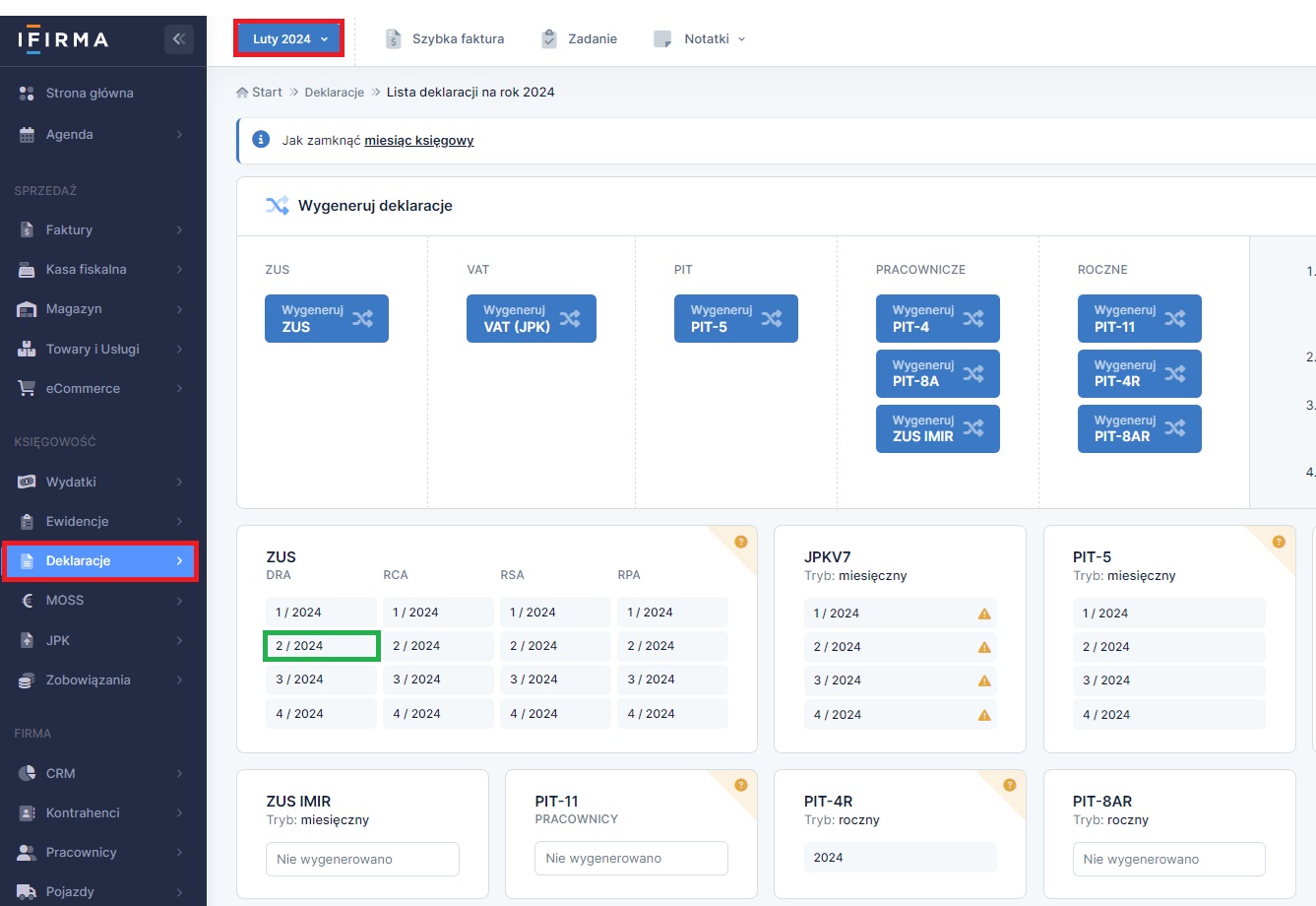

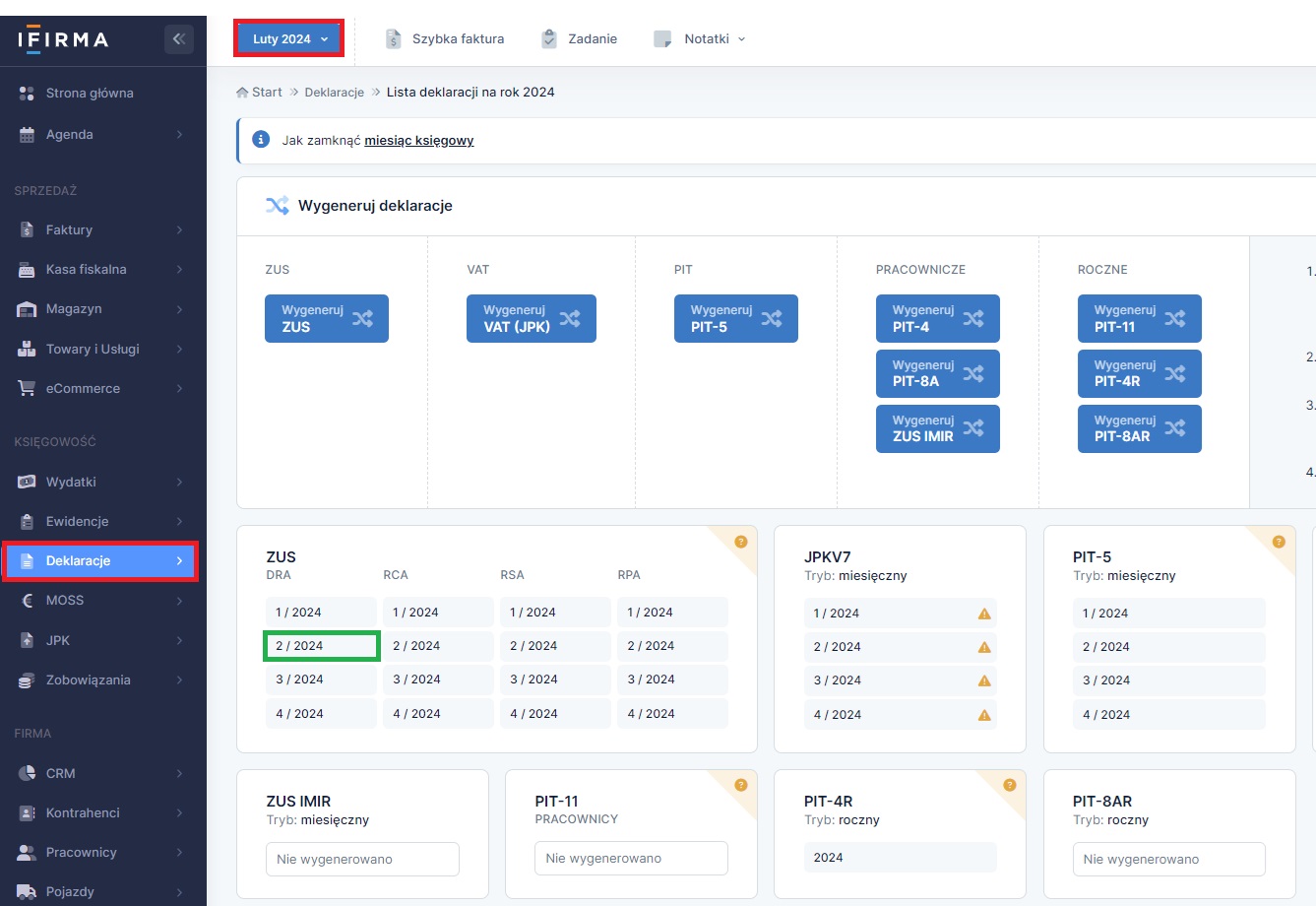

Dopiero po dokonaniu księgowań, należy w zakładce Deklaracje ➡ Deklaracje wygenerować ZUS wybierając opcję wygeneruj ZUS i zatwierdzając wartości jakie pokazują się do zapłaty tytułem działalności rozliczanej na koncie w serwisie.

Jeżeli księgowania zostały już zakończone i wygenerowano deklarację ZUS za dany miesiąc, można edytować raport ZUS DRA. W tym celu należy ustawić, w lewym górnym rogu, miesiąc zgodny z miesiącem za jaki była generowana deklaracja, dla przykładu luty 2024.

W zakładce Deklaracje ➡ Deklaracje należy, w kolumnie DRA, wybrać nr wygenerowanego raportu tj. 2/2024.

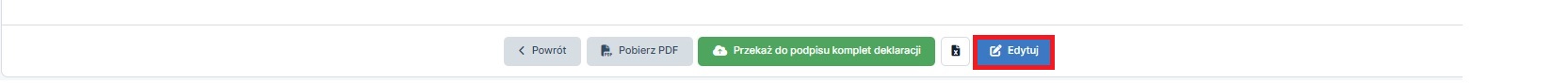

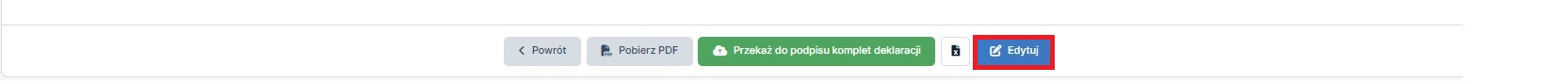

Kolejno na dole strony należy wybrać edytuj.

4 b) Edycja RCA – kiedy na deklaracji są wykazane również inne osoby wraz z przedsiębiorcą.

Dodatkową składkę zdrowotną ujmuje się w raporcie ZUS RCA poprzez edycję deklaracji.

Dopiero po dokonaniu księgowań należy w zakładce Deklaracje ➡ Deklaracje wygeneruj ZUS wybierając opcję wygenerowania ZUS i zatwierdzając wartości jakie pokazują się do zapłaty tytułem działalności rozliczanej na koncie w serwisie.

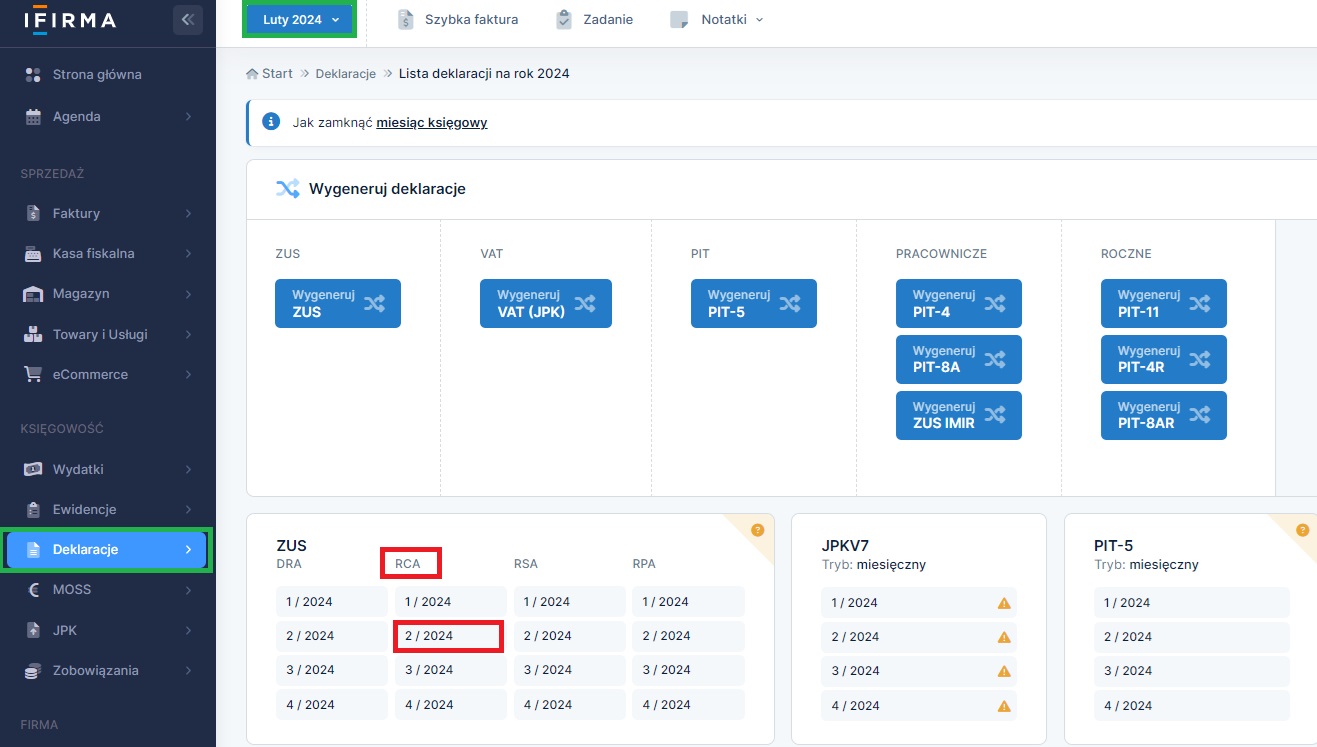

Jeżeli księgowania zostały już zakończone i wygenerowano deklarację ZUS za dany miesiąc, można edytować raport ZUS RCA. W tym celu należy ustawić, w lewym górnym rogu, miesiąc zgodny z miesiącem za jaki była generowana deklaracja, dla przykładu luty 2024.

W zakładce Deklaracje ➡ Deklaracje należy w kolumnie RCA wybrać nr wygenerowanego raportu tj. 2/2024.

Kolejno na dole strony należy wybrać edytuj.

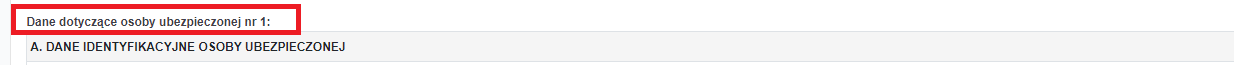

Kolejno należy uzupełnić pola w części Dane dotyczące osoby ubezpieczonej nr 1: którą jest automatycznie przedsiębiorca:

- 4 c) 1. Dodatkowa składka dla podatek według skali RCA.

- 4 d) 1. Dodatkowa składka dla podatku liniowego RCA.

- 4 e) 1. Dodatkowa składka dla ryczałtu ewidencjonowanego RCA.

- 4 d) Dodatkowa składka dla spółki, dla której przychody nie są traktowane jako przychody z działalności tj. brak formy opodatkowania.

4 c) Dodatkowa składka dla podatku według skali DRA.

Co zmienić w deklaracji:

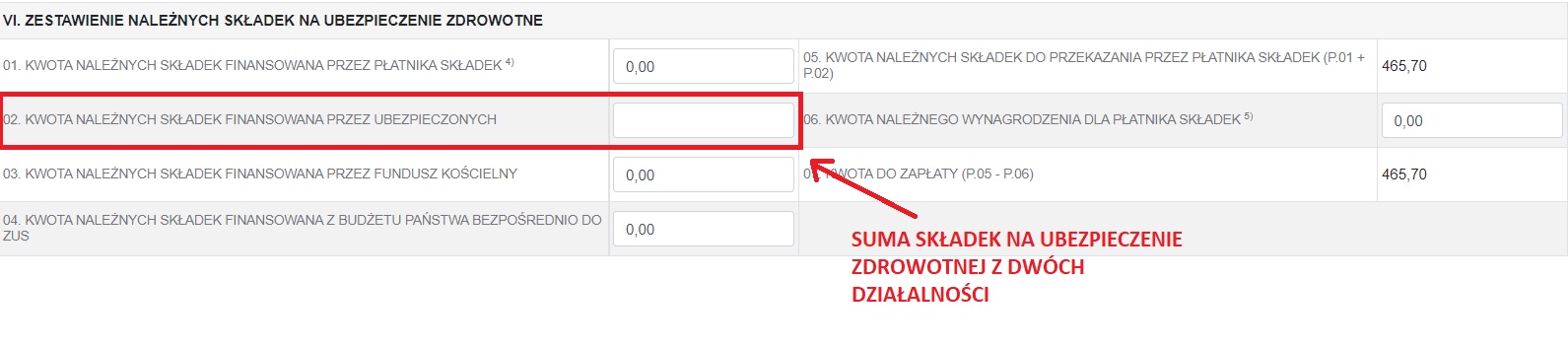

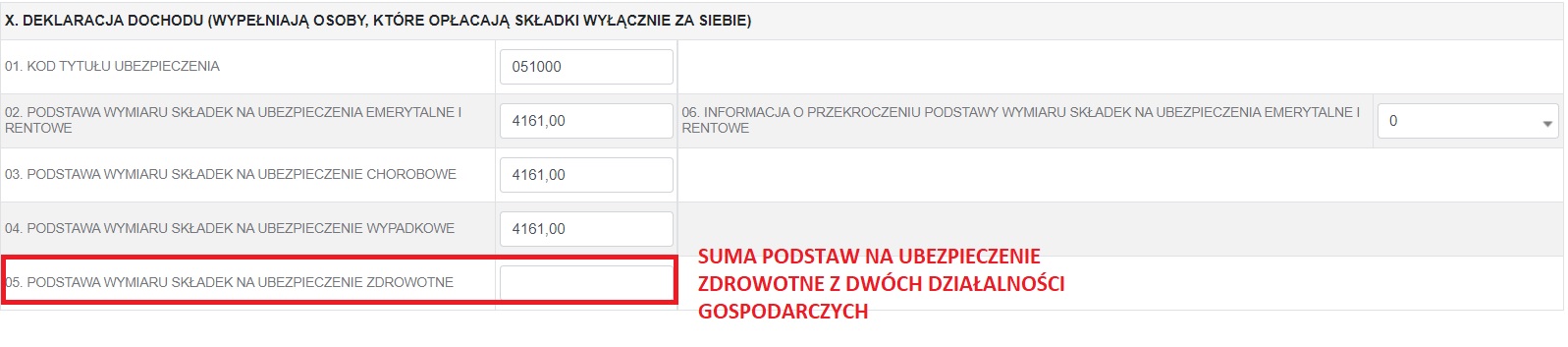

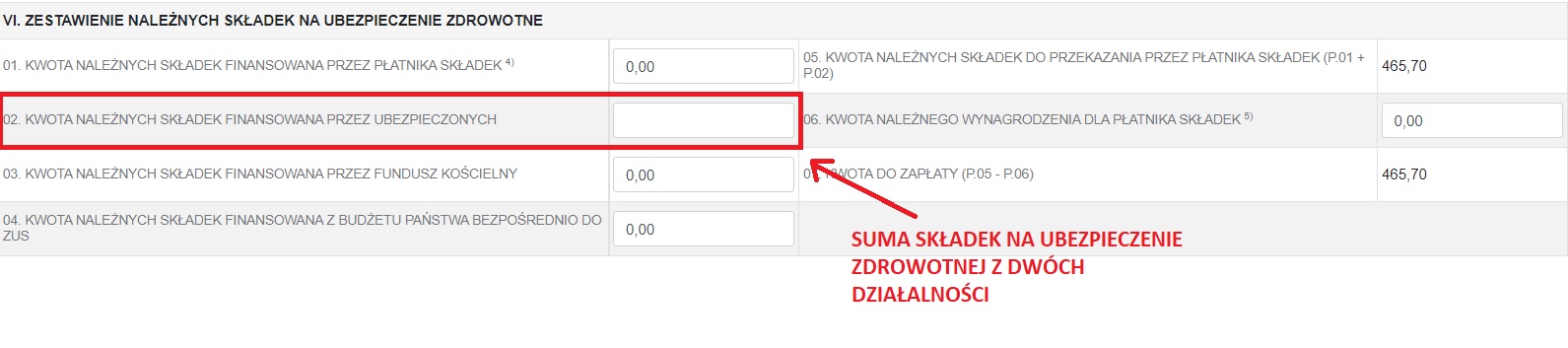

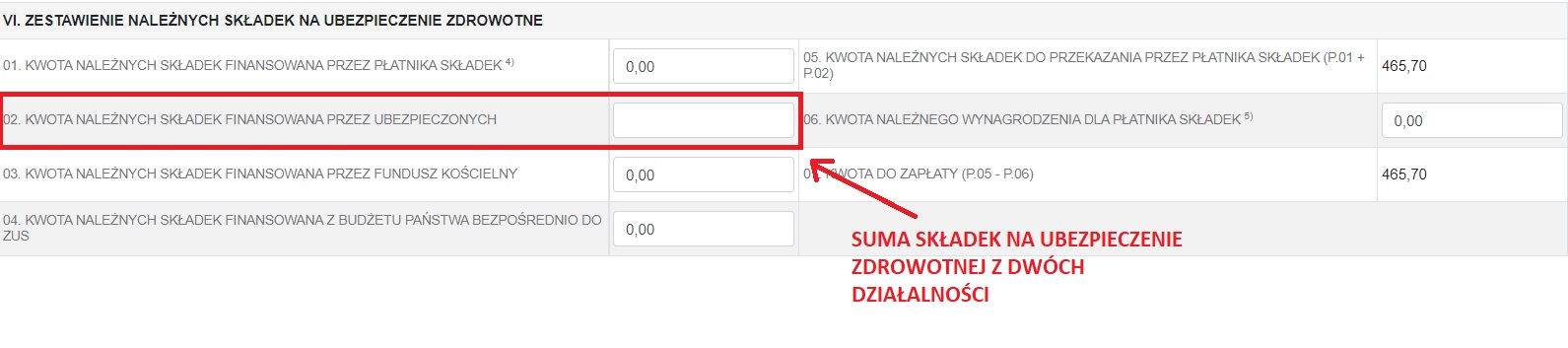

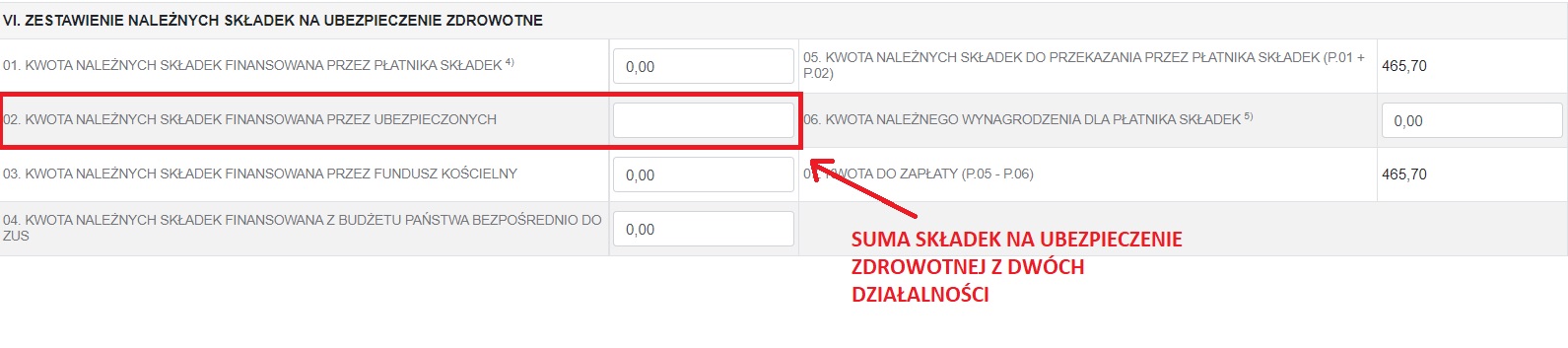

W części VI. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE, w polu 02. KWOTA NALEŻNYCH SKŁADEK FINANSOWANA PRZEZ UBEZPIECZONYCH, należy wprowadzić sumę składek na ubezpieczenie zdrowotne z JDG oraz dodatkowej działalności.

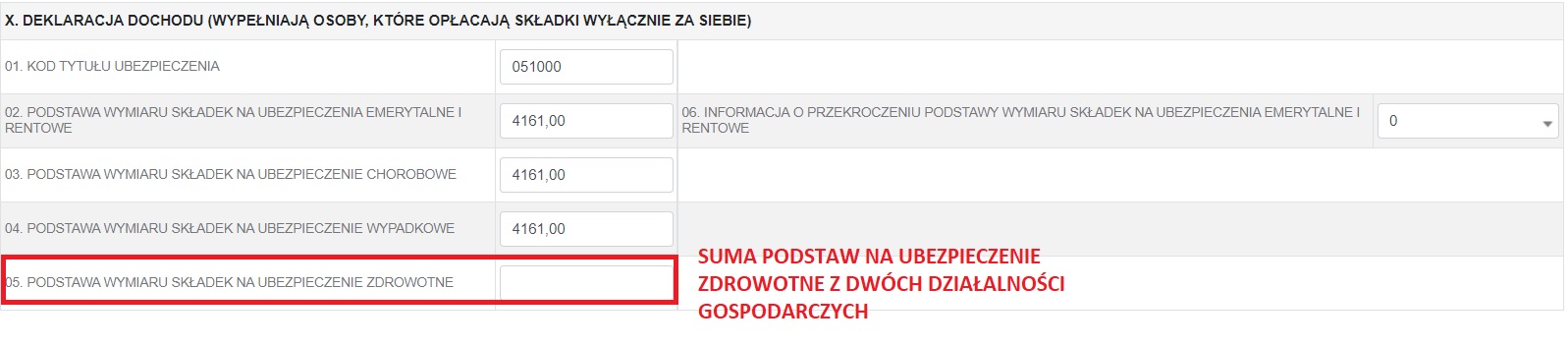

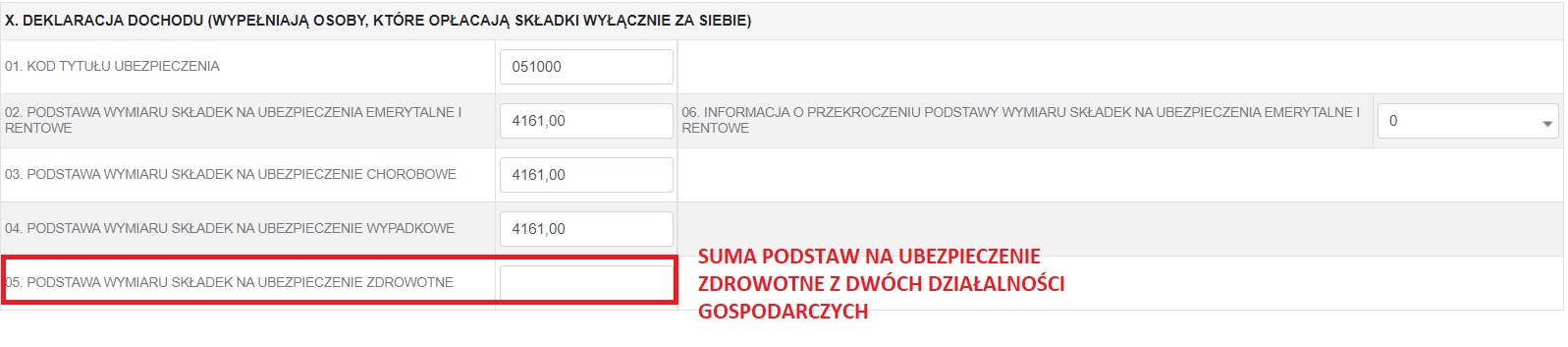

W części X. DEKLARACJA DOCHODU (WYPEŁNIAJĄ OSOBY, KTÓRE OPŁACAJĄ SKŁADKI WYŁĄCZNIE ZA SIEBIE) – podwyższyć w polu 05. PODSTAWA WYMIARU SKŁADEK NA UBEZPIECZENIE ZDROWOTNE o wysokość podstawy na ubezpieczenie zdrowotnej z dodatkowej działalności gospodarczej.

W części XI. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy w polach:

- 01. FORMA OPODATKOWANIA: ZASADY OGÓLNE – PODATEK WEDŁUG SKALI – zaznaczyć checkbox,

- 02. KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE należy wprowadzić dochód z dodatkowej działalności gospodarczej uzyskany w miesiącu poprzedzającym miesiąc rozliczenia. Dla przykładu jeżeli deklaracja jest generowana za luty 2023, należy wprowadzić dochód ze stycznia 2023,

- 03. PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE należy wpisać dochód wskazany w polu 02.. Jeżeli dochód jest mniejszy niż 4242,00 zł, wówczas podstawa wynosić będzie 4242,00 zł,

- 04. KWOTA NALEŻNEJ SKŁADKI – wysokość składki jest uzależniona od dochodu i stanowi 9% podstawy, nie mniej niż 381,78 zł.

4 c) 1. Dodatkowa składka dla podatku według skali RCA.

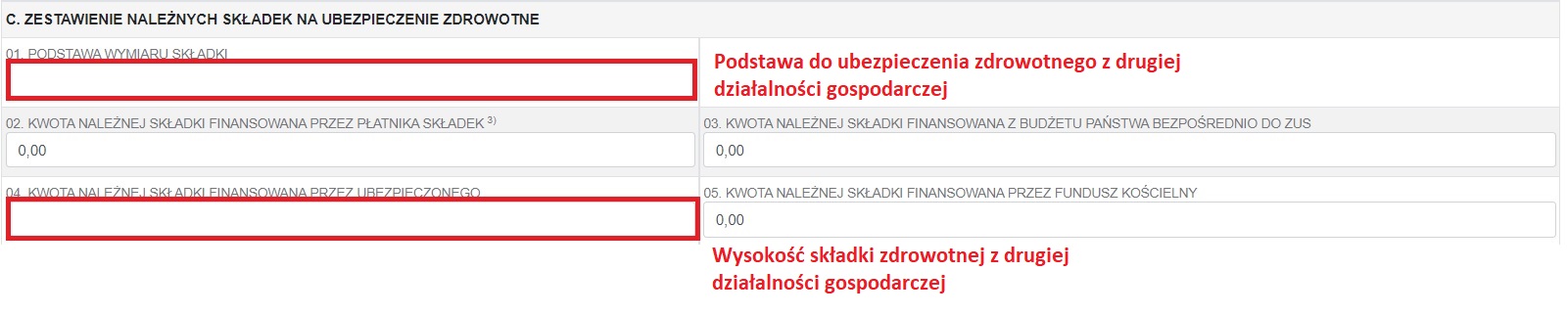

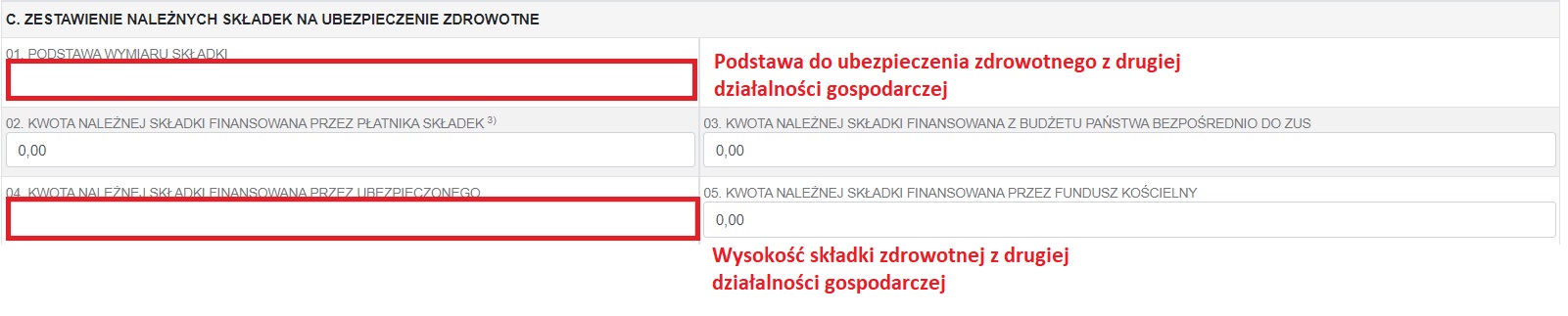

W tabeli C. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE – należy:

- podwyższyć w polu 01. PODSTAWA WYMIARU SKŁADKI o wysokość podstawy na ubezpieczenie zdrowotnej z dodatkowej działalności gospodarczej.

- podwyższyć w polu 04. KWOTA NALEŻNEJ SKŁADKI FINANSOWANA PRZEZ UBEZPIECZONEGO wysokość składki na ubezpieczenie zdrowotne która jest uzależniona od dochodu i stanowi 9% podstawy, nie mniej niż 381,78 zł,

W części E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy w polach:

- 01. FORMA OPODATKOWANIA: ZASADY OGÓLNE – PODATEK WEDŁUG SKALI – zaznaczyć checkbox,

- 02. KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE należy wprowadzić dochód z dodatkowej działalności gospodarczej uzyskany w miesiącu poprzedzającym miesiąc rozliczenia. Dla przykładu jeżeli deklaracja jest generowana za luty 2024, należy wprowadzić dochód ze stycznia 2024,

- 03. PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNEnależy wpisać dochód wskazany w polu 02. Jeżeli dochód jest mniejszy niż 3490,00 zł, wówczas podstawa wynosić będzie 4242,00 zł,

- 04. KWOTA NALEŻNEJ SKŁADKI – wysokość składki jest uzależniona od dochodu i stanowi 9% podstawy, nie mniej niż 381,78 zł.

4 d) Dodatkowa składka dla podatku liniowego DRA.

Co zmienić w deklaracji:

W części VI. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE, w polu 02. KWOTA NALEŻNYCH SKŁADEK FINANSOWANA PRZEZ UBEZPIECZONYCH, należy wprowadzić sumę składek na ubezpieczenie zdrowotne z JDG oraz dodatkowej działalności.

W części X. DEKLARACJA DOCHODU (WYPEŁNIAJĄ OSOBY, KTÓRE OPŁACAJĄ SKŁADKI WYŁĄCZNIE ZA SIEBIE) – podwyższyć w polu 05. PODSTAWA WYMIARU SKŁADEK NA UBEZPIECZENIE ZDROWOTNE o wysokość podstawy na ubezpieczenie zdrowotnej z dodatkowej działalności gospodarczej.

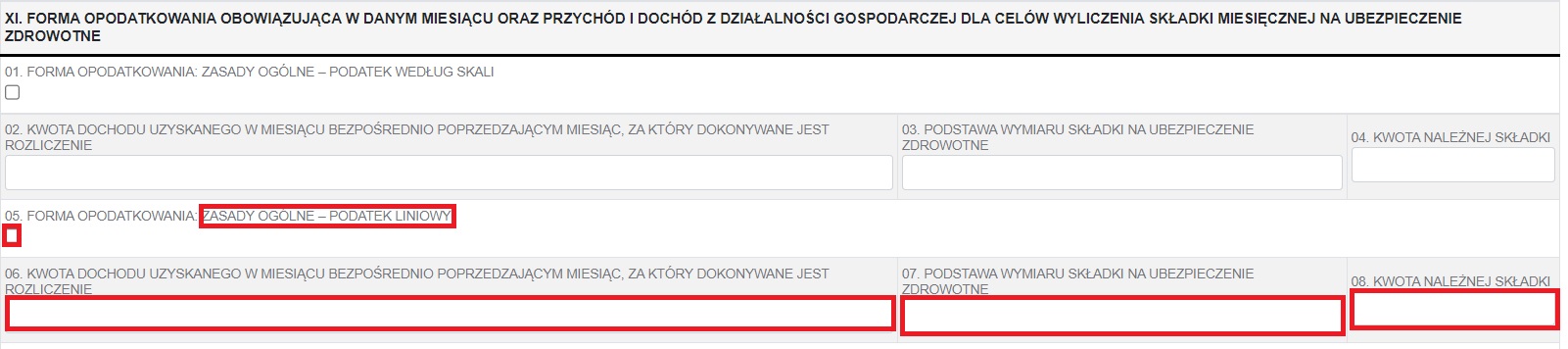

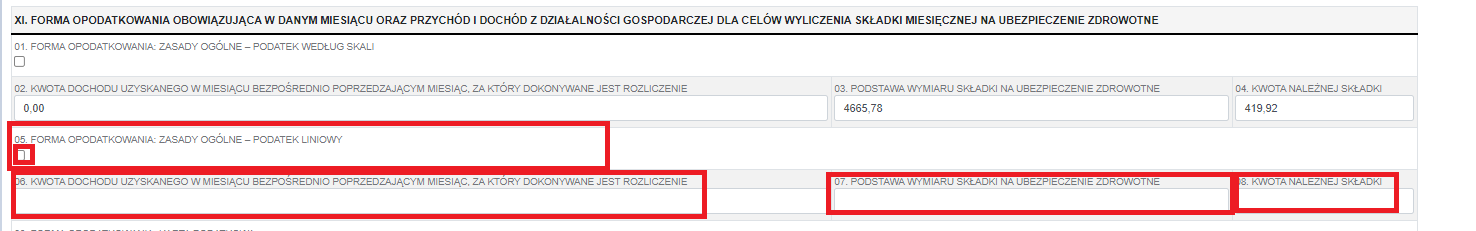

W części XI. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy w polach:

- 05. FORMA OPODATKOWANIA: ZASADY OGÓLNE – PODATEK LINIOWY – zaznaczyć checkbox,

- 06. KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE należy wprowadzić dochód z dodatkowej działalności gospodarczej rozliczanej liniowo, uzyskany w miesiącu poprzedzającym miesiąc rozliczenia. Dla przykładu jeżeli deklaracja jest generowana za luty 2024, należy wprowadzić dochód ze stycznia 2024,

- 07. PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE należy wpisać dochód wskazany w polu 06. Jeżeli dochód jest mniejszy niż 3490,00 zł, wówczas podstawa wynosić będzie 4242,00 zł,

- 08. KWOTA NALEŻNEJ SKŁADKI – wysokość składki jest uzależniona od dochodu i stanowi 4,9% podstawy, nie mniej niż 381,78 zł.

4 d) 1. Dodatkowa składka dla podatku liniowego RCA.

W tabeli C. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE – należy:

- podwyższyć w polu 01. PODSTAWA WYMIARU SKŁADKI o wysokość podstawy na ubezpieczenie zdrowotnej z dodatkowej działalności gospodarczej.

- podwyższyć w polu 04. KWOTA NALEŻNEJ SKŁADKI FINANSOWANA PRZEZ UBEZPIECZONEGO wysokość składki na ubezpieczenie zdrowotne która jest uzależniona od dochodu i stanowi 4,9% podstawy, nie mniej niż 381,78 zł.

W części E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy w polach:

- 05. FORMA OPODATKOWANIA: ZASADY OGÓLNE – PODATEK LINIOWY – zaznaczyć checkbox,

- 06. KWOTA DOCHODU UZYSKANEGO W MIESIĄCU BEZPOŚREDNIO POPRZEDZAJĄCYM MIESIĄC, ZA KTÓRY DOKONYWANE JEST ROZLICZENIE należy wprowadzić dochód z dodatkowej działalności gospodarczej uzyskany w miesiącu poprzedzającym miesiąc rozliczenia. Dla przykładu jeżeli deklaracja jest generowana za luty 2024, należy wprowadzić dochód ze stycznia 2024.

- 07. PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE należy wpisać dochód wskazany w polu 02.. Jeżeli dochód jest mniejszy niż 3490,00 zł, wówczas podstawa wynosić będzie 4242,00 zł,

- 08. KWOTA NALEŻNEJ SKŁADKI – wysokość składki jest uzależniona od dochodu i stanowi 4,9% podstawy, nie mniej niż 381,78 zł.

4 e) Dodatkowa składka dla ryczałtu ewidencjonowanego DRA.

| Przychód | Podstawa | Składka |

| Do 60 000 zł | 4 660,71 zł | 419,46 zł |

| 60 000 zł – 300 000 zł | 7 767,85 zł | 699,11 zł |

| Powyżej 300 000 zł | 13982,13 zł | 1258,39 zł |

Ustalanie podstawy do naliczania składki zdrowotnej w oparciu o przychody roku bieżącego – przeczytaj.

Ustalanie podstawy do naliczania składki zdrowotnej w oparciu o przychody roku poprzedniego – przeczytaj.

W części VI. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE – podwyższyć w polu 02. KWOTA NALEŻNYCH SKŁADEK FINANSOWANA PRZEZ UBEZPIECZONYCH wartość o kwotę składki dla ryczałtu.

W części X. DEKLARACJA DOCHODU (WYPEŁNIAJĄ OSOBY, KTÓRE OPŁACAJĄ SKŁADKI WYŁĄCZNIE ZA SIEBIE) – podwyższyć w polu 05. PODSTAWA WYMIARU SKŁADEK NA UBEZPIECZENIE ZDROWOTNE wartość o kwotę podstawy dla ryczałtu.

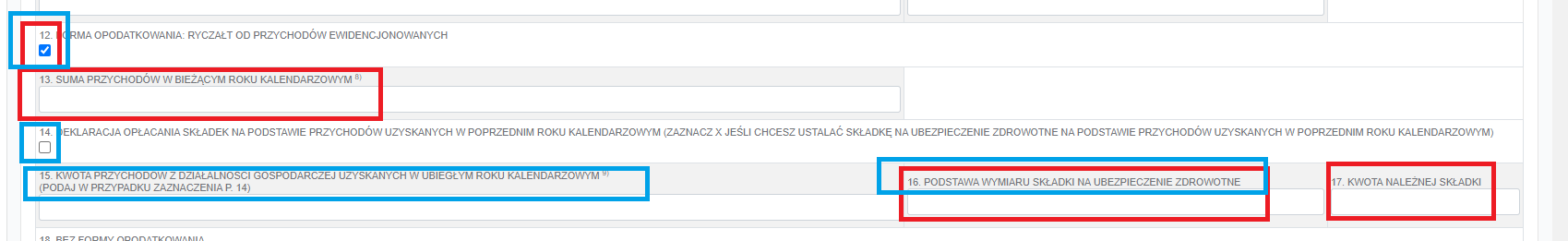

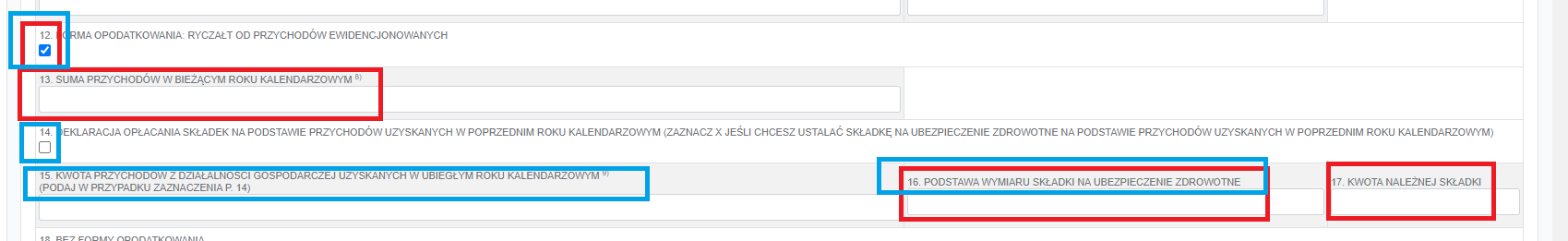

W części XI. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy:

- 12 (zaznaczyć checkbox) , 13, 16 i 17 – jeżeli ZUS jest płacony od przychodu z roku bieżącego (kolor czerwony na zrzucie)

- lub 12 (zaznaczyć checkbox), 14(zaznaczyć checkbox), 15, 16, 17 jeżeli ZUS jest płacony od przychodu z roku ubiegłego. (kolor niebieski na zrzucie)

4 e) 1. Dodatkowa składka dla ryczałtu ewidencjonowanego RCA.

| Przychód | Podstawa | Składka |

| Do 60 000 zł | 4 660,71 zł | 419,46 zł |

| 60 000 zł – 300 000 zł | 7 767,85 zł | 699,11 zł |

| Powyżej 300 000 zł | 13982,13 zł | 1258,39 zł |

Ustalanie podstawy do naliczania składki zdrowotnej w oparciu o przychody roku bieżącego – przeczytaj.

Ustalanie podstawy do naliczania składki zdrowotnej w oparciu o przychody roku poprzedniego – przeczytaj.

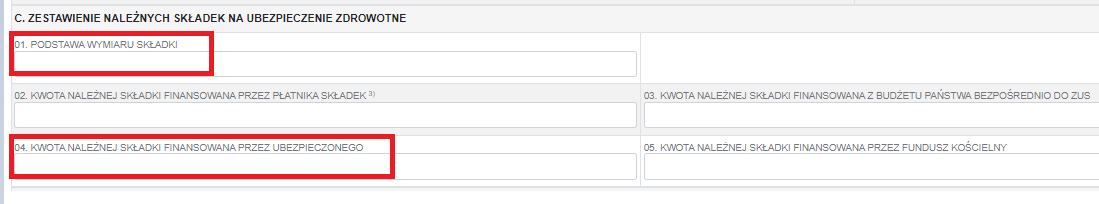

W tabeli C. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE – należy:

- podwyższyć w polu 01. PODSTAWA WYMIARU SKŁADKI wartość o kwotę podstawy dla ryczałtu.

- podwyższyć w polu 04. KWOTA NALEŻNEJ SKŁADKI FINANSOWANA PRZEZ UBEZPIECZONEGO wartość o kwotę składki dla ryczałtu.

W części E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy wypełnić:

- 12 (zaznaczyć checkbox) , 13, 16 i 17 – jeżeli ZUS jest płacony od przychodu z roku bieżącego (kolor czerwony na zrzucie)

- lub 12 (zaznaczyć checkbox), 14(zaznaczyć checkbox), 15, 16, 17 jeżeli ZUS jest płacony od przychodu z roku ubiegłego. (kolor niebieski na zrzucie)

4 f) Dodatkowa składka dla spółki, dla której przychody nie są traktowane jako przychody z działalności tj. brak formy opodatkowania.

Przedsiębiorca może być również płatnikiem składki zdrowotnej ZUS dla działalności, którą prowadzi w formie spółki, z której przychody nie są traktowane jako przychody z działalności gospodarczej. Przykładem takim może być m.in. spółka komandytowa rozliczana w oparciu o podatek dochodowy od osób prawnych.

Jeśli przychody wspólnika nie są przychodami z działalności gospodarczej (a dochodami z udziału w zyskach spółki), wtedy przedsiębiorca opłaca składkę ryczałtową od podstawy wymiaru wynoszącej 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

Oznacza to, iż w roku 2024 podstawa dla składki zdrowotnej dla takich płatników wynosi comiesięcznie: 7767,85 zł, zaś kwota składki 9% z wskazanej kwoty tj. 699,11 zł. Jest to składka, która nie jest przypisana do żadnej formy opodatkowania w raporcie ZUS DRA, RCA.

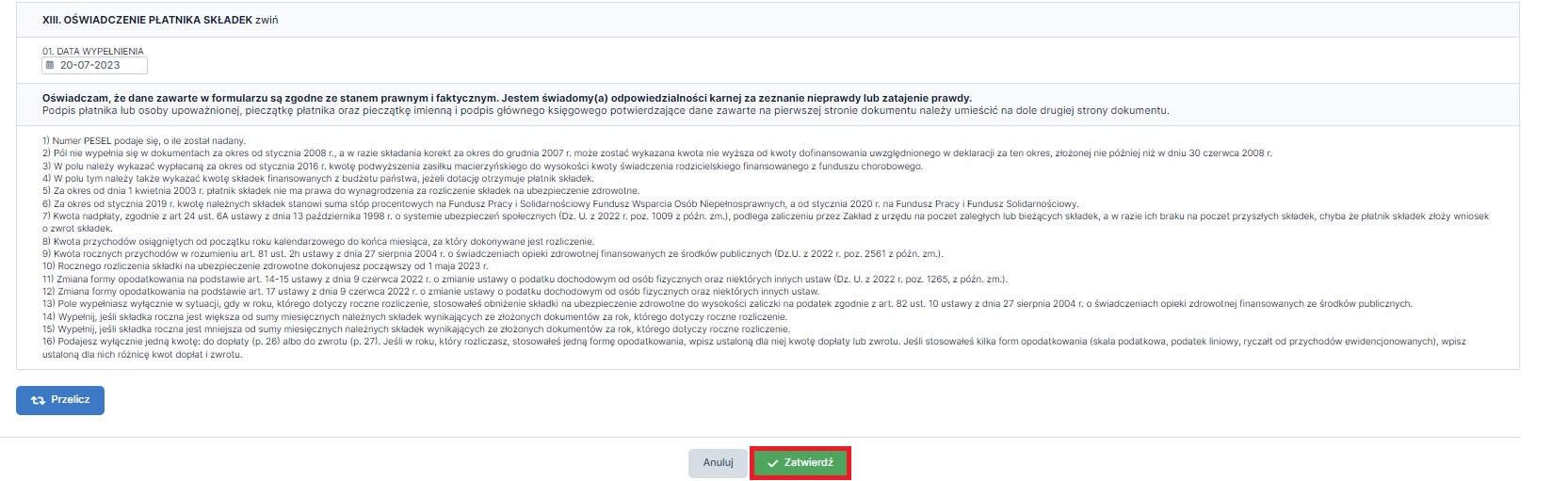

4 g) Zatwierdzenie zmian w deklaracji ZUS RCA i przejście do edycji deklaracji ZUS DRA.

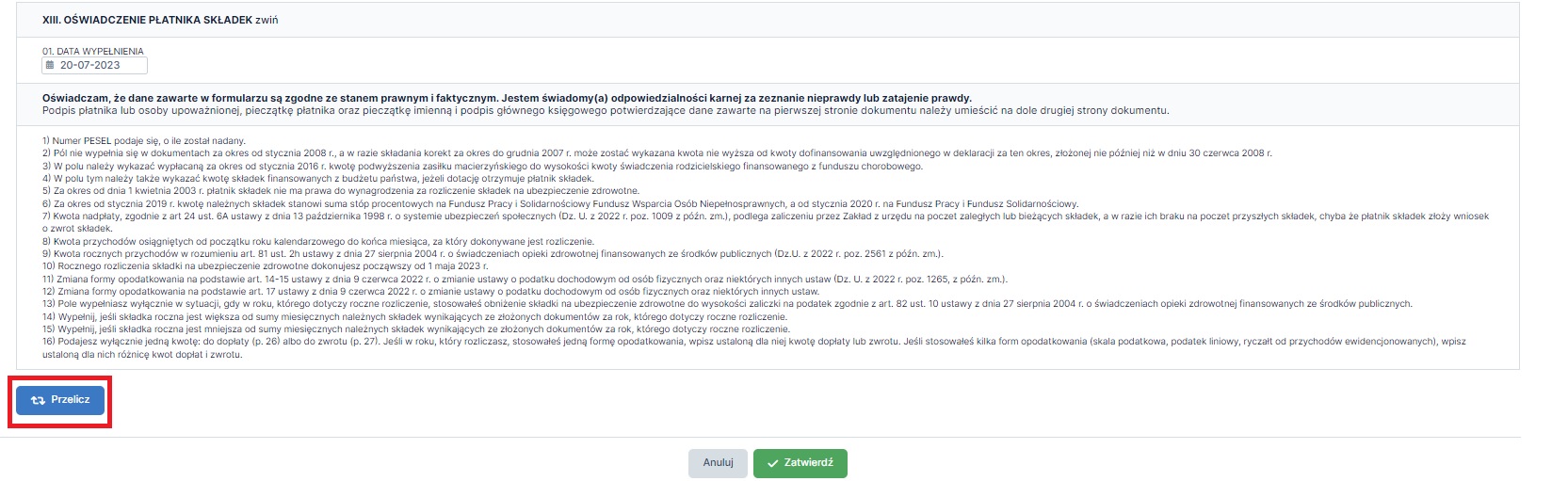

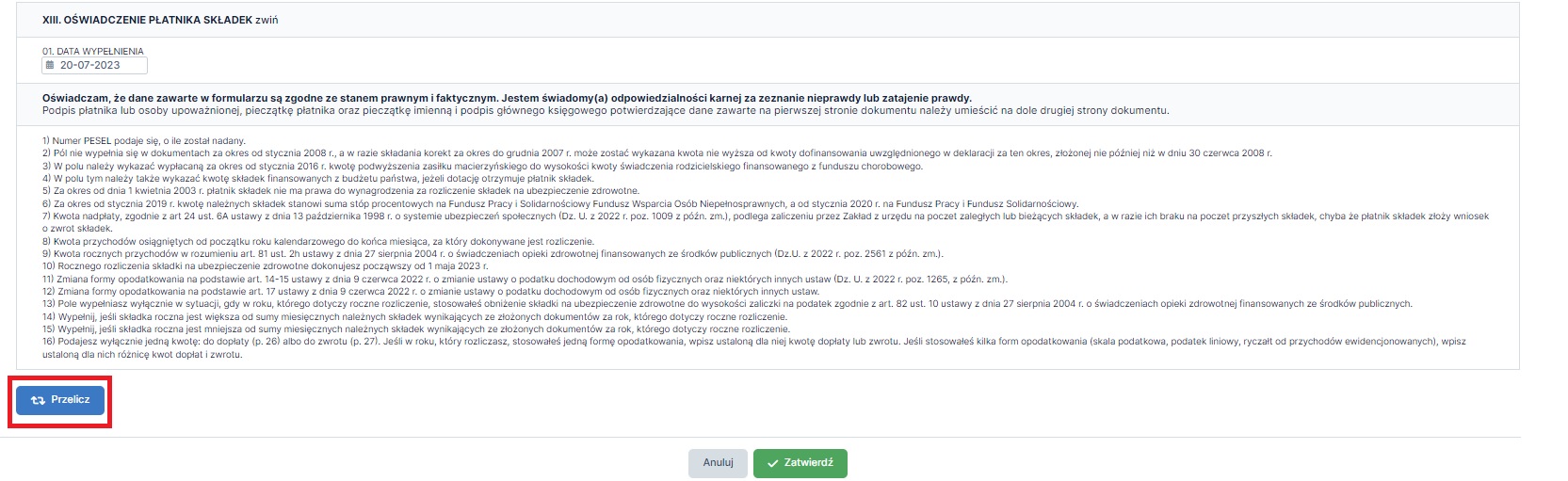

Następnie na dole strony należy wybrać przelicz.

Kolejno zatwierdź.

W następnym kroku należy przejść do edycji deklaracji ZUS DRA. W zakładce Deklaracje ➡ Deklaracje należy, w kolumnie DRA, wybrać nr wygenerowanego raportu tj. 2/2024.

Kolejno na dole strony należy wybrać edytuj.

Kolejno należy uzupełnić pola:

W części VI. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE – podwyższyć w polu 02. KWOTA NALEŻNYCH SKŁADEK FINANSOWANA PRZEZ UBEZPIECZONYCH wartość o kwotę dodatkowej składki wynikającej z wyliczenia dla dodatkowej formy opodatkowania.

4 h) Zatwierdzenie zmian w deklaracji ZUS DRA i wysyłka deklaracji do ZUS.

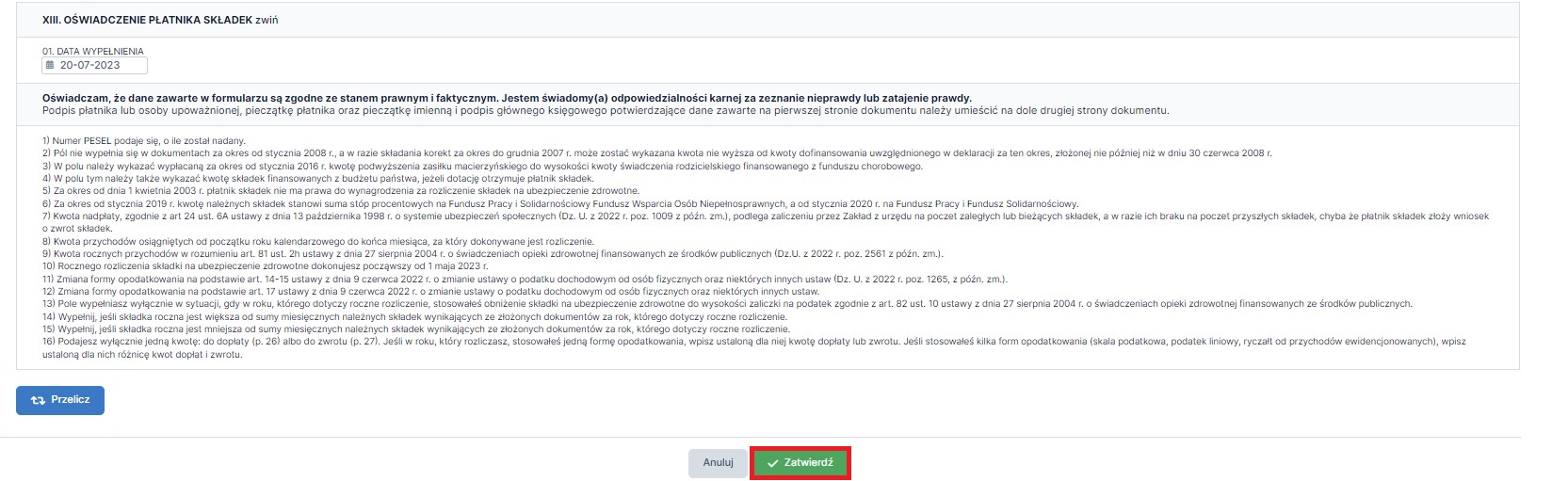

Po dokonaniu zmian w deklaracji DRA należy na dole strony należy wybrać przelicz.

Kolejno zatwierdź.

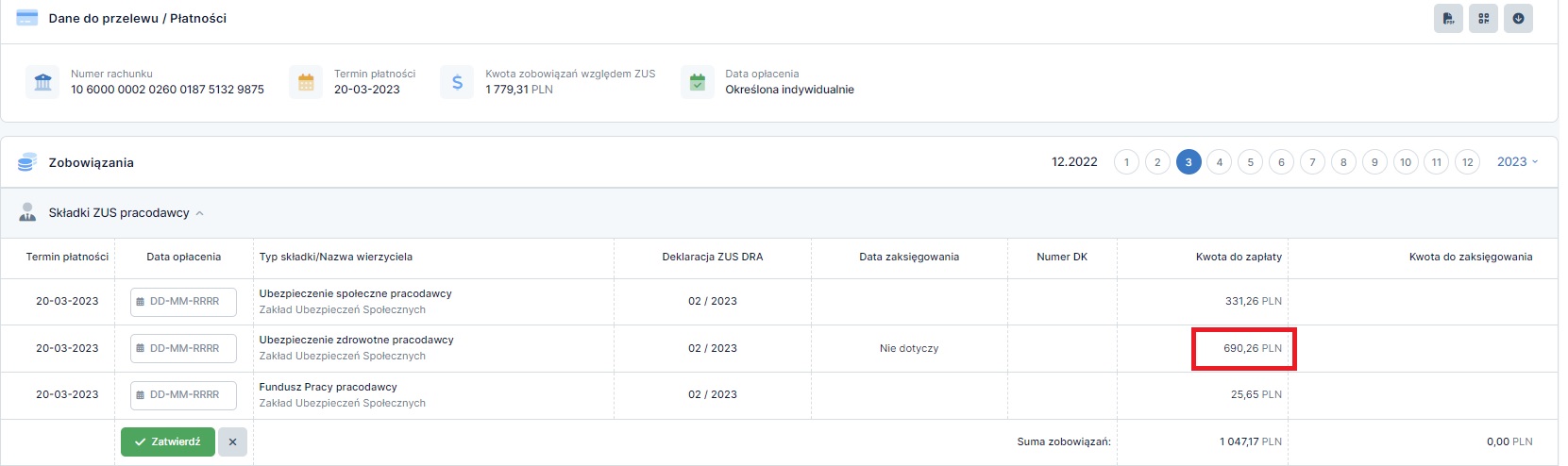

W zakładce Zobowiązania ➡ Składki ZUS, w miesiącu kolejnym w stosunku do generowanej deklaracji, tj. dla deklaracji za luty 2024 w marcu 2024, powinna pojawić się kwota do zapłaty tytułem prowadzonej działalności oraz spółki.

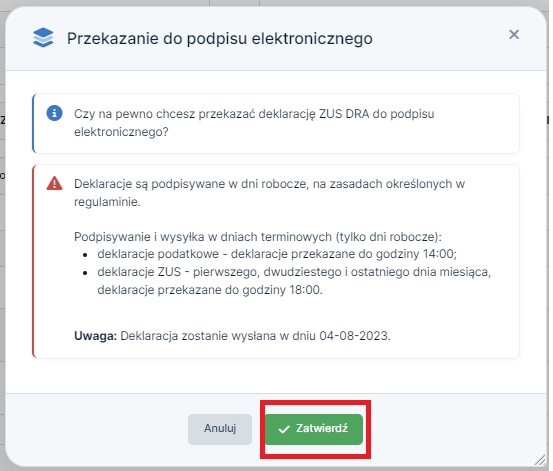

Deklarację można wysłać elektronicznie z systemu. W celu przekazania deklaracji do wysyłki należy, w zakładce Deklaracje ➡ Deklaracje, w kolumnie DRA, wybrać nr wygenerowanego raportu dla przykładu. 2/2024. Kolejno na dole strony wybrać opcję Przekaż do podpisu komplet deklaracji.

Po wybraniu opcji zatwierdź deklaracja zostanie przekazana do podpisu dla pracowników serwisu.

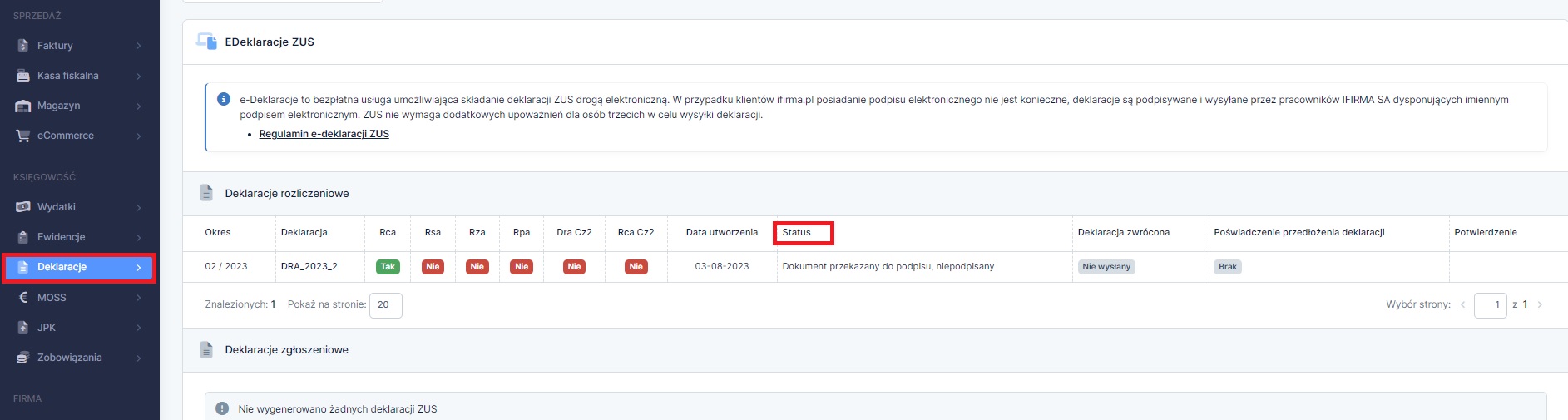

Status wysyłki deklaracji można śledzić w zakładce Deklaracje ➡ e-Deklaracje ZUS.

5 Jaki kod płatnika na deklaracji ZUS: kod spółki czy kod dla działalności?

Z informacji otrzymanej od ZUS, przedsiębiorca prowadzący działalność, wykazujący dodatkowo składkę ze spółki w ramach której przychody nie są przychodami z działalności gospodarczej, składa do ZUS, co miesiąc, jedną deklarację z jednym kodem dla płatnika składek. Kodem dotyczącym jednoosobowej działalności lub kodem wspólnika spółki. Przedsiębiorca ma wybór jaki kod wybierze.

Serwis ifirma.pl uzupełnia na deklaracji kod według aktualnego planu opłacania składek z działalności tj.:

- 05 40 (ulga na start),

- 05 70 (składki preferencyjne),

- 05 10 (duży ZUS),

- 05 90 (mały zus),

i w związku z powyższą opinią ZUS, nie ma potrzeby jego zmiany na deklaracjach.

Autor: Joanna Łuksza, Agnieszka Sołtys – ifirma.pl

Popularne w kategorii:

Polski Ład

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Stawki ryczałtu w 2024 r.

- Dodatkowa składka zdrowotna płacona w spółkach, w ramach których przychody nie są przychodami z działalności gospodarczej

- Składka zdrowotna – kiedy prowadzonych jest kilka różnych działalności

- Zaliczka na podatek dochodowy wg skali – PIT-5

Najnowsze w kategorii:

Polski Ład

- Dodatkowa składka zdrowotna płacona w spółkach, w ramach których przychody nie są przychodami z działalności gospodarczej

- Konfiguracja składki zdrowotnej ZUS dla przedsiębiorcy rozliczającego się ryczałtem ewidencjonowanym

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Zaliczka na podatek dochodowy wg skali – PIT-5

- Zmiana formy opodatkowania z podatku liniowego na podatek według skali za rok 2022