Deklaracja VII-DO czyli deklaracja dla rozliczenia podatku VAT w zakresie importu towarów składana jest przez podatników zarejestrowanych do procedury IOSS (Import One Stop Shop).

Wzór deklaracji dostępny jest na stronie Ministerstwa Finansów.

1. Najważniejsze informacje dotyczące deklaracji VII-DO

2. Elementy wykazywane w deklaracji VII-DO

- a) numer podatnika w procedurze importu

b) miesiąc i rok, którego dotyczy deklaracja oraz data wypełnienia deklaracji

c) miejsce złożenia

d) cel złożenia deklaracji

e) dane identyfikacyjne podatnika

f) informacje o dostawach towarów na terytorium Unii Europejskiej

g) informacja o korektach kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów

h) łączna wartość podatku należnego

3. Generowanie i wysyłka deklaracji z serwisu ifirma.pl

4. Zapłata podatku do urzędu skarbowego

5. Korygowanie deklaracji

1. Najważniejsze informacje dotyczące deklaracji VII-DO

a) Termin złożenia

Deklaracja dla rozliczenia podatku VAT w zakresie importu składana jest miesięcznie w terminie do końca miesiąca następującego po miesiącu, którego deklaracja dotyczy.

Na termin jej złożenia nie mają wpływu dni wolne od pracy. Jeśli termin jej złożenia przypada np. na niedzielę to termin złożenia nie jest przesuwany na poniedziałek.

Użytkownicy serwisu Ifirma.pl przekazując dekalracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Przykład

Deklaracje VII-DO za miesiąc wrzesień podatnik powinien złożyć do dnia 31.10.2021 r. (mimo, iż nie jest to dzień roboczy).

Użytkownicy serwisu Ifirma.pl muszą dodatkowo uwzględnić, to aby przekazać deklaracje do podpisu w ostatni dzień roboczy przed tą datą a więc najpóźniej w dniu 29.10.2021 r. do godz. 14.

Przekazanie deklaracji do podpisu po tej dacie i godzinie będzie skutkowało jej podpisaniem przez nas najwcześniej w kolejnym dniu roboczym a więc 02.11.2021 r.

Deklaracji nie można złożyć przed zakończeniem miesiąca, którego dotyczy.

Data złożenie deklaracji nie może być późniejsza niż 3 lata od upływu terminu do złożenia deklaracji pierwotnej.

b) Forma złożenia

Deklaracja składana jest jedynie drogą elektroniczną. W tym momencie Ministerstwo Finansów umożliwiło wysyłkę jedynie za pośrednictwem systemu e-Deklaracje, jedynie przy użyciu podpisu kwalifikowanego.

Użytkownicy serwisu ifirma.pl w celu wysyłki deklaracji z serwisu muszą złożyć dla pracowników serwisu pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej (UPL-1). Więcej informacji na ten temat w punkcie

3.Generowanie i wysyłka deklaracji z serwisu ifirma.pl

c) Obowiązek składania zerowych deklaracji

Podatnik zarejestrowany do procedury szczególnej IOSS ma obowiązek składania deklaracji zerowych, w przypadku kiedy w danym okresie nie ma zapisów w ewidencji IOSS (nie było sprzedaży ani też korekt do sprzedaży dokonanej w poprzednim okresie).

2. Elementy wykazywane w deklaracji VII-DO

Najważniejsze elementy wykazywane w deklaracji VII-DO:

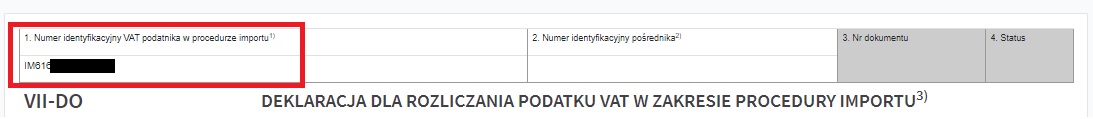

a) numer podatnika w procedurze importu

Podatnik, rejestrujący się w ramach procedury IOSS otrzymuje numer VAT w ramach procedury importu. Jest to numer za pomocą, którego podatnik jest zidentyfikowany na potrzeby procedury importu zgodnie z art. 138e ust. 7 pkt 1 i 2 ustawy o VAT.

Numer ten ma następującą strukturę IM616xxxxxxx.

Nie jest to nr NIP i nie jest on umieszczany na wystawianych fakturach.

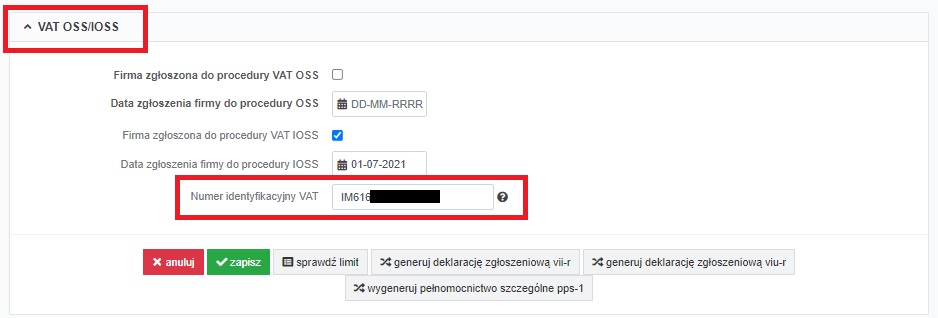

W serwisie numer ten należy wprowadzić w zakładce Pulpit ➡ Konfiguracja ➡ Deklaracje ➡ VAT w części VAT OSS/IOSS

Na wygenerowanej deklaracji numer ten widoczny będzie w polu nr 1.

b) miesiąc i rok, którego dotyczy deklaracja oraz data wypełnienia deklaracji

Pola uzupełniane automatycznie.

Data wypełnienia deklaracji – data jej generowania przez Użytkownika.

Dodatkowym elementem dotyczącym okresu, za który jest składana deklaracja są pola ze wskazaniem terminu rozpoczęcia i zakończenia okresu dostawy. Pola te należy uzupełnić w przypadku, jeśli składana jest więcej niż jedna deklaracja VAT za ten sam okres rozliczeniowy w różnych państwach UE.

c) miejsce złożenia

Pole uzupełniane w serwisie automatycznie. Urzędem skarbowym, do którego składana jest deklaracja jest zawsze Drugi Urząd Skarbowy Warszawa Śródmieście.

d) cel złożenia deklaracji

W polu nr 8 Cel złożenia formularza możliwe jest zaznaczenie jednego z dwóch wariantów:

– złożenie deklaracji,

– wersja robocza deklaracji.

W dostępnych na stronie Ministerstwa Finansów zasadach rozliczenia podatku VAT w punkcie kompleksowej obsługi importu, znaleźć można następującą informację:

“Przed złożeniem właściwej deklaracji istnieje możliwość złożenia wersji roboczej deklaracji, poprzez zaznaczenie cel złożenia deklaracji: Wersja robocza deklaracji.

Wersja robocza deklaracji oznacza jej weryfikację przed złożeniem właściwej deklaracji w celu wyeliminowania nieprawidłowości.

W przypadku otrzymania informacji o wykrytych błędach, w celu złożenia deklaracji należy poprawić nieprawidłowości wskazane przez urząd skarbowy w otrzymanym komunikacie i złożyć poprawną deklarację zaznaczając pole „Złożenie”.

W przypadku otrzymania informacji o prawidłowo wypełnionej wersji roboczej deklaracji, należy złożyć deklarację zaznaczając pole „Złożenie”.

Wersja robocza nie stanowi deklaracji i nie zostanie przekazana do państw członkowskich konsumpcji.”

Zgodnie z powyższym – podatnik ma możliwość przekazania deklaracji w formie roboczej, co pozwoli na weryfikację jej prawidłowości przed złożeniem już właściwej deklaracji.

Złożenie jedynie wersji roboczej nie jest wystarczające. Nawet jeśli podatnik złoży wersję roboczą a nie otrzyma informacji zwrotnej na temat jej poprawności do upływu terminu jej złożenia, powinien mimo wszystko wysłać ją ponownie, wskazując w polu nr 8 złożenie deklaracji.

Więcej informacji na temat wysyłki deklaracji w wersji roboczej w punkcie nr 3. Generowanie i wysyłka deklaracji z serwisu ifirma.pl.

e) dane identyfikacyjne podatnika

Dane te obejmują nr NIP oraz nazwę podatnika. Uzupełniane są automatycznie na podstawie danych wprowadzony w zakładce Pulpit ➡ Konfiguracja ➡ Dane firmy.

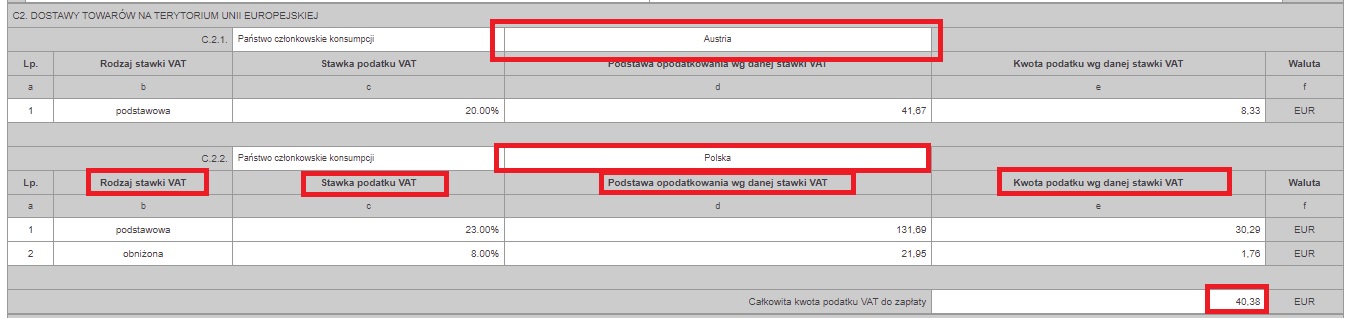

f) informacje o dostawach towarów na terytorium Unii Europejskiej

Dane te uzupełniane są na podstawie prowadzonej w serwisie ewidencji IOSS, dostępnej w zakładce Ewidencje ➡ Ewidencja IOSS.

Obejmują one następujące dane (odrębnie w odniesieniu do każdego kraju UE):

- informacje o rodzaju i wysokości stawki podatku VAT

- podstawa opodatkowania, czyli wartość netto dokonanych dostaw przy danej stawce VAT,

- kwota VAT wg danej stawki.

W polu rodzaj stawki serwis automatycznie uzupełnia czy jest to stawka podstawowa czy obniżona dla danego kraju UE.

g) informacja o korektach kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów

W przypadku stwierdzenia błędu w złożonej deklaracji VAT jego jego korekta dokonywana jest w deklaracji za bieżący okres rozliczeniowy, nie później jednak niż w ciągu 3 lat od dnia upływu terminu do złożenia deklaracji, w której stwierdzono błąd.

W deklaracji VII-DO kwoty korekty wykazywane są w części C.3. Informacje o korektach, podobnie jak w poprzedniej części, ujmowane są w podziale na poszczególne kraje UE i obejmują wskazanie:

- miesiąca i roku, którego dotyczy korygowany okres rozliczeniowy.

- całkowitej kwoty podatku VAT wynikającej z korekt. Wartość w tym polu stanowi różnicę między całkowita kwotą VAT wykazaną w pierwotnym rozliczeniu do danego państwa a bieżącą (poprawną) kwota VAT dla danego kraju UE. Kwota ta może być ujemna.

Od rozliczenia za miesiąc sierpień 2021 r. Użytkownicy będą mieć możliwość dodania w tej części ręcznych zapisów.

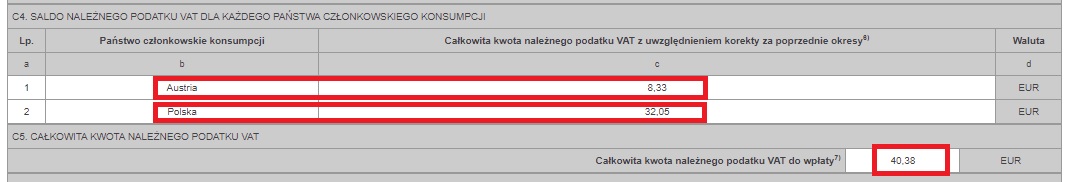

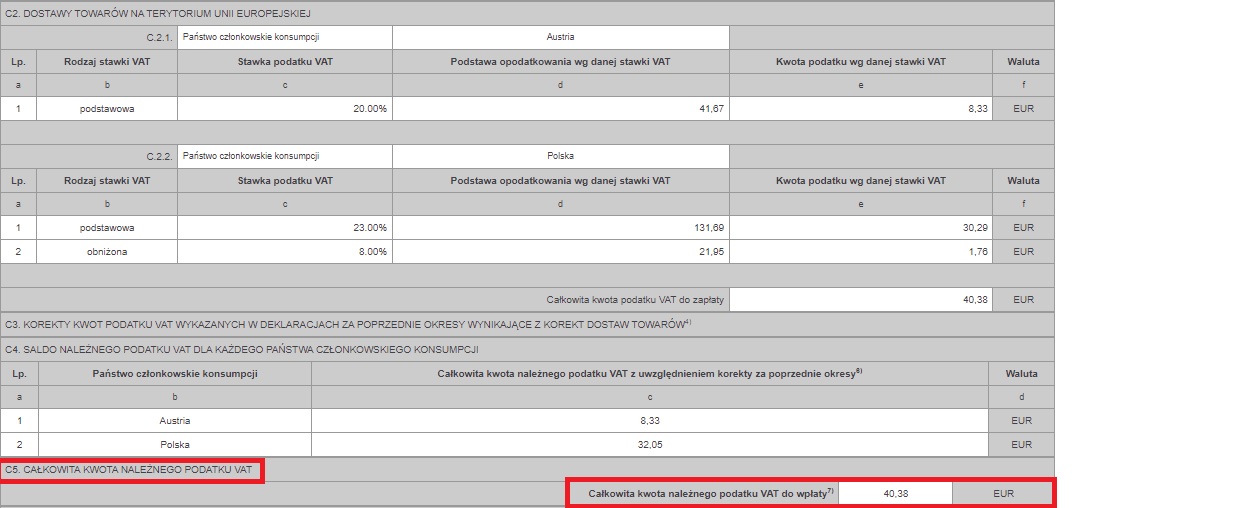

h) łączna wartość podatku należnego

Część uzupełniana przez serwis automatycznie na podstawie danych o bieżącej sprzedaży i korektach poprzednich okresów. Obejmuje ona sumaryczne kwoty dla poszczególnych krajów UE oraz łączną wartość podatku VAT do zapłaty.

Kwoty w deklaracji wykazywane są zawsze w EUR. W przypadku kiedy sprzedaż została dokonana w innej walucie kwoty do deklaracji przeliczane są wg kursu wymiany opublikowanego przez Europejski Bank Centralny w ostatnim dniu danego okresu rozliczeniowego, a jeżeli nie został w danym dniu opublikowany – kurs wymiany opublikowany następnego dnia.

Przeliczenia na EUR dokonujemy w odniesieniu do poszczególnej transakcji a nie zbiorczych wartości z danego okresu.

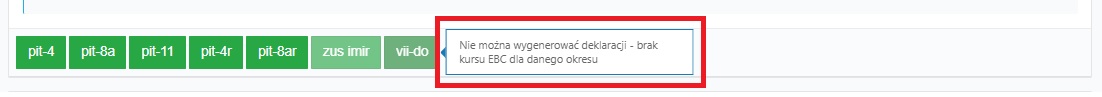

W związku z powyższym Użytkownicy nie mają możliwości wygenerowania deklaracji VII-DO do momentu, kiedy nie jest dostępny kurs, po którym wartości transakcji zostaną przeliczone na EUR.

3. Generowanie i wysyłka deklaracji z serwisu ifirma.pl

3.1 Generowanie deklaracji VII-DO

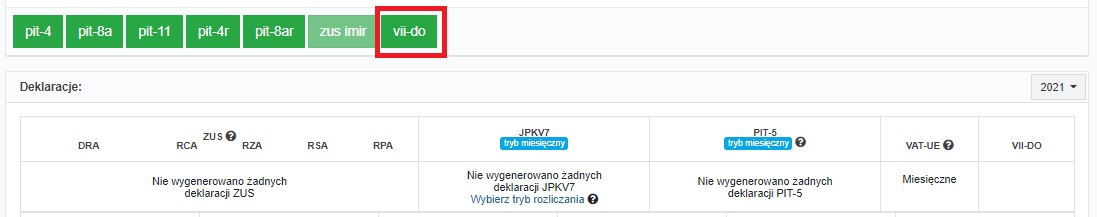

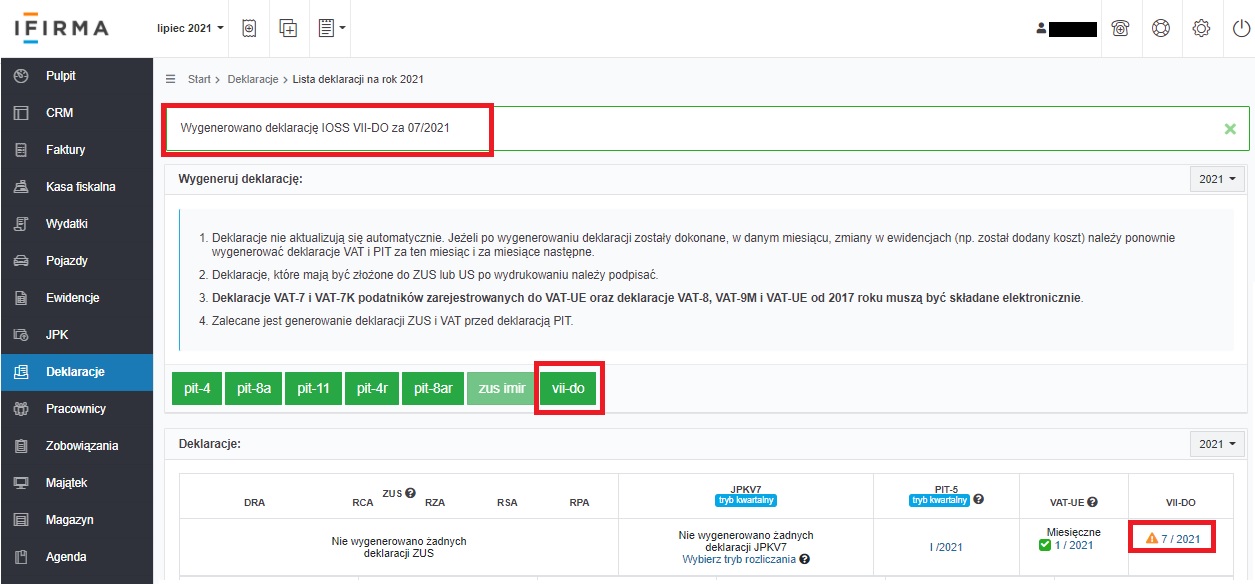

Użytkownik serwisu ifirma.pl, który zaznaczył fakt rejestracji do procedury IOSS ma możliwość generowania deklaracji VII-DO w zakładce Deklaracje ➡ Deklaracje za pomocą przycisku vii-do.

Aby możliwe było generowanie deklaracji VII-DO nie jest wymagany komplet deklaracji za poprzednie miesiące. Wymagane jest jednak aby za poprzednie miesiące były wygenerowane deklaracje VII-DO.

Generowanie deklaracji VII-DO nie będzie możliwe przed końcem miesiąca, którego dotyczy plik. Wynika to z braku ogłoszonego kursu EBC.

Po wybraniu funkcji vii-do zostanie wyświetlony komunikat o wygenerowaniu deklaracji za dany miesiąc a sama deklaracja widoczna będzie na liście deklaracji.

Po wybraniu numeru wygenerowanej deklaracji Użytkownik może zapoznać się z jego treścią, w tym z widoczną kwotą podatku VAT do zapłaty. Kwota ta widoczna będzie w części C.5 CAŁKOWITA KWOTA NALEŻNEGO PODATKU VAT.

Z kolei na dole formularza deklaracji dostępne będą następujące funkcje:

- powrót – pozwala na powrót do listy deklaracji w zakładce Deklaracje ➡ Deklaracje,

- edytuj – pozwala na edycję danych formularza. Na ten moment edycja obejmuje możliwość zmiany danych podatnika (nazwy, nr NIP oraz numeru identyfikacyjnego w procedurze importu) oraz oznaczenia celu złożenia formularza.

- pobierz xml,

- wyślij do urzędu.

- wyślij do urzędu wersję roboczą .

3.2. Wysyłka deklaracji VII-DO

Zgodnie z informacjami udostępnionymi na stronie Ministerstwa Finansów podatnicy mogą skorzystać z wysyłki wersji roboczej deklaracji VII-DO.

Wysyłka w tej formie pozwoli na weryfikację deklaracji przed jej ostateczną wysyłką. Należy jednak zwrócić uwagę, iż weryfikacja nie będzie obejmować wartości kwotowych.

3.2.1 Wysyłka do urzędu ostatecznej wersji deklaracji

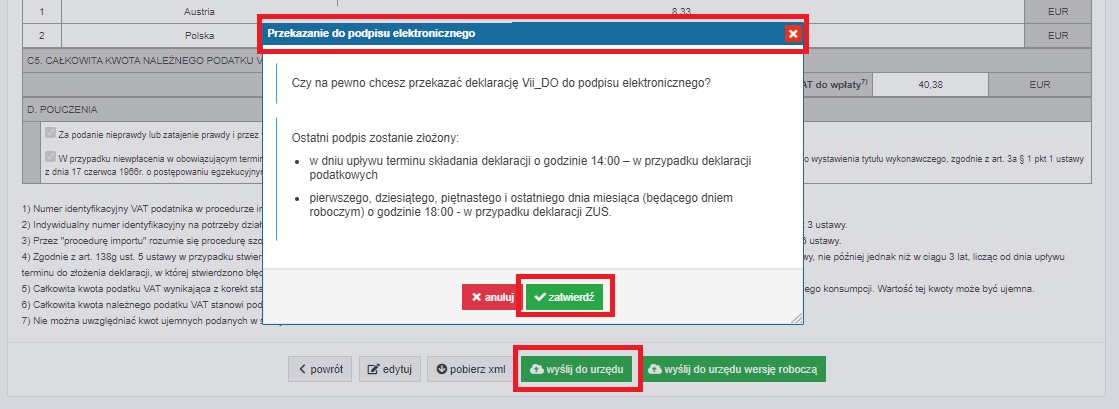

W celu wysyłania deklaracji VII-DO w ostatecznej wersji po jej wygenerowaniu Użytkownik wybiera opcję wyślij do urzędu.

Po wybraniu tej opcji pojawi się okno, w którym Użytkownik potwierdza fakt przekazania deklaracji do podpisu elektronicznego.

Użytkownicy serwisu Ifirma.pl przekazując dekalracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Przykład

Deklaracje VII-DO za miesiąc wrzesień podatnik powinien złożyć do dnia 31.10.2021 r. (mimo, iż nie jest to dzień roboczy).

Użytkownicy serwisu Ifirma.pl muszą dodatkowo uwzględnić, to aby przekazać deklaracje do podpisu w ostatni dzień roboczy przed tą datą a więc najpóźniej w dniu 29.10.2021 r. do godz. 14.

Przekazanie deklaracji do podpisu po tej dacie i godzinie będzie skutkowało jej podpisaniem przez nas najwcześniej w kolejnym dniu roboczym a więc 02.11.2021 r.

Regulamin tej usługi dostępny jest tutaj.

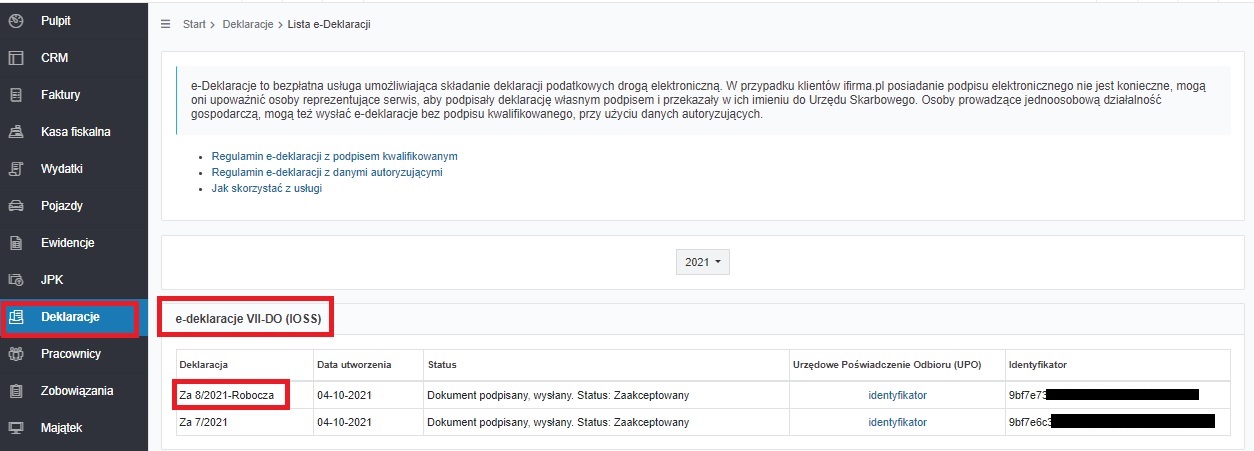

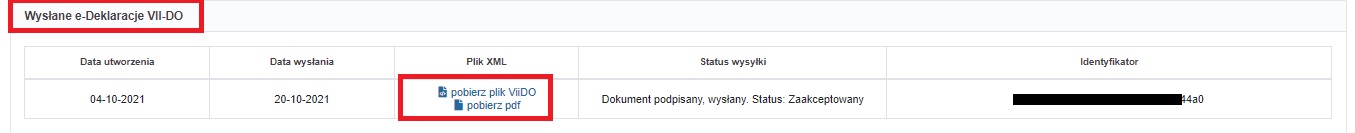

Status wysłanej deklaracji widoczny będzie w zakładce Deklaracje ➡ e-deklaracje.

W przypadku kiedy deklaracja zostanie odrzucona z powodu błędów, Użytkownik będzie miał informację o przyczynie odrzucenia deklaracji. Po poprawieniu błędów będzie można ją wysłać ponownie.

Status deklaracji zaakceptowany – będzie oznaczał, iż została ona poprawnie złożona. Tak złożona deklaracja zostanie przekazana do właściwych państw członkowskich konsumpcji.

W ostatnim kroku na podstawie widocznego identyfikatora możliwe będzie pobranie urzędowego poświadczenia odbioru deklaracji (UPO).

O skutecznej wysyłce deklaracji VII-DO przedsiębiorca zostanie poinformowany drogą mailową. Wiadomość zostanie wysłana na adres wskazany podczas rejestracji do procedury IOSS. W przesłanej informacji dodatkowo zawarty będzie identyfikator dokumentu niezbędny do pobrania UPO.

3.2.2. Wysyłka do urzędu wersji roboczej deklaracji

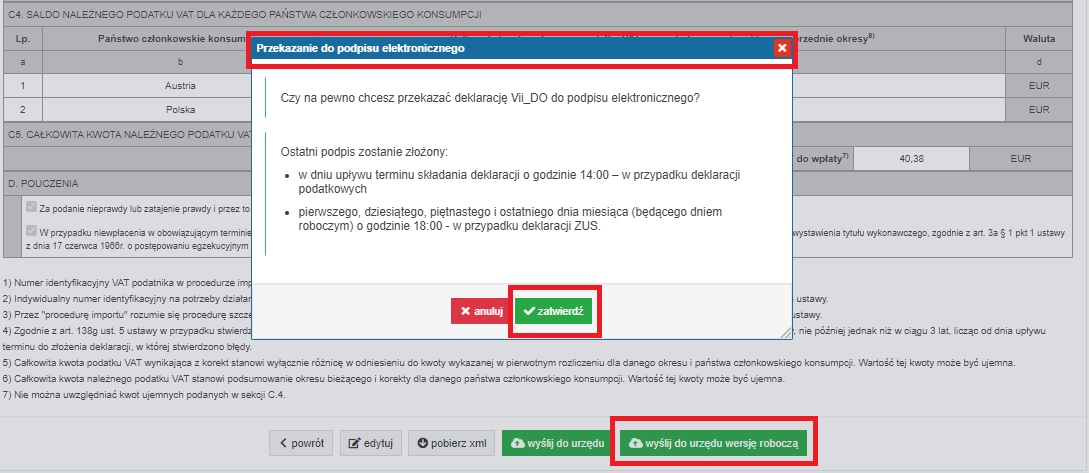

W celu wysyłania deklaracji VII-DO w formie roboczej po jej wygenerowaniu Użytkownik wybiera opcję wyślij do urzędu wersję roboczą.

Po wybraniu tej opcji pojawi się okno, w którym Użytkownik potwierdza fakt przekazania deklaracji do podpisu elektronicznego.

Użytkownicy serwisu Ifirma.pl przekazując dekalracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

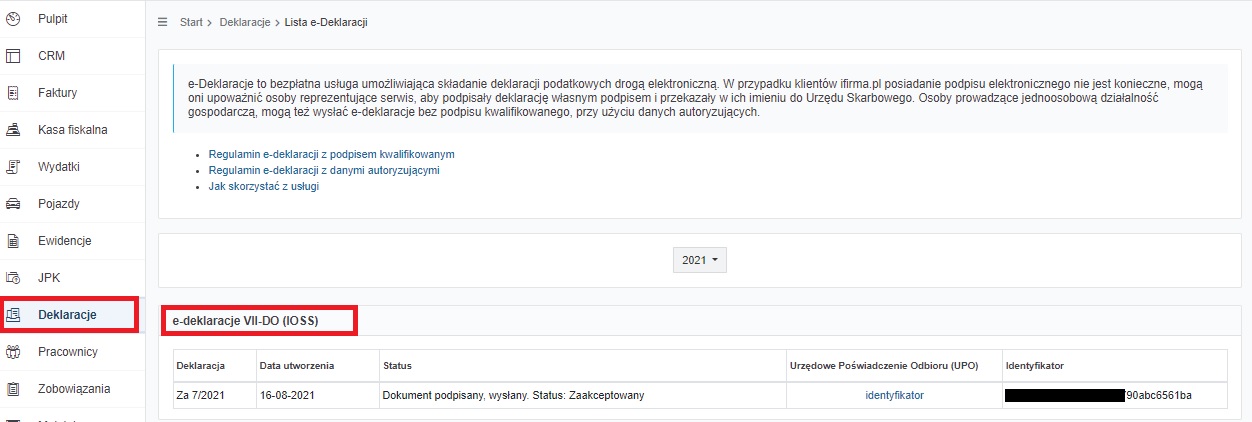

Status wysłanej deklaracji widoczny będzie w zakładce Deklaracje ➡ e-deklaracje.

W przypadku kiedy deklaracja zostanie odrzucona z powodu błędów, Użytkownik będzie miał informację o przyczynie odrzucenia deklaracji. Taki status jest informacją, iż wersja robocza nie trafiła do US i ten nie dokona jej weryfikacji pod względem poprawności. Wersję roboczą należy wysłać ponownie.

Status deklaracji zaakceptowany – w przypadku kiedy była ona wysłana jako wersja robocza, jest informacją dla Użytkownika o tym, że

wersja robocza deklaracji trafiła do US. Po weryfikacji złożonego dokumentu przedsiębiorca otrzymuje informację na adres mailowy wskazany podczas rejestracji do IOSS. W przypadku pozytywnej weryfikacji deklaracje należy wysłać jako ostateczną deklaracje. W przypadku wystąpienia błędów możliwe będzie ich poprawnie i ponowna wysyłka – wersji roboczej lub już ostatecznej.

Użytkownicy serwisu Ifirma.pl przekazując deklaracje do wysyłki za pomocą podpisu kwalifikowanego pracowników serwisu, muszą uwzględnić aby przekazać deklaracje do podpisu do godz. 14 w ostatni dzień roboczy przed terminem jej złożenia.

Z uwagi na powyższe chcąc wysłać deklarację roboczą do weryfikacji należy mieć na uwagę, żeby zrobić to odpowiednio wcześniej, aby otrzymać komunikat z urzędu, móc się z nim zapoznać i jednocześnie wysłać właściwą deklarację i nie przekroczyć terminu dla jej złożenia.

3.2.3. Informacja o dokonanych wysyłkach – szczegóły deklaracji

Informacje o dokonanych wysyłkach deklaracji – wraz ze wskazaniem daty wysyłki, statusu deklaracji oraz identyfikatorem służącym do pobrania UPO, można sprawdzić również z poziomu szczegółów deklaracji.

Po otwarciu deklaracji VII-DO, poprzez kliknięcie na jej numer, na dole formularza dostępna będzie część Wysłane e-Deklaracje VII-DO.

Poza sprawdzeniem statusu czy terminu wysyłki deklaracji Użytkownik będzie mógł pobrać wysłany dokument. Będzie można go pobrać w formie pliku pdf lub w formacie xml.

4. Zapłata podatku do urzędu skarbowego

Podatnik ma obowiązek uiścić kwotę podatku VAT wynikającą z deklaracji w terminie do końca miesiąca następującego po miesiącu, którego deklaracja dotyczy.

Na termin zapłaty podatku nie mają wpływu dni wolne od pracy. Jeśli ostatni dzień miesiąca przypada np. na niedzielę to termin złożenia nie jest przesuwany na poniedziałek.

Do końca czerwca 2023 r. jeżeli termin zapłaty podatku przypadał na sobotę lub dzień ustawowo wolny od pracy, za ostatni dzień terminu uważało się następny dzień po dniu lub dniach wolnych od pracy.

Wpłata dokonywana jest na rachunek Drugiego US Warszawa Śródmieście.

Numer rachunku do wpłaty to: 84 1010 1010 0165 9315 1697 8000

Podczas dokonywania płatności należy wskazać numer referencyjny deklaracji (UNR), której dotyczy wpłata. Jest on jednostkowy i unikatowy dla złożonej deklaracji VAT. Podatnik zostanie poinformowany o tym numerze za pomocą środków komunikacji elektronicznej.

Unikatowy numer referencyjny dla złożonej deklaracji VII-DO składa się z kodu państwa członkowskiego identyfikacji, numeru VAT i okresu (miesiąc, rok), za który składane jest rozliczenie np. PL/IMXXXXXXX/07.2021.

W związku z powyższym aby możliwe było dokonanie wpłaty w terminie podatnik powinien odpowiednio wcześniej przekazać do wysyłki deklaracje. Informacja o numerze referencyjnym wysyłana jest do przedsiębiorcy w czasie ok 2 godzin po od momentu skutecznego podpisania deklaracji.

Brak wskazania tego kodu będzie skutkował brakiem możliwości przypisania wpłaty do deklaracji a tym samym uniemożliwi podział kwoty między państwa członkowskie konsumpcji. Wpłacona kwota zostanie zwrócona podatnikowi. Ewentualne zaległości podatnik będzie musiał rozliczyć bezpośrednio z państwami członkowskimi konsumpcji (kraje UE, do których trafiały wysyłane towary).

Również w przypadku wpłaty po terminie podatnik będzie miał obowiązek rozliczyć się bezpośrednio z państwami członkowskimi konsumpcji.

W przypadku powstania ewentualnej nadpłaty zwrot podatku może nastąpić:

- bezpośrednio z Drugiego US Warszawa – Śródmieście – kiedy nadpłata wynika np. z wpłaty kwoty wyższej niż wynika z deklaracji,

- z organu skarbowego państwa członkowskiego konsumpcji – w sytuacji kiedy nadpłata jest efektem korekty.

5. Korygowanie deklaracji.

Formularz VII-DO nie zakłada możliwości złożenia deklaracji w formie korekty.

W przypadku popełnienia błędu deklaracji za już rozliczony okres podatnik informację w tym zakresie ujmuje w bieżącej deklaracji, wskazując właściwe państwo konsumpcji, okres rozliczeniowy i kwotę VAT, w odniesieniu do której niezbędne są jakiekolwiek zmiany.

Również korekt za rozliczone okresy, które nie są spowodowane błędem ujmowane będą rozliczane na bieżąco – w części C.3. deklaracji.

W przypadku kiedy podatnik w jednej deklaracji wykazuje wartość podatku VAT dla danego kraju konsumpcji wyższą niż wartość korekt zmniejszających saldo podatku należnego dla danego państwa konsumpcji będzie ujemne. Zwrot nadpłaconego VAT podatnik otrzyma bezpośrednio z danego państwa. Ujemna kwota rozliczenia nie będzie zmniejszała kwoty VAT do wpłaty w danym okresie (wykazanej w polu nr 17).

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

OSS i IOSS

- Świadczenie usług na rzecz osób fizycznych z terytorium Unii Europejskiej

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Dokumenty sprzedaży w ramach procedury OSS

- Dokumentowanie wysyłki towarów w ramach OSS

Najnowsze w kategorii:

OSS i IOSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Limit dostaw WSTO oraz usług TBE (tj. telekomunikacyjnych, nadawczych, elektronicznych)

- Korekta deklaracji składanych na potrzeby procedur szczególnych OSS i IOSS

- Sprzedaż wysyłkowa – OSS i IOSS

- Świadczenie usług na rzecz osób fizycznych z terytorium Unii Europejskiej