1. Dane wymagane w ewidencjach w ramach procedur szczególnych

Ustawa o podatku od towarów i usług nie reguluje zasad prowadzenia ewidencji w ramach procedur szczególnych OSS oraz IOSS.

Art. 130d ust. 1 oraz odpowiednio art. 138h ust. 1 ustawy o VAT wskazuje na obowiązek prowadzenia elektronicznej ewidencji transakcji objętych procedurą. Ewidencja ta ma być prowadzona zgodnie z art. 63 rozporządzenia 282/2011.

Ewidencje przedsiębiorca ma obowiązek przechowywać przez okres 10 lat od zakończenia roku, w którym miała miejsce transakcja objęta procedurą.

Przedsiębiorca rozliczający VAT w ramach procedur OSS lub IOSS ma obowiązek przekazać ewidencje drogą elektroniczną na każde żądanie państwa członkowskiego konsumpcji (kraju nabywcy towarów lub usług) oraz identyfikacji (dla krajowych podmiotów będzie Polska).

1.a. Ewidencja w ramach procedury OSS

Zgodnie z przepisami unijnymi (art. 63c ust. 1 rozporządzenia 282/2011) ewidencja prowadzona przez przedsiębiorców korzystających z procedury OSS powinna zawierać następujące dane:

- wskazanie państwa członkowskiego konsumpcji (kraj nabywcy, ze stawkami, którego rozliczany jest VAT od dokonanych dostaw i świadczonych usług),

- informacja o przedmiocie transakcji – opis świadczonych usług, a w przypadku dostaw towarów – opis oraz ilość towarów,

- data wykonania usługi lub dostawy towarów,

- wartość netto transakcji wraz ze wskazaniem waluty oraz kwotami zwiększającymi i zmniejszającymi wartość sprzedaży,

- stawkę VAT i kwotę VAT wraz ze wskazaniem waluty,

- datę i kwoty otrzymanych płatności, w tym otrzymanych zaliczek,

- dane zawarte na fakturze – w przypadku, gdy sprzedaż została udokumentowana fakturą,

- informacje będące podstawą do ustalenia miejsca opodatkowania, czyli kraju konsumpcji a w przypadku dostaw towarów dodatkowo miejsca rozpoczęcia wysyłki,

- dowody dotyczące zwrotów towarów, w tym wartość netto i zastosowana stawkę VAT.

1.b. Ewidencja w ramach procedury IOSS

Zakres danych, które powinna zawierać ewidencja prowadzona przez przedsiębiorców korzystających z procedury IOSS zawiera art. 63c ust. 2 rozporządzenia 282/2011. Dane te obejmują:

- wskazanie państwa członkowskiego konsumpcji (kraj nabywcy, ze stawkami, którego rozliczany jest VAT od dokonanych dostaw),

- informacja o przedmiocie transakcji – opis oraz ilość towarów,

- datę dostawy towarów,

- wartość netto transakcji wraz ze wskazaniem waluty oraz kwotami zwiększającymi i zmniejszającymi wartość sprzedaży,

- stawkę VAT i kwotę VAT wraz ze wskazaniem waluty,

- datę i kwoty otrzymanych płatności,

- dane zawarte na fakturze – w przypadku, gdy sprzedaż została udokumentowana fakturą,

- informacje będące podstawą do ustalenia miejsca, w którym rozpoczął się i zakończył transport towarów do nabywcy,

- dowody dotyczące zwrotów towarów, w tym wartość netto i zastosowana stawkę VAT,

- numer zamówienia oraz niepowtarzalny numer transakcji,

- niepowtarzalny numer przesyłki, jeśli przedsiębiorca bezpośrednio uczestniczy w dostarczaniu towarów.

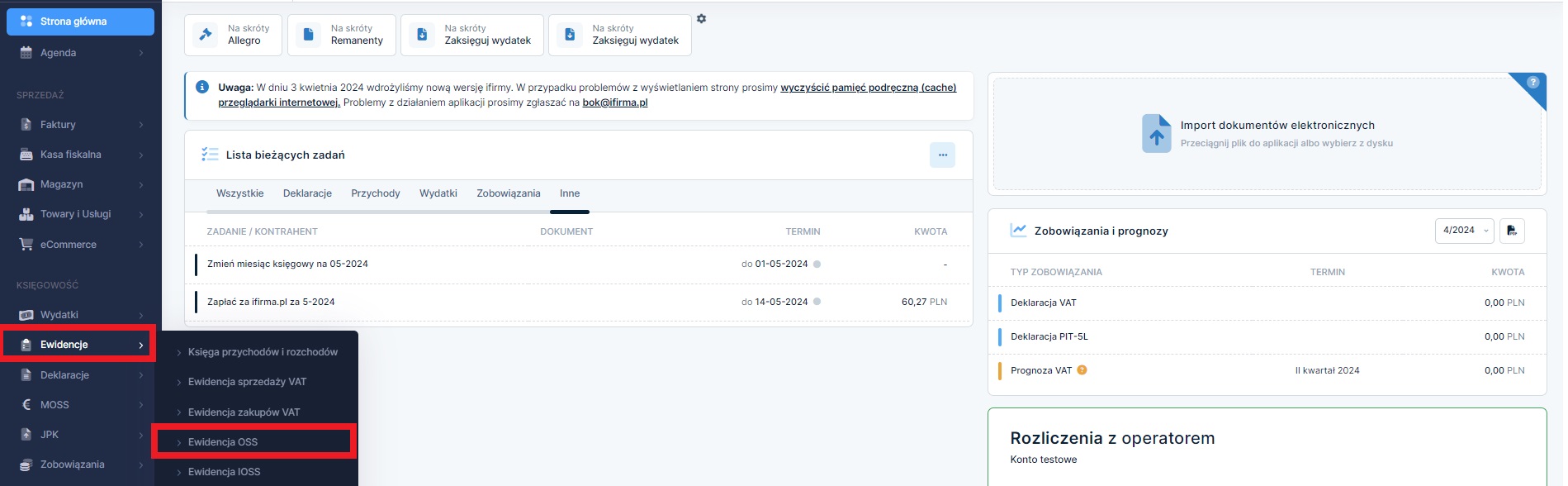

2. Ewidencja OSS w serwisie Ifirma.pl

Oznaczenie w zakładce Login ➡ Konfiguracja ➡ Deklaracje VAT w części VAT OSS/IOSS opcji Firma zgłoszona do procedury VAT OSS powoduje pojawienie się w zakładce Ewidencje kolejnej ewidencji a mianowicie Ewidencji OSS.

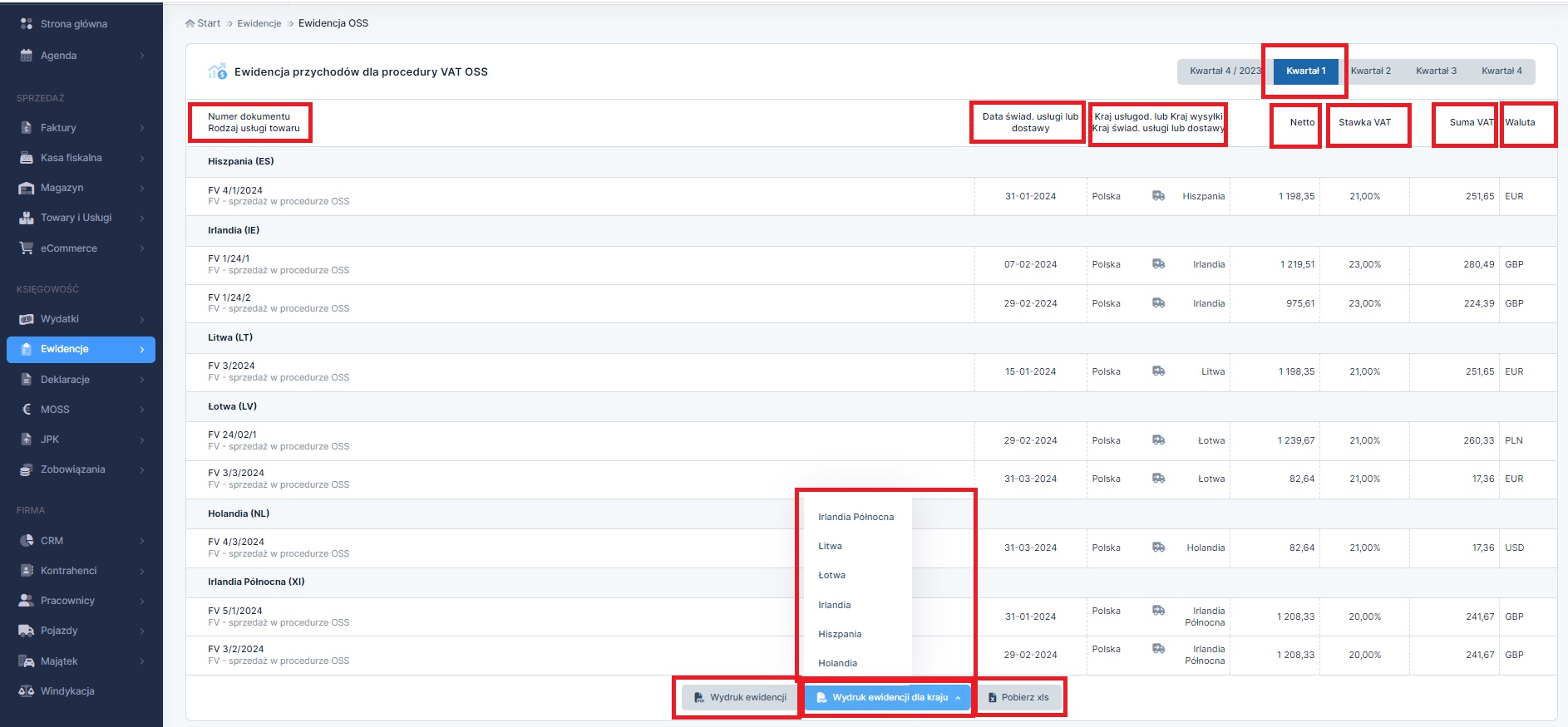

Ewidencja ta prowadzona jest kwartalnie zgodnie z okresem rozliczenia w ramach procedury. Ewidencja uzupełniana jest następująco w momencie wystawienia przez Użytkownika faktury lub dowodu sprzedaży w ramach procedury OSS.

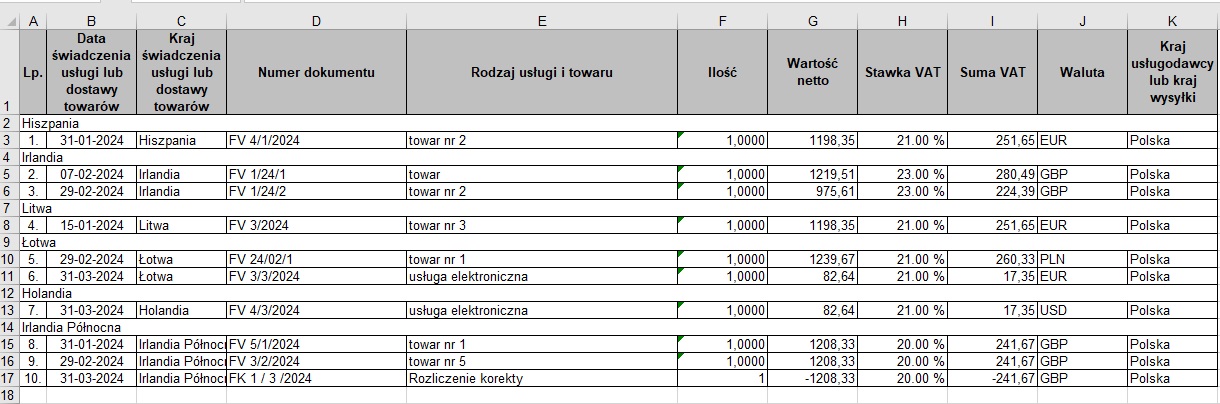

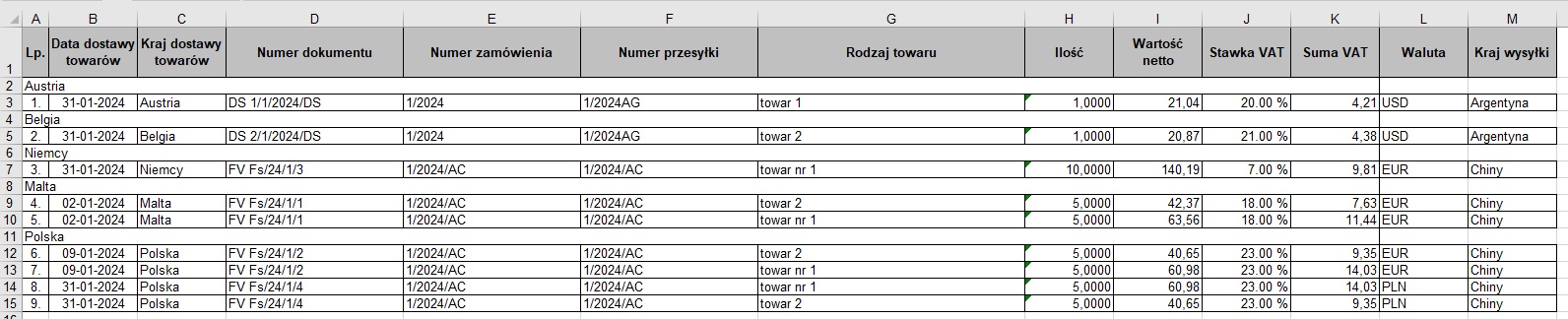

Widoczna powyżej ewidencja zawiera informacje o poszczególnych dostawach/usługach w podziale na kraje, gdzie rozliczany jest podatek VAT (kraj konsumpcji) ze wskazaniem daty dostawy/wykonania usługi, numeru i rodzaju dokumentu, wartości sprzedaży, kwoty i stawki VAT, waluty oraz kraju usługodawcy/wysyłki towaru. W przypadku ujęcia w ewidencji korekty faktury lub dowodu sprzedaży, będzie ona dodatkowo zawierać informacje o numerze dokumentu pierwotnego.

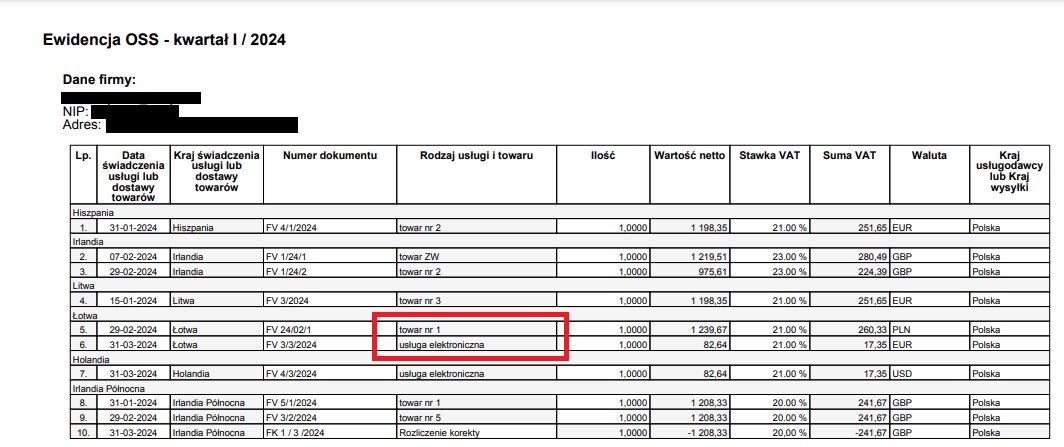

W celu przekazania prowadzonej ewidencji na żądanie organów podatkowych Użytkownik dokonuje wydruku ewidencji. Wydruk ten może zostać dokonany:

- w formie pliku pdf (opcja wydruk ewidencji),

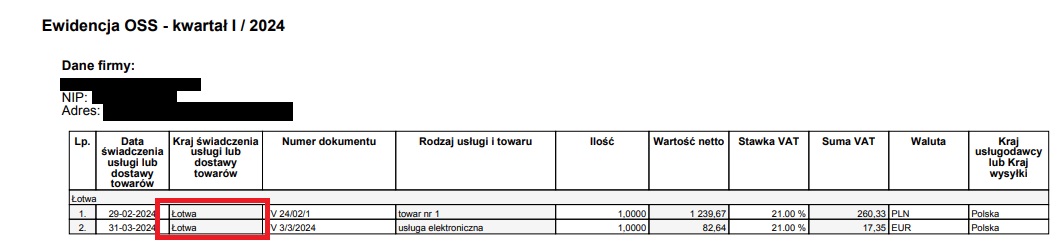

- w formie pliku pdf dla danego kraju (dostawy towarów) – opcja wydruk ewidencji dla kraju,

- w formie pliku xls (opcja pobierz xls)

Wydruk ewidencji OSS zawiera informacje o nazwie towaru lub usługi będącej przedmiotem sprzedaży. W przypadku kiedy na fakturze lub dowodzie sprzedaży są dwie pozycje – sprzedaż taka zostanie wykazana na ewidencji w dwóch wierszach.

3. Ewidencja IOSS w serwisie Ifirma.pl

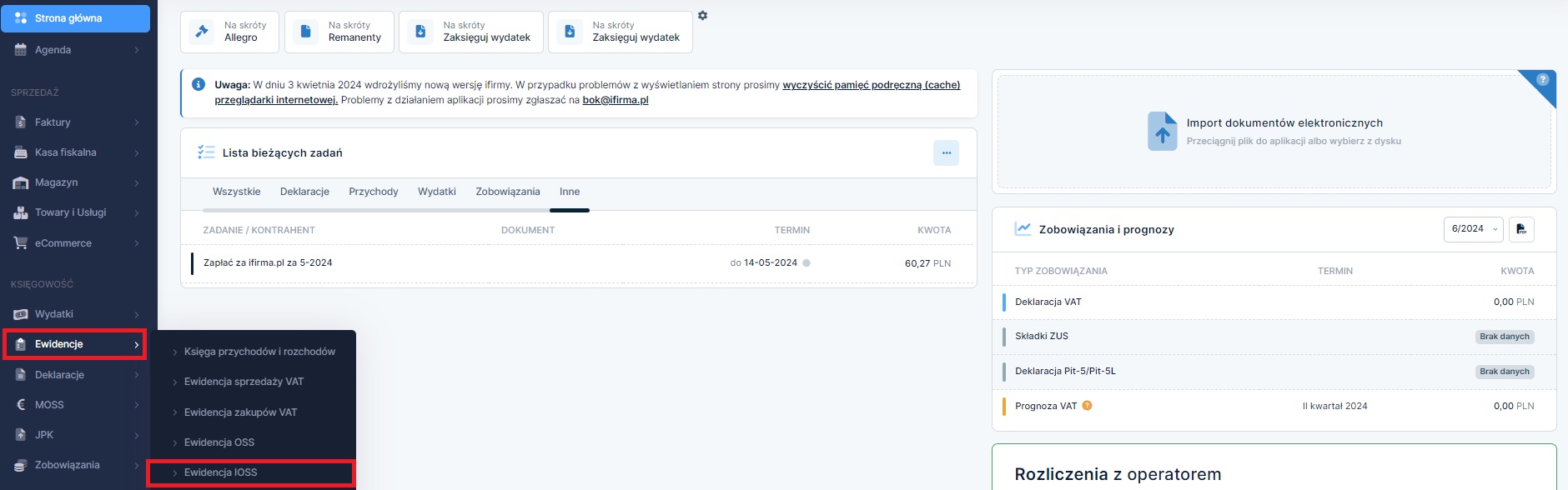

Oznaczenie w zakładce Login ➡ Konfiguracja ➡ Deklaracje VAT w części VAT OSS/IOSS opcji Firma zgłoszona do procedury VAT IOSS powoduje pojawienie się w zakładce Ewidencje kolejnej ewidencji, a mianowicie Ewidencji IOSS.

Ewidencja ta prowadzona jest miesięcznie zgodnie z okresem rozliczenia w ramach procedury. Ewidencja uzupełniana jest następująco w momencie wystawienia przez Użytkownika faktury lub dowodu sprzedaży w ramach procedury IOSS.

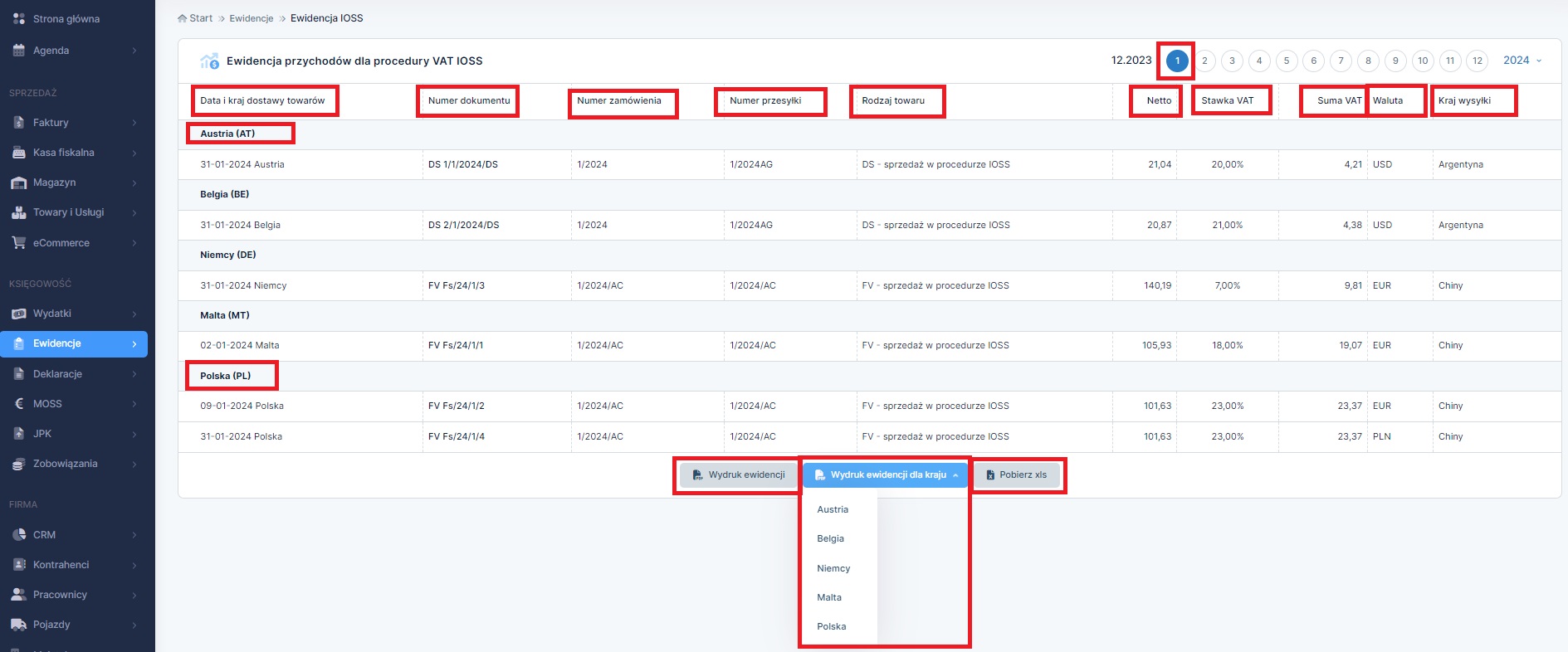

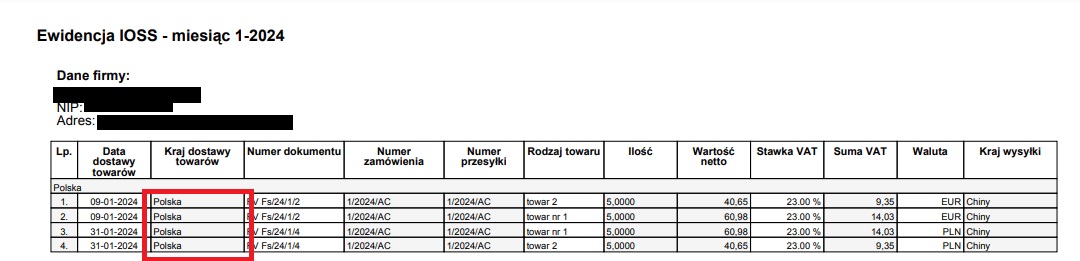

Widoczna powyżej ewidencja zawiera informacje o poszczególnych dostawach w podziale na kraje, gdzie rozliczany jest podatek VAT (kraj konsumpcji) ze wskazaniem daty dostawy, numeru i rodzaju dokumentu, daty zamówienia i nr przesyłki, wartości sprzedaży, kwoty i stawki VAT oraz waluty. W ostatniej kolumnie wskazany jest kraj wysyłki towarów. W przypadku ujęcia w ewidencji korekty faktury lub dowodu sprzedaży, będzie ona dodatkowo zawierać informacje o numerze dokumentu pierwotnego.

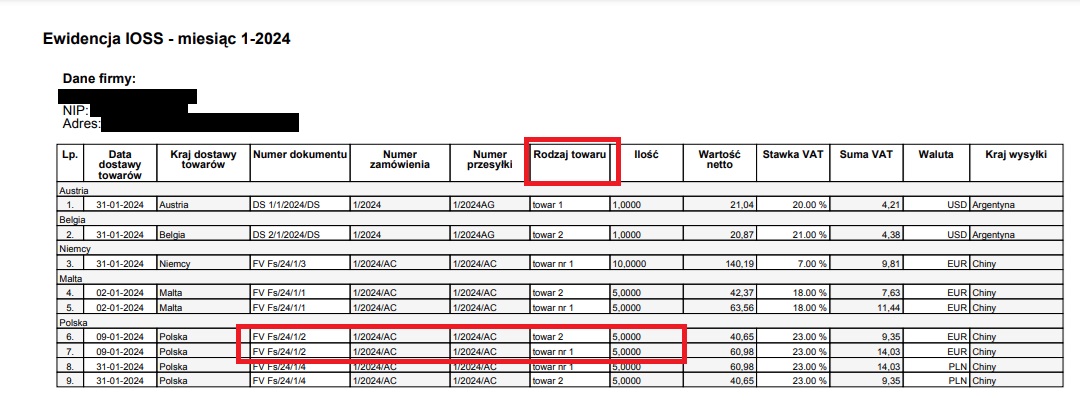

W celu przekazania prowadzonej ewidencji na żądanie organów podatkowych Użytkownik dokonuje wydruku ewidencji w formie pliku pdf za pomocą funkcji wydruk ewidencji. Wygenerowana ewidencja IOSS wygląda następująco.

Wydruk ewidencji IOSS zawiera informacje o nazwie towaru będącego przedmiotem dostawy. W przypadku kiedy na fakturze lub dowodzie sprzedaży są dwie pozycje – sprzedaż taka zostanie wykazana na ewidencji w dwóch wierszach.

Podobnie jak w przypadku ewidencji OSS, także ewidencja IOSS może zostać:

- wydrukowana wg kraju, do którego wysłany został towar (opcja wydruk ewidencji dla kraju),

- pobrana w pliku xls

4. Ujmowanie sprzedaży w ewidencjach i deklaracjach ze względu wybrany okres rozliczeniowy oraz wygenerowanie deklaracji za wskazany okres

Sprzedaż dokonywana w ramach procedur OSS i IOSS powinna zostać ujęta w ewidencji prowadzonej dla tych procedur w okresie powstania obowiązku podatkowego.

Zgodnie z objaśnieniami MF w zakresie pakietu e-commerce moment powstania obowiązku podatkowego dla sprzedaży towarów w ramach procedury OSS oraz IOSS powstaje zgodnie z przepisami kraju, na terytorium, którego będzie miał miejsce opodatkowanie transakcji (kraj przeznaczenia towarów). W związku z powyższym serwis umożliwia wskazanie jako okresu ujęcia sprzedaży także okresu zgodnego z datą wystawienia dokumentu. Taki wybór na formularzu faktury lub dowodu sprzedaży spowoduje, iż przychód w ewidencji przychodów oraz KPiR również zostanie ujęty w dacie wystawienia. W związku z powyższym należy dokonać jego przeksięgowania, w ewidencjach dla podatku dochodowego do okresu zgodnego z datą sprzedaży.

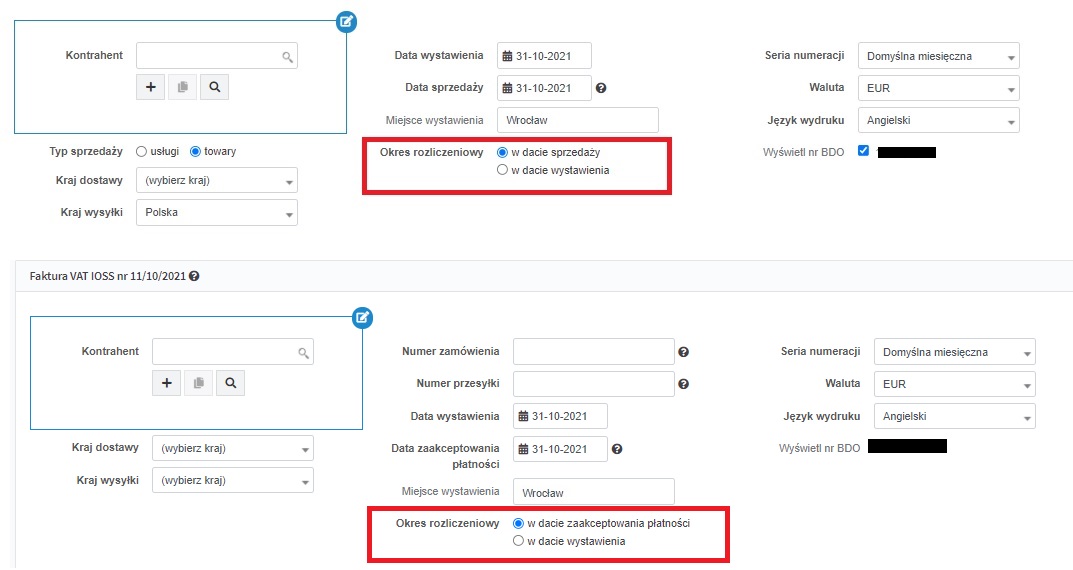

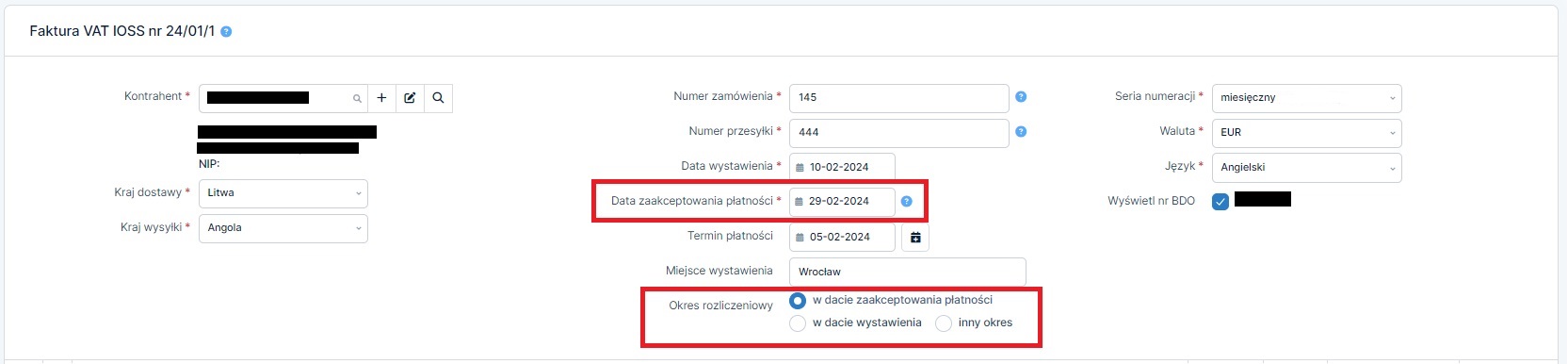

Na formularzu faktur oraz dowodów sprzedaży OSS oraz IOSS dostępne jest pole Okres rozliczeniowy. W nim Użytkownik oznacza, czy sprzedaż ma zostać ujęta w okresie wystawienia faktury czy też dacie zaakceptowania płatności (w przypadku sprzedaży w procedurze IOSS) i odpowiednio dacie sprzedaży (w przypadku sprzedaży w ramach procedury OSS).

Domyślnie podczas wystawiania faktury oznaczone jest pole księgowania w dacie sprzedaży odpowiednio w dacie zaakceptowania płatności.

Przepisy nie przewidują możliwości korekty deklaracji rozliczeniowych w ramach procedury OSS czy IOSS (odpowiednio VIU-DO oraz VII-DO). W przypadku błędu popełnionego w złożonej już deklaracji przedsiębiorca korektę ujmuje w bieżącym okresie.

W związku z powyższym wystawiony dokument, który trafił do ewidencji w okresie, za który:

- nie została jeszcze wygenerowana deklaracja VIU-DO lub VII-DO zostanie wykazany na tej deklaracji w części dotyczącej bieżącej sprzedaży,

- została już wygenerowana deklaracja VIU-DO lub VII-DO, ale po wystawieniu dokumentu deklaracja zostanie ponownie wygenerowana, zostanie wykazany na tej deklaracji w części dotyczącej bieżącej sprzedaży,

- została już wygenerowana deklaracja VIU-DO lub VII-DO i po wystawieniu dokumentu deklaracja nie zostanie ponownie wygenerowana, zostanie wykazany na tej deklaracji za kolejny okres w części dotyczącej korekt.

Deklaracja za kolejny okres nie koniecznie oznacza kolejny miesiąc/kwartał. Będzie to kolejna generowana deklaracja.

Przykład 1.

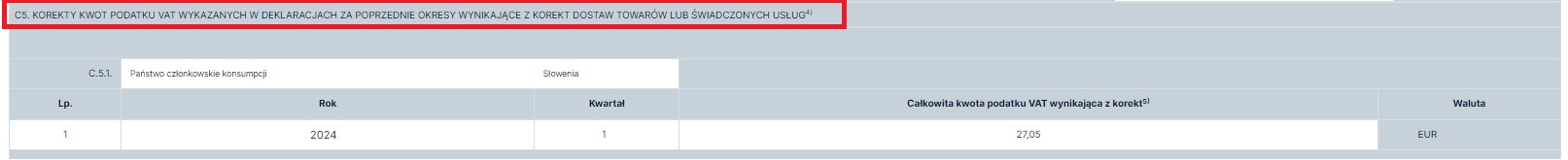

Przedsiębiorca dokonał w grudniu 2023 r. sprzedaży w ramach procedury OSS. Zapomniał ją udokumentować. Wygenerował i rozliczył deklaracje za IV kwartał 2023 oraz I kwartał 2024 r. W kwietniu zauważył swój błąd. Wystawił fakturę sprzedaży wskazując jej ujęcie w grudniu 2023. Kolejną generowaną w tym wypadku deklaracją będzie deklaracja VIU-DO za II kwartał 2024 r. W tej deklaracji zostanie wykazana sprzedaż z grudnia. Będzie ona ujęta w części przeznaczonej dla korekty z poprzednich okresów (C5. KOREKTY KWOT PODATKU VAT WYKAZANYCH W DEKLARACJACH ZA POPRZEDNIE OKRESY WYNIKAJĄCE Z KOREKT DOSTAW TOWARÓW LUB ŚWIADCZONYCH USŁUG.).

Analogiczne zasady będą dotyczyć sprzedaży w ramach procedury IOSS.

Przykład 2.

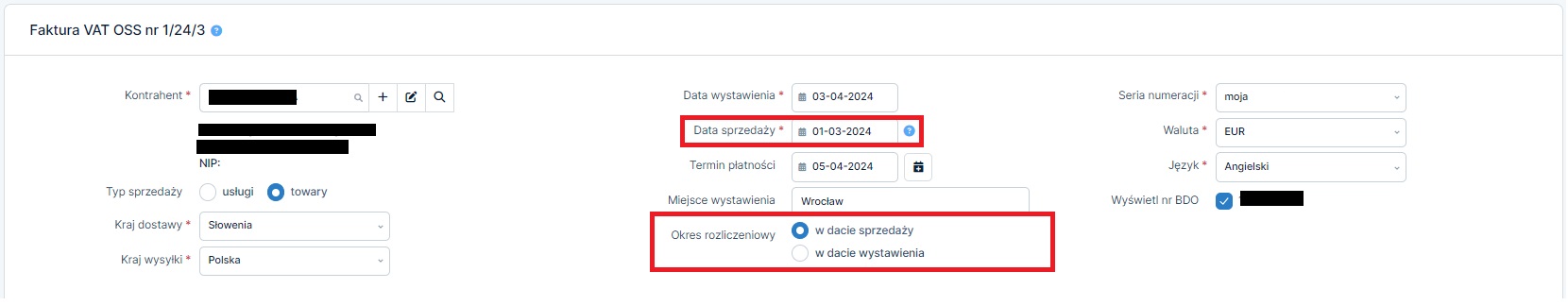

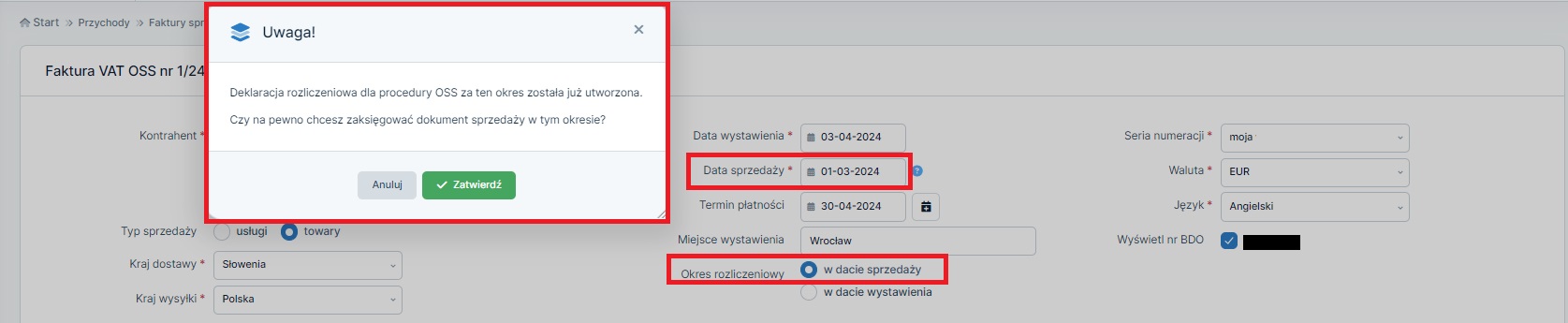

Przedsiębiorca dokonał sprzedaży towarów w marcu 2024 r. Na początku kwietnia wystawił fakturę sprzedaży w ramach procedury OSS. Data wystawienia faktury 03.04.2024 r. i data sprzedaży 01.03.2024 r.

W polu okres rozliczeniowy wybrana została opcja w dacie sprzedaży.

- a) W momencie wystawienia faktury na koncie nie było wygenerowanej deklaracji VIU-DO za IV kwartał 2024 r.

Podczas zatwierdzania faktury, nie pojawiła się dodatkowa informacja. Faktura została ujęta w ewidencji OSS oraz ewidencji dla podatku dochodowego w marcu.

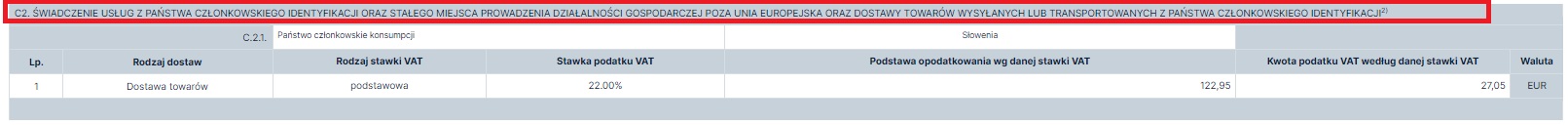

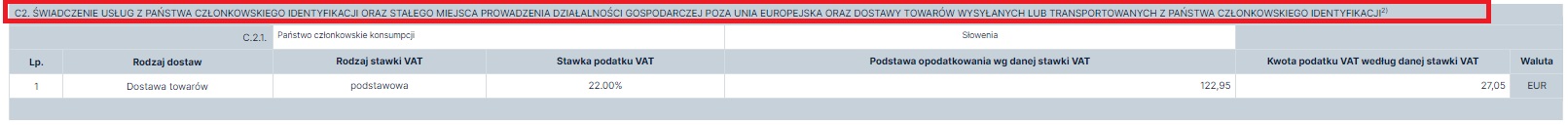

Faktura trafi do deklaracji VIU-DO za IV kwartał do części: C2. ŚWIADCZENIE USŁUG Z PAŃSTWA CZŁONKOWSKIEGO IDENTYFIKACJI ORAZ STAŁEGO MIEJSCA PROWADZENIA DZIAŁALNOŚCI GOSPODARCZEJ POZA UNIĄ EUROPEJSKĄ ORAZ DOSTAWY TOWARÓW WYSYŁANYCH LUB TRANSPORTOWANYCH Z PAŃSTWA CZŁONKOWSKIEGO IDENTYFIKACJI

W przypadku gdyby wysyłka towaru nastąpiła z innego kraju niż kraj, w którym przedsiębiorca jest zarejestrowany do procedury OSS, sprzedaż zostałaby ujęta w części C.3. ŚWIADCZENIE USŁUG ZE STAŁYCH MIEJSC PROWADZENIA DZIAŁALNOŚCI GOSPODARCZEJ ZNAJDUJĄCYCH SIĘ W PAŃSTWACH CZŁONKOWSKICH INNYCH NIŻ PAŃSTWO CZŁONKOWSKIE IDENTYFIKACJI ORAZ DOSTAWY TOWARÓW WYSYŁANYCH LUB TRANSPORTOWANYCH Z PAŃSTWA CZŁONKOWSKIEGO INNEGO NIŻ PAŃSTWO CZŁONKOWSKIE IDENTYFIKACJI.

- b) W momencie wystawienia faktury na koncie wygenerowana była deklaracja VIU-DO za I kwartał 2024 r.

Podczas zatwierdzania faktury, został wyświetlony komunikat informujący o tym, iż na koncie została wygenerowana deklaracja VIU-DO za dany okres.

Zatwierdzenie komunikatu spowoduje ujęcie faktury w ewidencji OSS i ewidencjach dla podatku dochodowego w marcu.

To w deklaracji za jaki okres zostanie ujęta sprzedaży zależy od tego czy Użytkownik przed dokonaniem wysyłki ponownie wygeneruje deklaracje VIU-DO.

Jeśli zostanie ona wygenerowana sprzedaż zostanie ujęta w deklaracji za IV kwartał w części C2. ŚWIADCZENIE USŁUG Z PAŃSTWA CZŁONKOWSKIEGO IDENTYFIKACJI ORAZ STAŁEGO MIEJSCA PROWADZENIA DZIAŁALNOŚCI GOSPODARCZEJ POZA UNIĄ EUROPEJSKĄ ORAZ DOSTAWY TOWARÓW WYSYŁANYCH LUB TRANSPORTOWANYCH Z PAŃSTWA CZŁONKOWSKIEGO IDENTYFIKACJI.

Oczywiście jeśli sprzedawca dokonywałby wysyłki towaru z innego państwa niż kraj, w którym jest zarejestrowany do procedury, sprzedaż byłaby ujęta w części C.3.

Jeśli nie – wówczas serwis ujmie sprzedaż w deklaracji za okres kolejny. Sprzedaż ujęta będzie w części C5. KOREKTY KWOT PODATKU VAT WYKAZANYCH W DEKLARACJACH ZA POPRZEDNIE OKRESY WYNIKAJĄCE Z KOREKT DOSTAW TOWARÓW LUB ŚWIADCZONYCH USŁUG.

Kolejnym okresem niekoniecznie musi być kolejny miesiąc. Jeśli np. Użytkownik z jakiegoś powodu nie wygenerował deklaracji za I kwartał 2024 r. (kwartał kolejny po dacie sprzedaży), a kolejną wygenerowaną deklaracją byłaby deklaracja np. za II kwartał 2024 r., sprzedaż zostałaby ujęta w deklaracji za ten okres.

W przypadku występowania transakcji w danym okresie (miesiąc lub kwartał) deklaracje za ten okres należy wygenerować przed generowaniem deklaracji za okres kolejny.

Przykład 3.

Przedsiębiorca dokonał sprzedaży w styczniu 2024 r. Na początku lutego wystawił fakturę sprzedaży w ramach procedury IOSS. Data wystawienia faktury 10.02.2024 r. i data zaakceptowania płatności 30.01.2024 r.

W polu okres rozliczeniowy wybrana została opcja w dacie zaakceptowania płatności.

- a) W momencie wystawienia faktury na koncie nie było wygenerowanej deklaracji VII-DO za styczeń.

Podczas zatwierdzania faktury, nie pojawiła się dodatkowa informacja. Faktura została ujęta w ewidencji IOSS oraz ewidencji dla podatku dochodowego w styczniu.

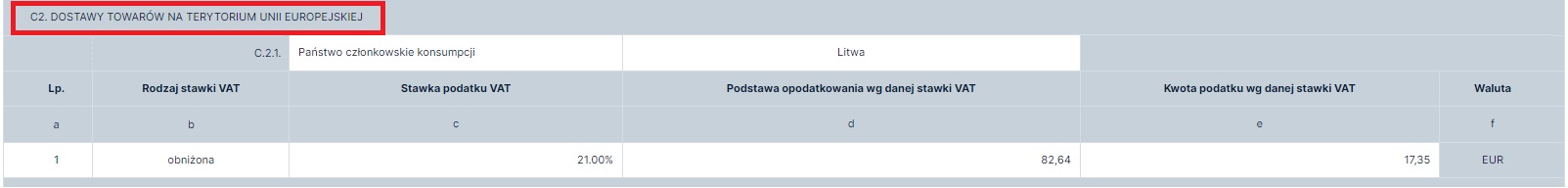

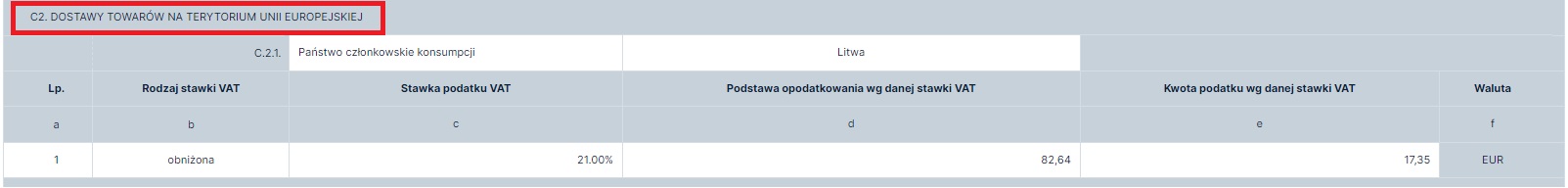

Sprzedaż została ujęta w deklaracji VIU-DO za styczeń w części C2. DOSTAWY TOWARÓW NA TERYTORIUM UNII EUROPEJSKIEJ.

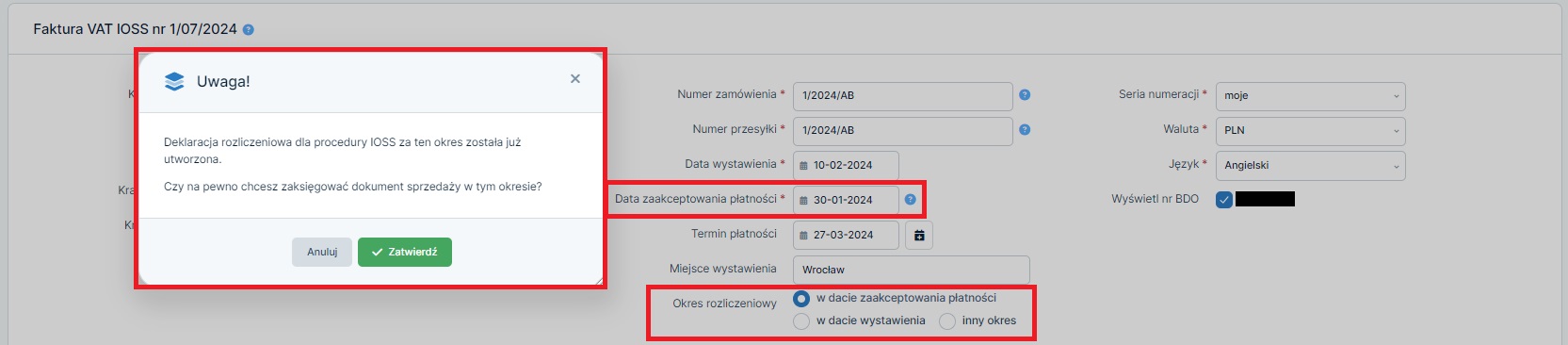

- b) W momencie wystawienia faktury na koncie wygenerowana była deklaracja VII-DO za styczeń.

Podczas zatwierdzania faktury, został wyświetlony komunikat informujący o tym, iż na koncie została wygenerowana deklaracja VII-DO za dany okres.

Zatwierdzenie komunikatu spowoduje ujęcie faktury w ewidencji IOSS i ewidencjach dla podatku dochodowego w styczniu.

To w deklaracji za jaki okres zostanie ujęta sprzedaży zależy od tego czy Użytkownik przed dokonaniem wysyłki ponownie wygeneruje deklaracje VII-DO.

Jeśli zostanie ona wygenerowana sprzedaż zostanie ujęta w deklaracji za styczeń w części C2. DOSTAWY TOWARÓW NA TERYTORIUM UNII EUROPEJSKIEJ.

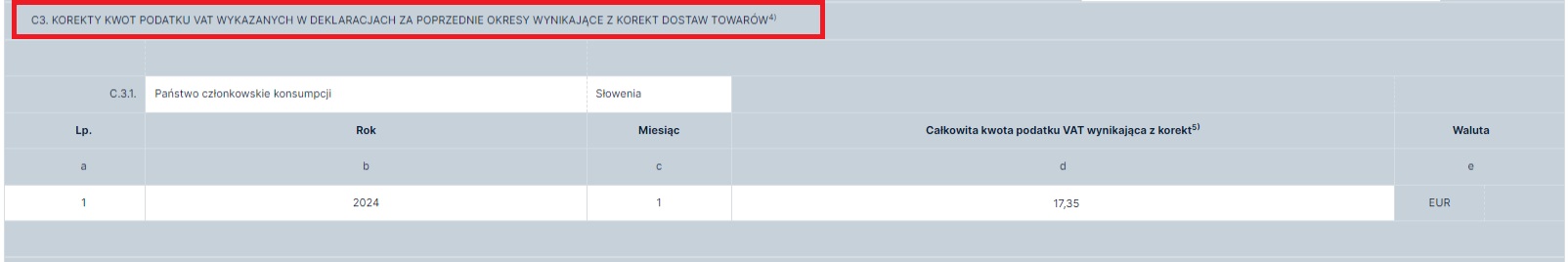

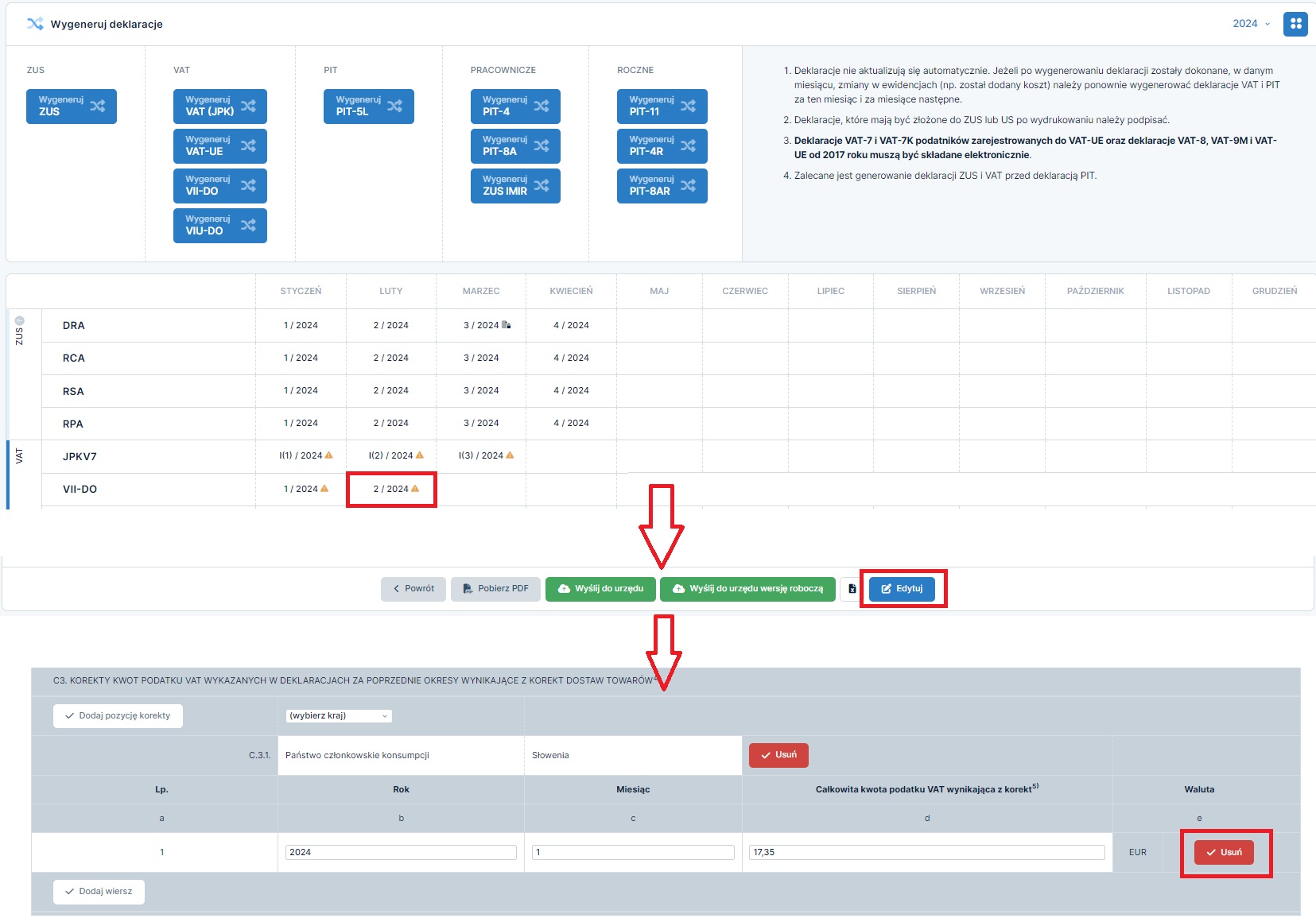

Jeśli nie – wówczas serwis ujmie sprzedaż w deklaracji za okres kolejny. Sprzedaż ujęta będzie w części C3. KOREKTY KWOT PODATKU VAT WYKAZANYCH W DEKLARACJACH ZA POPRZEDNIE OKRESY WYNIKAJĄCE Z KOREKT DOSTAW TOWARÓW.

Kolejnym okresem niekoniecznie musi być kolejny miesiąc. Jeśli np. Użytkownik z jakiegoś powodu nie wygenerował deklaracji za luty (miesiąc kolejny po dacie zaakceptowania płatności), a kolejną wygenerowaną deklaracją byłaby deklaracja za maj, sprzedaż zostałaby ujęta w deklaracji majowej.

W przypadku gdyby Użytkownik wysłał deklaracje za styczeń bez wykazanej sprzedaży wynikającej z wystawionej faktury, jej ujęcie w kolejnym okresie będzie prawidłowe. Nie mamy bowiem możliwości wysłania korekty za styczeń – brakującą sprzedaż wykazujemy w kolejnym okresie.

Z kolei w sytuacji gdyby Użytkownik zauważył, jeszcze przed wysyłką deklaracji za styczeń, iż sprzedaż wynikająca z wystawionej faktury trafiła np. do lutego konieczna będzie ręczna edycja deklaracji za miesiąc luty i usunięcie zapisów części C.3. KOREKTY KWOT PODATKU VAT WYKAZANYCH W DEKLARACJACH ZA POPRZEDNIE OKRESY WYNIKAJĄCE Z KOREKT DOSTAW TOWARÓW.

Analogiczny sposób postępowania dotyczyłby deklaracji w ramach procedury OSS.

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

OSS i IOSS

- Świadczenie usług na rzecz osób fizycznych z terytorium Unii Europejskiej

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Dokumenty sprzedaży w ramach procedury OSS

- Dokumentowanie wysyłki towarów w ramach OSS

Najnowsze w kategorii:

OSS i IOSS

- Limit dostaw WSTO oraz usług TBE (tj. telekomunikacyjnych, nadawczych, elektronicznych)

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Korekta deklaracji składanych na potrzeby procedur szczególnych OSS i IOSS

- Sprzedaż wysyłkowa – OSS i IOSS

- Świadczenie usług na rzecz osób fizycznych z terytorium Unii Europejskiej