Zgodnie z art. 22p ust. 1 pkt 2 ustawy o podatku dochodowym od osób fizycznych (PIT) podatnicy prowadzący działalność gospodarczą nie zaliczają do kosztów uzyskania przychodów kosztu w tej części w jakiej płatność dotycząca transakcji określonej w art. 19 ustawy Prawo przedsiębiorców została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług – w przypadku dostawy towarów lub świadczenia usług, potwierdzonych fakturą, dokonanych przez dostawcę towarów lub usługodawcę zarejestrowanego na potrzeby podatku od towarów i usług jako podatnik VAT czynny.

Zgodnie z powyższym przedsiębiorca nie będzie miał prawa do zaliczenia wydatku do kosztów jeśli spełnione są następujące warunki:

- płatność dotyczy transakcji o której mowa w art. 19 Prawa przedsiębiorców,

- płatność została dokonana na rachunek inny niż widoczny w wykazie podatników na dzień zlecenia przelewu,

- płatność dotyczy dostaw towarów lub usług potwierdzonych fakturą wystawioną przez czynnego podatnika podatku VAT.

Z kolei transakcją, o której mowa w art. 19 ustawy Prawo przedsiębiorców to transakcja spełniająca następujące warunki:

- jej stroną jest inny przedsiębiorca,

- jej jednorazowa wartość, bez względu na liczbę wynikających z niej płatności przekracza 15 tys. zł lub równowartość tej kwoty w walucie.

Więcej na temat tego jak ustalić wartość transakcji z punktu widzenia powyższego przepisu znaleźć można tutaj.

Realizacja sankcji wynikającą z art. 22p ust. 1 pkt 2 zależy od:

- tego co następuje wcześniej – ujęcie wydatku czy dokonanie zapłaty w niewłaściwy sposób,

- tego czy w okresie zlecenia przelewu wartość zmniejszenia jest większa od kwoty poniesionych wydatków.

Dodatkowo w serwisie sposób księgowania zależy od rodzaju wydatku.

Poniżej sposób postępowania w serwisie w zależności od wskazanych powyżej elementów.

-

I. Zlecenie przelewu na niewłaściwy rachunek w miesiącu wystawienia faktury lub wcześniejszym

II. Zlecenie przelewu na niewłaściwy rachunek w miesiącu późniejszym niż miesiąc ujęcia wydatku

1. Wydatki inne niż dotyczące zakupu środków trwałych

2. Wydatki dotyczące zakupu środków trwałych lub wartości niematerialnych i prawnych

I. Zlecenie przelewu na niewłaściwy rachunek w miesiącu wystawienia faktury lub wcześniejszym

W takim wypadku Użytkownik nie dokonuje księgowania kosztu.

Użytkownik – podatnik podatku VAT, który zakupu dokonuje w związku ze sprzedażą opodatkowaną lub opodatkowaną i zwolnioną nadal zachowuje prawo do odliczenia VAT. W takim wypadku księgowanie zależne jest od rodzaju wydatku.

W takim wypadku sposób księgowania wygląda analogicznie jak w przypadku wydatków o wartości powyżej 15 tys. zł opłaconych gotówką.

II. Zlecenie przelewu na niewłaściwy rachunek w miesiącu późniejszym niż miesiąc ujęcia wydatku

Podstawą księgowania jest sporządzony przez Użytkownika dokument określający zmniejszenie kosztów lub zwiększenie przychodów. Zgodnie z § 11 ust. 3 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, dokument taki powinien zawierać co najmniej:

- datę wystawienia dokumentu oraz miesiąc dokonania zmniejszenia kosztów lub zwiększenia przychodów,

- wskazanie faktury, a jeśli nie było obowiązku jej wystawienia, umowy lub innego dokumentu stanowiącego podstawę do zaliczenia wydatku do kosztów,

- wskazanie kwoty zmniejszenia kosztów lub zwiększenia przychodów,

- podpis osoby sporządzającej dokument.

Sposób dokonania zapisu zależny jest od rodzaju wydatku i jego ujęcia w KPiR oraz od tego czy w związku ze zleceniem przelewu Użytkownik będzie dokonywał zmniejszenia kosztów czy zwiększenia przychodu.

Zwiększenie przychodów będzie miało miejsce, gdy w okresie zlecenia przelewu Użytkownik nie ma wystarczającej kwoty kosztów.

Przykład 1.

Podatnik dokonał dwóch zakupów od kontrahenta będącego czynnym podatnikiem podatku VAT. Wartość faktur dla obu transakcji przekracza kwotę 15 tys. zł:

- pierwszy w dniu 10.01.2020 r. na kwotę 18 tys. zł netto.

- drugi w dniu 15.01.2020 r. na kwotę 25 tys. zł netto.

W lutym w KPiR kwota ujętych kosztów wynosiła 30 tys. zł, w marcu 10 tys. zł

Oba wydatki zostały ujęte w KPiR w styczniu 2020 r.

Podatnik dokonał zapłaty za faktury na rachunek inny niż wskazany w wykazie podatników podatku VAT. Pierwsza faktura została opłacona w błędny sposób 10.02.2020 r. Druga 01.03.2020 r.

W związku z powyższym:

- w miesiącu lutym – Użytkownik zmniejszy koszty o kwotę 18 tys. zł

- w miesiącu marcu – zmniejszy koszty o 10 tys. zł oraz dodatkowo zwiększy przychód o 5 tys. zł

1. Wydatki inne niż dotyczące zakupu środków trwałych

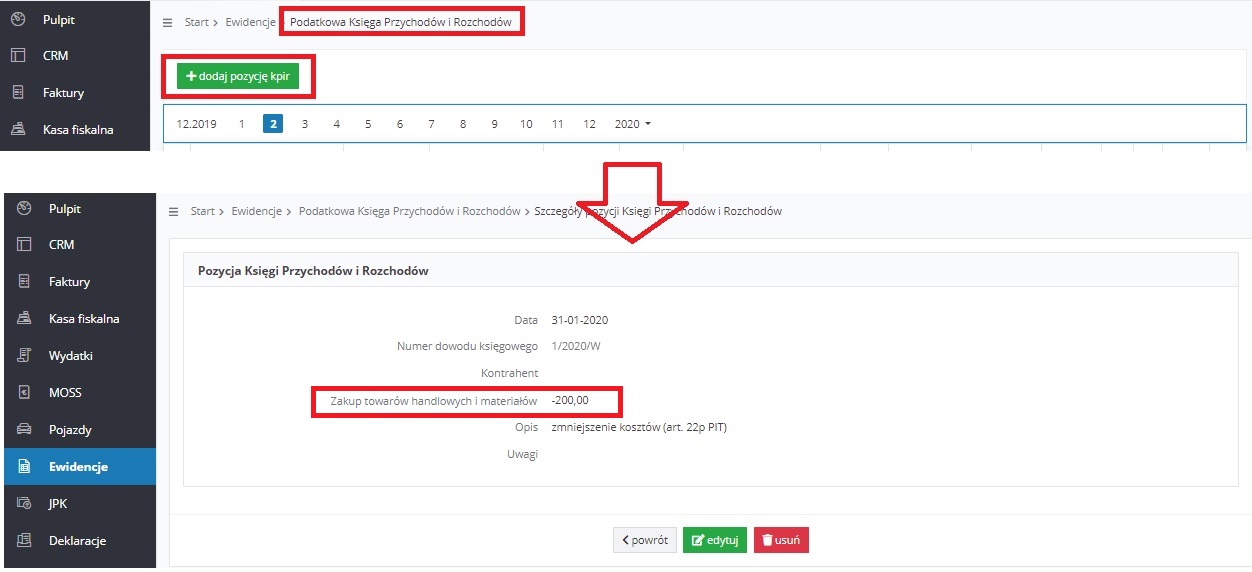

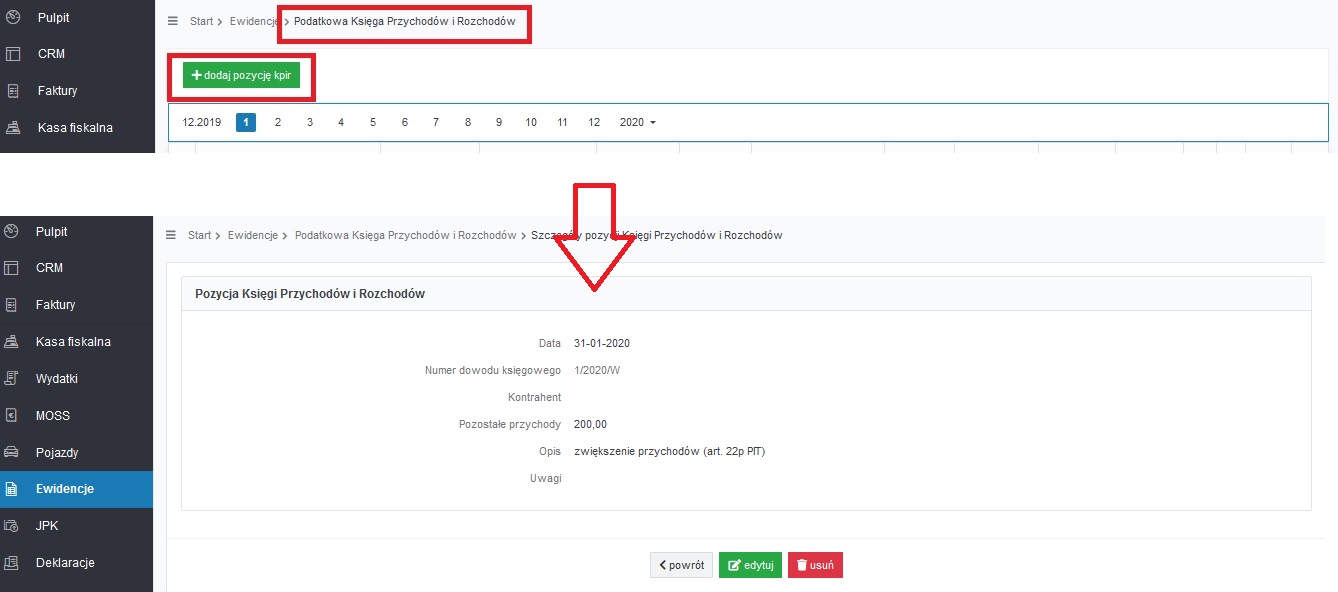

W celu dokonania księgowania należy ustawić miesiąc księgowy zgodny z miesiącem zlecenia przelewu a następnie przejść do zakładki Ewidencje ➡ Księga przychodów i rozchodów ➡ + dodaj pozycję kpir. Pojawiający się formularz należy uzupełnić w sposób wskazany w tabeli.

| Zakup towarów handlowych lub materiałów | Koszt prowadzenia firm, wydatki związane z używaniem pojazdu i inne | |

| Data | data zlecenia przelewu | |

| Numer dowodu księgowego | numer sporządzonego dokumentu nadany przez Użytkownika | |

| Kontrahent | zostawiamy puste | |

| Kolumna KPiR i kwota* |

|

|

|

||

| Opis zdarzenia | Odpowiednio zmniejszenie kosztów (art. 22p PIT) lub zwiększenie przychodów (art. 22p PIT) | |

*Sposób ustalenia kwoty:

K = (c/a) * b

gdzie:

a – wartość brutto wydatku,

b – kwota zaksięgowana do KPiR jako koszt,

c – kwota zapłacona w sposób niezgodny z przepisami,

K – kwota zmniejszenia kosztu lub zwiększenia przychodu.

Uzupełniony formularz w przypadku zmniejszenia kosztów dotyczących zakupu towarów handlowych wygląda następująco.

Z kolei uzupełniony uzupełniony formularz w przypadku zwiększenia przychodów wygląda następująco:

W przypadku, kiedy zmniejszenie kosztu lub zwiększenie przychodu miałby dotyczyć wydatku związanego jednocześnie ze sprzedażą opodatkowaną i zwolnioną prosimy o kontakt z BOK.

2. Wydatki dotyczące zakupu środków trwałych lub wartości niematerialnych i prawnych

W powyższym przypadku sposób postępowania zależy od sposobu amortyzacji środka trwałego:

a) odpis jednorazowy

- zaliczony do kosztów w miesiącu wcześniejszym niż miesiąc zlecenia przelewu

W celu wyksięgowania z kosztów wydatku dotyczącego amortyzacji środka trwałego należy ustawić miesiąc księgowy zgodny z miesiącem zlecenia przelewu a następnie przejść do zakładki Ewidencje ➡ Księga przychodów i rozchodów ➡ + dodaj pozycję kpir.

Formularz należy uzupełnić następująco:

- data – data zlecenia przelewu.

- kontrahent – pole puste,

- kolumna KPiR – pozostałe wydatki (w przypadku zmniejszenia kosztów) lub pozostałe przychody (dla zwiększenia kosztów),

- opis zdarzenia – odpowiednio zmniejszenie kosztów (art. 22p PIT) lub zwiększenie przychodów (art. 22p PIT),

- kwota: (kwota opłacona w sposób niezgodny z przepisami / wartość brutto wydatku) * wartość wydatku zaksięgowana jako koszt.

- będący kosztem w miesiącu zlecenia przelewu

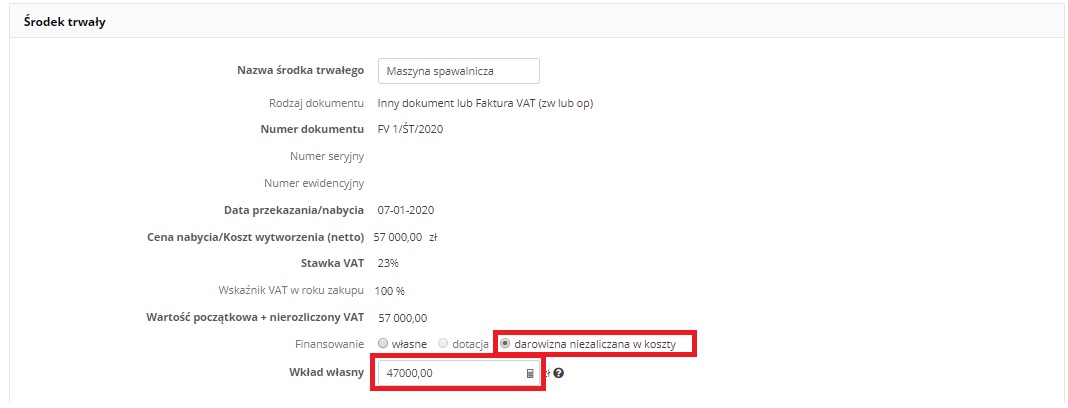

W przypadku, gdy odpis amortyzacyjny miałby być kosztem w miesiącu zlecenia błędnego przelewu należy w zakładce Majątek ➡ Rejestr środków trwałych otworzyć dane ŚT, a następnie przejść do edycji. W edycji w części Finansowanie należy wybrać darowizna niezaliczana w koszty. W polu Wkład własny należy wpisać kwotę wartości początkowej, która może być kosztem.

Przykład 2.

Użytkownik, czynny podatnik podatku VAT zakupił środek trwały. Na jego wartość składają się trzy faktury o łącznej wartości netto 65 tys. zł

Jedna z faktur (na kwotę 18 tys. zł netto) została opłacona na rachunek spoza wykazu podatników.

Kwota wpisanego wkładu własnego: 65 tys. zł – 18 tys. zł = 47 tys. zł

W przypadku kiedy środek trwały nie został jeszcze wprowadzony do serwisu, a Użytkownik wie, że w miesiącu w którym miałaby zostać zaliczona do kosztów jego amortyzacja, został zlecony błędny przelew najlepiej uwzględnić to już na etapie wprowadzania środka trwałego zgodnie z instrukcją zawarta tutaj.

b) metoda liniowa lub liniowa indywidualna dla środków trwałych używanych lub ulepszonych

W metodach liniowych pierwszy odpis zostanie zaliczony do kosztów w miesiącu następującym po wprowadzeniu środka trwałego do ewidencji.

Zapłata w sposób niezgodny z art. 22p ustawy o PIT przewiduje obowiązek:

- zmniejszenia kwoty amortyzacji zaliczonej do kosztów (lub ujęcie tej kwoty do przychodów),

- zaprzestanie zaliczania do kosztów kolejnych odpisów amortyzacyjnych, a w przypadku kiedy brak prawa do zaliczenia do kosztów dotyczy części zapłaty – zmniejszenie wartości odpisów zaliczanych do kosztów w kolejnych miesiącach.

Sposób postępowania zostanie przedstawiony na poniższych przykładach.

Przykład 3.

Wpłata na rachunek spoza wykazu równa wartości początkowej ŚT.

Użytkownik – czynny podatnik podatku VAT zakupił środek trwały o wartości 35 tys. zł netto 10.01.2020 r.

W tym samym miesiącu środek trwały został wprowadzony do ewidencji. Amortyzowany jest metodą liniową ze stawką 20% rocznie.

Wartość miesięcznego odpisu: 583,33 zł

Pierwszy odpis został zaliczony do kosztów miesiącu lutym 2020 r.

15.04.2020 r. Użytkownik dokonał zapłaty przelewem na rachunek bankowy spoza wykazu. Nie zdążył w ustawowym terminie złożyć druku ZAW-NR.

Łączna wartość zaksięgowanych w kwietniu kosztów wynosił 1 000 zł.

W związku z tym:

1) w miesiącu kwietniu Użytkownik zmniejsza wartość kosztów o kwotę 1000 zł, a dodatkowo kwotę 166,66 zł (583,33 zł * 2 – 1000 zł) księguje jako pozostały przychód.

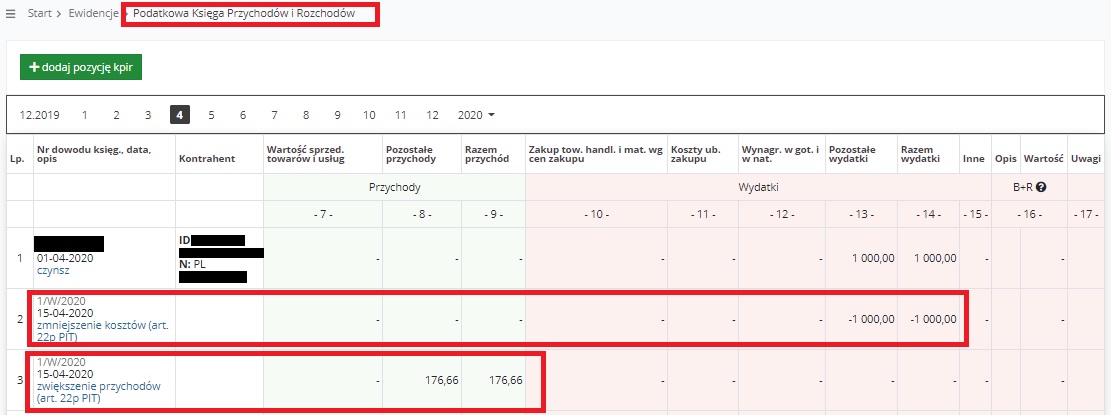

W celu dokonania księgowania należy ustawić miesiąc księgowy kwiecień i w zakładce Ewidencje ➡ Księga przychodów i rozchodów skorzystać z funkcji + dodaj pozycję kpir. Formularz uzupełniany jest następująco.

- data – data zlecenia przelewu 15.04.2020 r.,

- kontrahent – pole puste,

- kolumna KPiR – pozostałe wydatki,

- opis zdarzenia gospodarczego – zmniejszenie kosztów (art. 22p PIT),

- kwota: 1 000 zł (ze znakiem minus).

W kolejnym kroku Użytkownik dodaje analogiczny wpis z tym, że w polu kolumna KPiR wybiera – pozostałe przychody, kwota: 166,66 zł. Jako opis zdarzenia zostaje wpisane: zwiększenie przychodów (art. 22p PIT).

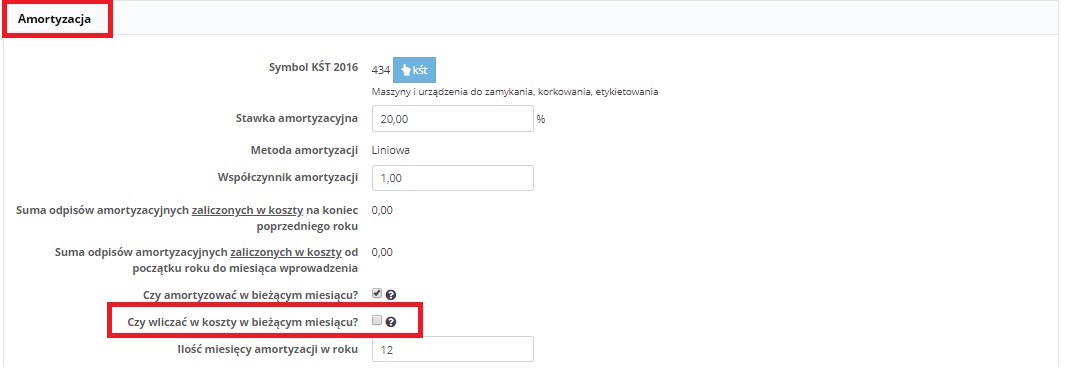

2) począwszy od miesiąca kwietnia nie zalicza amortyzacji środka trwałego do kosztów.

W miesiącu księgowym kwietniu Użytkownik otwiera dane środka trwałego z poziomu zakładki Majątek ➡ Rejestr środków trwałych. Następnie na dole edytuje dane środka trwałego. W edycji, w części Amortyzacja odznacza checkbox przy polu Czy wliczać w koszty w bieżącym miesiącu?.

Skorzystanie z tej funkcjonalności nie byłoby właściwe, gdyby tylko część amortyzacji nie mogłaby być kosztem.

Po dokonaniu powyższych czynności w KPiR za miesiąc kwiecień widoczne są następujące zapisy.

W KPiR nie będzie natomiast widoczny odpis amortyzacyjny dla posiadanego ŚT.

W sytuacji, gdy nie cała wartość odpisu amortyzacyjnego podlega wyłączeniu z kosztów na podstawie art. 22p ust. 1 pkt 2 sposób postępowania będzie inny.

Przykład 4.

Wpłata na rachunek spoza wykazu mniejsza niż wartość początkowa ŚT

Użytkownik – czynny podatnik podatku VAT w dniu 06.01.2020 r. zakupił środek trwały o wartości 35 tys. zł netto (43 050 zł brutto).

W tym samym miesiącu środek trwały został wprowadzony do ewidencji. Amortyzowany jest metodą liniową ze stawką 20% rocznie.

Wartość miesięcznego odpisu: 583,33 zł

Pierwszy odpis został zaliczony do kosztów miesiącu lutym 2020 r.

15.04.2020 r. Użytkownik dokonał zapłaty przelewem na rachunek bankowy spoza wykazu kwoty 18 450 zł. Nie zdążył w ustawowym terminie złożyć druku ZAW-NR.

Pozostała wartość faktury (24 600 zł) dopłacił w dniu 30.04.2020 r. na rachunek z wykazu.

Łączna wartość zaksięgowanych w kwietniu kosztów wynosił 1 000 zł.

Aby wyliczyć jaką kwotę odpisu Użytkownik musi wyłączyć z kosztów ustala jaka część całego wydatku została opłacona w sposób niezgodny z przepisami. Będzie to udział kwoty zapłaconej na rachunek spoza wykazu do całości wartości początkowej: 18 450 zł / 43 050 zł = 42,85%.

Część odpisu amortyzacyjnego nie będąca kosztem = 42,85% * 583,33 zł = 250 zł

Część wartości początkowej, której amortyzacja będzie kosztem: (100% – 42,85%)* 35 000= 20 000 zł

W związku z tym:

1) w miesiącu kwietniu Użytkownik zmniejsza wartość kosztów o kwotę 500 zł (część odpisu nie będącego kosztem – 250 zł za dwa miesiące – luty i marzec).

W celu dokonania księgowania należy ustawić miesiąc księgowy kwiecień i w zakładce Ewidencje ➡ Księga przychodów i rozchodów skorzystać z funkcji + dodaj pozycję kpir. Formularz uzupełniany jest następująco.

- data – data zlecenia przelewu 15.04.2020 r.,

- kontrahent – pole puste,

- kolumna KPiR – pozostałe wydatki,

- opis zdarzenia gospodarczego – zmniejszenie kosztów (art. 22p PIT),

- kwota: 500 zł (ze znakiem minus).

2) począwszy od miesiąca kwietnia do kosztów zalicza tylko część odpisu amortyzacyjnego. Będzie to kwota 333,33 zł (583,33 – 250).

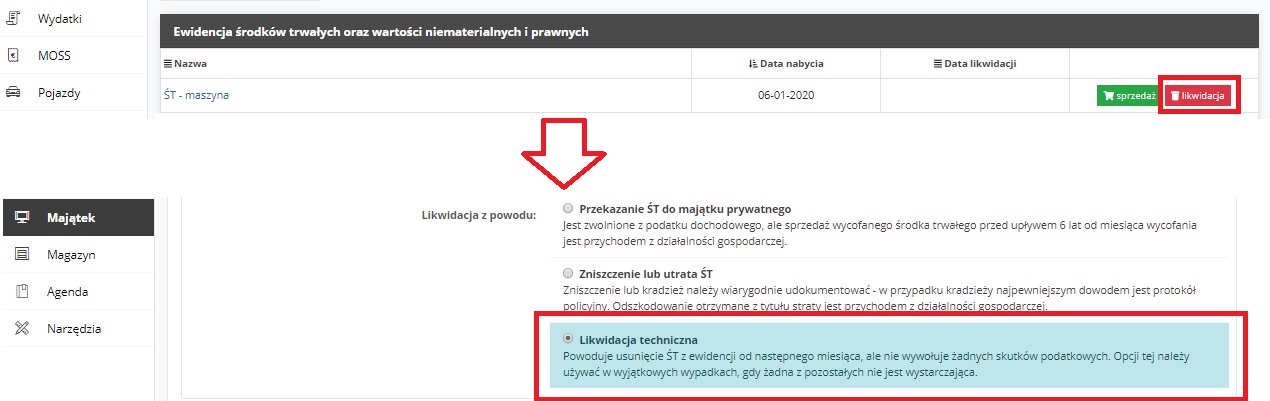

Jedyną możliwością ustawienia tego, aby od miesiąca kwietnia serwis zaliczał do kosztów inna kwotę odpisów niż miało to miejsce w lutym i marcu, bez jednocześnie zmiany odpisów za te miesiące wcześniejsze jest dokonanie Likwidacji technicznej w miesiącu marcu oraz ponowne wprowadzenie środka trwałego w kwietniu.

W miesiącu księgowym marcu, w zakładce Majątek ➡ Rejestr środków trwałych przy danym środku trwałym Użytkownik wybiera funkcję likwidacja. W protokole jako przyczyna likwidacji zostaje wybrana Likwidacja techniczna.

Taka likwidacja spowoduje, iż w związku z likwidacja serwis nie dokona dodatkowych zapisów w ewidencji zakupów i sprzedaży VAT. Zlikwidowany ŚT nie będzie widoczny od kwietnia na wydruku ewidencji środków trwałych.

W miesiącu księgowym kwietniu maszyna zostaje ponownie wprowadzona do ewidencji środków trwałych (zakładka Majątek ➡ Rejestr środków trwałych ➡ dodaj ➡ Dodanie środka trwałego).

W formularzu – zostaną uzupełnione dane zgodne z danymi pierwotnie wprowadzonego ŚT.

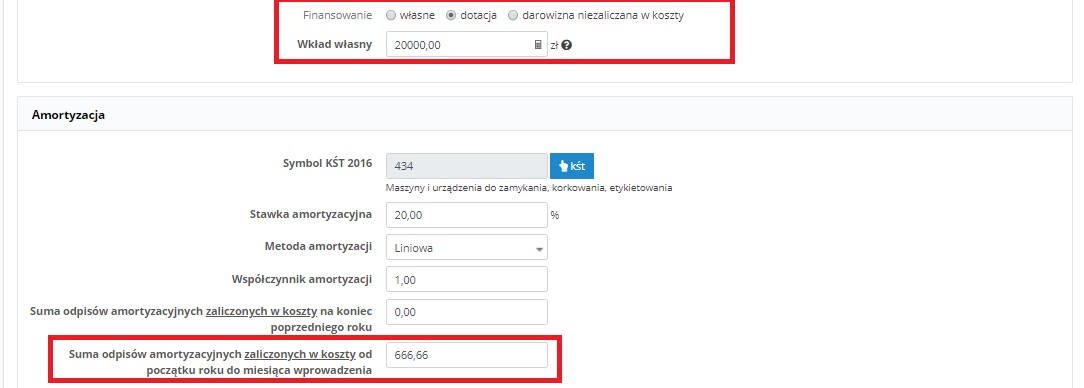

Dodatkowo:

- w polu Finansowanie – należy zaznaczyć dotację i jako kwotę wkładu własnego – kwota 20 000 zł.

- w polu Suma odpisów amortyzacyjnych zaliczonych w koszty na koniec poprzedniego roku należy zostawić zero,

- w polu Suma odpisów amortyzacyjnych zaliczonych w koszty od początku roku do miesiąca wprowadzenia: 583,33 zł * 2 miesiące – 500 zł (kwota odpisu wyłączonego z kosztów kwietniu) = 666,66 zł

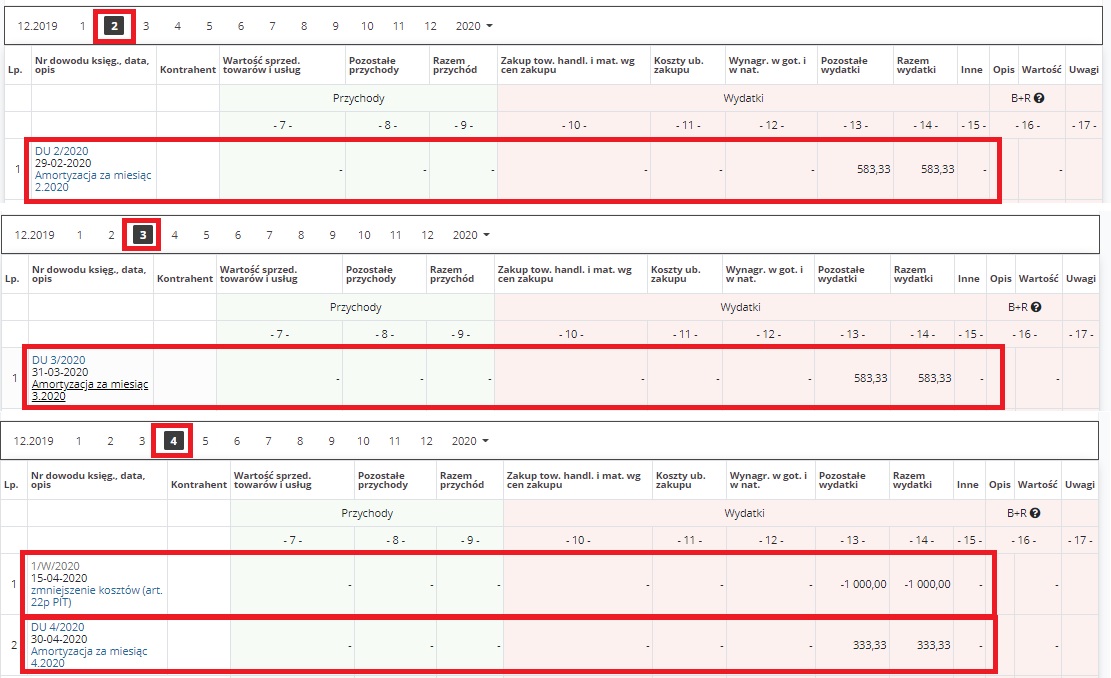

Po dokonaniu powyższych operacji:

- za miesiąc luty i marzec w KPiR ujęte będą odpisy amortyzacyjne na kwotę 583,33 zł każdy,

- w miesiącu kwietniu zmniejszony zostanie koszt o kwotę 500 zł oraz zostanie ujęty odpis już w nowej wartości – 333,33 zł.

W przypadku, kiedy obowiązek wyłączenia z kosztów na podstawie art. 22p ust. 1 pkt 2 dotyczyłby środka trwałego amortyzowanego metodą degresywną prosimy o kontakt z BOK.

Uwaga!

Podatnik sprzedający środek trwały, którego amortyzacji w całości lub części nie miał prawa zaliczyć do kosztów, w momencie sprzedaży nie ma prawa do zaliczenia w koszty niezamortyzowanej wartości początkowej środka trwałego (odpowiednio w całości lub w części). W przypadku dokonania takiej sprzedaży konieczny jest kontakt z BOK.

Autor: Katarzyna Kisiel – ifirma.pl