Od stycznia 2017 roku obowiązuje limit transakcji gotówkowych w kwocie 15 tys zł. Oznacza to, że wydatki opłacone gotówką powyżej tej kwoty podlegają limitowaniu.

Ograniczenia dotyczące prawa zaliczenia do kosztów wydatków o wartości powyżej 15 000 zł dotyczą także wydatków opłaconych:

- z pominięciem mechanizmu podzielonej płatności, w przypadku kiedy Mechanizm Podzielonej Płatności jest obowiązkowy,

- na rachunek inny niż wskazany w wykazie podatników VAT, o którym mowa w art. 96b ust. 2 ustawy o podatku od towarów i usług, w przypadku zakupu dokonanego od czynnego podatnika podatku VAT udokumentowanego fakturą.

Wyłączenia dla wskazanych wyżej ograniczeń uwzględnione zostały w art. 22p ust. 2 ustawy o podatku dochodowym od osób fizycznych. Więcej na ten temat także tutaj.

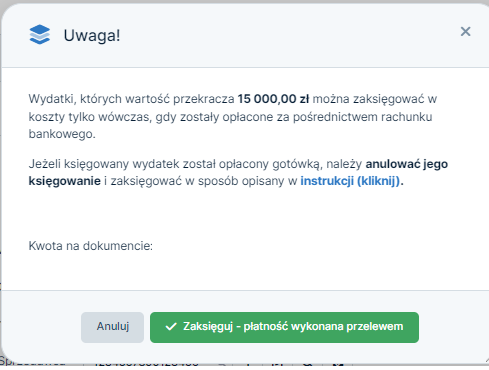

Przy księgowaniu wydatku o wartości powyżej 15.000 zł użytkownik otrzyma komunikat: „Wydatki, których wartość przekracza 15.000 zł można zaksięgować w koszty tylko wówczas, gdy zostały opłacone za pośrednictwem rachunku bankowego.”

Jeżeli taki wydatek został opłacony gotówką, lub bez zastosowania mechanizmu podzielonej płatności czy nie na rachunek z wykazu prowadzonego przez Ministra Finansów, należy księgowanie anulować w serwisie ifirma.pl. Prawidłowy sposób księgowania będzie zależał od rodzaju wydatku.

- księgowanie wydatku opłaconego bez użycia rachunku (lub w sposób niezgodny z przepisami),

- księgowanie wydatku opłaconego częściowo przez rachunek (tylko w części opłacony w sposób zgodny z przepisami).

Instrukcje przedstawiają sposoby księgowania wydatku ze względu na podatek VAT oraz koszty w KPiR.

Dokumenty kosztowe wystawiane przez podmioty krajowe

a. Zakup na fakturę VAT:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura

Bez pośrednictwa rachunku:

- wybierz opcję Brak wpisu do KPiR.

Częściowo przez rachunek:

- wybierz księgowanie (KPiR) zgodnie z typem wydatku,

- zaznacz checkbox mnożnik i podaj wyliczoną wartość.

- Wartość mnożnika – to wynik działania ZP/WB;

- ZP – kwota zapłacona przelewem lub w sposób wymagany przepisami;

- WB – wartość brutto z faktury);

b. Zakup na rachunek lub fakturę VAT marża:

Bez pośrednictwa rachunku:

- nie księgujemy wydatku.

Częściowo przez rachunek:

- w zakładce Wydatki ➡ Dodaj wydatek wybierz odpowiedni rodzaj wydatku,

- przy odpowiednim rodzaju wybierz opcję Inny, a nie Faktura VAT,

- w polu wartość podaj kwotę opłaconą za pośrednictwem rachunku.

c. Hotele i gastronomia (faktura i rachunek):

Bez pośrednictwa rachunku:

- nie księgujemy wydatku.

Częściowo przez rachunek:

- w zakładce Wydatki ➡ Dodaj wydatek wybierz Hotele i gastronomia ➡ Inny,

- podaj tylko kwotę zapłaconą przelewem.

Środki trwałe

a. Zakup na fakturę VAT:

Bez pośrednictwa rachunku:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Zakup środka trwałego ➡ Faktura lub

- zakładka Majątek ➡ Rejestr środków trwałych ➡ Dodaj ➡ Zakup środka trwałego na fakturę VAT ➡ Dodaj,

- uzupełnij formularz zgodnie z danymi na fakturze i ze stanem faktycznym, a następnie zatwierdź

- zakładka Majątek ➡ Rejestr środków trwałych wybierz wprowadzony przed chwilą środek trwały, a następnie odznacz checkbox Czy wliczać w koszty w bieżącym miesiącu? (na dole szablonu) ➡ Zatwierdź.

Częściowo przez rachunek:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Zakup środka trwałego ➡ Faktura lub

- zakładka Majątek ➡ Rejestr środków trwałych ➡ Dodaj ➡ Zakup środka trwałego na fakturę VAT ➡ Dodaj,

- uzupełnij formularz zgodnie z danymi na fakturze i ze stanem faktycznym,

- zaznacz checkbox Zakup był finansowany z dotacji,

- w polu Wkład własny wpisz wynik działania ZP/WB x NF

- ZP – kwota zapłacona przelewem

- WB – wartość brutto z faktury

- NF – wartość netto z faktury)

b. Zakup na rachunek lub fakturę VAT marża:

Bez pośrednictwa rachunku:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Zakup środka trwałego ➡ Inny lub

- zakładka Majątek ➡ Rejestr środków trwałych ➡ Dodaj ➡ Zakup środka trwałego na inny dokument ➡ Dodaj,

- wypełnij wszystkie pola (zgodnie z dokumentem) ➡ zatwierdź,

- uzupełnij formularz zgodnie z danymi na fakturze i ze stanem faktycznym,

- odznacz checkbox Czy wliczać w koszty w bieżącym miesiącu? (na dole szablonu) ➡ Zatwierdź.

Częściowo przez rachunek:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Zakup środka trwałego ➡ Inny lub

- zakładka Majątek ➡ Rejestr środków trwałych ➡ Dodaj ➡ Zakup środka trwałego na inny dokument ➡ Dodaj,

- uzupełnij formularz zgodnie z danymi na fakturze i ze stanem faktycznym,

- zaznacz checkbox Zakup był finansowany z dotacji,

- w polu Wkład własny podaj kwotę zapłaconą przelewem.

Odwrotne obciążenie w obrocie krajowym

Do końca października 2019 r. na zasadzie odwrotnego obciążenia rozliczane były:

- towary nabywane od podatników zagranicznych, którzy nie podlegali rejestracji jako podatnik VAT czynny (zgodnie z art. 17 ust. 1 pkt 5 ustawy),

- dostawy towarów z załącznika nr 11 do ustawy o VAT zgodnie z warunkami wskazanymi w art. 17 ust 1 pkt 7 ustawy o VAT,

- świadczenie usług wymienionych w załączniku 14 do ustawy o VAT zgodnie z warunkami wskazanymi w art. 17 ust 1 pkt 8 ustawy (głównie usługi budowlane).

Więcej na ten temat tutaj.

Powyższe wydatki księgowane były przez formularz Dostawa, dla której podatnikiem jest nabywca.

Od listopada 2019 r. rozliczenie nabyć za pomocą tego formularza dotyczy tylko pierwszej ze wskazanych wyżej sytuacji.

a. Towary i usługi – inne niż budowlane:

Uwaga!

Poniższe zasady księgowania dotyczą nabyć towarów lub usług opodatkowanych na zasadzie odwrotnego obciążenia zgodnie z art. 17 ust. 1 pkt 5 tj. towary nabywane od podatników zagranicznych, którzy nie podlegali rejestracji jako podatnik VAT czynny oraz zgodnie z art. 17 ust. 1 pkt 7 w stanie prawnym obowiązującym do końca października 2019 r. (dawne dostawy towarów z załącznika nr 11 do ustawy o VAT).

Księgowanie dla celów VAT

- w lewym górnym rogu wybierz miesiąc księgowy zgodny z datą sprzedaży wykazaną na fakturze,

- zakładka Wydatki ➡ Dodaj wydatek ➡ Dostawa, z tytułu której podatnikiem jest nabywca ➡ Faktura,

- w części Dane z faktury zakupu nie podawaj numeru faktury zakupu ➡ Zatwierdź.

W ten sposób rozliczymy tylko podatek VAT z tytułu transakcji odwrotnego obciążenia.

Powyższa instrukcja dotyczy faktury, na której widnieje ta sama data wystawienia oraz sprzedaży. W przypadku, gdy daty są różne (faktura wystawiona do 15. dnia kolejnego miesiąca po miesiącu sprzedaży), księgowanie podatku do odliczenia będzie odmienne – w tej kwestii zalecamy kontakt z BOK serwisu ifirma.pl.

Księgowanie dla celów PIT (KPiR)

- nie możemy zaksięgować w koszty.

- zakładka Wydatki ➡ Dodaj wydatek ➡ Zakup towarów handlowych lub Koszt prowadzenia firmy ➡ Inny,

- wypełnij wszystkie pola zgodnie z fakturą,

- w pozycji Kwota podaj wartość, która może być kosztem (zapłacona przelewem).

Bez pośrednictwa rachunku:

Częściowo przez rachunek:

Wewnątrzwspólnotowe Nabycie Towarów (WNT)

Księgowanie dla celów VAT

- zakładka Wydatki ➡ Dodaj wydatek ➡ Wewnątrzwspólnotowe nabycie towarów ➡ Faktura,

- w części Więcej opcji księgowania oznacz nie przy polu Wpis do KPiR.

Księgowanie dla celów PIT (KPiR)

Bez pośrednictwa rachunku:

- nie możemy zaksięgować w koszty.

Częściowo przez rachunek:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Zakup towarów handlowych lub Koszt prowadzenia firmy ➡ Inny,

- wypełnij wszystkie pola zgodnie z fakturą,

- w polu Kwota podaj wartość, która może być kosztem (zapłacona przelewem). W przypadku faktury w walucie obcej podajemy już wartość przeliczoną na złote według kursu średniego ogłoszonego przez NBP na ostatni dzień roboczy poprzedzający dzień poniesienia kosztu. Za dzień poniesienia kosztu uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu.

Import usługi

- w lewym górnym rogu wybierz miesiąc księgowy zgodny z datą sprzedaży wykazaną na fakturze,

- zakładka Wydatki ➡ Dodaj wydatek ➡ Import usług ➡ Faktura,

- w części Więcej opcji księgowania oznacz nie przy polu Wpis do KPiR ➡ Zatwierdź.

Bez pośrednictwa rachunku:

- nie możemy zaksięgować w koszty.

Częściowo przez rachunek:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Koszt prowadzenia firmy ➡ Inny,

- wypełnij wszystkie pola zgodnie z fakturą,

- w polu Kwota podaj wysokość przelewu.

Import towarów

a. Vatowiec:

Bez pośrednictwa rachunku:

- cło księgujemy przez zakładkę Wydatki ➡ Dodaj wydatek ➡ Koszt prowadzenia firmy ➡ Inny,

- VAT naliczony przez Urząd Celny księgujemy przez zakładkę Ewidencje ➡ Ewidencje zakupów VAT ➡ Dodaj pozycję ewidencji zakupów VAT. W części Procedury podatkowe z listy wybieramy IMP – podatek naliczony z tytułu importu towarów.

Częściowo przez rachunek:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Import towarów handlowych lub Import – koszt prowadzenia działalności ➡ Dodaj,

- wypełnij wszystkie pola zgodnie z fakturą,

- w polu Kwota podaj wysokość przelewu,

- uzupełnij dane dotyczące cła i VAT (znajdziesz je na dokumencie odprawy celnej).

b. Nievatowiec:

Bez pośrednictwa rachunku:

- cło księgujemy przez zakładkę Wydatki ➡ Dodaj wydatek ➡ Koszt prowadzenia firmy ➡ Inny,

- VAT naliczony przez Urząd Celny księgujemy przez zakładkę Wydatki ➡ Dodaj wydatek ➡ Koszt prowadzenia firmy ➡ Inny,

Częściowo przez rachunek:

- zakładka Wydatki ➡ Dodaj wydatek ➡ Import towarów handlowych lub Import – koszt prowadzenia działalności ➡ Dodaj,

- wypełnij wszystkie pola zgodnie z fakturą,

- w polu Kwota podaj wysokość przelewu,

- uzupełnij dane dotyczące cła i VAT (znajdziesz je na dokumencie odprawy celnej).