Spis treści:

- Wartość pojazdu w leasingu lub najmie

- Dodanie pojazdu w serwisie a jego wartość

-

Zmiana wartości pojazdu

- samochód osobowy w leasingu operacyjnym

- Przykład 4. Zmniejszenie wartości. Pierwotna i nowa wartość poniżej limitu

- Przykład 5. Zwiększenie wartości. Pierwotna wartość poniżej limitu, nowa powyżej limitu

- Przykład 6. Zmniejszenie wartości. Pierwotna i nowa wartość powyżej limitu

- Przykład 7. Zmniejszenie wartości. Pierwotna wartość powyżej limitu, nowa poniżej

- Samochód osobowy wynajmowany

- Przykład 8. Zmniejszenie wartości. Pierwotna i nowa wartość poniżej limitu

- Przykład 9. Zwiększenie wartości. Pierwotna wartość poniżej limitu, nowa powyżej limitu

- Przykład 10. Zmniejszenie wartości. Pierwotna i nowa wartość powyżej limitu

- Przykład 11. Zmniejszenie wartości. Pierwotna wartość powyżej limitu, nowa poniżej

1. Wartość pojazdu w leasingu lub najmie

Przepisy ustawy o podatku dochodowym ograniczają możliwość zaliczenia kosztów wydatków z tytułu opłat wynikających z umowy leasingu, najmu lub dzierżawy, a także umów o podobnym charakterze w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150 tys. zł pozostaje do wartości samochodu osobowego będącego przedmiotem umowy.

Przy czym w przypadku samochodów elektrycznych oraz napędzanych wodorem kwota limitu to 225 tys. zł.

Powyższe ograniczenie dotyczy raty leasingu w części dotyczącej spłaty wartości pojazdu (część kapitałowa raty leasingowej).

Ustawa o podatku dochodowym nie wskazuje definicji wartości samochodu osobowego. Ministerstwo Finansów w objaśnieniach z dnia 9 kwietnia 2019 r. (Wykorzystywanie samochodu osobowego w prowadzonej działalności gospodarczej – zmiany w podatkach dochodowych od 2019 r.), wskazało że wartość samochodu to wartość netto wynikająca z umowy powiększona o podatek VAT, który zgodnie z przepisami o VAT nie podlega odliczeniu. Wartość z umowy musi odpowiadać faktycznej (aktualnej) wartości rynkowej pojazdu z dnia jej zawarcia. Z kolei w interpretacjach podatkowych na gruncie ustaw w zakresie podatku dochodowego,organy podatkowe wskazują iż wartość samochodu obejmuje wartość opłaty wstępnej, część kapitałową oraz opłatę końcową.

a. Przykład 1. Ustalenie proporcji księgowania kosztów leasingu

Przedsiębiorca podpisał umowę leasingu samochodu innego niż elektryczny o wartości 200 tys. zł. Kwota raty leasingowej, w części dotyczącej spłaty wartości pojazdu wynosi 2 500 zł.

Proporcja w jakiej kwota raty zostanie zaliczona do kosztów: 150 000/ 200 000 = 75%

Kwota raty, którą przedsiębiorca ujmie w kosztach: 2500 zł * 75% = 1 785 zł.

Przepisy ustawy o podatku dochodowym nie wskazują, w jaki sposób ustalić wartość pojazdu w oparciu, o którą ustalana proporcja określająca jaką część wydatku z tytułu raty leasingowej czy czynszu najmu można zaliczyć do kosztów.

Pomocne w tym wypadku będą Objaśnienia Ministra Finansów – wykorzystywanie samochodu osobowego w prowadzonej działalności gospodarczej – zmiany w podatkach dochodowych od 2019 r.

Poniżej treść przykładu wskazanego w objaśnieniach (przykład 12):

“W dniu 2 stycznia 2019 r. podatnik prowadzący działalność gospodarczą zawarł umowę leasingu operacyjnego samochodu osobowego, którego wartość netto to 200 000 zł. Wartość brutto to natomiast 246 000 zł (200 000 zł netto plus 46 000 zł VAT).

Podatnikowi przysługuje prawo do odliczenia 50% VAT z rat leasingowych. Całkowita wartość rat leasingowych to 250 920 zł brutto. Podatnik uiścił czynsz inicjalny (opłatę wstępną) w wysokości 49 200 zł brutto. Pozostałe raty leasingowe w wysokości 201 720 zł brutto podatnik będzie uiszczał w równej miesięcznej wysokości wynoszącej 3362 zł brutto przez cały okres trwania umowy leasingu. Umowa została zawarta na 5 lat.

Kwota 150 000 zł stanowi 67,26% kwoty wynoszącej 223 000 zł (kwota netto samochodu plus 50% nieodliczony VAT). Podatnik będzie ujmował w kosztach uzyskania przychodu 67,26% każdej raty leasingowej.”

Z powyższego wynika, iż kluczowym elementem wpływającym na ustalenie wartości pojazdu jest prawo przedsiębiorcy do odliczenia VAT z rat leasingowych.

W przypadku kiedy przedsiębiorca od rat leasingowych ma prawo do odliczenia połowy VAT wartość pojazdu będąca podstawą do ustalenia proporcji zaliczenia raty leasingowej do kosztów, będzie wartość netto pojazdu powiększona o połowę VAT (nieodliczona kwota VAT).

Z kolei w przypadku kiedy przedsiębiorca ma prawo odliczenia całego VAT od rat leasingowych, wówczas wartością pojazdu będzie wartość netto pojazdu.

Analogicznie będzie w przypadku pojazd wynajmowanego.

Odrębne zasady dotyczą jedynie najmu na okres krótszy niż 6 miesięcy – wówczas wartością pojazdu będzie wartość przyjęta dla celów ubezpieczenia.

W związku z powyższym ustalenie nowej wartości pojazdu jest konieczne w przypadku:

- powrotu do zwolnienia z VAT lub rezygnacji z niego,

- zmiany sposobu użytkowania pojazdu (z użytku wyłącznie w ramach działalności do użytku również prywatnego lub odwrotnie).

Zgodnie z obecnym stanowiskiem Krajowej Informacji Skarbowej w przypadku zmiany wskaźnika VAT a tym samym kwoty VAT podlegające odliczeniu należy w kolejnych latach dokonywać zmiany ustalonej wartości pojazdu.

2. Dodanie pojazdu w serwisie a jego wartość

Wprowadzając pojazd osobowy używany czy to na podstawie umowy najmu, czy leasingu operacyjnego konieczne jest ustalenie wartości pojazdu.

Poniższe informacje dotyczące wprowadzania pojazdu dotyczyć będą pojazdów, dla których umowa najmu czy leasingu zawarta została od 01.01.2019 r.

a. samochód osobowy w leasingu operacyjnym

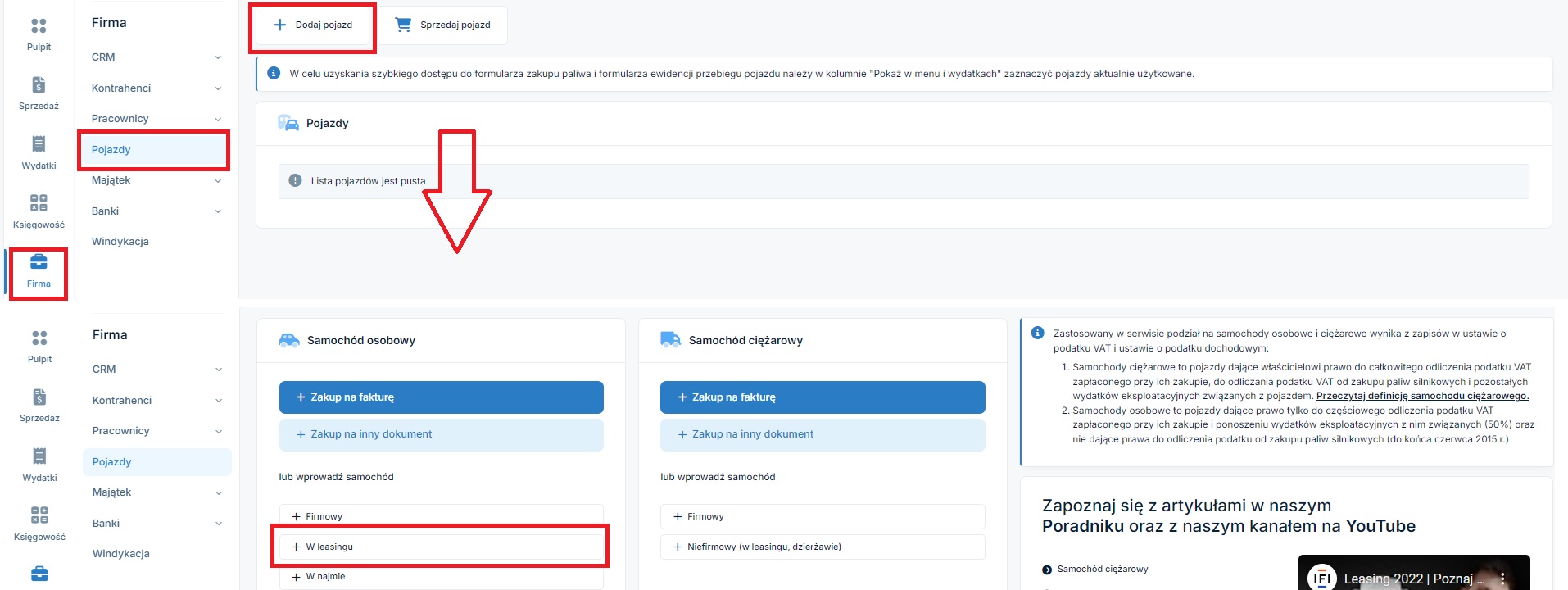

Wprowadzenie takiego pojazdu następuje przez zakładkę Firma ➡ Pojazdy ➡ Lista pojazdów ➡ + Dodaj pojazd w części Samochód osobowy – lub wprowadź samochód za pomocą opcji + w leasingu.

Dla ustalenia wartości pojazdu ważne są następujące dane:

- rodzaj paliwa,

- data zawarcia umowy,

- rodzaj dokumentu zakupu przez Leasingodawcę,

- cena zakupu.

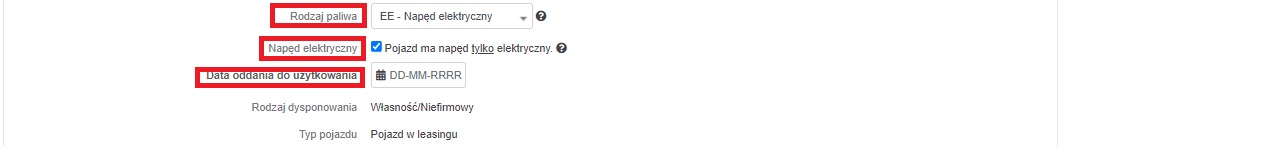

Rodzaj paliwa

Wybór w tym polu jest istotny w przypadku pojazdów o napędzie elektrycznym i wodorowym. W przypadku pojazdów wyłącznie o napędzie elektrycznym i wodorowym Użytkownik dodatkowo oznacza pole Pojazd ma napęd tylko elektryczny oraz uzupełnia datę oddania do używania.

W przypadku pojazdów o napędzie wyłącznie elektrycznym oddanych do używania od 2019 r. dla rozliczenia kosztów raty leasingowej w części spłaty wartości pojazdu stosowany będzie limit 225 tys. zł.

Z kolei dla pojazdów napędzanych wodorem wyższy limit ma zastosowanie dla pojazdów przyjętych do używania od 24.12.2021 r.

Data zawarcia umowy

Uzupełnienie tej daty jest informacją dla serwisu o tym jakie zasady rozliczania rat leasingowych mają zastosowanie do umowy. W przypadku umów zawartych od 2019 r. lub zmienionych od tego roku stosujemy przepisy obowiązujące od początku 2019 r.

Od tego jaka data zostanie wprowadzona w tym polu zależy sposób wypełnienia kolejnych pól.

Więcej na temat przepisów obowiązujących do końca 2018 r. i od 2019 r. tutaj.

Rodzaj dokumentu zakupu przez Leasingodawcę oraz cena zakupu

W przypadku kiedy datą zawarcia umowy będzie datą z przed 01.01.2019 r. serwis nie zapyta o wartość pojazdu. W przypadku umów zawartych od tego dnia (01.01.2019 r.) wymagane będą następujące dane:

- rodzaj dokumentu zakupu przez leasingodawcę,

- cena zakupu netto.

Wybranie jako rodzaju dokumentu:

- faktury VAT 23% – powoduje pojawienie się pola Cena zakupu netto. Na jej podstawie serwis ustala wartość pojazdu. Sposób ten został zaprezentowany w poniższych przykładach.

- dowolnego innego dokumentu niż faktura VAT 23% – powoduje pojawienie się pola Cena zakupu.

Na poniższych przykładach wskazany został sposób uzupełnienia obu pól w zależności od sposobu używania pojazd i dokumentu jego zakupu przez leasingodawcę.

b. Przykład 2. Dokument zakupu u leasingodawcy – faktura VAT

Przedsiębiorca zawarł umowę leasingu operacyjnego pojazdu osobowego. Leasingodawca zakupił pojazd na podstawie faktury VAT. Wartość netto wynikająca z umowy to 140 tys. zł netto + 32,2 tys. zł podatku VAT. Pojazd nie jest pojazdem elektrycznym ani napędzanym wodorem.

- Pojazd będzie używany w sposób mieszany, podatnik prowadzi jedynie sprzedaż opodatkowaną

- Pojazd będzie używany w sposób mieszany, podatnik prowadzi zarówno sprzedaż opodatkowaną jak i zwolnioną

- Pojazd będzie używany wyłącznie w działalności, prowadzona jest wyłącznie sprzedaż opodatkowana

- Pojazd będzie używany wyłącznie w działalności, przedsiębiorca prowadzi zarówno sprzedaż opodatkowaną jak i zwolnioną

W takim wypadku w polu rodzaj dokumentu należy wybrać fakturę VAT 23% oraz wskazać cenę zakupu netto 140 tys. zł

Nieodliczony VAT: 16,10 tys. zł (50% z 32,2 tys.zł)

Wyliczona przez serwis wartość początkowa pojazdu: 140 tys. zł + 16,10 tys. zł = 156,1 tys zł

Proporcja księgowania kosztów leasingu: 150 tys. zł/156,1 tys. zł = 90,09%

Wskaźnik VAT wynosi 60%. W takim wypadku w polu rodzaj dokumentu należy wybrać fakturę VAT 23% oraz wskazać cenę zakupu netto 140 tys. zł

Nieodliczony VAT: 22,54 tys. zł (32,2 – 50% z 32,2 tys.zł * 60%)

Wyliczona przez serwis wartość początkowa pojazdu: 140 tys. zł + 22,54 tys. zł = 162,54 tys. zł

Proporcja księgowania kosztów leasingu: 150 tys. zł/162,54 tys. zł = 92,28%

Uwaga!

W przypadku kiedy na koncie wskaźnik VAT jest inny niż 100% serwis uznaje, iż pojazd jest używany zarówno do działalności opodatkowanej i zwolnionej. Ustalona wartość pojazdu będzie zawierała kwotę podatku VAT nieodliczonego w związku z prowadzeniem działalności opodatkowanej i zwolnionej. W przypadku kiedy mimo prowadzenia działalności “mieszanej” pojazd będzie Używany wyłącznie do jednej z nich konieczne jest wybranie jako dokumentu zakupu dokumentu innego niż faktura i wprowadzenie wyliczonej wartości ręcznie.

W takim wypadku w polu rodzaj dokumentu należy wybrać np. inny dokument oraz wskazać cenę zakupu netto 140 tys. zł wynikającą z umowy.

Wyliczona przez serwis wartość początkowa pojazdu: 140 tys. zł

Proporcja księgowania kosztów leasingu:100% (wartość pojazdu niższa niż 150 tys. zł)

Wskaźnik VAT wynosi 60%. W takim wypadku w polu rodzaj dokumentu należy np. inny dokument oraz wskazać cenę zakupu wyliczoną samodzielnie. Będzie ona obejmować wartość netto i nieodliczony VAT wynikający z prowadzeniem jednocześnie sprzedaży opodatkowanej i zwolnionej.

Nieodliczony VAT: 12,88 tys. zł (32,2 – 32,2 tys.zł * 60%)

Wyliczona przez serwis wartość początkowa pojazdu: 140 tys. zł + 12,88 tys. zł = 152,88 tys. zł

Proporcja księgowania kosztów leasingu: 150 tys. zł/152,88 tys. zł = 98,12%

Uwaga!

Mimo oznaczenia podczas wprowadzania pojazdu, iż jest on używany wyłącznie do działalności serwis wylicza wartość pojazdu stosując 50% ograniczenie w odliczeniu VAT. W takim wypadku konieczne jest wybranie jako dokumentu zakupu dokumentu innego niż faktura i wprowadzenie ustalonej wartości ręcznie.

c. Przykład 3. Dokument zakupu u leasingodawcy – faktura VAT marża

Przedsiębiorca zawarł umowę leasingu pojazdu osobowego. Leasingodawca zakupił pojazd na fakturę VAT marża. Wartość pojazdu wskazana w umowie to 160 tys. zł. Pojazd nie jest pojazdem elektrycznym ani napędzanym wodorem.

W takim wypadku dla ustalenia wartości pojazdu nie ma znaczenia czy pojazd jest używany wyłącznie do działalności czy w sposób mieszany. Użytkownik wskazuje taki dokument jako dokument zakupu oraz wprowadza cenę zakupu pojazdu.

Wyliczona przez serwis wartość początkowa pojazdu: 160 tys. zł,

Proporcja księgowania kosztów leasingu: 150 tys. zł/160 tys. zł = 93,75%

Pozostałe dane jakie należy wprowadzić to nazwa pojazdu, jego nr rejestracyjny, pojemność silnika i numer umowy leasingowej.

d. Samochód osobowy wynajmowany

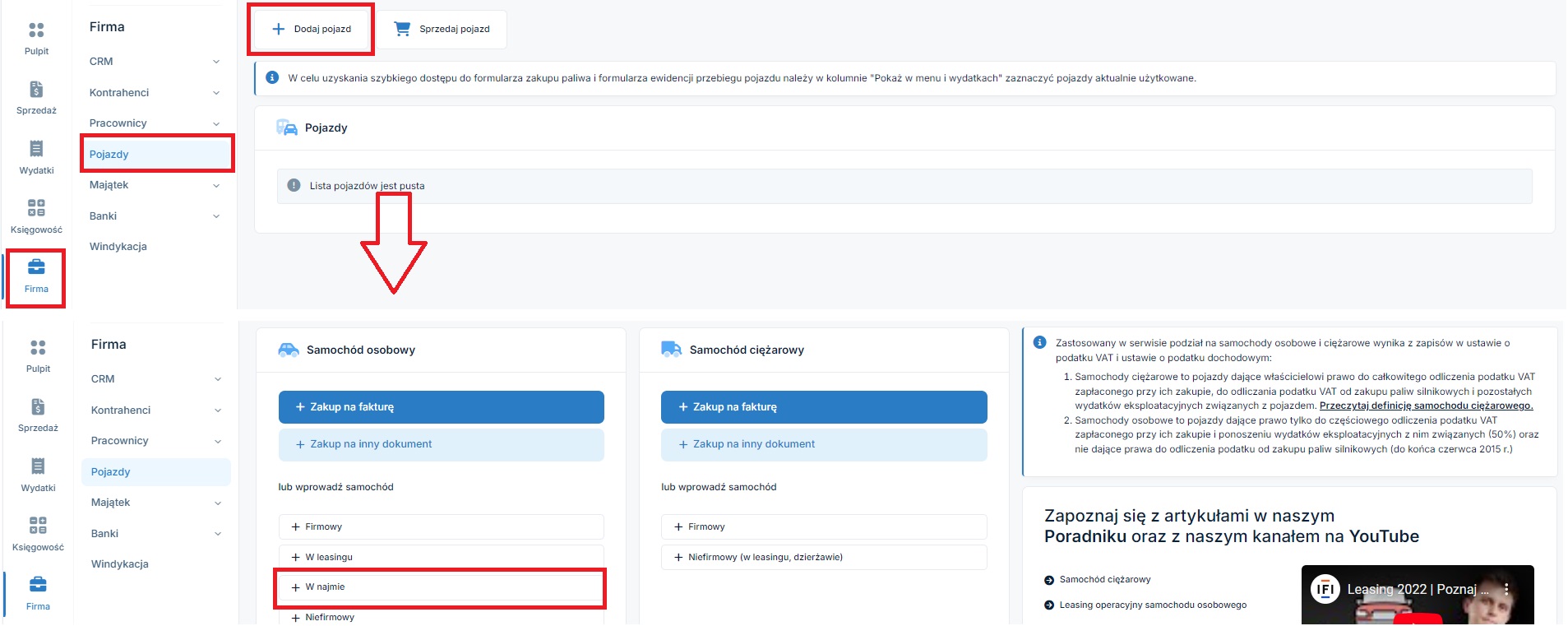

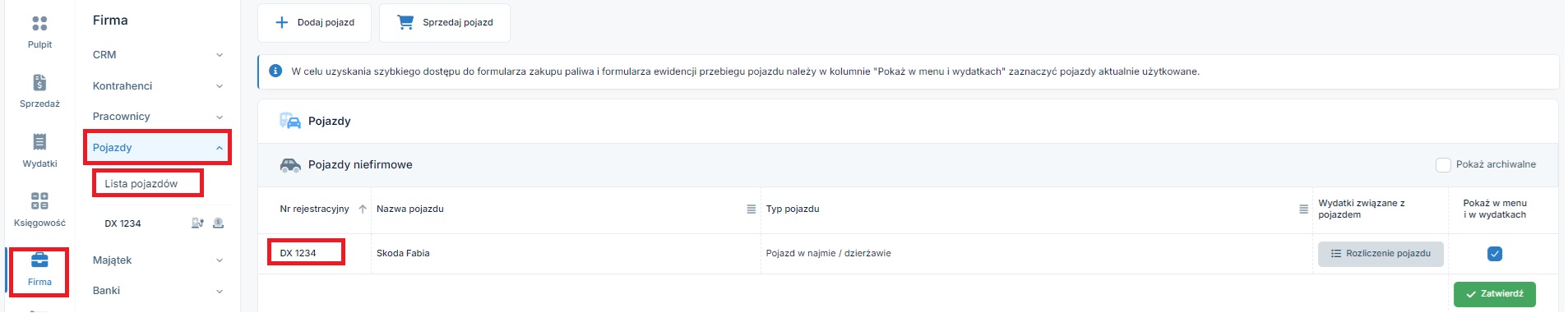

Wprowadzenie takiego pojazdu następuje przez zakładkę Firma ➡ Pojazdy ➡ Lista pojazdów ➡ + Dodaj pojazd w części Samochód osobowy – lub wprowadź za pomocą opcji + w najmie.

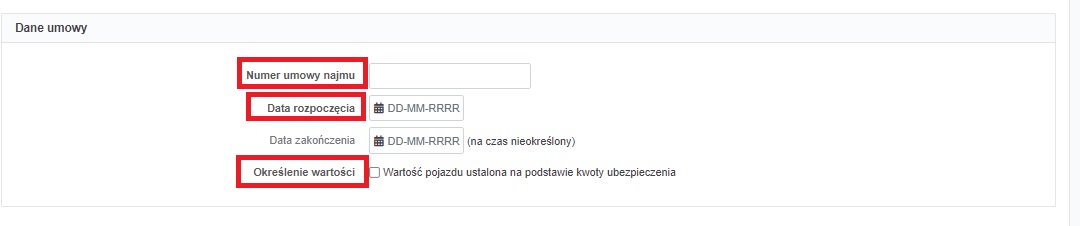

Dla ustalenia wartości pojazdu ważne są następujące dane:

- rodzaj paliwa,

- rodzaj dokumenty zakupu przez Wynajmującego.

- cena zakupu.

- numer umowy najmu,

- data rozpoczęcia i zakończenia umowy,

- oznaczenie, że wartość pojazdu zostanie określona na podstawie kwoty ubezpieczenia.

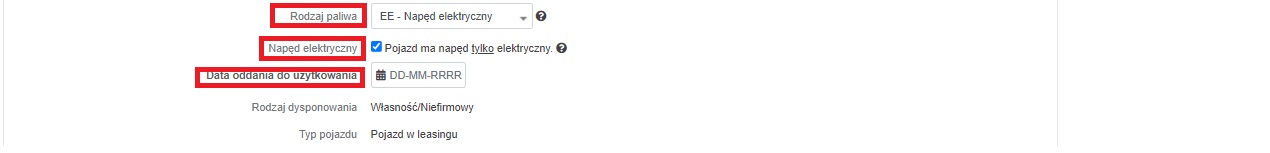

Rodzaj paliwa

Wybór w tym polu jest istotny w przypadku pojazdów o napędzie elektrycznym i wodorowym. W przypadku pojazdów wyłącznie o napędzie elektrycznym Użytkownik dodatkowo oznacza pole Pojazd ma napęd tylko elektryczny oraz uzupełnia datę oddania do używania.

W przypadku pojazdów o napędzie wyłącznie elektrycznym oddanych do używania od 2019 r. dla rozliczenia czynszu najmu stosowany będzie limit 225 tys. zł.

Z kolei dla pojazdów napędzanych wodorem wyższy limit ma zastosowanie dla pojazdów przyjętych do używania od 24.12.2021 r.

Rodzaj dokumentu zakupu przez Wynajmującego oraz cena zakupu

Wybranie jako rodzaju dokumentu:

- faktury VAT 23% – powoduje pojawienie się pola Cena zakupu netto. Na jej podstawie serwis ustala wartość pojazdu. Sposób ten został zaprezentowany w poniższych przykładach.

- dowolnego innego dokumentu niż faktura VAT 23% – powoduje pojawienie się pola Cena zakupu.

Przepisy wskazują, iż w przypadku kiedy umowa najmu została zawarta na okres nie dłuższy niż 6 miesięcy, wartość pojazdu ustala się zgodnie z wartością przyjętą do celów ubezpieczenia. W takim wypadku w polu rodzaju dokumentu Użytkownik wybiera np. inny dokument i wpisuje ręcznie kwotę wynikającą z polisy.

W przypadku umów zawartych na okres 6 miesięcy lub dłużej ustalenie wartości następuje analogicznie jak w przypadku pojazdu używanego na podstawie umowy najmu.

Użytkownik dodatkowo uzupełnia datę rozpoczęcia umowy i jej zakończenia. Przy czym datę zakończenia umowy można uzupełnić w późniejszej edycji danych pojazdu.

Wprowadzając pojazd po raz pierwszy nie zaznaczamy pola Wartość pojazdu ustalona na podstawie kwoty ubezpieczenia.

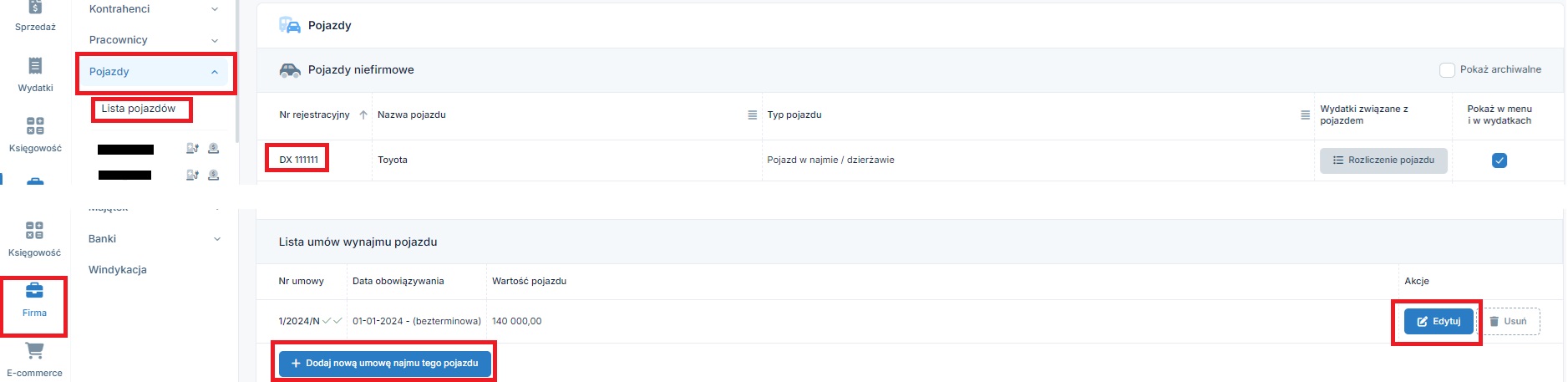

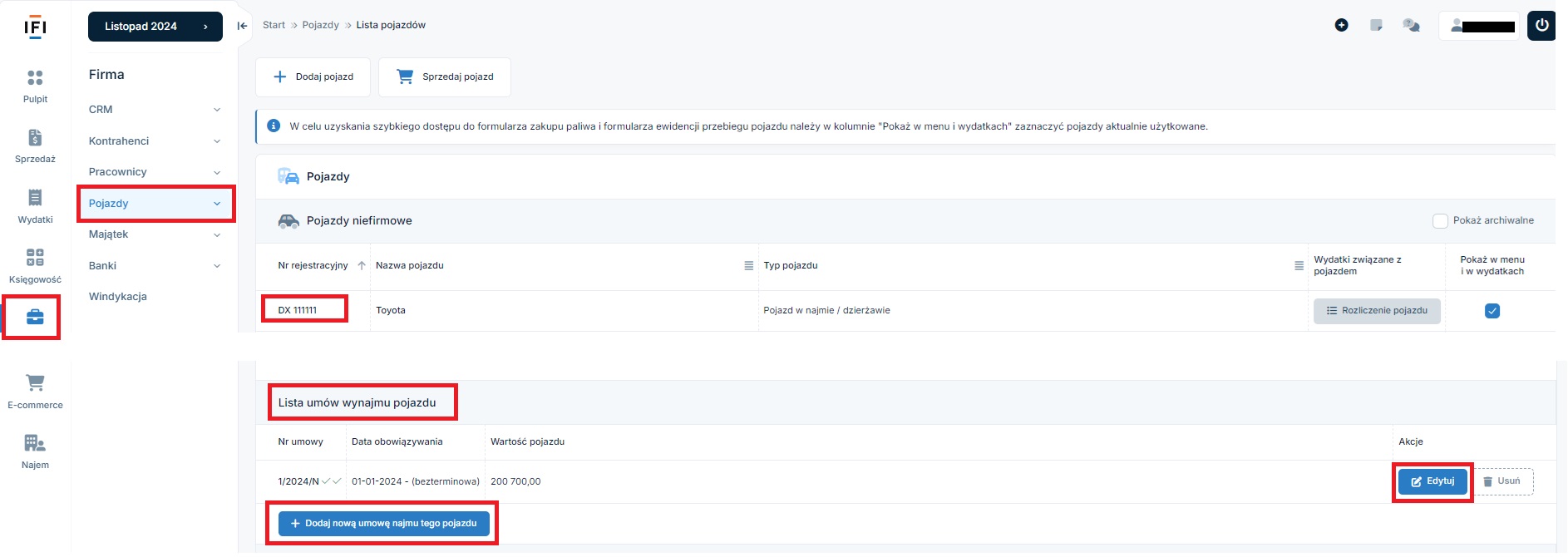

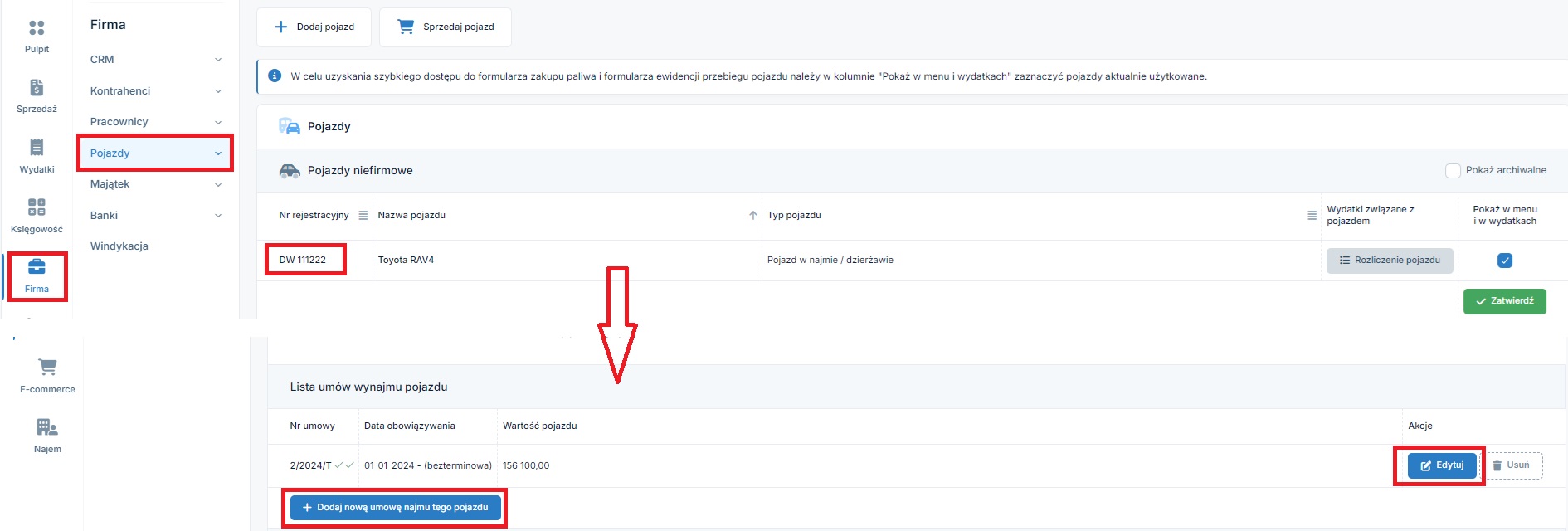

W przypadku kiedy Użytkownik wprowadzony pojazd wynajmuje po raz kolejny nie ma potrzeby wprowadzać go ponownie. Aby wprowadzić kolejną umowę do danego pojazdu należy otworzyć jego dane i w zakładce Firma ➡ Pojazdy ➡ Lista pojazdów wybrać numer rejestracyjny pojazdu.

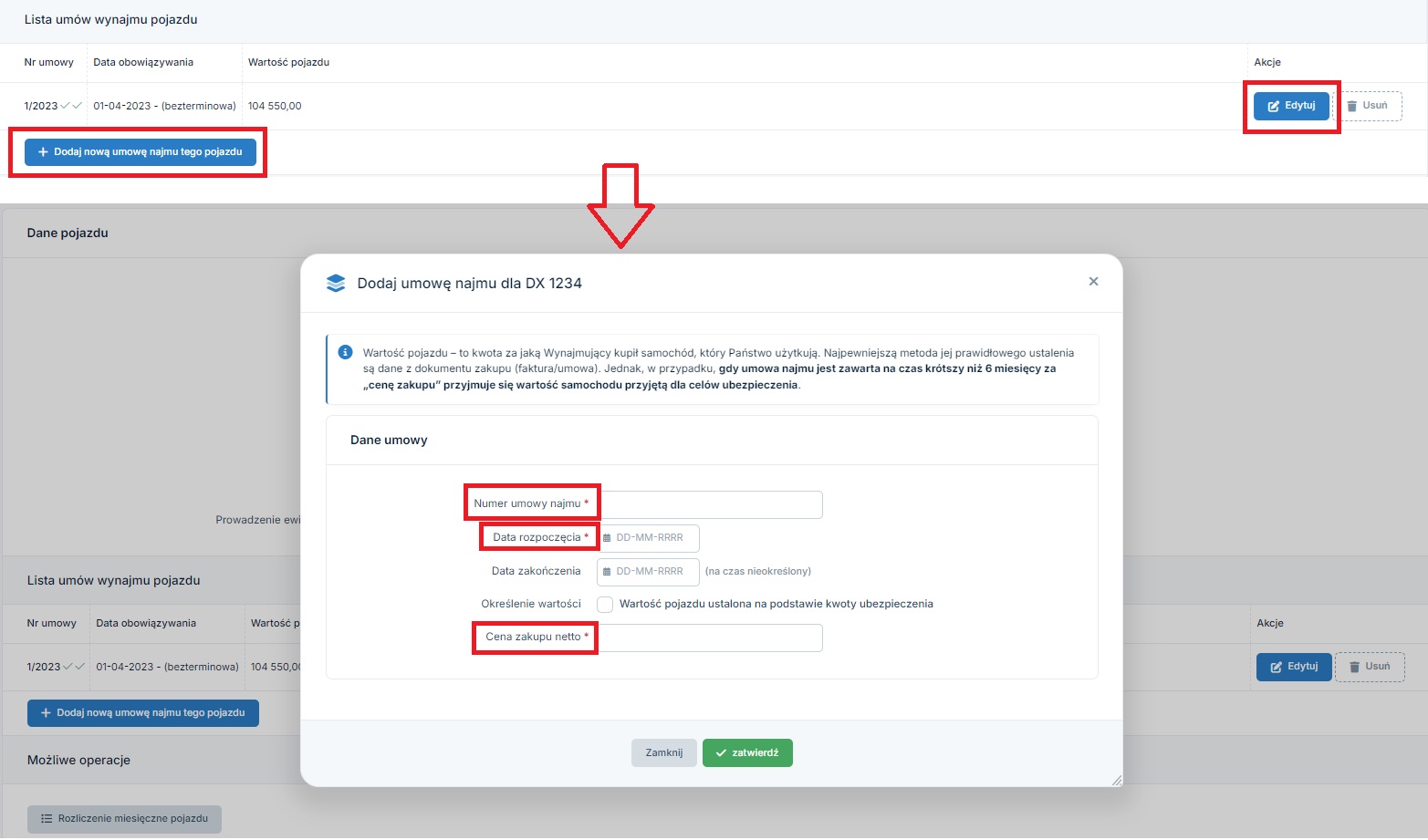

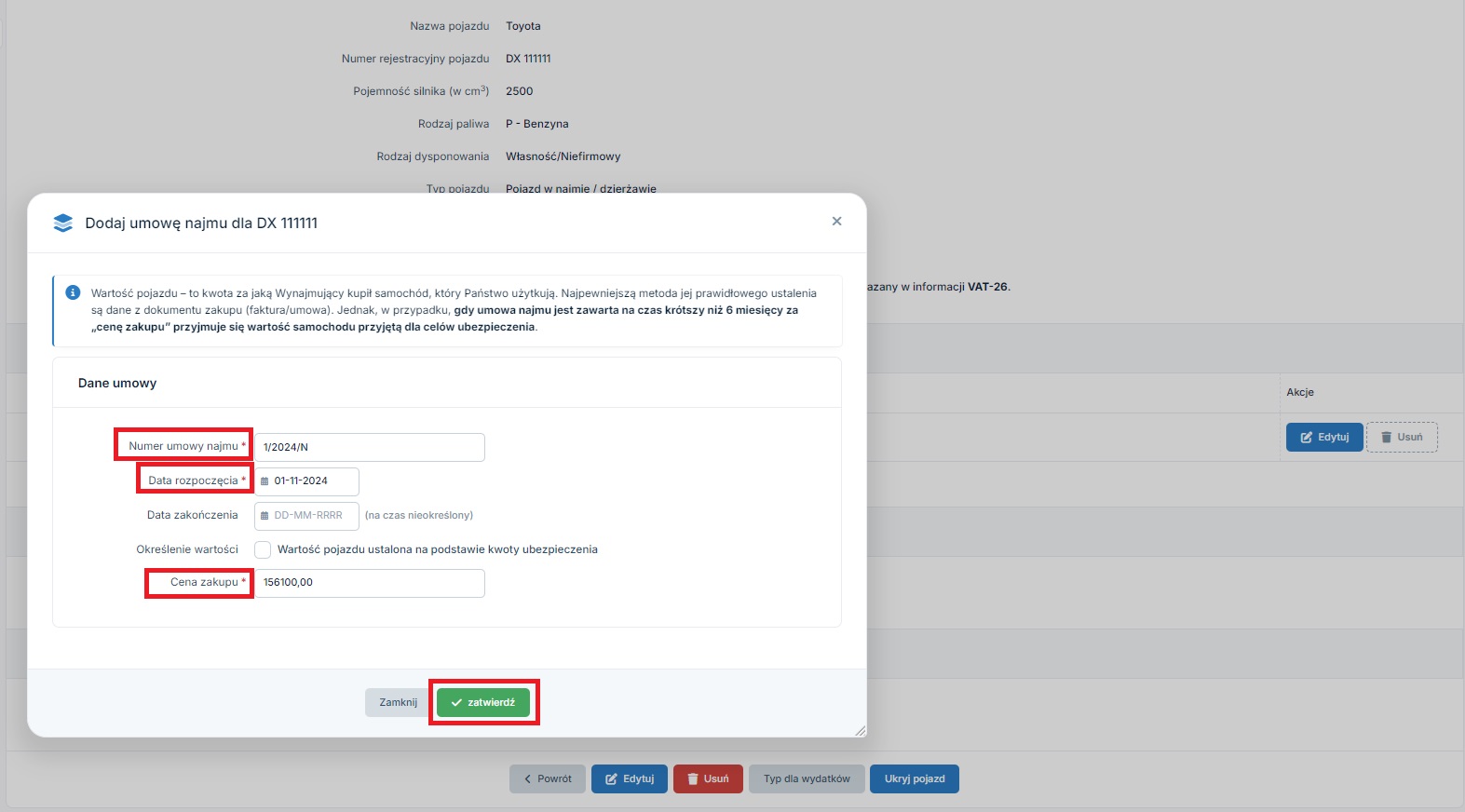

Następnie w drodze edycji w danych pojazdu Użytkownik uzupełnia datę zakończenia poprzedniej umowy (jeśli nie została uzupełniona wcześniej). W celu dodania nowej umowy dla danego pojazdu wybiera funkcję + dodaj nową umowę najmu tego pojazdu.

W formularzu wskazuje numer umowy, datę jej rozpoczęcia i zakończenia (jeśli jest znana), a także cenę zakupu. Wprowadzona tu wartość musi być ostateczną wartością pojazdu jaka ma być uwzględniona przy ustalaniu proporcji księgowania kosztów.

W przypadku umowy zawartej na okres do 6 miesięcy – będzie to wartość przyjęta do celów ubezpieczenia. W przypadku umów zawartych na okres dłuższy – wartość netto z umowy powiększona o podatek VAT, którego nabywca nie mógłby odliczyć (np. z powodu używania pojazdu także do celów prywatnych czy prowadzenia działalności jednocześnie opodatkowanej i zwolnionej).

3. Zmiana wartości pojazdu

Zgodnie ze stanowiskiem Krajowej Informacji Skarbowej w przypadku kiedy następuje zmiana sposobu użytkowania pojazdu, a co za tym idzie zmienia się prawo podatnika do odliczenia podatku VAT w wydatków związanych z pojazdem, z użytku wyłącznie w działalności na użytek mieszany lub odwrotnie przedsiębiorca powinien ustalić nową wartość pojazdu będącą podstawą wyliczenia proporcji księgowania kosztów najmu oraz leasingu.

Analogicznie będzie w przypadku zmiany odliczenia VAT od wydatków związanych z pojazdem. To z kolei może wynikać z:

- zmianą wskaźnika VAT w przypadku czynnych podatników podatku VAT, prowadzących sprzedaż mieszaną (opodatkowaną i zwolnioną),

- rejestracji przedsiębiorcy jako podatnika VAT czynnego lub powrotu do zwolnienia z VAT.

Sposób postępowania w takim wypadku zależy od tego jak zmieniają się wartości pojazdu w wyniku zmiany przeznaczenia.

Zasady te zaprezentowane są w tabeli.

| Wartość pojazdu przed zmianą | poniżej 150 tys.zł | NIE (przykład 4 i 8) |

TAK (przykład 5 i 9) |

| powyżej 150 tys.zł | TAK (przykład 7 i 11) |

TAK (przykład 6 i 10) |

|

* 150 tys. zł w przypadku pojazdów osobowych innych niż elektryczne i napędzane wodorem lub 225 tys. zł w przypadku pojazdów osobowych elektrycznych lub napędzanych wodorem.

Oznaczenie TAK/NIE – to informacja czy w danym wypadku konieczne jest ponowne ustalenie wartości pojazdu i proporcji księgowania kosztów najmu/leasingu.

a. samochód osobowy w leasingu operacyjnym

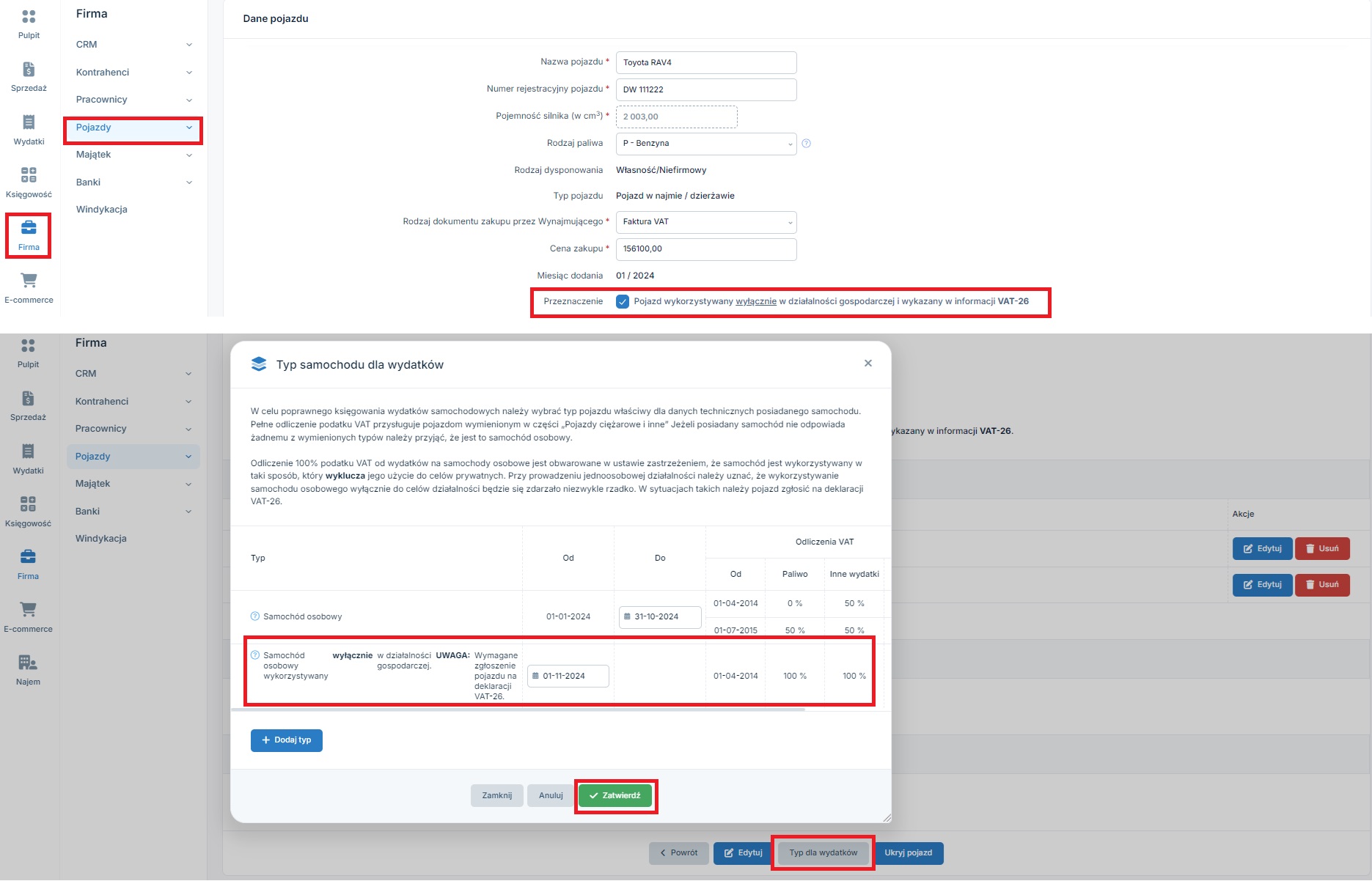

W przypadku pojazdów w leasingu ponowne ustalenie wartości pojazdu oraz proporcji księgowania kosztów wymaga wprowadzenia pojazdu z nową wartością. Dla nowego pojazdu należy też wprowadzić właściwe oznaczenia w zakresie:

- oznaczenia przeznaczenia pojazdu.

- typu pojazdu dla wydatków.

Więcej informacji na ten temat tutaj.

Kiedy zmiana sposobu użytkowania pojazdu nie powoduje konieczności ustalenia nowej wartości pojazdu, konieczna jest jedynie edycja już wprowadzonego pojazdu w zakresie oznaczenia jego przeznaczenia i typu dla wydatków.

Sposób postępowania w takim wypadku zostanie opisany w oparciu o poniższe przykłady.

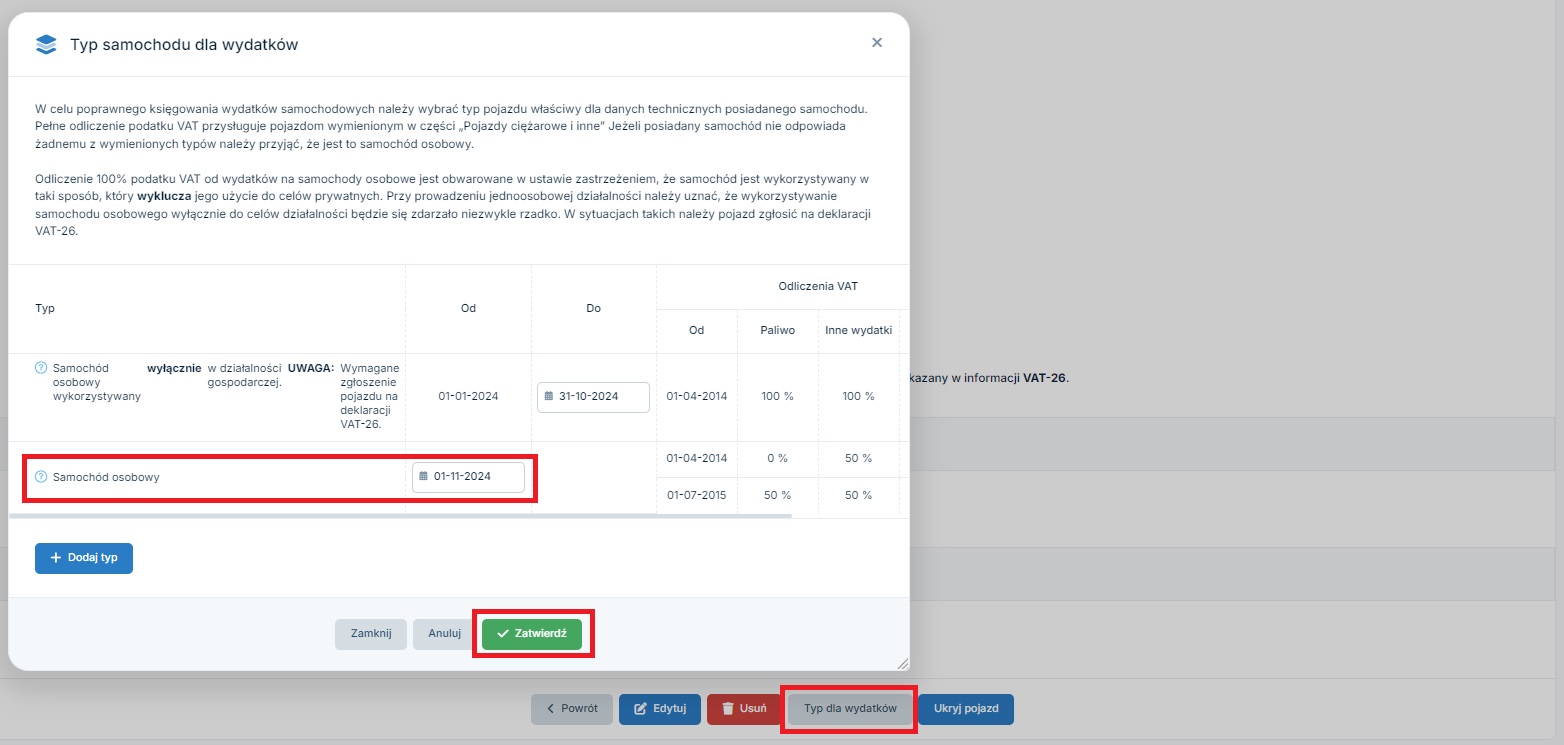

b. Przykład 4. Zmniejszenie wartości. Pierwotna i nowa wartość poniżej limitu

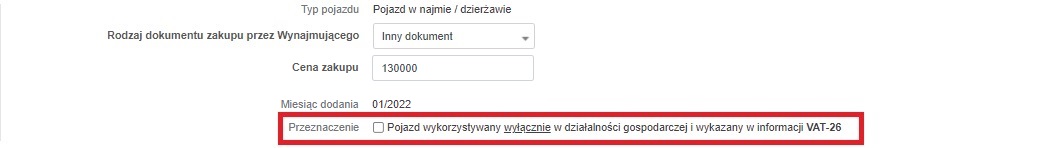

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny i napędzany wodorem, w ramach leasingu operacyjnego. Wartość pojazdu netto wynikająca z umowy to 130 tys. zł + 29,9 tys. zł VAT. Pojazd jest używany od stycznia 2024 r. wyłącznie w ramach działalności. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na mieszany.

Wartość pojazdu w okresie od stycznia do października: 130 tys. zł.

Wartość pojazdu w okresie od listopada: 130 tys. zł + 14,95 tys. zł (nieodliczony VAT czyli 50% z kwoty 29,9 tys. zł) = 144,95 tys. zł.

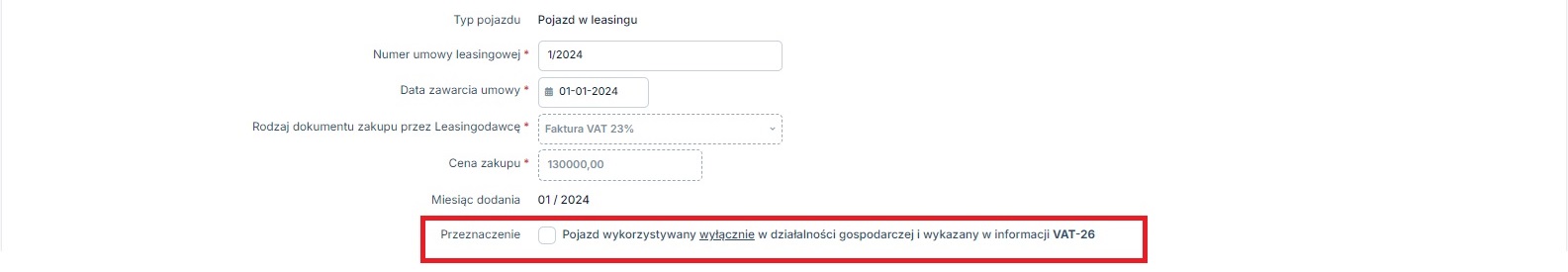

Obie wartości pojazdu są niższe niż 150 tys. zł Wyliczona przez serwis proporcja księgowania w koszt raty leasingu wynosi 100%. W takim wypadku nie ma konieczności ponownego wprowadzania pojazdu. Użytkownik edytuje jedynie dane obecnego:

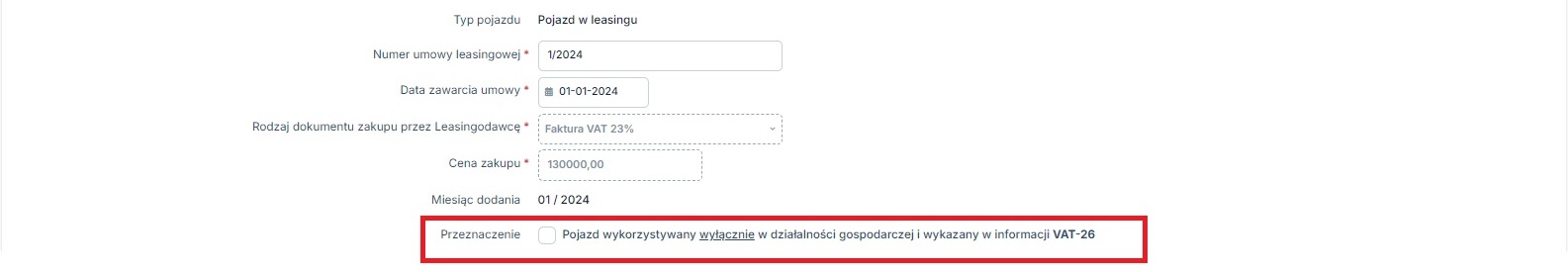

- odznaczając pole Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26,

- edytuje typ pojazdu dla wydatków wybierając Samochód osobowy. Wprowadza datę od kiedy pojazd będzie używany w sposób mieszany (01.11.2024 r.). Spowoduje to automatycznie ustawienie daty do kiedy pojazd był używany wyłącznie w działalności.

Po zatwierdzeniu zmian począwszy od wydatków dotyczących rat leasingowych serwis będzie odliczał połowę VAT. Sposób rozliczenia części kapitałowej raty leasingu nie ulegnie zmianie.

c. Przykład 5. Zwiększenie wartości. Pierwotna wartość poniżej limitu, nowa powyżej limitu

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny, w ramach leasingu operacyjnego. Wartość pojazdu netto wynikająca z umowy to 140 tys. zł + 32,2 tys. zł VAT. Pojazd jest używany od stycznia 2024 r. wyłącznie w ramach działalności. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na mieszany.

Wartość pojazdu w okresie od stycznia do października: 140 tys. zł.

Wartość pojazdu w okresie od listopada: 140 tys. zł + 16,1 tys. zł (nieodliczony VAT czyli 50% z kwoty 32,2 tys. zł) = 156,1 tys. zł.

W związku ze zmianą sposobu używania pojazdu zmieni się jego wartość – przekroczy on limit 150 tys. zł. Cała kwota raty leasingowej, w części dotyczącej spłaty wartości pojazdu nie będzie kosztem. Użytkownik wprowadza pojazd ponownie przez zakładkę Firma ➡ Pojazdy ➡ Lista pojazdów ➡ + dodaj pojazd w części Samochód osobowy – lub wprowadź za pomocą opcji + w leasingu.

W formularzu pojazdu:

- rodzaj dokumentu zakupu przez Leasingodawcę – faktura VAT 23%,

- cena zakupu netto – 140 tys. zł

Serwis wyliczy nową wartość pojazdu (156,1 tys. zł) oraz proporcję księgowania kosztów raty leasingu (150 tys. zł/ 156,1 tys. zł = 96,09%).

W takim wypadku Użytkownik nie zaznacza już pola Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26.

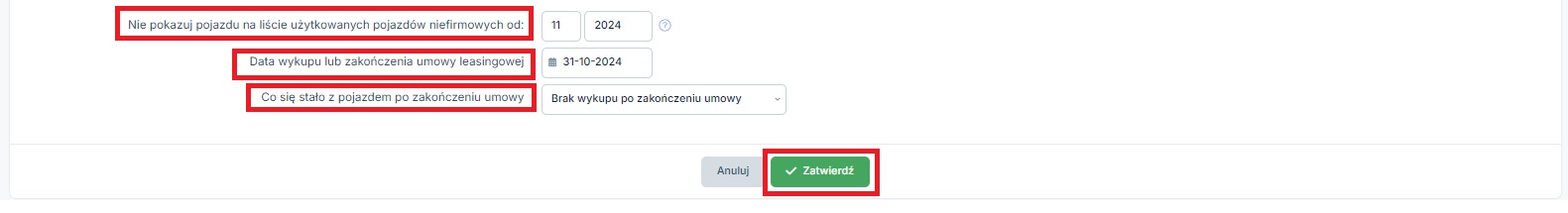

Dodatkowo dodając pojazd w części typ dla wydatków wybiera Samochód osobowy.

Widoczny na liście pojazdów niefirmowych pojazd należy oznaczyć jako niewidoczny od listopada. W tym celu w zakładce Firma ➡ Pojazdy ➡ Lista pojazdów należy wybrać jego nr rejestracyjny, przejść do edycji.

W edycji w polu Nie pokazuj pojazdu na liście użytkowanych pojazdów niefirmowych od: należy wpisać miesiąc 11/2024 r.

Dodatkowo konieczne będzie wskazanie daty zakończenia umowy oraz dokonać wyboru w polu Co się stało z pojazdem po zakończeniu umowy. W bieżącym przypadku najlepiej wskazać datę ostatniego dnia przed zmianą sposobu użytkowania pojazdu oraz oznaczyć Brak wykupu po zakończeniu umowy.

Po zatwierdzeniu od miesiąca listopada pojazd nie będzie widoczny na liście pojazdów oraz w zakładce wydatki.

d. Przykład 6. Zmniejszenie wartości. Pierwotna i nowa wartość powyżej limitu.

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny i napędzany wodorem, w ramach leasingu operacyjnego. Wartość pojazdu netto wynikająca z umowy to 180 tys. zł + 41,4 tys. zł VAT. Pojazd od stycznia 2024 r. był używany w sposób mieszany. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na wyłącznie w działalności.

Wartość pojazdu w okresie od stycznia do października: 180 tys. zł + 20,7 tys. zł (nieodliczony VAT czyli 50% z kwoty 41,4 tys. zł) = 200,7 tys. zł.

Wartość pojazdu w okresie od listopada: 180 tys. zł.

W związku ze zmianą sposobu używania pojazdu zmieni się jego wartość będąca podstawą do ustalenia proporcji księgowania w koszty części kapitałowej raty leasingu. Użytkownik wprowadza pojazd ponownie w miesiącu księgowym listopadzie w sposób opisany w punkcie 2a “Dodanie pojazdu a jego wartość” – przykład nr 3.

Ustalona przez serwis wartość pojazdu wynosić będzie 180 tys. zł, z kolei ustalona proporcja księgowania kosztów 83,33% (150 tys. zł/180 tys. zł).

Dodatkowo Użytkownik wprowadza odpowiednie oznaczenia w zakresie przeznaczenia pojazdu oraz typu dla wydatków.

Tak samo jak w poprzednim przykładzie dotychczas używany pojazd należy oznaczyć jako niewidoczny. W ten sposób od listopada na liście pojazdów będzie widoczny pojazd już z nową proporcją księgowania kosztów części kapitałowej raty leasingu.

W przypadku pojazdu o tej wartości – także zmiana sposobu używania z użytku wyłącznie do działalności na użytek mieszany spowodowałoby konieczność ponownego wprowadzenia pojazdu. W takim wypadku “nowy” pojazd nie miałby oznaczanego przeznaczenia wyłącznie do działalności, a w typie pojazdu dla wydatków należałoby wybrać Samochód osobowy. Oznaczenia byłyby analogiczne jak w przykładzie nr 5.

e. Przykład 7. Zmniejszenie wartości. Pierwotna wartość powyżej limitu, nowa poniżej

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny i napędzany wodorem, w ramach leasingu operacyjnego. Wartość pojazdu netto wynikająca z umowy to 140 tys. zł + 32,2 tys. zł VAT. Pojazd od stycznia do końca października jest używany w sposób mieszany. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania wyłącznie w działalności.

Wartość pojazdu w okresie od stycznia do października: 140 tys. zł + 16,1 tys. zł (nieodliczony VAT czyli 50% z kwoty 32,2 tys. zł) = 156,1 tys. zł.

Wartość pojazdu w okresie od listopada: 140 tys. zł

W wyniku zmiany sposobu używania pojazdu jego wartość będąca podstawą wyliczenia proporcji księgowania kosztów raty leasingu nie przekracza limitu 150 tys. zł.

Przed zmianą proporcja ta wynosiła 96,09% (150 tys./156,10 tys.), od listopada będzie wynosić 100%. W związku z tym, Użytkownik wprowadza pojazd ponownie w miesiącu księgowym listopadzie w sposób opisany w punkcie 2a “Dodanie pojazdu a jego wartość” – przykład nr 2.

W danych wprowadzanego pojazdu oznacza pole Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26 oraz typie pojazdu dla wydatków wybiera Samochód osobowy wykorzystywany wyłącznie w działalności gospodarczej.

Tak samo jak w poprzednich przykładach dotychczas używany pojazd należy oznaczyć jako niewidoczny. W ten sposób od listopada na liście pojazdów będzie widoczny pojazd już z nową proporcją księgowania kosztów części kapitałowej raty leasingu.

f. Samochód osobowy wynajmowany

W przypadku pojazdu używanego na podstawie umowy najmu, zmiana wartości pojazdu nie powoduje konieczności jego ponownego dodania. W przypadku kiedy zmiana sposobu użytkowania pojazdu spowoduje zmianę jego wartości, której efektem jest zmiana proporcji księgowania w koszty czynszu najmu, konieczne jest dodanie informacji o kolejnej umowie dla danego pojazdu.

Sposób postępowania w poszczególnych sytuacjach zostanie przedstawiony na przykładach analogicznych jak w przypadku pojazdu używanego na podstawie umowy leasingu operacyjnego.

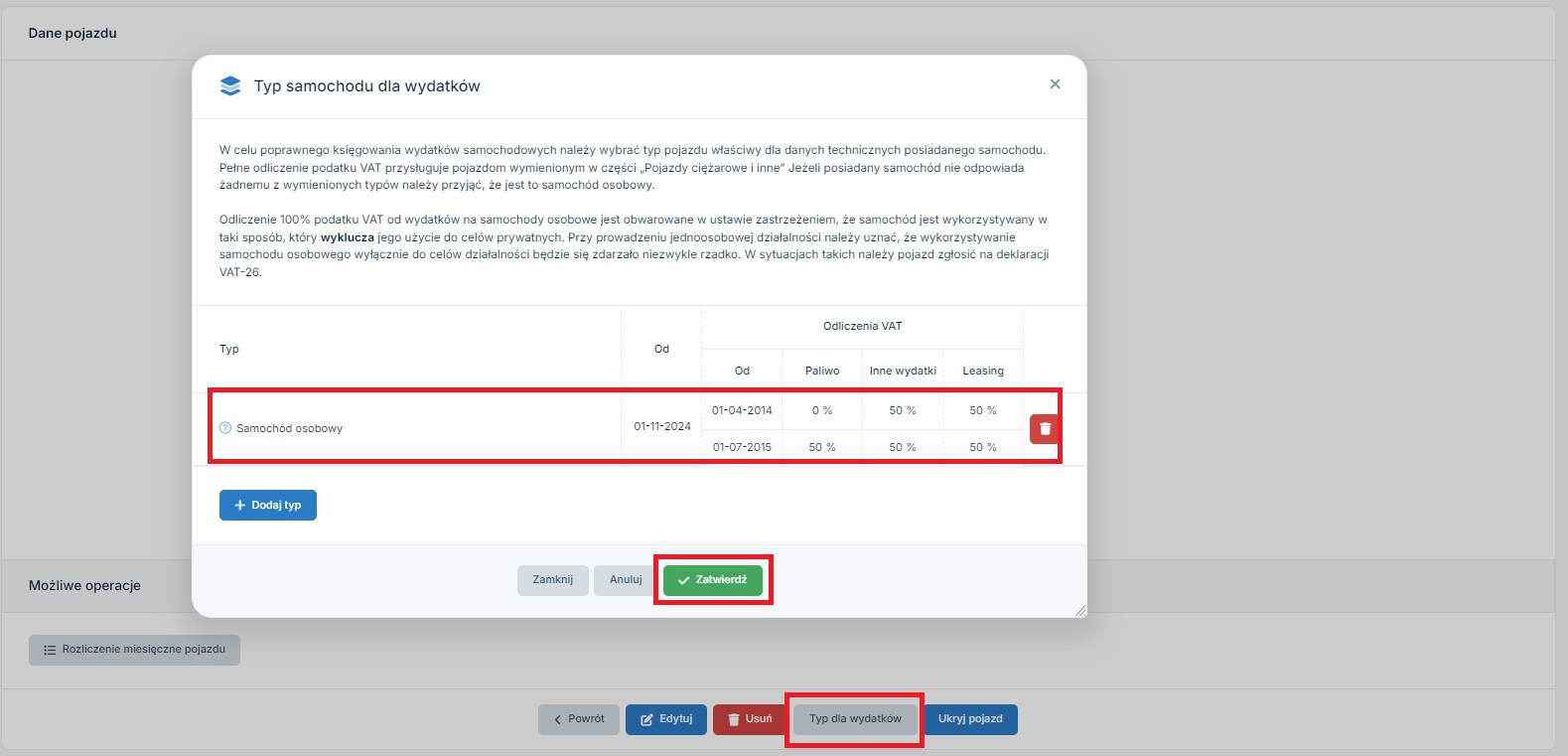

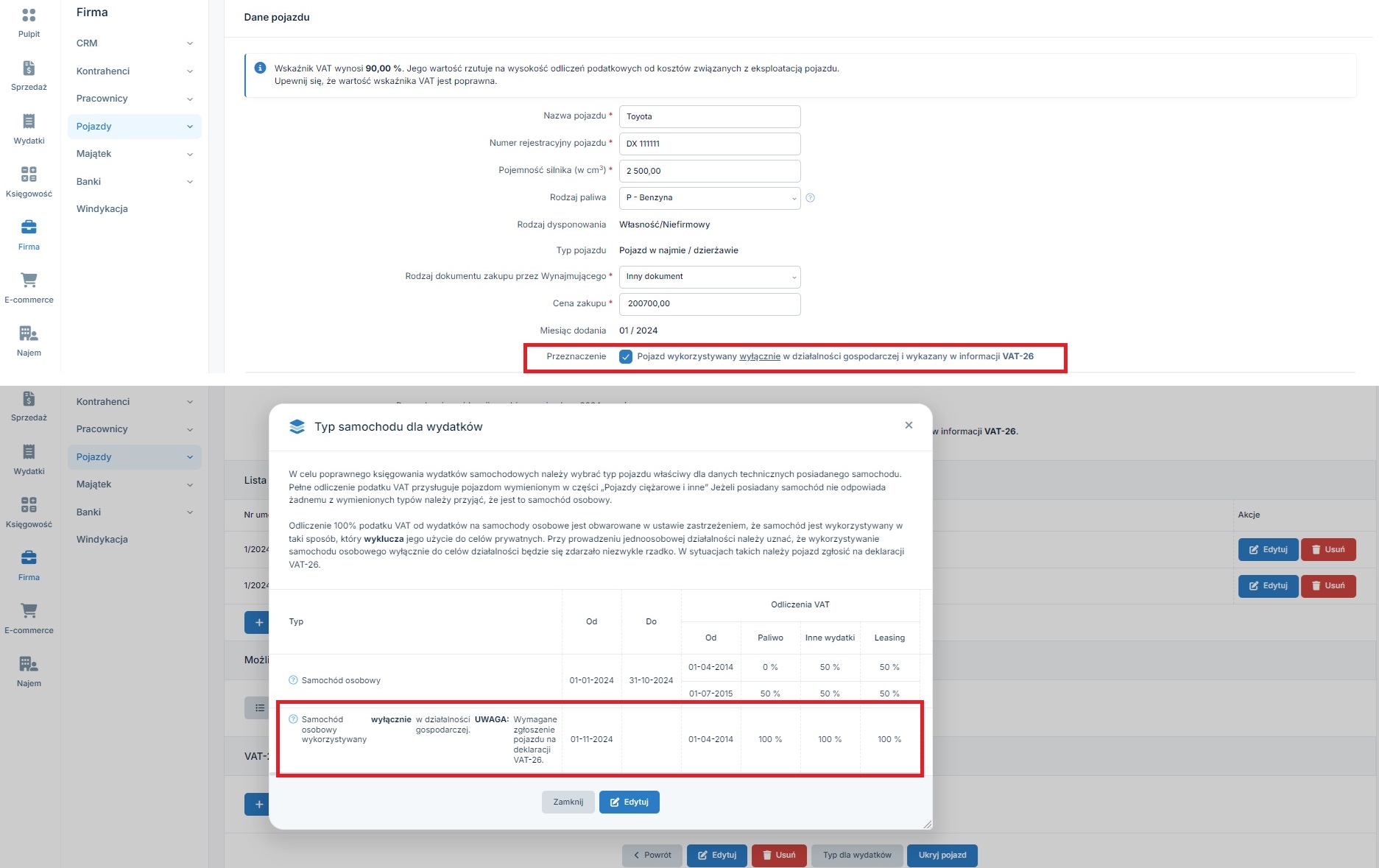

g. Przykład 8. Zmniejszenie wartości. Pierwotna i nowa wartość poniżej limitu

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny, w ramach umowy najmu. Wartość pojazdu netto wynikająca z umowy to 130 tys. zł + 29,9 tys. zł VAT. Pojazd jest używany od stycznia 2024 r. wyłącznie w ramach działalności. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na mieszany.

Wartość pojazdu w okresie od stycznia do października: 130 tys. zł.

Wartość pojazdu w okresie od listopada: 130 tys. zł + 14,95 tys. zł (nieodliczony VAT czyli 50% z kwoty 29,9 tys. zł) = 144,95 tys. zł.

Obie wartości pojazdu są niższe niż 150 tys. zł Wyliczona przez serwis proporcja księgowania w koszt czynszu najmu wynosi 100%. W takim wypadku nie ma konieczności dodawania nowej umowy najmu do pojazdu.

Użytkownik edytuje jedynie dane obecnego:

- odznaczając pole Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26,

- edytuje typ pojazdu dla wydatków wybierając Samochód osobowy. Wprowadza datę od kiedy pojazd będzie używany w sposób mieszany (01.11.2024 r.). Spowoduje to automatycznie ustawienie daty do kiedy pojazd był używany wyłącznie w działalności.

Po zatwierdzeniu zmian począwszy od wydatków dotyczących czynszu najmu serwis będzie odliczał połowę VAT. Sposób rozliczenia czynszu nie ulegnie zmianie.

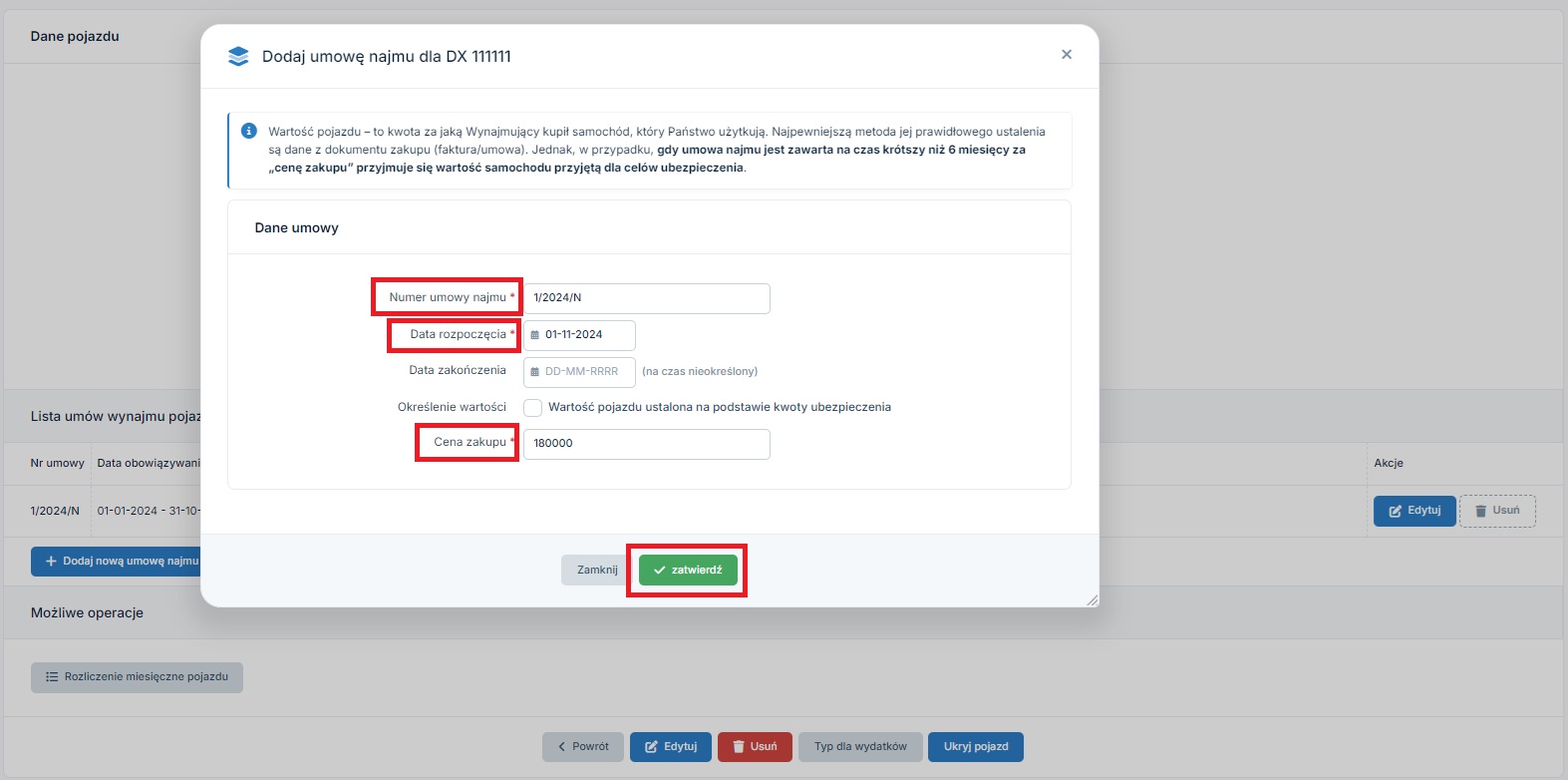

h. Przykład 9. Zwiększenie wartości. Pierwotna wartość poniżej limitu, nowa powyżej limitu

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny i napędzany wodorem, w ramach umowy najmu. Wartość pojazdu netto wynikająca z umowy to 140 tys. zł + 32,2 tys. zł VAT. Pojazd jest używany od stycznia 2024 r. wyłącznie w ramach działalności. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na mieszany.

Wartość pojazdu w okresie od stycznia do października: 140 tys. zł.

Wartość pojazdu w okresie od listopada: 140 tys. zł + 16,1 tys. zł (nieodliczony VAT czyli 50% z kwoty 32,2 tys. zł) = 156,1 tys. zł.

W związku ze zmianą sposobu używania pojazdu zmieni się jego wartość – przekroczy on limit 150 tys. zł. Cała kwota czynszu najmu nie będzie kosztem.

W takim wypadku w miesiącu księgowym listopadzie Użytkownik przechodzi do zakładki Firma ➡ Pojazdy ➡ Lista pojazdów i wybiera nr rejestracyjnym wynajmowanego pojazdu.

Następnie w części Lista umów najmu pojazd edytuje widoczną umowę i uzupełnia datę jej zakończenia. Będzie to data do kiedy pojazd był używany wyłącznie do działalności gospodarczej.

Po wykonaniu tej czynności wybiera opcję “dodaj nową umowę najmu tego pojazdu”.

W danych nowej umowy należy wpisać datę rozpoczęcia jako 01.11.2024 czyli datę od kiedy czynsz najmu pojazdu ma być rozliczany wg nowej wartości.

W polu Cena zakupu Użytkownik wprowadza ustaloną wartość pojazdu – wartość uwzględniającą prawo do odliczenia połowy VAT z faktur związanych z używaniem pojazdu (156,1 tys. zł).

W ostatnim kroku należy:

- odznaczyć pole Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26 oraz

- dokonać zmiany w zakresie typu pojazdu dla wydatków.

Sposób wykonania obu tych czynności identyczny jak w przykładzie nr 8.

Po dokonaniu zmiany faktura za najem pojazdu wystawiona w miesiącu listopadzie będzie kosztem w 96,09% (150 tys. zł/156,1 tys. zł). Od wydatku odliczona zostanie połowa VAT.

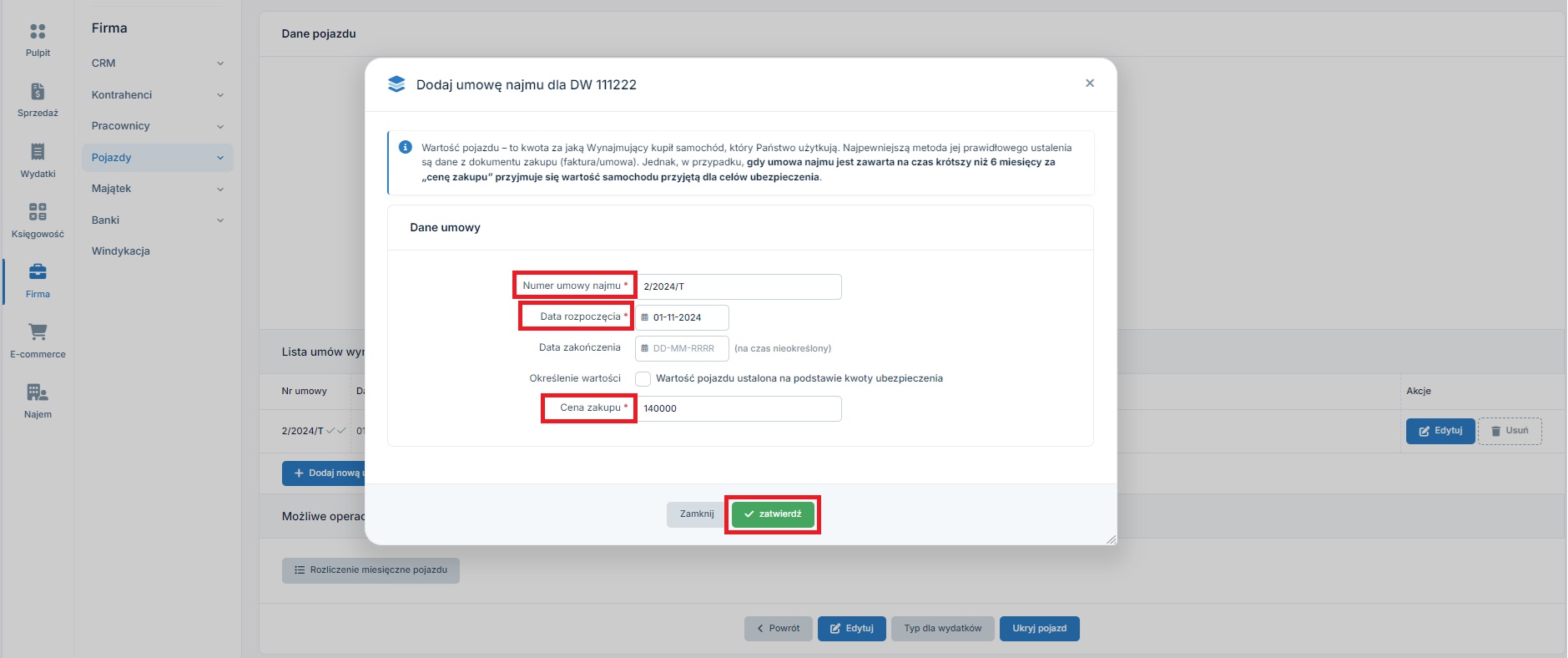

i. Przykład 10. Zmniejszenie wartości. Pierwotna i nowa wartość powyżej limitu

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny i napędzany wodorem, na podstawie umowy najmu. Wartość pojazdu netto wynikająca z umowy to 180 tys. zł + 41,4 tys. zł VAT. Pojazd jest używany od stycznia 2024 r. używany był w sposób mieszany. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na wyłącznie w działalności.

Wartość pojazdu w okresie od stycznia do października: 180 tys. zł + 20,7 tys. zł (nieodliczony VAT czyli 50% z kwoty 41,4 tys. zł) = 200,7 tys. zł.

Wartość pojazdu w okresie od listopada: 180 tys. zł.

W związku ze zmianą sposobu używania pojazdu zmieni się jego wartość – przekroczy on limit 150 tys. zł. Cała kwota czynszu najmu nie będzie kosztem.

W takim wypadku w miesiącu księgowym listopadzie Użytkownik przechodzi do zakładki Firma ➡ Pojazdy ➡ Lista pojazdów i wybiera nr rejestracyjnym wynajmowanego pojazdu.

Następnie w części Lista umów najmu pojazd edytuje widoczną umowę i uzupełnia datę jej zakończenia. Będzie to data do kiedy pojazd był używany wyłącznie do działalności gospodarczej.

Po wykonaniu tej czynności wybiera opcję “dodaj nową umowę najmu tego pojazdu”.

W danych nowej umowy należy wpisać datę rozpoczęcia jako 01.11.2024 czyli datę od kiedy czynsz najmu pojazdu ma być rozliczany wg nowej wartości.

W polu Cena zakupu Użytkownik wprowadza ustaloną wartość pojazdu – wartość uwzględniającą prawo do odliczenia pełnej kwoty VAT z faktur związanych z używaniem pojazdu (180 tys. zł).

W ostatnim kroku należy:

- zaznaczyć pole Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26 oraz

- dokonać zmiany w zakresie typu pojazdu dla wydatków. Wprowadza datę od kiedy pojazd będzie używany wyłącznie w działalności (01.11.2024 r.). Spowoduje to automatycznie ustawienie daty do kiedy pojazd był używany w sposób mieszany.

Po dokonaniu zmiany faktura za najem pojazdu wystawiona w miesiącu listopadzie będzie kosztem w 80,33% (150 tys. zł/180 tys. zł). Od wydatku odliczony zostanie cały VAT.

j. Przykład 11. Zmniejszenie wartości. Pierwotna wartość powyżej limitu, nowa poniżej

Przedsiębiorca używa pojazd osobowy, inny niż elektryczny i napędzany wodorem, na podstawie umowy najmu. Wartość pojazdu netto wynikająca z umowy to 140 tys. zł + 32,2 tys. zł VAT. Pojazd od stycznia do końca października 2024 r. jest używany w sposób mieszany. Z początkiem listopada przedsiębiorca zamierza zmienić sposób jego używania na wyłącznie w działalności.

Wartość pojazdu w okresie od stycznia do października: 140 tys. zł + 16,1 tys. zł (nieodliczony VAT czyli 50% z kwoty 32,2 tys. zł) = 156,1 tys. zł.

Wartość pojazdu w okresie od listopada: 140 tys. zł

W wyniku zmiany sposobu używania pojazdu jego wartość będąca podstawą wyliczenia proporcji księgowania kosztów czynszu nie przekracza limitu 150 tys. zł.

Przed zmianą proporcja ta wynosiła 96,09% (150 tys./156,10 tys.), od listopada będzie wynosić 100%.

W takim wypadku w miesiącu księgowym listopadzie Użytkownik przechodzi do zakładki Firma ➡ Pojazdy ➡ Lista pojazdów i wybiera nr rejestracyjnym wynajmowanego pojazdu.

Następnie w części Lista umów najmu pojazd edytuje widoczną umowę i uzupełnia datę jej zakończenia. Będzie to data do kiedy pojazd był używany wyłącznie do działalności gospodarczej.

Po wykonaniu tej czynności wybiera opcję “dodaj nową umowę najmu tego pojazdu”.

W danych nowej umowy należy wpisać datę rozpoczęcia jako 01.11.2024 czyli datę od kiedy czynsz najmu pojazdu ma być rozliczany wg nowej wartości.

W polu Cena zakupu Użytkownik wprowadza ustaloną wartość pojazdu – wartość uwzględniającą prawo do odliczenia pełnej kwoty VAT z faktur związanych z używaniem pojazdu (140 tys. zł).

W ostatnim kroku należy:

- zaznaczyć pole Przeznaczenie – Pojazd wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26 oraz

- dokonać zmiany w zakresie typu pojazdu dla wydatków. Wprowadza datę od kiedy pojazd będzie używany wyłącznie w działalności (01.11.2024 r.). Spowoduje to automatycznie ustawienie daty do kiedy pojazd był używany w sposób mieszany.

Po dokonaniu zmiany faktura za najem pojazdu wystawiona w miesiącu listopadzie będzie kosztem w 100%. Od wydatku odliczony zostanie cały VAT.

W powyższych przykładach pominięte zostały informacje na temat konieczności złożenia druku VAT-26 czy też o jego aktualizacji, w przypadku zmiany sposobu użytkowania pojazdu osobowego. Szczegółowe informacje na ten temat dostępne są tutaj.

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

Pojazdy

Najnowsze w kategorii:

Pojazdy

- Ewidencja przebiegu prowadzona w celu podatku VAT

- Jak ustalić wartość początkową samochodu firmowego?

- Jak rozliczyć sprzedaż samochodu osobowego będącego środkiem trwałym?

- Jak zaksięgować naprawę powypadkową samochodu osobowego?

- Zasady rozliczania wydatków związanych z samochodami osobowymi od 2019 r.