Użytkownicy, którzy zastanawiają się czy dotyczy ich rejestracja do procedury OSS w pierwszej kolejności słyszą o obowiązującym od lipca 2022 r. limicie 10 000 EUR lub 42 000 zł.

Poniżej przedstawione zostaną najważniejsze informacje o samym limicie oraz o tym jak można sprawdzić jego wartość w serwisie.

1. Trochę teorii o limicie

W poniższej tabeli wskazane zostaną najważniejsze informacje na temat tego czym jest limit 10 000 EUR/ 42 000 zł.

| Transakcje uwzględniane w limicie | Do limitu wliczane są wartości netto:

|

| Sposób wyliczenia limitu | Sumujemy wartości powyższych transakcji łącznie we wszystkich krajach UE. Limit sprawdzamy dla roku bieżącego i poprzedniego – w roku 2025 będzie to limit na podstawie sprzedaży z roku 2024 i 2025. |

| Na co wpływa przekroczenie limitu? | Przedsiębiorca, który przekroczy limit w roku bieżącym lub przekroczył w roku poprzednim ma obowiązek opodatkować transakcje wskazane wyżej w kraju nabywcy (w kraju, do którego wysyłane są towaru lub w kraju, w którym nabywca usługi ma siedzibę). Oznacza to obowiązek naliczenia podatku VAT zgodnie ze stawką kraju nabywcy i odprowadzenia podatku VAT w zagranicznym urzędzie skarbowym. Rozliczenia takiego można dokonać: – korzystając z procedury One Stop Shop lub rejestrując się w zakresie podatku VAT w kraju nabywcy. Od początku 2025 r. przedsiębiorcy mają możliwość skorzystania ze zwolnienia z podatku VAT w kraju nabywcy (w ramach procedury SME). Więcej na ten temat na stronie Ministerstwa Finansów. |

| Kiedy procedura OSS lub rejestracja do VAT w kraju nabywcy jest obowiązkowa. | Przedsiębiorca ma obowiązek rozliczenia podatku VAT w kraju nabywcy – nawet jeśli nie przekroczył limitu jeśli nie są spełnione łącznie poniższe warunki:

Przedsiębiorca ma obowiązek rozliczenia podatku VAT w kraju nabywcy, nawet jeśli nie przekroczył limitu także jeśli świadczy usługi, których miejsce opodatkowania jest zawsze w kraju nabywcy (więcej na temat tych usług tutaj). |

Poniższe przykłady pomogą zrozumieć opisane w tabeli zagadnienia.

Przykład 1

Polski przedsiębiorca świadczy usługi budowlane na rzecz osób fizycznych z Niemiec. Usługi są wykonywane na nieruchomościach położonych w Niemczech. W takim wypadku sprzedawca nie liczy limitu. Nie ma on zastosowania, bowiem usługi dotyczące nieruchomości opodatkowane są zawsze w kraju ich położenia.

Przedsiębiorca może rozliczać podatek VAT w Niemczech:

- rejestrując się do procedury OSS, lub

- rejestrując się w zakresie podatku VAT w Niemczech.

Od 2025 r. przedsiębiorca może również zweryfikować czy możliwe jest korzystanie ze zwolnienia z VAT w ramach procedury SME w Niemczech.

Przykład 2

Polski przedsiębiorca świadczy usługi elektroniczne na rzecz osób fizycznych z różnych krajów UE. Dodatkowo sprzedaje towary do nabywców prywatnych z terytorium Francji. Wartości sprzedaży w roku 2020 i 2021 były następujące:

a) rok 2020:

- usługi elektroniczne dla nabywców z Niemiec: 5 000 zł

- usługi elektroniczne dla nabywców z Belgii: 6 000 zł

- usługi elektroniczne dla nabywców z Francji: 3 000 zł

- sprzedaż wysyłkowa na rzecz nabywców z Francji: 20 000 zł

b) rok 2021 (od stycznia do lipca)

- usługi elektroniczne dla nabywców z Niemiec: 3 000 zł

- usługi elektroniczne dla nabywców z Belgii: 6 000 zł

- usługi elektroniczne dla nabywców z Francji: 1 000 zł

- sprzedaż wysyłkowa na rzecz nabywców z Francji: 35 000 zł

Wartości limitów wg zasad obowiązujących od lipca 2021:

- w roku 2020: 34 000 zł. ( 5 000 + 6 000 + 3 000 + 20 000)

- w roku 2021: 45 000 zł ( 3 000 + 6 000 + 1 000 + 35 000)

Ze względu na przekroczenie limitu w roku 2021 przedsiębiorca będzie musiał opodatkować świadczone usługi elektroniczne oraz sprzedaż wysyłkową w kraju nabywcy. W tym celu może:

- skorzystać z procedury OSS, lub

- zarejestrować się w zakresie podatku VAT w każdym z krajów, z których są jego nabywcy (Niemcy, Belgia i Francja).

Zgodnie z przepisami obowiązującymi do czerwca 2021 przedsiębiorca nie przekroczył limitów obowiązujących do rozliczenia sprzedaży w kraju nabywcy.

Przykład 3

Przedsiębiorca z siedzibą działalności gospodarczej w Polsce sprzedaje towary konsumentom we Francji i Włoszech za pośrednictwem własnego sklepu internetowego. Towary są wysyłane do konsumentów z jego magazynu w Polsce oraz Francji. Całkowita wartość sprzedaży (bez podatku) na rzecz konsumentów nie przekracza 42 000 zł.

W tej sytuacji fakt nieprzekroczenia limitu nie ma znaczenia. W tej sytuacji bez wglądu na wysokość sprzedaży, ponieważ przedsiębiorca wysyła towary z dwóch krajów – z Polski oraz z Francji mimo nieprzekroczenia limitu dostawy musi opodatkować w kraju, do którego są one wysyłane.

Przedsiębiorca może zdecydować się na rejestrację do celów podatku VAT we wszystkich tych państwach członkowskich, oraz składać deklaracje VAT i płacić podatek VAT bezpośrednio w każdym z tych państw. Alternatywnie, może zdecydować się na uproszczenie i korzystanie z OSS.

Od 2025 r. przedsiębiorca może również zweryfikować czy możliwe jest korzystanie ze zwolnienia z VAT w ramach procedury SME w Francji lub/i we Włoszech.

Przedsiębiorcy korzystający ze zwolnienia z VAT w Polsce, którzy dokonają rejestracji do procedury OSS, dokonując sprzedaży w ramach tej procedury wykazują podatek VAT należny. W związku z tym przysługuje im zwrot podatku VAT naliczonego w innych krajach. Zwrot ten jest możliwy jedynie w ramach VAT-REF.

2. Wyliczenie limitu w serwisie ifirma.pl

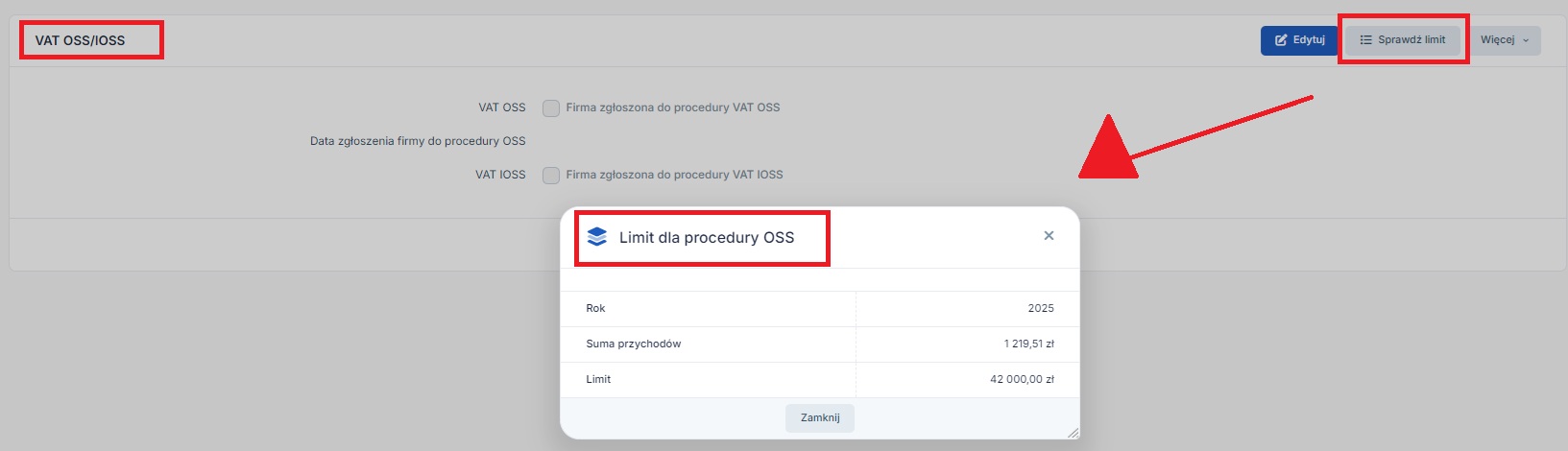

Użytkownik korzystający z serwisu ifirma.pl ma możliwość sprawdzenia wartości dokonanych dostawa oraz świadczonych usług, wliczanych do limitu 42 000 zł.

W serwisie limit liczony jest na podstawie sprzedaży dokonanej od 2021 r. bez uwzględnienia sprzedaży z roku 2020.

Jeśli zgodnie z przepisami obowiązującymi od lipca 2021 r. Użytkownik w poprzednim roku lub w pierwszej połowie 2021 przekroczył limit 42 000 zł od lipca ma obowiązek rozliczania VAT transakcji wskazanych w tabeli powyżej w kraju nabywcy. Do rozliczenia może skorzystać procedury OSS.

Funkcjonalność- sprawdź limit – dostępna jest w zakładce Konfiguracja ➡ Deklaracje VAT w części VAT OSS/IOSS.

W wartości limitu, w przypadku konta czynnego podatnika podatku VAT uwzględniane są następujące zapisy:

|

|

Warunek jedynie dla faktur: Sprzedaż dokonana na rzecz osoby fizycznej z innego niż Polska kraju UE (podmiot inny niż z wprowadzonym nr NIP i nie oznaczonym polem kontrahent jest osobą fizyczną). Warunek obowiązujący dla wszystkich rodzajów wpisów: |

|

| Przychód uniwersalny VAT | ||

| Funkcja + dodaj poz. ewidencji sprzedaży VAT w zakładce Księgowość ➡ Ewidencje ➡ Ewidencja sprzedaży VAT |

- SW – dotyczące sprzedaży wysyłkowej z terytorium kraju,

- EE – dotyczące świadczenia usług telekomunikacyjnych, nadawczych lub elektronicznych świadczonych na rzecz podmiotów niebędących podatnikami.

W przypadku Użytkownika korzystającego ze zwolnienia z VAT nie wprowadzamy oznaczeń w zakresie JPK, w limicie uwzględniane są tylko kwoty sprzedaży na podstawie formularza Faktury z ceną określoną w walucie obcej z zaznaczonym typem sprzedaży sprzedaż wysyłkowa z terytorium kraju. W tym wypadku status nabywcy w zakresie prowadzonej działalności czy kraju siedziby nie jest uwzględniany.

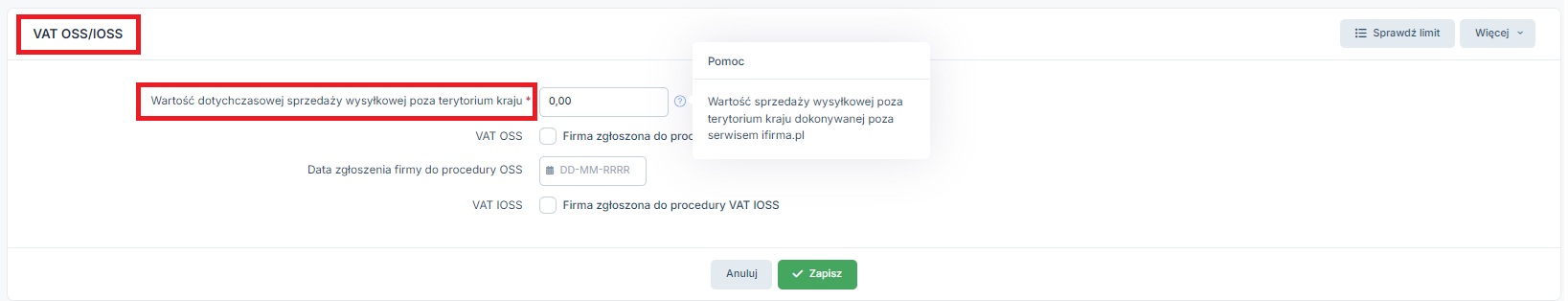

W przypadku Użytkowników rozpoczynających pracę w serwisie później niż styczeń 2021 r. a działalność prowadzą dłużej – wartość sprzedaży wliczanej do limitu z roku 2021 r. (okres poprzedzających rozpoczęcia pracy z serwisem) należy wprowadzić w zakładce Konfiguracja ➡ Deklaracje VAT w części VAT OSS/IOSS, w polu Wartość dotychczasowej sprzedaży wysyłkowej poza terytorium kraju.

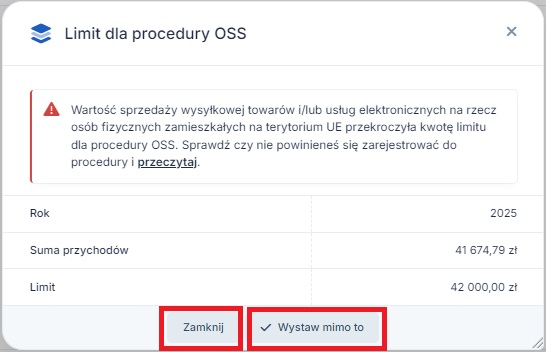

2.a. Komunikat o przekroczeniu limitu

Informacja o przekroczeniu limitu począwszy od lipca 2021 r. pojawi się podczas:

- wystawienia jednej ze wskazanych wyżej faktur,

- wprowadzania przychodu przez formularz Przychodu uniwersalnego VAT,

- dodawania wpisu do ewidencji sprzedaży VAT.

Powyższe komunikaty pojawiają się jeśli wystawienie/ wprowadzenie zapisu spowodowałby przekroczenie limitu a także kiedy limit jest przekroczony a na koncie nie jest oznaczona rejestracja do procedury OSS.

Komunikat pojawiający się podczas wystawiania faktury wygląda następująco:

Użytkownik będzie mógł:

- zamknąć okno z informacją – wówczas dokument nie zostanie wystawiony,

- wystawić fakturę mimo komunikatu o przekroczeniu limitu. /li>

Jeśli komunikat o przekroczeniu limity zostanie wyświetlony podczas wprowadzania przychodu za pomocą formularza Przychód uniwersalny VAT lub podczas dodawania wpisu bezpośrednio do ewidencji zakupów VAT możliwe będzie jedynie zamknięcie okna komunikatu. Spowoduje to powrót do zapisanego formularza – odpowiednio Przychodu uniwersalnego VAT lub dodawanej pozycji ewidencji sprzedaży VAT.

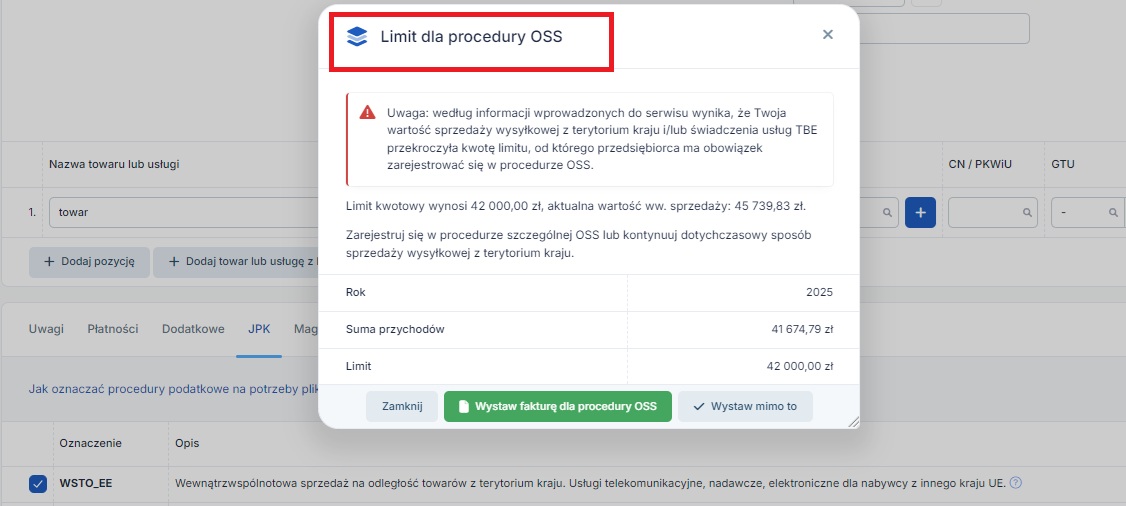

W przypadku kiedy na koncie przekroczony jest limit oraz oznaczona jest rejestracja do procedury OSS a następnie wystawiana jest faktura z oznaczeniem WSTO_EE zostanie wyświetlony następujący komunikat:

Użytkownik będzie mógł:

- zamknąć okno – spowoduje to powrót do wystawianego dokumentu z możliwością jego zmiany,

- wystawić fakturę dla procedury OSS,

- wystawić bieżącą fakturę z wprowadzonymi oznaczeniami.

Analogiczny komunikat pojawi się w przypadku Użytkownika korzystającego ze zwolnienia z VAT w przypadku kiedy mimo przekroczenia limitu oraz oznaczenia rejestracji do OSS, będzie wystawiał fakturę przez formularz faktury z ceną określoną w walucie obcej z wybranym typem – sprzedaż wysyłkowa z terytorium kraju.

W razie wątpliwości w zakresie wyboru właściwego formularza faktury polecamy zapoznanie się z naszym artykułem dotyczącym sprzedaży wysyłkowej – OOS i IOSS.

Autor: Katarzyna Kisiel – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

OSS i IOSS

- Świadczenie usług na rzecz osób fizycznych z terytorium Unii Europejskiej

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Dokumenty sprzedaży w ramach procedury OSS

- Dokumentowanie wysyłki towarów w ramach OSS

Najnowsze w kategorii:

OSS i IOSS

- Korygowanie sprzedaży w ramach procedury OSS

- Dokumenty sprzedaży w ramach procedury (IOSS)

- Dokumenty sprzedaży w ramach procedury OSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Limit dostaw WSTO oraz usług TBE (tj. telekomunikacyjnych, nadawczych, elektronicznych)