1. Import towarów handlowych – stosowanie formularza

Import towarów rozumiany jest jako przywóz towarów spoza UE. Przedsiębiorca, który zakupuje towary poza UE, a następnie sprowadza je na terytorium UE ma obowiązek rozliczenia podatku VAT od nabycia. Do jednoczesnego zaksięgowania wydatku w podatkowej księdze przychodów i rozchodów oraz rozliczenia VAT od nabycia służy formularz Import – towarów handlowych.

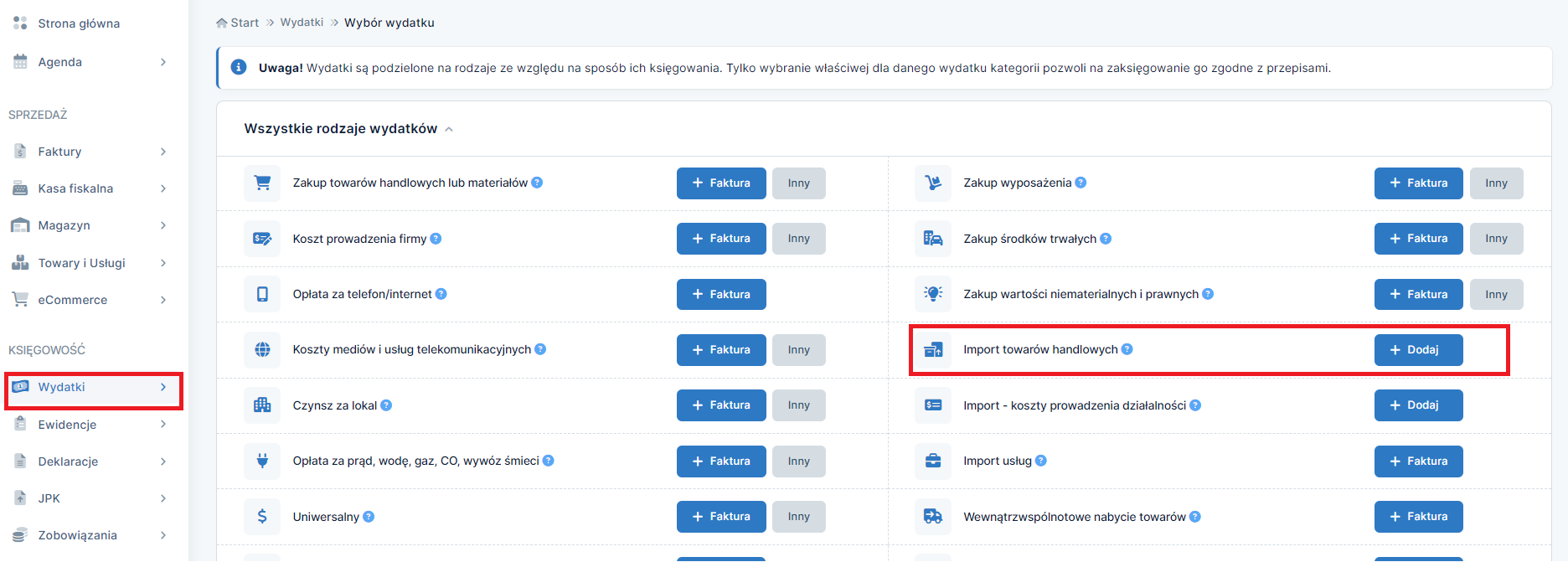

Dostępny w zakładce Wydatki ➡ + Dodaj wydatek formularz Import towarów handlowych przeznaczony jest do księgowania transakcji importu towarów spoza UE, w przypadku gdy:

- import towarów podlega opodatkowaniu na terytorium kraju – będzie tak w przypadku, kiedy towar w momencie dopuszczenia ich do obrotu znajduje się na terytorium Polski (zgodnie z art. 5 ust. 1 pkt 3 ustawy o VAT),

- podatnikiem z tytułu importu jest importer czyli podmiot sprowadzający towar spoza UE. Sytuacje, w których podatnikiem nie jest podmiot sprowadzający towar wskazuje art. 17 ustawy o VAT.

- podatek VAT jest rozliczany przez wykazanie w zgłoszeniu celnym i wpłatę do urzędu lub gdy jego rozliczenie następuje w pliku JPK_V7.

- zaimportowany towar stanowi u przedsiębiorcy towar handlowy lub materiał. Jeśli tak nie jest należy skorzystać z formularza Import – koszty prowadzenia działalności.

2. Księgowanie za pomocą formularza Import towarów handlowych

Zaksięgowanie wydatku przez wskazany formularz obejmuje dwa elementy:

2.a Wartość netto wydatku

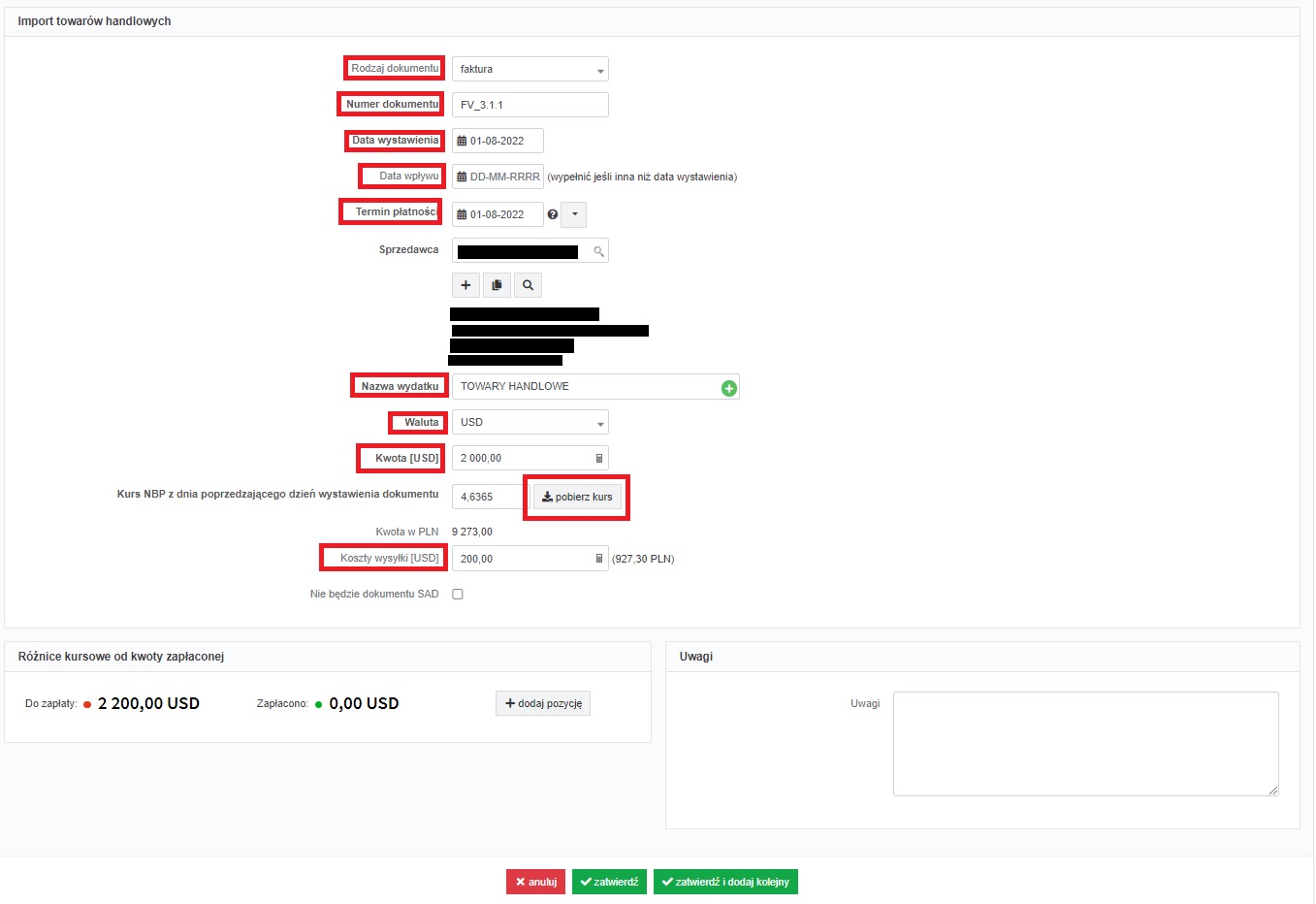

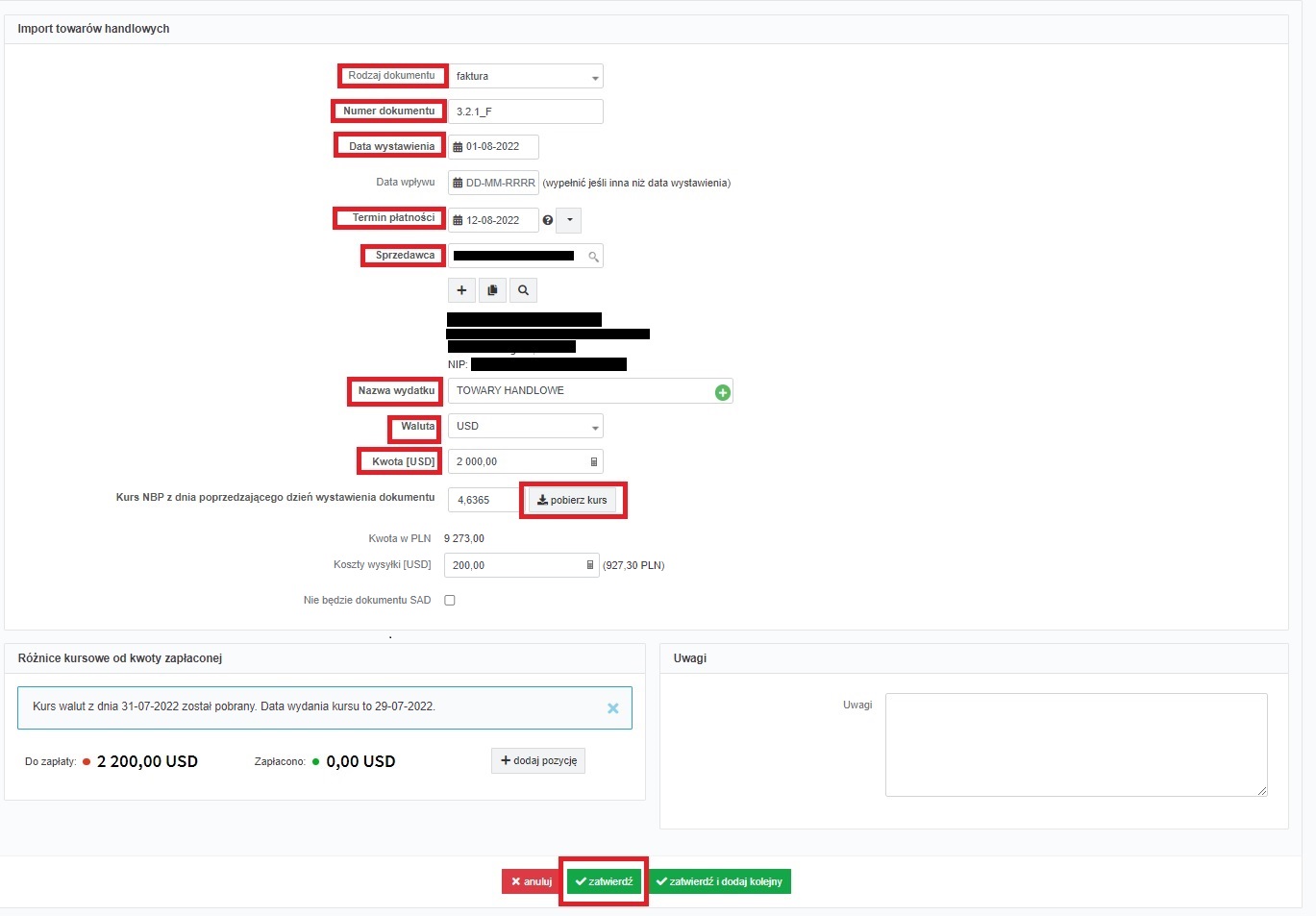

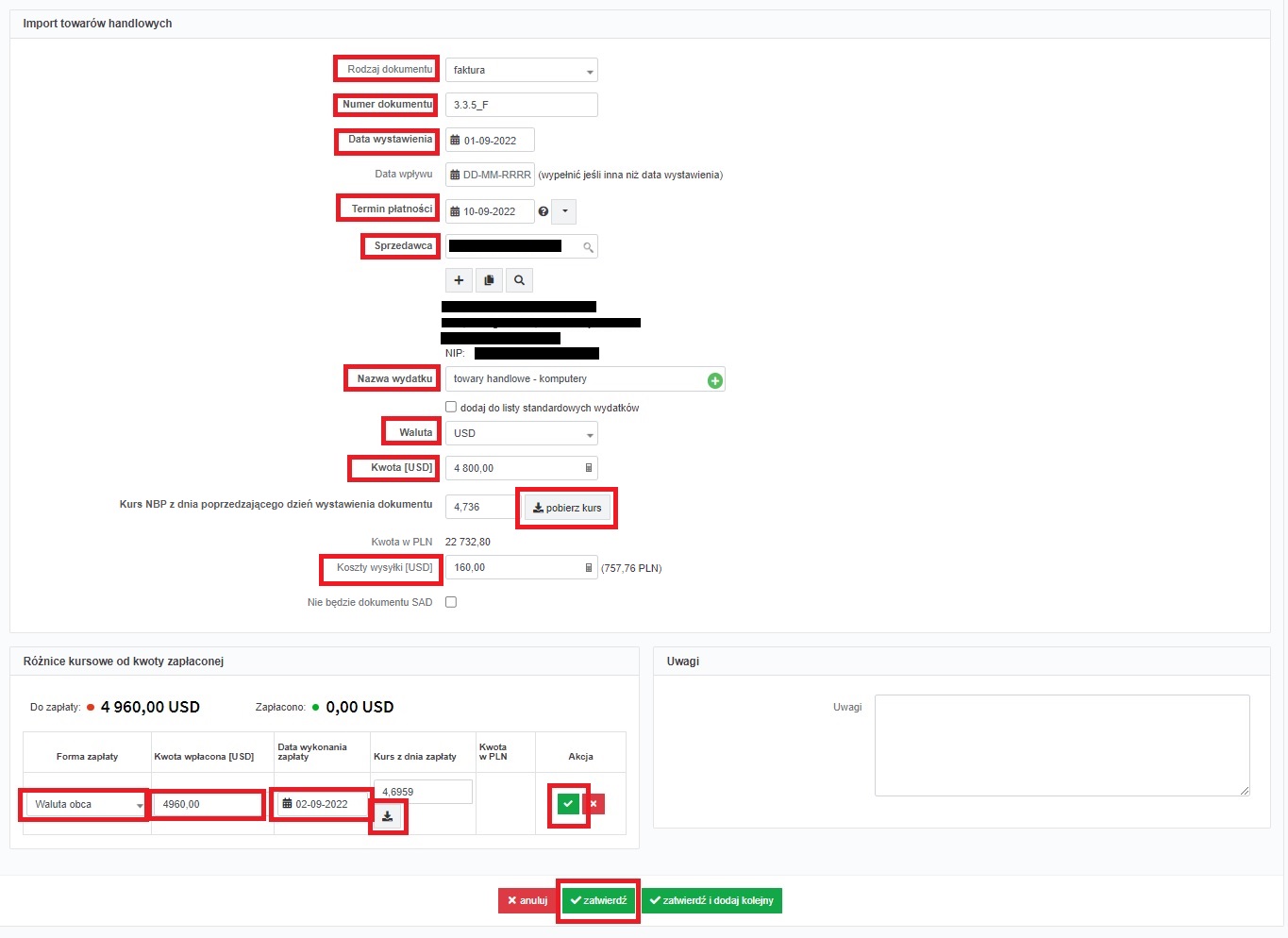

W celu zaksięgowania wartości poniesionego wydatku należy ustawić miesiąc księgowy zgodny z datą wystawienia dokumentu przez sprzedawcę zagranicznego, a następnie wybrać funkcję + dodaj przy formularzu wydatku Import towarów handlowych. Po jego wybraniu zostanie wyświetlone następująco okno wprowadzania wydatku:

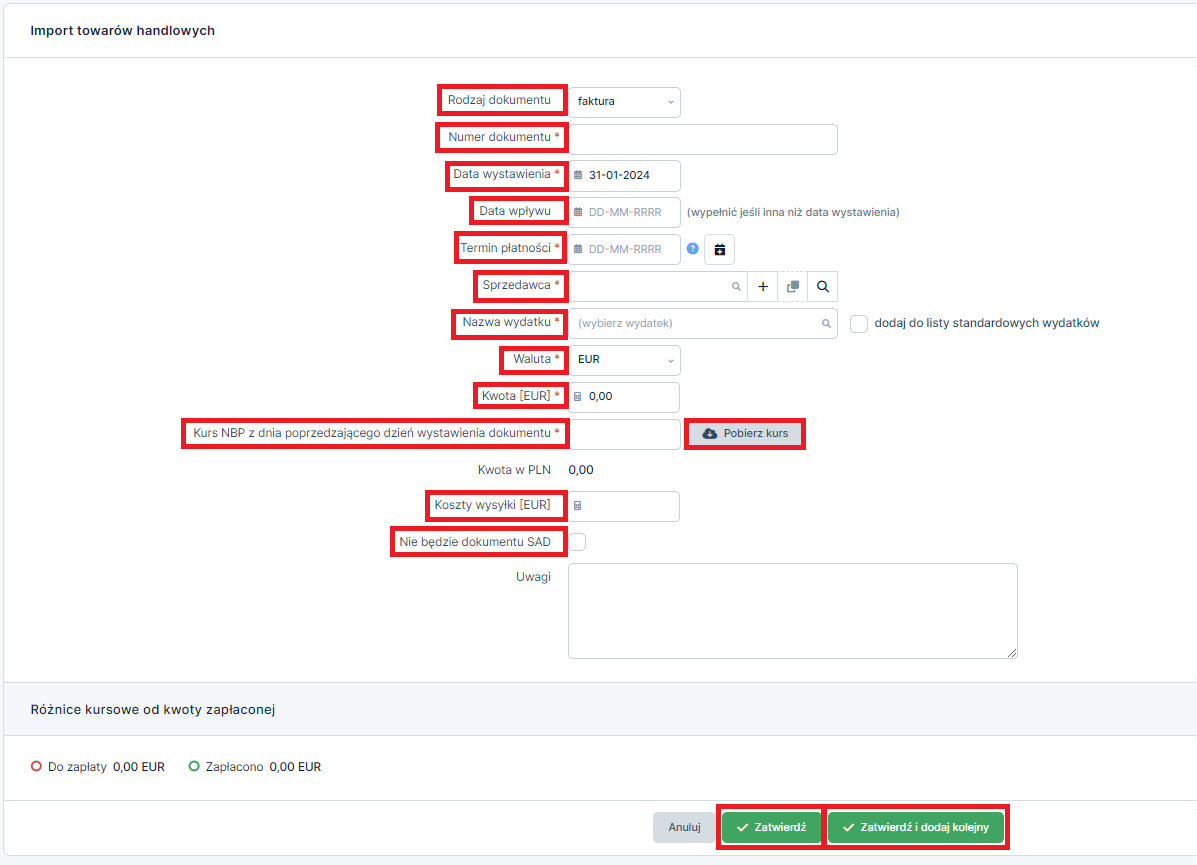

Poszczególne pola należy uzupełnić następująco:

- rodzaj dokumentu – Użytkownik wybiera rodzaj dokumentu wystawionego przez sprzedawcę,

- numer dokumentu – numer nadany przez wystawcę dokumentu,

- data wystawienia – wskazana na dokumencie zakupu,

- data wpływu – faktyczna data otrzymania dokumentu. W przypadku kiedy data jest z innego miesiąca niż miesiąc wystawienia dokumentu, najlepiej pole zostawić puste,

- termin płatności – faktyczny termin płatności wskazany na fakturze zakupu. Jeśli wydatek został opłacony przed jego wystawieniem w polu tym wpisujemy datę wystawienia dokumentu,

- sprzedawca – w celu wprowadzenia kontrahenta do formularza można:

- dodać jego dane (w przypadku kiedy kontrahent nie jest wprowadzony do listy kontrahentów). Po wybraniu opcji + pojawi się formularz umożliwiający import danych kontrahenta lub jego ręczne wprowadzenie. Kontrahenta zagranicznego należy wprowadzić ręcznie korzystając z funkcji + wprowadź samodzielnie. Jego danych nie będzie można pobrać z bazy GUS/Regon.

- duplikować jego dane – druga ze wskazanych na obrazie opcji jest dostępna po wcześniejszym wybraniu kontrahenta, którego dane chcemy

- duplikować. Pozwoli ona na ponowne wprowadzenie jego aktualnych danych w przypadku ich zmiany.

wyszukać kontrahenta – po wybraniu ostatniej z opcji pojawi się pełna lista kontrahentów z możliwością ich wyszukiwania.

Dodatkowo, Użytkownik może wyszukać kontrahenta wpisując w polu Kontrahent jego dane. Na tej podstawie serwis wyświetli listę pasujących pozycji.

Wprowadzając kontrahenta zagranicznego należy zwrócić uwagę na jego adres. Wprowadzając adres zagraniczny Użytkownik wskazuje nazwę kraju oraz jego symbol. Na tej podstawie, w przypadku adresów zagranicznych, możliwe będzie wpisanie adresu w innym formacie niż krajowy.

Więcej informacji na temat zarządzania kontrahentami dostępne jest tutaj.

- nazwa wydatku – ogólne wskazanie rodzaju poniesionego wydatku,

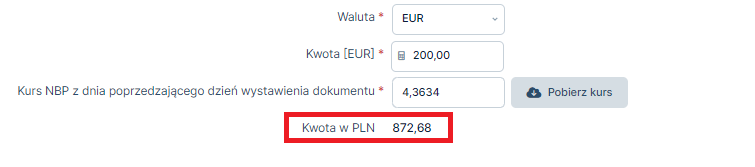

- waluta – do wyboru z listy. Wybór z listy waluty innej niż PLN spowoduje wyświetlenie pola Kurs NBP z dnia poprzedzającego dzień wystawienia dokumentu. Obok dostępna będzie funkcja pobierz kurs. Skorzystanie z niej pozwoli na pobranie średniego kursu NBP z dnia poprzedzającego dzień wystawienia dokumentu.

- kwota – pole do wpisania kwoty wydatku w walucie wskazanej na dokumencie. Po wybraniu w polu waluta waluty dokumentu przy polu Kwota pojawi się oznaczenie waluty.

W przypadku wydatku w walucie wybór waluty innej niż PLN, wpisanie wartości wydatku w walucie oraz pobranie kursu spowoduje wyświetlenie wartości wydatku po przeliczeniu na złotówki (kwota w PLN).

- koszty wysyłki (w walucie) – kwota kosztów ubocznych zakupu wskazanych na fakturze zakupu np. koszty wysyłki towaru.

- nie będzie dokumentu SAD – oznaczmy w przypadku kiedy formularz ma posłużyć do księgowania wydatku innego niż import fizycznych towarów spoza UE np. w sytuacji kiedy Użytkownik chce zaksięgować wydatek jedynie w celu ujęcia w KPiR z możliwością wprowadzenia informacji o zapłacie w walucie. Przykład takiego księgowania tutaj. Oznaczenie tej opcji będzie miało miejsce także w przypadku kiedy towar zostanie zaimportowany w innym kraju UE i rozliczenie VAT następuje w drodze nietransakcyjnego WNT.

- uwagi – pole nieobowiązkowe umożliwiające wpisanie dodatkowych informacji na temat księgowanego wydatku. Nie są one widoczne na wydrukach ewidencji.

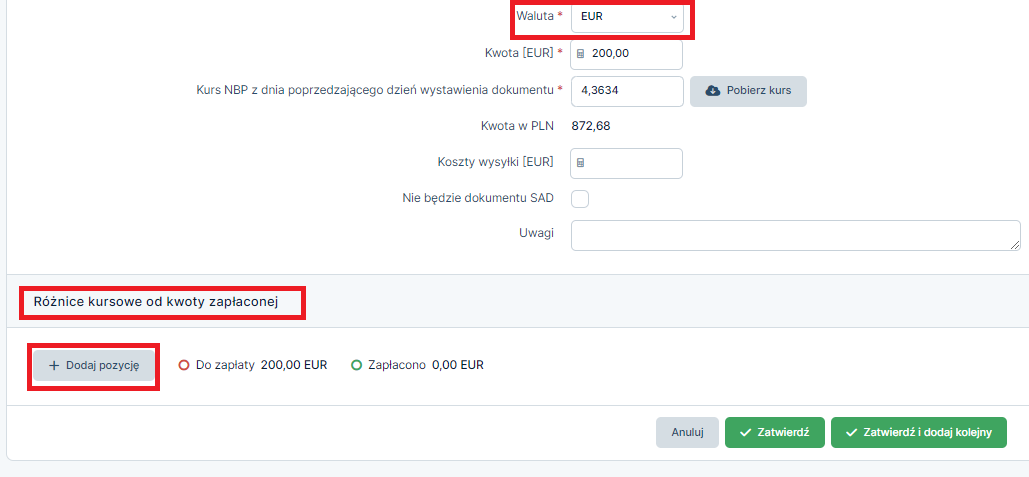

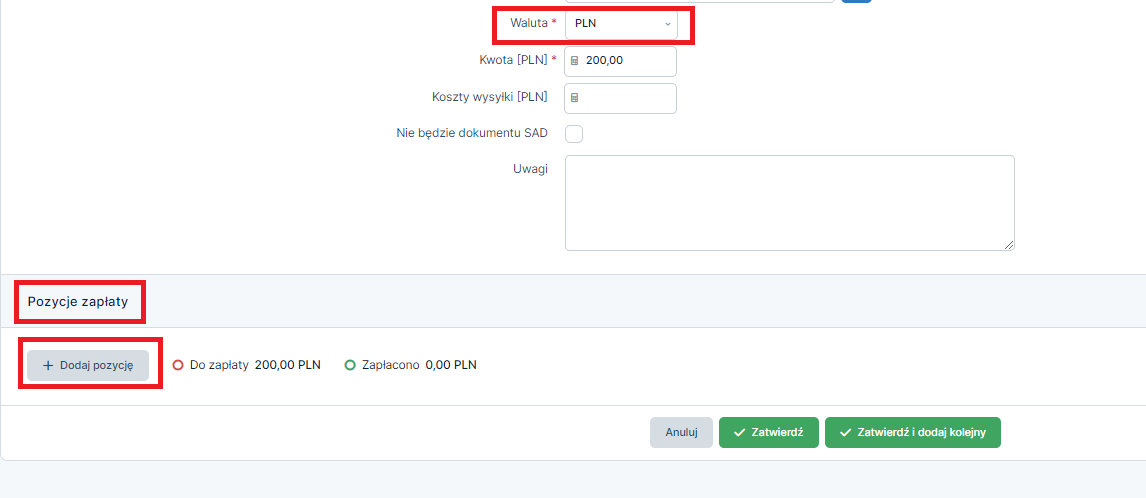

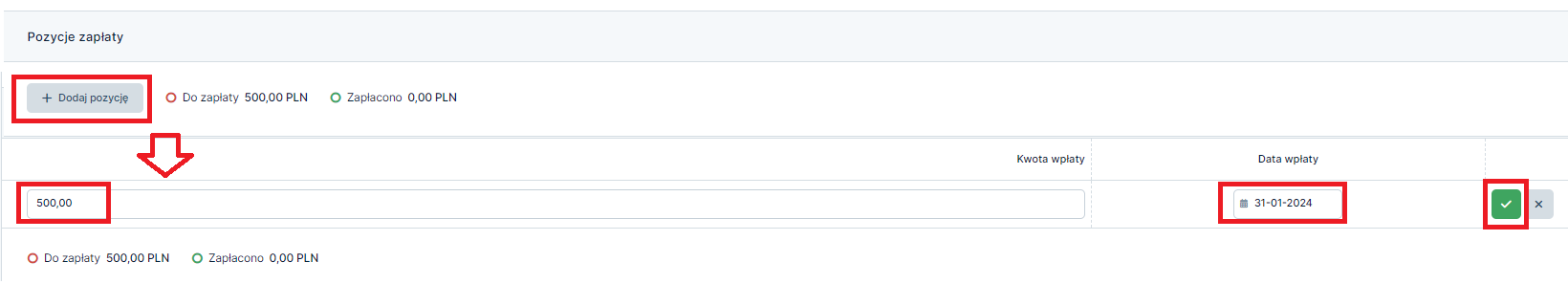

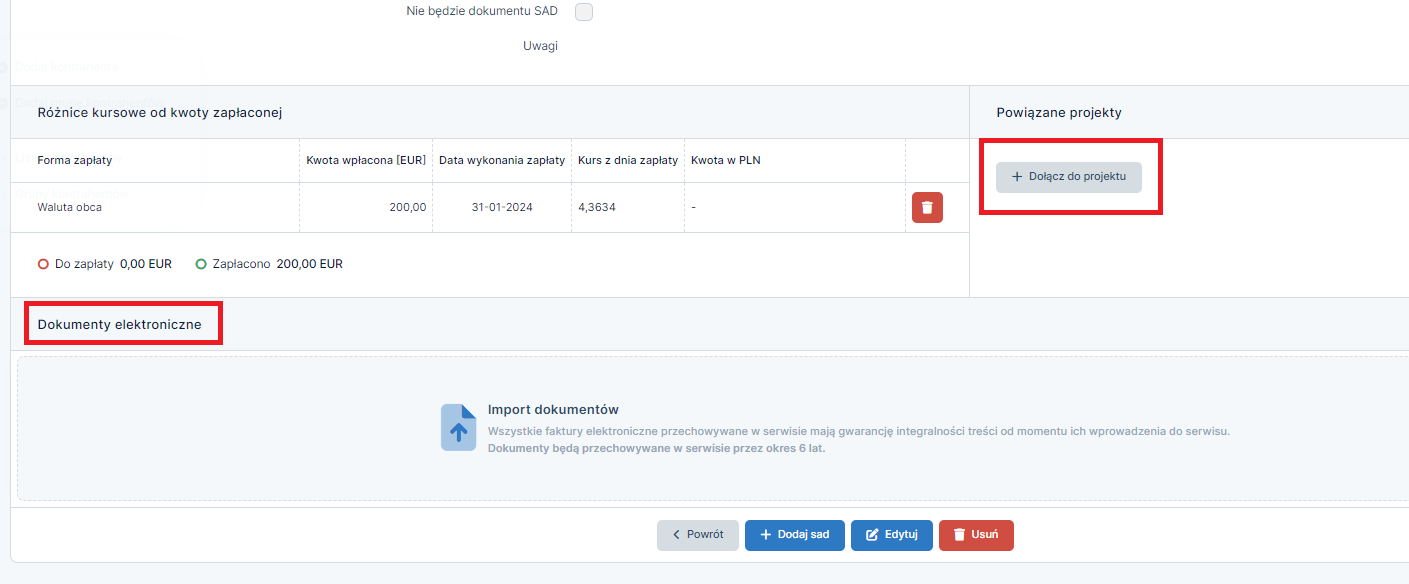

Przed zatwierdzeniem wydatku Użytkownik ma możliwość wprowadzenia informacji o zapłacie w części:

- Różnice kursowe od kwoty zapłaconej – w przypadku wydatku w walucie,

- Pozycje zapłaty – w przypadku wydatku w złotówkach.

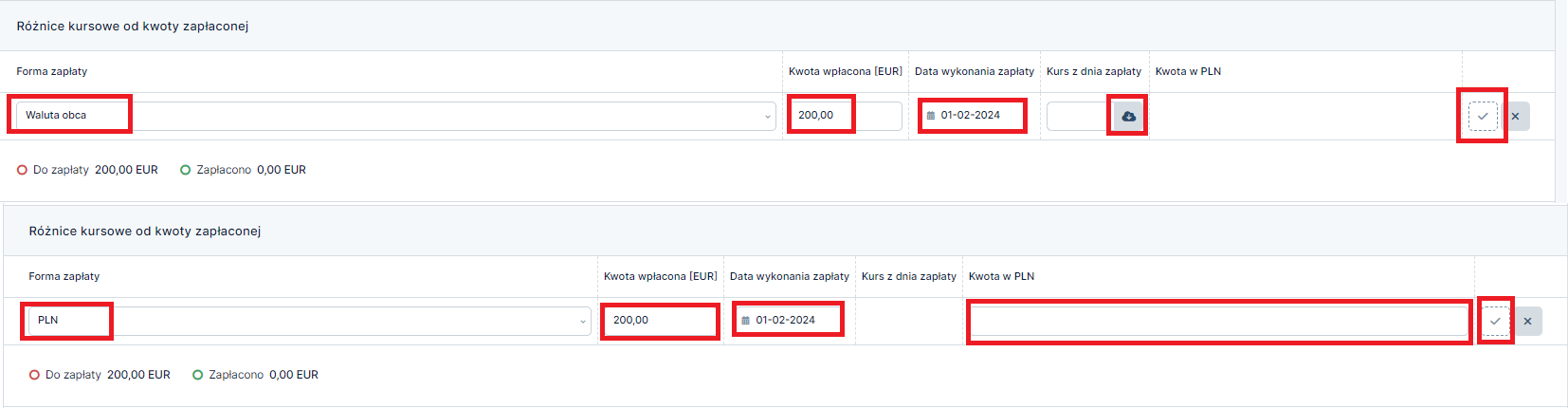

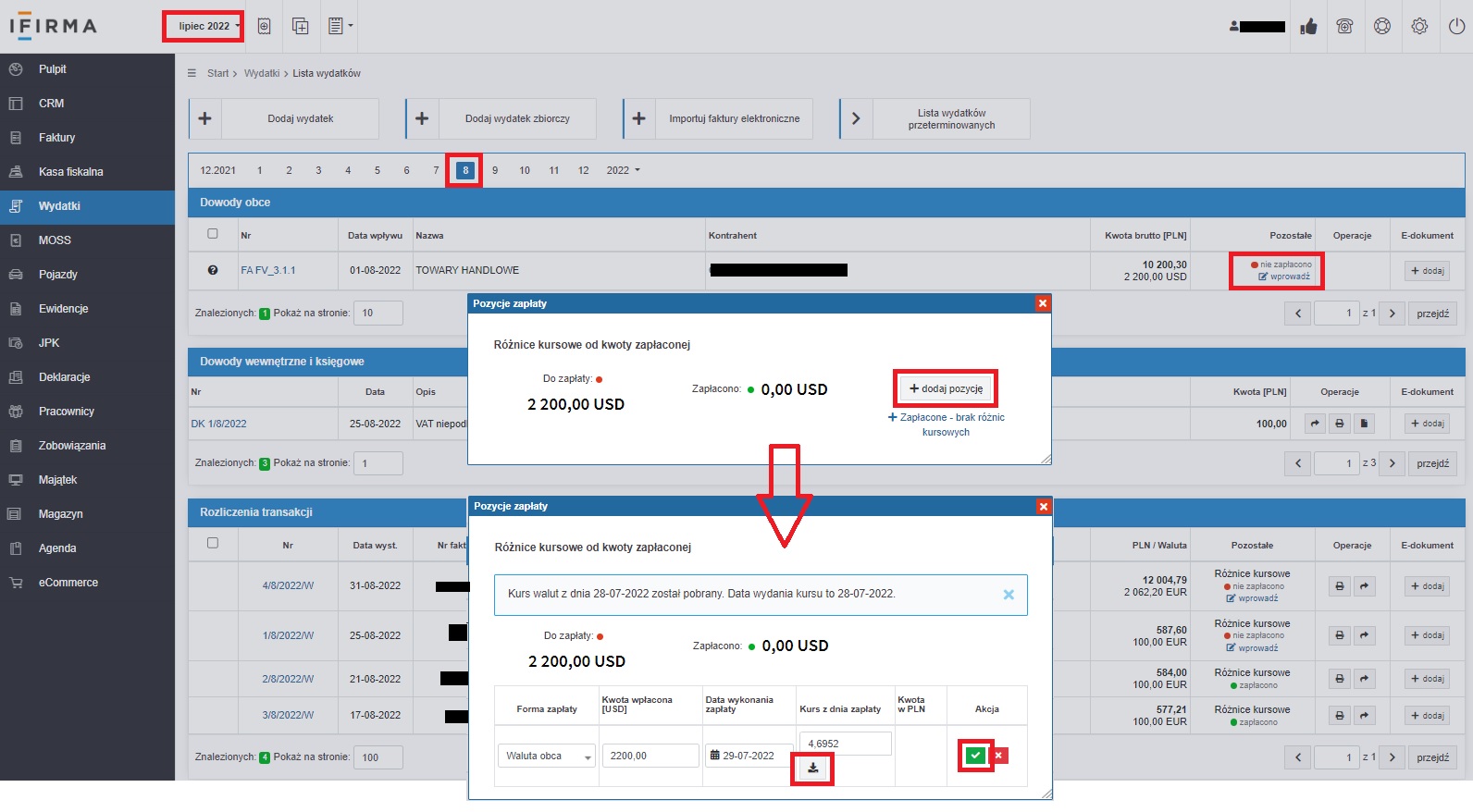

Z kolei skorzystanie z funkcji + dodaj pozycję w przypadku wydatku w walucie ma zastosowanie kiedy kurs zapłaty jest różny niż kurs po jakim wydatek został przeliczony na PLN. Jej wybór powoduje wyświetlenie tabeli umożliwiającej uzupełnienie informacji o walucie zapłaty, kwocie wpłaconej, kursie i dacie zapłaty.

Dane o zapłacie jakie należy wprowadzić zależą od formy zapłaty. Jeśli jest nią Waluta obca – Użytkownik, poza kwotą wpłaconą w walucie i datą zapłaty, uzupełnia kurs z dnia zapłaty. W tym wypadku może skorzystać z dostępnej poniżej funkcji pobierz kurs. Spowoduje ona pobranie jako kursu zapłaty średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę zapłaty.

W przypadku kiedy jako forma zapłaty zostanie wybrana PLN, poza kwotą zapłaconą w walucie, datą zapłaty, należy uzupełnić kwotę, która w związku z zapłatą została pobrana w złotówkach.

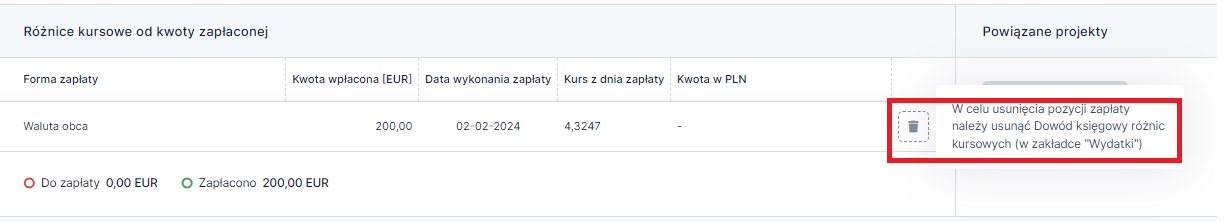

Po uzupełnieniu powyższych danych Użytkownik zatwierdza dodane informacje za pomocą ikony dostępnej w kolumnie Akcja. Dodaną zapłatę na tym etapie można jeszcze usunąć. Po zatwierdzeniu wydatku usunięcie informacji o zapłacie będzie wymagało usunięcia dowodu księgowego utworzonego w związku z zaksięgowaniem różnic kursowych.

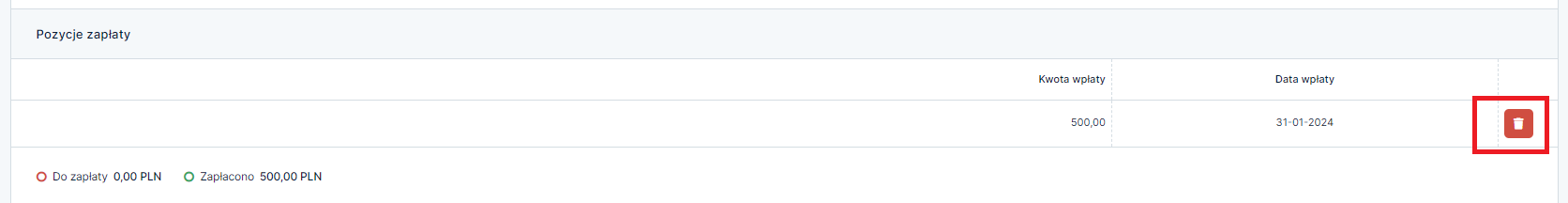

Skorzystanie z funkcji + dodaj pozycję w przypadku wydatku w złotówkach powoduje wyświetlenie okna, do wprowadzenia kwoty i daty zapłaty.

Usunięcie dodanej wpłaty możliwe jest zarówno przed jak i po zatwierdzeniu wydatku. W przypadku wydatku zatwierdzonego usunięcie jest możliwe jeśli ustawiony na koncie miesiąc księgowy zgodny jest z datą wprowadzonej wpłaty.

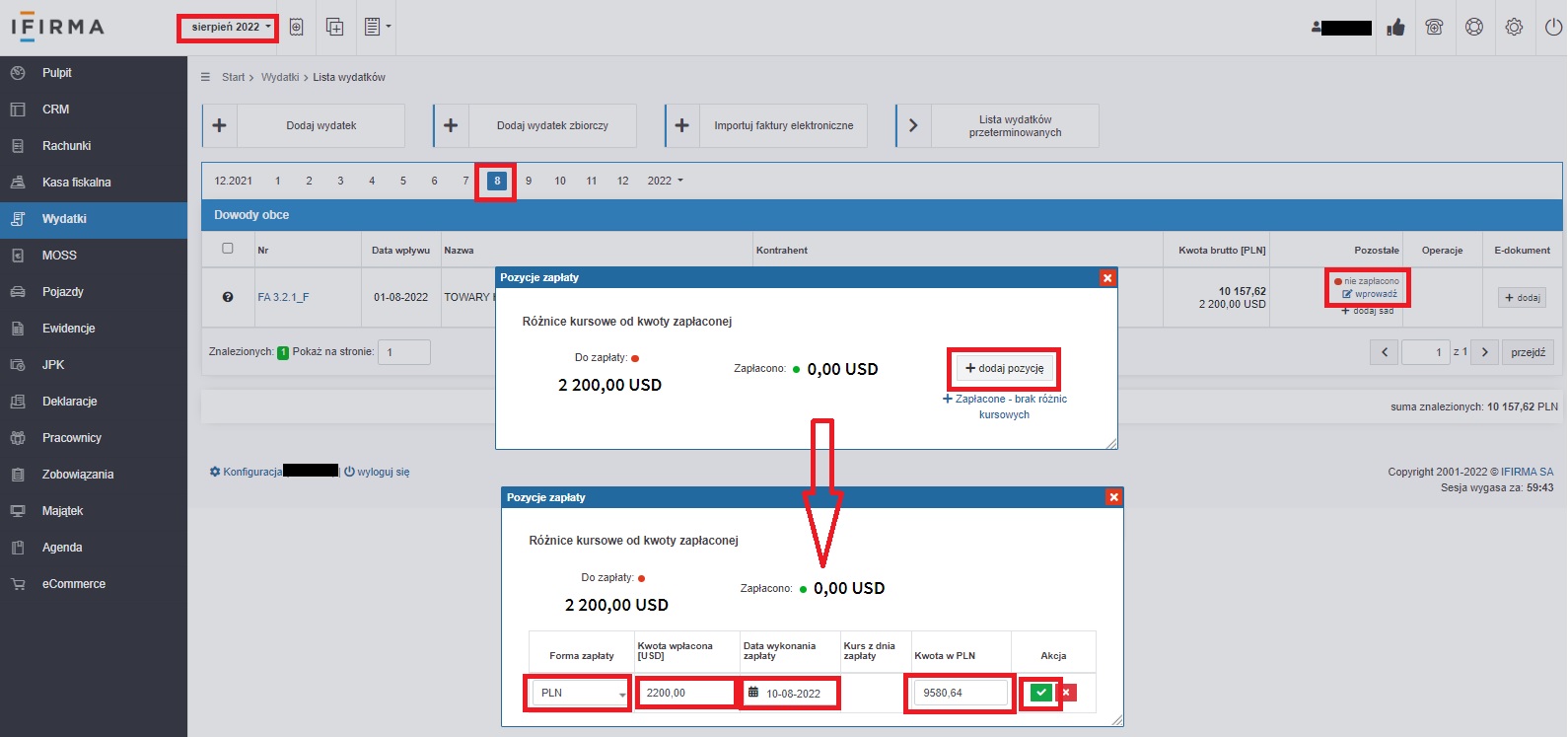

Wprowadzenia informacji o zapłacie możliwe jest także po zatwierdzeniu wydatku:

- z poziomu zakładki Wydatki ➡ Lista wydatków,

- z poziomu danych zaksięgowanego wydatku.

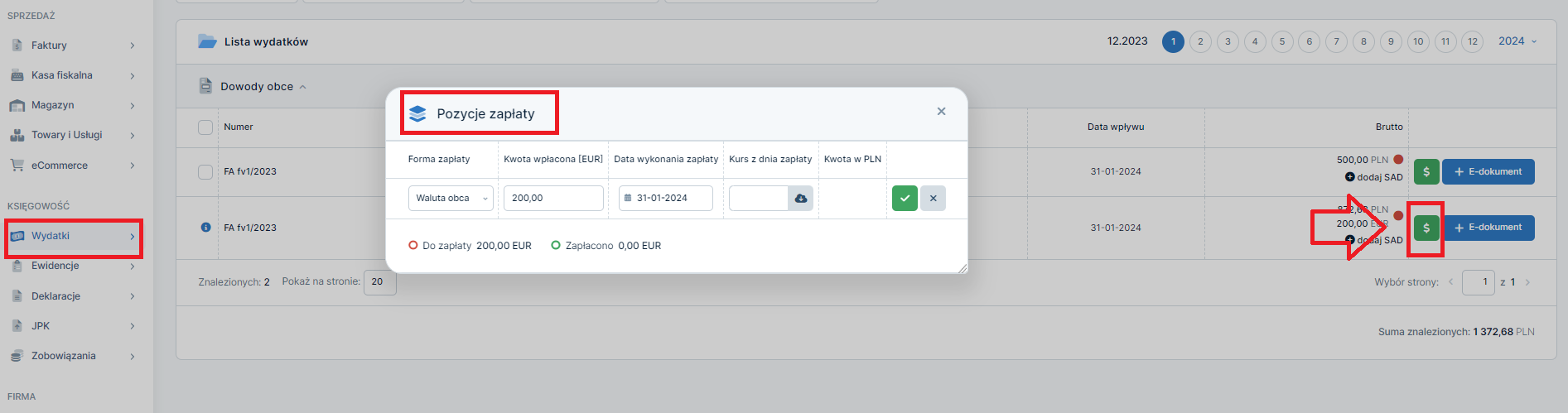

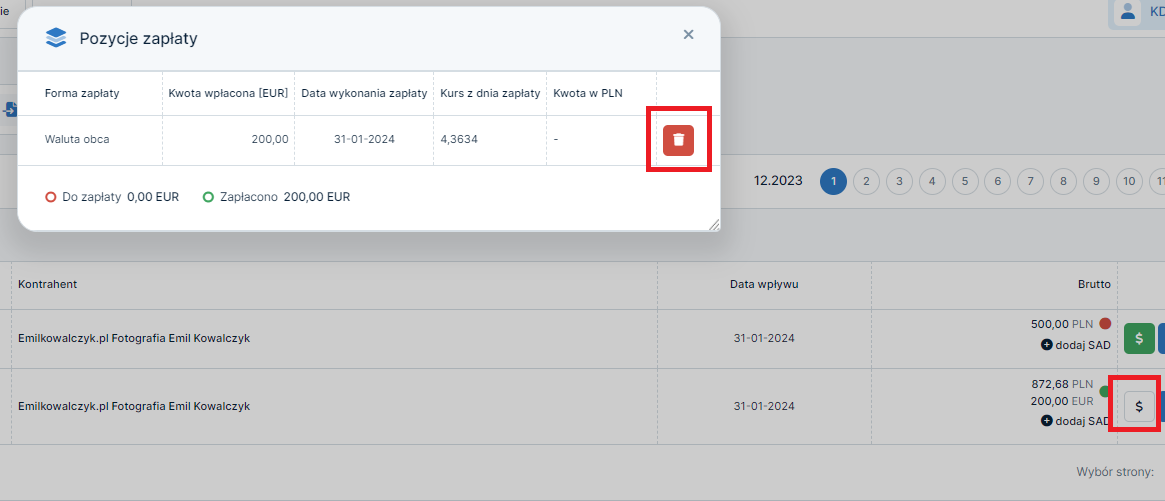

W kolumnie Pozostałe dostępna jest funkcja wprowadź. Jej wybór spowoduje wyświetlenie okna Pozycje zapłaty.

W przypadku wydatku w złotówkach w oknie Pozycje zapłaty za pomocą funkcji + dodaj pozycję Użytkownik wprowadza informację o dacie i kwocie wpłaconej (identycznie jak w przypadku wpłaty dodawanej podczas księgowania wydatku).

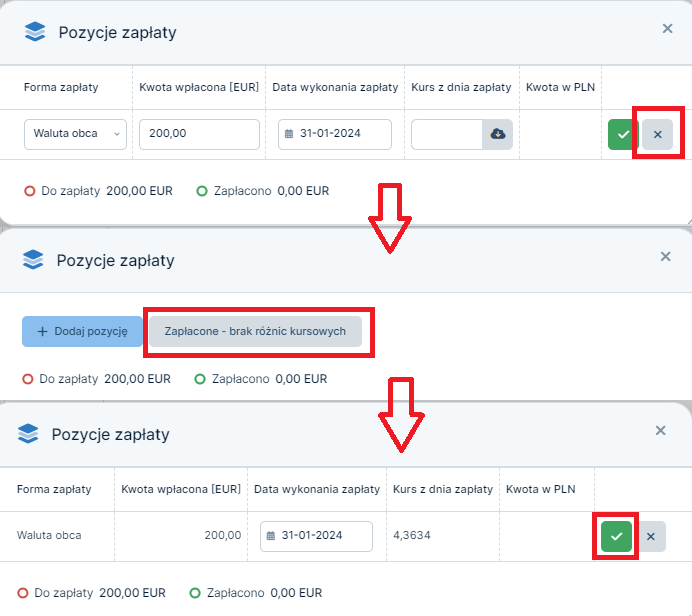

W przypadku wydatku z walucie w oknie Pozycje zapłaty możliwe jest wprowadzenie wpłaty za pomocą funkcji + dodaj pozycję oraz + Zapłacone – brak różnic kursowych.

Wprowadzenie wpłaty za pomocą funkcji + dodaj pozycję wygląda identycznie jak w przypadku jej wprowadzania podczas księgowania wydatku.

Funkcja + Zapłacone – brak różnic kursowych ma zastosowanie np. kiedy data zapłaty jest taka sama jak data wystawienia faktury i zapłata została dokonana z konta walutowego. W powyższej sytuacji różnice kursowe od transakcji nie wystąpią (kurs kosztu jest taki sam jak kurs zapłaty).

Wybór opcji + zapłacone – brak różnic kursowych spowoduje, iż serwis uzupełni (bez możliwości edycji) kwotę zapłaconą w walucie oraz kurs (będzie to kurs zastosowany do przeliczenia wydatku na PLN). Zatwierdzenie wskazanego pola w kolumnie Akcja spowoduje zatwierdzenie pozycji. Będzie można ją usunąć z poziomu szczegółów wydatku.

Ostatnim krokiem w celu zaksięgowania wydatku jest zatwierdzenie księgowania (funkcja zatwierdź). Wybór funkcji zatwierdź i dodaj kolejny spowoduje zatwierdzenie bieżącego wydatku i jednocześnie otwarcie pustego formularza wydatku Import towarów handlowych.

Po zatwierdzeniu wydatku możliwe jest dodatkowo:

- dołączenie wydatku do projektu,

- dodanie do wydatku dokumentu elektronicznego.

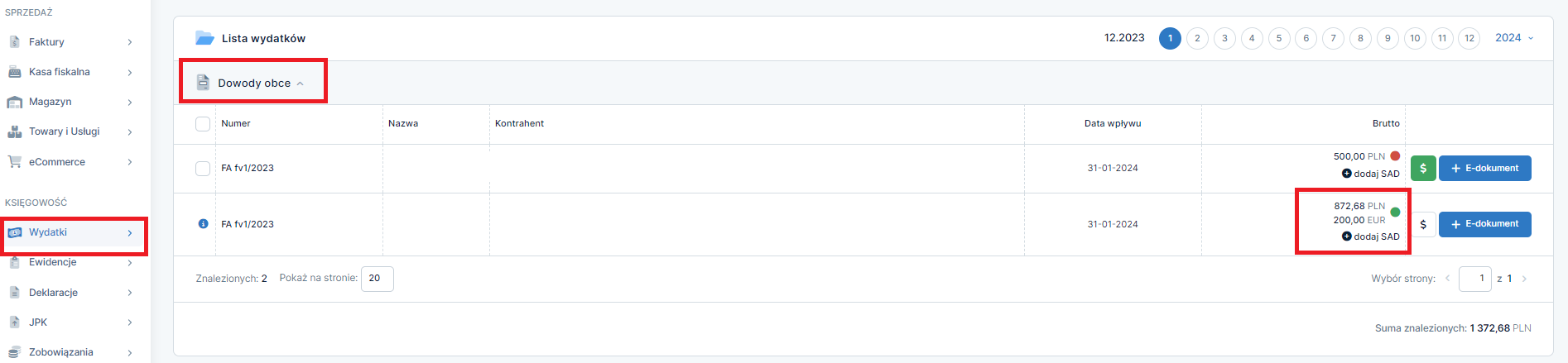

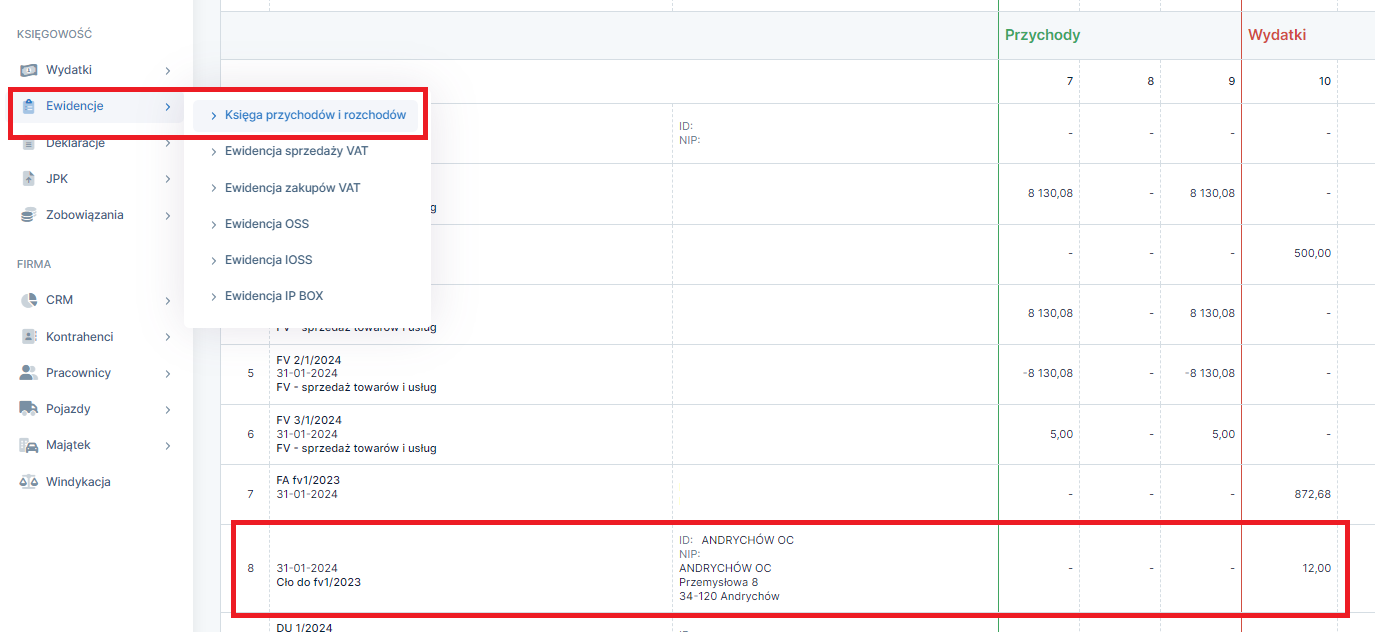

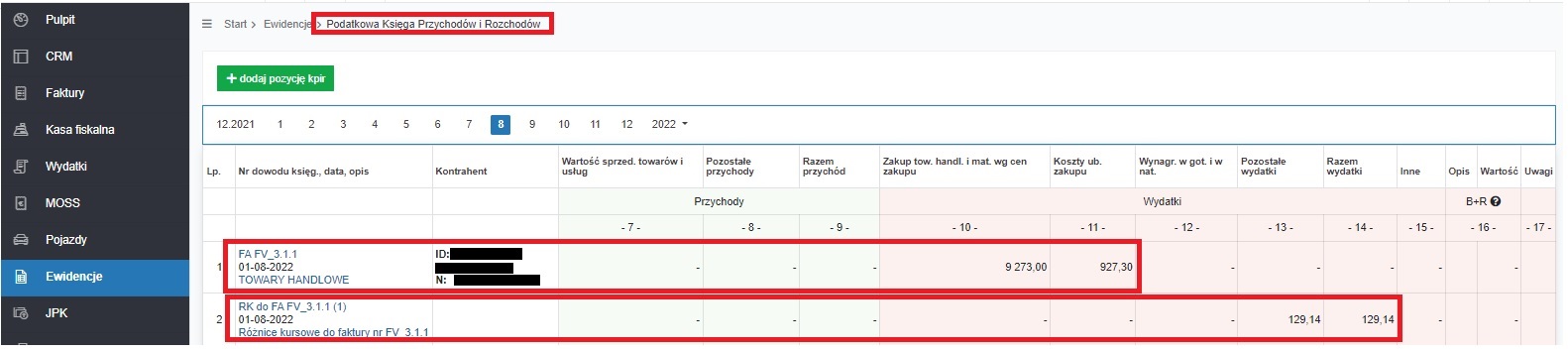

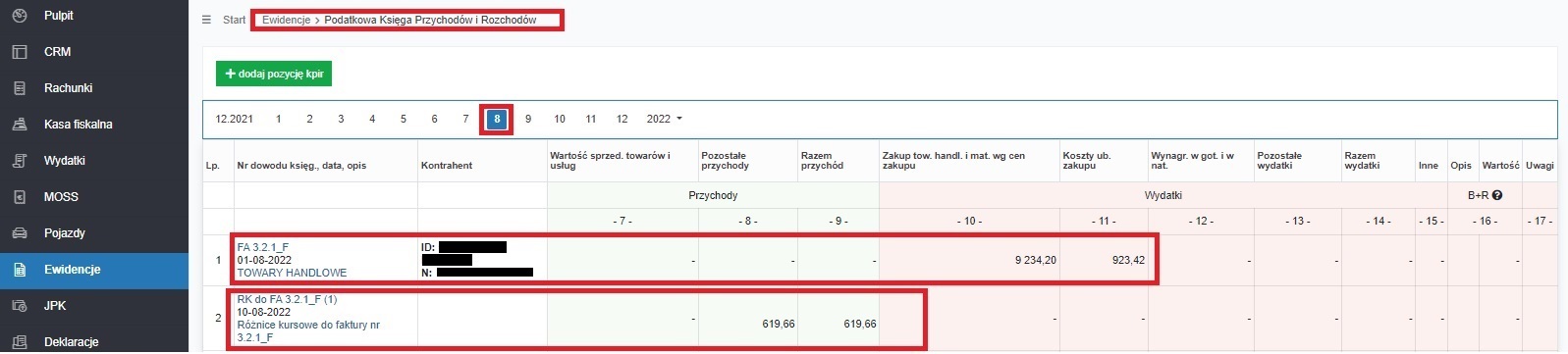

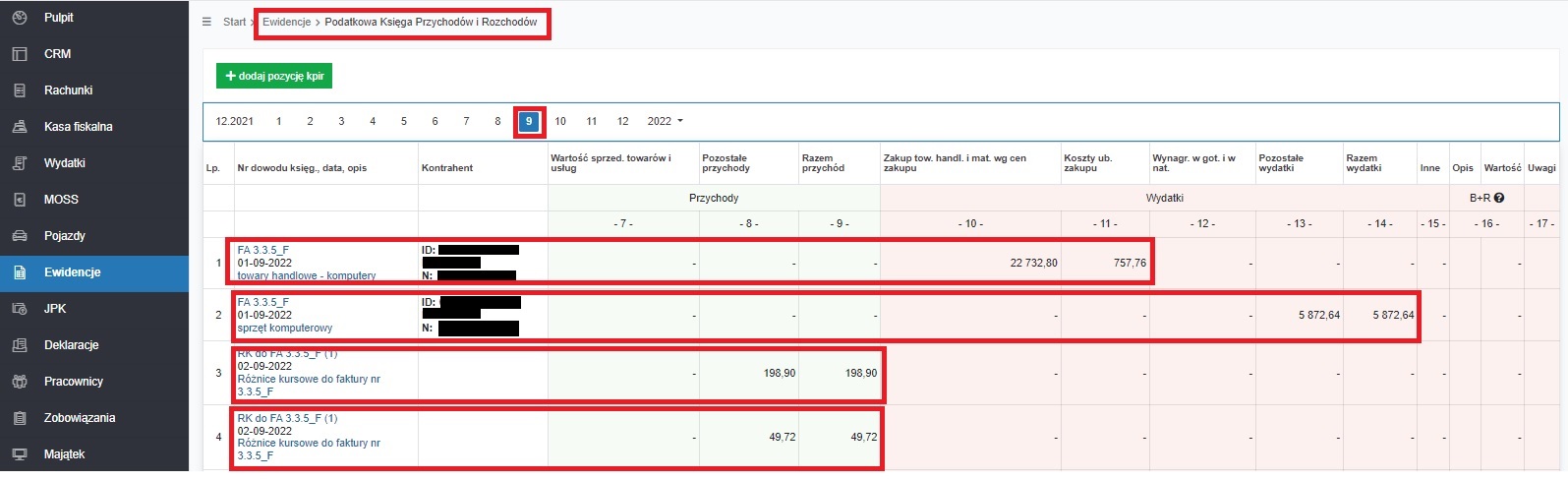

Zaksięgowany wydatek widoczny jest:

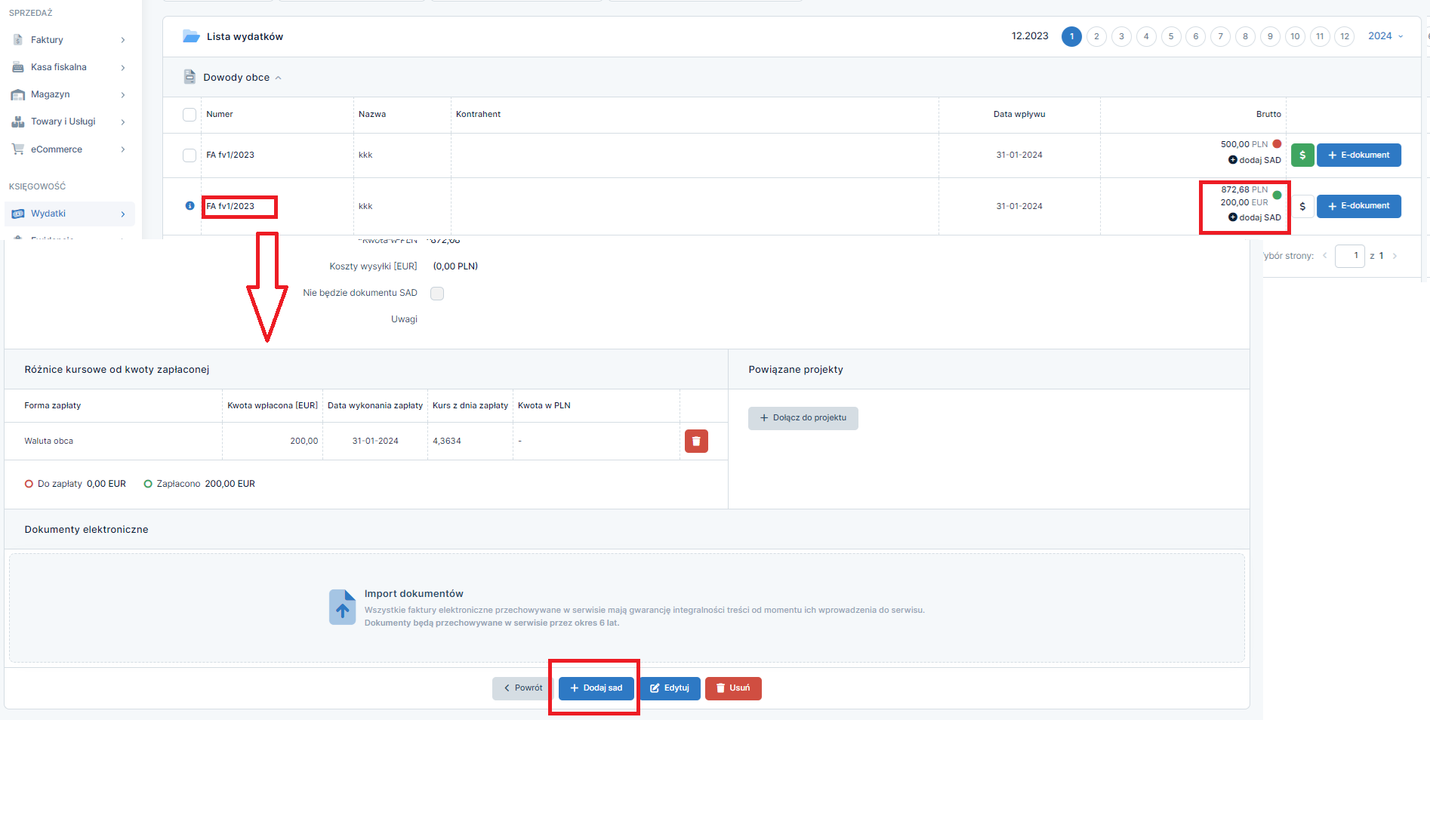

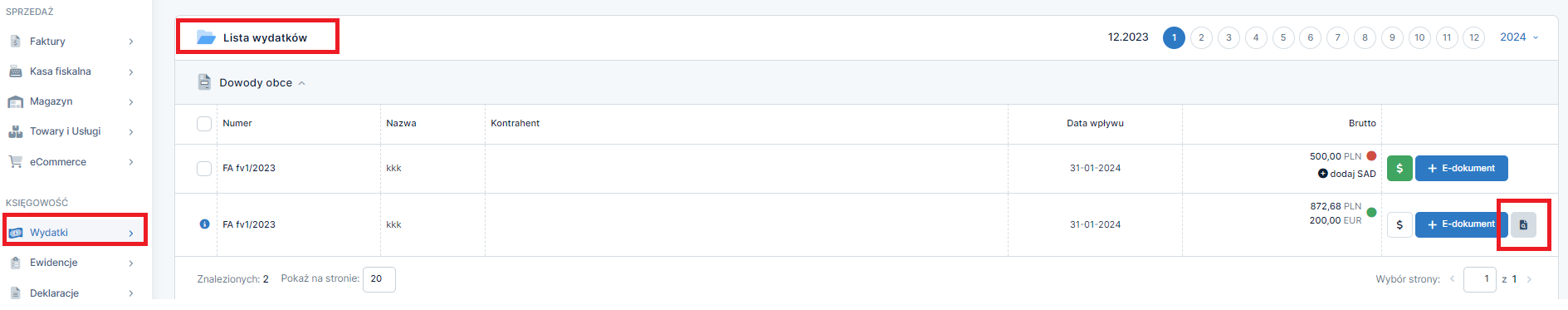

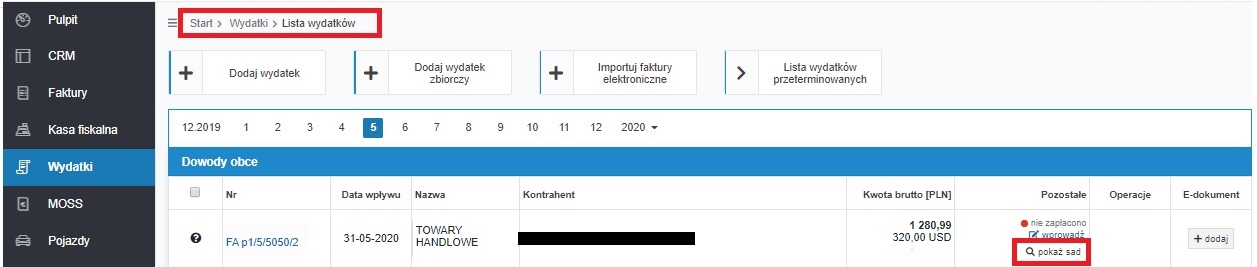

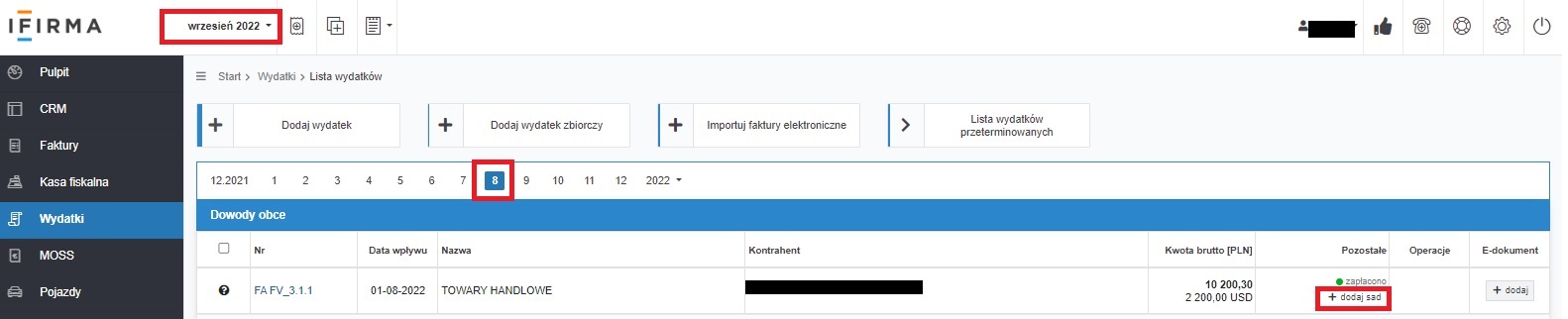

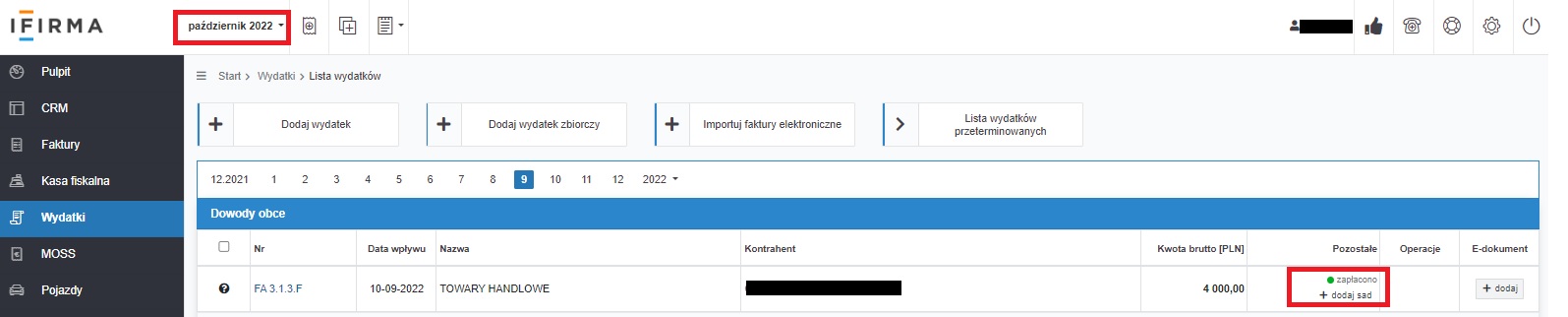

- w zakładce Wydatki ➡ Lista wydatków w części Dowody Obce.

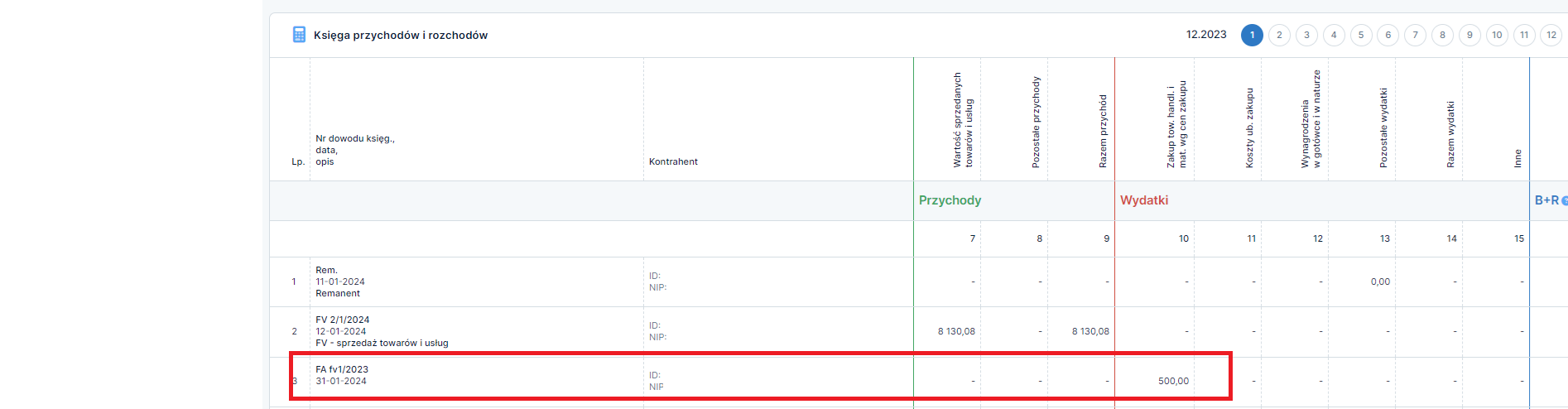

- w podatkowej księdze przychodów i rozchodów: wartość zakupionych towarów i materiałów w kolumnie nr 10 (zakup towarów handlowych i materiałów) oraz wartość kosztów transportu w kolumnie nr 11 (koszty uboczne zakupu). W przypadku Użytkowników rozliczających się ryczałtem od przychodów ewidencjonowanych to księgowanie nie występuje.

W KPiR, w kolumnie nr 13 (pozostałe wydatki) widoczne będą także różnice kursowe (jeśli powstaną) w związku z wydatkiem. Po wprowadzeniu informacji o zapłacie serwis wylicza i księguje transakcyjne różnice kursowe. Ewentualne różnice kursowe z wyceny środków własnych należy wyliczyć odrębnie, a następnie zaksięgować.Więcej na ten temat tutaj.

Użytkownicy rozliczających się ryczałtem od przychodów ewidencjonowanych nie ujmują w ewidencji przychodów transakcyjnych różnic kursowych związanych z wydatkami. Taki przedsiębiorca dokonujący zapłaty z rachunku walutowego również wylicza różnice kursowe z wyceny środków własnych. Sposób ich wyliczenia oraz ujęcia opisany został tutaj.

2.b Rozliczenie podatku VAT oraz cła

Serwis umożliwia rozliczenie podatku VAT od importu dla dwóch sposobów jego rozliczenia:

- poprzez jego wykazanie w zgłoszeniu celnym i wpłatę do urzędu,

- poprzez jego wykazanie w pliku JPK_V7.

W pierwszym ze wskazanych wariantów zgodnie z art. 33 ust. 1 i 4 ustawy o VAT podatek VAT z tytułu importu obliczany jest i wykazywany przez importera (podatnika/przedsiębiorcę) w zgłoszeniu celnym. Przedsiębiorca, w ciągu 10 dni od otrzymania z organu celnego informacji o wysokości należności podatkowych ma obowiązek dokonać wpłaty naliczonego podatku VAT. Tak wyliczona i zapłacona kwota podatku VAT wykazywana jest przez przedsiębiorcę w ewidencji zakupów VAT, a następnie pliku JPK_V7.

Sposób ujęcia w pliku JPK_V7 wskazany został w tabeli poniżej. W przypadku podatnika korzystającego ze zwolnienia z VAT czy też kiedy wydatek nie daje czynnemu podatnikowi podatku VAT prawa do odliczenia – zapłacony podatek VAT staje się kosztem. Ujęcie w kosztach nie dotyczy podatników rozliczających się w oparciu o ewidencję przychodów dla ryczałtu.

W tym wypadku zgodnie z art. 86 ust. 10b pkt 1 ustawy o VAT nabywca uzyskuje prawo odliczenia podatku VAT w okresie otrzymania dokumentu celnego. Jeśli przedsiębiorca nie odliczy VAT w okresie otrzymania dokumentu celnego, przepisy dopuszczają prawo odliczenia w kolejnych okresach rozliczeniowych (dwóch w przypadku rozliczeń kwartalnych lub trzech w przypadku miesięcznego rozliczenia VAT).

W tym miejscu warto zwrócić uwagę na to jak ustalić datę otrzymania dokumentu celnego, jeśli podatnik korzysta z usług przedstawiciela. W zależności od rodzaju przedstawicielstwa:

- przedstawicielstwo bezpośrednie – przedstawiciel działa w imieniu i na rzecz innej osoby – momentem otrzymania dokumentu celnego jest moment jego otrzymania przez przedstawiciela,

- przedstawicielstwo pośrednie – przedstawiciel działa we własnym imieniu ale na rzecz innej osoby – momentem otrzymania dokumentu celnego jest moment jego otrzymania przez podatnika od przedstawiciela.

Rozliczenie podatku VAT od importu towarów w pliku JPK_V7 reguluje art. 33a ustawy o VAT. Zgodnie z ust. 1 wskazanego przepisu “Podatnik zarejestrowany jako podatnik VAT czynny może rozliczyć kwotę podatku należnego z tytułu importu towarów w deklaracji podatkowej składanej za okres, w którym powstał obowiązek podatkowy z tytułu importu tych towarów.”. Warunki skorzystania z powyższego uprawnienia wskazane zostały w ust. 2. Jednym z nich jest np. przedstawienie naczelnikowi urzędu celno-skarbowego zaświadczeń o braku zaległości w zakresie wpłat należnych składek czy zobowiązań podatkowych.

Efektem zastosowania uproszczonej procedury rozliczania podatku VAT jest brak wpłaty podatku do urzędu celnego. Nabywca wykazuje podatek VAT w ewidencji sprzedaży VAT, a jeśli nabycie ma związek z prowadzoną przez podatnika działalnością opodatkowaną (i nie mają zastosowania przepisy wyłączające odliczenie), podatek VAT zostanie jednocześnie ujęty w ewidencji zakupów VAT. Rozliczenie takie będzie neutralne dla podatnika.

Z uproszczenia tego nie mogą korzystać podatnicy korzystający ze zwolnienia z VAT.

W tym wypadku należy wskazać na termin powstania obowiązku podatkowego – zgodnie z ogólną zasadą obowiązek podatkowy powstaje w chwili powstania długu celnego, ten z kolei powstaje najczęściej w chwili przyjęcia zgłoszenia celnego. Od powyższej zasady przewidziane są dwa wyjątki wskazane w art. 19a ust. 10a i 11 ustawy o VAT.

W przypadku tej formy rozliczenia podatku VAT od importu w ewidencji VAT pojawiają się dwa wpisy – jeden w ewidencji sprzedaży VAT a drugi w ewidencji zakupów VAT (pod warunkiem, że wydatek ma związek z prowadzoną przez podatnika działalnością opodatkowaną).

Zestawienie powyższych danych zawiera tabela.

| Rozliczenie VAT na podstawie dokumentu odprawy celnej | Rozliczenie VAT zgodnie z art. 33a ustawy o VAT | |

| Czynny podatnik podatku VAT | Ewidencje

Podatek VAT zostanie ujęty w ewidencji zakupów VAT w części Ewidencja zakupów towarów i usług wraz z danymi dokumentu odprawy celnej i danymi sprzedawcy towaru. W przypadku zakupów towarów handlowych lub materiałów zapis pojawi się w kolumnie Zakupy opodatkowane służące sprzedaży opodatkowanej Plik JPK_V7 nabycie dotyczy pozostałych towarów: część deklaracyjna pliku: pola P_42 i P_43 (netto i VAT) oraz część ewidencyjna pliku: pola K_42 i K_43 (netto i VAT) |

Ewidencje

Plik JPK_V7

b) podatek VAT naliczony – nabycie dotyczy pozostałych towarów:

W pliku JPK_VAT w części ewidencyjnej dotyczącej podatku naliczonego dodatkowo pojawi się oznaczenie procedury IMP. |

| Podatnik korzystający ze zwolnienia z VAT | Podatek VAT zostanie ujęty jako koszt w podatkowej księdze przychodów i rozchodów – w kol. nr 10 (zakup towarów handlowych i materiałów) ze wskazaniem danych dokumentu odprawy celnej oraz danymi urzędu celnego. W przypadku Użytkowników rozliczających podatek dochodowy ryczałtem od przychodów ewidencjonowanych nie pojawią się zapisy ujmowane jako koszty w KPiR. |

Nie występuje. |

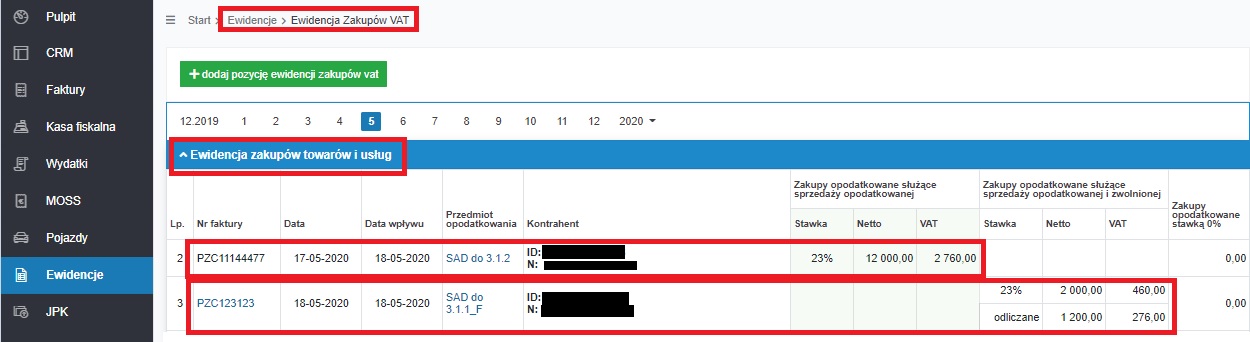

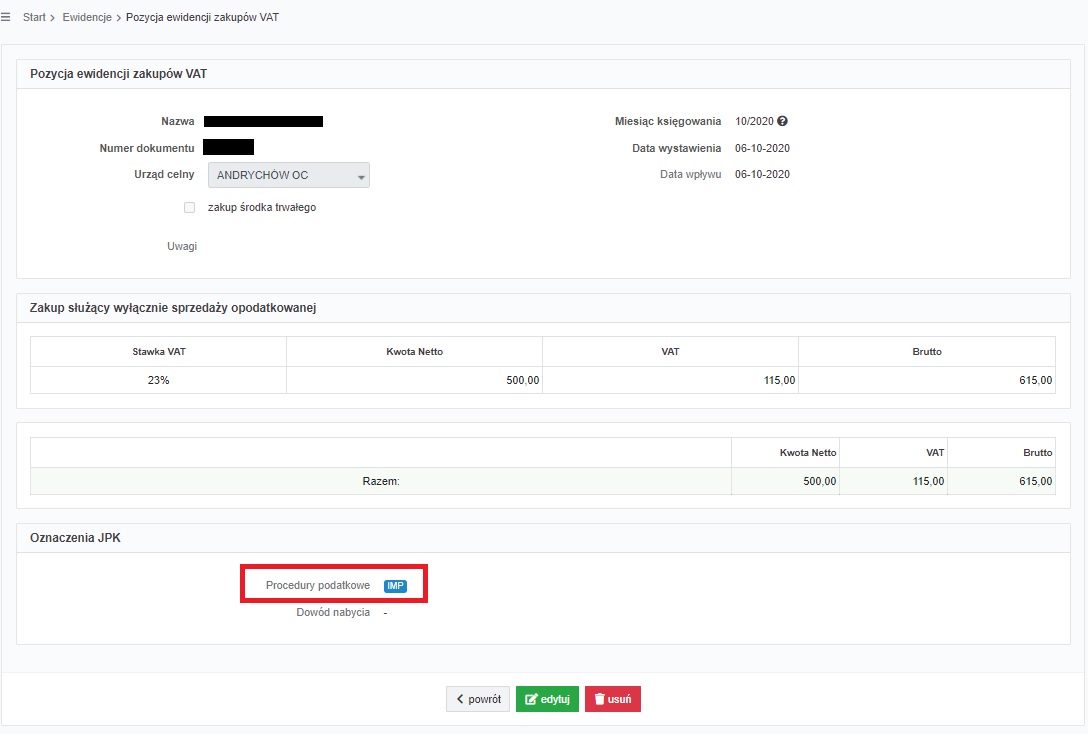

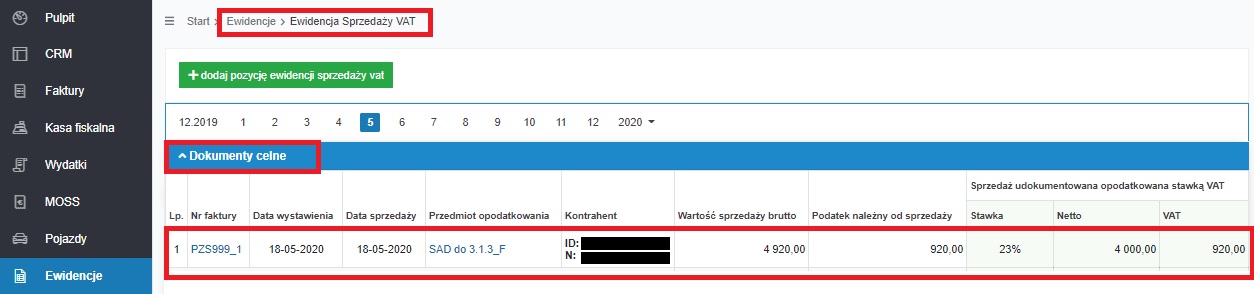

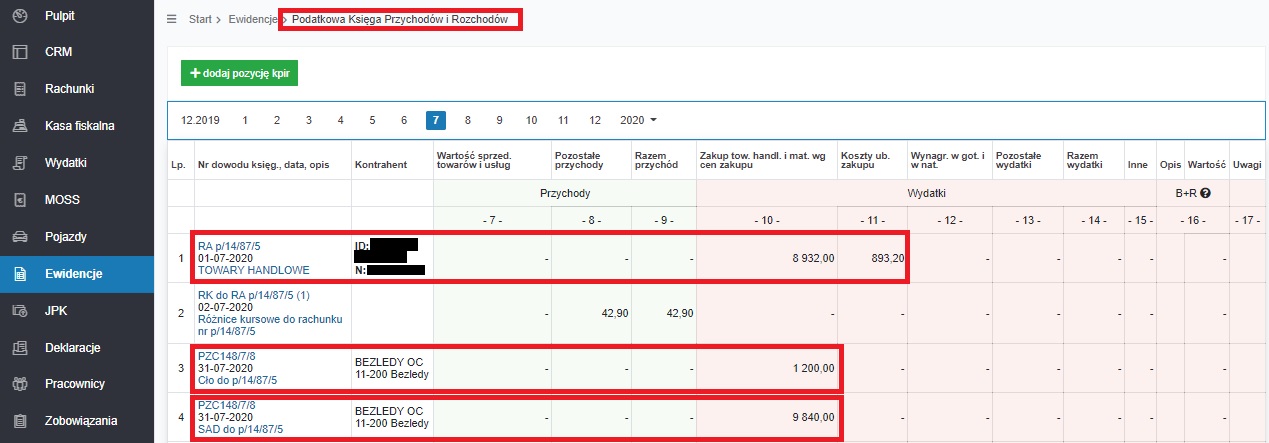

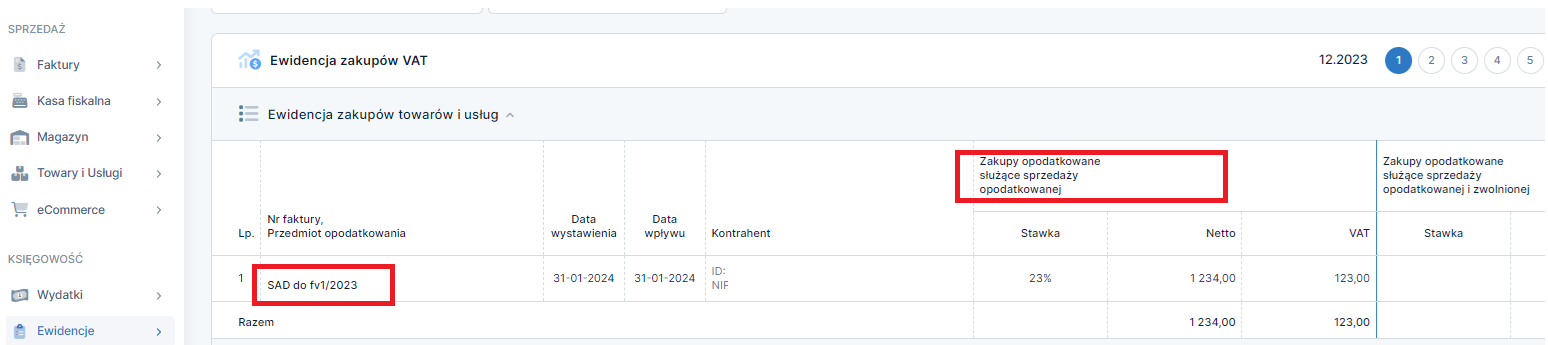

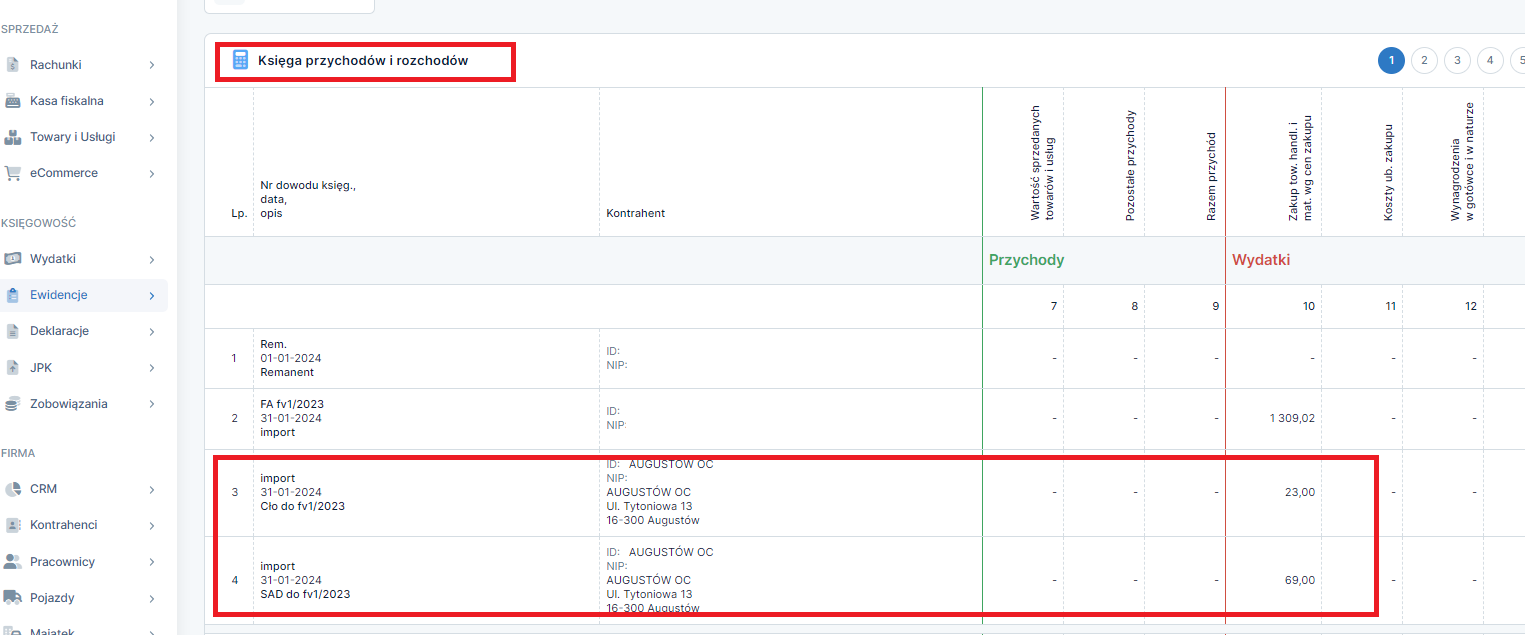

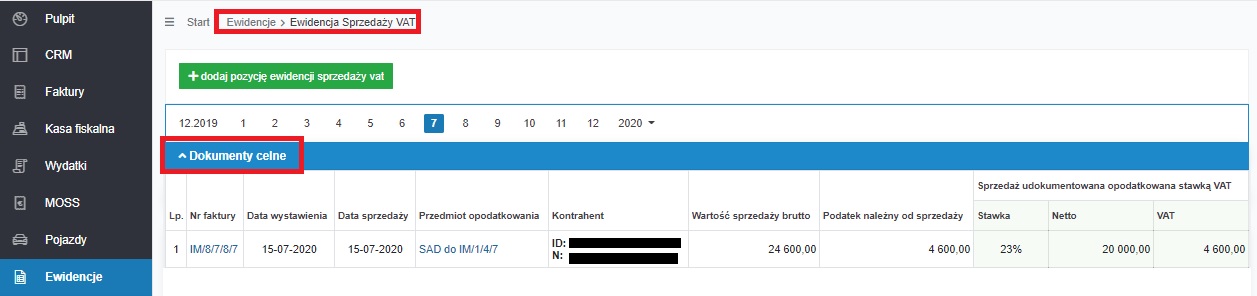

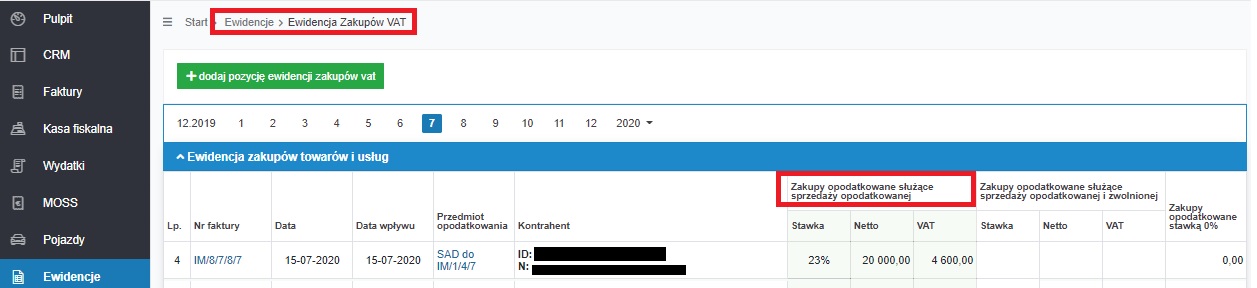

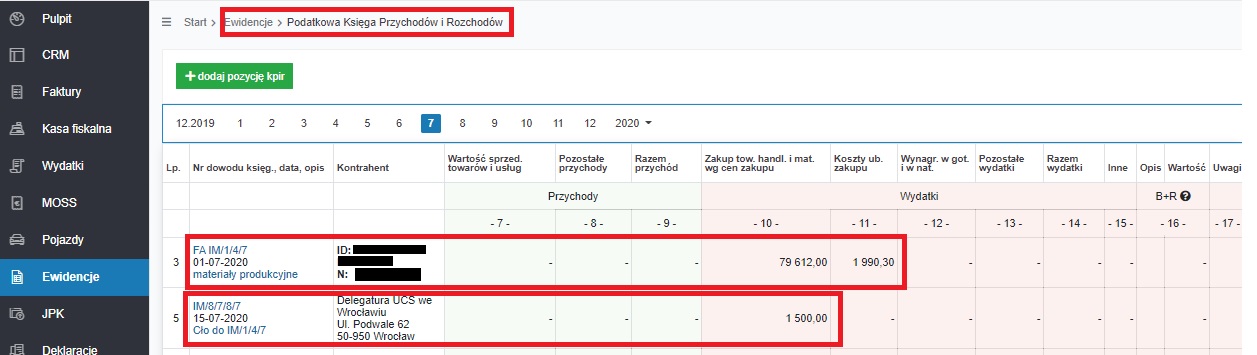

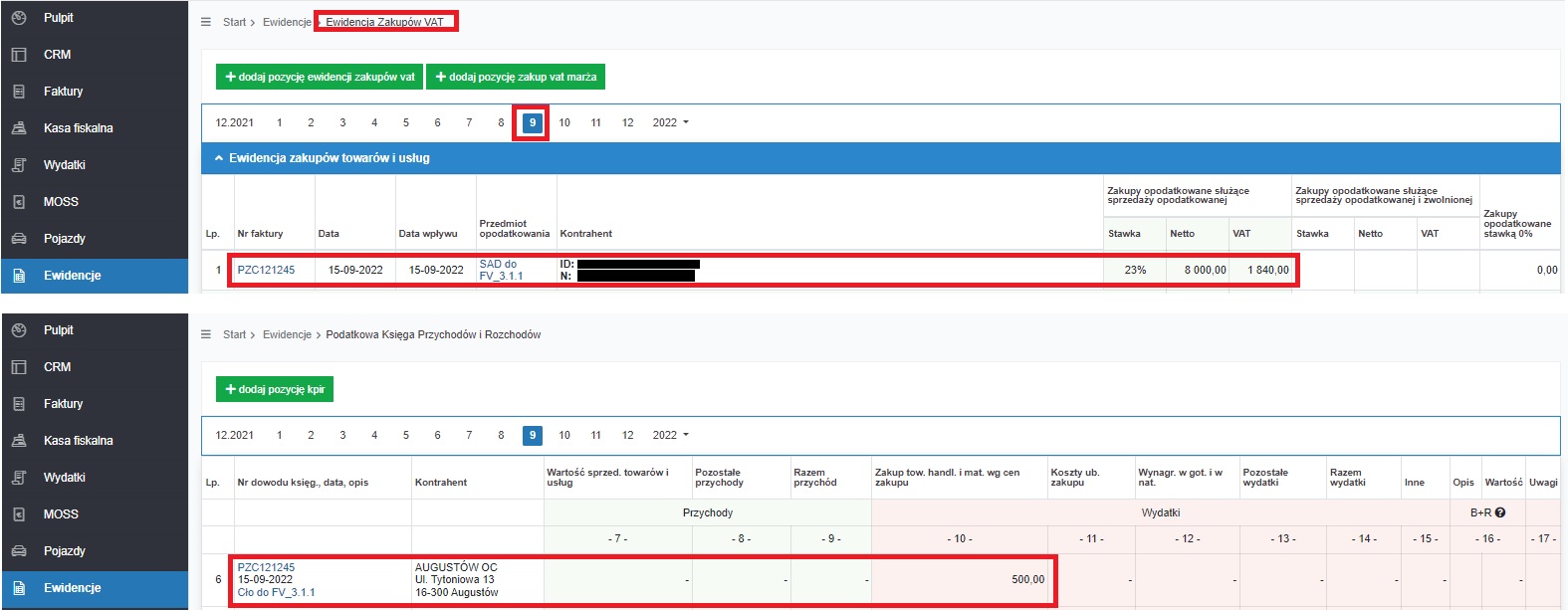

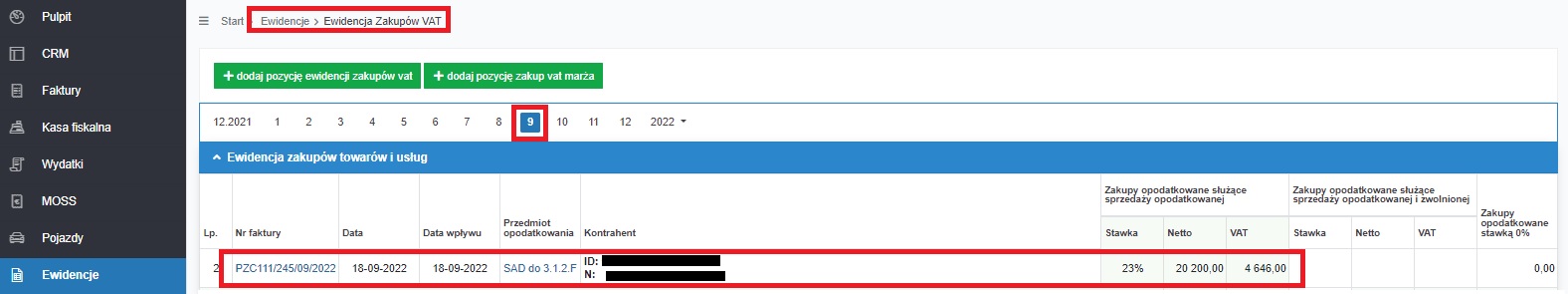

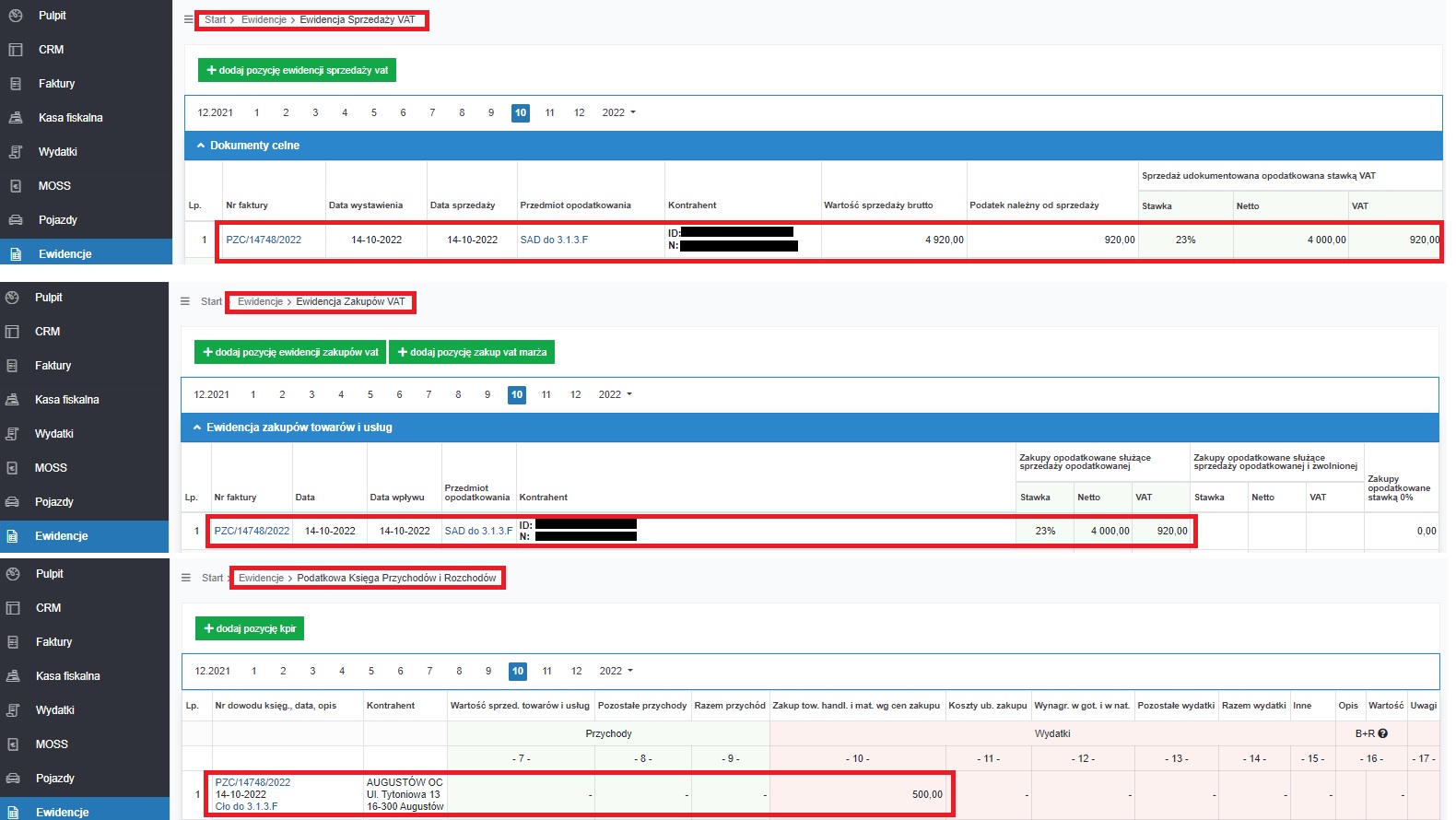

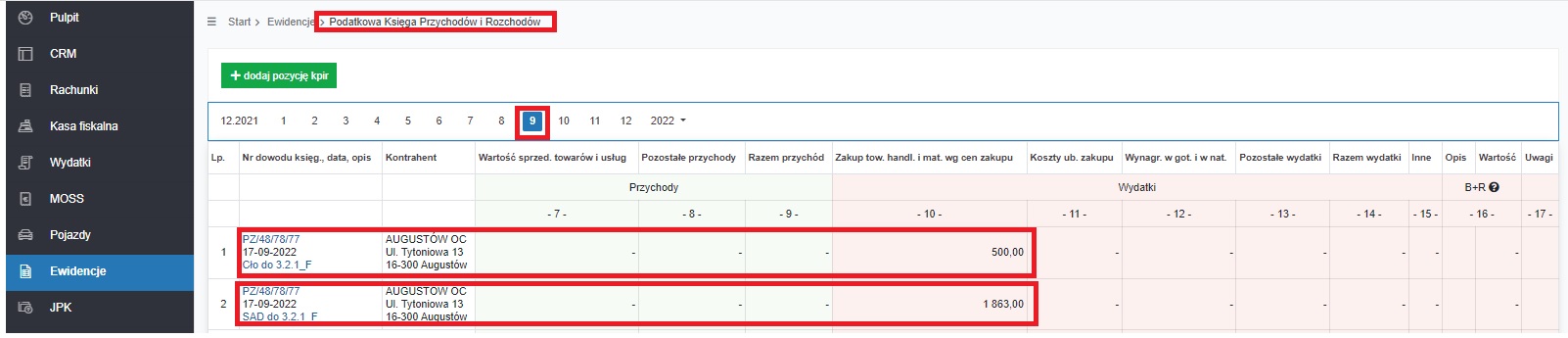

Widok powyższych zapisów w ewidencjach jest następujący:

- Ewidencja zakupów VAT – dotyczy rozliczenia zarówno w przypadku wpłaty podatku do urzędu jak i rozliczenia zgodnie z art. 33a ustawy o VAT.

- Ewidencja sprzedaży VAT

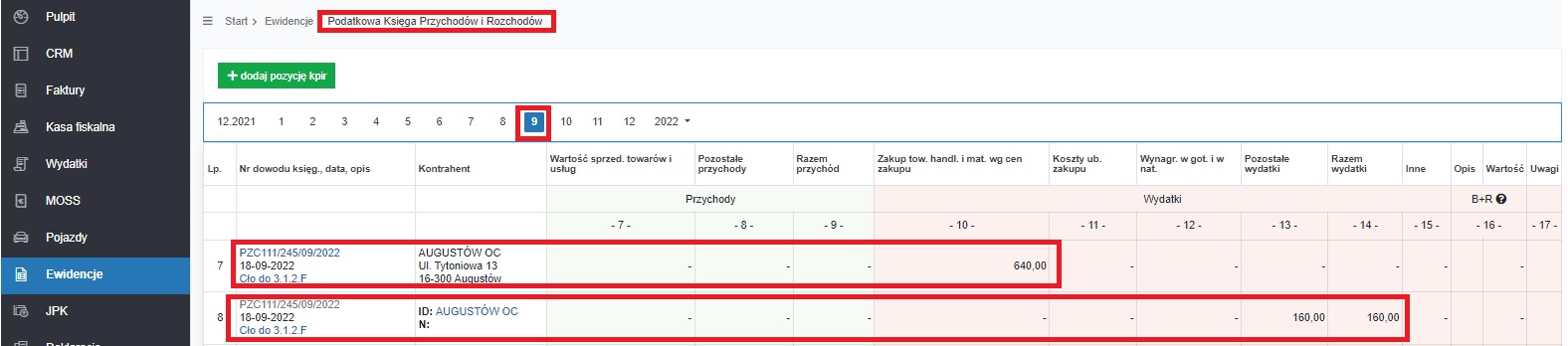

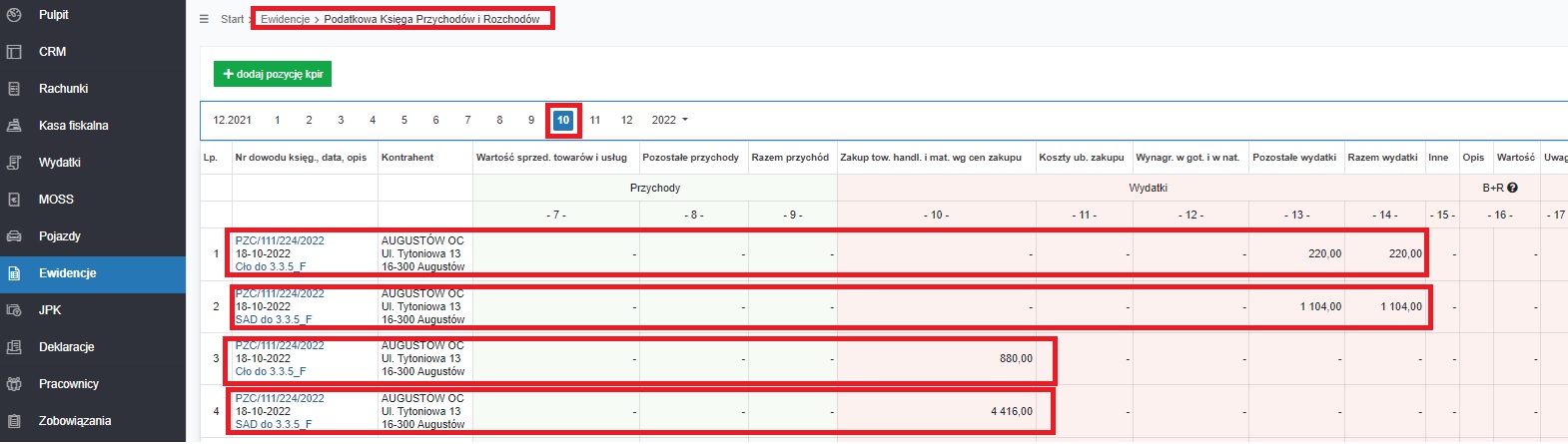

- Podatkowa księga przychodów i rozchodów

W przypadku zapisów widocznych w ewidencji zakupów VAT począwszy od października 2020 r. dokument ten jest dodatkowo oznaczony symbolem IMP. Oznaczenie to będzie widoczne po wybraniu Przedmiotu opodatkowania

Powyższy obraz pokazuje zapisy w KPiR w przypadku przedsiębiorcy korzystającego ze zwolnienia z VAT. Podatek VAT oraz cło wynikające z wprowadzenia dokumentu SAD ujmowane są w kolumnie nr 10 KPiR (zakup towarów handlowych i materiałów). Dodatkowo w poz. nr 1 widoczny jest koszt zakupionych towarów wraz z kosztami wysyłki, a w poz. nr 2 wyliczone przez serwis różnice kursowe związane z transakcją.

W przypadku Użytkownika rozliczającego podatek dochodowy ryczałtem od przychodów ewidencjonowanych powyższe księgowania nie mają miejsca.

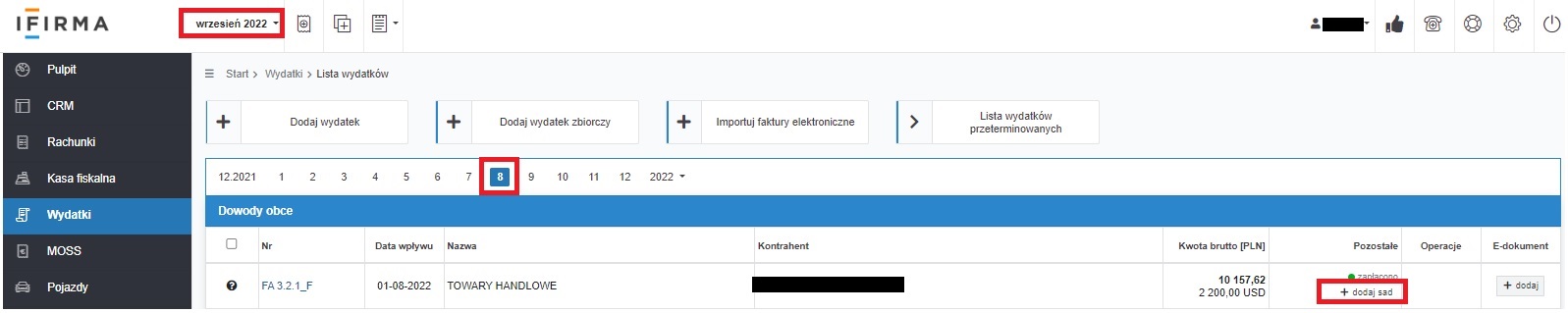

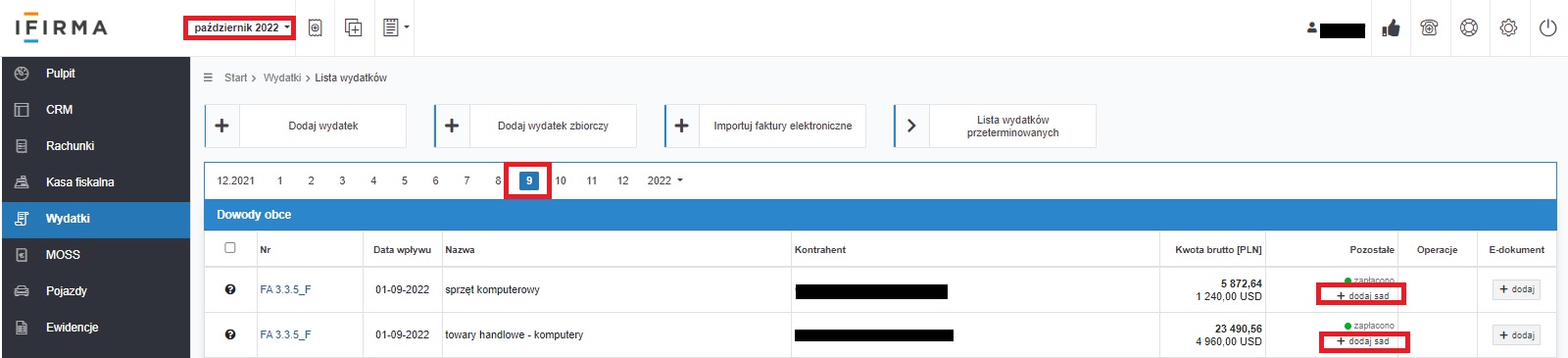

W celu ujęcia podatku VAT wynikającego z importu towarów rozliczanego przez dokonanie zgłoszenia celnego i wpłatę podatku VAT – Użytkownik ustawia jako miesiąc księgowy – miesiąc otrzymania dokumentu celnego, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Kolejno na poziomej osi czasu należy ustawić miesiąc zaksięgowania dokumentu zakupu od kontrahenta spoza UE.

Przejście do formularza rozliczenia VAT będzie możliwe:

- przez wybranie w kolumnie Pozostałe funkcji + dodaj sad

- przez otwarcie zaksiegowanego wydatku i na dole formularza wybranie funkcji + dodaj sad.

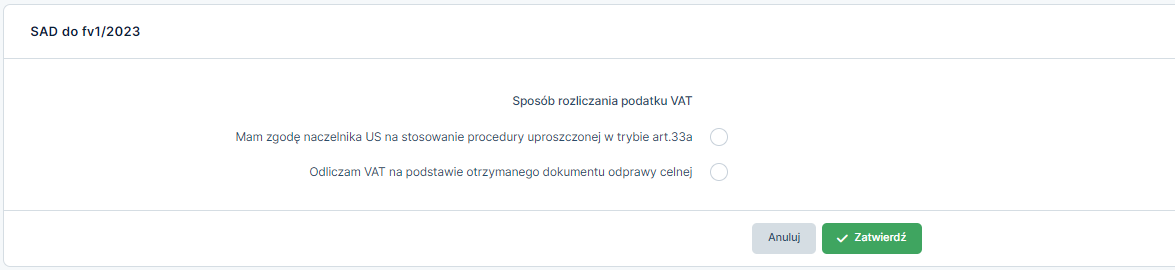

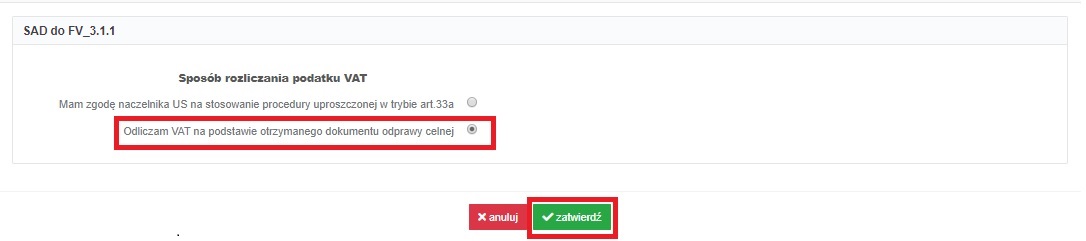

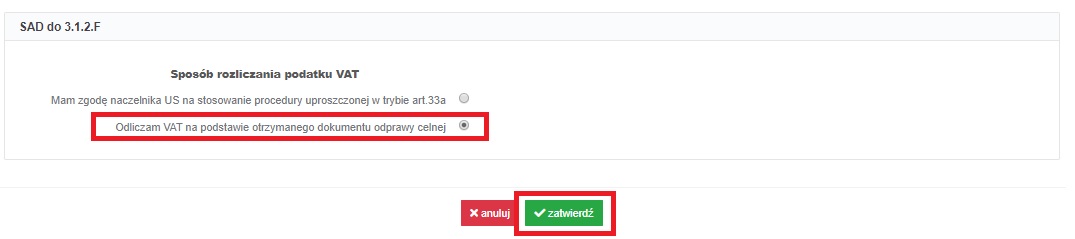

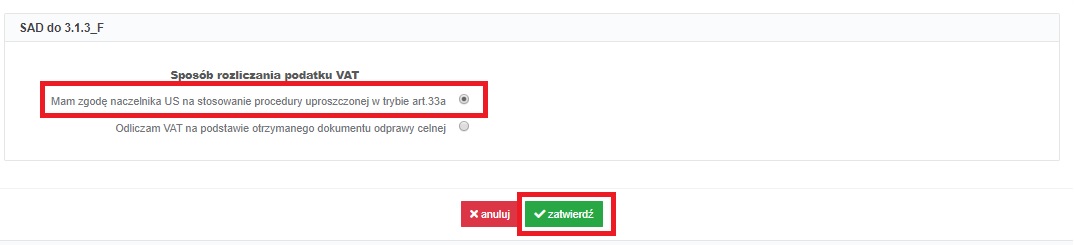

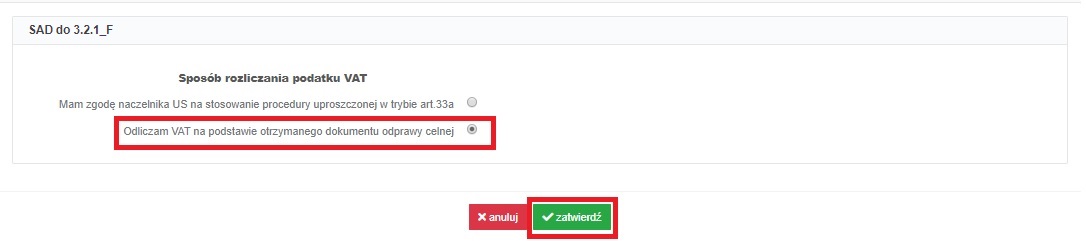

W kolejnym kroku konieczne będzie wybranie formy w jakiej ma nastąpić rozliczenie VAT.

W zależności od dokonanego wyboru dalsze kroki wyglądają następująco:

a) Rozliczenie przez wykazanie w zgłoszeniu celnym i wpłatę do urzędu

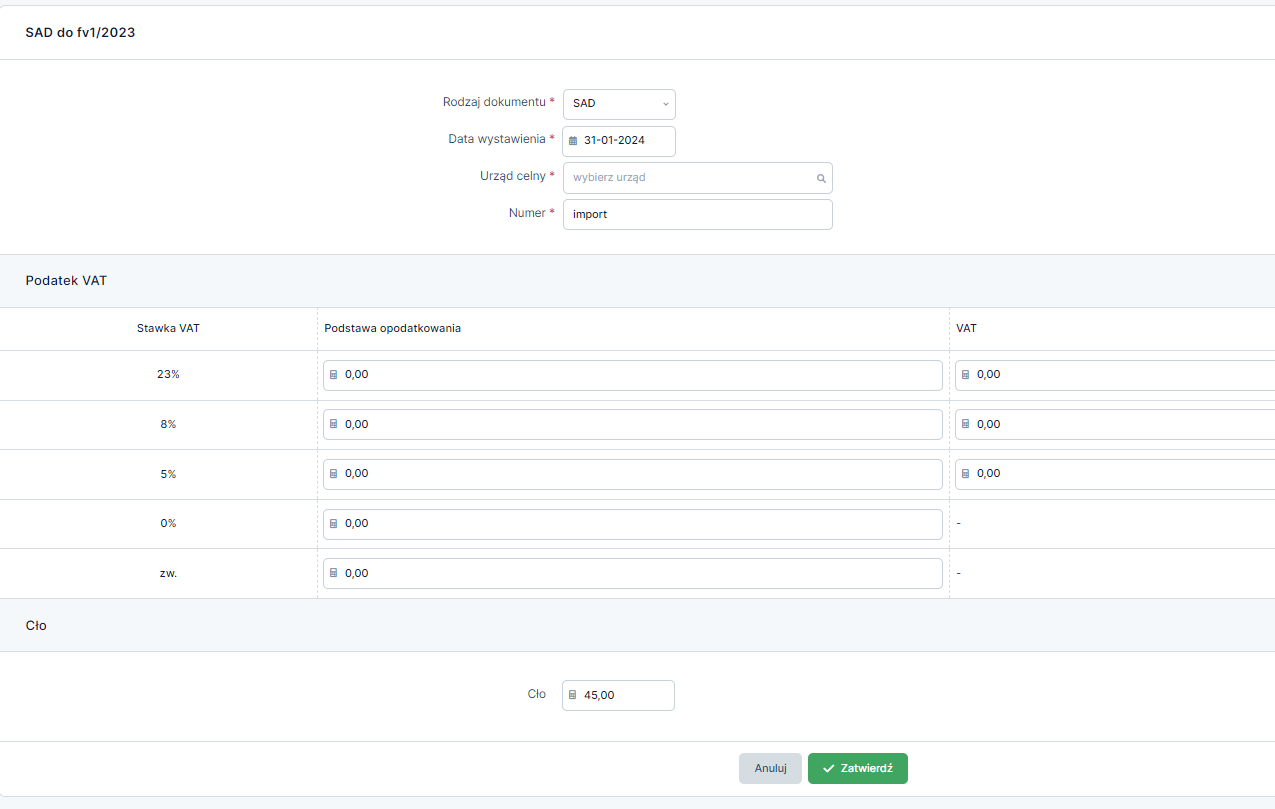

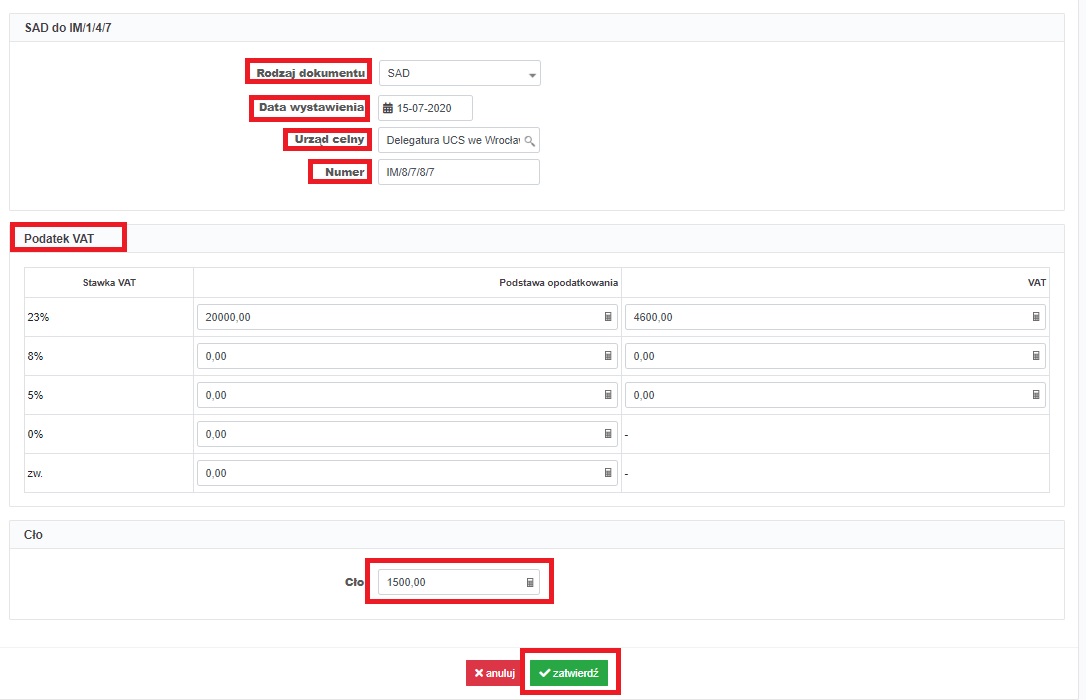

Wybór opcji Odliczam VAT na podstawie otrzymanego dokumentu odprawy celnej, a następnie zatwierdzenie spowoduje wyświetlenie następującego formularza:

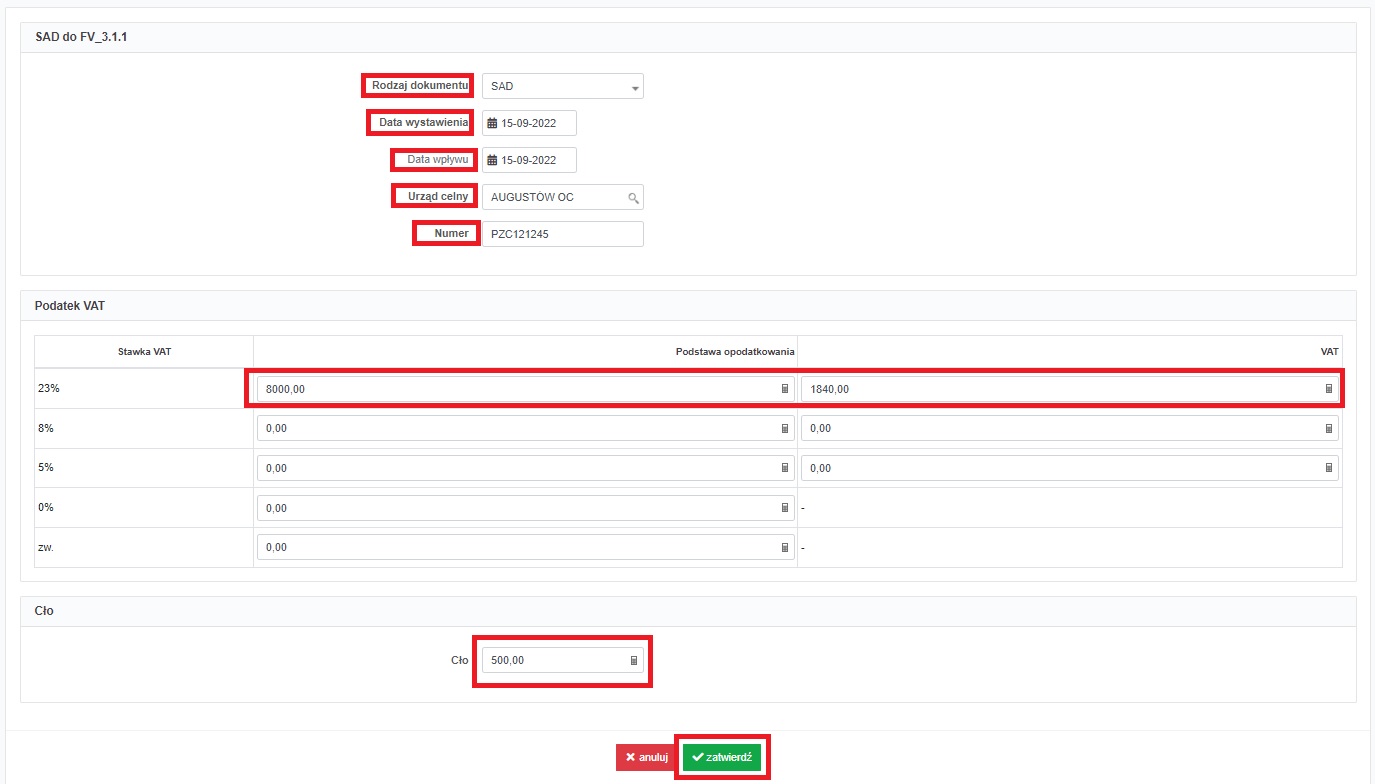

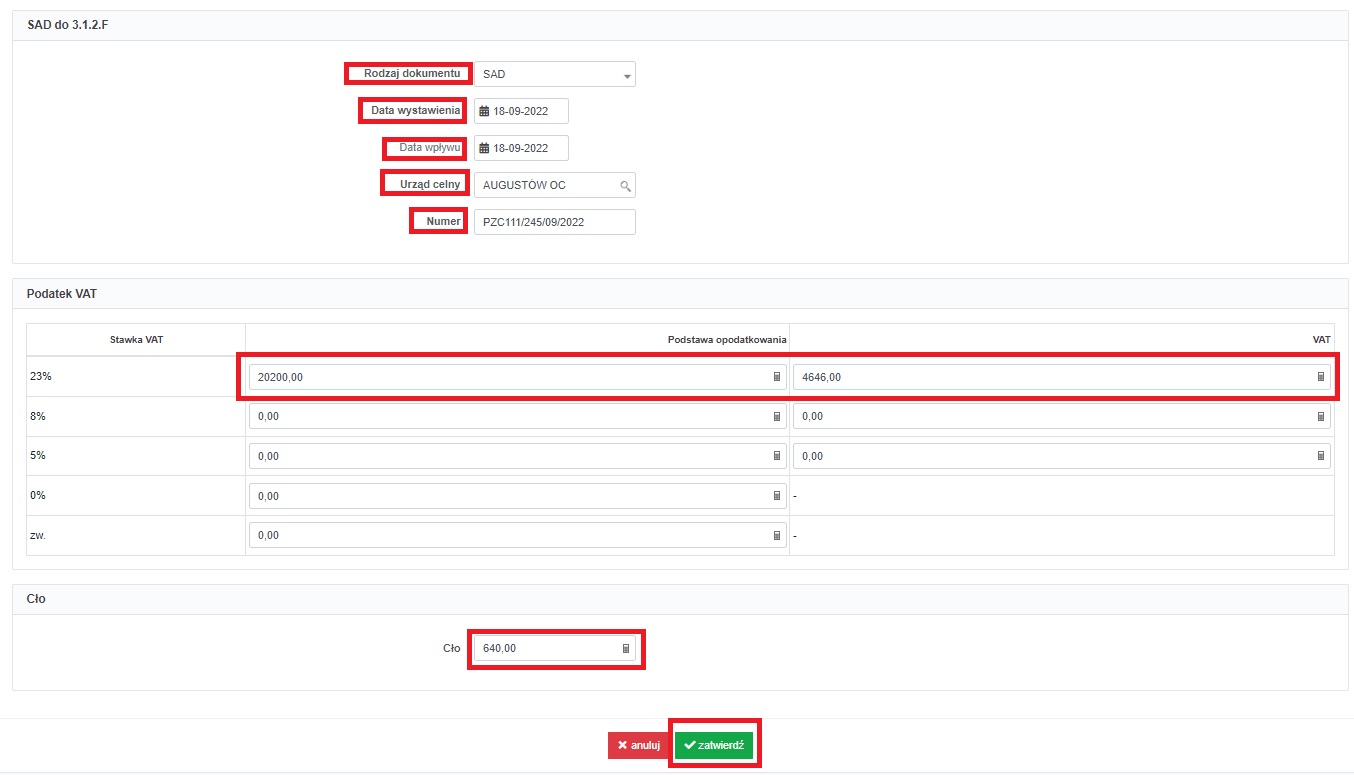

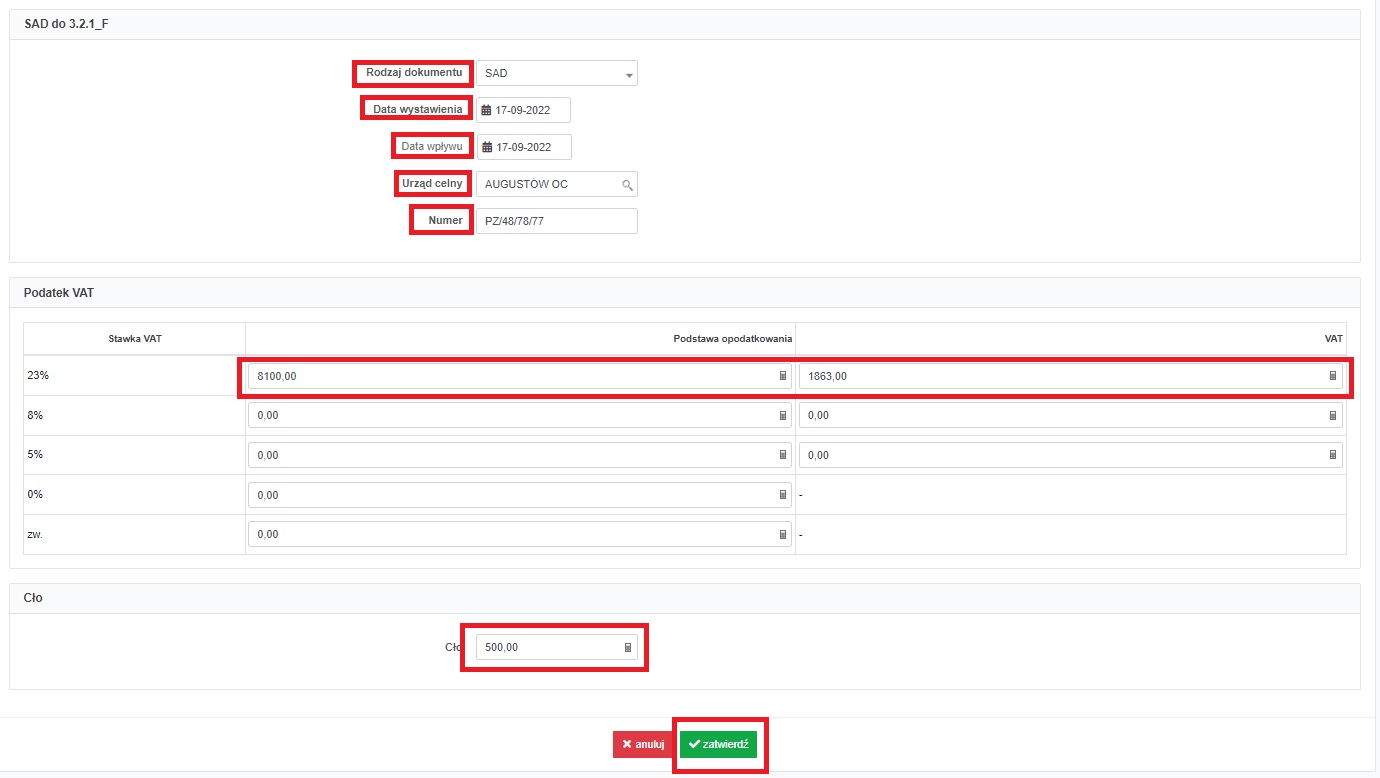

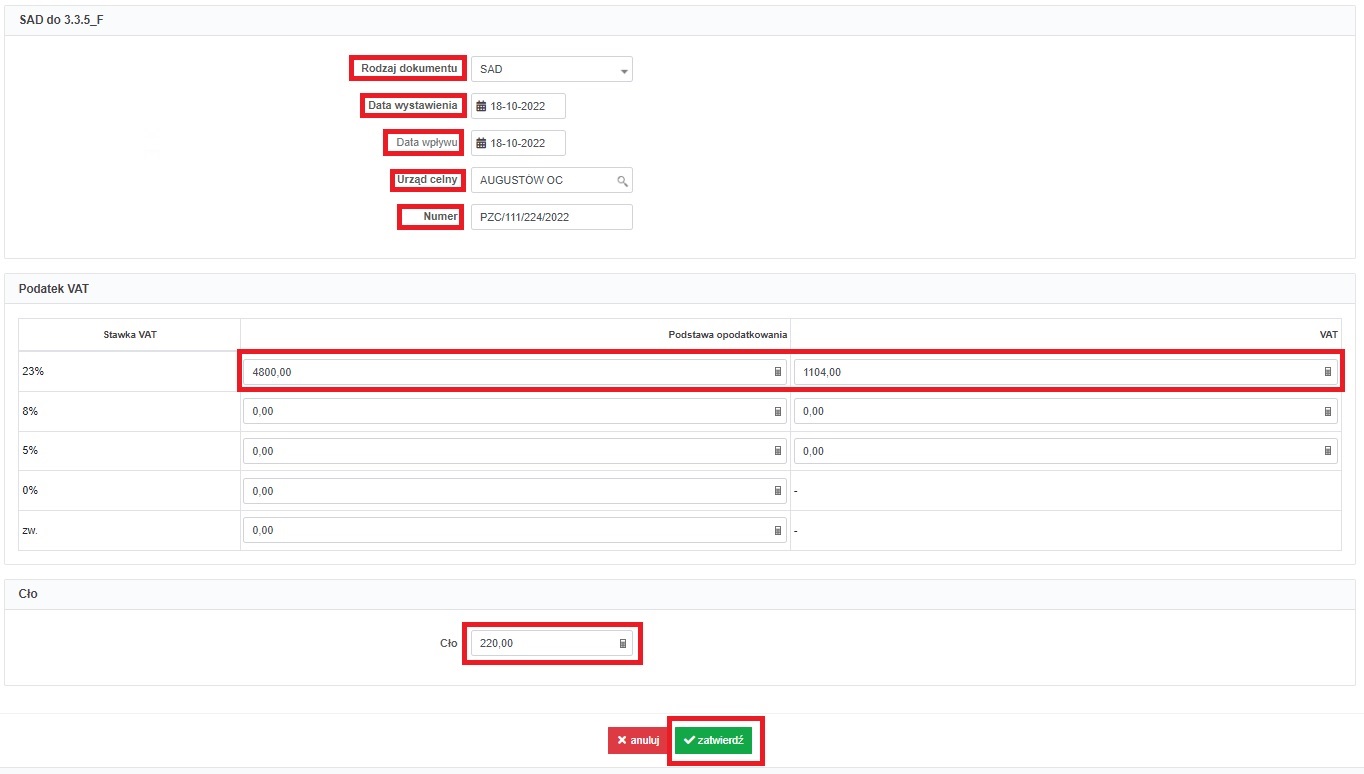

Kolejne pola formularza są uzupełniane następująco:

- rodzaj dokumentu – zgodnie ze stanem faktycznym, dokonanego w tym polu wyboru nie będzie na ewidencji zakupów VAT ani w pliku JP_V7,

- data wystawienia – faktyczna data wystawienia dokumentu celnego,

- data wpływu – data otrzymania dokumentu celnego. Data ta musi być zgodna z ustawionym na koncie miesiącem księgowym,

- urząd celny – urząd wskazany na dokumencie celnym. Urząd z listy można wyszukać po nazwie, adresie lub jego numerze,

- numer – numer dokumentu celnego,

- kwota podatku VAT – wskazana na dokumencie celnym wartość netto towaru przy odpowiedniej stawce VAT wraz z kwotą podatku VAT. Użytkownik uzupełnia obie kwoty – serwis nie dokona samodzielnego wyliczenia kwoty VAT po wskazaniu wartości netto,

- cło – wskazane na dokumencie celnym.

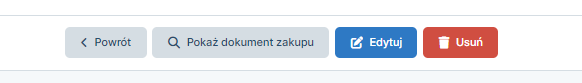

Na zatwierdzonym formularzu wprowadzania danych z dokumentu SAD dostępne będą funkcje: powrót, edytuj, pokaż dokument zakupu, usuń.

Skorzystanie z funkcji pokaż dokument zakupu pozwoli wyświetlić dane dokumentu zakupu od kontrahenta spoza Unii Europejskiej.

Po uzupełnieniu formularza i jego zatwierdzeniu serwis ujmie:

- podatek VAT naliczony w ewidencji zakupów VAT – ujęcie nastąpi w dacie wpływu dokumentu ze wskazaniem daty wystawienia i numeru dokumentu SAD. Jako dane kontrahenta zostaną wykazane dane sprzedawcy spoza UE, nie zaś urzędu celnego.

- cło – jeśli zostało wskazane na dokumencie celnym – w dacie wpływu w kolumnie 10 (zakup towarów handlowych i materiałów) podatkowej księgi przychodów i rozchodów. W odróżnieniu od zapisu w ewidencji zakupów VAT w KPiR jako kontrahent wskazany jest urząd celny.

Na powyższym obrazie podatek VAT wynikający z importu jest ujęty w części Zakupy opodatkowane służące sprzedaży opodatkowanej. W przypadku zakupu towarów handlowych lub materiałów serwis uznaje je jako zawsze związane ze sprzedażą opodatkowaną.

Zaksięgowany dokument odprawy celnej nie jest widoczny jako osobna pozycja w zakładce Wydatki ➡ Lista wydatków. Na fakt jego wprowadzenia wskazuje funkcja pokaż sad dostępna w kolumnie Pozostałe obok wprowadzonego dokumentu zakupu od kontrahenta spoza UE.

W przypadku Użytkowników rozliczających się ryczałtem od przychodów ewidencjonowanych nie są księgowane koszty, także cło wprowadzone na dokumencie celnym nie jest nigdzie wykazywane.

Z kolei w przypadku Użytkowników korzystających ze zwolnienia z VAT podatek VAT ujmowany jest jako koszt w podatkowej księdze przychodów i rozchodów w kolumnie nr 10 – zakup towarów handlowych i materiałów. W odrębnej pozycji ujmowana jest kwota cła.

Import towarów dokonany przez przedsiębiorcę rozliczającego się ryczałtem od przychodów ewidencjonowanych i jednocześnie korzystającego ze zwolnienia z VAT może zostać zaksięgowany w serwisie. Nie jest on natomiast wykazywany w żadnej z ewidencji. Będzie widoczny jedynie w zakładce Wydatki ➡ Lista wydatków.

b) Rozliczenie przez wykazanie w pliku JPK_V7 (zgodnie z art. 33a)

Zaznaczenie pola Mam zgodę naczelnika US na zastosowanie procedury uproszczonej w trybie art. 33a, a następnie zatwierdzenie powoduje wyświetlenie następującego formularza:

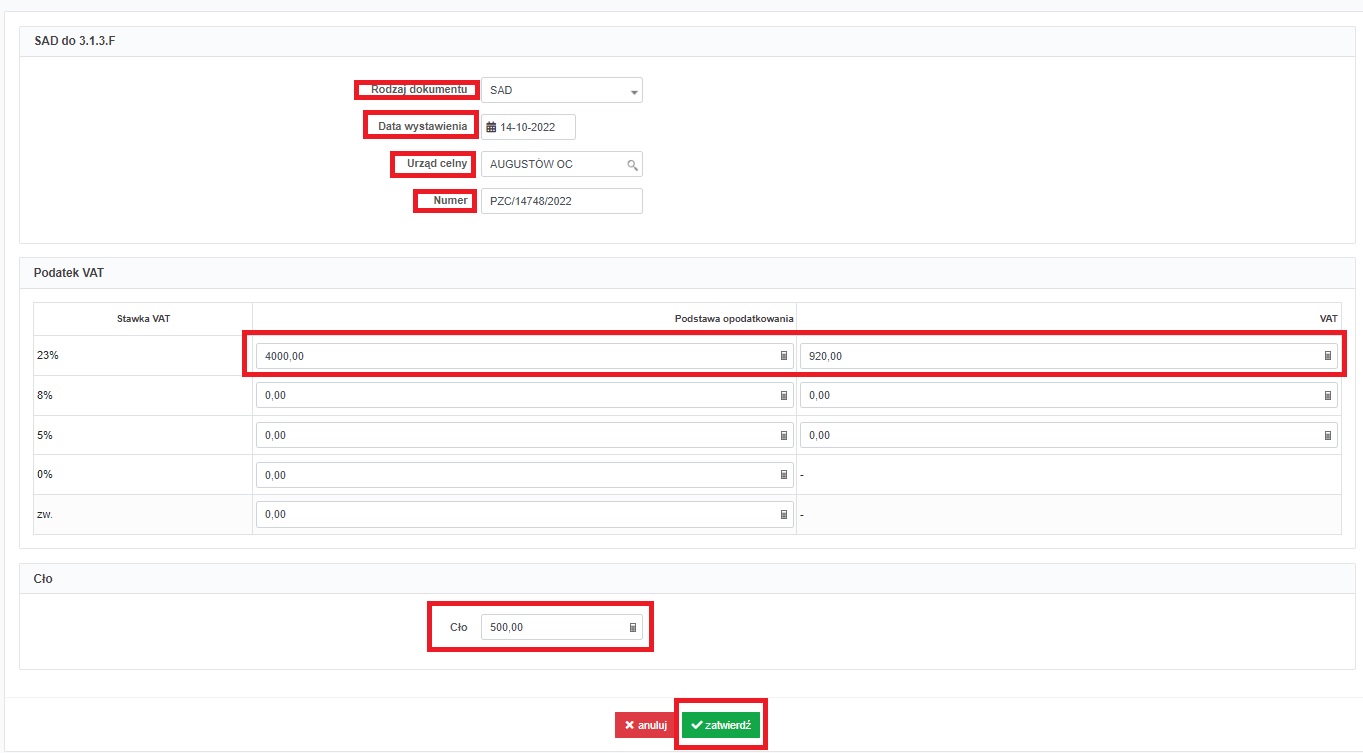

Kolejne pole formularza są uzupełniane następująco:

- rodzaj dokumentu – zgodnie ze stanem faktycznym, dokonanego w tym polu wyboru nie będzie na ewidencji zakupów VAT ani w pliku JPK_V7,

- data wystawienia – data powstania obowiązku podatkowego,

- urząd celny – urząd wskazany na dokumencie celnym. Urząd z listy można wyszukać po nazwie, adresie lub jego numerze,

- numer – numer zgłoszenia celnego,

- kwota podatku VAT – wskazana w zgłoszeniu celnym wartość netto towaru przy odpowiedniej stawce VAT wraz z kwotą podatku VAT. Użytkownik uzupełnia obie kwoty – serwis nie dokona samodzielnego wyliczenia kwoty VAT po wskazaniu wartości netto,

- cło – wskazane w zgłoszeniu celnym.

Na zatwierdzonym formularzu wprowadzania danych z dokumentu SAD dostępne będą funkcje: powrót, edytuj, pokaż dokument zakupu, usuń.

Skorzystanie z funkcji pokaż dokument zakupu pozwoli wyświetlić dane dokumentu zakupu od kontrahenta spoza Unii Europejskiej.

Po uzupełnieniu formularza i jego zatwierdzeniu serwis ujmie:

- podatek VAT należny w ewidencji sprzedaży VAT – w części Dokumenty celne – ze wskazaniem daty zgłoszenia celnego, jego numeru oraz danych kontrahenta sprzedającego towary,

- podatek VAT naliczony w ewidencji zakupów VAT – ujęcie nastąpi w dacie wystawienia dokumentu ze wskazaniem daty wystawienia i numeru dokumentu zgłoszenia celnego. Jako dane kontrahenta zostaną wykazane dane sprzedawcy spoza UE, nie zaś urzędu celnego.

- cło – jeśli zostało wskazane na dokumencie celnym – w dacie wpływu w kolumnie 10 (zakup towarów handlowych i materiałów) podatkowej księgi przychodów i rozchodów. W odróżnieniu od zapisu w ewidencji zakupów VAT w KPiR jako kontrahent wskazany jest urząd celny.

Na powyższym obrazie podatek VAT wynikający z importu jest ujęty w części Zakupy opodatkowane służące sprzedaży opodatkowanej. Zakup towarów handlowych lub materiałów domyślnie przypisywany jest takiemu rodzajowi sprzedaży.

Zaksięgowany dokument odprawy celnej nie jest widoczny jako osobna pozycja w zakładce Wydatki ➡ Lista wydatków. Na fakt jego wprowadzenia wskazuje funkcja pokaż sad dostępna w kolumnie Pozostałe obok wprowadzonego dokumentu zakupu od kontrahenta spoza UE.

W przypadku Użytkowników rozliczających się ryczałtem od przychodów ewidencjonowanych nie są księgowane koszty, także cło wprowadzone na dokumencie celnym nie jest wykazywane w ewidencjach.

Zgodnie ze wskazaną wcześniej treścią art. 33a ust. 1 ustawy o VAT rozliczenie w tej formie może być dokonane jedynie przez czynnego podatnika podatku VAT. Wybranie tej opcji rozliczenia podczas księgowania podatku VAT na podstawie dokumentu odprawy celnej spowoduje, że zostanie on ujęty w identyczny sposób jak w przypadku wyboru opcji “Odliczam VAT na podstawie otrzymanego dokumentu odprawy celnej”.

3. Przykłady księgowań

3.a Konto podatnika podatku VAT

Przykład 1

Przedsiębiorca będący podatnikiem VAT czynnym kupił od kontrahenta z Chin towar handlowy.

Faktura zakupu została wystawiona 1 sierpnia 2022 r. Sam towar dotarł do Polski w połowie września. Został odprawiony w urzędzie celnym w Augustowie. 15 września nabywca za pośrednictwem firmy spedycyjnej otrzymał dokument odprawy celnej (PZC).

Dane faktury zakupu: data wystawienia 01.08.2022 r., wartość towarów: 2 000 USD, koszty wysyłki: 200 USD.

Dane z dokumentu celnego: data wystawienia: 15.09.2022 r., wartość celna 8 000 zł, podatek VAT przy stawce 23% naliczony i zapłacony do UC: 500 zł. Wskazany na dokumencie celnym numer urzędu celnego: PL313020. Cło: 500 zł.

Nabywca dokonał zapłaty faktury w dniu 29.07.2022 r. Zapłata odbyła się z konta walutowego.

W celu zaksiegowania faktury zakup Użytkownik ustawia miesiąc księgowy sierpień, a następnie w zakładce Wydatki ➡ Dodaj wydatek wybiera funkcję + dodaj przy formularzu Import towarów handlowych.

Pojawiający się formularz uzupełnia następująco:

- rodzaj dokumentu – faktura,

- numer dokumentu – zgodnie z numerem nadanym przez sprzedawcę.

- data wystawienia 01.08.2022,

- data wpływu – pole puste,

- termin płatności – faktura została opłacona przez datą wystawienia z związku z tym jako termin płatności zostaje wskazana data wystawienia,

- nazwa wydatku – towary handlowe,

- waluta – USD,

- kwota (USD) – 2 000 USD.

Po wskazaniu w polu waluta USD oraz wpisaniu kwoty w walucie Użytkownik korzysta z funkcji pobierz kurs. Serwis pobierze jako kurs z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury (29.07.2022 r.). - koszty wysyłki (USD) – 200 USD

Po zatwierdzeniu wydatku będzie on widoczny w zakładce Wydatki ➡ Lista wydatków w miesiącu sierpniu. W związku z tym, że zapłata nastąpiła 29.07.2022 r. Użytkownik ustawia miesiąc księgowy lipiec. Na liście wydatków miesiąca sierpnia obok zaksięgowanej faktury (kolumna Pozostałe) wybiera funkcję wprowadź.

W pojawiającym się oknie Pozycje zapłaty wybiera funkcję + dodaj pozycję. Z kolei uzupełniając dane o zapłacie jako Forma zapłaty zostaje wybrana waluta obca. Po wpisaniu kwoty wpłaconej oraz daty dokonania zapłaty Użytkownik korzysta z funkcji pobierania kursu. Serwis pobierze jako kurs właściwy – średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień dokonana zapłaty. Po zatwierdzeniu zostaną wyliczone i zaksięgowane różnice kursowe. Kursem po jakim wydatek został zaksięgowany w koszty był kurs 4,6365 zł/ USD, z kolei kursem zapłaty 4,6952 zł/USD. Daje to efekcie ujemne różnice kursowe (129,14 zł).

Po wykonaniu powyższych czynności w podatkowej księdze przychodów i rozchodów pojawią się dwa zapisy:

- faktura kosztowa obejmująca zakupiony towar wraz z kosztami transportu w dacie 01.08.2022 r. Jej księgowanie ujęte będzie w kolumnie nr 10 (zakup towarów handlowych i materiałów) oraz kolumnie nr 11 (koszty uboczne zakupu),

- ujemne różnice kursowe w dacie 01.08.2022 r. w kolumnie nr 13 (pozostałe wydatki).

W sytuacji, gdyby Użytkownik rozliczał się w oparciu o ewidencję przychodów dla ryczałtu powyższe zapisy nie miałyby miejsca.

W miesiącu wrześniu Użytkownik dokonuje wpłaty wyliczonej przez organ celny kwoty podatku VAT i cła oraz otrzymuje dokument odprawy celnej (PZC). W celu jego wprowadzenia ustawia miesiąc księgowy wrzesień i w zakładce Wydatki ➡ Lista wydatków na poziomej osi czasu wybiera 8 – tak aby widoczne były wydatki miesiąca sierpnia. Następnie obok zaksięgowanej wcześniej faktury zakupu wybiera opcję + dodaj sad.

W kolejnym kroku Użytkownik wybiera jako sposób rozliczania podatku VAT Odliczam VAT na podstawie otrzymanego dokumentu odprawy celnej.

Po zatwierdzeniu pojawi się formularz wprowadzania dokumentu SAD do faktury.

Poszczególne pola formularza są uzupełniane następująco:

- rodzaj dokumentu – SAD,

- data wystawienia i data wpływu – zgodnie ze stanem faktycznym – 15.09.2022 r.

- urząd celny – Użytkownik wyszukuje z listy na podstawie wskazanego na dokumencie odprawy celnej numeru,

- numer – zgodnie z dokumentem odprawy celnej,

- wartość netto oraz kwota podatku VAT – zgodnie z danymi wskazanymi na dokumencie celnym,

- cło – wskazane na dokumencie odprawy celnej.

Po zatwierdzeniu dokumentu sad serwis dokona następujących zapisów w ewidencjach:

- ewidencja zakupów VAT – podatek VAT naliczony w miesiącu wrześniu ze wskazaniem danych dokumentu odprawy celnej, kwot z niego wynikających oraz danymi sprzedawcy z Chin,

- podatkowej księdze przychodów i rozchodów – w kolumnie nr 10 (zakup towarów handlowych i materiałów) kwota cła wynikająca z dokumentu celnego ze wskazaniem jego danych oraz danych urzędu celnego.

Podatek VAT ujęty w ewidencji zakupów VAT trafi do wiersza Nabycie towarów i usług pozostałych – odpowiednio do pola 45 wartość netto i pola 46 podatek VAT, w części deklaracyjnej pliku JPKV7. Analogicznie podatek VAT zostanie wykazany części ewidencyjnej pliku JPKV7. Tu dodatkowo zastosowane zostanie oznaczenie IMP.

W sytuacji gdyby Użytkownik rozliczał podatek dochodowy ryczałtem od przychodów ewidencjonowanych kwota cła nie byłaby zaksięgowana.

Przykład 2

Przedsiębiorca będący czynnym podatnikiem VAT kupił od kontrahenta z Chin sprzęt komputerowy w ilości 5 szt. Cztery sztuki są przeznaczone do dalszej odsprzedaży. Jeden będzie używany w działalności.

Faktura zakupu została wystawiona 1 sierpnia 2022 r. Sam towar dotarł do Polski w połowie września. Został odprawiony w urzędzie celnym w Augustowie. 18 września nabywca za pośrednictwem firmy spedycyjnej otrzymał dokument odprawy celnej (PZC).

Dane faktury zakupu: data wystawienia 01.08.2022 r., termin płatności 10.08.2022 r. wartość: 5 szt. po 4 000 zł, dodatkowo na fakturze pojawiły się koszty wysyłki w kwocie 200 zł.

Dane z dokumentu celnego: data wystawienia 18.09.2022 r. wartość celna 20 200 zł, podatek VAT naliczony i zapłacony do UC: 4 646 zł. Wskazany na dokumencie celnym numer urzędu celnego: PL313020. Cło: 800 zł.

Nabywca dokonał zapłaty faktury w dniu 02.08.2022 r.

Użytkownik prowadzi działalność opodatkowaną stawką podstawową.

W związku z tym, iż faktura od kontrahenta z Chin obejmuje jednocześnie zakupione towary handlowe jak i sprzęt przeznaczony do użytku w działalności księgowanie wartości netto obejmować będzie – odrębnie księgowanie kwoty towarów handlowych i kwoty towarów przeznaczonych do użytku w działalności.

W celu wprowadzenia wartości faktury w części obejmującej towary handlowe Użytkownik ustawia miesiąc księgowy sierpień, a następnie w zakładce Wydatki ➡ Dodaj wydatek wybiera opcję + dodaj obok formularza Import towarów handlowych.

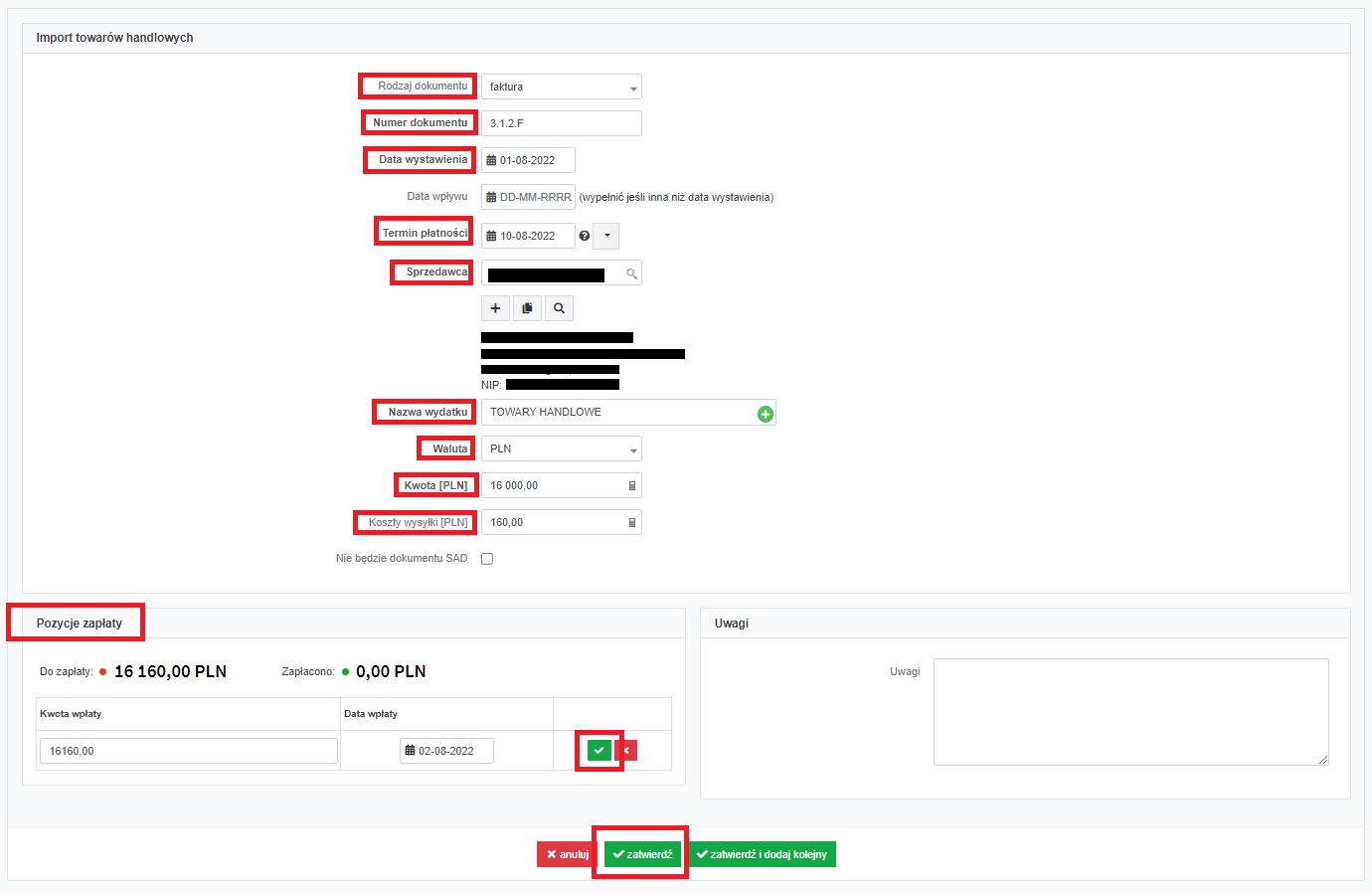

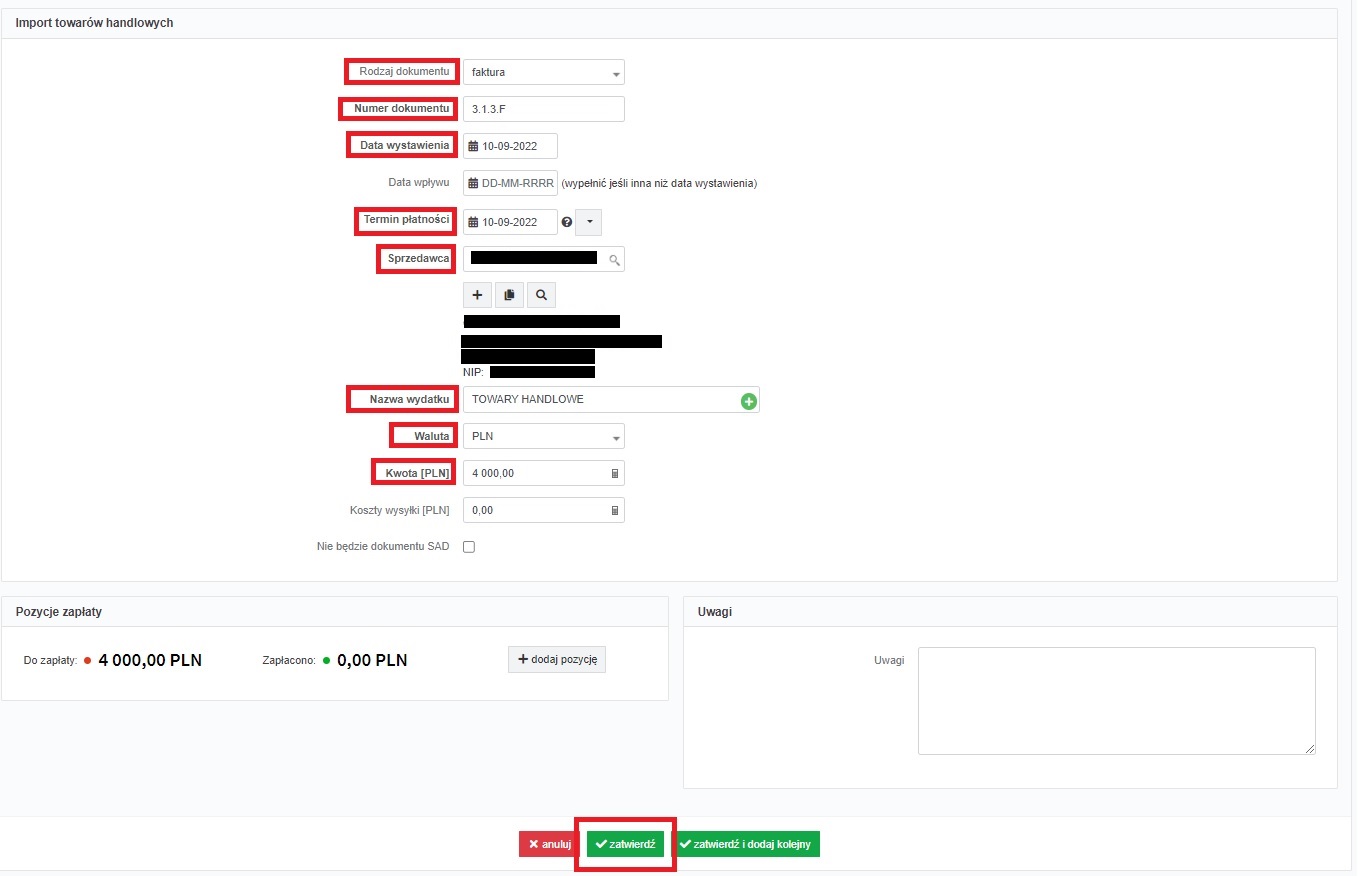

Pojawiający się formularz wypełniany jest następująco:

- rodzaj dokumentu – faktura,

- numer dokumentu – nadany przez kontrahenta,

- data wystawienia – 01.08.2022 r.

- data wpływu – puste,

- termin płatności – 10.08.2022 r.

- sprzedawca – Użytkownik wprowadza nowego kontrahenta lub wybiera go z listy w sposób wskazany wyżej,

- nazwa wydatku – np. towary handlowe – komputery,

- waluta – PLN,

- kwota (PLN) – 16 000 zł (4 szt po 4 000 zł)

- koszty wysyłki (PLN) – kwota kosztów wskazana na fakturze obejmuje kwotę za 5 szt towaru. Przepisy nie wskazują w jaki sposób przypisać koszty transportu do poszczególnych towarów. W tym wypadku koszt ten dotyczy 5 szt identycznych towarów dlatego prawidłowe będzie podzielenie kwoty 200 zł na 5 szt. Daje to kwotę 40 zł za szt. Wartość wpisana w tym polu wynosić będzie 160 zł.

Użytkownik dokonał zapłaty za fakturę w miesiącu jej wystawienia. W związku z powyższym przed zatwierdzeniem faktury może wprowadzić informację o dokonanej wpłacie. W części Pozycje zapłaty wybiera funkcję + dodaj pozycję, a następnie wprowadza kwotę i datę zapłaty.

W ostatnim kroku Użytkownik zatwierdza dodaną wpłatę oraz księgowanie wydatku.

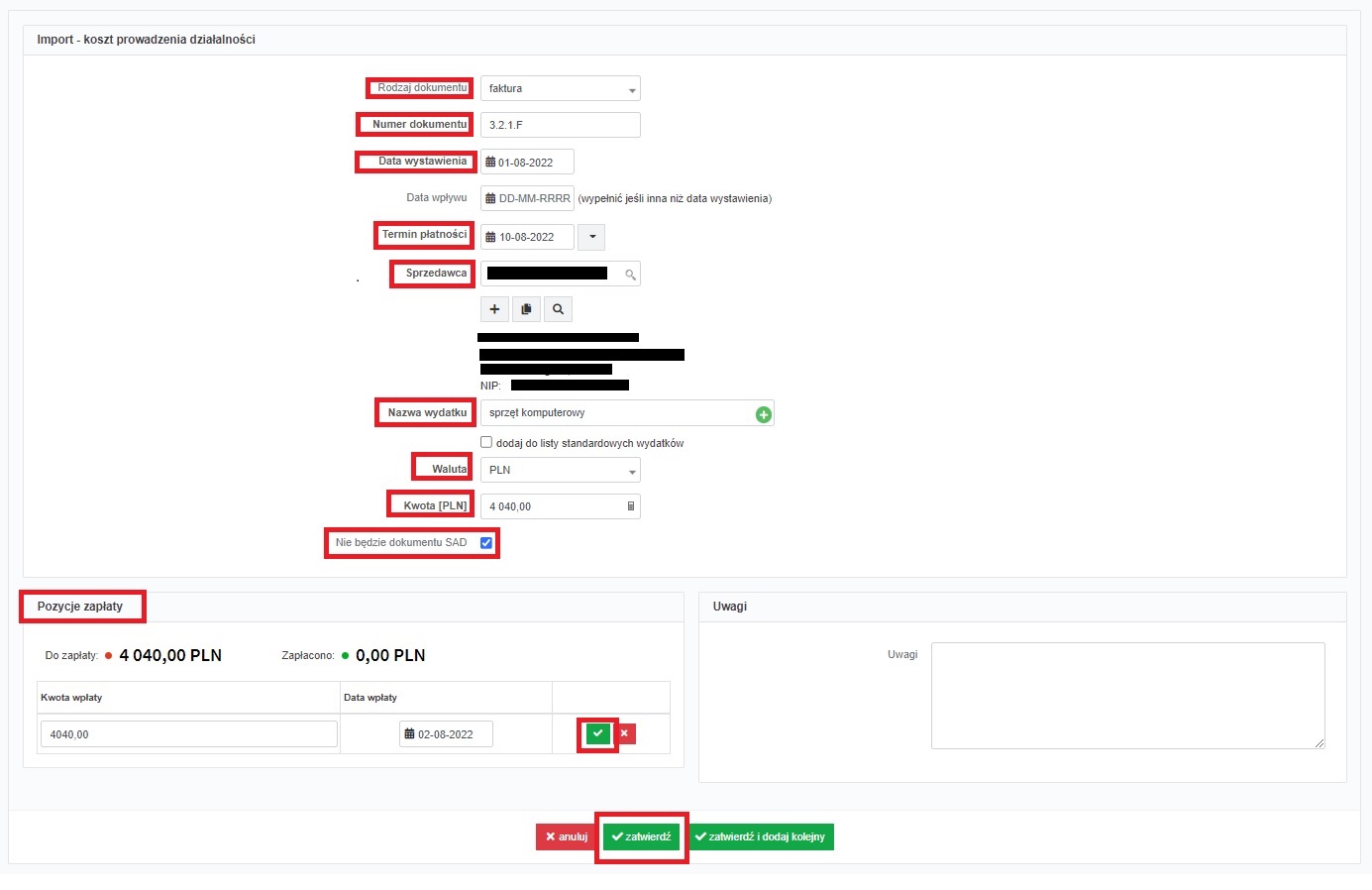

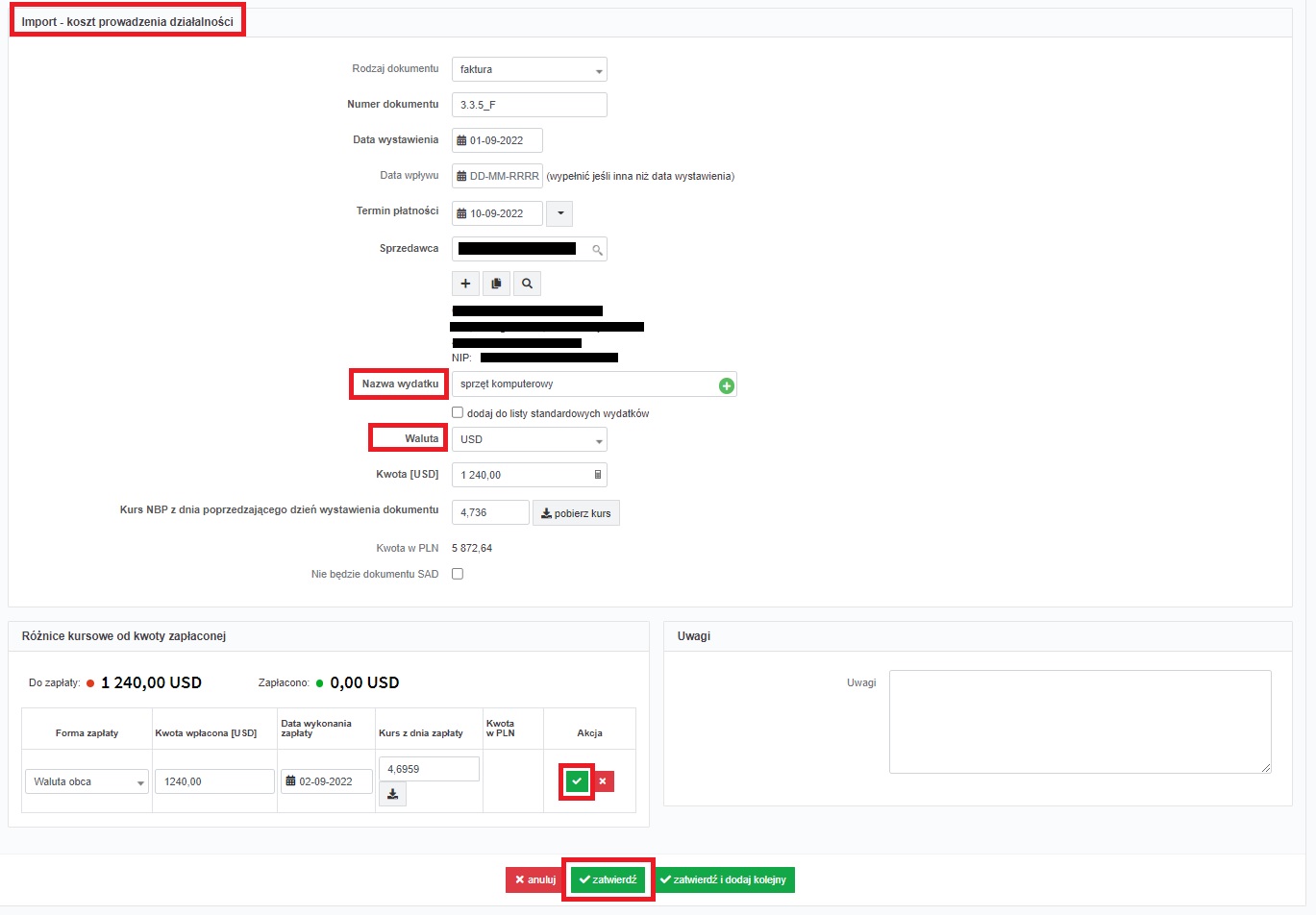

Wartość faktury w części obejmującej komputer przeznaczony do używania w działalności Użytkownik księguje przez formularz Import – koszty prowadzenia działalności dostępny w zakładce Wydatki ➡ dodaj wydatek.

Formularz wprowadzenia wydatku uzupełniany jest identycznie jak wcześniej. Różnice dotyczą pól:

- nazwa wydatku – w tym wypadku wpisujemy np. sprzęt komputerowy czy wyposażenie firmy,

- kwota (PLN) – cena zakupu jednego komputera wraz z kosztami transportu – 4040 zł.

Dodatkowo na formularzu Użytkownik zaznacza opcję Nie będzie dokumentu SAD. Oznaczenie tej opcji wynika z tego, że podatek VAT wynikający z rozliczenia dokumentu SAD będzie wprowadzany z poziomu poprzedniego księgowania (wydatku w części dotyczącej towarów handlowych).

Uzupełniony formularz wygląda następująco:

Po zatwierdzeniu księgowania pojawi się komunikat o treści Inny dokument o takim samym numerze, wystawiony przez tego samego kontrahenta znajduje się już w systemie. Należy go zatwierdzić.

Powyższy sposób księgowania wartości zakupionego sprzętu komputerowego jest jedną z możliwości. Innym, również właściwym sposobem księgowania byłoby jego wprowadzenie poprzez formularz Koszt prowadzenia firmy ➡ + inny w zakładce Wydatki ➡ Dodaj wydatek.

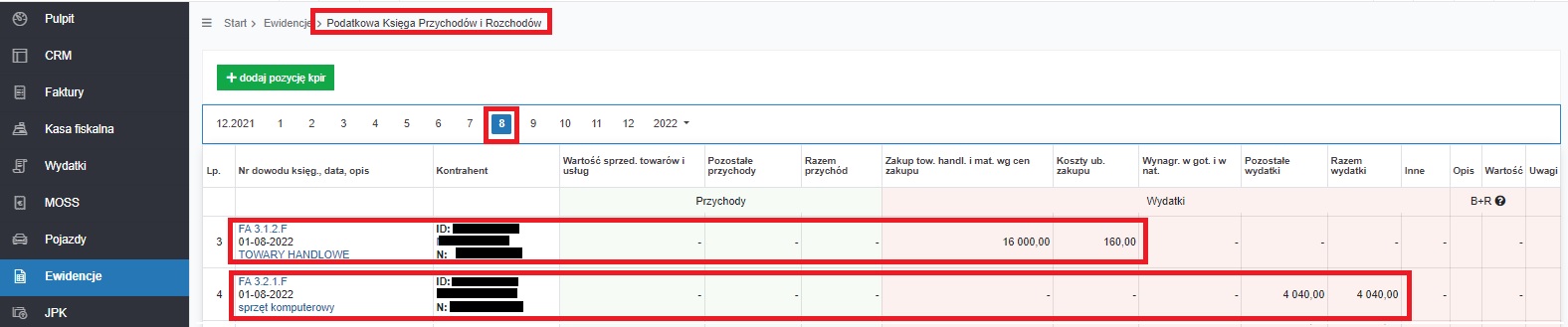

Po dokonaniu powyższych księgowań w podatkowej księdze przychodów i rozchodów pojawią się następujące zapisy:

- wartość zakupionych towarów handlowych w kolumnie nr 10 (zakup towarów handlowych i materiałów) wraz z kosztami transportu w kolumnie nr 11 (koszty uboczne zakupu),

- wartość zakupionych towarów z przeznaczeniem do użytku w działalności razem z kosztem transportu w kolumnie nr 13 (pozostałe wydatki).

Powyższe zapisy ujęte zostaną ze wskazaniem danych z faktury zakupu.

Rozliczenie podatku VAT następuje przez wprowadzenie dokumentu SAD z poziomu wcześniej zaksięgowanej faktury.

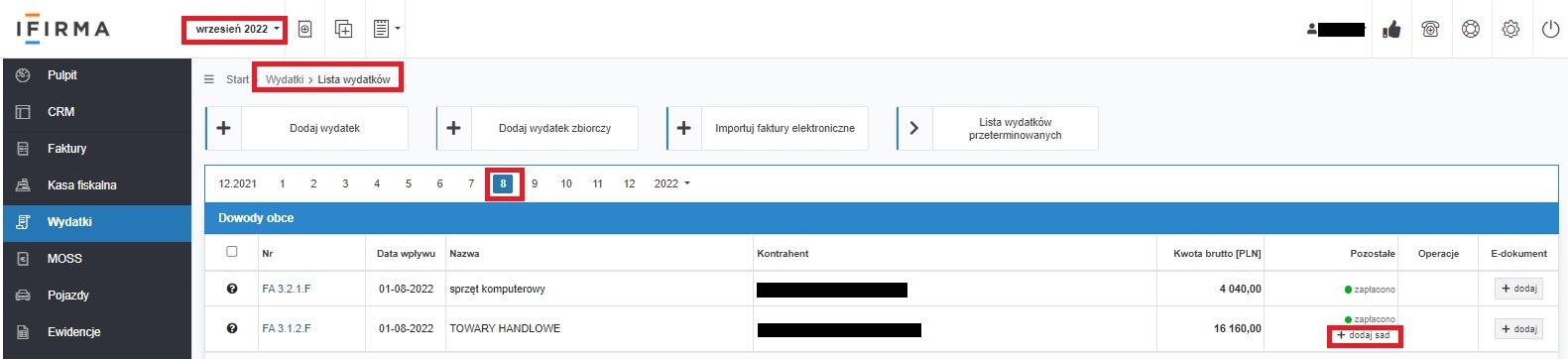

W celu jego wprowadzenia Użytkownik ustawia miesiąc księgowy wrzesień, a następnie w zakładce Wydatki ➡ Lista wydatków, na liście wydatków z miesiąca sierpnia odnajduje zaksięgowany wcześniej wydatek.

Na powyższej liście mamy dwa zapisy dotyczące księgowania tej samej faktury. Dokument SAD będzie wprowadzany z poziomu księgowania faktury w części dotyczącej towarów handlowych (funkcja + dodaj sad). Jest to prawidłowe ponieważ zarówno zakup towarów jak i komputera przeznaczonego do użytku w działalności daje prawo do pełnego odliczenia VAT (jest związany ze sprzedażą opodatkowaną).

Po wybraniu funkcji + dodaj sad zostanie wyświetlony formularz wyboru sposobu rozliczania podatku VAT. Użytkownik wybiera opcję Odliczam VAT na podstawie otrzymanego dokumentu odprawy celnej.

Po zatwierdzeniu pojawi się formularz wprowadzania danych z dokumentu SAD. Poszczególne pola uzupełniane są następująco:

- rodzaj dokumentu – SAD,

- data wystawienia i data wpływu – 18.09.2022 r.

- urząd celny – wyszukany na podstawie wskazanego na dokumencie SAD numeru UC (PL313020),

- numer – zgodnie z danymi wskazanymi na dokumencie,

- tabela Podatek VAT – Użytkownik wprowadza wartość netto wskazaną na dokumencie SAD oraz wyliczoną przez urząd kwotę podatku VAT,

- cło – w tym miejscu należy wpisać jedynie cło w części przypadającej na komputery będące towarem handlowym (800 zł /5 szt * 4 szt): 640 zł. Wynika to z tego, iż wprowadzone tu cło księgowane będzie w kolumnie nr 10 KPiR (zakup towarów handlowych i materiałów). Cło w części dotyczącej komputera przeznaczonego do użytku w działalności należy ująć w KPiR w kolumnie nr 13.

Uzupełniony formularz wygląda następująco:

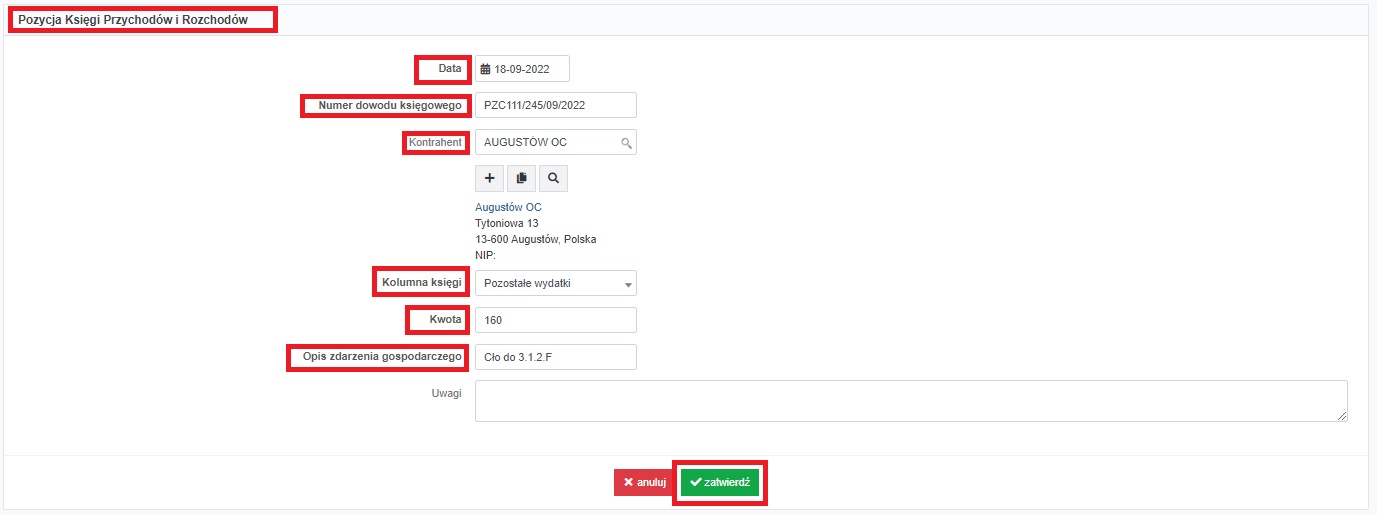

Ostatnią czynnością do wykonania będzie zaksięgowanie wartości cła dla komputera przeznaczonego do użytku w działalności. Księgowania tego można dokonać przez zakładkę Ewidencje ➡ Księga przychodów i rozchodów ➡ + dodaj pozycję KPiR.

Formularz należy uzupełnić następująco:

- data – data wystawienia dokumentu SAD (18.09.2022),

- numer dowodu księgowego – numer wskazany na dokumencie,

- kontrahent – w tym wypadku nie ma możliwości wyboru urzędu celnego z listy. W związku z tym należy jego dane dodać do listy kontrahentów.

- kolumna księgi – pozostałe wydatki,

- kwota – cło przypadające na jeden komputer – 160 zł,

- opis zdarzenia gospodarczego: zgodnie z nazwą wydatku wprowadzoną przez serwis przy poprzednim księgowaniu: Cło do 3.1.2.F.

Uzupełniony formularz wygląda następująco:

W ostatnim kroku należy zatwierdzić dokonanie wpisu.

W wyniku wprowadzenia danych z dokumentu SAD na koncie pojawią się następujące zapisy:

- ewidencja zakupów VAT – w miesiącu maju ujęta zostanie wartość netto i podatek VAT zapłacony na podstawie dokumentu odprawy celnej. Zapis dokonany będzie ze wskazaniem danych dokumentu odprawy celnej i kontrahenta zagranicznego,

- podatkowa księga przychodów i rozchodów – dwa zapisy dotyczące ujęcia jako koszt kwoty cła. Cło w kwocie dotyczącej towarów handlowych ujęte będzie w kolumnie zakup towarów handlowych i materiałów, natomiast w kwocie dotyczącej komputera przeznaczonego do użytku w działalności w kolumnie pozostałe wydatki.

Podatek VAT ujęty w ewidencji zakupów VAT zostanie wykazany w pliku JPKV7 w części Nabycie towarów i usług pozostałych, w następujący sposób:

- część ewidencyjna pola K_42 i K_43 (odpowiednio kwota netto i VAT),

- część deklaracyjna pola P_42 i P_43 (odpowiednio kwota netto i VAT).

W części ewidencyjnej dodatkowo zostanie zastosowane oznaczenie IMP.

W sytuacji gdyby Użytkownik rozliczał podatek dochodowy ryczałtem od przychodów ewidencjonowanych całość wydatku mogłaby zostać wprowadzona w sposób wskazany w przykładzie numer 1. Rozliczenie VAT zarówno dla towarów handlowych jak i składników majątku przeznaczonych do użytku w działalności (innych niż środki trwałe) jest identyczne. Księgowania kosztów w KPiR nie wystąpią.

Przykład 3

Podatnik VAT czynny kupił od kontrahenta z Chin towary z przeznaczeniem do dalszej odsprzedaży.

Faktura zakupu została wystawiona 10 września 2022 r. Sam towar dotarł do Polski w połowie października. Został odprawiony w urzędzie celnym w Augustowie. Podatnik, po spełnieniu warunków wskazanych w art. 33a ustawy o VAT, korzysta z możliwości rozliczenia podatku VAT od importu w deklaracji VAT. 14 października został wystawiony dokument celny potwierdzający wartość naliczonego podatku VAT oraz cła.

Dane faktury zakupu: data wystawienia 10.09.2022 r., wartość 4 000 zł.

Dane z dokumentu celnego: wartość celna 4 000 zł, podatek VAT naliczony i zapłacony do UC: 920 zł. Wskazany na dokumencie celnym numer urzędu celnego: PL313020. Cło: 500 zł.

Nabywca dokonał zapłaty faktury w dniu 31.08.2022 r.

W celu zaksiegowania faktury zakup Użytkownik ustawia miesiąc księgowy lipiec, a następnie w zakładce Wydatki ➡ Dodaj wydatek wybiera funkcję + dodaj przy formularzu Import towarów handlowych.

Pojawiający się formularz uzupełnia następująco:

- rodzaj dokumentu – faktura,

- numer dokumentu – zgodnie z numerem nadanym przez sprzedawcę,

- data wystawienia – 10.09.2022,

- data wpływu – pole puste,

- termin płatności – faktura została opłacona przez datą wystawienia z związku z tym jako termin płatności zostaje wskazana data wystawienia,

- nazwa wydatku – towary handlowe,

- waluta – PLN,

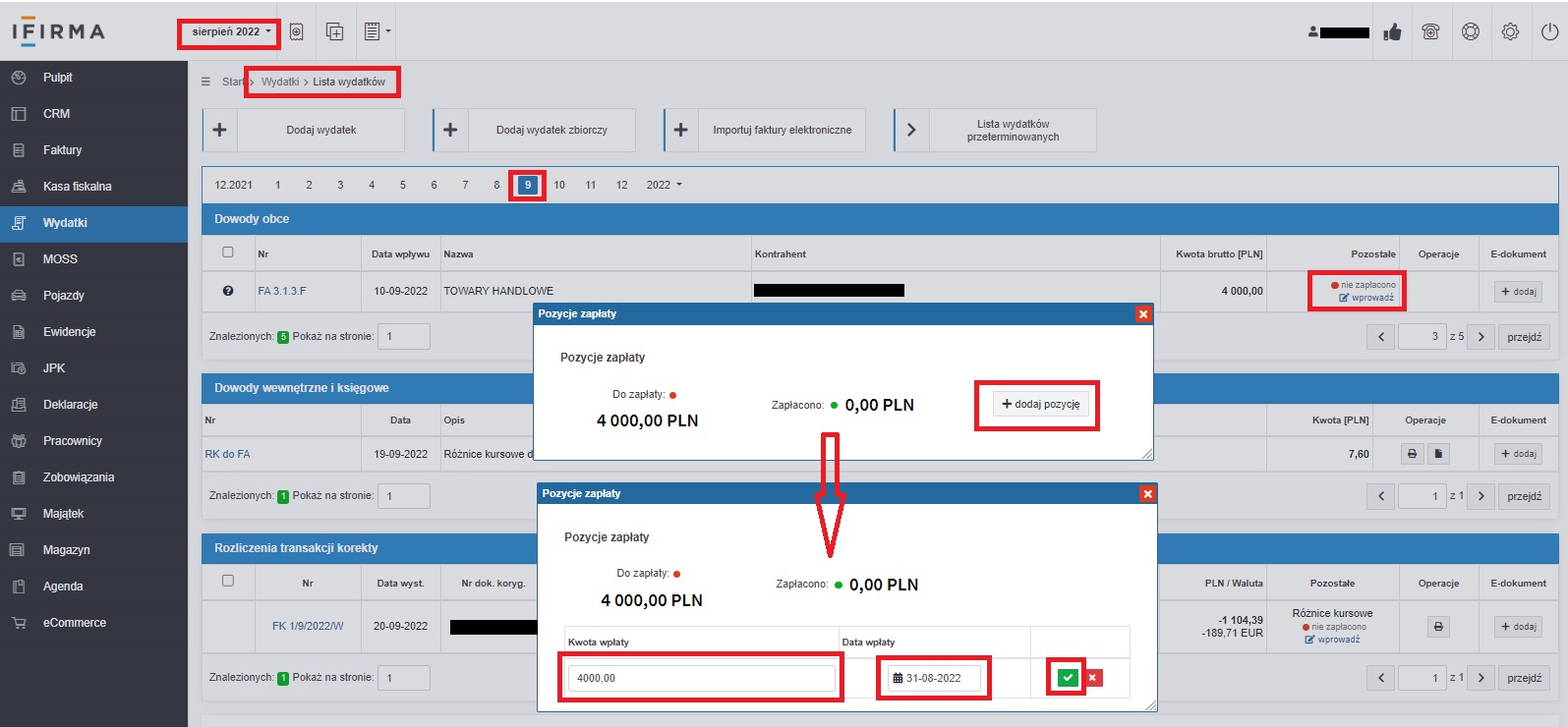

- kwota (PLN) – 4 000 zł.

Po zatwierdzeniu wydatku będzie on widoczny w zakładce Wydatki ➡ Lista wydatków w miesiącu wrześniu. W związku z tym, że zapłata nastąpiła 31.08.2022 r. Użytkownik ustawia miesiąc księgowy sierpień. Na liście wydatków miesiąca września obok zaksięgowanej faktury (kolumna Pozostałe) wybiera funkcję wprowadź.

W pojawiającym się oknie Pozycje zapłaty wybiera funkcję + dodaj pozycję, a następnie wprowadza informację o kwocie i dacie dokonania zapłaty. W ostatnim kroku zatwierdza wprowadzone dane.

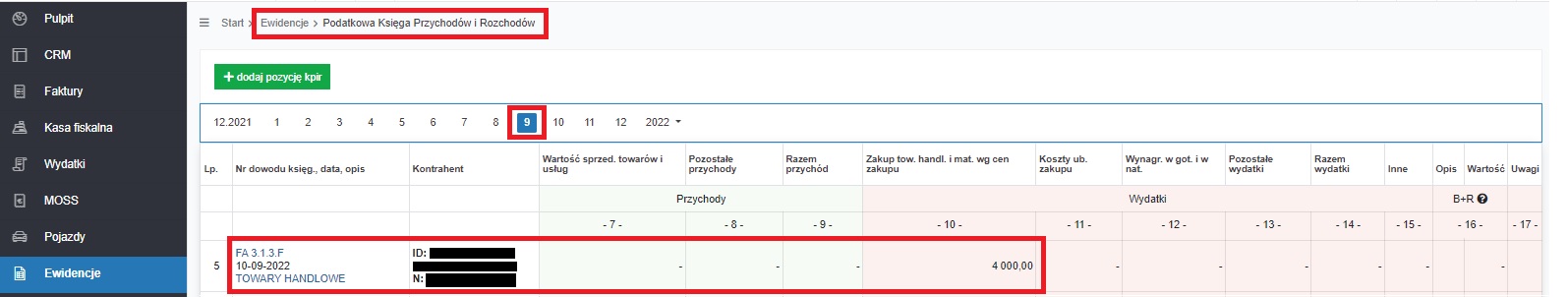

Po wykonaniu powyższych czynności w podatkowej księdze przychodów i rozchodów pojawi się wydatek wynikający z zaksięgowania faktury kosztowej. Wydatek zostanie ujęty w kolumnie nr 10 (zakup towarów handlowych i materiałów).

W sytuacji, gdyby Użytkownik rozliczał się w oparciu o ewidencję przychodów dla ryczałtu powyższe zapisy nie miałyby miejsca.

W miesiącu sierpniu Użytkownik dokonuje zgłoszenia celnego w zakresie importowanych towarów. Podatek VAT wynikający ze zgłoszenia będzie rozliczany zgodnie z art. 33a ustawy o VAT. Do urzędu celnego wpłacona została kwota cła.

W celu rozliczenia podatku VAT wynikającego ze zgłoszenia celnego Użytkownik ustawia miesiąc księgowy październik, a następnie w zakładce Wydatki ➡ Lista wydatków na poziomej osi czasu wybiera 9 – tak aby widoczne były wydatki miesiąca września. Następnie obok zaksięgowanej wcześniej faktury zakupu wybiera opcję + dodaj sad.

W kolejnym kroku Użytkownik wybiera jako sposób rozliczania podatku VAT Mam zgodę naczelnika US na stosowanie procedury uproszczonej w trybie art.33a.

Po zatwierdzeniu pojawi się formularz wprowadzania dokumentu SAD do faktury.

Poszczególne pola formularza są uzupełniane następująco:

- rodzaj dokumentu – SAD,

- data wystawienia – zgodnie ze stanem faktycznym – 14.10.2022 r.

- urząd celny – Użytkownik wyszukuje z listy na podstawie wskazanego na dokumencie odprawy celnej numeru,

- numer – wskazany na dokumencie odprawy celnej,

- wartość netto oraz kwota podatku VAT – zgodnie z danymi wskazanymi na dokumencie celnym,

- cło – wskazane na dokumencie odprawy celnej.

Po zatwierdzeniu dokumentu sad serwis dokona następujących zapisów w ewidencjach w miesiącu październiku:

- ewidencja sprzedaży VAT – w części dokumenty celne – podatek VAT należny wynikający z importu towarów ze wskazaniem danych dokumentu odprawy celnej oraz danych sprzedawcy z Chin,

- ewidencja zakupów VAT – podatek VAT naliczony w miesiącu sierpniu ze wskazaniem danych dokumentu odprawy celnej, kwot z niego wynikających oraz danymi sprzedawcy z Chin,

- podatkowej księdze przychodów i rozchodów – w kolumnie nr 10 (zakup towarów handlowych i materiałów) kwota cła wynikająca z dokumentu celnego ze wskazaniem jego danych oraz danych urzędu celnego.

Podatek należny rozliczony zgodnie z art. 33a zostanie ujęty w części deklaracyjnej pliku JPKV7 w wierszu Import towarów podlegających rozliczeniu zgodnie z art. 33a ustawy. Kwoty netto i VAT zostaną wykazane odpowiednio w polach P_25 i P_26.

W części ewidencyjnej pliku kwoty zostaną wykazane odpowiednio netto i VAT w polach K_25 i K_26. Zostanie również zastosowane oznaczenie IMP.

W sytuacji gdyby Użytkownik rozliczał podatek dochodowy ryczałtem od przychodów ewidencjonowanych kwota cła nie byłby zaksięgowana.

3.b Konto podatnika korzystającego ze zwolnienia z VAT

Przykład 4

Przedsiębiorca korzystający ze zwolnienia z VAT kupił od kontrahenta z Chin towar handlowy.

Faktura zakupu została wystawiona 1 sierpnia 2022 r. Sam towar dotarł do Polski w połowie września. Został odprawiony w urzędzie celnym w Augustowie. 17 września nabywca za pośrednictwem firmy spedycyjnej otrzymał dokument odprawy celnej (PZC).

Dane faktury zakupu: data wystawienia 01.08.2022 r., termin płatności 12.08.2022 r. wartość towarów: 2 000 USD, koszty wysyłki: 200 USD.

Dane z dokumentu celnego: data wystawienia: 17.09.2022 r., wartość celna 8 100 zł, podatek VAT przy stawce 23% naliczony i zapłacony do UC: 1 863 zł. Wskazany na dokumencie celnym numer urzędu celnego: PL313020. Cło: 500 zł.

Nabywca dokonał zapłaty faktury w dniu 10.08.2022 r. Zapłata odbyła się z konta złotówkowego. Kwota w złotówkach pobrana z konta nabywcy wynosiła 9 580,64 zł.

W celu zaksięgowania faktury zakup Użytkownik ustawia miesiąc księgowy sierpień a następnie w zakładce Wydatki ➡ Dodaj wydatek wybiera funkcję + dodaj przy formularzu Import towarów handlowych.

Pojawiający się formularz uzupełnia następująco:

- rodzaj dokumentu – faktura,

- numer dokumentu – zgodnie z numerem nadanym przez sprzedawcę,

- data wystawienia 01.08.2022,

- data wpływu – pole puste,

- termin płatności – 12.08.2022,

- nazwa wydatku – towary handlowe,

- waluta – USD,

- kwota (USD) – 2 000 USD.

Po wskazaniu w polu waluta USD oraz wpisaniu kwoty w walucie Użytkownik korzysta z funkcji pobierz kurs. Serwis pobierze jako kurs z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury (29.07.2022 r.). - koszty wysyłki (USD) – 200 USD.

Po zatwierdzeniu wydatku będzie on widoczny w zakładce Wydatki ➡ Lista wydatków w miesiącu sierpniu. W związku z tym, że zapłata nastąpiła 10.08.2022 r. Użytkownik ustawia miesiąc księgowy sierpień. Na liście wydatków z tego miesiąca obok zaksięgowanej faktury (kolumna Pozostałe) wybiera funkcję wprowadź.

W pojawiającym się oknie Pozycje zapłaty wybiera funkcję + dodaj pozycję. Z kolei uzupełniając dane o zapłacie jako Forma zapłaty zostaną wybranie złotówki. Użytkownik uzupełnia kwotę zapłaconą w walucie, datę dokonania zapłaty oraz kwotę jaka została pobrana przez jego bank. Po zatwierdzeniu zostaną wyliczone i zaksięgowane różnice kursowe. Kwota wydatku zaksięgowana do kosztów to 10 157,62 zł, z kolei kwota faktycznie zapłacona wyniosła 9 580,64 zł zł. Daje to efekcie dodatnie różnice kursowe (619,66 zł).

Po wykonaniu powyższych czynności w podatkowej księdze przychodów i rozchodów pojawią się dwa zapisy:

- faktura kosztowa obejmująca zakupiony towar wraz z kosztami transportu w dacie 01.08.2022 r. Jej księgowanie ujęte będzie w kolumnie nr 10 (zakup towarów handlowych i materiałów) oraz kolumnie nr 11 (koszty uboczne zakupu),

- dodatnie różnice kursowe w dacie 10.08.2022 r. w kolumnie nr 8 (pozostałe przychody).

W sytuacji, gdyby Użytkownik rozliczał się w oparciu o ewidencję przychodów dla ryczałtu powyższe zapisy nie miałyby miejsca.

W miesiącu wrześniu Użytkownik dokonuje wpłaty wyliczonej przez organ celny kwoty podatku VAT i cła oraz otrzymuje dokument odprawy celnej (PZC). W celu jego wprowadzenia ustawia miesiąc księgowy wrzesień i w zakładce Wydatki ➡ Lista wydatków na poziomej osi czasu wybiera 8 – tak aby widoczne były wydatki miesiąca sierpnia. Następnie obok zaksięgowanej wcześniej faktury zakupu wybiera opcję + dodaj sad.

W kolejnym kroku Użytkownik wybiera jako sposób rozliczania podatku VAT: Odliczam VAT na podstawie otrzymanego dokumentu odprawy celnej.

Po zatwierdzeniu pojawi się formularz wprowadzania dokumentu SAD do faktury.

Poszczególne pola formularza są uzupełniane następująco:

- rodzaj dokumentu – SAD,

- data wystawienia i data wpływu – zgodnie ze stanem faktycznym – 17.09.2022 r.

- urząd celny – Użytkownik wyszukuje z listy na podstawie wskazanego na dokumencie odprawy celnej numeru,

- numer – zgodnie ze stanem faktycznym,

- wartość netto oraz kwota podatku VAT – zgodnie z danymi wskazanymi na dokumencie celnym (netto 8 100 zł i VAT 1 863 zł),

- cło – wskazane na dokumencie odprawy celnej (500 zł).

Po zatwierdzeniu dokumentu sad serwis dokona dwóch zapisów podatkowej księdze przychodów i rozchodów. Jeden dotyczył będzie kwoty cła, a drugi kwoty podatku VAT, którego nievatowiec nie może odliczyć. Oba zapisy pojawią się w kolumnie nr 10 (zakup towarów handlowych i materiałów) ze wskazaniem danych dokumentu odprawy celnej i danymi urzędu celnego.

W sytuacji gdyby Użytkownik rozliczał podatek dochodowy ryczałtem od przychodów ewidencjonowanych księgowanie wydatku w powyższy sposób byłoby możliwe. Wydatek taki nie zostałby jednak ujęty w żadnej ewidencji. Byłby jedynie widoczny na liście wydatków w zakładce Wydatki ➡ Lista wydatków.

Przykład 5

Przedsiębiorca korzystający ze zwolnienia z VAT kupił od kontrahenta z Chin sprzęt komputerowy w ilości 5 szt. Cztery sztuki są przeznaczone do dalszej odsprzedaży. Jeden będzie używany w działalności.

Faktura zakupu została wystawiona 1 września 2022 r. Sam towar dotarł do Polski w połowie października. Został odprawiony w urzędzie celnym w Augustowie. 18 października nabywca za pośrednictwem firmy spedycyjnej otrzymał dokument odprawy celnej (PZC).

Dane faktury zakupu: data wystawienia 01.09.2022 r., termin płatności 10.09.2022 r. wartość: 5 szt. po 1 200 USD, dodatkowo na fakturze pojawiły się koszty wysyłki w kwocie 200 USD.

Dane z dokumentu celnego: data wystawienia 18.10.2022 r. wartość celna 24 000 zł, podatek VAT naliczony i zapłacony do UC: 5 520 zł. Wskazany na dokumencie celnym numer urzędu celnego: PL313020. Cło: 1100 zł.

Nabywca dokonał zapłaty faktury w dniu 02.09.2022 r. Zapłata odbyła się z konta walutowego.

W związku z tym, iż faktura od kontrahenta z Chin obejmuje jednocześnie zakupione towary handlowe jak i sprzęt przeznaczony do użytku w działalności księgowanie wartości netto obejmować będzie – odrębnie księgowanie kwoty towarów handlowych i kwoty towarów przeznaczonych do użytku w działalności.

W sytuacji gdyby Użytkownik rozliczał podatek dochodowy ryczałtem od przychodów ewidencjonowanych całość wydatku mogłaby być wprowadzona w sposób wskazany w przykładzie nr 4. Dokonanie odrębnych księgowań – kosztu i zakupu towaru ma jedynie na celu ujęcie faktury w odpowiedniej kolumnie KPiR.

W celu wprowadzenia wartości faktury w części obejmującej towary handlowe Użytkownik ustawia miesiąc księgowy lipiec a następnie w zakładce Wydatki ➡ Dodaj wydatek wybiera opcję + dodaj obok formularza Import towarów handlowych.

Pojawiający się formularz wypełniany jest następująco:

- rodzaj dokumentu – faktura,

- numer dokumentu – nadany przez kontrahenta,

- data wystawienia – 01.09.2022 r.

- data wpływu – puste,

- termin płatności – 10.09.2022 r.

- sprzedawca – Użytkownik wprowadza nowego kontrahenta lub wybiera go z listy w sposób wskazany wyżej,

- nazwa wydatku – np. towary handlowe – komputery,

- waluta – USD,

- kwota (USD) – 4 800 USD (4 szt po 1 200 USD),

- koszty wysyłki (USD) – kwota kosztów wskazana na fakturze obejmuje kwotę za 5 szt towaru. Przepisy nie wskazują w jaki sposób przypisać koszty transport do poszczególnych towarów. W tym wypadku koszt ten dotyczy 5 szt identycznych towarów dlatego prawidłowe będzie podzielenie kwoty 200 USD na 5 szt. Daje to kwotę 40 USD za szt. Wartość wpisana w tym polu wynosić będzie 160 USD.

Użytkownik dokonał zapłaty za fakturę w miesiącu jej wystawienia. W związku z powyższym przed zatwierdzeniem faktury może wprowadzić informację o dokonanej wpłacie. W części Pozycje zapłaty wybiera funkcję + dodaj pozycję, a następnie wprowadza informację o zapłacie. Informacja o zapłacie obejmuje wybór formy zapłaty – waluta obca, wprowadzenie kwoty zapłaconej, daty zapłaty oraz pobranie kursu. Dostępna w serwisie funkcja pobierania kursu pozwoli na pobranie średniego kursu NBP z ostatniego dnia roboczego poprzedzającego dzień dokonania zapłaty.

W ostatnim kroku Użytkownik zatwierdza dodaną wpłatę oraz księgowanie wydatku.

Wartość faktury w części obejmującej komputer przeznaczony do używania w działalności Użytkownik księguje przez formularz Import – koszty prowadzenia działalności dostępny w zakładce Wydatki ➡ Dodaj wydatek.

Formularz wprowadzenia wydatku uzupełniany jest identycznie jak wcześniej. Różnice dotyczą pól:

- nazwa wydatku – w tym wypadku wpisujemy np. sprzęt komputerowy czy wyposażenie firmy,

- kwota (USD) – cena zakupu jednego komputera wraz z kosztami transportu – 1240 USD (1200 + 40).

Analogicznie jak przy księgowaniu faktury w części dotyczącej zakupu towarów Użytkownik wprowadza informację o zapłacie.

Uzupełniony formularz wygląda następująco:

dodanej wpłaty oraz całego wydatku.

Po zatwierdzeniu księgowania pojawi się komunikat o treści Inny dokument o takim samym numerze, wystawiony przez tego samego kontrahenta znajduje się już w systemie. Należy go zatwierdzić.

Po dokonaniu powyższych księgowań w podatkowejj księdze przychodów i rozchodów pojawią się następujące zapisy:

- wartość zakupionych towarów handlowych w kolumnie nr 10 (zakup towarów handlowych i materiałów) wraz z kosztami transportu w kolumnie nr 11 (koszty uboczne zakupu),

- wartość zakupionych towarów z przeznaczeniem do użytku w działalności razem z kosztem transportu w kolumnie nr 13 (pozostałe wydatki).

Powyższe zapisy ujęte zostaną ze wskazaniem danych z faktury zakupu.

Dodatkowo w KPIR pojawią się wyliczone przez serwisu ujemne różnice kursowe. Ponieważ faktura zakupu zaksięgowana była dwukrotnie – za każdym razem w części i do każdego księgowania wprowadzona jest odrębna informacja o zapłacie, wyliczone różnice kursowe również są w dwóch pozycjach.

Rozliczenie podatku VAT następuje przez wprowadzenie dokumentu SAD z poziomu wcześniej zaksięgowanej faktury (w tym wypadku dwóch księgowań dokonanych dla jednej faktury).

W celu jego wprowadzenia Użytkownik ustawia miesiąc księgowy październik, a następnie w zakładce Wydatki ➡ Lista wydatków, na liście wydatków z miesiąca września odnajduje zaksięgowany wcześniej wydatek (ujęty w dwóch odrębnych pozycjach).

Wybranie funkcji + dodaj sad przy obu pozycjach powoduje wyświetlenie formularza z opcją wyboru sposobu rozliczania podatku VAT od nabycia. Po oznaczeniu pola Odliczam VAT na podstawie otrzymanego dokumentu odprawy celnej, zostanie wyświetlony następujący formularz:

Powyższy formularz w obu przypadkach wypełniany jest identycznie, w zakresie następujących pól:

- rodzaj dokumentu – SAD,

- data wystawienia i data wpływu – 18.10.2022 r.

- urząd celny – wyszukany na podstawie wskazanego na dokumencie SAD numeru UC (PL313020),

- numer – zgodnie z danymi wskazanymi na dokumencie,

Inne dane będzie należało wpisać w polach dotyczących podatku VAT i cła: - podatek VAT: w przypadku wyposażenia firmy: netto: 4800 zł i VAT: 1104 zł, w przypadku towarów handlowych: netto 19 200 zł i VAT: 4 416 zł,

- cło: w części przypadającej na wyposażenie: 220 zł oraz towary handlowe: 880 zł.

W wyniku wprowadzenia danych z dokumentu SAD w podatkowej księdze przychodów i rozchodów w miesiącu październiku pojawią się następujące zapisy:

- w kolumnie nr 10 (zakup towarów handlowych i materiałów) – kwota VAT oraz cło przypadające na zakupione towary handlowe,

- w kolumnie nr 13 (pozostałe wydatki) – kwota VAT oraz cło przypadające na komputer przeznaczony do użytku w działalności.

Wszystkie powyższe zapisy ujęte będą ze wskazaniem daty wpływu i numerem dokumentu SAD. Jako dane kontrahenta wskazane zostaną dane urzędu celnego.

Formularz wydatku Import towarów handlowych nie daje możliwości automatycznego wprowadzenia faktury korygującej. W przypadku zaistnienia takiej sytuacji polecamy kontakt z BOK serwisu ifirma.pl

Autor: Katarzyna Kisiel – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Księgowość

- Sprzedaż środka trwałego w 2025 roku – wpływ na składkę zdrowotną

- Jak zaksięgować fakturę zaliczkową i końcową

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Własna działalność gospodarcza a najem prywatny – jak wygląda rozliczenie?

- ZUS ZCNA – jak zgłosić do ubezpieczeń członka rodziny przedsiębiorcy?