1.2. Różnice kursowe od wydatków

2. Różnice kursowe od własnych środków pieniężnych na rachunku walutowym

1. Transakcyjne różnice kursowe

Transakcyjne różnice kursowe powstają kiedy dokument kosztowy lub przychodowy zostanie wystawiony w walucie oraz zapłata nastąpi w walucie. Różnice kursowe powstają więc zarówno w odniesieniu do przychodów jak i wydatków, zarówno kiedy wpłata wpływa na konto walutowe jak i w złotówkach i jest w momencie wpływu przewalutowania przez bank.

1.1. Różnice kursowe od przychodów

Przedsiębiorcy rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych ujmując przychód w ewidencji przychodów, przeliczają kwoty wyrażone w walucie po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego datę uzyskania przychodu.

W zakresie tego kiedy powstaje przychód stosują art. 14 ustawy o podatku dochodowym od osób fizycznych. Zgodnie z tym przepisem za datę powstania przychodu uważa się dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi (częściowego wykonania usługi), nie później niż dzień wystawienia faktury albo uregulowania należności.

Serwis ifirma.pl w celu ujęcia przychodu w ewidencji przychodów pobiera kurs z ostatniego dnia roboczego poprzedzającego datę sprzedaży.

Przedsiębiorcy rozliczający się ryczałtem nie wykazują kosztów. W związku z tym różnice od przychodów ujmowane są następująco:

- dodatnie – zwiększają przychód. Są ujmowane wg stawki, zgodnej ze stawką przychodu, którego dotyczą.

- ujemne – pomniejszają przychód. Są ujmowane wg stawki, zgodnej ze stawką przychodu, którego dotyczą.

Taki sposób postępowania wynika z art. 6 ust. 1c ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Różnice kursowe powstają w późniejszej z dat – data uzyskania przychodu lub data otrzymania zapłaty. Dopiero bowiem kiedy znana jest kwota uzyskanego przychodu w złotówkach i kwota otrzymanej zapłaty w złotówkach możliwe jest ustalenie wartości różnic kursowych.

Wyliczenie i zaksięgowanie przez serwis transakcyjnych różnic kursowych następuje przez wprowadzenie informacji o zapłacie do wystawionego dokumentu sprzedaży w walucie.

Na koncie czynnego podatnika VAT rozliczającego się ryczałtem ewidencjonowanym są to dokumenty wystawione w walucie przez formularze:

- faktura z ceną określoną w walucie obcej,

- wewnątrzunijna dostawa towarów,

- eksport towarów,

- świadczenie usług dla podatników VAT-UE w trybie art. 28b,

- świadczenie usług poza terytorium kraju,

- faktura VAT OSS oraz faktura VAT IOSS,

- dowód sprzedaż OSS oraz dowód sprzedaży IOSS,

- faktura zaliczkowa i końcowa w walucie.

W przypadku Użytkownika korzystającego ze zwolnienia z VAT będą to formularze:

- wewnątrzwspólnotowe świadczenie usług (rachunek lub faktura),

- rachunek wystawiany w walucie,

- faktura z ceną określoną w walucie obcej,

- faktura VAT OSS oraz faktura VAT IOSS,

- dowód sprzedaż OSS oraz dowód sprzedaży IOSS,

- faktura zaliczkowa i końcowa w walucie.

Po wystawieniu dokumentu sprzedaży przez jeden z powyższych formularzy będzie on widoczny w zakładce Faktury ➡ Lista faktur (u nievatowca Rachunki ➡ Lista rachunków i faktur).

Serwis daje możliwość wprowadzenia informacji o zapłacie z poziomu listy wystawionych dokumentów i z poziomu szczegółów wystawionej faktury lub rachunku.

Dodawania informacji o zapłacie z poziomi listy faktur lub rachunków.

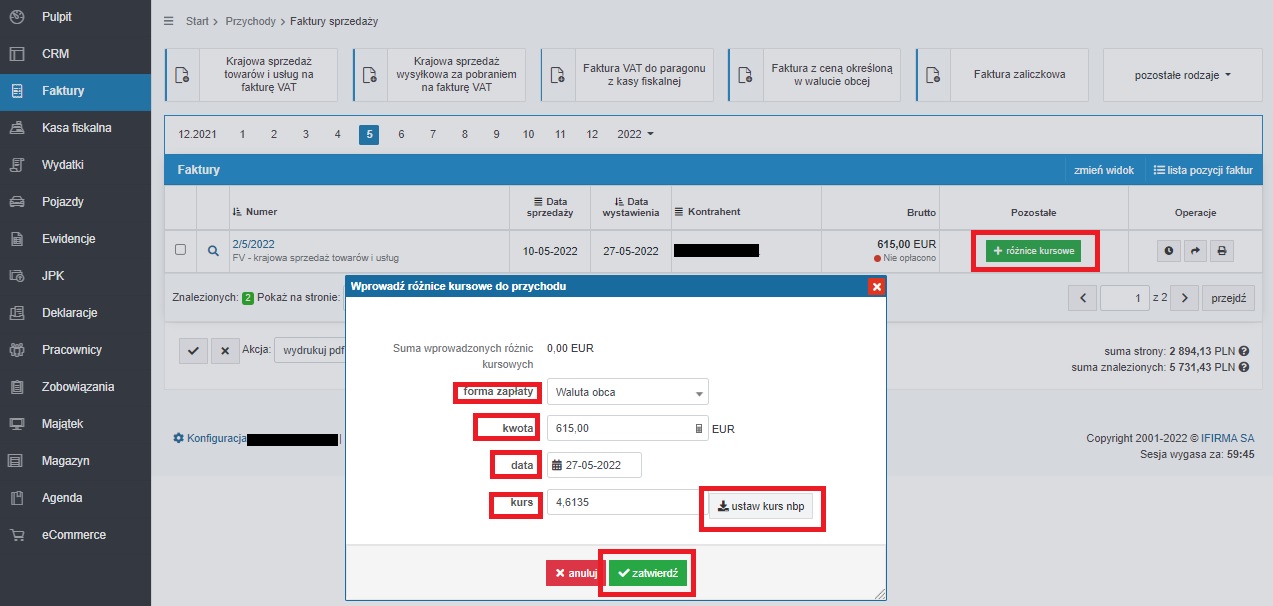

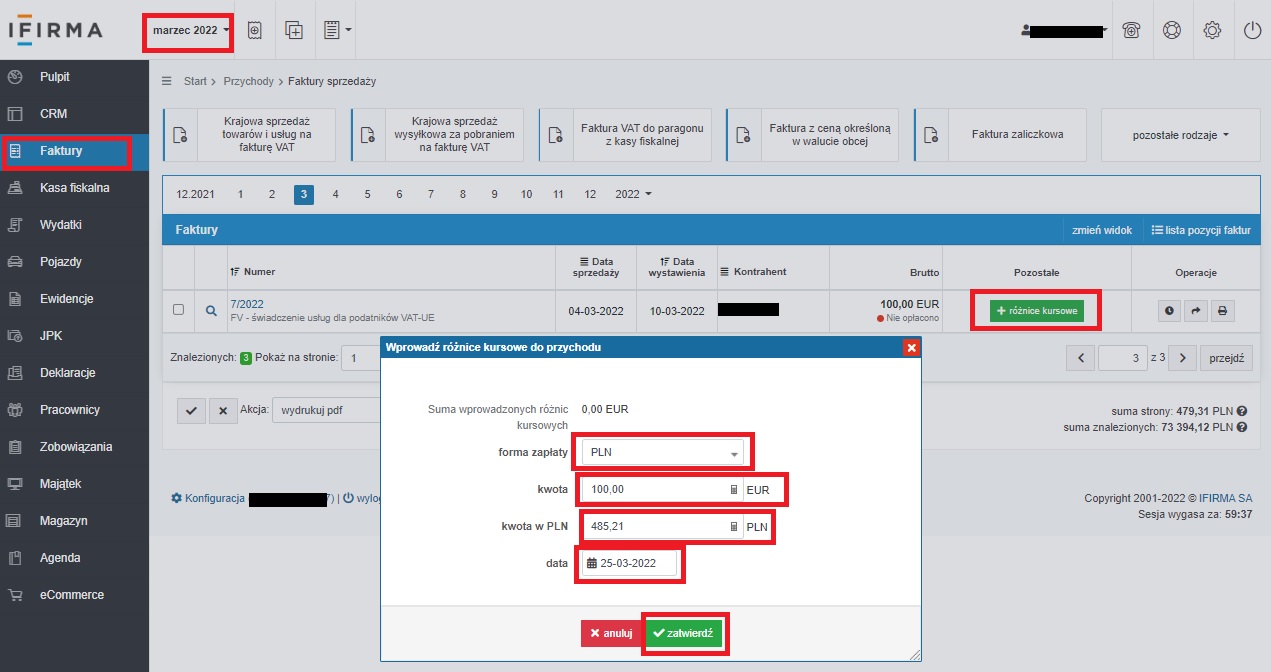

Na liście faktur/rachunków i faktur w kolumnie Pozostałe dostępna jest funkcja + różnice kursowe.

Po jej wybraniu w oknie wprowadzania różnic kursowych Użytkownik zaczyna od wyboru formy zapłaty.

W przypadku zapłaty w walucie należy dodatkowo uzupełnić kwotę otrzymaną w walucie, datę zapłaty. Przy polu kurs dostępna będzie funkcja ustaw kurs nbp. Pozwoli ona na pobranie średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty. Kurs ten będzie prawidłowy w przypadku zapłaty otrzymanej na rachunek walutowy. Nie dochodzi wówczas do przewalutowania.

W przypadku zapłaty w złotówkach wprowadzamy informację o kwocie zapłaty w walucie, kwocie jaka wpłynęła na rachunek złotówkowy i dacie otrzymania zapłaty.

Po zatwierdzeniu informacji o zapłacie serwis wyliczy i zaksięguje różnice kursowe.

Dodawanie informacji o zapłacie z poziomu szczegółów dokumentu.

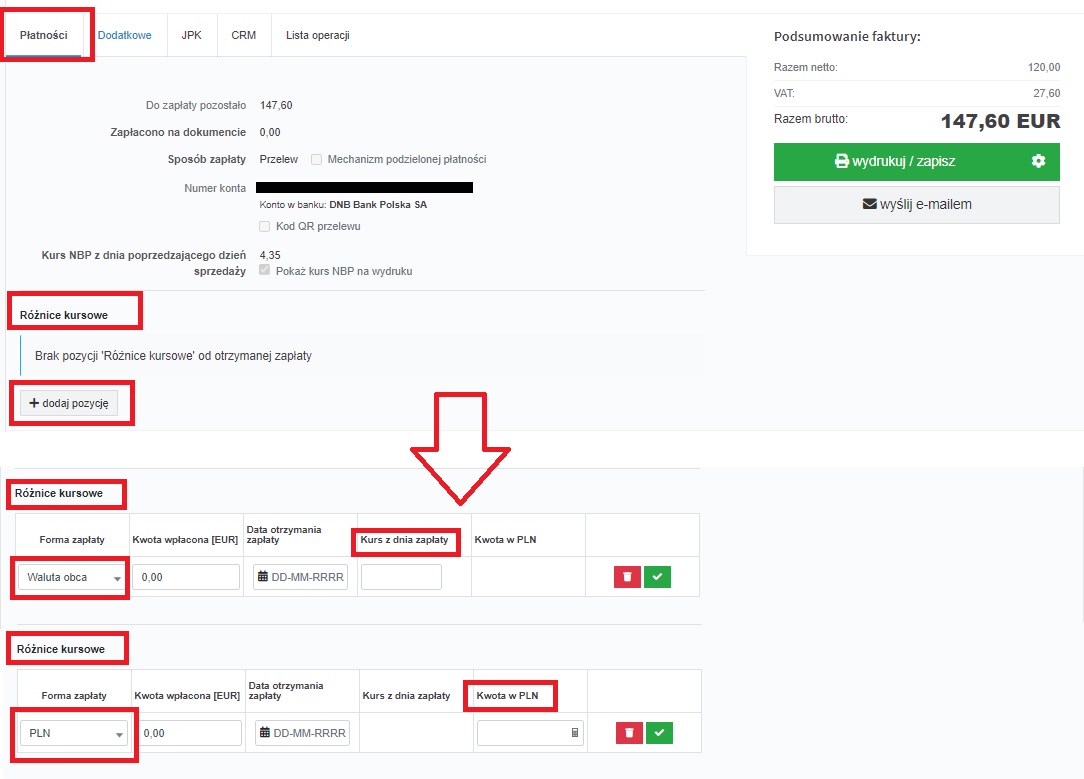

Na formularzu dokumentu sprzedaży na karcie Płatności dostępna jest część Różnice kursowe.

Różnice kursowe można tu wprowadzić – zarówno podczas wystawienia faktury/rachunku jak i po zatwierdzeniu dokumentu. Wprowadzenie informacji o zapłacie w momencie wystawiania dokumentu możliwe jest jeśli zapłatę otrzymano w miesiącu księgowym ustawionym podczas wystawiania dokumentu.

Po wybraniu funkcji + dodaj pozycję w części Różnice kursowe Użytkownik wskazuje formę zapłaty (waluta obca lub PLN). Następnie uzupełnia datę otrzymania zapłaty i kwotę otrzymaną w walucie. W przypadku zapłaty w walucie dodatkowo trzeba wprowadzić kurs, po którym otrzymano zapłatę, a w przypadku zapłaty w złotówkach – kwotę otrzymaną.

Po zatwierdzeniu serwis wyliczy i zaksięguje różnice kursowe.

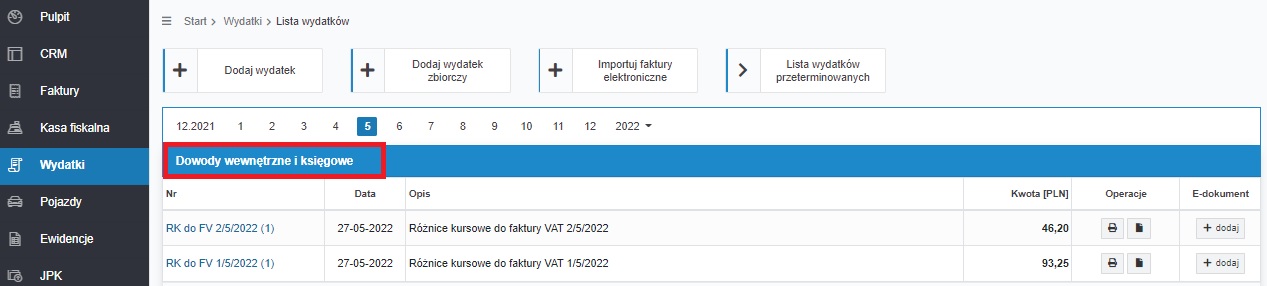

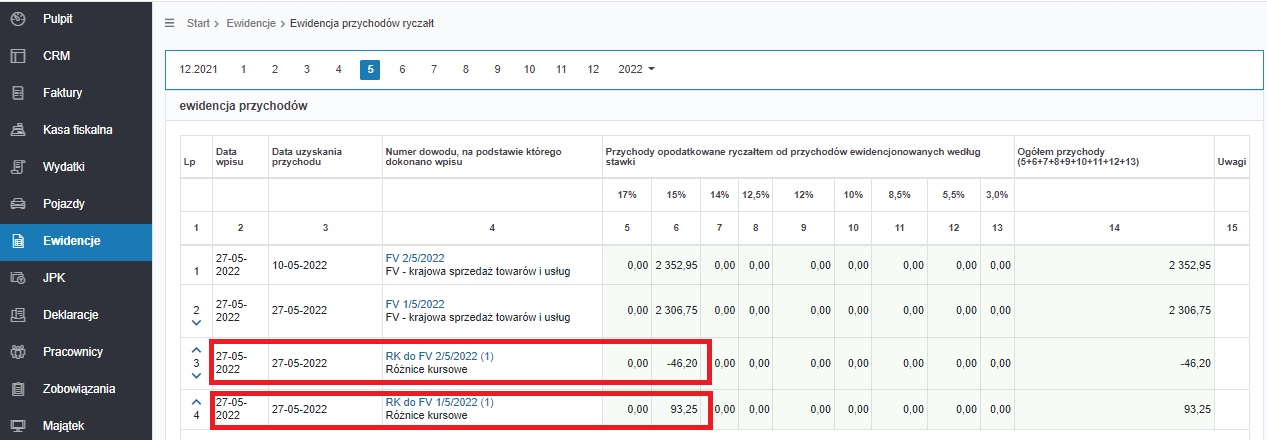

Bez względu na to czy będą to dodatnie czy ujemne różnice kursowe, będą one widoczne w zakładce Wydatki lista wydatków w części Dowody wewnętrzne i księgowe.

W ewidencji przychodów będą one przypisane do stawki ryczałtu, jaką opodatkowany jest przychód, którego dotyczą różnice kursowe. Dodatnie różnice kursowe zwiększą przychód, ujemne go zmniejszą.

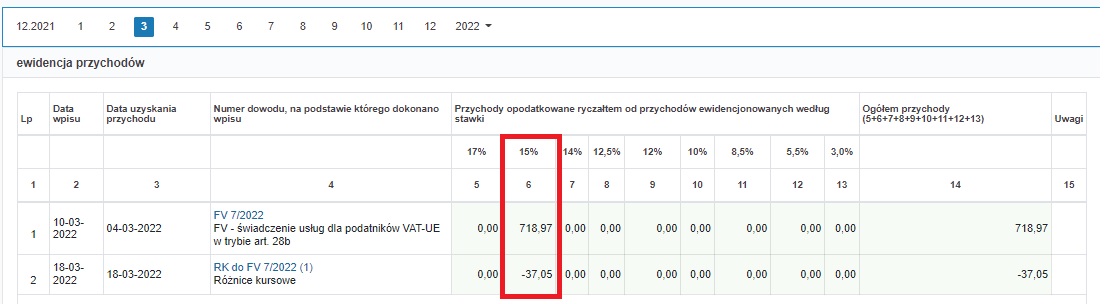

Przykład 1

Przedsiębiorca świadczy usługi prawne opodatkowane stawką ryczałtu 15%. Jedną z usług świadczy na rzecz podmiotu zagranicznego, z którym ustalił wystawienie faktury w walucie EUR na kwotę 150 EUR netto.

Przedsiębiorca wystawił fakturę w dniu 10.03.2022 r. wskazując jako datę sprzedaży 04.03.2022 r.

Średni kurs NBP z dnia 03.03.2022 r.: 4,7931 zł/EUR.

Po przeliczeniu kwoty w walucie na złotówki w ewidencji przychodów ujęta została kwota 718,97 zł.

Zapłatę do wystawionej faktury sprzedawca otrzymał w dniu 18.03.2022 r. na konto prowadzone w złotówkach. Kwota jaka wpłynęła na rachunek została przeliczona przez bank po kursie 4,5461 zł/ EUR. Na rachunek wpłynęła kwota 681,92 zł.

W związku z tym, iż kwota faktycznie otrzymana (681,92 zł) była niższa niż kwota zaksięgowanego przychodu (718,97 zł) wystąpiły ujemne różnice kursowe w kwocie 37,05 zł. Są one ujmowane w ewidencji przychodów w dacie otrzymania zapłaty w kolumnie właściwej dla stawki 15% ze znakiem minus.

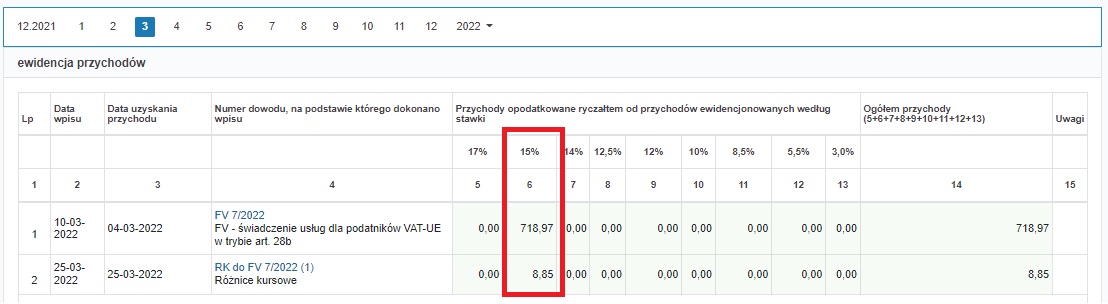

Przykład 2

Przedsiębiorca świadczy usługi prawne opodatkowane stawką ryczałtu 15%. Jedną z usług świadczy na rzecz podmiotu zagranicznego, z którym ustalił wystawienie faktury w walucie EUR na kwotę 150 EUR netto.

Przedsiębiorca wystawił fakturę w dniu 10.03.2022 r. wskazując jako datę sprzedaży 04.03.2022 r.

Średni kurs NBP z dnia 03.03.2022 r.: 4,7931 zł/EUR.

Po przeliczeniu kwoty w walucie na złotówki w ewidencji przychodów ujęta została kwota 718,97 zł.

Zapłatę do wystawionej faktury sprzedawca otrzymał w dniu 25.03.2022 r. na konto prowadzone w złotówkach. Kwota jaka wpłynęła na rachunek została przeliczona przez bank po kursie 4,8521 zł/ EUR. Na rachunek wpłynęła kwota 727,82 zł.

W związku z tym, iż kwota faktycznie otrzymana (727,82 zł) była wyższa niż kwota zaksięgowanego przychodu (718,97 zł) wystąpiły dodatnie różnice kursowe w kwocie 8,85 zł. Są one ujmowane w ewidencji przychodów w dacie otrzymania zapłaty w kolumnie właściwej dla stawki 15%.

1.1.1. Różnice kursowe w przypadku zmiany formy opodatkowania lub stawki ryczałtu

Wątpliwości co do sposobu ujęcia różnic kursowych mogą się pojawić w przypadku, kiedy powstaną one po zmianie formy opodatkowania czy stawki ryczałtu, którą opodatkowany jest przychód, którego różnice kursowe dotyczą.

W sytuacji kiedy różnice kursowe powstaną w roku, w którym przedsiębiorca rozlicza się ryczałtem a dotyczą przychodu wykazanego jeszcze w podatkowej księdze przychodów i rozchodów, należy je ująć w ewidencji przychodów. Dodatnie różnice kursowe zwiększają przychód, ujemne pomniejszają. Są one przypisane do stawki, właściwej dla rodzaju przychodu stanowiącego podstawę ustalenia różnic kursowych.

Przykład 3

Przedsiębiorca do końca 2021 r. rozliczał się w oparciu o podatkową księgę przychodów i rozchodów. Z początkiem 2022 r. zmienił formę opodatkowania na ryczałt. Swoje przychody będzie opodatkowywał stawką 12% (usługi doradcze w zakresie sprzętu komputerowego).

Przedsiębiorca w grudniu 2021 r wystawił fakturę na kwotę 200 EUR netto. Została ona przeliczona po kursie 4,6359 zł/ EUR. Przychód ujęty w KPiR wyniósł 927,18 zł.

Przedsiębiorca zapłatę otrzymał w 2022 r. (10.01.2022 r.). Wpłata wpłynęła na rachunek walutowy (kurs średni NBP z dnia 07/01/2022 r. 4,5576 zł/EUR). Wartość waluty w dniu jej wpływu (200 EUR * 4,5576 zł/EUR = 911,52 zł.) była niższa niż kwota zaksięgowanego przychodu, w związku z tym powstały ujemne różnice kursowe (927,18 – 911,52 = 15,66 zł). Zmniejszą one kwotę przychodu w dacie 10.01.2022 r.

W sytuacji zmiany stawki ryczałtu właściwej dla danego przychodu na przełomie lat podatkowych, różnice kursowe będą ujmowane wg stawki właściwej dla danego przychodu w roku podatkowym ich powstania.

Przykład 4

Przedsiębiorca świadczy usługi architektoniczne. Usługi te w 2021 r. opodatkowane były stawką 15%, od 2022 r. zastosowanie dla nich ma stawka 14%.

Przedsiębiorca w grudniu 2021 r wystawił fakturę na kwotę 200 EUR netto. Została ona przeliczona po kursie 4,6359 zł/ EUR. Przychód ujęty w KPiR wyniósł 927,18 zł.

Przedsiębiorca zapłatę otrzymał w 2022 r. (10.01.2022 r.). Wpłata wpłynęła na rachunek walutowy (kurs średni NBP z dnia 07/01/2022 r. 4,5576 zł/EUR). Wartość waluty w dniu jej wpływu (200 EUR * 4,5576 zł/EUR = 911,52 zł.) była niższa niż kwota zaksięgowanego przychodu, w związku z tym powstały ujemne różnice kursowe (927,18 – 911,52 = 15,66 zł). Zmniejszą one kwotę przychodu w dacie 10.01.2022 r. Zmniejszenie zostało ujęte w ewidencji przychodów w kolumnie przeznaczonej dla stawki 14%.

Przykład 5

Przedsiębiorca rozlicza się ryczałtem ewidencjonowanym zarówno w roku 2021 jak i 2022. W 2021 r. świadczy m.in. usługi fotograficzne opodatkowane stawką 15%. W 2022 r. nie świadczy już usług fotograficznych a jedynie usługi w zakresie zakwaterowania ze stawką ryczałtu 8,5%. W 2022 r. otrzymuje zapłatę do przychodu z 2021 r.

Zgodnie z informacją wskazywaną przez Krajową Informację Skarbową “przychód z tytułu różnic kursowych opodatkowany jest stawką ryczałtu właściwą do rodzaju przychodu stanowiącego podstawę ustalenia różnic kursowych.”

Jeśli w wyniku otrzymania zapłaty w 2022 r. powstają dodatnie różnice kursowe, należy je opodatkować stawką właściwą w roku 2022 dla przychodu z tytułu usług fotograficznych (15%). W przypadku powstania ujemnych różnic kursowych i przy jednoczesnym braku innych przychodów opodatkowanych stawką 15% zmniejszenia przychodów należy dokonać w zeznaniu rocznym. Na taki sposób postępowania wskazuje Krajowa Informacja Skarbowa.

1.2. Różnice kursowe od wydatków

Przedsiębiorcy rozliczający się ryczałtem od przychodów ewidencjonowanych nie ujmują kosztów, w związku z tym nie wyliczają ani nie księgują różnic kursowych dotyczących transakcji kosztowych.

2. Różnice kursowe od własnych środków pieniężnych na rachunku walutowym

Różnice kursowe od własnych środków pieniężnych powstają w momencie wypływu środków z rachunku walutowego. Powstają one w związku z różnicą między kursem waluty w momencie jej wpływu a kursem w momencie jej wypływu.

Różnice takie powstaną w momencie wypływu waluty z rachunku walutowego.

Przy czym wypływy środków z rachunku walutowego niezwiązane z działalnością nie będą powodowały powstania różnic kursowych. Więcej informacji na ten temat tutaj.

Wpływ, odpowiednio wypływ waluty z rachunku walutowego wyceniany jest:

- po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego datę odpowiednio wpływu lub wypływu środków,

- kursie faktycznie zastosowanym – w przypadku kiedy w momencie wpływu/wypływu następuje przeliczenie waluty na złotówki.

Więcej informacji na temat wyliczana różnic kursowych od środków własnych tutaj.

Dodatnie różnice kursowe zwiększają przychody, ujemne – zmniejszają go.

W tym miejscu może pojawić się wątpliwość co do stawki ryczałtu jaka ma zastosowanie dla tych różnic kursowych.

Podobnie jak w przypadku transakcyjnych różnic kursowych, różnice kursowe od środków własnych ujmowane są zgodnie ze stawką, właściwą dla działalności, którą prowadzi podatnik. W przypadku gdy przedsiębiorca w ramach prowadzonej działalności gospodarczej uzyskuje przychody, do których mają zastosowanie różne stawki podatku zryczałtowanego – różnice kursowe od środków własnych należy wiązać z rodzajem przychodu, którego dotyczą.

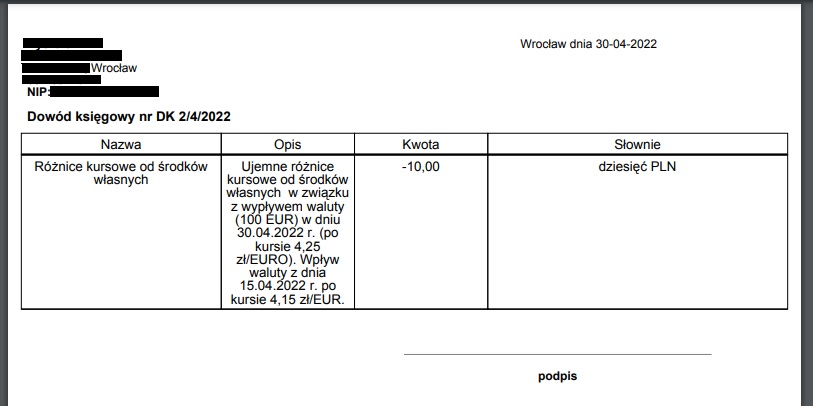

2.1. Księgowanie różnic kursowych od środków własnych

Zgodnie z § 4 Rozporządzenia Ministra Finansów w sprawie prowadzenia ewidencji przychodów i wykazu środków trwałych i wartości niematerialnych i prawnych przychody o których mowa w art. 14 ust. 2 ustawy o PIT, w tym np. różnice kursowe, ujmowane są w ewidencji przychodów na podstawie dokumentów faktycznie potwierdzających ich uzyskanie. W związku z powyższym dla ujęcia różnic kursowych od środków własnych przedsiębiorca ma obowiązek sporządzania dowodów księgowych.

W dokumencie tym poza danymi wystawcy podmiotu – nazwa, adres oraz NIP powinny się znaleźć data i miejsce wystawienia, numer oraz informacja czego dokument dotyczy i na jaką jest wartość. Dokument powinien być podpisany przez osobę, która go sporządziła.

W przypadku różnic kursowych od środków własnych należy wskazać dane pozwalające na wycenę waluty w momencie jej wpływu (datę i kurs wpływu) oraz w momencie jej wypływu (datę i kurs wypływu).

Użytkownicy serwisu ifirma.pl poza serwisem dokonują wyliczenia różnic kursowych z wyceny środków własnych i przygotowania dowodu księgowego będącego podstawą zapisu.

W celu przygotowania dokumentu będącego podstawą księgowania Użytkownicy mogą:

-

1) po zaksięgowaniu różnicy kursowej przez opcję Przychód uniwersalny nie VAT na dole strony jest opcja Wydruk

Po przybyciu na dokumencie pieczątki firmy i podpisaniu się na wydruku, taki dokument będzie spełniał wymogi dokumentu księgowego. W takim przypadku w polu opis warto jak najdokładniej opisać z czego wynika różnica kursowa, tj. wskazać m.in. wyliczenie różnicy, zastosowane kursy do przeliczeń.

-

2) skorzystać z formularza dowodu księgowego dostępnego w zakładce Wydatki ➡ dodaj wydatek ➡ Dowód księgowy ➡ + dowód księgowy.

Formularz ten uzupełniamy następująco:

- data – data powstania różnicy kursowej.

- nazwa – różnice kursowe od środków własnych,

- opis – wskazanie jakiego wpływu i wypływu dotyczy różnica kursowa (data, kwota i kurs)

- kwota – kwota różnicy kursowej (nie ma znaczenia czy kwota z plusem czy z minusem).

Po zatwierdzeniu dokumentu dokument można wydrukować jako plik pdf. Wydrukowany dokument należy podpisać. Będzie on stanowił podstawę księgowania różnic kursowych w ewidencji przychodów w sposób wskazany poniżej.

a) dodatnie różnice kursowe

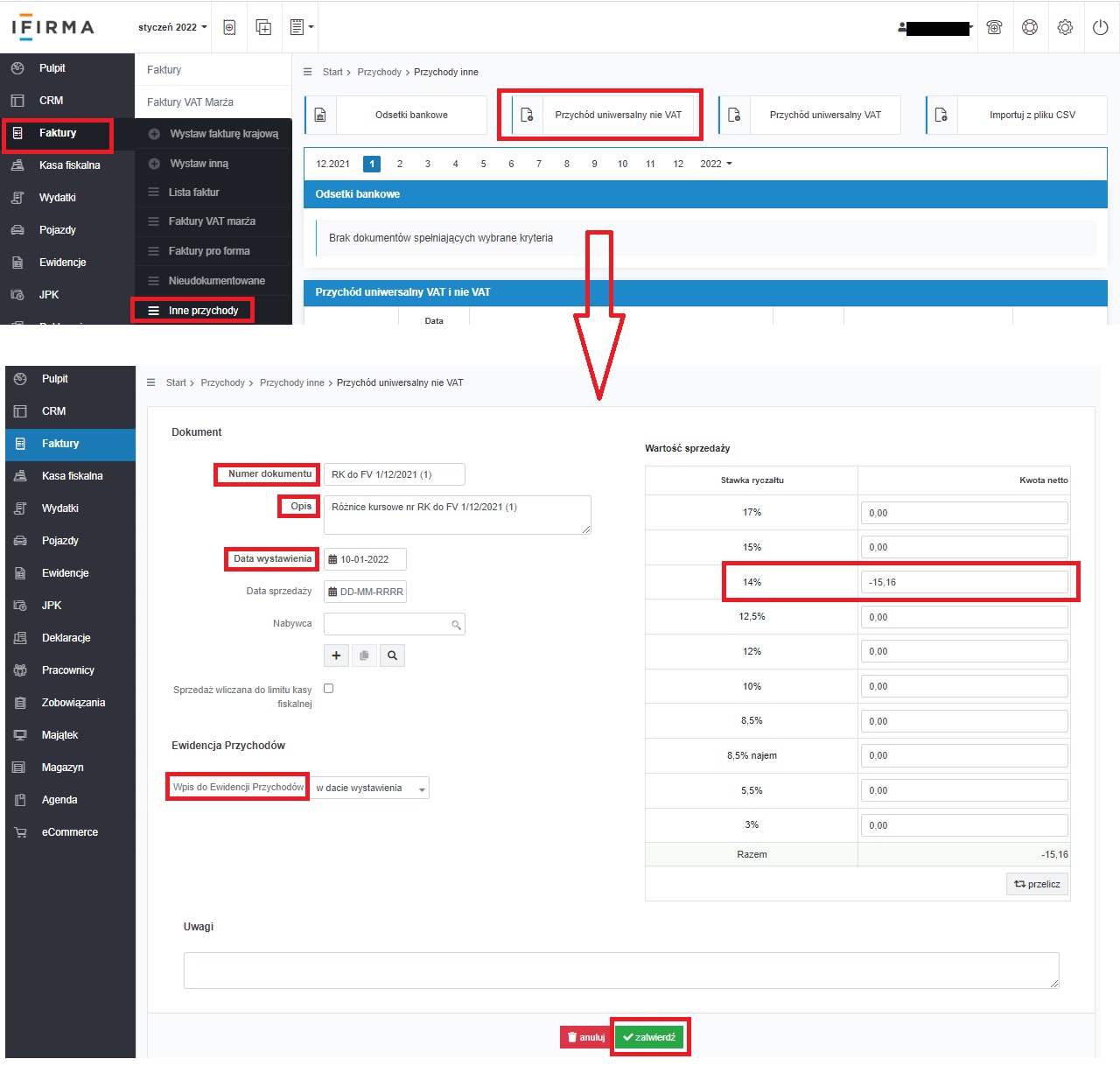

Dodatnie różnice kursowe będące przychodem należy zaksięgować w zakładce Faktury/Rachunki ➡ Inne przychody ➡ Przychód uniwersalny nie VAT.

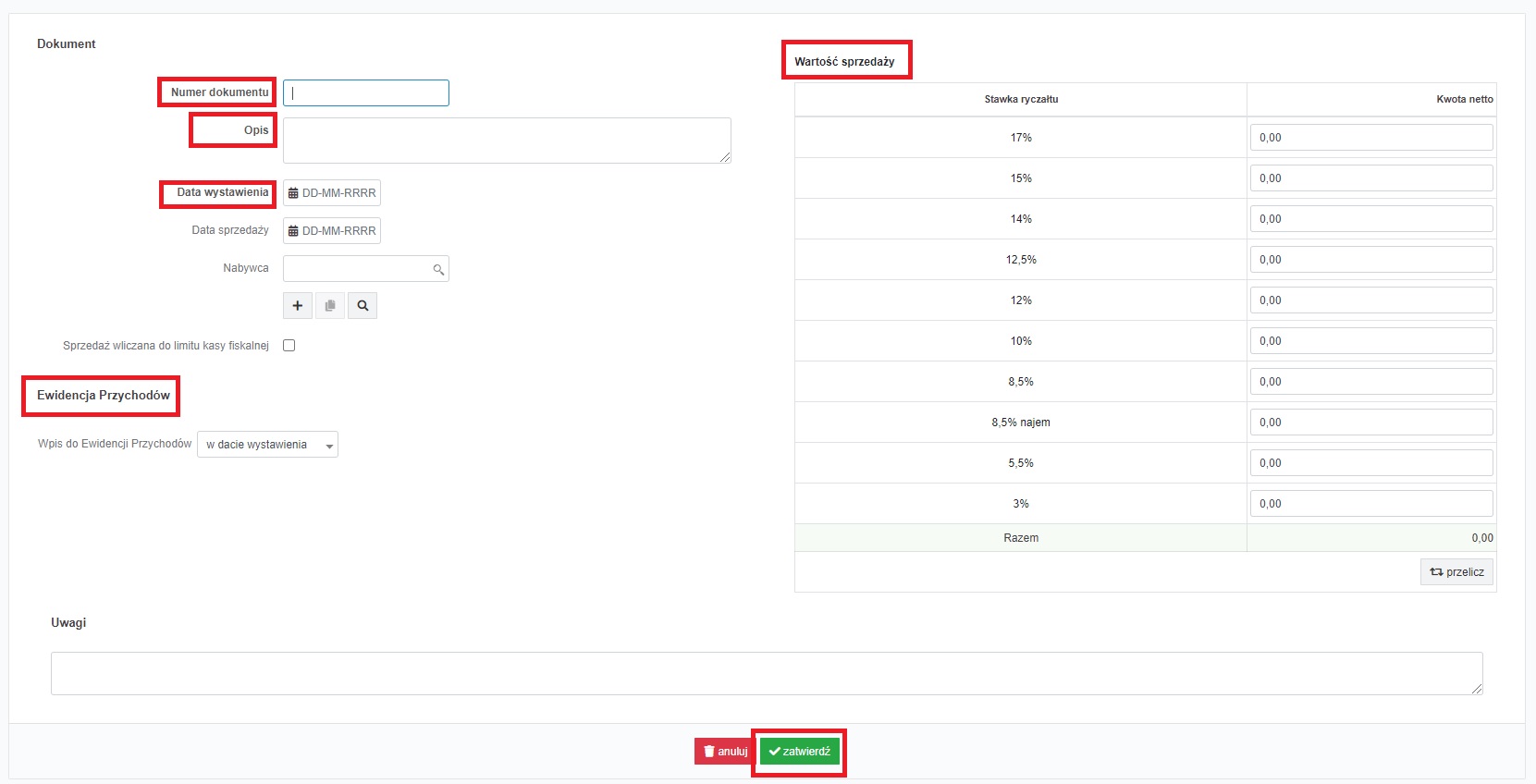

Poszczególne pola należy uzupełnić następująco:

- numer dokumentu – numer kolejny nadany przez Użytkownika. Jeśli dokument będący podstawą księgowania nie jest przygotowany za pomocą dostępnego w serwisie dowodu księgowego warto, aby dla różnic kursowych od środków własnych ustalić serię numeracji inną niż numeracja dowodów księgowych stosowana w serwisie,

- opis – różnice kursowe od środków własnych,

- data wystawienia – data powstania różnicy kursowej czyli data rozchodu waluty z rachunku walutowego,

- ewidencja przychodów – w dacie wystawienia,

- wartość sprzedaży – ustalona kwota różnicy kursowej przy stawce zgodnej z przychodem, którego dotyczą ustalone różnice kursowe.

Pola takie jak: data sprzedaży, nabywca, sprzedaż wliczana do limitu kasy fiskalnej, uwagi zostają puste.

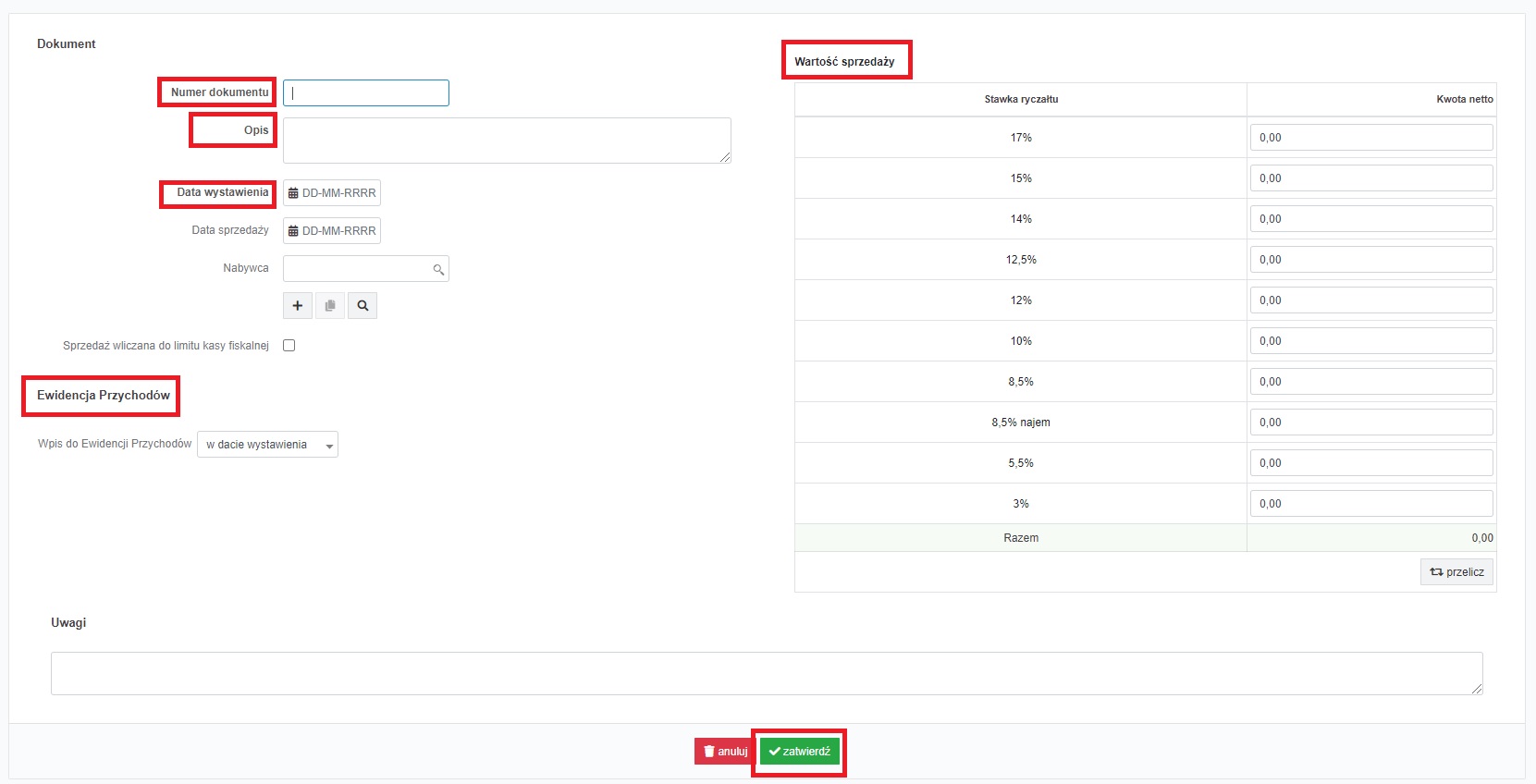

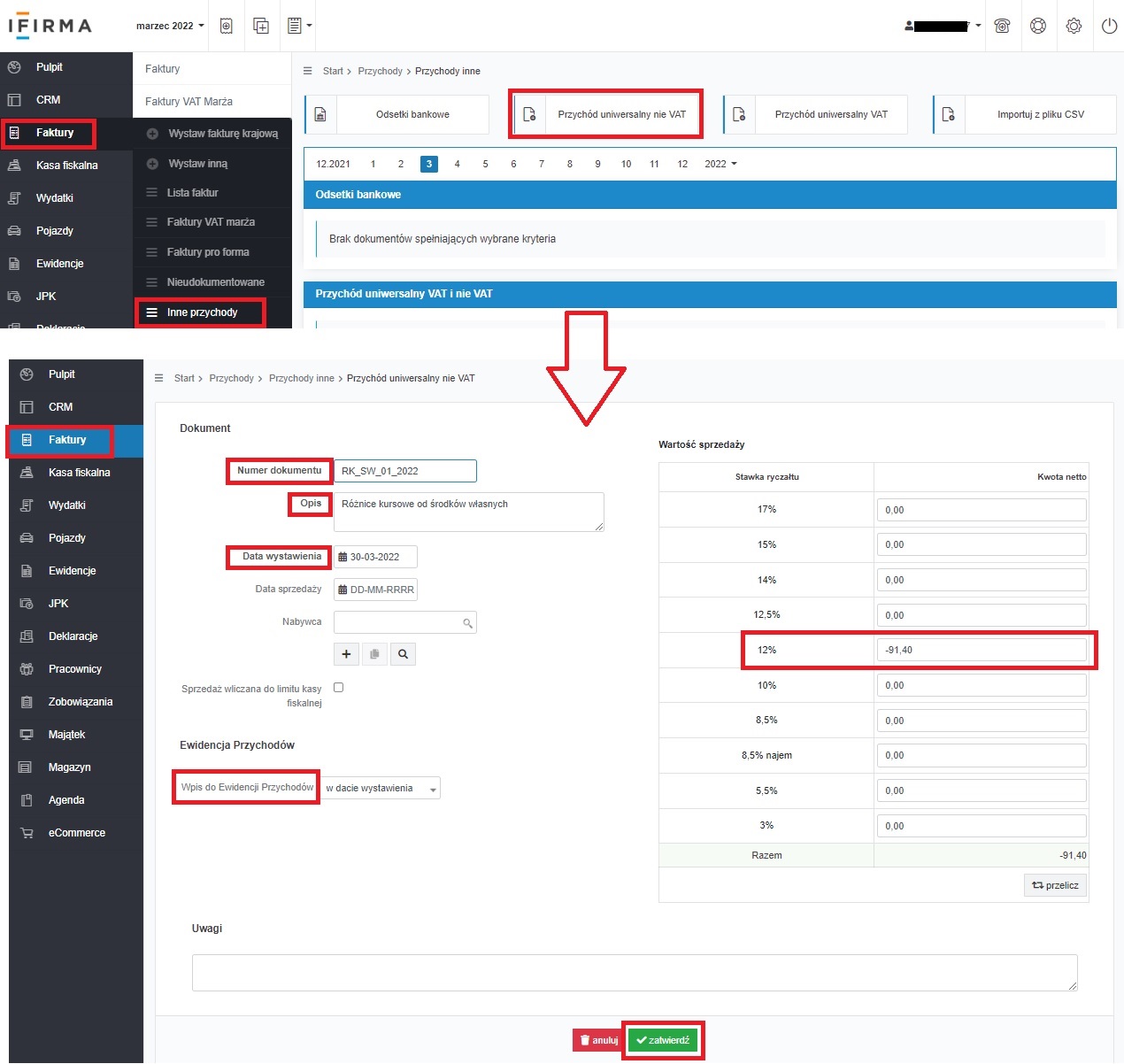

b) ujemne różnice kursowe

Ujemne różnice kursowe zmniejszające kwotę przychodu należy zaksięgować w zakładce Faktury/Rachunki ➡ Inne przychody ➡ Przychód uniwersalny nie VAT.

Poszczególne pola należy uzupełnić następująco:

- numer dokumentu – numer kolejny nadany przez Użytkownika. Jeśli dokument będący podstawą księgowania nie jest przygotowany za pomocą dostępnego w serwisie dowodu księgowego warto, aby dla różnic kursowych od środków własnych ustalić serię numeracji inną niż numeracja dowodów księgowych stosowana w serwisie,

- opis – różnice kursowe od środków własnych,

- data wystawienia – data powstania różnicy kursowej czyli data rozchodu waluty z rachunku walutowego,

- ewidencja przychodów – w dacie wystawienia,

- wartość sprzedaży – ustalona kwota różnicy kursowej przy stawce zgodnej z przychodem, którego dotyczą ustalone różnice kursowe. Kwota wpisana ze znakiem minus.

Pola takie jak: data sprzedaży, nabywca, sprzedaż wliczana do limitu kasy fiskalnej, uwagi zostają puste.

Po zatwierdzeniu ujemna różnica kursowa zmniejszy przychód miesiąca, w którym powstała.

Obie ujęte różnice kursowe od środków własnych – przy założeniu, iż przedsiębiorca uzyskuje przychody opodatkowane stawką ryczałtu 15% wyglądają następująco.

Podstawą ich ujęcia są przygotowane poza serwisem dowody księgowe.

3. Przykłady wyliczenia i księgowania różnic kursowych

3.1 Transakcyjne różnice kursowe

Transakcyjne różnice kursowe w serwisie zostaną wyliczone i zaksięgowane przez serwis automatycznie w przypadku dokumentów sprzedaży wystawionych w walucie. Więcej na ten temat tutaj.

Przykład 6

Przedsiębiorca świadczy usługi prawne opodatkowane stawką ryczałtu 15%. Jedną z usług świadczy na rzecz podmiotu zagranicznego, z którym ustalił wystawienie faktury w walucie EUR na kwotę 100 EUR netto.

Przedsiębiorca wystawił fakturę w dniu 10.03.2022 r. wskazując jako datę sprzedaży 04.03.2022 r.

Średni kurs NBP z dnia 03.03.2022 r.: 4,7931 zł/EUR.

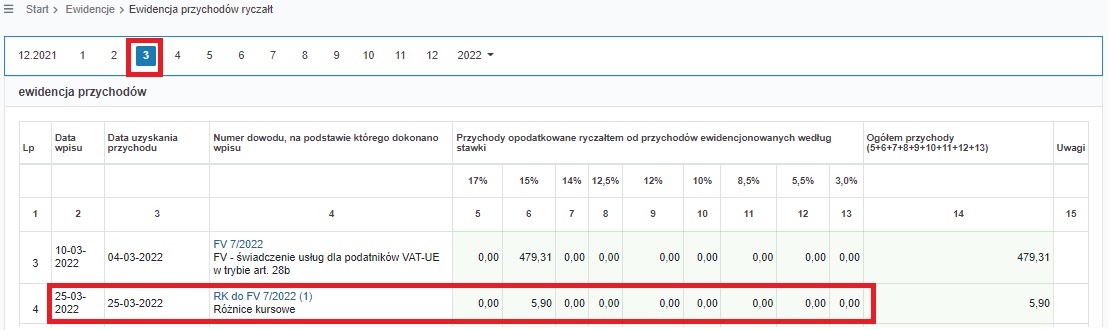

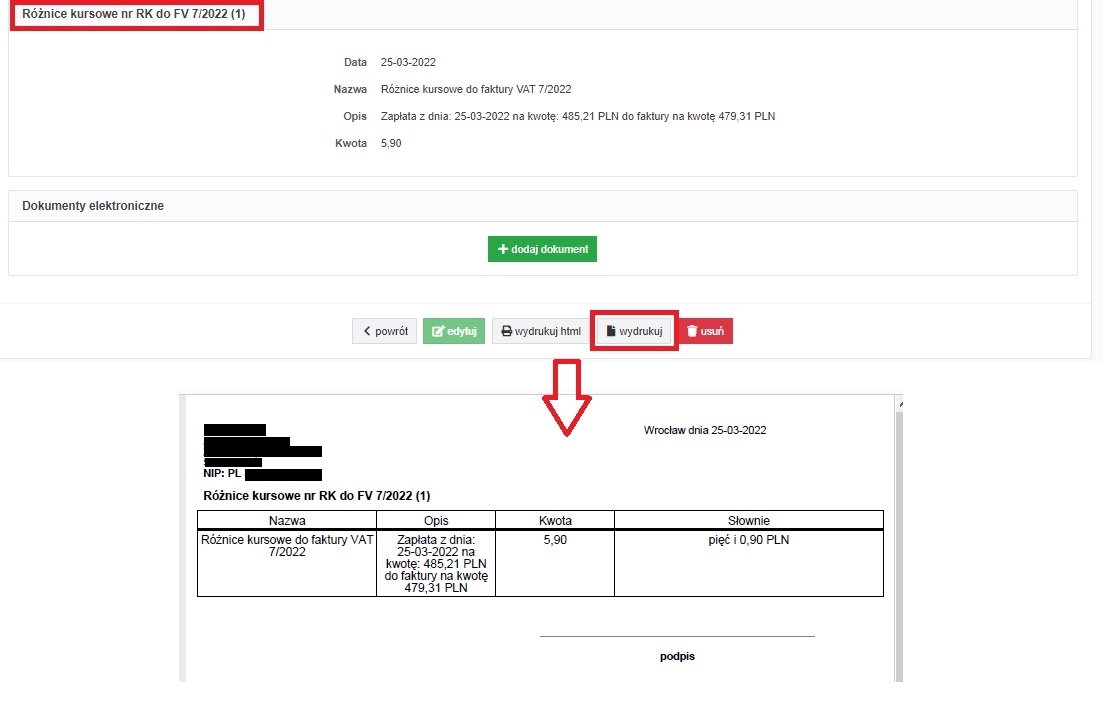

Po przeliczeniu kwoty w walucie na złotówki w ewidencji przychodów ujęta została kwota 479,31 zł.

Zapłatę do wystawionej faktury sprzedawca otrzymał w dniu 25.03.2022 r. na konto prowadzone w złotówkach. Kwota jaka wpłynęła na rachunek została przeliczona przez bank po kursie 4,8521 zł/ EUR. Na rachunek wpłynęła kwota 485,21 zł.

Wyliczenie różnic kursowych: 100 EUR *(4,8521-4,7931) = 100 EUR * 0,0590 zł/EUR = 5,9 zł

W związku z tym, iż kwota faktycznie otrzymana (485,21 zł) była wyższa niż kwota zaksięgowanego przychodu (479,31 zł) wystąpiły dodatnie różnice kursowe w kwocie 5,90 zł. Są one ujmowane w ewidencji przychodów w dacie otrzymania zapłaty w kolumnie właściwej dla stawki 15%.

Wyliczenie i księgowanie różnic kursowych następuje po wprowadzeniu informacji o zapłacie. W powyższym przypadku w celu wprowadzenia różnic kursowych, Użytkownik ustawia miesiąc księgowy marzec (miesiąc otrzymania zapłaty), a następnie odnajduje fakturę w zakładce Faktury ➡ Lista faktur.

Po wybraniu opcji + różnice kursowe w kolumnie Pozostałe pojawi się okno wprowadzania różnic kursowych do przychodu. W nim jako formę zapłaty należy ustawić PLN, uzupełnić kwotę otrzymaną w walucie (tu 100 EUR), kwotę otrzymaną w PLN (485,21 zł) i datę otrzymania zapłaty. Na końcu należy zatwierdzić.

Sposób wprowadzenia zapłaty w przypadku, jej wpływu na rachunek walutowy opisany jest w kolejnym przykładzie.

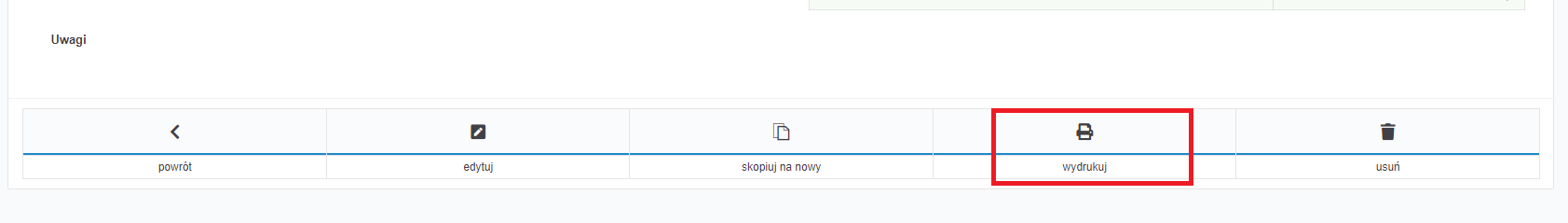

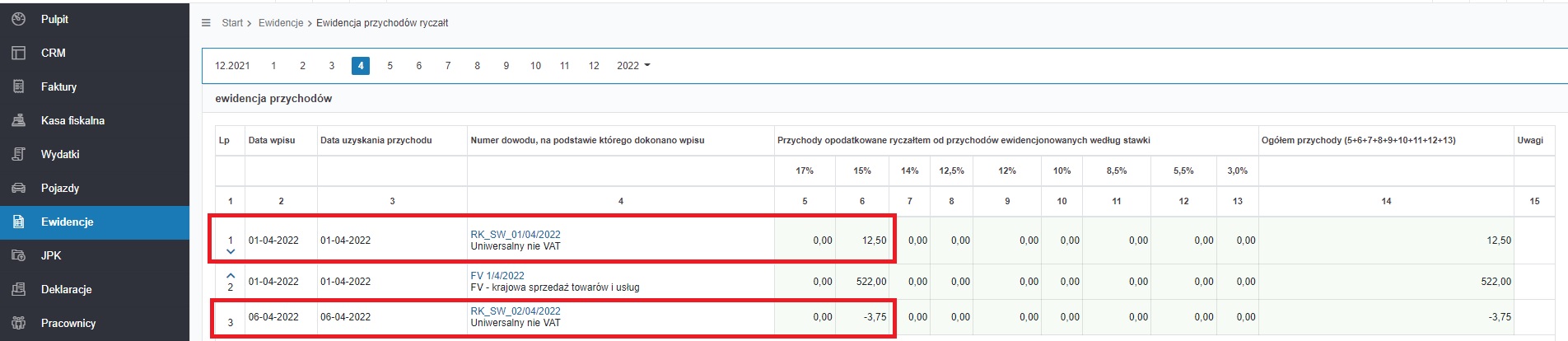

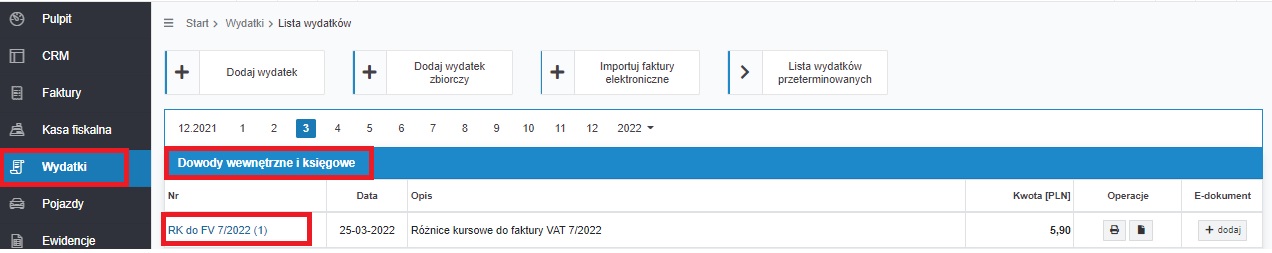

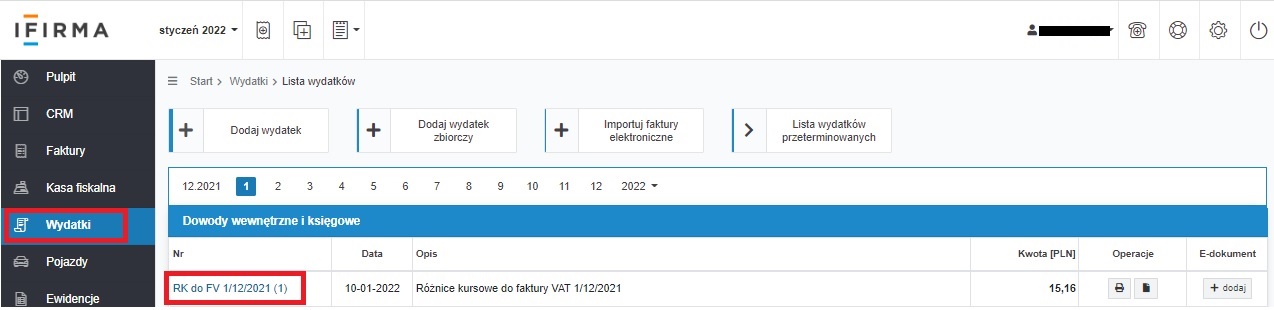

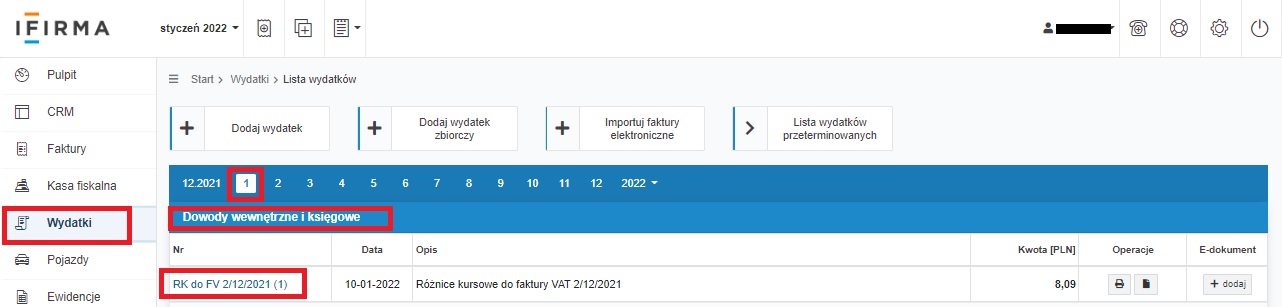

Wyliczone różnice kursowe będą widoczne:

- w zakładce Wydatki ➡ Lista wydatków, w części Dowody wewnętrzne i księgowe,

- w ewidencji przychodów – zakładka Ewidencje ➡ Ewidencja przychodów,

W ewidencji przychodów różnica kursowa ujęta jest w kolumnie właściwej dla stawki ryczałtu zastosowanej na fakturze sprzedaży, której ona dotyczy. W tym wypadku będzie to kolumna ze stawką 15%.

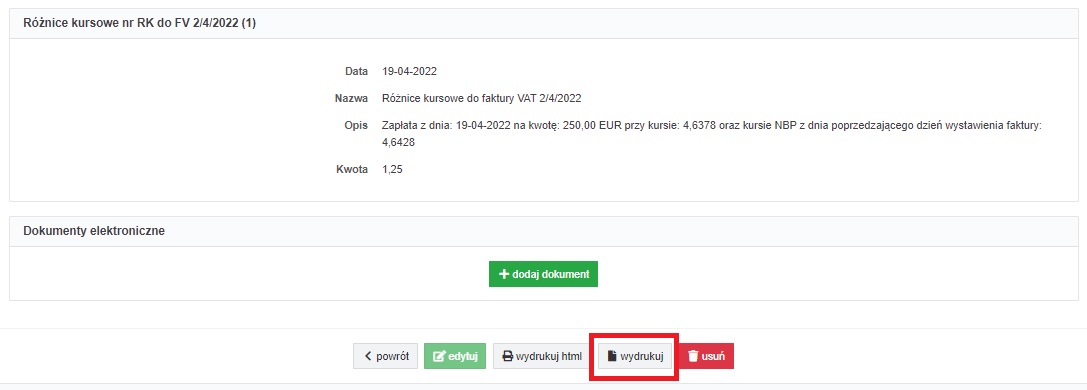

Ujęty w ewidencji dokument różnic kursowych należy otworzyć, wybierając jego numer a następnie wybrać opcję wydrukuj.

Wydrukowany dokument należy podpisać i przechowywać w dokumentacji firmy.

Przykład 7

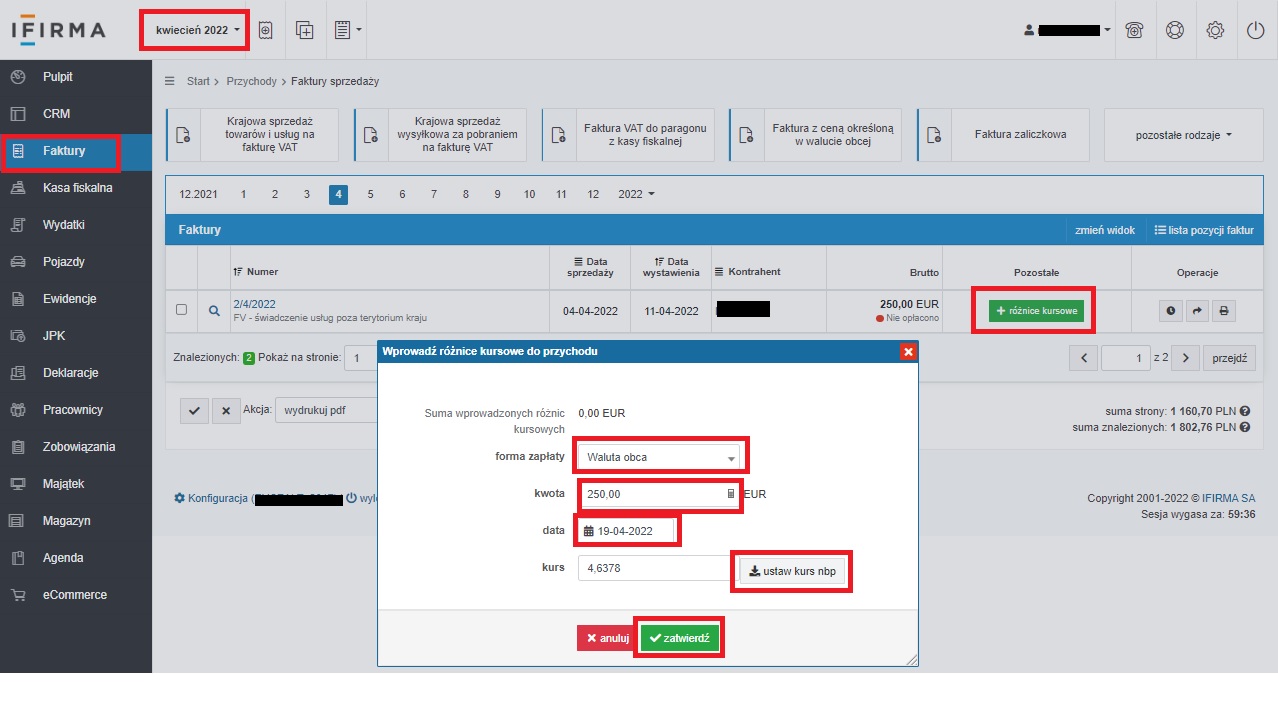

Przedsiębiorca świadczy usługi opodatkowane stawką ryczałtu 17%. Jedną z usług świadczy na rzecz podmiotu zagranicznego, z którym ustalił wystawienie faktury w walucie EUR na kwotę 250 EUR netto.

Przedsiębiorca wystawił fakturę w dniu 11.04.2022 r. wskazując jako datę sprzedaży 04.04.2022 r.

Średni kurs NBP z dnia 01.04.2022 r.: 4,6428 zł/EUR.

Po przeliczeniu kwoty w walucie na złotówki w ewidencji przychodów ujęta została kwota 1 160,70 zł.

Zapłatę do wystawionej faktury sprzedawca otrzymał w dniu 19.04.2022 r. na konto walutowe. Kurs średni NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty (15.04.2022 r.) to 4,6378 zł/EUR.

Wyliczenie różnic kursowych: 250 EUR*(4,6428 zł/EUR- 4,6378 zł/EUR) = 1,25 zł

W związku z tym, iż kurs przychodu jest wyższy niż kurs otrzymanej zapłaty powstała ujemna różnica kursowa.

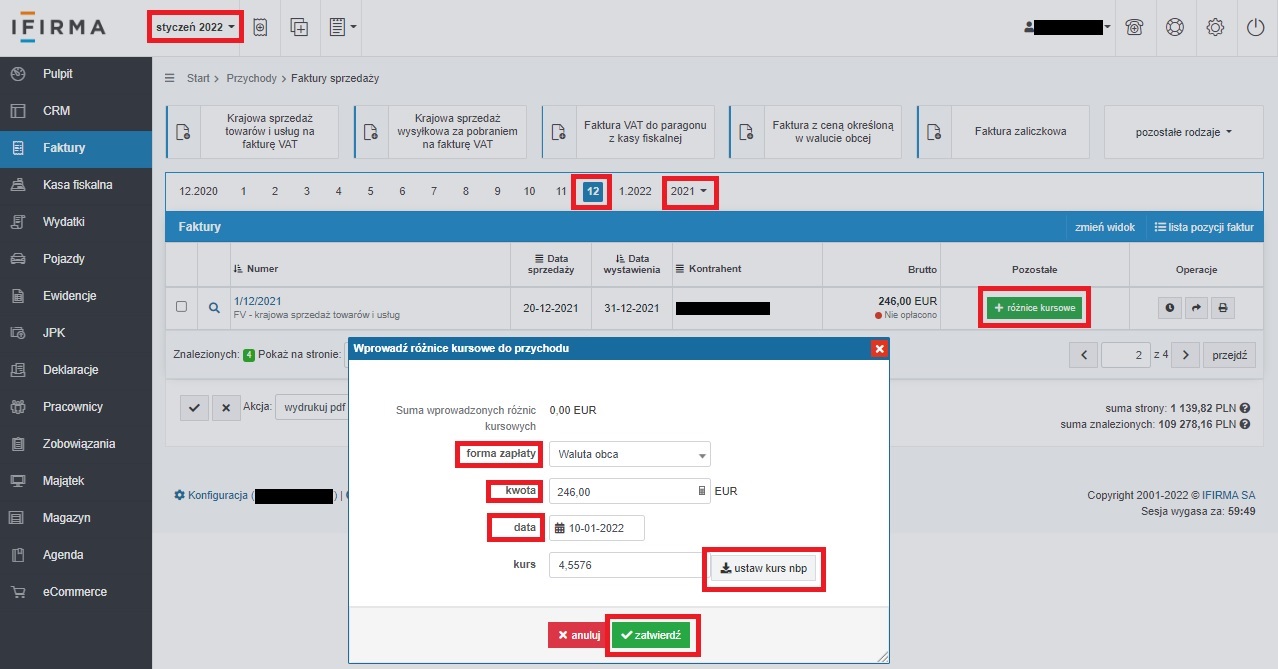

Wyliczenie i księgowanie różnic kursowych następuje po wprowadzeniu informacji o zapłacie. W powyższym przypadku w celu wprowadzenia różnic kursowych, Użytkownik ustawia miesiąc księgowy kwiecień (miesiąc otrzymania zapłaty), a następnie odnajduje fakturę w zakładce Faktury ➡ Lista faktur.

Po wybraniu opcji + różnice kursowe w kolumnie Pozostałe pojawi się okno wprowadzania różnic kursowych do przychodu. W nim jako formę zapłaty należy ustawić walutę obcą, uzupełnić kwotę otrzymaną w walucie (tu 250 EUR). Po uzupełnieniu daty otrzymania zapłaty przy polu kurs pojawi się funkcja umożliwiająca pobranie średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę otrzymania zapłaty (ustaw kurs nbp). Po jej wybraniu serwis pobierze kurs z dnia 15.04.2022 r. (4,6378 zł/EUR). Na końcu należy zatwierdzić.

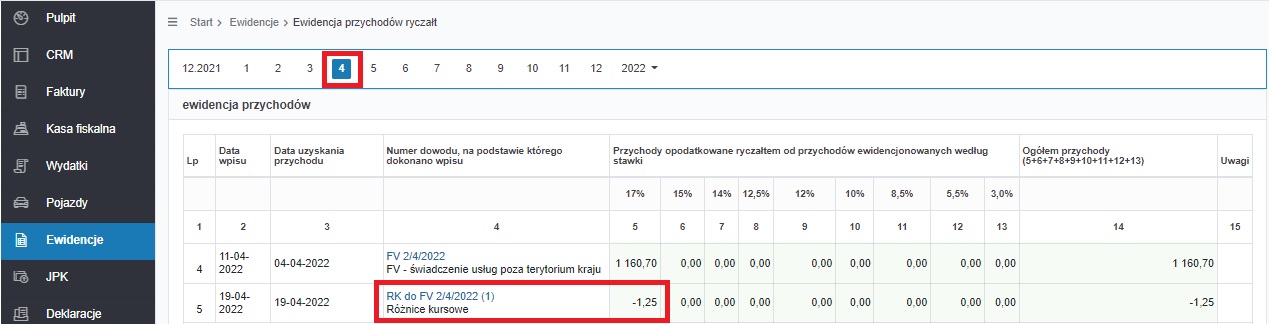

Wyliczone różnice kursowe będą widoczne:

- w zakładce Wydatki ➡ Lista wydatków, w części Dowody wewnętrzne i księgowe,

- w ewidencji przychodów – zakładka Ewidencje ➡ Ewidencja przychodów,

W ewidencji przychodów różnica kursowa ujęta jest w kolumnie właściwej dla stawki ryczałtu zastosowanej na fakturze sprzedaży, której ona dotyczy. W tym wypadku będzie to kolumna ze stawką 17%. Kwota ujemnych różnic kursowych ujmowana jest ze znakiem minus, pomniejszając tym samym kwotę przychodu.

Ujęty w ewidencji dokument różnic kursowych należy otworzyć, wybierając jego numer a następnie wybrać opcję wydrukuj.

Wydrukowany dokument należy podpisać i przechowywać w dokumentacji firmy.

Przykład 8

Przedsiębiorca świadczy usługi architektoniczne. Usługi te w 2021 r. opodatkowane były stawką 15%, od 2022 r. zastosowanie dla nich ma stawka 14%.

Przedsiębiorca w dniu 31.12.2021 wystawił fakturę krajową w walucie na kwotę 200 EUR netto. Na fakturze wskazana została data sprzedaży 20.12.2021 r. Została ona przeliczona po kursie 4,6334 zł/ EUR. Przychód ujęty w ewidencji przychodów w kolumnie właściwej dla stawki 15% wyniósł 926,68 zł.

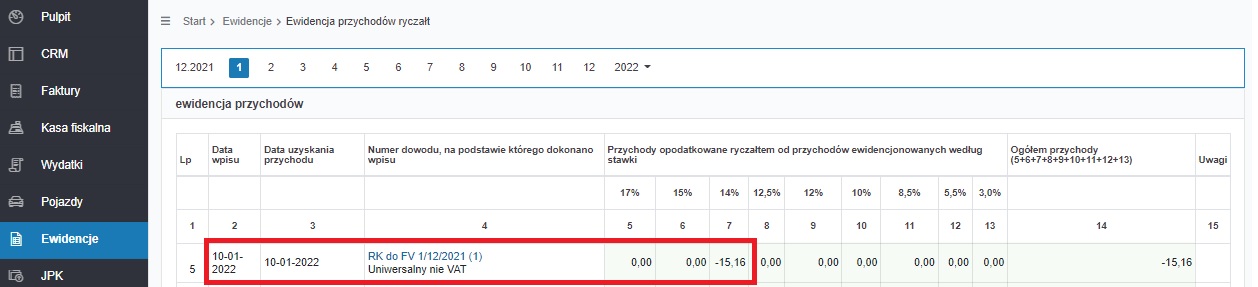

Przedsiębiorca zapłatę otrzymał w 2022 r. (10.01.2022 r.). Wpłata wpłynęła na rachunek walutowy (kurs średni NBP z dnia 07.01.2022 r. 4,5576 zł/EUR).

Wyliczenie różnicy kursowej: 200 EUR *(4,5576 zł/EUR – 4,6334 zł/EUR) = -15,16 zł. Kurs zapłaty jest niższy niż kurs przychodu, powstała ujemna różnica kursowa.

Różnica kursowa powinna zostać ujęta w kolumnie właściwej dla stawki 14%, serwis automatycznie ujmie ją w tej samej stawce, w której ujęta została faktura sprzedaży. Serwis nie rozpozna zmiany stawki ryczałtu dla usługi na przestrzeni lat.

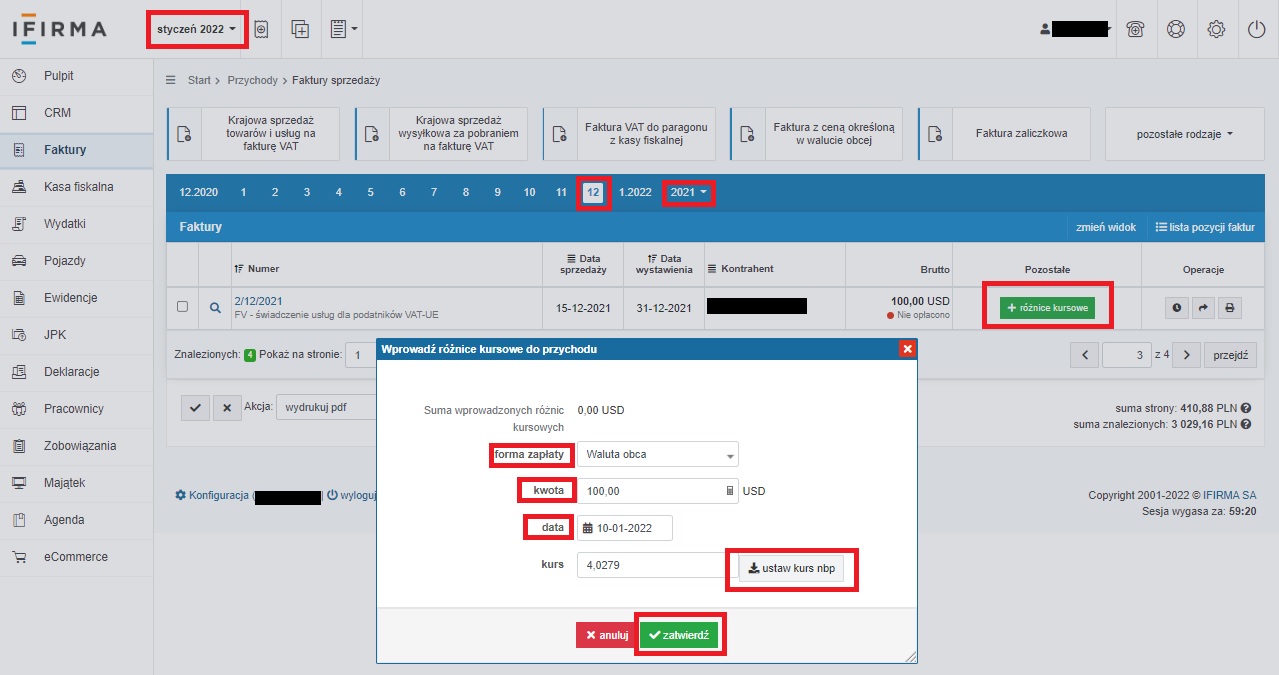

W celu wprowadzenia różnicy kursowej Użytkownik ustawia miesiąc księgowy styczeń i przechodzi do zakładki Faktury ➡ Lista faktur. Tu na osi czasu wybiera 12.2021, tak aby widoczna była faktura wystawiona w grudniu 2021 r. Przy wystawionej fakturze wybiera opcję + różnice kursowe.

W formularzu Użytkownik wybiera właściwą formą zapłaty (walutę obcą), wskazuje kwotę otrzymaną (tu kwotę brutto czyli 246 EUR), datę otrzymania zapłaty i pobiera kurs za pomocą funkcji ustaw kurs nbp.

Po zatwierdzeniu dokument różnic kursowych dostępny będzie w zakładce Wydatki ➡ Lista wydatków.

Użytkownik otwiera dokument wybierając jego numer, a następnie drukuje go i usuwa.

W kolejnym kroku konieczne jest zaksięgowanie ujemnych różnic kursowych już we właściwej stawce ryczałtu – 14%.

Księgowania należy dokonać przez zakładkę Faktury ➡ Inne przychody ➡ Przychód uniwersalny nie VAT.

W formularzu należy uzupełnić dane zgodnie z wydrukowanym i usuniętym dokumentem różnic kursowych. Dane uzupełniane są następująco:

- numer dokumentu – numer usuniętego dokumentu,

- opis – nazwa wskazana na księgowanym dokumencie,

- data wystawienia – zgodnie z datą usuniętego dokumentu,

- wpis do ewidencji przychodów – w dacie wystawienia.

- wartość sprzedaży – kwota ujemnej różnicy kursowej ze znakiem minus przy stawce właściwej dla świadczonych usług w danym roku (tu stawce 14%).

Zaksięgowane różnice kursowe widoczne będą w Ewidencji przychodów w następujący sposób:

Po wykonaniu powyższych czynności faktura sprzedaży widoczna będzie jako nieopłacona. Nie jest to błędem. W przypadku jeśli, Użytkownik chce mieć informację o opłaceniu faktury polecane jest wprowadzenie informacji o zapłacie (opcja + różnice kursowe) po kursie po jakim faktura została przeliczona na PLN w momencie jej wystawienia (w tym wypadku 4,6334 zł/EUR). Serwis nie dokona wyliczenia różnicy kursowej a dokument sprzedaży będzie oznaczony jako opłacony.

Przykład 9

Przedsiębiorca do końca 2021 r. rozliczał się w oparciu o podatkową księgę przychodów i rozchodów. Z początkiem 2022 r. zmienił formę opodatkowania na ryczałt. Swoje przychody będzie opodatkowywał stawką 12% (usługi doradcze w zakresie sprzętu komputerowego).

Przedsiębiorca w grudniu 2021 r wystawił fakturę na rzecz podmiotu zagranicznego na kwotę 100 USD netto. Data wystawienia faktury 31.12.2021 i sprzedaży 15.12.2021 r. Została ona przeliczona po kursie 4,1088 zł/USD. Przychód ujęty w KPiR wyniósł 410,88 zł.

Przedsiębiorca zapłatę otrzymał w 2022 r. (10.01.2022 r.). Wpłata wpłynęła na rachunek walutowy (kurs średni NBP z dnia 07.01.2022 r. 4,0279 zł/USD). Wartość waluty w dniu jej wpływu (100 USD * 4,0279 zł/USD = 402,79 zł.) była niższa niż kwota zaksięgowanego przychodu, w związku z tym powstały ujemne różnice kursowe.

Wyliczenie różnic kursowych: 100 USD *(4,0279 zł/ USD – 4,1088 zł/USD) = -8,09 zł

Powyższą kwotę można uzyskać również odejmując od wartości przychodu w momencie otrzymania zapłaty wartość przychodu w momencie jego ujęcia w KPIR (402,79 zł – 410,88 zł).

W sytuacji zmiany stawki ryczałtu właściwej dla danego przychodu na przełomie lat podatkowych, różnice kursowe będą ujmowane wg stawki właściwej dla danego przychodu w roku podatkowym ich powstania. Różnice kursowe powinny być wykazane jako przychód w 2022 r. i opodatkowane stawką 12%.

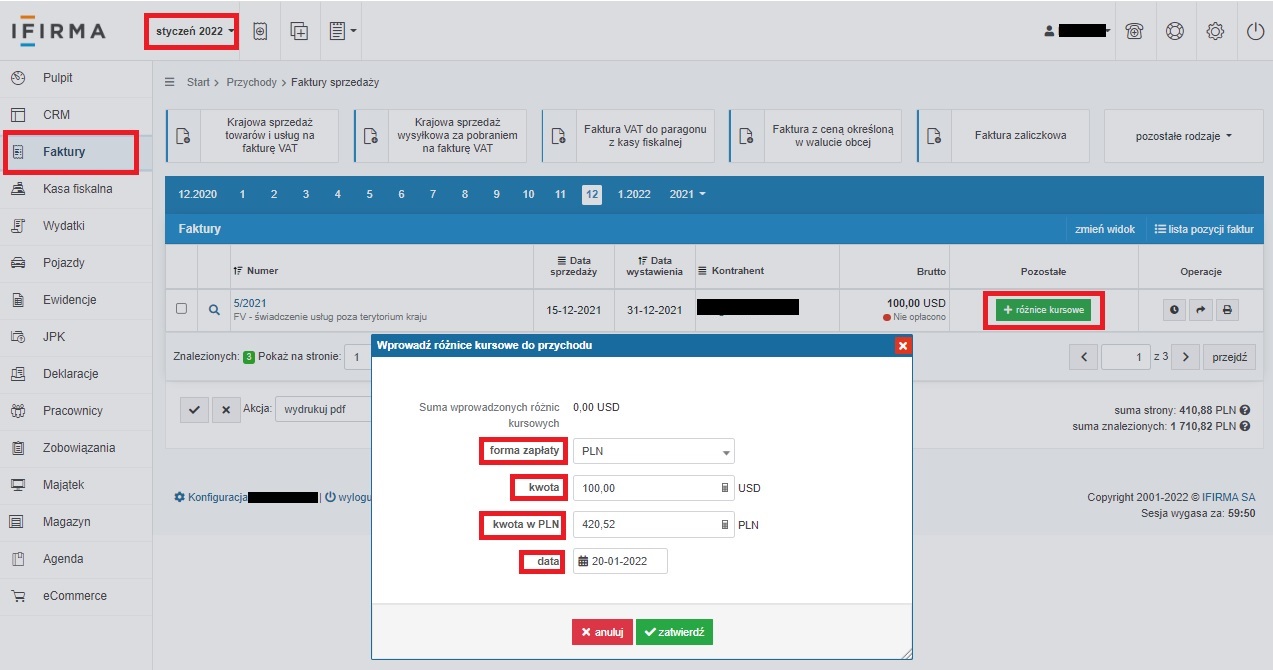

W celu wprowadzenia różnicy kursowej Użytkownik ustawia miesiąc księgowy styczeń i przechodzi do zakładki Faktury ➡ Lista faktur. Tu na osi czasu wybiera 12.2021, tak aby widoczna była faktura wystawiona w grudniu 2021 r. Przy wystawionej fakturze wybiera opcję + różnice kursowe.

W formularzu Użytkownik wybiera właściwą formą zapłaty (walutę obcą), wskazuje kwotę otrzymaną (tu 100 USD), datę otrzymania zapłaty i pobiera kurs za pomocą funkcji ustaw kurs nbp.

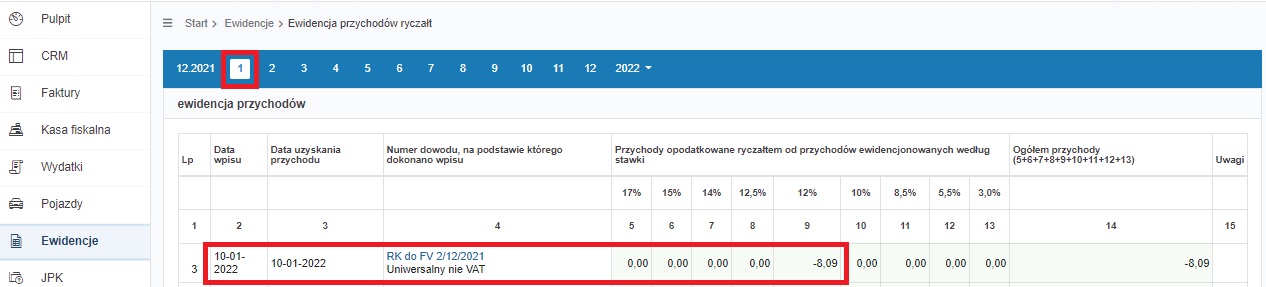

Po wprowadzeniu informacji o zapłacie Użytkownik sprawdza zapisy ewidencji przychodów (zakładka Ewidencje ➡ Ewidencja przychodów). W przypadku kiedy zapis pojawił się w kolumnie zgodnie z właściwą stawką ryczałtu nie ma potrzeby dokonywania dodatkowych czynności. W przypadku gdy został ujęty przy niewłaściwej stawce należy wykonać dalsze czynności.

Po zatwierdzeniu dokument różnic kursowych dostępny będzie w zakładce Wydatki ➡ Lista wydatków.

Użytkownik otwiera dokument wybierając jego numer a następnie drukuje go i usuwa.

W kolejnym kroku konieczne jest zaksięgowanie ujemnych różnic kursowych we właściwej stawce ryczałtu – 12%.

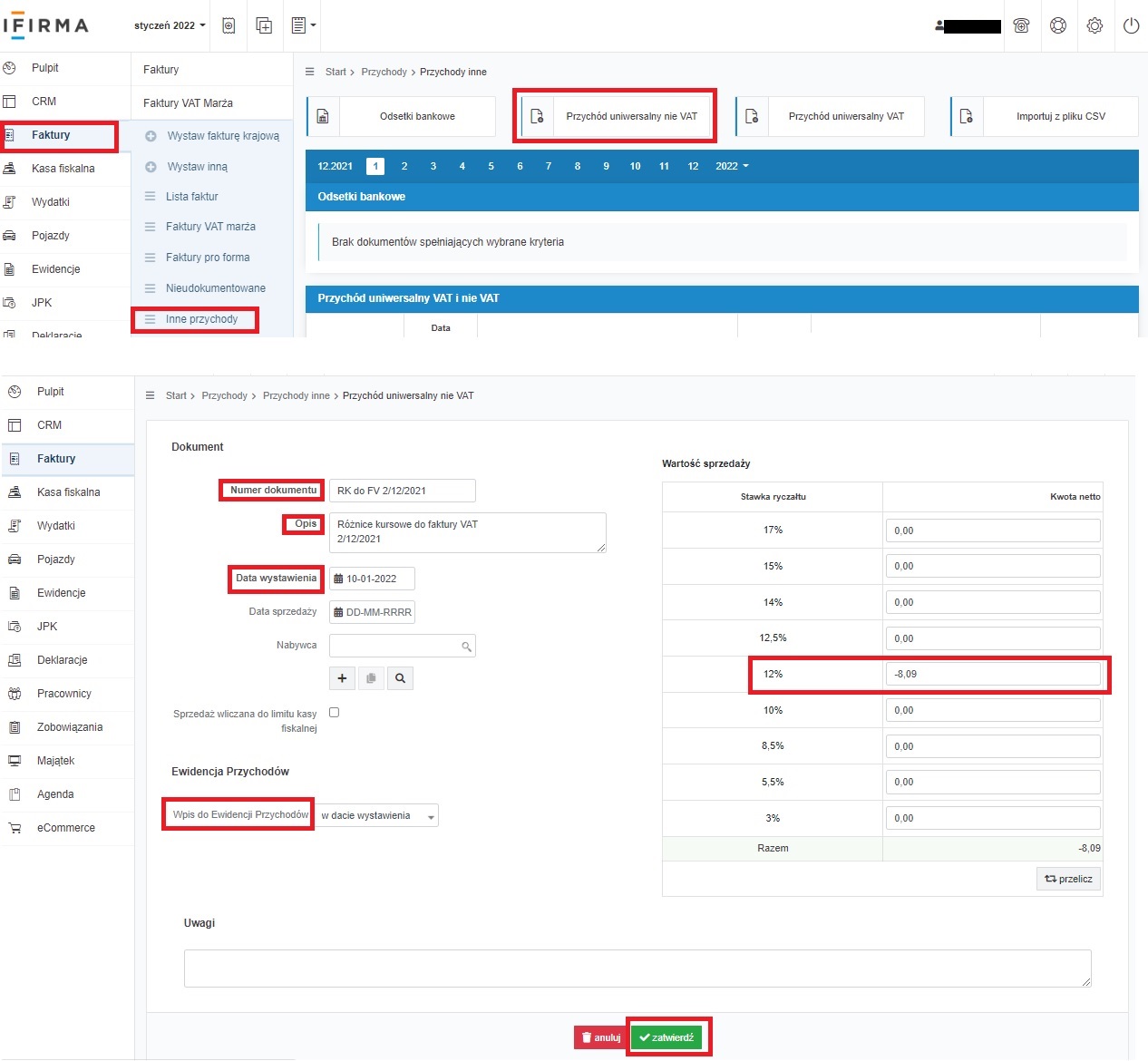

Księgowania należy dokonać przez zakładkę Faktury ➡ Inne przychody ➡ Przychód uniwersalny nie VAT.

W formularzu należy uzupełnić dane zgodnie z wydrukowanym i usuniętym dokumentem różnic kursowych. Dane uzupełniane są następująco:

- numer dokumentu – numer usuniętego dokumentu,

- opis – nazwa wskazana na księgowanym dokumencie,

- data wystawienia – zgodnie z datą usuniętego dokumentu,

- wpis do ewidencji przychodów – w dacie wystawienia,

- wartość sprzedaży – kwota ujemnej różnicy kursowej ze znakiem minus przy stawce właściwej dla świadczonych usług w danym roku (tu stawce 12%).

W przypadku dodatniej różnicy kursowej zapis należałoby dokonać bez znaku minus.

Zaksięgowane różnice kursowe widoczne będą w Ewidencji przychodów w następujący sposób:

Po wykonaniu powyższych czynności faktura sprzedaży widoczna będzie jako nieopłacona. Nie jest to błędem. W przypadku jeśli, Użytkownik chce mieć informację o opłaceniu faktury polecane jest wprowadzenie informacji o zapłacie (opcja + różnice kursowe) po kursie po jakim faktura została przeliczona na PLN w momencie jej wystawienia (w tym wypadku 4,1088 zł/USD). Serwis nie dokona wyliczenia różnicy kursowej a dokument sprzedaży będzie oznaczony jako opłacony.

Przykład 10

Przedsiębiorca do końca 2021 r. rozliczał się ryczałtem od przychodów ewidencjonowanych. Przychód opodatkowywał stawką 15%. Z początkiem 2022 r. zmienił formę opodatkowania na zasady ogólnie (ewidencja podatku dochodowego na KPiR).

Przedsiębiorca w grudniu 2021 r wystawił fakturę na rzecz podmiotu zagranicznego na kwotę 100 USD. Data wystawienia faktury 31.12.2021 i sprzedaży 15.12.2021 r. Została ona przeliczona po kursie 4,1088 zł/ USD. Przychód ujęty w ewidencji przychodów wyniósł 410,88 zł.

Zapłatę za fakturę otrzymał na konto złotówkowe w dniu 20.01.2022 r. Wpływ waluty na konto został przeliczony po kursie 4,2052 zł/USD. Kwota jaka wpłynęła na rachunek złotówkowy: 420,52 zł.

Wyliczenie różnic kursowych: 100 USD *(4,2052 zł/ USD – 4,1088 zł/USD) = 9,64 zł.

Jest to dodatnia różnica kursowa.

W celu wprowadzenia różnicy kursowej Użytkownik ustawia miesiąc księgowy styczeń i przechodzi do zakładki Faktury ➡ Lista faktur. Tu na osi czasu wybiera 12.2021, tak aby widoczna była faktura wystawiona w grudniu 2021 r. Przy wystawionej fakturze wybiera opcję + różnice kursowe.

W formularzu Użytkownik wybiera właściwą formę zapłaty (PLN), wskazuje kwotę zapłaconą w walucie przez kontrahenta w walucie i otrzymaną w PLN (tu 420,52 zł) oraz datę otrzymania zapłaty.

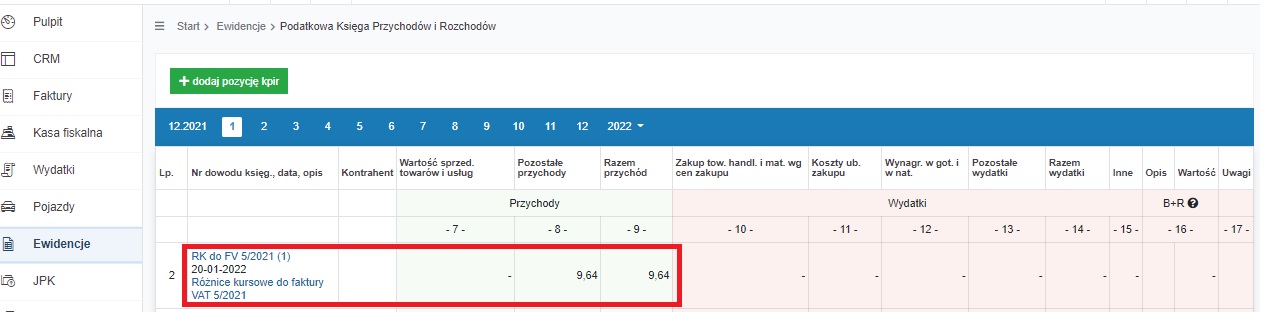

Serwis we właściwy sposób wyliczy i zaksięguje różnice kursowe. Dodatnie różnice kursowe w KPiR ujęte zostaną w kolumnie Pozostałe przychody w dacie dokonania zapłaty.

3.2. Różnice kursowe od środków własnych

Przykład 11

Przedsiębiorca prowadzący działalność gospodarczą opodatkowaną ryczałtem od przychodów ewidencjonowanych posiada firmowy rachunek walutowy. Na ten rachunek wpływają środki w walucie obcej wpłacane przez kontrahentów na podstawie faktur.

Na koncie dostępne są środki z wpłat za dwie faktury wystawione w marcu 2022 r.

- 1500 EUR – wpływ w dniu 05.03.2022 r. Średni kurs NBP z dnia 04.03.2022 r.: 4,8363 zł/EUR.

- 700 EUR – wpływ w dniu 25.03.2022 r. Średni kurs NBP z dnia 24.03.2022 r.: 4,7589 zł/EUR.

Przedsiębiorca wyceniając rozchody z rachunku walutowego stosuje metodę FIFO.

Przedsiębiorca prowadzi działalność opodatkowana stawką 12%.

W dniu 30.03.2022 r. przedsiębiorca przelał środki z firmowego rachunku walutowego:

- w kwocie 1000 EUR na prywatny rachunek złotówkowy,

- w kwocie 500 EUR na firmowy rachunek prowadzony w złotówkach. Wpłata wpłynęła na rachunek prowadzony w PLN po kursie 4,6535 zł/EUR.

Różnice kursowe od środków własnych powstaną jedynie dla drugiej z wypłat. Wypłata środków pieniężnych z firmowego rachunku walutowego na potrzeby osobiste podatnika, a więc nie związana z prowadzoną przez niego działalnością, nie powoduje powstania obowiązku ustalenia różnic kursowych od własnych środków pieniężnych.

Zgodnie z metodą FIFO, rozchód środków na cele prywatne dotyczy wpłaty z 05.03.2022 r.

Wyliczenie różnic kursowych od środków własnych dla drugiej wypłaty:

- wartość waluty w momencie wpływu: 500 EUR * 4,8363 zł/EUR = 2 418,15 zł

- wartość waluty w momencie jej wypływu: 500 EUR * 4,6535 zł/EUR = 2 326,75 zł

Różnica: 91,40 zł. Jest to ujemna różnica kursowa. Wartość waluty w momencie jej wpływu jest niższa niż w momencie wpływu.

Podstawą księgowania różnicy kursowej jest sporządzony przez Użytkownika dowód księgowy. Elementy jakie powinien on zawierać wskazane zostały w punkcie 2.1

Ujemną różnicę kursową Użytkownik księguje w dacie wypłaty (30.03.2022 r.) przez zakładkę Faktury ➡ Inne przychody ➡ Przychód uniwersalny nie VAT.

Formularz uzupełniany jest następująco:

- numer dokumentu – nadany w ramach przyjętej przez Użytkownika serii numeracji,

- opis – różnice kursowe od środków własnych,

- data wystawienia – 30.03.2022 r.,

- pola data sprzedaży i nabywca – zostawiamy puste,

- ewidencja przychodów – w dacie wystawienia,

- wartość sprzedaży – kwota różnicy kursowej przy odpowiedniej stawce ryczałtu – tu kwota ze znakiem minus przy stawce 12%

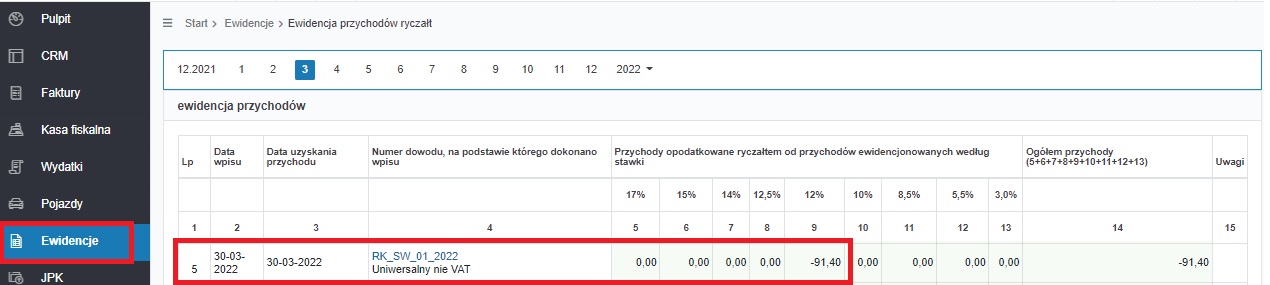

Ujęty w ewidencji przychodów zapis wyglądać będzie następująco:

Przykład 12

Przedsiębiorca prowadzący działalność gospodarczą opodatkowaną ryczałtem od przychodów ewidencjonowanych posiada firmowy rachunek walutowy. Na ten rachunek wpływają środki w walucie obcej wpłacane przez kontrahentów na podstawie faktur.

Na koncie dostępne są środki z wpłat za dwie faktury wystawione w marcu 2022 r.

- 1500 EUR – wpływ w dniu 05.02.2022 r. Średni kurs NBP z dnia 04.03.2022 r.: 4,5459 zł/EUR.

- 700 EUR – wpływ w dniu 25.02.2022 r. Średni kurs NBP z dnia 24.03.2022 r.: 4,6284 zł/EUR.

Przedsiębiorca wyceniając rozchody z rachunku walutowego stosuje metodę FIFO.

Przedsiębiorca prowadzi działalność opodatkowana stawką 12%.

W dniu 30.03.2022 r. przedsiębiorca przelał środki z firmowego rachunku walutowego w kwocie 500 EUR na firmowy rachunek prowadzony w złotówkach. Wpłata wpłynęła na rachunek prowadzony w PLN po kursie 4,6535 zł/EUR.

Następnego dnia zapłacił za wydatek w walucie (150 EUR). Średni kurs NBP z dnia poprzedzającego datę zapłaty 4,6507 zł/EUR.

Różnice kursowe od środków własnych dla obu wypłat. Zgodnie z metodą FIFO, w obu przypadkach rozchodowane będą środki z pierwszej wpłaty.

Wyliczenie różnic kursowych od środków własnych dla poszczególnych wypłat będzie następujące:

-

a) przelew na rachunek złotówkowy:

- wartość waluty w dniu wpływu: 500 EUR* 4,5459 zł/EUR = 2 272,95 zł

- wartość waluty w dniu wypływu: 500 EUR* 4,6535 zł/EUR = 2 326,75 zł

- wartość waluty w dniu wpływu: 150 EUR* 4,5459 zł/EUR = 697,61 zł

- wartość waluty w dniu wypływu: 5150 EUR* 4,6507 zł/EUR = 681,89 zł

Wartość waluty w dniu wypływu jest większa w związku z tym powstały dodatnie różnice kursowe (53,80 zł).

b) zapłata za wydatek w walucie:

Wartość waluty w dniu wypływu jest większa w związku z tym powstały ujemne różnice kursowe (15,72 zł).

Podstawą księgowania różnic kursowych są sporządzone odrębnie dla każdego z rozchodów dowody księgowe. Elementy jakie powinien zawierać dowód księgowy wskazane zostały w punkcie 2.1

Sposób wprowadzenia oraz wykazania w ewidencji przychodów ujemnej różnicy kursowej od środków własnych wskazany został w przykładzie nr 11.

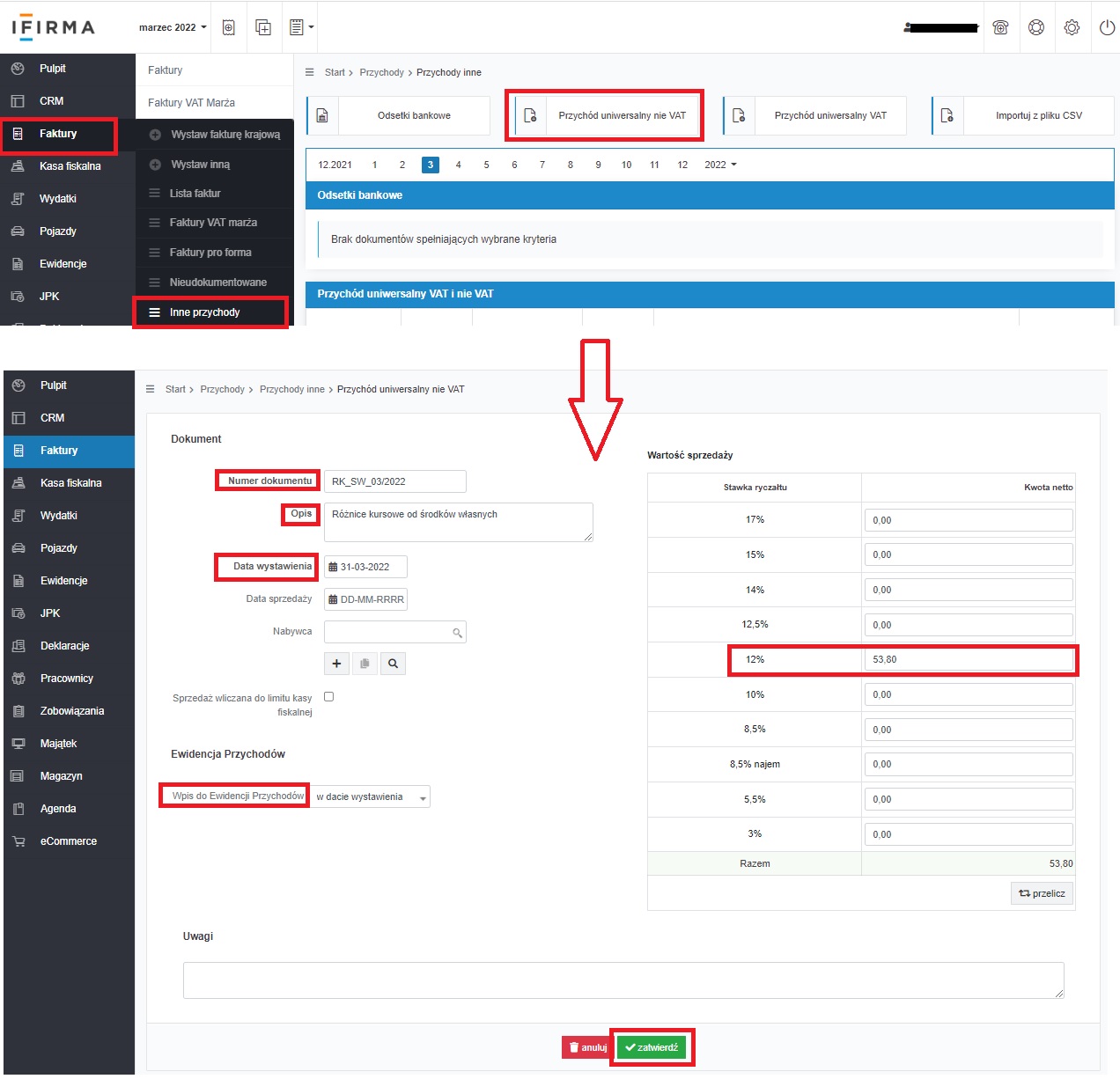

Dodatnią różnicę kursową Użytkownik księguje w dacie zapłaty za wydatek (31.03.2022 r.) przez zakładkę Faktury ➡ Inne przychody ➡ Przychód uniwersalny nie VAT.

Formularz uzupełniany jest następująco:

- numer dokumentu – nadany w ramach przyjętej przez Użytkownika serii numeracji,

- opis – różnice kursowe od środków własnych,

- data wystawienia – 31.03.2022 r.,

- pola data sprzedaży i nabywca – zostawiamy puste,

- ewidencja przychodów – w dacie wystawienia,

- wartość sprzedaży – kwota różnicy kursowej przy odpowiedniej stawce ryczałtu – tu kwota przy stawce 12%.

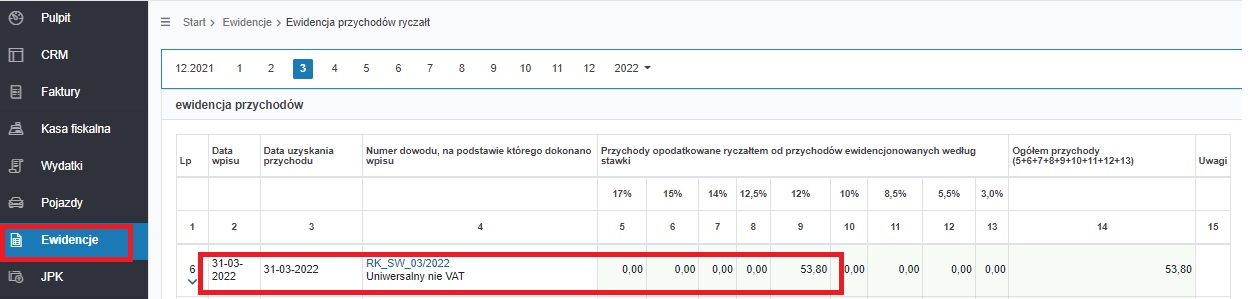

Ujęty w ewidencji przychodów zapis wyglądać będzie następująco:

Autor: Katarzyna Kisiel – ifirma.pl

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju