- Ogólne informacje dotyczące zastosowania faktury zaliczkowej w walucie

- Ścieżka wystawienia faktury w serwisie

- Podsumowanie faktury

- Magazyn

- Wystawienie kolejnej faktury zaliczkowej w walucie do tego samego zamówienia

- Wystawienie faktury korygującej do faktury zaliczkowej w walucie

- Wystawienie faktury końcowej do faktury/ faktur zaliczkowej/ wych w walucie

- Różnice kursowe

1. Ogólne informacje dotyczące zastosowania faktury zaliczkowej w walucie

Przedsiębiorca bardzo często spotyka się z sytuacją, w której kontrahent wpłaca zaliczkę lub zaliczki na poczet przyszłych dostaw towarów lub usług. Potwierdzeniem takiej transakcji jest wystawienie faktury zaliczkowej, nawet w walucie obcej. Fakturę należy wystawić najpóźniej do 15 dnia miesiąca następnego, w którym otrzymano zapłatę.

W przypadku otrzymania całej kwoty zapłaty, to przedsiębiorcy – określają wspólnie jaki charakter ma otrzymana wpłata – zaliczka na całą kwotę, czy też należność za dostawę towarów/świadczenie usług, które wkrótce nastąpią.

Przepisy również pozwalają na wystawienie faktury zaliczkowej, nie prędzej niż 60 dni przed otrzymaniem płatności. Serwis nie zezwala na wystawienie faktury zaliczkowej przed datą otrzymania zaliczki. W takim przypadku zalecamy wystawienie faktury pro formy w zakładce Faktury ➡ Faktury pro forma. Żeby wystawić fakturę pro forma w walucie obcej wybieramy opcję Pro forma do faktury eksportowej. W polu Typ faktury należy zaznaczyć Faktura zaliczkowa w walucie obcej. Faktura pro forma nie jest nigdzie księgowana.

Sama zasada dotycząca wystawienia faktury zaliczkowej oraz jej elementy dotyczą zarówno wystawionych faktur w złotówkach oraz w walucie, zostaną również opisane w dalszych punktach instrukcji. Natomiast sama kwota podatku VAT (jeśli przedsiębiorca jest vatowcem) jest podana w PLN na dokumencie.

Zgodnie z ustawą o VAT artykułem 31a, który opisuje sposób przeliczenia wartości w walucie na złotówki, kwotę należy przeliczyć według średniego kursu NBP z ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego. W przypadku zaliczki będzie to ostatni dzień roboczy przed otrzymaniem zapłaty.

▲ wróć na początek

2. Ścieżka wystawienia faktury w serwisie

Mając ustawiony miesiąc księgowy zgodny z datą otrzymania zaliczki, fakturę zaliczkową w walucie w serwisie wystawić można po przejściu do zakładki Faktury➡ Wystaw inną ➡ pozostałe rodzaje ➡Faktura zaliczkowa w walucie obcej.

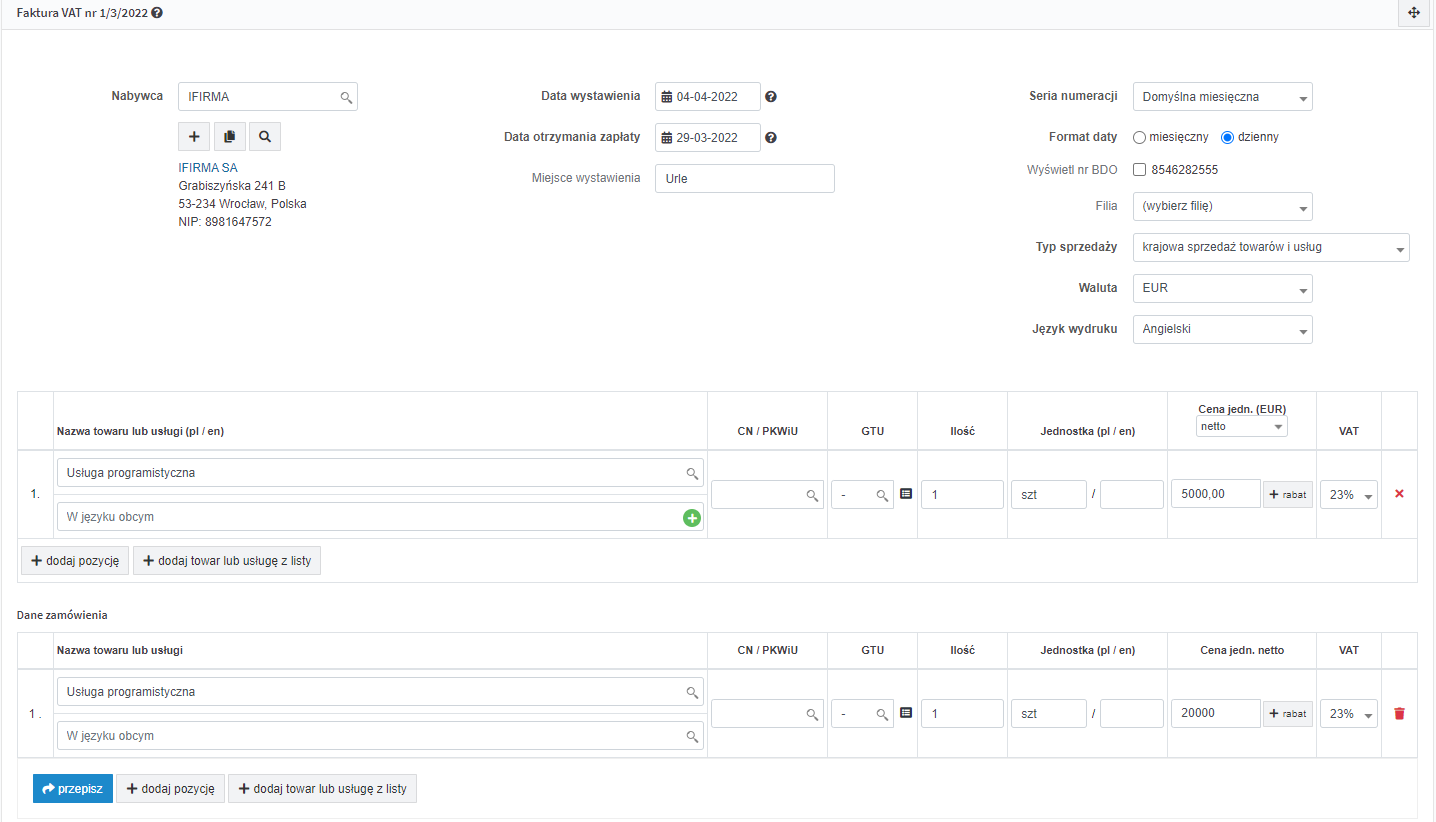

Pola które należy uzupełnić wystawiając fakturę:

- Nabywca– wybieramy lub dodajemy kontrahenta, na którego ma zostać wystawiona faktura,

Data wystawienia– jest to faktyczna data wystawienia faktury (bieżąca data),

Data otrzymania zapłaty– wprowadzamy datę w której otrzymaliśmy płatność,

Seria numeracji– automatycznie wybrana jest seria domyślna, możemy jednak z listy wybrać inną serię numeracji

Format daty– data sprzedaży na fakturze powinna być podana w formacie dziennym jako DD/MM/RRRR

Typ sprzedaży– z listy wybieramy, czy jest to sprzedaż krajowa, czy wysyłkowa z terytorium kraju. Kiedy wybierzemy z listy sprzedaż wysyłkową z terytorium kraju sprzedaż zostanie oznaczona w pliku JPK z kodem WSTO_EE ,

Waluta– z listy można wybrać walutę zagraniczną w której ma zostać wystawiony dokument,

Język wydruku– jest to język oprócz polskiego, który będzie na fakturze,

Nazwa towaru lub usług– należy wskazać nazwę towaru, który będzie sprzedawany lub nazwę świadczonej usługi. Pod spodem nazwę można wskazać w języku obcym,

CN/PKWiU– kody Polskiej Klasyfikacji Wyrobów i Usług oraz Nomenklatury Scalonej nie są wymagane na fakturze,

GTU– kody Grupy Towarowo- Usługowej można wybrać z listy. Pomocny może okazać się artykuł dostępny tutaj

W przypadku, gdy dany towar lub usługa nie podlegają pod GTU należy wybrać opcję: BRAK – Towar / usługa nie należą do żadnej z grup,

Ilość– należy podać ilość sprzedawanego towaru lub usługi, ilość

Jednostka– podajemy jednostkę np. sztuki, litry, metry. Obok można wpisać nazwę w języku obcym,

Cena jednostkowa brutto/ netto– należy podać wartość kwotową za jednostkę sprzedawanego towaru lub usługi (w części dotyczącej otrzymanej zaliczki należy podać wartość zaliczki otrzymanej od kontrahenta),

VAT– należy z listy wybrać odpowiednią stawkę podatku VAT obowiązującą w Polsce na sprzedaż danego towaru lub usługi,

Pierwsza część formularza dotyczy otrzymanej zaliczki, wypełniamy pola dotyczące nazwy towaru lub usługi, kodu CN/PKWiU, kodu GTU, ilości, jednostki, ceny jednostkowej brutto lub netto, stawki podatku VAT. W tej części należy wskazać informacje dotyczące otrzymanej zaliczki i jej wartości. Pod spodem natomiast podajemy wartość całego zamówienia. Po wybraniu funkcji przepisz pod nazwą towaru lub usługi w części dotyczącej całego zamówienia, nazwa towaru lub usługi oraz jednostka i wartość kopiowana jest z danych powyżej.

Poniżej znajdują się również dodatkowe pola:

- Poprzednie zaliczki – w tym miejscu dodajemy informacje odnośnie poprzednich faktur zaliczkowy wystawionych dla danego kontrahenta (uzupełniamy w przypadku wystawienia kolejnej faktury zaliczkowej),

- Uwagi – z listy standardowych uwag można wybrać zapis lub ręcznie dopisać dodatkowe informacje, które mają znaleźć się na wystawionej fakturze,

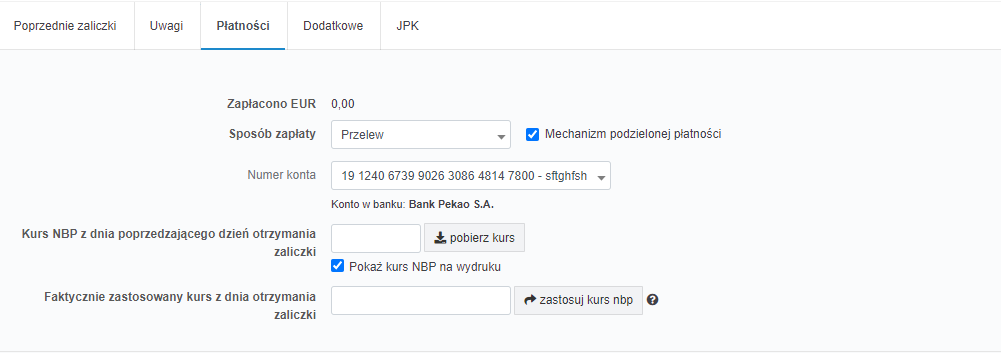

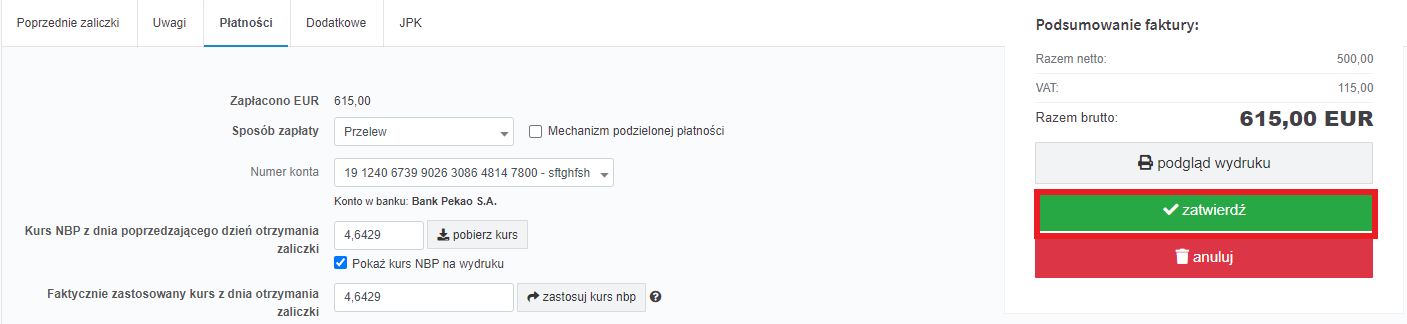

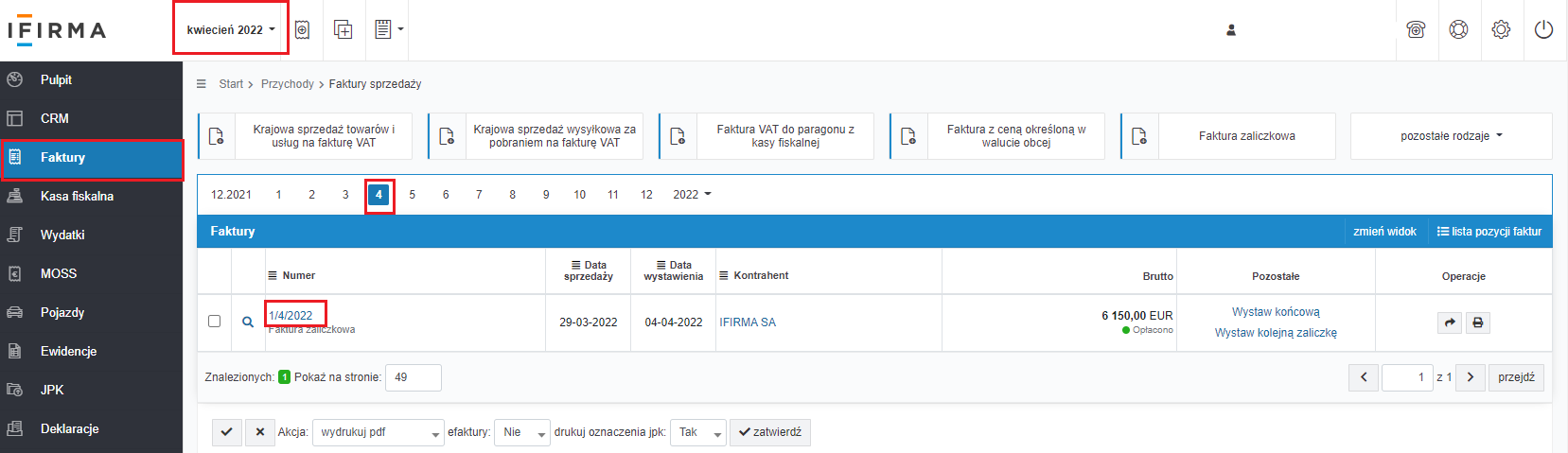

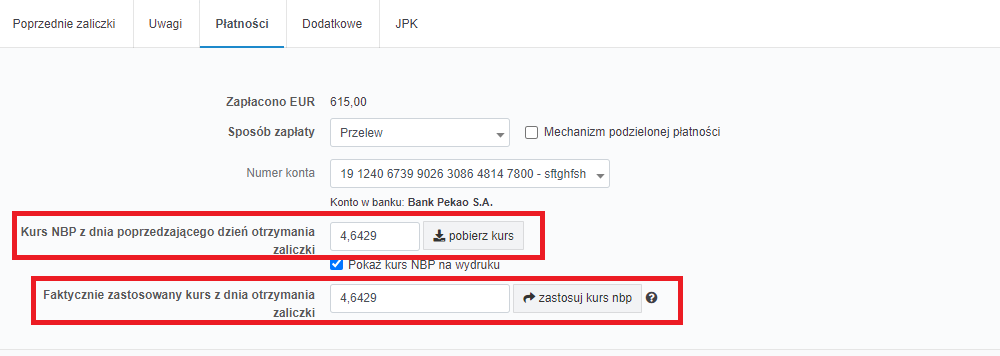

- Płatności – w tej części należy uzupełnić informacje odnośnie sposobu zapłaty przez kontrahenta, rachunku bankowego na jaki ma zostać dokonana opłata, można zaznaczyć informacje o podzielonej płatności oraz pobrać lub wpisać odpowiedni kurs do przeliczenia faktury.

- Dodatkowe – w tym miejscu wskazujemy podpisy lub brak podpisów na fakturze oraz można wybrać z listy szablon dokumentu

- JPK – na potrzeby pliku JPK zaznaczamy dodatkowe procedury podatkowe (więcej informacji w tym zakresie można znaleźć tutaj)

WAŻNE!

W sytuacji gdy, transakcja jest dokonana po 1 listopada 2019r. może wystąpić obowiązek otrzymania płatności w formie Mechanizmu podzielonej Płatności. Jeśli całość transakcji przekracza 15 tys zł oraz przynajmniej jedna pozycja widnieje w załączniku nr 15 do ustawy o VAT – to należy na fakturze zaznaczyć checkbox Mechanizm podzielonej płatności.

Przykład 1

Firma otrzymała zaliczkę w dniu 29/03/2022 roku na poczet przyszłego zamówienia w wysokości 5 000 euro. Wartość całego zamówienia wyniesie 20 000 euro. W dniu 04/04/2022 zostaje wystawiona faktura zaliczkowa w walucie euro.

Przykład wypełnionej faktury Użytkownika

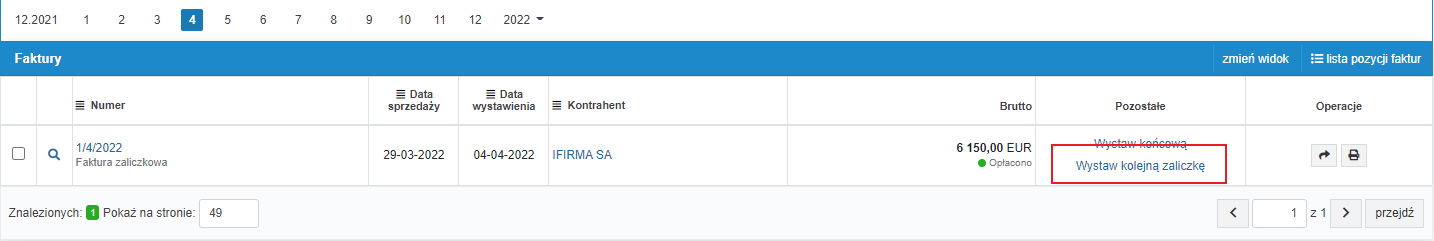

Po uzupełnieniu wszystkich niezbędnych danych należy fakturę zatwierdzić. Wystawiona faktura będzie widoczna na liście faktur po przejściu do zakładki Faktury➡ Lista faktur w miesiącu wystawienia. Faktura zaliczkowa jest księgowana wyłącznie do vatu, więc będzie zaksięgowana w Ewidencji sprzedaży VAT w miesiącu otrzymania zaliczki w walucie PLN.

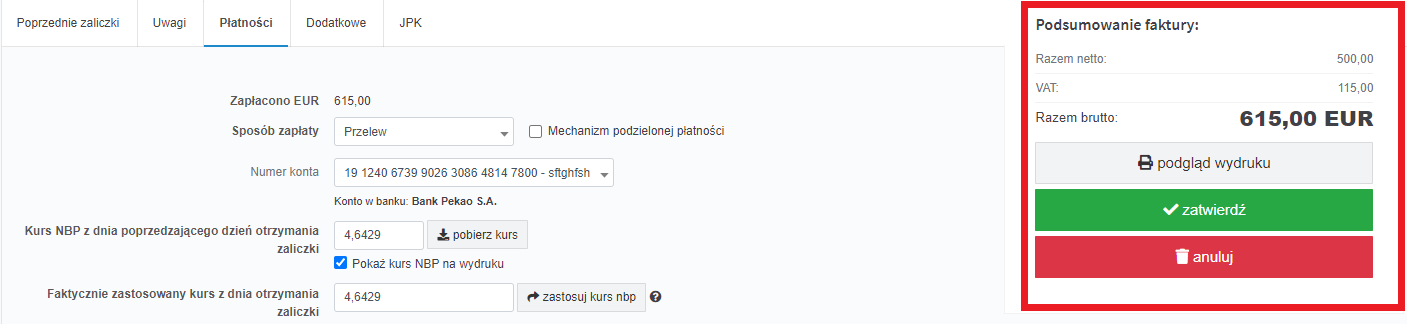

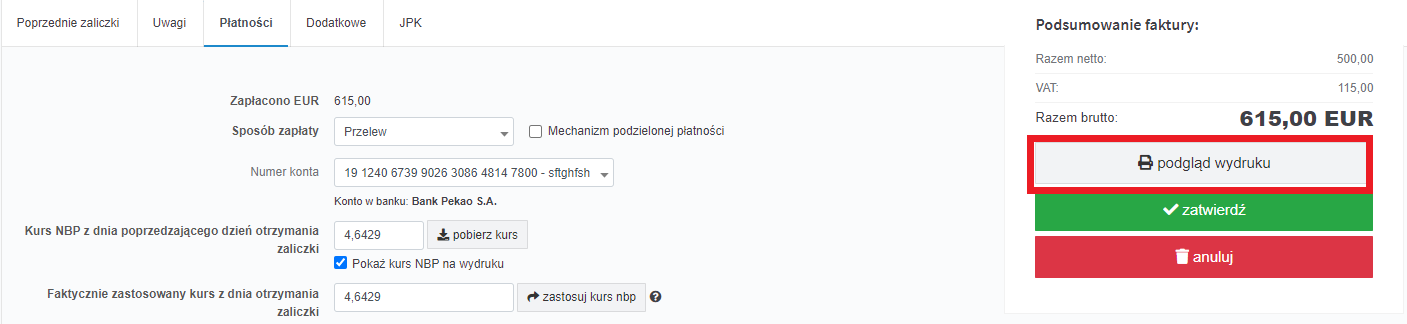

3. Podsumowanie faktury

Gdy pola formularza faktury zostaną uzupełnione, w części stanowiącej Podsumowanie faktury pojawi się suma netto, VAT oraz kwota brutto wszystkich pozycji w walucie obcej.

Jeśli Użytkownik chciałby sprawdzić jak będzie wyglądała faktura przed jej zatwierdzeniem, może skorzystać z funkcji podgląd wydruku, dzięki czemu faktura otworzy się w pliku PDF, bez zatwierdzenia dokumentu w serwisie.

Gdy w ocenie Użytkownika, wszystkie dane są prawidłowe, może on wybrać funkcję zatwierdź, która zapisze fakturę w serwisie.

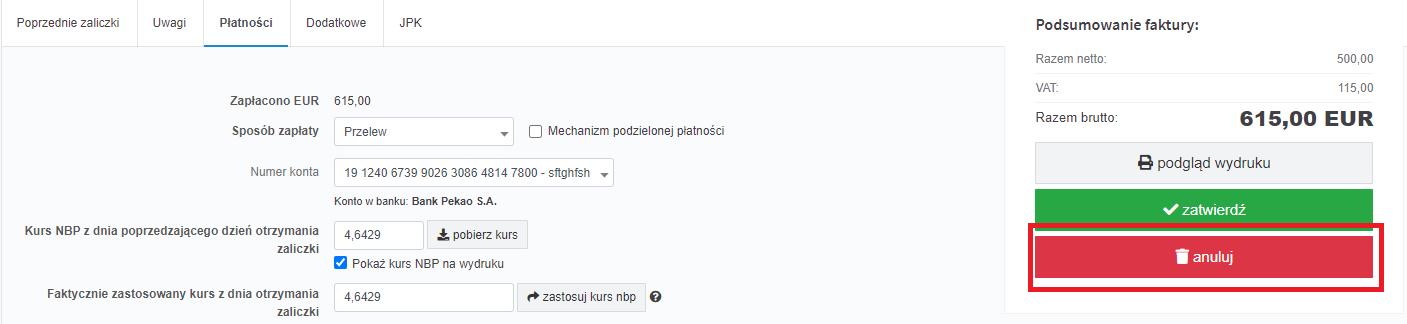

W sytuacji rezygnacji z zatwierdzenia faktury, należy wybrać opcję anuluj. Zaskutkuje to zaniechaniem wystawienia faktury.

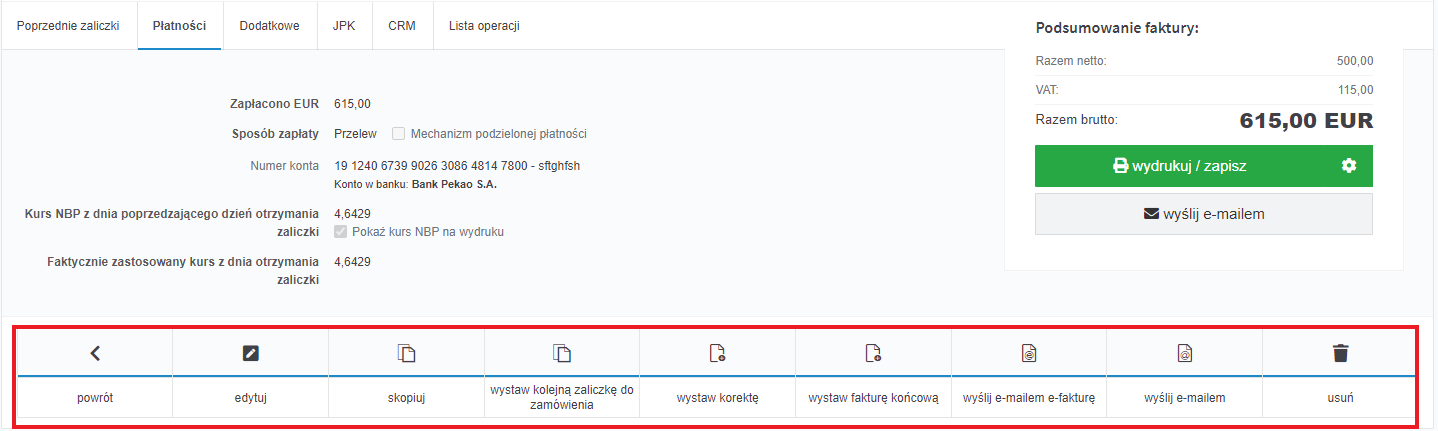

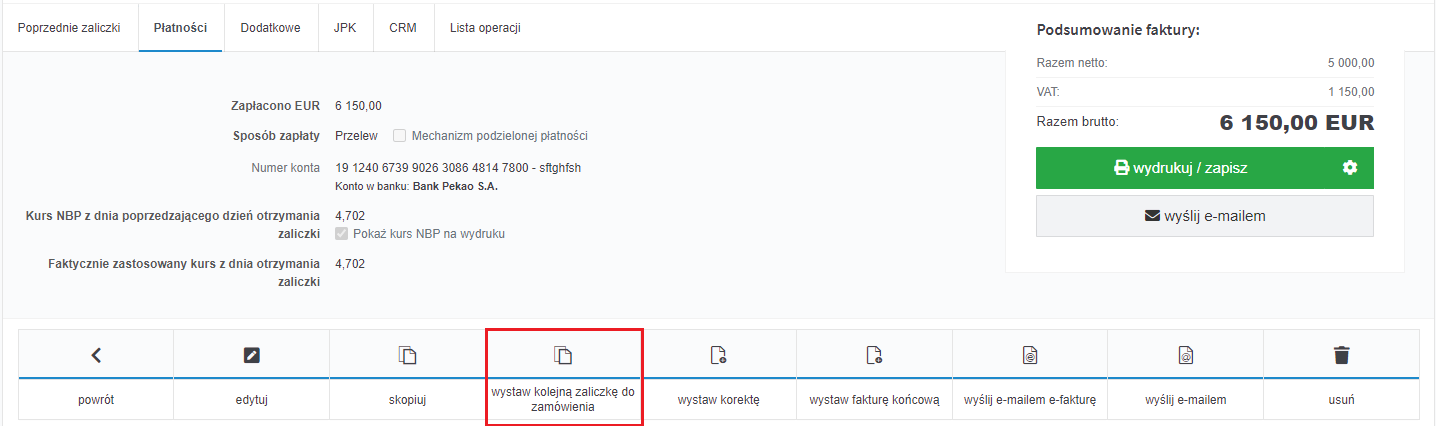

Po zatwierdzeniu faktury, na samym dole strony pojawią się opcje dodatkowe:

Dokładny opis tych funkcji znajduje się tutaj.

▲ wróć na początek

4. Magazyn

Magazyn jest zintegrowany z najbardziej popularnymi formularzami faktur sprzedażowych w ifirmie. Integracja magazynu z zakładką faktury umożliwia automatyczne wystawianie faktur sprzedaży do dokumentów WZ i odwrotnie, automatyczne generowanie WZ do faktur.

Integracja obejmuje faktury:

- krajowa sprzedaż towarów i usług na fakturę VAT,

- krajowa sprzedaż wysyłkowa za pobraniem na fakturę VAT,

- faktura VAT do paragonu z kasy fiskalnej,

- faktura na usługi budowlane.

Integracja magazynu nie obejmuje formularza faktury zaliczkowej oraz zaliczkowej w walucie. Po wystawieniu faktury w serwisie należy ręcznie w magazynie wystawić do niej dokument WZ, jeżeli oczywiście takowy dokument ma powstać.

5. Wystawienie kolejnej faktury zaliczkowej w walucie do tego samego zamówienia

Można wystawić kilka faktur zaliczkowych do jednej transakcji sprzedaży. Kolejną fakturę zaliczkową do tej samej transakcji można wystawić w jeden z poniższych sposobów.

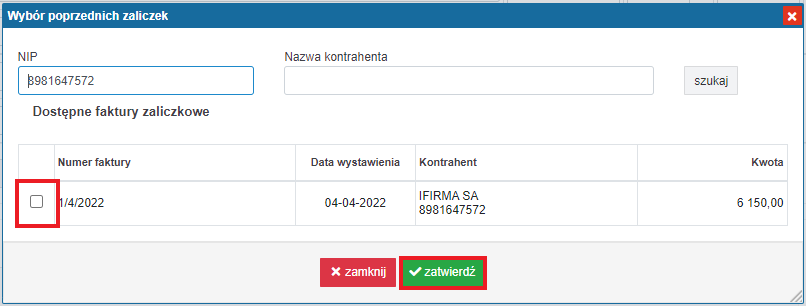

W każdym przypadku przed wystawieniem faktury zaliczkowej należy ustawić w lewym górnym rogu miesiąc księgowy zgodny z datą otrzymania zaliczki. Natomiast, na poziomej osi czasu nad listą faktur, trzeba wybrać miesiąc wystawienia poprzedniej faktury zaliczkowej do danej transakcji (w przypadku sposobów 1 i 2).

Sposób 1:

Przy poprzedniej fakturze zaliczkowej na liście faktur w zakładce Faktury po prawej stronie w części Operacje pojawi się opcja wystaw kolejną zaliczkę. Poprzednie zaliczki do tej transakcji zostaną uzupełnione automatycznie na formularzu faktury zaliczkowej. Użytkownik powinien sprawdzić, czy zostały tu dodane na pewno wszystkie wcześniejsze faktury zaliczkowe wystawione do danej transakcji.

Sposób 2:

Po wejściu na poprzednią fakturę zaliczkową poprzez wybranie jej numeru – na dole pojawi się opcja wystaw kolejną zaliczkę do zamówienia. Poprzednie zaliczki do tej transakcji zostaną uzupełnione automatycznie na formularzu faktury. Użytkownik powinien sprawdzić, czy zostały dodane wszystkie wcześniejsze faktury zaliczkowe do danej transakcji.

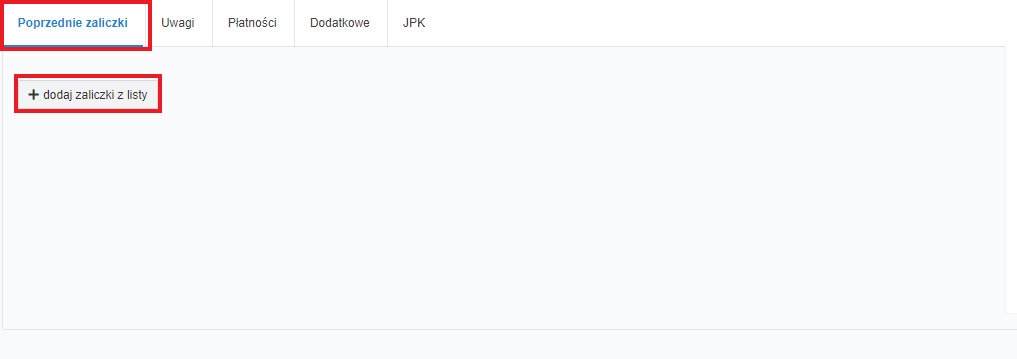

Sposób 3:

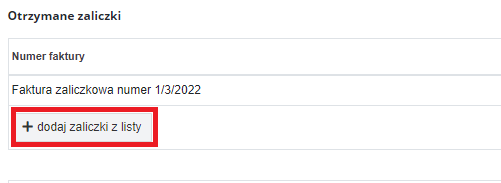

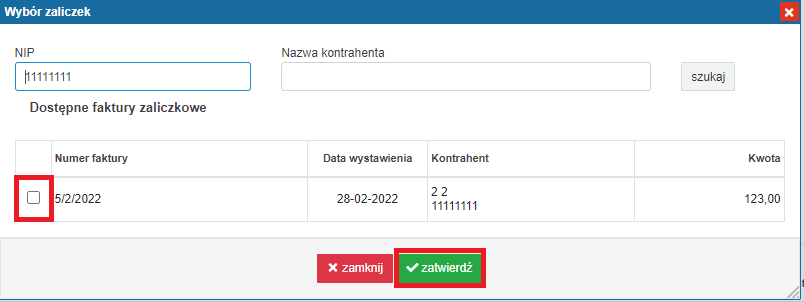

Zakładka Faktury ➡ Wystaw inną ➡ Pozostałe rodzaje ➡ Faktura zaliczkowa w walucie obcej i należy uzupełnić formularz (analogicznie jak podczas wystawiania pierwszej faktury zaliczkowej). Na dole należy wybrać część Poprzednie zaliczki ➡ Dodaj zaliczki z listy.

Tak jak na przedstawionym zrzucie ekranu poniżej, zaznaczamy odpowiednią fakturę, następnie zatwierdzamy. Dane zamówienia należy uzupełnić samodzielnie, co ważne – powinny być identyczne, jak na poprzednich fakturach zaliczkowych do danej transakcji.

▲ wróć na początek

6. Wystawienie faktury korygującej do faktury zaliczkowej w walucie

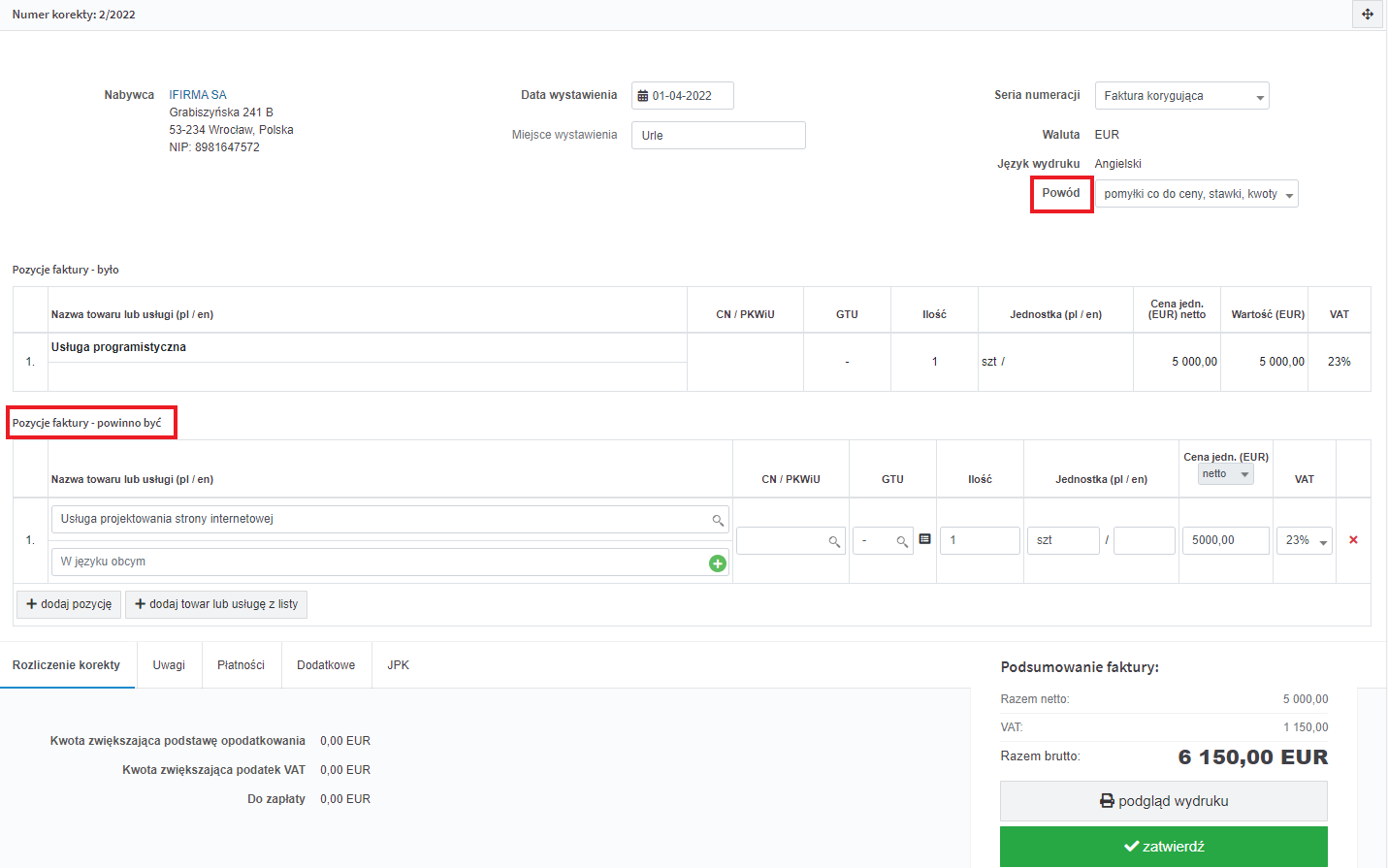

Aby w serwisie Ifirma wystawić fakturę korygującą do faktury zaliczkowej w walucie należy w lewym górnym rogu ustawić miesiąc księgowy zgodny z datą wystawiania korekty. Przechodzimy do zakładki Faktury ➡Lista faktur. Na poziomej osi paska czasu wybieramy miesiąc księgowy faktury zaliczkowej (miesiąc wystawienia). Następnie znajdujemy fakturę na liście, klikamy w jej numer.

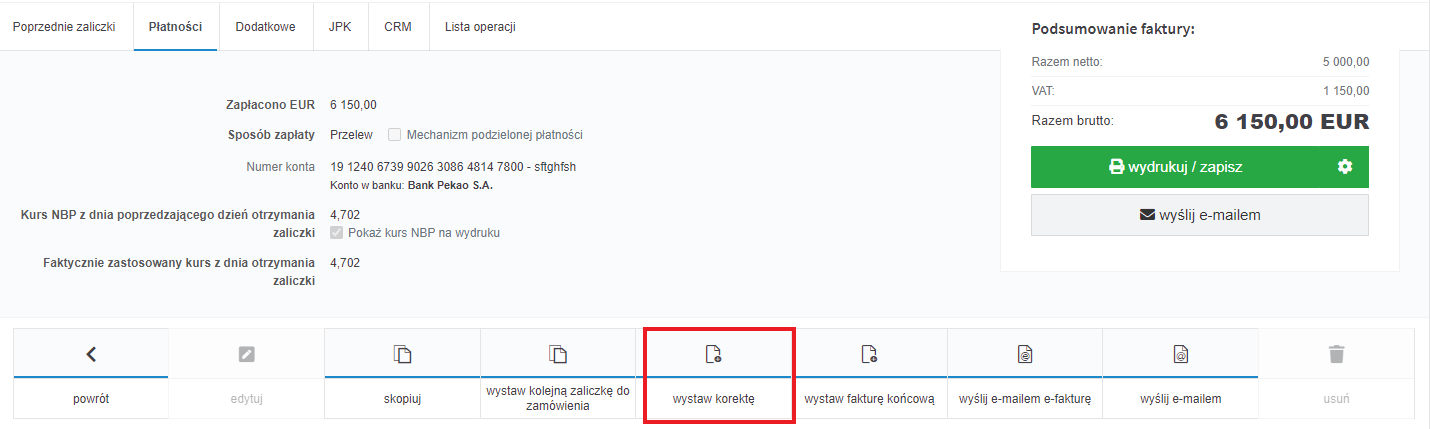

W kolejnym kroku wybieramy opcję wystaw korektę.

Wystawiając fakturę korygującą należy uzupełnić część Pozycje faktury – powinno być oraz wybrać odpowiedni powód.

Przykład 2

Na fakturze zaliczkowej została umieszczona błędna nazwa towaru, faktura trafiła już do kontrahenta, dlatego należy wystawić do niej fakturę korygującą.

▲ wróć na początek

7. Wystawienie faktury końcowej do faktury/ faktur zaliczkowej/ wych w walucie

Faktura końcowa wystawiana jest po dokonaniu sprzedaży towaru lub wykonaniu usługi, w przypadku gdy zostały wcześniej pobrane zaliczki i zostały wystawione powiązane z nimi faktury zaliczkowe. Dopiero wystawienie faktury końcowej powoduje powstanie przychodu i dodanie zapisu do Księgi przychodów i Rozchodów lub Ewidencji Przychodów. W przypadku Użytkownika rozliczającego się ryczałtem na fakturze pojawi się domyślna stawka ryczałtu, którą również podczas wystawiania faktury końcowej można zmienić wybierając z listy odpowiednią. Wraz z przeliczoną wartością na PLN faktury zostaną również zaksięgowane różnice kursowe.

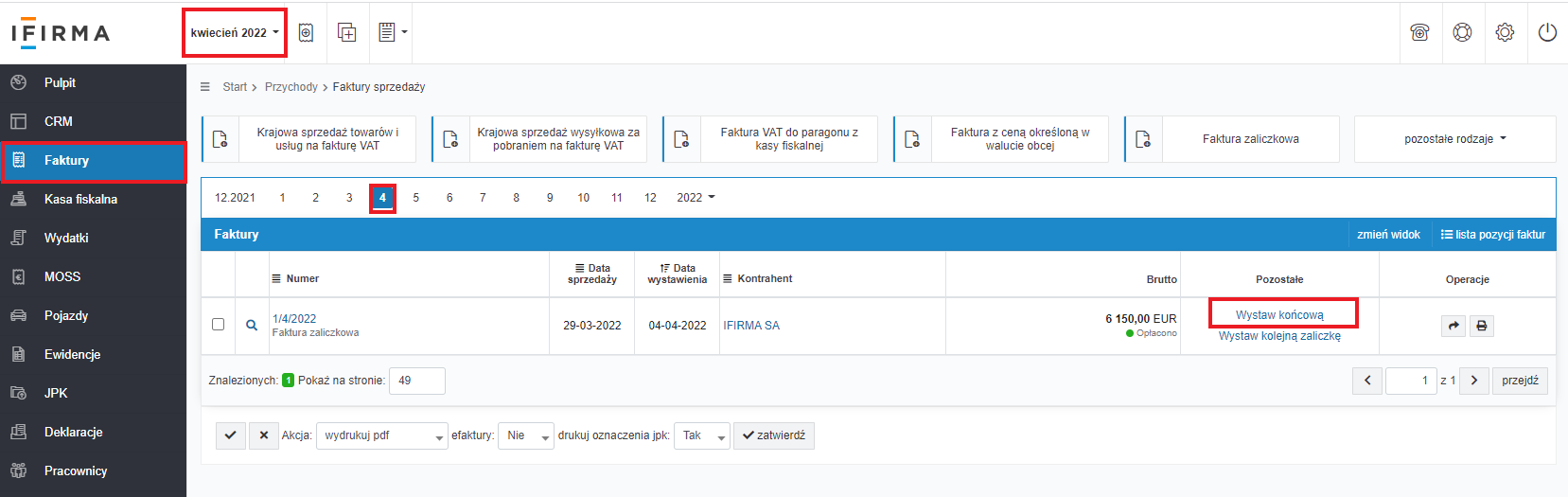

Fakturę końcową do faktury/faktur zaliczkowych można wystawić w jeden z poniżej opisanych sposobów. Przed jej wystawieniem należy w lewym górnym rogu ustawić miesiąc księgowy zgodny z datą sprzedaży. Na poziomej osi czasu z miesiącami nad listą faktur, należy wybrać miesiąc wystawienia ostatniej faktury zaliczkowej do danej transakcji.

Każdorazowo Użytkownik powinien upewnić się, że na wystawianej fakturze końcowej są dodane wszystkie faktury zaliczkowe. Jeśli nie będą (bo np. opcję wystawienia faktury korygującej wybraliśmy przy pierwszej zaliczce, a nie ostatniej) można ręcznie dodać je do dokumentu przez opcję: dodaj zaliczki z listy.

W kolejnym kroku należy zaznaczyć odpowiedni dokument i zatwierdzić.

Przykład 3

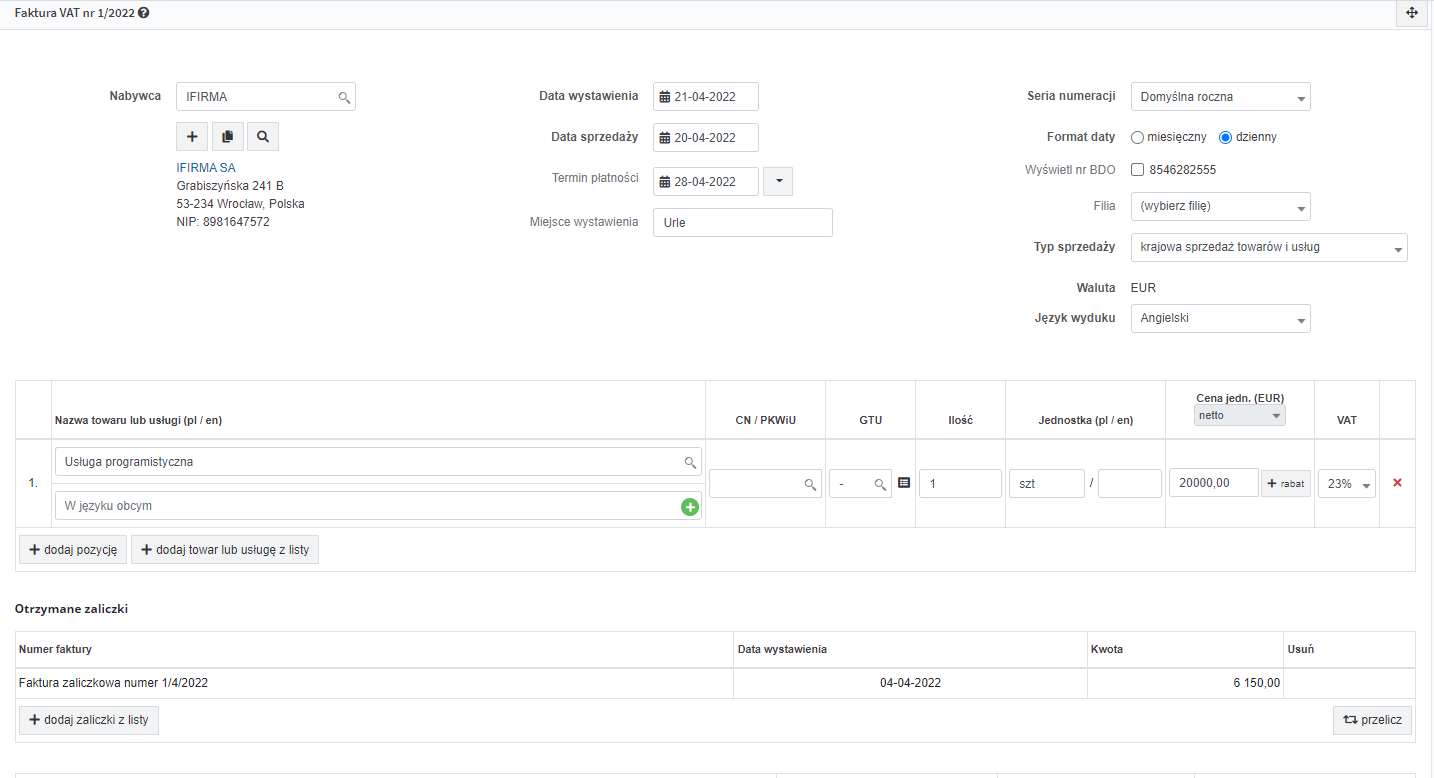

20 kwietnia 2022 roku zakończyła się sprzedaż usługi programistycznej na którą 4 kwietnia była wystawiona faktura zaliczkowa w walucie.

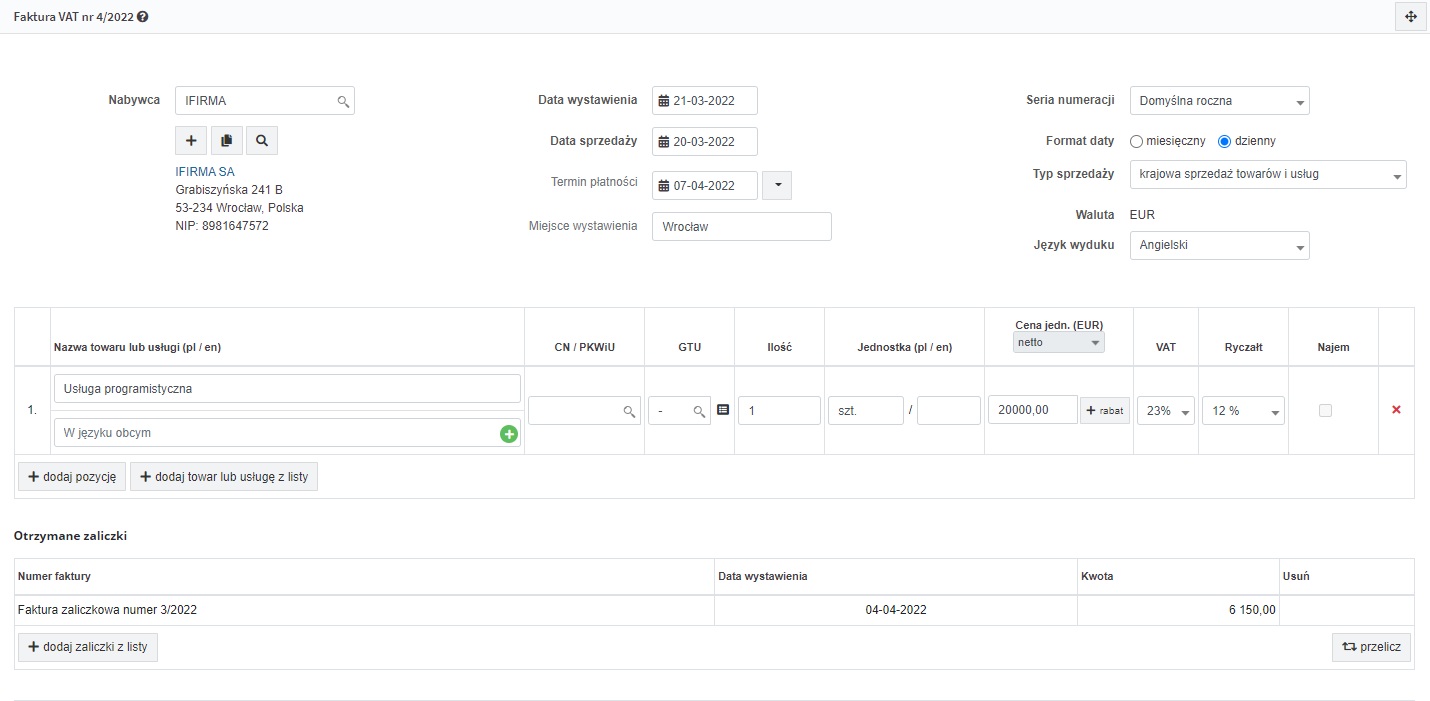

Zrzuty poniżej przedstawiając przykładowo wypełnioną fakturę końcową w serwisie przez vatowca oraz ryczałtowca.

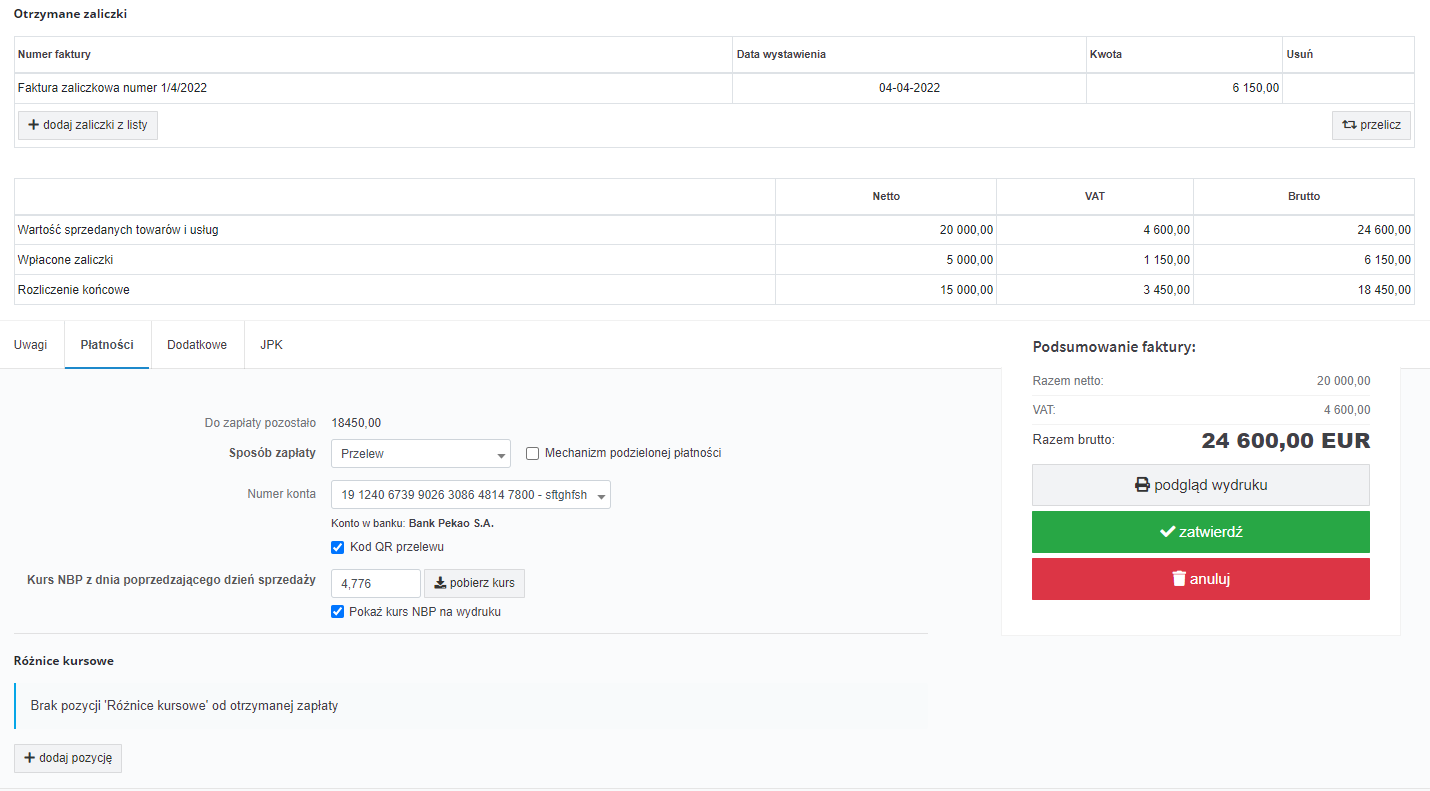

Dalszy podgląd faktury końcowej wystawionej w serwisie przez vatowca.

Zrzut poniżej przedstawia podgląd wystawionej faktury przez ryczałtowca.

▲ wróć na początek

8. Różnice kursowe

Dokonując rozliczeń w walutach obcych przedsiębiorca powinien pamiętać o konieczności przeliczenia wartości poprzez odpowiedni kurs walutowy, co może skutkować powstaniem różnic kursowych, które są księgowane w Ewidencji Przychodów oraz Księdze Przychodów i Rozchodów.

Serwis Ifirma samodzielnie przeliczy oraz zaksięguje różnice kursowe w oparciu o poprawnie wprowadzone dane. Jak to działa w serwisie? Bardzo prosto w części płatności uzupełniamy dane.

Kurs NBP z dnia poprzedzającego dzień otrzymania zaliczki – jest to kurs, po którym faktura zostanie przeliczona i zaksięgowana w Ewidencji sprzedaży VAT.

Faktycznie zastosowany kurs z dnia otrzymania zaliczki – jest to kurs przeliczeniowy do różnic kursowych, które mogą wystąpić przy tej transakcji. Jeżeli znamy kurs jaki zastosował nasz bank lub kantor można go wpisać we wskazane pole, w innym przypadku będzie zastosowany taki sam kurs jak do przeliczenia faktury (średni kurs NBP z dnia poprzedzającego dzień otrzymania zaliczki)

Przykład 4

Użytkownik w dniu 25/04/2022 wystawił fakturę zaliczkową i otrzymał należność na kwotę 10 000 euro netto (vat 23%). Suma zamówienia będzie opiewała na 25 000 euro netto. Kontrahent dokonał płatności na rachunek walutowy.

W polu Kurs NBP z dnia poprzedzającego dzień otrzymania zaliczki pobieramy lub wpisujemy kurs 4,6361. Z uwagi na to, że płatność została dokonana na konto walutowe w polu Faktycznie zastosowany kurs z dnia otrzymania zaliczki powinna znaleźć się ta sama wartość 4,6361

W Ewidencji sprzedaży VAT oraz fakturze wykazana zostanie kwota podatku vat 10663,03 zł.

Należy jednak zaznaczyć, że różnice kursowe powstaną dopiero po wystawieniu faktury końcowej i zostaną zaksięgowane do Ewidencji Przychodów i KPiR, ponieważ zaliczki rozliczane są wyłącznie w podatku VAT i nie powodują powstania obowiązku podatkowego w podatku dochodowym.

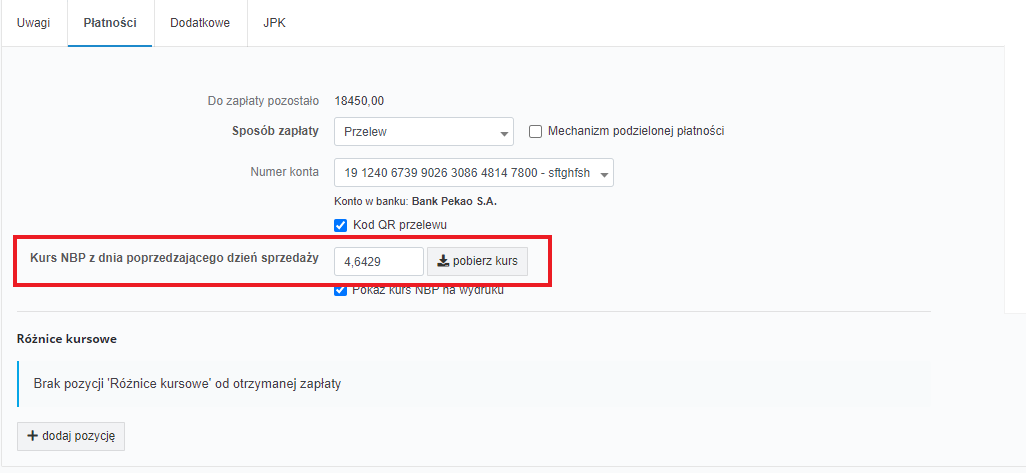

Podczas wystawienia faktury końcowej również należy uzupełnić część dotyczącą płatności.

Kurs NBP z dnia poprzedzającego dzień sprzedaży – jest to kurs, po którym faktura (wartość zamówienia, która nie została rozliczona zaliczką/ zaliczkami) zostanie przeliczona i zaksięgowana w Ewidencji sprzedaży VAT. Do KPIR zostanie natomiast zaksięgowana pełna wartość sprzedaży.

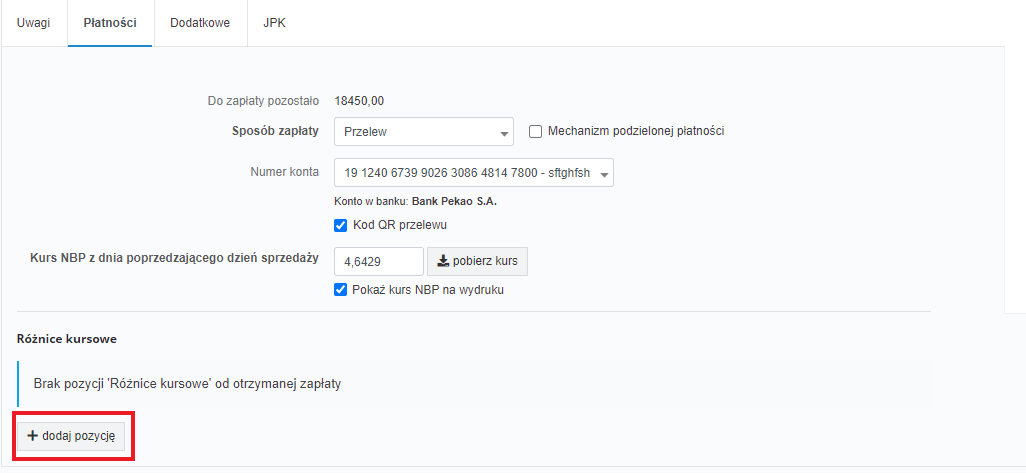

Aby zostały zaksięgowane różnice kursowe od faktury końcowej również należy skorzystać z funkcji + dodaj pozycję

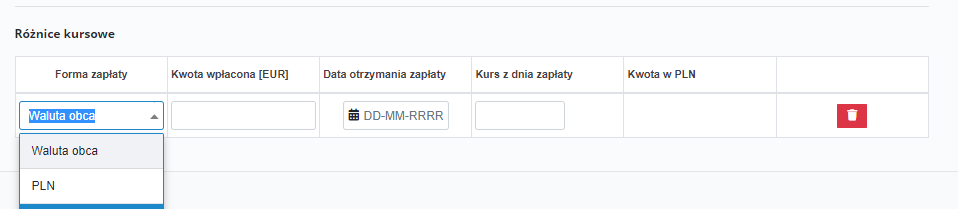

Oraz uzupełnić dodatkowe pola

W sytuacji, gdy zapłatę otrzymaliśmy w walucie obcej, wybieramy w formie zapłaty Waluta obca, uzupełniamy wpłaconą przez kontrahenta kwotę i datę otrzymania zapłaty. W pozycji kurs z dnia zapłaty wpisujemy średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień zapłaty. Po uzupełnieniu tych danych zatwierdzamy.

Natomiast, gdy zapłata za fakturę w walucie dokonana zostanie na rachunek bankowy prowadzony w PLN, różnice kursowe wyliczamy w następujący sposób: w pozycji forma zapłaty wybieramy PLN, uzupełniamy kwotę w walucie, datę i kwotę otrzymanej zapłaty w PLN.

Przykład 5 (kontynuacja z przykładu 4)

W dniu 26/04/2022 została zakończona usługa, wystawiona faktura końcowa oraz 27/04/2022 otrzymana należność 15 000 zł netto na konto walutowe.

W polu Kurs NBP z dnia poprzedzającego dzień sprzedaży pobieramy lub wpisujemy wartość 4,6405.

Dodajemy również pozycję do różnic kursowych. W pozycji Forma zapłaty wybieramy waluta obca, kwota wpłacona [EUR] wpisujemy 18 450, data otrzymania zapłaty – 27/04/2022, kurs z dnia zapłaty – 4,6429. Ponieważ kontrahent dokonał zapłaty na rachunek walutowy i przy wpłacie bank nie dokonał przewalutowania waluty, do wyliczenia różnic kursowych przyjmujemy średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień zapłaty, czyli w tym przypadku z dnia 26/04/2022

W Ewidencji sprzedaży VAT podatek należny widnieje jako kwota 16 009,73 zł.

Natomiast w KPIR będą widoczne 2 zapisy odnośnie różnic kursowych. Jeden odnoszący się do faktury zaliczkowej na kwotę 44 zł zaksięgowany jako pozostałe przychody w dniu 26/04/2022 (dacie sprzedaży) oraz na kwotę 36 zł jako pozostałe koszty (różnice od faktury końcowej) w dniu 27/04/2022 (dacie faktycznej opłaty).

Zasady obliczania różnic kursowych zostały opisane tutaj.

▲ wróć na początek

Autor: Małgorzata Łuczyńska – ifirma.pl

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju