-

1. Deklaracje ZUS przedsiębiorcy, który nie zatrudnia pracowników

-

a) generowanie deklaracji ZUS za część miesiąca

b) generowanie deklaracji ZUS za pełny miesiąc

c) jak wygląda wygenerowana przez system deklaracja rozliczeniowa ZUS DRA – najważniejsze bloki w deklaracji

d) wysyłka e-deklaracji do ZUS

e) status wysłanych e-deklaracji

2. Deklaracje ZUS za pracowników

-

a) generowanie deklaracji ZUS pracowników – RCA, RZA, RSA, RPA

b) jak wygląda wygenerowany przez system imienny raport rozliczeniowy za pracownika- najważniejsze bloki w deklaracji

c) wysyłka e-deklaracji za pracowników do ZUS

d) status wysłanych e-deklaracji

3. Generowanie miesięcznej zaliczki na podatek dochodowy od wynagrodzeń pracowników – PIT-4

-

a) zaliczka na podatek dochodowy od wypłaconego wynagrodzenia z umowy o pracę

b) zaliczka na podatek dochodowy od wypłaconego wynagrodzenia z umowy zlecenia powyżej 200 zł brutto

c) zaliczka na podatek dochodowy od wypłaconego wynagrodzenia z umowy o dzieło powyżej 200 zł brutto

4. Generowanie miesięcznej zaliczki na podatek zryczałtowany od wynagrodzeń pracowników do 200 zł brutto – PIT-8a

5. Generowanie miesięcznej zaliczki na podatek zryczałtowany od wynagrodzeń nierezydentów – PIT-8a

6. Generowanie i wysyłka rocznej deklaracji o pobranych zaliczkach na podatek dochodowy – PIT-4R

7. Generowanie i wysyłka rocznej deklaracji o pobranych zaliczkach na podatek zryczałtowany – PIT-8AR

8. Generowanie i wysyłka rocznej deklaracji o dochodach oraz pobranych zaliczkach na podatek dochodowy pracownika – PIT-11

9. Generowanie imiennych raportów miesięcznych lub rocznych – ZUS IMIR

10. Status wysłanych deklaracji

1. Deklaracje ZUS przedsiębiorcy, który nie zatrudnia pracowników

Przykład 1

Przedsiębiorca założył działalność gospodarczą 15 września 2022 r. i w swojej firmie nie zatrudnia pracowników. Przedsiębiorca podlega pod Duży ZUS z dobrowolną składką chorobową.

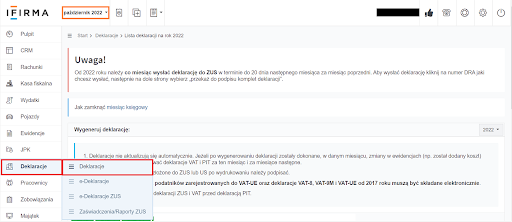

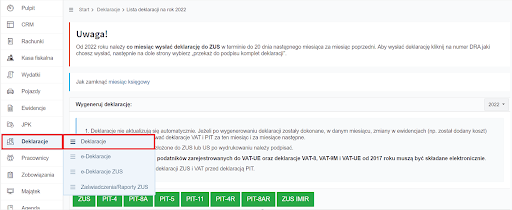

Od 1 stycznia 2022 roku każdy przedsiębiorca, który prowadzi działalność gospodarczą ma obowiązek przygotowywania i przesyłania deklaracji ZUS DRA co miesiąc. Termin na przesyłanie deklaracji do ZUS, upływa 20 dnia następnego miesiąca. Przy czym nie ma już znaczenia, czy deklaracja jest składana przez osobę, która rozlicza się w ZUS tylko za siebie, czy również za zatrudnianych pracowników, termin dla wszystkich osób fizycznych jest jeden.

a) generowanie deklaracji ZUS za część miesiąca

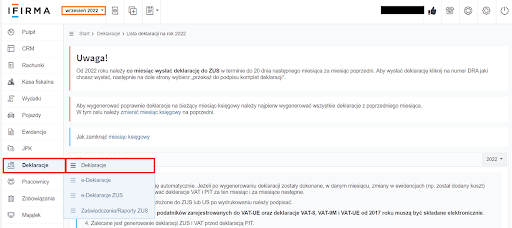

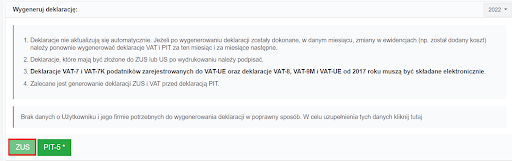

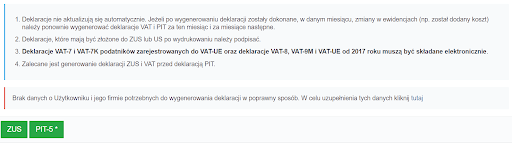

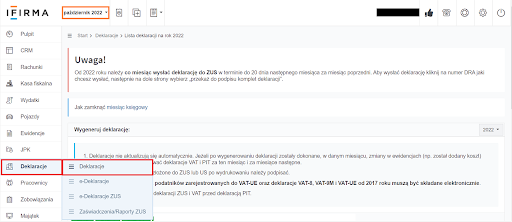

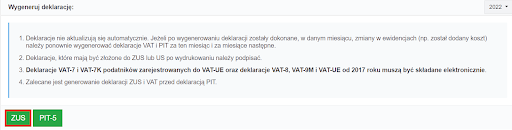

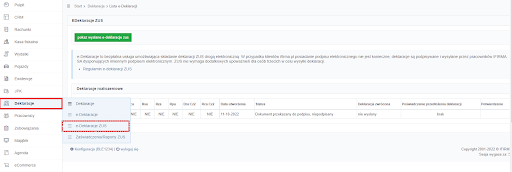

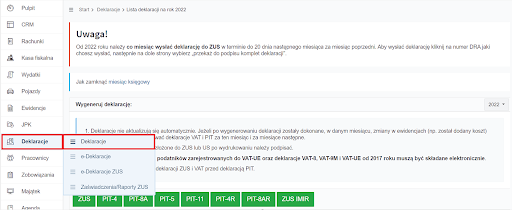

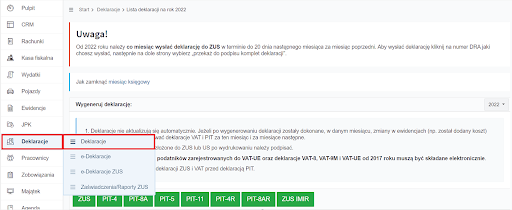

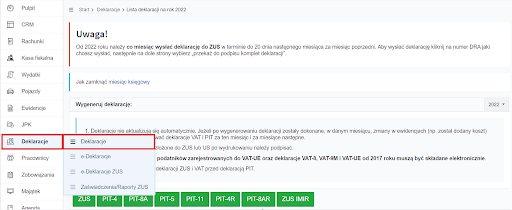

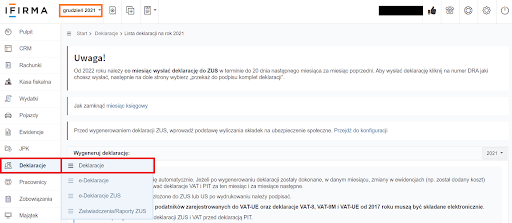

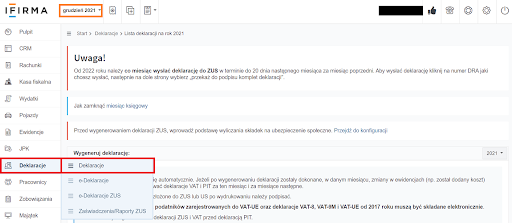

W celu wygenerowania deklaracji rozliczeniowej za pierwszy miesiąc prowadzenia działalności należy ustawić się zgodnie z przykładem 1 w październiku i przejść do zakładki Deklaracje ➡ Deklaracje.

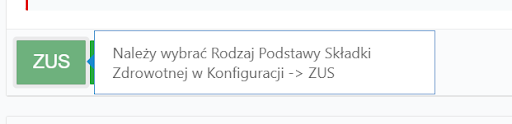

W kolejnym kroku należy wybrać zieloną ikonę ZUS. Natomiast aby ta ikona była aktywna należy określić podstawę wymiaru składki na ubezpieczenie zdrowotne w zakładce Pulpit➡Konfiguracja➡ZUS.

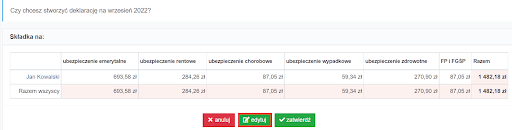

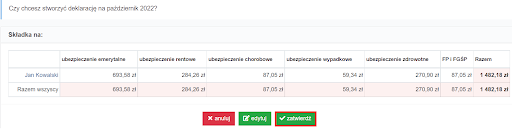

Następnie pojawi się komunikat Czy chcesz stworzyć deklarację na wrzesień 2022? oraz składki za przedsiębiorcę. Należy wybrać zielony przycisk edytuj.

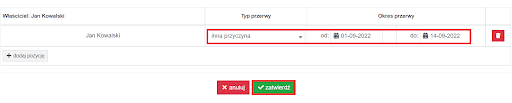

Następnie należy wybrać dodaj pozycję.

![]()

Jako typ przerwy należy wskazać Inna Przyczyna i wskazać okres, w którym przedsiębiorca nie prowadził działalności. Dla przykładu 1 należy wprowadzić daty od 1 do 14 września. Następnie należy wybrać ikonę zatwierdź.

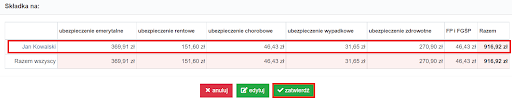

Na koniec należy ponownie zatwierdzić.

System pokazuje proporcjonalnie pomniejszone składki na ubezpieczenie społeczne oraz Fundusz Pracy. Składka na ubezpieczenie zdrowotne jest wykazana w całości, ponieważ jako jedyna ze składek jest niepodzielna.

Składki za przedsiębiorcę zostaną ujęte na deklaracji DRA miesiąca, którego dotyczą.

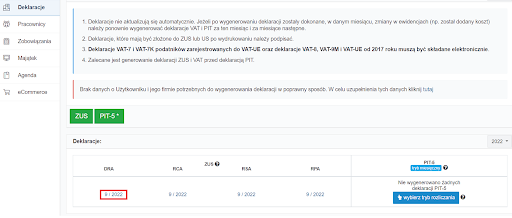

Aby uzyskać podgląd na wygenerowaną deklarację należy w zakładce Deklaracje ➡ Deklaracje w kolumnie DRA wybrać odpowiedni okres.

Szczegółowe informację na temat deklaracji rozliczeniowej ZUS DRA są dostępne w podpunkcie 1c jak wygląda wygenerowana przez system deklaracja rozliczeniowa ZUS DRA – najważniejsze bloki w deklaracji.

b) generowanie deklaracji ZUS za pełny miesiąc

W celu wygenerowania deklaracji rozliczeniowej za pierwszy pełny miesiąc prowadzenia działalności należy ustawić się zgodnie z przykładem 1 w miesiącu listopadzie i przejść do zakładki Deklaracje ➡ Deklaracje.

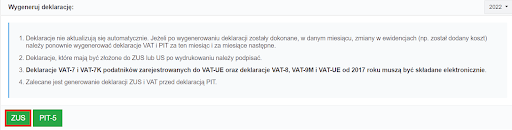

W kolejnym kroku należy wybrać zieloną ikonę ZUS.

Następnie pojawi się komunikat Czy chcesz stworzyć deklarację na październik 2022? oraz składki za przedsiębiorcę. Należy wybrać zielony przycisk zatwierdź.

Składki za przedsiębiorcę zostaną ujęte na deklaracji DRA miesiąca, którego dotyczą.

Aby uzyskać podgląd na wygenerowaną deklarację należy w zakładce Deklaracje ➡ Deklaracje w kolumnie DRA wybrać odpowiedni okres.

Szczegółowe informację na temat deklaracji rozliczeniowej ZUS DRA są dostępne w podpunkcie 1c jak wygląda wygenerowana przez system deklaracja rozliczeniowa ZUS DRA – najważniejsze bloki w deklaracji.

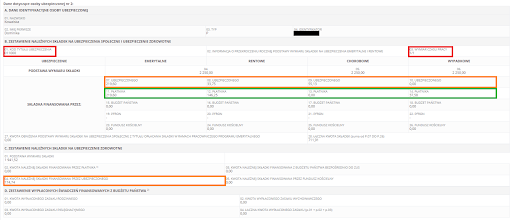

c) jak wygląda wygenerowana przez system deklaracja rozliczeniowa ZUS DRA – najważniejsze bloki w deklaracji

Poniżej została opisana deklaracja ZUS DRA za miesiąc październik z proporcjonalnie wyliczonymi składami, ponieważ zgodnie z przykładem 1. przedsiębiorca założył działalność 15 wrzesień 2022 r.

Aby uzyskać podgląd na wygenerowaną deklarację należy w zakładce Deklaracje ➡ Deklaracje w kolumnie DRA wybrać odpowiedni okres.

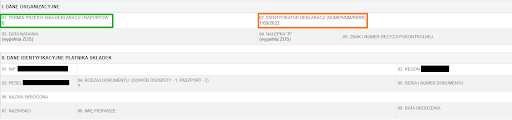

W bloku I. DANE ORGANIZACYJNE:

W polu 01. Termin przesyłania deklaracji i raportów:

- 6 dla deklaracji składanych do 20 dnia następnego miesiąca za miesiąc poprzedni.

,/p>

W polu 02.Identyfikator deklaracji (NUMER/MM/RRRR):

- identyfikator za miesiąc rozliczeniowy, za który przedsiębiorca rozlicza należne składki. System wskazuje dane takie jak: numer/miesiąc/rok, np. 01/09/2022. Numer 1 świadczy, że deklaracja jest pierwotna. W przypadku konieczności sporządzenia do ZUS-u korekty należy zmienić numer z 1 na 2.

Jeżeli przedsiębiorca w ramach działalności opłaca za siebie składkę na Fundusz Pracy to jest ona widoczna w deklaracji ZUS DRA.

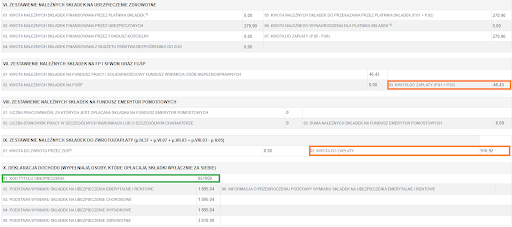

W bloku VII. ZESTAWIENIE NALEŻNYCH SKŁADEK NA FP I FGŚP:

W polu 01.Kwota należnych składek na Fundusz Pracy:

- jest ukazana składka na Fundusz Pracy za przedsiębiorcę oraz w przypadku pracodawcy składka odprowadzona za pracowników,

W polu 02.Kwota należnych składek na FGŚP:

- jest ukazana składka na Fundusz Gwarantowanych Świadczeń Pracowniczych za pracowników zatrudnionych na podstawie umowy o pracę i umów zlecenie. Jeżeli przedsiębiorca nie jest pracodawcą to wartość jest zerowa.

W polu 03.Kwota do zapłaty:

- jest ukazana łączna kwota do zapłaty za składkę na FP i FGŚP.

W bloku IX. ZESTAWIENIE NALEŻNYCH SKŁADEK DO ZWROTU/ZAPŁATY (p.IV.37 + p.VI.07 + p.VII.03 + p.VIII.03 – p.V.05):

W polu 02.Kwota do zapłaty:

- zostało ujęte zobowiązanie przedsiębiorcy względem ZUS-u. Zgodnie z przykładem 1 u przedsiębiorcy, który założył działalność gospodarczą 15 września 2022 r. na deklaracji ZUS DRA za wrzesień są wykazane proporcjonalnie pomniejszone składki na ubezpieczenia społeczne oraz na Fundusz Pracy. Składka na ubezpieczenie zdrowotne jest wykazana w pełnej wysokości.

,/p>

W bloku X. DEKLARACJA DOCHODU (WYPEŁNIAJĄ OSOBY, KTÓRE OPŁACAJĄ SKŁADKI WYŁĄCZNIE ZA SIEBIE)

W polu 01.Kod tytułu ubezpieczenia:

- jest podany kod tytułu ubezpieczenia, który świadczy pod jaki plan opłacenia składek ZUS podlega przedsiębiorca:

- 05 10 00 – Duży ZUS,

- 05 90 00 – Mały ZUS (potocznie nazywany ZUS-em zależnym od przychodu),

- 05 70 00 – Preferencyjny ZUS,

- 05 40 00 – Ulga na start.

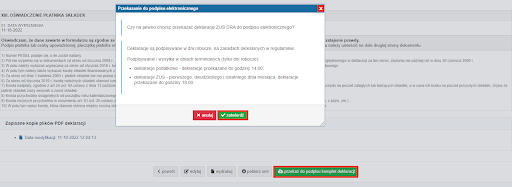

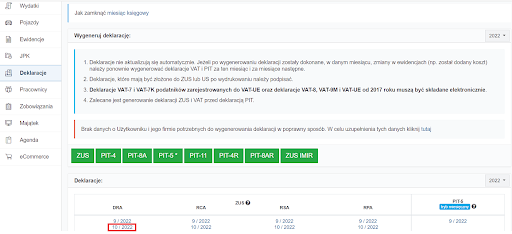

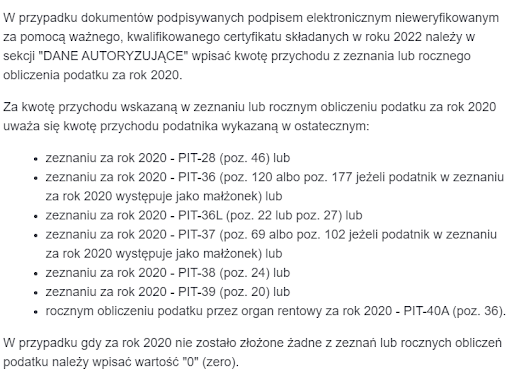

d) wysyłka e-deklaracji do ZUS

Serwis umożliwia wysyłkę deklaracji ZUS w ramach usługi e-deklaracje. W celu przekazania deklaracji do podpisu elektronicznego należy za pomocą zakładki Deklaracje ➡ Deklaracje w kolumnie DRA wybrać miesiąc za który będzie składany raport o składkach. Zgodnie z przykładem 1. przedsiębiorca składa za siebie deklarację rozliczeniową za miesiąc październik i w tym celu wybiera okres 09/2022.

Po wybraniu w kolumnie DRA konkretnego miesiąca pojawia się podgląd na wygenerowaną deklarację.

Sporządzony w ten sposób formularz zgłoszeniowy należy zatwierdzić i jednocześnie przekazać do wysłania. Po wybraniu opcji przekaż do podpisu pojawi się konieczność dodatkowego potwierdzenia chęci wysłania deklaracji do podpisu elektronicznego za pomocą serwisu ifirma.pl.

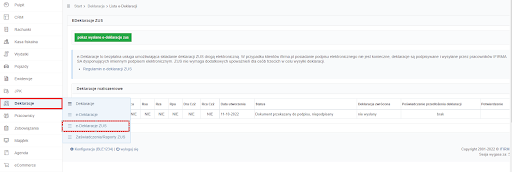

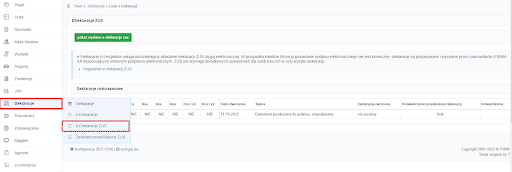

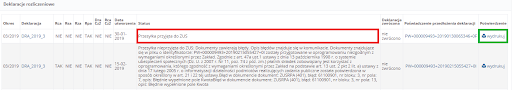

e) status wysłanych e-deklaracji

Status deklaracji można zweryfikować w zakładce Deklaracje ➡ e-deklaracje ZUS.

W kolumnie Status pojawia się informacja przekazana bezpośrednio z ZUS-u:

- Dokument przekazany do podpisania, niepodpisany – oznacza, że dokument czeka na podpisanie przez naszego pracownika,

- Deklaracje w trakcie przetwarzania – oczekiwanie na potwierdzenie,

- Przesyłka przyjęta do ZUS – deklaracja została zaakceptowana przez ZUS,

- Przesyłka nieprzyjęta do ZUS – ZUS wskazuje powód nieprzyjęcia deklaracji. W takim przypadku należy poprawić dokument i przesłać go raz jeszcze.

W kolumnie Potwierdzenie pojawia się możliwość pobrania informacji o wysyłce.

2. Deklaracje ZUS za pracowników

Przedsiębiorca, który zatrudnia pracowników jest zobligowany do składania co miesiąc imiennych raportów rozliczeniowych za pracowników.

Służą do tego dokumenty rozliczeniowe tj.:

- ZUS RCA – imienny raport miesięczny o należnych składkach i wypłaconych świadczeniach – do rozliczenia składek na ubezpieczenia społeczne i zdrowotne i/lub wypłaconych świadczeń za pracowników (czyli osoby ubezpieczone).

- ZUS RSA – imienny raport miesięczny o wypłaconych świadczeniach i przerwach w opłacaniu składek – do wykazania wypłaconych świadczeń oraz przerw w opłacaniu składek za pracowników.

- ZUS RPA – imienny raport miesięczny o przychodach ubezpieczonego/okresach pracy nauczycielskiej.

Więcej informacji na temat generowania deklaracji rozliczeniowych znajduje się tutaj.

Od 1 stycznia 2022 roku każdy przedsiębiorca, który prowadzi działalność gospodarczą ma obowiązek przygotowywania i przesyłania deklaracji ZUS DRA co miesiąc. Termin na przesyłanie deklaracji do ZUS, upływa 20 dnia następnego miesiąca. Przy czym nie ma już znaczenia, czy deklaracja jest składana przez osobę, która rozlicza się w ZUS tylko za siebie, czy również za zatrudnianych pracowników, termin dla wszystkich osób fizycznych jest jeden.

a) generowanie deklaracji ZUS pracowników – RCA, RZA, RSA, RPA

Przykład 2

Pracodawca wypłacił wynagrodzenie z umowy o pracę za maj pod koniec miesiąca.

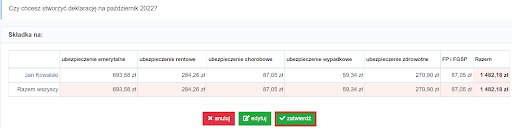

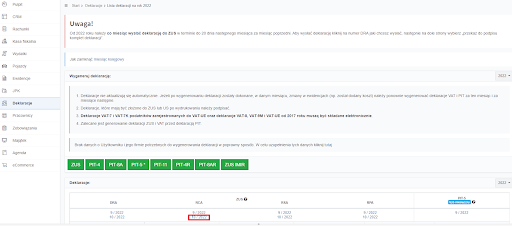

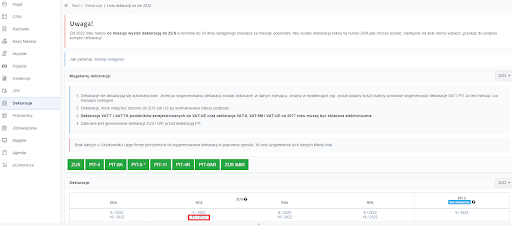

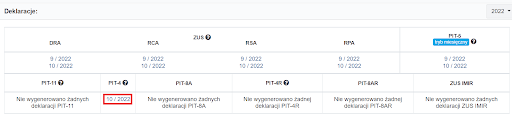

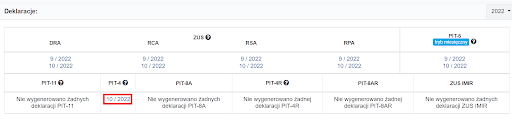

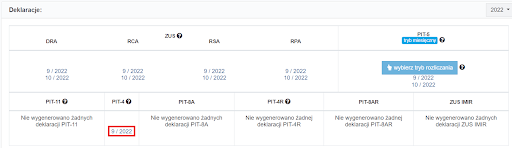

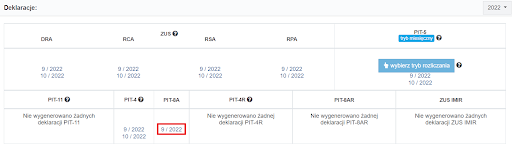

W celu wygenerowania deklaracji rozliczeniowej za pracownika należy dla przykładu 2 ustawić się w miesiącu księgowym – październiku i przejść do zakładki Deklaracje ➡ Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę ZUS.

Następnie pojawi się komunikat Czy chcesz stworzyć deklaracjęna październik 2022? oraz składki za przedsiębiorcę. Należy wybrać zielony przycisk zatwierdź.

Składki za pracownika zostaną ujęte na deklaracji RCA miesiąca w którym następuje wypłata wynagrodzenia. Ponieważ wypłata wynagrodzenia dla przykładu 2. nastąpiła w maju to należy przejść do RCA 10/2022.

Aby uzyskać podgląd na wygenerowaną deklarację należy w zakładce Deklaracje ➡Deklaracje w kolumnie DRA wybrać odpowiedni okres.

Szczegółowe informację na temat deklaracji rozliczeniowej ZUS DRA są dostępne w podpunkcie 2b) jak wygląda wygenerowany przez system imienny raport rozliczeniowy za pracownika – najważniejsze bloki w deklaracji.

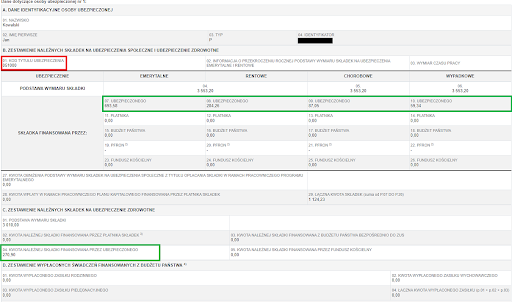

b) jak wygląda wygenerowany przez system imienny raport rozliczeniowy za pracownika – najważniejsze bloki w deklaracji

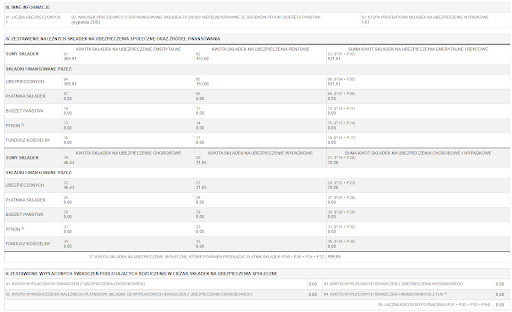

Poniżej został przedstawiony imienny raport ZUS RCA za miesiąc maj, ponieważ zgodnie z przykładem 2 wypłata wynagrodzenia miała miejsce w październiku.

Aby uzyskać podgląd na wygenerowaną deklarację należy w zakładce Deklaracje ➡ Deklaracje w kolumnie RCA wybrać odpowiedni okres.

Przedsiębiorca, który w ramach działalności, który zatrudnia pracowników jest wykazany na deklaracji rozliczeniowej RCA.

Co do zasady w danych dotyczących osoby ubezpieczonej nr 1 są ukazane składki za przedsiębiorcę, która opłaca z działalności składki na ubezpieczenia społeczne oraz składkę na ubezpieczenie zdrowotne.

W ZUS RCA w bloku B. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIA SPOŁECZNE I UBEZPIECZENIE ZDROWOTNE:

W polu 01.Kod tytułu ubezpieczenia:

- jest podany plan opłacenia składek ZUS pod jaki podlega przedsiębiorca,

- kolorem zielonym zostały zaznaczone składki na ubezpieczenia społeczne oraz składka na ubezpieczenie zdrowotne, które przedsiębiorca opłaca za siebie.

Co do zasady w danych dotyczących osoby ubezpieczonej nr 2 i dalszych numeracjach są ukazane składki za pracowników.

Składki za pracownika zatrudnionego na umowę o pracę są widoczne w bloku B. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIA SPOŁECZNE I UBEZPIECZENIE ZDROWOTNE:

W polu 01. Kod tytułu ubezpieczenia:

- stanowi podstawę zgłoszeń w ZUS. Kod 01 10 00 dla pracownika podlegającego ubezpieczeniom społecznym i ubezpieczeniu zdrowotnemu. Kod 04 11 00 dla osoby wykonującej umowę agencyjną, umowę zlecenia lub umowę o świadczenie usług.

W polu 03. Wymiar czasu pracy:

- w przypadku pracowników zatrudnionych w pełnym wymiarze godzin wymiar wynosi 1/1,

- w przypadku zleceniobiorców pole jest puste.

W polu 07. Ubezpieczonego, 08. Ubezpieczonego, 09. Ubezpieczonego, 10. Ubezpieczonego:

- kolorem pomarańczowym zostały zaznaczone składki na ubezpieczenie społeczne finansowane przez pracownika,

W polu 11. Płatnika,12. Płatnika,13. Płatnika,14. Płatnika:

- kolorem zielonym zostały zaznaczone składki na ubezpieczenie społeczne finansowane przez pracodawcę,

W bloku C. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE:

W polu 04. Kwota należnej składki finansowana przez ubezpieczonego:

- kolorem pomarańczowym została zaznaczona składka na ubezpieczenie zdrowotne finansowane przez pracownika.

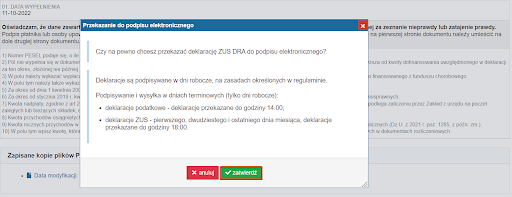

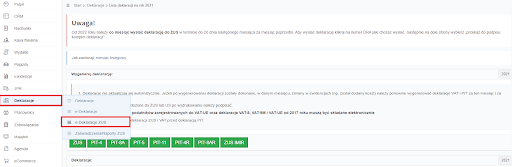

c) wysyłka e-deklaracji za pracowników do ZUS

Serwis umożliwia wysyłkę deklaracji ZUS w ramach usługi e-deklaracje. W celu przekazania deklaracji do podpisu elektronicznego należy za pomocą zakładki Deklaracje ➡ Deklaracje w kolumnie DRA wybrać miesiąc, za który będzie składany raport o składkach. Zgodnie z przykładem 2 przedsiębiorca składa za siebie oraz pracowników deklarację rozliczeniową za miesiąc maj i w tym celu wybiera okres 10/2022.

Po wybraniu w kolumnie DRA konkretnego miesiąca pojawia się podgląd na wygenerowaną deklarację.

Sporządzony w ten sposób formularz zgłoszeniowy należy zatwierdzić i jednocześnie przekazać do wysłania. Po wybraniu opcji przekaż do podpisu pojawi się konieczność dodatkowego potwierdzenia chęci wysłania deklaracji do podpisu elektronicznego za pomocą serwisu ifirma.pl.

Serwis umożliwia wysyłkę e-deklaracji ZUS jako komplet deklaracji.

Deklaracja ZUS DRA zostanie przekazana wraz z imiennymi raportami RCA/RSA/RPA.

d) status wysłanych e-deklaracji

Status deklaracji można zweryfikować w zakładce Deklaracje ➡ e-deklaracje ZUS.

W kolumnie Status pojawia się informacja przekazana bezpośrednio z ZUS-u:

- Dokument przekazany do podpisania, niepodpisany – oznacza, że dokument czeka na podpisanie przez naszego pracownika,

- Deklaracje w trakcie przetwarzania – oczekiwanie na potwierdzenie,

- Przesyłka przyjęta do ZUS – deklaracja została zaakceptowana przez ZUS,

- Przesyłka nieprzyjęta do ZUS – ZUS wskazuje powód nieprzyjęcia deklaracji. W takim przypadku należy poprawić dokument i przesłać go raz jeszcze.

- W kolumnie Potwierdzenie pojawia się możliwość pobrania informacji o wysyłce.

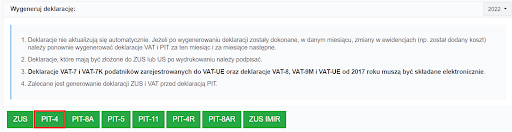

3. Generowanie miesięcznej zaliczki na podatek dochodowy od wynagrodzeń pracowników – PIT-4

Przedsiębiorca, który wypłacił wynagrodzenie pracownikowi jest zobowiązany do odprowadzenia zaliczki na podatek dochodowy za miesiąc, w którym zostało wypłacone wynagrodzenie. Pracodawca ma obowiązek pobrania zaliczki i wpłacania jej na konto właściwego urzędu skarbowego do 20 dnia następnego miesiąca za miesiąc poprzedni.

Właściwy Urząd Skarbowy jest określany na podstawie miejsca zamieszkania płatnika składek. W przypadku spółek jest przypisany według miejsca siedziby firmy.

Deklaracji PIT-4 nie składa się w Urzędzie Skarbowym a jedynie dokonuje się przelewu na konto urzędu.

Na PIT-4 wykazuje się podatek w miesiącu wypłaty wynagrodzenia.

a) zaliczka na podatek dochodowy od wypłaconego wynagrodzenia z umowy o pracę

Przykład 3

Pracodawca wypłaca wynagrodzenie z umowy o pracę za maj do 10 czerwca

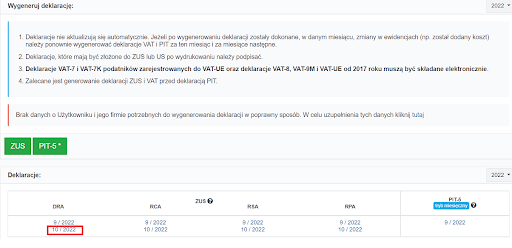

W celu wygenerowania zaliczki na podatek dochodowy od wypłaconego wynagrodzenia pracownika należy dla przykładu 3 ustawić się w miesiącu księgowym – czerwcu i przejść do zakładki Deklaracje ➡ Deklaracje.

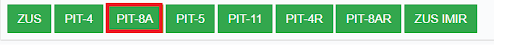

W kolejnym kroku należy wybrać zieloną ikonę pit- 4.

Następnie pojawi się u góry strony komunikat Wygenerowano deklarację PIT-4. Deklaracja pojawi się w kolumnie PIT-4.

![]()

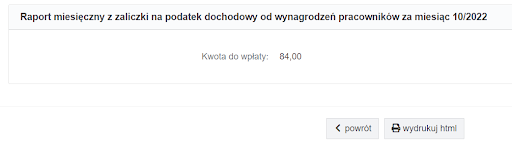

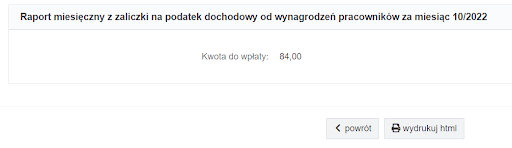

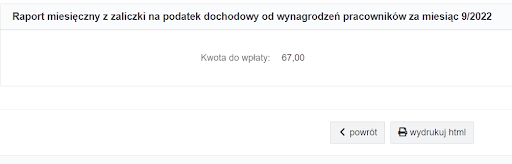

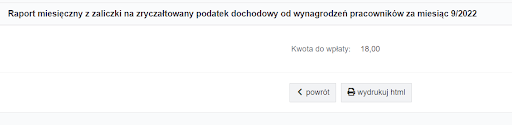

Po wybraniu 10/2022 PIT-4 otworzy się miesięczny raport od wynagrodzeń pracowników.

W deklaracji są sumowane podatki od wszystkich takich wynagrodzeń, które zostały w danym miesiącu wypłacone. Pracodawca, który wypłacił wynagrodzenie w październiku będzie zobowiązany do opłacenia zaliczki na podatek dochodowy od wynagrodzeń za październik do 20 listopada.

b) zaliczka na podatek dochodowy od wypłaconego wynagrodzenia z umowy zlecenia powyżej 200 zł brutto

Przykład 4

Pracodawca wypłaca wynagrodzenie zleceniobiorcy za październik do 31 października.

W celu wygenerowania zaliczki na podatek dochodowy od wypłaconego wynagrodzenia pracownika należy dla przykładu 4 ustawić się w miesiącu księgowym – maju i przejść do zakładki Deklaracje ➡ Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę pit-4.

Następnie pojawi się u góry strony komunikat Wygenerowano deklarację PIT-4.

Deklaracja pojawi się w kolumnie PIT-4.

![]()

Po wybraniu 10/2022 PIT-4 otworzy się miesięczny raport od wynagrodzeń pracowników.

W deklaracji są sumowane podatki od wszystkich takich wynagrodzeń, które zostały w danym miesiącu wypłacone. Zleceniodawca, który wypłacił wynagrodzenie w październiku będzie zobowiązany do opłacenia zaliczki na podatek dochodowy od wynagrodzeń za październik do 20 listopada.

c) zaliczka na podatek dochodowy od wypłaconego wynagrodzenia z umowy o dzieło powyżej 200 zł brutto

Przykład 5

Pracodawca wypłaca wynagrodzenie z umowy o dzieło we wrześniu.

W celu wygenerowania zaliczki na podatek dochodowy od wypłaconego wynagrodzenia pracownika należy dla przykładu 5. ustawić się w miesiącu księgowym – wrzesień i przejść do zakładki Deklaracje➡Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę pit-4.

Następnie pojawi się u góry strony komunikat Wygenerowano deklarację PIT-4.

Deklaracja pojawia się w kolumnie PIT-4.

![]()

Po wybraniu 09/2022 PIT-4 otworzy się miesięczny raport od wynagrodzeń pracowników.

W deklaracji są sumowane podatki od wszystkich takich wynagrodzeń, które zostały w danym miesiącu wypłacone. Zleceniodawca, który wypłacił wynagrodzenie we wrześniu będzie zobowiązany do opłacenia zaliczki na podatek dochodowy od wynagrodzeń za wrzesień do 20 października.

4. Generowanie miesięcznej zaliczki na podatek zryczałtowany od wynagrodzeń pracowników do 200 zł brutto – PIT-8a

Przedsiębiorca, który wypłacił wynagrodzenie zleceniobiorcy jest zobowiązany do odprowadzenia zaliczki na podatek dochodowy za miesiąc, w którym zostało wypłacone wynagrodzenie. Zleceniodawca ma obowiązek pobrania zaliczki i wpłacania jej na swój indywidulany numer podatkowy do 20 dnia następnego miesiąca za miesiąc poprzedni.

Zryczałtowany podatek dochodowy ma zastosowanie wtedy, gdy zawarta zostanie umowa zlecenie lub umowa o dzieło do 200 zł brutto z osobą, która nie jest pracownikiem zleceniodawcy. Ważne jest, aby obie te przesłanki były spełnione łącznie.

Przy obliczaniu zryczałtowanego podatku przedsiębiorca nie uwzględnia ani składek społecznych, ani kosztów uzyskania przychodów. Podstawę opodatkowania stanowi przychód bez możliwości pomniejszenia go. Na obniżenie podatku nie wpływa też składka zdrowotna. Wynagrodzenia do 200 zł brutto nie łączą się z innymi dochodami podatnika w zeznaniu rocznym i nie są uwzględniane w PIT-11.

Zryczałtowany podatek nie ma zastosowania w przypadkach, gdy w zawartej umowie zlecenia lub umowie o dzieło:

- zostanie określona: stawka godzinowa, prowizyjna lub wynagrodzenie akordowe,

- dla 50% kosztów uzyskania przychodu,

- gdy kwota należności wynikająca z umowy przekracza 200 zł bez względu na kwotę wypłacanego wynagrodzenia np. kwota wynikająca z umowy zlecenia została określona na 700 zł, a zleceniodawca wypłaca wynagrodzenie co miesiąc w kwocie 100 zł.

W wyżej opisanych sytuacjach umowę rozlicza się na zasadach ogólnych. Nawet, jeżeli w danym miesiącu wynagrodzenie nie przekroczy kwoty 200 zł brutto, to pracodawca powinien dokonać obliczenia podatku na zasadach ogólnych, czyli powinien potrącić koszty uzyskania przychodu, zaś wypłacone wynagrodzenie będzie uwzględniane w PIT-11.

W przypadku wątpliwości co do prawidłowego zastosowania podatku zalecamy kontakt z urzędem skarbowym bądź Krajową Informację Skarbową.

Szczegółowe informacje na temat umów do 200 zł brutto znajdują się w naszej pomocy.

Przykład 6

Pracodawca wypłaca wynagrodzenie z umowy zlecenia za maj do końca maja. W umowie zlecenia jest określona kwota 150 zł brutto.

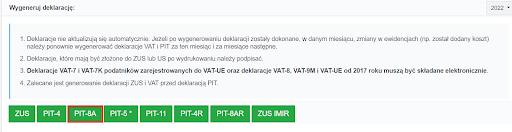

W celu wygenerowania zaliczki na podatek dochodowy od wypłaconego wynagrodzenia pracownika należy dla przykładu 6 ustawić się w miesiącu księgowym – maju i przejść do zakładki Deklaracje ➡ Deklaracje.

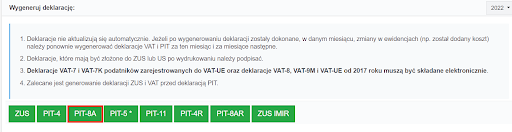

W kolejnym kroku należy wybrać zieloną ikonę pit-8a.

Następnie pojawi się u góry strony komunikat Wygenerowano deklarację PIT-8A.

Deklaracja pojawia się w kolumnie PIT-8A.

![]()

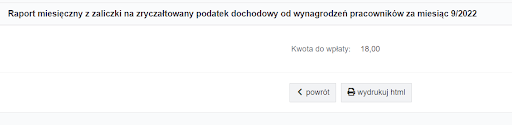

Po wybraniu 9/2022 PIT-8A otwiera się miesięczny raport od wynagrodzeń pracowników.

W deklaracji są sumowane podatki od wszystkich takich wynagrodzeń, które zostały w danym miesiącu wypłacone. Zleceniodawca, który wypłacił wynagrodzenie w wrześniu i naliczył zryczałtowany podatek będzie zobowiązany do zapłacenia tego podatku do 20 października.

5. Generowanie miesięcznej zaliczki na podatek zryczałtowany od wynagrodzeń nierezydentów – PIT-8a

Od należności z umów zleceń otrzymanych od nierezydentów Polski należy pobrać podatek w formie ryczałtu w wysokości 20% przychodu.

Przy obliczaniu zryczałtowanego podatku przedsiębiorca nie uwzględnia ani składek społecznych, ani kosztów uzyskania przychodów. Podstawę opodatkowania stanowi przychód bez możliwości pomniejszenia go. Na obniżenie podatku nie wpływa też składka zdrowotna.

Przykład 7

Zleceniodawca wypłaca wynagrodzenie obcokrajowcowi z umowy zlecenia za maj do końca maja. Cudzoziemiec nie posiada certyfikatu rezydencji. W umowie zlecenia jest określona kwota 350 zł brutto.

W przypadku cudzoziemców, którzy są nierezydentami zaliczka na podatek zryczałtowany ma zastosowanie dla wypłaconych wynagrodzeń do 200 zł i powyżej 200 zł.

Ponieważ umowa jest wykonywana na terenie naszego kraju, to w rachunku do takiej umowy stosujemy podatek zryczałtowany 20%.

W celu wygenerowania zaliczki na podatek dochodowy od wypłaconego wynagrodzenia pracownika należy dla przykładu 7 ustawić się w miesiącu księgowym – maju i przejść do zakładki Deklaracje ➡ Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę pit-8a.

Następnie pojawi się u góry strony komunikat Wygenerowano deklarację PIT-8A.

Deklaracja pojawia się w kolumnie PIT-8A.

![]()

Po wybraniu 9/2022 PIT-8A otwiera się miesięczny raport od wynagrodzeń pracowników.

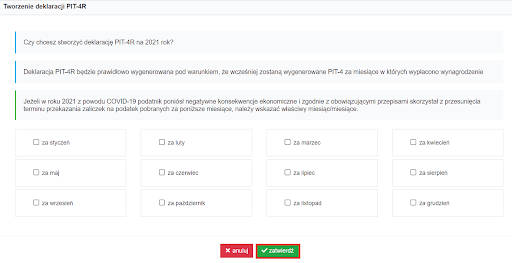

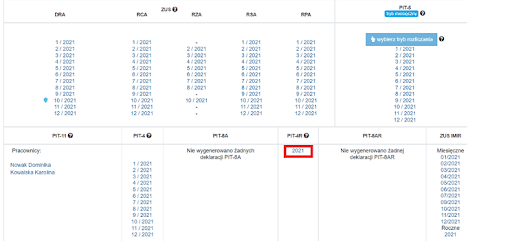

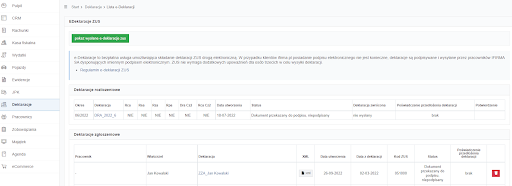

6. Generowanie i wysyłka rocznej deklaracji o pobranych zaliczkach na podatek dochodowy – PIT-4R

PIT-4R jest roczną deklaracją o zaliczkach na podatek dochodowy. Przedsiębiorca będacy osoba ficzyczną, PIT-4R składa do Urzędu Skarbowego według swojego miejsca zamieszkania. W przypadku innych podmiotów np. spółek cywilnych , PIT-4R jest składany ze względu na miejsce siedziby spółki. Termin złożenia deklaracji PIT-4R jest do końca stycznia następującego po roku podatkowym. Podatnicy deklarację PIT-4R za rok 2022 będą składać do 31 stycznia 2023 roku w formie elektronicznej.

W razie zaprzestania przez płatnika prowadzenia działalności przed terminem składania deklaracji, PIT-4R należy złożyć do dnia likwidacji działalności.

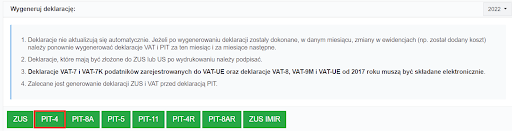

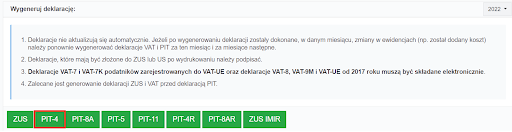

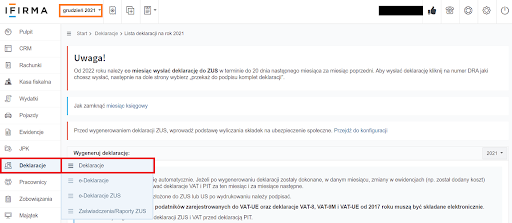

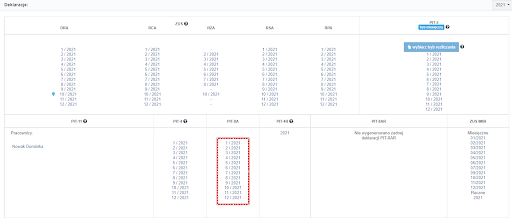

W celu wygenerowania rocznej deklaracji na podatek dochodowy należy ustawić się w miesiącu księgowym grudzień i przejść do zakładki Deklaracje ➡ Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę pit-4r.

Aby deklaracja została poprawnie stworzona konieczne jest wprowadzenie dat opłacenia wynagrodzeń w każdym miesiącu w zakładce Zobowiązania ➡ Wynagrodzenia oraz wygenerowanie deklaracji PIT-4 za miesiące, w których wypłacono wynagrodzenie.

Następnie pojawi się komunikat Czy chcesz stworzyć deklarację PIT-4R na 2021 rok?, który należy zatwierdzić.

Wygenerowana deklaracja pojawi się w kolumnie PIT-4R.

![]()

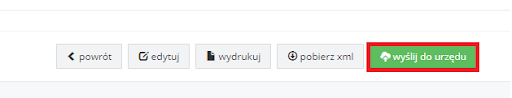

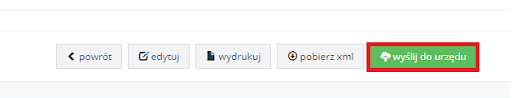

Po wybraniu roku 2021 otworzy się roczna deklaracja. Celem wysyłki PIT-4R do Urzędu Skarbowego należy wybrać na dole strony zieloną ikonę wyślij do urzędu.

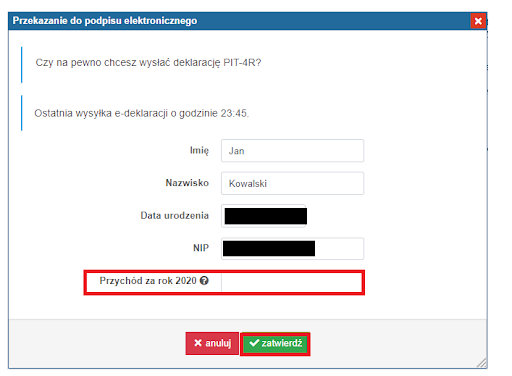

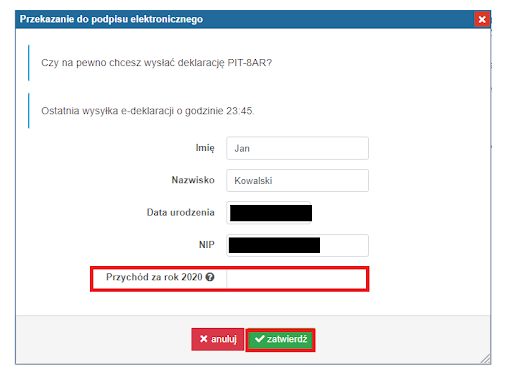

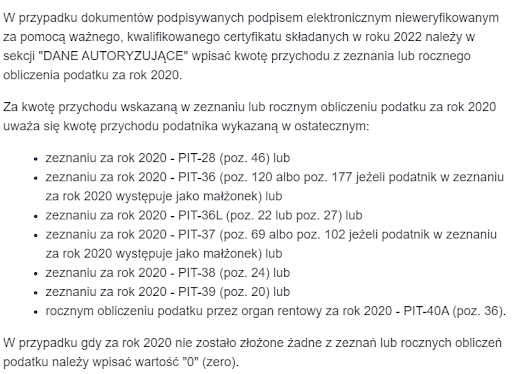

Pracodawca wysyłający za pośrednictwem serwisu ifirma roczne deklaracje o pobranych zaliczkach na podatek dochodowy będzie zobligowany do wprowadzenia w sekcji DANE AUTORYZUJĄCE kwoty przychodu z zeznania lub rocznego obliczenia podatku za rok poprzedzający np.

- pracodawca, który składał PIT-4R za rok 2021 wskazywał w danych autoryzujących przychód z roku 2020,

- pracodawca, który będzie składać PIT-4R za rok 2022 będzie wskazywać przychód z roku 2021.

Pod ikoną znaku zapytania ? zostały wskazane zeznania, z których należy wpisać kwotę przychodu. W przypadku kiedy przedsiębiorca złożył więcej niż jeden formularz, powinien wybrać jedno zeznanie i wskazać z odpowiedniego pola kwotę przychodu. Kwoty przychodu nie należy zaokrąglać, powinna być wykazana dokładnie w takiej wartości jaka została ujęta w zeznaniu.

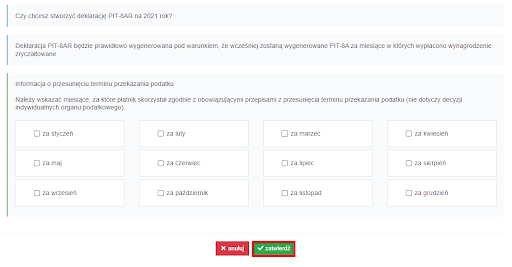

7. Generowanie i wysyłka rocznej deklaracji o pobranych zaliczkach na podatek zryczałtowany – PIT-8AR

PIT-8AR jest deklaracją roczną o zryczałtowanym podatku dochodowym. Przedsiębiorca będacy osoba ficzyczną, PIT-8AR składa do Urzędu Skarbowego według swojego miejsca zamieszkania. W przypadku innych podmiotów, np. spółek cywilnych,PIT-8AR jest składany ze względu na miejsce siedziby spółki. Termin złożenia deklaracji PIT-8AR jest do końca stycznia następującego po roku podatkowym np. podatnicy deklarację PIT-8AR za rok 2022 będą składać do 31 stycznia 2023 r. wyłącznie w formie elektronicznej.

W razie zaprzestania przez płatnika prowadzenia działalności przed terminem składania deklaracji, PIT-8AR należy złożyć do dnia likwidacji działalności.

W celu wygenerowania rocznej deklaracji na podatek dochodowy należy ustawić się w miesiącu księgowym grudzień i przejść do zakładki Deklaracje ➡ Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę pit-8ar.

Aby deklaracja została poprawnie stworzona konieczne jest wprowadzenie dat opłacenia wynagrodzeń w każdym miesiącu w zakładce Zobowiązania ➡ Wynagrodzenia oraz wygenerowanie deklaracji PIT-8A za miesiące, w których wypłacono wynagrodzenie.

Następnie pojawi się komunikat Czy chcesz stworzyć deklarację PIT-8AR na 2021 rok?, który należy zatwierdzić.

Wygenerowana deklaracja pojawi się w kolumnie PIT-8AR.

![]()

Po wybraniu numeru roku 2021 w kolumnie PIT-8AR otworzy się roczna deklaracja. Celem wysyłki PIT-8AR do Urzędu Skarbowego należy wybrać na dole strony zieloną ikonę wyślij do urzędu.

Pracodawca wysyłający za pośrednictwem serwisu ifirma roczne deklaracje o pobranych zaliczkach na podatek dochodowy będzie zobligowany do wprowadzenia w sekcji DANE AUTORYZUJĄCE kwoty przychodu z zeznania lub rocznego obliczenia podatku za rok poprzedzający np.

- pracodawca, który składał PIT-8AR za rok 2021 wskazywał w danych autoryzujących przychód z roku 2020,

- pracodawca, który będzie składać PIT-8AR za rok 2022 będzie wskazywać przychód z roku 2021.

Pod ikoną znaku zapytania ? zostały wskazane zeznania, z których należy wpisać kwotę przychodu. W przypadku kiedy przedsiębiorca złożył więcej niż jeden formularz, powinien wybrać jedno zeznanie i wskazać z odpowiedniego pola kwotę przychodu. Kwoty przychodu nie należy zaokrąglać, powinna być wykazana dokładnie w takiej wartości jaka została ujęta w zeznaniu.

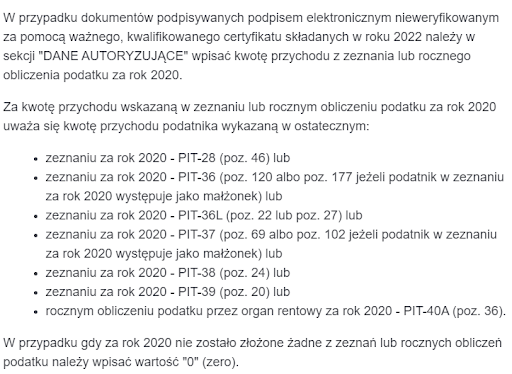

8. Generowanie i wysyłka rocznej deklaracji o dochodach oraz pobranych zaliczkach na podatek dochodowy pracownika – PIT-11

PIT-11 stanowi podstawową informację o przychodach, dochodach, kosztach oraz o pobranych zaliczkach na podatek dochodowy od osób fizycznych. Termin dostarczenia PIT-11 do urzędu skarbowego w formie elektronicznej przez sporządzającego tę informację jest przewidziany do końca stycznia następującego po roku podatkowym. Podatnicy deklarację PIT-11 za rok 2022 będą zobligowani złożyć do 31 stycznia 2023 r. wskazując jako organ podatkowy – organ właściwy dla podatnika. W przypadku innych podmiotów,np. spółek cywilnych, PIT-11 jest składany ze względu na miejsce siedziby spółki. Termin przekazania druku PIT-11 pracownikowi jest do końca lutego następującego po roku podatkowym. Pracodawca przekazuje deklarację w formie papierowej (wysyłka za potwierdzeniem odbioru) lub w formie elektronicznej jeżeli posiada podpis elektroniczny oraz zgodę pracownika na przesłanie PIT-u drogą elektroniczną. Pracodawca PIT-11 za rok 2022 będzie zobowiązany do przekazania pracownikowi do 28 lutego 2023 r.

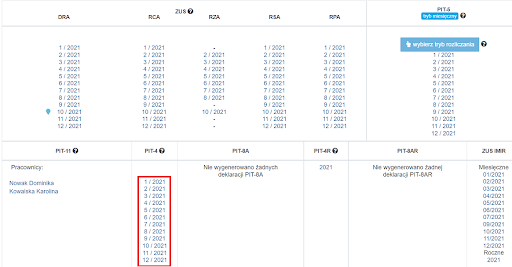

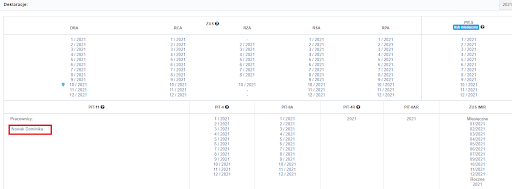

W celu wygenerowania rocznej deklaracji PIT-11 należy ustawić się w miesiącu księgowym grudzień i przejść do zakładki Deklaracje ➡ Deklaracje.

W kolejnym kroku należy wybrać zieloną ikonę pit-11.

![]()

Aby deklaracja została poprawnie stworzona, konieczne jest wprowadzenie dat wypłaty wynagrodzenia w rachunku albo w zakładce Zobowiązania ➡ Wynagrodzenia.

Wygenerowana deklaracja za konkretnego pracownika pojawi się w kolumnie Pracownicy.

![]()

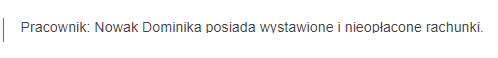

Gdy pracownik posiada wystawione i nieopłacone rachunki przy generowaniu deklaracji PIT-11 pojawi się poniższy komunikat.

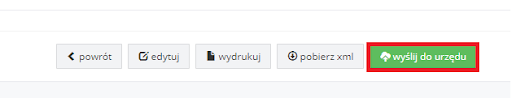

Po wybraniu imienia i nazwiska pracownika w kolumnie PIT-11 otworzy się roczna deklaracja danego pracownika. Celem wysyłki PIT-11 do Urzędu Skarbowego należy wybrać na dole strony zieloną ikonę wyślij do urzędu.

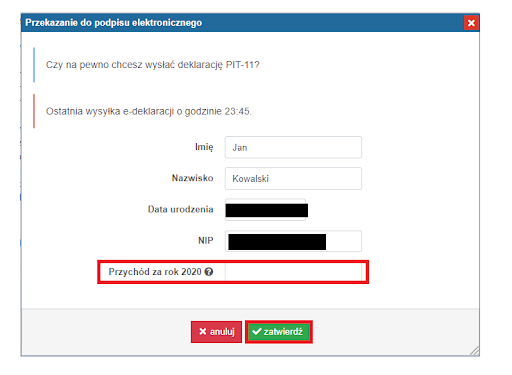

Pracodawca wysyłający deklaracje roczne pracowników za pośrednictwem serwisu ifirma będzie zobligowany do wprowadzenia w sekcji DANE AUTORYZUJĄCE kwoty przychodu z zeznania lub rocznego obliczenia podatku za rok poprzedzający np.

- pracodawca, który składał PIT-11 za pracownika za rok 2021 wskazywał w danych autoryzujących przychód z roku 2020,

- przedsiębiorca, który będzie składać PIT-11 za pracownika za rok 2022 będzie wskazywać przychód z roku 2021.

Pod ikoną znaku zapytania ? zostały wskazane zeznania , z których należy wpisać kwotę przychodu. W przypadku kiedy przedsiębiorca złożył więcej niż jeden formularz, powinien wybrać jedno zeznanie i wskazać z odpowiedniego pola kwotę przychodu. Kwoty przychodu nie należy zaokrąglać, powinna być wykazana dokładnie w takiej wartości jaka została ujęta w zeznaniu.

9. Generowanie imiennych raportów miesięcznych lub rocznych – ZUS IMIR

IMIR (dawny druk ZUS RMUA) – jest to miesięczna i roczna informacja zawierająca informacje przeznaczone dla ubezpieczonego w zakresie opłacanych za niego składek na ubezpieczenie społeczne i zdrowotne. Szczegółowe omówienie tematu znajduje się w naszej pomocy.

10. Status wysłanych deklaracji

Deklaracje są przekazywane do ZUS-u w ramach usługi e-deklaracje. Deklaracje są podpisywane przez upoważnione w serwisie ifirma osoby i przesyłane do ZUS. Szczegóły dostępne w regulaminie.

a) Status wysłanej deklaracji ZUS

Użytkownik status wysłanej deklaracji może sprawdzić w zakładce Deklaracje ➡ e-Deklaracje ZUS.

Informacje o statusie przekazuje bezpośrednio ZUS:

- dokument przekazany do podpisania-niepodpisany – oznacza, że dokument czeka na podpisanie przez pracownika ifirma.pl,

- deklaracje w trakcie przetwarzania – oczekiwanie na potwierdzenie,

- przesyłka przyjęta do ZUS – status wskazuje, że przesyłka przeszła poprawnie do ZUS-u,

- nieprzyjęta do ZUS – ZUS wskazuje powód nieprzyjęcia deklaracji.

W przypadku statusu przesyłka nieprzyjęta do ZUS należy poprawić dokument i przesłać go ponownie.

W kolumnie Potwierdzenie jest możliwość wydrukowania potwierdzenia deklaracji.

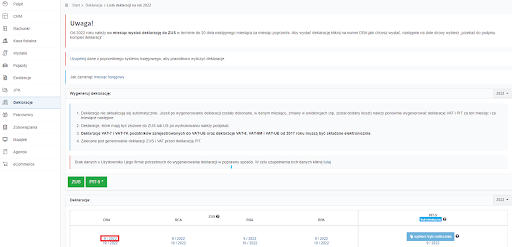

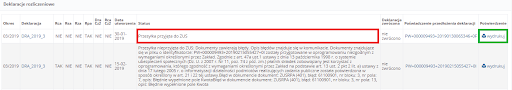

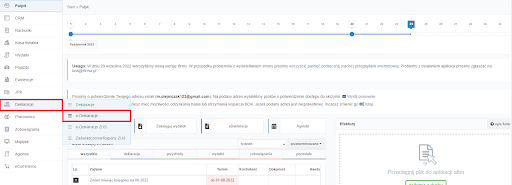

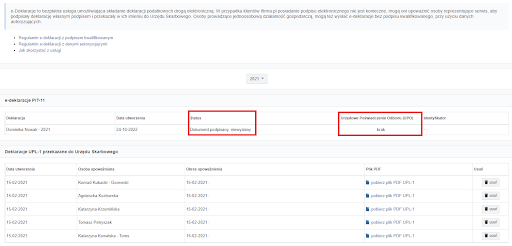

b) Status wysłanych deklaracji rocznych przy rozliczeniach z pracownikami

Deklaracje są przekazywane w ramach wysyłki e-deklaracji za pomocą serwisu ifirma.pl przy użyciu danych autoryzujących. E-deklaracje zostaną wysłane do Ministerstwa Finansów do godziny 23:45 dnia, w którym Użytkownik je uwierzytelnił poprzez podanie poprawnych danych autoryzujących. Szczegółowe informację są dostepne w regulaminie.

Użytkownik status wysłanej deklaracji może sprawdzić w zakładce Deklaracje ➡ e-Deklaracje.

Poniżej zaprezentowano zrzut ekranu z statusem – dokument podpisany, niewysłany.

W sytuacji, gdy deklaracja została przekazana do wysyłki w dniu terminowym i wystąpił błąd, który spowodował, że deklaracja nie przeszła przez bramki Ministerstwa Finansów konieczne jest dokonanie wysyłki po dniu terminowym.

Złożenie po terminie PIT-11 jest traktowane jako czyn zabroniony. W sytuacji nieterminowego złożenia rocznej deklaracji wskazane jest dostarczenie do urzędu skarbowego w formie pisemnej czynnego żalu. Wzór pisma dostępny jest tutaj. Z racji tego, że przedsiębiorcy wysyłają roczne deklaracje w formie elektronicznej to osobno należy dostarczyć czynny żal osobiście lub wysłać go listem poleconym.

Dla deklaracji, które uzyskały status „zaakceptowany” Użytkownik może pobrać dokument UPO (Urzędowe poświadczenie odbioru) w serwisie ifirma.pl.

Autor: Monika Olejniczak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Deklaracje

- Roczne rozliczenie składki zdrowotnej w podatku dochodowym

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Zamknięcie miesiąca w serwisie ifirma.pl

- Jak pobrać UPO – instrukcja pobierania

Najnowsze w kategorii:

Deklaracje

- VAT-UEK – druga i kolejne korekty informacji podsumowującej VAT-UE za ten sam okres

- Dane autoryzujące – dane do wysyłki e-deklaracji podatkowych

- Deklaracje elektroniczne w ifirma.pl

- ZUS ZCNA – jak zgłosić do ubezpieczeń członka rodziny przedsiębiorcy?

- Urlop wychowawczy współpracownika z którym jest zawarta umowa o pracę