1. Kto i kiedy ma obowiązek w zakresie daniny solidarnościowej?

Zgodnie z art. 30h ustawy o podatku dochodowym od osób fizycznych, do zapłaty daniny solidarnościowej zobowiązane są osoby fizyczne w przypadku kiedy suma ich dochodów przekracza kwotę 1 000 000 zł.

Stawka daniny solidarnościowej to 4% ustalonej podstawy opodatkowania.

Termin wniesienia opłaty to 30 kwietnia.

Uwaga!

W terminie do 30 kwietnia 2025 r. rozliczamy daninę solidarnościową od dochodów wykazanych w zeznaniach, których termin złożenia obejmował okres od 01.05.2024 do 30.04.2025 r. W praktyce będą to więc, zeznania złożone za rok 2024.

Przykład 1.

Przedsiębiorca za rok 2025 uzyskał przychody z działalności opodatkowanej wg skali a także otrzymał zasiłek chorobowy z ZUS. Rozliczenia tych przychodów wykazał w zeznaniach PIT-36L oraz PIT-37. Termin ich złożenia przypada na 30.04.2025 r.

Kwoty z tych zeznań uwzględnia sprawdzając czy ma obowiązek dokonać wpłaty daniny solidarnościowej oraz złożyć deklaracje DSF-1 w terminie do 30 kwietnia 2025 r.

2. Przychody uwzględniane do wyliczenia limitu

Przychody jakie należy uwzględnić w podstawie wyliczenia daniny solidarnościowej określa art. 30h ust. 2. Zgodnie z tym przepisem ustalając podstawę wyliczenia daniny, należy uwzględnić:

- podlegające opodatkowaniu według skali podatkowej dochody z:

- działalności gospodarczej,

- prywatnej sprzedaży rzeczy ruchomych,

- umowy o pracę i umów podobnych, działalności wykonywanej osobiście (np, umowy zlecenia, o dzieło, kontrakty menedżerskie), rent, emerytur, świadczeń chorobowych,

- praw majątkowych i pokrewnych,

- innych źródeł,

- dochody z zagranicy, dla których stosowana jest metoda proporcjonalnego odliczenia,

- podlegające opodatkowaniu liniowo dochody z działalności gospodarczej a także działów specjalnych produkcji rolnej ustalane na podstawie ksiąg,

- dochody z zagranicznej jednostki kontrolowanej, dla któych zastosowania ma stawka 19%, wykazanych w zeznaniu PIT-CFC,

- dochody z zysków kapitałowych (np. z odpłatnego zbycia papierów wartościowych, pochodnych instrumentów finansowych, w tym z realizacji praw z nich wynikających), od których należny podatek oblicza się według stawki 19% w zeznaniu PIT-38.

Zgodnie z informacją widoczną na formularzu DSF-1:

“W sumie dochodów uwzględnia się dochody podlegające wykazaniu na zeznaniach PIT-36, PIT-36L, PIT-37, PIT-38, PIT_CFC oraz w rocznym obliczeniu podatku PIT-40A”.

W łącznej kwocie dochodu wykazanej w polu nr 20 podatnik uwzględnia również stratę z lat poprzednich. Mimo, iż prawo jej uwzględnienia nie wynika wprost z przepisów na taką możliwość wskazało Ministerstwo Finansów w dniu 27.07.2023 r. w odpowiedzi na interpelację poselską nr 42274.

Zgodnie ze stanowiskiem Krajowej Informacji Skarbowej “Ustalając wysokość dochodu stanowiącego podstawę ustalenia daniny solidarnościowej podatnik uwzględnia straty z lat ubiegłych, jednakże straty te muszą dotyczyć dochodu, który powstał w określonym źródle przychodu i który jednocześnie jest uwzględniony w podstawie obliczenia daniny solidarnościowej za dany okres.

Podatnik, który w podstawie obliczenia daniny solidarnościowej nie uwzględnia

dochodu z danego źródła przychodu, nie może także wziąć pod uwagę straty z tego źródła przychodów (zarówno poniesionej w okresie, za który obliczana jest danina solidarnościowa, jak również poniesionej w latach wcześniejszych).”

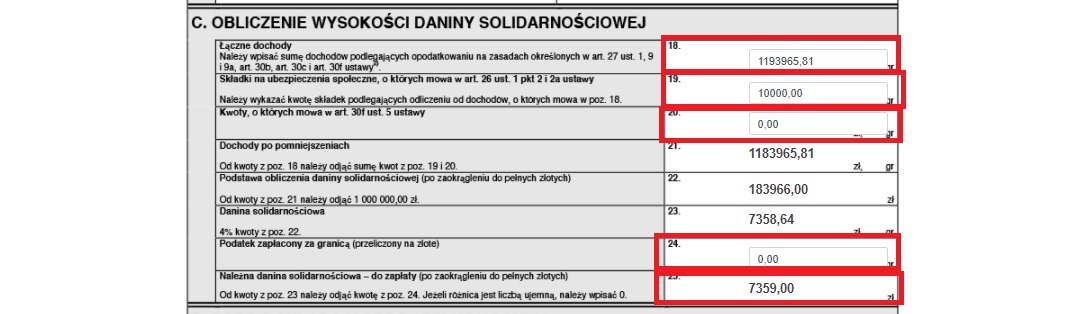

Łączne kwoty dochodów pomniejszone o ewentualną stratę wykazywane są w części C w polu nr 20.

W celu ustalenia podstawy opodatkowania powyższe dochody pomniejszane są o:

- składki na ubezpieczenie społeczne (emerytalne, rentowe, wypadkowe, chorobowe) zapłacone przez przedsiębiorcę za siebie i osoby z nim współpracujące, potrącone przez pracodawcę z wynagrodzenia pracownika. Zmniejszenie dotyczy składek społecznych krajowych i zagranicznych.

- składki na ubezpieczenie zdrowotne zapłacone z tytułu prowadzonej działalności gospodarczej za przedsiębiorcę i osoby z nim współpracujące – do kwoty 11 600 zł w roku podatkowym. Odliczeniu podlegają składki niezaliczone do kosztów uzyskania przychodów. Odliczenie składek zdrowotnych możliwe jest jedynie przez przedsiębiorców rozliczających się liniowo.

- uwzględniane w podstawie opodatkowania dywidenda otrzymana od zagranicznej jednostki kontrolowanej oraz dochód z odpłatnego zbycia udziału w zagranicznej jednostce kontrolowanej, w części uwzględnionej w podstawie opodatkowania przedsiębiorcy (kwoty, których mowa w art. 30f ust. 5 ustawy o PIT).

Powyższe zmniejszenia wartości wykazywane są na deklaracji odpowiednio w polach 21 i 22.

Podstawa obliczenia daniny nie uwzględnia np. przychodów opodatkowanych ryczałtem od przychodów ewidencjonowanych, przychodów ze zbycia nieruchomości, przychodów z dywidend z tytułu udziału w zyskach osób prawnych, przychodów z rozliczanych ryczałtowo umów o dzieło/zlecenie do 200 zł.

Podstawą obliczenia daniny solidarnościowej jest nadwyżka wskazanych wyżej dochodów, pomniejszonych o odliczenia ponad kwotę 1 000 000 zł.

W deklaracji jest ona wykazywana po zaokrągleniu do pełnych złotych w polu nr 24.

3. Deklaracja DSF-1

Deklaracja o wysokości daniny solidarnościowej w roku kalendarzowym (DSF-1) składana jest przez osoby fizycznie zobowiązane do wpłacenia daniny solidarnościowej.

a. Generowanie w serwisie deklaracji DSF-1

Serwis umożliwia wygenerowanie deklaracji DSF-1 jeśli dochód w działalności jest wyższy niż 800 000 zł.

Kwota dochodu sprawdzana jest na podstawie wygenerowanej deklaracji PIT-5 lub PIT-5L za miesiąc grudzień/ IV kwartał danego roku.

W przypadku konta spółki opcja generowania deklaracji pojawi się jeśli w deklaracji PIT-5 lub PIT-5L, dla któregoś ze wspólników przekroczona zostanie wyżej wskazana kwota dochodu.

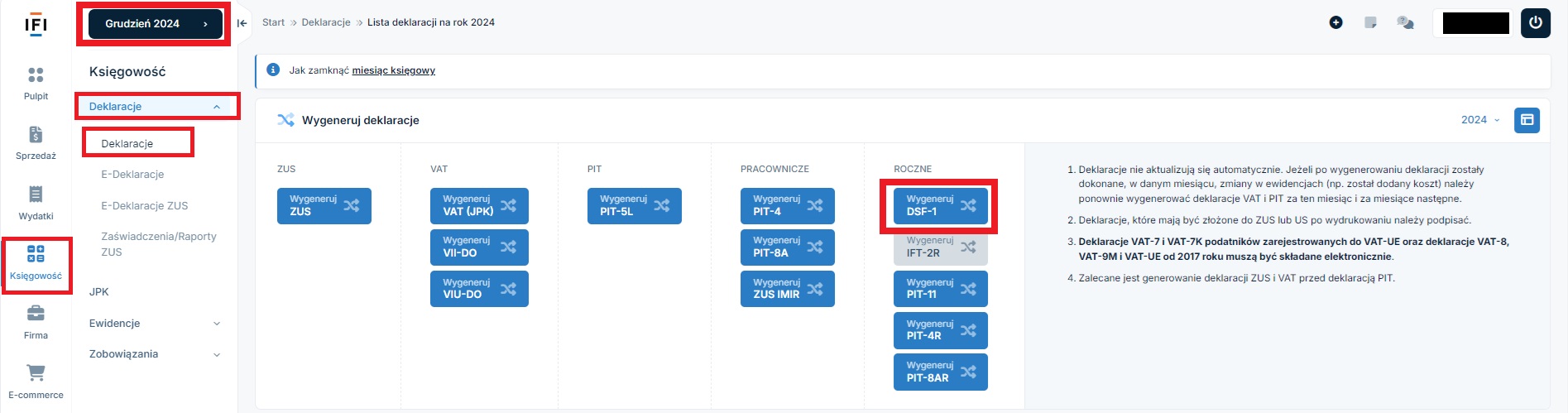

Funkcja generowania deklaracji DSF-1 dostępna jest w miesiącu księgowym grudniu w zakładce Księgowość ➡ Deklaracje ➡ Deklaracje.

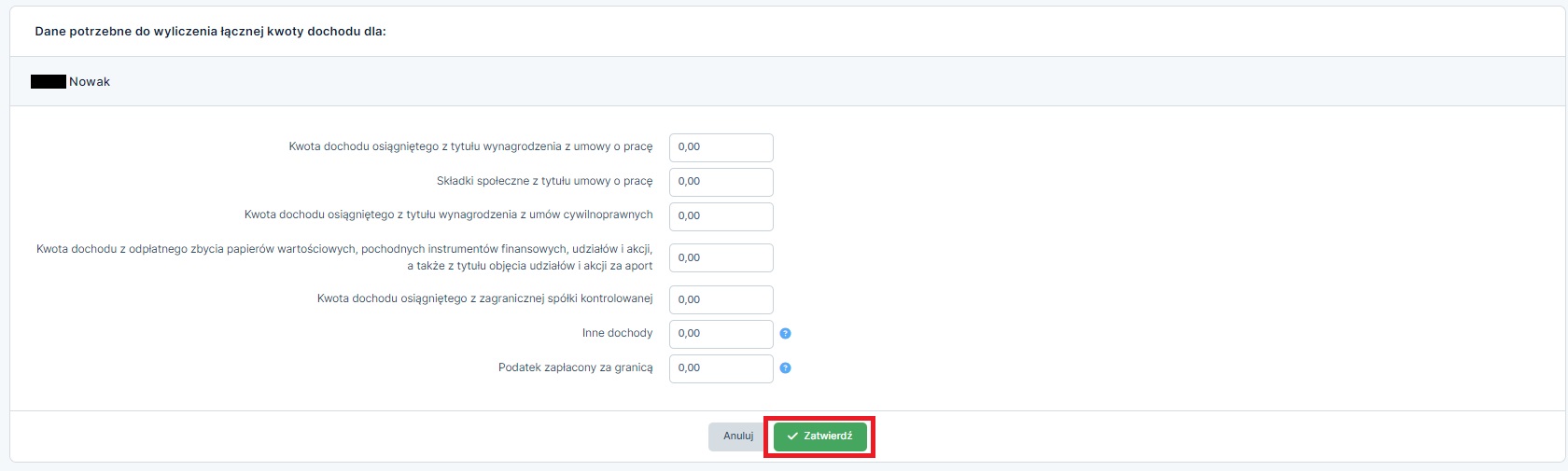

Po wybraniu funkcji generowania deklaracji DSF-1 pojawi się formularz do wpisania danych niezbędnych w celu wyliczenie łącznej kwoty dochodu.

Dane jakie należy wpisać w celu ustalenia łącznej kwoty dochodu obejmują:

- dochód z umowy o pracę a także składki społeczne pobrane przez pracodawcę,

- dochód z umów cywilnoprawnych,

- dochód z odpłatnego zbycia papierów wartościowych, pochodnych instrumentów finansowych, udziałów, akcji, a także z tytułu objęcia udziałów i akcji za aport,

- dochód osiągnięty z zagranicznej spółki kontrolowanej,

- inne dochodowy obejmujące – sumaryczną kwotę dochodów np. z działów specjalnych produkcji rolnej opodatkowanych podatkiem liniowym, rent, emerytur.

- remanent na początek roku (pole do wpisania kwoty pojawia się tylko w przypadku kiedy pierwszym miesiącem księgowym nie jest styczeń lub miesiąc rozpoczęcia działalności).

Dodatkowo, Użytkownik wpisuje kwotę podatku dochodowego zapłaconego za granicą (dotyczy przychodów, dla których stosuje się metodę proporcjonalnego odliczenia) w części przekraczającej kwotę podatku odliczonego zgodnie art. 27 ust. 9 i 9a, art. 30b ust. 5a, 5b, 5e i 5f lub art. 30c ust. 4 i 5 ustawy o PIT.

W przypadku konta spółki – dane uzupełniamy odrębnie dla poszczególnych wspólników.

Dodatkowo podczas generowania deklaracji serwis pobierze z konta kwotę:

- dochodu z podatkowej księgi przychodów i rozchodów z danego roku z uwzględnieniem wartości remanentów na koniec i początek roku wprowadzonych w zakładce Firma ➡ Majątek ➡ Remanenty,

- opłaconych składek społecznych przedsiębiorcy w danym roku (na podstawie kwot i dat opłacenia uzupełnionych w zakładce Zobowiązania ➡ Składki ZUS),

- odliczonych składek na ubezpieczenie zdrowotne przedsiębiorcy i osób z nim współpracujących (przy liniowym rozliczeniu podatku dochodowego).

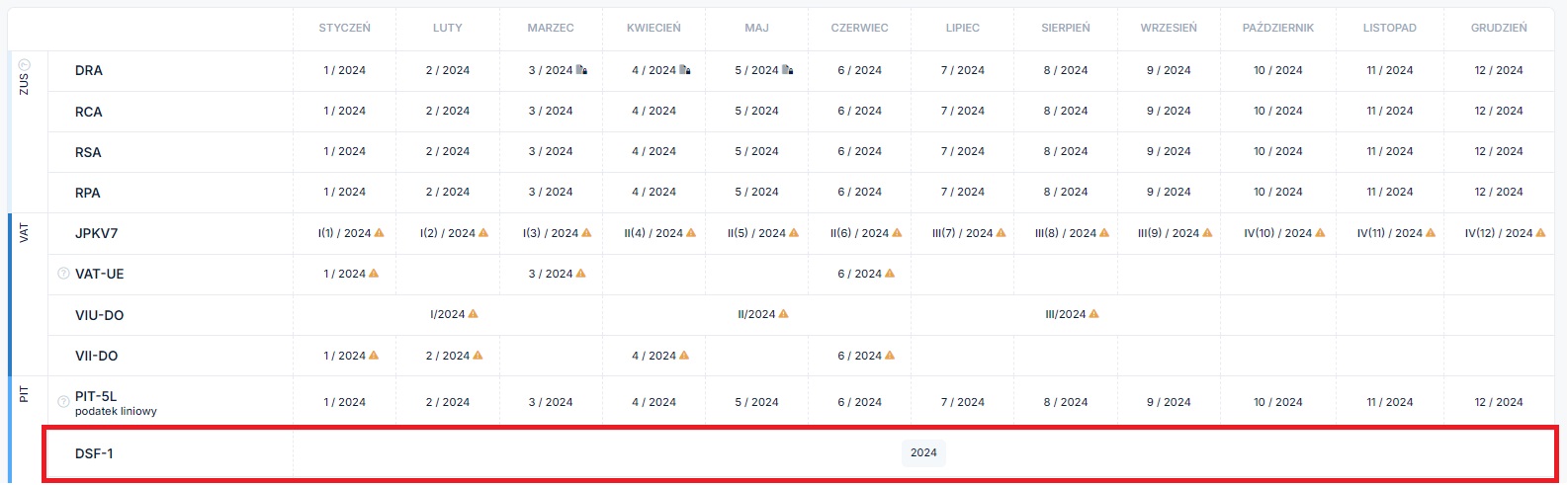

Po uzupełnieniu wartości i zatwierdzeniu kwot serwis wygeneruje deklaracje DSF-1. Będzie ona widoczna na liście wygenerowanych deklaracji w kolumnie DSF-1.

Deklaracja pojawi się na liście dokumentów tylko jeżeli z deklaracji będzie wynikała kwota podatku do zapłaty.

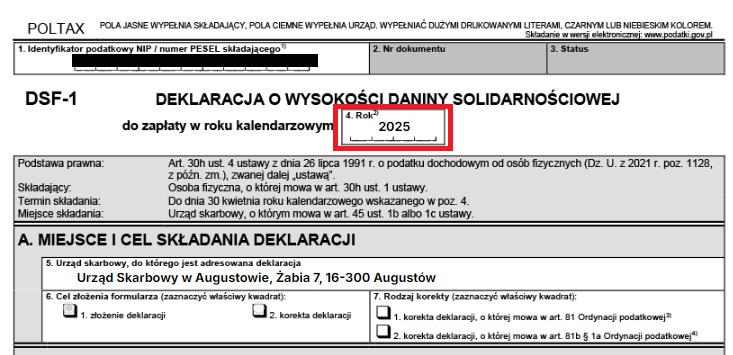

W wygenerowanej deklaracji, w polu nr 4 wskazany jest rok, w którym przypada termin złożenia deklaracji. W deklaracji składanej na podstawie dochodów z 2024 r. w polu nr 4 wskazany będzie rok 2025.

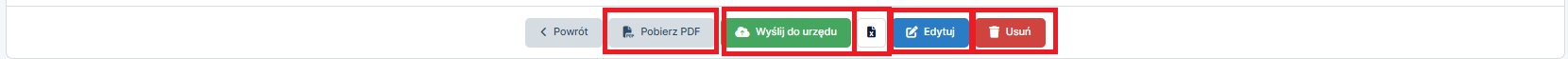

Przygotowaną deklaracje można:

- edytować,

- wydrukować,

- pobrać w formacie xml,

- wysłać do urzędu,

- usunąć.

W trybie edycji możliwa jest zmiana wartości łącznych dochodów wskazanych w polu nr 20, wartości składek społecznych, zdrowotnych (przy liniowym rozliczeniu podatku dochodowego) i odliczeń o których mowa w art. 30f ust. 5 (odpowiednio pola 21 i 22).

Po zmianie wartości w tych polach serwis automatycznie przeliczy kwotę należnej daniny solidarnościowej (pole 27).

Dodatkowo w edycji deklaracji możliwa jest zmiana celu jej złożenia na korektę (pole nr 6). Domyślnie pole to oznaczane jest jako pierwotne założenie.

b. wysyłka deklaracji do urzędu skarbowego

Wysyłka deklaracji o wysokości daniny solidarnościowej z serwisu możliwa jest jedynie za pośrednictwem podpisu elektronicznego pracowników serwisu. Więcej informacji na temat deklaracji z upoważnieniami znaleźć tutaj.

Użytkownicy mogą również zdecydować o złożeniu deklaracji w formie papierowej.

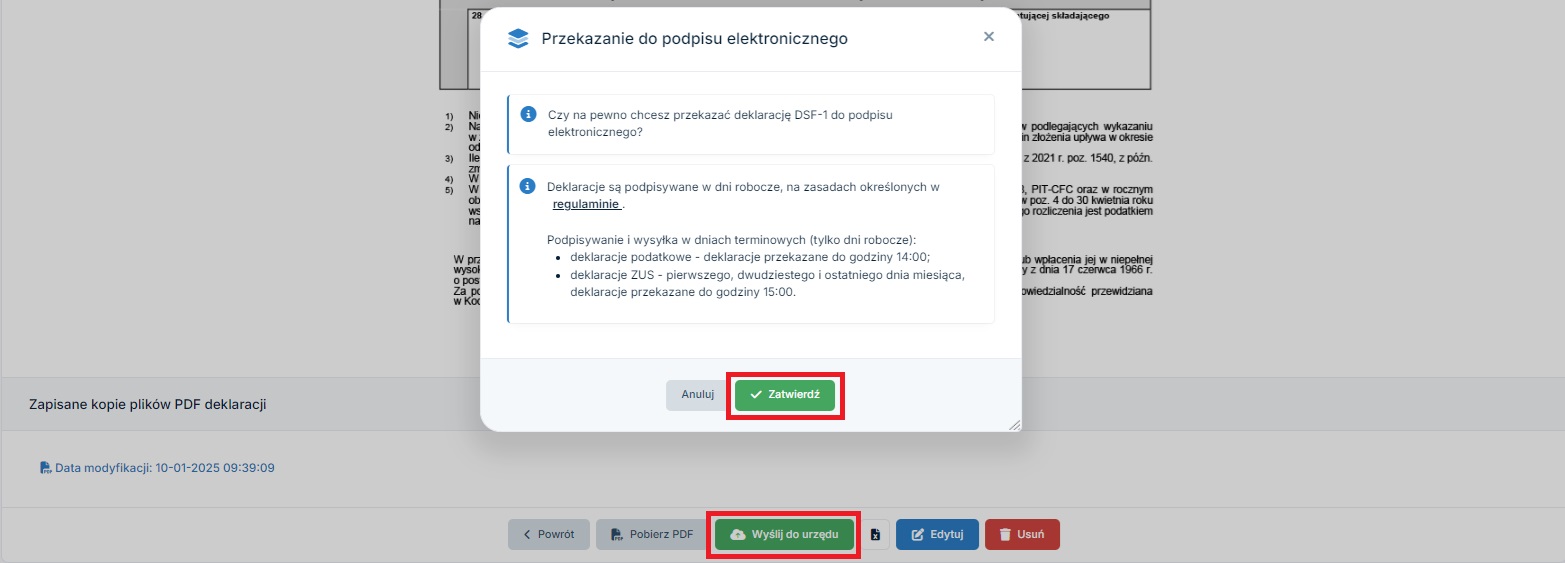

W celu wysłania deklaracji drogą elektroniczną należy otworzyć wcześniej wygenerowaną deklaracje i na dole wybrać funkcję wyślij do urzędu.

W kolejnym oknie zostanie wyświetlona informacja na temat godzin podpisywania deklaracji. Użytkownik będzie mógł potwierdzić fakt przekazania deklaracji do podpisu elektronicznego.

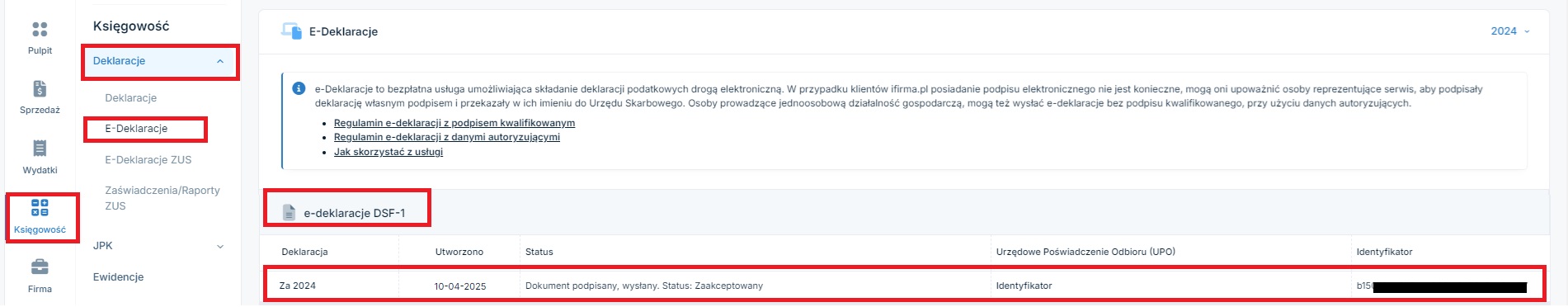

Status przekazanej do wysyłki a następnie wysłanej deklaracji widoczny będzie w zakładce Księgowość ➡ Deklaracje ➡ e-Deklaracje.

Dla wygenerowanej i zaakceptowanej deklaracji możliwe będzie pobranie urzędowego poświadczenia odbioru (UPO). Więcej na ten temat tutaj.

Kwotę daniny solidarnościowej podatnicy mają obowiązek wpłacić do końca kwietnia danego roku. Wpłaty należy dokonać na mikrorachunek podatkowy przedsiębiorcy wskazując w tytule płatności DSF-1 wskazując jako okres płatności rok zgodny ze wskazanym w deklaracji (pole nr 4).

Autor: Katarzyna Kisiel – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Deklaracje

- Roczne rozliczenie składki zdrowotnej w podatku dochodowym

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Zamknięcie miesiąca w serwisie ifirma.pl

- Jak pobrać UPO – instrukcja pobierania

Najnowsze w kategorii:

Deklaracje

- VAT-UEK – druga i kolejne korekty informacji podsumowującej VAT-UE za ten sam okres

- Dane autoryzujące – dane do wysyłki e-deklaracji podatkowych

- Deklaracje elektroniczne w ifirma.pl

- ZUS ZCNA – jak zgłosić do ubezpieczeń członka rodziny przedsiębiorcy?

- Urlop wychowawczy współpracownika z którym jest zawarta umowa o pracę