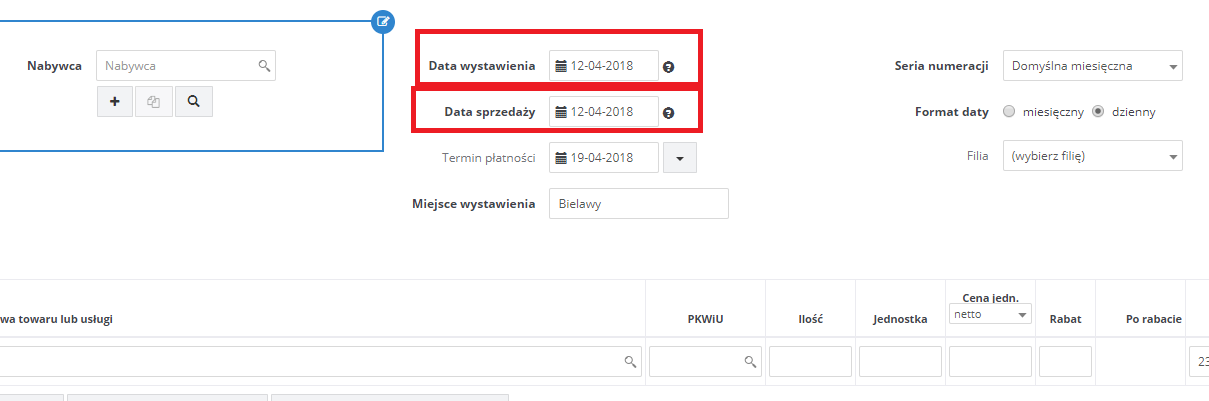

Na wstępie zostanie pokazana data wystawienia i sprzedaży widoczna podczas wystawiania faktury w serwisie:

Uwaga: format daty sprzedaży wybieramy podczas wystawiania faktury (widoczny na powyższym zrzucie po prawej stronie) powinien być zawsze dzienny.

W przypadku usługi świadczonej przez cały miesiąc, będzie to ostatni dzień miesiąca.

Stosowanie formatu miesięcznego było dopuszczalne do końca roku 2013 dla usług o charakterze ciągłym.

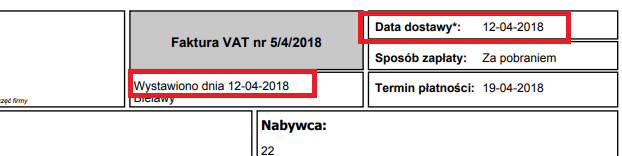

Data wystawienia oraz data sprzedaży (widoczna jako data dostawy) na wydruku faktury:

| to dzień, w którym rzeczywiście wypełniany (sporządzany) jest dokument sprzedaży. | to data dokonania lub zakończenia dostawy towarów lub wykonania usługi.

Przez dostawę towarów rozumie się przeniesienie prawa do rozporządzania towarami jak właściciel. Datą wykonania usługi jest chwila zakończenia wszystkich czynności, do których wykonania zobowiązany był świadczący daną usługę W przypadku faktur zaliczkowych wskazuje się datę otrzymania zaliczki. |

Dokument sprzedaży może być wystawiony w dzień wolny od pracy. Natomiast w trakcie przebywania na zwolnieniu lekarskim przedsiębiorca nie może pracować, a więc nie powinien też wystawiać faktur.

Usługi ciągłe – rozliczane w okresach rozliczeniowych

Gdy świadczone są usługi rozliczane w okresach rozliczeniowych, to datą sprzedaży będzie ostatni dzień danego okresu rozliczeniowego. Jeśli usługa ciągła jest świadczona przez okres dłuższy niż 1 rok, dla której w związku z jej świadczeniem w danym roku nie upływają terminy płatności lub rozliczeń, to zostanie ona uznana za wykonaną z upływem każdego roku podatkowego, do momentu zakończenia jej świadczenia.

Przykład 1: usługi informatyczne świadczone w każdy dzień roboczy. W umowie określone zostały okresy rozliczeniowe, za które będzie następować płatność, na ostatni dzień każdego miesiąca.

Faktura za usługi wykonane w marcu będzie zawierała datę sprzedaży 31-03-2018.

Fakturę można wystawić do 15 kwietnia.

Sprzedaż wysyłkowa

W przypadku sprzedaży wysyłkowej, gdy zapłata ma miejsce przed wysyłką towaru, to w dacie sprzedaży wpisujemy właśnie datę otrzymania zapłaty.

Dla sprzedaży wysyłkowej za pobraniem datą sprzedaży będzie data wydania towaru.

Przykład 2: Firma X sprzedaje okulary przez internet. Otrzymuje zapłatę za towar na konto dnia 29-03-2018. Firma wysyła towar dnia 03-04-2018.

Data sprzedaży na fakturze to 29-03-2018 (data zapłaty). Faktura jest wystawiana w dniu wysyłki towaru, czyli 3 kwietnia i dołączona do przesyłki.

Przykład 3: Firma Y sprzedaje materace przez internet. Klient 19 marca zamówił towar z płatnością za pobraniem. Firma wysyła towar 22 marca. Data sprzedaży na fakturze to 22 marca (data wysyłki) i taka będzie data wystawienia faktury, którą firma Y dołącza do przesyłki.

Zgodnie z przepisami daty sprzedaży nie trzeba umieszczać na fakturze gdy:

- nie jest określona (znana) w momencie wystawienia faktury,

- jest taka sama jak data wystawienia.

W serwisie ifirma.pl zawsze trzeba wskazać datę sprzedaży gdyż jest niezbędna do prawidłowego zaksięgowania i rozliczenia faktury.

Ogólna zasada obowiązująca od stycznia 2014 r.:

W przypadku faktur zaliczkowych – nie później niż 15 dnia od zakończenia miesiąca, w którym otrzymano zaliczkę.

Wyjątki:

- Fakturę wystawia się nie później niż z upływem terminu płatności w przypadku:

- dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

- świadczenia usług:

- telekomunikacyjnych,

- wymienionych w poz. 140-153, 174 i 175 załącznika nr 3 do ustawy o podatku od towarów i usług- związanych z wodą, odpadami i innych usług sanitarnych,

- najmu, dzierżawy, leasingu lub usług o podobnym charakterze,

- ochrony osób oraz usług ochrony, dozoru i przechowywania mienia,

- stałej obsługi prawnej i biurowej,

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego.

- Fakturę należy wystawić nie później niż do 90. dnia od daty wykonania czynności – w przypadku czynności polegających na drukowaniu książek (PKWiU ex 58.11.1) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów (PKWiU ex 58.13.1 i PKWiU ex 58.14.1).

- Fakturę należy wystawić nie później niż do 60. dnia od daty wydania towarów w odniesieniu do dostawy książek drukowanych (PKWiU ex 58.11.1) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów, drukowanych (PKWiU ex 58.13.1 i PKWiU ex 58.14.1). Dodatkowo jeśli umowa będzie przewidywać zwroty wydawnicze, fakturę należy wystawić nie później niż do 120. dnia od daty pierwszego wydania towarów.

- Fakturę należy wystawić nie później niż do 30. dnia od daty wykonania usługi w odniesieniu do usług budowlanych lub budowlano – montażowych świadczonych na rzecz podatnika.

- Fakturę należy wystawić nie później niż do 7. dnia od określonego w umowie dnia zwrotu opakowania – w przypadku niezwrócenia przez nabywcę opakowania zwrotnego objętego kaucją. Gdy w umowie nie będzie określonego terminu zwrotu opakowania, fakturę wystawia się nie później niż 60. dnia od dnia wydania opakowania.

- Faktura do paragonu na rzecz osoby fizycznej. Sprzedawca ma obowiązek wystawić fakturę do paragonu na żądanie osoby fizycznej, jeśli zgłosi ona swoje żądanie nie później niż w terminie 3 miesięcy – licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty. Termin na wystawienie takiej faktury jest dwojaki i zależy od momentu zgłoszenia żądania wystawienia faktury od nabywcy:

- gdy żądanie wystawienia faktury zgłoszono w miesiącu sprzedaży/otrzymania zapłaty – fakturę wystawiamy najpóźniej do 15-stego następnego miesiąca (tj. wg zasady ogólnej),

- gdy żądanie wystawienia faktury zgłoszono po zakończeniu miesiąca sprzedaży/otrzymania zapłaty – fakturę wystawiamy najpóźniej do 15 dnia od zgłoszenia żądania.

Powyższy termin 3 miesięcy nie dotyczy wystawiania faktur do paragonu na rzecz firm. Taką fakturę należy wystawić nawet po upływie tego terminu.

Temat szerzej omówiony jest tu. - Faktury możemy również wystawić przed dokonaniem sprzedaży – faktury wystawiane z góry.

Nie mogą być one jednak wystawione wcześniej niż 30. dnia przed:- dokonaniem dostawy towaru lub wykonaniem usługi;

- otrzymaniem, przed dokonaniem dostawy towaru lub wykonaniem usługi, całości lub części zapłaty.

Ograniczenie czasowe nie dotyczy przypadków szczególnych wymienionych w powyższym punkcie 1 w wyjątkach oraz usług, dla których w związku z ich świadczeniem ustalane są następujące po sobie terminy płatności lub rozliczeń, jeżeli faktura zawiera informacje jakiego okresu rozliczeniowego dotyczy. Faktury dotyczące tego typu usług mogą być sporządzane wcześniej.

Zalecamy wystawianie faktur pro forma zamiast faktur wystawianych z góry. Pro forma jest jedynie rodzajem oferty handlowej, nie jest ona dokumentem księgowym i nie jest ujmowana w ewidencjach. Natomiast wystawienie faktury przed dokonaniem sprzedaży wywołuje skutki podatkowe.

Z datami sprzedaży oraz wystawienia nierozerwalnie związany jest temat obowiązku podatkowego.

Autor: Monika Kobylak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium