1. Na czym polega Mały ZUS Plus

13 Grudnia 2019 r. Rząd przyjął Ustawę o zmianie ustawy o systemie ubezpieczeń społecznych oraz ustawy o Krajowej Administracji Skarbowej wprowadzającą tzw. Mały ZUS Plus, do którego przedsiębiorcy mogli się zgłosić po raz pierwszy w lutym 2020 roku wskazując jako datę rejestracji 01.02.2020 r.

Mały ZUS Plus poza uzależnieniem możliwości przystąpienia do ulgi od osiągniętego przychodu, uzależnia wysokość podstawy składek społecznych oraz FP od osiągniętego przez przedsiębiorcę w roku ubiegłym dochodu.

Aby móc skorzystać z Małego ZUS Plus, głównym warunkiem, który należy spełnić jest przychód nieprzekraczający 120 tys. zł z tytułu działalności gospodarczej za rok ubiegły. Dla roku 2025 jest to przychód z roku 2024.

Mały ZUS Plus obowiązuje maksymalnie przez 36 miesięcy (+12 od 01.08.2023 więcej informacji dostępne tutaj) w ciągu kolejnych 60 miesięcy prowadzenia działalności. W przypadku przedsiębiorców, którzy w 2020 roku przystąpili do Małego ZUS okres trzyletni liczony jest od roku 2020. Po upływie 5 lat od zaprzestania korzystania z Małego ZUS Plus można skorzystać z tej ulgi ponownie na zasadach dobrowolności.

Od 01.08.2023 limit Małego ZUS został wydłużony o kolejne 12 miesięcy dla płatników którzy przynajmniej w jednym miesiącu roku 2023 korzystali z Małego ZUS. Więcej informacji tutaj.

Jak to zostało już wskazane wcześniej podstawa do składek społecznych w przypadku tej ulgi ustalana jest na podstawie dochodu osiągniętego w roku poprzednim. Składka na Fundusz Pracy opłacana jest, jeżeli podstawa przekracza minimalne wynagrodzenie krajowe (w roku 2025 wynosi ono 4666,00 zł). Składka zdrowotna będzie określana na zasadach opisanych w myśl ustawy Polski Ład.

Więcej informacji na ten temat znajduje się tutaj.

O zamiarze opłacania składek w ramach Małego ZUS Plus, przedsiębiorca musi poinformować ZUS poprzez złożenie odpowiednich druków rejestrujących z kodem 0590xx.

a. Wyłączenia z Małego ZUS Plus

Z możliwości opłacania składek społecznych na zasadach Małego ZUS Plus mogą skorzystać przedsiębiorcy zarejestrowani w CEIDG (w tym: wspólnicy spółki cywilnej), pod warunkiem, że w poprzednim roku:

- nie rozliczali się w formie karty podatkowej i nie korzystali ze zwolnienia z VAT,

- prowadzili działalność gospodarczą przez co najmniej 60 dni,

- nie spełniają warunków do opłacania preferencyjnych składek na ubezpieczenia społeczne,

- nie prowadzili pozarolniczej działalności jako:

- twórca, artysta,

- osoba prowadząca działalność w zakresie wolnego zawodu,

- wspólnik jednoosobowej spółki z o.o., spółki jawnej, komandytowej lub partnerskiej,

- osoba prowadząca publiczną lub niepubliczną szkołę, inną formę wychowania przedszkolnego, placówkę lub ich zespół.

Z Małego ZUS Plus, będą wykluczeni również przedsiębiorcy, którzy mają prawo podlegać pod ZUS preferencyjny (30% podstawy do ubezpieczeń społecznych) lub ulgę na start (opłacana jedynie składka zdrowotna).

Oznacza to, że początkujący przedsiębiorca, który w ciągu ostatnich 60 miesięcy nie prowadził działalności gospodarczej, w pierwszej kolejności, korzysta z ulgi na start przez okres 6 miesięcy, następnie zgłasza się do ZUS-u preferencyjnego, który opłaca przez 24 miesiące. Dopiero po “wykorzystaniu” wszystkich ulg ma możliwość skorzystania z Małego ZUS Plus.

Wolny Zawód

Infolinia ZUS wskazuje, iż z rozliczenia Małym ZUS Plus może skorzystać płatnik składek, który jest przedsiębiorcą zarejestrowanym w CEIDG. We wskazanej opinii ZUS odnosi się do tego, iż wykonywanie wolnego zawodu nie determinuje możliwości skorzystania z Małego ZUS Plus, gdyż decydująca jest rejestracja w CEIDG.

Wskazane potwierdza decyzja ZUS z dn. 06.03.2019, sygn. akt: WPI/200000/43/15/2019 – w której ZUS stwierdził, że osoba wykonująca wolny zawód (tłumacz) świadczy usługi na podstawie wpisu do CEIDG więc jest osobą, o której mowa w art. 8 ust. 6 pkt 1 ustawy o systemie ubezpieczeń społecznych tj. osobą prowadzącą pozarolniczą działalność gospodarczą na podstawie przepisów ustawy Prawo przedsiębiorców lub innych przepisów szczególnych, a zatem nie podlega wyłączeniu, o którym mowa w art. 18c ust. 11 pkt 4 ustawy o systemie ubezpieczeń społecznych – tj. wyłączeniu dla wolnych zawodów.

W oparciu o powyższe wydaje się zatem, iż można przyjąć założenie, iż wpis do CEIDG da przedsiębiorcy prawo skorzystać z Małego ZUS Plus.

Z uwagi na to, iż decyzje są wydane dla konkretnych osób i dana placówka ZUS może mieć odmienne zdanie w temacie, zawsze warto wystąpić o wydanie własnej interpretacji przepisów. Jak wystąpić z wnioskiem opisane jest tutaj.

Ewentualnie można zwrócić się do ZUS z zapytaniem e-mailowo pod adresem: cot@zus.pl.

Niestety, ale linia orzecznicza, szczególnie po zmianach w definicji zawartych w ustawie o zryczałtowanym podatku dochodowym, odnośnie wolnego zawodu w 2021 roku nie została jeszcze ustalona, a wątpliwości interpretacyjne co do kwalifikacji wolnego zawodu mogą być rozstrzygane przez sądy w przeciwstawny sposób. Także każdą decyzję zalecane jest potwierdzić w ZUS, najlepiej w postaci wystąpienia o interpretację indywidualną.

Od 1 stycznia 2021 r. definicja wolnego zawodu uległa poszerzeniu w związku ze zmianami wprowadzonymi w art.4 ust. 1 pkt 11 ustawie o zryczałtowanym podatku dochodowym

Więcej informacji na ten temat znajduje się tutaj

Poniżej znajdują się przykładowe interpretacje wydane w 2019 roku, gdzie ZUS przyznawał możliwość skorzystania z ulgi dla:

- architekta (decyzja z 4.03.2019, DI/100000/43/81/2019),

- radcy prawnego (np. decyzja z 4.03.2019, DI/100000/43/67/2019),

- adwokata (np. decyzja z 28.02.2019, WPI/200000/43/46/2019, i 9.04.2019, DI/100000/43/323/2019),

- twórcy oprogramowania, świadczącego usługi informatyczne i muzyczne, w tym aranżacji i kompozycji utworów (decyzja z 28.02.2019, WPI/200000/43/44/2019),

- fizjoterapeuty (decyzja z 30.04.2019, WPI/200000/43/380/2019),

- inżyniera budownictwa zajmującego się projektowaniem, nadzorem i doradztwem w zakresie budownictwa ogólnego (decyzja z 27.02.2019, WPI/200000/43/141/2019),

- korepetytora (decyzja z 12.02.2019, DI/100000/43/27/2019).

b. Kto może skorzystać z Małego ZUS Plus?

Z Małego ZUS Plus mogą skorzystać przedsiębiorcy, którzy:

- nie wykorzystali 36-miesięcznego (+ 12-miesięcznego od 01.08.2023 więcej informacji dostępne tutaj) limitu (w ciągu 60 miesięcy prowadzenia działalności gospodarczej) korzystania z „małego ZUS”,

- nie wykonują działalności gospodarczej na rzecz byłego pracodawcy, dla którego przed dniem jej rozpoczęcia wykonywali (w ramach stosunku pracy lub spółdzielczego stosunku pracy) w bieżącym lub w poprzednim roku kalendarzowym czynności wchodzące w zakres zawartej z pracodawcą umowy,

- w ubiegłym roku kalendarzowym, osiągnęli przychody z działalności gospodarczej, które nie przekroczyły progu uprawniającego do korzystania z ulgi.

2. Komu przysługuje Mały ZUS Plus – przychód za rok ubiegły

Głównym kryterium, które umożliwia skorzystanie z Małego ZUS Plus, jest uzyskanie przez przedsiębiorcę przychodu za rok ubiegły na poziomie nieprzekraczającym 120 tys. zł.

W przypadku rozpoczęcia, zakończenia lub zawieszenia działalności w roku poprzednim, limit przychodu w wysokości 120 tys. zł należy pomniejszyć proporcjonalnie w stosunku do liczby dni rzeczywistego prowadzenia działalności gospodarczej.

Limit przychodu należy podzielić przez liczbę dni kalendarzowych za dany rok, a następnie pomnożyć przez liczbę dni kalendarzowych prowadzenia działalności gospodarczej. Otrzymany iloczyn należy zaokrąglić do pełnych groszy w górę (jeżeli końcówka jest wyższa niż 0,5 gr) lub w dół (jeżeli jest niższa niż 0,5 gr).

Przykład 1.

Przedsiębiorca w roku 2023 prowadził działalność gospodarczą 01.01.2023 do 28.07.2023 r. czyli przez 209 dni w roku. Przez pozostały okres, działalność pozostawała zawieszona. Od 01.01.2024 r. działalność została wznowiona a przedsiębiorca zamierza skorzystać z Małego ZUS Plus. W związku z tym wyliczenie limitu wysokości przychodu będzie wyglądało w następująco:

(120 000/365) x 209 = 68 712,3287669 ≈ 68,712,33 – wyliczony limit przychodu, który nie może zostać przekroczony przez przedsiębiorcę.

a. Przychód – podatek według skali i podatek liniowy

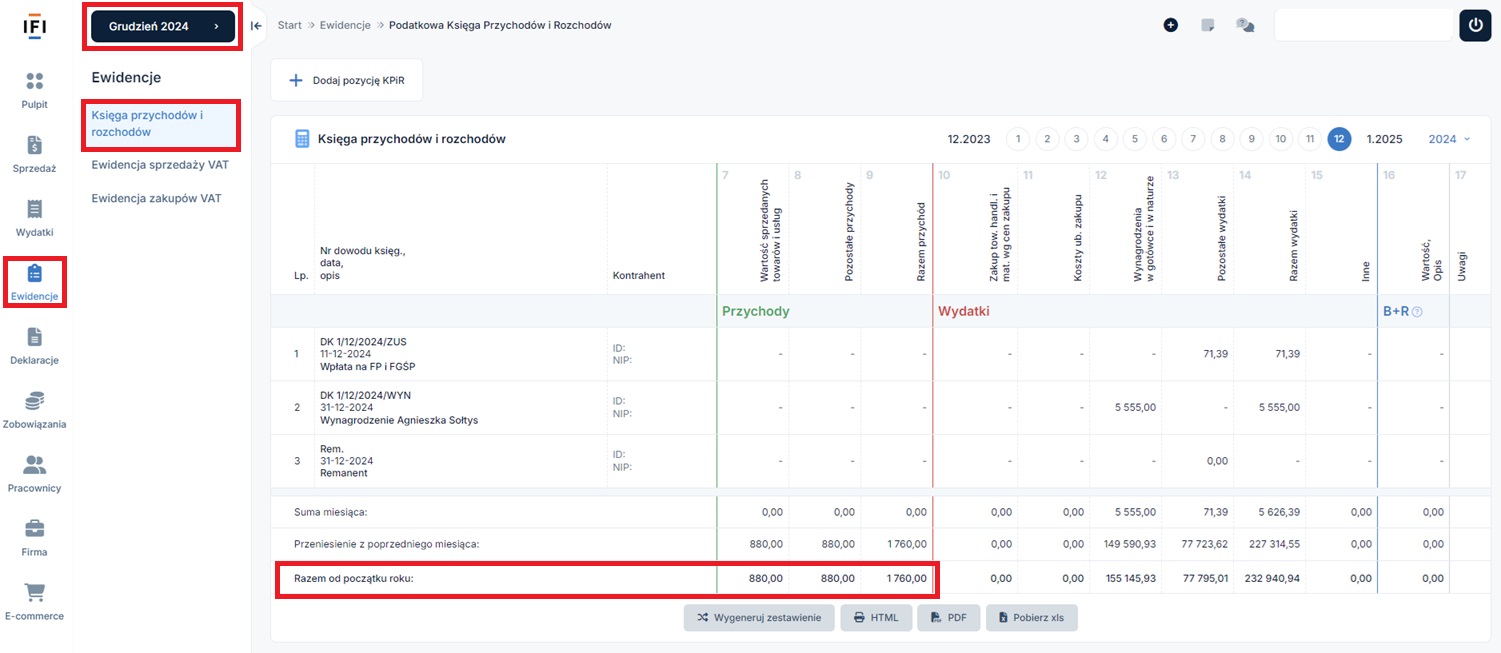

Przychód z działalności, w przypadku przedsiębiorców opodatkowujących osiągnięte dochody podatkiem według skali oraz podatkiem liniowym, można zweryfikować w oparciu o Księgę Przychodów i Rozchodów (PKPIR) w zakładce Ewidencje ➡ Księga przychodów i rozchodów, w miesiącu grudzień 2024 należy zweryfikować wartość kolumny 9 Razem przychód.

W przypadku jeżeli przedsiębiorca jest jednocześnie wspólnikiem spółki cywilnej powinien pamiętać, aby do wskazanego przychodu dodać również przychód zgodnie z posiadanymi udziałami w spółce.

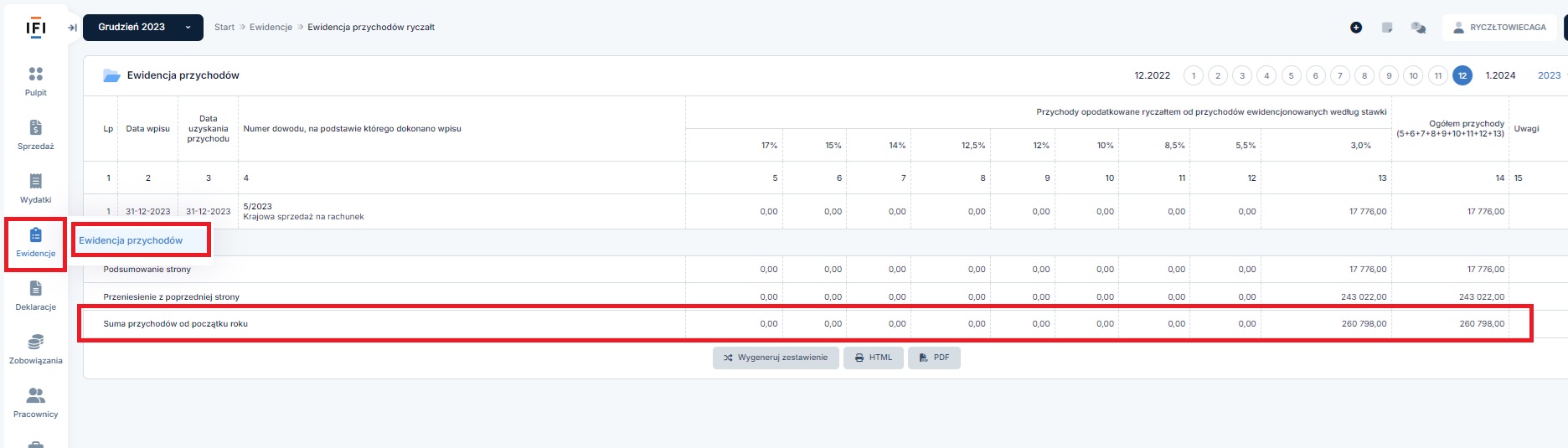

b. Przychód – ryczałt ewidencjonowany

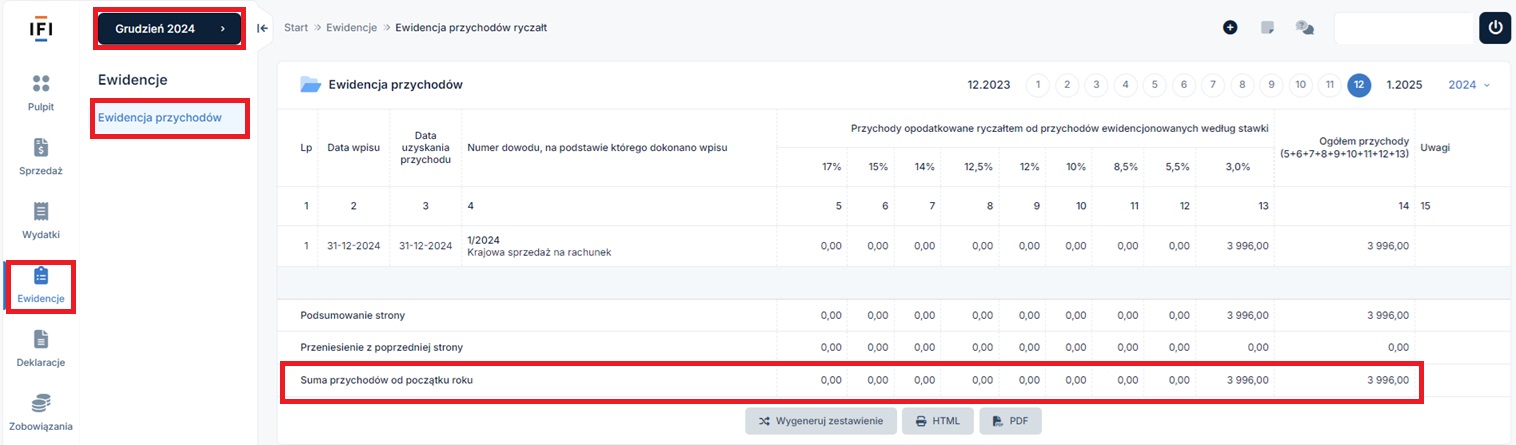

W przypadku przedsiębiorców opodatkowujących osiągnięty przychód ryczałtem ewidencjonowanym łączną wartość przychodu można sprawdzić w zakładce Ewidencje ➡ Ewidencja przychodów, w miesiącu grudzień 2024 będzie to wartość wiersza – Suma przychodów od początku roku.

W przypadku jeżeli przedsiębiorca jest jednocześnie wspólnikiem spółki cywilnej powinien pamiętać, aby do wskazanego przychodu dodać również przychód zgodnie z posiadanymi udziałami w spółce.

3. Podstawa naliczenia składek – dochód za rok ubiegły

Kluczową zmianą wprowadzoną do przepisów w Małym ZUS Plus, jest to że płatnik oblicza podstawę wymiaru składek na ubezpieczenie społeczne od dochodu. Poniżej zostanie opisane czym jest dochód dla celów wyliczenia podstawy składek społecznych w zależności od wybranej formy opodatkowania przedsiębiorcy.

a. Dochód – podatek według skali i podatek liniowy

Dochód przedsiębiorca może zobaczyć w różnych miejscach są to m.in. zeznanie roczne, zestawienie KPIR oraz raport PIT-5. Poniżej zostało opisane kiedy pobranie dochodu z określonego miejsca będzie prawidłowe.

Zeznanie roczne

Dla rozliczających się w oparciu o KPIR najbardziej wiarygodną informację o osiągniętym dochodzie za rok 2024 jest wartość dochodu z zeznania rocznego PIT-36 (dla rozliczających się wg skali podatkowej) lub PIT-36L (dla rozliczających się podatkiem liniowym).

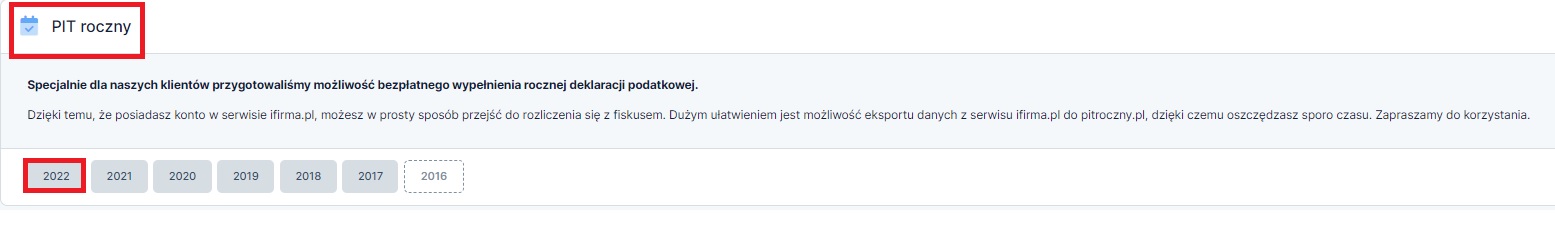

Rozliczający PIT-roczny za 2024 rok w serwisie przejdą do generatora druku w zakładce Deklaracje ➡ Deklaracje na dole strony PIT roczny i ikona 2024.

Poniżej podano przykładowe dane za rok 2023.

Dochód będzie wykazany w:

- PIT-36 wer. 30 pole – 149 lub 211 (kiedy podatnik jest wykazany jako małżonek),

- PIT-36L wer. 19 pole – 30.

Zestawienie KPIR

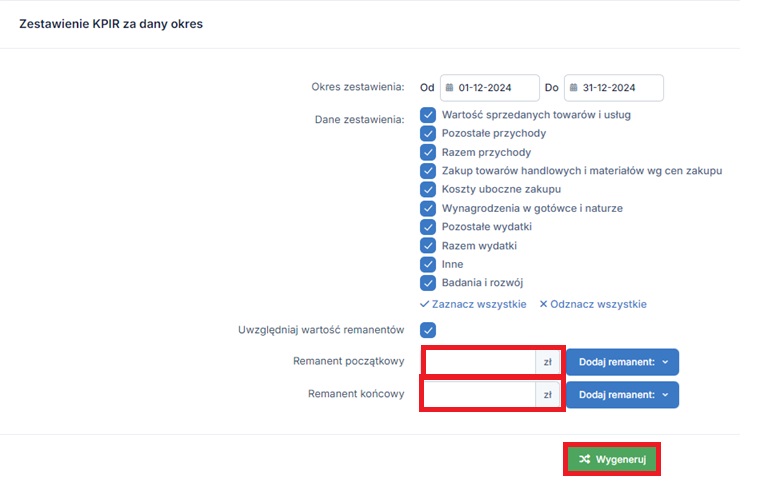

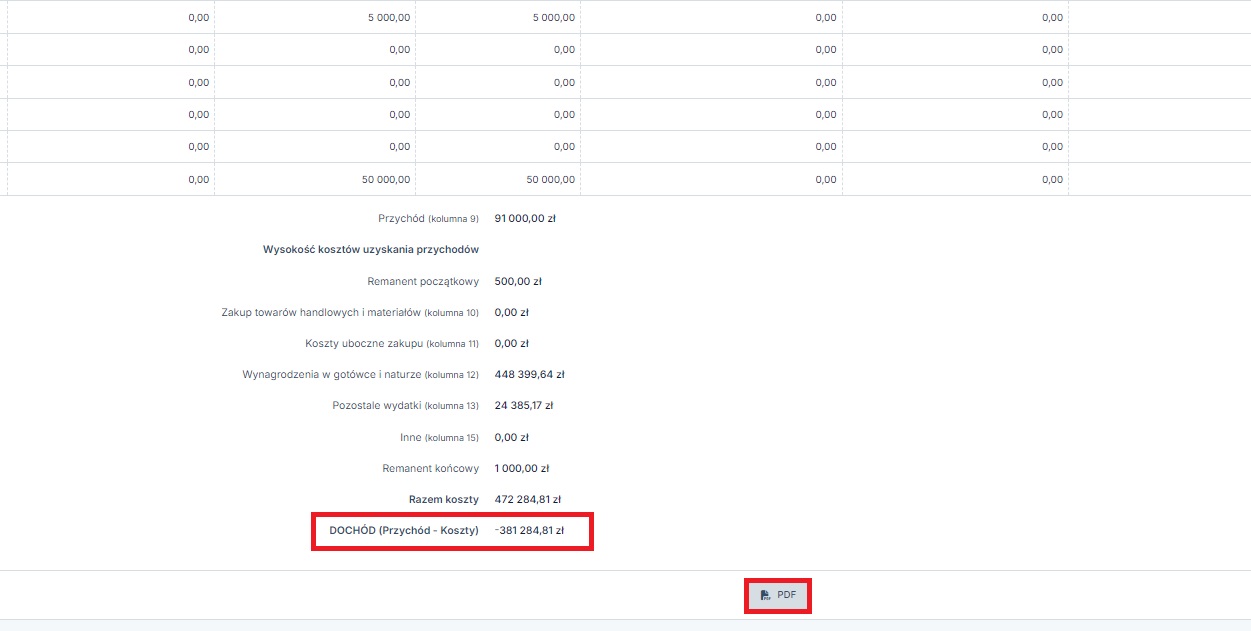

Do czasu złożenia zeznania PIT-36/PIT-36L, dla prowadzącego jedynie jednoosobową działalność gospodarczą, można dochód wygenerować w zakładce Ewidencja ➡ Księga przychodów i rozchodów, na dole strony należy wybrać opcję wygeneruj zestawienie.

Następnie należy wskazać Okres zestawienia: od 01.01.2024 do 31.12.2024 z zaznaczeniem checkboxu Uwzględniaj wartość remanentów.

Kolejno należy uzupełnić wartość remanentu początkowego i końcowego i wybrać wygeneruj.

Po wygenerowaniu raportu, przedsiębiorca ma możliwość zweryfikowania swojego dochodu z roku poprzedniego w linijce DOCHÓD (Przychód – Koszty). U dołu strony istnieje również możliwość wydrukowania zestawienia.

W sytuacji kiedy dochód z działalności gospodarczej jest w wartości ujemnej (strata), wówczas przedsiębiorca będzie opłacał składki ZUS w wysokości 30% podstawy do ubezpieczeń społecznych – czyli taką wartość składek, która obowiązuje przy tzw. ZUS Preferencyjny.

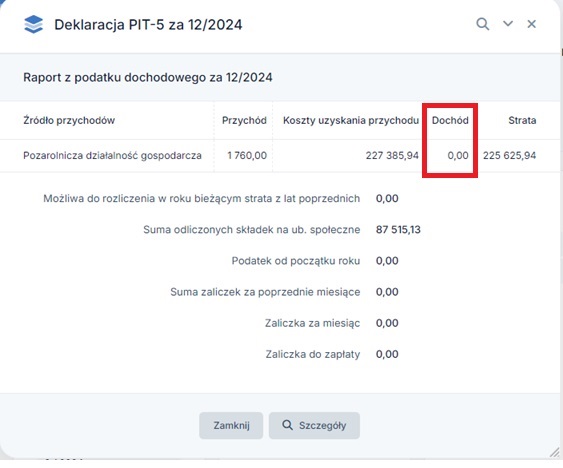

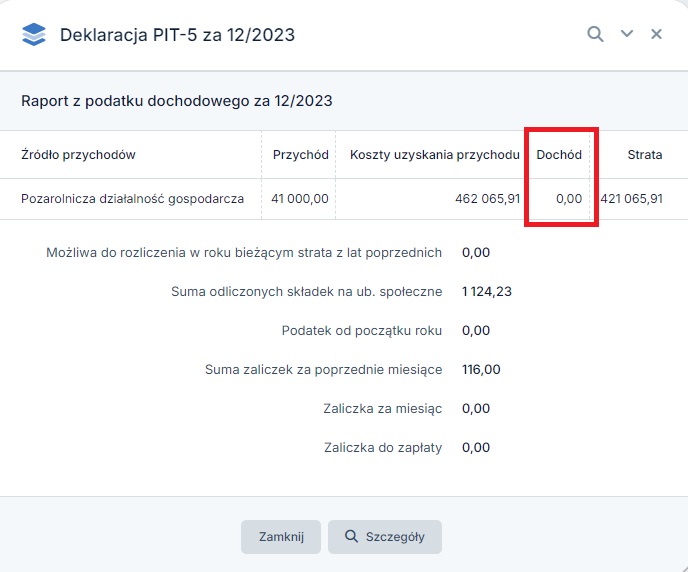

Raport PIT-5/PIT-5L

Dochód wykazany w raporcie PIT-5/PIT-5L za 12/2023 lub IV kwartał 2023 będzie prawidłowy tylko jeżeli przedsiębiorca:

- posiada remanenty zerowe

- nie uzupełnia przychodów z najmu prywatnego w zakładce:Konfiguracja ➡ PIT.

oraz

Dochód a składki społeczne

W przypadku kiedy przedsiębiorca składki społeczne swoje oraz osoby współpracującej rozlicza bezpośrednio w KPIR wykazując je w kolumnie Pozostałe wydatki wówczas powinien zwiększyć dochód o wartość składek zaliczonych do kosztów.

Domyślnie w serwisie składki społeczne przedsiębiorcy oraz osoby współpracującej pomniejszają dochód do opodatkowania w PIT-5/PIT-5L i są wykazywane w raporcie w wierszu Suma zapłaconych składek na ub. społeczne. W przypadku kiedy Użytkownik serwisu rozlicza składki we wskazanej pozycji raportu PIT-5/PIT-5L nie koryguje wartości dochodu o wysokość składek.

b. Dochód – ryczałt ewidencjonowany

Dla przedsiębiorców rozliczających się ryczałtem ewidencjonowanym “dochodem” stanowiącym podstawę naliczenia składek jest wartość przychodu pomnożona przez współczynnik 0,5. Otrzymany wynik należy zaokrąglić do pełnych groszy w górę, jeśli końcówka jest równa lub wyższa niż 0,5 grosza, lub w dół jeśli jest niższa.

Aby pobrać przychód z serwisu należy przejść do zakładki Ewidencje ➡ Ewidencja przychodów w miesiącu grudzień 2024 jest to wartość wiersza – Suma przychodów od początku roku.

Wskazana kwota pomnożona przez 0,5 da podstawę od jakiej będą naliczane składki społeczne.

Przykład 2.

Pani Kamila prowadzi działalność gospodarczą od 01 stycznia 2016 r. opłacając podatek na warunkach zryczałtowanych. Roczny przychód ze sprzedaży w roku 2024 wyniósł 75 236,77 zł. W związku z tym, aby obliczyć roczny “dochód” z działalności gospodarczej – do celów ustalania podstawy do Małego ZUS Plus należy wykonać następujące działanie:

75 236,77 zł x 0,5 = 37 618,39 zł

Autor: Agnieszka Sołtys – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.