1. Wyrejestrowanie z procedury OSS

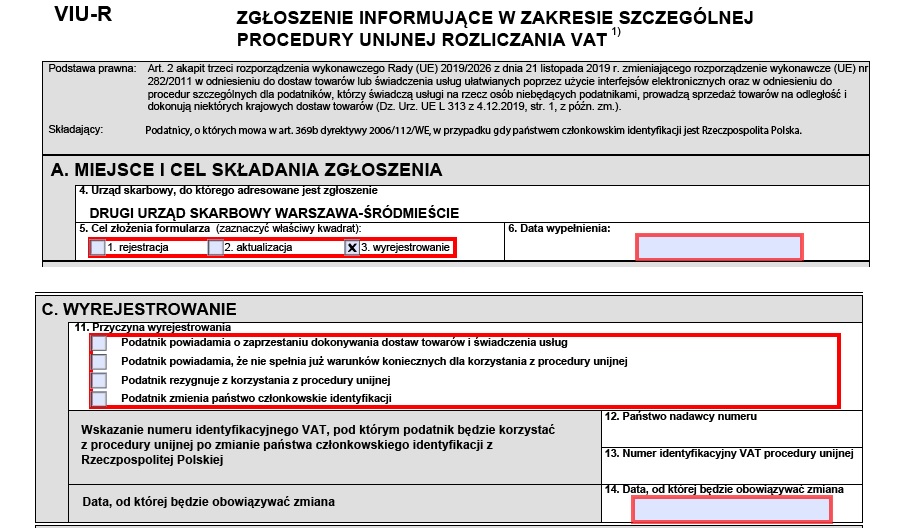

Wyrejestrowanie przedsiębiorcy z procedury szczególnej OSS może nastąpić na wniosek podatnika – poprzez złożenie druku VIU-R z oznaczeniem jako celu złożenia – wyrejestrowania, wraz ze wskazaniem przyczyny wyrejestrowania, a także z urzędu – na podstawie postanowienia Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

1.1. Na wniosek podatnika

W celu wyrejestrowania z procedury OSS przedsiębiorca składa do Naczelnika Drugiego US Warszawa-Śródmieście deklaracje VIU-R z oznaczonym celem złożenia – wyrejestrowanie.

Takie oznaczenie w polu nr 5 powoduje pojawienie się części C formularza: Wyrejestrowanie. W niej należy zaznaczyć przyczynę wyrejestrowania.

Jako przyczynę wyrejestrowania przedsiębiorca może wybrać:

- zaprzestanie dokonywanie dostaw towarów i świadczenia usług objętych procedurą,

- niespełnienie warunków koniecznych do korzystania z procedury (np. w przypadku przeniesienia siedziby firmy poza UE),

- rezygnacja ze stosowanie procedury,

- zmiana państwa członkowskiego identyfikacji (kraj gdzie podatnik rejestruje się do procedury).

Wniosek o wyrejestrowanie przedsiębiorca składa:

- w terminie co najmniej 15 dni przed końcem kwartału poprzedzającego kwartał, w którym zamierza zrezygnować dobrowolnie z rozliczania VAT w tej procedurze (np. w przypadku kiedy przedsiębiorca decyduje się na rejestrację do VAT w poszczególnych krajach UE, do których wysyła towary). Rezygnacja z korzystania z procedury (punk c) staje się skuteczna od pierwszego dnia kolejnego kwartału.

Przykład 1

Przedsiębiorca zarejestrowany do procedury OSS nadal dokonuje wewnątrzwspólnotowych dostaw towarów na odległość. Wysyłki dokonywane są tylko na terytorium Niemiec. Podatnik od stycznia 2022 r. chce zarejestrować się do VAT w Niemczech, aby mieć prawo odliczać VAT od wydatków ponoszonych w tym kraju. Nadal będzie dokonywał WSTO ale od 2022 r. rozliczenie nie będzie dokonywane w ramach procedury OSS ale w lokalnej deklaracji VAT. W związku z tym przedsiębiorca najpóźniej do 16 grudnia musi złożyć VIU-R zaznaczając jako cel złożenia wyrejestrowanie oraz wybierając przyczynę “Podatnik rezygnuje z procedury unijnej”.

- w terminie do 10. dnia miesiąca następującego po miesiącu, w którym miało miejsce zdarzenie będące przyczyną wyrejestrowania z procedury, czyli przedsiębiorca zaprzestał prowadzić działalność objętą procedurą (np. dokonywał WSTO i jej zaprzestał) lub przestał spełniać warunki uprawniające do korzystania z procedury unijnej.

Powyższy termin ma zastosowanie także w przypadku zmiany państwa członkowskiego identyfikacji (np. zmiany siedziby firmy). W takim wypadku dodatkowo, w tym terminie należy poinformować także nowe państwo członkowskie identyfikacji.

Przepisy nie wskazują na termin wyrejestrowania w przypadku kiedy zmiana państwa członkowskiego identyfikacji jest spowodowana inną sytuacją niż zmiana siedziby firmy, stałego miejsca prowadzenia czy magazynu, z którego wysyłane są towary. W takim wypadku zalecany jest kontakt z drugim Urzędem Skarbowym Warszawa-Śródmieście.

1.2. Z urzędu

Przedsiębiorca może zostać również wyrejestrowany z procedury w przypadku gdy:

- nie istnieje lub mimo udokumentowanych prób nie ma możliwości skontaktować się z nim lub jego pełnomocnikiem,

- przez okres dwóch lat nie dokonuje dostaw ani nie świadczy usług objętych procedurą w żadnym państwie Unii Europejskiej,

- systematycznie nie przestrzega zasad dotyczących procedury.

Ad c.

systematycznie nieprzestrzeganie zasad dotyczących procedury ma miejsce, jeśli:

- przedsiębiorca nie składał przez trzy poprzedzające kwartały kalendarzowe deklaracji VAT (VIU-DO) oraz nie dokonał tego w terminie 10 dni po wysłaniu ponaglenia przez Naczelnika Drugiego US Warszawa-Śródmieście,

- przedsiębiorca nie zapłacił pełnej kwoty VAT wynikającej z deklaracji VAT (VIU-DO) przez trzy poprzedzające kwartały kalendarzowe oraz nie dokonał tego w terminie 10 dni po wysłaniu ponaglenia przez Naczelnika Drugiego US Warszawa-Śródmieście. Nie dotyczy to sytuacji gdy pozostała niezapłacona kwota VAT nie przekracza 100 EUR za każdy z kwartałów,

- przedsiębiorca nie udostępnił drogą elektroniczna ewidencji OSS, na żądanie państwa członkowskiego konsumpcji lub Naczelnika Drugiego US Warszawa-Śródmieście oraz nie zrobił tego w ciągu miesiąca od wysłania przez Naczelnika Drugiego US Warszawa-Śródmieście kolejnego ponaglenia.

Wyrejestrowanie przedsiębiorcy z procedury OSS następuje w drodze postanowienia Naczelnika Drugiego US Warszawa-Śródmieście. O wydaniu takiego postanowienia przedsiębiorca jest informowany drogą elektroniczną (na adres mailowy wskazany w zgłoszeniu VIU-R).

Wyrejestrowanie przedsiębiorcy z procedury w wyniku postanowienia US skutkuje, tym że przez okres dwóch lat następujących po okresie, w którym został on wyrejestrowany, nie może korzystać z którejkolwiek z procedur szczególnych. Taki okres karencji przewiduje art. 58b ust. 1 rozporządzenia wykonawczego Rady (UE) nr 282/2011 z dnia 15 marca 2011 r. Okres karencji dotyczy prawa do stosowania procedur szczególnych wchodzących w skład pakietu eCommerce a więc procedury unijnej, nieunijnej, procedury importu.

2. Wyrejestrowanie z procedury IOSS

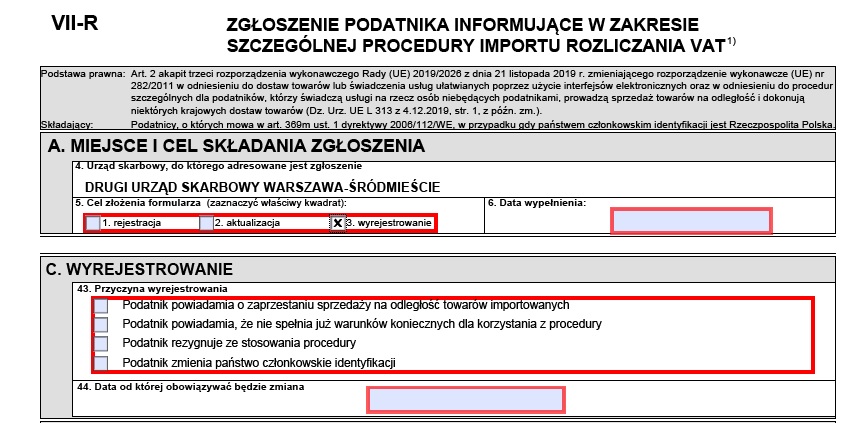

Wyrejestrowanie przedsiębiorcy z procedury szczególnej IOSS może nastąpić na wniosek podatnika – poprzez złożenie druku VII-R z oznaczeniem jako celu złożenia – wyrejestrowania, wraz ze wskazaniem przyczyny wyrejestrowania, a także z urzędu – na podstawie postanowienia Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

2.1. Na wniosek podatnika

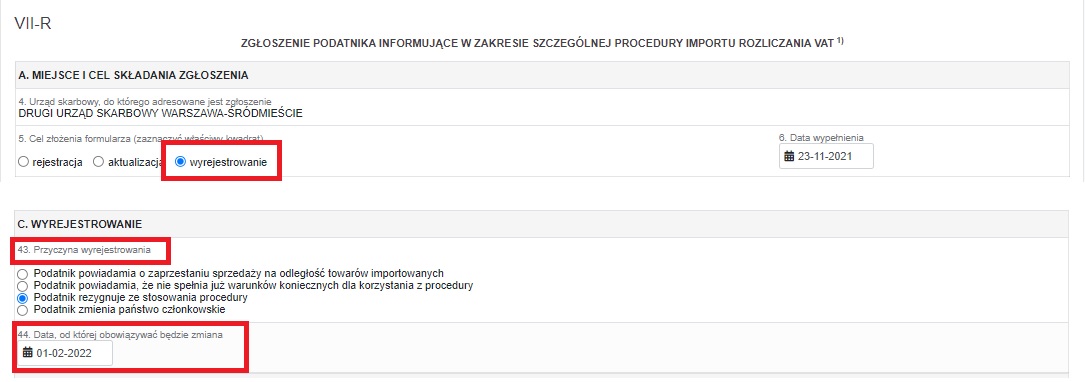

W celu wyrejestrowania z procedury IOSS przedsiębiorca składa do Naczelnika Drugiego US Warszawa-Śródmieście deklaracje VII-R z zaznaczonym celem złożenia – wyrejestrowanie.

Takie oznaczenie w polu nr 5 powoduje pojawienie się części C formularza: Wyrejestrowanie. W niej należy zaznaczyć przyczynę wyrejestrowania.

Jako przyczynę wyrejestrowania przedsiębiorca może wybrać:

- zaprzestanie sprzedaży na odległość towarów importowanych,

- niespełnienie warunków koniecznych do korzystania z procedury,

- rezygnacja ze stosowanie procedury,

- zmiana państwa członkowskiego identyfikacji (kraj gdzie podatnik rejestruje się do procedury).

Wniosek o wyrejestrowanie przedsiębiorca składa:

- w terminie co najmniej 15 dni przed końcem miesiąca poprzedzającego miesiąc, w którym zamierza zrezygnować dobrowolnie z rozliczania VAT w tej procedurze. Rezygnacja z korzystania z procedury (punkt c) staje się skuteczna od pierwszego dnia kolejnego miesiąca.

Przykład 2

Przedsiębiorca sprzedaje towary do osób fizycznych z Unii Europejskiej. Towary te są wysyłane spoza UE, w związku z tym aby umożliwić nabywcy zapłatę pełnej ceny za towar (łącznie z podatkiem VAT) sprzedawca dokonał rejestracji w procedurze importu (IOSS).

W związku ze spadkiem sprzedaży, sprzedawca postanowił zrezygnować z rozliczania w ramach procedury IOSS. Przedsiębiorca nie chce z niej korzystać od stycznia 2022 r. w związku z tym druk VII-R z oznaczeniem celu złożenia – wyrejestrowanie musi złożyć najpóźniej do 16 grudnia 2021 r.

- w terminie do 10. dnia miesiąca następującego po miesiącu, w którym miało miejsce zdarzenie będące przyczyną wyrejestrowania z procedury, czyli przedsiębiorca zaprzestał prowadzić działalność objętą procedurą (np. dokonywał SOTI i jej zaprzestał) lub przestał spełniać warunki uprawniające do korzystania z procedury importu.

Powyższy termin ma zastosowanie także w przypadku zmiany państwa członkowskiego identyfikacji. W takim wypadku dodatkowo, w tym terminie należy poinformować nowe państwo członkowskie identyfikacji.

2.2. Z urzędu

Przedsiębiorca może zostać również wyrejestrowany z procedury importu w przypadku gdy systematycznie nie przestrzega zasad dotyczących procedury.

Systematycznie nieprzestrzeganie zasad dotyczących procedury ma miejsce, jeśli:

- przedsiębiorca nie składał przez trzy poprzedzające miesiące deklaracji VAT (VII-DO) oraz nie dokonał tego w terminie 10 dni po wysłaniu ponaglenia przez Naczelnika Drugiego US Warszawa-Śródmieście,

- przedsiębiorca nie zapłacił pełnej kwoty VAT wynikającej z deklaracji VAT (VII-DO) przez trzy poprzedzające miesiące kalendarzowe oraz nie dokonał tego w terminie 10 dni po wysłaniu ponaglenia przez Naczelnika Drugiego US Warszawa-Śródmieście. Nie dotyczy to sytuacji gdy pozostała niezapłacona kwota VAT nie przekracza 100 EUR za każdy z miesięcy,

- przedsiębiorca nie udostępnił drogą elektroniczna ewidencji IOSS, na żądanie państwa członkowskiego konsumpcji lub Naczelnika Drugiego US Warszawa-Śródmieście oraz nie zrobił tego w ciągu miesiąca od wysłania przez Naczelnika Drugiego US Warszawa-Śródmieście kolejnego ponaglenia.

Wyrejestrowanie przedsiębiorcy z procedury IOSS następuje w drodze postanowienia Naczelnika Drugiego US Warszawa-Śródmieście. O wydaniu takiego postanowienia przedsiębiorca jest informowany drogą elektroniczną (na adres mailowy wskazany w zgłoszeniu VII-R).

Wyrejestrowanie przedsiębiorcy z procedury w wyniku postanowienia US skutkuje, tym że przez okres dwóch lat następujących po okresie, w którym został on wyrejestrowany, nie może korzystać z którejkolwiek z procedur szczególnych. Taki okres karencji przewiduje art. 58b ust. 1 rozporządzenia wykonawczego Rady (UE) nr 282/2011 z dnia 15 marca 2011 r. Okres karencji dotyczy prawa do stosowania procedur szczególnych wchodzących w skład pakietu eCommerce a więc procedury unijnej, nieunijnej procedury importu.

Powyższe informacje nie uwzględniają podmiotów, korzystających z procedury za pośrednictwem pośrednika.

3. Wniesienie opłaty skarbowej oraz złożenie pełnomocnictwa PPS-1

Druk VIU-R i VII-R może zostać złożony jedynie w formie elektronicznej. Ministerstwo Finansów nie udostępniło możliwości podpisywania druku w inny sposób niż za pomocą podpisu kwalifikowanego (elektronicznego).

Użytkownicy, którzy nie dysponują własnym podpisem elektronicznym mogą dokonać wysyłki zgłoszeń z serwisu. Aby to było możliwe muszą być spełnione następujące warunki:

- wniesienie opłaty skarbowej w kwocie 17 zł,

- złożenie dla wskazanego pracownika serwisu Ifirma.pl pełnomonictwa szczególnego PPS-1.

Użytkownicy, którzy nie dokonywali rejestracji do procedury OSS/IOSS za pośrednictwem serwisu i nie składani pełnomocnictwa szczególnego dla wskazanego pracownika serwisu Ifirma.pl generują pełnomocnictwo PPS-1, dokonują opłaty skarbowej oraz składają oba dokumenty do Naczelnika Drugiego Urzędu Skarbowego Warszawa Śródmieście zgodnie z instrukcją dostępną tutaj.

W przypadku Użytkowników, którzy w związku z rejestracją do procedury OSS/IOSS złożyli dla wskazanego proacownika serwisu Ifirma.pl pełnomocnictwo szczególne PPS-1 i w zakresie pełnomocnictwa wskazane zostało “podpisywanie i składanie zgłoszeń rejestracyjnych, aktualizacyjnych i wyrejestrowujących” – nie ma konieczności składania nowego pełnomocnictwa.

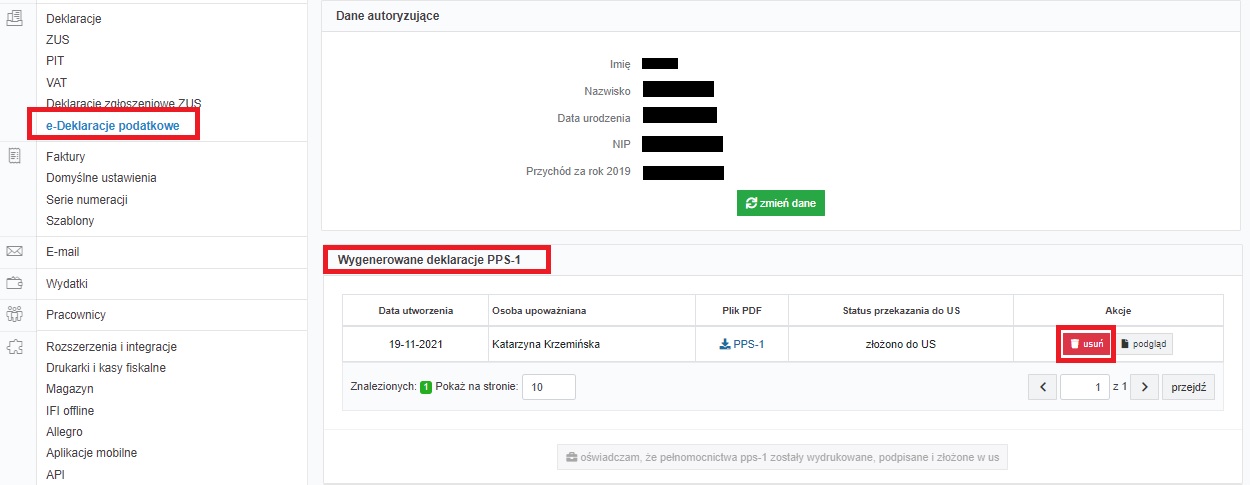

Użytkownicy, którzy wcześniej złożyli pełnomocnictwo szczególne PPS ale nie obejmowało ono swym zakresem składania zgłoszeń wyrejestrowujących VIU-R/VII-R, muszą ponownie złożyć druk PPS-1 oraz wnieść opłatę skarbową. W takim wypadku Użytkownik:

- usuwa wcześniej wygenerowany druk PPS-1

Druk ten widoczny jest w zakładce Pulpit ➡ Konfiguracja ➡ Deklaracje ➡ e-Deklaracje podatkowe w części Wygenerowane deklaracje PPS-1.

- generuje pełnomocnictwo PPS-1, wnosi opłatę skarbową oraz składa druk wraz z potwierdzeniem wniesienia opłaty do drugiego Urzędu Skarbowego Warszawa Śródmieście zgodnie z instrukcją wskazaną tutaj.

4. Generowanie i wysyłka druku VIU-R w celu wyrejestrowania z procedury OSS

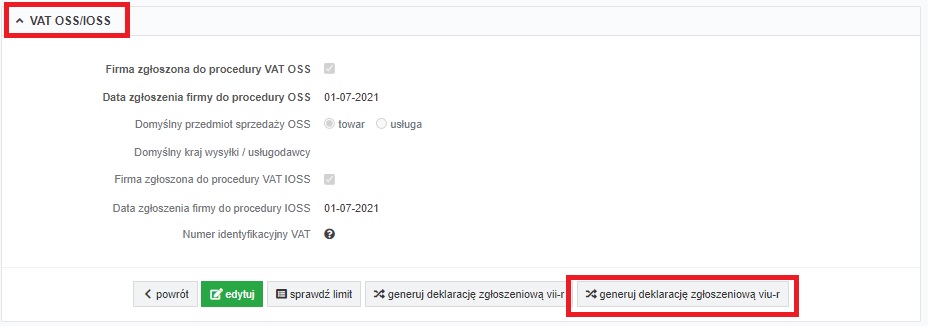

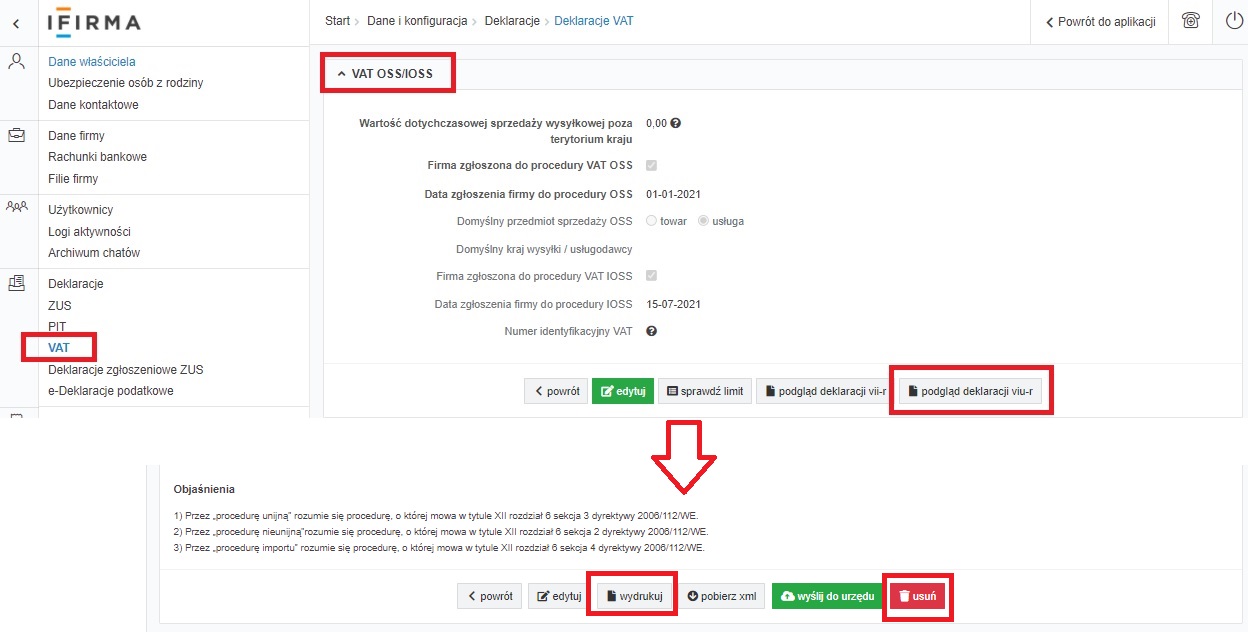

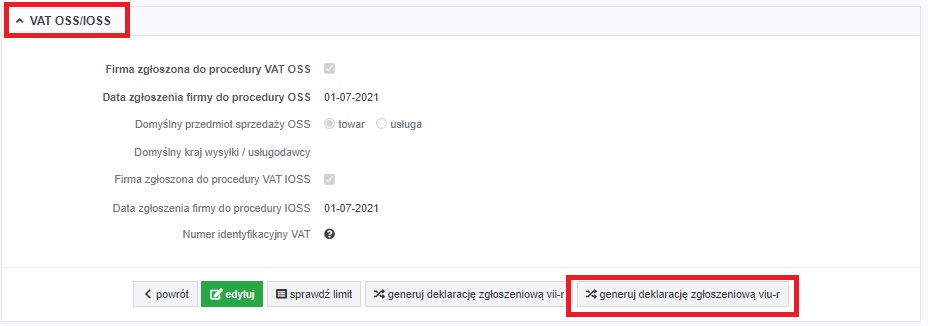

Użytkownicy serwisu Ifirma.pl mają możliwość generowania druku VIU-R w zakładce Pulpit ➡ Konfiguracja ➡ Deklaracja VAT w części VAT OSS/IOSS.

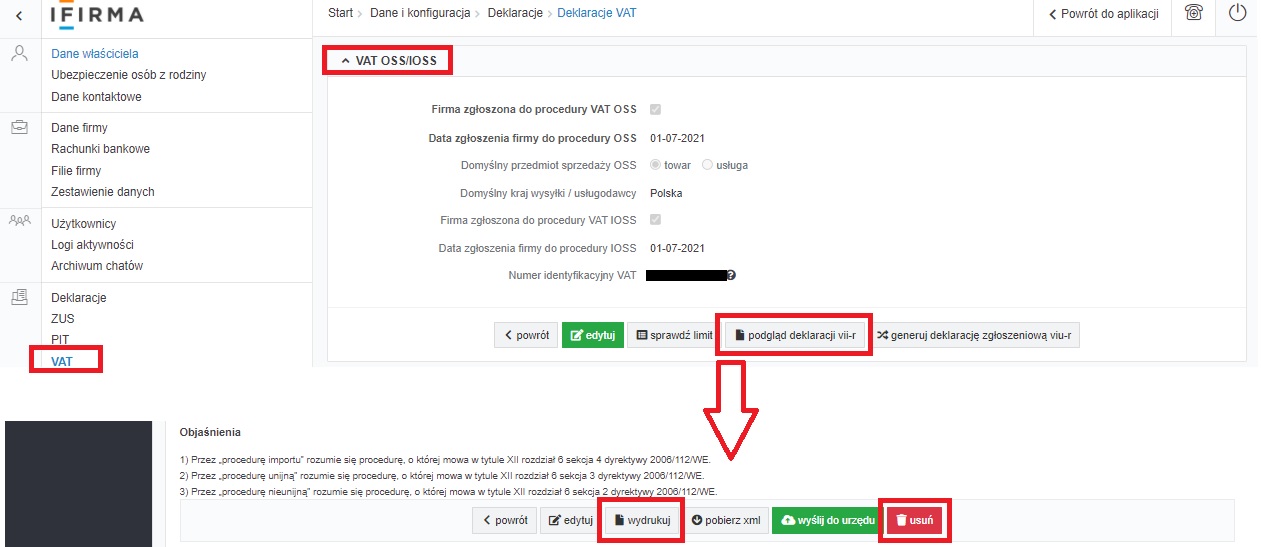

W przypadku gdy na koncie wcześniej była generowana deklaracja VIU-R należy otworzyć wygenerowaną deklarację wybierając opcję podgląd deklaracji viu-r a następnie deklaracje zapisać (funkcja wydrukuj) i usunąć.

W przypadku kiedy uprzednio wygenerowana na koncie deklaracja VIU-R nie była wysyłana lub Użytkownik zapisał ją wcześniej, nie ma potrzeby jej ponownego zapisywania.

Usunięcie deklaracji nie wpływa na widoczny w zakładce Deklaracje ➡ e-Deklaracje status wysłanego zgłoszenia VIU-R.

Po usunięciu deklaracjie dostępna będzie funkcja generuj deklaracje zgłoszeniowa viu-r.

Serwis wygeneruje deklaracje z oznaczeniem celu złożenia – rejestracja i danymi wymaganymi w momencie rejestracji do procedury. Więcej na ten temat tutaj.

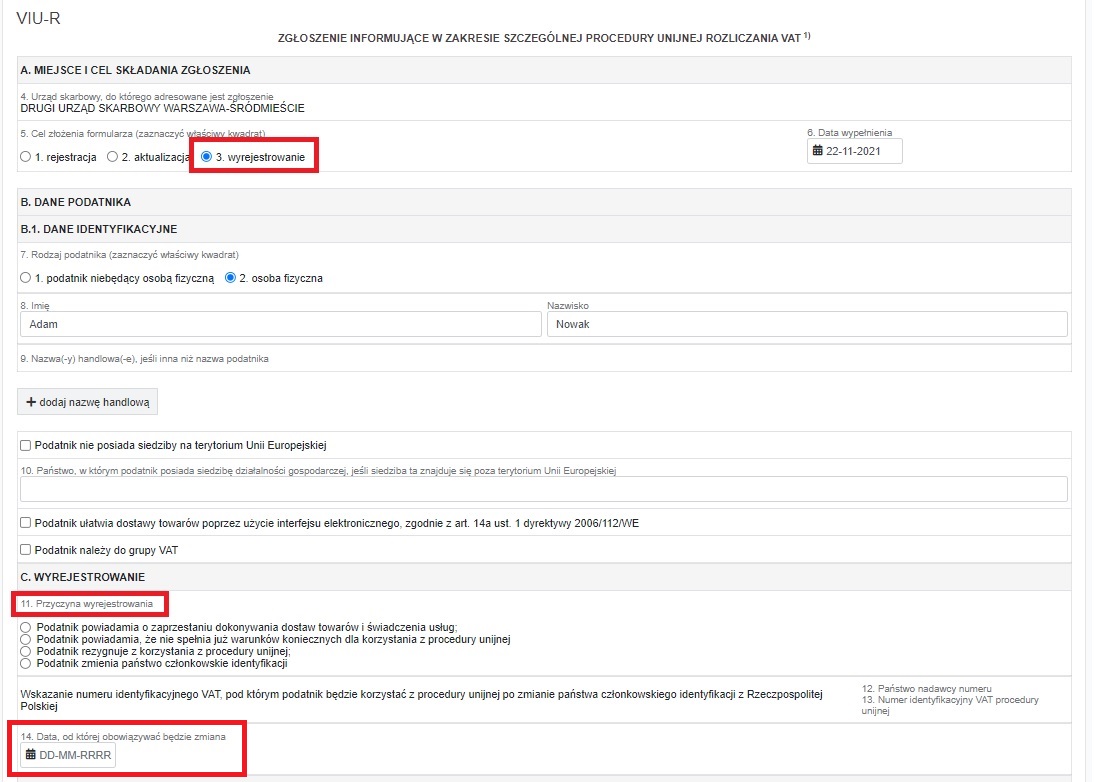

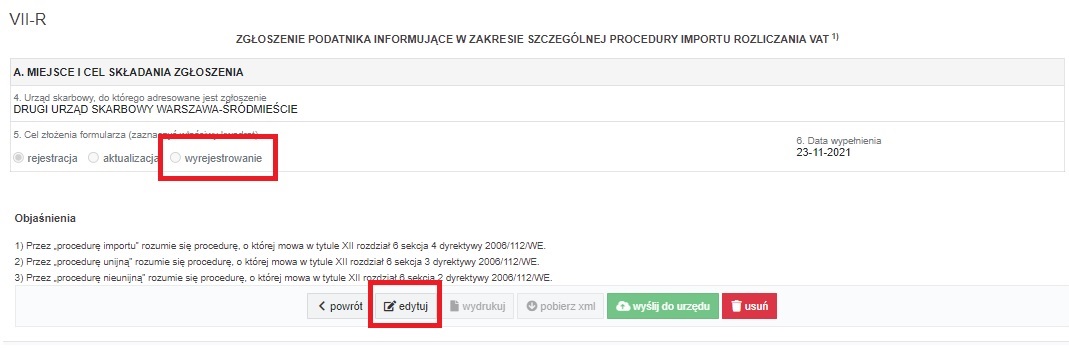

Serwis domyślnie oznaczy jako cel złożenia formularza w polu nr 5 jako rejestrację. W związku z tym konieczna jest jego edycja i oznaczenie w polu nr 5 jako celu złożenia – wyrejestrowanie.

Oznaczenie takiego celu złożenia deklaracji powoduje pojawienie się części C. W niej należy wybrać właściwą przyczynę wyrejestrowania oraz wskazać datę, od której będzie obowiązywać zmiana (pole nr 14).

W przypadku kiedy przyczyną wyrejestrowania jest zmiana państwa członkowskiego identyfikacji należy dodatkowo uzupełnić dane w polu nr 12 (nowy kraj identyfikacji, czyli kraj w którym po zmianie Użytkownik będzie zarejestrowany do procedury OSS) i nr 13 (nr NIP w ramach procedury OSS w nowym kraju identyfikacji).

Po oznaczeniu jako celu złożenia formularza wyrejestrowania na druku nie będzie już wskazanych danych kontaktowych ani danych rachunku bankowego przedsiębiorcy, jak to miało miejsce w przypadku rejestracji do procedury OSS.

Dodatkowo na druku zostaną uzupełnione następujące dane (pobrane z konta w serwisie):

- nr NIP podatnika,

- wskazanie US, do którego kierowany jest formularz (drugiego US Warszawa Śródmieście),

- dane podatnika obejmujące imię i nazwisko w przypadku osoby fizycznej lub nazwę spółki w przypadku podatnika niebędącego osobą fizyczną.

Po zatwierdzeniu zmian w formularzu możliwe będzie jego ponowne otwarcie np. w celu sprawdzenia treści, poprzez wybór funkcji podgląd deklaracji viu-r.

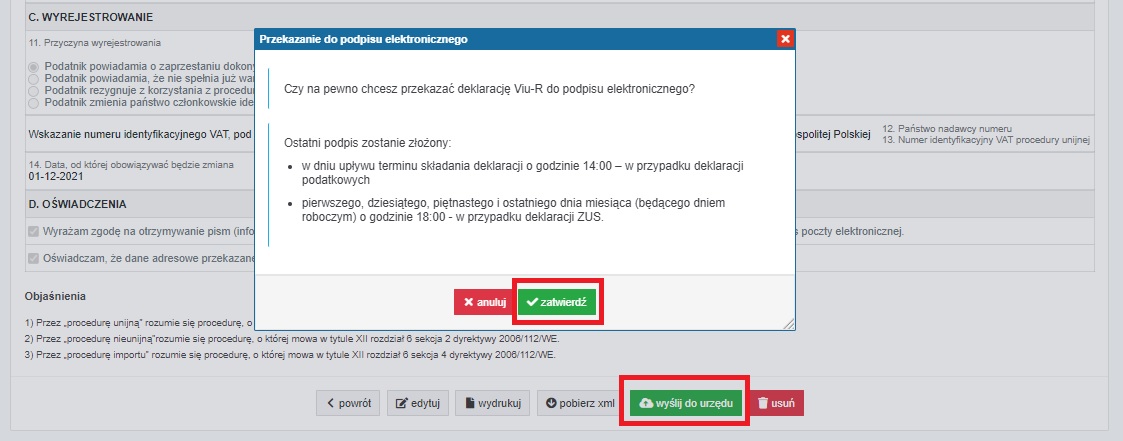

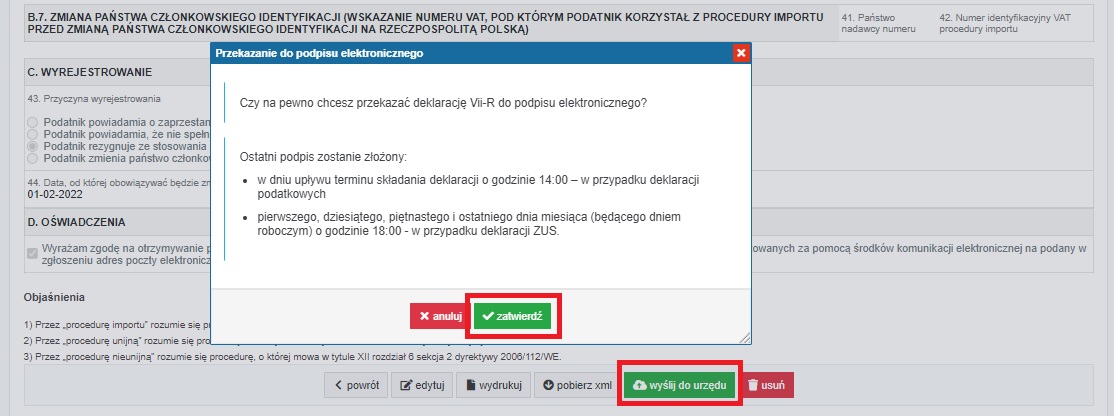

Tak przygotowaną deklarację Użytkownik wysyła korzystając z funkcji wyślij do urzędu dostępną na dole wyświetlonego podglądu deklaracji.

Opcja ta nie będzie dostępna w przypadku, gdy na koncie nie zostanie oznaczona informacja o złożeniu pełnomocnictwa PPS-1.

Po wybraniu funkcji wyślij do urzędu i zatwierdzeniu tej czynności deklaracja trafi do podpisu pracowników serwisu Ifirma.pl.

Regulamin usługi e-deklaracji z podpisem kwalifikowanym dostępny jest na stronie pomocy serwisu Ifirma.pl.

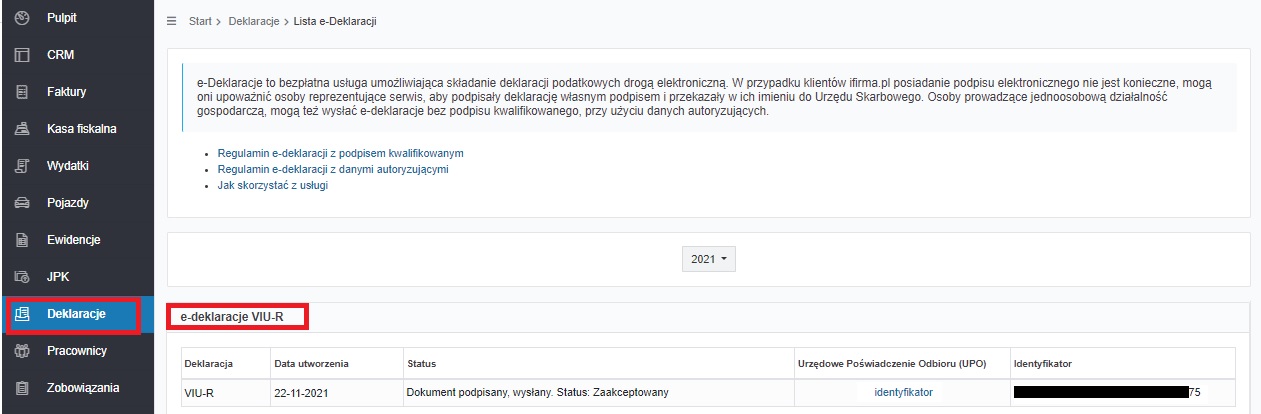

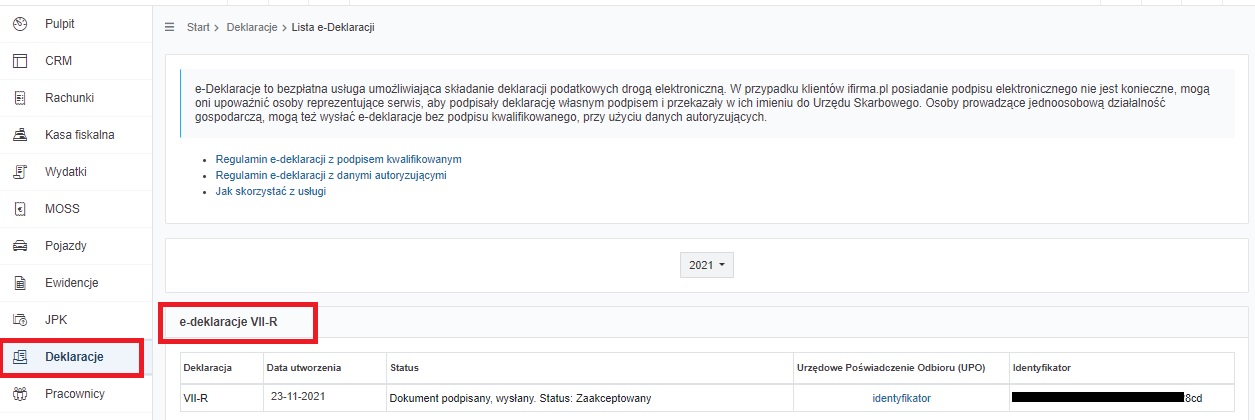

Status wysłanej deklaracji widoczny będzie w zakładce Deklaracje ➡ e-Deklaracje w części e-deklaracje VIU-R.

W przypadku kiedy deklaracja zostanie zaakceptowania Użytkownik będzie mógł pobrać potwierdzenie, czyli Urzędowe Poświadczenie Odbioru (UPO).

5. Generowanie i wysyłka druku VII-R w celu wyrejestrowania z procedury IOSS

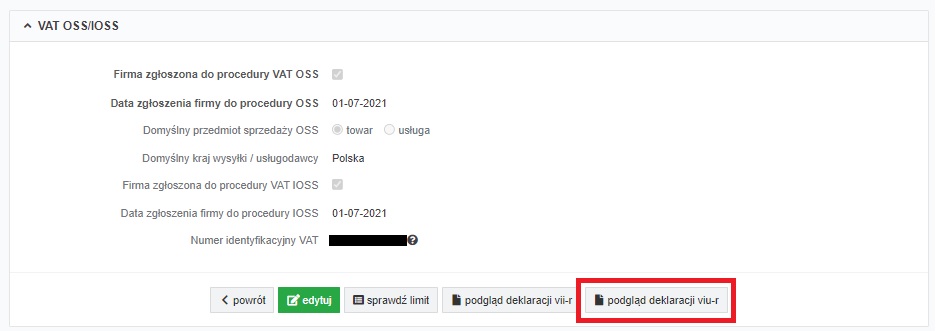

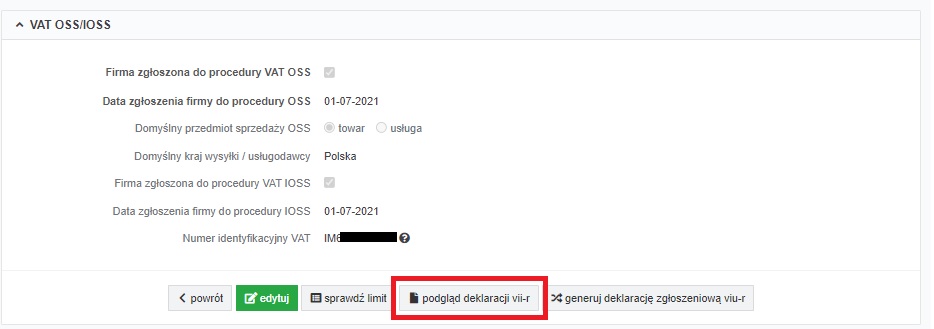

Użytkownicy serwisu Ifirma.pl mają możliwość generowania druku VII-R w zakładce Pulpit ➡ Konfiguracja ➡ Deklaracja VAT w części VAT OSS/IOSS.

W przypadku gdy na koncie wcześniej była generowana deklaracja VII-R należy otworzyć wygenerowaną deklarację wybierając opcję podgląd deklaracji vii-r a następnie deklaracje zapisać (funkcja wydrukuj) i usunąć.

W przypadku kiedy uprzednio wygenerowana na koncie deklaracja VIU-R nie była wysyłana lub Użytkownik zapisał ją wcześniej, nie ma potrzeby jej ponownego zapisywania.

Usunięcie deklaracji nie wpływa na widoczny w zakładce Deklaracje ➡ e-Deklaracje status wysłanego zgłoszenia VII-R.

Po usunięciu deklaracjie dostępna będzie funkcja generuj deklaracje zgłoszeniowa vii-r.

Serwis wygeneruje deklaracje z oznaczeniem celu złożenia – rejestracja i danymi wymaganymi w momencie rejestracji do procedury. Więcej na ten temat tutaj.

Serwis domyślnie oznaczy jako cel złożenia formularza w polu nr 5 jako rejestrację.

W związku z tym konieczna jest jego edycja i oznaczenie w polu nr 5 jako celu złożenia – wyrejestrowanie. Oznaczenie tego pola spowoduje pojawienie się części C formularza. W niej Użytkownik wskazuje właściwą przyczynę wyrejestrowania oraz datę, od której obowiązuje zmiana.

Dodatkowo przed zatwierdzeniem zmian należy uzupełnić pola:

- nr 1 – numer identyfikacyjny VAT (podatnika) w procedurze importu,

- nr 10 – kraj siedziby przedsiębiorcy.

Powyższe pola nie uzupełniają się na podstawie danych wprowadzonych na koncie.

Pozostałe dane, które serwis pobierze z konta obejmują:

-

– nazwę podatnika,

– nr NIP,

– dane kontaktowe obejmujące numer telefonu, adres mailowy, adres strony www oraz imię i nazwisko osoby odpowiedzialnej za kontakt,

– dane rachunku bankowego obejmujące imię i nazwisko właściciela rachunku, numer rachunku w formacie IBAN.

Dane te są obowiązkowe na formularzu. W przypadku ich braku serwis nie pozwoli na zatwierdzenie wprowadzonych zmian i wysyłkę deklaracji.

System e-deklaracji Ministerstwa Finansów nie akceptuje polskich znaków w danych właściciela rachunku bankowego.

W związku powyższym, jeśli imię i nazwisko przedsiębiorcy lub nazwa spółki zawiera polskie znaki należy zgłoszenie przed wysyłką edytować i poprawić polskie znaki.

Po zatwierdzeniu zmian w formularzu możliwe będzie jego ponowne otwarcie np. w celu sprawdzenia treści, poprzez wybór funkcji podgląd deklaracji vii-r.

Tak przygotowaną deklarację Użytkownik wysyła korzystając z funkcji wyślij do urzędu dostępną na dole wyświetlonego podglądu deklaracji.

Opcja ta nie będzie dostępna w przypadku, gdy na koncie nie zostanie oznaczona informacja o złożeniu pełnomocnictwa PPS-1.

Po wybraniu funkcji wyślij do urzędu i zatwierdzeniu tej czynności deklaracja trafi do podpisu pracowników serwisu Ifirma.pl.

Regulamin usługi e-deklaracji z podpisem kwalifikowanym dostępny jest na stronie pomocy serwisu Ifirma.pl.

Status wysłanej deklaracji widoczny będzie w zakładce Deklaracje ➡ e-Deklaracje w części e-deklaracje VII-R.

W przypadku kiedy deklaracja zostanie zaakceptowania Użytkownik będzie mógł pobrać potwierdzenie, czyli Urzędowe Poświadczenie Odbioru (UPO).

Autor: Katarzyna Kisiel – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

OSS i IOSS

- Świadczenie usług na rzecz osób fizycznych z terytorium Unii Europejskiej

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Dokumenty sprzedaży w ramach procedury OSS

- Dokumentowanie wysyłki towarów w ramach OSS

Najnowsze w kategorii:

OSS i IOSS

- Korygowanie sprzedaży w ramach procedury OSS

- Dokumenty sprzedaży w ramach procedury (IOSS)

- Dokumenty sprzedaży w ramach procedury OSS

- Generowanie i wysyłka zgłoszeń do procedury OSS (VIU-R) oraz procedury IOSS (VII-R) w serwisie IFIRMA

- Limit dostaw WSTO oraz usług TBE (tj. telekomunikacyjnych, nadawczych, elektronicznych)