1. Informację ogólne

Od 1 stycznia 2019 został wprowadzony przez ZUS, nowy wzór informacji imiennych raportów miesięcznych i rocznych – IMIR (Rozporządzenie Ministra Rodziny, Pracy i Polityki Społecznej; załącznik nr 20)

IMIR (dawny druk ZUS RMUA) – jest to miesięczna i roczna informacja zawierająca informacje przeznaczone dla ubezpieczonego w zakresie opłacanych za niego składek na ubezpieczenie społeczne i zdrowotne.

Przedsiębiorcy będący płatnikami składek mają obowiązek przekazania tej informacji wszystkim ubezpieczonym zatrudnionym w ich zakładzie pracy. Deklaracja powinna być podzielona na poszczególne miesiące obejmujące okres od stycznia do grudnia roku poprzedniego. Temat szczegółowo został opisany w dalszej części instrukcji – Sposób przekazania deklaracji ubezpieczonemu.

a. Termin

Termin na przekazanie ubezpieczonym rocznej informacji upływa w ostatnim dniu lutego roku następnego za rok poprzedni lub w kolejny dzień roboczy jeśli ostatni dzień lutego przypada na dzień wolny od pracy. Dla przykładu za rok 2022 deklaracje ZUS IMIR będzie należało przekazać pracownikowi do 28 lutego 2023 r.

b. Częstotliwość przekazywania deklaracji

W sytuacji kiedy przedsiębiorca, na wniosek ubezpieczonego, przekazuje IMIR co miesiąc, wówczas można stwierdzić że został wypełniony obowiązek na podstawie ustawy o systemie ubezpieczeń społecznych art. 9 ust. 8 i nie występuje konieczność przekazania informacji rocznej.

Wyjątkiem może być sytuacja, w której ubezpieczony zwróci się bezpośrednio do płatnika z prośbą o udostępnienie takiej informacji, wówczas płatnik nie powinien w tej kwestii odmówić i udostępnić informację roczną.

Przedsiębiorca nie ma obowiązku comiesięcznego przekazywania informacji. Jest ona przekazywana jedynie na żądanie ubezpieczonego. Nic nie stoi jednak na przeszkodzie aby deklaracje były przekazywane pracownikowi co miesiąc, jeżeli firma chce przyjąć taką praktykę. Oznacza to wówczas że płatnik zwolniony jest przekazywania zbiorczej informacji rocznej.

Warto wiedzieć!

- Informacji miesięcznej/rocznej dla osoby ubezpieczonej nie przekazujesz, gdy pobiera ona emeryturę lub rentę.

- Informacja dla osoby ubezpieczonej może być przekazana w innej formie niż na formularzu ZUS IMIR (np. wydruk bądź elektroniczny dokument z programu wykorzystywanego w obsłudze kadrowo-płacowej, o ile będzie spełniał wymogi określone w ustawie o systemie ubezpieczeń społecznych).

2. Co powinna zawierać deklaracja ZUS IMIR?

Zgodnie z art. 41. ust. 3-5 Ustawy o systemie ubezpieczeń społecznych, miesięczna i roczna informacja dla ubezpieczonego, powinna zawierać między innymi:

- Numer identyfikacyjny ubezpieczonego ( np. PESEL)

- Imię i nazwisko

- Wymiary czasu pracy

- Zestawienie należnych składek na ubezpieczenie społeczne w podziale na ubezpieczenie: emerytalne, rentowe, chorobowe, wypadkowe, które zawierają dane dotyczące:

- Tytułu ubezpieczenia

- Podstawy wymiaru składek

- Kwoty składki w podziale na należną od ubezpieczonego i płatnika składek oraz innych źródeł finansowania

- Podstawę wymiaru i kwotę składki na ubezpieczenie zdrowotne, z uwzględnieniem podziału na podmioty, które finansują składki

- Rodzaje i okresy przerw w opłacaniu składek na ubezpieczenia społeczne

- Informację na temat wypłaconych zasiłków lub wynagrodzeniach z tytułu niezdolności do pracy

- Informację o złożeniu przez ubezpieczonego zawiadomienia o przekroczeniu rocznej podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe.

Istotne jest również, aby informacja zawierała symbol wojewódzkiego oddziału Narodowego Funduszu Zdrowia, datę sporządzenia oraz – dla potwierdzenia wiarygodności danych – podpis płatnika składek, bądź przedstawiciela płatnika składek, który został upoważniony do wystawienia rocznej informacji imiennej.

3. Generowanie deklaracji ZUS IMIR

Aby poprawnie wygenerować Informację miesięczną i roczną w serwisie należy:

- utworzyć rachunek dla pracownika, od którego przedsiębiorca jest zobligowany do opłacania składek ZUS,

- wprowadzić datę opłacenia rachunku pracownika,

- utworzyć deklarację ZUS DRA za miesiąc, w którym nastąpiła wypłata wynagrodzenia.

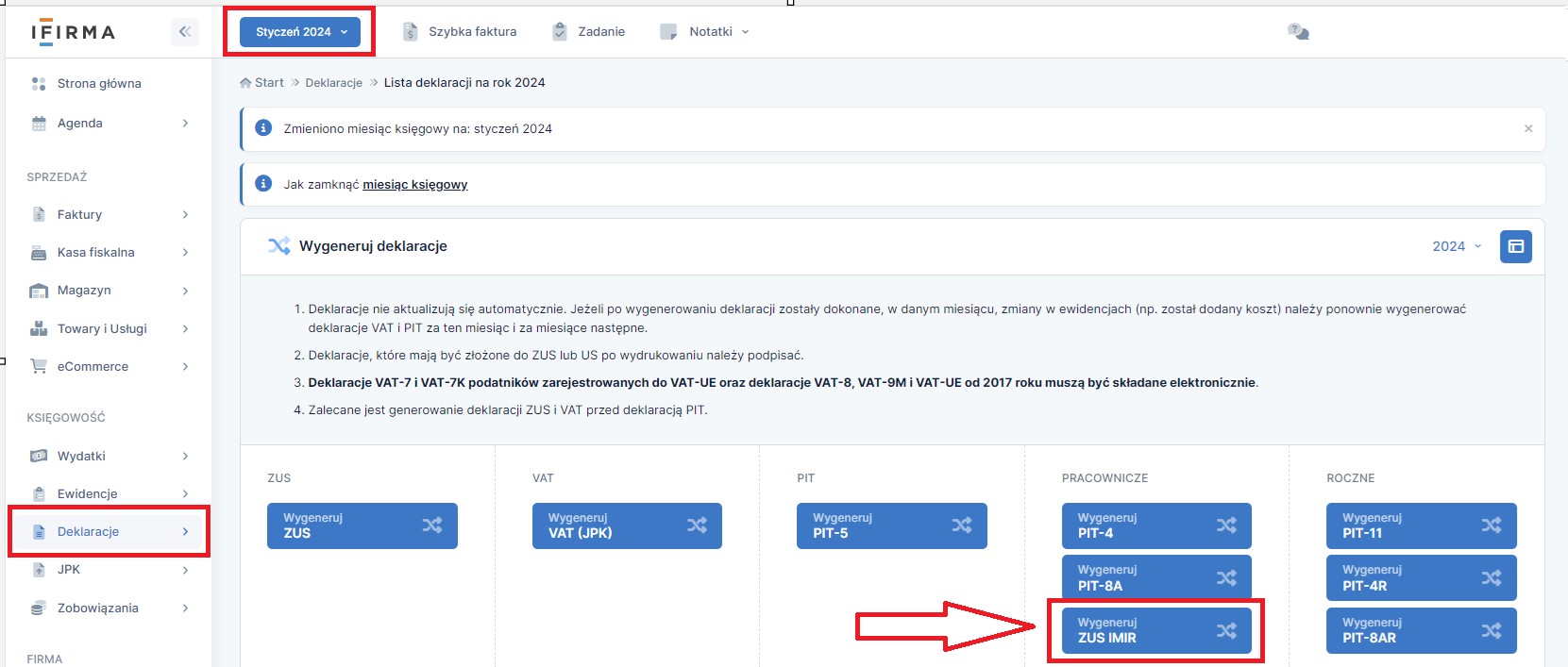

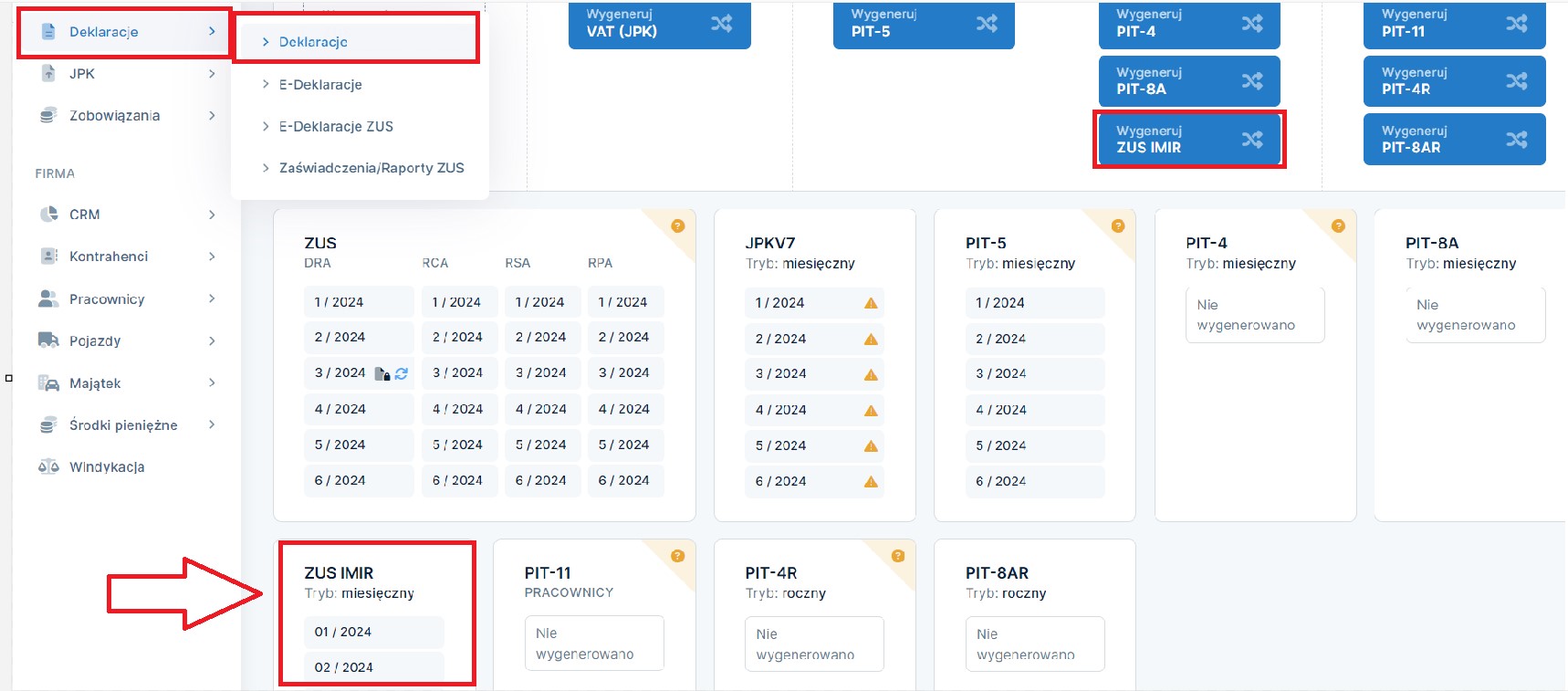

W celu wygenerowania deklaracji rozliczeniowej ZUS, należy w prawym górnym rogu, ustawić miesiąc księgowy, za który ma być generowana deklaracja i przejść do zakładki Deklaracje → Deklaracje. Dla przykładu generując deklarację za styczeń należy być ustawionym właśnie w tym miesiącu księgowym.

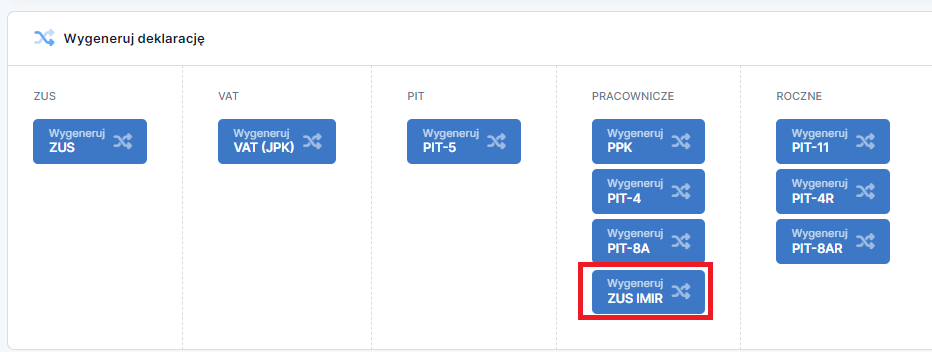

Następnie, aby wygenerować miesięczną deklarację za pracownika należy wybrać zieloną ikonę ZUS IMIR.

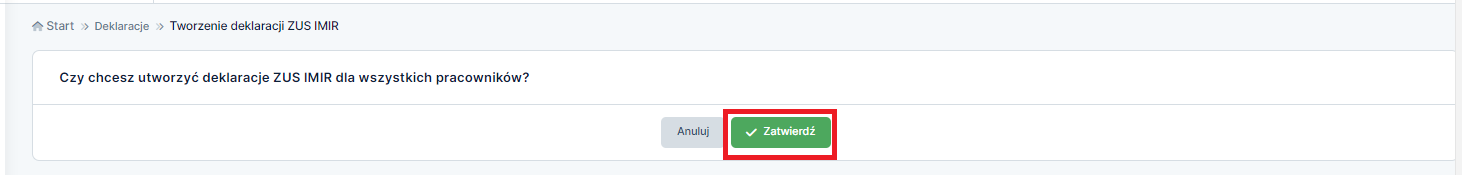

W kolejnym kroku system poprosi o potwierdzenie utworzenia deklaracji ZUS IMIR dla wszystkich pracowników. Należy wybrać opcję zatwierdź.

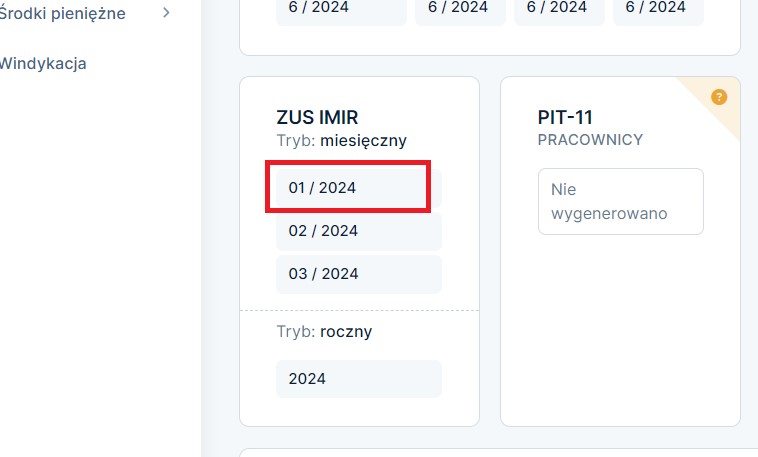

Tak utworzona deklaracja zostanie wygenerowana i pojawi się w kolumnie ZUS IMIR.

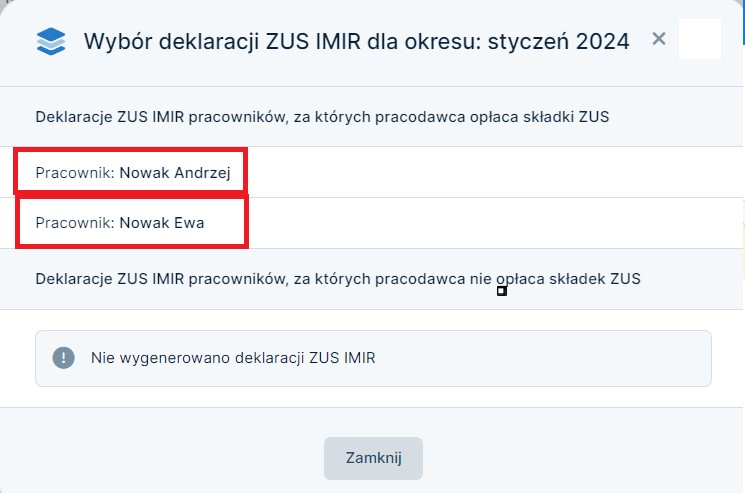

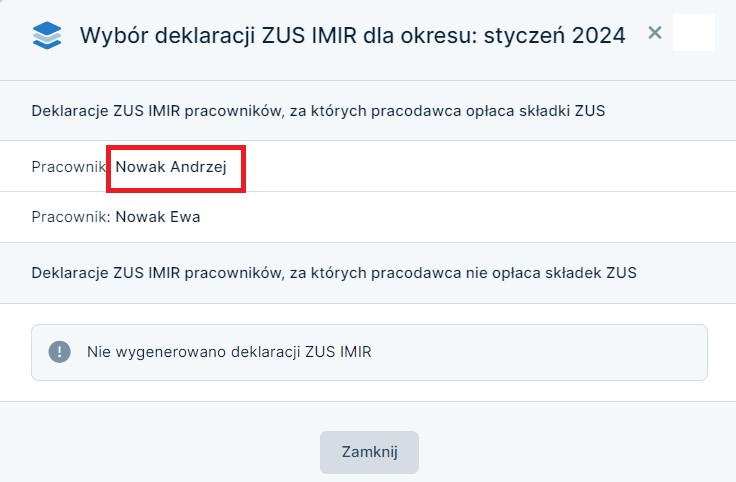

Po wybraniu numeru wygenerowanej deklaracji ZUS IMIR np. 01/2024, pojawi się możliwość wyboru pracownika, dla którego przedsiębiorca chce pobrać informację miesięczną za styczeń.

Wybranie konkretnego imienia i nazwiska spowoduje otworzenie druku za wskazany miesiąc.

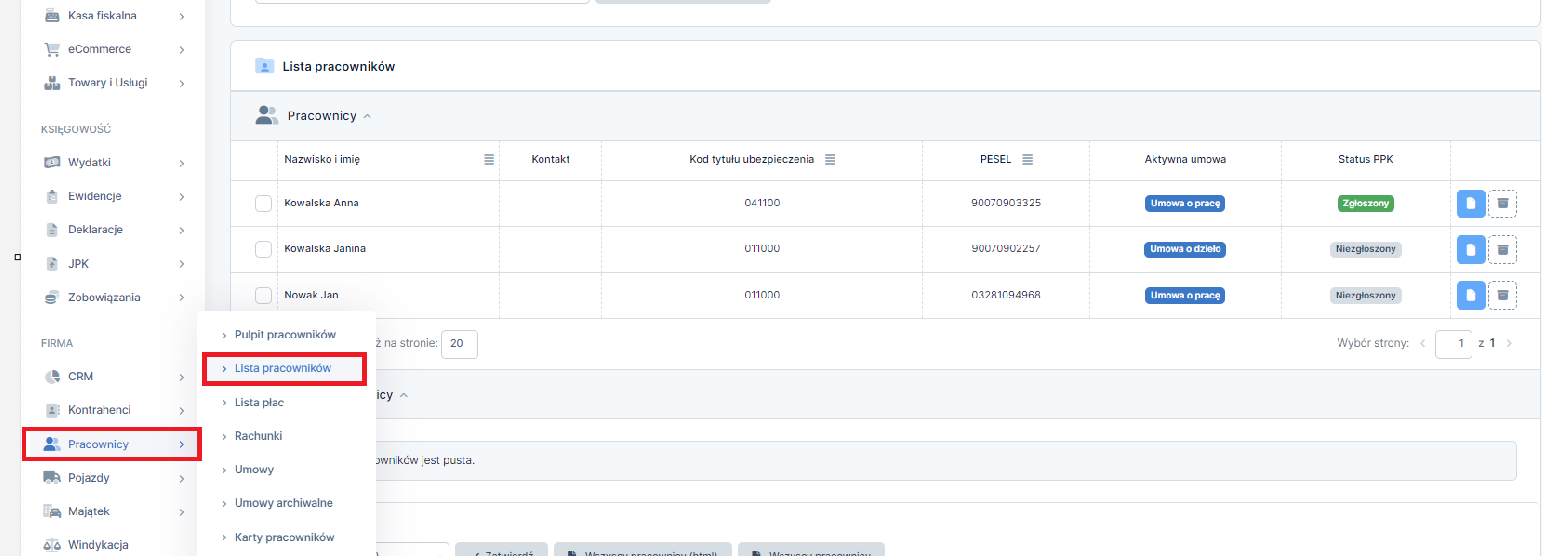

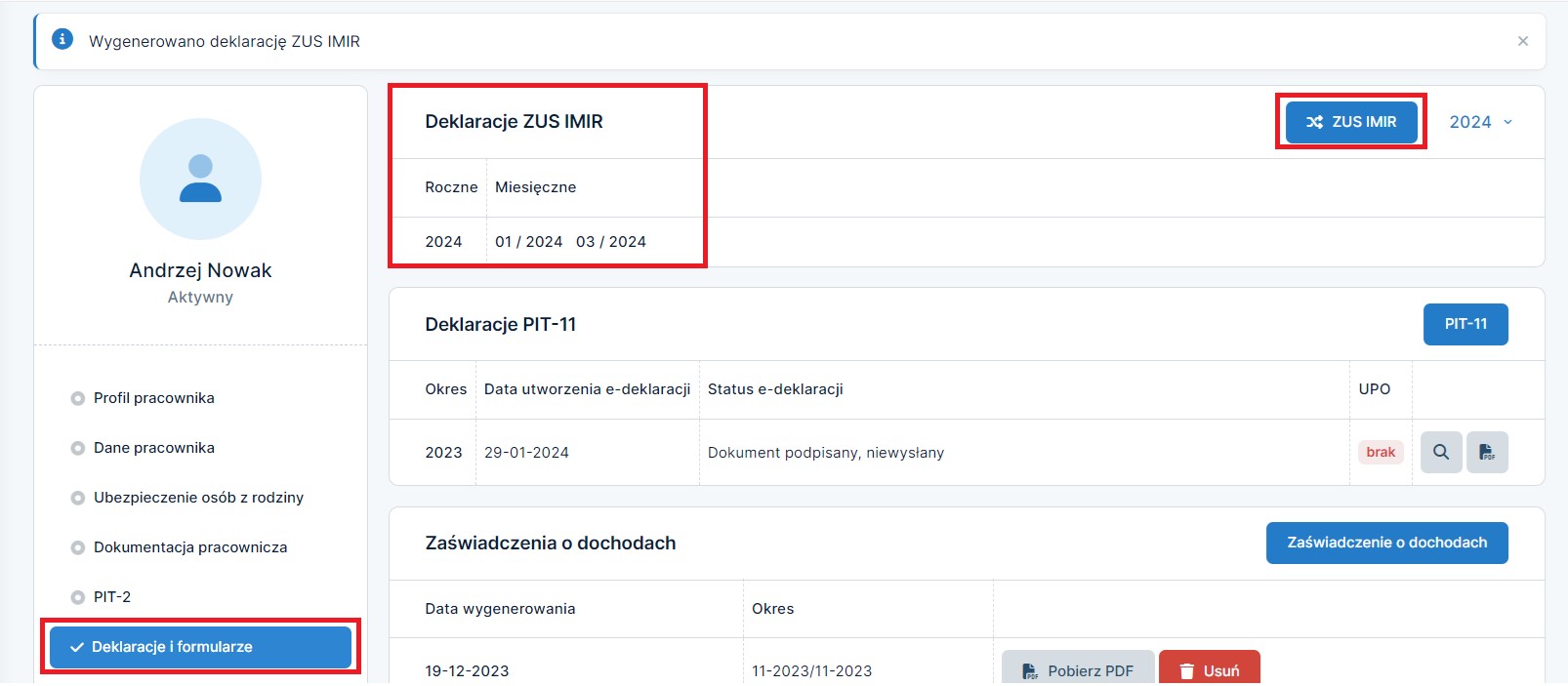

Deklaracje ZUS IMIR, można również wygenerować z poziomu panelu pracowniczego.

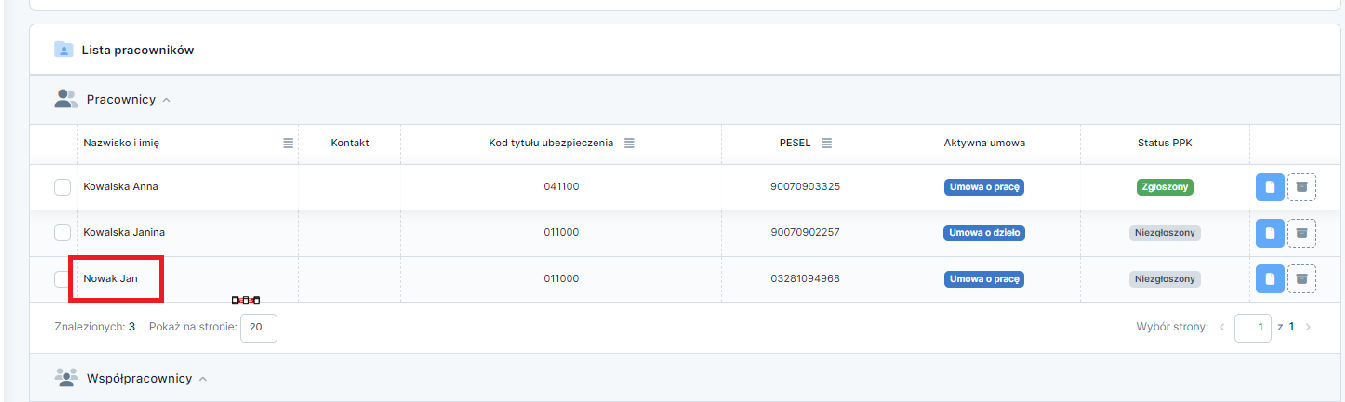

W tym celu należy przejść do zakładki Pracownicy ➡ Lista pracowników,

Następnie w kolumnie Imię i nazwisko należy wybrać imię i nazwisko pracownika.

Kolejno wybierając zakładkę po lewej stronie Deklaracje i formularze, będzie istniała możliwość wygenerowania deklaracji ZUS IMIR z poziomu profilu pracownika. Po wybraniu ikony ZUS IMIR, serwis utworzy deklarację tylko danego pracownika, wybranego przez przedsiębiorcę.

4. Jak wydrukować deklaracje ZUS IMIR?

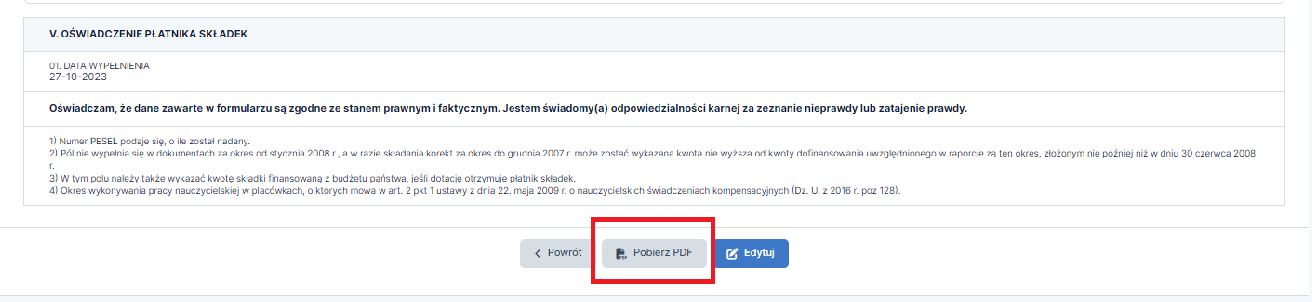

Aby wydrukować miesięczną deklaracje ZUS IMIR, należy przejść do zakładki Deklaracje ➡ Deklaracje. Kolejno w kolumnie ZUS IMIR należy wybrać numer deklaracji, którą przedsiębiorca chce przekazać pracownikowi np. 01/2024.

Następnie na ekranie pojawi się komunikat z możliwością wyboru pracownika, dla którego ma zostać pobrana deklaracja ZUS IMIR.

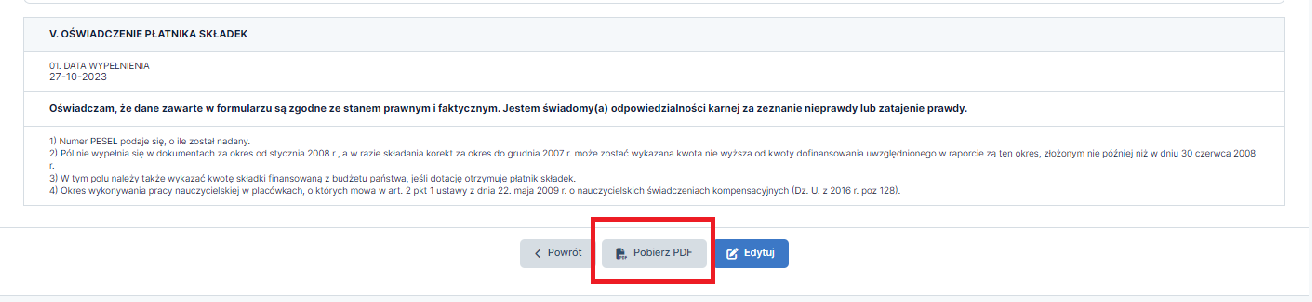

Po wybraniu imienia i nazwiska pracownika, wyświetli się wypełniona deklaracja, którą można pobrać w formacie pdf poprzez wybranie opcji Pobierz PDF na dole strony. Tak pobraną na dysk deklarację można wydrukować.

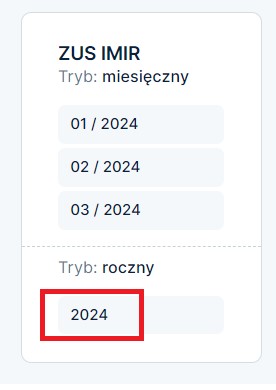

Aby wydrukować roczną deklarację w kolumnie ZUS IMIR należy wybrać rok, dla którego deklaracja była generowana. Wybranie roku spowoduje zapisanie pliku PDF deklaracji na dysku Użytkownika.

5. Jak wypełnić deklarację ZUS IMIR?

Wszelkie dane, które zostaną zawarte w informacji miesięcznej dla osoby ubezpieczonej powinny odzwierciedlać dane, które były przekazywane odpowiednio na raportach rozliczeniowych (ZUS RCA, RSA, RPA).

Serwis ifirma.pl, automatycznie pobierze dane wprowadzone do systemu z miesięcznych deklaracji rozliczeniowych bez konieczności samodzielnego wypełniania ZUS IMIR. W przypadku konieczności wprowadzenia dodatkowych informacji Użytkownik może edytować ZUS IMIR.

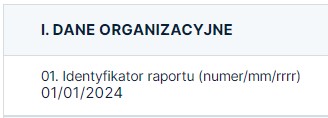

Blok I. DANE ORGANIZACYJNE

Blok ten zawiera informację takie jak miesiąc i rok w którym były rozliczane składki ZUS. W podanym przykładzie deklaracja zawiera dane za okres styczeń 2024.

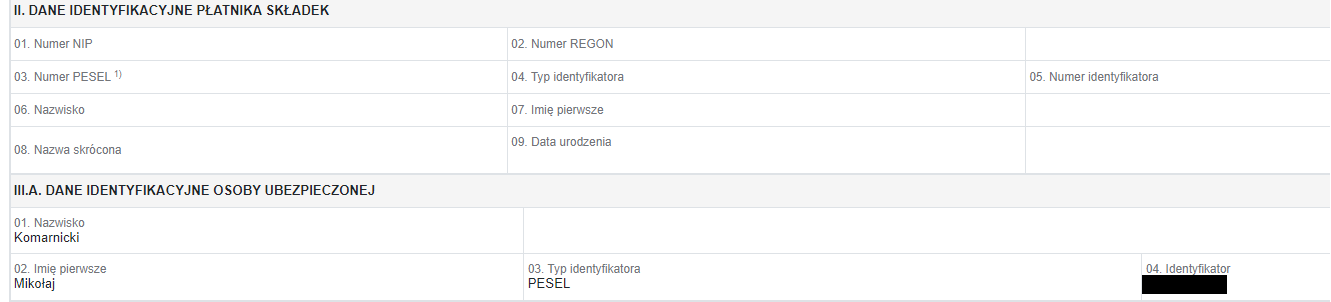

Blok II i III.A. DANE IDENTYFIKACYJNE PŁATNIKA SKŁADEK ORAZ OSOBY UBEZPIECZONEJ

W tym bloku, należy wprowadzić takie dane jak numer NIP, REGON, PESEL.

W polu 4 – „Typ identyfikatora”, w zależności od rodzaju dokumentu należy wpisać:

- 1 – w przypadku dowodu osobistego,

- 2 – w przypadku paszportu lub innego dokumentu potwierdzającego tożsamość obywatela UE.

Pole 5 – należy wprowadzić odpowiednio serię i numer wskazanego wcześniej dokumentu potwierdzającego tożsamość.

Kolejne pola należy uzupełnić wpisując podstawowe dane płatnika składek takie jak: Imię, Nazwisko i data urodzenia.

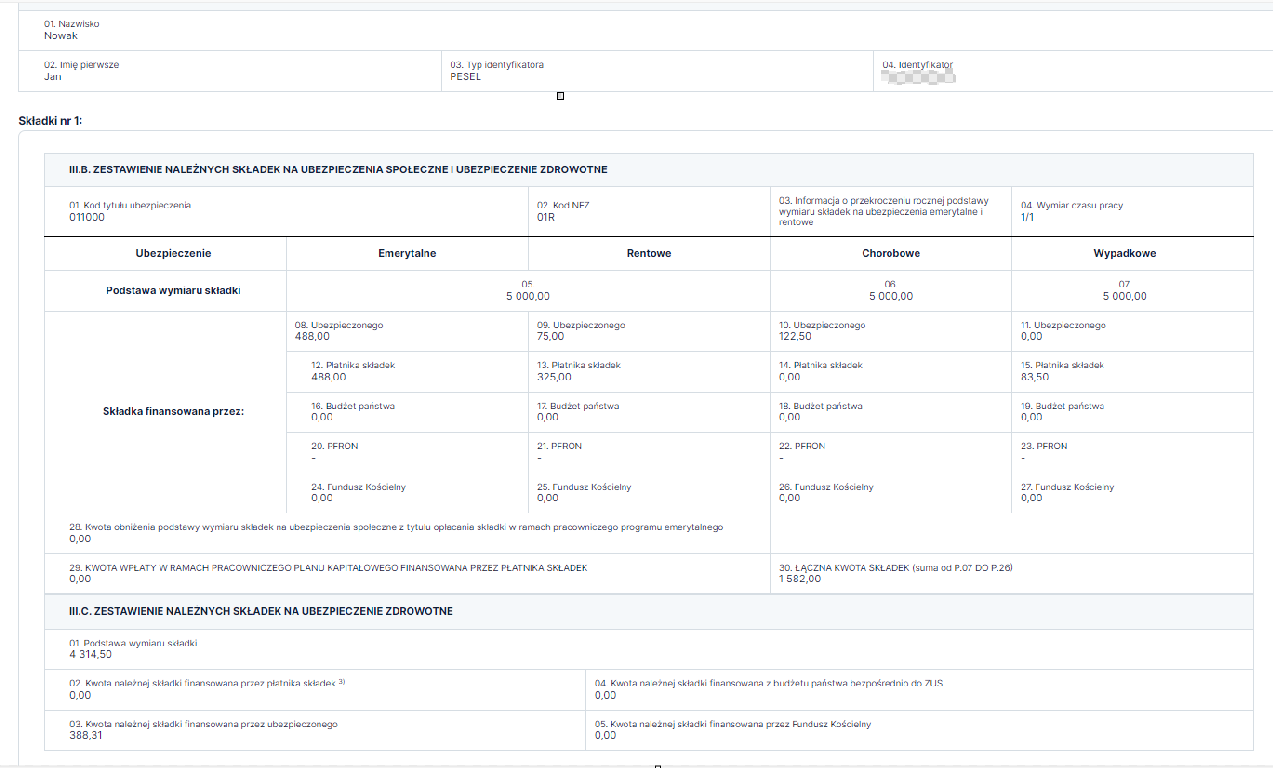

W przypadku danych identyfikacyjnych osoby ubezpieczonej w Bloku III, powinny znajdować się takie informację jak: Nazwisko, pierwsze imię, również typ identyfikatora i jego numer – analogicznie jak w przypadku płatnika składek.

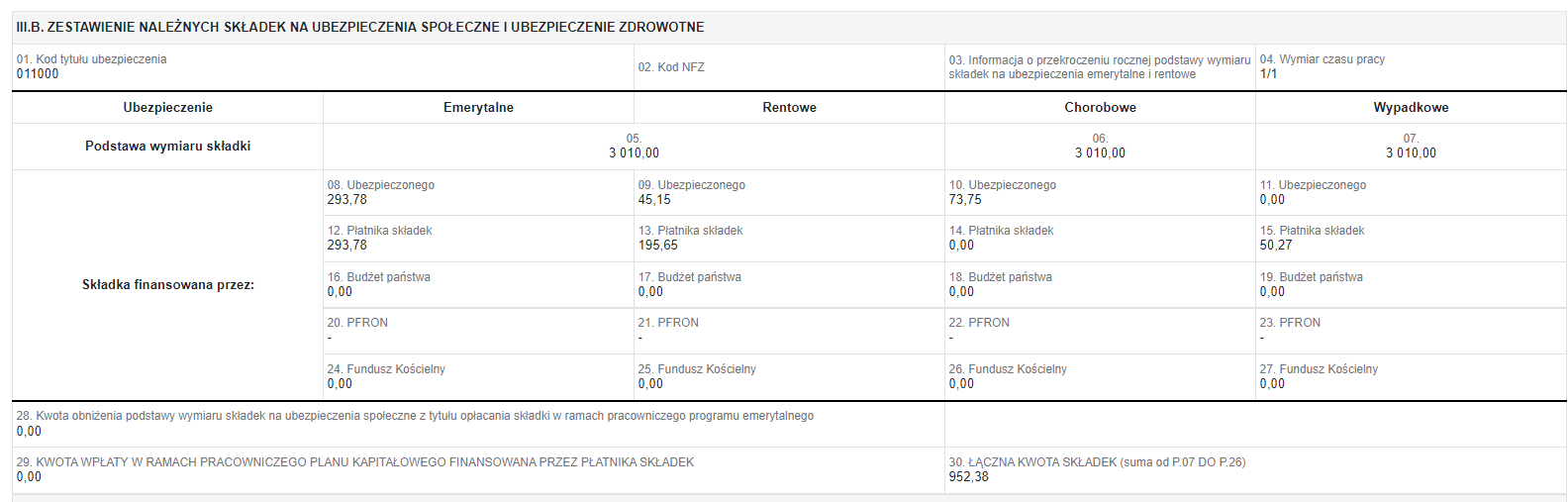

Blok III.B. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE SPOŁECZNE I UBEZPIECZENIE ZDROWOTNE

Pole 1 – należy podać sześcioznakowy kod tytułu ubezpieczenia, podany na deklaracji zgłoszeniowej osoby ubezpieczonej, której dotyczy informacja miesięczna (dla umowy o pracę jest to kod 01 10 00, w przypadku umowy zlecenie 04 10 00).

Pole 2 – należy wprowadzić trzyznakowy kod narodowego Funduszu Zdrowia. Obowiązujące kody dostępne są na stronie NFZ.

Pole 3 – wypełnia się wyłącznie w przypadku przekroczenia przez pracownika rocznej podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe. I tak:

- 1 – przekroczenie rocznej podstawy wymiaru składek przekazane przez ubezpieczonego,

- 2 – przekroczenie rocznej podstawy wymiaru składek przekazane przez płatnika składek,

- 3 – przekroczenie rocznej podstawy wymiaru składek przekazane przez ZUS.

Pole 4 – należy wskazać określony w umowie o pracę wymiar czasu pracy w postaci ułamka zwykłego np. 1/1, 1/2, 1/3.

Pola od 05. do 28. – oznaczone są wysokości podstawy na poszczególne ubezpieczenia oraz przekazanych składek w rozdzieleniu na składki finansowane przez: ubezpieczonego, płatnika, budżet Państwa, PFRON, Budżet Kościelny.

Pole 29. – dotyczy łącznej kwoty składek na ubezpieczenia społeczne

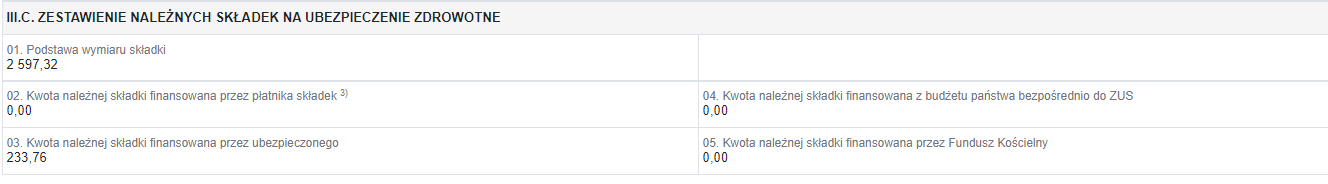

BLOK III.C. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE

Pole od 01. do 05. – należy wprowadzić wysokość podstawy i kwoty składki na ubezpieczenie zdrowotne. W tym bloku występuje również podział na rodzaj finansowania należnych składek.

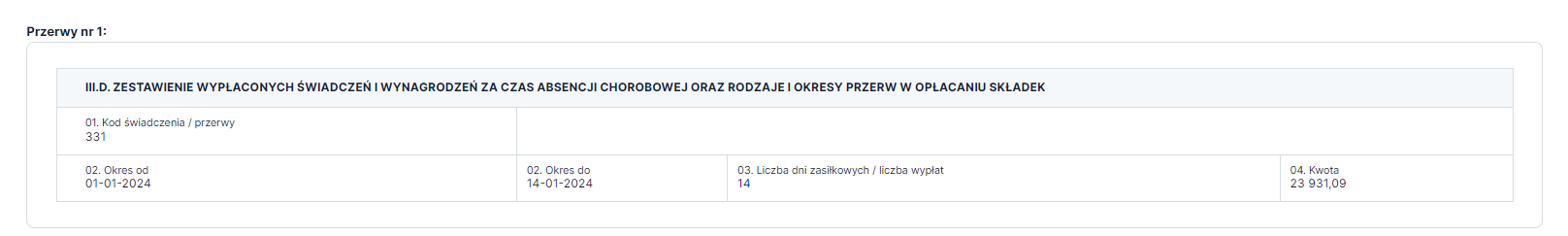

BLOK III.D. ZESTAWIENIE WYPŁACONYCH ŚWIADCZEŃ I WYNAGRODZEŃ ZA CZAS ABSENCJI CHOROBOWEJ ORAZ RODZAJE I OKRESY PRZERW W OPŁACANIU SKŁADEK

Pole 1 – należy wprowadzić trzyznakowy kod świadczenia lub kod przerwy absencji chorobowej. W przypadku jeżeli pracownik nie przebywał na zwolnieniu lekarskim w danym miesiącu, wówczas wskazany blok nie pojawi się na deklaracji IMIR.

Pole 2 – należy wskazać okres przerwy w opłacaniu składek lub okres wypłacanych świadczeń za czas absencji. W tym przypadku okres ten nie może wykraczać poza ostatni dzień kalendarzowy miesiąca za który został wygenerowany raport ZUS RSA.

Pole 3 – należy wprowadzić liczbę dni zasiłkowych.

Pole 4 – należy wprowadzić kwotę wypłaconych świadczeń. W przypadku wystąpienia zasiłku chorobowego wypłacanego przez ZUS, pole należy zostawić puste.

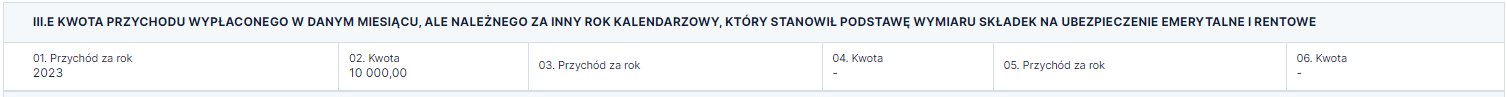

BLOK III.E. KWOTA PRZYCHODU WYPŁACONEGO W DANYM MIESIĄCU, ALE NALEŻNEGO ZA INNY ROK KALENDARZOWY, KTÓRY STANOWIŁ PODSTAWĘ WYMIARU SKŁADEK NA UBEZPIECZENIE EMERYTALNE I RENTOWE

W tym bloku należy wykazać okresy, w których pracownik otrzymał wynagrodzenie w roku kolejnym za rok poprzedni. Najczęściej będzie to wynagrodzenie za grudzień tytułem umowy o pracę, zlecenie wypłacone do 10 dnia stycznia. Mogą to być również sytuacje związane z wypłatami wynagrodzeń zaległych za lata poprzednie, czy np. tzw. trzynastych pensji.

W tym bloku należy wykazać przychód do kwoty rocznego ograniczenia podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe (dostępne na stronie ZUS). W przypadku jeżeli kwota przekroczy ograniczenie roczne, należy wykazać ją w bloku III.F.

Pole 01. – należy wprowadzić rok, za który przychód był należny. Dla przykładu należy wykazać tutaj wynagrodzenie za grudzień 2023 r. wypłacone w styczniu 2024 /r.

Pole 02. – należy wprowadzać łączą kotwę wypłaconego przychodu należnego za inny rok kalendarzowy.

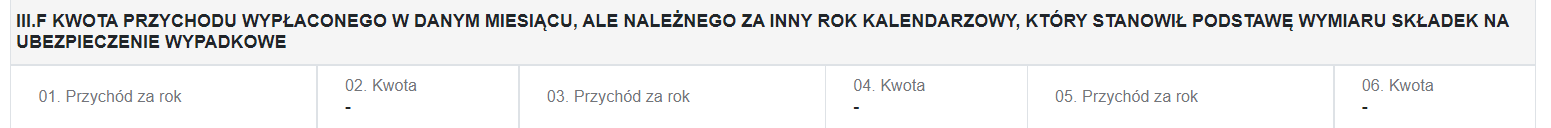

BLOK III.F. KWOTA PRZYCHODU WYPŁACONEGO W DANYM MIESIĄCU ALE NALEŻNEGO ZA INNY ROK KALENDARZOWY, KTÓRY STANOWIŁ PODSTAWĘ WYMIARU SKŁADEK NA UBEZPIECZENIE WYPADKOWE.

W tej części należy wykazać okresy, w których pracownik otrzymał wynagrodzenie w roku kolejnym za rok poprzedni i wypłata nie podlegała pod składki emerytalną i rentową. Są to sytuacje, kiedy kwota wynagrodzenia przekroczyła podstawę do naliczania składek emerytalnej i rentowej z uwagi na wysokość wypłaconego wynagrodzenia. Dla przykładu kwota ograniczenia rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe w roku 2024 wynosi 234 720 zł.

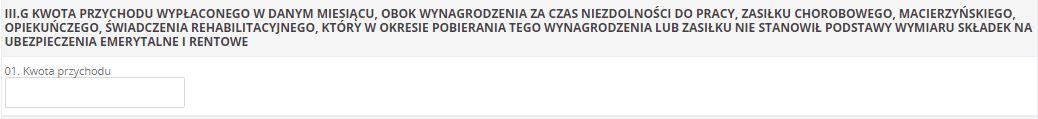

BLOK III.G. KWOTA PRZYCHODU WYPŁACONEGO W DANYM MIESIĄCU, OBOK WYNAGRODZENIA ZA CZAS NIEZDOLNOŚCI DO PRACY, ZASIŁKU CHOROBOWEGO, MACIERZYŃSKIEGO, OPIEKUŃCZEGO ŚWIADCZENIA REHABILITACYJNEGO, KTÓRY W OKRESIE POBIERANIA TEGO WYNAGRODZENIA LUB ZASIŁKU NIE STANOWIŁ PODSTAWY WYMIARU SKŁADEK NA UBEZPIECZENIA EMERYTALNE RENTOWE.

Blok G, dotyczy takich składników wynagrodzenia, które w czasie świadczenia pracy nie stanowią podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe. Są to sytuacje kiedy obok świadczeń wypłaconych w tym samym miesiącu w związku z niezdolnością do pracy lub macierzyństwem, np. obok zasiłku chorobowego, wypłacono pracownikowi składnik wynagrodzenia, od którego nie została odprowadzona składka na ubezpieczenia emerytalne i rentowe, np. dodatek stażowy.

Świadczenie, o którym mowa najczęściej dotyczy pracowników zatrudnionych w sferze budżetowej i wystąpi jedynie u Użytkowników serwisu, którzy w wewnętrznym regulaminie zastrzegają możliwość wypłaty takiego dodatku.

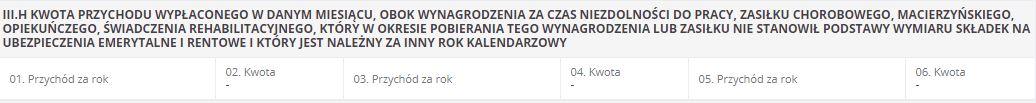

BLOK III.H. KWOTA PRZYCHODU WYPŁACONEGO W DANYM MIESIĄCU OBOK WYNAGRODZENIA ZA CZAS NIEZDOLNOŚCI DO PRACY, ZASIŁKU CHOROBOWEGO. MACIERZYŃSKIEGO, OPIEKUŃCZEGO, ŚWIADCZENIA REHABILITACYJNEGO, KTÓRY W OKRESIE POBIERANIA TEGO WYNAGRODZENIA LUB ZASIŁKU NIE STANOWIŁ PODSTAWY WYMIARU SKŁADEK NA UBEZPIECZENIA EMERYTALNE I RENTOWE I KTÓRY JEST NALEŻNY ZA INNY ROK KALENDARZOWY.

Ten blok należy wypełnić w przypadku, jeżeli w danym miesiącu zostało wypłacone wynagrodzenie obok wynagrodzenia za czas niezdolności do pracy (np. zasiłek chorobowy, macierzyński, opiekuńczy), który nie stanowił podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe. W tym bloku istotne jest również to, że wynagrodzenie należne było za inny rok kalendarzowym, niż zostało wypłacone np. wypłacone w styczniu 2024 r. za grudzień 2023 r.

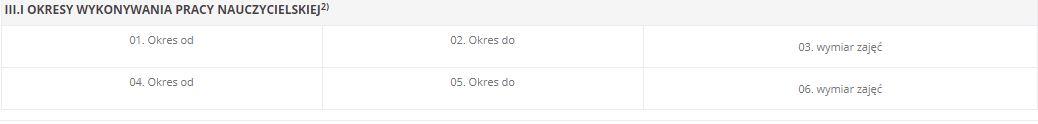

BLOK III.I. OKRESY WYKONYWANIA PRACY NAUCZYCIELSKIEJ

Blok ten należy wypełniać tylko w przypadku, jeżeli pracownik wykonuje pracę nauczycielską, o której mowa w art.2 pkt. 1 ustawy z dnia 22 maja 2009 o nauczycielskich świadczeniach kompensacyjnych.

Z uwagi na to, iż blok ten w dużej mierze nie dotyczy Użytkowników serwisu ifirma.pl, w większości przypadków pozostanie pusty. Wiersze należy wypełnić tylko kiedy u przedsiębiorcy zaistnieje określona sytuacja, czyli zostanie zatrudniony pracownik na ww. stanowisku.

BLOK III.J OKRESY WYKONYWANIA PRACY NAUCZYCIELSKIEJ – KARTA NAUCZYCIELA

Blok ten należy wypełniać tylko w przypadku, jeżeli pracownik wykonuje pracę nauczycielską, o której mowa w art. 1 ustawy z dnia 26 stycznia 1982 r. Karta nauczyciela.

Z uwagi na to, iż blok ten, tak samo jak poprzedni, w dużej mierze nie dotyczy Użytkowników serwisu ifirma.pl, w większości przypadków pozostanie pusty. Wiersze należy wypełnić tylko kiedy u przedsiębiorcy zaistnieje określona sytuacja, czyli zostanie zatrudniony pracownik na ww. stanowisku.

W momencie wypełnienia miesięcznej informacji osoby ubezpieczonej u dołu strony wprowadzone zmiany należy zatwierdzić.

Tak przygotowaną deklarację, należy wydrukować i przekazać ubezpieczonemu. W przypadku jeżeli płatnik nie wnioskuje o comiesięczną deklarację ZUS IMIR, przedsiębiorca ma prawo przekazać pracownikowi, deklarację zbiorczą, która będzie zawierała informację dotyczące całego roku opłacania składek ZUS.

Należy również zauważyć, że informacja roczna dla osoby ubezpieczonej składka się z 12 raportów miesięcznych (w przypadku odprowadzania składek za cały rok). Oznacza to, że aby prawidłowo wygenerować informację roczną w serwisie, należy zweryfikować, czy płatnik wygenerował wszystkie 12 deklaracji miesięcznych. Dopiero wówczas użytkownik będzie miał pewność, że deklaracja imienna zostanie prawidłowo pobrana z serwisu.

Kiedy przedsiębiorca dopełni wszelkich formalności związanych z utworzeniem deklaracji rocznej, wówczas – dla potwierdzenia wiarygodności danych – należy złożyć podpis jako płatnik składek bądź osoby upoważnionej do sporządzenia deklaracji IMIR.

Deklarację roczną IMIR, przekazujemy ubezpieczonemu najpóźniej do końca lutego roku następnego.

6. Sposób przekazania deklaracji ubezpieczonemu

Informację miesięczną lub roczną należy przekazać pracownikowi:

- w formie papierowej, gdzie pracodawca powinien otrzymać potwierdzenie przekazania deklaracji pracownikowi, potwierdzeniem będzie np. złożenie podpisu na kopii deklaracji z adnotacją, że ZUS IMIR został przez pracownika otrzymany,

- przesyłając drogą elektroniczną, tylko w sytuacji kiedy przedsiębiorca posiada podpisaną przez pracownika zgodę na przesyłanie informacji drogą elektroniczną. W przypadku jeżeli taka adnotacja nie wpłynęła, deklarację należy przekazać w sposób tradycyjny,

- kiedy przedsiębiorca nie ma możliwości przekazania deklaracji w określonym terminie, wówczas dopuszczalne jest, aby deklaracja została przesłana przez pracodawcę listem poleconym za zwrotnym potwierdzeniem odbioru. Ważne jest natomiast, aby w aktach osobowych pracownika znajdowało się potwierdzenie otrzymania deklaracji przez pracownika.

W sytuacji kiedy ubezpieczony stwierdzi, że dane wskazane w deklaracji są błędne, powinien w trybie pilnym zgłosić swoje uwagi przedsiębiorcy w celu sprostowania informacji. Ubezpieczony ma na to 3 miesiące od dnia otrzymania deklaracji.

Warto również pamiętać, że w takim przypadku niezbędne jest poinformowanie ZUS o błędnie wystawionej deklaracji. Na wniosek pracownika, ZUS może dokonać weryfikacji wystawionych dokumentów i przeprowadzić postępowanie wyjaśniające. Na podstawie ustalonych faktów ZUS wydaje wówczas decyzję dotyczącą błędów w deklaracji.

W przypadku, jeżeli ubezpieczony nie zakwestionuje otrzymanych informacji w ciągu 3 miesięcy, otrzymane informację uznaje się za prawidłowe.

Nie przekazanie ubezpieczonemu rocznej informacji na piśmie będzie traktowane przez ZUS, jak niedopełnienie obowiązków wynikających z Ustawy o Systemie Ubezpieczeń Społecznych. Zgodnie z art. 98, płatnik który “nie dopełnia obowiązku przekazywania dokumentów związanych z ubezpieczeniami społecznymi i ubezpieczeniem zdrowotnym w formie określonej w art. 47a ust. 1 i 2, podlega karze grzywny do 5 000 złotych.”

Autor: Agnieszka Sołtys, Ewelina Ciapara – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Deklaracje

- Roczne rozliczenie składki zdrowotnej w podatku dochodowym

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Zamknięcie miesiąca w serwisie ifirma.pl

- Jak pobrać UPO – instrukcja pobierania