Od stycznia 2019 roku nie trzeba wcześniej informować naczelnika Urzędu Skarbowego o chęci skorzystania z uproszczonych zaliczek. Wystarczy w zeznaniu składanym za dany rok zaznaczyć, że zaliczki były opłacane w uproszczonej formie. Czyli jeśli za rok 2026 przedsiębiorca zamierza opłacać zaliczki uproszczony, wystarczy, że wyliczy wysokość zaliczek i co miesiąc będzie wpłacał wyliczoną wartość do urzędu, a w zeznaniu rocznym za rok 2026 zaznaczy odpowiednią informację.

Przedsiębiorca, który spełnia warunki określone w ustawie o PIT, może skorzystać z możliwości wpłacania w trakcie roku uproszczonych zaliczek na podatek dochodowy. W takim wypadku co miesiąc wpłaca on 1/12 swojego zobowiązania podatkowego z lat ubiegłych, niezależnie od tego, ile wyniosły faktyczne przychody i koszty w danym okresie.

Zaliczka uproszczona wyliczana jest na podstawie dochodu z działalności gospodarczej wykazanego w zeznaniu rocznym złożonym w poprzednim roku podatkowym albo w roku podatkowym poprzedzającym dany rok podatkowy o dwa lata.

Oznacza to, że wyliczając wysokość zaliczki w 2026 roku, należy wziąć pod uwagę wysokość dochodu wykazanego w zeznaniu rocznym składanym w 2025 roku (czyli z deklaracji za 2024 rok). A jeśli za ten okres nie wykazano żadnego dochodu podlegającego opodatkowaniu lub gdy dochód nie przekroczył kwoty wolnej od podatku, wysokość zaliczki będzie ustalana na podstawie dochodu wykazanego w zeznaniu rocznym za 2023 rok (złożonym w 2024 r.). Należy mieć również na uwadze, że jeśli w tych okresach nie wykazano żadnego dochodu, przedsiębiorca traci możliwość opłacania zaliczek w formie uproszczonej.

Kto może skorzystać z uproszczonej formy?

Z uproszczonej formy mogą skorzystać prawie wszyscy przedsiębiorcy, z wyjątkiem tych którzy rozliczają się ryczałtem od przychodów ewidencjonowanych oraz tych, którzy w zeznaniach składanych w ciągu dwóch poprzednich lat nie wykazali dochodu z pozarolniczej działalności gospodarczej do opodatkowania.

Kto nie może skorzystać z uproszczonej formy?

Z uproszczonej formy opłacania zaliczek na podatek dochodowy nie mogą skorzystać przedsiębiorcy, którzy po raz pierwszy podjęli działalność w roku podatkowym lub w roku poprzednim.

W przypadku kiedy z działalności gospodarczej w roku poprzedzającym rok podatkowy została osiągnięta strata lub dochód był na tyle niski, że nie powodował opłaty podatku (dochód poniżej 30 000 zł w przypadku skali podatkowej), do obliczenia zaliczki uproszczonej należy wziąć pod uwagę dochód osiągnięty w roku poprzedzającym rok podatkowy o dwa lata. Jeśli natomiast i w tym roku dochód lub strata nie pozwalały na wyliczenie zaliczek uproszczonych, taki podatnik nie może skorzystać z tej formy rozliczenia.

Jak obliczyć uproszczoną zaliczkę?

Wyliczenie zaliczek uproszczonych nie jest skomplikowane. Wystarczy znać dochód z deklaracji rocznej z roku poprzedniego lub wcześniejszego. Z dochodu podlegającego opodatkowaniu wyliczamy wartość rocznego podatku, a wynik dzielimy przez 12.

Jak takie zaliczki należy rozliczyć w rocznej deklaracji PIT?

Uproszczone zaliczki na PIT a zeznanie podatkowe

Jeżeli przedsiębiorca wybierze system uproszczonych zaliczek, wypełniając deklarację roczną za dany rok, powinien ująć zaliczki należne w tej właśnie kwocie. Po zakończeniu roku musi on wyliczyć podatek na podstawie osiągniętego dochodu, który wykaże w zeznaniu. Różnicę pomiędzy zaliczkami płaconymi w trakcie roku a wartością wyliczonego podatku należy uiścić jako podatek należny za dany rok. Jeżeli okaże się, że kwota wpłaconych zaliczek przekracza kwotę podatku wyliczoną od uzyskanego dochodu, urząd skarbowy dokona zwrotu podatku.

a) Uproszczone zaliczki w zeznaniu podatkowym PIT-36 – przykład

Pan Karol prowadzi sklep internetowy, z którego dochody rozlicza na zasadach ogólnych wg skali podatkowej. Na początku 2025 r. podjął decyzję, że w tym roku podatkowym będzie wpłacał uproszczone zaliczki na PIT, wyliczone na podstawie zeznania podatkowego złożonego w 2024 roku za 2023 rok, w którym wykazał dochód w kwocie 60 000 PLN. Pan Karol rozlicza się indywidualnie.

Podatek wyliczony wg dochodu wykazanego w deklaracji za rok 2023 = (60 000 x 12%) – 3600* = 3 600 PLN

Kwota comiesięcznej zaliczki w 2025 r. = (1/12 x 3 600 PLN) = 300 PLN

Pan Karol w roku 2025 wpłacił zaliczki w wysokości 3 600 zł (12 x 300).

Rzeczywisty dochód uzyskany w 2025 r. = 70 000 PLN (przychody: 98 000 PLN minus koszty: 28 000 PLN)

Podatek dochodowy za 2025 r. był liczony następująco (70 000 x 12%) – 3 600 = 4 800 PLN

Podatek dochodowy za 2025 rok wyniósł w takim przypadku 4 800 PLN co wiąże się z koniecznością dopłaty podatku w kwocie 1 200 PLN (4 800 – 3 600).

* kwota wolna od podatku od 2022 r.

W przypadku kwot, gdzie wartość zawiera grosze, należy je zaokrąglić.

Wypełnienie deklaracji rocznej PIT-36 (32) za rok 2025:

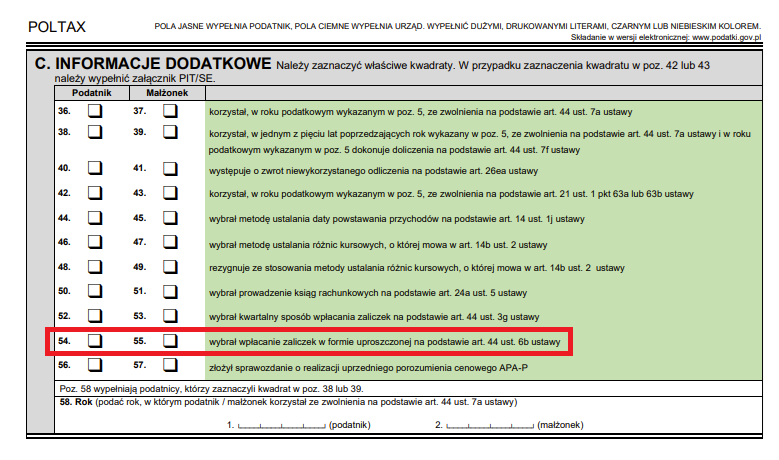

1) W poz. 54 należy zaznaczyć checkbox “wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy”

W ten sposób podatnik informuje Urząd skarbowy o wybranej formie zapłaty podatku za rok za który składa zeznanie.

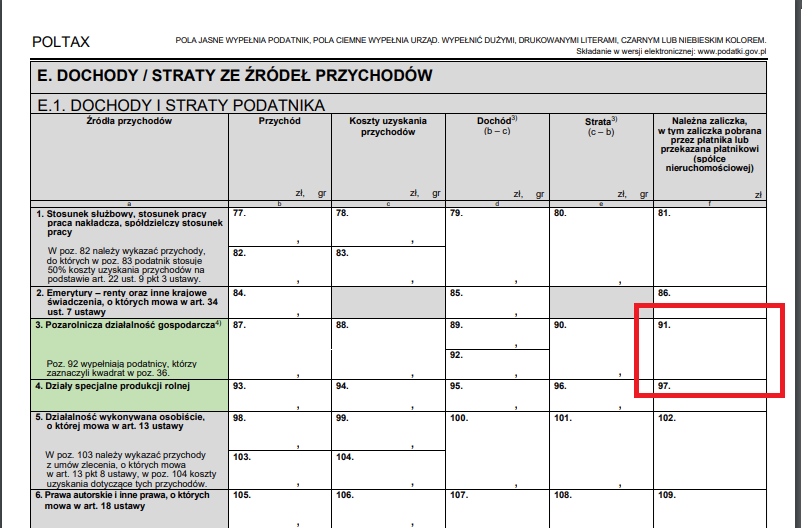

2) W poz. 91 należy wykazać sumę 12 uproszczonych zaliczek.

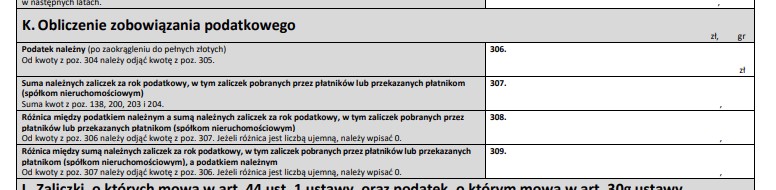

3) W części K dokonuje się obliczenia zobowiązania podatkowego za 2025 r.

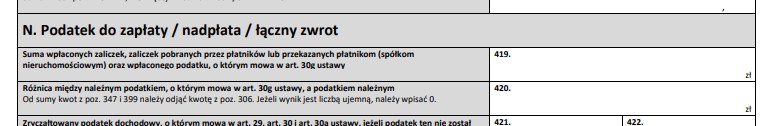

4) W pozycji 419 należy ująć kwotę rzeczywiście wpłaconych zaliczek.

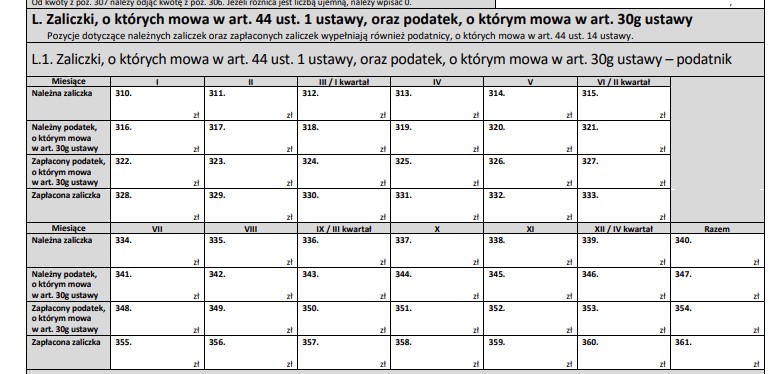

5) W części L należy uzupełnić zaliczki należne i faktycznie zapłacone.

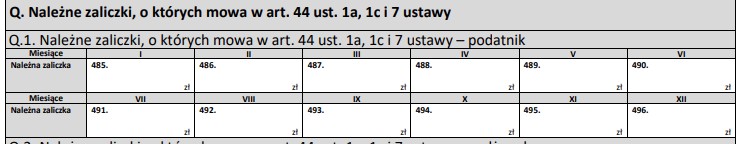

6) Część Q, dotyczącą zaliczek należnych za poszczególne miesiące/kwartały w roku, przy uproszczonych zaliczkach pozostawia się pustą.

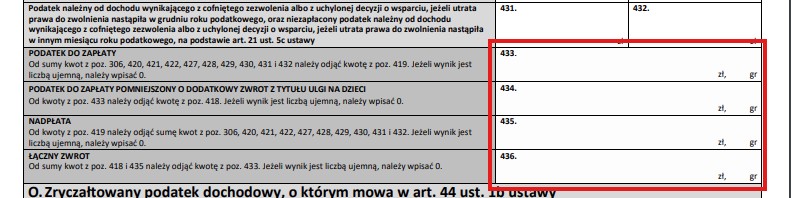

7) W polach 433 wykazany zostanie podatek podlegający zapłacie, natomiast w polu 435 nadpłata podatku

Uproszczone zaliczki w zeznaniu podatkowym PIT-36L – przykład

Pani Alicja jest właścicielką warzywniaka, rozlicza się podatkiem liniowym. Na początku 2025r. podjęła decyzję, że w tym roku podatkowym będzie wpłacała uproszczone zaliczki na PIT, wyliczone na podstawie zeznania podatkowego za 2023 rok, ponieważ w roku 2024 Pani Alicja osiągnęła stratę w działalności gospodarczej. W 2023 roku Pani Alicja wykazała dochód w wysokości 45 000 PLN.

Podatek wyliczony wg dochodu wykazanego w deklaracji za rok 2022 = 45 000 x 19% = 8 550 PLN

Kwota comiesięcznej zaliczki w 2025 r. = (1/12 x 8 550 PLN) = 712,50 PLN

Co w zaokrągleniu daje 713 PLN

Podatek wpłacony przez Panią Alicję w roku 2025 to 713 x 12 = 8 556 PLN

Rzeczywisty dochód uzyskany w 2025 r. = 55 000 PLN (przychody: 100 000 PLN minus koszty: 45 000 PLN)

Podatek dochodowy za 2025 r. wynosił 10 450 PLN (55 000 x 19%) co wiąże się dopłatą podatku w wysokości 1 894 PLN

Pani Alicja w roku 2024 wpłaciła do ZUS łącznie 4 950 zł z tytułu składki zdrowotnej. Dlatego może pomniejszyć podatek dochodowy do zapłaty o 940,50 PLN (4 950 x 19% = 940,50 PLN).

Finalnie Pani Alicja dopłaci do Urzędu Skarbowego kwotę 954 PLN..

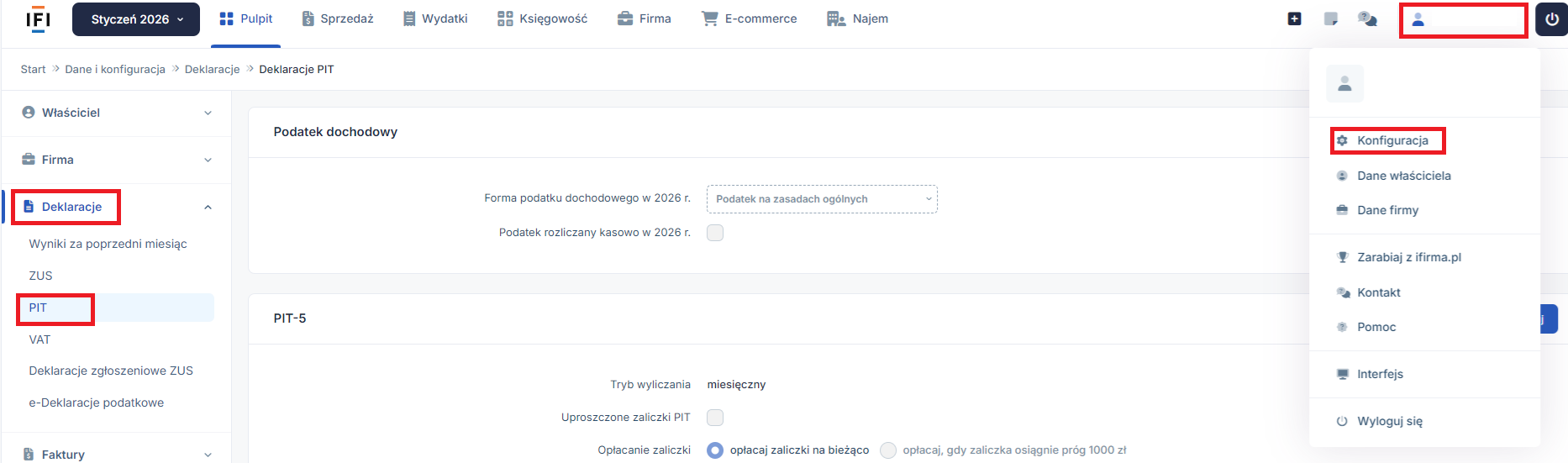

Uproszczone zaliczki w serwisie IFIRMA

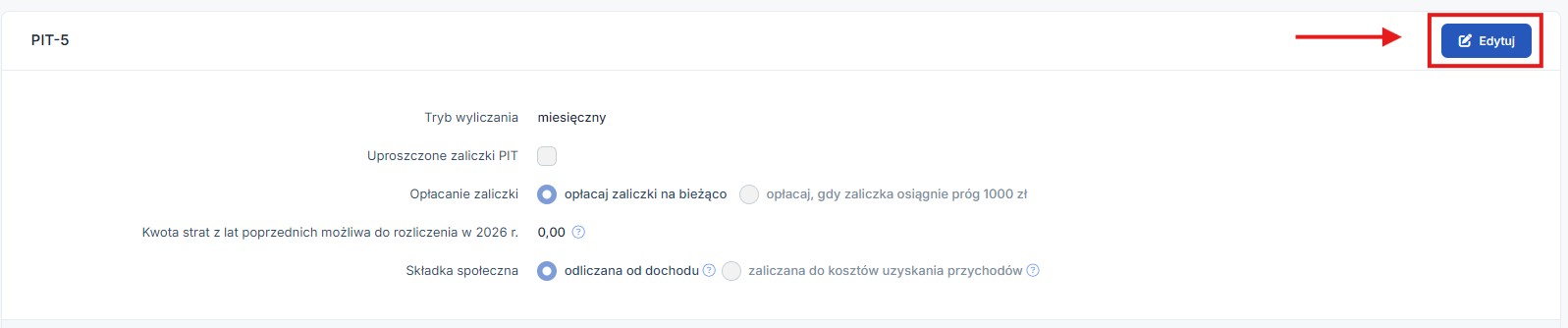

Aby system IFIRMA odpowiednio liczył zaliczki uproszczone należy przejść do konfiguracji, a następnie wybrać zakładkę Deklaracje ➡ PIT

Następnie w części PIT-5/5L przejść do edycji:

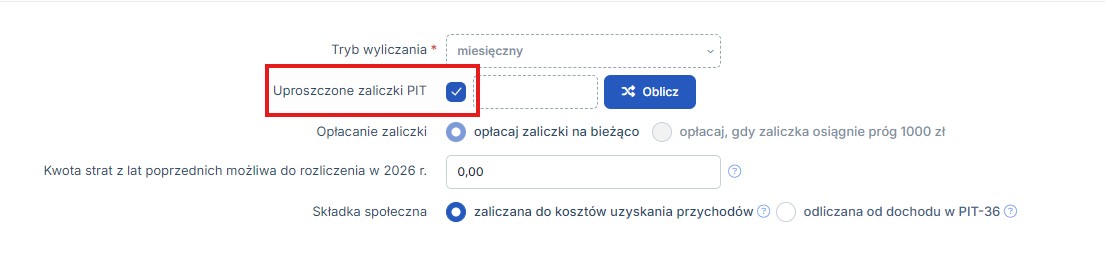

oraz zaznaczyć checkbox Uproszczone zaliczki PIT:

po zaznaczeniu checkboxa należy kliknąć w aktywna ikonkę Oblicz.

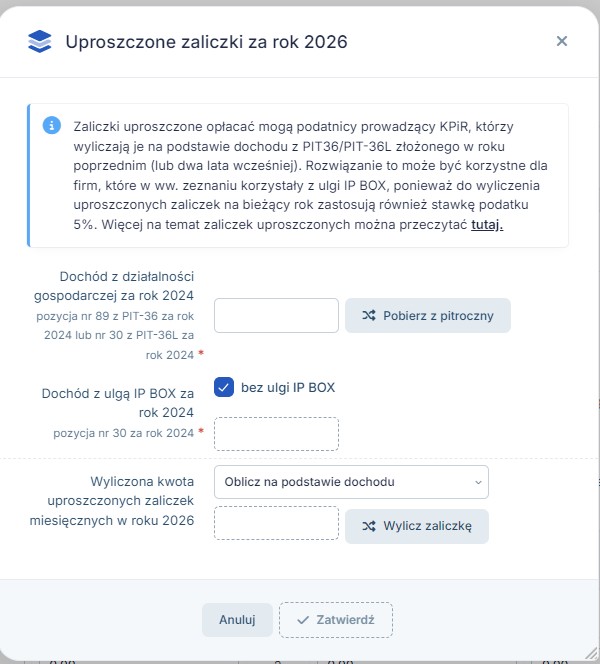

Aby obliczyć wysokość uproszczonych zaliczek należy uzupełnić formularz, który się pojawi.

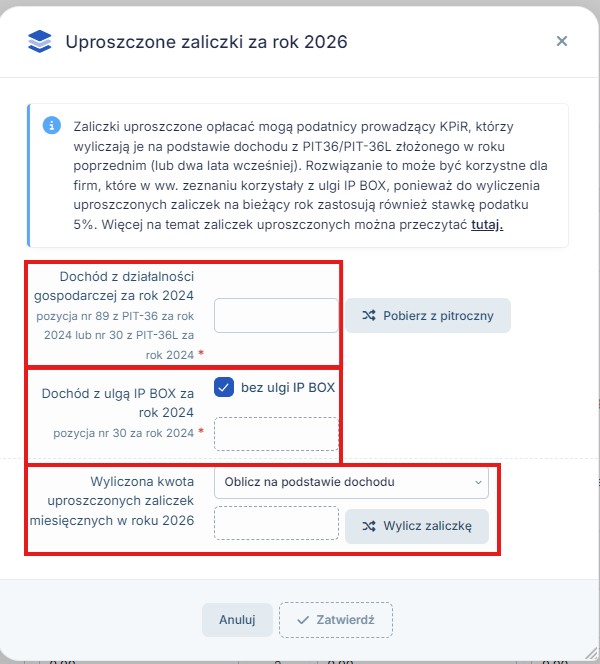

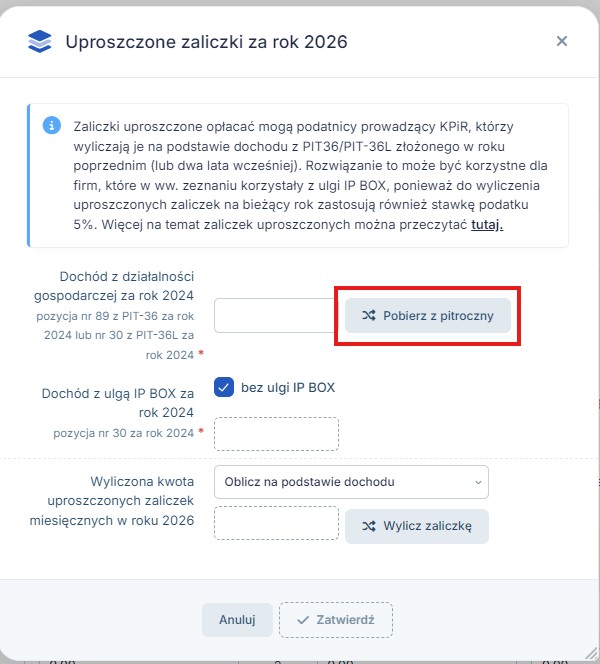

System daje możliwość wyliczenia uproszczonych zaliczek, w tym celu należy uzupełnić pole Dochód z działalności gospodarczej za rok a w przypadku rozliczania ulgi IP BOX również Dochód z ulgą IP BOX za rok, a w polu Wyliczona kwota uproszczonych zaliczek miesięcznych w roku należy wybrać Oblicz na podstawie dochodu:

system daje też możliwość pobrania dochodu bezpośrednio z aplikacji pitroczny.pl, pod warunkiem, że zeznanie roczne była składane za jej pośrednictwem:

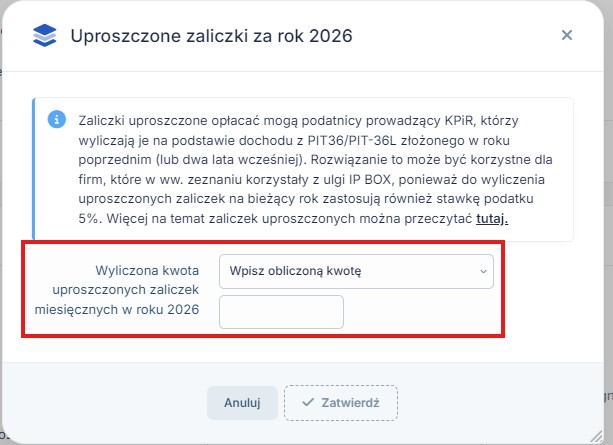

Istnieje również możliwość wpisania ręcznie, wcześniej wyliczonej już kwoty, w tym celu wystarczy zaznaczyć Wpisz obliczoną kwotę w polu Wyliczona kwota uproszczonych zaliczek miesięcznych w roku:

Przykładowe wyliczenie uproszczonych zaliczek w systemie IFIRMA

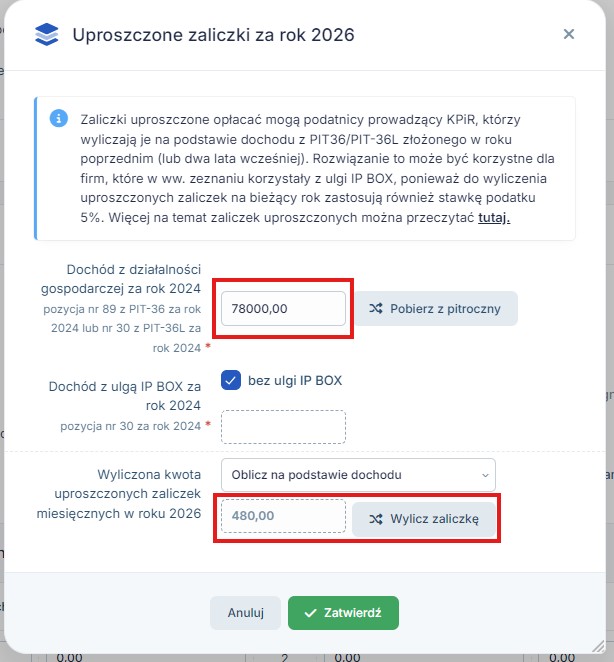

Aby system wyliczył kwotę uproszczonych zaliczek w 2026 roku należy uzupełnić dochód za 2024 rok z zeznania rocznego, a następnie kliknąć Wylicz zaliczkę, przykładowo przy dochodzie 78 000 zł, zaliczka za miesiąc będzie wynosiła 480 zł:

78 000 – 30 000 = 48 000

48 000 x 12% = 5760

5760 / 12 = 480

Zmiany należy zapisać.

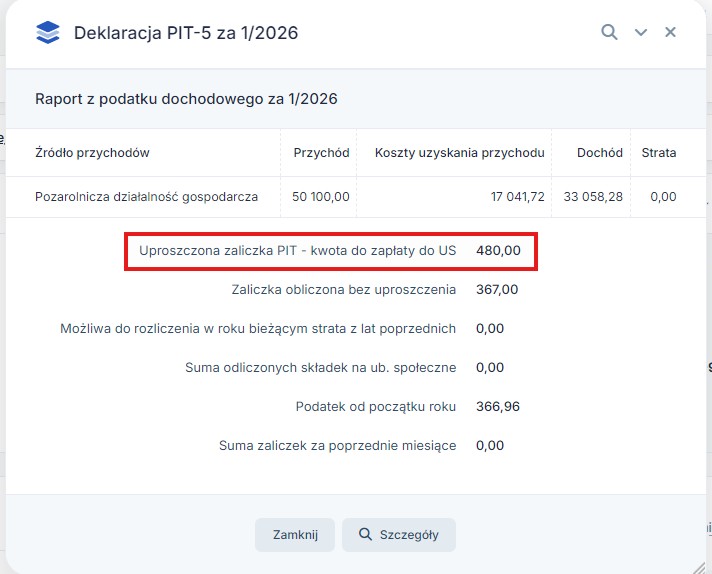

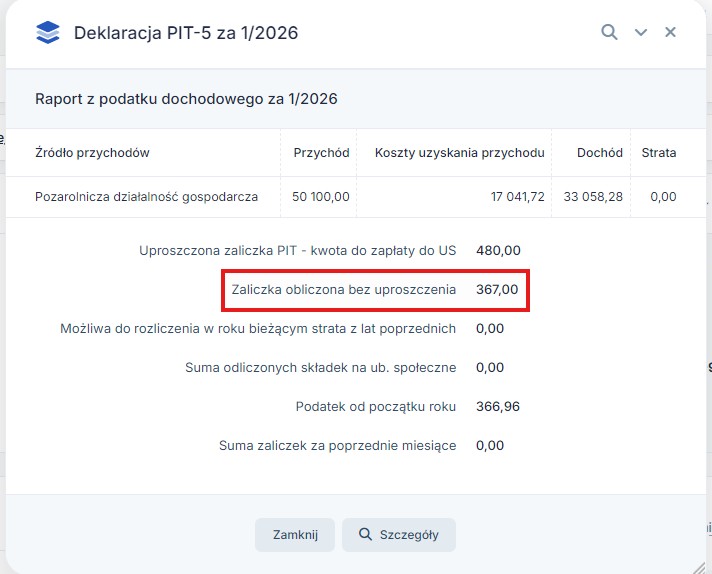

Po wygenerowaniu PIT-5 w Raporcie z podatku dochodowego będzie widoczna wysokość zaliczki uproszczonej 480 zł (bez względu na osiągnięty dochód)

Ale oprócz tego będzie także widoczna wartość zaliczki bez uproszczenia:

Autor: Katarzyna Dudek – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.