Jeżeli jednak podatnik chce od razu być vatowcem, to musi przed wykonaniem pierwszej czynności opodatkowanej, dokonać rejestracji VAT poprzez złożenie we właściwym urzędzie skarbowym druku VAT-R. Jeżeli tego nie zrobi, nie ma prawa wystawiać faktur VAT i odliczać podatku VAT z faktur otrzymywanych.

Wszyscy podatnicy VAT mają obowiązek dokumentowania sprzedaży towarów i usług poprzez wystawianie faktur VAT. Jeśli klient jest osobą fizyczną, nieprowadzącą działalności gospodarczej, to fakturę wystawia się na jego życzenie. Za wyjątkiem, kiedy następuje:

- sprzedaż wysyłkowa z terytorium kraju i sprzedaż wysyłkowa na terytorium kraju,

- wewnątrzwspólnotowa dostawa towarów.

Do 31 grudnia 2013 r. fakturę należało wystawić nie później niż 7-go dnia po wykonaniu usługi lub wydaniu towaru klientowi.

UWAGA!

Od 1 stycznia 2014 r. obowiązek podatkowy powstanie, wraz z dostawą towaru lub wykonaniem usługi, natomiast faktury będzie można wystawić do 15. dnia następnego miesiąca lub wcześniej maksymalnie 30. dnia przed wykonaniem czynności.

Nowe zasady dotyczą też terminu wystawiania faktur zaliczkowych. Fakturę zaliczkową należy wystawić najpóźniej 15. dnia miesiąca następującego po miesiącu, w którym otrzymano całość lub część zapłaty nabywcy.

Oryginał wystawionej faktury dostaje klient, natomiast przedsiębiorca ma obowiązek przechowywania jej kopii.

Serwis ifirma.pl umożliwia tworzenie własnych serii numeracji faktur. Zakładka Pulpit ➡ Konfiguracja ➡ Faktury ➡ Serie numeracji.

Szablon faktury w serwisie zawiera wszystkie wymagane informacje dotyczące wystawcy, transakcji i kontrahenta. Pola opisane pogrubioną czcionką są wymagane, pola opisane czcionką normalną dobrowolne.

Dane wystawcy

Wszystkie dane dotyczące wystawcy faktury serwis pobiera z zakładki Pulpit ➡ Konfiguracja ➡ Dane właściciela oraz Dane firmy – można uzupełnić lub zmienić dane wystawcy.

Dane kontrahenta

Dane kontrahenta system pobiera z bazy kontrahentów dotychczas przez nas wprowadzonych i wyświetla w formie rozwijanej listy. Na liście kontrahenci pojawiają się pod Identyfikatorem jaki został im nadany przez nas przy wprowadzaniu danych. W polu identyfikator wpisujemy nazwę, po której łatwo wyszukać kontrahenta (np. Jędruś zamiast “PPHU JĘDRUŚ” – Biały Andrzej). Gdy danemu kontrahentowi fakturę wystawiamy po raz pierwszy, to możemy skorzystać z umieszczonej na fakturze funkcji Dodaj kontrahenta lub wprowadzić dane poprzez:

- zakładka CRM ➡ Lista kontrahentów,

- Dodaj kontrahenta ➡ Pobierz dane z GUS – wprowadzając NIP i kod CAPTCHA lub wprowadź samodzielnie,

- uzupełnij pola formularza,

- dane kontrahentów możemy grupować na dwóch listach – Dostawców i Odbiorców. Przy wprowadzaniu danych kontrahenta możemy wybrać opcje, czy identyfikator kontrahenta będzie się pojawiał na liście Dostawców, Odbiorców czy na obu tych listach.

Przy dużej liczbie kontrahentów, aby ułatwić posługiwanie się rozwijaną listą, możemy skorzystać z funkcji Kontrahenci Aktywni czyli tacy, których dane będą pojawiały się na liście. Pozostali kontrahenci również będą w bazie klienta, ale aby wywołać ich dane należy ich aktywować.

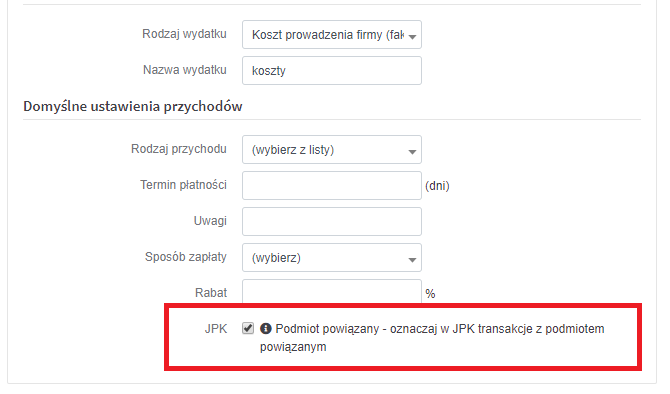

Od 1 października 2020 r., w związku z wprowadzeniem nowego Pliku JPK_V7 powstało dodatkowe oznaczenie w serwisie IFIRMA.

Procedura TP dotyczy podmiotów powiązanych i należy ją oznaczyć kiedy występują powiązania między sprzedawcą i nabywcą.

W wygenerowanym w serwisie pliku JPK_V7 oznaczenie TP będzie dodawane automatycznie, po wystawieniu faktury dla kontrahenta, dla którego został zaznaczony checkbox Podmiot powiązany – oznaczaj w JPK transakcje z podmiotem powiązanym.

Więcej na temat nowego JPK, tutaj.

Aktywowanie i dezaktywowanie kontrahentów odbywa się poprzez:

- zakładka CRM ➡ Lista kontrahentów ➡ Lista aktywnych,

- następnie przy odpowiednim kontrahencie używamy opcji edytuj.

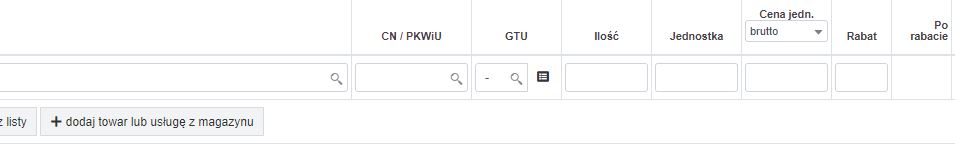

Pozycje faktury

W celu przyspieszenia procedury wystawiania faktur możemy stworzyć Listę standardowych towarów i usług.

Tworzymy ją w sposób następujący:

- zakładka Faktury ➡ Towary i usługi ➡ Dodaj towar lub usługę.

Klasyfikacja kodów PKWiU.

Wystawianie faktur VAT

W celu wystawienia dokumentu sprzedaży wybieramy w serwisie zakładkę faktury i następnie odpowiedni rodzaj faktury. Sposób księgowania faktury jest zależny od typu wybranego formularza.

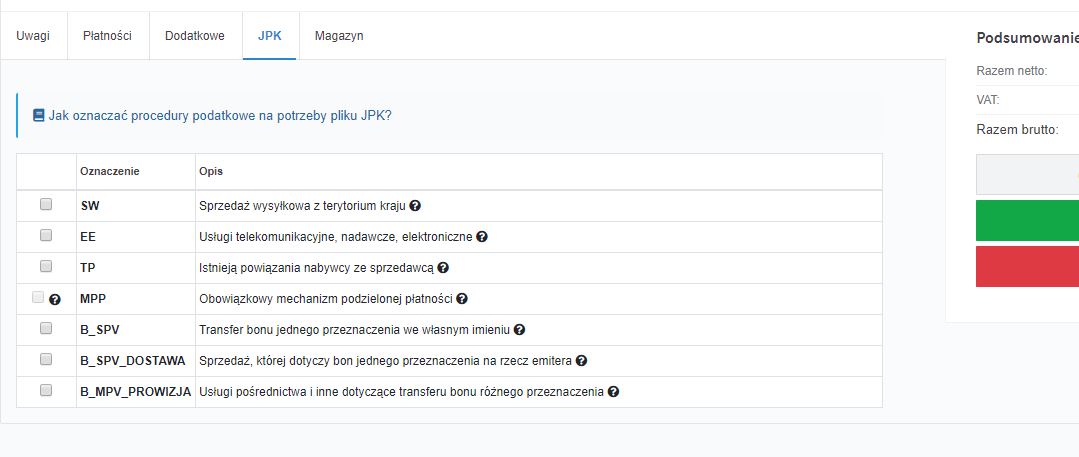

Od 1 października 2020 roku obowiązuje nowy plik JPK z deklaracją, zwany JPK_V7M lub JPK_V7K. Od tego samego dnia zostaje zlikwidowana deklaracja VAT-7, a dane które dotychczas sie w niej znajdowaly zostaną uwzględnione w nowym pliku JPK. Piewsze złożenie nowego pliku JPK następuje do 25.11.2020 za miesiąc październik 2020.

W pliku JPK_V7 będą wykazywane dodatkowe oznaczenia transakcji takie jak:

- kody GTU (Grupa Towarowo-Usługowa),

Przedsiębiorca powinien dokonać wyboru klasyfikacji samodzielnie. Serwis ifirma.pl nie udziela informacji w zakresie prawidłowości klasyfikacji. Pomocny będzie tutaj artykuł.

Kiedy przedsiębiorca nie jest w stanie przypisać sprzedaży do żadnego z grupowań należy wybrać przy GTU opcję: BRAK – Towar / usługa nie należą do żadnej z grup.W przypadku dalszych wątpliwości co do przyjętej klasyfikacji, można również wystąpić z wnioskiem o wydanie wiążącej informacji stawkowej WIS – dla potrzeb podatku od towarów i usług (VAT). Więcej informacji o zmianach w klasyfikacji znajduje się na Portalu Podatkowym.

- oznaczenia procedur.

Informacje te należy zaznaczyć na poziomie wystawiania faktury w serwisie ifirma, aby mogły zostać poprawnie zaimportowane do nowego pliku JPK.

Krajowa sprzedaż towarów i usług na fakturę VAT

Od stycznia 2014 r. ogólną zasadą jest, iż fakturę wystawia się nie później niż 15 dnia od zakończenia miesiąca, w którym dokonano dostawy towaru lub wykonano usługę.

W celu wystawienia takiej faktury należy wybrać zakładkę Faktury ➡ Wystaw fakturę krajową.

Faktura jest rozliczana w KPiR oraz ewidencji sprzedaży VAT w dacie sprzedaży.

Sprzedaż wysyłkowa za pobraniem na fakturę

Ten rodzaj faktury wybieramy w sytuacji, gdy wysyłka towaru następuje przed otrzymaniem zapłaty. Fakturę można wystawić do 15-stego następnego miesiąca (zgodnie z zasadą ogólną).

W celu wystawienia takiej faktury należy wybrać zakładkę Faktury ➡ Sprzedaż wysyłkowa za pobraniem.

Faktura jest rozliczana w KPiR oraz ewidencji sprzedaży VAT w dacie sprzedaży.

Dla tego formularza faktury została stworzona dodatkowa opcja wystaw notę anulującą.

Korzystamy z tej opcji jeśli została już wystawiona faktura i transakcja nie doszła do skutku. Towar wysłany za zaliczeniem pocztowym nie został odebrany przez klienta. Na podstawie wystawionej noty powstają odpowiednie zapisy w ewidencjach.

Faktura zaliczkowa

Jeżeli przed dokonaniem dostawy towaru lub wykonaniem usługi otrzymano całość lub część zapłaty (zaliczkę), to fakturę zaliczkową wystawia się nie później niż 15. dnia miesiąca następującego po miesiącu, w którym otrzymano powyższą zapłatę.

Aby wystawić taki dokument wybieramy zakładkę Faktury ➡ faktura zaliczkowa.

Faktura jest wykazywana tylko w ewidencji sprzedaży VAT w dacie otrzymania zaliczki.

Kwota netto z faktury zaliczkowej księgowana jest w KPiR w dacie wystawienia faktury końcowej.

Faktura do paragonu

Sprzedawca ma obowiązek wystawić fakturę do paragonu na żądanie osoby fizycznej, jeśli zgłosi ona swoje żądanie nie później niż w terminie 3 miesięcy – licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty.

Termin na wystawienie takiej faktury jest dwojaki i zależy od momentu zgłoszenia żądania wystawienia faktury od nabywcy:

- gdy żądanie wystawienia faktury zgłoszono w miesiącu sprzedaży/otrzymania zapłaty – fakturę wystawiamy najpóźniej do 15-stego następnego miesiąca (tj. wg zasady ogólnej),

- gdy żądanie wystawienia faktury zgłoszono po zakończeniu miesiąca sprzedaży/otrzymania zapłaty – fakturę wystawiamy najpóźniej do 15 dnia od zgłoszenia żądania.

Wystawiamy dokument w serwisie w zakładce Faktury ➡ Wystaw inną ➡ Faktura do paragonu z kasy fiskalnej.

Wystawiona faktura nie jest księgowana, przychód jest księgowany na podstawie wydruków z kasy.

Faktura na usługi budowlane

Dla sprzedaży towarów i usług z załącznika 11 i 14 ustawy o VAT, których sprzedaż została wykonana po 01 listopada 2019 r. oraz dla których wartość transakcji przekracza 15 000 zł, zaczął obowiązywać formularz zwykłej faktury krajowej z zaznaczeniem opcji Mechanizm podzielonej płatności.

Ten formularz faktury od 2014 przeznaczony jest tylko dla sprzedaży na rzecz podatników i osób prawnych niebędących podatnikami. W przypadku sprzedaży na rzecz osób fizycznych należy skorzystać z formularza faktury krajowej sprzedaży na fakturę VAT.

Obowiązek podatkowy w podatku VAT powstaje z chwilą wystawienia faktury, o ile faktura zostanie wystawiona terminowo – nie później niż 30. dnia od dnia wykonania usługi. Jeżeli podatnik nie wystawi faktury, bądź też wystawi ją z opóźnieniem, to obowiązek podatkowy powstaje w 30. dniu od dnia wykonania usługi.

Fakturę wystawiamy w zakładce Faktury ➡ Wystaw inną ➡ Pozostałe rodzaje ➡ Faktura na usługi budowlane.

Faktura jest księgowana w dacie sprzedaży w Księdze Przychodów i Rozchodów, a w ewidencji VAT w dacie wystawienia.

Wystawiając powyższe dokumenty sprzedaży (wymienione w pkt. 1 – 5) należy ustawić w serwisie miesiąc księgowy zgodny z datą sprzedaży (dostawy).

Data wystawienia faktury nie musi być zgodna z ustawionym miesiącem księgowym.

Szczególne przypadki

Fakturę wystawia się nie później niż:

- 30. dnia od dnia wykonania usługi budowlanej lub budowlano-montażowej;

- 60. dnia od dnia dostawy książek drukowanych (PKWiU ex 58.11.1) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów, drukowanych (PKWiU ex 58.13.1 i PKWiU ex 58.14.1);

- 90. dnia od dnia wykonania czynności polegających na drukowaniu książek (PKWiU ex 58.11.1) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów (PKWiU ex 58.13.1 i PKWiU ex 58.14.1), z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług;

- z upływem terminu płatności – w przypadku:

- telekomunikacyjnych,

- wymienionych w poz. 140-153, 174 i 175 załącznika nr 3 do ustawy,

- najmu, dzierżawy, leasingu lub usług o podobnym charakterze,

- ochrony osób oraz usług ochrony, dozoru i przechowywania mienia,

- stałej obsługi prawnej i biurowej,

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

- z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług.

a) dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

b) świadczenia usług:

Obowiązek podatkowy w podatku VAT dla przypadków wymienionych w pkt. 6 powstaje z chwilą wystawienia faktury. Dodatkowo dla usług z podpunktu 4 również z datą wystawienia, nie później jednak niż z upływem terminu płatności.

Wystawiając dokumenty sprzedaży dla usług/dostaw wskazanych w tym punkcie, poza usługami budowlanymi i budowlano- montażowymi dla których stosujemy instrukcję z pkt.5, należy ustawić w serwisie miesiąc księgowy zgodny z datą wystawienia i wybrać opcję Faktury ➡ Wystaw inną ➡ Pozostałe rodzaje faktur ➡ Daktura ze szczególnym obowiązkiem podatkowym.

Faktura jest księgowana w ewidencji sprzedaży VAT w dacie wystawienia (można zmienić datę księgowania w ewidencji podczas wystawiania faktury). Na potrzeby podatku dochodowego faktura jest księgowana w dacie sprzedaży.

Faktury wystawiane z góry

Faktury możemy również wystawić przed dokonaniem sprzedaży (faktury wystawiane z góry). Nie mogą być one jednak wystawione wcześniej niż 30. dnia przed:

- dokonaniem dostawy towaru lub wykonaniem usługi;

- otrzymaniem, przed dokonaniem dostawy towaru lub wykonaniem usługi, całości lub części zapłaty.

Przepis ten nie dotyczy przypadków szczególnych wymienionych w pkt. 6.

Faktur takich nie można wystawić w serwisie. Polecamy skorzystanie z faktur pro forma w zakładce Faktury ➡ Faktury pro forma zamiast faktur sprzedaży wystawianych z góry.

Faktura pro forma jest jedynie rodzajem oferty handlowej, nie jest ona dokumentem księgowym i nie jest ujmowana w ewidencjach. Natomiast wystawienie faktury przed dokonaniem sprzedaży wywołuje skutki podatkowe.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium