Formularz faktury dostępny jest na kontach nievatowców w zakładce Rachunki.

Przeznaczony jest dla podatników korzystających ze zwolnienia VAT, którzy świadczą usługi dla podatników VAT-UE lub osób prawnych niebędących podatnikami, ale zidentyfikowanych na potrzeby VAT-UE (art. 100 ust. 1 pkt 4 ustawy o podatku od towarów i usług).

Stosujemy go tylko w przypadku usług, dla których miejsce świadczenia (kraj opodatkowania) zostało określone w kraju, w którym nabywca ma siedzibę, stałe miejsce działalności lub zamieszkania (art. 28b ustawy o podatku od towarów i usług), inne niż zwolnione od podatku od wartości dodanej lub opodatkowanych stawką 0% (w kraju nabywcy).

Jest to sprzedaż usług na rzecz podatników z UE, dla których miejsce świadczenia zostało określone w kraju nabywcy. Zobowiązanym do zapłaty podatku od wartości dodanej jest usługobiorca.

Przedsiębiorca wystawiający taką fakturę powinien być oczywiście zarejestrowany do VAT-UE, nie oznacza to, iż musi być zarejestrowany jako vatowiec czynny w Polsce. Temat szerzej omówiony jest tutaj.

Przykład: Przedsiębiorca z Polski zarejestrowany do VAT-UE wykonał projekt strony internetowej dla kontrahenta z Niemiec- również zarejestrowanego do VAT-UE. Polska firma wystawi fakturę na wewnątrzwspólnotowe świadczenie usług. Usługa zostanie opodatkowana w Niemczech.

Zasady określenia miejsca opodatkowania omówione są tutaj.

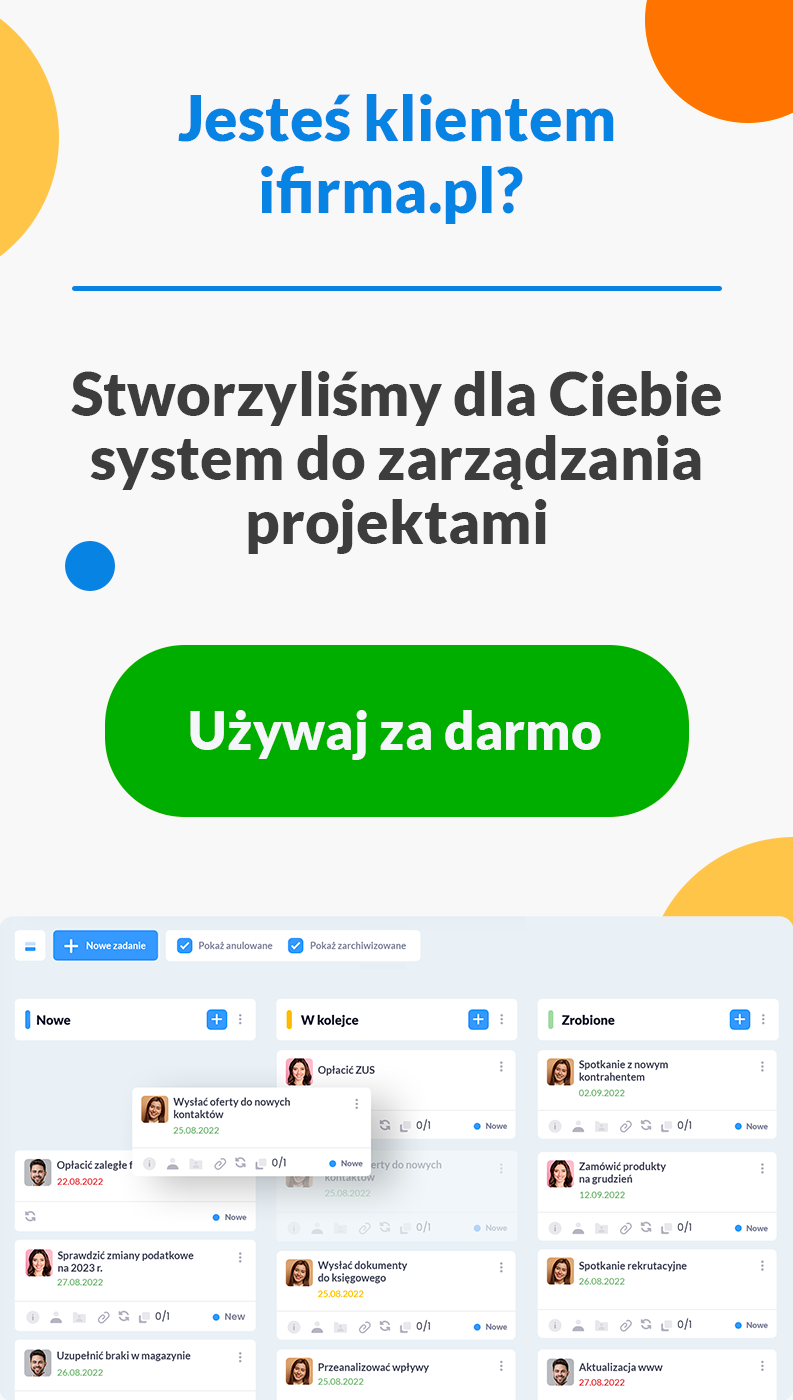

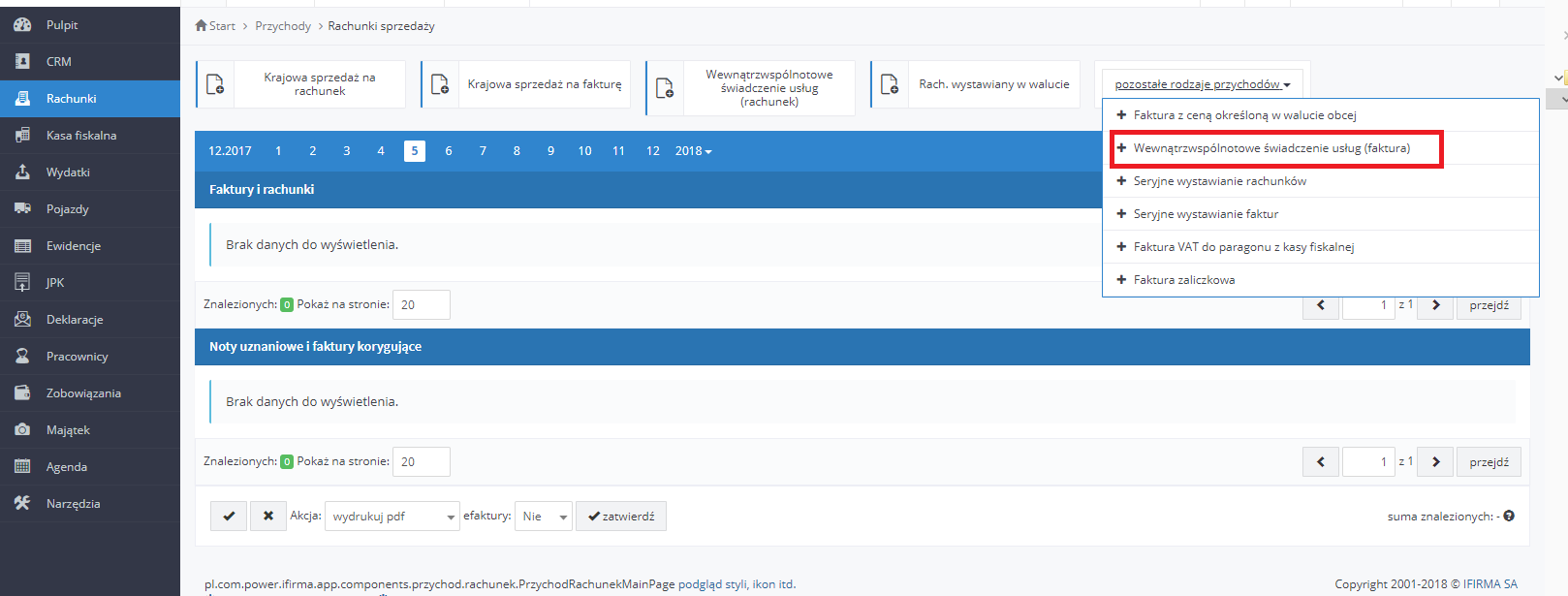

W przypadku świadczenia usług, dla których stosuje się art. 28b ustawy o podatku od towarów i usług, nievatowiec wystawia dokument sprzedaży w zakładce Rachunki ➡ Lista rachunków i faktur ➡ pozostałe rodzaje przychodów ➡ wewnątrzwspólnotowe świadczenie usług (faktura).

Formularz faktury wygląda następująco:

Podczas wystawiania faktury miesiąc księgowy ustawiony w lewym górnym rogu musi być zgodny z datą sprzedaży na fakturze.

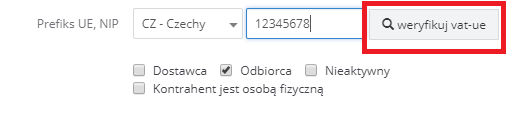

Dodając do serwisu nowego kontrahenta unijnego należy wprowadzić dane samodzielnie, a następnie dokonać weryfikacji aktywności posiadanego numeru VAT-UE nabywcy- przycisk weryfikuj VAT-UE.

Serwis ifirma.pl przekieruje Użytkownika automatycznie na stronę systemu VIES pokazując obecny status podatnika z informacją o aktywności numeru VAT. Jedynie po pozytywnej weryfikacji kontrahenta i uzyskaniu potwierdzenia, że jest zarejestrowany na potrzeby VAT-UE możemy skorzystać z tego formularza faktury. W przypadku negatywnej weryfikacji kontrahenta zalecany jest kontakt z konsultantami BOK serwisu ifirma.pl w celu uzyskania dalszych instrukcji postępowania.

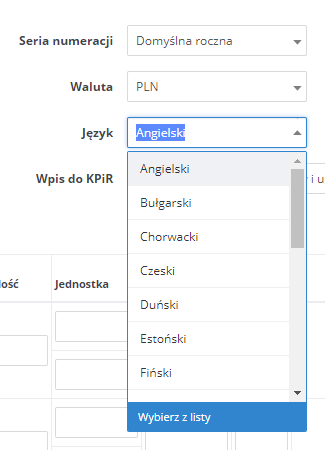

Na fakturze można wybrać odpowiedni język, w którym ma być wystawiona faktura. Automatycznie zostaną przetłumaczone stałe elementy faktury.

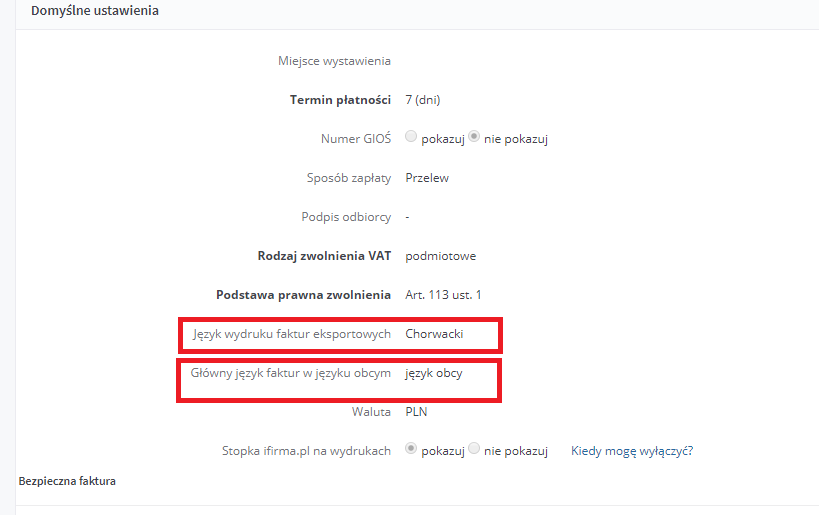

W zakładce Pulpit ➡ Konfiguracja ➡ Domyślne ustawienia możemy ustawić domyślny język stosowany na fakturach eksportowych oraz główny język (język polski lub obcy) na fakturach wystawianych w języku obcym. Główny język można też zmienić w ustawianiach wydruku – obok przycisku wydrukuj/zapisz na formularzu faktury.

Kolejnym kryterium wyboru na formularzu faktury jest waluta.

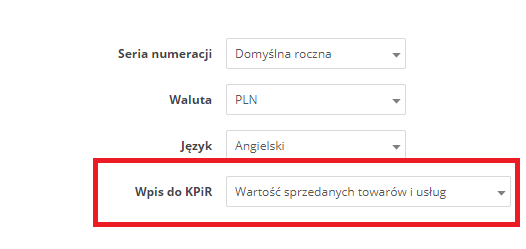

Na kontach Użytkowników korzystających z pełnej wersji serwisu – księgowość internetowa, transakcja zostanie automatycznie ujęta w odpowiednich ewidencjach. Dlatego trzeba wybrać odpowiedni wpis do KPiR bądź ewidencji przychodów (w zależności od sposobu rozliczania) u góry formularza faktury.

Poniżej widok na koncie Użytkownika serwisu rozliczającego się na KPiR

Zazwyczaj będzie tu wybierany wpis do KPiR Wartość sprzedanych towarów i usług, tylko w szczególnych przypadkach Pozostałe przychody lub Brak wpisu.

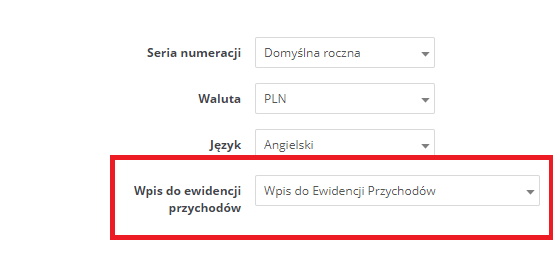

Widok na koncie Użytkownika rozliczającego się na ryczałcie ewidencjonowanym:

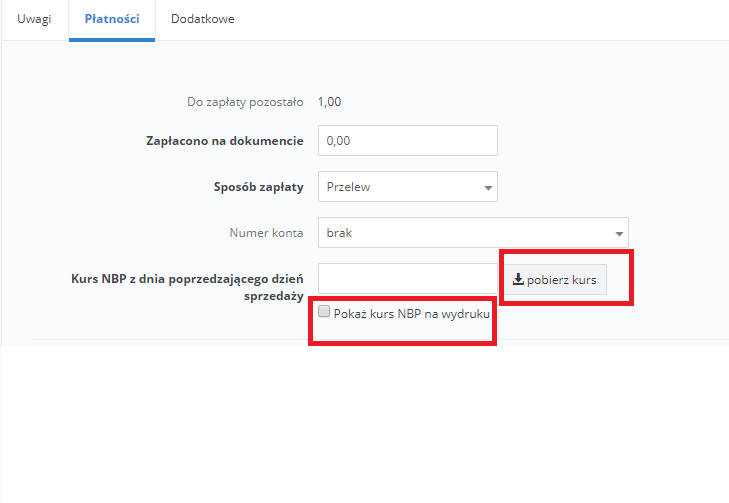

Przy wybraniu innej niż PLN obowiązkowo trzeba pobrać kurs NBP. Jeżeli chcemy, żeby kurs pojawił się na fakturze, zaznaczamy opcję Pokaż kurs NBP na wydruku. Nie jest obowiązkowe podawanie na fakturze kursu waluty jaki został zastosowany do jej przeliczenia.

W podatku dochodowym do przeliczenia wartości określonych w walucie, stosujemy średni kurs danej waluty obcej ogłoszony przez Narodowy Bank Polski na ostatni dzień roboczy poprzedzający dzień uzyskania przychodu. Dzień uzyskania przychodu to dzień wykonania usługi chyba, że przed tym dniem zostanie wystawiona faktura lub otrzymana zapłata.

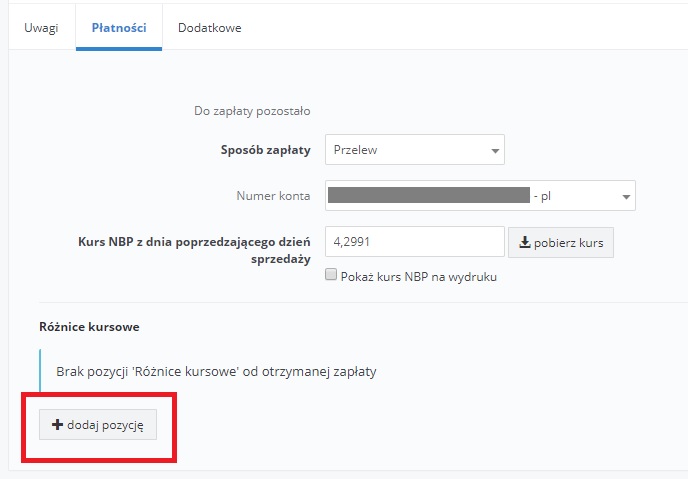

Przy transakcjach walutowych powstają różnice kursowe. Po wybraniu opcji dodaj pozycję w części Różnice kursowe pojawią się pola do uzupełnienia różnic kursowych.

Poniżej przedstawiony jest sposób wprowadzenia różnic kursowych w sytuacji, gdy:

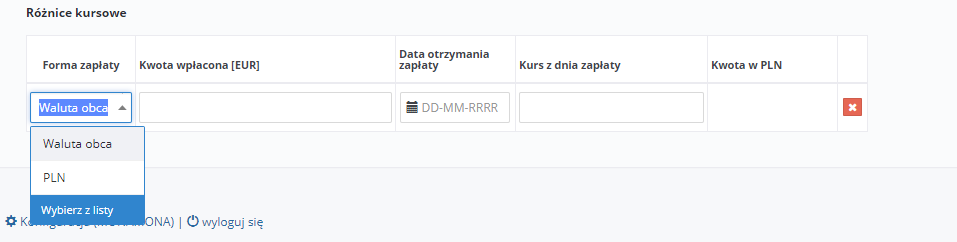

1. Zapłata zostanie otrzymana na rachunek bankowy prowadzony w walucie obcej.

W formie zapłaty należy wybrać Waluta obca, trzeba uzupełnić wpłaconą przez kontrahenta kwotę oraz datę otrzymania zapłaty. Natomiast w pozycji Kurs z dnia zapłaty trzeba wpisać średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień zapłaty – gdyż nie doszło tu do przewalutowania. Po uzupełnieniu tych danych należy zatwierdzić formularz.

Przykład: Kontrahent wpłacił 10 maja 2018 kwotę 400 Euro na konto sprzedawcy prowadzone w Euro. Należy wybrać w serwisie ifirma.pl w formie zapłaty walutę obcą, kwota wpłacona w Euro 400, data otrzymania zapłaty 10-05-2018, kurs z dnia zapłaty – trzeba wprowadzić średni kurs NBP z dnia 9 maja.

2. Zapłata zostanie otrzymana na rachunek bankowy prowadzony w PLN.

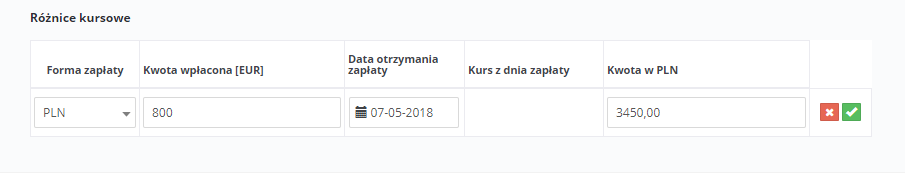

W pozycji Forma zapłaty należy wybrać PLN, uzupełnia się kwotę zapłaconą w walucie, datę i kwotę otrzymanej zapłaty w PLN. Wprowadzone dane trzeba zatwierdzić.

Przykład: Kontrahent wpłacił 7 maja 2018 kwotę 800 Euro na konto sprzedawcy prowadzone w PLN. Należy wybrać w serwisie ifirma.pl w formie zapłaty PLN, kwota wpłacona w Euro 800, data otrzymania zapłaty 7-05-2018 oraz otrzymaną kwotę w PLN. Na tej podstawie serwis wyliczy różnice kursowe.

Jeśli płatność za daną fakturę następuje w ratach/transzach, to trzeba dodać kolejną pozycję w części Różnice kursowe.

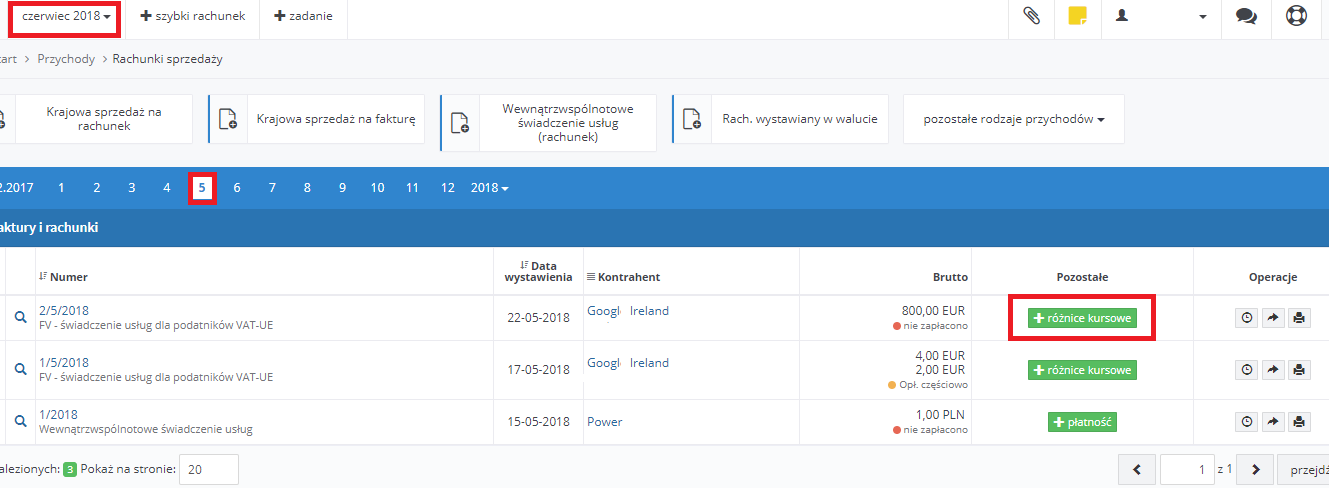

W sytuacji, gdy zapłata za fakturę zostanie dokonana w innym miesiącu niż miesiąc wystawienia faktury, to w serwisie należy ustawić w lewym górnym rogu miesiąc księgowy zgodny z datą zapłaty. Następnie zakładka Rachunki ➡ Lista rachunków i faktur i tu na osi czasu trzeba ustawić miesiąc wystawienia faktury. Przy numerze opłaconej faktury należy wybrać po prawej stronie w kolumnie Pozostałe opcję +różnice kursowe.

Zasady rozliczania różnic kursowych zostały opisane w artykule.

Na wydruku faktury pojawi się adnotacja: Do rozliczenia podatku VAT zobowiązany jest nabywca usługi (odwrotne obciążenie).

Na kontach Użytkowników korzystających z pełnej wersji serwisu transakcja ujęta na fakturze dotyczącej wewnątrzwspólnotowego świadczenia usług zostanie odpowiednio uwzględniona na informacji podsumowującej VAT-UE. Należy ją wygenerować w zakładce Deklaracje. Wartości usług w podziale na poszczególnych kontrahentów zagranicznych wykazana zostanie w informacji podsumowującej w części E „Informacja o wewnątrzwspólnotowym świadczeniu usług”.

Autor: Monika Kobylak – ifirma.pl