Zgodnie z ust. 1 art. 89a ustawy o podatku od towarów i usług podatnik może skorygować podstawę opodatkowania oraz podatek należny z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona. Korekta dotyczy również podstawy opodatkowania i kwoty podatku przypadającej na część kwoty wierzytelności, której nieściągalność została uprawdopodobniona.

Dodatkowo ust. 1a wyjaśnia, iż nieściągalność wierzytelności uważa się za uprawdopodobnioną, w przypadku gdy wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie w ciągu 90 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze.

Warunki skorzystania z ulgi na złe długi omówione są tutaj. tutaj

Z powyższych przepisów wynika, iż korekta następuje w deklaracji za okres rozliczeniowy, w którym upłynął 90 dzień od terminu płatności wskazanego w umowie lub na fakturze.

Podatnik ma również prawo do złożenia korekty deklaracji za okres, w którym upłynął 90 dzień od terminu płatności określonego w umowie lub na fakturze, jeśli w danym okresie nie skorzystał z ulgi.

W sytuacji, gdy przedsiębiorca otrzyma zapłatę po 90 dniu, ale przed złożeniem deklaracji za okres rozliczeniowy, w którym mógłby skorzystać z ulgi – ulga staje się bezpodstawna i nie można z niej skorzystać.

Poniżej zostaną omówione zasady postępowania w sytuacji, gdy podatnik rozliczył już ulgę w deklaracji podatkowej, a następnie należność została uregulowana przez kontrahenta.

Przedsiębiorca- wierzyciel ma obowiązek w takiej sytuacji zwiększyć podstawę opodatkowania oraz kwotę podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta w całości lub w części.

Przykład 1.

Faktura sprzedaży wystawiona 1.06.2022 r. z terminem płatności 10 czerwca 2022 r. Kwota netto wynosi 1000 zł, stawka VAT 23%. 90 dzień od terminu płatności to dokładnie 8-09-2022 r. Podatnik rozlicza się miesięcznie z podatku VAT.

Rozpatrzmy tutaj 2 sytuacje:

- Uregulowanie płatności przez kontrahenta 20-09-2022. Przedsiębiorca – wierzyciel w rozliczeniu VAT za wrzesień mógłby skorzystać z ulgi na złe długi, ale ponieważ przed złożeniem deklaracji za ten okres otrzymał zapłatę, nie wykazuje ulgi ewidencji VAT.

- Kontrahent opłacił w całości fakturę 16-10-2022. Przedsiębiorca – wierzyciel w rozliczeniu VAT za wrzesień skorzystał z ulgi na złe długi.

W październiku podatnik ma obowiązek zwiększyć podstawę opodatkowania oraz kwotę podatku należnego.

Postępowanie w serwisie ifirma.pl

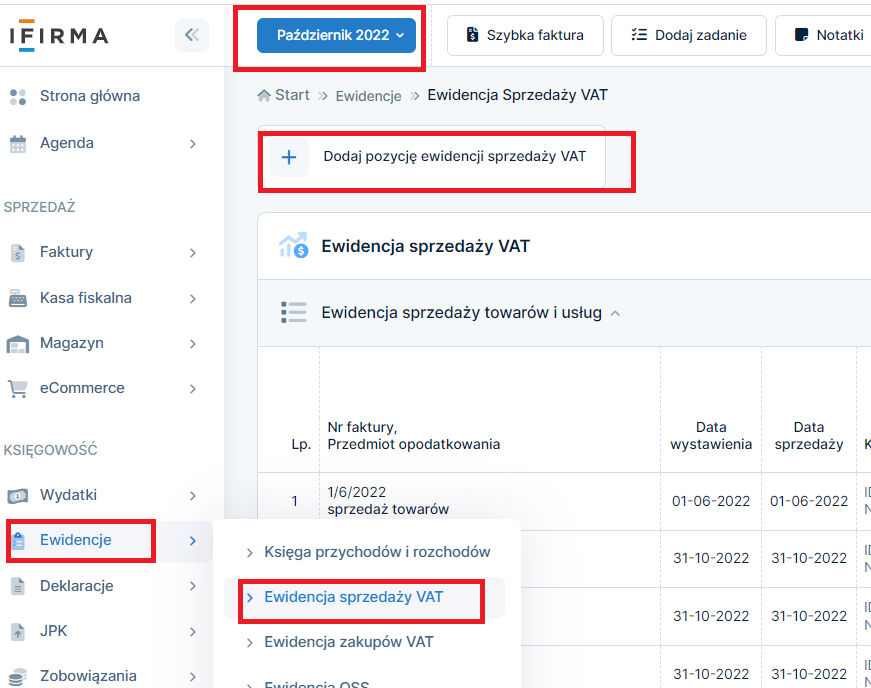

W lewym górnym rogu trzeba ustawić miesiąc księgowy październik 2022 i przejść do zakładki Ewidencje ➡ Ewidencja sprzedaży VAT ➡ Dodaj pozycję ewidencji sprzedaży VAT.

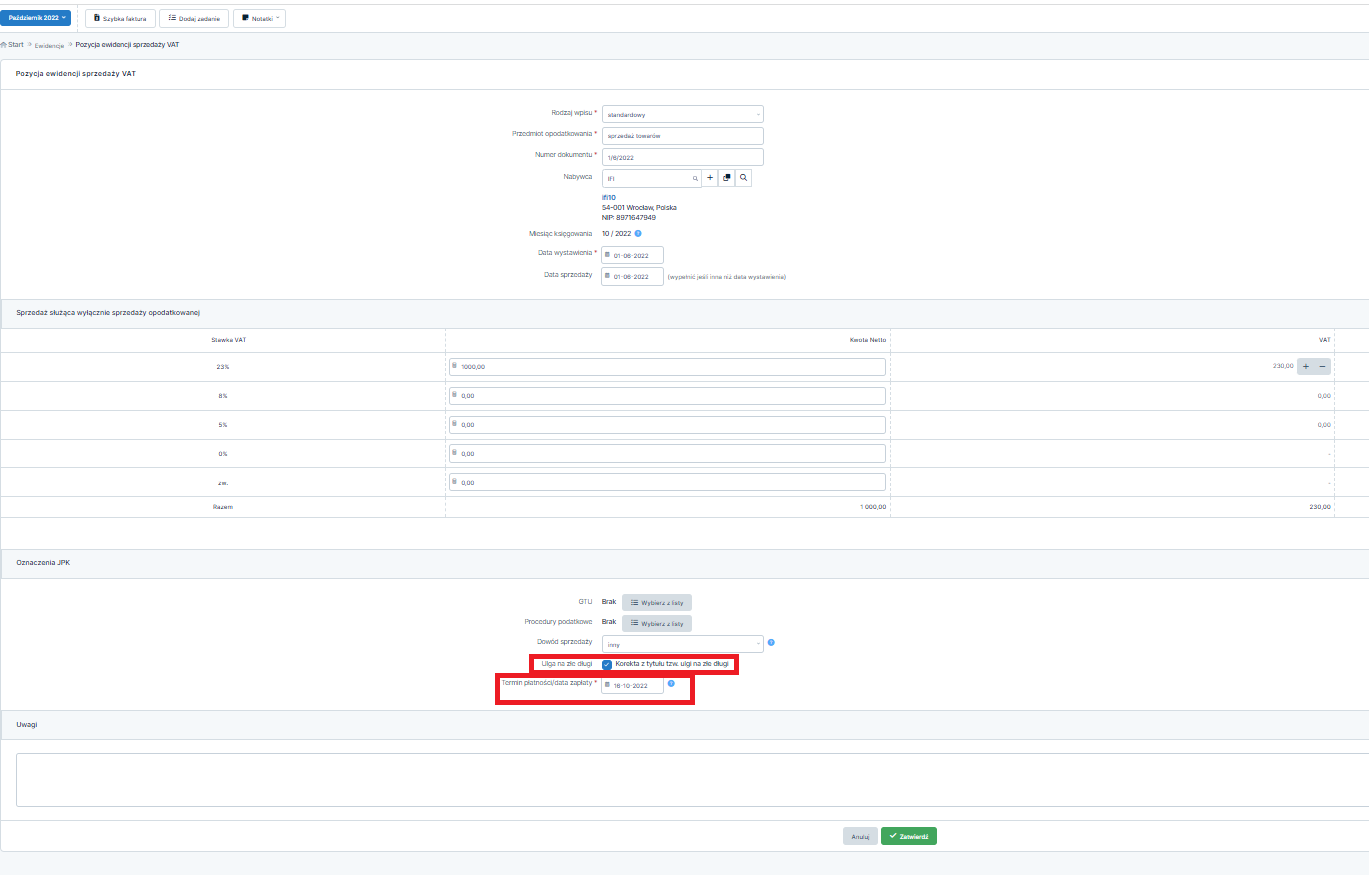

Po wybraniu tej opcji pojawią się poniższe pola do uzupełnienia:

Należy uzupełnić dane:

- numer dokumentu – numer faktury, która została opłacona;

- przedmiot opodatkowania – czynność podlegająca opodatkowaniu, czyli np. sprzedaż towarów;

- nabywca – kontrahent wskazany na fakturze;

- data wystawienia – faktyczna data wystawienia faktury;

- data sprzedaży- przepisujemy z faktury jeśli inna niż data wystawienia;

- kwota netto – kwota netto wynikająca z opłacenia faktury.

- Ulga na złe długi –trzeba zaznaczyć checkbox Korekta z tytułu tzw. ulgi na złe długi.

- Termin płatności/data zapłaty- dzień otrzymania zapłaty, tu 16-10-2022 r. Pole pojawia się po zaznaczeniu checkboxa Ulga na złe długi.

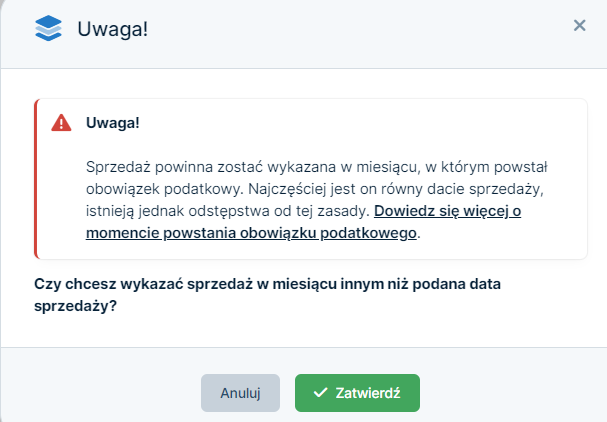

Po przeliczeniu i zatwierdzeniu pojawi się komunikat:

Należy go zatwierdzić.

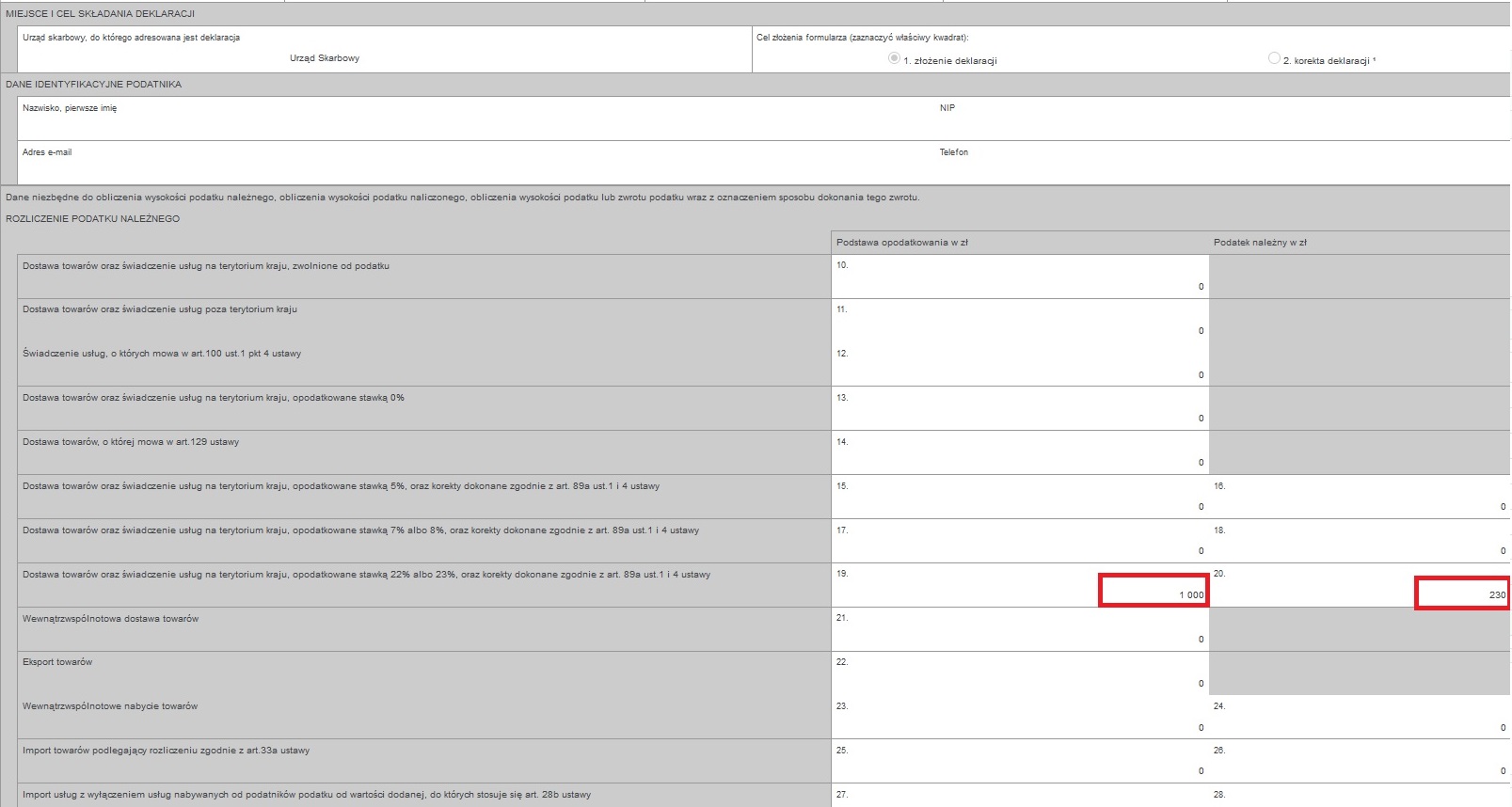

W wygenerowanym pliku JPK_V7/V7K za miesiąc październik 2022 dokonany zapis zostanie uwzględniony w pozycji 19 i 20 części deklaracyjnej:

Dodany zapis zostanie również uwzględniony w części ewidencyjnej pliku JPK_V7/V7K.

Autor: Monika Kobylak – ifirma.pl

Popularne w kategorii:

Deklaracje

- Roczne rozliczenie składki zdrowotnej w podatku dochodowym

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- VIU-DO – kwartalna deklaracja dla procedury OSS

- Zamknięcie miesiąca w serwisie ifirma.pl

- Deklaracja ZUS IMIR