Transakcja trójstronna, to rodzaj sprzedaży, w której bierze udział trzech podatników zarejestrowanych w krajach unijnych na potrzeby VAT oraz dostarczających ten sam towar.

Rozliczenie transakcji trójstronnej może odbywać się na zasadach ogólnych lub uproszczonych. Procedura uproszczona została stworzona z myślą, aby osoba, która występuje jako drugi podatnik, czyli pośrednik w transakcji nie musiał rejestrować się w każdym kraju, czyli kraju odbiorcy, jak i dostawcy.

W procedurze uproszczonej rozliczania transakcji trójstronnej to dopiero końcowy nabywca (trzeci w kolejności) jest zobowiązany do rozliczenia podatku VAT. Transakcje trójstronne zostały szczegółowo opisane w artykułach: Transakcja trójstronna – uproszczone rozliczenie a obowiązki sprawozdawczo-ewidencyjne stron.

Ujęcie transakcji trójstronnej zależy od tego, jakie miejsce w tym łańcuchu zajmuje nasza Firma. Każda z nich powinna być zarejestrowana w swoim kraju do VAT UE.

- Firma A – rozliczenie WDT

- Firma B – rozliczenie WNT i WDT

- Firma C – rozliczenie WNT

- Różnice w deklaracjach JPK_V7 i VAT-UE

1. Firma A – rozliczenie WDT

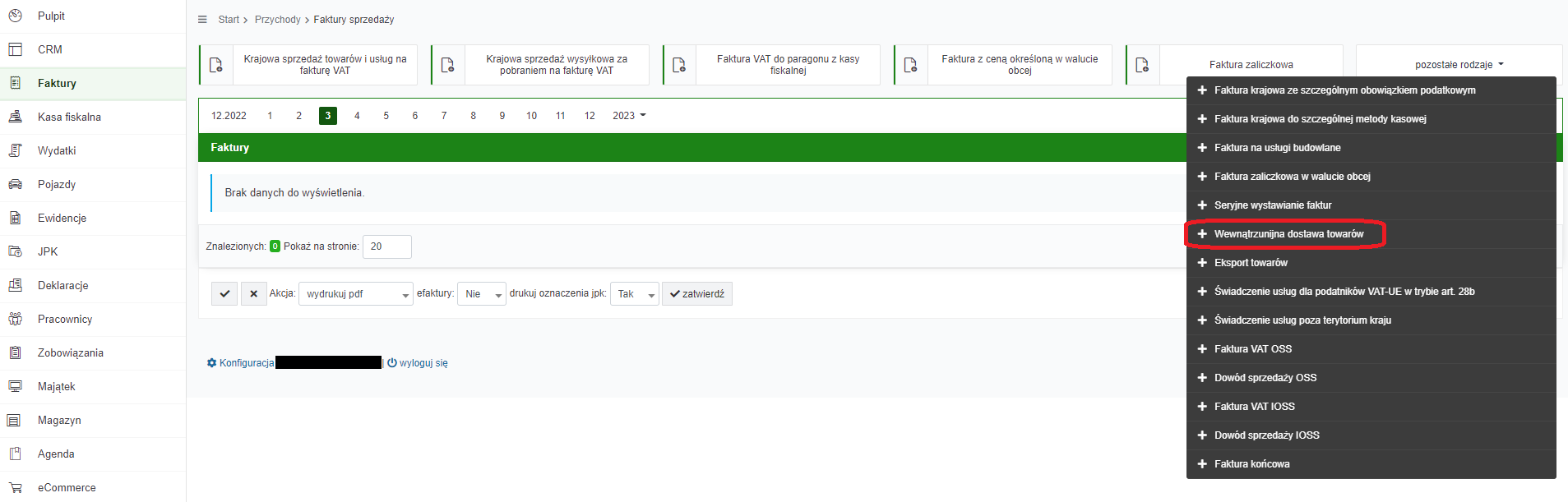

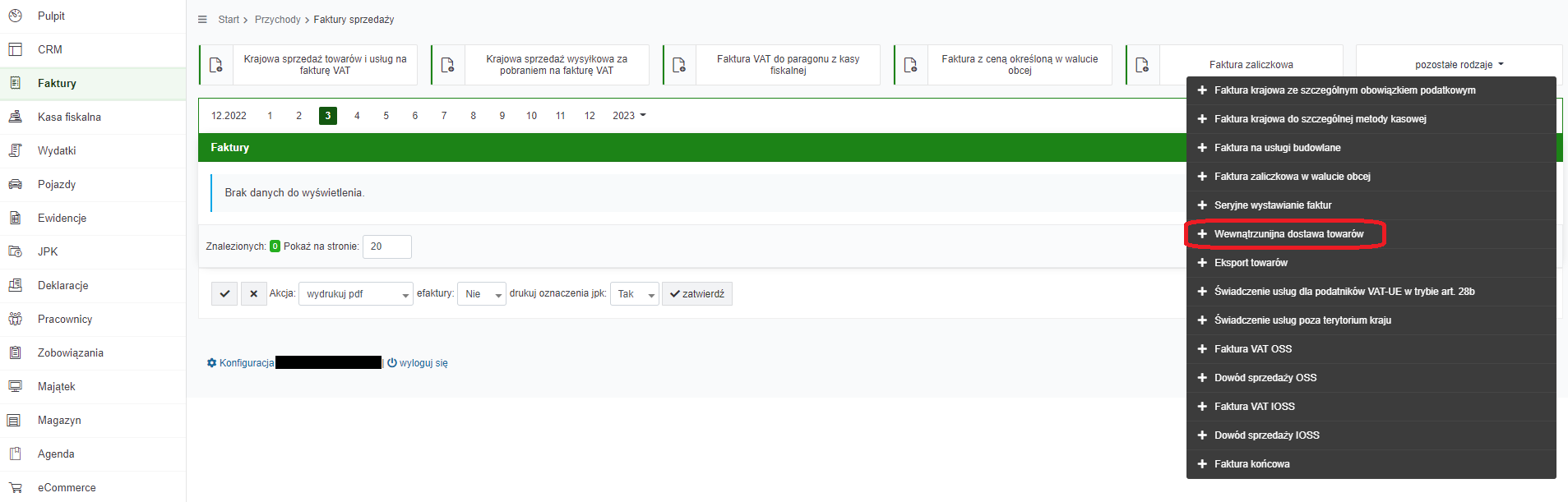

Firma A rozlicza klasyczne WDT na rzecz Firmy B. Aby wystawić fakturę WDT, należy skorzystać z zakładki: Faktury → wystaw inną → pozostałe rodzaje → Wewnątrzunijna dostawa towarów.

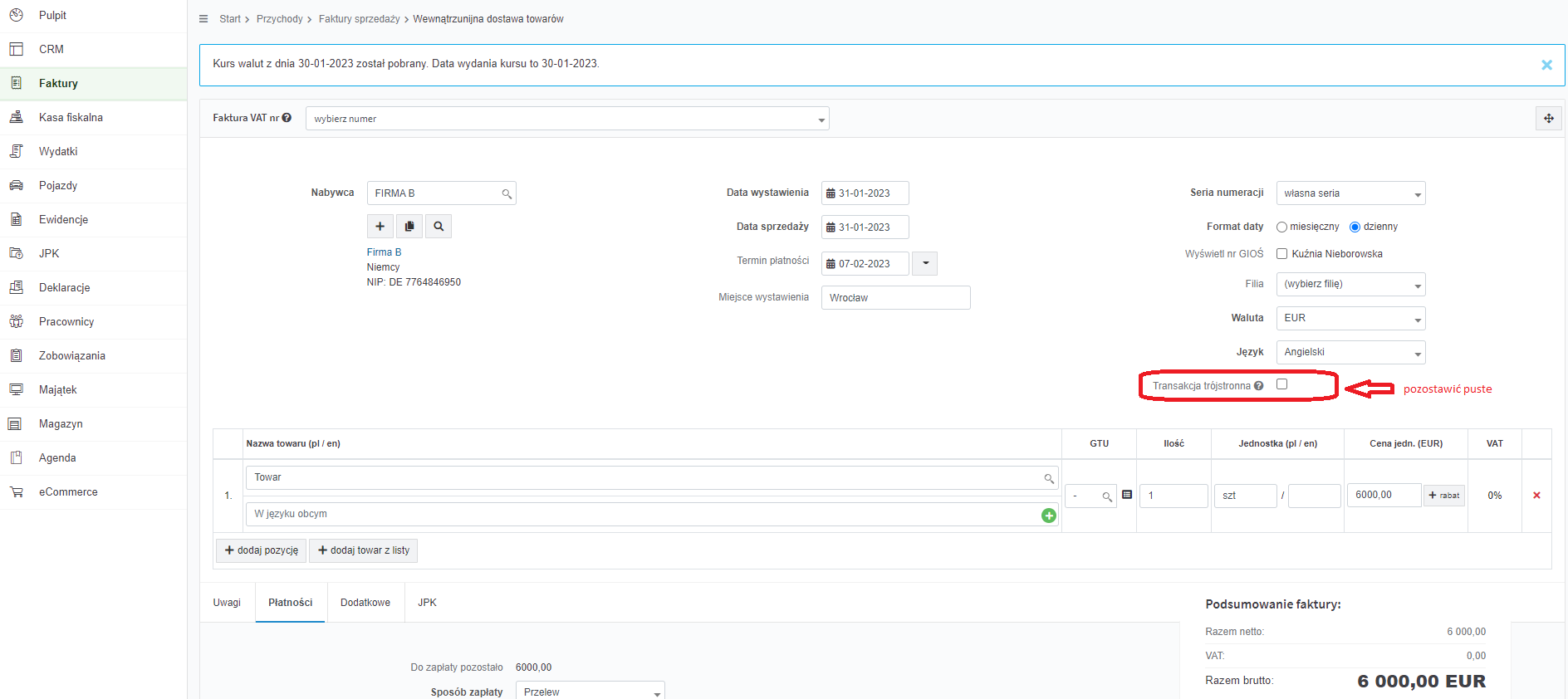

Pomimo, że jest to transakcja trójstronna, Firma A biorąca w niej udział pole Transakcja Trójstronna pozostawia puste(!).

Po wypełnieniu formularza WDT należy skorzystać z opcji Zatwierdź. Serwis zaksięguje Wartość netto w KPiR lub w Ewidencji Przychodów (Ryczałt) a w celu wykazania transakcji na potrzeby podatku VAT w Ewidencji Sprzedaży VAT.

2. Firma B – rozliczenie WNT i WDT

Firma B – staje się pośrednikiem, który jest zobowiązany do wykazania Wewnątrzwspólnotowego Nabycia Towaru (od Firmy A) a następnie Wewnątrzunijnej Dostawy Towaru (na rzecz Firmy C)

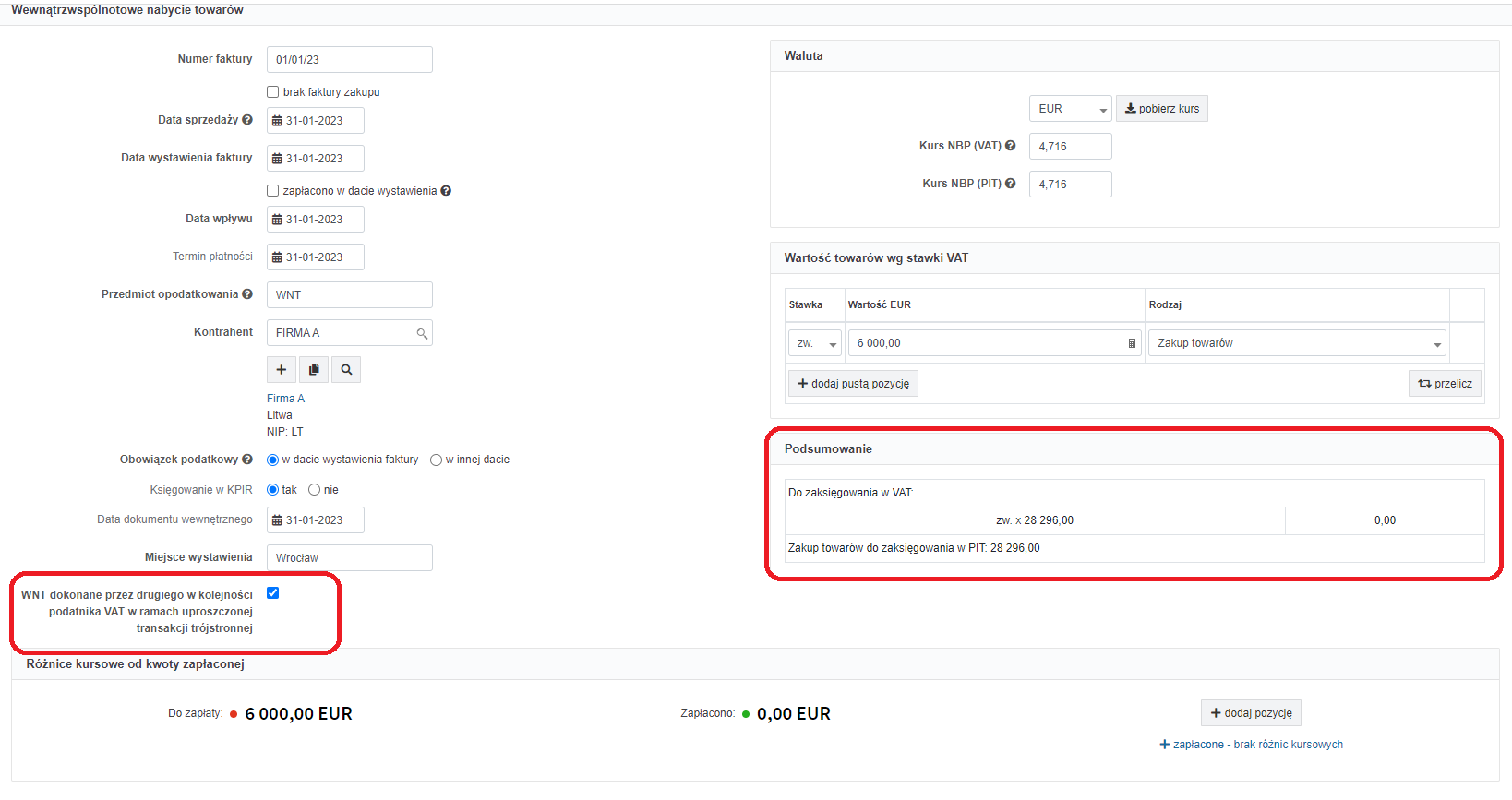

a) WNT

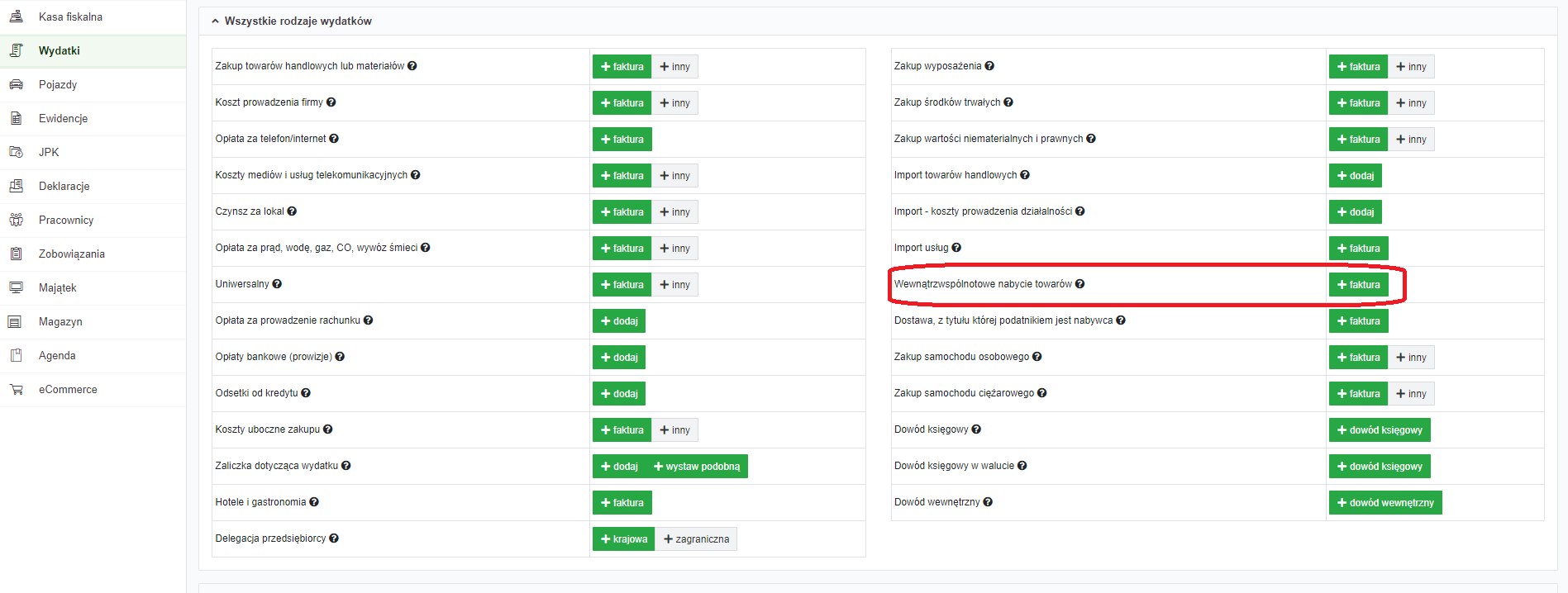

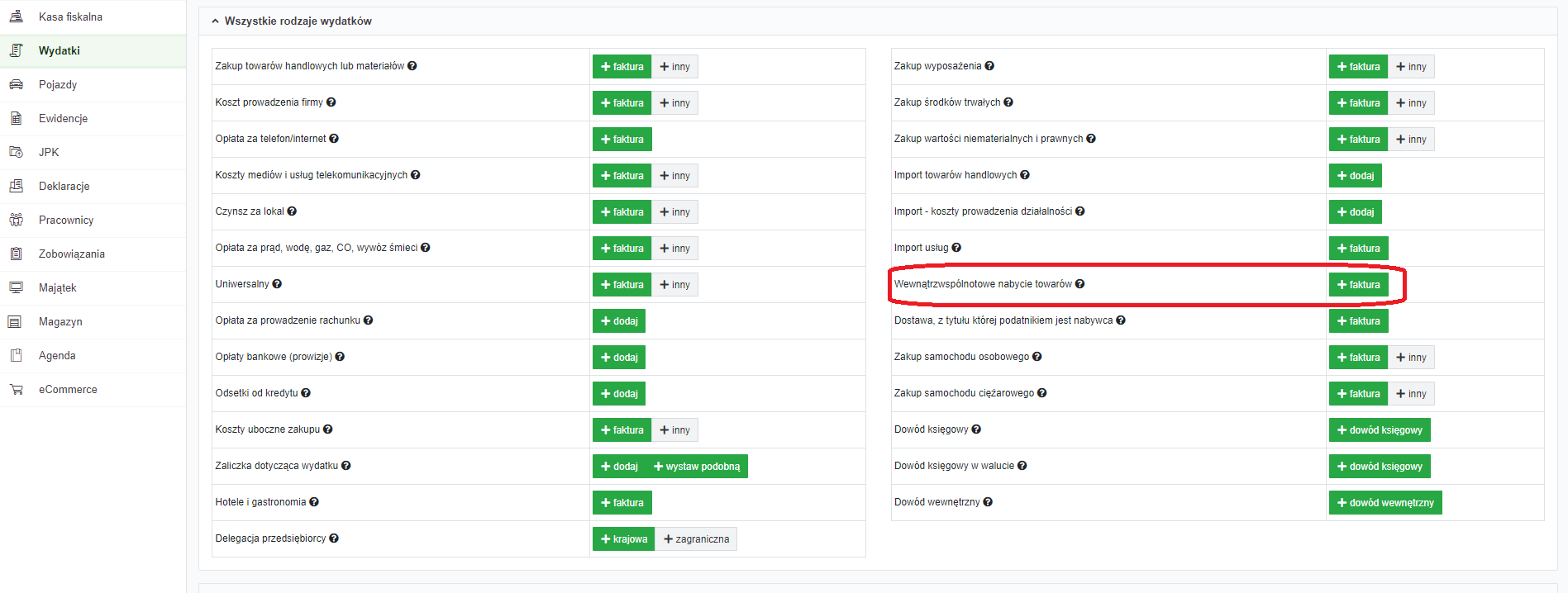

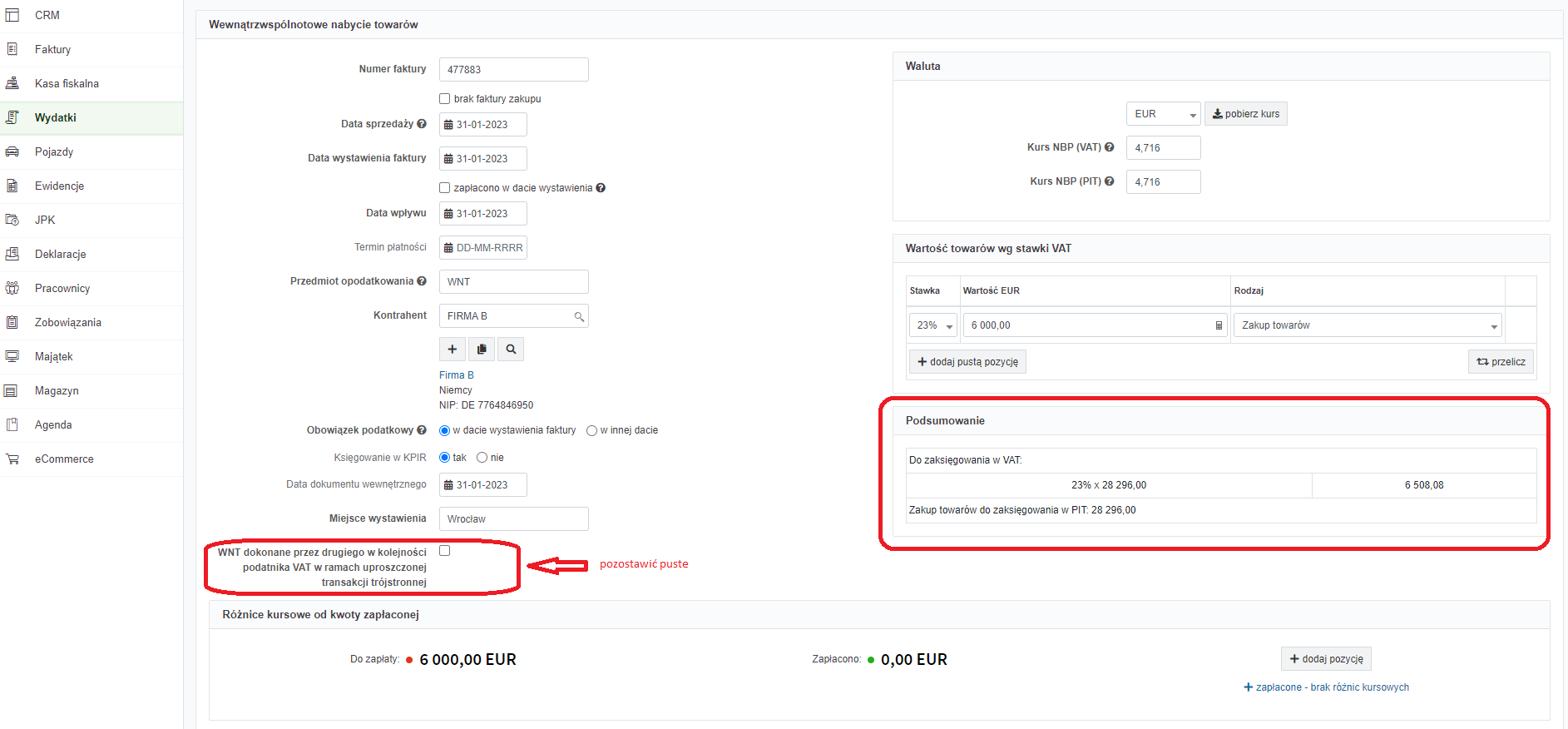

Firma B, czyli Użytkownik będący pośrednikiem powinien wykazać w deklaracji jpk_v7 i VAT-UE nabycie WNT. W takim przypadku należy skorzystać z zakładki: Wydatki → Dodaj wydatek → Wewnątrzwspólnotowe nabycie towarów.

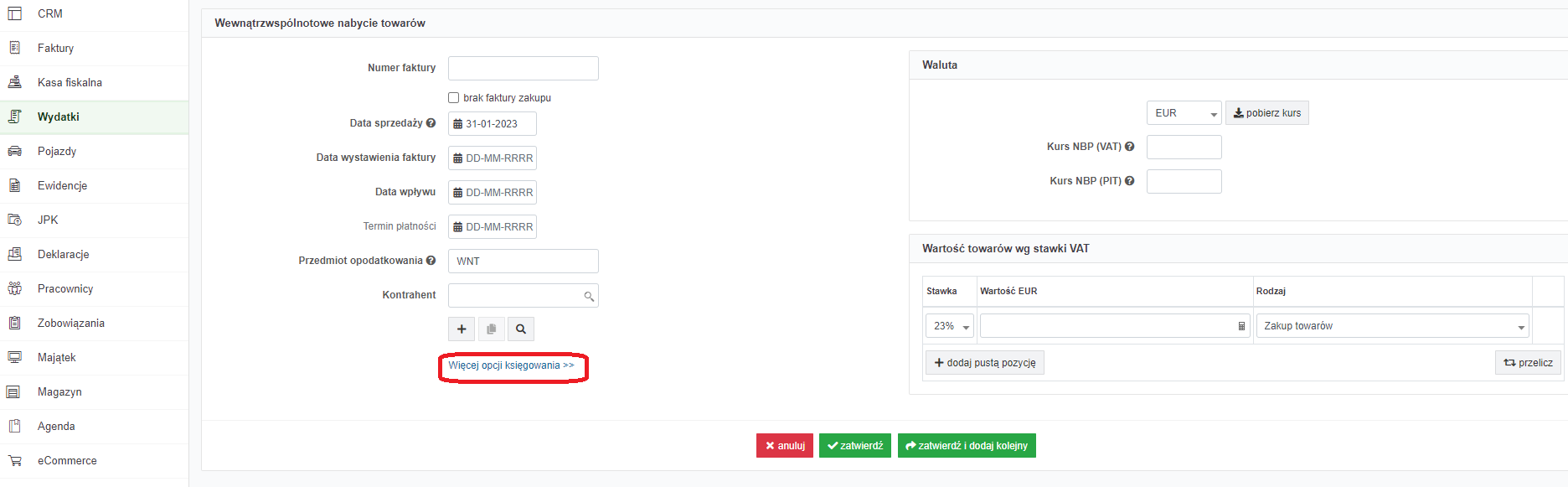

Należy rozwinąć opcję więcej opcji księgowania,

a następnie zaznaczyć pole WNT dokonane przez drugiego podatnika VAT w ramach uproszczonej transakcji trójstronnej.

b) WDT

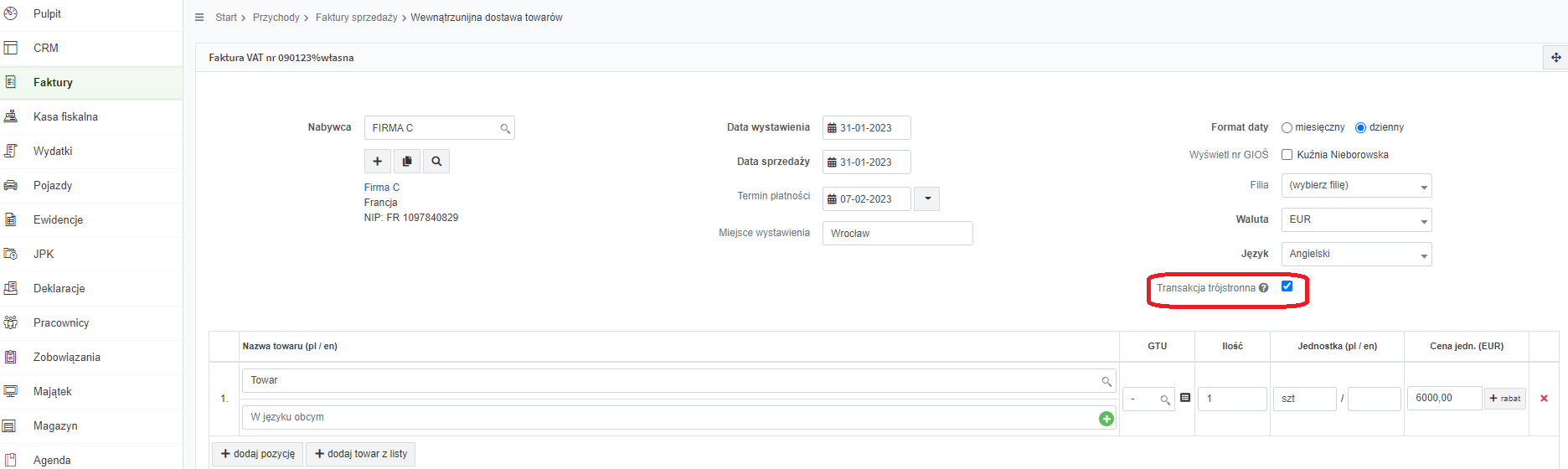

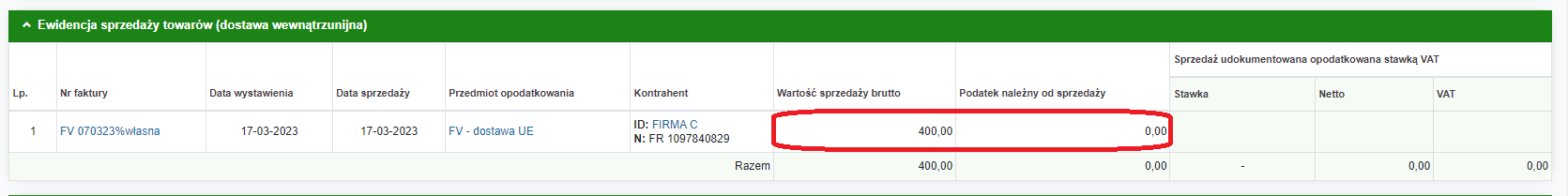

Dostawę towaru dla końcowego nabywcy (Firma C) należy rozliczyć jako WDT.

Aby wystawić fakturę WDT, należy skorzystać z zakładki: Faktury → Wystaw inną → pozostałe rodzaje → Wewnątrzunijna dostawa towarów.

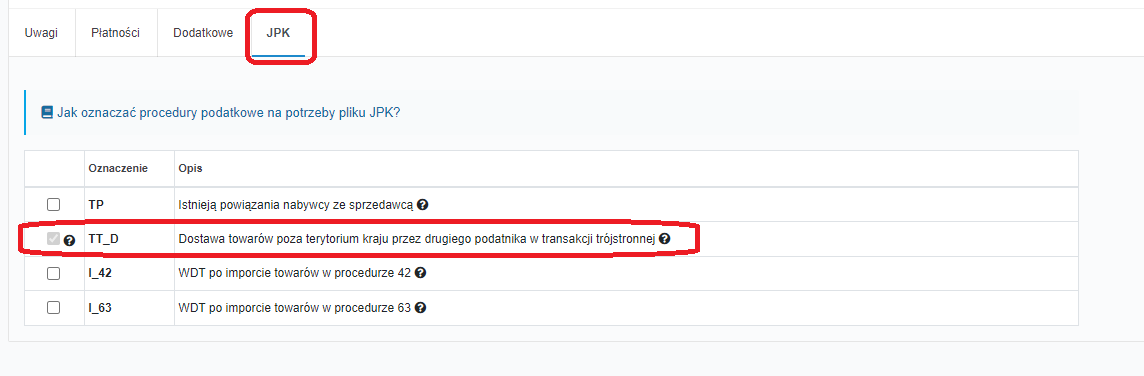

Po uzupełnieniu formularza faktury należy zaznaczyć pole transakcja trójstronna.

Zaznaczenie pola transakcja trójstronna spowoduje automatycznie zaznaczenie pola TT_D – obowiązkowego oznaczenia na potrzeby pliku JPK_V7.

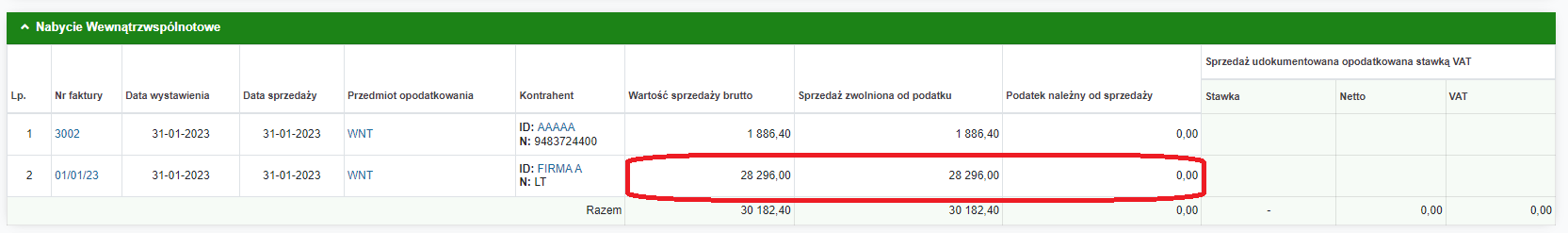

Zarówno WNT jak i WDT będą wykazane w Ewidencji Sprzedaży VAT bez wykazanego podatku od transakcji:

Wewnątrzwspólnotowe Nabycie Towarów przez Firmę B od Firmy A

Wewnątrzunijna Dostawa Towarów przez Firmę B na rzecz Firmy C

3. Firma C – rozliczenie WNT

Firma C rozlicza klasyczne WNT, a zatem nalicza VAT od dokonanego zakupu. W takim przypadku należy skorzystać z zakładki: Wydatki → Dodaj wydatek → Wewnątrzwspólnotowe nabycie towarów.

W przypadku gdy nasza firma jest ostatecznym odbiorcą w łańcuchu dostaw Transakcji Trójstronnej nie zaznaczamy pola wskazanego poniżej – dotyczy ono tylko drugiego w kolejności przedsiębiorcy.

Po wypełnieniu formularza WNT należy skorzystać z opcji Zatwierdź. Serwis zaksięguje Wartość netto w KPiR a podatek VAT w Ewidencji Zakupów VAT oraz Ewidencji Sprzedaży VAT – w przypadku pełnego odliczenia VAT od zakupu transakcja będzie neutralna pod względem VAT.

Na koncie użytkownika rozliczającego się ryczałtem od przychodów ewidencjonowanych będących jednocześnie płatnikiem VAT – transakcja będzie wykazana po obu stronach Ewidencji VAT.

4. Różnice w deklaracjach JPK_V7 i VAT-UE

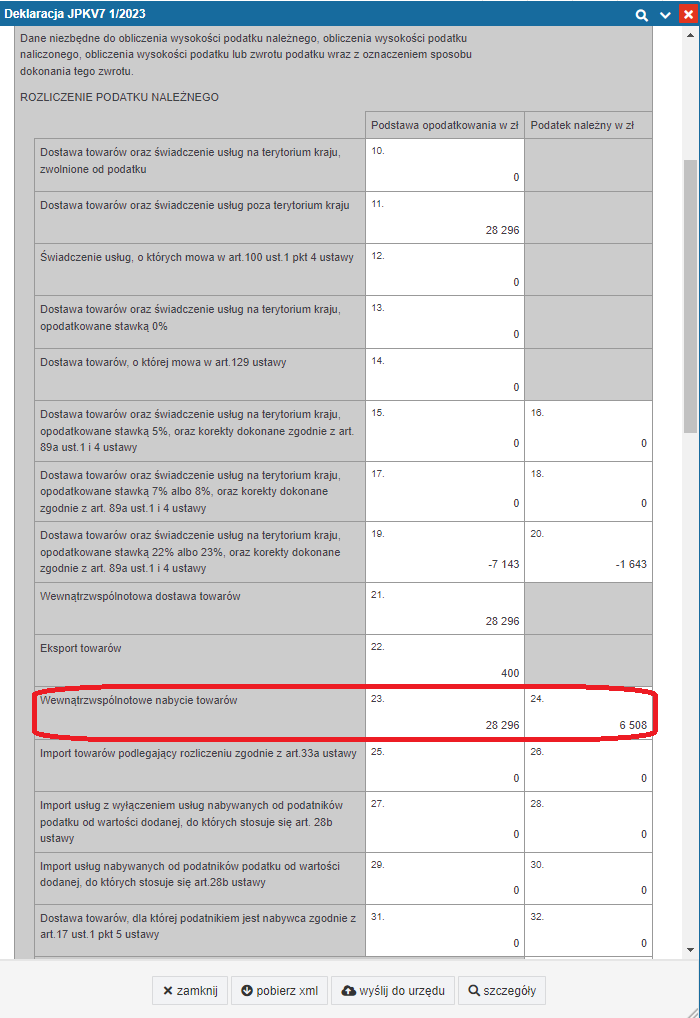

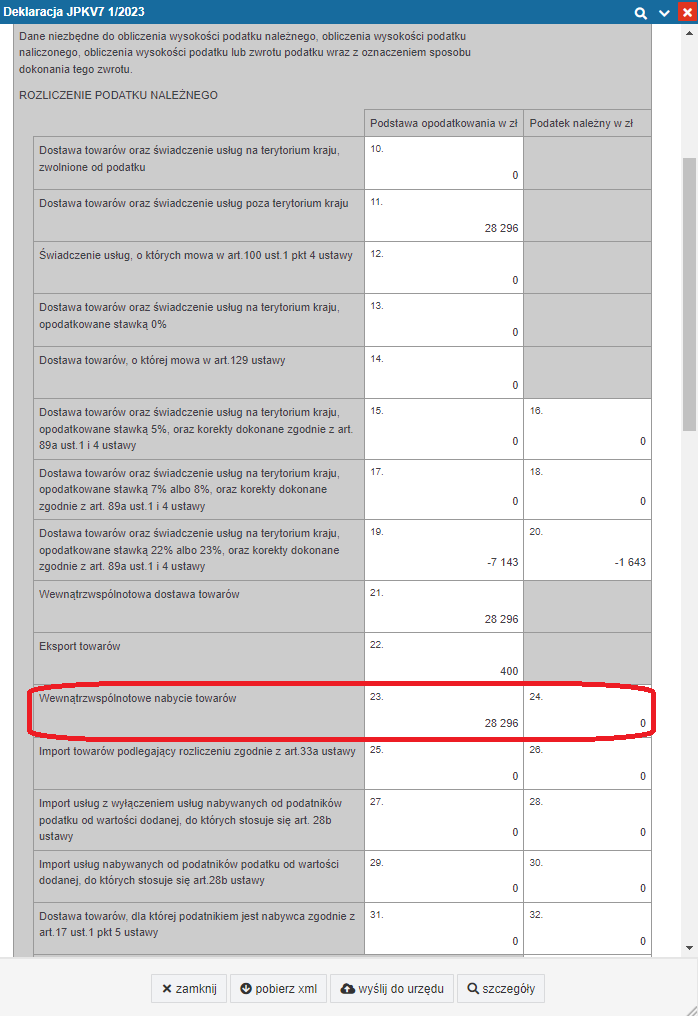

Zgodnie z zasadą uproszczoną, Firma B będąca pośrednikiem nie będzie zobowiązana do opłacenia podatku VAT od nabycia towaru, ale w deklaracji musi wykazać, że jest pośrednikiem transakcji trójstronnej. Dla porównania poniżej umieszczono deklarację JPK-V7 gdzie wykazane jest standardowe WNT (takie rozlicza Firma C – końcowy nabywca) i tę samą deklarację gdzie przy WNT oznaczono Transakcję Trójstronną (jaką wykazuje Firma B).

Standardowe WNT

WNT dla Transakcji Trójstronnej

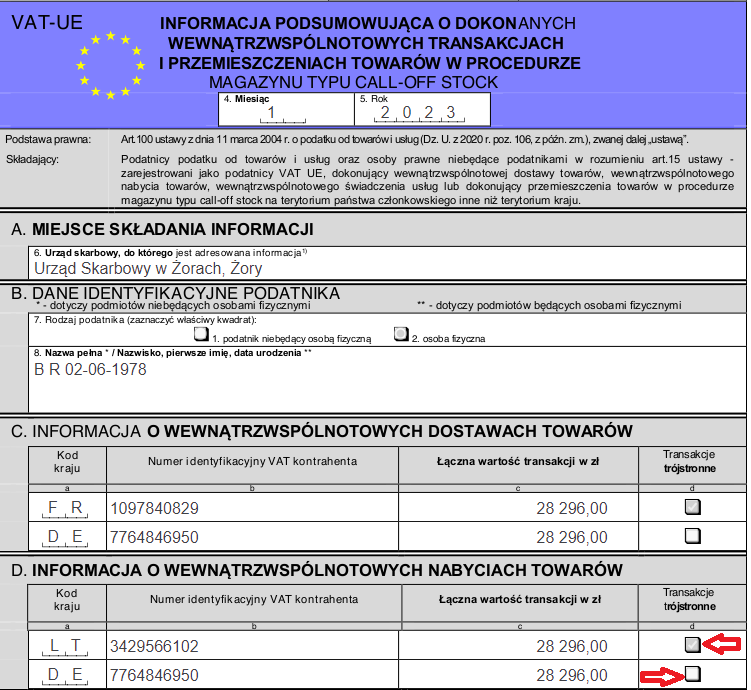

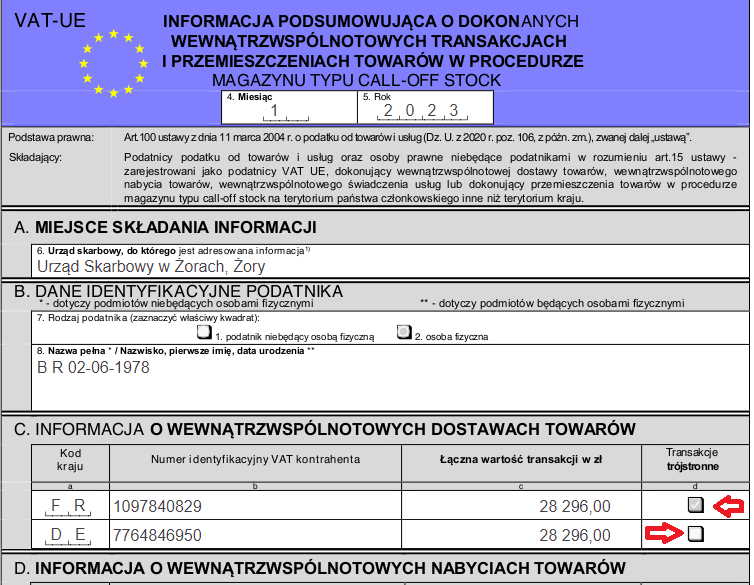

Poniżej przedstawiono jak wyglądają te różnice w deklaracji VAT UE. Transakcja WNT wykazywana w deklaracji VAT-UE będzie wyglądała podobnie dla obu firm (C i B) z tą różnicą, że gdy jest to standardowa transakcja (Firma C) to pole Transakcje Trójstronne będzie puste a gdy transakcję wykazuje pośrednik (Firma B) to pole będzie zaznaczone.

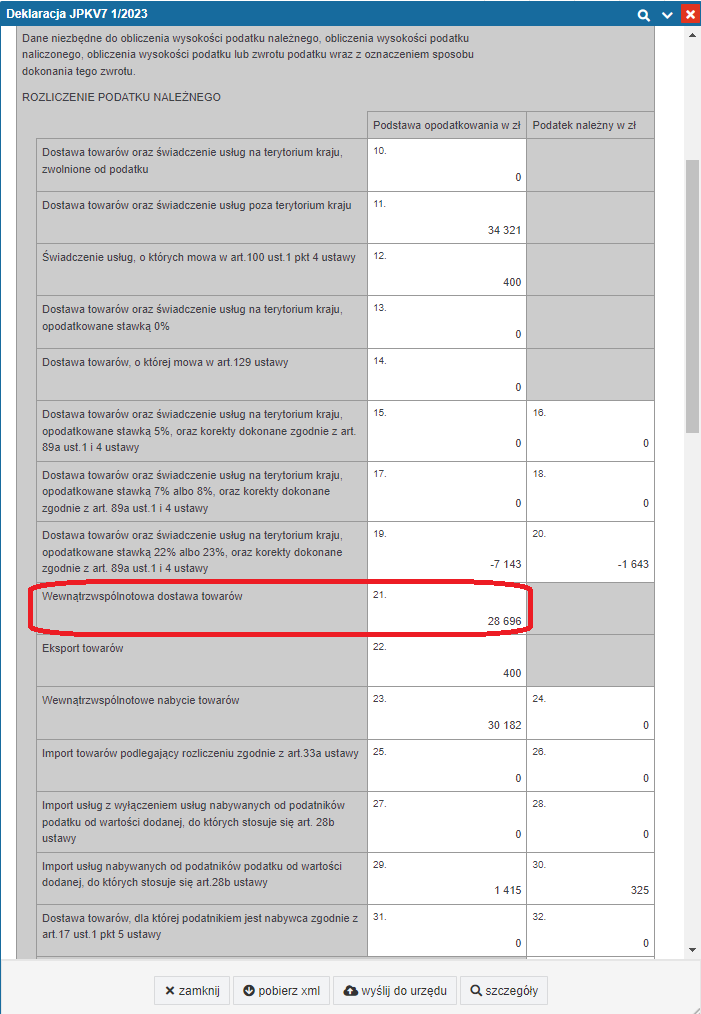

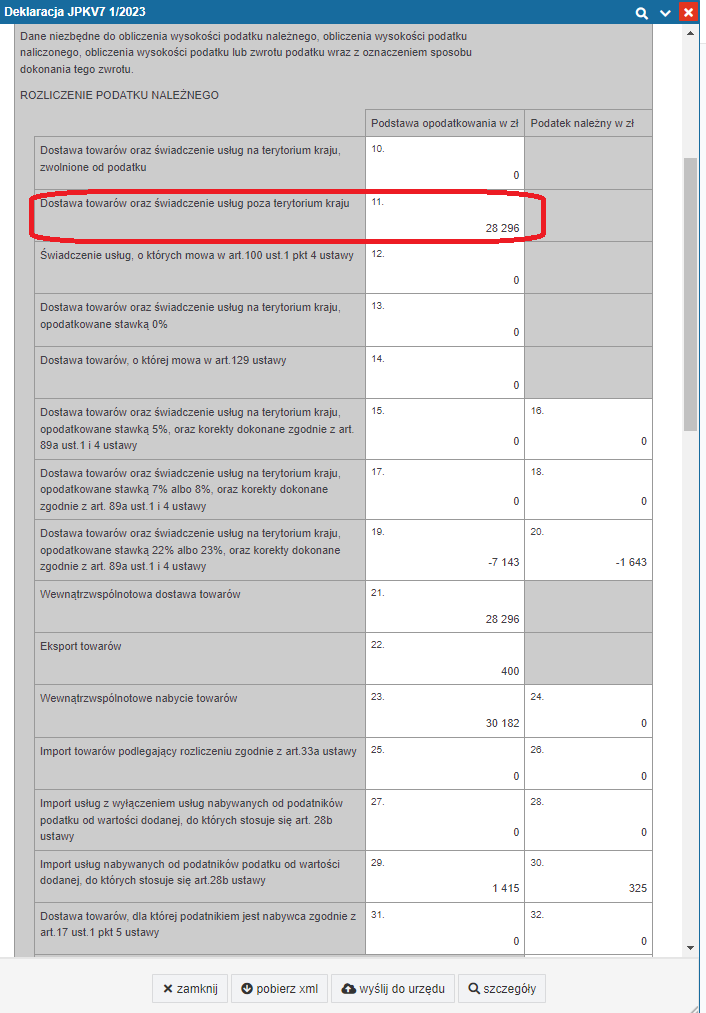

Oprócz nabycia towaru z UE Firma B wykazuje także jego wewnątrzunijną dostawę – tu dla porównania umieszczono deklarację jpk_v7 Firma A (pierwszego dostawcy)

i Firmy B (pośrednika).

Poniżej przedstawiono jak wyglądają te różnice w deklaracji VAT UE. Transakcja WDT wykazywana w deklaracji VAT-UE będzie wyglądała podobnie dla obu firm (A i B) z tą różnicą, że gdy jest to standardowa transakcja (Firma A) to pole Transakcje Trójstronne będzie puste a gdy transakcję wykazuje pośrednik (Firma B) to pole będzie zaznaczone.

Jak można zauważyć deklaracje te różnią się od siebie w zależności od tego jakim ogniwem tego łańcucha dostaw jest użytkownik. W serwisie została zastosowana funkcja oznaczenia Transakcji Trójstronnej przez pośrednika, aby jej właściwe rozliczenie względem US było relatywnie proste i intuicyjne. Niewątpliwie ogromną zaletą wprowadzonej metody uproszczonej jest wspomniany już wcześniej brak konieczności rejestracji przez pośrednika do każdego ze współpracujących ze sobą państw. Warto więc z niej korzystać.

Autor: Kamila Cicha – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.