Umowa komisu jest umową opisaną i uregulowaną przez Kodeks Cywilny. W przypadku umowy komisu przyjmujący zlecenie = KOMISANT zobowiązuje się za wynagrodzeniem = PROWIZJĄ w zakresie swojego przedsiębiorstwa do sprzedaży rzeczy ruchomych na rachunek dającego zlecenie = KOMITENTA lecz w imieniu własnym.

Mamy tu do czynienia zatem z dwoma umowami:

- umowa w ramach której komisant podejmuje się dokonania określonych we własnym imieniu, lecz na rzecz komitenta, określonych czynności,

- umowa sprzedaży rzeczy ruchomej stanowiącej przedmiot umowy.

W przypadku prowadzenia komisu przepisy podatkowe: ustawa o podatku dochodowym od osób fizycznych oraz rozporządzenie w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, nie przewidują obowiązku prowadzenia dodatkowych ewidencji.

Prowadzący komis – KOMISANT

Przychód – obowiązek podatkowy w zakresie podatku dochodowego.

Przychód powstaje w dacie wydania towaru nabywcy. Przychodem komisanta jest kwota prowizji. Jeżeli do transakcji została wystawiona faktura VAT lub faktura VAT-marża, to przychód należy zaksięgować na jej podstawie. Po wystawieniu takiej faktury w serwisie, należy skorygować przychód wykazany w KPiR do kwoty prowizji.

1 opcja:

kiedy dla klienta nie wystawiono faktury ani innego dokumentu sprzedaży.

W podatku dochodowym wartością przychodu jest prowizja w dacie wydania towaru, (bądź otrzymania zapłaty za towar jeżeli miała miejsce wcześniej) prowizje wykazujemy przez Faktury > Inne przychody > Przychód uniwersalny nie VAT > Wpis do KPiR > Wartość sprzedanych towarów i usług.

2 opcja:

dla sprzedaży wystawiono w serwisie fakturę, fakturę VAT marża bądź sprzedaż była nabita na kasę fiskalną

wystawiona faktura jak i zaksięgowany przez opcję Kasa fiskalna > + Wydruk dobowy raport z kasy pokażą niewłaściwe wysokości przychodu w KPiR, w związku z powyższym wartość będącą różnicą między wartością faktury, paragonu a prowizją dodajemy do serwisu przez opcję:

- faktury > Inne przychody > Przychód uniwersalny nie VAT > w kwocie podajemy ujemną wartość zmniejszenia > Wpis do KPiR > Wartość sprzedanych towarów i usług.

3 opcja:

konto w serwisie ifirma.pl jest zintegrowane z drukarką fiskalną.

Wystawiający paragony poprzez integrację z drukarką fiskalną po kliknięciu na ikonę Kasa fiskalna > Importuj wydruk dobowy ma możliwość automatycznego pobrania raportów dobowych z posiadanego urządzenia fiskalnego. Pobrane raporty automatycznie zaksięgują się w serwisie. Z uwagi na to, iż raporty nie odzwierciedlają rzeczywistej wartości przychodu komisanta, wartość będącą różnicą między wartością paragonu a prowizją dodajemy do serwisu przez opcję:

- faktury > Inne przychody > Przychód uniwersalny nie VAT > w kwocie podajemy ujemną wartość zmniejszenia > Wpis do KPiR > Wartość sprzedanych towarów i usług.

Koszt

Towar oddany w komis nie jest własnością sprzedającego i nie jest wykazywany KPIR, otrzymana faktura od komitenta nie jest wykazywana w księgowości firmy.

Obowiązek podatkowy w zakresie podatku VAT

Komisant, co do zasady, wykazuje obowiązek podatkowy z chwilą wydania towaru (bądź też otrzymania całości lub części zapłaty – jeżeli zapłatę otrzyma przed wydaniem towaru). Dla firmy komisant wystawia fakturę na zasadach ogólnych. Gdy nabywcą jest osoba fizyczna nieprowadząca działalności, fakturę wystawia się tylko na jej żądanie. Podstawą opodatkowania podatkiem VAT jest kwota należna z tytułu dostawy towarów kupującemu, pomniejszona o kwotę podatku.

1 opcja:

kiedy dla klienta nie wystawiono faktury ani innego dokumentu sprzedaży.

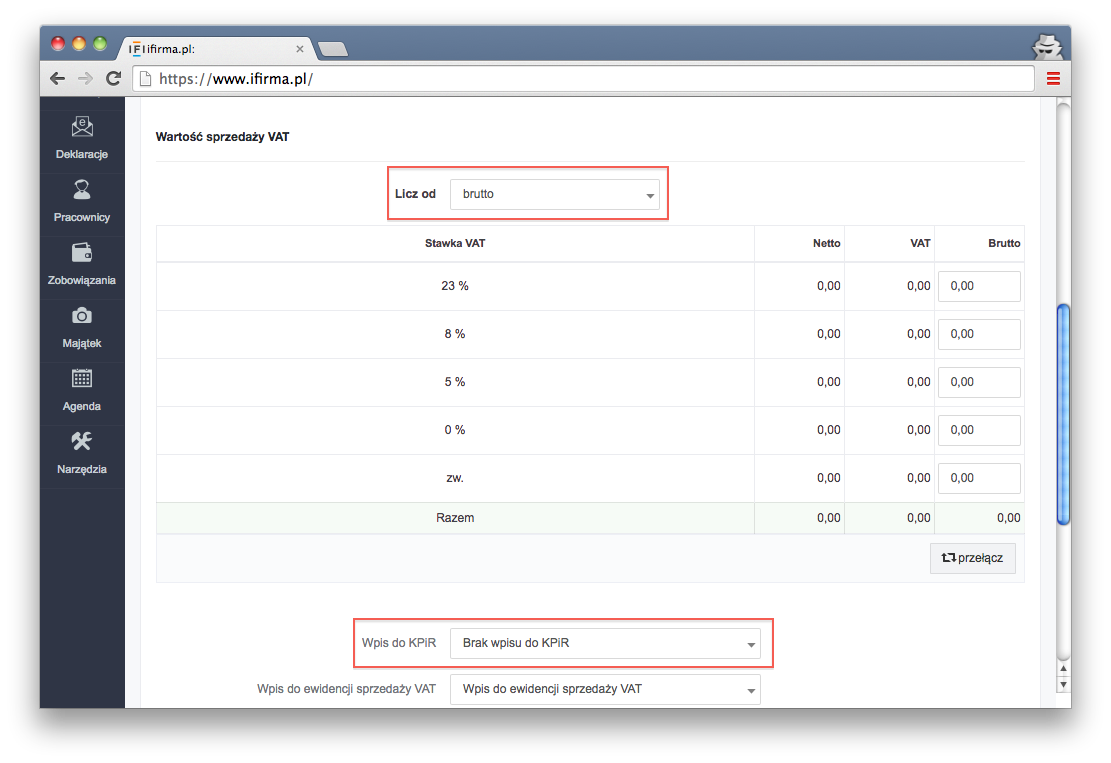

W dacie wydania towaru klientowi (bądź otrzymania zapłaty za towar jak miała miejsce wcześniej) wykazujemy sprzedaż do VAT w wartości otrzymanej za towar od klienta, w serwisie „Faktury” > Inne przychody > Przychód uniwersalny VAT > Licz od wybieramy „brutto”. Podajemy kwotę przy odpowiedniej stawce VAT, Wpis do KPiR > Brak wpisu do KPiR.

Faktury

2 opcja:

dla sprzedaży wystawiono w serwisie fakturę, fakturę VAT marża bądź sprzedaż była nabita na kasę fiskalną, lub zaimportowano raport dobowy z drukarki fiskalnej.

W przypadku, gdy została wystawiona faktura w serwisie, podatek VAT rozliczy się poprawnie. Po zaksięgowaniu raportu z kasy również VAT będzie wykazany w poprawnej wysokości.

Odliczenie VAT z faktury zakupu wystawionej przez komitenta

Komisant, który otrzyma fakturę od komitenta jeszcze przed sprzedażą towaru i przed przekazaniem należności komitentowi, nie ma prawa do odliczenia wykazanego w niej podatku naliczonego. Warunkiem odliczenia VAT naliczonego przez komisanta jest bowiem to, aby po stronie komitenta powstał obowiązek podatkowy z tytułu danej transakcji.

W dacie zapłaty komitentowi za towar księgujemy FV zakupu przez Ewidencje > Ewidencje zakupów VAT > dodaj pozycję ewidencji zakupów VAT.

Oddający towar do komisu – KOMITENT

Obowiązek podatkowy w zakresie podatku dochodowego

Przychód powstaje z chwilą przeniesienia przez komisanta na komitenta korzyści majątkowych uzyskanych od osoby trzeciej (nabywcy), w wyniku sprzedaży oddanej w komis rzeczy.

Podsumowując oznacza to, iż przychód powstanie w dacie, kiedy komisant otrzyma zapłatę za wydany towar. W przypadku płatnika VAT-u kwota przychodu oczywiście zostanie pomniejszona o podatek VAT.

1 opcja:

Kiedy dla klienta nie wystawiono faktury ani innego dokumentu sprzedaży:

- Faktury > Inne przychody > Przychód uniwersalny nie VAT > Wpis do KPiR > Wartość sprzedanych towarów i usług.

2 opcja:

Komitent wystawił w serwisie fakturę dla komisu w dacie wydania towaru:

- Faktura wystawiona w serwisie zostanie wykazana jako przychód w KPiR w dacie dostawy z dokumentu, nie jest to poprawne, gdyż przychód powinien być wykazany w KPIR w dacie kiedy komitent otrzyma zapłatę za sprzedany klientowi komisu towar.

Z uwagi na to w serwisie mogą być konieczne dodatkowe wyksięgowania i księgowania w dacie przekazania do komisu:

- faktury > Inne przychody > Przychód uniwersalny nie VAT > w kwocie podajemy ujemną wartość zmniejszenia > Wpis do KPiR > Wartość sprzedanych towarów i usług,

w dacie otrzymania zapłaty:

- faktury > Inne przychody > Przychód uniwersalny nie VAT > w kwocie podajemy dodatnią wartość zwiększenia > wpis do KPiR > Wartość sprzedanych towarów i usług.

Koszt w KPiR

Z uwagi na to, iż cała otrzymana kwota od nabywcy jest przychodem komitent rozlicza w kosztach firmy prowizję pobraną przez komisanta. Prowizja wynika z umowy komisu i na podstawie umowy w dacie osiągnięcia przychodu będzie wykazywana jako koszt. W serwisie ujmujemy daną kwotę przez Wydatki > Dodaj wydatek > Dowód księgowy > Wpis do KPiR > Pozostałe wydatki.

Obowiązek podatkowy w zakresie podatku VAT

Komitent wystawia fakturę nie później niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy (bądź otrzymano całość lub część zapłaty przed dokonaniem dostawy). Faktura nie może być wystawiona wcześniej niż 30. dnia przed dokonaniem dostawy (bądź otrzymaniem przed dokonaniem dostawy całości lub części zapłaty). Obowiązek podatkowy powstaje co do zasady w dacie uregulowania należności z tytułu wystawionej faktury.

W serwisie wystawiamy fakturę przez opcję Faktury > Wystaw inną > pozostałe rodzaje > Faktura krajowa do szczególnej metody kasowej > Typ rozliczenia > Usługi komisu.

Wystawiona faktura, do momentu wprowadzenia pozycji „otrzymana zapłata”, nie jest wykazywana w Ewidencji sprzedaży VAT, a co za tym idzie nie zostaje rozliczona w pliku JPKV7/K.

Podczas generowania pliku JPKV7/K serwis wyświetli listę faktur, do których jeszcze nie wprowadzono informacji o „otrzymanej zapłacie” lub wprowadzono zapłatę na kwotę mniejszą niż wynika to z faktury.

Więcej o rozliczeniu faktury krajowej do szczególnej metody kasowej.

Zastosowania procedury VAT marża przez prowadzącego komis

Procedura VAT marża dotyczy jedynie towarów używanych, czym są towary używane definiuje art. 120 ust. 1 pkt. 4 ustawy o VAT. Procedura marży polega na szczególnej formie opodatkowania, w której podstawą opodatkowania jest marża. Marża to kwota stanowiąca różnicę między kwotą sprzedaży a kwotą nabycia pomniejszoną o kwotę podatku VAT.

Ustawa o VAT jednoznacznie określa od jakich podmiotów musi być kupiony towar, by móc zastosować daną procedurę, w skrócie jeżeli na dokumencie zakupu sprzedawca nie naliczy VAT, bo będzie podmiotem zwolnionym z VAT-u bądź sama dostawa podlegałaby pod zwolnienie, wtedy dla określonego towaru można zastosować procedurę VAT marży. Reasumując: biorący w komis towar od osoby fizycznej czy od firmy zwolnionej z VAT, może zastosować daną procedurę dla sprzedawanych towarów używanych.

Przy sprzedaży towarów używanych przedsiębiorca musi dla danego typu sprzedaży prowadzić dodatkową ewidencję, na podstawie której ustalana jest marża, która służy do wyliczenia VAT-u od sprzedaży.

Pobierz wzór ewidencji.

Rozliczenie VAT na podstawie prowadzonej ewidencji w serwisie

Prowadzący komis na podstawie sporządzonej ewidencji towarów używanych doda podatek VAT i kwotę netto VAT przez opcję: Ewidencje > Ewidencje sprzedaży VAT > dodaj pozycję ewidencji sprzedaży VAT.

Rozliczenie VAT i PIT w przypadku wystawienia faktury w ifirma.pl

W IFI jest opcja wystawienia faktury VAT marża przez opcję Faktury > Faktury VAT marża > Faktura VAT marża > Typ sprzedaży > Procedura marży – towary używane. Należy pamiętać, że wystawiona faktura zaksięguje się w Ewidencji sprzedaży jak i KPiR.

W podatku VAT, przy założeniu wystawiania dla każdej sprzedaży w procedurze marży faktur w serwisie, wartość podatku VAT będzie poprawnie rozliczona.

Przedsiębiorca wystawiający sporadycznie faktury VAT marża, który księguje sprzedaż głównie na podstawie Ewidencji sprzedaży dla VAT marży powinien pamiętać, by omyłkowo nie zaksięgować dwukrotnie tej samej wartości w Ewidencji sprzedaży VAT.

Każda faktura VAT-marża wystawiona w serwisie zaksięguje się w ewidencji sprzedaży VAT.

W związku z powyższym księgując wartość sprzedaży na podstawie Ewidencji dla marży należy sprzedaż ująć w niższej wartości, pomniejszonej o wartość już rozliczonych faktur.

W podatku dochodowym przychodem prowadzącego komis jest prowizja. Po wystawieniu faktury VAT marża w serwisie do KPiR zaksięguje się wartość brutto jaką zapłacił klient za towar pomniejszona o podatek VAT. Wskazana kwota wartościowo znaczenie odbiega od wartości przychodu komisanta. W związku z powyższym różnicę między prowizją komisanta a zaksięgowaną kwotą należy dodać do serwisu jako:

- faktury > Inne przychody > Przychód uniwersalny nie VAT > w kwocie podajemy ujemną wartość zmniejszenia > Wpis do KPIR > Wartość sprzedanych towarów i usług.

Marża a kasa fiskalna

Sprzedaż w ramach procedury marży na kasie zostaje zaprogramowana przez serwisanta pod pozycją zwaną „zerem technicznym”. W przypadku marży jest to umowna stawka na potrzeby ewidencjonowania obrotów sprzedaży towarów używanych w ramach procedury marży przypisana do stawki 0%.

Rozliczający się w serwisie komisant nie księguję w tym przypadku raportów z kasy, wartości do VAT dodaje na podstawie prowadzonej ewidencji dla marży, przychód do KPiR w wysokości umownej prowizji wykazuje również w oderwaniu od raportów dobowych.

Wartość obrotu na podstawie Ewidencji dla marży dodajemy przez opcję: Faktury > Inne przychody > Przychód uniwersalny VAT > Wpis do KPiR > brak wpisu do KPiR.

Wartość przychodu do podatku dochodowego wykazujemy przez: Faktury > Inne przychody > Przychód uniwersalny nie VAT.

Integracja z drukarką fiskalną a rozliczenie marży w sprzedaży komisowej

Na koncie zintegrowanym z drukarką fiskalną, gdzie firma sprzedaje jedynie towary w procedurze VAT marża, sugerowane jest nieimportowanie raportów dobowych z drukarki, jedynie wystawianie paragonów przez opcję Kasa fiskalna > +Paragon. Paragony nie zostaną wykazane jako przychód, wykazanie przychodu do PIT i obrotu do VAT należy wykazać przez wyżej wymienione ścieżki księgowania.

Klienci, którzy zdecydują się importować raport z kasy przykładowo, z uwagi na posiadanie również sprzedaży opodatkowanej stawką 23%, księgują raport z kasy poprzez Kasa fiskalna > Importuj wydruk dobowy. Sprzedaż dotycząca marży zostanie wykazana przy stawce 0%. Po zaimportowaniu raportu należy pamiętać o stosownych wyksięgowaniach mających na celu wykazanie poprawnej wartości w KPiR jak i Ewidencji sprzedaży VAT.

Dla podatku dochodowego różnicę między prowizją komisanta a zaksięgowaną kwotą należy dodać do serwisu jako:

- faktury > Inne przychody > Przychód uniwersalny nie VAT > w kwocie podajemy ujemną wartość zmniejszenia > Wpis do KPIR > Wartość sprzedanych towarów i usług.

Podatek VAT dla procedury marża tzw. „zero techniczne”

Wartość raportu zaimportowana przy stawce 0% nie powinna być wykazana w Ewidencji sprzedaży VAT, w związku z czym wartość należy wyksięgować, ponadto należy wykazać poprawną wartość podatku VAT i netto VAT dla marży. Danych operacji dokonuje się przez opcję:

- faktury > Inne przychody > Przychód uniwersalny VAT > Wpis do KPiR > brak wpisu do KPiR.

Przykład:

Cena nabycia – 300 zł, cena sprzedaży – 500 zł, marża – 200 zł, wartość netto dla VAT 162,60 zł, wartość podatku VAT – 37,40 zł.

Na kasie fiskalnej zostanie nabite 500 zł, które po zaimportowaniu raportu z kasy fiskalnej w serwisie zostanie wykazane przy stawce 0%. W Ewidencji Sprzedaży VAT powinno być zaś wykazane netto 162,60 zł i VAT 37,40 zł. W związku z powyższym należy dokonać przeksięgowań.

Korekta zapisu nastąpi przez księgowanie przez opcję Faktury > Inne przychody > Przychód uniwersalny VAT.

Podatek VAT dla pozostałej sprzedaży opodatkowanej

Wartość zaimportowanego raportu dla podatku VAT zostanie wykazana w prawidłowej wysokości i nie należy tutaj dokonywać żadnych wyksięgowań.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.