-

1.PUE ZUS – gdzie znaleźć informacje o kwocie zwolnienia

2. Księgowanie składek zapłaconych w serwisie

3. Rozliczenie nadpłaty w serwisie

-

3.1 Rozliczenie nadpłaty na poczet kolejnych zobowiązań

3.2. Zwrot nadpłaconych składek ZUS – rozliczenie w zależności od rodzaju składek

-

a) składki na ubezpieczenie społeczne rozliczane w raporcie PIT-5/PIT-5L/PIT-28

b) składka na ubezpieczenie zdrowotne rozliczane w raporcie PIT-5/PIT-5L/PIT-28

c) składki na FP i FGŚP Pracodawcy i Pracownika oraz Składki Społeczne liczone od wynagrodzeń finansowane przez Pracodawcę oraz Składki Społeczne Pracodawcy jeżeli były księgowane jako koszt prowadzenia firmy- dotyczy jedynie prowadzących KPIR

d) Składki Społeczna i Zdrowotna Pracownika ujęte w wynagrodzeniu brutto dotyczy jedynie prowadzących KPIR

Zakład Ubezpieczeń Społecznych w związku z regulacjami, które zostały wprowadzone w Ustawie z 24 lipca 2020 r. o zmianie ustawy o delegowaniu pracowników w ramach świadczenia usług oraz niektórych innych ustaw (Dz. U. z 2020 r., poz. 1423)., ponownie rozpatrzył wnioski o zwolnienie z opłacania składek ZUS.

Głównym warunkami, które należało spełnić aby pierwotnie otrzymać zwolnienie z zapłaty składek ZUS, było:

- przesłanie dokumentów rozliczeniowych (ZUS DRA) do 30 czerwca. Dotyczyło to przedsiębiorców, którzy mieli obowiązek wysyłki takich deklaracji (np. w przypadku zatrudniania pracowników), oraz

- złożenie wniosków ZUS RDZ do 30 czerwca.

Jak wskazuje zapis wyżej wymienionej ustawy:

Art. 10. 1. “W przypadku złożenia do dnia 30 czerwca 2020 r. wniosku o zwolnienie z obowiązku opłacenia należności z tytułu składek, o których mowa w art. 31zo ustawy zmienianej w art. 4, w brzmieniu dotychczasowym, zwalnia się z obowiązku opłacenia należnych składek wykazanych w deklaracji rozliczeniowej za marzec, kwiecień i maj 2020 r., w wysokości określonej w art. 31zo, także wówczas, gdy składki te zostały opłacone lub na poczet tych składek Zakład Ubezpieczeń Społecznych zaliczył z urzędu nienależnie opłacone składki. Opłacone składki lub zaliczone z urzędu nienależnie opłacone składki podlegają zwrotowi na zasadach określonych w art. 24 ustawy z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych (Dz. U. z 2020 r. poz. 266, 321, 568, 695, 875 i 1291).

2. Zwolnieniu z obowiązku opłacenia, o którym mowa w ust. 1, podlegają należne składki wykazane w deklaracji rozliczeniowej za marzec, kwiecień i maj 2020 r. znane na dzień ponownego rozpatrzenia wniosku o zwolnienie z opłacania składek.”

Nowe przepisy weszły w życie 20.09.2020 i mają wpływ nawet na 800 tys. płatników.

Artykuł wskazany powyżej, dotyczy przede wszystkim przedsiębiorców, posiadających nadpłaty na swoich kontach rozliczeniowych, które automatycznie zostały zaliczone na poczet składek ZUS, które nie zostały zapłacone w miesiącu kwiecień i maj 2020.

Dotyczy to również płatników, którzy byli zwolnieni z zapłaty składek ZUS za wskazane miesiące jednak równolegle opłacili składki, które objęte były wnioskiem o zwolnienie.

Do tej pory obowiązywała zasada, że zwolnienie ze składek ZUS dotyczy TYLKO nieopłaconych składek.

Zmiana w przepisach, uregulowała wszelkie wątpliwości, dzięki czemu ZUS na nowo mógł rozpatrzyć wnioski płatników, którzy posiadali nadpłaty oraz tych, którzy za składki zapłacili.

Według informacji, którą podaje ZUS na swojej stronie: “nie należy składać do ZUS wniosków o ponowne rozpatrzenie sprawy. ZUS zrobi to z urzędu – po 20 września, zgodnie z ustawowo wyznaczonym terminem. Zakład poinformuje o tym płatników na Platformie Usług Elektronicznych (PUE) ZUS.”

Poniżej zostały przedstawione możliwości rozliczenia otrzymanych środków ZUS w serwisie ifirma. Ostateczna decyzja dotycząca wybrania odpowiedniego rozwiązania, pozostaje po stronie przedsiębiorcy.

1.PUE ZUS – gdzie znaleźć informacje o kwocie zwolnienia

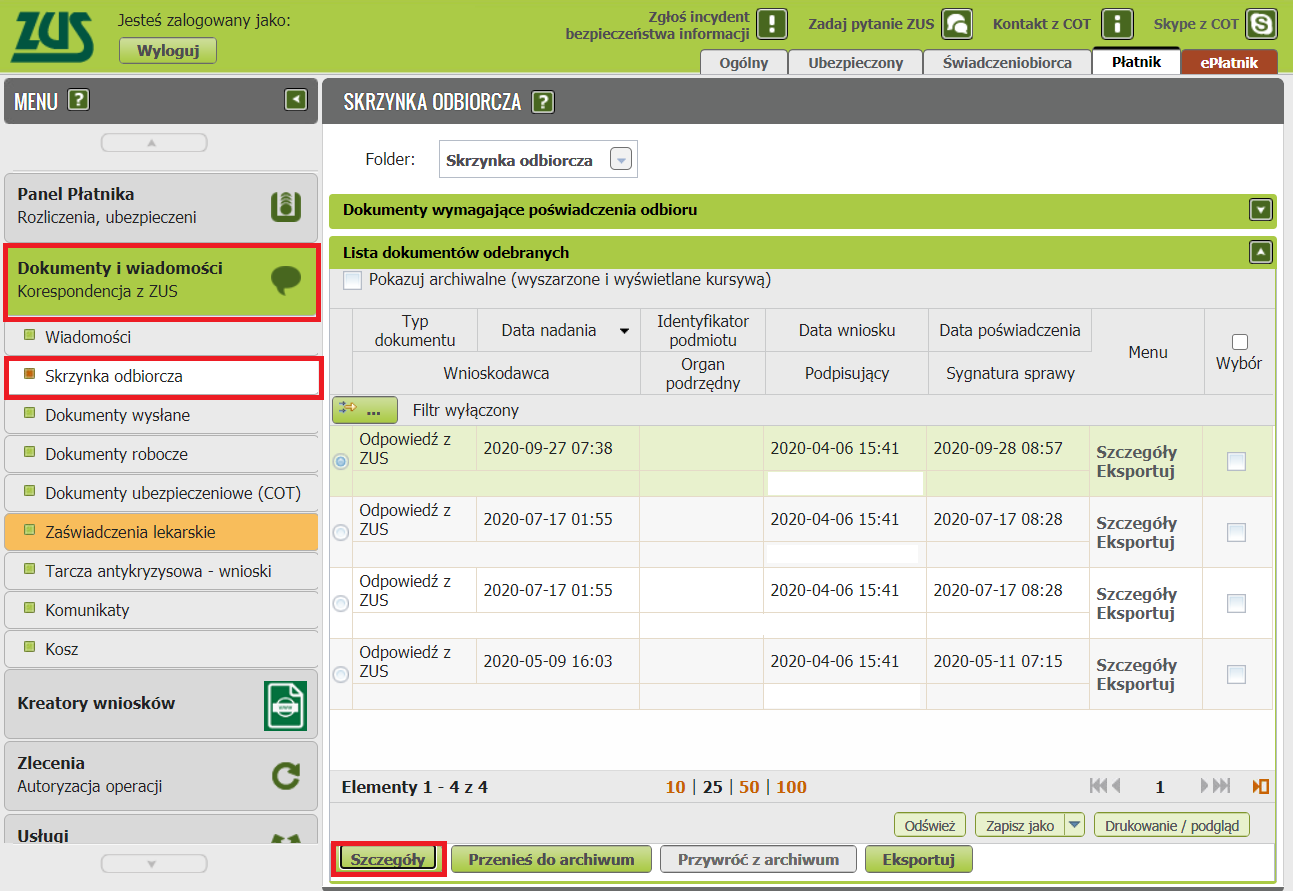

Kiedy przydsiębiorca chce zweryfikować, czy otrzymał decyzje o ponownym rozpatrzeniu wniosku w przypadku zwolnienia składek ZUS za miesiące marzec-maj, uzyska taką informacją na swoim koncie PUE ZUS.

Pismo informujące o zwolnieniu z opłacania składek ZUS możemy pobrać ze strony Zakładu Ubezpieczeń Społecznych. W tym celu należy zalogować się na stronie: https://www.zus.pl/pue.

W pierwszej kolejności przedsiębiorca loguje się na koncie PUE, podaje swój login oraz hasło.

Następnie płatnik składek przechodzi do zakładki Dokumenty i wiadomości i wybiera opcję Skrzynka odbiorcza. Kolejno odnajduje ostatnią odpowiedź z ZUS i u dołu strony wybiera opcję szczegóły. Skąd automatycznie zostanie przekierowany do pisma z ZUS.

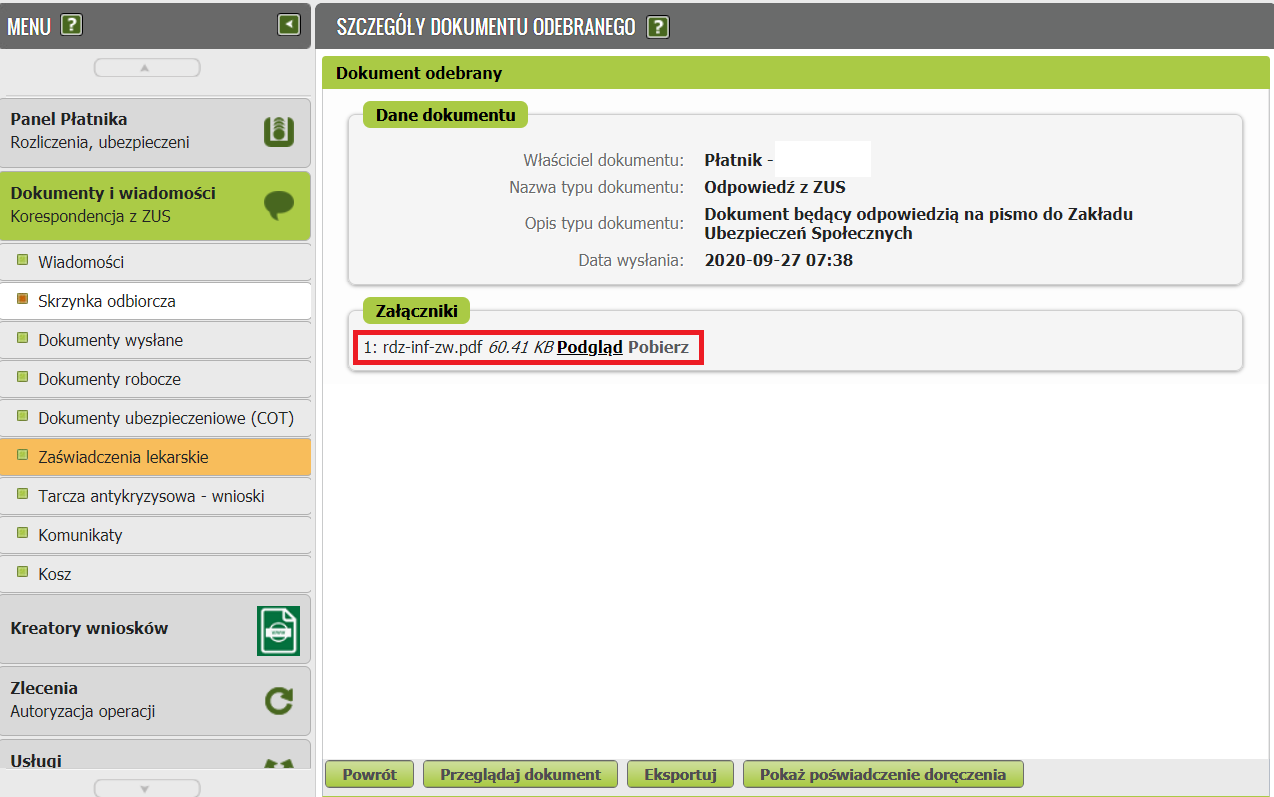

W kolejnym oknie, przedsiębiorca ma możliwość pobrania dokumentu będącego odpowiedzią z Zakładu Ubezpieczeń Społecznych lub ewentualnie skorzystania z opcji podglądu pisma bezpośrednio na stronie.

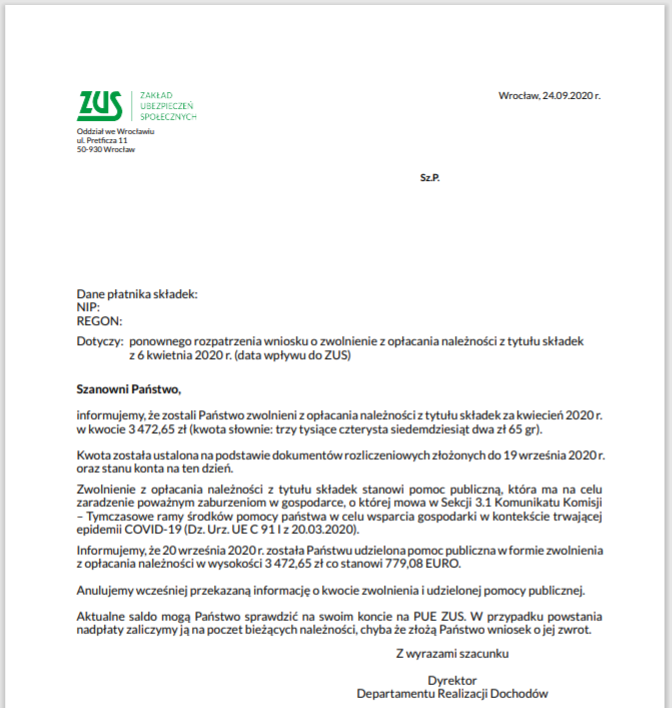

W dokumencie znajdują się informacje na temat kwoty zwolnienia oraz miesiąca, którego one dotyczyły.

W otrzymanym piśmie, ZUS wskaże, że poprzednio przekazaną informację dotyczącą zwolnienia anuluje i poinformuje w jakiej wysokości została udzielona pomoc publiczna.

W większości przypadków pismo takie otrzymają osoby, które posiadały na swoim koncie nadpłatę lub opłaciły składki za miesiące, za które mieli prawo do skorzystania ze zwolnienia ze składek ZUS.

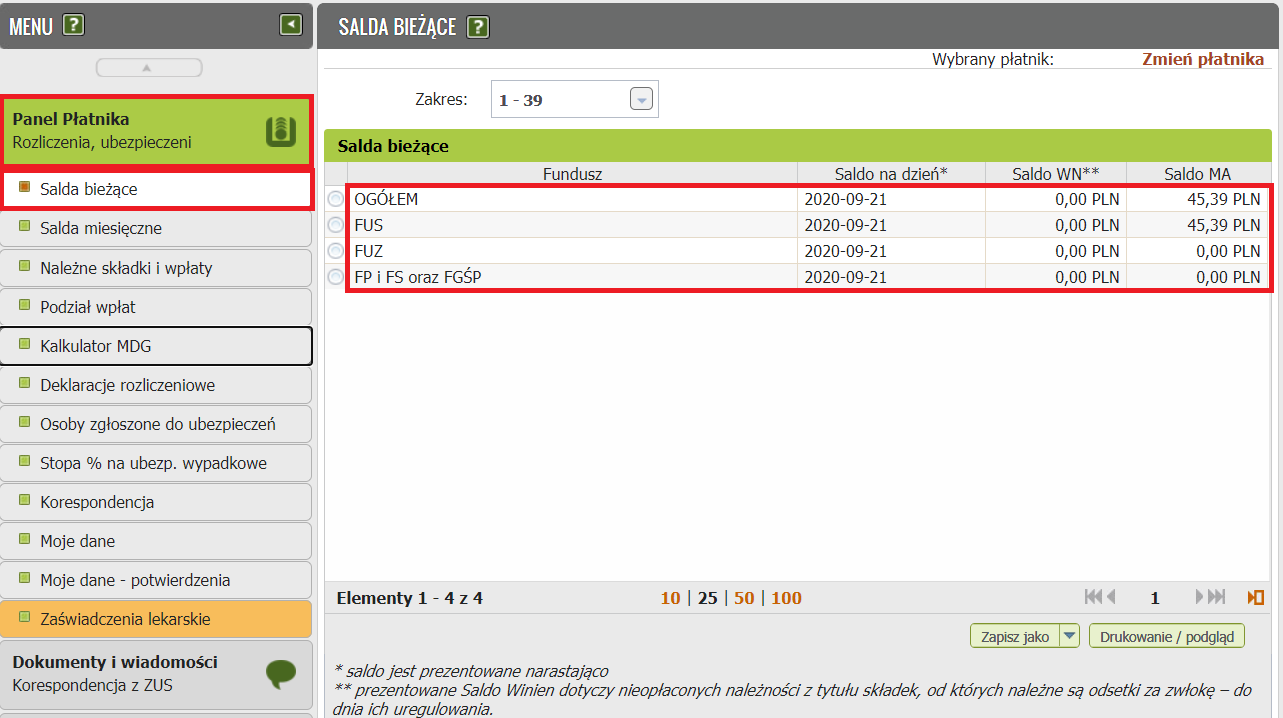

W kolejnym kroku, przedsiębiorca powinien zweryfikować swoje aktualne saldo na koncie PUE ZUS.

W tym celu należy, przejść do zakładki Panel płatnika a następnie wybrać Salda Bieżące.

Po wybraniu odpowiedniego pola, ukażą się aktualne składki, które widnieją na koncie płatnika.

Saldo WN – wskazuje kwoty, które płatnik składek jest WINNY Zakładowi Ubezpieczeń Społecznych

Saldo MA – wskazuje wartość nadpłaty przedsiębiorcy.

Z tego poziomu, płatnik ma również możliwość zweryfikowania, na której składce powstała nadpłata lub niedopłata. I tak:

FUS – Składki na Ubezpieczenie Społeczne

FUZ – Składki na ubezpieczenie Zdrowotne

FP i FS oraz FGŚP – Składki na Fundusz Pracy, Fundusz Solidarnościowy, Fundusz Gwarantowanych Świadczeń Pracowniczych

Pomimo, iż na koncie w ZUS widnieje nadpłata warto dodatkowo złożyć do ZUS wniosek RD-3 w celu ponownego przeliczenia salda płatnika. Zdarzają się bowiem sytuacje kiedy po ponownej analizie konta i jego rozliczeniu przez ZUS saldo płatnika wygląda inaczej. Warto dokonać taki ruch szczególnie jak do ZUS składane są korekty, występowały wcześniej rozbieżności w saldach składek. Jest to o tyle istotne, iż terminowość zapłaty ZUS wpływa na otrzymanie zasiłków chorobowych z ZUS, więc w niestandardowej sytuacji warto mieć pewność, iż konto na pewno jest prawidłowo rozliczone.

2. Księgowanie składek zapłaconych w serwisie

Zgodnie z artykułem 22 ust. 6bb ustawy o podatku dochodowym, składki ZUS powinny być rozliczone w dacie zapłaty. Oznacza to, że nie jest istotne kiedy składki zostały rozliczone przez ZUS a to, kiedy podatnik poniósł fizycznie koszt opłacania składek ZUS.

Innymi słowy, przedsiębiorca w przypadku pojawienia się na jego koncie nadpłaty powinien uzyskać informację, w którym miesiącu powstała ona na jego koncie. Należy w tym wypadku, zweryfikować również na poczet jakiej składki nadpłata została zaksięgowana aby prawidłowo zostało to wprowadzone do systemu.

Nie jest istotne, czy nadpłata powstała w tym roku podatkowym czy poprzednim. Według wskazanego przepisu, płatnik składek ma prawo rozliczyć składki w dacie zapłaty.

W związku z powyższym, w serwisie Ifirma, zapłacone składki, należy księgować w miesiącu zapłaty, aby prawidłowo zostały rozliczone. Istotne jest ustalenie rozksięgowania wpłaty na poszczególne rodzaje składek przez ZUS. Spowodowane jest to tym, że każda ze składek w serwisie ifirma, księgowana jest w inny sposób. I tak:

- składka na ubezpieczenie społeczne pomniejsza dochód do opodatkowania i jest wykazywana w generowanej deklaracji PIT-5 za miesiąc, w którym została opłacona W deklaracji PIT-5

- składki z kolejnych miesięcy w ciągu roku są sumowane,

składka na ubezpieczenie zdrowotne jest odejmowana od wyliczonego w PIT-5 podatku, płaci się składkę w wysokości 9 % od podstawy (podawanej przez ZUS), natomiast podatek pomniejsza o 7,75% podstawy, - składka na FP jest księgowana w Podatkowej Księdze Przychodów i Rozchodów.

Ponieważ obecnie przedsiębiorca wpłaca składki na jedno konto w ZUS nie jest oczywistym jak zostanie rozliczona przez ZUS dokonana wpłata. Jeżeli przedsiębiorca uzyska informację, jaka kwota trafiła, na którą ze składek ZUS, może rozpocząć księgowanie w serwisie.

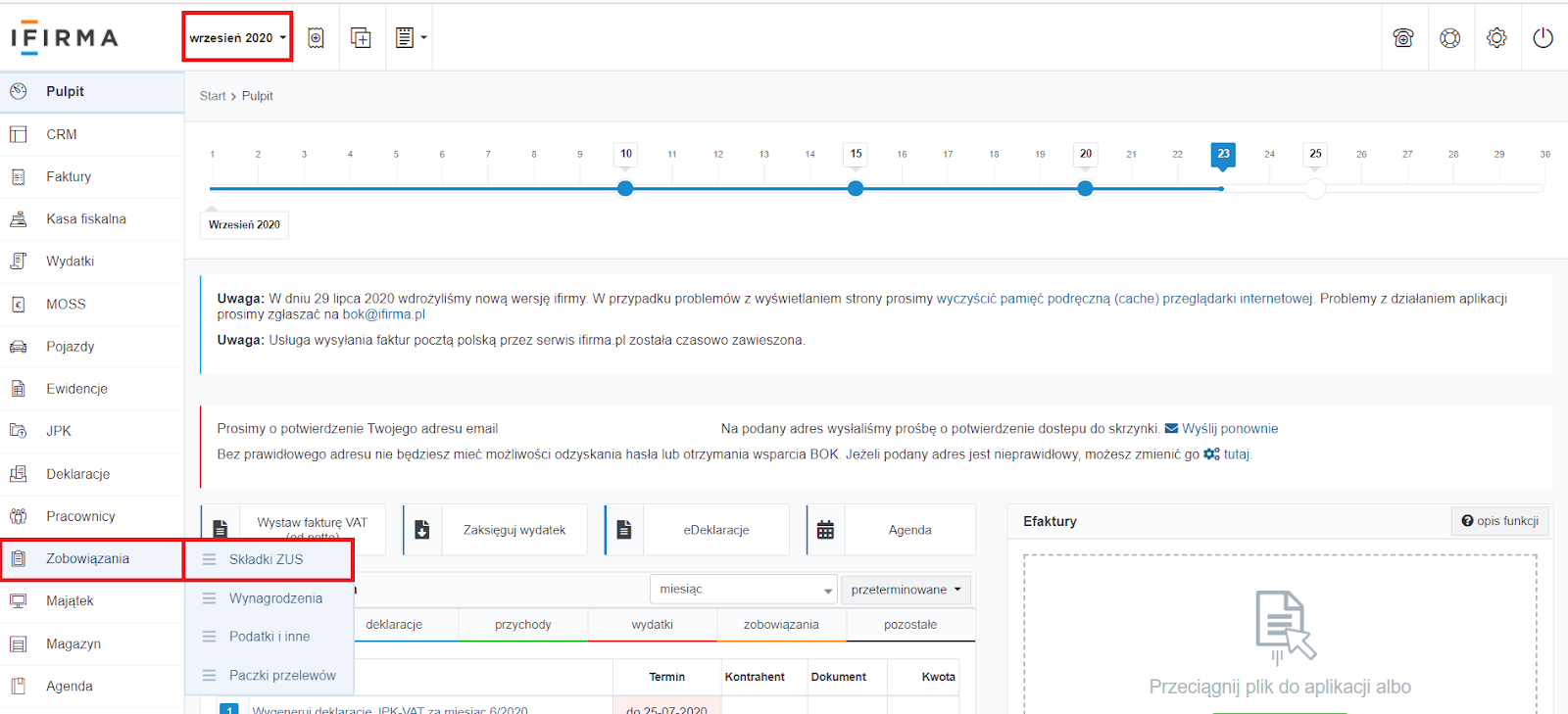

W tym celu należy przejść do zakładki Zobowiązania ➡ Składki ZUS, a następnie ustawić się w miesiącu kiedy została dokonana płatność za składki ZUS.

Uwaga!

W tym przypadku nie jest istotne czy ZUS, przyznał zwolnienie z opłacania składek ZUS. Kluczową informacją jest fakt, że przedsiębiorca dokonał przelewu za składki – czyli analogicznie poniósł w tym wypadku fizyczny koszt.

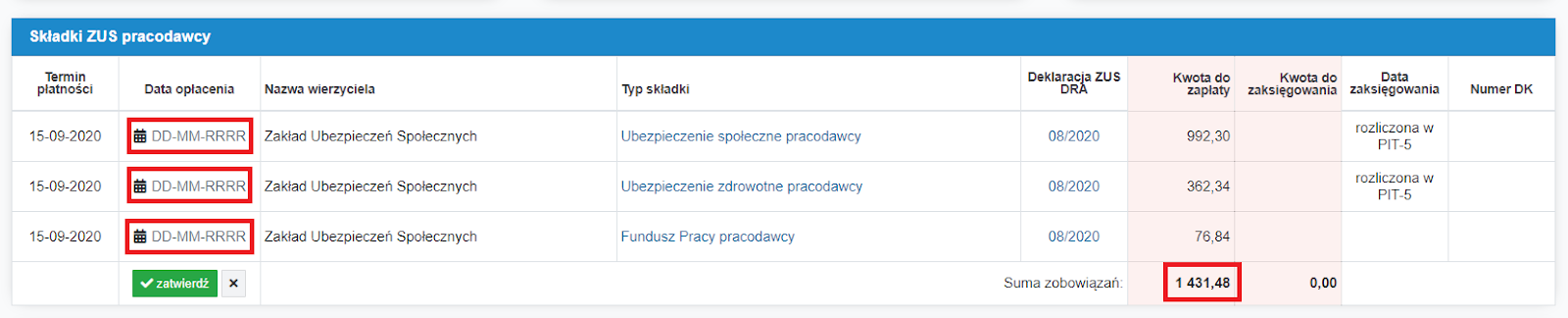

Wysokość składek, które będą widoczne w zakładce Zobowiązania ➡ Składki ZUS, są automatycznie pobierane z deklaracji ZUS DRA, którą należy generować co miesiąc w serwisie ifirma.

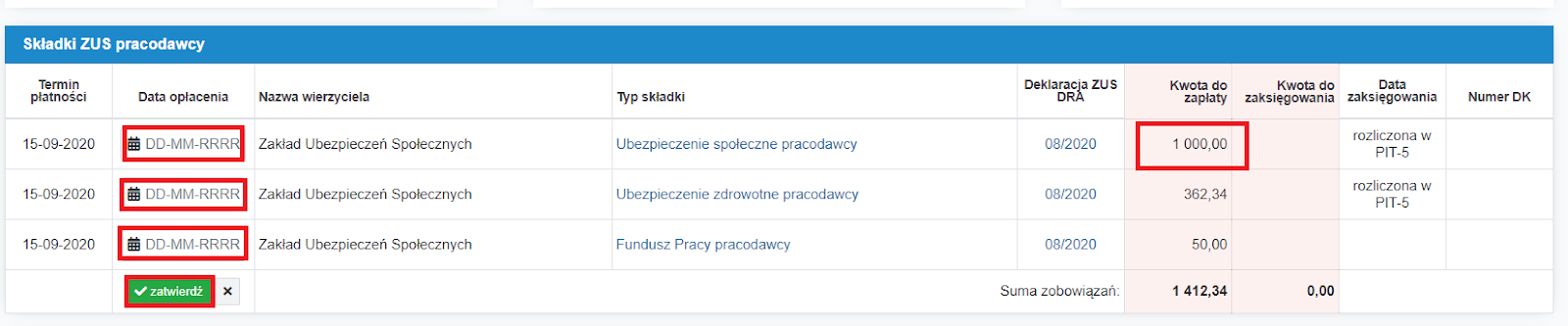

W takiej sytuacji, przedsiębiorca powinien zweryfikować czy wysokość składek w podanej zakładce jest taka sama jak przelew wykonany do ZUS. Jeżeli system wskazuje prawidłowe wartości, należy potwierdzić wpłatę do ZUS – wprowadzając do systemu datę opłacenia tych składek.

W przypadku, jeżeli wartość składek się róźni, lub księgowanie odbiega od tego co wykazane jest na koncie PUE ZUS, wówczas przedsiębiorca ma obowiązek wskazać kwoty w taki sam sposób jak ZUS zaksięgował to na swoim koncie.

W tym celu przedsiębiorca ma dwie możliwości:

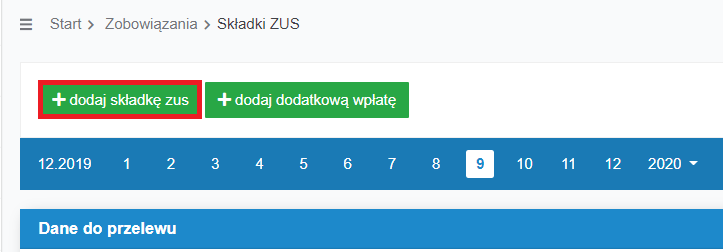

a) + dodaj składkę ZUS

Opcja + dodaj składkę ZUS daje możliwość, dodania do systemu wpłaty na określoną składkę ZUS. Z tej opcji można skorzystać w sytuacji jeżeli, wpłacona kwota do ZUS, została zaksięgowana na składkę, która np. nie wyświetla się we wskazanej zakładce.

Aby dodać składkę ZUS ręcznie należy w lewym górnym rogu, w miesiącu kiedy została dokonana wpłata do ZUS, wybrać opcję + dodaj składkę zus.

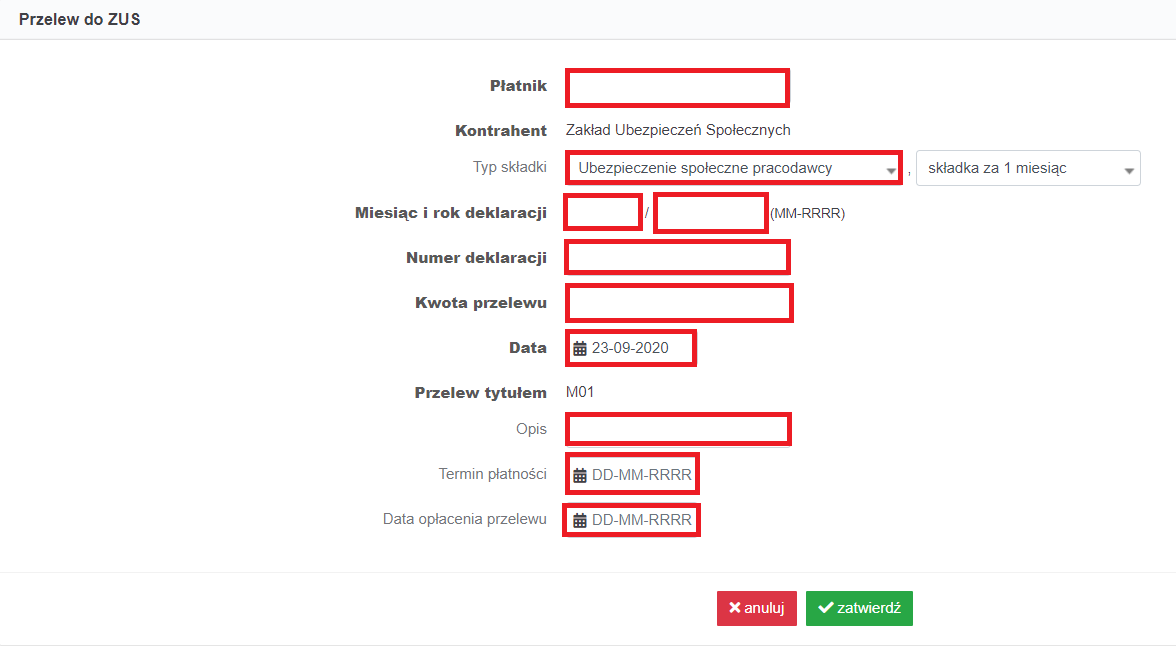

Następnie pojawi się formularz wypełniania danych dotyczących przelewu do ZUS.

Podczas dodawania składki ZUS w polu Płatnik, domyślnie podpowie się imię i nazwisko przedsiębiorcy. Jeżeli, w tym miejscu zostanie wybrana nazwa firmy, wówczas składki ZUS nie odliczą się prawidłowo w PIT-5/PIT28. Opcji domyślnie ustawionej nie należy w żaden sposób zmieniać.

Kolejno należy uzupełnić każde z pól. I tak:

- Typ Składki – należy wskazać na jaką składkę została zaksięgowana wpłata

- Miesiąc i rok deklaracji – w tym miejscu należy wykazać miesiąc i rok deklaracji, którego ma dotyczyć dodatkowa składka ZUS.

- Numer deklaracji – w przypadku jeżeli dodajemy należność do deklaracji pierwotnej wówczas zawsze wprowadzamy cyfrę “1”. W sytuacji jeżeli jest to korekta należy wpisać cyfrę “2”. Analogicznie wprowadzamy cyfrę taką jaką w deklaracji wysłanej do ZUS (w ZUS DRA “02. IDENTYFIKATOR DEKLARACJI (NUMER/MM/RRRR”).

- Kwota przelewu – w tym miejscu należy dodać kwotę, jaka została przelana do ZUS.

- Data – system automatycznie wprowadzi bieżącą datę wypełniania formularza

- Opis terminu płatności – przedsiębiorca może nadać w tym miejscu indywidualny opis wprowadzanej składki ZUS. Jest to miejsce na różnego rodzaju notatki, które nie mają wpływu na rozliczenia – pole nie jest obowiązkowe do wypełnienia.

- Termin płatności – należy wskazać w jakim terminie należało opłacić składkę ZUS.

- Data opłacenia przelewu – w tym polu przedsiębiorca wprowadza realną datę opłacenia składki ZUS. Zgodnie z wprowadzoną datą, składka zostanie analogicznie ujęta w PIT-5/PIT-5L/PIT-28 lub KPIR (w przypadku FP oraz składek społecznych finansowanych przez pracodawcę).

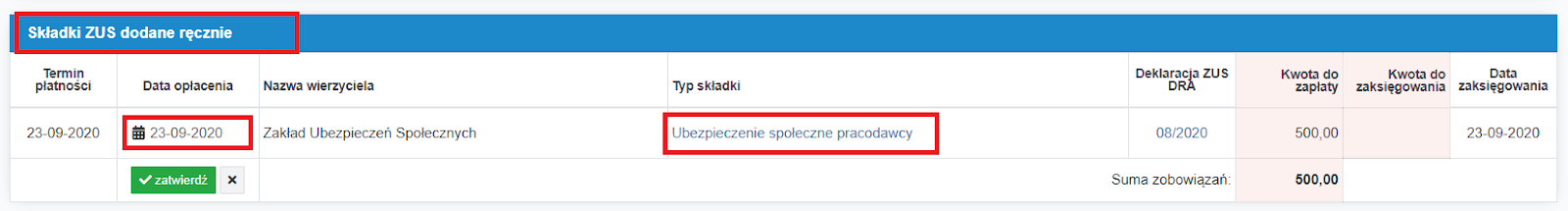

Składka ZUS które przedsiębiorca samodzielnie wprowadzi do systemu będą widoczne w zakładce Składki ZUS dodane ręcznie znajdujące się u dołu strony.

b) Edycja Składek ZUS

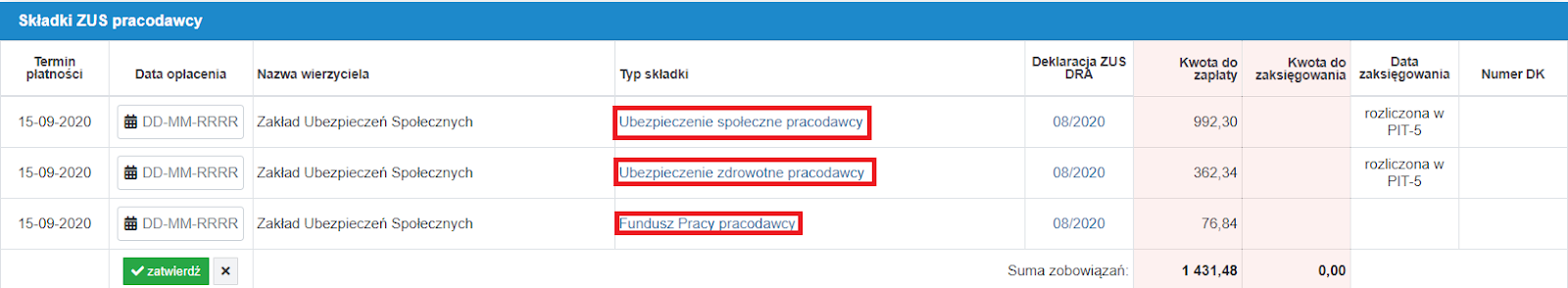

W sytuacji kiedy przedsiębiorca przekazał do ZUS inne składki, niż te które wyświetla system, wówczas istnieje możliwość edycji wartości składek. W tym celu należy wybrać odpowiedni Typ Składki, w zakładce Zobowiązania ➡ Składki ZUS

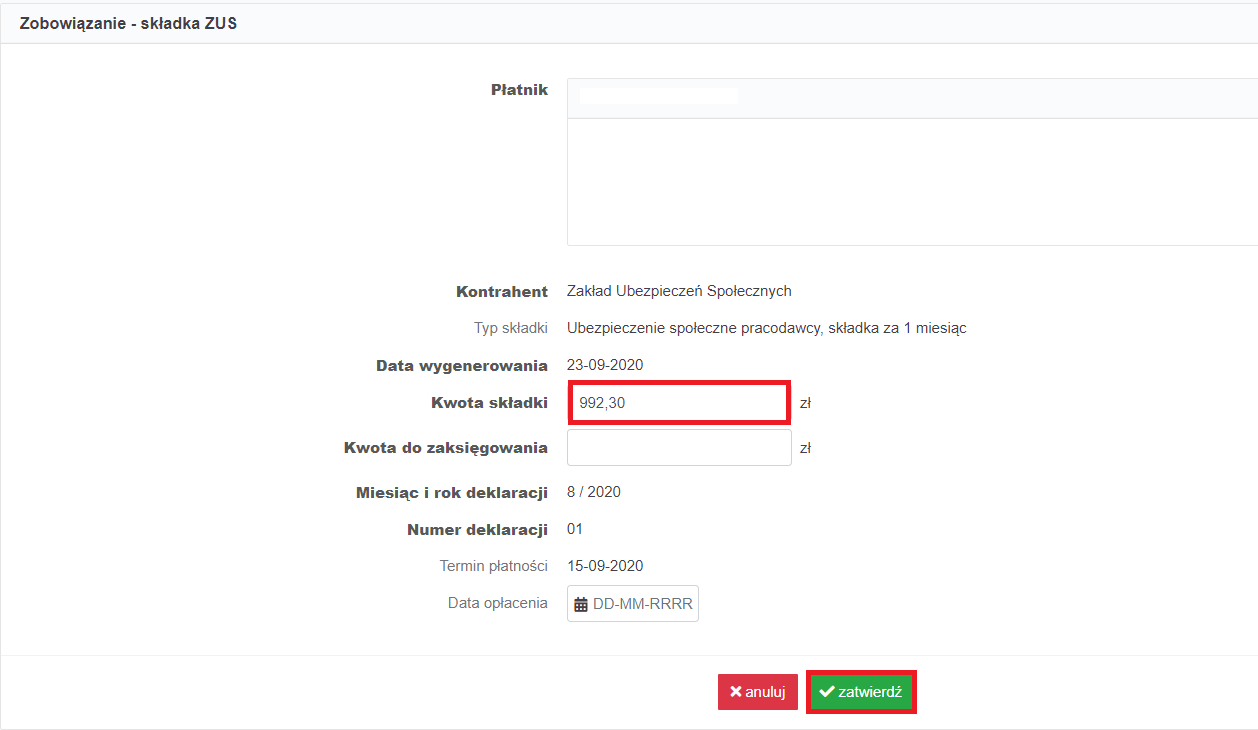

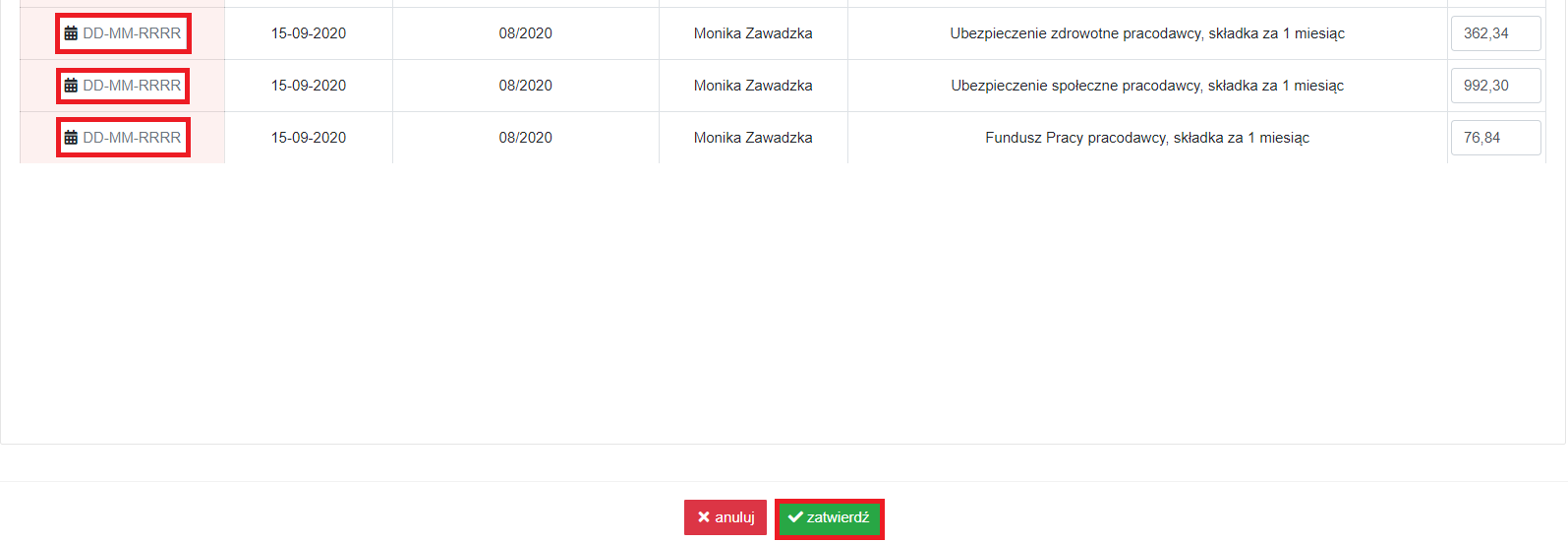

Kolejno u dołu strony należy wybrać edytuj, a następnie wprowadzić kwotę, która została przekazana do ZUS w polu Kwota Składki. Następnie potwierdzić zmianę, u dołu strony wybierając Zatwierdź.

Po dokonaniu tego rodzaju czynności, wartości składek ulegną zmianie i powinny wówczas odpowiadać wartościom wpłaconym do ZUS.

Ponownie należy w tym wypadku pamiętać, o wprowadzeniu daty opłacenia składek aby prawidłowo zaksięgowały się one w PIT-5/PIT-5L/PIT-28, potwierdzając przyciskiem zatwierdź.

Przedsiębiorca musi pamiętać, że w przypadku jakiejkolwiek ingerencji w składki ZUS, konieczne jest ponowne przegenerowanie PIT-5/PIT-28 w zakładce Deklaracje ➡ Deklaracje. Jakakolwiek zmiana we wskazanej zakładce może mieć istotny wpływ na wyliczenia zaliczki na podatek dochodowy

Przykład 1.

Przedsiębiorca otrzymał zwrot nadpłaty w wysokości 500 zł, która pojawiła się na jego indywidualnym koncie na PUE ZUS. Po weryfikacji, ustalił, że wskazana nadpłata wynikała, z nadpłaconych składek podczas przebywania na zwolnieniu lekarskim w lutym 2020. Otrzymany zwrot został zaksięgowany przez ZUS na Składkę Społeczną (FUS) i na tej składce widnieje nadpłata na koncie płatnika.

W takiej sytuacji, przedsiębiorca powinien cofnąć się w serwisie IFIRMA do miesiąca księgowego luty 2020 a następnie zweryfikować czy wskazaną nadpłatę wykazał w zakładce Zobowiązania ➡ Składki ZUS.

Czyli czy określona zakładka, wskazuje taką samą wartość składki jaka została zapłacona przelewem do ZUS.

Przykład 2.

Przedsiębiorca, omyłkowo zapłacił za składki w miesiącach, za które przysługiwało mu zwolnienie (kwiecień, maj). Według wcześniejszych przepisów, zwolnieniu podlegały jedynie niezapłacone składki ZUS. W związku z tym, przedsiębiorca w tamtym okresie zwolnienia nie otrzymał. Na podstawie regulacji, które zostały wprowadzone 20.09.2020, ZUS zwolnił przedsiębiorcę z opłacania składek ZUS za wskazane miesiące. Składki, które zostały zapłacone Zakład Ubezpieczeń Społecznych, zaksięgował na koncie płatnika jako nadpłatę.

W związku z powyższą sytuacją, przedsiębiorca księguje składki ZUS w serwisie, również w miesiącu księgowym kiedy fizycznie dokonał przelewu do ZUS. W tej sytuacji nie jest istotne, czy przedsiębiorca otrzymał zwolnienie z zapłaconych składek czy też nie. Istotny w tym wypadku jest fakt, że został poniesiony koszt, który płatnik ma prawo rozliczyć w swojej działalności gospodarczej. Wynikającą nadpłatę ma prawo rozliczyć w kolejnych miesiącach lub zawnioskować o jej zwrot do ZUS. Należy w takim wypadku zweryfikować w zakładce Zobowiązania ➡ Składki ZUS, czy zostały wprowadzone daty opłacenia składek (należy to weryfikować w miesiącach zapłaty – czyli maj, czerwiec)

W zakładce Zobowiązania ➡ Składki ZUS, należy ZAWSZE sprawdzać miesiąc księgowy a nadpłaty wprowadzać zgodnie z datą przelewu do ZUS.

3. Rozliczenie nadpłaty w serwisie

W przypadku otrzymania przez ZUS nadpłaty, która pojawiła się na koncie PUE ZUS, płatnik składek ma dwie możliwości w kwestii rozliczenia tej kwoty.

W pierwszej kolejności ma prawo rozliczyć nadpłatę na poczet kolejnych składek do ZUS. Wówczas, w kolejnych miesiącach, nie będzie konieczne dokonywanie przelewów, gdyż ZUS zobowiązanie pobierze z nadpłaty płatnika. W przypadku podjęcia takiej decyzji, przedsiębiorca nie ma w obowiązku składania żadnych dodatkowych druków do ZUS.

Drugą opcją jest możliwość zawnioskowania o zwrot otrzymanej nadpłaty. Wówczas konieczne będzie, rozliczenie otrzymanej kwoty z ZUS w zeznaniu rocznym.

3.1 Rozliczenie nadpłaty na poczet kolejnych zobowiązań

Kiedy przedsiębiorca zdecyduje, że nadpłacone składki chce rozliczyć w kolejnych zobowiązaniach wówczas, w tym wypadku nie ma konieczności składania dodatkowych wniosków do ZUS.

Zaleca się natomiast aby potwierdzić, możliwość pomniejszenia kolejnego przelewu o wartość nadpłaty w swojej jednostce ZUS lub na infolinii. Więcej w tym zakresie dostępne jest tutaj.

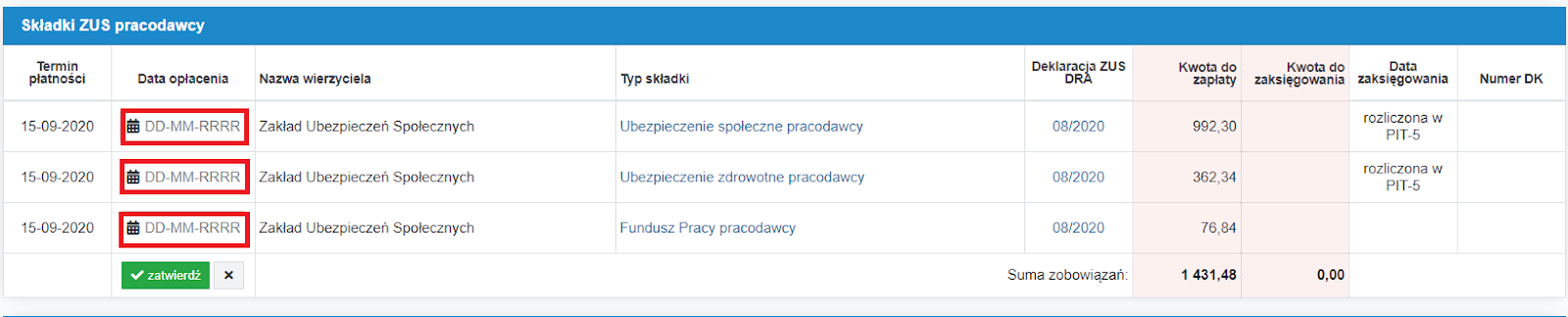

W sytuacji, kiedy płatnik w kolejnych miesiącach, będzie chciał rozliczyć nadpłatę która widnieje na jego koncie w PUE ZUS, istotne jest zweryfikowanie zakładki Zobowiązania ➡ Składki ZUS. W miesiącu kiedy przedsiębiorca nie dokona przelewu do ZUS ze względu na widoczną nadpłatę nie ma on prawa do zaliczenia składek ZUS w kosztach prowadzenia swojej działalności gospodarczej.

Oznacza to, że we wskazanej zakładce, w danym miesiącu przedsiębiorca nie wykazuje ich w swojej działalności.

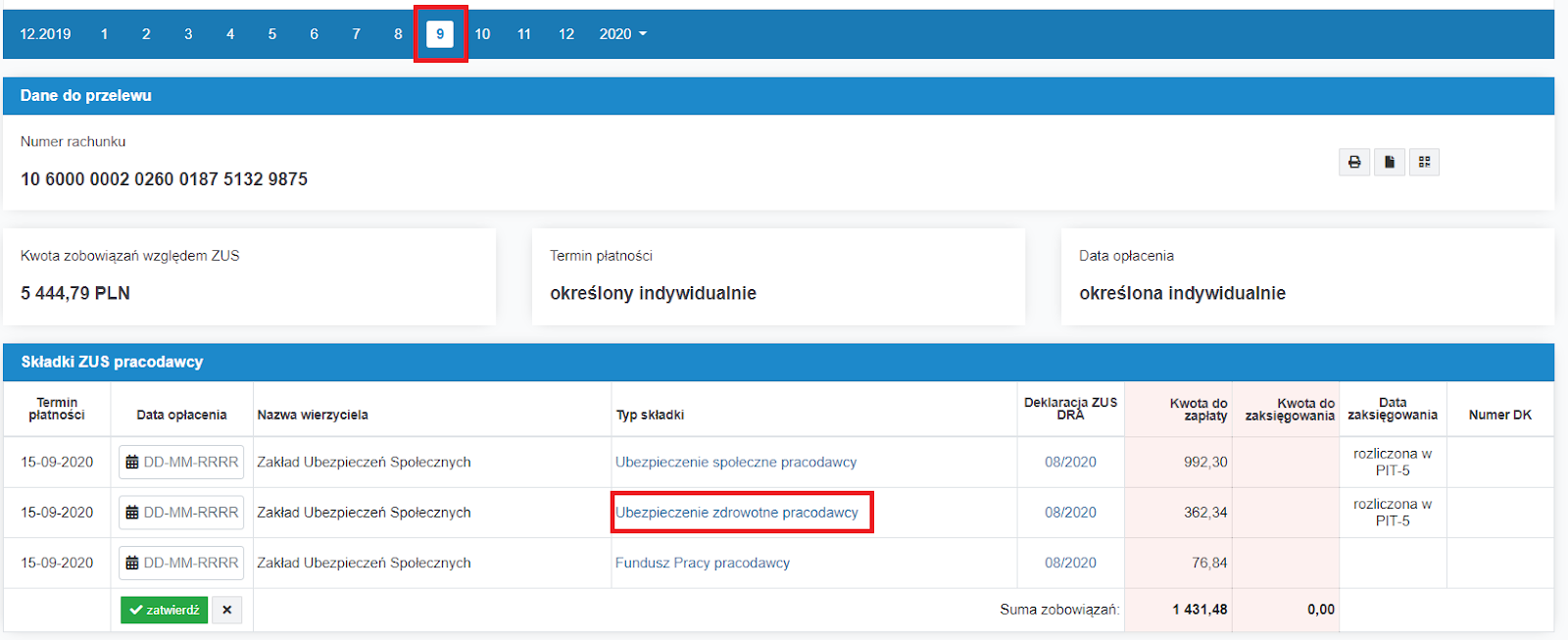

W tym celu należy przejść do zakładki Zobowiązania ➡ Składki ZUS, ustawić się w miesiącu kiedy nie został dokonany przelew, czyli na przykład 9 ( wrzesień).

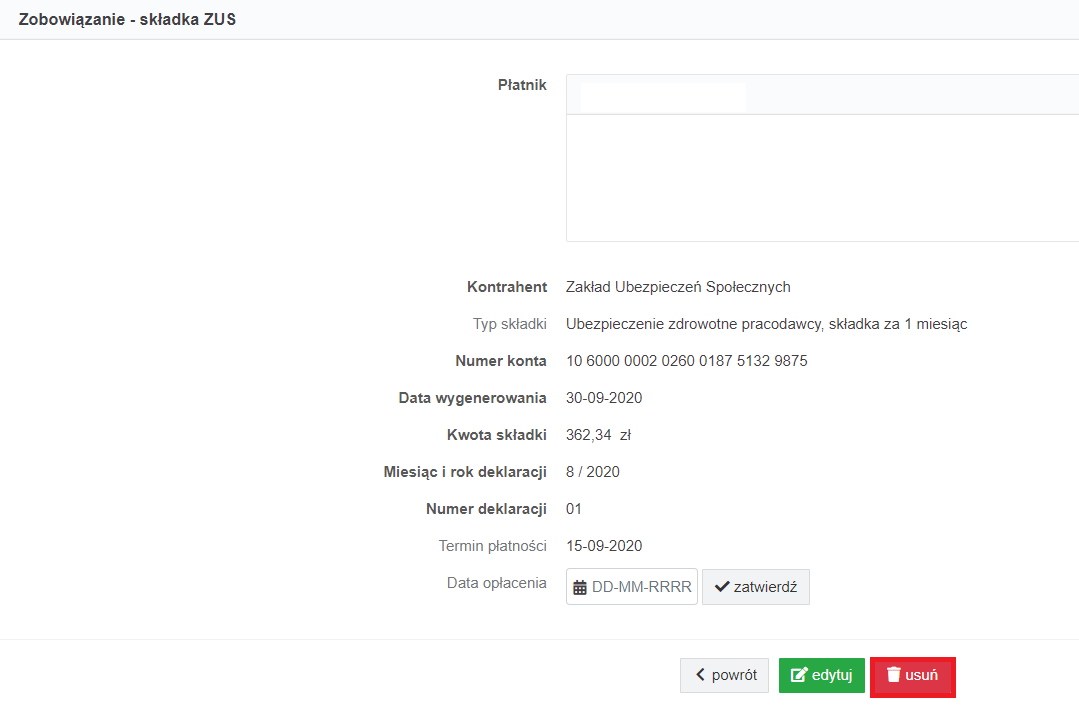

Kolejno wybrać Typ Składki np. Ubezpieczenie zdrowotne pracodawcy.

Następnie u dołu strony należy wybrać usuń.

Czynność tą należy powtórzyć dla każdej ze składek, których przedsiębiorca nie będzie opłacać ze względu na powstałą nadpłatę na koncie ZUS.

Jeżeli przedsiębiorca nie posiada informacji, na której składce widnieje nadpłata powinien w tym celu skonsultować sytuację ze swoim oddziałem ZUS lub zweryfikować to na indywidualnym koncie płatnika PUE ZUS. Więcej w tym zakresie dostępne jest 1.PUE ZUS – gdzie znaleźć informacje o kwocie zwolnienia.

W przypadku, jeżeli przedsiębiorca nie dokonuje żadnego przelewu do ZUS – ze względu na wystarczającą kwotę na swoim koncie, zakładka Zobowiązania ➡ Składki ZUS, powinna pozostać pusta.

Przedsiębiorca ma również drugą opcję wprowadzenia nadpłaty w systemie.

Jeżeli nie chce usuwać składek z serwisu ifirma, wystarczy, że nie wprowadzi dat opłacenia przy każdej ze składek. Wówczas system potraktuje to, jako niezapłacone składki i nie rozliczy tego w PIT-5/PIT-28 ani w kosztach działalności gospodarczej.

Przedsiębiorca, powinien jednak pamiętać, że konsekwencją nie wprowadzenia daty w systemie, będzie comiesięczna informacja, przy generowaniu PIT-5/PIT-28 o niezapłaconych składkach ZUS.

Wówczas, wystarczy aby u dołu strony zatwierdzić generowanie PIT-u, ignorując pojawiające się składki ZUS, w miesiącach w których nie zostały wprowadzone daty opłacenia.

3.2. Zwrot nadpłaconych składek ZUS – rozliczenie w zależności od rodzaju składek

W sytuacji, kiedy przedsiębiorca zamierza wnioskować o zwrot nadpłaconych składek ZUS, zobowiązany jest do złożenia wniosku EZS-P, który można przekazać do ZUS za pomocą serwisu PUE ZUS. Więcej informacji w tej kwestii dostępne jest tutaj.

W momencie kiedy na koncie płatnika składek pojawi się informacja o nadpłacie, oznacza to, że możliwe jest już złożenie wniosku. W przypadku kiedy na koncie rozliczeniowym, nie widnieje nadpłata, wówczas należy wstrzymać się z jego złożeniem.

Aby poprawnie zaksięgować nadpłatę otrzymaną przez ZUS, w pierwszej kolejności,należy uzyskać informację, jaka kwota zostanie zwrócona z jakiej składki (ubezpieczenie społeczne, zdrowotne, FP). Spowodowane jest to tym że, zwrot każdej ze składek ZUS należy w inny sposób wykazać w serwisie aby poprawnie zostało to później wykazane w zeznaniu rocznym.

W momencie, kiedy płatnik składek uzyska informacje, co do otrzymanego zwrotu, powinien to w zależności od Typu składek rozliczyć w systemie lub zeznaniu rocznym.

I tak:

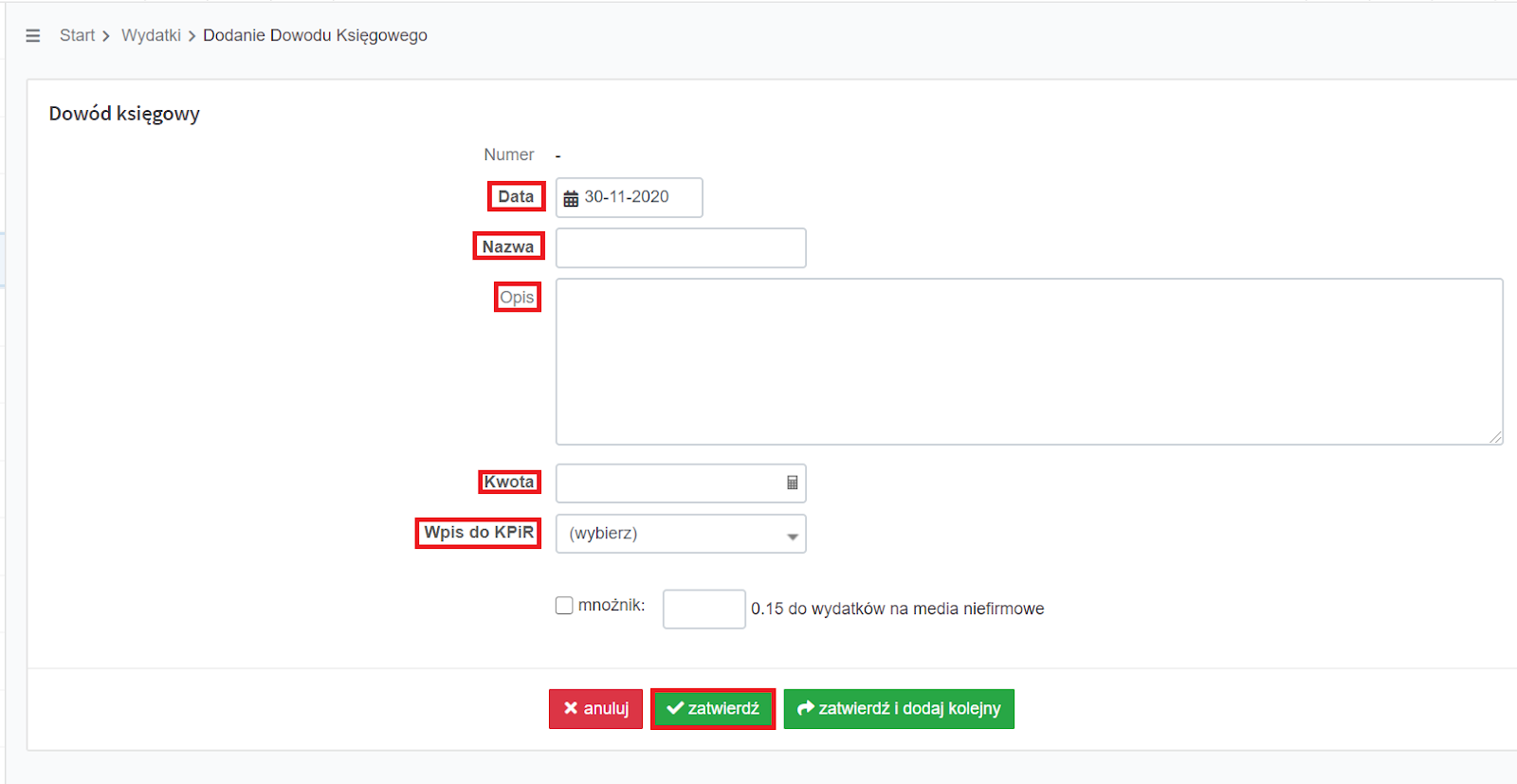

- Wpis do KPIR należy wybrać Pozostałe przychody,

- Data – wskazać datę w jakiej było zaksięgowane wynagrodzenie, jest to ostatni dzień miesiąca, za który było należne wynagrodzenie,

- Nazwa – dowolny opis może być np. zwolnienie z zapłaty składek ZUS za maj 2020,

- Opis – dowolny, np. korekta wartości brutto wynagrodzenia o wartość składek finansowanych przez pracownika,

- Kwota – ujemna wartość zmniejszenia kosztu wynagrodzenia,

- Wpis do KPIR – Wynagrodzenia w gotówce i naturze,

- checkbox mnożnik – nic nie zaznaczamy ani nie wpisujemy.

a) składki na ubezpieczenie społeczne rozliczane w raporcie PIT-5/PIT-5L/PIT-28

Korekta odliczenia nastąpi podczas składania zeznania rocznego. W serwisie należy nic nie zmieniać i pozostawić uzupełnione zgodnie z datą rzeczywistej zapłaty daty wskazane w zakładce Zobowiązania ➡ Składki ZUS.

W PIT-36 składanym za rok 2020 kwoty zwróconych składek społecznych będzie należało ująć jako Przychód w części Inne źródła.

W PIT-36L składanym za rok 2020 kwoty zwróconych składek społecznych będzie należało ująć jako Przychód w części Pozarolnicza działalność gospodarcza.

W PIT-28 składanym za rok 2020 kwoty zwróconych składek społecznych będzie należało ująć jako Przychody: Z działalności prowadzonej na własne nazwisko przy przychodzie w stawce ryczałtu, dla którego pierwotnie dokonano odliczenia. W przypadku kiedy odliczenie dotyczyło więcej niż jednej stawki podatku, należy kwotę wykazać proporcjonalnie przy tych stawkach.

b) składka na ubezpieczenie zdrowotne rozliczane w raporcie PIT-5/PIT-5L/PIT-28

W PIT-36, PIT-36L, PIT-28 składanym za rok 2020 kwoty zwróconych składek zdrowotnych (9% podstawy wymiaru) będzie należało ująć w części Doliczenia do podatku/Doliczenia do ryczałtu w wysokości części odliczonej od podatku (7,75% podstawy wymiaru).

Kwotę doliczaną ustalamy następująco: kwota zwrócona/ 9* 7,75.

Przykład 1

Przedsiębiorca otrzymał zwrot składki zdrowotnej z ZUS w kwocie 362,34 zł. W PIT-5 rozliczył kwotę 312,02 zł. W PIT-36 w części I, polu 258 Doliczenia do podatku wykazuje kwotę 312,02 zł, czyli kwotę składki zdrowotnej w wysokości odliczanej od podatku.

c) składki na FP i FGŚP Pracodawcy i Pracownika oraz Składki Społeczne liczone od wynagrodzeń finansowane przez Pracodawcę oraz Składki Społeczne Pracodawcy jeżeli były księgowane jako koszt prowadzenia firmy- dotyczy jedynie prowadzących KPIR

Są księgowane w KPIR w dacie zapłaty składek ZUS. W sytuacji kiedy przedsiębiorca otrzyma zwrot powinien tą kwotę ująć jako przychód firmy w miesiącu jego otrzymania.

Przychód należy wykazać w zakładce Faktury/Rachunki ➡ Inne przychody po wybraniu opcji Przychód uniwersalny nie VAT. Dokonując wpisu w polu:

Wpisu należy dokonać w dacie otrzymania środków na koncie.

d) Składki Społeczna i Zdrowotna Pracownika ujęte w wynagrodzeniu brutto dotyczy jedynie prowadzących KPIR

Przedsiębiorca rozliczający się na zasadach ogólnych lub podatkiem liniowym księguje koszt wynagrodzenia w Księdze przychodów i rozchodów (KPIR). Wynagrodzenie jest automatycznie rozliczone w KPIR na podstawie wprowadzenia do serwisu daty zapłaty wynagrodzenia.

W przypadku kiedy przedsiębiorca nie opłaca składek z uwagi na zwolnienie z zapłaty składek wymagane będzie dodatkowe księgowania w celu zmniejszenia wartości kosztu wynagrodzenia o wartość składek społecznych, zdrowotnych ujętych w wynagrodzeniu.

Z uwagi na to, iż wartość składek ZUS nie może stanowić kosztu należy wartość kosztów ujętych w KPIR skorygować o wartość nieopłaconych składek.

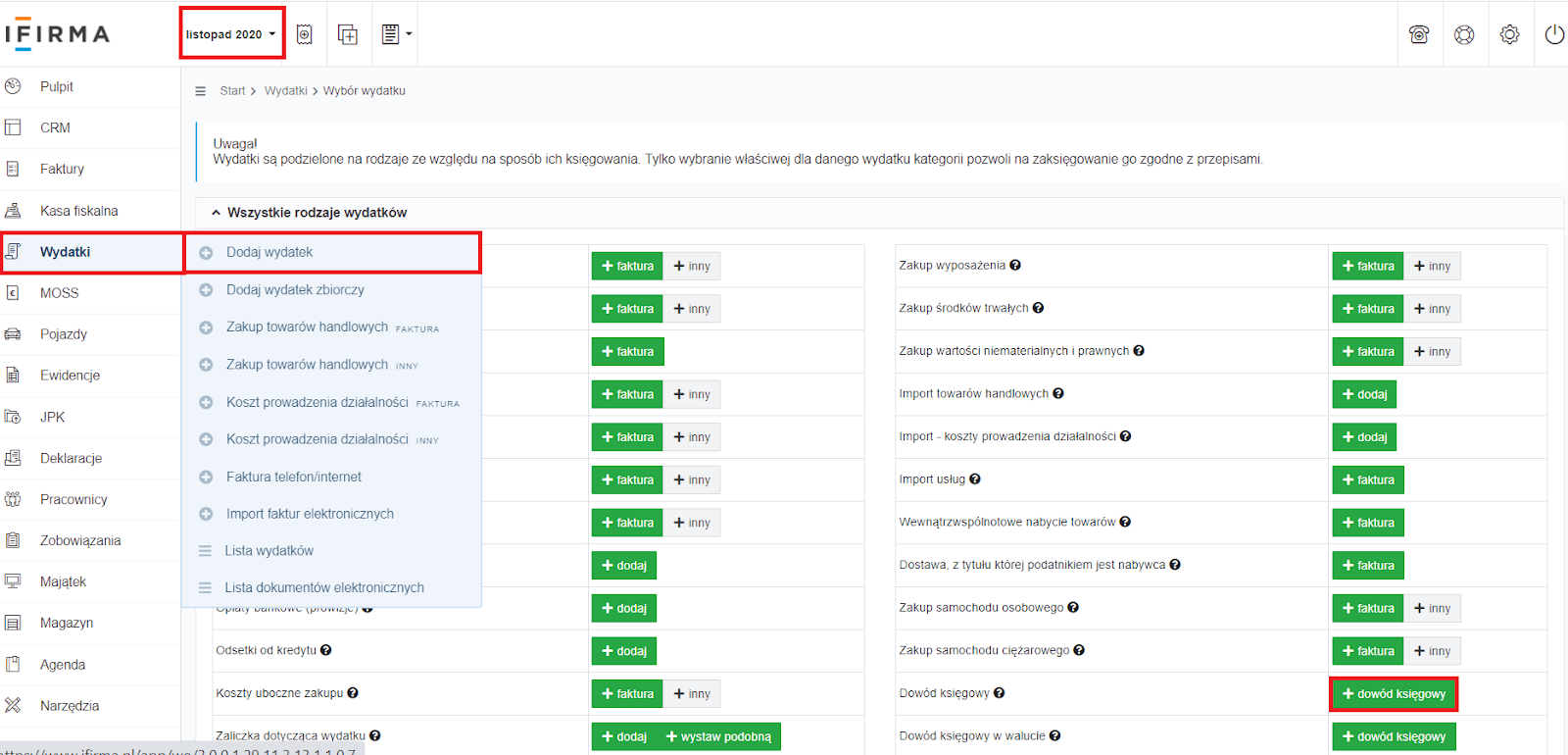

W tym celu w miesiącu, w którym wypłacone wynagrodzenia zostały ujęte w KPIR należy wartość finansowaną z budżetu państwa wyksięgować poprzez dodanie dowodu księgowego w ujemnej wartości. W tym celu należy przejść do zakładki Wydatki ➡ +Dodaj wydatek, następnie po prawej stronie wybrać +dowód księgowy.

Kolejno należy uzupełnić pola:

Dokonane zmiany należy zapisać wybierając opcję zatwierdź.

Szczegółowe informacje dotyczące sposobu wyliczenia kwoty do wyksięgowania oraz wszelkich informacji dotyczących ujemnych dowodów księgowym w KPIR jest rzetelnie opisane tutaj.

Autor: Agnieszka Sołtys – ifirma.pl

Popularne w kategorii:

Rozliczenia ZUS

- ARCHIWUM Przedsiębiorca wspólnikiem spółki cywilnej – składka zdrowotna

- ARCHIWUM Składka zdrowotna za grudzień 2021 i styczeń 2022

- ARCHIWUM Tarcza antykryzysowa – świadczenia jakie uzyskasz z ZUS

- ARCHIWUM Ponowna analiza umorzeń Tarczy ZUS – nadpłaty od 20.09.2020

- ARCHIWUM Tarcza antykryzysowa – pozostałe udogodnienia wynikające z ustawy