1 Dofinansowanie części kosztów wynagrodzeń dla pracowników

- 1.1 Na czym polega ulga?

1.2 Warunki otrzymania wsparcia

1.3 Kto i na jaki okres może wnioskować o świadczenie?

1.4 Jak rozumieć pojęcie pracownika dla celów otrzymania dofinansowania?

1.5 Jak złożyć wniosek do Powiatowego Urzędu Pracy (PUP) i sprawdzić jego status?

1.6 Rozliczenie w serwisie dofinansowań do umowy o pracę

1.7 Wyksięgowanie kosztu wynagrodzenia

- 1.7.1 Przedsiębiorca rozliczający się na ryczałcie

1.7.2 Przedsiębiorca rozliczający się na zasadach ogólnych lub podatkiem liniowym

1.8 Księgowanie przychodu – dofinansowanie otrzymane po dacie wypłaty wynagrodzenia

1.9. Zwrot otrzymanego dofinansowania

2. Dofinansowanie części kosztów prowadzenia działalności

- 2.1 Na czym polega ulga?

2.2 Warunki otrzymania wsparcia

2.3 Kto i na jaki okres może wnioskować o świadczenie?

2.4 Jak złożyć wniosek do Powiatowego Urzędu Pracy (PUP) i sprawdzić jego status?

2.5 Rozliczenie w serwisie otrzymanego dofinansowania

2.6 Środki z Europejskiego Funduszu Społecznego – brak możliwości rozliczenia kosztu, dofinansowanie nie jest przychodem

2.7 Środki z Funduszy Pracy – księgowanie przychodu, możliwość rozliczenia kosztu

2.8 Zwrot otrzymanych środków do PUP

3. Odliczenie straty za 2020 r. od dochodu za 2019 r.

- 4.1 Na czym polega ulga?

4.2 Warunki umorzenia spłaty pożyczki

4.3 Kto i na jaki okres może wnioskować o świadczenie?

4.4 Jak złożyć wniosek do Powiatowego Urzędu Pracy (PUP) i sprawdzić jego status?

4.5 Rozliczenie w serwisie otrzymanego dofinansowania

6. Odliczenie przekazanej darowizny od dochodu

7. Jak rozumieć pojęcie obrotu dla celów złożenia wniosku o dofinansowanie

Poniższa instrukcja przedstawia najważniejsze udogodnienia jakie weszły w życie w związku z opublikowaniem w dniu 31.03.2020 r. w Dz. U. 2020 poz. 568 ustawy o tzw. tarczy antykryzysowej oraz zmianami jakie wprowadziła ustawa z dnia 16.04.2020 r. tzw. tarcza 2.0 Dz. U. 2020 poz.695 wraz z omówieniem jej skutków dla Użytkowników serwisu w aspekcie księgowym.

Zachęcamy do bieżącego śledzenia miejsc, gdzie publikujemy informacje w zakresie skutków występującej sytuacji dla przedsiębiorców:

- Tarcza antykryzysowa – świadczenia jakie uzyskasz z ZUS,

- Tarcza antykryzysowa – dofinasowanie do wynagrodzeń pracowników – wniosek składny do WUP.

Ważne! Przedsiębiorca nie może otrzymać dofinansowania w części, w której te same koszty zostały lub zostaną sfinansowane z innych środków publicznych.

Dla przykładu przedsiębiorca, który korzysta ze zwolnienia z zapłaty składek ZUS za marzec – maj 2020 r. wnioskując o dofinansowanie do wynagrodzenia pracowników za ten sam okres może wnioskować o dofinansowanie wynagrodzenia pomniejszonego o wysokość składek na ubezpieczenia społeczne (należne od pracodawcy jak i pracownika).

1. Dofinansowanie części kosztów wynagrodzeń dla pracowników

1.1 Na czym polega ulga?

O dofinansowaniu wynagrodzenia pracowników, które reguluje art. 15 g ustawy tzw. tarcza antykryzysowa w przypadku przestoju ekonomicznego lub obniżonego wymiaru czasu pracy pisaliśmy szczegółowo tutaj. Alternatywą dla wskazanego dofinansowania, jest dofinansowanie do kosztów wynagrodzeń dla pracowników określone w art. 15 zzb ustawy o tzw. tarczy antykryzysowej. Wskazane dofinansowanie wiąże się bezpośrednio ze spadkiem obrotów w firmie i wysokość jego otrzymania jest uzależniona od wysokości spadku obrotów w poszczególnych miesiącach.

1.2 Warunki otrzymania wsparcia

Pomoc przysługuje w przypadku spadku obrotów gospodarczych rozumianych jako zmniejszenie sprzedaży towarów lub usług w ujęciu ilościowym lub wartościowym obliczone jako:

- stosunek łącznych obrotów w ciągu dowolnie wskazanych 2 kolejnych miesięcy kalendarzowych, przypadających w okresie po dniu 1 stycznia 2020 r. do dnia poprzedzającego dzień złożenia wniosku o przyznanie dofinansowania,

- w porównaniu do łącznych obrotów z analogicznych 2 kolejnych miesięcy kalendarzowych roku poprzedniego.

Ważne! Za miesiąc uważa się także 30 kolejno po sobie następujących dni kalendarzowych, w przypadku gdy dwumiesięczny okres porównawczy rozpoczyna się w trakcie miesiąca kalendarzowego, to jest w dniu innym niż pierwszy dzień danego miesiąca kalendarzowego.

| W przypadku spadku obrotów o: | Oznacza to, że: |

| co najmniej 30% – dofinansowanie może być przyznane w wysokości nieprzekraczającej kwoty stanowiącej sumę 50% wynagrodzeń poszczególnych pracowników objętych wnioskiem o dofinansowanie wraz ze składkami na ubezpieczenia społeczne należnymi od tych wynagrodzeń, jednak nie więcej niż 50% kwoty minimalnego wynagrodzenia za pracę, powiększonego o składki na ubezpieczenia społeczne od pracodawcy w odniesieniu do każdego pracownika. | maksymalna kwota dofinansowania do wynagrodzenia pracownika zatrudnionego na pełen etat to 50% kwoty minimalnego wynagrodzenia wraz ze składkami społecznymi finansowanymi przez pracodawcę (gdzie składka wypadkowa to 1,67%) to: 1 533,09 zł. |

| co najmniej 50% – może być przyznane w wysokości nieprzekraczającej kwoty stanowiącej sumę 70% wynagrodzeń poszczególnych pracowników objętych wnioskiem o dofinansowanie wraz ze składkami na ubezpieczenia społeczne należnymi od tych wynagrodzeń, jednak nie więcej niż 70% kwoty minimalnego wynagrodzenia, powiększonego o składki na ubezpieczenia społeczne od pracodawcy, w odniesieniu do każdego pracownika. | maksymalna kwota dofinansowania do wynagrodzenia pracownika zatrudnionego na pełen etat to 70% kwoty minimalnego wynagrodzenia wraz ze składkami społecznymi finansowanymi przez pracodawcę (gdzie składka wypadkowa to 1,67%) to: 2 146,32 zł. |

| co najmniej 80% – może być przyznane w wysokości nieprzekraczającej kwoty stanowiącej sumę 90% wynagrodzeń poszczególnych pracowników objętych wnioskiem o dofinansowanie wraz ze składkami na ubezpieczenia społeczne należnymi od tych wynagrodzeń, jednak nie więcej niż 90% kwoty minimalnego wynagrodzenia, powiększonego o składki na ubezpieczenia społeczne od pracodawcy, w odniesieniu do każdego pracownika. | maksymalna kwota dofinansowania do wynagrodzenia pracownika zatrudnionego na pełen etat to 90% kwoty minimalnego wynagrodzenia wraz ze składkami społecznymi finansowanymi przez pracodawcę (gdzie składka wypadkowa to 1,67%) to: 2 759,56 zł. |

Ważne! Przedsiębiorca zobowiązuje się do utrzymania w zatrudnieniu pracowników objętych umową przez okres dofinansowania.

1.3 Kto i na jaki okres może wnioskować o świadczenie?

O świadczenie mogą wnioskować mikro, mali oraz średni przedsiębiorcy w rozumieniu art. 7 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców, pod warunkiem, że prowadzili działalność co najmniej rok poprzedzający miesiąc, w którym wykazują spadek obrotów.

Dofinansowanie przysługuje na okres nie dłuższy niż 3 miesiące. Dofinansowanie jest wypłacane w okresach miesięcznych, po złożeniu przez przedsiębiorcę oświadczenia o zatrudnianiu w danym miesiącu pracowników objętych umową.

1.4 Jak rozumieć pojęcie pracownika dla celów otrzymania dofinansowania?

Pracownikiem jest osoba fizyczna:

- zatrudniona na umowę o pracę, pracę nakładczą,

- zatrudniona w ramach umowy zlecenia lub innej umowy o świadczenie usług, do której zgodnie z ustawą z Kodeksem Cywilnym stosuje się przepisy dotyczące zlecenia,

- która wykonuje pracę zarobkową na podstawie innej niż stosunek pracy na rzecz pracodawcy będącego rolniczą spółdzielnią produkcyjną lub inną spółdzielnią zajmującą się produkcją rolną, jeżeli z tego tytułu podlega obowiązkowi ubezpieczeń: emerytalnemu i rentowemu.

Uwaga! Przepisy ustawy nie obejmują pomocy domowej zatrudnionej przez osobę fizyczną.

1.5 Jak złożyć wniosek do Powiatowego Urzędu Pracy (PUP) i sprawdzić jego status?

Wniosek o przyznanie dofinansowania składa się do Powiatowego Urzędu Pracy (PUP). Informacje w zakresie składanej dokumentacji dostępne są tutaj. Wniosek do PUP można złożyć papierowo lub przez platformę: Praca.gov.pl.

Oprócz samego wniosku do PUP należy przekazać:

- wypełniony Wykaz pracowników uprawnionych do świadczeń, wg określonego wzoru (plik w formacie xls lub xlsx),

- kopię pełnomocnictwa (jeżeli dotyczy, plik w formacie jpg, pdf),

- umowę o udzielenie dofinansowania części kosztów wynagrodzeń pracowników oraz należnych od tych wynagrodzeń składek na ubezpieczenia społeczne, w przypadku spadku obrotów gospodarczych w następstwie wystąpienia COVID-19, wg określonego wzoru (plik w formacie pdf).

Wzory: wniosku, wykazu pracowników oraz umowy dostępne są tutaj.

Nabór wniosków następuje w terminie wskazanym przez Powiatowy Urząd Pracy – dokładnych danych należy szukać na stronie swojego urzędu. Wyszukiwarka dostępna jest tutaj.

Status wniosku można sprawdzić poprzez kontakt z PUP, do którego adresowany był wniosek lub na Praca.gov.pl – jeżeli wniosek został złożony z wykorzystaniem platformy. Praca.gov.pl generuje dla wnioskodawcy w sposób automatyczny UPP (Urzędowe Potwierdzenie Przedłożenia), potwierdzające złożenia wniosku elektronicznego do urzędu.

1.6 Rozliczenie w serwisie dofinansowań do umowy o pracę

Wynagrodzenia objęte wnioskiem o dofinansowanie są rozliczane w serwisie w standardowy sposób. Sama zasada wystawienia rachunku i uzupełnienia jego daty zapłaty nie ulega zmianie.

1.6.1 Wystawienie rachunku do umowy

Rachunek można wystawić w następujący sposób:

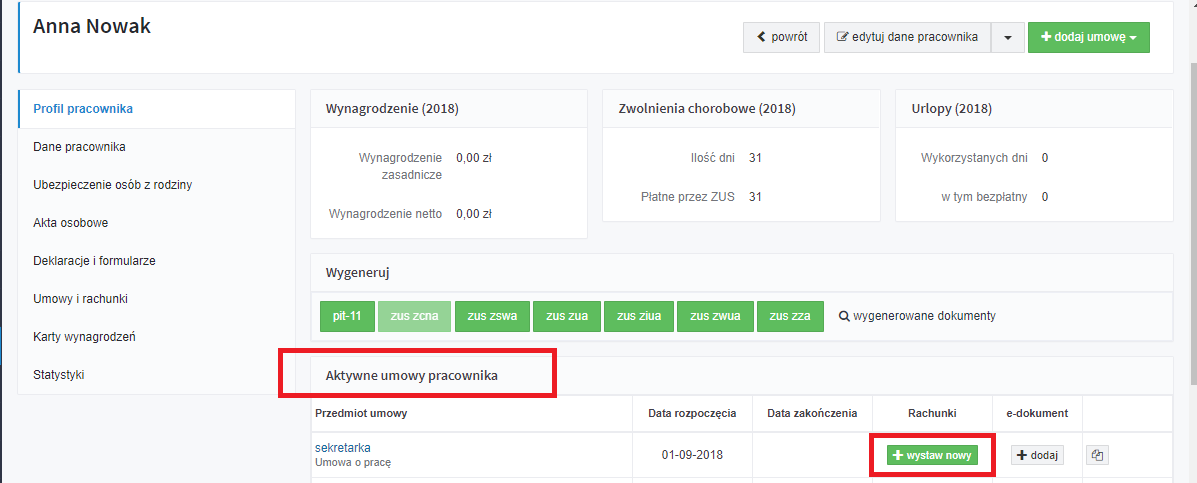

- po przejściu do zakładki Pracownicy ➡ Lista pracowników w kolumnie Pracownicy/Współpracownicy wybieramy imię i nazwisko pracownika, po prawej stronie w części Aktywne umowy pracownika w kolumnie Rachunki będzie widoczna opcja +wystaw nowy,

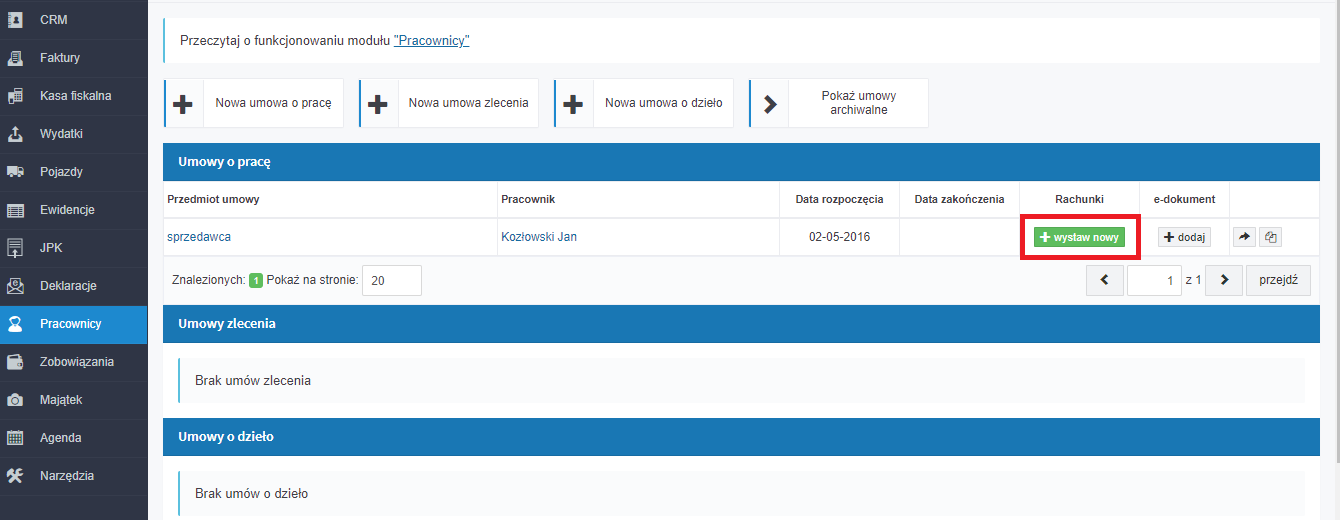

- po przejściu do zakładki Pracownicy ➡ Umowy w wierszu Umowy o pracę/Umowy zlecenia/Umowy o dzieło w zależności od tego jaka jest podpisana umowa z pracownikiem w kolumnie Rachunki będzie widoczna opcja +wystaw nowy,

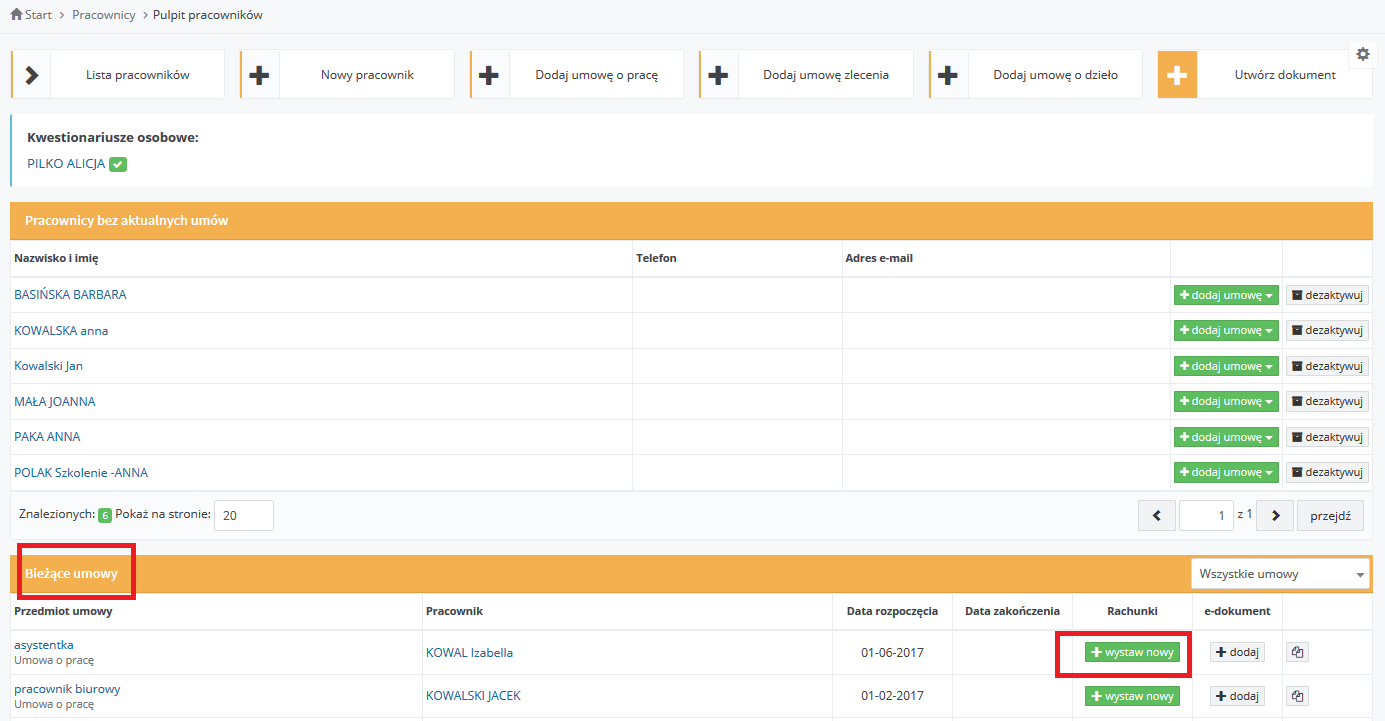

- po przejściu do zakładki Pracownicy ➡ Pulpit pracowników w wierszu Bieżące umowy w zależności od tego jaka jest podpisana umowa z pracownikiem w kolumnie Rachunki będzie widoczna opcja +wystaw nowy,

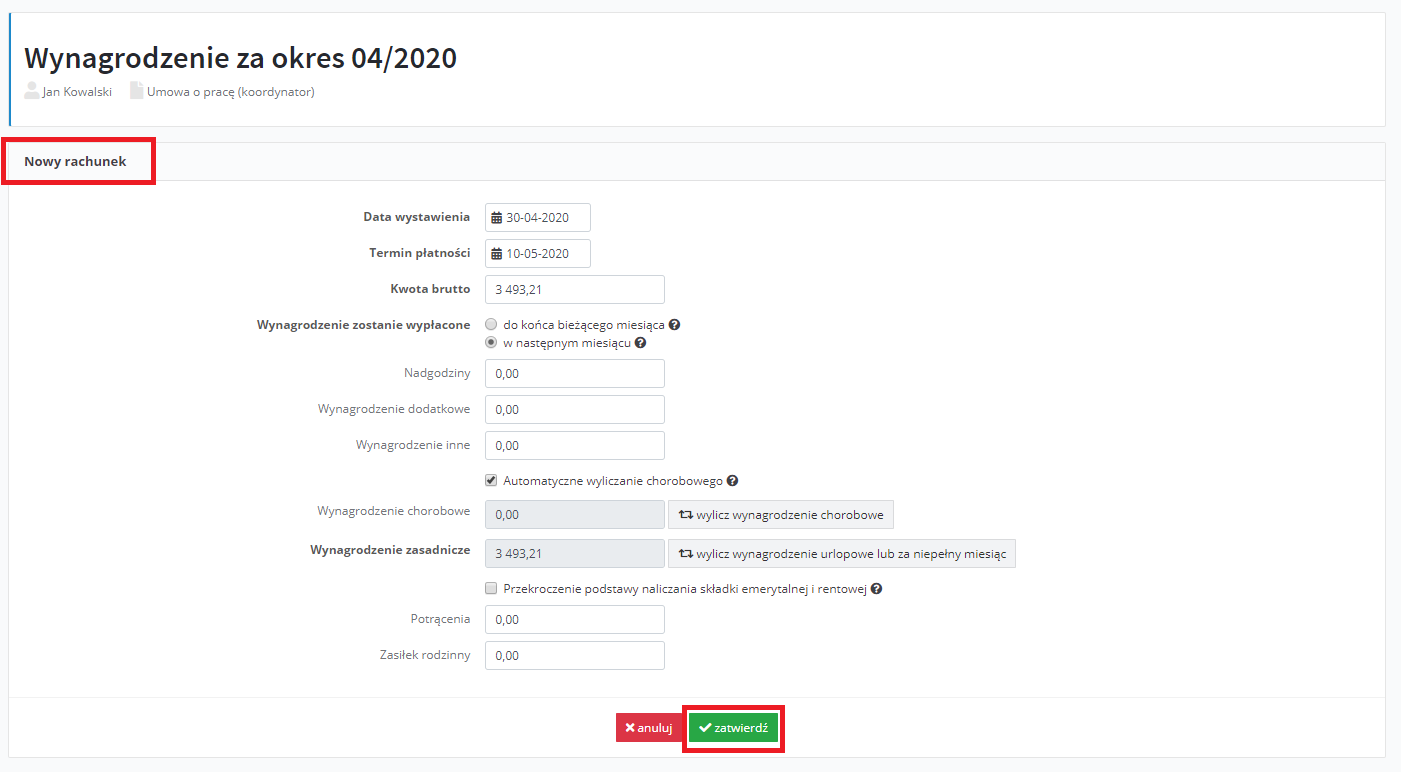

Następnie otworzy się okno Nowy rachunek, który uzupełniamy i zatwierdzamy.

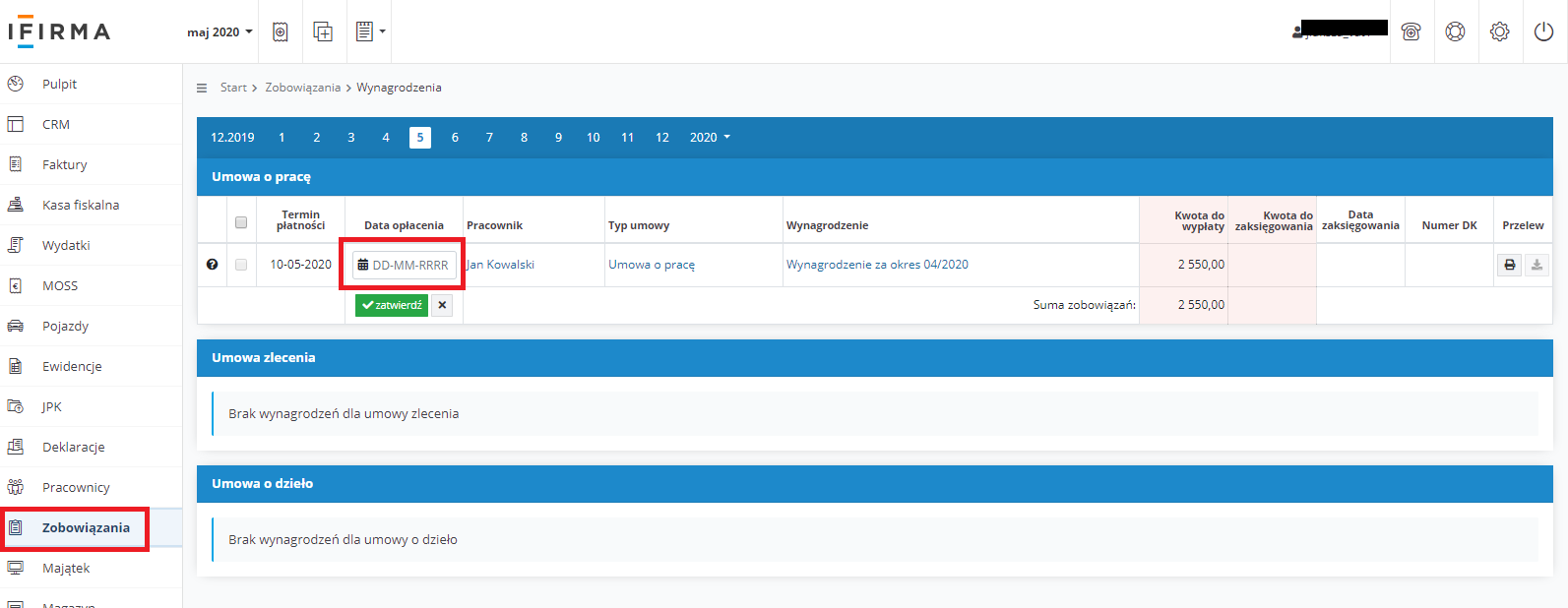

Po dokonaniu wypłaty wynagrodzenia należy uzupełnić datę wypłaty w zakładce Zobowiązania ➡ Wynagrodzenia.

Wypłata wynagrodzenia ma miejsce po otrzymaniu dofinansowania:

W serwisie w tej sytuacji standardowo wystawiamy rachunek i korygujemy wartość kosztów uzyskania przychodów,

Postępujemy zgodnie z punktem 1.7 Wyksięgowanie kosztu wynagrodzenia – dofinansowanie otrzymane przed wypłatą wynagrodzenia

Kiedy wypłata wynagrodzenia ma miejsce wcześniej niż dofinansowanie:

W serwisie w tej sytuacji standardowo wystawiamy rachunek i księgujemy przychód. Postępujemy zgodnie z punktem 1.8 Księgowanie przychodu – dofinansowanie otrzymane po dacie wypłaty wynagrodzenia.

W przypadku podatników rozliczających się ryczałtem ewidencjonowanym nie jest księgowany ani koszt ani przychód.

Księgowania opierają się o stanowisko jakie zostało podane wyżej, może zdarzyć się iż ulegnie ono jeszcze zmianie – będziemy starali się na bieżąco aktualizować ścieżki zgodnie z posiadanymi wytycznymi. Przed przystąpieniem do księgowania zalecamy potwierdzenie również stanowiska w swoim urzędzie skarbowym, czy jest zgodne z podanymi niżej wytycznymi.

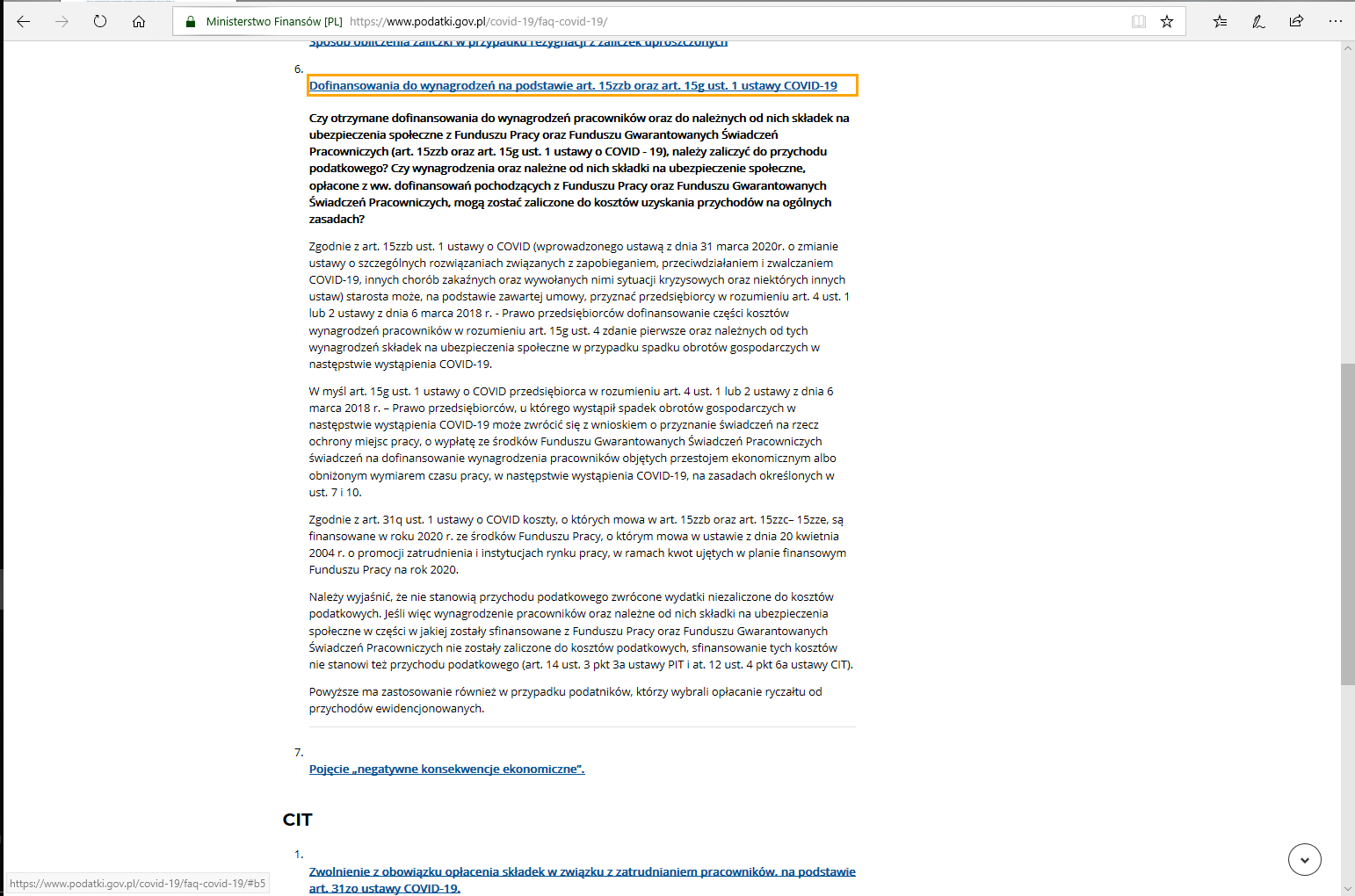

Uwaga! Zgodnie z wyjaśnieniami jakie znajdują na stronie podatki.gov.pl oraz stanowiskiem jakie pierwotnie wskazywała Krajowa Informacja Skarbowa (KIS): wypłata wynagrodzeń z dofinansowania w ramach tarczy antykryzysowej, kiedy dokonywana była ze środków już otrzymanych z urzędów pracy – nie stanowi przychodu zaś samo wynagrodzenie nie stanowi kosztu. Obecnie KIS wskazuje również stanowisko odmienne, iż w tej sytuacji otrzymane środki powinny stanowić przychód, zaś samo wynagrodzenie koszt.

W ogólnym rozrachunku bez względu na wybraną opcję, zdarzenie będzie neutralne podatkowo, gdyż wykazanie takiej samej wysokości przychodu jak i kosztu daje ten sam efekt co brak ich wykazania. Należy mieć jednak na uwadze, że przyjęcie, którejś z opcji powoduje odmienne księgowanie w Podatkowej Księdze Przychodów i Rozchodów.

Z uwagi na to, iż jak pokazała praktyka stanowisko na przestrzeni czasu ulega zmianie i jest niejednolite w razie wątpliwości, czy któraś z opcji jest bardziej słuszna każdy przedsiębiorca może wystąpić w swojej indywidualnej sprawie o interpretację podatkową do Dyrektora Krajowej Informacji Skarbowej. Udzielona odpowiedź będzie wiążąca dla przedsiębiorcy. Dowiedz się jak złożyć wniosek. Pamiętaj – wniosek można również złożyć przez e-PUAP.

1.7 Wyksięgowanie kosztu wynagrodzenia – dofinansowanie otrzymane przed wypłatą wynagrodzenia

Przy założeniu, że otrzymana pomoc nie podlega opodatkowaniu przedsiębiorca nie ujmuje otrzymanych środków jako przychód firmy. W takiej sytuacji również dofinansowane wynagrodzenia nie stanowi kosztu prowadzenia firmy zatem otrzymanie dofinansowania będzie powodowało dodatkowe księgowania po stronie zmniejszenia wartości kosztu.

1.7.1 Przedsiębiorca rozliczający się na ryczałcie

Przedsiębiorca rozliczający się na ryczałcie nie księguje kosztów. Wypłacone wynagrodzenie nie jest zatem u niego ewidencjonowane w dokumentacji księgowej. W związku z powyższym ryczałtowiec nie dokonuje dodatkowych wyksięgowań.

1.7.2 Przedsiębiorca rozliczający się na zasadach ogólnych lub podatkiem liniowym

Przedsiębiorca rozliczający się na na zasadach ogólnych lub podatkiem liniowym księguje koszt wynagrodzenia w Księdze przychodów i rozchodów (KPIR). Wynagrodzenie jest automatycznie rozliczone w KPIR na podstawie wprowadzenia do serwisu daty zapłaty wynagrodzenia. Z uwagi na to, iż wartość dofinansowania nie może stanowić kosztu należy wartość kosztów ujętych w KPIR skorygować o wartość otrzymanego dofinansowania.

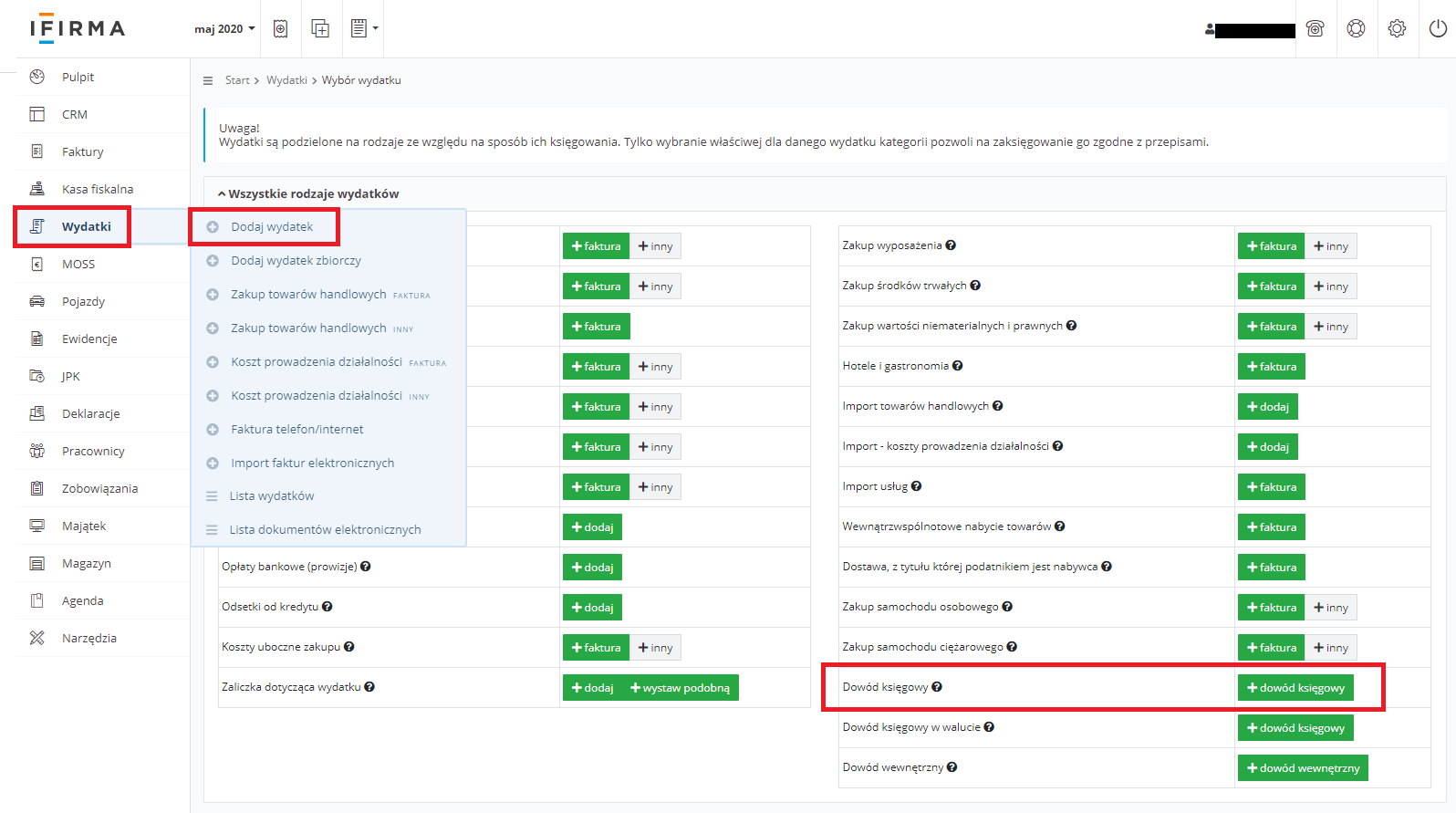

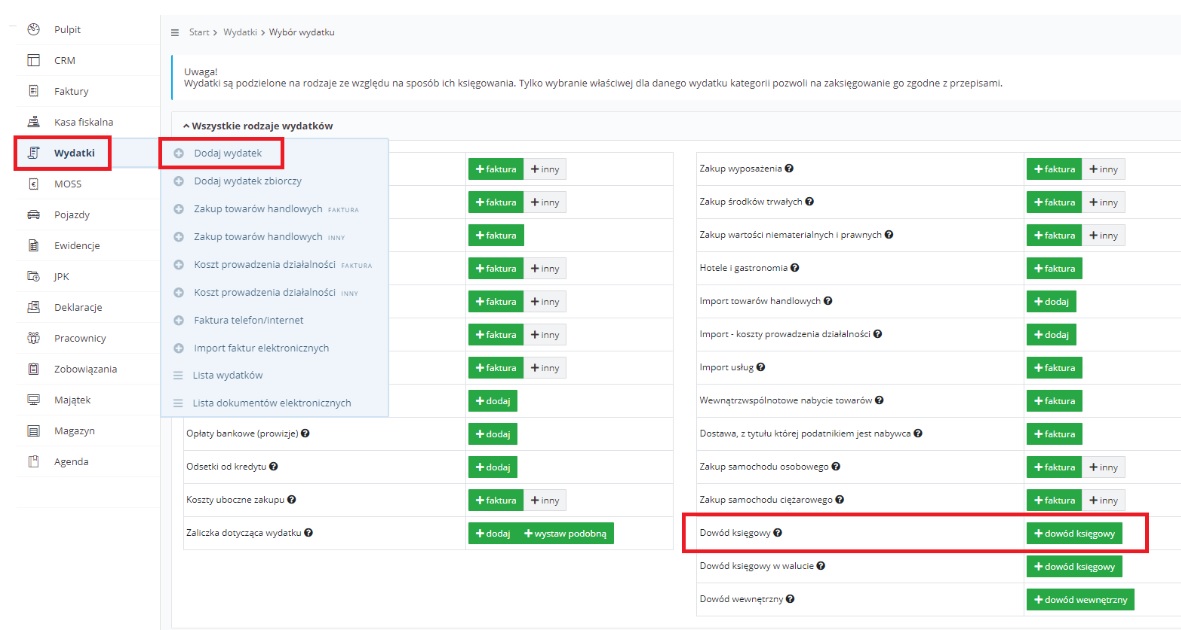

W tym celu w miesiącu, w którym wypłacone wynagrodzenia zostały ujęte w KPIR należy wartość finansowaną z budżetu państwa wyksięgować poprzez dodanie dowodu księgowego w ujemnej wartości dofinansowania. W tym celu należy przejść do zakładki Wydatki ➡ +Dodaj wydatek, następnie po prawej stronie wybrać +dowód księgowy.

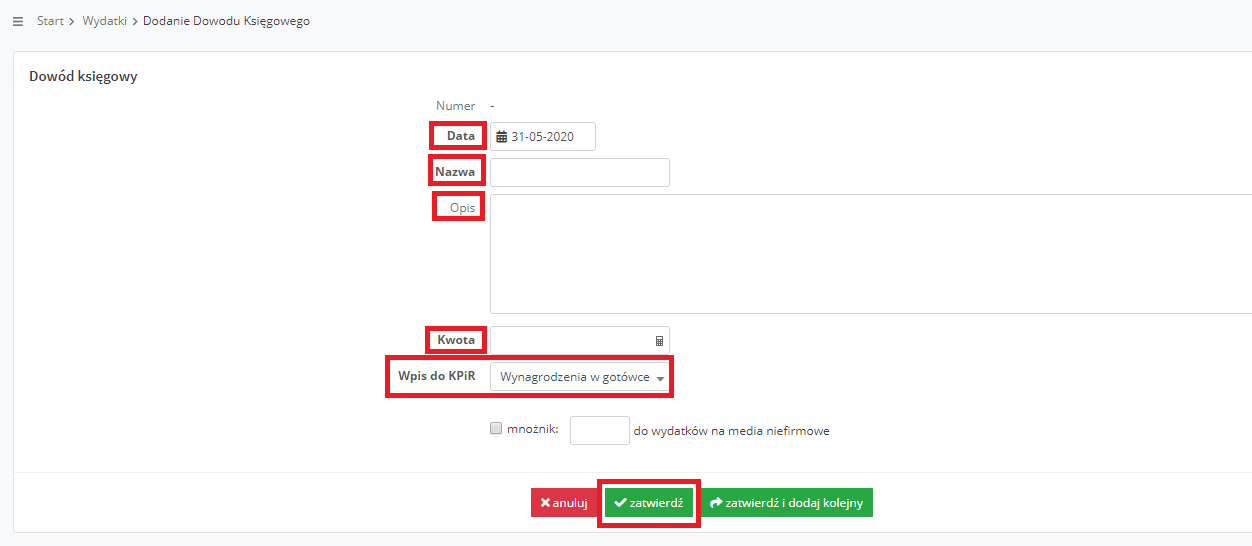

Kolejno należy uzupełnić w pola:

- Data – wskazać datę w jakiej było zaksięgowane dofinansowane wynagrodzenie, jest to ostatni dzień miesiąca, za który było należne wynagrodzenie,

- Nazwa – dowolny opis może być np. dofinansowanie wynagrodzeń maj 2020,

- Opis – dowolny, np. dofinansowanie wynagrodzeń w związku z przestojem ekonomicznym na podstawie umowy zawartej z Wojewódzkim Urzędem Pracy,

- Kwota – ujemna wartość dofinansowania do wynagrodzeń zaksięgowanych w okresie, którego dotyczy dowód księgowy,

- Wpis do KPIR – Wynagrodzenia w gotówce i naturze,

- checkbox mnożnik – nic nie zaznaczamy ani nie wpisujemy.

Dokonane zmiany należy zapisać wybierając opcję zatwierdź.

1.7.2.1 Otrzymanie dofinansowania po terminie płatności zaliczki PIT-5/PIT/5L

Kiedy przedsiębiorca otrzyma środki na konto po terminie wypłaty wynagrodzeń może się zdarzyć, że również minął już termin rozliczenia podatku dochodowego za okres, w którym wynagrodzenia stanowiły koszt. Przykładowo: Wynagrodzenia za kwiecień 2020 wypłacone 09.05.2020 r. stanowią koszt miesiąca kwietnia 2020. Jeżeli dopłatę przedsiębiorca otrzyma w dniu 21.05.2020 r. będzie to już po terminie zapłaty zaliczki PIT-5/PIT-5L za miesiąc kwiecień, którą należało wyliczyć i uregulować do 20.05.2020 r.

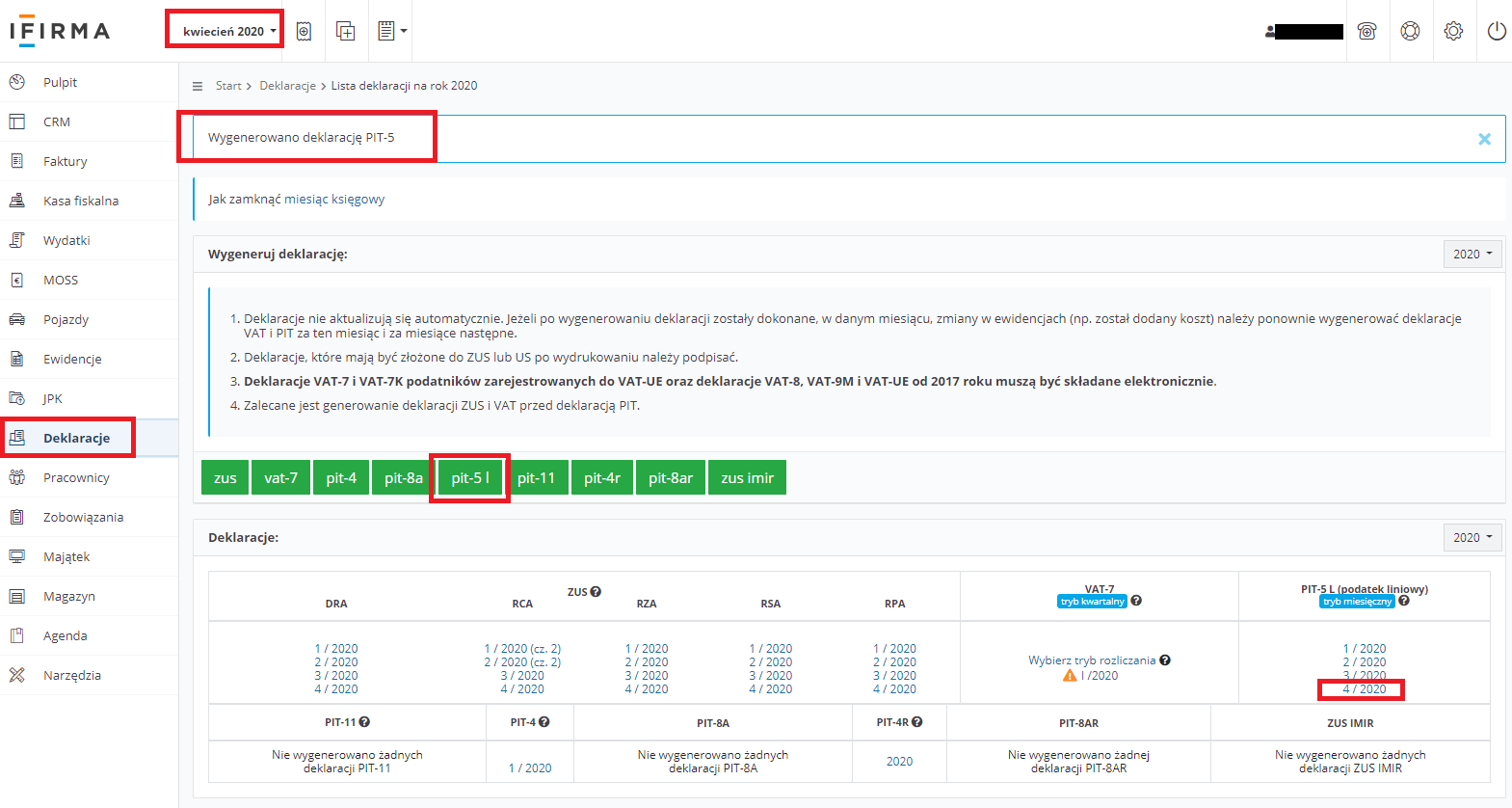

W tej sytuacji przedsiębiorca powinien po dokonaniu wyksięgowania kosztu przeliczyć na nowo zaliczkę. W tym celu należy ustawić miesiąc księgowy, za który ma być liczona zaliczka – tj. miesiąc w którym nastąpiło korygowanie wartości wydatków, dla przykładu powyżej jest to kwiecień 2020, kolejno przejść do zakładki Deklaracje ➡ Deklaracje w kolumnie PIT-5/PIT-5L należy wybrać numer wygenerowanego raportu tj. 4/2020 potem szczegóły, a następnie wydrukuj w celu zapisania pierwotnej wersji raportu.

Następnie należy wybrać ikonę PIT-5/PIT-5L w celu ponownego wyliczenia zaliczki.

W przypadku kiedy z pierwotnej deklaracji wynikała kwota do zapłaty zaliczka ulegnie zwiększeniu. Kwotę różnicy między wartością pierwotną a wynikającą z ponownie wygenerowanej deklaracji należy wpłacić do urzędu skarbowego. Więcej informacji w zakresie korygowania zaliczki w trakcie roku znajduje się tutaj.

1.8 Księgowanie przychodu – dofinansowanie otrzymane po dacie wypłaty wynagrodzenia

Przychód należy wykazać w zakładce Faktury/Rachunki ➡ Inne przychody po wybraniu opcji Przychód uniwersalny nie VAT. Dokonując wpisu w polu:

W przypadku podatnika rozliczającego się ryczałtem kwota nie podlega wykazaniu jako przychód.

Wpisu należy dokonać w dacie otrzymania środków na koncie.

1.9. Zwrot otrzymanego dofinansowania

W sytuacji kiedy przedsiębiorca zostanie zobligowany do zwrotu otrzymanych środków z PUP będzie się to wiązało z dodatkowymi księgowaniami. Występują dwie sytuacje, w zależności od których odmiennie będzie wyglądało księgowanie, kiedy przedsiębiorca otrzymał dofinansowanie:

- przed wypłatą wynagrodzenia co zostało opisane w punkcie 1.7,

- po wypłacie wynagrodzenia co zostało opisane w punkcie 1.8.

Zwrot otrzymanego dofinansowania? Dowiedz się więcej, przeczytaj artykuł.

1.9.1 Zwrot dofinansowania – dofinansowanie otrzymane przed wypłatą wynagrodzenia

Kiedy przedsiębiorca otrzymał dofinansowanie przed datą wypłaty wynagrodzenia był zobligowany do wyksięgowania kosztu wynagrodzenia, które zostało sfinansowane z PUP. Kwota dofinansowania wynagrodzenia nie stanowiła zatem kosztu uzyskania przychodu. W tej sytuacji kwota zwróconych środków nie była pierwotnie ujęta w kosztach jak i przychodach firmy. Dokonując zwrotu środków przedsiębiorca nie dokona księgowań po stronie przychodów. W dacie zwrotu przedsiębiorca będzie miał prawo do ujęcia w kosztach prowadzenia firmy wynagrodzenia i składek ZUS finansowanych przez pracodawcę w takiej wartości w jakiej pierwotnie nie mógł ująć ich jako koszt (art. 22 ust. 7c ustawy o PIT).

W tym celu w miesiącu, w którym dokonano zwrotu należy dokonać księgowania wartości wynagrodzenia oraz składek finansowanych przez pracodawcę nieujętych pierwotnie w kosztach prowadzenia firmy. Księgowanie będzie dokonane poprzez dodanie dwóch dowodów księgowych jednego dotyczącego wynagrodzenia, drugiego składek finansowanych przez pracodawcę. W celu wystawienia dowodu księgowego należy przejść do zakładki Wydatki ➡ +Dodaj wydatek, następnie po prawej stronie wybrać +dowód księgowy.

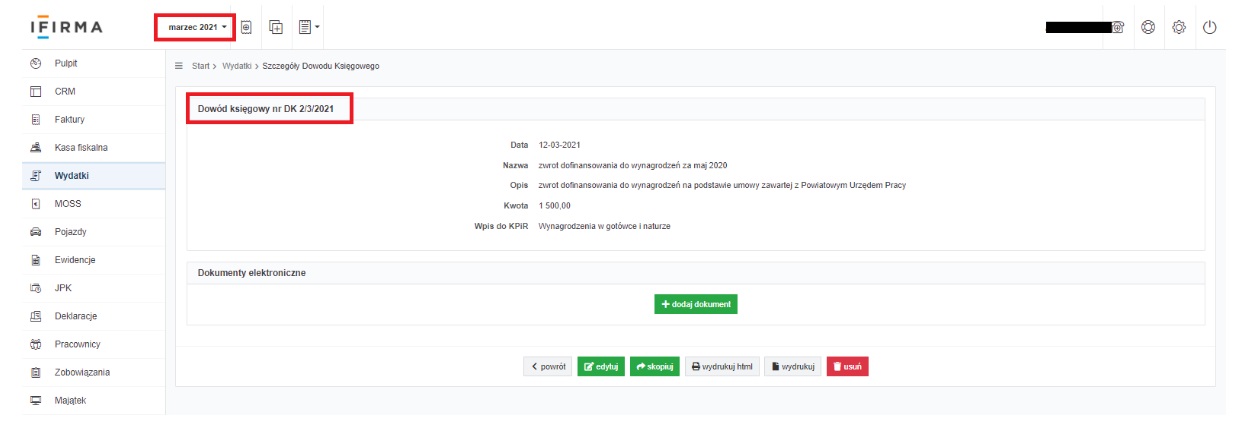

Kolejno należy uzupełnić w pola:

- Data – wskazać datę w jakiej dokonano zwrotu środków,

- Nazwa – dowolny opis może być np.np. zwrot dofinansowania do wynagrodzeń za maj 2020,

- Opis – dowolny, np. zwrot dofinansowania do wynagrodzeń na podstawie umowy zawartej z Powiatowym Urzędem Pracy,

- Kwota – dodatnia wartość zwrotu dofinansowania do wynagrodzeń brutto lub dodatnia wartość składek finansowanych przez pracodawcę od wynagrodzeń,

- Wpis do KPIR – Wynagrodzenia w gotówce i naturze – w przypadku wynagrodzenia, Pozostałe wydatki – w przypadku składek finansowanych przez pracodawcę,

- checkbox mnożnik – nic nie zaznaczamy ani nie wpisujemy.

Dokonane zmiany należy zapisać wybierając opcję zatwierdź.

Poniżej przykładowe wypełnienie formularza dla zwrotu środków, który miał miejsce 12.03.2021 r. Należy pamiętać, iż w przypadku zwrotu dokonanego we wskazanej dacie należy wybrać w lewym górnym rogu miesiąc księgowy marzec 2021.

1.9.2 Zwrot dofinansowania – dofinansowanie otrzymane po dacie wypłaty wynagrodzenia

Kiedy przedsiębiorca otrzymał dofinansowanie po dacie wypłaty wynagrodzenia był zobligowany do wykazania przychodu w KPIR w dacie otrzymania środów z PUP. Zwrot dofinansowania wiąże się ze zmniejszeniem przychodu w dacie dokonanie zwrotu na konto PUP.

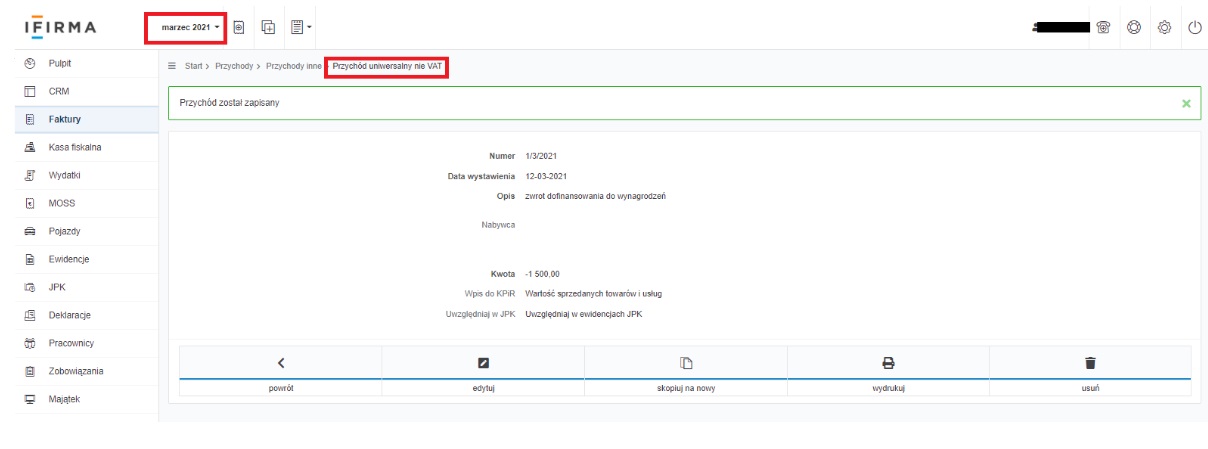

W celu zmniejszenia przychodu należy wartość zwrotu ze znakiem minus wykazać w zakładce Faktury/Rachunki ➡ Inne przychody po wybraniu opcji Przychód uniwersalny nie VAT. Dokonując wpisu w polu:

- Numer w przypadku pierwszego wpisu przez daną zakładkę w miesiącu można wpisać 1/m/r np. 1/3/2021,

- Data wystawienia należy podać datę zwrotu środków,

- Opis dowolny, np. zwrot dofinansowania do wynagrodzeń,

- Nabywca – pole należy pozostawić puste,

- Kwota – należy wpisać ujemną wartość zmniejszenia,

- Wpis do KPIR należy wybrać Pozostałe przychody,

- Uwzględnij w JPK należy pozostawić domyślnie zaznaczone Uwzględniaj w Ewidencjach JPK.

Poniżej przykładowe wypełnienie formularza dla zwrotu środków, który miał miejsce 12.03.2021 r. Należy pamiętać, iż w przypadku zwrotu dokonanego we wskazanej dacie należy wybrać w lewym górnym rogu miesiąc księgowy marzec 2021.

Ryczałt a zwrot?

W przypadku podatnika rozliczającego się ryczałtem kwota nie podlega wykazaniu.

2. Dofinansowanie części kosztów prowadzenia działalności

2.1 Na czym polega ulga?

Przedsiębiorca, którego obroty spadły w następstwie wystąpienia COVID-19 może wnioskować do Powiatowego Urzędu Pracy o dofinansowanie części kosztów prowadzenia działalności gospodarczej. Więcej informacji tutaj.

2.2 Warunki otrzymania wsparcia

Pomoc przysługuje w przypadku spadku obrotów gospodarczych rozumianych jako zmniejszenie sprzedaży towarów lub usług w ujęciu ilościowym lub wartościowym obliczone jako:

- stosunek łącznych obrotów w ciągu dowolnie wskazanych 2 kolejnych miesięcy kalendarzowych, przypadających w okresie po dniu 1 stycznia 2020 r. do dnia poprzedzającego dzień złożenia wniosku o przyznanie dofinansowania,

- w porównaniu do łącznych obrotów z analogicznych 2 kolejnych miesięcy kalendarzowych roku poprzedniego,

Ważne! Za miesiąc uważa się także 30 kolejno po sobie następujących dni kalendarzowych, w przypadku gdy dwumiesięczny okres porównawczy rozpoczyna się w trakcie miesiąca kalendarzowego, to jest w dniu innym niż pierwszy dzień danego miesiąca kalendarzowego.

| W przypadku spadku obrotów o: | Oznacza to, że: |

| co najmniej 30% – może być przyznane w wysokości 50% kwoty minimalnego wynagrodzenia miesięcznie | Kwota dofinansowania wyniesie 1 300,00 zł |

| co najmniej 50% – może być przyznane w wysokości 70% kwoty minimalnego wynagrodzenia miesięcznie | Kwota dofinansowania wyniesie 1 820,00 zł |

| co najmniej 80% – może być przyznane w wysokości 90% kwoty minimalnego wynagrodzenia miesięcznie | Kwota dofinansowania wyniesie 2 340,00 zł |

Ważne! Przedsiębiorca zobowiązuje się, że będzie prowadził działalność gospodarczą przez okres, na który otrzymał środki.

2.3 Kto i na jaki okres może wnioskować o świadczenie?

O świadczenie mogą wnioskować osoby fizyczne, prowadzące działalność gospodarczą, niezatrudniający pracowników, pod warunkiem, że prowadzili działalność co najmniej rok poprzedzający miesiąc, w którym wykazują spadek obrotów.

Dofinansowanie przysługuje na okres nie dłuższy niż 3 miesiące. Dofinansowanie, jest wypłacane w okresach miesięcznych, po złożeniu przez przedsiębiorcę oświadczenia o prowadzeniu działalności w danym miesiącu, za który dofinansowanie jest wypłacane.

2.4 Jak złożyć wniosek do Powiatowego Urzędu Pracy (PUP) i sprawdzić jego status?

Wniosek o przyznanie dofinansowania składa się do Powiatowego Urzędu Pracy (PUP). Informacje w zakresie składanej dokumentacji dostępne są tutaj. Wniosek do PUP można złożyć papierowo lub przez platformę: Praca.gov.pl.

Oprócz samego wniosku do PUP należy przekazać:

- kopię pełnomocnictwa (jeżeli dotyczy, plik w formacie jpg, pdf),

- umowę o wypłatę dofinansowania części kosztów prowadzenia działalności gospodarczej dla przedsiębiorcy będącego osobą fizyczną, niezatrudniającego pracowników, w przypadku spadku obrotów gospodarczych w następstwie wystąpienia COVID-19, wg określonego wzoru (plik w formacie pdf).

Wzory: wniosku oraz umowy dostępne są tutaj.

Ważne! Dokumenty składane elektronicznie przez praca.gov.pl należy podpisać za pomocą kwalifikowanego podpisu elektronicznego lub za pomocą profilu zaufanego. Podpisany wniosek wraz z umową i pozostałymi załącznikami stanowią integralną całość.

Nabór wniosków następuje w terminie wskazanym przez Powiatowy Urząd Pracy – dokładnych danych należy szukać na stronie swojego urzędu. Wyszukiwarka dostępna jest tutaj.

Status wniosku można sprawdzić poprzez kontakt z PUP, do którego adresowany był wniosek lub na Praca.gov.pl – jeżeli wniosek został złożony z wykorzystaniem platformy. Praca.gov.pl generuje dla wnioskodawcy w sposób automatyczny UPP (Urzędowe Potwierdzenie Przedłożenia), potwierdzające złożenia wniosku elektronicznego do urzędu.

2.5 Rozliczenie w serwisie otrzymanego dofinansowania

Ponadto każdy przedsiębiorca może wystąpić w swojej indywidualnej sprawie o interpretację podatkową do Dyrektora Krajowej Informacji Skarbowej. Udzielona odpowiedź będzie wiążąca dla przedsiębiorcy. Informacje w zakresie złożenia wniosku dostępne są tutaj, wniosek można również złożyć przez e-PUAP.

Ważne! Sposób księgowania zależny jest od tego z jakiego źródła przedsiębiorca otrzyma środki. Na stronach PUP pojawia się informacja, iż dofinansowanie jest objęte współfinansowaniem ze środków Europejskiego Funduszu Społecznego 2014-2020 i/lub środków Funduszu Pracy.

Jeżeli wsparcie jest z Europejskiego Funduszu Społecznego to ma zastosowanie art. 21 ust. 1 pkt 137 i wtedy dofinansowanie nie jest przychodem a wydatki nim sfinansowane nie są kosztem.

Jeżeli wsparcie jest z Funduszu Pracy wtedy zgodnie ze stanowiskiem Krajowej Informacji Skarbowej wydatki finansowane ze świadczenia mogą stanowić koszt. Zaś otrzymane świadczenie zgodnie z art. 14 ust. 2 pkt 2 ustawy o PIT należy wykazać jako przychód z działalności. Wskazany artykuł mówi iż przychodem z działalności są:

“dotacje, subwencje, dopłaty, z zastrzeżeniem ust. 3 pkt 13, i inne nieodpłatne świadczenia otrzymane na pokrycie kosztów albo jako zwrot wydatków, z wyjątkiem gdy przychody te są związane z otrzymaniem, zakupem albo wytworzeniem we własnym zakresie środków trwałych lub wartości niematerialnych i prawnych, od których, zgodnie z art. 22a-22o, dokonuje się odpisów amortyzacyjnych;”

2.6 Środki z Europejskiego Funduszu Społecznego – brak możliwości rozliczenia kosztu, dofinansowanie nie jest przychodem

Otrzymane środki nie podlegają opodatkowaniu – tj. nie stanowią przychodu przedsiębiorcy, zaś wydatki nie stanowią kosztu uzyskania przychodu. Z uwagi na powyższe wydatki, które sfinansowane zostały z otrzymanych środków nie podlegają księgowaniu do Księgi Przychodów i Rozchodów (KPiR). W przypadku kiedy nastąpi finansowanie częściowe, wartość pokryta ze środków przedsiębiorcy będzie stanowiła koszt.

U podatnika VAT jeżeli zakup finansowany ze środków publicznych ma związek z działalnością opodatkowaną VAT to przedsiębiorca ma prawo do odliczenia VAT z faktury.

2.6.1 Księgowanie u podatnika zwolnionego z VAT

Podatnik zwolniony z VAT ujmuje w serwisie jedynie wartość kosztu jaką sfinansował z własnych środków. Dodając wydatek do serwisu ujmuje wartość brutto kosztu do wysokości wkładu własnego.

Przykład 1.

Przedsiębiorca otrzymał fakturę za zakup materiałów handlowych na wartość 2460 zł brutto (2000 zł netto, 460 zł VAT), 1000 zł z wskazanej faktury przedsiębiorca pokrył ze środków własnych. Wskazane oznacza, iż księgując koszt przedsiębiorca może ująć w KPIR jedynie 1000 zł.

Przedsiębiorca księguje koszt w serwisie przez zakładkę Wydatki ➡ +Dodaj wydatek następnie Zakup towarów handlowych lub materiałów – +Inny, w polu Kwota uzupełnia kwotę wkładu własnego tj. 1000 zł

2.6.2 Księgowanie u podatnika VAT

Podatnik VAT odlicza podatek VAT na zasadach ogólnych bez względu na wartość dofinansowania, zaś w KPIR ujmuje koszt w wartości netto odpowiadającej wkładowi własnemu z jakiego sfinansowano zakup.

Przykład 2.

Przedsiębiorca otrzymał fakturę za zakup materiałów handlowych na wartość 1230 zł brutto (1000 zł netto, 230 zł VAT), 500 zł ze wskazanej faktury przedsiębiorca pokrył ze środków własnych. Wskazane oznacza, iż księgując koszt przedsiębiorca może ująć w KPIR jedynie wartość netto odpowiadającą wartości brutto 500 zł. W celu wyliczenia wartości netto należy kwotę brutto podzielić przez wartość (1+stawka podatku VAT w postaci dziesiętnej) tj. 500/1,23 = 406,50 zł

Przedsiębiorca księguje koszt w serwisie przez zakładkę Wydatki ➡ +Dodaj wydatek następnie Zakup towarów handlowych lub materiałów – +Inny, w polu Kwota uzupełnia kwotę wkładu własnego netto tj. 406,50 zł.

Następnie, żeby odliczyć VAT przedsiębiorca księguje kolejny raz fakturę przez zakładkę Wydatki ➡ +Dodaj wydatek następnie Uniwersalny – +Faktura gdzie Kwotę netto uzupełnia zgodnie z danymi z faktury przy odpowiedniej stawce VAT tj. 1000 zł netto przy stawce 23%.

Wpis do KPIR – należy pozostawić domyślnie ustawione Brak wpisu do KPIR,

Wpis do Ewid. Zakupów VAT – należy pozostawić domyślnie ustawione w dacie wpływu.

Zatwierdzając wydatek należy potwierdzić, iż księgowanie dwukrotnie tej samej faktury jest prawidłowe.

2.7 Środki z Funduszu Pracy – księgowanie przychodu, możliwość rozliczenia kosztu

Przychód należy wykazać w zakładce Faktury/Rachunki ➡ Inne przychody po wybraniu opcji Przychód uniwersalny nie VAT. Dokonując wpisu w polu:

- Wpis do KPIR należy wybrać Pozostałe przychody,

- Uwzględnij w JPK należy pozostawić domyślnie zaznaczone Uwzględniaj w Ewidencjach JPK,

- w przypadku podatnika rozliczającego się ryczałtem kwotę otrzymanego dofinansowania należy ująć w stawce 3% – wynika to z tego, iż stawka stosowana jest dla przychodów: o których mowa w art. 14 ust. 2 pkt 2 i 5-10 ustawy o podatku dochodowym.

Wpisu należy dokonać w dacie otrzymania środków na koncie.

W takiej sytuacji wydatki poniesione w ramach dofinansowania księgujemy standardowo przez zakładkę wydatki wybierając odpowiedni rodzaj kosztu.

2.8 Zwrot otrzymanych środków do PUP

W sytuacji kiedy przedsiębiorca zostanie zobligowany do zwrotu otrzymanych środków z PUP może to się wiązać z dodatkowymi księgowaniami. Występują dwie sytuacje, w zależności od których odmiennie będzie wyglądało księgowanie, kiedy przedsiębiorca otrzymał dofinansowanie:

- otrzymane środki nie stanowiły przychodu, poniesione wydatki nie były kosztem – gdyż pochodziły ze środków unijnych opisane w punkcie 2.6,

- otrzymane środki stanowiły przychód, wydatki były ujęte jako koszt, gdyż pochodziły ze środków z Funduszu Pracy opisane w punkcie 2.7.

- Numer w przypadku pierwszego wpisu przez daną zakładkę w miesiącu można wpisać 1/m/r np. 1/3/2021,

- Data wystawienia należy podać datę zwrotu środków,

- Opis dowolny, np. zwrot dofinansowania,

- Nabywca – pole należy pozostawić puste,

- Kwota – należy wpisać ujemną wartość zmniejszenia,

- Wpis do KPIR należy wybrać Pozostałe przychody,

- Uwzględnij w JPK należy pozostawić domyślnie zaznaczone Uwzględniaj w Ewidencjach JPK.

- z powodu COVID-19 poniesie w 2020 r. straty z działalności gospodarczej,

- uzyska przychody z działalności gospodarczej niższe co najmniej o 50% od przychodów uzyskanych w poprzednim roku.

- kopię pełnomocnictwa (jeżeli dotyczy, plik w formacie jpg, pdf),

- umowę pożyczki na pokrycie bieżących kosztów prowadzenia działalności gospodarczej mikroprzedsiębiorcy, wg określonego wzoru (plik w formacie pdf).

- zdecyduje się księgować koszty po prostu robi to standardowo księgując przez zakładkę wydatki,

- uzna, że chce rozliczyć jedynie to co sfinansował z własnych środków powinien postąpić zgodnie z poniższą instrukcją odpowiednio podpunkt 4.5.1. lub 4.5.2.

- Zakup środka trwałego na fakturę VAT,

- Zakup środka trwałego na inny dokument (umowa kupna-sprzedaży, faktura VAT-marża).

- Data wystawienia, Termin płatności, wprowadzić Dane sprzedawcy, jeżeli jeszcze nie były dokonywane od niego zakupy,

- Cena netto/Cena nabycia.

- (pieniężnej lub rzeczowej) przekazanej na cele związane z zapobieganiem oraz zwalczaniem zakażenia koronawirusem, na rzecz podmiotów świadczących opiekę zdrowotną, Agencji Rezerw Materiałowych oraz Centralnej Bazie Rezerw Sanitarno-Przeciwepidemicznych.

- darowizn przekazanych domom dla matek z małoletnimi dziećmi i kobiet w ciąży, noclegowniom, schroniskom dla osób bezdomnych, w tym z usługami opiekuńczymi, ośrodkom wsparcia, rodzinnym domom pomocy oraz domom pomocy społecznej, o których mowa w ustawie z dnia 12 marca 2004 r. o pomocy społecznej,

- organom prowadzącym placówki oświatowe;

- organizacjom, o których mowa w art. 3 ust. 2 i 3 ustawy o działalności pożytku publicznego, prowadzącym działalność pożytku publicznego w sferze zadań publicznych, lub operatorowi OSE, o którym mowa w ustawie z dnia 27 października 2017 r. o Ogólnopolskiej Sieci Edukacyjnej (Dz. U. poz. 2184, z 2019 r. poz. 1815 oraz z 2020 r. poz. 695), z przeznaczeniem na cele dalszego nieodpłatnego przekazania organom prowadzącym placówki oświatowe lub placówkom oświatowym.

- do dnia 30 kwietnia 2020 r. – odliczeniu podlega kwota odpowiadająca 200% wartości darowizny,

- w maju 2020 r. – odliczeniu podlega kwota odpowiadająca 150% wartości darowizny,

- od dnia 1 czerwca 2020 r. do dnia 30 września 2020 r. – odliczeniu podlega kwota odpowiadająca wartości darowizny.

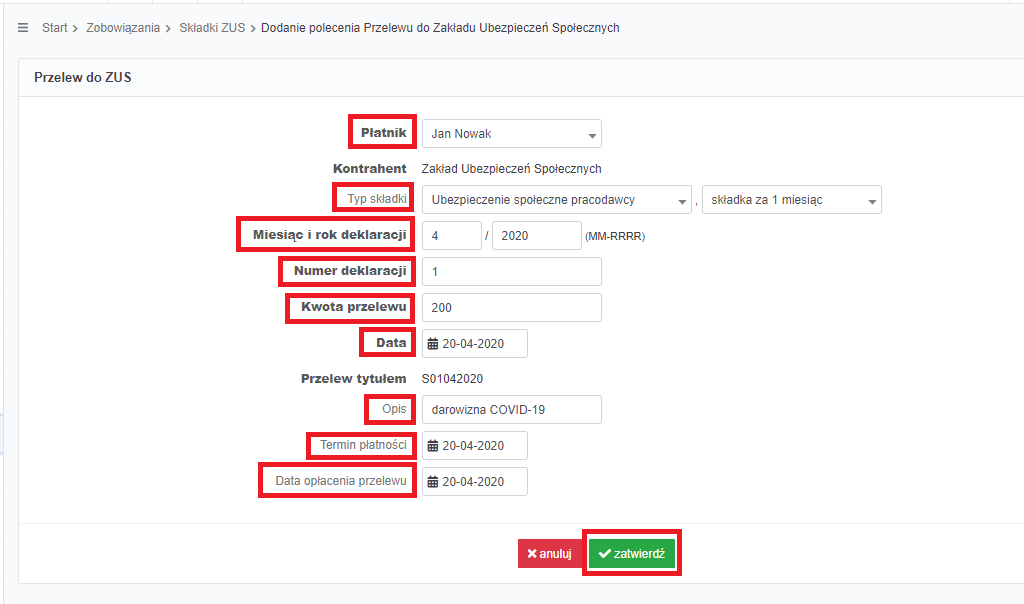

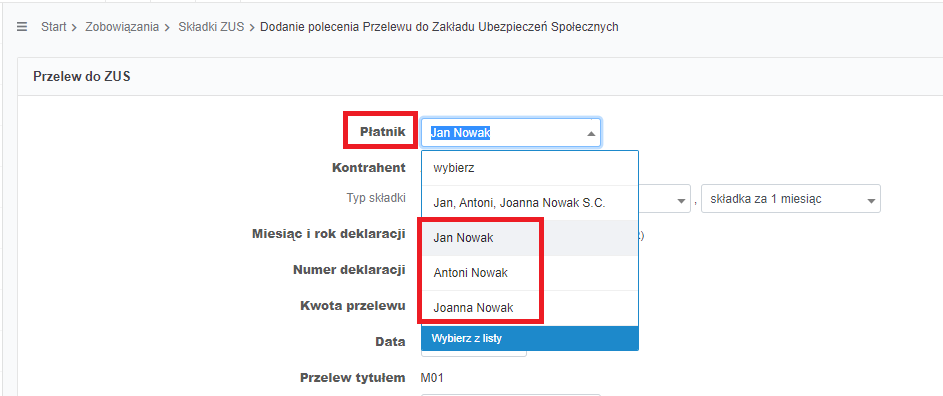

- Płatnik – opcja domyślna jest ustawiona prawidłowo, nie należy dokonywać zmian,

- Typ składki – opcja domyślna (Ubezpieczenie społeczne pracodawcy – składka za 1 miesiąc) jest ustawiona prawidłowo, nie należy dokonywać zmian,

- Miesiąc i rok deklaracji – należy wpisać miesiąc i rok w którym przekazano darowiznę, dla przykładu 04/2020,

- Numer – pole należy uzupełnić, prawidłowe będzie wskazanie dowolnej cyfry np. 1,

- Data, Termin płatności, Data opłacenia przelewu – w każdym z tych miejsc należy wskazać tę samą datę – tj. datę przekazania darowizny,

- Opis – można wskazać dowolny np. darowizna COVID-19.

- przychodzie zdefiniowanym w ustawie o PIT (czyli wartość sprzedaży ujęta w Księdze przychodów i rozchodów (KPIR) lub Ewidencji przychodów u ryczałtowca),

- zgodnie z ustawą o VAT będzie to kwota należna ze sprzedaży pomniejszona o podatek VAT (czyli wartość ujęta w Ewidencji sprzedaży VAT).

Zwrot otrzymanego dofinansowania? Dowiedz się więcej, przeczytaj artykuł.

2.8.1 Zwrot dofinansowania – środki unijne

Kiedy przedsiębiorca otrzymał dofinansowanie ze środków unijnych, które nie stanowiło przychodu, w sytuacji dokonywania zwrotu sam zwrot również nie będzie również wymagał księgowania po stronie przychodów. Należy jednak pamiętać, iż pierwotnie nie rozliczone w kosztach wydatki z powodu źródła finansowania w dacie zwrotu będą mogły stanowić koszt prowadzenia firmy.

W tej sytuacji w celu ujęcia wydatków w KPIR wartość wydatków będzie można zaksięgować podając jako datę wystawienia dokumentu datę zwrotu środków. W celu księgowania należy ustawić miesiąc księgowy zgodny z datą zwrotu środków, następnie przejść do zakładki Wydatki ➡ +Dodaj wydatek ➡ Koszt prowadzenia firmy ➡ inny, w rodzaju dokumentu wybrać faktura bądź inny dokument, na podstawie którego następuje księgowanie, następnie w dacie wystawienia wskazać datę zwrotu środków do PUP.

Płatnik VAT w kwocie wskazuje kwotę netto, jeżeli przysługiwało mu odliczenie VAT od zakupu, podatnik zwolniony z VAT wskazuje kwotę brutto wydatku.

2.8.2 Zwrot dofinansowania – środki z Funduszu Pracy

Otrzymane dofinansowanie ze środków Funduszu Pracy stanowiło przychód w dacie otrzymania środków z PUP. Zwrot dofinansowania wiąże się ze zmniejszeniem przychodu w dacie dokonanie zwrotu na konto PUP.

W celu zmniejszenia przychodu należy wartość zwrotu ze znakiem minus wykazać w zakładce Faktury/Rachunki ➡ Inne przychody po wybraniu opcji Przychód uniwersalny nie VAT. Dokonując wpisu w polu:

W przypadku podatnika rozliczającego się ryczałtem kwota nie podlega wykazaniu.

3. Odliczenie straty za 2020 r. od dochodu za 2019 r.

3.1 Na czym polega ulga?

Stratę jaką przedsiębiorca będzie miał w roku 2020 będzie mógł odliczyć od dochodu za rok 2019. Jednorazowo można obniżyć dochód o kwotę nie większą niż 5 000 000 zł.

Ulga dotyczy roku poprzedniego, można ją rozliczyć także w ciągu najbliższych kolejno po sobie następujących pięciu latach podatkowych.

Może z niej skorzystać przedsiębiorca, który:

Po spełnieniu powyższych warunków odliczenia będzie mógł dokonać zarówno przedsiębiorca rozliczający się w podatkiem liniowym, na zasadach ogólnych jak i ryczałtem ewidencjonowanym.

3.2 Rozliczenie straty

Odliczenia należy dokonać poprzez złożenie korekty zeznania rocznego za rok 2019 po zakończeniu roku 2020 – jak już będzie znana wielkość straty za wskazany rok. W przypadku kiedy za rok 2019 u przedsiębiorcy wystąpił podatek do zapłaty przedsiębiorca otrzyma nadpłatę podatku na podstawie złożonej korekty.

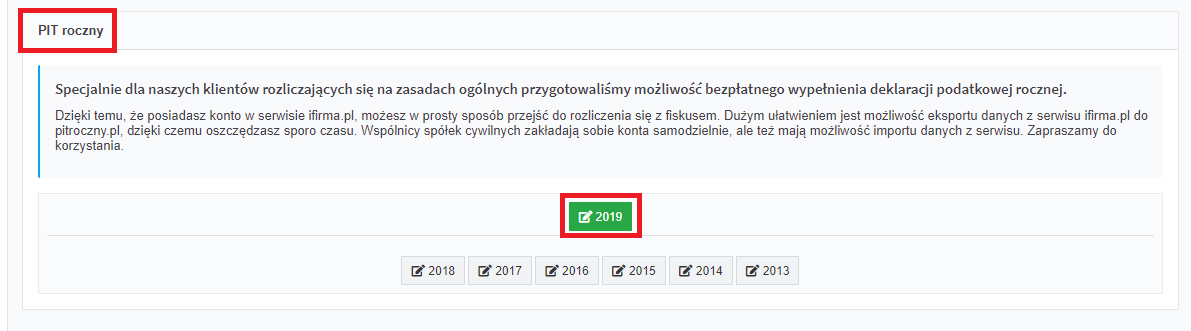

W przypadku Użytkowników, którzy dokonali rozliczenia rocznego przez aplikację PIT-roczny 2019 zeznanie dostępne jest w odrębnej aplikacji. W celu przejścia do deklaracji rocznej należy w zakładce Deklaracje ➡ Deklaracje na dole strony wybrać ikonę 2019.

Instrukcja jak sporządzić korektę zeznania rocznego w PIT-roczny 2019 dostępna jest tutaj.

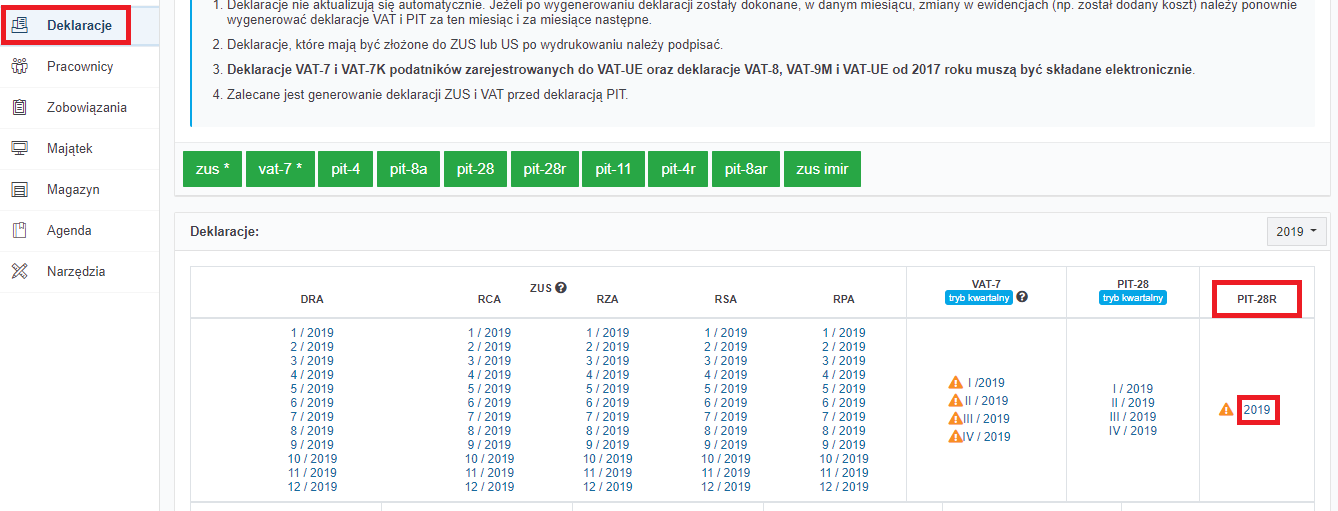

Użytkownicy, którzy rozliczają się ryczałtem ewidencjonowanym zeznanie roczne PIT-28 za 2019 rok znajdą po wybraniu miesiąca księgowego grudzień 2019 w zakładce Deklaracje ➡ Deklaracje w kolumnie PIT-28R rok 2019.

Instrukcja jak dokonać korekty PIT-28 za rok 2019 dostępna jest tutaj.

4. Pożyczka z Funduszu Pracy

4.1 Na czym polega ulga?

Pożyczka do kwoty 5 tys. zł jest świadczeniem wypłacanym jednorazowo, po podpisaniu umowy z Powiatowym Urzędem Pracy (PUP). Okres jej spłaty nie może przekroczyć 12 miesięcy, przy czym rozpoczęcie spłaty pożyczki następuje po trzymiesięcznym okresie karencji. Stałe oprocentowanie pożyczki wynosi w skali roku 0.05 stopy redyskonta weksli przyjmowanych przez Narodowy Bank Polski. Więcej informacji tutaj.

4.2 Warunki umorzenia spłaty pożyczki

Pożyczka wraz z odsetkami na wniosek mikroprzedsiębiorcy podlega umorzeniu, pod warunkiem, że mikroprzedsiębiorca będzie prowadził działalność gospodarczą przez okres 3 miesięcy od dnia udzielenia pożyczki. We wniosku o umorzenie mikroprzedsiębiorca oświadcza, że prowadził działalność gospodarczą przez okres 3 miesięcy od dnia udzielenia pożyczki.

Uwaga! Tarcza 4.0 opublikowana w dzienniku ustaw 23.06.2020 r. wprowadziła automatyczne umorzenie pożyczki po spełnieniu warunku jej umorzenia. Przedsiębiorca nie jest zobligowany od tej daty do składania wniosku o umorzenie. Wcześniej Pożyczkobiorca miał termin na złożenie wniosku o umorzenie w ciągu 14 dni od dnia spełnienia warunku umorzenia. W przeciwnym razie miał zacząć spłacać pożyczkę.

4.3 Kto i na jaki okres może wnioskować o świadczenie?

O świadczenie mogą wnioskować mikroprzedsiębiorcy w rozumieniu art. 7 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców, którzy prowadzili działalność gospodarczą przed dniem 1 kwietnia 2020 r. Pożyczka powinna zostać przeznaczona na pokrycie bieżących kosztów prowadzenia działalności gospodarczej.

Ważne! Tarcza 3.0 wprowadziła zmianę pożyczka dotyczy przedsiębiorców, którzy rozpoczęli działalność przed 1 kwietnia (wcześniej był to 1 marzec).

4.4 Jak złożyć wniosek do Powiatowego Urzędu Pracy (PUP) i sprawdzić jego status?

Wniosek o przyznanie pożyczki składa się do Powiatowego Urzędu Pracy (PUP). Informacje w zakresie składanej dokumentacji dostępne są tutaj. Wniosek do PUP można złożyć papierowo lub przez platformę: Praca.gov.pl.

Oprócz samego wniosku do PUP należy przekazać:

Wzory: wniosku oraz umowy dostępne są tutaj.

Nabór wniosków następuje w terminie wskazanym przez Powiatowy Urząd Pracy – dokładnych danych należy szukać na stronie swojego urzędu. Wyszukiwarka dostępna jest tutaj.

Status wniosku można sprawdzić poprzez kontakt z PUP, do którego adresowany był wniosek lub na Praca.gov.pl – jeżeli wniosek został złożony z wykorzystaniem platformy. Praca.gov.pl generuje dla wnioskodawcy w sposób automatyczny UPP (Urzędowe Potwierdzenie Przedłożenia), potwierdzające złożenia wniosku elektronicznego do urzędu.

4.5 Rozliczenie w serwisie otrzymanego dofinansowania

Otrzymane środki nie podlegają opodatkowaniu – tj. nie stanowią przychodu przedsiębiorcy bez względu na to, czy przedsiębiorca będzie spłacał pożyczkę czy zostanie ona umorzona.

Artykuł 15zzd pkt 10 ustawy o tzw. tarczy antykryzysowej wskazuje: “Przychód z tytułu umorzenia pożyczki na zasadach, określonych w ust. 7, nie stanowi przychodu w rozumieniu przepisów o podatku dochodowym od osób fizycznych oraz przepisów o podatku dochodowym od osób prawnych.”

Księgowanie kosztów opiera się o stanowisko jakie zostało podane wyżej, może zdarzyć się iż ulegnie ono jeszcze zmianie – będziemy starali się na bieżąco aktualizować ścieżki zgodnie z posiadanymi wytycznymi. Przed przystąpieniem do księgowania zalecamy potwierdzenie również stanowiska w swoim urzędzie skarbowym, czy jest zgodne z podanymi niżej wytycznymi.

Ponadto każdy przedsiębiorca może wystąpić w swojej indywidualnej sprawie o interpretację podatkową do Dyrektora Krajowej Informacji Skarbowej. Udzielona odpowiedź będzie wiążąca dla przedsiębiorcy. Informacje w zakresie złożenia wniosku dostępne są tutaj, wniosek można również złożyć przez e-PUAP.

Zespół ifirma.pl stara się śledzić na bieżąco jak wygląda stanowisko w temacie kosztów, jak tylko pojawią się jasne wytyczne umieścimy je w instrukcji.

Księgowania należy dokonać po indywidualnym rozstrzygnięciu kwestii czy wydatek zaliczyć w koszty czy nie. Jeżeli Użytkownik:

4.5.1 Księgowanie u podatnika zwolnionego z VAT

Podatnik zwolniony z VAT ujmuje w serwisie jedynie wartość kosztu jaką sfinansował z własnych środków. Dodając wydatek do serwisu ujmuje wartość brutto kosztu do wysokości wkładu własnego.

Przykład 1.

Przedsiębiorca otrzymał fakturę za zakup materiałów handlowych na wartość 2460 zł brutto (2000 zł netto, 460 zł VAT), 1000 zł z wskazanej faktury przedsiębiorca pokrył ze środków własnych. Wskazane oznacza, iż księgując koszt przedsiębiorca może ująć w KPIR jedynie 1000 zł.

Przedsiębiorca księguje koszt w serwisie przez zakładkę Wydatki ➡ +Dodaj wydatek następnie Zakup towarów handlowych lub materiałów – +Inny, w polu Kwota uzupełnia kwotę wkładu własnego tj. 1000 zł

4.5.2 Księgowanie u podatnika VAT

Podatnik VAT odlicza podatek VAT na zasadach ogólnych bez względu na wartość dofinansowania, zaś w KPIR ujmuje koszt w wartości netto odpowiadającej wkładowi własnemu z jakiego sfinansowano zakup.

Przykład 2.

Przedsiębiorca otrzymał fakturę za zakup materiałów handlowych na wartość 1230 zł brutto (1000 zł netto, 230 zł VAT), 500 zł z wskazanej faktury przedsiębiorca pokrył ze środków własnych. Wskazane oznacza, iż księgując koszt przedsiębiorca może ująć w KPIR jedynie wartość netto odpowiadającą wartości brutto 500 zł. W celu wyliczenia wartości netto należy kwotę brutto podzielić przez wartość (1+stawka podatku VAT w postaci dziesiętnej) tj. 500/1,23 = 406,50 zł

Przedsiębiorca księguje koszt w serwisie przez zakładkę Wydatki ➡ +Dodaj wydatek następnie Zakup towarów handlowych lub materiałów – +Inny, w polu Kwota uzupełnia kwotę wkładu własnego netto tj. 406,50 zł.

Następnie żeby odliczyć VAT przedsiębiorca księguje kolejny raz fakturę przez zakładkę Wydatki ➡ +Dodaj wydatek, następnie Uniwersalny – +Faktura gdzie Kwotę netto uzupełnia zgodnie z danymi z faktury przy odpowiedniej stawce VAT tj. 1000 zł netto przy stawce 23%.

Wpis do KPIR – należy pozostawić domyślnie ustawione Brak wpisu do KPIR,

Wpis do Ewid. Zakupów VAT – należy pozostawić domyślnie ustawione w dacie wpływu.

Zatwierdzając wydatek należy potwierdzić, iż księgowanie dwukrotnie tej samej faktury jest prawidłowe.

4.6 Zwrot mikropożyczki do PUP

W sytuacji kiedy przedsiębiorca zostanie zobligowany do zwrotu otrzymanej mikropożyczki nie będzie wiązało się to, tak jak samo otrzymanie oraz umorzenie pożyczki, z żadnymi dodatkowymi księgowaniami.

Zwrot otrzymanego dofinansowania? Dowiedz się więcej, przeczytaj artykuł.

5. Jednorazowa amortyzacja

5.1 Na czym polega ulga?

Firmy produkujących towary związane z przeciwdziałaniem COVID-19 mają możliwość bez względu na wartość dokonanego w 2020 roku zakupu zaliczenia do kosztów podatkowych jednorazowego odpisu amortyzacyjnego z tytułu nabycia środka trwałego, w celu produkcji towarów związanych z przeciwdziałaniem COVID-19, np. do produkcji maseczek ochronnych, respiratorów, środków odkażających, medycznej odzieży ochronnej, ochraniaczy na obuwie, rękawiczek, okularów, gogli, środków do dezynfekcji i higieny rąk.

5.2 Rozliczenie w serwisie

Wprowadzanie środka trwałego odbywa się poprzez zakładkę Majątek ➡ Rejestr środków trwałych ➡ Dodaj:

Na początku należy uzupełnić podstawowe dane z dokumentu zakupu takie jak:

Należy zwrócić szczególną uwagę na prawidłowść wprowadzanych danych, gdyż większość z nich nie podlega możliwości edycji.

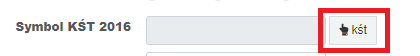

Istotne jest również prawidłowe określenie KŚT – Klasyfikacji Środka Trwałego. Po wybraniu symbolu kśt rozwinie się lista z kodami wraz z opisem poszczególnych klasyfikacji.

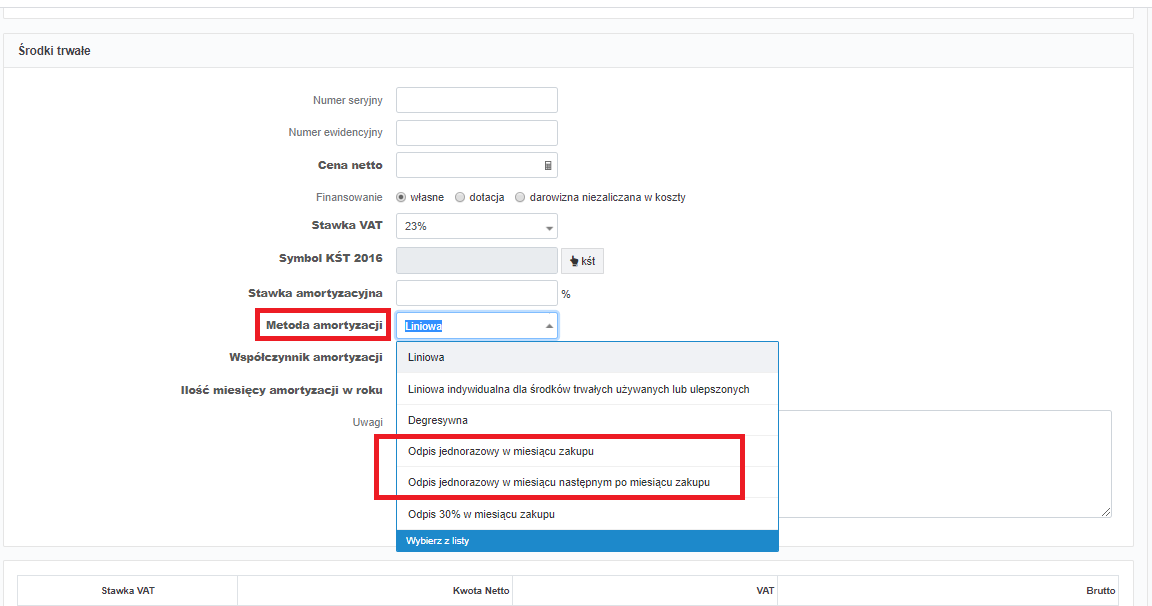

W celu dokonania jednorazowego odpisu po wybraniu właściwego formularza należy w części Środki trwałe wybrać Odpis jednorazowy w miesiącu zakupu lub Odpis jednorazowy w miesiącu następnym po miesiącu zakupu. Stawkę amortyzacji, Współczynnik amortyzacji jak i Ilość miesięcy w roku należy pozostawić bez zmian.

Po zweryfikowaniu prawidłowości wprowadzonych danych na dole strony należy wybrać ikonę zatwierdź. Serwis ujmie wartość środka w Księdze Przychodów i Rozchodów na podstawie dowodu umorzenia środka w miesiącu nabycia bądź kolejnym w zależności od wybranego rodzaju jednorazowego odpisu.

6. Odliczenie przekazanej darowizny od dochodu

6.1 Na czym polega ulga?

Przedsiębiorca ma możliwość pomniejszenia podstawy opodatkowania o wartość darowizny:

W tarczy 4.0 opublikowanej w dzienniku ustaw 23.06.2020 r. weszła dodatkowo możliwość odliczenia:

Zgodnie z tarczą 4:0 można również odliczyć darowizny rzeczowe, których przedmiotem są komputery przenośne będące laptopami lub tabletami, przekazane od dnia 1 stycznia 2020 r. do dnia 30 września 2020 r.:

W przypadku darowizny przekazanej:

Więcej informacji tutaj.

6.2 Rozliczenie w serwisie

Darowizna może być odliczona przez przedsiębiorców rozliczających się w podatkiem liniowym, na zasadach ogólnych jak i ryczałtem ewidencjonowanym. Serwis nie posiada dedykowanej funkcji na odliczenie darowizny w zaliczce PIT-5/PIT-5L/PIT-28 skorzystanie z opcji wskazanych poniżej pozwoli jednak przedsiębiorcy na pomniejszenie dochodu/przychodu o wartość darowizny przysługującej do odliczenia.

6.2.1 Podatek na zasadach ogólnych i podatek liniowy

Żeby przekazana darowizna zmniejszyła wyliczenie zaliczki należy jej kwotę odpowiednio w wartości 200/150/100% uzupełnić w konfiguracji konta.

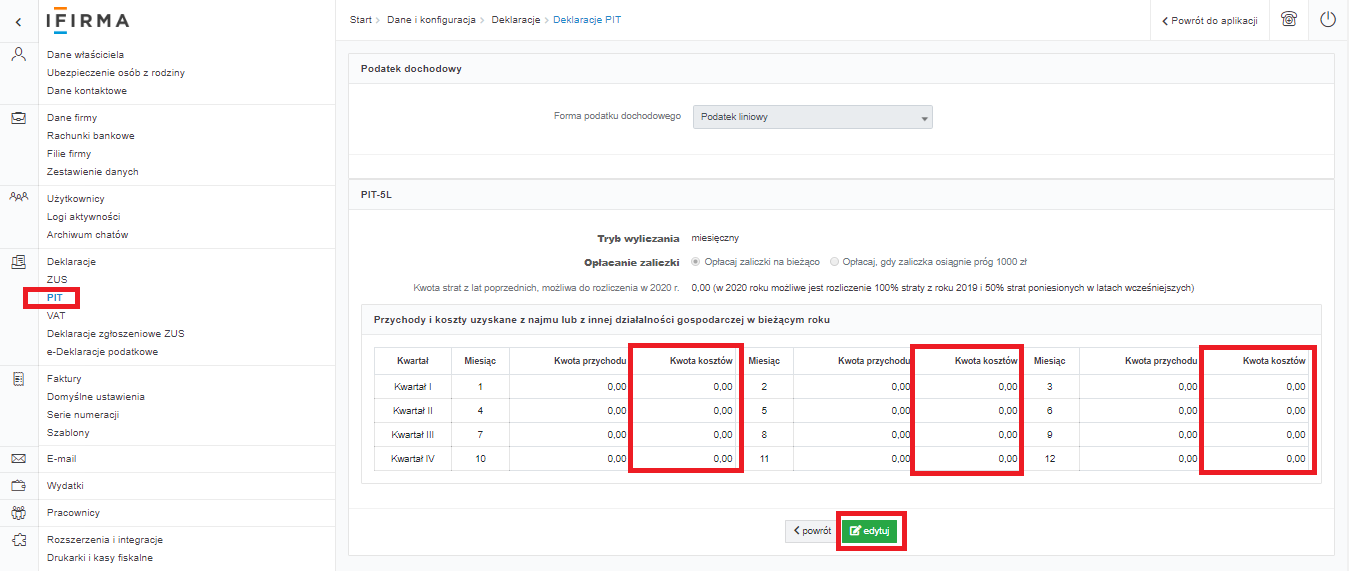

Przedsiębiorca rozliczający się podatkiem na zasadach ogólnych lub podatkiem liniowym kwotę darowizny wykazuje w zakładce Pulpit ➡ Konfiguracja, gdzie w części PIT należy wybrać opcję edytuj, a następnie w tabeli Przychody i koszty uzyskane z najmu lub z innej działalności gospodarczej w bieżącym roku uzupełnić kwotę przysługującej do odliczenia darowizny w polu Kwota kosztów w miesiącu, w którym przekazano darowiznę.

Tak ujęta darowizna wpłynie na wyliczenie zaliczki za miesiąc, kwartał w którym została przekazana.

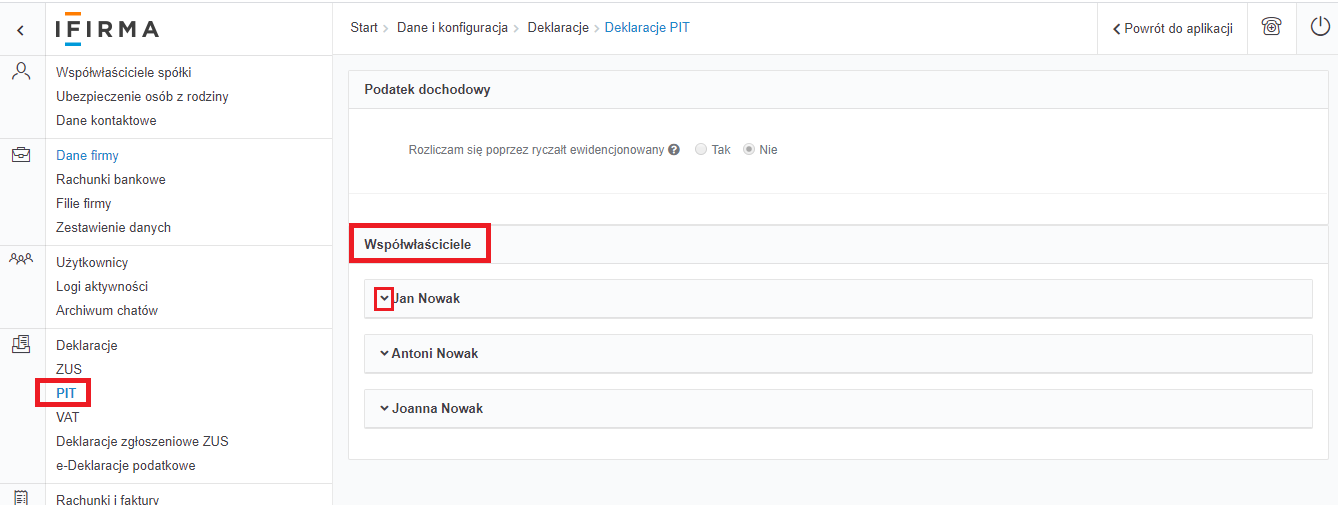

Dla wspólnika spółki cywilnej opcja dostępna jest również w zakładce Pulpit ➡ Konfiguracja, gdzie w części PIT w wierszu Współwłaściciele najpierw należy rozwinąć listę obok imienia i nazwiska wspólnika, który dokonał darowizny. Przekazana przez wspólnika darowizna wpływa na wyliczenie zaliczki jedynie wspólnika, który darowiznę przekazał.

6.2.2 Ryczałt ewidencjonowany

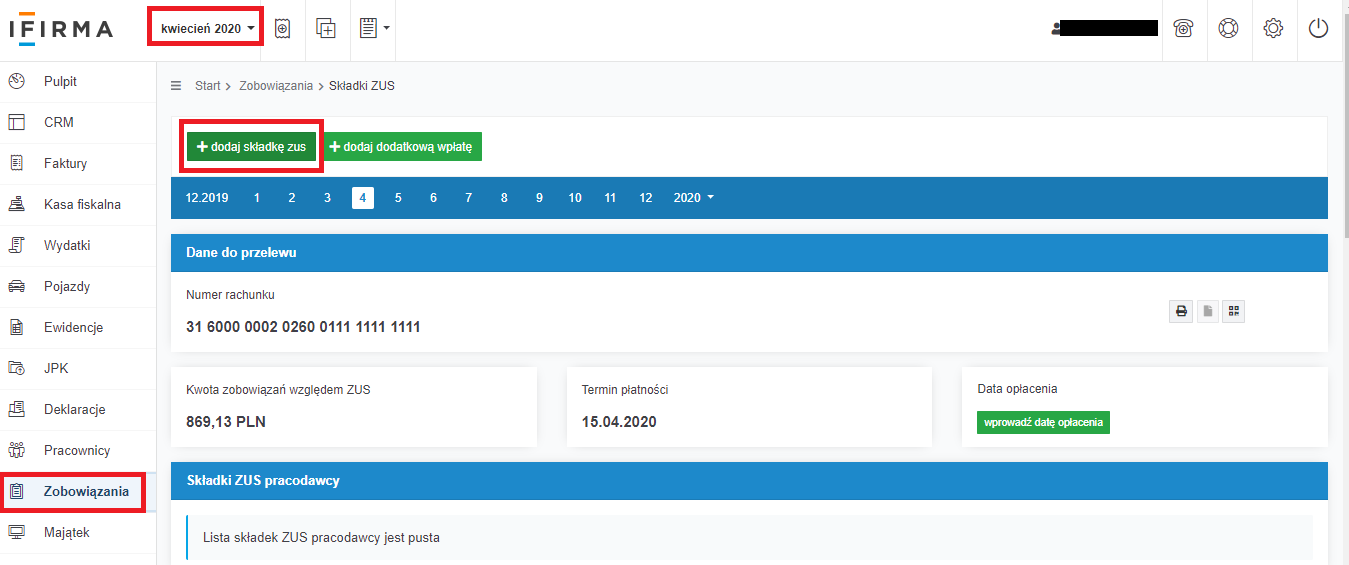

Żeby przekazana darowizna zmniejszyła wyliczenie zaliczki należy jej kwotę odpowiednio w wartości 200/150/100% dodać w dacie jej przekazania jako dodatkową składkę społeczną pracodawcy. W celu dodania składki należy ustawić miesiąc księgowy zgodny z datą przekazania darowizny następnie przejść do zakładki Zobowiązania ➡ Składki ZUS i wybrać opcję +dodaj składkę ZUS.

Przykład 1.

20 kwietnia przedsiębiorca przekazał na cele walki z COVID-19 100 zł darowizny. Z uwagi na to iż darowizna przekazana w kwietniu liczona jest jako 200%, rzeczywista wartość odliczenia wynosi 200 zł.

Dla wskazanego przykładu przedsiębiorca ustawił miesiąc kwiecień 2020 następnie w widoku składki przedsiębiorca uzupełnił dane:

W celu zapisania składki, która tak jak darowizna pomniejszy przychód do opodatkowania, należy wybrać zatwierdź.

W przypadku wspólnika spółki rozliczającego się ryczałtem ewidencjonowanym w polu Płatnik należy dodatkowo z rozwijanej listy wybrać imię i nazwisko wspólnika, który dokonał darowizny. Przekazana przez wspólnika darowizna wpływa na wyliczenie zaliczki jedynie wspólnika, który darowiznę przekazał.

7. Jak rozumieć pojęcie obrotu dla celów złożenia wniosku o dofinansowanie

Ustawa o tzw. tarczy antykryzysowej uzależnia przyznanie świadczeń od spadku obrotów. Niestety jednak ta sama ustawa nie definiuje jak należy rozumieć obrót dla celu prawidłowego wypełnienia wniosku o przyznanie świadczenia. W związku z powyższym przedstawiamy odpowiedzi jakie do tej pory zostały opublikowane na stronach urzędowych jak i ministerialnych, które próbują wyjaśnić składającym wniosek jak należy rozumieć pojęcie obrotu.

Wojewódzki Urząd Pracy w Krakowie

Jak należy rozumieć pojęcie obrotu gospodarczego, użyte w art. 15g ustawy?

W ustawie nie ma definicji obrotu gospodarczego. Przedsiębiorca powinien wykazywać swój obrót zgodnie z obowiązującymi u niego zasadami rozliczeń dla celów podatkowych. Najważniejsze jest zachowanie porównywalności, czyli jeżeli np. w 2 miesiącach 2020 roku przedsiębiorca wykazał obroty w kwocie netto, to w porównawczych 2 miesiącach z 2019 roku także musi je wykazać w kwocie netto. I analogicznie, jeżeli np. w 2 miesiącach 2020 roku wykazał obroty w kwocie brutto, to w porównawczych 2 miesiącach 2019 roku także musi je wykazać w kwocie brutto.

Wojewódzki Urząd Pracy w Warszawie (informacja powiela się na stronach wielu urzędów jako wpis Departamentu Funduszy)

Skala spadku przychodów lub inne zmienne kwalifikujące do przystąpienia.

Skala spadku obrotów gospodarczych, czyli spadek sprzedaży towarów lub usług w ujęciu ilościowym lub wartościowym (…)

Ministerstwo Rodziny, Pracy i Polityki Społecznej

Tak. Została spełniona przesłanka spadku obrotów w ujęciu ilościowym. Przez spadek obrotów gospodarczych rozumie się spadek sprzedaży towarów lub usług, w ujęciu ilościowym lub wartościowym nie mniej niż o 15%, obliczony jako stosunek łącznych obrotów w ciągu dowolnie wskazanych 2 kolejnych miesięcy kalendarzowych, przypadających w okresie po dniu 1 stycznia 2020 r. do dnia poprzedzającego dzień złożenia wniosku, o którym mowa w ust. 1, w porównaniu do łącznych obrotów z analogicznych 2 kolejnych miesięcy kalendarzowych roku poprzedniego.

Wojewódzki Urząd Pracy w Opolu

W każdej rubryce należy wpisać wartość brutto.

Wojewódzki Urząd Pracy w Katowicach

Czy obroty gospodarcze to jest tylko sprzedaż towarów lub usług, czy także należy wliczać odsetki od rachunków, wypłaty odszkodowań od ubezpieczycieli, inne przychody operacje i finansowe? Pytanie dotyczy firmy zatrudniającej 20 osób i dofinansowania pensji pracowników.

Pojęcie obrotu gospodarczego, użyte w art. 15g ustawy z dnia 2 marca 2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, w ustawie nie zostało zdefiniowane. Przedsiębiorca powinien wykazywać swój obrót zgodnie z obowiązującymi u danego przedsiębiorcy zasadami rozliczeń dla celów podatkowych.

Jak widać odpowiedzi nie wskazują jednoznacznie na ten sam kierunek. Z jednej strony często pojawia się informacja o sprzedaży towarów lub usług w ujęciu ilościowym lub wartościowym z drugiej urzędy upatrują obrotu – „zgodnego z zasadami rozliczeń dla celów podatkowych” przedsiębiorców.

Jak widać pojawiają się też mało precyzyjne odpowiedzi tak jak odpowiedź Urzędu Pracy w Opolu. Płatnik VAT w Ewidencji zarówno sprzedaży jak i Księdze Przychodów i Rozchodów posługuje się kwotami bez VAT czyli kwotami netto. Rodzi się zatem wątpliwość, czy urząd udzielając odpowiedzi brał w ogóle pod uwagę płatników VAT? Być może urząd rozumiał wartość jako wartość stanowiącą podstawę opodatkowania podatkiem dochodowym, ale nie pomniejszoną o podatek dochodowy? Niestety można tylko snuć przypuszczenia w tym zakresie, gdyż odpowiedź jasno tego nie wskazuje – nie wiemy do końca o jakiej wartości brutto mówi urząd.

Temat niestety nie jest jednoznaczny i budzi wątpliwość zarówno wśród wnioskujących o świadczenie jak i przyjmujących wniosek.

Szukając danych do wniosków zgodnie z zasadami “dla rozliczeń podatkowych” obrotu będziemy upatrywać w:

Między wartościami wskazanymi w powyższych ewidencjach mogą być rozbieżności m.in. w zakresie otrzymanych zaliczek i zadatków, które są ujmowane w Ewidencji sprzedaży VAT, ale nie są ujmowane w KPIR lub Ewidencji przychodów u ryczałtowca. Ciężko jest jednoznacznie stwierdzić, podanie danych z której ewidencji będzie bardziej bądź mniej prawidłowe. Być może urząd uzna, że bardziej poprawna kalkulacja to ta, która ujmuje otrzymane zaliczki i należałoby ująć ich wartość w obrocie wskazywanym na wniosku. Szczególnie istotne może to być u przedsiębiorców zwolnionych z VAT, którzy pomimo braku wykazywania zaliczek w ewidencjach podatkowych mogą być zobligowani na potrzeby wniosku do ich wykazania.

Szukając dalej definicji obrotu w samym sformułowaniu: “sprzedaży towarów lub usług w ujęciu ilościowym lub wartościowym” możemy też dojść do wniosku, że nie o każdą sprzedaż chodzi. Sam zapis może bowiem sugerować, że mamy patrzeć tylko na to co znajduje się w sferze głównej działalności przedsiębiorcy czyli pokrywa się z PKD firmy. Zatem dla sprzedającego sprzęt elektroniczny na allegro sprzedaż środka trwałego – auta osobowego nie będzie się mieściło już w sferze standardowej sprzedaży. Wykazując obrót przedsiębiorca pominie sprzedaż środka trwałego, choć ten widniał w jego ewidencji podatkowej i podlegał opodatkowaniu. Podobnie może być z przekazaną darowizną, która w podatku VAT została ujęta w ewidencji zaś nie zawiera się w głównej działalności przedsiębiorcy.

Ogólnie szukając definicji obrotu w zasadzie dowiadujemy się, że jej nie ma. Na stronie ZUS znajdziemy informacje:

„W odniesieniu do podatników, którzy płacą podatek VAT, obrotem jest kwota należna z tytułu sprzedaży pomniejszona o kwotę należnego podatku.

(…)

Zatem definicja obrotu odnosi się do wielkości przychodu netto ze sprzedaży towarów, produktów, operacji finansowych oraz usług.”

Z uwagi na powyższe dopóki przepisy tarczy nie doprecyzowują tak naprawdę skąd wziąć obrót, każdorazowo należy sytuację potwierdzić u instytucji przyjmującej wniosek czy dane pobrać po prostu z Ewidencji podatkowych: KPIR, Ewidencji sprzedaży czy może przyjmujący wniosek widzi to inaczej. Wydaje się oczywistym jedynie fakt, iż dane pobrane powinny być porównywalne. Tak by rzeczywiście pokazywały spadek obrotów przedsiębiorcy. Czyli porównując obrót należy dwa razy pobrać dane z tych samych ewidencji tylko innych okresów.

Autor: Joanna Łuksza – ifirma.pl