Zgodnie z ustawą o PIT wydatki należy księgować zgodnie z datą wystawienia dokumentu, dlatego wartość netto wydatku należy księgować w okresie, w którym została wystawiona dokumentująca go faktura. W związku z wprowadzonym pakietem Slim VAT, od 1 stycznia 2021 r. podatek VAT w przypadku przedsiębiorców rozliczających się miesięcznie można odliczyć w 4 kolejnych miesiącach (pierwszym miesiącem będzie miesiąc wystawienia faktury i 3 kolejne miesiące), a w przypadku przedsiębiorców korzystających z rozliczenia kwartalnego w 3 kolejnych okresach (kwartał w którym miało miejsce wystawienie faktury oraz dwa kolejne kwartały).

1. Prawo do odliczenia VAT w innym miesiącu

Jeśli miesiąc, w którym wystawiono fakturę minął, ale nadal przysługuje bieżące prawo do odliczenia VAT, to fakturę za zakup paliwa uprawniającą do odliczenia 50% podatku VAT, księgujemy w odpowiedni sposób, w zależności od sposobu użytkowania pojazdu księgujemy następująco:

Celem rozliczenia kosztu:

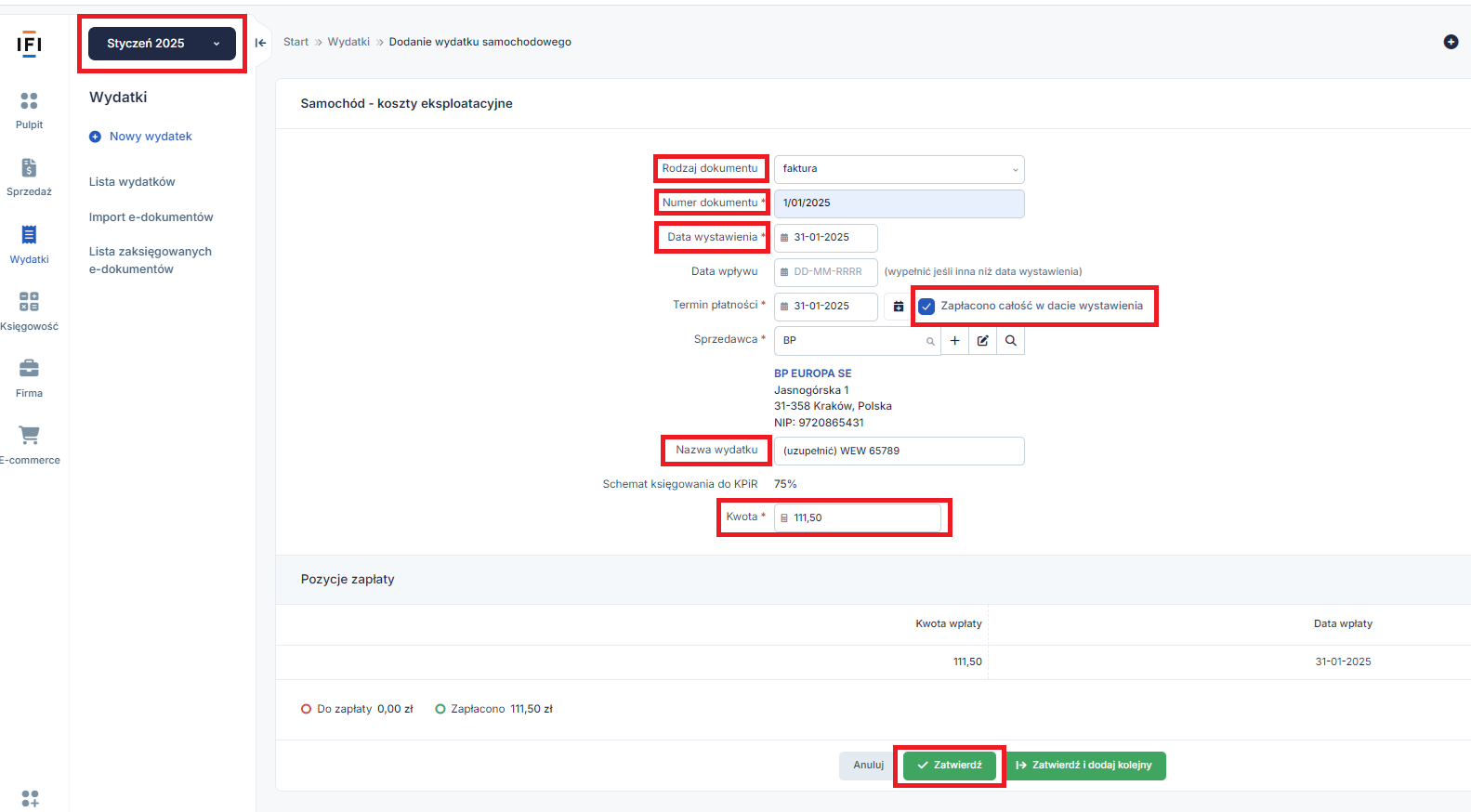

- w lewym górnym rogu ustawiamy miesiąc księgowy zgodny z datą wystawienia faktury,

- przechodzimy do zakładki Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdu ➡, w części Inne koszty wybieramy Inny.

- w polu Rodzaj dokumentu wybieramy faktura,

- uzupełniamy dane z faktury

- w polu Kwota wpisujemy 100% wartości netto + 50% nieodliczonego VAT

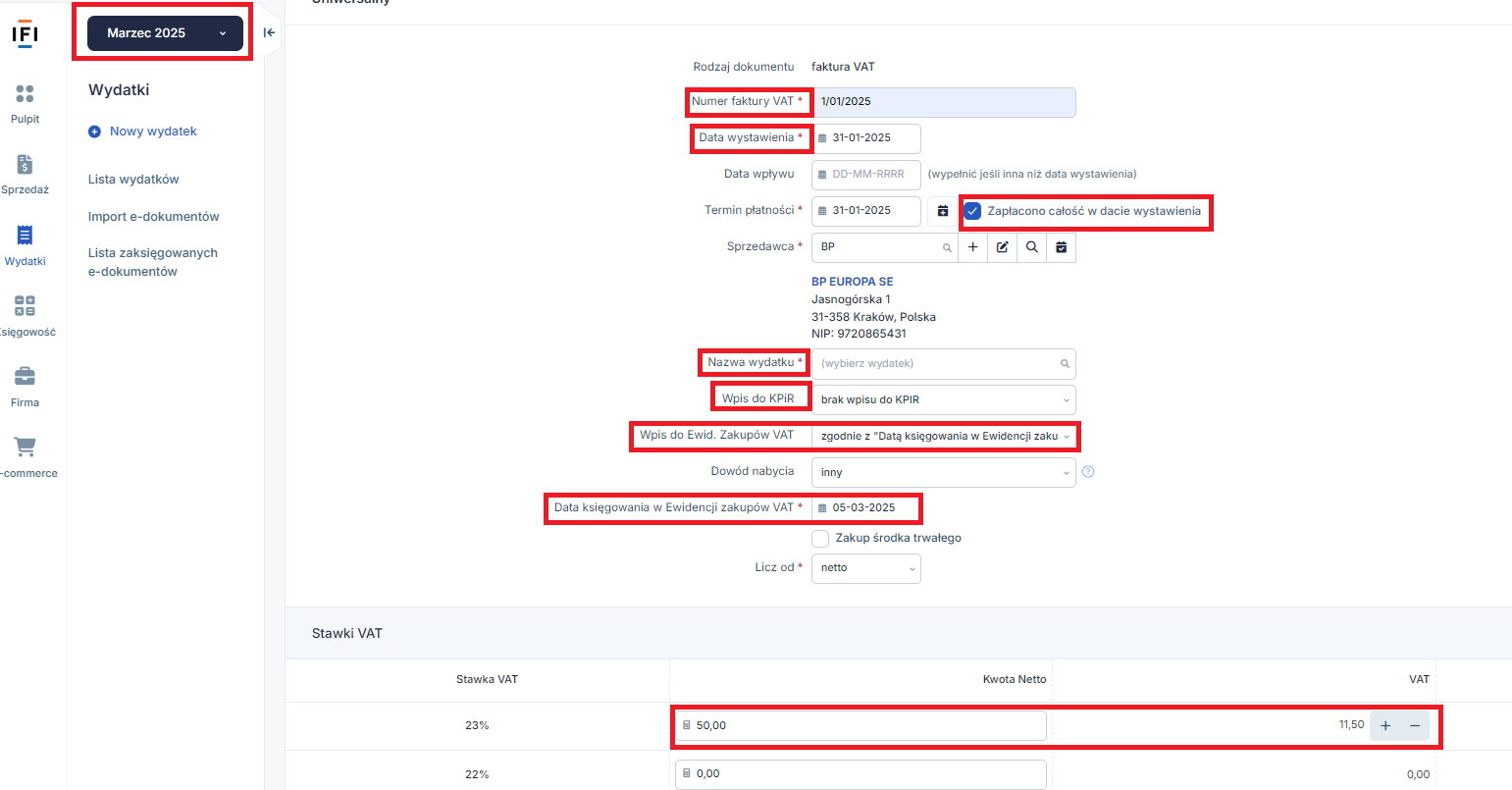

Następnie zmieniamy miesiąc księgowy zgodnie z miesiącem odliczenia VAT.

Celem odliczenia podatku VAT:

- przechodzimy do zakładki Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura,

- uzupełniamy dane z faktury,

- w pozycji Wpis do KPiR wybieramy brak wpisu do KPIR,

- w pozycji Wpis do Ewid. Zakupów VAT wybieramy Zgodnie z “Datą księgowania w Ewidencji zakupów VAT”,

- W polu Data księgowania w Ewidencji zakupów VAT wpisujemy datę, w której chcemy odliczyć VAT,

- przy stawce 23% wprowadzamy wyliczoną kwotę 50 % wartości netto z faktury.

Przykład 1

Przedsiębiorca rozliczający się miesięcznie z VAT pominął fakturę za paliwo, która została wystawiona 05.01.2025 r. Data wpływu pokrywa się z datą wystawienia. Faktura została opłacona w dacie jej wystawienia.

Wartość netto faktury wynosi 100 zł, VAT 23% – 23 zł, wartość brutto – 123 zł.

Przedsiębiorca chce ująć wartość VAT w ewidencji za miesiąc marzec, czyli bez konieczności składania korekty JPK_V7M/7K za styczeń 2025.

Koszt dodajemy poprzez dodatnie wydatku przez zakładkę Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdu ➡ Inne koszty ➡ Inny:

Po wpisaniu danych z faktury wybieramy opcję zatwierdź.

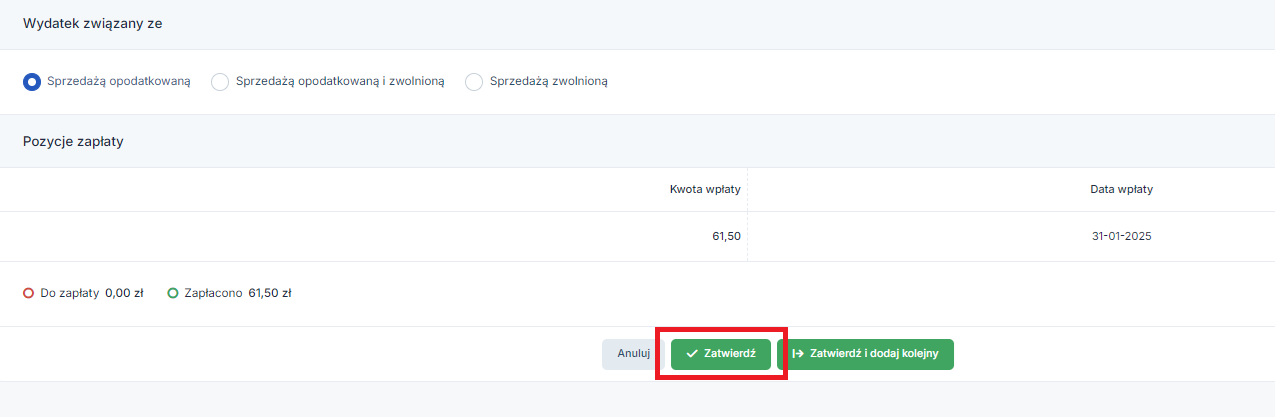

Odliczenia VAT dokonujemy przez zakładkę Wydatki ➡ Lista wydatków ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura:

Należy pamiętać, aby w polu kwota wpisać 50% wartości kosztu, w przypadku użytkowania pojazdu w sposób mieszany.

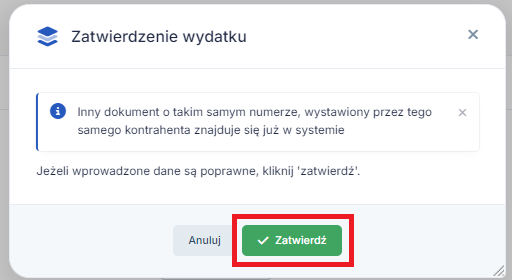

Po wpisaniu danych wybieramy opcję zatwierdź. Pojawi się wówczas komunikat, który również należy zatwierdzić.

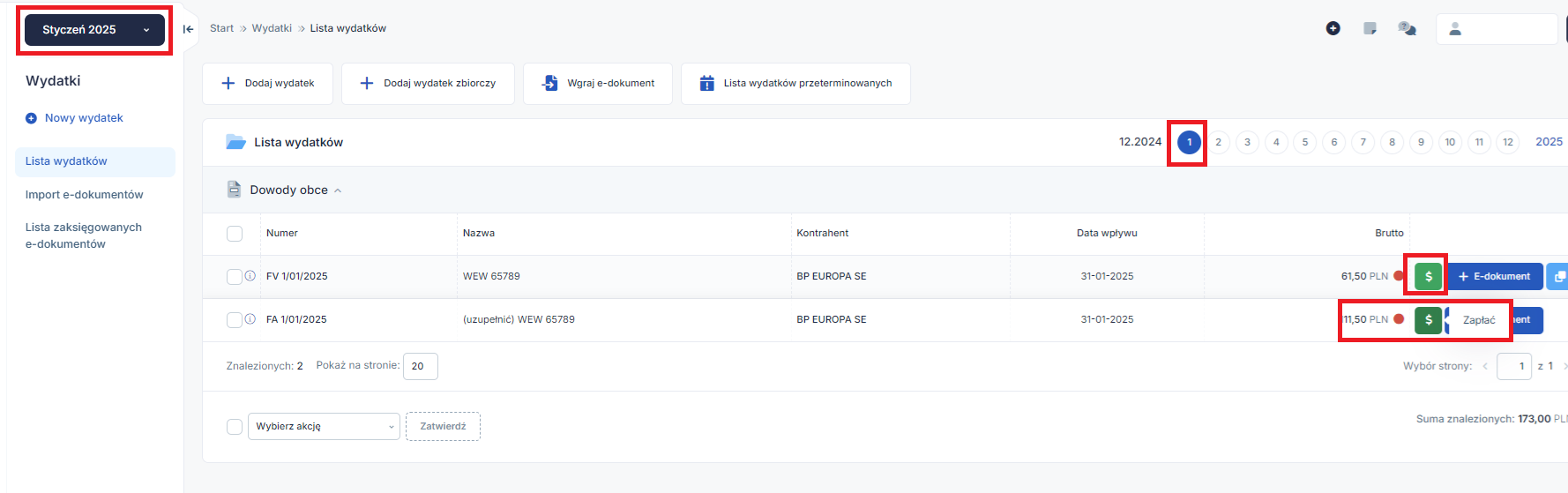

Podczas wprowadzania wydatku możliwe jest oznaczenie wydatku jako opłacony zaznaczając checkbox Zapłacono całość w dacie wystawienia. Jeżeli płatność nastąpiła później, w lewym górnym rogu ustawiamy miesiąc zgodny z datą zapłaty, następnie przechodzimy do zakładki Wydatki → Lista wydatków. Na poziomej osi czasu wybieramy miesiąc zgodnie z datą wystawienia faktury. Obok danego wydatku w ostatniej kolumnie wybieramy zieloną ikonę zapłać. W kolejnym kroku wpisujemy datę opłacenia.

Przykład 2

Faktura z przykładu nr 1 została opłacona w lutym 2025. Ponieważ są dwa zapisy związane z danym wydatkiem należy dwukrotnie wprowadzić datę opłacenia.

W ten sposób do kosztów zostanie zaliczonych odpowiednio 20% wydatków bądź 75% w zależności od sposobu użytkowania pojazdu.

Po zapisaniu wydatku w miesiącu, w którym doksięgowano kwotę do kosztów uzyskania przychodów, należy zaktualizować deklarację PIT-5/PIT-5L:

- przechodzimy do zakładki Deklaracje i wybieramy opcję PIT-5/PIT-5L,

- w ten sam sposób aktualizacji dokonujemy począwszy od miesiąca doksięgowania kosztu aż do okresu bieżącego,

- w wyniku doksięgowania kosztu zaliczka na podatek dochodowy może ulec zmniejszeniu, a co za tym idzie – może powstać nadpłata. Taką nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy.

2. Bez prawa do bieżącego odliczenia VAT – bez korekty JPK_V7M/7K

Jeśli termin bieżącego odliczenia VAT minął, to możliwe jest rozliczenie w kosztach jedynie kwoty netto powiększonej o 50% podatku VAT, co do którego nie przysługuje prawo do odliczenia. Aby wprowadzić taki wydatek:

- ustawiamy jako miesiąc księgowy miesiąc wystawienia faktury,

- w zakładce Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdu ➡ Inne koszty ➡ Inny wpisujemy kwotę netto + 50% nieodliczonego podatku VAT (w jednej zsumowanej kwocie).

Przykład 3

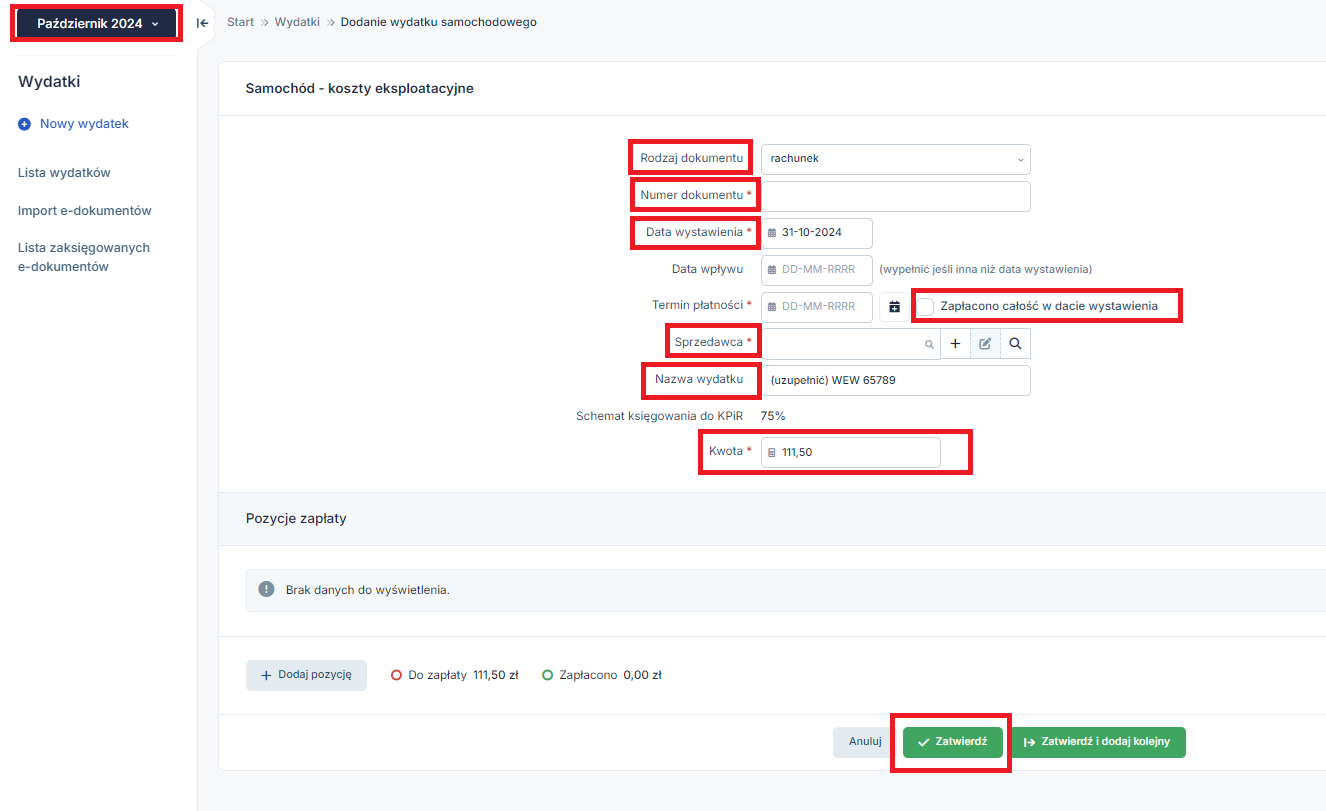

Przedsiębiorca rozliczający się miesięcznie z VAT pominął fakturą za paliwo, która została wystawiona 05.10.2024 r. Data wpływu pokrywa się z datą wystawienia. Faktura została opłacona w dacie jej wystawienia. Wartość netto faktury wynosi 100 zł, VAT 23% – 23 zł, wartość brutto – 123 zł. Miesiącem kalendarzowym w którym przedsiębiorca dokonuje księgowania jest marzec, ale mimo tego przedsiębiorca wybiera w serwisie miesiąc październik 2024, zgodnie z datą wystawienia faktury. Przedsiębiorca chce ująć jedynie koszt. Rezygnuje z odliczenia VAT, aby nie dokonywać korekt JPK_V7M/7K. Poniższy zrzut odzwierciedla sposób ujęcia wydatku w serwisie.

Po zapisaniu wydatku w miesiącu, w którym doksięgowano kwotę do kosztów uzyskania przychodów należy zaktualizować deklarację PIT-5/PIT-5L – analogicznie jak w pierwszym punkcie. W wyniku doksięgowania kosztu zaliczka na podatek dochodowy może ulec zmniejszeniu, a co za tym idzie – może powstać nadpłata. Taką nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy.

3. Bez prawa do bieżącego odliczenia VAT – z korektą VAT oraz pliku JPK_VAT

Jeśli termin bieżącego odliczenia VAT minął, to możliwe jest rozliczenie całego wydatku i złożenie korekty deklaracji VAT. Aby wprowadzić taki wydatek:

- ustawiamy jako miesiąc księgowy miesiąc wystawienia faktury,

- wpisujemy kwotę w zakładce: Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdu ➡ Inne koszty ➡ Faktura VAT.

Po zapisaniu wydatku w miesiącu, w którym doksięgowano kwotę do kosztów uzyskania przychodów należy zaktualizować deklarację PIT-5/PIT-5L. W wyniku doksięgowania kosztu zaliczka na podatek dochodowy może ulec zmniejszeniu, a co za tym idzie – może powstać nadpłata. Taką nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy.

Następnie należy zaktualizować i wysłać korektę JPK_V7M/7K w zależności od okresu z jakiego jest faktura. Poniżej zostały opisane kroki jakie należy wykonać dla skorygowania odpowiedniego dokumentu.

3.1 JPK_V7M/7K

Sposób zaktualizowania JPK_V7M/7K i sporządzenia jego korekty zależy od sytuacji czy pierwotny plik został wysłany z serwisu czy nie został wysłany.

Uwaga! Jeśli w korygowanym JPK_V7M/7K, który zawiera zarówno część deklaracyjną jak i ewidencyjną wystąpiła nadwyżka podatku VAT naliczonego do przeniesienia na kolejne okresy, to skorygowania będą wymagały także kolejne części deklaracyjne pliku JPK_V7M/7K. Na część ewidencyjną nie wpływa kwota VAT do przeniesienia na następny okres rozliczeniowy. Części deklaracyjnej JPK_V7M/7K korygujemy wtedy do pierwszej deklaracji, w której wystąpił VAT należny do opłacenia (włącznie z tą deklaracją) bądź – jeśli powyższa sytuacja nie miała jeszcze miejsca – aż do deklaracji bieżącej.

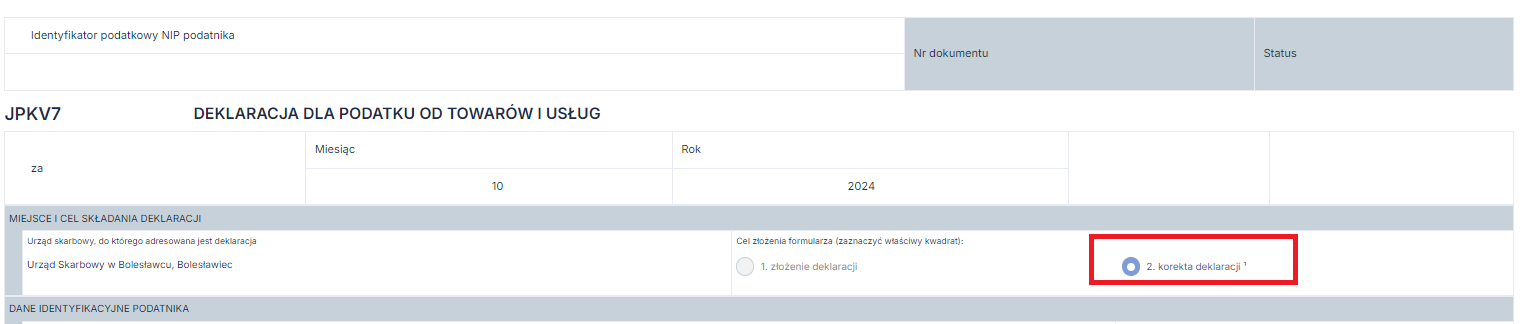

3.1.1. W przypadku gdy pierwotny plik został wysłany z serwisu

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki Deklaracje,

- wybieramy opcję vat(jpk) w celu zaktualizowania danych,

- pojawi się komunikat Czy chcesz stworzyć deklarację JPKV7 na (miesiąc)? który należy zatwierdzić,

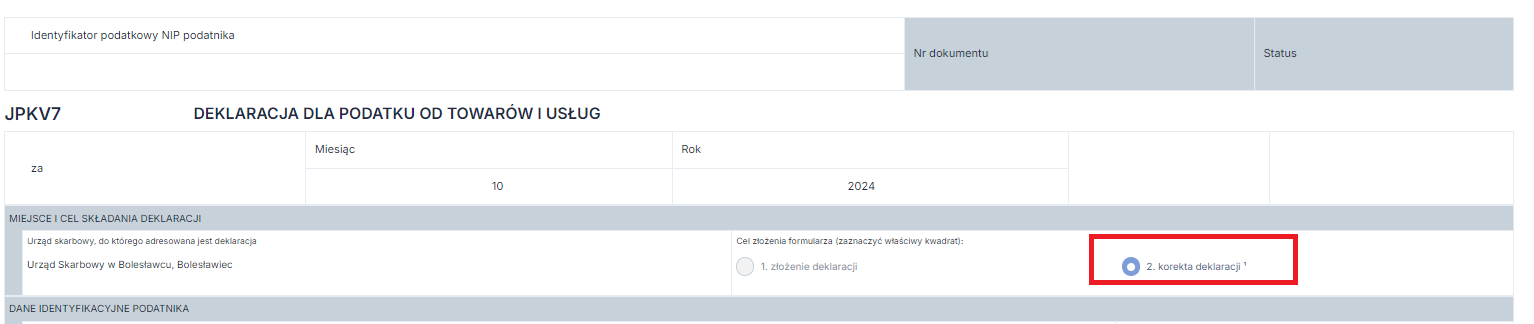

- serwis automatycznie w pozycji Cel złożenia formularza zaznaczy opcję korekty,

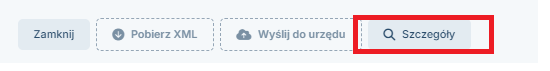

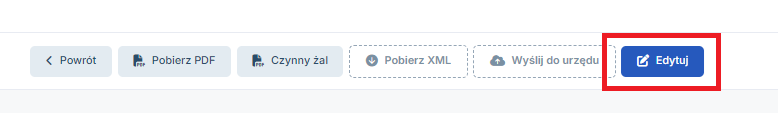

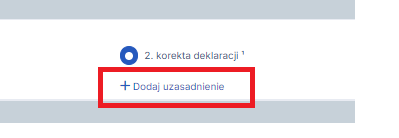

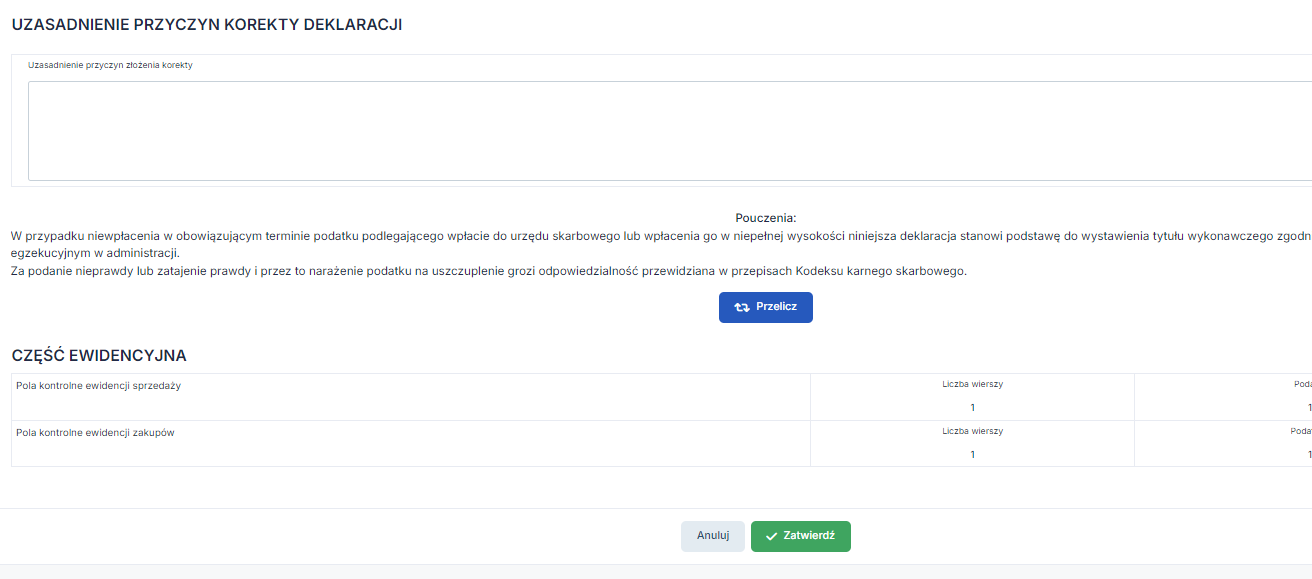

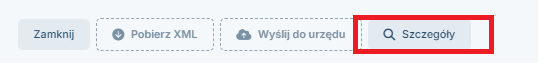

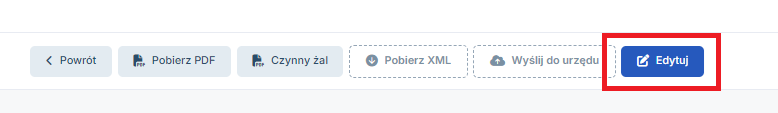

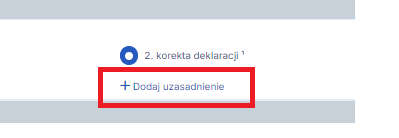

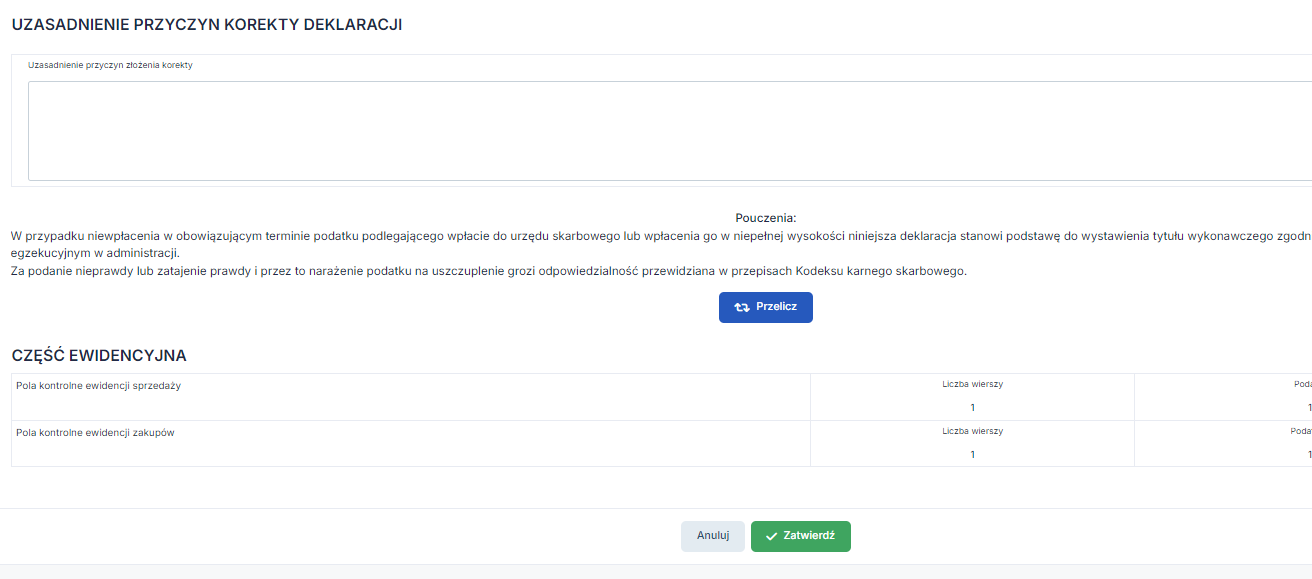

- można dodać uzasadnienie przyczyny korekty poprzez wybranie opcji szczegóły z poziomu otwartego JPK_V7M/7K, następnie wybieramy edytuj. W kolejnym kroku korzystamy z opcji +dodaj uzasadnienie. Możliwość uzupełnienia uzasadnienia pojawi się na końcu JPKV7. Następnie korzystamy z opcji zatwierdź. Uzasadnienie można dołączyć tylko do części deklaracyjnej JPK_V7.

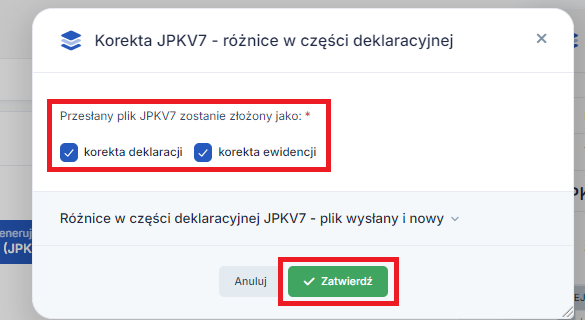

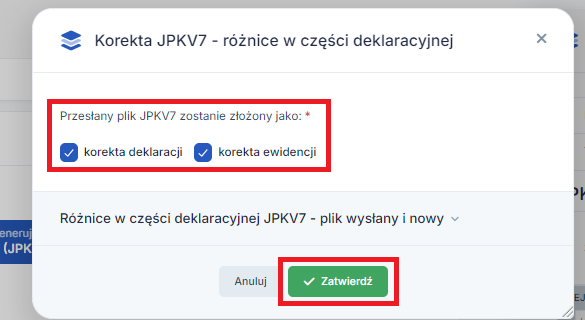

Wybierając opcję wyślij do urzędu pojawi się komunikat, w którym domyślnie zostanie zaznaczony checkbox korekta deklaracji oraz korekta ewidencji. Należy wybrać opcję zatwierdź. Komunikat ten nie pojawi się w przypadku przedsiębiorców rozliczających się kwartalnie, którzy korygują pierwszy i drugi miesiąc danego kwartału.

Po wybraniu opcji zatwierdź JPKV7 można pobrać lub wysłać za pośrednictwem serwisu.

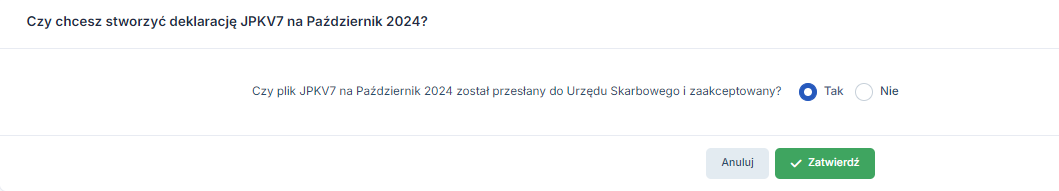

3.1.2. W przypadku gdy pierwotny plik nie został wysłany z serwisu

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki Deklaracje,

- wybieramy opcję vat(jpk) w celu zaktualizowania danych,

- pojawi się komunikat Czy plik JPK 7 na (miesiąc) został przesłany do Urzędu Skarbowego i zaakceptowany? przy którym należy wybrać opcję tak,

- serwis automatycznie w pozycji Cel złożenia formularza zaznaczy opcję korekty.

Wybierając opcję wyślij do urzędu pojawi się komunikat, w którym w którym domyślnie zostanie zaznaczony checkbox korekta deklaracji oraz korekta ewidencji. Następnie należy wybrać opcję zatwierdź. Komunikat ten nie pojawi się w przypadku przedsiębiorców rozliczających się kwartalnie, którzy korygują pierwszy i drugi miesiąc danego kwartału.

Po wybraniu opcji zatwierdź JPK V7 można pobrać lub wysłać za pośrednictwem serwisu.

Autor: Pamela Roszak i Katarzyna Dudek – zespół ifirma.pl